Harmaan talouden selvityksiä

Koronapandemian maksujärjestelyt eivät estäneet konkursseja – kustannukset nousivat korkeiksi

28.1.2026

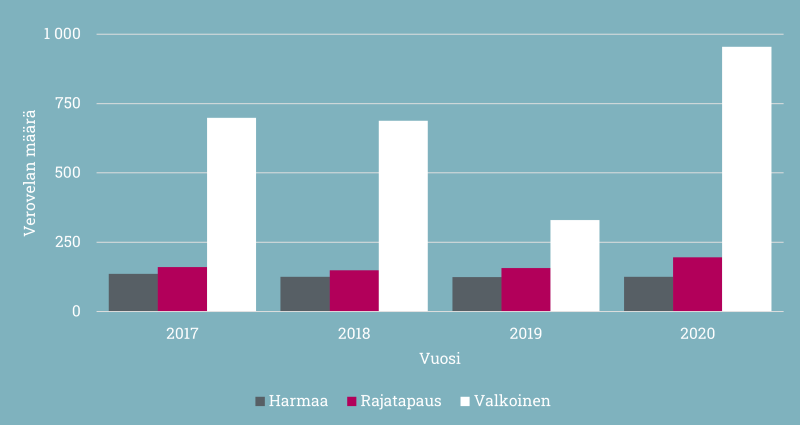

Koronapandemian rajoitustoimien vuoksi Verohallinto myönsi yrityksille maksujärjestelyjä helpotetuin ehdoin. Tuoreen selvityksen mukaan huojennetun maksujärjestelyn saaneilla yrityksillä oli muuta yrityskantaa korkeampi harmaan talouden riski. Lisäksi useat vakavaraiset yritykset hyödynsivät maksujärjestelyjä matalan koron vuoksi rahoituskeinona. Poikkeuksellisesti ilman virkailijaharkintaa myönnetyt maksujärjestelyt aiheuttivat arviolta 33 miljoonan euron verotulojen menetykset.

Huojennetulla maksujärjestelyllä tähdättiin yritysten tilanteen helpottamiseen

Keväällä 2020 alkaneen koronaviruspandemian myötä asetetut rajoitustoimet ajoivat yrityksiä taloudellisiin vaikeuksiin. Yritysten tilannetta pyrittiin helpottamaan muun muassa siten, että Verohallinto myönsi maksujärjestelyjä helpotetuin ehdoin muutamien kuukausien ajan vuosina 2020–2021. Lisäksi maksujärjestelyn kohteena olevalle verolle laskettavaa korkoa alennettiin väliaikaisesti. Vuonna 2020 yritysten oli myös mahdollista hakea jo maksettujen arvonlisäverojen palauttamista.

Harmaan talouden selvitysyksikön uuden selvityksen mukaan huojennetun maksujärjestelyn saaneiden yritysten taloudelliset tunnusluvut olivat keskimäärin muun yrityskannan lukuja heikompia. Toimialoista erityisesti tukku- ja vähittäiskaupan sekä majoitus- ja ravitsemistoiminnan aloilla maksujärjestelyn saaneet yritykset olivat selvästi yliedustettuina.

Matalan koron vuoksi huojennettu maksujärjestely loi joillekin vakavaraisille yrityksille kannustimen hyödyntää maksujärjestelyä rahoituskeinona. Maksujärjestelyn piiriin hakeutuikin maksuvaikeuksissa olevien ohella varsin paljon myös korkean liikevaihdon ja hyvän oman pääoman tuoton yhtiöitä, jotka maksoivat velvoitteensa etuajassa.

Harmaan talouden riskitoimijat hakeutuivat aktiivisesti maksujärjestelyjen piiriin

Maksujärjestelyyn pääsemisen ollessa väliaikaisesti helpompaa, on joillakin harmaan talouden toimijoilla saattanut olla kannustin hakeutua maksujärjestelyn piiriin pysyäkseen ennakkoperintärekisterissä ja verovelkarekisterin ulkopuolella. Tämä on edelleen mahdollistanut toiminnan jatkamisen ja esimerkiksi joidenkin koronapandemian aikaan myönnettyjen tukien hakemisen. Selvityksessä havaittiin, että korkean harmaan talouden riskin yritykset hakeutuivat huojennettuun maksujärjestelyyn muita yrityksiä aktiivisemmin. Lisäksi ainakin 124 verotarkastuksella harmaaksi luokiteltua yritystä oli saanut huojennetun maksujärjestelyn.

Ei vaikutusta konkurssien määrään, mutta verotulojen menetykset huomattavia

Huojennettuun maksujärjestelyyn hakeutuneet yritykset ajautuivat konkurssiin muuta yrityskantaa useammin. Huojennetun maksujärjestelyn mahdollisuus lykkäsi konkursseja lyhyellä aikavälillä, mutta ei lopulta estänyt niitä. Korkeimman harmaan talouden riskin yritykset päätyivät matalan riskin yrityksiä useammin konkurssiin.

Poikkeusoloissa ei arvioitu maksujärjestelyn edellytyksenä yrityksen taloudellista tilannetta ja kykyä selviytyä maksujärjestelyn piiriin kuuluvista velvoitteista. Tämän virkailijaharkinnan puuttumisen arvioidaan aiheuttaneen noin 33 miljoonan euron verotulojen menetykset. Mahdollisissa tulevissa kriiseissä tulisikin pyrkiä säilyttämään jonkinlainen harkintamekanismi ja kohdentamaan tukitoimia tarkemmin.

Lue koko selvitys tästä (PDF 942 kt)

Verohallinnon lehdistötiedote 29.1.2026 [.fi]›

Vain viidennes osakeyhtiöistä ilmoittaa oman pääoman menettämisen kaupparekisteriin

17.11.2025

Tuoreen selvityksen mukaan vain noin 20 prosenttia osakeyhtiöistä, joilla oli negatiivinen oma pääoma kolmena peräkkäisenä vuonna (2021–2023), oli tehnyt lain edellyttämän rekisterimerkinnän kaupparekisteriin. Tiedon ilmoittamatta jättäminen vääristää kuvaa yritystoiminnan taloudellisista edellytyksistä ja heikentää toiminnan läpinäkyvyyttä.

Osakeyhtiölaissa vaaditaan, että yhtiön hallituksen on viipymättä tehtävä rekisterimerkintä kaupparekisteriin, kun oma pääoma on negatiivinen. Harmaan talouden selvitysyksikön selvityksen mukaan yli 12 000 osakeyhtiötä jatkaa toimintaansa vuodesta toiseen, vaikka yhtiön oma pääoma on negatiivinen.

Rekisterimerkinnän laiminlyönti nostaa harmaan talouden riskiä

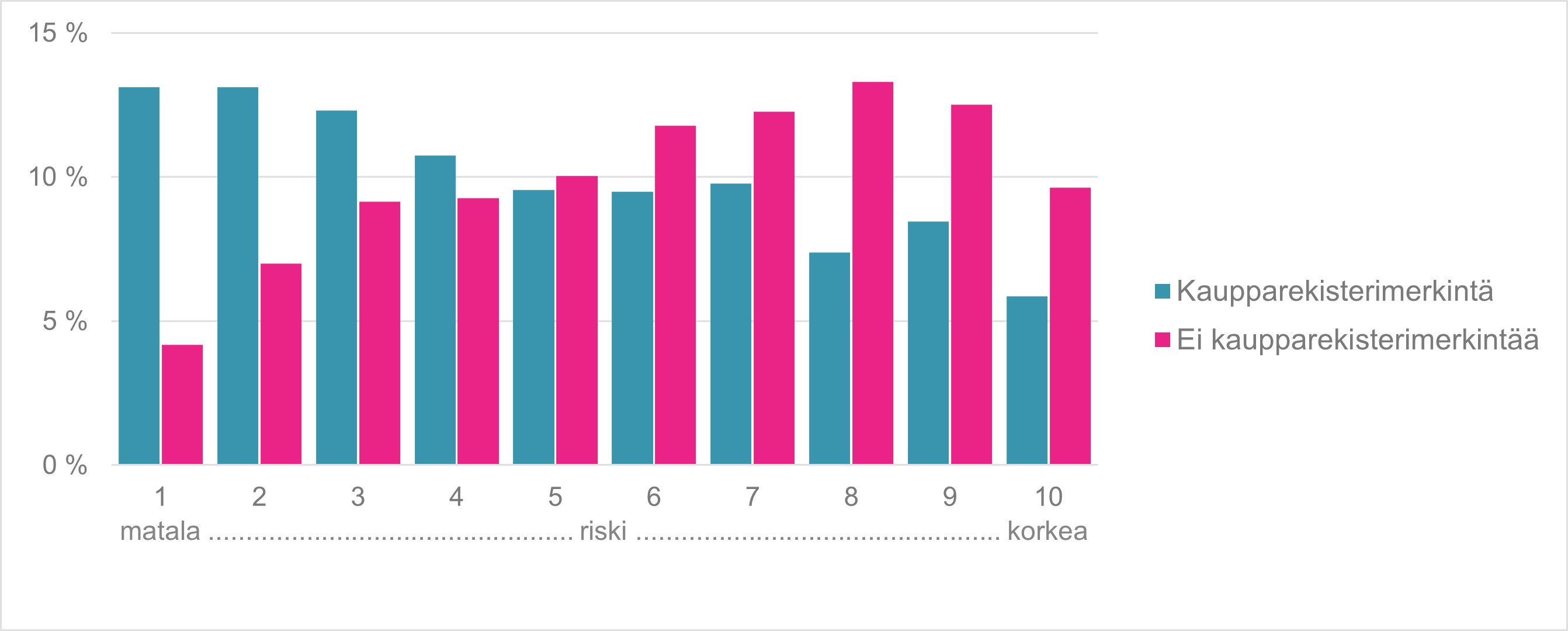

Yritysten harmaan talouden riskin suuruutta arvioitiin koneoppimismallilla. Tulokset olivat selkeitä: rekisterimerkinnän tehneet yritykset sijoittuivat useammin matalan riskin ryhmiin, kun rekisterimerkinnän laiminlyöneet painottuivat korkean riskin ryhmiin.

Miksi rekisterimerkinnän tekeminen on tärkeää?

Osakeyhtiön oma pääoma on puskuri, joka suojaa yritystä taloudellisilta kolhuilta ja kertoo ulospäin sen vakavaraisuudesta.

Kun oma pääoma on negatiivinen, yhtiön velat ovat suuremmat kuin sen varat. Oman pääoman menettämisen rekisteröiminen on tärkeä osa yrityksen taloudellisen tilanteen läpinäkyvyyttä. Tieto pääoman menettämisestä on varoitusmerkki muun muassa yhtiön velkojille ja sopimuskumppaneille.

Taloudellinen epätasapaino voi johtaa yhtiön pahimmillaan pysyvään maksukyvyttömyyteen. Mikäli maksukyvyttömyystilanteessa yhtiön toimintaa jatketaan ja samalla tarkoituksellisesti heikennetään velkojien asemaa, toimintaa voidaan arvioida velallisen epärehellisyytenä. Lisäksi riski vilpilliseen tai virheelliseen veroilmoittamiseen velkojia vahingoittavalla tavalla voi kasvaa.

Miten tilannetta voitaisiin parantaa?

Selvitys osoittaa, että oman pääoman menettämisen rekisteröinti on puutteellista. Etenkin mikro- ja pienyrityksille tulisi nykyistä aktiivisemmin jakaa tietoa oman pääoman menettämisen rekisteröimisen tärkeydestä. Rekisteröinnin laiminlyönti voi altistaa yrityksen vastuuhenkilöt oikeudellisille ja taloudellisille riskeille.

Myös viranomaisvalvontaa voitaisiin kehittää esimerkiksi tunnistamalla rekisterimerkinnän tekemättä jättäneistä harmaan talouden riskiyrityksiä jo ennen konkurssia. Viranomaisten välisiä tietojenvaihtosäännöksiä tulisi tarkistaa, jotta esimerkiksi Verohallinnon tietoa olisi mahdollista välittää kaupparekisteriviranomaisille. Osakeyhtiöiden taloudellisen tilanteen vaikutuksellinen valvonta edellyttäisi osakeyhtiöiden tilinpäätösten toimittamista sähköisesti ja samalla rakenteellisessa muodossa niitä tarvitseville tahoille.

20.10.2025 | Verovelat ja konkurssit kasvussa – harmaan talouden torjunta edellyttää kohdennettua valvontaa

Verovelat ja konkurssit kasvussa – harmaan talouden torjunta edellyttää kohdennettua valvontaa

20.10.2025

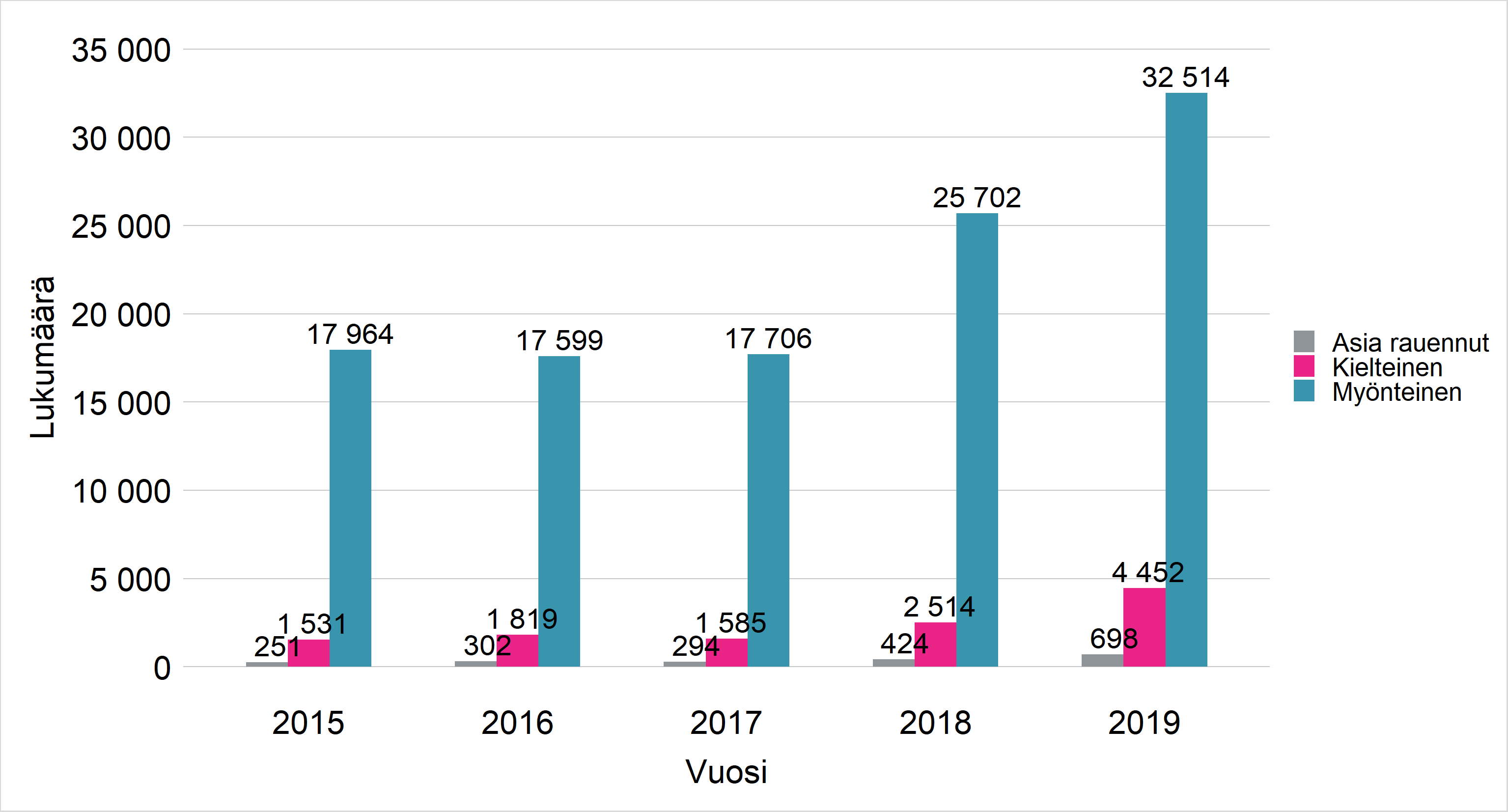

Konkurssiin asetetuissa osakeyhtiöissä esiintyy merkittäviä harmaan talouden riskejä. Kolme neljästä verotarkastetusta konkurssiyhtiöstä luokiteltiin harmaan talouden toimijoiksi, ja yhtä suuri osuus eteni rikosilmoitusharkintaan. Muun muassa puutteet veroilmoituksissa ja viitteet saattohoidosta ovat keskeisiä varoitusmerkkejä harmaasta taloudesta. Harmaan talouden selvitysyksikön tuoreessa selvityksessä tarkasteltiin vuosina 2022–2023 runsasta 4 000 konkurssiin asetettua osakeyhtiötä ja verrattiin niitä toimintaansa jatkaneisiin vertailujoukon yhtiöihin.

Harmaan talouden riski korostuu konkurssiyhtiöissä

Selvityksen perusteella konkurssiyhtiöt ovat huomattavasti alttiimpia harmaan talouden toiminnalle kuin vertailujoukon yhtiöt. Vaikka nämä yhtiöt eivät taustaominaisuuksiltaan poikkea olennaisesti muusta yhtiökannasta, niihin liittyy keskimääräistä enemmän piirteitä, jotka viittaavat harmaan talouden toimintaan. Kolme neljästä verotarkastetusta konkurssiyhtiöstä luokiteltiin harmaan talouden toimijoiksi, ja yhtä suuri osuus eteni rikosilmoitusharkintaan. Harmaan talouden toimintaa ennustava malli vahvisti havainnot myös verotarkastamattomilla konkurssiyhtiöillä: yli puolet konkurssiyhtiöistä sijoittui korkeimman harmaan talouden riskin luokkiin, kun taas vertailujoukosta näihin luokkiin sijoittui viidennes. Viitteitä yhtiön saattohoidosta esiintyi noin kahdeksassa prosentissa konkurssiyhtiöistä. Näissä tapauksissa harmaan talouden riski oli poikkeuksellisen korkea, ja ne vaativat viranomaisten erityistä huomiota.

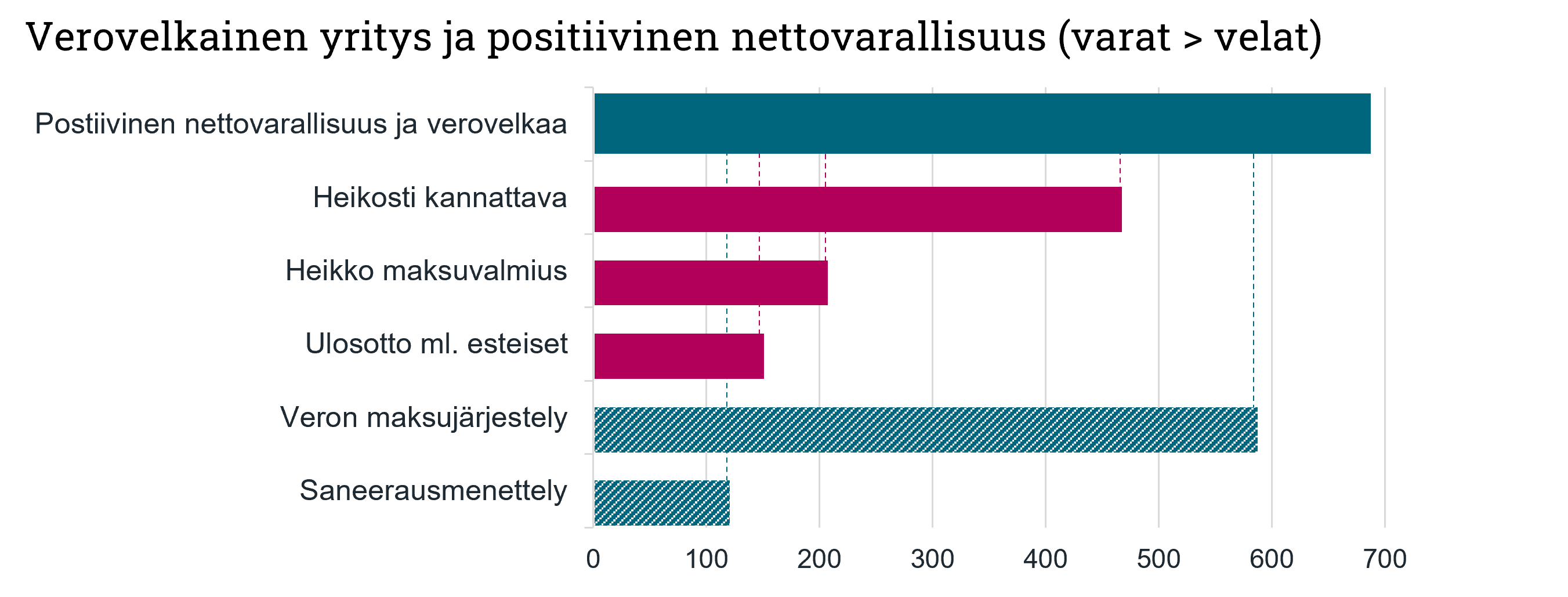

Verovelat ennakoivat vaikeuksia

Konkurssiyhtiöiden verovelka suhteessa liikevaihtoon kasvoi merkittävästi ennen konkurssia. Vuotta ennen konkurssia noin puolella yhtiöistä verovelka ylitti viisi prosenttia liikevaihdosta, ja konkurssivuonna tämä raja ylittyi valtaosalla. Vertailuyhtiöissä vastaava osuus oli huomattavasti pienempi. Verovelkojen kasautuminen ja maksujärjestelyt olivat usein yhteydessä Verohallinnon konkurssihakemuksiin. Kolme neljästä konkurssista raukesi varojen puutteeseen.

“Pienikin verovelka kasvattaa konkurssin riskiä tulevaisuudessa, mikäli velan kertymistä ei saada katkaistua. Viimeistään, kun verovelan suhde liikevaihtoon ylittää viisi prosenttia, alkaa konkurssin uhka olla ilmeinen. Tätä voidaankin pitää selvityksen tulosten perusteella jonkinlaisena selviytymiskynnyksenä”, kokoaa Harmaan talouden selvitysyksikön johtaja Janne Marttinen.

Yhtiöiden ryhmittely paljasti riskiryhmiä

Selvityksessä konkurssiyhtiöt ryhmiteltiin kuuteen klusteriin niiden elinkaaren ja taloudellisten tietojen perusteella. Pitkän elinkaaren yhtiöistä riskialttein ryhmä koostui yhtiöistä, joilta puuttui veroilmoitustietoja konkurssia edeltävältä vuodelta. Näissä yhtiöissä havaittiin korostunut riski harmaan talouden toimintaan, rikoksiin ja yrityksen saattohoitoon. Lyhyen elinkaaren yhtiöissä havaittiin myös puutteita verotustiedoissa.

Julkisselvitys on työkalu talousrikosten selvittämiseen

Julkisselvitys on konkurssiasiamiehen valvoma menettely, jossa konkurssia jatketaan valtion varoin silloin, kun pesän varat eivät riitä selvitystoimiin. Menettelyn tavoitteena on torjua talousrikollisuutta ja harmaata taloutta erityisesti niissä tapauksissa, jotka muutoin raukeaisivat varojen puutteeseen. Julkisselvityksen avulla voidaan toteuttaa rikos- ja vahingonkorvausvastuita, määrätä liiketoimintakieltoja ja vaatia oikeustoimien peräytymistä takaisin konkurssipesään.

Julkisselvitykseen siirtyminen edellyttää pesän vähävaraisuuden lisäksi todellista selvitystarvetta tai muuta erityistä syytä.

“Vuonna 2024 julkisselvitykseen siirrettiin 51 konkurssipesää, ja vuonna 2025 elokuun loppuun mennessä niitä oli vireillä lähes 500. Julkisselvityksissä on onnistuttu toteuttamaan rikosvastuita sekä kerryttämään rikos- ja siviiliprosesseilla varattomiin pesiin varoja valtion kustannusten kattamiseksi sekä velkojille jaettavaksi. Julkisselvitysmenettelyissä annetaan säännöllisesti velallisen rikoksia koskevia tuomiota. Vuonna 2024 velkojille jaettiin jako-osuuksina yli miljoona euroa julkisselvitykseen siirretyissä konkurssipesissä” kerrotaan Konkurssiasiamiehen toimistolta.

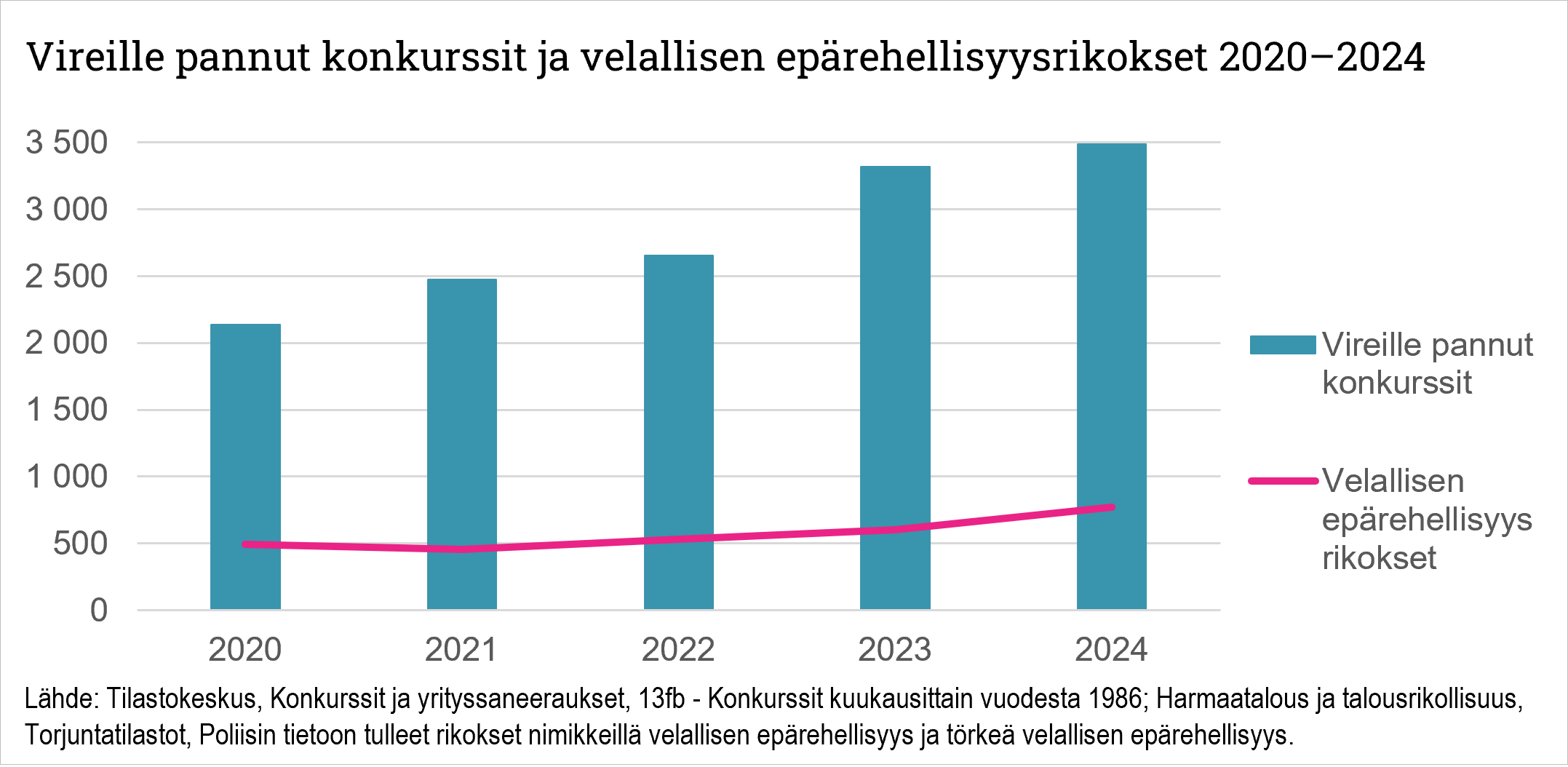

Konkurssien ajankohtainen tilanne – velallisen epärehellisyysrikokset kasvussa

Vuoden 2025 aikana konkurssien määrä on ollut edelleen kasvussa verrattuna edellisvuoteen, ja myös talousrikoksiin liittyvien tutkintapyyntöjen määrä on kasvanut. Esimerkiksi velallisen epärehellisyys -rikokset ovat yli kymmenvuotisen torjuntatilastoinnin korkeimmalla tasolla. Velallisen epärehellisyysrikosten osuus vireille pannuista konkursseista on ollut viime vuosina noin 20 prosenttia - osuus on ollut lievässä kasvussa.

Käynnissä olevan konkurssien korkeasuhdanteen ja näihin konkursseihin liittyvien talousrikosten selvittämiseen kuluu vuosia. Tehokas viranomaisyhteistyö edistää selvittämistä, ja tässä esitutkinnan sekä syyttäjä- ja tuomioistuinlaitoksen resurssit ovat avainkysymys. Konkursseihin liittyvien rikosten tunnistamisessa ja esitutkintaan saattamisessa pesänhoitajilla on keskeinen rooli ja heidän tekemänsä selvitystyön rahoittamiseen tulisi kiinnittää huomiota. Julkisselvitykseen on mahdollista siirtää vain murto-osa varattomista konkurssipesistä.

Lue koko selvitys tästä (PDF 0,99 Mt)

Verohallinnon lehdistötiedote 21.10.2025 [.fi]›

6.10.2025 | Kuljetusalan lupaehdoilla ja valvonnalla kitketään harmaata taloutta

Liikennelupajärjestelmä on keskeinen työkalu harmaan talouden torjunnassa – luvanhaltijoiden luotettavuusvaatimuksista löytyy kuitenkin puutteita lähes kolmanneksella ja etenkin taksialalla on yhä parannettavaa. Lisäksi taksialan yrityksistä yli 10 prosenttia sijoittuu edelleen korkeimpaan harmaan talouden riskiluokkaan. Muun muassa nämä tiedot ilmenevät Verohallinnon Harmaan talouden selvitysyksikön tuoreesta selvityksestä.

Kolmannes luvanhaltijoista ei täytä selvityksessä määriteltyjä luotettavuusvaatimuksia

Selvityksen mukaan noin viidennes liikenneluvanhaltijoista ei täyttänyt taloudellisia luotettavuusvaatimuksia katsottaessa yrityksen omia tietoja. Kun mukaan otettiin myös vastuuhenkilöiden ja kytkentäyritysten tiedot, osuus nousi lähes kolmannekseen. Tarkastelun kohteena olivat taksi-, tavara- ja henkilöliikenneluvat.

Luotettavuuden arviointi perustuu siihen, miten yritys on aiemmin suoriutunut veroihin ja muihin maksuihin liittyvistä velvoitteistaan. Arvioinnissa otetaan huomioon myös yrityksen maksukyky - yritys ei saa olla ulosotossa eikä konkurssissa.

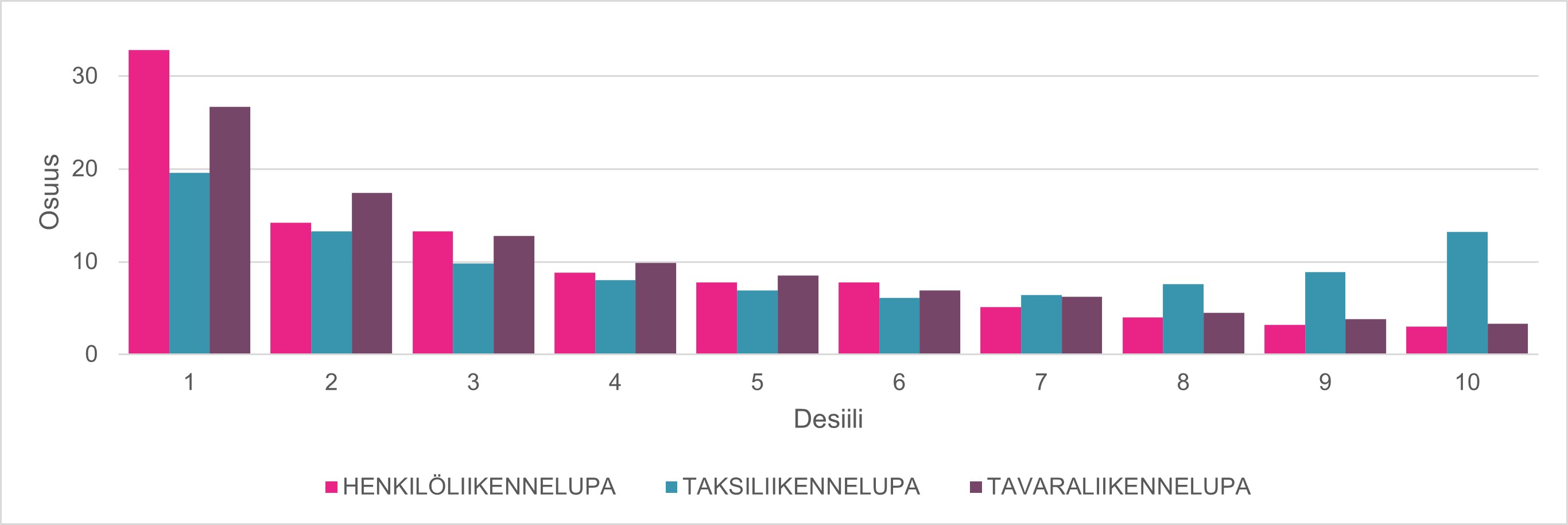

Taksialalla suurta hajontaa harmaan talouden riskissä

Liikenneluvanhaltijoilla oli pienempi harmaan talouden riski kuin suomalaisilla yrityksillä keskimäärin. Liikenneluvan haltijoiden keskimääräinen harmaan talouden riskidesiili, – eli kymmenys – oli suurin taksiliikenneluvan haltijoilla (5,0), tavaraliikenneluvan haltijoilla 3,7 ja henkilöliikenneluvan haltijoilla 3,5. Taksialalla havaittiin kuitenkin suuri hajonta: joukossa oli sekä paljon matalan että korkean riskin yrityksiä. Yli 10 prosenttia taksiyrityksistä sijoittui korkeimpaan riskiluokkaan (10).

Liikenneluvan haltijoiden arvioitu harmaan talouden riskisyyden desiili

Harmaan talouden riskiä arvioitiin koneoppimismalleilla, jotka perustuvat verotarkastusten tuloksiin ja yritysten taloudellisiin sekä hallinnollisiin taustatietoihin. Mallien avulla saatiin muodostettua koko yrityskenttää kattava riskijakauma, joka mahdollisti luvanhaltijoiden vertailun muihin suomalaisiin yrityksiin.

Luvanvaraisuus vähentää sekä verovelvoitteiden laiminlyöntejä että harmaan talouden riskiä

Liikenneluvan olemassaolo vähensi yritysten verovelvoitteiden laiminlyöntien todennäköisyyttä. Tulos nähtiin kaikissa tarkastelluissa lupatyypeissä. Harmaan talouden riskiennuste oli kaikissa kolmessa lupatyypissä keskimäärin 10 % pienempi kuin yrityksillä ilman liikennelupaa. Liikenneluvan vaikuttavuutta harmaan talouden torjunnassa arvioitiin vertaamalla liikenneluvan omaavia yrityksiä kuljetusalla toimiviin verrokkiyrityksiin, joilta puuttui liikennelupa.

Selvitys tukee kuljetusalan yhteisten lupaehtojen tiukentamista ja viranomaisvalvonnan kehittämistä. Taksiala vaatii erityistä huomiota, sillä se sisältää sekä hyvin toimivia että korkean riskin yrityksiä.

22.9.2025 | Hankintalaki torjuu harmaata taloutta – Silti satoja riskitoimijoita jää pimentoon julkisissa hankinnoissa

Hankintalaki torjuu harmaata taloutta – Silti satoja riskitoimijoita jää pimentoon julkisissa hankinnoissa

22.9.2025

Julkisten hankintojen kilpailutuksiin osallistuvien yritysten harmaan talouden riski on selvästi matalampi kuin vastaavilla yrityksillä, jotka eivät osallistu kilpailutuksiin. Verotarkastuksissa harmaan talouden toimijoiksi todetut yritykset ovat kuitenkin jättäneet vuosittain noin 200 miljoonan euron arvosta alimpia tarjouksia. Riskejä havaitaan erityisesti palveluhankinnoissa, eikä lainsäädäntö mahdollista yritysten vastuuhenkilöiden luotettavuuden selvittämistä kattavasti. Harmaan talouden selvitysyksikön tuore julkaisu tarkastelee hankintalain vaikutusta harmaan talouden torjunnassa.

Satoja harmaan talouden yrityksiä julkisissa hankinnoissa vuosittain

Suomessa käytetään vuosittain kymmeniä miljardeja euroja julkisiin hankintoihin. Hankintalakiin sisältyvät poissulkemisperusteet mahdollistavat velvoitteita laiminlyöneiden ja rikostaustaisten toimijoiden poissulkemisen kilpailutuksista. Tämä estää harmaan talouden toimijoiden osallistumista kilpailutuksiin, mutta myös kannustaa yrityksiä ja elinkeinonharjoittajia hoitamaan yhteiskunnalliset velvoitteensa.

Kilpailutuksiin osallistuneet ovat enimmäkseen vakavaraisia ja pitkään toimineita ja niiden harmaan talouden riski poikkeaa selvästi yrityspopulaatiosta keskimäärin. Vuosina 2022–2023 kilpailutuksiin osallistui kuitenkin vuosittain jopa yli 100 verotarkastuksissa harmaan talouden toimijaksi määriteltyä yritystä. Ne jättivät vuosittain yli 200 alinta tarjousta, yhteisarvoltaan noin 200 miljoonaa euroa. Lisäksi useilla sadoilla kilpailutuksia voittaneilla yrityksillä oli puutteita lakisääteisten velvoitteiden hoidossa. Tällaisten yritysten antamien voittavien tarjousten yhteissumma oli vuosittain 385–630 miljoonaa.

Hankintayksiköillä on velvollisuus selvittää myös yritysten vastuuhenkilöiden luotettavuus. Lainsäädäntö ei kuitenkaan mahdollista salassa pidettävien tietojen saamista muilta viranomaisilta taustahenkilöitä koskien. Tämä on ongelmallista, sillä kilpailutuksiin osallistui vuosittain satoja sellaisia yrityksiä, joilla itsellään ei ollut velvoitteidenhoidon puutteita, mutta joiden taustahenkilöillä oli esimerkiksi verovelkaa tai ulosottovelkaa.

Hankintalaki toimii tehokkaasti – Myös rikostaustaiset yritykset harvinaisia

Hankintalailla havaittiin olevan harmaata taloutta estävä vaikutus. Vaikutusta tutkittiin kahdella vastemuuttujalla, jotka olivat koneoppimismallilla estimoitu harmaan talouden riskidesiili ja yritysten oma velvoitteidenhoito. Jokaisen menetelmän perusteella harmaan talouden riskin havaittiin olevan kilpailutuksiin osallistuneiden yritysten joukossa verrokkijoukkoa alhaisempi. Kilpailutuksiin osallistuneilla yrityksillä oli myös pienempi riski velvoitteidenhoidon puutteille. Lisäksi havaittiin hankintalain piirissä oleviin kilpailutuksiin osallistuneilla esiintyvän selvästi vähemmän velvoitteidenhoidon puutteita kuin pienkilpailutuksiin osallistuneilla.

Kilpailutuksista on poissuljettava tarjoajat, joiden vastuuhenkilöissä on hankintalaissa listattuihin rikosnimikkeisiin syyllistyneitä henkilöitä. Tällaisia yrityksiä osallistui vuosina 2022–2023 kilpailutuksiin muutamia kymmeniä ja ne jättivät kilpailutuksissa 45 kertaa alhaisimman tarjouksen. Poissulkemisperusteiden joukosta puuttuu kuitenkin useita olennaisia tarjoajan epäluotettavuutta kuvaavia rikosnimikkeitä.

Riskejä erityisesti palveluhankinnoissa – Tehokkaampi torjunta edellyttää tietojensaantimahdollisuuksien kehittämistä

Palveluhankintojen kilpailutuksissa alimman tarjouksen jättäneillä yrityksillä havaittiin olevan korkeampi harmaan talouden riski ja enemmän velvoitteidenhoidon puutteita kuin rakennusalan hankintojen ja tavarahankintojen kilpailutuksiin osallistuneilla. Toimialoista muun muassa metsänhoidon, sekä majoitus- ja ravitsemusalan kilpailutuksissa ilmeni korostunut riski.

Selvityksessä tarkasteltiin myös keinoja harmaan talouden toimijoiden tehokkaammaksi tunnistamiseksi ja poissulkemiseksi kilpailutuksissa. Tätä tavoitetta edistäisivät esimerkiksi prosessien sähköistäminen ja hankintayksiköiden tietojensaannin laajentaminen sopimuskauden aikaiseen seurantaan. Lisäksi hankintayksiköiden tietojensaannin kehittäminen taustahenkilöitä koskien olisi selvityksen perusteella tarpeellista.

19.8.2025 | Taloudellinen luotettavuus rahankeräysluvan ja valtionavustusten ehtona

Taloudellinen luotettavuus rahankeräysluvan ja valtionavustusten ehtona

19.8.2025

Harmaan talouden torjunnan näkökulmasta rahankeräyslupaa tai valtionavustusta hakevan yhteisön tulisi olla taloudellisesti luotettava. Taloudellisesti luotettava toimija on huolehtinut lakisääteisistä viranomaisvelvoitteistaan ja ei ole esimerkiksi ulosotossa tai konkurssissa. Harmaan talouden selvitysyksikkö on arvioinut, miten yhdistysten ja säätiöiden taloudellinen luotettavuus vaikuttaisi rahankeräysluvan myöntämiseen ja valtionavustusten saamiseen. Harmaan talouden torjunnan lisäksi taloudellisen luotettavuuden vaatimus parantaisi myös avustuksina saatujen varojen käytön luotettavuutta.

Taloudellisen luotettavuuden vaatimus torjuu harmaata taloutta

Rahankeräyslupaa tai valtionavustusta hakevan yhteisön taloudellista luotettavuutta koskeva vaatimus tukisi harmaan talouden torjuntaa, koska harmaan talouden teot sisältävät viranomaisvelvoitteiden, kuten verojen ja muiden lakisääteisten maksujen, laiminlyöntejä. Lakisääteisten velvoitteiden laiminlyönnit kasvattavat riskiä myös muihin laiminlyönteihin yhteisöjen toiminnassa. Esimerkiksi verovelvoitteiden laiminlyönnin todennäköisyys on suurempi toimijoilla, joilla on puutteita kaupparekisteritiedoissa tai muita toimintaan liittyviä säännösten rikkomuksia. Myös yritysten vastuuhenkilön rikostaustalla on havaittu olevan yhteys yritysten verovelvoitteiden hoitamisen häiriöihin. Taloudellisten velvoitteiden hoitamisen vaatimuksella ja näiden säännönmukaisella selvittämisellä voitaisiin parantaa myös rahankeräystoiminnan luotettavuutta.

Taloudellisesti vastuullinen johtohenkilö parantaa toiminnan luotettavuutta

Julkisia varoja saavien tai yleisöltä varoja keräävien yhteisöjen johtohenkilöiden tulisi myös olla taloudellisesti luotettavia. Yhdistysten ja säätiöiden vastuuhenkilöt edustavat yhteisöjä ja johtavat niiden toimintaa. Yhteisöjen vastuuhenkilöiden velvoitteiden laiminlyönnit lisäävät väärinkäytösten ja harmaan talouden riskiä myös heidän johtamissaan yhteisöissä, mikä voi vaikuttaa valtionavustuksen käytön tai rahankeräyksen luotettavuuteen. Henkilöiden taloudellisten velvoitteiden hoitamista selvitetään jo nyt esimerkiksi turvallisuusselvityksissä tai luvanvaraisessa elinkeinotoiminnassa, koska laiminlyönneistä seuraa riski sille, että henkilö työtehtävissään vaarantaisi toiminnan luotettavuuden. Henkilöiden taloudellinen luotettavuus olisi tärkeää erityisesti sellaisissa toimissa, joissa käsitellään avustuksina saatuja varoja.

Jos yhdistyksen tai säätiön vastuuhenkilöiden taloudellinen luotettavuus olisi ollut rahankeräysluvan saamisen vaatimuksena maaliskuussa 2025, olisi rahankeräyslupa voitu evätä noin 200 keräysluvallisista yhdistyksistä ja säätiöistä, mikä on noin 15 prosenttia kaikista myönnetyistä rahankeräysluvista. Jos yhdistysten ja säätiöiden vastuuhenkilöiden taloudellinen luotettavuus olisi ollut vuonna 2023 valtionavustuksen saamisen edellytyksenä, olisivat vaatimukset voineet vaikuttaa lähes 400 yhdistyksen ja säätiön toimintaan. Näille yhteisöille maksettiin vuonna 2023 elinkeinotukia tai niihin verrattavia avustuksia lähes 30 miljoonaa euroa. Harmaan talouden selvitysyksikön julkaisemassa katsauksessa luotettavuuden arvioinnissa käytettiin henkilöiden arvioverotus-, verovelka-, ulosotto- ja konkurssi- sekä liiketoimintakieltotietoja.

Taloudellisen luotettavuuden selvittäminen rahankeräysluvan tai valtionavustusta hakevan yhteisön vastuuhenkilöiden muista johtamista yrityksistä voi olla tarpeellista, jos pelkästään yhteisön tai näiden vastuuhenkilöiden tietojen perusteella ei ole mahdollista muodostaa riittävää kuvaa luotettavuuden arvioimiseksi. Vastuuhenkilöiden johtamien muiden yritysten toiminnassa tapahtuneet laiminlyönnit voivat myös heijastua rahankeräysluvan hakijan tai valtionavustuksen saajan toimintaan. Vastuuhenkilön toimintamalli on elinkeinotoiminnassa yleensä samanlainen muissakin saman henkilön johtamissa yrityksissä.

Yhdistyksistä 40 % ei antanut veroilmoitusta – ei verotuksellisia vertailutietoja

Yhdistysten ja säätiöiden tulee antaa veroilmoitus, mikäli niillä on verovuoden aikana verotuksellisia tapahtumia, kuten veronalaisia tuloja tai kiinteistöihin liittyviä omistusmuutoksia tai yleishyödyllisen yhdistyksen toiminta on muuttunut olennaisesti edelliseen verovuoteen verrattuna. Valtionavustuksia saaneista ja rahankeräysluvallisista yhdistyksistä noin 40 prosenttia ei ollut antanut lainkaan veroilmoitusta edeltävän kolmen vuoden aikana. Näistä yhdistyksistä ei ollut saatavilla kattavia taloudellisia tietoja, joiden perusteella olisi voitu arvioida niiden taloudellista luotettavuutta. Myös tämän takia vastuuhenkilöiden ja näiden johtamien muiden yritysten luotettavuuden selvittäminen olisi tärkeää.

Yhdistysrekisterin tietosisältöä tulisi parantaa

Vuonna 2023 valtionavustuksia saaneista yhdistyksistä noin kuudesta prosentista ei voitu selvittää lainkaan johtohenkilöiden luotettavuutta, koska vastuuhenkilöiden tiedot puuttuivat kokonaan yhdistysrekisteristä. Näille 242 yhdistykselle oli maksettu vuonna 2023 valtionavustuksia noin 19 miljoonaa euroa, mikä on yli kahdeksan prosenttia kaikista yhdistyksille maksetuista elinkeinotuista. Rahankeräysluvan omaavista yhdistyksistä tiedot olivat puutteelliset vain prosentilla. Vastuuhenkilötietojen puutteiden lisäksi yhdistysrekisterin henkilötietojen on havaittu olevan osin virheellisiä. Yhdistysrekisteriin oli esimerkiksi vuonna 2024 nimettyinä jopa 117-vuotiaita vastuuhenkilöitä, mikä osoittaa, etteivät rekisterin kaikki tiedot ole ajantasaisia.

Yhdistyksillä tulisi olla velvollisuus esimerkiksi sakon tai laiminlyöntimaksun uhalla ilmoittaa hallituksen jäseniä koskevat tiedot ja ajantasaiset muutokset yhdistysrekisteriin. Tämä mahdollistaisi kaikkien yhdistysten vastuuhenkilöiden luotettavuuden selvittämisen esimerkiksi rahankeräysluvan tai valtionavustuksen saamisen edellytyksenä.

Lue lisää

Verohallinnon lehdistötiedote 19.8.2025 [.fi]›

MTV Huomenta Suomi: Harmaan talouden yritykset saivat kymmeniä miljoonia valtiontukea [.fi]›

Selvitys 19.8.2025 Velvoitteidenhoitoselvitysten vaikuttavuus harmaan talouden torjuntaan

Selvitys 19.8.2024 Lisäävätkö yhdistysten rekisteritietojen puutteet harmaan talouden riskiä?

Selvitys 13.6.2022 Yrityksen vastuuhenkilön rikostuomio nostaa harmaan talouden riskiä

10.6.2025 | Verotarkastuksilla on laajat vaikutukset harmaan talouden yhtiöiden verotuskäyttäytymiseen

Verotarkastuksilla on laajat vaikutukset harmaan talouden yhtiöiden verotuskäyttäytymiseen

10.6.2025

Harmaan talouden selvitysyksikkö on todennut, että verotarkastusten seurauksena yhtiöiden verotettava tulos kasvoi merkittävästi. Vastaavia, joskin heikompia vaikutuksia havaittiin myös verotarkastettujen yhtiöiden kytkösyhtiöissä. Tuoreessa selvityksessä tarkasteltiin verotarkastusten vaikutusta harmaan talouden osakeyhtiöiden verotuskäyttäytymiseen tarkastusta seuraavina verovuosina.

Selvityksessä havaittiin, että verotarkastettujen yhtiöiden ilmoittama nettotulos kasvoi keskimäärin noin 72 000 eurolla verovuosittain, mikä tarkoittaa laskennallisesti noin 14 500 euroa yhteisöveroa.

Verotarkastusten vaikutukset osakeyhtiöiden verotuskäyttäytymiseen ovat laaja-alaiset

Tarkastelussa olleessa 348 verotarkastetun yhtiön joukossa ilmoituskäyttäytymisen muutoksilla oli merkittävä vaikutus yhteisöveron määrään. Näiden muutosten arvioitu vaikutus yhteisöveron määrään oli keskimäärin noin 5 miljoonaa euroa verovuotta kohden. Tämä viittaa siihen, että verotarkastuksilla on huomattava välillinen fiskaalinen vaikutus. Vertailun vuoksi, samojen yhtiöiden tarkastushavaintojen perusteella määrätyt yhteisöverot olivat keskimäärin noin 2,7 miljoonaa euroa vuodessa.

Verotarkastusten vaikutukset palkkoihin ja palkkioihin

Verotarkastettujen yhtiöiden ilmoittamat palkat ja palkkiot kasvoivat noin 34 000 eurolla verovuosittain. Tämä tulos viittaa siihen, että verotarkastetut yhtiöt tarkistavat myös työnantajavelvoitteidensa ilmoittamiskäytäntöjä, mikä parantaa työntekijöiden asemaa ja lisää verotuloja.

Verotarkastusten vaikutukset kytkösyhtiöihin

Selvityksessä tarkasteltiin verotarkastusten vaikutusta osakeyhtiöiden verotuskäyttäytymisen lisäksi myös näiden kytkösyrityksiin, jotka tunnistettiin yhteisten vastuuhenkilöiden kautta. Selvityksen tulosten mukaan myös kytkösyhtiöiden elinkeinotoiminnan nettotulos kasvoi verotarkastuksen jälkeen keskimäärin 14 000 eurolla verovuosittain, mikä tarkoittaa yhteisöverona 2 800 euroa. Tämä viittaa siihen, että verotarkastusten vaikutukset voivat ulottua myös tarkastettujen yhtiöiden lähipiiriin.

Verotarkastuksella on myös ohjaavaa vaikutusta

Verotarkastukset ovat tärkeä työkalu verovalvonnassa. Niissä havaitaan harmaan talouden toimintaa, kuten kirjanpidosta puuttuvaa myyntiä ja perusteettomia kuluja. Näillä keinoilla yritykset voivat pyrkiä keinotekoisesti pienentämään verorasitustaan ja saada kilpailuetua markkinoilla. Verotarkastuksissa paljastuu myös mahdollisia verorikoksia. Yhtiöt, joiden harmaan talouden teot ovat laaja-alaisia ja vakavia, lopettavat usein toimintansa verotarkastuksen jälkeen. Verotarkastuksen avulla kuitenkin myös ohjataan ja tuetaan yrityksiä toimimaan oikein.

"Selvityksessä ilmenneet verokäyttäytymisen muutokset ovat merkittäviä, kun tarkastellaan verotettavan tulon kasvua suhteessa yhtiöiden liikevaihtoon. Selvityksen tulosten perusteella verotettava tulos kasvoi keskimäärin noin 4 prosenttia - ja liikevaihdon mediaaniin suhteutettuna 20 prosenttia. Erot suhdeluvuissa osoittavat, että tarkastelussa oli mukana hyvin erikokoisia yhtiöitä." toteaa pääanalyytikko Alem Luoma Harmaan talouden selvitysyksiköstä.

Tulosten yleistettävyys ja tulevaisuuden tutkimusmahdollisuudet

Selvityksessä tarkastelun kohteena ollut yhtiöjoukko oli melko pieni, mikä vaikuttaa tulosten yleistettävyyteen. Jatkossa olisi hyödyllistä laajentaa selvitystä kattamaan suurempi joukko yhtiöitä. Tämä mahdollistaisi verotarkastuksen vaikuttavuuden tarkemman arvioinnin esimerkiksi yritysjoukoittain.

”Verotarkastuksen vaikuttavuus on laaja kysymys, jonka kokonaisvaltainen tarkastelu edellyttää useita eri lähestymistapoja. Eri tyyppiset yhtiöt voivat toimia hyvinkin poikkeavin tavoin verotarkastuksen jälkeen. Selvityksen tulokset tuovat kuitenkin selkeästi esiin verotarkastuksen yhtiöitä ohjaavan vaikutuksen, joka ei rajoitu pelkästään verotarkastettuihin yhtiöihin vaan ulottuu tietyiltä osin myös kytkösyhtiöihin." toteaa Harmaan talouden selvitysyksikön johtaja Janne Marttinen.

19.5.2025 | Taloudellinen luotettavuus valtionavustusten ehtona - yli sata miljoonaa evättäisiin yhdistyksiltä ja säätiöiltä

Taloudellinen luotettavuus valtionavustusten ehtona - yli sata miljoonaa evättäisiin yhdistyksiltä ja säätiöiltä

19.5.2025

Valtionavustuksia olisi vuonna 2023 jäänyt maksamatta yhdistyksille jopa 65 miljoonaa euroa ja säätiöille 59 miljoonaa, mikäli niiden vastuuhenkilöiden ja näiden kytkösyritysten taloudellinen luotettavuus olisi ollut kriteerinä tukien maksamisessa. Harmaan talouden selvitysyksikkö on arvioinut, miten harmaata taloutta torjuva valtionavustuslain uudistus vaikuttaisi valtionavustusten maksamiseen yhdistyksille ja säätiöille. Harmaan talouden torjunnan näkökulmasta valtionavustuksia tulisi maksaa ainoastaan taloudellisesti luotettaville tahoille, jotka ovat huolehtineet lakisääteisistä viranomaisvelvoitteistaan ja eivät ole esimerkiksi ulosotossa tai konkurssissa.

Valtionavustuksia vuonna 2023 saaneista yhdistyksistä vain 1,3 % oli laiminlyönyt lakisääteisiä viranomaisvelvoitteitaan. Näille yhdistyksille maksettiin kuitenkin valtionavustuksia lähes kolme miljoonaa euroa vuonna 2023. Katsauksen kohdejoukon yhdistyksistä 40 % ei ollut antanut lainkaan veroilmoitusta vuosina 2020–2022, eikä niistä ole saatavilla sellaisia taloudellisia tietoja, joiden perusteella voitaisiin arvioida taloudellista luotettavuutta. Tämän takia yhdistyksiä johtavien henkilöiden velvoitteidenhoidon selvittäminen olisi tärkeää.

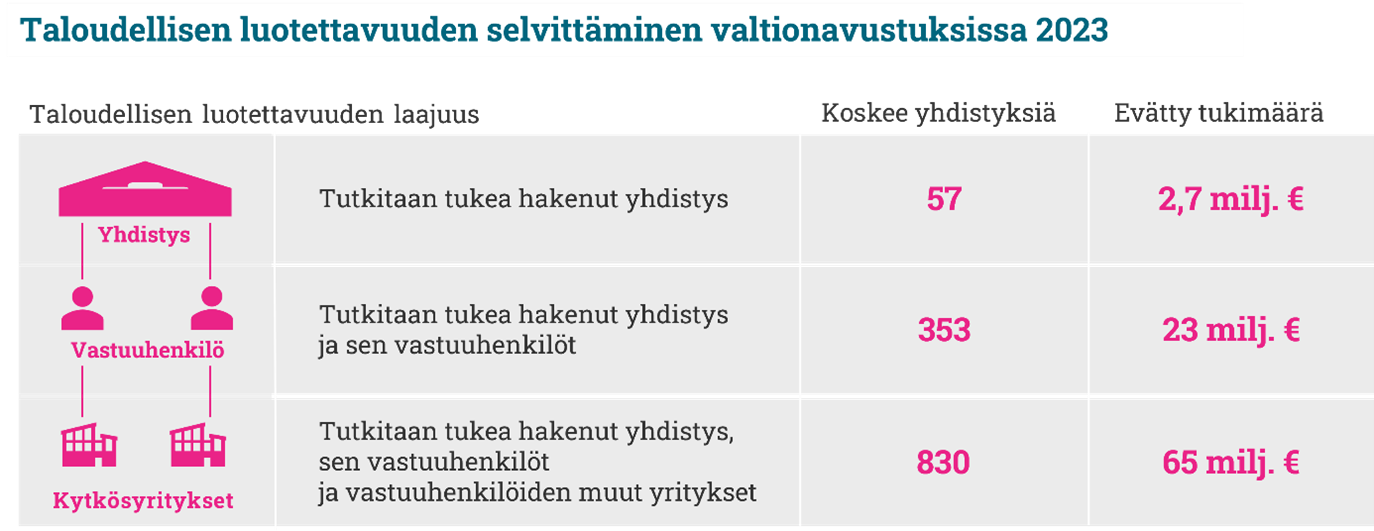

Yhdistysten vastuuhenkilöillä runsaasti laiminlyöntejä viranomaisvelvoitteiden hoidossa

Yhdistysten vastuuhenkilöiden taloudellisen luotettavuuden selvittäminen olisi voinut vaikuttaa noin 350 yhdistyksen saamaan avustukseen ja 23 miljoonan euron tukien määrän epäämiseen, mikä olisi noin kymmenen prosenttia kaikista yhdistyksille maksetuista valtionavustuksista. Yhdistysten vastuuhenkilöissä oli myös liiketoimintakieltoon määrättyjä henkilöitä, joiden johtamille yhdistyksille maksettiin valtionavustuksia yli puoli miljoonaa euroa. Vastuuhenkilöiden kytkösyritysten velvoitteidenhoidon tarkistaminen olisi vaikuttanut yli 800 yhdistyksen tuen saamiseen ja evättyjen tukien määrä olisi jopa 65 miljoonaa euroa.

Säätiöiden vastuuhenkilöiden muilla yrityksillä velvoitteiden laiminlyöntejä

Ainoastaan viidellä säätiöllä oli vuonna 2023 puutteita taloudellisten velvoitteiden hoidossa. Näille säätiöille maksettiin valtionavustuksia hieman alle miljoona euroa. Jos säätiöiden taloudellisen luotettavuuden lisäksi olisi selvitetty säätiöiden vastuuhenkilöiden ja näiden kytkösyritysten laiminlyönnit, olisivat rajoitukset koskeneet jo noin puolta tukia saaneista säätiöstä. Näille säätiöille maksettiin vuonna 2023 valtionavustuksia lähes 60 miljoonaa euroa, mikä oli noin kaksi kolmasosaa kaikista säätiöille maksetuista avustuksista.

Valtionavustuksia hakevien toimijoiden taloudellisen luotettavuuden vaatimus edistäisi harmaan talouden torjuntaa. Julkisoikeudellisia velvoitteita laiminlyövä taho saattaa laiminlyödä myös muita avustuksiin liittyviä säännöksiä tai vaatimuksia, joten harmaata taloutta torjumalla ehkäistäisiin mahdollisia vilpillisiä toimia.

Yhdistysrekisterin tiedot osin puutteellisia

Vuonna 2023 valtionavustuksia saaneista yhdistyksistä noin kuudesta prosentista ei voitu selvittää lainkaan johtohenkilöiden luotettavuutta, koska yhdistyksillä oli puutteelliset henkilötiedot yhdistysrekisterissä. Näille 242 yhdistyksille oli maksettu tukia vuonna 2023 noin 19 miljoonaa euroa, mikä on yli kahdeksan prosenttia kaikista yhdistyksille maksetuista tuista. Yhdistyksillä tulisi olla velvollisuus esimerkiksi sakon tai laiminlyöntimaksun uhalla ilmoittaa vastuuhenkilöitä koskevat tiedot ja ajantasaiset muutokset yhdistysrekisteriin. Tämä parantaisi myös rahanpesun ja terrorismin rahoittamisen torjuntaa koskevassa laissa säädettyä velvollisuutta tuntea ja tunnistaa asiakkaiden tosiasialliset edunsaajat. Myös yhdistysten velvollisuus toimittaa vuotuiset tilinpäätöksensä Patentti- ja rekisterihallitukselle parantaisi yhdistysten toiminnan läpinäkyvyyttä.

10.2.2025 | Ilmoitusvelvollisuuden laiminlyönnit johtavat kaupparekisteristä poistamiseen

Ilmoitusvelvollisuuden laiminlyönnit johtavat kaupparekisteristä poistamiseen

10.2.2025

Patentti- ja rekisterihallitus (PRH) poistaa kaupparekisteristä vuosittain lukuisia yhtiöitä, jotka laiminlyövät ilmoitusvelvollisuuksiaan tai joilla ei ole päätösvaltaista hallitusta. Vuosien 2019–2023 aikana PRH on poistanut kaupparekisteristä tilinpäätöstietojen ilmoituslaiminlyönnin vuoksi lähes 50 000 yhtiötä.

Harmaan talouden selvitysyksikkö on tarkastellut vuosina 2019–2022 tilinpäätöstietojen ilmoitusvelvollisuuden laiminlyöntien vuoksi kaupparekisteristä poistettuja yhtiöitä. Verotarkastuksissa on havaittu, että osa yrityksistä jatkaa elinkeinotoiminnan harjoittamista kaupparekisteristä poistosta huolimatta. Rekisterien ulkopuolella toimintaa jatkava yritys voi olla harmaan talouden harjoittamisen väline.

Kaupparekisterilain muutos mahdollistaa laiminlyöntien vuoksi poistetun yhtiön palauttamisen kaupparekisteriin

PRH keskeytti lokakuussa 2024 yhtiöiden poistamisen kaupparekisteristä lainsäädännönmuutostyön ajaksi. PRH oli hakemuksesta palauttanut kaupparekisteriin 2022 loppuun mennessä poistettuja yhtiöitä, mutta ei enää 1.1.2023 jälkeen poistettuja yhtiöitä. Pikavauhtia edenneen lakimuutoksen tavoite oli mahdollistaa kaupparekisteristä poistettujen yhtiöiden palauttaminen kaupparekisteriin tietyin edellytyksin. Lakimuutosehdotuksen mukaiset muutokset kaupparekisterilakiin vahvistettiin 30.12.2024 ja laki tuli voimaan 1.1.2025.

Kaupparekisterin poisto- ja palautusmenettely aiheuttaa kustannuksia ja haittaa sekä itse yritykselle että viranomaisille. Harmaan talouden selvitysyksikön näkemyksen mukaan toiminnassa olevien yhtiöiden poistaminen kaupparekisteristä tulisi olla viimeinen toimenpide kattavan kehotusmenettelyn ja sanktioiden antamisen jälkeen.

Suunnitteilla moniviranomaisyhteistyössä tehtävä selvityshanke

Kaupparekisteriin merkitsemisen oikeusvaikutukset on säädetty kattavasti, mutta kaupparekisteristä poistamisen oikeusvaikutuksia ei ole yksiselitteisesti säädetty. Tämä johtaa erilaisiin tulkintaongelmiin rekisteristä poistetun velvollisuuksien, vastuiden ja oikeuksien osalta. Harmaan talouden ja talousrikollisuuden torjuntaohjelmassa (2024–2027) on suunniteltu toteutettavaksi selvityshanke, jonka tarkoituksena on tunnistaa kaupparekisteristä poistettuihin yhtiöihin liittyviä keskeisiä ongelmia aiheuttavat haasteet, lainkohdat ja viranomaisten menettelyt. Selvityshankkeessa on tarkoitus laatia konkreettisia ehdotuksia ongelmien poistamiseksi.

14.1.2025 | Valtionavustuksia maksetaan vuosittain jopa 250 miljoonaa euroa velvoitteensa laiminlyöville

Valtionavustuksia maksetaan vuosittain jopa 250 miljoonaa euroa velvoitteensa laiminlyöville

14.1.2025

Harmaa talous ei aina estä valtionavustusten saamista ja valtionavustuksia maksetaan miljoonia euroja julkisia velvoitteitaan laiminlyöville yrityksille. Valtionavustuslaki ei tällä hetkellä sisällä riittäviä säännöksiä harmaan talouden torjumiseksi. Torjunnan kannalta on keskeistä, että valtionavustuksen saaja on hoitanut lakisääteiset velvoitteensa. Harmaan talouden selvitysyksikön julkaisemassa selvityksessä tarkasteltiin vuonna 2023 valtionavustuksia saaneiden osakeyhtiöiden verotuksellista luotettavuutta, harmaan talouden riskiyritysten saamia valtionavustuksia, verotarkastusten vaikutusta avustusten hakemiseen sekä mahdollisten lainsäädäntömuutosten vaikutusta valtionavustusten myöntämiseen.

Valtionavustuslain uudistus torjuisi harmaata taloutta

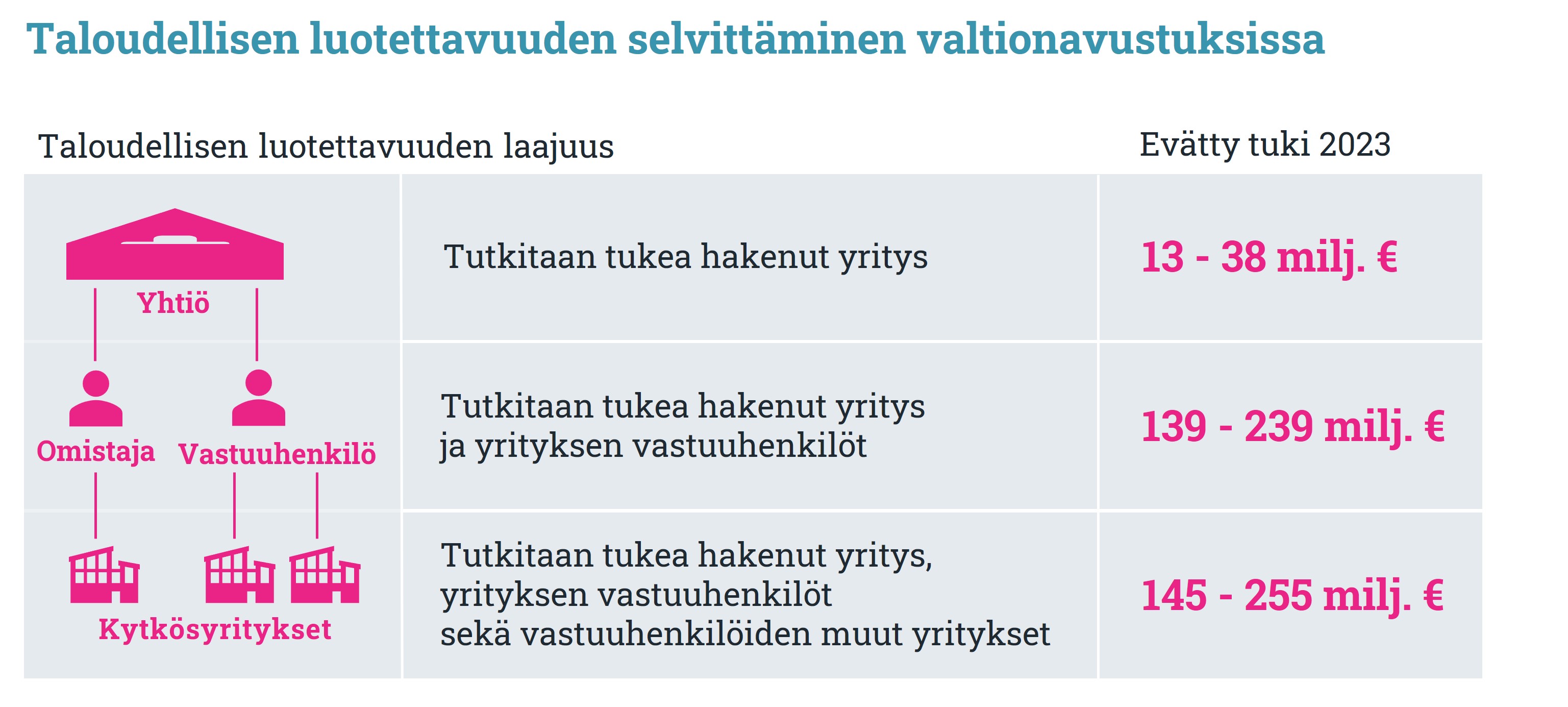

Harmaan talouden selvitysyksikkö on arvioinut, miten harmaata taloutta torjuva valtionavustuslain uudistus vaikuttaisi valtionavustusten maksamiseen. Muutosehdotuksen mukaan valtionavustuksia voitaisiin maksaa ainoastaan taloudellisesti luotettaville tahoille, jotka ovat huolehtineet lakisääteisistä viranomaisvelvoitteistaan ja eivät ole esimerkiksi ulosotossa tai konkurssissa. Selvityksen tulosten perusteella valtionavustuksia olisi vuonna 2023 jäänyt maksamatta osakeyhtiöille 255 miljoonaa euroa, mikäli taloudellinen luotettavuus olisi ollut kriteerinä tukien maksamisessa.

Selvityksessä tarkasteltiin erikseen yli 100 000 euron ja yli 10 000 euron yksittäisiä tukia saaneita osakeyhtiöitä. Selvityksen tulosten perusteella yli 100 000 euron yksittäisiä valtionavustuksia oli maksettu noin 145 miljoonaa euroa ja yli 10 000 euron yksittäisiä tukia noin 230 miljoonaa euroa sellaisille yhtiöille, joissa yhtiö, sen vastuuhenkilö tai kytkösyritys oli olennaisesti laiminlyönyt lakisääteisiä velvoitteitaan. Kun selvitettiin osakeyhtiön taloudellista luotettavuutta ainoastaan yhtiön velvoitteiden hoidon perusteella, olisi tukia jäänyt silloinkin maksamatta noin 40 miljoonaa euroa. Yli 100 000 euron yksittäisiä tukia saaneille osakeyhtiöille olisi tukia jäänyt maksamatta noin 13 miljoonaa euroa.

Selvityksessä havaittiin, että valtionavustuksia saaneiden osakeyhtiöiden vastuuhenkilöiden joukossa oli myös liiketoimintakieltoon määrättyjä johtohenkilöitä, joiden yhtiöille valtionavustuksia maksettiin yli 300 000 euroa. Lakisääteisten velvoitteiden hoitamisen lisäksi esimerkiksi laajemmat rikostaustatiedot voisivat olla luotettavuuden kriteereinä valtionavustuksia myönnettäessä. Luotettavuussääntelyn toteuttamiseksi Harmaan talouden selvitysyksikön tuottamien velvoitteidenhoitoselvitysten käyttömahdollisuutta tulisi laajentaa useampiin valtionapuviranomaisiin tukemaan harmaan talouden torjuntaa.

Harmaan talouden toimijoille kymmeniä miljoonia euroja valtionavustuksia

Selvityksen tulosten perusteella vuonna 2023 valtionavustuksia saivat myös sellaiset yritykset, jotka arvioitiin osakeyhtiöihin kohdistuneiden verotarkastusten perusteella harmaan talouden yrityksiksi. Vuonna 2023 valtionavustuksia sai noin 200 harmaan talouden osakeyhtiötä ja tukien määrä oli yhteensä noin 29 miljoonaa euroa. Yleisin harmaaksi määritellyille yhtiöille maksettu avustus oli palkkatuki.

Yritysten häiriöt julkisoikeudellisten velvoitteiden hoitamisessa saattavat ilmentää myös yritysten harmaan talouden riskiä. Valtionavustusta tulisi myöntää pääsääntöisesti vain velvoitteistaan huolehtiville tahoille, joilla on edellytykset kannattavaan liiketoimintaan. Selvityksen tulosten perusteella yritystukijärjestelmä vaikuttaisi toimivan vain vähäisesti yritysten velvoitteidenhoitoa parantavana tekijänä. Merkittävää harmaata talouttakaan paljastanut verotarkastus ei katkaissut toimintaansa jatkavan yrityksen osallistumista yritystukijärjestelmään. Yritykset todennäköisesti huolehtisivat velvoitteistaan nykytilaa paremmin, mikäli lakisääteisistä velvoitteista huolehtiminen olisi lainsäädäntöön kirjattu edellytys avustusten saamiselle.

Valtionavustuksella tarkoitetaan valtionavustuslaissa tuenluonteista rahoitusta tietyn toiminnan tai hankkeen avustamiseksi. Valtionavustuksena ei pidetä lainan, takauksen, takuun tai verohelpotuksen muodossa myönnettävää taloudellista etuutta. Valtionavustuksia myönnetään vuosittain laskentatavasta riippuen noin neljä miljardia euroa, josta yritysten osuus on ollut noin 30 prosenttia. Vuonna 2023 yli 16 000 osakeyhtiötä sai valtionavustuksia yhteensä lähes miljardi euroa sisältäen noin 75 000 erillistä valtionavustusilmoitusta.

Vuoden 2024 selvityksiä

9.12.2024 | Järjestäytynyt rikollisuus valtaa jalansijaa yritysmaailmassa

Järjestäytynyt rikollisuus valtaa jalansijaa yritysmaailmassa

9.12.2024

Järjestäytyneen rikollisuuden toiminnassa mukana olevia henkilöitä toimii vastuuhenkilöasemassa tuhansissa yrityksissä Suomessa. Tämä käy ilmi ensimmäisestä Suomessa tehdystä järjestäytyneen rikollisuuden yritystoiminnan selvityksestä. Selvityksessä on hyödynnetty muun muassa keskusrikospoliisin havainto- ja tarkkailutietoja.

Harmaasta taloudesta tutut toimialat

Järjestäytyneen rikollisuuden yrityksiä toimii erityisesti rakennus- ja kiinteistöalalla sekä autokaupan alalla. Nämä ovat perinteisiä harmaan talouden riskitoimialoja, joilla esiintyy paljon myös pimeää työtä.

Valtioneuvosto on määritellyt osan toimialoista yhteiskunnan kannalta kriittisiksi. Kriittisillä toimialoilla esiintyi lähes 130 järjestäytyneeseen rikollisuuteen kytkeytynyttä yritystä. Näitä yrityksiä oli esimerkiksi vartiointi- ja siivouspalveluiden alalla.

Verovelvoitteiden hoito oli huonolla tasolla ja talouden tunnusluvut heikkoja

Järjestäytyneen rikollisuuden yritysten verovelka oli yhteensä yli 16 miljoonaa euroa vuoden 2022 lopussa. Myös arvioverotuksia toimitettiin näihin yrityksiin moninkertainen määrä verrattuna muuhun yrityskantaan.

Yritykset olivat muuhun yrityspopulaatioon nähden pienempiä ja kannattamattomampia ja niillä oli usein negatiivinen oma pääoma. Myös tilinpäätöstiedot olivat usein puutteelliset.

Järjestäytyneen rikollisuuden yhteiskunnalle aiheuttama vahinko on merkittävä

Järjestäytyneen rikollisuuden harmaan talouden toiminnan vuoksi yhteiskunta menettää joka vuosi yli 40 miljoonaa euroa. Arvio ei kata kaikkia järjestäytyneestä rikollisuudesta aiheutuvia menetyksiä, kuten rahanpesusta koituvaa vahinkoa.

Suomessa tilanne on vielä hallittavissa ja ennaltaehkäisemällä vältymme suuremmilta vahingoilta. Verrattaessa Suomen tilannetta Ruotsiin, on Suomessa aktiivisia toimijoita vain kymmenesosa Ruotsiin verrattuna ja rikosvahingon määrä vain murto-osa Ruotsin vastaavasta. Ruotsissa järjestäytyneen rikollisuuden rikoshyödyn on arvioitu olevan jopa 15 miljardia euroa ja elinkeinoelämälle aiheutuneet lisäkustannukset 9 miljardia euroa.

Järjestäytyneen rikollisuuden torjunta on yksi Petteri Orpon hallituksen painopistealueista. Parhaillaan valmistelussa oleva järjestäytyneen rikollisuuden vastainen strategia tarjoaa kokonaisvaltaisen lähestymistavan ilmiön torjuntaan. Strategia valmistuu vuoden 2024 loppuun mennessä.

18.11.2024 | Viidennes suomalaisista osakeyhtiöistä ei täyttäisi luotettavuusvaatimuksia

Viidennes suomalaisista osakeyhtiöistä ei täyttäisi luotettavuusvaatimuksia

Verohallinto / Harmaan talouden selvitysyksikkö 18.11.2024

Luotettavuusvaatimusten tarkoituksena on varmistautua siitä että, yrityksellä on riittävät taloudelliset edellytykset toimintaansa ja että sen yhteiskunnalliset velvoitteet tulevat hoidettua. Luotettavuusvaatimukset sallivat viranomaiselle harkinnan, jonka perusteella se voi evätä velvoitteensa laiminlyövältä hakijalta rekisteröinnin, luvan tai avustuksen. Yritysten luotettavuussäännöksiä on otettu käyttöön etenkin toimialoilla, jotka ovat yhteiskunnallisesti merkittäviä tai niihin liittyy tavallista suurempi harmaan talouden riski. Vastaavanlaisia säännöksiä on myös tilaajavastuu- ja hankintalainsäädännössä.

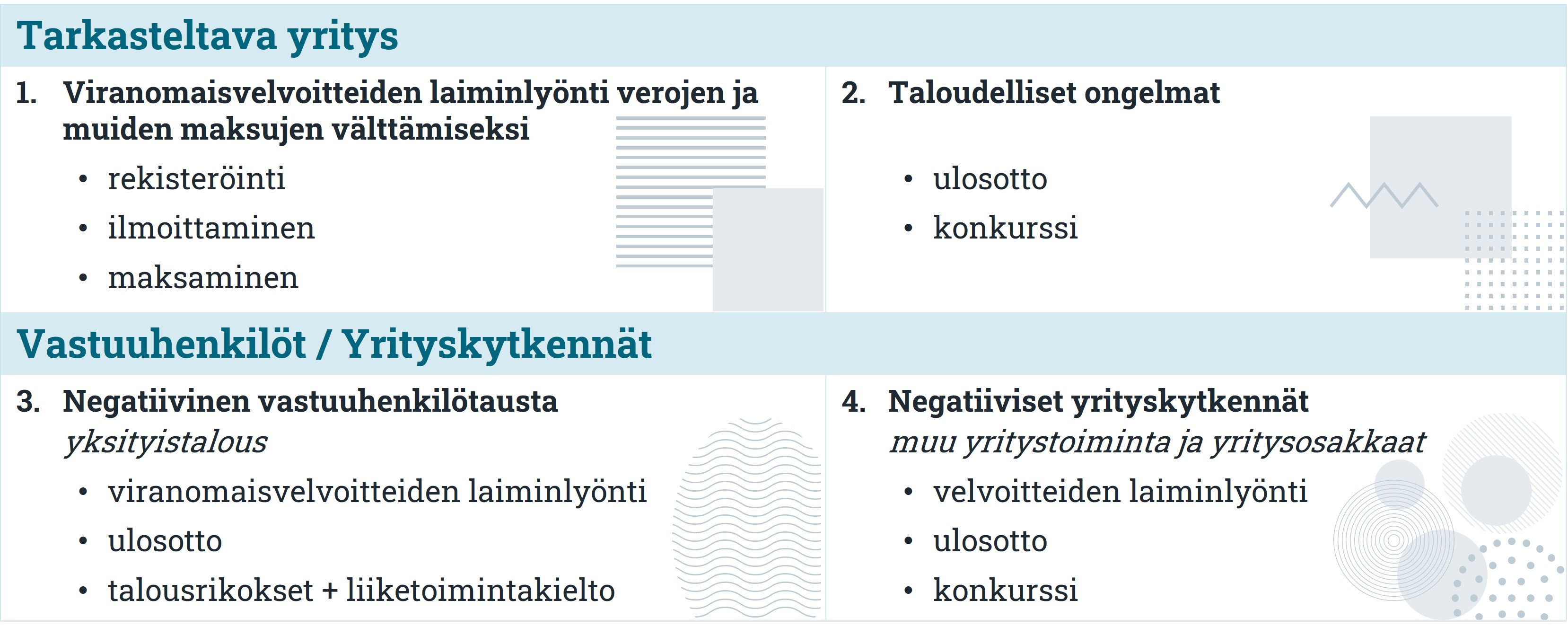

Mistä kaikesta luotettavuuden arviointi koostuu?

Luotettavuuden arvioinnissa tutkimalla yrityksen aikaisempaa toimintaa, voidaan tehdä päätelmiä myös sen tulevasta toiminnasta. Jos yritys on pystynyt hoitamaan veroihin ja muihin maksuihin liittyvät velvoitteensa, niin se todennäköisesti pystyy suoriutumaan myös muista yhteiskunnallisista velvoitteistaan. Lisäksi yrityksen tulee olla maksukyinen. Se ei saa olla ulosotossa eikä konkurssissa. Luotettavuussäännökset mahdollistavat usein myös vastuuhenkilöiden ja kytkentäyritysten vastaavien tietojen tarkastamisen.

Luotettavuuden arviointi

Yrityskytkentä = perustuu vastuuhenkilöasemaan molemmissa yrityksissä tai osakeyhtiöiden keskinäiseen omistussuhteeseen

Yrityksen harmaan talouden toiminnan todennäköisyyttä nostavat eniten vastuuhenkilöiden vero- ja ulosottovelat. Henkilön tuloverotuksen muutokset ja arvioverotus kasvattavat myös oleellisesti vastuuhenkilön yrityksen harmaan talouden riskiä. Vastuuhenkilön talousrikostuomion ja yrityksen verovelvoitteiden laiminlyönnin välillä on vahva yhteys.

Yritykseen kytkennässä olevien muiden yritysten verovelkaisuus ja veroilmoitusten virheet lisäävät arvioitavana olevan yrityksen riskiä laiminlyödä velvoitteensa. Lisäksi kytkentäyritysten harmaan talouden todennäköisyyden on havaittu olevan yhteydessä yrityksen omaan harmaan talouden todennäköisyyteen.

Miten suomalaiset osakeyhtiöt täyttäisivät luotettavuusvaatimukset?

Kun luotettavuutta tarkastellaan suomalaisten osakeyhtiöiden omista tiedoista, noin 16 500 yritystä ei läpäisisi luotettavuusvaatimuksia velvoitteidenhoidon laiminlyöntien tai taloudellisten ongelmien vuoksi. Vastuuhenkilöiden yksityistalouteen kuuluvien laiminlyöntien huomioiminen lisäisi lukumäärän jo lähes 52 000 osakeyhtiöön eli viidennekseen kaikista toimivista osakeyhtiöistä. Kytkentäyritysten vastaavien tietojen tarkastelu toisi lisää vain 2 000 uutta yritystä verrattuna edelliseen.

Kirjoitus perustuu Harmaan talouden selvitysyksikön selvityksiin:

Mistä tunnistaa harmaan talouden yrityksen vastuuhenkilön, 2024 (PDF 822 kt)

Osakeyhtiön riskikytkentöjen vaikutus sen omaan toimintaan, 2024 (PDF 885 kt)

Rikostaustatiedon merkitys vaikutus velvoitteiden laiminlyönteihin, 2022 (PDF 907 kt)

21.10.2024 | Harmaan talouden torjunta tarvitsee riittävät resurssit ja nykyaikaiset toimivaltuudet

Harmaan talouden torjunta tarvitsee riittävät resurssit ja nykyaikaiset toimivaltuudet

Verohallinto / Harmaan talouden selvitysyksikkö 21.10.2024

Harmaan talouden selvitysyksikkö tarkasteli selvityksessään harmaan talouden verotarkastuksia, joista osa on suoritettu samanaikaisesti poliisin esitutkinnan kanssa. Harmaan talouden toimijoihin kohdistuvissa verotarkastuksissa havaitaan runsaasti törkeän veropetoksen tunnusmerkistön täyttäviä tapauksia. Poliisin talousrikostutkinnan resurssit eivät riitä vastaamaan rikosilmoitusten jatkuvasti kasvavaan määrään. Verohallinnon tarkastusoikeuksien ja toimivaltuuksien päivittäminen nykyaikaan ja poliisin talousrikostorjunnan resurssien lisääminen parantaisivat niin verokertymää kuin rikosten paljastamista.

Harmaan talouden verotarkastusten määrä on kasvussa

Verotarkastuksilla havaitaan vakavia rikosilmoitukseen johtavia verorikosepäilyjä vuosi vuodelta enemmän. Harmaan talouden verotarkastuksia tehdään myös yhteistyössä poliisin esitutkinnan kanssa, näitä kutsutaan reaaliaikaisiksi tarkastuksiksi. Reaaliaikaisten verotarkastusten määrä on viimeisten vuosien aikana vähentynyt merkittävästi.

Verotarkastuksia on tehty vuosien 2019–2023 aikana noin 8 800 ja niistä reaaliaikaisena vain noin kolme prosenttia. Yhä useampi verotarkastus johtaa rikosilmoitusharkintaan. Vuonna 2019 neljännes (26 %) kaikista verotarkastuksista oli harmaan talouden verotarkastuksia, eli ne tehtiin joko reaaliaikaisena poliisin kanssa tai verotarkastus johti rikosilmoitusharkintaan. Vuonna 2023 verotarkastuksista jo lähes puolet (45 %) oli harmaan talouden tarkastuksia.

Talousrikostutkinta on pahasti ruuhkautunut

Talousrikosten tutkinnassa Verohallinto on usein poliisin yhteistyökumppanina. Verorikoksia koskevat juttukokonaisuudet voivat olla laajoja ja monimutkaisia ja niihin liittyy usein hyvin paljon asiakirjamateriaalia. Rikostutkinnan ja oikeuskäsittelyn vaativuus tarkoittavat usein pitkähköjä käsittelyaikoja ja huomattavia kustannuksia. Digitalisaatio on lisännyt tutkittavaa tietomäärää valtavasti, mikä haastaa sekä esitutkintaa että verotarkastusta. Lisääntynyt kansainvälisyys edellyttää usein laajoja virka-aputiedusteluita.

Harmaa talous ja talousrikollisuus -sivustolla olevan Resurssiseurantatyökalun tietojen perusteella on havaittavissa, että poliisille tehtyjen talousrikosilmoitusten ja avoimien juttujen määrät ovat lisääntyneet viimeisen viiden vuoden aikana huomattavasti. Rikosilmoitusten määrä on vuodesta 2019 vuoteen 2023 kasvanut noin 20 prosentilla ja avoimien juttujen määrä on lisääntynyt noin 40 prosentilla. Torjuntatilastojen mukaan poliisin talousrikostutkinnassa tutkittavista jutuista lähes puolet on vero- ja kirjanpitorikoksia.

Yhteistyö parantaa rikosvastuun kohdentumista verorikosasioissa

Selvityksessä kerättiin haastatteluilla kokemuksia ja näkemyksiä reaaliaikaisista verotarkastuksista. Haastateltavina oli pieni joukko harmaan talouden torjunnan asiantuntijoita poliisista ja Verohallinnosta. Harmaan talouden toiminnan keskeyttäminen ja rikoshyödyn poissaaminen rikoksen tekijöiltä estää tehokkaasti rikollisen toiminnan jatkamista. Olennaista harmaan talouden torjunnassa on saada väärin toimivat henkilöt teoistaan rikosoikeudelliseen vastuuseen. Selvää on, että samanaikainen verotarkastus ja esitutkinta mahdollistavat viranomaisten valvontakeinojen tehokkaan käytön. Poliisin pakkokeinojen avulla saadaan yleensä kattavammin materiaalia tutkittavaksi ja näyttöä tosiseikoista sekä tekijöistä. Digitaalisen materiaalin kerääminen edellyttää usein tietokoneiden ja muiden älylaitteiden haltuunsaantia ja tämä tapahtuu käytännössä poliisin pakkokeinojen kautta.

Mitä asiantuntijat ajattelevat nykytilasta?

Verotarkastuksen toimivaltuudet eivät vastaa nykypäivää

Verolainsäädännön mukaan verovelvollisella on verotarkastuksen yhteydessä laaja ilmoittamisvelvollisuus ja aineistojen esittämisvelvollisuus. Harmaan talouden tarkastuksissa tarvitaan usein tavallista laajempaa selvitystyötä niin toimijoiden tavoittamiseksi kuin materiaalin tarkastettavaksi saamiseksi. Reaaliaikaisissa verotarkastuksissa poliisin esitutkinnan mahdollistamien pakkokeinojen avulla on ollut mahdollista etsiä ja ottaa haltuun kirjanpitoaineistoja. Poliisin talousrikostutkinnasta ei kuitenkaan enää saada riittävästi apua, koska resurssit eivät yksinkertaisesti riitä.

Poliisin talousrikostutkinnan resursseja ei ole mahdollista lisätä niin, että reaaliaikaiset verotarkastukset olisivat riittävän kattavasti käytettävissä vakavan harmaan talouden tarkastuksiin. Jotta voidaan turvata Verohallinnon harmaan talouden torjunnan toimintaedellytykset myös tulevaisuudessa, tulee lainsäädäntöä ja toimivaltuuksia ajantasaistaa ja kehittää. Verohallinnolta puuttuu nimenomainen oikeus verotarkastuksen suorittamiseen, mahdollisuus todisteiden turvaamiseen ja henkilöllisyyden tarkastamiseen.

Mitä tilanteelle voisi tehdä?

Harmaan talouden verotarkastusten ja poliisille tutkittavaksi tulevien rikosten sekä talousrikosten määrät ovat kasvussa. Voisiko resurssien ja työmäärän suhdetta helpottaa esimerkiksi lainsäädäntömuutoksilla tai toimintatapojen hienosäädöllä?

- Voisiko esimerkiksi esitutkintapakkoa muuttaa tai esitutkintaa nopeuttaa?

- Riittäisikö useammin veronkorotus rangaistukseksi?

- Onko rajanveto perusmuotoisen ja törkeän veropetoksen välillä oikeamääräinen?

Yhtä täsmälääkettä tilanteen korjaamiseksi ei ole.

21.10.2024 | Vain julkiset velvoitteensa hoitava ja taloudellisesti luotettava yritys voi kantaa vastuunsa ympäristövelvoitteista

Vain julkiset velvoitteensa hoitava ja taloudellisesti luotettava yritys voi kantaa vastuunsa ympäristövelvoitteista

Verohallinto / Harmaan talouden selvitysyksikkö 21.10.2024

Ympäristölupa pitää hakea toiminnalle, joka voi aiheuttaa ympäristön pilaantumista tai sen vaaraa. Näitä toimintoja ovat esimerkiksi metsä-, metalli- ja kemianteollisuus, energiantuotanto, suuret eläinsuojat ja kalankasvatus. Ympäristöluvassa voidaan antaa määräyksiä esimerkiksi toiminnan laajuudesta, päästöistä ja niiden vähentämisestä. Luvan myöntämisen edellytyksenä on muun muassa, että toiminnasta ei saa aiheutua terveyshaittaa tai merkittävää ympäristön pilaantumista tai sen vaaraa.

Ympäristölupa antaa luvanhaltijalle oikeuden rasittaa luontoa ja laki asettaa vaatimuksen palauttaa ja ennallistaa paikat yrityksen toiminnan jälkeen. Vain taloudellisesti vakaa ja vakavarainen yritys kykenee täyttämään luvan määräämät velvoitteet. Luvanhaltijan konkurssin jälkeen ennallistamistyöt jäävät yhteiskunnan vastuulle. Ympäristölupia koskevassa lainsäädännössä ei ole ympäristöluvan hakijalle ja haltijalle vaatimuksia taloudellisesta luotettavuudesta eikä myöskään yritystoimintaan liittyvästä julkisten velvoitteiden hoidosta.

Tutkimme, miten noin 6 500 elinkeinotoimintaa harjoittavaa luvanhaltijayritystä on hoitanut verovelvoitteensa ja mikä on luvanhaltijoiden taloudellinen tilanne ja kyvykkyys hoitaa verovelvoitteet sekä muut liiketoimintaan liittyvät vastuut. Aineistossa ei ollut maatalouden harjoittajia.

Keskeisiä tilastollisia havaintoja luvanhaltijayrityksistä:

Yritysten verovelka kertoo pitkäaikaisesta tulorahoitusongelmasta. Heikot tunnusluvut kannattavuudesta, velkaantumisasteesta ja maksuvalmiudesta ennakoivat heikentynyttä kykyä hoitaa yritystoimintaan liittyviä maksuvelvoitteita. Oman pääoman menettäminen tarkoittaa, että yrityksellä ei ole taseessa varoja vastata yritystoimintaansa liittyvistä maksuvelvoitteista. Ulosoton toimesta todettu varattomuus tarkoittaa, että yrityksellä ei ole varoja liiketoiminnasta aiheutuvien julkisten velvoitteiden tai muiden vastuiden hoitamiseen.

Luotettavuusvaatimukset – esimerkkinä jätehuoltorekisteriin merkitsemisen edellytykset

Yhteensä jopa 400 (6 %) ympäristöluvan haltijayritystä ei todennäköisesti täyttäisi taloudellisten luotettavuuden ja julkisten velvoitteiden hoidon vaatimuksia, mikäli ne toimisivat jätehuoltorekisteröintiä edellyttävällä toimialalla. Jätelainsäädäntöä vastaavat luotettavuussäännökset ovat edellytyksinä myös lukuisilla muilla lupaa tai rekisteröintiä vaativilla toimialoilla Suomessa. Vastaavat säännökset voisivat hyvin soveltua myös ympäristölupien edellytyksiksi.

Jätelainsäädännössä (95 §) toiminnan harjoittajaa ei pidetä taloudellisesti luotettavana jos:

1) se on kuluvan vuoden tai sitä edeltävän kolmen kalenterivuoden aikana toistuvasti tai huomattavassa määrin laiminlyönyt veroihin, lakisääteisiin eläke-, tapaturma- tai työttömyysvakuutusmaksuihin taikka Tullin perimiin maksuihin liittyvien rekisteröitymis-, ilmoitus- tai maksuvelvollisuuksien hoitamisen; tai

2) sillä on maksukykyynsä nähden vähäistä suurempia velkoja perittävänä ulosotossa tai velkoja, jotka on palautettu ulosotosta varattomuusestetodistuksin; tai

3) se on asetettu konkurssiin.

24.9.2024 | Katse perustuksiin: Yhtiön hallinnon ja taloushallinnon järjestämisellä on vaikutusta myös verovelvoitteiden hoitoon

Katse perustuksiin: Yhtiön hallinnon ja taloushallinnon järjestämisellä on vaikutusta myös verovelvoitteiden hoitoon

24.9.2024

Talon kuntotarkastuksessa olennaista eivät ole talon pinnat, vaan huomio on syytä kiinnittää rakennuksen rakenteisiin. Tästä syystä talon kuntotarkastuksessa selvitetään esimerkiksi perustuksen kunto. Sama pätee myös elinkeinotoimintaan, jossa yhtiön perustukset rakennetaan hallinnon ja taloushallinnon varaan. Mikäli kyseiset prosessit eivät ole kunnossa on liiketoiminnan lainmukaisuus ja siitä saatavan taloudellisen tiedon luotettavuus vaakalaudalla.

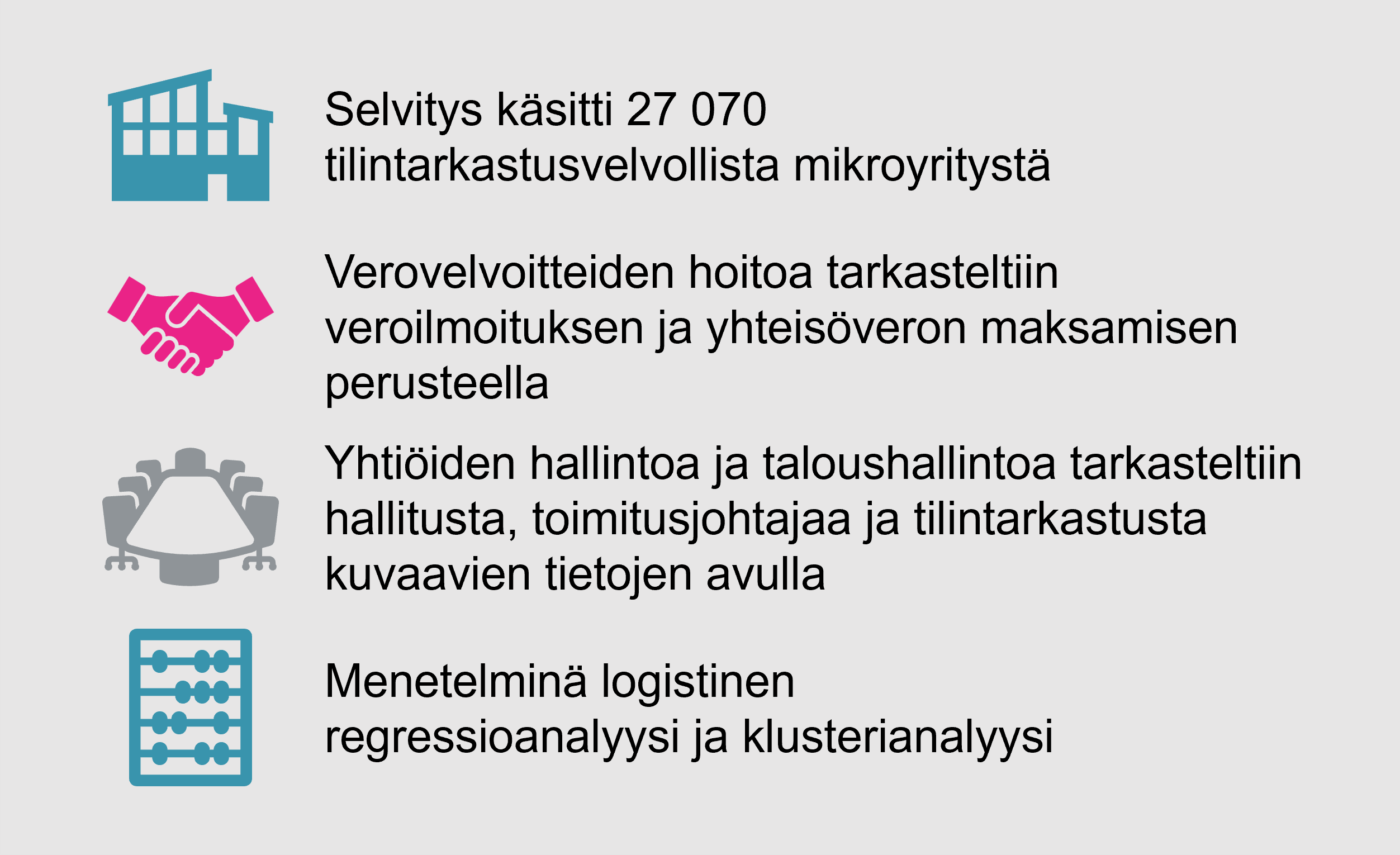

Harmaan talouden selvitysyksikön julkaisema selvitys osoittaa hallinnon ja taloushallinnon merkityksen myös verovelvoitteiden hoidon näkökulmasta. Tarkastelussa olivat mikrokokoiset osakeyhtiöt, joiden koko ylitti tilintarkastusvelvollisuutta koskevat kokorajat.

Puutteet yhtiön kaupparekisteritiedoissa kertovat suuremmasta verovelvoitteiden laiminlyönnin todennäköisyydestä

Selvityksen tulosten perusteella verovelvoitteiden laiminlyönnin todennäköisyys on suurempi yhtiöillä, joilla on puutteita hallitusta, tilinpäätöstä tai tilintarkastusta koskevissa kaupparekisteritiedoissa. Eniten verovelvoitteiden laiminlyöntejä esiintyy yhtiöillä, joilla on edellä mainittuja kaupparekisteritietojen puutteita ja jotka ovat elinkaarensa lopussa.

Tulokset eivät ole yllättäviä, koska etenkin mikroyhtiöissä elinkeinotoiminnan veroilmoitus johdetaan melko suoraviivaisesti yhtiön kirjanpidosta ja tilinpäätöksestä. Puutteet yhtiön hallinto- tai taloushallintoprosessissa heijastuvat väistämättä myös verovelvoitteiden hoitoon. Tulokset viittaavat myös siihen, että puutteet eri viranomaisille tehtävissä ilmoituksissa kasautuvat tietyille yhtiöille. Yhtiön hallitus ja johto ovat kuitenkin vastuussa kokonaisuutena siitä, että yhtiön tiedot ilmoitetaan eri viranomaisille oikea-aikaisesti ja oikean sisältöisinä. Tämä vastuu säilyy myös tilanteissa, joissa yhtiön toiminta on päättymässä.

Kokemuksesta tiedämme, että elinkeinotoimintaan liittyvien velvoitteiden noudattaminen heikkenee esimerkiksi tilanteissa, joissa yritystoiminta ajautuu maksuvaikeuksiin, toteaa ylitarkastaja Johanna Miettinen Harmaan talouden selvitysyksiköstä. Samanaikaisesti myös kirjanpitoon ja tilintarkastukseen liittyvien palveluiden laskut ovat vaarassa jäädä maksamatta. Asiakassuhteiden päättymisen takia yrityksen liiketoiminnasta ei enää saada luotettavaa taloustietoa. Yksi liiketoimintaa kannattelevista kulmakivistä on tällöin romahtanut ja riskinä on, ettei oikeansisältöisiä veroilmoituksia ole mahdollista toimittaa Verohallinnolle.

Suomessa on käynnissä useita kehityskulkuja, jotka vaikuttavat mikroyritysten talousraportointiin

Selvityksessä tarkasteltiin tilintarkastajan valinnan sekä tilinpäätöksen ja veroilmoituksen toimittamistavan vaikutusta verovelvoitteiden hoitoon. Tulosten perusteella mikroyhtiöt hyödyntävät lainsäädännön tarjoamia joustomahdollisuuksia hallinnon ja taloushallinnon järjestämisessä. Tietyiltä osin nämä valinnat heijastuvat myös verovelvoitteiden hoitoon.

Esimerkiksi verovelvoitteiden laiminlyönnin todennäköisyyden havaittiin olevan pienempi yhtiöillä, joilla tilintarkastajaksi oli valittu suuri tilintarkastusyhteisö kuin niillä, joilla palveluntarjoajaksi oli valittu muu taho. Samansuuntaisesti havaittiin hienoisia laatueroja auktorisoitujen tilitoimistojen ja muiden taloushallinnon palveluntarjoajien välillä.

Taloushallintoalalla on tapahtunut merkittäviä muutoksia markkinoiden polarisoitumisen myötä. Tilitoimistot ja tilintarkastajat erikoistuvat entistä selkeämmin palvelemaan tietyn tyyppisiä asiakkaita. Toisaalta rahanpesun ja terrorismin rahoittamisen torjuntaan pyrkivä lainsäädäntö on kiristynyt viimeisten vuosien aikana. Suuremmilla toimijoilla on paremmat edellytykset hallinnoida asiakasriskejään myös tästä näkökulmasta. Jatkossa on tarpeen kiinnittää huomiota siihen, ovatko markkinat taloushallinnon ja tilintarkastuksen aloilla eriytymässä entisestään asiakasriskin perusteella. Tämä on seikka, joka tulisi ottaa huomioon myös harmaan talouden torjunnassa.

Tilintarkastusvelvollisuutta koskevat kokorajat nousevat myös keskusteluun säännöllisin väliajoin. Esimerkiksi kaikkien mikrokokoisten yritysten rajaamista lakisääteisen tilintarkastusvelvollisuuden ulkopuolelle on esitetty toistuvasti. Selvityksen tulosten perusteella tämä kehityssuunta ei ole toivottava. Tulosten perusteella tilintarkastuskertomukset sisältävät informaatiota, jonka perusteella voidaan arvioida myös yhtiön verovelvoitteiden hoitoa.

Digitalisaatio luo uusia mahdollisuuksia, mutta herättää myös huolta harmaan talouden torjunnassa

Selvityksessä saatiin suuntaa antavaa näyttöä myös siitä, että veroilmoituksen ja tilinpäätöksen toimittamistavalla on merkitystä verovelvoitteiden hoidossa. Yleisellä tasolla sähköisten ilmoituskanavien käyttö edistää verovelvoitteiden hoitamista asianmukaisesti.

Digitalisaation myötä lisääntyvä tiedonsaanti sekä viranomaisten välisen tietojenvaihdon kehittyminen avaa uusia mahdollisuuksia myös harmaan talouden torjuntaan. Laajempi tietopohja mahdollistaa yritysten kokonaisvaltaisemman tarkastelun. Yritysten näkökulmasta viranomaisille tehtävien ilmoitusten päällekkäisyys myös vähenee.

Toisaalta viranomaiset ovat esittäneet huolensa (toimintaympäristön muutoskysely) lisääntyvän digitalisaation ja tekoälyn luomista haasteista harmaan talouden ja talousrikollisuuden torjunnassa. Esimerkiksi tekoälyn generoimaa fiktiivistä tietoa, kuten kuvia ja tositteita, voi olla vaikeaa tunnistaa todelliseen liiketoimintaan liittävästä tietomassasta.

Muutoksen tuulet puhaltavat siis myös taloushallintoalalla. Näissä tuulissa liiketoiminta ei kanna ilman asianmukaista perustusta. Harmaan talouden torjunnan parissa työskentelevien on edelleen syytä kiinnittää huomiota yhtiön hallinnon ja taloushallinnon järjestämiseen. Näiden järjestelyjen taustalta löytyvät henkilöt, jotka määrittävät yhtiön elinkeinotoimintaan liittyvien velvoitteiden noudattamisen tason.

Lue koko selvitys tästä (PDF 1,36 Mt)

Verohallinnon lehdistötiedote 25.9.2024 [.fi]›

19.08.2024 | Lisäävätkö yhdistysten rekisteritietojen puutteet harmaan talouden riskiä?

Lisäävätkö yhdistysten rekisteritietojen puutteet harmaan talouden riskiä?

19.8.2024

Yhdistysrekisteriin rekisteröidyistä yhdistyksistä vain noin puolet on Verohallinnon asiakasrekisterissä. Voiko tietojen puute lisätä yhdistysten rekistereiden ulkopuolista elinkeinotoimintaa ja harmaan talouden riskiä? Yhdistyksen tulee antaa veroilmoitus esimerkiksi tilanteessa, jossa se on saanut veronalaista tuloa. Toiminnan ja tulojen veronalaisuus arvioidaan tapauskohtaisesti verotuksen yhteydessä.

Verotarkastuksissa havaittiin rekistereiden ulkopuolista elinkeinotoimintaa

Harmaan talouden selvitysyksikkö tutki verotustietojen perusteella yleishyödyllisten yhdistysten harmaan talouden riskejä. Selvityksen aineistona olivat 40 yhdistyksen verotarkastuskertomukset. Rajatun verotarkastusaineiston perusteella yhdistysten toiminnassa harjoitettiin muun muassa Verohallinnon arvonlisäverorekisterin ulkopuolista elinkeinotoimintaa. Yleishyödyllisille yhdistyksille esitettiin verotarkastuksiin perustuen pelkästään elinkeinotulon lisäyksiä yli 5 miljoonaa euroa.

Verotarkastuksissa ei havaittu yhdistysten vastuuhenkilöiden toimintaan liittyvää muuta harmaata taloutta. Aikaisemmissa selvityksissä on vastaavasti havaittu yhdistysten rekistereiden ulkopuolista elinkeinotoimintaa sekä yhdistysten hyväksikäyttöä harmaassa taloudessa. Yrittäjien pimeitä myyntituloja on esimerkiksi ohjattu saman yrittäjän hallinnoiman yhdistyksen pankkitilille.

Yleishyödyllinen yhdistys toimii yksinomaan ja välittömäksi yleiseksi hyväksi, sen toiminta ei kohdistu vain rajoitettuun henkilöpiiriin, vaan sen toiminta on kaikille avointa tai kohdistuu muutoin laajaan joukkoon. Yleishyödyllisten yhdistysten toimintaan osallisille ei anneta taloudellista etua, esimerkiksi osinkoa, voittoa tai kohtuullista suurempaa palkkaa. Yleishyödyllistä toimintaa edistäviä yhdistyksiä voivat olla esimerkiksi nuoriso- tai urheiluseurat sekä vapaaehtoistyöhön perustuvat harrastusseurat tai vapaa-ajan yhdistykset. (Lähde: Verohallinto - Yleishyödyllisyyden edellytykset [.fi]›)

Yhdistyksissä on satoja tuhansia vastuuhenkilöitä

Selvityksessä tutkittiin Verohallinnon asiakasrekisterissä olevien yhdistysten 30–65-vuotiaita vastuuhenkilöitä eli yhdistysten hallitusten puheenjohtajia, nimenkirjoittajia sekä ilmoitettuja hallituksen jäseniä. Yhdistysten vastuuhenkilöiden joukossa oli vero- ja ulosottovelallisia henkilöitä, mutta aineiston perusteella ei voitu tehdä johtopäätöksiä joukon kohonneesta riskistä harmaaseen talouteen. Pienituloisille, alle 10 000 euroa vuodessa tuloja saaville vastuuhenkilöille, maksettiin verovapaita kustannustenkorvauksia kolmen tarkasteluvuoden aikana kaikkiaan 1,6 miljoonaa euroa (660–900/hlö/vuosi). Vastuuhenkilöiden nostamat verovapaat korvaukset eivät aineiston perusteella tuoneet esille mahdollisia väärinkäytöksiä. Vastuuhenkilöistä 40:llä oli voimassa oleva liiketoimintakielto, joka estää elinkeinotoiminnan harjoittamisen, mutta ei estä henkilön toimimista yleishyödyllisessä yhdistyksessä.

Selvityksen tilastollisen analyysin perusteella Verohallinnon rekistereissä olevista noin 55 000 yhdistyksestä 1 334 yhdistystä omisti kiinteistöjä ja 2 925 yhdistystä omisti huoneistoja vuosina 2017–2022. Yhdistyksistä, joilla oli kiinteistöjä tai huoneistoja, lähes 40 % ilmoitti saavansa vuokratuloja kiinteistö- tai huoneistovarallisuudesta.

Miten yhdistysten harmaan talouden valvontaa voisi parantaa?

Patentti- ja rekisterihallituksen ylläpitämässä yhdistysrekisterissä on yli 100 000 yhdistystä, joihin on merkitty lähes 300 000 vastuuhenkilöä. Patentti- ja rekisterihallitukseen rekisteröidyistä yhdistyksistä vain noin puolet on Verohallinnon rekistereissä. Kaikkien rekisteröityjen yhdistysten toiminnasta ja vastuuhenkilöistä ei siten kerry Verohallinnolle tietoja. Yhdistysrekisterissä on jopa 117-vuotiaita vastuuhenkilöitä, mikä osoittaa, etteivät kaikki rekisteritiedot ole ajantasaisia. Noin 700 henkilöllä ei ollut rekisteröitynä suomalaista henkilötunnustietoa yhdistysrekisterissä.

Yhdistysten talous- ja vastuuhenkilötietojen ilmoittaminen, julkisuus ja ajantasaisuus ovat keskeisiä, kun huomioidaan niiden toimintaan liittyvät harmaan talouden riskit. Suuri osa yhdistyksistä ei anna veroilmoitusta Verohallinnolle tai tilinpäätöstä Patentti- ja rekisterihallitukselle. Kun tietoja ei tarvitse kaikissa tilanteissa antaa, ei viranomaisilla ole riittäviä tietoja yhdistysten toiminnasta riskiperusteisen valvonnan kohdentamiseksi.

Yhdistysten harmaan talouden valvontaa ja toiminnan läpinäkyvyyttä voisi parantaa, jos yhdistyksellä olisi velvollisuus toimittaa vuotuiset tilinpäätöksensä Patentti- ja rekisterihallitukselle. Muutokset yhdistyksen hallituksen jäsenissä tulisi ilmoittaa yhdistysrekisteriin nimenkirjoittajien ja hallituksen puheenjohtajan muutosten lisäksi.

10.06.2024 | Lyhyen elinkaaren yhtiöissä on korkea harmaan talouden riski

Lyhyen elinkaaren yhtiöissä on korkea harmaan talouden riski

Julkaisupäivä 10.6.2024

Tuoreen selvityksen mukaan noin kolmasosalla lyhyen elinkaaren yhtiöistä on korkea harmaan talouden riski. Yhtiöt harjoittavat harmaata taloutta selvästi useammin kuin osakeyhtiöt keskimäärin. Lyhyen elinkaaren yhtiöiden harmaan talouden toiminnassa nousivat verotarkastuksissa esille erityisesti arvonlisäveroon kohdistuvat väärinkäytökset ja pimeät palkat sekä osakkaiden saamat perusteettomat etuudet. Lyhyen elinkaaren yhtiöiden hyväksikäyttöä kuvaa yhtiöiden nopea vaihtaminen, erilaiset bulvaanijärjestelyt sekä aitoa liiketoimintaa harjoittamattomat yhtiöt.

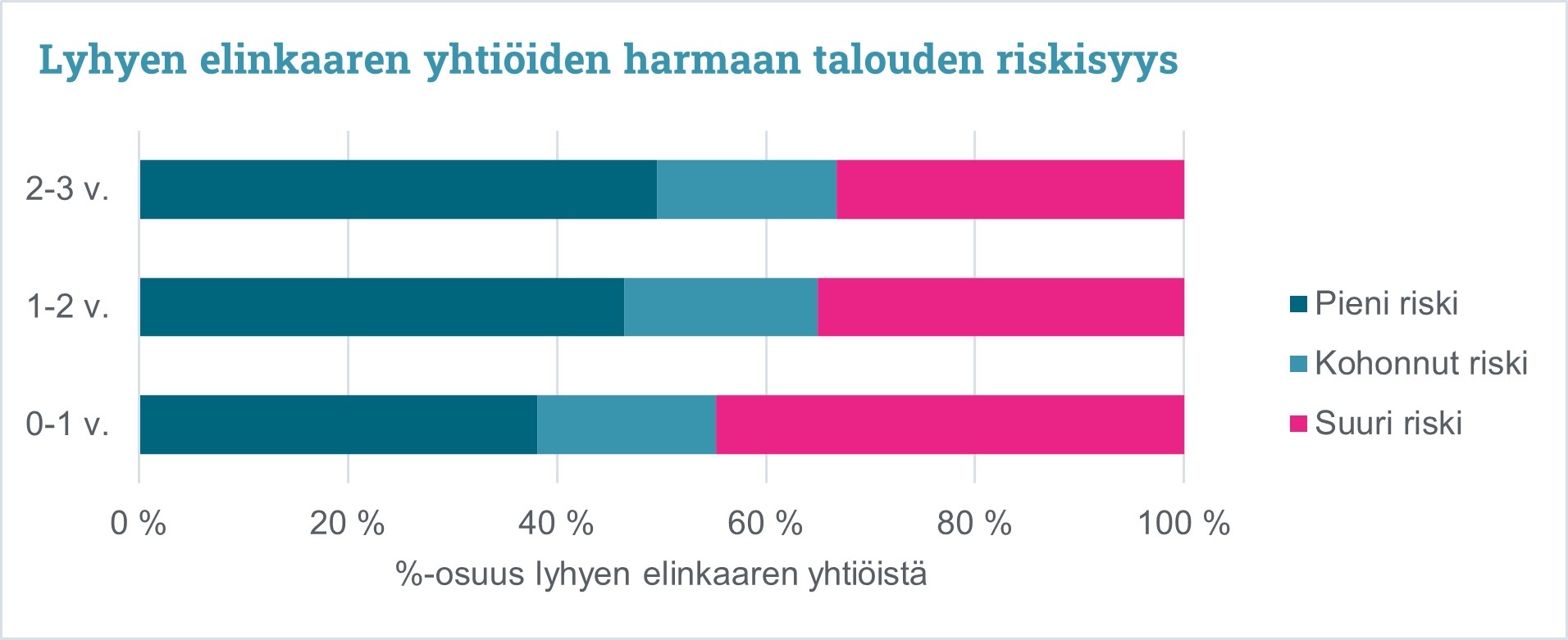

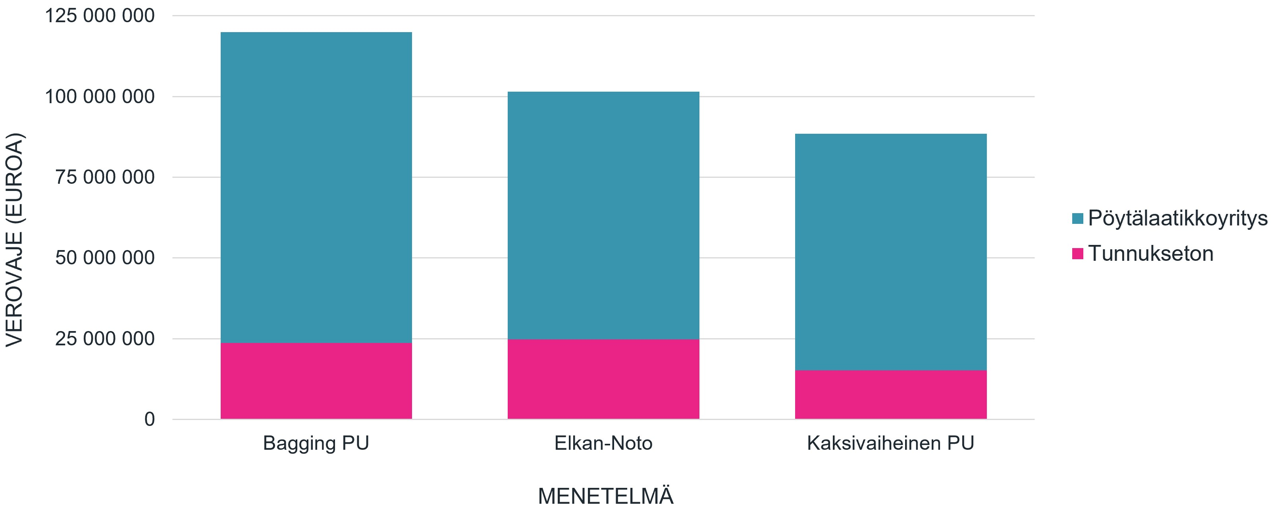

Jopa kolmasosa lyhyen elinkaaren yhtiöistä on riskisiä

Selvityksen tulosten perusteella vuosina 2018–2022 arviolta noin 4 300 lyhyen elinkaaren yhtiötä oli harmaan talouden näkökulmasta riskisiä, tämä on reilu kolmasosa kaikista samaan aikaan toimineista lyhyen elinkaaren yhtiöistä. Harmaan talouden riski oli hieman suurempi alle vuoden toimineilla lyhyen elinkaaren yhtiöillä kuin kaksi tai kolme vuotta toimineilla. Lyhyen elinkaaren yhtiöiden aiheuttama harmaan talouden vuosittainen verovaje oli arviolta noin 40 miljoonaa euroa vuosina 2019–2021. Lisäksi lyhyen elinkaaren yhtiöiden väärinkäytökset voivat vaikuttaa välillisesti myös pidempään toimineista yhtiöistä saataviin verotuloihin, joita ei ole arvioinnissa huomioitu.

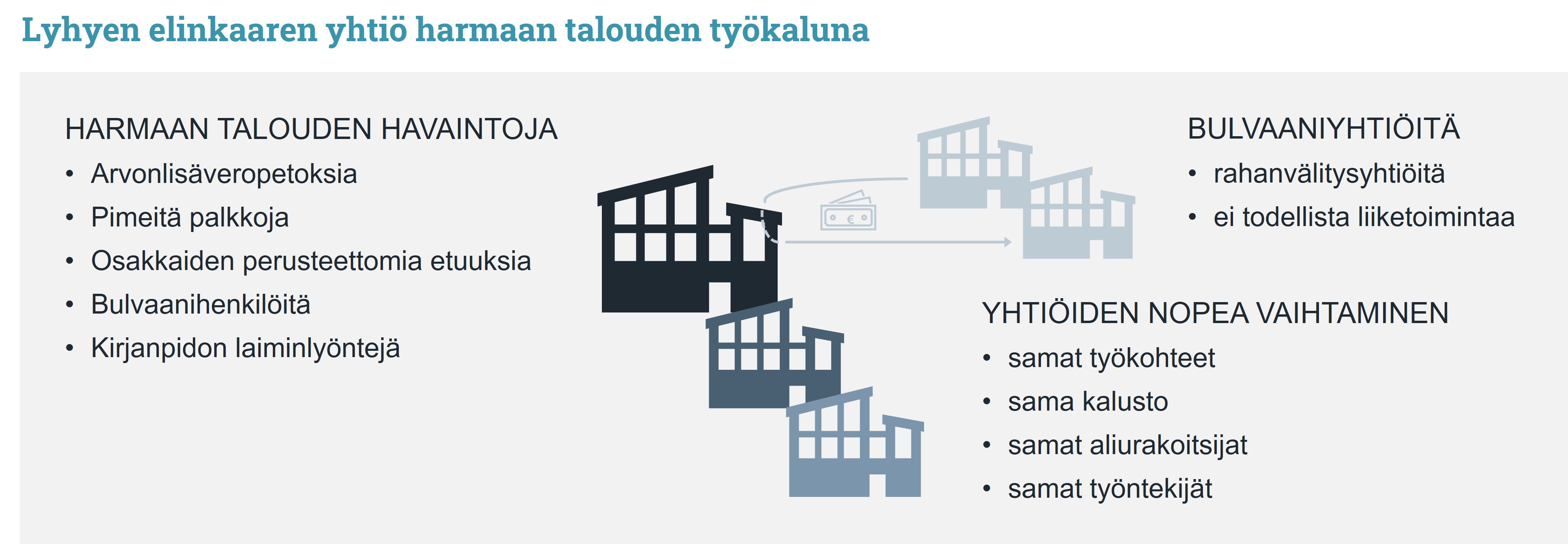

Lyhyen elinkaaren yhtiöitä käytetään harmaan talouden työkaluina

Verotarkastusten perusteella lyhyen elinkaaren yhtiöitä hyväksikäytetään harmaassa taloudessa suunnitelmallisina useiden yhtiöiden muodostamina järjestelyinä sekä yksittäisten yhtiöiden hyväksikäyttöinä. Lyhyen elinkaaren yhtiöiden harmaan talouden toiminnassa nousivat esille erityisesti arvonlisäveroon kohdistuvat väärinkäytökset ja pimeät palkat sekä osakkaiden saamat perusteettomat etuudet. Osa lyhyen elinkaaren yhtiöistä ei harjoittanut lainkaan todellista ulospäin suuntautunutta liiketoimintaa, vaan ne toimivat ainoastaan niin sanottuina rahanvälitysyhtiöinä mahdollistaen aiheettoman verohyödyn muille järjestelyssä mukana olleille yrityksille. Yhtiöiden hyväksikäyttöä kuvaa myös yhtiöiden nopea vaihtaminen toistensa jatkumoina. Verotarkastushavaintojen perusteella yhtiöt usein jatkoivat aikaisemmin toimineen toisen yhtiön toimintaa samoissa työkohteissa, samalla kalustolla ja käyttivät samoja aliurakoitsijoita sekä työntekijöitä.

Verotarkastetuissa lyhyen elinkaaren yhtiöissä noin joka kolmannessa havaittiin erilaisia bulvaanihenkilöitä. Peitellyn osingonsaajista yli 70 prosenttia oli muita kuin viranomaisrekistereihin merkittyjä osakkaita. Yhtiöissä virallisena vastuuhenkilönä toimiva bulvaani oli useimmiten tosiasiallisen osakkaan sukulainen, esimerkiksi avio- tai avopuoliso, äiti, isä, äitipuoli, lapsi tai muu sukulainen. Rekisterimerkintöihin liittyvien väärinkäytösten lisäksi lyhyen aikaa toimivilla harmaan talouden yhtiöillä lähes 90 prosentilla oli kirjanpidon laiminlyöntejä.

Lyhyen elinkaaren yhtiöt ovat useimmiten taloudellisesti kannattamattomia

Lyhyen elinkaaren yhtiöitä oli eniten ravintola-alalla ja vähittäiskaupassa, mutta runsaasti myös liikkeenjohdon konsultoinnin, talonrakentamisen, tietotekniikkapalveluiden sekä tukkukaupan toimialoilla. Viranomaisille ilmoitettu toimiala ei aina vastannut yhtiön todellista toimintaa. Selvityksen tulosten perusteella vain alle viidesosalla lyhyen elinkaaren yhtiöistä liiketoiminta oli taloudellisesti kannattavaa ja suurin osa yhtiöistä ei kerryttänyt juurikaan verotuloja valtiolle. Huomattava osa lyhyen elinkaaren yhtiöiden verovelan massasta oli toimimattomilla lyhyen elinkaaren yhtiöillä, jotka eivät luonnollisestikaan kykene maksamaan verovelkojaan pois.

10.06.2024 | Talousluvuista apua elintarvikevalvonnan kohdentamiseen

Talousluvuista apua elintarvikevalvonnan kohdentamiseen

10.6.2024 Väitöskirjatutkija Katri Kiviniemi, väitöskirjatutkija Mikko Kosola & professori Janne Lundén, elintarvikehygienian ja ympäristöterveyden osasto, eläinlääketieteellinen tiedekunta, Helsingin yliopisto; professori Annukka Vainio, metsätieteiden osasto, maatalous-metsätieteellinen tiedekunta ja Helsingin yliopiston Kestävyystieteen instituutti HELSUS, Helsingin yliopisto; tutkimusprofessori Jarkko Niemi, Luonnonvarakeskus

Tieteellisessä tutkimuksessa todettiin, että eläinperäisiä elintarvikkeita valmistavien yritysten kannattavuus ja maksuvalmius ovat yhteydessä elintarvikevalvonnan tarkastusten tuloksiin. Tietoa voitaisiin hyödyntää elintarvikevalvonnan kohdentamisessa.

Valtaosa elintarvikealan toimijoista noudattaa elintarvikesäädöksiä ja korjaa mahdolliset valvonnassa esiin tulevat puutteet. Tutkimusten mukaan osa elintarvikealan toimijoista kuitenkin rikkoo elintarvikelainsäädäntöä toistuvasti. Näiden toimijoiden lainsäädännön noudattamisen tasoa on parannettava, jotta elintarviketurvallisuusriskejä voidaan pienentää. Yksi keino on valvonnan parempi kohdentaminen.

Talouslukujen ja valvontatulosten yhteys

Helsingin yliopistossa ja Luonnonvarakeskuksessa tutkittiin liha-, kala- ja maitoalan tuotteita valmistavien tuotantolaitosten taloudellisen tilanteen yhteyttä elintarvikevalvonnan tarkastusten tuloksiin. Elintarvikevalvonnassa käytetään niin kutsuttua Oiva-järjestelmää, jossa elintarvikehuoneisto (esim. myymälä, ravintola tai tuotantolaitos) saa tarkastuksesta arvosanan A-D sen perusteella, miten hyvin se täyttää elintarvikelainsäädännön vaatimukset. Valvonnan tulokset julkaistaan Oivahymy.fi-sivustolla.

Tutkimusaineisto jaettiin kahteen luokkaan sen perusteella, oliko Oiva-tarkastuksissa vuosina 2016–2020 esiintynyt elintarvikelainsäädännön vastaisuuksia (C- tai D-arvosanoja) vähintään kahtena vuotena (tapausryhmä) vai oliko kyseisiä arvosanoja esiintynyt vain yhtenä vuotena tai ei ollenkaan (verrokkiryhmä). Oiva-tarkastustulosten lisäksi tutkimuksessa käytettiin yritysten julkisia tilinpäätöstietoja.

Tapaus- ja verrokkiryhmien talous- ja valvontatietoja vertailtiin tilastotieteellisin menetelmin. Tuotantolaitosten kannattavuudesta kertova käyttökate ja maksuvalmiutta kuvaava tunnusluku (current ratio) olivat tutkimuksen perusteella käyttökelpoisimmat luvut selittämään valvontatulosten ja talouden yhteyttä. Tulosten mukaan kannattavuutta kuvaavan käyttökatteen parantuessa todennäköisyys noudattaa säädöksiä kasvoi. Heikosti kannattavat yritykset olivat todennäköisemmin tapausryhmässä (C- tai D-arvosanoja vähintään kahtena vuotena) ja hyvin kannattavat todennäköisemmin verrokkiryhmässä. Tapausryhmää tarkasteltaessa havaittiin, että maksuvalmiuden parantuessa todennäköisyys saada samana vuonna C- tai D-arvosana Oiva-tarkastuksessa pieneni.

Tutkimuksen tulokset ovat linjassa Harmaan talouden selvitysyksikön aiemman selvityksen kanssa. Siinä huonoimpia Oiva-arvosanoja saaneilla yrityksillä todettiin olevan enemmän puutteita verotukseen liittyvissä velvoitteissa kuin muilla yrityksillä.

Uusi valvonnan kohdennuskeino

Yritysten talouden tunnuslukuja voi tutkimustulostemme perusteella käyttää uutena keinona elintarvikevalvonnan entistä tarkemmassa kohdentamisessa. Mikäli kunnallisilla elintarvikevalvojilla olisi alueensa yritysten taloutta kuvaavat tunnusluvut helposti käytettävässä muodossa, olisi mahdollista tunnistaa tuotantolaitoksia, joilla on keskimääräistä suurempi riski epäkohtien esiintymiselle. Nämä laitokset voitaisiin huomioida valvonnan suunnittelussa. Valvoja voisi neuvoa toimijaa tai puuttua tilanteeseen nykyistä aikaisemmin. Talouslukuja kannattaisi hyödyntää yhdessä jo käytössä olevien keinojen, kuten laitoksen toimintatyypin ja koon mukaan tehtävän riskiluokituksen sekä aiempien tarkastustulosten huomioimisen kanssa.

Tutkimus on osa Helsingin yliopiston ja Luonnonvarakeskuksen yhteistä hanketta ”Elintarviketurvallisuutta toistuvasti vaarantavien toimijoiden valvonta: riskiperusteisen valvonnan kehittäminen (RISKIVALVONTA)” (2021–2024), jota rahoitti maa- ja metsätalousministeriön Maatilatalouden kehittämisrahasto Makera.

Tieteellinen artikkeli: Kiviniemi, K., Kosola, M., Vainio, A., Niemi, J. K., Lundén, J. 2024. Association between the financial situation of food production establishments and food control inspection grades in Finland. Food Control, 160, 110370 [.fi]›.

18.03.2024 | Kuittikauppa tekee miljoonien loven valtion kassaan

Kuittikauppa tekee miljoonien loven valtion kassaan

Julkaisupäivä 18.3.2024

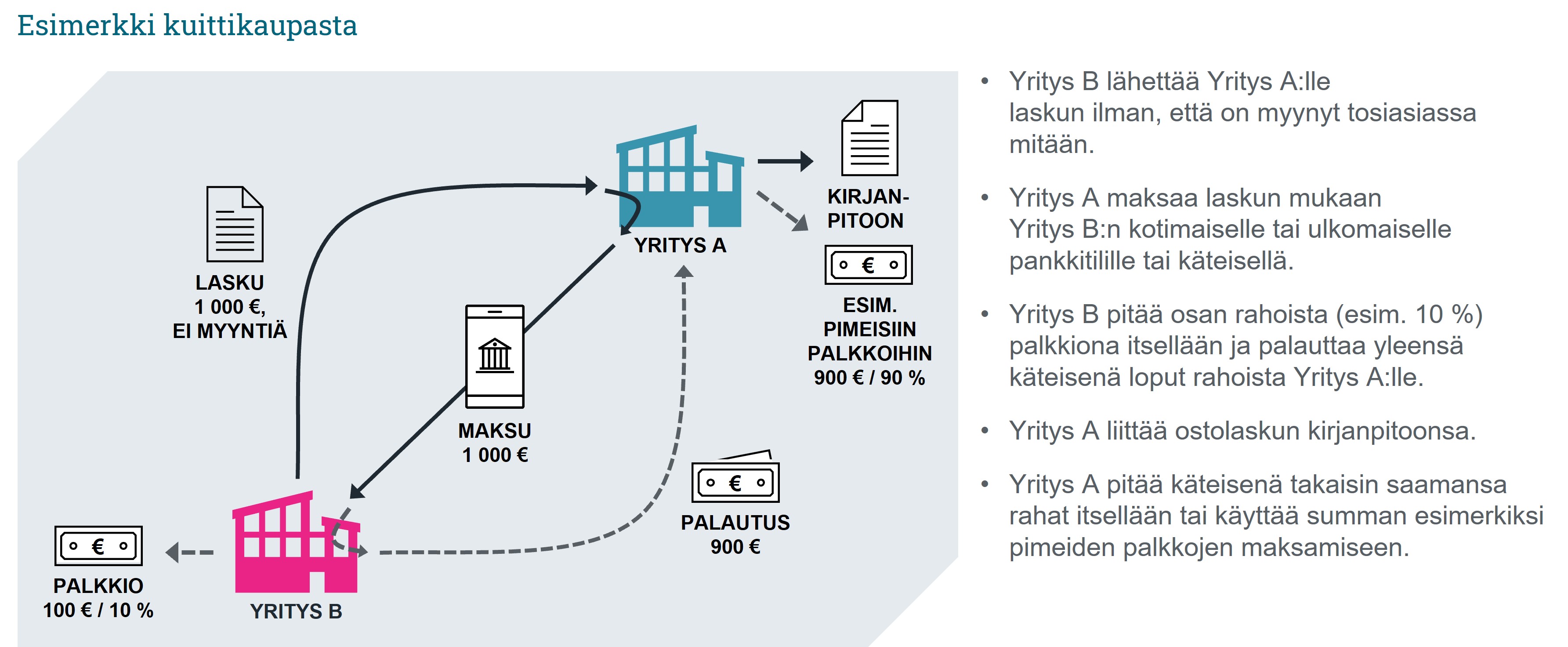

Kuittikaupalla ja vääränsisältöisillä tositteilla vältellään veroja miljoonien eurojen edestä. Kansainvälisyys korostuu nykyään niin kuittikaupassa kuin vääränsisältöisillä tositteilla tehtävässä verovilpissä. Kuittikauppatapauksista yli puolessa yritys on irrottanut varoja pimeisiin palkkoihin tai varoja on siirretty osakkaalle ilman verojen maksua. Vilpit havaitaan käytännössä verotarkastuksilla.

Vääränsisältöiset tositteet merkittävä harmaan talouden ja talousrikollisuuden ilmiö

Harmaa talouden selvitysyksikkö on tarkastellut selvityksessään verotarkastuksilla havaittuja vääränsisältöisiä tositteita. Vääränsisältöisellä tositteella tarkoitetaan kirjanpitoon vietyä tositetta, joka ei sisällöltään tai määrältään vastaa tosiseikkoja. Toisinaan tosite voi olla myös kokonaan tekaistu.

Verohallinnon tietojen mukaan vääränsisältöisiä tositteita on vuosina 2017–2022 havaittu verotarkastusten yhteydessä jopa noin 30 000 kappaletta. Havaintoja tehtiin yli 182 miljoonan euron arvosta ja noin 500 yrityksellä. Noin 85 % tapauksista johti rikosilmoitusharkintaan.

Kuittikauppa edelleen voimissaan

Selvityksessä analysoitujen verotarkastuskertomusten perusteella todettiin kolme asiakokonaisuutta, joihin vääränsisältöiset tositteet erityisesti liittyivät. Nämä olivat kuittikauppa, perusteettomat arvonlisäveron palautukset sekä lähipiirin ja intressiyhtiöiden väliset toimet.

Vääränsisältöisistä tositteista jopa 60 % liittyi kuittikauppaan. Kuittikaupalla tarkoitetaan tilannetta, jossa yritysten välillä käydään korvausta vastaan kauppaa perusteettomilla tositteilla. Liittämällä näitä tositteita kirjanpitoonsa yritykset voivat välttää veroja ja muita lakisääteisiä maksuja, kuten eläkevakuutusmaksuja.

Millainen on tyypillinen kuittikauppaa harjoittava yritys?

Kuittikauppaa harjoittava yritys on tyypillisesti rakennusalalla toimiva yhden miehen osakeyhtiö. Iältään kyseiset yritykset olivat alle kolmevuotiaita ja niiden liikevaihto oli alle miljoona euroa.

Lisääntyvä kansainvälisyys tuo haasteita

Selvityksessä tehtiin havaintoja yritysten ja vastuuhenkilöiden kansainvälistymisestä. Lisäksi ulkomaisten pankkitilien ja maksutapojen käyttö on yleistynyt. Kansainvälistymiseen liittyviä havaintoja tehtiin sekä vääränsisältöisten tositteiden että erityisesti kuittikauppatapausten yhteydessä.

Kuittikauppatapaukset ovat muuttuneet viime vuosina selvästi kansainvälisemmiksi. Tapausten, joissa oli liityntä kansainvälisyyteen, määrä oli viidessä vuodessa kaksinkertaistunut. Myös euromääräisesti tarkastellen kansainvälisen liitynnän omaavien kuittikauppatapausten määrät olivat kasvaneet vuosittain.

15.01.2024 | Verohallinnon rekistereiden ulkopuolella toimii jopa 7 400 kotimaista yritystä

Verohallinnon rekistereiden ulkopuolella toimii jopa 7 400 kotimaista yritystä

Julkaisupäivä 15.1.2024