Vinster och förluster från överlåtelse av egendom i en fysisk persons inkomstbeskattning

Nyckelord:

- Har getts

- 19.12.2023

- Diarienummer

- VH/5188/00.01.00/2022

- Giltighet

- 1.1.2024 - Tills vidare

- Bemyndigande

- 2 § 2 mom. i lagen om skatteförvaltningen (503/2010)

- Ersätter anvisningen

- VH/330/00.01.00/2019

I denna anvisning behandlas de allmänna frågorna och principerna i anslutning till vinster och förluster från överlåtelse av en fysisk persons egendom i inkomstbeskattningen.

Texten i den tidigare anvisningen med samma namn har redigerats på flera ställen utan att sakinnehållet ändrats. I anvisningen har man också lagt till nya kapitel och preciseringar som beror på högsta förvaltningsdomstolens beslut.

Utöver denna anvisning har Skatteförvaltningen utfärdat flera anvisningar om särskilda frågor som gäller överlåtelsevinst, se närmare kapitel 1.1 i anvisningen.

Skattedeklarationsförfarandet i anknytning till överlåtelsevinster och ärenden som gäller betalning av skatt framgår av den separata anvisningen Överlåtelsevinst och överlåtelseförlust på webbplatsen vero.fi.

3.4.2024 har texten i kapitel 6.2 redigerats och motiveringar tillagts utan att ändra på sakinnehållet. Det gäller fastställande av beskattningsår för raten av tilläggsköpesumman då denna kommit till kännedom efter att köpeårets beskattning slutförts.

1 Inledning

1.1 Anvisningens innehåll

I denna anvisning behandlas allmänna frågor och principer som gäller den vinst och ‑förlust som uppstår när fysiska personer överlåter egendom. I anvisningen behandlas bland annat frågan om när skattskyldighet uppstår, hur överlåtelsevinsten eller -förlusten beräknas samt för vilket år överlåtelsevinsten beskattas som inkomst.

Utöver denna anvisning har Skatteförvaltningen utfärdat flera andra anvisningar som handlar om särskilda frågor om beskattningen av överlåtelsevinst. Dessa är följande anvisningar:

- Beskattning av överlåtelser av värdepapper

- Allmän och begränsad skattskyldighet samt boende enligt skatteavtal – fysiska personer

- Skattefri överlåtelse av egen bostad

- Beskattning av överlåtelsevinster och -förluster för dödsbon

- Beskattning av överlåtelse av dödsboandel

- Beskattning av besittningsrätt vid överlåtelse av egendom

- Helt eller delvis skattefria överlåtelsevinster i personbeskattningen

- Beskattning av ersättning som fåtts vid inlösningsförrättning och i därmed jämförbara situationer

- Beskattning av överlåtelse av mark på basis av markanvändningsavtal som ingås i samband med planläggning

- Beskattning av kapitaliseringsavtal

- Beskattning av virtuella valutor

- Överlåtelser och förluster av kapitallån och andra lån som beviljats bolag i inkomstbeskattningen

- Utbetalning av medel från fonder som hänförs till fritt eget kapital i beskattningen

- Beskattning av generationsväxlingar vid gårdsbruksenheter

- Generationsväxling i personbolag och enskilda rörelser i beskattningen

- Generationsväxling i ett aktiebolag i beskattningen

Hela anvisningen har gåtts igenom och språkdräkten har förtydligats, textgrupperingen har förbättrats och nytt innehåll har lagts till utifrån rättspraxis och framkomna handledningsbehov.

2 Allmänt om överlåtelsevinster och -förluster

2.1 Bestämmelser i inkomstskattelagen som ska tillämpas

Bestämmelser om skatteplikt för överlåtelsevinster och utdelning av medel finns i 45 och 45 a § i inkomstskattelagen (1535/1992, nedan ISkL). Föreskrifter om avdrag av överlåtelseförlust finns i ISkL 50 §. Bestämmelser om beräkning av överlåtelsevinst och -förlust finns i ISkL 46 och 46 a §. I 47 § i inkomstskattelagen ingår en bestämmelse om uträkning av anskaffningsutgiften för egendom i särskilda situationer.

Bestämmelser om helt eller delvis skattefria överlåtelsevinster finns i ISkL 48–49 §. Bestämmelsen om skatteåret för överlåtelsevinst och -förlust finns i ISkL 110 § 2 mom.

Inkomstskattelagen innehåller inte bestämmelser om värdeförlust under ägartiden, med undantag för upplösning och förluster som gäller i ISkL 50 § 3 mom. nämnda derivatavtal som är föremål för handel på en reglerad marknadsplats och värdeförluster för värdepapper som är definitiva. Med undantag för ovan nämnda undantag är värdeförluster icke-avdragbara i egenskap av överlåtelseförlust i beskattning enligt inkomstskattelagen. I 17 § och 7 § i lagen om beskattning av inkomst av näringsverksamhet fastställs avdragbarheten för förluster i förvärvskällan för näringsverksamhet.

2.2 Uppkomst av överlåtelsevinst eller -förlust

En överlåtelsevinst uppkommer då försäljningspriset på egendom som överlåts överskrider dess inköpspris och utgifterna för förvärvandet av vinsten. En överlåtelseförlust uppkommer i sin tur då försäljningspriset på egendom som överlåts underskrider dess inköpspris och utgifterna för förvärvandet av vinsten.

Överlåtelsevinst eller -förlust kan uppkomma i överlåtelser mot vederlag. De vanligaste bland dessa är köp och byte. Vederlagets karaktär har ingen betydelse i den utsträckning det är en förmån som har ett värde i pengar.

Överlåtelsevinst beskattas däremot inte om överlåtelsen är vederlagsfri. Vederlagsfria överlåtelser omfattar arv, gåva och avvittring. Om överlåtelsen delvis sker mot vederlag och delvis utan vederlag (till exempel affärer av gåvokaraktär), verkställs beskattningen av överlåtelsevinsten på den del av överlåtelsen som sker mot vederlag (se nedan kapitel 12.1 Affär av gåvokaraktär).

Överlåtelsevinsten utgör skattepliktig inkomst oavsett hur länge överlåtaren har ägt egendomen. Det har ingen betydelse hur egendomen har skaffats eller förvärvats (till exempel affär, arv, gåva) eftersom beskattningen av överlåtelsevinster omfattar både överlåtelser mot vederlag och vederlagsfria överlåtelser.

Den egendom som överlåts kan vara fast eller lös, och frågan om vilken typ av egendom det gäller har i allmänhet ingen betydelse vid beskattningen av överlåtelsevinster. Identifiering av fast och lös egendom har främst betydelse vid tillämpning av inkomstskattelagens bestämmelser om delvis skattefria överlåtelsevinster och överlåtelse vid en generationsväxling.

Fast egendom är fastigheter som registreras i fastighetsdatasystemet som upprätthålls av Lantmäteriverket. Till dem hör mark- och skogsegendom, forsandelar, tomter och andra markområden, till exempel outbrutna områden och markägarens byggnader på dessa. En andel i en samfälld skog (HFD 1974-B-II-557) och en fastighet utgör fast egendom för delägaren. I inkomstbeskattningen betraktas som fast egendom även byggnader, konstruktioner och andra inrättningar på annans mark som tillsammans med besittningsrätten till marken kan överlåtas till tredje man utan att markägaren hörs (ISkL 6 §).

Lös egendom omfattar förutom lösa föremål även till exempel aktier, teckningsrättigheter, andelar i ett andelslag samt andelar i öppna bolag, kommanditbolag och oskiftade dödsbon, masskuldebrevslån och fondandelar i en placeringsfond. En separat överlåtelse av byggnad utan överlåtbar hyresrätt utgör likaså en överlåtelse av lös egendom. Vid beskattning av kapitalinkomst på försäljning av marksubstanser tillämpas inte bestämmelserna om beräkning av överlåtelsevinst (se HFD 1994-B-519).

Inkomster av marksubstanser behandlas i anvisningen Inkomst från försäljning av marksubstanser i beskattningen av fysiska personer.

2.3 Skattepliktiga överlåtelsevinster

Det är vanligtvis klart när det är fråga om försäljning av egendom. I detta fall tillämpas bestämmelserna om överlåtelsevinst och -förlust i inkomstskattelagen på överlåtelser av egendom.

Slutliga egendomsförluster, det vill säga till exempel att ett föremål förstörs eller att ett föremåls värde försvinner, är ur beskattningens synvinkel olika situationer än egendomsöverlåtelser. Slutliga egendomsförluster behandlas i kapitel 13.2.

Den del av försäljningspriset på egendom som ska beskattas kallas överlåtelsevinst. Samtliga vinster på överlåtelse av egendom är skattepliktiga, om dessa inte särskilt har föreskrivits som skattefria. Enligt ISkL 45 § 1 mom. utgör vinst som erhållits vid överlåtelse skattepliktig kapitalinkomst.

Utöver överlåtelsevinst på egendom är även till exempel hyresinkomster och inkomster från virkesförsäljning skattepliktiga kapitalinkomster. Skattesatsen på den skattskyldiges sammanräknade kapitalinkomster är 30 procent, om de beskattningsbara kapitalinkomsterna uppgår till högst 30 000 euro. Till den överskridande delen är skattesatsen 34 procent (ISkL 124 § 2 mom.)

Exempel 1:

Försäljningspriset på en fastighet är 100 000 euro, inköpspriset 70 000 euro, utgifter för ombyggnad 10 000 euro och försäljningskostnader 1 000 euro. Överlåtelsevinsten uppgår till 19 000 euro (100 000–70 000–10 000–1 000). Skattebeloppet är 5 700 euro (19 000 x 30 %), om den skattskyldige inte har några andra kapitalinkomster.

Ifall bestämmelserna om beskattning av överlåtelsevinst inte tillämpas ska överlåtelseinkomsten vanligtvis behandlas som någon annan typ av kapitalinkomst.

2.4 Den egendom som är föremål för beskattning av överlåtelsevinst

2.4.1 Kapitallån, annan lånefordran och virtuell valuta

Egendom som avses i 45 § och 50 § 1 mom. i inkomstskattelagen är även kapitallån och andra lånefordringar enligt 12 § i aktiebolagslagen för vilka det finns ett verkligt återbetalningssyfte. Egendom som avses i 50 § 1 mom. i inkomstskattelagen är likaså virtualvalutor. Av detta följer att överlåtelser av ovan nämnda typer av egendom beskattas som överlåtelsevinst och att förlust fastställs för förlustbringande överlåtelser. Överlåtelser av sådan egendom behandlas närmare i separata anvisningar Överlåtelser och förluster av kapitallån och andra lån som beviljats bolag i inkomstbeskattningen och Beskattning av virtuella valutor.

2.4.2 Person-till-person-lån och lånebaserad gräsrotsfinansiering

Person-till-person-lån betyder att privatpersoner som inte känner varandra lånar pengar till andra privatpersoner via en digital plattform som tjänsteleverantören upprätthåller.

Lånebaserad gräsrotsfinansiering i sin tur innebär att företag eller placerare lånar medel till företag för att finansiera sin näringsverksamhet antingen via en digital plattform eller på något annat sätt.

Fordringar som grundar sig på person-till-person-lån och lånebaserad gräsrotsfinansiering utgör egendom, vars överlåtelser behandlas enligt bestämmelserna om beskattning av överlåtelsevinst (HFD 2018:11, Finlex)

Beskattning av person-till-person-lån och lånebaserad gräsrotsfinansiering behandlas i anvisningen Beskattning av personer som tillhandahåller gräsrotsfinansiering.

2.4.3 Besittningsrätt

Även det vederlag som en skattskyldig får när hen avstår från den besittningsrätt hen förbehållit sig vid överlåtelse av egendom beskattas enligt bestämmelserna om överlåtelsevinst (HFD:2009:13, Finlex). För beskattning av överlåtelse av besittningsrätter och egendom som omfattas av besittningsrätt har Skatteförvaltningen gett anvisningen Beskattning av besittningsrätt vid överlåtelse av egendom.

2.4.4 Kapitaliseringsavtal

Överlåtelse av kapitalseringsavtal beskattas enligt bestämmelserna om överlåtelsebeskattning. Presumtiv anskaffningsutgift tillämpas dock inte när fysiska personer eller dödsbon överlåter kapitaliseringsavtalet vidare. (ISkL 45 § 7 mom.). Kapitaliseringsavtal behandlas i anvisningen Beskattning av kapitaliseringsavtal.

Eftersom ett kapitaliseringsavtal inte har värdepapperskaraktär, berättigar inte fullständig förlust av värdet på den bakomliggande egendomen till avdrag av det belopp som placerats i kapitaliseringen som överlåtelseförlust enligt ISkL 50 § 3 mom. 2 punkten. Se kapitel 13.2.2 för närmare information.

2.4.5 Sparlivförsäkring

Överlåtelse av sparlivförsäkringar beskattas enligt bestämmelserna om överlåtelsebeskattning. Också en presumtiv anskaffningsutgift kan tillämpas om privatperson eller dödsbo vidare överlåter sparlivförsäkringen Sparlivförsäkringar behandlas i anvisningen Beskattning av kapitaliseringsavtal.

Eftersom en sparlivförsäkring inte är av värdepapperskaraktär, berättigar inte fullständig förlust av värdet på den egendom som utgör målet för det till avdrag av placeringsbeloppet som överlåtelseförlust enligt 50 § 3 mom. 2 punkten i inkomstskattelagen. Se kapitel 13.2.2 för närmare information.

2.4.6 Överlåtelse av anställningsoptioner

Användningen av anställningsoption likställs med dess överlåtelse (ISkL 66 § 3 momenttet). Inkomst av överlåtelse av anställningsoptioner är i allmänhet förvärvsinkomst. Om anställningsoptioner överlåts mot vederlag till någon i ens intressesfär innan användningen, kan det ändå leda till överlåtelsevinstbeskattningspåföljder hos överlåtaren.

Anställningsoptioner har behandlats i anvisningarna Beskattning av anställningsoptioner och Beskattning av anställningsoptioner och aktieemissioner som grundar sig på arbetsförhållande i internationella situationer.

2.4.7 Vinster från överlåtelse av immateriella rättigheter

Inkomsterna från immateriella rättigheter omfattar inkomster på basis av patent, upphovsrätt, modellskydd och andra jämförbara rättigheter. Denna typ av inkomster erhålls av till exempel uppfinnare, kompositörer, författare och konstnärer. I den utsträckning inkomsten grundar sig på den skattskyldiges egen verksamhet, utgör denna förvärvsinkomst. Om den ursprungliga ägaren av den immateriella rättigheten eller upphovsmannen själv överlåter den immateriella rättigheten, är både bruksavgiften (till exempel royalty eller hyra) och ägarrättighetens överlåtelsepris förvärvsinkomst.

Om en skattskyldig fått immateriell egendom i arv eller med ett testamente eller skaffat sådan mot ett vederlag, beskattas överlåtelse av rättigheten enligt bestämmelserna om beskattning av överlåtelsevinst.

Beskattningen av löpande inkomst som flyter in av immateriella rättigheter och inkomster som genereras av överlåtelser av immateriella rättigheter behandlas närmare i Skatteförvaltningens anvisning Beskattning av inkomster från immateriella rättigheter.

2.4.8 Beskattning av överlåtelsevinst av en person som bor utomlands och överlåter egendom beläget i Finland

En person som under skatteåret inte har bott i Finland kan här beskattas för vissa överlåtelsevinster, om inget annat följer av bestämmelserna i skatteavtalen. Dessa omfattar vinst från överlåtelse av aktier i en fastighet som är belägen här eller från aktier eller andelar i ett finskt bostadsaktiebolag eller annat aktiebolag eller andelslag, av vars samtliga tillgångar mera än 50 procent utgörs av en eller flera fastigheter som är belägna här (10 § i ISkL).

Inkomstskattelagens 10 § 10 punkten har preciserats med den lag som trätt i kraft 1.3.2023 på så sätt att man med en fastighet i Finland jämställer de objekt som nämns i 6 § i inkomstskattelagen, det vill säga en byggnad, en konstruktion eller en inrättning på en annans mark, vilken jämte nyttjanderättigheter till marken kan överlåtas till en tredje person utan att höra markägaren. Motsvarande objekt omfattas av registreringstvånget enligt 14 kap. 2 § i jordabalken.

Likaså tillades i 10 § i inkomstskattelagen den nya 10 a) punkten, enligt vilken man som inkomst som fåtts från Finland också betraktar överlåtelsevinst som fås från överlåtelse av aktier, andelar eller rättigheter som hänför sig till en förmögenhetshelhet som besitts till förmån för ett samfund, en sammanslutning eller en annan person. Förutsättningen är att mer än 50 procent av samfundets, sammanslutningens eller förmögenhetshelhetens samtliga tillgångar på dagen för överlåtelsen eller under någon av de 365 dagar som föregår överlåtelsen direkt eller indirekt utgörs av sådan i 10 punkten avsedd egendom som är belägen här, och det inte är fråga om aktier eller andra andelar i ett offentligt noterat bolag (ISkL 33 a § 2 mom.) eller någon motsvarande enhet. Indirekt ägande beskrivs av följande exempel som ingår i regeringens proposition (RP 279/2022).

Exempel 2:

Gängse värde på Holdingbolag A:s förmögenhet är 100 000 euro, av vilket 70 000 euro bildas direkt eller indirekt av fast egendom som finns i Finland. Det utländska bolaget B äger 60 procent av aktierna i holdingbolag A. Bolag B äger inte direkt eller indirekt annan fast egendom som finns i Finland. När en person som inte bor i Finland säljer aktier i bolag B som hen äger, bildas 42 procent av försäljningsvinsten (0,6 x 0,7 = 0,42) indirekt av fast egendom som finns i Finland, varvid bestämmelsen inte kan tillämpas och överlåtelsevinsten inte beskattas i Finland.

Utifrån det exempel som ingår i regeringens proposition har följande exempel utarbetats, där det indirekta ägandet överstiger den gräns på 50 procent som nämns i lagen.

Exempel 3:

Gängse värde på Holdingbolag X:s förmögenhet är 1 000 000 euro, av vilket 800 000 euro bildas direkt eller indirekt av fast egendom som finns i Finland. Det utländska bolaget Z äger 70 procent av aktierna i bolaget X. Bolag Z äger inte direkt eller indirekt annan fast egendom som finns i Finland. När en person som inte bor i Finland säljer aktier i bolag Z vilka hen äger, bildas 56 procent av försäljningsvinsten (0,7 x 0,8 = 0,56) indirekt av fast egendom som finns i Finland, varvid bestämmelsen tillämpas och eventuell överlåtelsevinst beskattas i Finland.

2.5 Helt eller delvis skattefria överlåtelser

I 48 och 49 § i inkomstskattelagen finns det bestämmelser om när överlåtelsevinst helt eller delvis kan vara skattefri. Skattefria är under de förutsättningar som anges i lag vinsten från överlåtelse av egen bostad och vinsten som uppstår vid en generationsväxling.

Dessutom är de överlåtelser som nämns separat i 48 § i inkomstskattelagen skattefria:

- Enligt bestämmelserna är överlåtelsevinsterna på sedvanligt bohag skattefria upp till 5 000 euro.

- Överlåtelsevinst för egendom som en fysisk person och ett dödsbo fått är inte skattepliktig, om överlåtelsepriserna som fåtts under samma skatteår sammanlagt är högst 1 000 euro. I så fall beaktas i den totala summan inte överlåtelse som i övrigt föreskrivits som skattefri och inte heller överlåtelse av sedvanligt bohag eller annan jämställbar egendom som är avsedd för personligt bruk (ISkL 48 § 6 mom.). På motsvarande sätt är det inte möjligt att fastställa överlåtelseförlust för överlåtelser som underskrider denna gräns, under förutsättning att den sammanräknade anskaffningsutgiften för den egendom som ska räknas in i den totala summan på överlåtelserna understiger 1 000 euro / ISkL 50 mom.).

- Överlåtelse av ett område som naturskyddsområde till staten enligt naturvårdslagen (6/2023 och den föregående lagen 1096/1996) eller överlåtelse av fast egendom till ett statligt affärsverk är skattefri (ISkL 48 § 1 mom. 4 punkten). I överlåtelsebrevet och handlingarna om ett naturskyddsområde uttrycks förutsättningarna för förfarandet. Miljöministeriet beslutar om anskaffning av naturskyddsområden till staten och Lantmäteriförvaltningen ansvarar för fastighetsbildningen av naturskyddsområden.

Vinster som uppkommit vid tvångsinlösen och överlåtelser till offentliga sammanslutningar som avses i lagen är delvis skattefria (ISkL 49 §).

Helt eller delvis skattefria överlåtelsevinster behandlas närmare i följande av Skatteförvaltningens anvisningar:

- Beskattning av överlåtelser av värdepapper

- Skattefri överlåtelse av egen bostad

- Beskattning av överlåtelsevinster och -förluster för dödsbon

- Helt eller delvis skattefria överlåtelsevinster i personbeskattningen

- Beskattning av generationsväxlingar vid gårdsbruksenheter

- Generationsväxling i personbolag och enskilda rörelser i beskattningen

- Generationsväxling i ett aktiebolag i beskattningen

2.6 Avdragbara överlåtelseförluster

Enligt inkomstskattelagen 50 § 1 mom. är förluster som har uppkommit vid överlåtelse av egendom avdragbara, om dessa inte särskilt har föreskrivits som icke-avdragbara. Avdragbar överlåtelseförlust dras av från vinst vid överlåtelse av den skattskyldiges egendom från andra kapitalinkomster under skatteåret och fem år därefter. Överlåtelseförluster behandlas närmare nedan i kapitel 13 i anvisningen.

Förlust av värdet på egendom som fortfarande finns hos ägaren är inte en händelse som omfattas av beskattningen av överlåtelsevinst i andra än de undantagssituationer som föreskrivs separat i lagstiftningen (ISkL 50 § 3 mom.). Förluster har behandlats nedan i kapitel 13.2 och i anvisningen Beskattning av överlåtelse av värdepapper.

3 Betydelsen av en fördelning av förvärvskällan vid beskattningen av överlåtelsevinster

3.1 Allmänt om fördelningen i olika förvärvskällor

I inkomstbeskattningen finns det tre förvärvskällor: näringsverksamhetens förvärvskälla, jordbrukets förvärvskälla samt personlig inkomst som också kallas förvärvskällan för annan verksamhet.

Bestämmelser om uträkningen av resultatet av näringsverksamhetens förvärvskälla finns i lagen om beskattning av inkomst av näringsverksamhet (360/1968, NärSkL). Bestämmelser om beräkning av jordbruksresultat finns i inkomstskattelagen för gårdsbruk (543/1967, GårdsSkL) och bestämmelserna om beräkning av resultat av förvärvskällan för annan verksamhet i inkomstskattelagen.

Näringsverksamhetens förvärvskälla omfattar affärs- och yrkesverksamhet. Jordbrukets förvärvskälla omfattar egentligt jordbruk och specialjordbruk eller verksamhet i anknytning till jord- och skogsbruk vilken inte ska ses som näringsverksamhet. Den personliga förvärvskällan omfattar enligt 1 § 2 mom. i lagen om beskattning av inkomst av näringsverksamhet de samfunds inkomster som nämns i bestämmelsen och som inte är näringsverksamhet eller jordbruk.

Lagen om beskattning av inkomst av näringsverksamhet ändrades från och med skatteår 2020 på så sätt att indelningen i förvärvskällor slopades för samfund enligt 1 § 2 mom. i lagen om beskattning av inkomst av näringsverksamhet, vilka till exempel omfattar aktiebolag och andelslag, förutom de undantag som nämns i bestämmelsen: delvis skattefritt samfund, utländskt dödsbo, i 22 § i inkomstskattelagen avsedda allmännyttiga samfund samt i 1 kap. 2 § i lagen om bostadsaktiebolag (1599/2009) avsedda bostadsaktiebolag, i 28 kap. 2 § i den lagen avsedda ömsesidiga fastighetsaktiebolag samt sådant andelslag som kan jämföras med bostadsaktiebolag.

På grund av ändringen räknas inkomst för annan verksamhet än jordbruk för de samfund som avses i lagen enligt näringsskattelagen, oberoende av karaktären på den verksamhet som samfundet bedriver. Av detta följer att samfunden i fråga inte kan ha någon förvärvskälla för annan verksamhet och följaktligen inte överlåtelsevinster och -förluster som beskattas enligt inkomstskattelagen. Ändringen redogörs närmare i anvisningen Slopandet av indelningen i förvärvskällor för vissa samfund.

Samfund som utgör undantag till ovan nämnda huvudregel bör utreda huruvida en överlåtelse ska beskattas som överlåtelsevinst i enlighet med inkomstskattelagen eller som inkomst av näringsverksamhet i enlighet med lagen om beskattning av inkomst av näringsverksamhet. Dessa gränsdragningssituationer behandlas kort i styckena 3.2 och 3.3 nedan.

Beräkning av överlåtelsevinst med den presumtiva anskaffningsutgiften är möjlig endast i beskattning i enlighet med inkomstskattelagen. Vid beskattning i enlighet med inkomstskattelagen beskattas överlåtelsevinsten alltid som kapitalinkomst. Inkomst av näringsverksamhet indelas i sin tur för beskattning som förvärvs- och kapitalinkomst utifrån nettoförmögenheten för det föregående skatteåret.

3.2 Byggverksamhet och fastighetsförädling

I synnerhet byggverksamhet och fastighetsförädlingsverksamhet som bedrivs av enskilda personer kan bli föremål för beskattning som näringsverksamhet. I så fall tillämpas inte bestämmelserna om beskattning av överlåtelsevinst i inkomstskattelagen för beskattningen av inkomster som fåtts på detta sätt. Gränsdragningen mellan näringsverksamhet och annan verksamhet har behandlats i anvisningen Beskattning av privatpersoners köp, förädling och försäljning av fastigheter och lägenheter.

3.3 Värdepappershandel

Storskalig placeringsverksamhet som bedrivs av en privatperson och som karaktäriseras av långvariga aktieinnehav betraktas inte i regel som näringsverksamhet. För investeringsverksamhet som en fysisk person bedriver tillämpas inkomstskattelagens bestämmelser om beskattning av överlåtelsevinst (HFD 2000:67,Finlex).

Värdepappershandeln som en privatperson bedriver som sin huvudsyssla kan i vissa situationer uppnå en sådan omfattning och aktivitetsnivå att handeln kan betraktas som näringsverksamhet. För att vara näringsverksamhet ska värdepappershandeln vara kontinuerlig, planmässig och aktiv, medföra en ekonomisk risk (till exempel högt skuldkapitalbelopp) samt sträva efter vinst. Det är inte möjligt att ställa gränser i euro för valet av förvärvskälla. Verksamheten bedöms som en helhet utifrån uppfyllandet av ovan nämnda kännetecken.

Värdepappersplaceringar behandlas i anvisningen Förvärvskälla för värdepappersplacering.

3.4 Överlåtelser av gårdsbruk, som beskattas enligt inkomstskattelagen

Enligt inkomstskattelagen beskattas även vinst vid överlåtelse av en gårdsbruksenhet eller del därav (GårdsSkL 21 §). Om försäljningen av en gårdsbruksenhet eller del därav inkluderar en byggnad eller en konstruktion som hör till gårdsbruksenheten, tillämpas även bestämmelserna i inkomstskattelagen på överlåtelsevinsten. I bestämmelserna avses med gårdsbruksenhet en självständig ekonomisk enhet på vilken jord- eller skogsbruk bedrivs (GårdsSkL 2 § 2 mom.). Gårdsbruk är således också skogsbruk.

Överlåtelsepris för en byggnad, konstruktion eller del därav som hör till jordbruket utgör enligt inkomstskattelagen för gårdsbruk skattepliktig inkomst av jordbruk, om denna egendom säljs separat utan mark (GårdsSkL 5 § 1 mom. 2 punkten). Bestämmelserna i inkomstskattelagen för gårdsbruk tillämpas även på överlåtelsepriser för bland annat maskiner, redskap och anordningar (GårdsSkL 5 § 1 mom. 3 punkten). Bestämmelserna om överlåtelsevinst i inkomstskattelagen tillämpas på vinster på överlåtelser av byggnader, maskiner och inventarier inom ett skogsbruk.

Beslutet HFD 14.9.2001 liggare 2183 (Finlex), som gäller aktier, handlar om gränsdragningen mellan förmögenhet som hör till gårdsbruksenheten och personlig förmögenhet. I de förhållanden som avses i beslutet utgjorde aktierna personlig förmögenhet eftersom aktieinnehavet inte var nödvändigt på grund av jordbruksdriften.

I beslutet HFD:2003:76 (Finlex) som gäller överlåtelse av aktier som hör till jordbrukets anläggningstillgångar tillämpades bestämmelsen i GårdsSkL 4 § på så sätt att endast beloppet på den skattepliktiga överlåtelsevinsten som beräknats i enlighet med bestämmelserna i inkomstskattelagen lades till i jordbrukets nettoinkomst. Vid beräkningen av överlåtelsevinsten drogs den presumtiva anskaffningsutgiften av enligt ISkL 46 § 1 mom.

4 Vem beskattas för överlåtelsevinster?

4.1 Fysiska personer

Varje fysisk person är en separat skattskyldig. Ägaren av nyttigheten som överlåts beskattas för överlåtelsevinsten. Ägaren anses vara den i vars namn egendomen har förvärvats genom ett lagligt förvärv (namnprincipen). Finansiering av en affär som görs i någon annans namn bildar inget ägarförhållande till föremålet för finansiären. I dessa fall ger finansiären antingen en gåva eller ett lån till köparen.

I fråga om en överlåtelse av samägd egendom beskattas varje ägare för den andel som hen hade i egendomen som överläts. Varje delägare har en egen anskaffningsutgift och en egen ägartid för ett föremål som ägs gemensamt beroende på hur och när hen fått sin andel. I kapitel 8.3 beskrivs hur utgifterna för grundlig förbättring av ett samägt föremål påverkar anskaffningsutgiften hos delägarna. Samägande uppstår också om två personer bygger en gemensam byggnad på en tomt som en av dem äger ensam. I så fall ägs byggnaden av två personer, men markgrunden ägs ensam av en av dessa två personer.

Särbeskattning gäller även makar samt föräldrar och barn. Överlåtelsevinsten från försäljning av en nyttighet familjemedlemmar äger tillsammans räknas således ut separat för varje familjemedlem. Om den överlåtna egendomen till exempel är sedvanligt bohag som makarna ägt tillsammans, uppgår respektive makes skattefria andel av överlåtelsevinsten till 5 000 euro per år (ISkL 48 §).

4.2 Dödsbo

Dödsbon beskattas som särskilda skattskyldiga (ISkL 17 § 2 mom.). Vinsten från överlåtelse av egendom som hör till ett oskiftat dödsbo beskattas som dödsboets inkomst.

En andel i ett oskiftat dödsbo utgör delägarens lösa egendom, och vinsten från överlåtelse av den är delägarens inkomst.

När dödsboet har skiftats beskattas delägarna för överlåtelsevinsten, och ägartiden för egendomen räknas från och med arvlåtarens dödsdag. Om dödsboet har skiftats delvis, utgör överlåtelsevinsten från egendomen som redan skiftats inkomst som beskattas hos delägarna (HFD 1992-B-521, Finlex) och överlåtelsevinsten på den oskiftade egendomen skattepliktig inkomst för dödsboet.

Tillägg av skogsavdrag som påverkar beskattningen av överlåtelsevinst för dödsbon och avdrag av överlåtelseförlust behandlas i kapitlen 5.5.1 och 13.1 i denna anvisning.

Närmare information om beskattning av överlåtelsevinster för dödsbon finns i anvisningen Beskattning av överlåtelsevinster och -förluster för dödsbon och Generationsväxling i arvssituationer. Beskattningen av överlåtelser av dödsboandelar behandlas i anvisningen Beskattning av överlåtelse av dödsboandel.

4.3 Beskattningssammanslutning

En beskattningssammanslutning är konsortier som två eller flera personer har bildat och som enligt 2 § 2 mom. i inkomstskattelagen för gårdsbruk (543/1967) bedriver eller förvaltar jord- eller skogsbruk eller förvaltar en fastighet som konsortiet är mervärdesskattskyldigt för eller har ansökt om att bli mervärdesskattskyldigt för när det gäller överlåtelse av nyttjanderätten till fastigheten på det sätt som avses i 30 § i mervärdesskattelagen. Enligt 2 § 2 mom. i inkomstskattelagen för gårdsbruk (543/1967) avses med en gårdsbruksenhet en självständig ekonomisk enhet på vilken bedrivs jord- eller skogsbruk. Följaktligen är också skogsbrukslägenheter gårdsbruksenheter.

I enlighet med ISkL 4 § 1 mom. 2 punkten, som tillämpas från och med år 2020, bildas inte längre någon beskattningssammanslutning av gemensamt ägande eller gemensam besittning av en annan fastighet än en gårdsbruksenhet, såvida inte fastigheten är förknippad med momspliktig uthyrning eller annan momspliktig verksamhet. Om två makar äger en fastighet tillsammans, uppstår ingen beskattningssammanslutning.

En beskattningssammanslutning är inget rättssubjekt som kan förvärva egendom eller ta en skuld i eget namn. En beskattningssammanslutning är inte heller en särskild skattskyldig. Den är enbart ett beräkningssubjekt i beskattningen då inkomster och utgifter räknas. Beskattningssammanslutningens inkomst och förlust fördelas mellan sammanslutningens delägare i proportion till deras andelar. Beskattningen av beskattningssammanslutningar behandlas närmare i anvisningen Beskattning av beskattningssammanslutningar.

När delägarna i en beskattningssammanslutning överlåter en kvotdel av en fastighet beskattas varje delägare separat för sin överlåtelse. Överlåtelse av gemensamt ägd egendom behandlas i kapitlen 4.1 och 8.2.1.

4.4 Allmännyttigt samfund

Ett allmännyttigt samfund som avses i inkomstskattelagen 22 § är skattskyldigt endast för näringsinkomst och dessutom för vissa fastighetsinkomster till kommunen eller församlingen (ISkL 23 §). Inkomster av försäljning av annan egendom än den som hör till näringsverksamheten är skattefria för ett allmännyttigt samfund.

4.5 Samfällda förmåner

Beskattningen av samfällda förmåner behandlas i anvisningen Inkomstbeskattning av samfällda förmåner. Samfällda skogar behandlas i den nämnda anvisningen och i kapitel 5.3 i denna anvisning.

5 Beräkning av överlåtelsevinst

5.1 Överlåtelsepris

För uträkningen av beloppet av överlåtelsevinsten måste överlåtelsepriset på egendomen redas ut. Ett överlåtelsepris är ett vederlag som överlåtaren av egendom får med anledning av en överlåtelse. Överlåtelsepriset framgår i allmänhet klart av köpebrevet för egendomen. Överlåtelsepriset på egendom som överlåtits genom en affär är den köpeskilling som erhållits i pengar eller annat vederlag. I praktiken framgår det exakta beloppet inte alltid av köpebrevet eller också kan köpeskillingen bestå av olika poster.

Om köparen i samband med affären övertagit det finansiella ansvaret för säljarens skulder eller för räntorna på skulden innan köpebrevet undertecknades, har dessa prestationer ansetts utgöra en del av köpesumman (till exempel HFD 1988-B-560, Finlex). Nedan i detta kapitel behandlas en bolagsandel som hänför sig till aktier i ett bostadsaktiebolag som är föremål för ett köp och inte är ett ansvar som överförs från säljaren till köparen på det här avsedda sättet.

När en del av köpesumman hade deponerats som säkerhet för skulder som tagits av köparna för att betala köpesumman och depositionen använts för att betala köparnas skulder på grund av deras insolvens, beaktades inte depositionens kapital och ränta som avdrag från köpesumman (HFD 1994-B-536, Finlex). Likaså minskar inte det försäljningspris som används i beräkningen av överlåtelsevinst på grund av att köpesumman för den sålda egendomen eller en del av den används för betalning av utsökningsskulder som beror på en säkerhet som säljaren ställt (se kapitel 12.6 och HFD 1996-B-520, Finlex).

I företagsaffärer kan en del av köpeskillingen deponeras för en viss tid på ett escrow-konto. Meningen med depositionen är att möjliggöra en säker och smidig behandling av sådana grunder som upptäcks inom utsatt tid och som minskar köpeskillingen. Köpeskillingen frisläpps från escrow-kontot till säljaren eller en del av köpeskillingen återbetalas till köparen på basis av en utredning. En escrow-deposition i inkomstbeskattningen påverkar inte beskattningen av överlåtelsevinst, utan som köpårets överlåtelsepris betraktas hela den avtalsenliga köpeskillingen. Om köpeskillingen dock enligt avtalets villkor nedsätts kan säljaren begära att beloppet av överlåtelsevinst rättas. Rättelsen ska göras inom de utsatta tider som gäller för ändringssökande.

Beskattningen av överlåtelsevinst kan ändras på grund av en begäran om omprövning om köpeskillingen har nedsatts med ett domstolsbeslut eller om parterna har avtalat om nedsättningen av köpeskillingen under omständigheter där domstolen skulle ha kunnat förordna att köpeskillingen ska nedsättas. Förordningen ingår i Överlåtelseskattelagens 40 § och 2 moment som också etablerats för tillämpning i inkomstbeskattningen. Nedsättningen av köpeskillingen minskar också köparens anskaffningsutgift för egendomen. Om köparen redan beskattats för vidareförsäljningen av egendomen innan rättelsen av säljarens beskattning, rättas beskattningen av hens överlåtelsevinst med stöd av bestämmelsen om följdändringar genom att minska den anskaffningsutgift för egendomen vilken används i beräkningen.

Om köpesumman blivit kvar som skuld från köparen till säljaren är inte obetalning av skulden en grund för att ta bort försäljningsvinsten från säljarens beskattning. Den obetalda köpeskillingsskulden förblir som säljarens förlust, som inte är avdragbar i personbeskattningen. Om köpeskillingsskulden förblir obetald på grund av att köparen hemlighållit sin insolvens eller på grund av hens vilseledning, kan säljarens överlåtelsevinstbeskattning rättas, även om köpeavtalet inte hade rättats. Söljaren bör utreda och bestyrka existensen av denna undantagsgrund.

Hävning av köp har behandlats i kapitel 12.11.

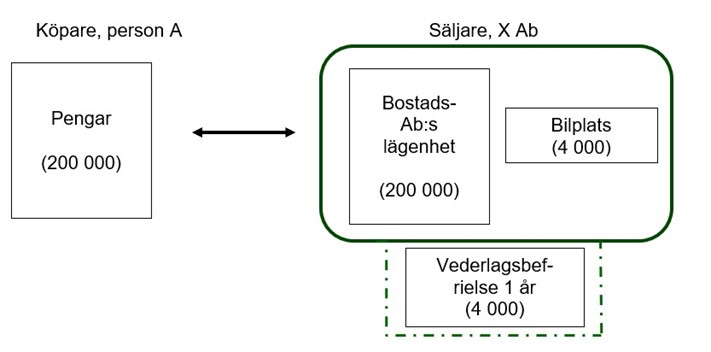

Vid överlåtelsebeskattningen inräknas i beräkningsgrunden för skatt som betalas på överlåtelse av aktier i ett bostads- eller fastighetsbolag utöver köpesumman också den bolagslåneandel som hänför sig till de överlåtna aktierna. I inkomstbeskattningen räknas dock inte den andel av bolagslånen som hänför sig till aktierna vid överlåtelsetidpunkten in i överlåtelsepriset på aktier i ett bostads- eller fastighetsbolag. Beloppet på bolagslåneandelen framgår av det disponentintyg som upprättats vid tidpunkten för köpet.

Det slutliga beloppet av köpeskillingen kan i köpebrevet vara bundet till någon osäker omständighet som förverkligas i framtiden. Denna typ av ändringar i överlåtelsepriset behandlas nedan i kapitel 6.

5.2 Beloppet av överlåtelsevinst

Vinst eller förlust som fåtts från egendomsöverlåtelse beräknas så att man från överlåtelsepriset drar av det sammanlagda beloppet på den oavskrivna delen av anskaffningsutgiften för egendomen och utgifterna för att förvärva vinsten. Anskaffningsutgiften för egendom behandlas närmare nedan i kapitel 8 och utgifterna för förvärvande av vinst i kapitel 9.

Om den överlåtna egendomen har förvärvats genom flera förvärv, beräknas överlåtelsevinsten eller -förlusten separat för varje förvärv. Med förvärv avses här aktieköp, mottagna gåvor eller arv eller andra sätt att förvärva egendom. Detta behandlas mer ingående i kapitel 5.4.

När man beräknar överlåtelsevinst och -förlust, beaktas anskaffningsutgiften och överlåtelsepriset till deras nominella belopp. Anskaffningsvärdet konverteras inte för att svara mot realvärdet vid försäljningstidpunkten, varför det är lätt hänt att försäljning av egendom som ägts under lång tid leder till en avsevärd differens mellan försäljningspriset och inköpspriset, det vill säga till överlåtelsevinst.

I stället för det sammanlagda beloppet av den oavskrivna anskaffningsutgiften och utgifterna för förvärvande av vinsten kan en fysisk person, ett inhemskt dödsbo och en samfälld förmån emellertid tillämpa den så kallade presumtiva anskaffningsutgiften. Den presumtiva anskaffningsutgiften kan användas som exempel då anskaffningsutgiften inte är känd eller anskaffningsutgiften förblivit obetydlig till följd av reell värdestegring eller inflation. Den presumtiva anskaffningsutgiften kan tillämpas enbart när överlåtelsevinsten beskattas enligt inkomstskattelagen. Den presumtiva anskaffningsutgiften behandlas mer ingående i kapitel 10.

Anskaffningstiden fastställs enligt datumet för undertecknandet av överlåtelsehandlingen, oberoende av när köpesumman betalas eller överförs till kontot.

Om köpesumman fastställts i annan valuta än euro, fastställs konverteringskursen för valutan såväl för köparen som för säljaren på ett enhetligt sätt enligt Europeiska centralbankens officiella kurs på den dag då överlåtelsebrevet undertecknades. Om valutakursvinst och -förlust har det berättats om mera i kapitel 8.11. En anskaffningsutgift som har betalats i finska mark räknas om i euro så att man dividerar anskaffningsutgiften i mark med den fasta omräkningsfaktorn 5,94573.

5.3 Beloppet av överlåtelsevinst som erhålls vid byte

Vid ett byte överlåter båda bytesparterna egendom till varandra. Vid byte är det gängse värdet på egendomen vid överlåtelsetidpunkten det överlåtelsepris som har betalats för den överlåtna egendomen. Om överlåtaren får en mellanskillnad vid bytet, ingår i överlåtelsepriset den erhållna egendomen och beloppet av mellanskillnaden. Om överlåtaren betalar en mellanskillnad vid bytet, uppgår överlåtelsepriset till det gängse värdet av egendomen vid överlåtelsetidpunkten med avdrag för beloppet av den betalda mellanskillnaden.

Exempel 4:

Anders och Berta byter egendom sinsemellan. I byteshandlingen har angetts värden på egendomen vilka baserar sig på utlåtanden av fastighetsmäklare. Anders överlåter en sommarstugefastighet till Berta. Sommarstugefastighetens gängse värde vid överlåtelsen är 100 000 euro. Berta överlåter till Anders en obebyggd tomt, 1 000 aktier i Bolag Ab och 2 700 euro i kontanter. Det gängse värdet på den obebyggda tomten är 70 000 euro och värdet på aktierna i Bolag Ab är 27 300 euro.

Anders har i sinom tid betalat 60 000 euro för sommarstugefastigheten och betalat på köpet en överlåtelseskatt om 2 400 euro. Anskaffningsutgiften för sommarstugefastigheten är 62 400 euro (60 000 euro + 2 400 euro = 62 400 euro).

Överlåtelsepriset som Anders får på sommarstugefastigheten är 100 000 euro (70 000 euro + 27 300 euro + 2 700 euro = 100 000 euro). Överlåtelsen av sommarstugefastigheten ger Anders en vinst på 37 600 euro (100 000 euro – 62 400 euro = 37 600 euro).

En gång i tiden har Berta betalat 30 000 euro för den obebyggda tomten och 40 000 euro för aktierna i Bolag Ab. Det anses att Berta överlåtit tomten och aktierna enligt de värden som nämns i första stycket, det vill säga tomten till 70 000 euro och aktier för 27 300 euro. För Berta uppstår en överlåtelsevinst om 40 000 euro på tomten (70 000 – 30 000 = 40 000 euro) och en överlåtelseförlust om 12 700 euro på aktierna i Bolag Ab (27 300 euro – 40 000 euro = –12 700 euro).

Vid fastställandet av överlåtelsevinsten för bytet betraktas som överlåtelsepris högst det gängse värdet på det överlåtna föremålet samt beloppet på en eventuell mellanskillnad. Om det föremål som erhållits som vederlag är mer värdefullt än det föremål som överlåtits vid bytet och ingen mellanskillnad betalas, anses värdeskillnaden i allmänhet utgöra en gåva.

Upplösning av samägande av ett enskilt föremål på så sätt att bägge ägare ensam får en andel av föremålet som motsvarar äganderätten, betraktas inte som byten mot vederlag. Det är i allmänhet frågan om en situation, där till exempel en fastighet som ägs av två personer delas med en lantmäteriförrättning till två lika värdefulla fastigheter, som därefter ägs separat av parterna.

Beskattningsbar överlåtelse äger inte rum då samägandet av kvotdelar av aktier i ett aktiebolag upplöses genom att aktierna delas jämnt mellan samägarna (HFD 1981 II 566, Finlex). Principen som framgår av beslutet kan i motsvarande fall tillämpas på upplösningar av samägande av aktier.

Upplösningen av samägandet betraktades dock som en överlåtelse av bytesnatur, då ägarna sinsemellan ämnade dela de aktier som berättigade till besittning av flera aktielägenheter, vilka de ägde gemensamt (HFD 2001:48, Finlex). Avsikten var att upplösningen skulle ske så att var och en genom arrangemanget fick ensam äganderätt till aktier som berättigade till besittning av vissa aktielägenheter och samtidigt överlät sin andel av lägenheterna till vilka de andra skulle få ensam äganderätt.

Frivilligt ägobyte i enlighet med 58 § 1 mom. i den gällande fastighetsbildningslagen var inte en överlåtelse som avses i 32 § i inkomstskattelagen (HFD 2006:81, Finlex). Som utjämningspost används inte i ägobyte enligt fastighetsbildningslagen penningprestationer som är större än ringa.

Högsta förvaltningsdomstolen ansåg i sitt beslut HFD 2022:81, Finlex att samklyvning av flera fastigheter med totalvärdesklyvningsmetoden inte var en överlåtelse mot vederlag, då alla registerenheter hade ägts med lika ägarandelar, penning- eller andra vederlag inte betalats och parternas förmögenhetsbelopp förblev oförändrat.

HFD 2022:81

A och hans bror ägde med lika stora andelar åtta fastigheter. Samägandet av fastigheterna skulle upplösas genom att förrätta samklyvning genom att använda metoden med totalvärdesklyvning. I samklyvningen skulle den av A och brodern gemensamt ägda helheten av fastigheter behandlas som om delningen skulle gälla endast en fastighet. Åt vardera brodern skulle bildas en lägenhet som till sitt värde motsvarar deras tidigare genom kvotdelar ägda andel av fastigheternas sammanlagda värde. A skulle i sin ägo få en lägenhet som bildas av fem fastigheter utom ett outbrutet område från en fastighet, och hans bror skulle i sin ägo få en lägenhet som bildas av tre fastigheter och nämnda outbrutna område. I samband med förfarandet skulle inte penning- eller andra vederlag betalas.

Högsta förvaltningsdomstolen ansåg att en upplösning av ett samäganderättsförhållande genom att förrätta samklyvning som totalvärdesklyvning inte i inkomstbeskattningen ska behandlas annorlunda än inom fastighetsrätten. Följaktligen jämställdes förfarandet också i inkomstbeskattning med klyvning av en enskild lägenhet. I förevarande fall skulle i samband med samklyvningen inte utgå någon form av penning- eller annat vederlag. A och hans bror skulle erhålla till värdet lika stora fastighetsegendomar det vill säga egendomar som motsvarade deras ägarandelar. Med beaktande av detta var samklyvningen inte en i 32 § i inkomstskattelagen avsedd egendomsöverlåtelse och ingen skattepliktig överlåtelsevinst enligt 45 § i inkomstskattelagen hade erhållits.

Överlåtelse av egendom har inte ansetts äga rum, om ägaren i enlighet med lagen om samfällda skogar inkluderar en skogsfastighet i den samfällda skogen mot sin andel av den samfällda skogen (HFD: 2002:83, Finlex). I motiveringen till beslutet konstateras att en samfälld skog med tanke på fastighetsskiftet är ett gemensamt område för fastigheterna. Den hör i kvotdelar till de fastigheter som har andelar i den samfällda skogen. En överlåtelse av en andel i ett samfällt område och således även en andel i en samfälld skog beskattas på samma sätt som en fastighetsöverlåtelse. Beskattningen av samfällda förmåner behandlas i anvisningen Inkomstbeskattning av samfällda förmåner. Den nämnda anvisningen innehåller också en utredning om skatteinverkan av upplösning av en samfälld förmån för en delägare.

Ett byte sker mot vederlag till exempel om två syskon som tillsammans äger två fastigheter på basis av halva andelar upplöser sitt samägande så att båda får en fastighet. En överlåtelse mot vederlag sker också bland annat vid ett skifte av en tillandning, om inlösningsförfarandet tillämpas vid verkställigheten av skiftet.

Aktiebyte som inte uppfyller förutsättningarna enligt NärSkL 52 f § behandlas som byte mot vederlag och som skattepliktig överlåtelse. Parterna ska lägga fram en utredning över överlåtelsevärdet. Såvida en värdering inte lagts fram eller om den inte är pålitlig, är det nödvändigt att granska gängse värde. Om offentligt noterade aktier används som vederlag vid ett köp, är det möjligt att som överlåtelsevärde godkänna kursen för vilken som helst bindande köpdag utifrån en utredning som parterna lagt fram. Följaktligen betraktas som överlåtelsepriset för en part och köpesumman för den andra parten åtminstone det lägsta priset på dagen i fråga och högst den högsta noteringen på samma dag. Om det inte finns någon utredning över det pris som parterna kommit överens om, används det pris som räknats enligt den bindande viktade medelkursen på köpdagen.

5.4 Hur en stegvis mottagen äganderätt påverkar beräkningen av överlåtelsevinst och -förlust – blandat förvärv

Om den överlåtna egendomen har mottagits eller förvärvats i flera olika faser, anses varje äganderätt som har kommit till genom förvärven ha ett eget anskaffningspris och en egen ägartid. Då anses den sammanlagda överlåtelsevinsten eller -förlusten bestå av varje ägarandels respektive vinst eller förlust. Det är också motiverat att deklarera varje överlåtelse av ägarandel separat.

När man säljer egendom som har förvärvats stegvis genom flera separata förvärv, ska också den presumtiva anskaffningsutgiften beräknas separat för varje förvärv. I så fall börjar ägartiden för varje delköp från den tidpunkt då det gjorts. Ett undantag till denna huvudregel är situationen där markbottnen hade förvärvats eller arrenderats tidigare genom en överförbar arrenderätt och byggnaden hade uppförts senare (HFD 1970-II-523, Finlex). I ett sådant undantagsfall som gäller byggandet beräknas också ägartiden för byggnaden från anskaffningstiden för mark eller tiden då arrendeavtalet ingicks.

Egendomen kan bestå av flera olika delar, till exempel när makar köper egendom av varandra antingen genom sedvanliga köp eller löser in den andras andel av egendomen vid avvittring med medel som inte omfattas av giftorätten. Vid avvittring hör till enskild egendom som inte omfattas av giftorätten inte bara beloppet av lån som tecknats för inlösen, utan också medlen som förblir utanför giftorätten på grund av ett äktenskapsförord, gåvobrev eller testamente. Avvittring och vad som anses utgöra enskild egendom behandlas i anvisningen Ägarbyten vid avvittring och överlåtelsebeskattningen i anslutning till dessa.

Exempel 5:

A och dennes far köpte år 2003 en gemensam sommarstugefastighet för 100 000 euro. A:s andel av köpesumman var 50 000 euro. A köpte sin fars halva år 2015 för 80 000 euro, som då godkändes som det gängse värdet.

A sålde sommarstugefastigheten år 2023 för 200 000 euro. A:s överlåtelsevinst beräknas i två delar.

Del 1 (anskaffningen år 2003, ½)

försäljningspris 100 000 (½ x 200 000)

anskaffningspris eller 50 000 (50 000)

presumtiv anskaffningsutgift 40 % (18 667) (40 % x 46 667)

VINST 50 000

Del 2 (anskaffningen år 2015, ½)

försäljningspris 100 000 (½ x 200 000)

anskaffningspris eller 80 000 (80 000)

presumtiv anskaffningsutgift 20 % 20 000) (20 % x 100 000)

VINST 20 000

I exemplet jämförs det för vardera andelen enskilt om den verkliga anskaffningsutgiften eller den presumtiva anskaffningsutgiften är det förmånligaste alternativet.

Den sammanlagda försäljningsvinsten från sommarstugan blir alltså 70 000 euro (50 000 + 20 000).

Om försäljningen gäller endast en del av föremålet fastställs försäljningspriset, anskaffningsutgiften samt de presumtiva anskaffningsutgifterna enligt relativa andelar.

Exempel 6:

A köpte år 2003 en gemensam sommarstugefastighet tillsammans med hens två syskon och betalade 50 000 euro för sin tredjedel (värdet på hela fastigheten var 150 000 euro). A köpte sina syskons andelar 1/3 + 1/3 år 2015 för 160 000 euro, som då godkändes som det gängse värdet (värdet på hela fastigheten var 240 000 euro, med andra ord 2/3 x 240 000 = 160 000).

A sålde hälften av sommarstugefastigheten för 140 000 euro år 2023 till sin nya make (värdet på hela fastigheten var 280 000 euro). A:s överlåtelsevinst beräknas i två delar. Till de båda enskilt räknade andelarna hänförs den proportionella andelen av försäljningspriset och dess andel av anskaffningsutgiften för den sålda egendomen som motsvarar samma proportionella andel.

Del 1 (A säljer hälften av anskaffningen år 2003, som var 1/3 av hela fastigheten)

försäljningspris 46 667 (1/3 x 140 000)

anskaffningspris (1/3) 25 000 (1/2 x 50 000)

presumtiv anskaffningsutgift 40 % (18 667) (40 % x 46 667)

VINST 21 667

Del 2 (A säljer hälften av anskaffningen år 2015, som var 2/3 av hela fastigheten)

försäljningspris 93 333 (2/3 x 140 000)

anskaffningspris (2/3) 80 000 (1/2 x 160 000)

presumtiv anskaffningsutgift 20 % (18 667) (20 % x 93 333)

VINST 13 333.

I exemplet jämförs det för vardera andelen enskilt om den verkliga anskaffningsutgiften eller den presumtiva anskaffningsutgiften är det förmånligaste alternativet

Den sammanlagda försäljningsvinsten från en halv sommarstuga blir alltså 35 000 euro (21 667 + 13 333).

För den halva andelen som återstår av anskaffningen år 2003 återstår en anskaffningsutgift på 25 000 euro och för den halva andel som återstår efter anskaffningen år 2015 återstår en anskaffningsutgift på 80 000 euro, som kan användas senare.

5.5 Överlåtelsevinstbeskattning av arvlåtarens egendom som sålts under dödsåret

Beskattning av arvlåtarens dödsår behandlas i detta kapitel men utförligare i anvisningen om beskattning av dödsbons överlåtelser Beskattning av överlåtelsevinster och -förluster för dödsbon.

Enligt 17 § i Inkomstskattelagen beskattas den avlidnes dödsbo för både inkomster arvlåtaren och dödsboet haft under den avlidnes dödsår.

För egendom som arvlåtaren sålt under sitt dödsår innan hens död avdras arvlåtarens egen anskaffningsutgift eller dess oavdragna utgiftsrest.

När arvlåtaren avlidit används det egendomsvärde som använts i arvsbeskattningen oberoende av om det är högre eller lägre än arvlåtarens egen anskaffningsutgift eller dess utgiftsrest. Följaktligen fastställs den presumtiva anskaffningsutgiften enligt arvlåtarens dödsdag för egendom som sålts efter den avlidnes död. Detta grundar sig i att ISkL 47 § och ISkL 50 § om överlåtelsevinst och -förlust är specialbestämmelser och går före ISkL 17 §, som ska tolkas som en allmän bestämmelse för dödsboets beskattning.

Exempel 7:

A sålde sin fuktskadade sommarbostad för 100 000 euro 15.1.2022. Hen hade skaffat sommarbostaden för 150 000 euro år 2018 och ombyggt den för 50 000 euro. Anskaffningsutgiften var totalt 200 000 euro. A avled plötsligt 2.2.2022. Sommarbostaden hade inte antecknats i bouppteckningshandlingen, utan enbart den köpesumma som fåtts från försäljningen av den och som fanns på bankkontot.

Skatterna för A och A:s dödsbo påförs för dödsboet för år 2022. Det fastställs att överlåtelseförlusten uppgår till 100 000 euro (100 000–200 000). Eftersom A eller A:s dödsbo inte har överlåtelsevinster år 2022, dras överlåtelseförlusten av från övriga skattepliktiga kapitalinkomster. I brist på kapitalinkomster, dras förlusten av under dödsboets följande fem år.

Exempel 8:

A hade skaffat en sommarbostad för 150 000 euro år 2018 och ombyggt den för 50 000 euro. Anskaffningsutgiften var totalt 200 000 euro. A avled plötsligt 2.2.2022. I bouppteckningshandlingen antecknades värdet på den fuktskadade sommarbostaden till 80 000 euro och samma värde användes i arvsbeskattningen. Dödsboet efter A sålde sommarbostaden för 100 000 euro i december 2022.

Skatterna för A och A:s dödsbo påförs för dödsboet för år 2022. Det fastställs att överlåtelsevinsten uppgår till 20 000 euro (100 000–80 000). Den anskaffningsutgift som flutit in från köpen av sommarbostaden och ombyggnaden efter A:s död kan inte användas, utan i stället används arvsbeskattningsvärdet för sommarbostaden.

Slutresultatet av överlåtelsebeskattningen är med andra ord olika, beroende på om egendomen sålts under arvlåtarens levnadstid eller först efter hens död (antingen under dödsåret eller under senare år). I beskattningen av överlåtelsevinst kan detta i slutresultatet av beskattningen av försäljning efter döden synas antingen som större eller mindre tal än för motsvarande försäljning under arvlåtarens levnadstid.

5.6 Tillägg till överlåtelsevinsten eller -priset

5.6.1 Skogsavdrag

Vid uträkning av överlåtelsevinsten för skog ska till överlåtelsevinsten läggas beloppet av skogsavdrag som har gjorts med stöd av 55 § i ISkL (ISkL 46 § 8 mom.). Till överlåtelsevinsten eller -förlusten läggs dock högst ett belopp som motsvarar 60 procent av anskaffningsutgiften för skogen.

Mer information om hur det använda skogsavdraget påverkar uträkningen av överlåtelsevinsten finns i anvisningen Skogsavdrag. Tillägg av skogsavdrag i ett förlustbringande köp behandlas i kapitel 13.4.2 i denna anvisning.

5.6.2 Överlåtelse av bolagsandelar

Vid uträkning av den vinst som erhållits vid överlåtelse av en andel i ett öppet bolag eller kommanditbolag ska till överlåtelsevinsten läggas det belopp varmed bolagsmannens privatuttag sammanlagt har överskridit summan av hans årliga vinstandelar och hans investeringar i bolaget (ISkL 46 § 4 mom.).

Mer information om beskattningen av överlåtelsevinst för bolagsandelar finns i anvisningen Överlåtelse av bolagsandel vid inkomstbeskattningen och gåvobeskattningen.

5.6.3 Skadestånd som läggs till överlåtelsepriset

Har egendom medan den varit i den skattskyldiges besittning drabbats av skada för vilken hen har fått ersättning, ska ersättningen enligt ISkL 46 § 5 mom. läggas till överlåtelsepriset. Ersättningen läggs till för överlåtelseåret och de fem föregående åren, om inte ersättningen har använts för att ersätta eller iståndsätta den förstörda eller skadade egendomen eller lagts till kapitalinkomsten av skogsbruk.

Inverkan av en ersättning som fåtts på grund av en skada på anskaffningsutgiften för ett ägt föremål eller ett nytt föremål som skaffats i stället för ett sådant behandlas i kapitel 8.7.

Det skadestånd som beaktas vid uträkningen av överlåtelsevinsten omfattas inte av beskattningen, om det skadade föremålet, till exempel en bil i privat bruk, överlåts till försäkringsbolaget i samband med ersättningen av skadan (HFD 1984-B-II-569, Finlex).

5.6.4 Sytning

Boenderätt som säljaren av en fastighet i samband med överlåtelse har förbehållit sig i form av sytning för en viss tid eller för livstid är inte en del av köpesumman i beskattningen av överlåtelsevinst. Det handlar om en begränsning av användningen av fastigheten, vilken kan antecknas som ett servitut i det fastighetsregister som administreras av Lantmäteriverket.

En aktiv sytning som betalas kontant (pension) eller i form av en annan vara än naturprodukter är en del av köpesumman. Den beaktas dock inte som överlåtelsepris vid beräkning av säljarens överlåtelsevinst, eftersom dessa delar av köpesumman beskattas som kapitalinkomst under betalningsåren för säljaren med stöd av 37 § i ISkL. En aktiv sytning som betalas som naturprodukter (mat) är den del av det överlåtelsepris som säljaren fått då överlåtelsevinst räknas, eftersom sytningen inte beskattas som kapitalinkomst under de år som den används.

Köparen anses ha fått ett förvärv mot vederlag även till den del den aktiva sytning som överenskommits vid överlåtelsen beskattas årligen separat som säljarens kapitalinkomst. Kapitaliserade värden enligt tidpunkten för överlåtelsen av en aktiv sytning beaktas som anskaffningsutgift för den förvärvade nyttigheten. En aktiv sytning är inte en utgift som köparen får dra av årligen.

När man fastställer det gängse värdet på betalningar som görs för en aktiv sytning i någon annan än penningform, kan man tillämpa Skatteförvaltningens anvisningar och beslut (till exempel Skatteförvaltningens harmoniseringsanvisningar för beskattningen får respektive år, anvisningen Naturaförmåner i beskattningen och Skatteförvaltningens beslut om de beräkningsgrunder som ska iakttas i beskattningen för året i fråga, till exempel Skatteförvaltningens beslut om de grunder som ska iakttas vid beräkningen av naturaförmåner i samband med beskattningen för år 2023.

6 Skatteåret för överlåtelsevinst

6.1 Huvudregeln är året för köpet

Överlåtelsevinst betraktas som inkomst för det skatteår under vilket köp, byte eller annan överlåtelse skedde (ISkL 110 § 2 mom.). Enligt ordalydelsen förutsätter bestämmelsen att hela överlåtelsevinsten beskattas under överlåtelseåret. Avgörande för fastställandet av överlåtelseåret är när det bindande, slutliga köpebrevet undertecknas. Avtalsvillkor har ingen betydelse vid fastställandet av överlåtelseåret. Med avtalsvillkor avses bland annat avtal om att betala den återstående köpesumman inom en utsatt tid efter att köpebrevet upprättats.

I rättspraxis har överlåtelsevinst även ansetts utgöra inkomst för det år då köpet ägde rum, trots att en del av köpesumman hade deponerats som säkerhet för en skuld som beviljats för betalning av köpesumman och använts för betalning av skulden (HFD 1996-B-519, Finlex). Vid företagsköp kan en del av köpesumman för aktier överföras på ett escrow-konto för att vänta tills köpevillkoren uppfylls och den deponerade summan redovisas sedan till säljaren. Även ett sådant avtalsförfarande påverkar inte för vilket år överlåtelsen ska beskattas som inkomst.

Nedan presenteras två beslut och avgöranden om specialsituationer vilka avviker från huvudregeln.

HFD 1994-B-532, Finlex Köpet var bindande för staden som var köpare först efter att stadsfullmäktige hade godkänt det.

CSN 31/2013 (HFD 3.3.2014 liggare 648, ingen ändring) Villkoret för en aktieaffär var att värdepappersbörsen i köparens hemland och säljarbolagets bolagsstämma skulle godkänna affären inom 90 dagar efter undertecknandet av köpebrevet. Enligt villkoren i köpebrevet skulle köparen inte ha haft några skyldigheter gentemot köparen, om affären inte hade förverkligats på grund av de nämnda orsakerna. Ett avtal som var bindande för båda parterna ingicks, och aktierna ansågs ha överlåtits när både börsen och bolagsstämman hade godkänt affären.

Om köpet har genomförts i två faser med signing- och closingdokument, måste man avgöra skatteåret för överlåtelsevinsten från fall till fall utifrån den skattskyldiges redogörelse. I dessa fall ska säljaren bereda sig på att visa upp handlingarna om köpen i samband med beskattningen av överlåtelsevinst. Avgörande är när en för parterna bindande överenskommelse om överföring av ägarrätten har ingåtts. Beroende på situationen är det följaktligen möjligt att köptidpunkten utgörs av en tidpunkt mellan signing-dokumentet och closing-dokumentet.

En köpesumma som betalas eller erhålls i främmande valuta behandlas i kapitel 8.11.

I fråga om överlåtelseskatt behandlas överlåtelser i etapper i anvisningen Överlåtelseskatt vid överlåtelse av värdepapper, kapitel 3.6.

6.2 Beskattning av en tilläggsköpesumma

Om ett villkor i köpebrevet binder en eventuell höjning av köpesumman till någon osäker omständighet i framtiden, har höjningen i fall som gäller försäljning av företagsaktier ännu inte beaktats i beskattningen för överlåtelseåret (bland annat HFD-1992-B-523, Finlex). Däremot har det i ett beslut som gällde försäljning av ett utbrutet område av en fastighet (HFD 1995-B-524, Finlex) ansetts att köpesumman kunde uppskattas på basis av den information som var tillgänglig när beskattningen verkställdes för köpslutsåret.

En tilläggsköpesumma enligt villkoren i köpebrevet har vid beräkningen av vinst som uppkommer vid försäljning av aktier betraktats som inkomst för det år då köpet ingåtts i den utsträckning som dess belopp varit känt innan beskattningen slutförts för det aktuella året (bland annat HFD 1994-B-534, Finlex). Eftersom beskattningen upphör individuellt, kan en tilläggsköpesumma beskattas under olika skatteår för olika säljare i samma köp. En del av en köpesumma om vars betalningsskyldighet det inte funnits någon vetskap innan beskattningen upphör, har inte betraktats som inkomst för det år då köpet hade ingåtts. Det saknade betydelse att den slutliga köpesumman blev känd först i och med att skattetagarens besvär över beskattningen för köpslutsåret hade behandlats.

Om de förskottsskatter som betalats för året för köpet inte täcker skattebehovet för året i fråga och tilläggsförskott inte betalats med anledning av köpet före februari i följande år, ska nedsatt dröjsmålsränta betalas för det återstående skattebeloppet. Det faktum att beloppet på en tilläggsköpesumma klarnar efter skatteårets utgång, men före beskattningen avslutas, kan också leda till betalning av nedsatt dröjsmålsränta. Det är möjligt att undvika betalning av nedsatt dröjsmålsränta genom att ansöka om och betala tilläggsförskott (förskottsskatt) för det uppskattade beloppet före februari i året efter försäljningsåret. Tilläggsförskott som ansökts och betalats senare, men före beskattningen avslutas avbryter kumuleringen av nedsatt dröjsmålsränta för tiden efter betalningen.

Generellt fastställs grunden för tilläggsköpepriset samma år som tilläggsköpepriset utbetalas eller finns till säljarens förfogande. Om dessa ägt rum under olika år, riktas beskattningen till det skatteår under vilket tilläggsköpesumman har betalats eller den skattskyldige har kunnat lyfta den (ISkL 110 § 1 mom.). Detta periodiseringsbeslut grundar sig på högsta förvaltningsdomstolens beslut HFD 1994-B-533 och HFD 1994-B-533, var i högsta förvaltningsdomstolen ansåg att ett tilläggsköpepris som uppstår till kännedom efter att köpeårets beskattning tagit slut, tillämpas inte ISkL 110 § 2 moment om periodisering av överlåtelsevinst på beskattningen av tilläggsköpesumman. På grund av detta tillämpas huvudregeln om periodisering enligt ISkL 110 § 1 momentet.

I högsta förvaltningsdomstolens beslut HFD 1994-B-534, Finlex avgjordes inte hur man ska beskatta vinst som uppkommit av en tilläggsköpesumma som inte beaktats i köpslutsårets beskattning. Enligt etablerad beskattningspraxis ska vinsten för tilläggsköpesumman beräknas på nytt så att man som överlåtelsepris beaktar även tilläggsköpesumman. Också till denna del uträknas vinsten enligt de bestämmelser som gällde under det år då köpet ingicks. Den ägartid som ligger till grund för den presumtiva anskaffningsutgiften fastställs på basis av tidpunkten för köpslutet, inte enligt den tidpunkt då tilläggsköpesumman erhölls. På den del av vinsten som beskattas för vart och ett år tillämpas den skattesats som fastställts för året i fråga. Vinstbelopp som inte tidigare har beskattats räknas som inkomst det år då tilläggsköpesumman betalas.

Exempel 9:

A hade 2009 köpt aktier i Företaget Ab mot 100 000 euro. A sålde aktierna genom en affär som ingicks i juni 2018. Enligt köpebrevet betalas 100 000 euro av köpesumman i samband med köpslutet. Dessutom avtalades en tilläggsköpesumma som skulle betalas på basis av Företaget Ab:s räkenskapsperioder 2018, 2019 och 2020, om resultatet är positivt. Enligt köpebrevet konstateras tilläggsköpesumman som ska betalas för räkenskapsperioden i april efter räkenskapsperiodens utgång när bokslutet fastställs. Tilläggsköpesumman betalas inom två månader efter det att bokslutet fastställts (dvs. i juni under vart och ett år).

Till A betalades en tilläggsköpesumma på 80 000 euro i juni 2019, 50 000 euro i juni 2020 och 95 000 euro i juni 2021.

I beskattningen för 2018 beskattas beloppet på 100 000 euro som betalats i samband med köpslutet och tilläggsköpesumman på 80 000 euro som bildats på basis av resultatet för räkenskapsperioden 2018 och som betalats i juni 2019, dvs. innan beskattningen för köpslutsåret 2018 hade slutförts. Beloppet av den skattepliktiga överlåtelsevinsten år 2018 uppgår till 80 000 euro (180 000–180 000). Den presumtiva anskaffningsutgiften på 20 procent som kan tillämpas på fallet är oförmånligare (36 000 euro), varför vinsten beräknas med hjälp av den faktiska anskaffningsutgiften. Om information om en tilläggsköpesumma enligt köpebrevet fås först efter den sista möjliga sluttidpunkten för beskattningen av år 2018, det vill säga slutet av oktober 2019, tillämpas inte en individuell tidigare sluttidpunkt för beskattningen.

Som inkomst för 2020 räknas tilläggsköpesumman på 50 000 euro som beräknats på basis av resultatet av räkenskapsperioden 2019 och betalats 2020. Vinsten som uppkommit av överlåtelsen räknas på nytt på basis av överlåtelsepriset och aktiernas anskaffningspris som fåtts före den aktuella tidpunkten. Beloppet av överlåtelsevinsten beräknas genom att man från det totala beloppet av överlåtelsepriser (100 000 euro + 80 000 euro + 50 000 euro) subtraherar anskaffningsutgiften (100 000 euro). Från överlåtelsevinsten (130 000 euro) som uträknats på detta sätt subtraheras den överlåtelsevinst (80 000 euro) som beskattades redan 2018. Beloppet av den beskattningsbara överlåtelsevinsten för 2020 blir 50 000 euro. Den presumtiva anskaffningsutgiften på 20 % som kan tillämpas på fallet är oförmånligare (46 000 euro) varför vinsten beräknas med hjälp av den faktiska anskaffningsutgiften.

Som inkomst för år 2021 räknas tilläggsköpesumman om 95 000 euro som har betalats under år 2021 och fastställts utifrån resultatet av räkenskapsperioden 2020. Överlåtelsevinsten beräknas på nytt på basis av det överlåtelsepris och aktiernas anskaffningspris som ackumulerats fram till den aktuella tidpunkten. Beloppet av överlåtelsevinsten beräknas genom att från det totala beloppet av överlåtelsepriser (100 000 euro + 80 000 euro + 50 000 euro + 95 000 euro) subtrahera anskaffningsutgiften (100 000 euro). Från denna överlåtelsevinst (225 000 euro) subtraheras de överlåtelsevinster (80 000 euro och 50 000 euro) som beskattades redan 2018 och 2020. Den beskattningsbara överlåtelsevinsten för år 2021 blir 95 000 euro. Den presumtiva anskaffningsutgiften på 20 procent som kan tillämpas på fallet är oförmånligare (65 000 euro) varför vinsten beräknas med hjälp av den faktiska anskaffningsutgiften.

Det kan också hända att köpesumman sjunker på basis av en osäker faktor i framtiden, i enlighet med avtalsvillkoren. I dessa fall verkställs beskattningen av året för köpet enligt det försäljningspris som framgår av köpebrevet. Om köpesumman senare sjunkit enligt villkoret i köpebrevet, kan den skattskyldige inom den utsatta tiden yrka på ändring i sin beskattning.

6.3 Beskattning av en tilläggsköpesumma i ett förlustbringande köp

Det är möjligt att förlust fastställts för en överlåtelse under året för köpet och att den också kunnat dras av i beskattningen i åren mellan året för köpet och det år då en tilläggsköpesumma fåtts. Den nya beräkningen av beskattningen av överlåtelsevinst för det år då en tilläggsköpesumma fåtts kan leda till att den totala överlåtelsen blir vinstbringande eller alternativt till att det ursprungliga förlustbeloppet minskar.

Om det konstateras att en överlåtelse är vinstbringande under det år då en tilläggsköpesumma fåtts, oberoende av om den faktiska anskaffningsutgiften eller den presumtiva anskaffningsutgift som fastställs enligt köpåret används, beskattas under det år då tilläggsköpesumman fåtts beloppet på den vinst som beräknats som överlåtelsevinst, med tillägg också för den del av den tidigare fastställda överlåtelseförlusten, som redan hunnit användas under mellanåren. Den del av den tidigare fastställda förlusten som inte ännu använts, avlägsnas i rättelseförfarandet (rättelse till den skattskyldiges nackdel) inom ramen för de utsatta tiderna.

Om det under det år då en tilläggsköpesumma fåtts konstateras att överlåtelsen fortfarande är förlustbringande, oberoende av om den faktiska anskaffningsutgiften eller den presumtiva anskaffningsutgift som fastställs enligt köpåret används, bildas inte någon kalkylmässig överlåtelsevinst för det år då tilläggsköpesumman fåtts. Den förlust som fastställts i beskattningen av året för köpet ska rättas i rättelseförfarandet inom ramen för de utsatta tiderna. Den del av den överlåtelseförlust som fastställts tidigare och som visat sig vara för stor och hunnit används under åren mellan året för köpet och det år då tilläggsköpesumman fåtts, beskattas som överlåtelsevinst under skatteåret för tilläggsköpesumman.

Om ett köp av någon anledning inte beskattats under året för köpet och vinst eller förlust inte fastställts, är det inte möjligt att fastställa vinst eller förlust efter utgången av den utsatta tiden för en begäran om omprövning eller rättelse av beskattningen på myndighetsinitiativ (tre år). Beskattningen av en tilläggsköpesumma verkställs också i en sådan situation genom att beräkna den totala vinsten av affären på det sätt som hade gjorts om beskattningen verkställts vid den tidpunkten. Om det upptäcks att en överlåtelse är förlustbringande då en tilläggsköpesumma beskattas, är det inte längre möjligt att fastställa förlust, men beskattningsbar vinst bildas inte heller av en tilläggsköpesumma. Om ett köp visar sig vara vinstbringande efter att en tilläggsköpesumma fåtts, bildas den överlåtelsevinst som ska beskattas av en kalkylmässig vinst, i vilken inte tilläggs en tidigare avdragen förlust, eftersom en sådan inte fastställts och inte dragits av under något skatteår.

7 Ägartidens betydelse för den överlåtna egendomen

7.1 Ägartidens början och slut

I beskattningen av överlåtelsevinst är längden på ägartiden av betydelse då man utreder storleken på den presumtiva anskaffningsutgiften (10 år eller åtminstone 10 år), skattefriheten för överlåtelsevinst för egen bostad (2 år) och bestämmelserna om tillämpning av bestämmelsen om generationsväxling (10 år/5 år). I dessa bestämmelser förutsätts det att en viss tidsperiod nått sitt slut för att skatteförmånerna enligt bestämmelserna ska bli tillämpliga. Utgifter för ombyggnad kan likaså läggas till anskaffningsutgiften endast under ägartiden.

Ägartiden som tillämpas på överlåtelsebeskattningen börjar enligt vedertagen beskattnings- och rättspraxis från det att ett bindande köpeavtal eller annat anskaffningsavtal har ingåtts och slutar när man ingår ett bindande överlåtelseavtal. Köpebrevets avtalsmässiga villkor enligt vilka köpesumman betalas eller äganderätten överförs vid en senare tidpunkt ändrar vanligen inte tidpunkterna för ägartidens början och slut. Skatteåret för överlåtelsen fastställs också enligt datumet för ett bindande överlåtelseavtal (se kapitel 6.1).

Ägartiden för egendom som man fått i gåva börjar i och med att man fått gåvan i sin besittning. Detta är i regel datumet då gåvobrevet undertecknades.

Ägartiden för egendom som man fått i arv börjar från arvlåtarens död. Ägartiden anses dock börja från undertecknandet av arvskiftesintrumentet till den del delägaren har betalat vederlag med medel som inte hör till boet, om delägaren använder utomstående medel för att få mera tillgångar ur boet än vad som motsvarar dennes kalkylmässiga arvsandel.

Ägartiden för egendom som har förvärvats från den andra parten via avvittring på basis av giftorätt beräknas utifrån det förvärv som föregår avvittringen (ISkL 46 § 2 mom.). Tidpunkten då ägartiden började hos den part som överlät egendom vid avvittring överförs alltså till den part som tog emot egendomen. Ägartiden för egendom som har anskaffats med utomstående medel genom inlösen vid en avvittring anses dock börja från undertecknandet av avvittringsintrumentet.

Arvskiftesintrumenet och avvittringsintrumentet anses vara undertecknat då den sista av parterna undertecknat handlingen.

7.1.1 Tidpunkt då ägartiden börjar vid fastighetsköp

När man avgör ägartiden för en fastighet är det avgörande den tidpunkt då det lagenliga köpebrev som binder parterna har undertecknats. Ett fastighetsköp är giltigt när det bestyrkts av ett köpvittne eller genomförts via en elektronisk handelsplatsform.

Ett föravtal som avfattats i föreskriven form har i rättspraxis ansetts påbörja ägartiden, om köparen på basis av avtalet betalat en väsentlig del av köpesumman och erhållit fastigheten i sin besittning (bland annat HFD 1981-B-II-576, Finlex). Ett dylikt föravtal kan också anses avsluta ägartiden för den tidigare ägaren av fastigheten. Om besittningen av fastigheten inte har överförts på basis av föravtalet, beräknas de utsatta tiderna från tidpunkten då det slutliga köpebrevet undertecknats.

Tidpunkten då marken anskaffats har betydelse när man fastställer ägartiden för en fastighet. På basis av den beräknas även anskaffningstiden för byggnader, som ska överlåtas vid fastighetsköpet, även om byggnaderna uppförts senare. Om fastigheten består av en byggnad och en överlåtbar arrenderätt, utgör ingåendet av ett avtal om arrenderätten början på ägartiden. Om arrenderad mark senare köps som egen, uppstår inget nytt förvärv.

7.1.2 Ägartidens början vid aktieköp och tecknande av akter

När ägartiden för aktier och andra värdepapper fastställs är avgörande tidpunkten för köpet. Denna tidpunkt är vanligtvis tidpunkten då det köpebrev som binder parterna undertecknats (se kapitel 6 ovan och även Skatteförvaltningens anvisning Beskattning av överlåtelse av värdepapper). Vid grundande av ett aktiebolag anses aktierna ha skaffats när aktierna tecknas och stiftelseurkunden undertecknas (till exempel CSN 1980/668). Det har ingen betydelse när bolagsstyrelsen godkänner tecknandet. Om aktier som berättigat till besittning av en lägenhet har köpts från en grundardelägare innan en byggnad som ägs av bostadsaktiebolaget ägt blivit färdig, börjar ägartiden från den tidpunkt då det bindande avtalet om köpet av aktier har ingåtts.

Aktiebyte, fusion och delning i ett aktiebolag påverkar inte ägartiden för aktierna, om dessa arrangemang genomförs enligt bestämmelserna i NärSkL. Företagsomstruktureringar behandlas i anvisningarna Företagsomstrukturering och beskattning – fusion, Företagsomstrukturering och beskattning – aktiebyte, Företagsomstrukturering – verksamhetsöverlåtelse och Företagsomstrukturering och beskattning – fission.

7.2 Beräkning av ägartiden

Inkomstskattelagen innehåller inte bestämmelser om hur tidsfrister ska räknas. Lagen om beräknande av laga tid tillämpas inte på beskattningen av överlåtelsevinst. Den aktuella lagen behandlar beräkningen av processuella laga tider vid ärenden som behandlas i en domstol eller hos någon annan myndighet. De processuella laga tiderna omfattar bland annat de lagstadgade tiderna för ändringssökande. Bestämmelserna i lagen om beräknande av laga tid om hur till exempel helgdagar påverkar beräkningen av den utsatta tiden har följaktligen inte någon inverkan på beräkningen av tidsfrister i beskattningen av överlåtelsevinst.

Till följd av det ovanstående räknas tidsfristerna i beskattningen av överlåtelsevinst enligt vedertagen praxis på så sätt att ett visst antal år ska ha förflutit på kalenderdagen före datumet i köpebrevet eller i en annan förvärvshandling under överlåtelseåret (HFD 1984-B-II-584, Finlex). Av detta följer att man exempelvis får sälja sin egen bostad skattefritt efter att man ägt bostaden och bott i den oavbrutet under två års tid genast efter att tiden har gått ut på dagen som har samma nummer som köpdagen.

Klockslag i överlåtelseavtal kan i allmänhet inte utredas tillförlitligt i efterskott, varför hela dagar av praktiska orsaker enligt etablerad beskattningspraxis används i bedömningen av om en tidsfrist gått ut i beskattningen av överlåtelsevinst.

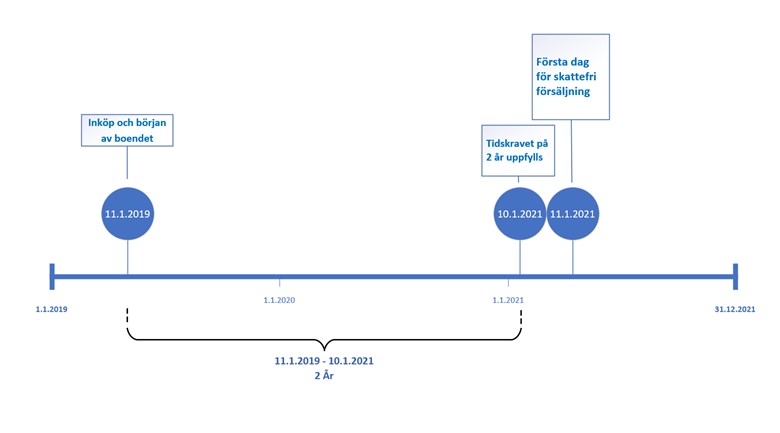

Exempel 10:

Ägaren kan med stöd av tvåårsregeln sälja sin bostad skattefritt. Skattefriheten förutsätter dock att ägaren har använt bostaden under ägartiden oavbrutet som sin egen stadigvarande bostad i minst två år. Bostaden har köpts 11.1.2019. Tvåårsperioden börjar 11.1.2019 och går ut i slutet av datumet 10.1.2021. Under denna tidsperiod ska ägaren äga den och använda den som sin bostad. Skattefri försäljning blir således möjlig på samma kalenderdag som köpdagen, dvs. tidigast 11.1.2021.

När man fastställer överlåtelsetidpunkten kan bestämmelsen om kringgående av skatt i 28 § i lagen on beskattningsförfarande (BFL) tillämpas, om en situation av ägarbytesnatur har uppstått genom exempelvis uthyrning eller något annat arrangemang, utan att ingå en slutlig affär.

8 Anskaffningsutgift för den överlåtna egendomen

8.1 Allmänt om fastställande av anskaffningsutgiften

När man räknar ut överlåtelsevinsten dras den från överlåtelsepriset den anskaffningsutgift för egendomen som inte avskrivits vid beskattningen. Anskaffningsutgiften för den överlåtna egendomen fastställs på olika sätt beroende på hur egendomen en gång i tiden har förvärvats. Om egendomen har förvärvats genom flera olika förvärv, fastställs anskaffningsutgiften separat för varje förvärv.