När du sköter skatteärenden i egenskap av en näringsidkare, jordbruksidkare eller skogsbruksidkare ska du efter att ha loggat in i MinSkatt välja länken Sköt egna skatteärenden. Via länken kan du sköta alla dina skatteärenden. Läs mer: Nytt i MinSkatt

71B Skattepliktiga överlåtelsevinster samt i beskattningen avdragbara överlåtelseförluster, blankettanvisning 2025

Blankett 71B används av aktiebolag, andelslag, sparbanker och ömsesidiga försäkringsbolag.

Ange bolagets skattepliktiga överlåtelse- och upplösningsvinster samt sådana avdragbara överlåtelse- och upplösningsförluster i beskattningen som uppstått under skatteåret av sålda eller på annat sätt överlåtna tillgångar:

- anläggningstillgångsaktier och sammanslutningsandelar i förvärvskällan för näringsverksamhet: ange överlåtelsevinsterna och -förlusterna

- fastigheter som utgör anläggningstillgångar: ange överlåtelsevinsterna och -förlusterna. Överlåtelseförlusten anges i punkten Överlåtelse- och upplösningsförluster som under skatteåret är avdragbara i näringsverksamheten.

- egendom som hör till övriga tillgångar: ange överlåtelsevinsterna i del 4 Vinst från överlåtelse av övriga tillgångar samt förlusterna från överlåtelse av aktier och sammanslutningsandelar i del 5 Överlåtelseförlust från aktier och andelar i sammanslutningar som ingår i övriga tillgångar (inte fastighetsaktier såsom bostadsaktiebolag).

- ange dessutom sådana överlåtelseförluster från bostads- och fastighetsaktiebolag under anläggningstillgångar eller övriga tillgångar som får dras av obegränsat i punkten Överlåtelse- och upplösningsförluster som under skatteåret är avdragbara i näringsverksamheten – dessa överlåtelseförluster ska inte specificeras i del 5.

Läs mer om beskattningen av aktieöverlåtelser (Skatteförvaltningens anvisning Skattebehandling av överlåtelse av aktier i samfund).

Läs mer om tillgångsslaget övriga tillgångar och ISkL-överlåtelseförluster (Skatteförvaltningens anvisning Slopandet av indelningen i förvärvskällor för vissa samfund)

Läs mer i anvisningen: 71B: På det här sättet undviker du allmänna fel när du fyller i överlåtelsevinster och överlåtelseförluster i deklarationen

2 Skattepliktiga överlåtelse- och upplösningsvinster samt sådana överlåtelse- och upplösningsförluster som kan dras av från överlåtelsevinster (NärSkL 6 b § 4 ̶ 5 mom.)

2A Skattepliktiga överlåtelse- och upplösningsvinster från anläggningstillgångsaktier

Ange i denna punkt alla skattepliktiga överlåtelse- och upplösningsvinster från aktier som utgjort anläggningstillgångar. Observera att den här delen av deklarationen uttryckligen är avsedd för överlåtelse- och upplösningsvinster från aktier som hört till anläggningstillgångar. Här ska således inte anges vinster från överlåtelse och upplösning av övriga tillgångar. Aktier i börsbolag eller bostadsaktiebolag hör vanligtvis till bolagets övriga tillgångar. Överlåtelse- och upplösningsvinsterna från dessa ska anges i del 4 Vinst från överlåtelse av övriga tillgångar.

Läs mer om begreppet aktie som hör till anläggningstillgångar (Skatteförvaltningens anvisning Skattebehandling av överlåtelse av aktier i samfund).

Vinster från överlåtelse av anläggningstillgångsaktier utgör skattepliktig inkomst exempelvis då bolaget har ägt de överlåtna bolagsaktierna under ett års tid eller ägarandelen är under 10 %.

Överlåtelsen är skattepliktig också när bolaget överlåter aktier i ett fastighets- eller bostadsaktiebolag eller aktier i ett sådant aktiebolag vars verksamhet huvudsakligen omfattar innehav eller besittning av fastigheter.

1 Aktie som överlåtits, samfundets namn och hemviststat

Ange i varje kolumn uppgifter om aktier i endast ett bolag.

2 Anskaffningsdatum

Aktiernas anskaffningstid med en dags noggrannhet. Aktier som anskaffats vid olika tidpunkter ska anges i separata kolumner och de vid olika tidpunkter överlåtna aktierna i var sin kolumn enligt överlåtelsedatumet.

3 Överlåtelsedatum

Aktiernas överlåtelsetid med en dags noggrannhet. Anteckna aktier som anskaffats vid olika tidpunkter i skilda kolumner och de vid olika tidpunkter överlåtna aktierna i var sin kolumn enligt överlåtelsedatumet.

Om bolaget har blivit upplöst ska du ange datumet då du förvärvade utdelningen. Tidpunkten för förvärvet är vanligtvis dagen för den bolagsstämma då utredningsmannen presenterat slutredovisningen. Om förmögenhet har delats ut som utdelningsförskott, anses förvärvstiden vara densamma som utdelningens överlåtelsetid.

4 Ägarandel före överlåtelsen (%)

Ert bolags ägarandel av det överlåtna bolagets aktiekapital vid överlåtelsetidpunkten.

5 Ägarandel efter överlåtelsen (%)

Ert bolags ägarandel av det överlåtna bolagets aktiekapital efter att aktierna överlåtits.

6 Överlåtelsepris eller det sannolika överlåtelsepriset

Överlåtelsepriset med en cents noggrannhet. Om det fråga om upplösning av bolaget, ange det sannolika överlåtelsepriset.

7 Anskaffningsutgift som inte avskrivits vid inkomstbeskattningen

Ange den anskaffningsutgift för aktierna som inte avskrivits i beskattningen med en cents noggrannhet. Om exempelvis en värdenedgångsavskrivning gjorts på aktierna och avskrivningen har godkänts endast delvis vid beskattningen, ska du i denna ange punkt differensen mellan den ursprungliga anskaffningsutgiften och den godkända avskrivningen.

8 Utgifter för förvärvande av vinst

De övriga utgifterna för förvärvande av överlåtelse- eller upplösningsvinsten. Utgifter som angetts i denna punkt får inte dras av en gång till som kostnad i uträkningen av inkomstskatt på deklarationsblankett 6B.

9 Skattepliktiga överlåtelse- och upplösningsvinster

Du får beloppet av skattepliktig överlåtelse- och upplösningsvinst genom att dra av från överlåtelsepriset den anskaffningsutgift som inte avskrivits i beskattningen och utgifterna för vinstens förvärvande.

Skattepliktiga överlåtelse- och upplösningsvinster sammanlagt

Ange alltid det sammanlagda beloppet av skattepliktiga överlåtelse- och upplösningsvinster i punkten Skattepliktiga överlåtelse- och upplösningsvinster sammanlagt.

2B Överlåtelse- och upplösningsförluster från anläggningstillgångsaktier som kan dras av från överlåtelse- och upplösningsvinster

Ange i denna punkt överlåtelseförlusterna från andra än sådana anläggningstillgångsaktier som får överlåtas skattefritt. Observera att den här delen av deklarationen uttryckligen är avsedd för överlåtelse- och upplösningsförluster från aktier som hört till anläggningstillgångar. I denna punkt anges inte förluster från överlåtelse av övriga tillgångar.

Läs mer om begreppet aktie som hör till anläggningstillgångar (Skatteförvaltningens anvisning Skattebehandling av överlåtelse av aktier i samfund).

Ange upplösningsförlusten i denna punkt endast om bolaget har ägt aktierna i det upplösta samfundet i minst ett års tid under en tidsperiod som gått ut högst ett år före tidpunkten för utdelningsförvärvet. Dessutom förutsätts att bolagets ägarandel har varit under 10 % av aktiekapitalet. Aktierna ska höra till sådana aktier som har ägts på det här sättet.

Ange överlåtelse- och upplösningsförlusterna på samma sätt som överlåtelse- och upplösningsvinsterna i punkt A. Om bolaget har ägt aktierna som överlåts en kortare tid än ett år, ange i punkt 9 dividendbeloppet, koncernbidraget och annan med dem jämförbar post som erhållits under besittningstiden från det överlåtna bolaget och som minskat objektbolagets förmögenhet. Med koncernbidrag avses i detta sammanhang sådant bidrag som avses i lagen om koncernbidrag vid beskattningen (L 825/1986).

Du får beloppet av överlåtelseförlust så att du från överlåtelsepriset drar av den anskaffningsutgift som är oavskriven vid beskattningen och utgifterna för vinstens förvärvande. Vid uträkningen av den avdragbara överlåtelseförlusten ska från förlusten dras av den dividend som den skattskyldige fått på basis av aktierna under sin ägartid, det koncernbidrag som avses i lagen om koncernbidrag vid beskattningen (825/1986) eller andra med dem jämförbara poster som har minskat bolagets förmögenhet. En sådan överlåtelseförlust är avdragbar endast från de skattepliktiga vinsterna vid överlåtelse av aktier under skatteåret och de fem därpå följande åren.

Ange i punkt 10 avdragbara överlåtelse- och upplösningsförluster. Kom ihåg att ange också det sammanlagda beloppet av avdragbara förluster i punkten Sammanlagda överlåtelse- och upplösningsförluster som kan dras av från överlåtelse- och upplösningsvinster.

I denna punkt anges inte de överlåtelseförluster som får dras av obegränsat, till exempel förluster från överlåtelse av aktier i fastighets- och bostadsaktiebolag. Sådana här förluster ska dock anges i punkten Överlåtelse- och upplösningsförluster som under skatteåret är avdragbara i näringsverksamheten.

Läs mer om begränsat avdragbara överlåtelseförluster (Skatteförvaltningens anvisning Skattebehandling av överlåtelse av aktier i samfund).

3 Vinster från överlåtelse och upplösning av sammanslutningsandelar som ingår i anläggningstillgångar samt sådana överlåtelse- och upplösningsförluster som får dras av från överlåtelsevinster

3A Vinster från överlåtelse och upplösning av sammanslutningsandelar som ingår i anläggningstillgångar

Ange i denna punkt alla överlåtelse- och upplösningsvinster från sådana sammanslutningsandelar som utgjort anläggningstillgångar. Uppgifterna anges på samma sätt som överlåtelse- och upplösningsvinster från aktier i punkt 2A.

3B Förluster från överlåtelse och upplösning av sammanslutningsandelar som ingår i anläggningstillgångar och får dras av från överlåtelse- och upplösningsvinster

Ange i denna punkt alla överlåtelse- och upplösningsvinster från sådana sammanslutningsandelar som utgjort anläggningstillgångar. Uppgifterna lämnas på samma sätt som överlåtelse- och upplösningsvinster från aktier i punkt 2A.

4 Vinst från överlåtelse av övriga tillgångar, exempelvis överlåtelse av en fastighet, aktielägenhet, aktier eller andelar

1 Överlåtelseobjekt

Ange följande uppgifter om överlåtelseobjektet:

-

Typ av beteckning för överlåtelseobjektet: Välj beteckningens typ i enlighet med om överlåtelseobjektet har FO-nummer eller fastighetsbeteckning. Om överlåtelseobjektet har ingendera, ska du ange ”Landskod” i den här punkten.

-

Bolagets, fastighetens eller bostadsaktiebolagets namn eller annan beskrivning av den överlåtna egendomen.

-

Identifierande beteckning: FO-nummer, fastighetsbeteckning eller bostadsaktiebolagets FO-nummer. Om det är fråga om annan egendom och det inte finns någon beteckning för att identifiera den, ska du ange landskoden för den stat där egendomen har överlåtits.

-

Lägenhetsnummer (om det är fråga om överlåtelse av en lägenhet).

2 Anskaffningsdatum (ddmmåååå)

Egendomens anskaffningsdatum. Ange inte i samma kolumn egendomsposter som är av olika slag eller som överlåtits på olika dagar. Fyll alltså i en separat kolumn för varje tillgångsslag (även för olika aktier) och överlåtelsedagar.

3 Överlåtelsedatum (ddmmåååå)

Dag då egendomen överlåtits. Ange inte i samma kolumn egendomsposter som är av olika slag eller som överlåtits på olika dagar. Fyll alltså i en separat kolumn för varje tillgångsslag (även för olika aktier) och överlåtelsedagar.

Om bolaget har blivit upplöst ska du ange datumet då du förvärvade utdelningen. Förvärvstidpunkten är vanligtvis dagen för den bolagsstämma då utredningsmannen har presenterat en slutredovisning. Om tillgångar har delats ut som utdelningsförskott ska du ange datumet då utdelningsförskottet förvärvades.

5 Ägarandel (%)

Den andel av den överlåtna egendomen som bolaget ägt vid överlåtelsen eller andelen av aktierna i det överlåtna bolaget.

6 Överlåtelsepris

Överlåtelsepriset med en cents noggrannhet. Om det fråga om upplösning av bolaget, ange det sannolika överlåtelsepriset. Ange här även försäkringsersättningar som du mottagit för egendom som förstörts.

7 Anskaffningsutgift

Ange den anskaffningsutgift som inte avskrivits i beskattningen.

Om du har gjort sådana avskrivningar på egendomen som endast delvis dragits av i beskattningen, ska du här ange differensen mellan den ursprungliga anskaffningsutgiften och de avskrivningar som dragits av i beskattningen.

Om du exempelvis gjort en värdenedgångsavskrivning på aktierna och den har godkänts i beskattningen endast delvis, ange här differensen mellan den ursprungliga anskaffningsutgiften och den godkända avskrivningen.

8 Utgifter för förvärvande av vinst

Övriga utgifter för förvärvande av överlåtelse- eller upplösningsvinst. Observera att utgifterna i denna punkt inte får dras av på nytt som sådan kostnad som ingår i uträkningen av inkomstskatt på deklarationsblankett 6B.

9 Överlåtelsevinst

Skattepliktig överlåtelse- och upplösningsvinst: dra av från överlåtelsepriset den anskaffningsutgift som inte avskrivits i beskattningen och utgifterna för förvärvande av vinst. Ange differensen här.

5 Överlåtelseförlust från aktier och andelar i sammanslutningar som ingår i övriga tillgångar (dock inte aktier i bostadsaktiebolag eller andra fastighetsaktier)

Specificera här sådana förluster från överlåtelse av aktier och sammanslutningsandelar som hör till övriga tillgångar. I den här punkten anges endast de överlåtelseförluster som får dras av endast från sådana skattepliktiga överlåtelsevinster av övriga tillgångar som uppkommit under skatteåret och de fem följande skatteåren (NärSkL 8 a §).

I den här delen anges inte förluster som uppstått från överlåtelse av sådana fastighetsbolagsaktier som hör till övriga tillgångar (NärSkL 6 b § 2 mom. 2 punkten). Med fastighetsbolag avses fastighets- eller bostadsaktiebolag samt även sådana aktiebolag vars verksamhet huvudsakligen omfattar innehav eller besittning av fastigheter.

OBS! I den här punkten ska du alltså inte specificera förlusterna från sådana bostads- och fastighetsaktiebolag som ingått i övriga tillgångar. Dem ska du ange endast i punkten Överlåtelse- och upplösningsförluster som under skatteåret är avdragbara i näringsverksamheten.

1 Överlåtelseobjekt

Namnet på det bolag eller den sammanslutningsandel som överlåtits samt dess FO-nummer och landskod.

2 Anskaffningsdatum (ddmmåååå)

Dag då aktien eller sammanslutningsandelen anskaffats. Ange inte i samma kolumn egendomsposter som är av olika slag eller som överlåtits eller anskaffats på olika dagar. Fyll alltså i en separat kolumn för varje tillgångsslag (även för olika aktier) och överlåtelsedagar.

3 Överlåtelsedatum (ddmmåååå)

Dag då aktien eller sammanslutningsandelen har överlåtits. Ange inte i samma kolumn egendomsposter som är av olika slag eller som överlåtits eller anskaffats på olika dagar. Fyll alltså i en separat kolumn för varje tillgångsslag (även för olika aktier) och överlåtelsedagar.

Om bolaget eller sammanslutningen har blivit upplöst ska du ange datumet då du förvärvade utdelningen. Förvärvstidpunkten är vanligtvis dagen för den bolagsstämma då utredningsmannen har presenterat en slutredovisning. Om tillgångar har delats ut som utdelningsförskott ska du ange datumet då utdelningsförskottet förvärvades.

4 Såld, st.

Antalet överlåtna aktier eller sammanslutningsandelar.

Om du har överlåtit en sammanslutningsandel ska du ange antalet 1.

5 Ägarandel före överlåtelsen (%)

Andel som bolaget vid överlåtelsen har ägt av sammanslutningen eller av aktierna i det överlåtna bolaget.

6 Överlåtelsepris

Överlåtelsepriset med en cents noggrannhet. Om det fråga om upplösning av bolaget, ange vad skulle ha varit det sannolika överlåtelsepriset.

7 Anskaffningsutgift

Ange den anskaffningsutgift som inte avskrivits i beskattningen med en cents noggrannhet. Om du exempelvis gjort en värdenedgångsavskrivning på aktierna och den har godkänts i beskattningen endast delvis, ange här differensen mellan den ursprungliga anskaffningsutgiften och den godkända avskrivningen.

8 Utgifter för förvärvande av vinst

Övriga utgifter för förvärvande av överlåtelse- eller upplösningsvinst av aktier eller sammanslutningsandelar. Observera att utgifterna i denna punkt inte får dras av på nytt som sådan kostnad som ingår i uträkningen av inkomstskatt på deklarationsblankett 6B.

Överlåtelse- och upplösningsförluster som under skatteåret är avdragbara i näringsverksamheten

Ange alla överlåtelse- och upplösningsförluster som får dras av från näringsresultatet obegränsat.

Sådana förluster är t.ex. förluster från överlåtelse av sådana aktier i bostads- och fastighetsaktiebolag som hör till anläggningstillgångar eller övriga tillgångar. Ange dem också i skattedeklaration 6B i uträkningen av inkomstskatt i punkten Övriga verksamhetsintäkter, Överlåtelse- och upplösningsförluster från anläggningstillgångsaktier – avdragbar andel.

Sådana överlåtelseförluster av övriga tillgångar som anges i den här punkten är förluster från överlåtelse av exempelvis sådana ETF-fonder, warranter, terminer, optioner, masskuldebrevslån och andelar i andelslag som ingår i övriga tillgångar. Också förluster från överlåtelse av andelar i placeringsfonder får dras av obegränsat och ska således anges i den här punkten då det inte är fråga om en bolagsandel i en kapitalfond i kommanditbolagsform eller en andel i en utländsk placeringsfond som jämställs med ett inhemskt aktiebolag. Här ska anges även förluster från överlåtelse av fondförsäkringar då dessa utgör bolagets övriga tillgångar enligt NärSkL. Ange här förlusten från överlåtelse av övriga tillgångar i uträkningen av inkomstskatt i punkt 9: Överlåtelseförluster av och värdenedgångar på övriga tillgångar – Avdragbar andel.

Ange i denna punkt även förluster från överlåtelse av sådana fastigheter som ingår i anläggningstillgångar.

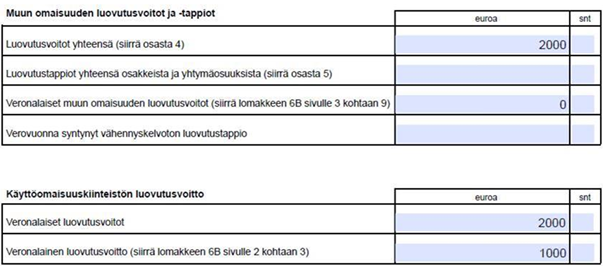

Överlåtelsevinster och -förluster från övriga tillgångar

Beräkna här summan av vinster från överlåtelse av övriga tillgångar i del 4. Räkna också ihop förlusterna från överlåtelse av sådana aktier och sammanslutningsandelar som hör till övriga tillgångar i del 5, dock inte förluster från aktier i fastighetsbolag som avses i NärSkL 6 b § 2 mom. 2 punkten (se punkten Överlåtelse- och upplösningsförluster som under skatteåret är avdragbara i näringsverksamheten).

Förluster från överlåtelse av aktier som utgör övriga tillgångar och andelar i sammanslutningar är avdragbara endast från överlåtelsevinster av övriga tillgångar. Avdraget görs under skatteåret och de fem därpå följande åren.

Beakta i beloppet av överlåtelsevinst de ISkL-överlåtelseförluster som eventuellt fastställts för de fem föregående åren. Dessa dras i första hand av från vinsten från överlåtelse av övriga tillgångar innan du anger vinsterna i punkten ”Skattepliktiga överlåtelsevinster från övriga tillgångar”.

Om bolaget inte under skatteåret har vinster från överlåtelse av andra tillgångar, ska du dra av de fastställda ISkL-förlusterna från överlåtelsevinsten av anläggningstillgångsfastigheter i del "Vinst från överlåtelse av fastighet som utgör anläggningstillgång".

Om bolaget inte heller har vinster från överlåtelse av anläggningstillgångsfastigheter, gör avdraget från de skattepliktiga överlåtelsevinsterna från anläggningstillgångsaktier i del ”Skattepliktiga överlåtelsevinster och fastställda förluster”.

Kontrollera beloppet av fastställda ISkL-överlåtelseförluster i beskattningsbeslutet eller i MinSkatt.

Överlåtelsevinster sammanlagt (överför från del 4)

Räkna ihop överlåtelsevinsterna i del 4 och ange här det sammanlagda beloppet.

Överlåtelseförluster från aktier och andelar i sammanslutningar sammanlagt (överför från del 5)

Räkna ihop förlusterna från överlåtelse av sådana aktier eller sammanslutningsandelar i del 5 som utgör övriga tillgångar (dock inte fastighetsaktier). Ange här det sammanlagda beloppet.

Skattepliktiga överlåtelsevinster från övriga tillgångar (överför beloppet till blankett 6B på sidan 3 i punkt 9)

Ange här den andel av vinsterna från överlåtelse av övriga tillgångar som återstår som skattepliktig inkomst för skatteåret efter att du dragit av de eventuella överlåtelseförlusterna från tidigare år i ISkL-förvärvskälla, överlåtelseförluster från övriga tillgångar samt de överlåtelseförluster som du angett i föregående punkt.

Börja avdragandet av överlåtelseförluster från det äldsta året oavsett om förlusterna är från överlåtelse av sådana aktier och sammanslutningsandelar som utgör övriga tillgångar eller överlåtelseförluster som ingår i ISkL-förvärvskällan.

Observera i MinSkatt:

I MinSkatt visas färdigt de gamla överlåtelseförlusterna i ISkL-förvärvskällan och dessa beaktas i uträkningen av överlåtelsevinst. Du behöver således inte dra dem av separat när du deklarerar i MinSkatt.

Du ser för närvarande inte i MinSkatt dina eventuella förluster från överlåtelse av annan egendom från tidigare år. När du överför dina skattepliktiga vinster från överlåtelse av annan egendom till Uträkningen av inkomstskatt i huvudskattedeklarationen, ska du i denna fas dra av från beloppet av överlåtelsevinst dina eventuella avdragbara förluster från överlåtelse av annan egendom. Ange i Uträkningen av inkomstskatt den andel av den vinst från överlåtelse av annan egendom som ska beskattas som överlåtelsevinst under skatteåret efter att förlusterna från överlåtelse av annan egendom (och de ISkL-överlåtelseförluster som MinSkatt räknat ut för dig) har dragits av.

Icke avdragsgill överlåtelseförlust som uppstått under skatteåret

Den andel av överlåtelseförlusterna som uppstått under skatteåret men som inte kan dras av från överlåtelsevinst under skatteåret.

Vinst från överlåtelse av fastigheter som utgör anläggningstillgångar

Skattepliktiga överlåtelsevinster

Ange här de överlåtelsevinster som bolaget under skatteåret mottagit från överlåtelse av anläggningstillgångsfastigheter.

Skattepliktig överlåtelsevinst (överför till blankett 6B sidan 2 punkt 3)

Ange här den andel av vinsterna från överlåtelse av fastigheter som utgör anläggningstillgångar som återstår som skattepliktig överlåtelsevinst för skatteåret efter att du från vinsten dragit av de eventuella överlåtelseförlusterna från tidigare år som ingår i ISkL-förvärvskällan. Du får dra av gamla överlåtelseförluster i ISkL-förvärvskällan endast upp till det belopp som du inte kunnat dra av från vinsten från överlåtelse av övriga tillgångar.

- Exempel på avdrag för fastställda överlåtelseförluster i ISkL-förvärvskällan

Bolaget har under skatteåret 2020 följande överlåtelsevinster:

- 2 000 euro i vinst från överlåtelse av övriga tillgångar

- 2 000 euro i vinst från överlåtelse av fastigheter som utgör anläggningstillgångar.

För skatteåret 2019 har bolaget kvar i sin ISkL-förvärvskälla en fastställd förlust på 3 000 euro.

En överlåtelseförlust som ingår i ISkL-förvärvskällan dras i första hand av från vinst från överlåtelse av övriga tillgångar. Eftersom bolagets fastställda ISkL-överlåtelseförluster är större än överlåtelsevinsterna från övriga tillgångar, har bolaget inte någon beskattningsbar överlåtelsevinst under skatteåret. Av ISkL-överlåtelseförlusten på 3 000 euro återstår 1 000 euro oavdraget.

ISkL-överlåtelseförlusterna dras i andra hand av från överlåtelsevinster från anläggningstillgångsfastigheter. Bolagets överlåtelsevinster från anläggningstillgångsfastigheter var 2 000 euro. När man från ISkL-överlåtelseförlust drar av den oavdragna andelen (1 000 euro), uppgår den beskattningsbara överlåtelsevinsten från anläggningstillgångsfastigheter till 1 000 euro för skatteåret.

Ange uppgifterna så här på blankett 71B:

I skattedeklaration 6B anges 1 000 euro i punkten "Vinst från överlåtelse av fastigheter som utgör anläggningstillgångar"

Skattepliktiga överlåtelsevinster och fastställda förluster från anläggningstillgångsaktier och andelar i sammanslutningar

I denna punkt beräknas de skattepliktiga överlåtelse- och upplösningsvinsterna samt sådana överlåtelse- och upplösningsförluster som uppstått under skatteåret från sådana aktier eller sammanslutningsandelar som sålts eller överlåtits på något annat sätt.

Du får uppgifterna i den här delen då du överför de tidigare beräknade uppgifterna på blanketten till sammandragstabellen i den här delen. MinSkatt gör detta automatiskt för dig och visar dig även de avdragbara överlåtelse- och upplösningsförluster från tidigare år som Skatteförvaltningen känner till. I andra elektroniska deklarationskanaler ska varje uppgift lämnas bara en gång och samma uppgift ska inte ”överföras” till olika ställen eller anges flera gånger i samma datapost.

Du får beloppet av skattepliktiga överlåtelse- och upplösningsvinster så att du från de skattepliktiga vinsterna från överlåtelse- och upplösningsvinsterna av aktier och sammanslutningsandelar drar av sådana överlåtelse- och upplösningsförluster av aktier och sammanslutningsandelar som får dras av från överlåtelsevinst. Också från tidigare års eventuella överlåtelseförluster i ISkL-förvärvskällan får du dra av den del som du inte har kunnat dra av från överlåtelsevinst av övriga tillgångar eller anläggningstillgångsfastigheter. Börja avdragandet av överlåtelseförluster från de äldsta förlusterna, oavsett om det är fråga om överlåtelseförlust av aktier eller sammanslutningsandelar eller överlåtelseförluster i ISkL-förvärvskällan.

Om förlusten uppkommit vid överlåtelse av sådana aktier och sammanslutningsandelar som utgör anläggningstillgångar och som inte får överlåtas skattefritt får förlusten dras av under skatteåret och de fem därpå följande åren. Överlåtelse- och upplösningsförlusten från aktier kan dras av endast från sådan överlåtelse- och upplösningsvinst som uppkommit från aktier. Överlåtelse- och upplösningsförluster från sammanslutningsandelar kan däremot dras av från sådana överlåtelse- och upplösningsvinster som uppkommit av både aktier och sammanslutningsandelar (och därför finns samma punkt två gånger också på blanketten).

Avdragsordning för gamla ISkL-överlåtelseförluster

Samfund som inte har en ISkL-förvärvskälla:

Gamla överlåtelseförluster som ingår i ISkL-förvärvskällan ska i första hand dras av från vinsten från överlåtelse av övriga tillgångar. Då ska du dra av de tillgängliga ISkL-överlåtelseförlusterna i delen Överlåtelsevinster och -förluster från övriga tillgångar. Dra av ISkL-överlåtelseförlusten så att den minskar eurobeloppet i punkten Skattepliktiga överlåtelsevinster från övriga tillgångar.

Om samfundet inte under skatteåret haft vinster från överlåtelse av övriga tillgångar, ska en ISkL-överlåtelseförlust enligt lag dras av från vinsten från överlåtelse av fastigheter som hör till anläggningstillgångarna eller från vinsten från överlåtelse av andra anläggningstillgångsaktier än sådana som får överlåtas skattefritt. Om det är möjligt att under samma skatteår dra av överlåtelseförluster från både överlåtelsevinst från en anläggningstillgångsfastighet och överlåtelsevinst från anläggningstillgångsaktier, ska överlåtelseförlusten enligt Skatteförvaltningens anvisning i första hand dras av från överlåtelsevinsten från fastigheten. Då ska du dra av de tillgängliga ISkL-överlåtelseförlusterna i delen Vinst från överlåtelse av fastigheter som utgör anläggningstillgångar. Som tredje alternativ ska du dra av de tillgängliga ISkL-överlåtelseförlusterna i delen Skattepliktiga överlåtelsevinster och fastställda förluster från anläggningstillgångsaktier och andelar i sammanslutningar.

Läs mer om avdrag för gamla ISkL-överlåtelseförluster (Skatteförvaltningens anvisning Slopandet av indelningen i förvärvskällor för vissa samfund)