Harmaan talouden selvityksiä

Lyhyen elinkaaren yhtiöissä on korkea harmaan talouden riski

Julkaisupäivä 10.6.2024

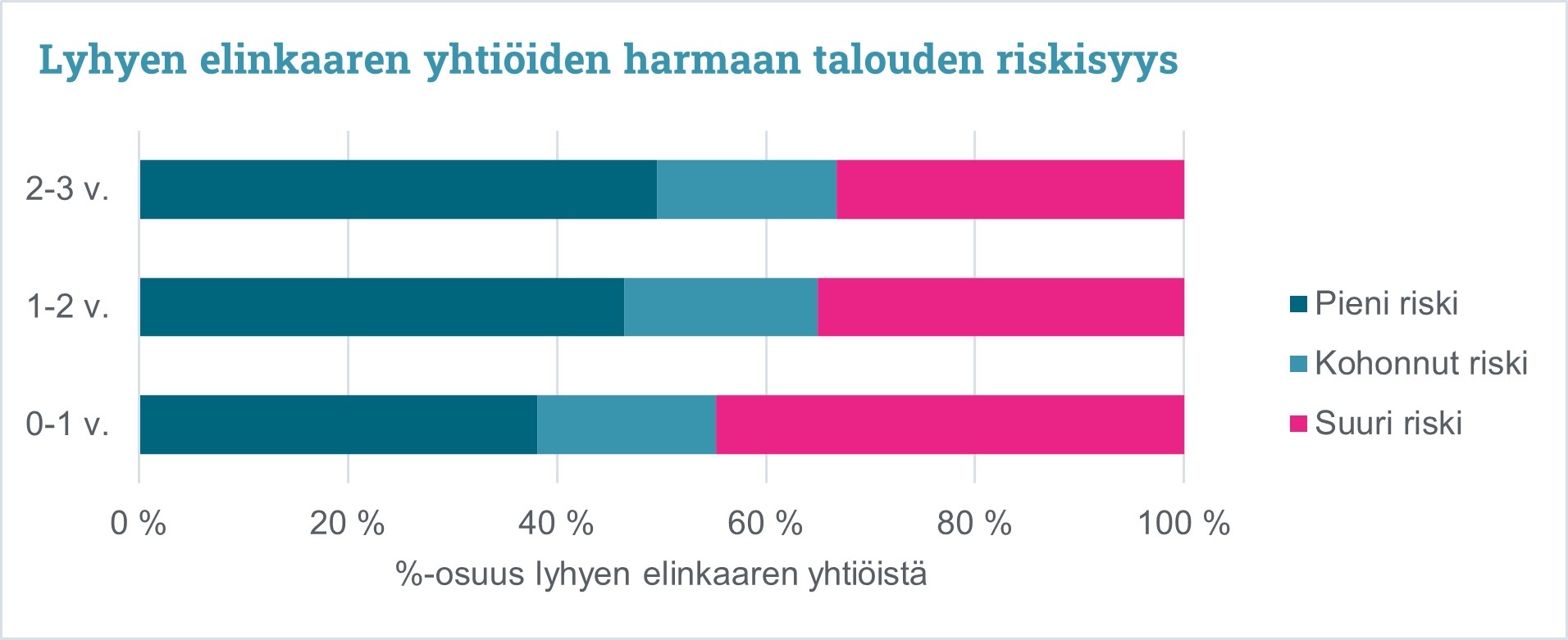

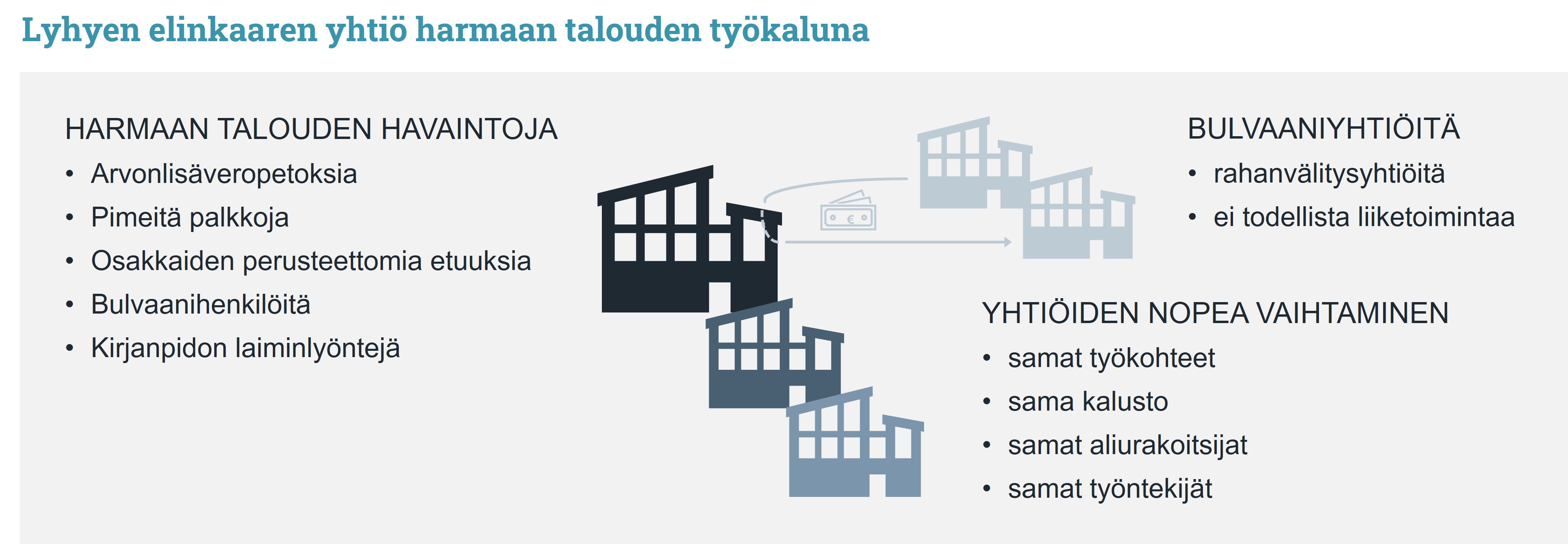

Tuoreen selvityksen mukaan noin kolmasosalla lyhyen elinkaaren yhtiöistä on korkea harmaan talouden riski. Yhtiöt harjoittavat harmaata taloutta selvästi useammin kuin osakeyhtiöt keskimäärin. Lyhyen elinkaaren yhtiöiden harmaan talouden toiminnassa nousivat verotarkastuksissa esille erityisesti arvonlisäveroon kohdistuvat väärinkäytökset ja pimeät palkat sekä osakkaiden saamat perusteettomat etuudet. Lyhyen elinkaaren yhtiöiden hyväksikäyttöä kuvaa yhtiöiden nopea vaihtaminen, erilaiset bulvaanijärjestelyt sekä aitoa liiketoimintaa harjoittamattomat yhtiöt.

Jopa kolmasosa lyhyen elinkaaren yhtiöistä on riskisiä

Selvityksen tulosten perusteella vuosina 2018–2022 arviolta noin 4 300 lyhyen elinkaaren yhtiötä oli harmaan talouden näkökulmasta riskisiä, tämä on reilu kolmasosa kaikista samaan aikaan toimineista lyhyen elinkaaren yhtiöistä. Harmaan talouden riski oli hieman suurempi alle vuoden toimineilla lyhyen elinkaaren yhtiöillä kuin kaksi tai kolme vuotta toimineilla. Lyhyen elinkaaren yhtiöiden aiheuttama harmaan talouden vuosittainen verovaje oli arviolta noin 40 miljoonaa euroa vuosina 2019–2021. Lisäksi lyhyen elinkaaren yhtiöiden väärinkäytökset voivat vaikuttaa välillisesti myös pidempään toimineista yhtiöistä saataviin verotuloihin, joita ei ole arvioinnissa huomioitu.

Lyhyen elinkaaren yhtiöitä käytetään harmaan talouden työkaluina

Verotarkastusten perusteella lyhyen elinkaaren yhtiöitä hyväksikäytetään harmaassa taloudessa suunnitelmallisina useiden yhtiöiden muodostamina järjestelyinä sekä yksittäisten yhtiöiden hyväksikäyttöinä. Lyhyen elinkaaren yhtiöiden harmaan talouden toiminnassa nousivat esille erityisesti arvonlisäveroon kohdistuvat väärinkäytökset ja pimeät palkat sekä osakkaiden saamat perusteettomat etuudet. Osa lyhyen elinkaaren yhtiöistä ei harjoittanut lainkaan todellista ulospäin suuntautunutta liiketoimintaa, vaan ne toimivat ainoastaan niin sanottuina rahanvälitysyhtiöinä mahdollistaen aiheettoman verohyödyn muille järjestelyssä mukana olleille yrityksille. Yhtiöiden hyväksikäyttöä kuvaa myös yhtiöiden nopea vaihtaminen toistensa jatkumoina. Verotarkastushavaintojen perusteella yhtiöt usein jatkoivat aikaisemmin toimineen toisen yhtiön toimintaa samoissa työkohteissa, samalla kalustolla ja käyttivät samoja aliurakoitsijoita sekä työntekijöitä.

Verotarkastetuissa lyhyen elinkaaren yhtiöissä noin joka kolmannessa havaittiin erilaisia bulvaanihenkilöitä. Peitellyn osingonsaajista yli 70 prosenttia oli muita kuin viranomaisrekistereihin merkittyjä osakkaita. Yhtiöissä virallisena vastuuhenkilönä toimiva bulvaani oli useimmiten tosiasiallisen osakkaan sukulainen, esimerkiksi avio- tai avopuoliso, äiti, isä, äitipuoli, lapsi tai muu sukulainen. Rekisterimerkintöihin liittyvien väärinkäytösten lisäksi lyhyen aikaa toimivilla harmaan talouden yhtiöillä lähes 90 prosentilla oli kirjanpidon laiminlyöntejä.

Lyhyen elinkaaren yhtiöt ovat useimmiten taloudellisesti kannattamattomia

Lyhyen elinkaaren yhtiöitä oli eniten ravintola-alalla ja vähittäiskaupassa, mutta runsaasti myös liikkeenjohdon konsultoinnin, talonrakentamisen, tietotekniikkapalveluiden sekä tukkukaupan toimialoilla. Viranomaisille ilmoitettu toimiala ei aina vastannut yhtiön todellista toimintaa. Selvityksen tulosten perusteella vain alle viidesosalla lyhyen elinkaaren yhtiöistä liiketoiminta oli taloudellisesti kannattavaa ja suurin osa yhtiöistä ei kerryttänyt juurikaan verotuloja valtiolle. Huomattava osa lyhyen elinkaaren yhtiöiden verovelan massasta oli toimimattomilla lyhyen elinkaaren yhtiöillä, jotka eivät luonnollisestikaan kykene maksamaan verovelkojaan pois.

Lue koko selvitys (PDF 1,33 Mt)

Verohallinnon lehdistötiedote 11.6.2024 [.fi]›

Talousluvuista apua elintarvikevalvonnan kohdentamiseen

10.6.2024 Väitöskirjatutkija Katri Kiviniemi, väitöskirjatutkija Mikko Kosola & professori Janne Lundén, elintarvikehygienian ja ympäristöterveyden osasto, eläinlääketieteellinen tiedekunta, Helsingin yliopisto; professori Annukka Vainio, metsätieteiden osasto, maatalous-metsätieteellinen tiedekunta ja Helsingin yliopiston Kestävyystieteen instituutti HELSUS, Helsingin yliopisto; tutkimusprofessori Jarkko Niemi, Luonnonvarakeskus

Tieteellisessä tutkimuksessa todettiin, että eläinperäisiä elintarvikkeita valmistavien yritysten kannattavuus ja maksuvalmius ovat yhteydessä elintarvikevalvonnan tarkastusten tuloksiin. Tietoa voitaisiin hyödyntää elintarvikevalvonnan kohdentamisessa.

Valtaosa elintarvikealan toimijoista noudattaa elintarvikesäädöksiä ja korjaa mahdolliset valvonnassa esiin tulevat puutteet. Tutkimusten mukaan osa elintarvikealan toimijoista kuitenkin rikkoo elintarvikelainsäädäntöä toistuvasti. Näiden toimijoiden lainsäädännön noudattamisen tasoa on parannettava, jotta elintarviketurvallisuusriskejä voidaan pienentää. Yksi keino on valvonnan parempi kohdentaminen.

Talouslukujen ja valvontatulosten yhteys

Helsingin yliopistossa ja Luonnonvarakeskuksessa tutkittiin liha-, kala- ja maitoalan tuotteita valmistavien tuotantolaitosten taloudellisen tilanteen yhteyttä elintarvikevalvonnan tarkastusten tuloksiin. Elintarvikevalvonnassa käytetään niin kutsuttua Oiva-järjestelmää, jossa elintarvikehuoneisto (esim. myymälä, ravintola tai tuotantolaitos) saa tarkastuksesta arvosanan A-D sen perusteella, miten hyvin se täyttää elintarvikelainsäädännön vaatimukset. Valvonnan tulokset julkaistaan Oivahymy.fi-sivustolla.

Tutkimusaineisto jaettiin kahteen luokkaan sen perusteella, oliko Oiva-tarkastuksissa vuosina 2016–2020 esiintynyt elintarvikelainsäädännön vastaisuuksia (C- tai D-arvosanoja) vähintään kahtena vuotena (tapausryhmä) vai oliko kyseisiä arvosanoja esiintynyt vain yhtenä vuotena tai ei ollenkaan (verrokkiryhmä). Oiva-tarkastustulosten lisäksi tutkimuksessa käytettiin yritysten julkisia tilinpäätöstietoja.

Tapaus- ja verrokkiryhmien talous- ja valvontatietoja vertailtiin tilastotieteellisin menetelmin. Tuotantolaitosten kannattavuudesta kertova käyttökate ja maksuvalmiutta kuvaava tunnusluku (current ratio) olivat tutkimuksen perusteella käyttökelpoisimmat luvut selittämään valvontatulosten ja talouden yhteyttä. Tulosten mukaan kannattavuutta kuvaavan käyttökatteen parantuessa todennäköisyys noudattaa säädöksiä kasvoi. Heikosti kannattavat yritykset olivat todennäköisemmin tapausryhmässä (C- tai D-arvosanoja vähintään kahtena vuotena) ja hyvin kannattavat todennäköisemmin verrokkiryhmässä. Tapausryhmää tarkasteltaessa havaittiin, että maksuvalmiuden parantuessa todennäköisyys saada samana vuonna C- tai D-arvosana Oiva-tarkastuksessa pieneni.

Tutkimuksen tulokset ovat linjassa Harmaan talouden selvitysyksikön aiemman selvityksen kanssa. Siinä huonoimpia Oiva-arvosanoja saaneilla yrityksillä todettiin olevan enemmän puutteita verotukseen liittyvissä velvoitteissa kuin muilla yrityksillä.

Uusi valvonnan kohdennuskeino

Yritysten talouden tunnuslukuja voi tutkimustulostemme perusteella käyttää uutena keinona elintarvikevalvonnan entistä tarkemmassa kohdentamisessa. Mikäli kunnallisilla elintarvikevalvojilla olisi alueensa yritysten taloutta kuvaavat tunnusluvut helposti käytettävässä muodossa, olisi mahdollista tunnistaa tuotantolaitoksia, joilla on keskimääräistä suurempi riski epäkohtien esiintymiselle. Nämä laitokset voitaisiin huomioida valvonnan suunnittelussa. Valvoja voisi neuvoa toimijaa tai puuttua tilanteeseen nykyistä aikaisemmin. Talouslukuja kannattaisi hyödyntää yhdessä jo käytössä olevien keinojen, kuten laitoksen toimintatyypin ja koon mukaan tehtävän riskiluokituksen sekä aiempien tarkastustulosten huomioimisen kanssa.

Tutkimus on osa Helsingin yliopiston ja Luonnonvarakeskuksen yhteistä hanketta ”Elintarviketurvallisuutta toistuvasti vaarantavien toimijoiden valvonta: riskiperusteisen valvonnan kehittäminen (RISKIVALVONTA)” (2021–2024), jota rahoitti maa- ja metsätalousministeriön Maatilatalouden kehittämisrahasto Makera.

Tieteellinen artikkeli: Kiviniemi, K., Kosola, M., Vainio, A., Niemi, J. K., Lundén, J. 2024. Association between the financial situation of food production establishments and food control inspection grades in Finland. Food Control, 160, 110370 [.fi]›.

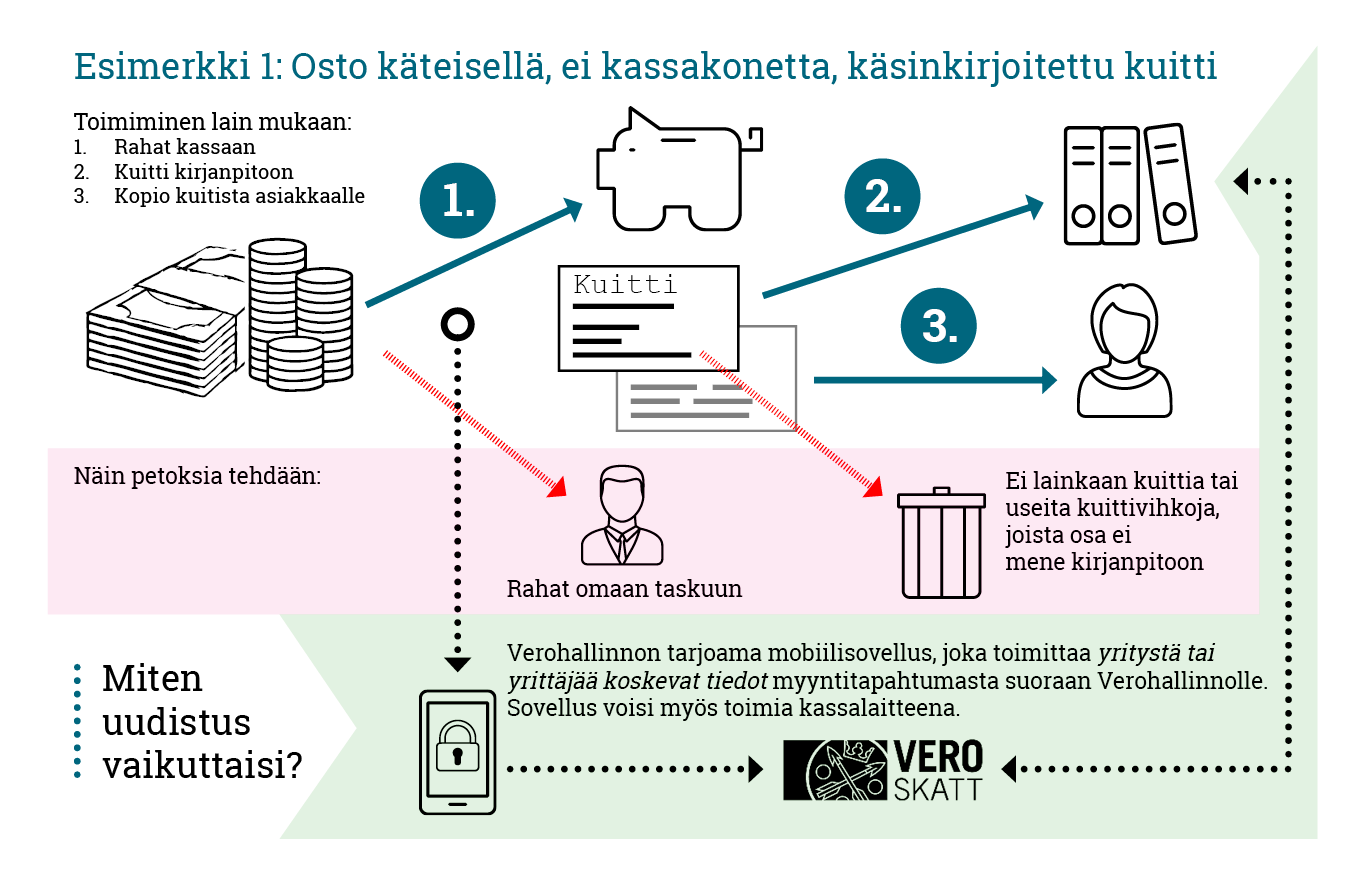

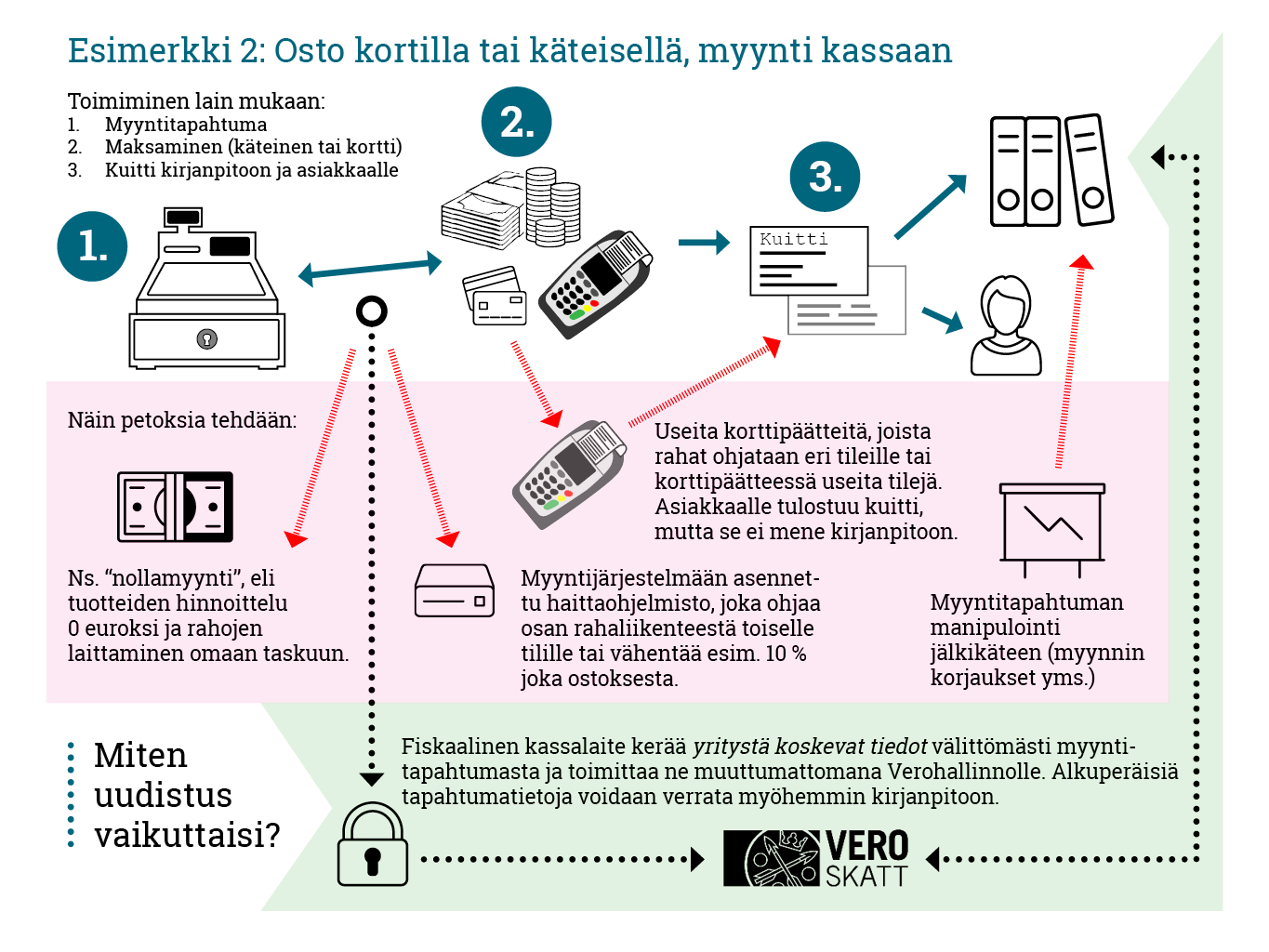

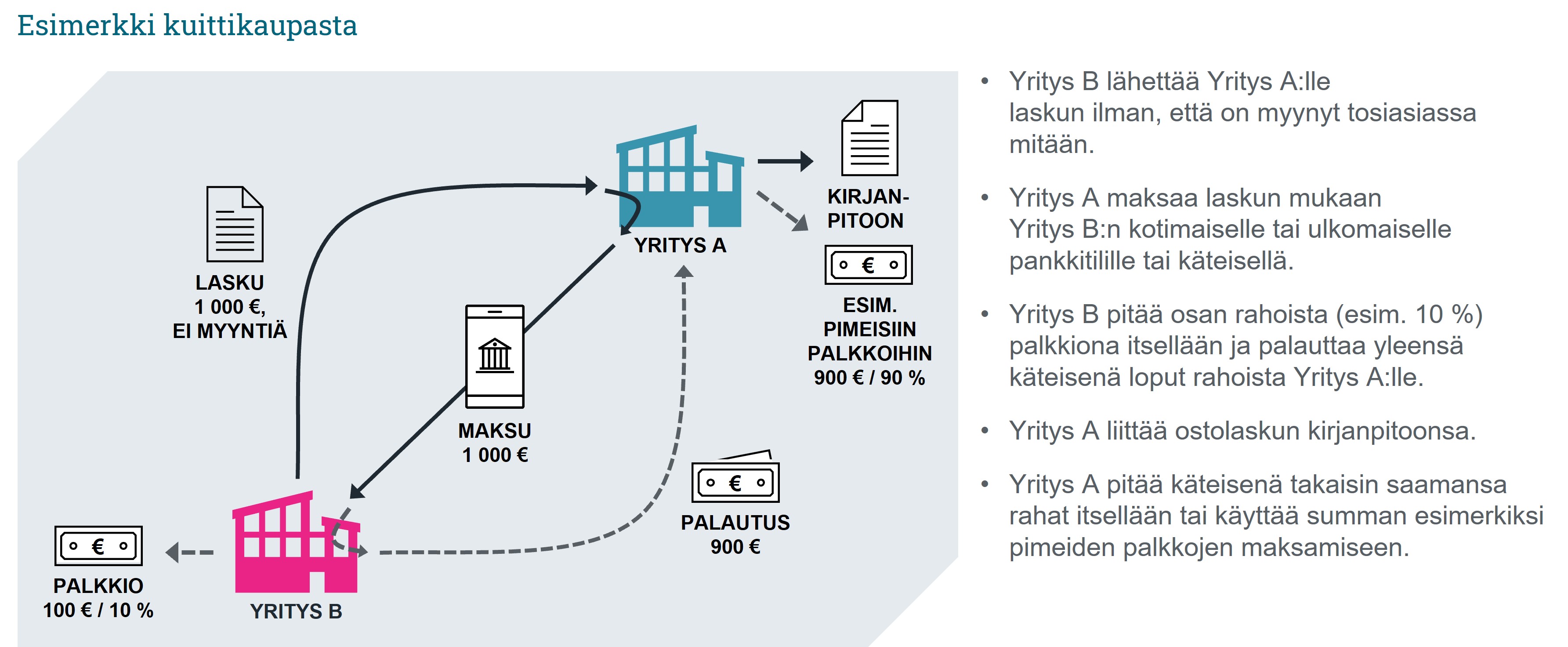

Kuittikauppa tekee miljoonien loven valtion kassaan

Julkaisupäivä 18.3.2024

Kuittikaupalla ja vääränsisältöisillä tositteilla vältellään veroja miljoonien eurojen edestä. Kansainvälisyys korostuu nykyään niin kuittikaupassa kuin vääränsisältöisillä tositteilla tehtävässä verovilpissä. Kuittikauppatapauksista yli puolessa yritys on irrottanut varoja pimeisiin palkkoihin tai varoja on siirretty osakkaalle ilman verojen maksua. Vilpit havaitaan käytännössä verotarkastuksilla.

Vääränsisältöiset tositteet merkittävä harmaan talouden ja talousrikollisuuden ilmiö

Harmaa talouden selvitysyksikkö on tarkastellut selvityksessään verotarkastuksilla havaittuja vääränsisältöisiä tositteita. Vääränsisältöisellä tositteella tarkoitetaan kirjanpitoon vietyä tositetta, joka ei sisällöltään tai määrältään vastaa tosiseikkoja. Toisinaan tosite voi olla myös kokonaan tekaistu.

Verohallinnon tietojen mukaan vääränsisältöisiä tositteita on vuosina 2017–2022 havaittu verotarkastusten yhteydessä jopa noin 30 000 kappaletta. Havaintoja tehtiin yli 182 miljoonan euron arvosta ja noin 500 yrityksellä. Noin 85 % tapauksista johti rikosilmoitusharkintaan.

Kuittikauppa edelleen voimissaan

Selvityksessä analysoitujen verotarkastuskertomusten perusteella todettiin kolme asiakokonaisuutta, joihin vääränsisältöiset tositteet erityisesti liittyivät. Nämä olivat kuittikauppa, perusteettomat arvonlisäveron palautukset sekä lähipiirin ja intressiyhtiöiden väliset toimet.

Vääränsisältöisistä tositteista jopa 60 % liittyi kuittikauppaan. Kuittikaupalla tarkoitetaan tilannetta, jossa yritysten välillä käydään korvausta vastaan kauppaa perusteettomilla tositteilla. Liittämällä näitä tositteita kirjanpitoonsa yritykset voivat välttää veroja ja muita lakisääteisiä maksuja, kuten eläkevakuutusmaksuja.

Millainen on tyypillinen kuittikauppaa harjoittava yritys?

Kuittikauppaa harjoittava yritys on tyypillisesti rakennusalalla toimiva yhden miehen osakeyhtiö. Iältään kyseiset yritykset olivat alle kolmevuotiaita ja niiden liikevaihto oli alle miljoona euroa.

Lisääntyvä kansainvälisyys tuo haasteita

Selvityksessä tehtiin havaintoja yritysten ja vastuuhenkilöiden kansainvälistymisestä. Lisäksi ulkomaisten pankkitilien ja maksutapojen käyttö on yleistynyt. Kansainvälistymiseen liittyviä havaintoja tehtiin sekä vääränsisältöisten tositteiden että erityisesti kuittikauppatapausten yhteydessä.

Kuittikauppatapaukset ovat muuttuneet viime vuosina selvästi kansainvälisemmiksi. Tapausten, joissa oli liityntä kansainvälisyyteen, määrä oli viidessä vuodessa kaksinkertaistunut. Myös euromääräisesti tarkastellen kansainvälisen liitynnän omaavien kuittikauppatapausten määrät olivat kasvaneet vuosittain.

Verohallinnon rekistereiden ulkopuolella toimii jopa 7 400 kotimaista yritystä

Julkaisupäivä 15.1.2024

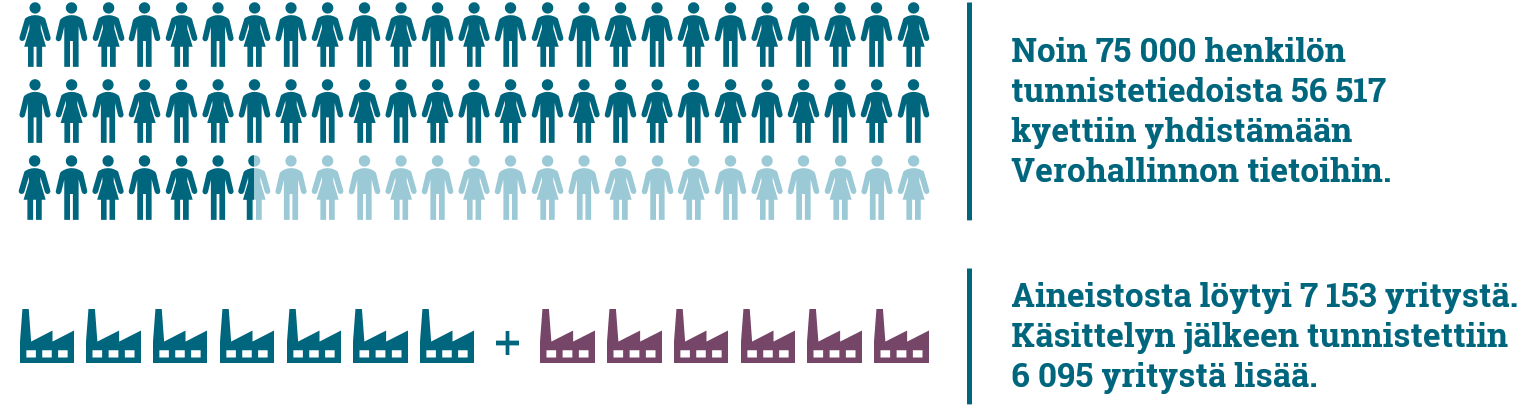

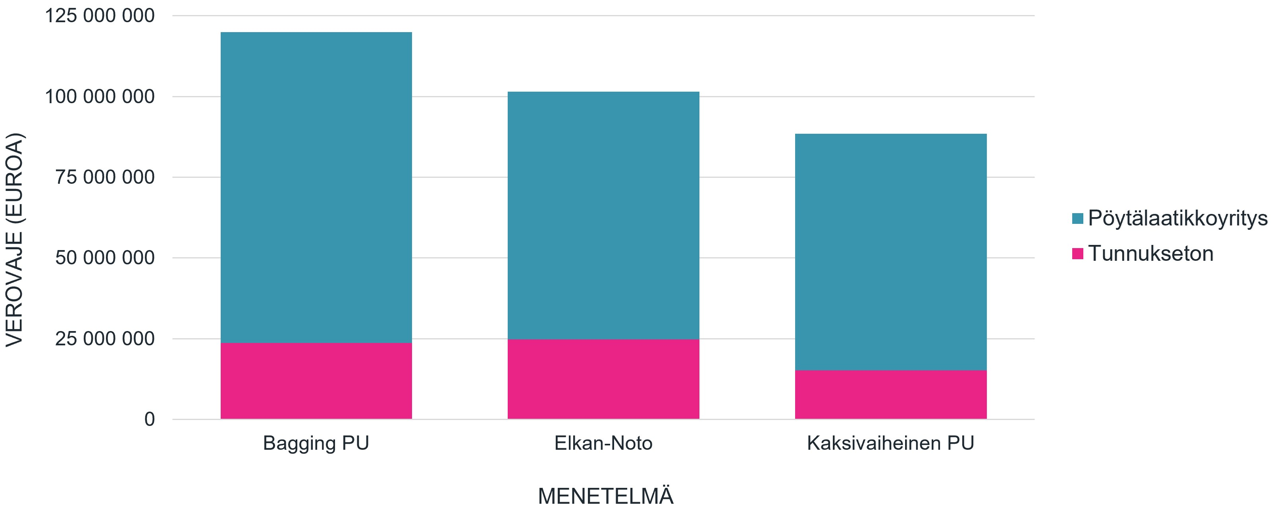

Verohallinnon rekistereiden ulkopuolella elinkeinotoimintaa harjoittavien kotimaisten yritysten määrää ja siitä aiheutuvia valtion tulonmenetyksiä on nyt arvioitu Suomessa ensimmäistä kertaa. Suomessa arvioidaan olevan 5 300–7 400 rekisterien ulkopuolella elinkeinotoimintaa harjoittavaa kotimaista yritystä. Kotimaisten yritysten rekisterien ulkopuolisen elinkeinotoiminnan verovajeen arvioidaan olevan noin 90–120 miljoonaa euroa vuonna 2021. Harmaan talouden selvitysyksikön laatimassa selvityksessä kuvataan, millaista rekisterien ulkopuolista elinkeinotoimintaa Suomessa on verotarkastusten perusteella havaittu ja arvioidaan syitä, jotka ovat johtaneet rekistereiden ulkopuoliseen toimintaan.

Rekisteröimättömyydestä sadan miljoonan verovaje

Verotarkastushavaintojen perusteella kotimaiset yritykset harjoittivat rekistereiden ulkopuolista elinkeinotoimintaa useimmiten niin sanotulla pöytälaatikkoyrityksellä, jonka toiminta oli rekisteritietojen perusteella päättynyt tai toimintaa ei ollut edes aloitettu. Noin 15 % yrityksistä harjoitti elinkeinotoimintaa täysin rekisteröimättömänä ilman y-tunnusta. Rekistereiden ulkopuolisten elinkeinotoimintaa harjoittavien kotimaisten yritysten osuus kaikista yrityksistä Suomessa on suurimmankin arvion mukaan noin 1–2 prosenttia. Selvityksen arvioiden mukaan epävirallisella sektorilla Suomessa ei toimi suurta määrää yrityksiä suhteessa koko yrityskantaan, mutta ilmiön fiskaalinen vaikutus julkiseen talouteen on silti varsin merkittävä. Selvityksen arviot on tehty koneoppimisen menetelmillä, joten ne ovat ilmiön luonteesta johtuen suuntaa antavia tietoja ilmiön koosta.

Arvio verovajeen määrästä vuonna 2021 eri menetelmillä laskettuna.

Henkilöiden velkatausta vähentää Verohallintoon rekisteröitymistä

Yritysten vastuuhenkilöiden aikaisemmat maksuvelvoitteiden laiminlyönnit vaikuttavat Verohallinnon rekistereihin rekisteröitymiseen. Verohallinnon rekistereiden ulkopuolella toimineiden kotimaisten yritysten vastuuhenkilöistä jopa 58 % oli ulosotossa ja 16 % liiketoimintakiellossa. Kotimaisten yritysten vastuuhenkilöt harjoittivat rekistereiden ulkopuolista elinkeinotoimintaa sekä päätoimisesti että muun työn tai tulolähteen lisänä. Osa liikkeen- tai ammatinharjoittajista koki elinkeinotoiminnan olevan ennemminkin harrastustoimintaa, vaikka toiminta oli laajaa, suunnitelmallista ja jatkuvaa sekä siitä syntyi verotettavaa elinkeinotoiminnan tuloa.

Julkisen tiedon lisääminen auttaisi havaitsemaan rekistereiden ulkopuolisia toimijoita

Sivullisilta saatujen tietojen tehokas hyödyntäminen vähentää rekistereiden ulkopuolista elinkeinotoimintaa Suomessa. Selvityksessä noin kolmanneksella rekistereiden ulkopuolella elinkeinotoimintaa harjoittaneista yrityksistä havaittiin salattuja käteismyyntituloja. Käteismaksujen kielto ainakin joillakin toimialoilla parantaisi Verohallinnon rekisterien ulkopuolisen elinkeinotoiminnan tunnistamista, kun liiketapahtumia koskevat maksutapahtumat olisi tehtävä esimerkiksi pankkitilien kautta. Arvonlisäveroilmoituksen tietosisällön laajentaminen tapahtumatasolle parantaisi rekisteröintitietojen oikeellisuutta, kun rekistereiden ulkopuolella toimivien yritysten tiedot saataisiin ajantasaisesti Verohallinnolle liikekumppaneiden ilmoitusten perusteella. Myös liiketoimintakieltotiedon sekä esimerkiksi ulosotossa todetun varattomuustiedon näkyminen yleisöjulkisena ja maksuttomana YTJ-palvelussa parantaisi yritystietojen läpinäkyvyyttä. Läpinäkyvyys ohjaa yrityksiä hoitamaan velvoitteensa ja torjuu siten harmaata taloutta.

Lue koko selvitys (PDF 1,33 Mt)

Verohallinnon lehdistötiedote 16.1.2024 [.fi]›

Lue lisää: Toiminta rekisterien ulkopuolella

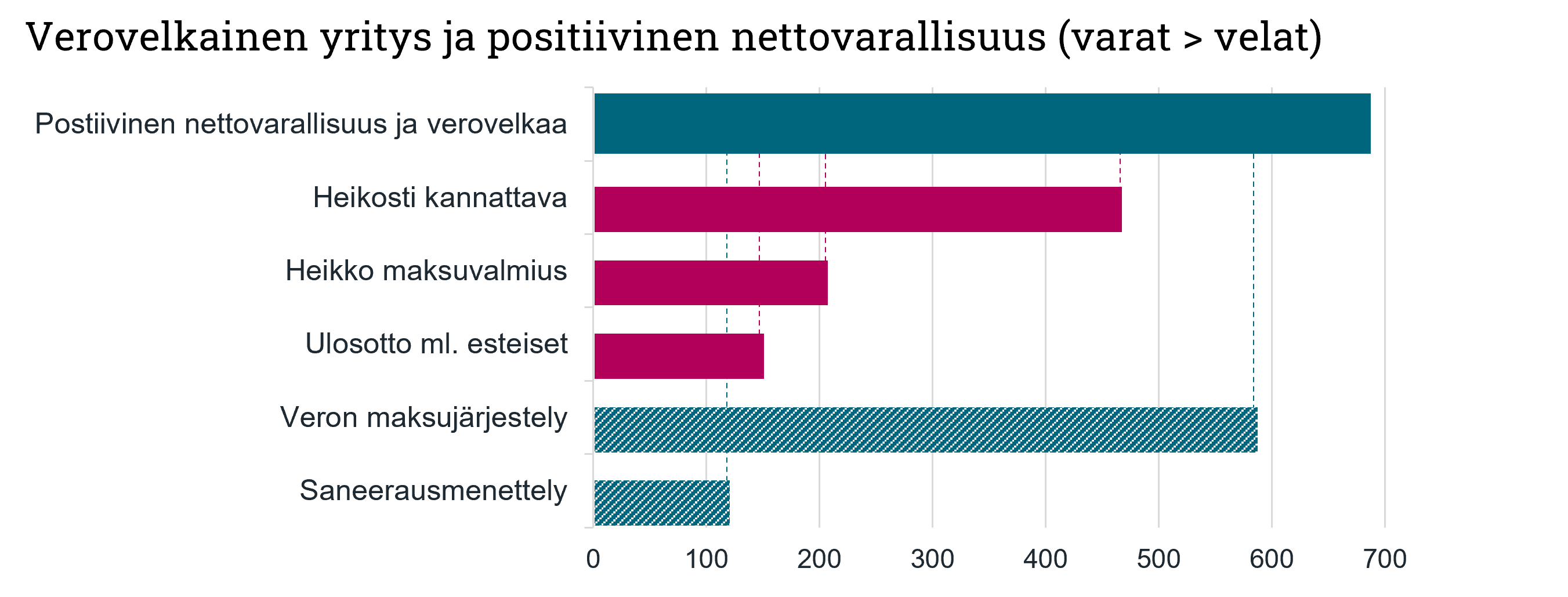

Rekisteritiedot eivät yksistään paljasta maksuhalutonta harmaan talouden yritystä

Julkaisupäivä 13.11.2023

Harmaan talouden selvitysyksikössä tutkittiin, pystytäänkö maksuhaluttomia yrityksiä löytämään pelkästään verovelka- ja elinkeinoveroilmoitustietojen perusteella. Selvitykseen valikoitiin 700 yritystä, joiden varat olivat suuremmat kuin velat (positiivinen nettovarallisuus), ja jotka olivat verovelkaantuneet pidemmällä aikavälillä. Tästä joukosta tutkittiin, onko velkaantumisen taustalla tilapäinen, hoidossa oleva maksuhäiriö tai muu vakavampi talouden häiriö. Jos näin ei olisi, voisi taustalla olla maksuhaluttomuus.

Yritys voidaan katsoa maksuhaluttomaksi, jos se jättää verovelat maksamatta tarkoituksellisesti. Tällöin yrityksessä syyllistytään harmaan talouden toimintaan. Maksuhaluton yritys kykenisi hoitamaan maksuvelvoitteensa ajallaan, mutta ei tee niin. Maksukyvyttömyys sen sijaan ei ole harmaata taloutta.

Yritykset, joilla on tarkoitus harjoittaa elinkeinotoimintaa myös tulevaisuudessa, pyrkivät maksamaan verovelkansa.

Viranomaiset tavoittavat verovelkaiset hyvin

Selvityksen tulos kertoo, että Verohallinnon ja ulosoton toimet tukevat verovelkaisten yritysten suoriutumista velvoitteistaan. Lähes kaikki yritykset olivat jonkin maksukyvyttömyyteen liittyvän viranomaistoimenpiteen kohteena.

Verohallinnon toimet tukevat tilapäisesti maksukyvyttömien yritysten suoriutumista veroveloista jakamalla ne maksettavaksi useampaan erään. Tilapäistä maksukyvyttömyyttä aiheuttaa sekä heikko kannattavuus että maksuvalmius. Verohallinnon maksujärjestely oli voimassa 80 prosentilla tutkituista yrityksistä. Näistä suurimmalla osalla verovelat olivat vähentyneet maksujärjestelyn aikana. Lisäksi 17 prosenttia yrityksistä oli saneerausmenettelyssä. Tarkasteltavasta joukosta vain kaksi prosenttia ei ollut minkään viranomaistoimenpiteen piirissä, mutta näissäkään yrityksissä ei pystytty toteamaan tahallista maksuhaluttomuutta.

Kuvio. Tilapäinen maksukyvyttömyys ja maksujärjestelyt

Maksuhaluttomuuden toteaminen vaatii tarkemman liiketapahtumien tarkastamisen

Maksuhaluttomuuden toteaminen vaatii viranomaisten tarkempaa valvontaa ja usein esimerkiksi verotarkastuksen tai erityistilintarkastuksen. Vaikka yritys vaikuttaisi rekisteritietojen perusteella maksukyvyttömältä, voi silloinkin taustalla olla harmaan talouden toimintaa. Tällöin kyse voi olla esimerkiksi velallisen epärehellisyydestä, kun velallinen loukkaa tai vaarantaa velkojiensa oikeuksia omalla menettelyllään ja aiheuttaa oman maksukyvyttömyytensä tai pahentaa sitä. Omaisuutta siirretään ”turvaan” velkojilta yleensä siinä vaiheessa, kun velallinen huomaa liiketoimintansa edellytysten olevan vaarassa.

Koronapandemia ja alkoholilainsäädännön muutos vaikuttivat anniskeluluvanhaltijoihin

Julkaisupäivä 21.8.2023

Pandemia karsi markkinoilta ylivelkaantuneita vanhoja yrityksiä. Alkoholilainsäädännön muutos on vaikeuttanut yritysten lupavalvontaa, ja verovelat ovat kääntyneet pandemian jälkeen kasvuun.

Pandemia siivosi markkinoita

Yritysten taloudellinen asema vahvistui pandemian jälkeen: taseet kasvoivat, liikevaihto lisääntyi, maksuvalmius ja vakavaraisuus paranivat, tappiollisten yritysten määrä väheni ja negatiivisen oman pääoman yritysten määrä väheni.

Verovelkoja jäi maksamatta yli 20 miljoonaa euroa

Pandemian aikana anniskelutoiminnasta lopettaneet ja konkurssiin ajautuneet yritykset jättivät maksamatta verovelkoja yli 20 miljoonaa euroa. Anniskelutoiminnassa edelleen jatkavien yritysten verovelat vähenivät tarkastelujaksolla 2020–2021 noin 10 miljoonaa euroa vuodessa.

Hetkellisesti parantuneen tilanteen jälkeen verovelat ovat taas nousussa. Vuoden 2021 joulukuussa verovelka oli 12,8 miljoonaa euroa ja kesäkuussa 2023 yritysten verovelka oli kasvanut jo 20,4 miljoonaan euroon.

Anniskelutoiminnan valvonnan edellytykset heikkenivät

Viranomaisten toimintaedellytykset anniskelualan harmaan talouden torjunnassa ovat heikentyneet vuonna 2018 tehdyn alkoholilain muutoksen seurauksena. Uuden lain mukanaan tuomat muutokset anniskelulupien valvontaan ovat johtaneet siihen, että aluehallintovirastojen myöntämien anniskelulupien peruuttamiset ovat käytännössä loppuneet kokonaan. Lupaviranomaisten toimenpiteet ovat painottuneet lievempiin seuraamuksiin.

Muutokset alkoholihallinnolle annettaviin kausi-ilmoituksiin ovat lisäksi saattaneet vaikeuttaa toimialaan kohdistuvaa verovalvontaa, koska käytettävissä olevia vertailutietoja on aikaisempaa vähemmän.

Tilintarkastusta koskevissa velvoitteissa laiminlyöntejä

Julkaisupäivä 12.6.2023

Harmaan talouden selvitysyksikön julkaisema selvitys osoittaa tilintarkastusvelvollisuuden systemaattisen valvonnan tarpeen Suomessa. Selvityksessä havaittiin, että tilintarkastusta koskevien velvoitteiden laiminlyönnit ovat yleisiä.

Puutteita esiintyy eniten tilintarkastuskertomuksen toimittamisessa kaupparekisteriin. Tilintarkastajan rekisteröinnissä ja veroilmoituksen tiedoissa on myös puutteita. Laiminlyönnit korostuvat yrityksissä, jotka ovat verotuksen näkökulmasta riskisiä. Velvoitteiden laiminlyöntien johdosta yhtiön ulkopuolinen taho ei saa varmuutta siitä, onko tilintarkastusvelvollisuutta noudatettu kaikissa tilintarkastuslain edellyttämissä tilanteissa.

Kokonaiskuva tilintarkastusta koskevien velvoitteiden noudattamisesta puuttuu

Tilintarkastusvelvollisilla yhtiöillä on tietyt tilintarkastukseen liittyvät ilmoittamis- ja rekisteröintivelvoitteet. Näillä tarkoitetaan yhtiön velvollisuutta antaa tilintarkastusta koskevaa tietoa veroilmoituksellaan, rekisteröidä tilintarkastaja kaupparekisteriin sekä toimittaa tilintarkastuskertomus tilinpäätöksen liitteenä kaupparekisteriin.

Tilintarkastusta koskevien velvoitteiden noudattamisen tasosta ei ole ollut yleiskuvaa Suomessa. Osaltaan tämä johtuu ilmoittamis- ja rekisteröintivelvoitteiden hajautumisesta eri viranomaisille.

Tilintarkastuksella on keskeinen rooli kirjanpidon ja tilinpäätösraportoinnin oikeellisuuden varmentamisessa

Tilintarkastaja tarkastaa yhtiön johdon toiminnan lainmukaisuutta. Tilinpäätös toimii yhtiöiden veroilmoitusten perustana, joten tilintarkastuksen antama varmennus tietojen oikeellisuudesta on tärkeää myös verotuksen näkökulmasta. Virheet verotuksessa voivat lisääntyä ja riski harmaaseen talouteen kasvaa, jos tilintarkastusta ei suoriteta.

Tulokset osoittavat tarpeen varmistaa nykyistä kattavammin, että kaikki tilintarkastusvelvollisuuden piiriin kuuluvat yhtiöt noudattavat velvoitettaan

Tilinpäätöstiedon käyttäjien näkökulmasta kaupparekisterin tietosisältöä voitaisiin kehittää siten, että yhtiön tilintarkastusvelvollisuutta ja sen noudattamista koskevat tiedot ilmenisivät kaupparekisteristä. Näin tilinpäätöstietoja hyödyntävillä tahoilla olisi paremmat edellytykset arvioida yhteisöstä saadun taloustiedon luotettavuutta sekä hallinnon toiminnan lainmukaisuutta.

Viranomaisten keskinäisen tiedonvaihdon kehittäminen loisi edellytyksiä tilintarkastusvelvollisuuden valvonnalle. Erityisesti Verohallinnon ja PRH:n välinen tietojenvaihto parantaisi mahdollisuuksia valvoa tilintarkastusvelvollisuuden noudattamista nykytilassa.

Lue koko selvitys (PDF 1,09 Mt)

Verohallinnon lehdistötiedote 14.6.2023, Selvitys: Lähes neljä kymmenestä osakeyhtiöstä laiminlyö tilintarkastusvelvoitteitaan [.fi]›

Kotitalousvähennys torjuu harmaata taloutta - Vaikutus on kuitenkin rajallinen

Julkaisupäivä 23.5.2023

Paljon kotitalousvähennyksen alaista työtä tekevillä yrityksillä on verrokkejaan pienempi harmaan talouden riski. Kotitalousvähennyksen voimassaolo ei kuitenkaan vähennä harmaata taloutta kokonaisen toimialan tasolla. Vähennysjärjestelmä on myös altis erilaisille väärinkäytöksille. Harmaan talouden selvitysyksikön julkaisu käsittelee kotitalousvähennyksen vaikutuksia ja tarjoaa näkökulmia järjestelmän kehittämiseen.

Kotitalousvähennys kannustaa velvoitteiden hoitamiseen ja tehostaa verovalvontaa

Kotitalousvähennys edistää harmaan talouden torjuntaa kohdentamalla kuluttajien kysyntää ennakkoperintärekisterissä oleviin yrityksiin. Järjestelmä myös muodostaa yritykselle lisäkannustimen hoitaa verovelvoitteensa asianmukaisesti pysyäkseen ennakkoperintärekisterissä. Tästä huolimatta saman riskitason ja taloudellisen aseman yritykset ovat selvityksen mukaan hoitaneet ilmoittamiseen ja verojen maksamiseen liittyvät verovelvoitteensa toisiaan vastaavalla tavalla riippumatta siitä, tekevätkö ne kotitalousvähennyksen alaista työtä.

Vähennysilmoituksista saatavat tiedot ovat monin tavoin hyödyllisiä verovalvonnalle. Niiden avulla voidaan esimerkiksi kohdentaa valvontaa ja havaita puuttuvaa myyntiä, minkä lisäksi niitä voidaan käyttää arvioverotuksen perustana.

Vaikutus harmaan talouden riskiin rajoittuu vain paljon vähennyksen alaista työtä tehneisiin

Tilastollisen analyysin perusteella kotitalousvähennysjärjestelmän voimassaolo ei vähennä koko toimialan harmaata taloutta. Tämä käy ilmi, kun toimialaa verrataan samankaltaisen liiketoimintamallin toimialoihin, joilla ei voida tarjota kotitalousvähennyksen alaisia palveluita.

Kotitalousvähennysjärjestelmä vähentää kuitenkin yksittäisten yritysten harmaan talouden riskiä silloin, jos yritys saa merkittävän osan liikevaihdostaan vähennykseen oikeuttavista töistä. Satunnaisen ja pienimuotoisen vähennyksen alaisen työn tarjoamisen ei havaittu vastaavalla tavalla vähentävän yrityksen harmaan talouden riskiä.

Järjestelmän väärinkäytöksistä aiheutuu merkittäviä veromenetyksiä

Kotitalousvähennysjärjestelmää myös väärinkäytetään perusteettomien vähennyshakemusten ja keinotekoisten järjestelyiden avulla. Tahattomasti ja tarkoituksella tehdyistä virheellisistä ilmoituksista arvioidaan aiheutuvan valtiolle vuosittain yhteensä noin 20–30 miljoonan euron veromenetykset. Tämä vastaa noin 5–7 prosenttia kaikista vähennyksistä, sillä kokonaisuudessaan kotitalousvähennykset ovat pienentäneet henkilöiden tuloveroista muodostuvaa verokertymää vuosittain yli 400 miljoonaa euroa.

Järjestelmän tehostamiseksi ei ole olemassa yksinkertaisia ratkaisuja

Kansainvälisen vertailun pohjalta on muista valtioista hyödynnettävissä elementtejä kotitalousvähennystä koskevien kriteerien kehittämiseksi. Monet uudistuksista edellyttäisivät kuitenkin investointeja ja lisäisivät hallinnollista työtä. Selvityksen tulosten perusteella myöskään esimerkiksi omavastuuosuuden poistaminen tai vähennysjärjestelmän laajentaminen eivät ole perusteltavissa harmaan talouden torjunnan tehostamisen näkökulmasta.

Yksityishenkilön on mahdollista saada verotuksessaan kotitalousvähennys, jos hän teettää töitä kotona tai vapaa-ajan asunnollaan. Tähän verovähennykseen oikeuttavia töitä ovat muun muassa tavanomainen kotitalous- ja hoivatyö sekä asunnon kunnossapito- ja perusparannustyö. Vähennyksen tarkoituksena on parantaa työllisyyttä ja torjua harmaata taloutta.

Lue koko selvitys (PDF 1,33 Mt)

Verohallinnon lehdistötiedote 24.5.2023, Selvitys: Kotitalousvähennys torjuu yritysten harmaata taloutta vain rajallisesti [.fi]›

Järjestäytynyt rikollisuus käyttää hyväkseen laillista liiketoimintaa

Julkaisupäivä 23.1.2023

Yritystoiminta on järjestäytyneelle rikollisuudelle yksi keino tukea rikollista toimintaa sekä hankkia vaikutusvaltaa ja varallisuutta. Järjestäytyneenä rikollisryhmän toiminta on tehokkaampaa, joten se pystyy aiheuttamaan suurempaa vahinkoa yhteiskunnalle ja oikeusjärjestelmälle. Järjestäytyneen rikollisuuden harjoittama liiketoiminta voi sisältää harmaata taloutta, talousrikollisuutta tai muuta rikollisuutta.

Järjestäytyneet rikollisryhmät käyttävät laillisia liiketoimintarakenteita hyväkseen maksimoidakseen sekä taloudelliset että muut toiminnasta saatavat hyödyt. Laillista yritystoimintaa käytetään voiton tuottamisen lisäksi muun muassa rikollisesta toiminnasta saatujen varojen alkuperän häivyttämiseen, erilaisten petosten ja talousrikosten tekemiseen sekä laittoman toiminnan ylläpitämiseen ja sen salaamiseen. Muita kuin suoraan taloudellisia hyötyjä ovat erimerkiksi yhteiskunnallisen aseman tai määräysvallan saavuttaminen tietyllä toimialalla tai alueella.

Verkostoituminen ja bulvaanitoiminta haastavat viranomaisvalvontaa

Järjestäytyneet rikollisryhmät perustavat sekä uusia yrityksiä että hankkivat jo pitkään toimineita hyvämaineisia tai konkurssikypsiä yrityksiä, riippuen toiminnan tarkoituksesta. Yrityksen perustamisen tai ostamisen lainsäädännölliset vaatimukset ovat matalia, mikä tekee yritystoimintaan osallistumisesta vaivatonta. Yritystoiminnassa järjestäytyneet rikollisryhmät suosivat yritysmuotoja, jotka mahdollistavat rikollisen identiteetin salaamisen. Tämä hankaloittaa viranomaisvalvontaa. Järjestäytyneet rikollisryhmät ovat laajasti verkostoituneita ja tekevät yhteistyötä muiden yritysten ja intressitahojen kanssa, myös lahjomalla, pakottamalla, uhkaamalla tai kiristämällä. Toiminnassa on usein mukana järjestäytyneen rikollisryhmän jäsenten lähipiiriä, sukulaisia ja ammattimaisia avustajia, jotka auttavat järjestäytyneitä rikollisia hankkimaan ja hallitsemaan laillista liiketoimintaa.

Tutkimus- ja selvitystyö lisää tietoa järjestäytyneiden rikollisryhmien toiminnasta

Järjestäytyneen rikollisuuden torjunnassa tärkeää on vähentää rikollista toimintaa ylläpitävää kysyntää eli rikollisten kanssa tehtävää yhteistyötä. Toimintaedellytyksiä voidaan vaikeuttaa lisäämällä tietoa rikollisesta toiminnasta ja sen seurauksista.

Järjestäytyneen rikollisuuden laillisen liiketoiminnan hyödyntämistä sekä verkostoitumista voidaan tarkastella rikollisryhmien hallinnoimien yritysten taloudellisista tiedoista. Yritysten harmaan talouden riskiä voidaan mitata erilaisten data-analyysimenetelmien ja tilastollisten mallien avulla. Järjestäytyneen rikollisuuden tutkimus- ja selvitystyö on tärkeää rikollisryhmien vallan, taloudellisen kapasiteetin ja alueellisen toiminnan tunnistamisen kannalta.

Mitä on järjestäytynyt rikollisuus?

Miten verovelka liittyy harmaaseen talouteen?

Julkaisupäivä 26.9.2022

Osa verotarkastusten ja arvioverotuksen perusteella määrätyistä veroveloista liittyy harmaaseen talouteen. Verovelkaa kertyy harmaan talouden toiminnassa myös siitä, että veroja jätetään tarkoituksellisesti maksamatta. Verovelka on tärkeä tietoerä monelle viranomaiselle ja sen olemassaolo voi estää esimerkiksi luvan myöntämisen yritykselle.

Selvityksen tulosten perusteella verovelkaisuus ei näytä johtavan merkittävästi kohonneeseen riskiin harjoittaa harmaata taloutta. Verojen maksamisen laiminlyönnit johtavat rekistereistä poistamiseen, mikä vaikeuttaa toiminnan jatkamista. Tämän johdosta yritykset, joilla on tarkoitus harjoittaa elinkeinotoimintaa myös tulevaisuudessa, pyrkivät maksamaan verovelkansa pois yhdessä tai useammassa erässä.

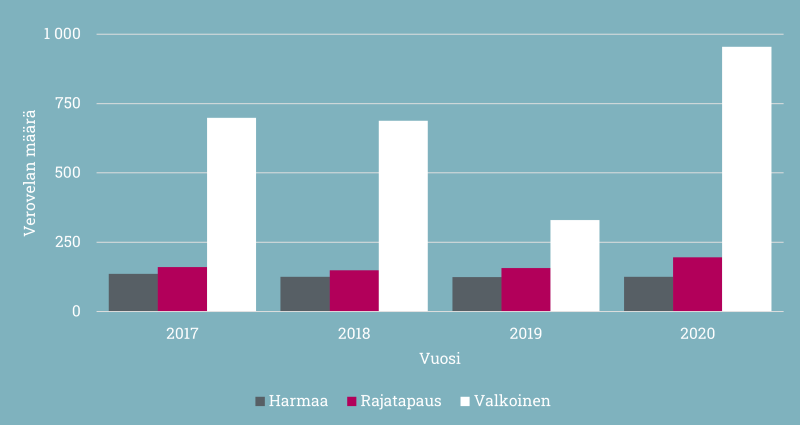

Osakeyhtiöiden verovelasta 200 miljoonaa euroa on peräisin harmaasta taloudesta

Verovelkaiset osakeyhtiöt on jaettu selvityksessä harmaan talouden todennäköisyyden perusteella kolmeen luokkaan: 1) valkoiset 2) harmaat 3) rajatapaukset. Kolmiosainen luokittelu mahdollistaa osan kunakin tarkasteluvuonna toiminnassa olleiden osakeyhtiöiden luokittelemisen melko varmasti joko harmaiksi tai valkoisiksi.

Selvityksessä on käytetty koneoppimismallia yritysten harmaan talouden toiminnan arvioimiseen.

Valkoiseen joukkoon kuuluvat yritykset, joiden todennäköisyys toimia väärin on mallin mukaan alle 50 %.

Rajatapausten joukkoon kuuluvat yritykset, joiden todennäköisyys toimia väärin on mallin mukaan 51 - 80 %.

Harmaaseen joukkoon kuuluvat yritykset, joiden todennäköisyys toimia väärin on mallin mukaan yli 80 %.

Verovelan euromääräinen jakaantuminen vuosina 2017 - 2020

Vuonna 2020 alkoi koronapandemia, joka näkyy valkoisten yritysten verovelan hetkellisenä kasvuna.

Harmaata taloutta harjoittavista osakeyhtiöistä 40 - 50 prosentilla on verovelkaa

Harmaata taloutta harjoittavista yrityksistä on ollut verovelkaisia keskimäärin 40 prosenttia vuosina 2017 - 2019. Ainoastaan koronavuonna 2020 osuus on lähemmäs 50 prosenttia. Valkoisten yritysten joukossa verovelkaisten osuus on ollut noin 15 prosenttia. Rajatapausten joukossa verovelkaa on ollut joka neljännellä yrityksellä vuosittain.

Verovelkojen suurin syntymissyy on yritysten talousongelmat - ei harmaan talouden toiminta

Verovelkoja on tarkasteltu selvityksessä myös niiden syntyyn vaikuttavien syiden perusteella. Selkeästi suurin osuus eli 40 prosenttia kaikista verovelkaisista kuuluu talousvaikeuksissa olevien yritysten luokkaan. Juuri taloudellisten vaikeuksiensa vuoksi kyseiset yritykset eivät selviydy veroveloistaan. Toiseksi suurin luokka koostuu myöhässä veronsa maksaneista yrityksistä. Näiden yritysten osuus on noin 15 prosenttia. Arvioverotettujen osuus on lähes yhtä suuri kuin myöhästelijöiden.

Yrityksen vastuuhenkilön rikostuomio nostaa harmaan talouden riskiä

Julkaisupäivä 13.6.2022

Yrityksillä, joiden vastuuhenkilöillä on talousrikostuomio, on kaksinkertainen riski ilmoitusvirheisiin verrattuna yrityksiin, joiden vastuuhenkilöillä ei ole rikostuomioita. Harmaan talouden selvitysyksikkö on selvityksessään tutkinut, lisääkö vastuuhenkilön aikaisempi rikostuomio koronatukia hakeneiden yritysten verovelvoitteiden laiminlyöntien riskiä. Selvityksessä havaittiin vahva yhteys erityisesti vastuuhenkilön talousrikostuomion ja yrityksen verovelvoitteiden laiminlyönnin välillä.

Rikoksista tuomittujen henkilöiden yrityksille miljoonia euroja koronatukea

Koronatukia hakeneiden yritysten vastuuhenkilöistä kolme prosenttia oli tuomittu rikoksesta. Määrä vastaa kaikkien suomalaisten yritysten vastuuhenkilöiden saamia rikostuomioita. Yrityksille, joiden vastuuhenkilöillä oli talousrikostuomio, myönnettiin koronatukea vuonna 2020 yhteensä noin 15 miljoonaa euroa eli noin prosentti myönnettyjen tukien kokonaismäärästä.

Viisi vaikuttavinta rikosnimikettä

Tietyillä vastuuhenkilön rikosnimikkeillä näyttäisi olevan voimakkaampi negatiivinen vaikutus yrityksen velvoitteidenhoitoon. Selvityksen mukaan viisi vaikuttavinta rikosnimikettä olivat:

- törkeä velallisen epärehellisyys

- törkeä petos

- petos

- törkeä rahanpesu

- luvattoman taksiliikenteen harjoittaminen

Esimerkiksi törkeän velallisen epärehellisyyden negatiivinen vaikuttavuus velvoitteiden hoitoon oli yli kymmenkertainen pahoinpitelyyn verrattuna.

Harmaan talouden selvitysyksikön tehtävänä on tuottaa ja jakaa tietoa harmaasta taloudesta ja sen torjunnasta. Selvityksen tarkoituksena on tuottaa tietoa päätöksenteon tueksi.

Lue koko selvitys (PDF 582 kt)

Katso selvityksen tekijöiden havainnot selvityksen tuloksista [.fi]›

Ulkomaisissa vakuutuskuorissa harmaan talouden riskejä – uusi valvontahanke käynnistymässä

Julkaisupäivä 21.3.2022

Ulkomaisissa vakuutuskuorissa on miljardeja euroja suomalaisten varoja. Vakuutustuotteita on käytetty sijoitustoiminnan ohella myös harmaan talouden välineinä. Verohallinto alkoi saada tietoja ulkomaisista vakuutuksista muutama vuosi sitten, mutta tietojen hyödyntämiseen liittyy edelleen monia haasteita. Harmaan talouden selvitysyksikkö tutki vaihtoehtoja tiedonsaannin parantamiseen ja verovalvonnan tehostamiseen.

Vakuutustuotteita hyödynnetty niin verosuunnittelussa kuin veronkierrossakin

Suomalaisten varallisuus ulkomaisissa sijoitussidonnaisissa vakuutuksissa on kasvanut merkittävästi tällä vuosituhannella. Vuonna 2020 ulkomaiset vakuutusyhtiöt raportoivat n. 42 000 kappaletta suomalaisasiakkaiden lukuun säilytettäviä sijoitussidonnaisia säästöhenkivakuutuksia ja kapitalisaatiosopimuksia. Ilmoitettu kokonaisvarallisuus näissä vakuutuskuorissa oli yli 6 miljardia euroa.

Vuoteen 2020 asti vakuutuskuoret hyötyivät veroedusta, jossa tulojen ja arvonnousun verotus lykkääntyi siihen saakka, kunnes kuoresta nostettiin varoja ulos yli sijoitetun pääoman määrän. Ulkomaisten vakuutustuotteiden suosiota selittää kuitenkin paljolti se, että ne ovat usein myös muokattavissa sijoittajan tarpeita vastaaviksi. Niiden avulla on siis voitu pyrkiä hyödyntämään lainsäädännön sallimien verosuunnittelukeinojen lisäksi mahdollisia lainsäädäntöaukkoja. Vakuutustuotteita on hyödynnetty myös tulojen salaamisessa ja ilmoittamattomien tulojen kotiuttamisessa.

Lainsäätäjä puuttunut keinotekoisiin järjestelyihin

Vuoden 2020 alusta Suomessa otettiin käyttöön sääntelyä, jolla kiristettiin vakuutuskuorten verokohtelua. Lisäksi lainsäätäjä pyrki puuttumaan erityisesti ulkomaisten vakuutustuotteiden avulla tehtäviin keinotekoisiin järjestelyihin. Ennen uuden lainsäädännön voimaantuloa verovelvollisten tekemien vakuutusten takaisinostojen havaittiin lisääntyneen.

Vakuutustuotteiden valvontaan liittyvä verointressi on hyvin merkittävä ja uusi lainsäädäntö mahdollistaa veronkiertoon puuttumisen aiempaa tehokkaammin. Ongelman muodostavat kuitenkin verotuksen oikaisun aikarajat, jotka vaikeuttavat automaattisen kansainvälisen tietojenvaihdon nojalla saatujen tietojen hyödyntämistä.

Verohallinto vastaa haasteisiin uudella valvontaprojektilla

Ulkomailta automaattisesti saadut tiedot eivät käy sellaisenaan verotuksen perustaksi ja valvonta edellyttää lähes aina selvityspyyntöjä ja virka-apupyyntöjä ulkomaille. Valvonta on siis työlästä ja riskiperusteinen valvonta voidaan kohdistaa vain osaan potentiaalisia väärintoimijoita. Verohallinto käynnistää kuitenkin keväällä 2022 erillisen vakuutuskuorten valvontahankkeen, jonka tavoitteena on varmistaa vakuutuskuorten verotuksen oikeellisuus ja koota ensikäden tietoa niitä koskevien lainsäädäntömuutosten vaikutuksista. Selvitys oli osa Harmaan talouden torjuntaohjelmaa ja myös uuden hankkeen rahoitus tulee torjuntaohjelman toteuttamiseen varatuista määrärahoista.

Lue koko selvitys (PDF 768 kt)

Katso selvityksen tekijöiden esittely selvityksen havainnoista [.fi]›

Europol vetää yhteen ”Pandoran tietovuodon” vaikutuksia

Julkaisupäivä 17.01.2022

Europol julkaisi joulukuussa 2021 Europol Spotlight raportin: Shadow Money - The International Networks of Illicit Finance. Raportti kuvaa niin sanottujen Pandoran paperien (Pandora Papers) vuotamisen jälkiseurauksia ja kokonaisvolyymia.

Raportin mukaan myös Pandoran tietojen vuoto toi jälleen kerran näkyville sen, miten laaja laittoman rahaliikenteen verkosto on. Verkostot toimivat veroparatiisien suojassa, käyttävät hyväkseen laillista liiketoimintaa ja korruptiota monimutkaisten rakenteiden ja verkkojen rakentamiseksi. Näiden avulla mahdollistetaan laaja kirjo erilaista rikollista toimintaa, kuten veronkiertoa, petoksia ja rahanpesua.

Pandoran vuoto käsitti lähes 12 miljoonaa asiakirjaa. Vuoto paljasti kymmenien tuhansien veroparatiisiyhtiöiden omistajat.

Veroparatiiseissa olevan varallisuuden kokonaismäärän on arvioitu olevan maailmanlaajuisesti noin 7,5 biljoonaa euroa, josta EU:n osuudeksi on arvioitu 1,5 biljoonaa euroa. Luku käsittää yli 10 prosenttia maailman bruttokansantuotteesta (GDP). Kansainvälisestä veronkierrosta aiheutunut veronmenetys EU:n alueella on arvioitu 46 miljardin euron suuruiseksi vuonna 2016.

Raportti korostaa verorikosten ohella rahanpesun mittaluokkaa

Verotukseen liittyvien kysymysten ohella veroparatiiseilla on tärkeä rooli rahanpesun mahdollistajana. Rahanpesu liittyy kiinteästi järjestäytyneeseen rikollisuuteen ja sen avulla häivytetään rikosten avulla hankitun varallisuuden alkuperä.

Rahanpesu kannattelee monimutkaista ja sofistikoitunutta rikollista taloutta läpi koko EU:n. Rahanpesun avulla rikollisen toiminnan aikaansaamat valtavat voitot kyetään siirtämään laillisen kiertoon yhteiskunnassa. EU:n sisällä vaikuttavan rahanpesun laajuus ja monitahoisuus on aiemmin pitkälti aliarvioitu. Tätä toimintaa varten ammattimaiset rahanpesijät ovat luoneet rinnakkaisen rikosmaailman talouden, joka on täysin erillään laillisen talouden valvontamekanismeista. Tämän järjestelmän avulla varmistetaan, että rikollista rahaa ei pysty jäljittämään.

Raportin otsikkotasolla tuodaan esiin muun muassa seuraavanlaisia teemoja:

- laillisen yritystoiminnan väärinkäyttö järjestäytyneen rikollisuuden mahdollistajana

- miten laillista julkisivua käytetään hyväksi

- mikä on yhteys korruptioon

- rahanpesu rikollisen talouden moottorina

- Europolin rooli tukemassa Pandoran papereiden tutkintaa jäsenmaissa

- yhteistyön voima

- hallinnolliset ja rikosoikeudelliset toimet

- painopiste rikoshyödyn poisottamisessa

Raportissa käydään läpi tärkein terminologia veroparatiiseihin ja rikolliseen toimintaan liittyen. Lisäksi esitellään useita case-esimerkkejä ja tietovuotojen tapahtumia. Viranomaisyhteistyön tärkeys nostetaan esiin useassa yhteydessä. Raportin loppupäätelmissä korostuvat rikollisen toiminnan laajuus ja pitkäjänteisyys ja toisaalta niiden torjunnan vaikeus. Lääkkeenä nähdään panostus sekä poliittiseen päätöksentekoon ja lainsäädännön kehittämiseen, että pyrkimys vahvaan kansainväliseen yhteisteistyöhön operatiivisella tasolla.

Cite this publication: Europol (2021), Shadow money – the international networks of illicit finance [.fi]›,

Europol Spotlight Report series, Publications Office of the European Union, Luxembourg.

Suomi kansainvälistä keskitasoa torjuttaessa voitonsiirtoa veroparatiiseihin

Julkaisupäivä 20.12.2021Veronkiertoa estävä sääntely on lisääntynyt räjähdysmäisesti 2010-luvun alkupuolelta saakka, minkä taustalla ovat olleet mm. OECD:n ja EU:n hankkeet. Samalla lakeja on myös kansainvälisesti harmonisoitu. Osana kehitystä on ollut voitonsiirtoa veroparatiiseihin estävien väliyhteisösäännöstöjen laajentunut käyttöönotto. Useiden kymmenien valtioiden vertailuun pohjautuva tarkastelu osoittaa, että muutamista erityispiirteistään huolimatta Suomen väliyhteisölainsäädäntö ei merkittävästi eroa keskeisimpien verrokkimaiden lainsäädännöstä.

Lainsäädännön keskeiset elementit kaikkialla melko samankaltaisia

Veroparatiiseja hyödyntävään verovälttelyyn puuttuvat väliyhteisösäännökset ovat yllättävän samankaltaisia lähes kaikkialla. Väliyhteisösäännökset ovat rakentuneet jo ennen EU:n ja OECD:n toimia samojen periaatteiden varaan, mikä johtuu ensinnäkin Yhdysvaltojen lainsäädännön vaikutuksesta ja säännösten samanaikaisesta käyttöönotosta verojärjestelmiltään samankaltaisissa maissa. Näin tapahtui myös Pohjoismaissa 1990-luvulla. EU:n jäsenvaltioissa veronkiertodirektiivi ja unionin tuomioistuimen ratkaisut ovat sittemmin asettaneet melko tiukkoja raameja lainsäädännölle. Tämä on käytännössä johtanut väliyhteisölakien yhdenmukaistumiseen ja siihen, että veronkiertoa estävää sääntelyä voidaan vain harvoin soveltaa ETA-alueella toimiviin yhtiöihin.

Väliyhteisölainsäädännön tehtävät vaihtelevat maittain muun verolainsäädännön ja elinkeinorakenteen mukaan. Lakien asema on tietysti erilainen maissa, joissa ulkomailta saadut tulot ovat lähtökohtaisesti verovapaita, verrattuna Suomen kaltaisiin valtioihin, joissa maailmanlaajuista tuloa verotetaan laajemmin. Toisaalta Suomessa erityissäännösten merkitys on korostunut siksi, että yleinen verovelvollisuus on ennen vuotta 2021 määräytynyt täällä pelkästään yhtiön rekisteröintivaltion perusteella, eikä siis edes Suomesta käsin johdetusta ulkomaisesta yhtiöstä ole voinut tulla Suomessa yleisesti verovelvollisia.

Lainsäädännön tehokkuutta voidaan arvioida monin kriteerein

Suomen sääntely vastaa pitkälti keskeisimpiä EU-alueen verrokkimaita, jotka suojaavat melko kattavasti veropohjiaan eivätkä harjoita aktiivista verokilpailua. Euroopan unionin jäsenmaista kuitenkin jotkut pienet taloudet ja aktiivista verokilpailua harjoittavat valtiot soveltavat hyvin kevyttä veronkiertoa estävää sääntelyä. Tämän vuoksi Suomen väliyhteisölakia voitaisiin pitää jopa keskimääräistä tiukempana EU-alueella. Toisaalta laajojen poikkeusten vuoksi Suomen väliyhteisölain soveltamisala ei ulotu moniin sellaisiin järjestelyihin, joita esimerkiksi Itävallassa, Tanskassa ja Portugalissa on pyritty aktiivisemmin torjumaan.

Väliyhteisölain ajatuksena on, että soveltamisedellytysten täyttyessä matalasti verotetun ulkomaisen yhtiön tuloa voidaan verottaa osakkaalla Suomessa, vaikka yhtiö ei olisi jakanut tulosta esimerkiksi osinkona. Säännöksen soveltaminen ei edellytä veronkiertotarkoitusta, vaan kriteerien täyttyminen riittää. Keskeisimmät eroavaisuudet valtioiden väliyhteisösäännösten välillä muodostuvat ensinnäkin siitä, sovelletaanko niitä vain osakkaina oleviin yhteisöihin, vai myös yksityishenkilöihin, kuten Suomessa. Lisäksi jotkut valtiot verottavat vain esimerkiksi passiivisluontoisia tuloja, kun taas Suomessa voidaan verottaa matalasti verotetun ulkomaisen yhtiön kaikkia tuloja. Toisaalta Suomessa lain soveltamisalasta on pitkälti vapautettu aktiivista elinkeinotoimintaa harjoittavat ulkomaiset yhtiöt. Muut merkittävät erot muodostuvat mm. matalan verotuksen tason määrittelystä.

Selvitys toi esiin näkökulmia lainsäädännön kehittämiseksi

Vuoden 2021 alussa julkaistussa selvityksessä Harmaan talouden selvitysyksikkö tutki, torjuuko Suomen väliyhteisösääntely tehokkaasti voitonsiirtoa ulkomaisiin matalasti verotettuihin yhtiöihin. Yhtenä keskeisenä huomiona selvityksessä nousi esiin mahdollisuus kehittää Suomen väliyhteisösäännöksiä Tanskan mallin suuntaan. Tanskan sääntely torjuu Suomea tehokkaammin tilanteita, joissa veroja vältellään ETA-alueella holding-yhtiöihin ja rahoitukseen liittyviä rakenteita hyödyntäen. Tällä sivustolla on julkaistu selvityksestä aikaisemmin kaksi tekstiä 15.3.2021 ja 17.5.2021, joissa käsiteltiin ensinnäkin viimeisimmän lakimuutoksen vähäisiksi jääneitä vaikutuksia ja toisaalta lakiin sisältyvien poikkeusten aiheuttamia haasteita.

Ulkomaisen työvoiman käyttöön liittyviä riskejä selvitetty

Julkaisupäivä 25.10.2021

Selvityksessä tutkittiin rajoitetusti ja yleisesti Suomessa verovelvollisia ulkomaalaisia työntekijöitä sekä heitä palkanneiden, runsaan 13 000 yrityksen velvoitteidenhoitoa ja verotuskäyttäytymistä. Palkanmaksajista pääosa oli suomalaisia yrityksiä.

Työluvissa ja palkkatiedoissa ristiriitoja

Kymmenesosa työluvan saaneita ulkomaalaisia palkanneista yrityksistä ei ollut ilmoittanut palkkatietoja tai liikevaihtoa vuonna 2019. Osassa yrityksiä palkanmaksua ei ollut yhdistettävissä tuntipalkkaan tai tuntipalkkatieto puuttui.

Viranomaisten tietojen yhteensovittaminen kannattaisi

Aineistona käytettiin maahanmuuttoviraston ja Verohallinnon tietoja vuosilta 2015–2019. Henkilöitä ja yrityksiä jäi tunnistamatta puutteellisten nimien, väärin kirjoituksen, puutteellisten merkkien ja tunnusten vuoksi.

Tietokantojen parempi yhteensopivuus mahdollistaisi paremman valvonnan sekä varmistaisi mahdollisten alipalkkaus-, hyväksikäyttö- ja työsyrjintätapausten havaitsemisen. Tietojen yhdistämisellä voitaisiin varmistaa työsuhteen alkaminen ja palkanmaksun toteutuminen sekä selvittää palkanmaksajayrityksen lakisääteisten velvoitteiden hoito.

Viranomaisten tietojenvaihtoon luvassa parannuksia

Harmaan talouden ja talousrikollisuuden torjunnassa on jo kiinnitetty huomiota viranomaisten välisen tietojenvaihdon ongelmiin. Nykyisen torjuntaohjelman hankkeessa 3.1. keskitytään viranomaisten tietojenvaihtosäännösten kehittämiseen harmaan talouden toimijoiden tunnistamiseksi ja torjunnan tehostamiseksi.

Lainsäädäntöä on jo muutettu

Harmaan talouden toimijoiden tunnistamista ja valvontaa helpottavat ja tehostavat erityisesti yritystoimintaa koskevien tietojen hyvä saatavuus sekä sähköiset palvelut viranomaisten välisessä tietojenvaihdossa. Torjuntaohjelman hankkeeseen liittyen Laki henkilötietojen käsittelystä maahanmuuttohallinnossa tuli voimaan 1.9.2020. Muutos takaa maahanmuuttohallinnolle laaja-alaisten viranomaistietojen käyttämisen tehtävissään. Heille tarjottiin 1.3.2021 alkaen myös mahdollisuus käyttää velvoitteidenhoidon selvittämiseen Verohallinnon harmaan talouden selvitysyksikön tarjoamaa VHS-palvelua.

Miten joukkosijoituksia saaneet yritykset ovat hoitaneet velvoitteensa?

Julkaisupäivä 20.9.2021

Harmaan talouden selvitysyksikkö tarkasteli, miten joukkorahoitusta saaneet yritykset ovat hoitaneet velvoitteensa ja esiintyykö merkkejä harmaasta taloudesta. Riskisijoituksilla rahoitettavaan yritystoimintaan kuuluu alkuvaiheessa olevan yrityksen normaalia suurempi tappiollisen toiminnan ja konkurssin riski. Taloudellisten vaikeuksien on nähty olevan riski myös harmaan talouden esiintymiselle. Taloudelliset vaikeudet tai maksukyvyttömyys eivät sellaisenaan ole harmaata taloutta, mutta ne kasvattavat riskiä siihen, että yrityksissä laiminlyödään tarkoituksellisesti veroihin ja muihin lakisääteisiin maksuihin liittyviä velvoitteita.

Myös Finanssivalvonta on tiedostanut nämä riskit, ja kehottanut joukkorahoitusta hakevia yhtiöitä ja joukkorahoituksen välittäjiä kiinnittämään huomiota siihen, miten sijoituskohteena oleva yhtiöiden taloudellinen tilanne kerrotaan sijoittajille.

Selvityksen kohteena olivat yritykset, joiden toimintaa on rahoitettu kolmen suomalaisen joukkorahoitusalustan kautta sijoitusmuotoisesti vuosina 2012 - 2018. Yritysjoukon kooksi muodostui 121 osakeyhtiötä.

Heikko talous kiusaa monen yrityksen toimintaa

Yrityksistä oli toiminnaltaan tappiollisia lähes 70 prosenttia vuonna 2020. Vakavaraisuudeltaan heikossa tilanteessa oli yli 40 prosenttia. Myös negatiivista pääomaa esiintyi neljänneksellä.

Erääntyneet verovelat olivat suurin ongelma velvoitteidenhoidossa. Kolmanneksella yrityksistä oli verovelkaa ja verovelkojen yhteissumma oli lähemmäs neljä miljoonaa euroa. Kokonaisverovelasta 2,5 miljoonaan euroon ei kohdistunut voimassa olevaa maksujärjestelyä. Kahteen yritykseen oli toimitettu arvioverotus vuonna 2019.

Vain pieni osa yrityksistä oli ulosoton asiakkaina yritysjoukon yleisestä heikosta taloudellista tilanteesta ja veroveloista huolimatta. Yrityksistä 14 oli haettu konkurssiin ja kolmella oli saneerausvaiheita. Kuten edellä todettiin, yrityksen maksukyvyttömyys ei suoraan ennakoi harmaata taloutta tai talousrikollisuutta.

Havainnot harmaasta taloudesta puuttuvat

Jos harmaata taloutta esiintyy, edellyttää sen paljastaminen usein vero- tai erityistarkastuksen tekemistä yritykseen. Huonoimmassa tapauksessa yritysjohto voi pyrkiä peittämään yrityksen heikkoa taloudellista tilannetta tekemällä kirjanpitorikoksia ja velkojien oikeuksia loukkaavia oikeustoimia. Tämä tapahtuu useimmiten ennen konkurssimenettelyyn hakeutumista.

Joukkosijoituksia saaneista yrityksistä yhdelletoista oli tehty verotarkastus vuosina 2017 - 2020. Yhdessäkään verotarkastuksessa ei havaittu harmaata taloutta. Myöskään liiketoimintakieltoja ei ollut voimassa.

Velvoitteidenhoidossa ei merkittäviä eroja verrattuna muihin pieniin ja kasvaviin yrityksiin

Joukkosijoituksia saaneiden yritysten toimintaa verrattiin ilman joukkorahoitusta toimineiden vertailuyritysten toimintaan. Yritysryhmien välillä ei velvoitteidenhoidossa ollut selkeitä tai merkittäviä eroja. Voidaan todeta, että yleisestikin pienten ja kasvavien yritysten alkuvaiheen toiminta on korkeariskistä. Suurin osa yrityksistä kuitenkin pyrkii toiminnan vakauttamiseen ja liiketoiminnan jatkamiseen.

Haitallinen verokilpailu ja lainsäädännön porsaanreiät mahdollistavat verovälttelyä

Julkaisupäivä 17.5.2021

Suomen verotusta voidaan pyrkiä välttelemään ulkomaisten yhtiöiden avulla. Järjestelyt on osin mahdollistanut haitallinen verokilpailu, jossa valtiot houkuttelevat muualla kertyneitä tuloja erilaisin verokannustimin. Suomi on pyrkinyt torjumaan voitonsiirtoa veroparatiiseihin useilla sääntelyratkaisuilla. Näistä keskeisimpiä on nk. väliyhteisölaki, johon sisältyvät poikkeukset jättävät kuitenkin tilaa mm. varallisuuden hallinnointia koskevien verokannustinten hyödyntämiselle.

Väliyhteisölaki torjuu tehokkaasti yksinkertaisia järjestelyjä

Väliyhteisölain nojalla matalasti verotetun ulkomaisen yhtiön jakamaton tulos voidaan verottaa osakkaalla Suomessa. Laki ennalta estää melko hyvin monia yksinkertaisia veronkiertorakenteita, joissa hyödynnetään ETA-alueen ulkopuolelle rekisteröityjä yhtiöitä. Harmaan talouden selvitysyksikön selvityksen perusteella väliyhteisölaki kattaa laajasti eri verovelvolliset ja oikeudelliset muodot, eikä soveltamisala tältä osin sisällä aukkokohtia. Varsinaiset ongelmat liittyvätkin poikkeuksiin lain soveltamisalasta, joita voidaan pyrkiä hyödyntämään monin tavoin Suomen verotuksen välttämiseen tähtäävissä järjestelyissä (ks. selvityksen luku 6).

Poikkeukset lain soveltamisalasta keskeisin haaste

Väliyhteisölakia ei sovelleta, mikäli jokin erikseen määritellyistä poikkeuksista soveltuu yhtiöön. Poikkeuksista keskeisin on Euroopan talousalueella asuvia yksiköitä koskeva ns. substanssipoikkeus. Substanssipoikkeuksen nojalla yksiköt on vapautettu väliyhteisölain soveltamisalasta, jos nämä ovat asettautuneet asuinvaltioonsa ja tosiasiallisesti harjoittavat siellä taloudellista toimintaa millä tahansa toimialalla. Lisäksi myös ETA-alueen ulkopuolella olevat yhtiöt voivat vapautua soveltamisalasta, mikäli ne saavat pääosan tuloistaan esimerkiksi teollisesta tuotantotoiminnasta tai palvelutoiminnasta. Poikkeuksia voidaan pyrkiä hyödyntämään monin tavoin verotuksen välttämisessä.

ETA-alueelle rekisteröityjä yhtiöitä koskevan substanssipoikkeuksen keskeiset rajanvetotilanteet liittyvät esimerkiksi holdingyhtiöihin, joilla on itsessään vain vähän toimintaa. Käytännössä varsin vähäinenkin toiminta voi estää lain soveltumisen. Silloin kun kyse ei ole puhtaasti postilaatikkoyhtiöstä, on poikkeuksen soveltaminen usein tulkinnanvaraista. Poikkeus edellyttää paljolti samankaltaista arviointia kuin yleisen veronkiertonormin soveltaminen, jonka soveltamisalan rajoitteiden ja heikon ennustettavuuden vuoksi väliyhteisölaki alun perin säädettiin. Tulkinnanvaraisuus voi johtaa myös tilanteeseen, jossa yksityishenkilön väliyhteisötulojen ilmoituslaiminlyöntiä ei voida pitää tahallisena. Tämä on ongelmallista harmaan talouden torjunnan ja lain ennalta estävyyden näkökulmista.

Poikkeuksia mahdollista hyödyntää monin tavoin

Väliyhteisölain soveltuessa koko yksikön tulo verotetaan Suomessa. Tätä kaiken tulon verottamiseen tai vapauttamiseen perustuvaa rakennetta voidaan pyrkiä myös keinotekoisesti hyödyntämään. Ensinnäkin passiivituloja kerryttäviä varoja voidaan siirtää vapautettua toimintaa harjoittavaan yhtiöön. Vastaavasti voidaan pyrkiä siirtämään myös riittävä määrä taloudellista toimintaa matalasti verotettuun yhtiöön, jotta vapautus soveltuisi tähän. Selvityksen tapausesimerkeissä on tyypillisesti yhdistetty esimerkiksi aineettomia oikeuksia tai rahoitusta koskevien verokannustimien hyödyntäminen verosopimuskeinotteluun ja väliyhteisölain poikkeusten hyödyntämiseen. On kuitenkin hyvin tapauskohtaista, milloin järjestelyissä on kyse aggressiivisesta verosuunnittelusta tai veron kiertämisestä ja harmaasta taloudesta.

Harmaan talouden selvitysyksikkö tutki, torjuuko Suomen väliyhteisösääntely tehokkaasti voitonsiirtoa ulkomaisiin matalasti verotettuihin yhtiöihin. Kuten ensimmäisessä aihetta käsittelevässä tekstissä kävi ilmi, ei laki kaikilta osin täytä tavoitteitaan eikä uusimmalla lakimuutoksella havaittu olleen juurikaan vaikutuksia.

Loppuvuodesta julkaistavassa kolmannessa tekstissä käsitellään tarkemmin sitä, millaisiin ratkaisuihin joissakin muissa valtioissa on päädytty tässä tekstissä esitettyjen ongelmakohtien torjumiseksi.

Väliyhteisölaissa edelleen ongelmakohtia - Lakimuutoksen vaikutukset jäämässä vähäisiksi

Julkaisupäivä 15.3.2021

Ulkomaisia yksikköjä, kuten yhtiöitä ja trusteja, pyritään edelleen hyödyntämään monin tavoin Suomen verotuksen välttämisessä. Noin 50 valtiossa on käytössä väliyhteisösääntelyä, jonka tarkoituksena on torjua voitonsiirtoa ulkomaisiin matalasti verotettuihin yksiköihin. Uusi oikeusvertaileva selvitys osoittaa, että Suomen väliyhteisölain soveltamisalan ulkopuolelle jää edelleen järjestelyjä, joita muissa valtioissa on erilaisin sääntelyratkaisuin pyritty torjumaan.

Harmaan talouden selvitysyksikkö tutki, estääkö Suomen väliyhteisölaki tehokkaasti tulon siirtämistä matalasti verotettuihin yksiköihin. Laajan aihealueen käsittely on jaettu kolmeen verkkotekstiin. Tässä ensimmäisessä tekstissä käsitellään väliyhteisölakia yleisesti ja sivutaan viimeisimmän lakimuutoksen vaikutuksia. Toukokuussa julkaistavassa toisessa tekstissä pureudutaan tarkemmin lain ongelmakohtiin. Kolmannessa tekstissä tarkastellaan, miten Suomen väliyhteisölaki eroaa väliyhteisösäännöksistä kansainvälisesti ja onko muualla torjuttu väliyhteisörakenteita Suomea tehokkaammin.

Lain tarkoituksena ennaltaehkäistä väliyhteisöjen avulla tapahtuvaa verojen välttämistä

Väliyhteisölain soveltuessa ulkomaisen väliyhteisön osakasta voidaan verottaa yhteisön tulosta, vaikka yhtiö ei olisi jakanut sitä osakkaalleen. Ulkomaisena väliyhteisönä voidaan pitää yhtiötä, jonka tuloverotuksen taso on merkittävästi Suomea matalampi ja joka on Suomessa verovelvollisen määräysvallassa. Lakia ei kuitenkaan sovelleta, mikäli jokin erikseen määritellyistä poikkeuksista soveltuu yhtiöön.

Väliyhteisölain avulla on pyritty torjumaan yksityishenkilöiden veronkiertoa ja konsernien sisäistä tulon siirtämistä matalan verotuksen valtioon. Näiden kahden keskenään hyvin erilaisen ilmiön estäminen heijastuu myös kaavamaisen lainsäädännön haasteina. Säätämisajankohtanaan 1990-luvulla laki vähensi väliyhteisöihin liittyvien palvelujen tarjontaa ja käyttöä. Kansainvälisen verotietojenvaihdon puutteet kuitenkin yleensä estivät ilmoittamattomien väliyhteisöomistusten havaitsemisen verovalvonnassa aina 2010-luvulle saakka.

Lähes kaikki ilmoitetut väliyhteisöt ETA-alueen ulkopuolella

Verotuksessa oma-aloitteisesti ilmoitettujen väliyhteisöjen määrä näyttäisi pysytelleen jo pitkään vuositasolla muutamissa kymmenissä. Näissä tilanteissa väliyhteisön osakas ei saa verotuksellista hyötyä, vaan matalan verotason valtioon on perustettu yritys esimerkiksi raaka-aineiden tai asiakaskunnan vuoksi. Yksityishenkilöiden omistamia väliyhteisöjä ei ilmoitettujen joukossa ole juuri lainkaan, vaikka verotarkastuksilla havaitut ilmoittamattomat yhtiöt ovat olleet pääasiallisesti juuri yksityishenkilöiden omistamia. Yksittäisissä verotarkastuksissa on havaittu ilmoittamatonta väliyhteisötuloa muutamista sadoista tuhansista miljooniin euroihin. Lähes kaikki verotarkastuksen kohteena olleet ja ilmoitetut väliyhteisöt sijaitsevat ETA-alueen ulkopuolella, mikä johtuu paljolti lain soveltamisalan rajoitteista ETA-alueella.

Lakimuutokset oikeansuuntaisia, mutta vaikutuksiltaan vähäisiä

Väliyhteisölakiin tehtiin useita muutoksia EU:n veronkiertodirektiivin myötä vuonna 2019. Valtaosa muutoksista jäi ainakin tilastojen valossa merkitykseltään vähäisiksi. Nykyisin väliyhteisölaki voisi esimerkiksi soveltua selvästi aikaisempaa helpommin verosopimusvaltioissa sijaitseviin yksiköihin, mutta muutos ei ole lisännyt ainakaan oma-aloitteisesti ilmoitettujen väliyhteisöjen määrää. Poikkeuksia koskevilla muutoksilla taas näyttäisi olevan vaikutuksia veroparatiisien sijasta kehitysmaissa toimiviin yhtiöihin (ks. tarkemmin selvityksen luku 4).

Ulkomaalaisten alipalkkaustapauksista oikeuteen vain jäävuoren huippu

Julkaisupäivä 19.10.2020

Ulkomaalaisten työntekijöiden kohtaama hyväksikäyttö on puhuttanut viime aikoina. Julkisuudessa on uutisoitu ukrainalaisten rakennustyömiesten riistosta, ravintola-alan työntekijöiden systemaattisesta hyväksikäytöstä sekä siivousalan laajoista ongelmista.

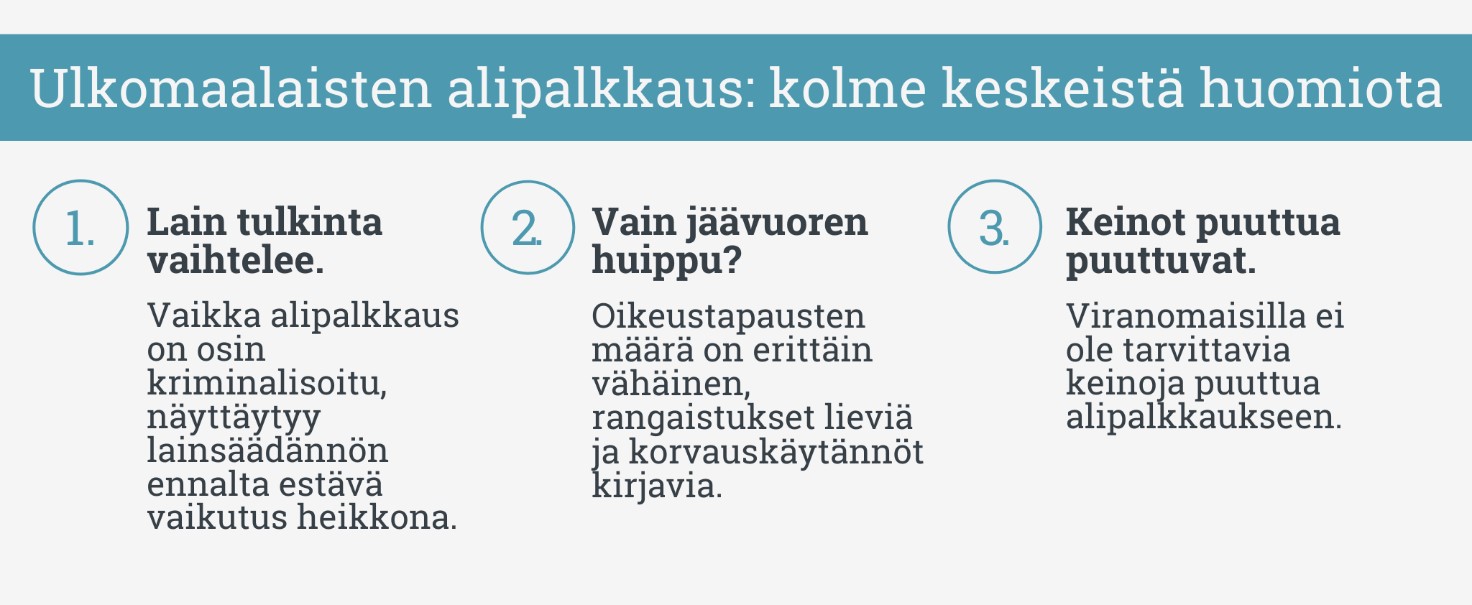

Suomessa on tunnistettu kasvava määrä työperäisiä hyväksikäyttötapauksia. Yhtenä hyväksikäytön muotona on ulkomaalaisten alipalkkaus. Väärin toimivat yrittäjät pyrkivät maksimoimaan voittonsa ja piilottamaan tapahtuneen hyväksikäytön viranomaisilta. Verohallinnon Harmaan talouden selvitysyksikkö tutki alipalkkausta koskevia oikeustapauksia.

Selvityksestä nousi kolme keskeistä havaintoa. Ensinnäkin ulkomaalaisten alipalkkaus on Suomessa osittain kriminalisoitu, vaikka asiasta ei olekaan erillistä rikoslain pykälää. Toisekseen alipalkkaustapauksista oikeuteen päätyy vain "jäävuoren huippu": oikeustapausten määrä on erittäin vähäinen, rangaistukset lieviä ja korvauskäytäntö hyvin vaihtelevaa. Kolmantena havaintona on se, että viranomaisten keinot puuttua alipalkkaukseen ovat puutteelliset.

Alipalkkaustapaukset oikeuteen vain harvoin

Alipalkkaustapaukset päätyvät oikeusprosessiin todella harvoin. Kun näin tapahtuu, annetaan tuomiot pääosin kiskonnatapaista työsyrjintää koskevan rikoslain pykälän perusteella. Myös työsyrjinnän nimikkeellä annetaan joitakin tuomioita. Yksi syy alipalkkausta koskevien työrikosten vähäiseen kokonaismäärään on niiden lyhyt vanhenemisaika. Työrikostapauksia vanhenee rikosprosessin eri vaiheissa toistuvasti.

Voidaan pitää melko todennäköisenä, että usein alipalkkaukseen liittyy talousrikoksia, jotka eivät syystä tai toisesta tule ilmi. Oikeustapausten analyysin perusteella läheskään aina samassa yhteydessä ei käsitellä talousrikosnimikkeitä, kuten vero- tai kirjanpitorikoksia. Mikäli tuomioistuin katsoo liian alhaisen palkan täyttävän työsyrjintärikoksen tuntomerkit, on tuomiona lähes poikkeuksetta sakkoa joitakin satoja euroja.

Uusia keinoja alipalkkauksen estämiseksi tarvitaan

Hallitusohjelmaan on kirjattu, että hallitus selvittää keinoja puuttua tahalliseen tai törkeän huolimattomaan alipalkkaukseen. Tämä on tarpeen, sillä työsuojeluviranomaisilta ei nykyisellään ole toimivia keinoja sanktioida alipalkkaustapauksia.

Yksi potentiaalinen keino alipalkkaustapausten nykyistä tehokkaampaan havaitsemiseen voisi olla moniviranomaisyhteistyön lisääminen. Konkreettisesti tämä voisi tarkoittaa sitä, että toteuttamalla yhtä aikaa esimerkiksi vero- ja työsuojelutarkastus, voitaisiin todennäköisemmin tunnistaa ja puuttua alipalkkaus -ilmiöön monesta eri näkökulmasta.

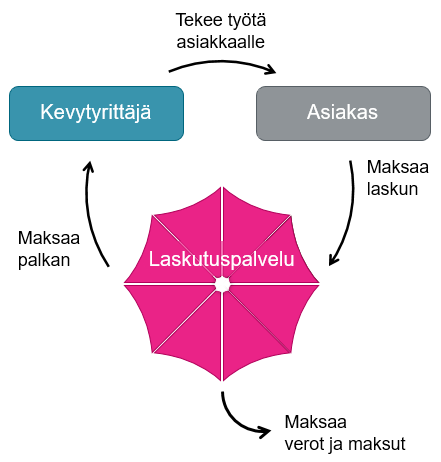

Kevytyrittäjä toimii laskutuspalveluyrityksen sateenvarjon alla

Julkaisupäivä 21.9.2020

Kevytyrittäjän määritelmää ei löydy mistään yksittäisestä laista. Viranomaisten ja eri lakien lähestyminen työn tekemiseen perustuu perinteiseen kahtiajakoon: yrittäjä ja työntekijä. Eri viranomaisten käyttämissä yrittäjän ja työntekijän määritelmissä on kuitenkin merkittäviä eroja.

Kevytyrittäjä on verotuksellisesti palkansaaja. Sen sijaan vallitsevan työoikeudellisen tulkinnan mukaan kevytyrittäjä toimii toimeksiantosuhteessa yrittäjänä, joka myy palveluitaan ilman omaa yritystä (y-tunnusta) laskutuspalveluyrityksen kautta.

Laskutuspalveluyritysten käyttäminen on muualla maailmassa varsin yleinen toimintatapa. Laskutuspalveluyritystä kutsutaan englanniksi kuvaavasti "umbrella company" -nimellä, jossa kevytyrittäjät toimivat laskutuspalveluyrityksen sateenvarjon alla.

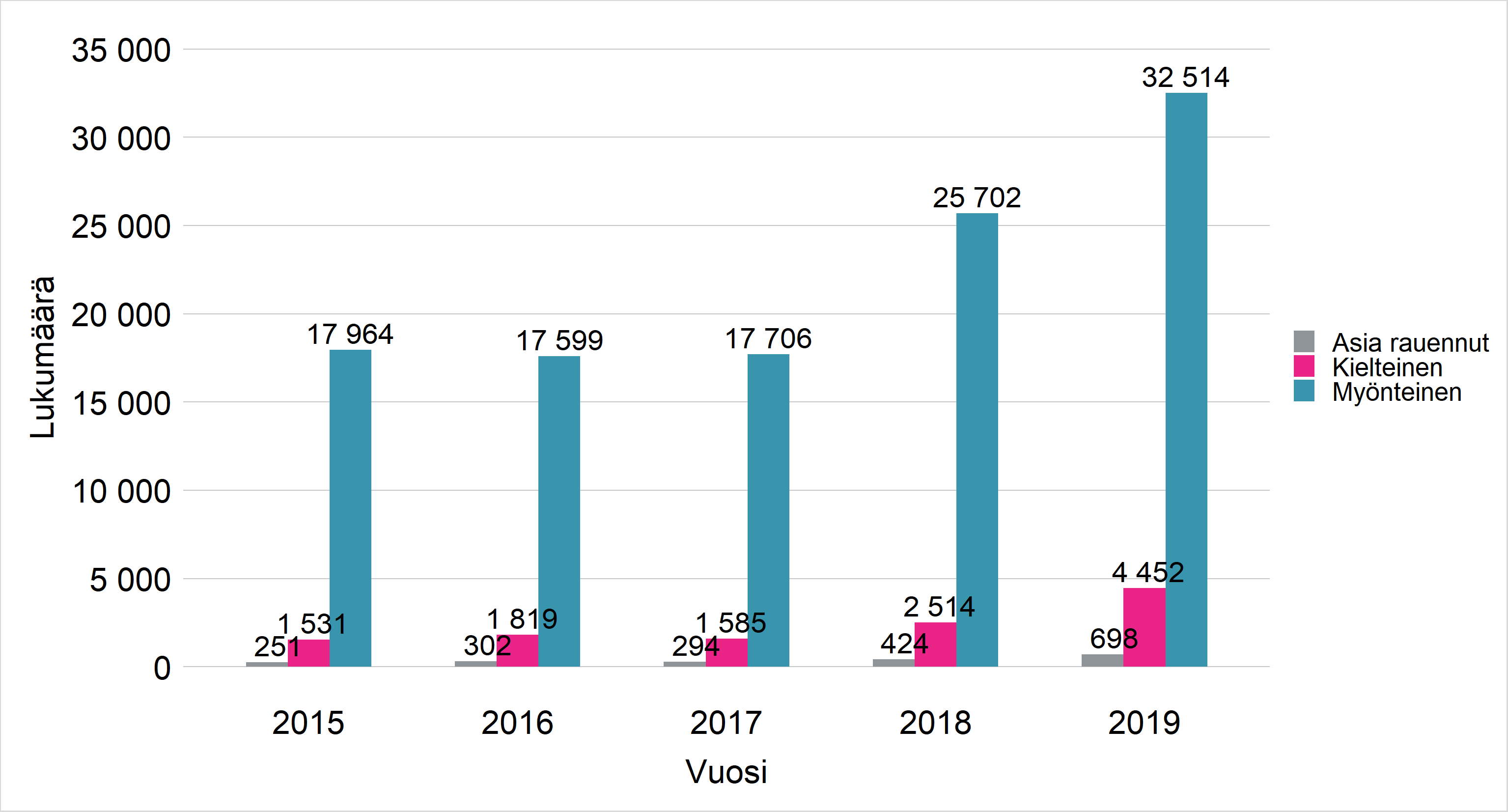

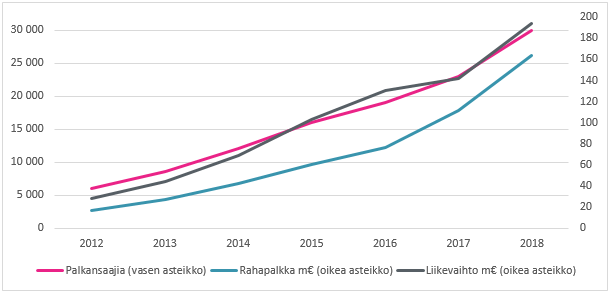

Kevytyrittäjyys on huimassa kasvussa

Vuonna 2018 toimi yhteensä 32 laskutuspalveluyritystä. Laskutuspalveluyritysten yhteenlaskettu liikevaihto oli lähemmäs 200 miljoonaa euroa. Näiden sateenvarjon alla toimiville 30 000 kevytyrittäjälle maksettiin palkkoja 165 miljoonan euron edestä. Kevytyrittäjien määrä on kuusinkertaistunut vuosien 2012 - 2018 aikana. Samaan aikaan laskutuspalvelujen tarjoajien määrä on lähes kaksinkertaistunut.

Miten kevytyrittäjät hoitavat velvoitteensa elinkeinonharjoittajiin verrattuna?

On epäilty, että ulosottovelalliset käyttävät laskutuspalveluja hyväkseen yrittäessään välttää tulon ulosmittauksen. Myös liiketoimintakieltoa voidaan yrittää kiertää käyttämällä laskutuspalvelua, koska kevytyrittäjä katsotaan verotuksessa ensisijaisesti yrittäjän sijasta palkansaajaksi.

Selvityksen perusteella joka kymmenennellä kevytyrittäjällä oli ulosottovelkaa ja 75 kevytyrittäjää oli liiketoimintakiellossa. Kevytyrittäjällä ulosottovelan todennäköisyys oli kaksi kertaa suurempaa kuin elinkeinoinharjoittajilla keskimäärin. Liiketoimintakieltojen suhteellinen osuus oli 12 kertaa suurempi kuin elinkeinonharjoittajien joukossa.

Käytetäänkö virolaisia yrityksiä harmaan talouden työkaluina Suomessa?

Julkaisupäivä 15.6.2020

Suomalaisilla on paljon yhteyksiä Viron yritysmaailmaan. Pelkkä yrityksen perustaminen Viroon ei kuitenkaan tuo veroetuja, mikäli toimintaa johdetaan Suomesta.

Suomalaisilla runsaasti kytköksiä Viron yritysrekisteriin

Verohallinnon Harmaan talouden selvitysyksikkö on tutkinut virolaisiin yrityksiin liittyvää harmaata taloutta. Selvityksessä perehdyttiin muun muassa Viron kaupparekisteristä löytyvien yritysten vastuuhenkilöiden Suomen kytköksiin. Vuosien 1999–2018 aikana Suomen kansalaisten määrä Viron yritysrekisterissä on likimain kolminkertaistunut. Vuonna 2018 suomalaisia vastuuhenkilöitä oli Viron yritysrekisterissä yli 8 000.

Harmaa talous ilmenee monenlaisina tekoina

Virolaisiin yrityksiin liittyviä harmaan talouden tekotapoja ovat muun muassa salatut tulot, alv-petokset, kirjanpidon puuttuminen ja nimelliset muutot Viroon, vaikka tosiasiassa asutaan Suomessa.

Harmaan talouden riskeihin voi viitata esimerkiksi se, että virolaisen yrityksen kaikki vastuuhenkilöt ovat suomalaisia, ja nämä kaikki asuvat Suomessa. Tällaiset kriteerit täyttäviä yrityksiä löytyi reilut 3 000.

Viron yritysrekisterin ja Suomen Verohallinnon tietoja vertaamalla havaittiin lähes 300 Suomen verotustietojen mukaan tulotonta Suomessa asuvaa suomalaista, jotka toimivat virolaisten yhtiöiden vastuuhenkilöinä. Verotettujen tulojen puute voi viitata tietoiseen tulonsalaukseen, joka on yksi tyypillinen harmaan talouden harjoittamistapa.

Viro ei tarjoa veroetuja, kun liiketoimintaa harjoitetaan Suomessa

Pelkkä yhtiön perustaminen Viroon ei tuota veroetuja, mikäli liiketoimintaa harjoitetaan Suomessa ja yhtiölle muodostuu tänne niin sanottu kiinteä toimipaikka. Kiinteällä toimipaikalla tarkoitetaan esimerkiksi paikkaa, jossa sijaitsee yrityksen johtopaikka tai toimisto. Tällöin ulkomaisen yrityksen kiinteää toimipaikkaa verotetaan Suomen lainsäädännön mukaan. Myös suomalainen työlainsäädäntö koskee kiinteää toimipaikkaa, mukaan lukien palkkauksen ehdot.

Lue koko selvitys tästä (PDF 375 kt)

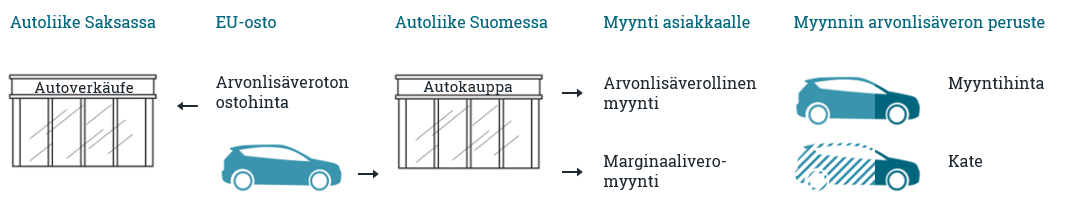

Autokaupassa keinot verojen välttämiseen ovat moninaiset

Julkaisupäivä 24.2.2020

Autojen myynnin ja maahantuonnin on havaittu olevan alttiita harmaalle taloudelle.

Kärsiikö autokauppa pimeästä myynnistä?

Pimeä myynti on yksi yleisimmistä veronvälttämistavoista autokauppaa tehtäessä. Yritykset voivat jättää osan myynneistä ilmoittamatta, mutta on myös yrityksiä, jotka eivät ilmoita lainkaan toiminnastaan Verohallinnolle. Myös laajamittainen yksityishenkilöinä harjoitettu autokauppa voi olla tosiasiassa liiketoimintaa. Viitteitä yksityishenkilöinä harjoitettavasta pimeästä liiketoiminnasta nousee esiin autoveroilmoitusten tarkastelussa.

Ostot muista EU-maista yleistyvät, mutta useat autokauppiaat ilmoittavat Verohallinnolle vain osan

Yhä useampi autokauppaa harjoittava yritys ostaa autoja muista EU-maista arvonlisäverollisina tavaraostoina. Yritysten ilmoittamien ostojen määrä on kasvanut viimeisen viiden vuoden aikana lähes 36 %. EU-tavaraostoja tehneistä yrityksistä vuosittain lähes kolmannes ilmoittaa tehneensä ostoja selkeästi vähemmän kuin eurooppalainen myyjä on ilmoittanut heille myyneensä. Erot voivat johtua osittain virheistä ilmoittamisessa, mutta osittain voi olla kyse tahallisesta ilmoittamatta jättämisestä ja harmaasta taloudesta.

Marginaaliverotus on veroriski autojen maahantuonnissa

Marginaaliverotusmenettelyä voidaan käyttää käytettyjen autojen kaupassa. Mahdollisuus käyttää menettelyä väärin nostaa harmaan talouden riskiä. Arvonlisäverollisen auton myynti voidaan virheellisesti käsitellä yrityksen kirjanpidossa marginaaliverotusmyyntinä. Näin toimimalla saadaan myynnin vero pienemmäksi, koska marginaaliverotusmenettelyssä myynnin arvonlisävero lasketaan vain myyntikatteen osuudesta.

Yksinkertainen marginaaliveropetos

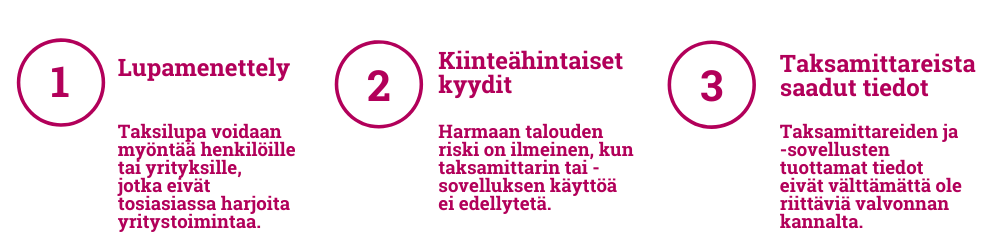

Taksilainsäädäntö toi haasteita harmaan talouden torjunnalle

Julkaisupäivä 23.1.2020

Taksialaa koskeva lainsäädäntö uudistui kesällä 2018 perinpohjaisesti. Muuttunut lainsäädäntö on tuonut myös uusia haasteita harmaan talouden torjunnalle.

Kolme keskeisintä harmaan talouden torjuntaa heikentävää seikkaa ovat:

Vähentyneille alv-tuotoille looginen selitys

Julkisuudessa arvonlisäverotuottojen on arveltu vähentyneen harmaan talouden takia. Verohallinnon Harmaan talouden selvitysyksikkö tutki asiaa selvityksessään. Vähentyneille alv-tuotoille löytyi monta luonnollista selitystä – päällimmäisenä alihankinnan kasvu ja uusien yrittäjien kalustohankinnat.

Selvityksessä tarkasteltiin myös toimialan verotuottoja suhteessa sisartoimialaan, tieliikenteen tavarankuljetukseen. Kävi ilmi, että taksialan tuottamat veroeurot ovat suhteellisen maltillisia.

Taksiala murroksessa

Oman haasteensa aiheuttavat ne taksiyrittäjät, jotka laiminlyövät julkisia velvoitteitaan. Verovelkaisten yritysten määrä on ollut kovassa kasvussa lakiuudistuksen jälkeen. Asiaan puututaan ja Liikenteen turvallisuusvirasto voi evätä liikenneluvan velvoitteensa laiminlyöviltä taksiyrittäjiltä.

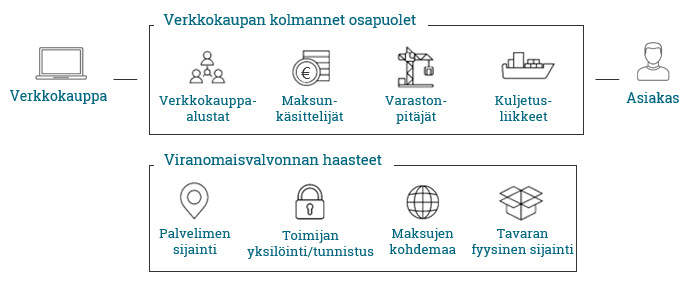

Verkkokaupan tehokas valvonta edellyttää maksutietoja

Julkaisupäivä 18.11.2019

Maksunkäsittelijöiden tietojen avulla veroviranomaisten olisi mahdollista muodostaa kokonaiskuva verkkokauppojen liiketoiminnasta ja valvoa verovelvoitteiden noudattamista. Suurin osa eurooppalaisten kuluttajien EU:n rajat ylittävien verkko-ostosten maksuista suoritetaan maksunkäsittelijöiden kautta. Ilman näitä tietoja viranomaisen olisi vaikeaa tunnistaa kolmansista maista tulevia verkkokauppoja tai niiden myynnin volyymiä.

Tärkeässä roolissa maksutietojen saamisessa ovat kansainväliset sopimukset, lainsäädäntö sekä luottamuksellinen yhteistyö toimijoiden kanssa. Arvonlisäverodirektiivin muutosehdotuksessa esitetäänkin, että maksunkäsittelijöiden tulisi toimittaa eri maiden veroviranomaisille maksutietoja rajat ylittävän verkkokaupan arvonlisäveropetosten torjumiseksi.

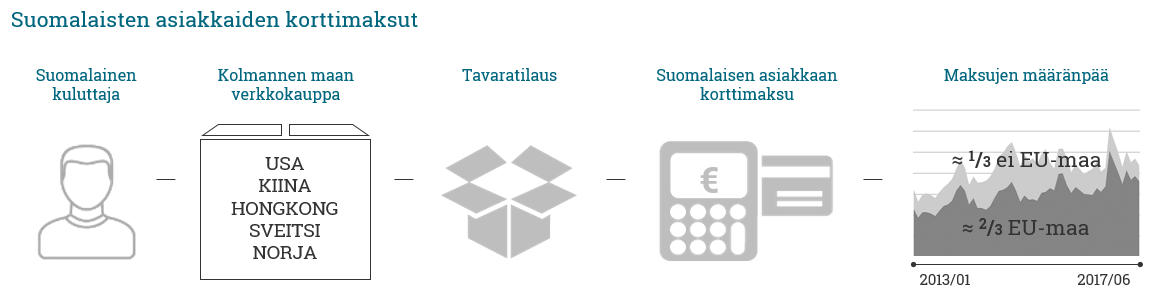

Verkkokaupoille suoritettavat maksut päätyvät useimmiten EU-alueelle

Kolmansien maiden suurimpien verkkokauppojen saamat korttimaksut välitetään monesti kuluttajilta EU-alueelle. Tämä vaikeuttaa kokonaiskuvan saamista kolmansien maiden verkkokaupan määrästä. Kolmansien maiden verkkokauppojen saamista maksuista kaksi kolmasosaa ohjautuu ensin Eurooppaan. Vain kolmannes maksuista siirtyy suoraan kolmansiin maihin.

Verkkokauppojen maksujen ohjautumisessa maakohtaisesti on suuriakin eroja. Kiinan verkkokauppojen maksusuorituksista lähes kaikki ja USA:n verkkokaupoilla 70 prosenttia ohjautuu aluksi Eurooppaan. EU:n ulkopuolisten Efta-maiden suoritukset suuntautuvat sen sijaan suoraan verkkokaupan sijaintimaahan.

Kansainväliseen sijoitustoimintaan liittyvä veronkierto muuttuu

Julkaisupäivä 17.9.2019

Tulojen ja varojen salaaminen viranomaisilta on muuttunut viime vuosien aikana merkittävästi vaikeammaksi. Tämä on saanut esimerkiksi aikaisemmin pankkisalaisuutta hyödyntäneet toimijat kehittämään uusia tapoja verojen välttelyyn.

Ulkomaisten henkivakuutusyhtiöiden tarjoamien sijoitussidonnaisten henkivakuutusten hyödyntäminen on yleistynyt huomattavasti. Näitä ns. vakuutuskuoria on ollut mahdollista hyödyntää sijoittamisen ohella verojen välttämisessä monin eri tavoin. Myös keinotekoisia maastamuuttotilanteita on verovalvonnassa havaittu viime vuosina aikaisempaa enemmän. Niihin on toisinaan liittynyt välittömästi muuton jälkeen tapahtuva sijoitusvarallisuuden myynti ja muutot ovat suuntautuneet usein valtioihin, joissa luovutusvoittoja ei veroteta.

Yhtenä verovilpin muotona ovat jo pidempään olleet järjestelyt, joissa hallintarekisteröityjä osakkeita on hankittu ulkomaista palveluntarjoajaa käyttäen ja jätetty näihin liittyvistä arvopaperikaupoista syntyvät luovutusvoitot ilmoittamatta. Hallintarekisteröidyille osakkeille maksettavista osingoista perittävä lähdevero on myös ollut mahdollista välttää eri tavoin.

Muutoksen taustalla tietojenvaihdon laajentuminen

Veroparatiisiyhtiöiden ja pankkisalaisuuden hyödyntämiseen perustuvat järjestelyt pysyivät lähes täysin pimennossa aina 2010-luvulle saakka. Pankkisalaisuutta on ollut mahdollista hyödyntää myös esimerkiksi sisäpiirintiedon väärinkäytössä ja varojen piilottamisessa ulosotolta. Tilanne muuttui, kun finanssikriisin jälkeen veroparatiisit painostettiin tietojenvaihtoon ja pankkisalaisuus murtui. Myöhemmin Verohallinto sai myös ensimmäistä kertaa välineet valvoa Suomen rajat ylittävää rahaliikennettä ja ulkomaisten luottokorttien käyttöä Suomessa. Lisäksi vuonna 2017 yli sadan maan välillä käynnistetty automaattinen tilitietojenvaihto on tuonut verovalvonnan käyttöön ennenäkemättömän määrän tietoa kansainvälisen sijoitustoiminnan tuotoista.

Verohallinto on viime vuosien aikana lisännyt resursseja ulkomaille suuntautuvien sijoitusten valvontaan ja saanut sen myötä aikaisemmin pimentoon jääneet järjestelyt laajalti esiin.

Lainsäädännössä ja sopimusverkostoissa edelleen kehitettävää

Automaattisen tilitietojenvaihdon ja kansainvälisen perinnän sopimusverkoston ulkopuolella on edelleen joitain sijoitustoiminnan kannalta keskeisiä valtioita. Lisäksi Suomen kansallisessa lainsäädännössä on muutamia olennaisia puutteita. Esimerkiksi osingonjakopäivän ympärillä tehtyihin kauppoihin perustuviin lähdeveron välttämisjärjestelyihin olisi mahdollista puuttua lainsäädäntötoimin ja verosopimuksia muuttamalla. Veronvälttämistarkoituksessa ulkomaille perustettujen sijoitusyhtiöiden hyödyntämiseen voitaisiin puuttua asuinvaltiosäännösten muutoksella. Lisäksi maastamuuton jälkeen realisoituviin arvonnousuihin kohdentuva vero ennaltaestäisi keinotekoisia järjestelyjä verojen välttämiseksi.

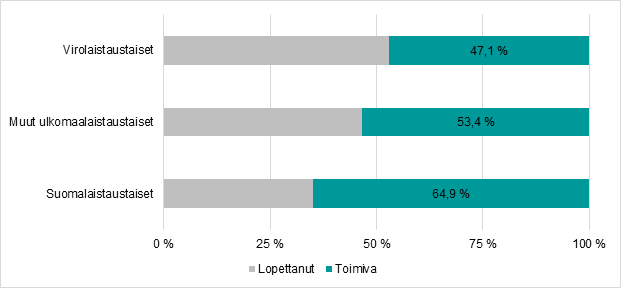

Virolaisten vastuuhenkilöiden yrityksillä on enemmän häiriöitä kuin suomalaisilla

Julkaisupäivä 20.8.2019

Suomen kaupparekisterissä olevilla virolaistaustaisilla yrityksillä on enemmän verotukseen liittyviä ilmoitus- ja maksulaiminlyöntejä kuin suomalaistaustaisilla yrityksillä tai muilla ulkomaalaistaustaisilla yrityksillä. Virolaistaustaisista yrityksistä huomattavasti suurempi osuus – miltei puolet – toimi rakennusalalla, joka on yksi harmaan talouden riskitoimialoja.

Virolaistaustaisista yrityksistä lähes puolet on verovelkaisia. Verovelan keskiarvo on yli kolminkertainen kaikkiin suomalaisyrityksiin verrattuna.

Virolaistaustainen yritys on usein lyhytikäinen, eikä sille kerry pääomaa

Vuonna 2013 aloittaneista yrityksistä vain alle puolet toimi enää vuonna 2018. Vastaavaan aikaan aloittaneista suomalaistaustaisista yrityksistä kaksi kolmesta toimi vielä vuonna 2018.

Vuonna 2013 aloittaneiden yritysten toimivuus vuonna 2018

Velkojilla on usein vastassa vain yrityksen tyhjät kulissit. Yrityksiin ei ole sitoutunut omaa pääomaa. Puolella yrityksistä oman pääoman osuus ei ole tiedossa tai se on alle 10 prosenttia taseen loppusummasta. Vastaava tilanne on vain kolmasosalla suomalaistaustaisista yrityksistä.

Virolaistaustaisten yritysten verotarkastukset etenevät usein rikosilmoitusharkintaan

Yli 7 prosenttia virolaistaustaisista yrityksistä on verotarkastettu. Virolaistaustaisiin yrityksiin kohdistuneista verotarkastuksista noin kolmannes on johtanut rikosilmoitusharkintaan.

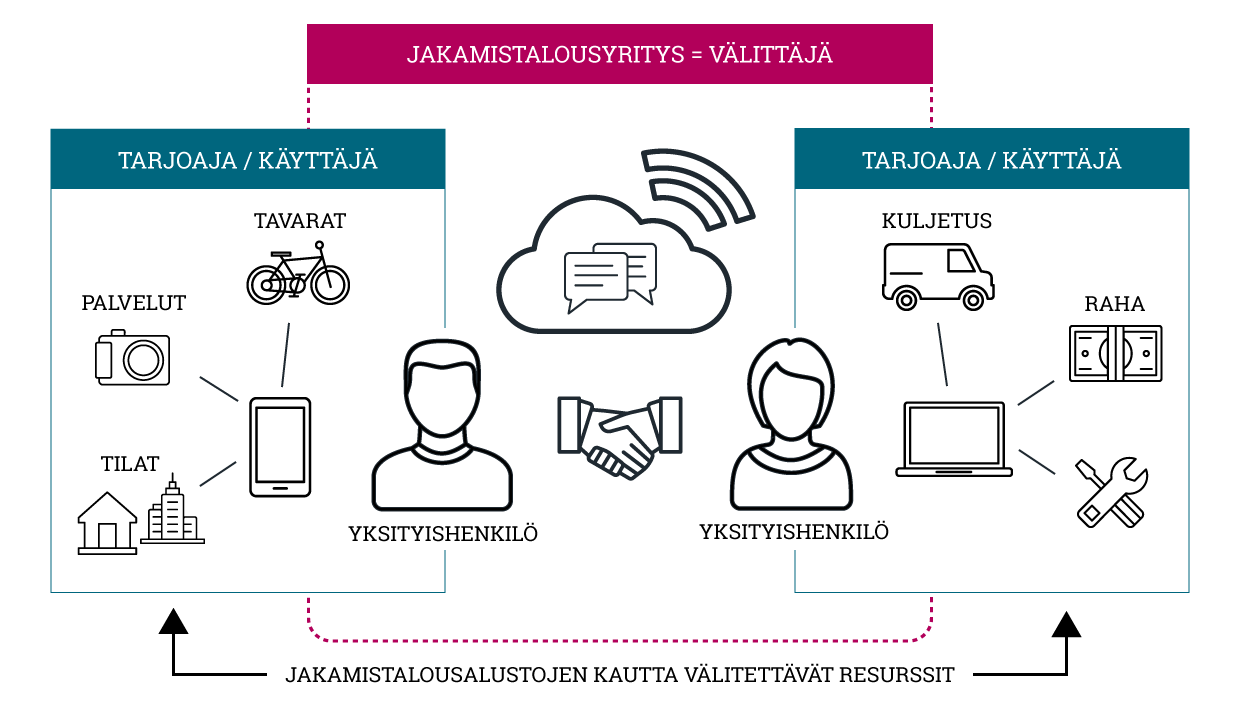

Suomalaiset jakamistalousyritykset ovat pieniä mutta hoitavat julkiset velvoitteensa hyvin

Julkaisupäivä 26.3.2019

Suomessa toimii tällä hetkellä lähemmäs kolmekymmentä kotimaista jakamistalousalustaa. Niiden taloudellinen merkitys on toistaiseksi suhteellisen pieni. Jakamistalousyritysten uhkana on heikko taloudellinen tilanne.

Jakamistalouden tulot ovat veronalaisia

Jakamistalousalustoja käyttävä luonnollinen henkilö on tuloverovelvollinen saamistaan tuloista. Jakamistalouden kohtelu verotuksessa ei poikkea perinteisten toimintatapojen verokohtelusta. Yksityishenkilön saama tulo on joko ansiotuloa tai pääomatuloa. Verotuksessa voidaan vähentää tulon hankkimisesta aiheutuneet kulut.

Veroviranomaisen tietojensaanti jakamistalousalustoilta tulee varmistaa

Jakamistalousalustanpitäjä on velvollinen ilmoittamaan alustatoiminnasta ansaitsemansa tulot. Alustanpitäjien ei kuitenkaan nykyisin tarvitse ilmoittaa alustan käyttäjien veronalaisen toiminnan tuloja, jos rahasuoritukset eivät kulje alustan kautta.

Verohallinnon tiedonsaannin turvaaminen alustojen avulla harjoitetusta elinkeinotoiminnasta edellyttää lainsäädännön kehittämistä. Lainsäädäntöä tulisi kehittää siten, että jakamistalousalustojen ylläpitäjät velvoitettaisiin antamaan kattavammin tietoja alustan käyttäjistä ja heidän toiminnastaan.

Lue koko selvitys: Millaisia ovat suomalaiset jakamistalousalustat? (PDF 482 kt)

Ulkomaalaisten vastuuhenkilöiden yrityksillä on enemmän häiriöitä kuin suomalaisilla

Julkaisupäivä 18.12.2018

Suomen kaupparekisterissä olevilla ulkomaalaistaustaisilla yrityksillä on huomattavasti enemmän verotukseen liittyviä ilmoitus- ja maksulaiminlyöntejä kuin suomalaisvetoisilla yrityksillä.

Ulkomaalaisten hallinnoimilla yrityksillä on puutteita verojen maksamisessa

Ulkomaalaistaustaisista yrityksistä noin kolmannes on verovelkaisia ja verovelan keskiarvo on kaksinkertainen suomalaisyrityksiin verrattuna. Ulkomaalaisvetoisissa yrityksistä arvioverotettujen osuus on 2,5-kertainen ja verovelkaisten osuus 1,5-kertainen suomalaisiin verrattuna.

Virolaisvetoisten yritysten laiminlyönnit korostuvat

Virolaisten hallinnoimien yritysten osuus ulkomaalaisvetoisista yrityksistä on viidennes. Verovelkaisista yrityksistä kuitenkin jopa kolmasosa on virolaistaustaisia. Yli 90 prosenttia virolaistaustaisten verovelasta on jo toimintansa lopettaneilla yrityksillä.

Ulkomaalaistaustaiset yritykset ovat lyhytikäisiä

Ulkomaalaistaustaiset yritykset eroavat suomalaisten hallinnoimista selkeästi lyhyellä elinkaarellaan ja riski yritystoiminnan päättymisestä on selkeästi suomalaisia suurempi. Vastuuhenkilöiden lähtömaalla on vaikutusta yritysten elinkaareen, esimerkiksi ruotsalaistaustaiset yritykset ovat keskimäärin pitkäikäisempiä kuin esimerkiksi virolaistaustaiset.

Muun muassa nämä tiedot käyvät ilmi Harmaan talouden selvitysyksikön tekemistä selvityksistä.

Ulkomaalaiset yhteisöt ja sivuliikkeet (PDF 449 kt)

Ulkomaalaiset yritykset Suomen kaupparekisterissä (PDF 1,30 Mt)

Sähkösavuketuotteiden verkkokauppa hiipui jo ennen etämyynnin kieltämistä

Julkaisupäivä 20.11.2018

Sähkösavuke- ja tupakkatuotteiden verkkokaupan määrä Suomeen nousi selvästi vuosien 2013–2015 aikana. Vuonna 2016 sähkösavuketuotteiden verkkokaupan määrä kääntyi laskuun.

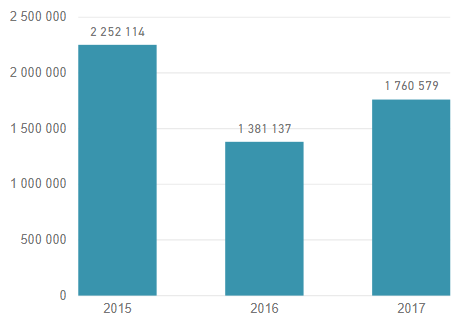

Sähkösavukkeiden ja nikotiininesteiden etämyynnin kielto astui voimaan heinäkuussa 2017, minkä jälkeen yksityishenkilö ei ole saanut vastaanottaa verkkokaupasta hankittuja sähkösavukkeita eikä nikotiininesteitä postitse, tavarankuljetuksena tai muulla vastaavalla tavalla Suomen ulkopuolelta. Kuukausittainen myynti putosi kuitenkin jo vuoden 2016 aikana noin 500 000 euroa.

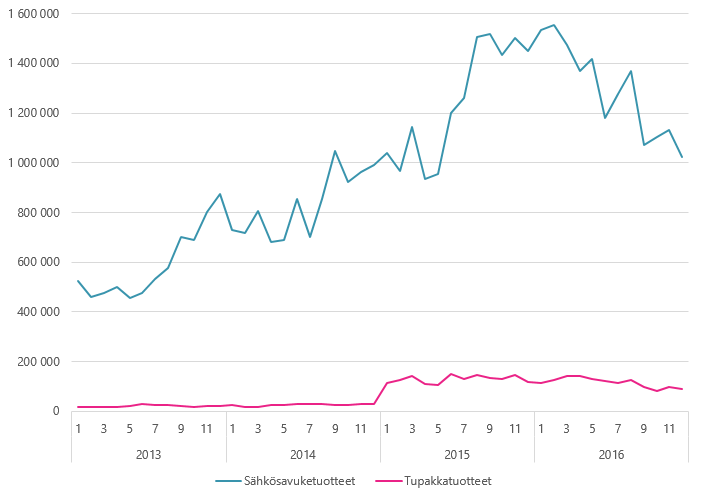

Verohallinnon Harmaan talouden selvitysyksikkö tarkasteli sähkösavuke- ja tupakkatuotteiden verkkokaupan kehittymistä vuosina 2013–2016. Sähkösavukkeiden osuus kaikkien tupakkatuotteiden verkkokaupasta oli lähes 90 prosenttia. Tämä tarkoittaa, että suomalaiset kuluttajat ostivat sähkösavuketuotteita yli miljoonalla eurolla kuukausittain.

Sähkösavuke- ja tupakkatuotteiden verkkokauppojen myynnit Suomeen. Kuukausimyynti euroissa ajalla 2013–2016. Lähde: Verohallinto 2/2018

Perinteisten tupakkatuotteiden tilaaminen verkkokaupoista oli kiellettyä jo ennen tarkastelujaksoa, mutta silti niitä ostettiin verkkokaupassa 1,5 miljoonalla eurolla. Verkkokaupan vuosittaiseksi kokonaismääräksi saatiin 18 miljoonaa euroa.

Etämyynti keskittyi Viroon ja Espanjaan

Sähkösavukkeiden nikotiininesteitä sai aikaisemmin ostaa EU-alueella sijaitsevista verkkokaupoista postitse Suomeen. Nikotiininesteiden tilaamisen laillisuus Suomeen Euroopan talousalueelta määräytyi tällöin sen mukaan, mikä nesteen nikotiinipitoisuus oli ja oliko tilaajalla reseptiä tuotteeseen.