Statistiken över skatteintagen hittar du i Skatteförvaltningens statistikdatabas.

Överblicken över skatteintagen innehåller plock från statistiken över skatteintagen:

Statistiken innehåller data från år 2011 och framåt. Före 2021 har också dröjsmålspåföljderna och återbäringsräntorna räknats med i beloppen.

Innehåll

Skatteslag och skattegrupper

Statistiken framställer intags- och återbäringsuppgifter enligt skattegrupp och skatteslag.

I skattegrupperna inkomstskatt för personkunder, inkomstskatt för samfund, punktskatt och andra skatter ingår flera olika skatteslag. Momsen, arbetsgivarens sjukförsäkringsavgift och fastighetsskatten har däremot identiska skatteslags- och gruppnivåer.

En del av de skatteslag som företag betalat eller redovisat presenteras också enligt bransch i statistiken. Som branschkoder används näringsgrensindelningen (TOL 2008) i Statistikcentralens företagsregister.

Utöver uppgifterna om intag och återbäringar innehåller statistiken egna vyer för utvecklingen av förvärvsinkomsterna och lönesumman som härletts ur uppgifterna i deklarationerna av skatter på eget initiativ samt statistik över momsdeklarationsuppgifterna.

Punktskatter och bilskatt

Punktskatterna och bilskatten överfördes från Tullen till Skatteförvaltningen i början av år 2017.

Moms

Insamlingen av moms på import överfördes från Tullen till Skatteförvaltningen fr.o.m. redovisningsperioden 1/2018. Om Tullen har påfört skatter för tidigare redovisningsperioder ska dessa skatter betalas till Tullen. Skatterna för de tidigare redovisningsperioderna syns i Tullens inflöden för början av år 2018.

En jämförbar granskning av momsen under olika år och särskilt för övergångsåret 2018 förutsätter att Skatteförvaltningens och Tullens belopp räknas ihop.

Skatter som tas ut av andra myndigheter ingår inte i Skattemyndighetens siffror

Traficom svarar för att samla in fordonsskatten, bilskatten efter första registreringen och bränsleavgiften. Intaget kan följas upp i Statskontorets månatliga meddelanden.

Tullen svarar för momsbeskattningen av annan import (t.ex. privatpersoners) än för importörer som är införda i momsregistret. Månadsuppgifter om skatter som samlats in av Tullen finns i Tullens statistiktjänst.

Även andra statliga ämbetsverk samlar in moms i någon mån.

De månatligt redovisade beloppen skiljer sig något från kalendermånadens nettointag

Skatteförvaltningen redovisar de insamlade skatteintäkterna eller nettointagen månatligen till skattetagarna, alltså till staten, kommunerna, församlingarna och Folkpensionsanstalten.

Skatteintäkterna redovisas till kommunerna, församlingarna och Folkpensionsanstalten en gång i månaden. Intagsperioden för debiteringen börjar redan den 18 i föregående månad och upphör den 17 i redovisningsmånaden.

Sättet att bokföra intag och återbäringar

Statistiken grundar sig på bokföring av skattemedel, där betalningsprestationer och återbäringar för den ordinarie inkomstbeskattningen bokförs enligt kontantprincipen och övriga återbäringar enligt prestationsprincipen i enlighet med datumet för återbäringsbeslutet.

Det här avviker från bokföring enligt prestationsprincipen, som t.ex. Statistikcentralen använder för nationalräkenskaperna, där man strävar efter att hänföra skatteintäkterna till samma tidpunkt då betalningsförpliktelsen för skatten har uppstått.

Återbäringarna från den ordinarie inkomstbeskattningen av samfund för skatteåret 2017 drogs av i statistiken enligt prestationsprincipen redan under den månad då beskattningsbesluten för samfunden gjordes. Detta tidigarelade de månatliga beloppen av samfundsskatteåterbäringar inom kalenderåret 2018. Från och med återbäringarna för skatteåret 2018 har återbäringarna från den ordinarie beskattningen av samfund återigen dragits av i statistiken som tidigare enligt kontantprincipen under den månad då de har återburits till samfunden.

Enligt 50 § i lagen om beskattningsförfarande ska de belopp som ska räknas till godo vid beskattningen och som inte under skatteåret behövs till betalning av den skattskyldiges skatter, i första hand räknas till godo genom sänkning av de förskott som räknats till godo under skatteåret, i ordning från det senaste till det äldsta enligt förfallodagarna och därefter genom återbetalning av andra belopp som räknats till godo. Lagen tillämpades för första gången i samfundsbeskattningen som verkställs för år 2017 och i beskattningen av personkunder som verkställs för år 2018. Från och med skatteåret 2017 har därmed återbäringarna från den ordinarie inkomstbeskattningen av samfund samt återbäringarna i anknytning till rättelse av beskattningen registrerats i statistiken på raden Förskottsskatt, som från förut också innehöll de återbäringar av förskottsskatter som görs innan beskattningen slutförs. Tidigare registrerades återbäringarna från den ordinarie inkomstbeskattningen samt återbäringarna i anknytning till rättelse av beskattningen på raden Kvarskatt/förskottsåterbäringar. En motsvarande ändring i registreringen av återbäringar har också gjorts fr.o.m. skatteåret 2018 i fråga om inkomstskatten för personkunder, dvs. återbäringar som gäller den ordinarie inkomstbeskattningen och återbäringar i anknytning till rättelse av beskattningen har i första hand avdragits från tillgodoräknade förskottsskatter. Om kunden inte har tillgodoräknade förskottsskatter eller andra skatter, ska återbäringar i anslutning till ordinarie inkomstbeskattning samt rättelser av beskattningen registreras i statistiken på raden Kvarskatt/förskottsåterbäringar.

Period och jämförbarhet

Intags- och återbäringsuppgifterna framställs per kalendermånad och kumulativt från kalenderårets början. Jämförelsetalen gäller motsvarande tidpunkter föregående år. Spalterna med förändringsprocent visar den procentuella årliga förändringen jämfört med motsvarande tidpunkt föregående år.

I Skatteförvaltningens texter som hänvisar till statistiken syftar förändring, om inget annat särskilt nämns, på förändringen jämfört med motsvarande tidpunkt föregående år.

Kalendermånads- och årsspecifika intags- och återbäringsuppgifter kan även granskas separat för varje skatteår.

Kalenderårets intag och återbäringar är inte samma sak som skatteårets intag och återbäringar. Under kalenderåret flyter det in och återbetalas skatter för flera olika skatteår. På motsvarande sätt betalas och återbetalas ett visst skatteårs skatter under flera olika kalenderår.

Exempelvis personkundernas inkomstbeskattning för skatteåret 2018 slutförs före utgången av oktober 2019 och därför infaller förfallodagarna för tilläggsförskottet och kvarskatterna samt förskottsåterbäringarna som hänför sig till skatteåret 2018 i huvudsak under kalenderåret 2019. Skatter från tidigare skatteår kan ännu flyta in under flera års tid till exempel genom utsökning, domstolsbeslut och skatterevisioner. Beskattningen för de tidigare skatteåren rättas också i efterhand till kundernas fördel genom ansökningar om ändring eller domstolsbeslut, varvid det kan uppstå återbäringar ännu flera år efter skatteårets slut.

Årsrytm för intag och återbäringar

Månader som följer direkt efter varandra är inte direkt jämförbara sinsemellan eftersom intags- och återbäringsrytmen för olika skatteslag avviker. Rytmen påverkas av skatteslagets karaktär, förfallodagarna för betalningarna och säsongsvariationerna.

Förändringar som förefaller stora kan även orsakas av ändringar i skattegrunden och i förfarandet, av ändringar i kundernas beteende eller av annan slumpmässig variation typisk för statistiska tidsserier. Att tolka siffrorna för enskilda månader kräver försiktighet.

De största skatteintagen kommer in i en relativt jämn ström från personkundernas förskottsinnehållningar, samfundens förskottsskatter och momsen i och med att dessa förfaller månatligen.

Fastighetsskatteintagen fördelas huvudsakligen till hösten enligt fastighetsskattens förfallodagar. Även personkundernas och samfundens tilläggsförskott, kvarskatter och skatteåterbäringar är klart säsongsbundna på grund av att förfallodagarna är kopplade till årsrytmen för beskattningen.

Punktskatter betalas varje månad men punktskatteintaget kan variera avsevärt från månad till månad och från år till år till följd av ändringar i skattegrunden eller ändringar i beteende som dessa medför.

Till sin karaktär är punktskatterna styrande skatter där till och med ganska stora årliga ändringar i skattegrunden kan förväntas och där det har gjorts flera ändringar i skattegrunden på senare år. För att bibehålla jämförbarheten bör man därför följa punktskatteintaget framför allt på årsnivå.

Det är exempelvis typiskt för punktskatteintagen att bolagen överför en större mängd varor än normalt till skatteupplaget innan skattegrunderna höjs och detta visar sig under förfallomånaden som ett större skatteintag än vanligt. Om höjningarna skulle infalla från och med januari 2022 skulle överföringarna till skatteupplagen infalla i december 2021. Det större skatteintaget skulle däremot synas i februari 2022.

Från och med skatteperioden 1/2021 har förfallodagen för punktskatterna infallit i den andra månaden efter skatteperioden. Tidigare inföll förfallodagen redan i månaden efter skatteperioden.

Beroendet av ekonomiska konjunkturer

Utvecklingen av skattintaget påverkas avsevärt av ändringar som skett i den ekonomiska aktiviteten och skattegrunderna. Enskilda skatteslag reagerar olika snabbt på ekonomiska konjunkturer.

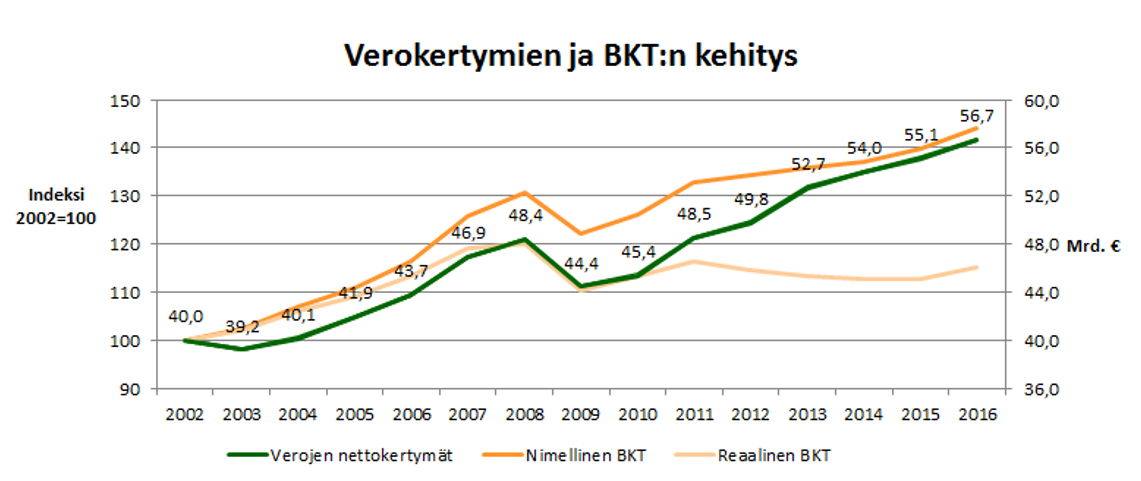

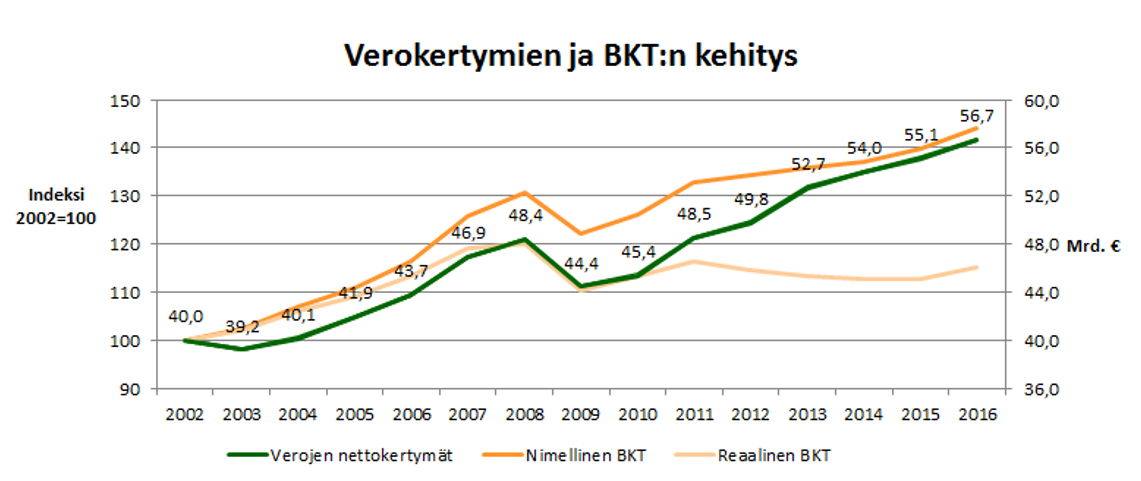

Det sammanlagda nettointaget på skatter som Skatteförvaltningen uppbar under åren 2002–2011 följde ganska exakt utvecklingen av bruttonationalprodukten på årsnivå. Däremot växte skatteintagen 2012–2015 även om den reella bruttonationalprodukten minskade eller var oförändrad. Däremot ökade nominella BNP till följd av inflationen, precis som de nominella skatteintagen.

Skatteförvaltningens skatteintag presenteras alltid till nominellt värde, dvs. beräknat enligt gängse priser för det innevarande året. Nominell BNP beräknad med de gängse priserna ger en bättre bild av vilken riktning skatteintagen utvecklas i.

Figur 1: Utvecklingen för Skatteförvaltningens skatteintag och BNP 2002-2016. Skatteintaget visas också i miljarder euro (axeln till höger).

Ändringar i skattegrunderna och i förfaranden har också en stor roll för utvecklingen av skatteintagen. År 2013 trädde det i kraft flera skärpningar i skattegrunderna (t.ex. höjningarna i momsskattesatserna) och helt nya skatter (rundradioskatten och bankskatten) vilka ledde till att skatteintagen växte klart snabbare än den nominella bruttonationalprodukten.

Faktorer som inverkar på vissa skatteintag