Databastabeller

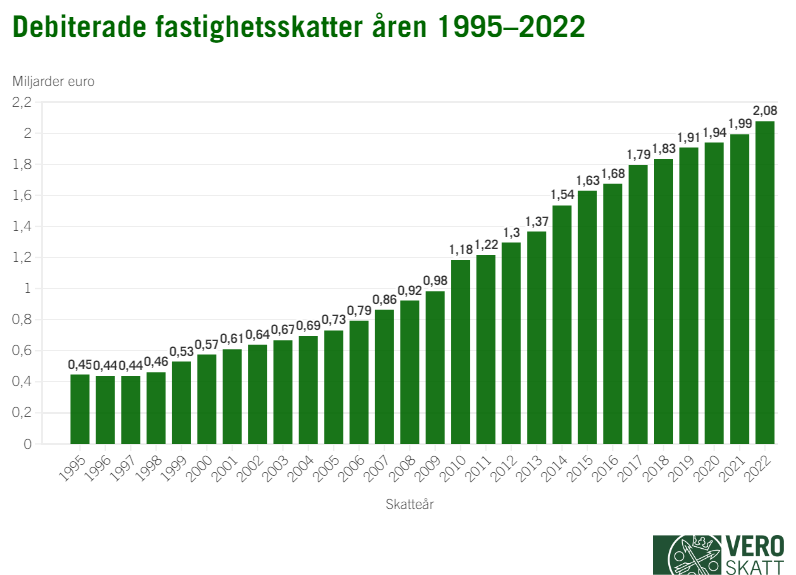

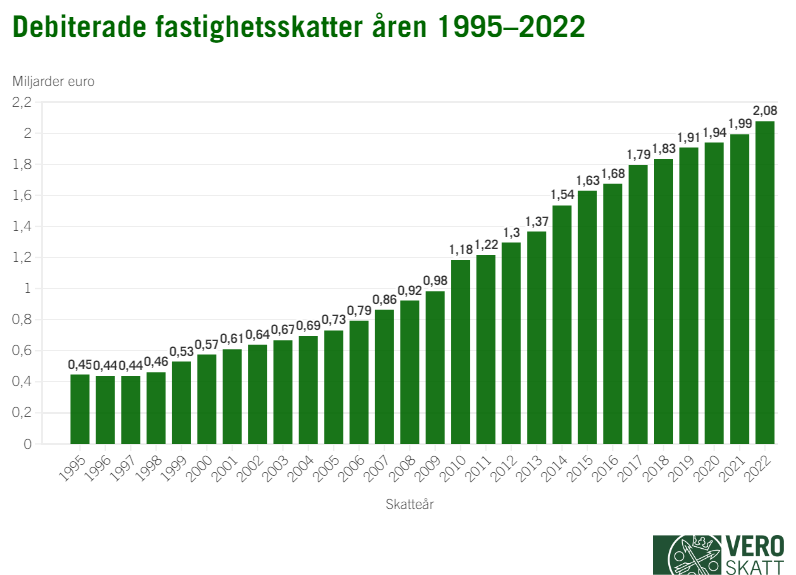

Fastighetsbeskattningen för skatteåret 2022 blev klar i slutet av oktober. Drygt 2,1 miljoner kunder påfördes fastighetsskatt (+0,5 %) till ett sammanlagt belopp på 2 077 miljoner euro, vilket är 84 miljoner euro (+4,2 %) mer än i fjol. Tillväxten av fastighetsskattebeloppet var kraftigare än 2021, då fastighetsskatteintäkterna ökade med 2,7 procent. Tillväxten beror till stor del på det ökade byggnadskostnadsindexet som orsakat en höjning av återanskaffningsvärdet på byggnader.

Bild 1: Debiterade fastighetsskatter åren 1995–2022

Fastighetsskattebeloppet baserar sig på de fastighetsskattesatser som den kommun där fastigheten är belägen har fastställt för 2022 och på fastighetens beskattningsvärde för 2021. Fastighetsskatten redovisas i sin helhet till den kommun där fastigheten är belägen.

Fastighetsbeskattningen slutförs flexibelt, vilket innebär att beskattningen inte slutfördes samtidigt för alla, utan kundspecifikt mellan maj och oktober. Till följd av detta inföll även förfallodagarna för fastighetsskatten vid olika tidpunkter för olika kunder. Förfallodagarna för exempelvis flertalet privatpersoner inföll i augusti och oktober eller september och november. Förfallodagarna för största delen av samfundskunderna inföll däremot i juli och september. Betalningen av fastighetsskatten delas upp i två rater om fastighetsskatten är minst 170 euro.

Fastigheternas beskattningsvärden och fastighetsskattesatser

De beskattningsvärden på fastigheter som utgjorde grunden för fastighetsskatten uppgick till totalt 251,1 miljarder euro år 2022, därav var byggnadernas andel 203,0 miljarder euro (81 %) och markens andel 48,1 miljarder euro (19 %). Jämfört med i fjol steg beskattningsvärdena på byggnaderna med 4,9 procent och på marken med 1,1 procent i fråga om hela landet. Tillväxten av beskattningsvärdena på byggnader beror på förhöjningen av återanskaffningsvärdet med 4,2 procent till följd av de ökade byggnadskostnaderna.

Riksdagen fastställer en nedre och övre gräns för fastighetsskattesatserna och kommunen fastställer fastighetsskattesatsen inom ramen för dessa gränser. Det gjordes inga ändringar i de nedre och övre gränserna 2022.

År 2022 höjde 31 kommuner på minst en av sina fastighetsskattesatser då antalet kommuner som gjorde detta var 53 år 2021. År 2022 höjde till exempel 11 kommuner på den allmänna fastighetsskattesatsen, 8 kommuner på skattesatsen för byggnader som används för stadigvarande boende och 9 kommuner på skattesatsen för övriga bostadsbyggnader.

Antalet kommuner som sänkte sina fastighetsskattesatser var närapå samma år 2022 som året innan. År 2022 sänkte 18 kommuner på minst en av sina fastighetsskattesatser då detta skedde i 17 kommuner år 2021. Det var exempelvis 5 kommuner som sänkte den allmänna fastighetsskattesatsen och 6 kommuner som sänkte skattesatsen för byggnader som används för stadigvarande boende.

Tabell 1: Antalet kommuner som ändrat sin fastighetsskattesats

-

| Fastighetsskattesatsen |

Antalet kommuner där skattesatsen höjdes 2022.

(Uppgiften om 2021 inom parentes.)

|

Antalet kommuner där skattesatsen sänktes 2022.

(Uppgiften om 2021 inom parentes.)

|

| Allmän fastighetsskattesats |

11 (24) |

5 (3) |

| Fastighetsskattesats för stadigvarande bostad |

8 (17) |

6 (4) |

| Fastighetsskattesats för annan bostadsbyggnad |

9 (20) |

1 (1) |

| Fastighetsskattesats för allmännyttiga samfund |

3 (5) |

5 (9) |

| Fastighetsskattesats för en obebyggd tomt |

9 (24) |

6 (2) |

| Fastighetsskattesats för en kraftverksbyggnad |

19 (31) |

1 (2) |

Läs mer: Fastighetsskattesatserna per kommun 2022

Så här fördelar sig fastighetsskatterna

Av alla som betalar fastighetsskatt utgör antalet privatpersoner (fysiska personer och dödsbon) 92,4 procent, men deras andel av totalbeloppet av fastighetsskatten i euro är bara en knapp tredjedel (28,7 %). Både aktiebolag (20,6 %) och bostadsaktiebolag (21,3 %) betalar var cirka en femtedel av det totala beloppet av fastighetsskatt, ömsesidiga fastighetsaktiebolag 15,7 procent, andra fastighetsaktiebolag 4,6 procent och de kvarstående 9 procentenheterna fördelas mellan offentliga samfund och andra juridiska former.

Tabell 2: Debiterad fastighetsskatt 2022 i andelar enligt kundens rättsliga form

-

| Rättsliga form |

Fastighetsskatt (milj. €) |

Andel (%) |

| Personkunder |

569 |

28,7 |

| Bostadsaktiebolag |

442 |

21,3 |

| Ömsesidiga fastighetsaktiebolag |

325 |

15,7 |

| Andra fastighetsaktiebolag |

96 |

4,6 |

| Aktiebolag |

428 |

20,6 |

| Offentliga samfund och dessas affärsverk |

93 |

4,5 |

| Församlingar |

18 |

0,9 |

| Övriga |

79 |

3,8 |

De debiterade fastighetsskatterna av de flesta privatpersonerna (97 %) understiger tusen euro medan medeltalet per kund ligger på 302 euro. Samfund och andra företag betalar betydligt större belopp i fastighetsskatt i och med att de brukar äga både fler och större fastigheter. Fastighetsskatten är i snitt mer än 12 000 euro för till exempel de aktiebolag och fastighetsaktiebolag som äger fastigheter.

Fastighetsskatt debiteras inte om den skattskyldiges skattebelopp underskrider 10 euro. År 2022 understeg fastighetsskattebeloppet den nedre gränsen för debiteringen för cirka en procent av kunderna. Det totala beloppet av alla fastighetsskatter som underskred 10 euro var cirka 121 000 euro år 2022.

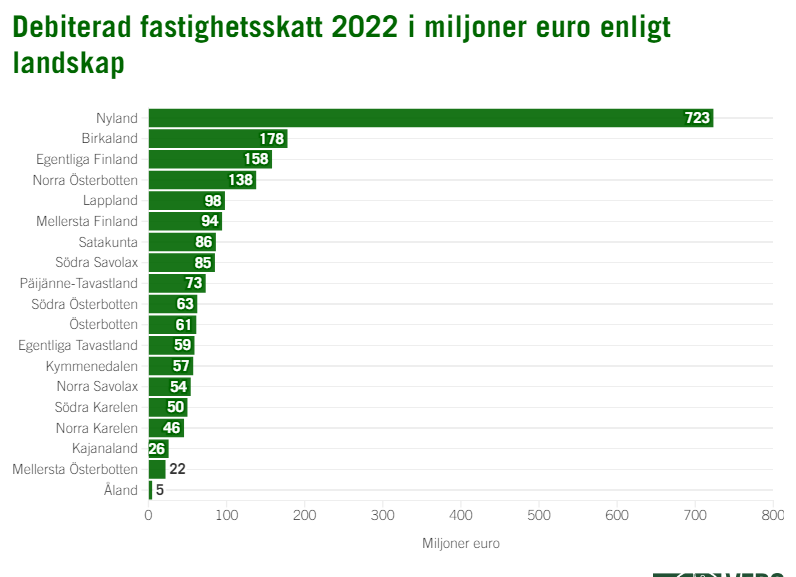

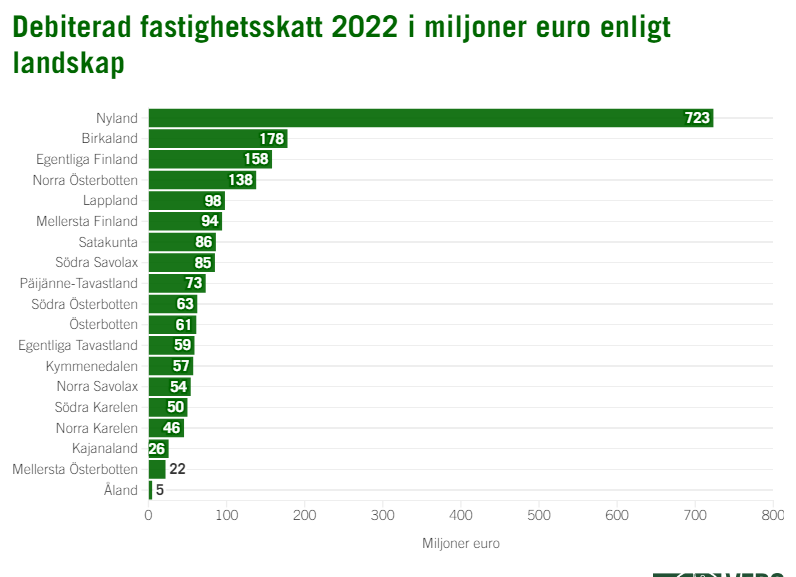

En dryg tredjedel av fastighetsskatteintäkterna kommer från fastigheter som ligger i Nyland (34,8 %). Cirka 13 procent av alla de byggnader som omfattas av fastighetsskatt ligger i Nyland. Den i Nyland högre relativa skatteintäkten förklaras i huvudsak av beskattningsvärdena på mark och byggnader vilka är betydligt högre än i övriga landskap i landet. Näst mest fastighetsskatt debiteras i Birkaland (8,6 % av det totala beloppet) och Egentliga Finland (7,6 %). Norra Karelens, Kajanalands, Mellersta Österbottens och Ålands sammanräknade andel av fastighetsskatteintäkterna utgör något under 5 procent. Fastighetsskatteintäkterna ökade mest på Åland (+34,1 %) och i Norra Österbotten (+6,9 %). Mellersta Österbotten var det enda landskapet där fastighetsskattebeloppet sjönk något (-0,3 %).

Bild 2: Debiterad fastighetsskatt 2022 i miljoner euro enligt landskap

Nästan 74 procent av fastighetsskatterna, 1,54 miljarder euro (+5,3 %), betalas för byggnader. Markens andel är cirka 26 procent, 0,54 miljarder euro (+1,3 %). Markens andel av fastighetsskatten är således cirka 7 procentenheter större än beskattningsvärdenas andel av det totala beloppet. Orsaken är att byggnader i regel har en lägre skattesats än mark (den allmänna fastighetsskattesatsen och skattesatsen för obebyggda byggplatser).

Vind- och solkraftverkens andel av kommunernas fastighetsskatter

Myndigheten för digitalisering och befolkningsdata och Skatteförvaltningen har i sina uppgifter samma byggnadstyp för vind- och solkraftverken och de kan därför inte analyseras separat i statistiken.

Vind- och solkraftverken påfördes totalt 23 miljoner euro i fastighetsskatt år 2022. Summan inkluderar endast beloppet av skatt på vind- och solkraftverk men inte skatten på den mark där kraftverken ligger. Markens andel jämfört med skatten på vind- och solkraftverk (konstruktioner) är visserligen mycket liten.

År 2022 var fastighetsskattebeloppet från vind- och solkraftverk 23 miljoner, vilket är 5 miljoner euro mer (+28,5 %) än 2021 och 7 miljoner euro mer (+46,7 %) än 2020. För tidigare år har Skatteförvaltningen ingen exakt statistik om beloppen av fastighetsskatt från vind- och solkraftverk men på basis av beskattningsvärdena har skattebeloppet från vind- och solkraftverk nästan tiodubblats från 2014 till 2022. Vind- och kraftverkens andel är visserligen fortfarande relativt liten av det totala beloppet av fastighetsskatt i hela landet och också i landskapen. Endast lite mer än en procent (1,1 %) av fastighetsskatterna i hela landet inflöt från vind- och solkraftverken 2022. Landskap där vind- och kraftverkens andel var noll eller mycket liten är Norra Karelen (0,0 %), Södra Savolax (0,0 %), Päijänne-Tavastland (0,0 %), Nyland (0,0 %), Birkaland (0,0 %), Kymmenedalen (0,1 %), Norra Savolax (0,1 %), Södra Karelen (0,2 %), Egentliga Finland (0,2 %), Mellersta Finland (0,4 %) och Egentliga Tavastland (0,5 %).

På motsvarande sätt är de landskap där vind- och solkraftverkens betydelse är störst Norra Österbotten (6,6 % av fastighetsskatten i landskapet från vind- och solkraftverk), Mellersta Österbotten (5,1 %), Österbotten (4,2 %), Kajanaland (4,2 %) och Lappland (3,8 %).

Vind- och solkraftverken har redan blivit en betydande inkomstkälla för vissa enskilda kommuner. År 2022 fanns det totalt 21 kommuner där vind- och solkraftverkens andel av kommunens fastighetsskatter översteg 20 procent.

Diagram 1: År 2022 fanns det totalt 21 kommuner där vind- och solkraftverkens andel av kommunens fastighetsskatter översteg 20 procent.

Läs mer: Se andelarna per kommun på en interaktiv karta (endast på finska)

Betydelsen av vind- och solkraftverken ökar också hela tiden i och med att de vind- och solkraftverk som planeras och är i byggnadsfasen framskrider och blir färdiga.

Beskattningen av vind- och solkraftverk

Såsom också andra byggnader eller konstruktioner börjar vind- och solkraftverken omfattas av fastighetsskatt när byggarbetet inletts. Återanskaffningsvärdet på ett vindkraftverk anses vara 75 procent av byggkostnaderna för vindkraftverkets torn (grunden, stommen och maskinrummet) och i fråga om solkraftverk av byggkostnaderna för grunden och stödkonstruktionerna. Det återanskaffningsvärde som beräknats enligt 75 procent och den andel som motsvarar färdighetsgraden utgör beskattningsvärdet på ett halvfärdigt kraftverk för ett visst skatteår. Graden av slutförande bestäms enligt läget vid utgången av det föregående skatteåret. När kraftverket blir färdigt görs årliga åldersavdrag av återanskaffningsvärdet från och med skatteåret efter att kraftverket blivit färdigt. Åldersavdraget för vind- och solkraftverk är 2,5 procent. Värdet på ett kraftverk som är i användning anses alltid vara minst 40 procent av återanskaffningsvärdet.

Fastighetsskatten på kraftverk fastställs antingen enligt den allmänna fastighetsskattesatsen eller fastighetsskattesatsen för vissa anläggningar. Fastighetsskattesatsen för vissa anläggningar tillämpas om den nominella effekten överskrider 10 megavoltampere för ett kraftverk som är anslutet till distributionsnätet eller en vind- eller solkraftpark som använder en gemensam anslutningspunkt. I andra fall tillämpas den allmänna fastighetsskattesatsen. En halvfärdig vind- eller solkraftparks nominella effekt granskas alltid skatteårsvis enligt läget vid årsskiftet. Sålunda kan den allmänna fastighetsskattesatsen tillämpas på ett halvfärdigt vind- och solkraftverk men medan byggarbetet framskrider eller kraftverket blir färdigt kan skattesatsen bytas till den i lagen fastställda skattesatsen för vissa anläggningar som har ett större variationsintervall.

Du kan läsa mer om beskattningen av vind- och solkraftverk i Skatteförvaltningens detaljerade anvisning: Beskattning av vind- och solkraftverk.