6A Elinkeinotoiminnan veroilmoitus – elinkeinoyhtymä yksityiskohtainen täyttöohje 2021

Ilmoita tässä veroilmoituksessa kaikki elinkeinoyhtymän tuotot ja kulut. Merkitse ne veroilmoituksen Kirjanpito- ja Verotus-sarakkeisiin. Jos kalenterivuoden aikana on päättynyt useampia tilikausia, ilmoita tilikausien tiedot yhdellä veroilmoituksella ja liitelomakkeilla. Ilmoita varallisuustiedot viimeksi päättyneen tilikauden tietojen perusteella. Merkitse raha-arvot sentin tarkkuudella.

Jos korjaat aiemmin antamaasi veroilmoitusta, tee uusi korvaava veroilmoitus. Anna kaikki aiemmin antamasi tiedot uudelleen, pelkkä virheellisen tiedon korjaaminen tai uuden tiedon lisääminen ei riitä.

Käytä vain Verohallinnon liitelomakkeita. Lähetä muita liitteitä (esimerkiksi kuitteja ja erittelyjä) vain, jos Verohallinto pyytää niitä erikseen.

Elinkeinoyhtymän veroilmoituksen ja sen liitelomakkeet voi antaa sähköisesti esimerkiksi OmaVerossa. Sähköiseen ilmoittamiseen tarvitset henkilökohtaiset verkkopankkitunnukset tai mobiilivarmenteen.

Lue lisää sähköisestä ilmoittamisesta.

Ilmoita muutokset osakkuuksiin sekä äänettömän yhtiömiehen panokseen ja korkoprosenttiin ainoastaan ytj.fi:n kautta muutos- ja lopettamisilmoituksella. Muutosilmoituksen voi antaa sähköisesti tai lomakkeella Y5. Muutokset tulevat voimaan, kun Patentti- ja rekisterihallitus (PRH) on rekisteröinyt ne kaupparekisteriin.

Ilmoita myös yrityksen tietojen tai toimialan muutokset (esimerkiksi tilikauden muutos) ytj.fi:n kautta muutos- ja lopettamisilmoituksella. Muutosilmoituksen voi antaa sähköisesti tai lomakkeella Y5.

Sisällys:

1 Henkilötiedot ja verovuosi

2 Tuloverolaskelma

3 Yhtiömiehiä koskevat tiedot sekä heidän omaisilleen maksetut vuokrat, korot, luovutushinnat ja muut suoritukset

4 Erittely elinkeinotoiminnan varoihin kuuluvista huoneistoista ja kiinteistöistä, joita yhtiömiehet ovat käyttäneet omana tai perheensä asuntona

5 Laskelma korkokuluista, jotka eivät ole vähennyskelpoisia elinkeinotoiminnan tulosta silloin, kun oma pääoma on yksityisottojen vuoksi negatiivinen

6 Varallisuuslaskelma

7 Elinkeinoyhtymän oman pääoman erittely

8 Tilintarkastus

9 Käyttöomaisuusarvopapereiden ja -kiinteistöjen luovutusvoitot

10 Maksetut palkat

1 Henkilötiedot ja verovuosi

Nimi

Elinkeinoyhtymän nimi.

Y-tunnus

Elinkeinoyhtymän Y-tunnus.

Verovuosi

Se verovuosi, jota veroilmoitus koskee.

Tilikausi

Elinkeinoyhtymän tilikausi.

Huomaa, että veroilmoituksessa ilmoitettu tilikauden muutos ei välity eteenpäin. Ilmoita tilikauden muutoksesta ytj.fi:n kautta muutos- ja lopettamisilmoituksella. Muutosilmoituksen voi antaa sähköisesti tai lomakkeella Y5.

Jos verovuoden aikana on päättynyt useampia tilikausia, ilmoita kaikkien tilikausien tiedot yhdellä veroilmoituksella ja tarvittavilla liitelomakkeilla.

Toimiala

Tilastokeskuksen toimialaluokituksen mukainen toimiala:

- toimialan numerokoodi

- toimialan nimi

Huomaa, että veroilmoituksessa ilmoitettu toimialan muutos ei välity eteenpäin. Ilmoita muutoksesta ytj.fi:n kautta muutos- ja lopettamisilmoituksella. Muutosilmoituksen voi antaa sähköisesti tai lomakkeella Y5.

Veroilmoitusta täydentävien tietojen antaja

Sen henkilön nimi ja puhelinnumero, joka tarvittaessa antaa Verohallinnolle lisätietoja.

Yhtymä on osakkaana ulkomaisessa yhtymässä

Merkitse rasti, jos yhtymä on osakkaana ulkomaisessa yhtymässä.

Yhtymä vaatii ulkomaisen veron hyvittämistä

Merkitse rasti, jos yhtymä on maksanut verovuonna veroa ulkomailla ja vaadit ulkomaisen veron hyvittämistä. Erittele vaatimus täyttämällä lomake 70 (Vaatimus kaksinkertaisen verotuksen poistamiseksi). Tämä ulkomailta saatu tulo on kuitenkin aina ilmoitettava bruttomääräisenä veroilmoituksella.

2 Tuloverolaskelma

Täytä tuloverolaskelman Verotus-sarakkeeseen yhtymän veronalaiset tuotot ja verotuksessa vähennyskelpoiset kulut.

Tuloverolaskelmassa on oma Kirjanpito-sarake niitä tuotto- ja kulueriä varten, joissa kirjanpitoon kirjattu määrä saattaa erota siitä määrästä, joka otetaan verotuksessa huomioon.

Ilmoita tuloverolaskelman rahamäärät sentin tarkkuudella ilman etumerkkiä (plus- tai miinusmerkkiä). Jos ilmoitettu erä poikkeaa oletusarvosta, merkitse luvun eteen aina miinusmerkki (-).

Tuotot ja kulut jakautuvat tulolähteittäin

Elinkeinoyhtymällä voi olla kolme tulolähdettä. Eri tulolähteiden veronalaiset tuotot ja verotuksessa vähennyskelpoiset kulut määräytyvät eri lakien mukaan:

- Elinkeinotoiminnan tulolähde: elinkeinotulon verottamisesta annetun lain (EVL) mukaan

- Maatalouden tulolähde: maatilatalouden tuloverolain (MVL) mukaan

- Henkilökohtainen tulolähde: tuloverolain (TVL) mukaan.

Henkilökohtainen tulolähde

Ilmoita henkilökohtaisen tulolähteen tuotot yhtenä summana osassa 2.3 kohdassa "Henkilökohtaisen tulolähteen tuotot ja veronalaiset luovutusvoitot". Älä kuitenkaan laske mukaan henkilökohtaisen tulolähteen osinkoja ja osuuskunnan ylijäämiä. Niille on osassa 2.3. oma kohtansa "Henkilökohtaisen tulolähteen osingot ja osuuskunnan ylijäämät". Ilmoita myös henkilökohtaisen tulolähteen kulut yhtenä summana osassa 2.6 (Henkilökohtaisen tulolähteen kulut yhteensä).

Erittele henkilökohtaisen tulolähteen tuotot ja kulut lomakkeella 7B (Elinkeinoyhtymän henkilökohtaisen tulolähteen tiedot) sekä henkilökohtaisen tulolähteen osingot ja osuuskunnan ylijäämät lomakkeella 73B (Elinkeinoyhtymän saamat osingot ja osuuskunnan ylijäämät).

Maatalouden tulolähde

Ilmoita maatalouden tulolähteen tuotot yhtenä summana osassa 2.4 (Maatalouden tulolähteet tuotot yhteensä). Erittele tuotot lomakkeella 7C (Elinkeinoyhtymän maatalouden tulolähteen tiedot).

2.1 Elinkeinotoiminnan tuotot

Liikevaihto

Ilmoita tässä kohdassa verovuoden liikevaihto. Liikevaihtoa ovat varsinaisen toiminnan myyntituotot, joista on vähennetty myönnetyt alennukset sekä arvonlisävero ja muut välittömästi myynnin määrään perustuvat verot.

Ilmoita liikevaihtoon mahdollisesti sisältyvät elinkeinotoiminnan tulolähteen osingot ja osuuskunnan ylijäämät osan 2.1 kohdan "Rahoitustuotot" alakohdassa "Saadut osingot ja osuuskunnan ylijäämät".

Saadut avustukset ja tuet

Ilmoita tässä kohdassa vain suoraan tuloutetut avustukset ja tuet, jotka liittyvät elinkeinotoimintaan (TEM, YM, Business Finland jne.). Älä ilmoita julkisyhteisöltä käyttöomaisuuden hankkimiseksi saatuja avustuksia tässä kohdassa, vaan tulouta ne epäsuorasti hankintamenon vähennyksenä.

Jos olet saanut arvonlisäveron alarajahuojennusta, ilmoita myös se tässä kohdassa.

Liiketoiminnan muut tuotot

Elinkeinotoiminnan muut veronalaiset tuotot, muun muassa

- käyttöomaisuuden luovutusvoitot

- saadut vahingonkorvaukset

- muut sellaiset veronalaiset elinkeinotoiminnan tuotot, joita ei ilmoiteta osan 2.1 muissa kohdissa.

Rahoitustuotot

Saadut osingot ja osuuskunnan ylijäämät

Elinkeinotoiminnasta saatujen osinkojen ja osuuskunnan ylijäämien kokonaissumma.

Erittele osingot ja osuuskunnan ylijäämät tarkemmin lomakkeella 73B (Elinkeinoyhtymän saamat osingot ja osuuskunnan ylijäämät). Verohallinto vähentää osinkojen ja osuuskunnan ylijäämien verovapaan osan automaattisesti osakkaan verotuksessa. Vähennys tehdään yhtymästä saadusta tulo-osuudesta. Verohallinto laskee vähennyksen lomakkeen 73B tietojen perusteella.

Yhtymän omistamat elinkeinotoiminnan tulolähteeseen kuuluvat osakkeet ja osuudet ovat kokonaan yhtymän elinkeinotoiminnan nettovarallisuutta.

Osingot

Elinkeinotoiminnan osinkoa on elinkeinotoimintaan kuuluville osakkeille maksettu voitonjako.

Elinkeinotoiminnan tulolähteeseen kuuluvien osinkojen veronalainen osuus määräytyy sen mukaan, onko osingon jakaja julkisesti noteerattu yhtiö vai ei.

- Julkisesti noteeratuilta yhtiöiltä saaduista osingoista 85 % on veronalaista elinkeinotoiminnan tuloa ja 15 % verovapaata tuloa.

- Muilta kuin julkisesti noteeratuilta yhtiöiltä saaduista osingoista 75 % on veronalaista elinkeinotoiminnan tuloa ja 25 % verovapaata tuloa.

Lue lisää osinkotulojen verotuksesta ja varojenjaosta vapaan oman pääoman rahastosta.

Ylijäämät

Elinkeinotoiminnan tulolähteeseen kuuluvien osuuskunnan ylijäämien veronalainen osuus määräytyy sen mukaan, onko ylijäämän jakaja julkisesti noteerattu osuuskunta vai ei.

- Julkisesti noteeratun osuuskunnan jakamasta elinkeinotoimintaan kuuluvasta ylijäämästä on 85 % veronalaista elinkeinotoiminnan tuloa ja 15 % verovapaata tuloa. Osuuskunta on julkisesti noteerattu esimerkiksi silloin, kun sen osuudella tai arvopaperilla käydään kauppaa arvopaperipörssissä. Suomessa ei ole tällä hetkellä julkisesti noteerattuja osuuskuntia.

- Muun kuin julkisesti noteeratun osuuskunnan ylijäämästä 25 % on veronalaista elinkeinotoiminnan tuloa ja 75 % verovapaata tuloa 5 000 euron yhteismäärään saakka. Tämän yhteismäärän ylittävästä ylijäämästä 75 % on veronalaista elinkeinotoiminnan tuloa ja 25 % verovapaata tuloa.

Muusta kuin julkisesti noteeratusta osuuskunnasta saatua ylijäämää verotetaan siis lievemmin 5 000 euron yhteismäärään asti. Tämä 5 000 euron lievennys on henkilökohtainen, ja sen saa verovuonna vain yhden kerran. Jos ylijäämät kuuluvat useisiin eri tulolähteisiin, lievennys käytetään niihin seuraavassa järjestyksessä:

- henkilökohtaisen tulolähteen ylijäämät

- maatalouden tulolähteen ylijäämät

- elinkeinotoiminnan tulolähteen ylijäämät.

Ylijäämänpalautus, joka on osuuskunnalle vähennyskelpoinen, on kuitenkin ylijäämän saajalle kokonaan veronalaista tuloa.

Lue lisää ylijäämien verotuksesta.

Korkotuotot

Yhtymän elinkeinotoiminnasta saadut veronalaiset korkotuotot, esimerkiksi pankkisaamisten ja talletusten korkotuotot.

Voitto-osuudet yhtymistä

Voitto-osuudet, joita elinkeinoyhtymä on saanut muista yhtymistä. Merkitse voitto-osuudet kirjanpidon mukaisina. Voitto-osuus yhtymästä on saajalle verovapaata tuloa. Sen sijaan saajaa verotetaan yhtymän tulo-osuudesta. Tulo-osuus lasketaan tuloverolain mukaan (TVL 16 § ja 16 a §).

Tulo-osuuksien veronalainen osuus

Ilmoita tässä kohdassa TVL 16 §:n mukaiset verotettavat tulo-osuudet kotimaisista yhtymistä. Ilmoita tulo-osuudet, jos ne ovat tiedossasi veroilmoitusta jättäessäsi. Jos tulo-osuudet eivät ole vielä tiedossasi, jätä kohta tyhjäksi. Verohallinto huomioi tulo-osuudet niiden tietojen perusteella, jotka se saa tulo-osuuksia jakavilta kotimaisilta yhtymiltä. Tarkista verotuspäätöksestä, että kaikki tulo-osuudet on laskettu mukaan yhtymän tulokseen.

Ilmoita veroilmoituksen tässä kohdassa myös TVL 16 a §:ssä tarkoitetut tulo-osuudet ulkomaisesta yhtymästä ja eurooppalaisesta taloudellisesta etuyhtymästä. Jos tulo-osuudet eivät ole tiedossa veroilmoitusta jättäessäsi, täydennä veroilmoitusta heti, kun tulo-osuudet on selvillä.

Tuotot kapitalisaatiosopimuksista ym.

Kirjanpito-sarake:

Merkitse tähän kohtaan tuotot kapitalisaatiosopimuksista sekä tietyistä säästöhenkivakuutuksista ja eläkevakuutuksista (TVL 35 § 1 momentti ja 35 b §).

Verotus-sarake:

Merkitse tähän kohtaan Kirjanpito-sarakkeeseen merkittyjen tuottojen veronalainen osuus. Veronalaista tuloa ovat suoritukset, jotka on saatu sellaisesta elinkeinotulolähteeseen kuuluvasta kapitalisaatiosopimuksesta ja säästöhenkivakuutuksesta, joka ei ole laskuperustekorkoinen (ks. tarkemmin TVL 35 §:n 1 momentti). Suoritus voi olla esimerkiksi vakuutussuoritus tai takaisinostoarvo. Suorituksen saajan veronalaista tuloa on se suhteellinen osuus suorituksesta, joka vastaa maksuhetkellä jäljellä olevan säästömäärän tuottoa. Tulo on aina suorituksen maksuvuoden tuloa.

Veronalaista tuloa on myös TVL 35 b §:ssä tarkoitetun säästöhenkivakuutuksen, kapitalisaatiosopimuksen ja eläkevakuutuksen tuottamat tulot, jotka lasketaan TVL 35 b §:ssä säädetyllä tavalla.

Laskuperustekorkoiselle kapitalisaatiosopimukselle maksetaan vuosittain ennalta sovittu tuotto, joka muodostuu laskuperustekorosta ja mahdollisesta asiakashyvityksestä. Laskuperustekorko ja mahdollinen asiakashyvitys ovat sen vuoden tuloa, jolta ne kertyvät.

Lue lisää ohjeesta Kapitalisaatiosopimuksen verotus.

Muut rahoitustuotot

Muut kuin edellä mainitut veronalaiset rahoitustuotot, esimerkiksi valuuttakurssivoitot.

Palautuvat arvonalennukset

Kirjanpidon mukaiset palautuvat arvonalennukset

- rahoitusomaisuudesta (EVL 5 a §:n 1 kohta)

- vaihto-omaisuudesta (EVL 5 a §:n 3 kohta)

- käyttöomaisuudesta (EVL 5 a §:n 5 kohta).

Veronalainen osuus

Ilmoita veronalainen osuus palautuvista arvonalennuksista. Palautuvat arvonalennukset ovat yleensä kokonaan veronalaista tuloa. Arvonalennuksen palautus on kuitenkin verovapaata tuloa silloin, kun vastaavaa (esimerkiksi EVL 42 §:n perusteella tehtyä) arvonalennusta ei ole aikanaan hyväksytty verotuksessa vähennyskelpoiseksi kuluksi.

Varausten vähennykset

Kirjanpidon mukaiset varausten vähennykset. Erittele kirjanpitoon merkityt varaukset lisäksi lomakkeella 62 (Varaukset, arvonmuutokset ja kuluvan käyttöomaisuuden poistot).

Veronalainen osuus

Ilmoita tässä kohdassa veronalainen osuus varausten vähennyksistä. Veronalaisia ovat muun muassa

- toimintavarauksen tuloutus (EVL 46 a §)

- vähentämättä jäänyt jälleenhankintavaraus (EVL 43 §)

- rakennus-, laivanrakennus- tai metalliteollisuusliikettä harjoittavan yrityksen tekemä takuuvaraus siltä osin kuin se ylittää takuukorjauksista syntyneet menot (EVL 47 §).

Tuloutus yksityiskäytöstä, jos yksityiskäytön kulut on vähennetty kirjanpidossa

Elinkeinoyhtymän verotuksessa ei voi vähentää osakkaiden yksityiskuluja. Jos osakas on esimerkiksi käyttänyt yhtymän omaisuutta tai ottanut yhtymän valmistamia tuotteita yksityisiin tarkoituksiin, nämä kulut eivät ole vähennyskelpoisia yhtymän verotuksessa. Jos yksityiskäytön kulut sisältyvät kirjanpidossa vähennettyihin menoihin, tulouta yksityiskäytön osuus tässä kohdassa.

Auton yksityiskäyttö

llmoita tässä kohdassa auton yksityiskäyttöä vastaava osuus, jos yksityisajojen kulut sisältyvät kirjanpidossa vähennettyihin menoihin.

Auton yksityiskäyttöä ovat esimerkiksi asunnon ja työpaikan väliset matkat, jotka osakas on ajanut yhtymän omistamalla tai hallinnoimalla autolla.

Tavaroiden yksityiskäyttö

Yksityistalouteen otettujen tavaroiden alkuperäinen hankintameno ilman arvonlisäveroa.

Muu yksityiskäyttö

Ilmoita tässä kohdassa muu yksityiskäyttö, esimerkiksi elinkeinotoimintaan kuuluvan puhelimen, kiinteistön, loma-asunnon tai veneen käyttö yksityisiin tarkoituksiin.

Jos yhtymän osakas käyttää elinkeinotoimintaan kuuluvaa kiinteistöä yksityisiin tarkoituksiin, ilmoita tässä yksityiskäyttöä vastaava osuus sekä kiinteistön kuluista että kiinteistön poistoista.

Esimerkki: Yhtymän osakas on käyttänyt elinkeinotoimintaan kuuluvaa kiinteistöä perheensä loma-asuntona. Kiinteistöön kohdistuu kuluja yhteensä 10 000 euroa, ja yksityiskäytön osuus kuluista on 3 000 euroa. Yhtymän elinkeinotoiminnan tuloon lisätään muuna yksityiskäyttönä 3 000 euroa.

2.1 Elinkeinotoiminnan veronalaiset tuotot yhteensä

Veronalaisten elinkeinotoiminnan tuottojen yhteenlaskettu määrä osan 2.1 (Elinkeinotoiminnan tuotot) Verotus-sarakkeesta.

2.2 Tuloslaskelman verovapaat tuotot

Tuloslaskelmaan sisältyvien muiden verovapaiden tuottojen yhteismäärä.

Muuta verovapaata tuottoa ovat esimerkiksi elokuvan tuotantotuki ja vapautusmenetelmän mukaiset ulkomaan tulot (erittele ne lomakkeella 70, Vaatimus kaksinkertaisen verotuksen poistamiseksi).

2.3 Henkilökohtaisen tulolähteen tuotot

Henkilökohtaiseen tulolähteeseen kuuluvat esimerkiksi vuokratuotot ulkopuoliselle vuokratuista huoneistoista, yhtymän rahavarojen lainaamisesta osakkaalta peritty korko sekä luovutusvoitot ja -tappiot, jotka ovat syntyneet henkilökohtaiseen tulolähteeseen kuuluvasta omaisuudesta.

Henkilökohtaisen tulolähteen tuotot ja veronalaiset luovutusvoitot

Ilmoita tässä kohdassa henkilökohtaiset tulolähteen tuotot ja veronalaiset luovutusvoitot.

Erittele ne tarkemmin lomakkeessa 7B (Elinkeinoyhtymän henkilökohtaisen tulolähteen tiedot).

Laske yhteen lomakkeen 7B kohdat 2.3 (Tuotot yhteensä) ja 4.4 (Veronalaiset luovutusvoitot verovuonna). Merkitse yhteissumma tähän kohtaan.

Veronalaisen luovutusvoiton määrän saat, kun vähennät verovuoden luovutusvoitosta verovuoden luovutustappiot ja ne aiemmilta vuosilta vahvistetut luovutustappiot, joita ei ole vähennetty aiempien vuosien verotuksessa.

Älä laske tämän kohdan tuottoihin niitä osinkoja ja osuuskunnan ylijäämiä, jotka kuuluvat henkilökohtaiseen tulolähteeseen. Ilmoita ne seuraavassa kohdassa.

Henkilökohtaisen tulolähteen osingot ja osuuskunnan ylijäämät

Yhtymän henkilökohtaiseen tulolähteeseen kuuluvat osingot ja osuuskunnan ylijäämät.

Erittele nämä osingot ja ylijäämät lisäksi lomakkeella 73B (Elinkeinoyhtymän saamat osingot ja osuuskunnan ylijäämät). Henkilökohtaisen tulolähteen osinkoa ja osuuskunnan ylijäämää ei oteta huomioon, kun Verohallinto laskee yhtymän henkilökohtaisen tulolähteen tuloa. Osinko ja ylijäämä jaetaan verotettavaksi suoraan osakkaiden tulona niiden osuuksien mukaan, jotka osakkailla on yhtymän tuloon.

Osingot ja osuuskunnan ylijäämät voivat olla osakkaille joko kokonaan verovapaita, osittain verovapaita tai kokonaan veronalaisia.

Lue lisää osinkojen verotuksesta ja ylijäämien verotuksesta.

Huomaa, että elinkeinotoiminnan tai maatalouden tuloon kuuluva osinko ja ylijäämä ovat osa yritystuloa. Verohallinto jakaa ne pääoma- ja ansiotuloksi eri sääntöjen mukaan kuin henkilökohtaisen tulolähteen osingon ja ylijäämän.

2.4 Maatalouden tulolähteen tuotot yhteensä

Ilmoita tässä osassa maatalouden tulolähteen tuotot yhteensä.

Erittele maatalouden tulolähteen tuotot, kulut ja varallisuus lomakkeella 7C (Elinkeinoyhtymän maatalouden tulolähteen tiedot). Merkitse tähän kohtaan sama määrä, jonka ilmoitat lomakkeen 7C osan 2 kohdassa "Tuotot yhteensä".

Ilmoita maatalouden tulolähteeseen kuuluvat osingot ja osuuskunnan ylijäämät lomakkeella 7C ja laske ne mukaan tuottojen kokonaismäärään lomakkeen 7C osan 2 kohdassa "Tuotot yhteensä". Maatalouden tulolähteeseen kuuluvat osingot ja osuuskunnan ylijäämät ovat kokonaisuudessaan yhtymän maatalouden tuloa.

Erittele maatalouden tulolähteeseen kuuluvat osingot ja osuuskunnan ylijäämät lisäksi lomakkeella 73B (Elinkeinoyhtymän saamat osingot ja osuuskunnan ylijäämät). Verohallinto vähentää osinkojen ja osuuskunnan ylijäämien verovapaan osan automaattisesti osakkaan verotuksessa. Vähennys tehdään tulo-osuudesta, jonka osakas saa yhtymästä. Verohallinto laskee vähennyksen lomakkeen 73B tietojen perusteella.

Yhtymän omistamien maatalouden tulolähteeseen kuuluvien osakkeiden ja osuuksien koko arvo on yhtymän maatalouden nettovarallisuutta.

Lue lisää osinkojen verotuksesta ja ylijäämien verotuksesta.

2.5 Elinkeinotoiminnan kulut

Materiaalit ja palvelut

Ostot ja varastojen muutokset

Ilmoita tässä kohdassa tilikauden aikana luovutettujen hyödykkeiden hankintameno.

Laske tilikauden aikana luovutettujen hyödykkeiden hankintameno niin, että oikaiset tilikauden ostojen määrää niillä muutoksilla, joita valmiiden ja keskeneräisten tuotteiden varastossa on tapahtunut (alkuvarasto + ostot tilikauden aikana – loppuvarasto).

Ulkopuoliset palvelut

Ulkopuolisten palveluiden kulut. Ulkopuolisia palveluja ovat muun muassa varsinaiseen toimintaan liittyvät palvelut, työsuoritukset ja aliurakat, joista on maksettu ulkopuoliselle toimijalle.

Henkilöstökulut

Palkat ja palkkiot

Yhtymän maksamat palkat ja palkkiot.

Eläke- ja henkilösivukulut

Yhtymän maksamat eläkkeet ja henkilösivukulut.

Henkilösivukuluja ovat esimerkiksi vakuutusmaksut ja muut vastaavat maksut, jotka johtuvat työntekijöiden ja heidän omaistensa eläke-, sairaus- ja työkyvyttömyysetuuksien tai muiden niiden kaltaisten oikeuksien ja etujen järjestämisestä.

Poistot ja käyttöomaisuuden arvonalentumiset

Poistot

Ilmoita tässä kohdassa suunnitelman mukaiset poistot ja poistoeron muutokset, jotka kirjanpidossa rasittavat tulosta. Voit tehdä uusista, käyttöönotetuista koneista ja laitteista korotetun poiston eli veronhuojennuspoiston verovuosina 2020-2023.

Erittele poistot lomakkeella 62 (Varaukset, arvonmuutokset ja kuluvan käyttöomaisuuden poistot).

Vähennyskelpoinen osuus

Merkitse tähän EVL:n mukaisten poistojen vähennyskelpoinen osuus (EVL 24 §, 30–34 § ja 36–41 §). Poistojen vähennyskelpoinen osuus ei voi ylittää EVL:ssa säädettyä poistojen enimmäismäärää.

Leasingsopimuksella käyttöön otetusta omaisuudesta ei voi verotuksessa tehdä poistoja.

Ilmoita tässä kohdassa myös mahdolliset aikaisempina vuosina tehdyt poistot, joita ei ole vähennetty verotuksessa (ns. hyllypoistot) ja jotka yhtymä haluaa vähentää verovuonna. Erittele hyllypoistot lomakkeella 12A (Vähentämättä jätetyt poistot).

Käyttöomaisuuden arvonalentumiset

Kirjanpidon mukaiset käyttöomaisuuden arvonalentumiset, joita ei ole ilmoitettu poistojen yhteydessä.

Vähennyskelpoinen osuus

Vähennyskelpoinen osuus kulumattoman käyttöomaisuuden arvonalentumisesta (EVL 42 §). Vähennyskelpoista osuutta on vain sellainen arvonalennuspoisto, joka on tehty muista arvopapereista kuin osakkeista tai muusta kulumattomasta käyttöomaisuudesta kuin maa-alueesta. Ehtona on, että omaisuuden käypä arvo verovuoden lopussa on olennaisesti pienempi kuin poistamatta oleva hankintameno.

Liiketoiminnan muut kulut

Edustuskulut

Kirjanpidon mukaisten edustuskulujen yhteismäärä.

Vähennyskelpoinen osuus 50 %

Verotuksessa saa vähentää 50 % edustuskuluista. Merkitse vähennyskelpoinen osa eli puolet edustuskulujen kokonaismäärästä tähän kohtaan.

Vuokrat

Ilmoita tässä kohdassa yhtymän maksamat elinkeinotoimintaan liittyvät vuokrat, esimerkiksi tilavuokrat ja laitevuokrat.

Vähennyskelpoiset liiketoiminnan muut kulut

Sellaiset liiketoiminnan muut kulut, jotka ovat verotuksessa vähennyskelpoisia ja jotka eivät sisälly muihin tuloverolaskelman osan 2.5 kulueriin. Tällaisia liiketoiminnan muita kuluja ovat esimerkiksi

- matkakulut

- ajoneuvokulut

- leasingmaksut.

Vähennyskelvottomat kulut

Ne kirjanpidossa vähennetyt erät, jotka eivät ole verotuksessa vähennyskelpoisia. Älä sisällytä vähennyskelvottomia kuluja muihin tuloverolaskelman kulueriin.

Vähennyskelvottomia kuluja ovat muun muassa menot, jotka kohdistuvat vapautusmenetelmän mukaisiin ulkomailta saatuihin tuloihin. Erittele ne lomakkeella 70 (Vaatimus kaksinkertaisen verotuksen poistamiseksi).

Välittömät verot

Kirjanpidon mukaiset välittömät verot.

Tähän kohtaan ei merkitä esimerkiksi kiinteistöveroa, joka kohdistuu elinkeinotoiminnan käytössä olevaan kiinteistöön. Kiinteistövero merkitään osan 2.5 kohdan "Liiketoiminnan muut kulut" alakohtaan "Vähennyskelpoiset liiketoiminnan muut kulut".

Sakot ja muut rangaistusmaksut

Sakot, seuraamusmaksut ja muut rangaistusluonteiset maksut, joita ei voi vähentää verotuksessa.

Veronkorotuksia ei voi vähentää verotuksessa. Sillä ei ole merkitystä, mihin veroon veronkorotukset kohdistuvat. Myöskään veronlisäyksiä, viivekorkoa, myöhästymismaksua ja veroihin liittyvää viivästyskorkoa tai huojennettua viivästyskorkoa ei voi vähentää verotuksessa.

Muut vähennyskelvottomat kulut

Sellaiset kirjanpitoon sisältyvät muut kulut, joita ei voi verotuksessa vähentää.

Ilmoita tässä kohdassa esimerkiksi yhtymän osakkaiden välittömät verot, jos ne sisältyvät yhtymän kirjanpitoon.

Rahoituskulut

Korkokulut

Kirjanpidossa vähennettyjen korkokulujen yhteismäärä.

Vähennysrajoitteiset korkokulut (EVL 18 a §)

Merkitse tähän kohtaan ne korkokulut, joiden vähennysoikeutta on verovuonna rajoitettu EVL 18 a §:ssä kuvatulla tavalla.

EVL 18 a § rajoittaa EVL 18 b §:ssä säädetyin poikkeuksin korkokulujen vähennyskelpoisuutta eräissä tilanteissa. Jos yhtymällä on tällaisia vähennysrajoitteisia korkokuluja, täytä lomake 81 (Selvitys nettokorkomenoista) ja laske vähennyskelvottomien korkojen määrä. Lomakkeella 81 yhtymä voi myös vaatia, että verovuonna vähennetään aikaisempien verovuosien vähennyskelvottomia nettokorkomenoja.

Lue lisää korkovähennysoikeuden rajoittamisesta

Vähennyskelpoinen osuus

Korkokulujen vähennyskelpoinen osuus verovuonna. Vähennyskelpoisen osuuden saat, kun vähennät kirjanpidon mukaisista korkokuluista edellisessä kohdassa ilmoitetut vähennysrajoitteiset korkokulut (EVL 18 a §) sekä ne muut korkokulut, jotka eivät ole vähennyskelpoisia verotuksessa (EVL 18 §:n 2 momentti).

Laske EVL 18 §:n 2 momentin mukaisten vähennyskelvottomien korkojen osuus osassa 5 (Laskelma vähennyskelvottomista korkokuluista). EVL 18 §:n 2 momentin mukaan korkoja ei voi vähentää silloin, kun taseen oma pääoma on yksityisottojen vuoksi negatiivinen ja yksityisottoja on rahoitettu vieraalla pääomalla. Tällaisessa tapauksessa katsotaan, että osa lainoista on käytetty yksityisottojen rahoittamiseen. Tätä osaa koroista ei voi vähentää elinkeinotoiminnan tuotoista. Huomaa, että näiden vähennyskelvottomien korkojen määrä ei voi olla suurempi kuin korkokulut yhteensä.

Muut rahoituskulut

Ilmoita tässä kohdassa kirjanpidon mukaiset muut rahoituskulut, joita ovat esimerkiksi:

- lainojen hoitokulut

- limiittipalkkiot

- takausprovisiot

- luottovakuutukset

- kiinnityskulut

- perimiskulut

- kurssitappiot.

Vähennyskelpoinen osuus

Elinkeinotoiminnan rahoituskulujen vähennyskelpoinen osuus. Elinkeinotoiminnan kuluna voit vähentää ainoastaan elinkeinotoimintaan kohdistuvat menot.

Vähennyskelvottomia rahoituskuluja ovat muun muassa kulut, jotka kohdistuvat yhtymän osakkaan yksityisottojen rahoittamiseen.

Varausten lisäykset

Kirjanpidon mukaiset vapaaehtoisten varausten lisäykset.

Erittele varaukset lomakkeella 62 (Varaukset, arvonmuutokset ja kuluvan käyttöomaisuuden poistot).

Vähennyskelpoinen osuus

Vähennyskelpoinen osuus vapaaehtoisten varausten lisäyksistä.

Elinkeinoyhtymän verotuksessa vähennyskelpoisia varauksia ovat tietyin edellytyksin

- jälleenhankintavaraus (EVL 43 §)

- toimintavaraus (EVL 46 a §)

- takuuvaraus (EVL 47 §).

Kirjanpidon ulkopuoliset vähennyskelpoiset kulut

Ne verotuksessa vähennyskelpoiset kulut, jotka eivät sisälly tilikauden tuloslaskelmaan. Tällainen kulu on muun muassa koulutusvähennys ja tutkimus- ja kehittämistoiminnan lisävähennys.

- Erittele koulutusvähennys lomakkeella 79 (Vaatimus elinkeinotoiminnan koulutusvähennyksestä). Lue lisää koulutusvähennyksestä

- Erittele tutkimus- ja kehittämistoiminnan lisävähennys lomakkeella 67 (Vaatimus tutkimus- ja kehittämistoiminnan lisävähennyksestä). Lue lisää tutkimus- ja kehittämistoiminnan lisävähennyksestä

Elinkeinotoiminnan verotuksessa vähennyskelpoiset kulut yhteensä

Verotuksessa vähennyskelpoisten elinkeinotoiminnan kulujen yhteenlaskettu määrä osan 2.5 (Elinkeinotoiminnan kulut) Verotus-sarakkeesta.

2.6 Henkilökohtaisen tulolähteen kulut yhteensä

Erittele henkilökohtaisen tulolähteen kulut lomakkeella 7B (Elinkeinoyhtymän henkilökohtaisen tulolähteen tiedot).

Siirrä kulujen yhteismäärä tähän lomakkeen 7B kohdasta 3.4 (Kulut yhteensä).

Älä merkitse vahvistettavaa luovutustappiota henkilökohtaisen tulolähteen kuluksi. Verohallinto vähentää vahvistetun luovutustappion luovutusvoitoista viiden seuraavan vuoden aikana.

Henkilökohtaisen tulolähteen kulut eivät saa sisältyä eriin, jotka ilmoitat elinkeinotoiminnan tai maatalouden tulolähteen kuluiksi veroilmoituksen osissa 2.5 ja 2.7.

2.7 Maatalouden tulolähteen kulut yhteensä

Erittele maatalouden tulolähteen kulut lomakkeella 7C (Elinkeinoyhtymän maatalouden tulolähteen tiedot).

Siirrä verotuksessa vähennyskelpoisten kulujen yhteismäärä tähän lomakkeen 7C kohdasta 3 (Kulut yhteensä).

Maatalouden tulolähteen kulut eivät saa sisältyä niihin eriin, jotka ilmoitat elinkeinotoiminnan tai henkilökohtaisen tulolähteen kuluina veroilmoituksen osissa 2.5 ja 2.6.

Verovuoden tulos tai tappio

Elinkeinotoiminnan tulos

Ilmoita tässä kohdassa elinkeinotoiminnan tulolähteen tulos, jos se on positiivinen:

Vähennä elinkeinotoiminnan veronalaisista tuotoista (eli osan 2.1 viimeisen rivin luvusta) ne kulut, jotka ovat vähennyskelpoisia elinkeinotoiminnan verotuksessa (eli osan 2.5 viimeisen rivin luku). Jos tulos on positiivinen, merkitse se tähän kohtaan.

Verohallinto vähentää edellisten vuosien verotuksessa vahvistetut tappiot automaattisesti, joten älä merkitse niitä veroilmoitukseen.

Elinkeinotoiminnan tappio

Ilmoita tässä kohdassa elinkeinotoiminnan tulolähteen tulos, jos se on negatiivinen:

Vähennä elinkeinotoiminnan veronalaisista tuotoista (eli osan 2.1 viimeisen rivin luvusta) ne kulut, jotka ovat vähennyskelpoisia elinkeinotoiminnan verotuksessa (eli osan 2.5 viimeisen rivin luku). Jos tulos on negatiivinen, merkitse se tähän kohtaan. Merkitse elinkeinotoiminnan tulolähteen tappio ilman etumerkkiä (-).

Verohallinto vähentää edellisten vuosien verotuksessa vahvistetut tappiot automaattisesti, joten älä merkitse niitä veroilmoitukseen.

Henkilökohtaisen tulolähteen tulos

Ilmoita tässä kohdassa henkilökohtaisen tulolähteen tulos, jos se on positiivinen:

Vähennä henkilökohtaisen tulolähteen tuotoista (eli osan 2.3 ensimmäisen kohdan "Henkilökohtaisen tulolähteen tuotot ja veronalaiset luovutusvoitot" luvusta) henkilökohtaisen tulolähteen vähennyskelpoiset kulut (eli osan 2.6 luku). Jos tulos on positiivinen, merkitse se tähän kohtaan.

Henkilökohtaisen tulolähteen tulosta laskettaessa ei oteta huomioon henkilökohtaisen tulolähteen osinkoja ja osuuskunnan ylijäämiä (eli lukua osan 2.3 kohdassa "Henkilökohtaisen tulolähteen osingot ja osuuskunnan ylijäämät"). Verohallinto siirtää ne verotettavaksi suoraan yhtymän osakkaiden tulona niiden osuuksien mukaan, jotka heillä on yhtymän tuloon.

Henkilökohtaisen tulolähteen tappio

Ilmoita tässä kohdassa henkilökohtaisen tulolähteen tulos, jos se on negatiivinen:

Vähennä henkilökohtaisen tulolähteen tuotoista (eli osan 2.3 ensimmäisen kohdan "Henkilökohtaisen tulolähteen tuotot ja veronalaiset luovutusvoitot" luvusta) henkilökohtaisen tulolähteen vähennyskelpoiset kulut (eli osan 2.6 luku). Jos tulos on negatiivinen, merkitse se tähän kohtaan. Merkitse henkilökohtaisen tulolähteen tappio ilman etumerkkiä (-).

Maatalouden tulolähteen tulos

Ilmoita tässä kohdassa maatalouden tulolähteen tulos, jos se on positiivinen:

Vähennä maatalouden tulolähteen tuotoista (eli osan 2.4 luvusta) maatalouden tulolähteen kulut (eli osan 2.7 luku). Jos tulos on positiivinen, merkitse se tähän kohtaan.

Maatalouden tulolähteen tappio

Ilmoita tässä kohdassa maatalouden tulolähteen tappio, jos tulos on negatiivinen.

Vähennä maatalouden tulolähteen tuotoista (eli osan 2.4 luvusta) maatalouden tulolähteen kulut (eli osan 2.7 luku). Jos tulos on negatiivinen, merkitse se tähän kohtaan. Merkitse maatalouden tulolähteen tappio ilman etumerkkiä (-).

3. Yhtiömiehiä koskevat tiedot sekä heidän omaisilleen maksetut vuokrat, korot, luovutushinnat ja muut suoritukset

Ilmoita tässä osassa muun muassa yhtiömiesten tulo-osuuksien muutokset sekä yhtiömiesten omaisille maksetut suoritukset.

Tässä kohdassa ei ilmoiteta

- osakasmuutoksia

- äänettömän yhtiömiehen panoksen ja korkoprosentin muutoksia

- voitto-osuuksia

- yksityisottoja ja -sijoituksia.

Ilmoita muutokset osakkuuksiin sekä äänettömän yhtiömiehen panokseen ja korkoprosenttiin ainoastaan YTJ:n muutos- ja lopettamisilmoituksella Y5. Muutokset tulevat voimaan, kun Patentti- ja rekisterihallitus (PRH) on rekisteröinyt ne kaupparekisteriin.

Älä ilmoita tässä myöskään sellaisia suorituksia, joista suorituksen maksajan on annettava vuosi-ilmoitus tai ilmoitus tulorekisteriin. Tällaisia ovat esimerkiksi maksetut palkat, luontoisedut ja korot. Tässä kohdassa voit ilmoittaa neljän yhtiömiehen tiedot. Jos yhtiömiehiä on enemmän kuin neljä, täytä lomake 72A (Elinkeinoyhtymän yhtiömiehet, lomakkeen 6A lisälehti).

Nimi ja henkilötunnus tai Y-tunnus

Yhtiömiehen nimi ja henkilötunnus. Jos osakkaana on muu kuin luonnollinen henkilö, ilmoita Y-tunnus.

Ilmoita tässä kohdassa myös sen omaisen nimi ja henkilötunnus, jolle yhtymä on verovuoden aikana maksanut vuokraa, korkoa, luovutushintaa tai muita suorituksia.

Yhtiömiehen asema

Ilmoita tässä kohdassa, onko yhtiömies vastuunalainen yhtiömies vai äänetön yhtiömies.

Jätä kohta tyhjäksi, jos suoritus (alakohta "Suoritus kalenterivuodelta") on maksettu omaiselle eikä yhtiömiehelle.

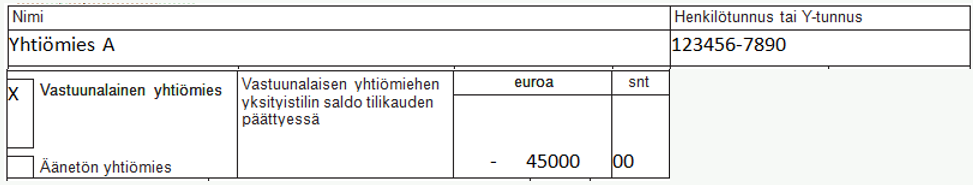

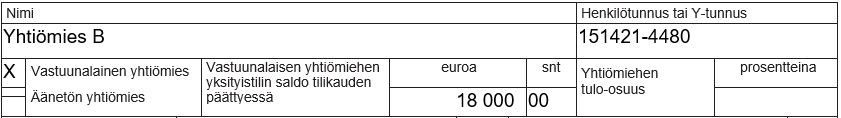

Vastuunalaisen yhtiömiehen yksityistilin saldo tilikauden päättyessä

Ilmoita tässä kohdassa yhtiömiehen kirjanpidon yksityistilin saldo tilikauden päättymishetkellä. Älä laske mukaan yhtiömiehen osuutta päättyneen tilikauden voitosta tai tappiosta.

Esimerkki yksityistilin saldosta:

Oma pääoma vuoden alussa (1.1.)

Äänettömän yhtiömiehen panos 2 000 e

Oma pääoma: yhtiömies A -50 000 e

Oma pääoma: yhtiömies B 30 000 e

Yksityistili: yhtiömies A 5 000 e

Yksityistili: yhtiömies B -12 000 e

Tilikauden voitto 60 000 e

Oma pääoma vuoden lopussa (31.12). 35 000 e

Yhtiömies A:

Oma pääoma 1.1. (-50 000 e) + tilikauden aikaiset yksityissijoitukset (5 000 e) = - 45 000 e

Yhtiömies B:

Oma pääoma 1.1 (30 000) + tilikauden aikaiset yksityisotot (-12 000) = 18 000

Yhtiömiehen tulo-osuus prosentteina

Ilmoita, kuinka monta prosenttia yhtymän tulosta yhtiömiehen tulo-osuus on verovuonna. Kun yhtymän kaikkien osakkaiden prosenttiosuudet lasketaan yhteen, summan/tuloksen on aina oltava 100 %.

Ilmoita tulo-osuus ja yhtiömiehen tiedot myös silloin, jos äänettömällä yhtiömiehellä on verovuonna osuus yhtymän tuloon. Tässä kohdassa ei ilmoiteta äänettömälle yhtiömiehelle maksettua korkoa.

Lue lisää avoimen yhtiön ja kommandiittiyhtiön verotuksellisen tulon jakamisesta

Osakas on työskennellyt yhtiössä tilikauden aikana

Rastita tämä kohta, jos yhtiömies on työskennellyt yhtymässä tilikauden aikana. Tieto välittyy Eläketurvakeskukselle, joka tarvitsee tiedon Yrittäjien eläkelain (YEL) mukaista valvontaa varten.

Suoritus kalenterivuodelta: vuokrat, korot, luovutushinnat ja muut suoritukset

Ilmoita yhtiömiehille ja heidän omaisilleen maksetut

- vuokrat

- korot

- luovutushinnat

- muut sellaiset suoritukset, joista ei anneta vuosi-ilmoitusta tai ilmoitusta tulorekisteriin.

Ilmoita nämä suoritukset aina kalenterivuoden ajalta, ei yhtymän tilikaudelta.

Jos jollekin yhtiömiehelle ei ole maksettu tällaisia suorituksia, yhtiömiehen tietoja ei tarvitse ilmoittaa.

Huomaa, että myös yhtiömiehen on ilmoitettava nämä yhtymältä saamansa tulot oman esitäytetyn veroilmoituksensa yhteydessä.

4. Erittely elinkeinotoiminnan varoihin kuuluvista huoneistoista ja kiinteistöistä, joita yhtiömiehet ovat käyttäneet omana tai perheensä asuntona

Ilmoita tässä kohdassa seuraavat tiedot vain, jos asuntoa käyttänyt osakas on luonnollinen henkilö tai kotimainen kuolinpesä:

- asuntoa käyttäneen osakkaan koko henkilötunnus

- kiinteistön tai kiinteistö- tai asunto-osakeyhtiön nimi

- asuntona käytön aika eli se jakso yhtymän tilikaudesta, jona huoneistoa tai kiinteistöä on käytetty omana tai perheen asuntona

- edellisen vuoden nettovarallisuuslaskelmassa käytetty huoneiston tai kiinteistön arvo.

Jos osakas on käyttänyt yhtymän varoihin kuuluvaa huoneistoa tai kiinteistöä omana asuntonaan, asunnon arvo vähennetään osakkaan osuudesta yhtymän nettovarallisuuteen, kun lasketaan osakkaan pääomatulo-osuutta.

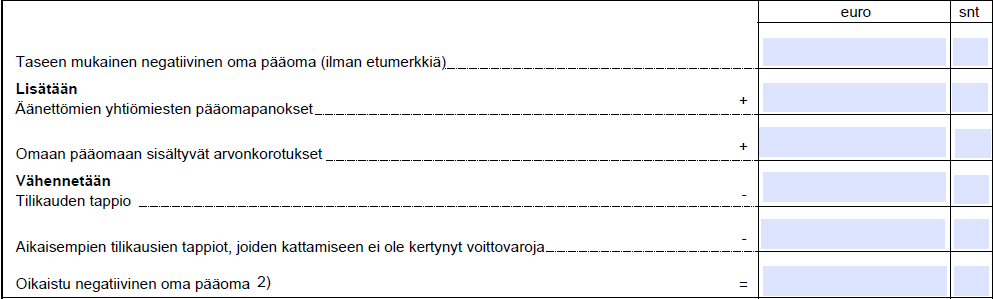

5. Laskelma korkokuluista, jotka eivät ole vähennyskelpoisia elinkeinotoiminnan tulosta silloin, kun oma pääoma on yksityisottojen vuoksi negatiivinen

Jos yhtymän oma pääoma on yksityisottojen vuoksi negatiivinen ja yksityisottoja on jouduttu rahoittamaan vieraalla pääomalla, kohdistuu osa yhtymän lainoista yksityisottojen rahoittamiseen eikä elinkeinotoimintaan. Tällaisesta lainasta aiheutuneita korkoja ei voi vähentää elinkeinotoiminnan kuluna.

Laske vähennyskelvottomien korkojen määrä näin:

Lisää verovuoden taseen mukaiseen negatiiviseen omaan pääomaan äänettömien yhtiömiesten pääomapanokset ja yhtymän omaan pääomaan sisältyvät arvonkorotukset. Tämän jälkeen vähennä tilikauden tappio sekä aikaisempien tilikausien tappiot, joiden kattamiseen ei ole kertynyt voittovaroja. Oikaistun negatiivisen pääoman määrää laskiessasi voit hyödyntää alla olevaa apulaskelmaa.

Merkitse edellä mainitun laskelman mukainen oikaistu negatiivinen oma pääoma tämän osan kohtaan "Korot, jotka eivät ole vähennyskelpoisia elinkeinotoiminnan tulolähteen tulosta – Oikaistu negatiivinen oma pääoma". Kerro tämä oikaistu negatiivinen oma pääoma tilinpäätöshetken mukaisella peruskorolla, johon on lisätty yksi prosenttiyksikkö (merkitse prosentti kohtaan "Peruskorko + 1 %"). Peruskorko oli -0,50 % ajalla 1.1.2021–31.12.2021.

Edellä mainitun kertolaskun tuloksena saatu määrä on korkoa, jota ei voi vähentää elinkeinotoiminnan tulosta. Ilmoita se tässä osassa. Veroilmoituksen osassa 2.5 vähennä saatu vähennyskelvottomien korkokoulujen määrä elinkeinotoiminnan korkokuluista (kuten osan 2.5 kohdan "Rahoituskulut – Korkokulut" alakohdan "Vähennyskelpoinen osuus" yhteydessä on ohjeistettu). Vähennyskelvottomia korkoja ei voi olla enempää kuin korkokuluja yhteensä.

Siirrä oikaistu negatiivinen oma pääoma varallisuuslaskelman osan 6.2 (Elinkeinotoiminnan velat) kohtaan "Oikaistu negatiivinen oma pääoma". Kohdan luku ei kuitenkaan voi olla suurempi kuin elinkeinotoiminnan velkojen yhteismäärä. Lisää oikaistun negatiivisen oman pääoman määrä myös osan 6.4 (Henkilökohtainen tulolähde) kohtaan "Velat yhteensä".

Korkojen vähennyskelpoisuudesta henkilökohtaisessa tulolähteessä säädetään TVL 58 §:ssä. Yhtiömiehen yksityistalouden rahoittamisen ei voida katsoa liittyvän elinkeinoyhtymän tulonhankkimistoimintaan, joten korot eivät ole vähennyskelpoisia henkilökohtaisessa tulolähteessä.

6. Varallisuuslaskelma

Varallisuuslaskelmassa ilmoitetaan elinkeinoyhtymän varat ja velat. Tiedot ilmoitetaan tulolähteittäin: elinkeinotoiminnan tulolähteelle, henkilökohtaiselle tulolähteelle ja maatalouden tulolähteelle on veroilmoituksessa omat osansa. Ilmoita kukin varallisuus- ja velkaerä vain yhden tulolähteen varoissa tai veloissa.

Varallisuuslaskelmassa lasketaan myös elinkeinotoiminnan tulolähteen ja maatalouden tulolähteen nettovarallisuus. Nettovarallisuus lasketaan vähentämällä tulolähteen varoista saman tulolähteen velat. Näiden nettovarallisuuksien perusteella määräytyy, mikä osuus elinkeinotoiminnan verotettavasta tulosta ja maatalouden verotettavasta tulosta on osakkaille ansiotuloa ja mikä osa pääomatuloa.

Henkilökohtaisen tulolähteen varojen ja velkojen erotusta ei tarvitse laskea, koska henkilökohtaisen tulolähteen tulo-osuus verotetaan kokonaan pääomatulona.

6.1 Elinkeinotoiminnan varat

Merkitse varat laskelmaan sen suuruisina kuin niiden poistamatta oleva hankintameno on. Poikkeukset on mainittu erikseen.

Käyttöomaisuus

Käyttöomaisuutta ovat elinkeinotoiminnan pysyvään käyttöön tarkoitetut maa-alueet, arvopaperit, rakennukset, koneet, kalusto ja muut esineet, patentit ja muut erikseen luovutettavissa olevat aineettomat oikeudet sekä soran- ja hiekanottopaikat, kaivokset, kivilouhokset, turvesuot ja muut sellaiset hyödykkeet.

Erittele kuluvasta käyttöomaisuudesta tehdyt poistot ja poistoeron muutokset lomakkeella 62 (Varaukset, arvonmuutokset ja kuluvan käyttöomaisuuden poistot).

Kuluvaa käyttöomaisuutta ovat

- rakennukset

- koneet ja kalusto

- muut esineet

- patentit

- muut erikseen luovutettavissa olevat aineettomat oikeudet.

Kulumatonta käyttöomaisuutta ovat

- maa-alueet

- arvopaperit

- muut vastaavat hyödykkeet.

Aineettomat oikeudet

Ilmoita tässä kohdassa aineettomien oikeuksien arvojen yhteismäärä.

Aineettomia oikeuksia ovat muun muassa

- patentit

- tekijänoikeudet

- tavaramerkkioikeudet

- lisenssimaksut

- toimilupaoikeudet

- tietokoneohjelmien lisenssimaksut.

Pitkävaikutteiset menot

Sellaiset pitkävaikutteiset menot, joilla on varallisuusarvoa.

Pitkävaikutteisia ovat menot, jotka kerryttävät tai säilyttävät tuloa kolmen tai useamman vuoden ajan. Näistä varoihin luetaan vain sellaiset aktivoidut menot, jotka EVL:n mukaan on aktivoitava eli joita ei voi vähentää vuosikuluna. Tällaisia menoja ovat muun muassa vuokrahuoneistojen perusparannusmenot ja liikearvon hankintameno (EVL 24 §).

Sen sijaan esimerkiksi yhtiön perustamis- ja järjestelytoimista johtuneilla menoilla sekä tutkimus- ja tuotekehittelymenoilla (EVL 25 §) ei ole aktivointipakkoa eikä niitä oteta nettovarallisuudessa huomioon.

Kiinteistöt

Kiinteistöön luetaan maapohja ja sillä olevat rakennukset. Kiinteistönä pidetään TVL 6 §:n mukaan myös sellaista toisen maalla olevaa rakennusta, rakennelmaa ja muuta laitosta, joka voidaan maanomistajaa kuulematta luovuttaa kolmannelle henkilölle niin, että myös hallintaoikeus maahan siirtyy.

Erittele käyttöomaisuuteen kuuluvat kiinteistöt, rakennukset ja rakennelmat lomakkeella 18B (Käyttöomaisuus – Kiinteistöt). Käytä kunkin kiinteistön arvona joko verotuksessa poistamatta olevaa hankintamenoa tai vuoden 2021 vertailuarvoa sen mukaan, kumpi näistä on suurempi. Vertailu tehdään ja arvo valitaan kiinteistökohtaisesti. Siirrä tähän alakohtaan (Kiinteistöt) kiinteistöjen yhteenlaskettu arvo lomakkeesta 18B (kohdasta "Kiinteistöt yhteensä").

Koneet ja kalusto

Koneiden ja kaluston yhteinen verotuksessa poistamatta oleva hankintameno.

Koneita ja kalustoa ovat muun muassa

- koneet ja laitteet

- kuorma- ja pakettiautot

- henkilöautot

- ammattiautot (esimerkiksi hinausautot)

- huonekalut

- vuokrattava kalusto.

Leasingsopimuksella käyttöön otettuja koneita tai kalustoa ei lueta verotuksessa käyttöomaisuuteen, joten niiden poistamatta olevaa hankintamenoa ei merkitä tähän.

Käyttöomaisuusarvopaperit

Erittele käyttö- ja rahoitusomaisuuteen kuuluvat arvopaperit lomakkeella 8B (Elinkeinotoiminnan tulolähteeseen kuuluvat arvopaperit ja arvo-osuudet – elinkeinoyhtymä ja liikkeen- tai ammatinharjoittaja). Lomakkeella verrataan, kumpi on suurempi: käyttöomaisuuteen ja rahoitusomaisuuteen kuuluvien arvopapereiden tuloverotuksessa poistamatta oleva yhteenlaskettu hankintameno vai yhteenlaskettu vertailuarvo.

Vertaa lomakkeen 8B viimeisen rivin (Käyttö- ja rahoitusomaisuus yhteensä) lukuja. Jos tuloverotuksessa poistamaton hankintameno on suurempi, ilmoita veroilmoituksen tässä alakohdassa (Käyttöomaisuusarvopaperit) poistamattomien hankintamenojen summa lomakkeen 8B riviltä "Käyttöomaisuus yhteensä". Jos vertailuarvo on suurempi, ilmoita samalla rivillä oleva vertailuarvojen yhteismäärä.

Rahoitusomaisuuteen kuuluvien arvopapereiden summa ilmoitetaan osan 6.1 kohdan Rahoitusomaisuus alakohdassa Rahoitusomaisuusarvopaperit.

Muu käyttöomaisuus

Muuhun käyttöomaisuuteen kuuluvien hyödykkeiden arvo.

Käyttöomaisuutta ovat esimerkiksi

- soran- ja savenottopaikat

- malmi- ja mineraaliesiintymät

- kivilouhokset

- turvesuot

- rautatiet

- padot

- sillat

- altaat.

Laske mukaan myös sellaisten eläinten arvo, jotka ovat jatkuvasti elinkeinotoiminnan käytössä.

Käyttöomaisuus yhteensä

Laske yhteen ja ilmoita tässä kohdassa käyttöomaisuushyödykkeiden yhteenlaskettu arvo.

Vaihto-omaisuus

Vaihto-omaisuutta ovat tuotteet, jotka on tarkoitettu myytäväksi (tai muuten luovutettavaksi) osana elinkeinotoimintaa. Tuotteet voidaan luovuttaa joko sellaisenaan tai jalostettuna. Tällaisia ovat esimerkiksi

- kauppatavarat

- raaka-aineet

- puolivalmisteet

- muut hyödykkeet.

Vaihto-omaisuuteen kuuluvat myös poltto- ja voiteluaineet ja muut tarvikkeet, jotka on tarkoitettu kulutettavaksi elinkeinotoiminnassa.

Ilmoita vaihto-omaisuuden arvona hankintameno, josta on vähennetty mahdollinen arvonalentumisvähennys (EVL 28 §:n 1 momentti).

Tavarat

Ulkopuolisilta tavarantoimittajilta hankitut, sellaisenaan elinkeinotoiminnassa myytäväksi tarkoitetut hyödykkeet.

Jos elinkeinoyhtymä harjoittaa tukku- tai vähittäiskauppaa, tavaroiden arvoon voi laskea myös tavaroiden myyntiä varten hankitut pakkaustarvikkeet.

Muu vaihto-omaisuus

Ilmoita tässä kohdassa muut vaihto-omaisuuteen kuuluvat hyödykkeet. Muuta vaihto-omaisuutta ovat muun muassa raaka-aineet ja tarvikkeet sekä itse valmistettavat tuotteet.

Vaihto-omaisuus yhteensä

Laske yhteen ja ilmoita tässä kohdassa tavaroiden ja muun vaihto-omaisuuden yhteismäärä.

Rahoitusomaisuus

Rahoitusomaisuutta ovat

- rahat

- pankki- ja tilisaamiset

- saamavekselit

- muut rahoitusvarat.

Rahoitusomaisuuteen kuuluvan saamisen arvoksi merkitään nimellisarvo. Muun rahoitusomaisuuden arvoksi taas merkitään hankintameno. Molemmista arvoista pitää ensin tehdä arvonalentumisvähennykset EVL 17 §:n mukaan. Jos saamiset ovat ulkomaan valuutassa, niiden arvo lasketaan samalla tavalla kuin kirjanpidossa eli yleensä tilinpäätöspäivän kurssin mukaisesti (kirjanpitolain 5 luvun 3 §).

Myyntisaamiset

Ilmoita tässä kohdassa pitkä- ja lyhytaikaiset myyntisaamiset, osamaksusaamiset ja muut vastaavat.

Lainasaamiset

Merkitse tähän kohtaan lainasaamiset.

Huom. Lainasaamiset osakkailta ilmoitetaan kuitenkin osassa 6.4 (Henkilökohtainen tulolähde) kohdassa "Saamiset osakkailta".

Siirtosaamiset

Merkitse tähän kohtaan siirtosaamiset.

Rahat

Yhtymän käteiset kassavarat. Tässä kohdassa ei ilmoiteta pankkitalletuksia.

Pankkisaamiset

Pankkisaamiset, muun muassa pankkivarat, sijoitusvarat ja valuuttavarat.

Rahoitusomaisuusarvopaperit

Erittele käyttö- ja rahoitusomaisuuteen kuuluvat arvopaperit lomakkeella 8B (Elinkeinotoiminnan tulolähteeseen kuuluvat arvopaperit ja arvo-osuudet – elinkeinoyhtymä ja liikkeen- tai ammatinharjoittaja). Lomakkeella verrataan, kumpi on suurempi: käyttöomaisuuteen ja rahoitusomaisuuteen kuuluvien arvopapereiden tuloverotuksessa poistamatta oleva yhteenlaskettu hankintameno vai yhteenlaskettu vertailuarvo.

Vertaa lomakkeen 8B viimeisen rivin (Käyttö- ja rahoitusomaisuus yhteensä) lukuja. Jos tuloverotuksessa poistamaton hankintameno on suurempi, ilmoita veroilmoituksen tässä alakohdassa (Rahoitusomaisuusarvopaperit) poistamattomien hankintamenojen summa lomakkeen 8B riviltä "Rahoitusomaisuus yhteensä". Jos vertailuarvo on suurempi, ilmoita samalla rivillä oleva vertailuarvojen yhteismäärä.

Käyttöomaisuuteen kuuluvien arvopapereiden summa ilmoitetaan osan 6.1 kohdan Käyttöomaisuus alakohdassa Käyttöomaisuusarvopaperit.

Muu rahoitusomaisuus

Sellaiset rahoitusomaisuuteen kuuluvat erät, joita et ole ilmoittanut aiemmissa kohdissa.

Rahoitusomaisuus yhteensä

Laske ja ilmoita tässä kohdassa rahoitusomaisuuden yhteismäärä.

Elinkeinotoiminnan varat yhteensä

Laske ja ilmoita tässä kohdassa elinkeinotoiminnan käyttöomaisuuden, vaihto-omaisuuden ja rahoitusomaisuuden yhteenlaskettu määrä.

6.2 Elinkeinotoiminnan velat

Pitkäaikaiset lainat rahoituslaitoksilta

Ilmoita tässä kohdassa pitkäaikaiset rahoitusyhtiölainat, pitkäaikainen factoring-luottotilin velka sekä muut pitkäaikaiset lainat rahoituslaitoksilta.

Pitkäaikaiseksi katsotaan velka tai velan osa, joka erääntyy maksettavaksi vuotta pidemmän ajan kuluttua.

Lyhytaikaiset lainat rahoituslaitoksilta

Ilmoita tässä kohdassa lyhytaikaiset rahoitusyhtiölainat, lyhytaikainen factoring-luottotilin velka sekä muut lyhytaikaiset lainat rahoituslaitoksilta.

Velka on lyhytaikainen, jos se erääntyy maksettavaksi vuoden tai sitä lyhyemmän ajan kuluessa.

Ostovelat

Pitkä- ja lyhytaikaiset ostovelat, osamaksuvelat, ostovelat ennakkolaskuista ja muut ostovelat.

Velat osakkaille

Yhtymän velat osakkaille.

Siirtovelat

Ilmoita tässä kohdassa siirtovelat.

Pitkä- ja lyhytaikaisia siirtovelkoja ovat muun muassa

- etukäteen saadut vuokratulot

- maksamatta olevat tilikaudelle suoriteperusteisesti kuuluvat menot, kuten palkkamenot ja lomapalkkamenot.

Muut pitkäaikaiset velat

Sellaiset pitkäaikaiset velat, joita et ole ilmoittanut aiemmissa kohdissa.

Pitkäaikaiseksi katsotaan velka tai se osa velasta, joka erääntyy maksettavaksi yhtä vuotta pidemmän ajan kuluttua.

Muut lyhytaikaiset velat

Sellaiset lyhytaikaiset velat, joita et ole ilmoittanut aiemmissa kohdissa.

Velka on lyhytaikainen, jos se erääntyy maksettavaksi vuoden tai sitä lyhyemmän ajan kuluessa.

Vähennetään

Oikaistu negatiivinen oma pääoma

Merkitse tähän kohtaan oikaistun negatiivisen oman pääoman määrä, joka vähennetään elinkeinotoiminnan velkojen määrästä.

Oikaistu negatiivinen oma pääoma ei voi kuitenkaan olla suurempi kuin elinkeinotoiminnan velkojen yhteismäärä. Ilmoita oikaistun negatiivisen oman pääoman määrä myös henkilökohtaisen tulolähteen veloissa osan 6.4 (Henkilökohtainen tulolähde) kohdassa "Velat yhteensä".

Elinkeinotoiminnan velat yhteensä

Laske ja ilmoita tässä kohdassa elinkeinotoiminnan velat yhteensä. Vähennä elinkeinotoiminnan velkojen yhteenlasketusta summasta yllä olevan kohdan oikaistun negatiivisen oman pääoman määrä.

6.3 Elinkeinotoiminnan nettovarallisuus

Tulon jakaminen pääoma- ja ansiotuloksi

Yhtymän osakkaiden verotusta varten lasketaan elinkeinotoiminnan nettovarallisuus. Verohallinto käyttää nettovarallisuuden arvoa, kun yhtymän osakkaiden elinkeinotoiminnan tulo-osuudet jaetaan pääoma- ja ansiotuloksi. Yhtymän elinkeinotoiminnan tuloksesta luonnollisen henkilön ja kuolinpesän pääomatuloa on määrä, joka vastaa 20 %:n vuotuista tuottoa osakkaan osuudelle yhtymän edellisen verovuoden nettovarallisuudesta. Verovuoden 2021 pääomatulo lasketaan kullekin osakkaalle sen osuuden perusteella, joka osakkaalla oli yhtymän verovuoden 2020 elinkeinotoiminnan nettovarallisuudesta.

Poikkeava tilikauden pituus (yli tai alle 12 kk) vaikuttaa pääomatulo-osuuden määrään. Yli 12 kuukauden pituinen tilikausi lisää pääomatulo-osuutta, ja vastaavasti 12 kuukautta lyhyempi tilikausi pienentää sitä.

Ennen pääomatulo-osuuksien laskemista Verohallinto lisää edellisen vuoden nettovarallisuuteen 30 % ennakonpidätyksen alaisista palkoista, jotka yhtymä on maksanut verovuoden päättymistä edeltäneiden 12 kuukauden aikana. (Palkat ilmoitetaan osassa 10.) Lisäksi osakkaan osuutta elinkeinotoiminnan nettovarallisuudesta korjataan, jos elinkeinoyhtymän varoihin kuuluu asunto, jota osakas tai hänen perheenjäsenensä on käyttänyt asuntonaan. Tällaisen asunnon arvo vähennetään osakkaan osuudesta nettovarallisuuteen. Samoin menetellään, jos yhtymän osakkaalla on yhtymäosuuden hankintaan käytettyä korollista velkaa.

Jos yhtymän jaettavaan elinkeinotoiminnan tuloon sisältyy käyttöomaisuuteen kuuluvien kiinteistöjen tai arvopapereiden luovutusvoittoja, on osakkaan osuus luovutusvoitoista aina pääomatuloa. (Nämä luovutusvoitot ilmoitetaan osassa 9.) Nettovarallisuus ei vaikuta näiden luovutusvoittojen verotukseen.

Vuonna 2021 verotettavasta pääomatulosta maksetaan tuloveroa 30 %. Pääomatulon 30 000 euroa ylittävästä osasta vero on kuitenkin 34 %. Ansiotulosta maksettava vero on progressiivinen, eli verotettavan tulon noustessa myös veroprosentti kasvaa.

Elinkeinotoiminnan positiivinen nettovarallisuus

Vähennä elinkeinotoiminnan varojen yhteismäärästä (osan 6.1 viimeinen kohta "Elinkeinotoiminnan varat yhteensä") elinkeinotoiminnan velkojen yhteismäärä (osan 6.2 viimeinen kohta "Elinkeinotoiminnan velat yhteensä"). Jos varojen ja velkojen erotus on positiivinen, ilmoita erotus tässä kohdassa.

Elinkeinotoiminnan negatiivinen nettovarallisuus

Vähennä elinkeinotoiminnan varojen yhteismäärästä (osan 6.1 viimeinen kohta "Elinkeinotoiminnan varat yhteensä") elinkeinotoiminnan velkojen yhteismäärä (osan 6.2 viimeinen kohta "Elinkeinotoiminnan velat yhteensä"). Jos varojen ja velkojen erotus on negatiivinen, ilmoita erotus tässä kohdassa.

6.4 Henkilökohtainen tulolähde

Varat

Saamiset osakkailta

Yhtymän saamiset osakkailta.

Muut saamiset

Muut henkilökohtaisen tulolähteen saamiset.

Muut varat

Henkilökohtaisen tulolähteen muut varat kuin saamiset, esimerkiksi ulkopuoliselle vuokratun osakehuoneiston arvo.

Varat yhteensä

Laske ja ilmoita tässä kohdassa henkilökohtaisen tulolähteen varojen yhteismäärä.

Velat yhteensä

Ilmoita tässä kohdassa henkilökohtaisen tulolähteen velkojen yhteismäärä.

Ilmoita tässä kohdassa myös oikaistun negatiivisen oman pääoman määrä, jonka olet laskenut osassa 5.

6.5 Maatalouden tulolähde

Varat yhteensä

Erittele maatalouden tulolähteen varat lomakkeella 7C (Elinkeinoyhtymän maatalouden tulolähteen tiedot). Siirrä tähän kohtaan se määrä, jonka ilmoitat lomakkeen 7C osassa 4 (Erittely maatalouden varoista ja veloista) kohdassa "Varat yhteensä".

Velat yhteensä

Erittele maatalouden tulolähteen velat lomakkeella 7 C (Elinkeinoyhtymän maatalouden tulolähteen tiedot). Siirrä tähän kohtaan se määrä, jonka ilmoitat lomakkeen 7C osassa 4 (Erittely maatalouden varoista ja veloista) kohdassa "Velat yhteensä".

Maatalouden positiivinen nettovarallisuus

Vähennä maatalouden tulolähteen varoista (kohta "Varat yhteensä") maatalouden tulolähteen velat (kohta "Velat yhteensä"). Jos tulos on positiivinen, ilmoita erotus tässä kohdassa.

Verohallinto laskee, mikä osuus kunkin osakkaan saamasta yhtymän maatalouden tulosta on osakkaalle pääomatuloa ja mikä osa ansiotuloa. Jako tehdään maatalouden nettovarallisuuden perusteella samoin kuin elinkeinotoiminnan tulo jaetaan elinkeinotoiminnan nettovarallisuuden perusteella (katso osa 6.3 "Elinkeinotoiminnan nettovarallisuus").

Maatalouden negatiivinen nettovarallisuus

Vähennä maatalouden tulolähteen varoista (kohta "Varat yhteensä") maatalouden tulolähteen velat (kohta "Velat yhteensä"). Jos tulos on negatiivinen, ilmoita erotus tässä kohdassa.

7. Elinkeinoyhtymän oman pääoman erittely

Erittele tässä kohdassa kirjanpidon mukainen oma pääoma. Jos luku on negatiivinen, merkitse sen eteen miinusmerkki (-).

Äänettömien yhtiömiesten panokset tilikauden alussa

Ilmoita tässä kohdassa ne pääomat, jotka äänettömät yhtiömiehet ovat sijoittaneet yritykseen rahana tai muuna sijoituksena. Ilmoita panokset tilikauden alun tilanteen mukaan.

Äänettömien yhtiömiesten panosten muutos

Ilmoita tässä kohdassa muutokset, joita äänettömien yhtiömiesten pääomasijoituksissa on tapahtunut tilikauden aikana. Jos pääomasijoitukset ovat pienentyneet, merkitse eteen miinusmerkki (-).

Muu oma pääoma tilikauden alussa

Ilmoita tässä kohdassa, paljonko muuta omaa pääomaa yhtymällä on ollut tilikauden alussa. Ilmoita muun muassa edellisten tilikausien voitto tai tappio sekä vastuunalaisten yhtiömiesten pääomasijoitusten ja yksityisottojen erotus. Jos muu oma pääoma on ollut negatiivinen, merkitse luvun eteen miinusmerkki (-).

Voitto-osuus äänettömille yhtiömiehille

Ilmoita tässä kohdassa äänettömälle yhtiömiehelle maksettu voitto-osuus. Voitto-osuus perustuu pääomaan, jonka yhtiömies on sijoittanut yhtiöön.

Äänettömän yhtiömiehen mahdollinen tulo-osuusprosentti ilman äänettömälle yhtiömiehelle maksettua voitto-osuutta ilmoitetaan osassa 3 (Yhtiömiehiä koskevat tiedot ja heille ja heidän omaisilleen maksetut vuokrat, korot, luovutushinnat ja muut suoritukset). Tulo-osuutta ei lasketa mukaan tähän kohtaan.

Vastuunalaisten yhtiömiesten yksityisnostot/-sijoitukset

Ilmoita tässä kohdassa yksityisnostojen ja yksityissijoitusten välinen erotus, jos vastuunalaiset yhtiömiehet ovat tehneet yksityisnostoja tai yksityissijoituksia tilikauden aikana. Jos yksityisnostoja on ollut enemmän kuin yksityissijoituksia, merkitse luvun eteen miinusmerkki (-).

Tilikauden voitto/tappio (kirjanpito)

Ilmoita tässä kohdassa tilikauden voitto tai tappio tuloslaskelman mukaan. Merkitse tappio miinusmerkillä (-).

Oma pääoma yhteensä

Ilmoita tässä kohdassa oman pääoman positiivinen tai negatiivinen määrä tilikauden lopussa. Merkitse negatiivinen oma pääoma miinusmerkillä (-).

8. Tilintarkastus

Anna tässä kohdassa tiedot tilintarkastuksen suorittamisesta. Ilmoita myös, sisältääkö tilintarkastuskertomus tilintarkastuslain 3 luvun 5 §:ssä tarkoitettuja kielteisiä lausuntoja, huomautuksia tai lisätietoja.

Tilintarkastus on suoritettu

Jos tilintarkastus on suoritettu ennen veroilmoituksen antamista, merkitse rasti kohtaan "Kyllä".

Jos tilintarkastusta ei ole suoritettu ennen veroilmoituksen antamista, merkitse rasti kohtaan "Ei, suoritetaan myöhemmin".

Pienet yhtymät voivat tilintarkastuslain mukaan tietyin edellytyksin jättää tilintarkastajan valitsematta. Jos yhtymä on käyttänyt tätä mahdollisuutta, merkitse rasti kohtaan "Ei, tilintarkastuslain 2 luvun 2 §:n perusteella tilintarkastaja on jätetty valitsematta".

Ilmoitan, että tilintarkastuskertomus sisältää tilintarkastuslain 3 luvun 5 §:ssä tarkoitettuja kielteisiä lausuntoja, huomautuksia tai lisätietoja.

Jos tilintarkastuskertomus sisältää tilintarkastuslain 3 luvun 5 §:ssä tarkoitettuja kielteisiä lausuntoja, huomautuksia tai lisätietoja, merkitse rasti kohtaan "Kyllä" ja liitä jäljennös tilintarkastuskertomuksesta veroilmoitukseen. Toimita jäljennös tilintarkastuskertomuksesta Verohallintoon myös siinä tapauksessa, että tilintarkastus tehdään veroilmoituksen antamisen jälkeen.

9. Käyttöomaisuusarvopapereiden ja -kiinteistöjen luovutusvoitot

Ilmoita tässä kohdassa luovutusvoitot, joita yhtymä on verovuoden aikana saanut käyttöomaisuuteen kuuluneista arvopapereista ja kiinteistöistä. Luovutusvoitolla tarkoitetaan luovutushinnan ja verotuksessa poistamattoman hankintamenon erotusta.

Jos yhtymä on muodostanut luovutusvoitosta jälleenhankintavarauksen, älä merkitse tähän sitä osaa voitosta, joka on siirretty varaukseen.

10 Maksetut palkat

Pääomatulo-osuuksien laskemisessa huomioon otettavien palkkojen määrä

Ilmoita ne elinkeinotoiminnan ennakonpidätyksen alaiset palkat, jotka yhtymä on maksanut verovuoden päättymistä edeltäneiden 12 kuukauden aikana.

Kun Verohallinto laskee yhtymän osakkaan pääomatulo-osuutta, elinkeinotoiminnan nettovarallisuuteen lisätään 30 % tässä kohdassa ilmoitettujen palkkojen määrästä.

Esimerkki: Yhtymän verovuoden 2021 muodostaa tilikausi 1.1.–30.6.2021, joka on tilikauden muutoksen vuoksi poikkeuksellisesti vain 6 kuukauden mittainen (seuraava tilikausi on 1.7.2021–30.6.2022). Kohdassa 10 (Maksetut palkat) ilmoitetaan 1.7.2020–30.6.2021 maksettujen ennakonpidätyksen alaisten palkkojen määrä. Verohallinto lisää 30 % tästä määrästä yhtymän verovuoden 2020 elinkeinotoiminnan nettovarallisuuteen, kun elinkeinotoiminnan tulo jaetaan osakkaiden ansio- ja pääomatuloksi.

Päiväys, allekirjoitus ja puhelinnumero

Jos annat veroilmoituksen paperilomakkeella, muista allekirjoittaa veroilmoitus. Voit ilmoittaa tässä kohdassa myös puhelinnumeron.