När du sköter skatteärenden i egenskap av en näringsidkare, jordbruksidkare eller skogsbruksidkare ska du efter att ha loggat in i MinSkatt välja länken Sköt egna skatteärenden. Via länken kan du sköta alla dina skatteärenden. Läs mer: Nytt i MinSkatt

I anvisningen behandlas centrala principer i lagen om koncernbidrag vid beskattningen och förutsättningarna för att dra av koncernbidrag i inkomstbeskattningen.

Kapitel 3.3 i anvisningen har kompletterats och kapitel 3.5 preciserats.

1 Allmänt om koncernbidrag

Företagsverksamhet kan bedrivas i form av en koncern som består av flera bolag. Varje bolag i en koncern beskattas som en självständig skattskyldig. Det betyder att resultatet räknas ut och beskattas separat för varje koncernbolag. Att verksamheten bedrivs i form av en koncern kan således leda till en strängare beskattning jämfört med att verksamheten bedrivs i ett enda bolag. Så kan vara fallet exempelvis när ett av bolagen i koncernen går med förlust och ett annat bolag går med vinst.

Koncernbidragslagen gör det möjligt att under vissa förutsättningar jämna ut inkomsterna mellan de olika aktiebolagen och andelslagen i koncernen. Genom koncernbidrag kan ett samfund som ger koncernbidrag och uppvisar vinst minska sin beskattningsbara näringsinkomst. På motsvarande sätt kan ett mottaget koncernbidrag öka näringsinkomsten i det samfund som tar emot koncernbidrag eller minska dess eventuella näringsförlust. Med koncernbidrag avses enligt 2 § 1 mom. i koncernbidragslagen annat bidrag än kapitalplacering som inte enligt NärSkL får avdras från inkomsten.

Ett aktiebolag eller andelslag får enligt 2 § 1 mom. i koncernbidragslagen ge ett annat aktiebolag eller andelslag koncernbidrag, om lagen om beskattning av inkomst av näringsverksamhet (360/1968, NärSkL, näringsskattelagen) tillämpas på beskattningen av såväl givaren som mottagaren. Mottagare eller givare av koncernbidrag kan på basis av 2 § 2 mom i koncernbidragslagen även vara sådana utländska samfund som jämställs med aktiebolag eller andelslag och som är allmänt skattskyldiga på basis av att den i 9 § 8 mom. i ISkL avsedda verkliga ledningen utövas i Finland. Parten som ger eller tar emot koncernbidrag kan dock inte enligt 7 § 3 punkten i koncernbidragslagen vara en depositionsbank, ett kreditinstitut eller en försäkrings- eller pensionsanstalt som avses i NärSkL.

Enligt 3 § i koncernbidragslagen får ett inhemskt aktiebolag eller andelslag som äger minst nio tiondedelar av aktiekapitalet i ett annat inhemskt aktiebolag eller av andelarna i ett annat inhemskt andelslag (dottersamfund) från sin skattepliktiga näringsinkomst dra av ett koncernbidrag som det har betalat till dottersamfundet. Ägarandelen som krävs kan bestå av direkt eller indirekt innehav. Också ett dottersamfund kan betala ett avdragbart koncernbidrag till modersamfundet eller modersamfundets andra dottersamfund.

Ett koncernförhållande som avses i 3 § i koncernbidragslagen ska enligt lagens 7 § 1 mom. 1 punkten ha fortgått hela skatteåret. Om part för koncernbidrag är ett i 2 § 2 mom. i koncernbidragslagen avsett i Finland allmänt skattskyldigt utländskt samfund, anses koncernförhållandet enligt 7 § 2 mom. i koncernbidragslagen ha existerat endast under den tid då det utländska samfundet har varit allmänt skattskyldigt i Finland. Räkenskapsperioden för både givaren och mottagaren av koncernbidrag ska enligt 7 § 1 mom. 2 punkten i koncernbidragslagen i regel gå ut samtidigt.

Ett koncernbidrag anses enligt 4 § i koncernbidragslagen utgöra kostnad för givaren och intäkt för mottagaren under det skatteår under vilket bidraget har betalats. I 5 § i koncernbidragslagen förutsätts att det finns överensstämmande utgifts- och inkomstregistreringar i givarens och mottagarens bokföring. Understödsbeloppet får inte enligt 6 § i koncernbidragslagen överstiga näringsverksamhetens resultat före avdrag för koncernbidraget.

I följande avsnitt behandlas de ovan nämnda kraven för koncernbidrag i detalj.

2 Parterna för koncernbidrag

2.1 Företagsform

Lagen om koncernbidrag vid beskattningen tillämpas på aktiebolag och andelslag (3 § 1 mom. i koncernbidragslagen) med undantag för sådana depositionsbanker, kreditinstitut eller försäkrings- eller pensionsanstalter som avses i NärSkL (7 § 3 punkten i koncernbidragslagen). Koncernbidragets givare eller mottagare får således inte vara ett annat samfund eller ett personbolag.

Koncernbidragslagen tillämpas också på sådana i ISkL 9 § 1 mom. 1 punkten avsedda allmänt skattskyldiga utländska samfund som jämställs med sådana aktiebolag eller andelslag som avses i ISkL 3 § 4 punkten. Då man granskar om ett utländskt samfund eller förmögenhetskomplex är jämförbart med sådana aktiebolag eller andelslag som avses i ISkL 3 § 4 punkten är utgångspunkten i regel huruvida det utländska samfundets civilrättsliga ställning huvudsakligen motsvarar den inhemska bolagsformens ställning (RP 136/2020 rd, s. 47). Ett utländskt bolag kan till exempel jämställas med ett aktiebolag, om det bolagsrättsligt till väsentliga delar motsvarar ett finländskt aktiebolag. Exempelvis jämställs svenska aktiebolag (AB) och estniska osaühing (Oü) med finländska aktiebolag.

2.2 Inhemskt ursprung

Givaren eller mottagaren av koncernbidraget ska enligt 3 § 1 mom. i koncernbidragslagen vara inhemska aktiebolag eller andelslag. Ett aktiebolag eller andelslag anses vara inhemskt om det har grundats enligt finsk lag och registrerats i Finland.

Syftet med kravet för inhemskt ursprung är att säkerställa att koncernbidraget behandlas symmetriskt. Det betyder att givaren av koncernbidraget har en avdragbar utgift samtidigt som mottagaren har inkomst som är skattepliktig i Finland. Till följd av kravet för inhemskt ursprung kan varken givaren eller mottagaren i regel vara ett utländskt bolag (HFD 2007:92, HFD 2007:93). Kravet för inhemskt ursprung gäller även samfund genom vilka ett indirekt koncernförhållande uppstår mellan givaren och mottagaren av ett koncernbidrag. I dessa situationer bedöms uppfyllandet av kravet med motsvarande kriterier som för koncernbidragets parter (se noggrannare i anvisningens kapitel 3.1 Hur koncernförhållande uppstår).

Enligt ISkL 9 § 1 mom. 1 punkten är ett sådant samfund allmänt skattskyldigt i Finland som bildats eller registrerats utomlands och vars verkliga ledning utövas i Finland. Platsen för den verkliga ledningen definieras i ISkL 9 § 8 mom. Enligt ISkL 9 § 9 mom. ska det som i annan inkomstskattelagstiftning föreskrivs om finländska samfund eller inhemska samfund tillämpas på sådana utländska samfund som avses i 1 mom. 1 punkten och 8 mom. Således kan ett samfund som bildats eller registrerats utomlands och vars verkliga ledning utövas i Finland vara koncernbidragets mottagare eller givare. Bildandet av platsen för den verkliga ledningen behandlas närmare i Skatteförvaltningens anvisning Allmän och begränsad skattskyldighet för samfund.

När man tolkar att kraven för inhemskt ursprung uppfylls måste man iaktta också EU-rättens krav. Principen om etableringsfrihet i artikel 49 i fördraget om Europeiska unionens funktionssätt (FEUF) anses inte förutsätta att koncernbidrag borde kunna betalas mellan inhemska bolag och bolag med säte i en EU/EES-stat (EUT C-231/05). Till den del det är fråga om beaktande av sådana slutliga förluster i ett inom EU/EES -området beläget dotterbolag som avses i EUD:s rättspraxis i det inhemska moderbolagets beskattning, beaktas förlusterna som ett separat koncernavdrag med stöd av lagen om koncernavdrag för slutliga förluster i ett dotterbolag inom Europeiska ekonomiska samarbetsområdet (se RP 185/2020, s.16). Koncernavdraget behandlas mer ingående i Skatteförvaltningens anvisning Koncernavdrag.

Centralskattenämnden har ansett i avgörandet CSN 23/2018 att då ett moderbolag med säte i en annan medlemsstat har ett finländskt dotterbolag och ett dotterbolag med säte i en tredje medlemsstat, så kan koncernbidrag inte betalas mellan dessa dotterbolag. Enligt CSN behövde man inte ta ställning till om det finländska koncernbidragssystemet försatte givaren i en svagare position än i en sådan ägarstruktur där både koncernbidragsgivaren och koncernbidragsmottagaren var inhemska bolag då givaren inte var mottagarens moderbolag och man kunde inte heller i övrigt anse att givaren hade hemort i en tredje EU-stat på det sätt som avses i artikel 49 i FEUF.

Ett fast driftställe i Finland för ett sådant samfund som har sitt säte i en annan EU/EES-stat och som motsvarar ett inhemskt aktiebolag eller andelslag ska dock enligt artikel 49 i FEUF behandlas likadant med inhemska aktiebolag eller andelslag, och då kan det fasta driftstället antingen ge eller ta emot koncernbidrag (se t.ex. HFD 2003:79, där FEUF 43 artikel tillämpades (nuvarande FEUF 49 artikel)).

Också i många skatteavtal ingår en artikel som förbjuder diskriminering av fasta driftställen. I de fall som omfattas av diskrimineringsförbudet får det fasta driftstället i dess etableringsstat inte beskattas oförmånligare än ett sådant bolag med hemort i samma stat som bedriver likadan verksamhet. Således kan det finländska fasta driftstället av ett aktiebolag eller andelslag med hemort i en skatteavtalsstat vara såväl givare som mottagare av koncernbidrag ifall skatteavtalet med denna stat innehåller en bestämmelse som förbjuder diskrimineringen av det fasta driftstället. Förbudet mot diskriminering av det fasta driftstället betyder dock inte att det skulle vara möjligt att betala koncernbidrag över gränsen.

Ibland kan det uppstå sådana situationer i beskattningen att ett bolag anses vara inhemskt enligt finsk lagstiftning och samtidigt ha hemvist i en främmande stat enligt denna stats skatteförfattningar. För att undanröja dubbelbeskattning i samband med dubbel hemvist har vissa skatteavtal bestämmelser om i vilkendera avtalsstaten bolaget anses ha hemort. Koncernbidrag är inte möjligt om mottagaren eller givaren av koncernbidrag enligt skatteavtalet anses ha hemort någon annanstans än i Finland, förutsatt att bolaget inte har ett fast driftställe i Finland (HFD 2003:33).

HFD 2003:33

Ett aktiebolag som är registrerat i Finland hade varken fast driftställe, lokaliteter, ledning eller annan personal i Finland och utövade inte näringsverksamhet eller någon annan verksamhet i Finland. Med stöd av inkomstskattelagen betraktades bolaget som inhemskt i Finland och enligt dansk nationell lagstiftning som inhemskt i Danmark, där det hade sitt fasta driftställe. Bolagets dubbla hemvist avgjordes enligt artikel 4 i avtalet mellan de nordiska länderna för att undvika dubbelbeskattning beträffande skatter på inkomst och på förmögenhet (FördrS 26/1997) så, att bolaget vid tillämpningen av skatteavtalet ansågs ha hemvist i Danmark, varvid rätten att beskatta bolaget för dess globala inkomst tillfaller Danmark. Då de finländska dotterbolagen inte hade betalat koncernbidrag till bolaget för näringsverksamhet som bedrivs här på det sätt som förutsätts i 2 § lagen om koncernbidrag vid beskattningen, ändrade högsta förvaltningsdomstolen inte centralskattenämndens förhandsavgörande, enligt vilket koncernbidrag som dotterbolagen betalade till sitt finländska moderbolag inte under de förhållanden som hade framställts i ansökan kunde betraktas som avdragbar utgift i beskattningen av dotterbolagen, som hade sökt förhandsavgörande.

2.3 Tillämpande av näringsskattelagen

Enligt 2 § i koncernbidragslagen får endast sådana aktiebolag och andelslag som beskattas enligt näringsskattelagen ge eller ta emot koncernbidrag.

Tillämpandet av näringsskattelagen bestäms beroende på den skattskyldiges juridiska form antingen på basis av samfundets form eller på basis av karaktären på den verksamhet som den skattskyldige bedriver. Näringsskattelagen tillämpas på basis av samfundets form på all verksamhet som aktiebolag och andelslag bedriver, med undantag av jordbruk, om det inte är fråga om ett i 1 kap. 2 § i lagen om bostadsaktiebolag (1599/2009) avsett bostadsaktiebolag eller därmed jämförbart andelslag, ett i 28 kap. 2 § i lagen om bostadsaktiebolag avsett ömsesidigt fastighetsaktiebolag eller ett i 22 § i ISkL avsett allmännyttigt samfund (NärSkL 1 § 2 mom.). Det innebär att tillämpandet av näringsskattelagen i beskattningen av aktiebolag och andelslag i regel inte längre förutsätter sådan näringsverksamhet som avses i NärSkL 1 § 1 mom. Näringsskattelagen tillämpas däremot inte i beskattningen av aktiebolag och andelslag, om aktiebolagets eller andelslagets verksamhet i sin helhet består av jordbruk som avses i inkomstskattelag för gårdsbruk (GårdsSkL) 2 § 1 mom.

Näringsskattelagen tillämpas alltså inte direkt på basis av samfundsformen på bostadsaktiebolags, ömsesidiga fastighetsaktiebolags eller därmed jämförbara andelslags eller allmännyttiga samfunds verksamhet. Vid beskattningen av dessa tillämpas näringsskattelagen endast när samfunden bedriver sådan näringsverksamhet som avses i NärSkL 1 § 1 mom. Till kännetecknen för näringsverksamhet hör enligt rättspraxis exempelvis kontinuitet, planmässighet, aktivitet, ekonomisk risk och strävan efter vinst. Verksamheten bedöms som en helhet utgående från hur dessa kriterier uppfylls. I rättspraxis har ett ömsesidigt fastighetsaktiebolag ansetts vara beskattningsbart enligt NärSkL till exempel då bolagets lokaler har använts i moderbolagets rörelse och det således fanns ett sådant samband mellan bolagen som hänförde sig till bedrivande av rörelse (se HFD 2014:36).

Eftersom näringsskattelagen tillämpas på en del samfund p.g.a. deras samfundsform, kan en ändring av samfundsformen eller allmännyttighetsstatus inverka på valet av den inkomstskattelag som tillämpas i en situation då samfundet bedriver annat än näringsverksamhet eller jordbruk.

Exempel 1

Räkenskapsperioden för ett aktiebolag som bedriver annan näringsverksamhet än sådan som avses i NärSkL 1 § 1 mom. eller GårdsSkL 2 § 1 mom. är ett kalenderår.

Skatteåret 2020

Under skatteåret 2020 anses aktiebolaget allmännyttigt på det sätt som avses i ISkL 22 §. Aktiebolaget omfattas enligt NärSkL 1 § 2 mom. inte av slopandet av indelningen i förvärvskällor eftersom det är allmännyttigt. Därför kan näringsskattelagen tillämpas på aktiebolaget endast när det bedriver näringsverksamhet som avses i NärSkL 1 § 1 mom. Av den anledningen kan aktiebolaget inte vara part i ett koncernbidrag under skatteåret 2020.

Skatteåret 2021

Aktiebolaget ändrar på sin bolagsordning 1.10.2021 på så sätt att dess verksamhet inte längre uppfyller förutsättningarna för allmännyttighet som ställts i ISkL 22 §. Därför kan aktiebolaget inte längre till någon del räknas som allmännyttigt under skatteåret 2021. Av den anledningen omfattas aktiebolaget under skatteåret 2021 av slopandet av indelningen i förvärvskällor och all dess verksamhet med undantag för jordbruk beskattas enligt näringsskattelagen. Sålunda kan bolaget även vara part i ett koncernbidrag under skatteåret 2021.

Om ändringen av samfundsformen som inverkar på vilken inkomstskattelag som ska tillämpas sker mitt under skatteåret bestäms inkomstskattelagen som ska tillämpas enligt den samfundsform som den skattskyldige har i slutet av skatteåret.

Exempel 2

Räkenskapsperioden för ett vanligt fastighetsbolag som bedriver något annat än näringsverksamhet eller jordbruk är ett kalenderår.

Skatteåret 2020

Eftersom näringsskattelagen tillämpas på beskattningen av vanliga fastighetsaktiebolag direkt på basis av samfundsformen kan fastighetsbolaget vara part i ett koncernbidrag under skatteåret 2020.

Skatteåret 2021

Fastighetsbolaget ändras 1.6.2021 med en ändring av bolagsordningen till ett sådant ömsesidigt fastighetsaktiebolag som avses i 28 kap. 2 § i lagen om bostadsaktiebolag. Eftersom samfundsformen har ändrats mitt under skatteåret bestäms inkomstskattelagen som tillämpas på bolagets beskattning under skatteåret 2021 enligt samfundsformen i slutet av skatteåret i fråga. Sålunda räknas bolaget i beskattningen för skatteåret 2021 som ett ömsesidigt fastighetsaktiebolag då NärSkL 1 § 2 mom. tillämpas.

Eftersom näringsskattelagen enligt NärSkL 1 § 2 mom. kan tillämpas på beskattningen av ett ömsesidigt fastighetsaktiebolag endast när det bedriver näringsverksamhet enligt NärSkL 1 § 1 mom. beskattas bolagets verksamhet under skatteåret 2021 i sin helhet enligt inkomstskattelagen. Sålunda kan bolaget inte vara part i ett koncernbidrag under skatteåret 2021.

Om tillämpningen av NärSkL förutsätter sådan näringsverksamhet som avses i NärSkL 1 § 1 mom. kan samfundet vara part i ett koncernbidrag endast om samfundet bedrivit näringsverksamhet under skatteåret. Kravet på näringsverksamhet uppfylls, även om näringsverksamheten inte bedrivits under hela skatteåret. Kravet på näringsverksamhet uppfylls därför exempelvis för ett sådant skatteår under vilket verksamheten för parten ändrats till näringsverksamhet (se HFD 1990 B 517). Kravet uppfylls också om man under skatteåret bedrivit näringsverksamhet, även om man har lagt ner näringsverksamheten ännu under samma skatteår, till exempel genom att sälja affärsverksamheten (se CSN 56/2000). Om avsikten är att i sin helhet lägga ned verksamheten av ett samfund som bedrivit näringsverksamhet t.ex. genom att upplösa samfundet, betraktas också verksamheten som anknyter till samfundets nedläggning som näringsverksamhet även om samfundets egentliga affärsverksamhet redan har upphört (se HFD 2019:150).

Exempel 3

A Ab äger hela aktiestocken i bostadsaktiebolaget Bost. Ab B. Båda bolagens räkenskapsperiod är ett kalenderår. A Ab:s verksamhet beskattas enligt näringsskattelagen på basis av bolagets samfundsform. Aktierna i Bost. Ab B berättigar till disposition av verksamhetslokaler som i sin helhet hyrts ut som verksamhetslokaler till A Ab:s två dotterbolag C Ab och D Ab. Därmed anses Bost. Ab B bedriva sådan näringsverksamhet som avses i NärSkL 1 § 1 mom. Verksamhetslokalerna hyrs fr.o.m. 1.2.2020 ut till en part utanför koncernen. Därefter kan Bost. Ab B:s verksamhet inte längre anses utgöra näringsverksamhet. Eftersom Bost. Ab B ändå bedrivit näringsverksamhet under skatteåret 2020, kan A Ab och Bost. Ab B vara parter i ett koncernbidrag under skatteåret.

Exempel 4

A Ab äger hela aktiestocken i B Ab. Näringsskattelagen tillämpas på A Ab:s beskattning direkt på basis av bolagets samfundsform. B Ab är allmännyttigt på det sätt som ISkL 22 § föreskriver. B Ab:s verksamhet har under skatteåret 2020 i sin helhet bestått av annat än näringsverksamhet som avses i NärSkL 1 § 1 mom. eller jordbruk. B Ab inleder under skatteåret 2020 näringsverksamhet som avses i NärSkL 1 § 1 mom. och resultatet beräknas enligt näringsskattelagen. Således kan A Ab och B Ab vara parter i ett koncernbidrag under skatteåret 2020.

Koncernbidragets part kan idka näringsverksamhet och dessutom bedriva verksamhet som ska beskattas enligt ISkL eller GårdsSkL. Detta hindrar inte bolaget från att ge eller ta emot koncernbidrag.

3 Koncernförhållande

3.1 Hur koncernförhållandet uppstår

Ett koncernförhållande enligt koncernbidragslagen definieras i lagens 3 § 1 och 2 mom. Koncernförhållandet kan vara antingen direkt eller indirekt. Ett direkt koncernförhållande föreligger om ett inhemskt aktiebolag eller andelslag (modersamfund) äger minst nio tiondedelar av aktiekapitalet eller andelarna i ett annat inhemskt aktiebolag eller andelslag (dottersamfund) (3 § i koncernbidragslagen). Ett indirekt koncernförhållande uppstår då modersamfundet tillsammans med ett eller flera av sina dottersamfund äger minst 90 procent av samfundets aktie- eller andelskapital (3 § 2 mom. i koncernbidragslagen).

Koncernbidragslagen gör det möjligt att mångsidigt ge koncernbidrag mellan koncernbolagen. Modersamfundet kan ge koncernbidrag antingen direkt eller via andra koncernbolag till sina dottersamfund (3 § 1 mom. och 3 §2 mom. i koncernbidragslagen) och dessa kan ge koncernbidrag exempelvis till modersamfundet eller sina systersamfund (3 § 3 mom. koncernbidragslagen).

Ett koncernförhållande enligt koncernbidragslagen kan aldrig uppstå genom fysiska personers ägande. Således kan exempelvis bolag som en enda fysisk person äger i sin helhet inte ge koncernbidrag till varandra.

Ett koncernförhållande enligt koncernbidragslagen avviker från definitionen av koncern i aktiebolagslagen (624/2006, ABL), vilket gör att koncernbidrag inte är möjligt i alla koncerner enligt ABL. Definitionen av koncernbolag i 3 § i koncernbolagslagen motsvarar inte heller den definition av koncernbolag som gäller överlåtelse av anläggningstillgångsaktier i 6 b § NärSkL eller förlust och värdenedgång av fordringar enligt 16 § 7 punkten i NärSkL (se närmare Skatteförvaltningens anvisning Skattebehandling av överlåtelse av anläggningstillgångsaktier i samfund och Skatteförvaltningen anvisning Avdragsgiltigheten av nedskrivningar av fordringar i beskattningen av näringsinkomst).

Ett direkt koncernförhållande uppstår i allmänhet omedelbart mellan givaren och mottagaren av koncernbidrag. Parterna ska bl.a. uppfylla de krav som har räknats upp i avsnitt 2. När koncernbidrag ges mellan systerbolag uppstår ett koncernförhållande via modersamfundet, som har en passiv roll. I indirekt ägarförhållande uppstår koncernförhållandet genom s.k. dottersamfund som har en passiv roll. Med samfund som har en passiv roll avses samfund som inte är givare eller mottagare av koncernbidrag men vars ägande tas i beaktande när man uppskattar om ägarandelen är tillräckligt stor. Samfund som har en passiv roll förväntas enligt lagens ordalydelse endast uppfylla kraven på bolagsform och inhemskt ursprung enligt 3 § 1 mom. i koncernbidragslagen men de behöver inte till exempel uppfylla villkoret för tillämpandet av näringsskattelagen i 2 § i koncernbidragslagen.

Eftersom 7 § 3 punkten i koncernbidragslagen endast gäller givaren och mottagaren av koncernbidrag, kan man beakta även sådana ägarandelar som innehas av depositionsbanker, kreditinstitut samt försäkrings- eller pensionsanstalter när man bedömer indirekta ägarförhållanden. Det förutsätts dock att ägare med en passiv roll är aktiebolag eller andelslag. Således kan exempelvis personbolags äganden inte beaktas när man betraktar ägarkedjan mellan givaren och mottagaren av koncernbidrag.

Passiva samfund ska i regel också uppfylla kravet på inhemskt ursprung i 3 § 1 mom. i koncernbidragslagen. Huruvida kravet uppfylls bedöms enligt motsvarande kriterier som parterna för koncernbidrag. Således ska man beakta principen om etableringsfrihet i artikel 49 i fördraget om Europeiska unionens funktionssätt samt principen om förbud mot diskriminering på basis av ägande som ingår i flera skatteavtal. Enligt artikel 49 i FEUF ska man när man bedömer ägarförhållandena enligt koncernbidragslagen beakta även ett sådant samfunds ägande som har hemort i en EU/EES-stat och som motsvarar ett inhemskt aktiebolag eller andelslag (HFD 2003:79). Också i en passiv roll beaktas även sådana samfund i en annan skatteavtalsstat som motsvarar ett inhemskt aktiebolag eller andelslag (HFD 1992 B 509 och HFD 1992 B 510) om skatteavtalet innehåller bestämmelser om förbud mot diskriminering på basis av ägande. Också de finländska dotterbolagen för ett sådant samfund som har hemort i en skatteavtalsstat och som motsvarar inhemska finländska aktiebolag eller andelslag kan ge koncernbidrag till varandra om artikeln om diskrimineringsförbud i skatteavtalet med modersamfundets hemviststat förbjuder diskrimineringen på basis av ägande (HFD 10.5.2000 liggare 864).

Skatteavtalets artikel om diskrimineringsförbud som förbjuder diskrimineringen på basis av indirekt ägande kan beroende på skatteavtalet tillämpas också på situationer där den indirekta ägaren inte finns i någondera skatteavtalsstaten. Exempelvis i beslutet HFD 2004:65 ingick två finländska aktiebolag i en internationell koncern vars moderbolag hade sin hemort i Förenta staterna. Artikeln om diskrimineringsförbud på basis av ägande i skatteavtalet mellan Finland och Förenta staterna omfattade situationer där en person bosatt i Förenta staterna direkt eller indirekt äger kapitalet i ett finländskt bolag. Även om koncernförhållandet i detta fall uppstod genom bolag med hemort på Bermuda var det möjligt för de finländska bolagen att ge varandra koncernbidrag.

3.2 Beräkning av ägarandelar

Koncernbidragslagens 3 § förutsätter direkt eller indirekt ägarsakap av minst 90 procent av aktiekapitalet eller andelarna. I praktiken avses med ägande av aktiekapitalet modersamfundets ägarandel av dottersamfundets aktier. Vid beräkningen av ägarandelen är det inte av betydelse om aktierna är av olika slag (CSN 7/2022). Av aktierna beaktas endast samfundets utestående aktier. När man bedömer om det finns ett koncernförhållande enligt 3 § i koncernbidragslagen beaktar man således inte samfundets egna aktier som det själv besitter (CSN 79/2006).

Exempel 5

A Ab ägde 80 % av aktierna i B Ab. B Ab hade skaffat sina egna aktier så att det själv ägde resten, det vill säga 20 % av aktierna. Eftersom man inte beaktar egna aktier som B Ab besitter när man beräknar koncernförhållandet enligt 3 § i koncernbidragslagen, anses A Ab äga 100 % av B Ab.

I ett koncernförhållande som grundar sig på flera aktiebolags eller andelslags direkta eller indirekta ägande räknas moder- och dottersamfundens ägande i det andra samfundet ihop till hela beloppet. Proportionella ägarandelar används således inte i beräkningen. I beräkningen beaktas dock endast ägandena för sådana dottersamfund som avses i koncernbidragslagen. Med andra ord beaktas vid beräkningen av ägarandelar endast sådana aktiebolags och andelslags äganden som själva uppfyller kravet på 90 procent (HFD 6.10.1987 liggare 4138).

Exempel 6

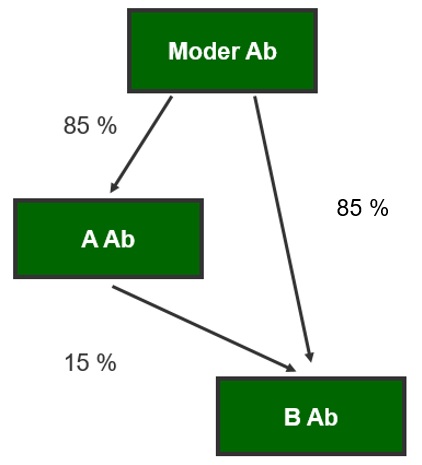

Moder Ab äger 85 procent av A Ab och 85 procent av aktierna i B Ab. Dessutom äger A Ab 15 procent av aktierna i B Ab.

Lagens krav på ägarförhållande uppfylls inte mellan bolagen. När man beräknar ägarförhållandet kan man inte till Moder Ab:s ägarandel om 85 % av B Ab lägga de 15 % som Moder Ab får via A Ab, eftersom Moder Ab inte äger minst 90 % av A Ab:s aktier.

Om modersamfundets direkta ägarandel inte är minst 90 procent av dotterbolagets aktiestock, kan modersamfundets aktieinnehav via sådana dottersamfund som det äger till minst 90 % höja ägarandelen tillräckligt. Modersamfundet behöver således inte själv äga aktier i dotterbolaget som hör till underkoncernen, om de övriga dottersamfundens ägarandel räcker till (HFD 31.5.1990 liggare 1882).

Exempel 7

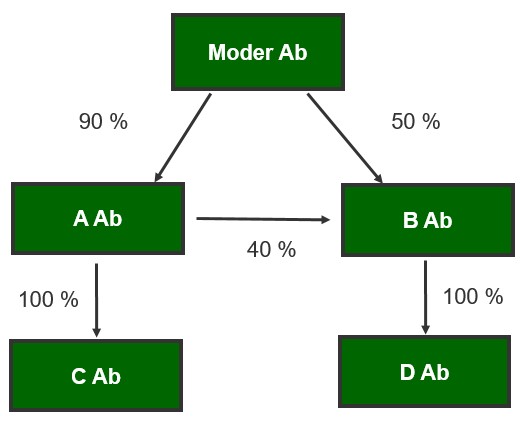

Moder Ab äger 90 % av A Ab:s aktiekapital och 50 % av B Ab:s aktiekapital. Dessutom äger A Ab 40 % av aktiekapitalet i B Ab. A Ab och B Ab har var sitt dotterbolag (C Ab och D Ab) som de äger till 100 %.

Lagens krav på ägarandel uppfylls mellan Moder Ab och A Ab samt mellan Moder Ab och B Ab (50 % + 40 % = 90 %).

Moder Ab kan ge koncernbidrag också till C Ab eller D Ab (HFD 31.5.1990 liggare 1882). Dessutom kan alla fyra dotterbolag ge koncernbidrag till varandra (3 § 3 mom. i koncernbidragslagen, HFD 5.11.1990 liggare 3789). Koncernbidrag är alltså möjligt mellan samtliga bolag i exemplet.

3.3 Koncernförhållandets längd

Koncernförhållandet mellan givaren och mottagaren av koncernbidrag ska ha fortgått hela skatteåret (7 § 1 punkten i koncernbidragslagen). Enligt 3 § 2 mom. i lagen om beskattningsförfarande (BFL) sammanfaller skatteåret med kalenderåret eller, om den räkenskapsperiod som avses i bokföringslagen (BokfL) inte utgörs av ett kalenderår, med den eller de räkenskapsperioder som har löpt ut under kalenderåret. Således ska de två bolagen vara i ett koncernförhållande som har fortgått från början av den eller de räkenskapsperioder som ingår i deras skatteår (HFD 7.3.1996 liggare 660, jfr dock HFD 8.10.1997 liggare 2511).

Om moderbolaget köper dotterbolagets hela aktiestock, börjar koncernförhållandet i och med överförande av äganderätten. Därför kan koncernbidrag inte ges ännu för det skatteår under vilket dotterbolagets aktier har köpts (se HFD 1995 B 509). Om man anskaffar aktierna i dotterbolaget genom en riktad aktieemission, fastställs koncernförhållandets ingång i och med att de nya aktierna införs i handelsregistret (HFD 1990 B 519). Om moderbolaget förvärvar dotterbolagets aktier av ett annat bolag i koncernförhållande, anses förvärvet inte avbryta koncernförhållandet (CSN 9/1993).

Exempel 8

Både A Ab:s och B Ab:s räkenskapsperiod är 1.1.2018–31.12.2018 som bildar skatteåret 2018 för bolagen. A Ab köper 1.1.2018 B Ab:s hela aktiestock. Eftersom koncernförhållandet mellan A Ab och B Ab har börjat först på denna räkenskapsperiods första dag, har koncernförhållandet mellan A Ab och B Ab inte varat hela skatteåret 2018. Därför kunde bolagen inte ge koncernbidrag till varandra under skatteåret 2018.

Exempel 9

A Ab:s räkenskapsperiod är 1.1.2018–31.12.2018, som också är bolagets skatteår 2018. A Ab har köpt B Ab:s hela aktiestock 5.12.2017. B Ab:s skatteår 2018 utgörs av räkenskapsperioderna 1.4.2017–31.3.2018 och 1.4–31.12.2018. Bolagen kan inte ge varandra koncernbidrag, eftersom kravet på ägarförhållande inte uppfylls i B Ab:s fall från ingången av räkenskapsperioden 1.4.2017–31.3.2018 som ingår i skatteåret.

Exempel 10

A Ab har köpt B Ab:s samtliga aktier 15.9.2017. A Ab:s räkenskapsperiod är ett kalenderår. B Ab har en avvikande räkenskapsperiod 1.10.2017–31.12.2018. A Ab kan ge B Ab koncernbidrag under räkenskapsperioden 1.1.2018–31.12.2018, eftersom koncernförhållandet har pågått under hela skatteåret. A kan däremot inte ge koncernbidrag under räkenskapsperioden 1.1.2017–31.12.2017, eftersom koncernförhållandet inte har pågått hela skatteåret.

Exempel 11

A Ab har ägt B Ab:s aktiestock och B Ab har ägt C Ab:s aktiestock från och med 2021. A Ab köpte C Ab:s aktier av B Ab 15.9.2023. Räkenskapsperioden för alla tre bolag är ett kalenderår. A Ab och B Ab kan ge C Ab koncernbidrag under skatteåret 2023, eftersom koncernförhållandet mellan dem inte avbryts vid det koncerninterna aktieköpet.

Om moderbolaget grundar ett nytt dotterbolag under sin egen räkenskapsperiod, har man emellertid i rättspraxis ansett att koncernförhållandet har pågått hela skatteåret för båda bolagen. Koncernbidrag kan i detta fall ges redan under dotterbolagets första räkenskapsperiod men först efter att det nya bolaget har införts i handelsregistret (HFD 1995 B 508). Om aktierna i dotterbolaget köps för ett under bildning varande moderbolags räkning innan moderbolaget har grundats och dess räkenskapsperiod har börjat, kan koncernförhållandet anses har pågått under moderbolagets hela skatteår (HFD 9.12.1994 liggare 6064).

Enligt 7 § 2 mom. i koncernbidragslagen anses koncernförhållandet i fråga om allmänt skattskyldiga utländska samfund ha existerat endast under den tid då det utländska samfundet har varit allmänt skattskyldigt i Finland. Ett utländskt samfund som är allmänt skattskyldigt på basis av var den verkliga ledningen utövas har kunnat ha ett fast driftställe i Finland innan den allmänna skattskyldigheten uppkom. Ett fast driftställe beaktas emellertid inte vid bedömningen av ett koncernförhållandes varaktighet enligt 7 § 1 punkten i koncernbidragslagen. Om den allmänna skattskyldigheten däremot upphör för ett utländskt samfund under pågående skatteår i och med att den verkliga ledningen inte längre utövas i Finland, kan det inte anses att ett koncernförhållande har varit i kraft hela skatteåret. (RP 136/2020 rd, s. 52)

3.4 Räkenskapsperiodernas utgång

Dotterföretagen har vanligtvis samma räkenskapsperiod som moderföretaget (se BokfL 6 kap.5 §). Bokföringsnämnden kan dock av särskilda skäl för viss tid och i enskilda fall bevilja undantag från detta (BokfL 8 kap.2 §). Moderföretagets och dotterföretagens räkenskapsperioder kan avvika från varandra också till följd av olika ändringar av räkenskapsperioden.

För att kunna ge koncernbidrag förutsätts att givarens och mottagarens räkenskapsperioder går ut samtidigt, förutsatt att bokföringsnämnden inte har beviljat ett undantag (7 § 2 punkten koncernbidragslagen). Koncernbidragslagen förutsätter alltså inte att givarens och mottagarens räkenskapsperioder måste börja samtidigt.

Kravet på att räkenskapsperioderna ska gå ut samtidigt påverkar ofta möjligheten att ge koncernbidrag, om bara någondera partens skatteår består av två räkenskapsperioder. Då kan man ge koncernbidrag endast för den räkenskapsperiod som går ut samtidigt med den andra parten (se till exempel CSN 23/1994).

Det är dock möjligt att ge koncernbidrag trots att räkenskapsperioderna går ut vid olika tidpunkter om bokföringsnämnden har beviljat ett undantag från kravet. Även då förutsätts att koncernbidraget påverkar givarens och mottagarens inkomster under samma skatteår (HFD 1991 B 514, se även avsnitt 4.2).

3.5 Företagsomstruktureringar och ändringar av företagsform

På grund av kraven för koncernförhållandets längd och räkenskapsperiodens utgång i koncernbidragslagen kan företagsomstruktureringar och ändringar av verksamhetsformen påverka möjligheten att ge koncernbidrag.

Det överlåtande bolaget kan inte vara någondera parten i koncernbidrag om fusionen eller den totala delningen äger rum vid någon annan tidpunkt än utgångsdatumet för den andra partens räkenskapsperiod (se till exempel HFD 1989 B 514).

Exempel 12

A Ab har ägt 100 % av B Ab från och med ingången av 2017. Båda bolagens räkenskapsperiod är ett kalenderår. B Ab fusioneras i A Ab 30.6.2018. B Ab kan inte i sin egen beskattning dra av koncernbidraget som B Ab har betalat till A Ab skatteåret 2018, eftersom bolagens räkenskapsperioder till följd av fusionen går ut vid olika tidpunkter.

Exempel 13

A Ab har ägt 100 % av B Ab från och med ingången av 2017. B Ab har ägt hela aktiestocken i C Ab fr.o.m. 2017. Alla de tre bolagens räkenskapsperiod är ett kalenderår.

B Ab fusioneras i A Ab 31.7.2018. Den räkenskapsperiod som utgör B Ab:s skatteår 2018 går således ut vid fusionen. B Ab och C Ab kan inte för skatteåret 2018 ge koncernbidrag till varandra. Inte heller B Ab och A Ab kan betala koncernbidrag till varandra för skatteåret 2018.

Om fusionen eller den totala delningen registreras på den dag då den ena partens räkenskapsperiod går ut, har man ansett i beskattningspraxis att räkenskapsperioderna går ut samtidigt och koncernbidrag är tillåtet. Trots att även klockslaget framgår av handelsregistrets registreringssystem, börjar registreringens rättsverkningar på registreringsdagen då bolaget upprättar sitt sista bokslut.

Exempel 14

A Ab har ägt 100 % av B Ab från och med ingången av 2017. Båda bolagens räkenskapsperiod är ett kalenderår. B Ab fusioneras i A Ab 31.12.2018. Eftersom fusionen ägde rum den dag då A Ab:s räkenskapsperiod gick ut, får B Ab dra av sitt koncernbidrag till A Ab under skatteåret 2018.

Exempel 15

A Ab har ägt B Ab:s hela aktiestock från och med 2016. A Ab:s räkenskapsperiod är ett kalenderår. B Ab:s räkenskapsperiod är 1.8–31.7. A Ab genomgår 31.7.2018 en delning till X Ab och Y Ab så att B Ab:s aktiestock övergår till Y Ab. Det ursprungliga A Ab och B Ab kan ge varandra koncernbidrag under skatteåret 2018, eftersom A Ab:s räkenskapsperiod till följd av delningen går ut samtidigt som B Ab:s räkenskapsperiod.

I samband med fusioner och delningar tillämpas kontinuitetsprincipen. På grund av detta påverkar fusion inte det överlåtande moderbolagets dotterbolags möjlighet att ge varandra koncernbidrag (se HFD 1991 B 513). På motsvarande sätt kan det ursprungliga moderbolagets dotterbolag ge koncernbidrag till varandra under delningsåret om dotterbolagens aktiestockar vid delningen överförs till samma övertagande bolag (se CSN 190/1998).

Till följd av att kontinuitetsprincipen ska tillämpas kan även det övertagande bolaget i fusionen eller delningen och dotterbolaget som övergått i dess besittning ge varandra koncernbidrag, om dotterbolagets koncernförhållande med det överlåtande eller ursprungliga moderbolaget har varit giltigt fr.o.m. ingången av båda parternas skatteår t.o.m. fusionen eller delningen (se t.ex. CSN 127/1998, CSN 190/1998, HFD 18.5.2009 liggare 1202 och HFD 2020:149).

Exempel 16

A Ab har ägt 100 % av B Ab från och med ingången av 2017. B Ab har ägt hela aktiestocken i C Ab fr.o.m. 2017. Alla de tre bolagens räkenskapsperiod är ett kalenderår.

B Ab fusioneras i A Ab 30.6.2018. A Ab och C Ab, som har övergått till A:s ägo i samband med fusionen, kan ge varandra koncernbidrag redan under skatteåret 2018.

Koncernbidrag kan betalas också i samband med partiell delning mellan det ursprungliga bolaget och ett dotterbolag som övergått till det övertagande bolaget om givaren och mottagaren har varit i koncernförhållande redan före den partiella delningen fr.o.m. ingången av de båda bolagens skatteår. Detta kan förverkligas exempelvis i en koncernstruktur där ett bolag äger över 90 procent av såväl det ursprungliga som det övertagande bolagets respektive aktiestockar.

Exempel 17

A Ab, som i sin helhet ägs av Y Ab, har ägt B Ab:s hela aktiestock från och med 2016. Båda bolagens räkenskapsperiod är ett kalenderår. A Ab genomgår 30.6.2018 en partiell delning så att bl.a. B Ab:s aktiestock övergår till bolag X Ab som bildas i samband med den partiella delningen och vars aktier Y Ab får i delningsvederlag. A Ab som delats partiellt och B Ab kan ge varandra koncernbidrag under skatteåret 2018.

Exempel 18

A Ab som ägs av en fysisk person har ägt B Ab:s hela aktiestock från och med 2016. Båda bolagens räkenskapsperiod är ett kalenderår. A Ab genomgår 30.6.2018 en partiell delning så att bl.a. B Ab:s aktiestock övergår till bolag X Ab som är under bildning. Eftersom aktievederlaget i samband med den partiella delningen betalas till det ursprungliga bolagets delägare – i det här fallet alltså till en fysisk person – finns det inte efter den partiella delningen något koncernförhållande som avses i koncernbidragslagen mellan A Ab och B Ab. Därför kan bolagen inte ge varandra koncernbidrag för skatteåret 2018 eller därefter.

Vid bedömning av koncernförhållandets längd jämställs verksamhetsöverlåtelse och aktiebyte med aktieförvärv. Det överlåtande och övertagande bolaget kan ge varandra koncernbidrag under skatteåret efter verksamhetsöverlåtelsen, om förutsättningarna för ett koncernförhållande enligt 3 § § i koncernbidragslagen upfylls. Om verksamhetsöverlåtelsen görs till ett nytt bolag som bildas i samband med verksamhetsöverlåtelsen, kan det övertagande bolaget och överlåtande bolaget ge varandra koncernbidrag redan under verksamhetsöverlåtelseåret (CSN 297/1996). Likaså är det möjligt att ge koncernbidrag mellan det överlåtande och övertagande bolaget redan under det år då verksamhetsöverlåtelsen genomförs, om verksamheten överlåts till ett existerande bolag med vilket det överlåtande bolaget har haft ett koncernförhållande enligt 3 § i koncernbidragslagen från början av det år då verksamhetsöverlåtelsen genomförs. Koncernbidrag efter verksamhetsöverlåtelsen kan dock enbart ges om bolagens räkenskapsperioder upphör samtidigt.

I samband med en verksamhetsöverlåtelse kan dotterbolagets aktiestock överföras till det övertagande bolaget. En verksamhetsöverlåtelse är inte en universalsuccession och därför kan det övertagande bolaget och dotterbolaget som överförts till det ännu inte under verksamhetsöverlåtelseåret ge koncernbidrag, eftersom koncernförhållandet mellan dem börjar först i och med verksamhetsöverlåtelsen (HFD 1996 B 508). Det överförda dotterbolaget kan i så fall därför inte heller ge koncernbidrag till andra bolag i det övertagande bolagets ägo eller till bolaget som genomför överföringen.

På samma sätt som verksamhetsöverlåtelse är inte heller aktiebyte en universalsuccession. Det förvärvande bolaget och målbolaget kan inte sinsemellan ge koncernbidrag under det år då aktiebytet genomförts, om ett koncernförhållande enligt 3 § i koncernbidragslagen inte förelegat mellan givaren och mottagaren av koncernbidraget redan före aktiebytet. Om ovan nämnda koncernförhållande förekommit redan före aktiebytet, är koncernbidrag mellan bolagen möjligt redan under det år då aktiebytet genomförs. Koncernbidrag mellan ett målbolag och dess dotterbolag är möjligt under det år då aktiebytet genomförts, om ett koncernförhållande mellan dessa förelegat redan före aktiebytet.

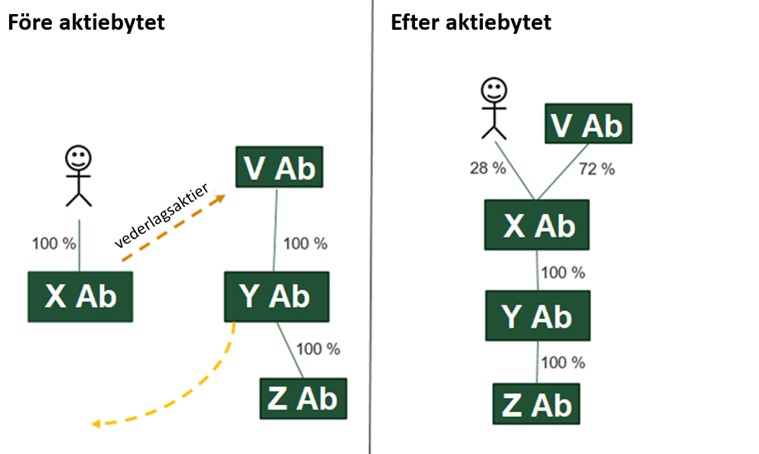

Exempel 19

X Ab skaffar med ett aktiebyte 1.6.2023 hela aktiestocken i Y Ab och ger som vederlag till Y Ab:s enda aktieägare V Ab nya aktier som X Ab emitterat. Y Ab äger hela aktiestocken i Z Ab före aktiebytet och efter aktiebytet. V Ab:s, X Ab:s, Y Ab:s och Z Ab:s räkenskapsperioder följer kalenderåret. Efter aktiebytet ägs aktiestocken i X Ab av V Ab (72 %) och den fysiska person som tidigare ensam ägt X Ab (28 %).

V Ab, X Ab och Y Ab kan inte ge koncernbidrag till varandra under genomförandeåret för aktiebytet 2023. Däremot kan Y Ab och Z Ab ge koncernbidrag år 2023, eftersom ett koncernförhållande förelegat mellan dem redan före aktiebytet.

Under året efter aktiebytet kan Z Ab, X Ab och Y Ab ge varandra koncernbidrag. Däremot kan V Ab och X Ab inte ge koncernbidrag ens året efter det år då aktiebytet genomfördes, eftersom inget koncernförhållande föreligger mellan dem.

När en firma eller ett personbolag bildas om till ett aktiebolag, anses skatteåret för den skattskyldige eller den sammanslutning som föregick aktiebolaget gå ut när aktiebolaget antecknas i handelsregistret (ISkL 24 § 5 mom.). Tiden i den tidigare företagsformen anses således inte ingå i aktiebolagets skatteår. Därför är det möjligt att en skattskyldig som har ändrat verksamhetsformen till ett aktiebolag och dess moder- eller dottersamfund ger varandra koncernbidrag redan under aktiebolagets första skatteår.

Exempel 20

A Kb bildas om till ett aktiebolag med namnet A Ab i en ändring av verksamhetsform som avses i 24 § i ISkL. A Ab införs i handelsregistret 1.6.2018. Bolagets första räkenskapsperiod går ut 31.12.2018. Till tillgångarna som A Ab fick från A Kb ingick bland annat B Ab:s hela aktiestock. B Ab:s räkenskapsperiod är ett kalenderår. A Ab och B Ab kan ge varandra koncernbidrag under skatteåret 2018.

4 Maximibelopp, periodisering och bokföring

4.1 Maximibeloppet av koncernbidrag

Koncernbidraget dras av från skattepliktiga näringsinkomster (3 § i koncernbidragslagen). Ett koncernbidrag får dock inte överstiga näringsverksamhetens resultat före avdrag för koncernbidraget (6 § i koncernbidragslagen). Därför är det möjligt att givaren helt eller delvis inte kan dra av koncernbidraget i beskattningen. Även om givaren utöver sina näringsinkomster har andra inkomster är det avdragsgilla koncernbidragets maximibelopp detsamma som beloppet av näringsinkomst före avdraget.

Om skatteåret för den som ger koncernbidrag består av två räkenskapsperioder, fastställs koncernbidragets maximibelopp utifrån beloppet av dessa räkenskapsperioders – dvs. hela skatteårets – sammanlagda resultat av näringsverksamheten (HFD 22.8.2005 liggare 2063).

HFD 22.8.2005 liggare 2063

För A omfattade skatteåret 1999 två räkenskapsperioder, dvs. 1.2.1998–31.1.1999 och 1.2–30.12.1999. Under den första av räkenskapsperioderna hade A givit 544 400 mark i koncernbidrag till ett aktiebolag som hörde till samma koncern. Efter avdrag av detta bidrag var näringsverksamhetens resultat 152 mark. Den senare räkenskapsperioden uppvisade en förlust om 2 924 217 mark, varför de bägge räkenskapsperiodernas sammanslagna resultat, som samtidigt var hela skatteårets resultat, uppvisade en förlust om 2 924 065 mark. Eftersom det koncernbidrag som A hade givit aktiebolaget i fråga hade varit större än näringsverksamhetens resultat för skatteåret före avdrag av koncernbidrag, godtogs inte koncernbidraget som kostnad för A.

Koncernbidraget utgör alltid till hela beloppet skattepliktig inkomst för mottagaren, även om bidraget i sin helhet eller delvis blir oavdraget i givarens beskattning.

Exempel 21:

Bolaget har gett 200 000 euro i koncernbidrag. Bolaget bedriver näringsverksamhet och jordbruk och det sammanlagda resultatet från dessa före avdrag för koncernbidrag uppgår till 300 000 euro. Av detta belopp hör 180 000 euro till jordbrukets förvärvskälla och 120 000 euro är inkomst av näringsverksamhet före avdrag för koncernbidraget. Av den anledningen får man i koncernbidrag dra av endast 120 000 euro. Av koncernbidraget återstår oavdraget i beskattningen 80 000 euro.

Hela beloppet, dvs. 200 000 euro, som bolaget gett i koncernbidrag räknas dock som skattepliktig inkomst för det mottagande bolaget, även om givaren inte delvis av ovan nämnda skäl hade kunnat dra av det i beskattningen.

4.2 Periodisering av koncernbidrag och bokföringen

I beskattningen anses ett koncernbidrag utgöra kostnad för givaren och intäkt för mottagaren under det skatteår under vilket bidraget har erlagts (4 § i koncernbidragslagen). Koncernbidrag behöver inte betalas omedelbart, utan det kan återstå som skuld mellan givaren och mottagaren. Det är också möjligt att ge koncernbidrag exempelvis så att ett skuldförhållande mellan moderbolaget och dotterbolaget upphävs genom att fordran och skulden ändras till koncernbidrag. Koncernbidraget är avdragsgillt även i de fall då meningen är att senare kvitta koncernbidragsskulden mot ett motsatt koncernbidrag (HFD 14.2.1990 liggare 519, HFD 13.11.1990 liggare 3928).

Bolagsstyrelsen ska bestämma koncernbidragets maximibelopp under det skatteår vars resultat bidraget är avsett att påverka. Givaren av koncernbidraget har rätt att dra av koncernbidraget såsom kostnad endast om överensstämmande utgifts- och inkomstregistreringar har gjorts i givarens och mottagarens bokföring (5 § i koncernbidragslagen). Bestämmelsen kräver inte bokföring enligt bokföringslagen (1336/1997), utan det att överensstämmande utgifts- och inkomstregistreringar har gjorts i bokföringen. Vid IFRS-bokslut ska affärstransaktioner registreras enligt deras faktiska ekonomiska karaktär. Av den anledningen uppfylls kravet i 5 § i koncernbidragslagen i allmänhet inte i bolag som upprättar bokslutet enligt IFRS-bestämmelserna. Kravet i 5 § i koncernbidragslagen anses undantagsvis bli uppfyllt när koncernbidragets mottagare upprättar sitt bokslut enligt internationella bokslutsstandarder då givaren av koncernbidrag följer bestämmelserna i bokföringslagen och alla registreringar som gäller koncernbidraget görs med resultateffekt på resultaträkningen i båda bolagens officiella bokslut (se CSN 54/2018).

Kravet på bokföring enligt 5 § i koncernbidragslagen ska även tillämpas i fråga om utländska samfund som är allmänt skattskyldiga på basis av var den verkliga ledningen utövas när de är mottagare och givare av koncernbidrag. Frågan om huruvida kraven vad gäller bokföring av koncernbidrag på ett resultatpåverkande sätt uppfylls bedöms på motsvarande sätt som för inhemska samfund (RP 136/2020 rd, s. 33). Om exempelvis givaren av koncernbidraget inte kan ta upp det koncernbidrag som getts i sitt bokslut på ett resultatpåverkande sätt beroende på begränsningarna i bokslutsbestämmelserna, kan det koncernbidrag som getts inte dras av i givarens beskattning.

Om mottagaren emellertid har fastställda näringsförluster för vilka bolaget har beviljats dispens som avses i 122 § 3 mom. i ISkL kan förluster inte dras av mot koncernbidrag, om bolaget inte har beviljats ett separat tillstånd för avdrag mot koncernbidrag (se Skatteförvaltningens anvisning Fastställd förlust och ägarbyte, kapitel 3.2).

Från koncernbidraget, som räknas till näringsverksamhetens resultat i mottagarens beskattning, får inte avdras sådana i lagen om tilläggsavdrag föreskrivna tilläggsavdrag som anknyter till forsknings- och utvecklingsverksamhet. Därmed kan koncernbidraget medföra att skattepliktig inkomst uppstår för samfundet även om det under samma skatteår fastställs en förlust i näringsverksamheten på grund av tilläggsavdragen (se Skatteförvaltningens anvisning Kombinerat avdrag för forsknings- och utvecklingsverksamhet).

Koncernbidraget kan återkallas delvis eller i sin helhet så att det påverkar beskattningen. Då rättar man bägge bolagens bokslut och skattedeklarationer innan beskattningen slutförs. Koncernbidraget kan inte återkallas så att det påverkar beskattningen efter att beskattningens har slutförts.

5 Andra prestationer än prestationer enligt koncernbidragslagen

För att överföring av tillgångar ska kunna betraktas som koncernbidrag i beskattningen ska överföringen uppfylla kraven i koncernbidragslagen. Om överföringen av tillgångarna inte uppfyller kraven avgörs dess behandling i beskattningen utifrån överföringens karaktär.

En sådan överföring av tillgångar som inte uppfyller kraven i koncernbidragslagen anses vanligen vara icke-avdragbart koncernstöd som avses i 16 § 7 mom. i NärSkL. Enligt 16 § 7 punkten i NärSkL kan avdrag inte göras för koncernstöd eller motsvarande utgifter som utan motprestation har betalats i syfte att förbättra ett aktiebolags ekonomiska ställning, då prestationen getts till ett sådant bolag av vars aktiekapital den skattskyldige eller i 6 b § 7 mom. i NärSkL avsedda koncernbolag ensamma eller tillsammans äger minst tio procent (Se Skatteförvaltningens anvisning Skattebehandling av överlåtelse av anläggningstillgångsaktier i samfund och Avdragsgiltigheten av nedskrivningar av fordringar i beskattningen av näringsinkomst).

Överföring av tillgångar kan i vissa fall ha drag av kapitalplacering. Då har man vanligtvis i avsikt att trygga koncernbolagets verksamhet. För den som gör en kapitalplacering utgör överföringen av tillgångar en del av anskaffningsutgiften för aktier. Av den anledningen kan den inte under betalningsåret dras av från skattepliktig inkomst. En sådan överföring av tillgångar som har lagts till anskaffningsutgiften för aktierna dras däremot av enligt de bestämmelser som gäller avdragande av anskaffningsutgiften för aktier exempelvis vid överlåtelse av aktier. Anskaffningsutgiften kan bli helt oavdragen om det är fråga om anläggningstillgångsaktier som med stöd av 6 b § i NärSkL får överlåtas skattefritt.

Endast i mycket exceptionella fall kan en sådan överföring av tillgångar som inte uppfyller kraven i koncernbidragslagen anses som sådan avdragbar utgift för förvärvande eller bibehållande av inkomst enligt 7 § i NärSkL som indirekt främjar givarens näringsverksamhet.

I mottagarens beskattning utgör överföring av tillgångar i regel skattepliktig inkomst, förutsatt att det inte undantagsvis är fråga om en skattefri prestation, såsom kapitalplacering som avses i 6 § 1 mom. 2 punkten i NärSkL. Överföring av tillgångar anses utgöra skattepliktig inkomst i mottagarens beskattning, även om överföringen i givarens beskattning har betraktats som icke avdragsgill (HFD 7.3.1996 liggare 660).

HFD 7.3.1996 liggare 660

Ett dotterbolag som den skattskyldige äger i sin helhet hade gett till moderbolaget under skatteåret ett bidrag som var avsett att vara ett koncernbidrag enligt koncernbidragslagen. Mottagaren hade bokfört bidraget som sin inkomst och dotterbolaget som sin utgift. Bidraget godkändes dock inte som avdragsgillt koncernbidrag i givarens beskattning eftersom koncernförhållandet inte hade fortgått hela skatteåret. Då man inte hade uppvisat någon annan grund för varför bidraget som dotterbolaget gav till moderbolaget skulle vara skattefritt, utgjorde bidraget skattepliktig inkomst för moderbolaget.

6 Rättspraxis

Parterna för koncernbidrag

Parternas företagsform och inhemska ursprung

HFD 2003:33 Ett aktiebolag som är registrerat i Finland hade varken fast driftställe, lokaliteter, ledning eller annan personal i Finland och utövade inte näringsverksamhet eller någon annan verksamhet i Finland. Med stöd av inkomstskattelagen betraktades bolaget som inhemskt i Finland och enligt dansk nationell lagstiftning som inhemskt i Danmark, där det hade sitt fasta driftställe. Bolagets dubbla hemvist avgjordes enligt artikel 4 i avtalet mellan de nordiska länderna för att undvika dubbelbeskattning beträffande skatter på inkomst och på förmögenhet (FördrS 26/1997) så, att bolaget vid tillämpningen av skatteavtalet ansågs ha hemvist i Danmark, varvid rätten att beskatta bolaget för dess globala inkomst tillfaller Danmark. Då de finländska dotterbolagen inte hade betalat koncernbidrag till bolaget för näringsverksamhet som bedrivs här på det sätt som förutsätts i 2 § lagen om koncernbidrag vid beskattningen, ändrade högsta förvaltningsdomstolen inte centralskattenämndens förhandsavgörande, enligt vilket koncernbidrag som dotterbolagen betalade till sitt finländska moderbolag inte under de förhållanden som hade framställts i ansökan kunde betraktas som avdragbar utgift i beskattningen av dotterbolagen, som hade sökt förhandsavgörande. Förhandsavgörande för inkomstbeskattningen av samfund under åren 2002 och 2003.

1, 2, 3 och 6 § i lagen om koncernbidrag vid beskattningen

4 artikel i avtalet mellan de nordiska länderna för att undvika dubbelbeskattning beträffande skatter på inkomst och på förmögenhet (FördrS 26/1997)

HFD 2003:79 Ett svenskt aktiebolag som hade fast driftställe (en filial) i Finland och ett finländskt aktiebolag vars moderbolag var registrerat i Nederländerna hörde till samma koncern. Det svenska aktiebolagets fasta driftställe (filialen) i Finland och det finländska aktiebolaget kunde betala varandra koncernbidrag som var avdragbara vid beskattningen. Förhandsavgörande för året 2002.

2 och 3 § i lagen om koncernbidrag vid beskattninge

Artikel 27 styckena 2 och 4 i avtalet mellan de nordiska länderna för att undvika dubbelbeskattning beträffande skatter på inkomst och på förmögenhet

Artikel 25 stycke 4 i avtalet mellan Republiken Finland och kungariket Nederländerna för att undvika dubbelbeskattning och förhindra kringgående av skatt beträffande skatter på inkomst och förmögenhet

Artikel 43 i fördraget om upprättandet av Europeiska gemenskapen

HFD 2007:92 I ett mål i högsta förvaltningsdomstolen gällde frågan om ett aktiebolag, som var allmänt skattskyldigt i Finland, hade rätt att i sin beskattning få avdrag för ett koncernbidrag till ett bolag som hörde till samma koncern, men som hade sitt hemvist i Förenade kungariket, för att mottagarbolaget med bidraget skulle täcka sina så kallade kapitalförluster.

Medan målet ännu var anhängigt gav Europeiska gemenskapernas domstol 18.7.2007 i ett annat mål, C-231/05, Ab AA, ett förhandsavgörande om att artikel 43 i fördraget om upprättandet av Europeiska gemenskapen (EG-fördraget) inte utgör hinder för en lagstiftning i en medlemsstat (alltså den finska lagstiftningen om koncernbidrag) enligt vilken ett dotterbolag med hemvist i denna medlemsstat har rätt att från sin skattepliktiga inkomst dra av ett koncernbidrag som det lämnar till sitt moderbolag endast om moderbolaget har sitt säte i samma medlemsstat. Med hänsyn till vad gemenskapsdomstolen hade yttrat i målet som gällde Ab AA, ansåg högsta förvaltningsdomstolen att även om förlusterna i det koncernbolag som hade sin hemvist i Förenade kungariket eventuellt blev slutliga och att koncernens totala inkomst inte kunde minskas med denna förlust på något annat sätt än att det koncernbolag som hade sin hemvist i Finland beviljade ett koncernbidrag till det förlustbringande koncernbolaget, var detta ändå inte något som medförde att villkoret i lagen om koncernbidrag att bägge bolagen skall vara inhemska bolag borde anses strida mot artikel 43 i EG-fördraget. Förhandsavgörande för skatteåret 2006.

1, 2 och 3 § i lagen om koncernbidrag vid beskattningen

Artikel 43 i fördraget om upprättandet av Europeiska gemenskapen

Europeiska gemenskapernas domstols domar 13.12.2005 i målet C-446/03, Marks & Spencer plc mot David Halsey (Her Majesty´s Inspector of Taxes) och 18.7.2007 i målet C-231/05, Ab AA.

HFD 2007:93 I ett mål i högsta förvaltningsdomstolen gällde frågan om huruvida ett aktiebolag, som var allmänt skattskyldigt i Finland, hade rätt att i sin beskattning få avdrag för ett koncernbidrag till ett bolag som hörde till samma koncern, men som hade sitt hemvist i Förenade kungariket.

Sedan europeiska gemenskapernas domstol, i ett förhandsavgörande som domstolen gav på högsta förvaltningsdomstolens begäran, hade yttrat att artikel 43 i fördraget om upprättandet av Europeiska gemenskapen (EG-fördraget) inte utgör hinder för en lagstiftning i en medlemsstat enligt vilken ett dotterbolag med hemvist i denna medlemsstat har rätt att från sin skattepliktiga inkomst dra av ett koncernbidrag som det lämnar till sitt moderbolag endast om moderbolaget har sitt säte i samma medlemsstat, har högsta förvaltningsdomstolen förkastat besvären, i vilka yrkades att ett bolag i sin beskattning i Finland skulle få dra av ett koncernbidrag som det givit till ett bolag inom samma koncern, som hade sitt hemvist i förenade kungariket Storbritannien. Förhandsavgörande för inkomstbeskattningen av samfund under åren 2004 och 2005.

Europeiska gemenskapernas domstols dom 18.7.2007 i målet C-231/05, Ab AA

Högsta förvaltningsdomstolens beslut HFD:2005:29

1, 2 och 3 § i lagen om koncernbidrag vid beskattningen

Artikel 43 i fördraget om upprättandet av Europeiska gemenskapen

Rådets direktiv om ett gemensamt beskattningssystem för moderbolag och dotterbolag hemmahörande i olika medlemsstater (90/435/EEG)

HFD 2020:36 Ett svenskt dotterbolag B AB som A Ab ägde i sin helhet hade vid beskattningen som verkställts i Sverige fastställts förluster vid beskattningen för skatteåren 2001–2003 och 2008. B AB:s verksamhet hade avslutats 2008. A Ab hade för avsikt att under skatteåret 2019 ge koncernbidrag till B AB så att B AB:s nämnda förluster kunde täckas mot koncernbidraget som A Ab gav.

Högsta förvaltningsdomstolen ansåg att det villkor om att mottagaren är inhemsk i 3 § i lagen om koncernbidrag vid beskattningen som är en förutsättning för att koncernbidrag ska vara avdragbara i beskattningen, inte utgjorde en begränsning av den etableringsfrihet som avses i artikel 49 i fördraget om Europeiska unionens verksamhet, med beaktande av att förluster i bolag som får koncernbidrag i motsvarande inhemska situationer med stöd av 119 § 1 mom. i inkomstskattelagen inte längre kan dras av under år 2019 då koncernbidraget gavs. Således fick A Ab inte dra av koncernbidraget till B AB i sin beskattning. Förhandsavgörande. Skatteåret 2019.

3 § i lagen om koncernbidrag vid beskattningen

119 § 1 mom. i inkomstskattelagen

Artikel 49 och 54 i fördraget om Europeiska unionens funktionssätt

HFD 2020:51 A AS var ett aktiebolag som A-koncerns moderbolag grundat år 2006 i Lettland och vars aktiestock A-koncerns moderbolag år 2013 hade överlåtit i sin helhet till sitt dotterbolag A Ab. A AS:s verksamhet hade varit förlustbringande och bolagets verksamhet hade lagts ned 2017. A AS hade under samma år sålt alla omsättnings- och anläggningstillgångar. I A-koncernen ansågs A AS:s försäljning till en utomstående part inte utgöra ett konkret alternativ, utan det var meningen att A AS skulle fusioneras i moderbolaget A Ab. Enligt utkastet till fusionsplanen var A AS:s tillgångar större än beloppet av bolagets skulder. I den lettiska skattelagstiftningen hade man fastställt begränsningar för hur rätten att dra av förluster ska begränsas i en situation där det sker ändringar i ett förlustbringande bolags ägande och i en situation där ett förlustbringande bolag fusioneras.

Skatteförvaltningen hade i ett förhandsavgörande för skatteåret 2017 meddelat att A Ab i sin beskattning kan dra av de slutliga förlusterna för dotterbolaget A AS för skatteåren 2008–2017, som beräknats enligt bestämmelserna i lagen om beskattning av inkomst av näringsverksamhet efter att A AS fusionerats med A Ab på det sätt som avses i 119 § i inkomstskattelagen. Förvaltningsdomstolen hade avslagit besväret från Enheten för bevakning av skattetagarnas rätt.

Högsta förvaltningsdomstolen konstaterade att A Ab på basis av Europeiska unionens domstols rättspraxis skulle bevisa i ärendet att A AS hade utnyttjat alla sina möjligheter att beakta förlusterna i hemviststaten. Med beaktande av redogörelsen för A AS:s förmögenhetsställning hade A Ab inte visat att A AS inte under de kommande åren hade kunnat få åtminstone mindre finansieringsinkomster eller andra inkomster i sin hemviststat. A Ab hade inte heller påvisat att det inte fanns någon möjlighet att en tredje part, ifall A AS skulle säljas till den, skulle kunna beakta A AS:s förluster i Lettland under de kommande skatteåren. Därför upphävde högsta förvaltningsdomstolen förvaltningsdomstolens beslut och Skatteförvaltningens förhandsavgörande och yttrade som nytt förhandsavgörande att A Ab i sin beskattning inte kan dra av förlusterna från dotterbolaget A AS för skatteåren 2008–2017 efter att A AS fusionerats med A Ab. Förhandsavgörande för skatteåret 2017. Omröstning 4–1.

Artikel 49 och 54 i fördraget om Europeiska unionens funktionssätt

117 §, 119 § 1 och 2 mom. samt 123 § 2 mom. i inkomstskattelagen

EU-domstolens dom 13.12.2005 (stora avdelningen), Marks & Spencer (C-446/03, EU:C:2005:763), dom 21.2.2013, A (C-123/11, EU:C:2013:84), dom 7.11.2013, K (C-322/11, EU:C:2013:716), dom 3.2.2015 (stora avdelningen), kommissionen v Förenade Kungariket Storbritannien och Nordirland (C-172/13, EU:C:2015:50), 17.12.2015, Timac Agro Deutschland GmbH (C-388/14, EU:C:2015:829) och 19.6.2019, Memira Holding AB (C-607/17, EU:C:2019:510)

Utövande av näringsverksamhet

HFD 2014:36 Fastighets Ab A var ett inbördes fastighetsaktiebolag som införts i handelsregistret 7.12.1988. Bolagets aktier medförde rätt att i den byggnad som bolaget ägde besitta lägenheter med produktions-, lager-, utställnings-, konferens- och kontorslokaler. Eftersom de lokaler som Fastighets Ab A hade besittningsrätten till användes i dess moderbolag B Ab:s rörelse och och det således fanns ett sådant samband mellan bolagen som hänförde sig till bedrivande av rörelse, skulle Fastighets Ab A:s resultat beräknas enligt bestämmelserna i lagen om beskattning av inkomst av näringsverksamhet. Skatteåren 2005 och 2006

HFD 1990 B 517 Moderbolag Y:s dotterbolag A hade dotterbolag B. Y ägde inte direkt någon del av B:s aktiekapital. Bolag B som tidigare hade verkat som holdingbolag började idka rörelse mot slutet av sin första räkenskapsperiod. Under dessa omständigheter och eftersom bolagens räkenskapsperioder gick ut samtidigt fanns det mellan moderbolag Y och bolag B ett koncernförhållande som avses i koncernbidragslagen redan under B:s första räkenskapsperiod. B fick dra av från sitt resultat för räkenskapsperioden det koncernbidrag det hade betalat till moderbolag Y. Omröstning 4-1. Skatteåret 1989 Förhandsbesked. 2 §, 3 §, 5 § och 7 § i lagen om koncernbidrag vid beskattningen (825/86) och (1249/88)

CSN 56/2000 A Ab ägde B Ab i sin helhet. Bägge två var bolag som bedrev rörelse och deras räkenskapsperiod var ett kalenderår. Bägge två var bolag som bedrev rörelse och deras räkenskapsperiod var ett kalenderår. B Ab hade sålt sin rörelseverksamhet till en köpare utanför koncernen 1.1.2000. Efter det hade det ingen rörelseverksamhet. Eftersom B Ab hade bedrivit rörelse under skatteåret 2000 fick det dra av koncernbidraget som det under samma år hade gett till A Ab. Skatteåret 2000. Lag om koncernbidrag vid beskattningen

EJ ÄNDRATS HFD 16.10.00 liggare 2590

CSN 23/2018 Bolaget A som grundats i en annan EU-stat ägde 100 procent av aktierna i finska B Abp och bolaget C som grundats i en tredje EU-stat. Bolaget C:s affärsverksamhet hade varit förlustbringande och i koncernen hade beslutet fattats att avsluta verksamheten. Eftersom bolaget C enligt ansökan inte bedrev näringsverksamhet i Finland ansåg centralskattenämnden att B Abp inte kunde ge sådant bidrag som avses i lagen om koncernbidrag vid beskattningen för att täcka C:s förluster.

Det finska koncernbidragssystemet skulle bedömas i förhållande till EU:s grundläggande friheter med tanke på den etableringsfrihet som anges i artikel 49 i FEUF. Då man tog i beaktande att i B Abp i det aktuella fallet inte var C:s moderbolag och B Abp inte heller kan anses vara etablerat i en tredje EU-stat på det sätt som avses i artikel 49 i FEUF, behövde man inte ta ställning till om det finländska koncernbidragssystemet försatte B Abp i en svagare position än i en sådan ägarstruktur där både koncernbidragsmottagaren och koncernbidragsgivaren var inhemska bolag.

Centralskattenämnden ansåg att på basis av den redogörelse som framlades i ansökningshandlingarna var bolaget A i det aktuella fallet en i 6 b § 7 mom. i lagen om beskattning av inkomst av näringsverksamhet avsedd juridisk person som på basis av aktieinnehavet hade sådan bestämmanderätt i både B Abp och bolaget C som motsvarar den bestämmanderätt som avses i 8 kap. 12 § i aktiebolagslagen. På basis av detta kunde 16 § 7 punkten i lagen om beskattning av inkomst av näringsverksamhet tillämpas på en eventuell förlust av fodringarna mellan B Abp:s och bolaget C under de omständigheter som beskrivs i ansökan och förlusten var således inte avdragbar i B Abp:s beskattning. Förhandsavgörande för skatteåret 2018. 2 och 3 § i lagen om koncernbidrag vid beskattningen, 16 § 7 mom. i lagen om beskattning av inkomst av näringsverksamhet, artikel 49 i fördraget om Europeiska unionens funktionssätt

HFD 11.6.2020 T 2571 (ingen ändring)

HFD 2019:150 C Ab hade grundats som ett samföretag som idkar forsknings- och utvecklingsverksamhet. Bolagets forsknings- och utvecklingsverksamhet hade senare lagts ned och år 2019 omfattade bolagets verksamhet endast åtgärder för förvaltning och nedläggning av bolaget. Syftet var att A Ab och B Ab som hörde till samma koncern skulle under skatteåret 2019 ge koncernbidrag till C Ab. Bidraget skulle täcka kostnaderna för förvaltning och nedläggning av C Ab samt de förluster som fastställts i beskattningen för tidigare skatteår.

Högsta förvaltningsdomstolen ansåg att bestämmelsen i 7 § i lagen om beskattning av inkomst av näringsverksamhet också omfattar utgifterna för nedläggning av ett aktiebolag som bedrev rörelseverksamhet och att näringsverksamheten i allmänhet ska anses fortsätta tills aktiebolaget lagts ned. Det var inte motiverat att tolka begreppet affärsverksamhet i lagen om beskattning av inkomst av näringsverksamhet på annat sätt än begreppet affärsverksamhet i lagen om koncernbidrag vid beskattningen. Trots att den egentliga forsknings- och produktutvecklingsverksamheten hade upphört för länge sedan kunde man i ärendet inte anse att C Ab inte bedrivit affärsverksamhet år 2019. Således betalade A Ab och B Ab under skatteåret 2019 koncernbidrag på det sätt som avses i 2 § i lagen om koncernbidrag vid beskattningen för den affärsverksamhet som C Ab bedriver. Förhandsavgörande. Skatteåret 2019. 2 § (825/1986) i lagen om koncernbidrag vid beskattningen, 1 § och 7 § i lagen om beskattning av inkomst av näringsverksamhet

Koncernförhållande

Hur koncernförhållandet uppstår

HFD 1992 B 509 Samfund som registrerats i Nederländerna betraktades inte som dottersamfund avsedda i 3 § i lagen om koncernbidrag vid beskattningen. Då 4 punkten 26 artikeln om förbud mot diskriminering i avtalet mellan republiken Finland och kungariket Nederländerna för att undvika dubbelbeskattning och förhindra kringgående av skatt beträffande skatter på inkomst och på förmögenhet beaktades, fick ett finskt dotterbolag A Ab, vars hela aktiestock ägdes av ett i Nederländerna registrerat samfund, avdra koncernbidraget som bolaget givit koncernens finska moderbolag B Ab under räkenskapsperioden som upphört 31.12.1990 såsom koncernbidrag enligt lagen om koncernbidrag vid beskattningen. Omröstning 4-2-1. Skatteåret 1990 Förhandsbesked. 3 § i lagen om koncernbidrag vid beskattningen, artikel 26.4 i avtalet mellan republiken Finland och kungariket Nederländerna för att undvika dubbelbeskattning och förhindra kringgående av skatt beträffande skatter på inkomst och på förmögenhet

HFD 1992 B 510 Samfund som registrerats i Sverige ansågs inte som dottersamfund som avses i 3 § i lagen om koncernbidrag vid beskattningen. Då 4 punkten 27 artikeln om förbud mot diskriminering i avtalet mellan de nordiska länderna för att undvika dubbelbeskattning beträffande skatter på inkomst och på förmögenhet beaktades, behandlades det koncernbidrag som ett finskt dotterbolag A Ab, vars hela aktiestock ägdes av ett i Sverige registrerat samfund, gett åt koncernens finska moderbolag som rörelseinkomst i beskattningen av moderbolaget på ett sätt som avses i 3 § i lagen om koncernbidrag vid beskattningen. Skatteåren 1991 och 1992. Omröstning 4–2–1.

HFD 10.5.2000 liggare 64 Ett bolag, som var av ett danskt bolag helt ägt dotterbolag, hade för avsikt att år 2000 genomgå en delning för att bilda två separata bolag. Enligt lagen om koncernbidrag vid beskattningen kunde det nya bolaget som uppkom vid delningen dra av koncernbidraget som det gett sitt systerbolag trots att moderbolaget inte var inhemskt. Förhandsavgörande skatteåren 2000 och 2001. 3 § i lagen on koncernbidrag vid beskattningen, artikel 27.4 i avtalet mellan de nordiska länderna för att undvika dubbelbeskattning beträffande skatter på inkomst och på förmögenhet

HFD 2004:65 Aktiebolagen A och B ingick i en internationell koncern vars moderbolag C Inc. hade sin hemort i Amerikas förenta stater. Dotterbolagen till C Inc. som hade hemvist i Förenta staterna ägde ett holdingbolag med hemvist i Bermuda, som i sin tur ägde hela aktiestocken i A och B genom dotterbolag med hemvist i Bermuda och Storbritannien. Aktiebolagen A och B, som utövade näringsverksamhet i Finland, hade avsett att ge varandra koncernbidrag här.

Centralskattenämnden konstaterade att det inbördes koncernförhållandet mellan aktiebolagen A och B bildades genom bolag som hade hemvist i Bermuda och som inte var inhemska samfund enligt 3 § lagen om koncernbidrag vid beskattningen. Artikeln om diskrimineringsförbud i avtalen var inte tillämplig, eftersom Finland och Bermuda inte har ett dubbelbeskattningsavtal och eftersom dubbelbeskattningsavtalet mellan Finland och Förenta staterna inte kan tillämpas då koncernförhållandet bildades genom bolag med hemvist i Bermuda.

Högsta förvaltningsdomstolen ansåg att det var fråga om företag vars kapital indirekt ägdes av personer med hemvist i den andra avtalsslutande staten enligt artikel 24 stycke 4 i avtalet mellan Finland och Förenta staterna. Därför skulle bestämmelsen om diskrimineringsförbud enligt nämnda avtal tillämpas i ärendet. Högsta förvaltningsdomstolen upphävde centralskattenämndens beslut och förklarade som nytt förhandsavgörande att aktiebolagen A och B under de omständigheter som beskrivs i ansökan om förhandsavgörande kunde ge varandra koncernbidrag enligt lagen om koncernbidrag vid beskattningen. Förhandsavgörande för skatteåren 2003 och 2004.

3 § i lagen om koncernbidrag vid beskattningen, artikel 24 styckena 1 och 4 i avtalet mellan Republiken Finlands regering och Amerikas Förenta Staters regering för att undvika dubbelbeskattning och förhindra kringgående av skatt beträffande skatter på inkomst och på förmögenhet

Beräkning av ägarandelar

HFD 6.10.1987 liggare 4138 A Ab ägde 30 000 aktier av B Ab:s 36 300 aktier. Resten av B Ab:s aktier ägdes av Fastighetsaktiebolag C som är B Ab:s helägda dotterbolag och D A/S. Fastighetsaktiebolag C ägde 2 670 aktier och D A/S 3 630 aktier. Eftersom A Ab inte ägde minst nio tiondedelar av B Ab:s aktiestock och A Ab inte heller ägde sådana aktier i fastighetsaktiebolag C, D A/S eller andra bolag som hade kunnat beaktas vid beräkningen av ägarandel enligt 3 § i lagen om koncernbidrag vid beskattningen, kunde A Ab och B Ab inte i statsbeskattningen ge varandra ett sådant koncernbidrag som avses i den nämnda lagen. Skatteåret 1987 Skatteåret 1988 Förhandsbesked. 3 § i lagen om koncernbidrag vid beskattningen

HFD 31.5.1990 liggare 1882 Moderbolag Y:s dotterbolag A hade dotterbolag B. Y hade inte någon direkt ägarandel av B:s aktiekapital. Bolag B som tidigare hade verkat som holdingbolag började idka rörelse mot slutet av sin första räkenskapsperiod. Under dessa omständigheter och eftersom bolagens räkenskapsperioder gick ut samtidigt fanns det mellan moderbolag Y och bolag B ett koncernförhållande som avses i koncernbidragslagen redan under B:s första räkenskapsperiod. B fick dra av från sitt resultat för räkenskapsperioden det koncernbidrag det hade betalat till moderbolag Y. Omröstning 4-1. Skatteåret 1989 Förhandsbesked. 2 §, 3 §, 5 § och 7 § i lagen om koncernbidrag vid beskattningen (825/86) och (1249/88)

HFD 5.11.1990 liggare 3789 Moderbolag E hade ägt hela aktiestocken i sina två dotterbolag A och B i slutet av 1989. Dotterbolag A hade likaså ägt alla aktier i bolag C. Räkenskapsperioden för alla bolag var ett kalenderår. Mellan bolagen B och C ansågs det finnas ett sådant koncernförhållande som avses i 3 § i lagen om koncernbidrag vid beskattningen även om moderbolag E och dess dotterbolag B inte ägde några aktier i bolag C, som är dotterbolag till A som hör till koncernen. Om B gav till C ett koncernbidrag under skatteåret 1990 skulle koncernbidraget i beskattningen av de båda bolagen behandlas enligt 4 § i nämnda lag. Ändring hade sökts endast på den grunden att det inte fanns ett sådant koncernförhållande mellan B och C som avses i 3 § i nämnda lag, eftersom E och B inte ägde några aktier i C. Omröstning 4-1. Skatteåret 1990 Förhandsbesked. 3 §, 4 § i lagen om koncernbidrag vid beskattningen

CSN 7/2022 Enligt ansökan om förhandsavgörande erbjöd A Ab sina nyckelpersoner möjligheten att i en riktad emission teckna aktier i en ny aktieserie (RLP-aktier). Avsikten var att nyckelpersonerna äger 12–15 % och B Ab 85–88 % av aktierna i A Ab efter aktieemissionen. Enligt ansökan om förhandsavgörande berättigade RLP-aktierna endast till en del av bolagets potentiella värdeökning som kunde uppstå efter aktieteckningen. RLP-aktierna medförde i övrigt inte någon rätt till ett potentiellt försäljnings- eller inlösenpris eller tillgångar som erhålls vid upplösning av bolaget eller vid en liknande situation, och inte heller någon rösträtt eller rätt till vinstutdelning.

Centralskattenämnden konstaterade att lagen om koncernbidrag vid beskattningen eller dess förarbeten inte närmare specificerade vad som avses med ägande av aktiekapital i 3 § i den nämnda lagen. Enligt rättspraxis skall dock sådana egna aktier som bolaget har i sin besittning inte inkluderas i beräkningen av ägarandelen. Efter antagandet av koncernbidragslagen har aktiebolagslagen ändrats bland annat så att privata aktiebolag inte längre har krav på minimiaktiekapital och antalet aktier är inte längre kopplat till aktiekapitalet.

Centralskattenämnden ansåg att kravet på ägarandelen som bestäms i 3 § i koncernbidragslagen skall tolkas så att ägarandelskravet uppfylls om ett bolag äger minst nio tiondelar av de utestående aktierna i ett annat bolag. Eftersom B Ab inte ägde minst nio tiondelar av de utestående aktierna av A Ab efter aktieemissionen som beskrevs i ansökan, ansågs A Ab inte vara ett i 3 § i koncernbidragslagen avsett dottersamfund, och följaktligen kunde A Ab inte från sin näringsinkomst dra av ett koncernbidrag som betalas till B Ab. Förhandsavgörande för skatteåren 2021 och 2022. 3 § i lagen om koncernbidrag vid beskattningen

CSN 79/2006 B Ab ägde 60 % av aktierna i A Ab. A Ab hade skaffat sina egna aktier så att det själv ägde resten, dvs. 40 % av aktiekapitalet. Egna aktier som A Ab själv besitter beaktades inte när man beräknade 90 procents ägarandel enligt 3 § i koncernbidragslagen. Mellan B Ab och A Ab ansågs det föreligga ett sådant koncernförhållande som avses i lagen om koncernbidrag vid beskattningen. A Ab kunde dra av i beskattningen det koncernbidrag som det hade gett till B Ab. Förhandsavgörande för åren 2007 och 2008. 3 § 1 och 3 mom. i lagen om koncernbidrag vid beskattningen

Koncernförhållandets längd

HFD 1990 B 519 Före ökning av B Ab:s aktiekapital 27.12.1989 hade moderbolag E Ab tillsammans med sitt dotterbolag A Ab ägt ett mindre antal aktier i det förstnämnda bolaget än vad som förutsätts i 3 § 1 mom. i lagen om koncernbidrag vid beskattningen. I aktieemissionen hade E Ab och A Ab tillsammans tecknat så många aktier i B Ab att bolagens ägarandel hade överstigit de nio tiondedelar som föreskrivs i nämnda lagrum.

Enligt 7 § 1 punkten i lagen om koncernbidrag vid beskattningen förutsätts dessutom för att ett bidrag ska behandlas som koncernbidrag att koncernförhållandet mellan givaren och mottagaren enligt 3 § har fortgått hela skatteåret. Räkenskapsperioden för alla bolag var ett kalenderår. När man beaktade bestämmelserna i 4 kap. 9 § 2 och 3 mom. i aktiebolagslagen och att ökningen av aktiekapitalet inte hade antecknats i handelsregistret före 1.1.1990 hade det koncernförhållande som avses i 3 § 1 mom. i lagen om koncernbidrag vid beskattningen mellan modersamfund E och dottersamfund B således inte fortgått hela skatteåret 1990. När man beaktade även 3 § 2 mom. i nämnda lag upphävde HFD centralskattenämndens beslut och förhandsbesked samt angav som nytt förhandsbesked att om E Ab under skatteåret 1990 gav koncernbidrag till B Ab, fick E Ab inte räkna bidraget som kostnad i sin beskattning på basis av lagen om koncernbidrag vid beskattningen. Omröstning 3–2. Förhandsavgörande för skatteåret 1990. 3, 4, 7 § i lagen om koncernbidrag vid beskattningen, 4 kap. 9 § 2 och 3 mom. i lagen om aktiebolag

HFD 9.12.1994 liggare 6064 A Ab:s aktier hade 1.9.1987 sålts till B Ab som då var under bildning. Bolagets konstituerande bolagsstämma hölls 10.9.1987 och det infördes i handelsregistret 28.10.1987. Dotterbolag A Ab hade under sin räkenskapsperiod 1.1.1988-31.1.1989 gett till sitt moderbolag B Ab, vars räkenskapsperiod var 10.9.1987-31.1.1989, ett koncernbidrag på 8 550 000 mark vilket belopp länsskattenämnden godkände som avdrag från A Ab:s skattepliktiga rörelseinkomst.

Beskattningsombudet yrkade i sitt besvär att koncernbidraget skulle läggas till A Ab:s inkomst eftersom räkenskapsperioden för koncernbidragets mottagare B Ab hade börjat redan tidigare än räkenskapsperioden för koncernbidragets givare A Ab.

A Ab:s och B Ab:s koncernförhållande ansågs ha fortgått under hela det skatteår som ärendet gällde. Koncernbidraget kunde sålunda dras av från dotterbolag A Ab:s inkomst. Skatteåret 1989. 7 § i lagen om koncernbidrag vid beskattningen

HFD 1995 B 508 A Ab hade under sin räkenskapsperiod 1.4.1993–31.3.1994 bildat ett dotterbolag B Ab 28.2.1994. A Ab ägde B Ab:s hela aktiestock. B Ab infördes i handelsregistret 23.3.1994. A Ab:s följande räkenskapsperiod och B Ab:s första räkenskapsperiod gick ut 31.12.1994. Om dotterbolag B Ab gav till sitt moderbolag A Ab under dess räkenskapsperiod 1.4–31.12.1994 ett koncernbidrag som avses i lagen om koncernbidrag vid beskattningen, fick B Ab dra av bidraget från sin skattepliktiga näringsinkomst eftersom koncernförhållandet mellan bolagen ansågs ha fortgått hela skatteåret och eftersom B Ab:s räkenskapsperiod och A Ab:s senare räkenskapsperiod gick ut samtidigt. Skatteåret 1994 Förhandsbesked. 3 §, 7 § i lagen om koncernbidrag vid beskattningen