Anvisningen uppdateras för tillfället på grund av slopandet av indelningen i förvärvskällor för samfund.

Denna anvisning behandlar beskattningen i samband med upplösning av ett aktiebolag ur bolagets och dess delägares synvinkel. Anvisningen behandlar även värdering av egendom i ett bolag som upplöses till egendomens gängse värde samt periodiseringsfrågor i samband med upplösningen. Denna anvisning behandlar även beskattningen i samband med avbrott i eller nedläggning av ett aktiebolags verksamhet.

1 Inledning

1.1 Upplösning av ett aktiebolag i bolagsrätten

I bolagsrätten avser upplösning av ett aktiebolag i regel en situation där ett bolag upplöses genom likvidationsförfarande i enlighet med 20 kap. i aktiebolagslagen (hädanefter ABL). Upplösningen brukar inledas med att frivilligt försätta bolaget i likvidation genom bolagsstämmans beslut som fattats med kvalificerad majoritet. I vissa situationer ska registermyndigheten försätta bolaget i likvidation (s.k. tvångslikvidation) eller avregistrera det, t.ex. om bolaget har försatts i konkurs som har förfallit på grund av brist på medel (20 kap. 4 § i ABL).

Syftet med likvidationsförfarandet är att realisera bolagets egendom och betala bolagets skulder. Till sist får delägaren sin del av det eventuella överskottet, dvs. en skiftesandel av de nettotillgångar som återstår i bolaget. Om bolagets tillgångar inte förslår till betalning av dess skulder, ska likvidatorerna ansöka om att bolaget försätts i konkurs.

Ett aktiebolag kan även upplösas till följd av konkurs. Ett bolag som inte kan betala sina skulder kan försättas i konkurs på borgenärens eller gäldenärens initiativ. Om det inte återstår några tillgångar när konkursen avslutas eller om det under konkursen har bestämts om användningen av de återstående tillgångarna, anses bolaget upplöst så snart slutredovisningen har godkänts (20 kap. 25.2 § i ABL). Om det när konkursen avslutas återstår andra tillgångar än sådana som skall användas under konkursen och bolaget inte hade trätt i likvidation när dess egendom avträddes till konkurs, kan bolaget med bolagsstämmans beslut fortsätta sin verksamhet med de återstående medlen (20 kap. 25.3 § i ABL).

Bolagsrättsligt sett kan ett aktiebolag även upplösas bl.a. genom total delning (17 kap. i ABL) och fusion (16 kap. i ABL), varvid bolagets verksamhet, tillgångar och skulder övergår till det övertagande bolaget och det ursprungliga bolaget upplöses utan likvidationsförfarande.

Bolagets verksamhet upphör helt senast i samband med en bolagsrättslig upplösning av bolaget.

1.2 Upplösning av ett aktiebolag i beskattningen

Upplösningen av ett aktiebolag kan orsaka skattepåföljder både för bolaget som upplöses och för delägarna i bolaget (51 d § i lagen om beskattning av inkomst av näringsverksamhet (NärSkL), 27 § i inkomstskattelagen (ISkL)). Upplösning av ett aktiebolag i beskattningen leder till att värdeändringar i bolagets tillgångar realiseras när bolaget överlåter tillgångarna till delägarna. I beskattningen av bolaget som upplöses värderas samtliga egendomsposter till deras gängse värde, från vilket anskaffningsutgifter som inte avdragits i beskattningen dras av.

Ur delägarens synvinkel är det fråga om en överlåtelse som kan jämföras med byte, där delägaren byter sina aktier i bolaget som upplöses mot skiftesandelen från bolaget. I detta sammanhang kan det uppstå överlåtelsevinst eller -förlust för delägaren. I delägarens beskattning tillämpas stadgandena om överlåtelsevinst och -förlust i ISkL och NärSkL (bl.a. 45 §, 46 §, 50 § i ISkL och 5 §, 8 § i NärSkL). Om aktierna i bolaget som upplöses tillhör gårdsbrukets förvärvskälla för delägaren, tillhör den vinst eller förlust som uppstår p.g.a. upplösningen till GårdsSkL-förvärvskällan, men vid beräkningen av överlåtelsevinsten eller -förlusten tillämpas de ovannämnda stadgandena i inkomstskattelagen.

1.3 Tillämpningsområdet för upplösningsbestämmelserna

Vid upplösning av ett aktiebolag genom bolagsrättsligt likvidationsförfarande tillämpas stadgandena om upplösning även i beskattningen. En bolagsrättslig upplösning av ett aktiebolag motsvarar dock inte alltid en skattemässig upplösning. I vissa situationer upplöses ett aktiebolag bolagsrättsligt sett inte, även om bolaget skattemässigt sett anses bli upplöst. På motsvarande sätt kan ett aktiebolag upplösas bolagsrättsligt sett utan att skattelagarnas stadganden om upplösning tillämpas på situationen.

Bolagsrättsligt sett upplöses det bolag som delas vid vid en total delning och det bolag som fusioneras vid en fusion. Om arrangemanget genomförs enligt bestämmelserna om företagsomstrukturering i NärSkL (52 och 52 a–52 f § i NärSkL), anses bolaget inte bli upplöst i beskattningen. Om en delning eller fusion genomförs enligt aktiebolagslagen, men inte enligt bestämmelserna i NärSkL, anses bolaget som delas eller fusioneras bli upplöst i beskattningen. Om en partiell delning sker enligt aktiebolagslagen, men inte enligt bestämmelserna i NärSkL, anses det i beskattningen att det överlåtande bolaget löses upp till den del som tillgångar överförs till det övertagande bolaget. I detta fall sker ingen bolagsrättslig upplösning. (Se närmare i Skatteförvaltningens anvisningar om Företagsomstruktureringar och beskattningen).

Bolagsrättsligt sett är det möjligt att ombilda ett privat aktiebolag t.ex. till ett andelslag eller ett personbolag (19.4 § i ABL). Ett aktiebolag kan dock inte skatteneutralt ombildas genom ändring av verksamhetsform till en annan företagsform (24 § i ISkL). Ett aktiebolag upplöses vid beskattningen, om det ombildas t.ex. till ett andelslag (HFD:2015:61), ett personbolag (HFD 17.1.2008/55) eller en privat rörelse (se närmare i Skatteförvaltningens anvisning om Ändring av verksamhetsformen till aktiebolag).

Om ett bolag enbart avbryter eller lägger ned sin verksamhet, upplöses det inte bolagsrättsligt sett eller vid beskattningen (se närmare kapitel 3 i anvisningen).

2 Skattekonsekvenser av en upplösning

2.1 Beskattning av ett bolag som löses upp

Allmänt

Bolagets sista beskattning verkställs för det skatteår då bolaget upplöses. Om beskattningen av ett samfund som löses upp bestäms i 51 d § i NärSkL och 27 § i ISkL med motsvarande innehåll. När det bolag som löses upp överlåter sina tillgångar till delägarna anses ett belopp som motsvarar det sannolika överlåtelsepriset, d.v.s. gängse värdet, utgöra överlåtelsepris. Detta gäller för alla förvärvskällor. och innebär att på förhand gjorda kostnadsföringar återförs, värdeökningar realiseras och reserveringar som gjorts i beskattningen intäktsförs. Vid beräkningen av beskattningsbar inkomst drar man av de oavskrivna anskaffningsutgifterna vid beskattningen från tillgångarnas överlåtelsepris enligt förvärvskälla. Överlåtelsen kan således ge upphov till överlåtelsevinst eller förlust skilt för varje förvärvskälla .

Kostnaderna för upplösningen, t.ex. likvidatorns arvode, är avdragsgilla utgifter för det bolag som försatts i likvidation till den del som de har uppkommit för förvärvande och bibehållande av inkomster och de inte anses vara delägarnas utgifter (se HFD 1987 B 579).

Det upplösta bolagets förluster som fastställts vid beskattningen och de oavdragna överlåtelseförlusterna förs inte över till mottagaren av skiftesandel, även om hen t.ex. skulle fortsätta bedriva den verksamhet som det upplösta bolaget tidigare har bedrivit.

Näringsverksamhetens förvärvskälla

På upplösningen av ett aktiebolag tillämpas 51 d § i NärSkL till de delar som bolaget bedriver näringsverksamhet. Enligt 51 d § i NärSkL anses vid beskattningen av ett aktiebolag som upplöses ett belopp som motsvarar det sannolika överlåtelsepriset för omsättnings-, investerings-, finansierings- och anläggningstillgångarna samt annan egendom utgöra överlåtelsepriset.

I bolagets näringsverksamhets förvärvskälla beräknas beloppet av överlåtelsevinsten eller -förlusten genom att dra av anskaffningsutgifterna för omsättnings-, investerings-, finansierings- och anläggningstillgångarna med i 6 b § i NärSkL nämnda undantag, från det belopp som motsvarar det sannolika överlåtelsepriset för tillgångarna (8 § 1, 2 och 5 punkten i NärSkL).

Det sannolika överlåtelsepriset för anläggningstillgångsaktier som bolaget som upplöses äger och som som hör till näringsverksamhetens förvärvskälla utgör skattefri inkomst och anskaffningsutgiften icke avdragsgill utgift om förutsättningarna i 6 b § i NärSkL uppfylls (se närmare i Skatteförvaltningens anvisning Skattebehandling av överlåtelse av anläggningstillgångsaktier i samfund samt Skatteförvaltningens anvisning Beskattning av aktiebolag som bedriver kapitalplacering).

Personlig förvärvskälla och jordbrukets förvärvskälla

Vid upplösning av ett bolag anses enligt ISkL 27 § ett belopp som motsvarar det sannolika överlåtelsepriset utgöra överlåtelsepriset för tillgångar som tillhör den personliga förvärvskällan. Beloppet av överlåtelsevinsten eller -förlusten för överlåtelse av tillgångar som tillhör den personliga förvärvskällan för bolaget som upplöses räknas ut enligt 46 § i ISkL genom att från överlåtelsepriset dra av det sammanlagda beloppet av den oavskrivna delen av anskaffningsutgiften för egendomen och utgifterna för vinstens förvärvande.

Överlåtelsevinsten beskattas som en del av inkomsten från den personliga förvärvskällan. Enligt 50 § i ISkL ska förlust som uppkommit vid överlåtelse av egendom dras av från vinst som erhållits vid överlåtelse av egendom under skatteåret och de fem följande åren allteftersom vinst uppstår. Således kan bolaget som upplöses inte dra av en överlåtelseförlust som uppkommit i den personliga förvärvskällan i samband med upplösningen från övrig inkomst i den personliga förvärvskällan under det år som bolaget upplöses, utan endast från överlåtelsevinst som uppkommit i den personliga förvärvskällan under det år som bolaget upplöses. Om överlåtelseförlusten inte kan dras av under det år som bolaget upplöses, kommer den att gå förlorad.

De principer som framgår av 27 § i ISkL kan tillämpas även på aktiebolag som beskattas enligt inkomstskattelag för gårdsbruk (GårdsSkL). Skattepåföljderna av upplösning av dessa aktiebolag bestäms enligt 4.3 § i GårdsSkL. Då det gäller ett aktiebolag som beskattas enligt 4.3.§ i GårdsSkL beskattas överföringen av fast egendom från bolaget till delägaren på basis av hänvisningsbestämmelsen i 21 § i GårdsSkL som överlåtelse i enlighet med bestämmelserna i ISkL.

Exempel på beskattning av ett bolag som löses upp

Förlusten i näringsverksamheten under det år som bolaget upplöses blir 10 000 euro (200 000 – 150 000 – 60 000). Förlusten förs inte över till mottagaren av skiftesandel vid upplösningen.

Resultatet av den personliga förvärvskällan under det år som bolaget upplöses blir 15 000 euro (90 000 – 80 000 + 5 000). Bolaget får inte dra av förlusten i näringsverksamheten från resultatet av den personliga förvärvskällan, utan resultatet av den personliga förvärvskällan (15 000 euro) beskattas enligt samfundsskattesatsen (20 %), dvs. skatten blir 3 000 euro.

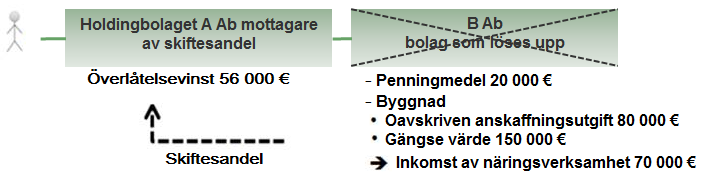

Exempel 2 Holdingbolaget A Ab äger aktiestocken i B Ab som ska upplösas. B Ab har inte bedrivit någon verksamhet under det år som bolaget upplöses. B Ab:s tillgångar består av penningmedel på 20 000 euro och en byggnad, vars oavskrivna anskaffningsutgift i beskattningen är 80 000 euro och gängse värde 150 000 euro. Upplösningen av bolaget gav under det år som bolaget upplöstes upphov till en beskattningsbar inkomst på 70 000 euro (150 000 – 80 000). Om B Ab inte har någon annan verksamhet under det år som bolaget upplöses, blir skatteårets resultat för B Ab 70 000 euro, vilket beskattas enligt samfundsskattesatsen 20 %. Följaktligen blir skattens belopp14 000 euro (70 000 x 20 %). (Se samma situation för delägaren, Exempel 3)

2.2 Beskattning av delägaren i ett bolag som löses upp (mottagare av skiftesandel)

2.2.1 Förvärvskälla och tillgångsslag för aktierna i det bolag som löses upp

Aktierna i det bolag som löses upp kan höra till aktieägarens ISkL-, NärSkL- eller GårdsSkL-förvärvskälla. Om aktierna i det bolag som löses upp hör till delägarens personliga förvärvskälla eller jordbrukets förvärvskälla, tillämpas inkomstskattelagens bestämmelser om överlåtelsevinst (45–46 §) och -förlust (50 §) vid beskattningen av delägaren i det bolag som löses upp.

Om aktierna i det bolag som löses upp uteslutande eller huvudsakligen används för ändamål som direkt eller indirekt främjar delägarens näringsverksamhet, tillämpas istället bestämmelserna i NärSkL om skatteplikt för inkomster och anskaffningsutgiftens avdragbarhet (5 §, 6 b § och 8 § i NärSkL) beroende på aktiernas tillgångsslag. Aktierna i det bolag som löses upp kan höra till delägarens finansierings-, omsättnings-, investerings- eller anläggningstillgångar.

2.2.2 Beskattning av överlåtelsevinst och -förlust som uppkommit vid upplösningen

Allmänt om beskattningen av skiftesandelar som överförs

Då en delägare får sin skiftesandel ur det bolag som upplösts är det ur delägarens synvinkel fråga om en överlåtelse som i beskattningen jämställs med byte, där aktierna i det bolag som löses upp byts mot skiftesandelen. Skiftesandelen kan bestå av pengar eller annan egendom. Som överlåtelsepris för aktierna i det bolag som löses upp anses det gängse värdet av den egendom som skiftesandelen består av.

Beloppet på överlåtelsevinsten eller -förlusten beräknas genom att dra av aktiernas anskaffningsutgift från skiftesandelens gängse värde med de undantag som anges nedan. Överlåtelsevinst uppkommer för aktieägaren om skiftesandelens gängse värde är större än aktiernas oavskrivna anskaffningsutgift vid beskattningen. Överlåtelseförlust uppkommer för aktieägaren om aktiernas oavskrivna anskaffningsutgift vid beskattningen är större än skiftesandelens gängse värde. I beskattningen kallas dessa allmänt även för upplösningsvinst och upplösningsförlust.

Vid aktieägarens beskattning anses det gängse värdet av den egendom som överförs utgöra anskaffningsutgift för den egendom som skiftesandelen består av (HFD 24.5.1972 liggare 1995). I motsats till t.ex. fusion eller delning utgör upplösningen av ett aktiebolag inte generalsuccession i beskattningen, varför beräkningen av ägartiden för de aktier och den övriga egendom som överförs från bolaget som upplöses till mottagaren av skiftesandelen börjar från den tidpunkt då skiftesandelen överförs. Avdragsgiltighet för en överlåtelseförlust som uppkommit vid en upplösning kan i vissa fall nekas till den del som förlusten uppkommit till följd av dividendutdelning eller utdelning av koncernbidrag före upplösningen, om det är uppenbart att ändamålet med dessa åtgärder har varit att otillbörligen utöka beloppet av den avdragbara överlåtelseförlusten (HFD:2007:78).

Om skiftesandelen inkluderar en fastighet eller värdepapper, uppstår en skyldighet för delägaren i det bolag som löses upp att betala överlåtelseskatt (se även Skatteförvaltningens Harmoniseringsanvisningar för överlåtelsebeskattningen).

Personlig förvärvskälla

Om delägaren i det bolag som löses upp är ett personbolag eller ett samfund och aktierna i det bolag som löses upp hör till delägarens personliga förvärvskälla, drar man enligt 46 § i ISkL av den verkliga anskaffningsutgiften för aktierna från skiftesandelens gängse värde vid uträkningen av överlåtelsevinsten.

Om delägaren inte är ett personbolag eller ett samfund, drar man av den verkliga anskaffningsutgiften för aktierna eller en s.k. presumtiv anskaffningsutgift (20 % eller 40 %) som fastställs enligt ägartiden för aktierna, från skiftesandelens gängse värde.

Överlåtelsevinst som uppkommit till följd av upplösning och som ingår i den personliga förvärvskällan är skattepliktig inkomst för delägaren i det bolag som löses upp och överlåtelseförlust dras av från vinst som erhållits vid överlåtelse av egendom under skatteåret och de fem följande åren allteftersom vinst uppstår (45 §, 50 § i ISkL). Överlåtelsevinster som en fysisk person och ett dödsbo fått är skattepliktiga kapitalinkomster.

Vid beskattningen av en fysisk person och ett inhemskt dödsbo drar man av den avdragbara överlåtelseförlust som uppkommit vid upplösningen och som inte dragits av från vinst som erhållits vid överlåtelse av egendom, från nettokapitalinkomsten före de övriga avdragen från kapitalinkomsterna.

Se närmare om skattebehandlingen av överlåtelse av aktier som ingår i den personliga förvärvskällan i Skatteförvaltningens anvisning Överlåtelsevinster och -förluster på egendom i en fysisk persons inkomstbeskattning.

Exempel 3 Holdingbolaget A Ab beskattas enligt ISkL. Bolaget äger aktiestocken i B Ab som ska upplösas och som under de tidigare skatteåren har bedrivit näringsverksamhet. B Ab:s tillgångar består av penningmedel på 20 000 euro och en byggnad, vars oavskrivna anskaffningsutgift i beskattningen är 80 000 euro och gängse värde 150 000 euro. B Ab har inte bedrivit någon verksamhet under det år som bolaget löses upp, men till följd av upplösningen uppstår det näringsinkomster på 70 000 euro, vilka beskattas med en samfundsskatt på 14 000 euro.

Vid beskattningen av A Ab är anskaffningsutgiften för aktierna i B Ab 100 000 euro. A Ab:s överlåtelsevinst blir 56 000 euro (20 000 + 150 000 – 14 000 – 100 000). Överlåtelsevinsten är en del av resultatet för A Ab:s personliga förvärvskälla under det år som B Ab löses upp. Byggnadens anskaffningsutgift i A Ab:s beskattning är 150 000 euro. (Se samma situation, Exempel 2)

Exempel 4 De sammanlagda hyresinkomsterna av X Ab:s ISkL-förvärvskälla under skatteåret är 20 000 euro och kostnaderna för förvärvande av hyresinkomsten 5 000 euro. X Ab äger 10 procent av Y Ab som tillhör X Ab:s personliga förvärvskälla och som löses upp under skatteåret. X Ab:s anskaffningsutgift för aktierna i Y Ab är 3 000 euro. Det gängse värdet av de aktier som överförs till X Ab som skiftesandel är 20 000 euro.

Till följd av upplösningen uppstår det överlåtelsevinst på 17 000 euro (20 000 – 3 000) för X Ab. Resultatet av X Ab:s ISkL-förvärvskälla under skatteåret blir 32 000 euro (20 000 – 5 000 + 17 000). Om upplösningen skulle ha lett till överlåtelseförlust, hade X Ab inte fått dra av förlusten från resultatet av sin personliga förvärvskälla (uthyrning) på 15 000 euro, utan endast från vinst som erhållits vid överlåtelse av ISkL-egendom under skatteåret och de fem följande åren allteftersom vinst uppstår.

Exempel 5 Den fysiska personen A har köpt aktiestocken i X Ab år 2003 för 10 000 euro. X Ab upplöses år 2017. A erhåller som skiftesandel X Ab:s tillgångar, vilkas gängse värde vid tidpunkten för upplösningen är 50 000 euro.

Eftersom aktierna i X Ab har tillhört A:s personliga förvärvskälla, kan man vid uträkningen av överlåtelsevinsten i stället för den verkliga anskaffningsutgiften använda den presumtiva anskaffningsutgiften. som är 40 procent av överlåtelsepriset då egendomen har ägts i minst 10 år. Därmed blir beloppet av den beskattningsbara överlåtelsevinst som uppkommer för A vid upplösningen 30 000 euro (50 000 – 50 000 x 40 %), som beskattas som A:s kapitalinkomst.

Näringsverksamhetens förvärvskälla

Överlåtelsepris som delägaren erhåller för aktier vid upplösningen av ett aktiebolag och som hör till näringsverksamhetens förvärvskälla för delägaren är i regel skattepliktiga inkomster av näringsverksamhet för delägaren (4 §, 5 § i NärSkL) och anskaffningsutgifterna (7 § i NärSkL) avdragbara från delägarens näringsinkomst.

Exempel 6 Inkomsten från värdepappershandel som bedrivs av X Ab och som beskattas enligt NärSkL är 1 250 000 euro och de i NärSkL avsedda avdragbara kostnaderna i samband med den 1 200 000 euro. X Ab äger 5 procent av Y Ab som tillhör omsättningstillgångarna i X Ab:s näringsverksamhets förvärvskälla och som löses upp under skatteåret. Till följd av upplösningen uppstår det överlåtelsevinst på 10 000 euro för X Ab. Resultatet av näringsverksamhetens förvärvskälla för X Ab under skatteåret blir 60 000 euro (1 250 000 – 1 200 000 + 10 000). Om upplösningen hade lett till överlåtelseförlust, skulle X Ab ha kunnat dra av förlusten från sin övriga näringsinkomst.

Till följd av överlåtelse i samband med upplösning kan det dock uppkomma skattefri inkomst eller icke avdragsgilla utgifter för delägaren, om aktierna i det bolag som löses upp tillhör anläggningstillgångarna i näringsverksamheten för ett aktiebolag som bedriver annan verksamhet än kapitalplacering, ett andelslag, en sparbank eller ett ömsesidigt försäkringsbolag. För att överlåtelsepriset ska vara skattefritt och anskaffningsutgiften icke avdragsgill, ska även de övriga förutsättningarna i 6.1 § 1 mom. och 6 b § i NärSkL uppfyllas.

För att överlåtelsepriset ska vara skattefritt, förutsätter 6 b § i NärSkL bl.a. att det bolag som överlåtelsen gäller inte är ett fastighetsbolag, att ägarandelen är minst 10 procent, ägartiden minst ett år och att det bolag som löses upp är inhemskt eller ett bolag hemmahörande i ett EU-land eller en annan skatteavtalsstat. När dessa förutsättningar uppfylls är även upplösningsförlusten icke avdragsgill. Enligt 51 d § i NärSkL är upplösningsförlusten dock icke avdragsgill även till den del anläggningstillgångsaktierna har ägts under kortare tid än ett år. Om det bolag som löses upp är hemmahörande i ett annat land än Finland, ett annat EU-land eller en annan skatteavtalsstat, är den överlåtelseförlust som uppkommer för delägaren vid upplösningen alltid icke avdragsgill.

I andra situationer än de som nämnts ovan är överlåtelsevinst för aktier som tillhör anläggningstillgångarna skattepliktig inkomst och överlåtelseförlusten en avdragsgill utgift. När överlåtelseförlusten för anläggningstillgångsaktier är avdragsgill för delägaren i det bolag som löses upp, kan den dras av endast från de skattepliktiga vinster som erhållits vid överlåtelse av anläggningstillgångsaktier under skatteåret och de fem följande åren.

Se närmare om skattebehandlingen av överlåtelse av aktier som ingår i anläggningstillgångsaktier i samfund i Skatteförvaltningens anvisning Skattebehandling av överlåtelse av anläggningstillgångsaktier i samfund.

2.3 Värdering av tillgångarna i bolaget som upplöses till deras gängse värde

Fastställande av gängse värde

Enligt 51 d § i NärSkL och 27 § i ISkL anses vid beskattningen av det samfund som upplöses ett belopp som motsvarar det sannolika överlåtelsepriset för omsättnings-, investerings- och anläggningstillgångarna samt annan egendom utgöra överlåtelsepriset (gängse värde). Gängse värde av tillgångarna i bolaget som upplöses påverkar i regel både beloppet av den beskattningsbara inkomsten i bolaget som upplöses och beskattningen av den inkomst som uppkommer då aktieägaren i bolaget som upplöses erhåller sin skiftesandel.

Tillgångarnas gängse värde fastställs alltid separat för varje enskilt fall på basis av de faktauppgifter som fåtts om bolaget som upplöses och dess tillgångar med tillämpande av den metod för fastställande av värde som bäst lämpar sig för fallet i fråga. Vid beräkningen av gängse värde kan man i tillämpliga delar stödja sig på Skatteförvaltningens anvisning Värdering av tillgångar i arvs- och gåvobeskattningen. Andra värderingsmetoder än de som beskrivs närmare i anvisningen (till exempel kalkyler över kassaflödenas nuvärden) används t.ex. då gängse värde kan baseras på faktamaterial som är mera omfattande än vad som anges i anvisningen.

Tillgångar som ska intäktsföras

I regel intäktsförs alla bolagets tillgångar till deras gängse värde vid upplösning. Detta gäller även tillgångar som inte har någon oavskriven anskaffningsutgift i beskattningen.

Det gängse värdet av överlåtelsebara immateriella tillgångsposter i bolaget som upplöses intäktsförs. Till exempel förlagsrättigheter (CSN:011/1997, ingen ändring HFD 2.12.1997 liggare 3057), trafiktillstånd (HFD 1970 II 545), patent, varumärken samt tillverknings-, mönster- och licensrättigheter kan vara sådana tillgångsposter. Abonnemang som förknippas med internetanslutningar och de kompletterande tjänsterna i samband med dessa har också ansetts utgöra tillgångar vars gängse värde ska intäktsföras vid upplösning av ett bolag (HFD 1999:82). Vidare ska även det gängse värdet av bolagets överförbara avtal intäktsföras.

HFD 1999:82

X Ab hade köpt aktiestockarna i A Ab och B Ab. Bolagen var verksamma inom samma bransch, dvs. producering, försäljning och marknadsföring av internetanslutningar och kompletterande tjänster i samband med dessa. Den köpesumma som X Ab betalade för aktiestockarna fastställdes till en betydande del på basis av abonnemangen och till en del på basis av den kompetenta personalen. Bolagens verksamheter skulle sammanslås så att A Ab och B Ab skulle lösas upp efter ett likvidationsförfarande och X Ab skulle få skiftesandelar ur de bolag som löses upp i stället för aktierna.

Vid beskattningen av A Ab och B Ab för det år då bolagen löstes upp var abonnemangen sådana poster som skulle beaktas vid beräkningen av det sannolika överlåtelsepriset för omsättnings-, investerings- och anläggningstillgångarna samt annan egendom enligt 51 d § i lagen om beskattning av inkomst av näringsverksamhet. X Ab fick dra av en eventuell upplösningsförlust, som beräknades genom att dra av det gängse värdet av skiftesandelarna från aktiernas oavskrivna anskaffningsutgifter i inkomstbeskattningen, varvid även abonnemangen anses som sådan egendom som beaktas som tillgångar. Förhandsavgörande för åren 1998 och 1999.

Vid upplösning kan ett bolag i sin balansräkning även ha affärsvärde som uppkommit till följd av företagsomstruktureringar, förvärv eller upplösning. Sådana affärsvärden ska intäktsföras till deras sannolika överlåtelsepris vid upplösning av ett bolag (CSN:090/2001).

CSN:090/2001

A Ab hade köpt en del av affärsverksamheten i B Ab år 1997 genom ett affärsverksamhetsförvärv. Affärsvärdet som hörde till den förvärvade affärsverksamheten hade aktiverats och från denna utgift med lång verkningstid hade man gjort avskrivningar. A Ab hade köpt hela aktiestocken i C Ab år 2000. C Ab skulle lösas upp, och upplösningsförlusten skulle aktiveras och avskrivas under sin verkningstid. X Ab hade köpt hela aktiestocken i A Ab år 2001. A Ab skulle försättas i likvidation och lösas upp. A Ab:s affärsverksamhet, tillgångar och skulder övergick till X Ab, som skulle fortsätta med samma affärsverksamhet. X Ab fick dra av en eventuell upplösningsförlust, som beräknades genom att dra av det gängse värdet av skiftesandelen från den oavskrivna anskaffningsutgiften i inkomstbeskattningen för aktierna i A Ab. Vid beräkningen av skiftesandelen inkluderades i A Ab:s tillgångar det affärsvärde som förvärvats i samband med affärsverksamhetsförvärvet från B Ab år 1997 och det affärsvärde som uppkom till följd av upplösningen av C Ab. X Ab fick dra av en eventuell upplösningsförlust som en utgift med lång verkningstid som avses i 24 § i NärSkL under utgiftens sannolika verkningstid, under högst 10 år. Vid beskattningen av A Ab som upplöstes beaktades utgifterna med lång verkningstid som överlåtelsebar egendom som avses i 51 d § i NärSkL, vilken omfattade även de ovannämnda affärsvärden som A Ab förvärvat. De sannolika överlåtelsepriserna för dessa affärsvärden ansågs vara deras oavskrivna belopp. Det affärsvärde som uppkommit av A Ab:s egen verksamhet beaktades inte som överlåtelsebar egendom vid beskattningen av A Ab som upplöstes..

Av de immateriella tillgångsposterna har dock firmanamn, kundregister eller affärsvärde som uppkommit av bolagets egen verksamhet inte ansetts som sådan egendom vars gängse värde ska intäktsföras vid upplösning (HFD 1998:26).

HFD 1998:26

Bolaget A Ab var verksamt inom turismbranschen. A Ab hade år 1997 köpt hela aktiestocken i B Ab som verkade i samma bransch och hade för avsikt att lösa upp bolaget. Enligt balansräkningen för B Ab var bolagets nettotillgångar mindre än en femtedel av köpesumman. Aktieförvärvets företagsekonomiska grund hade varit att utöka marknadsandelarna i branschen och att uppnå kostnadsinbesparingar. B Ab:s marknadsandel hade varit ca 13 procent, och kundregistret hade innehållit ca 250 000 namn. Efter upplösningen av B Ab skulle dess firmanamn bevaras och användas i A Ab:s affärsverksamhet. Det ansågs att det affärsvärde som B Ab hade skapat i sin affärsverksamhet inte skulle anses som egendom som avses i 51 d § i NärSkL, och det skulle inte beaktas vid beräkningen av B Ab:s beskattningsbara inkomst vid upplösningen. B Ab:s firmanamn och kundregister är inte heller sådana i lagrummet avsedda anläggnings-, omsättnings- eller finansieringstillgångar eller annan egendom vars beräknade värde skulle utgöra skattepliktig inkomst för bolaget vid upplösningen.

2.4 Periodiseringsfrågor vid upplösning

Tidpunkten för upplösningen

Sista skatteåret för bolaget som upplöses slutar när aktiebolet anses ha upplösts, dvs. på den dag då likvidatorn har lagt fram slutredovisningen på bolagsstämman. Vid beskattningen anses i regel även skiftesandelens överlåtelsetidpunkt vara den dag då likvidatorn lägger fram slutredovisningen på bolagsstämman (CSN:72/1986). I regel ska de tillgångar som överförs värderas till deras gängse värde vid denna tidpunkt. Vid beskattningen har således tidpunkten för registreringen av slutredovisningen i handelsregistret ingen betydelse för tidpunkten för upplösningen.

Förskott på skiftesandel

Egendom i bolaget som ska upplösas kan även överlåtas före upplösningen som förskott på skiftesandel. I dessa fall anses både vid beskattningen av bolaget som upplöses och vid delägarens beskattning att överlåtelsen har skett när egendomen faktiskt har överlåtits. Egendomen ska också värderas till dess gängse värde vid överlåtelsetidpunkten för förskottet. Det belopp som motsvarar det gängse värdet av den egendom som delas ut som förskott på skiftesandel anses som intäkt under det skatteår då överlåtelsen faktiskt har skett (se t.ex. CSN:075/1999 samt CSN:068/2000).

CSN:075/1999

Näringsidkare A ägde 100 % av aktiestocken i det näringsidkande bolaget B Ab. Det beslutades att B Ab skulle lösas upp Efter det att likvidationsförfarandet påbörjats överläts B Ab:s hela verksamhet, tillgångar och skulder till A som förskott på skiftesandel. B Ab behöll ett belopp som det bedömdes behöva för att slutföra likvidationsförfarandet. Under dessa omständigheter ansågs överlåtelsen ha skett när affärsverksamheten faktiskt överläts till A som förskott på skiftesandel.

Det gängse värdet av den egendom som delades ut som förskott på skiftesandel ansågs som B Ab:s intäkt och egendomens oavskrivna anskaffningsutgift som kostnad under det skatteår då överlåtelsen av hela förskottet på skiftesandel faktiskt hade skett. På motsvarande sätt ansågs det gängse värdet av denna egendom som A:s intäkt för det skatteår då A erhöll förskottet. Anskaffningsutgiften för de aktier i B Ab som A äger ansågs också till ett belopp som motsvarar förskottets gängse värde som kostnad under det skatteår då A erhöll förskottet på skiftesandel. Om hela anskaffningsutgiften för aktierna inte hade dragits av,skulle A få dra av den oavdragna delen i sin beskattning under den sannolika verkningstiden fr.o.m. det år då förskottet utdelades.

Vid beräkning av delägarens överlåtelsevinst drar man av den verkliga anskaffningsutgiften för aktierna från förskottet på skiftesandel, dock högst till beloppet av det erhållna förskottet. Vid beskattningen av en fysisk person eller ett dödsbo är det även möjligt att använda den presumtiva anskaffningsutgiften (46.1 § i ISkL), om aktierna i bolaget som upplöses inte tillhör delägarens NärSkL-förvärvskälla (se närmare i Skatteförvaltningens anvisning Överlåtelsevinster och -förluster på egendom i en fysisk persons inkomstbeskattning).

Periodisering av upplösningsförlust

Om den upplösningsförlust som hör till näringsverksamhets förvärvskälla är avdragsgill, dras den i regel av då skiftesandelen anses ha erhållits. En delägare i ett bolag som upplöses kan som skiftesandel även få egendom som inkluderar affärsvärde som påverkat köpesumman för ett nyligen genomfört aktieförvärv. Om delägaren i bolaget som upplöses i denna situation fortsätter att bedriva det upplösta bolagets verksamhet, kan skiftesandelen förknippas med förväntad avkastning som realiseras senare. Då dras upplösningsförlusten av enligt 24 § i ISkL medelst lika stora årliga avskrivningar under sin verkningstid under högst 10 år (HFD 28.4.1992 liggare 1537, CSN:075/1999, CSN:068/2000).

Överlåtelseförlust som uppkommit vid en upplösning och som tillhör den personliga förvärvskällan dras i regel av från den vinst som erhållits vid överlåtelse av egendom under det skatteår då skiftesandelen anses ha erhållits. Till den del som överlåtelseförlust inte dragits av, dras den av från vinst som erhållits vid överlåtelse av egendom under de fem följande åren allteftersom vinst uppstår (45 §, 50 § i ISkL). För en fysisk person drar man av den oavdragna överlåtelseförlust som tillhör den personliga förvärvskällan från nettokapitalinkomsten före de övriga avdragen från kapitalinkomsterna.

2.5 Kringgående av skatt och upplösning

Ett aktiebolag kan lägga ned sin verksamhet och man kan lösa upp bolaget. Man behöver i regel inte uppge företagsekonomiska orsaker till upplösningen. På basis av en helhetsbedömning kan skattebehandlingen dock påverkas bl.a. av företagsomstruktureringar och andra åtgärder som skett före upplösningen. Således kan situationer, där bolagets upplösning är en del av en helhet som består av olika arrangemang, bedömas på basis av 28 § i BFL och/eller 52 h § i NärSkL om kringgående av skatt samt 29 § i BFL om förtäckt dividend.

T.ex. en upplösning av det övertagande bolaget efter en delning kan under vissa omständigheter leda till att det enda ändamålet eller ett av de huvudsakliga ändamålen med delningen anses vara att kringgå skatt (HFD 1999:63). Om delningen sker av genuint företagsekonomiska orsaker och upplösningen inte har planerats i förväg, kan bestämmelserna om kringgående av skatt eller förtäckt dividend inte tillämpas på arrangemanget (HFD 2016:115).

3 Avbrott i eller nedläggning av ett aktiebolags verksamhet

Ett bolag kan lägga ner sin verksamhet utan att företaget blir juridiskt sett upplöst (s.k. vilande bolag). I beskattningen löses ett bolag inte upp enbart på grund av att dess verksamhet faktiskt har lagts ned. Om ett bolag lägger ned sin verksamhet utan att det löses upp, ska bolaget lämna in skattedeklaration för den räkenskapsperiod då nedläggningen sker samt lämna in en nedläggningsanmälan för att avföras ur registret över momsskyldiga, förskottsuppbördsregistret samt registret över arbetsgivare med regelbunden löneutbetalning. Obefogade förskottsskatter ska också avlyftas.

Vid nedläggning av verksamhet ska man beakta transaktioner mellan bolaget och dess delägare. Förtäckt dividend kan uppstå för en delägare i ett bolag som lagt ned sin verksamhet t.ex. i följande situationer:

- Kassakontot för det sista verksamhetsåret har överförts till delägarens privatbruk

- Bolaget har en fordran på delägaren och varken lånekapitalet eller räntan kommer att återkrävas

- Bolagets tillgångar har överförts till delägaren till underpris eller utan vederlag

- Delägaren använder en fastighet, en aktielägenhet eller annan egendom som förblivit i bolagets ägande till underpris eller utan ersättning.

Resultatregleringarna i det bolag som lägger ned sin verksamhet kan innehålla obetalda löner till delägare som redovisats som kostnader. Om bolaget enligt företedd utredning inte ämnar betala löneskulderna, ska de läggas till bolagets beskattningsbara inkomst för det år då verksamheten läggs ned.

Efter det att affärsverksamheten har lagts ned beskattas ett aktiebolag enligt inkomstskattelagen (ISkL). Om ett bolag lägger ned sin verksamhet och hyr ut sin tidigare affärsverksamhet till en annan aktör, beskattas denna uthyrningsverksamhet dock i regel enligt NärSkL. När ett bolag säljer en fastighet eller en aktielägenhet som tidigare använts i näringsverksamheten, men som sedan har hyrts ut t.o.m. under flera år, tillämpas i regel bestämmelserna i NärSkL på överlåtelsen (HFD 7.8.1991 liggare 2520, HFD 23.1.1992 liggare 206, se även HFD 26.8.2010 liggare 1914).

När ett bolag lägger ned sin näringsverksamhet räknas frivilliga reserveringar som näringsinkomst för det sista verksamhetsåret, även om det annars skulle finnas tid kvar för användning av reserveringen.

Under det sista verksamhetsåret kan ett bolags skulder också bli efterskänkta. En sådan förmån utgör inte skattepliktig inkomst om fordran är värdelös för borgenären (HFD 1972 I 51 och HFD 1988 liggare 1957). Om gäldenärsföretaget däremot kan anses vara solvent, utgör den förmån som uppkommit till följd av den efterskänkta skulden bolagets skattepliktiga inkomst.

Lauri Savander

ledande skattesakkunnig

Hannu Luukela

skattesakkunnig