Anvisningen anknyter till helheten: Internationell beskattning

Denna anvisning behandlar land-för-land-rapporter för beskattningen, som regleras av bestämmelser som trätt i kraft 1.1.2017. En land-för-land-rapport ska ges för en räkenskapsperiod som börjar 1.1.2016 eller senare.

Kapitel 5.3.2. och 5.3.3. i anvisningen har uppdaterats. De tar hänsyn till OECD:s tolkningsrekommendation om behandling av dividender och relaterade inkomstskatter i land-för-land-rapportens information. Detta är förtydligande som skall följas i land-för-land-rapporter för räkenskapsperioder som startar senast 1.1.2020 (och därefter). Dessutom har övergångsbestämmelserrna för skatteår 2016 och 2017 och kapitel 6.3. relaterat till anmälningsförfarandet avlägsnat från anvisningen. Vägledning om anmälningsförfarandet finns i land-för-land-rapporterningsposter.

1 Allmänt

En land-för-land-rapport för beskattningen är en utredning som ska upprättas enligt räkenskapsperiod över en multinationell koncerns inbetalade skatter och vissa andra ekonomiska uppgifter i olika stater. Land-för-land-rapporten för beskattningen grundar sig på en standard som upprättats inom ramen för ett internationellt samarbete. År 2015 publicerade OECD och G20-länderna en gemensam handlingsplan BEPS (Base Erosion and Profit Shifting). Rekommendationerna i denna rapport om upprättande av dokumentation av internprissättningen utgör bakgrunden till land-för-land rapporten. Den dokumentationsskyldighet som grundar sig på rekommendationen grundar sig på tre delar: 1) uppgifter om hela koncernen (master file), 2) uppgifter om ett enskilt företag (local file) och 3) landspecifika uppgifter som ska rapporteras för beskattningen (country-by-country report). Land-för-land-rapportering enligt rekommendationen om BEPS-dokumentation har implementerats i Finland enligt europarådets direktiv 2016/881/EU. I Finland har det stadgats om inlämnande av och innehållet i en land-för-land-rapport för beskattningen i 14 d § och 14 e § i lagen om beskattningsförfarande (BFL).

Målet med land-för-land-rapporteringen för beskattningen är att öka transparensen i den beskattningsinformation som gäller multinationella företag. Utifrån den tredelade dokumentationsskyldigheten kan skattemyndigheterna bedöma internprissättningsriskerna och effektivt rikta resurser mot olika handlednings- och kontrollåtgärder. Land-för-land-rapporter för beskattningen används också för att bedöma andra risker som anknyter till BEPS-fenomen och för att upprätta ekonomiska och statistiska analyser.

Denna anvisning behandlar enbart land-för-land-rapporter för beskattningen. Skatteförvaltningen publicerar en separat anvisning om dokumentation av internprissättning. Den innehåller handledning i de två andra delarna av dokumentationshelheten. Det är ändamålsenligt att publicera anvisningarna separat eftersom framläggande av dokumentation och inlämnande av land-för-land-rapporter omfattas av olika förfaranderegler.

Rapporteringsskyldigheten har avgränsats att gälla enbart de största multinationella företagen. Utgångsläget är att en koncerns yttersta moderföretag ska lämna in en land-för-land-rapport för beskattningen om omsättningen enligt koncernresultaträkningen uppgår till minst 750 miljoner euro. En land-för-land-rapport ska ges till Skatteförvaltningen för en räkenskapsperiod som börjar 1.1.2016 eller senare. Utöver inlämnandet av den egentliga rapporten omfattar rapporteringen också en skyldighet att ge Skatteförvaltningen en anmälan som gäller den som lämnar in land-för-land-rapporten. vilken I anmälan redogörs för vilket koncernföretag lämnar in land-för-land-rapporten och till vilket lands skattemyndighet ges rapporten. Detta utvidgar ärendet att gälla också andra företag eller fasta driftställen vilka hör till en koncern av ovan beskriven storlek.

2 Definitioner

Med de förkortningar och definitioner som används i denna anvisning avses:

BEPS

Base Erosion and Profit Shifting (BEPS) är en term som används av OECD om fenomen som gäller skattebaserosion och vinstförflyttning.

BEPS-riktlinjer för dokumentation

Riktlinjer av OECD och G20-staterna om dokumentation av internprissättning och land-för-land-rapporter (Action 13: 2015 Final Report, Transfer Pricing Documentation and Country-by-Country Reporting).

CbC-rapport

Land-för-land-rapport för beskattningen (engl. Country-by-Country Report)

DAC4

Europarådets direktiv 2016/881/EU, där utbytet av CbC-upplysningar mellan EU-länderna definieras.

Relation i intressegemenskap

Relationen mellan en skattskyldig och ett skattskyldigt företag i intressegemenskap enligt 31 § 2 (och 3) mom. i BFL. Intressegemenskap uppstår då ett företag äger över hälften av det röstetal som det andra intressegemenskapsföretagets kapital eller aktier medför eller indirekt eller direkt är berättigat att utse över hälften av den andra styrelsens ledamöter eller i övrigt de facto utövar bestämmande inflytande över den andra parten.

Anmälan om utredningsskyldighet

I Skatteförvaltningens anvisning används också begreppet anmälan om utredningsskyldighet för begreppet anmälan om den som lämnar in en land-för-land-rapport.

Koncernens yttersta moderföretag

Ett företag som enligt bokföringslagen eller motsvarande utländska bestämmelser är skyldigt att upprätta ett koncernbokslut eller som skulle vara skyldigt att göra detta i det fall att företagets andelar i eget kapital är föremål för handel på en värdepappersbörs inom den jurisdiktion där det har sin skatterättsliga hemvist. En förutsättning är dessutom att företaget inte står under direkt eller indirekt bestämmande inflytande av en sådan part som skulle vara skyldig att upprätta ett koncernbokslut.

Koncernresultaträkning

Med koncernresultaträkning avses en sådan koncernresultaträkning som upprättats i enlighet med de internationella redovisningsstandarder som avses i 7 a kap. 1 § i bokföringslagen eller motsvarande standarder. Om ett koncernbeslut i enlighet med de internationella redovisningsstandarderna inte upprättats, används ett koncernbeslut i enlighet med bokföringslagstiftningen i en medlemsstat i Europeiska unionen eller i en stat i Europeiska ekonomiska samarbetsområdet och, om sådan balansräkning saknas, en balansräkning i enlighet med motsvarande bestämmelser.

Utsedd utredningsskyldig

Ett koncernföretag som utsetts att lämna in en land-för-land-rapport av en multinationell koncerns yttersta moderföretag med en skatterättslig hemvist utanför EU. I de anmälningar som lämnas in elektroniskt till Skatteförvaltningen används termen utsedd utredningsskyldig såväl för en utsedd utredningsskyldig som för en anvisad part som hör till koncernen.

Part

Med termen ”Part” avses följande:

a) Varje separat affärsenhet i en Multinationell koncern som ingår i den Multinationella koncernens Koncernredovisning för finansiella rapporteringsändamål eller som skulle ingå i denna, om egetkapitalandelar i sådana affärsenheter i en Multinationell koncern handlades på en offentlig värdepappersmarknad.

b) Varje sådan affärsenhet som undantas från den Multinationella koncernens Koncernredovisning uteslutande på grund av storlek eller väsentlighet.

c) Varje fast driftställe i en separat affärsenhet inom en Multinationell koncern som omfattas av led a eller b under förutsättning att affärsenheten utarbetar en separat redovisning för ett sådant fast driftställe för ändamål som gäller finansiell rapportering, lagstiftning, inkomstdeklaration eller interna förvaltnings- och kontrollfrågor.

Med part avses i bred bemärkelse olika internationella företagsformer, bland annat aktörer som aktiebolag eller personbolag samt fasta driftställe.

Anvisad utredningsskyldig

En part som hör till koncernen och har en skatterättslig hemvist i Europeiska unionen och som en utländsk koncerns yttersta moderföretag anvisat att lämna in en land-för-land-rapport för beskattningen vilken uppfyller kraven.

Rapporteringsroll

Roll med vilken rapporten lämnas in och vilken meddelas i land-för-land-rapporten. Rollen kan vara utredningsskyldig, utsedd utredningsskyldig eller utredningsskyldig i andra hand.

Utredningsskyldig

En koncern- eller företagspart som i första hand lämnar in en land-för-land-rapport till Skatteförvaltningen. Kan antingen vara en multinationell koncerns yttersta moderföretag eller ett allmänt skattskyldigt företag som inte hör till någon koncern.

TIN

Tax Identification Number

Utredningsskyldig i andra hand

Den som lämnar in en land-för-land-rapport i situationer där koncernens yttersta moderföretag inte ålagts att upprätta en rapport och övriga förutsättningar som närmare föreskrivs i lagen är uppfyllda.

Skattejurisdiktion

Stat eller icke-statlig jurisdiktion med självständig rätt till skatteuppbörd.

3 Anmälan om utredningsskyldighet

3.1 Den som lämnar in en rapport

Anmälningsförfarandet för land-för-land-rapporter omfattar två separata anmälningar som ska lämnas in till Skatteförvaltningen. Av dessa utgörs den första av en anmälan om utredningsskyldighet enligt 14 d § 9 mom. i BFL. Denna redogör för vilket företag i koncernen lämnar in land-för-land-rapporten.

Skyldigheten att lämna in en anmälan om utredningsskyldighet gäller i Finland allmänt skattskyldiga företag och fasta driftställen i Finland vilka hör till en koncern med en omsättning som enligt koncernresultaträkningen uppgår till minst 750 miljoner euro under den räkenskapsperiod som föregår den räkenskapsperiod som utreds. En ytterligare förutsättning är att koncernen omfattar åtminstone en utländsk part. Anmälningsskyldigheten gäller också allmänt skattskyldiga i Finland, vilka inte hör till någon koncern, men har ett fast driftställe som finns utomlands. I så fall förutsätts det att omsättningen för den allmänt skattskyldige är minst 750 miljoner euro under den räkenskapsperiod som föregår den räkenskapsperiod som är föremål för utredning. Ett i Finland beläget fast driftställe för ett företag som inte hör till en koncern, men uppfyller samma omsättningskriterium är på motsvarande sätt anmälningsskyldigt. På basen av 14 d § 10 mom. i BFL gäller anmälningsskyldigheten utöver det som nämns ovan också för öppna bolag och kommanditbolag samt för en part som är organiserad enligt finländsk lag men som inte har en skatterättslig hemvist i Finland eller i utlandet, om den hör till en koncern eller ett företag som uppfyller ovan beskrivna omsättningskriterium och har en part också utomlands.

3.2 Anmälningstidtabell

Anmälan om utredningsskyldighet ska i regel lämnas in före den sista dagen av den räkenskapsperiod som är föremål för rapportering.

Exempel 1:

Räkenskapsperioden för en multinationell koncern är 1.1.2021–31.12.2021.

Anmälan ska lämnas in senast 31.12.2021.

3.3 Inlämningssätt för anmälan och de uppgifter som ska ges i anmälan

Anmälan om utredningsskyldighet lämnas in elektroniskt på en e-blankett i tjänsten lomake.fi eller som en fil via tjänsten ilmoitin.fi. Närmare information om elektronisk anmälning finns på sidorna skatt.fi.

Följande uppgifter ges i anmälan:

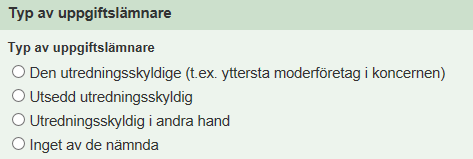

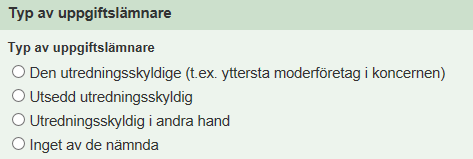

- Rapporteringsroll för den som lämnar in anmälan

I anmälan ska det meddelas om den som lämnar in anmälan är utredningsskyldig, utsedd utredningsskyldig, utredningsskyldig i andra hand eller alternativt ingen av ovan nämnda. Också en anvisad utredningsskyldig använder punkten ”utsedd utredningsskyldig”. Den mest typiska rollen för ett koncernföretag (som inte är det yttersta moderföretaget) och ett fast driftställe är ”ingen av ovan nämnda”. Punkten ”ingen av ovan nämnda” används också i en situation där Parent Surrogate Filing tillämpas (se närmare i punkt 4.7.).

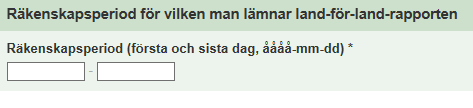

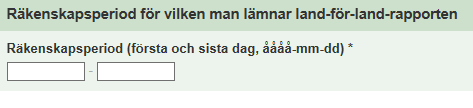

- Räkenskapsperiod

I punkten meddelas start- och slutdagen för den räkenskapsperiod för vilken en land-för-land-rapport för beskattningen lämnas in.

Exempel 2:

Räkenskapsperioden för en multinationell koncern är kalenderåret 2021.

2021-01-01 2021-12-31

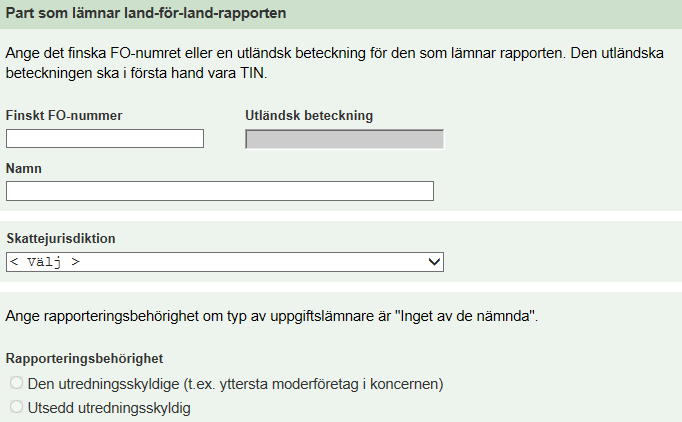

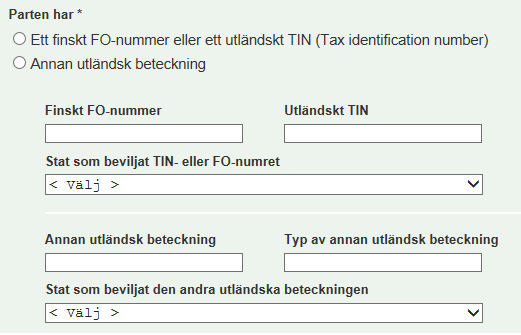

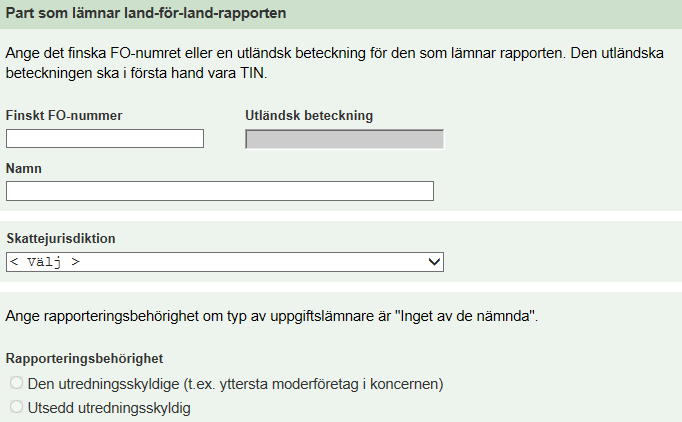

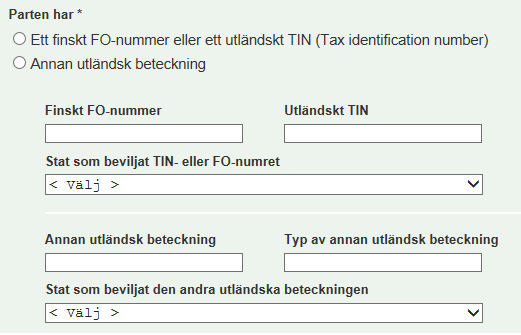

- Identifikationsuppgifter för den som lämnar in en land-för-land-rapport för beskattningen (namn, FO-nummer)

I denna punkt meddelas identifikationsuppgifter om den part som lämnar in den egentliga land-för-land-rapporten. Om rapporten ges till ett annat land än Finland, ska anmälan omfatta det utländska företagets namn, en beteckning (TIN) som motsvarar det finländska FO-numret eller en annan beteckning som identifierar parten i brist på TIN.

- Skattejurisdiktion

I denna punkt anmäls det i vilket land rapporten lämnas in. Om till exempel det yttersta moderföretaget för en i Finland allmänt skattskyldig koncern lämnar in en land-för-land-rapport för beskattningen i Finland, ska Finland (FI) meddelas i denna punkt.

- Rapporteringsroll för den som lämnar in en land-för-land-rapport för beskattningen

I punkten meddelas med vilken roll den egentliga land-för-land-rapporten kommer att ges. Denna uppgift meddelas enbart om anmälarens rapporteringsroll är ”ingen av ovan nämnda”. Rapporteringsrollerna är utredningsskyldig eller utsedd utredningsskyldig.

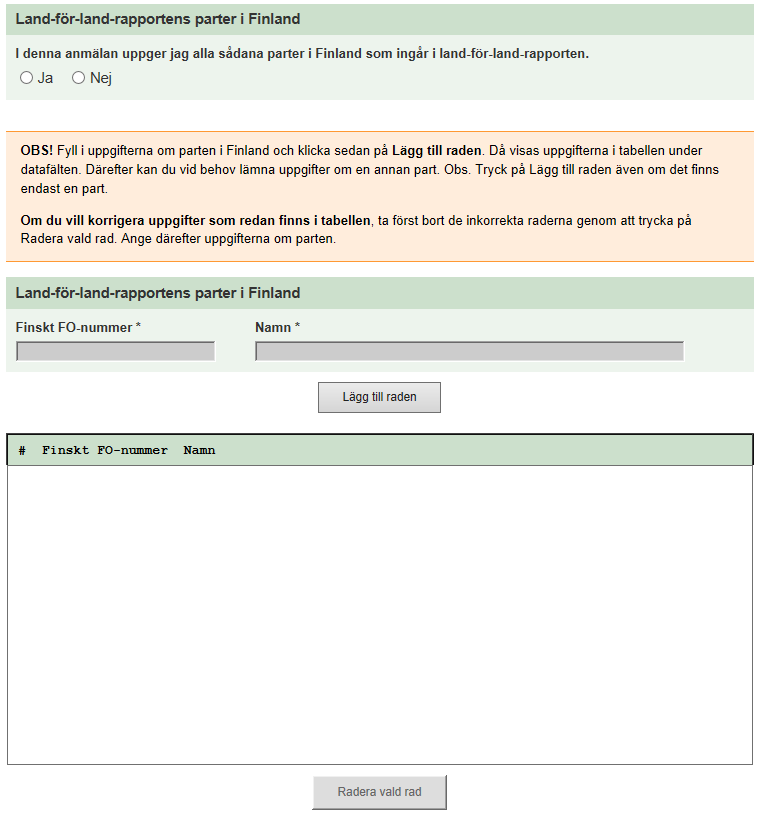

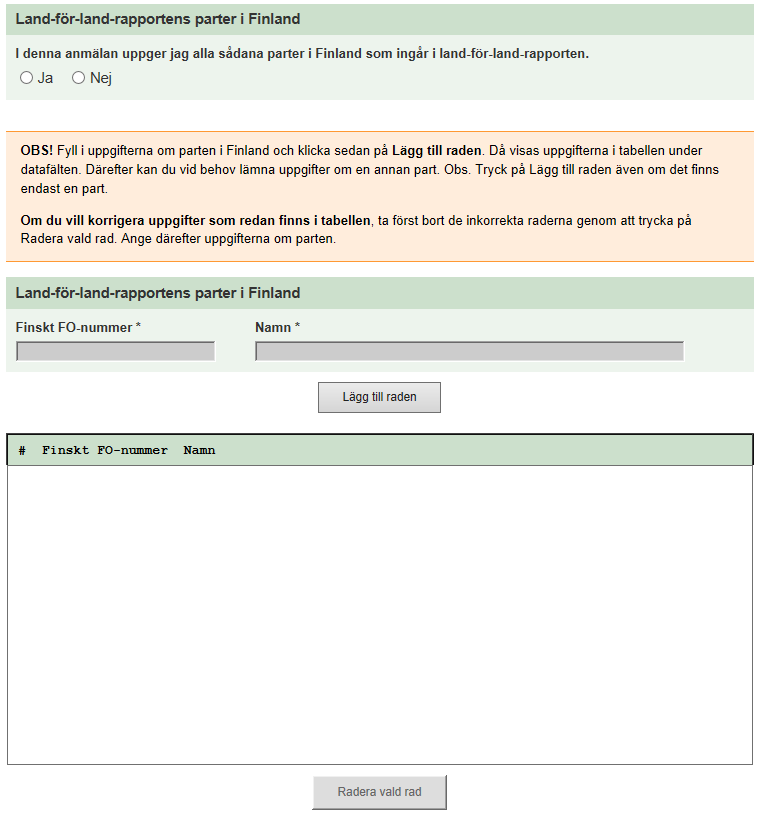

- Parter i Finland i en land-för-land-rapport för beskattningen

En koncern kan ha flera anmälningsskyldiga i Finland. Nedan nämnda punkt är avsedd för att lätta på anmälningsskyldigheten i en situation där en land-för-land-rapport för beskattningen omfattar fler än en part som finns i Finland. I så fall räcker det att en anmälningsskyldig specificerar alla parter som finns i Finland och omfattas av land-för-land-rapporten. Om svaret på denna punkt är ”Ja” öppnar sig ett fält där alla parter som är belägna i Finland (inkl. anmälaren) bör anges oberoende av deras antal. Om svaret är ”Nej”, innebär det att det finns även andra parter än anmälaren i Finland, men anmälaren ger ingen anmälning för dessa andra parters del.

Exempel 3:

En multinationell koncerns yttersta moderföretag, med skatterättslig hemvist i Finland, kan ge en anmälan om alla parter i Finland, vilka hör till koncernen.

Exempel 4:

Den skatterättsliga hemvisten för en multinationell koncerns yttersta moderföretag X finns i ett annat land än i Finland. Koncernen omfattar de finländska företagen A och B. Företag A kan ge en anmälan om utredningsskyldighet för X och företag B. Båda företag kan alternativt på egen hand lämna in en anmälan om utredningsskyldigheten för X.

4 Inlämnande av en land-för-land-rapport för beskattningen

4.1 Rapportering enligt räkenskapsperiod

En land-för-land-rapport för beskattningen ges enligt räkenskapsperiod beroende på om omsättningen enligt koncernresultaträkningen varit minst 750 miljoner euro under den räkenskapsperiod som föregår den räkenskapsperiod som utreds.

Exempel 5:

Räkenskapsperioden för en multinationell koncern är kalenderåret. Omsättningen under koncernresultaträkningen har under kalenderåret 2017 varit 750 miljoner euro och under 750 miljoner euro under kalenderåret 2018. Under kalenderåren 2019 och 2020 har omsättningen enligt koncernresultaträkningen varit över 750 miljoner euro. Skyldigheten att lämna in en land-för-land-rapport för beskattningen granskas alltid utifrån koncernresultaträkningen för föregående räkenskapsperiod.

| Räkenskapsperiod (kalenderår) |

Omsättning |

Ska en rapport ges för räkenskaps-perioden i fråga (Ja/Nej)? |

Grund |

| 2017 |

750 miljoner euro |

Nej |

Rapporteringen gäller räkenskapsperioder som börjar 1.1.2018 och senare. |

| 2018 |

under 750 miljoner euro |

Ja |

Omsättningen under föregående räkenskapsperiod (2017) är minst 750 miljoner euro. |

| 2019 |

över 750 miljoner euro |

Nej |

Omsättningen under föregående räkenskapsperiod (2018) understiger omsättningsgränsen. |

| 2020 |

över 750 miljoner euro |

Ja |

Omsättningen under föregående räkenskapsperiod (2019) är minst 750 miljoner euro. |

4.2 Inlämningstidpunkt och -sätt

En land-för-land-rapport för beskattningen ska lämnas in inom 12 månader från det att den räkenskapsperiod som är föremål för rapportering gått ut.

Exempel 6:

Räkenskapsperioden för en multinationell koncern är 1.1.2020–31.10.2020.

Rapporten ska ges senast 31.10.2021.

Exempel 7:

Räkenskapsperioden för en multinationell koncern är 1.1.2020–31.12.2020.

Rapporten ska ges senast 31.12.2021.

En land-för-land-rapport för beskattningen ska lämnas in elektroniskt till Skatteförvaltningen. Rapporten kan ges antingen i xml-format via tjänsten Ilmoitin.fi eller genom att använda den elektroniska nätblanketten.

4.3 Utredningsskyldig

Enligt 14 d § 1 mom. i BFL ska en allmänt skattskyldig, som är en koncerns yttersta moderföretag (den utredningsskyldige), till Skatteförvaltningen lämna in en land-för-land-rapport som ska utarbetas för varje räkenskapsperiod, om

-

det till koncernen hör minst en utländsk part förutom den utredningsskyldige, och

- omsättningen enligt koncernresultaträkningen uppgår till minst 750 miljoner euro under den räkenskapsperiod som föregår den räkenskapsperiod som ska utredas.

Med en koncerns yttersta moderföretag avses ett företag som enligt bokföringslagen eller motsvarande utländska bestämmelser är skyldigt att upprätta ett koncernbokslut eller som skulle vara skyldigt att göra detta i det fall att företagets andelar i eget kapital är föremål för handel på en värdepappersbörs inom den jurisdiktion där det har sin skatterättsliga hemvist. En förutsättning är dessutom att företaget inte står under direkt eller indirekt bestämmande inflytande av en sådan part som är skyldig att upprätta ett koncernbokslut.

Med utländsk part avses i vid bemärkelse olika internationella företagsformer, till exempel aktörer som liknar aktiebolag och personbolag samt fasta driftställen.

En annan förutsättning för att lämna in en land-för-land-rapport är att omsättningen enligt koncernresultaträkningen uppgår till minst 750 miljoner euro. Begreppet omsättning omfattar också till exempel definitionen av omsättningen för liv- och skadeförsäkringsbolag enligt Finansinspektionens föreskrift och anvisning dnr FIVA 7/01.00/2012 från 13.12.2012 om bokföring, bokslut och verksamhetsberättelser. Enligt anvisningen avses med ett livförsäkringsbolags omsättning i allmänhet summan av följande poster: försäkringspremieinkomst före återförsäkrares andel + nettointäkter av placeringsverksamheten i resultaträkningen + övriga intäkter. Enligt anvisningen avses med omsättningen för skadeförsäkringsbolag summan av följande poster: försäkringspremieinkomst före återförsäkrares andel + nettointäkter av placeringsverksamheten i resultaträkningen + övriga intäkter.

Kreditinstitut och värdepappersföretag rapporterar i typfallet inte omsättningen

av sin verksamhet i sitt bokslut. I fråga om kreditinstitut och värdepappersföretag avses med omsättning samma som de intäkter av affärsverksamheten som rapporterats i deras bokslut. En bred definition av omsättningen motsvarar BEPS-riktlinjerna för dokumentation, enligt vilka det i rapporteringsskyldigheten inte ska finnas några undantag som grundar sig till exempel på bransch.

En land-för-land-rapport ska också lämnas in av en allmänt skattskyldig som inte hör till en koncern och som i utlandet har ett fast driftställe och vars omsättning under den räkenskapsperiod som föregår den räkenskapsperiod som utreds uppgår till minst 750 miljoner euro (14 d § 4 mom. i BFL).

4.4 Utredredningsskyldig i andra hand

Enligt 14 d § 5 mom. i BFL ska en allmänt skattskyldig, som inte är en koncerns yttersta moderföretag och ett i Finland beläget fast driftställe som hör till koncernen lämna in en land-för-land-rapport för varje räkenskapsperiod till Skatteförvaltningen, om omsättningen enligt koncernresultaträkningen uppgår till minst 750 miljoner euro under den räkenskapsperiod som föregår den räkenskapsperiod som utreds. En ytterligare förutsättning är att den utländska koncernens yttersta moderföretag uppfyller något av följande krav:

- inte är skyldigt att utarbeta en land-för-land-rapport,

- har skatterättslig hemvist i en sådan jurisdiktion utanför Europeiska unionen med vilken Finland har ett internationellt avtal enligt direktivet 2016/881/EU men inte ett avtal om utbyte av upplysningar om land-för-land-rapporter för beskattningen senast vid tidpunkten för lämnande av land-för-land-rapporten, eller

- har skatterättslig hemvist i jurisdiktion där det skett ett sådant systemsammanbrott som avses i bilaga III punkt 14 till direktivet 2016/881/EU och Skatteförvaltningen har gjort en anmälan om detta.

Med termen systemsammanbrott avses enligt avsnitt I punkt 14 i bilaga III till direktivet att en jurisdiktion har ett avtal mellan behöriga myndigheter om land-för-land-rapporter som är i kraft med medlemsstaten Finland, men har avbrutit automatiskt utbyte av orsaker som inte är förenliga med villkoren i avtalet. Med systemsammanbrott avses också att den jurisdiktion där det yttersta moderföretaget har sin skatterättsliga hemvist av andra skäl fortlöpande underlåter att till Finland lämna in land-för-land-rapporter som det innehar och som gäller parter i Finland.

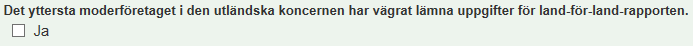

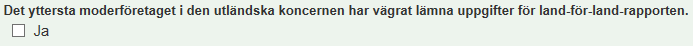

Den som är utredningsskyldig i andra hand är skyldig att lämna endast sådan information som den utredningsskyldiga erhållit eller inhämtat och som denne förfogar över, om den utländska koncernens yttersta moderföretag vägrat tillhandahålla uppgifter och det gjorts en anmälan om vägran. En anmälan om vägran ska lämnas in i samband med att en land-för-land-rapport lämnas in.

En utredningsskyldighet i andra hand kan uppkomma också för ett fast driftställe i Finland vilket hör till en koncern eller till ett företag som inte hör till en koncern vars omsättning uppgår till minst 750 miljoner euro.

På ovan beskrivna sätt kan en utredningsskyldighet i andra hand uppkomma också för ett öppet bolag och kommanditbolag som finns i Finland och en sådan part som är organiserad enligt finländsk lagstiftning, men som inte har en skatterättslig hemvist i Finland eller utomlands. I så fall är en ytterligare förutsättning att det hör till en koncern eller till ett företag som inte hör till en koncern vars omsättning uppgår till minst 750 miljoner euro.

Ett finländskt koncernföretag eller ett företag med ett fast driftställe i Finland behöver inte lämna in en land-för-land-rapport i Finland, även om ovan redogjorda förutsättningar är uppfyllda, om den utländska koncernens yttersta moderföretag anvisat en part som hör till koncernen och har sin skatterättsliga hemvist i Europeiska Unionen att lämna in en rapport som uppfyller kraven (anvisad utredningsskyldig, se närmare i kapitel 4.5). Skyldighet att lämna in uppgifter föreligger inte heller om en utländsk koncerns yttersta moderföretag utsett en annan part som hör till koncernen att lämna in en land-för-land-rapport till skattemyndigheten för en skatterättslig hemvist utanför Europeiska Unionen (utsedd utredningsskyldig, se närmare i kapitel 4.6).

Exempel 8:

Ett finländskt aktiebolag hör till en koncern vars utländska yttersta moderföretag är X. Koncernens omsättning har överstigit 750 miljoner euro under den räkenskapsperiod som slutat år 2020.

- Skatteförvaltningen får inte någon land-för-land-rapport från hemviststaten för moderföretag X, eftersom Finland inte har ett gällande avtal om utbyte av upplysningar som gäller land-för-land-rapporter för beskattningen med den stat där X har sin skatterättsliga hemvist.

- Moderföretag X har inte anvisat en part som hör till koncernen och har sin skatterättsliga hemvist i Europeiska unionen att lämna in en land-för-land-rapport enligt kraven.

- Moderföretag X har inte utsett ett koncernföretag som finns utanför EU att lämna in en rapport och alla krav i paragrafen uppfylls inte.

I denna situation uppkommer en utredningsskyldighet i andra hand att ge en land-för-land-rapport för beskattningen till Skatteförvaltningen för det finländska företaget.

4.5 Anvisad utredningsskyldig

Enligt 14 d § 7 mom. i BFL kan en utländsk koncerns yttersta moderföretag anvisa en till koncernen hörande part med skatterättslig hemvist i Europeiska unionen att lämna en land-för-land-rapport som uppfyller kraven. I denna anvisning används termen anvisad utredningsskyldig för en sådan part som moderföretaget anvisat. Om koncernens yttersta moderföretag anvisar en sådan part att lämna in en land-för-land-rapport, behöver ett finländskt koncernföretag eller ett företag med ett fast driftställe i Finland inte lämna in en land-för-land-rapport som utredningsskyldig i andra hand.

En koncern kan ha flera parter i EU:s medlemsstater. En koncerns yttersta moderföretag kan anvisa till exempel ett företag att lämna in en land-för-land-rapport för beskattningen för parter som finns i EU:s alla medlemsstater. Om en anvisad utredningsskyldig inte kan få eller inhämta alla de uppgifter som krävs för att lämna in en land-för-land-rapport, får en sådan part inte anvisas som rapporterande part. En anvisad utredningsskyldig kan utgöras av till exempel ett i Finland allmänt skattskyldigt företag, vars yttersta utländska moderföretag anvisat det att lämna in en land-för-land-rapport för beskattningen i Finland. I så fall förmedlar Skatteförvaltningen rapporten också till andra EU-medlemsstater där koncernen har parter. En part som hör till en koncern, som anvisats av det yttersta moderföretaget i en utländsk koncern och som har sin skatterättsliga hemvist i Finland omfattas av samma rapporteringsskyldigheter som om parten vore koncernens yttersta moderföretag.

Utgångspunkten för att anvisa en part som hör till koncernen är att uppgifter för en land-för-land-rapport för beskattningen av en eller annan orsak inte fås från det land som utgör den skatterättsliga hemvisten för den utländska koncernens yttersta moderföretag. Det kan bli aktuellt att anvisa en part som hör till koncernen också till exempel i en situation där koncernens yttersta moderföretag inte ålagts att upprätta en land-för-land-rapport i den stat där det har sin skatterättsliga hemvist.

I Skatteförvaltningens elektroniska anmälningar används begreppet anvisad utredningsskyldig allmänt för en anvisad utredningsskyldig och en utsedd utredningsskyldig.

4.6 Utsedd utredningsskyldig

En utländsk koncerns yttersta moderföretag kan utse en annan part som hör till koncernen (utsedd utredningsskyldig) att överlämna en land-för-land-rapport till skattemyndigheten i dennes skatterättsliga hemvist som ligger utanför Europeiska unionen. I så fall har ett finländskt företag som hör till samma koncern eller ett fast driftställe i Finland inte någon skyldighet att lämna in en rapport som utredningsskyldig i andra hand.

När en utredningsskyldig utses är utgångsläget att uppgifter för en land-för-land-rapport för beskattningen av en eller annan orsak inte fås från det land som utgör den skatterättsliga hemvisten för koncernens yttersta moderföretag. Det kan bli aktuellt att utse en utredningsskyldig också till exempel i en situation där koncernens yttersta moderföretag inte ålagts att upprätta en land-för-land-rapport i den stat där det har sin skatterättsliga hemvist.

Enligt 14 d § 7 mom. i BFL kan en utländsk koncerns yttersta moderföretag utse ett koncernföretag att lämna in en land-för-land-rapport till skattemyndigheten i den skatterättsliga hemvisten utanför Europeiska unionen om följande förutsättningar är uppfyllda:

- jurisdiktionen där den utsedde utredningsskyldige har sin skatterättsliga hemvist kräver att land-för-land-rapporter ges in,

- det finns ett avtal om utbyte av upplysningar om land-för-land-rapporter mellan Finland och jurisdiktionen där den utsedde utredningsskyldige har sin skatterättsliga hemvist, senast vid tidpunkten för lämnande av land-för-land-rapporten,

- jurisdiktionen där den utsedde utredningsskyldige har sin skatterättsliga hemvist inte har underrättat Skatteförvaltningen om ett systemsammanbrott,

- det har gjorts en anmälan om den som ska ge in land-för-land-rapporten till jurisdiktionen där den utsedde utredningsskyldige har sin skatterättsliga hemvist, och

- en anmälan om den utsedde utredningsskyldige har getts till Skatteförvaltningen.

4.7 Schema över hur rapporteringsskyldighet bildas

Ett finländskt koncernbolag kan höra till en koncern, vars yttersta moderföretag är utländskt. Följande schema visar när det för ett företag som hör till en sådan koncern eller för ett fast driftställe beläget i Finland uppstår skyldighet att ge en land-för-land-rapport.

Schema över hur rapporteringsskyldighet bildas (pdf)

4.8 Frivillig rapportering av det yttersta moderföretaget i en utländsk koncern (parent surrogate filing)

I Finland gäller land-för-land-rapporteringen räkenskapsperioder som börjar 1.1.2016 och senare. I alla länder som omfattas av utbyte av upplysningar ålägger inte lagstiftningen för land-för-land-rapportering det yttersta moderföretaget att i sin hemstat lämna in en land-för-land-rapport redan för till exempel en räkenskapsperiod som börjar 1.1.2016. I så fall är det finländska koncernbolaget eller ett fast driftställe som är beläget i Finland skyldigt i andra hand att lämna in en land-för-land-rapport. I en sådan situation kan koncernens yttersta moderföretag utse eller anvisa en part som hör till koncernen att lämna in en land-för-land-rapport för koncernens räkning i syfte att undvika att en rapporteringsskyldighet i andra hand uppkommer i Finland. Om det till exempel inte är möjligt att utse eller en anvisa en part, till exempel på grund av att ett avtal om utbyte av upplysningar saknas, är utgångspunkten att ett finländskt koncernbolag eller ett fast driftställe i Finland i så fall skyldigt att lämna in en land-för-land-rapport som utredningsskyldig i andra hand.

För att undvika ovan nämnda situationer är det möjligt att en utländsk koncerns yttersta moderföretag frivilligt (parent surrogate filing) lämnar in en land-för-land-rapport till exempel för en räkenskapsperiod som börjar 1.1.2016 till skattemyndigheten i jurisdiktionen för moderföretagets skatterättsliga hemvist, vilken å sin sida förmedlar den vidare till Skatteförvaltningen. Detta är möjligt enbart om det är tillåtet att frivilligt lämna in en land-för-land-rapport i jurisdiktionen enligt den skatterättsliga hemvisten för koncernens yttersta moderföretag. Därtill är frivillig rapportering möjlig enbart om alla följande kriterier är uppfyllda:

- Koncernens yttersta moderföretag har lämnat in en land-för-land-rapport för beskattningen vilken uppfyller kraven till skattemyndigheten i den skatterättsliga hemvisten inom tidsfristen för att lämna in en rapport (inom 12 månader från det att den räkenskapsperiod som är föremål för rapportering gått ut).

- Den skatterättsliga hemvisten för det yttersta moderföretaget ska före tidsfristen för att lämna in en rapport ha en gällande lagstiftning, som förutsätter att en land-för-land-rapport lämnas in. Lagstiftningen behöver inte ålägga att lämna in en land-för-land-rapport för räkenskapsperioden i fråga.

- Finland och den jurisdiktion där den utländska koncernens yttersta moderföretag har sin skatterättsliga hemvist har senast före tidpunkten för inlämnande av land-för-land-rapporten slutit ett avtal om utbyte av upplysningar om land-för-land-rapporter.

- Jurisdiktionen enligt den skatterättsliga hemvisten för koncernens yttersta moderföretag har inte underrättat Skatteförvaltningen om systemsammanbrott.

- Det har gjorts en anmälan om den som lämnar in land-för-land-rapporten till jurisdiktionen enligt den skatterättsliga hemvisten för koncernens yttersta moderföretag.

- En anmälan om utredningsskyldighet har lämnats in till Skatteförvaltningen (gäller ett utländskt yttersta moderföretag som frivilligt lämnar in rapporter).

Ett företag eller ett fast driftställe som hör till en koncern som finns i Finland ska lämna in en anmälan om den som lämnar in en land-för-land-rapport, som i detta fall utgörs av koncernens yttersta moderföretag, som frivilligt lämnar in rapport. I en sådan situation ska ”utredningsskyldig” väljas som rapporteringsroll för koncernens yttersta moderföretag i den anmälan som ska ges till Skatteförvaltningen.

5 Innehållet i en land-för-land-rapport för beskattningen

5.1 Allmänt om innehållet i rapporten

Det finns bestämmelser om innehållet i en land-för-land-rapport i 14 e § i BFL. De uppgifter som förutsätts i 1 mom. i paragrafen framläggs enligt land för parter som ska rapporteras, dvs. separat för varje skattejurisdiktion.

De land-för-land-uppgifter som ska rapporteras grundar sig på BEPS-rapporten och EU-direktivet. Syftet med rapporten är att förbättra transparensen i informationen om den skattskyldige ur skatteförvaltningarnas synvinkel.

Samma informationskällor ska användas konsekvent från år till år i rapporteringen. Företaget kan välja att använda uppgifter från egna rapporteringspaket för koncernbeslut, lagstadgade bokslut för separata företag, bokslut enligt bestämmelserna eller ledningens rapporter.

Följande land-för-land-uppgifter om parter som hör till koncernen eller företaget (se närmare i punkt 5.3) ska inkluderas i en land-för-land-rapport:

- intäkter,

- vinst eller förlust före skatt,

- inbetald och upplupen inkomstskatt samt källskatt,

- det egna kapitalets bokföringsvärde,

- ackumulerade vinstmedel,

- antal anställda,

- andra materiella tillgångar än kontanter och andra penningmedel.

En land-för-land-rapport ska också innehålla uppgifter om de parter som hör till koncernen eller företaget och arten av deras verksamhet samt om de uppgiftskällor och den valuta som använts.

De land-för-land-uppgifter som gäller räkenskapsperioden och som ska rapporteras fastställs utifrån koncernbokslutet. Om räkenskapsperioden för koncernbokslutet är ett kalenderår, ska land-för-land-uppgifter som gäller parter som hör till koncernen också rapporteras kalenderårsvis.

En del av de uppgifter som ska rapporteras är obligatoriska och andra är frivilliga. På nätblanketten har de obligatoriska uppgifterna märkts med en stjärna (*). De obligatoriska uppgifterna har på motsvarande sätt räknats upp i de tekniska tillämpningsanvisningarna för anmälningar om den som lämnar in en land-för-land-rapport och land-för-land-rapporter.

Uppgifterna i en land-för-land-rapport för beskattningen kan ges till Skatteförvaltningen på finska, svenska eller engelska. Det rekommenderas att i synnerhet kompletterande information ges på engelska, eftersom det är möjligt att uppgifterna behandlas i flera olika stater. För land-för-land-rapporteringen räcker det att de väsentligaste delarna av den kompletterande informationen översätts till finska, svenska eller engelska.

5.2 Specialsituationer

5.2.1 Samföretag dvs. sk. joint venture–bolag

Uppgifterna för ett samföretag, alltså ett s.k. joint venture-bolag, bör rapporteras i samband med land-för-land-rapporten om dess uppgifter har helt (full consolidation) eller delvis (pro-rata consolidation) konsoliderats i koncernbokslutet. En part vars information har konsoliderats genom kapitalandelsmetoden (equity accounting method) anses inte vara en part som ska rapporteras. Uppgifterna rapporteras i samma proportion som har använts vid konsolideringen till koncernbokslutet.

Om uppgifterna inte har konsoliderats helt eller delvis till koncernbokslutet, rapporteras affärshändelserna med samföretaget bland inkomster från affärshändelserna med oberoende parter.

5.2.2 Bemötande av filialer och fasta driftställen

Uppgifter som gäller ett fast driftställe rapporteras i regel i den stat (skattejurisdiktion), där det finns och inte i den stat där huvudrörelsen (den juridiska personen) har sin skatterättsliga hemvist. Däremot rapporteras det egna kapitalets bokföringsvärde för fasta driftställenas del av den juridiska person som utgör det fasta driftstället i fråga. Undantaget utgörs av en situation där det i regleringssyfte finns ett fastställt kapitalkrav i det fasta driftställets skattejurisdiktion. Vad gäller fasta driftställen rapporteras de ackumulerade vinstmedlen av den juridiska person, vars fasta driftställe det är fråga om.

I den utsträckning som information i en rapport hänför sig till ett land där huvudrörelsen har ett fast driftställe, ska motsvarande information som ingår i uppgifterna om huvudrörelsen dras av från den information som gäller den skatterättsliga hemvisten för huvudrörelsen.

5.2.3 Part utan skatterättslig hemvist

Enligt 14 d § 10 mom. i BFL ska en land-för-land-rapport också specificera sådana öppna bolag, kommanditbolag och parter vilka organiserats enligt finländsk lagstiftning, men inte har en skatterättslig hemvist i Finland eller utomlands.

Parter utan skatterättslig hemvist ska också specificeras i en land-för-land-rapport i enlighet med punkt 5.6. I så fall används landskoden X5. På grund av tekniska orsaker ska en land-för-land-specifikation ges på nätblanketten när det gäller information om intäkter, skatter och fördelningen av affärsverksamheten enligt punkt 5.3 också vad gäller parter utan skatterättslig hemvist. I så fall anges X5 som den landskod som ska rapporteras. Om uppgifter inte finns, meddelas 0 i punkten. Preciserande uppgifter kan anmälas i rapportens kompletterande information.

5.3 Ekonomiska uppgifter och uppgifter om antalet anställda land-för-land

5.3.1 Intäkter

Intäkter ska specificeras separat enligt intäkter som flutit in av affärstransaktioner med parter i intressegemenskap och fristående parter och enligt totalt belopp för varje skattejurisdiktion.

Med intäkter avses intäkter av försäljning av omsättningstillgångar och egendom, service-, royalty-, ränte- och premieintäkter samt eventuella andra motsvarande intäktsposter. Vid beräkningen av intäkter som ska rapporteras ska utgiftskorrigeringar och skade- och försäkringsersättningar beaktas. Det är möjligt att en intäkt tagits upp till exempel i omsättningen, i övriga intäkter eller i finansiella intäkter. Intäkter omfattar inte betalningar från andra parter som ska inkluderas i en land-för-land-rapport och som behandlas som dividender i den jurisdiktion där utbetalaren har sin hemvist. Mottaget koncernbidrag utgör inte intäkt.

5.3.2 Vinst eller förlust före skatt

Enligt 14 e § 1 mom. 2 punkten i BFL inkluderas uppgifter om vinst eller förlust före skatt i en land-för-land-rapport för beskattningen. Vinsten eller förlusten före inkomstskatt innefattar också alla sporadiska inkomster och utgifter med undantag för koncernbidrag. Vinst eller förlust omfattar inte betalningar från andra parter som ska inkluderas i en land-för-land-rapport och som behandlas som dividender i den jurisdiktion där utbetalaren har sin hemvist. Anvisning om dividender skall tillämpas för första gången till land-för-land-rapporter för räkenskapsperioder som börjar 1.1.2020 och därefter.

Såväl vinst som förlust ska anmälas i punkten. Förlusten ska anmälas med prefixet -. Till exempel en förlust enligt land vilken ska rapporteras anmäls i formen -10000.

5.3.3 Inbetald och upplupen inkomstskatt samt källskatt

Enligt 14e § 1 mom. 3 punkten i BFL ska inbetald och upplupen inkomstskatt samt källskatt meddelas i en land-för-land-rapport för beskattningen. Inbetald och upplupen inkomstskatt specificeras separat för varje skattejurisdiktion.

Med inbetald inkomstskatt avses det totala inkomstskattebelopp som faktiskt betalats under det räkenskapsår som ska rapporteras av parter med hemvist i jurisdiktionen i fråga. I de inbetalda inkomstskatterna ingår de skatter som parten betalat in såväl till jurisdiktionen i fråga som till andra jurisdiktioner. Beloppet för de inbetalda skatterna korrigeras med skatter som återbetalats under räkenskapsperioden. Eftersom det kan finnas skillnader mellan länderna avgör den bokföringsmässiga behandlingen, huruvida de betalda skatterna bör korrigeras med de återbetalda skatterna. Vad gäller inbetalda skatter rapporteras också andra källskatter än de som är relaterade till betalningar som avses i kapitel 5.3.2 ovan som dividender som betalats av andra parter (företag i intressegemenskap och fristående företag) med avseende på betalningar till parten i fråga.

Med inbetalda skatter avses bland annat betald förskottsskatt, förskottskomplettering och källskatt som betalats till andra länder. I fråga om allmänt skattskyldiga rapporteras inbetald skatt i den stat där den skattskyldige har sin skatterättsliga hemvist. Inbetald inkomstskatt som hänför sig till ett fast driftställe anmäls i det land där det fasta driftstället finns.

Med upplupen inkomstskatt avses prestationsbaserad skatt som grundar sig på beskattningsbar vinst eller förlust under rapporteringsåret för parter med hemvist i jurisdiktionen i fråga. Vad gäller skatt som grundar sig på skattepliktig inkomst under perioden beaktas enbart innevarande år och skatten omfattar inte latenta skatter eller avsättningar för osäkra skatteskulder. Upplupen skatt rapporteras vad gäller allmänt skattskyldiga i det land där de har sin skatterättsliga hemvist. Upplupen inkomstskatt som hänför sig till ett fast driftställe anmäls i det land där det fasta driftstället finns.

Parten till land-för-land-rapport kan ha fått betalningar som behandlas som dividender i den jurisdiktion där utbetalaren har sin hemvist från andra parter som inkluderas i den samma land-för-land-rapport. Inkomstskatt som har betalats eller ackumulerats på dividenden, inklusive källskatt, rapporteras inte i betalade eller ackumulerade inkomstskatter. Anvisningen för rapportering av inkomstskatt som betalats eller ackumulerats på dividender gäller för första gången för land-för-land-rapporter för räkenskapsår som börjar den 1.1.2020 eller senare.

5.3.4 Det egna kapitalets bokföringsvärde

Enligt 14 e § 1 mom. 4 punkten i BFL ska det egna kapitalets bokföringsvärde anmälas i en land-för-land-rapport för beskattningen. Värdet som rapporteras innefattar det egna kapitalet med undantag för ackumulerade vinstmedel.

Vad gäller fasta driftställen rapporteras det egna kapitalets bokföringsvärde av den juridiska person vars fasta driftställe det är fråga om. Undantaget utgörs av en situation där skattejurisdiktionen för det fasta driftstället i regleringssyfte har ett fastställt kapitalkrav.

5.3.5 Ackumulerade vinstmedel

Vad gäller ackumulerade vinstmedel enligt 14 e § 1 mom. 5 punkten i BFL anmäls summan av de totala ackumulerade vinstmedlen vid årets utgång för alla parter med hemvist i skattejurisdiktionen i fråga.

För fasta driftställens del rapporteras de ackumulerade vinstmedlen av den juridiska person vars fasta driftställe det är fråga om.

5.3.6 Antalet anställda

Enligt 14 e § 1 mom. 6 punkten i BFL ska i en land-för-land-rapport för beskattningen redogöras antalet anställda hos parter som har sin hemvist i jurisdiktionen i fråga. Detta betyder det sammanlagda antalet anställda i heltidsekvivalenter. Antalet anställda kan rapporteras som antalet vid slutet av året, som genomsnittet för året i fråga eller utifrån en annan grund, som tillämpas konsekvent från år till år i olika skattejurisdiktioner. För detta ändamål får fristående avtalsparter som deltar i partens ordinarie verksamhet rapporteras som anställda.

Skälig avrundning eller ungefärlig beräkning av antalet anställda är tillåtet, förutsatt att en sådan avrundning eller beräkning inte väsentligt snedvrider den relativa fördelningen av anställda mellan olika skattejurisdiktioner. Konsekventa tillvägagångssätt ska tillämpas mellan varje år och mellan de olika rapporteringsskyldiga parterna.

5.3.7 Andra materiella tillgångar än kontanter och andra penningmedel

Enligt 14 e § 1 mom. 7 punkten i BFL ska andra materiella tillgångar än kontanter och andra penningmedel för parter som har sin hemvist i jurisdiktionen i fråga inkluderas i en land-för-land-rapport för beskattningen. Med detta avses summan av bokföringsvärdet på materiella tillgångar. Vad gäller fasta driftställen antecknas materiella tillgångar enligt den jurisdiktion där det fasta driftstället i fråga har sin hemvist. Med materiella tillgångar avses i detta sammanhang inte kontanter, immateriella tillgångar eller finansiella tillgångar.

Som materiella tillgångar ses bland annat mark- och vattenområden, byggnader och konstruktioner, maskiner och inventarier, omsättningstillgångar såsom råvaru- och slutproduktslager och andra materiella tillgångar. Aktier i dotterföretag är inte materiell egendom. Listan ovan är inte uttömmande.

5.4 Land-för-land-uppgifter om parter som hör till en koncern eller ett företag

5.4.1 Part som rapporteras och identifikationsuppgifter för en part

Med part avses i vid bemärkelse olika internationella företagsformer, till exempel aktörer som liknar aktiebolag och personbolag samt fasta driftställen. Som part som hör till en koncern ses vilket som helst företag som står under koncernens bestämmande inflytande.

En del av de uppgifter som ska rapporteras är obligatoriska och andra är frivilliga. På nätblanketten har de obligatoriska uppgifterna märkts med en stjärna (*). De obligatoriska uppgifterna har på motsvarande sätt räknats upp i de tekniska tillämpningsanvisningarna för anmälningar om den som lämnar in en land-för-land-rapport och land-för-land-rapporter.

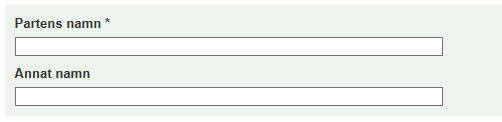

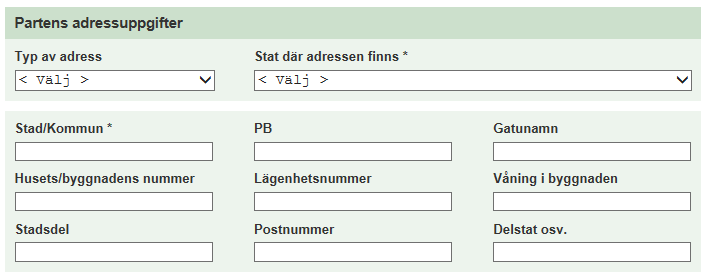

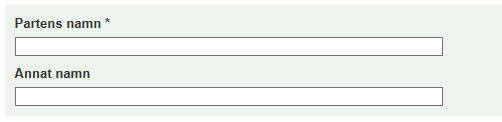

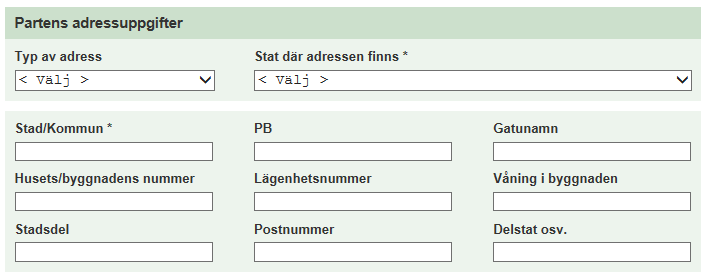

I rapporten ska följande identifikationsuppgifter för rapporteringsskyldiga parter ges:

- TIN (finländskt FO-nummer eller en annan beteckning som motsvarar FO-nummer och beviljats av skattemyndigheten i ett annat land) eller en annan beteckning om TIN inte finns.

- Officiellt namn (ett fast driftställe och en filial ska anmälas i formen XYZ Corp- Tax Jurisdiction A PE*)

- Annat namn (frivillig uppgift)

- Adressuppgifter

5.4.2 Skattejurisdiktionen för en part och verksamhetens art

Enligt 14 e § 2 mom. i BFL förutsätts i en land-för-land-rapport också uppgifter om parter som hör till koncernen och företaget för varje skattejurisdiktion samt uppgifter om arten av deras verksamhet. Rapporten ska också redogöra för namnet på den skattejurisdiktion enligt vars lagstiftning parten är organiserad eller grundad, om den är en annan än skattejurisdiktionen. Detta innebär att det i rapporten ska meddelas i vilket land det fasta driftställets huvudrörelse finns.

Exempel 9:

C Ab:s skatterättsliga hemvist och skattejurisdiktion är Finland.

| Skattejurisdiktion |

Parter vars hemvist finns i den aktuella skattejurisdiktionen |

Skattejurisdiktion enligt vilken företaget organiserats eller grundats, om den är en annan än den jurisdiktion där den skatterättsliga hemvisten finns |

| Finland |

C Ab |

- |

Ett företag kan också utifrån till exempel ett skatteavtal ha en skatterättslig hemvist i en annan stat än den stat där det organiserats eller grundats. I så fall ska det land där företaget i fråga organiserats eller grundats meddelas i rapporten. Om en rapporterande part har sin hemvist i fler än en skattejurisdiktion, ska definieringsreglerna i det tillämpliga skatteavtalet tillämpas för att fastställa skattejurisdiktionen för hemvisten.

Exempel 10:

D Ab:s skatterättsliga hemvist finns i land X, men företaget har organiserats eller grundats i Finland.

| Skattejurisdiktion |

Parter vars hemvist finns i den aktuella skattejurisdiktionen |

Skattejurisdiktion enligt vilken företaget organiserats eller grundats, om den är en annan än den jurisdiktion där den skatterättsliga hemvisten finns |

| Land X |

D Ab |

Finland |

Fasta driftställen ska räknas upp enligt den skattejurisdiktion där de är belägna. Den juridiska person vars fasta driftställe det är fråga om ska anmälas.

Exempel 11:

E Ab har ett fast driftställe i land X.

| Skattejurisdiktion |

Parter vars hemvist finns i den aktuella skattejurisdiktionen |

Skattejurisdiktion enligt vilken företaget organiserats eller grundats, om den är en annan än den jurisdiktion där den skatterättsliga hemvisten finns |

| Land X |

E Ab-Land X PE |

Finland |

Den utövade verksamhetens art ska anmälas genom att välja ett eller flera av de alternativ som motsvarar den huvudsakliga affärsverksamhet som parten idkar i jurisdiktionen i fråga:

- Forskning och utveckling (Research and Development)

- Innehav eller förvaltning av immateriella tillgångar (Holding or Managing intellectual property)

- Inköp eller upphandlingar (Purchasing or Procurement)

- Tillverkning eller produktion (Manufacturing or Production)

- Försäljning, marknadsföring eller distribution (Sales, Marketing or Distribution)

- Administrations-, lednings- och stödtjänster (Administrative, Management or Support Services)

- Tillhandahållande av tjänster till fristående parter (Provision of Services to unrelated parties)

- Koncernintern finansiering (Internal Group Finance)

- Reglerade finansiella tjänster (Regulated Financial Services)

- Försäkring (Insurance)

- Innehav av aktier eller andra aktieinstrument (Holding shares or other equity instruments)

- Vilande (Dormant)

- Annat (Other)

Kompletterande information utgörs av bland annat information om den använda medelvalutakursen, när uppgifterna för olika länder omvandlats till en viss valuta för att bli enhetliga för utredningen. Den valuta som koncernens yttersta moderföretag använt till grund för att upprätta koncernbokslutet kan användas som rapporteringsvaluta. Annan kompletterande information utgörs exempelvis av källor till information som använts för att upprätta utredningen. I punkten är det också möjligt att anmäla eventuella andra uppgifter eller utredningar som rapportören finner nödvändiga eller som gör det lättare att förstå uppgifterna i rapporten. I punkten om kompletterande information på blanketten är det möjligt att ge en kort beskrivning av de uppgifter som använts för att upprätta blanketten. Om en uppgiftskälla som använts i flera år byts, ska också orsaken till och följderna av bytet meddelas i punkten för kompletterande information på blanketten.

5.6 Andra uppgifter som ska rapporteras

5.6.1 Uppgifter om vägran av en utländsk koncerns yttersta moderföretag

En utredningsskyldig i andra hand som rapporterar till Finland ska underrätta Skatteförvaltningen om att den begärt uppgifter av den utländska koncernens yttersta moderföretag för att fullgöra sin plikt i anknytning till den land-för-land-rapport vilken föreskrivs i 14 d § 5 mom. i BFL, men att den utländska koncernens yttersta moderföretag vägrat att ge sådana uppgifter. En utredningsskyldig i andra hand är skyldig att lämna endast sådan information som den utredningsskyldige erhållit eller inhämtat och förfogar över, om den utländska koncernens yttersta moderföretag vägrat tillhandahålla uppgifter.

5.6.2 En utländsk koncerns yttersta moderföretag

I rapporten ska namn och TIN meddelas vad gäller en multinationell koncerns yttersta bolag. Denna uppgift ska meddelas om den som lämnar in rapporten är en annan än koncernens yttersta moderföretag.

5.6.3 Namnet på den multinationella koncernen

På rapporten är det möjligt att anmäla namnet på den multinationella koncern som land-för-land-rapporten gäller. Denna uppgift är frivillig.

6 Behandling av en land-för-land-rapport för beskattningen

6.1 Utbyte av upplysningar

Utbytet av upplysningar i en land-för-land-rapport grundar sig på direktivet 2011/16/EU om administrativt samarbete i fråga om beskattning och om upphävande av direktiv 77/799/EEG (handräckningsdirektivet) sådant det lyder senast ändrat genom rådets direktiv (EU) 2016/881. I Finland har utbyte av upplysningar reglerats i lagen om det nationella genomförandet av de bestämmelser som hör till området för lagstiftningen i rådets direktiv om administrativt samarbete i fråga om beskattning och om upphävande av direktiv 77/799/EEG samt om tillämpning av direktivet.

Som utgångspunkt förmedlas en land-för-land-rapport för beskattningen vilken lämnats in till Skatteförvaltningen till de stater där en eller flera parter till den multinationella koncernen enligt land-för-land-rapporten har sin skatterättsliga hemvist eller till de stater där dessa är skattskyldiga för verksamhet som bedrivs vid ett fast driftställe.

Utbyte av information mellan EU-länderna baserar sig på Europarådets direktiv. För utbyte av information med andra länder än EU-länder krävs det att det land som förmedlar rapporten och den som mottar rapporten har ett giltigt multilateralt avtal mellan behöriga myndigeter om automatiskt utbyte av CbC-information (CbC MCAA), ett CbC-kompensavtal som baserar sig på skatteavtalet eller CbC-kompetensavtal som baserar sig på TIEA.

Skatteförvaltningen förmedlar en anmälan om vägran av en utländsk koncerns yttersta moderföretag enligt punkt 5.6.1 till alla EU-medlemsstater. Denna information byts inte med andra än EU-medlemsstater.

6.2 Skatteförhöjning

Om den som enligt 14 d § i lagen om beskattningsförfarande ska ge in en anmälan och en land-för-land-rapport för beskattningen inte fullgjort sin lagstadgade skyldighet inom den föreskrivna tidsfristen eller fullgjort den med väsentliga fel eller brister, påförs den som är skyldig att lämna in en anmälan eller en land-för-land-rapport en skatteförhöjning om högst 25 000 euro (32 § 1 mom. 3 punkten och 32 a § 8 mom. i lagen om beskattningsförfarande). Beloppet av den påförda skatteförhöjningen är minst 150 euro (32 a.9 § i lagen om beskattningsförfarande).

Vid påförande av skatteförhöjning iakttas i enlighet med Finansutskottets betänkande 18/2016 rd måttlighet under de första tillämpningsåren av bestämmelserna om land-för-land-rapportering.

Påföljdsavgifter i samband med försummelse av deklarationsskyldighet behandlas närmare i Skatteförvaltningens anvisning Påföljdsavgifter i inkomstbeskattningen.

6.3 Användning av uppgifter

Enligt direktivet om land-för-land-rapportering är det möjligt att använda uppgifter i en land-för-land-rapport för övergripande riskanalys inom internprissättningsområdet och andra risker med anknytning till skattebaserosion och flyttning av vinster, inbegripet bedömning av risken för att medlemmar i koncernen inte efterlever tillämpliga regler för internprissättning, och om lämpligt för ekonomisk och statistisk analys.

Riskanalys av beskattningen är en del av Skatteförvaltningens riskhanteringsrelaterade verksamhet. Uppgifterna i en land-för-land-rapport kan användas i riskbedömningen som komplement till andra tillgängliga uppgifter. Efter bedömningen väljer Skatteförvaltningen en ändamålsenlig åtgärd för varje identifierad risk.

En land-för-land-rapport för beskattningen kan inte ersätta en detaljerad internprissättningsanalys (inkl. en detaljerad funktions- och jämförelsebedömning). Det är inte möjligt att konstatera om internprissättningen legat rätt på nivå enbart utifrån de uppgifter som framgår av rapporten. Utifrån en rapport är det inte möjligt att göra en framställan om rättelse av inkomsten för en skattskyldig, i vilken en lösning som grundar sig på en global fördelningsformel härletts ur rapportuppgifterna. Påförande av skatt i fall som gäller internprissättning sker alltid enligt tillämpningsvillkoren i 31 § i lagen om beskattningsförfarande. Ovan nämnda begränsningar hindrar inte Skatteförvaltningen från att använda en land-för-land-rapport för att upprätta en tilläggsutredning.

ledande specialsakkunnig Kalle Hirvonen

skattesakkunig Dan Oudi