När du sköter skatteärenden i egenskap av en näringsidkare, jordbruksidkare eller skogsbruksidkare ska du efter att ha loggat in i MinSkatt välja länken Sköt egna skatteärenden. Via länken kan du sköta alla dina skatteärenden. Läs mer: Nytt i MinSkatt

Anvisningen har uppdaterats på grund av att terminologin kring beskattningen har ändrats 1.1.2017 till följd av ikraftträdandet av lagen om beskattningsförfarandet beträffande skatter som betalas på eget initiativ och den nya lagen om skatteuppbörd samt upphävandet av skattekontolagen.

Avsnitt 11.3 i anvisningen har uppdaterats till följd av att de uppgifter som nämns i avsnittet har övergått från Tullen till Skatteförvaltningen 1.1.2017. Dessutom har definitionen av punktskattepliktiga varor kompletterats.

Anvisningen har dessutom uppdaterats med de gällande skattesatserna och där har också gjorts några tekniska preciseringar. Avsnitt 9 i anvisningen har samordnats med Skatteförvaltningens anvisning Faktureringskraven vid mervärdesbeskattningen.

En omfattande uppdatering av anvisningen är under beredning.

Från avsnitt 5.2 i anvisningen har omnämnandet som gäller tidningar och tidskrifter avlägsnats den 31.10.2014.

1 Allmänt

Bestämmelserna om gemenskapsintern försäljning (försäljning av varor till EU-länder) och gemenskapsinternt förvärv (köp av varor från EU-länder) skattskyldiga emellan tillämpas på försäljning av varor och på vissa varutransporter från en medlemsstat till en annan. Köp och försäljning av varor inom EU-området anmäls med en momsdeklaration. Av försäljningar ska dessutom en sammandragsdeklaration lämnas in.

Specialbestämmelser tillämpas på

- försäljning till konsumenter,

- distansförsäljning,

- nya transportmedel,

- förvärv av juridiska personer som bedriver annan verksamhet än näringsverksamhet samt på förvärv av företag som inte är momsskyldiga.

Landet där en tjänst beskattas bestäms enligt bestämmelserna om tjänsternas försäljningsland.

Ytterligare information om bestämmelserna om försäljningsland finns på sidan Momsbeskattningen av tjänster vid utrikeshandel fr.o.m. 1.1.2010. Köp och försäljning av tjänster inom EU-området anmäls med en momsdeklaration. Av försäljning av tjänster som ska beskattas enligt den allmänna bestämmelsen som gäller för näringsidkare ska också en sammandragsdeklaration lämnas in.

Exporthandeln och importen utanför EU regleras av momsbestämmelserna om export och import (se anvisning Mervärdesbeskattningen i exporthandeln). Landskapet Åland betraktas i mervärdesbeskattningen som ett land utanför EU i förhållande till de övriga delarna av Finland och till de övriga EU-länderna.

Ytterligare information om hur momsdeklarationen och sammandragsdeklarationen ska fyllas i finns i anvisning Att deklarera skatter på eget initiativ – detaljerade anvisningar och i anvisning Inlämnande och rättelse av sammandragsdeklaration för moms.

Skatteförvaltningens riksomfattande servicenummer för frågorna om momsbeskattningen är 029 497 015. Skatteinfo och blanketter får man på webbadressen www.skatt.fi och på Skatteförvaltningens kontor.

2 Mervärdesskattenummer (momsnummer)

Momsnumret, kännetecknet för momsskyldighet, är av viktigt i den gemenskapsinterna handeln. Momsnumret består av landskoden FI och en nummerserie som är densamma som FO-numret utan bindestrecket mellan de två sista siffrorna. Om företaget FO-nummer är 0765432-1, är momsnumret alltså FI07654321.

Momsnummer är nödvändigt även för de näringsidkare med verksamhet som inte omfattas av momsbeskattningen (till exempel försäljare av momsfria sjuk- och hälsovårdstjänster) som blir momsskyldiga för inköp av varor från EU-länder (gemenskapsinterna förvärv). Detsamma gäller även sådana juridiska personer som inte är näringsidkare (till exempel allmännyttiga samfund). De skattskyldiga som ansöker om momsskyldighet för gemenskapsinterna förvärv ska anmäla sig i registret över momsskyldiga med en etableringsanmälan. Se även punkt 5.7. Gemenskapsförvärvare.

Momsnumret används endast i fakturor i EU-handeln och i andra handlingar mellan köparen och säljaren. Det finns mera ingående information om registrering som momsskyldig på webbadressen www.skatt.fi. Etableringsanmälningsblanketter (Y-blanketter) finns att hämta på webbadressen www.ytj.fi, Skatteförvaltningens kontor, Patent- och registerstyrelsen och NTM-centraler.

De i andra EU-länder beviljade momsnumren varierar i form från land till land. Den inkluderar dock alltid en landskod med två bokstäver. Slutdelen bildas av 5 – 12 tecken.

Eftersom momsfri gemenskapsintern försäljning förutsätter att handelspartnern som kommer från ett annat EU-land har ett eget momsnummer, har företagen rätt att kontrollera att momsnumren hos deras handelspartners är i kraft. Momsnummer kan kontrolleras på internet på kommissionens webbplats http://ec.europa.eu/taxation_customs/vies/

Länken finns på skatt.fi webbplatsen under "Kontroll av momsnummer". Momsnumret kan kontrolleras också per telefon på EU-handens momsnummerkontroll på numret 029 497 062 eller med e-post eu.vies@vero.fi.

3 Gemenskapsintern försäljning av varor

3.1 Allmänt

3.1.1 Begreppen vara och tjänst

Enligt mervärdesskattelagen är såväl fasta som lösa föremål samt el, gas, värme och kylningsenergi och andra därmed jämförbara energinyttigheter varor. Med tjänster avses återigen allt det övriga som kan säljas i form av rörelse. Tjänster är t.ex. betjäning, byggnadsarbete, uthyrning av varor, patent, grustäktsrätter, skyldighet att avhålla sig från en viss åtgärd eller att tåla ett visst tillstånde samt förmedling av varor i andras namn och för andras räkning.

Förfärdigande, planering och montering av lösa föremål betraktas därmed som försäljning av tjänst då köparen tillhandahåller säljaren materialet. Om endast en del av materialet kommer från köparen, måste man från fall till fall avgöra om situationen bör betraktas som försäljning av vara eller tjänst. Reparationsarbete utgör försäljning av tjänst. Då reparationsarbetet är så omfattande att reparationskostnaderna överstiger varans tidigare värde är det dock oftast fråga om försäljning av vara.

Inpackning är försäljning av tjänst även då den som utför förpackningsarbetet förfärdigar de förpackningar som behövs för transport.

Uthyrning av varor betraktas som försäljning av tjänst. Om hyresföremålet enligt avtal övergår i hyrestagarens ägo efter utgången av hyresperioden eller om hyrestagaren påförts skyldigheten att lösa in föremålet, anses situationen dock utgöra försäljning av vara.

3.1.2 Begreppet gemenskapsintern försäljning

Handeln med varor mellan momsskyldiga företag inom området för EU:s inre marknad baserar sig huvudsakligen på principen om destinationsland. En säljare som är momsskyldig i Finland betalar därför enligt huvudregeln ingen moms på försäljning av sådana varor som transporteras till en momsskyldig köpare i ett annat EU-land (momsfri gemenskapsintern försäljning). Den stat köparen är registrerad i behöver inte vara den samma som den stat varan slutligen transporteras till. Även överföring av affärstillgångar till ett annat EU-land är gemenskapsintern försäljning.

En försäljning kan handläggas som momsfri gemenskapsintern försäljning endast om:

- säljaren har försäkrat sig om att köparen (den som gör ett gemenskapsinternt förvärv) registrerats som momsskyldig i ett annat EU-land. I fakturan ska säljaren också ange såväl sitt eget momsnummer som det momsnummer som köparen beviljats i det andra EU-landet, och

- varan transporteras från ett EU-land till ett annat.

Sådana försäljningar av varor som enligt de bestämmelser försäljningsland som gäller varor anses ha sålts någon annanstans än i Finland kan inte behandlas som gemenskapsintern försäljning som sker i Finland.

Om en vara som vid överlåtelsetillfället befinner sig i Sverige säljs till en momsskyldig köpare av ett finländskt företag, tillämpas den svenska mervärdesskattelagen på detta köp. Säljaren är skyldig att utreda om han måste registrera sig som momsskyldig i Sverige samt vilka förfaringssätt han bör tillämpa i övrigt.

3.2 Försäljning av varor

3.2.1 Överlåtelse av varor mot vederlag

Med gemenskapsintern försäljning av varor avses överlåtelse mot vederlag av äganderätten till ett löst föremål om säljaren, köparen eller någon annan för deras räkning transporterar föremålet till köparen från Finland till ett annat EU-land. Varan kan transporteras från Finland till det andra EU-landet av antingen säljaren, köparen eller någon annan som gör det för deras räkning.

Säljaren av varan bör bevara transportdokumenten. Med dem kan han bevisa för Skatteförvaltningen att varan lämnat Finland och blivit transporterad till ett annat EU-land. Om transportkostnaderna dock ingår i varans försäljningspris utgör de en del av det värde av varan vid gemenskapsintern försäljning som ska deklareras.

Varan kan överlåtas till köparen redan i Finland, varvid köparen kan själv ombesörja varans transport till det andra EU-landet till exempel med egen bil. Som bevis att varan transporterats till det andra EU-landet duger till exempel köparens intyg. Intyget bör utvisa vem som transporterar varan, när varan förts ut ur landet (datum), med vilket transportmedel transporten sköts (till exempel paketbil, reg.nr ABC-111, fartygets namn) samt transportens destinationsort.

Ett företag säljer en stockstuga från Finland till en momsskyldig köpare i ett annat EU-land så att leveransen inkluderar endast stugans stockar och övrigt byggnadsmaterial. Någon annan säljer vidare varan till en konsument samt uppför stugan. Om de ovan uppräknade förutsättningarna för momsfri gemenskapsintern försäljning uppfylls, deklarerar företaget försäljningen enligt följande:

- värdet av försäljningen anmäls i punkt ”Varuförsäljningar till andra EU-länder” på momsdeklarationen.

- värdet av försäljningen anmäls specificerad enligt köpare i sammandragsdeklarationen.

Exempel:

Ett finländskt företag säljer stockstugor till en momsskyldig köpare i ett annat EU-land, som i sin tur säljer stugan vidare till en slutlig konsument. Det finländska företaget uppför i sin tur stugan för konsumentens räkning. I detta fall behandlas försäljningen av stockarna och övrigt byggnadsmaterial som en gemenskapsintern försäljning i och med att förutsättningarna för detta blivit uppfyllda. Däremot utgör arbetet med uppförandet av stugan en tjänst som anknyter till fastigheten och denna tjänst beskattas följaktligen i det land där fastigheten är belägen.

Försäljningarna deklareras enligt följande:

- försäljningen av byggnadsmaterialet anmäls i punkt ”Varuförsäljningar till andra EU-länder” på momsdeklarationen,

- monteringsarbetets andel uppges i punkt ”Omsättning enligt 0-skattesats” på momsdeklarationen,

- försäljningen av byggnadsmaterialet anmäls specificerad enligt kund i sammandragsdeklarationen

- säljaren bör för sin del utreda om arbetet med att uppföra stugan, vilket betraktas som försäljning av byggtjänst, förpliktar säljaren att registrera sig i EU-landet i fråga.

Varan kan tillställas näringsidkaren för arbetsprestation före den transporteras till det andra EU-landet.

En finländsk möbeltillverkare, Ab A, säljer möbler till AB B i Sverige så att möblerna först skickas till det finländska specialföretaget Ab C för ytbehandling varefter de transporteras vidare till Sverige. I fakturan till AB B har Ab A debiterat såväl möblerna som transporten till Ab C. Ab C debiterar för sin del AB B för ytbehandlingen samt transporten till Sverige.

- Ab A deklarerar den gemenskapsinterna försäljningen i punkt ”Varuförsäljningar till andra EU-länder” på momsdeklarationen. Ab A måste påvisa att varan befordrats från Ab C till Sverige, t.ex. genom att uppvisa transportdokumenten. Ab A deklarerar även värdet av försäljningen i sin sammandragsdeklaration.

- Ab C antecknar försäljningen i momsdeklarationens punkt ”Försäljningar av tjänster till andra EU-länder”. I sin faktura gör Ab C anteckningen Moms 0 %, fyller i AB B:s momsnummer och en anmärkning om att arbetet i fråga hänfört sig till ett löst föremål. AB B betalar moms i Sverige på basis av omvänd skattskyldighet. Ab C anmäler försäljningens värde också i sammandragsdeklarationen.

- Ab A och Ab C behöver inte upprätthålla en MomsL i 209 s § § avsedd förteckning över varorna.

Exempel:

Om ovan nämnda ytbehandlingsarbete utförs av det danska D A/S, deklareras det finländska Ab A:s försäljning till AB B fortfarande som gemenskapsintern försäljning till Sverige. Ab A måste skaffa sig bevis för att möblerna de facto förts ut ur Finland. D A/S:s försäljning är en helt separat arbetsprestation som hänför sig till lösegendom.

Försäljning av varor från Finland till andra EU-länder utgör momsfri gemenskapsintern försäljning endast ifall kraven för skattefri gemenskapsintern försäljning uppfylls. I annat fall måste varornas säljare uppbära och betala moms för varornas försäljning i Finland (se dock specialsituationer i kapitel 11).

Försäljningen av varor till andra medlemsstater är därmed enligt huvudregeln momspliktig då köparen är:

- en näringsidkare som inte uppgett ett i ett annat EU-land givet momsnummer,

- en näringsidkare som inte är momsskyldig t.ex. till följd av att dennes verksamhet är så ringa,

- en näringsidkare vars verksamhet inte överhuvudtaget berättigar till avdrag eller en juridisk person som inte är någon näringsidkare och den nedre gränsen för skatteplikten för gemenskapsinterna förvärv inte överskrids eller

- en privatperson.

Försäljningen av varor till EU-området till köpare som kommer utanför EU och som inte är momsskyldig i något EU-land uppfyller inte kriterierna för gemenskapsintern försäljning. Försäljningen kan således inte behandlas som momsfri gemenskapsintern försäljning även om varan i anslutning till försäljningen skulle transporteras från Finland till ett annat EU-land. Försäljningen behandlas då såsom försäljning i hemlandet.

Ett schweiziskt företag beställer varor från ett finländskt företag för att levereras direkt till ett holländskt företag i Holland. Fakturan skickas till det schweiziska företaget i Schweiz. Varan transporteras till ett annat EU-land men villkoret angående köparen uppfylls inte. Eftersom varan stannar inom EU-området, utgör försäljningen inte export till områden utanför EU-området. Säljaren behandlar således försäljningen som inhemsk försäljning, på vilken man är skyldig att erlägga moms. Köparen kan ansöka om momsåterbäring genom förfarandet för återbetalning av moms till utlänningar. Om det schweiziska företaget däremot fått ett momsnummer i något EU-land och använder sig av detta nummer vid köpet av varan, handläggs försäljningen som momsfri gemenskapsintern försäljning.

3.2.2 Vederlagsfri överlåtelse av varor

Vederlagsfri överlåtelse av varor till en köpare i ett annat EU-land svarar inte mot de krav som ställs av begreppet momsfri gemenskapsintern försäljning. Därför tillämpas bestämmelserna om gemenskapsinterna försäljningar inte på vederlagsfria överlåtelser.

Överlåtelse av varuprover eller sedvanliga reklamgåvor vederlagsfritt jämställs dock inte vid momsbeskattningen med tagande av varor i eget bruk, utan dessa överlåtelser inräknas i rörelseverksamheten. Även vid gemenskapsintern handel kan varuprover och sedvanliga reklamgåvor överlåtas momsfritt till kunden. Överlåtelsen medför ingen deklarationsskyldighet.

3.3 Överföring av affärstillgångar

Vid sidan av varuförsäljning behandlas såsom gemenskapsintern försäljning även överföring av varor som hör till tillgångarna i näringsidkarens företag till ett annat EU-land för att där användas i näringsidkarens affärsverksamhet. Ett företag kan t.ex. överföra omsättningstillgångar till sitt i Sverige registrerade företag för vidareförsäljning eller anläggningstillgångar att användas vid verksamhet som bedrivs i Sverige. Vid överföring av affärstillgångar uppges varans gängse pris som dess värde.

Då affärsegendom överförs, anmäls såsom varans värde:

- inköpspriset på den köpta varan eller ett sannolikt överlåtelsepris som är lägre än detta;

- i 9 § i mervärdesskattelagen avsedd skattegrund för själv importerad vara eller ett sannolikt överlåtelsepris som är lägre än denna;

- direkta och indirekta kostnader som förorsakats av själv tillverkad vara.

Överföring av varor till ett annat EU-land såsom gemenskapsintern försäljning förutsätter att överföringen handläggs som ett gemenskapsinternt förvärv i ankomststaten. Eftersom man förfar på detta sätt även då varorna överförs i annat än försäljningssyfte, ska det finländska företaget enligt huvudregeln registrera sig som momsskyldigt i det EU-land, till vilket varorna anländer. Om man överför varor till ett annat EU-land för att där grunda ett lager, leder detta i allmänhet till registreringsskyldighet i EU-landet i fråga.

Företaget säljer färdigt uppförda stockstugor från Finland till ett annat EU-land. Säljaren ombesörjer även arbetet med att uppföra stugan. Köparen av detta helhetspaket kan vara en momsskyldig företagare eller en konsument. Överföringen av stockarna och det övriga byggnadsmaterialet från Finland handläggs som överföring av varor och arbetet med att uppföra stugan som försäljning av en arbetsprestation. Fastighetens belägenhetsland betraktas som det land där sådana tjänster som anknyter till fastigheten blir sålda, vilket medför att arbetet med att uppföra stugan beskattas som byggtjänst i EU-landet i fråga.

Försäljningen uppges enligt följande:

- värdet av det byggnadsmaterial som överförs uppges i momsdeklarationens punkt ”Varuförsäljningar till andra EU-länder”,

- värdet av det överförda byggnadsmaterialet uppges i sammandragsdeklarationen,

- monteringsarbetets andel uppges i momsdeklarationens punkt ”Omsättning enligt 0-skattesats”,

- företaget bör utreda om försäljningen av byggtjänsten för med sig en skyldighet att registrera sig i EU-landet i fråga.

3.4 Överföringar som inte handläggs som gemenskapsintern försäljning

Överföring av affärstillgångar till ett annat EU-land betraktas inte alltid som gemenskapsintern försäljning. I 18 b § 1 mom. i mervärdesskattelagen finns en förteckning över de situationer som avgränsats utanför begreppet gemenskapsintern försäljning.

Den momsskyldige ska dock föra en förteckning över de varor som han själv eller någon för hans räkning transporterar till ett annat EU-land för att användas vid de affärstransaktioner som nämns nedan i punkterna 1–3 (MomsL 209 s §).

I följande situationer anses överföring av varor inte utgöra gemenskapsintern försäljning:

1) Då näringsidkaren eller någon annan för dennes räkning överför varan till transportens destinationsstat för att där bli bearbetad genom en till näringsidkaren såld värdering eller arbetsprestation och varan härefter returneras i näringsidkarens ägo till Finland.

Arbetsprestationer som utförs på lösa föremål är bl.a. testning, rengöring, reparation, rivning, ändring eller andra dylika arbeten.

Näringsidkaren skickar sig tillhörig affärsegendom för reparation i ett annat EU-land. Överföringen anses inte utgöra gemenskapsintern försäljning om varan returneras till näringsidkaren i avgångslandet. Om varorna t.ex. stannar kvar i staten där arbetsprestationen utförts istället för att returneras till näringsidkaren efter utförd arbetsprestation, anses näringsidkaren ha företagit såväl en gemenskapsintern försäljning som ett gemenskapsinternt förvärv i det andra EU-landet i fråga.

2) Näringsidkaren eller någon annan för dennes räkning överför varan tillfälligt för att användas i samband med en tjänst som sålts av näringsidkaren.

Näringsidkaren kan föra sina verktyg tillfälligt till ett annat EU-land för att där användas för en arbetsprestation utan att denna överföring betraktas som gemenskapsintern försäljning.

3) Näringsidkaren eller någon annan för dennes räkning överför varor tillfälligt för sådant bruk som skulle berättiga till tillämpandet av ett helt tullfritt temporärt importförfarande, om överföringen ifråga skulle utgöra import från områden utanför EU.

Ett temporärt importförfarande kan tillämpas endast inom ramen för vissa specifika förhandsbestämda tidsperioder på maximalt 24 månader. Förfarandet är tillämpligt bl.a. på tillfällig import av vissa transportmedel, vissa instrument för yrkesutövande, föremål som används och utställs vid expositioner, mässor, sammanträden och motsvarande evenemang, läromedel och vetenskaplig apparatur, medicinsk-kirurgisk och laboratorieapparatur, redskap som används för bekämpningen av följderna av större olyckor samt vissa förpackningsemballage.

4) Näringsidkaren eller någon annan för dennes räkning överför varan för försäljning under pågående persontransport med ett fartyg eller en luftfarkost eller på ett tåg inom EU-området.

5) Näringsidkaren eller någon annan för dennes räkning överför varan

- för försäljning av vara i monterat eller installerat skick (se kapitel 4),

- för genomförandet av distansförsäljning,

- för genomförandet av momsfri export,

- för genomförandet av gemenskapsintern försäljning eller

- för förverkligandet av sådan försäljning till diplomater, konsuler, internationella organisationer eller Europeiska unionens organ och dess personal som är momsfri under vissa specifika förutsättningar eller

- för genomförandet av under vissa specifika förutsättningar försäljning av varor och tjänster som tillhandahålls väpnade styrkor i en annan medlemsstat när styrkorna tillhör en stat som är medlem i Atlantpakten och deltar i gemensamt försvar eller när varorna och tjänsterna tillhandahålls civilpersonal som åtföljer dessa styrkor eller de är avsedda för styrkornas mässar och marketenterier.

De i lagrummet angivna förutsättningarna måste dock bli uppfyllda för att överföringen ska kunna betraktas som något annat än gemenskapsintern försäljning. Om omständigheterna ändras så att dessa förutsättningar inte längre uppfylls, anses överföringen av varorna utgöra gemenskapsintern försäljning från och med den tidpunkt då förutsättningarna upphört.

4 Varor som säljs monterade eller installerade

Bestämmelserna angående gemenskapsintern försäljning tillämpas inte på försäljningar som till följd av bestämmelserna om försäljningsland beskattas som försäljning av vara i ett visst EU-land. En sådan bestämmelse berör bland annat varor som transporteras från ett EU-land till ett annat och där installeras eller monteras av säljaren. Varan har sålts i Finland om monterings- eller installationsarbetet utförs här.

Mindre betydelsefulla åtgärder, såsom av säljaren utförd anslutning till elnätet, anses inte uppfylla kriterierna för installationsarbete.

Försäljningen beskattas alltså inte i Finland, om monterings- eller installationsarbetet utförs på annat håll. Värdet av sådan försäljning uppges dock som omsättning enligt 0-skattesats i momsdeklarationen.

Om en processmaskin säljs från Finland till Tyskland så att maskinen levereras installerad eller monterad, anses hela leveransen utgöra försäljning som ägt rum i Tyskland. Försäljningen torde påföra den finländska säljaren en skyldighet att registrera sig som momsskyldig i Tyskland.

Deklarationerna angående ifrågavarande försäljning lämnas enligt följande:

- värdet av försäljningen uppges i punkt ”Omsättning enligt 0-skattesats” på momsdeklarationen.

- eftersom det inte är fråga om försäljning eller överföring av vara till ett annat EU-land och det inte är frågan om en tjänst som avses i den allmänna bestämmelsen om näringsidkare i samband med försäljning av tjänster, anmäls försäljningen inte i sammandragsdeklarationen.

5 Gemenskapsinternt förvärv av varor

5.1 Köp av varor

Med gemenskapsinternt förvärv av varor avses förvärv av äganderätten till lösöre mot vederlag om säljaren, köparen eller någon för deras räkning transporterar föremålet till köparen från ett EU-land till ett annat.

Företaget får avdra den skatt som det betalat på det gemenskapsinterna förvärvet, om varan anskaffats för avdragsgillt bruk.

Företag som gör gemenskapsinterna förvärv ska deklarera dessa förvärv i momsdeklarationen enligt följande:

- förvärvens sammanlagda belopp i euro i punkt ”Varuinköp från andra EU-länder”,

- det sammanlagda beloppet av moms som ska betalas (alla skattesatser) antecknas i punkt ”Moms på varuinköp från andra EU-länder”,

- om momsen får avdras, inkluderas skatten i punkt ”Moms som ska dras av för skatteperioden.

Köparen ska deklarera gemenskapsinterna varuförvärv samt momsen på dessa med en momsdeklaration, även om det inte blir kvar någon moms att betala på grund av avdragsrätten. De gemenskapsinterna varuförvärven anges inte på sammandragsdeklarationen.

Ett gemenskapsinternt förvärv av varor anses enligt huvudregeln äga rum i Finland om transporten av varan slutar här.

Ett gemenskapsinternt förvärv anses ske i Finland även då köparen använt sig av ett i Finland givet momsnummer vid förvärvet och transporten av varan påbörjats i ett annat EU-land och avslutats i något annat EU-land än Finland.

Ett finländskt företag ger order om att en vara som företaget köpt från Tyskland ska transporteras direkt från Tyskland till företagets handelslager i Storbritannien samtidigt som företaget uppger sitt finländska momsnummer vid förvärvet. Det gemenskapsinterna förvärvet anses ha ägt rum i Finland.

I situationer som den ovan beskrivna kan ett gemenskapsinternt förvärv bli beskattat förutom i Finland även i transportens destinationsstat, vilket medför att arrangemanget kan förorsaka dubbelbeskattning. Bestämmelsen tillämpas dock inte om köparen visar att det gemenskapsinterna förvärvet beskattats i varutransportens destinationsstat eller att köparen uppfyllt de till det gemenskapsinterna förvärvet anslutna deklarationsförpliktelserna i nämnda stat. Om momsen på ett gemenskapsinternt förvärv betalas i varutransportens destinationsstat först efter att man betalt moms på förvärvet i Finland, återbärs det överbetalda momsbeloppet.

Ovan nämnda situation kan uppdagas t.ex. då man jämför de av säljaren lämnade uppgifterna om gemenskapsintern försäljning med de av köparen deklarerade gemenskapsinterna förvärven. Köparen måste då förete utredning över att momsen på förvärvet erlagts till transportens destinationsstat.

Näringsidkare som inte överhuvudtaget bedriver någon avdragsberättigande verksamhet och sådana juridiska personer som inte är näringsidkare är momsskyldiga för gemenskapsinterna förvärv om förvärvens värde överstiger en viss fastställd gräns (Gemenskapsförvärvare, se kapitel 5.7).

I egenskap av konsument kan en privatperson inte delta som part i en gemenskapsintern affär. Personen ifråga är inte momsskyldig i Finland för varuinköp från andra EU-länder om inte förvärvet ifråga utgör köp av så kallade nya transportmedel (se Nya transportmedel kapitel 11.4.).

5.2 Momsfria gemenskapsinterna förvärv

I Finland företagna gemenskapsinterna förvärv kan i vissa fall vara momsfria även om man i övrigt skulle tillämpa bestämmelserna om gemenskapsinterna förvärv på dessa förvärv.

De momsfria gemenskapsinterna förvärven uppges i momsdeklarationen enligt följande:

- värdet av de gemenskapsinterna förvärven antecknas i punkt "Varuinköp från andra EU-länder",

- på de momsfria förvärvens andel beräknas ingen moms som ska betalas.

Om importen av en vara skulle vara momsfri, skulle även ett motsvarande gemenskapsinternt förvärv vara momsfritt. Momsfria är följaktligen gemenskapsinterna förvärv av de i 94 § i mervärdesskattelagen uppräknade varorna.

Man betalar inte heller någon moms på gemenskapsinterna förvärv då varans försäljning skulle vara momsfri på den grund att:

- det är fråga om försäljning av sådan vara som säljaren enligt sitt hemlands momsbestämmelser har haft i annat bruk än sådant som berättigar honom till avdrag eller

- det är fråga om leverans av vara för i tullkodexen avsett upplagringsförfarande eller till ett friområde eller frilager eller till ett skatteupplag.

Moms behöver inte erläggas då förvärvaren är berättigad att genom förfarandet för återbetalning av moms till utlänningar få tillbaka den moms som borde betalas för förvärvet och denne fullgjort sin deklarationsskyldighet. Denna deklarationsskyldighet berör utländska näringsidkare som inte har något fast driftsställe i Finland. En sådan näringsidkare behöver alltså inte först betala moms på gemenskapsinterna förvärv och därefter ansöka om momsåterbäring.

Närmare uppgifter om begreppet fast driftsställe och om deklarationsskyldigheten ges på sidan Registrering av utlänningar som momsskyldiga i Finland.

5.3 Anskaffningar som inte utgör gemenskapsinterna förvärv

Anskaffning av varor som uppräknats i 26 c § 3 mom. i mervärdesskattelagen anses inte utgöra gemenskapsinterna förvärv. Som gemenskapsinternt förvärv anses inte, om det är fråga om

- försäljning av fartyg, luftfartyg, reservdel eller utrustning till ett sådant fartyg eller försäljning av en vara för utrustande eller proviantering av ett fartyg eller luftfartyg i internationell trafik, om försäljningen skulle äga rum i Finland (MomsL 58 § samt 70 § 1 mom. 6-8 punkterna),

- förvärvet av varan skulle berättiga till momsåterbäring för diplomatförvärv, om försäljningen skulle äga rum i Finland (127 § MomsL), eller

- förvärvaren är en internationell organisation eller en medlem av dess personal, som enligt avtalet om organisationens grundande eller avtalet om förläggande av dess värdland skulle vara berättigad till återbäring av den moms som ingår i förvärvet, om försäljningen skulle äga rum i Finland.

I de ovan nämnda fallen förorsakar köpen inga till de gemenskapsinterna förvärven anslutna skyldigheter för köparen att registrera sig eller att deklarera förvärvet.

Bestämmelserna om gemenskapsinterna förvärv tillämpas inte heller om man i landet i vilket transporten inleddes tillämpat ett sådant förfarande på varuförsäljningen som motsvarar marginalbeskattningen av begagnade varor samt konst-, samlar- och antikföremål. En förutsättning är att det på det försäljningsverifikat som utfärdats av den utländska återförsäljaren finns en anteckning om att marginalskatteförfarandet tillämpats på försäljningen.

5.4 Överföring av affärstillgångar

Affärstillgångar kan även överföras från ett annat EU-land till Finland i form av ett gemenskapsinternt förvärv. Bestämmelserna om gemenskapsinterna varuförvärv tillämpas alltså på överföring av varor som tillhör näringsidkarens affärsegendom från en medlemsstat till Finland för att användas i här bedriven rörelseverksamhet. Om näringsidkaren inte bedriver någon rörelse i varans avgångsstat, ställs därutöver tilläggsförutsättningen att varan förvärvats eller tillverkats i EU-landet i fråga. Med förvärv avses bland annat köp, import eller gemenskapsinternt förvärv.

Om ett företag som bedriver affärsverksamhet i ett annat EU-land besluter sig för att grunda en filial i Finland och överför för detta ändamål gamla anläggningstillgångar till Finland, beskattas överföringen av de till affärsegendomen hörande varorna som gemenskapsinternt förvärv i Finland. Företaget måste registrera sig om momsskyldigt i Finland.

5.5 Överföring till ett lager i Finland

Fasta driftsställen enligt mervärdesskattelagen är bland annat lager. Om en utlänning bedriver momspliktig verksamhet från ett i Finland beläget driftsställe, är han momsskyldig i Finland. Överföring av varor till ett handelslager i Finland utgör ett gemenskapsinternt förvärv som beskattas i Finland.

Ett s.k. konsignationslager som är beläget hos köparen och vid vilket det inte finns någon personal under säljarens bestämmanderätt anses inte utgöra något fast driftsställe. Överföringen av ett sådant lager till Finland utgör dock i allmänhet ett här beskattat gemenskapsinternt förvärv, av vilket följer en deklarationsskyldighet för utlänningen. Om varorna dock överförts till ett lager som upprätthålls av köparen, som dessutom har ensamrätt till att nyttja de i lagret förvarade varorna, kan man undantagsvis anse köparen vara den som gjort det gemenskapsinterna förvärvet. Tillämpandet av detta förfarande förutsätter att lagret används av endast en kund.

Vid kommissionshandel anses två separata köp äga rum efter varandra. Då ombudet säljer varan till kunden i sitt eget namn men för sin huvudmans räkning, anses ombudet ha sålt varan till kunden och huvudmannen ha sålt varan till ombudet. Om varor som ägs av huvudmannen överförs till ett kommissionslager i Finland leder detta därför inte till en skyldighet för huvudmannen att registrera sig här eller att lämna deklaration. Huvudmannen anses ha företagit en gemenskapsintern försäljning till ombudet i Finland medan ombudet för sin del anses ha här gjort ett gemenskapsinternt förvärv även om varorna tillhör huvudmannen ända till sin försäljning. Ombudet beskattas för försäljning av varor i Finland. Enligt huvudregeln måste ombudet registrera sig som momsskyldig i Finland.

Närmare uppgifter om begreppet fast driftsställe och om deklarationsskyldigheten fås på sidan Registrering av utlänningar som momsskyldiga i Finland.

5.6 Överföringar som inte behandlas som gemenskapsinterna förvärv

Överföring av affärsegendom från ett EU-land till Finland betraktas inte alltid som ett gemenskapsinternt förvärv. I 26 b § 1 mom. i mervärdesskattelagen ingår en förteckning över de situationer vilka avgränsats från begreppet gemenskapsinternt förvärv.

Överföring av varor anses alltså inte utgöra gemenskapsinternt förvärv i följande fall:

1) Näringsidkaren eller någon annan för hans räkning överför varan för en värdering eller arbetsprestation som säljs åt honom och som ska utföras på varan i Finland och varan efter värderingen eller arbetet återbördas till honom i det EU-land från vilken varan ursprungligen transporterades.

Arbetsprestationer som utförs på lös egendom är bl.a. testning, rengöring, reparation, rivningsarbete, ändringsarbete eller andra dylika arbeten. Lösa föremål som en annan näringsidkare som är införd i registret över momsskyldiga i ett annat EU-land skickat från denna andra medlemsstat till näringsidkaren för att denne ska utföra ett arbete på detta föremål ska kunna bli identifierade i näringsidkarens bokföring.

En näringsidkare från ett annat EU-land sänder sig tillhörig affärsegendom till Finland för reparation. Överföringen betraktas inte som ett i Finland utfört gemenskapsinternt förvärv ifall varan returneras till näringsidkaren till den stat från vilken varan avsänts. Om varorna däremot stannar kvar i Finland efter utfört arbete, anses näringsidkaren ha utfört både en gemenskapsintern försäljning och ett gemenskapsinternt förvärv i Finland.

2) Näringsidkaren eller någon annan för hans räkning överför varan temporärt för försäljning av hans tjänster.

Näringsidkaren kan temporärt hämta sina verktyg till Finland för att användas vid ett här utfört arbete utan att denna överföring anses utgöra ett gemenskapsinternt förvärv.

3) Näringsidkaren eller någon annan för hans räkning överför varan temporärt i ett syfte som skulle berättiga till tillämpning av helt tullfritt temporärt importförfarande, om det vore fråga om import från en stat utanför EU.

Ett temporärt importförfarande kan tillämpas endast inom ramen för vissa specifika förhandsbestämda tidsperioder på maximalt 24 månader. Förfarandet är tillämpligt bl.a. på tillfällig import av vissa transportmedel, vissa instrument för yrkesutövande, föremål som används och utställs på expositioner, mässor, sammanträden och motsvarande evenemang, läromedel och vetenskaplig apparatur, medicinsk-kirurgisk och laboratorieapparatur, redskap som används för bekämpningen av följderna av större olyckor samt vissa förpackningsemballage.

4) Näringsidkaren eller någon annan för hans räkning överför varan för att försäljas ombord på fartyg, luftfartyg eller tåg under persontransport inom EU, eller

5) Näringsidkaren eller någon annan för hans räkning överför varan

- för genomförande av momsfri export,

- för genomförande av gemenskapsintern försäljning,

- för genomförande av försäljning under vissa specifika förutsättningar till diplomater, konsuler, internationella organisationer eller organ inom Europeiska unionen och deras personal, eller

- för genomförande av försäljning under vissa specifika förutsättningar till väpnade styrkor i en annan medlemsstat när styrkorna tillhör en stat som är medlem i Atlantpakten och deltar i gemensamt försvar eller till civilpersonal som åtföljer dessa styrkor eller till dessa styrkors mässar och marketenterier.

De i lagrummet nämnda villkoren ska dock uppfyllas för att överföringen inte ska handläggas som gemenskapsinternt förvärv. Om omständigheterna ändras så att villkoren inte längre uppfylls, anses överföringen av varorna ha konstituerat ett gemenskapsinternt förvärv fr.o.m. den tidpunkt förutsättningarna upphört.

5.7 Gemenskapsförvärvare

Vid vissa tillfällen utsträcks momsskyldigheten för gemenskapsinterna förvärv också till:

- näringsidkare som bedriver en verksamhet som inte till några delar berättigar till avdrag eller återbäring (t.ex. säljare av momsfria sjuk- och hälsovårdstjänster) och

- juridiska personer som inte är näringsidkare (t.ex. allmännyttiga samfund).

Momsskyldigheten uppkommer om värdet av de gemenskapsinterna förvärven utan momsens andel överstiger 10 000 euro i kalenderåret eller om det överstigit 10 000 euro under föregående kalenderår.

Om verksamheten är till vissa delar momsbelagt eller berättigar till återbäring, uppkommer momsskyldigheten oberoende av de gemenskapsinterna förvärvens eurobelopp.

Gemenskapsinterna förvärv av nya transportmedel och accisbelagda varor beaktas inte vid beräknandet av det värde som ger upphov till momsskyldighet. Till detta värde räknas inte heller sådana varuförvärv som enligt 26 c § 3 mom. i mervärdesskattelagen inte utgör gemenskapsinterna förvärv (Anskaffningar som inte utgör gemenskapsinterna förvärv se kapitel 5.3).

Ett sjukhus som upprätthålls av en förening har under pågående kalenderår köpt diverse instrument och annat sjukhusmateriel från andra EU-länder till ett värde av 9 500 euro. Det sammanlagda beloppet av motsvarande anskaffningar uppgick till 8 000 euro under föregående år. Sjukhusets följande anskaffning uppgår till ett värde av 600 euro. Köparen är skyldig att betala moms på ett gemenskapsinternt förvärv genast då gränsen på 10 000 euro överskrids, vilket innebär att köparen måste betala moms på detta gemenskapsinterna förvärv på 600 euro. Eftersom anskaffningarna kommer att användas i samband med momsfria sjukvårdstjänster, äger sjukhuset inte rätt att avdra den moms man betalt på det gemenskapsinterna förvärvet.

Den som gör ett gemenskapsinternt förvärv har dock möjlighet att bli momsskyldig på ansökan och betala finländsk moms för sina förvärv istället för inköpslandets moms fastän de gemenskapsinterna förvärven inte skulle överskrida de ovan nämnda gränserna. Sökanden ska uppge den tid denne är momsskyldig, dock högst två år. Ansökan tillställs Skatteförvaltningen.

5.8 Skattegrunden för ett gemenskapsinternt förvärv

Momsen på gemenskapsinternt förvärv är 24 %, 14 % eller 10 % och den beräknas på värdet av det gemenskapsinterna förvärvet.

Momsen på gemenskapsinterna förvärv uträknas på det pris som baserar sig på avtalet mellan köpare och säljare inklusive alla pristillägg som uppbärs av köparen, dock exklusive moms. Om säljaren fakturerar köparen för de kostnader som förorsakas av varans leverans, bör dessa räknas med i det värde momsen uträknas på. Transportkostnaderna beskattas alltså då som gemenskapsinternt förvärv.

Då man överför affärsegendom genom ett gemenskapsinternt förvärv, beräknas skattegrunden till samma värde som då man tar en vara i eget bruk. Skattegrunden utgörs härmed av den köpta varans inköpspris eller ett lägre sannolikt överlåtelsepris (gängse värde). För själv importerade varors del utgörs skattegrunden av den skattegrund som fastställts i samband med importen (i avgångslandet) eller ett lägre sannolikt överlåtelsepris samt för själv tillverkade varors del av de direkta och indirekta kostnader som förorsakats av varans tillverkning.

Skattegrunden inkluderar inte själva momsen andel. Accisen på accisbelagda varor räknas till skattegrunden. Från skattegrunden får man avdra accis som betalts i det land varutransporten inletts, vilken återbetalts till den som anskaffat varan genom ett gemenskapsinternt förvärv.

Från skattegrunden avdras av säljaren beviljade rabatter som berör momspliktiga gemenskapsinterna förvärv och andra dylika rättelseposter samt den ersättning som utbetalts för returnerade förpackningar.

6 Trepartshandel

6.1 Begreppet trepartshandel

I en trepartshandel deltar tre näringsidkare som alla är registrerade som momsskyldiga i olika EU-länder.

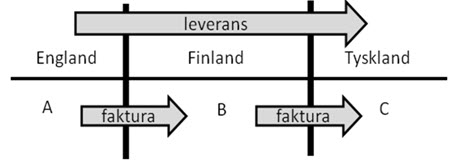

Den tyske C har beställt en vara hos den finländske B. B har dock inte den efterfrågade varan, utan beställer denna vara från A i Storbritannien med order om att varan ska transporteras direkt till den tyske C. Om A, B och C är momsskyldiga i sina respektive hemländer och fakturornas anteckningar uppfyller de på dem ställda kraven, är affärstransaktionen ifråga en trepartsförsäljning på vilken man tillämpar det nämnda specialförfarandet.

Med trepartshandel avses situationer vid vilka en vara säljs två gånger efter varandra så att alla tre parter i köpet kommer från olika EU-länder. Försäljningen sker först från A till B i ett annat EU-land och från B vidare till C i ett tredje EU-land men varan transporteras i anslutning till den första försäljningen direkt från den första säljaren (A) till den andra köparen (C). Utan specialbestämmelser skulle den första köparen (B) vara momsskyldig för ett gemenskapsinternt varuförvärv och för vidareförsäljning av varan i transportens destinationsstat (dvs. köpare C:s medlemsstat).

Köpare som saknar både hemort och fast driftsställe i varutransportens destinationsstat behöver dock inte registrera sig i transportens destinationsstat eller utnämna något skatteombud i denna stat. Detta förenklade förfarande har förverkligats så att den andra köparen (C) är skyldig att erlägga moms för den första köparens (B) försäljning om denne andra köpare (C) är en näringsidkare eller annan juridisk person än en näringsidkare som införts i registret över momsskyldiga i transportens destinationsstat. Den första köparens (B) gemenskapsinterna förvärv är momsfri under förutsättningen att denne gjort en anteckning om trepartsförsäljningen i verifikatet över sin egen försäljning samt skrivit ut såväl sitt eget som C:s momsnummer på samma verifikat.

Det förenklade förfarande kan tillämpas endast i den ovan beskrivna trepartsförsäljningssituationen. Specialförfarandet kan inte tillämpas om de på varandra följande varuförsäljningarna och de därtill anslutna transporterna arrangerats på något annat sätt.

Mervärdesskattelagens allmänna bestämmelser blir därmed tillämpliga t.ex. i följande situationer:

- Till försäljningen ansluter sig interna försäljningar inom EU-landet. Dessa försäljningar behandlas som normala inhemska försäljningar.

- Någon av parterna i affären har inte registrerat sig som momsskyldig i ett EU-land. Detta är till exempel fallet om en av parterna är ett schweiziskt företag.

- Varan säljs oftare i anslutning till transporten än vid trepartshandel. Detta är till exempel fallet vid så kallad fyrpartshandel, vid vilken det till varuförsäljningen från den första säljaren (A) till ett annat EU-land (köpare B) ansluter sig vidareförsäljningar såväl till en tredje (köpare C) som till ett fjärde EU-land (köpare D) men varan i sig transporteras direkt i anslutning till den första försäljningen från A till D i det fjärde EU-landet. Tillämpningsområdet för bestämmelserna om trepartshandel kan alltså inte utvidgas genom tolkning. I det beskrivna fallet kan köparna B och C vara tvungna att registrera sig i transportens destinationsstat.

- Transportens destinationsstat är Finland (medlemsstat C i figuren) och den första köparen B har ett fast driftsställe här. Det finns inget behov av att tillämpa det förenklade förfarandet eftersom B i varje fall redan skulle vara momsskyldig i Finland för sina gemenskapsinterna förvärv.

6.2 Deklarationsanteckningar

Den första säljaren A lämnar följande deklarationer:

- försäljningen till B uppges i punkt ”Varuförsäljningar till andra EU-länder” på momsdeklarationen,

- försäljningen till B uppges i sammandragsdeklarationen.

Den andra säljaren B lämnar följande deklarationer:

- B anmäler värdet av den gemenskapsinterna försäljningen till C i sammandragsdeklarationens punkt ”Trepartshandel”.,

- om B företagit andra gemenskapsinterna försäljningar till C, ska dessa uppges i sammandragsdeklarationen som vanlig gemenskapsintern försäljning (Varuförsäljningar), skilt från försäljningen genom trepartshandeln.

Men: I momsdeklarationen uppger B varken sitt inköp från A som ett gemenskapsinternt förvärv eller sin försäljning till C som en gemenskapsintern försäljning.

Den andra köparen C lämnar följande deklarationer:

- köpet av B anmäls i punkt ”Varuinköp från andra EU-länder” på momsdeklarationen,

- den skatt som skall erläggas på förvärvet uppges i punkt ”Moms på varuinköp från andra EU-länder”,

- om förvärvet kommit i avdragsgillt bruk, uppges det i punkt ”Moms som ska dras av för skatteperioden”.

7 Periodisering

7.1 Gemenskapsinterna försäljningar

Gemenskapsinterna försäljningar hänförs enligt huvudregeln till kalendermånaden efter varans leveransmånad. Om köparen redan under varans leveransmånad erhållit en faktura eller ett dokument som betraktas som faktura, hänförs försäljningen till leveransmånaden. Om fakturan är en förhandsfaktura, hänförs försäljningen enligt huvudregeln.

7.2 Gemenskapsinterna förvärv

Ett gemenskapsinternt förvärv hänförs till månaden efter den kalendermånad under vilken skyldigheten att betala moms uppkommit. Skyldigheten att betala momsen uppkommer genast då man företagit förvärvet. Förvärvet har gjorts vid den tidpunkt då varan levererats om försäljningen hade ägt rum i Finland.

Om köparen dock tillställs en slutlig faktura över förvärvet redan under leveransmånaden, hänförs det gemenskapsinterna förvärvet till leveransmånaden.

7.3 Rättelseposter

Rättelseposter tas i beaktande i samband med gemenskapsinterna försäljningar för den månad, på vilken de enligt god bokföringssed ska bokföras.

Rättelseposter är

- års- och bytesrabatter

- återbäringar

- överskottsåterbäringar

- andra liknande rättelseposter samt förändringar i försäljningen som säljaren och köparen har kommit överens om.

Rättelseposterna tas i beaktande också i sammandragsdeklarationen för respektive tidsfrist. Se också Skatteförvaltningens anvisning Arvonlisäveron yhteenvetoilmoituksen antaminen ja ilmoituksen korjaaminen.

Kreditförluster antecknas däremot inte såsom rättelsepost i sammandragsdeklarationen eller i momsdeklarationen. Detta beror på, att kreditförlust som beror på köparen likställs härvid inte med rabatt som grundar sig på ett avtal mellan säljaren och köparen eller med återgång av köpet.

8 Omräkning av valutaslag

Penningbelopp som angetts i utländsk valuta omräknas till euro så att enligt val av den skattskyldige den senaste säljkurs som noterats av en affärsbank eller Europeiska centralbanken tillämpas vid tidpunkten för uppkomsten av skyldigheten att betala skatt. Penningbeloppet omräknas dock enligt säljkursen vid faktureringstidpunkten eller vid den tidpunkt beloppet influtit då skatten hänförs till fakturerings- eller inflytningsmånaden inom räkenskapsperioden. För såväl gemenskapsinterna varuförsäljningar som varuförvärv är den avgörande tidpunkten den 15 dagen i kalendermånaden efter att skyldigheten att erlägga skatt uppkommit, eller faktureringstidpunkten, om den levererade varan fakturerats före detta.

Om en vara som levererats 20.1. har fakturerats 20.1. eller 5.2., skulle den avgörande tidpunkten vara faktureringsdagen. Om faktureringen i detta fall inträffar 20.2., skulle den avgörande tidpunkten vara 15.2.

Om företaget dock konsekvent utnyttjat sig av ett förfarande enligt god bokföringssed vid omräkning av valutaslag, leder detta inte till några åtgärder från skattemyndighetens sida i samband med beskattningen.

9 Anteckningar på fakturan i gemenskapsintern handel

För gemenskapsintern varuförsäljning måste fakturan ges senast den 15 dagen i den kalendermånad som följer på den månad då varan levererats.

På de fakturor som gäller gemenskapsinterna försäljningar ska säljaren anteckna även säljarens och köparens momsnummer. På fakturan ska dessutom antecknas att försäljningen är skattefri. Om skatt inte behöver betalas behöver grunden för skattefriheten inte antecknas på fakturan. En anteckning om försäljningens skattfrihet räcker. Fakturan kan t.ex. förses med texten ”Skattefri försäljning”. Anteckningen kan alternativt göras också genom att hänvisa till den aktuella bestämmelsen i mervärdesskattelagen eller mervärdesskattedirektivet.

Skatteförvaltningen rekommenderar att gemenskapsintern försäljning anges med anteckningen ”Moms 0 % gemenskapsintern försäljning” eller ”VAT 0 % Intra Community supply” eller ”72 a § i mervärdesskattelagen” eller ”mervärdesskattedirektivets 2006/112/EG 138 art.” för att undvika oklarheter.

Vid trepartshandel antecknar den första säljaren (A) förutom sitt eget momsnummer också den första köparens (B) momsnummer tillsammans med en anteckning om att försäljningen är en gemenskapsintern försäljning på fakturan. Den första köparen (B) ska anteckna förutom sitt eget momsnummer även den andra köparens (C) momsnummer tillsammans med en anteckning om att försäljningen i fråga är en trepartsförsäljning, t.ex. ”Trepartshandel” eller ”Triangulation”. Vid en situation med tre parter antecknas ”Moms 0 % ” eller 63 g § i mervärdesskattelagen” eller ”mervärdesskattedirektivets 2006/112/EG 141 art.” på fakturan. Den andra säljaren (B) gör dessutom en anteckning om omvänd skattskyldighet, t.ex. ”omvänd skattskyldighet” eller ”reverse charge" på fakturan. (Trepartshandel se kapitel 6).Ytterligare information om övriga krav på fakturaanteckningar finns i Skatteförvaltningens anvisning "Faktureringskraven vid mervärdesbeskattningen".

Faktureringskraven vid mervärdesbeskattningen

10 Returnering av varor

10.1 Köparen tar inte emot varan

10.1.1 Allmänt

Äganderätten till varorna övergår inte till en köpare i ett annat EU-land om denne vägrar ta emot de levererade varorna t.ex. på grund av att de skadats.

I en dylik situation kan man inte anse köparen ha företagit ett gemenskapsinternt förvärv. I det gemenskapsinterna handelssystemet kan varorna dock inte röra sig från ett EU-land till ett annat utan att detta å ena sidan skulle betraktas som gemenskapsintern försäljning i avgångsstaten och å andra sidan som gemenskapsinternt förvärv i destinationsstaten. I en situation som denna skulle till lämpningen av den gemenskapsinterna handelns allmänna bestämmelser leda till att säljaren skulle anses ha företagit ett gemenskapsinternt förvärv i köparens etableringsstat. Om säljaren skulle överföra varorna tillbaka till utgångsstaten eller överlåta dem till en ny köpare, skulle överföringen eller försäljningen handläggas enligt lagstiftningen i destinationsstaten. Det faktum att köparen vägrat ta emot varorna skulle därför med all sannolikhet leda till en skyldighet för säljaren att registrera sig som momsskyldig i destinationsstaten. För att undvika en onödig registrering tillämpar man det avtalade förenklade förfarandet vid den gemenskapsinterna handeln.

10.1.2 Varorna transporteras tillbaka till avgångsstaten

Om varorna transporteras tillbaka till säljaren till dennes hemstat, anses säljaren inte ha företagit vare sig någon gemenskapsintern försäljning eller något gemenskapsinternt förvärv. Varornas returnering utgör inte någon momspliktig överföring. Säljaren kan därför förfara precis som om varorna aldrig levererats till eller returnerats från det andra EU-landet. Säljaren behöver inte registrera sig i köparens etableringsstat.

På motsvarande sätt anses inte heller köparen ha företagit någon gemenskapsintern försäljning eller något gemenskapsinternt förvärv om säljaren eller någon annan för dennes räkning transporterar varorna från köparens etableringsstat tillbaka till hemlandet men direkt till en ny köpare. För den som säljer varorna uppkommer härigenom ingen skyldighet att registrera sig i den första köparens etableringsstat. Överlåtelsen till den nya köparen i hemlandet handläggs som momspliktig inhemsk försäljning.

10.1.3 Varorna säljs i transportens destinationsstat

Om varorna säljs på nytt i transportens destinationsstat och transporteras av säljaren eller på dennes försorg till den nya köparen i nämnda stat, skulle köparen vara skyldig att betala moms på varuförsäljning i EU-landet i fråga.

Då man tillämpar det förenklade förfarandet kan säljaren handlägga överlåtelsen till den nya köparen som en gemenskapsintern försäljning direkt till denne. Den nya köparen handlägger å sin sida köpet som ett momspliktigt gemenskapsinternt förvärv. Säljaren anses alltså härvid inte ha överfört varorna till ett annat EU-land för att där bli sålda vidare. Det uppstår alltså ingen skyldighet för honom att registrera sig i transportens destinationsstat.

10.1.4 Varorna säljs till ett tredje EU-land

Om varorna säljs på nytt i transportens destinationsstat och forslas direkt vidare från nämnda destinationsstat av säljaren eller på dennes försorg till en ny köpare i ett tredje EU-land är det i princip destinationsstatens bestämmelser om gemenskapsintern försäljning som tillämpas på denna försäljning.

Vid tillämpning av det förenklade förfarandet kan säljaren däremot behandla överlåtelsen till den nya köparen som en gemenskapsintern försäljning direkt till ett tredje EU-land. Den nya köparen handlägger för sin del köpet som ett momspliktigt gemenskapsinternt förvärv. Säljaren anses inte ha överfört varor till den första köparens etableringsstat för vidareförsäljning i denna stat. Det uppkommer därför inte heller någon skyldighet för säljaren att registrera sig i någondera köparens etableringsstat.

10.2 Parterna häver köpet

10.2.1 Allmänt

En köpare från ett annat EU-land kan kräva hävning av ett köp genast efter att denne mottagit den levererade varan, t.ex. till följd av att varorna inte uppfyllt de ställda kvalitetskraven. Äganderätten till de i ett annat EU-land belägna varorna återgår till säljaren, om säljaren och köparen avtalar om köpets återgång.

Tillämpningen av den gemenskapsinterna handelns allmänna regler på ett fall som detta skulle leda till att varornas överföring tillbaka till avgångsstaten eller en överlåtelse till en ny köpare skulle handläggas enligt lagstiftningen i den stat varorna är belägna i. Hävandet av köpet skulle därför sannolikt föra med sig en skyldighet för säljaren att registrera sig som momsskyldig i den första köparens etableringsstat. För att undvika onödiga registreringar följer man det avtalade förenklade förfarandet vid den gemenskapsinterna handeln.

Köpet och dess hävning leder inte till några anteckningar i moms- eller sammandragsdeklarationerna, förutsatt att bägge åtgärder inträffat under samma månad. Om köpet och dess hävning däremot inträffat under olika månader, ska moms- och sammandragsdeklarationerna rättas till i motsvarande mån till följd av hävningen.

10.2.2 Varorna transporteras tillbaks till avgångsstaten

Varornas säljare anses varken ha företagit någon gemenskapsintern försäljning eller gemenskapsinternt förvärv om varorna efter köpets hävning och som en följd av detta transporteras tillbaka till säljaren till avgångsstaten. I denna situation förfar man m.a.o. alldeles som om leveransen av varorna till ett annat EU-land och deras returnering aldrig inträffat. Säljaren behöver således inte registrera sig i köparens etableringsstat.

Varornas säljare anses inte heller i detta fall ha företagit någon gemenskapsintern försäljning eller något gemenskapsinternt förvärv om varorna efter att de returnerats till avgångsstaten på grund av köpets hävande transporteras direkt till en ny köpare i hemlandet antingen på säljarens försorg eller av någon annan för dennes räkning. I detta fall uppkommer det ingen skyldighet för säljaren att registrera sig i den stat den första köparen är etablerad. Överlåtelsen till en ny köpare i hemlandet handläggs däremot som momspliktig inhemsk försäljning.

10.2.3 Varorna säljs i den stat där de befinner sig

Om varorna efter att det första köpet hävts blir sålda på nytt i den stat där de befinner sig och transporteras på säljarens försorg eller för dennes räkning direkt till den nya köparen i samma stat, skulle säljaren i normalfallet vara skyldig att betala moms på försäljning av vara i EU-landet i fråga.

Enligt det förenklade förfarandet kan säljaren handlägga överlåtelsen till den nya köparen som en gemenskapsintern försäljning direkt till denna nya köpare. Den nya köparen kan å sin sida behandla köpet som ett momspliktigt gemenskapsinternt förvärv. Man anser alltså inte att säljaren överfört varor till ett annat EU-land och sålt dem där vidare. Följaktligen uppkommer det ingen skyldighet för denne att registrera sig i köparnas etableringsstat.

10.2.4 Varorna säljs till ett tredje EU-land

Om varorna säljs på nytt till följd av att det första köpet hävts och blir i samband med denna nya försäljning transporterade till den nya köparen i ett tredje EU-land på säljarens försorg eller för dennes räkning, skulle man enligt den gemenskapsinterna handelns allmänna bestämmelser tolka situationen som en av säljaren företagen ny gemenskapsintern försäljning från den stat varorna befinner sig i till ett tredje EU-land.

Det förenklade förfarandet leder till att säljaren kan handlägga försäljningen som en gemenskapsintern försäljning direkt till det tredje EU-landet. För den nya köparen utgör köpet ett momspliktigt gemenskapsinternt förvärv. Säljaren anses alltså inte ha överfört varorna till det andra EU-landet med avsikten att därifrån sälja dem vidare till ett tredje EU-land. Det uppkommer ingen skyldighet för säljaren att registrera sig i ingendera köparens etableringsstat.

10.3 Köparen returnerar varan för reparation

10.3.1 Reparationsarbete under garantitiden

Överföringen av en vara från ett EU-land till en annan handläggs inte som ett gemenskapsinternt förvärv respektive gemenskapsintern försäljning om överföringen är av temporär karaktär med avsikten att låta utföra en arbetsprestation, t.ex. reparation, på varan (se kapitlen 3.4. och 5.6.). Om en från ett annat EU-land härstammande köpare temporärt returnerar en till sina affärstillgångar hörande skadad vara som denne köpt genom ett gemenskapsinternt förvärv till avgångsstaten för att där bli reparerad med stöd av en garanti- eller annan motsvarande utfästelse, överlåts arbetsprestationen utan vederlag.

Enligt den gemenskapsinterna handelns allmänna bestämmelser borde överföringen behandlas som gemenskapsintern försäljning respektive gemenskapsinternt förvärv. För att undvika onödiga registreringar efterföljer man ett avtalat förfarande vid den gemenskapsinterna handeln, enligt vilken överföringen av en vara för utförandet av en arbetsprestation med stöd av garanti får jämställas med det ovan nämnda förfarandet kring temporär överföring av varor.

Då köparen avsänder varorna till säljaren för reparation, antecknar han dem samtidigt i en förteckning som han för över de varor som avsänds temporärt till andra EU-länder (MomsL 209 s §). Det uppkommer ingen skyldighet för köparen att registrera sig i säljarens etableringsstat. Säljaren bör föra en tillräckligt noggrann förteckning, ur vilken man kan igenkänna varor på vilka man utfört tjänster av nämnda slag.

10.3.2 Nya reservdelar istället för skadade

Tillämpningen av ovan nämnda bestämmelse angående varors temporära överföring förutsätter att varan transporteras åter till den stat köparen är etablerad efter att arbetsprestationen blivit utförd (se kapitlen 3.4. och 5.6.). Om nämnda förutsättning inte uppfylls betraktas varuöverföringen som en gemenskapsintern försäljning respektive ett gemenskapsinternt förvärv. Om man t.ex. sänder en ny ersättande reservdel till varans köpare istället för en viss del i en skadad maskin som skickats för reparation, uppfylls inte kravet på returnering av varan eftersom den skadade delen blir kvar hos säljaren eller reparationsfabriken. Beroende på om skadan inträffat under garantitiden eller först efter att denna utgått uppbär man en ersättning av köparen.

I denna situation kunde varans köpare bli förpliktad att registrera sig i det land maskindelen sänts till för reparation. För att slippa onödiga registreringar efterföljer man ett på förhand avtalat förfarande vid den gemenskapsinterna handeln, enligt vilket varuöverföringen kan jämställas med det ovan nämnda förfarandet med temporär överföring av varor även då man returnerar nya ersättande varor till den som avsänt varan.

Varuköparen får förfara på samma sätt som ovan i punkt 10.3.1. Efter att ha mottagit en ny ersättande vara antecknar köparen varan i förteckningen som om den vore densamma som sänts för reparation. Köparen blir alltså inte skyldig att registrera sig i det andra EU-landet. Det faktum att köparen eventuellt varit medveten om att han kommer att få nya reservdelar i stället för de skadade saknar betydelse i detta sammanhang. Säljaren bör föra en tillräckligt noggrann förteckning ur vilken man kan identifiera varor på vilka man utfört tjänster av detta slag (MomsF 1 § 7 mom.).

11 Specialsituationer

11.1 Marginalbeskattningen av begagnade varor samt konst-, samlar- och antikföremål

Bestämmelserna om gemenskapsintern försäljning och gemenskapsinternt förvärv tillämpas inte om varorna säljs från ett EU-land till ett annat med tillämpning av begagnade varors samt konst-, samlar- och antikföremåls marginalbeskattningsförfarande. Marginalbeskattningsförfarandet behöver därmed inte hävas om återförsäljaren vill sälja en vara av detta slag till ett annat EU-land med tillämpning av sagda förfarande. I motsvarande mån behandlas köpet av de nämnda varorna från en annan medlemsstat inte som ett gemenskapsinternt förvärv om man tillämpat ett förfarande som motsvarar marginalbeskattningsförfarandet i staten där transporten inleddes och försäljningsverifikatet som getts av den utländska återförsäljaren försetts med en anteckning om tillämpningen av ett förfarande av detta slag.

Återförsäljaren av begagnade varor eller konst-, samlar- eller antikföremål kan dock välja huruvida han vill tillämpa mervärdesskattelagens allmänna bestämmelser eller marginalbeskattningsförfarandet på sin försäljning av de nämnda varorna till andra EU-länder. Om återförsäljaren vill sälja en vara genom en momsfri gemenskapsintern försäljning och varans inköpspris bokförts i anskaffningsskedet på kontot för marginalbeskattade inköp, måste marginalbeskattningsförfarandet alltid upphävas.

Närmare uppgifter om marginalbeskattningsförfarandet fås på sidan Marginalbeskattningsförfarande för begagnade varor samt konstverk, samlarföremål och antikviteter.

11.2 Distansförsäljning

Försäljningen till konsumenter beskattas enligt huvudregeln i försäljningslandet i enlighet med principen om ursprungsland. Ett undantag från denna huvudregel utgörs av så kallad distansförsäljning från ett EU-land till ett annat. Med distansförsäljning avses försäljning av varor till privatpersoner eller till med privatpersoner jämställbara personer till ett annat EU-land så att varorna transporteras till destinationslandet av säljaren eller någon annan, exempelvis postorderförsäljning. Avvikande från huvudregeln beskattas försäljning av detta slag i transportens destinationsstat om försäljningens värde överstiger gränsen som EU-landet som är destinationslandet har utsatt. I Finland är denna gräns 35 000 euro i året.

Mer ingående uppgifter om mervärdesbeskattningen av distansförsäljning finns på sidan Mervärdesskattebestämmelser om distansförsäljning i Finland.

11.3 Punktskattepliktiga varor

Med de i mervärdesskattelagen nämnda punktskattepliktiga (accispliktiga) varorna avses varor som angetts i 3 § i lagen om accis på alkohol och alkoholdrycker (1471/94), i 2 § 1 mom. i lagen om tobaksaccis (1470/94), i 2 § 1 mom. i lagen om punktskatt på flytande bränslen (1472/94) och 2 § 2 punkten a och c underpunkten i lagen om punktskatt på elström och vissa bränslen (1260/1996), med undantag för sådan gas som levereras genom ett naturgasnät som finns inom unionens territorium eller genom ett nät som är anslutet till ett sådant naturgasnät. Punktskattepliktiga varor beskattas i det land de konsumeras i, vilket innebär att varor som sänts till Finland beskattas här.

Näringsidkare och sådana juridiska personer som inte är näringsidkare ska betala moms på gemenskapsinterna förvärv av punktskattepliktiga varor. Värdet av de gemenskapsinterna förvärven per kalenderår saknar betydelse för dessa varors del. De som idkar momspliktig verksamhet handlägger gemenskapsinterna förvärv av punktskattepliktiga varor på samma sätt som andra gemenskapsinterna varuförvärv. Om köparen är en icke-momsskyldig näringsidkare vars verksamhet inte till någon del berättigar till avdrag eller en juridisk person som inte är en näringsidkare har momsen tidigare tagits ut av Tullen men uppgiften övergår till Skatteförvaltningen 1.1.2017. Köparen ska med stöd av 148 b § i mervärdesskattelagen deklarera moms på gemenskapsinterna förvärv av punktskattepliktiga varor på Skatteförvaltningens blankett 1425r. Blanketten ska skickas till Skatteförvaltningen, till adressen Skatteförvaltningen/Punktbeskattning, PB 20, 00052 SKATT.

Privatpersoner som betraktas som konsumenter är inte skyldiga att betala moms på gemenskapsinterna förvärv av punktskattepliktiga varor. Med stöd av bestämmelserna om distansförsäljning äger försäljningen till privatpersoner rum i Finland om säljaren skickar en punktskattepliktig vara till köparen i Finland. Säljaren är momsskyldig här i landet oberoende av försäljningens värde. Av denna orsak måste säljaren registrera sig som momsskyldig i Finland om han inte tidigare införts i registret över momsskyldiga.

Den punktskatt som en gemenskapsintern förvärvare är skyldig att erlägga för de punktskattepliktiga varorna läggs till skattegrunden.

11.4 Nya transportmedel

På den gemenskapsinterna handeln med nya transportmedel tillämpas specialbestämmelser eftersom dessa köp alltid beskattas i det land där det nya transportmedlet används. Försäljningen av nya transportmedel till ett annat EU-land utgör därför alltid momsfri gemenskapsintern försäljning oberoende av köparens momsstatus. Försäljningen anmäls dock alltid antingen som gemenskapsintern försäljning eller som momsfri omsättning beroende på om det nya transportmedlet säljs till en momsskyldig köpare eller till någon annan än en skattskyldig, t.ex. till en privatperson.

Nya transportmedel som köpts av momsskyldiga företag handläggs i motsvarande mån som gemenskapsinterna förvärv, varvid man redovisar momsen på dessa förvärv precis på samma sätt som momsen på andra gemenskapsinterna förvärv. Privatpersoner är likaså skyldiga att erlägga moms på gemenskapsinterna förvärv av nya transportmedel från andra EU-länder.

På gemenskapsinterna förvärv av andra än nya transportmedel tillämpar man samma bestämmelser som på den övriga gemenskapsinterna varuhandeln.

Närmare uppgifter om definitionen på nya transportmedel och det beskattningsförfarande som ska tillämpas finns på sidan Privatperson köper nytt transportmedel från ett annat EU-land samt på sidan Moms på nya transportmedel – anvisning för momsskyldiga.

11.5 Försäljningar till resenärer i passagerartrafiken mellan EU-länder

Då varor har sålts ombord på fartyg, luftfartyg eller tåg under persontransport inom EU-området, anses försäljningen ha skett i Finland endast då transporten har inletts här. Med persontransport inom EU-området avses transporter mellan avgångs- och destinationsorten utan uppehåll utanför EU-området.

Återtransporten betraktas som en separat transport. Med avgångsorten för en persontransport avses den ort där passagerare första gången kan gå ombord på transportmedlet inom EU-området. Med destinationsorten för en persontransport avses den ort där passagerare sista gången kan stiga av transportmedlet inom EU-området. Om transportmedlet mellan avgångs- och destinationsorten stannar utanför EU-området, anses som destinationsort för transporten före uppehållet den sista destinationsorten inom EU-området och som avgångsort för transporten efteruppehållet den första avgångsorten inom EU-området.

(Tidigare Skatteförvaltningens publikation 175r)