Tietojen ilmoittaminen tulorekisteriin: kansainväliset tilanteet

- Antopäivä

- 20.12.2018

- Diaarinumero

- VH/3097/00.01.00/2018

- Voimassaolo

- 20.12.2018 - 19.1.2020

Tämä ohje korvaa aikaisemman Tietojen ilmoittaminen tulorekisteriin: kansainväliset tilanteet -ohjeen. Ohjetta on päivitetty ja lisäksi täydennetty seuraavia kohtia:

Luku 1.1: rajattu tiedonantovelvollisuutta tilanteissa, joissa suomalainen yritys harjoittaa toisessa valtiossa liiketoimintaa kiinteässä toimipaikassa.

Luku 4: tarkennettu ulkomaisen työnantajan tiedonantovelvollisuutta tilanteessa, jossa sille muodostuu Suomeen kiinteä toimipaikka tai se on vapaaehtoisesti työnantajarekisterissä Suomessa.

Luku 2.4: täydennetty ulkomaan työskentelyn lisätietojen ilmoittamista.

1 Tiedonantovelvollisuus kansainvälisissä tilanteissa

1.1 Yleistä kansainvälisten tietojen ilmoittamisesta

Tulonsaajalle ulkomailla tehdystä työstä maksetut tulot ja muut tiedot ilmoitetaan tulorekisteriin palkkatietoilmoituksella silloin, kun tiedot tarvitaan verotusta varten tai kun tulonsaaja on vakuutettu Suomessa. Vastaavasti ulkomailta Suomeen tulleelle työntekijälle Suomessa työskentelystä maksetut tulot ilmoitetaan palkkatietoilmoituksella.

Tulotiedot on ilmoitettava tulorekisteriin kansainvälisissä työskentelytilanteissa aina, jos maksajalla on tiedonantovelvollisuus jollekin tulorekisteriä käyttävälle tiedon käyttäjälle. Esimerkiksi jos tulonsaaja on vakuutettu Suomessa, suorituksen maksajalla on tiedonantovelvollisuus tulorekisteriin työeläkelaitoksille ja muille sosiaalivakuuttajille. Tällöin ei ole merkitystä sillä, maksaako tulon ulkomainen vai kotimainen työnantaja tai missä työ tehdään.

Suomalaisen työnantajan on ilmoitettava palkkatietoilmoituksella tietoja tulorekisteriin seuraavissa kansainvälisissä tilanteissa:

- Ulkomailla työskentelystä maksettu tulo (ulkomailla ja Suomessa asuvalle henkilölle).

- Ulkomailta Suomeen töihin tulevalle tulonsaajalle maksettu tulo Suomessa työskentelystä.

- Ulkomaisen konserniyhtiön maksama palkka ulkomailla työskentelystä, kun suomalainen työnantaja on lähettänyt työntekijän ulkomaille ja tämä on vakuutettu Suomessa.

- Ulkomaan työskentelystä sovittu vakuutuspalkka.

- Lisätiedot ulkomaantyöskentelystä Verohallintoa varten (niin sanottu kuuden kuukauden sääntö).

- Lisätiedot pohjoismaisesta työskentelystä Verohallintoa varten.

Ilmoitusta tulorekisteriin ei kuitenkaan anneta, jos suomalainen yritys harjoittaa toisessa valtiossa liiketoimintaa kiinteässä toimipaikassa ja maksaa ulkomailla tehdystä työstä rajoitetusti verovelvolliselle työntekijälle palkkaa, joka rasittaa kiinteän toimipaikan tulosta. Ilmoitus on kuitenkin annettava, jos työntekijä on vakuutettu Suomessa.

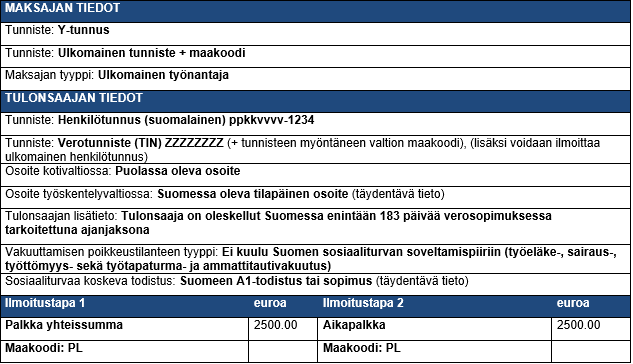

1.2 Ulkomainen työnantaja

Myös ulkomaisella työnantajalla on tietyissä tilanteissa velvollisuus ilmoittaa tulorekisteriin tietoja maksamistaan palkoista. Lisäksi ulkomaisen työnantajan, joka vuokraa työntekijöitä Suomessa olevalle työn teettäjälle, on annettava tulorekisteriin verotusta varten tietoja muun muassa työntekijän työskentelystä Suomessa.

Verotuksessa ulkomaisena työnantajana pidetään yritystä, jota ei ole perustettu Suomen lainsäädännön mukaan tai jonka rekisteröity kotipaikka on muualla kuin Suomessa. Ulkomaisena työnantajana pidetään myös henkilöä, joka toimii työnantajana eikä asu Suomessa (rajoitetusti verovelvollinen).

Ulkomaisen työnantajan on annettava palkkatietoilmoitus tulorekisteriin seuraavissa tilanteissa:

- Suomessa työskentelevälle tulonsaajalle maksetaan tuloa, ja

- tulonsaaja on vakuutettu Suomessa

- tulonsaaja oleskelee Suomessa yli kuuden kuukauden ajan, vaikka hän ei olisikaan vakuutettu Suomessa

- työntekijä on rajoitetusti verovelvollinen vuokratyöntekijä, ja työntekijän asuinvaltion ja Suomen välisen verosopimuksen mukaan Suomella on verotusoikeus palkkaan.

- Ulkomailla työskentelevälle tulonsaajalle maksetaan tuloa, ja tulonsaaja on vakuutettu Suomessa.

Lisäksi ulkomaisen työnantajan, joka vuokraa ulkomailta tulevan työntekijän Suomessa olevalle työn teettäjälle, on annettava tulorekisteriin Verohallintoa varten vuokratyöntekijän aloittamisilmoitus.

Ulkomaisen työnantajan ilmoittamisesta on tarkempaa ohjeistusta kohdassa 4 Ulkomaisen työnantajan ilmoitusvelvollisuus.

1.3 Ulkomaisen työnantajan edustaja

Ulkomainen työnantaja on velvollinen antamaan palkkatietoilmoituksen ja työnantajan erillisilmoituksen tulorekisteriin, jos työnantaja on merkitty ennakkoperintärekisteriin. Jos työnantajaa ei ole merkitty ennakkoperintärekisteriin, ulkomaisen työnantajan edustajalla on toissijainen velvollisuus ilmoittaa tulorekisteriin verotuksessa tarvittavat tiedot. Jos edustaja ei kuitenkaan ilmoita tietoja, ulkomaisen työnantajan on ilmoitettava tiedot. Edustajasta on säädetty työntekijöiden lähettämisestä annetun lain 8 §:ssä.

Edustajalla on velvollisuus ilmoittaa tulorekisteriin työnantajan puolesta seuraavat tiedot (laki verotusmenettelystä 15a §:n 3 momentti):

- Ulkomaisen työnantajan maksama palkka Suomessa tehdystä työstä silloin, kun ulkomainen vuokratyönantaja on vuokrannut työntekijän Suomessa olevalle työn teettäjälle ja kun työntekijän asuinvaltion ja Suomen välinen verosopimus ei estä Suomea verottamasta palkkaa.

- Ulkomaisen työnantajan maksama palkkatulo silloin, kun palkansaaja oleskelee Suomessa yli kuuden kuukauden ajan.

Lisäksi edustajan on annettava vuokratyöntekijän aloittamisilmoitus, kun työntekijä aloittaa työskentelyn Suomessa. Aloittamisilmoituksella on ilmoitettava tiedot ulkomaisen vuokratyöntekijän työskentelyn arvioidusta kestosta ja palkan määrästä sekä työn teettäjästä silloin, kun työntekijän asuinvaltion ja Suomen välinen verosopimus ei estä Suomea verottamasta työntekijän palkkaa.

Edustajan velvollisuudesta ilmoittaa edellä mainitut tiedot on säädetty verotusmenettelystä annetun lain 15a §:ssä.

Ilmoitusvelvollisuus vakuuttajille on kuitenkin aina ulkomaisella työnantajalla silloin, kun tulonsaaja tulee vakuuttaa Suomessa riippumatta siitä, onko työnantajalla edustajaa vai ei.

1.4 Yleisesti ja rajoitetusti verovelvollinen tulonsaaja

Maksetut suoritukset ilmoitetaan tulorekisteriin palkkatietoilmoituksella. Ilmoitus ja tulolajit ovat samat kaikille tulonsaajille, sekä rajoitetusti verovelvollisille että yleisesti verovelvollisille. Yleinen ja rajoitettu verovelvollisuus ovat verotukseen vaikuttavia tietoja. Ne eivät vaikuta vakuuttamisvelvollisuuteen.

Yleisesti verovelvollisena pidetään henkilöä, jonka varsinainen asunto ja koti ovat Suomessa tai joka oleskelee Suomessa yli kuuden kuukauden ajan. Ulkomaille muuttanutta Suomen kansalaista pidetään pääsääntöisesti yleisesti verovelvollisena muuttovuoden jälkeen kolme kalenterivuotta.

Rajoitetusti verovelvollisena pidetään henkilöä, jonka asunto ja koti ovat ulkomailla ja joka ei oleskele Suomessa yli kuutta kuukautta yhtäjaksoisesti. Rajoitetusti verovelvolliselle henkilölle maksetuista suorituksista on annettava ilmoitus riippumatta siitä, onko suorituksesta pitänyt periä lähdeveroa tai ennakonpidätystä taikka onko henkilö vakuutettu Suomessa. Ilmoitus on annettava myös korvauksesta, joka rajoitetusti verovelvolliselle on maksettu ulkomailla tehdystä työstä.

Yritystä pidetään rajoitetusti verovelvollisena, jos sitä ei ole perustettu Suomen lainsäädännön mukaan tai jos sen rekisteröity kotipaikka ei ole Suomi. Rajoitetusti verovelvolliselle yritykselle (muu kuin luonnollinen henkilö) maksettu työkorvaus ilmoitetaan tulorekisteriin vain, jos tulosta on peritty lähdevero. Jos yritykselle maksettu suoritus on käyttökorvausta (rojaltia), se on aina ilmoitettava tulorekisteriin.

Tuloverolaissa on lisäksi sellaisia säännöksiä yleisestä verovelvollisuudesta, jotka koskevat joitakin erityisryhmiä, kuten Suomen ulkomaan edustustoissa tai kansainvälisissä järjestöissä työskenteleviä.

Verovelvollisuusasemasta on lisätietoa Verohallinnon ohjeessa Yleinen ja rajoitettu verovelvollisuus.

1.5 Tulonsaajan ja maksajan lisätiedot kansainvälisissä tilanteissa

Kansainvälisissä tilanteissa tulot ilmoitetaan käyttäen samoja palkkatietoilmoituksen tulolajeja riippumatta siitä, onko tulonsaaja yleisesti vai rajoitetusti verovelvollinen. Jos saaja on rajoitetusti verovelvollinen, on tulonsaajan tietoihin lisäksi merkittävä: Rajoitetusti verovelvollinen: Kyllä.

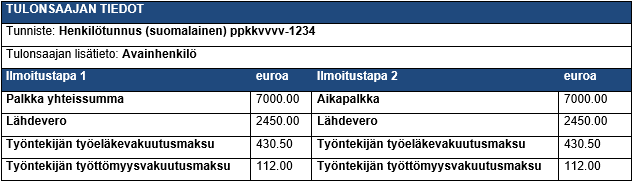

Seuraavien erityisryhmien kohdalla tulolajin yhteydessä on annettava tulonsaajan lisätieto tai maksajan muu tieto:

- avainhenkilölain mukainen palkka

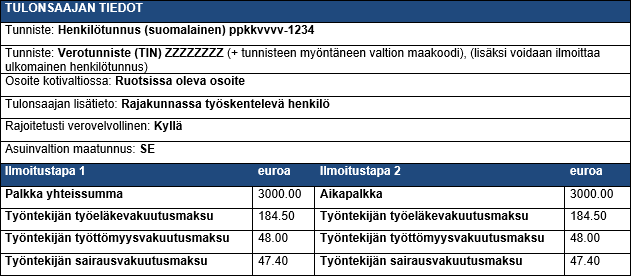

- rajakuntatyöstä maksettu palkka (pohjoismaiset tilanteet)

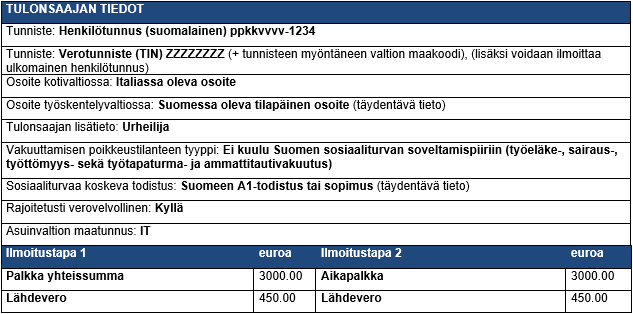

- urheilijalle maksettu palkka tai palkkio

- taiteilijalle maksettu palkka tai työkorvaus

- erityisjärjestön maksama palkka.

Näihin erityisryhmiin liittyvä ilmoittamistapa on kuvattu tarkemmin kohdassa 5 Erityistilanteita.

Maksajan muuna tietona valitaan maksajan tyypiksi Ulkomainen konserniyhtiö silloin, kun ulkomainen konserniyhtiö maksaa palkan ulkomaille lähetetylle työntekijälle, joka on vakuutettuna Suomessa. Tiedon antaa suomalainen lähettävä yritys. Lisäksi tulonsaajan lisätietona on annettava tieto Ulkomailla työskentelevä henkilö. Ilmoittamisesta kerrotaan tarkemmin kohdissa 2.3.2 Vakuutuspalkka määritellään, palkan maksaa ulkomainen konserniyhtiö (yleisesti verovelvollinen tulonsaaja) ja 2.6.4 Ulkomainen konserniyhtiö maksaa palkan (rajoitetusti verovelvollinen tulonsaaja).

Silloin kun julkisyhteisö maksaa tuloa rajoitetusti verovelvolliselle, maksajan muissa tiedoissa on ilmoitettava, että maksaja on julkisyhteisö. Tietoa tarvitaan kansainvälistä tietojenvaihtoa varten.

1.6 Valuuttamuunnos

Tiedot ilmoitetaan tulorekisteriin euroina. Jos suoritus on maksettu muuna valuuttana, se on muunnettava euroiksi käyttäen maksupäivänä voimassaolevaa EKP:n viitekurssia (Suomen pankki > Valuuttakurssit). Jos suoritus ilmoitetaan tulorekisteriin jo ennen maksupäivää, esimerkiksi palkka-ajon yhteydessä, ilmoitetaan kyseisen ilmoituspäivän mukaisella viitekurssilla muunnettu tulon määrä.

1.7 Asiakastunnisteet

Maksajan asiakastunniste

Suorituksen maksajan on ilmoitettava tiedot tulorekisteriin ensisijaisesti suomalaisella Y-tunnuksella tai henkilötunnuksella.

Jos maksajalla ei ole Suomessa annettua asiakastunnistetta, tiedot ilmoitetaan ulkomaisella tunnisteella. Tällöin on myös annettava tarkentavia yksilöinti- ja yhteystietoja, kuten nimi ja osoite. Jos maksajalla on sekä suomalainen että ulkomainen tunniste, ilmoitetaan molemmat tunnisteet.

Tulonsaajan asiakastunniste

Tulonsaajan tiedot on ilmoitettava tulorekisteriin ensisijaisesti suomalaisella henkilötunnuksella. Ulkomailla asuvasta henkilöstä on lisäksi annettava tieto ulkomaisesta vero- tai henkilötunnisteesta, jos maksajalla on tämä tieto. Jos tulonsaajalla on sekä suomalainen että ulkomainen tunniste, ilmoitetaan molemmat tunnisteet.

Jos tulonsaajalla ei ole suomalaista henkilötunnusta, hänestä on ilmoitettava nimi, syntymäaika, sukupuoli ja osoite. Tulorekisteriin on mahdollista ilmoittaa sekä Suomen että asuinvaltion osoite. Rajoitetusti verovelvollisesta tulonsaajasta on aina ilmoitettava myös asuinvaltio, asuinvaltion verotunniste (TIN), jos tunniste on käytössä rajoitetusti verovelvollisen asuinvaltiossa, sekä yhteystiedot asuinvaltiossa.

2 Ulkomaan työskentelystä maksettujen tulojen ilmoittaminen

2.1 Sosiaalivakuutusmaksut ja vakuuttaminen

Ulkomailla työskentelevä tulonsaaja voi tietyin edellytyksin kuulua Suomen sosiaaliturvaan. Tulonsaajan tulojen perusteella on tällöin maksettava sosiaalivakuutusmaksut Suomeen. Suorituksen maksajan on siten ilmoitettava tarvittavat tiedot myös tulorekisteriin.

Suomesta lähtevä ja ulkomailla työskentelevä työntekijä vakuutetaan Suomessa, jos

- työntekijään sovelletaan EU:n sosiaaliturva-asetusten perusteella Suomen lainsäädäntöä ja hänellä on A1-todistus Suomesta tai

- työntekijään sovelletaan Suomen lainsäädäntöä sosiaaliturvasopimuksen perusteella ja hänellä on todistus sovellettavasta lainsäädännöstä.

Lisätietoa sosiaalivakuutusmaksuista eri tilanteissa on vakuuttajien omilla sivuilla:

- työeläkevakuutus: suorituksen maksajan työeläkelaitos tai Eläketurvakeskus (www.etk.fi)

- työttömyysvakuutus: Työllisyysrahasto (http://www.tyollisyysrahasto.fi/)

- työtapaturma- ja ammattivakuutus sekä työntekijän ryhmähenkivakuutus: suorituksen maksajan tapaturmavakuutusyhtiö tai Tapaturmavakuutuskeskus (www.tvk.fi)

- työnantajan sairausvakuutusmaksu ja työntekijän sairausvakuutusmaksu: Verohallinto (www.vero.fi) ja Kela (www.kela.fi).

Jos Suomen ja työskentelyvaltion välillä ei ole sosiaaliturvasopimusta, tulonsaajan kuuluminen Suomen sosiaaliturvaan ratkeaa kansallisen lainsäädännön perusteella. Tällöin on mahdollista, että työntekijä on vakuutettuna sekä Suomessa että työskentelyvaltiossa. Suomessa vakuuttaminen määräytyy erikseen työeläke-, työttömyys- ja työtapaturmavakuuttamisen osalta sekä Kelan hoitaman sosiaaliturvan osalta.

Kun henkilö lähetetään komennukselle ulkomaille, hänelle on määriteltävä vakuutuspalkka, jonka perusteella työnantajan ja työntekijän sosiaalivakuutusmaksut määräytyvät. Vakuutuspalkka on laskennallinen palkka, joka olisi maksettava, jos ulkomailla tehtyä työtä vastaava työ tehtäisiin Suomessa. Eri toimijoiden kesken on omat sääntönsä siitä, milloin sosiaalivakuutusmaksujen määräytymisen perusteena käytetään vakuutuspalkkaa ja milloin todellista maksettua palkkaa.

Kaikissa tilanteissa vakuutuspalkkaa ei tarvitse määritellä, esimerkiksi jos ulkomaankomennus kestää alle kuusi kuukautta. Tällöin sosiaalivakuutusmaksut maksetaan tosiasiassa maksetun palkan perusteella. Lisätietoa on työeläkelakipalvelussa (www.tyoelakelakipalvelu.fi).

Verotuksen kuuden kuukauden sääntö on eri asia kuin vakuutuspalkan määrittelyssä käytetty kuuden kuukauden tarkastelujakso. Vakuutuspalkan määrittelyssä tarkastellaan toteutunutta ulkomaan työskentelyaikaa. Jos työskentelyaika ylittää kuusi kuukautta, vakuutuspalkka on määriteltävä.

2.2 Vakuutusmaksujen ja verotuksen perusteena oleva tulo eroaa

Joissakin ulkomaan työskentelyyn liittyvissä tilanteissa joidenkin sosiaalivakuutusmaksujen perusteena oleva tulo on eri kuin verotuksen perusteena oleva tulo. Näissä tilanteissa jollekin tulorekisterin tiedon käyttäjälle on ilmoitettava vakuutuspalkka ja jollekin maksettu palkka.

Sellaisissa tilanteissa, joissa on määritelty vakuutuspalkka, mutta verotuksen perusteena käytetään maksettua palkkaa, Verohallinto ja Kela käyttävät verojen ja maksujen perusteena maksettua palkkaa.

Näissä tilanteissa työnantajan ja työntekijän sairausvakuutusmaksut määräytyvät maksetun palkan perusteella silloin, kun tulo verotetaan progressiivisesti (sekä yleisesti että rajoitetusti verovelvollisen saama tulo). Tällöin vakuutuspalkan yhteydessä annetaan tieto Vakuuttamistiedon tyyppi: Sairausvakuutusmaksun alainen, Vakuutusmaksun perusteena: Ei. Tiedon perusteella Verohallinto ja osa etuuksien maksajista saa tiedon, että sairausvakuutusmaksun ja joidenkin etuuksien perusteena ei ole vakuutuspalkka.

Eläke- ja työttömyysvakuutusmaksut maksetaan kuitenkin vakuutuspalkan perusteella. Työtapaturma- ja ammattitautivakuutusten maksut määräytyvät vakuutuspalkan perusteella, mutta vakuutusten perusteella maksettavat ansionmenetyskorvaukset määritellään maksetun palkan perusteella.

Tilanteita joissa sosiaalivakuutusmaksujen perusteena oleva tulo voi olla eri kuin verotuksen perusteena oleva tulo ovat:

- yleisesti verovelvollinen työskentelee ulkomailla

- vakuutuspalkka määritellään, mutta palkkatuloon ei sovellu kuuden kuukauden sääntö (kohta 2.3.1.2)

- vakuutuspalkka määritellään ja palkan maksaa ulkomainen konserniyhtiö, mutta palkkatuloon ei sovellu kuuden kuukauden sääntö (kohta 2.3.2.2)

- rajoitetusti verovelvollinen työskentelee ulkomailla

- tulonsaaja on vakuutettuna Suomessa, mutta

- tuloa ei veroteta Suomessa (kohta 2.6.1.1)

- tulo verotetaan Suomessa, tulo verotetaan lähdeverolain mukaan (kohta 2.6.1.2)

- tulo verotetaan Suomessa, tulo verotetaan verotusmenettelystä annetun lain mukaan (niin sanottu rajoitetusti verovelvollisen progressiivinen verotus) (kohta 2.6.1.3)

- tulonsaaja on vakuutettuna Suomessa, mutta

Näissä tilanteissa tiedot voidaan ilmoittaa tulorekisteriin yhdellä ilmoituksella silloin, kun suorituksen maksaja käyttää rahapalkkojen ilmoittamiseen ilmoitustapaa 1. Jos suorituksen maksaja käyttää ilmoitustapaa 2, tiedot on ilmoitettava tulorekisteriin kahdella ilmoituksella. Eri ilmoitustavalla annettavista tiedoista on esimerkkejä edellä mainituissa kohdissa.

Ilmoitustapa 1

Kun suorituksen maksaja ilmoittaa tiedot tulorekisteriin käyttäen ilmoitustapaa 1, sen on ilmoitettava tulolajit

- Vakuutuspalkka

- Palkka yhteissumma.

Näiden tulolajien lisäksi maksajan on ilmoitettava tulolajiin Vakuutuspalkka liittyen tieto: Kuuden kuukauden sääntö soveltuu: Ei sekä Vakuuttamistiedon tyyppi: Sairausvakuutusmaksun alainen, Vakuutusmaksun perusteena: Ei. Lisäksi tulolajiin Palkka yhteissumma liittyvää Vakuuttamistiedon tyyppi -tietoryhmää käyttäen on ilmoitettava ne sosiaalivakuutusmaksut, joita ei makseta tulolajin Palkka yhteissumma perusteella, vaan joiden maksuperusteena on vakuutuspalkka, esimerkiksi:

- Vakuuttamistiedon tyyppi: Työeläkevakuutusmaksun alainen, Vakuutusmaksun perusteena: Ei

- Vakuuttamistiedon tyyppi: Työtapaturma- ja ammattitautivakuutusmaksun alainen, Vakuutusmaksun perusteena: Ei

- Vakuuttamistiedon tyyppi: Työttömyysvakuutusmaksun alainen, Vakuutusmaksun perusteena: Ei

Jos Vakuuttamistiedon tyyppi -tietoryhmällä ei ilmoiteta, että Palkka yhteissumma -tulolajista ei mene kyseisiä maksuja, sosiaalivakuutusmaksut määräytyvät kahteen kertaan sekä vakuutuspalkan että palkan yhteissumman perusteella.

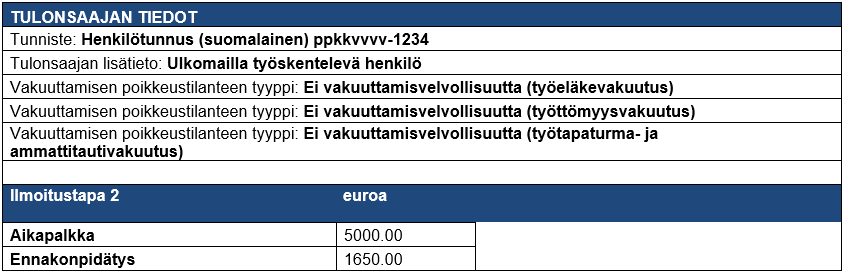

Ilmoitustapa 2

Ilmoitustavalla 2 ilmoitettavissa tulolajeissa on pääsääntöisesti oletuksena tieto siitä, minkä sosiaalivakuutusmaksujen alainen tulolaji on. Ilmoitustavan 2 Aikapalkka-tulolajissa on oletuksena, että se on kaikkien sosiaalivakuutusmaksujen alainen. Vakuuttamistiedon tyyppi on tulolajikohtainen tieto, mutta sitä ei voi kytkeä Aikapalkka-tulolajiin.

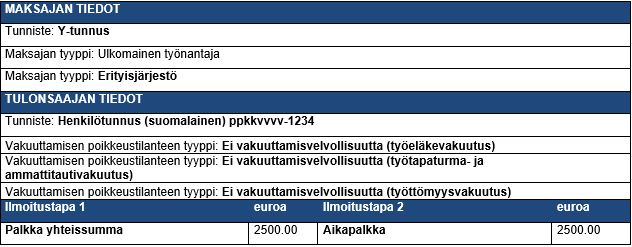

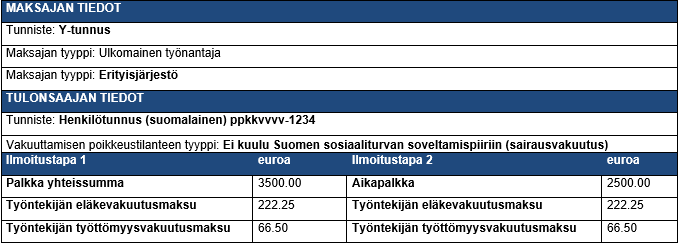

Jotta sosiaalivakuutusmaksut eivät menisi kahteen kertaan sekä vakuutuspalkan että aikapalkan perusteella, maksajan on annettava tulorekisteriin kaksi ilmoitusta:

- Vakuutuspalkka ilmoitetaan omalla ilmoituksella. Vakuutuspalkka-tulolajiin liittyen on annettava tieto: Kuuden kuukauden sääntö soveltuu: Ei sekä Vakuuttamistiedon tyyppi: Sairausvakuutusmaksun alainen, Vakuutusmaksun perusteena: Ei.

- Aikapalkka-tulolaji ilmoitetaan omalla ilmoituksella. Aikapalkka-tulolajin lisäksi on ilmoitettava:

- Vakuuttamisen poikkeustilanteen tyyppi: Ei vakuuttamisvelvollisuutta (työeläkevakuutus)

- Vakuuttamisen poikkeustilanteen tyyppi: Ei vakuuttamisvelvollisuutta (työttömyysvakuutus)

- Vakuuttamisen poikkeustilanteen tyyppi: Ei vakuuttamisvelvollisuutta (työtapaturma- ja ammattitautivakuutus).

Vakuuttamisen poikkeustilanteen tyyppi -tiedot koskevat koko palkkatietoilmoitusta, eikä niitä voi kytkeä yksittäiseen tulolajiin. Jos tiedot vakuutuspalkasta ja aikapalkasta sekä vakuuttamisen poikkeustilanteen tyyppi annettaisiin samalla ilmoituksella, sosiaalivakuuttajat eivät saisi tietoa vakuutusmaksujen perusteista.

2.3 Yleisesti verovelvollinen työskentelee ulkomailla

Ulkomailla työskentelevän työntekijän palkkaan voi soveltua niin sanottu kuuden kuukauden verovapaussääntö (tuloverolaki 77 §). Tällöin maksettu palkka on verovapaata Suomessa ja tulosta maksetaan ainoastaan sosiaalivakuutusmaksut, jos tulonsaaja kuuluu Suomen sosiaaliturvan piiriin. Ulkomaan työskentelyn verotuksesta on lisätietoa Verohallinnon ohjeessa Ulkomaantyöskentelyn verotus.

Jos palkkatuloon soveltuu kuuden kuukauden sääntö ja tulonsaaja on Suomessa vakuutettu, työnantaja toimittaa ns. minipidätyksen (työntekijän sairausvakuutusmaksu) vakuutuspalkan perusteella oma-aloitteisesti eikä verokorttimuutosta tarvita. Minipidätyksen suuruus vahvistetaan Verohallinnon päätöksellä vuosittain. Lisäksi työnantaja perii palkasta työntekijän osuuden työeläke- ja työttömyysvakuutusmaksuista. Suorituksen maksaja ilmoittaa tulorekisteriin tulonsaajan lisätietona Ulkomailla työskentelevä henkilö. Tätä tietoa käytetään aina silloin, kun Suomessa vakuutettu työntekijä työskentelee ulkomailla suomalaisen työnantajan lähettämänä.

Jos suomalainen yritys lähettää työntekijän työskentelemään ulkomaille ja esimerkiksi ulkomainen konserniyhtiö maksaa työntekijän palkan ja työntekijä on Suomessa vakuutettu, suomalainen yritys maksaa työnantajan sosiaalivakuutusmaksut (mukaan luettuna työnantajan sairausvakuutusmaksun) ja ilmoittaa ne tulorekisteriin. Työntekijän sairausvakuutusmaksu määrätään työntekijälle jäännösverona. Näissä tilanteissa suomalainen lähettävä yritys ilmoittaa omat tietonsa maksajan tiedoissa ja antaa maksajan muuna tietona tiedon Ulkomainen konserniyhtiö sekä tulonsaajan lisätietona tiedon Ulkomailla työskentelevä henkilö.

Kun työnantaja soveltaa palkkatuloon tuloverolain kuuden kuukauden sääntöä, tulolajin lisäksi tulorekisteriin on ilmoitettava tieto Kuuden kuukauden sääntö soveltuu: Kyllä sekä työskentelyvaltion maatunnus. Niissä tilanteissa, joissa työntekijälle on määritelty vakuutuspalkka, mutta kuuden kuukauden sääntö ei sovellu, on annettava tieto Kuuden kuukauden sääntö soveltuu: Ei. Näistä tilanteista on kerrottu ohjeen kohdissa 2.3.1.2.1 (suomalainen työnantaja maksaa palkan) ja 2.3.2.2 (ulkomainen konserniyhtiö maksaa palkan). Jos ulkomaan työskentelyn ajaksi ei ole määritelty vakuutuspalkkaa eikä palkkatuloon sovellu kuuden kuukauden sääntö, tietoa Kuuden kuukauden sääntö soveltuu ei tarvitse antaa.

Kun työnantaja jättää ennakonpidätyksen toimittamatta sen vuoksi, että tuloon soveltuu kuuden kuukauden sääntö, työnantajan on annettava tulorekisteriin Verohallinnon tarvitsemia täydentäviä tietoja, katso kohta 2.4 Lisätiedot ulkomaantyöskentelystä.

Silloin kun työnantaja lähettää työntekijän työskentelemään toiseen Pohjoismaahan, sen on annettava tulorekisteriin Verohallinnon tarvitsemia täydentäviä tietoja, katso kohta 2.4 Lisätiedot pohjoismaisesta työskentelystä.

Alla on kuvattu erilaisia tilanteita sen mukaan, onko tulo Suomessa veronalaista vai ei ja maksetaanko tulosta vakuutusmaksuja Suomeen vai ei. Suomalaisen maksajan velvoitteita tilanteissa, joissa palkanmaksu siirtyy ulkomaiselle konserniyhtiölle, on kuvattu kohdissa 2.3.2 (yleisesti verovelvollinen tulonsaaja) ja 2.6.4 (rajoitetusti verovelvollinen tulonsaaja).

2.3.1 Vakuutuspalkka määritellään

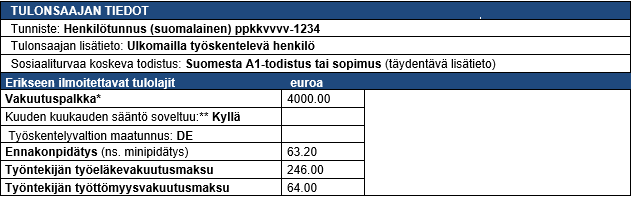

2.3.1.1 Kuuden kuukauden sääntö soveltuu koko palkkakauden

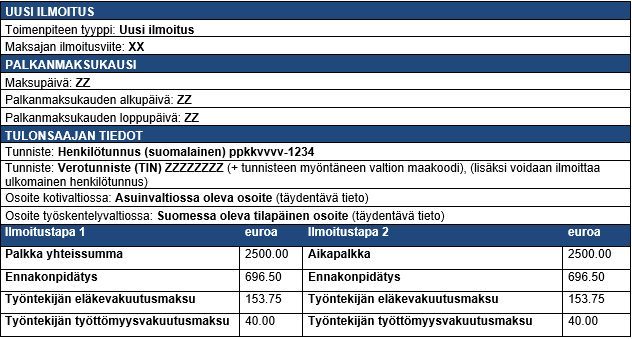

Esimerkki 1: Suomalainen työnantaja on lähettänyt työntekijän Saksaan työskentelemään kahdeksi vuodeksi. Työntekijällä on ETK:n myöntämä A1-todistus, ja hänelle on määritelty vakuutuspalkan määräksi 4 000 euroa kuukaudessa. Tuloon soveltuu kuuden kuukauden sääntö koko palkkakauden ajan.

Työnantajan ja työntekijän sosiaalivakuutusmaksut maksetaan vakuutuspalkan perusteella. Työntekijän sairausvakuutusmaksu (ns. minipidätys) ilmoitetaan ennakonpidätyksenä, vaikka palkasta ei muutoin tarvitse toimittaa ennakonpidätystä.

* Vakuutuspalkka on ilmoitettava kuukausittain viimeistään työskentelyä seuraavan kalenterikuukauden viidentenä päivänä.

** Kuuden kuukauden sääntö soveltuu -tieto voidaan kytkeä yksittäiseen tulolajiin.

Edellä mainittujen yksilöinti- ja tulotietojen lisäksi suorituksen maksajan on annettava ulkomaantyöskentelyyn liittyvinä tietoina Verohallinnon tarvitsemia tarkentavia tietoja ulkomaantyöskentelystä, katso kohta 2.4 Lisätiedot ulkomaantyöskentelystä (kuuden kuukauden sääntö).

2.3.1.2 Kuuden kuukauden sääntö ei sovellu

Silloin kun kuuden kuukauden sääntö ei sovellu tulonsaajan ulkomaan palkkaan, mutta hänelle on määritelty vakuutuspalkka, työnantaja voi ilmoittaa tiedot yhdellä palkkatietoilmoituksella silloin, kun se käyttää rahapalkkojen ilmoittamiseen ilmoitustapaa 1. Jos työnantaja käyttää ilmoitustapaa 2, sen on annettava tulorekisteriin kaksi ilmoitusta.

Lisätietoa menettelystä, katso kohta 2.2 Vakuutusmaksujen ja verotuksen perusteena oleva tulo eroaa.

Silloin kun työntekijälle on määritelty vakuutuspalkka, mutta tuloon ei sovellu kuuden kuukauden sääntö, maksajan on ilmoitettava tulolajin lisäksi tieto: Kuuden kuukauden sääntö soveltuu: Ei.

2.3.1.2.1 Tulo verotetaan kokonaan Suomessa

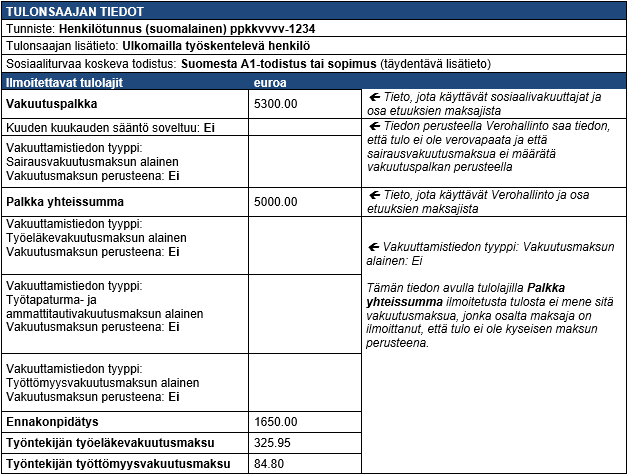

Esimerkki 2: Suomalainen työnantaja on lähettänyt työntekijän Ruotsiin työskentelemään vuodeksi. ETK on myöntänyt hänelle A1-todistuksen Suomesta. Työntekijälle on määritelty vakuutuspalkan määräksi 5 300 euroa kuukaudessa. Työntekijälle maksetaan palkkaa 5 000 euroa kuukaudessa. Työntekijä oleskelee työskentelynsä aikana Suomessa niin paljon, että hänen palkkaansa ei sovellu kuuden kuukauden sääntö. Työntekijän ennakonpidätysprosentti verokortilla on 33 %.

Työnantajan ja työntekijän työeläke- ja työttömyysvakuutusmaksut sekä työnantajan työtapaturma- ja ammattitautivakuutusmaksut maksetaan vahvistetun vakuutuspalkan (5 300 euroa) perusteella. Sitä vastoin työntekijää verotetaan maksetusta palkasta (5 000 euroa), samoin työnantajan sairausvakuutusmaksu maksetaan todellisen maksetun palkan perusteella. Ennakonpidätys (5 000 euroa x 33 % = 1 650 euroa) toimitetaan maksetun palkan perustella. Työntekijän sairausvakuutusmaksu sisältyy toimitetun ennakonpidätyksen määrään.

Ilmoitustapa 1

Jos tiedot annetaan ilmoitustavalla 1, ne voidaan ilmoittaa yhdellä palkkatietoilmoituksella seuraavasti:

Annettujen tietojen perusteella työeläke-, työttömyys- sekä työtapaturma- ja ammattitautivakuutusmaksut maksetaan vakuutuspalkan (5 300 euroa) perusteella, mutta työnantajan sairausvakuutusmaksu maksetaan todellisen maksetun palkan perusteella (5 000 euroa). Lisäksi tulonsaajaa verotetaan maksetun tulon perusteella.

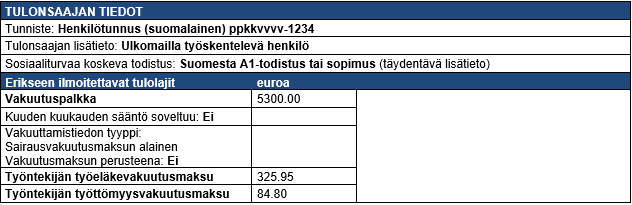

Ilmoitustapa 2

Käytettäessä ilmoitustapaa 2 tiedot on annettava kahdella palkkatietoilmoituksella. Yhdellä ilmoituksella ilmoitetaan vakuutuspalkka, jota käytetään joidenkin sosiaalivakuutusmaksujen perusteena ja toisella ilmoituksella todellinen maksettu palkka Verohallintoa ja sairausvakuutusmaksun määräämistä varten.

Vakuutuspalkan ilmoittaminen:

Maksetun palkan ilmoittaminen:

2.3.1.2.2 Työskentelyvaltio verottaa tuloa

Jos suorituksen maksajalle muodostuu tuloverotuksessa kiinteä toimipaikka työskentelyvaltioon, sen on yleensä perittävä tulonsaajan palkasta veroa myös työskentelyvaltioon. Jos kuuden kuukauden sääntö ei sovellu, maksaja ei voi jättää ennakonpidätystä toimittamatta Suomessa. Tulonsaaja voi kuitenkin hakea muutosta verokorttiin, jolloin pidätysprosentissa voidaan ottaa huomioon ulkomaille maksettavat verot.

Suorituksen maksaja voi ilmoittaa tulonsaajan palkasta perimänsä ja työskentelyvaltioon tilittämänsä veron erikseen ilmoitettavalla tulolajilla Ulkomaille maksettu vero. Tämä tieto on vapaaehtoisesti annettava täydentävä tieto. Muutoin tiedot ilmoitetaan samalla tavalla kuin edellisessä esimerkissä.

Vaikka suorituksen maksaja ilmoittaa ulkomaille maksetun veron tulorekisteriin, tulonsaajan on vaadittava omassa verotuksessaan mahdollisen kaksinkertaisen verotuksen poistamista ja myös ilmoitettava veroilmoituksella ulkomaille maksettu vero.

2.3.1.3 Kuuden kuukauden sääntö soveltuu kesken palkkakauden

Jos vakuutuspalkkaa aletaan soveltaa kesken kuukauden, jaetaan vakuutuspalkka luvulla 30,33 silloin, kun palkanmaksukausi on kuukausi. Saatu määrä kerrotaan niiden päivien lukumäärällä, jolloin vakuutuspalkka on voimassa.

Esimerkki 3: Vakuutuspalkan määrä on 5 000 euroa kuukaudessa. Ulkomaan työskentely alkaa kesken kuukauden siten, että vakuutuspalkkaa noudatetaan 13 päivältä. Lopuilta kuukauden päiviltä käytetään tavallista palkkaa.

(5 000 euroa / 30,33) x 13 = 2 143,09 euroa vakuutuspalkan määrä vajaalta kuukaudelta (13 päivältä).

Seuraavassa esimerkissä on kuvattu ilmoittaminen tilanteessa, jossa työntekijän ulkomaan työskentely alkaa kesken palkanmaksukauden ja hänelle määritellään vakuutuspalkka.

Esimerkki 4: Suorituksen maksajalla on palkanmaksukautena kuukausi. Työntekijä aloittaa vuoden kestävän työskentelyn 15. huhtikuuta Isossa-Britanniassa. Hänen palkkaansa soveltuu kuuden kuukauden sääntö heti työskentelyn alusta alkaen. ETK on myöntänyt hänelle A1-todistuksen Suomesta. Työntekijän kuukausipalkka on 3 400 euroa ja hänelle on määritelty vakuutuspalkan määräksi 3 800 euroa kuukaudessa. Työntekijän palkka maksetaan Suomesta ulkomaankomennuksen aikana. Hänen verokortillaan ennakonpidätysprosentti on 20 %.

Työnantaja maksaa sosiaalivakuutusmaksut alkukuussa todellisen maksetun palkan perusteella ja loppukuussa vakuutuspalkan perustella. Kuukaudessa on 30,33 veropäivää. Maksetun palkan määrä on (3 400 euroa / 30,33) x 14 pv = 1 569,40 euroa. Vakuutuspalkan määrä on (3 800 euroa / 30,33) x 16 pv = 2 004,62 euroa. Työnantaja toimittaa ennakonpidätyksen (313,88 euroa) siitä osasta palkkaa (1 569,40 euroa), joka verotetaan Suomessa, ja vakuutuspalkan määrästä minipidätyksen (31,67 euroa).

Tällaisessa tilanteessa suorituksen maksajan on annettava tulorekisteriin kaksi ilmoitusta: alkukuun palkka on ilmoitettava yhdellä palkkatietoilmoituksella ja loppukuun palkka toisella.

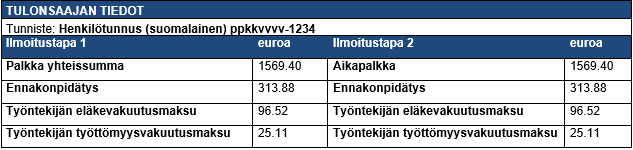

Alkukuun palkan ilmoittaminen (työntekijä työskentelee Suomessa):

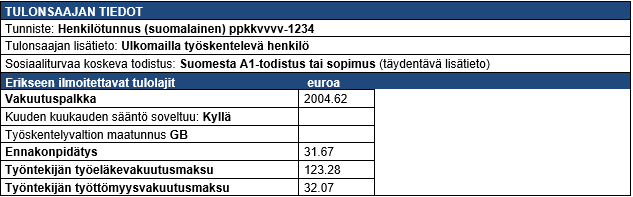

Loppukuun palkan ilmoittaminen (työntekijä työskentelee ulkomailla, kuuden kuukauden sääntö soveltuu, vakuutuspalkasta sovittu):

2.3.1.4 Vakuuttamistieto muuttuu kesken palkkakauden, kuuden kuukauden sääntö soveltuu osaan palkkakauden palkasta

Vakuuttamistieto koskee koko ilmoitusta. Jos tieto muuttuu kesken palkkakauden, suorituksen maksajan on annettava tulorekisteriin kaksi eri palkkatietoilmoitusta.

Esimerkki 5: Suorituksen maksajalla on palkanmaksukautena kuukausi. Työntekijä siirtyy työskentelemään ulkomaille 15. huhtikuuta. Ulkomaan työskentelyyn soveltuu kuuden kuukauden sääntö. Työntekijää ei vakuuteta Suomessa ulkomaan työskentelyn aikana. Työntekijän kuukausipalkka on 3 400 euroa, ja hänen palkkansa maksetaan Suomesta ulkomaankomennuksen aikana. Verokortin ennakonpidätysprosentti on 20 %.

Työnantaja maksaa sosiaalivakuutusmaksut alkukuussa todellisen maksetun palkan perusteella. Kuukaudessa on 30,33 veropäivää. Maksetun palkan määrä on (3 400 euroa / 30,33) x 14 pv = 1 569,40 euroa. Ennakonpidätyksen määrä on 313,88 euroa. Loppukuusta sosiaalivakuutusmaksuja ei enää makseta Suomeen. Myöskään minipidätystä ei toimiteta, koska työntekijä ei ole vakuutettu Suomessa. Suorituksen maksajan on annettava tulorekisteriin kaksi eri palkkatietoilmoitusta.

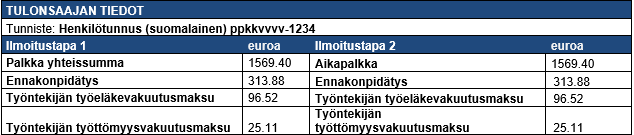

Alkukuun palkan ilmoittaminen (työntekijä työskentelee Suomessa ja on vakuutettuna Suomessa):

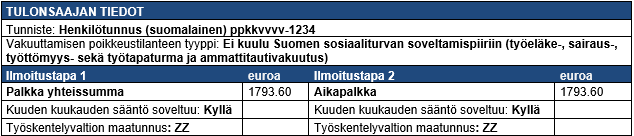

Loppukuun palkan ilmoittaminen (työntekijä työskentelee ulkomailla, kuuden kuukauden sääntö soveltuu, ei ole vakuutettuna Suomessa):

Palkan määrä (3 400 euroa / 30,33) x 16 pv = 1 793,60 euroa.

2.3.2 Vakuutuspalkka määritellään, palkan maksaa ulkomainen konserniyhtiö

Jos ulkomaille lähetetty työntekijä on vakuutettu Suomessa, työntekijän ja työnantajan sairausvakuutusmaksujen sekä muiden sosiaalivakuutusmaksujen on kerryttävä Suomeen, vaikka palkan maksaisi ulkomainen konserniyritys tai muu yritys, jossa lähettävällä suomalaisella yrityksellä on määräysvaltaa. Näissä tilanteissa lähettävä suomalainen yritys maksaa työnantajan sairausvakuutusmaksun ja muut sosiaalivakuutusmaksut (mukaan lukien työntekijän osuudet eläke- ja työttömyysvakuutusmaksuista). Suomalainen yritys on myös velvollinen ilmoittamaan tulorekisteriin tiedot vakuutuspalkasta tai todellisesta maksetusta palkasta, jos palkkatuloon ei sovellu kuuden kuukauden sääntö.

Tulorekisteriin annettavissa ilmoituksissa suomalainen työnantaja ilmoittaa omat tietonsa maksajan tiedoissa, vaikka tosiasiassa palkanmaksaja onkin ulkomainen yritys. Kun ulkomainen konserniyhtiö maksaa palkan ulkomaille lähetetylle työntekijälle, joka on vakuutettuna Suomessa, suomalaisen lähettävän yrityksen on annettava maksajan muuna tietona tieto Ulkomainen konserniyhtiö sekä tulonsaajan lisätietona tieto Ulkomailla työskentelevä henkilö.

Vakuutuspalkka on ilmoitettava tulorekisteriin kuukausittain viimeistään työskentelyä seuraavan kalenterikuukauden viidentenä päivänä.

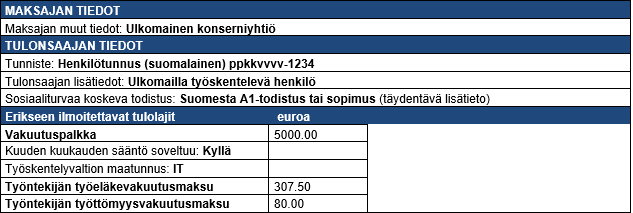

2.3.2.1 Kuuden kuukauden sääntö soveltuu

Kun palkkatuloon soveltuu kuuden kuukauden sääntö ja vakuutuspalkka on määritelty, työnantajan sairausvakuutusmaksu ja muut sosiaalivakuutusmaksut maksetaan vakuutuspalkan perusteella. Työntekijän sairausvakuutusmaksun ennakonpidätystä (ns. minipidätystä) ei kerry, koska palkan maksaa ulkomainen yritys. Tulorekisteriin annettujen tietojen perusteella Verohallinto määrää työntekijän sairausvakuutusmaksun suuruuden tulonsaajan lopullisessa verotuksessa, ja se maksetaan jäännösverona.

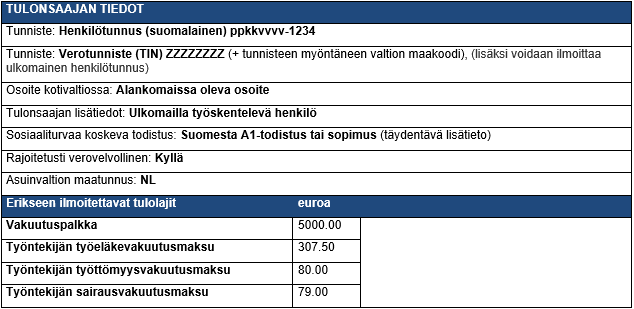

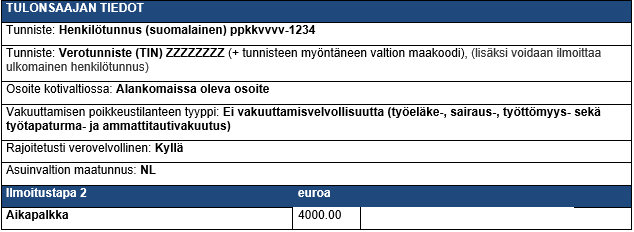

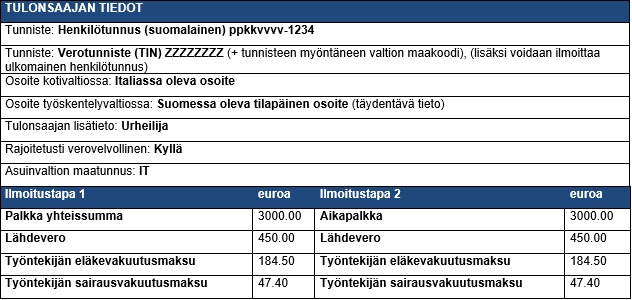

Esimerkki 6: Suomalainen yritys lähettää työntekijän työskentelemään Italiaan tytäryhtiönsä palvelukseen kahdeksi vuodeksi. ETK on myöntänyt työntekijälle A1-todistuksen ja hänelle on määritelty vakuutuspalkaksi 5 000 euroa. Palkanmaksu siirtyy italialaiseen tytäryhtiöön.

Koska työntekijä on vakuutettuna Suomessa, suomalainen yritys on velvollinen maksamaan työnantajan sairausvakuutusmaksun ja muut sosiaalivakuutusmaksut Suomeen sekä ilmoittamaan vakuutuspalkan tulorekisteriin. Italialainen tytäryhtiö perii maksamastaan palkasta työntekijän osuuden työeläke- ja työttömyysvakuutusmaksuista ja tilittää maksut suomalaiselle yritykselle.

Suomalainen yritys ilmoittaa tulorekisteriin vakuutuspalkan ja työntekijän osuudet työeläke- ja työttömyysvakuutusmaksuista. Tulorekisteriin ilmoitetun vakuutuspalkan perusteella Verohallinto määrää työntekijän sairausvakuutusmaksun suuruuden työntekijän lopullisessa verotuksessa, ja se maksetaan jäännösverona.

2.3.2.2 Kuuden kuukauden sääntö ei sovellu

Jos ulkomaille lähetetty työntekijä on Suomessa vakuutettu, mutta tuloon ei sovellu kuuden kuukauden sääntö, työnantajan ja työntekijän sairausvakuutusmaksut maksetaan todellisen maksetun palkan perusteella. Työnantajan ja työntekijän työeläke- ja työttömyysvakuutusmaksut sekä työnantajan työtapaturma- ja ammattitautivakuutusmaksut maksetaan vakuutuspalkan perusteella.

Työnantajan ja työntekijän sairausvakuutusmaksujen perusteena on maksettu palkka siltä osin kuin se olisi ennakonpidätyksen alaista, jos työ olisi tehty Suomessa. Maksuvelvollisuutta ei siis ole kytketty vakuutuspalkkaan. Lähettävän suomalaisen työnantajan tulee pyytää ulkomaiselta palkanmaksajalta tarvittavat tiedot maksetusta palkasta. Verohallinnon luontoisetupäätöksessä on vahvistettu myös ulkomaisten luontoisetujen arvo.

Koska tuloon ei sovellu kuuden kuukauden sääntö, tulo verotetaan Suomessa. Jos työskentelyvaltiolle muodostuu verotusoikeus palkkaan, työntekijän on vaadittava kaksinkertaisen verotuksen poistamista Suomeen annettavalla veroilmoituksella.

Jos suomalainen ja ulkomainen yritys ovat samaa konsernia, suomalainen työnantaja on velvollinen ilmoittamaan tulorekisteriin ulkomaisen työnantajan maksaman palkan. Samassa yhteydessä voi ilmoittaa myös ulkomaisen työnantajan mahdollisesti ulkomaille perimän veron. Tiedot on annettava viimeistään palkanmaksua seuraavan kalenterikuukauden viidentenä päivänä.

Tiedot voidaan antaa tulorekisteriin yhdellä palkkatietoilmoituksella silloin, kun käytetään ilmoitustapaa 1. Ilmoitustapa 2 käytettäessä on annettava kaksi ilmoitusta. Menettelystä on kerrottu kohdassa 2.2 Vakuutusmaksujen ja verotuksen perusteena oleva tulo eroaa.

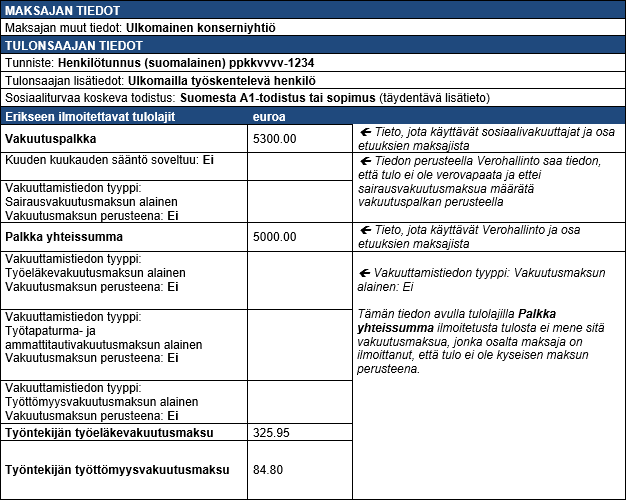

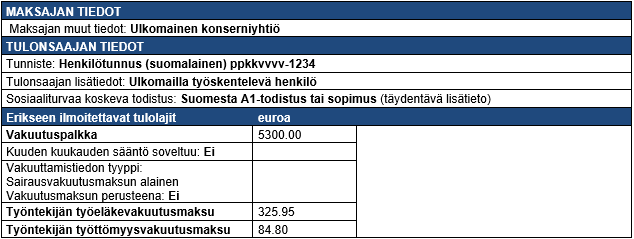

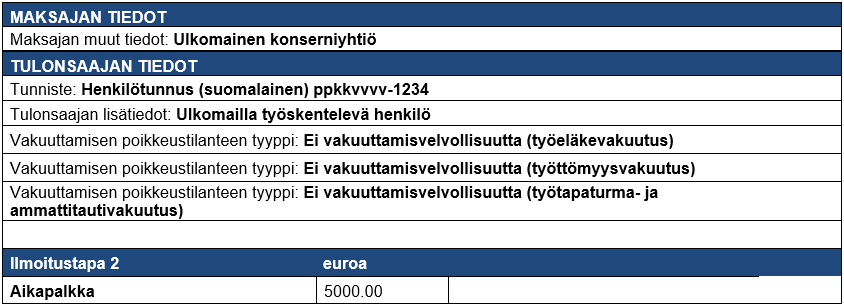

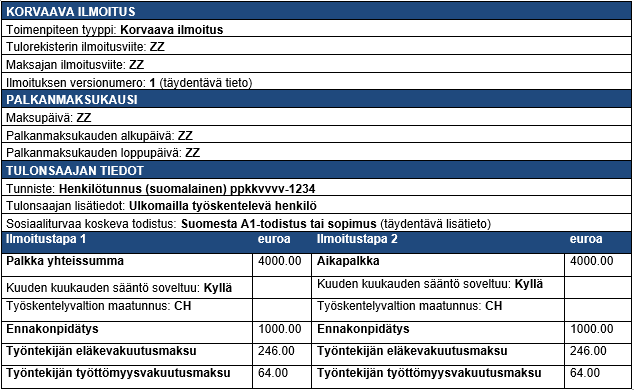

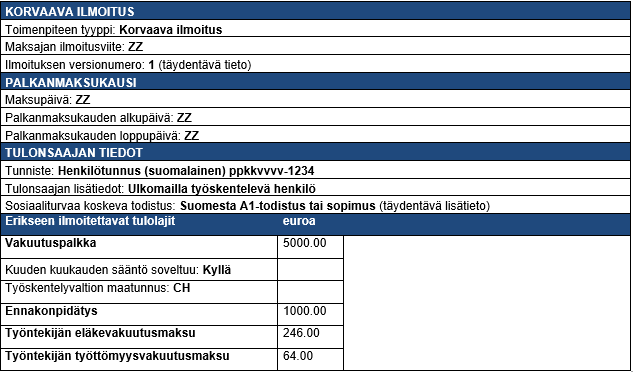

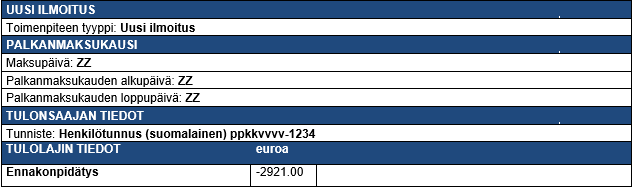

Esimerkki 7: Suomalainen yritys lähettää työntekijän työskentelemään Tanskaan tytäryhtiönsä palvelukseen kahdeksi vuodeksi. ETK on myöntänyt työntekijälle A1-todistuksen ja hänelle on määritelty vakuutuspalkaksi 5 300 euroa. Palkanmaksu siirtyy tanskalaiseen tytäryhtiöön. Maksetun palkan määrä on 5 000 euroa.

Työntekijä oleskelee vapaa-aikansa Suomessa perheensä luona. Suomessa oleskelua kertyy niin paljon, että tuloon ei sovellu kuuden kuukauden sääntö.

Koska työntekijä on vakuutettuna Suomessa, suomalainen yritys on velvollinen maksamaan työnantajan sairausvakuutusmaksun ja muut sosiaalivakuutusmaksut Suomeen sekä ilmoittamaan tiedot tulorekisteriin. Tanskalainen tytäryhtiö perii maksamastaan palkasta työntekijän osuuden työeläke- ja työttömyysvakuutusmaksuista.

Koska tuloon ei sovellu kuuden kuukauden sääntö, tulo on veronalaista myös Suomessa. Kaksinkertainen verotus poistetaan Suomessa verosopimuksen määräysten mukaisesti. Lisäksi Verohallinto määrää työntekijän sairausvakuutusmaksun suuruuden työntekijän lopullisessa verotuksessa todellisen maksetun palkan perusteella, ja se maksetaan jäännösverona.

Ilmoitustapa 1

Jos tiedot annetaan ilmoitustavalla 1, ne voidaan ilmoittaa yhdellä palkkatietoilmoituksella seuraavasti:

Ilmoitustapa 2

Käytettäessä ilmoitustapaa 2 tiedot on annettava kahdella palkkatietoilmoituksella. Yhdellä ilmoituksella ilmoitetaan vakuutuspalkka, jota käytetään sosiaalivakuutusmaksujen perusteena ja toisella ilmoituksella todellinen maksettu palkka Verohallintoa ja sairausvakuutusmaksun määräämistä varten.

Vakuutuspalkan ilmoittaminen:

Maksetun palkan ilmoittaminen:

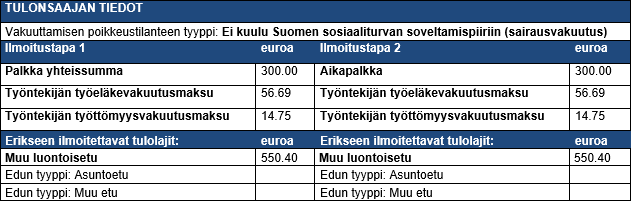

2.3.3 Tulonsaajaa ei ole vakuutettu Suomessa

2.3.3.1 Kuuden kuukauden sääntö soveltuu

Jos ulkomailla työskentelevää yleisesti verovelvollista työntekijää ei ole vakuutettu Suomessa, ja hänelle maksettavaan palkkatuloon soveltuu kuuden kuukauden sääntö, suomalaisen työnantajan on ilmoitettava tulo tulorekisteriin.

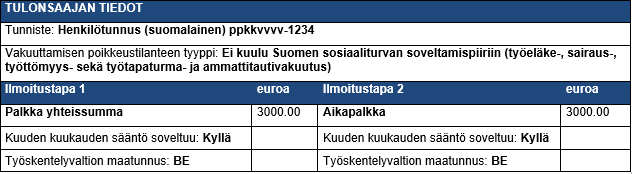

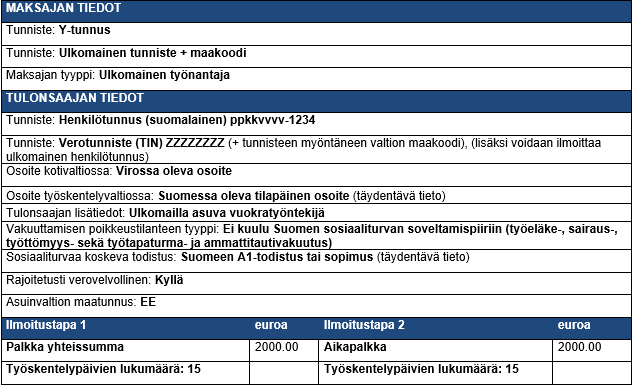

Esimerkki 8: Suomen kansalainen on työskennellyt Belgiassa kaksi vuotta paikallisen työnantajan palveluksessa. Hän on Suomessa yleisesti verovelvollinen. Hän siirtyy työskentelemään suomalaisen yrityksen palvelukseen Belgiassa sijaitsevaan toimipisteeseen. Palkan määrä on 3 000 euroa. Palkkatuloon soveltuu kuuden kuukauden sääntö. Työntekijä ei kuulu Suomen sosiaaliturvan piiriin.

2.3.3.2 Kuuden kuukauden sääntö ei sovellu

Jos ulkomailla työskentelevän yleisesti verovelvollisen työntekijän palkkaan ei sovellu kuuden kuukauden sääntö, se on veronalaista tuloa Suomessa. Suomalaisen työnantajan on toimitettava tulosta ennakonpidätys Suomeen verokortin määräysten mukaan ja ilmoitettava tiedot maksetusta palkasta tulorekisteriin.

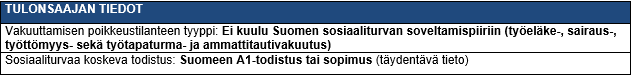

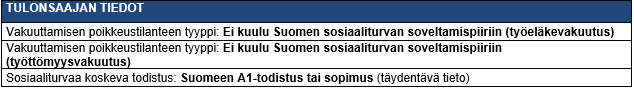

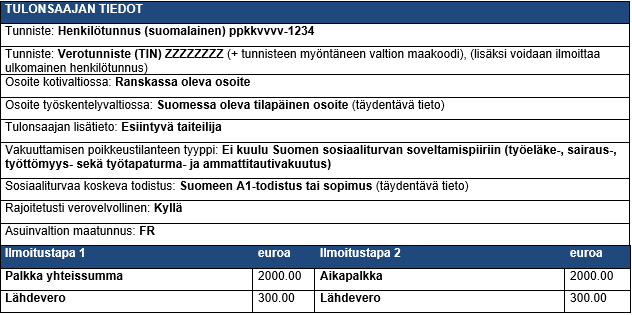

Lisäksi maksajan on ilmoitettava Vakuuttamisen poikkeustilanteen tyyppi -tiedoilla, ettei sosiaalivakuutusmaksuja makseta Suomeen, esimerkiksi: Ei kuulu Suomen sosiaaliturvan soveltamispiiriin (työeläke-, sairaus-, työttömyys sekä työtapaturma- ja ammattitautivakuutus). Täydentävänä tietona voidaan ilmoittaa esimerkiksi: Sosiaaliturvaa koskeva sopimus: Suomeen A1-todistus tai sopimus.

2.3.4 Merimieseläkelain alainen palkkatulo ja ulkomaan työskentely

Merimieseläkelaissa ei ole vakuutuspalkan käsitettä. Jos palkansaaja on merimieseläkelain alainen, maksaja ilmoittaa tulon todellisen maksetun palkan mukaisena. Sosiaalivakuutusmaksut määräytyvät maksetun palkan perusteella.

Tuloverolain kuuden kuukauden sääntö ei sovellu suomalaisella vesialuksella tehdystä työstä saatuun tuloon. Suomalaiseen alukseen rinnastetaan myös suomalaisen yrityksen vuokralle ottama ulkomainen alus, jonka mukana seuraa vain vähäinen määrä miehistöä taikka ei lainkaan.

Sen sijaan ulkomaisilla laivoilla tehdystä työstä saatu tulo voi olla verovapaata kuuden kuukauden säännön nojalla.

Lue lisää merityötulon ilmoittamisesta ohjeesta Tietojen ilmoittaminen tulorekisteriin: työntekijän palkitseminen, yrittäjälle maksettavat suoritukset ja muut erityistilanteet luku 2 Merityötulo.

2.3.5 Yrittäjälle maksettu palkka ja kuuden kuukauden sääntö

Jos ulkomaille työskentelemään lähtevä tulonsaaja on YEL-vakuutettu (yrittäjän eläkevakuutus) ja maksettuun palkkaan soveltuu kuuden kuukauden sääntö, sosiaalivakuutusmaksut maksetaan YEL-työtulon perusteella. Tulo ilmoitetaan tulorekisteriin seuraavasti:

2.3.6 Kannustinpalkkiot ja kuuden kuukauden sääntö

Työsuhdeoptiosta saatu tulo voi olla tietyin edellytyksen verovapaata kuuden kuukauden säännön nojalla. Edellytysten täyttyessä työnantaja voi soveltaa kuuden kuukauden sääntöä ilmoittaessaan suorituksen tulorekisteriin. Työnantajan on esimerkiksi järjestettävä luotettava työskentelypäivien seuranta ja tarkistettava työsuhdeoptiota tulorekisteriin ilmoittaessaan, että verovapauden edellytykset ovat täyttyneet.

Lue edellytyksistä Verohallinnon ohjeesta Työsuhdeoptioiden verotus.

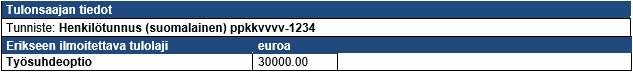

Esimerkki 9: Suomessa työskentelevälle työntekijälle annetaan 1.5.2017 työsuhdeoptioita, joiden ansaintakausi päättyy 12.12.2018. Hän siirtyy työnantajansa palveluksessa ulkomaille 17.11.2017 alkaen. Sekä palkkaan että optioetuun soveltuu kuuden kuukauden sääntö.

Työntekijä käyttää optioita 1.4.2019. Hän saa optioista 90 000 euron suuruisen edun, joka jaetaan työskentelypäivien suhteessa Suomessa veronalaiseen ja verovapaaseen osuuteen. Suomessa veronalainen osuus on (200 / 600 x 90 000) 30 000 euroa.

Työnantaja ei voi toimittaa ennakonpidätystä edun arvosta, jos työnantaja ei samanaikaisesti maksa työntekijälle veronalaista rahapalkkaa. Jos rahapalkkaan soveltuu kuuden kuukauden sääntö, veronalaisen työsuhdeoption osuudesta ei tarvitse toimittaa ennakonpidätystä.

Työsuhdeoptiosta saatu etu ilmoitetaan tulorekisteriin. Huhtikuun 2019 palkkatietoilmoituksessa ilmoitetaan edun veronalainen osa 30 000 euroa Työsuhdeoptio-tulolajilla. Kuuden kuukauden säännön alaisen optioedun määrä 60 000 euroa ilmoitetaan Työsuhdeoptio-tulolajilla, ja siihen liittyen Kuuden kuukauden sääntö soveltuu: Kyllä sekä Työskentelyvaltion maatunnus.

Suomessa veronalaisen työsuhdeoption ilmoittaminen:

Työsuhdeoption, johon soveltuu kuuden kuukauden sääntö, ilmoittaminen:

2.4 Lisätiedot ulkomaan työskentelystä (kuuden kuukauden sääntö)

2.4.1 Ilmoitettavat tiedot

Lisätiedot ulkomaan työskentelystä ilmoitetaan tulorekisteriin Verohallintoa varten. Ulkomaan työskentelyn lisätietoina tarkoitetaan tässä luvussa NT2-tietoja ja työnantajan ilmoitusta Suomessa oleskelujaksoista. Tiedot voidaan antaa joko palkkatietojen yhteydessä tai erikseen. Suositus kuitenkin on, että lisätiedot ulkomaan työskentelystä annetaan erillisellä palkkatietoilmoituksella.

Tiedot on ilmoitettava silloin, kun työnantaja on soveltanut palkkatuloon tuloverolain 77 §:n mukaista kuuden kuukauden sääntöä.

Ulkomaan työskentelystä saatu palkka on Suomessa verovapaata, jos siihen soveltuu tuloverolain 77 §:n mukainen kuuden kuukauden sääntö. Ulkomaan työskentelyn verotuksesta on lisätietoa Verohallinnon ohjeessa Ulkomaantyöskentelyn verotus.

2.4.1.1 Ennakonpidätystä ei toimiteta Suomeen (NT2-tiedot)

Työnantaja voi jättää ennakonpidätyksen toimittamatta ulkomaan työskentelystä maksamastaan palkasta, jos kuuden kuukauden säännön edellytykset täyttyvät. Kun työnantaja jättää ennakonpidätyksen toimittamatta tulonsaajan palkasta ja alkaa soveltaa kuuden kuukauden sääntöä, on työnantajan annettava tulorekisteriin tiedot ulkomaan työskentelystä NT2-tietoina.

Tällöin NT2-tietoina ilmoitetaan seuraavat tiedot:

- Työskentelyvaltio tai työskentelyvaltiot, jos useita (pakollinen tieto)

- Työskentelypaikkakunta (vapaaehtoinen tieto)

- Osoite työskentelyvaltiossa (vapaaehtoinen tieto)

- Oleskelujaksot työskentelyvaltiossa (pakollinen tieto)

- alkupäivä

- loppupäivä (arvio)

- Työskentelyjaksot ulkomailla (pakollinen tieto)

- alkupäivä

- loppupäivä (arvio)

- Palkka rasittaa työntekovaltiossa olevaa kiinteän toimipaikan tulosta (K/E) (pakollinen tieto)

- Työskentelyvaltiolla on verotusoikeus palkkaan (K/E) (pakollinen tieto)

- Rahapalkka kuukaudessa (vapaaehtoinen tieto)

- muut korvaukset ja edut (vapaaehtoinen tieto)

2.4.1.2 Työnantajan ilmoitus Suomessa oleskelujaksoista

Ilmoituksella annetaan seuraavat tiedot:

- Oleskeluajat Suomessa (pakollinen tieto)

- alkupäivä

- loppupäivä

- Jos työntekijä ei ole lainkaan oleskellut Suomessa ilmoitusajanjaksona, maksajan on valittava kohdassa Oleskeluajat Suomessa:

- ilmoitukseen ei sisälly oleskelujaksoja Suomessa (K/E)

2.4.2 Tietojen ilmoittamisen ajankohta ja tietojen korjaaminen

Työnantajan on arvioitava ennen ensimmäisen ulkomaan työskentelystä maksettavan palkan maksamista, onko suorituksesta toimitettava ennakonpidätys Suomeen. Työnantajan on ilmoitettava NT2-tiedot viimeistään viidentenä kalenteripäivänä sen palkanmaksupäivän jälkeen, jolloin ennakonpidätys jätetään ensimmäisen kerran toimittamatta.

NT2-tiedot on annettava kultakin kalenterivuodelta. Jos ulkomailla työskentely jatkuu seuraavan vuoden puolelle, aikaisemmin annettuja NT2-tietoja ei tarvitse korjata vaan muuttuneet tiedot ilmoitetaan uudella palkkatietoilmoituksella. Tällöin NT2-tiedot on annettava seuraavan vuoden tammikuun loppuun mennessä.

Viimeiseltä työskentelyvuodelta annetut NT2-tiedot on korjattava seuraavan vuoden tammikuun loppuun mennessä, jos niissä on tapahtunut muutoksia. Esimerkiksi jos ulkomailla oleskelun tai työskentelyn todellinen päättymispäivä on eri kuin arvioitu päättymispäivä, on viimeisen työskentelyvuoden NT2-tietoja korjattava.

Kuitenkin jos työskentelyvaltio muuttuu, pitää aina antaa uudet NT2-tiedot, jos ennakonpidätys edelleen jätetään toimittamatta. Tiedot on annettava viimeistään viidentenä kalenteripäivänä sen palkanmaksupäivän jälkeen, jolloin ennakonpidätys jätetään ensimmäisen kerran toimittamatta tässä valtiossa tehdystä työstä maksetusta palkasta.

Esimerkki:

Suomessa asuvan A:n suomalainen työnantaja lähettää A:n Saksaan töihin 1.6.2019. Työskentelyn arvioidaan päättyvän 31.3.2020. Työnantaja jättää ennakonpidätyksen toimittamatta kesäkuun alusta alkaen kuuden kuukauden säännön nojalla. Syksyllä 2019 selviää, että työskentely jatkuukin 30.4.2020 saakka.

Työnantajan on annettava tulorekisteriin lisätiedot ulkomaan työskentelystä seuraavasti:

- Työskentelyn alkaessa työnantaja antaa NT2-tiedot viimeistään 5. päivänä kesäkuun palkanmaksun jälkeen. Työskentelyjaksona työnantaja ilmoittaa 1.6.2019–31.3.2020.

- Syksyllä 2019 arviota työskentelyn päättymispäivästä ei korjata.

- Seuraavana vuonna 2020 työnantaja antaa NT2-tiedot uutena ilmoituksena. Tiedot on annettava tulorekisteriin 31.1.2020 mennessä. Työskentelyjaksona työnantaja ilmoittaa sillä hetkellä tiedossa olevan työskentelyajanjakson eli 1.6.2019–30.4.2020.

Helmikuussa 2020 selviää, että työskentely jatkuu vielä 30.6.2020 saakka. Työnantaja korjaa aikaisemmin samana vuonna annettuja NT2-tietoja. Korjaus on tehtävä 31.1.2021 mennessä.

Vaikka Suomeen aluksi toimitetaan ennakonpidätys, voi myöhemmin varmistua, että kuuden kuukauden sääntö soveltuu palkkatuloon. Kun kuuden kuukauden säännön soveltuminen on varmistunut, työnantaja voi oma-aloitteisesti jättää ennakonpidätyksen toimittamatta Suomeen. Lisäksi työnantajan on tällöin annettava tulorekisteriin NT2-tiedot.

Työnantajan ilmoituksessa Suomessa oleskelujaksoista ilmoitetaan Suomessa oleskeluajat ulkomaan työskentelyn aikana. Nämä tiedot on ilmoitettava tulorekisteriin viimeistään seuraavan vuoden tammikuun loppuun mennessä. Suomessa oleskeluaikoja ei yleensä tiedetä vielä palkanmaksun yhteydessä, vaan työntekijä voi ilmoittaa ne työnantajalle jälkikäteen. Tiedot voidaan antaa kuitenkin myös heti, kun ulkomaan työskentely on päättynyt tai palkkakausittain työn kestäessä. Viimeksi mainitussa tilanteessa on kuitenkin huolehdittava, että tiedot annetaan koko verovuodelta.

2.4.3 Siirtymäaika vuodenvaihteessa 2018–2019

Jos ennakonpidätys on jätetty toimittamatta palkasta, joka maksetaan vuonna 2018, noudatetaan vuonna 2018 voimassa olevia menettelyitä. NT2-tiedot on annettava Verohallinnolle kuukauden kuluessa siitä, kun ennakonpidätys ensimmäisen kerran jätetään toimittamatta. Ilmoitus ulkomaanpalkasta, jonka ennakonpidätyksessä on sovellettu kuuden kuukauden sääntöä (5053a) on annettava Verohallinnolle viimeistään tammikuun 2019 loppuun mennessä.

NT2-tiedot on annettava kultakin kalenterivuodelta. Jos ennakonpidätys on jätetty toimittamatta ensimmäisen kerran vuonna 2018 maksetusta palkasta, työnantajan on pitänyt antaa NT2-lomake Verohallinnolle. Jos työskentely jatkuu vuoden 2019 puolella, on työnantajan annettava uudet NT2-tiedot tulorekisteriin 31.1.2019 mennessä. Työskentely- ja oleskeluaikoina ilmoitetaan todelliset ajanjaksot.

Jos ennakonpidätys on jätetty toimittamatta ensimmäisen kerran joulukuun 2018 palkanmaksussa, on NT2-lomake ja Ilmoitus ulkomaanpalkasta (5053) annettava Verohallinnolle viimeistään tammikuussa 2019. Näissä tilanteissa, kun työskentely jatkuu vuoden 2019 puolelle, NT2-tietoja ei tarvitse erikseen antaa Verohallinnolle joulukuulta 2018 vaan tiedot voi antaa suoraan tulorekisteriin uutena NT2-tietona viimeistään 31.1.2019.

2.5 Lisätiedot pohjoismaisessa työskentelyssä

Pohjoismainen sopimus veron kannosta ja siirrosta (97/1997) eli niin sanottu TREKK-sopimus sääntelee tiedon kulkua ja verojen siirtämistä Pohjoismaiden välillä. Tätä varten työnantajan on annettava Verohallinnolle toisessa Pohjoismaassa tapahtuvasta työskentelystä

- NT1-tiedot silloin, kun ennakonpidätys toimitetaan edelleen Suomeen

- NT2-tiedot silloin, kun ennakonpidätystä ei toimiteta Suomeen.

Kun Verohallinto on saanut NT-tiedot, se lähettää ne työntekovaltion veroviranomaiselle. Lisäksi Verohallinto toimittaa maksajalle ilmoituksen ennakonpidätyksen toimittamisesta Suomessa silloin, kun tulo verotetaan edelleen Suomessa.

Lisätietoa ilmoittamisesta pohjoismaisessa työskentelyssä on Verohallinnon ohjeessa Ulkomaantyöskentelyn verotus.

2.5.1 Ilmoitettavat tiedot

Lisätiedot pohjoismaisesta työskentelystä ilmoitetaan tulorekisteriin Verohallintoa varten. Ulkomaan työskentelyn lisätietoina tarkoitetaan tässä luvussa NT1- ja NT2-tietoja sekä työnantajan ilmoitusta Suomessa oleskelujaksoista. Tiedot voidaan antaa joko palkkatietojen yhteydessä tai erikseen. Suositus kuitenkin on, että lisätiedot ulkomaan työskentelystä annetaan erillisellä palkkatietoilmoituksella.

Kun työntekijä työskentelee toisessa Pohjoismaassa, on aina ilmoitettava tulorekisteriin joko NT1- tai NT2-tiedot. Lisäksi silloin, kun ennakonpidätys on jätetty toimittamatta kuuden kuukauden säännön soveltumisen takia, on NT2-tietojen lisäksi ilmoitettava Suomessa oleskelujaksot samoin kuin edellä kohdassa 2.4 on kuvattu.

2.5.1.1 Ennakonpidätys toimitetaan Suomeen (NT1-tiedot)

Kun työntekijä työskentelee toisessa Pohjoismaassa, ennakonpidätys on toimitettava Suomeen, jos

- työntekijän oleskelu työntekovaltiossa ei ylitä 183 päivää 12 kuukauden aikana,

- palkan maksaa suomalainen työnantaja,

- palkalla ei rasiteta työskentelyvaltiossa olevan kiinteän toimipaikan tulosta ja

- kyseessä ei ole työvoiman vuokraus.

Silloin kun ennakonpidätys toimitetaan Suomeen, työnantajan on annettava toisessa Pohjoismaassa työskentelevästä työntekijästä tulorekisteriin NT1-tiedot. NT1-tietoina ilmoitetaan seuraavat tiedot:

- Työskentelyvaltio (pakollinen tieto)

- Työskentelypaikkakunta (vapaaehtoinen tieto)

- Osoite työskentelyvaltiossa (vapaaehtoinen tieto)

- Oleskelujaksot työskentelyvaltiossa (pakollinen tieto)

- alkupäivä

- loppupäivä (arvio)

- Toimeksiantaja työskentelyvaltiossa (pakollinen tieto)

- tunniste, nimi

- osoite

- Palkka rasittaa työntekovaltiossa olevaa kiinteän toimipaikan tulosta (K/E) (pakollinen tieto)

- Työskentelyvaltiolla on verotusoikeus palkkaan (K/E) (pakollinen tieto)

2.5.1.2 Ennakonpidätystä ei toimiteta Suomessa (NT2-tiedot)

Kun työntekijä työskentelee toisessa Pohjoismaassa eikä ennakonpidätystä toimiteta Suomessa, tieto ennakonpidätyksen toimittamatta jättämisestä on aina annettava NT2-tietoina. Ennakonpidätys voidaan jättää toimittamatta kahdesta syystä:

- ulkomaan työtuloa koskevan tuloverolain 77 §:n nojalla

- verosopimuksesta johtuen silloin, kun kuuden kuukauden sääntö ei sovellu mutta tulon kaksinkertaisen verotuksen poistamiseen sovelletaan vapautusmenetelmää.

Toisessa Pohjoismaassa työskentelystä saatu palkka on Suomessa verovapaata, jos siihen soveltuu tuloverolain 77 §:n mukainen kuuden kuukauden sääntö. Vaikka kuuden kuukauden sääntö ei sovellu, voi työskentelyvaltiolle muodostua verotusoikeus pohjoismaisen tuloverotusta koskevan verosopimuksen mukaan. Verotusoikeus voi muodostua esimerkiksi sillä perusteella, että työnantajalla on kiinteä toimipaikka työskentelyvaltiossa. Tällöin mahdollinen kaksinkertainen verotus poistetaan asuinvaltiossa eli Suomessa. Jos palkkatuloon ei kuitenkaan sovellu kuuden kuukauden sääntö, työnantaja voi jättää ennakonpidätyksen toimittamatta vain, jos työntekijä on hakenut muutoksen verokorttiin.

Pohjoismaisissa tilanteissa NT2-tietoina ilmoitetaan seuraavat tiedot:

- Työskentelyvaltio tai työskentelyvaltiot, jos useita (pakollinen tieto)

- Työskentelypaikkakunta (vapaaehtoinen tieto)

- Osoite työskentelyvaltiossa (vapaaehtoinen tieto)

- Oleskelujaksot työskentelyvaltiossa (pakollinen tieto)

- alkupäivä

- loppupäivä (arvio)

- Työskentelyjaksot ulkomailla (pakollinen tieto)

- alkupäivä

- loppupäivä (arvio)

- Palkka rasittaa työntekovaltiossa olevaa kiinteän toimipaikan tulosta (K/E) (pakollinen tieto)

- Työskentelyvaltiolla on verotusoikeus palkkaan (K/E) (pakollinen tieto)

- Rahapalkka kuukaudessa (vapaaehtoinen tieto)

- muut korvaukset ja edut (vapaaehtoinen tieto)

2.5.1.3 Työnantajan ilmoitus Suomessa oleskelujaksoista

Kun työntekijä työskentelee toisessa Pohjoismaassa ja tuloon soveltuu kuuden kuukauden sääntö, työnantajan on annettava ”Työnantajan ilmoitus Suomessa oleskelujaksoista”. Ilmoituksessa annetaan seuraavat tiedot:

- Oleskeluajat Suomessa (pakollinen tieto)

- alkupäivä

- loppupäivä

- Jos työntekijä ei ole lainkaan oleskellut Suomessa ilmoitusajanjaksona, maksajan on valittava kohdassa Oleskeluajat Suomessa:

- ilmoitukseen ei sisälly oleskelujaksoja Suomessa (K/E)

2.5.2 Tietojen ilmoittamisen ajankohta

Työnantajan on arvioitava ennen ensimmäisen ulkomaan työskentelystä maksettavan palkan maksamista, onko suorituksesta toimitettava ennakonpidätys Suomeen. NT-tiedot on annettava viimeistään viidentenä kalenteripäivänä ensimmäisen ulkomaan työskentelystä maksetun palkan maksupäivän jälkeen, kun työntekijä on aloittanut työskentelyn toisessa Pohjoismaassa.

NT2-tiedot on annettava kultakin kalenterivuodelta. Jos ulkomailla työskentely jatkuu seuraavan vuoden puolelle, aikaisemmin annettuja NT2-tietoja ei tarvitse korjata vaan muuttuneet tiedot ilmoitetaan uudella palkkatietoilmoituksella. Tällöin NT2-tiedot on annettava seuraavan vuoden tammikuun loppuun mennessä.

Viimeiseltä työskentelyvuodelta annetut NT2-tiedot on korjattava seuraavan vuoden tammikuun loppuun mennessä, jos niissä on tapahtunut muutoksia. Esimerkiksi jos ulkomailla oleskelun tai työskentelyn todellinen päättymispäivä on eri kuin arvioitu päättymispäivä, on viimeisen työskentelyvuoden NT2-tietoja korjattava.

Kuitenkin jos työskentelyvaltio muuttuu, pitää aina antaa uudet NT2-tiedot, jos ennakonpidätys edelleen jätetään toimittamatta. Tiedot on annettava viimeistään viidentenä kalenteripäivänä sen palkanmaksupäivän jälkeen, jolloin ennakonpidätys jätetään ensimmäisen kerran toimittamatta tässä valtiossa tehdystä työstä maksetusta palkasta.

Toisin kuin NT2-tietoja NT1-tietoja ei anneta kalenterivuosittain. NT1-tiedot annetaan vain silloin, kun työskentely toisessa Pohjoismaassa alkaa.

Vaikka Suomeen aluksi toimitetaan ennakonpidätys, voi myöhemmin varmistua, että kuuden kuukauden sääntö soveltuu palkkatuloon. Tällöin työnantaja on aluksi antanut pohjoismaisesta työskentelystä NT1-tiedot. Kun kuuden kuukauden säännön soveltuminen on varmistunut, työnantaja voi oma-aloitteisesti jättää ennakonpidätyksen toimittamatta Suomeen. Lisäksi tällöin on annettava tulorekisteriin NT2-tiedot. TREKK-sopimuksen mukaisesti työnantaja ei voi tällöin palauttaa jo pidätettyjä ennakonpidätyksiä työntekijälle, vaan maiden viranomaiset hoitavat ennakoiden siirtämisen toiseen Pohjoismaahan.

Samoin on meneteltävä pohjoismaisissa tilanteissa, joissa kuuden kuukauden sääntö ei sovellu ja vasta työskentelyn kestäessä selviää, että työskentelyvaltiolle muodostuu verotusoikeus palkkaan verosopimuksen perusteella. Tällöinkin on ensin annettu tieto ennakonpidätyksen toimittamisesta NT1-tietoina. Kun on selvinnyt, että työskentelyvaltiolla on oikeus verottaa palkkaa, jätetään ennakonpidätykset toimittamatta Suomeen. Tämä perustuu työntekijälle tehtyyn verokorttiin, jolla on otettu huomioon kaksinkertaisen verotuksen poistaminen Suomessa. Tällöin työnantajan on myös annettava tieto ennakonpidätyksen toimittamatta jättämisestä NT2-tietoina.

”Työnantajan ilmoituksessa Suomessa oleskelujaksoista” ilmoitetaan Suomessa oleskeluajat. Nämä tiedot voidaan ilmoittaa tulorekisteriin viimeistään maksuvuotta seuraavan vuoden tammikuun loppuun mennessä. Suomessa oleskeluaikoja ei yleensä tiedetä vielä palkanmaksun yhteydessä, vaan työntekijä voi ilmoittaa ne työnantajalle jälkikäteen. Tiedot voidaan kuitenkin antaa myös heti, kun ulkomaantyöskentely on päättynyt tai palkkakausittain työskentelyn aikana. Viimeksi mainitussa tilanteessa on kuitenkin huolehdittava, että tiedot annetaan koko verovuodelta.

Lue siirtymäajasta vuodenvaihteessa 2018–2019 luvusta 2.4.3.

2.5.3 Tietojen korjaaminen

Jos lisätiedot pohjoismaisesta työskentelystä on ilmoitettu virheellisesti, tieto on korjattava, kun virhe havaitaan.

Jos pakollisissa tiedoissa (ks. kohdat 2.5.1.1 ja 2.5.1.2) tapahtuu työskentelyn aikana muutoksia, voidaan korjaukset tehdä viimeistään verovuotta seuraavan vuoden tammikuun loppuun mennessä. Jos työskentelyvaltio muuttuu, tulee aina antaa uudet NT1- tai NT2-tiedot riippuen siitä, toimitetaanko ennakonpidätys Suomeen vai ei.

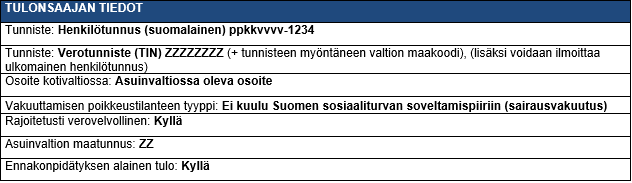

2.6 Rajoitetusti verovelvollinen työskentelee ulkomailla

Ulkomaille muuttaneesta Suomen kansalaisesta tulee rajoitetusti verovelvollinen yleensä muuttovuotta seuraavan neljännen kalenterivuoden alusta. Rajoitetusti verovelvolliselle ulkomailla työskentelystä maksettu yksityissektorin palkka ei ole veronalaista Suomessa. Jos palkan maksaa julkisyhteisö, palkka voidaan yleensä verottaa Suomessa.

Rajoitetusti verovelvolliselle maksetut tulot ja muut tiedot ilmoitetaan tulorekisteriin samalla tavalla kuin yleisesti verovelvolliselle maksetut suoritukset. Lisäksi tulonsaajan tietoihin on merkittävä: Rajoitetusti verovelvollinen: Kyllä. Tiedot ilmoitetaan suomalaisella henkilötunnuksella silloin, kun tulonsaajalla on suomalainen tunnus. Lisäksi rajoitetusti verovelvollisesta tulonsaajasta ilmoitetaan aina ulkomainen verotunniste sekä asuinvaltio ja yhteystiedot asuinvaltiossa. Jos rajoitetusti verovelvollisella työntekijällä ei ole suomalaista henkilötunnusta, maksajan on ilmoitettava ulkomaisen tunnisteen lisäksi työntekijän nimi, syntymäaika, osoite ja sukupuoli.

Silloin kun rajoitetusti verovelvolliselle maksettava palkka on veronalaista Suomessa, palkasta voidaan periä lähdevero tai ennakonpidätys. Jos rajoitetusti verovelvolliselle maksettavasta palkkatulosta peritään ennakonpidätys lähdeveron sijaan, noudatetaan niin sanottua rajoitetusti verovelvollisen progressiivista verotusta. Tällöin palkkatietoilmoitukselle pitää merkitä tieto: Ennakonpidätyksen alainen tulo: Kyllä. Ennakonpidätys voidaan periä vain siinä tapauksessa, että työntekijällä on rajoitetusti verovelvollisen verokortti.

Jos rajoitetusti verovelvollinen on vakuutettu Suomessa, palkasta on maksettava työnantajan ja työntekijän sairausvakuutusmaksut ja muut sosiaalivakuutusmaksut riippumatta siitä, verotetaanko palkka Suomessa vai ei. Jos palkkatulo on lähdeveron alaista, työntekijän sairausvakuutusmaksu peritään ja ilmoitetaan tulorekisteriin lähdeveron lisäksi. Jos palkkatulo on ennakonpidätyksen alaista, työntekijän sairausvakuutusmaksu sisältyy ennakonpidätykseen.

Silloin kun Suomessa vakuutettu työntekijä työskentelee ulkomailla suomalaisen työnantajan lähettämänä, on käytettävä tulonsaajan lisätietoa Ulkomailla työskentelevä henkilö. Kun julkisyhteisö maksaa tuloa rajoitetusti verovelvolliselle tulonsaajalle, pitää maksajan muissa tiedoissa ilmoittaa, että maksaja on julkisyhteisö.

2.6.1 Tulonsaaja on vakuutettu Suomessa

Ulkomailla työskentelevän henkilön ulkomaankomennus voi jatkua niin pitkään, että hänestä tulee Suomessa rajoitetusti verovelvollinen. Jos hän on edelleen vakuutettu Suomessa ja hänelle on määritelty vakuutuspalkka, sosiaalivakuutusmaksut maksetaan vakuutuspalkan perusteella. Yksityissektorin maksamaa palkkaa ei veroteta Suomessa, mutta suorituksen maksajan on perittävä siitä työntekijän sairausvakuutusmaksu. Jos suorituksen maksaja on julkisyhteisö, tulo voidaan verottaa Suomessa. Verotuksen perusteena on todellinen maksettu palkka. Myös suomalaisessa vesi- tai ilma-aluksessa tehdystä työstä maksettu palkka voidaan verottaa Suomessa.

Jos tulonsaajalle on määritelty vakuutuspalkka, tulorekisteriin on ilmoitettava tieto sekä vakuutuspalkasta että maksetusta palkasta. Koska vakuutusmaksujen perusteena on vakuutuspalkka ja Verohallintoa varten on ilmoitettava todellinen maksettu palkka, suorituksen maksaja voi antaa tiedot yhdellä palkkatietoilmoituksella käytettäessä ilmoitustapaa 1. Käytettäessä ilmoitustapaa 2 tulorekisteriin on annettava kaksi ilmoitusta. Menettelystä on kerrottu kohdassa 2.2 Vakuutusmaksujen ja verotuksen perusteena oleva tulo eroaa.

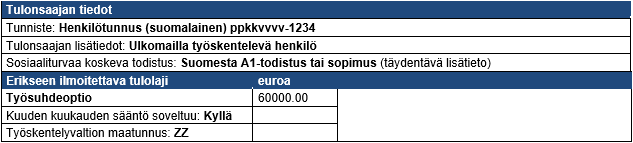

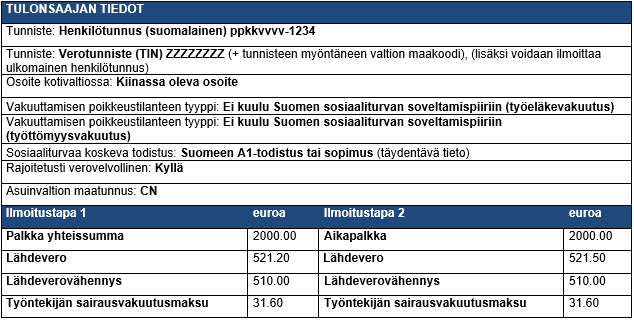

2.6.1.1 Tuloa ei veroteta Suomessa

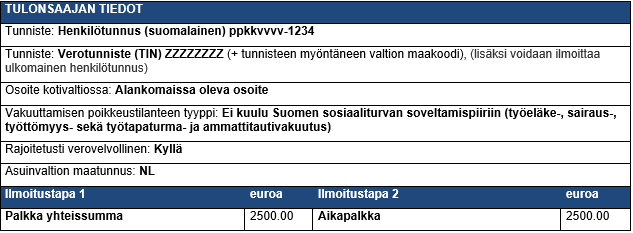

Esimerkki 10: Suomalainen yksityissektorin työnantaja on lähettänyt työntekijän työskentelemään Alankomaihin. Työntekijällä on Suomesta A1-todistus, jonka mukaan hän kuuluu Suomen sosiaaliturvan piiriin. Ulkomaankomennuksen alussa hänelle on määritelty vakuutuspalkaksi 5 000 euroa. Todellisen maksetun palkan määrä on 4 000 euroa. Kun ulkomaille muutosta on kulunut kolme täyttä kalenterivuotta, henkilöstä tulee Suomessa rajoitetusti verovelvollinen. Tuloverolain 10 §:n mukaan palkkaa ei veroteta Suomessa. Koska työntekijä kuuluu edelleen Suomen sosiaaliturvan piiriin, sosiaalivakuutusmaksut maksetaan Suomeen. Sosiaalivakuutusmaksut (mukaan lukien työnantajan ja työntekijän sairausvakuutusmaksut) maksetaan vakuutuspalkan perusteella.

Kuuden kuukauden sääntöä sovelletaan yleisesti verovelvolliselle maksettavaan palkkaan. Tämän vuoksi tulorekisteriin ei enää ilmoiteta tietoa kuuden kuukauden säännön soveltumisesta, koska tulonsaaja on rajoitetusti verovelvollinen Suomessa.

Ilmoitustapa 1

Jos tiedot ilmoitetaan käyttäen ilmoitustapaa 1, ne voidaan ilmoittaa yhdellä palkkatietoilmoituksella seuraavasti:

Ilmoitustapa 2

Käytettäessä ilmoitustapaa 2 tiedot on annettava kahdella palkkatietoilmoituksella. Yhdellä ilmoituksella ilmoitetaan vakuutuspalkka, jota käytetään sosiaalivakuutusmaksujen perusteena, ja toisella ilmoituksella todellinen maksettu palkka Verohallintoa varten.

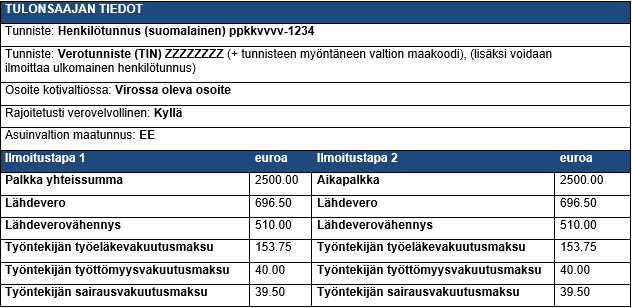

Vakuutuspalkan ilmoittaminen:

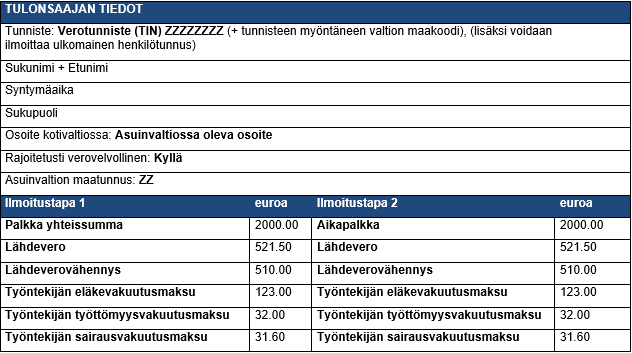

Maksetun palkan ilmoittaminen:

2.6.1.2 Tulo verotetaan Suomessa, lähdeverotus

Rajoitetusti verovelvolliselle ulkomaan työskentelystä maksettu palkka voi olla Suomessa veronalaista tuloa. Palkka on veronalaista muun muassa silloin, kun maksajana on julkisyhteisö. Myös suomalaisessa vesi- tai ilma-aluksessa tehdystä työstä maksettu palkka voidaan verottaa Suomessa. Palkasta on perittävä lähdevero tai ennakonpidätys.

Jos tulo on lähdeveron alaista, suorituksen maksaja voi tehdä tulosta lähdeverovähennyksen vain, jos siitä on merkintä lähdeverokortilla. Työntekijän sairausvakuutusmaksu on ilmoitettava erikseen.

Sosiaalivakuutusmaksut maksetaan vakuutuspalkan perusteella. Myös työntekijän sairausvakuutusmaksu maksetaan vakuutuspalkan perusteella. Lähdevero on kuitenkin perittävä maksetun palkan perusteella.

Silloin kun julkisyhteisö maksaa tuloa rajoitetusti verovelvolliselle, maksajan muissa tiedoissa on ilmoitettava, että maksaja on julkisyhteisö.

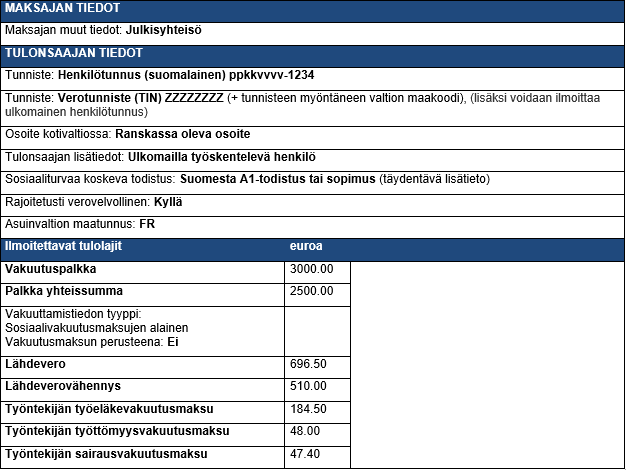

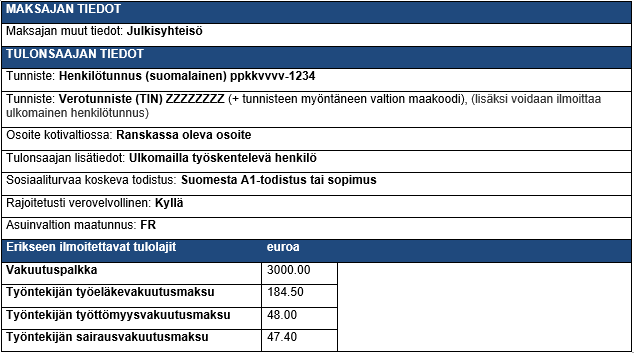

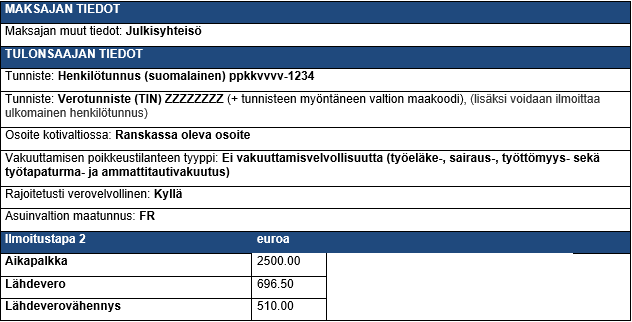

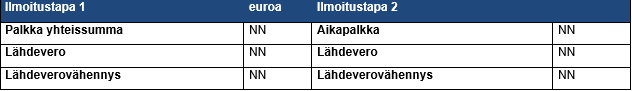

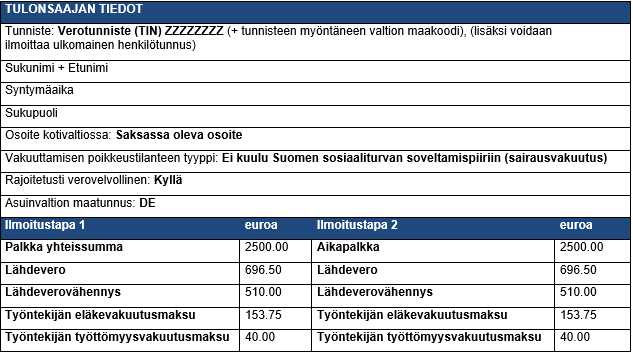

Esimerkki 11: Rajoitetusti verovelvollinen työntekijä työskentelee julkisyhteisön palveluksessa Ranskassa. Hänellä on A1-todistus Suomesta. Työntekijän vakuutuspalkan määräksi on sovittu 3 000 euroa. Sosiaalivakuutusmaksut (mukaan lukien työnantajan ja työntekijän sairausvakuutusmaksut) maksetaan vakuutuspalkan perusteella.

Työntekijälle maksetaan palkkaa 2 500 euroa. Työntekijä esittää työnantajalle lähdeverokortin, jossa on merkintä lähdeverovähennyksestä 510 euroa kuukaudessa. Lähdevero 35 % maksetaan todellisen maksetun palkan perusteella 35 % x (2 500 euroa – 510) = 696,50.

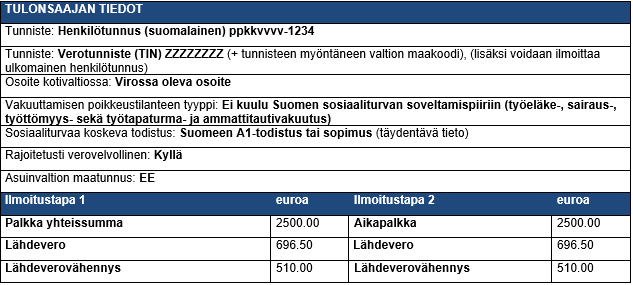

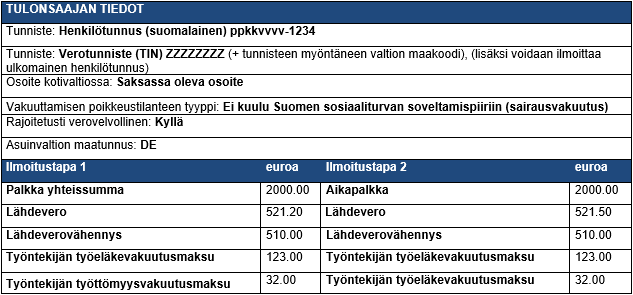

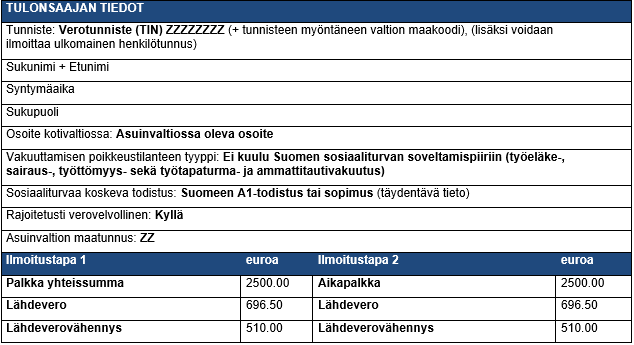

Ilmoitustapa 1

Jos tiedot ilmoitetaan käyttäen ilmoitustapaa 1, ne voidaan ilmoittaa yhdellä palkkatietoilmoituksella seuraavasti:

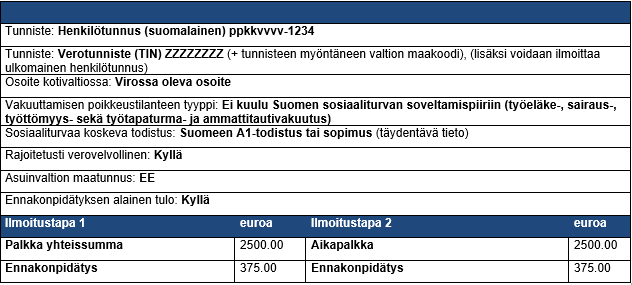

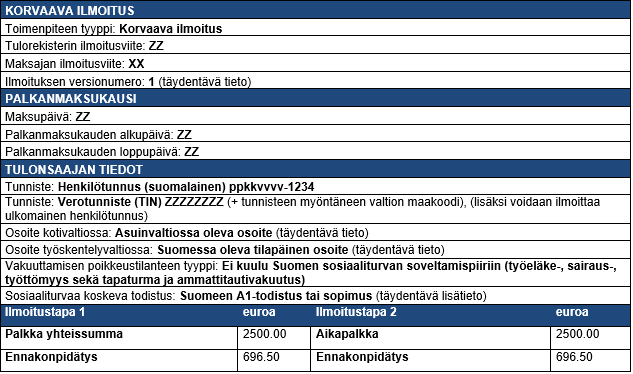

Ilmoitustapa 2

Käytettäessä ilmoitustapaa 2 tiedot on annettava kahdella palkkatietoilmoituksella. Yhdellä ilmoituksella ilmoitetaan vakuutuspalkka, jota käytetään sosiaalivakuutusmaksujen perusteena, ja toisella ilmoituksella todellinen maksettu palkka Verohallintoa varten.

Vakuutuspalkan ilmoittaminen:

Maksetun palkan ilmoittaminen:

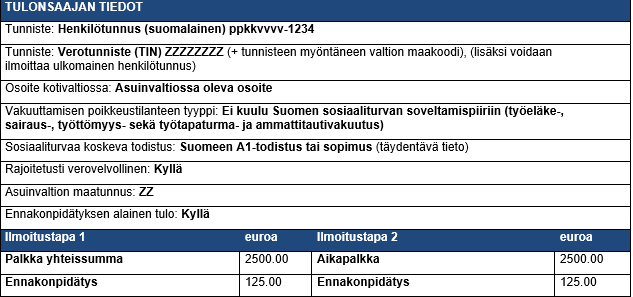

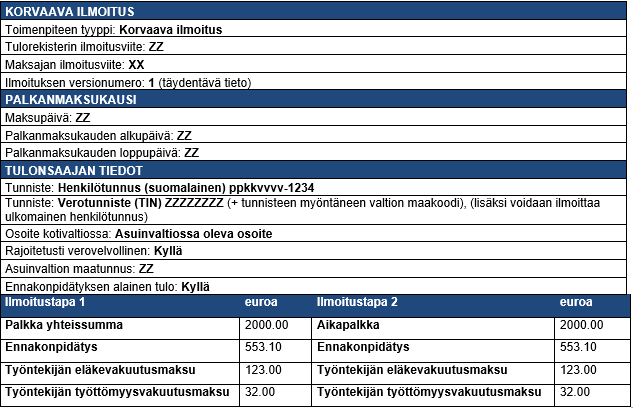

2.6.1.3 Tulo verotetaan Suomessa, verotusmenettelystä annetun lain mukainen verotus (niin sanottu progressiivinen verotus)

Suorituksen maksaja voi periä rajoitetusti verovelvolliselle maksamastaan palkasta ennakonpidätyksen, jos tulonsaaja esittää rajoitetusti verovelvollisen verokortin. Tällöin tulonsaajan tiedoissa on ilmoitettava, että tulo on ennakonpidätyksen alaista. Työntekijän sairausvakuutusmaksua ei ilmoiteta erikseen, vaan se sisältyy ennakonpidätysprosenttiin.

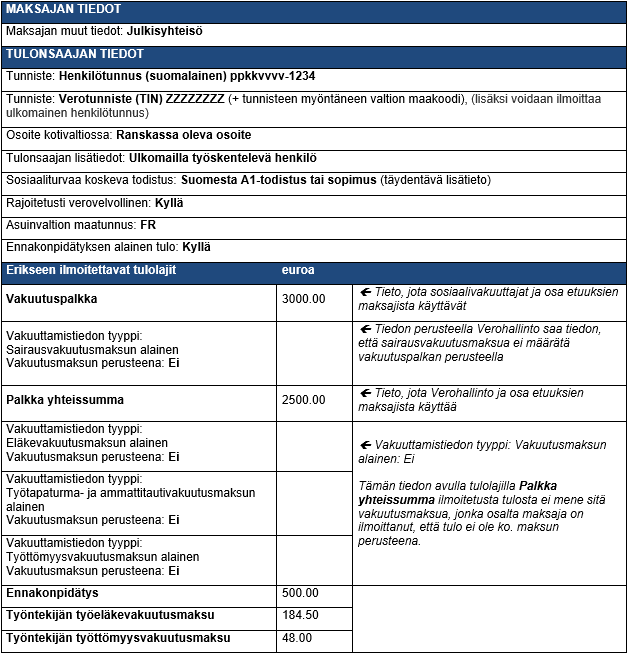

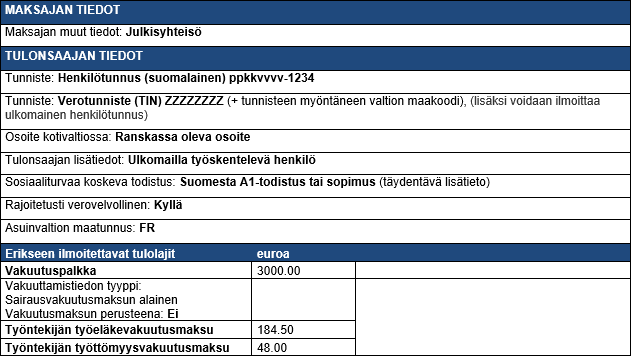

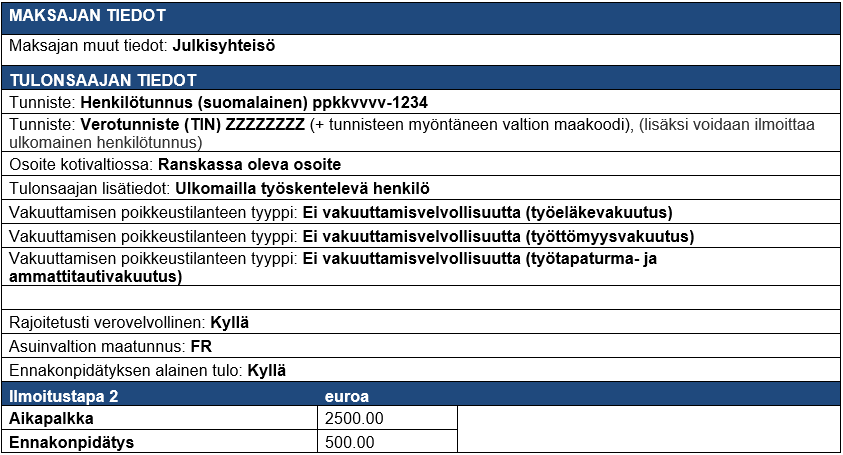

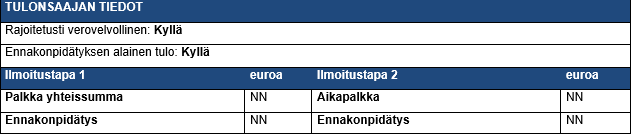

Esimerkki 12: Rajoitetusti verovelvollinen työntekijä työskentelee julkisyhteisön palveluksessa Ranskassa Suomen edustustossa. Hän on Suomen kansalainen ja verosopimuksen mukaan Suomella on palkkaan verotusoikeus.

Työntekijällä on A1-todistus Suomesta. Vakuutuspalkan määräksi on sovittu 3 000 euroa. Sosiaalivakuutusmaksut (lukuun ottamatta työnantajan ja työntekijän sairausvakuutusmaksuja) maksetaan vakuutuspalkan perusteella.

Maksetun palkan määrä on 2 500 euroa. Työntekijällä on rajoitetusti verovelvollisen verokortti, jossa veroprosentti on 20 %. Vero maksetaan todellisen maksetun palkan perusteella 20 % x 2 500 euroa = 500 euroa. Työntekijän sairausvakuutusmaksu sisältyy veroprosenttiin eikä sitä ilmoiteta erikseen. Työnantajan sairausvakuutusmaksu maksetaan todellisen maksetun palkan perusteella.

Jos tiedot ilmoitetaan käyttäen ilmoitustapaa 1, ne voidaan ilmoittaa samalla palkkatietoilmoituksella seuraavasti:

Ilmoitustapa 1

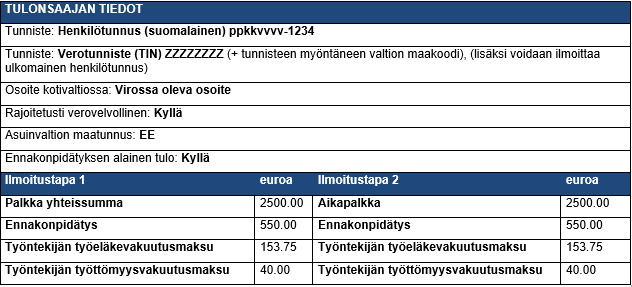

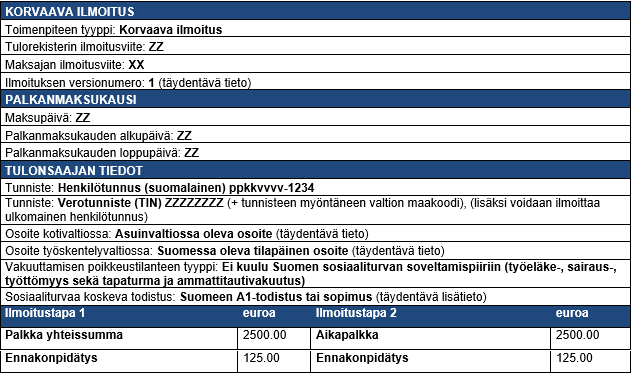

Ilmoitustapa 2

Käytettäessä ilmoitustapaa 2 tiedot on annettava kahdella palkkatietoilmoituksella. Yhdellä ilmoituksella ilmoitetaan vakuutuspalkka, jota käytetään sosiaalivakuutusmaksujen perusteena ja toisella ilmoituksella todellinen maksettu palkka Verohallintoa ja sairausvakuutusmaksun määräämistä varten.

Vakuutuspalkan ilmoittaminen:

Maksetun palkan ilmoittaminen:

2.6.2 Tulonsaaja ei ole vakuutettu Suomessa

Jos ulkomailla työskentelevä rajoitetusti verovelvollinen ei ole vakuutettu Suomessa, suomalaisen työnantajan on ilmoitettava tulorekisteriin todellinen maksettu palkka.

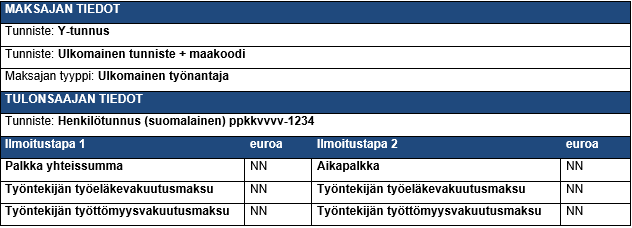

Esimerkki 13: Suomalainen yksityissektorin työnantaja palkkaa Alankomaissa asuvan henkilön työskentelemään Alankomaissa.

Palkan määrä on 2 500 euroa. Työntekijä ei kuulu Suomen sosiaaliturvan piiriin. Tuloverolain 10 §:n mukaan palkkaa ei veroteta Suomessa. Koska työntekijä ei kuulu Suomen sosiaaliturvan piiriin, sosiaalivakuutusmaksuja ei makseta Suomeen. Tulo on ilmoitettava tulorekisteriin, vaikka siitä ei peritä veroa eikä sosiaalivakuutusmaksuja.

Tulorekisteriin ilmoitettavat tiedot:

Jos työntekijän palkkatulo verotetaan Suomessa, tulosta peritty lähdevero tai ennakonpidätys ilmoitetaan seuraavasti:

Lähdeveron alaisen tulon ilmoittaminen:

Ennakonpidätyksen alaisen tulon ilmoittaminen:

2.6.3 Tulonsaaja on vapaaehtoisesti vakuutettu Suomessa

Vapaaehtoinen TyEL-vakuutus (työntekijän työeläkevakuutus) voidaan ottaa ulkomailla työskentelevälle työntekijälle, jota pakollinen TyEL-vakuutus ei koske. Tällöin edellytetään, että muut laissa säädetyt työntekijää ja työnantajaa koskevat edellytykset täyttyvät. Myös vapaaehtoisessa TyEL-vakuutuksessa eläkkeen perusteena olevana ansiona on vakuutuspalkka.

Vapaaehtoinen TyEL-vakuutus ilmoitetaan tulorekisteriin antamalla Vakuuttamisen poikkeustilanteen tyyppi -tieto: Vapaaehtoinen vakuuttaminen Suomessa (työeläkevakuutus).

Lisätietoja vapaaehtoisesta TyEL-vakuutuksesta on työeläkelakipalvelussa (www.tyoelakelakipalvelu.fi).

Vastaavissa tilanteissa suomalainen työnantaja voi ottaa ulkomailla työskentelevälle työntekijälleen vapaaehtoisen vakuutuksen työtapaturmien ja ammattitautien varalle. Tätä ei ilmoiteta tulorekisteriin, vaan työnantaja hoitaa vakuuttamisen suoraan vakuutusyhtiön kanssa.

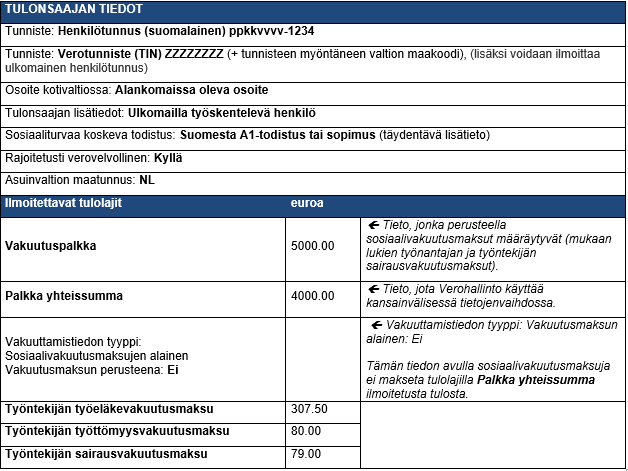

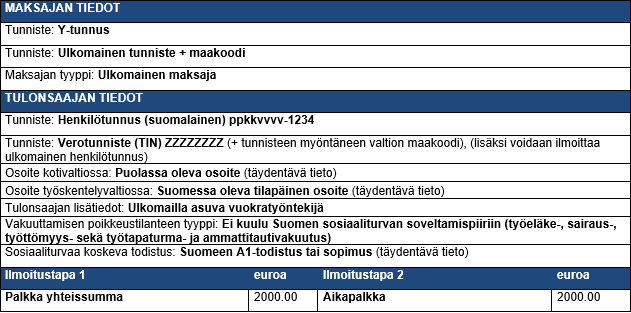

2.6.4 Ulkomainen konserniyhtiö maksaa palkan

Jos ulkomailla työskentelevä rajoitetusti verovelvollinen työntekijä on vakuutettu Suomessa ja työskentelee konserniyhtiön palveluksessa, suomalaisen lähettävän yrityksen on maksettava Suomeen työnantajan sairausvakuutusmaksu ja muut sosiaalivakuutusmaksut (mukaan lukien työntekijän osuus työeläke- ja työttömyysvakuutusmaksuista). Maksut maksetaan vakuutuspalkan perusteella, ja tiedot on ilmoitettava tulorekisteriin. Tulo ei ole veronalaista Suomessa eikä siitä peritä Suomeen ennakonpidätystä tai lähdeveroa.

Kun ulkomainen konserniyhtiö maksaa palkan ulkomaille lähetetylle työntekijälle, joka on vakuutettu Suomessa, suomalaisen lähettävän yrityksen on annettava maksajan muuna tietona tieto Ulkomainen konserniyhtiö sekä tulonsaajan lisätietona tieto Ulkomailla työskentelevä henkilö.

Suomalainen yritys ilmoittaa tulorekisteriin vakuutuspalkan ja työntekijän osuudet työeläke- ja työttömyysvakuutusmaksuista. Tulorekisteriin annettujen tietojen perusteella Verohallinto määrää työntekijän sairausvakuutusmaksun suuruuden tulonsaajan lopullisessa verotuksessa, ja se maksetaan jäännösverona.

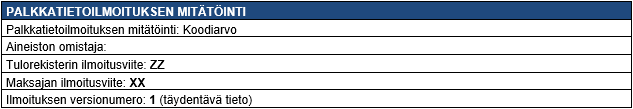

2.7 Tietojen korjaaminen ulkomaan työskentelyn tilanteissa

2.7.1 Kuuden kuukauden säännön soveltuminen varmistuu myöhemmin

Jos ulkomaantyöskentelyn on aluksi suunniteltu kestävän vain muutaman kuukauden, mutta työskentely ulkomailla jatkuukin yli kuusi kuukautta, suorituksen maksaja voi joutua korjaamaan tulorekisteriin ilmoittamiaan tietoja.

Esimerkki 14: Suomalainen työnantaja lähettää helmikuun alusta työntekijän työskentelemään Sveitsiin neljäksi kuukaudeksi. Huhtikuun lopussa työnantaja ja työntekijä sopivat, että ulkomaankomennusta pidennetään neljällä kuukaudella eli komennus kestää yhteensä kahdeksan kuukautta.

Jos kuuden kuukauden säännön edellytykset täyttyvät ja palkkatulo on Suomessa verovapaata, työnantaja voi korjata tulorekisteriin antamiaan tietoja ja palauttaa työntekijälle palkasta perityt ennakonpidätykset minipidätystä lukuun ottamatta. Yleensä työntekijälle on määriteltävä vakuutuspalkka takautuvasti. Vakuutuspalkan määritteleminen takautuvasti kuvataan kohdassa 2.7.2.

Suorituksen maksaja on ilmoittanut helmi-huhtikuun palkat tulorekisteriin samalla tavalla, kuin jos tulonsaaja olisi työskennellyt Suomessa. Toukokuussa suorituksen maksaja korjaa tulorekisteriin ilmoittamansa tiedot. Maksaja ilmoittaa korvaavalla ilmoituksella kuuden kuukauden säännön soveltumisesta. Palkan määrä on 4 000 euroa ja verokortin mukainen veroprosentti 25 % eli ennakonpidätyksen määrä on ollut 1 000 euroa.

Lisäksi työnantaja palauttaa työntekijälle ennakonpidätyksen ja minipidätyksen välisen erotuksen toukokuussa. Palautuksesta on annettava tulorekisteriin erillinen ilmoitus, jolla palautettava määrä ilmoitetaan negatiivisena lukuna.

Tässä esimerkissä vakuutuspalkkaa ei määritellä takautuvasti.

Suorituksen maksaja korjaa helmi-huhtikuun palkkatietoilmoitukset seuraavasti:

Ennakonpidätyksen palauttaminen ilmoitetaan seuraavasti:

Pohjoismaisessa työskentelyssä on kuitenkin huomattava, että työnantaja ei voi palauttaa työntekijälle palkasta perittyä ennakonpidätystä, vaikka tuloon voitaisiin soveltaa takautuvasti kuuden kuukauden sääntöä. Tämä johtuu Pohjoismaiden välisestä veron kantoa ja siirtoa koskevasta sopimuksesta (niin sanottu TREKK-sopimus), jonka mukaan viranomainen siirtää yhdessä Pohjoismaassa aiheettomasti perityn veron toiseen Pohjoismaahan (työskentelyvaltioon). Menettelyä kuvataan kohdassa 2.5 Lisätiedot pohjoismaisessa työskentelyssä.

2.7.2 Vakuutuspalkka määritellään takautuvasti

Jos vakuutuspalkka määritellään takautuvasti, tiedot on korjattava tulorekisteriin korvaavalla ilmoituksella.

Esimerkki 15: Suomalainen työnantaja lähettää helmikuun alusta työntekijän työskentelemään Sveitsiin neljäksi kuukaudeksi. Palkan määrä on 4 000 euroa ja verokortinmukainen veroprosentti on 25 % eli ennakonpidätyksen määrä on ollut 1 000 euroa.

Huhtikuun lopussa työnantaja ja työntekijä sopivat, että ulkomaankomennusta pidennetään neljällä kuukaudella eli komennus kestää yhteensä kahdeksan kuukautta.

Työntekijälle määritellään takautuvasti vakuutuspalkka helmikuun alusta alkaen. Vakuutuspalkan määräksi sovitaan 5 000 euroa. Työnantajan sosiaalivakuutusmaksut ja työntekijän sairausvakuutusmaksu maksetaan vakuutuspalkan perusteella.

Suorituksen maksaja on ilmoittanut helmi-huhtikuun palkat tulorekisteriin samalla tavalla, kuin jos tulonsaaja olisi työskennellyt Suomessa. Toukokuussa suorituksen maksaja korjaa tulorekisteriin ilmoittamansa tiedot.

Työnantaja palauttaa työntekijälle ennakonpidätyksen ja minipidätyksen välisen erotuksen.

Silloin kun työntekijän työeläkevakuutusmaksu tai työttömyysvakuutusmaksu on ilmeisen virheen vuoksi jäänyt palkanmaksun yhteydessä pidättämättä, työnantaja voi pidättää edellisen palkanmaksun yhteydessä pidättämättä jääneen maksun enintään kahden seuraavan palkanmaksun yhteydessä. Tämän vuoksi työnantaja joutuu tässä tapauksessa itse maksamaan sekä työntekijän maksuosuudet että työnantajamaksut. Työntekijän maksuosuus on työntekijän veronalaista tuloa. Koska tuloverotuksessa palkkatuloon kuitenkin soveltuu kuuden kuukauden sääntö, työntekijän osuus maksusta on TVL 77 §:n perusteella verovapaata Suomessa.

Koska työnantajan sairausvakuutuksen määrä muuttuu, työnantajan on korjattava myös antamaansa työnantajan erillisilmoitusta, jolla työnantajan sairausvakuutusmaksun yhteismäärä on ilmoitettu tulorekisteriin. Työnantajan erillisilmoituksen korjaaminen tehdään samalla menettelyllä kuin palkkatietoilmoituksen korjaaminen.

Suorituksen maksaja korjaa helmi-huhtikuun palkkatietoilmoitukset seuraavasti:

Lisäksi suorituksen maksaja ilmoittaa uudella ilmoituksella ennakonpidätyksen palauttamisen seuraavasti:

Työnantajan erillisilmoituksen korjaaminen kuvataan tarkemmin ohjeessa Tietojen korjaaminen tulorekisterissä, luvussa 7 Työnantajan erillisilmoituksen korjaaminen.

3 Ulkomailta Suomeen tulevan tulonsaajan tietojen ilmoittaminen

Ulkomailta Suomeen tulevalle tulonsaajalle maksetut suoritukset ilmoitetaan tulorekisteriin palkkatietoilmoituksella. Sillä ei ole merkitystä, onko tulonsaaja yleisesti vai rajoitetusti verovelvollinen. Tiedot on ilmoitettava myös siinä tapauksessa, että tuloa ei veroteta Suomessa tai työntekijä ei ole vakuutettu Suomessa.

Tiedot ilmoitetaan ensisijaisesti suomalaisella henkilötunnuksella. Lisätietoa asiakastunnisteista on kohdassa 1.7 Asiakastunnisteet.

Ulkomaisen työnantajan ilmoitusvelvollisuudet kuvataan kohdassa 4.

3.1 Sosiaalivakuutusmaksut ja vakuuttaminen

Ulkomailta Suomeen tuleva tulonsaaja kuuluu lähtökohtaisesti Suomen sosiaaliturvaan ja sosiaalivakuutusmaksut maksetaan Suomeen. Sosiaalivakuutusmaksut ilmoitetaan tulorekisteriin samalla tavalla kuin muiden tulonsaajien kohdalla.

Silloin kun Suomeen tulevaan työntekijään sovelletaan EU:n sosiaaliturva-asetusta ja hänellä on A1-todistus lähtövaltiostaan, hän on vakuutettu kaikkien sosiaalivakuutusten osalta lähtövaltiossaan. Tällöin Suomeen ei makseta työntekijän eikä työnantajan sairausvakuutusmaksua eikä muita sosiaalivakuutusmaksuja.

Kun työntekijään sovelletaan toisen valtion lainsäädäntöä sosiaaliturvasopimuksen perusteella ja hänellä on todistus sovellettavasta sosiaaliturvasta, Suomeen ei makseta niitä vakuutusmaksuja, joita sosiaaliturvasopimus koskee. Eri sosiaaliturvasopimukset koskevat eri vakuutusmaksuja.

Jos ulkomailta Suomeen tuleva työntekijä työskentelee Suomessa enintään neljä kuukautta, Suomeen ei makseta työntekijän eikä työnantajan sairausvakuutusmaksua, vaikka työntekijällä ei olisi todistusta siitä, että hän kuuluu lähtövaltionsa sosiaaliturvan piiriin. Muut sosiaalivakuutusmaksut on kuitenkin yleensä maksettava. Tähän on olemassa tiettyjä poikkeuksia, joista saa lisätietoa alla mainituilta tahoilta.

Jos Suomessa työskentely ei täytä niin sanottua työssäoloehtoa, tulosta ei makseta työnantajan eikä työntekijän sairausvakuutusmaksua. Muut sosiaalivakuutusmaksut on kuitenkin yleensä maksettava. Työssäoloehdosta on lisätietoa esimerkiksi Kelan sivuilla.

Lisätietoa sosiaalivakuutusmaksuista eri tilanteissa on vakuuttajien omilla sivuilla:

- työeläkevakuutus: suorituksen maksajan työeläkelaitos tai Eläketurvakeskus (www.etk.fi)

- työttömyysvakuutus: Työllisyysrahasto (www.tyollisyysrahasto.fi)

- työtapaturma- ja ammattitautivakuutus sekä työntekijän ryhmähenkivakuutus: suorituksen maksajan tapaturmavakuutusyhtiö tai Tapaturmavakuutuskeskus (www.tvk.fi)

- työnantajan sairausvakuutusmaksu ja työntekijän sairausvakuutusmaksu: Verohallinto (www.vero.fi) ja Kela (www.kela.fi).

3.2 Yleisesti verovelvollinen työskentelee Suomessa

Ulkomailta Suomeen tulevan yleisesti verovelvollisen saamat tulot ilmoitetaan tulorekisteriin samalla tavalla kuin Suomessa asuvan saamat tulot. Jos työntekijään sovelletaan lähtövaltion sosiaaliturvaa, häneltä ei peritä niitä vakuutusmaksuja, joita sosiaaliturvasopimus koskee.

Esimerkki 16: Ruotsissa asuva henkilö tulee kahdeksi vuodeksi Suomeen töihin suomalaisen työnantajan palvelukseen. Hänellä on A1-todistus Ruotsista, joka osoittaa, että hän on vakuutettu Ruotsissa. Työnantaja ei maksa mitään sosiaalivakuutusmaksuja Suomeen eikä työntekijälle määrätä sairausvakuutusmaksua Suomessa.

Suorituksen maksaja ilmoittaa vakuuttamista koskevat tiedot tulorekisteriin seuraavasti:

Esimerkki 17: Etelä-Koreassa asuva henkilö tulee vuodeksi Suomeen töihin eteläkorealaisen työnantajan lähettämänä. Palkanmaksu siirtyy suomalaiseen yritykseen. Työntekijällä on todistus, jonka mukaan häneen sovelletaan Suomen ja Etelä-Korean välistä sosiaaliturvasopimusta. Sopimus koskee työeläke- ja työttömyysvakuutusmaksuja. Muut sosiaalivakuutusmaksut maksetaan Suomeen.

Suorituksen maksaja ilmoittaa vakuuttamista koskevat tiedot tulorekisteriin seuraavasti:

3.3 Rajoitetusti verovelvollinen työskentelee Suomessa