Anmälan av information till inkomstregistret: hushåll som arbetsgivare

- Har getts

- 4.12.2025

- Diarienummer

- VH/6669/05.00.00/2025

- Giltighet

- 1.1.2026 - Tills vidare

Anvisningen är avsedd för hushåll som betalar lön eller övriga förvärvsinkomster och anmäler uppgifterna till inkomstregistret.

Se en sammanställning av de viktigaste frågorna gällande anmälningen Hushåll som arbetsgivare.

I denna anvisning beskrivs

- uppgifter som behövs vid anmälan i de vanligaste betalningssituationerna

- tidsfristerna för anmälan

- kanaler för anmälan av uppgifter

- korrigering av inlämnade uppgifter

- skötande av arbetsgivarskyldigheter

- exempel på olika betalningssituationer och anmälningar.

Denna anvisning handlar om inhemska situationer. Internationella situationer beskrivs i anvisningen Anmälan av information till inkomstregistret: internationella situationer.

Denna anvisning ersätter den tidigare anvisningen med samma rubrik. Anvisningen har uppdaterats på följande sätt:

- I avsnitt 4.8.5 har lagts till anvisningar för situationer där gränsen på 1 500 euro överskrids under ett år.

- I avsnitt 5.2 har lagts till ett nytt exempel och en precisering av anmälan om lön och andra prestationer i en och samma anmälan.

Preciseringar av teknisk karaktär har också lagts till i anvisningen. I övrigt motsvarar anvisningen till sitt innehåll den tidigare anvisningen.

De penningbelopp som använts i anvisningens exempel är exemplifierande. Verkställ alltid förskottsinnehållning baserat på inkomsttagarens skattekort. Kontrollera varje år socialförsäkringsavgifterna, till exempel på pensionsförsäkringsbolagens eller Skatteförvaltningens webbplatser.

I exemplen i anvisningen ligger beloppen av arbetstagarens arbetspensionsförsäkringsavgift och arbetslöshetsförsäkringspremie och beloppet av arbetsgivarens sjukförsäkringsavgift på samma nivå som under 2023. Beloppen för respektive år finns på sidan med försäkringsuppgifter. I exemplen motsvarar arbetstagarens arbetspensionsförsäkringsavgift det belopp som används för personer som inte fyllt 53 år och för personer som fyllt 62 år.

1 Hushåll som uppdragsgivare

Ett hushåll ska anmäla följande till inkomstregistret:

- prestationer som hushållet har betalat ut, bland annat löner och naturaförmåner

- skattefria och skattepliktiga kostnadsersättningar

- vissa arbetsersättningar

- förskottsinnehållningar som hushållet har verkställt.

Dessutom ska hushållet anmäla försäkringsuppgifter och arbetstagaravgifter som har tagits ut från lönen. För de uppgifter som ska anmälas till inkomstregistret finns ingen nedre gräns i euro eller åldersgräns – anmäl alltså alla löner och arvoden oberoende av beloppet som du betalat ut till arbetstagare i alla åldrar.

Med hushåll avses privatpersoner eller dödsbon.

När du till exempel köper städning, barnomsorg eller renovering, är du uppdragsgivare. Utred då följande:

- Betalar du lön eller arbetsersättning?

- Om du betalar arbetsersättning, är mottagaren av ersättningen införd i förskottsuppbördsregistret?

- Ska du verkställa förskottsinnehållningen och betala socialförsäkringsavgifterna?

- Är du en tillfällig arbetsgivare eller en avtalsarbetsgivare (arbetspensionsförsäkring)?

- Är du en regelbunden arbetsgivare eller en tillfällig arbetsgivare (Skatteförvaltningens arbetsgivarregister)?

Som hjälpmedel i utredningen kan du använda Skatteförvaltningens hjälpfrågor. Mer information om dessa frågor finns även i denna anvisning.

Om du inte känner till inkomstregistrets termer, bör du ta del av de viktigaste termerna.

1.1 Inkomstregistrets begrepp

Med inkomsttagare avses personer eller företag till vilka du betalar en prestation.

En person i ett arbetsförhållande kallas även för arbetstagare eller löntagare. En inkomsttagare anmäler inte sina egna inkomstuppgifter till inkomstregistret. Uppgifterna anmäls alltid av betalaren.

Med prestation avses penningbelopp, till exempel lön, arbetsersättning eller dagtraktamente, som du betalar till en inkomsttagare.

Med prestationsbetalare eller betalare avses i denna anvisning ett hushåll som betalar prestationer till en inkomsttagare.

Med hushåll avses privatpersoner eller dödsbon som anställer arbetstagare eller köper tjänster från företag eller personer.

Det är fråga om hushåll i arbetsgivarring då flera hushåll tillsammans anställt en städare, barnskötare eller en annan arbetstagare och en person med sin personbeteckning sköter utbetalningen av lön och anmälningen av uppgifterna till inkomstregistret för hela ringens räkning.

Med anmälan om löneuppgifter avses en anmälan om betalda löner eller andra prestationer som lämnas till inkomstregistret.

I en anmälan om löneuppgifter lämnar du information om en inkomsttagare för en betalningsgång. Anmälan om löneuppgifter kan innehålla flera inkomstslag.

Med arbetsgivarens separata anmälan avses en anmälan om arbetsgivarens sjukförsäkringsavgifter som lämnas till inkomstregistret.

Även om du betalar lön till flera inkomsttagare, lämnar du endast en arbetsgivarens separata anmälan per månad.

Med arbete som ett hushåll låter utföra avses arbete som inte utförs i jordbruks- eller näringsverksamhet och som en privatperson eller ett dödsbo låter utföra.

Med inkomstslag avses inkomsttyper som används för att specificera de prestationer som anmälas till inkomstregistret.

Inkomstslag är bland annat tidlön, ackordslön, arbetsersättning och förskottsinnehållning.

Tillfällig arbetsgivare och avtalsarbetsgivare är begrepp som används av arbetspensionsförsäkringsbolagen. Då är det fråga om huruvida du som betalare har ingått ett avtal med ett arbetsförsäkringsbolag eller inte.

Arbetsgivaren ska anordna pensionsskyddet för sin arbetstagare antingen som en tillfällig arbetsgivare eller en avtalsarbetsgivare.

Regelbundna arbetsgivare ska anmäla sig till Skatteförvaltningens arbetsgivarregister, medan tillfälliga arbetsgivare inte behöver göra det. När ett hushåll har anmält sig till registret, påverkar det tidsfristerna för hushållens anmälningar och skyldigheten att lämna in arbetsgivarens separata anmälan.

Betalaren är en tillfällig arbetsgivare om denne har antingen

- endast en fastanställd arbetstagare, eller

- högst fem arbetstagare vars anställningar är kortare än ett kalenderår.

Betalaren är en regelbunden arbetsgivare då denne

- betalar ut lön regelbundet till minst två arbetstagare

- betalar ut lön regelbundet till en arbetstagare och dessutom betalar ut lön till minst en arbetstagare i en anställning som är temporär eller avsedd att vara kortvarig

- betalar ut lön samtidigt till minst sex arbetstagare i temporära anställningar som är avsedda att vara kortvariga.

2 Anmälan till inkomstregistret

Löneuppgifterna anmäls endast en gång, till ett ställe. Från inkomstregistret vidarebefordras uppgifterna bland annat till Skatteförvaltningen, pensionsbolagen och Sysselsättningsfonden. Det finns ingen nedre gräns i euro eller åldersgräns för anmälan.

2.1 Var kan jag göra anmälan?

Du kan räkna och betala löner i den avgiftsfria tjänsten Palkka.fi. Tjänsten skickar automatiskt uppgifterna till inkomstregistret. Om du använder Palkka.fi, behöver du inte lämna några anmälningar till inkomstregistret. Observera att man i tjänsten Palkka.fi endast kan betala löner, inte arbetsersättningar.

Inkomstregistret har också en egen e-tjänst dit man loggar in på adressen inkomstregistret.fi. I tjänsten kan du lämna en anmälan åt gången genom att fylla i uppgifterna på webblanketten. I e-tjänsten kan du anmäla både löner och arbetsersättningar.

Om du använder något annat löneräkningsprogram än Palkka.fi, ta reda på hur anmälningarna lämnas till inkomstregistret. Vissa program skickar uppgifterna automatiskt. Andra sammanställer i sin tur ett färdigt material som du kan skicka i laddningstjänsten för inkomstregistrets e-tjänst.

Anmäl uppgifterna på pappersblankett om du inte kan använda e-tjänsten. Du kan skriva ut blanketten på adressen inkomstregistret.fi.

Läs mer om olika sätt att anmäla: Uträtta ärenden elektroniskt

2.2 Vad är en anmälan och vilka uppgifter behöver jag?

När du betalar ut löner eller andra prestationer, ska du göra en anmälan om löneuppgifter separat för varje person och betalningsdag. I anmälan om löneuppgifter anmäler du löner (kapital 4) och arbetsersättningar (kapital 3). En anmälan för en person kan innefatta flera olika inkomster d.v.s. inkomstslag, förutsatt att inkomsterna har samma betalningsdag. Du kan ange förskottsinnehållningarna på inkomsterna för samma betalningsdag som ett totalbelopp.

Om du har betalat lön, ska du utöver anmälningarna om löneuppgifter för månaden i fråga lämna in en arbetsgivarens separata anmäla. I arbetsgivarens separata anmälan lämnar du uppgifter om arbetsgivarens sjukförsäkringsavgift. Om du använder Palkka.fi, sköter tjänsten båda anmälningarna för din räkning.

Vissa uppgifter i anmälan om löneuppgifter är alltid obligatoriska, andra frivilliga eller kompletterande. I kapitlen nedan kan du läsa mer om de uppgifter som krävs i olika situationer, beroende på om du har köpt en tjänst (3.1) eller om du har anställt en arbetstagare (4.2).

För anmälan behöver du alltid uppgifter om betalaren och mottagaren, såsom namn, identifierare och, i vissa situationer, adresser. När du som ett hushåll låter utföra arbeten är betalaren alltid en person eller ett dödsbo. Ange alltid betalarens personbeteckning. Detta gäller både regelbundna och tillfälliga arbetsgivare. Om du är en tillfällig arbetsgivare, anger du också alltid ditt förnamn och efternamn, din adress och adressens landskod.

Ange även Hushåll som typ av betalare. Om du anmäler prestationer i egenskap av företrädare för hushåll i arbetsgivarring, bör du se närmare anvisningar i kapitel 6.

Anmäl alla penningbelopp till inkomstregistret brutto och med en cents noggrannhet.

Om du även låter utföra arbete som är relaterat till jordbruks- eller näringsverksamhet, ska du skilja åt det från det arbete som du som ett hushåll har låtit utföra. I anmälan om arbete relaterat till jordbruks- eller näringsverksamhet ska du alltid ange ditt FO-nummer. Mer information om anmälning av försäkringsuppgifter finns i kapitlen 4.3 och 4.4.

2.3 När ska uppgifterna anmälas?

Tidsfristen för anmälningarna påverkas av om ditt hushåll är en tillfällig arbetsgivare eller en regelbunden arbetsgivare, det vill säga är infört i Skatteförvaltningens arbetsgivarregister. En tillfällig och en regelbunden arbetsgivare har definierats i termerna i början av anvisningen.

Om du är en tillfällig arbetsgivare, ska du lämna in en anmälan om löneuppgifter på elektronisk väg senast den 5:e dagen i den kalendermånad som följer på betalningsdagen. Om anmälan görs på pappersblankett, är tidsfristen den 8:e dagen i den följande kalendermånaden. Om du under kalendermånaden har betalat ut lön fler gånger, anmäl de löner som du betalat ut med olika anmälningar separat för varje betalningsdag.

Exempel 1: En tillfällig arbetsgivare betalar ut lön

Ett hushåll som är en tillfällig arbetsgivare betalar ut lön i juni två gånger, den 5 juni och den 23 juni, och dessutom en gång i september.

För bägge löneutbetalningar för juni ska en separat anmälan om löneuppgifter lämnas in elektroniskt senast den 5 juli eller på en pappersblankett senast den 8 juli.

Anmälan om utbetalning av lönen i september ska lämnas in elektroniskt senast den 5 oktober eller på en pappersblankett senast den 8 oktober.

Om du är införd i Skatteförvaltningens arbetsgivarregister, det vill säga är en regelbunden arbetsgivare, ska du lämna in en anmälan om löneuppgifter på elektronisk väg senast den 5:e kalenderdagen efter betalningsdagen. Om du lämnar in din anmälan på en pappersblankett, ska anmälan lämnas in senast den 8:e kalenderdagen efter betalningsdagen.

Exempel 2: En regelbunden arbetsgivare betalar ut lön

Ett hushåll som är en regelbunden arbetsgivare betalar ut lön den 15 juni. Anmälan om löneutbetalningen ska lämnas elektroniskt senast den 20 juni eller på en pappersblankett senast den 23 juni.

Om du ska betala arbetsgivarens sjukförsäkringsavgift, lämnar du även in arbetsgivarens separata anmälan för den månaden elektroniskt senast på den 5:e dagen i den kalendermånad som följer efter lönebetalningen. Om anmälan görs på pappersblankett, är tidsfristen den 8:e dagen i kalendermånaden efter betalningsdagen.

- Om du är en regelbunden arbetsgivare och inte betalar ut någon lön alls under månaden, anmäls endast uppgiften Ingen lönebetalning på arbetsgivarens separata anmälan för denna månad. Även i dessa fall ska arbetsgivarens separata anmälan lämnas in senast på den 5:e dagen i följande kalendermånad. Om någon lön inte betalas ut till exempel i juli, lämna in din anmälan elektroniskt senast den 5 augusti eller på en pappersblankett senast den 8 augusti.

- Om du är en tillfällig arbetsgivare, behöver du lämna in arbetsgivarens separata anmälan endast för de månader för vilka du har betalat ut lön eller kostnadsersättningar.

Den allmänna tidsfristen för anmälan om löneuppgifter omfattas av några undantag:

- Skattefria resekostnadsersättningar (kilometerersättningar, måltidsersättningar och dagtraktamenten) kan alltid anmälas elektroniskt senast den 5:e dagen i den kalendermånad som följer efter betalningsmånaden. Om anmälan görs på pappersblankett, är tidsfristen den 8:e dagen i kalendermånaden efter betalningsdagen.

- Om du ger en inkomsttagare enbart en naturaförmån, kan du anmäla den månatligen senast på den 5:e dagen i följande kalendermånad. Om penninglön för den månad då naturaförmånen flöt in betalas ut ännu under den kalendermånad som följer efter den månad då förmånen flöt in, kan du även anmäla naturaförmånen som inkomst för den kalendermånad som följer efter den månad då förmånen flöt in. Gör i så fall anmälan senast den 5:e i kalendermånaden efter den månad för vilken naturaförmånen har anmälts som inkomst.

- En särskild tidsfrist har inte fastställts för anmälan om frivilliga uppgifter (se kapitel 4.2). Vi rekommenderar att du om möjligt anmäler frivilliga uppgifter på samma gång som du anmäler obligatoriska uppgifter.

Om du upptäcker ett fel i de uppgifter som du anmält, ska du korrigera felet genom att lämna in en ersättande anmälan. I vissa situationer ska den felaktiga anmälan först makuleras och därefter ska en ny anmälan lämnas in. Läs mer om korrigering i kapitel 7. En särskild tidsfrist har inte fastställts för inlämnande av en ersättande anmälan om löneuppgifter och en ersättande separat anmälan från arbetsgivaren. Korrigera dock felen omedelbart när du har upptäckt dem, till exempel så att de felaktiga uppgifterna inte används när en förmån fastställs för en inkomsttagare.

Pappersblanketterna ska ha inkommit till inkomstregistret senast på den utsatta dagen.

I de 5 kalenderdagar som räknas efter betalningsdagen tas lördag, söndag eller annan helgdag med, men om den utsatta dagen för anmälan är en lördag, söndag eller annan helgdag, kan uppgifterna anmälas följande vardag.

2.4 Vad händer om jag har lämnat in anmälan för sent?

I ärenden som hänför sig till anmälan till inkomstregistret påför Skatteförvaltningen inte privatpersoner eller dödsbon några förseningsavgifter eller försummelseavgifter på grund av brister i anmälningarna. Inkomstregistrets övriga informationsanvändare kan dock påföra andra påföljder.

3 Ett hushåll köper en tjänst eller betalar ut ersättning för arbete

Om du köper en tjänst från ett företag eller en person och inte ingår ett anställningsavtal, är det fråga om ett uppdragsförhållande. Den prestation som du då har betalat ut utgör alltid en arbetsersättning, inte lön.

Kontrollera i tjänsten FODS eller med Skatteförvaltningen om tjänsteproducenten är införd i förskottsuppbördsregistret.

- Om tjänsteproducenten är införd i förskottsuppbördsregistret, räcker det att du betalar fakturan för det utförda arbetet. Betalningen ska inte anmälas till inkomstregistret. Läs anvisningar om hushållsavdrag på Skatteförvaltningens webbplats.

- Om tjänsteproducenten inte är införd i förskottsuppbördsregistret, ska du alltid anmäla de prestationer som betalas för arbetet till inkomstregistret. Du kan inte betala ut och anmäla arbetsersättningar på Palkka.fi.

Vanliga arbetsersättningar som hushåll betalar ut utgörs av ersättningar för renovering, städning eller barnomsorg samt intressebevakarens arvode.

3.1 Anmälan om löneuppgifter: uppgifter som behövs för anmälan om arbetsersättning (mottagaren av arbetsersättningen är inte införd i förskottsuppbördsregistret)

Anmäl de arbetsersättningar som du har betalat ut i en anmälan om löneuppgifter, om mottagaren av arbetsersättningen inte är införd i förskottsuppbördsregistret. Arbetsersättningar betalas i regel på basis av en faktura som ett företag eller en företagare upprättat.

För anmälan behöver du alltid följande uppgifter:

- betalningsdag – dagen då arvodet är på mottagarens konto

- löneutbetalningsperiod – ange den första arbetsdagen som startdatum och den sista arbetsdagen som slutdatum

- betalarens namn och personbeteckning – se mer information om identifierare i kapitel 2.2

- namn och identifierare för mottagaren av arbetsersättningen, det vill säga inkomsttagaren, till exempel personbeteckning eller FO-nummer

- arbetsersättningens belopp utan mervärdesskatt.

Anmäl totalbeloppet på arbetsersättningarna med inkomstslaget Arbetsersättning (336). I beloppet ska du inkludera arbetets andel utan mervärdesskatt samt de på fakturan specificerade resekostnaderna och övriga kostnadsersättningar. I arbetsersättningen ska du inte inkludera några andra kostnader specificerade på fakturan, som material.

Om du betalar ut över 1 500 euro i arbetsersättning till samma person eller företag under ett kalenderår, verkställ även örskottsinnehållning på arbetsersättningen. Då behöver du också mottagarens skattekort och skatteprocent.

Verkställ förskottsinnehållningen på följande sätt:

- Om du har betalat arbetsersättningen till ett företag (öppet bolag, kommanditbolag, aktiebolag, andelslag), verkställ förskottsinnehållning på 13 procent på arbetets andel av arbetsersättningen och resekostnadsersättningarna.

- Om du har betalat arbetsersättningen till en företagare med firma eller en annan fysisk person, verkställ förskottsinnehållning på arbetets andel av arbetsersättningen enligt företagarens personliga skatteprocent.

- Räkna ut förskottsinnehållningen på det momsfria beloppet av arbetet. Om arbetets andel inte har specificerats, verkställ förskottsinnehållning på hela det momsfria beloppet.

- Anmäl beloppet med inkomstslaget Förskottsinnehållning (402).

Om gränsen på 1 500 euro överskrids under året, verkställ förskottsinnehållning och anmäl förskottsinnehållningsbeloppet till inkomstregistret i anmälan för den löneutbetalningsperiod för vilken gränsen har överskridits (se exempel 19, som även är tillämplig på förskottsinnehållning på arbetsersättning och dess anmälan). Förskottsinnehållning behöver inte verkställas på tidigare utbetalda arbetsersättningar i efterhand.

Ange Hushåll som tilläggsuppgift om betalaren. På så sätt vet Skatteförvaltningen att skyldigheten att verkställa förskottsinnehållning omfattas av en gräns på 1 500 euro. Se mer information i kapitel 6, om betalaren är hushåll i arbetsgivarring.

Ange Samfund som tilläggsuppgift om inkomsttagaren, om mottagaren av arbetsersättningen är ett öppet bolag, ett kommanditbolag, ett aktiebolag, ett andelslag, en förening, en stiftelse eller en annan privaträttslig juridisk person. Du behöver inte ange tilläggsuppgiften om du betalar ut arvodet till en firmaföretagare.

När det är fråga om arbetsersättning, behöver du inte betala arbetsgivarens sjukförsäkringsavgift och andra försäkringsavgifter. Arbetsgivarens separata anmälan lämnas inte in. Du behöver inte heller anmäla uppgifter om anställningsförhållandet, försäkringsuppgifter och till exempel yrkesklass.

Tjänster som producerats som massatjänster och planerats och marknadsförts till stora konsumentgrupper likställs med försäljning av varor, och prestationer som betalats för dem anmäls inte till inkomstregistret. Sådana tjänster är till exempel kollektivtrafik, hälsovårdstjänster (inklusive hälsocentralavgiften), frisörtjänster samt restaurang- och logitjänster. Däremot utgör prestationer som betalats till exempel för chartertrafik och cateringtjänster arbetsersättning som ska anmälas till inkomstregistret.

3.2 Exempel på anmälan om arbetsersättning

Exemplen beskriver olika anmälningssituationer. Exemplen innehåller inte alla anmälningsuppgifter. I exemplen på lön i kapitel 4.8 kan du se hur du anmäler identifieringsuppgifter om betalare och mottagare samt allmänna uppgifter, såsom betalningsdag och löneutbetalningsperiod.

Exempel 3: Arbetsersättning till en företagare som är införd i förskottsuppbördsregistret

Ett hushåll betalar 2 000 euro i arbetsersättning för en renovering till en företagare med firmanamn som är införd i förskottsuppbördsregistret samt 200 euro i kilometerersättning och 35 euro i skattepliktig kostnadsersättning för arbetsredskap.

Eftersom företagaren är införd i förskottsuppbördsregistret, behöver man inte anmäla den utbetalda prestationen till inkomstregistret.

Exempel 4: Arbetsersättning till en företagare som inte är införd i förskottsuppbördsregistret

Ett hushåll betalar 2 000 euro i arbetsersättning för renovering till en företagare med firmanamn som inte är införd i förskottsuppbördsregistret samt 200 euro i kilometerersättning och 35 euro i skattepliktig kostnadsersättning för arbetsredskap.

Eftersom företagaren inte är införd i förskottsuppbördsregistret, ska den betalda inkomsten anmälas till inkomstregistret i anmälan om löneuppgifter.

Betalaren räknar samman arvodet och kilometerersättningarna och anmäler dem som ett totalbelopp med inkomstslaget Arbetsersättning (336) i anmälan om löneuppgifter. Förskottsinnehållning behöver inte verkställas på kilometerersättningarna, eftersom de anknyter till arbetsersättningen till en fysisk person. Sådana ersättningar för resekostnader är undantagna från förskottsinnehållningen med stöd av Skatteförvaltningens beslut. Betalaren räknar ut förskottsinnehållningen på arvodets och arbetsredskapets andel, det vill säga 2 035 euro. Företagarens skatteprocent enligt skattekortet är 25 procent.

Utöver identifieringsuppgifterna om betalaren och mottagaren ska följande uppgifter anmälas:

| UPPGIFTER I ANMÄLAN | euro |

|---|---|

| Typ av betalare: Hushåll | |

| 336 Arbetsersättning | 2235.00 |

| 402 Förskottsinnehållning (på 2 035 euro) | 508.75 |

Exempel 5: Arbetsersättning till ett företag som inte är infört i förskottsuppbördsregistret

Ett hushåll betalar en faktura på 15 000 euro för schaktning till ett aktiebolag som inte är infört i förskottsuppbördsregistret.

Arbetets andel och materialen har specificerats på fakturan. Av beloppet utgörs 5 000 euro av beställt arbete och resten, 10 000 euro, av material som kross och grus. Arbetets andel utan mervärdesskatt uppgår till 4 032,26 euro. Betalar verkställer förskottsinnehållning på 13 procent på arbetets momsfria andel. Betalaren anmäler arbetets momsfria andel och den verkställda förskottsinnehållningen på beloppet i anmälan om löneuppgifter.

Utöver identifieringsuppgifterna om betalaren och mottagaren ska följande uppgifter anmälas:

| UPPGIFTER I ANMÄLAN | euro |

|---|---|

| Typ av betalare: Hushåll | |

| Typ av tilläggsuppgift om inkomsttagaren: Samfund | |

| 336 Arbetsersättning | 4032.26 |

| 402 Förskottsinnehållning (på 4 032,26 euro) | 524.19 |

Exempel 6: Intressebevakarens arvode och kilometerersättningar

En intressebevakare har fått intressebevakarens arvode på 1 600 euro och kilometerersättningar på 200 euro.

Arvodet och kilometerersättningarna anmäls som ett totalbelopp med inkomstslaget Arbetsersättning (336). I beskattningen kan intressebevakaren yrka på att de kostnader som har orsakats hen till följd av arbetet ska dras av. Förskottsinnehållning på 20 procent verkställs på arvodets andel baserat på intressebevakarens skattekort.

Utöver identifieringsuppgifterna om betalaren och mottagaren ska följande uppgifter anmälas:

| UPPGIFTER I ANMÄLAN | euro |

|---|---|

| Typ av betalare: Hushåll | |

| 336 Arbetsersättning | 1800.00 |

| 402 Förskottsinnehållning (på 1 600 euro) | 320.00 |

3.3 Hushåll beställer tjänster via en plattform eller en applikation

I mobilappar och på plattformar på internet tillhandahålls många olika tjänster. Tjänsterna kan vara alla slags arbeten, såsom renovering, städning, skötsel av sällskapsdjur, att vara transportbud för olika restauranger eller att ordna upplevelser för turister.

Arbetsförmedling och beställning av tjänster via applikationer och plattformar kan omfatta olika ansvarsområden för anställda, programadministratörer eller beställare, det vill säga den som köper tjänsten eller beställer tjänsten via appen eller plattformen. Vissa appar och plattformar är närmast elektroniska anslagstavlor, varmed arbetstagaren och den som beställer arbetet sinsemellan ska komma överens om villkoren. Vissa appar och plattformar fungerar så att det automatiskt skapas ett anställningsförhållande mellan en anställd och en beställare, men betalningarna sköts av plattformen. Det kan även uppstå ett arbetsförhållande mellan arbetstagaren och plattformen. Skyldigheten att anmäla prestationer till inkomstregistret beror på vad som avtalats mellan plattformen eller applikationen och arbetstagaren.

Om du beställer tjänster på en plattform, kan det hända att det uppstår ett anställningsförhållande eller ett uppdragsförhållande mellan dig och arbetstagaren. Då ska du till inkomstregistret anmäla de prestationer som du har betalat antingen som lön eller som arbetsersättning, beroende på vad ni har avtalat. En arbetsersättning ska endast anmälas till inkomstregistret om mottagaren av prestationen inte är införd i förskottsuppbördsregistret. Som betalningsdag anger du det datum då du har betalat prestationen till plattformen eller en annan app.

Exempel 7: Arbetsersättning betalas via en plattform till en person som inte är införd i förskottsuppbördsregistret

Pekka erbjuder sig att rasta hundar via en plattform. Hundägaren eller hushållet bokar en tid och matar in sina betalningsuppgifter till plattformen. Betalningen på hundra euro går från hundägarens konto när Pekka har bekräftat att han tar emot uppdraget. När Pekka har utfört arbetet betalar plattformen en ersättning på 80 euro åt Pekka och drar av sitt arvode, 20 euro, från betalningen. Plattformen endast förmedlar uppdraget mellan Pekka och hundägaren. Pekka är i uppdragsförhållande med hundägaren.

Eftersom Pekka inte är införd i förskottsuppbördsregistret ska hundägaren anmäla betalning till inkomstregistret. Hundägaren anmäler hela beloppet på 100 euro med anmälan om löneuppgifter, anger Pekka som inkomsttagare och som betalningsdag det datum då denne betalade för arbetet till plattformen. Eftersom betalaren är ett hushåll ska anmälan lämnas in senast på den femte dagen i den månad som följer efter utbetalningen. I beskattningen kan Pekka yrka på ett avdrag på 20 euro, alltså plattformens arvode såsom en utgift för att förtjäna inkomsten.

4 Ett hushåll anställer en arbetstagare

Om du har ingått ett anställningsavtal med en arbetstagare, betalar du lön. Då ska du uppfylla arbetsgivarskyldigheterna, bland annat följande:

- verkställa förskottsinnehållning

- teckna arbetspensionsförsäkring

- teckna arbetsolycksfalls- och yrkessjukdomsförsäkring

- betala arbetslöshetsförsäkringspremier.

Du kan också utreda dina arbetsgivarskyldigheter genom att svara på Skatteförvaltningens hjälpfrågor.

Exempel på anmälan om utbetald lön i olika situationer finns i kapitel 4.8. Läs mer i kapitel 5, om du anställer en barnskötare och erhåller stöd för privat vård från FPA.

4.1 Socialförsäkringsavgifter och förskottsinnehållning

Lönebeloppet och arbetstagarens ålder påverkar arbetsgivarskyldigheterna. Om du inte är skyldig att försäkra arbetstagaren, ska du även ange det i anmälan.

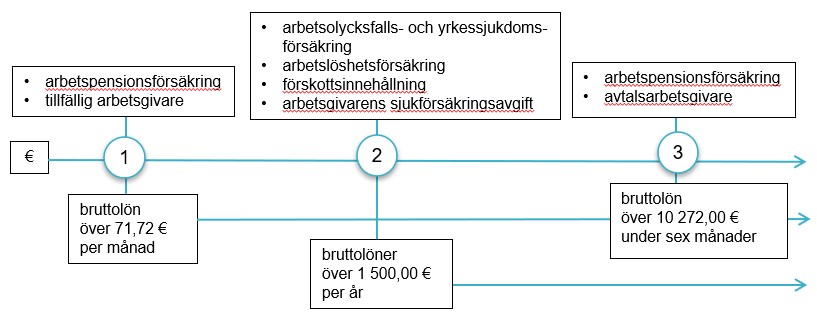

Detta schema beskriver hur skyldigheterna påverkas av beloppet på den lön som du som ett hushåll har betalat ut. Gränserna i euro gäller 2026.

När den lön du betalat överskrider någon av de gränser som beskrivits ovan, ska du uppfylla arbetsgivarskyldigheten i fråga, till exempel teckna en försäkring för arbetstagaren och betala försäkringsavgifter.

1. Om du betalar över 71,72 euro per månad i bruttolön, ska du teckna en arbetspensionsförsäkring för arbetstagaren. Om du inte har några fast anställda arbetstagare, kan du teckna en pensionsförsäkring som en tillfällig arbetsgivare, det vill säga utan avtal med ett pensionsbolag.

Du behöver inte teckna några andra försäkringar och betala försäkringsavgifter. Observera dock att arbetstagarens andel av arbetslöshetsförsäkringspremien ska tas ut även om lönen är 1 500 euro eller lägre. I dessa fall behåller arbetsgivaren arbetslöshetsförsäkringspremien. Inkomsttagaren får dra av det debiterade beloppet i sin egen beskattning.

2. Om du betalar över 1 500 euro per kalenderår i bruttolön till en eller flera arbetstagare, ska du teckna arbetsolycksfalls- och yrkessjukdomsförsäkring samt betala arbetslöshetsförsäkringspremier för dem.

Om du betalar över 1 500 euro per år i bruttolön till en arbetstagare, ska du verkställa förskottsinnehållningen på lönen och betala arbetsgivarens sjukförsäkringsavgift. På arbetstagarens begäran kan förskottsinnehållningen verkställas även på lön som är lägre än 1 500 euro per år. När du verkställer förskottsinnehåll, ska du alltid anmäla det till inkomstregistret.

Om gränsen på 1 500 euro överskrids under ett år, ska du verkställa förskottsinnehållning och betala arbetsgivarens sjukförsäkringsavgift från och med den månad under vilken gränsen har överskridits. Förskottsinnehållningen ska endast verkställas på den del av lönen som överstiger 1 500 euro, medan sjukförsäkringsavgiften ska räknas ut på alla prestationer under året i fråga.

3. Om du betalar ut bruttolön som överstiger 10 272 euro under sex på varandra följande månader eller om du har en fast anställd arbetstagare, ska du ingå ett försäkringsavtal med ett arbetspensionsbolag. Då är du inte längre en tillfällig arbetsgivare, utan du är avtalsarbetsgivare. Även om de löner som du har betalat ut inte överstiger gränsen ovan, kan du om du vill bli avtalsarbetsgivare, det vill säga teckna ett pensionsförsäkringsavtal med ett arbetspensionsbolag.

Kapitel 4.4 innehåller mer information om anmälning av uppgifter om arbetspensionsförsäkringen och om att vara tillfällig arbetsgivare.

Olika försäkringar har olika åldersgränser.

- Arbetsgivarens sjukförsäkringsavgift ska betalas för personer som har fyllt 16 år. Den betalas inte för personer som har fyllt 68 år.

- Arbetstagarens arbetslöshetsförsäkringspremie ska betalas för personer som har fyllt 18 år. Den betalas inte för personer som har fyllt 65 år.

- En arbetspensionsförsäkring behöver tecknas för personer som har fyllt 17 år. Försäkringsskyldigheten upphör när arbetstagaren fyller

- 68 år, om hen är född 1957 eller tidigare

- 69 år, om hen är född mellan 1958 och 1961

- 70 år, om hen är född 1962 eller senare.

- Arbetsolycksfalls- och yrkessjukdomsförsäkring har inga motsvarande åldersgränser.

I alla försäkringar börjar skyldigheten i början av månaden efter den månad då åldersgränsen har uppnåtts. Skyldigheten upphör i slutet av den månad då arbetstagaren fyller 68 år (sjukförsäkring och arbetspensionsförsäkring) eller 65 år (arbetslöshetsförsäkring).

Om försäkringsskyldighet inte föreligger, ska uppgifterna "Ingen försäkringsskyldighet" lämnas om försäkringarna i fråga i uppgifterna om inkomsttagaren. Se mer information i exemplen 12–15.

Förskottsinnehållningen och arbetsgivarens sjukförsäkringsavgift är skatter på eget initiativ som du ska räkna och betala själv. De övriga socialförsäkringsavgifterna betalas enligt försäkrarens fakturor.

Om du har ingått avtal om pensions- och arbetsolycksfallsförsäkringar, ska du alltid i betalarens uppgifter i anmälningar till inkomstregistret ange namnet på och personbeteckningen för den medlem i hushållet som har ingått avtalen.

Ytterligare information

- om förskottsinnehållningsskyldigheten och arbetsgivarens sjukförsäkringsavgift finns i Skatteförvaltningens anvisning Hushållen som arbetsgivaren

- om pensionsförsäkring finns på Pensionsskyddscentralens sida Arbetspensionslagstiftningen och på pensionsförsäkringsbolagens webbplatser

- om olycksfalls- och yrkessjukdomsförsäkringar finns på Olycksfallsförsäkringscentralens webbplats

- om skyldigheten att betala arbetslöshetsförsäkringspremie finns på Sysselsättningsfondens webbplats

- du kan även kontakta dessa aktörer personligen om du inte har tillgång till internet.

4.2 Anmälan om löneuppgifter: uppgifter som behövs för löneanmälan

Anmäl i anmälan om löneuppgifter de löner, naturaförmåner och andra ersättningar som du har betalat ut.

För anmälan behöver du alltid följande uppgifter:

- betalningsdag – dagen då lönen är på mottagarens konto

- löneutbetalningsperiod – ange den första arbetsdagen som startdatum och den sista arbetsdagen som slutdatum

- betalarens namn och personbeteckning – se mer information om identifierare i kapitel 4.3; om betalaren är ett hushåll i arbetsgivarring, kan du se mer information i kapitel 6

- mottagarens namn och identifierare, till exempel personbeteckning eller FO-nummer

- lönebelopp brutto och belopp av eventuella naturaförmåner – se mer om inkomstslag för lön i kapitel 4.5.

Du kan också behöva följande uppgifter:

- uppgifter om försäkringar – se mer om arbetspensionsförsäkring i kapitel 4.4

- yrkesklass – du får information om yrkesklass från ditt olycksfallsförsäkringsbolag, om du är skyldig att teckna en arbetsolycksfalls- och yrkessjukdomsförsäkring för dina arbetstagare

- mottagarens skattekort och skatteprocent – om du verkställer förskottsinnehållning på lönen.

Vi rekommenderar att du meddelar alla uppgifter om anställningsförhållandet. Om uppgifterna anmäls som bristfälliga eller i strid med inkomstregistrets anvisningar, kan inkomsttagaren beviljas förmånen på felaktiga grunder eller till fel belopp, avgörandet av förmånen kan fördröjas (ofta begäran om tilläggsutredning till den som anmält uppgiften) eller så kan inkomsttagarens beskattning bli felaktig.

Följande uppgifter är alltid frivilliga uppgifter för hushållsarbetsgivare:

- om anställningen är på heltid eller deltid, om den gäller tills vidare eller för viss tid

- avlöningsform (månadslön, timlön eller ackordslön)

- avlönade och oavlönade frånvaroperioder och orsaken till frånvaron, lön för avlönad frånvaro

- intjäningsperioderna för inkomstslagen.

Om en arbetstagare går i ålderspension, är anställningsförhållandets giltighetstid och orsaken till avslutande av anställningsförhållande (pensionering) obligatoriska uppgifter.

Vi rekommenderar att frivilliga uppgifter lämnas samtidigt med löner och obligatoriska uppgifter, eftersom myndigheterna då inte ber dig lämna dem senare.

Om du ska betala arbetsgivarens sjukförsäkringsavgift, ska du utöver anmälan om löneuppgifter även lämna in arbetsgivarens separata anmälan. Se närmare uppgifter i kapitel 4.6 Arbetsgivarens separata anmälan om arbetsgivarens sjukförsäkringsavgift.

4.3 Betalarens och inkomsttagarens identifierare

När du som ett hushåll låter utföra arbeten är betalaren alltid en person eller ett dödsbo. Ange alltid betalarens personbeteckning. Vi rekommenderar att du alltid också uppger betalarens namn. Utifrån namnet kan den som utnyttjar informationen rikta till exempel andra löneutredningar rätt. Ange som betalare den medlem i hushållet som ingått avtal om pensions- och arbetsolycksfallsförsäkringar.

Om du även låter utföra arbete som är relaterat till jordbruks- eller näringsverksamhet, ska du skilja åt det från det arbete som du som ett hushåll har låtit utföra. I anmälan om arbete relaterat till jordbruks- eller näringsverksamhet ska du alltid ange ditt FO-nummer. Om separata avtal om pensions- och olycksfallsförsäkringar ingåtts för jordbruks- eller näringsverksamhet, ska du använda korrekta försäkringsuppgifter, såsom pensionsarrangemangsnummer och försäkringsnummer, i anmälningarna.

Om båda makarna låter utföra arbete, är båda skyldiga att till inkomstregistret själva anmäla de prestationer som de betalat ut. Eurogränserna av arbetsgivarskyldigheterna gäller separat för varje enskild betalare.

Ett hushåll kan ha en intressebevakare eller ett ombud som i praktiken sköter anmälan av uppgifterna och utbetalning av lön för hushållet. Huvudmannen, det vill säga hushållet, ansvarar emellertid för att uppgifterna anmäls till inkomstregistret. Även då lämnas uppgifterna om hushållet i betalarens uppgifter. En minderårig person kan vara en betalare för sina egna inkomster.

Ange även Hushåll som typ av betalare. På så sätt får Skatteförvaltningen vetskap om att gränsen för skyldigheten att verkställa förskottsinnehållning och betala arbetsgivarens sjukförsäkringsavgift är 1 500 euro för hushåll. Om du anmäler prestationer i egenskap av företrädare för hushåll i arbetsgivarring, bör du se närmare anvisningar i kapitel 6.

4.4 Arbetspensionsförsäkring, tillfällig arbetsgivare och FöPL-försäkring

Om du betalar mindre än 71,72 euro per månad i bruttolön till en arbetstagare (år 2026), behöver du inte teckna en arbetspensionsförsäkring för arbetstagaren. Arbetstagarens ålder har ingen betydelse. Även om lönen är låg ska den anmälas till inkomstregistret. Se exempel 12 på anmälan om låg lön i eurobelopp.

Om du betalar 71,72 euro eller mer per månad i bruttolön till en arbetstagare (år 2026), ska du teckna en arbetspensionsförsäkring för arbetstagaren. Arbetstagarens ålder påverkar skyldigheten, se detaljerade åldersgränser i kapitel 4.1.

En arbetspensionsförsäkring kan tecknas i egenskap av en tillfällig arbetsgivare eller av en avtalsarbetsgivare.

Du kan teckna en arbetspensionsförsäkring som en tillfällig arbetsgivare, om du betalar högst 10 272 euro i bruttolön under sex på varandra följande månader (år 2026) och du inte har några fast anställda arbetstagare. Byte av kalenderår har ingen betydelse för beräkningen av tidsgränsen på sex månader. Som en tillfällig arbetsgivare har du inget giltigt försäkringsavtal med ett arbetspensionsbolag.

Lämna då i anmälan om löneuppgifter följande uppgifter om betalaren och försäkringarna:

- Typ av betalare: Hushåll (vid behov även Hushåll i arbetsgivarring).

- Typ av betalare: Tillfällig arbetsgivare (inget ArPL-försäkringsavtal). I inkomstregistrets e-tjänst anges uppgiften om tillfällig arbetsgivare under inkomsttagarens försäkringsuppgifter.

- Uppgift om arbetspensionsförsäkring: Arbetstagarens arbetspensionsförsäkring.

- Arbetspensionsanstaltens bolagskod: Du kan välja bolag själv. Pensionsbolaget skickar en faktura till dig på basis av de uppgifter som du anmält.

- Om du anmäler uppgifterna i inkomstregistrets e-tjänst, välj arbetspensionsanstalten från menyn.

- Vid anmälan på en pappersblankett ska du ange arbetspensionsanstaltens bolagskod.

- Om du anmäler uppgifterna via gränssnittet eller laddningstjänsten, ska du utöver bolagskoden även ange pensionsarrangemangsnumret (så kallat tekniskt försäkringsnummer). Begär pensionsarrangemangsnumret av arbetspensionsanstalten.

- Betalarens namn: ditt förnamn och efternamn.

- Betalarens adress och adressens landskod (till exempel är Finlands landskod FI).

Du kan teckna ett arbetspensionsförsäkringsavtal även om gränsen på 10 272 euro inte överskrids. Du ska dock alltid ingå ett pensionsförsäkringsavtal, om du har fast anställda arbetstagare eller betalar mer än 10 272 euro i lön under sex på varandra följande månader (år 2026). Då kan du inte längre vara en tillfällig arbetsgivare.

Om du blir avtalsarbetsgivare efter att ha varit en tillfällig arbetsgivare, ska du i anmälan om löneuppgifter lämna följande uppgifter om betalaren och försäkringarna från och med följande löneutbetalning:

- Typ av betalare: Hushåll (vid behov även Hushåll i arbetsgivarring)

- Uppgift om arbetspensionsförsäkring: Arbetstagarens arbetspensionsförsäkring.

- Arbetspensionsanstaltens bolagskod: kod för det bolag med vilket du har ingått ett avtal.

- Pensionsarrangemangsnummer: du får numret från det pensionsbolag med vilket du har ingått ett avtal.

I båda situationerna ska du anmäla pensionsförsäkringspremien som du har tagit ut från lönen med inkomstslaget Arbetstagarens arbetspensionsförsäkringsavgift (413). Se exemplen 15–19 på hur man i egenskap av en tillfällig arbetsgivare gör löneanmälan.

Beakta också följande vid pensionsförsäkring:

- Om du använder tjänsten Palkka.fi, kan du välja arbetspensionsbolaget och betala arbetspensionsförsäkringsavgiften samtidigt som du räknar lönerna. Palkka.fi skickar en automatisk anmälan till inkomstregistret.

- Om du betalar lön till en arbetstagare i ett anställningsförhållande som på basis av sitt övriga arbete har en pensionsförsäkring för företagare (FöPL), ska du betala arbetstagarens arbetspensionsförsäkringspremie normalt. FöPL-försäkringen påverkar inte hushållsarbetsgivares försäkringsskyldigheter.

- Om en person ändå är en FöPL-försäkrad företagare och du betalar arbetsersättning till personen, bör du se närmare anvisningar i kapitel 3. Om företagaren inte är införd i förskottsuppbördsregistret, behöver du inte betala ArPL-avgiften, men du ska verkställa förskottsinnehållning på arbetsersättningen.

4.5 Inkomstslag för löner och användning av dem

Anmäl alla löner och andra prestationer som du har betalat ut till inkomstregistret. Du ska anmäla uppgifterna, även om lönen är mycket låg eller du inte har verkställt förskottsinnehållning på lönen. Anmälningen påverkas inte heller av om socialförsäkringsavgifter ska betalas för lönen eller inte.

I kapitel 4.8 presenteras exempel på anmälningar som innehåller alla obligatoriska uppgifter. Exemplen på inkomstslag visar endast uppgifter om de inkomstslag som ska användas.

4.5.1 Penninglöner

Du kan anmäla löner som har betalats ut i pengar till inkomstregistret på två olika sätt.

Den obligatoriska miniminivån är anmälningssätt 1: Ange penninglönerna som ett totalbelopp (inkomstslag i 100-serien). I inkomstslaget Lön totalt (101) kan du inkludera alla inkomstslag i 200-serien, till exempel tidlön, ackordslön och övertidsersättningar.

Ett alternativt sätt är anmälningssätt 2: Ange penninglönerna specificerade (inkomstslag i 200-serien). Då består lönen av de inkomster som du har anmält (till exempel timlön, övertidsersättning och semesterpenning), och du behöver inte räkna samman inkomsterna.

Observera att vissa inkomster och avgifter alltid ska anmälas med sina respektive inkomstslag, om de har betalats ut och dragits av från lönen. Sådana är till exempel naturaförmåner, kostnadsersättningar och andra inkomster som ska anmälas separat (300-serien).

Du ska också alltid anmäla den förskottsinnehållning som du har verkställt och arbetstagarens pensionsförsäkrings- och arbetslöshetsförsäkringspremier som du har betalat med sina respektive inkomstslag (400-serien). Du ska specificera dem även om du anger penninglönerna som ett totalbelopp. Du kan till exempel inte räkna in naturaförmåner i det totala lönebeloppet. Däremot kan du räkna samman de förskottsinnehållningar som du har verkställt på inkomsterna för en och samma betalningsdag och ange dem som ett belopp.

Anmälningssätten 1 och 2 kan inte användas samtidigt på samma anmälan. Anmälningssätten kan emellertid variera mellan olika anmälningar.

Vi rekommenderar att du anger penninglönerna specificerade på anmälningssätt 2. Då kan inkomstregistrets samtliga informationsanvändare på samma gång få de uppgifter som de behöver, och de behöver inte separat begära uppgifter av dig, till exempel för inkomsttagarens förmånsbeslut.

Observera även att du ska använda underinkomstslagen 102–106, om du använder anmälningssätt 1 och om bara en del av beloppet under inkomstslag 101 omfattas av socialförsäkringsavgifter. Om du använder anmälningssätt 2, är det enklare att anmäla försäkringsuppgifter. Läs mer i kapitel 1.3 Försäkringsuppgiftens typ i anvisningen Anmälan av information till inkomstregistret: uppgifter i anslutning till försäkrande.

Exempel 8: Anmälan av penninglön som ett totalbelopp eller specificerad

Ett hushåll betalar en hemvårdare sammanlagt 2 600 euro i lön som en engångsprestation. Månadslönen uppgår till 2 100 euro och semesterpenningen 500 euro.

Betalaren kan anmäla penninglönerna på två olika sätt. På båda sätten ska förskottsinnehållningen och de försäkringsavgifter som har tagits ut anges separat.

Detta exempel beskriver endast hur inkomstslagen används, inte några andra obligatoriska uppgifter i anmälan. Anmäl som inkomstslag:

| OBLIGATORISK MINIMINIVÅ | ALTERNATIVT SÄTT | ||

|---|---|---|---|

|

Anmälningssätt 1 |

euro |

Anmälningssätt 2 |

euro |

| 101 Lön totalt | 2600.00 | 201 Tidlön | 2100.00 |

| 213 Semesterpenning | 500.00 | ||

| 402 Förskottsinnehållning | 650.00 | 402 Förskottsinnehållning | 650.00 |

| 413 Arbetstagarens arbetspensionsförsäkringsavgift | 185.90 | 413 Arbetstagarens arbetspensionsförsäkringsavgift | 185.90 |

| 414 Arbetstagarens arbetslöshetsförsäkringspremie | 39.00 | 414 Arbetstagarens arbetslöshetsförsäkringspremie | 39.00 |

Lönen anmäls med inkomstslaget Tidlön (201), om lönen betalas till exempel på basis av timpriset eller veckopriset. Lönen anmäls med inkomstslaget Ackordslön (227), om lönen betalas på basis av ett ackord.

4.5.2 Naturaförmåner eller anställningsförmåner

Naturaförmåner omfattar bland annat bostads-, kost- och bilförmån. Skatteförvaltningen utfärdar årligen ett beslut om naturaförmånernas värde.

Om du beviljar en arbetstagare en naturaförmån, ska du verkställa förskottsinnehållning på det totala beloppet på penninglönen och naturaförmånerna, men högst till ett belopp som motsvarar penninglönen. Om du endast beviljar en naturaförmån och inte samtidigt betalar ut någon annan ersättning, kan du inte verkställa förskottsinnehållning.

Naturaförmåner ses som lön, varför de påverkar beräkningen av arbetsgivarens sjukförsäkringsavgift och övriga socialförsäkringsavgifter. Läs mer om anmälan av naturaförmåner i anvisningen Anmälan av information till inkomstregistret: naturaförmåner och kostnadsersättningar.

Exempel 9: Ett hushåll beviljar en kostförmån till en arbetstagare

Hushållet beviljar en arbetstagare en kostförmån på 150 euro utöver lönen.

Betalaren kan anmäla kostförmånen på två sätt: separat med dess inkomstslag Kostförmån (334) eller med inkomstslaget för naturaförmåner totalt, Övriga naturaförmåner (317). Anmäl även Typ av förmån: Kostförmån för det totala beloppet. Om betalaren anmäler förmånen med dess inkomstslag, kan den inte längre anges i Övriga naturaförmåner (317).

Betalaren ska verkställa förskottsinnehållning på kostförmånens värde och betala socialförsäkringsavgifterna, om förutsättningarna i kapitel 4.1 uppfylls. Inkomstslagen för lön och de poster som ska dras av från lönen ingår inte i exemplet, se anmälan av dem i exempel 8.

Anmäl kostförmånen på följande sätt:

| INKOMSTSLAG SOM ANMÄLS SEPARAT | |||

|---|---|---|---|

|

Obligatorisk miniminivå |

euro |

Alternativt sätt |

euro |

|

317 Övriga naturaförmåner Typ av förmån: Kostförmån |

150.00 |

334 Kostförmån |

150.00 |

I stället kan betalaren eventuellt också anmäla bostadsförmånen och telefonförmånen antingen som deras respektive inkomstslag eller som ett totalbelopp. Vissa naturaförmåner, till exempel bilförmån, ska alltid anmälas med deras respektive inkomstslag.

Läs mer i anvisningen Anmälan av information till inkomstregistret: naturaförmåner och kostnadsersättningar.

4.5.3 Skattefria resekostnadsersättningar

Skattefria resekostnadsersättningar omfattar bland annat måltidsersättning, kilometerersättning och olika dagtraktamenten. Du kan betala dessa ersättningar för arbetsresor.

Skatteförvaltningen utfärdar årligen ett beslut om förutsättningarna för skattefriheten av resekostnadsersättningar. Om dessa förutsättningar inte uppfylls, utgör ersättningarna lön till sin helhet. Anmäl dem då till inkomstregistret som lön. Om de ersättningar som du har betalat ut överstiger det skattefria maximibeloppet, ska du anmäla den överstigande delen som lön.

Om en arbetstagare står i ett uppdragsförhållande (det vill säga att du köper en tjänst, se kapitel 3), inte i ett anställningsförhållande, kan du inte betala ut kostnadsersättningar utan skatt. Anmäl då de kostnadsersättningar som du har betalat ut som arbetsersättning (se exempel 4).

Exempel 10: Ett hushåll betalar dagtraktamente, måltidsersättning och kilometerersättning

Hushållet betalar en arbetstagare dagtraktamente på 144 euro, måltidsersättning på 12 euro och kilometerersättning på 79,50 euro utöver lönen.

Betalaren kan anmäla måltidsersättningen antingen med dess inkomstslag Måltidsersättning (303) eller tillsammans med dagtraktamentet som ett totalbelopp med inkomstslaget Dagtraktamente (331).

Ange också alltid Typ av dagtraktamente för dagtraktamentet. I detta exempel är typen Måltidsersättning, Heldagstraktamente eller båda typerna beroende på anmälningssätt. Om betalaren anmäler en måltidsersättning med dess inkomstslag, kan den inte längre anges i Dagtraktamente (331). Kilometerersättning ska alltid anmälas med dess inkomstslag.

Inkomstslagen för lön ingår inte i exemplet, se anmälan av dem i exempel 8.

Kostnadsersättningar anmäls på följande sätt:

| INKOMSTSLAG SOM ANMÄLS SEPARAT | |||

|---|---|---|---|

|

Obligatorisk miniminivå |

euro |

Alternativt sätt |

euro |

|

331 Dagtraktamente Typ av dagtraktamente: Måltidsersättning Typ av dagtraktamente: Heldagstraktamente |

156.00 |

331 Dagtraktamente Typ av dagtraktamente: Heldagstraktamente |

144.00 |

|

|

303 Måltidsersättning |

12.00 |

|

|

311 Kilometerersättning (skattefri) Antal kilometer: 150* |

79.50 |

311 Kilometerersättning (skattefri) Antal kilometer: 150* |

79.50 |

* Information om kilometerantalet kan anges enligt löneperiod. Den ska dock anges senast i årets sista anmälan.

4.5.4 Skattepliktiga kostnadsersättningar

Med skattepliktiga kostnadsersättningar ersätts en arbetstagare för utgifter som

- direkt har orsakats arbetstagaren på grund av skötseln av arbetsuppgifterna, till exempel köp av arbetsredskap och material

- inte har betalats för arbetsresor.

Trots att sådana kostnadsersättningar är skattepliktiga, betraktas de inte som lön när förskottsinnehållning verkställs. Därmed ska betalaren inte lägga dessa ersättningar till den lön som anmäls, till exempel med inkomstslaget Tidlön (201). För skattepliktiga kostnadsersättningar betalas och anmäls inte heller socialförsäkringsavgifter.

Med inkomstslaget Skattepliktig kostnadsersättning (353) anmäls kostnadsersättningar som inte har anmälts med andra inkomstslag och på vilka förskottsinnehållning inte har verkställts.

Exempel 11: Ett hushåll betalar ut ersättning för arbetsredskap

Hushållet betalar 35 euro i ersättning för arbetsredskap till en arbetstagare inom byggbranschen i enlighet med kollektivavtalet. Förskottsinnehållning verkställs inte och socialförsäkringsavgifter betalas inte på en sådan ersättning. Penningbeloppet på ersättningen anmäls under inkomstslaget Skattepliktig kostnadsersättning (353).

Ersättningen anmäls på följande sätt:

| INKOMSTSLAG SOM ANMÄLS SEPARAT | euro |

|---|---|

| 353 Skattepliktig kostnadsersättning | 35.00 |

4.6 Arbetsgivarens separata anmälan om arbetsgivarens sjukförsäkringsavgift

Om du betalar över 1 500 euro per kalenderår i bruttolön till en arbetstagare, ska du betala arbetsgivarens sjukförsäkringsavgift och anmäla den till inkomstregistret med arbetsgivarens separata anmälan.

Om lönen är lägre behöver avgiften inte betalas. Om du dessutom till exempel betalar 1 000 euro i lön till två arbetstagare, behöver du inte betala arbetsgivarens sjukförsäkringsavgift på basis av dessa prestationer.

Arbetsgivarens sjukförsäkringsavgift ska betalas för 16–67-åriga arbetstagare. Du ska själv räkna arbetsgivarens sjukförsäkringsavgift för de bruttolöner som du har betalat ut varje månad. Förutom penninglön omfattar bruttolönen till exempel naturaförmåner.

Anmäl totalbeloppet för arbetsgivarens sjukförsäkringsavgift med arbetsgivarens separata anmälan. I anmälan ska du inte fylla i totalbeloppet av bruttolönerna. Lämna endast in en separat anmälan för varje löneutbetalningsmånad. Se tidsfristerna för inlämnande av arbetsgivarens separata anmälan i kapitel 2.3.

Du kan betala och anmäla arbetsgivarens sjukförsäkringsavgift även för löner under 1 500 euro, om du vet att arbetstagarens bruttolön kommer senare att överskrida denna gräns. Lämna i dessa fall arbetsgivarens separata anmälan för varje löneutbetalningsperiod.

Om du inte har betalat arbetsgivarens sjukförsäkringsavgift innan gränsen på 1 500 euro överskrids och gränsen överskrids senare under året, ska du räkna och betala avgiften på bruttolönsbeloppet för hela året. Anmäl arbetsgivarens sjukförsäkringsavgift på hela årets lönebelopp som ett totalbelopp på separata anmälan för den månad då den årliga gränsen på 1 500 euro har överskridits.

Lämna följande uppgifter i arbetsgivarens separata anmälan:

- betalarens namn och personbeteckning, kontaktperson för anmälan, datum för anmälan och rapporteringsperiod (betalningsmånad och betalningsår)

- typ av betalare: Hushåll

- typer av betalare: Hushåll och Hushåll i arbetsgivarring, om du anmäler uppgifterna för ett hushåll i en arbetsgivarring

- totalbeloppet av arbetsgivarens sjukförsäkringsavgift, om löner har betalats ut

- eventuella avdrag på totalbeloppet av sjukförsäkringsavgiften

- uppgiften "Ingen lönebetalning", om du är en regelbunden arbetsgivare, det vill säga införd i Skatteförvaltningens arbetsgivarregister, och inte har betalat ut löner under månaden i fråga.

Läs mer och se exempel i anvisningen Anmälan av information till inkomstregistret: Arbetsgivarens separata anmälan, kapitel 6: När ska ett hushåll lämna in arbetsgivarens separata anmälan?

Om du endast betalar ut arbetsersättning, betalar och anmäler du inte arbetsgivarens sjukförsäkringsavgift.

4.7 Utbetalning av lön och arbetsgivarprestationer

När du anställer en arbetstagare, ska du sköta följande:

- Betala lön till arbetstagaren enligt överenskommelse.

- Betala förskottsinnehållningar på lönen och arbetsgivarens sjukförsäkringsavgifter till Skatteförvaltningen i MinSkatt eller via din nätbank senast på den 12:e dagen i den månad som följer efter löneutbetalningen.

- Betala eventuella arbetspensionsförsäkringsavgifter samt arbetsolycksfalls- och yrkessjukdomsförsäkringspremier till dina försäkringsbolag och arbetslöshetsförsäkringspremier till Sysselsättningsfonden. Arbetspensionsbolagen fakturerar dig för avgifterna om ni inte har kommit överens om annat.

Om du räknar och betalar lönerna i tjänsten Palkka.fi, skapar tjänsten betalningsuppgifterna för förskottsinnehållningen, arbetsgivarens sjukförsäkringsavgift och arbetspensionsförsäkringsavgiften automatiskt. Med dessa kan du betala räkningarna via din nätbank.

Arbetslöshetsförsäkringspremiet kan inte betalas i tjänsten Palkka.fi. Sysselsättningsfonden påför avgiften då lönebeloppet överstiger 1 500 euro per kalenderår. Försäkringspremier för arbetsolycksfalls- och yrkessjukdomsförsäkring kan inte heller betalas i tjänsten Palkka.fi. Försäkringsbolaget fakturerar premierna separat.

Anvisningar om betalningar finns på Skatteförvaltningens, försäkringsbolagens och Sysselsättningsfondens webbplatser eller genom att kontakta dem på annat sätt.

4.8 Exempel på anmälan om lön

Exemplen beskriver olika situationer där lön ska anmälas. Lönebeloppet och arbetstagarens ålder påverkar arbetsgivarskyldigheterna. Läs mer i kapitel 4.1.

I exemplen anges penninglönerna specificerade (inkomstslag i 200-serien). Vi rekommenderar att du alltid använder detta noggrannare anmälningssätt.

4.8.1 Bruttolön som understiger 71,72 euro i månaden

När den lön som ska betalas ut är mycket låg eller arbetstagaren ung, behöver du inte teckna många försäkringar. Om du inte har försäkringsskyldighet, ska du ange det med Ingen försäkringsskyldighet -uppgifterna i anmälan.

Exempel 12: Ett hushåll betalar 40 euro till en 15 år gammal person

Hushållet betalar 40 euro som en engångsprestation till en 15 år gammal person. Hushållet har inga andra arbetstagare och betalar inte heller ut någon annan lön under året.

Lönen är så låg att hushållet inte har någon skyldighet att betala socialförsäkringsavgifter. Därför lämnar hushållet uppgiften Ingen försäkringsskyldighet om alla försäkringar. Förskottsinnehållning behöver inte verkställas. Eftersom hushållet inte behöver betala arbetsgivarens sjukförsäkringsavgift, behöver hushållet inte heller lämna in arbetsgivarens separata anmälan.

Hushållet ska anmäla följande uppgifter till inkomstregistret:

| UPPGIFTER I ANMÄLAN | |

|---|---|

| Typ av åtgärd: Ny anmälan | |

| Löneutbetalningsperiod | |

|

Betalningsdag: 20.01.20xx Löneutbetalningsperiodens startdatum: 01.01.20xx Löneutbetalningsperiodens slutdatum: 31.01.20xx |

|

| Uppgifter om betalaren | |

|

Typ av betalare: Hushåll Kontaktpersonens namn: Eva Exempel Kontaktpersonens telefonnummer: 0000000 Kontaktpersonens e-post: något@något.fi Betalarens identifierare (personbeteckning): 010101-1111 |

|

| Uppgifter om inkomsttagaren | |

|

Inkomsttagarens identifierare (personbeteckning): 020202-2222 Typ av undantagssituation för försäkring: Ingen försäkringsskyldighet (arbetspensions-, sjuk-, arbetslöshets- samt arbetsolycksfalls- och yrkessjukdomsförsäkring) |

|

| UPPGIFTER OM INKOMSTSLAGEN | euro |

| 201 Tidlön eller 227 Ackordslön* | 40.00 |

* Anmäl lönen med inkomstslaget Tidlön, om du betalar ut lön till exempel på basis av ett timpris. Anmäl lönen med inkomstslaget Ackordslön, om du betalar ut lön på basis av ett ackord.

Exempel 13: Ett hushåll betalar 40 euro till en 19 år gammal person

Hushållet betalar 40 euro som en engångsprestation till en 19 år gammal person. Hushållet har inga andra arbetstagare och betalar inte heller ut någon annan lön under året.

Lönen är så låg att hushållet inte har någon skyldighet att betala socialförsäkringsavgifter. Eftersom arbetstagaren har fyllt 18 år, ska hushållet ändå ta ut arbetstagarens arbetslöshetsförsäkringspremie från lönen. I detta fall behåller arbetsgivaren arbetslöshetsförsäkringspremien. Hushållet lämnar uppgiften Ingen försäkringsskyldighet om alla andra försäkringar än om arbetslöshetsförsäkringen.

Förskottsinnehållning behöver inte verkställas. Eftersom hushållet inte behöver betala arbetsgivarens sjukförsäkringsavgift, behöver hushållet inte heller lämna in arbetsgivarens separata anmälan.

Hushållet ska anmäla följande uppgifter till inkomstregistret:

| UPPGIFTER I ANMÄLAN | |

|---|---|

| Typ av åtgärd: Ny anmälan | |

| Löneutbetalningsperiod | |

|

Betalningsdag: 20.01.20xx Löneutbetalningsperiodens startdatum: 01.01.20xx Löneutbetalningsperiodens slutdatum: 31.01.20xx |

|

| Uppgifter om betalaren | |

|

Typ av betalare: Hushåll Kontaktpersonens namn: Eva Exempel Kontaktpersonens telefonnummer: 0000000 Kontaktpersonens e-post: något@något.fi Betalarens identifierare (personbeteckning): 010101-1111 |

|

| Uppgifter om inkomsttagaren | |

|

Inkomsttagarens identifierare (personbeteckning): 020202-2222 Typ av undantagssituation för försäkring: Ingen försäkringsskyldighet (arbetspensionsförsäkring) Ingen försäkringsskyldighet (sjukförsäkring) Ingen försäkringsskyldighet (arbetsolycksfalls- och yrkessjukdomsförsäkring) |

|

| UPPGIFTER OM INKOMSTSLAGEN | euro |

| 201 Tidlön eller 227 Ackordslön* | 40.00 |

| 414 Arbetstagarens arbetslöshetsförsäkringspremie ** | 0.60 |

* Anmäl lönen med inkomstslaget Tidlön, om du betalar ut lön till exempel på basis av ett timpris. Anmäl lönen med inkomstslaget Ackordslön, om du betalar ut lön på basis av ett ackord.

** Som arbetsgivare ska du alltid ta ut arbetstagarens andel av arbetslöshetsförsäkringspremien på lönen, även om arbetsgivarens andel inte behöver betalas. I detta fall behåller arbetsgivaren den premie som du har tagit ut. Inkomsttagaren får dra av det debiterade beloppet i sin beskattning.

Typ av undantagssituation för försäkring Ingen försäkringsskyldighet (arbetslöshetsförsäkring) används då arbetstagaren är under 18 år gammal eller har fyllt 65 år.

4.8.2 Bruttolön som är högst 1 500 euro per år

När du som ett hushåll betalar ut lön som överskrider den nedre gränsen för arbetspensionsförsäkring, men högst 1 500 euro per år, inverkar arbetstagarens ålder på vilka försäkringsskyldigheter du har.

Exempel 14: Ett hushåll betalar 400 euro till en 15 år gammal person

Hushållet betalar 400 euro i lön till en 15-årig granne som en engångsprestation för skötsel av barn i skolåldern. Familjen har inte rätt till stöd för privat vård. Hushållet är en tillfällig arbetsgivare som inte är infört i Skatteförvaltningens arbetsgivarregister.

Arbetet har utförts i juli, och lönen betalas ut den 2 augusti. Förskottsinnehållning verkställs inte i detta exempel. Hushållet har inga andra arbetstagare och betalar inte heller ut någon annan lön under året.

Eftersom inkomsttagaren är 15 år, utgör lönen grund för arbetspensionsförsäkringsavgifter, arbetslöshetsförsäkringspremier eller sjukförsäkringsförsäkringsavgifter. Arbetsolycksfalls- och yrkessjukdomsförsäkringspremier betalas inte heller, eftersom beloppet av den lön som hushållet betalar ut under ett år understiger 1 500 euro. Därför lämnar hushållet uppgiften Ingen försäkringsskyldighet om alla försäkringar.

Eftersom hushållet inte behöver betala arbetsgivarens sjukförsäkringsavgift, behöver hushållet inte heller lämna in arbetsgivarens separata anmälan.

Hushållet ska anmäla följande uppgifter till inkomstregistret:

| UPPGIFTER I ANMÄLAN | |

|---|---|

| Typ av åtgärd: Ny anmälan | |

| Löneutbetalningsperiod | |

|

Betalningsdag: 02.08.20xx Löneutbetalningsperiodens startdatum: 01.07.20xx Löneutbetalningsperiodens slutdatum: 31.07.20xx |

|

| Uppgifter om betalaren | |

|

Typ av betalare: Hushåll Kontaktpersonens namn: Eva Exempel Kontaktpersonens telefonnummer: 0000000 Kontaktpersonens e-post: något@något.fi Betalarens identifierare (personbeteckning): 010101-1111 |

|

| Uppgifter om inkomsttagaren | |

|

Inkomsttagarens identifierare (personbeteckning): 020202-2222 Typ av undantagssituation för försäkring: Ingen försäkringsskyldighet (arbetspensions-, sjuk-, arbetslöshets- samt arbetsolycksfalls- och yrkessjukdomsförsäkring) |

|

| UPPGIFTER OM INKOMSTSLAGEN | euro |

| 201 Tidlön eller 227 Ackordslön* | 400.00 |

* Anmäl lönen med inkomstslaget Tidlön, om du betalar ut lön till exempel på basis av ett timpris. Anmäl lönen med inkomstslaget Ackordslön, om du betalar ut lön på basis av ett ackord.

Vid behov kan hushållet även ange yrkesklassen. Vi rekommenderar att yrkesklassen anges, om inkomsttagaren står i ett anställningsförhållande. Yrkesklass är en obligatorisk uppgift, om inkomsttagaren är olycksfallsförsäkrad och inkomst som omfattas av premien för arbetsolycksfallsförsäkring betalats ut till hen. Se anmälan om yrkesklass i exempel 17.

Exempel 15: Ett hushåll betalar 350 euro till en 18 år gammal person

Hushållet betalar 350 euro i lön till en 18-årig granne som en engångsprestation för skötsel av barn i skolåldern. Familjen har inte rätt till stöd för privat vård. Hushållet är en tillfällig arbetsgivare som inte är infört i Skatteförvaltningens arbetsgivarregister.

Arbetet har utförts i juni, och lönen betalas ut 15.6. Förskottsinnehållning verkställs inte i detta exempel. Hushållet har inga andra arbetstagare och betalar inte heller ut någon annan lön under året.

Eftersom inkomsttagaren har fyllt 18 år, ska hushållet teckna en pensionsförsäkring och betala arbetspensionsavgift. Baserat på åldern omfattas lönen även av arbetslöshetsförsäkringspremie, medan gränsen på 1 500 euro inte överskrids. Hushållet ska dock ta ut arbetstagarens arbetslöshetsförsäkringspremie från lönen. I detta fall behåller arbetsgivaren arbetslöshetsförsäkringspremien.

Hushållet ska anmäla arbetspensionsavgiften och arbetslöshetsförsäkringspremien utöver lönen.

Eftersom lönen understiger 1 500 euro, omfattas den inte av sjukförsäkringsavgift och arbetsolycksfalls- och yrkessjukdomsförsäkringspremier. Därför lämnar hushållet Ingen försäkringsskyldighet-uppgifterna om dessa två.

Hushållet ska anmäla följande uppgifter till inkomstregistret:

| UPPGIFTER I ANMÄLAN | |

|---|---|

| Typ av åtgärd: Ny anmälan | |

| Löneutbetalningsperiod | |

|

Betalningsdag: 15.06.20xx Löneutbetalningsperiodens startdatum: 01.06.20xx Löneutbetalningsperiodens slutdatum: 15.06.20xx |

|

| Uppgifter om betalaren | |

|

Typ av betalare: Hushåll Typ av betalare: Tillfällig arbetsgivare (inget ArPL-försäkringsavtal) Kontaktpersonens namn: Eva Exempel Kontaktpersonens telefonnummer: 0000000 Kontaktpersonens e-post: något@något.fi Betalarens identifierare (personbeteckning): 010101-1111 |

|

| Uppgifter om inkomsttagaren | |

|

Inkomsttagarens identifierare (personbeteckning): 020202-2222 Uppgift om arbetspensionsförsäkring: Arbetstagarens arbetspensionsförsäkring Arbetspensionsanstaltens bolagskod som du valt*: NN Pensionsarrangemangsnummer**: NNNNNNN Typ av undantagssituation för försäkring: Ingen försäkringsskyldighet (arbetsolycksfalls- och yrkessjukdomsförsäkring) Ingen försäkringsskyldighet (sjukförsäkring) |

|

| UPPGIFTER OM INKOMSTSLAGEN | euro |

| 201 Tidlön eller 227 Ackordslön*** | 350.00 |

| 413 Arbetstagarens arbetspensionsförsäkringsavgift | 25.02 |

| 414 Arbetstagarens arbetslöshetsförsäkringsavpremie**** | 5.25 |

* Arbetspensionsanstaltens bolagskod som du valt: Välj önskad arbetspensionsanstalt bland dem som tillhandahåller tjänsten och ange dess kod. Exempel:

- 46 Ömsesidiga Pensionsförsäkringsbolaget Ilmarinen

- 54 Ömsesidiga Arbetspensionsförsäkringsbolaget Elo

- 55 Ömsesidiga arbetspensionsförsäkringsbolaget Varma

- 56 Pensionsförsäkringsaktiebolaget Veritas

** Om du är en tillfällig arbetsgivare och lämnar in din anmälan via inkomstregistrets e-tjänst eller på en pappersblankett, behöver pensionsarrangemangsnumret inte anges. Numret behövs endast om du gör anmälan via gränssnittet eller i laddningstjänsten.

*** Anmäl lönen med inkomstslaget Tidlön, om du betalar ut lön till exempel på basis av ett timpris. Anmäl lönen med inkomstslaget Ackordslön, om du betalar ut lön på basis av ett ackord.

**** Som arbetsgivare ska du alltid ta ut arbetstagarens andel av arbetslöshetsförsäkringspremien på lönen, även om arbetsgivarens andel inte behöver betalas. I detta fall behåller arbetsgivaren den premie som tagits ut. Inkomsttagaren får dra av det debiterade beloppet i sin beskattning.

Vid behov kan hushållet även ange yrkesklassen. Vi rekommenderar att yrkesklassen anges, om inkomsttagaren står i ett anställningsförhållande. Yrkesklass är en obligatorisk uppgift, om inkomsttagaren är olycksfallsförsäkrad och inkomst som omfattas av premien för arbetsolycksfallsförsäkring betalats ut till hen. Se anmälan om yrkesklass i exempel 17.

Exempel 16: Ett hushåll betalar 1 000 euro till en 30 år gammal person

Ett hushåll betalar 1 000 euro i lön till en 30-årig person. Hushållet har inga andra arbetstagare och betalar inte heller ut någon annan lön under året.

Arbetspensionsförsäkringsavgift och arbetstagarens arbetslöshetsförsäkringspremie ska betalas och anmälas. Förskottsinnehållning verkställs inte i detta exempel. Eftersom hushållet inte behöver betala arbetsgivarens sjukförsäkringsavgift, behöver hushållet inte heller lämna in arbetsgivarens separata anmälan.

Arbetstagarens andel av arbetslöshetsförsäkringspremien ska alltid tas ut från arbetstagaren även om arbetsgivaren inte har någon betalningsskyldighet, eftersom arbetsgivarens gräns på 1 500 euro inte överskrids. Hushållet ska anmäla följande uppgifter till inkomstregistret:

| UPPGIFTER I ANMÄLAN | |

|---|---|

| Typ av åtgärd: Ny anmälan | |

| Löneutbetalningsperiod | |

|

Betalningsdag: 15.06.20xx Löneutbetalningsperiodens startdatum: 01.06.20xx Löneutbetalningsperiodens slutdatum: 30.06.20xx |

|

| Uppgifter om betalaren | |

|

Typ av betalare: Hushåll Typ av betalare: Tillfällig arbetsgivare (inget ArPL-försäkringsavtal) Kontaktpersonens namn: Eva Exempel Kontaktpersonens telefonnummer: 0000000 Kontaktpersonens e-post: något@något.fi Betalarens identifierare (personbeteckning): 010101-1111 |

|

| Uppgifter om inkomsttagaren | |

|

Inkomsttagarens identifierare (personbeteckning): 020202-2222 Uppgift om arbetspensionsförsäkring: Arbetstagarens arbetspensionsförsäkring Arbetspensionsanstaltens bolagskod som du valt*: NN Pensionsarrangemangsnummer**: NNNNNNN Typ av undantagssituation för försäkring: Ingen försäkringsskyldighet (arbetsolycksfalls- och yrkessjukdomsförsäkring) Ingen försäkringsskyldighet (sjukförsäkring) |

|

| UPPGIFTER OM INKOMSTSLAGEN | euro |

| 201 Tidlön eller 227 Ackordslön*** | 1000.00 |

| 413 Arbetstagarens arbetspensionsförsäkringsavgift | 71.50 |

| 414 Arbetstagarens arbetslöshetsförsäkringspremie**** | 15.00 |

* Arbetspensionsanstaltens bolagskod som du valt: Välj önskad arbetspensionsanstalt bland dem som tillhandahåller tjänsten och ange dess kod. Exempel:

- 46 Ömsesidiga Pensionsförsäkringsbolaget Ilmarinen

- 54 Ömsesidiga Arbetspensionsförsäkringsbolaget Elo

- 55 Ömsesidiga arbetspensionsförsäkringsbolaget Varma

- 56 Pensionsförsäkringsaktiebolaget Veritas

** Om du är en tillfällig arbetsgivare och lämnar in din anmälan via inkomstregistrets e-tjänst eller på en pappersblankett, behöver pensionsarrangemangsnumret inte anges. Numret behövs endast om du gör anmälan via gränssnittet eller i laddningstjänsten.

*** Anmäl lönen med inkomstslaget Tidlön, om du betalar ut lön till exempel på basis av ett timpris. Anmäl lönen med inkomstslaget Ackordslön, om du betalar ut lön på basis av ett ackord.

**** Som arbetsgivare ska du alltid ta ut arbetstagarens andel av arbetslöshetsförsäkringspremien på lönen, även om arbetsgivarens andel inte behöver betalas. I detta fall behåller arbetsgivaren den premie som tagits ut. Inkomsttagaren får dra av det debiterade beloppet i sin beskattning.

Vid behov kan hushållet även ange yrkesklassen. Vi rekommenderar att yrkesklassen anges, om inkomsttagaren står i ett anställningsförhållande. Yrkesklass är en obligatorisk uppgift, om inkomsttagaren är olycksfallsförsäkrad och inkomst som omfattas av premien för arbetsolycksfallsförsäkring betalats ut till hen. Se anmälan om yrkesklass i exempel 17.

4.8.3 Bruttolön som överstiger 1 500 euro per år

När du som ett hushåll betalar mer än 1 500 euro per år i lön, ska du i regel alltid verkställa förskottsinnehållning på lönen, teckna en arbetspensionsförsäkring samt en arbetsolycksfalls- och yrkessjukdomsförsäkring och betala arbetslöshetsförsäkringspremier. Dessutom ska du betala arbetsgivarens sjukförsäkringsavgift och anmäla den i arbetsgivarens separata anmälan.

Exempel 17: Ett hushåll betalar som en tillfällig arbetsgivare 1 600 euro för renovering

Hushållet är en tillfällig arbetsgivare och betalar 1 600 euro i lön för renovering. Hushållet har inga andra arbetstagare.

Utöver arbetspensionsförsäkringsavgiften och arbetstagarens sjukförsäkringsavgift ska även arbetslöshetsförsäkringspremien och arbetsolycksfalls- och yrkessjukdomsförsäkringspremien betalas för arbetstagaren. Dessutom ska hushållet verkställa förskottsinnehållning på lönen och anmäla den.

Lönen kan anmälas till exempel med inkomstslaget Tidlön eller Ackordslön beroende på om man har kommit överens om till exempel timdebitering eller entreprenadpris.

Hushållet ska anmäla följande uppgifter till inkomstregistret:

| UPPGIFTER I ANMÄLAN | |

|---|---|

| Typ av åtgärd: Ny anmälan | |

| Löneutbetalningsperiod | |

|

Betalningsdag: 20.01.20xx Löneutbetalningsperiodens startdatum: 01.01.20xx Löneutbetalningsperiodens slutdatum: 31.01.20xx |

|

| Uppgifter om betalaren | |

|

Typ av betalare: Hushåll Typ av betalare: Tillfällig arbetsgivare (inget ArPL-försäkringsavtal)* Kontaktpersonens namn: Eva Exempel Kontaktpersonens telefonnummer: 0000000 Kontaktpersonens e-post: något@något.fi Betalarens identifierare (personbeteckning): 010101-1111 |

|

| Uppgifter om inkomsttagaren | |

|

Inkomsttagarens identifierare (personbeteckning): 020202-2222 Yrkeskategori**: 12345 Uppgift om arbetspensionsförsäkring: Arbetstagarens arbetspensionsförsäkring Arbetspensionsanstaltens bolagskod som du valt***: NN Pensionsarrangemangsnummer****: NNNNNNN |

|

| UPPGIFTER OM INKOMSTSLAGEN | euro |

| 2201 Tidlön eller 227 Ackordslön | 1600.00 |

| 402 Förskottsinnehållning | 640.00 |

| 413 Arbetstagarens arbetspensionsförsäkringsavgift | 114.40 |

| 414 Arbetstagarens arbetslöshetsförsäkringspremie | 24.00 |

* Om hushållet är avtalsarbetsgivare, det vill säga har ingått ett försäkringsavtal med ett pensionsbolag, anges ingenting i denna punkt.

** Yrkesklass är en obligatorisk uppgift, om inkomsttagaren är arbetsolycksfallsförsäkrad och inkomst som omfattas av premien för arbetsolycksfallsförsäkring betalats ut till hen. Det rekommenderas att yrkesklassen anges också då inkomsttagaren inte är olycksfallsförsäkrad, men står i ett anställningsförhållande. Under denna punkt anges koden för yrkesklassen enligt Statistikcentralens yrkesklassificering (TK10). Du hittar yrkesklassificeringen på Statistikcentralens webbplats. Du får anvisningar om val av kod för yrkesklassen från ditt försäkringsbolag.

*** Arbetspensionsanstaltens bolagskod som du valt: Välj önskad arbetspensionsanstalt bland dem som tillhandahåller tjänsten och ange dess kod. Exempel:

- 46 Ömsesidiga Pensionsförsäkringsbolaget Ilmarinen

- 54 Ömsesidiga Arbetspensionsförsäkringsbolaget Elo

- 55 Ömsesidiga arbetspensionsförsäkringsbolaget Varma

- 56 Pensionsförsäkringsaktiebolaget Veritas

**** Om du är en tillfällig arbetsgivare och lämnar in din anmälan via inkomstregistrets e-tjänst eller på en pappersblankett, behöver pensionsarrangemangsnumret inte anges. Numret behövs endast om du gör anmälan via gränssnittet eller i laddningstjänsten.

Utöver anmälan om löneuppgifter ska man enligt kapitel 4.6 lämna in arbetsgivarens separata anmälan om arbetsgivarens sjukförsäkringsavgift.

4.8.4 Lön och kostnadsersättningar betalas ut

När du som ett hushåll till exempel betalar ut dagtraktamenten, kilometerersättningar eller ersättningar för arbetsredskap, ska du anmäla dem till inkomstregistret.

Exempel 18: Ett hushåll betalar ut lön och kostnadsersättningar

Hushållet är en tillfällig arbetsgivare som inte är infört i Skatteförvaltningens arbetsgivarregister. Hushållet betalar ut som en engångsprestation 2 000 euro i lön för renovering, 35 euro i ersättning för arbetsredskap, 57 euro som skattefri kilometerersättning för en resa på 100 kilometer för att hämta material och 24 euro i partiellt dagtraktamente.

Arbetet har utförts i april, och lönen betalas ut den 20 april. Hushållet har inte betalat ut några andra löner tidigare under samma år.

Hushållets förskottsinnehållning är 25 procent på bruttolönen på 2 000 euro i enlighet med skattekortet. På kostnadsersättningen på 35 euro verkställs ingen förskottsinnehållning och inte heller socialförsäkringsavgifter betalas.

Vidare betalar hushållet månatligen 150 euro för städning till ett företag som är infört i förskottsuppbördsregistret. Städarbetet anmäls inte till inkomstregistrets alls, eftersom prestationsmottagaren är införd i förskottsuppbördsregistret.

Hushållet ska anmäla följande uppgifter till inkomstregistret:

| UPPGIFTER I ANMÄLAN | |

|---|---|

| Typ av åtgärd: Ny anmälan | |

| Löneutbetalningsperiod | |

|

Betalningsdag: 20.04.20xx Löneutbetalningsperiodens startdatum: 01.04.20xx Löneutbetalningsperiodens slutdatum: 30.04.20xx |

|

| Uppgifter om betalaren | |

|

Typ av betalare: Hushåll Typ av betalare: Tillfällig arbetsgivare (inget ArPL-försäkringsavtal) Kontaktpersonens namn: Eva Exempel Kontaktpersonens telefonnummer: 0000000 Kontaktpersonens e-post: något@något.fi Betalarens identifierare (personbeteckning): 010101-1111 |

|

| Uppgifter om inkomsttagaren | |

|

Inkomsttagarens identifierare (personbeteckning): 020202-2222 Yrkeskategori*: 12345 Uppgift om arbetspensionsförsäkring: Arbetstagarens arbetspensionsförsäkring Arbetspensionsanstaltens bolagskod som du valt**: NN Pensionsarrangemangsnummer***: NNNNNNN |

|

| UPPGIFTER OM INKOMSTSLAGEN | euro |

| 201 Tidlön | 2000.00 |

|

331 Dagtraktamente Typ av dagtraktamente: Partiellt dagtraktamente |

24.00 |

|

311 Kilometerersättning (skattefri) Antal kilometer: 100**** |

57.00

|

| 353 Skattepliktig kostnadsersättning | 35.00 |

| 402 Förskottsinnehållning | 500.00 |

| 413 Arbetstagarens arbetspensionsförsäkringsavgift | 173.00 |

| 414 Arbetstagarens arbetslöshetsförsäkringspremie | 30.00 |