Anmälan av information till inkomstregistret: belöning av arbetstagare, prestationer som ska betalas till företagare och andra specialsituationer

- Giltighet

- - 5.11.2018

Anvisningen är avsedd för prestationsbetalare. I anvisningen beskrivs det med hjälp av exempel hur uppgifter anmäls till inkomstregistret då det handlar om

- belöning av en arbetstagare till exempel med anställningsoptioner

- sjöarbetsinkomst

- anmälning av prestationer som ska betalas till företag och företagare

- bruksersättning

- en prestation som grundar sig på specialuppdrag, såsom en prestation som betalas till en idrottsman eller en artist.

Utbetalda prestationer ska alltid anmälas till inkomstregistret åtminstone som ett totalt belopp (mindre noggrannhet i anmälningen, det så kallade anmälningssätt 1). Vid behov kan betalaren anmäla prestationer mer specificerat än enligt det obligatoriska anmälningssättet med hjälp av separata kompletterande inkomstslag (större noggrannhet i anmälningen, det så kallade anmälningssätt 2). Anmälningssätten 1 och 2 kan inte kombineras i samma anmälan.

I exemplen i anvisningen beskrivs anmälningen av uppgifter såväl som ett totalt belopp som med specifikationer. I exempel visas inte alla uppgifter som är obligatoriska att lämna in, utan enbart de uppgifter som är nödvändiga att anmäla i de specialsituationer som beskrivs i denna anvisning. Det finns inte separata anvisningar om anmälning av till exempel förskottsinnehållning. De penningbelopp som använts i exemplen är av exempelkaraktär och beloppet av socialförsäkringsavgifterna, förskottsinnehållningsprocenten och de skattefria kostnadsersättningarna ska ses över årligen. Förskottsinnehållningen fastställs utifrån en förskottsinnehållningsprocent enligt mottagare.

I anvisningen beskrivs anmälning i inhemska situationer. Internationella situationer i anmälningen till inkomstregistret beskrivs i anvisningen Anmälan av information till inkomstregistret: internationella situationer. Frågor som gäller ställföreträdande betalare och lönegaranti behandlas i anvisningen Anmälan av information till inkomstregistret: prestationer som betalats av ställföreträdande betalare.

1 Belöning av arbetstagare

1.1 Anställningsoption

En anställningsoption är en premie som ges i form av en option i arbetsgivarföretaget. En anställningsoption är en rätt som grundar sig på ett arbetsförhållande att få eller skaffa aktier eller andelar i ett samfund till ett pris som understiger gängse värde. Förmånen grundar sig på ett konvertibelt skuldebrev, ett optionslån, en optionsrätt eller ett avtal eller en förbindelse som kan jämställas med dessa.

Vad gäller anställningsoptioner avviker de uppgifter som behövs för försäkring och för beskattning en aning från varandra i vissa situationer. Därför anmäls uppgifter som anknyter till anställningsoptioner till inkomstregistret vid behov med två olika inkomstslag: Anställningsoption vars teckningspris är lägre än marknadspriset vid överlåtelsetidpunkten och Anställningsoption

1.1.1 Anställningsoption vars teckningspris är lägre än marknadspriset vid överlåtelsetidpunkten

Med överlåtelsetidpunkten avses i detta kapitel den tidpunkt då arbetsgivaren ger anställningsoptionsförmånen till arbetstagaren, det vill säga den tidpunkt då arbetstagaren får anställningsoptionen.

Det är möjligt att arbetstagaren redan vid överlåtelsetidpunkten för optionen får en förmån vilken räknas in i den arbetsinkomst som ligger till grund för pensionen. Om teckningspriset för optionen vid överlåtelsetidpunkten är klart lägre än marknadspriset för aktien, utgörs inte beloppet av den förmån som fås av anställningsoptionen i huvudsak av den framtida kursutvecklingen för aktierna, utan arbetstagaren får en förmån i penningvärde vilken klart och tydligt kan uppskattas redan vid överlåtelsetidpunkten. En förmån som kan anses som arbetsinkomst uppkommer redan då arbetstagaren får optionsrätten och inte först i det skede då optionsförmånen utnyttjas. Förmånen ses som vederlag för arbetet och den beaktas i den arbetsinkomst som ligger till grund för pensionen och i grunden för premierna för arbetslöshetsförsäkring och arbetsolycksfalls- och yrkessjukdomsförsäkring.

Förmånen är inte skattepliktig inkomst, och arbetsgivarens sjukförsäkringsavgift betalas inte för den.

Exempel 1: En arbetstagare får en optionsrätt till ett pris på 1 euro. Marknadspriset på aktien är 3 euro vid överlåtelsetidpunkten för optionsrätten. Arbetstagaren får redan vid överlåtelsetidpunkten för optionsrätten en förmån på 2 euro, vilken beaktas som arbetsinkomst. Eftersom prestationen inte är skattepliktig, ska förmånen på 2 euro anmälas till inkomstregistret genom att använda inkomstslaget Anställningsoption vars teckningspris är lägre än marknadspriset vid överlåtelsetidpunkten.

Om teckningspriset för optionen vid överlåtelsetidpunkten motsvarar marknadspriset för aktien vid tidpunkten i fråga (eller om det överstiger priset), bildas den fördel som eventuellt fås av anställningsoptioner (helt och hållet) av aktiens kursutveckling. Arbetsinsatsen av arbetstagaren (eller av hela företagets personal) har inte någon direkt inverkan på beloppet av den mottagna förmånen. Därför ses inte en eventuell fördel som fås genom aktiens värdeuppgång som ett vederlag för arbete och den räknas inte in i den arbetsinkomst som ligger till grund för pensionen, och den utgör inte heller grund för arbetslöshetsförsäkringspremier eller premier för arbetsolycksfalls- och yrkessjukdomsförsäkringar. I så fall är det inte nödvändigt att göra en anmälan till inkomstregistret då optionen överlåts.

Läs närmare i tillämpningsanvisningen Anställningsoptioner och med dem jämställda resultatpremiesystem i Pensionsskyddscentralens tjänst för arbetspensionslagstiftningen.

1.1.2 Anställningsoption

När en arbetstagare utnyttjar en anställningsoption, verkställs förskottsinnehållning på den förmån som fås utifrån denna. Den förmån som fås av en anställningsoption omfattas inte av socialförsäkringsavgifter.

Den förmån som fås utifrån en anställningsoption anmäls till inkomstregistret under inkomstslaget Anställningsoption. Värdet på en anställningsoptionsförmån utgörs av gängse värde på aktien eller andelen vid den tidpunkt då anställningsoptionen utnyttjas. Från förmånsvärdet avdras det pris som arbetstagaren betalar sammanlagt för aktien eller andelen och för anställningsoptionen. Anställningsoptionen anmäls i sin helhet med anmälan för den löneutbetalningsperiod under vilken löntagaren anmält att anställningsoptionen utnyttjats.

Exempel 2: En arbetstagare utnyttjar en anställningsoption i februari. Förmånens skattepliktiga värde är 22 000 euro. Förmånen beaktas i förskottsuppbörden som jämna rater (2 000 euro x 11 månader). En anmälan om anställningsoptionen lämnas in till inkomstregistret i februari under inkomstslaget Anställningsoption och 22 000,00 euro anmäls som belopp.

Läs närmare om anställningsoptioner i Skatteförvaltningens anvisning Beskattning av anställningsoptioner. I denna anvisning behandlas också beskattning av optioner som intjänats av arbete utomlands.

1.2 Aktiepremie

En aktiepremie är en premie som ges i aktier i arbetsgivarföretaget eller som ett penningbelopp som motsvarar värdet på aktierna i stället för en överenskommen premie. En aktiepremie anmäls till inkomstregistret under inkomstslaget Aktiepremie. I inkomstslaget är det förvalt att inkomsten inte omfattas av socialförsäkringsavgifter.

På aktiepremier verkställs alltid förskottsinnehållning. Socialförsäkringsavgifter betalas inte om följande villkor är uppfyllda:

- En arbetstagare har utifrån ett incitamentssystem möjlighet att få aktier i arbetsgivarföretaget vilka är noterade i värdepappersbörsen. Med arbetsgivarföretag jämställs också ett bolag som hör till samma koncern eller ett bolag som hör till ett annat motsvarande ekonomiskt konsortium.

- Värdet på förmånen beror på utvecklingen för värdet på aktierna i fråga under en tid på över ett år efter löftet om en premie.

I andra än ovan nämnda fall utgör aktiepremien lön som omfattas av socialförsäkringsavgifter. En aktiepremie omfattas av socialförsäkringsavgifter till exempel då högst ett år flyter mellan löftet om och utdelningen av aktiepremien.

Arbetsgivaren anmäler försäkringsuppgiften genom att använda den separata Typ av försäkringsuppgift-uppgiften. Läs närmare om försäkringsuppgifter i anvisningen Anmälan av information till inkomstregistret: uppgifter i anslutning till försäkrande.

Läs närmare om aktiepremier i Skatteförvaltningens anvisning Beskattning av anställningsoptioner och i tillämpningsanvisningen Aktiepremier i Pensionsskyddscentralens tjänst för arbetspensionslagstiftningen.

1.3 Syntetisk option

Med syntetisk option avses en optionsrätt, utifrån vilken en arbetstagare får en penningprestation, som fastställs utifrån utvecklingen för arbetsgivarbolagets aktiekurs (redovisning av nettovärdet). Arbetstagaren är inte berättigad att teckna aktier som utgör underliggande tillgång för optionen. I stället för Syntetisk option kan arrangemanget gå under namnet aktiebaserad bonus eller belöningssystem.

Förskottsinnehållning verkställs på den förmån som fås i form av en syntetisk option, men socialförsäkringsavgifter betalas inte på förmånen.

En syntetisk option kan anmälas till inkomstregistret aningen under inkomstslaget Lön totalt (anmälningssätt 1) eller under inkomstslaget Syntetisk option (anmälningssätt 2). Om en syntetisk option anmäls under inkomstslaget Lön totalt, ska man separat med Typ av försäkringsuppgift-uppgiften anmäla att den syntetiska optionens andel av det totala beloppet inte omfattas av socialförsäkringsavgifter. Se närmare om försäkringsuppgifter i anvisningen Anmälan av information till inkomstregistret: uppgifter i anslutning till försäkrande.

Det är möjligt att betala dividendekvivalent för syntetiska optioner. Dividendekvivalent betalas utifrån ett incitamentssystem till en person som står i ett arbetsförhållande till arbetsgivarbolaget, men som inte är aktieinnehavare. När aktieinnehavarna får dividender, får de förmånstagare som omfattas av systemet med syntetiska optioner dividendekvivalent. Beloppet av dividendekvivalent grundar sig på ett dividendbelopp som ska betalas till delägarna. Dividendekvivalent anmäls till inkomstregistret antingen under inkomstslaget Lön totalt eller till exempel under inkomstslaget Annat betalt tillägg. Dividendekvivalenter omfattas av socialförsäkringsavgifter.

Läs närmare om syntetiska optioner i tillämpningsanvisningen Anställningsoptioner och med dem jämställda resultatpremiesystem i Pensionsskyddscentralens tjänst för arbetspensionslagstiftningen och i Skatteförvaltningens anvisning Beskattning av anställningsoptioner. I Skatteförvaltningens anvisning behandlas också beskattning av optioner som flutit in av arbete utomlands.

1.4 Personalfond, resultatpremie och vinstpremie

1.4.1 Överföring av medel till en personalfond

Personalfonder får medel från de resultat- och vinstpremiesystem som betalas av arbetsgivaren i form av personalfondavsättningar enligt personalfondslagen eller som tilläggsdelar till dessa samt som avkastning som flyter in utifrån placering av sådana avsättningar. En personalfond kan också ta emot donerade medel. Varje personalfondsmedlem har en andel i fondtillgångarna (en egen fondandel). Överföringar till personalfonden anmäls inte alls till inkomstregistret.

Om en arbetsgivare betalar en prestation kontant till en arbetstagare i stället för en överföring till en personalfond, anmäls prestationen som vanlig lön och socialförsäkringsavgifter betalas på denna.

1.4.2 Fondandel och överskott som tagits ut ur en personalfond

En arbetstagare kan ta ut fondandelar eller poster kontant ur en personalfond. Av en fondandel som tagits ut ur en personalfond är 20 % skattefri inkomst och 80 % skattepliktig förvärvsinkomst. Överskott som lyfts från en personalfond behandlas i beskattningen på samma sätt som en fondandel som lyfts från en personalfond. Läs närmare i Skatteförvaltningens anvisning Beskattning av inkomster från personalfonder.

En skattepliktig andel som tagits ut ur en personalfond anmäls till inkomstregistret under inkomstslaget Fondandel och överskott som tagits ur en personalfond (skattepliktig till 80 %). Med inkomstslaget anmäls enbart poster som tagits ut ur fonden som fondandelar eller överskott. På det belopp som tagits ut ur fonden verkställs förskottsinnehållning, men inga socialförsäkringsavgifter betalas. Den skattefria andelen anmäls inte till inkomstregistret. Om prestationen tagits ut kontant, anmäls den till inkomstregistret som vanlig lön till exempel under inkomstslaget Lön totalt, Tidlön eller Annat betalt tillägg.

1.4.3 Resultatpremie

En resultatpremie är en lön som betalas om ett på förhand avtalat resultatmål uppnås eller överskrids inom organisationen.

Förskottsinnehållning verkställs och socialförsäkringsavgifter betalas för en resultatpremie, förutom om resultatpremien överförs till en personalfond. Resultatpremien anmäls till inkomstregistret antingen under inkomstslaget Lön totalt (anmälningssätt 1) eller under inkomstslaget Resultatpremie (anmälningssätt 2). Om en resultatpremie överförs till en personalfond, anmäls den inte till inkomstregistret (se kapitel 1.4.1).

1.4.4 Vinstpremie

En vinstpremie är en premie som bildas utifrån ett företags vinst och som delas ut till arbetstagarna med ett beslut av bolagsstämman utan på förhand överenskommen plan.

På andra vinstpremier än sådana som överförs till en personalfond verkställs förskottsinnehållning. En vinstpremie kan betalas direkt till en arbetstagare i stället för en överföring till en personalfond, då socialförsäkringsavgifter inte betalas på vinstpremien. Om ett företag inte har en personalfond enligt personalfondslagen, betalas inte socialförsäkringsavgifter på vinstpremien, om vinstpremien betalas som vinstutdelning eller som kontant vinstpremie. En annan förutsättning för befrielse från socialförsäkringsavgifter är att kontant vinstpremie betalas till hela personalen och syftet inte är att vinstpremien ska ersätta ett avlöningssystem som förutsätts i kollektivavtalet eller i arbetsavtalet. En ytterligare förutsättning är att grunderna för att fastställa kontantpremien är förenliga med pensionslagen för arbetstagare, lagen om olycksfall i arbetet och om yrkessjukdomar och personalfondslagen, och att bolagets fria kapital överstiger det sammanlagda beloppet av kontanta vinstpremier och dividend till aktieägarna som bolagsstämman beslutar om.

En vinstpremie kan anmälas till inkomstregistret aningen under inkomstslaget Lön totalt (anmälningssätt 1) eller under inkomstslaget Vinstpremie (anmälningssätt 2). Om en vinstpremie överförs till en personalfond, anmäls den inte till inkomstregistret (se kapitel 1.4.1).

1.5 Penninggåva till personalen

En gåva som fåtts av arbetsgivaren i pengar eller som en därmed jämförbar prestation anmäls till inkomstregistret under inkomstslaget Penninggåva till personalen.

En penninggåva ses som skattepliktig inkomst på vilken förskottsinnehållning verkställs. Socialförsäkringsavgifter betalas inte på en penninggåva, om den getts på grund av en arbetstagares bemärkelsedag eller en annan motsvarande personlig orsak. Om penninggåvan getts av en annan orsak än en arbetstagares bemärkelsedag, till exempel genom att till arbetstagaren betala lön för en 13:e månad, julpenning, en gåva som anknyter till företagets årsdag eller en pensioneringspenninggåva, ska socialförsäkringsavgifter betalas på prestationen.

I inkomstslaget är det förvalt att inkomsten omfattas av socialförsäkringsavgifter.

Om penninggåvan inte omfattas av socialförsäkringsavgifter, anmäler arbetsgivaren detta separat med uppgiften Typ av försäkringsuppgift. Läs närmare om försäkringsuppgifter i anvisningen Anmälan av information till inkomstregistret: uppgifter i anslutning till försäkrande.

1.6 Annan skattepliktig förmån till personalen

Andra än skattepliktiga förmåner i pengar som arbetsgivaren ger kollektivt till personalen anmäls till inkomstregistret under inkomstslaget Annan skattepliktig förmån till personalen. Som skattepliktig förmån ses till exempel en personalförmån som getts för frivillig motions- och kulturverksamhet och som överstiger det årliga maximibelopp på 400 euro som fastställts i lagen.

Om förmånen har beviljats kollektivt till hela personalen omfattas förmånen inte av socialförsäkringsavgifter. I inkomstslaget är det förvalt att förmånen inte omfattas av socialförsäkringsavgifter. På inkomsten verkställs förskottsinnehållning.

Om förmånen beviljats enbart till en del av personalen, är hela förmånen skattepliktig och omfattas också av socialförsäkringsavgifter. I så fall anmäler arbetsgivaren försäkringsuppgiften genom att använda uppgiften Typ av försäkringsuppgift. Läs närmare om försäkringsuppgifter i anvisningen Anmälan av information till inkomstregistret: uppgifter i anslutning till försäkrande.

Inkomstslaget Annan skattepliktig förmån till personalen används också i en situation där arbetsgivaren betalar dagtraktamente till en arbetstagare utifrån grunder som är lindrigare än i Skatteförvaltningens beslut. I så fall är det möjligt att med Typ av försäkringsuppgift-uppgiften anmäla att arbetsgivaren betalar dagtraktamente till arbetstagaren på grundval av ett kollektivavtal utifrån grunder som är lindrigare än i Skatteförvaltningens beslut. I så fall omfattas inkomsten inte av arbetspensions-, arbetslöshets-, arbetsolycksfalls- och yrkessjukdomsförsäkringspremier.

1.7 Aktieemission som grundar sig på arbetsförhållande

En aktieemission som grundar sig på ett arbetsförhållande är en aktieemission som är riktad till bolagets personal. Inkomstbeskattningen av en personalemission är bunden till förhållandet mellan aktiens teckningspris och gängse pris: Om teckningspriset motsvarar gängse värde, uppkommer ingen skattepliktig förmån för en arbetstagare som tecknar aktier. Om teckningspriset understiger gängse värde på aktien, handlar det om en personalförmån som fåtts utifrån ett arbetsförhållande och som ses som arbetstagarens förvärvsinkomst som hen fått vid tidpunkten för aktieteckningen. Teckningsförmånen gäller även andelar i samfund.

En skattepliktig förmån uppkommer dock inte om nedsättningen är högst 10 % och förmånen är tillgänglig för majoriteten av personalen. Det räcker att personalen vid behov har möjlighet att delta i emissionen. I så fall anmäls ingenting till inkomstregistret. Om förmånen är tillgänglig för majoriteten av personalen, men nedsättningen överstiger 10 %, anmäls enbart den andel som överstiger nedsättningen på 10 % till inkomstregistret under inkomstslaget Aktieemission som grundar sig på arbetsförhållande. Om förmånen inte är tillgänglig för majoriteten av personalen, är den erhållna nedsättningen lön till sitt fulla belopp. Då används övriga inkomstslag för lön när betalningen anmäls.

Förskottsinnehållning verkställs på inkomster som anmälts under inkomstslaget Aktieemission som grundar sig på arbetsförhållande, men enligt förvalet för inkomstslaget omfattas inkomsten inte av socialförsäkringsavgifter.

Om en aktieemission som grundar sig på ett arbetsförhållande omfattas av socialförsäkringsavgifter, anmäler arbetsgivaren försäkringsuppgiften genom att använda uppgiften Typ av försäkringsuppgift. Läs närmare om försäkringsuppgifter i anvisningen Anmälan av information till inkomstregistret: uppgifter i anslutning till försäkrande.

2 Sjöarbetsinkomst

Sjöarbetsinkomst är löneinkomst som betalas för arbete som utförts på ett fartyg och som anknyter till fartygets trafik. Fartyget ska ha en bruttodräktighet på minst 100 registerton. Arbetet utförs för redaren och det ska uppfylla de förutsättningar som fastställts i inkomstskattelagen. Löneinkomst kan betalas i penningform eller som en förmån med penningvärde. Bestämmelsen gäller såväl finländska som utländska fartyg. Läs närmare i Skatteförvaltningens anvisning Beskattning av sjöarbetsinkomst.

Sjöarbetsinkomst anmäls till inkomstregistret på samma sätt som vanlig löneinkomst, men därtill ges uppgiften Prestationen har betalats ut som sjöarbetsinkomst och vid behov uppgifterna Cross-trade-tid- och Period för uttag.

Om arbetstagaren arbetar på ett fartyg som inte besöker Finlands territorium under den aktuella månaden, har arbetstagaren rätt till cross-trade-avdrag i beskattningen. Den redare som betalar sjöarbetsinkomst anmäler cross-trade-tiden i hela månader för beviljandet av cross-trade-avdraget. Om löneutbetalningsperioden inte är en kalendermånad, ges uppgiften om cross-trade-tiden i den anmälan om löneuppgifter som ges vid den tidpunkt då det är känt att förutsättningarna för cross-trade-avdrag är uppfyllda vad gäller månaden i fråga. Cross-trade-tiden anmäls genom att ange det antal månader under vilka arbetstagaren har rätt att få ett cross-trade-avdrag.

Exempel 3: En arbetsgivares löneutbetalningsperiod är två veckor. I april löper tre löneutbetalningsperioder ut: veckorna 12–13, veckorna 14–15 och veckorna 16–17. Arbetsgivaren kan förvissa sig om att cross-trade-tiden är uppfylld för april först i samband med anmälningen av löneutbetalningen för veckorna 16–17 till inkomstregistret. Arbetstagaren har haft rätt till cross-trade-avdrag också i mars, men inte i januari och februari. I anmälan om löneuppgifter för veckorna 16–17 anmäler arbetsgivaren 2 som Cross-trade-tid-uppgift.

Sjöarbetsinkomst är inkomst för det år då den betalats eller antecknats på arbetstagarens konto, oberoende av under vilken kalendermånad lönen förvärvats eller för vilken tid den flutit in. Sjöarbetsinkomst anmäls till inkomstregistret som inkomst för den dag då den de facto betalats i penningform till arbetstagaren.

- Om inkomsten dock utifrån den arbetsrättsliga lagstiftningen som gäller sjöarbete och ett avtal som kompletterar denna har kunnat lyftas redan före den faktiska betalningsdagen, ska uppgifter om perioden för uttag anmälas: Period för uttag, startdatum och Period för uttag, slutdatum.

- Om inkomsten inte utifrån den arbetsrättsliga lagstiftningen som gäller sjöarbete eller ett avtal som avviker från denna har kunnat lyftas före den faktiska betalningsdagen, ska uppgifter om perioden för uttag inte sparas för prestationen.

Exempel 4: En arbetstagare arbetar på ett fartyg i december och januari. Sjöarbetsgivarens löneutbetalningsperiod är en kalendermånad, och lönen kan lyftas på den sista dagen i löneutbetalningsmånaden Arbetstagaren är till sjöss i december, varför lönen på 2 600 euro för december betalas till arbetstagarens konto först i januari. Eftersom inkomsten hade kunnat lyftas på den sista dagen i december, är den skattepliktig inkomst för det år då den varit uttagbar. Sjöarbetsgivaren antecknar startdatumet i december och året som startdatum för perioden för uttag och slutdatumet i december och året som slutdatum. I anmälan om löneuppgifter anmäls också information om att arbetstagaren har rätt att få ett cross-trade-avdrag för mars–december.

En separat anmälan ges för januari (har inte beskrivits här)

3 Prestationer som betalats till företag och företagare

3.1. Arbetsersättning

En arbetsersättning är en ersättning som betalas i en annan form än lön för arbete, ett uppdrag eller en tjänst.

Arbetet utförs inom ramen för ett uppdragsförhållande, det vill säga att arbetstagaren inte står i anställningsförhållande till betalaren. Arbetsersättning är skattepliktig förvärvsinkomst på vilken förskottsinnehållning ska verkställas, om mottagaren inte finns införd i förskottsuppbördsregistret.

Till inkomstregistret anmäls enbart prestationer som betalas till den som utför arbete och inte är införd i förskottsuppbördsregistret, varför förskottsinnehållning ska verkställas på dessa. Dessa prestationer anmäls under inkomstslaget Arbetsersättning. Anmälan ska lämnas, även om mottagaren av arbetsersättningen inte är en fysisk person utan ett aktiebolag, öppet bolag eller kommanditbolag. Till inkomstregistret anmäls Typ av tilläggsuppgifter om inkomsttagaren: Samfund, om inkomsttagaren är ett öppet bolag, ett kommanditbolag, ett aktiebolag, ett andelslag, en förening, en stiftelse eller en annan privaträttslig juridisk person.

Den momsandel som ingår i arbetsersättningen anmäls inte till inkomstregistret. Med anmälan om löneuppgifter anmäls alltså det momsfria beloppet av prestationen.

På arbetsersättning betalas i regel inte socialförsäkringsavgifter. I inkomstslaget är det förvalt att inkomsten inte omfattas av socialförsäkringsavgifter.

En betalare som omfattas av pensionslagen för den offentliga sektorn ska betala arbetsgivarens arbetspensionsförsäkringsavgift utifrån ett uppdragsavtal med en privatperson, om inkomsttagaren inte har en försäkring enligt lagen om pension för företagare. Betalaren av arbetsersättningen tar ut arbetstagarens arbetspensionsförsäkringsavgift på arbetsersättningen. Arbetstagarens arbetspensionsförsäkringsavgift anmäls inte alls till inkomstregistret. Detta trots att företagaren inte är införd i förskottsuppbördsregistret och arbetsersättningen och den förskottsinnehållning som verkställts på denna anmäls till inkomstregistret. Företagaren kan själv anmäla den uttagna arbetspensionsförsäkringsavgiften i sin bokföring eller yrka på avdrag i sin egen beskattning.

Exempel 5: Ett kommanditbolag som inte hör till förskottsuppbördsregistret har fakturerat 12 000 euro (inkl. moms på 2 322,58 euro) för en renovering som det genomfört. Förskottsinnehållningen ska i enlighet med Skatteförvaltningens beslut verkställas enligt 13 % på det belopp från vilket momsen först dragits av, det vill säga utifrån 9 677,42 euro. Det är inte nödvändigt att betala arbetsgivarens sjukförsäkringsavgift för prestationen. Prestationsbetalaren anmäler ett belopp på 9 677,42 euro till inkomstregistret under inkomstslaget Arbetsersättning och därtill den verkställda förskottsinnehållningen på 1 258,06 euro under inkomstslaget Förskottsinnehållning.

Exempel 6: Personen utför ett konsultuppdrag för ett ministerium. Personen har ingen FöPL-försäkring på grund av att verksamheten är småskalig. Personen är inte införd i förskottsuppbördsregistret och hen har överlämnat ett skattekort till betalaren, på vilket förskottsinnehållningsprocenten är 40 %. Ministeriet anmäler den arbetsersättning som den betalat till inkomstregistret under inkomstslaget Arbetsersättning och den förskottsinnehållning som den verkställt under inkomstslaget Förskottsinnehållning. Ministeriet anmäler inte arbetstagarens arbetspensionsförsäkringsavgift som det innehållit av personen.

Läs närmare om försäkringsuppgifter i anvisningen Anmälan av information till inkomstregistret: uppgifter i anslutning till försäkrande.

Arbetsersättningar till ett begränsat skattskyldigt företag ska anmälas, om betalaren tagit ut källskatt på prestationen. Arbetsersättning till en begränsat skattskyldig fysisk person ska alltid anmälas oberoende av om källskatt debiterats.

3.1.1 Kostnadsersättningar relaterade till arbetsersättningar

Om ett arvode eller en annan prestation betalats som arbetsersättning, är det inte möjligt att till mottagaren betala skattefria kostnadsersättningar (undantaget utgörs av arvoden för idrottsmän och tävlingsdomare, se närmare i kapitlen 5.1.2 Arvode för idrottsman och 5.11 Ersättning som betalats av ett allmännyttigt samfund). Kostnadsersättningar relaterade till arbetsersättningar läggs till i inkomstbeloppet och anmäls till inkomstregistret som ett belopp tillsammans med det övriga arvodet.

I allmänhet är det inte möjligt att från arbetsersättningar dra av ersättningar för kostnader på grund av arbetet innan förskottsinnehållning verkställs. Undantaget utgörs av kostnadsersättningar som ska betalas enbart för en arbetsresa, vilka betalas till fysiska personer utan FO-nummer. På dessa kostnadsersättningar är det inte nödvändigt att verkställa förskottsinnehållning, om grunderna för och beloppet av dem är förenliga med Skatteförvaltningens årliga beslut om skattefria resekostnadsersättningar. Inte heller dessa ersättningar är skattefria, varför de anmäls i totalbeloppet av arbetsersättningen. Kostnadsersättningar anmäls inte under inkomstslaget Avdrag före förskottsinnehållning.

En mottagare av arbetsersättning kan yrka på att resekostnaderna ska dras av i hens beskattning. En näringsidkare avdrar likväl resekostnaderna i sin bokföring.

3.1.2 Dividend eller överskott (arbetsersättning) som baserar sig på arbetsinsats

En dividend eller ett överskott som grundar sig på arbetsinsatsen kan vara lön eller arbetsersättning för mottagaren beroende på om mottagaren står i arbetsförhållande till betalarbolaget. I detta stycke behandlas en situation där en dividend eller ett överskott som grundar sig på arbetsinsatsen betalas till en person som inte står i arbetsförhållande till betalarbolaget. Prestationen är arbetsersättning. Om prestationen ses som lön, ska den anmälas till inkomstregistret under inkomstslaget Dividend eller överskott (lön) som baserar sig på arbetsinsats (se punkt 3.2.2).

Med inkomstslaget Dividend eller överskott (arbetsersättning) som baserar sig på arbetsinsats anmäls en dividend eller ett överskott som ska betalas till inkomsttagaren som arbetsersättning och vars utdelningsgrund är den arbetsinsats som dividendtagaren eller en person som omfattas av dennes intressesfär har gjort. Uppgifterna anmäls till inkomstregistret, också då inkomsttagaren är införd i förskottsuppbördsregistret.

Som mottagare (namn och personbeteckning) av en dividend eller ett överskott som baserar sig på en arbetsinsats anmäls den person på vars arbetsinsats utdelningen av dividend eller överskott grundar sig. Detta gäller också en situation där den faktiska mottagaren av dividenden eller överskottet är ett holdingbolag som ägs av den skattskyldige. När holdingbolaget delar ut dividenden vidare till delägaren, ger holdingbolaget årsanmälan 7812 om de dividender som betalats vid dividendutdelningen. De utbetalade dividenderna anmäls inte till inkomstregistret.

Förskottsinnehållning verkställs på dividend som baserar sig på arbetsinsats (arbetsersättning), förutom om mottagaren är införd i förskottsuppbördsregistret. Om förskottsinnehållning inte verkställts på en dividend som grundar sig på arbetsinsatsen på grund av att mottagaren är en annan person än den person i vars beskattning arbetsinsatsdividenden räknas som inkomst, anmäls ingenting med inkomstslaget Förskottsinnehållning.

På prestationen betalas inte socialförsäkringsavgifter.

3.2 Lön till FöPL-/LFöPL-försäkrade företagare

En företagare ska till inkomstregistret anmäla löner som hen lyft från sitt företag och information om den arbetspensionsförsäkring som ska tillämpas:

- Pensionsförsäkring för lantbruksföretagare (LFöPL) väljs, om inkomsttagaren är försäkrad enligt lagen om pension för lantbruksföretagare. En försäkring enligt lagen om pension för lantbruksföretagare är en arbetspensionsförsäkring för jordbrukare, skogsägare, fiskare och renskötare samt hens familjemedlemmar. Även stipendiemottagare omfattas av LFöPL:s arbetspensionsskydd.

- Pensionsförsäkring för företagare (FöPL) väljs, om inkomsttagaren är försäkrad enligt lagen om pension för företagare. En försäkring är obligatorisk då ett företag uppfyller kraven för tillhörande till tillämpningsområdet för lagen om pension för företagare. En försäkring ska tecknas inom sex månader från det att företagsverksamheten börjar.

Företagare som omfattas av lagen om pension för företagare (FöPL) omfattar bland annat

- en bolagsman i ett öppet bolag och en ansvarig bolagsman i ett kommanditbolag

- en delägare som arbetar i ledande ställning i ett aktiebolag och ensam äger över 30 % av bolaget eller röstetalet, och en delägare som tillsammans med sina familjemedlemmar äger över 50 % av bolaget eller röstetalet. När ägarandelen räknas beaktas också indirekt innehav via andra samfund eller sammanslutningar, om en person som arbetar i ledande ställning i ett aktiebolag eller ett annat samfund ensam eller tillsammans med sina familjemedlemmar äger över 50 % eller har en motsvarande beslutanderätt i det nämnda andra samfundet eller den nämnda andra sammanslutningen.

Därtill ska man till inkomstregistret anmäla Typ av undantagssituation för försäkring: Ingen försäkringsskyldighet (arbetspensions-, sjuk-, arbetslöshets- samt arbetsolycksfalls- och yrkessjukdomsförsäkring)

Om denna uppgift inte används i anmälan om företagarnas lön, kan socialförsäkringsavgifter av misstag påföras dubbelt.

Arbetspensions- och sjukförsäkringsavgiften för företagare bestäms utifrån den fastställda FöPL- eller LFöPL-arbetsinkomsten. Den FöPL- och LFöPL-arbetsinkomst som pensionsanstalten fastställt utgörs av den inkomst som ligger till grund för arbetspensionsförsäkrings- och sjukförsäkringsavgifterna och den ersätter företagarlön som grund för arbetspensions- och sjukförsäkringsavgiften. Arbetsinkomstuppgiften anmäls inte till inkomstregistret, men den lön som företagaren får anmäls till inkomstregistret för beskattningen.

Exempel 7: En delägare som arbetar i sitt eget bolag tar ut lön på 500 euro. Personen är den enda delägaren och har tecknat obligatorisk försäkring enligt pensionslagen för företagare.

3.2.1 Delägare

Företagets delägare betalar arbetstagares arbetslöshetsförsäkringspremie till ett lägre belopp än arbetstagarna. Delägar-begreppet definieras i lagen om utkomstskydd för arbetslösa.

Huruvida en person är delägare eller arbetstagare i ett företag, påverkas av personens och hens familjemedlemmars ägarandel, röstetal eller annan beslutanderätt samt personens ställning i företaget.

Företagarna är inte skyldiga att betala arbetslöshetsförsäkringspremier och de är inte heller delägare i arbetslöshetsförsäkringen. En person räknas som företagare eller lantbruksföretagare om hen uppfyller villkoren enligt lagen om pension för arbetstagare eller lagen om pension för lantbruksföretagare.

Information om delägarskap ges till inkomstregistret genom att anmäla Typ av tilläggsuppgifter om inkomsttagaren: Delägare

Tilläggsuppgifter om delägarskap: tvr.fi.

3.2.2 Dividend eller överskott (lön) som baserar sig på arbetsinsats

Med inkomstslaget anmäls dividender som betalas till aktieägare som lön, där grunden för utdelningen utgörs av den arbetsinsats dividendmottagaren eller en annan person som hör till dennes intressesfär har gjort.

Som mottagare (namn och personbeteckning) av en dividend eller ett överskott som baserar sig på en arbetsinsats anmäls till inkomstregistret den person på vars arbetsinsats utdelningen av dividend eller överskott grundar sig. Detta gäller också en situation där mottagaren av dividenden eller överskottet är ett holdingbolag som ägs av den skattskyldige. När holdingbolaget delar ut dividenden vidare till delägaren, ger holdingbolaget årsanmälan 7812 om de dividender som betalats vid dividendutdelningen. De utbetalade dividenderna anmäls inte till inkomstregistret.

På dividend som grundar sig på arbetsinsats verkställs förskottsinnehållning. På dividend som utdelas till bolagets aktieägare betalas inte arbetspensionsförsäkringsavgift, arbetslöshetsförsäkringspremie eller premie för arbetsolycksfalls- och yrkessjukdomsförsäkring, även om dividenden på grund av specialbestämmelserna om dividend som grundar sig på arbetsinsats skulle betraktas som lön i beskattningen. Arbetsgivarens sjukförsäkringsavgift betalas för en dividend som grundar sig på arbetsinsats.

Om förskottsinnehållning inte verkställts på en dividend som grundar sig på arbetsinsatsen på grund av att mottagaren är en annan person än den person i vars beskattning arbetsinsatsdividenden räknas som inkomst, anmäls ingenting under inkomstslaget Förskottsinnehållning.

Om inkomsttagaren är en FöPL-/LFöPL-försäkrad företagare, ska man därtill till inkomstregistret anmäla de i punkt 3.2 beskrivna försäkringsuppgifter som gäller lön till FöPL-/LFöPL-försäkrade.

3.3 Faktureringstjänst

Under de senaste åren har flera tjänsteleverantörer, så kallade faktureringstjänstföretag, grundats. Dessa har förbundit sig att mot en ersättning sköta faktureringen av arbetsprestationer som utförts av dess kunder (den som utför arbetet), förskottsinnehållningen av skatt och försäkringsavgifterna. Dessa företag använder olika benämningar på de tjänster som de tillhandahåller, exempelvis faktureringstjänst, faktureringskanal eller arvodestjänst.

I en faktureringstjänst kan den som utför arbetet och faktureringstjänstföretaget uttryckligen komma överens om att ett beskattningsmässigt arbetsförhållande bildas mellan dem. Det belopp som prestationsbeställaren då betalar till faktureringstjänstföretaget är i så fall arbetsersättning och den prestation som faktureringstjänstföretaget betalar vidare till den som utfört arbetet är ur Skatteförvaltningens synvinkel lön. Då har faktureringstjänstföretaget normala arbetsgivarskyldigheter gentemot Skatteförvaltningen, det vill säga att det ska verkställa förskottsinnehållning och betala arbetsgivarens sjukförsäkringsavgift på lön som det betalat ut.

Ur arbetspensionsförsäkrarnas, arbetslöshetsförsäkringens samt arbetsolycksfalls- och yrkessjukdomsförsäkringens synvinkel handlar det dock inte om ett arbetsförhållande. Ur försäkrarnas synvinkel utförs arbete som fakturerats via ett faktureringstjänstföretag som företagare och arbetet ska försäkras enligt FöPL.

Enbart ersättningar för resekostnader som betalas vid sidan om den överenskomna lönen och föreskrivits som skattefria i inkomstskattelagen är skattefria kostnadsersättningar. Ett vanligt förfarande hos en faktureringstjänst är att beställaren av ett arbete och den som utför arbetet kommer överens om en totaldebitering, som beställaren betalar till faktureringstjänstföretaget. Faktureringstjänstföretaget drar av sitt arvode och övriga kostnader från beloppet och betalar den återstående delen av beloppet vidare till den som utfört arbetet. I arrangemanget ersätts inte resekostnader utöver den överenskomna lönen, varför de inte är skattefria. På ersättningar för resekostnader som betalats till en fysisk person (inget FO-nummer), är det inte nödvändigt att verkställa förskottsinnehållning, men de utgör dock skattepliktig inkomst för den som utför arbetet. Resekostnader anmäls till inkomstregistret under inkomstslaget Avdrag före förskottsinnehållning. Den som utför arbetet ska yrka på avdrag för kostnaderna i sin egen beskattning. Läs närmare i anvisningen Anmälan av information till inkomstregistret: naturaförmåner och kostnadsersättningar, kapitel 2.5 Avdrag före förskottsinnehållning.

Exempel 8: En person har utfört ett arbete värt 500 euro för en beställare och faktureringstjänsten fakturerar beställaren för detta belopp. Personen och faktureringstjänsten har kommit överens om att personen står i arbetsförhållande till faktureringstjänsten. Personen har tecknat en FöPL-försäkring eftersom arbetspensionsbolaget ansett att det inte handlar om ett arbetsrättsligt arbetsförhållande mellan personen och faktureringstjänsten. Faktureringstjänsten drar av det egna arvodet och arbetsgivarens socialförsäkringsavgifter från beloppet på 500 euro utifrån det avtal som den ingått med den som utför arbetet. Faktureringstjänsten betalar en lön på 350 euro till personen. Lönen omfattar också resekostnader på 40 euro. Eftersom en överenskommelse gjorts om ett totalarvode, ersätter inte faktureringstjänsten resekostnader utöver lönen, utan betalaren drar av beloppet på resekostnaderna innan förskottsinnehållning verkställs. Resekostnaderna är skattepliktig inkomst för mottagarna. Det sammanräknade beloppet av lönen och resekostnaderna anmäls som lönebelopp.

Om den som utför arbetet och beställaren kommit överens om att ersättningar för resekostnader betalas utöver det arvode som ska faktureras, ger faktureringstjänstföretaget en anmälan till inkomstregistret genom att använda inkomstslagen för skattefria resekostnader: Dagtraktamente, Måltidsersättning, Kilometerersättning (skattefri). Förutsättningen är att resekostnaderna är förenliga med Skatteförvaltningens beslut om skattefria resekostnadsersättningar. Om ersättningar betalats i strid med tids- och kilometergränserna enligt Skatteförvaltningens beslut, utgör de lön. Läs närmare i anvisningen Anmälan av information till inkomstregistret: naturaförmåner och kostnadsersättningar, kapitel 2 Kostnadsersättningar.

Exempel 9: En person har utfört ett arbete värt 500 euro för en beställare och en faktureringstjänst fakturerar beställaren för detta belopp. Det har överenskommits med beställaren att hen också faktureras för resekostnader förutom för arvodet. En kilometerersättning på 41 euro (100 km) har specificerats på fakturan. Det sammanlagda beloppet på fakturan uppgår till 541 euro.

Personen och faktureringstjänsten har kommit överens om att personen står i arbetsförhållande till faktureringstjänsten. Personen har tecknat en FöPL-försäkring eftersom arbetspensionsbolaget ansett att det inte handlar om ett arbetsrättsligt arbetsförhållande mellan personen och faktureringstjänsten. Faktureringstjänsten betalar lön på 390 euro och en skattefri kilometerersättning på 41 euro till personen.

Om den som utför arbetet och faktureringstjänstföretaget inte kommit överens om ett arbetsförhållande, är det belopp som betalats till den som utfört arbetet arbetsersättning, se kapitel 3.1 Arbetsersättning.

4 Bruksersättning

En bruksersättning är en ersättning enligt förskottsuppbördslagen som betalas för användning, nyttjanderätten eller försäljning av nyttjanderätten till en upphovsrätt, en rätt som baserar sig på ett fotografi och industriell äganderätt, såsom patent eller varumärke.

Bruksersättningen kan vara skattepliktig förvärvs- eller kapitalinkomst. Om en upphovsrätt överförts genom arv eller testamente eller om den köpts, är ersättning för användning av denna skattepliktig kapitalinkomst. Förskottsinnehållningen verkställs enligt skatteprocenten för kapitalinkomst. I annat fall är bruksersättningen skattepliktig förvärvsinkomst och förskottsinnehållning verkställs på samma sätt som för arbetsersättningar. Förskottsinnehållning verkställs inte om mottagaren av prestationen är införd i förskottsuppbördsregistret.

Betalaren ska till inkomstregistret anmäla alla bruksersättningar på vilka förskottsinnehållning verkställts. Bruksersättningar till fysiska personer ska anmälas även om förskottsinnehållning inte verkställts. Också bruksersättningar till fysiska personer som införts i förskottsuppbördsregistret ska anmälas. Bruksersättningar som betalats till ett öppet bolag, ett kommanditbolag, ett aktiebolag, ett andelslag eller en samfälld förmån ska anmälas till inkomstregistret, om mottagaren inte är införd i förskottsuppbördsregistret. Uppgifterna anmäls till inkomstregistret under inkomstslaget Bruksersättning som förvärvsinkomst. Därtill ska man anmäla Typ av tilläggsuppgifter om inkomsttagaren: Samfund.

På bruksersättning betalas inte socialförsäkringsavgifter.

En bruksersättning som utgör förvärvsinkomst anmäls under inkomstslaget Bruksersättning som förvärvsinkomst. En bruksersättning som utgör kapitalinkomst anmäls under inkomstslaget Bruksersättning som kapitalinkomst. Eventuell moms eller kostnadsersättningar dras inte av från beloppet av bruksersättning som ska anmälas.

4.1 Kostnadsersättningar relaterade till bruksersättningar

De kostnadsersättningar som anknyter till bruksersättningar ingår i beloppen av inkomstslagen Bruksersättning som förvärvsinkomst och Bruksersättning som kapitalinkomst, och de anmäls inte separat. Orsaken är att kostnadsersättningar som betalas av andra än en arbetsgivare inte är skattefria.

Mottagaren av bruksersättning kan yrka på att resekostnader avdras i den egna beskattningen. En näringsidkare avdrar likväl resekostnaderna i sin bokföring.

I allmänhet är det inte möjligt att från en bruksersättning dra av ersättningar för kostnader på grund av arbetet innan förskottsinnehållning verkställs. Undantaget utgörs av kostnadsersättningar enbart för en arbetsresa, vilka betalas till fysiska personer. På dessa kostnadsersättningar är det inte nödvändigt att verkställa förskottsinnehållning, om grunderna för och beloppet av dem är förenliga med Skatteförvaltningens årliga beslut om skattefria resekostnadsersättningar. Inte heller dessa ersättningar är skattefria, varför de anmäls i totalbeloppet av bruksersättningen.

5 Andra prestationer som grundar sig på särskilda uppgifter

5.1 Idrottsman

5.1.1 Lön för idrottsman

Med lön för idrottsman avses en lön som ska betalas ut för idrott utifrån ett idrottaravtal. Idrottaravtal jämställs med arbetsavtal. En typisk lön för idrottsman är lön som betalas till en lagidrottare på basis av spelaravtal. I lönebeloppet inkluderas inte lön som överförts till en idrottsfond.

På lön för idrottsman betalas lagstadgad försäkringspremie för idrottsmän i enlighet med lagen om olycksfalls- och pensionsskydd för idrottsutövare. I lagen finns bestämmelser om idrottarens minimiinkomstgräns. När gränsen nåtts är idrottsarbetsgivaren skyldig att försäkra idrottaren för olycksfall och ålderdomstrygghet. Pensionsavgifter för idrottsmän handlar inte om samma pensionsförsäkring som för andra löntagare. Också pensionsförsäkringsavgiften för idrottsmän anmäls dock till inkomstregistret under inkomstslaget Arbetstagarens arbetspensionsförsäkringsavgift, för att information om avgiften ska förmedlas till beskattningen.

Inkomsten omfattas av arbetsgivarens sjukförsäkringsavgift.

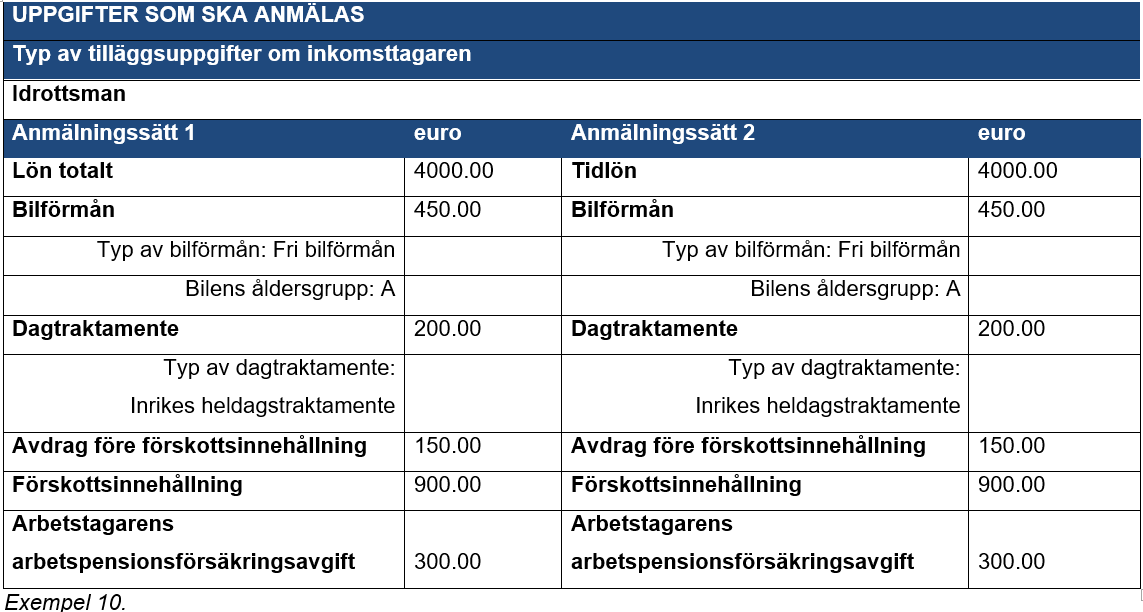

Vad gäller lön som betalats till en idrottsman anmäls Typ av tilläggsuppgifter om inkomsttagaren: Idrottsman. I övrigt anmäls lönen genom att använda löneinkomstslag, till exempel inkomstslagen Lön totalt eller Tidlön. Med löneinkomstslaget anmäls enbart lön som betalats direkt till en idrottsman. Om prestationen betalas till en idrottsfond, läs punkten 5.1.3 Lön som överförs till en idrottsfond.

Om prestationen betalas ur en idrottsfond, se punkten 5.1.4 Uttag ur en idrottsfond.

Exempel 10: En lön på 4 000 euro har betalats till en idrottsman. Förutom penninglönen får idrottsmannen en fri bilförmån enligt åldersgrupp A till ett värde på 450 euro. Dagtraktamenten på 200 euro har betalats till idrottsmannen. Idrottsmannen har själv betalat 150 euro i omedelbara kostnader på grund av idrotten (arbetsredskap). Pensionsförsäkringsavgifter enligt lagen om olycksfalls- och pensionsskyddet för idrottsutövare har tagits ut av idrottsmannen till ett belopp på 300 euro.

5.1.2 Arvode för idrottsman

Ett arvode för en idrottsman utgörs av bland annat tävlingspriser, arvoden som grundar sig på reklam- och sponsoravtal, deltagandearvoden och andra arvoden som grundar sig på idrottarstatus och vars mottagare inte står i arbetsförhållande till betalaren. Arvode för idrottsman betalas i allmänhet till individuella idrottare. Arvoden som betalas till idrottsmän på basis av ett annat förhållande än ett anställningsförhållande behandlas i beskattningen som betalningar i likhet med arbetsersättning. Vid anmälan av dessa arvoden till inkomstregistret används uppgiften Typ av tilläggsuppgifter om inkomsttagaren: Idrottsman. Arvode för idrottsman anmäls under inkomstslaget Arbetsersättning.

Förskottsinnehållning ska alltid verkställas på ett arvode till en idrottsman, om prestationen betalas till en fysisk person. Internationella situationer beskrivs i anvisningen Anmälan av information till inkomstregistret: internationella situationer.

Resekostnadsersättningar som betalas till en mottagare av ett arvode för idrottsman är inte skattefria enligt lag (se dock kapitel 5.11 Ersättning som betalas av ett allmännyttigt samfund). I beskattningspraxis har dock resekostnadsersättningar vilka betalats till en mottagare av ett arvode för idrottsman av hävd godkänts som skattefria under samma förutsättningar som för löntagare. Om kilometerersättning betalas till en idrottsman, anmäls beloppet av den skattefria kilometerersättningen under inkomstslaget Kilometerersättning (skattefri). Därtill anmäls uppgiften Antal kilometer. Läs närmare i anvisningen Anmälan av information till inkomstregistret: naturaförmåner och kostnadsersättningar punkterna 2.1.1 Kilometerersättning (skattefri), 2.1.3 Dagtraktamente och 2.1.4 Måltidsersättning.

Om ett arvode för idrottsman betalas ur en idrottsfond, anmäls den också under inkomstslaget Arbetsersättning och genom att ge uppgiften Typ av tilläggsuppgifter om inkomsttagaren: Idrottsman. Om idrottsmannen tar ut medel ur en träningsfond utan kostnadsverifikationer, anmäler träningsfonden prestationen under inkomstslaget Arbetsersättning och genom att ange uppgiften Typ av tilläggsuppgifter om inkomsttagaren: Idrottsman.

5.1.3 Lön som överförs till en idrottsfond

En idrottsman kan överföra sin idrottsinkomst till en riksomfattande träningsfond eller idrottsfond som finns i anslutning till en stiftelse som finansministeriet utsett. Överföringen till idrottsfonden är avsedd att trygga utkomsten efter tiden för idrottsutövande.

Idrottsinkomst kan bestå av lön eller arvode för idrottsmän. Med inkomstslaget Lön som överförs till en idrottsfond anmäls till inkomstregistret enbart lön som överförts till fonden. Därtill ska man använda uppgiften Typ av tilläggsuppgifter om inkomsttagaren: Idrottsman. Om ett arvode för idrottsman överförs till en idrottsfond, anmäls inte detta till inkomstregistret.

Arbetsgivarens sjukförsäkringsavgift betalas för lön till idrottsman som överförs till fonden. Idrottaren betalar skatt på inkomsten först när den betalas ut till hen från fonden. På den lön som fonderas verkställs förskottsinnehållning först när lönen betalas från fonden till idrottaren.

Fonderingen av idrottsinkomst påverkar inte betalningen av de försäkringspremier som specificeras i lagen om olycksfalls- och pensionsskydd för idrottsutövare.

5.1.4 Uttag ur en idrottsfond

Fonden verkställer förskottsinnehållning på lön och arvode för idrottsman som tas ut ur idrottsfonden när idrottsmannen tar ut betalningen.

De poster som tas ut ur fonden ska specificeras i löner och arvoden, eftersom dessa är föremål för olika slags avdrag i beskattningen. Med inkomstslaget Prestation som betalats ur en idrottsfond anmäls till inkomstregistret enbart lön som betalats ur fonden. Ett arvode för idrottsman som betalats ur fonden anmäls med inkomstslaget Arbetsersättning. Till alla prestationer ska man därtill foga uppgiften Typ av tilläggsuppgifter om inkomsttagaren: Idrottsman.

Förskottsinnehållning verkställs och arbetstagarens dagpenningspremie för sjukförsäkringen betalas på lön som fonderats när lönen betalas ur fonden till idrottaren. Arbetsgivarens sjukförsäkringsavgift betalas när inkomsten fonderas i idrottarfonden.

5.1.5 Träningsfond

Det är möjligt att överföra ett arvode för idrottsman till en träningsfond. Under skatteåret är det möjligt att skattefritt ta ut medel ur fonden för idrotts- och träningskostnader mot en verifikation. Dessa uttag anmäls inte till inkomstregistret.

Den del av de medel som under ett visst skatteår överförts till en träningsfond och inte används under samma skatteår, överförs till inkomst för mottagaren för skatteåret. Denna inkomst anmäls till inkomstregistret under inkomstslaget Arbetsersättning, och därtill ges Typ av tilläggsuppgifter om inkomsttagaren: Idrottsman. På samma sätt anmäls också de skattepliktiga uttagen under skatteåret.

I enlighet med Skatteförvaltningens beslut ska en träningsfond anmäla de skattefria träningskostnader som den betalat ut till idrottsmännen under året. Med dessa avses skattefria ersättningar för resekostnader som betalats ur träningsfonden utifrån en reseräkning och anmäls till inkomstregistret på det sätt som beskrivs i punkten 5.1.2 Arvode för idrottsman.

Det är möjligt att överföra medel från en träningsfond också till en idrottsfond. Denna överföring anmäls inte till inkomstregistret. Anmälan av ett arvode för idrottsman som tagits ut ur en idrottsfond beskrivs i punkt 5.1.4 Uttag ur en idrottsfond.

En idrottsman kan ta ut medel ur en träningsfond utifrån en lön eller arbetsersättning (faktura) som hen betalat till en tränare. Träningsfonden gör inte anmälningar om dessa prestationer till inkomstregistret, utan anmälan görs av idrottsmannen själv, eftersom hen fungerar som arbetsgivare (lön) eller uppdragsgivare (arbetsersättning) i förhållande till tränaren.

5.2 Uppträdande artist

Artister är till exempel teater- och filmskådespelare, radio- och tv-artister samt musiker.

När prestationer som betalats till en uppträdande konstnär för arbete som utförts i denna roll anmäls till inkomstregistret, ska man anmäla uppgiften Typ av tilläggsuppgifter om inkomsttagaren: Uppträdande artist.

Om betalningen av ett arvode till en artist baserar sig på ett arbetsförhållande och arvodet hänför sig till en i arbetsavtalet avtalad uppgift, behandlas arvodet som lön och förskottsinnehållning verkställs och socialförsäkringsavgifter betalas på denna. Inkomsten anmäls genom att använda löneinkomstslagen för lön, till exempel inkomstslagen Lön totalt eller Ackordslön.

Om en uppträdande artist arbetar inom ramen för ett uppdragsförhållande, anmäls det arvode som betalats till artisten under inkomstslaget Arbetsersättning. Förskottsinnehållning ska verkställas på arbetsersättningen, om mottagaren inte är införd i förskottsuppbördsregistret. Inga socialförsäkringsavgifter betalas på inkomsten, förutom om betalaren är ett offentligt samfund och inkomsttagaren inte har en försäkring enligt lagen om pension för företagare. Se närmare i punkt 3.1 Arbetsersättning. En arbetsersättning till en artist anmäls inte till inkomstregistret, om inkomsttagaren är införd i förskottsuppbördsregistret.

5.3 Arvode till verkställande direktör och för medlemskap i förvaltningsorgan

En ersättning som betalats för arbete som utförts i ett arbets- och tjänsteförhållande utgör lön. Därtill är vissa prestationer som räknas upp i förskottsuppbördslagen lön, trots att ett arbets- eller tjänsteförhållande inte bildas:

- mötesarvode

- personligt föreläsnings- eller föredragsarvode

- arvode för medlemskap i förvaltningsorgan

- arvode till verkställande direktör

- lön som tagits ut av en bolagsman i ett öppet bolag eller ett kommanditbolag

- ersättning som fåtts för förtroendeuppdrag.

En prestationsbetalare kan till en verkställande direktör och en medlem av ett förvaltningsorgan förutom en penninglön också ge naturaförmåner som ska ses som lön (exempelvis bil-, måltids- och telefonförmån) ock betala skattefria ersättningar för resekostnader.

Socialförsäkringsavgifter ska betalas för arvoden till en verkställande direktör. Arvodet anmäls till inkomstregistret antingen med inkomstslaget Lön totalt (anmälningssätt 1) eller med ett inkomstslag i anmälningssätt 2, till exempel med inkomstslaget Tidlön.

Ett arvode som betalats för medlemskap i ett förvaltningsorgan anmäls till inkomstregistret under inkomstslaget Arvode för medlemskap i förvaltningsorgan. Förvalet för inkomstslaget är att prestationsmottagaren står i anställningsförhållande till prestationsbetalaren och att inkomsten följaktligen omfattas av socialförsäkringsavgifter.

Om det enligt den arbetspensionslag som ska tillämpas på en medlem av ett förvaltningsorgan inte är nödvändigt att betala arbetstagarens arbetspensionsavgift utifrån arvodet, betalas inte heller andra socialförsäkringsavgifter utifrån arvodet. I en sådan situation anmäler prestationsbetalaren försäkringsuppgiften genom att använda den separata Typ av försäkringsuppgift-uppgiften och som Typ av försäkringsuppgift välja Omfattas av socialförsäkringsavgifter:Nej. Om en frivillig arbetspensionsförsäkring tecknats för en medlem av förvaltningsorganet i en sådan situation, är det inte nödvändigt att betala andra socialförsäkringsavgifter. I så fall anmäls som Typ av försäkringsuppgift Omfattas av sjukförsäkringsavgift: Nej, Omfattas av arbetslöshetsförsäkringspremie: Nej och Omfattas av arbetsolycksfalls- och yrkessjukdomsförsäkringspremie: Nej.

Om ett arvode för medlemskap i ett förvaltningsorgan betalas av ett offentligt samfund, betalas arbetspensionsförsäkringsavgiften och arbetsgivarens sjukförsäkringsavgift utifrån prestationen. I en sådan situation anmäler prestationsbetalaren försäkringsuppgiften genom att använda den separata Typen av försäkringsuppgift och välja Omfattas av arbetsolycksfalls- och yrkessjukdomsförsäkringspremie: Nej och Omfattas av arbetslöshetsförsäkringspremie: Nej.

5.4 Lön till familjedagvårdare och kostnadsersättning

Lön som betalas till en familjedagvårdare anmäls till inkomstregistret på samma sätt som vilken annan lön som helst. Inkomstslaget är Lön till familjedagvårdare. Som lön anmäls hela beloppet av penninglönen, och inga eventuella avdrag görs före förskottsinnehållningen.

Med inkomstslaget Kostnadsersättning för familjedagvårdare anmäls till inkomstregistret den skattepliktiga kostnadsersättning som betalas till familjedagvårdaren för de direkta kostnader som orsakas av vården av dagvårdsbarnet. En kostnadsersättning som betalats till en familj som ordnar trefamiljedagvård anmäls också under inkomstslaget Kostnadsersättning för familjedagvårdare. Kostnader som ersätts är till exempel måltidskostnader. Finlands Kommunförbund ger kommunerna årligen en rekommendation om den kostnadsersättning som ska betalas till familjedagvårdare.

På kostnadsersättningar som ska betalas till en familjedagvårdare verkställs inte förskottsinnehållning och inte heller socialförsäkringsavgifter betalas.

5.5 Arvode till familjevårdare och kostnadsersättning

Med inkomstslaget Arvode för familjevårdare anmäler kommunen till inkomstregistret det arvode som den betalar till en familjevårdare för vård eller uppfostran av en vårdbehövande person eller för annan omsorg dygnet runt i familjevårdarens privathem eller i den vårdbehövandes hem.

Arvodet för familjevårdare baserar sig på ett uppdragsavtal mellan kommunen och familjevårdaren. På arvode för familjevårdare betalas arbetspensionsförsäkringsavgift, men inga andra socialförsäkringsavgifter. Kommunen ska dock försäkra vårdaren mot olycksfall som inträffar i detta arbete. Om olycksfallsförsäkring för familjevårdare föreskrivs i speciallagstiftningen om familjevårdare.

Arvode för familjevårdare behandlas som arbetsersättning på vilken förskottsinnehållning verkställs, om betalningsmottagaren inte är införd i förskottsuppbördsregistret.

Med inkomstslaget Kostnadsersättning för familjevårdare anmäls till inkomstregistret den skattepliktiga kostnadsersättning som betalas till familjevårdare för kostnader för vård av och uppehälle för dem som är i familjevård. Kostnadsersättning för familjevårdare baserar sig på ett uppdragsavtal mellan kommunen och familjevårdaren. Med ersättningen täcks bland annat kostnader för kost, boende och hälsovård, särskilda kostnader samt uppstartskostnader.

På kostnadsersättningen verkställs inte förskottsinnehållning och betalas inte socialförsäkringsavgifter.

5.6 Arvode för närståendevårdare

Med inkomstslaget Arvode för närståendevårdare anmäls till inkomstregistret ett arvode som kommunen betalar till närståendevårdare för ordnande av vård av och omsorg om en äldre, funktionshindrad eller sjuk person i hemförhållanden. Arvodet för närståendevårdare grundar sig på ett uppdragsavtal som kommunen och närståendevårdaren ingått, och dess nivå bestäms enligt hur bindande och krävande vården är.

Arvodet för närståendevårdare behandlas som arbetsersättning på vilken förskottsinnehållning verkställs, om betalningsmottagaren inte är införd i förskottsuppbördsregistret. På arvode för närståendevårdare betalas arbetspensionsförsäkringsavgift, men inga andra socialförsäkringsavgifter. Kommunen ska dock försäkra vårdaren mot olycksfall som inträffar i detta arbete med stöd av gällande speciallag.

5.7 Stödperson

Stödpersonsverksamhet kan vara frivilligt arbete, för vilket ett arvode, kostnadsersättning eller båda två kan betalas. En stödperson har till uppgift att stöda ett barns uppväxt och utveckling. En stödperson kan också fungera som stöd för hela familjen. Ett arvode som betalats till en stödperson för frivilligt arbete anmäls till inkomstregistret under inkomstslaget Arbetsersättning. Vad gäller kostnadsersättningar relaterade till arvoden se punkten 3.1.1 Kostnadsersättningar relaterade till arbetsersättningar.

5.8 Avgift för förtroendevald

En avgift för förtroendevald tas ut för att redovisas till partiet utifrån mötesarvoden för kommunala förtroendevalda. Endast kommuner och samkommuner kan anmäla avgiften.

Ett arvode som betalats till en förtroendevald anmäls till inkomstregistret med inkomstslagen Mötesarvode, Arvode för förtroendeuppdrag eller Lön totalt enligt grunden för betalningen.

Om en inkomsttagare som verkar som förtroendevald själv har betalat avgiften direkt till partiet, anmäls avgiften inte till inkomstregistret. Partiet anmäler avgiften till Skatteförvaltningen i årsanmälan.

En avgift för förtroendevald anmäls inte om de tagits ut för ett icke-kommunalt förtroendeuppdrag, till exempel för styrelsemedlemskap i ett aktiebolag eller ett annat privaträttsligt samfund.

5.9 Kostnadsersättning för medlare

Med inkomstslaget Kostnadsersättning för medlare anmäls till inkomstregistret en skattepliktig kostnadsersättning som betalas till en frivillig medlare för kostnader för medling. Med medlare avses en medlare enligt lagen om medling vid brott och i vissa tvister.

Förskottsinnehållning verkställs inte och socialförsäkringsavgifter betalas inte på kostnadsersättningen.

5.10 Vittnesarvode

Vittnesarvode betalas till rättegångsvittnen. Arvodet är arbetsersättning, förutom om det överenskommits att det betalas som lön. Förskottsinnehållning verkställs på arbetsersättningen, om mottagaren inte är införd i förskottsuppbördsregistret. Inga andra socialförsäkringsavgifter betalas. Vittnesarvodet anmäls till inkomstregistret under inkomstslaget Arbetsersättning, se närmare i 3.1 Arbetsersättning.

De kostnadsersättningar som betalats i samband med arbetsersättningar är skattepliktiga. Förskottsinnehållning verkställs inte och inte heller socialförsäkringsavgifter betalas på ersättningarna. Anmälning av ersättningar till inkomstregistret beskrivs i punkten 3.1.1 Kostnadsersättningar relaterade till arbetsersättningar. Ersättningar för vittnesmålskostnader vilka betalas ur statens medel är skattefria. Dessa anmäls inte till inkomstregistret.

Om ett vittnesarvode betalas som lön, anmäls det till inkomstregistret till exempel under inkomstslaget Lön totalt.

5.11 Ersättning som betalats av ett allmännyttigt samfund

Allmännyttiga samfund kan utgöras av till exempel arbetsmarknadsorganisationer, ungdoms- och idrottsföreningar samt samfund som stöder vetenskap och konst.

Ett allmännyttigt samfund kan betala vissa ersättningar till en person som deltar i frivilligt och icke-ersatt arbete som utförs utan anställningsförhållande, såsom talkoarbete. Samfundet kan betala skattefri kilometerersättning som kan jämställas med en arbetsresa för användning av ett fordon som personen äger eller besitter och därtill inrikes heldagstraktamente eller partiellt dagtraktamente eller utlandsdagtraktamente. En måltidsersättning är däremot inte skattefri. En förutsättning för skattefrihet för ersättning av resekostnader är att resan gjorts för och på uppdrag av samfundet och att en behörig överenskommelse gjorts om resan i förväg. Till exempel en handledares resor till träningsplatser, representationsresor till förbundsmöten, resor för att hämta varor för basarer och idrottsmäns tävlings- och träningsresor kan berättiga till skattefria ersättningar. En resa som ersätts kan börja från mottagarens hem. Medlemskap i samfundet är inte en förutsättning för utbetalning.

Skattefriheten för ersättningarna har begränsats per mottagare. En person kan skattefritt få dagtraktamente för högst 20 dagar och kilometerersättning upp till 2 000 euro per kalenderår. Begränsningarna gäller inte inkvarteringsersättning och inte heller en resa som gjorts med ett kollektivtrafikfordon. Betalningsgrunderna för dagtraktamenten och kilometerersättning fastställts utifrån Skatteförvaltningens årliga beslut om skattefria resekostnadsersättningar.

Det är möjligt att till tävlingsdomare och mottagare av arvode för idrottsman betala skattefria ersättningar för resekostnader på ovan nämnda grunder och med ovan nämnda begränsningar, även om mottagaren också får ett separat arvode som arbetsersättning. Tävlingen eller evenemanget ska ha en koppling till det allmännyttiga samfundets verksamhet.

Betalaren av ersättningen följer enbart upp de belopp som den själv betalat. Den kan inte känna till ersättningar som betalats av eventuella andra allmännyttiga samfund. Om ett allmännyttigt samfund betalar ersättningar för resekostnader till ett belopp som överstiger vad som föreskrivs i inkomstskattelagen eller utifrån lindrigare grunder än i Skatteförvaltningens beslut, anmäls den överskjutande andelen som arbetsersättning. Förskottsinnehållning verkställs dock inte på denna, om mottagaren är en fysisk person.

Socialförsäkringsavgifter betalas inte på skattefria eller skattepliktiga ersättningar.

Beloppet på en skattefri kilometerersättning som betalas av ett allmännyttigt samfund anmäls till inkomstregistret under inkomstslaget Kilometerersättning som betalats ut av ett allmännyttigt samfund.

Beloppet av ett skattefritt dagtraktamente som betalas av ett allmännyttigt samfund anmäls till inkomstregistret under inkomstslaget Dagtraktamente som betalats ut av ett allmännyttigt samfund.

Det skattepliktiga belopp som överstiger en skattefri kilometerersättning eller ett skattefritt dagtraktamente som betalats av ett allmännyttigt samfund anmäls till inkomstregistret som en arbetsersättning under inkomstslaget Arbetsersättning.

Därtill kan ett allmännyttigt samfund betala ersättning för resekostnader mot en verifikation som getts av trafikoperatören. Dessa ersättningar anmäls inte till inkomstregistret.

Exempel 11: Ett allmännyttigt samfund betalade enligt förhandsöverenskommelsen en skattefri kilometerersättning på 150 euro till en frivillig handledare för ledandet av sagogymnastikstunder. Därtill representerade handledaren samfundet vid ett förbundsmöte, och för denna resa betalade samfundet skattefritt ett heldagstraktamente och ett partiellt dagtraktamente (sammanlagt 45 euro) och därtill tågbiljetter och en hotellövernattning. Samfundet anmäler kilometerersättningen och dagtraktamentena till inkomstregistret. Resebiljetten för kollektivtrafiken och inkvarteringsersättningen anmäls inte.

Exempel 12: En idrottsförening har under början av året betalat 1 800 euro i skattefri kilometerersättning till en idrottsman som representerar föreningen. Denna har redan tidigare anmälts till inkomstregistret.

I november betalas till samma idrottsman ännu 600 euro i kilometerersättning för en tävlingsresa. Idrottsföreningen anmäler i november 200 euro under inkomstslaget Kilometerersättning som betalats ut av ett allmännyttigt samfund och den skattepliktiga andelen på 400 euro som överstiger 2 000 euro som Arbetsersättning.

Om en mottagare av kilometerersättning eller dagtraktamente står i arbetsförhållande till ett allmännyttigt samfund eller i övrigt får lön eller annan skattepliktig ersättning av detta, anmäls kilometerersättningen och dagtraktamentet i samband med dessa prestationer enligt anvisningarna för dessa (Anmälan av information till inkomstregistret: naturaförmåner och kostnadsersättningar kap. 2.1 Skattefria ersättningar för resekostnader som betalats till en arbetstagare).

Vad gäller ersättning av resekostnader som betalas av allmännyttiga samfund, se Skatteförvaltningens anvisning Förskottsuppbördsfrågor gällande frivilligverksamhet i allmännyttiga samfund och offentliga samfund.

5.12 Frivillig serviceavgift

Med frivillig serviceavgift avses exempelvis serviceavgifter till servitörer eller dörrvakter (dricks, extra), som de får av kunderna.

Om serviceavgiften grundar sig på arbete som utförts inom ramen för ett arbetsförhållande, anmäler arbetsgivaren serviceavgiften till inkomstregistret under inkomstslaget Lön totalt eller till exempel inkomstslaget Annat betalt tillägg. Arbetsgivaren behöver inte verkställa förskottsinnehållning på inkomsten, eftersom det handlar om inkomst som är underställd förskottsuppbörd. Arbetsgivaren ska dock betala arbetsgivarens socialförsäkringsavgifter.

Om mottagaren av en serviceavgift inte står arbetsförhållande och inte är införd i förskottsuppbördsregistret, anmäler uppdragsgivaren frivilliga serviceavgifter till inkomstregistret under inkomstslaget Arbetsersättning och beloppet av förskottsinnehållningen under inkomstslaget Förskottsinnehållning. En prestation som betalats till en person som är införd i förskottsuppbördsregistret anmäls inte till inkomstregistret.

5.13 Övriga skattepliktiga förvärvsinkomster

Med inkomstslaget Övrig skattepliktig förvärvsinkomst anmäls tillfälliga arvoden och pris när mottagaren inte står i arbetsförhållande till givaren och prestationen inte är arbetsersättning. Exempel på sådana är tävlingspris som inte baserar sig på anställningsförhållande, förmån till anställd i ett kundföretag eller förmån som beviljats på basis av kundrelation (t.ex. resa, presentkort eller föremål), hittelön, av bank utbetald s.k. belöning för uppmärksamhet, pris i konsttävling och reseersättning som en kommun beviljar sina invånare.

Övrig skattepliktig förvärvsinkomst är förskottsinnehållningspliktig, men inga socialförsäkringsavgifter betalas för den. Med tanke på anmälan är det inte av betydelse om förskottsinnehållning verkställts på inkomsten.