Det förekommer korta serviceavbrott i MinSkatt på söndagen 8.3 kl. 12.30–14.00. Om du är inloggad i tjänsten kan den avbrytas utan förvarning och de uppgifter som du inte har sparat kan gå förlorade. Vi rekommenderar att du sköter dina skatteärenden först efter serviceavbrotten. Vi beklagar besväret som detta orsakar.

I denna anvisning behandlas fastställande av beskattningsvärdet för nya fordon med stöd av bilskattelagen (777/2020). Anvisningen tillämpas vid beskattning av sådana nya fordon för vilka skyldigheten att betala skatt har uppkommit 1.1.2021 eller därefter. I praktiken innebär detta fordon som registrerats eller tagits i skattepliktigt bruk eller som den skattskyldige deklarerat 1.1.2021 eller därefter.

Ett registrerat bilskatteombud räknar själv ut skattebeloppet och deklarerar fordonsspecifikt skattebeloppen i den periodiska skattedeklarationen.

1 Allmänt

Bestämmelser om skyldigheten att betala skatt finns i 3 § i bilskattelagen. Enligt huvudregeln uppkommer skyldigheten att betala skatt när ett fordon registreras eller tas i skattepliktigt bruk i Finland. Om fordonet deklareras före registrering och skattepliktigt ibruktagande, uppkommer skyldigheten att betala skatt när en skattedeklaration för fordonet lämnas in.

Bestämmelser om registrering och skattepliktigt ibruktagande av fordon finns i 2 § i bilskattelagen. Med registrering av fordon avses första registrering i trafik- och transportregistret enligt lagen om transportservice (320/2017) eller ett motsvarande register enligt Ålands landskapslag (trafikregistret). Ett fordon anses ha tagits i bruk i Finland, såvida det inte enbart används skattefritt enligt 6 kap. i bilskattelagen.

Exempel 1: Ett nytt fordon som importerats av en registrerad uppgiftslämnare för bilskatt säljs till en konsument. Fordonet registreras i köparens namn. Fordonet tas inte i skattepliktigt bruk och deklareras inte före registrering, och därför uppkommer skyldigheten att betala skatt när fordonet registreras.

Exempel 2: En fysisk person köper ett nytt fordon i utlandet för att registrera och använda det i Finland. Personen lämnar in en anmälan om ibruktagande av fordon och börjar använda det skattepliktigt. Personen lämnar in skattedeklarationen efter ibruktagandet av fordonet men innan fordonet registreras i Finland. Det skattepliktiga bruket av fordonet i Finland börjar före tidpunkten för inlämnandet av skattedeklarationen och registreringen av fordonet. Skyldigheten att betala skatt uppkommer när fordonet tas i bruk.

Exempel 3: En fysisk person köper ett nytt fordon i utlandet för att registrera och använda det i Finland. Hen deklarerar fordonet. Fordonet tas inte i skattepliktigt bruk och registreras inte i Finland innan skattedeklarationen lämnas in. Skyldigheten att betala skatt uppkommer när skattedeklarationen lämnas in.

Bestämmelser om skattskyldigheten finns i 5 och 6 § i bilskattelagen. Enligt 5 § 1 mom. i lagen är den som i trafik- och transportregistret har antecknats som ägare till ett fordon skyldig att betala skatt. Vid köp på avbetalning är den skattskyldige dock enligt samma bestämmelse köparen, som antecknas i trafik- och transportregistret som fordonets innehavare. Enligt 5 § 2 mom. i lagen är den skattskyldige för skattepliktig användning av fordonet den som tagit i bruk fordonet. Enligt 5 § 3 mom. är den skattskyldige den som lämnat in skattedeklarationen, om en skattedeklaration för fordonet har lämnats in före registrering och skattepliktigt ibruktagande. Lagens 6 § gäller skattskyldighet vid ändring av fordons konstruktion, användningssyfte eller äganderätt.

Bestämmelser om registrerade bilskatteombuds skyldighet att betala skatt för den skattskyldiges räkning finns i 7 § i bilskattelagen. Om ett registrerat bilskatteombud importerar eller tillverkar fordon, är det registrerade bilskatteombudet skyldigt att betala skatten i stället för den skattskyldige som avses i 5 § 1 mom., dvs. en skattskyldig som är skyldig för skatten för registreringen av fordonet. Det registrerade bilskatteombudet ansvarar också för bilskatten för ett sådant fordon som ombudet förvärvat obeskattat av någon annan än ett registrerat bilskatteombud. Med ett obeskattat fordon avses här ett fordon som ännu inte medfört skyldighet att betala skatt.

Den som tagit fordonet i bruk eller lämnar in skattedeklarationen är inte skattskyldig enligt 5 § 1 mom. i bilskattelagen. Ett registrerat bilskatteombud är således inte skyldigt att betala skatt i stället för den skattskyldige, om skyldigheten att betala skatt uppkommer vid skattepliktigt ibruktagande av fordonet eller inlämnande av skattedeklarationen.

I 7 § i bilskattelagen föreskrivs också om ett förfarande genom vilket ett registrerat bilskatteombud kan befrias från skyldigheten att betala skatt. Det registrerade ombudets ansvar för skatten på fordonet kan i samband med överlåtelsen överföras på mottagaren. På mottagaren av överföringen tillämpas vad som föreskrivs om skattskyldiga. Angående överföring av skatteansvaret ska ett skriftligt avtal uppgöras, och det registrerade bilskatteombudet ska anmäla överföringen till skattemyndigheten. Om anmälan försummas, ansvarar den som överlåtit fordonet och den som förvärvat det eller flera överlåtare och förvärvare gemensamt för skatten. Med överlåtelse av ett fordon avses att äganderätten eller besittningsrätten till fordonet överlåts.

I 7 § 3 mom. i bilskattelagen föreskrivs dessutom om den skattskyldiges sekundära ansvar för skatten, när ett registrerat bilskatteombud är skyldigt att betala skatten. Om skatten inte kan uppbäras hos det registrerade bilskatteombudet, ansvarar ägaren eller innehavaren av fordonet för skatten, om inte hen visar att hen betalat ett belopp som motsvarar bilskatten till det registrerade bilskatteombudet eller dennes representant.

Exempel 4: Ett nytt fordon som importerats av en registrerad uppgiftslämnare för bilskatt säljs till en konsument. Fordonet registreras i köparens namn, och återförsäljaren överlåter fordonet till köparen. Fordonet tas inte i skattepliktigt bruk och skattedeklarationen lämnas inte in före registreringen. Således uppkommer skyldigheten att betala skatt när fordonet registreras, och den ägare eller innehavare av fordonet som införts i registret är skattskyldig. Det registrerade bilskatteombudet är skyldigt att betala skatten i stället för den skattskyldige.

Exempel 5: Ett nytt fordon som importerats av en registrerad uppgiftslämnare för bilskatt säljs till en konsument. Fordonet överlåts till köparen utan registrering. Fordonet registreras i köparens namn efter överlåtelsen. Fordonet har inte använts eller deklarerats före registreringen. Skyldigheten att betala skatt uppkommer när fordonet registreras, och den ägare eller innehavare av fordonet som införts i registret är skattskyldig. Det registrerade bilskatteombudet är skyldigt att betala skatten i stället för den skattskyldige.

Exempel 6: Ett nytt fordon som importerats av en registrerad uppgiftslämnare för bilskatt säljs till en konsument. Fordonet överlåts till köparen utan registrering. Köparen lämnar in anmälan om ibruktagande av fordon och skattedeklarationen och börjar använda fordonet skattepliktigt innan skattedeklarationen lämnas in och fordonet registreras. Skyldigheten att betala skatt uppkommer när fordonet tas i bruk och den som tagit fordonet i bruk är skattskyldig. Det registrerade bilskatteombudet är inte skyldigt att betala bilskatten i stället för den skattskyldige.

Exempel 7: Ett nytt fordon som importerats av en registrerad uppgiftslämnare för bilskatt säljs till en konsument. Fordonet överlåts till köparen utan registrering. I samband med köpet överförs ansvaret för skatten från det registrerade bilskatteombudet till köparen. Det registrerade bilskatteombudet anmäler överföringen till Skatteförvaltningen. Det registrerade bilskatteombudet är inte skyldigt att betala bilskatten i stället för den skattskyldige, även om skyldigheten att betala bilskatten skulle uppkomma vid registreringen.

Bestämmelser om skyldigheten att lämna skattedeklaration finns i 54 § i bilskattelagen. Den skattskyldige ska för beskattningen lämna in en skattedeklaration. Om ett registrerat bilskatteombud är skyldigt att betala skatten, är det registrerade bilskatteombudet ansvarigt för att deklarera skatten i stället för den skattskyldige. Bilskattedeklarationen ska innehålla för verkställandet av beskattningen behövliga uppgifter om fordonet, den skattskyldige och andra omständigheter som inverkar på beskattningen. Skatteförvaltningen meddelar närmare föreskrifter om de uppgifter som ska lämnas i skattedeklarationen.

Enligt 55 § 2 mom. i bilskattelagen ska registrerade bilskatteombud lämna in skattedeklaration för en bilskatteperiod på en kalendermånad för de nya fordon som har registrerats under perioden. Om ett registrerat bilskatteombud ansvarar för inlämnandet av skattedeklarationen för ett nytt fordon, ska det beräkna och anmäla bilskattebeloppet i den periodiska skattedeklarationen. Om den skattskyldige själv är skyldig att lämna in skattedeklarationen för ett nytt fordon, ska uppgifterna för beskattningen lämnas in i den fordonsvisa skattedeklarationen, varefter Skatteförvaltningen beräknar bilskattebeloppet i samband med verkställandet av beskattningen. Även grunderna för skattefrihet, nedsatt skatt och avdrag ska anmälas för beskattningen.

2 Beskattningsvärde för nytt fordon

2.1 Nytt fordon

Enligt 4 § 2 mom. i bilskattelagen ska ett fordon anses vara nytt, om det inte anses vara begagnat. Enligt 4 § 1 mom. i lagen anses ett fordon vara begagnat om det har varit registrerat eller i användning. Enligt beskattningspraxis anses ett fordon inte ha varit i bruk på ovan avsett sätt, om fordonet enligt bestämmelserna om skattefritt bruk förflyttats korta sträckor t.ex. i samband med införsel i landet.

Exempel 8: Ett nytt fordon förs in i landet. Fordonet körs från hamnen till en tillfällig förvaringsplats. Förflyttningen anses inte vara sådant bruk enligt bilskattelagen till följd av vilket fordonet skulle anses vara begagnat. Fordonet anses vara nytt när bilskattelagen tillämpas.

Ett nytt fordon som anmälts för skattefritt demonstrationsbruk enligt 41 § 1 mom. 8 punkten i bilskattelagen anses vara nytt när bilskattelagen tillämpas. (Bilskattelag 4 § 3 mom.)

Exempel 9: Ett nytt fordon anmäls för skattefritt demonstrationsbruk i Finland. Senare säljs fordonet till en konsument och registreras i dennes namn i trafik- och transportregistret. Fordonet anses vara nytt när bilskattelagen tillämpas, eftersom det anmälts som nytt fordon för skattefritt demonstrationsbruk.

Exempel 10: Ett nytt fordon anmäls för skattefritt demonstrationsbruk i Finland. Senare förs fordonet till utlandet och registreras där. Sedan hämtas fordonet tillbaka till Finland. Fordonet anses vara nytt när bilskattelagen tillämpas, eftersom det anmälts som nytt fordon för skattefritt demonstrationsbruk i Finland.

2.2 Fordonets beskattningsvärde

2.2.1 Allmänt värde i detaljhandeln

Enligt 15 § i bilskattelagen är beskattningsvärdet för ett fordon dess allmänna värde i detaljhandeln inklusive skatt. Fordonets beskattningsvärde omfattar alla skatter som ingår i priset på fordonet.

Enligt 16 § 1 mom. i bilskattelagen avses med ett fordons allmänna värde i detaljhandeln det pris som allmänt kan erhållas för ett likadant fordon om det säljs som skattepliktigt på marknaden i Finland till en köpare som är konsument, vid en tidpunkt då skyldigheten att betala skatt uppkom.

Enligt 16 § 2 mom. i bilskattelagen bestäms det allmänna värdet i detaljhandeln utifrån det pris som likadana fordon allmänt saluförs till, minskat med ett belopp motsvarande sedvanliga prisnedsättningar, om något värde baserat på allmänna försäljningspriser inte finns att tillgå.

Enligt 16 § 3 mom. i bilskattelagen anses allt det som fordonets köpare direkt eller indirekt betalar som vederlag för fordonet till säljaren eller till tredje part ingå i fordonets allmänna värde i detaljhandeln. Benämningen på en post som inräknas i värdet, betalningstidpunkten eller andra motsvarande omständigheter har ingen betydelse för om posten ska räknas in i värdet eller inte.

Fordonets allmänna värde i detaljhandeln motsvarar det allmänna konsumentpriset på ett likadant fordon i Finland. Det är inte fråga om priset på det konkreta fordon som ska beskattas, utan ett kalkylmässigt fastställt värde på likadana fordon.

Det allmänna värdet på ett nytt fordon i detaljhandeln fastställs enligt 16 § 2 mom. i bilskattelagen utifrån det allmänna försäljningspriset och sedvanliga prisnedsättningar. Det allmänna försäljningspriset på ett fordon är det pris till vilket likadana fordon i allmänhet säljs. Realiserade försäljningspriser är privata affärshemligheter och inte offentligt tillgängliga. Uppgifterna är endast kända av säljaren och köparen, utomstående får inte tillgång till dem utan parternas samtycke.

De allmänna försäljningspriserna på fordon är offentliga. Fastställandet av det allmänna värdet i detaljhandeln på ett nytt fordon utifrån allmänna försäljningspriser främjar beskattningens transparens och förutsägbarhet. Fastställandet av värdet baserar sig på en enhetlig och allmän prisnivå som kan verifieras och motiveras transparent. Därigenom säkerställs en likvärdig behandling i beskattningen.

2.2.2 Likadana fordon

Enligt 19 § i bilskattelagen kan fordon anses likadana om de är likadana till märket, modellen och utrustningen. Om i olika länder EG- eller EU-typgodkända fordon ska jämföras med varandra, ska inte bara de dokumenterade uppgifterna om fordonen utan också fordonen i verkligheten vara tekniskt likadana. Små skillnader hindrar dock inte att fordonen betraktas som likadana, om skillnaderna inte kan anses ha betydelse med tanke på fordonets värde eller konsumenternas behov i fråga om fordonet.

I praktiken är det lätt att identifiera om fordon är likadana, när det t.ex. på basis av dokument eller andra motsvarande utredningar är fråga om identiska fordon. I allmänhet finns det exakta och tillförlitliga dokument om offentligt sålda nya fordon inklusive utrustning och tillbehör samt om enskilda nya fordon inklusive utrustning med tanke på beskattningen.

2.2.3 Belopp som motsvarar sedvanliga prisnedsättningar

Med sedvanliga prisnedsättningar enligt 16 § 2 mom. i bilskattelagen avses rabatter som bilaffärer beviljar på olika grunder.

När beskattningsvärdet på ett nytt fordon fastställs avdras 5,5 procent och 250 euro, dock högst 20 procent, från det bilskattefria allmänna försäljningspriset som sedvanlig prisnedsättning. Avdraget beräknas utifrån det momsbelagda men bilskattefria försäljningspriset.

Exempel 11: Priset på ett nytt fordon inklusive moms och exklusive bilskatt är 24 000 euro. Som poster som motsvarar sedvanliga prisnedsättningar avdras 5,5 procent och 250 euro, dvs. 1 570 euro.

Avdraget görs dock inte, om köpare i konsumentställning inte beviljas prisnedsättningar (s.k. nettoprislista).

2.2.4 Sedvanliga finansierings- och leveranskostnader

Enligt 16 § 3 mom. i bilskattelagen räknas dock inte sedvanliga finansieringskostnader och sedvanliga kostnader upp till högst 600 euro för leverans till kunden in i fordonets värde.

Finansutskottet har i sitt betänkande (FiUB 46/2002 rd) ansett att avgränsningen av leveranskostnaderna utanför det allmänna värdet i detaljhandeln och det vederlag som betalas för fordonet gör köpare i olika delar av landet mera likställda.

Som leveranskostnader betraktas endast de faktiska leveranskostnaderna som kunden debiterats.

Exempel på leveranskostnader:

- transport av fordon

- återmontering av fordon av transporttekniska orsaker

- vaxborttagning

- tvätt

- registrering

- byte av vätskor

- tankning, cirka 20 liter.

Exempel på kostnader som inte är leveranskostnader:

- återförsäljarens marginaler

- administrativa kostnader

- utrustning och tillbehör

- k. fälthyra.

2.3 Bestämmande av det allmänna värdet i detaljhandeln

Enligt 17 § 1 mom. i bilskattelagen bestäms ett fordons allmänna värde i detaljhandeln utifrån tillgänglig utredning om de faktorer som inverkar på bestämmandet av fordonets värde i detaljhandeln på Finlands fordonsmarknad samt utredning om fordonets värde och märke, modell, typ, drivkraft och utrustning och andra fordonsspecifika egenskaper som inverkar på värdet. Därtill kan fordonets individuella egenskaper beaktas.

Enligt 17 § 2 mom. i bilskattelagen kan också information om fordonsmarknaden i andra länder beaktas vid bestämmandet av det allmänna värdet i detaljhandeln.

Enligt 17 § 3 mom. i bilskattelagen kan det allmänna värdet i detaljhandeln inte enbart bestämmas

1) utifrån priser som har använts mellan köpare och säljare som har intressegemenskap eller priser som har bestämts under exceptionella förhållanden på marknaden, eller

2) utifrån det anskaffningspris som betalats eller det försäljningspris eller den inlösningsersättning som erhållits för det fordon som ska beskattas.

Enligt 17 § 4 mom. i bilskattelagen beaktas inte användningen enligt 41 § 1 mom. 8 punkten av ett nytt fordon som anmälts för demonstrationsanvändning och det antal kilometer som körts under den tiden när fordonets allmänna värde i detaljhandeln bestäms.

3 Fordonsutrustning och -tillbehör

3.1 Fordonsutrustning

Fordonets beskattningsvärde anses omfatta den utrustning som fordonet har när skyldigheten att betala skatt uppkommer.

All utrustning i fordonet hör till fordonets utrustning. Dessutom omfattar utrustningen de tillbehör som installeras i fordonet i samband med tillverkningen och de tillbehör vars värde ingår i fordonets pris och utan vilka fordonet inte kan anskaffas.

Tillbehör som installerats i fordonet i efterhand anses inte ingå i fordonets utrustning, om fordonet utannonserats utan dem. Fordonet ska också de facto gå att köpa till det utannonserade priset utan tillbehör. Med installation i efterhand avses installation som görs i fordonet i samband med handeln eller efteråt enligt köparens val efter att fordonet tillverkats.

3.2 Utrustning eller tillbehör

Utrustningen utgör en fast del av fordonet, medan tillbehör är en självständig, separat del. Tillbehör tillverkas ofta av andra företag än biltillverkaren och är inte enbart avsedda att installeras i en viss modell. Tillbehör säljs också på andra ställen än bilaffärer, och de kan lätt installeras i andra fordon. Tillbehör säljs ofta separat.

Vid gränsdragningen mellan utrustning och tillbehör beaktas bl.a. varans natur och användningssyfte. Som tillbehör kan betraktas sådana anordningar som har samband med fordonets service-, varutransport- och annat arbetsbruk. De används t.ex. för att skydda lastutrymmen och last, fästa och hantera last samt för att skydda fordonet på utsidan.

Utrustning omfattar alla sådana anordningar som fordonet ska ha för att kunna godkännas för vägtrafik. Dessutom består utrustning av andra anordningar som enligt typgodkännande hör till fordonets standardutrustning.

Till utrustning räknas också alla sådana anordningar som utgör en förutsättning för skattefrihet eller sänkt skatt.

3.3 Utrustning

Utrustning som ingår i fordonets beskattningsvärde anses bestå av all utrustning som fordonet har när skyldigheten att betala skatt uppstår.

När fordonets beskattningsvärde bestäms anses all sådan utrustning som fordonet ska ha för att godkännas för vägtrafik höra till dess utrustning. Dessutom anses fordonets utrustning omfatta åtminstone sådan övrig utrustning som enligt typgodkännandet eller en annan utredning i tillverkningslandet anses höra till fordonets standardutrustning. Dessutom anses värmeaggregat höra till fordonets utrustning. Fordonets beskattningsvärde sänks inte även om här avsedd utrustning saknas eller inte fungerar.

Värdet på den utrustning som installeras innan skyldigheten att betala skatt uppstår ska inkluderas i beskattningsvärdet oberoende av var utrustningen installeras och vem som äger fordonet samt på vems order utrustningen installeras. Således ska t.ex. värdet på utrustning som installeras i fordonet av återförsäljaren inkluderas i beskattningsvärdet, om den installerats innan skyldigheten att betala skatt uppkommer när fordonet registreras. Utrustning ingår i fordonets beskattningsvärde även när den säljs eller faktureras separat. I beskattningsvärdet ingår också installationskostnaderna för utrustningen.

Installation av utrustning efter att skyldigheten att betala skatt har uppkommit räknas inte in i fordonets beskattningsvärde, om den säljs separat. Om utrustning installeras i fordonet efter att skyldigheten att betala skatt uppkommit, kan det dock i vissa situationer leda till skattekonsekvenser om fordonets konstruktion eller användningssyfte ändras.

3.4 Tillbehör

Fordonets beskattningsvärde omfattar alla de tillbehör som installeras i fordonet i samband med tillverkningen och de tillbehör vars värde ingår i fordonets pris och utan vilka fordonet inte kan anskaffas.

Värdet på lösa eller efterinstallerade tillbehör som sålts i samband med fordonsköpet inkluderas inte i beskattningsvärdet, om likadana fordon allmänt utannonseras utan sådana tillbehör. Fordonet ska också de facto gå att köpa till det utannonserade priset utan tillbehör. Tillbehör som installerats i ett fordon kan påverka fordonets CO2-utsläppsvärde, även om de inte anses ingå i fordonets beskattningsvärde.

I beskattningsvärdet inkluderas även alla sådana tillbehör som ingår i priset enligt prislistan eller annonsen och utan vilka fordonet inte kan köpas. Värdet på sådana tillbehör får inte dras av från fordonets pris enligt prislistan, även om de har installerats i efterhand. Om fordonet de facto inte kan köpas utan vissa tillbehör påverkar priset på dem fordonets beskattningsvärde.

I beskattningsvärdet för ett nytt fordon räknas värdet på hela utrustningspaketet, även om det även inkluderar tillbehör. Värdet på tillbehör som ingår i utrustningspaketet kan inte dras av från priset på utrustningspaketet enligt prislistan.

Om ett tillbehör anses ingå i fordonets beskattningsvärde, anses även installationskostnaderna ingå i beskattningsvärdet.

3.5 Exempel på utrustning och tillbehör

Exempel på utrustning

Bl.a. följande anordningar anses höra till utrustning enligt beskattningspraxis:

- färddator

- taklucka

- elmanövrerade speglar

- takräcke

- klimatanläggning

- integrerat navigeringssystem

- obligatorisk utrustning enligt 22 § i bilskattelagen, och

- effektbegränsare för motorcykel.

Exempel på tillbehör

Produkter som här anses vara tillbehör anses vara utrustning vars pris ska inkluderas i fordonets beskattningsvärde, om den är en förutsättning för godkännande av fordonet, skattefrihet eller nedsatt skatt.

Bl.a. följande anordningar anses höra till tillbehör enligt beskattningspraxis:

- annan uppsättning av däck inklusive fälgar

- skyddsmattor

- dragkrok

- motorvärmare, sladdsats och kupévärmare

- bränsledriven tilläggsvärmare

- takställning

- pakethållare och sidoväskor på motorcykel

- extra stötfångare, stegbrädor och dekorationslister samt spoilers, vagnskappor och skyddslister för karosseriet

- sätesskydd och barnbilstolar

- inbrottslarm

- sänkningssats (för chassi)

- navigeringssystem som inte integrerats

- vägg- och golvfanering

- lastsurrningsskenor, -krokar och -spännband

- mattor till öppna flak

- kapell till öppna flak, även av hårt material

- skydds- och lastbågar för främre och bakre kanten på öppna flak

- fönster i lastutrymme

- bottenpansar

- mellanväggar och sektionerande väggar

- arbetsytor, skåp, hyllor

- lyftare och kranar

- kupéskydd och luftstyrare

- arbetsbelysning, varningsblinker, extraljus och ställningar för extraljus

- vinsch

- främre plog

- sandare

- trycktvätt

- aggregat

- kylaggregat i kyltransportbilar

- värmare för lastutrymme

- värme- och kylisolering.

4 Allmänt försäljningspris

4.1 Tillämpligt försäljningspris och prislista

Det allmänna försäljningspriset på ett fordon är det pris till vilket likadana fordon i allmänhet säljs. Fordon kan allmänt saluföras i annonser och på prislistor.

Det allmänna detaljförsäljningsvärdet på ett nytt fordon bestäms utifrån det pris till vilket likadana fordon allmänt utannonseras vid tidpunkten för när skyldigheten att betala skatt uppkommer.

Om ett nytt fordon beställts eller köpts innan skyldigheten att betala skatt uppkommer, bestäms det allmänna värdet i detaljhandeln dock undantagsvis utifrån det pris till vilket likadana nya fordon allmänt utannonseras på beställnings- eller köpeavtalsdagen.

Om uppgifter om allmänna försäljningspriser på likadana fordon inte är tillgängliga på beställnings- eller köpeavtalsdagen, men sådana uppgifter är tillgängliga före eller efter denna tidpunkt, kan fordonets allmänna värde i detaljhandeln bestämmas utifrån sådana allmänna försäljningspriser.

Om likadana fordon inte allmänt utannonseras eller har utannonserats i Finland, bestäms värdet från fall till fall. Skatteförvaltningen kan utifrån ansökan meddela ett förhandsavgörande om fordonets beskattningsvärde.

Fordon avsedda för testkörning i medier eller för test- eller utbildningsfordon kan bli skattepliktiga innan officiella priser offentliggörs eller slutliga priser fastställs. Om det pris till vilket fordon allmänt kommer att utannonseras i Finland är känt vid tidpunkten då skattedeklarationen lämnas in, kan ett registrerat bilskatteombud beräkna och anmäla skatten utifrån det framtida försäljningspriset.

4.2 Bedömning av försäljningsprisets allmänhet

Fordon anses vara allmänt utannonserade i Finland, om följande villkor uppfylls:

- Fordonet utannonseras offentligt, och annonsen eller prislistan är tillgänglig på huvudsakliga marknadsplatser eller försäljningsställen.

- Fordonet kan köpas av alla konsumenter till försäljningspriset, och annonsen riktar sig inte bara till en viss grupp av köpare.

- Fordonet kan de facto köpas till det angivna försäljningspriset, och antalet fordon som säljs är inte begränsat till ett litet antal.

- Fordonet erbjuds till samma försäljningspris i minst fyra veckor.

- I samband med priset anges importörens eller säljarens kontaktuppgifter.

Om priset på fordonet höjs, tillämpas det högre priset i beskattningen från och med höjningen.

Om priset på fordonet sänks, tillämpas det sänkta priset i beskattningen från och med sänkningen, förutsatt att det gäller i minst fyra veckor. Om prissänkningen är i kraft under fyra veckor, tillämpas priset före ändringen i beskattningen. Kortvariga priskampanjer anses alltså inte vara allmänna försäljningspriser. Sänkta priser som gäller en kortare tid än fyra veckor kan dock tillämpas när fordonsmodellen sålts i minst fyra veckor före sänkningen och försäljningen av modellen upphör efter prissänkningen.

4.3 Exempel på prislistor

Nettoprislista över försäljningspriser

Med en så kallad nettoprislista avses en prislista, på vars priser inga rabatter beviljas till köpare som är konsumenter. En nettoprislista kan tillämpas vid beskattningen, om den uppfyller de ovan nämnda kraven på allmänna försäljningspriser. I detta fall beaktas dock att inga belopp motsvarande sedvanliga prisnedsättningar dras av priserna.

Förhandsprislista

Med förhandsprislista avses en prislista som görs upp innan fordonet lanseras och den egentliga försäljningen inleds. Ett pris enligt nettoprislistan kan tillämpas vid beskattningen, om den uppfyller de ovan nämnda kraven på försäljningspriser.

Business-prislista

Med en business-prislista avses en prislista som i synnerhet är riktad till kunder som skaffar tjänste- och företagsbilar. Prislistan kan tillämpas vid beskattningen, om den uppfyller de ovan nämnda kraven på allmänna försäljningspriser. Ett fordon enligt business-prislistan ska således även kunna köpas till samma pris av en privatperson som är konsument. Business-prislistan kan inte tillämpas vid beskattningen, om fordon enligt den endast säljs till en begränsad grupp köpare. Om inga rabatter i praktiken beviljas på priserna i business-prislistan, kan inte heller ett belopp motsvarande sedvanliga prisnedsättningar dras av vid beskattningen.

Taxiprislista

Med taxiprislista avses en prislista från vilken de skattenedsättningar som beviljas taxibilar dragits av. En taxiprislista har, som namnet antyder, begränsats till en viss typ av köpare och kan därför inte tillämpas vid beskattningen.

5 Beräkning av beskattningsvärde för nytt fordon

För beräkning av beskattningsvärde för nytt fordon gäller det att utreda det allmänna försäljningspriset på ett likadant fordon exklusive bilskatt och inklusive moms. I det allmänna försäljningspriset på fordon ingår värdet på fordonet och utrustningen samt värdet på skattepliktiga tillbehör och leveranskostnaderna för fordonet till den del som de överstiger 600 euro.

När beskattningsvärdet beräknas avdras från det bilskattefria allmänna försäljningspriset som sedvanliga prisnedsättningar 5,5 procent och 250 euro. Enligt beskattningspraxis görs avdraget dock inte, om köpare i konsumentställning inte beviljas prisnedsättningar (s.k. nettoprislista).

Eftersom beskattningsvärdet för ett nytt fordon beräknas utifrån det bilskattefria priset, gäller det också att utreda fordonets skattesats.

Skattesatserna för nya fordon bestäms på följande sätt:

- Skattesatsen för en ny personbil bestäms utifrån CO2-utsläppen eller den totala massan och drivkraften.

- Skattesatsen för en ny paketbil bestäms utifrån CO2-utsläppen eller den totala massan och drivkraften. Från skattesatsen kan dras av ett belopp som bestäms utifrån paketbilens totala massa om vissa förutsättningar enligt bilskattelagen uppfylls.

- Skattesatsen för en ny motorcykel och ett annat fordon i L-klass bestäms utifrån slagvolymen. Skattesatsen för ett elfordon i L-klassen är dock 9,8.

- Skattesatsen för en ny buss med en egenmassa på under 1 875 kilogram är 31,7.

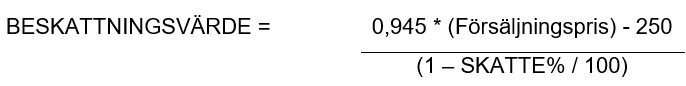

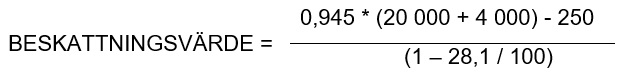

Beskattningsvärdet för ett nytt fordon beräknas utifrån det bilskattefria allmänna försäljningspriset inklusive moms på följande sätt:

Exempel 12: Det bilskattefria försäljningspriset på ett fordon inklusive moms är 20 000 euro. Priset på fordonets utrustning exklusive bilskatt är 4 000 euro. Fordonets skattesats är 28,1.

= 22 430 euro/ 0,719 = 31 196,10 euro.

= 22 430 euro/ 0,719 = 31 196,10 euro.

Bilskattebeloppet är en andel av fordonets beskattningsvärde enligt skattesatsen om vilket föreskrivs i bilskattelagen, dvs. det allmänna värdet i detaljhandeln som inkluderar all skatt.

Skattebeloppet är 31 196,10 euro * 28,1 % = 8 766,10 euro.

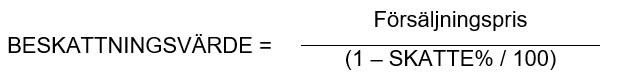

Om inga prisnedsättningar av försäljningspriset beviljas en köpare som är konsument, beräknas beskattningsvärdet för ett nytt fordon utifrån det bilskattefria allmänna försäljningspriset inklusive moms på följande sätt:

ledande skattesakkunnig Mika Jokinen

överinspektör Päivi Jokivuori