I denna anvisning behandlas tillämpningen från och med skatteår 2020 av bestämmelserna i lagen om beskattning av vissa gränsöverskridande hybridarrangemang (1567/2019) och bestämmelserna relaterade till hybridöverföring i lagen om undanröjande av internationell dubbelbeskattning (1552/1995).

1 Inledning

1.1 Bakgrund

Lagen om beskattning av vissa gränsöverskridande hybridarrangemang (nedan hybridlagen) och därmed sammanhängande 4 § 5 och 6 mom. i lagen om undanröjande av internationell dubbelbeskattning (nedan metodlagen) trädde i kraft 1.1.2020. De nya bestämmelserna tillämpas för första gången i beskattningen för år 2020. Bestämmelserna grundar sig på regeringens proposition RP 68/2019 rd (nedan regeringens proposition eller RP) och därtill hörande finansutskottsbetänkande FiUB 14/2019.

Med hybridlagen har direktivet mot skatteflykt införlivats till den del det handlar om hybrida missmatchningar med tredje länder (rådets direktiv (EU) 2016/1164 av 12.7.2016 om fastställande av regler mot skatteflyktsmetoder som direkt inverkar på den inre marknadens funktion, vilket ändrats med direktivet (EU) 2017/952 av 29.5.2017, nedan direktivet). Införlivandet av direktivet förutsatte också förändringar i metodlagen, och dessutom fogades hänvisningar till hybridlagen till lagen om beskattning av inkomst av näringsverksamhet (nedan NärSkL), inkomstskattelagen (nedan ISkL) och inkomstskattelagen för gårdsbruk (nedan GårdsSkL).

Bestämmelserna om hybrida missmatchningar i direktivet mot skatteflykt baserar sig på arbetet mot urholkning av skattebasen (BEPS), som utförts i OECD. De rekommendationer som getts som ett resultat av OECD:s arbete ingår i den år 2015 publicerade rapporten Neutralising the Effects of Hybrid Mismatch Arrangements, Action 2 2015 Final Report (nedan OECD-rapporten (2015)) och den år 2017 publicerade rapporten Neutralising The Effects of Branch Mismatch Arrangements, Action 2 (nedan OECD-rapporten (2017)).

Enligt regeringens proposition (s. 13) är målet med regleringen om hybridarrangemang att trygga bolagsskattebasen i medlemsstaterna i Europeiska unionen. Genom bestämmelserna strävas det efter att garantera möjligheten att i beskattningen beakta alla i medlemsstaterna allmänt skattskyldiga subjekts beskattningsbara inkomster. Syftet med regleringen är att motverka skattemässiga resultat som orsakas av hybrida missmatchningar och förebygga genomförandet av hybridarrangemang som leder till att beskattning undviks.

1.2 Bestämmelsernas förhållande till den övriga regleringen

Med bestämmelserna i hybridlagen begränsas avdragsrätten för utgifter eller skattefriheten för inkomster. Bestämmelserna i hybridlagen är primära i förhållande till de allmänna bestämmelserna om avdragsrätt för utgift och skatteplikt för inkomst i de hybridsituationer som omfattas av tillämpningsområdet för hybridlagen. Tillämpningen av hybridlagen förutsätter inte att syftet är att kringgå skatt (se kapitel 2).

I princip är det inte meningen att regleringen i direktivet ska ändra de bestämmelser om fördelning av beskattningsrätt mellan stater som fastställts i skatteavtal om undvikande av dubbelbeskattning (RP s. 14). Ett undantag är 7 § i hybridlagen som gäller situationer där skatteavtal mellan EU-medlemsstater kan förbises vad gäller undantagandeförfarandet.

Hybridregleringen tillämpas i allmänhet inte när bestämmelserna i ett annat direktiv än direktivet mot skatteflykt leder till att missmatchningen av skatteresultat neutraliseras. I regeringens proposition (s. 27–28) nämns som exempel moder-dotterbolagsdirektivet (rådets direktiv 2011/96/EU om ett gemensamt beskattningssystem för moderbolag och dotterbolag hemmahörande i olika medlemsstater), där det föreskrivs om skattefrihet för vinstutdelning, vilken senare begränsades genom direktiv (EU) 2015/121 och 2014/86/EU. Utifrån direktiven har till lagen om beskattning av inkomst av näringsverksamhet (360/1968, NärSkL) fogats NärSkL 6 a § 9 och 10 mom., med vilka skattefriheten för dividender som samfund erhåller begränsas i situationer där dividenden är avdragsgill i betalarens beskattning eller där det är fråga om ett arrangemang med syfte att få en skattefördel som motverkar målet eller syftet med NärSkL 6 a §. Skattefriheten för dividender som samfund erhåller behandlas i Skatteförvaltningens anvisning Begränsning av skattefriheten för dividender som samfund erhåller.

Enligt bassamfundslagen (1217/1994, nedan BSL) betraktas en andel i ett bassamfund som ett samfund äger som beskattningsbar inkomst för samfundet. Beskattningsbar inkomst enligt BSL är inkomst som i Finland inkluderas i skattebasen, som beaktas då hybridbestämmelserna tillämpas. I situationer där bestämmelserna i både hybridlagen och BSL kan bli tillämpliga vid beskattningen i Finland, tillämpas enligt regeringens proposition (s. 34) bassamfundsregleringen i första hand i förhållande till hybridregleringen. Tillämpningen av bassamfundslagen behandlas i Skatteförvaltningens anvisning Beskattning av inkomst av bassamfund i Finland.

Enligt regeringens proposition (s. 28) tillämpas hybridregleringen primärt i förhållande till regleringen om begränsning av ränteavdragsrätten i NärSkL och regleringen om internprissättningsrättelse i lagen om beskattningsförfarande (nedan BFL). I hybridbestämmelserna granskas betalningarnas karaktär av poster som inkluderas i skattebasen, medan storleken hos de poster som inkluderas i skattebasen granskas i bestämmelsen om begränsning av ränteavdragsrätten (NärSkL 18 a §) och internprissättning (BFL 31 §). Till exempel kan begränsning av ränteavdragsrätten tillämpas på det räntebelopp som återstår efter att hybridbestämmelsen har tillämpats. Hybridlagen tillämpas också primärt i förhållande till den allmänna bestämmelsen om kringgående av skatt (BFL 28 §). Bestämmelserna om ränteavdragsbegränsning, internprissättning och allmänt förhindrande av kringgående av skatt kan ändå tillämpas, om tillämpningsförutsättningarna för dem är uppfyllda med beaktande av situationen efter att hybridbestämmelsen har tillämpats.

Hybridregleringen är en del av inkomstskattesystemet och hör till tillämpningsområdet för de bestämmelser i lagen om beskattningsförfarande som gäller deklarationsskyldighet och skattekontroll. Den skattskyldige är skyldig att uppge de uppgifter som behövs för tillämpning av regleringen (RP s. 25).

Tillämpningen av hybridregleringen förutsätter i många hänseenden till exempel att subjektets eller instrumentets skattemässiga behandling inom olika jurisdiktioner utreds. Den utredningsskyldighet som anknyter till tillämpningen av bestämmelserna fördelas i princip enligt BFL 26 § 4 mom., som gäller den allmänna utredningsskyldigheten. Enligt bestämmelsen ska skattemyndigheten och den skattskyldige i mån av möjlighet, efter att den skattskyldige uppfyllt sin deklarationsskyldighet, delta i utredandet av ärendet. I huvudsak ska den part som har bättre förutsättningar för det lämna utredning i ett ärende. Om den andra parten i en rättshandling som den skattskyldige företagit inte är bosatt i Finland eller parten inte har hemort här och skattemyndigheten inte med stöd av ett internationellt avtal kan få tillräckligt med upplysningar om rättshandlingen eller dess andra part, är det i första hand den skattskyldiges sak att lägga fram sådan utredning som avses i detta moment.

1.3 Användning av OECD:s rekommendationer som tolkningskälla

Målet med EU:s lagstiftning om hybridarrangemang har varit att bestämmelserna ska vara konsekventa med OECD:s rekommendationer om hybridarrangemang (OECD-rapporterna 2015 och 2017). Enligt skäl 28 till direktivet bör medlemsstaterna vid genomförandet av detta direktiv använda de tillämpliga förklaringarna och exemplen i OECD:s Bepsrapport om åtgärd 2 som en källa till illustration eller tolkning i den mån som dessa överensstämmer med bestämmelserna i detta direktiv och unionsrätten. Också enligt regeringens proposition (s. 24) ska OECD:s rekommendationer användas i tolkningen av hybridlagen. De bestämmelsespecifika motiveringarna i regeringens proposition innehåller vid sidan om hybridregleringen i direktivet även en granskning av OECD:s rekommendationer. Om OECD:s rekommendationer om hybridarrangemang senare preciseras är det enligt regeringens proposition (s. 24) möjligt att i rätts- och beskattningspraxis, vid tolkning av hybridregleringen, stödja sig på de preciserade rekommendationerna även för tidigare skatteårs vidkommande i den mån som de preciserade rekommendationerna endast är ställningstaganden som styr tolkningen av rekommendationerna och inte innehåller egentliga rekommendationsändringar.

2 Tillämpningsområde och definitioner

2.1 Allmänt

Enligt 1 § 1 mom. i hybridlagen innehåller lagen föreskrifter om avdragsgillhet för utgifter och skatteplikt för inkomster, när de grundar sig på gränsöverskridande hybridarrangemang. Utifrån hänvisningsbestämmelserna i NärSkL 4 § 2 mom. och 7 § 3 mom., ISkL 29 § 3 mom. och GårdsSkL 4 § 4 mom. tillämpas regleringen i alla förvärvskällor.

Bestämmelserna i hybridlagen är undantag från de allmänna bestämmelserna om avdragsrätt för utgifter och skatteplikt för inkomster. Regleringen kan inte utvidga avdragsrätten för en utgift eller inskränka skatteplikten för en inkomst. Till exempel i situationer där hybridlagen inte begränsar avdragsrätten för en utgift, är utgifterna avdragsgilla enbart om de är avdragsgilla med stöd av ISkL, NärSkL eller GårdsSkL.

Bestämmelserna tillämpas på de hybridarrangemang som avses i 3–8 § i hybridlagen, och tillämpningen förutsätter inte att syftet är att kringgå skatt (se RP s. 30). Bestämmelserna tillämpas om en hybrid missmatchning, som grundar sig på ett hybridelement, uppstår mellan parter som ingår i samma koncern för affärsredovisningsändamål eller som är i intressegemenskap med varandra eller till följd av ett strukturerat arrangemang. Respektive bestämmelse innehåller en definition av hybridelementen vars inverkan och förekomst och därav följande hybrida missmatchning avgör huruvida det i situationen är fråga om en hybrid missmatchning som hör till bestämmelsens tillämpningsområde. Med hybrid missmatchning avses att en inkomst som motsvarar ett avdrag inte inkluderas i skattebasen eller att samma utgift dras av dubbelt.

Vid hybridarrangemang som omfattas av tillämpningsområdet för lagen hänför sig skattemässiga resultat som orsakas av hybrida missmatchningar normalt till situationer där parterna i ett arrangemang är belägna inom olika jurisdiktioner. En del situationer som ger upphov till hybrid missmatchning förekommer mellan huvudkontor och filial av samma företag. En hybrid missmatchning kan också från fall till fall uppstå mellan inhemska parter, till exempel när en inhemsk aktör gör en betalning till ett inhemskt kommanditbolag vars ägare är utländska.

Vissa bestämmelser om hybridarrangemang innehåller både en primär och en sekundär bestämmelse och andra bestämmelser om hybridarrangemang innehåller endast en primär bestämmelse. Den primära bestämmelsen begränsar rätten att dra av en utgift i betalarens beskattning till den del motsvarande inkomst inte inkluderas i skattebasen inom betalningsmottagarens jurisdiktion. Enligt den sekundära bestämmelsen räknas en inkomst som skattepliktig inkomst för betalningsmottagaren till den del som avdrag inte nekas i betalarens beskattning. I situationer med dubbla avdrag begränsas rätten att dra av en utgift med både den primära och den sekundära bestämmelsen för olika skattskyldiga.

Tillämpningen av bestämmelserna omfattar begreppen subjekt och jurisdiktion. Med jurisdiktion avses den skattemässiga hemviststaten då till exempel en betalningsmottagare, en betalare eller ett hybridsubjekt är en särskild skattskyldig då bestämmelsen tillämpas. Om subjektet inte är en särskild skattskyldig, avses med jurisdiktion i allmänhet det område där subjektet är beläget eller etablerat. Med subjekt avses enligt 2 § 1 punkten i hybridlagen en juridisk person eller juridisk konstruktion. Enligt regeringens proposition (s. 51) avses med subjekt en mängd olika inhemska och internationella subjekt, oberoende av deras juridiska form. Ett subjekt kan ha samfunds- eller bolagsform men därutöver vara också till exempel en fond, stiftelse, trust eller juridiskt åtskild förmögenhetsmassa eller exempelvis ett mellanting mellan bolag och fond. Vid tillämpningen av hybridlagen avses med subjekt, utöver särskilda skattskyldiga, också skattemässigt transparenta subjekt.

2.2 De skattskyldiga

Hybridlagen tillämpas i beskattningen av samfund, öppna bolag och kommanditbolag samt i ISkL 13 a § avsedda fasta driftställen som en begränsat skattskyldig har i Finland. Med samfund avses samfund enligt ISkL 3 §. Vid fastställandet av beskattningen för öppna bolag och kommanditbolag tillämpas dock inte hybridbestämmelserna vad gäller de situationer som avses i 5 § 1 mom. och 6 § 2 mom. i hybridlagen. Nämnda bestämmelser gäller hybridsubjekt och i de situationer som avses i dessa bestämmelser, ska ett hybridsubjekt som är betalare vara en särskild skattskyldig inom sin egen jurisdiktion och transparent inom betalningsmottagarens jurisdiktion. När ett öppet bolag eller ett kommanditbolag är betalare, uppkommer ingen hybrid missmatchning, som är förutsättningen för att bestämmelsen ska tillämpas, eftersom betalaren är ett transparent subjekt inom sin egen jurisdiktion.

Vad gäller ett fast driftställe som ett utländskt samfund har i Finland förutsätter tillämpningen av bestämmelserna att utgiften eller inkomsten hänför sig till detta fasta driftställe. Med fast driftställe avses enligt ISkL 13 a § bland annat en plats på vilken det för näringsverksamhetens stadigvarande bedrivande finns en särskild plats för affärsverksamhet, såsom ett kontor, en filial, en industrianläggning, eller en butik. Platsen där filialens ledning utövas bildar också ett fast driftställe i beskattningen i Finland. Beskattningen av utländska samfund behandlas i Skatteförvaltningens anvisning Inkomstbeskattning av begränsat skattskyldiga samfund i Finland − Rörelseinkomst och andra inkomster från Finland.

2.3 Gemensamma förutsättningar för tillämpning av hybridbestämmelserna

Hybridlagen tillämpas i situationer där en hybrid missmatchning som beror på i bestämmelserna fastställda hybridelement uppstår mellan parter som ingår i samma koncern för affärsredovisningsändamål eller som är i intressegemenskap med varandra eller till följd av ett strukturerat arrangemang. Föremål för granskning är betalningar som är avdragsgilla i beskattningen. I flera situationer förutsätter tillämpningen av bestämmelserna att den avdragsgilla utgiften inte motsvaras av inkomst som inkluderats i skattebasen. En förutsättning för tillämpning av vissa bestämmelser är att den inkomst från vilken utgiften dras av inte inkluderas dubbelt i skattebasen.

Bestämmelserna kan bli tillämpliga vid beskattningen av en finsk betalare, en finsk betalningsmottagare eller en finsk delägare i ett hybridsubjekt. I lagen definieras situationerna som hör till tillämpningsområdet och metoderna för att eliminera effekten av hybrid missmatchning.

Definitionerna av intressegemenskap, strukturerat arrangemang samt utgift som dras av och inkomst som inkluderas i skattebasen är i huvudsak av samma innehåll i alla situationer där hybridlagen tillämpas. Hybrida missmatchningar och hybridelement definieras specifikt i varje bestämmelse i hybridlagen. I kapitel 3–8 i anvisningen behandlas de hybrida missmatchningarna och hybridelementen hänförliga till respektive bestämmelse.

2.3.1 Intressegemenskap eller ingående i en koncern för affärsredovisningsändamål

Enligt 1 § 3 mom. i hybridlagen tillämpas vad som bestäms i 3–5 §, 6 § 1–2 mom. och 7 § 1 mom. i lagen, om hybrid missmatchning uppstår mellan den skattskyldige och ett subjekt, som ingår i samma koncern för affärsredovisningsändamål eller den skattskyldige och en person, som är i intressegemenskap med den skattskyldige. Lagens 8 § tillämpas när den hybrida missmatchningen uppstår mellan personer som är i intressegemenskap med den skattskyldige.

På basis av bestämmelsen förutsätts antingen ett intressegemenskapsförhållande eller ingående i en koncern för affärsredovisningsändamål (nedan också ”koncernförhållande”) i de hybridsituationer där det inte uppkommer någon hybrid missmatchning vid beskattningen av ett företag inom två jurisdiktioner.

Enligt regeringens proposition (s. 49) avses med koncern för affärsredovisningsändamål en koncern som består av alla subjekt som är fullt integrerade i den koncernredovisning som upprättats i enlighet med internationella redovisningsstandarder eller enligt bokföringslagen (1336/1997). Enligt nationell och internationell bokslutsreglering integreras ett bolag i allmänhet till fullt belopp i koncernbokslutet motsvarande koncernens ägarandel då bolag som ingår i samma koncern utövar bestämmande inflytande i bolaget.

Enligt 1 § 3 mom. i hybridlagen är en annan person i intressegemenskap med en skattskyldig om:

- den skattskyldige har direkt eller indirekt en andel i form av rösträtt eller kapitalinnehav motsvarande 50 procent eller mer i ett annat subjekt eller har rätt till 50 procent eller mer av vinsterna i det subjektet,

- en annan person eller ett annat subjekt har direkt eller indirekt en andel på 50 procent eller mer i rösträtt eller kapital i den skattskyldige, eller rätt till 50 procent eller mer av dess vinster,

- den skattskyldige har samband med ett annat subjekt på den grund att en fysisk person eller ett subjekt direkt eller indirekt har en andel på 50 procent eller mer i båda subjekten; eller

- den skattskyldige har samband med ett annat subjekt på den grund att den har ett betydande inflytande på förvaltningen av det andra subjektet eller att det andra subjekt har ett betydande inflytande på förvaltningen av den.

Enligt 1 § 4 mom. i hybridlagen ska, vid tillämpning av 3 mom., en person som agerar tillsammans med en annan person när det gäller röster eller kapitalinnehav i ett subjekt anses inneha samtliga röster eller det kapitalinnehav i det subjektet som innehas av den andra personen.

Enligt 2 § 3 punkten i hybridlagen avses med person en fysisk person och ett subjekt. Personbegreppet kan enligt regeringens proposition (s. 52) tillämpas oberoende av om de berörda aktörerna har ställning av juridisk person eller inte.

Begreppet intressegemenskap är relevant när en hybrid missmatchning som utgör en förutsättning för tillämpning av bestämmelserna i denna lag uppstår mellan en skattskyldig och en person som är i intressegemenskap med den skattskyldige. Med skattskyldig avses då det subjekt i vars beskattning tillämpningen av hybridbestämmelsen granskas, och i enlighet med regleringens tillämpningsområde kan begreppet också referera till ett öppet bolag, kommanditbolag eller fast driftställe.

Intressegemenskapen är dessutom av betydelse när en hybrid missmatchning uppstår mellan personer i intressegemenskap med den skattskyldige, men ingendera av dem är en skattskyldig i vars beskattning tillämpningen av regleringen granskas. En sådan situation är det fråga om i 8 § i hybridlagen, där en utgift som hänför sig till ett hybridarrangemang kvittas vid beskattningen av en skattskyldig som inte deltar direkt i en transaktion som leder till en hybrid missmatchning.

Enligt 1 § 3 mom. i hybridlagen är huvudregeln att minimigränsen som ska granskas i definitionen av en intressegemenskap är 50 procent. Gränsen på 50 procent tillämpas då det gäller andra än finansiella instrument, om vilka föreskrivs i 3 § i lagen. Vad gäller bestämmelsen om finansiella instrument är minimigränsen för intressegemenskap 25 procent (3 § 5 mom. i hybridlagen). Intressegemenskap kan grunda sig på parternas direkta eller indirekta andel i varandra på det sätt som avses i definitionen. Ett direkt ägande som avses i bestämmelsen beräknas proportionellt genom att ägandet i varje steg multipliceras (RP s. 49). Om det relativa ägandet understiger 50 procent är det inte fråga om en i momentet avsedd intressegemenskap.

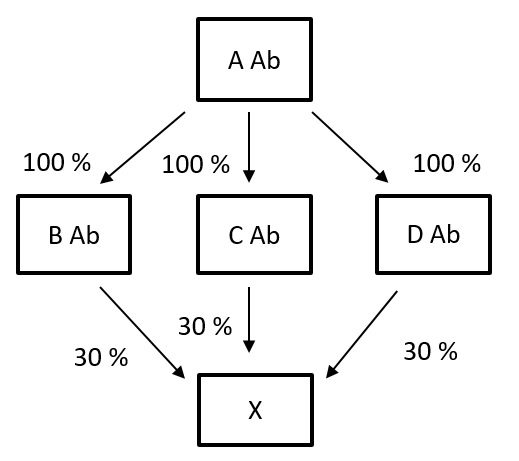

Exempel 1

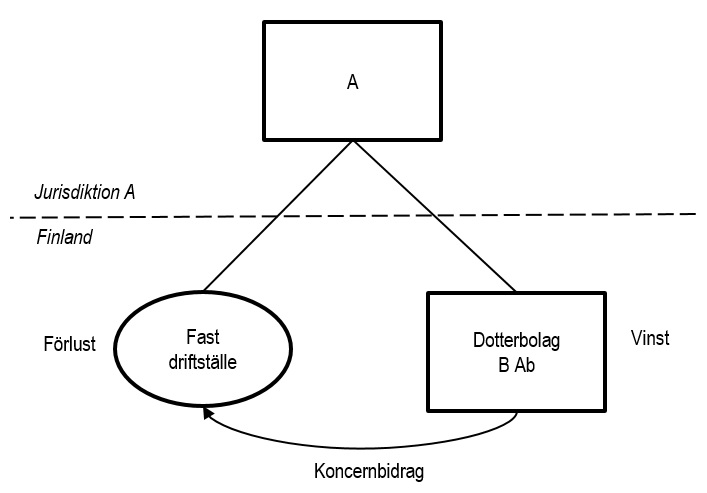

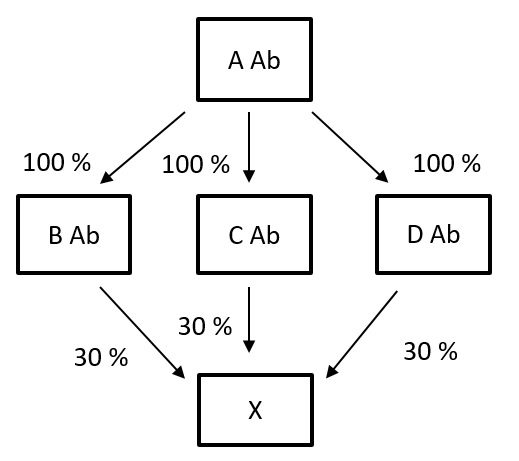

A Ab har tre helägda dotterbolag som vart och ett äger 30 procent av det utländska subjektet X. A Ab är därmed i direkt intressegemenskap enligt 1 punkten med alla sina dotterbolag och i indirekt intressegemenskap med X. Dotterbolagen är sinsemellan i intressegemenskap enligt 3 punkten och i direkt intressegemenskap enligt 2 punkten med A Ab. X är i indirekt intressegemenskap enligt 3 punkten med alla dotterbolag och i indirekt intressegemenskap enligt 2 punkten med A Ab. Alla bolag som nämns i exemplet ingår också på det sätt som avses i 1 § 3 mom. i hybridlagen i samma koncern för affärsredovisningsändamål.

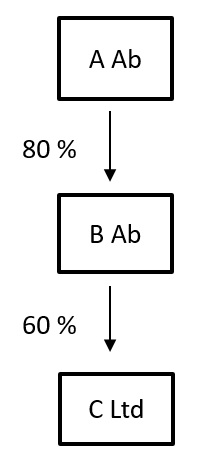

Exempel 2

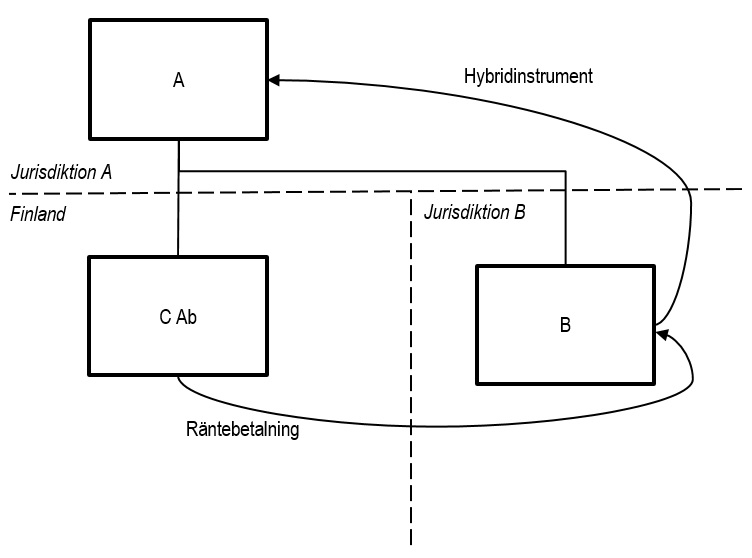

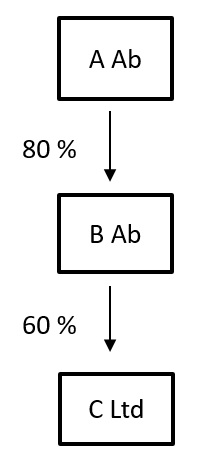

A Ab äger 80 procent av B Ab och B Ab äger 60 procent av C Ltd. A Ab är i direkt intressegemenskap enligt 1 punkten med B Ab. Ingen intressegemenskap enligt 1−3 punkterna föreligger mellan A Ab och C Ltd (80 % * 60 % = 48 %). En intressegemenskap kan dock uppstå till exempel med anledning av betydande inflytande enligt 4 punkten. B Ab är i direkt intressegemenskap enligt 2 punkten med A Ab och i direkt intressegemenskap enligt 1 punkten med C Ltd. C Ltd är i direkt intressegemenskap enligt 2 punkten med B Ab. Oberoende av att A Ab och C Ltd inte nödvändigtvis är i intressegemenskap med varandra, hör situationer där en hybrid missmatchning uppkommer mellan A Ab och C Ltd till tillämpningsområdet för hybridregleringen, eftersom alla bolag som nämnts i exemplet på det sätt som avses i 1 § 3 mom. i hybridlagen ingår i samma koncern för affärsredovisningsändamål. Å andra sidan, om det i situationen är fråga om tillämpning av 3 § som gäller finansiella instrument, föreligger mellan A Ab och C Ltd en indirekt intressegemenskap enligt 1 punkten.

Med betydande inflytande enligt 1 § 3 mom. 4 punkten i hybridlagen avses situationer där ett subjekt kan utöva bestämmande inflytande i ett annat till exempel på grund av en betydande investering. Enligt regeringens proposition (s. 49) kan betydande inflytande också basera sig på till exempel rätten att utse mer än hälften av medlemmarna i det andra subjektets styrelse eller ett motsvarande organ eller på någon annan möjlighet att utöva ett faktiskt bestämmande inflytande över den andra parten. Ett i bestämmelsen avsett betydande inflytande anses också existera i situationer enligt BFL 31 § 2 mom. 4 punkten, enligt vilket bestämmande inflytande kan grunda sig på att parterna har en gemensam ledning eller den ena parten annars utövar ett faktiskt bestämmande inflytande över den andra parten (se RP s. 49–50).

Med att agera tillsammans i enlighet med 1 § 4 mom. i hybridlagen avses enligt regeringens proposition (s. 50) situationer där flera personer anses agera tillsammans när det gäller vissa andelar, kapitalinnehav eller rösträtt. Syftet med bestämmelsen är att hybridbestämmelsernas tillämplighet inte ska förhindras enbart av att förutsättningarna i fråga om innehav och rösträtt inte är uppfyllda när ägandet eller rösträtten har splittrats mellan flera personer som ändå agerar i samförstånd med avseende på detta ägande, till exempel i ett hybridarrangemang. Utan den särskilda bestämmelsen i denna punkt, skulle tillämpningen av hybridbestämmelsen kunna förhindras av att ingen i punkterna 1−3 avsedd formell intressegemenskap förekommer i situationen.

Agerandet tillsammans kan basera sig till exempel på ett delägaravtal eller något motsvarande arrangemang. Det agerande tillsammans som avses i bestämmelsen förutsätter ändå att delägaravtalet eller något annat arrangemang har en väsentlig inverkan på ägandet eller rösträtten i fråga.

Bestämmelsen i 1 § 4 mom. i hybridlagen kan enligt regeringens proposition (s. 50) vara tillämplig också till exempel när familjemedlemmar agerar tillsammans. Som familjemedlemmar kan betraktas till exempel en persons make eller maka eller den som personen lever med i en äktenskapsliknande relation, syskon, halvsyskon, släktingar i upp- eller nedstigande led till personen eller till den som personen är gift med eller lever med i en äktenskapsliknande relation, och personer som är gifta med eller lever i en äktenskapsliknande relation med dessa personer. Till familjemedlemmar kan dessutom räknas dödsbon i vilka den fysiska personen eller någon av de ovannämnda personerna har en andel.

2.3.2 Strukturerat arrangemang

Enligt 1 §:n 5 mom. i hybridlagen tillämpas bestämmelserna i 3–5 §, 6 § 1 och 2 mom., 7 § 1 mom. och 8 § i lagen, utöver på intressegemenskaps- och koncernsituationer dessutom på ett arrangemang där den hybrida missmatchningen har prissatts i villkoren för arrangemanget eller som har utformats för att leda fram till det resultat som följer på en hybrid missmatchning, såvida inte den skattskyldige eller en person i intressegemenskap inte rimligen kan antas känna till den hybrida missmatchningen och inte heller drar nytta av värdet på den skattefördel som den hybrida missmatchningen gett upphov till (strukturerat arrangemang).

Den tillämpningsförutsättning som grundar sig på intressegemenskap eller ett koncernförhållande och den tillämpningsförutsättning som grundar sig på ett strukturerat arrangemang ska inte tillämpas samtidigt, utan tillämpning av hybridbestämmelserna kan beroende på situationen grunda sig på endera förutsättningen. För att ett arrangemang ska betraktas som strukturerat, förutsätts det således inte att en intressegemenskap eller ett koncernförhållande som avses i 1 § 1−3 mom. i hybridlagen existerar. Förekomst av ett strukturerat arrangemang är inte en förutsättning för att tillämpa hybridbestämmelserna i situationer där en hybrid missmatchning uppkommer vid beskattningen av ett företag inom två olika jurisdiktioner. I dessa situationer förutsätts inte heller ingående i en koncern för affärsredovisningsändamål eller intressegemenskap som avses i 1 § 3 mom. i hybridlagen.

I regeringens proposition (s. 51) som innehåller en hänvisning till OECD-rapporten (2015, stycke 323) konstateras att det är fråga om att den hybrida missmatchningen har prissatts i villkoren för arrangemanget, när den hybrida missmatchningen har beaktats vid beräkningen av avkastningen på arrangemanget. Prövningen av detta bygger på en faktaöversikt och på den juridiska bedömningen av fakta, och den fokuserar endast på de villkor för arrangemanget som gäller risk- och avkastningsfördelningen. I utredningen av en missmatchning som prissatts i villkoren för arrangemanget beaktas inte omständigheter utanför detta, till exempel förhållandet mellan parterna.

Prövningen av huruvida det är fråga om ett arrangemang som har utformats för att leda fram till det skattemässiga resultat som följer på en hybrid missmatchning, grundar sig däremot också på bedömning av omständigheterna. Det kan vara fråga om ett dylikt arrangemang till exempel när arrangemanget har utformats för att leda fram till en hybrid missmatchning, arrangemanget marknadsförs som en produkt som inbegriper en skattefördel och skattefördelen består helt eller delvis av en hybrid missmatchning, genomförandet av arrangemanget inte vore affärsmässigt motiverat för parterna, såvida arrangemanget inte omfattade det skattemässiga resultat som följer på en hybrid missmatchning eller om arrangemanget omfattar egenskaper som ändrar arrangemanget, exempelvis avkastningen på det, om ingen hybrid missmatchning uppnås.

Ett arrangemang betraktas ändå inte som strukturerat, om den skattskyldige eller den person som är i intressegemenskap med den skattskyldige inte kan antas ha känt till den hybrida missmatchningen och den skattskyldige inte fått någon skattefördel av arrangemanget. Den skattskyldige eller den person som är i intressegemenskap med den skattskyldige anses då inte vara parter i arrangemanget, och därför anses arrangemanget vid beskattningen av dem inte vara strukturerat. I regeringens proposition (s. 51) finns en hänvisning till OECD-rapporten (2015, styckena 341−343). Delaktiga i arrangemanget är enligt rapporten de aktörer som medverkar i arrangemanget så att de kan förväntas förstå vad arrangemanget handlar om och vilket skattemässigt resultat som är förknippat med det.

2.3.3 Hybrid missmatchning

Tillämpningen av hybridregleringen förutsätter att en hybrid missmatchning uppstår i situationen. Enligt 2 § 4 punkten i hybridlagen avses med hybrid missmatchning sådana dubbla avdrag för en utgift och sådana avdrag utan motsvarande inkludering i skattebasen som förekommer i situationer som avses i 3–8 §. Definitionen grundar sig på regleringen i direktivet. I praktiken avses med hybrid missmatchning situationer där den skattemässiga behandlingen av finansiella instrument, betalningar, subjekt eller fasta driftställen skiljer sig åt i beskattningen mellan olika jurisdiktioner, vilket resulterar i skattemässiga resultat som avses i direktivet, det vill säga avdrag utan motsvarande inkludering (icke-beskattning) och dubbla avdrag för utgifter eller källskatt.

Konstaterandet av en hybrid missmatchning förutsätter att rätt betalningsmottagare och jurisdiktion identifieras. I allmänhet är betalningsmottagaren den som har rätt att få betalningen och jurisdiktionen den där betalningsmottagaren är allmänt skattskyldig. Om den direkta betalningsmottagaren är skattemässigt transparent gäller det att utreda förekomsten av en hybrid missmatchning också vad beträffar betalningsmottagarens förmånstagare. Om betalningsmottagarna är flera, ska den hybrida missmatchningen granskas separat för vars och ens vidkommande. Om betalningen inkluderas bara delvis eller bara för några betalningsmottagares del, uppkommer en partiell hybrid missmatchning.

Hybridsituationer som framkallar hybrid missmatchning som hör till tillämpningsområdet för lagen utgörs av:

- icke-beskattning av inkomst, det vill säga att inkomst som motsvarar ett avdrag inte inkluderas i betalningsmottagarens skattebas,

- dubbla avdrag, det vill säga att samma utgift dras av flera gånger från olika skattebaser,

- användning av avräkning för skatter som betalats till källstaten flera gånger i samband med hybridöverföringar, och

- situationer där ett hybridarrangemang kombineras med ett arrangemang där en hybrid missmatchning inte uppkommer och hybridarrangemangets skattemässiga resultat kvittas mot en annan betalning.

En i regleringen avsedd faktisk hybrid missmatchning kan uppkomma, trots att resultatet av arrangemanget är förenligt med de nationella lagarna inom parternas jurisdiktioner. Den hybrida missmatchningen ska de facto uppkomma. Ett undantag till detta är 3 § som gäller finansiella instrument, vars tillämpning inte förutsätter att en hybrid missmatchning de facto uppkommer, utan det räcker att den hybrida missmatchningen kan uppkomma utifrån bestämmelserna om betalningen.

Hybrida missmatchningar kan också uppstå i situationer som undantagits från lagens tillämpningsområde. Bestämmelserna tillämpas inte till exempel i situationer där det inte är fråga om skillnader i klassificeringen av subjektet eller betalningen eller allokering av betalningar inom jurisdiktionerna. Missmatchningen grundar sig alltså i den situationen inte på ett hybridelement, varvid eventuellt kringgående av skatt som bygger på hybrid missmatchning vid behov förebyggs genom andra bestämmelser än hybridbestämmelser. Även om en hybrid missmatchning uppstår tillämpas bestämmelserna heller inte om betalningsmottagaren enligt lagstiftningen är ett subjekt som är befriat från skatt. Tillämpningen av till exempel bestämmelsen om finansiella instrument kan därför förhindras, om en skattelättnad som beviljas betalningsmottagaren beror enbart på betalningsmottagarens skattemässiga status och inte alls på det finansiella instrumentet (se OECD-rapporten (2015) styckena 33, 85,122, 149−150,155, 190, 232, 289−290, skäl 18 till direktivet och RP s. 30−31).

Också värderings- eller periodiseringslösningar kan ge upphov till hybrid missmatchning, men för att hybridbestämmelserna ska tillämpas förutsätts enligt regeringens proposition (s. 34–35) då att det i situationen också framkommer ett hybridelement som den tillämpliga bestämmelsen förutsätter.

En hybrid missmatchning som grundar sig på värdering kan uppstå för att beloppet på avdraget och inkomsten som hänför sig till samma betalning inte är lika stort vid beskattningen inom olika jurisdiktioner. Om värderingsskillnaderna inte beror på att till exempel klassificeringen av ett finansiellt instrument eller en betalning enligt det skiljer sig åt inom olika jurisdiktioner eller på att betalaren är ett hybridsubjekt, hör den hybrida missmatchningen inte till tillämpningsområdet för regleringen.

En hybrid missmatchning som grundar sig på periodisering kan uppstå för att ett avdrag som hänför sig till samma betalning inom en jurisdiktion hänförs till ett annat skatteår än motsvarande inkomst inom en annan jurisdiktion. I så fall handlar det inte om en hybrid missmatchning som uppfyller förutsättningarna för att tillämpa lagen.

Exempel 3

Den skattskyldige drar av en utgift i sin beskattning under skatteåret 2020. Den inkomst som motsvarar utgiften inkluderas i enlighet med bestämmelserna inom betalningsmottagarens jurisdiktion inte i skattebasen år 2020, eftersom inkomsten i fråga periodiseras till år 2021 inom betalningsmottagarens jurisdiktion. Då den hybrida missmatchningen som uppkommer för skatteåret 2020 beror på periodisering, och inte på ett hybridelement som avses i bestämmelsen, uppfylls inte tillämpningsförutsättningarna för regleringen.

Hybridlagens 3 § 2 mom., som gäller hybridarrangemang med avseende på finansiella instrument, innehåller ett undantag som gäller hybrida missmatchningar som beror på periodisering. Enligt undantaget i fråga ska en inkomst inkluderas i skattebasen under en skatteperiod som börjar inom tolv månader efter utgången av det skatteår, till vilket betalningen hör i den skattskyldiges beskattning (se kapitel 3.4). Då bestämmelsen i fråga tillämpas anses det således att en hybrid missmatchning föreligger trots att en inkomst som motsvarar utgiften inkluderas i skattebasen, om denna inkludering sker efter den tidsgräns på tolv månader som avses i bestämmelsen.

2.3.4 Utgift som dras av

Tillämpningen av bestämmelserna som begränsar avdragsrätten i hybridlagen förutsätter att det är fråga om en betalning som är en avdragsgill utgift i beskattningen. Enligt regeringens proposition (s. 31) kan de bestämmelser som begränsar avdragsrätten i hybridlagen (3 §, 4 § 1 mom., 5 § 1 mom., 6 §, 7 § 1−5 mom. och 8 §) tillämpas på en utgift som är avdragsgill från den beskattningsbara inkomsten vid beskattningen i Finland. Det kan gälla alla slag av löpande betalningar, till exempel hyror, royaltyer, räntor och serviceavgifter. I situationer med dubbla avdrag kan utgifter vars avdragsrätt begränsas, utöver ovannämnda, utgöras av anskaffningsutgifter för egendom och avskrivningar. Tillämpningen av bestämmelserna förutsätter inte att betalningen har en kassaflödeseffekt.

2.3.5 Inkomst som inkluderas i skattebasen

I flera situationer förutsätter tillämpningen av bestämmelserna i hybridlagen att en inkomst som motsvarar en utgift som dras av inte inkluderats i skattebasen till exempel inom en annan jurisdiktion. Inkludering av en inkomst i skattebasen innebär enligt regeringens proposition (s. 32, se också OECD-rapporten (2015) stycke 12) att betalningen är skattepliktig inkomst och att på den tillämpas samma skattesats som i betalningsmottagarens beskattning tillämpas också på andra motsvarande inkomster. En betalning kan inte anses vara inkomst som inkluderas i skattebasen, om den är befriad från skatt eller till exempel sänkt skattesats tillämpas på den, eller om en del av den dras av från betalarens inkomstskatt i form av så kallad indirekt avräkning. Inkomst kan dock anses vara skattepliktig, även om källskatt som källstaten uppbär eller motsvarande skatt som utgår på själva betalningen dras av från den. En betalning anses vara inkluderad i skattebasen också i situationer där den inte beskattas, om icke-beskattningen beror på att betalningsmottagaren är ett subjekt som enligt lagstiftningen är befriat från skatt.

I hybridlagen används begreppet skattepliktig inkomst till den del det är fråga om att inkludera inkomst i skattebasen med stöd av skattelagstiftningen i Finland. Till den del det i bestämmelserna är fråga om att inkomst inkluderas med stöd av lagstiftningen inom någon annan jurisdiktion används i bestämmelserna begreppet inkluderas i skattebasen.

Då inkludering i skattebasen granskas saknar det betydelse med stöd av vilken typ av nationell reglering inkomsten inkluderas i skattebasen. Den tillämpningsförutsättning som gäller inräknande i skattepliktig inkomst är uppfylld till exempel när en betalning har räknats som skattepliktig inkomst med stöd av bassamfundsregleringen. Enligt regeringens proposition (s. 33−34, se också OECD-rapporten (2015) styckena 36−40, 127, 150−151, 199) beaktas bassamfundsinkomst till den del den ingår i beskattningsbar inkomst och är föremål för skatt enligt normal skattesats utan kalkylerade skatteavdrag eller avräkningar, och inkomsten inte kvittas mot en utgift som hänför sig till ett hybridarrangemang. Om det är fråga om bassamfundsinkomst som beskattas utomlands, förutsätter inkludering av inkomsten i skattebasen enligt regeringens proposition (s. 34) att den skattskyldige utreder innehållet i och tillämpningsförutsättningarna för den utländska bassamfundsregleringen. Utredningens närmare innehåll är beroende av omständigheterna i det enskilda fallet, men den ska omfatta åtminstone uppfyllandet av förutsättningarna för att tillämpa den utländska bassamfundsregleringen och till vilken del inkomsten räknas som bassamfundsinkomst och beskattas.

Inkomst med dubbel inkludering

I situationer som avses i 5−6 § och delvis också i 7 § i hybridlagen som grundar sig på icke-beskattning och i situationer med dubbla avdrag, anses en hybrid missmatchning uppkomma bara om inkomsten, från vilken utgiften dras av, inte inkluderas dubbelt. En hybrid missmatchning ska i dessa situationer inte avses uppkomma till den del dubbla avdrag görs men den inkomst från vilken avdraget görs samtidigt inkluderas dubbelt.

Enligt regeringens proposition (s. 33) avses med dubbel inkludering varje inkomst som inkluderas i skattebasen enligt lagstiftningen inom de båda jurisdiktioner där missmatchningen har uppstått. Inkomst kan betraktas som inkomst med dubbel inkludering oberoende av om bestämmelser som avses undanröja ekonomisk dubbelbeskattning tillämpas på den, till exempel indirekt avräkning av utländsk skatt eller skattefrihet för vinstutdelning. Detta gäller bara om inkomsten inom den andra jurisdiktionen varit skattepliktig inkomst som omfattats av normal skattesats.

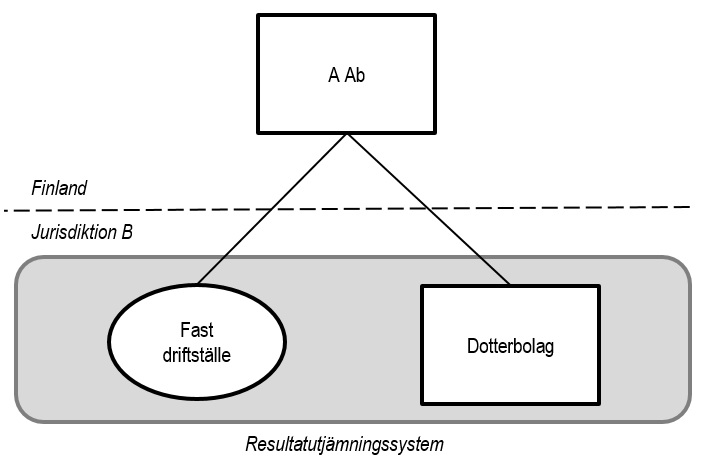

Om avdrag inom den ena jurisdiktionens beskattning görs från andra inkomster än inom den andra jurisdiktionens beskattning, är det inte fråga om inkomst med dubbel inkludering. Det är inte heller fråga om inkomst med dubbel inkludering, om utgiften kan dras av inom en annan jurisdiktion till exempel i koncernens resultat- eller förlustjämningssystem mot ett annat företags inkomst och denna inkomst inte beskattas inom båda jurisdiktionerna.

3 Hybridarrangemang med avseende på finansiella instrument (3 §)

3.1 Begränsning av avdragsrätten för en utgift i hybridarrangemang med avseende på finansiella instrument

Enligt 3 § 1 mom. i hybridlagen är en utgift relaterad till ett finansiellt instrument inte avdragsgill till den del motsvarande inkomst inte inkluderas i skattebasen inom betalningsmottagarens jurisdiktion eller inom en annan jurisdiktion där inkomsten anses ha erhållits. Avdragsrätt för utgiften saknas dock bara om den hybrida missmatchningen är ett resultat av att klassificeringen av det finansiella instrumentet eller av betalningen enligt det är en annan vid beskattningen inom betalningsmottagarens jurisdiktion eller inom den ovan avsedda andra jurisdiktionen än vid beskattningen i Finland.

Bestämmelsen grundar sig på rekommendationen Hybrid financial instrument rule (Recommendation 1) i OECD-rapporten (2015).

Tillämpningen av bestämmelsen förutsätter att en hybrid missmatchning blir följden

av de bestämmelser som tillämpas i beskattningen inom betalarens och betalningsmottagarens jurisdiktion och att den grundar sig på hur instrumentet och betalningen klassificeras i beskattningen inom dessa jurisdiktioner. Regleringen är tillämplig, om klassificeringen av det finansiella instrumentet eller av betalningen redan i sig ger upphov till en hybrid missmatchning. Tillämpningen av bestämmelsen förutsätter därför inte att den skattskyldige utreder hur betalningarna enligt instrumentet de facto har beskattats inom den andra jurisdiktionen.

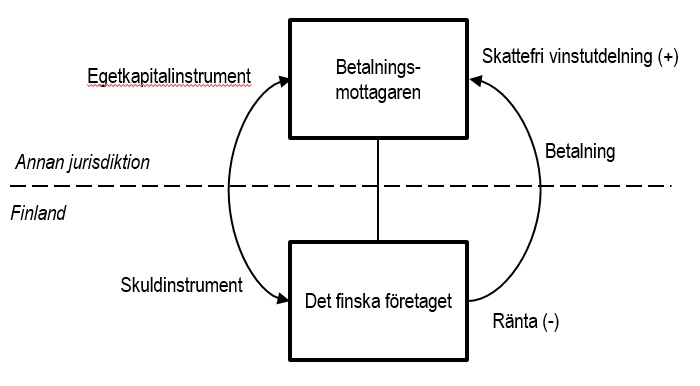

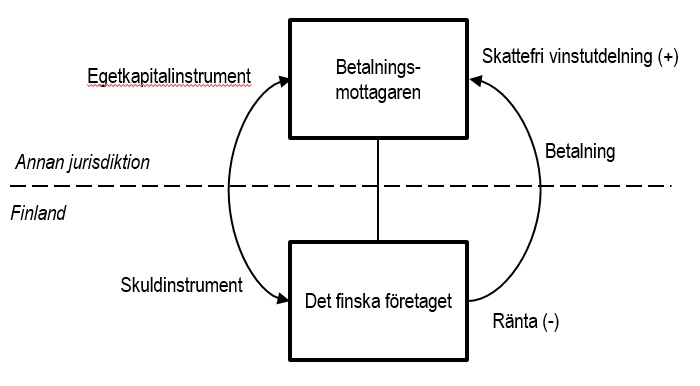

Exempel 4

Ett finansiellt instrument klassificeras som skuld i ett finskt företags beskattning, och den betalning som företaget har gjort enligt det finansiella instrumentet klassificeras som avdragsgill ränta. Inom en annan jurisdiktion utanför EU har det finansiella instrumentet i beskattningen av betalningsmottagaren klassificerats som egetkapitalinstrument och betalningen som skattefri vinstutdelning. Det finska företaget och betalningsmottagaren ingår i samma koncern för affärsredovisningsändamål. Det finska företagets rätt att dra av ränteutgiften begränsas med stöd av 3 § 1 mom. i hybridlagen.

Vid tillämpning av hybridbestämmelsen som hänför sig till finansiella arrangemang kan betalningsmottagarna vara flera, varvid förutsättningarna för att tillämpa bestämmelsen och alla betalningsmottagares skattemässiga behandling ska utredas separat. Förutsättningarna för att tillämpa bestämmelsen utreds således separat för varje betalningsmottagare. Bestämmelsen tillämpas också då en hybrid missmatchning uppstår i situationer där betalningsmottagaren är en sammanslutning, i vilken en annan person har en andel.

Tillämpningen av bestämmelsen förutsätter inte att betalningen görs från en jurisdiktion till en annan. Bestämmelsen kan bli tillämplig även om betalningen görs mellan två finska subjekt, om detta leder till en hybrid missmatchning som avses i bestämmelsen.

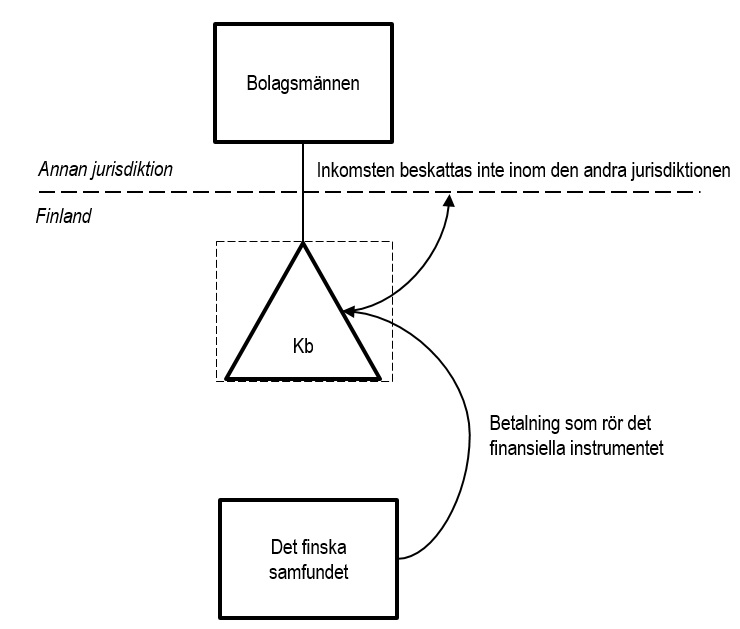

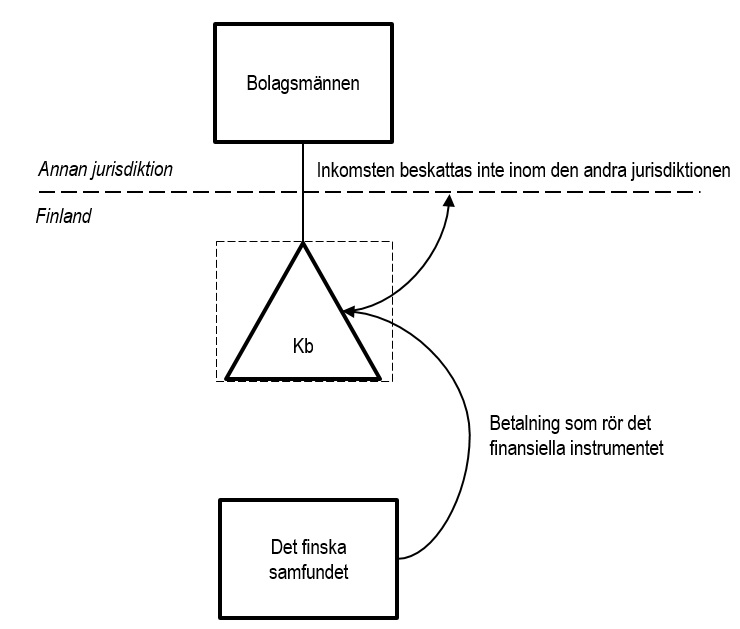

Exempel 5

Ett finskt samfund gör en betalning till ett inhemskt kommanditbolag i intressegemenskap vars begränsat skattskyldiga bolagsmän inte är skattskyldiga i Finland för kommanditbolagets inkomst. Vid beskattningen inom bolagsmännens jurisdiktion betraktas kommanditbolaget som ett transparent subjekt, men betalningen som kommanditbolaget erhåller beskattas inte inom bolagsmännens jurisdiktion, eftersom inkomsten som erhållits på grund av det finansiella instrumentet klassificeras som skattefri inkomst. Det finska samfundets rätt att dra av utgiften som hänför sig till det finansiella instrumentet begränsas med stöd av 3 § 1 mom. i hybridlagen.

I en situation i enlighet med exempel 5 kan bestämmelsen om betalning till ett hybridsubjekt (4 §) bli tillämplig. I enlighet med hybridbestämmelsernas inbördes tillämpningsordning tillämpas i situationen i första hand bestämmelsen i 3 § om finansiella instrument, och om den inte är tillämplig bedöms situationen utgående från 4 §.

Huruvida en begränsat skattskyldig bolagsman i kommanditbolaget är skattskyldig i Finland för kommanditbolagets inkomst i situationen som beskrivs i exemplet ovan, bedöms från fall till fall och beror till exempel på om det utifrån sammanslutningens verksamhet uppstår ett fast driftställe i Finland för bolagsmannen (se bl.a. HFD 2002:34) och på om bestämmelserna i ISkL 9 § 5–6 mom. tillämpas i beskattningen av sammanslutningen och bolagsmannen.

Direktivet (2017/952) innehåller en primär och sekundär bestämmelse för hybridarrangemang som hänför sig till finansiella instrument. Den primära bestämmelsen i direktivet begränsar rätten att dra av en utgift hos betalaren. Bestämmelsen i 3 § 1 mom. i hybridlagen motsvarar direktivets primära bestämmelse. Enligt den sekundära bestämmelsen i direktivet ska en betalning inkluderas i mottagarens skattebas i situationer där betalaren fått dra av betalningen. Den sekundära bestämmelsen grundar sig på rekommendationen Denial of dividend exemption for deductible payments (Recommendation 2.1) i OECD-rapporten (2015). Direktivets sekundära bestämmelse ingår inte i hybridlagen på grund av att inkomsterna i stor utsträckning är skattepliktiga (se RP s. 37).

I Finland föreskrivs det emellertid för vinstutdelningens vidkommande i NärSkL 6 a § 9 och 10 mom. om situationer som hör till tillämpningsområdet för den sekundära bestämmelsen. Enligt bestämmelserna ovan tillämpas inte bestämmelserna om skattefrihet för dividender, om betalningen är avdragsgill för betalaren eller det är fråga om ett icke-genuint arrangemang som har syftet att utnyttja skattefriheten för dividender i strid med lagens mål eller syfte. Läs mer ingående om begränsning av skattefriheten för dividender i Skatteförvaltningens anvisning Begränsning av skattefriheten för dividender som samfund erhåller.

3.2 Definition av finansiellt instrument

Enligt 3 § 3 mom. i hybridlagen avses med finansiellt instrument en hybridöverföring och andra instrument eller andra arrangemang, till den del de ger upphov till finansiella intäkter eller avkastningar av eget kapital som i beskattningen i Finland beskattas i enlighet med bestämmelserna för beskattning av skuld, eget kapital eller derivat.

I Finlands skattelagstiftning ingår ingen allmän definition av begreppet finansiellt instrument, och inte heller av begreppet betalning som grundar sig på främmande eller eget kapital. Instrument och betalningar enligt dem definieras i beskattningen från fall till fall, utgående från deras karaktär. Enligt regeringens proposition (s. 55) har det finansiella instrumentets juridiska form ingen avgörande betydelse då bestämmelsen tillämpas. Tillämpningen av bestämmelsen förutsätter inte att det finansiella instrumentet eller betalningen enligt det omklassificeras i beskattningen. Tillämpningen av bestämmelsen förutsätter att betalningen vid beskattningen i Finland anses vara en betalning som baserar sig på ett finansiellt instrument och det saknar betydelse hur begreppet finansiellt instrument definieras inom andra jurisdiktioner (RP s. 55).

3.3 Definition av intressegemenskap vid tillämpning av bestämmelsen

Tillämpningen av hybridbestämmelsen rörande finansiella instrument förutsätter att en hybrid missmatchning uppkommer mellan en betalare och en mottagare som är i intressemenskap med varandra eller ingår i samma koncern för affärsredovisningsändamål som avses i 1 § 3 mom. i hybridlagen eller att det handlar om ett strukturerat arrangemang som avses i 1 § 5 mom. I situationer som gäller bestämmelsen om finansiella instrument anses med avvikelse från huvudregeln i 1 § 3 mom. i hybridlagen intressegemenskap uppstå då den skattskyldige direkt eller indirekt har en andel i form av rösträtt eller kapitalinnehav motsvarande 25 procent eller mer eller har rätt till 25 procent eller mer av vinsterna (3 § 5 mom. i hybridlagen).

3.4 Inkludering av en betalning i skattebasen

Enligt 3 § 1 mom. i hybridlagen är en utgift enligt ett finansiellt instrument inte avdragsgill till den del motsvarande inkomst inte inkluderas i skattebasen inom betalningsmottagarens jurisdiktion eller inom en annan jurisdiktion där inkomsten anses ha erhållits.

Enligt 3 § 2 mom. i hybridlagen anses en betalning som hänför sig till ett finansiellt instrument vara inkluderad i skattebasen, om den inkluderas i skattebasen under en skatteperiod som börjar inom tolv månader efter utgången av det skatteår till vilket betalningen hör i den skattskyldiges beskattning. Med skatteperiod avses ett skatteår eller en motsvarande period som används vid beräkning av inkomstbeskattningen.

Enligt regeringens proposition (s. 55) anses en betalning vara inkluderad i skattebasen, om den under det skatteår då avdrag görs, i enlighet med den andra jurisdiktionens gällande skattelagstiftning som tillämpas på betalningen inom den andra jurisdiktionen, inkluderas i skattebasen inom den tidsgräns som anges i bestämmelsen. Tidsgränsens utgång som avses i bestämmelsen varierar i praktiken från fall till fall bland annat beroende på de bestämmelser om hur skatteperioden bestäms som tillämpas inom den andra jurisdiktionen.

Exempel 6

A Ab har en skuld till sitt moderbolag B Ltd, som är beläget inom en annan jurisdiktion. A Ab:s räkenskapsperiod är ett kalenderår. A Ab betalar ränta till B Ltd och drar av ränteutgiften vid beskattningen för skatteåret 2020. A Ab:s skatteår löper ut 31.12.2020. B Ltd:s räkenskapsperiod börjar 1.6.2021 och slutar 31.5.2022. Den inkomst som motsvarar ränteutgiften inkluderas i B Ltd:s beskattningsbara inkomst under den skatteperiod som börjar 1.6.2021 och löper ut 31.5.2022.

A Ab:s rätt att dra av utgiften begränsas inte med stöd av 3 § 2 mom. i hybridlagen, eftersom betalningen inkluderas i B Ltd:s beskattningsbara inkomst under den skatteperiod som börjar fem månader efter utgången av det skatteår under vilket B Ltd dragit av ränteutgiften. Betalningen som baserar sig på skulden behandlas inte på olika sätt inom A Ab:s jurisdiktion och B Ltd:s jurisdiktion, utan missmatchningen beror enbart på periodiseringen. A Ab deklarerar på normalt sätt den betalda räntan som en avdragsgill post i sin skattedeklaration för skatteåret 2020.

Exempel 7

A Ab har en skuld till sitt moderbolag B Ltd, som är beläget inom en annan jurisdiktion. A Ab betalar ränta till B Ltd och drar av utgiften vid beskattningen för skatteåret 2020. A Ab:s skatteår löper ut 31.12.2020. Den inkomst som motsvarar ränteutgiften inkluderas i B Ltd:s beskattningsbara inkomst under den skatteperiod som börjar 1.2.2022. A Ab:s rätt att dra av ränteutgiften begränsas med stöd av 3 § 1 och 2 mom. i hybridlagen, eftersom den inkomst som motsvarar A Ab:s utgift inte inkluderas i B Ltd:s beskattningsbara inkomst under den skatteperiod som börjar senast 12 månader efter att A Ab:s skatteår 2020 löpt ut. Tillämpningen av bestämmelsen förutsätter dessutom att de övriga tillämpningsförutsättningarna uppfylls.

3.5 Hybridöverföring

3.5.1 Begränsning av avdragsrätten för en utgift vid hybridöverföringar

Enligt 3 § 3 mom. i hybridlagen avses med finansiellt instrument, utöver de egentliga finansiella instrument som behandlats i kapitel 3.2, också hybridöverföring. Med hybridöverföring avses ett arrangemang för att överföra ett annat finansiellt instrument där den underliggande avkastningen på det finansiella instrument som överförs, i beskattningshänseende behandlas som om den erhållits samtidigt av fler än en part i detta arrangemang. Ersättning som har betalats utifrån underliggande avkastning på tillgångar som överförts genom en hybridöverföring anses vid tillämpning av 3 § i hybridlagen vara en utgift som grundar sig på ett finansiellt instrument.

Ett i bestämmelsen i 3 § 1 mom. i hybridlagen förutsatt hybridelement som leder till en

hybrid missmatchning ingår i hybridöverföringssituationer på så sätt att de bestämmelser som ska tillämpas vid överförarens respektive överföringsmottagarens beskattning skiljer sig åt när det gäller vem som anses få den underliggande avkastningen på de tillgångar som överförs, i allmänhet vinstutdelning eller ränta. Bestämmelsen är tillämplig då den ena parten i en hybridöverföring i sin beskattning drar av en utgift som baserar sig på en erhållen avkastning på tillgångar som parten i enlighet med avtalet har överfört till den andra parten, medan inkomsten som erhållits av betalningen förblir obeskattad i denna andra parts beskattning, eftersom den betraktas som skattefri avkastning som erhållits direkt på grundval av de berörda tillgångarna. Bestämmelsen om finansiella instrument kan vara tillämplig på en betalning som har utgjort ersättning för underliggande avkastning på överförda tillgångar, om denna ersättning är avdragsgill i beskattningen.

Bestämmelserna om hybridöverföring grundar sig på rekommendationen Hybrid financial instrument rule (Recommendation 1) i OECD-rapporten (2015).

Bestämmelsen avser särskilt avtal om återköp eller lån av värdepapper, men den kan också vara tillämplig på andra arrangemang för överföring av finansiella instrument som genererar hybrid missmatchning, till exempel säkerhetsöverlåtelse. Tillämpningen av bestämmelsen förutsätter inte att det finansiella instrumentet eller betalningen enligt det omklassificeras i beskattningen (RP s. 55-56).

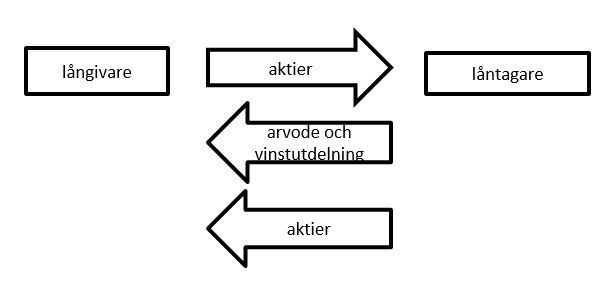

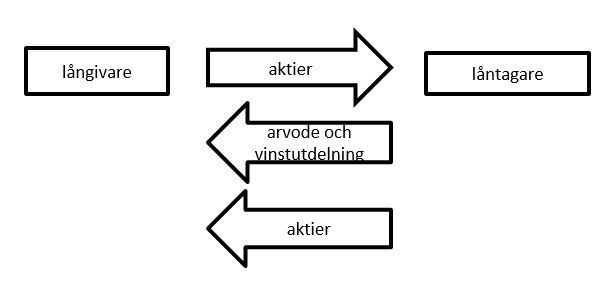

I avsnittet om hybridöverföring i regeringens proposition (s. 56−57) nämns lån av värdepapper som exempel och också frågor relaterade till faserna i lån av värdepapper och beskattningen har beskrivits. Vid lån av värdepapper överlåter långivaren tillfälligt värdepapper som långivaren äger till en låntagare, som betalar ett arvode för överföringen och återställer värdepapperen när lånet löper ut. Låntagaren betalar till långivaren förutom arvodet också den vinstutdelning och ränta som låntagaren fått utgående från värdepapperen. I beskattningen kan det anses att dividend eller annan avkastning som erhållits på grundval av värdepapperen hör till låntagaren eller långivaren beroende på om låneavtalet i beskattningen behandlas på samma sätt som en normal värdepappersöverlåtelse eller inte. I beskattningen gäller det också att ta ställning till avdragsgillheten för ersättning som låntagaren betalar till långivaren för vinstutdelning eller annan avkastning på värdepapperen.

Om lånet i långivarens beskattning behandlas som ett lån i enlighet med dess ekonomiska karaktär betraktas långivaren som ägare till värdepapperen. Långivaren anses då också få avkastningen på värdepapperen, som till exempel i form av vinstutdelning kan vara skattefri för långivaren. Samtidigt kan lånet i låntagarens beskattning behandlas som en överlåtelse i enlighet med dess juridiska karaktär, varvid låntagaren också anses som ägare till värdepapperen. Då anses också låntagaren få avkastningen på värdepapperen, som när det gäller vinstutdelning kan vara skattefri för låntagaren. Dessutom är den ersättning för avkastningen på värdepapperen som låntagaren betalar till långivaren en avdragsgill avtalsbaserad ersättning i låntagarens beskattning. I en sådan situation uppkommer alltså ett skatteavdrag utan inkludering, som inte skulle uppkomma om lånet behandlades på samma sätt i både låntagarens och långivarens beskattning.

I skattelagstiftningen i Finland finns det inte någon allmän definition av överföring av finansiella instrument, och inte heller av allmänna principer för beskattning av sådana överföringar. I NärSkL 6 § 6 och 7 mom. finns särskilda bestämmelser om på ett avtal om återköp eller lån av värdepapper baserad överföring av värdepapper i eget kapital som har tagits upp till handel på en reglerad marknad eller obligationslån eller en jämförbar gäldenärsförbindelse som överförts till värdeandelssystemet och erbjudits till allmänheten för teckning. Enligt regleringen betraktas en avtalsbaserad överlåtelse inte vid beskattningen som en överlåtelse som realiserar överlåtelsevinst eller överlåtelseförlust, och återställandet av värdepapperen ger inte upphov till en anskaffningsutgift.

Avtal om återköp eller lån av värdepapper som avses i NärSkL 6 § 6 och 7 är typiska hybridöverföringar som avses i hybridlagen. Enligt regeringens proposition (s. 57) anses de ingå i tillämpningsområdet för bestämmelsen om finansiella instrument som avses i 3 § 1 mom. i hybridlagen. Bestämmelsen kan vara tillämplig också på andra avtal, som handlar om motsvarande tillfällig överföring av tillgångar.

Bestämmelsen om finansiella instrument i 3 § 1 mom. i hybridlagen blir i allmänhet inte tillämplig i situationer där det är fråga om dividendersättning som inte är avdragsgill enligt NärSkL 16 § 6 punkten. Detta beror på att dividendinkomster i stor utsträckning är skattefria och på att dividendersättning inte är avdragsgill i beskattningen till den del den vinstutdelning i stället för vilken den har betalts är skattefri inkomst. Bestämmelsen i hybridlagen kan däremot bli tillämplig på annan ersättning för underliggande avkastning på tillgångar som överförts genom en hybridöverföring.

3.5.2 Undantaget som gäller värdepappershandlare inom finanssektorn

Enligt 3 § 4 mom. i hybridlagen är en utgift som baserar sig på en hybridöverföring, med avvikelse från vad som föreskrivs i 3 § 1 och 3 mom., ändå avdragsgill till den del som

- hybridöverföringen genomförs på en reglerad marknad, och

- den skattskyldige är en värdepappershandlare för vilken alla belopp från det överförda finansiella instrumentet utgör skattepliktig inkomst.

Undantaget omfattar två förutsättningar, som ska vara uppfyllda samtidigt.

Med reglerad marknad enligt 3 § 4 mom. 1 punkten i hybridlagen avses handelsplatser för finansiella instrument, såsom börsen och multilaterala och organiserade handelsplattformar. Handelsplatsen kan finnas antingen i Finland eller utomlands. I Finland finns för närvarande en reglerad marknad, Helsingforsbörsen, och en multilateral handelsplattform, First North Finland. Det är möjligt att bedriva värdepappershandel också utanför handelsplatserna, men sådana arrangemang anses inte som arrangemang som genomförts på en reglerad marknad, och de omfattas inte av tillämpningsområdet för undantaget (se RP s. 58).

Med värdepappershandlare i 3 § 4 mom. 2 punkten i hybridlagen avses enligt regeringens proposition (s. 58) och direktivet (2.9.3 k) en person eller ett subjekt som bedriver verksamhet som består i att regelbundet köpa och sälja finansiella instrument på eget konto i syfte att skapa vinst. På reglerade marknader kan till exempel tillhandahållare av investeringstjänster vara handelspartner. Dylika handelspartner betraktas som värdepappershandlare som avses i bestämmelsen. Också banker och andra finansiella företag kan vara värdepappershandlare.

På grund av skattefriheten för vinstutdelning omfattar tillämpningsområdet för undantaget i 3 § 4 mom. i hybridlagen i regel enbart situationer där inkomsten som erhållits från hybridöverföringen är någonting annat än dividendinkomst och därmed skattepliktig i sin helhet.

3.5.3 Begränsning av avräkning av källskatt vid hybridöverföring

Enligt 4 § 5 mom. i metodlagen är, med avvikelse från vad som föreskrivs i 4 § 2 mom. och i 3 § 1 mom. i metodlagen om avräkning, avräkningen av utländsk skatt som betalts på inkomst som förvärvats på basis av tillgångar som är föremål för en hybridöverföring enligt 3 § i hybridlagen högst den proportionella del av det till den främmande staten betalda skattebeloppet som motsvarar det belopp av denna inkomst som räknats som inkomst som ska beskattas i Finland.

Enligt 4 § 6 mom. i metodlagen tillämpas vad som föreskrivs i 5 mom. om avräkning bara om

- utländsk skatt som betalts på samma inkomst avräknas också inom en annan jurisdiktion på grund av att det inom den jurisdiktionen anses att inkomsten förvärvats där, och

- hybridöverföringen har utformats för att leda fram till det resultat som följer på en hybrid missmatchning och den skattskyldige rimligen kan antas ha känt till den hybrida missmatchningen.

Enligt 5 § 4 mom. i metodlagen kan ett belopp som med stöd av 4 § 5 mom. inte avräknats, med avvikelse från vad som föreskrivs i 1 och 2 mom. om avräkning, inte dras av som oanvänd avräkning.

Bestämmelserna i 4 § 5 och 6 mom. i metodlagen grundar sig på rekommendationen Restriction of foreign tax credits under a hybrid transfer (Recommendation 2.2) i OECD- rapporten (2015). Bestämmelserna begränsar flerfaldiga avräkningar av utländsk skatt och avviker från den normala beräkningen av avräkning. Bestämmelserna tillämpas enbart på hybridöverföringssituationer som avses i hybridlagen, där samma utländska skatt kan dras av också inom en annan jurisdiktion och det handlar om ett strukturerat arrangemang som avses i 4 § 6 mom. 2 punkten i metodlagen, det vill säga att en hybridöverföring har utformats för att framkalla ett avräkningsbelopp för källskatt till mer än en av de deltagande parterna. Bestämmelsen strider inte med skatteavtalen, eftersom den är samstämmig med den till den nationella beskattningen anknytande begränsning som föreskrivs i avräkningsmetoden (OECD-rapporten 2015, stycke 445). I rapporten hänvisas till denna del till styckena 60 och 63 i kommentaren till OECD:s modellskatteavtal. I dem överlåts det till medlemsstaterna att föreskriva nationellt om uträkning av avräkningsbeloppet.

Vid tillämpning av 4 § 5 mom. i metodlagen tillämpas inte begränsningarna av tillämpningsområdet för hybridlagen och tillämpningen av regleringen förutsätter inte att den hybrida missmatchningen uppstår mellan parter som ingår i samma koncern för affärsredovisningsändamål eller som är i intressegemenskap med varandra. Definitionen av strukturerat arrangemang i bestämmelserna om hybridöverföring i metodlagen avviker från definitionen av strukturerat arrangemang enligt 1 § 5 mom. i hybridlagen. Detta beror på att regleringen om avräkning av utländsk skatt tillämpas separat för varje skattskyldig. En fördel som en skattskyldig har fått leder enligt huvudregeln inte till beskattning av en annan skattskyldig, varför tillämpningen av definitionen av strukturerat arrangemang har avgränsats till den skattefördel som den skattskyldige själv har erhållit.

Bestämmelsen om begränsning av avräkning av källskatt som grundar sig på hybridöverföring kan vara tillämplig till exempel i följande situation:

Exempel 8

A Ab, som är allmänt skattskyldigt i Finland, lånar obligationer av B, som är belägen inom en annan jurisdiktion. I Finland anses det att A Ab direkt får den på basis av obligationerna betalda räntan 100 euro, på vilken 10 euro i källskatt betalats inom betalarens jurisdiktion. Också inom den andra jurisdiktionen anses det att B får räntan direkt. A Ab ersätter i enlighet med avtalet mellan A Ab och B nettoräntan (90 euro) till långivaren, det vill säga till B. I Finland är A Ab:s skattepliktiga inkomst räntan 100 euro, från vilken den till B betalda ersättningen 90 euro dras av, varvid som beskattningsbar inkomst i fråga om avkastningen på obligationerna återstår 10 euro, och på det beloppet betalas 2 euro i skatt (10 euro x 20 %). Hela den utländska källskatten 10 euro skulle utan hybridregleringen avräknas i Finland så att 2 euro avräknas mot den på ränteinkomsten betalda skatten och 8 euro avräknas mot skatt som betalats på A Ab:s övriga inkomster. Källskatten avräknas också inom B:s jurisdiktion, eftersom inkomsten anses ha erhållits också där.

I exempelsituationen är A Ab:s på hybridarrangemanget baserade belopp av den beskattningsbara utlandsinkomsten i Finland 10 euro (100–90 euro), och det proportionella beloppet av utländsk skatt på detta (10/100 = 1/10) är 1 euro. Avräkningsbeloppet är således 1 euro. Den proportionella delen av utländsk skatt som hänför sig till den ersättning som A Ab betalat till B (9 euro) avräknas inte i A Ab:s beskattning på grund av hybridregleringen. Detta belopp utgör inte heller en oanvänd avräkning för A Ab. Den proportionella delen av utländsk skatt (1 euro) som hänför sig till utlandsinkomsten som beskattas i Finland (10 euro) kan dras av som oanvänd avräkning av utländsk skatt enligt det normala förfarandet under de följande fem skatteåren, om den inte kan avräknas under skatteåret.

3.6 Sammanfattning av tillämpningen av bestämmelsen

Enligt 3 § i hybridlagen som gäller finansiella instrument, begränsas den skattskyldiges rätt att dra av en utgift då

- den skattskyldige utifrån ett finansiellt instrument gör en betalning till ett subjekt som ingår i samma koncern för affärsredovisningsändamål eller en part i intressegemenskap (25 %) eller då den skattskyldige gör en betalning som en del av ett strukturerat arrangemang,

- den skattskyldige drar av en utgift som baserar sig på betalningen, men den inkomst som motsvarar utgiften inkluderas inte i betalningsmottagarens skattebas, och

- den hybrida missmatchningen är ett resultat av olika klassificering av ett finansiellt instrument eller en betalning som baserats på det vid beskattningen inom betalarens och mottagarens jurisdiktioner, eller i hybridöverföringssituationer att olika aktörer betraktas som inkomstmottagare enligt bestämmelserna som tillämpas på överföraren och överföringsmottagaren.

Hybridöverföring omfattar ett undantag som gäller värdepappershandlare, och i vissa situationer begränsas också avräkning av källskatt som hänför sig till hybridöverföring.

4 Hybridsubjekt som betalningsmottagare (4 §)

4.1 Begränsning av avdragsrätten för en utgift

Enligt 4 § 1 mom. i hybridlagen är en utgift inte avdragsgill till den del motsvarande inkomst inte inkluderas i skattebasen inom betalningsmottagarens jurisdiktion eller inom en annan jurisdiktion där inkomsten anses ha förvärvats. Avdragsrätt för utgiften saknas dock bara om den hybrida missmatchningen beror på att en inkomst som motsvarar utgiften inom hybridsubjektets jurisdiktion allokeras till ett annat subjekt än vid beskattningen inom jurisdiktionen för en sådan person som har en andel i hybridsubjektet.

Enligt 2 § 3 punkten i hybridlagen avses med person en fysisk person eller ett subjekt. Personbegreppet kan enligt regeringens proposition (s. 51) tillämpas oberoende av om aktörerna i fråga har ställning som juridisk person eller inte.

Enligt 2 § 2 punkten i hybridlagen avses med hybridsubjekt ett subjekt eller arrangemang som anses vara en särskild skattskyldig enligt lagstiftningen inom en jurisdiktion och vars inkomster eller utgifter behandlas som en eller flera andra personers inkomster eller utgifter enligt lagstiftningen inom en annan jurisdiktion. Enligt regeringens proposition (s. 52) avses med hybridsubjekt ett subjekt eller arrangemang, oberoende av juridisk form, vars behandling som särskild skattskyldig eller transparent subjekt skiljer sig åt vid beskattningen inom två olika jurisdiktioner. Typiska hybridsubjekt är till exempel truster och sammanslutningar.

Vid tillämpning av bestämmelsen ska den hybrida missmatchningen uppkomma mellan subjekt som ingår i samma koncern för affärsredovisningsändamål eller mellan parter som är i intressegemenskap med varandra eller så ska det handla om ett strukturerat arrangemang som avses i 1 § 5 mom. i hybridlagen (se kapitel 2.3.2). En hybrid missmatchning anses uppkomma mellan parter i intressegemenskap då den skattskyldige, det vill säga betalaren, och betalningsmottagaren är i intressegemenskap med varandra som avses i 1 § 3 mom. i hybridlagen varandra (se kapitel 2.3.1).

Bestämmelsen grundar sig på rekommendationen Reverse hybrid rule (Recommendation 4) i OECD-rapporten 2015.

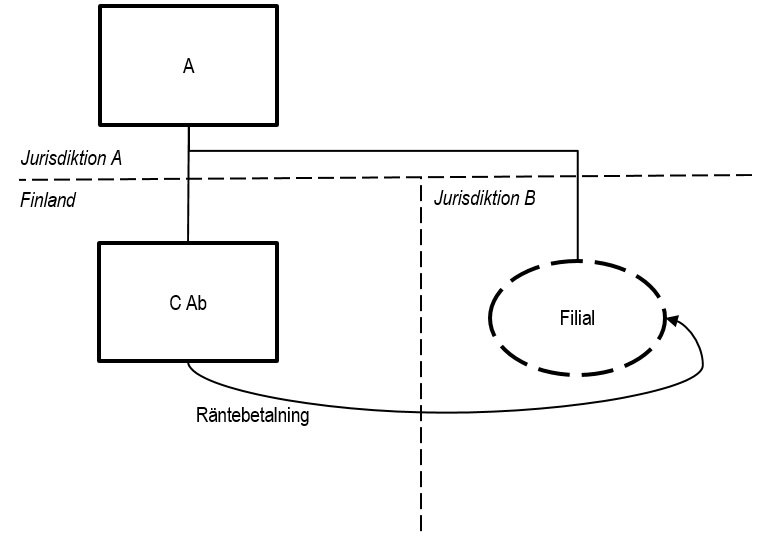

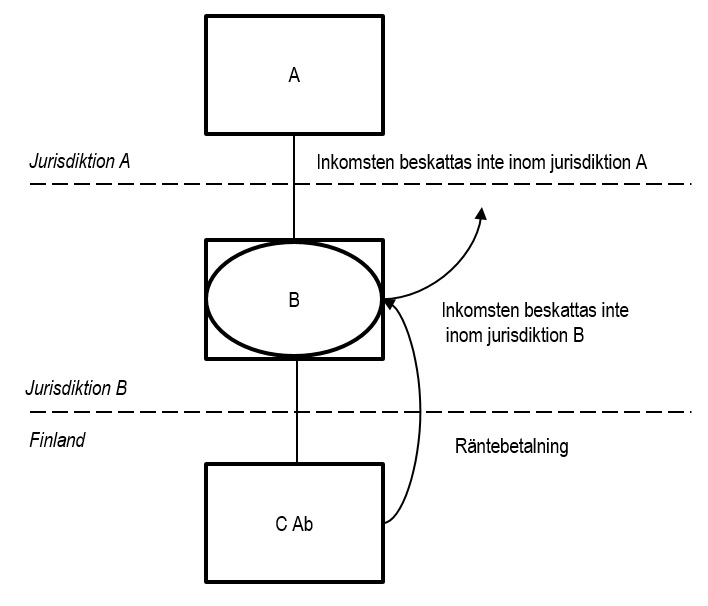

Exempel 9

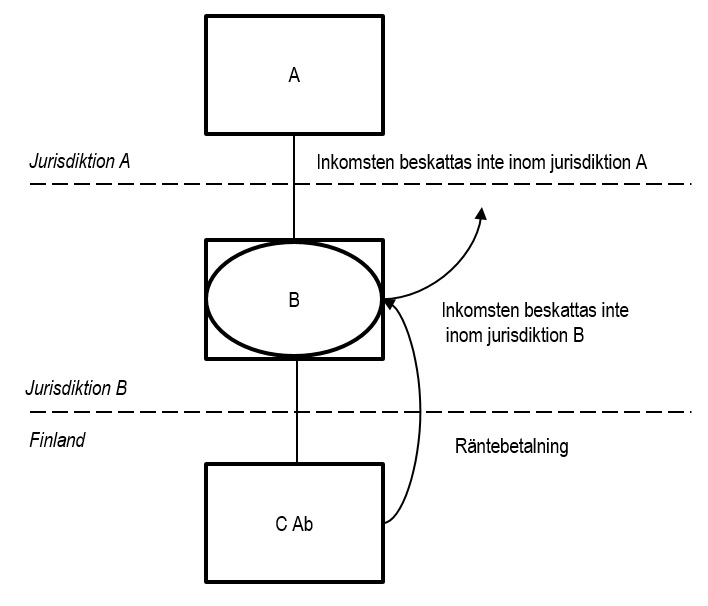

Subjekt A som är beläget inom jurisdiktion A äger subjektet B som har sin hemvist inom jurisdiktion B, och B äger i sin tur det finska företaget C Ab. C Ab betalar ränta till B som är beläget inom jurisdiktion B och drar av räntan i sin beskattning. B är transparent vid beskattningen inom sin jurisdiktion och den erhållna ränteinkomsten allokeras där till A. A beskattas inte för denna inkomst inom jurisdiktion B. Inom jurisdiktion A anses B vara en särskild skattskyldig och A beskattas inte för B:s inkomster. A är en särskild skattskyldig inom sin jurisdiktion och inte befriad från skatt. Således beskattas inkomsten inte alls inom jurisdiktionerna A eller B.

Om C Ab hade betalat räntan direkt till A, skulle ränteutgiftsavdraget som C Ab gjorde ha motsvarats av en skattepliktig ränteinkomst för A. När C Ab betalar räntan till B uppkommer i situationen ett avdrag utan inkludering därför att B är ett hybridsubjekt och dess ränteinkomst allokeras på olika sätt inom jurisdiktionerna A och B. C Ab:s rätt att dra av ränteutgiften begränsas med stöd av 4 § 1 mom. i hybridlagen.

Den hybrida missmatchningen ska då bestämmelsen tillämpas vara en följd av att betalningen vid beskattningen inom hybridsubjektets jurisdiktion allokeras till hybridsubjektets delägare och vid beskattningen inom delägarens jurisdiktion till hybridsubjektet, och att varken delägaren eller hybridsubjektet på grund av detta beskattas för hybridsubjektets inkomst. Att inkomsten allokeras olika mellan hybridsubjektets och dess delägares jurisdiktioner beror således på att hybridsubjektet är ett transparent subjekt vid beskattningen inom sin jurisdiktion och en särskild skattskyldig vid beskattningen inom delägarens jurisdiktion.

Med delägare i ett hybridsubjekt avses förutom egentliga delägare och förmånstagare även fysiska personer och subjekt som avses i 2 § 3 punkten i hybridlagen, till vilka en betalning som hybridsubjektet erhållit kan allokeras.

Tillämpningen av bestämmelsen förutsätter att skattelagstiftningen inom hybridsubjektets och dess delägares jurisdiktioner jämförs, och det är möjligt att Finland inte är någondera av de jurisdiktioner som jämförs. En delägare i ett hybridsubjekt kan vara belägen i Finland eller inom någon annan jurisdiktion. Om en delägare i ett hybridsubjekt är belägen någon annanstans än i Finland, kan hybridsubjektet i situationer där bestämmelsen tillämpas vara beläget också i Finland (se också exempel 5). Betalningsmottagarna kan vara flera, varvid utredningen av avsaknaden av avdragsrätt förutsätter att alla betalningsmottagares skattemässiga behandling utreds. Bestämmelsens tillämplighet bedöms därför för varje betalningsmottagare. Bestämmelsen tillämpas också när den hybrida missmatchningen uppstår därför att betalningsmottagaren är en sammanslutning, som hybridsubjektet äger en andel av.

Enligt regeringens proposition (s. 61) kan den hybrida missmatchning som är en förutsättning för tillämpningen av bestämmelsen konstateras utifrån att ingen hybrid missmatchning skulle ha uppstått, om betalningen gjorts direkt till en delägare i hybridsubjektet. Därför anses ingen hybrid missmatchning uppkomma enligt 4 § 1 mom., om delägaren i hybridsubjektet är till exempel ett skattefritt subjekt eller inkomsten skattefri om den erhölls direkt av delägaren, eftersom den skattemässiga behandlingen i denna situation inte påverkas av att betalningen går via hybridsubjektet.

4.2 Betraktande av inkomst som skattepliktig

Enligt 4 § 2 mom. i hybridlagen är en betalning som ett inom en annan jurisdiktion beläget hybridsubjekt har mottagit och som inte inkluderas i skattebasen inom denna jurisdiktion, skattepliktig inkomst till den del betalningen motsvarar den skattskyldiges andel i hybridsubjektet och dras av vid beskattningen av ett annat subjekt och avdrag inte nekas inom detta subjekts jurisdiktion. Betalningen är dock skattepliktig inkomst endast om den hybrida missmatchningen beror på att betalningen inom hybridsubjektets jurisdiktion allokeras till ett annat subjekt än vid beskattningen i Finland.

Förutsättningarna för tillämpning av bestämmelsen är dock samma som i 4 § 1 mom. i hybridlagen, som behandlats i kapitel 4.1. OECD-rapporterna (2015 och 2017) upptar inte någon rekommendation angående 4 § 2 mom. i hybridlagen, varför hybridregleringen till denna del uteslutande baserar sig på direktivet mot skatteflykt.

Den hybrida missmatchningen ska vid tillämpningen av 4 § 2 mom. i hybridlagen bero på att en avdragsgill betalning, vad gäller betalaren, vid beskattningen inom hybridsubjektets jurisdiktion allokeras till en i Finland skattskyldig delägare i hybridsubjektet och vid beskattningen i Finland till hybridsubjektet utan att inkomsten beskattas inom någondera jurisdiktionen, varvid ett avdrag uppkommer inom betalarens jurisdiktion, utan att en motsvarande betalning inkluderas i skattebasen inom hybridsubjektets eller dess delägares jurisdiktion. På samma sätt som i 1 mom. förutsätter tillämpningen av bestämmelsen dessutom att den hybrida missmatchningen uppkommer mellan subjekt som ingår i samma koncern för affärsredovisningsändamål eller mellan parter i intressegemenskap eller att det handlar om ett strukturerat arrangemang som avses i 1 § 5 mom. i hybridlagen. En hybrid missmatchning anses uppkomma mellan parter i intressegemenskap då betalaren och den skattskyldige är i intressegemenskap eller koncernförhållande med varandra som avses i 1 § 3 mom. i hybridlagen (se kapitel 2.3.1).

Bestämmelsen är sekundär i förhållande till bestämmelsen om begränsning av rätten att dra av en utgift som avses i 4 § 1 mom. och en regel som motsvarar bestämmelsen i 1 mom. och som tillämpas inom en annan jurisdiktion. Om betalaren i den i bestämmelsen angivna situationen är skattskyldig i Finland, tillämpas i första hand 1 mom. i situationen. Bestämmelsen om beaktande som inkomst i 2 mom. tillämpas på en finsk delägare i ett hybridsubjekt, om rätten att dra av utgiften inte begränsats inom betalarens jurisdiktion.

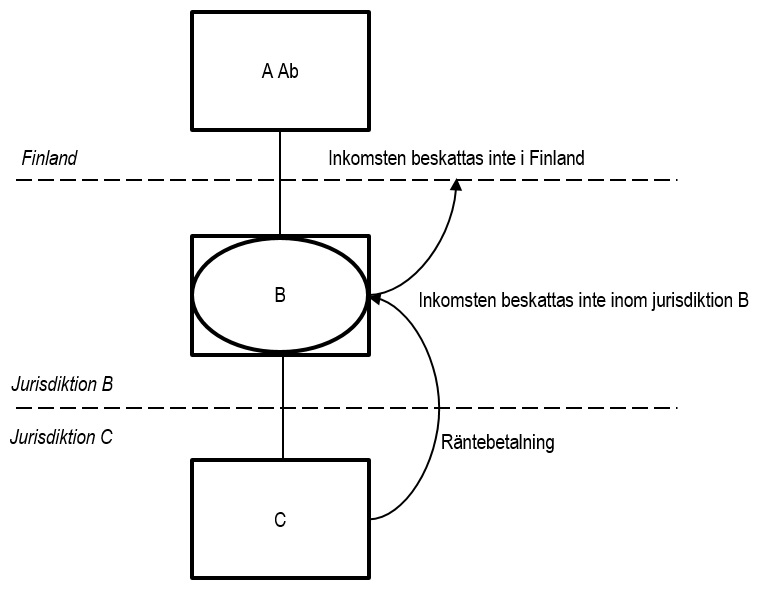

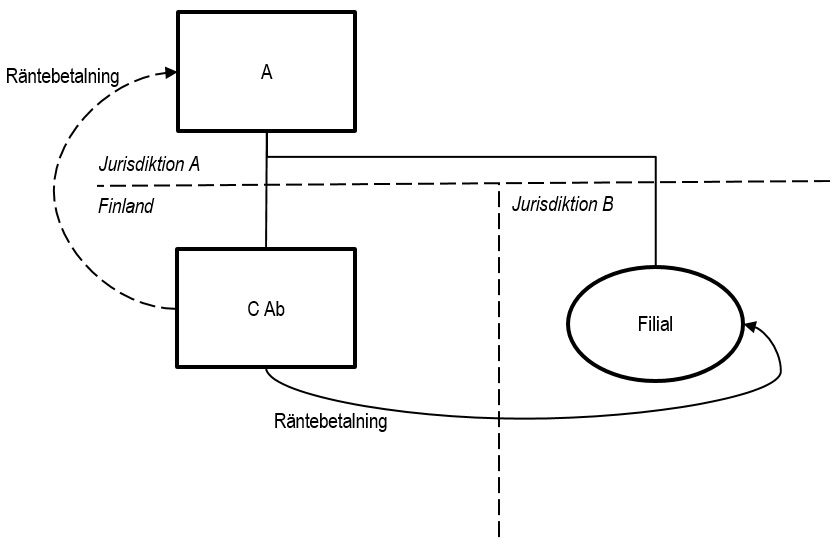

Exempel 10

A Ab, som är finskt, äger subjektet B som har sin hemvist inom jurisdiktion B. Den skattskyldige A Ab är i intressegemenskap med C. C betalar ränta till B och kan dra av räntan i sin beskattning. B är transparent vid beskattningen inom sin jurisdiktion och den ränteinkomst som B erhållit allokeras där till A Ab. A Ab beskattas inte för denna inkomst inom jurisdiktion B. Vid beskattningen av A Ab i Finland behandlas B som en särskild skattskyldig, och A Ab beskattas inte för B:s inkomster. En bestämmelse motsvarande 4 § 1 mom. i hybridlagen som begränsar rätten att dra av en utgift har inte tillämpats vid beskattningen av C.

Om C med hemvist inom jurisdiktion C hade betalat räntan direkt till A Ab, skulle en för A Ab skattepliktig ränteinkomst i Finland ha motsvarat det ränteutgiftsavdrag som gjordes inom jurisdiktion C. När räntan betalas till B uppstår ett avdrag utan inkludering, det vill säga hybrid missmatchning därför att B är ett hybridsubjekt och dess ränteinkomst allokeras på olika sätt vid beskattningen i Finland och beskattningen inom jurisdiktion B. Därmed betraktas den betalning som B erhållit som skattepliktig inkomst för A Ab med stöd av med 4 § 2 mom. i hybridlagen.

4.3 Sammanfattning av tillämpningen av bestämmelsen

Den primära bestämmelsen i 4 § 1 mom. i hybridlagen tillämpas i situationer där en finsk skattskyldig gör en betalning till ett hybridsubjekt. Rätten att dra av utgiften begränsas då

- den skattskyldige (betalaren) och betalningsmottagaren ingår i samma koncern för affärsredovisningsändamål eller är i intressegemenskap (50 %) med varandra eller det handlar om ett strukturerat arrangemang,

- betalaren drar av betalningen i sin beskattning, men den inkluderas inte i skattebasen för det hybridsubjekt som utgör betalningsmottagare eller en delägare i det, och

- den hybrida missmatchningen beror på att betalningsmottagaren är transparent inom sin jurisdiktion och en särskild skattskyldig inom delägarens jurisdiktion, varför inkomsten inte beskattas.

Med stöd av den sekundära bestämmelsen i 4 § 2 mom. i hybridlagen räknas en betalning som ett hybridsubjekt erhållit under samma förutsättningar som inkomst för en finsk delägare i hybridsubjektet motsvarande delägarens andel, såvida avdragsrätten inte begränsats i betalarens beskattning utifrån primärbestämmelsen eller någon annan bestämmelse. I situationer där 4 § 2 mom. i hybridlagen tillämpas ska en hybrid missmatchning enligt 1 § 3 mom. uppkomma mellan en i Finland skattskyldig delägare och en betalare i intressegemenskap med denne.

5 Hybridsubjekt som betalare (5 §)

5.1 Begränsning av avdragsrätten för en utgift

Enligt 5 § 1 mom. i hybridlagen är en utgift inte avdragsgill till den del motsvarande inkomst inte inkluderas i skattebasen inom betalningsmottagarens jurisdiktion eller inom en annan jurisdiktion där inkomsten anses ha förvärvats. Avdragsrätt för utgiften saknas dock bara om den hybrida missmatchningen beror på att den som gjort betalningen är ett hybridsubjekt.

Tillämpningen av 5 § 1 mom. i hybridlagen förutsätter att den hybrida missmatchningen beror på att den finska betalaren är ett hybridsubjekt, det vill säga en särskild skattskyldig vid beskattningen i Finland och ett transparent subjekt vid beskattningen inom betalningsmottagarens jurisdiktion och att betalningen därför inte beaktas inom betalningsmottagarens jurisdiktion.

Enligt 2 § 2 punkten i hybridlagen avses med hybridsubjekt ett subjekt eller arrangemang som anses vara en särskild skattskyldig enligt lagstiftningen inom en jurisdiktion och vars inkomster eller utgifter behandlas som en eller flera andra personers inkomster eller utgifter enligt lagstiftningen inom en annan jurisdiktion. Enligt regeringens proposition (s. 52) avses med hybridsubjekt ett subjekt eller arrangemang, oberoende av juridisk form, vars behandling som särskild skattskyldig eller transparent subjekt skiljer sig åt vid beskattningen inom två olika jurisdiktioner.

Tillämpningen av bestämmelsen i 5 § 1 mom. i hybridlagen förutsätter att den hybrida missmatchningen uppkommer mellan subjekt som ingår i samma koncern för affärsredovisningsändamål eller mellan parter i intressegemenskap, varvid hybridsubjektet och betalningsmottagaren ska vara i intressegemenskap eller koncernförhållande med varandra som avses i 1 § 3 mom. (se kapitel 2.3.1). Bestämmelsen kan tillämpas också då det handlar om ett strukturerat arrangemang som avses i 1 § 5 mom. (se kapitel 2.3.2).

Enligt 5 § 3 mom. i hybridlagen tillämpas vad som föreskrivs i 1 mom. om avdragsgillhet bara till den del som avdraget vid beskattningen inom betalarens jurisdiktion görs från inkomst som inte inkluderas i skattebasen inom betalningsmottagarens jurisdiktion. Med sådan inkomst med dubbel inkludering avses enligt regeringens proposition (s. 33) varje inkomst som inkluderas enligt lagstiftningen både i Finland och inom betalningsmottagarens jurisdiktion. Inkomst kan betraktas som inkomst med dubbel inkludering även om bestämmelser som avses undanröja ekonomisk dubbelbeskattning tillämpas på den, till exempel indirekt avräkning av utländsk skatt eller skattefrihet för vinstutdelning. Inkomsten ska dock omfattas av normal skattesats inom den andra jurisdiktionen. Det är inte fråga om inkomst med dubbel inkludering, om avdraget vid beskattningen i Finland görs från andra inkomster än de som anses inkluderas i skattebasen inom den andra jurisdiktionen. Om en utgift kan dras av i Finland till exempel i koncernbidragssystemet mot ett annat företags inkomst och denna inkomst inte beskattas också inom den andra jurisdiktionen, handlar det inte om en inkomst med dubbel inkludering.

Bestämmelsen grundar sig på rekommendationen Disregarded hybrid payments rule (Recommendation 3) i OECD-rapporten (2015).

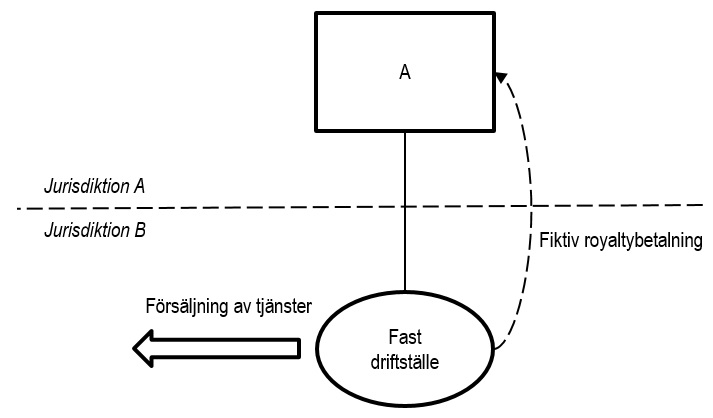

Enligt regeringens proposition (s. 65−66) kan en situation som anges i bestämmelsen uppkomma om till exempel ett finskt bolag som ett utländskt moderbolag äger inte beaktas i det utländska moderbolagets beskattning (disregarded entity), utan inom moderbolagets, det vill säga betalningsmottagarens, jurisdiktion anses vara exempelvis ett fast driftställe och transaktionerna mellan dessa elimineras i beskattningen. Skattereglering av denna typ förekommer till exempel i Förenta staterna.

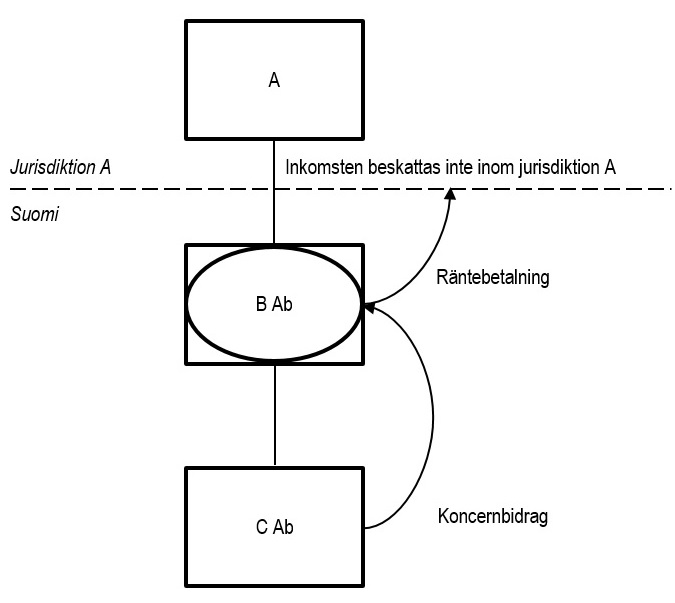

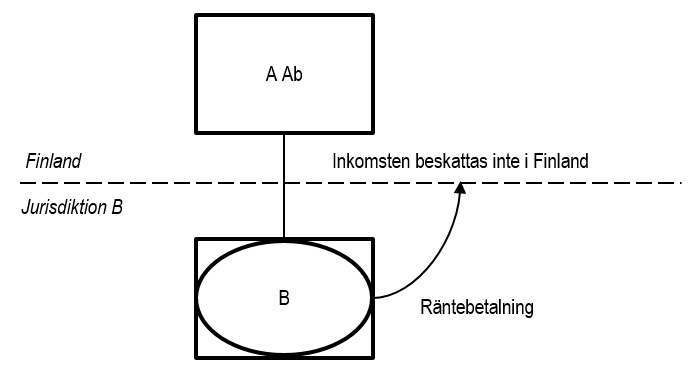

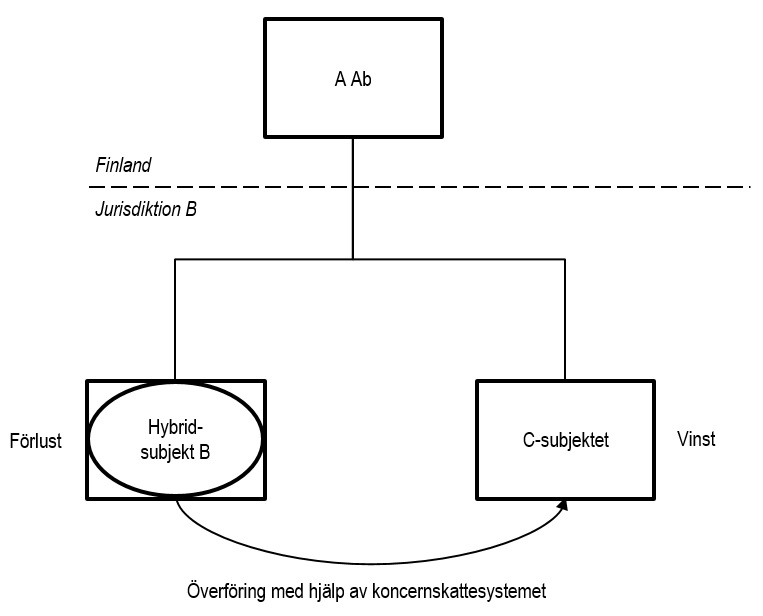

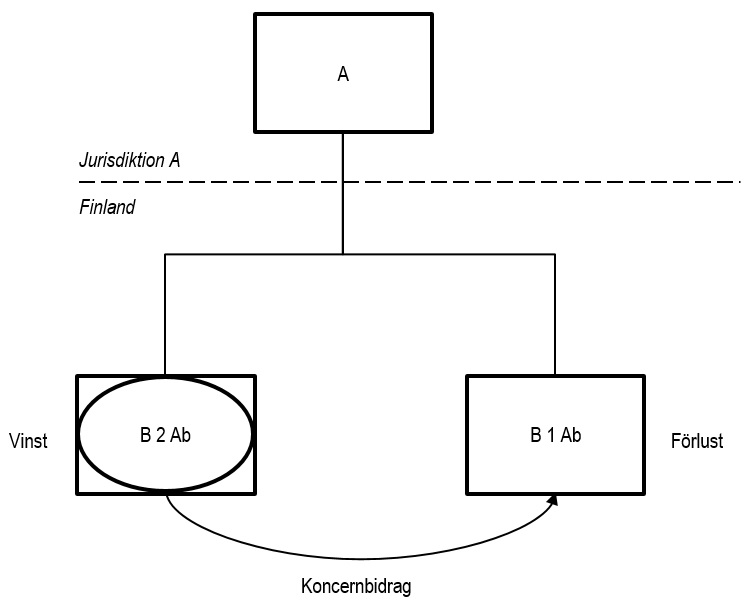

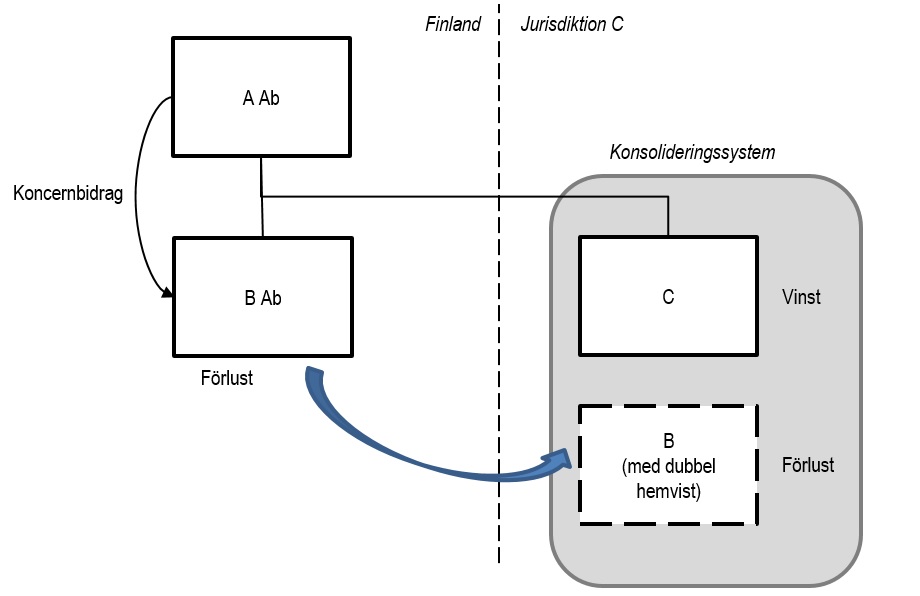

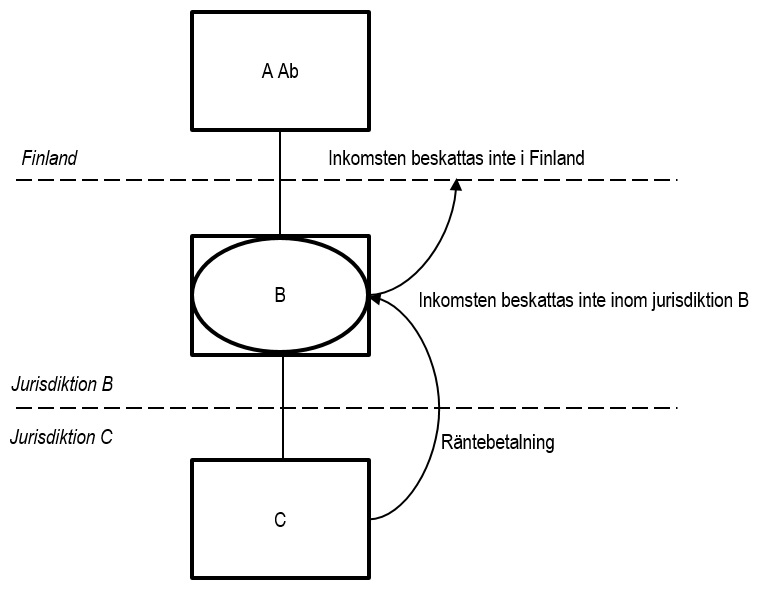

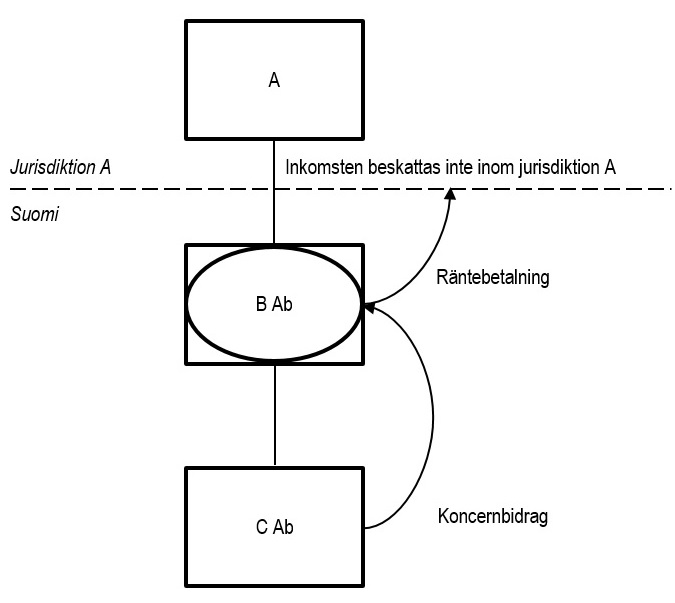

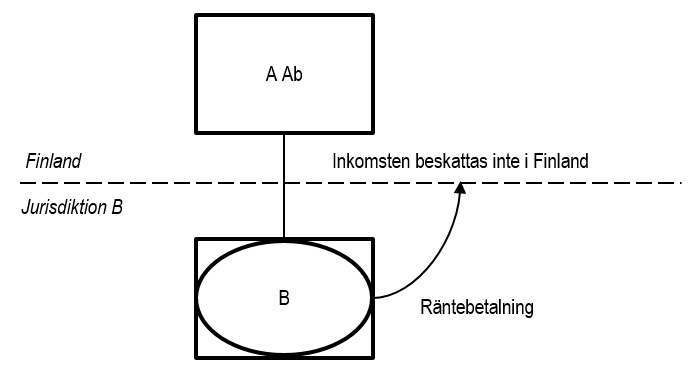

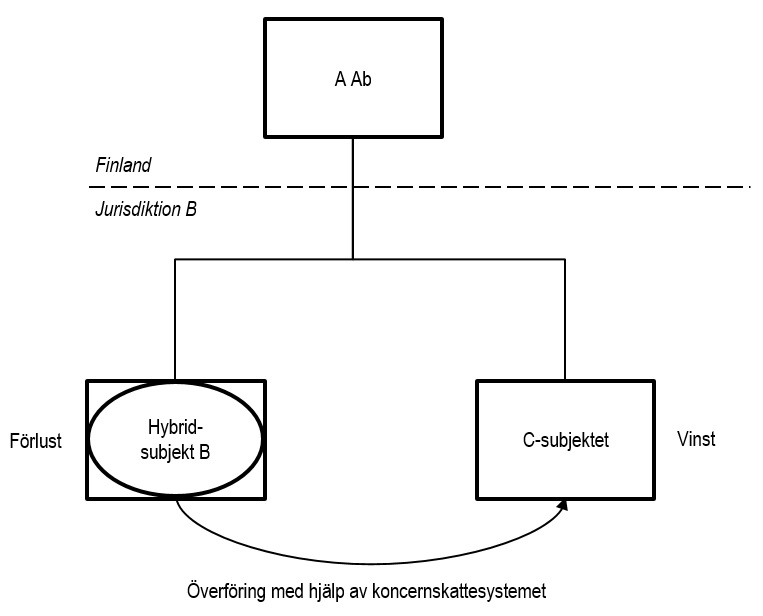

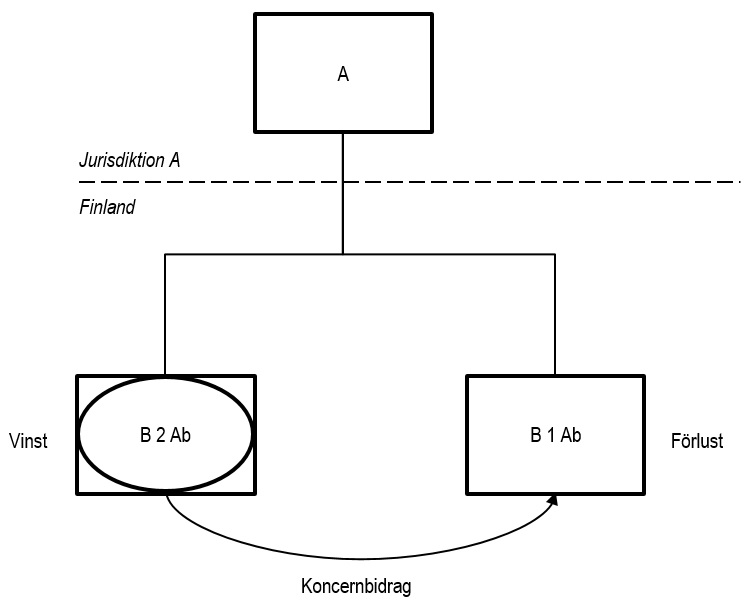

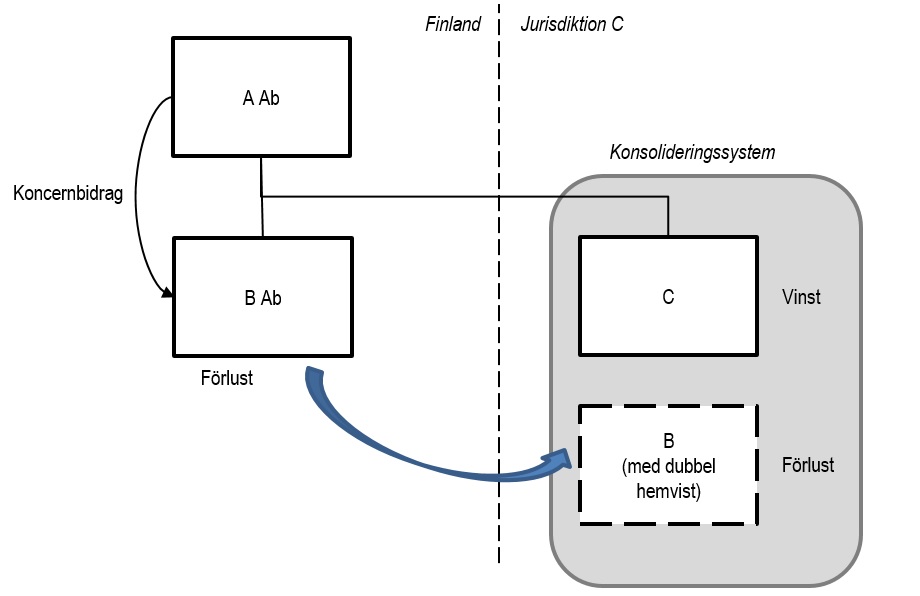

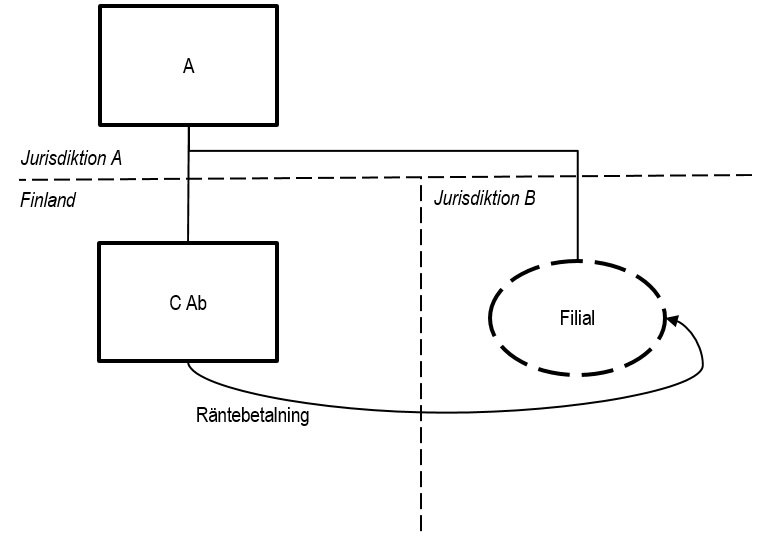

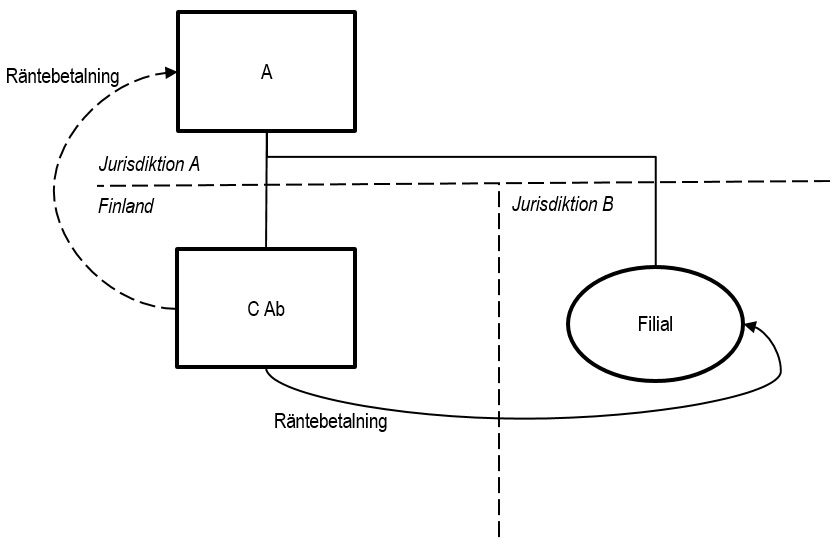

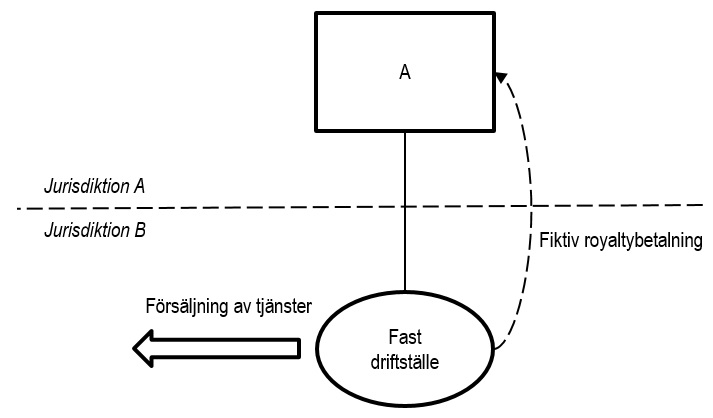

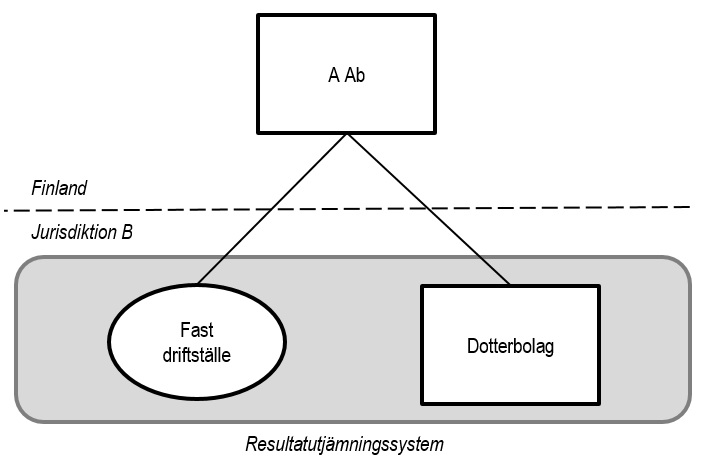

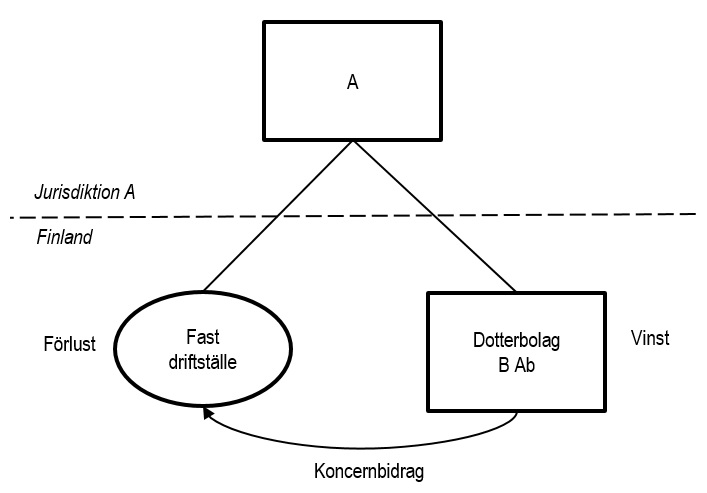

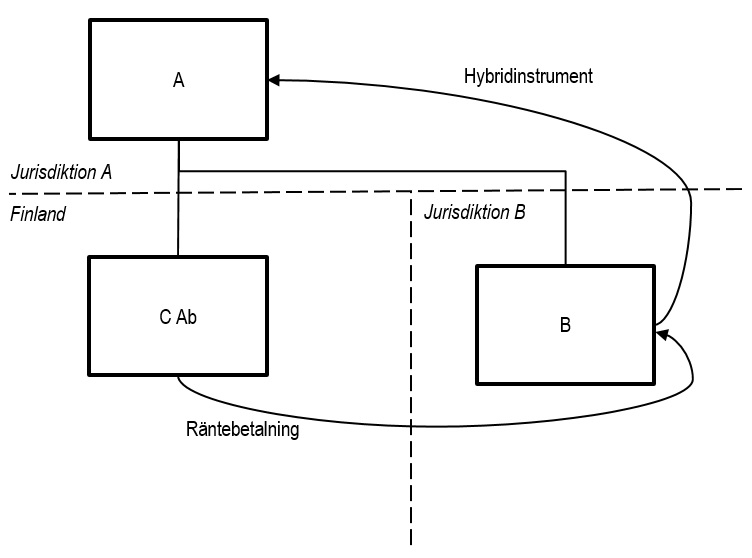

Exempel 11