Anvisningen anknyter till helheten: Internationell beskattning

I den här anvisningen behandlas förfarandet för att lösa internationella skattetvister samt särskilt förfarandet för ömsesidig överenskommelse i anknytning till förfarandet för att lösa skattetvister. Till förfarandet hänför sig lagen om förfarandet för att lösa internationella skattetvister (530/2019), som trädde i kraft 30.6.2019, samt statsrådets förordning om förfarandet för att lösa internationella skattetvister (661/2019), vilka grundar sig på rådets direktiv EU 2017/1852 om skattetvistlösningsmekanismer i Europeiska unionen. Efter att lagen trätt i kraft kan förfarandet för ömsesidig överenskommelse genomföras genom tre alternativa förfaranden i Finland. Den här anvisningen omfattar alla tre möjliga förfaranden.

Kapitel 5.4 i anvisningen har uppdaterats att inkludera stater med vilka den multilaterala konventionen ger möjlighet till skiljeförfarande sedan den ursprungliga anvisningen publicerades. Dessutom har texten i vissa avseenden förtydligats.

1 Inledning

En skattskyldig kan ansöka om att ett förfarande för ömsesidig överenskommelse (på engelska Mutual Agreement Procedure, MAP) inleds i situationer där det är fråga om beskattning som inte är förenlig med bestämmelserna i ett skatteavtal. Den här anvisningen beskriver förutsättningarna för att inleda ett förfarande för ömsesidig överenskommelse och ger instruktioner om hur förfarandet inleds. Anvisningen beskriver också hur processen för överenskommelseförfarandet framskrider och huvuddragen i processens olika faser.

Europeiska unionens råd antog 10.10.2017 ett direktiv om skattetvistlösningsmekanismer i Europeiska unionen (2017/1852, ”EU-tvistlösningsdirektivet"). I Finland har de ändringar som EU-tvistlösningsdirektivet kräver i lagstiftningen genomförts genom att stifta lagen om förfarandet för att lösa internationella skattetvister (530/2019), som trädde i kraft den 30 juni 2019. Dessutom har några ändringar gjorts i gällande lagar.

Efter att lagen om förfarandet för att lösa internationella skattetvister har trätt i kraft kan förfarandet för ömsesidig överenskommelse framskrida enligt tre olika processer i Finland:

- genom ett EU-tvistlösningsförfarande enligt EU-tvistlösningsdirektivet och lagen om förfarandet för att lösa internationella skattetvister som stiftats på basis av direktivet,

- genom ett förfarande enligt ett skatteavtal som Finland och en annan stat har ingått,

- i ärenden som gäller internprissättning och allokering av inkomst till ett fast driftställe även genom ett förfarande enligt EU-konventionen om skiljeförfarande (90/436/ETY) .

Beträffande de alternativa förfarandeprocesserna ligger anvisningens fokus på EU-tvistlösningsförfarandet. Om något kapitel i anvisningen endast gäller ett visst förfarande, nämns detta i avsnittet i fråga.

Lagen om förfarandet för att lösa internationella skattetvister tillämpas i sin helhet på förfaranden enligt EU-tvistlösningsdirektivet, och dessutom tillämpas vissa av bestämmelserna i lagen även på andra förfaranden för ömsesidig överenskommelse. Förenklat kan man konstatera att EU-tvistlösningsförfarandet och förfarandet enligt EU-konventionen om skiljeförfarande som processer är snarlika och av standardform i de olika staterna, medan formen och förutsättningarna (t.ex. tidsfristerna) för ett förfarande enligt ett skatteavtal beror på vilket skatteavtal och vilka relaterade MAP-förfarandebestämmelser som tillämpas på ansökan.

Vid ett förfarande för ömsesidig överenskommelse handlar det om förhandlingar mellan de behöriga myndigheterna i två eller flera stater eller därmed jämförbara jurisdiktioner som inleds på ansökan av en skattskyldig. På grund av förfarandets karaktär är den skattskyldiges möjligheter att delta i behandlingen av ärendet begränsade efter att ansökan lämnats in, men det kan, beroende på det valda förfarandet, krävas aktiva åtgärder av den skattskyldige för att framför allt lämna ytterligare information, inleda skiljeförfarandefasen och godkänna slutresultat av förfarandet. Dessa faser beskrivs närmare i respektive kapitel i anvisningen.

Med förhandlingarna försöker man nå en lösning för att undanröja en beskattning som är i strid med bestämmelserna i ett skatteavtal. Slutresultatet av förhandlingarna kan vara att den ena staten eller bägge staterna avstår från beskattningen av en inkomst antingen helt eller delvis eller på något annat sätt ändrar beskattningen så att den är förenlig med bestämmelserna i skatteavtalet. Om inget förhandlingsresultat nås, kan ärendet i vissa fall avgöras genom skiljeförfarande.

"Behörig myndighet" avser i samband med förfarandet för ömsesidig överenskommelse den myndighet som i en viss stat har befullmäktigats att förhandla med andra staters behöriga myndigheter. På basis av 88 § i lagen om beskattningsförfarande (1558/1995) och bestämmelserna i de flesta skatteavtal som Finland har ingått har det bestämts att Skatteförvaltningen ska vara behörig myndighet i Finland. Finansministeriet kan undantagsvis agera som behörig myndighet i stället för Skatteförvaltningen om bestämmelser om detta finns i det skatteavtal som tillämpas i ärendet eller om ärendet är principiellt viktigt.

Den här anvisningen utgår ifrån antagandet att det är Skatteförvaltningen som är behörig myndighet. Skatteförvaltningen tar centraliserat emot ansökningar om förfarandet för ömsesidig överenskommelse och överför ärendet på tjänstens vägnar till finansministeriet om ministeriet är behörig myndighet i ärendet i fråga.

I Finland är förfarandet för ömsesidig överenskommelse avgiftsfritt för den berörda personen, men den sökande ansvarar för sina egna kostnader i anknytning till processen. I andra stater kan det i anknytning till förfarandet tas ut avgifter eller kostnader av den berörda personen.

2 Utgångspunkterna för förfarandet för ömsesidig överenskommelse

2.1 Förfarandet för ömsesidig överenskommelse i förhållande till nationell omprövning

Om beskattningen är oförenlig med ett skatteavtal kan den undanröjas genom att antingen internt i Finland eller i den andra staten begära omprövning av det beskattningsbeslut som innebär att beskattningen är oförenlig med bestämmelserna i skatteavtalet. Den skattskyldige kan även använda förfarandet för ömsesidig överenskommelse, som inleds på ansökan av den skattskyldige. Före ett egentligt ändringssökande eller en ansökan om överenskommelseförfarande kan man försöka undanröja den beskattning som är oförenlig med skatteavtalet exempelvis genom att ansöka om återbäring av uttagen källskatt. Om beskattningen har ändrats i en annan stat på ett sätt som inverkar på beskattningen i Finland, kan den skattskyldige även yrka på att ändringen beaktas som en följdändring (75 § i lagen om beskattningsförfarande). Den skattskyldige ska välja vilket rättsmedel den vill tillgripa för att undanröja den beskattning som är oförenlig med skatteavtalets bestämmelser.

Det nationella ändringssökandet i olika stater och förfarandet för ömsesidig överenskommelse utesluter inte varandra i Finland. Den skattskyldige kan samtidigt använda både nationellt ändringssökande och förfarandet för ömsesidig överenskommelse. Skatteförvaltningen tar emot ansökan om förfarandet för ömsesidig överenskommelse under den tid det nationella ändringssökandet pågår, men förhandlingsförfarandet inleds inte förrän den nationella processen för ändringssökande har slutförts. De behöriga myndigheterna förhandlar alltså inte sinsemellan och den maximitid som bestämts för förhandlingsfasen löper inte under denna tid. Ett undantag i EU-tvistlösningsförfarandet utgörs av situationer där Enheten för bevakning av skattetagarnas rätt söker ändring, vilket inte avbryter eller uppskjuter förfarandet för ömsesidig överenskommelse.

Den skattskyldige bör också beakta att de behöriga myndigheterna i sina avgöranden kan avvika från de beslut som domstolarna har meddelat vid det nationella ändringssökandet. Detta gäller beslut i alla rättsinstanser. Därför kan förfarandet för ömsesidig överenskommelse medföra en ändring i den skattskyldiges beskattning trots att ärendet i Finland har lösts exempelvis genom ett avgörande av högsta förvaltningsdomstolen.

När ett förfarande för ömsesidig överenskommelse inleds, bedömer den behöriga myndigheten möjligheten att undanröja den beskattning som inte är förenlig med bestämmelserna i ett skatteavtal genom ett ensidigt beslut utan förhandlingar med den andra staten (se kapitel 4.3). Den skattskyldige har i vilket fall som helst möjlighet att både använda det nationella ändringssökandet och ansöka om ett förfarande för ömsesidig överenskommelse.

Förfarandet för ömsesidig överenskommelse begränsar emellertid användningen av de nationella rättsmedlen för ändringssökande när ett avgörande nås i överenskommelseförfarandet. För att avgörandet ska vara bindande måste den berörda personen godkänna det och meddela att den avstår från rätten till allt annat ändringssökande och avbryta de ändringssökanden som redan har inletts.

Inledandet av ett förfarande för ömsesidig överenskommelse begränsar inte i sig den skattskyldiges rätt att använda det nationella ändringssökandet. Därför kan ändringssökandet även inledas under den tid förfarandet för ömsesidig överenskommelse pågår. Men även i detta fall medför inledningen av ändringssökandet ett stopp för förhandlingsfasen i förfarandet för ömsesidig överenskommelse, och den maximitid som eventuellt bestämts för förhandlingsfasen löper inte under den tid ändringssökandet pågår. Om förfarandet för ömsesidig överenskommelse har inletts innan ändringssökandet inleds, ska den skattskyldige omedelbart underrätta den behöriga myndigheten om att ett nationellt ändringssökande har inletts.

Det nationella omprövningsförfarandet eller andra yrkanden som den skattskyldige framställer gällande beskattningen påverkar inte den tidsfrist som gäller för att lämna in ansökan om förfarande för ömsesidig överenskommelse. Tidsfristen ska följas oberoende av om den skattskyldige utnyttjar sin möjlighet till nationellt ändringssökande.

I vissa fall kan inledandet av ett nationellt ändringssökande antingen i Finland eller i den andra staten leda till att genomförandet av skiljeförfarandefasen eller rentav hela förfarandet för ömsesidig överenskommelse förhindras av den andra statens tolkning, reservation eller lagstiftning som gäller ärendet. Den skattskyldige ska vid behov ta reda på den andra statens tolkning i ärendet och se till att det nationella ändringssökandet inte leder till rättsförlust på grund av att förfarandet för ömsesidig överenskommelse har förhindrats.

2.2 Hur förfarandet för ömsesidig överenskommelse inverkar på debiteringen och indrivningen av en skatt

Debiteringen av skatt som påförts i Finland kan inte avbrytas på basis av att ett förfarande för ömsesidig överenskommelse har inletts, eftersom förutsättningarna för ett verkställighetsförbud enligt 12 § i lagen om verkställighet av skatter och avgifter inte uppfylls. Att ett förfarande för ömsesidig överenskommelse har inletts inverkar dock inte på möjligheten att avbryta debiteringen av skatten i samband med det nationella ändringssökandet.

Indrivningen av skattefordringar kan också basera sig på handräckning mellan EU:s medlemsstater, vilket regleras i rådets direktiv 2010/24/EU av den 16 mars 2010. Om de behöriga myndigheterna i en stat som får eller ger handräckning inleder ett förfarande för ömsesidig överenskommelse vars resultat kan inverka på en fordran som är föremål för indrivning, ska indrivningsåtgärderna avbrytas eller avslutas tills förfarandet för ömsesidig överenskommelse har slutförts (rådets direktiv 2010/24/EU, artikel 14.4). Avbrytandet gäller inte situationer som på grund av bedrägeri eller insolvens är särskilt brådskande.

2.3 Ärenden som avgörs genom förfarandet för ömsesidig överenskommelse

I förfarandet för ömsesidig överenskommelse strävar man efter att undanröja en sådan beskattning som gäller den skattskyldige som inte är förenlig med bestämmelserna i ett skatteavtal. För att få komma med i ett förfarande för ömsesidig överenskommelse är det av avgörande betydelse om fallet de facto handlar om tillämpningen av ett skatteavtal eller EU-konventionen om skiljeförfarande och en därtill relaterad tolkningstvist.

I en sådan undantagssituation där Finland inte har ett gällande skatteavtal med en EU-medlemsstat, kan meningsskiljaktigheten beträffande tolkningen gälla bestämmelserna i EU-konventionen om skiljeförfarande. Förfarandet för ömsesidig överenskommelse kan sålunda i sällsynta fall komma i fråga trots att det inte finns ett skatteavtal. För att terminologin ska hållas enkel nämner anvisningen dock inte särskilt i alla sammanhang att EU-konventionen om skiljeförfarande är ett avtal som kan bli föremål för tolkning, utan begreppet skatteavtal anses omfatta även denna konvention.

Eftersom det i ett förfarande för ömsesidig överenskommelse alltid ingår minst en annan stat förutom Finland, kan förfarandet förhindras på grund av den andra statens avgränsningar, reservationer eller lokala lagstiftning, särskilt då det är frågan om förfaranden enligt skatteavtal.

2.4 Tillgängliga förfaranden

Ett förfarande för ömsesidig överenskommelse kan ordnas mellan EU-medlemsstater genom två alternativa förfaranden eller, när det gäller internprissättning, genom tre olika förfaranden:

- genom ett förfarande enligt EU-tvistlösningsdirektivet,

- genom ett förfarande enligt ett skatteavtal mellan Finland och en annan stat och

- i ärenden som gäller internprissättning och allokering av inkomst till ett fast driftställe även genom ett förfarande enligt EU-konventionen om skiljeförfarande (90/436/EEG).

Mellan Finland och en stat som inte hör till Europeiska unionen kan man endast använda skatteavtalsförfarandet, förutsatt att Finland har ett gällande skatteavtal med staten i fråga.

Om den andra staten som berörs av tvisten är en EU-medlemsstat som Finland inte har ett gällande skatteavtal med, kan förfarandet för ömsesidig överenskommelse användas endast vid skattetvister som gäller internprissättning eller allokering av inkomst till ett fast driftställe. Beträffande ärenden som gäller andra beskattningsfrågor är förfarandet för ömsesidig överenskommelse inte möjligt i situationer där det inte finns ett skatteavtal, även om den andra staten är en EU-medlemsstat.

De tillgängliga förfarandealternativen begränsas sålunda av den beskattningsmässiga frågans karaktär samt av huruvida Finland har ett gällande skatteavtal med de berörda staterna och huruvida dessa stater är EU-stater.

De olika förfarandena utgör alternativ till varandra, det vill säga den skattskyldige ska i det aktuella fallet välja önskat förfarande för ömsesidig överenskommelse bland de tillgängliga alternativen. Om den skattskyldige ansöker om att ett EU-tvistlösningsförfarande ska inledas, får det enligt 2 § 3 mom. i lagen om förfarandet för att lösa internationella skattetvister företräde och de övriga förfarandena för ömsesidig överenskommelse som gäller samma ärende upphör. Den skattskyldige ska själv bedöma olika aspekter som hänför sig till förfarandena samt hur effektiva och lämpliga förfarandena är med tanke på det slutresultat som den skattskyldige eftersträvar.

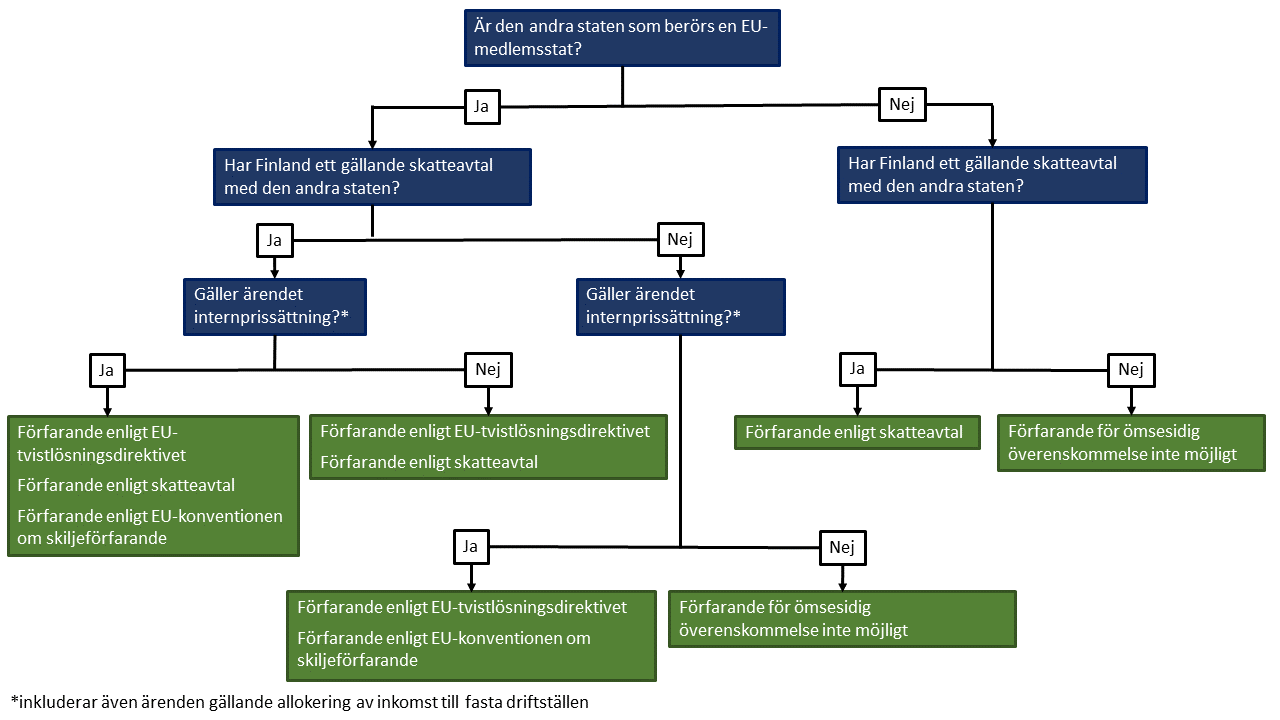

FLÖDESSCHEMA: Förfaranden som kan väljas i olika situationer

De olika förfarandealternativen har såväl likheter (som att Skatteförvaltningen i allmänhet är förhandlingspart till den andra staten) som olikheter (exempelvis tidsfristerna för att lämna in ansökan och tvistlösningskommitténs roll). I följande underkapitel beskrivs huvuddragen i de olika förfarandena. Man bör observera att de olika förfarandena endast styr den process för förfarandet för ömsesidig överenskommelse enligt vilken man strävar efter att undanröja den beskattning som inte är förenlig med bestämmelserna i ett skatteavtal. Valet av process påverkar sålunda inte själva tolkningen av den beskattningsmässiga sakfrågan.

2.4.1 EU-tvistlösningsförfarandet

EU-tvistlösningsförfarandet baserar sig på rådets direktiv EU 2017/1852 om skattetvistlösningsmekanismer i Europeiska unionen som har genomförts nationellt i Finland genom lagen om förfarandet för att lösa internationella skattetvister. Lagen om förfarandet för att lösa internationella skattetvister reglerar i sin helhet EU-tvistlösningsförfarandet, men en del bestämmelser i lagen tillämpas även på andra överenskommelseförfaranden.

EU-tvistlösningsförfarandet är en process mellan EU-medlemsstater. En förutsättning för förfarandet är även att det finns ett gällande skatteavtal mellan staterna eller att skattetvisten gäller internprissättning. Det tidsmässiga tillämpningsområdet har begränsats så att en ansökan om EU-tvistlösningsförfarande kan lämnas från och med 1.7.2019 för de skatteår som inletts 1.1.2018 eller senare. I enskilda fall kan de behöriga myndigheterna genom ett gemensamt avtal avvika från den tidsmässiga avgränsningen av skatteåren och ta till behandling en ansökan som gäller ett skatteår som inletts före 1.1.2018.

2.4.2 Förfaranden enligt skatteavtal

Artikel 25 i modellskatteavtalet (OECD Model Tax Convention on Income and on Capital) som gjorts upp av Organisationen för ekonomiskt samarbete och utveckling (OECD) gäller förfarandet för ömsesidig överenskommelse. De skatteavtal som Finland har förhandlat fram och ingått med andra länder följer till största delen OECD:s modellskatteavtal men är trots det individuella. Det är därför viktigt att den som ansöker om ett förfarande för ömsesidig överenskommelse enligt ett skatteavtal kontrollerar just det avtalets bestämmelser om förfarandet för ömsesidig överenskommelse, i synnerhet tidsfristerna för ansökan om förfarandet.

Vissa av de skatteavtal som Finland har ingått möjliggör ett skiljeförfarande, det vill säga att en tvistlösningskommitté inrättas, vid ett skatteavtalsenligt förfarande för ömsesidig överenskommelse. Den multilaterala konvention som beretts inom ramen för OECD och som medför ändringar i redan ingångna skatteavtal har möjliggjort inrättandet av en tvistlösningskommitté även med de skatteavtalsparter som har ratificerat konventionen och valt kapitel VI angående skiljeförfarande. För Finlands del trädde konventionen i kraft 1.6.2019. Konventionen tillämpas dock först efter att den har trätt i kraft även för den andra skatteavtalsparten. OECD upprätthåller en aktuell, statsspecifik förteckning över tidpunkterna för ratificeringen och ikraftträdandet av konventionen: http://www.oecd.org/tax/treaties/beps-mli-signatories-and-parties.pdf. Aktuella syntetiserade skatteavtal har sammanställts på Skatteförvaltningens hemsida Gällande skatteavtal.

2.4.3 Ett förfarande enligt EU-konventionen om skiljeförfarande

Mellan EU:s medlemsstater gäller konventionen om undanröjande av dubbelbeskattning vid justering av inkomst mellan företag i intressegemenskap (90/436/EEG, ”EU-konventionen om skiljeförfarande”). Konventionens tillämpningsområde har avgränsats till att omfatta fall som gäller internprissättning och allokering av inkomst till fasta driftställen. Därför kan ett förfarande för ömsesidig överenskommelse enligt EU-konventionen om skiljeförfarande endast sökas av företag för vilka det har uppkommit dubbelbeskattning på grund av internprissättnings- eller inkomstallokeringsrättelser som gjorts i någon EU-stat. Utöver den begränsning som gäller orsaken till en skattetvist kan ett förfarande enligt konventionen om skiljeförfarande endast komma i fråga då de berörda staterna är EU-stater.

Det att ett förfarande enligt EU-konventionen om skiljeförfarande endast kan inledas i skattetvister som anknyter till internprissättning utgör inget hinder för att internprissättningsfall behandlas inom ramen för de övriga överenskommelseförfarandena. Även i internprissättningsfall ska den skattskyldige själv överväga i vilket förfarande den vill föra ärendet till behandling hos de behöriga myndigheterna.

3 Upprättande och inlämnande av ansökan

3.1 Ansökans form och innehåll

Förfarandet för ömsesidig överenskommelse förutsätter en särskild ansökan. Skatteförvaltningen har ingen blankettmall för ansökan. Därför är ansökan fritt formulerad, men den måste innehålla åtminstone de uppgifter som krävs enligt lagen om förfarandet för att lösa internationella skattetvister. Exempelvis endast ett omnämnande i ett bemötande eller i en annan handling som lämnats till Skatteförvaltningen om att den skattskyldige kommer att ansöka om att ett förfarande för ömsesidig överenskommelse ska inledas, utgör inte en ansökan enligt lagen.

Ansökan kan upprättas på finska, svenska eller engelska. Skatteförvaltningen rekommenderar att ansökan upprättas på engelska. Om ansökan och eventuella andra redogörelser lämnas på engelska påskyndar det behandlingen av ärendet och minskar risken för översättningsfel.

Bestämmelser om ansökans innehåll finns i 3 § i lagen om förfarandet för att lösa internationella skattetvister. Paragrafen innehåller en förteckning över de uppgifter som ska lämnas i ansökan. Paragrafen i fråga tillämpas på alla förfaranden för ömsesidig överenskommelse. Oberoende av vilket förfarande som har valts måste ansökan sålunda innehålla de uppgifter som förtecknas i lagen för att förfarandet ska kunna inledas. Det väsentliga är ansökans innehåll. Rubriken och strukturen för ansökan kan avvika från vad som anges i förteckningen i 3 § 1 mom. i lagen om förfarandet för att lösa internationella skattetvister. Ansökan kan exempelvis upprättas enligt den struktur som förutsätts i en annan stats nationella lagstiftning. Ansökan avslås alltså inte på den grunden att dess rubrik eller struktur avviker från den nedan angivna förteckningen i 3 § 1 mom. i lagen om förfarandet för att lösa internationella skattetvister.

Innehållskravförteckningen i 3 § 1 mom. i lagen om förfarandet för att lösa internationella skattetvister har följande innehåll:

- det förfarande enligt 1 § [i lagen om förfarandet för att lösa internationella skattetvister] som ligger till grund för ansökan,

- uppgift om vilka stater som berörs,

- identifieringsuppgifter om den berörda personen och eventuella övriga berörda personer,

- berörda skatteår,

- fakta och omständigheter i fallet, arten av och datum för de åtgärder som ger upphov till tvistefrågan och relevanta belopp samt kopior på handlingar beträffande dem,

- en hänvisning till tillämpliga nationella regler och det avtal eller den konvention som avses i 1 §,

- följande uppgifter med kopior på eventuella styrkande handlingar:

- en förklaring till att en tvistefråga föreligger,

- uppgifter om eventuella ändringssökanden, rättegångar och beslut i tvistefrågan,

- ett åtagande att svara så fullständigt och skyndsamt som möjligt på alla ändamålsenliga uppmaningar från en behörig myndighet och att tillhandahålla all dokumentation på begäran av de behöriga myndigheterna,

- en kopia av det slutgiltiga beskattningsbeslutet och i tillämpliga fall eventuella andra handlingar som utfärdats av skattemyndigheterna avseende tvistefrågan,

- uppgifter om eventuella andra förfaranden enligt avtalet eller konventionen i 1 § som gäller tvistefrågan och ett åtagande av den berörda personen att följa bestämmelserna i 2 § 3 mom.,

- eventuell ytterligare information som begärs av de behöriga myndigheterna och som anses nödvändig för att en prövning i sak av det enskilda ärendet ska kunna göras.

Med tanke på den sökandes rättsskydd är det viktigt att innehållskraven för ansökan beaktas, eftersom Skatteförvaltningen kan fatta ett positivt beslut om att ta ansökan till behandling endast om den uppfyller de innehållskrav som föreskrivs i lagen och Skatteförvaltningen har fått svar på eventuella tilläggsfrågor den har ställt. Enligt 6 § i lagen om förfarandet för att lösa internationella skattetvister kan Skatteförvaltningen avslå innehållsmässigt bristfälliga ansökningar som gäller EU-tvistlösningsförfarandet. Skatteförvaltningen strävar dock i första hand efter att handleda den sökande att komplettera ansökan om den innehåller brister.

I följande stycken behandlas innehållskraven närmare punkt för punkt.

3.2 Detaljerade innehållskrav

3.2.1 Förfarande som utgör grund för ansökan

I ansökan ska anges vilket förfarande den skattskyldige ansöker om. Förfarandealternativen är:

- EU-tvistlösningsförfarandet,

- ett förfarande enligt ett skatteavtal mellan Finland och en annan stat och

- ett förfarande enligt EU-konventionen om skiljeförfarande (tillgängligt endast vid tvister om internprissättning).

Valet av förfarande behöver inte motiveras, utan det räcker att man uppger valt förfarande. För att ansökan så snabbt som möjligt ska styras till rätt förfarande är det viktigt att det valda förfarandet uppges tydligt redan exempelvis i ansökans rubrik eller i början av ansökningstexten.

Om det valda förfarandet möjliggör ett skiljeförfarande och den sökande redan då den lämnar in ansökan vet att den kommer att utnyttja denna möjlighet, rekommenderas det att detta uppges redan i ansökan. Uppgiften kan anges exempelvis i samband med att den sökande uppger valt förfarande.

3.2.2 Uppgift om vilka stater ansökan berör

I ansökan ska man uppge vilken annan stat ansökan gäller och vilka andra stater som ärendet eventuellt berör. Samtidigt ska man uppge om ansökan även har lämnats till någon annan stat eller till några andra stater.

3.2.3 Identifieringsuppgifter om den sökande och eventuella övriga berörda personer

Den sökande ska uppge sina identifieringsuppgifter i ansökan. Om ansökan gäller andra berörda personer (exempelvis ett utländskt bolag som ingår i samma koncern), ska även uppgifterna om den andra berörda personen uppges i ansökan.

Följande identifieringsuppgifter räcker:

- Namn

- FO-nummer eller personbeteckning och eventuellt utländskt skatte- eller personnummer. En fysisk person som bor i utlandet och som inte har en finländsk personbeteckning ska uppge födelsetid, kön och utländskt skatte- eller personnummer

- Adress

- Telefonnummer och/eller e-postadress

- Namn och processadress för eventuellt ombud

Om den sökande ingår i en koncern kan den utöver kontaktuppgifter även uppge de bolagskoder som används i den interna kommunikationen eller motsvarande interna identifierare som underlättar identifieringen av bolagen exempelvis i material som tagits fram för koncerninternt bruk.

3.2.4 Berörda skatteår

Det ska tydligt uppges i ansökan vilka skatteår ansökan gäller. Ansökan behandlas endast för de skatteårs del som den sökande har uppgett i sin ansökan, förutsatt att ansökan har inkommit inom tidsfristen och de övriga förutsättningarna för behandlingen uppfylls.

Förfarandet handlar om ett ansökningsförfarande som är frivilligt för den sökande. Därför kan den sökande avgränsa behandlingen så att den endast ska gälla vissa skatteår, även om det under andra skatteår uppkommit beskattning som är oförenlig med skatteavtalsbestämmelserna.

3.2.5 Beskrivning av skattetvist

En beskrivning av en skattetvist är en fritt formulerad beskrivning av det aktuella ärendet. Om ärendet är enkelt kan en kort och koncis beskrivning räcka. I ett komplicerat ärende eller ett ärende som ger rum för tolkning är det å andra sidan viktigt att lyfta fram de detaljer och fakta i fallet som är av betydelse. En omsorgsfull beskrivning av skattetvisten och fakta minskar behovet av tilläggsutredningar efter att ansökan lämnats in och bidrar till att processen kommer smidigt igång.

Beskrivningen ska innehålla en beskrivning av fakta och omständigheter som anknyter till tvistefrågan, såsom strukturen för den rättshandling som är föremål för skattetvisten och/eller den inkomstpost som är föremål för beskattningen. Beskrivningen måste också innehålla uppgifter om den berörda personens förhållande till rättshandlingen i fråga samt om relationen mellan den berörda personen och de övriga parterna i rättshandlingarna i fråga.

Exempel 1: Den inkomst som en finländsk skattskyldig fått från utlandet har betraktats som rörelseinkomst i Finland på basis av ett skatteavtal och i källstaten som royaltyinkomst, vilket har medfört en beskattning som inte är förenlig med bestämmelserna i skatteavtalet. I ansökan måste man beskriva vad för slags inkomstpost det närmare bestämt är fråga om.

Exempel 2: En finländsk fysisk person har på basis av ett skatteavtal ansetts vara bosatt både i Finland och i en annan stat, och därför har hens inkomst från Finland beskattats i båda länderna. I ansökan ska man så noggrant som möjligt beskriva omständigheterna för fastställandet av var den skattskyldige enligt skatteavtalet bor samt de inkomstposter det är fråga om.

I ansökan ska man även ange karaktären på och datumen för de åtgärder som gav upphov till tvistefrågan. Med åtgärder avses exempelvis den sökandes inkomst- eller kapitalposter och de skatter som hänför sig till dem samt Skatteförvaltningens åtgärder genom vilka skatterna har påförts, såsom ett beslut om rättelse av beskattningen. Detaljerade uppgifter ska också lämnas om inkluderandet av inkomster i den beskattningsbara inkomsten i den andra staten och om skatt som tagits ut i den andra staten. I uppgifterna ska ingå penningbeloppen i den lokala valutan.

I en del stater kan den skattskyldige ingå en överenskommelse med skattemyndigheterna. Överenskommelsen kan gälla exempelvis slutresultatet av en skatterevision eller vad som ska anses utgöra fakta i fallet. Om en sådan överenskommelse har ingåtts med skattemyndigheterna i någon annan stat, ska det av ansökan framgå att det ingåtts en sådan överenskommelse samt överenskomna fakta. Enligt Skatteförvaltningens tolkning utgör en överenskommelse av det här slaget inte hinder för att inleda ett förfarande för ömsesidig överenskommelse.

Den sökande kan i ansökan framföra sin egen uppfattning om tolkningen av skattelagarna och skatteavtalen, men när Skatteförvaltningen förhandlar med den behöriga myndigheten i den andra staten är Skatteförvaltningen inte bunden av den sökandes synpunkter.

3.2.6 Hänvisning till nationella regler och tillämpligt avtal

I ansökan ska man hänvisa till de kända nationella materiella skatteregler som har tillämpats på de nationella beskattningsbeslut som gäller skattetvisten. Det eller de tillämpliga avtal vars tolkning förfarandet för ömsesidig överenskommelse gäller ska även uppges. Med avtal avses sålunda ett skatteavtal som Finland ingått eller EU-konventionen om skiljeförfarande.

Exempel 3: Inkomsten i ett bolag som ingår i en internationell koncern har rättats i en annan stat som en internprissättningsrättelse. Man ska sålunda i ansökan hänvisa till den materiella beskattningsbestämmelse som gäller ifrågavarande stats internprissättningsrättelse. I ansökan ska man även hänvisa till skatteavtalet mellan Finland och ifrågavarande stat eller till EU-konventionen om skiljeförfarande.

Den sökande ska lämna en separat ansökan för varje stat. Den sökande bör också fästa uppmärksamhet vid den andra statens eventuella bestämmelser om inlämnande av ansökan. I en enskild ansökan ska man endast hänvisa till det skatteavtal som ingåtts med den ifrågavarande andra staten eller till EU-konventionen om skiljeförfarande. I den beskrivning av skattetvisten som ingår i ansökan ska man dock nämna alla de stater som berörs av skattetvisten i fråga.

Exempel 4: En skattetvist gäller internprissättningen av administrativa tjänster. En koncerns finländska moderbolag har dotterbolag i staterna X och Y. Det finländska moderbolaget har med dotterbolagen affärsverksamhet för administrativa tjänster som hänför sig till samma skattetvist.

När koncernens moderbolag ansöker om att inleda ett förfarande för ömsesidig överenskommelse lämnar moderbolaget en ansökan som gäller staten X. I ansökan hänvisar moderbolaget till skatteavtalet mellan Finland och staten X samt beskriver närmare den affärsverksamhet som bedrivits med dotterbolaget i staten i fråga. Ansökan innehåller också ett omnämnande av att motsvarande affärsverksamhet med dotterbolaget i staten Y anknyter till skattetvisten.

Moderbolaget lämnar också en ansökan som innehåller motsvarande uppgifter ur staten Y:s synvinkel och en hänvisning till skatteavtalet mellan Finland och staten Y.

3.2.7 Uppgifter och kopior av handlingar

Den sökande ska i ansökan lämna följande uppgifter och kopior av handlingar:

- En förklaring till att en tvistefråga föreligger. En sådan förklaring ingår vanligtvis redan i beskrivningen av skattetvisten, men i fall som lämnar rum för tolkning bör den sökande separat förklara varför den anser att det rör sig om en tvistefråga.

- Detaljerade uppgifter om ändringssökanden, rättegångar och beslut i tvistefrågan i alla berörda stater. Med beslut avses också förhandsavgöranden samt avtal om förhandsprissättning vid internprissättning.

- Kopia av det slutgiltiga beslutet om skattebeloppet. Vid behov kan till ansökan också bifogas kopior av andra dokument som en skattemyndighet utfärdat.

- Ett åtagande att svara så skyndsamt och fullständigt som möjligt på alla uppmaningar från en behörig myndighet och att tillhandahålla all dokumentation på begäran av myndigheterna.

- Uppgifter om andra förfaranden för ömsesidig överenskommelse som gäller tvistefrågan. Om ansökan gäller EU-tvistlösningsförfarandet, som enligt lagen får företräde framför andra förfaranden för ömsesidig överenskommelse, ska den sökande i ansökan uppge att den förbinder sig att avsluta övriga förfaranden för ömsesidig överenskommelse som har inletts gällande samma tvistefråga. De överenskommelseförfaranden som har inletts gällande samma tvistefråga ska då avslutas förutom i Finland även i de andra berörda staterna.

3.2.8 Ytterligare information som Skatteförvaltningen eller en behörig myndighet i en annan stat har bett om ansökan

Lagen om förfarandet för att lösa internationella skattetvister förutsätter att eventuell ytterligare information som Skatteförvaltningen eller en behörig myndighet i en annan stat har begärt inkluderas i ansökan. Med detta avser man att ansökan uppfyller lagens krav och förfarandet för ömsesidig överenskommelse kan inledas först när den begärda ytterligare informationen har fåtts. Den skattskyldige behöver inte göra ändringar i de ursprungliga ansökningshandlingarna på grund av begäran om ytterligare information, utan informationen kan lämnas i ett separat dokument.

Behöriga myndigheter kan begära ytterligare information i vilken fas som helst av förfarandet för ömsesidig överenskommelse, men i EU-tvistlösningsförfarandet och i förfarandet enligt EU-konventionen om skiljeförfarande är begäranden om ytterligare information som framförs i början av förfarandet förenade med särskilda rättsverkningar. Begäranden om ytterligare information behandlas närmare i kapitel 4.1.

3.3 Tidsfristen för att lämna ansökan

Ansökan ska lämnas till Skatteförvaltningen inom tidsfristen. Vilken tidsfrist som tillämpas i de enskilda fallen beror på vilket förfarande för ömsesidig överenskommelse den sökande har valt. I ett förfarande enligt ett skatteavtal bestäms tidsfristen på basis av det skatteavtal som tillämpas på fallet i fråga.

I de flesta fall börjar tidsfristen löpa från det att den skattskyldige har fått del av en åtgärd som inte är förenlig med bestämmelserna i skatteavtalet. Åtgärden kan utgöras exempelvis av ett beslut om rättelse av beskattningen efter en skatterevision eller av ett annat beslut av Skatteförvaltningen som slutligen leder till att det uppkommer beskattning som inte är förenlig med bestämmelserna i skatteavtalet. Det kan också vara fråga om exempelvis ett beskattningsbeslut som meddelats i samband med den ordinarie beskattningen och i vilket en avdragbar utgift som den skattskyldige deklarerat har avslagits eller i vilket det till den skattskyldiges inkomst har lagts till en beskattningsbar inkomst som avviker från den skattskyldiges egna uppgifter. Tidsfristen börjar alltså löpa från delfåendet av det första beslutet om tvistefrågan, oavsett eventuellt överklagande eller om beslutet har vunnit laga kraft.

Tidsfristen börjar inte löpa från exempelvis godkännandet av den slutgiltiga skatterevisionsberättelsen, utan först från det beslut som gäller den skattskyldige. En diskussion med Skatteförvaltningen om exempelvis beloppet av eller grunderna för en kommande skatterättelse betraktas inte heller som en åtgärd från vilken tidsfristen för att lämna ansökan börjar löpa. Tidsfristen börjar löpa från delfåendet av beslutet, oavsett om beslutet har vunnit laga kraft och ändring eventuellt har sökts. Den sökande bör observera att de regler och tolkningar som gäller beräkningen av tidsfristerna kan vara olika i de olika staterna, så det är allt skäl att vid behov reda ut praxis även i de övriga berörda länderna. De förfarandespecifika tidsfristerna beskrivs närmare nedan.

Om ansökan gäller flera skatteår och den för vissa skatteår har lämnats för sent och för vissa i tid, behandlar Skatteförvaltningen ansökan endast beträffande de skatteår för vilka ansökan har lämnats i tid. Skatteförvaltningen avslår inte hela ansökan på den grunden att den även omfattar ett eller flera skatteår för vilka ansökan har lämnats för sent.

Ett nationellt ändringssökande inverkar inte på tidsfristerna för inledande av ett förfarande för ömsesidig överenskommelse. För att tillgången till ett förfarande för ömsesidig överenskommelse inte ska förhindras på grund av att tidsfristerna har löpt ut, ska den skattskyldige vid behov lämna en ansökan om förfarandet för ömsesidig överenskommelse redan innan skattetvisten har avslutats i den nationella ändringssökandeprocessen, exempelvis medan besvären fortfarande behandlas i förvaltningsdomstolen. Skatteförvaltningen undersöker då de formella förutsättningarna för att inleda ett förfarande för ömsesidig överenskommelse på basis av ansökan, men det egentliga förhandlingsförfarandet inleds inte förrän den nationella processen har slutförts. Ett undantag till denna huvudregel utgörs i EU-tvistlösningsförfarandet av situationer där Enheten för bevakning av skattetagarnas rätt söker ändring, vilket inte inverkar på inledandet av förhandlingarna.

Tidsfrist för EU-tvistlösningsförfarandet

I EU-tvistlösningsförfarandet ska ansökan lämnas in till den behöriga myndigheten i Finland, det vill säga till Skatteförvaltningen, och samtidigt och med samma innehåll även till samtliga andra berörda behöriga myndigheter inom tre år från det att den berörda personen mottagit det första meddelandet om den åtgärd som leder till eller kommer att leda till en tvistefråga. Fysiska personer och småföretag kan, om de så önskar, lämna in ansökan enbart till den behöriga myndigheten i deras hemviststat (för närmare information, se kapitel 6.1.).

Tidsfrist för EU-skiljeförfarandet

Enligt artikel 6.1 i EU-konventionen om skiljeförfarande (90/436/EEG) är tidsfristen för ansökan tre år från det att personen första gången fick information om den åtgärd som orsakar eller sannolikt orsakar dubbelbeskattning. Tidsfristen för att inleda ett förfarande enligt EU-konventionen om skiljeförfarande bestäms sålunda på samma sätt som i EU-tvistlösningsförfarandet.

Tidsfrist för skatteavtalsförfarandet

Om den skattskyldige ansöker om inledande av ett förfarande för ömsesidig överenskommelse som baserar sig på ett skatteavtal, bestäms tidsfristen för att lämna in ansökan enligt skatteavtalet i fråga.

Exempel på tidsfristerna enligt de skatteavtal som Finland ingått (här med markeringar i fet stil):

Enligt artikel 28 i det nordiska skatteavtalet om skatt på inkomst och förmögenhet ska saken läggas fram inom fem år från den tidpunkt då personen i fråga fick vetskap om den åtgärd som givit upphov till beskattning som strider mot bestämmelserna i avtalet.

Enligt artikel 23 i skatteavtalet mellan Finland och Förbundsrepubliken Tyskland ska saken läggas fram inom tre år från det att personen i fråga fick vetskap om den åtgärd som givit upphov till beskattning som strider mot avtalet.

3.4 Hur och var ansökan ska lämna in

Ansökan ska lämnas in elektroniskt till Skatteförvaltningens gemensamma e-postlåda MAP@vero.fi. Observera att e-postmeddelandena är säkra endast om de lämnas in via adressen https://turvaviesti.vero.fi. Tjänsten för säker e-post och e-postlådan MAP@vero.fi är inte avsedda för allmän rådgivning.

I regel ska den sökande lämna in ansökan samtidigt till alla stater som förfarandet för ömsesidig överenskommelse gäller. I situationer där ansökningarna ska lämnas in på olika sätt i de olika staterna, anser Skatteförvaltningen att kravet på samtidighet uppfylls om uppgifterna skickas till alla myndigheter samtidigt (under samma dag) med hjälp av sedvanliga meddelandeförmedlingstjänster. För att undvika tolkningsproblem är det skäl att lämna uppgifterna på samma sätt i alla berörda stater, om möjligt.

Fysiska personer som ansöker om att inleda ett EU-tvistlösningsförfarande och småföretag som avses i 17 § i lagen om förfarandet för att lösa internationella skattetvister kan dock lämna in ansökan enbart till myndigheten i den stat där de har sin hemvist (för närmare information, se kapitel 6.1.). Undantaget för fysiska personer och småföretag gäller endast inlämningsadressen för ansökan. Exempelvis språkkrav eller andra krav för ansökan vilka eventuellt gäller i de andra staterna ska följas även i det fall att ansökan lämnas in enbart till Skatteförvaltningen.

Fysiska personer kan också lämna in ansökan per post. Postningsadressen anges i anvisningen för privatpersoner, Ansökan om förfarande för ömsesidig överenskommelse.

Skatteförvaltningen informerar den sökande när ansökan har kommit fram.

4 Hur förfarandet för ömsesidig överenskommelse framskrider

4.1 Begäran om ytterligare information från Skatteförvaltningen i anknytning till ansökan eller under förfarandet

De behöriga myndigheterna kan behöva ytterligare information för behandlingen av ansökan redan innan beslutet om att godta ansökan görs eller först under förfarandet för ömsesidig överenskommelse. Om en begäran om ytterligare information framställs till den sökande redan innan ansökan godtas för behandling förhindrar det inte att de behöriga myndigheterna framställer en ny begäran om ytterligare information senare i samband med förfarandet för ömsesidig överenskommelse.

I EU-tvistlösningsförfarandet ska ansökan enligt lagen avslås om den sökande inte svarar på de ytterligare frågor som ställts för beslutet om att godkänna ansökan. De behöriga myndigheterna måste framställa begäran om ytterligare information inom tre månader från att ansökan har mottagits, och tidsfristen för att svara på frågorna är tre månader efter att begäran om ytterligare information har tagits emot. Den begärda informationen måste skickas samtidigt till alla behöriga myndigheter som anknyter till ärendet.

Om de behöriga myndigheterna godtar ansökan till EU-tvistlösningsförfarandet och framställer begäran om ytterligare information först under förfarandet, finns det inte direkt enligt lagen någon risk för att ansökan avslås om man inte svarar på frågorna. Även om den sökandes möjligheter att delta i processen är begränsade är sökanden skyldig att delta i utredandet av sitt ärende också medan förfarandet har inletts exempelvis genom att lämna den ytterligare information som har begärts.

I förfarandet enligt EU-konventionen om skiljeförfarande måste den behöriga myndigheten framställa en begäran om ytterligare information inom två månader från att ansökan har mottagits, om myndigheten anser att ansökan inte uppfyller minimikraven på innehållet i ansökan. Den sökande har två månader tid på sig att lämna ytterligare information.

Vid skatteavtalsförfarandet beror tidsfristerna och de noggrannare bestämmelserna som eventuellt gäller den ytterligare informationen på det skatteavtal som tillämpas i fallet i fråga. Då en multilateral konvention med vilken gällande skatteavtal ändras träder i kraft leder den till ändringar också i framställandet av begäranden om ytterligare information i förfarandet för ömsesidig överenskommelse.

Eftersom bestämmelserna som tillämpas i ett enskilt förfarande för ömsesidig överenskommelse enligt ett skatteavtal bland annat beror på om den multimultilaterala konventionen har trätt i kraft för skatteavtalet i fråga och om det till bestämmelserna anknyter reservationer som skatteavtalsparterna har gjort, är det bra om den sökande vid behov kontrollerar det aktuella läget för skatteavtalet i fråga.

4.2 Hur begäran om ytterligare information och lämnandet av ytterligare information inverkar på tidsfristerna

Lämnandet av ytterligare information inverkar på hur tidsfristerna som gäller längden på vissa skeden i förfarandet beräknas.

Vid EU-tvistlösningsförfarandet börjar den sex månaders tidsfrist som gäller de behöriga myndigheterna för fattandet av ett beslut om att godta ansökan eller fattandet av ett ensidigt beslut löpa först efter att den ytterligare informationen har mottagits, om ytterligare information har begärts.

I förfarandet som gäller EU-konventionen om skiljeförfarande börjar tidsfristen för förhandlingsfasen på två år som binder de behöriga myndigheterna löpa först efter att den ytterligare informationen har mottagits, om en begäran om ytterligare information har framställts.

I skatteavtalsförfarandet inverkar begäran om ytterligare information på tidsfristerna på olika sätt beroende på vilket skatteavtal det handlar om och detta måste kontrolleras fallspecifikt.

4.3 Det ensidiga beslutet från en behörig myndighet och beslutets konsekvenser

Alla tre förfaranden kan sluta med att den behöriga myndigheten fattar ett ensidigt beslut i ärendet utan att förhandla med de behöriga myndigheterna i de övriga staterna. Den sökande och de behöriga myndigheterna i övriga stater som är delaktiga i fallet meddelas utan dröjsmål om avgörandet, varefter tvistlösningsförfarandet avslutas före det nedan beskrivna egentliga förfarandet för ömsesidig överenskommelse eller skiljeförfarandet.

Tidsfristen för att fatta ett ensidigt beslut i EU-tvistlösningsförfarandet är sex månader från att ansökan eller den ytterligare informationen som kompletterar ansökan mottagits, beroende på vilken tidpunkt som är senare. Om den nationella processen för ändringssökande pågår börjar dock tidsfristen för att fatta beslutet löpa först från den tidpunkt då den nationella processen har avslutats eller avbrutits.

Det finns ingen motsvarande tidsfrist för att fatta ett ensidigt beslut enligt EU-konventionen om skiljeförfarande och sålunda kan ett ensidigt beslut fattas i vilket skede som helst efter att ansökan har lämnats.

Verkställandet av ett ensidigt beslut förutsätter att den skattskyldige godkänner avgörandet och förbinder sig till att avstå från att använda nationella rättsmedel i skattetvisten i fråga. En förbindelse som gäller detta ska meddelas de behöriga myndigheterna inom 60 dagar från det att beslutet har delgivits. Om Enheten för bevakning av skattetagarnas rätt har inlett ett ändringssökande i samma ärende förfaller ändringssökandet med anledning av meddelandet.

Skatteförvaltningen verkställer på tjänstens vägnar de ändringar som beslutet förorsakar i den skattskyldiges beskattning för Finlands del och den skattskyldige behöver alltså inte separat begära att förfarandets slutresultat verkställs. Ett ensidigt beslut verkställs i Finland i enlighet med bestämmelserna i 55 och 56 § i lagen om beskattningsförfarande eller 40 och 41 § i lagen om beskattningsförfarandet beträffande skatter som betalas på eget initiativ. Verkställandet av ett ensidigt beslut sker sålunda genom ett beslut om rättelse av beskattningen. Tidsfristerna som gäller rättelsen av beskattningen begränsar dock inte rättelsen av beskattningen på grund av ett ensidigt beslut. Om ansökan till förfarandet för ömsesidig överenskommelse har gjorts 1.7.2019 eller senare beräknas det återbäringsränta på beloppet som på basis av ett ensidigt beslut återbärs i Finland enligt 76 § i lagen om beskattningsförfarande och 37 § i lagen om skatteuppbörd.

4.4 Beslut om att godta ansökan till förfarandet för ömsesidig överenskommelse

I fallet som gäller EU-tvistlösningsförfarandet fattar Skatteförvaltningen beslutet om att godta ansökan till förfarandet för ömsesidig överenskommelse. Beslutet innebär inte ett avgörande i den egentliga beskattningsfrågan utan endast ett beslut om att ansökan godtas till behandling eller att ansökan avslås. Om ansökan avslås meddelar Skatteförvaltningen i sitt beslut orsakerna till avslaget.

Det finns noggrannare bestämmelser om beslut som gäller ansökan om ett EU-tvistlösningsförfarande i 5 § i lagen om förfarandet för att lösa internationella skattetvister. Tidsfristen för att fatta ett beslut är i regel sex månader från att ansökan eller den ytterligare informationen som kompletterar ansökan mottagits, beroende på vilken tidpunkt som är senare.

Om den nationella processen för ändringssökande pågår börjar dock tidsfristen för att fatta beslutet löpa först från den tidpunkt då den nationella processen har avslutats eller avbrutits. Tidpunkten för delfåendet av beslutet har ingen betydelse för tidsfristen. Då den skattskyldige får information om ett beslut som gäller ändringssökandet är det dock för att försnabba inledandet av förhandlingsprocessen skäl för den skattskyldige att till de behöriga myndigheterna meddela att det nationella ändringssökandet avslutas.

I lagen om förfarandet för att lösa internationella skattetvister finns det noggrannare bestämmelser om på vilka grunder ansökan kan avslås. Enligt lagens 6 § finns det grund för att avslå ansökan om:

- ansökan inte uppfyller de krav på innehållet som förutsätts i 3 § i lagen om förfarandet för att lösa internationella skattetvister eller den begärda ytterligare informationen inte har lämnats till den behöriga myndigheten inom tidsfristen på tre månader,

- det inte rör sig om en tvistefråga eller

- ansökan inte har gjorts inom tidsfristen på tre år enligt 2 § 2 mom. i lagen om förfarandet för att lösa internationella skattetvister.

I andra förfaranden än EU-tvistlösningsförfarandet har grunderna för att avslå ansökan inte definierats noggrannare. Ansökan kan i dessa förfaranden lämnas oprövad exempelvis på basis av att den har lämnats in för sent eller att det i tvistefrågan inte har verkställts beskattning som strider mot bestämmelserna i skatteavtalet.

Om både Skatteförvaltningen och de behöriga myndigheterna i de övriga staterna som är delaktiga i fallet avslår ansökan som gäller EU-tvistlösningsförfarandet kan den sökande överklaga avslaget som Skatteförvaltningen har fattat beslut om hos förvaltningsdomstolen i Finland. Besvären anförs hos den förvaltningsdomstol inom vars domkrets den berörda personens hemkommun är. Berörda personer vars hemvist är utomlands anför besvär hos Helsingfors förvaltningsdomstol. Besvär ska anföras inom 30 dagar efter att alla berörda behöriga myndigheter har fattat beslut om avslag.

Det går att separat söka ändring i beslutet om avslag i alla stater i vilka ansökan har avslagits och i vilka det är möjligt att nationellt söka ändring i beslutet om avslag. Om minst ett men inte alla beslut om avslag som gjorts av en behörig myndighet upphävs som en följd av ändringssökandet kan den sökande kräva ett en tvistlösningskommitté inrättas för att avgöra frågan om att godta ansökan till förfarandet för ömsesidig överenskommelse. En begäran om att en tvistlösningskommitté inrättas kan dock inte framställas om beslutet om avslag har fastställts i Finland eller i en annan stat med ett lagakraftvunnet beslut som det inte är möjligt att avvika från i den ifrågavarande staten.

Om ens en behörig myndighet godkänner ansökan som gäller EU-tvistlösningsförfarandet och de övriga behöriga myndigheterna avslår den kan den sökande begära att en tvistlösningskommitté inrättas. Kommittén fattar beslut om godtagandet av ansökan för behandling och meddelar beslutet till de behöriga myndigheterna. Begäran måste framställas inom 50 dagar efter att beslutet om avslag har mottagits. Framställandet av en begäran behandlas närmare i följande kapitel, kapitel 4.5.

4.5 Inrättande av tvistlösningskommitté för att avgöra frågan om godtagandet av ansökan till EU-tvistlösningsförfarandet

De behöriga myndigheterna är skyldiga att inrätta en tvistlösningskommitté på begäran av den sökande om minst en men inte alla behöriga myndigheter har avslagit ansökan som gäller inledandet av EU-tvistlösningsförfarandet.

Om en tvistlösningskommitté inrättas för att avgöra frågan om ett fall ska godtas för förfarandet för ömsesidig överenskommelse enligt EU-tvistlösningsdirektivet ska kommittén i så fall inrättas i inledningsskedet av EU-tvistlösningsförfarandet. Om fallet med anledning av kommitténs beslut kommer till EU-tvistlösningsförfarandet kan själva beskattningsärendet avgöras som en följd av förhandlingar mellan de behöriga myndigheterna. Kommittén kommer sålunda inte automatiskt att avgöra själva substansfrågan som gäller beskattningen om kommittén har inrättats i inledningsskedet för att avgöra frågan om att godta ansökan.

Det finns en tidsfrist för framställandet av begäran om inrättandet av en tvistlösningskommitté. Begäran ska framställas inom 50 dagar från den dag då den sökande fick del av meddelandet från de behöriga myndigheterna om orsakerna till att ansökan har avslagits eller från den dag då ett lagakraftvunnet beslut har meddelats för sökandet av ändring i avslaget av ansökan. Delfåendetidpunkten för beslutet som gäller sökande av ändring har ingen betydelse då tidsfristen beräknas.

Man behöver inte motivera begäran till Skatteförvaltningen om att inrätta en tvistlösningskommitté. Den sökande måste dock till ansökan bifoga en försäkring om följande saker:

- enligt de nationella bestämmelserna som tillämpas i de berörda staterna är det inte tillåtet att söka ändring i ett beslut om avslag som gäller ansökan om förfarandet för ömsesidig överenskommelse,

- sökande av ändring som gäller ärendet har inte inletts, och

- tidsfristen för sökande av ändring har gått ut eller den berörda personen har avstått från sin rätt att söka ändring.

De behöriga myndigheterna har dock trots begäran som den sökande framställer ingen skyldighet att inrätta en tvistlösningskommitté i följande fall:

- om besvären som har anförts gällande beslutet om att avslå ansökan har fastställts genom ett lagakraftvunnet beslut i förfaranden för ändringssökande i Finland eller i en annan stat och i vilka förfaranden det i den ifrågavarande staten inte är möjligt att avvika från beslutet som har meddelats,

- om det i inhemska beslut som gäller skattetvister har tillämpats bestämmelserna i lagen om beskattningsförfarande som gäller beskattning enligt uppskattning, kringgående av skatt, förtäckt dividend eller outredd förmögenhetsökning (27–30 § i lagen), 6 a § 9 mom. eller 52 h § i lagen om beskattning av inkomst av näringsverksamhet, lagen om beskattning av delägare i utländska bassamfund eller 29 kap. 1–4 § i strafflagen eller

- tvistefrågan inte gäller dubbelbeskattning.

Om tvistlösningskommittén inrättas för att avgöra frågan om huruvida ansökan godtas till EU-tvistlösningsförfarandet ger kommittén sitt beslut i ärendet inom sex månader från att den inrättats. Beslutet meddelas för kännedom till de behöriga myndigheterna.

Om kommittén anser att det har funnits förutsättningar för att godta fallet till överenskommelseförfarandet och att grunderna för att avslå ansökan (exempelvis att tidsfristen har överskridits) inte kan tillämpas, inleds förfarandet på någon behörig myndighets begäran. Tidsfristen för förhandlingsförfarandet börjar räknas från den dag då den behöriga myndigheten informeras om kommitténs beslut.

4.6 Återkallande av ansökan

Den sökande kan återkalla sin ansökan genom att lämna meddelande om återkallandet samtidigt till varje behörig myndighet i de berörda staterna. För fysiska personer och småföretag räcker det i EU-tvistlösningsförfarandet att lämna in uppgifterna bara till den behöriga myndigheten i hemviststaten (se närmare kapitel 6.1). Förfarandet förfaller i och med återkallandet och inget separat beslut fattas i ärendet. Återkallandet avslutar behandlingen av ärendet.

På basis av EU-tvistlösningsdirektivet har medlemsstaterna en möjlighet att kräva att den sökande betalar en del av kostnaderna för EU-tvistlösningsförfarandet i det fall att den sökande återkallar ansökan och vissa andra förutsättningar uppfylls. Finland har inte använt sig av möjligheten som direktivet ger att debitera den sökande för kostnaderna.

4.7 Tidsfrister som gäller förhandlingsskedets längd

Beroende på vilket förfarande den skattskyldige väljer är Skatteförvaltningen bunden av vissa tidsfrister för de olika skedena i processen för överenskommelseförfarandet. I EU-tvistlösningsförfarandet och skatteavtalsförfarandet övergår man till skiljeförfarandefasen endast på den sökandes begäran och förfarandet för ömsesidig överenskommelse fortsätter som en förhandling mellan de behöriga myndigheterna också efter tidsfristerna, om den skattskyldige inte framställer en begäran. I förfarandet enligt EU-konventionen om skiljeförfarande följer skiljeförfarandefasen automatiskt utan den sökandes begäran när tidsfristen på två år för förhandlingsfasen går ut.

I förfarandet enligt EU-tvistlösningsdirektivet måste Skatteförvaltningen avgöra ärendet med en annan stat i regel inom två år från att den berörda behöriga myndigheten har meddelat att den godtar ansökan till behandling. Behandlingstiden kan förlängas med högst ett år om någon berörd behörig myndighet med en skriftlig motivering begär förlängning av alla de övriga behöriga myndigheterna. Det finns inga specialkrav för motiveringen till förlängningen och förlängningen kräver inte ett godkännande av den sökande. Det går inte att överklaga förlängandet av behandlingstiden.

I förfarandet enligt EU-konventionen om skiljeförfarande måste ärendet avgöras inom två år från att ansökan (eller den ytterligare informationen som kompletterar ansökan) har mottagits. Efter att tidsfristen på två år har gått ut grundas en rådgivande kommitté, som ger sitt yttrande inom sex månader. De behöriga myndigheterna måste fatta ett beslut om undanröjandet av dubbelbeskattningen inom sex månader från att kommittén har gett sitt yttrande. De behöriga myndigheterna kan dock genom inbördes avtal avvika från tidsfristen på två år om de berörda skattskyldiga ger sitt samtycke till det.

Det har inte tidigare funnits tidsfrister som begränsar processens längd i förfarandet enligt skatteavtal. Den multilaterala konvention som beretts inom ramen för Organisationen för ekonomiskt samarbete och utveckling (OECD), som för Finlands del trädde i kraft 1.6.2019 och som medför ändringar i redan ingångna skatteavtal, gör för vissa skatteavtal som Finland har ingått det möjligt att i sista hand avgöra ärendet genom ett skiljeförfarande. Detta begränsar längden på förhandlingsfasen för förfarandet för ömsesidig överenskommelse samt hela processen. Enligt konventionen är huvudregeln en tidsfrist på två eller tre år för förhandlingsfasen. De exakta tidsfristerna varierar mellan olika skatteavtal och bör kontrolleras i skatteavtalet i fråga.

4.8 Beslut som ges i förfarandet för ömsesidig överenskommelse och beslutets konsekvenser

Slutresultatet i förfarandet för ömsesidig överenskommelse är ett förhandlingsresultat mellan staterna eller slutresultatet av skiljeförfarandet. De nationella myndigheterna ansvarar för verkställandet av avgörandet. Den sökande underrättas utan dröjsmål om ett avgörande som har uppnåtts under förhandlingsfasen eller som en följd av skiljeförfarandet. I EU-tvistlösningsförfarandet har delgivningstiden preciserats så att det slutliga beslutet som ges efter skiljeförfarandefasen måste ges för kännedom till den berörda personen inom 30 dagar från dagen då beslutet fattades. De behöriga myndigheterna kan med ett inbördes avtal avvika från slutresultatet i yttrandet från tvistlösningskommittén

Verkställandet av avgörandet som har fåtts genom förfarandet för ömsesidig överenskommelse förutsätter att den skattskyldige godkänner avgörandet och förbinder sig till att avstå från att använda nationella rättsmedel i skattetvisten i fråga. En förbindelse som gäller detta ska meddelas de behöriga myndigheterna inom 60 dagar från det att de behöriga myndigheternas beslut har delgivits. Om Enheten för bevakning av skattetagarnas rätt har inlett ett ändringssökande i samma ärende förfaller ändringssökandet med anledning av meddelandet.

Skatteförvaltningen verkställer på tjänstens vägnar de ändringar som slutresultatet för förfarandet för ömsesidig överenskommelse förorsakar i den skattskyldiges beskattning för Finlands del och den skattskyldige behöver alltså inte separat begära att förfarandets slutresultat verkställs. I 10 och 16 § i lagen om förfarandet för att lösa internationella skattetvister har det noggrannare bestämts att verkställandet sker enligt 55 och 56 § i lagen om beskattningsförfarande eller 40 och 41 § i lagen om beskattningsförfarandet beträffande skatter som betalas på eget initiativ. Oberoende av om förfarandet för ömsesidig överenskommelse avslutas genom ett ensidigt beslut av den behöriga myndigheten, ett förhandlingsresultat eller ett beslut efter skiljeförfarandet verkställs alltså slutresultatet av förfarandet genom en rättelse av den sökandes beskattning.

I vissa situationer kan de nationella skattebestämmelserna inverka på hur slutresultatet verkställs (exempelvis en förlust kan inte fastställas enligt 6 § i lagen om koncernbidrag vid beskattningen). Ett villkor för att förhandlingsresultatet verkställs kan också vara att den skattskyldige gör en begäran om omprövning eller ett återbäringsyrkande enligt de nationella rättsmedlen i någondera av de berörda staterna

Om beslutet i EU-tvistlösningsförfarandet ges på basis av ett yttrande från tvistlösningskommittén, dvs. som ett slutresultat av skiljeförfarandet, ska beslutet publiceras som ett sammandrag. Den behöriga myndigheten får komma överens med de andra berörda behöriga myndigheterna om att offentliggöra det slutliga beslutet i sin helhet, med förbehåll för samtycke av alla de berörda personerna.

Sammanfattningen som publiceras efter att EU-tvistlösningsförfarandet har avslutats innehåller en beskrivning av frågan och sakinnehållet, datumet, de berörda beskattningsperioderna, den rättsliga grunden, branschen, en kort beskrivning av slutresultatet och en beskrivning av den skiljedomsmetod som använts. Innan informationen offentliggörs ska den behöriga myndigheten översända den information som avses bli offentliggjord till den berörda personen. Skatteförvaltningen avlägsnar uppgifter som identifierar den skattskyldige samt sekretessbelagda uppgifter från sammandraget som publiceras, men den berörda personen kan i vilket fall som helst inom 60 dagar från att ha tagit emot uppgifterna som är avsedda att publiceras begära att de behöriga myndigheterna inte offentliggör information som rör handels-, affärs-, industri- eller yrkeshemligheter eller handelsprocesser eller information som strider mot grunderna för rättsordningen.

Om ansökan till förfarandet för ömsesidig överenskommelse har gjorts 1.7.2019 eller senare beräknas det återbäringsränta på beloppet som på basis av avgörandet återbärs i Finland enligt 76 § i lagen om beskattningsförfarande och 37 § i lagen om skatteuppbörd.

5 Skiljeförfarande

5.1 Inledandet av skiljeförfarandefasen i olika förfaranden

I EU-tvistlösningsförfarandet och förfarandet enligt konventionen om skiljeförfarande samt i begränsad mån också i skatteavtalsförfarandet finns det en möjlighet att beskattningsfrågan avgörs genom ett skiljeförfarande. I skatteavtalsförfarandet beror möjligheten att använda ett skiljeförfarande och sättet på vilket det genomförs på om det skatteavtal som tillämpas på fallet i fråga möjliggör ett skiljeförfarande och i så fall på vilka villkor.

Skiljeförfarandet inleds bara i det fallet att det inte uppnås ett avgörande i förhandlingarna mellan de behöriga myndigheterna inom de utsatta tidsfristerna. Inledandet av ett skiljeförfarande i EU-tvistlösningsförfarandet och i skatteavtalsförfarandet förutsätter förutom att tidsfristerna går ut även att den sökande begär inledandet. I förfarandet enligt EU-konventionen om skiljeförfarande övergår man däremot automatiskt till skiljeförfarandefasen om ett avgörande inte uppnås i förhandlingsfasen.

Skiljeförfarandet avbryter eller avslutar inte förfarandet för ömsesidig överenskommelse utan skiljeförfarandet är en del av förfarandet för ömsesidig överenskommelse. I praktiken är skiljeförfarandet alltså en fas inom förfarandet för ömsesidig överenskommelse som förverkligas när vissa förutsättningar uppfylls. Sättet på vilket skiljeförfarandet förverkligas varierar enligt vilket förfarande för ömsesidig överenskommelse det handlar om.

5.2 Tvistlösningskommittén i EU-tvistlösningsförfarandet

En berörd part har i EU-tvistlösningsförfarandet rätt att begära att en tvistlösningskommitté ska inrättas i två fall: 1) om ens en av de behöriga myndigheterna (men inte alla) har avslagit ansökan och den sökande anser att ansökan borde ha godtagits eller 2) de behöriga myndigheterna lyckas inte avgöra ärendet inom utsatt tid. Inrättandet av en tvistlösningskommitté i en situation enligt punkt 1) har behandlats ovan i kapitel 4.5. I det följande behandlas inrättandet av en tvistlösningskommitté för att förverkliga ett skiljeförfarande.

Om de behöriga myndigheterna inte når ett avgörande i sina inbördes förhandlingar under den två år långa tidsfristen kan ärendet på den sökandes begäran överföras till att avgöras av tvistlösningskommittén. Kommittén har i så fall som uppgift att avgöra skattetvistens materiella beskattningsfråga, varefter ärendet återbördas till de behöriga myndigheterna för att slutföra förfarandet för ömsesidig överenskommelse.

Om den sökande redan då ansökan lämnas in vet att hen kommer att använda sig av möjligheten till skiljeförfarande om inget avgörande uppnås i förhandlingsfasen rekommenderas det att man i ansökan informerar de behöriga myndigheterna om detta.

De behöriga myndigheterna meddelar den sökande om inget avgörande uppnås under förhandlingsskedet. Den sökande kan framställa den egentliga begäran för att inrätta en tvistlösningskommitté efter att hen fått detta meddelande, men det finns inga förhinder till att begäran inte kan framställas i ett tidigare skede. Begäran måste dock framställas inom utsatt tid dvs. inom 50 dagar från dagen då den sökande fick del av meddelandet om att de behöriga myndigheterna inte har uppnått ett avgörande vid förhandlingarna.

Begäran ska framställas till alla behöriga myndigheter i de berörda staterna. För fysiska personer och småföretag räcker det med att framställa begäran till den behöriga myndigheten i hemviststaten (se närmare kapitel 6.1).

De behöriga myndigheterna har dock ingen skyldighet att inrätta en tvistlösningskommitté för skiljeförfarandefasen i följande fall:

- om det i inhemska beslut som gäller skattetvister har tillämpats bestämmelserna i lagen om beskattningsförfarande som gäller beskattning enligt uppskattning, kringgående av skatt, förtäckt dividend eller outredd förmögenhetsökning (27–30 § i lagen), 6 a § 9 mom. eller 52 h § i lagen om beskattning av inkomst av näringsverksamhet, lagen om beskattning av delägare i utländska bassamfund eller 29 kap. 1–4 § i strafflagen eller

- tvistefrågan inte gäller dubbelbeskattning.

Skiljeförfarandet används på grund av begränsningarna ovan inte heller i en situation då det till skattetvisten förutom kringgående av skatt också anknyter beskattning som strider mot skatteavtalet.

Om en tvistlösningskommitté inrättas för att avgöra den materiella beskattningsfrågan ger kommittén yttrandet i ärendet till de behöriga myndigheterna inom sex månader från den dag då kommittén inrättades. Kommittén kan förlänga tidsfristen med tre månader om den anser att tvistefrågan kräver det. Kommittén ska då underrätta den berörda personen och de behöriga myndigheterna om förlängningen.

Efter tvistlösningskommitténs beslut avgör de behöriga myndigheterna ärendet inom sex månader. De behöriga myndigheterna kan inom tidsfristen på sex månader också teckna ett inbördes avtal som avviker från kommitténs yttrande och med vilket beskattningen som bryter mot bestämmelserna undanröjs.

5.3 Den rådgivande kommittén i förfarandet enligt EU-konventionen om skiljeförfarande

I EU-skiljeförfarandet inrättas den rådgivande kommittén enligt artikel 7 i EU-konventionen om skiljeförfarande utan ett separat yrkande om ärendet inte har kunnat avgöras genom förhandlingar inom två år från att ansökan har lämnats för avgörande till den behöriga myndigheten. Den skattskyldige får om den så vill kontakta de behöriga myndigheterna med anledning av ordnandet av skiljeförfarandefasen efter att tidsfristen för förhandlingsfasen har gått ut.

Precis som i EU-tvistlösningsförfarandet ska kommittén även vid förfarandet enligt EU-konventionen om skiljeförfarande ge sitt yttrande inom sex månader och de behöriga myndigheterna måste fatta beslutet som gäller undanröjandet av dubbelbeskattningen inom sex månader från att kommittén har gett sitt yttrande. De behöriga myndigheterna kan inom ramen för tidsfristen på sex månader också teckna ett inbördes avtal som avviker från kommitténs yttrande och med vilket beskattningen som bryter mot bestämmelserna undanröjs.

5.4 Skiljeförfarandet i tvistlösningsförfarandet enligt skatteavtalet

En del av skatteavtalen som Finland har slutit har som en följd av den multilaterala konventionen mellan staterna ändrats så att ett skiljeförfarande är möjligt också i skatteavtalsförfarandet. Möjligheten till ett skiljeförfarande finns i skatteavtalen mellan Finland och åtminstone följande stater (situationen den 28.1.2022):

Australien, Barbados, Belgien, Frankrike, Förenade konungariket Storbritannien och Nordirland, Grekland, Irland, Italien, Japan, Kanada, Luxemburg, Malta, Nederländerna, Nya Zeeland, Singapore, Slovenien, Spanien, Ungern och Österrike.

För de flesta staternas del är skiljeförfarandet möjligt för källskatter som uppbärs från och med 1.1.2020 och för skatteår som börjar 1.1.2020 eller senare. Bestämmelserna som gäller tillämpningsområdet varierar dock mellan olika skatteavtal och bör kontrolleras i skatteavtalet i fråga.

Det beror på skatteavtalet som tillämpas och på de val och reservationer som både Finland och den andra parten i konventionen har gjort om möjligheten till förfarandet för ömsesidig överenskommelse ingår i skiljeförfarandet eller om det handlar om ett rent förhandlingsförfarande.

Också de noggrannare detaljerna som anknyter till hur skiljeförfarandet förverkligas beror på skatteavtalet som tillämpas på fallet. Skatteförvaltningen kommer som behörig myndighet att teckna separata avtal om förfarandefrågor som gäller skiljeförfarandet med de behöriga myndigheterna i de länder för vilka skiljeförfarandet är möjligt i skatteavtalsförfarandet. Av dessa avtal mellan de behöriga myndigheterna framgår det exempelvis vilka uppgifter de behöriga myndigheterna behöver för att förverkliga ett skiljeförfarande samt tidsfristerna för skiljeförfarandet. Det är skäl för den sökande att kontrollera den aktuella situationen som gäller ett visst skatteavtal i det skedet när det blir aktuellt att ansöka om förfarandet för ömsesidig överenskommelse.

Finland har gjort en reservation som gäller den multilaterala konventionen. Enligt denna förhindrar vissa omständigheter förverkligandet av skiljeförfarandet i skatteavtalsförfarandet. Omständigheterna som förhindrar förverkligandet av skiljeförfarandet omfattar samma situationer som i EU-tvistlösningsförfarandet (se ovan kapitel 5.2). Också att en annan stat tillämpar motsvarande egna bestämmelser om exempelvis kringgående av skatt, förtäckt dividend eller skattebrott i sin stat förhindrar användningen av skiljeförfarande i skatteavtalsförfarandet. I förfarandet för ömsesidig överenskommelse handlar det om att man tillämpar och tolkar skatteavtalet. Detta måste tas som utgångspunkt också då man bedömer begränsningarna som gäller användningen av skiljeförfarandet.

Skiljeförfarandet kan inte heller i skatteavtalsförfarandet tillämpas på ärenden för vilka det har lämnats en ansökan för att inleda EU-tvistlösningsförfarandet eller förfarandet enligt EU-konventionen om skiljeförfarande.

Dessutom har det i den multilaterala konventionen gjorts en tidsmässig avgränsning i tillämpningsområdet för skiljeförfarandet som gör att följande fall utesluts från skiljeförfarandefasen:

- fall som gäller källbeskattningen i vilka transaktionen som ska beskattas är före referensdagen,

- för övriga skatters del fall som gäller skatteperioder som har inletts före referensdagen.

Referensdagen ovan är den senaste av följande:

- dagen då den multilaterala konventionen börjar tillämpas för skatten i fråga både i Finland och i den andra avtalsstaten som anknyter till ärendet,

- den första gången den första januari infaller efter att det har gått sex kalendermånader sedan dagen då depositarien för konventionen har lämnat meddelande om en annullering av en reservering eller om ett meddelande, vilka leder till att den delen av konventionen som gäller skiljeförfarandet kan tillämpas på båda skatteavtalsparterna för tillämpningsområdet eller

- den första dagen efter att det har gått sex kalendermånader sedan dagen då depositarien för konventionen har lämnat meddelande om återkallande av en reservation som gäller skiljeförfarandet (eller om det handlar om ett fall som omfattas av tillämpningsområdet för skiljeförfarandet efter att konventionens del som gäller skiljeförfarandet har börjat tillämpas för båda skatteavtalsparters del).

Av det ovan presenterade följer att de tidsmässiga avgränsningarna som gäller skiljeförfarandet vid skatteavtalsförfarandet är skatteavtalsspecifika. Det är skäl för en skattskyldig som ansöker om att inleda ett skatteavtalsförfarande att vid behov kontrollera de noggrannare bestämmelser som gäller skatteavtalet i fråga.

Finansministeriet har som mål att publicera de aktuella syntetiserade versionerna av skatteavtalen i Finlex-databasen (www.finlex.fi/sv), d.v.s. de uppdaterade skatteavtalen inklusive de ändringar som gjorts i dem. Finlex innehåller redan nu de icke syntetiserade versionerna av de skatteavtal som Finland har tecknat. Organisationen för ekonomiskt samarbete och utveckling OECD upprätthåller dessutom på sina sidor ett verktyg som visar de val och reservationer som stater har gjort i den multilaterala konventionen och deras konsekvenser för artiklarna i bilaterala skatteavtal (https://www.oecd.org/tax/treaties/mli-matching-database.htm).

6 Särskilda frågor

6.1 Fysiska personer och småföretag i EU-tvistlösningsförfarandet

I 17 § i lagen om förfarandet för att lösa internationella skattetvister föreskrivs det om undantag för fysiska personer och småföretag som anknyter till inlämnandet av ansökan om EU-tvistlösningsförfarandet, svar på Skatteförvaltningens tilläggsfrågor, återkallelse av ansökan och begäran om att inrätta en tvistlösningskommitté.

Enligt huvudregeln i lagen om förfarandet för att lösa internationella skattetvister ska den sökande lämna in ansökan, svar på Skatteförvaltningens tilläggsfrågor, återkallelse av ansökan och begäran om att inrätta en tvistlösningskommitté samtidigt till alla berörda stater. Fysiska personer och småföretag som avses i 17 § i lagen om förfarandet för att lösa internationella skattetvister kan dock lämna in dessa uppgifter enbart till den behöriga myndigheten i den stat där de har sin hemvist. För en fysisk person eller ett småföretag med hemvist i Finland räcker det således att lämna dessa uppgifter enbart till Skatteförvaltningen.

Med småföretag avses i nämnda paragraf ett företag som inte är ett sådant storföretag eller del av en stor koncern som avses i Europaparlamentets och rådets direktiv 2013/34/EU om årsbokslut, koncernredovisning och rapporter i vissa typer av företag, om ändring av Europaparlamentets och rådets direktiv 2006/43/EG och om upphävande av rådets direktiv 78/660/EEG och 83/349/EEG. Ett företag anses inte vara ett småföretag om minst två av följande gränsvärden överskrids på bokslutsdagen:

- balansomslutningen är 20 000 000 euro,

- omsättningen är 40 000 000 euro eller

- antalet arbetstagare under räkenskapsperioden är i genomsnitt 250.

Gränsvärdena granskas på koncernnivå, så ett företag i Finland som hör till en internationell koncern kan vara ett storföretag enligt definitionen, även om verksamheten i Finland är småskalig.

Ovan nämnda uppgifter kan lämnas till Skatteförvaltningen på antingen finska, svenska eller engelska. Skatteförvaltningen rekommenderar att uppgifterna lämnas på engelska eftersom förhandlingarna med de behöriga myndigheterna i de andra staterna i allmänhet förs på engelska. Vid behov översätter Skatteförvaltningen de inlämnade uppgifterna till engelska. I den andra berörda staten kan det dock finnas gällande lokala språkkrav eller andra krav för ansökan vilka ska följas även i det fall att ansökan lämnas in enbart till Skatteförvaltningen.

Den behöriga myndigheten i Finland ska lämna vidare dessa uppgifter till de behöriga myndigheterna i alla övriga berörda stater inom två månader. Efter denna delgivning anses den fysiska personen eller småföretaget ha gett in uppgifterna till alla berörda stater.

Enligt Skatteförvaltningens tolkning påverkas inte beräkningen av tidsfristerna av att uppgifterna endast lämnas in till en behörig myndighet. Sålunda anses exempelvis en ansökan ha getts in till alla behöriga myndigheter inom den lagstadgade tidsfristen på tre år, om en fysisk person eller ett småföretag med hemvist i Finland har lämnat in ansökan inom tidsfristen till Skatteförvaltningen i Finland. Myndigheterna i de övriga staterna kan dock tolka frågan på ett annat sätt än Skatteförvaltningen.

6.2 Internprissättning

Skattetvister som gäller internprissättning avviker från andra skattetvister på den punkten att den skattskyldige förutom EU-tvistlösningsförfarandet och skatteavtalsförfarandet även har tillgång till ett tredje alternativ för att undanröja beskattning som inte är förenlig med bestämmelserna i ett skatteavtal, det vill säga ett förfarande för ömsesidig överenskommelse enligt EU-konventionen om skiljeförfarande.

Innan ett företag lämnar en ansökan om förfarandet för ömsesidig överenskommelse, är det skäl för företaget att diskutera med den behöriga myndigheten om huruvida förfarandet för ömsesidig överenskommelse kan tillämpas på företagets internprissättningsfråga.

6.3 Källbeskattning