Direkta kostnader som orsakas av arbetet i förskottsuppbörden

- Har getts

- 11.6.2019

- Diarienummer

- VH/708/00.01.00/2019

- Giltighet

- 11.6.2019 - 22.8.2022

- Bemyndigande

- Lag om Skatteförvaltningen (503/2010) 2 § 2 mom.

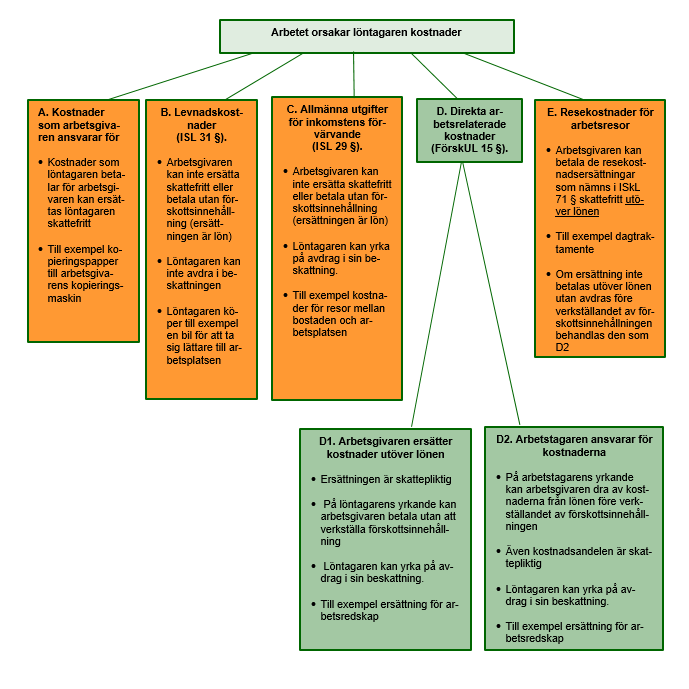

Arbetet kan orsaka arbetstagare olika slags kostnader. I denna anvisning behandlas kostnader som direkt orsakas av arbetet som avses i 15 § i lagen om förskottsuppbörd och som arbetsgivaren kan ersätta eller avdra från lönen före förskottsinnehållningen. Dessutom tar anvisningen i korthet upp rätten att avdra kostnader som direkt orsakas av arbetet i löntagares inkomstbeskattning.

1 Inledning

Arbetet kan orsaka löntagare olika slags kostnader. En del av kostnaderna ska betalas av löntagaren. Till dem hör levnadskostnader som inte är avdragbara i beskattningen och avdragbara allmänna utgifter för inkomstens förvärvande. Om en arbetsgivare betalar ersättning för dessa kostnader till löntagaren är ersättningen lön.

Arbetsgivaren kan till löntagaren skattefritt betala skattefria ersättningar för resekostnader som enligt inkomstskattelagen (ISkL) är skattefria och sådana kostnader som ska betalas av arbetsgivaren. Övriga kostnader som orsakats av arbetet och som arbetsgivaren betalar till löntagaren är skattepliktiga. Arbetsgivaren kan dock beakta kostnaderna i förskottsuppbörden.

Enligt 15 § i lagen om förskottsuppbörd (FörskUL) kan arbetsgivaren på yrkande av löntagaren ersätta löntagaren för direkta kostnader som åsamkas honom på grund av arbetet eller dra av kostnadsandelen innan förskottsinnehållningen verkställs. Även om ersättningen är skattepliktig för löntagaren, behöver förskottsinnehållningen inte omfatta sådana poster som löntagaren kan avdra som utgifter för inkomstens förvärvande i sin beskattning.

I denna anvisning behandlas kostnader som arbetet direkt orsakar löntagaren och som avses i FörskUL 15 § samt förutsättningarna för och tolkningen av bestämmelsen. Med löntagare avses en person som är anställd hos utbetalaren och i fråga om en person som får ett i 13 § 1 mom. 2 punkten i FörskUL avsett personligt arvode. Bestämmelsen tillämpas även på betalare och mottagare av arvoden till idrottsmän (15 § 5 mom. i FörskUL).

Eftersom ovan nämnda kostnadsersättningar är skattepliktig inkomst för löntagaren, innehåller anvisningen också information om hur kostnaderna avdras i löntagarens inkomstbeskattning.

2 Ersättning för kostnader som löntagaren orsakats

2.1 Skattefria ersättningar

2.1.1 Ersättningar för resekostnader (ISkL 71 §)

Arbetsgivaren kan endast betala skattefria ersättningar för en arbetsresa till löntagaren som avses i ISkL 71 §. Sådana ersättningar utgörs av ersättning för resekostnader (resebiljetter, kilometerersättning), dagtraktamente, måltidsersättning och logiersättning. Ersättningen är skattefri om förutsättningarna enligt Skatteförvaltningens beslut om skattefria resekostnadsersättningar uppfylls. Dessutom kan arbetsgivaren betala skattefria ersättningar för rese- och logikostnader för resor till en sekundär arbetsplats. Dylika resekostnadsersättningar har behandlas i detalj i Skatteförvaltningens anvisning Ersättningar för kostnader för arbetsresor i beskattningen.

2.1.2 Kostnader som arbetsgivaren ska betala

Arbetsgivaren kan skattefritt ersätta löntagaren sådana utgifter som arbetsgivaren ansvarar för och som arbetstagaren har betalat för arbetsgivaren. Det som kännetecknar dessa kostnader är att arbetsgivaren har beslutat om köpet och utgiften. Till exempel tillverknings- och materialkostnader samt förhandlings- och representationskostnader är i allmänhet kostnader som arbetsgivaren ska betala. Arbetsgivaren ansvarar också för kostnader för arbetsredskap om de köps för arbetsgivaren.

Exempel 1: Lena har köpt papper i närbutiken till kontorets kopieringsmaskin för att pappret tagit slut. Arbetsgivaren kan ersätta Lenas kostnader skattefritt mot verifikat, eftersom Lena köpt papper för arbetsgivarens räkning. Ersättningen anmäls inte till inkomstregistret.

Exempel 2: Pekka har betalat lunchnotan för sin arbetsgivares kund i anslutning till förhandlingar. Arbetsgivaren kan skattefritt ersätta Pekkas kostnader mot verifikat, eftersom Pekka betalat kostnader som arbetsgivaren ansvarar för. Ersättningen anmäls inte till inkomstregistret.

Exempel 3: Kajsa är lastbilschaufför. Kajsa har undantagsvis betalat för tankningen av arbetsgivarens lastbil ur egen ficka. Arbetsgivaren kan skattefritt ersätta Kajsas kostnader mot verifikat, eftersom Kajsa betalat kostnader som arbetsgivaren ansvarar för. Ersättningen anmäls inte till inkomstregistret.

2.2 Skattepliktiga ersättningar

2.2.1 Allmänt om ersättningar

Skattepliktiga kostnadsersättningar kan indelas i förskottsinnehållningspliktiga ersättningar och ersättningar som betalas utan förskottsinnehållning. Förskottsinnehållningsskyldigheten för skattepliktiga ersättningar beror på ersättningens karaktär och prestationsmottagarens relation till betalaren. Prestationsmottagaren kan ha anställnings- eller uppdragsförhållande med betalaren (se avsnitt 3.1). Kostnaderna kan i sin tur vara levnadskostnader, allmänna utgifter för inkomstens förvarande eller kostnader som omedelbart orsakas av arbetet.

2.2.2 Levnadskostnader

Vanliga levnadskostnader utgörs av kostnader för boende, mat, fritidsintressen, vård av barn och hushållsarbeten. Sådana kostnader uppstår även om en person inte har förvärvsinkomster. Om en arbetsgivare betalar en löntagares levnadskostnader är ersättningarna skattepliktig inkomst. På ersättningar ska arbetsgivaren verkställa förskottsinnehållning och betala arbetsgivarens sjukförsäkringsavgift.

Levnadskostnader är inte avdragbara i löntagarens inkomstbeskattning (ISkL 31 § 4 mom.).

2.2.3 Allmänna utgifter för inkomstens förvärvande

Allmänna utgifter för inkomstens förvärvande orsakas av att den skattskyldige överhuvudtaget arbetar. Sådana utgifter hänför sig inte direkt till en viss arbetsuppgift. Allmänna utgifter för inkomstens förvärvande och bevarande som avses i ISkL 29 § (naturliga avdrag) är till exempel medlemsavgifter till arbetsmarknadsorganisationer och arbetslöshetskassor, resor mellan bostaden och den egentliga arbetsplatsen samt köp av facklitteratur.

Om arbetsgivaren betalar arbetstagarens allmänna utgifter för inkomstens förvärvarande är ersättningarna skattepliktig lön, för vilken arbetsgivaren ska verkställa förskottsinnehållning och betala arbetsgivarens sjukförsäkringsavgift.

Löntagaren har rätt att från sin inkomst dra av utgifterna för inkomstens förvärvande eller bibehållande (ISkL 29 § 1 mom.). En närmare beskrivning av kostnadsavdrag finns i Skatteförvaltningens anvisning Kostnader för förvärv av inkomst vilka dras av från förvärvsinkomsten.

Exempel 4: En lärare utför undervisningsarbete utöver i skolan dessutom hemma. För arbetet har läraren köpt en dator och skrivare till hemmet. Arbetsgivaren kan inte betala kostnaderna för datorn och skrivaren till läraren skattefritt eller utan att verkställa förskottsinnehållning. Kostnaderna för datorn och skrivaren hör till lärarens allmänna utgifter för inkomstens förvärvande som hen beroende på situation och utrustningens användningssyfte kan avdra i sin inkomstbeskattning delvis eller helt.

2.2.4 Kostnader som orsakas omedelbart av arbetet

En löntagare kan orsakas kostnader som uttryckligen är relaterade till vissa arbeten eller arbetsuppgifter. I beskattningen kallas dessa kostnader för kostnader som omedelbart beror på arbetet, och om behandlingen av dem föreskrivs i FörskUL 15 §. Bestämmelsen gäller endast förskottsuppbördsbehandlingen av kostnaderna, inte kostnadernas skattefrihet i löntagarens inkomstbeskattning. Ersättningar som betalats med stöd av FöUL 15 § utan att verkställa förskottsuppbörd eller kostnadsandelar som avdragits före verkställandet av förskottsinnehållning är skattepliktiga för mottagaren.

Genom förfarandet enligt FörskUL 15 § ersätts kostnader relaterade till löntagarens eget arbete. Enligt 1 mom. i bestämmelsen utgörs sådana kostnader av utgifter för arbetsredskap, material och förnödenheter, rese- och representationsutgifter samt andra direkta utgifter som uppkommit för löntagaren då arbetet utförts. Även om förteckningen inte är uttömmande har den tolkats snävt i beskattningspraxis.

Som utgifter orsakade av arbetsredskap kan man i förskottsuppbörden beakta skäliga ersättningar för verktyg när de hänför sig till användning av löntagarens egna små verktyg. Som skälig ersättning i beskattningspraxis har man betraktat beloppet av ersättning för arbetsredskap enligt kollektivavtal. Däremot är dyra anskaffningar av utrustning som avdras i löntagarens beskattning allmänna utgifter för inkomstens förvärvande, och de kan inte ersättas eller beaktas i förskottsinnehållningen.

Resekostnader som avses i FörskUL 15 § är övriga resekostnader än de resekostnadsersättningar som avses i ISkL 71 §. Sådana kostnader utgörs av till exempel resekostnader mellan två egentliga arbetsplatser när arbetsplatserna finns i samma kommun och sådana skattepliktiga resekostnadsersättningar som inte betalas utöver lönen utan beaktas som avdrag innan förskottsinnehållning verkställs. Med stöd av FörskUL 15 § kan arbetsgivaren också avdra parkeringskostnader som löntagaren orsakats under en arbetsresa före verkställandet av förskottsinnehållning om den inte ersatt dem skattefritt.

Tillverknings- och framställningsämnen samt representationsutgifter är i allmänhet kostnader som arbetsgivaren ska betala och som arbetstagaren endast i exceptionella fall ansvarar för och som är avdragbara i hens inkomstbeskattning. Till exempel försäljare och säljrepresentanter kan avdra representationsutgifter från inkomsten om deras arbetsgivare inte har ersatt dem.

Löntagaren har rätt att från sin inkomst dra av utgifterna för inkomstens förvärvande eller bibehållande (ISkL 29 § 1 mom.). En närmare beskrivning av kostnadsavdrag finns i Skatteförvaltningens anvisning Kostnader för förvärv av inkomst vilka dras av från förvärvsinkomsten. Resekostnader för tillfälliga arbetsresor avdras enligt de realiserade kostnaderna. Om utredning saknas görs avdraget för användning av egen bil enligt Skatteförvaltningens beslut om storleken av resekostnadsavdrag vid beskattningen. Avdraget är mindre än den skattefria ersättningen enligt Skatteförvaltningens kostnadsbeslut. Se också avsnitt 3.4 om avdrag för kostnader.

3 Beaktande av omedelbara kostnader vid verkställande av förskottsinnehållning

3.1 Allmänt om behandling av kostnader

I förskottsuppbörden har arbetsgivare två alternativa sätt på vilket de kan beakta kostnader som arbetet omedelbart orsakat arbetstagare och som avses i FörskUL 15 §. Enligt FörskUL 15 § 1 mom. kan arbetsgivaren antingen ersätta kostnader som arbetstagaren orsakats utan att verkställa förskottsinnehållning eller avdra kostnadsandelen från lönen innan förskottsinnehållning verkställs (se avsnitt 3.2 och 3.3).

Endast arbetsgivaren och den som betalar arvode för idrottsman kan betala kostnader som direkt orsakats av arbetet utan att verkställa förskottsinnehållning eller avdra kostnadsandelen innan förskottsinnehållning verkställs. Bestämmelsen i FörskUL 15 § kan inte tillämpas på till exempel mottagare av arbetsersättning eller frivilligarbetare.

Ersättning för direkta arbetsrelaterade kostnader eller avdrag från lönen före förskottsinnehållning baserar sig enligt FörskUL 15 § 1 mom. på löntagarens yrkande. Arbetsgivaren är således inte skyldig att på eget initiativ ersätta kostnader som arbetstagaren orsakats. I praktiken baserar sig kostnadsersättningar på branschens kollektivavtal, avtal mellan arbetsgivaren och arbetstagaren eller arbetsgivarens praxis.

3.2 Arbetsgivaren ersätter löntagaren för kostnaderna

Arbetsgivaren kan ersätta arbetstagaren för kostnader som omedelbart orsakats av arbetet utöver lön utan att verkställa förskottsinnehållning. Ersättningen är skattepliktig förvärvsinkomst även om förskottsinnehållning inte verkställs. Ersättning för kostnader som hör till arbetsgivaren beskrivs i avsnitt 2.1.2.

Exempel 5: Simo arbetar som timmerman med egna verktyg. Arbetsgivaren betalar utöver lön ersättning för arbetsredskap enligt kollektivavtalet till Simo. För ersättning för arbetsredskap verkställs inte förskottsinnehållning med stöd av FörskUL 15 § och inte heller arbetsgivarens sjukförsäkringsavgift. Ersättningen är skattepliktig förvärvsinkomst för Simo som ska anmälas till inkomstregistret. I sin beskattning kan Simo yrka på avdrag för användning av egna verktyg enligt de faktiska kostnaderna.

Exempel 6: Leevi har två egentliga arbetsplatser, den ena i östra Helsingfors och den andra i norra Helsingfors. Leevi kör mellan de två egentliga arbetsplatserna med egen bil på egen bekostnad. Leevi lämnar en utredning av resorna till arbetsgivaren som ersätter dem i form av kilometerersättning. Arbetsgivaren kan inte skattefritt ersätta resor mellan två egentliga arbetsplatser inom samma kommun skattefritt. Ersättningarna är skattepliktig inkomst för Leevi, men arbetsgivaren kan betala dem utan att verkställa förskottsinnehållning med stöd av FörskUL 15 §. Ersättningarna ska anmälas till inkomstregistret. Arbetsgivarens sjukförsäkringsavgift betalas inte för ersättningarna.

Om utredning saknas kan Leevi yrka på avdrag för resorna enligt Skatteförvaltningens beslut om storleken av resekostnadsavdrag vid beskattningen. Avdraget är mindre än den skattefria ersättningen enligt Skatteförvaltningens kostnadsbeslut.

3.3 Arbetsgivaren avdrar kostnadsandelen från lönen

Om arbetsgivaren inte ersätter arbetstagarens direkta arbetsrelaterade kostnader kan den på arbetstagarens yrkande verkställa förskottsinnehållning för lön från vilken kostnadsandelen avdragits. Då ökar inte löntagarens inkomst, och löntagaren ansvarar för kostnaderna.

Den kostnadsandel som dragits av innan förskottsinnehållningen verkställts utgör skattepliktig förvärvsinkomst för löntagaren. Den avdragna kostnadsandelen är inte skattefri inkomst, även om kostnaderna kan betalas skattefritt. Detta beror på att endast resekostnadsersättningar som är förenliga med ISkL TVL 71 § och som betalats utöver lönen kan vara skattefria.

Exempel 7: Pirkko gör sina arbetsresor på egen bekostnad. Arbetsgivaren betalar inte kilometerersättning till Pirkko, men enligt Pirkkos utredning beaktar arbetsgivaren körda kilometer som ett avdrag från bruttolönen som är lika stort som kilometerersättningen före verkställandet av förskottsinnehållningen. Förskottsinnehållning eller arbetsgivarens sjukförsäkringsavgift verkställs inte på den avdragna kostnadsandelen. Den avdragna kostnadsandelen är skattepliktig förvärvsinkomst för Pirkko, även om kilometerersättning som betalats utöver lön skulle ha varit skattefri. Arbetsgivaren anmäler lönen till fullt belopp till inkomstregistret.

Om utredning saknas kan Pirkko yrka på avdrag enligt Skatteförvaltningens beslut om storleken av resekostnadsavdrag vid beskattningen. Avdraget är mindre än den skattefria ersättningen enligt Skatteförvaltningens kostnadsbeslut.

Arbetsgivaren och löntagaren kan ingå ett så kallat avtal om total lön, varvid lönen är den samma oberoende av om löntagaren fått ersättning för kostnader som arbetet orsakat. Eftersom parterna har avtalat om total lön är inte heller resekostnadsersättningarna skattefria, även om de enligt ISkL 71 § i övrigt kunde betalas skattefritt. Beloppet av resekostnader kan dock avdras från den totala lönen innan förskottsinnehållning verkställs.

Exempel 8: Säljrepresentant Emma och arbetsgivaren har avtalat om total lön (bruttoprovisionslön), som innehåller resekostnader. Emmas provisionslön för mars är 5 000 euro. Emma lämnar en kalkyl till arbetsgivaren enligt vilken hon i mars kört 2 000 km med egen bil i arbetsrelaterade ärenden. Som kostnadsbelopp har man använt kilometerersättning enligt Skatteförvaltningens kostnadsbeslut.

Arbetsgivaren kan avdra kilometerersättningen från den totala lönen före verkställandet av förskottsinnehållningen. Arbetsgivarens sjukförsäkringsavgift betalas från lönen efter avdraget för resekostnadsersättningarna. Emmas skattepliktiga lön är 5 000 euro, dvs. den post som avdras före verkställandet av förskottsinnehållningen är inte skattefri resekostnadsersättning, även om betalningsförutsättningarna uppfylls.

I brist på andra utredningar kan Emma yrka på avdrag för arbetsresor enligt Skatteförvaltningens beslut om resekostnadsavdrag vid beskattningen. Avdraget är mindre än den skattefria ersättningen enligt Skatteförvaltningens kostnadsbeslut.

3.4 Utredning och bedömning av kostnader

Löntagaren ska tillställa arbetsgivaren en utredning över direkta kostnader som arbetet orsakat (FörskUL 15 § 2 mom.). Utredningen kan bestå av ett verifikat av en utomstående part. Grundlösa ersättningar eller ersättningar som överstiger Skatteförvaltningens kostnadsbeslut är lön för löntagaren.

Alltid kan en arbetstagare inte tillställa arbetsgivaren verifikat över orsakade kostnader eller också kan det hända att kostnadsbeloppet inte exakt kan utredas. Löntagaren kan också låta bli att lämna en utredning eller utredningen är inte trovärdig. Om det dock är klart att kostnader uppstått ska arbetsgivaren uppskatta dem enligt de kostnader som uppstår under motsvarande förhållanden och i motsvarande uppgifter i allmänhet (FörskUL 15 § 2 mom.). I praktiken är kostnadsbeloppet beloppet enligt kollektivavtalet. När man reser med egen bil kan man som uppskattning använda belopp enligt Skatteförvaltningens beslut om skattefria resekostnadsersättningar.

Kostnader får inte uppskattas om de kan utredas. I beskattningspraxis är ersättningar för arbetsredskap och kostnadsersättningar för familjedagvårdare enligt kollektivavtal dock godkända på basis av genomsnittliga kostnader.

Enligt 18 § i förordningen om förskottsuppbörd (FörskUF) fastställs fasta procentuella andelar för kostnader för användning av vissa arbetsredskap och material utifrån vilka kostnadernas andel av den totala inkomsten kan beräknas. Sådana kostnader orsakas av när häst eller traktor används i skogsarbeten och i andra arbeten samt när motorsåg eller röjningssåg används i trädfällning, virkesframställning, skogsröjning eller annat därmed jämförbart arbete. När en löntagare betalas ersättning för användning av upphovsrätten till ett fotografi, får såsom den andel av material- och verktygskostnaderna som hänför sig till fotografiet i brist på annan utredning betraktas den fasta procent som förordningen föreskriver.

Uppskattningar av kostnadsbeloppen är inte bindande i löntagarens inkomstbeskattning, utan avdraget baserar sig på orsakade faktiska kostnader. Till exempel avdraget för användning av egna verktyg görs inte enligt kollektivavtalets ersättning för arbetsredskap utan enligt faktiska kostnader.

När det gäller kostnadsersättningar till familjedagvårdare och medlare som avses i lagen om medling i tvistemål och stadfästelse av förlikning i allmänna domstolar har man dock i beskattningspraxis tillämpat ett förfarande, där man som avdrag i inkomstbeskattningen beaktar samma belopp som betalats till personen som skattepliktig kostnadsersättning utan att verkställa förskottsinnehållning. För dessa personer baserar sig andra än skattefria ersättningar antingen direkt på lagen eller utredningar av den genomsnittliga ersättningsnivån. Det särskilda förfarandet baserar sig på Skatteförvaltningens anvisning för harmonisering av beskattningen.

3.5 Arbetsgivares sjukförsäkringsavgift

Arbetsgivaren ska betala arbetsgivares sjukförsäkringsavgift på grundval av det sammanlagda beloppet av de löner som betalas till arbetstagarna. I lagen om arbetsgivares sjukförsäkringsavgift avses med lön bland annat lön, arvode, förmån och ersättning som omfattas förskottsinnehållning enligt 13 § i lagen om förskottsuppbörd. (Lag om arbetsgivares sjukförsäkringsavgift 5 §)

Om den skattepliktiga kostnadsersättning som arbetsgivaren betalar utöver lönen inte överstiger det utredda eller uppskattade beloppet av kostnaderna betraktas ersättningen inte som lön och arbetsgivarens sjukförsäkringsavgift betalas inte för ersättningens andel (FörskUL 15 § 3 mom.). Ersättningar som överstiger det utredda eller uppskattade beloppet är lön, och arbetsgivarens sjukförsäkringsavgift ska betalas för den överstigande delen.

Om arbetsgivaren avdrar den skattepliktiga kostnadsandelen från lönen före verkställandet av förskottsinnehållningen betalas arbetsgivarens sjukförsäkringsavgift endast för beloppet från vilket kostnadsandelen avdragits.

4 Sammanfattningstabeller

4.1 Tabell över kostnadernas inverkan på beskattningen

|

Lön 30 000 €/år Kostnader 900 €/år |

Skattefri ersättning betalas (ISkL 71 §) | Skattefri ersättning betalas utan att verkställa förskottsinnehållning (FörskUL 15 §) | Den skattepliktiga kostnadsandelen avdras före förskottsinnehållning (FörskUL 15 §) |

|---|---|---|---|

| Förskottsinnehållningspliktig lön som anmäls till inkomstregistret | 30 000 € | 30 000 € | 29 100 € |

| Grunden för arbetsgivarens sjukförsäkringsavgift | 30 000 € | 30 000 € | 29 100 € |

| Skattefri kostnadsersättning som anmäls till inkomstregistret | 900 € | - | - |

| Skattepliktig kostnadsersättning som anmäls till inkomstregistret | - | 900 € | 900 € |

| Skattepliktig inkomst i inkomstbeskattningen | 30 000 € | 30 900 € | 30 000 € |

4.2 Tabell över kostnader som löntagare orsakas

ledande skattesakkunnig Tero Määttä

överinspektör Minna Palomäki