I den här anvisningen behandlas omsättningsgränsen 20 000 euro för verksamhet i liten skala i Finland och omsättningsgränsen 100 000 euro inom Europeiska unionen. I anvisningen behandlas också den särskilda momsordningen för små företags EU-försäljningar som trätt i kraft den 1 januari 2025.

Den här anvisningen ersätter den tidigare anvisningen Gränsen för momsfri verksamhet i liten skala är 15 000 euro. De centralaste ändringarna gäller omsättningsgränsbeloppet, beräkningen av omsättningsgränsen för ett kalenderår i stället för en räkenskapsperiod, beaktandet av omsättningen för föregående kalenderår, slopandet av lättnaden vid den nedre gränsen och tidpunkten när skattskyldigheten börjar.

Inledning

1.1 Bakgrund

EU har harmoniserat och uppdaterat undantaget från momsplikten för små företag från och med ingången av 2025. Grunden för ändringen är det år 2020 godkända direktivet som gäller små företag (Rådets direktiv (EU) 2020/285) och ändringen av förordning (EU) nr 904/2010.

Beloppet av den nedre gränsen för momsskyldigheten höjdes samtidigt till 20 000 euro.

De centrala ändringarna från ingången av 2025 är följande:

- Beräkningssättet för omsättningsgränsen ändrades. I fortsättningen betraktas alltid omsättningen för kalenderåret i stället för räkenskapsperioden. Dessutom ska omsättningen beräknas både för det innevarande och det föregående kalenderåret.

- Tidpunkten när momsskyldigheten börjar ändrades. Skyldigheten att betala skatt börjar först från och med tidpunkten då den nedre gränsen för skattskyldigheten överskrids.

- Lättnaden vid den nedre gränsen har slopats. Detta innebär att skattelättnaden har slopats för de företag vars omsättning för räkenskapsperioden har understigit 30 000 euro.

- Den särskilda momsordningen för små företags EU-försäljningar har tagits i bruk. Den mest framträdande förändringen för företag som idkar internationell handel är att det i fortsättningen är möjligt för små företag att utnyttja undantaget från momsplikten också i andra EU-medlemsstater. Företag som vi utnyttja momsundantaget i andra EU-medlemsstater ska registrera sig i den nya särskilda momsordningen för små företags EU-försäljningar.

- Möjligheten att tillämpa undantag från momsplikt för verksamhet i liten skala i Finland har slutat för de företag som är etablerade utanför EU-området. Undantaget från momsplikten tillämpas inte även om företaget har ett fast driftställe i Finland.

Den här anvisningen om verksamhet i liten skala gäller alla näringsidkare oavsett verksamhetsform. Undantaget från momsplikten för verksamhet i liten skala kan således gälla exempelvis företag, föreningar, stiftelser eller andelslag. Undantaget från momsplikten tillämpas inte på välfärdsområden eller kommuner. I anvisningen behandlas gränserna för verksamhet i liten skala och den särskilda momsordningen för små företags EU-försäljningar närmast ur finska små företags synvinkel.

De länder och områden som hör till EU:s mervärdesskatteområde har räknats upp på webbplatsen vero.fi på sidan EU:s moms- och punktskatteområde.

2 Den finska gränsen för verksamhet i liten skala är 20 000 euro

2.1 Verksamhet i liten skala

Rörelse i liten skala definieras på basis av omsättningens storlek. Säljaren är inte momsskyldig om omsättningen enligt mervärdesskattelagen under det innevarande och det föregående kalenderåret är högst 20 000 euro och säljaren inte heller frivilligt har ansökt om att bli momsskyldig.

Exempel 1

Ett företags omsättning under det föregående kalenderåret har varit 17 000 euro. Företaget behöver inte införas i momsregistret när gränsen på 20 000 euro inte överskrids under det innevarande kalenderåret. Om gränsen emellertid överskrids mitt under året ska företaget anmäla sig till registret över momsskyldiga från och med den tidpunkt då omsättningsgränsen överskrids.

Säljaren ska följa upp omsättningen under två år, alltså omsättningen både för det innevarande och föregående kalenderåret. Detta innebär att det inte går att avregistrera sig från momsregistret genast det år då omsättningen understiger gränsen för verksamhet i liten skala.

Exempel 2

Ett företags omsättning är 22 000 euro för året 2024. Företaget har införts i registret över momsskyldiga. Även om omsättningen år 2025 minskar till 18 000 euro kan företaget inte låta sig strykas ur momsregistret på grund av ringa omsättning förrän tidigast från och med den 1 januari 2026.

Vid beräkningen av omsättningen betraktas alltid omsättningen under två på varandra följande kalenderår. Om säljarens 12 månader långa räkenskapsperiod avviker från ett kalenderår ska omsättningen för kalenderåret räknas ut genom att kombinera omsättningen under olika räkenskapsperioder så att de motsvarar ett kalenderår. Om räkenskapsperioden är längre än 12 månader ska endast den omsättning för räkenskapsperioden som hör till kalenderåret tas i beaktandet vid beräkningen.

Exempel 3

Ett företags räkenskapsperiod är 1.1.2025–30.6.2026. I omsättningen för 2025 medräknas endast den omsättning som hör till kalenderåret 2025. I omsättningen för året 2025 medräknas alltså endast den omsättning som hör till perioden 1.1–31.12.2025.

Exempel 4

Ett företags räkenskapsperiod 1.7–30.6 avviker från ett kalenderår. I omsättningen för 2025 medräknas den omsättning för räkenskapsperioderna 1.7.2024–30.6.2025 och 1.7.2025–30.6.2026 som hör till kalenderåret 2025. I omsättningen för året 2025 medräknas alltså endast den omsättning som hör till perioden 1.1–31.12.2025.

2.2 Försäljningar inkluderade i omsättningen

Vid beräkningen av omsättningen för ett kalenderår beaktas i mervärdesskattelagen avsedda skattepliktiga försäljningar av varor och tjänster, försäljningar som omfattas av omvänd skattskyldighet (MomsL 8 a–8 d) och följande försäljningar som är momsfria enligt mervärdesskattelagen:

- varuförsäljning till andra EU-länder (gemenskapsintern försäljning, MomsL 72 a–72 c §) och också flyttningar av egna varor som behandlas som gemenskapsintern försäljning ska inkluderas.

- exportförsäljning (MomsL 70 §)

- skattefri försäljning till resande (MomsL 70 b §)

- försäljning av skattefria tjänster (MomsL 71 och 72 §)

- försäljning av skattefria fartyg och arbetsprestationer som hänför sig till sådana fartyg (MomsL 58 §)

- försäljning av en upplaga av en tidning eller tidskrift som utkommer minst fyra gånger om året till ett allmännyttigt samfund (MomsL 56 §)

- skattefri försäljning till diplomatiska beskickningar och internationella organisationer samt till försvarsmakten i en stat som är part i nordatlantiska fördraget och till försvarsmakten i en EU-medlemsstat (MomsL 72 d §)

- skattefri försäljning av motorfordon (MomsL 72 e §)

- försäljning av finansiella tjänster och försäkringstjänster (MomsL 41 § och 44 §)

- överlåtelse av en fastighet eller rättigheter som hänför sig till fastigheten.

- vissa försäljningar till Europeiska kommissionen eller till en byrå eller ett organ som inrättats med stöd av unionsrätten i syfte att hantera covid-19-pandemin (MomsL 38 d §)

I momsbeskattningen omfattar begreppet fastighet utöver markområden också byggnader, bestående konstruktioner samt delar av dem. Överlåtelser av momsfria fastigheter eller rättigheter som hänför sig till sådana fastigheter omfattar således också försäljning och uthyrning av lägenheter. Som en fastighet anses också en maskin, en utrustning eller ett föremål som varaktigt installerats i en byggnad eller konstruktion och som inte kan flyttas utan att byggnaden eller konstruktionen förstörs eller förändras och som används för en särskild verksamhet som bedrivs på fastigheten (se Fastighetsbegreppet i mervärdesbeskattningen fr.o.m. 1.1.2017).

Även om moms inte ska betalas för de ovan uppräknade skattefria försäljningarna ska de inkluderas vid beräkningen av omsättningsgränsen på 20 000 euro.

Exempel 5

Omsättningen i ett finsk företag för inhemsk försäljning av varor i Finland är 10 000 euro per kalenderår.

Dessutom har företaget momsfri exportförsäljning av varor (MomsL 70 §) från Finland till Norge för totalt 15 000 euro per kalenderår. Exportförsäljningen vars transport till Norge börjar från Finland sker enligt bestämmelserna om försäljningsland i Finland. I företagets omsättning inkluderas exportförsäljningen och därmed är den omsättning som ska beaktas totalt 25 000 euro.

Företaget kan inte tillämpa undantaget från skatteplikten för verksamhet i liten skala i Finland eftersom företagets omsättning i Finland överstiger gränsen för verksamhet i liten skala. Företaget ska vara infört i registret över momsskyldiga.

Omsättningen för kalenderåret räknas ut enligt det skattefria värdet på försäljningarna. Med skattefritt värde avses det pris som säljaren och köparen avtalat om i vilket det inte ingår den moms som betalas för försäljningen i fråga.

Vid beräkningen av omsättningen ska det inte beaktas:

- finansiella tjänster och försäkringstjänster av accessorisk karaktär och inte heller

- försäljningar av anläggningstillgångar.

I omsättningen i Finland inkluderas inte försäljningar vars försäljningsland inte är Finland enligt bestämmelserna om försäljningsland i mervärdesskattelagen.

Exempel 6

Ett finskt företag säljer konsulttjänster till näringsidkare som är etablerade både i Finland och utomlands. Försäljningslandet för konsulttjänsterna bestäms på basis av etableringsstaten för den näringsidkare som fungerar som köpare enligt den så kallade allmänna bestämmelsen i mervärdesskattelagen (MomsL 65 §).

Företagets försäljning i Finland är 18 000 euro under kalenderåret. Också omsättningen för det föregående kalenderåret har varit lika stor. Företagets försäljning till näringsidkare etablerade i andra EU-länder är 7 000 euro per kalenderår och försäljningen till näringsidkare etablerade utanför EU är 5 000 euro per kalenderår. Företaget har försäljning i utlandet endast till näringsidkare.

Företagets omsättning i Finland är 18 000 euro. Företaget tillämpar momsundantaget för verksamhet i liten skala i Finland.

Anvisningslänkar till bestämmelser om försäljningsland finns samlade i kapitel 3.4.

Till omsättningen inkluderas endast försäljningar. Till exempel gemenskapsinterna förvärv inkluderas inte i omsättningen. Det berättas närmare om gemenskapsinterna förvärv i anvisningen Mervärdesbeskattning i EU-handel.

2.3 Gränsen överskrids i Finland

När säljaren upptäcker att omsättningsgränsen på 20 000 euro överskrids ska hen anmäla sig som momsskyldig i Finland. Säljaren införs i registret över momsskyldiga från och med tidpunkten då gränsen överskrids.

Skyldigheten att betala moms börjar från och med tidpunkten då omsättningsgränsen överskrids. Försäljning som överskrider omsättningsgränsen är i sin helhet momspliktig.

Exempel 7

Ett företag säljer tjänster endast i Finland. Företaget är inte infört i registret över momsskyldiga på grund av att omsättningen är liten. I november 2025 upptäcker företagaren dock att omsättningen under 2025 har uppgått till sammanlagt 19 800 euro.

I november ska 210 euro i följande debitering för en tjänst betalas och sålunda kommer gränsen att överskrida gränsen på 20 000 euro i och med denna försäljning. Företaget ska vara infört i registret över momsskyldiga från och med att gränsen överskrids. Den försäljning som överskrider omsättningsgränsen (210 euro) ska behandlas som momspliktig i sin helhet.

Omsättningen ska följas upp aktivt och registreringsanmälan ska i praktiken lämnas till Skatteförvaltningen i god tid på förhand.

2.4 Frivillig ansökan om momsskyldighet i Finland

Företaget kan om det önskar ansöka om momsskyldighet i Finland även om försäljningen inte överskrider den årliga omsättningsgränsen på 20 000 euro. För att bli införd som momsskyldig i registret förutsätts att verksamheten sker rörelsemässigt. Som rörelsemässig verksamhet betraktas sådan verksamhet som bedrivs i förvärvssyfte, är kontinuerlig, utåtriktad och självständig och som innebär en sedvanlig företagarrisk. Företag som frivilligt har ansökt om momsskyldighet benämns sökanden. Sökanden betalar moms för all den försäljningsverksamhet som denne bedriver rörelsemässigt.

Ansökan om momsskyldighet görs antingen elektroniskt med en etablerings- eller en ändringsanmälan i FODS-tjänsten (ytj.fi) eller med de pappersblanketter för etablerings- eller ändringsanmälan (Y-blankett) som finns i samma tjänst. Om företaget redan har ett FO-nummer kan det också ansöka om momsskyldighet i MinSkatt. En privatperson som ännu inte har ett FO-nummer kan redan vid inledandet av företagsverksamheten (med firmanamn eller som idkare av jord- eller skogsbruk) ansöka om momsskyldighet i MinSkatt.

Den sökande antecknas som momsskyldig tidigast från och med ansökningstidpunken. Med detta avses den dag då ansökan kommer till Skatteförvaltningen eller Patent- och registerstyrelsen eller anmälan har lämnats elektroniskt i FODS eller MinSkatt. Den sökande kan alltså inte införas retroaktivt i registret över momsskyldiga. Ett undantag utgör de som ansöker om momsskyldighet för överlåtelsen av nyttjanderätten till en fastighet och som i vissa situationer avvikande från huvudregeln kan införas i registret retroaktivt på basis av den så kallade sexmånadersregeln. Mer om sexmånadersregeln finns i kapitel 4.4 i anvisningen Ansökan om momsskyldighet för överlåtelse av nyttjanderätt till fastighet.

Exempel 8

Affärsverksamheten för ett företag som utövar frisörsverksamhet är ringa och företaget är inte skyldigt att anmäla sig som momsskyldig. Företaget beslutar dock mitt under räkenskapsperioden att frivilligt ansöka om momsskyldighet. Den 5 oktober fyller företaget i och lämnar blanketten om ärendet i MinSkatt. Företaget kan införas i registret över momsskyldiga tidigast från och med den 5 oktober.

Om ett företag vars omsättning är högst 20 000 euro per kalenderår har ansökt om momsskyldighet frivilligt ska företaget betala moms för alla sina försäljningar som omfattas av moms även om omsättningen understiger gränsen.

Exempel 9

Ett företag har ansökt om momsskyldighet för frisörverksamhet som utövare av verksamhet i liten skala. Företaget börjar också med försäljning av hantverkssmycken i liten skala. Den totala omsättningen av frisörsverksamheten och försäljningen av hantverkssmycken understiger 20 000 euro per år. Företaget ska betala moms för både frisörverksamheten och försäljningen av hantverk.

Exempel 10

En privatperson har ansökt om momsskyldighet för försäljning av skog men har ingen skogsförsäljning inom de närmaste åren. Personen inleder bilverkstadsverksamhet i liten skala som en enskild näringsidkare. Omsättningen för räkenskapsperioden understiger 20 000 euro per år. Hen ska betala moms för bilverkstadsverksamheten eftersom hen frivilligt har ansökt om momsskyldighet för försäljningen av skog.

På samma sätt, om en utövande konstnär, en offentligt uppträdande person, en idrottsman eller en artistförmedling ansöker om att bli momsskyldig, ska moms betalas för all övrig rörelseverksamhet även om verksamheten bedrivs i liten skala.

Undantag som gäller allmännyttiga samfunds ansökan om att bli momsskyldig behandlas i Skatteförvaltningens anvisning Mervärdesbeskattning av allmännyttiga samfund.

Den som har ansökt om momsskyldighet stryks inte retroaktivt ut momsregistret. Avregistreringen görs tidigast när den skattskyldige framför sin anhållan om avregistrering (MomsL 174 § 2 mom.). Med detta avses den dag då ändrings-/nedläggningsanmälan i den momsskyldiges ärendet kommer till Skatteförvaltningen eller Patent- och registerstyrelsen eller anmälan har lämnats elektroniskt i FODS eller MinSkatt. Den som har ansökt om att bli momsskyldig för överlåtelse av nyttjanderätten till en fastighet avregistreras dock inte innan förutsättningarna för ansökan har upphört för alla fastigheter som ansökan gällt (MomsL 174 § 3 mom.).

Exempel 11

Ett företag har inlett försäljningen av barnkläder i januari. Företaget uppskattade att den totala försäljningen är cirka 5 000 euro men ansökte frivilligt om momsskyldighet. I december har försäljningen uppgått till 4 500 euro. Företaget meddelar i en ansökan som har anlänt till Skatteförvaltningen den 18 december att företaget vill låta sig bli struken ur registret över momsskyldiga. Eftersom försäljningen för kalenderåret understiger 20 000 euro och företaget inte alls har haft någon försäljning under det föregående kalenderåret kan företaget strykas ur momsregistret. Företagets ansökan kommer till Skatteförvaltningen den 18 december. Skatteförvaltningen avregistrerar företaget från och med den 18 december.

Skatteförvaltningen har gett anvisningen Nedläggning av momspliktig verksamhet samt konkurs.

Ett företag som ansöker om att bli införd i momsregistret har också möjlighet att ansöka om förlängd skatteperiod i samband med registreringen. Skatteperioden för moms är i regel en kalendermånad men för små företag kan perioden också vara ett år eller ett kalenderkvartal. Omsättningsgränsen för valfria skatteperioder fastställs enligt den i bokföringslagen avsedda omsättningen eller motsvarande avkastning under ett kalenderår. Det finns information om skatteperioderna och omsättningsgränserna på webbplatsen vero.fi på sidan Skatteperiod för moms och ändringarna i den .

3 Omsättningsgränsen inom Europeiska unionen är 100 000 euro

3.1 Omsättningsgränsen inom Europeiska unionen

Med EU:s omsättningsgräns avses det årliga momsfria totalvärdet av de överlåtelser av varor och utförande av tjänster som säljaren har haft inom EU-området under ett kalenderår. Gränsvärdet på årsomsättningen inom EU är 100 000 euro.

Ett företag som är etablerat i Finland kan i andra EU-medlemsstater tillämpa de nationella undantagen från momsplikten för verksamhet i liten skala när årsomsättningen inom EU inte överstiger 100 000 euro. Omsättningen inom EU får vara högst 100 000 euro för både det innevarande och föregående kalenderåret för att gränsen inte ska överskridas. Villkoret för tillämpningen är dessutom att omsättningen inte överstiger de nationella gränsvärdena i den medlemsstat eller de medlemsstater där momsundantaget tillämpas.

Du kan du kontrollera medlemsstaterna som ingår i EU:s momsområde här

Exempel 12

Omsättningen för ett finskt företag är 10 000 euro i Finland, 20 000 euro i Estland, 20 000 euro i Lettland och 5 000 euro i Sverige under det innevarande kalenderåret. Den totala omsättningen är 55 000 euro.

Omsättningarna för det föregående kalenderåret har varit 10 000 euro i Finland, 15 000 euro i Estland, 15 000 euro i Lettland och 5 000 euro i Sverige. Den totala omsättningen för det föregående kalenderåret var 45 000 euro.

Årsomsättningen inom EU understiger 100 000 euro både under det innevarande och det föregående kalenderåret.

Årsomsättningen inom EU ska följas upp i realtid. Det finns information om omräkningen av valuta i denna anvisning i kapitel 6.3.3 Omräkning av omsättning i euro.

3.2 Försäljningar som ska inkluderas i årsomsättningen inom EU

I årsomsättningen inom EU inkluderas sådana försäljningar i de andra medlemsstaterna som ska inkluderas i omsättningen i Finland.

Försäljningar som ska inkluderas i omsättningen i Finland behandlas ingående i denna anvisning i kapitel 2.2 Försäljningar inkluderade i omsättningen. Med årsomsättning inom EU avses alltså företagets sammanräknade omsättningar i alla de EU-medlemsstater där företaget har verksamhet.

I årsomsättningen inom EU inkluderas sålunda utöver momspliktiga försäljningar i Finland och andra medlemsstater också bland annat skattefria gemenskapsinterna försäljningar, skattefria importer av varor, skattefria finansiella tjänster och försäkringstjänster samt uthyrningar av fastigheter. Försäljningar i varje medlemsstat enligt bestämmelserna om försäljningsland inkluderas i omsättningen endast en gång. Flyttningar av egna varor inom gemenskapen inkluderas i omsättningen i den medlemsstat varifrån varorna skickas.

Utöver de försäljningar som nämns i kapitel 2.2 kan vissa medlemsstater ha försäljningar som särskilt fastställts som skattefria (artikel 98.2 och 105a i mervärdesskattedirektivet) och som ska inkluderas i årsomsättningen inom EU. Ett exempel i Finland på en sådan särskild befrielse är i 56 § i mervärdesskattelagen avsedd försäljning av en upplaga av en medlemstidning till ett allmännyttigt samfund. Om försäljningar som är fastställda som skattefria i andra medlemsstater finns mer information på en webbplats som EU-kommissionen upprätthåller (SME web portal).

Exempel 13

Ett finskt företags varuomsättning är 10 000 euro i Finland och 20 000 euro i Estland per kalenderår. Dessutom har företaget skattefri exportförsäljning av varor (MomsL 70 §) från Finland till Förenta staterna för ett totalbelopp på 80 000 euro per kalenderår. Under de föregående åren har omsättningarna också varit lika stora.

Eftersom den skattefria exportförsäljningen inkluderas i årsomsättningen inom EU är företagets årsomsättning inom EU 110 000 euro. Gränsen för EU-omsättningen överskrids. Företaget kan inte utnyttja undantaget från momsplikten för verksamhet i liten skala även om den nationella gränsen för verksamhet i liten skala i Estland inte överskrids.

Gränsen för verksamhet i liten skala överskrids i Finland, eftersom exportförsäljningen från Finland räknas med i omsättningen i Finland. Företagets försäljningar i både Finland och Estland är således momspliktiga.

Som hjälp vid beräkningen av årsomsättningen inom EU går det också att använda en simulator (SME web portal)

3.3 Omsättningsgränsen överskrids inom Europeiska unionen

Om EU-omsättningsgränsen överskrids går det inte längre att tillämpa momsundantaget för verksamhet i liten skala i någon annan EU-medlemsstat än etableringsstaten för företaget. Om årsomsättningen inom EU överskrider 100 000 euro för ett finskt företag men den finska omsättningsgränsen inte överskrids, kan företaget tillämpa momsundantaget för verksamhet i liten skala endast i Finland. Omsättningen och om den eventuellt överskrider gränsen ska följas aktivt.

Med andra ord slutar möjligheten för ett finskt företag att utnyttja momsundantaget i andra EU-medlemsstater när omsättningsgränsen 100 000 euro inom EU överskrids. När omsättningsgränsen 100 000 euro inom EU överskrids ska företaget genast från tidpunkten för överskridandet börja tillämpa de allmänna momsbestämmelserna i medlemsstaterna i fråga.

Om den anmälan som ska lämnas om överskridandet av gränsen berättas det närmare i kapitel 6.4.3 i den här anvisningen.

3.4 Bestämmelser om försäljningsland

Vid beräkningen av omsättningen ska företaget veta vilket försäljningslandet för varan eller tjänsten är i momsbeskattningen. Bestämmelserna om försäljningslandet för en vara eller tjänst behandlas separat per ämne i olika Skatteförvaltningens anvisningar.

I fråga om EU-varuhandel behandlas försäljningslandet i anvisningen Mervärdesbeskattning i EU-varuhandeln. Exporthandeln behandlas i anvisningen Mervärdesbeskattningen i exporthandeln.

Försäljningslandet vid varuhandel och det avvikande försäljningslandet vid distansförsäljning behandlas i anvisningen Mervärdesbeskattning vid distansförsäljning av varor. Vid näthandel med varor som små företag säljer till konsumenter är det viktigt att observera den avvikande bestämmelsen om försäljningsland vid distansförsäljning och de villkor och gränsvärden som hänförs till den (MomsL 69 §).

I fråga om tjänstehandel behandlas försäljningslandet på vero.fi i anvisningen Momsbeskattningen av internationell tjänstehandel som bland annat har en steg-för-steg-anvisning. Skatteförvaltningen har också gett den detaljerade anvisningen Momsbeskattningen av tjänster vid utrikeshandel.

4 Gränserna för verksamhet i liten skala i andra EU-länder

Bestämmelserna om gränserna för verksamhet i liten skala är inte harmoniserade i EU-medlemsstaterna. Gränserna baserar sig på de nationella bestämmelserna i varje EU-medlemsstat.

I vissa medlemsstater, såsom i Sverige, kan uppföljningsperioden för omsättningen vara tre år. Alla medlemsstater har inte alls tagit i bruk en gräns för verksamhet i liten skala.

I en del EU-medlemsstater används olika gränser för olika affärssektorer. Med affärssektorer avses i det här sammanhanget sådan delområden inom affärsverksamheten för vilken någon EU-medlemsstat har ställt en egen nationell gräns. Företaget får utnyttja endast en gräns för verksamhet i liten skala i en medlemsstat. Till exempel Frankrike har ställt separata gränser för verksamhet i liten skala för varor och tjänster.

Dessutom har en del EU-medlemsstater tagit i bruk ett förfarande där näringsidkare kan fortsätta utnyttja momsundantaget efter att gränsen för verksamhet i liten skala har överskridits under en begränsad tid om företagets omsättning inte överskriden gränsen för verksamhet i liten skala mer än 10 procent eller 25 procent. Finland har inte tagit i bruk ett sådant förfarande som skjuter på momsskyldighetens början.

Vid beräkningen av de nationella gränserna i andra EU-medlemsstater tillämpas den egna mervärdesskattelagen i medlemsstaten i fråga. Om de nationella gränserna i andra EU-länder fås anvisningar på webbplatser som kommissionen upprätthåller (portalen SME web) eller direkt från skattemyndigheten i medlemsstaten i fråga.

5 Vem kan tillämpa momsundantaget för verksamhet i liten skala

5.1 Ett finsk företag som har verksamhet endast i Finland

Ett företag som har etablerat sig i Finland och vars omsättning i Finland är högst 20 000 euro per kalenderår har inte skyldighet att registrera sig i registret över momsskyldiga. När ett företag som har etablerat sig i Finland säljer varor eller tjänster endast i Finland ska företaget inte heller för att tillämpa momsundantaget för verksamhet i liten skala registrera sig i den särskilda momsordningen för små företags EU-försäljningar.

Med ett företag som har etablerat sig i Finland avses ett företag som har sin hemort för affärsverksamheten här. Företagets hemort är i Finland när dess centrala administrativa funktioner sköts här. Om ett företag saknar hemort för affärsverksamheten, är orten för affärsverksamheten den ort där företagaren är bosatt eller vistas fortlöpande.

Exempel 14

Ett finskt företag säljer tjänster endast i Finland. Omsättningen för året 2024 har varit 18 000 euro och omsättningen för 2025 stannar också vid cirka 18 000 euro. Företaget är infört i registret över momsskyldiga eftersom dess omsättning har överskridit den tidigare gränsen för verksamhet i liten skala, dvs. 15 000 euro.

Företaget är inte skyldigt att registrera sig i registret över mervärdesskattskyldiga år 2025 eftersom omsättningsgränsen har ändrats och företagets omsättning har understigit 20 000 euro både året som går och föregående året.

Företaget kan välja att avregistrera sig från från registret över mervärdesskattskyldiga från ingången av 2025. I en sådan situation ska företaget inte heller registrera sig i den särskilda momsordningen för små företags EU-försäljningar eftersom företaget endast säljer tjänster i Finland.

Det finns en separat anvisning som Skatteförvaltningen har tagit fram Nedläggning av momspliktig verksamhet samt konkurs.

5.2 Åländskt företag som utövar verksamhet endast i Finland

Landskapet Åland (nedan Åland) hör inte till EU:s moms- eller punktskatteområde. Som en följd av denna särställning finns det en momsgräns mellan Åland och EU:s momsområde. Skattegränsen innebär i praktiken att bestämmelserna i mervärdesskattelagen om export och import i fråga om handel med tredjeländer tillämpas på försäljning och överföring av varor mellan Åland och EU:s momsområde.

Vid tillämpningen av momsundantaget för verksamhet i liten skala hör Åland till Finlands territorium. I den finska mervärdesskattelagen behandlas de ålänningar som utövar verksamhet i liten skala på samma sätt som i övriga Finland etablerade utövare som utövar verksamhet i liten skala.

Vid bedömningen av undantaget från moms för verksamhet i liten skala för företag etablerade i landskapet Åland beaktas försäljningar både på Åland och i övriga Finland. Det har ingen betydelse om företaget har ett fast driftställe i övriga Finland.

Exempel 15

Ett åländskt företag säljer varor på Åland och i övriga Finland. Företagets omsättning har varit 4 000 euro på Åland och 10 000 euro i övriga Finland år 2024. Företagets omsättning i Finland har således varit sammanlagt 14 000 euro. Omsättningen år 2025 kommer inte att öka från det nuvarande.

Företaget är inte skyldigt att registrera sig i momsregistret eftersom omsättningen understiger gränsen på 20 000 euro.

Ett företag som är etablerat på Åland kan inte registrera sig i den särskilda momsordningen för små företags EU-försäljningar, eftersom systemet endast tillämpas på säljare som är etablerade på EU:s område.

5.3 Finskt företag som också har verksamhet i andra EU-medlemsstater

Ett finskt företag som har etablerat sig någon annanstans i Finland än på Åland kan tillämpa undantaget från momsplikten både i Finland och i andra EU-medlemsstater genom att registrera sig i den särskilda momsordningen för små företags EU-försäljningar. Villkoret för tillämpningen är att årsomsättningen inom EU inte överskrids. Ett ytterligare villkor är att den nationella omsättningsgränsen i den medlemsstat eller de medlemsstater där momsundantaget tillämpas inte heller överskrids. Föremålen för granskningen är alltid minst omsättningarna för det innevarande och föregående året. I en del medlemsstater, såsom i Sverige, granskas utöver det innevarande året också de två föregående kalenderåren.

Med medlemsstat avses alla medlemsstater i Europeiska unionen.

Exempel 16

Ett finskt företag säljer varor och tjänster i Finland, Sverige och Österrike. I tabellen nedan presenteras omsättningarna per försäljningsland. Företaget har ingen annan verksamhet, såsom export till områden utanför EU.

Tabell över försäljningarna

|

Medlemsstat

|

Omsättningsgränsen i medlemsstaten (euro)

|

Företagets omsättning för det föregående året (euro)

|

Företagets omsättning under det innevarande året

(euro)

|

Kan företaget tillämpa momsundantaget för verksamhet i liten skala

|

|

Finland

|

20 000

|

10 000

|

10 000

|

JA

|

|

Sverige

|

ca 10 000 (120 000 kronor)*

|

3 000

3 000**

|

5 000

|

JA

|

|

Österrike

|

42 000

|

25 000

|

25 000

|

JA

|

|

Andra EU-medlemsstater

|

-

|

0

|

0

|

-

|

|

Omsättningen inom unionen

|

100 000

|

38 000

|

40 000

|

JA

Omsättningsgränsen för unionen överskrids inte

|

* Den nationella gränsen i Sverige är i kronor. Det finns information om omräkningen av omsättningen i euro i denna anvisning i kapitel 6.4.2

** I Sverige granskas omsättningen för de två föregående åren

Gränsen för årsomsättningen inom EU (100 000 euro) överskrids inte och omsättningen i var EU-medlemsstat understiger gränsen för verksamhet i liten skala. Företaget kan tillämpa momsundantaget för verksamhet i liten skala i Sverige och Österrike genom att registrera sig i den särskilda momsordningen för små företags EU-försäljningar.

Även om den nationella gränsen i en enskild medlemsstat överskrids kan ett finskt företag tillämpa momsundantaget för små företag i de andra medlemsstater där den nationella omsättningsgränsen inte överskrids. Villkoret för tillämpningen är visserligen att inte heller omsättningsgränsen inom EU (100 000 euro) överskrids. Tillämpningen förutsätter alltid registrering i den särskilda momsordningen för små företags EU-försäljningar.

Exempel 17

Ett finskt företag säljer varor och tjänster i Finland, Sverige och Österrike. I tabellen nedan presenteras omsättningarna per försäljningsland. Företaget har ingen annan verksamhet, såsom export till områden utanför EU.

Tabell över försäljningarna

|

Medlemsstat

|

Omsättningsgränsen i medlemsstaten (euro)

|

Företagets omsättning för det föregående året (euro)

|

Företagets omsättning under det innevarande året

(euro)

|

Kan företaget tillämpa momsundantaget för verksamhet i liten skala

|

|

Finland

|

20 000

|

25 000

|

30 000

|

NEJ

|

|

Sverige

|

ca 10 000 (120 000 kronor)*

|

3 000

3 000**

|

5 000

|

JA

|

|

Österrike

|

42 000

|

25 000

|

25 000

|

JA

|

|

Andra EU-medlemsstater

|

-

|

0

|

0

|

-

|

|

Omsättningen inom unionen sammanlagt

|

100 000

|

53 000

|

60 000

|

JA

Gränsen för omsättningen inom unionen överskrids inte

|

* Den nationella gränsen i Sverige är i kronor. Det finns information om omräkningen av omsättningen i euro i denna anvisning i kapitel 6.4.2

** I Sverige granskas omsättningen för de två föregående åren

Gränsen 100 000 euro för omsättningen inom unionen överskrids inte. I Sverige och Österrike underskrider verksamheten gränsen för verksamhet i liten skala. Små företag ska registrera sig i den särskilda momsordningen för små företags EU-försäljningar om företaget vill tillämpa undantaget från momsplikten i Sverige och Österrike. Företaget kan ändå inte tillämpa momsundantaget i Finland.

Företaget behöver inte registrera sig i den särskilda momsordningen för små företags EU-försäljningar om säljaren inte vill tillämpa momsundantaget för verksamhet i liten skala i andra EU-medlemsstater. I en sådan situation är de allmänna momsbestämmelserna i medlemsstaterna tillämpliga på verksamheten.

Exempel 18

Ett finskt företag säljer tjänster i Finland och Estland till privatpersoner. I Finland är årsomsättningen cirka 10 000 euro och i Estland cirka 10 000 euro. Den nationella gränsen i Estland är 40 000 euro.

Omsättningen underskrider gränsen för verksamhet i liten skala i båda medlemsstaterna. Eftersom företaget vill utnyttja gränsen för verksamhet i liten skala endast i den egna medlemsstaten Finland, registrerar företaget inte sig i den särskilda momsordningen för små företags EU-försäljningar. I det här fallet tillämpas de estniska allmänna momsbestämmelserna på försäljningen av tjänster i Estland.

Företaget ska utreda sina registreringsskyldigheter i andra medlemsstater om det inte vill registrera sig i den särskilda momsordningen för små företags EU-försäljningar. För att deklarera och betala moms i andra medlemsstater kan företaget använda den särskilda momsordningen för unionen i fråga om de försäljningar som den särskilda momsordningen kan tillämpas på. Sådana försäljningar är exempelvis tjänster som ett finskt företag säljer till konsumenter inom EU-området eller distansförsäljning av varor inom EU. Om deklarationen av moms i den särskilda momsordningen finns en separat detaljerad anvisning Den särskilda ordningen för mervärdesskatt.

5.4 Utländskt företag i Finland

Med ett utländskt företag avses ett företag som har etablerat sig utomlands. Hemorten för affärsverksamheten för ett utländskt företag är någon annanstans än i Finland. Företag som har etablerat sig i en EU-medlemsstat och utanför EU behandlas på olika sätt i ordningen.

5.4.1 Företag etablerade i en annan EU-medlemsstat

Ett företag som har etablerat sig i en annan EU-medlemsstat, alltså inom EU:s momsområde, kan tillämpa momsundantaget för verksamhet i liten skala när det säljer varor och tjänster i Finland, om gränsen för omsättningen inom EU (100 000 euro) inte överskrids och företaget inte har ansökt om momsskyldighet i Finland. Företag som har etablerat sig inom EU-området registrerar sig först i den särskilda momsordningen för små företags EU-försäljningar i sin etableringsmedlemsstat.

Ett företag som endast har ett fast driftställe i Finland och vars hemort finns i någon annan EU-medlemsstat, ska registrera sig i den särskilda momsordningen för små företags EU-försäljningar i den egna etableringsmedlemsstaten. Etableringsmedlemsstaten är i momsbeskattningen den medlemsstat där företagets centrala administrativa funktioner utförs. Om ett företag saknar hemort för affärsverksamheten, är orten för affärsverksamheten den ort där företagaren är bosatt eller vistas fortlöpande.

Exempel 19

Ett företag har affärslokaler i Stockholm och Åbo. Företagets centrala administrativa funktioner utförs i Stockholm där företagaren är bosatt. Företagets registreringsmedlemsstat i den särskilda momsordningen för små företags EU-försäljningar är Sverige.

Exempel 20

Ett företag etablerat i Sverige säljer varor i Finland. Omsättningen i Finland är cirka 5 000 euro per kalenderår. Omsättningen inom EU-området är mindre än 100 000 euro per kalenderår både för det innevarande året och året innan. Företaget som har etablerat sig i Sverige vill tillämpa omsättningsgränsen för verksamhet i liten skala. Företaget registrerar sig i Sverige i den särskilda momsordningen för små företags EU-försäljningar. I sin preliminära registeranmälan anmäler företaget Finland till en medlemsstat där det tillämpar momsundantaget.

Du kan du kontrollera medlemsstaterna som ingår i EU:s momsområde här

5.4.2 Företag som etablerat sig utanför EU

Företag som har etablerat sig utanför EU-området kan inte alls tillämpa momsundantaget för små företag och kan sålunda inte heller registrera sig i den särskilda momsordningen för små företags EU-försäljningar. Momsundantaget för verksamhet i liten skala tillämpas inte på säljare som har etablerat sig utanför EU-området och säljaren har därmed inte rätt till undantaget från momsplikten även om denne har ett fast driftställe i Finland.

Exempel 21

Ett företag som har etablerat sig i Norge säljer fastighetstjänster i Finland till finska privatpersoner. Det norska företaget kan inte alls tillämpa momsundantaget för verksamhet i liten skala i Finland. Det norska företaget kan inte registrera sig i den särskilda momsordningen för små företags EU-försäljningar.

När det norska företaget säljer fastighetstjänster i Finland till privatpersoner är verksamheten momspliktig enligt de allmänna bestämmelserna oavsett beloppet av omsättningen.

Som användare av den särskilda momsordningen för små företags EU-försäljningar i Finland registrerar sig de företag som har etablerat sig i Finland och som vill tillämpa undantaget från momsplikten för verksamhet i liten skala i ett annat eller flera andra EU-medlemsstater. Företag ska alltså registrera sig i den särskilda momsordningen för små företags EU-försäljningar endast om företaget beslutar att tillämpa momsundantaget för verksamhet i liten skala i någon annan medlemsstat än Finland. Registreringen görs i MinSkatt.

Företaget kan samtidigt registrera sig både i den särskilda ordningen för moms (unionsordningen) och i den särskilda momsordningen för små företags EU-försäljningar om villkoren uppfylls. En sådan situation kan uppkomma exempelvis när företaget har försäljning i flera EU-medlemsstater men verksamheten understiger den nationella omsättningsgränsen endast i vissa EU-medlemsstater.

Det går inte att registrera sig samtidigt i importordningen och den särskilda ordningen för små företags EU-försäljningar. Ett företag som har registrerat sig i importordningen kan inte registrera sig i den särskilda momsordningen för små företags EU-försäljningar även om omsättningen är liten och företaget har etablerat sig inom EU-området. Ett företag som utövar distansförsäljning till konsumenter av importerade varor ska deklarera och betala moms för försäljningen i importordningen oavsett omsättningsbeloppet.

Mer information om den särskilda ordningen för moms finns i Skatteförvaltningens anvisning De särskilda ordningarna för mervärdesskatt.

6.1.1 Preliminär registreringsanmälan

Villkoret för att tillämpa momsundantaget i andra EU-medlemsstater är att det företag som har etablerat sig i Finland till Skatteförvaltningen lämnar en preliminär registreringsanmälan till den särskilda momsordningen för små företags EU-försäljningar.

I anmälan anges följande uppgifter:

- företagets namn, verksamhetsgren, juridiska form, telefonnummer, e-postadress och adresserna till företagets webbplatser

- de EU-medlemsstater där momsundantaget avses att tillämpas

- de EU-medlemsstater där försäljningar redan genomförts

- de varu- och tjänsteförsäljningar i Finland och andra EU-medlemsstater för det föregående kalenderåret som inkluderas i omsättningen av verksamhet i liten skala (se punkterna 2.2, 3.2 och 4 i denna anvisning). Försäljningarna specificeras i anmälan per medlemsstat.

- de varu- och tjänsteförsäljningar i Finland och andra EU-medlemsstater för det innevarande kalenderåret som inkluderas i omsättningen av verksamhet i liten skala (se punkterna 2.2, 3.2 och 4 i denna anvisning). Försäljningarna specificeras i anmälan per medlemsstat.

- För medlemsstaterna med tre års uppföljning, det vill säga uppföljning av omsättningen för de två föregående åren utöver det innevarande året, ska också omsättningen för åren i fråga anges.

- För de medlemsstater som tillämpar olika gränsvärden för olika affärssektorer ska uppgifterna anges separat för varje gränsvärde.

Mer information finns i anvisningen Så här registrerar du dig i den särskilda momsordningen för små företags EU-försäljningar.

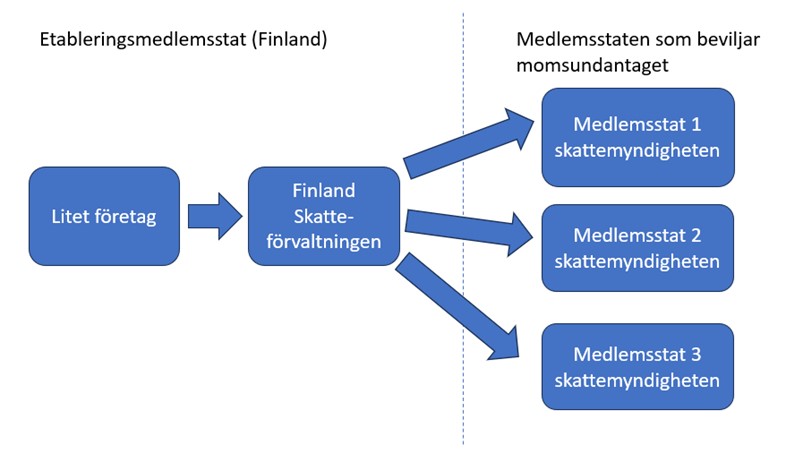

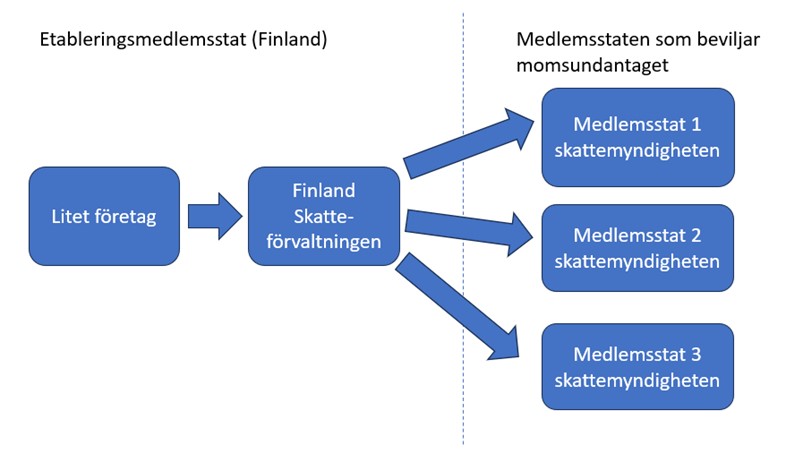

Bild 1. Förmedling av uppgifter i registreringsanmälningar till andra medlemsstater

6.1.2 Identifieringsregister och EX-numret

Ett företag som har etablerat sig i Finland införs i ett särskilt identifieringsregister för tillämpningen av undantaget från momsplikten i andra medlemsstater. Företaget ges ett EX-nummer. EX-numret är för övrigt likadant som momsnumret men ändelsen ”EX” har lagts till slutet.

exempel: FI07654321EX

Med hjälp av EX-numret identifierar skattemyndigheterna i andra EU-medlemsstater företaget. EX-numret används i den preliminära registreringsanmälan, vid anmälan av omsättningsuppgifter och i faktureringen.

Ett finskt företag som utövar verksamhet i liten skala endast i Finland och inte utnyttjar momsundantaget för verksamhet i liten skala i någon annan medlemsstat, införs inte i EX-nummerregistret. En finsk verksamhetsutövare som utövar verksamhet i liten skala endast i Finland får sålunda inget EX-nummer.

Ett finsk företag får EX-numret i när en annan medlemsstat än Finland har godkänt företagets preliminära registreringsanmälan.

Ett i Finland etablerat företag som har införts i det separata EX-nummerregistret kan i Finland också vara infört i registret över momsskyldiga. Företaget kan sålunda ha både ett momsnummer och ett EX-nummer giltiga samtidigt. EX-numret skiljer sig från momsnumret på så sätt att det utökas med ändelsen ”EX” när momsundantaget tillämpas. EX-numret användas endast vid tillämpningen av momsundantaget för verksamhet i liten skala.

Exempel 22

Ett företag säljer tjänster i Finland. Utöver detta börjar företaget sälja varor lokalt till privatpersoner i Frankrike och Tyskland. Företaget har frivilligt ansökt om momsskyldighet i Finland även om tjänsteproduktionen underskrider gränsen för verksamhet i liten skala i Finland.

Företaget vill tillämpa momsundantaget för verksamhet i liten skala i Frankrike och Tyskland. Företaget registrerar sig i den särskilda momsordningen för små företags EU-försäljningar och lämnar en preliminär registreringsanmälan där det meddelar sin avsikt att tillämpa momsundantaget i Frankrike och Tyskland. Frankrike och Tyskland beviljar undantaget från momsplikten.

Företaget har införts i registret över momsskyldiga på basis av den frivilliga ansökan i Finland. Företaget har sålunda också ett gällande momsnummer. Företaget ska använda EX-numret när det säljer varor i Frankrike och Tyskland och får inte använda momsnumret.

Skatteförvaltningen meddelar ett beslut om införandet i EX-nummerregistret. Om företaget inte införs i registret delges företaget ett beslut om det.

Giltighetstiden för EX-numret och de medlemsstater som anmälts till numret kan kontrolleras här på webbplatsen SME web portal (fliken SME on the web).

6.2 Inledande av verksamhet som omfattas av momsundantaget i andra EU-länder

6.2.1 Begynnelsetidpunkten för momsundantaget

Ett finskt företag börjar tillämpa momsundantaget i en annan medlemsstat enligt den preliminära registreringsanmälan från och med den dag då Skatteförvaltningen meddelar företaget ett EX-nummer. Företaget får i MinSkatt ett separat meddelande om varje beslut från de medlemsstater som beviljat momsundantaget. Meddelandet innehåller information om huruvida medlemsstaten i fråga har beviljat tillämpningen av momsundantaget inom sitt område.

När företaget i den preliminära registreringsanmälan anger flera medlemsstater, kan företaget efter att ha fått EX-numret börja tillämpa momsundantaget i alla de medlemsstater som har beviljat undantaget inom sitt område.

Exempel 23

Ett finsk företag anger i sin preliminära registreringsanmälan att det ska tillämpa momsundantaget för små företag i Estland och Sverige. Estland är den första som beviljar momsundantaget och skickar information om det till Finland. Företaget kan börja utöva verksamhet som omfattas av undantaget från momsplikt i Estland när Finland meddelar ett EX-nummer till företaget.

Sverige beviljar momsundantaget och skickar information om det till Finland två veckor senare. Företaget kan börja utöva verksamhet som omfattas av undantaget från momsplikt i Sverige från och med att Skatteförvaltningen meddelar att Sverige har beviljat undantaget. Företaget får beslutet från Sverige för kännedom i MinSkatt.

Momsundantaget kan alltså tillämpas tidigast från den dag då medlemsstaten som beviljar momsundantaget har beviljat undantaget. Alla medlemsstater meddelar nödvändigtvis inte beslut i samma takt.

Om företaget lämnar en anmälan om ändring av registeruppgifterna i den särskilda momsordningen för små företags EU-försäljningar (nedan ändringsanmälan) kan momsundantaget börja tillämpas i andra medlemsstater från och med den dag då Skatteförvaltningen med ett meddelande bekräftar att medlemsstaten som beviljar momsundantaget har godkänt momsundantaget.

Exempel 24

Ett finsk företag har i sin preliminära registreringsanmälan angett att det ska tillämpa momsundantaget för små företag i Finland, Sverige och Estland. Nu börjar företaget utöva verksamhet också i Danmark.

Företaget anger i ändringsanmälan Danmark som en medlemsstat där momsundantaget tillämpas. Momsundantaget kan tillämpas i Danmark från och med den dag då Skatteförvaltningen med ett meddelande bekräftar att Danmark har godkänt tillämpningen av momsundantaget.

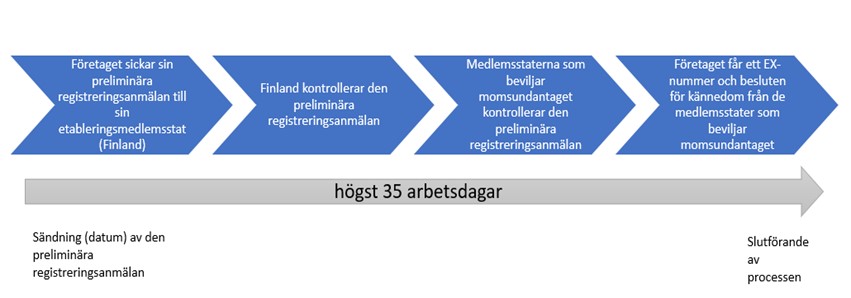

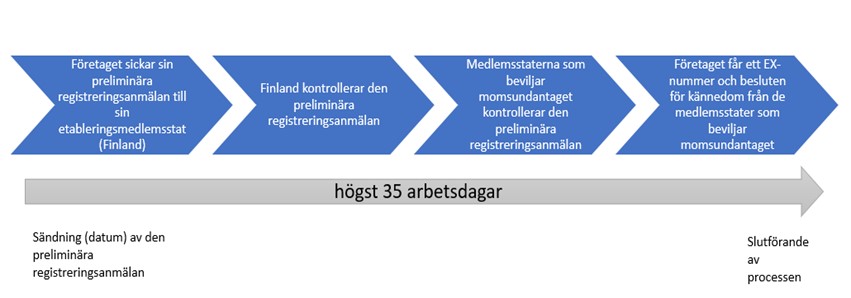

Momsundantaget anses dock vara tillämpligt senast 35 vardagar efter att den preliminära registreringsanmälan eller ändringsanmälan har mottagits.

I exceptionella fall kan skattemyndigheten i medlemsstaten behöva ytterligare tid för att genomföra skattekontroll eller bekämpa kringgående av skatt eller förhindra bedrägerier. I en sådan situation får företaget information om att behandlingen av den preliminära registreringsanmälan pågår i mer än 35 dagar.

6.3 Anmälan om omsättningsuppgifter

Ett företag som är infört den särskilda momsordningen för små företags EU-försäljningar ska lämna Små företags anmälan om EU-försäljningar för varje kalenderkvartal.

I anmälan anges följande uppgifter:

- EX-nummer

- det sammanlagda beloppet av försäljningen av varor och tjänster under kalenderkvartalet specificerat per medlemsstat. Som omsättning anges 0 (noll) om ingen försäljning förekommit.

- Om vissa medlemsstater har olika gränsvärden för olika affärssektorer ska uppgifterna om försäljningarna anges separat för varje gränsvärde.

Anmälan ska lämnas senast den sista dagen av kalendermånaden som följer efter det kalenderkvartal som anmälan gäller.

Exempelvis den första anmälan för 2025 (1.1–31.3.2025) ska lämnas senast den 30 april 2025.

6.3.1 Korrigering av anmälan om EU-försäljning

Ett fel i anmälan om EU-försäljningar ska korrigeras genom att lämna en anmälan om rättelse för skatteperioden i fråga. Anmälan lämnas i MinSkatt. Felet i anmälan korrigeras genom att lämna en ersättande anmälan. Den ersättande anmälan ersätter den tidigare anmälan i sin helhet och sålunda ska företaget utöver de korrigerade uppgifterna också lämna de uppgifter på nytt som redan var korrekta.

6.3.2 Omräkning av omsättning i euro

Uppgifterna om beloppen i anmälningarna ska anges i euro. Om försäljningen inte är i euro utan i någon annan valuta ska företaget använda omräkningskursen som tillämpas på första dagen av kalenderåret. Vid omräkningen ska företaget använda den omräkningskurs som Europeiska centralbanken har publicerat för dagen i fråga och om ingen kurs har publicerats för dagen i fråga ska kursen för följande publikationsdag användas.

6.4 Ändringar i verksamheten

6.4.1 Anmälan om ändring av registeruppgifter

När det sker ändringar i verksamheten ska ändringar i registreringsuppgifterna anmälas till etableringsmedlemsstaten på förhand. Ett finskt företag lämnar ändringarna till Skatteförvaltningen. Ändringar ska anmälas om nya medlemsstater där momsundantaget börjar tillämpas och om medlemsstater där tillämpningen upphör. En ändringsanmälan till den preliminära registreringsanmälan ska lämnas i god tid innan ändringen genomförs.

Om de nya medlemsstater där momsundantaget i fortsättningen tillämpas ska företaget ange samma uppgifter som i den första preliminära registreringsanmälan.

Exempel 25

År 2025 har ett finskt företag i sin preliminära registreringsanmälan angett Tyskland och Danmark som medlemsstater. Företaget planerar att inleda verksamhet också i Sverige i juni 2026. Företaget ska lämna uppgifterna om ändringen i den preliminära registreringsanmälan för Sveriges del på förhand.

Momsundantaget kan tillämpas från och med den dag då Skatteförvaltningen fastställer att Sverige har godkänt ändringsanmälan. Godkännandet av anmälan tar högst 35 dagar. Därför lämnar företagaren anmälan i god tid redan i mars.

Att en enskild medlemsstat inte länge omfattas av momsundantaget ska också anmälas med en ändringsanmälan till den preliminära registreringsanmälan. I den här situationen bevaras rätten att använda den särskilda momsordningen för små företags EU-försäljningar. Med en ändringsanmälan till den preliminära registreringsanmälan går det att anmäla att företaget avslutar tillämpningen av momsundantaget när tillämpningen av momsundantaget ändå fortsätter i andra medlemsstater. Tillämpningen av momsundantaget anses sluta i medlemsstaten i fråga från och med ingången av det följande kalenderkvartalet efter att anmälan tagits emot. Om anmälan tas emot först under den sista månaden av kalenderkvartalet, anses tillämpningen av momsundantaget dock sluta under den andra månaden av kalenderkvartalet som följer efter att anmälan tagits emot. Efter detta tillämpas i medlemsstaten i fråga dess allmänna bestämmelser i mervärdesskattelagen.

Exempel 26

År 2025 har ett finskt företag i sin preliminära registreringsanmälan angett Tyskland och Danmark som medlemsstater. Företaget vill i fortsättningen dra nytta av momsundantaget för små företag endast i fråga om de varor det säljer i Tyskland.

I maj 2026 lämnar företaget på förhand uppgifterna om ändringarna i den preliminära registreringsanmälan i fråga om att det slutar tillämpa momsundantaget i Danmark. Från och med juli 2026 kan företaget inte längre tillämpa momsundantaget för verksamhet i liten skala på varuförsäljningen i Danmark.

6.4.2 Nationella omsättningsgränsen överskrids i en annan medlemsstat

När den nationella gränsen för verksamhet i liten skala i en annan medlemsstat överskrids kan företaget inte längre tillämpa momsundantaget i medlemsstaten i fråga. I en sådan situation ska företaget lämna en ändringsanmälan till den preliminära registreringsanmälan i MinSkatt. Företaget ska från målländerna utreda sina registrerings- och skattskyldigheter. Om det är fråga om försäljning till konsumenter kan företaget om villkoren uppfylls använda den särskilda ordningen för moms (unionsordningen). Om att deklarera momsen via den särskilda ordningen finns en separat detaljerad anvisning De särskilda ordningarna för mervärdesskatt.

Exempel 27

Ett finskt företag har registrerat sig i den särskilda momsordningen för små företags EU-försäljningar. Företaget tillämpar ordningen i Finland, Sverige och Tyskland. Omsättningsgränsen för verksamhet i liten skala har överskridits i Sverige. Företaget kan inte längre tillämpa undantaget från momsplikten för verksamhet i liten skala i Sverige.

De andra medlemsstaterna meddelar det finska företaget ett beslut när den nationella omsättningsgränsen i dessa stater har överskridits. Medlemsstaterna skickar beslutet för kännedom till Finland och företaget får detta beslut från den andra medlemsstaten till MinSkatt.

6.4.3 Omsättningsgränsen inom EU överskrids

Ett i Finland etablerat företag ska anmäla att det har överskridit omsättningsgränsen inom EU (100 000 euro). Detta anmäls i MinSkatt. Företaget anmäler värdet på försäljningarna i Finland och i andra medlemsstater från ingången av kalenderkvartalet fram till den dag då gränsvärdet överskreds. Om beräkningen av omsättningen berättas i kapitlen 2.2, 3 och 4 i denna anvisning.

Företaget ska lämna anmälan senast inom 15 vardagar från att gränsvärdet har överskridits. I anmälan ska det exakta datumet för överskridandet anges.

När omsättningsgränsen inom EU (100 000 euro) har överskridits kan undantaget från momsplikten för verksamhet i liten skala inte längre tillämpas i någon annan medlemsstat än Finland. I Finland går det att fortsätta tillämpa momsundantaget för verksamhet i liten skala oavsett att omsättningsgränsen inom EU har överskridits om den finska gränsen för verksamhet i liten skala på 20 000 euro inte överskrids.

Skatteförvaltningen upphäver EX-numret och det kan inte längre användas. Företaget ska i de andra medlemsstaterna utreda sina eventuella registrerings- och skattskyldigheter. Om det är fråga om försäljning till konsumenter kan företaget om villkoren uppfylls använda den särskilda ordningen för moms. Om att deklarera momsen via den särskilda ordningen finns en separat detaljerad anvisning De särskilda ordningarna för mervärdesskatt.

6.4.4 Nedläggningsanmälan

Företaget ska anmäla etableringsmedlemsstaten om nedläggningen av verksamheten när det vill sluta tillämpa momsundantaget eller om verksamheten läggs ned i sin helhet. Det lönar sig att anmäla nedläggningen i god tid på förhand. Skatteförvaltningen upphäver i det här fallet EX-numret för ett i Finland etablerat företag och numret kan inte därefter längre användas.

Om nedläggningen av verksamheten beror på en konkurs avslutas verksamheten i den särskilda momsordningen för små företags EU-försäljningar.

6.5 Sökande av ändring

Finska företag som registrerat sig i den särskilda momsordningen för små företags EU-försäljningar får i MinSkatt för kännedom beslut som både Skatteförvaltningen i Finland och andra EU-medlemsstater har meddelat.

I beslut som Skatteförvaltningen i Finland har meddelat söks ändring hos skatterättelsenämnden. Tidsfristen för en begäran om omprövning är i allmänhet 60 dagar från delgivningen av beslutet. Anvisningen för sökande av ändring hos skatterättelsenämnden finns som bilaga till beslutet. Sökande av ändring i Skatteförvaltningens beslut

I ett beslut som en annan medlemsstat har meddelat söks ändring i medlemsstaten i fråga. Sådana beslut är beslut som en annan EU-medlemsstat har meddelat om att företaget inte godkänns som utövare av verksamhet i liten skala inom medlemsstatens område. Även om besluten fås för kännedom via MinSkatt går det inte att söka ändring i dem i Finland. En anvisning för ändringssökande finns i allmänhet som bilaga till beslutet.

7 Avdragsrätt

Huvudregeln i momsbeskattningen är att momspliktig försäljning omfattar rätt till avdrag för momsen på de anskaffningar som hänför sig till denna försäljning (MomsL 102 § och 117 §). Endast momsen på de anskaffningar som hänför sig till den momspliktiga verksamheten är sålunda avdragbar. Med momspliktig verksamhet avses utöver verksamhet som berättigar till momsavdrag också verksamhet som berättigar till återbäring på moms (MomsL 130 §, 131 § och 131 a §).

Avdragsrätten gäller inte momsen på de anskaffningar som hänförs till försäljningar som omfattas av momsundantaget för affärsverksamhet i liten skala i Finland eller i andra EU-medlemsstater.

Företag vars verksamhet omfattas av undantaget från momsplikten för att omsättningen är liten har således ingen avdragsrätt.

Exempel 28

Ett finskt företag säljer tjänster i Finland och Sverige. I Finland underskrider verksamheten den nationella gränsen för verksamhet i liten skala och företaget har inte ansökt om momsskyldighet frivilligt.

Företaget har registrerat sig i den särskilda momsordningen för små företags EU-försäljningar. Företagets försäljningar omfattas av momsundantaget på grund av småskaligheten också i Sverige eftersom försäljningarna underskrider den svenska gränsen för verksamhet i liten skala.

Företaget har ingen rätt att dra av någon moms som ingår i anskaffningarna.

Eftersom endast momsen på anskaffningar som hänförs till momspliktig affärsverksamhet är avdragbara, är avdragsrätten i vissa situationer partiell.

Exempel 29

Ett finskt företag säljer tjänster i Finland och Tyskland. Omsättningen i Finland överskrider gränsen för verksamhet i liten skala och sålunda är företaget infört i registret över momsskyldiga i Finland. Företaget har anskaffningar som hänförs både till försäljningen i Finland och till försäljningen i Tyskland.

Företaget har registrerat sig i den särskilda momsordningen för små företags EU-försäljningar. Företagets försäljningar omfattas av undantaget från momsplikten på grund av småskaligheten i Tyskland eftersom omsättningen i Tyskland underskrider gränsen för verksamhet i liten skala.

Företaget har avdragsrätt i fråga om momsen på de anskaffningar som hänförs till momspliktiga försäljningar i Finland. Företaget får inte dra av den moms som ingår i den anskaffningar som hänförs till försäljningar som omfattas av momsundantaget i Tyskland. Också allmänna kostnader ska delas in i en avdragbar och en icke-avdragbar del.

Skatteförvaltningen har gett en anvisning Om rätten att dra av moms.

8 Faktureringskraven

Faktureringsskyldigheten enligt mervärdesskattelagen har begränsats till momspliktig försäljning till andra än konsumenter och vissa skattefria försäljningar, varför faktureringskraven i mervärdesskattelagen sällan gäller företag vars försäljningar understiger gränsen för verksamhet i liten skala. Det ska dock alltid finnas en verifikation över försäljningen för bokföringen eller anteckningarna. Skatteförvaltningen har gett anvisningen Faktureringskraven vid mervärdesbeskattningen.

Det har således inte särskilt föreskrivits några faktureringskrav i Finland för de säljare som registrerats i den särskilda momsordningen för små företags EU-försäljningar. Säljaren kan dock vara skyldig att ge faktura enligt lagstiftningen i en annan medlemsstat. De medlemsstater som ställer faktureringskrav ska godkänna förenklade faktureringskrav vid försäljning i den särskilda momsordningen för små företag. Ytterligare information om faktureringskraven i andra medlemsstater finns tillgängligt på webbplatsen SME web portal eller fås direkt av respektive medlemsstat.

ledande skattesakkunnig Mika Jokinen

specialsakkunnig Tiina Tikkanen