Anvisningen anknyter till helheten: Internationell beskattning

I denna anvisning behandlas tillämpningen av lagen om beskattning av delägare i utländska bassamfund (1994/1217, bassamfundslagen) fr.o.m. skatteåret 2019.

Anvisningen har uppdaterats 20.12.2021 på följande sätt: Exempel 1 i kapitel 3.2 har preciserats. Kapitel 4.4 har uppdaterats med anledning av centralskattenämndens förhandsavgörande CSN 19/2021. Kapitel 5.5 har ändrats på grund av högsta förvaltningsdomstolens beslut HFD 2021:144. Detta beslut ändrar Skatteförvaltningens tidigare tolkning av förutsättningarna för avdrag av förlustandelar i bassamfund. Till rättspraxisen i kapitel 7 har utöver ovan nämnda beslut fogats HFD 2021:115.

1 Inledning

Ett utländskt subjekts inkomster kan enligt bassamfundslagen under vissa förutsättningar beskattas som den i Finland skattskyldige delägarens eller förmånstagarens inkomst. Ett dylikt utländskt subjekt kallas bassamfund.

Den nationella bassamfundslagen tillämpades för första gången vid beskattningen för skatteåret 1995. Lagens syfte har varit att förebygga att finsk beskattning undviks med hjälp av samfund som grundas i stater med låg skattebörda.

Bassamfundslagen har ändrats genom en lag som trädde i kraft 1.1.2019 (1364/2018). Med lagändringen har Europeiska unionens råds direktiv (EU) 2016/1164 av den 12 juli 2016 om fastställande av regler mot skatteflyktsmetoder som direkt inverkar på den inre marknadens funktion genomförts i Finland till den del det gäller bestämmelsen om kontrollerade utländska bolag och beräkningen av kontrollerade utländska bolags inkomster. Vid genomförandet av direktivet reviderades bassamfundslagen också till vissa andra delar.

Syftet med regleringen av kontrollerade utländska bolag (dvs. utländska bassamfund) i direktivet är att trygga bolagsskattebasen i medlemsstaterna i Europeiska unionen. Syftet är att förebygga arrangemang som syftar till att undvika beskattning av i medlemsstaten skattskyldiga subjekts inkomster.

Tillämpning av bassamfundslagen hindrar inte att den allmänna bestämmelsen om kringgående av skatt i lagen om beskattningsförfarande (1558/1995, BFL, BFL 28 §) eller bestämmelsen om rättelse av internprissättningen (BFL 31 §) tillämpas då tillämpningsförutsättningarna för bestämmelserna uppfylls.

2 Tillämpningsområde och de skattskyldiga

Ett utländskt subjekts inkomster kan enligt bassamfundslagen beskattas som en delägares eller förmånstagares inkomster, om det utländska subjektet är ett bassamfund som avses i lagen (1 § i bassamfundslagen). Termen utländskt subjekt som används i bassamfundslagen ersatte fr.o.m. 1.1.2019 termen utländskt samfund i den tidigare bestämmelsen. Ändringen inverkar inte på begreppets innehåll.

Med utländskt subjekt avses många olika företagsformer och avtalsarrangemang. Till sin juridiska form kan bassamfundet vara exempelvis ett bolag, en trust, stiftelse eller förening. Utländska sammanslutningar omfattas däremot inte av bassamfundslagens tillämpningsområde. På en utländsk sammanslutnings inkomstandel tillämpas 16 § i inkomstskattelagen (1535/1992, ISkL).

Med ett utländskt bassamfund jämställs under vissa omständigheter ett utländskt samfunds fasta driftställe i utlandet som, om det vore en självständig enhet, skulle uppfylla villkoren i bassamfundslagen.

Skattskyldig för bassamfundsinkomster är en i Finland allmänt skattskyldig delägare eller förmånstagare i ett utländskt bassamfund som avses i ISkL 9 § 1 mom. 1 punkten. Delägaren eller förmånstagaren kan exempelvis vara ett samfund, en näringssammanslutning eller en fysisk person. Då bassamfundslagen tillämpas avses med förmånstagare en part som inte är delägare i det utländska subjektet, men som har rätt att få minst 25 procent av enhetens vinst eller kapitalavkastning.

Ett samfund som bildats eller registrerats utomlands och vars verkliga ledning utövas i Finland, är allmänt skattskyldigt i Finland enligt ISkl 9 § 1 mom. 1 punkten (1188/2020). Ett sådant utländskt samfund kan enligt bassamfundslagen inte vara bassamfund. Samfundets ägare kan alltså inte beskattas för samfundets inkomster enligt bassamfundslagen, utan samfundet självt är skattskyldigt i Finland. Om ett utländskt samfund är allmänt skattskyldigt i Finland på basis av att den verkliga ledningen utövas här, omfattas samfundet i egenskap av delägare i ett bassamfund av bassamfundslagen, om förutsättningarna för tillämpning av lagen uppfylls. I så fall betraktas som skattepliktig inkomst för det allmänt skattskyldiga utländska samfundet dess andel i det utländska bassamfundet när villkoren för tillämpning av bassamfundslagen uppfylls. Om den allmänna skattskyldigheten upphör för ett utländskt samfund i och med att den verkliga ledningen inte längre utövas i Finland, är det efter det möjligt att villkoren för tillämpning av bassamfundslagen uppfylls och att det utländska samfundet betraktas som ett sådant bassamfund som avses i bassamfundslagen.

Under vissa omständigheter kan bassamfundslagen även tillämpas på begränsat skattskyldiga som avses i ISkL 9 § 1 mom. 2 punkten. Enligt 1 § i bassamfundslagen är en andel av ett utländskt bassamfunds inkomst skattepliktig inkomst för en begränsat skattskyldig, om andelen hänför sig till ett i ISkL 13 a § avsett fast driftställe som den begränsat skattskyldige har i Finland.

För att avgöra om ett utländskt subjekt och dess fasta driftställe är bassamfund till sin karaktär förutsätts en granskning som består av många olika faser. För att underlätta detta finns i kapitel 6 flödesplaner som kan användas som hjälp vid avgörande av om bassamfundslagen ska tillämpas på ett utländskt subjekt eller inte. När man tolkar planerna ska man dock iaktta bassamfundslagen och denna anvisning i sin helhet.

I undantagsfall kan skatteavtalet mellan Finland och bassamfundsdelägarens hemviststat hindra Finland från att beskatta bassamfundsinkomsten hos delägaren. Då kan det vara fråga om s.k. dubbelboende där båda staterna anser att delägaren är allmänt skattskyldig. Bestämmelser för att avgöra sådana fall ingår i allmänhet i skatteavtalets 4 artikel. Skatteavtal kan begränsa Finlands beskattningsrätt om delägaren vid tillämpningen av skatteavtalet bor i den andra avtalsslutande staten.

Finland har ingått avtal med Aruba (pdf) och det sedermera upplösta Nederländska Antillerna (pdf) om främjande av ekonomiska relationer. Avtalen begränsar till vissa delar möjligheten att tillämpa bassamfundslagen på samfund med hemvist på dessa områden. Avtalen hindrar Finland från att beskatta bassamfundsinkomst som inflyter av sådan avtalsenlig verksamhet som bedrivs i den andra avtalsslutande staten. Sådan verksamhet är exempelvis industri, tillverkning, turism, jordbruk samt byggnads- och installationsverksamhet. Trots avtalen med Aruba och Nederländska Antillerna kan bassamfundslagen tillämpas exempelvis på finansieringsverksamhet som bedrivs annars än i samband med annan rörelseverksamhet. Avtalet med Nederländska Antillerna tillämpas på de nederländska delar som befinner sig på öarna Bonaire, Curaçao, Saba, Sint Eustatius och Sint Maarten.

Även om förutsättningarna i bassamfundslagen för att beskatta inkomst av bassamfund uppfylls kan bassamfundsinkomsten helt eller delvis vara skattefri på basis av Finlands interna lagstiftning exempelvis på grund av skattefriheten för överlåtelser av anläggningstillgångsaktier enligt 6 b § i lagen om beskattning av inkomst av näringsverksamhet (360/1968, NärSkL).

Frågan om villkoren för att tillämpa bassamfundslagen uppfylls ska prövas skilt för varje skatteår. Med andra ord är det möjligt att bassamfundslagen inte nödvändigtvis kan tillämpas på det utländska samfundet varje år, även om det har uppfyllt villkoren under ett skatteår.

3 Huvudregeln vid tillämpning av bassamfundslagen

3.1 Definition av bassamfund

Enligt 2 § 1 mom. i bassamfundslagen anses ett utländskt subjekt vara bassamfund, om

- den skattskyldige ensam eller tillsammans med ett subjekt eller en fysisk person som är i intressegemenskap med den skattskyldige direkt eller indirekt innehar en andel på minst 25 procent av rösträtten i subjektet, direkt eller indirekt äger minst 25 procent av subjektets kapital eller har rätt att ta emot minst 25 procent av subjektets vinst eller av avkastningen på subjektets tillgångar; och

- den verkliga beskattningsnivån för subjektet inom den jurisdiktion där det har sin skatterättsliga hemvist är lägre än 3/5 av beskattningsnivån i Finland för ett samfund med hemvist här.

Med ett utländskt bassamfund jämställs enligt 2 § 2 mom. i bassamfundslagen ett utländskt samfunds fasta driftställe i utlandet som, om det vore en självständig enhet, skulle uppfylla villkoren i denna lag. Dessutom förutsätts att det fasta driftstället är beläget inom en annan jurisdiktion än det utländska subjektet och att den inkomst som hänför sig till driftstället inte har beskattats inom den jurisdiktion där subjektet är beläget (se exempel 4).

Uttrycket skatterättslig hemvist i bassamfundslagen ersatte fr.o.m. 1.1.2019 uttrycket hemviststat i den tidigare bestämmelsen. När man tillämpar bassamfundslagen avser man med subjektets skatterättsliga hemvist den jurisdiktion där det utländska subjektet är registrerat eller har sin ledning eller där det av någon annan motsvarande orsak anses ha sin skatterättsliga hemvist. En skatterättslig hemvist kan vara en statlig eller icke-statlig jurisdiktion med självständig rätt att ta ut skatt. När man tillämpar bassamfundslagen kan den skatterättsliga hemvisten vara självständiga stater men också exempelvis Hongkong, Kanalöarna, Isle of Man, Gibraltar, Bahamas och Caymanöarna (se HFD 2012:118 och CSN 50/2009).

Samfundet kan byta sin skatterättsliga hemvist till en annan stat så att det efter ändringen inte längre motsvarar definitionen av bassamfund i lag. Då anser man att samfundet är ett utländskt bassamfund tills det inte längre har hemvist i den förstnämnda staten (se CSN 50/2009).

3.2 Bestämmande inflytande i bassamfund

Andel av utländskt subjekt

Förutsättningen för att ett utländskt subjekt ska kunna vara bassamfund är att den skattskyldige utövar bestämmande inflytande i subjektet. Med den skattskyldiges eget bestämmande inflytande jämställs bestämmande inflytande, som uppstår på samma grunder men utifrån de andelar som den skattskyldige har tillsammans med aktörer i intressegemenskap med den skattskyldige.

Den skattskyldige kan vara allmänt eller begränsat skattskyldig i Finland, om vilka föreskrivs i ISkL 9 §. En begränsat skattskyldig är emellertid skattskyldig för bassamfundsinkomst endast om andelen i bassamfundet anknyter till den begränsat skattskyldiges fasta driftställe i Finland.

Kravet på bestämmande inflytande uppfylls enligt 2 § 1 mom. 1 punkten i bassamfundslagen om den skattskyldige ensam eller tillsammans med ett subjekt eller en fysisk person som är i intressegemenskap med den skattskyldige

- direkt eller indirekt innehar en andel på minst 25 procent av rösträtten i subjektet,

- direkt eller indirekt äger minst 25 procent av subjektets kapital, eller

- har rätt att ta emot minst 25 procent av subjektets vinst eller av avkastningen på subjektets tillgångar.

Även eventuella särskilda arrangemang, såsom avtal mellan delägare, kan beaktas vid bedömningen av om förutsättningarna för bestämmande inflytande uppfylls.

Vid beräkning av indirekt ägarandel beaktas endast indirekt ägande som uppstår via parter i intressegemenskap. Då man bedömer om bestämmande inflytande föreligger räknas den skattskyldiges och intressegemenskapspartens ägande ihop till sitt fulla belopp (se exempel 2).

Huruvida villkoren för bestämmande inflytande uppfylls avgörs i regel enligt läget vid utgången av det utländska subjektets räkenskapsperiod. Bedömningstidpunkten är den samma även i de fall då delägar- eller förmånstagarställningen i bassamfundet börjar eller slutar mitt under det utländska subjektets räkenskapsperiod.

Intressegemenskap

Vid bedömning av det bestämmande inflytandet beaktar man utöver den skattskyldiges eget ägande eller ställning som förmånstagare även andelarna i subjekt som är i intressegemenskap med den skattskyldige eller fysiska personers andelar. Intressegemenskapen kan uppstå av den skattskyldiges relation till sina ägare, av den skattskyldiges relation till subjekt den skattskyldige äger eller av den skattskyldiges relation till andra fysiska personer eller som en kombination av ovan nämnda relationer.

En intressegemenskap kan bestå av

- flera subjekt sinsemellan

- ett eller flera subjekt och en fysisk person sinsemellan

- flera fysiska personer sinsemellan.

Enligt 2 § 4 mom. i bassamfundslagen är i intressegemenskap med den skattskyldige på det sätt som avses i 2 § 1 mom.

- ett subjekt eller en fysisk person som direkt eller indirekt har en andel på minst 25 procent av rösträtten i den skattskyldige eller av den skattskyldiges kapital eller har rätt att ta emot minst 25 procent av den skattskyldiges vinster;

- ett subjekt i vars rösträtt eller kapital den skattskyldige direkt eller indirekt har en andel på minst 25 procent eller av vars vinster den skattskyldige har rätt att ta emot minst 25 procent;

- ett subjekt som har samband med den skattskyldige genom att en fysisk person eller ett subjekt direkt eller indirekt har en andel på minst 25 procent i både subjektet och den skattskyldige; och

- om den skattskyldige är en fysisk person, en annan fysisk person som hör till den skattskyldiges närmaste krets.

En fysisk persons närmaste krets

Till en fysisk persons närmaste krets som avses i 2 § 4 mom. 4 punkten i bassamfundslagen räknas

- personens make eller maka eller den som personen lever med i en äktenskapsliknande relation

- syskon, halvsyskon

- släkting i upp- eller nedstigande led till personen i fråga eller till dennes make eller maka eller till person i äktenskapsliknande förhållande till denne

- make eller maka till nämnda personer eller person i äktenskapsliknande förhållande till nämnda personer

- dödsbon i vilka den fysiska personen eller någon av de ovannämnda personerna har en andel.

Exempel på hur bestämmande inflytande och intressegemenskap uppstår

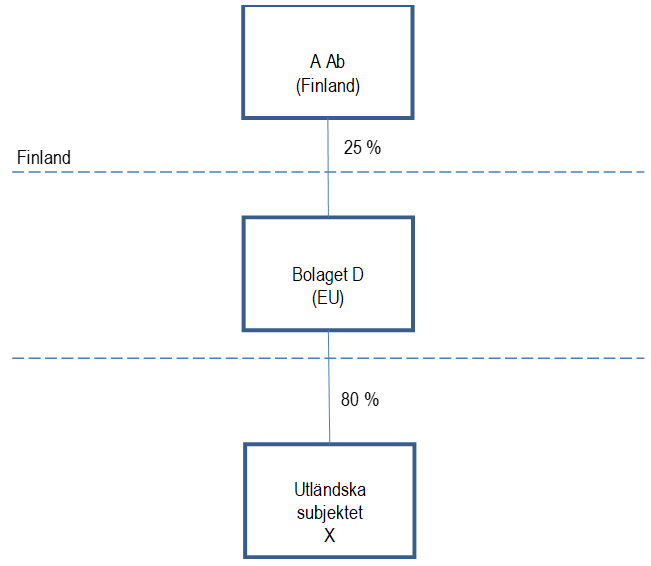

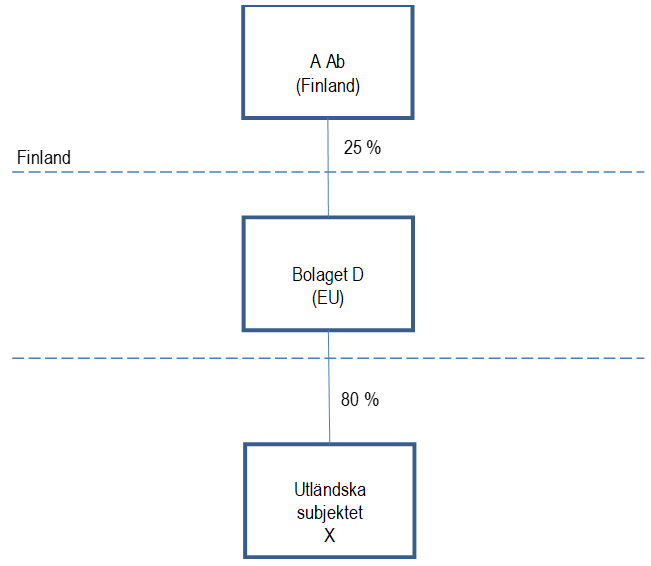

Exempel 1

A Ab äger 25 procent av aktierna i bolaget D som är beläget i en EU-stat. Bolaget D äger 80 procent av aktierna i det utländska subjektet X. A Ab och bolaget D är företag som är i intressegemenskap med varandra. A Ab och bolaget D anses tillsammans äga 80 procent av aktierna i det utländska subjektet X, varför gränsen för bestämmande inflytande på 25 procent överskrids. Det utländska subjektet X står indirekt under A Ab:s bestämmande inflytande. X kan därför betraktas som bassamfund till A Ab. Dessutom kan också bolaget D vara bassamfund till A Ab.

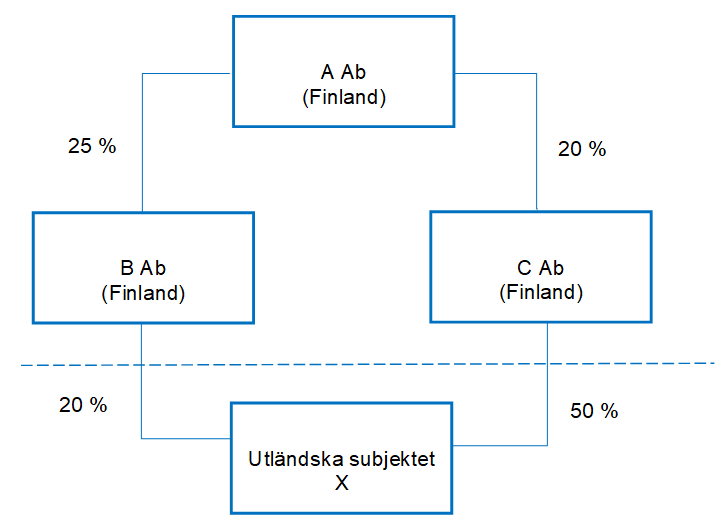

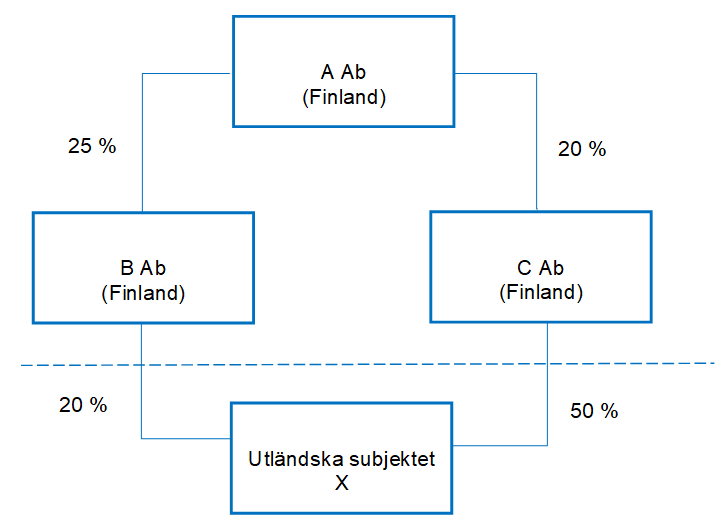

Exempel 2

A Ab, B Ab och C Ab är finländska aktiebolag. X är ett utländskt subjekt. A Ab äger 25 procent av B Ab och 20 procent av C Ab. B Ab:s ägarandel av det utländska subjektet X är 20 procent, och C Ab:s ägarandel av X är 50 procent.

A Ab och B Ab är företag som är i intressegemenskap med varandra. Däremot finns det ingen intressegemenskap mellan A Ab och C Ab eller B Ab och C Ab.

Det utländska subjektet X står inte under A Ab:s eller B Ab:s bestämmande inflytande. X kan inte anses utgöra bassamfund till A Ab eller B Ab.

C Ab däremot har på basis av sitt direkta ägande på 50 procent bestämmande inflytande i X. X kan därför betraktas som bassamfund till C Ab.

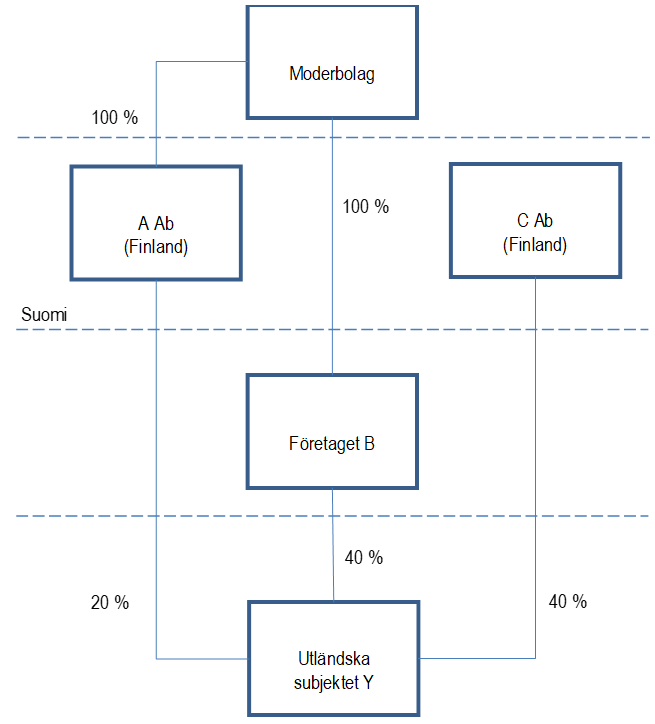

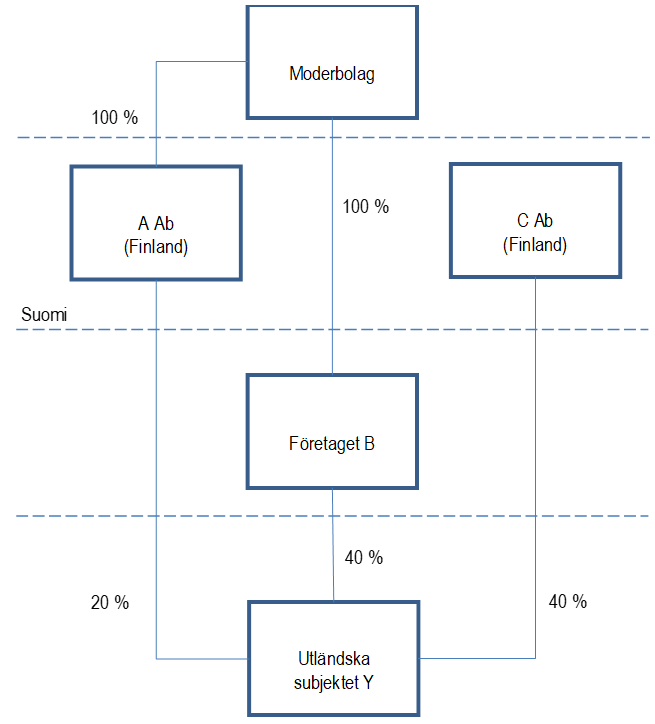

Exempel 3

A Ab och C Ab är finländska aktiebolag som inte är i intressegemenskap med varandra som avses i bestämmelsen. A Ab:s utländska moderbolag äger i sin helhet både A Ab och bolaget B i en annan stat. A Ab äger 20 procent och bolaget B äger 40 procent av det utländska subjektet Y. C Ab äger 40 procent av det utländska subjektet Y.

A Ab och C Ab utövar bestämmande inflytande över det utländska subjektet Y. Vid bedömningen av om bestämmande inflytande föreligger för A Ab beaktas också bolaget B:s ägande eftersom bolaget B med stöd av 2 § 4 mom. 3 punkten i bassamfundslagen är i intressegemenskap med A Ab. Moderbolaget och bolaget B är inte skattskyldiga i Finland, så bassamfundslagen tillämpas inte på dem. C Ab:s innehav beaktas inte vid bedömningen av om bestämmande inflytande föreligger för A Ab, och A Ab:s innehav beaktas inte vid bedömningen av om bestämmande inflytande föreligger för C Ab. Y kan betraktas som bassamfund till A Ab och C Ab.

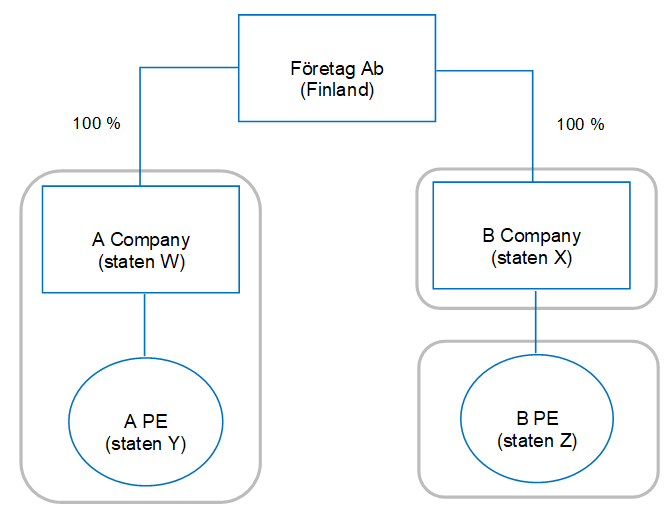

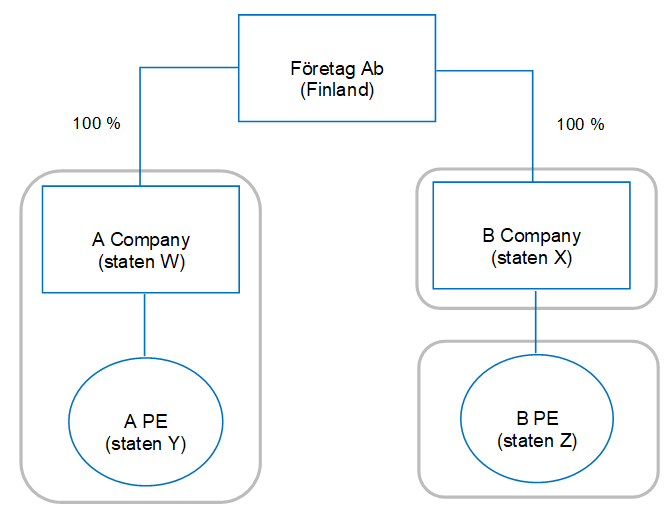

Exempel 4

Det finländska Bolaget Ab äger två utländska subjekt: A Company med hemvist i staten W och B Company med hemvist i staten X. A Company har ett fast driftställe A PE i staten Y och B Company har på motsvarande sätt ett fast driftställe B PE i staten Z. De fasta driftställena befinner sig därmed i andra jurisdiktioner än de utländska subjekten.

Inkomsten från det fasta driftstället A PE beskattas som inkomst för A Company i beskattningen som verkställs i staten W. I beskattningen som verkställs i staten X beskattas dock inte inkomsten från bolagets fasta driftställe B PE i staten Z som inkomst för B Company.

Både A Company och B Company står under Bolaget Ab:s bestämmande inflytande. Bolagets Ab:s bestämmande inflytande utsträcker sig också till de nämnda utländska subjektens fasta driftställen i tredje länder.

A Companys och A PE:s status som bassamfund bedöms tillsammans på A Companys nivå i staten W, eftersom A Companys beskattningsbara inkomst i staten W bland annat också innehåller inkomst från bolagets fasta driftställe A PE i staten Y.

Då det gäller B Company görs bedömningen huruvida bassamfundslagen kan tillämpas separat för B Company i staten X och separat för det fasta driftstället i staten Z. Som inkomst som hör till B Company i staten X betraktas B Companys inkomst med undantag för bolagets inkomst från det fasta driftstället i staten Z. Inkomsten från det fasta driftstället B PE betraktas som inkomst som hör till staten Z.

3.3 Beskattningens nivå

Utöver kravet på bestämmande inflytande är en ytterligare förutsättning för att ett utländskt subjekt ska kunna vara bassamfund, att beskattningsnivån inom den jurisdiktion där subjektet har sin skatterättsliga hemvist är lägre än 3/5 av beskattningsnivån i Finland för ett samfund med hemvist här (2 § 1 mom. 2 punkten i bassamfundslagen). Bassamfundets beskattningsnivå bedöms separat för varje skatteår (se HFD 2003:49).

Enligt 2 § 3 mom. 1 punkten i bassamfundslagen beaktas vid fastställandet av beskattningsnivån för ett utländskt bassamfund inte bassamfundets fasta driftställe, om driftstället inte är skattepliktigt eller om det är befriat från skatt inom det utländska bassamfundets jurisdiktion, eftersom ett dylikt fast driftställe utvärderas självständigt ur bassamfundslagens tillämpningsperspektiv (2 § 2 mom. i bassamfundslagen). Vid bedömningen av om ett fast driftställe som kan jämställas med utländskt subjekt som avses i 2 § 2 mom. i bassamfundslagen är ett bassamfund, granskas beskattningsnivån utifrån skatterna som ska betalas till det fasta driftställets hemviststat.

Enligt 2 § 3 mom. 2 punkten i bassamfundslagen beaktas vid fastställandet av beskattningsnivån för ett utländskt bassamfund inte dividend som bassamfundet har erhållit från ett annat bassamfund och som delats ut av vinst som för något av de fem skatteår som omedelbart föregår dividendutdelningen har beaktats i Finland vid bedömningen av nivån på inkomstbeskattningen för det sistnämnda bassamfundet.

Beskattningsrätten i den jurisdiktion där subjektet har sin skatterättsliga hemvist kan utövas av staten men också av dess statliga delar och lokala samfund (delstater, provinser, kantoner, kommuner eller dylikt). När man fastställer beskattningsnivån ska man räkna ihop de olika skatter som subjektet betalar till de olika skattetagarna i jurisdiktionen. Däremot beaktar man inte skatter som har betalats till andra stater, som t.ex. källskatt eller skatt i staten där bassamfundets fasta driftställe är beläget.

För att kunna jämföra beskattningsnivån beräknar man den kalkylmässiga samfundsskatten i Finland i två faser: Först räknar man ut det beskattningsbara inkomstbeloppet för bassamfundet enligt den finska skattelagstiftningen som om bassamfundet hade varit ett allmänt skattskyldigt samfund i Finland. Enligt huvudregeln tas bokföringen i det utländska subjektets hemviststat som grund för beräkningen. Bokföringen korrigeras så att den är i överensstämmelse med den finska skattelagstiftningen. Korrigeringarna kan gälla huruvida inkomsterna är skattepliktiga, utgifterna avdragsgilla samt periodisering av inkomster och utgifter.

I den andra fasen får man det kalkylmässiga samfundsskattebeloppet genom att multiplicera den kalkylmässiga beskattningsbara inkomsten med samfundsskattesatsen i Finland under skatteåret i fråga (20 % för skatteåret 2019). I samband med detta beaktas som inkomstskatt även en eventuell rundradioskatt för samfund enligt lagen om rundradioskatt (484/2012) och en eventuell åländsk medieavgift för samfund enligt landskapslagen (2019:103) om medieavgift.

Den kalkylmässiga beskattningsbara inkomsten i Finland räknas antingen enligt NärSkL, ISkL eller inkomstskattelagen för gårdsbruk (543/1967) (GårdsSkL). När man fastställer den kalkylmässiga skatten i Finland ska man i allmänhet också beakta bestämmelserna om förlustutjämning i inkomstskattelagen (se HFD 2003:49 samt exemplet på undantaget nedan).

Exempel 5: Jämförelse av beskattningsnivån

Det kuwaitiska samfundet A bedriver näringsverksamhet i Kuwait. A har för år 2020 betalat 800 euro i statlig inkomstskatt i Kuwait. A har inte gått med förlust under tidigare år och har inte heller mottagit dividender från bassamfund. Vore A allmänt skattskyldigt i Finland skulle NärSkL tillämpas vid beskattningen av A, varför A:s jämförbara kalkylmässiga samfundsskatt i Finland räknas ut enligt NärSkL.

A:s beskattningsbara inkomst för 2020 beräknad enligt NärSkL skulle uppgå till 5 000 euro. A:s kalkylmässiga skatt i Finland är således 1 000 euro (= samfundsskatt 5 000 x 20 % och rundradioskatt 0 euro). A:s beskattningsnivå i Kuwait är således 4/5 (= 800 / 1 000) jämfört med den kalkylmässiga samfundsskatten i Finland, med andra ord minst 3/5. År 2020 kan bassamfundslagen inte tillämpas på A.

I vissa fall kan ett utländskt subjekt ha haft möjligheten att utnyttja bestämmelser om förlustutjämning i sin skatterättsliga hemvist men inkomstskattelagens bestämmelser om förlustutjämning tillåter i en motsvarande situation inte användningen av tidigare förluster exempelvis på grund av ägarbyte. I sådana situationer ska man korrigera det utländska subjektets faktiska skatt vid jämförelsen så att man räknar ut vad skattebeloppet hade varit enligt gällande lagstiftning i den skatterättsliga hemviststaten utan de tidigare förlusterna (se HFD 2003:49).

Exempel 6: Korrigering av bassamfundets utländska skatt för jämförelsekalkylen

Det schweiziska samfundet B idkar näring i Schweiz. B:s räkenskapsperiod är ett kalenderår.

B har i Schweiz haft 8 000 franc i förluster som uppkommit före 2020. Enligt schweizisk lag har B kunnat dra av förlusterna från sin beskattningsbara inkomst för 2020. Till följd av förlustutjämningen har B för 2020 betalat 0 euro i schweizisk inkomstskatt. Enligt den schweiziska lagstiftningen hade skatterna uppgått till 700 euro utan förlustutjämning.

Över hälften av aktierna i B har bytt ägare under 2019, varför de tidigare förlusterna inte kan beaktas när man för 2020 fastställer den kalkylmässiga skatten för B i Finland. B:s kalkylmässiga skatt i Finland för 2020 hade varit 1 000 euro. Utan förlustutjämning är B:s beskattningsnivå i Schweiz 7/10 (= 700 / 1 000) av den kalkylmässiga skatten i Finland, vilket är minst 3/5. År 2020 kan bassamfundslagen inte tillämpas på B.

4 Undantaget som grundar sig på ekonomisk verksamhet

4.1 Allmänt

Avvikande från huvudregeln enligt 2 § i bassamfundslagen som nämndes i kapitel 3, betraktas ett utländskt subjekt inte som ett utländskt bassamfund om undantaget i lagens 3 § avseende ekonomisk verksamhet kan tillämpas på subjektet. Förutsättningarna för tillämpning av undantaget är delvis olika beroende på om det utländska subjektets hemvist eller subjektets fasta driftställe i en annan stat är beläget inom en jurisdiktion inom Europeiska ekonomiska samarbetsområdet (EES) eller inom en jurisdiktion utanför EES. Oavsett om det utländska subjektet eller subjektets fasta driftställe i en annan stat är beläget inom eller utanför EES-området, ska subjektet eller det fasta driftstället faktiskt ha etablerat sig i sin hemviststat och där de facto bedriva ekonomisk verksamhet (3 § 1 mom. i bassamfundslagen).

4.2 Faktisk ekonomisk verksamhet

Enligt 3 § 3 mom. i bassamfundslagen har ett utländskt subjekt faktiskt etablerat sig inom den jurisdiktion där det har sin skatterättsliga hemvist och bedriver de facto ekonomisk verksamhet där när subjektet med beaktande av verksamhetens art:

- inom den jurisdiktion där det är beläget förfogar över sådana lokaler och sådan utrustning som behövs för verksamheten samt över tillgångar;

- inom den jurisdiktion där det är beläget förfogar över en tillräcklig personal som är behörig att självständigt bedriva subjektets affärsverksamhet; och

- har en personal som självständigt fattar beslut om subjektets dagliga verksamhet.

Alla tre ovannämnda villkor måste uppfyllas för att undantaget som grundar sig på ekonomisk verksamhet ska kunna tillämpas. I direktivet, som utgör bakgrunden till ändringen i bassamfundslagen, fastställs inte närmare vad den ekonomiska verksamheten ska omfatta. Enligt direktivet är det fråga om verklig verksamhet som stöds av personal, utrustning, tillgångar och lokaler. Huruvida subjektets ekonomiska verksamhet är faktisk och samfundet de facto har etablerat sig inom den jurisdiktion där det har sin skatterättsliga hemvist bedöms som en helhet. Bedömningen baserar sig på objektiva och faktiska verksamhetskriterier som kan granskas av utomstående. När man bedömer om de ovan nämnda villkoren uppfylls ska man beakta branschens särdrag och arten av samfundets verksamhet (se t.ex. CSN 19/2021).

Lokaler, utrustning och tillgångar

Lokaler kan vara exempelvis kontor, butik, fabrik, annan byggnad eller del av en byggnad. Lokalerna ska stå till bassamfundets förfogande för att det ska kunna utöva sin verksamhet där. Exempelvis s.k. skrivbordsbolag som inte har något annat i sin hemviststat än en postbox uppfyller inte villkoret för faktisk etablering. Att lokalerna de facto används kan bedömas exempelvis på basis av hyreskostnader, hyresavtal eller andra handlingar.

Subjektet ska ha tillräcklig utrustning för att kunna bedriva verksamheten. Utrustningens art och omfattning är avhängig av arten och omfattningen på den verksamhet som subjektet bedriver. Med utrustning avses exempelvis maskiner, anordningar och andra anläggningstillgångar som används i subjektets tillverknings- eller serviceverksamhet. Subjektet ska dessutom ha tillräckligt med tillgångar för att kunna bedriva verksamheten.

Personal

Subjektet ska i hemviststaten ha en tillräcklig och yrkeskunnig personal som svarar för samfundets affärsverksamhet där. Personalen måste ha tillräckliga befogenheter att sköta om företagets dagliga verksamhet.

Personalen ska i allmänhet stå i anställningsförhållande eller motsvarande till subjektet. Att den ekonomiska verksamheten är faktisk och subjektet de facto har etablerat sig i hemviststaten kan bedömas exempelvis på basis av subjektets lönekostnader och andra motsvarande debiteringar, arbets- och anställningsavtal samt andra handlingar.

Holdingbolag

Vid bedömning av den faktiska ekonomiska verksamheten beaktar man vilken typ av verksamhet det utländska subjektet bedriver. Kännetecknande för holdingbolag är exempelvis att deras verksamhet kan vara ringa, och att deras verksamhet objektivt betraktat ofta inte är särskilt synlig utåt. I bassamfundslagen finns det inga särskilda bestämmelser om holdingbolag. I regel bedöms holdingbolagens status som bassamfund enligt kriterierna i 3 § 3 mom. i bassamfundslagen på samma sätt som övriga utländska subjekts status. Bassamfundslagen tillämpas inte i situationer där det utländska subjektet bedriver faktisk ekonomisk verksamhet inom sin jurisdiktion. När ett utländskt holdingbolag betraktas bedriva faktisk ekonomisk verksamhet bedöms fall för fall.

Undantagsbestämmelsen om ekonomisk verksamhet tillämpades inte på ett investeringsverksamhet bedrivande, i Luxemburg beläget bolag som inte hade lokaler, inventarier eller sådan personal i Luxemburg som självständigt kunde fatta beslut om enhetens dagliga verksamhet. Bolagets tillgångar administrerades inte aktivt. (Se CSN 35/2019)

4.3 Subjekt belägna inom Europeiska ekonomiska samarbetsområdet

Om ett subjekt eller ett subjekts fasta driftställe är beläget i en stat inom Europeiska ekonomiska samarbetsområdet, finns det enligt 3 § i bassamfundslagen inga andra förutsättningar för tillämpning av undantaget för ekonomisk verksamhet än att subjektet på det sätt som avses i 3 § 3 mom. i bassamfundslagen faktiskt har etablerat sig i sin hemviststat och att det de facto bedriver ekonomisk verksamhet där.

Då undantaget tillämpas betraktas ett utländskt subjekt i en EES-stat eller dess fasta driftställe inte som bassamfund, även om den skattskyldige enligt 2 § i bassamfundslagen utövar bestämmande inflytande över subjektet och subjektets beskattningsnivå är lägre än den föreskrivna nivån på 3/5.

Till Europeiska ekonomiska samarbetsområdet hör förutom Europeiska unionens medlemsstater även Island, Liechtenstein och Norge.

Till Europeiska ekonomiska samarbetsområdet hör däremot inte länder som exempelvis lyder under Förenade Kungariket (Storbritannien). Bestämmelserna i 3 § 1 mom. i bassamfundslagen tillämpas således inte på bassamfund som är belägna i kronbesittningar. Kronbesittningarna är Guernsey (Bailiwick of Guernsey), Jersey (Bailiwick of Jersey) och Isle of Man. Till Guernsey hör som egna rättsliga enheter öarna Alderney och Sark. Därtill ansvarar Guernsey för förvaltningen av öarna Herm, Jethou och Lihou.

4.4 Subjekt belägna utanför Europeiska ekonomiska samarbetsområdet

4.4.1 Ekonomisk verksamhet och tilläggsvillkor

Ett utländskt subjekt som är etablerat utanför Europeiska ekonomiska samarbetsområdet betraktas enligt huvudregeln i 2 § i bassamfundslagen som bassamfund, om den skattskyldige har bestämmande inflytande över subjektet och subjektets beskattningsnivå är lägre än den föreskrivna nivån på 3/5. Undantaget för ekonomisk verksamhet kan dock även tillämpas på utländska subjekt eller fasta driftställen utanför EES-området. Tillämpning av undantaget kräver att tre tilläggsvillkor uppfylls utöver att subjektet faktiskt har etablerat sig och de facto bedriver ekonomisk verksamhet. Tilläggsvillkoren gäller samarbetsviljan hos det utländska subjektets jurisdiktion i skatteärenden, informationsutbyte och subjektets verksamhetsgren samt den ekonomiska verksamhetens omfattning.

Enligt 3 § 2 mom. i bassamfundslagen tillämpas undantaget för ekonomisk verksamhet som avses i 1 mom. även på subjekt som har sin skatterättsliga hemvist inom en jurisdiktion utanför Europeiska ekonomiska samarbetsområdet, om

- jurisdiktionen i de slutsatser som antagits av Europeiska unionens råd inte anges som en icke samarbetsvillig jurisdiktion på skatteområdet, varken vid utgången av den skattskyldiges skatteår eller vid utgången av det skatteår som föregår skatteåret;

- det med jurisdiktionen har avtalats om ett sådant informationsutbyte i skatteärenden mellan myndigheterna som möjliggör ett tillräckligt informationsutbyte för tillämpningen av denna lag och informationsutbytet med jurisdiktionen de facto äger rum; och

- subjektets inkomst enligt utredning huvudsakligen har influtit av industriell produktionsverksamhet, därmed jämförbar annan produktions- eller tjänsteverksamhet eller rederiverksamhet som subjektet bedrivit inom sin jurisdiktion eller av sådan försäljnings- eller marknadsföringsverksamhet som bedrivits där och som omedelbart tjänar ett subjekt som bedriver industriell produktionsverksamhet, annan därmed jämförbar produktions- eller tjänsteverksamhet eller rederiverksamhet, eller från betalningar erlagda av ett sådant subjekt, inom samma i 8 kap. 12 § i aktiebolagslagen avsedda koncern, vilket har sin hemvist inom denna jurisdiktion och där bedriver sådan verksamhet.

För att undantaget för ekonomisk verksamhet ska kunna tillämpas på ett subjekt eller fast driftställe utanför EES-området ska alla de tre ovan nämnda villkoren uppfyllas.

4.4.2 Icke samarbetsvilliga jurisdiktioner

Undantaget som grundar sig på ekonomisk verksamhet tillämpas inte på utländska subjekt som har sin skatterättsliga hemvist inom någon av de jurisdiktioner som nämns i Europeiska unionens förteckning över icke samarbetsvilliga jurisdiktioner. Huruvida undantaget tillämpas avgörs utifrån om det utländska subjektets jurisdiktion fanns i förteckningen vid utgången av den skattskyldiges skatteår och vid utgången av det skatteår som föregick det aktuella skatteåret. Om en jurisdiktion stryks ur förteckningen mitt under skatteåret, kan undantaget tillämpas under det aktuella skatteåret. Om en jurisdiktion tas in i förteckningen mitt under skatteåret, kan undantaget ändå tillämpas vid beskattningen för det aktuella skatteåret.

Europeiska unionens råd publicerar en förteckning över icke samarbetsvilliga jurisdiktioner på sin webbplats.

Tillämpning av undantaget som baserar sig på ekonomisk verksamhet förutsätter dessutom, att det med jurisdiktionen på det utländska subjektets hemvist har avtalats om ett sådant informationsutbyte i skatteärenden mellan myndigheterna som möjliggör ett tillräckligt informationsutbyte för tillämpning av bassamfundslagen och informationsutbytet med jurisdiktionen de facto äger rum.

Ett för tillämpningen av bassamfundslagen tillräckligt informationsutbyte kan ske om Skatteförvaltningen har möjlighet att be om och få specifika upplysningar från det utländska bassamfundets jurisdiktion. Automatiskt utbyte av datamassor är inte informationsutbyte som är tillräckligt för tillämpningen av bassamfundslagen. Tillämpningsvillkoret om informationsutbyte uppfylls bara om det med det utländska bassamfundets jurisdiktion har avtalats åtminstone om sådant informationsutbyte på begäran med stöd av vilket det de facto är möjligt att få upplysningar om ett enskilt fall och om avtalet tillämpas. Ytterligare krävs att den interna lagstiftningen i subjektets etableringsland inte begränsar informationsutbytet. Om informationsutbyte kan avtalas i skatteavtal som till sin omfattning motsvarar OECD:s modellskatteavtal (OECD Model Tax Convention on Income and on Capital, www.oecd.org). Om informationsutbytet som bassamfundslagen förutsätter har även kunnat avtalas genom att sätta i kraft Europarådets och Organisationens för ekonomiskt samarbete och utveckling (OECD) konvention om ömsesidig handräckning i skatteärenden. Därtill har Finland ingått mer begränsade avtal med vissa andra stater bland annat om informationsutbyte, i vilka man har kunnat avtala om det informationsutbyte som bassamfundslagen förutsätter. För att uppfylla kravet på informationsutbyte utöver gällande avtal måste informationsutbytet också de facto äga rum, dvs. ur bassamfundslagstiftningens synvinkel ska det vara möjligt att utbyta tillräckligt med information och Skatteförvaltningen ska faktiskt ha möjlighet att få de efterfrågade uppgifterna av jurisdiktionen.

Informationsutbyte kan inte anses äga rum förrän avtalet har börjat tillämpas. Om kravet på informationsutbyte har ansetts vara uppfyllt vid ingången av den skattskyldiges skatteår eller senare under skatteåret, anses kravet vara uppfyllt för hela skatteåret. Om det under skatteåret framkommer något som gör att kravet på tillräckligt informationsutbyte inte längre uppfylls, påverkar det inte beskattningen för den skattskyldiges pågående skatteår, utan först för följande skatteår.

Skatteförvaltningen upprätthåller en förteckning (Lag om beskattning av delägare i utländska bassamfund, vitlista) över de jurisdiktioner för vilka kravet på informationsutbyte uppfylls. Med jurisdiktionerna på listan finns det ett gällande avtal som uppfyller kravet på informationsutbyte i bassamfundslagen eller så anses informationsutbytet i tillräcklig utsträckning ha överenskommits på annat sätt. Dessutom uppfyller jurisdiktionerna i förteckningen kravet på att informationsutbytet faktiskt genomförs.

4.4.4 Befriad verksamhet

Tillämpning av undantaget som baserar sig på ekonomisk verksamhet på subjekt utanför Europeiska ekonomiska samarbetsområdet kräver även att enhetens inkomster huvudsakligen inflyter från s.k. befriad verksamhet som subjektet utövar inom jurisdiktionen. För att subjektet ska falla utanför bassamfundslagens tillämpningsområde ska dess inkomst huvudsakligen inflyta från

- industriell produktionsverksamhet;

- annan produktions- eller tjänsteverksamhet jämförbar med industriell produktionsverksamhet;

- rederiverksamhet; eller

- försäljnings- eller marknadsföringsverksamhet som omedelbart tjänar ett subjekt som bedriver industriell produktionsverksamhet, annan därmed jämförbar produktions- eller tjänsteverksamhet eller rederiverksamhet.

Undantaget omfattar också subjekt vars inkomst huvudsakligen har influtit från betalningar erlagda av ett sådant subjekt inom samma i aktiebolagslagen avsedda koncern, vilket har sin hemvist inom samma jurisdiktion och där bedriver ovan i punkterna a, b, c eller d nämnd befriad verksamhet.

Då man beräknar om subjektets inkomster huvudsakligen influtit från befriad verksamhet, kan till exempel omsättningen användas som beräkningsunderlag när subjektets inkomster i praktiken består av omsättning (se CSN 59/2019).

Industriell produktionsverksamhet och därmed jämförbar produktions- eller tjänsteverksamhet

Med industriell produktionsverksamhet och därmed jämförbar annan produktions- eller tjänsteverksamhet avses verksamhet för utveckling och produktion av materiella eller immateriella tillgångar eller tjänster för försäljning på marknaden.

Industriell produktionsverksamhet är tillverkning och sammansättning av komponenter till produkter. Även väsentlig ändring eller återuppbyggnad av maskiner eller anläggningar kan vara industriell produktion.

Annan produktion som är jämförbar med industriell produktionsverksamhet behöver inte nödvändigtvis ha ett samband med industrin. I beskattningspraxis har med industriell produktion jämställts bl.a. gruvverksamhet, malmletning (se CSN 37/1996), byggnadsproduktion och energiproduktion. Verksamheten kan i allmänhet betraktas som annan produktionsverksamhet och de subjekt som bedriver sådan verksamhet faller vanligtvis utanför bassamfundslagens tillämpningsområde.

Som med industriell produktionsverksamhet jämförbar annan produktionsverksamhet har också betraktats verksamheten som ett finländskt bolags dotterbolag med säte i Malaysia bedriver. Till dotterbolagets verksamhet hörde på samma sätt som till moderbolagets verksamhet att globalt tillhandahålla teknisk support inom informationsteknologi, tjänster som hänförde sig till uppdatering av databaser för bekämpning av datavirus samt produktutveckling och planering av virusbekämpningsprogramvara (se HFD 2014:198).

Service- och reparationsverksamhet kan betraktas som annan produktionsverksamhet jämförbar med industriell produktionsverksamhet exempelvis när verksamheten hör ihop med sådan tillverkning och försäljning som bedrivs av den skattskyldige eller av ett samfund inom samma koncern som den skattskyldige.

Planerings-, forsknings- och utvecklingsverksamhet har kunnat falla utanför lagens tillämpningsområde, om den omedelbart tjänar industriell produktionsverksamhet eller annan därmed jämförbar produktions- eller tjänsteverksamhet som avses i lagen.

Verksamhet som enbart består av förvaltnings-, lednings- och övervakningsuppgifter betraktas inte som produktionsverksamhet som avses i lagen (se HFD 2012:114).

Affärsverksamhet kan numera i många fall även innebära produktion av olika immateriella tillgångar eller tjänster. Utgångspunkten för sådan affärsverksamhet är ändå densamma som för industriell produktionsverksamhet. Det kan handla om affärsverksamhet t.ex. inom informationsteknik, där det utvecklas och produceras olika digitala lösningar, t.ex. elektroniska nytto- och underhållningstjänster för konsumenter. Vid tillämpningen av branschkriteriet ska också sådan produktions- och tjänsteverksamhet betraktas som jämförbar med industriell produktionsverksamhet.

I situationen som beskrivits i centralskattenämndens förhandsavgörande CSN 19/2021 utövade ett försäkringsbolag försäkringsverksamhet med en affärsverksamhetsmodell som var etablerad inom branschen, i vilken dess inkomster i huvudsak utgjordes av försäkringspremier, och bolaget bar försäkringsrisken för de försäkringar som det beviljade och betalade ut försäkringsersättningar till försäkringstagarna. Bolagets inkomster ansågs i huvudsak ha flutit in i dess jurisdiktion utifrån annan produktions- eller tjänsteverksamhet som kan jämställas med industriell produktionsverksamhet.

Som med industriell produktionsverksamhet jämförbar tjänsteverksamhet ska inte betraktas:

- Placeringsrelaterad verksamhet, t.ex. när en fysisk persons placeringar förvaltas i ett utländskt bassamfund.

- Verksamhet som gäller äganderätten till immateriell egendom och överlåtelse av därpå baserade rättigheter. Därmed avses situationer där ett utländskt bassamfund som inte självt bedriver forsknings- och utvecklingsarbete inom sin jurisdiktion bedriver ovannämnda verksamhet helt eller delvis centraliserat i en koncern.

- Verksamhet för koncernintern finansiering eller försäkring.

- Bara förvaltnings-, lednings- och kontrollfunktioner i ett utländskt bassamfund. Det kan vara i fråga om detta t.ex. när ett bolags inkomster huvudsakligen inflyter av förvaltningsarvoden för koncerninterna tjänster som erbjuds bolagen inom koncernen. (Se även HFD 2012:114).

Rederiverksamhet

Ett subjekt anses bedriva rederiverksamhet då det äger ett fartyg eller en fartygsandel som det använder för befraktning och operering och som det underhåller och bemannar. Samtliga av de ovan nämnda elementen behöver inte ingå i verksamheten. Exempelvis hyrda fartyg kan betraktas som rederiverksamhet om moderbolaget för det bolag som hyr fartygen bedriver rederiverksamhet med fartygen (se HFD 30.10.2003 liggare 2667).

Rederiverksamhet kan däremot inte bedrivas enbart med hyrda fartyg, utan det förutsätts alltid att bolaget äger ett fartyg eller en fartygsandel. Med ägandet jämställs fartygsinnehav som grundar sig på ett bareboat-hyresavtal, leasingavtal eller motsvarande finansieringsarrangemang. Med ägande kan också jämställas indirekt ägande exempelvis då bolaget bedriver rederiverksamhet med ett fartyg som ägs av ett dotterbolag (se HFD 30.10.2003 liggare 2667).

Ett samfund kan anses bedriva rederiverksamhet om det använder både sina egna och hyrda fartyg. Då förutsätts att bolaget hyr högst fem bruttoregisterton per ett eget bruttoregisterton.

Accessorisk försäljnings- och marknadsföringsverksamhet

Undantaget för ekonomisk verksamhet gäller under vissa förutsättningar också försäljnings- och marknadsföringsverksamhet som omedelbart tjänar subjektet som utövar befriad verksamhet. Av undantaget omfattas ett utländskt subjekt vars inkomst huvudsakligen influtit av försäljnings- eller marknadsföringsverksamhet som subjektet bedriver inom jurisdiktionen och som omedelbart tjänar ett subjekt som bedriver industriell produktionsverksamhet, annan därmed jämförbar produktions- eller tjänsteverksamhet eller rederiverksamhet.

Betalningar som erhållits av subjekt i samma koncern

Undantaget för ekonomisk verksamhet kan ytterligare tillämpas på enheter som erhåller betalningar från ett annat subjekt i koncernen. Undantaget omfattar enheter vars inkomst huvudsakligen har influtit från betalningar erlagda av subjekt som har sin hemvist inom det utländska subjektets jurisdiktion och där bedriver industriell produktionsverksamhet, annan därmed jämförbar produktions- eller tjänsteverksamhet eller rederiverksamhet, inom samma i 8 kap. 12 § i aktiebolagslagen avsedda koncern.

I situationen som förelåg i centralskattenämndens förhandsavgörande CSN 59/2019 bestod det schweiziska B S.A:s verksamhet av försäljningsverksamhet som bolaget bedrev i Schweiz, där bolaget sålde produkter producerade av koncernbolagen utanför Schweiz, till kunder i olika länder, som antingen tillhörde koncernen eller inte. Försäljningen av dessa produkter var försäljningsverksamhet som avses i bestämmelsen och som direkt tjänar den industriella produktionsverksamheten.

5 Beräkning av bassamfundsinkomst

5.1 Beloppet av skattepliktig bassamfundsinkomst

Delägare eller förmånstagare i bassamfund beskattas för sin andel av bassamfundets inkomst. Enligt 4 § 1 mom. i bassamfundslagen är skattepliktig inkomst den andel av ett utländskt bassamfunds inkomst som svarar mot den skattskyldiges direkta och utländska indirekta ägarandel eller mot dennes ställning som förmånstagare. Om den skattskyldiges andel av bassamfundet är indirekt utgör ett belopp som motsvarar den skattskyldiges proportionella andel skattepliktig inkomst. Till den del som en i 9 § i inkomstskattelagen avsedd begränsat skattskyldig är skyldig att betala skatt på ett bassamfunds inkomst med stöd av 10 § i inkomstskattelagen, räknas bassamfundsinkomsten inte som skattepliktig inkomst för en allmänt skattskyldig. Dividend som utbetalats på vinst som beaktats på det sätt som avses i 2 § 3 mom. 2 punkten i bassamfundslagen utgör inte skattepliktig inkomst.

Begränsat skattskyldig som delägare i bassamfund

Till den del som en i 9 § i inkomstskattelagen avsedd begränsat skattskyldig är skyldig att betala skatt på ett bassamfunds inkomst med stöd av 10 § i inkomstskattelagen, räknas inkomsten enligt 4 § 1 mom. i bassamfundslagen inte som skattepliktig inkomst för en allmänt skattskyldig. Bestämmelsen är tillämplig när den begränsat skattskyldige delägaren i ett bassamfund har ett fast driftställe i Finland, och den allmänt skattskyldige äger en andel i den begränsat skattskyldige.

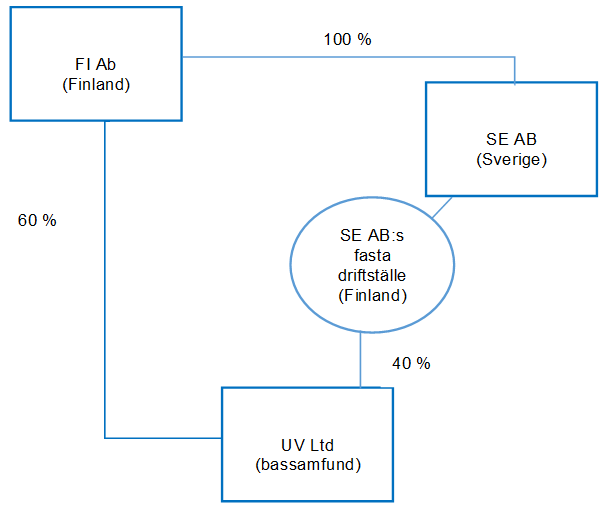

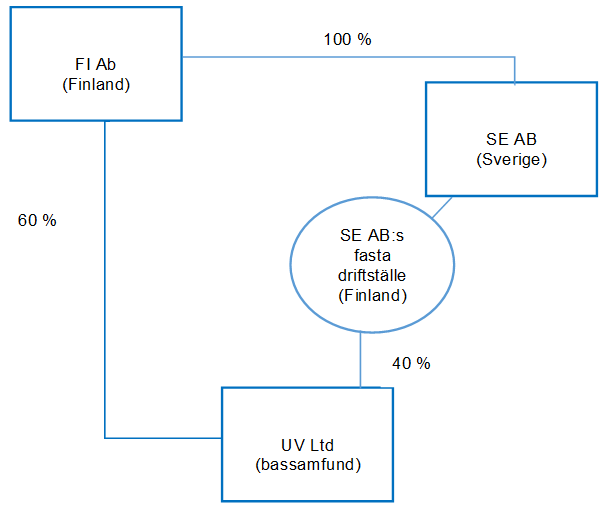

Exempel 7: Andel av bassamfund som anknyter till fast driftställe i Finland

Det finländska FI Ab äger 100 procent av det svenska SE AB:s aktier. SE AB har ett fast driftställe i Finland. FI Ab äger 60 procent av det utländska bassamfundet UV Ltd. SE AB:s ägarandel av bassamfundet är 40 procent. UV Ltd:s andel anknyter till SE AB:s fasta driftställe i Finland.

Av bassamfundsinkomsten beskattas 60 procent i Finland som inkomst för FI Ab och 40 procent som inkomst för SE AB:s fasta driftställe i Finland. Bassamfundets indirekta ägare FI Ab beskattas i detta fall alltså inte för bassamfundsinkomsten till den del den räknas som inkomst för SE AB:s fasta driftställe i Finland.

Om S AB inte hade något fast driftställe i Finland, skulle bassamfundsinkomsten i sin helhet beskattas som FI Ab:s inkomst på basis av det direkta och indirekta ägandet.

Ett bassamfunds vinstutdelning till ett annat bassamfund

Enligt 4 § 1 mom. i bassamfundslagen betraktas dividend som delats ut av vinst beaktad enligt 2 § 3 mom. 2 punkten inte som skattepliktig bassamfundsinkomst. Bestämmelsen gäller dividend som bassamfundet har erhållit från ett annat bassamfund och som delats ut av vinst som för något av de fem skatteår som omedelbart föregår dividendutdelningen har beaktats i Finland vid bedömningen av nivån på inkomstbeskattningen för det sistnämnda bassamfundet. Syftet med begränsningsbestämmelsen i 4 § 1 mom. i bassamfundslagen är att förhindra dubbel beskattning av dividend som ett bassamfund betalar till ett annat.

Valutakursförändringar vid beräkning av bassamfundsinkomst

Ett bassamfund kan ha en fordran eller skuld i en annan valuta än bassamfundets rapporteringsvaluta. Kursvinster och kursförluster i bassamfundets resultaträkning som uppstått av valutakursförändringar på fordringar och skulder tas i beaktande då bassamfundsinkomst beskattas i Finland. Detta görs också när det uppstår kursvinst eller kursförlust mellan euron och rapporteringsvalutan.

Exempel 8: Bassamfundets kursvinster och kursförluster

A Ab äger alla aktier i det schweiziska bassamfundet CH. Rapporteringsvalutan i CH:s bokslut är schweizerfranc. CH har fordringar och skulder som ursprungligen har upptagits i euro. I CH:s resultaträkning har bokförts kursvinster och kursförluster som förorsakats av valutakursförändringar på dessa fordringar och skulder.

Den del av bassamfundsinkomsten som motsvarar A Ab:s ägarandel beräknas i Finland enligt NärSkL. Bassamfundets resultaträkning korrigeras enligt finsk skattelag, dvs. enligt bestämmelserna i NärSkL, och intäkterna och kostnaderna omräknas i euro. Vid beräkning av bassamfundsinkomst är kursvinster på fordringar eller skulder som härrör från näringsverksamheten enligt NärSkL 5 § 1 mom. 12 punkten skattepliktig inkomst och motsvarande kursförluster enligt NärSkL 18 § 1 mom. 3 punkten avdragsgill utgift. Enligt NärSkL 26 § utgör kursvinster som är upptagna i resultaträkningen intäkt för det skatteår och kursförluster kostnad för det skatteår under vilket kursen på utländsk valuta har förändrats.

5.2 Förvärvskälla och inkomstslag

Enligt 4 § 4 mom. i bassamfundslagen räknas en andel av ett utländskt bassamfunds inkomst som inkomst för delägaren från den förvärvskälla som andelen av bassamfundet hör till. Bassamfundets sammanlagda inkomster räknas ut enligt Finlands skattelagstiftning (se CSN 24/2010). Lagen som ska tillämpas kan vara antingen NärSkL, ISkL eller GårdsSkL. Lagen som ska tillämpas fastställs i enlighet med till vilken av delägarens förvärvskällor bassamfundets aktier hör. Inkomsten från ett enskilt bassamfund kan hos delägaren höra till en enda förvärvskälla under skatteåret.

Fysiska personers och dödsbons inkomster indelas i två inkomstslag, nämligen kapitalinkomst och förvärvsinkomst. Den skattepliktiga bassamfundsinkomsten bibehåller sitt ursprungliga inkomstslag vid beskattningen av delägaren (se t.ex. HFD 2007:7). Beloppen av de olika inkomsttyperna i samma inkomstslag räknas ihop. Det sammanlagda beloppet är bassamfundsinkomst som beskattas som kapitalinkomst eller som förvärvsinkomst. Bassamfundsinkomsterna överförs således inte till delägarens beskattning enligt inkomst- och kostnadstyp, utan de bibehåller endast sitt inkomstslag. I praktiken betyder detta att vid verkställande av beskattningen räknas bassamfundsinkomster som beskattas som kapitalinkomst ihop och beskattas som delägarens kapitalinkomst. På samma sätt gör man med bassamfundsinkomster som beskattas som förvärvsinkomst.

För att kunna räkna ut den beskattningsbara inkomsten måste man utreda hurdana inkomster och utgifter bassamfundets sammanlagda inkomster består av. Den beskattningsbara bassamfundsinkomsten beräknas i delägarens beskattning enligt de bestämmelser som gäller respektive inkomstpost. Det skattepliktiga inkomstbeloppet kan således bero på om det är fråga om exempelvis överlåtelsevinst, dividendinkomst eller ränteinkomst.

Exempel 9: Förvärvskälla och inkomstslag för bassamfundsinkomst

Den finska personen H äger hela aktiestocken i det beliziska bassamfundet V. Det är fråga om förvaltning av person H:s placeringar i ett utländskt bassamfund. V:s aktier hör till H:s tillgångar i förvärvskällan för annan verksamhet. V:s beskattningsbara bassamfundsinkomst ska för delägaren räknas ut enligt ISkL. H:s andel av V:s bassamfundsinkomst är 100 procent, eftersom H äger V i sin helhet.

V:s inkomst består av en dividend på 10 000 euro som erhållits från ett panamanskt företag och en överlåtelsevinst på försäljning av aktier på 20 000 euro. Dividenden är enligt ISkL 33 c § 3 mom. skattepliktig förvärvsinkomst och överlåtelsevinsten är enligt ISkL 45 och 46 § skattepliktig kapitalinkomst. H:s bassamfundsinkomst uppgår till totalt 30 000 euro, varav 10 000 euro är förvärvsinkomst och 20 000 euro kapitalinkomst.

5.3 Skatteår för bassamfundsinkomst

Enligt 4 § 5 mom. i bassamfundslagen beaktas vid beskattningen av delägaren ett bassamfunds inkomst under det skatteår då det utländska bassamfundets skatteår går ut (se också HFD 2021:115).

Enligt BFL 3 § sammanfaller skatteåret med kalenderåret eller, om räkenskapsperioden inte är ett kalenderår, med den eller de räkenskapsperioder som löpt ut under kalenderåret.

Om samfundet inte har någon räkenskapsperiod, räknas bassamfundsinkomsten som delägarens inkomst kalenderårsvis.

Exempel 10:

Den fysiska personen P äger alla aktier i det utländska bassamfundet F. Bassamfundets räkenskapsperiod är 1.8–31.7. Som P:s bassamfundsinkomst för skatteåret 2020 beskattas F:s inkomst som hänför sig till räkenskapsperioden 1.8.2019–31.7.2020.

Exempel 11:

M Ab har ägt hela aktiestocken i det utländska bassamfundet CH t.o.m. 10.12.2021, då M Ab sålde alla aktier i CH till O Ab. De nämnda bolagens räkenskapsperiod är ett kalenderår. CH:s inkomst beskattas som bassamfundsinkomst hos M Ab t.o.m. skatteåret 2020 (räkenskapsperioden 1.1.2020–31.12.2020) och som bassamfundsinkomst för O Ab fr.o.m. skatteåret 2020 (räkenskapsperioden 1.1.2021–31.12.2021 och räkenskapsperioderna efter det).

5.4 Exempel på hur bassamfundsinkomst beräknas

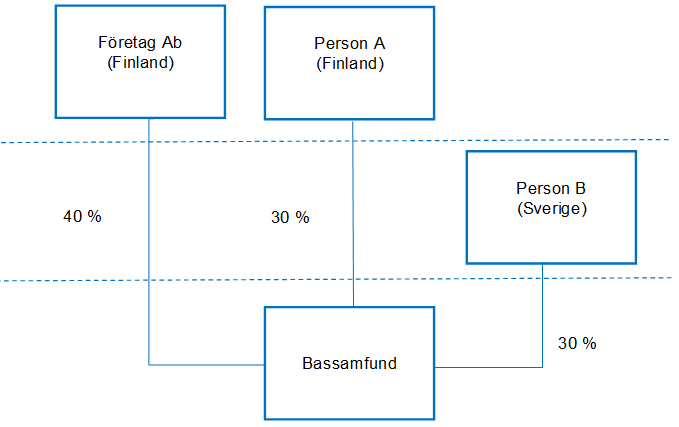

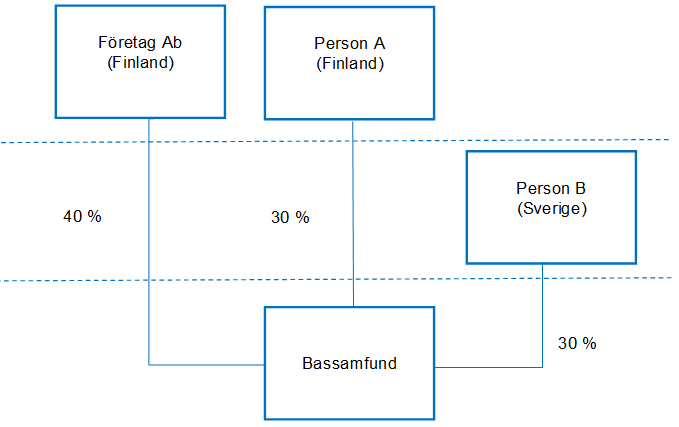

Exempel 12:

Ett utländskt bassamfunds aktieägare består av Bolag Ab, den finländska personen A och den svenska personen B. Bolag Ab:s ägarandel av bassamfundet är 40 procent, A:s andel 30 procent och B:s andel 30 procent. Aktieägarna är inte i intressegemenskap med varandra.

Bassamfundets inkomst är 100 000 euro. Av bassamfundsinkomsten beskattas i Finland 40 000 euro som inkomst för Bolag Ab och 30 000 euro som inkomst för A. Inkomsten som motsvarar den begränsat skattskyldige B:s ägarandel beskattas inte som bassamfundsinkomst i Finland.

Exempel 13:

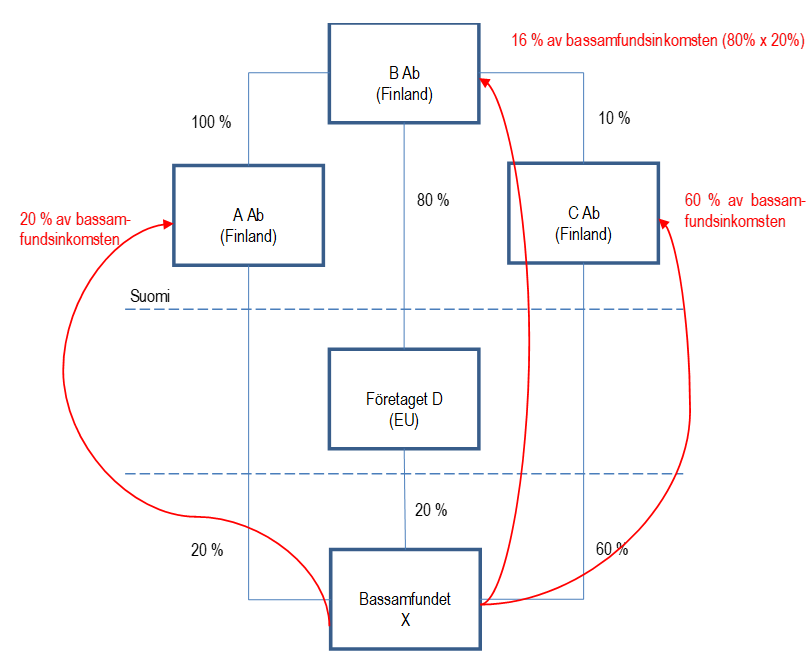

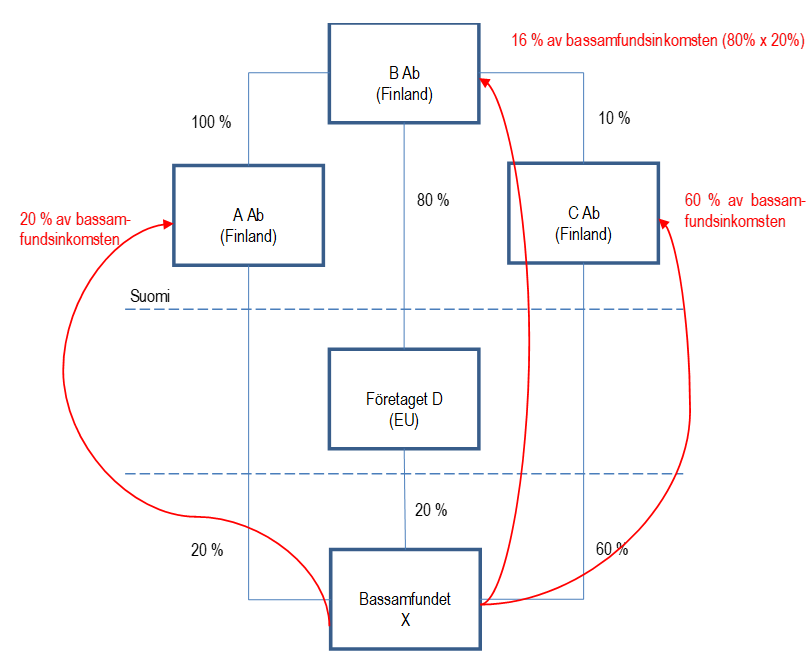

Bestämmande inflytande

A Ab äger 20 procent av aktierna i bassamfundet X. A Ab:s aktier ägs till hundra procent av B Ab. B Ab äger dessutom 80 procent av företaget D, som är beläget i en EU-medlemsstat och 10 procent av C Ab. Bolaget D äger 20 procent och C Ab 60 procent av aktierna i bassamfundet X.

A Ab, B Ab och företaget D är företag som är i intressegemenskap med varandra. A Ab och företaget D äger totalt 40 procent av aktierna i bassamfundet X. Då man granskar den av A Ab, B Ab och företaget D bildade intressegemenskapsgruppens totala ägarandel av aktierna i bassamfundet X, uppfylls kravet på bestämmande inflytande (25 procent). Bassamfundet X står därför under A Ab:s direkta och B Ab:s indirekta bestämmande inflytande.

Dessutom äger C Ab 60 procent av aktierna i bassamfundet X, varför C Ab har bestämmande inflytande över bassamfundet.

Inkomstandelar

A Ab beskattas för bassamfundet X inkomster på basis av ägarandelen på 20 procent och C Ab på basis av ägarandelen på 60 procent. Dessutom beskattas B Ab på basis av den utländska indirekta ägarandelen, varvid B Ab:s proportionella andel är 16 procent (80% x 20%) av bassamfundsinkomsten.

Bassamfundet X inkomst är 100 000 euro. Av det utgör A Ab:s andel av bassamfundsinkomsten 20 000 euro, B Ab:s inkomstandel 16 000 euro och C Ab:s inkomstandel 60 000 euro.

5.5 Avdrag av förluster i bassamfund

Det utländska bassamfundets resultat kan visa förlust under något år. Då kan delägaren från sin inkomstandel dra av samma bassamfunds tidigare förluster under de följande tio skatteåren efter förluståret. Förluster dras av i den ordning de har uppkommit. Rätten att dra av förlust gäller endast subjektet i fråga, med andra ord, inkomsterna och förlusterna från olika bassamfund får inte jämnas ut mot varandra.

För att kunna dra av förlustandelar i ett bassamfund förutsätts inte att kravet på ägarandel eller ställning som förmånstagare enligt 4 § 1 mom. i bassamfundslagen har uppfyllts redan under förluståret (se HFD 2021:144 som gäller förlustandelar i bassamfund). Således kan en andel av ett bassamfunds förlust dras av från bassamfundsinkomst som uppkommer under senare år, även om förlusten uppstått under föregående ägares tid.

Bassamfundsdelägarens andel av ett utländskt bassamfunds förlust är inte en förlust i förvärvskällan som avses i ISkL 122 §, och den går inte förlorad på grund av ägarbyte. För avdrag av förlustandel inte kan beviljas rätt som avses i paragrafens 3 mom. (se beslut om ägarbyte i bassamfund HFD 2018:120).

Om de övriga kraven uppfylls får man från inkomstandelen i ett enskilt bassamfund också dra av sådana förlustandelar från tidigare år under vilka samfundet inte motsvarar de lagstadgade kriterierna för bassamfund (se HFD 2003:70). Så kan vara fallet exempelvis då bassamfundets beskattningsnivå under förluståret har varit över 3/5 av samfundsbeskattningens nivå i Finland.

För avdrag för förlust ska den skattskyldige lämna en redogörelse över den oavdragna förlustandelen senast vid beskattningen av det år då förlustandelen dras av.

Exempel 14: Avdragsordning för bassamfundets förluster

Den finländska delägaren T har under åren 2018–2020 ägt 80 procent av aktiestocken i det hongkongska subjektet H. H:s resultat har utvisat förlust under 2018–2019 och under 2020 betraktas subjektet som bassamfund. Aktierna i H ingår i T:s förvärvskälla för näringsverksamhet.

H:s resultat enligt NärSkL har varierat enligt följande:

T:s andel av resultatet

| År |

NärSkL-resultat |

T:s andel av resultatet |

| 2018 |

-1000 |

-800 |

| 2019 |

-600 |

-420 |

| 2020 |

+500 |

+400 |

Efter år 2020 har T kvar förlustandelar av bassamfundet H enligt följande:

Återstående förlust och sista användningsår

| Förlustår |

Återstående förlust |

Sista användningsår |

| 2018 |

400 (800 – 400 = 400) |

2028 |

| 2019 |

480 |

2029 |

Bassamfundets avdragsgilla förlust räknas ut enligt den finska skattelagstiftningen enligt samma principer som dess sammanlagda inkomster. Förlustens belopp och huruvida den är avdragsgill avgörs i enlighet med hurdana inkomster och utgifter bassamfundets sammanlagda inkomster består av.

Inkomsten från ett enskilt bassamfund kan under ett enskilt år höra till en enda förvärvskälla. Fördelningen av inkomsten på olika förvärvskällor begränsar således i allmänhet inte möjligheten att dra av bassamfundets förluster från tidigare år, såvida andelarna i bassamfundet inte överförs från en förvärvskälla till en annan hos den skattskyldige.

Hos fysiska personer och dödsbon kan bassamfundets förluster också höra till förvärvsinkomstslaget eller kapitalinkomstslaget, eftersom också bassamfundets förluster bibehåller sitt ursprungliga inkomstslag. Av den anledningen kan det ha betydelse till vilket inkomstslag de tidigare förlusterna hänförde sig. Möjligheten att dra av förluster av olika inkomstslag fastställs i tillämpliga delar enligt bestämmelserna om användningen av förluster i ISkL.

Till exempel vid tillämpningen av inkomstskattelagen fastställs möjligheten att dra av en överlåtelseförlust i tillämpliga delar enligt bestämmelserna om överlåtelseförluster i ISkL. Om det har uppkommit överlåtelseförlust för bassamfundet, behandlas den som överlåtelseförlust även vid beräkningen av bassamfundsinkomst eller -förlust för delägaren enligt ISkL. Med stöd av ISkL 50 § 1 mom. har man kunnat dra av bassamfundets överlåtelseförlust vid beräkning av bassamfundsinkomst eller -förlust enligt ISkL från samma bassamfunds inkomst som beskattas som kapitalinkomst. Om bassamfundets överlåtelseförlust överstiger beloppet av den bassamfundsinkomst som beskattas som kapitalinkomst, kan den överstigande delen av överlåtelseförlusten dras av från samma bassamfunds övriga inkomster som beskattas som kapitalinkomst under de följande tio åren.

5.6 Beskattning av bassamfundets vinstutdelning

Delägare kan också få vinstutdelning från bassamfundet, som till exempel dividend. Enligt 4 § 2 mom. i bassamfundslagen utgör dividend eller vinstutdelning som delägare fått från ett utländskt bassamfund skattepliktig inkomst endast till den del den överstiger det belopp som under samma skatteår eller de fem föregående skatteåren har räknats som skattepliktig inkomst för delägaren med stöd av 1 § i bassamfundslagen.

De beskattade bassamfundsinkomsterna dras av från vinstutdelningen i samma ordning som inkomsterna har uppstått (de äldsta först, se CSN 78/2012).

När man avgör om vinstutdelningen är skattepliktig ska man dessutom beakta det som anges i den lag och det skatteavtal som ska tillämpas (t.ex. ISkL 33 a–d § och NärSkL 6 a §). En del av dividenden kan vara befriad från skatt enligt finsk lag. Dessutom kan skatteavtalet begränsa Finlands rätt att beskatta dividendinkomsten. Hur dividender beskattas har behandlats i Skatteförvaltningens anvisning Beskattning av dividendinkomster.

Exempel 15: Bassamfundsinkomst som dras av från den skattepliktiga vinstutdelningen

En finländsk samfundsdelägare har i början av 2018 förvärvat en andel av ett bassamfund vars hemviststat är Caymanöarna. Delägarens andel av bassamfundets inkomst och vinstutdelning har varierat enligt följande:

Andel av bassamfundsinkomsten och andel av vinstudelningen

| År |

Andel av bassamfundsinkomsten |

Andel av vinstutdelningen |

| 2018 |

1 400 |

1 000 |

| 2019 |

100 |

300 |

| 2020 |

500 |

1 200 |

Då beskattas vinstutdelningen enligt följande:

Skattepliktig andel av vinstutdelningen

| År |

Skattepliktig andel av vinstutdelningen |

| 2018 |

0 (1 000 – 1 400 = –400 ≤ 0) |

| 2019 |

0 (300 – 400 – 100 = –200 ≤ 0)* |

| 2020 |

500** (1 200 – 200 – 500 = 500 ≥ 0) |

*De äldsta bassamfundsinkomsterna dras först av från vinstutdelningen, vilket innebär att i slutet av året finns det 100 euro (= 400 – 300) i icke-avdragna bassamfundsinkomster från år 2018 och 100 euro från år 2019.

**Vinstutdelningen för 2020 är till denna del skattepliktig inkomst till hela beloppet enligt NärSkL 6 a §.

5.7 Överlåtelse av andel i bassamfund

Då den skattskyldige överlåter sin andel i ett bassamfund eller i ett fast driftställe som har likställts med bassamfund, är inkomsten som erhållits vid överlåtelsen skattepliktig inkomst enligt 4 § 3 mom. i bassamfundslagen endast till den del den överstiger beloppet som tidigare räknats som skattepliktig inkomst med stöd av bassamfundslagen. Från beloppet som tidigare räknats som skattepliktig inkomst med stöd av bassamfundslagen avdras vinstutdelning som avses i 4 § 2 mom. i bassamfundslagen som inte varit skattepliktig inkomst. Bassamfundsslagens 4 § 3 mom. kan tillämpas då den skattskyldige överlåter ett direktägt bassamfund samt då den skattskyldige överlåter ett indirekt ägt bassamfund, till exempel genom att överlåta ett bolag som äger bassamfundet.

Bestämmelsen i 4 § 3 mom. i bassamfundslagen har till exempel betydelse i situationer där bestämmelsen i NärSkL 6 b § om skattefri överlåtelsevinst av anläggningstillgångsaktier inte tillämpas. Om förutsättningarna i NärSkL 6 b § uppfylls är överlåtelsevinsten skattefri inkomst oberoende av bassamfundslagen.

Exempel 16:

A. Överlåtelsevinst – inte dividend

Delägare Ab har fr.o.m. år 2001 ägt alla aktier i det utländska bassamfundet CFC Ltd. Den oavskrivna anskaffningsutgiften för aktierna i beskattningen är 50 000 euro. Under skatteåren 2001–2019 har Delägare Ab:s skattepliktiga bassamfundsinkomst varit totalt 400 000 euro. CFC Ltd har inte delat ut dividend. Delägare Ab har år 2020 överlåtit aktierna i CFC Ltd till en köpeskilling om 600 000 euro. För överlåtelsen uppstår vinst 550 000 euro (600 000 – 50 000). Av överlåtelsevinsten är 150 000 euro (550 000 – 400 000) skattepliktig inkomst, dvs. det belopp som överstiger beloppet som tidigare beskattats som bassamfundsinkomst.

B. Överlåtelsevinst – skattefri dividend

Om CFC Ltd i den ovan beskrivna situationen hade delat ut 100 000 euro i dividend till Delägare Ab under de nämnda åren, vilken enligt bassamfundslagen hade varit skattefri inkomst för delägaren, vore 250 000 euro (550 000 – [400 000 – 100 000]) av överlåtelsevinsten för år 2020 skattepliktig inkomst för delägaren.

5.8 Avräkning av utländsk skatt från bassamfundsinkomst

Av den skatt som ska betalas i Finland för bassamfundsinkomsten kan avräknas skatter som bassamfundet har betalat utomlands för samma inkomst. Därutöver kan av bassamfundsinkomst avräknas beloppet av de källskatter som betalats till en främmande stat på dividend som det utländska bassamfundet delat ut, till den del dividenden enligt 4 § 2 mom. i bassamfundslagen är skattefri i beskattningen av den skattskyldige.

Beloppet som ska avräknas räknas ut i tillämpliga delar enligt lagen om undanröjande av internationell dubbelbeskattning (1552/1995, s.k. metodlagen). Den avräkningsbara skatten påverkas av om det finns ett skatteavtal om undanröjande av dubbelbeskattning mellan bassamfundets hemviststat och Finland. I de följande behandlas dessa situationer separat.

Bassamfundet finns i en stat utan skatteavtal

Om det inte finns något skatteavtal mellan staterna får bassamfundsdelägaren från skatten som ska betalas på bassamfundsinkomsten i Finland dra av den skatt som delägaren har betalat på samma inkomst i en främmande stat. Den främmande staten kan vara bassamfundets hemviststat eller en tredje stat.

Bassamfundet finns i en skatteavtalsstat

Även då det finns ett gällande skatteavtal får bassamfundsdelägaren från skatten som ska betalas på bassamfundsinkomsten i Finland dra av den skatt som bassamfundet har betalat på samma inkomst i en främmande stat. Den främmande staten kan vara bassamfundets hemviststat eller en tredje stat.

Därtill kan man avräkna också andra skatter som omfattas av skatteavtalet. Skatter som omfattas av avtalet har i allmänhet nämnts i skatteavtalets 2 artikel. Då kan man avräkna endast sådana skatter som bassamfundet har betalat och som enligt skatteavtalet skulle avräknas om bassamfundsdelägaren hade betalat skatten själv. Skatt avräknas inte med stöd av avtalet till ett större belopp än vad bassamfundet faktiskt har betalat.

Oanvänd avräkning

Beloppet som det utländska bassamfundet har betalat i skatt kan inte alltid avräknas under ett enskilt skatteår, även om skatterna i sig är sådana att de får avräknas. Då kan det oanvända beloppet avräknas från skatten på bassamfundsinkomst under senare år. På den skattskyldiges yrkande kan den oanvända skatten avräknas under de fem följande skatteåren. De oanvända avräkningarna avräknas i samma ordning som de har uppstått. I fråga om den oanvända avräkningen iakttas i tillämpliga delar bestämmelserna i 5 § i metodlagen. Oanvänd avräkning på utländska skatter som hänför sig till bassamfundsinkomst kan inte räknas av från skatter på delägarens övriga utlandsinkomster.

Exempel 17: Avräkning av skatt som bassamfundet betalat och källskatt på dividend

Den finländska delägaren A äger 100 procent av det utländska bassamfundet B. Bassamfundet har år 2020 betalat 5 000 euro i inkomstskatt i den jurisdiktion där det har sin hemvist.

B har betalat dividend till A år 2020, på vilken källskatt på 500 euro betalats i B:s jurisdiktion. Dividenden är skattefri inkomst för A enligt 4 § 2 mom. i bassamfundslagen.

A har inga oanvända avräkningar från B:s skatter. Det belopp som A ska betala i skatt på bassamfundet B:s inkomster i Finland uppgår till 30 000 euro år 2020. Inkomstskatten och källskatten på dividend som bassamfundet B betalat i sin jurisdiktion avräknas från den skatt delägare A betalar för bassamfundsinkomsten i Finland. A måste således betala 24 500 euro i skatt i Finland (= 30 000 – 5 000 – 500).

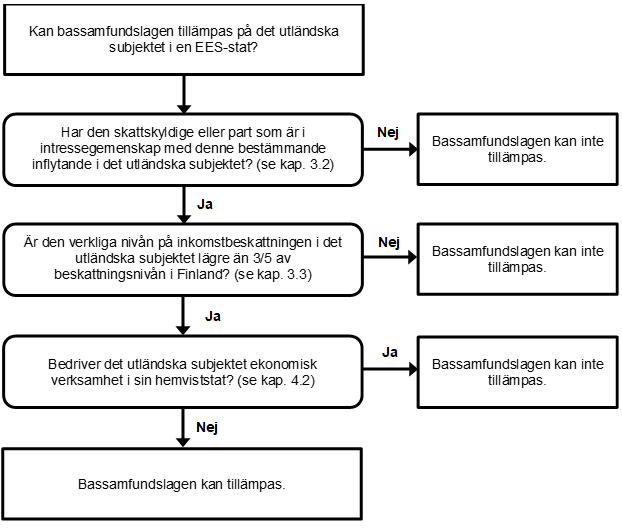

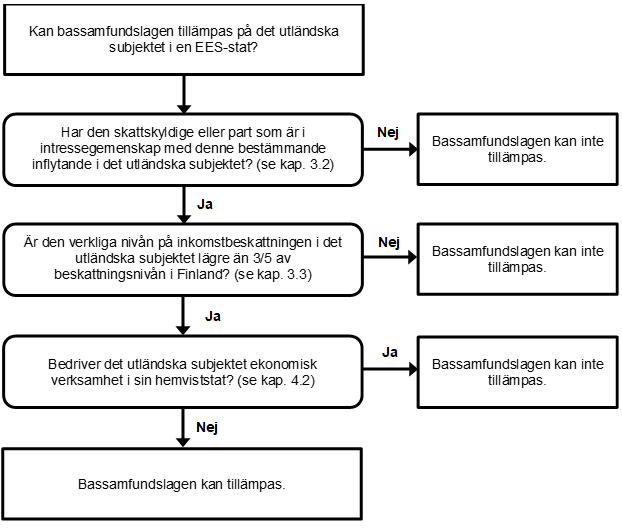

6 Flödesplan för tillämpning av bassamfundslagen

6.1 Flödesplanernas syfte och begränsningar

Följande flödesplaner har framställts för att göra det lättare att i enskilda fall uppskatta om bassamfundslagen ska tillämpas på ett utländskt subjekt eller ett utländskt fast driftställe. Det är möjligt att planerna inte kan tillämpas på alla enskilda fall (se t.ex. kap. 2 rörande situationer där skatteavtalet hindrar beskattning av bassamfundsinkomst).

I planerna finns hänvisningar till olika kapitel i den här anvisningen där lagrummen har beskrivits närmare. När man tolkar planerna ska man iaktta bassamfundslagen och denna anvisning i sin helhet.

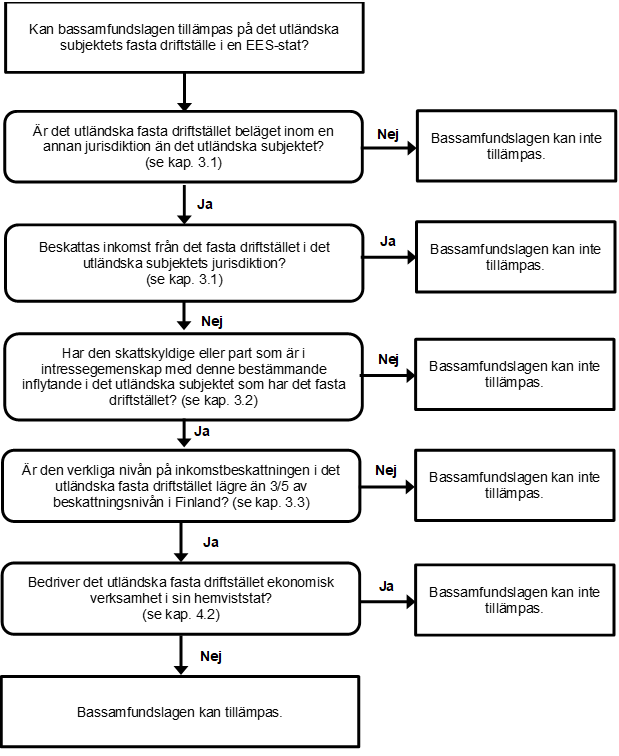

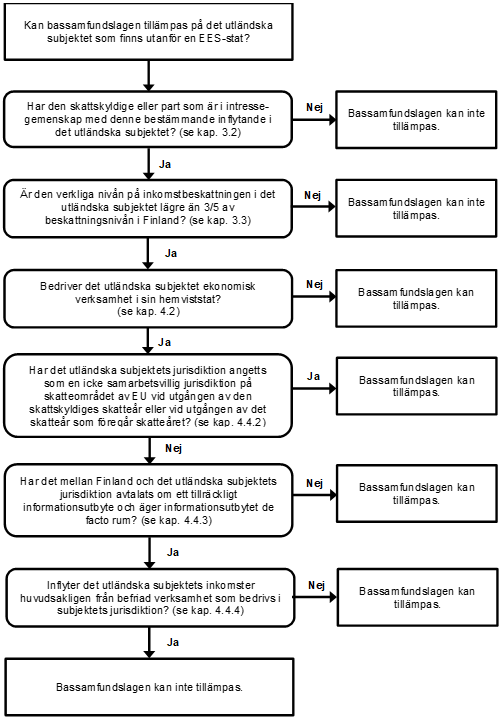

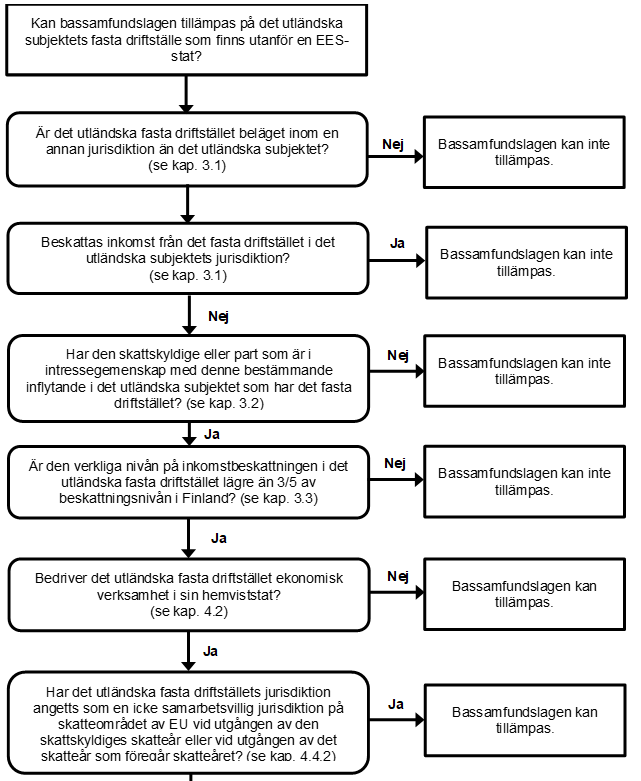

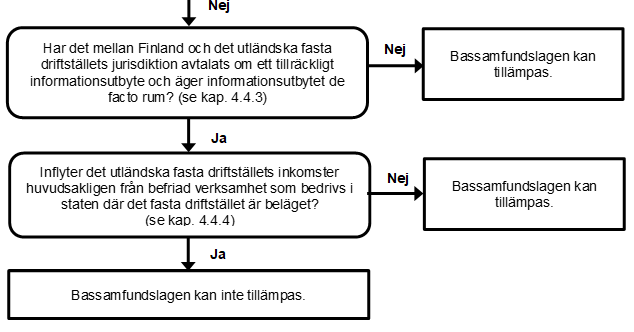

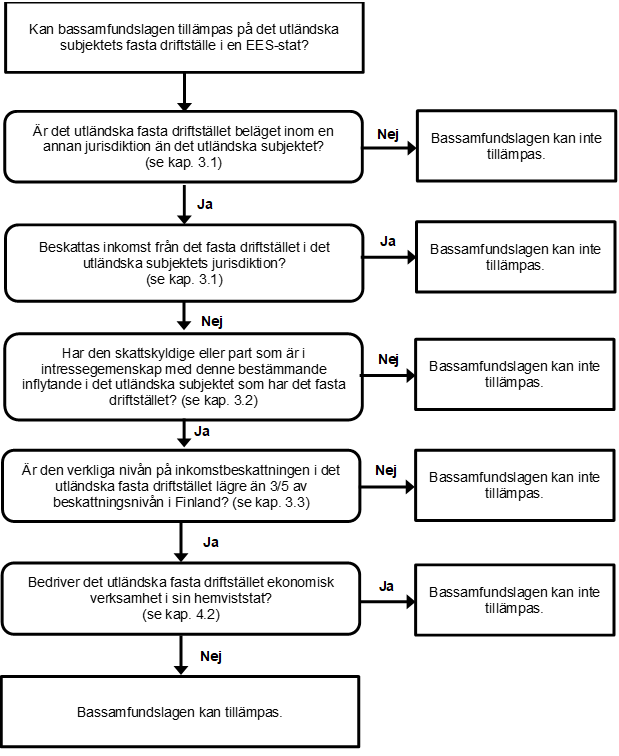

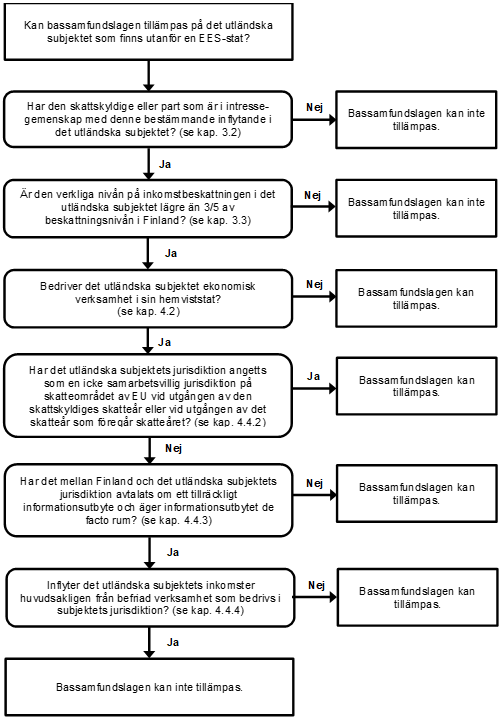

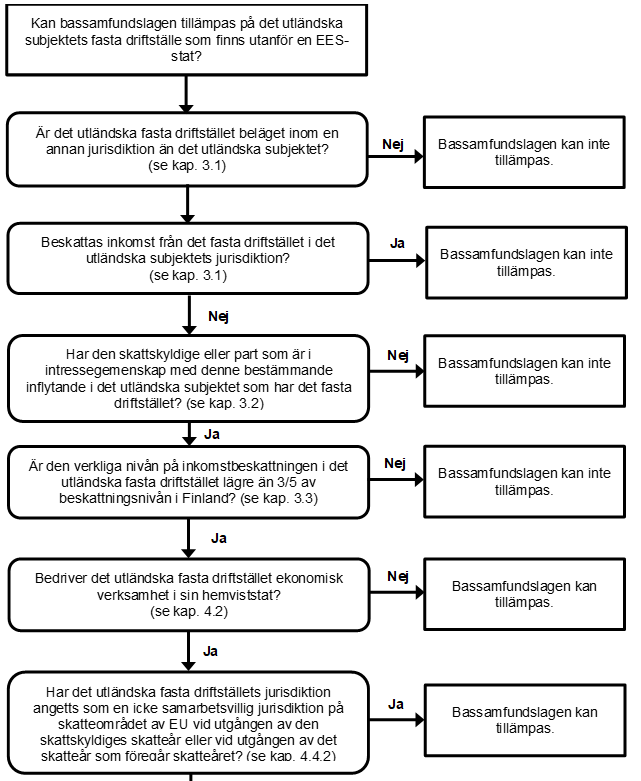

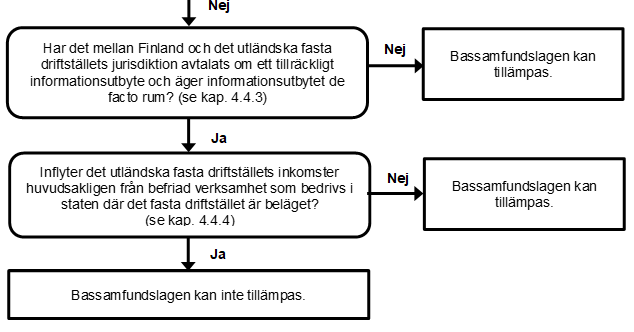

Det finns fyra flödesplaner. De tillämpas i olika situationer beroende på om det gäller ett utländskt subjekt eller ett utländskt subjekts fasta driftställe, och om subjektet eller det fasta driftstället är beläget i en EES-stat eller annorstädes.

I flödesplanerna kan den skattskyldige vara allmänt eller begränsat skattskyldig i Finland. En begränsat skattskyldig är skattskyldig för bassamfundsinkomst endast om andelen i bassamfundet anknyter till den begränsat skattskyldiges fasta driftställe i Finland.

6.2 Subjekt och fasta driftställen i EES-stater

Utländskt subjekt som är beläget i en EES-stat

Följande flödesplan kan tillämpas när det utländska subjektet finns i en EES-stat. Om det utländska subjektet är beläget inom en annan jurisdiktion används flödesplanen i kapitel 6.3.

Flödesplan 1

Ett utländskt subjekts fasta driftställe som är beläget i en EES-stat

Följande flödesplan kan tillämpas när det utländska subjektet har ett fast driftställe i en EES-stat. Om det fasta driftstället är beläget inom en annan jurisdiktion används flödesplanen i kapitel 6.3.

Flödesplan 2

6.3 Subjekt och fasta driftställen som inte är belägna i EES-stater

Utländskt subjekt som inte är beläget i en EES-stat

Följande flödesplan kan tillämpas när det utländska subjektets jurisdiktion inte finns i en EES-stat.

Flödesplan 3

Ett utländskt subjekts fasta driftställe som inte är beläget i en EES-stat

Följande flödesplan kan tillämpas när det utländska subjektet har ett fast driftställe som inte finns i en EES-stat.

Flödesplan 4

7 Rättspraxis

HFD 30.10.2003 liggare 2667

Bolaget hade för avsikt att omorganisera verksamheten så att den underkoncern som skulle grundas och registreras i Nederländerna och där sökandebolaget skulle ha bestämmande inflytande och som skulle omfatta moderbolaget och sju rederibolag som var och ett skulle äga ett fartyg skulle fortsätta med bolagets sjöfartverksamhet. Verksamheten skulle bedrivas på fartyg som skulle hyras från dotterbolag som underkoncernens moderbolag äger helt. Det skulle vara underkoncernens moderbolag som skulle ingå befraktningsavtal, skulle få inkomsterna av dessa uppdrag och skulle betala fartygshyra till dotterbolag. Det ansågs att den nederländska underkoncernens moderbolag och dotterbolagen som det ägde helt under de beskrivna omständigheterna bedriver rederiverksamhet. Eftersom inkomsterna till underkoncernens moderbolag inflyter huvudsakligen från denna verksamhet, kan bolaget inte betraktas som i lagen om beskattning av delägare i utländska bassamfund avsett samfund. Förhandsavgörande för åren 2003 och 2004.

HFD 2003:49

JP Abp hade under skatteåret förvärvat hela aktiestocken i det schweiziska företaget E AG. E AG:s förluster för åren 1996 och 1997 hade dragits av från inkomsten för skatteåret 1999, varför företaget inte betalat någon inkomstskatt överhuvudtaget i Schweiz. Om E AG var ett samfund med hemvist i Finland, skulle förlusterna för skatteåren 1996 och 1997 på grund av ägarbytet år 1999 inte ha kunnat dras av utan ett i 122 § 3 mom. i inkomstskattelagen avsett tillstånd.

Vid uträkningen av den verkliga nivån på inkomstbeskattningen enligt 2 § 1 mom. i lagen om beskattning av delägare i utländska bassamfund måste skattebeloppen som skall jämföras grunda sig på resultat som är beräknade på ett jämförbart sätt enligt skattelagarna i Finland och hemviststaten. Därför skulle skattebeloppen som jämförelsen grundar sig på i de bägge staterna uträknas på grundval av skatteårets resultat från vilket tidigare skatteårs förlust inte har dragits av. Eftersom den verkliga nivån på inkomstbeskattningen av E AG i Schweiz när den uträknades så här inte var lägre än 3/5 av beskattningsnivån i Finland för ett samfund med hemvist här, skulle E AG inte betraktas som i lagen om beskattning av delägare i utländska samfund avsett bassamfund. Skatteåret 1999.

HFD 2003:70

N Ab:s dotterbolag N Ltd med hemvist i Hong Kong vars resultat för 1995 hade varit förlustbringande hade inte betraktats som i lagen om beskattning av delägare i utländska bassamfund avsett bassamfund för ifrågavarande förluster eftersom den verkliga nivån på dess inkomstbeskattning i hemviststaten översteg 3/5 av den då gällande inkomstskatteprocentsatsen för samfund, dvs. 25 procent, och översteg alltså miniminivån enligt bassamfundslagen. När samfundsskattesatsen hade höjts till 28 procent år 1996, var skattesatsen i Hong Kong lägre än 3/5 av samfundsskattesatsen i Finland, varför N Ltd betraktades som bassamfund i beskattningen för 1996 av N Ab. N Ltd:s förlust för 1995 kunde avdras från N Ab:s beskattningsbara bassamfundsinkomst trots att N Ltd inte hade varit ett i ovannämnd lag avsett bassamfund under förluståret och trots att utredningen om förlusten hade framlagts först för beskattningen för 1996. Skatteåret 1996.

HFD 2007:7

A, som var en fysisk person, hade genom ett utländskt bassamfund från försäljningen av aktier i bolag som nämnda bassamfund ägde fått inkomst som skulle betraktas som inkomst enligt inkomstskattelagens bestämmelser om beskattning av överlåtelsevinst och efter A:s död beskattas som inkomst för hans dödsbo. Inkomsten var i sin helhet kapitalinkomst och skulle inte som dividendinkomst uppdelas i förvärvsinkomst och kapitalinkomst. Skatteåret 2001.

HFD 2012:114

A Ab var en del av en internationell koncern som lät tillverka märkesprodukter i olika bolag och som sålde dem genom separata försäljningsbolag, såväl till företagskunder som direkt till konsumenter. Koncernen hade för avsikt att lägga om vissa av sina funktioner. I detta syfte hade A Ab för avsikt att i Schweiz grunda ett nytt bolag, B, till vilket äganderätten till vissa varumärken (bränd) som koncernen tagit fram skulle komma att överföras. B skulle bli styrenhet för koncernens verksamhet i Europa och en del av koncernens centralförvaltning skulle också överföras till detta bolag. B skulle med tillämpning av cost plus-principen köpa tillverkningstjänster av separata tillverkningsbolag, som på avtalsbasis skulle tillverka produkterna, men B skulle själv svara för produktutvecklingen samt ledningen av försäljningsverksamheten och marknadsföringen. B skulle också bli ägare till de färdiga produkterna. Försäljningen av produkterna skulle ske genom separata försäljningsbolag, men dessa skulle fungera som försäljningsbolag med begränsad risk (LRD-bolag) så, att den egentliga risken, såsom lager- och valutakursrisken, skulle ligga hos B. B ansågs inte bedriva industriell produktionsverksamhet, därmed jämförbar annan produktionsverksamhet och inte heller annan i 2 § 3 mom. 1 punkten i lagen om beskattning av delägare i utländska bassamfund avsedd verksamhet, varför bolaget skulle betraktas som ett i 2 § i nämnda lag avsett bassamfund där A Ab hade bestämmanderätten. Förhandsavgörande för 2012.

HDF 2012:118

Ett finskt aktiebolag hade för avsikt att bilda och registrera ett dotterbolag i den särskilda administrativa regionen Hongkong i Folkrepubliken Kina. Bolaget skulle bedriva varutillverkning i Fastlandskina. Bolaget, som skulle bildas och registreras i Hongkong, skulle anses ha Hongkong som hemvist enligt 2 § i lagen om delägare i utländska bassamfund och ansågs inte bedriva industriell produktionsverksamhet i nämnda hemviststat. Förhandsavgörande för åren 2011−2012.

HFD 2014:198

A Abp hade ett dotterbolag med säte i Malaysia. Till dotterbolagets verksamhet hörde på samma sätt som till A Abp:s verksamhet att globalt tillhandahålla teknisk support inom informationsteknologi, tjänster som hänförde sig till uppdatering av databaser för bekämpning av datavirus samt produktutveckling och planering av virusbekämpningsprogramvara.

Högsta förvaltningsdomstolen ansåg att dotterbolagets verksamhet var sådan med industriell produktionsverksamhet jämförbar annan produktionsverksamhet som avses i 2 § 2 mom. 1 punkten i lagen om beskattning av delägare i utländska bassamfund. Dotterbolaget skulle därför inte betraktas som ett sådant bassamfund som avses i nämnda lag och dotterbolagets inkomst kunde inte betraktas som skattepliktig inkomst för A Abp. Skatteåret 2006.

HFD 2018:120

A SPF:s verksamhet hade varit förlustbringande under året 2008. A SPF:s hela aktiestock hade år 2010 sålts till B Ab. A SPF har inte längre haft ett fast driftställe i Finland och bolaget har inte beskattats i Finland. Vid förrättande av inkomstbeskattningar i Finland av B Ab hade A SPF betraktats som ett bassamfund enligt vad som avses i lagen om beskattning av delägare i utländska bassamfund.

A SPF hade år 2016 i en ansökan enligt 122 § i inkomstskattelagen begärt tillstånd att trots den ägarväxling som ägt rum år 2010 dra av den för skatteåret 2008 fastställda förlusten från sina inkomster av näringsverksamhet. Skatteförvaltningen hade avvisat bolagets ansökan utan prövning.

Inkomsterna av A SPF:s näringsverksamhet hade vid inkomstbeskattningar förrättade i Finland medräknats i det finska moderbolagets beskattning. Av denna anledning var frågan i ärendet huruvida det såsom utländskt bassamfund betraktade bolaget kunde beviljas sådant tillstånd som avses i 122 § 3 mom. i inkomstskattelagen med innebörden att det utländska bassamfundets förlust trots ägarväxlingen i detsamma kunde beaktas vid inkomstbeskattningen av bassamfundets finska delägare, då man beräknade beloppet på den inkomst av bassamfundet som ingick i delägarens skattepliktiga inkomster.