Från och med början av 2010 får man skattestöd förutom för individuella pensionsförsäkringar även för långsiktigt sparande som grundar sig på ett långsiktigt sparavtal. Premier till ett långsiktigt sparavtal är avdragbara från kapitalinkomsterna på samma sätt som pensionsförsäkringspremierna. Samtidigt ändrades förutsättningarna för avdragbarheten av premierna för en frivillig individuell pensionsförsäkring. Premier för dödsfallsförsäkring som ansluter sig till den nya pensionsförsäkringen blev avdragbara och försäkringsersättningen blev motsvarigt delvis skattepliktig. Överföring av sparmedel från försäkringsgivaren och tjänsteleverantören till en annan är i fortsättningen möjligt utan skattepåföljder. Prestationer som på sin tid fås av en frivillig individuell pensionsförsäkring och av ett långsiktigt sparavtal beskattas som kapitalinkomst. För ett långsiktigt sparavtals medel ska betalas arvsskatt då pengarna övergår i arv eller med testamente. Samtidigt utvidgades skatteplikten av dödsfallsförsäkringen som ansluter sig till en individuell pensionsförsäkring.

Till ändringarna i skattelagstiftningen ansluter sig flera övergångsbestämmelser. Beskattningen av en pensionsförsäkring påverkas ofta av det, om försäkringen har tecknats före 18.9.2009 eller på sagda dag eller därefter.

I dessa anvisningar behandlas materiella frågor och förfaranden som ansluter sig till beskattningen av långsiktiga sparavtal eller frivilliga individuella pensionsförsäkringar. Beskattningen av försäkringar som arbetsgivaren har tecknat behandlas i en egen anvisning Frivilliga pensionsförsäkringar som arbetsgivaren har tecknat.

1 Vad avses med bundet långsiktigt sparande

Om långsiktigt sparande stadgas i lagen om bundet långsiktigt sparande (1183/2009, LS-lagen). Om beskattning av ett långsiktigt sparavtal enligt LS-lagen bestäms å sin sida i inkomstskattelagen (1535/1992, ISL) och i vissa andra skattelagar (lagförändringarna 1741–1746/2009).

En fysisk person kan ingå ett långsiktigt sparavtal (LS-avtal) med i 3 § i LS - lagen avsedd tjänsteleverantör, dvs. med sådan inlåningsbank, sådant fondbolag eller värdepappersföretag som har till Finansinspektionen anmält, att det har börjat tillhandahålla LS-avtal. LS-avtalets sparare betalar penningprestationer till tjänsteleverantören. Annat slags prestationer kan inte göras. Till exempel överföring av aktier till ett LS-avtal är inte möjligt. Premierna är avdragbara i beskattningen på samma sätt som premierna för en frivillig individuell pensionsförsäkring.

Ett LS-avtal kan endast ingås med en tjänsteleverantör som har hemvist i Finland eller som idkar sin verksamhet från ett fast driftställe här. LS-avtalets skattebestämmelser tillämpas inte på andra sparavtal. Motiveringen är, att principerna för beskattningen av sparformen i fråga är otydliga på internationell nivå. Det här sättet att spara har i allmänhet inte heller intagits i skatteavtal. Överföring av spararens egna medel till kundens sparkonto (LS-konto) motsvarar inte det allmänna utgiftsbegreppet och uttag av egna medel från ett LS-konto motsvarar inte inkomstbegreppet i skatteavtal.

Tjänstelevarantören tar emot penningprestationerna till ett LS-konto. Sparmedel får inte placeras i andra placeringsobjekt än de som nämns i 6 § i LS-lagen. Tillåtna placeringsobjekt är konton i inlåningsbank, aktier och andra värdepapper som är föremål för offentlig eller multilateral handel, obligationer och andra värdepapper som emitteras eller garanteras av ett offentligt samfund samt andelar i placeringsfonder under förutsättningar som närmare bestäms i lagen.

Ur LS-avtalets synvinkel kan såsom offentligt noterat värdepapper och således såsom en tillåten placeringsobjekt även betraktas aktier eller masskuldebrevslån som emitterats i samband med aktieemission, försäljning av aktier eller aktieemission som tillhandahålls för allmänheten, om emitteraren har, innan värdepapper erbjuds för allmänheten, offentliggjort sitt syfte att ansöka om att värdepapper som ska tillhandahållas ska tas som föremål för offentlig handel och listningen senare förverkligas.

Om ett värdepapper har skaffats för ett LS-avtal då det har varit offentligt noterat, ändras dess karaktär som tillåten placeringsobjekt inte enbart med den grund att värdepappret upphör att vara offentligt noterat (tas ut från listan).

Utöver inhemska fonder som avses i lagen om placeringsfonder är tillåtna placeringsobjekt även andelar i UCITS-fonder som avses i Europeiska gemenskapernas placeringsfonddirektiv (85/611/EEG), andelar i NON-UCITS-fonder är LS-avtalets tillåtna placeringsobjekt endast om Finansinspektionen har beviljat marknadsföringstillstånd för fonden.

Enligt 6.4 § i LS-lagen får sparmedel placeras i derivatinstrument endast i avsikt att skydda sparmedel. Den här begränsningen gäller för placering i derivatinstrument också då ett derivat, till exempel warrant, skulle vara offentligt noterat.

Sparmedel kan under spartiden placeras på nytt till exempel genom att sälja aktier och att skaffa nya aktier i stället. Sparmedel kan avkasta intäkter till exempel i form av ränta, dividend och överlåtelsevinst. Beloppet av sparmedel kan minska på grund av förlustbringande placeringar och utgifter och arvoden som tjänsteleverantören har debiterat.

Tjänsteleverantören placerar sparmedlen, beroende på LS-avtalets villkor, antingen enligt sin egen prövning eller i enlighet med kundens uppdrag. Placeringar eller avkastningar av dem kan inte under spartiden betalas till spararen. Avkastningen beskattas inte under spartiden. Den som har rätt till sparmedlen får i regel lyfta medel först efter att ha uppnått pensionsåldern som bestäms i lagen om pension för arbetstagare (395/2006, ArPL). Prestationer som har fåtts av ett LS-avtal beskattas då de lyfts.

2 Avdragande av inbetalningar

Inbetalningar till en frivillig individuell pensionsförsäkring och ett LS-avtal som personen tecknat för sig själv får dras av från kapitalinkomsterna. Så här är fallet också då försäkringen har tecknats eller LS-avtalet ingåtts av den försäkrades make eller maken till den som har rätt till medlen. Inbetalningarna avdras alltid av maken som är den försäkrade eller berättigad till sparmedel också då inbetalningen har verkligen betalts av dennes make.

Begreppet make har definierats i 7 § i ISL. Enligt 8.4 § i lagen om registrerat partnerskap (950/2001) ska en bestämmelse om make i en lag eller en förordning tillämpas också på en part i ett partnerskap som avses i nämnda lag.

Avdragbara i beskattningen är endast inbetalningar av en frivillig individuell pensionsförsäkring eller ett LS-avtal som tecknats eller ingåtts för sig själv eller för maken. Inbetalningar av en pensionsförsäkring eller ett LS-avtal som tecknats eller ingåtts för andra personer, till exempel för fadderbarn eller sambo, som inte behandlas som make i beskattningen, är inte avdragbara.

Båda makar får årligen dra av inbetalningar av en frivillig individuell pensionsförsäkring och av ett LS-avtal sammanlagt upp till 5 000 euro. Inbetalningarna avdras alltid av den make som är försäkrad/har rätt till medlen. Det är inte möjligt att avdra inbetalningarna från den andra makens inkomst. Däremot särskild underskottsgottgörelse som inte kunnat dras av överförs automatiskt till den andra maken.

Inbetalningar får avdras tidigast (första gången) för det skatteår, under vilket den försäkrade eller den som har rätt till medlen fyller 18 år och senast (sista gången) för det skatteår, under vilket pension eller LS-prestationer börjar utbetalas (ISL 54 d.1 §). Om samma person har flera egna eller av maken på olika tider tecknade frivilliga individuella pensionsförsäkringar eller LS-avtal, upphör rätten att avdra inbetalningar till pensionsförsäkringar/LS-avtal som tecknats 18.9.2009 och senare, då man av vilken som helst egen eller av maken tecknad frivillig individuell pensionsförsäkring eller LS-avtal eller från vilken tidpunkt som helst börjar betala pension eller prestationer av ett LS-avtal. Inbetalningar får således inte mera dras av under skatteåret som följer efter året då utbetalningen började eller senare därefter. Genom den här regleringen har man velat betona pensionsförsäkringens och LS-avtalets natur såsom pensionssparande.

Exempel. Personen har både en frivillig individuell pensionsförsäkring och ett LS-avtal. Man börjar från och med 2012 betala till honom pension som baserar sig på frivillig individuell pensionsförsäkring. Personen får dra av LS-avtalets premier sista gången i beskattningen för 2012.

Då man har till den skattskyldige börjat betala pension eller LS-prestationer, har personen inte längre rätt att dra av inbetalningar, även om betalningen hade avbrutits på grund av pensionen varit en visstidspension eller av annan orsak. Pensionsbetalning som skett innan 54 d. 1 § ISL trädde i kraft (1.1.2010) inverkar likväl inte på avdragande av inbetalningarna, om utbetalning av pensionen har slutat före 1.1.2010.

Man kan med stöd av ordalydelsen i 54 d.1 § i ISL (”utbetalningen av pension eller annan utbetalning har inletts”) anse, att endast upprepade pensions- eller LS-prestationer inverkar på inbetalningarnas avdragbarhet. Således förlorar man inte avdragsrätten, om pensionsförsäkringen återköps eller LS-avtalets medel lyfts på en gång med uttagningsgrund som ansluter sig till omständigheter som avses i 54 d.2 § 2 punkten i ISL.

Enligt stadgandet om ikraftträdelse av förändringar i inkomstskattelagen (lagen 1741/2009) tillämpar man på avdragbarheten av premier för pensionsförsäkringar som tecknats 17.9.2009 (bortsett från åldersgränsen) stadganden som var i kraft då lagen trädde i kraft. På grund av detta får premierna för en pensionsförsäkring som har tecknats senast 17.9.2009 också i fortsättningen dras av oberoende av, att man till den skattskyldige betalar eller börjar senare betala pension eller LS-prestationer. En försäkring anses ha tecknats, då betalning av de i försäkringsavtalet överenskomna premierna har inletts (stadgandet om ikraftträdelse i lagen 1741/2009).

Pension som baserar sig på en frivillig individuell eller kollektiv pensionsförsäkring som arbetsgivaren har tecknat och som håller på att betalas inverkar inte på rätten att dra av premierna för en egen pensionsförsäkring eller ett LS-avtal. Betalning av pension som grundar sig på obligatoriskt lagstadgat arbetspensionsskydd inverkar inte heller på avdragande av premierna.

För betalning av premierna har man ställt flera villkor, som ansluter sig till minsta pensionsålder, särskilda uttagningsgrunder samt till återbetalningstiden och – rater (se närmare nedan i punkten Beskattning av pension och annan prestation och beskattningen). En förutsättning för premiernas avdragbarhet är dessutom, att pensionsanstalten eller LS-tjänsteleverantören har förbundit sig att tillställa Skatteförvaltningen sådana av Skatteförvaltningen bestämda uppgifter som behövs för beskattningen och på det sätt som Skatteförvaltningen bestämmer (ISL 54 d. 3 §). Se närmare om detta i punkten Årsanmälningar nedan.

Andra av en frivillig individuell pensionsförsäkring föranledda utgifter än försäkringspremier och andra av ett LS-avtal föranledda utgifter än LS-avtalets premier är inte avdragsgilla i beskattningen.

Premier för pensionsförsäkring som ska betalas i ett för allt är inte avdragsgilla (ISL 54 d.3 §).

2.1 Utländsk försäkringsanstalt och tjänsteleverantör

Premierna för en frivillig individuell pensionsförsäkring som har tecknats i en försäkringsanstalt som har sitt hemvist eller fast driftställe utanför det Europeiska ekonomiska samarbetsområdet är inte avdragsgilla (ISL 54 d.9 §). Med det Europeiska ekonomiska samarbetsområdet avses EES-länderna, vilka är EU-staterna samt Norge, Island och Liechtenstein. Bestämmelsen tillämpas likväl inte då till Finland flyttar en person, som inte har varit allmänt skattskyldig i Finland under de fem år som närmast föregår flyttningen. En sådan person får dra av försäkringspremierna enligt de allmänna bestämmelserna under flyttningsåret och under tre därpå följande år. Avdragbarheten kräver dessutom att försäkringen har tecknats minst ett år före inflyttningen till Finland.

LS-avtalets premier är avdragbara och skatteföreskrifter som gäller LS-avtalet tillämpas även i övrigt endast då avtalet har ingåtts med en tjänsteleverantör som har hemvist i Finland eller bedriver sin verksamhet från ett fast driftställe här.

2.2 Inverkan av en pensionsförsäkring som arbetsgivaren har tecknat

Premier för en frivillig individuell pensionsförsäkring och för ett LS-avtal får dras av sammanlagt 5 000 euro om året. Om arbetsgivaren har under skatteåret betalt premier för en frivillig individuell pensionsförsäkring som har tecknats för arbetstagaren, sjunker löntagarens avdragsrätt till 2 500 euro. Storleken av premien som arbetsgivaren betalar har inte definierats på något sätt, så att även en mindre betalning minskar löntagarens avdragsrätt. Å andra sidan sjunker avdragsrätten inte även om pensionsförsäkringen som arbetsgivaren har tecknat är i kraft, om arbetsgivaren inte under ett visst år betalar premier. En av arbetsgivaren tecknad pensionsförsäkring som har betalts till slut inverkar inte heller på löntagarens avdragsrätt.

En frivillig individuell pensionsförsäkring som ett öppet bolag tecknat för sin bolagsman och ett kommanditbolag för sin ansvariga bolagsman inverkar på avdragsrätten på samma sätt som en försäkring som arbetsgivaren har tecknat (ISL 54 d.8 §). Det samma gäller även för försäkring som ett aktiebolag har tecknat för sin delägare, även om delägaren inte skulle enligt 7 § i lagen om pension för arbetstagare stå i arbetsavtalsförhållande till bolaget.

Om arbetsgivaren betalar premier för ett LS-avtal som arbetstagaren har ingått, utgör premierna lön för arbetstagaren.

Försäkringspremien för en kollektiv pensionsförsäkring minskar inte rätten att dra av premierna för löntagarens individuella pensionsförsäkring eller LS-avtal oberoende av om betalaren är vare sig arbetsgivaren eller arbetstagaren.

2.3 Särskild underskottsgottgörelse och förlust i kapitalinkomstslaget

Om den försäkrade eller den som har rätt till LS-avtalets medel inte har sådana kapitalinkomster, från vilka premier kunde dras av, avdras andelen som motsvarar kapitalinkomsternas inkomstskatteprocentsats (för tillfället 28 %) av det avdragsgilla oavdragna beloppet från skatten på förvärvsinkomsterna såsom särskild underskottsgottgörelse (ISL 131 a §). I lagen har inte stadgats något maximibelopp i euro för särskild underskottsgottgörelse. Den särskilda underskottsgottgörelsens maximibelopp bestäms på basis av maximibeloppet av avdragsgilla premier och kapitalinkomsternas skatteprocentsats. Utgående från den gällande skattesatsen är den särskilda underskottsgottgörelsens maximibelopp 1 400 euro (5 000 euro x 28 %). Om den försäkrade har också en pensionsförsäkring som arbetsgivaren har tecknat och betalt, sjunker maximibeloppet för särskild underskottsgottgörelse till 700 euro (2 500 euro x 28 %), eftersom avdragsgilla premier är då högst 2 500 euro.

Särskild underskottsgottgörelse avdras i första hand från den inkomstskatt som betalas till staten. Den avdras först efter andra avdrag som görs från inkomstskatten, liksom till exempel underskottsgottgörelsen för räntor på bostadslån (ISL 132.2 §). Om särskild underskottsgottgörelse överskrider beloppet av statsskatten på förvärvsinkomsterna, dras den av från kommunalskatten, den försäkrades sjukvårdsavgift och från kyrkoskatten i förhållande till deras storlek (ISL 133.2 §).

Om beloppet av skatterna för den försäkrade/den som har rätt till medlen inte räcker till att dra av särskild underskottsgottgörelse till fulla beloppet , överförs beloppet som inte kunnat dras av för att dras av från makens skatt. Överföringen görs automatiskt i beskattningen utan att den skattskyldige eller maken behöver yrka på det (ISL 132.2 §). Till exempel en person som inte själv har kapitalinkomster kan med stöd av sina egna avdragsgilla premier få en särskild underskottsgottgörelse om högst 1 400 euro. Om hans eller hennes make har varken inkomster eller skatter från vilka maken skulle kunna dra av sin egen särskild underskottsgottgörelse, kan till personen i fråga överföras en annan underskottsgottgörelse om 1 400 euro. Personen kan således få särskild underskottsgottgörelse, som uppgår till högst 2 800 euro.

Om inte ens makens skatter räcker till avdragande av särskild underskottsgottgörelse, förblir premien till dessa delar helt oavdragen. Förlust fastställs inte på grund av premier för pensionsförsäkringar och LS-avtal

3 Beskattning av intäkter av ett LS-avtal

Intäkter som influtit av sparmedel av ett LS-avtal besksattas först då prestationen betalas ut (ISL 34 a.6 §). Till exempel dividender som har betalts på aktier som ingår i sparmedel eller vinster för överlåtelse av aktierna beskattas inte under spartiden. Från räntor eller indexgottgörelser som betalas på depositioner och masskuldebrev som ingår i sparmedel tas källskatt inte ut (L om källskatt på ränteinkomst 1743/2009, 4 § 2 punkten).

Överlåtelse- och andra förluster inverkar motsvarigt på beskattningen endast såsom sådana poster som minskar sparmedel och den skattepliktiga prestationen som på sin tid ska utbetalas. Det beskattningsbara beloppet minskas också av arvoden som serviceleverantören uppbär, då premierna subtraheras från sparmedel. Från sparmedel kan likaså subtraheras överlåtelseskatten som hänför sig till anskaffning av värdepapper och motsvarande utländsk skatt. Utgifter som ansluter sig till ett LS-avtal får inte dras av från inkomster som annan placerings- eller inkomstförvärvsverksamhet avkastar. Motsvarigt får utgifter och förluster av annan placeringsverksamhet inte dras av från avkastningen av långsiktigt sparande.

Intäkter som betalas på sparmedel omfattas inte av förskottsuppbörden. Förskottsinnehållning verkställs inte till exempel på dividend som betalas för aktier som ingår i sparmedel.

Om ett LS-avtals sparmedel har placerats i utländska värdepapper, kan det hända, att man måste betala skatt (källskatt) för de erhållna intäkterna till den andra staten. Dessa skatter avräknas inte i beskattningen i Finland. Eftersom man under spartiden inte betalar skatt för intäkten, till exempel för dividenden, i Finland, finns det inte någon skatt från vilken skatten som betalts i den andra staten skulle kunna dras av (3 § i lagen om undanröjande av internationell dubbelbeskattning). Avräkning kan inte heller beviljas från skatt som fastställs för prestationer som fåtts av ett LS-avtal, eftersom dessa LS-prestationer inte utgör utlandsinkomst och således inte heller samma inkomst för vilken den utländska skatten har betalts.

Ränteutgifter som hänför sig till en frivillig individuell pensionsförsäkring och ett LS-avtal är inte alls avdragsgilla (ISL 58.4 § 2 punkten). Om den skattskyldige till exempel finansierar en pensionsförsäkring eller ett LS-avtal genom att ta lån, får han inte dra av räntorna på lånet i fråga. Lånets bikostnader är inte heller avdragsgilla.

4 Betalning av pension och annan prestation och beskattningen

Pension och andra prestationer som fås av en frivillig individuell pensionsförsäkring eller av ett LS-avtal utgör skattepliktig inkomst. Skattepliktiga är både upprepade prestationer och engångsbetalningar, till exempel prestationer som fås av återköp av en försäkring. Betalaren ska verkställa förskottsinnehållning på prestationen.

Alla pensioner som betalas på basis av frivilliga individuella pensionsförsäkringar som har tecknats 6.5.2004 eller senare utgör kapitalinkomst. Hela pensionen beskattas som kapitalinkomst, även om premier hade under 2004 dragits av från förvärvsinkomsterna.

På basis av frivilliga individuella försäkringar som har tecknats före 6.5.2004 kan uppkomma pension som ska betraktas som både förvärvs- och kapitalinkomst. Såsom förvärvsinkomst betraktas en pension, vilken betalas på basis av försäkringspremier, som dragits av från förvärvsinkomsterna och på basis av avkastningen på dessa premier. Till övriga delar utgör pensionen kapitalinkomst. Försäkringsbolagens förfaranden i samband med pensionsbetalningen är varierande. Det är till exempel möjligt, att en pension som utgör förvärvsinkomst betalas först. Man kan också göra så, att båda pensionsslag betalas samtidigt. Försäkringsbolag anmäler pensionens inkomstslag i sina årsanmälningar.

Prestationer som betalas av ett LS-avtal utgör kapitalinkomst. Om man har till ett LS-avtal överfört sådan pensionsförsäkringsbesparing, som har influtit av betalningar som dragits av från förvärvsinkomsten och av avkastningen av dem, utgör LS-prestationen som har betalats på grund av dessa premier och avkastningen på dem förvärvsinkomst (ISL 1741/2009, stadgandet om ikraftträdelse, 4 mom.).

Pension som grundar sig på en frivillig pensionsförsäkring som har betalts i ett för allt utgör skattepliktig förvärvsinkomst till den del som bestäms i 81 § i ISL.

Man har velat rikta skattestöd för pensionssparande och långsiktigt sparande till pensionssparande som görs för egen och makens trygghet samt i form av familjepension för de nära anhörigas trygghet. Av den här anledningen är premierna inte avdragsgilla, om pensionens eller prestationens mottagare är någon annan. Oberoende av att premierna inte är avdragsgilla utgör pensionen eller annan prestation skattepliktig inkomst för annan mottagare.

Om mottagaren av pension eller LS-prestationer är någon annan än den försäkrade eller spararen eller maken till dessa, beskattas pensionen eller LS- prestationen såsom mottagarens kapitalinkomst förhöjd med 20 procent. Likaså, om familjepension betalas till annan än i 34.3 § 2 punkten nämnd nära anhörig, beskattas pensionen förhöjd med 20 procent (ISL 34 a.2 §). Förhöjning fastställs likväl inte till den del som man kan visa, att premierna inte har dragits av i beskattningen i Finland (ISL 34 a.3 §). Fastställande av förhöjning har behandlats närmare i punkten Sammanfattning av förhöjningssituationer.

4.1 Pensionsålder

Avdragbarheten av premier för frivilliga individuella pensionsförsäkringar och LS-avtal förutsätter, att ålderspensionens eller LS-prestationernas begynnelseålder är samma eller senare än den i lagen om pension för arbetstagare avsedda åldern som berättigar till ålderspension. Man får börja betala pension eller LS-prestationer tidigast den dag då den försäkrade eller till medlen berättigad uppnår pensionsåldern som avses i lagen om pension för arbetstagare. Pensionsåldern stiger i praktiken från 62 år till 63 år. Den nuvarande åldersgränsen om 63 år tillämpas på pensionsförsäkringar som har tecknats 18.9.2009 och senare redan i beskattningen för 2009. Åldersgränsen ändras automatiskt, om åldersgränsen enligt lagen om pension för arbetstagare senare kommer att ändras. Stegringen av den i lagen om pension för arbetstagare avsedda pensionsåldern inverkar likväl inte på beskattning av pension eller annan prestation som redan ut betalas (ISL 34 b.2 §).

Pension som grundar sig på sådana inbetalningar som har erlagts under 2010–2016 till en frivillig individuell pensionsförsäkring som tecknats före 18.9.2009 får lyftas från och med 62 års ålder. Pension som grundar sig på inbetalningar som har erlagts år 2017 och senare kan lyftas från och med ålderspensionsåldern som bestäms i lagen om pension för arbetstagare.

På pensionsförsäkringar som har tecknats före 18.9.2009 tillämpas under 2010–2016 pensionsåldern om 62 år, som var i kraft då lagen trädde i kraft.

Av en pensionsförsäkring och ett LS-avtal kan före ålderspensionsåldern lyftas prestationer med de i 54 d.2 § 2 punkten i inkomstskattelagen nämnda särskilda orsaker som ansluter sig till omständigheterna hos den försäkrade eller den som har rätt till sparmedel eller med vissa andra grunder (om dessa se Särskilda grunder för lyftande nedan).

4.2 Återbetalningstid

Förutsättningen för avdragbarheten av premier för frivilliga individuella pensionsförsäkringar och alla LS-avtal som tagits på dagen då regeringens proposition gavs 18.9.2009 och senare är, att pension eller LS-prestationer betalas minst under 10 år eller under den resterande livstiden. Det räcker med en prestation per år.

Exempel. Personen fyller 63 år 15.12.2015. Han börjar lyfta LS – avtalets sparmedel på sagda dag. Han kan lyfta den sista raten tidigast 15.12.2024.

Om den skattskyldige skjuter upp lyftandet av sparmedel av en pension som grundar sig på en frivillig individuell pensionsförsäkring eller av ett LS-avtal över den i lagen om pension för arbetstagare bestämda pensionsåldern, förkortas återbetalningstiden med två år per varje hela levnadsår som överskrider pensionsåldern. Återbetalningstiden kan förkortas högst med 4 år.

Exempel. Personens pensionsålder är 63 år. Han börjar lyfta frivillig pension i 66 års ålder. Återbetalningstiden är då 6 år.

Den kortaste återbetalningstiden för frivilliga individuella pensionsförsäkringar som har tecknats före 18.9.2009 bestäms enligt de bestämmelser som var i kraft då lagen (1741/2009) trädde i kraft. Återbetalningstiden är således fortsättningsvis minst två år. Pension ska betalas per sex månader eller med kortare mellanrum (ISL 34 a.3 §, 772/2004).

Om pensions- eller LS-prestationer betalas i en kortare tid än vad som bestämts, beskattas de förhöjda med 50 procent (ISL 34 b.1 §). Förhöjning fastställs likväl inte till den del som premierna inte har dragits av i beskattningen i Finland. (Se punkten Sammanfattning av förhöjningssituationer nedan).

4.3 Årligt maximibelopp

Pension eller LS-prestationer får inte lyftas med tyngdpunkt i början. Av sparmedel kan årligen lyftas högst det belopp, som fås genom att dividera resterande sparmedel med antalet av resterande år (ISL 54 d.4 § 1 punkten). Om återbetalningstiden är 10 år, kan man under det första året betala 1/10 av resterande sparmedel, under det andra året 1/9 och så vidare. Belopp som årligen betalas kan vara varierande, eftersom beloppet av sparmedel kan variera enligt värdeförändringar för medel.

Avvikande från beräkningsregeln ovan kan betalningen likväl alltid vara 2 000 euro om året. Detta leder i praktiken till en kortare återbetalningstid än vad som stadgats, om sparmedel är ringa. Gränsen är försäkrings- /avtalsspecifik. Således en person, som har flera frivilliga individuella pensionsförsäkringar eller LS-avtal, får lyfta minst 2 000 euro per kalenderår av varje försäkrings eller avtal.

I frivilliga individuella pensionsförsäkringar kan maximibeloppet som av pensionens sparmedel kan lyftas årligen beräknas av pensionernas sammanlagda belopp i stället för sparsumman. Detta beror på, att i fråga om sparmedel mot beräkningsränta har i förmånerna redan på förhand beaktats intäkterna som belöper i framtiden. I en pensionsförsäkring kan pensionsbeloppet som betalas årligen inte vara större än beloppet av den jämnstora årliga pensionen som beräknats för hela den resterande återbetalningstiden. Jämnstor årspension beräknas vid ingången av respektive år.

4.4 Särskilda grunder för lyftandet

En förutsättning för avdragbarheten av frivilliga individuella pensionsförsäkrings- och LS-premier är, att sparmedel inte kan återköpas eller på annat sätt lyftas på andra grunder som har samband med situationen för den försäkrade eller den som har rätt till medlen än deras arbetslöshet som varat minst ett år, bestående invaliditet eller makes död eller äktenskapsskillnad (ISL 54 d.2 §). Genom förändringen som trädde i kraft vid ingången av 2010 fogades partiell invaliditet till grunderna. Den här grunden tillämpas endast på pensionsförsäkringar samt LS-avtal som tagits 18.9.2009 och senare. I pensionsförsäkringar som har tecknats före 1.1.2005 kan grunden för återköpet också vara den försäkrades makes arbetslöshet (ISL 1233/2004, 11 mom. i stadgandet om ikraftträdande). Detta stadgande tillämpas fortsättningsvis på pensionsförsäkringar som har tecknats före 1.1.2005. Pension eller prestation beskattas inte förhöjd, om den återköps med stöd av den nämnda orsaken.

Skattepliktig kapitalinkomst är utöver pension som betalas på grund av en frivillig individuell pensionsförsäkring även annan försäkringsutbetalning (ISL 34 a.1 §). En sådan annan försäkringsutbetalning är till exempel återköp av en pension. Om återköpsvärdet grundar sig på premier som dragits av från både förvärvsinkomster och från kapitalinkomster, indelas återköpsvärdet i förvärvs- och kapitalinkomstandel i förhållandet till försäkringens sparsumma. I detta fall är det inte frågan om pension som har betalts minst under två års tid på sätt som förutsätts i ISL 34 a §. Förvärvsinkomstandelen utgör därför inte pensionsinkomst utan annan förvärvsinkomst. Man kan inte få till exempel pensionsinkomstavdrag för den.

På en försäkring som har återköpts på grund av andra grunder som har samband med situationen för den försäkrade tillämpas förhöjningsbestämmelsen i ISL 34 b §. Förvärvsinkomstandelen förhöjs inte.

I inkomstskattelagen har man begränsat återköpsrätten endast med de särskilda orsaker som har samband med situationen för den försäkrade eller den som har rätt till sparmedel . Återköpet kan också grunda sig på andra orsaker. Den som har tecknat försäkringen har till exempel med stöd av försäkringslagstiftningen rätt till återköp också då försäkringsbolaget ändrar försäkringens villkor ensidigt eller då försäkringsstocket överförs till ett annat försäkringsbolag. Då tillämpas förhöjningsbestämmelsen inte på återköpet.

Då den särskilda grunden för lyftandet uppfylls, kan återköpsvärdet eller sparmedlen betalas på en gång eller i upprepade rater på samma sätt som pension. Då den särskilda grunden för lyftandet uppfylls, behöver man inte lyfta hela beloppet, utan ur skattelagstiftningens synvinkel kan man också anse det vara godtagbart, att endast en del av återköpsvärdet lyfts och resten lämnas kvar för att betalas ut på samma sätt som pension.

Om lyftandet sker i upprepade rater på samma sätt som pension, inverkar detta på avdragbarheten av premier för en frivillig individuell försäkring och på LS-avtal som tagits 18.9.2009 eller senare. Återköp genom upprepade prestationer som skett innan 54 d.1 § ISL trädde i kraft (1.1.2010) inverkar likväl inte på betalningarnas avdragbarhet om betalning av beloppet som ska återköpas har slutat före 1.1.2010 (se punkten Avdragande av premier ovan).

I inkomstskattelagen finns inte några bestämmelser om, inom vilken tid från tillkomsten av särskild grund för lyftandet återköpet eller lyftandet av sparmedlen ska göras för att sparmedel som har lyfts inte skulle beskattas förhöjda med 50 procent.

Enligt den allmänna bestämmelsen i 73 § i lagen om försäkringsavtal ska ersättningsanspråk som grundar sig på försäkringsavtal riktas till försäkringsgivaren inom ett år efter att den som söker ersättning fått kännedom om sin möjlighet att få ersättning och i varje fall inom tio år efter att försäkringsfallet inträffat. Med framläggande av ersättningsanspråk jämställs anmälan om försäkringsfallet. I lagen om bundet långsiktigt sparande finns inte motsvarande bestämmelser.

Frågan om tidsfristen som skulle vara godtagbar ur skattelagstiftningens synvinkel förblir öppen. Enligt Skattestyrelsens mening kan man såsom tolkningsrekommendation framföra, att man borde vädja till särskild grund för lyftandet senast inom ett år från det då den särskilda grunden för lyftandet har uppfyllts. Man ska lägga märke till, att det i ett försäkringsavtal eller i ett LS-avtal kan ha särskilt överenskommits om annan tidsfrist (till exempel 3 månader) inom vilken man ska vädja till särskilt grund för lyftandet och som förbinder parterna.

5 Frånträde av pensionsförsäkring eller LS-avtal

Man kan frånträda ett pensionsförsäkringsavtal inom 30 dagar räknat från det då avtalet ingicks (lag om försäkringsavtal 13 a §). Försäkringspremierna återbetalas då till försäkringstagaren enligt försäkringsavtalets villkor.

Spararen i ett LS-avtal har också rätt att ensidigt frånträda sparavtalet inom 30 dagar efter det att avtalet ingicks (lag om bundet långsiktigt sparande 12 §). Serviceleverantören återbetalar då influtna sparmedel till spararen. Sparmedel återbetalas i pengar, om annat inte överenskommits.

I samband med frånträdande tillämpar man på pensionsförsäkringsavtal eller sparavtal inte i spararens beskattning skattereglering som gäller frivilliga individuella pensionsförsäkringar eller LS-avtal. Avtalets premier är inte avdragsgilla. Avkastningar, utgifter och förluster som beror på placering av sparmedel i ett LS-avtal behandlas i beskattningen enligt normala bestämmelser, som om LS-avtalet inte alls skulle ha funnits. Den skattskyldige ska anmäla dem i sin skattedeklaration.

Om sparmedel har överförts till LS-avtalet från en annan pensionsförsäkring eller ett annat LS-avtal, kan man inte frånträda LS-avtalet. Lagen om försäkringsavtal tillåter frånträdande från ett försäkringsavtal inom 30 dagar räknat från det då avtalet ingicks också i sådan situation, att sparmedel har överförts från en annan försäkring eller från ett annat LS-avtal. Om man frånträder från ett nytt försäkringsavtal under nämnda tid, har sparmedlen lyfts utan lyftningsgrund som skattelagstiftningen godkänner (i strid mot 34 b.1 § i ISL), av vilken anledning värdet av sparmedlen vid den tidpunkt då de lyfts utgör skattepliktig inkomst förhöjd med 50 %.

6 Överlåtelse och pantsättning

Pension som grundar sig på en frivillig individuell pensionsförsäkring och LS-prestationerna är avsedda för att utbetalas då den försäkrade eller spararen uppnår pensionsåldern. Om medlen utnyttjas i förtid genom att pantsätta eller överlåta dem, beskattas det belopp som erhållits som lån, överlåtelsepris eller på annat sätt som kapitalinkomst för pantsättnings- eller överlåtelseåret förhöjt med 50 procent (ISL 34 b.3 §). Då pension eller prestation betalas senare, avdrar man från det skattepliktiga beloppet det belopp som tidigare har betraktats som inkomst. Förhöjningens andel avdras likväl inte.

Om sparmedel utmäts, beskattas de såsom kapitalinkomst för utmätningsåret. Då fastställs förhöjning inte.

7 Överföring av sparmedel

Sparmedel av en frivillig individuell pensionsförsäkring eller ett LS-avtal kan under vissa förutsättningar överföras direkt till en annan försäkringsanstalt eller till en annan tjänsteleverantör utan direkta inkomstskattepåföljder. Överföringen ska ske till ett försäkringsbolag eller en tjänsteleverantör som avses i ISL 54 d.9 § och det nya avtalet ska uppfylla de förutsättningar för premiernas avdragbarhet som stadgas i ISL 54 d §. Överföringen kan också göras från pensionsförsäkring till LS-avtal eller vice versa. Alla influtna sparmedel ska överföras och de ska överföras direkt från en tjänsteleverantör eller försäkringsgivare till en annan (ISL 34 b.5 §).

Sparmedel kan också överföras till en frivillig individuell pensionsförsäkring som har beviljats av en försäkringsanstalt med hemvist i en annan medlemsstat Europeiska ekonomiska samarbetsområdet. Däremot kan sparmedel av en pensionsförsäkring eller ett LS-avtal inte utan skattepåföljder överföras från Finland till något annat sparavtal än en pensionsförsäkring. Enligt 14 § i LS-lagen har en sparare rätt att säga upp ett sparavtal endast om han eller hon har ingått ett annat i LS-lagen avsett sparavtal eller ett försäkringsavtal med samma syfte. Om pensionsförsäkringens eller LS-avtalets sparmedel trots detta skulle överföras till ett sparavtal som hade ingåtts med en utländsk tjänsteleverantör (i en EES-stat eller i annan än en EES-stat), skulle sparmedel anses ha lyfts och deras värde skulle räknas till skattepliktig inkomst jämte förhöjningar.

Om sparmedel överförs till någon annanstans än till ett försäkringsbolag eller en tjänsteleverantör som avses i 34 b.9 § i ISL eller om ett nytt avtal inte uppfyller förutsättningarna som i 54 d § i ISL stadgats för premiernas avdragbarhet, räknas överföringstidpunktens värde till försäkringstagarens eller spararens kapitalinkomst förhöjd med 50 procent. (ISL 34 b.7 §). Skattskyldig i en sådan situation är den som tecknat försäkringen eller spararen också om den försäkrade eller den som har rätt till sparmedel är hans eller hennes make.

Exempel 1. Hustrun har tecknat en pensionsförsäkring, där den försäkrade är hennes man. Hustrun beslutar att överföra medlen till en försäkring som ett bolag med hemvist i Schweiz har beviljat. Schweiz hör inte till det europeiska ekonomiska samarbetsområdet. Försäkringens återköpsvärde vid överföringstidpunkten beskattas som hustruns kapitalinkomst under överföringsåret förhöjd med 50 procent.

Exempel 2. Sparmedel i en frivillig individuell pensionsförsäkring eller i ett LS-avtal överförs till ett sparavtal som ingåtts med en estländsk bank. Den estländska banken i fråga har inte fast driftställe i Finland och den har inte till Finansinspektionen lämnat anmälan om tillhandahållande av LS-avtal i Finland. Sparmedlen räknas till skattepliktig inkomst förhöjt med 50 procent.

Beloppet som motsvarar beloppet som på grund av överföring av sparmedel har räknats till inkomst beskattas inte på nytt, då pensionen eller annan prestation utbetalas i sinom tid. Det dras av från det skattepliktiga beloppet av pension eller annan prestation då beskattningen verkställs. Förhöjningens andel avdras likväl inte. Avdraget görs i den persons beskattning, hos vilken pensionen eller prestationen beskattas, även om man med anledning av överföringen hade beskattat någon annan person (hustrun i exemplet ovan).

Om skattepliktig inkomst uppkommer av överföringen, ska försäkringsanstalten eller tjänsteleverantören som gör överföringen verkställa förskottsinnehållning. För tjänsteleverantören har separat stadgats rätt att sälja så många av i LS-avtalet ingående placeringsobjekt som behövs för att verkställa förskottsinnehållningen (LS-lag 14.3 §). Förskottsinnehållning ska även verkställas på förhöjningens andel. Försäkringsanstalten eller tjänsteleverantören ska före överföringen från spararen eller från den mottagande instansen få en tillförlitlig utredning om, att överföringen uppfyller förutsättningarna för en skattefri överföring. Om man inte får utredningen, ska förskottsinnehållning verkställas.

Om det uppstår oklarhet om förskottsinnehållningsskyldighet, kan försäkringsanstalten eller tjänsteleverantören som utför överföringen samt den försäkrade eller spararen hos skatteförvaltningen ansöka om en i 45 § i lagen om förskottsuppbörd (1118/1996, FörskUL) avsedd förhandsavgörande om, huruvida förskottsinnehållning ska verkställas med anledning av överföringen.

Om förskottsinnehållningen har verkställts därför, att tillräcklig utredning om förutsättningar för skattefri överföring inte har funnits, kan den som tecknat försäkringen eller spararen för Skatteförvaltningen uppvisa utredning och be med stöd av den att förskottsinnehållningen ska återbetalas. Om Skatteförvaltningen godkänner ansökan och överför det innehållna beloppet till den mottagande försäkringsanstalten/tjänsteleverantören, anses sparmedel ha överförts direkt och den som tecknat försäkringen eller den som ingått sparavtalet beskattas inte för beloppet som överförs (ISL 34 b.6 §).

Försäkrad eller den som är berättigad till sparmedel kan varken i samband med överföreningen eller i övrigt bytas.

7.1 Överföring av en gammal pensionsförsäkring

Enligt 13 b § i lagen om försäkringsavtal (1184/2009) har försäkringstagaren rätt att få återköpsvärdet överfört till en annan pensionsförsäkring till ett LS-konto. Stadgandet gäller endast för försäkringar som har tecknats sedan lagen trätt i kraft (1.1.2010 eller senare). Försäkringsbolaget kan likväl gå med på att även en försäkring som tecknats innan lagen trätt i kraft kan överföras. Då de i inkomstskattelagen stadgade förutsättningarna uppfylls kan också en sådan försäkring överföras utan direkta skattepåföljder.

På basis av frivilliga individuella försäkringar som har tecknats före 6.5.2004 kan uppkomma pension som ska betraktas som både förvärvs- och kapitalinkomst. Inkomst som betalas på basis av inbetalningar som dragits av från förvärvsinkomsterna och på basis av avkastningen på dem kvarblir såsom förvärvsinkomst, även om försäkringens sparsumma skulle överföras till en annan frivillig pensionsförsäkring eller till ett LS-avtal (4 mom. i stadgandet om ikraftträdande av ISL 1741/2009). Även motsvarande prestation som betalas till ett dödsbo utgör förvärvsinkomst.

I samband med överföring ingås ett nytt avtal med en annan försäkringsanstalt eller serviceleverantör. På den tillämpas lagstiftningen som var i kraft vid överföringstidpunkten. Således kan till exempel pensionens begynnelseålder skjutas upp och återbetalningstiden förlängas från 2 år till 6–10 år.

7.2 Överföring till pensionsförsäkring som har tecknats från en annan EES-stat eller från en annan stat

Beskattningen av pensioner som grundar sig på frivillig pensionsförsäkring är varierande inom det europeiska ekonomiska samarbetsområdet. Skillnader mellan de olika staterna kan beskrivas i enlighet med det, om pensionsförsäkringens inbetalningar är avdragsgilla, om avkastningen på kapitalet beskattas vid inflytningstidpunkten och om pensionen beskattas. De tillämpade termerna är E (exemption) och T (taxation). Finlands modell är EET där försäkringens inbetalningar är avdragsgilla, avkastningen besksattas först då pension betalas ut och pensionen är skattepliktig. I vissa EES-stater tillämpar man TEE-modellen, där inbetalningarna inte är avdragsgilla men avkastningen och pensionen är skattefria. Således, om en försäkrad som har fått dra av försäkringens inbetalningar som erlagts i Finland skulle överföra sparmedlen till ett land där man tillämpar TEE-modellen, skulle han få en betydande skatteförmån. Så här är fallet då pension kan enligt skatteavtalet beskattas endast i källstaten.

För att begränsa spekulativa överföringar av sparmedel har man i 34 b.8 § i ISL stadgat, att om sparmedlen överförs till en försäkringsanstalt i en annan medlemsstat inom det europeiska ekonomiska samarbetsområdet och det är uppenbart att åtgärden har vidtagits i syfte att undgå skatt på pensionen, räknas sparmedlens värde vid tidpunkten för överföringen som försäkringstagarens eller spararens kapitalinkomst förhöjd med 50 procent. Så här förfaras också då sparmedel överförs från en försäkringsanstalt i en annan medlemsstat till en försäkringsanstalt i en tredje medlemsstat.

Exempel. Personen har i ett finskt försäkringsbolag tecknat en frivillig individuell pensionsförsäkring år 2006. Pensionsbetalningen skulle inledas år 2012. Försäkringens inbetalningar har dragits av i hans beskattning i Finland. Personen överför år 2010 sparsumman till EU-staten X, som tillämpar, på samma sätt som Finland, EET-modellen och beskattar prestationerna som samma försäkrad får av pensionsförsäkringen. Den här överföringen torde inte ha gjorts av beskattningsmässiga orsaker. År 2011 överför han sparsumman av pensionen i fråga till en tredje EU-stat Y, som tillämpar TEE-modellen. Personen bor fortsättningsvis i Finland. Den senare överföringen kan anses ha skett i avsikt att undgå skatt. Beloppet som överförs i samband med den senare överföringen beskattas i Finland som kapitalinkomst förhöjd med 50 procent.

Den särskilda bestämmelsen i 34 b.8 § om kringgående av skatt tillämpas inte, om överföring av sparmedel inte grundar sig på avsikt sträva efter skatteförmån. Stadgandet tillämpas i regel inte till exempel då personen flyttar verkligen och varaktigt till en annan EES-stat och överför i samband med flyttningen sina pensionsbesparingar till en försäkringsanstalt i denna EES-stat.

Om sparmedlen överförs till annan pensionsförsäkring än sådan som tagits från en pensionsanstalt som har hemvist inom EES-området eller som bedriver sin verksamhet från ett fast driftställe där eller till annat LS-avtal än sådant som ingåtts med en tjänsteleverantör som har hemvist i Finland eller som bedriver sin verksamhet från ett fast driftställe här, beskattas värdet av sparmedel vid överföringstidpunkten såsom kapitalinkomst för den som gjort överföringen förhöjd med 50 procent. Överföringstidpunktens värde beskattas och förhöjs då även om överföringen inte hade gjorts i syfte att undgå skatt. Då pension eller prestation beskattas senare, avdrar man från det skattepliktiga beloppet det belopp som tidigare har betraktats som inkomst. Förhöjningen dras likväl inte av (ISL 34 b.7 §).

8 Sammanfattning av förhöjningssituationer

Om pension eller LS-prestationer eller andra prestationer som grundar sig på en frivillig individuell pensionsförsäkring och ett LS-avtal betalas på sätt som avviker från villkoren som har bestämts i inkomstskattelagen, beskattas prestationer som utgör kapitalinkomst förhöjda. Då verkställs förskottsinnehållningen på det förhöjda beloppet. Om förskottsinnehållning som ska verkställas i samband med överföring av sparmedel har stadgats i 11.3 § NärSkL. I övriga förhöjningssituationer grundar sig skyldigheten att verkställa förskottsinnehållning på 3 § i FörskUL. Förhöjningssituationerna är följande:

Prestationens mottagare

Pension som grundar sig på en individuell frivillig pensionsförsäkring eller LS-prestationer räknas till kapitalinkomst förhöjda med 20 procent, om mottagaren är någon annan än den försäkrade eller spararen eller maken till dessa. För familjepensionens vidkommande förhöjs inkomsten då mottagaren av den på försäkringen grundade familjepensionen är någon annan person än försäkringstecknarens make, arvinge till försäkringstagaren i direkt upp eller nedgående led, adoptivbarn eller dennes bröstarvinge, fosterbarn eller makens barn (ISL 34 a.2 §).

Återbetalningstid

Prestationen beskattas förhöjd med 50 procent, om utbetalningar som grundar sig på pensions- eller LS-avtal betalas i strid mot de förutsättningar för lyftandet som har bestämts i inkomstskattelagen, till exempel i kortare tid än 10 år eller innan personen uppnår den i lagen om pension för arbetstagare avsedda pensionsåldern, och någon godtagbar i inkomstskattelagen avsedd grund inte ansluter sig till lyftandet (ISL 34 b. 1 §).

Överlåtelse och pantsättning

Om rätt till pension, utbetalning eller sparmedel överlåts eller pantsätts, räknas det belopp som erhållits som lån, överlåtelsepris eller på annat sätt som kapitalinkomst förhöjt med 50 procent (ISL 34 b.3 §).

Överföring av sparmedel

Om sparmedlen överförs till någon annan än en i ISL 34 b § 5 mom. avsedd tjänsteleverantör eller om det nya avtalet inte uppfyller förutsättningarna som bestämts i 54 d § i inkomstskattelagen, beskattas värdet av sparmedel vid överföringstidpunkten förhöjt med 50 procent. På samma sätt förfaras, om sparmedlen överförs i avsikt att undgå skatt till en frivillig pensionsförsäkring som tecknats från en annan EU/EES – stat (ISL 34 b.7 §).

Om förhöjningen ansluter sig till prestationens mottagare eller till återbetalningstiden, förhöjs inkomsten inte till den del som den försäkrade eller den som har rätt till sparmedel visar, att pensionsförsäkringens eller LS-avtalets inbetalningar inte har dragits av i beskattningen i Finland. Enligt Skattestyrelsens mening ska inkomsten inte förhöjas, om inbetalningar till pensionsförsäkringen eller LS-avtalet i fråga inte har dragits av i beskattningar som har verkställts i Finland. Det kan vara frågan om en sådan situation till exempel då personen inte har under spartiden bott i Finland, av vilken anledning han inte har kunnat dra av inbetalningarna.

På fastställande av förhöjning inverkar däremot inte det, att den försäkrade eller den som har rätt till sparmedel på grund av avdragets maximibelopp eller på grund av att inkomsterna och skatterna inte har räckt till att dra av inbetalningarna inte har kunnat dra av hela beloppet som har betalts in. Situationen kan vara sådan till exempel då en långtidssparare har under kalenderåret inbetalt till ett LS-avtal 7 500 euro, av vilket belopp han har kunnat dra av endast 5 000 euro. Även i detta fall fastställs förhöjningen på hela prestationen.

Även om inbetalningar inte hade dragits av i beskattningen i Finland, fastställs förhöjningen enligt bestämmelserna i ISL 34 b.3 § och 34 b.6 § i samband med överlåtelse och pantsättning och i samband med överföring av sparmedel. Förhöjning fastställs inte, om beloppet som ska beskattas på grund av själva överlåtelse, pantsättning eller överföring inte utgör skattepliktig inkomst i Finland. Så här kan fallet vara närmast då mottagaren är begränsat skattskyldig person i Finland och pension eller annan utbetalning har fåtts på basis av en pensionsförsäkring som har tecknats i en annan stat och försäkringens inbetalningar inte har dragits av i beskattningen i Finland.

Eventuell förvärvsinkomstandel förhöjs inte.

9 Sammanfattning av beskattningen av pensionsförsäkringar som tecknats under olika år

| Försäkringen tecknats före 6.5.2004 |

Försäkringen tecknats under 6.5.2004 - 17.9.2009 |

Försäkringen tecknats 18.9.2009 eller senare |

| Avdragsrätt 5 000 / 2 500 € |

Avdragsrätt 5 000 / 2 500 € |

Avdragsrätt 5 000 / 2 500 € |

| Pensionsåldern kan vara lägre än 62 år i fråga om premier som betalts före 31.12.2009 |

Pensionsåldern 62 år i fråga om premier som betalts före 31.12.2009 |

Pensionsålder lika med ArPL-pensionsålder, nu 63 år |

| Pensionsutbetalning halvårsvis minst 2 år |

Pensionsutbetalning halvårsvis minst 2 år |

Pensionsutbetalning en gång om året minst 10–6 år |

| Inget förbud mot överlåtelse eller pantsättning |

Inget förbud mot överlåtelse eller pantsättning |

Förbud mot överlåtelse och pantsättning |

| Ingen obligatorisk överföringsrätt, försäkringsbolaget kan godkänna överföringen |

Ingen obligatorisk överföringsrätt, försäkringsbolaget kan godkänna överföringen |

Överföringsrätt till och med återbetalningens början, om försäkringen har tecknats 1.1.2010 eller senare |

| Pensionen utgör förvärvsinkomst till den del som den grundar sig på inbetalningar som gjorts före 31.12.2005 |

Pensionen utgör i sin helhet kapitalinkomst, även om premier hade dragits av från förvärvsinkomsterna |

Pensionen utgör i sin helhet kapitalinkomst |

En försäkring anses ha tecknats då dess premier har börjat betalas (2 mom. i stadgandet om ikraftträdelse av ISL 1741/2009).

10 Dödsfallsförsäkringar

I samband med en pensionsförsäkring tecknar man ofta även en dödsfallsförsäkring som motsvarar pensionsförsäkringens sparsumma som trygghet för den försäkrades anhöriga. Före år 2010 var dödsfallsförsäkringens premier inte avdragbar i beskattningen. Å andra sidan var försäkringsersättningen skattefri för en nära anhörig.

Från och med ingången av 2010 ändrades dödsfallsförsäkringarnas behandling i beskattningen. På inkomstbeskattningen av individuella försäkringar som tecknats den dag då regeringens proposition gavs 18.9.2009 och senare inverkar om dödsfallsförsäkringen ansluter sig till en frivillig individuell pensionsförsäkring eller om den är en separat livförsäkring.

Även arvsbeskattningen av dödsfallsförsäkringar som ansluter sig till en frivillig individuell pensionsförsäkring ändrades från början av 2010. Ändring av arvsbeskattningen gäller både för gamla och för nya pensionsförsäkringar.

Varken inkomstbeskattningen eller arvsbeskattningen av dödsfallsförsäkringar (sparlivförsäkringar och risklivförsäkringar) som inte ansluter sig till en frivillig individuell pensionsförsäkring ändrades, bortsett från en mindre justering av mottagarkretsen i inkomstbeskattningen. Förändringen gäller inte heller för dödsfallsförsäkringar som ska betalas av en grupplivförsäkring.

10.1 Dödsfallsförsäkring som har samband med en pensionsförsäkring

En dödsfallsförsäkring har samband med en pensionsförsäkring då försäkringsersättningens belopp är kopplade till pensionsförsäkringens sparsumma eller med beloppet av betalda försäkringspremier. En dödsfallsersättning med fast trygghet har däremot inte samband med en pensionsförsäkring, även om försäkringen hade tecknats från samma bolag och på samma dag som pensionsförsäkringen.

Exempel 1. I försäkringsvillkoren för en placeringsbunden individuell pensionsförsäkring bestämdes, att dödsfallsskyddet skulle utgöra X procent av värdet av fondandelar som sammanfogats med försäkringen före och efter det att man gått på pension. Dödsfallsförsäkringen hade tecknats samtidigt med pensionsförsäkringen, med ett gemensamt avtalsnummer och med gemensamma avtalsvillkor. Försäkringsavtalet, som innehöll en pensionsförsäkring och en dödsfallsförsäkring, behandlades i försäkringsbolaget såsom en helhet. Dödsfallsförsäkningen hade samband ihop med pensionsförsäkringen.

Exempel 2. Personen hade redan från förut en pensionsförsäkring för att utöka pensionsbesparingar. Pensionsförsäkringen innehöll inte dödsfallsförsäkring. Personen beslöt sedermera att för sig själv teckna (från samma eller något annat försäkringsbolag) en riskförsäkring för dödsfall. Till förmånstagarna, som var den försäkrades barn, skulle enligt försäkringsavtalet vid personens frånfälle betalas 50 000 euro. Risklivförsäkringens ersättningsbelopp (eller avtalsvillkoren, praktisk hantering osv.) var inte på något sätt bundet med pensionsförsäkringsavtalet. Det var inte frågan om en dödsfallsförsäkring som ansluter sig till en pensionsförsäkring.

Exempel 3. Personen hade i samband med överenskommelse om bostadslån tecknat en låneskyddsförsäkring som innehöll skydd mot arbetslöshet, arbetsoförmögenhet och dödsfall. Personen hade samtidigt också ingått ett pensionsförsäkringsavtal utan dödsfalsskydd. Eftersom låneskyddsförsäkringens dödsfallsskydd uttryckligen anslöt sig till återbetalning av skulden vid gäldenärens dödsfall, anslöt det inte till pensionsförsäkringen.

10.2 Inkomstbeskattning

Premier för en dödsfallsförsäkring som ansluter sig till en frivillig individuell pensionsförsäkring som har tecknats den dag då regeringens proposition gavs 18.9.2009 och senare är avdragsgilla (ISL 54 d.6 §). Premier får man likväl dra av första gången i beskattningen som verkställs för 2010. På dem tillämpas samma maximibelopp om 5 000 euro som på premier för en pensionsförsäkring och ett LS-avtal. Det sammanräknade avdragsgilla maximibeloppet för alla dessa tre premier är 5 000 euro om året.

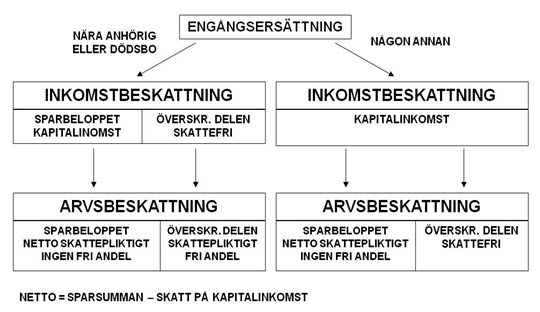

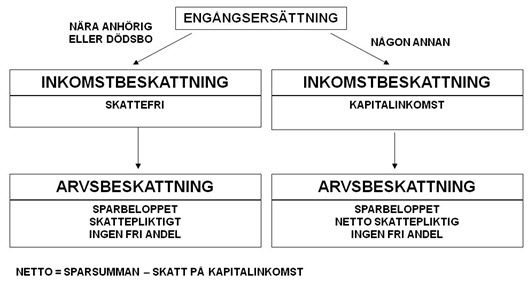

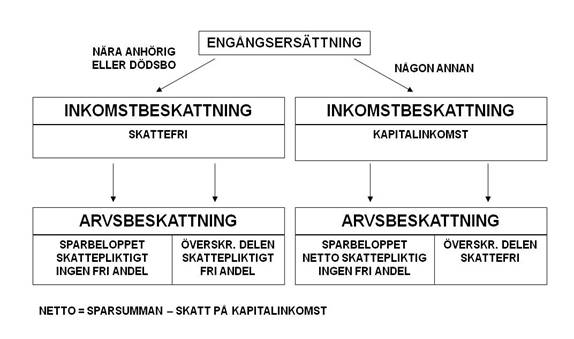

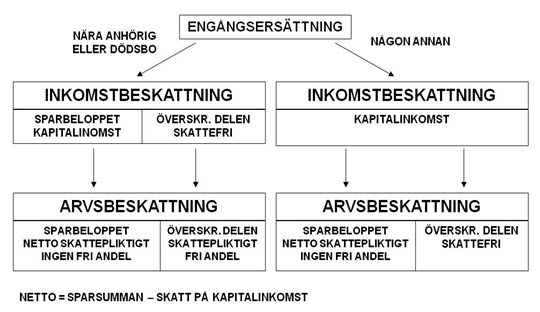

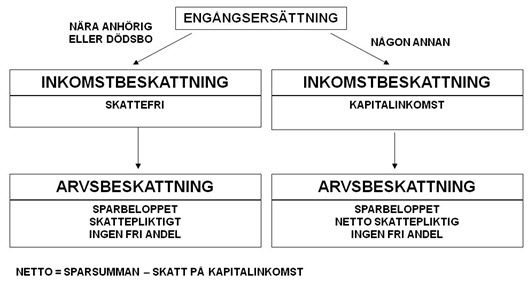

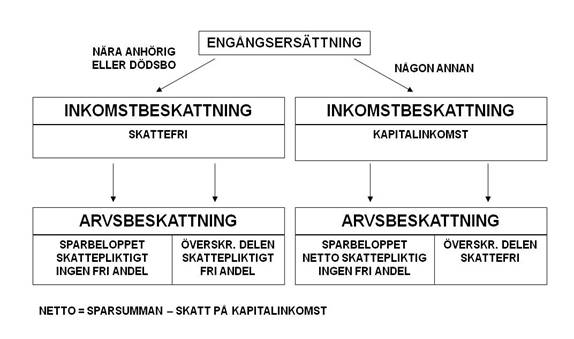

Försäkringsersättningen av en dödsfallsförsäkring som ansluter sig till en pensionsförsäkring stadgades samtidigt som skattepliktig upp till pensionens sparsumma. Pensionsbesparningarna överskridande beloppet är fortsättningsvis skattefritt i inkomstbeskattningen, om mottagaren är en i ISL 34. 3 § avsedd nära anhörig eller den försäkrades dödsbo. I 34.3 § avsedda nära anhöriga ingår den försäkrades make, hans eller hennes arvinge i rakt upp- eller nedgående led, adoptivbarn eller dennes bröstarvinge, fosterbarn eller makens barn. Om mottagaren är någon annan, utgör försäkringsersättningens hela belopp personens skattepliktiga inkomst på samma sätt som tidigare.

Bestämmelserna gäller även för en sådan dödsfallsförsäkring som ansluter sig till en individuell pensionsförsäkring som arbetsgivaren har tecknat.

Premierna för en dödsfallsförsäkring som ansluter sig till en pensionsförsäkring som har tecknats före 18.9.2009 är inte avdragsgilla. I inkomstbeskattningen av en dödsfallsersättning som har fåtts av en sådan försäkring har förändringar inte gjorts .

10.3 Arvsbeskattning

Utöver inkomstskatt ska man för försäkringsersättning av en dödsfallsförsäkring som ansluter sig till en frivillig individuell pensionsförsäkring även betala skatt på arv. Detta gäller för försäkringar som har tecknats både innan regeringens proposition gavs (18.9.2009) och därefter.

Enligt de nya bestämmelserna är dödsfallsersättningen helt underkastad arvsskatt för samtliga mottagare upp till pensionsförsäkringens sparsumma, om dödsfallet har inträffat efter lagens ikraftträdelse (1.1.2010 eller senare).

Om mottagaren av en dödsfallsersättning är en sådan nära anhörig som avses i ISL 34.3 § 2 punkten eller den försäkrades dödsbo och dödsfallsersättningen överskrider sparsumman, tillämpar man på den överskridande delen bestämmelsen i 7 a § 2 mom. om fri andel i lagen om skatt på arv och gåva. Enligt stadgandet är försäkringsersättningar och med försäkringsersättning jämförbart ekonomiskt stöd befriade från arvsskatt till den del som den försäkringsersättning och det ekonomiska stöd som varje förmånstagare eller arvinge erhåller på grund av samma dödsfall är högst 35 000 euro. Om förmånstagaren är efterlevande make, betraktas som skattefri del hälften eller dock minst 35 000 euro av det sammanlagda beloppet av de försäkringsersättningar och det ekonomiska stöd som den efterlevande maken erhållit med stöd av förmånstagarförordnande.

Om mottagaren av en dödsfallsersättning är någon annan än en sådan nära anhörig som avses i ISL 34.3 § 2 punkten eller den försäkrades dödsbo och dödsfallsersättningen överskrider sparsumman, är den överskridande delen fri från arvsskatt. Dödsfallsersättningens hela belopp, inklusive andelen som överskrider sparsumman, utgör då skattepliktig inkomst i inkomstbeskattningen (ISL 34.1 §, jfr ISL 36.2 §).

I 34.3 § avsedda nära anhöriga ingår den försäkrades make, hans eller hennes arvinge i rakt upp- eller nedgående led, adoptivbarn eller dennes bröstarvinge, fosterbarn eller makens barn.

För att undanröja dubbelbeskattning dras katten som i inkomstbeskattningen fastställts för sparsumman av i arvsbeskattningen från värdet på egendom som fåtts i arv (ArvsskatteL 9.5 §). Såsom beloppet som kan dras av kan betraktas beloppet enligt kapitalinkomstskatteprocentsatsen på sparsumman som räknats till skattepliktig inkomst (för tillfället: sparsumman x 28 %).

Enligt 9.5 § i ArvsskatteL avdras i arvsbeskattningen för en frivillig individuell pensionsförsäkrings vidkommande den skatt som fastställts med stöd av 36.2 § i inkomstskattelagen. Om mottagaren av en dödsfallsersättning är någon annan person än i 34.3 § 2 punkten i ISL nämnd nära anhörig eller dödsbo, utgör försäkringsersättningens hela belopp skattepliktig inkomst i inkomstbeskattningen redan med stöd av 34 § i ISL. Försäkringsersättningens skatteplikt behöver härvid inte begrundas med 36.2 § i ISL. Enligt Skattestyrelsens mening har avsikten inte varit att till sparmedel av en dödsfallsersättning (sparsumman) som en annan person har fått skulle dubbelbeskattning hänföras, utan inkomstskatten ska dras av från den ärvda egendomens värde också för hans eller hennes vidkommande. Skattestyrelsen anser därför, att med hänvisningen till 36.2 § i ISL som separat bestämmer om skatteplikt för sparmedel av dödsfallsersättningar har avsetts, att skatten som i inkomstbeskattningen fastställts för dödsfallsersättningens sparmedel avdras i samtliga fall, alltså också då mottagaren är en annan person. Inkomstskatt som fastställts för den del som överskrider sparmedel avdras inte, eftersom en annan person än en nära anhörig inte betalar arvsskatt för den del av dödsfallsersättningen som överskrider sparmedel.

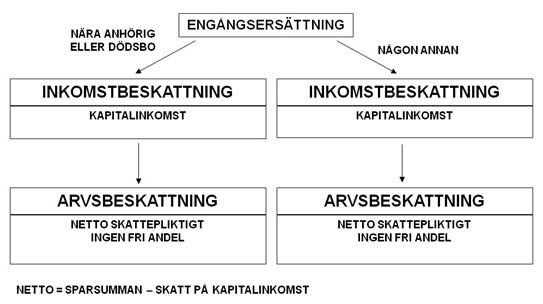

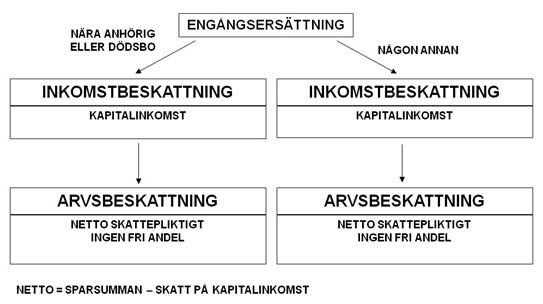

A. Ny pensionsförsäkring (tecknats 18.9.2009 eller senare) – Dödsfallsersättningen är högst lika stor som sparsumman

B. Ny pensionsförsäkring (tecknats 18.9.2009 eller senare) – Dödsfallsersättningen är större än pensionsförsäkringens sparsumma

C. Gammal pensionsförsäkring (tecknats före 18.9.2009) – Dödsfallsersättningen är högst lika stor som sparsumman

D. Gammal pensionsförsäkring (tecknats före 18.9.2009) – Dödsfallsersättningen är större än pensionsförsäkringens sparsumma

10.4 Anmälan för arvsbeskattningen

Skatteförvaltningen har 23.2.2010 givit ett beslut (Dnr 23.2.2010/132) enligt vilket ett försäkringsbolag eller annan utbetalare av förmåner ska för arvs- och gåvobeskattningen anmäla ersättning som utbetalts på basis av en dödsfallsförsäkring som hänför sig till en frivillig individuell pensionsförsäkring fördelad i pensionsförsäkringens sparsumma och i belopp som överstiger sparsumman och att dessa uppgifter ska månatligen före utgången av den månad som följer efter månaden då förmånen utbetalades lämnas in i maskinläsbar form eller på annat sätt som Skatteförvaltningen godkänt.

Postbeskrivningen och närmare anvisningar:

10.5 Dödsfallsförsäkringen har inte samband med en pensionsförsäkring

Premier för en dödsfallsförsäkring (t.ex. sparlivförsäkring) som inte har samband med en frivillig individuell pensionsförsäkring är inte avdragsgilla. Ersättning som på grund av dödsfall har betalts som engångsersättning till nära anhöriga eller ett dödsbo är skattefri i inkomstbeskattningen. Här avsedda nära anhöriga är den försäkrades make, arvingar i direkt upp eller nedgående led (barn, barnbarn, föräldrar), adoptivbarn eller deras bröstarvingar, fosterbarn eller makens barn. Förteckningen är uttömmande, så att dödsfallsersättning som har betalts till någon annan än dem utgör skattepliktig kapitalinkomst. Definitionen är nu samma som i fråga om mottagare av skattefria ersättningar av en livförsäkringsersättning (ISL 34.3 § 2 punkten). Tidigare var en dödsfallsersättning som bröstarvinge till ett adoptivbarn hade fått inte fri från skatt.

11 Dödsfall av LS-avtalets sparare eller den som har rätt till sparmedlen

I samband med sparande som grundar sig på ett LS-avtal ägs sparmedlen av den som har rätt till sparmedlen. Sparmedlen hör alltid till dödsboet för den som har rätt till sparmedlen och på dem tillämpas de allmänna principer som gäller för arvlåtarens egendom. Sparmedlen ska till exempel antecknas i bouppteckningsinstrumentet bland ägarens tillgångar på samma sätt som hans eller hennes övriga egendom.

LS-avtalet upphör då den som har rätt till sparmedlen dör. Sparmedlen övergår direkt till arvingarna eller till testametstagaren på grund av arvsrätt eller testamente. Sparmedlen betraktas som dödsboets eller testamentstagarens skattepliktiga kapitalinkomst i dödsårets inkomstbeskattning.

Sparmedlen värderas till värdet på dödsdagen (ISL 34 a.6 §). Skattekrediten som fåtts genom att premierna har kunnat dras av återindrivs så här. Skatteförmånen uppkommer av skattefrihet under spartiden. Från beloppet som med stöd av ISL 34 a.6 § räknas till skattepliktig inkomst får man dra av de av tjänsteleverantören icke uppburna kostnader och arvoden som i enlighet med sparavtalet ska tas ut av sparmedel och som hänför sig till arvlåtarens levnadstid. Däremot kan kostnaderna som föranleds av realisering av ärvda sparmedel, till exempel av aktier som ingår i sparmedlen inte dras av från beloppet som ska räknas till skattepliktig inkomst. Dessa kostnader tas i beaktande i beskattningen av egendomens mottagare enligt de allmänna bestämmelserna om beskattning av överlåtelsevinster.

Då sparmedel vid frånfället av den som har rätt till sparmedel överförs såsom sådana (till exempel som aktier eller masskuldebrev) till arvingen eller testamentstagaren, kan förskottsinnehållning inte verkställas på dem. Inkomstskatten ska då betalas som kvarskatt vid slutlig beskattning, om den skattskyldige inte betalar dem såsom förskottskomplettering eller genom förskottsuppbörd.

Medlen av ett LS-avtal omfattas förutom av inkomstbeskattningen även på normalt sätt av arvsbeskattningen. De beskattas således på samma sätt som medel av annat sparande som inte omfattas av skatteförmånen. Sparmedlen värderas i arvsbeskattningen till värdet på dödsdagen på samma sätt som i inkomstbeskattningen.

För att undanröja dubbelbeskattningen dras skatten som i inkomstbeskattningen fastställts för sparsumman av i arvsbeskattningen från värdet på egendom som fåtts i arv. Såsom beloppet som ska dras av betraktas beloppet enligt kapitalinkomstskatteprocentsatsen av sparsumman som ska betraktas som skattepliktig inkomst (för närvarandet sparsumman x 28 %).

Värdet som har tillämpats i arvsbeskattningen betraktas som anskaffningsutgift för egendomen som ingår i sparmedlen, om egendomen senare överlåts (ISL 47.1 §). Avdraget för inkomstskatten på sparmedel och som görs i arvsbeskattningen inverkar inte på anskaffningsutgiftens storlek.

Av LS-avtalets medel får man inte den lättnad om 35 000 euro som avses i ArvsskatteL 7 a §, även om mottagaren skulle vara en nära anhörig eller dödsbo.

Om LS-avtalets sparare och den som är berättigad till sparmedlen är olika personer, förorsakar spararens död inga skattepåföljder, eftersom den som är berättigad till sparmedel har redan före spararens död haft äganderätt till sparmedel.

12 Premier av en frivillig pensionsförsäkring och ett LS-avtal i gåvobeskattningen

I beskattningspraxisen har maken inte i allmänhet beskattats för gåva på grund av att den ena maken har för hans eller hennes förmån betalt premier för en frivillig individuell pensionsförsäkring. Maken har beskattats för gåva inte heller då han eller hon hade fått sådan på pensionsförsäkringen baserande pension. Genom avdragbarheten av försäkringspremier som har betalts för maken har man velat ge skattestöd för att ordna makens pensionsskydd. Då man stadgade om skattebehandlingen av frivilliga individuella pensionsförsäkringar har man inte tagit ställning till gåvobeskattningen.

Då beskattningen av långsiktigt sparande reformerades tog man inte heller separat ställning till gåvobeskattningen. Målet med reformen har varit att beskattningsbehandlingen som tillämpas på pensionssparande som ansluter sig till en individuell pensionsförsäkring ska utvidgas att även gälla för sparande som grundar sig på sparavtal som avses i LS- lagen. I regeringens proposition 158/2009 eller i regeringens proposition 159/2009 hänvisas inte till gåvoskattskyldighet på grund av inbetalningar till LS-avtalet då spararen har för sin makes förmån inbetalt LS-avtalets prestationer. Dessa saker talar för ställningstagandet, att maken inte behöver betala gåvoskatt, om den andra maken betalar LS-avtalets premier för honom eller henne.

För gåvoskattefriheten talar också det att spararen kan besluta att uppsäga LS-avtalet och överföra medlen till en sådan frivillig individuell pensionsförsäkring, till vilken betalda premier inte har betraktats som gåvor till den försäkrade och på vilken baserande pension inte har betraktats som gåva. Spararen har också rätt att under spartiden byta tjänsteleverantören flera gånger. Då skulle skillnaderna i skattebehandlingen mellan de olika sparalternativen begränsa valmöjligheten på sätt som inte varit ändamålet med bestämmelserna.

För gåvoskattefrihetens vidkommande kan rättssituationen inte anses vara helt tydligt. Man kan på grund av de ovan nämnda omständigheterna enligt Skattestyrelsens mening likväl utgå från att inbetalningar som spararen betalt till ett LS-avtal för den makes fördel som har rätt till sparmedlen inte beskattas som gåvor åtminstone då inbetalningarna inte överskrider det i beskattningen avdragbara maximibeloppet. I en sådan situation är prestationerna som på sin tid ska betalas med stöd av LS-avtalet inte heller gåvoskattepliktiga. Premier för en pensionsförsäkring och ett LS-avtal som betalts till förmån för en annan person än maken är gåvoskattepliktiga.

13 Begränsat skattskyldigs pensionsförsäkring eller LS-avtal

Premier för frivillig individuell pensionsförsäkring och LS-avtal som begränsat skattskyldiga har betalt är avdragsgilla från begränsat skattskyldigs inkomst som fåtts från Finland, om premierna har betalts till en frivillig individuell pensionsförsäkring som tecknats från Finland eller till ett PS – avtal som ingåtts med en finsk tjänsteleverantör. Premierna kan dras av endast från den begränsat skattskyldigs inkomst som beskattas enligt lagen om beskattningsförfarande och såsom särskild underskottsgottgörelse från skatten på förvärvsinkomsterna (som påförs enligt lagen om beskattningsförfarande). Förlust fastställs inte på grund av premierna.

Periodiseringsbestämmelsen i ISL 34 a.5 § tillämpas också på begränsat skattskyldiga. Avkastning som belöper på LS-avtalets sparmedel beskattas inte i Finland under spartiden, utan först då sparmedel lyfts. Finlands lagstiftning hindrar likväl inte begränsat skattskyldig persons hemstat från att beskatta spartidens avkastning. Skatteavtalet mellan Finland och den begränsat skattskyldiga personens boningsstat kan i vissa fall hindra boningsstaten från att beskatta, om LS-kontots avkastning av spartiden består av sådan från Finland erhållen inkomst som enligt skatteavtalet endast kan beskattas i Finland.

Till en begränsat skattskyldig person betald pension eller annan prestation som grundar sig på en frivillig individuell pensionsförsäkring är skattepliktig i Finland, om den utgör sådan inkomst som har fåtts från Finland. Pension eller annan prestation utgör alltid sådan inkomst som har fåtts från Finland om den grundar sig på en pensionsförsäkring som har tecknats i Finland (ISL 10 § 5 punkten och 9.1 §). Enligt ISL 10 § 12 punkten som trädde i kraft vid ingången av 2010 har pensionsinkomst eller annan utbetalning som har erhållits på grundval av en frivillig individuell pensionsförsäkring förvärvats i Finland också då försäkringspremierna har avdragits vid beskattningen i Finland.

Skatteavtal kan likväl hindra Finland från att beskatta pension eller annan prestation som grundar sig på en frivillig individuell pensionsförsäkring. Rätten att beskatta en pension som grundar sig på en frivillig pensionsförsäkring bestäms beroende på skatteavtalet enligt skatteavtalsartikeln som gäller antingen pension eller inkomst som inte nämnts separat. Pensionsartikeln tillämpas endast om det finns ett omnämnande därom i pensionsartikeln.

Prestationer som baserar sig på ett LS-avtal är inte sådan inkomst som avses i skatteavtal, utan det är endast frågan om lyftande av egna medel, som har stadgats som skattepliktigt genom specialbestämmelser i Finlands skattelagstiftning. Därför tillämpas skatteavtal inte på LS-avtalets prestationer. Prestationer som grundar sig på ett LS-avtal beskattas i Finland utan hinder av skatteavtal oberoende av, om prestationens mottagare är allmänt eller begränsat skattskyldig.

Dödsfallsersättning som har betalts på basis av en dödsfallsförsäkring som har samband med en individuell pensionsförsäkring och sparmedel som på grund av att den som har rätt till sparmedlen övergår till arvingen eller testamentstagaren utgör skattepliktiga medel i Finlands arvsbeskattning, om den försäkrade eller den som har rätt till sparsumman har vid sitt frånfälle varit bosatt i Finland enligt lag om skatt på arv och gåva. Personen anses enligt 4.3 § ArvsskatteL vara bosatt i Finland, om han eller hon har egentlig bo och hemvist här. Arvsskatteavtal som Finland har ingått hindrar inte arvsbeskattningen av dödsfallsersättningen i Finland.

Dödsfallsersättning som har betalts på grund av en dödsfallsersättning som ansluter sig till en frivillig individuell pensionsförsäkring utgör skattepliktig inkomst också i inkomstbeskattningen i enlighet med punkt ”Inkomstbeskattning” ovan. I de fall inkomstskatteavtalet hindrar Finland från att i inkomstbeskattningen beskatta en dödsfallsersättning, kan man inte på basis av betald inkomstskatt från försäkringsersättningen göra avdraget som avses i ArvsskatteL 9.5 §.

14 Årsanmälningar

Årsanmälningsuppgifterna som ansluter sig till individuell pensionsförsäkring och LS-avtal ska årligen lämnas in för det föregående kalenderåret före utgången av januari.

14.1 Avdragsgilla premier

16 § 2 mom. i lagen om beskattningsförfarande (1745/2009) ändrades från början av 2010 så, att försäkringsanstalterna, pensionsstiftelserna och övriga pensionsanstalter, utländska försäkrings- eller pensionsanstalters representanter eller förmedlare i Finland samt inlåningsbanker, fondbolag och värdepappersföretag ska tillställa Skatteförvaltningen uppgifter om premier för pensionsförsäkringar och inbetalningar som grundar sig på LS-avtal, vilka har betalts av skattskyldiga, samt utredning om huruvida premierna och inbetalningarna är avdragsgilla. Uppgiftsskyldigheten gäller också för sådana utländska inlåningsbanker, fondbolag och värdepappersföretag som tillhandhåller LS-avtal från ett fast driftställe i Finland.

De ovan nämnda instanserna ska till Skatteförvaltningen anmäla de avdragsgilla premier för en pensionsförsäkring och ett LS-avtal som har betalts av både allmänt och begränsat skattskyldiga. Begränsat skattskyldiga ska ha en finsk personbeteckning för att uppgifterna kan lämnas in.

Premierna för en frivillig individuell pensionsförsäkring anmäls per försäkring och premierna för ett LS-avtal anmäls per avtal. Pensionsförsäkringspremierna ska anmälas specificerade så, att premierna för pensionsförsäkringar som har tecknats före 18.9.2009 anmäls separat från premier för pensionsförsäkringar som tecknats på sagda dag och därefter.

Varje uppgiftsskyldig anmäler premierna för försäkringar och LS-avtal som uppfyller förutsättningarna för avdragbarheten (åldersgränser för lyftandet, tidpunkten för lyftandet, grunderna för lyftandet osv.) till bruttobeloppet. Vid beskattningens verkställande tillämpar Skatteförvaltningen på premierna ett kumulativt maximibelopp om 5 000 euro och en regel, enligt vilken premierna för nya försäkringar och LS-avtal inte är avdragsgilla efter det år då pension eller annan prestation har börjat betalas ut.

Uppgifterna om avdragsgilla premier ska anmälas till Skatteförvaltningen elektroniskt i posten Premier för frivilliga pensionsförsäkringar och LS-avtal som privatpersoner har tecknat (VSELVAKE). Årsanmälningarna och anvisningarna finns på skatteförvaltningens webbplats blanketter för årsanmälan.

14.2 Dödsfallsförsäkring

Premierna för en dödsfallsförsäkring som har samband med en frivillig individuell pensionsförsäkring ska anmälas med årsanmälan, om de är avdragsgilla i beskattningen. Avdragsgilla är endast de premier för en dödsfallsförsäkring som har samband med en pensionsförsäkring som har tecknats 18.9.2009 eller senare (från och med skatteåret 2010). Av premierna anmäls endast den avdragsgilla andelen, dvs. premierna för dödsfallsförsäkringen till den del som dödsfallsersättningen inte överskrider pensionsförsäkringens besparing. Om dödsfallsskyddet är större än pensionens sparsumma, ska försäkringsanstalten specificera premien så, att endast den avdragsgilla andelen anmäls.

Om dödsfallsförsäkringen inte har samband med pensionsförsäkringen eller om försäkringen har tecknats före 18.9.2010, är dess premier inte längre avdragsgilla, så att de anmäls inte alls.

Dödsfallsförsäkringens och pensionsförsäkringens avdragsgilla premier antecknas som en summa i årsanmälan.

14.3 Pensioner och andra prestationer som har betalts på grund av en pensionsförsäkring eller ett LS-avtal

Till en allmänt skattskyldig betald pension och LS-prestationer antecknas i årsanmälan Specifikationer över pensioner och förmåner (VSELERIE). Pension och LS-prestationer anmäls med egna prestationsslag. Övriga prestationer som baserar sig på en frivillig individuell pensionsförsäkring och ett LS-avtal, liksom försäkringens återköpsvärde eller dödsfallsersättning som är skattepliktig i inkomstbeskattningen, anmäls med eget prestationsslag separat från de pensioner och LS-prestationer som betalas årligen.

Pension och LS-prestationer samt andra prestationer som betalas till en begränsat skattskyldig person samt andra prestationer som grundar sig på en individuell frivillig pensionsförsäkring och LS-avtal anmäls i med sina egna prestationsslag med årsanmälan över prestationer som har betalts till begränsat skattskyldiga (VSRAERIE).

Utländska försäkringsbolag har inte alltid färdigheter att lämna in anmälningar på sätt som skattelagstiftningen i Finland förutsätter. Därför kan det hända, att man hamnar i en sådan situation, där indelning i pension som ska beskattas som förvärvsinkomst och pension som ska beskattas som kapitalinkomst inte kan göras. I dessa situationer görs fördelningen genom uppskattning (6 mom. i stadgandet om ikraftträdelse av ISL 772/2004). Man kan som grund använda till exempel den tid då försäkringspremier har betalts.

Exempel. Försäkringspremier har betalts under 1999 – 2008, dvs. under tio år. Premierna har dragits av under sju år från förvärvsinkomsterna och under tre år från kapitalinkomsterna. Av pensionen som har betalts på grund av försäkringen beskattas 7/10 som förvärvsinkomst och 3/10 som kapitalinkomst. Det här förhållandet tillämpas på pensionen hela den tid under vilken pension betalas.

14.4 Prestationer som ska beskattas förhöjda

Prestationer som grundar sig på en frivillig individuell pensionsförsäkring och ett LS-avtal och som ska beskattas förhöjda anmäls för allmänt och begränsat skattskyldiga personers vidkommande med sina egna årsanmälningar och prestationsslag. Prestationen anmäls utan förhöjning och förskottsinnehållningen anmäls i enlighet med det som den har verkställts.

Till en allmänt skattskyldig person betald pension och prestationer till LS-avtal antecknas i årsanmälan vid Specifikationer över pensioner och förmåner (VSELERIE).

Pension och prestationer av LS-avtal som betalas till begränsat skattskyldiga anmäls i med sina egna prestationsslag med årsanmälan över prestationer som har betalts till begränsat skattskyldiga (VSRAERIE).

14.5 Avkastning under LS-avtalets spartid

Avkastningar på LS-avtalets sparmedel anmäls inte, om spararen eller någon annan som har rätt till sparmedlen är allmänt skattskyldig. Detta beror på, att avkastningen utgör skattepliktig inkomst först då sparmedlen lyfts. LS-avtalets sparmedel anmäls inte heller såsom förmögenhet för spararen eller någon annan som har rätt till sparmedlen. Det sammanlagda beloppet av dividender som har betalts till samtliga allmänt skattskyldiga sparare och till de som har rätt till sparmedlen ska ändå anmälas. Mottagarspecifika uppgifter får inte lämnas. Sammanfattningsuppgifterna anmäls med årsanmälan om betalda dividender i sammanfattningsposten (VSOSVYHT).

Avkastningen av sparmedlen av ett LS-avtal ska anmälas, om spararen eller någon annan som har rätt till sparmedlen är begränsat skattskyldig. Detta beror på, att specialstadgandet i Finlands skattelagstiftning inte förpliktigar den begränsat skattskyldiges boningsstat att skjuta upp beskattningen av intäkterna. Därför är det möjligt att begränsat skattskyldig persons boningsstat beskattar med stöd av sin egen lagstiftning avkastningen av medel redan innan sparmedlen lyfts. Enligt spardirektivet och skatteavtal ska Finland till begränsat skattskyldig persons boningsstat lämna uppgifter av inkomster som han eller hon har fått från Finland.

Begränsat skattskyldigs årsanmälan lämnas med årsanmälan om prestationer som har betalts till begränsat skattskyldiga (VSRAERIE).

14.6 Uppgifter om anskaffning och försäljning av värdepapper som hör till LS-avtal