Anvisningen anknyter till helheten: Beskattning av rörelseidkare eller yrkesutövare

Denna anvisning gäller avdrag av resekostnader för rörelseidkare och yrkesutövare (näringsidkare) och jordbruksidkare i beskattningen.

I denna anvisning uppdateras den tidigare anvisningen om avdrag av resekostnader för rörelseidkare och yrkesutövare och jordbruksidkare. Moms behandlas inte i anvisningen.

Anvisningen har preciserats i stor utsträckning. Preciseringar har gjorts i fråga om de personer som är berättigade till tilläggsavdrag (3.2), fastställandet av maximibeloppet för skattefria ersättningar för räkenskapsperioder som inte utgörs av kalenderåret (3.3.5), begreppet tillfällig arbetsresa (4.2) samt om de begrepp som gäller resor i anknytning till näringsverksamhet eller jordbruk. I kapitel 5.1 i anvisningen har tillämpningsområdet för tilläggsavdrag preciserats. Därtill har anvisningens kapitel 6.1 preciserats i fråga om användning av avdrag av kostnader för användning av naturaförmånsbilar som kostnader som hör till näringsverksamhet.

Ett helt kapitel, som behandlade överlåtelse av en bil som partiellt var i privat användning, har strukits från anvisningen. Dessa anvisningar har lagts till i anvisningen Överföringar mellan förvärvskällor, privatuttag och privatinsättningar vid beskattningen av fysiska personer och personbolag och i dess kapitel 3.2.3.

1 Anvisningens tillämpningsområde

Denna anvisning gäller avdrag av resekostnader för rörelseidkare och yrkesutövare (näringsidkare) och jordbruksidkare i beskattningen. I denna anvisning avses med näringsidkare rörelseidkare och yrkesutövare.

Avdrag för resekostnader för näringsverksamhet som bedrivs av utländska rörelseidkare och yrkesutövare redogörs i anvisningen Inkomstbeskattning hos utländska rörelseidkare och yrkesutövare i Finland.

Avdrag av och ersättningar resekostnader för löntagare har behandlats i separata anvisningar (Avdrag av resekostnader i löntagarens beskattning och Ersättningar för kostnader för arbetsresor). Avdrag för resekostnader för en företagardelägare i ett aktiebolag behandlas i en separat anvisning (Avdrag av delägarföretagares kostnader för resor mellan bostaden och arbetsplatsen). Det finns ett separat ställningstagande om beskattning av resekostnader som orsakats av jordbruk som idkas av en jordbrukssammanslutning och ett dödsbo som idkar jordbruk och deras delägare (Resekostnader i beskattningen av en jordbrukssammanslutning och ett dödsbo som bedriver lantbruk).

2 Om kostnader för resor i anknytning till arbetet

2.1 Om kostnader för resor mellan en bostad och arbetsplatsen

Resor mellan en näringsidkares bostad och arbetsplats, det vill säga fasta driftställe, är resor som hör till näringsidkarens privatekonomi och näringsidkaren deklarerar de resekostnader som orsakats av dessa på den förhandsifyllda skattedeklarationen. Samma gäller för resor mellan en jordbruksidkares bostad och en separat gårdsbruksenhet. Resekostnader för dessa resor dras av enligt bestämmelserna i inkomstskattelagen (1535/1992, ISkL).

Enligt ISkL 93 § betraktas kostnader för resor mellan bostaden och arbetsplatsen, beräknade enligt kostnaderna för anlitande av det billigaste fortskaffningsmedlet, som utgifter för att skaffa förvärvsinkomst. Dessa resekostnader kan dock dras av till ett belopp på högst 7 000 euro och enbart i den utsträckning som de överstiger 750 euro under skatteåret. Maximibeloppet på avdragbara resekostnader är dock 8 400 euro under skatteåren 2022 och 2023.

Kostnaderna för anlitande av det billigaste fortskaffningsmedlet, vilka beaktas i inkomstbeskattningen, utgörs oftast av det billigaste biljettalternativet i kollektivtrafiken, såsom en månadsbiljett, en seriebiljett eller en viss regions regionbiljett. I vissa situationer betraktas det att det billigaste fortskaffningsmedlet är användning av näringsidkarens eller jordbruksidkarens egen bil. Om användning av en näringsidkarens eller jordbruksidkares egen bil betraktas som det billigaste alternativet, fastställs det kilometerspecifika beloppet på resekostnadsavdraget årligen enligt Skatteförvaltningens beslut om avdrag av resekostnader. Bestämmelser om det kilometerbaserade värdet av resekostnadsavdrag finns i ISkL 93 § 2 mom. i ISkL för skatteåren 2022 och 2023. Enligt detta är beloppet av avdraget för resekostnader 0,30 euro per kilometer, om avdraget beviljas enligt kostnaderna för användning av egen bil.

Om resekostnaderna mellan bostaden och arbetsplatsen dragits av i bokföringen eller i anteckningarna, ska de läggas till i näringsverksamhetens eller jordbrukets inkomst på skattedeklarationsblankett 5 för näringsidkare eller skattedeklarationsblankett 2 för jordbruksidkare. Nedanstående kapitel i denna anvisning gäller enbart arbetsresor inom näringsverksamhet eller jordbruk och inte resor mellan bostaden och arbetsplatsen.

2.2 Om kostnaderna för arbetsresor

Ökade levnadskostnader vid tillfälliga arbetsresor i anknytning till näringsverksamhet och jordbruk samt faktiska bilkostnader i anknytning till dessa resor, såsom bränsle- och parkeringskostnader, är i egenskap av utgifter för att förvärva och bibehålla inkomst avdragbara i beskattningen av näringsidkare och jordbruksidkare. Kostnader som orsakats av arbetsresor omfattar också inkvarteringskostnader och faktiska kostnader som orsakats av användning av andra fortskaffningsmedel än en egen bil. Dessa kostnader dras av som normala kostnader i rörelseverksamheten.

3 Allmänt om tilläggsavdrag

3.1 Bestämmelser om tilläggsavdrag

I 55 § i lagen om beskattning av inkomst av näringsverksamhet (360/1968, NärSkL) och 10 e § i inkomstskattelagen för gårdsbruk (543/1967, GårdsSkL) finns det bestämmelser utifrån vilka tilläggsavdrag beviljas till näringsidkare och jordbruksidkare för ökade levnadskostnader för tillfälliga arbetsresor och resor i anknytning till näringsverksamhet och jordbruk med en bil som hör till de privata tillgångarna.

Bestämmelsen om tilläggsavdrag för näringsidkare i NärSkL är den följande:

NärSkL 55 §

En enskild rörelseidkare eller yrkesutövare får utöver vad som anges i 7 § dra av

-

- ett belopp som motsvarar skillnaden mellan maximibeloppet av skattefria dagtraktamenten för arbetsresor som Skatteförvaltningen fastställt med stöd av 73 § 2 mom. i inkomstskattelagen och den ökning av levnadskostnaderna som beror på arbetsresor, och

- ett belopp som motsvarar skillnaden mellan beloppet av skattefri kilometerersättning som räknats ut enligt Skatteförvaltningens ovan nämnda beslut och de utgifter som föranleds av sådana resor i anslutning till näringsverksamheten som en rörelseidkare eller en yrkesutövare gör med en bil som hör till hans eller hennes privata tillgångar.

Med arbetsresa avses enligt 1 mom. 1 punkten en resa som en rörelseidkare och yrkesutövare tillfälligt företar i anslutning till sin näringsverksamhet utanför sitt sedvanliga verksamhetsområde. När avdrag görs iakttas i tillämpliga delar grunderna i det beslut som Skatteförvaltningen gett med stöd av 73 § 2 mom. i inkomstskattelagen.

En förutsättning för beviljande av det avdrag som föreskrivs ovan i 1 mom. 2 punkten är en körjournal eller en annan tillförlitlig utredning över användning av bil och resor i anknytning till näringsverksamhet.

Bestämmelsen om tilläggsavdrag i GårdsSkL för jordbruksidkare lyder enligt följande:

GårdsSkL 10 e §

En jordbruksidkare får utöver vad som anges i 6 § dra av

-

- ett belopp som motsvarar skillnaden mellan maximibeloppet av skattefria dagtraktamenten för arbetsresor som Skatteförvaltningen fastställt med stöd av 73 § 2 mom. i inkomstskattelagen och den ökning av levnadskostnaderna som beror på arbetsresor, och

- ett belopp som motsvarar skillnaden mellan beloppet av skattefri kilometerersättning som räknats ut enligt Skatteförvaltningens ovan nämnda beslut och de utgifter som föranleds av sådana resor i anslutning till lantbruket som en jordbruksidkare gör med en bil som hör till hans eller hennes privata tillgångar.

Med arbetsresa avses i 1 mom. 1 punkten en resa som en jordbruksidkare tillfälligt företar i anslutning till lantbruket utanför sitt sedvanliga verksamhetsområde. I fråga om avdraget iakttas i tillämpliga delar grunderna för det beslut som Skatteförvaltningen utfärdat med stöd av 73 § 2 mom. i inkomstskattelagen.

En förutsättning för beviljande av det ovan i 1 mom. 2 punkten föreskrivna avdraget är en körjournal eller en annan tillförlitlig utredning över användning av bilen eller resor i anknytning till jordbruket.

3.2 De som är berättigade till tilläggsavdrag

Bestämmelserna om tilläggsavdrag tillämpas enbart på näringsidkare och jordbruksidkare och i ISkL 7 § avsedda makar till dessa, då makarna tillsammans utövar näringsverksamhet eller jordbruk. Makar utövar näringsverksamhet tillsammans på det sätt som avses i NärSkL 55 § eller jordbruk på det sätt som avses i GårdsSkL 10 e §, då bägge makar med sin arbetsinsats antingen partiellt eller i sin helhet deltar i arbetet för näringsverksamheten eller jordbruket och en förvärvsinkomstandel av företagsinkomsten delas till bägge makar utifrån detta.

Enligt ISkL 7 § avses med makar personer som ingått äktenskap med varandra före skatteårets utgång. Bestämmelserna om makar tillämpas också på personer som oavbrutet levt i äktenskapsliknande förhållanden i samma hushåll under skatteåret utan att ingå äktenskap, vilka tidigare varit gifta eller vilka har eller haft ett gemensamt barn. Bestämmelserna om makar i ISkL 7 § tillämpas också på personer enligt lagen om registrerat partnerskap (9.11.2001/950).

Bestämmelsen i ISkL 7 § om makar tillämpas inte på makar som i syfte att avsluta samlivet bott separerade under hela skatteåret eller permanent flyttat isär under skatteåret. Bestämmelsen enligt ISkL 7 § tillämpas inte heller på makar då enbart en make eller maka är allmänt skattskyldig i Finland.

Bestämmelserna om tilläggsavdrag tillämpas inte på verksamhet som beskattas enligt inkomstskattelagen. Utövare av sådan verksamhet är till exempel skogsbruksidkare, frilansare eller löntagare. Bestämmelserna om tilläggsavdrag tillämpas inte heller på delägare i aktiebolag, bolagsmän i ett öppet bolag eller kommanditbolag eller beskattningssammanslutningar.

Gränsdragningen mellan näringsverksamhet och lönearbete behandlas i Skatteförvaltningens anvisning Lön och arbetsersättning i beskattningen.

3.3 Tilläggsavdragets belopp

3.3.1 Allmänt

Syftet med tilläggsavdrag är att försätta näringsidkare och jordbruksidkare i samma ställning som löntagare som mottagare av ersättningar för skattefria resekostnader. Med tilläggsavdrag garanteras med andra lika möjligheter för näringsidkare och jordbruksidkare att i sin beskattning dra av belopp som motsvarar maximibeloppen på skattefria dagtraktamenten och skattefria kilometerersättningar som under vissa föreskrivna förutsättningar betalas ut till löntagare.

Maximibeloppen på skattefria ersättningar av resekostnader fastställs separat för varje kalenderår i Skatteförvaltningens beslut om skattefria resekostnadsersättningar.

3.3.2 Tilläggsavdrag utöver de faktiska kostnaderna

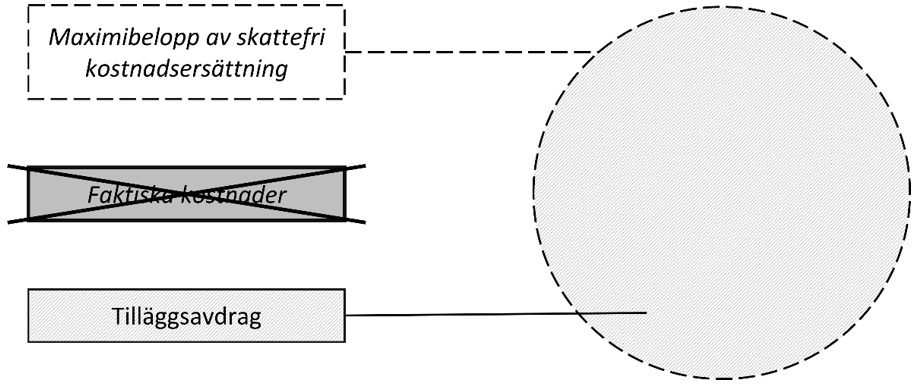

Tilläggsavdrag beviljas ofta utöver faktiska kostnader och kostnader som redan dragits av i bokföringen. I en sådan situation utgörs beloppet på tilläggsavdraget av differensen mellan maximibeloppet på ett skattefritt dagtraktamente och skattefri kilometerersättning och de faktiska kostnader som upptagits i bokföringen av näringsverksamheten.

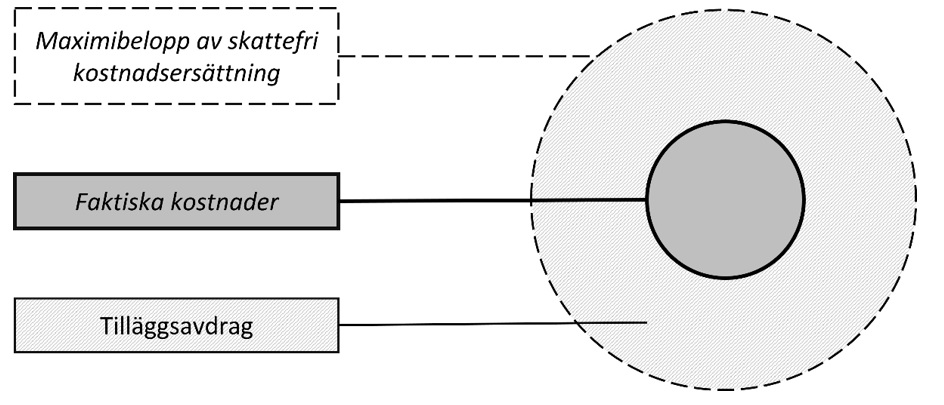

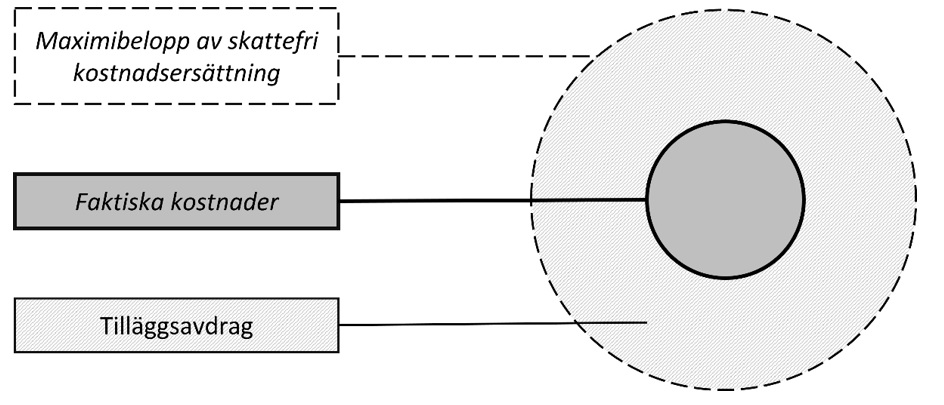

Schema 1 (Tilläggsavdrag utöver faktiska kostnader)

I en sådan situation motsvarar de faktiska kostnader som dragits av i bokföringen och det tilläggsavdrag som görs i samband med verkställandet av beskattningen beloppet på den ersättning som betalas för skattefria kostnader till en löntagare.

3.3.3 Tilläggsavdrag utan avdrag av faktiska kostnader

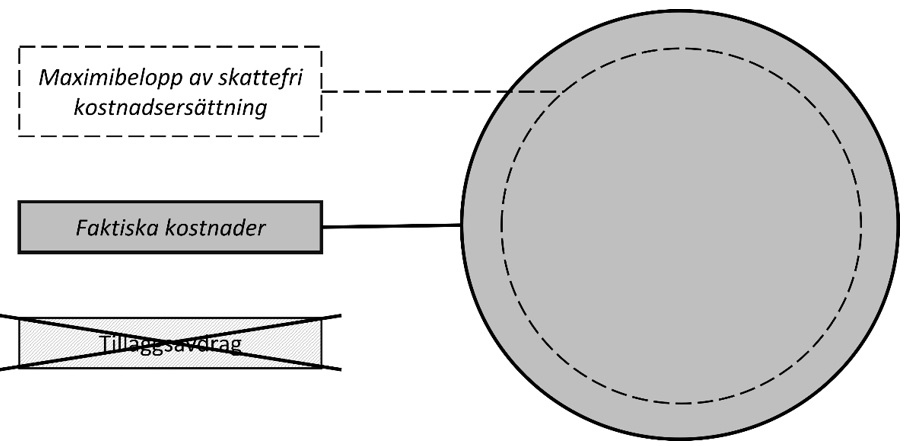

Ett tilläggsavdrag kan beviljas också enbart till maximibeloppet på kostnadsersättningen. I så fall har faktiska och verifierbara kostnader i anknytning till en arbetsresa uppkommit, utan att de dragits av i bokföringen eller i anteckningarna och inte heller i beskattningen. I en sådan situation uppgår beloppet på ett tilläggsavdrag till maximibeloppet på ett skattefritt dagtraktamente eller en skattefri kilometerersättning i oförändrad form.

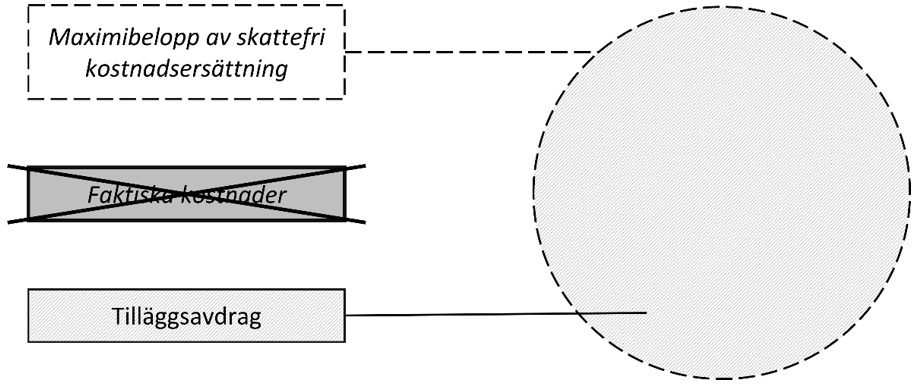

Schema 2 (Tilläggsavdrag utan att faktiska kostnader dragits av i bokföringen eller i anteckningarna).

I en sådan situation motsvarar ett tilläggsavdrag som enbart gjorts på skattedeklarationen beloppet på en skattefri kostnadsersättning som betalas till en löntagare.

3.3.4 Enbart faktiska kostnader

Om de faktiska kostnader som uppkommit för en näringsidkare eller jordbruksidkare av tillfälliga arbetsresor överstiger maximibeloppet på den skattefria kostnadsersättningen (skattefritt dagtraktamente eller skattefri kilometerersättning), dras de faktiska kostnaderna av i beskattningen. Utöver faktiska kostnader är det inte möjligt att också göra ett tilläggsavdrag.

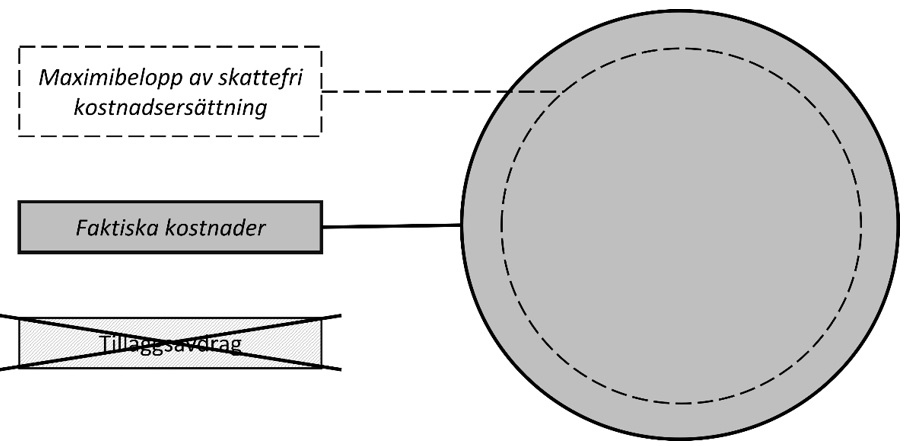

Schema 3 (De faktiska kostnaderna överstiger maximibeloppet på den skattefria kostnadsersättningen)

3.3.5 Vilket års maximibelopp för skattefri kostnadsersättning?

Det rätta maximibelopp för skattefri ersättning av resekostnader vilket ska användas står klart i de situationer där skatteåret utgörs av kalenderåret, eftersom Skatteförvaltningen kalenderårsvis ger ett beslut om skattefria ersättningar av resekostnader. Däremot kan det förekomma oklarhet om det rätta maximibeloppet på den skattefria kostnadsersättningen i en situation där skatteåret avviker från kalenderåret.

Ordalydelsen i lagen eller lagens förarbeten redogör inte för det års maximibelopp för skattefri kostnadsersättning vilket används då räkenskapsperioden för näringsverksamheten avviker från kalenderåret. Eftersom beskattningen av en näringsidkare alltid verkställs enligt skatteår, är det motiverat att använda maximibeloppet på skattefri resekostnadsersättning för det kalenderår under vilket den skattskyldiges skatteår upphör. Tilläggsavdragen räknas för hela räkenskapsperioden enligt maximibeloppet på den skattefria kostnadsersättningen vilket fastställts för det år då räkenskapsperioden upphör.

Exempel 1: En näringsidkares skatteår 2022 utgörs av räkenskapsperioden 1.7.2021–30.6.2022. Näringsidkaren har gjort tillfälliga arbetsresor på över tio timmar vilka berättigar till tilläggsavdrag såväl 1.7−31.12.2021 som 1.1.−30.6.2022. De faktiska kostnaderna för dessa resor vilka dragits av i bokföringen underskrider maximibeloppet på dagtraktamentet.

År 2021 var maximibeloppet på ett dagtraktamente för en arbetsresa som varat i över 10 timmar 44 euro. År 2022 var maximibeloppet på ett dagtraktamente för en arbetsresa som varat i över 10 timmar 45 euro.

Eftersom näringsidkarens räkenskapsperiod 1.7.2021–30.6.2022 bildar skatteåret 2022, räknas tilläggsavdrag för de arbetsresor som näringsidkaren gjort under denna räkenskapsperiod genom att använda maximibeloppet på skattefria dagtraktamenten år 2022 (45 euro).

Enligt 3 § i lagen om beskattningsförfarande (1558/1995) utgörs en jordbruksidkare skatteår av kalenderåret. Det ovan nämnda som gäller en räkenskapsperiod som avviker från kalenderåret gäller inte för jordbruksidkare.

3.4 Tilläggsavdrag yrkas på skattedeklarationen

En näringsidkare ska ge tillräckliga utredningar om grunderna för ett tilläggsavdrag på skattedeklarationen för näringsverksamheten. Tilläggsavdraget antecknas med andra ord inte i bokföringen. Enbart faktiska utgifter ska antecknas i bokföringen. Bok ska föras enligt bestämmelserna i bokföringslagen (1336/1997), varvid de faktiska kostnaderna dras av i resultaträkningen.

En jordbruksidkare ska ge tillräckliga utredningar om grunderna för ett tilläggsavdrag i skattedeklarationen för jordbruk. Jordbrukets anteckningar görs enligt Skatteförvaltningens beslut om deklarationsskyldighet och anteckningar. En skattskyldig som idkar jordbruk ska i anteckningarna separat utreda grunden för avdrag av ökade levnadskostnader på grund av tillfälliga arbetsresor enligt 10 § i inkomstskattelagen för gårdsbruk och avdrag av utgifter för resor med bil som hör till de privata tillgångarna i anknytning till jordbruket.

4 Tilläggsavdrag för ökade levnadskostnader

4.1 Allmänt

En näringsidkare kan enligt NärSkL 55 § 1 mom. 1 punkten dra av ökade levnadskostnader som orsakats av en arbetsresa. En jordbruksidkare kan enligt GårdsSkL 10 e § 1 mom. 1 punkten dra av ökade levnadskostnader som uppkommit av en arbetsresa.

Ökade levnadskostnader är samma kostnader som avses att ersättas med ett skattefritt dagtraktamente. Sådana är till exempel av arbetsresan orsakade rimliga extra måltidskostnader, extra utgifter för att hålla kontakt med hemmet och extra kostnader för klädvård och annat motsvarande. Avdrag för ökade levnadskostnader som kostnader som hänför sig till näringsverksamhet och jordbruk förutsätter bevis på att de har uppstått. Tilläggsavdrag på basis av ökade levnadskostnader kan på motsvarande sätt inte beviljas utan att den skattskyldige lämnar en utredning över att förutsättningar för tilläggsavdrag finns.

En näringsidkare kan dra av faktiska och verifierbara rese- och inkvarteringskostnader som orsakats av en arbetsresa som normala rörelseverksamhetskostnader i sin bokföring. En jordbruksidkare kan på motsvarande sätt dra av dessa kostnader i sina anteckningar. Dessa kostnader täcks inte med ett tilläggsavdrag. Om alla under resan uppkomna levnadskostnader har intagits i bokföringen, ska en icke-avdragbar anskaffning som betraktas som en sedvanlig levnadskostnad läggas till i inkomsten då den beskattningsbara inkomsten beräknas.

I fråga om beviljande av tilläggsavdrag iakttas i tillämpliga delar grunderna i Skatteförvaltningens beslut om skattefria ersättningar av resekostnader, eftersom syftet med tilläggsavdraget är att försätta näringsidkare och jordbruksidkare i samma ställning som löntagare i fråga om avdragsbeloppet. Ett tilläggsavdrag för ökade levnadskostnader beviljas i huvudsak utifrån samma förutsättningar som det är möjligt att betala skattefritt partiellt dagtraktamente, heldagtraktamente eller utrikes dagtraktamente till en löntagare. Om ett tilläggsavdrag beviljas för ökade levnadskostnader, ska till exempel i en arbetsresa vara i en fastställd tid.

4.2 Tillfällig arbetsresa

Det är möjligt att i beskattningen göra ett tilläggsavdrag för ovan i kapitel 4.1 avsedda ökade levnadskostnader som uppkommit av en tillfällig arbetsresa. Som arbetsresa betraktas en resa som en näringsidkare eller jordbruksidkare företaget för att skaffa eller bibehålla inkomst och tillfälligt gör utanför sitt sedvanliga verksamhetsområde.

Tillfälliga arbetsresor kan vara av väldigt olika karaktärer. Tillfälliga arbetsresor kan vara väldigt korta eller så kan den tillfälliga karaktären vara lång. Exempel på korta tillfälliga arbetsresor är resor för att hämta varor, tillfälliga resor för att sälja produkter och resor till enskilda utbildningsevenemang. Resor till en uppdragsgivare och en kund är oftast också tillfälliga arbetsresor.

Den tillfälliga karaktären på en arbetsresa avgörs alltid från fall till fall. När den tillfälliga karaktären avgörs ska betydelse ges åt till exempel längden på arbetet vid ett visst objekt, arbetsobjektets stadigvarande karaktär och arbetsgångernas regelbundenhet och repetitiva karaktär vid objekt i fråga. Om arbetet vid ett visst objekt är tillfälligt, oregelbundet och sporadiskt, ska arbetet vid objektet i fråga anses vara tillfälligt och följaktligen arbete under en tillfällig arbetsresa, vilket berättigar till tilläggsavdrag.

Exempel 2: Anna är massör som verkar som enskild näringsidkare. Anna bor i Kyrkslätt. Anna har kommit överens om att besöka Stora Bolaget Abp:s lokaler i Vanda för att massera bolagets arbetstagare efter behov mellan februari och juni åtminstone under tre olika dagar i veckan.

Anna och bolaget har kommit överens om att de ska finnas minst fyra personer som masseras per dag för att det ska löna sig för Anna att komma till platsen. Enligt avtalet ger Stora Bolaget Abp i början av föregående vecka ett meddelande om för vilka dagar åtminstone fyra massagereserveringar inkommit.

I början av februari ger Anna massage under nio (9) dagar hos Stora Bolaget Abp. I mars har Anna inte alls massagedagar i Stora Bolaget Abp:s lokaler. I april uppgår massagedagarna till sju (7), i maj till tre (3) och i juni till fyra (4).

Eftersom Annas massagedagar hos Stora Bolaget Abp har varierat (oregelbundet) på oförutsägbart sätt (sporadiskt, inte kontinuerligt) från en månad till en annan, ska de resor som Anna gjort till Stora Bolaget Abp anses vara tillfälliga arbetsresor som berättigar till tilläggsavdrag under förutsättning att förutsättningarna om antalet kilometer och resans längd är uppfyllda.

Varken NärSkL eller GårdsSkL innehåller någon uttrycklig bestämmelse om längden på arbetsresans tillfälliga karaktär, i motsats till ISkL. En tillfällig arbetsresa enligt NärSkL eller GårdsSkL kan dock inte pågå oändligt länge.

Syftet med tilläggsavdraget enligt NärSkL 55 § och GårdsSkL 10 e § är att försätta näringsidkare och jordbruksidkare i samma ställning som löntagare i fråga om skattefria kostnadsersättningar. I den allmänna motiveringen i regeringens proposition RP 172/2000 rp anses det att försättande i samma ställning betyder att maximibeloppet för kostnadsersättningarna till näringsidkare och jordbruksidkare höjs till nivån för de skattefria ersättningarna till löntagare. Å andra sidan har det i anslutning till definitionen av det sedvanliga verksamhetsområdet i detaljmotiveringen till bestämmelsen konstaterats att Skatteförvaltningens kostnadsbeslut innehåller förtydligande bestämmelser om bland annat en tillfällig arbetsresas längd och utsträckning.

NärSkL 55 § och GårdsSkL 10 e § har trätt i kraft 1.1.2001 och de har tillämpats för första gången i inkomstbeskattningen av skatteåret 2001. När NärSkL 55 § och GårdsSkL 10 e § stiftades och då NärSkL 55 § och GårdsSkL 10 e § trädde i kraft år 2001 innehöll Skatteförvaltningens beslut om skattefria kostnadsersättningar bestämmelser om utsträckningen på en tillfällig arbetsresa, men beslutet innehöll inte närmare bestämmelser om längden på en tillfällig arbetsresa. Bestämmelserna om utsträckningen på en tillfällig arbetsresa är fortfarande de samma som de var då NärSkL 55 § och GårdsSkL 10 e § stiftades. Först i Skatteförvaltningens beslut om skattefria kostnadsersättningar för skatteåret 2010 har det hänvisats till längden på den temporära karaktären för en arbetsresa, då det i beslutet redogjorts att arbete är tillfälligt på det sätt som avses i ISkL 72 a §. ISkL 72 a § har tillämpats för första gången i beskattningen av skatteåret 2005.

Längden på den temporära karaktären för en arbetsresa för en löntagare har med andra ord fastställts i ISkL 72 a §. I ISkL 72 a § eller i det anknutna lagberedningsmaterialet finns det dock inte någon hänvisning till bestämmelserna i NärSkL eller GårdsSkL. Det finns inte heller rättspraxis av HFD om tillämpligheten för ISkL 72 a § på det situationer som avses i NärSkL 55 § eller GårdsSkL 10 e §.

Eftersom det i ISkL 72 a § inte finns någon uttrycklig hänvisning till NärSkL eller GårdsSkL och en näringsidkare och jordbruksidkare i motsats till en löntagare har möjlighet att själv komma överens om längden på arbetsobjekten, är det motiverat att i första hand inte tillämpa bestämmelserna i ISkL 72 a § om längden på de tillfälliga arbetet vid en särskild arbetsplats för löntagare på situationer som gäller definieringen av längden på tillfälligt arbete för näringsidkare eller jordbruksidkare.

Eftersom syftet med NärSkL 55 § och GårdsSkL 10 e § dock är att försätta näringsidkare och jordbruksidkare i en jämlik situation med löntagare, är det motiverat att tillämpa maximilängden på tillfälligt arbete för löntagare på ett särskilt arbetsställe enligt ISkL 72 § i den utsträckning som maximilängden på det tillfälliga arbetet för en näringsidkare och jordbrukare fastställs. Ett fast driftställe bildas för en näringsidkare eller jordbruksidkare alltid senast då den tidsfrist som avses i ISkL 72 a § uppfylls och ett sådant kan också bildas tidigare utifrån bestämmelserna i NärSkL och GårdsSkL.

Bildandet av ett fast driftställe för en näringsidkare och jordbruksidkare behandlas närmare i följande kapitel (4.3 Sedvanligt verksamhetsområde).

För att en näringsidkare eller jordbruksidkare ska ha rätt till tilläggsavdrag för tillfälliga arbetsresor, ska de kilometer- och tidsgränser som nämns i Skatteförvaltningens beslut vara uppnås. Den skattskyldige ska se till att hen vid behov kan lägga fram en tillförlitlig utredning över grunderna för ett tilläggsavdrag.

4.3 Sedvanligt verksamhetsområde

Ett tilläggsavdrag får göras i beskattningen för ökade levnadskostnader som orsakats av en tillfällig arbetsresa som gjorts utanför det sedvanliga verksamhetsområdet. Med sedvanligt verksamhetsområde avses det område där en näringsidkare eller jordbruksidkare normalt idkar näring eller jordbruk. Som sedvanligt verksamhetsområde betraktas näringsidkarens fasta driftställen och jordbruksidkarens separata gårdsbruksenheter och separata ägor på gårdsbruksenheten.

Med fast driftställe avses ett sådant verksamhetsställe där en näringsidkare eller jordbruksidkare arbetar långvarigt, regelbundet och kontinuerligt. En näringsidkares eller jordbruksidkares arbete på ett fast driftställe är då i allmänhet jämförbart med en arbetstagares arbete på ett egentligt eller sekundärt arbetsställe.

Det sedvanliga verksamhetsområdet och det fasta driftstället avgörs alltid från fall till fall med beaktande av kraven för avstånd enligt kapitel 4.5 från näringsidkarens eller jordbruksidkarens bostad, fasta driftställe, separata gårdsbruksenhet eller separata ägor på en gårdsbruksenhet.

Resor till ett fast driftställe som hör till näringsidkarens sedvanliga verksamhetsområde eller resor mellan fasta driftställen berättigar inte till tilläggsavdrag för ökade levnadskostnader. Tilläggsavdraget kan endast fås om arbetsresan når utanför det sedvanliga verksamhetsområdet.

Om ett uppdragsavtal gäller tills vidare, bildar i allmänhet det arbetsställe som fastställts i avtalet näringsidkarens eller jordbruksidkarens fasta driftställe. Så är inte alltid fallet. Huruvida ett visst ställe är en näringsidkares eller jordbruksidkares fasta driftställe fastställs dock inte enkom utifrån längden på det avtal som gäller tills vidare. Arbetsuppgifternas faktiska karaktär ska också beaktas, då det bedöms om ett visst ställe bildar en näringsidkares eller jordbruksidkares fasta driftställe.

Exempel 3: Artur är en näringsidkare. Artur har dirigerat monteringen av tekniska anordningar och system vid industrianläggning Smältverk & Gjuteri. Artur har själv också delvis gjort monteringsarbeten i samband med byggandet av Smältverk & Gjuteri.

Efter monteringsarbetena har Artur ingått ett avtal som gäller tillsvidare om reparation och underhåll av industrianläggning Smältverk & Gjuteri:s tekniska anordningar och system. Enligt avtalet ombeds Artur separat att göra de underhåll och reparationer som behövs vid var tid.

Även om Artur ingått ett underhålls- och reparationsavtal som gäller tills vidare med industrianläggning Smältverk & Gjuteri, bildar de oregelbundna och sporadiska reparations- och underhållsresorna till industrianläggning Smältverk & Gjuteri inte något fast driftställe för Artur vid industrianläggning Smältverk & Gjuteri.

Utgångspunkten är att ett kortvarigt arbetsställe utifrån uppdragsavtalet inte bildar ett fast driftställe för en näringsidkare eller jordbruksidkare. Eftersom en näringsidkare och jordbruksidkare kommer överens om villkoren för uppdraget med uppdragsgivaren och därmed också om de egna arbetsförhållandena, kan kortvariga arbetsobjekt dock bilda ett fast driftställe för en näringsidkare eller jordbruksidkare, i synnerhet om arbetet i objektet i fråga är regelbundet och kontinuerligt. Också kortvarigt arbete bildar ett fast driftställe för en näringsidkare eller jordbruksidkare i synnerhet i de situationer, där hen erbjuder uppdragsgivarens kunder sådana tjänster eller arbetsprestationer som också normalt erbjuds vid uppdragsgivarens verksamhetsställe i fråga.

Exempel 4: Helga är en läkare som verkar som enskild näringsidkare. Hon har dessutom flera timmar åt gången mottagning i Esbo hos Läkarcentral Patient och Bot två dagar i veckan. Avtalet om mottagning gäller tills vidare. Eftersom Helgas arbete vid Läkarcentral Patient och Bot är långvarigt, regelbundet och kontinuerligt, bildar Läkarcentral Patient och Bot ett fast driftställe för Helga.

Därtill har Helga kommit överens om att hålla mottagning vid en annan läkarcentral i Esbo. Helga håller sin mottagning i Läkarcentral Flunssa åtminstone två dagar per vecka från december till slutet av februari. Eftersom Helgas arbete i läkarcentral Flunssa upprepas med fastställda jämna mellanrum (regelbundet) och eftersom det är oavbrutet (kontinuerligt), bildar också Läkarcentral Flunssa ett fast driftställe för Helga.

Helga har berättat att hon har mottagning i Läkarcentral Forskning och Intensivvård 16–18 januari på grund av en överraskande frånvaro av läkarcentralens ordinarie läkare. Hon har inte kommit överens om nästa möjliga mottagning vid läkarcentralen. Eftersom Helgas arbete vid Läkarcentral Forskning och Intensivvård inte är långvarigt, regelbundet eller kontinuerligt, bildas inte något fast driftställe för henne vid läkarcentralen.

Även om resor till uppdragsgivare och kunder i allmänhet är tillfälliga arbetsresor, kan ett fast driftställe bildas för en näringsidkare eller jordbruksidkare också i en uppdragsgivares eller kunds lokaler. Detta är fallet om arbetet hos uppdragsgivaren eller kunden är avsett att vara långvarigt, regelbundet och kontinuerligt. I bedömningen av om ett verksamhetsställe är kontinuerligt ska också näringsidkarens och jordbruksidkarens egna uttryckliga beslut om det fasta driftstället beaktas.

Exempel 5: En ögonläkare som verkar som näringsidkare kommer överens om att arbeta i lokalen för en optikeraffär som verkar som samarbetspartner åtminstone en gång per vecka och vid behov också oftare än detta. Eftersom arbetet i optikeraffären är avsett att vara långvarigt, regelbundet och kontinuerligt, bildas ett fast driftställe för ögonläkaren i optikeraffärens lokaler.

Exempel 6: En talterapeut som verkar som näringsidkare lämnar en annons vid en vårdinrättning om att hon är anträffbar i sitt mottagningsrum i vårdinrättningen på torsdagar på jämna veckor. Mottagningsrummet i vårdinrättningen bildar ett fast driftställe för talterapeuten på grund av näringsidkarens uttryckliga beslut.

Exempel 7: En psykoterapeut som verkar som näringsidkare erbjuder psykoterapi vid sin mottagning i anslutning till en läkarcentral och gör vid behov också hembesök hos klienterna.

Mottagningsrummet i anslutning till läkarcentralen är ett fast driftställe för psykoterapeuten.

Psykoterapeuten har tillsammans med klienten kommit överens om tio psykoterapisessioner, som genomförs hemma hos klienten med en veckas intervall. Inget fast driftställe bildas för psykoterapeuten i klientens hem.

Rätten till tilläggsavdrag för de extra levnadskostnader som orsakats av den tillfälliga arbetsresan gäller också näringsidkare som utför rörligt arbete utan att ha något egentligt fast driftställe. Sådana är bland annat trafikanter eller representanter vars regelbundna rutt är så omfattande att de förutsättningar som gäller antalet kilometer och resans längd uppfylls.

För näringsidkare som utför rörligt arbete bildas ofta det sedvanliga verksamhetsområdet i det område där näringsidkaren arbetar på ett regelbundet och stadigvarande sätt. Till exempel betraktas det att det sedvanliga verksamhetsområdet, det vill säga det fasta driftstället, för en näringsidkare som idkar taxitrafik utgörs av de taxistolpar och -stationer till vilka taxiföretagaren sedvanligen kör tillbaka för att vänta på följande körning. I en sådan situation har näringsidkaren rätt till avdrag för ökade levnadskostnader för de enskilda resor för vilka förutsättningarna för resans avstånd och längd, vilka är en förutsättning för beviljande av tilläggsavdrag, är uppfyllda. En skattskyldig ska se till att vid behov kunna lägga fram en tillförlitlig utredning över grunderna för tilläggsavdraget.

Exempel 8: Sanna är en taxiföretagare som verkar som enskild näringsidkare i Seinäjoki. Sanna utövar taxitrafik normalt i Seinäjoki och i dess näromgivning.

Sannas sedvanliga verksamhetsområde, det vill säga fasta driftställen, är taxistolparna och -stationerna i Seinäjoki, till vilka Sanna sedvanligen returnerar för att vänta på följande körning.

Sanna kör en kund från Seinäjoki till Helsingfors-Vanda flygstation. Sanna är berättigad att göra ett tilläggsavdrag för ökade levnadskostnader för sin resa till Helsingfors-Vanda flygstation och tillbaka därifrån, då resan riktar sig till ett mål som finns mer än 15 kilometer från hennes sedvanliga verksamhetsområde och då resan varar i över sex timmar. Sanna ska se till att hon också har den krävda utredningen över grunderna för beviljande av tilläggsavdrag.

Tilläggsavdraget kan dessutom göras för tillfälliga arbetsresor som startas från ett hem som betraktas som ett fast driftställe (HFD 28.12.2007 liggare 3406). Bland annat näringsidkare som utövar byggverksamhet är berättigade till detta.

HFD 28.12.2007, liggare 3406

A har som näring idkat kontroll och reparation av oljebehållare i bostads- och industrifastigheter. Verksamhetsstället i A:s företagsverksamhet var ett separat rum i anslutning till hans bostad i kommun B, från vilket A dagligen har gjort arbetsresor till varierande kontrollställen. A har gjort i genomsnitt ett till tre kontrollbesök per dag, men tidvis tar kontrollen och reparationen av en oljebehållare flera dagar i anspråk. De flesta kontrollställen är belägna i Tammerforsregionen och i dess omgivning, men A har gjort kontrollresor även utanför nämnda område.

I dessa förhållanden är de resor som A gjort till olika kontroll- och underhållsobjekt tillfälliga arbetsresor utanför det sedvanliga verksamhetsområdet enligt 55 § 2 mom. i lagen om beskattning av inkomst av näringsverksamhet och han har rätt till ett tilläggsavdrag enligt bestämmelsen för de resor för vilka tids- och kilometergränserna i Skatteförvaltningens beslut om skattefria kostnadsersättningar överskrids. Skatteåren 2001–2003.

4.4 Arbetsresans längd

En förutsättning för tilläggsavdrag för ökade levnadskostnader är en arbetsresa som varar i över sex (6) timmar. Då motsvarar maximibeloppet på de avdragbara ökade levnadskostnaderna maximibeloppet på så det så kallade partiella dagtraktamentet. Om resan varar i över 10 timmar, motsvarar maximibeloppet på de avdragbara ökade levnadskostnaderna maximibeloppet på det så kallade heldagtraktamentet.

Exempel 9: Aino är en frisör som har ett separat frisörsrum (fast driftställe) i anslutning till sitt hem, där hon i huvudsak utövar sin frisörsverksamhet. Aino gör vid behov också besök hos kunder.

Ainos arbetsdagar varierar. På en dag tar Aino emot dagens första kund i det separata frisörsrummet i anslutning till hemmet. Aino har kommit överens om kundbesök hos följande två kunder. Aino åker till den första hembesökskunden kl. 9 och återvänder till det fasta driftställe i anslutning till hemmet kl. 12.30.

Aino tar emot den kund som kommer kl. 13 vid sitt fasta driftställe i anslutning till hemmet. Kl. 14 åker Aino för resten av dagen för hembesök hos sina kunder och hon återvänder hem kl. 17.30.

De hembesök som Aino gjort under den aktuella dagen har sammanlagt pågått i över sex timmar, men eftersom arbetsresan mellan kundbesöken avbryts då hon åker hem eller till det fasta driftställen, har Aino inte rätt till avdrag för ökade levnadskostnader.

När den tid som resan tagit överskrider det sista hela resedygnet (24 timmar) med minst två (2) timmar, får tilläggsavdragets belopp till denna del vara detsamma som det partiella dagtraktamentet. När resedygnet överskrids med sex (6) timmar, får tilläggsavdragets belopp till denna del vara detsamma som heldagtraktamentet.

På arbetsresor som görs till utlandet tillämpas bestämmelserna om dagtraktamenten för utlandsresor i Skatteförvaltningens beslut om skattefria resekostnadsersättningar.

4.5 Avståndskravet för en arbetsresa

Tilläggsavdrag förutsätter att den tillfälliga arbetsresan sträcker sig till ett avstånd av 15 kilometer från näringsidkarens fasta driftställe eller från dennas bostad, beroende på varifrån den började. Dessutom ska arbetsstället finnas på över fem (5) kilometers avstånd från både det fasta driftstället och bostaden. Tilläggsavdrag får inte göras, om den tillfälliga arbetsresan görs på under fem (5) kilometers avstånd från det fasta driftstället.

Exempel 10: Annika är en advokat med en byrå som finns 35 kilometer från hennes familjs bostad. Annika börjar arbeta på sin byrå på morgonen. Efter lunchen kl. 11 åker Annika från sin byrå till en kund för att upprätta ett bouppteckningsinstrument och därefter förrätta bouppteckning.

Kundens verksamhetslokal finns 30 kilometer från Annikas byrå och 10 kilometer från Annikas bostad. Det har överenskommits att det egentliga bouppteckningstillfället hålls från och med kl. 17.30 också hemma hos kunden, dit övriga delägare i dödsboet kommer. Efter bouppteckningen återvänder Annika direkt hem kl. 19.

Under den aktuella dagen har Annikas arbetsresa pågått i över sex timmar. Eftersom Annikas arbetsresa gjorts till en plats som finns 20 kilometer från byrån och arbetsstället därtill finns över fem (5) kilometer från Annikas bostad, har Annika rätt till tilläggsavdrag för resan.

En förutsättning för tilläggsavadrag för en jordbruksidkare är att den tillfälliga arbetsresan sträcker sig till ett avstånd på över 15 kilometer från jordbrukarens separata gårdsbruksenhet, separata ägor på en gårdsbruksenhet eller bostad, beroende på varifrån resan företagits. Dessutom ska arbetsstället finnas på ett avstånd på över fem kilometer från en separat gårdsbruksenhet, separata ägor på en gårdsbruksenhet och bostaden. Tilläggsavdrag kan inte göras om en tillfällig arbetsresa görs till ett avstånd på mindre än 5 kilometer från en separat gårdsbruksenhet eller från separata ägor på en gårdsbruksenhet.

4.6 Den utredning som krävs för beviljande av tilläggsavdrag

En näringsidkare och jordbruksidkare ska vid behov lägga fram en tillförlitlig utredning över grunderna för att tilläggsavdrag ska kunna beviljas till hen utifrån ökade levnadskostnader.

Utredningen ska dag för dag redogöra för målen för resorna i anknytning till näringsverksamheten eller jordbruket och deras avstånd till det fasta driftstället eller den egna bostaden och arbetsresans längd. I fråga om en resa som företagits med egen bil framgår dessa ärenden i allmänhet av körjournalen. Om en tillfällig arbetsresa gjorts till exempel med buss eller tåg, kan utredningen basera sig på resebiljetter som fogats till bokföringen eller anteckningarna. Utredningen ska upprättas enligt de faktiska klocktiderna.

Den utredning som ska ges på skattedeklarationen ska redogöra för det antal dagar för vilket den skattskyldige har rätt till maximibeloppet på tilläggsavdraget, vilket motsvarar heldagtraktamente, partiellt dagtraktamente och eventuella utlandsdagtraktamenten.

Exempel 11: Axel verkar som näringsidkare. Axels verksamhetsområde är försäljning av kontorstillbehör. Skatteåret för Axels näringsverksamhet är kalenderåret 2022. Axels hemort är Nådendal.

Axels arbetsdagar utgörs i huvudsak av försäljningsresor från Åbo till Åbos näromgivning. Axels arbetsdagar utgörs av många kundmöten i samma område. Arbetsdagen omfattar ofta utöver det egentliga försäljningsarbetet också leverans och hämtning av varor och uträttande av ärenden på begäran av en kund.

Axel har yrkat på ett tilläggsavdrag för 238 dagar till ett belopp på sammanlagt 10 710 euro (238 dagar x 45 euro (arbetsresan har varat över 10 timmar) för ökade levnadskostnader.

Då Skatteförvaltningen verkställt beskattningen har den bett om en körjournal eller en annan tillförlitlig utredning över resorna av Axel. Axel har överlämnat en körjournal till Skatteförvaltningen. Enligt körjournalen har 150 av de 238 arbetsresedagarna riktat sig till Åbo eller Åbos näromgivning, medan 88 dagar gäller arbetsresor till sporadiska objekt utanför ovan nämnda område.

I körjournalen har enbart det sammanlagda antalet kilometer för de månatliga körningarna antecknats, inte längden på de enskilda resorna. Enligt körjournalen har arbetsresorna till Åbo och dess näromgivning anmälts på oklart sätt i körjournalen, genom att använda förklaringen Åbo, en stadsdel i den eller Egentliga Finland, där Åbo och dess närområden finns. Enligt Axel har förfaringssättet varit detta eftersom alla nödvändiga uppgifter inte rymts i körjournalen och därför har de antecknats enbart väldigt allmänt.

För de 88 arbetsresorna till sporadiska mål utanför Åbo och dess närområde har resans mål och körrutterna antecknats noggrannare än i körjournalen. Start- eller sluttidpunkten har inte antecknats i körjournalen för någon körning alls.

Den körjournal som Axel överlämnat innehåller inte tillräckliga uppgifter för beviljande av det tilläggsavdrag på 10 710 euro som Axel yrkat på för ökade levnadskostnader.

Utifrån uppgifterna i den körjournal som Axel överlämnat har Skatteförvaltningen dock ansett att det utifrån de inlämnade utredningarna om de 88 arbetsresorna till sporadiska mål annanstans än i Åbo och dess näromgivning är möjligt att dra av ett tilläggsavdrag på 1 760 euro (88 dagar x 20 euro, arbetsresan har varat i över sex timmar) som ökade levnadskostnader. Enligt uppgifterna om målen och rutterna i körjournalen har längden på Axels arbetsresor till dessa mål överstigit sex timmar.

Den körjournal som Axel lagt fram till grund för yrkandet på tilläggsavdrag redogör inte i fråga om 150 arbetsresor för de nödvändiga uppgifterna för att bevilja tilläggsavdrag. Axel har gett bristfälliga utredningar till grund för hans yrkande på avdrag, varför Skatteförvaltningen påför skatteförhöjning för Axel på grund av ett ogrundat yrkande på avdrag.

4.7 Tilläggsavdragets belopp

4.7.1 Allmänt

Om extra levnadskostnader orsakats för en näringsidkare av en arbetsresa, har näringsidkaren under vissa föreskrivna förutsättningar rätt att göra ett tilläggsavdrag i beskattningen av näringsverksamheten för ökade levnadskostnader. Det ovan nämnda gäller också för jordbruksidkare med rätt att göra tilläggsavdrag för ökade levnadskostnader i beskattningen av jordbruksverksamheten.

Maximibeloppen på tilläggsavdrag som beviljas utifrån extra levnadskostnader på grund av arbetsresor fastställs årligen enligt Skatteförvaltningens beslut om skattefria resekostnadsersättningar. Maximibeloppen på tilläggsavdrag har i fråga om arbetsresor i Finland delats in utifrån längden på arbetsresan (partiellt dagtraktamente och heldagtraktamente). Maximibeloppet på arbetsresor som görs till utlandet fastställs i regel enligt land eller region och enligt resedygn. Tilläggsavdraget beviljas inte till belopp som motsvarar måltidsersättning eller nattresepenning.

Måltider som ingår i resans pris får i fråga om tilläggsavdraget samma behandling som hos löntagarna. Om en näringsidkare eller yrkesutövare deltar i ett heldagsseminarium där seminariets pris täcker två varma måltider, halveras tilläggsavdragets maximibelopp.

I följande kapitel finns det exempel på beräkning av tilläggsavdrag i olika situationer.

4.7.2 Tilläggsavdrag utöver de faktiska kostnaderna

Tilläggsavdrag utifrån ökade levnadskostnader beviljas ofta utöver faktiska kostnader som redan dragits av i bokföringen. I en sådan situation uppgår beloppet på tilläggsavdraget till differensen mellan maximibeloppet på en kostnadsersättning enligt Skatteförvaltningens beslut om skattefria ersättningar av resekostnader och de faktiska kostnader som antecknats i bokföringen av näringsverksamheten eller i jordbruksanteckningarna.

Exempel 12: Anna är en yrkesutövare som under skatteåret 2022 företagit sammanlagt 15 tillfälliga över 10 timmar långa arbetsresor i Finland. Anna har därtill gjort sju (7) arbetsresor på över 10 timmar till Tyskland.

Under år 2022 uppgår maximibeloppet på ett skattefritt inrikes dagtraktamente till 45 euro och maximibeloppet på skattefritt dagtraktamente för Tyskland till 66 euro. Anna har i sin bokföring dragit av verifierbara ökade levnadskostnader till ett belopp på sammanlagt 175 euro och av detta belopp har 75 euro hänfört sig till inrikes arbetsresor och 100 euro till arbetsresorna till Tyskland.

Anna deklarerar på sin skattedeklaration för näringsverksamheten de ökade levnadskostnader som orsakats av de inhemska arbetsresorna som tilläggsavdrag till ett belopp på totalt 600 euro ([15 arbetsresor över 10 timmar i Finland x 45 euro] - 75 euro). Anna deklarerar ett tilläggsavdrag för arbetsresorna till Tyskland på sammanlagt 362 euro ([7 arbetsresor till Tyskland x 66 euro] - 100 euro).

Anna gör på sin skattedeklaration för näringsverksamheten ett tilläggsavdrag på sammanlagt 962 euro för ökade levnadskostnader.

I denna situation motsvarar de faktiska kostnader som dragits av i bokföringen eller anteckningarna och det tilläggsavdrag som görs i samband med verkställandet av beskattningen tillsammans de skattefria kostnadsersättningar som betalas till löntagare.

4.7.3 Tilläggsavdrag utan avdrag av faktiska kostnader

Tilläggsavdrag kan beviljas enbart upp till maximibeloppet på kostnadsersättning. I så fall har faktiska och verifierbara kostnader i anknytning till arbetsresan redan uppkommit, men de har inte dragits av i bokföringen eller i anteckningarna och inte heller i beskattningen. I en sådan situation uppgår beloppet på tilläggsavdraget till maximibeloppet i Skatteförvaltningens beslut om skattefria resekostnadsersättningar (skattefritt partiellt dagtraktamente, heldagtraktamente eller utrikes dagtraktamente) i oförändrad form.

Exempel 13: Mikael är en enskild näringsidkare som under skatteår 2022 gjort 20 arbetsresor som varat över 10 timmar. Arbetsresorna har orsakat kostnader för Mikael, men de ökade levnadskostnader som orsakats av arbetsresorna har inte antecknats i bokföringen av Mikaels näringsverksamhet.

På sin skattedeklaration för näringsverksamheten drar Mikael av ökade levnadskostnader som tilläggsavdrag till ett belopp på sammanlagt 900 euro (20 x 45 euro).

I denna situation motsvarar enbart det tilläggsavdrag som gjorts på skattedeklarationen för näringsverksamheten eller jordbruket i fråga om belopp de skattefria kostnadsersättningar som betalas till löntagare.

4.7.4 Enbart faktiska kostnader

Om de faktiska kostnader som orsakats av tillfälliga arbetsresor för en näringsidkare eller jordbruksidkare överstiger maximibeloppet på den skattefria kostnadsersättningen (skattefritt partiellt dagtraktamente, heldagtraktamente eller utrikes dagtraktamente), görs ett avdrag av de faktiska kostnaderna i beskattningen.

Utöver faktiska kostnader är det inte möjligt att göra ett tilläggsavdrag.

Exempel 14: Grete är en näringsidkare som under skatteåret 2022 gjort 40 över 10 timmar långa arbetsresor och 15 över 6 timmar långa arbetsresor. Verifierbara ökade levnadskostnader har antecknats i bokföringen till ett belopp på sammanlagt 2 555 euro.

Maximibeloppet på det tilläggsavdrag som räknats enligt de skattefria dagtraktamentena är 2 100 euro ([40 över 10 timmars arbetsresor x 45 euro = 1 800 euro] + [15 över 6 timmars arbetsresor x 20 euro = 300 euro).

Eftersom de faktiska kostnaderna (2 555 euro) överskrider maximibeloppet på tilläggsavdag som räknats enligt de skattefria dagtraktamentena (2 100 euro), görs ett avdrag av de faktiska kostnaderna (2 555 euro) som Gretes kostnader. Utöver de faktiska kostnaderna kan Grete inte längre få tilläggsavdrag.

5 Tilläggsavdrag för användning av en bil som hör till de privata tillgångarna i näringsverksamhet och jordbruk

5.1 Allmänt

I NärSkL 55 § 1 mom. 2 punkten och GårdsSkL 10 e § 1 mom. 2 punkten finns det bestämmelser om beviljande av tilläggsavdrag i en situation där en bil som hör till de privata tillgångarna används i näringsverksamhet eller jordbruk. I bestämmelserna nämns uttryckligen enbart en bil som fordon, men i samma bestämmelse hänvisas det till Skatteförvaltningens årliga beslut om skattefria resekostnadsersättningar, i vilket också maximibeloppet för ersättningar av skattefria resekostnader för andra fortskaffningsmedel än bil nämns.

Även om det hänvisas till Skatteförvaltningens beslut i bestämmelserna, i vilket också maximibeloppet på ersättning av skattefria resekostnader för andra fortskaffningsmedel än bil nämns, gäller tilläggsavdraget utifrån ordalydelserna i bestämmelserna och rådande beskattnings- och rättspraxis enbart för användning av en bil som hör till de privata tillgångarna i näringsverksamhet och jordbruk.

Det är inte möjligt att få i ovan nämnda bestämmelser avsett tilläggsavdrag för användning av andra fortskaffningsmedel som hör till de privata tillgångarna i näringsverksamhet eller jordbruk. Om ett annat fortskaffningsmedel som hör till de privata tillgångarna än en bil används i näringsverksamhet eller jordbruk, avdras enbart de faktiska kostnader som uppkommit i användningen av ett annat fortskaffningsmedel i näringsverksamhet eller jordbruk som en kostnad i näringsverksamheten eller jordbruket.

5.2 En resa i anknytning till näringsverksamhet eller jordbruk

En förutsättning för att få tilläggsavdrag är att en resa som körts med en bil som hör till de privata tillgångarna anknyter till näringsverksamhet eller jordbruk. Sådana resor omfattar bland annat resor mellan fasta driftställen, resor utanför det sedvanliga verksamhetsområdet, resor mellan gårdsbruksenheter och ägor samt alla resor för att förvärva eller bibehålla inkomst i näringsverksamhet eller jordbruk. Resan behöver inte vara tillfällig och några kilometer- eller tidsgränser tillämpas inte på resan till skillnad från tilläggsavdraget för ökade levnadskostnader.

Rätt till tilläggsavdrag föreligger också då en bil som hör till en näringsidkares eller jordbruksidkares privata tillgångar styrs av en annan person än näringsidkaren eller jordbruksidkaren själv eller av en make enligt ISkL 7 § som deltar i näringsidkarens eller jordbruksidkarens verksamhet. En sådan annan person kan vara till exempel en arbetstagare som anställts för en näringsidkares näringsverksamhet eller en jordbruksidkares jordbruk. En näringsidkare, jordbruksidkare eller en make enligt ISkL 7 § som deltar i näringsidkarens eller jordbruksidkarens verksamhet ska dock vara med som passagerare i bilen på en resa som anknyter till näringsverksamhet eller jordbruk. Om en näringsidkare, jordbruksidkare eller en make enligt ISkL 7 § som deltar i näringsidkarens eller jordbruksidkarens verksamhet inte är med i bilen på en resa som anknyter till näringsverksamhet eller jordbruk, är det inte möjligt att göra något tilläggsavdrag för resan. Utgifterna för en sådan resa dras av enligt de faktiska kostnaderna.

Resor mellan bostaden och fasta driftställena eller resor mellan bostaden och separata gårdsbruksenheter räknas däremot inte som resor i anknytning till näringsverksamhet eller jordbruk.

Om rörelseidkaren eller yrkesutövaren har flera fasta driftställen och inleder arbetet på ett fast driftställe utanför hemmet, utgör resorna mellan bostaden och ett sådant fast driftställe sådana resor mellan bostaden och arbetsplatsen för vilka tilläggsavdrag inte beviljas. På motsvarande sätt, om rörelseidkaren eller yrkesutövaren efter arbetsdagen kör hem från det fasta driftstället, utgör denna resa mellan bostaden och arbetsplatsen inte en sådan resa för vilken tilläggsavdrag beviljas. Dessa utgör privata körningar och kostnader och dessa dras av i den förhandsifyllda skattedeklarationen enligt bestämmelserna för resor mellan bostaden och arbetsplatsen (ISkL 93§) . Dessa behandlas närmare i kapitel 2 Resor mellan bostaden och arbetsplatsen.

Det som nämnts ovan om ett fast driftställe i anknytning till näringsverksamhet gäller också för en jordbruksidkares separata gårdsbruksenheter.

5.3 En bil som hör till de privata tillgångarna

Tilläggsavdraget i fråga om resor kräver att resorna i närings- eller jordbruksverksamheten har gjorts med bil som hör till ens privata tillgångar (NärSkL 55 § och GårdsSkL 10 e §). För att ett tilläggsavdrag ska kunna beviljas, ska en bil som hör till de privata tillgångarna ägas av antingen näringsidkaren eller jordbruksidkaren eller av i ISkL 7 § avsedda makar till dessa. Om bilen ägs av någon annan, beviljas inte extra avdrag.

Det är möjligt att en näringsidkare eller jordbruksidkare eller makar till dessa köpt bilen med ett avbetalningsavtal till sin privatekonomi. Avbetalningsavtal är i allmänhet förknippade med äganderättsförbehåll, med vilket det tryggas att köpesummans delar betalas. Enligt äganderättsförbehållet i ett avbetalningsavtal övergår ägandet av en bil först efter att köpesumman betalats antingen upp till ett visst belopp eller i sin helhet. I beskattningspraxis har det betraktats att när NärSkL 55 § 1 mom. 2 punkten eller GårdsSkL 10 e § 1 mom. 1 punkten tillämpas hör en bil som skaffats med ett avbetalnings- eller ett annat motsvarande avtal till en näringsidkares eller jordbruksidkares privata tillgångar redan från och med den tidpunkt då avtalet ingåtts, under förutsättning att syftet med finansieringsavtalet redan ursprungligen varit att överföra äganderätten till köparen.

En bil anses höra till privata tillgångar på det sätt som avses i NärSkL 55 §, om de övriga körningarna än de som hör till näringsverksamheten utgör minst 50 procent av alla körningar med bilen. Andra än till näringsverksamheten hörande körningar är i detta fall körningar som hör till privatekonomin och körningar som hänför sig till någon annan förvärvskälla än näringsverksamhetens förvärvskälla och körningar i annan verksamhet för att förvärva inkomst. För jordbruk är principen densamma.

HFD har i sitt avgörande 23.1.2012/64 ansett att tilläggsavdrag inte beviljades då den skatteskyldiga inte hade lagt fram en tillräcklig utredning om att hälften eller mer än hälften av körningarna hade varit privata körningar. I avgörandet har HFD också ansett att de körningar som hör till näringsverksamheten granskas separat för varje skatteår. Tilläggsavdrag kan beviljas endast då minst hälften av körningarna med en bil utgör privata körningar under skatteåret i fråga. Andelen för de privata körningarna under skatteåren före eller efter skatteåret i fråga är inte av betydelse.

I näringsverksamhet och jordbruk kan fler än en bil användas och bilen kan bytas ut under skatteåret. För varje bil ska det separat redogöras för till vilken förvärvskälla bilen i fråga hör och om förutsättningarna för beviljande av tilläggsavdrag är uppfyllda för bilen i fråga.

Enligt rådande rättspraxis granskas antalet körningar i närings- eller jordbruksverksamhet i proportion till det sammanlagda antalet körda kilometer enligt skatteår då förutsättningarna för tilläggsavdrag prövas. Tilläggsavdrag beviljas endast då minst hälften av körningarna med bil utgör privata körningar under skatteåret i fråga. Med tanke på tilläggsavdraget är det inte av betydelse i vilken utsträckning privata körningar körts under skatteåren före eller efter det aktuella skatteåret.

Den räkenskapsperiod (eller de räkenskapsperioder) som bildar en näringsidkares skatteår utgörs av den tidsperiod för vilken mängden körningar ska utredas då det fastställs om en bil på det sätt som avses i NärSkL 55 § 1 mom. 2 punkten hör till en näringsidkares privata tillgångar. En jordbruksidkares skatteår bildas av det kalenderår för vilket mängden körningar ska utredas då det fastställs om bilen på det sätt som avses i GårdsSkL 10 e § 1 mom. 2 punkten hör till jordbruksidkarens privata tillgångar. Om verksamheten börjar mitt i kalenderåret, är körningarna under kalenderåren före början av verksamheten inte av betydelse. Inte heller körningar efter verksamhet som upphört mitt i ett kalenderår är heller av betydelse.

Exempel 15: Amanda är en näringsidkare vars första skatteår för näringsverksamheten har bildats av den fyra månader långa räkenskapsperioden 1.9–31.12.

Amanda har använt en personbil som hon äger i sin näringsverksamhet. Amanda har 1.1 –31.8 gjort enbart privata körningar med bilen. Amanda har fört en körjournal över körningarna med sin bil från och med 1.9. Enligt körjournalen har Amanda under den första räkenskapsperioden kört sammanlagt 2 703 kilometer. Under tiden 1.9–31.12 har Amanda kört sammanlagt 388 kilometer i anknytning till näringsverksamheten.

Då det fastställs om den bil som Amanda använder hör till Amandas privata tillgångar, beaktas enbart det antal kilometer som hon kört med bilen 1.9–31.12. Eftersom över hälften av de körningar som Amanda gjort under ovan nämnda tidsperiod (2 315 kilometer/2 703 kilometer) varit privata körningar, hör bilen på det sätt som avses i NärSkL 55 § 1 mom. 2 punkten till Amandas privata tillgångar.

Exempel 16: Arne är en jordbruksidkare vars jordbruksverksamhet upphört mitt i året 10.6. Det sista skatteåret för Arnes jordbruk utgörs med andra ord av tidsperioden 1.1–10.6.

Arne har använt en personbil som han äger i sin jordbruksverksamhet. Arne har fört körjournal över sina körningar med bilen under hela kalenderåret. Enligt körjournalen har Arne 1.1 –10.6 gjort privata körningar med sin bil i en omfattning på 1 033 kilometer och jordbruksrelaterade körningar i en omfattning på 1 255 kilometer. Efter att verksamheten lagts ned (11.6 –31.12) har Arne ännu kört 9 337 kilometer. Under hela kalenderåret har Arne kört 11 625 kilometer.

När det fastställs om den bil som Arne använder hör till Arnes privata tillgångar, beaktas enbart det antal kilometer som han kört med bilen 1.1–10.6. Eftersom mindre än hälften av de körningar som Arne gjort under ovan nämnda tidsperiod (1 033 kilometer/ 2 288 kilometer) varit privata körningar, har bilen på det sätt som avses i GårdsSkL 10 e § 1 mom. 2 punkten inte hört till Arnes privata tillgångar.

Utöver de egentliga körningar som hör till privatekonomin utgör körningar för annan verksamhet för att förvärva inkomst och ovan nämnda körningar mellan bostaden och det stadigvarande arbetsstället körningar som hör till privatekonomin. Däremot är körningar som anknyter till eventuellt jordbruk som näringsidkaren utövar inte körningar som hör till privatekonomin. Inte heller körningar som anknyter till eventuell näringsverksamhet som en jordbruksidkare idkar är körningar som hör till privatekonomin.

5.4 Den utredning som krävs för beviljande av tilläggsavdrag

Om körningar som anknyter till näringsverksamhet eller jordbruk görs med en bil som hör till de privata tillgångarna, ska antalet körda kilometer inom ramen för näringsverksamheten eller jordbruket redogöras med en körjournal eller en annan tillförlitlig utredning. Av körjournalen ska därtill framgå det sammanlagda antalet kilometer som under skatteåret körts med bilen.

Av näringsverksamhetens eller jordbrukets körningar ska även följande uppgifter antecknas i körjournalen:

- tidpunkten i början och i slutet av körningen,

- körningens avfärds- och ankomstplats samt vid behov rutten,

- körsträckan och

- ändamålet med körningen.

Om en körjournal inte förts, förutsätter beviljande av tilläggsavdraget även då att antalet kilometer i näringsverksamheten eller jordbruket kan utredas på ett tillförlitligt sätt. Om näringsidkaren eller jordbruksidkaren under året har regelbundna resor, till exempel en gång i veckan, till samma resmål, uppges i fråga om sådana resor antalet kilometer och antalet gånger som körts till resmålet per år. Därutöver ska man alltid uppge det sammanlagda antalet kilometer som under skatteåret körts med bilen.

Om en näringsidkare eller jordbruksidkare inte lagt fram någon tillförlitlig utredning av att en till de privata tillgångarna hörande bil använts för tillfälliga körningar i näringsverksamheten eller jordbruket, får tilläggsavdrag inte göras från näringsinkomsten eller jordbruksinkomsten och kostnaderna för en bil som ingår i de privata tillgångarna får inte heller i övrigt dras av.

5.5 Beloppet på tilläggsavdrag

5.5.1 Allmänt

Om en näringsidkare eller jordbruksidkare använder en bil som hör till de privata tillgångarna för körningar som hör till näringsverksamhet eller jordbruk, har en näringsidkare under vissa fastställda förutsättningar rätt att göra ett tilläggsavdrag i beskattningen för användningen av bilen i näringsverksamheten eller jordbruket.

Maximibeloppet på det kilometerspecifika tilläggsavdraget som beviljas för användningen av en bil som hör till de privata tillgångarna för körningar som hör till näringsverksamhet eller jordbruk fastställts årligen i Skatteförvaltningens beslut om skattefria resekostnadsersättningar. Maximibeloppet kan höjas under de förutsättningar som fastställts i beslutet. Maximibeloppet på kilometerersättningen höjs till exempel då en släpvagn på grund av en resa som hör till näringsverksamheten eller jordbruket kopplats till den bil med vilken resan inom ramen för näringsverksamheten eller jordbruket görs.

I följande kapitel finns det exempel på beräkning av tilläggsavdrag i olika situationer.

5.5.2 Tilläggsavdrag utöver de faktiska kostnaderna

Tilläggsavdrag beviljas ofta utöver de faktiska kostnader som redan dragits av i bokföringen eller i anteckningarna. I en sådan situation uppgår beloppet på tilläggsavdraget till differensen mellan maximibeloppet på en kostnadsersättning enligt Skatteförvaltningens beslut om skattefria resekostnadsersättningar och de faktiska kostnader som tagits upp i bokföringen av näringsverksamheten eller i jordbruksanteckningarna.

Exempel 17: Sven är näringsidkare. Under år 2022 har Sven gjort arbetskörningar på sammanlagt 389 kilometer med en bil som hör till de privata tillgångarna. Under kalenderåret 2022 har det totala antalet kilometer som gjorts med bilen uppgått till sammanlagt 13 775 kilometer enligt körjournalen.

Sven har antecknat en bränslekostnad på 45 euro som en kostnad som hör till näringsverksamheten i bokföringen och följaktligen redan dragit av den.

År 2022 är maximibeloppet på den skattefria kilometerersättningen 46 cent per kilometer. Sven har rätt att utöver ovan nämnda faktiska kostnader som orsakats av arbetsresan och som redan dragits av i bokföringen (45 euro) rätt att göra ett tilläggsavdrag, vars maximibelopp utgörs av differensen mellan maximibeloppet på den skattefria kilometerersättningen (389 km x 0,46 euro/km = 178,94 euro) och de faktiska kostnaderna.

Sven gör ett tilläggsavdrag på 133,94 euro (178,94 euro – 45 euro) för sina arbetsresor på skattedeklarationen för näringsverksamheten.

Exempel 18: Elena är en näringsidkare. Elena har gjort en resa på 110 kilometer i anknytning till sin näringsverksamhet med sin bil som hör till de privata tillgångarna under år 2022. Elena har haft med sig två arbetstagare på arbetsresan, vilka hon transporterat till arbetsobjektet och tillbaka. Elena har tankat bensin för 20 euro i bilen före resan och dragit av denna kostnad i enlighet med verifikationen som en kostnad för näringsverksamheten.

Det totala antalet kilometer som körts med bilen år 2022 har enligt körjournalen uppgått till sammanlagt 17 531 kilometer. Inga andra körningar i anknytning till näringsverksamheten har körts med bilen.

Under år 2022 är maximibeloppet på skattefri kilometersättning 46 cent per kilometer. Ovan nämnda maximibelopp höjs med tre cent per kilometer för varje deltagande person.

Elena har rätt att utöver ovan nämnda faktiska kostnader för arbetsresan, vilka redan dragits av i bokföringen (20 euro) göra ett tilläggsavdrag, som uppgår till differensen mellan maximibeloppet på den höjda skattefria kilometerersättningen (110 km x [0,46 euro/km + 0,03 euro/km + 0,03 euro/km] = 57,20 euro) och de faktiska kostnaderna.

Elena gör för dessa arbetsresor ett tilläggsavadrag på 37,20 euro (57,20 euro – 20 euro) på sin skattedeklaration.

De faktiska kostnader som dragits av i bokföringen eller i anteckningarna och det tilläggsavdrag som görs i samband med verkställandet av beskattningen motsvarar i dessa situationer i allmänhet i fråga om belopp de skattefria kostnadsersättningar som betalas till en löntagare.

5.5.3 Tilläggsavdrag utan avdrag av faktiska kostnader

Ett tilläggsavdrag kan beviljas också enbart till maximibeloppet på kostnadsersättningen. I så fall har faktiska och verifierbara kostnader i anknytning till arbetsresan redan uppkommit, men de har inte dragits av i bokföringen eller i anteckningarna och inte heller i beskattningen. I en sådan situation uppgår beloppet på tilläggsavdraget till maximibeloppet på en kostnadsersättning enligt Skatteförvaltningens beslut om skattefria resekostnadsersättningar i oförändrad form.

Exempel 19: Under år 2022 har Ella gjort arbetskörningar i anknytning till hennes näringsverksamhet i en omfattning på sammanlagt 389 kilometer med en bil som hör till hennes privata tillgångar. År 2022 har de totala antalet kilometer som körts med bilen uppgått till sammanlagt 13 775 kilometer enligt körjournalen.

Ella har tankat bensin för 45 euro till bilen, men inte alls dragit av beloppet som en kostnad i näringsverksamheten.

År 2022 är maximibeloppet på den skattefria kilometerersättningen 46 cent per kilometer. Även om Ella inte dragit av de faktiska kostnader som hänfört sig till näringsverksamheten (bränslekostnaden på 45 euro) har Ella ändå rätt att göra ett kalkylmässigt avdrag som motsvarar maximibeloppet på den skattefria kilometerersättningen för varje kilometer som hon kört med den bil som hör till de privata tillgångarna och hänfört sig till näringsverksamheten.

I detta fall gör Ella ett tilläggsavdrag på 178,94 euro (389 km x 0,46 euro/km) på sin skattedeklaration för dessa arbetsresor.

Exempel 20: Tom är en näringsidkare. Tom har gjort en resa i anknytning till näringsverksamheten på 110 kilometer med en bil som hör till de privata tillgångarna år 2022 Tom har behövt en släpvagn på denna arbetsresa. Släpvagnen har varit kopplad till Toms bil under arbetsresan. Tom har tankat bensin för 22 euro till bilen, men inte alls dragit av denna kostnad som en kostnad för näringsverksamheten.

Antalet sammanlagda kilometer som körts med bilen år 2022 har enligt körjournalen uppgått till sammanlagt 17 531 kilometer.

År 2022 är maximibeloppet på den skattefria kilometerersättningen 46 cent per kilometer. Ovan nämnda maximibelopp höjs med sju centimeter per kilometer då en släpvagn varit kopplad till den bil som behövts på arbetsresan.

Även om Tom inte dragit av de faktiska kostnader som hänfört sig till näringsverksamheten (bensinkostnaden på 20 euro), har Tom trots detta rätt att göra ett kalkylmässigt avdrag som motsvarar det höjda maximibeloppet på skattefri kilometerersättning för varje kilometer som han kört med en bil som hör till de privata tillgångarna och som hänför sig till näringsverksamheten.

I detta fall gör Tom ett tilläggsavdrag på 58,30 euro (110 km x [0,46 euro/km + 0,07 euro/km]) för sina arbetsresor på sin skattedeklaration.

I sådana situationer motsvarar det tilläggsavdrag som enbart gjorts på skattedeklarationen när det gäller belopp ersättningarna för de skattefria kostnader som ska betalas till löntagare.

5.5.4 Enbart faktiska kostnader

Om de faktiska kostnaderna för användning i näringsverksamhet eller jordbruk av en bil som hör till de privata tillgångarna är större än beloppet på den skattefria kilometerersättningen, dras de faktiska kostnaderna av i beskattningen. I en sådan situation är det i beskattningen möjligt att utöver faktiska kostnader också göra ett tilläggsavdrag.

6 Avdrag av kostnader i vissa situationer och beloppet på de avdragbara kostnaderna

6.1 Bilförmån och bilar som besitts med besittningsrätt som baserar sig på ett avtal

Tilläggsavdrag beviljas inte till näringsidkare eller jordbruksidkare för användning av en bilförmånsbil, billeasing som baserar sig på leasing av hyreskaraktär eller ett annat motsvarande avtal för körningar som hör till näringsverksamhet eller jordbruk, eftersom rätten att äga bilen utifrån ovan nämnda avtal inte övergår till näringsidkaren, jordbruksidkaren eller i ISkL 7 § avsedda makar till dessa.

En arbetstagare som fått en bilförmån kan också verka som enskild näringsidkare eller jordbruksidkare. En bilförmånsbil ägs antingen av arbetsgivaren eller en annan aktör, av vilken arbetsgivaren skaffat bilen utifrån ett avtal för att användas av en arbetstagare. En bilförmånsbil som ställts till förfogande utifrån ett anställningsförhållande hör med andra ord inte på det sätt som avses i bestämmelserna om tilläggsavdrag (NärSkL 55 § eller GårdsSkL 10 e §) till näringsidkarens eller jordbruksidkarens privata tillgångar.

Bilförmånen kan vara en fri bilförmån eller en bilbruksförmån. Det är fråga om en fri bilförmån då arbetsgivaren betalar alla kostnaderna för bilen. Det handlar å sin tur om en förmån att använda bil då löntagaren själv står för åtminstone bilens drivkraftskostnader. Bilförmånen beskattas som näringsidkarens eller jordbruksidkarens lön.

Om en bilförmånsbil används inom näringsverksamhet eller jordbruk, kan de faktiska kostnaderna för användningen av bilen inom näringsverksamhet eller jordbruk dras av inom näringsverksamheten eller jordbruket. Kostnaderna kan dras av utifrån verifikationer eller en annan tillförlitlig utredning som en kostnad som hör till näringsverksamheten eller jordbruket. Om kostnaderna för körningar i näringsverksamheten eller jordbruket inte kan utredas, kan som kostnader för körningarna dras av ett belopp som motsvarar det kilometerspecifika beloppet för en bil enligt 1 § i Skatteförvaltningens beslut om beloppet på resekostnadsavdrag för året i fråga. Bestämmelser om det kilometerbaserade värdet av resekostnadsavdrag finns i ISkL 93 § 2 mom. i ISkL för skatteåren 2022 och 2023. Enligt detta är beloppet av avdraget för resekostnader 0,30 euro per kilometer, om avdraget beviljas enligt kostnaderna för användning av egen bil.

En näringsidkare eller jordbruksidkare kan förfoga över en bil, vars besittning baserar sig på ett leasingavtal eller så baserar sig rätten att besitta bilen på ett annat motsvarande avtal. Vid användning av en bil som baserar sig på ett leasingavtal hör äganderätten till leasinggivaren utan att övergången av äganderätten till bilen till leasingtagare överenskommits på bindande sätt redan i det ursprungliga avtalet. Om villkoren i leasingavtalet leder till att leasingtagaren automatiskt blir bilens ägare antingen efter att betalat en överenskommen andel av vederlaget för leasingen eller leasingtagaren redan ursprungligen i avtalet tilldelats en skyldighet att lösa in objektet efter en viss avtalsperiod, betraktas bilen höra till näringsidkarens eller jordbruksidkarens privata tillgångar redan från och med den tidpunkt då avtalet ingåtts.

De kostnader som orsakats av användningen av en bil som besitts utifrån ett leasingavtal i näringsverksamhet eller jordbruk dras av enligt beloppet på de faktiska kostnaderna. De faktiska kostnadsbeloppen konstateras i utgångspunkten utifrån verifikationer. Avdraget kan göras till exempel på basis av en tillförlitlig kalkyl av antalet körda kilometer i näringsverksamheten eller i jordbruket.

Exempel 21: Alma är en jordbruksidkare. Alma har skaffat en leasingbil för vilken hon betalar 3 228 euro till leasingbolaget (269 euro per månad). Leasingavgiften täcker allt förutom bilens årliga trafikförsäkring och bränslekostnaderna.

Alma har betalat 400 euro för trafikförsäkringen för bilen. Bilens årliga bränslekostnader har uppgått till 1 500 euro. Bilens totala kostnader har år 2022 uppgått till sammanlagt 5 128 euro.

Under året har sammanlagt 13 000 kilometer körts med bilen och av dessa är 536 kilometer körningar som hör till jordbruket. Den kilometerspecifika kostnaden blir 0,39 euro (5 128 euro: 13 000 kilometer).

Beloppet på de faktiska kostnaderna för de körningar som Alma gjort i anknytning till jordbruket blir 209,04 euro (0,39 euro / kilometer x 536 kilometer), som hon kan dra av som en jordbrukskostnad.

6.2 En bil som ägs av en annan

Om körningar som hör till näringsverksamhet eller jordbruk gjorts med en annan bil än en bil som ägs av en näringsidkare, jordbruksutövare eller i ISkL 7 § avsedda makar till dessa, beviljas inte tilläggsavdrag för dessa körningar till näringsidkaren eller jordbruksidkaren. Tilläggsavdrag beviljas inte eftersom en annan bil än en bil som hör till en näringsidkare, jordbruksidkare eller makar till dessa inte hör till de privata tillgångarna för en näringsidkare, jordbruksidkare eller i ISkL 7 § avsedda makar till dessa. Andra personer enligt denna punkt omfattar till exempel föräldrar, barn, syskon och sambon, som inte uppfyller de förutsättningar som föreskrivs i ISkL 7 §.

I dessa situationer kan näringsidkaren eller jordbruksidkaren dra av enbart de faktiska kostnader som uppkommit av körningarna i anknytning till näringsverksamheten eller jordbruket som kostnader som hör till näringsverksamheten eller jordbruket. Om faktiska kostnader inte uppkommit av körningarna i näringsverksamheten eller jordbruket, görs inga avdrag alls som en kostnad för näringsverksamheten eller jordbruket.

Exempel 22: Ville är en näringsidkare som gjort körningar i anknytning till näringsverksamheten i en omfattning på sammanlagt 67 kilometer med en bil som hans föräldrar äger. Ville har erbjudit sig att köpa bensin till bilen, men föräldrarna har nekat till Villes erbjudande.

Eftersom Ville kan dra av enbart faktiska kostnader som kostnader som hör till näringsverksamheten och eftersom de användningen av hans föräldrars bil inte alls orsakat faktiska kostnader för Ville, kan han inte alls dra av bensinkostnader i denna utsträckning som kostnader som hör till näringsverksamheten.

Eftersom faktiska kostnader inte uppkommit, kan beloppet på kostnaderna inte heller uppskattas.

6.3 Ingen utredning om att bilen hör till de privata tillgångarna

Bilens tillhörande till näringsverksamheten, jordbruket eller de privata tillgångarna fastställs enligt skatteår utifrån det antal kilometer som körts med bilen under skatteåret. Utredningen ges med en körjournal eller en annan tillförlitlig utredning.

Körjournalen eller en annan tillförlitlig utredning ska redogöra för antalet körningar i anknytning till näringsverksamheten eller jordbruket och det sammanlagda antalet kilometer som körts med bilen under skatteåret. Om det sammanlagda antalet kilometer som körts med bilen under skatteåret inte redogörs, är det inte möjligt att verifiera att bilen hör till de privata tillgångarna. I så fall är det inte heller möjligt att bevilja tilläggsavdrag för användning av en bil som hör till de privata tillgångarna i näringsverksamhet eller i jordbruk.

Om det sammanlagda antalet kilometer inte utreds, görs i första hand ett avdrag av de faktiska kostnader som körningarna i anknytning till näringsverksamheten eller jordbruket orsakat. Om de faktiska kostnaderna för körningar i näringsverksamhet eller jordbruk inte kan utredas, kan som kostnader för körningarna i näringsverksamheten eller jordbruket dras av ett belopp som motsvarar det kilometerspecifika beloppet för en bil enligt 1 § i Skatteförvaltningens beslut om beloppet på resekostnadsavdrag för året i fråga. Bestämmelser om det kilometerbaserade värdet av resekostnadsavdrag finns i ISkL 93 § 2 mom. i ISkL för skatteåren 2022 och 2023. Enligt detta är beloppet av avdraget för resekostnader 0,30 euro per kilometer, om avdraget beviljas enligt kostnaderna för användning av egen bil.

En ytterligare förutsättning för ovan nämnda avdrag är att kostnader de facto uppkommit utifrån körningarna inom näringsverksamheten eller jordbruket. Dessa kostnader dras av i näringsverksamhetens eller jordbrukets förvärvskälla.

De i kapitel 2 i denna anvisning nämnda resorna mellan en bostad och arbetsplatsen är inte körningar som anknyter till näringsverksamheten eller jordbruket.

Exempel 23: Seija är en näringsidkare vars skatteår utgörs av räkenskapsperioden 1.1–31.12.2022. Ingen bil hör till tillgångarna i Seijas näringsverksamhet.

Seija har gjort körningar med en bil som hon äger och hör till de privata tillgångarna i en omfattning på sammanlagt 3 079 kilometer under kalenderåret. Antalet körningar inom ramen för näringsverksamheten baserar sig på separata anteckningar av Seija. Seija har dock inte redogjort för det totala antalet kilometer som körts med bilen under kalenderåret. Därför har Seija inte rätt att göra tilläggsavdrag i beskattningen.

Vid körningarna med bilen är det uppenbart att åtminstone bränslekostnader uppkommit. Seija har dock inte sparat kvitton över bränslekostnaderna i anknytning till dessa körningar.

Eftersom Seija har utrett att körningar på 3 079 kilometer anknutit till näringsverksamheten och att kostnader uppkommit för henne av dessa, men att förutsättningar för beviljande av tilläggsavdrag inte föreligger (mängden totalkilometer under kalenderåret har inte utretts), kan Seija dra av bilkostnader på totalt 769,75 euro (3 079 km x 0,25 euro/km) som kostnader som hör till näringsverksamheten.

7 Resor som företagits med en bil som hör till näringsverksamhetens eller jordbrukets förvärvskälla

Huruvida en nyttighet hör till nettoförmögenheten i näringsverksamhetens förvärvskälla bedöms normalt med stöd av NärSkL 53 §. Enligt 53 § 2 mom. i NärSkL hör en nyttighet till näringsverksamhetens förvärvskälla om den uteslutande eller huvudsakligen används i näringsverksamheten.

I bedömningen av en näringsidkares eller jordbruksidkares rätt till tilläggsavdrag avgörs det om en bil hör till näringsverksamhetens eller jordbrukets förvärvskälla dock på det sätt som avses i NärSkL 55 §, det vill säga utifrån det antal kilometer som körts med bilen per skatteår. Om mer än hälften av det sammanlagda antalet kilometer under skatteåret hänför sig till näringsverksamheten eller jordbruket, hör bilen till näringsverksamhetens eller jordbrukets förvärvskälla.

En bil som en make eller maka äger kan också hör till näringsverksamhetens eller jordbrukets förvärvskälla, om den på ovan avsedda sätt används uteslutande eller i huvudsak i näringsverksamheten eller i jordbruket. I dessa situationer beviljas inte tilläggsavdrag för körningar som hör till näringsverksamheten och gjorts med en bil som ägs av en make eller maka.