När du sköter skatteärenden i egenskap av en näringsidkare, jordbruksidkare eller skogsbruksidkare ska du efter att ha loggat in i MinSkatt välja länken Sköt egna skatteärenden. Via länken kan du sköta alla dina skatteärenden. Läs mer: Nytt i MinSkatt

I denna anvisning behandlas momsbeskattning av fastighetsinvesteringar.

Anvisningen ersätter anvisningen Momsbeskattningen av fastighetsinvesteringar från 30.5.2017 (A59/200/2017). Anvisningen har upprättats på nytt så gott som i sin helhet genom att den tidigare anvisningen kompletterats. Exempel och rättspraxis har lagts till i anvisningen.

Anvisningen ersätter också punkt 3a ”Överlåtande av en lagerhall och justering enligt 119 § i mervärdesskattelagen” i anvisningen Skatteförvaltningens ställningstaganden i frågor om företagsbeskattning 2010 (72/40/2010) från 21.1.2010.

1 Allmänt

I denna anvisning behandlas justeringsförfarandet för fastighetsinvesteringar. Justeringsförfarandet avser att användningen av en fastighet i affärsverksamhet följs upp efter att fastighetsinvesteringen slutförts och vid behov justeras avdrag för moms som ingår i fastighetsinvesteringen. Momsen på en fastighetsinvestering har för en näringsidkare kunnat vara helt eller delvis avdragbar eller helt och hållet icke-avdragbar. Vid behov ska ett momsavdrag justeras, om fastigheten säljs eller om fastighetens användningsändamål ändras under justeringsperioden. Justeringsförfarandet görs med andra ord inte för det ursprungliga avdraget för moms som ingår i fastighetsinvesteringen (mervärdesskattelagen (MomsL) 102 §, 103 § och 106 §), utan i justeringsförfarandet justeras avdraget för moms som ingår i fastighetsinvesteringen.

Justeringsförfarandet för fastighetsinvesteringar tillämpas enbart på fastigheter. Annan egendom, såsom lösöre, omfattas inte av justeringsrätten och -skyldigheten för fastighetsinvesteringar.

I momsbeskattningen avses med fastighet

- varje bestämd del av jorden, på eller under dess yta, som det är möjligt att äga eller besitta,

- varje byggnad eller konstruktion som har fästs vid eller i marken, ovan eller under havsnivån, och som varken kan monteras ned eller flyttas med lätthet,

- varje föremål som har installerats och ingår som en integrerad del av en byggnad eller konstruktion och utan vilken byggnaden eller konstruktionen är ofullständig, exempelvis dörrar, fönster, tak, trappor och hissar,

- varje föremål, utrustning eller maskin som är varaktigt installerad i en byggnad eller konstruktion och som inte kan flyttas utan att byggnaden eller konstruktionen förstörs eller förändras. (artikel 13 b i rådets genomförandeförordning (EU) nr 282/2011.)

Mer information om fastighetsbegreppet finns i Skatteförvaltningens anvisning Fastighetsbegreppet i mervärdesbeskattningen fr.o.m. 1.1.2017.

Det finns bestämmelser om justering av avdrag för en fastighetsinvestering i 11 kap. i mervärdesskattelagen. Det finns också bestämmelser om fastighetsinvesteringar i de kapitel som behandlar periodiseringen av mervärdesskattelagen och fakturor och andra verifikationer. Bestämmelserna i mervärdesskattelagen baserar sig på artiklarna 168 a och 184–192 i mervärdesskattedirektivet (2006/112/EG).

I denna anvisning avser termen näringsidkare alla aktörer som i form av affärsverksamhet säljer varor eller tjänster. Verksamheten behöver inte vara momspliktig, utan näringsidkare är också sådana utövare av affärsverksamhet, vars verksamhet föreskrivits som momsfri i mervärdesskattelagen. Med momspliktig verksamhet avses i denna anvisning utöver verksamhet som berättigar till momsavdrag också verksamhet som berättigar till återbäring av moms (MomsL 130 §, 131 § och 131 a §).

I anvisningen jämställs en välfärdssammanslutning med ett välfärdsområde. På motsvarande sätt jämställs i denna anvisning en samkommun, landskapet Åland och en kommun som hör till landskapet Åland med en kommun. (MomsL 8 §.)

Denna anvisning kan tillämpas enbart på sådana fastighetsinvesteringar som hänför sig till fastigheter som är belägna i Finland. Även om bestämmelserna i mervärdesskattelagen baserar sig på mervärdesskattedirektivet, har man i artiklarna om fastighetsinvesteringar gett medlemsstaterna frihet att bland annat fastställa begreppet fastighetsinvestering och längden på justeringsperioden. I bestämmelserna om momsbeskattning av fastighetsinvesteringar finns det följaktligen skillnader mellan de olika medlemsstaterna. En näringsidkare ska utreda tillämpningsområdet för justeringsförfarandet av skattemyndigheten i det land där fastigheten är belägen.

2 Definition av fastighetsinvestering

Med fastighetsinvestering avses köp eller eget utförande av byggtjänster i samband med ett nybygge eller ombyggnad av en fastighet (MomsL 119 §). Byggtjänster är byggnads- och reparationsarbeten på fastigheter samt överlåtelse av varor som installeras i samband med arbetet. Byggtjänster är dessutom planering, övervakning och motsvarande tjänster i samband med dessa arbeten. (MomsL 31 § 3 mom.) Köp av en byggtjänst innebär i detta sammanhang att en näringsidkare köper en byggtjänst av en annan näringsidkare. En byggtjänst som utförts själv innebär å sin sida att byggnadsarbetet görs med näringsidkarens egen personal.

Fastighetsinvestering avser också anskaffning av en sådan fastighet på vars överlåtelse 31 § 1 mom. 1 punkten eller 33 § i mervärdesskattelagen tillämpats (MomsL 119 §). När en näringsidkare på ett markområde som han innehar uppför eller låter uppföra en byggnad eller en bestående konstruktion för försäljning, anses näringsidkaren ta byggtjänsten i eget bruk (MomsL 31 § 1 mom. 1 punkten). En byggtjänst i samband med ett nybygge eller ombyggnad på en fastighet anses ha tagits i eget bruk också då en näringsidkare, staten, ett välfärdsområde eller en kommun i andra fall än de som avses i 31 § 1 mom. 1 punkt överlåter fastigheten innan den tas i bruk efter det att byggtjänsten har utförts (MomsL 33 §). Det finns mera information om tillämpningen av bestämmelserna i Skatteförvaltningens anvisning Försäljning och eget bruk av byggtjänster i momsbeskattningen.

Med nybygge avses byggande av nytt, det vill säga byggande av ett objekt som inte tidigare funnits innan byggarbetet inletts. Om en fastighet byggs ut så att ett tilläggsplan byggs i en befintlig byggnad eller en extra flygel byggs på egen grund, är det fråga om ett nybygge. I dessa situationer blir den totala arean av en byggnad större. Från och med 1.1.2017 har nybygge också omfattat montering av en maskin, anordning eller ett föremål vilka ska ses som en fastighet, då dessa monteras i en nybyggnad.

Som ombyggnad ses i allmänhet alla förändrings- eller förbättringsarbeten vars kostnader ska aktiveras i anskaffningsutgiften för fastigheten i inkomstbeskattningen. Ombyggnad är utbyggnads-, förändrings- och förnyelsearbeten som gäller en fastighet och inte ses som nybygge. Som ombyggnad ses i allmänhet sådana ändrings- och förbättringsarbeten med vilka fastighetens kvalitetsnivå avsevärt förbättras i förhållande till den ursprungliga nivån. Det handlar om ombyggnad till exempel då en hiss monteras i en gammal byggnad eller då maskiner, anordningar eller föremål som ska ses som en fastighet monteras i en gammal byggnad. Det handlar i allmänhet om ombyggnad också då ändrings- och förbättringsarbeten görs på en fastighet i syfte att ändra fastighetens användningsändamål. Det handlar om sådant ändrings- och förbättringsarbete till exempel då vindsutrymmet i ett våningshus ändras till bostäder eller då en industribyggnad ändras till kontorsutrymmen.

Byggtjänster i anknytning till reparation eller underhåll av en fastighet ses inte som en fastighetsinvestering. Med reparationsarbete avses ändringsarbeten som inte är lika omfattande som ombyggnad för att återställa eller säkerställa skicket på en fastighet eller på en maskin eller anordning som ska ses som en del av fastigheten, utan att byggnadens bruksvärde ökar jämfört med det ursprungliga värdet. Det handlar om reparationsarbete till exempel då trappuppgången i ett gammalt hus målas eller då lägenheternas golvmaterial förnyas för att motsvara den tidigare nivån eller då väggarna målas i samband med att hyresgästen byts.

Andra stora reparationsutgifter kan aktiveras i anskaffningsutgiften för fastigheten, om den skattskyldige så yrkar (lagen om beskattning av inkomst av näringsverksamhet (NärSkL) 35 §). I princip ses en byggtjänst som jämställs med reparationsarbete inte som en fastighetsinvestering i momsbeskattningen, även om näringsidkaren aktiverar reparationsutgifterna i anskaffningsutgiften för fastigheten utifrån NärSkL 35 §. Undantaget utgörs av reparationsarbeten som är en del av ett ombyggnadsprojekt.

Det är möjligt att byggtjänster köps av olika entreprenörer för ett byggprojekt. En del av entreprenörerna kan utföra byggtjänster som jämställs med ombyggnad och en del byggtjänster som jämställs med reparationsarbete. När byggtjänster som jämställs med reparationsarbete utförs som en del av ett ombyggnadsprojekt, är också reparationsarbeten som köpts enskilt en del av en fastighetsinvestering. För det första ska man med andra ord bedöma om byggnadsprojektet som en helhet handlar om ombyggnad eller reparation. Om det handlar om ombyggnad, är alla köp av byggtjänster som hänför sig till detta projekt en del av fastighetsinvesteringen.

Exempel 1: Ett bolag har köpt en gammal fastighet. Fastigheten har varit i kontorsanvändning och i dess källarvåning finns det kalla lagerutrymmen. Vid en sanering ändrar bolaget kontorslokalerna till lokaler som kan användas i restaurangverksamhet (kök och serveringsplatser) och källarvåningen till ett konferens- och bastuutrymme. På samma gång förbättras fastighetens grunder och uppvärmnings- och ventilationssystemen förnyas. Därtill målas väggarna. Bolaget köper byggtjänsterna för detta byggprojekt av olika entreprenörer. Entreprenör B genomför ändringsarbetena i inomhusutrymmena och förbättringen av grunderna, entreprenör C ansvarar för förnyandet av uppvärmnings- och ventilationssystemet och entreprenör D målar väggarna.

Utifrån en helhetsbedömning är byggprojektet ett ombyggnadsprojekt, eftersom fastighetens kvalitetsnivå ändras till en nivå som är avsevärt bättre än den ursprungliga nivån och fastighetens användningsändamål ändras enligt den framtida affärsverksamheten. Alla byggtjänster som köpts för detta byggprojekt är med andra ord en del av fastighetsinvesteringen. Också de byggtjänster som köpts av entreprenör D räknas som en del av fastighetsinvesteringen, även om målandet av väggarna som en enskild tjänst jämställs med reparationsarbete.

3 Justeringsrätten och -skyldigheten

Bestämmelserna om justeringsförfarandet tillämpas då en näringsidkare utför en fastighetsinvestering för affärsverksamhet (MomsL 120 § 2 mom.). Enligt regeringens proposition avses med detta fastighetsinvesteringar som gjorts såväl för momspliktig som för momsfri affärsverksamhet. Om en fastighetsinvestering ursprungligen gjorts för verksamhet utanför tillämpningsområdet för momsbeskattning (till exempel för hobbyverksamhet), har fastighetsinvesteringen inte gjorts för affärsverksamhet. I så fall kan moms som ingår i fastighetsinvesteringen inte heller senare dras av med justeringsförfarandet med anledning av ändringarna av användningen. (RP 44/2007.) Om en fastighetsinvestering däremot genomförs delvis för affärsverksamhet och delvis för annan användning än affärsverksamhet, tillämpas på ändringar i användningsandelen justeringsförfarandet för fastighetsinvesteringar (RP 162/2010).

Enligt unionsdomstolens (EU-domstolen) etablerade rättspraxis är det avgörande för tillämpningen av mervärdesskattesystemet och följaktligen också för avdragssystemet att den skattskyldige anskaffar varorna eller tjänsterna i denna egenskap. En skattskyldig agerar i denna egenskap, då hen agerar för sin affärsverksamhet enligt artikel 9.1 stycke 2 i mervärdesskattedirektivet. (bland annat EU-domstolen C-153/11, Klub.) Enligt denna artikel avses med ekonomisk verksamhet varje verksamhet som bedrivs av en producent, en handlare eller en tjänsteleverantör, inbegripet gruvdrift och jordbruksverksamhet samt verksamheter inom fria och därmed likställda yrken. Utnyttjande av materiella eller immateriella tillgångar i syfte att fortlöpande vinna intäkter därav ska särskilt betraktas som ekonomisk verksamhet.

Med andra ord tillämpas justeringsförfarandet på fastighetsinvesteringar som gjorts i egenskap av skattskyldig, det vill säga för affärsverksamhet. Förfarande i egenskap av skattskyldig omfattar både affärsverksamhet som berättigar till såväl avdrag som återbäring av moms och affärsverksamhet som föreskrivits som icke-avdragbar i mervärdesskattelagen. Tillämpning av justeringsförfarandet förutsätter inte att en byggd eller anskaffad fastighet används omedelbart i anknytning till momspliktig affärsverksamhet. Fastigheten ska dock användas eller avses användas för utövande av affärsverksamhet, så att den genomförda fastighetsinvesteringen omfattas av justeringsförfarandet. Om fastighetsinvesteringen används på annat sätt än i affärsverksamhet, såsom i hobbyverksamhet av ägaren, omfattas den inte alls av justeringsförfarandet.

Justeringsförfarandet tillämpas inte på fastighetsinvesteringar som gjorts för privat användning. Justeringsförfarandet tillämpas inte på fastighetsinvesteringar som redan gjorts i en fastighet, även om fastigheten under justeringsperioden överförs från de privata tillgångarna till användning för affärsverksamhet. Efter överföringen kan justeringsförfarandet tillämpas på de nya fastighetsinvesteringarna på de lokaler som används för affärsverksamhet, och det handlar inte om gemensamma lokaler som är i privat användning och i användning för affärsverksamhet.

HFD 28.4.2003 liggare 1049

Ett bolag hade låtit uppföra ett egnahemshus med två våningar, av vilka den andra helt och hållet var i privat bruk. Av utrymmet på den första våningen hade arbetsrummet och över hälften av de övriga utrymmena reserverats för mötes- och representationsanvändning för bolaget. Förutom arbetsrummet fanns det ett vardagsrum och ett anknutet matrum, ett kök och bastu på den första våningen. Det fanns inte andra motsvarande rum i byggnaden. Högsta förvaltningsdomstolen ansåg att bolaget skaffat egnahemshuset för bolagsägarens privata bruk, trots att lokalerna delvis också användes i affärsverksamhet. Följaktligen hade också rummen på den första våningen, med undantag för arbetsrummet som inte behandlades i högsta förvaltningsdomstolen, skaffats för privat bruk. Eftersom dessa lokaler skaffats för privat bruk, föll anskaffningen utanför tillämpningsområdet för mervärdesskattelagen och följaktligen också utanför avdragsrätten. Bolaget hade följaktligen inte rätt att dra av den moms som ingår i byggkostnaderna för anskaffningen.

Enligt högsta förvaltningsdomstolens beslut hade lokalerna byggts för privat användning av ägaren också i fråga om de lokaler som använts delvis i affärsverksamhet. Utifrån beslutet görs anskaffningar i första hand för privat användning också i fråga om lokaler i gemensam användning, då en fastighet används både i affärsverksamhet och som stadigvarande bostad för den skattskyldige eller dennes närkrets. En fastighetsinvestering som gjorts i sådana lokaler i gemensam användning omfattas inte av justeringsförfarandet.

Exempel 2: Ett bolag låter uppföra ett nytt egnahemshus, som delvis används av bolagets ägare som stadigvarande bostad och delvis för momspliktig inkvarteringsverksamhet. I huset finns det fyra sovrum och ett badrum som är reserverat enbart för inkvarteringsverksamhet. Ägarna har ett separat sovrum och ett badrum i egen användning. Köket, matsalen och vardagsrummet i egnahemshuset är i gemensam användning på så sätt att huset inte har motsvarande rum för ägarnas privata bruk.

De rum som uteslutande är i användning för inkvarteringsverksamhet anses användas i bolagets affärsverksamhet, varvid de byggtjänster som kan jämställas med nybygge vilka utförts i dessa lokaler omfattas av justeringsförfarandet för fastighetsinvesteringar. Däremot anses det att de byggtjänster som gäller de lokaler som är i privat användning (sovrummet och tvättrummen) och de lokaler som är i gemensam användning (köket, matsalen och vardagsrummet) anskaffats för privat användning, varvid justeringsförfarandet för fastighetsinvesteringar inte tillämpas på dessa.

Exempel 3: Privatperson A har ägt en liten hall från och med år 2019 och restaurerat gamla möbler som en hobby i den. A har byggt om hallen åren 2020–2022. I början av år 2023 grundar A ett bolag och registrerar sig som mervärdesskattskyldig för restaureringen av möbler. På samma gång överför A den lilla hallen som varit i privat ägo från år 2019 till användning i affärsverksamhet. Hallen är följaktligen från och med år 2023 i användning som berättigar till momsavdrag.

Eftersom hallen ursprungligen anskaffats som privat egendom för A, tillämpas inte justeringsförfarandet för fastighetsinvesteringar på fastighetsinvesteringarna i hallen åren 2020–2022. Bolaget har inte heller rätt att göra avdrag för ingående lager för byggtjänsterna för den lilla hallen, eftersom avdrag för ingående lager inte får göras för en fastighet eller byggtjänst (MomsL 112 §).

Exempel 4: Ett bolag har år 2020 låtit bygga en hall med två separata utrymmen (utrymme A och B). Bolaget utövar fordonsreparation i utrymme A och bolagets delägare lagrar egna personliga varor i utrymme B. I fråga om utrymme A har bolaget dragit av den moms som ingått i fastighetsinvesteringen. Eftersom utrymme B inte är i avdragsgill användning för bolaget, har det inte kunnat dra av den moms som hänfört sig till byggkostnaderna för utrymmet. Eftersom det handlar om en byggtjänst som kan jämställas med nybygge, vilken bolaget gör delvis för affärsverksamhet, tillämpas justeringsförfarandet för fastighetsinvesteringar på hallen.

I början av år 2022 tar bolaget utrymme B i användning för momspliktig affärsverksamhet. Bolaget har rätt att justera de avdrag som hänför sig till utrymme B i justeringsförfarandet, eftersom den användning som berättigar till avdrag på fastigheten ökar i förhållande till det ursprungliga användningsändamålet.

Exempel 5: Ett bolag bygger med egen personal en ny stuga för att användas vid representationsevenemang. Bolaget bjuder in sina kunder för att tillbringa kvällen på stugan. Syftet med kvällarna är att upprätthålla och förbättra kundrelationen. Följaktligen anses stugan främja bolagets affärsverksamhet. Det handlar om en byggtjänst som utförts själv och som kan jämställas med nybygge, det vill säga en fastighetsinvestering. Fastighetsinvesteringen leder till en justeringsrätt och -skyldighet för bolaget, eftersom fastighetsinvesteringen görs för bolagets affärsverksamhet. Avdragsrätt föreligger inte för byggkostnaderna, eftersom stugan byggs för representationsanvändning som omfattas av avdragsbegränsningarna (MomsL 114 §).

Under det andra justeringsåret överför bolaget stugan i sin helhet för användning i inkvarteringsverksamhet. Bolaget har flera stugor som används uteslutande för inkvarteringsverksamhet och bolaget utövar inkvarteringsverksamhet i form av affärsverksamhet. Bolaget har rätt att justera avdraget för moms som ingår i byggkostnaderna av stugan i justeringsförfarandet, eftersom den användning som berättigar till avdrag på fastigheten ökar i förhållande till det ursprungliga användningsändamålet.

Också kommuner och välfärdsområden har justeringsrätt och -skyldighet för de fastighetsinvesteringar som de gjort (MomsL 120 § 2 mom.). Det är inte av betydelse om dessa aktörer gör fastighetsinvesteringen för affärsverksamhet.

Staten är skattskyldig för försäljning av varor och tjänster i form av affärsverksamhet. Staten får dock inte dra av moms från sina inköp (MomsL 116 §). Med andra ord kan staten inte dra av moms på fastighetsinvesteringar. Därför är det inte möjligt att en justeringsskyldighet bildas för staten för en byggtjänst som den köpt eller utfört själv. Däremot är staten skyldig att justera avdrag om den anskaffar en fastighet av en överlåtare som gjort avdrag för moms som ingår i anskaffningen av fastigheten (se avsnitt 8). Det ovan refererade tillämpas dock inte på statens affärsverk, Försörjningsberedskapscentralen, Finlands Bank och Folkpensionsanstalten (MomsL 7 § 2 mom.). För dessa aktörer bildas justeringsrätt och -skyldighet för fastighetsinvesteringen, om de gör fastighetsinvesteringen för sin affärsverksamhet.

Utöver fastighetsägaren kan en fastighetsinvestering göras av innehavaren av nyttjanderätten till en fastighet, till exempel en hyresgäst eller en delägare i ett ömsesidigt fastighetsaktiebolag. Den näringsidkare som köper eller med egen personal utför en byggtjänst eller anskaffar en fastighet ses som den som gör fastighetsinvesteringen.

Exempel 6: Hyresvärden för en fastighet köper en byggtjänst som kan jämställas med en fastighetsinvestering. Hyresvärden övervältrar kostnaderna för fastighetsinvesteringen till hyresgästen som en del av hyran Det handlar om en fastighetsinvestering gjord av hyresvärden, eftersom hyresvärden köpt byggtjänsten. Med andra ord uppkommer för hyresvärden justeringsrätt och -skyldighet för fastighetsinvesteringen.

Exempel 7: Ett ömsesidigt fastighetsaktiebolag har ingått ett entreprenadavtal om ett nybygge med ett byggföretag. Delägare A, som äger de aktier som berättigar till besittning av lägenheterna i det ömsesidiga fastighetsaktiebolaget, har för avsikt att utöva verksamhet som berättigar till momsavdrag på fastigheten. Justeringsrätten och -skyldigheten för fastighetsinvesteringen innehas av det ömsesidiga fastighetsaktiebolaget och inte av delägare A, eftersom det ömsesidiga fastighetsaktiebolaget är köpare av byggtjänsten.

Exempel 8: Bolag A hyr ut en åker till näringsidkare B. Bolag A och näringsidkare B kommer överens om att ingen ekonomisk ersättning betalas för hyrningen av åkern, utan att hyran betalas i form av ombyggnad (till exempel täckdikning av åkrarna) Näringsidkare B köper en byggtjänst som kan jämställas med ombyggnad av en extern entreprenör och kvitterar hyran med detta köp.

Det handlar om överlåtelse mot ett vederlag, vilket behandlas som ett byte i momsbeskattningen. Näringsidkare B anses sälja vidare en byggtjänst som hen anskaffat som anknyter till ombyggnad till bolag A och får hyresrätt till åkern som vederlag. Med andra ord gör bolag A en fastighetsinvestering då det köper en byggtjänst som kan jämställas med ombyggnad.

4 Justeringsperioden

När justeringsförfarandet tillämpas på fastighetsinvesteringar, har näringsidkaren en skyldighet att följa användningen av fastigheten i affärsverksamhet under justeringsperioden. Justeringsperiodens längd är tio år från ingången av det kalenderår under vilket en byggtjänst i samband med ett nybygge eller en ombyggnad har slutförts. Om fastigheten anskaffats av en sådan överlåtare som betalat moms på eget bruk på byggandet av fastigheten (MomsL 31 § 1 mom. 1 punkten eller 33 §), inleds justeringsperioden i början av det kalenderår under vilket fastigheten tagits emot efter att den färdigställts. (MomsL 121 a § 2 mom.)

Med slutförandet av en byggtjänst avses den tidpunkt då en fastighet vid en mottagnings- eller slutbesiktning eller i övrigt har godkänts att tas i bruk (RP 44/2007). Om en fastighet används innan en myndighet inspekterat den, börjar justeringsperioden från den tidpunkt då den tagits i bruk. Med mottagande av en fastighet avses den tidpunkt då fastighetens besittningsrätt överförs till köparen. Justeringsperioden för maskiner och anordningar som ses som en fastighet börjar då maskinen eller anordningen har monterats som en del av en redan existerande fastighet. Om en maskin eller anordning monteras under byggentreprenaden, börjar justeringsperioden då byggtjänsten slutförts eller då fastigheten tagits emot.

I justeringsperioden inräknas dock inte den del av det kalenderår som föregår slutförandet av byggtjänsten eller mottagningen av fastigheten, varför justeringsperiodens längd i praktiken är 9–10 år.

Exempel 9: Ett bolag har låtit bygga en hall för affärsverksamhet som berättigar till momsavdrag. Hallen har godkänts för användning vid slutbesiktningen 16.7.2021. Justeringsperioden för fastighetsinvesteringen börjar 16.7.2021 och upphör 31.12.2030.

Exempel 10: Ett bolag har anskaffat en fastighet av en säljare som betalat moms på eget bruk för byggandet av fastigheten utifrån MomsL 31 § 1 punkten 1 mom. Fastigheten har stått färdig 1.8.2021 och bolaget har fått besittningsrätt till fastigheten 1.2.2022. Justeringsperioden för fastighetsinvesteringen börjar 1.2.2022 och upphör 31.12.2031.

Varje nybyggnads- och ombyggnadsprojekt behandlas som en självständig fastighetsinvestering. För varje fastighetsinvestering räknas en egen justeringsperiod och användningen av varje fastighetsinvestering i affärsverksamhet som berättigar eller inte berättigar till avdrag följs separat från övriga fastighetsinvesteringar.

I stora byggprojekt kan olika delar av en fastighet färdigställas under olika tidpunkter och de kan överlåtas för användning etappvis. För varje fastighetsdel räknas då en egen justeringsperiod. I en sådan situation bildas en fastighet av flera fastighetsinvesteringar. Den moms som ingår i anskaffningen av en fastighetsinvestering ska allokeras till respektive fastighetsdel enligt de kostnader som riktat sig mot dessa.

Exempel 11: Ett bolag gör en ombyggnad av en kontorsbyggnad som det äger. Ändrings- och utbyggnadsarbeten görs i A- och B-flygeln i byggnaden. Byggnadsarbetet görs en flygel åt gången på så sätt att A-flygeln godkänns för att tas i bruk 1.10.2020 och B-flygeln 1.10.2021. Eftersom A- och B-flygeln slutförs vid olika tidpunkter, bildas det för ombyggnaden av kontorsbyggnaden två fastighetsinvesteringar, för vilka en egen justeringsperiod ska räknas. Justeringsperioden för flygel A är 1.10.2020–31.12.2029 och justeringsperioden för flygel B är 1.10.2021–31.12.2030. Den moms som ingår i fastighetsinvesteringen ska allokeras och räknas mellan A- och B-flyglarna enligt de byggkostnader som hänför sig till dessa.

Det är möjligt att flera olika entreprenörer, såsom vvse-, rör- och elentreprenörer jobbar i ett byggprojekt. Arbeten som slutförs vid olika tidpunkter av entreprenörerna bildar i allmänhet inte olika fastighetsinvesteringar. I beskattningspraxis har ärendet bedömts utifrån huruvida fastigheten med anledning av den slutförda byggtjänsten överlåtits i någon utsträckning för näringsidkarens bruk.

Exempel 12: Ett bolag har genomfört ett ombyggnadsprojekt för vilket det köpt byggtjänster av olika entreprenörer. Bolaget har delat in byggprojektet i etapperna 1 och 2 enligt de entreprenörer som arbetar på byggplatsen. I etapp 1 av ombyggnadsprojektet har tre entreprenörer reparerat grunden och byggt den tekniska lokalen. Dessa byggarbeten har slutförts och i slutinspektionen har de godkänts och mottagits 1.9.2020. Efter etapp 1 har fastigheten dock inte ännu överlåtits för användning av bolaget på så sätt att affärsverksamhet kan utövas på fastigheten. I etapp 2 har de återstående arbetena enligt byggnadsbeskrivningen genomförts på fastigheten. Dessa byggtjänster har slutförts 1.5.2021 och därefter har det varit möjligt att använda fastigheten i affärsverksamhet.

Slutförandet av byggarbetena i etapp 1 i byggprojektet bildar inte någon självständig fastighetsinvestering, eftersom byggnaden inte ännu i någon utsträckning överlåtits till bolaget för att användas för att utöva affärsverksamhet. I maj 2021 har fastigheten överlåtits för användning av bolaget på så sätt att fastigheten kan användas i den planerade affärsverksamheten. Ombyggnadsprojektet handlar i sin helhet om en fastighetsinvestering, vars justeringsperiod börjar 1.5.2021 och upphör 31.12.2030.

Justeringsperioden börjar inte från början, även om en fastighet som tagits i bruk överlåts vidare under justeringsperioden och justeringsrätten och -skyldigheten för fastighetsinvesteringen överförs till överlåtelsemottagaren på det sätt som redogörs i avsnitt 8. Överföring av en fastighet för att användas i affärsverksamhet som berättigar eller inte berättigar till avdrag avbryter och inleder inte heller någon ny justeringsperiod.

Exempel 13: Ett bolag har anskaffat en ny fastighet vars ägande- och besittningsrätt överförts till bolaget 1.1.2019. Bolaget använder fastigheten i sin affärsverksamhet 1.1.2019–31.12.2022. Därefter säljer bolaget fastigheten 1.1.2023 på så sätt att justeringsrätten och -skyldigheten för fastighetsinvesteringen överförs till köparen. Startdagen för justeringsperioden för fastighetsinvesteringen är 1.1.2019, eftersom fastigheten för första gången tagits emot vid den tidpunkten. Justeringsperioden upphör 31.12.2028.

En näringsidkare ska betala moms på eget bruk på överlåtelsen av fastigheten, om näringsidkaren överlåter en fastighet som den byggt eller anskaffat innan den tas i bruk (MomsL 31 § 1 mom. 1 punkten eller 33 §). I denna situation börjar justeringsperioden inte då byggtjänsten slutförts eller då fastigheten tagits emot. Justeringsperioden börjar löpa först då den första användaren av fastigheten, det vill säga köparen, tar emot fastigheten.

Exempel 14: Ett bolag låter bygga en ny byggnad för momspliktig uthyrningsverksamhet. Bolaget köper byggtjänsten av en annan skattskyldig. Byggnadens mottagningsbesiktning görs 1.1.2022.

De ursprungliga användningsplanerna för byggnaden ändras 1.2.2022, då bolaget säljer fastigheten. Byggnaden har stått tom fram till 1.2.2022. Det handlar om försäljning av en fastighet som inte tagits i bruk, för vilken bolaget som låter utföra byggtjänsten är skyldig att betala moms på eget bruk (MomsL 33 §). Justeringsperioden för fastighetsinvesteringen börjar 1.2.2022, då besittningsrätten till fastigheten överförs till köparen och upphör 31.12.2031.

Efter justeringsperiodens utgång kan fastigheten överlåtas eller tas i bruk för annat än avdragsgillt bruk utan momspåföljder. Om också lösöre överlåts som en del av en fastighetsöverlåtelse, ska moms betalas på försäljningen av lösöre som varit i avdragsgill användning (MomsL 1 §, 61 § och 81 §). Om fastigheten och lösöret överförs till annan än avdragsgill användning, ska moms eventuellt betalas på lösöret utifrån bestämmelserna om eget bruk av varor (MomsL 20–21 §).

5 Situationer som föranleder justering

En näringsidkare kan ha en skyldighet att justera avdrag för moms som ingår i fastighetsinvesteringen vid följande händelser under justeringsperioden

- den avdragsgilla användningens andel minskar eller ökar i förhållande till det ursprungliga användningsändamålet,

- fastigheten avförs från rörelsetillgångarna.

- fastigheten överlåts utan att justeringsrätten och -skyldigheten överförs till överlåtelsemottagaren eller

- näringsidkarens momsskyldighet upphör.

Ett avdrag för en fastighetsinvestering justeras inte om fastigheten rivs, den brinner eller på annat sätt förstörs till obrukbart skick (MomsL 120 § 3 mom.). I dessa situationer anses det att fastigheten under hela det justeringsår då den rivs eller förstörs har använts i den verksamhet som den användes i, innan den revs eller förstördes. Om en fastighet rivs eller förstörs delvis, justeras inte avdraget för den obrukbara delen av fastigheten. Avdrag från en fastighetsinvestering justeras inte heller från den obrukbara delen av fastigheten under de justeringsår som följer efter rivningen eller förstöringen.

5.1 Användningen av en fastighet i avdragsgill verksamhet ändras

Om användning som berättigar till avdrag för en fastighet ändras under justeringsperioden, ska avdraget från fastighetsinvesteringen justeras. Om andelen för avdragsgill användning minskar, har näringsidkaren skyldighet att justera avdraget, det vill säga att returnera en del av avdragen. På motsvarande sätt har en näringsidkare rätt att justera avdraget, det vill säga göra tilläggsavdrag i justeringsförfarandet, om den andel som berättigar till avdrag ökar. Ändringen av användningsändamålet jämförs med det ursprungliga användningsändamål som berättigar till avdrag på fastigheten. Med ursprunglig avdragsgill användning avses avdragsgill användning enligt den tidpunkt då fastigheten färdigställdes eller togs emot.

Med användning som berättigar till avdrag avses att en fastighet används i näringsidkarens affärsverksamhet som berättigar till momsavdrag eller -återbäring. Verksamhet som inte berättigar till avdrag är å sin sida verksamhet som föreskrivits som momsfri i mervärdesskattelagen, verksamhet utanför tillämpningsområdet för mervärdesskattelagen och verksamhet som omfattas av avdragsbegränsningar enligt 114 § i mervärdesskattelagen.

En lokal som blivit tom kan anses vara i avdragbar användning, om den varit i denna användning innan den blev tom och om det inte är uppenbart att den kommande användningen av lokalen är icke-avdragbar. På motsvarande sätt kan man anse att tomma lokaler är i icke-avdragbar användning om de varit i den användningen innan de blev tomma. Den icke-avdragbara användningen kan anses fortgå ända tills det är uppenbart att lokalerna tas i avdragbar användning.

I Skatteförvaltningens anvisning Ansökan om momsskyldighet för överlåtelse av nyttjanderätt till fastighet behandlas hur konkurs för hyresgästen eller övertagande av en lägenhet som hyrs påverkar den avdragsgilla användningen i lokalen.

EU-domstolen ansåg i domen C-672/16 (Imofloresmira - Investimentos Imobiliários) att användningsändamålet för de lokaler som hyrdes inte hade ändrat, då fastigheterna hade stått tomma i över två år efter att det momspliktiga hyreskontraktet hade upphört. Ägaren strävade fortfarande efter att utnyttja fastigheterna i momspliktig affärsverksamhet. Fastighetsägaren hade bland annat kontinuerligt marknadsfört lokalerna i syfte att hyra ut dem, ingått avtal med fastighetsmäklare och erbjudit lokalerna till hyra till ett mer konkurrenskraftigt pris. Bedömningen av ärendet påverkades av att den skattskyldige fortfarande avsåg använda fastigheterna i momspliktig verksamhet. Det fanns alltså ingen anledning att justera den moms som ursprungligen dragits av.

EU-domstolen har också behandlat ett fall där ett café som ursprungligen använts såväl i skattefri som skattepliktig verksamhet överfördes till användning i skattefri verksamhet av orsaker som inte berodde på den skattskyldiges vilja (EU-domstolen C-374/19, HF). Det handlade om huruvida avdragen skulle justeras, då den skattepliktiga verksamheten lades ner på grund av olönsamhet i affärsverksamheten, utan att den skattefria verksamheten hade ändrat eller ökat då den skattepliktiga verksamheten upphört. I domen konstaterade EU-domstolen att de affärstransaktioner som vidtagits i det tidigare skedet inte längre användes för att genomföra skattepliktiga affärstransaktioner, då den skattskyldige använde varor och tjänster som anskaffats för byggandet av caféet uteslutande för sin affärsverksamhet som var undantagen skatt. Därför skulle det ursprungliga avdraget justeras. Detta trots att anskaffningarna användes för skattefri affärsverksamhet av orsaker som inte berodde på den skattskyldiges vilja.

5.2 En fastighet avförs från rörelsetillgångarna

Justeringsförfarandet tillämpas enbart på fastighetsinvesteringar som gjorts för användning i affärsverksamhet. När en näringsidkare stadigvarande tar en fastighet i annan användning än för affärsverksamhet, anses fastigheten ha avförts från rörelsetillgångarna. I denna situation har näringsidkaren en skyldighet att justera avdraget, om fastighetsinvesteringen ursprungligen gjorts i sin helhet eller delvis för ett ändamål som berättigar till avdrag. Enligt regeringens proposition kan en fastighet, också utan viljeyttring av den skattskyldige, stå utanför rörelsetillgångarna, om näringsidkaren använder fastigheten i sin helhet i annan verksamhet än affärsverksamhet under en lång tid (RP 44/2007).

5.3 En fastighet överlåts

Om en näringsidkare gjort en fastighetsinvestering för ett ändamål som helt eller delvis berättigar till avdrag, förpliktar fastighetsöverlåtelsen näringsidkaren till justering av avdraget. Överlåtelsen behöver inte ske mot vederlag för att justeringsskyldighet ska uppkomma (RP 44/2007). Följaktligen kan justeringsskyldighet uppkomma för en överlåtare till exempel utifrån en fastighet som överlåtits som en gåva, som ett arv eller med ett testamente. Om enbart en del av fastigheten överlåts, har näringsidkaren en skyldighet att justera avdraget i den utsträckning som det hänför sig till den överlåtna delen. Justeringsskyldighet föreligger dock inte om justeringsrätten och -skyldigheten överförs, om förutsättningarna för överföring är uppfyllda, till en överlåtelsemottagare som införts i registret över mervärdesskattskyldiga.

Exempel 15: Bolag A har gjort ett avtal om försäljning av en fastighet (markområde och byggnad) som den äger till C. Bolag A har gjort en fastighetsinvestering i byggnaden och justeringsperioden återstår ännu för den. I köpebrevet för fastigheten har det överenskommits att bolag A river byggnaden på fastigheten innan besittningsrätten till fastigheten överförs till C. Justeringsperioden för fastighetsinvesteringen upphör då byggnaden rivs. Bolag A har med andra ord inte någon skyldighet att justera avdraget på grund av fastighetsöverlåtelsen, eftersom justeringsperioden upphört före överlåtelsen av fastigheten. Justeringsrätten och -skyldigheten kan inte överföras till C, eftersom justeringsperioden uppfört före överlåtelsen. Bolag A justerar inte heller de gjorda avdragen på grund av rivningen av byggnaden (MomsL 120 § 3 mom.).

Överlåtelse av en fastighet innebär i allmänhet situationer där fastighetens ägande- och besittningsrätt överförs vidare. Enligt EU-domstolens etablerade rättspraxis anses överlåtelse av en vara dock omfatta alla åtgärder för att överföra materiell egendom, med vilka den andra parten berättigas att de facto bestämma om den aktuella egendomen på samma sätt som om hen vore ägare. Med överlåtelse av varor avses överföring av den bestämmanderätt som hör till ägaren av materiell egendom, även om äganderätten till varan inte överförts. (bland annat EU-domstolen C-320/88, Shipping and Forwarding Enterprise Safe.)

EU-domstolen har i domen C-201/18 (Mydibel) konstaterat att överlåtelse av fastigheter som är föremål för sale and lease back-arrangemang inte handlat om överlåtelse av varor. Mydibel hade ingått avtal om försäljning och återuthyrning med två penninginstitut för att förbättra sin likviditet. Utifrån avtalen fick penninginstituten mot ett vederlag en 99-årig arrenderätt som hänförde sig till fastigheterna och de överlät mot ett vederlag nyttjanderätten till fastigheterna till Mydibel för en bestämd tid på 15 år. Enligt EU-domstolen skulle de aktuella affärstransaktionerna som gällde försäljning och återhyrning ses som en affärstransaktion. Det handlade inte om överlåtelse av varor, eftersom penninginstitutet inte hade rätt att bestämma om fastigheten på samma sätt som en ägare. Följaktligen skulle Mydibel inte justera den moms som ursprungligen dragits av från byggandet av och ändringsarbetena på fastigheten på grund av sale and lease back-arrangemanget.

Fastighetsleasingavtal kan handla om försäljning av en fastighet eller om uthyrning av en fastighet. Närmare information finns i Skatteförvaltningens anvisning Ansökan om momsskyldighet för överlåtelse av nyttjanderätt till fastighet.

Som försäljning ses inte överlåtelse av varor och tjänster i samband med att en rörelse överlåts helt eller delvis som sker till den som fortsätter rörelsen, om denne tar i bruk de överlåtna varorna och tjänsterna för ett ändamål som berättigar till avdrag (MomsL 19 c §). Om en fastighet överlåts, som en del av en rörelse enligt MomsL 19 c § eller en del av den, överförs justeringsrätten och -skyldigheten till den som fortsätter affärsverksamheten och överlåtaren har inte någon skyldighet att justera avdragen.

Enligt beskattningspraxis överförs justeringsrätten och -skyldigheten för en fastighetsinvestering till det mottagande bolaget, om bolaget delas enligt aktiebolagslagen. En fastighet som överförts vid en delning orsakar inte justeringsskyldighet för det bolag som delas, om det övertagande bolaget är infört i registret över mervärdesskattskyldiga. Fusion enligt aktiebolagslagen har behandlats på motsvarande sätt. En fastighet som överförts orsakar inte justeringsskyldighet för det bolag som fusioneras, om det övertagande bolaget är infört i registret över mervärdesskattskyldiga.

Om en maskin eller anordning som ska ses som en fastighet säljs tillsammans med en byggnad eller konstruktion och ett avdrag gjorts för den i momsbeskattningen, har fastighetsöverlåtaren en skyldighet att justera avdraget, såvida justeringsrätten och -skyldigheten inte överförs till en fastighetsköpare som är införd i registret över mervärdesskattskyldiga. Om en maskin eller anordning som är fast monterad i fastigheten lösgörs från byggnaden och säljs separat, uppkommer inte någon justeringsskyldighet, utan moms ska betalas för försäljningen av maskinen eller anordningen i enlighet med mervärdesskattelagens allmänna bestämmelser. Försäljningen är momspliktig i den utsträckning som maskinen eller anordningen varit i avdragsgill användning (MomsL 1 §, 61 § och 81 §).

5.4 Momsskyldigheten upphör

När en näringsidkares momsskyldighet upphör och besittningen av en fastighet finns kvar hos näringsidkaren, är näringsidkaren skyldig att justera avdraget för den återstående justeringsperioden, om fastighetsinvesteringen gjorts i sin helhet eller delvis för ett ändamål som berättigar till avdrag. Det är inte nödvändigt att näringsidkarens affärsverksamhet upphör i sin helhet, utan näringsidkaren kan bli kvar med verksamhet som till exempel står utanför tillämpningsområdet för mervärdesskattelagen. Justeringsskyldighet uppkommer dock om näringsidkarens momsskyldighet upphör. Näringsidkarens momsskyldighet för affärsverksamhet upphör till exempel då utövandet av affärsverksamhet avslutas i sin helhet, då den momsskyldiga affärsverksamheten avslutas eller då näringsidkaren försätts i konkurs. Justeringsskyldighet uppkommer också i en situation där förutsättningarna för ansökan om överlåtelse av nyttjanderätten till en fastighet upphör.

Justeringsskyldighet föreligger inte, om näringsidkarens momsskyldighet inte upphör, utan registreringsgrunden enbart ändras.

Exempel 16: Bolag A har registrerats som momsskyldig för affärsverksamhet och det använder en fastighet som det byggt i sin affärsverksamhet. Bolag A säljer sin momspliktiga affärsverksamhet i sin helhet till B, men behåller fastigheten själv. Efter affären om näringsverksamheten hyr A ut fastigheten till B. Bolag A:s momsskyldighet för affärsverksamhet upphör vid försäljningen av affärsverksamheten, men A ansöker om momsskyldighet för överlåtelsen av nyttjanderätten till fastigheten. Bolag A:s roll i fråga om momsskyldigheten ändras, men upphör inte helt. Bolag A har inte någon skyldighet att justera avdragen för fastighetsinvesteringen, även om momsskyldigheten för affärsverksamheten upphör i denna situation.

5.5 Justeringsrätten och -skyldigheten för innehavare av nyttjanderätten till en fastighet

För innehavare av nyttjanderätten till en fastighet tillämpas i princip samma justeringsbestämmelser som för fastighetsägare (MomsL 121 §). Innehavare av nyttjanderätten till en fastighet utgörs av till exempel en hyresgäst och en delägare i ett ömsesidigt fastighetsaktiebolag. En innehavare av nyttjanderätten till en fastighet kan följaktligen ha rätt eller skyldighet att justera ett avdrag, om den användning som berättigar till avdrag av moms ändras, nyttjanderätten till en fastighet överlåts vidare eller momsskyldigheten för en innehavare av nyttjanderätten till en fastighet upphör.

Nyttjanderätten till en fastighet kan upphöra till exempel på så sätt att hyresgästens hyresavtal upphör. Om en hyresgäst gjort en fastighetsinvestering som kan jämställas med ombyggnad, har hyresgästen en skyldighet att justera avdraget enbart om hen får en ersättning för ombyggnaden (MomsL121 § 3 mom.). Justeringsrätten och -skyldigheten överförs till den ägare eller innehavare som överlåtit nyttjanderätten till en fastighet om förutsättningar för överföring är uppfyllda (se avsnitt 8.1).

En delägare i ett ömsesidigt fastighetsaktiebolag har vid försäljning av sina aktier samma ställning som en fastighetsägare (Helsingfors FD 21.12.2016 nr 16/1243/4). Om en delägare i ett ömsesidigt fastighetsaktiebolag med andra ord gjort en fastighetsinvestering i en lägenhet och säljer de aktier som berättigar till besittning av den, ska delägaren på grund av aktieförsäljningen justera avdraget, såvida justeringsrätten och -skyldigheten inte överförs till en aktieköpare som införts i registret över mervärdesskattskyldiga (överlåtelsemottagaren).

On ett ömsesidigt fastighetsaktiebolag eller bostadsaktiebolag har gjort en fastighetsinvestering och en delägare säljer de aktier som berättigar till besittande av en lokal, orsakar försäljningen av aktier i sig inte någon justeringsskyldighet av fastighetsinvestering för ett ömsesidigt fastighetsaktiebolag eller bostadsaktiebolag. Ett ömsesidigt fastighetsaktiebolag eller bostadsaktiebolag har skyldighet att justera avdrag om den nya delägaren inte använder lokalen för ett ändamål som berättigar till avdrag i samma utsträckning som lokalen användes för ett ändamål som berättigar till avdrag i början av justeringsperioden. Justeringsrätten och -skyldigheten för en fastighetsinvestering överförs inte heller till den nya delägaren eftersom aktiernas säljare (delägare) inte har gjort någon fastighetsinvestering i lokalen.

6 Justering i justeringsförfarandet eller rättelse av ett fel i momsdeklarationen

Moms som ursprungligen dragits av felaktigt rättas inte i justeringsförfarandet. Ärendet har behandlats i EU-domstolens dom C-532/16 (SEB Bankas) och HFD:s beslut 2019:106.

EU-domstolens dom C-532/16 (SEB Bankas) handlade om rättelse av momsavdrag i en situation där det ursprungliga momsavdraget inte alls skulle ha fått göras. Enligt EU-domstolen är det i en sådan situation inte möjligt att tillämpa justeringsförfarandet för fastighetsinvesteringar i mervärdesskattedirektivet. Detta justeringsförfarande används då omständigheterna för fastställandet av beloppet på momsavdraget ändrats efter att skattedeklarationen lämnats in. Följaktligen kan justering inte användas för att rätta ett avdrag då det inte ursprungligen fanns rätt att göra avdraget. I stället ska man i situationen tillämpa artikel 184 om allmän rättelse av avdrag i mervärdesskattedirektivet (det ursprungliga avdraget rättas, om det är mindre än det avdrag som den skattskyldige var berättigad att göra).

HFD 2019:106

Det ömsesidiga fastighetsbolaget A Ab hade mot vederlag upplåtit parkeringsplatser åt olika aktörer. Parkeringsplatserna fanns i en parkeringshall som var i bolagets besittning. Hallen hade tagits i bruk i april 2011. A Ab hade behandlat upplåtelsen av parkeringsplatserna som mervärdesskatteskyldig näringsverksamhet och hade i momsdeklarationen för mars 2011 uppgett den moms som ingick i parkeringshallens byggnadskostnader som avdragbar skatt. Skatteförvaltningen hade utgående från en skatteinspektion år 2015 i A Ab i sina beslut 29.10.2015 ansett att det inte i alla upplåtelser av parkeringsplats var fråga om i 29 § 1 mom. 5 punkten i mervärdesskattelagen (1501/1993) avsedd upplåtelse av parkeringsplatser i form av parkeringsverksamhet. Skatteförvaltningen hade för räkenskapsperioderna 2012–2014 verkställt debiteringen enligt bestämmelserna i kapitel 11 i mervärdesskattelagen om justering av avdrag som gäller fastighetsinvesteringar och för varje år debiterat en tiondel av den skatt som enligt Skatteförvaltningen ingick i byggnadskostnaderna avseende de parkeringsplatser som överlåtits men inte var berättigade till avdrag

Högsta förvaltningsdomstolen ansåg med hänvisning till unionsdomstolens dom i ärendet C-532/16, SEB bankas, att justering av avdrag som gäller fastighetsinvesteringar inte var tillämplig till den del parkeringsplatsernas användningsändamål inte hade ändrats efter att parkeringshallen hade tagits i bruk. Debiteringen borde ha riktats till den räkenskapsperiod då bolaget hade dragit av byggnadskostnadernas mervärdesskatt. Då skatten för räkenskapsperioden 2011 enligt 179 § i mervärdesskattelagen (605/2009) skulle påföras inom tre år efter räkenskapsperiodens slut det vill säga under år 2014, upphävdes debiteringarna som var gjorda efter den lagstadgade tidsfristen.

Utifrån ovan nämnda rättspraxis kan man konstatera att moms som ursprungligen felaktigt dragits av eller som i sin helhet inte dragits av inte justeras i justeringsförfarandet för fastighetsinvesteringar. Däremot ska man lämna in en ersättande skattedeklaration för den skatteperiod under vilken avdraget ursprungligen gjorts eller borde ha gjorts. Situationer som orsakar justering under justeringsperioden ålägger eller berättigar dock en näringsidkare att justera ett avdrag i justeringsförfarandet.

7 Beräkning av justeringen

7.1 Justeringsperioden för en justering

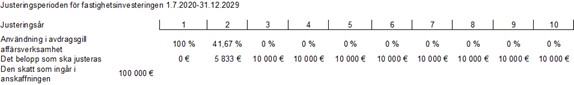

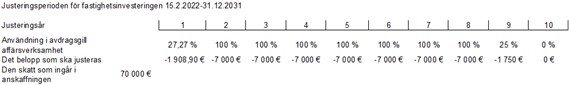

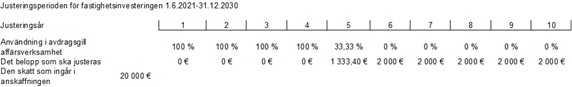

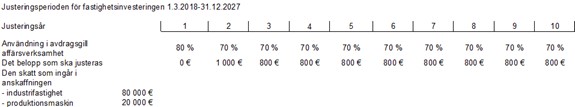

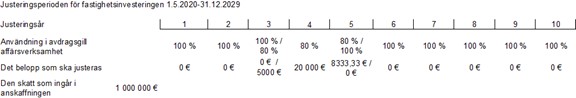

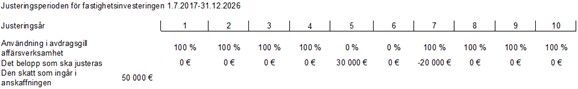

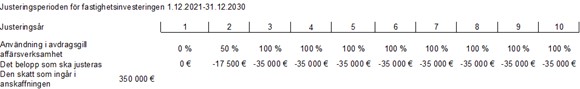

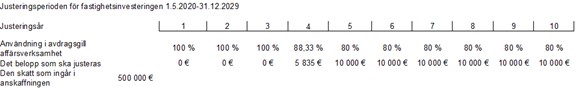

Ändringar i användningen av en fastighet granskas enligt kalenderår (enligt justeringsår). Justeringsperioden utgörs följaktligen av tio justeringsår. Om användningen av en fastighet ändrats under ett justeringsår som hör till justeringsperioden, har näringsidkaren skyldighet att justera avdraget eller rätt att göra avdrag i justeringsförfarandet. Under varje justeringsår justeras 1/10 av den moms som ingått i anskaffningen av fastighetsinvesteringen.

Det första justeringsåret utgörs av den del av kalenderåret som följer efter slutförandet av byggtjänsten eller mottagandet av fastigheten (MomsL 121 c § 1 mom.). När längden på den första justeringsperioden räknas, beaktas också ofullständiga månader.

Exempel 17: Ombyggnaden av en byggnad slutfördes 16.6.2021. Längden på det första justeringsåret är sju månader (16.6–31.12.2021).

EU-domstolen har behandlat sättet att göra en justering i beslut C-500/13 (Gmina Międzyzdroje). I beslutet behandlades en situation där en fastighetsinvestering ursprungligen gjordes för momsfri verksamhet, men under justeringsperioden överfördes till verksamhet som berättigar till avdrag. I beslutet betonas den tvingande karaktären på justeringsbestämmelserna i mervärdesskattedirektivet. Om användning som berättigar till momsavdrag ändras under justeringsperioden, ska justeringar göras enligt kalenderår för den återstående justeringsperioden. I så fall får en justering inte göras på en gång.

I avsnitt 9 behandlas situationer där justering ska göras på en gång för hela den återstående justeringsperioden.

7.2 Beräkning av det belopp som ska justeras

7.2.1 Den skatt som ingår i anskaffningen

Det belopp som ska justeras räknas utifrån den skatt som ingår i anskaffningen av fastighetsinvesteringen. Årligen justeras 1/10 av den moms som ingår i anskaffningen. Ett procenttal som beskriver den användning som berättigar till avdrag för hela justeringsåret beräknas och detta procenttal jämförs med den ursprungliga andelen för användning som berättigar till avdrag. Den moms som ingår i anskaffningen justeras utifrån den andel som motsvarar skillnaden mellan dessa siffror. (MomsL 121 d § 1 mom.) Detta tillämpas även på det första justeringsåret, som vanligtvis utgörs av ett kalenderår som inte är fullt.

Skatt som ingår i anskaffningen fastställs utifrån om byggtjänsten köps, byggtjänsten genomförs själv eller om en fastighet anskaffas.

I totalbeloppet på den skatt som ingår i anskaffningen inräknas följande skatter:

- skatt som betalats av säljaren för en byggtjänst som gällt nybygge eller ombyggnad (MomsL 29 § eller 31 § 1 mom. 2 punkten) eller skatt som köparen betalat utifrån den omvända momsskyldigheten (MomsL 8 c § eller 9 §)

- skatt som med stöd av MomsL 22 §, 31 a § eller 32 § ska betalas för en byggtjänst som utförts själv och gällt nybygge eller ombyggnad eller skatt som hade betalats, om tjänsten ursprungligen hade utförts för annan än avdragsberättigande användning

- i fråga om en anskaffad fastighet, skatt som överlåtaren ska betala med stöd av MomsL 31 § 1 mom. 1 punkten eller 33 §

- den skatt som ska betalas för en vara som anskaffats, importerats, själv tillverkats eller överförts för att installeras i anslutning till en byggtjänst i samband med nybygge eller ombyggnad av en fastighet, eller den skatt som borde ha betalts om varan hade tillverkats för eller överförts i annan än avdragsgill användning. (MomsL 121 d § 2 mom.)

Bestämmelserna om försäljning och tagande av en byggtjänst i eget bruk har behandlats i Skatteförvaltningens anvisning Försäljning och eget bruk av byggtjänster i momsbeskattningen.

Kostnader för byggande av en fastighet kan faktureras månader efter att fastigheten färdigställts och justeringsperioden för fastighetsinvesteringen börjat. Dessa kostnader som fakturerats efter att justeringsperioden börjat, men som orsakats av byggandet av fastigheten, är en del av den skatt som ingår i fastighetsinvesteringen. Ärendet påverkas inte av att anskaffningarna fakturerats efter att justeringsperioden för fastighetsinvesteringen börjat.

Den skatt som ingår i anskaffningen är nödvändigtvis inte av samma belopp som det avdrag som ursprungligen gjorts för fastighetsinvesteringen. Om en fastighetsinvestering görs i sin helhet eller delvis för ett ändamål som inte berättigar till avdrag, får skatt som ingår i anskaffningen inte dras av alls eller så ska den dras av delvis. Därför kan den skatt som ingår i anskaffningen vara högre än det avdrag som gjorts för en fastighetsinvestering.

Den skatt som ingår i anskaffningen kan också minska under justeringsperioden. Om enbart en del av en fastighet överlåts eller om en maskin eller anordning som jämställs med en fastighet och som monterats i en fastighet demonteras och säljs, minskar den skatt som ingår i anskaffningen av fastighetsinvesteringen med beloppet av den skatt som ingår i anskaffningen av den överlåtna fastighetsdelen eller maskinen. Efter överlåtelsen hänför sig justeringen till den skatt som ingår i anskaffningen av den återstående fastigheten.

När en näringsidkare med egen personal bygger en byggnad för egen affärsverksamhet som berättigar till avdrag, har näringsidkaren inte skyldighet att betala moms på eget bruk på byggandet. Den skatt som ingår i anskaffningen av en fastighetsinvestering ska dock fastställas i en sådan situation, på samma sätt som om byggtjänsten hade utförts för annan än avdragsgill användning. Näringsidkaren räknar den moms på eget bruk vilken ska betalas för byggandet enligt den bestämmelse som är tillämplig på situationen och detta bildar den skatt som ingår i anskaffningen av fastighetsinvesteringen.

7.2.2 Formeln för justeringen

Det belopp som ska justeras kan räknas med formeln

1/10 x (andelen av den ursprungliga användning som berättigar till avdrag av hela användningen – andelen av den användning som berättigar till avdrag under justeringsåret av hela användningen) x den i anskaffningen ingående momsen.

Om resultatet är ett positivt belopp som ska justeras, minskar det tidigare avdraget från den skatt som ingått i anskaffningen. I så fall har näringsidkaren en skyldighet att till staten återbära en del av avdraget som gjorts för fastighetsinvesteringen. Ett negativt belopp som ska justeras innebär att det ursprungliga avdraget blir större, det vill säga att näringsidkaren har rätt till ett tilläggsavdrag.

Med ursprunglig avdragsgill användning avses avdragsgill användning enligt den tidpunkt då fastigheten färdigställdes eller togs emot. Andelen för denna användning uttrycks genom att räkna ett procenttal. Den användning som berättigar till avdrag under justeringsåret kan räknas på olika sätt. Den valda formeln ska på bästa möjliga sätt uttrycka den användning av fastigheten som berättigar till avdrag under justeringsåret i fråga. I beräkningen ska man beakta förhållandena för hela justeringsåret, det vill säga hur fastigheten använts under justeringsåret för ett ändamål som berättigar till avdrag. I enlighet med det valda beräkningssättet räknas för justeringsåret ett procenttal som beskriver den användning som berättigar till avdrag för hela justeringsåret. Procenttalen i beräkningen uttrycks med en precision på två decimaler.

Exempel 18: Justeringsperioden för fastighetsinvesteringen har börjat 17.9.2022. Under det första justeringsåret har fastigheten varit i användning som berättigar till momsavdrag enligt följande: 40 % i september, 42,5 % i oktober, 51,5 % i november och 54,5 % i december.

Andelen för den användning som berättigar till avdrag under det första justeringsåret kan räknas med formeln 40 % x 1/4 + 42,5 % x 1/4 + 51,5 % x 1/4 + 54,5 % x 1/4 = 47,13 %.

Beräkningen kan göras enligt dag eller månad. Då beräkningen görs enligt månad, anses det att fastigheten hela månaden varit i det bruk som den varit under merparten av månaden. Om fastigheten har använts lika lång tid i icke-avdragsgill och avdragsgill användning, delas månaden i förhållande till användningen.

Exempel 19: Ett bolags fastighet har från början av kalenderår 2021 till 100 procent varit i användning som berättigar till momsavdrag. Fastigheten överförs delvis till användning som inte berättigar till momsavdrag 22.7.2021. Därefter har fastigheten till 80 procent varit i avdragsgill användning.

Bolaget har valt månatlig beräkning som formel, eftersom den bäst beskriver användningen av fastigheten i verksamhet som berättigar till avdrag. Det finns 31 dagar i juli. I juli har fastigheten mest varit i användning som berättigar till 100-procentigt momsavdrag (22/31=71 %). Eftersom beräkningen görs enligt månad, anses fastigheten under hela månaden ha varit i användning som berättigar till momsavdrag till fullt belopp. Fastigheten har med andra ord varit i avdragsgill användning till 100 procent i sju månader och i avdragsgill användning till 80 procent i fem månader. Den användning som berättigar till avdrag under justeringsåret i fråga är följaktligen 100 % x 7/12 + 80 % x 5/12 = 91,67 %.

Om det administrativt sett är arbetskrävande att göra beräkningen enligt dag eller månad, till exempel på grund av ett stort antal fastigheter eller lägenheter, kan näringsidkaren i så fall definiera den momspliktiga användningen av en fastighet enligt situationen i slutet av justeringsåret. Detta förutsätter dock att definitionen inte leder till ett väsentligt inkorrekt slutresultat.

En näringsidkare kan ha flera fastighetsinvesteringar, vars användning i verksamhet som berättigar och inte berättigar till momsavdrag ska följas upp specifikt för varje fastighetsinvestering. Näringsidkaren kan välja det önskade beräkningsförfarandet för varje fastighetsinvestering och det valda beräkningsförfarandet ska följas konsekvent under hela justeringsperioden.

8 Överföring av justeringsrätten och -skyldigheten

8.1 Förutsättningarna för överföring

Justeringsrätten och -skyldigheten för en fastighetsinvestering överförs till överlåtelsemottagaren vid överlåtelse av en fastighet under justeringsperioden, om

- överlåtaren är en näringsidkare, en kommun eller ett välfärdsområde, för vilken justeringsrätten eller -skyldigheten ursprungligen uppkommit eller till vilken den överförts,

- mottagaren anskaffar fastigheten för affärsverksamhet eller så är överlåtelsemottagaren en kommun, ett välfärdsområde eller staten och

- överlåtaren och överlåtelsemottagaren inte vid överlåtelsen avtalar om att överlåtaren justerar avdraget. (MomsL 121 e §)

En förutsättning för överföringen är att justeringsrätten och -skyldigheten har uppkommit eller överförts till överlåtaren före överlåtelsen av fastigheten. Justeringsrätten och -skyldigheten överförs till exempel inte i en situation där den fastighet som överlåts anskaffats eller tagits i överlåtarens privata egendom. Så är fallet också i en situation där justeringsrätten och -skyldigheten inte har överförts från den tidigare ägaren till fastighetsöverlåtaren.

En ytterligare förutsättning för överföring av justeringsrätten och -skyldigheten är att överlåtelsemottagaren anskaffar fastigheten för sin affärsverksamhet. Överlåtelsemottagaren har en skyldighet att ge en utredning om detta till överlåtaren (MomsL 209 m §). Om överlåtelsemottagaren inte ger en utredning i samband med överlåtelsen av fastigheten, överförs inte justeringsrätten och -skyldigheten. Om man till exempel ett år efter överlåtelsen av en fastighet upptäcker att förutsättningarna för överföring av justeringsrätten och -skyldigheten var uppfyllda, kan justeringsrätten och -skyldigheten inte i efterhand överföras genom att ge den utredning som fattas.

Fastigheten anses ha anskaffats för affärsverksamhet också i en situation där överlåtelsemottagaren anskaffar en fastighet för att överlåta den vidare i form av affärsverksamhet. Justeringsrätten och -skyldigheten överförs inte i en situation där överlåtelsemottagaren anskaffar fastigheten som privat egendom. Om en överlåtelsemottagare anskaffar en fastighet delvis som privat egendom och delvis som rörelsetillgång, överförs justeringsrätten och -skyldigheten i den utsträckning som den hänför sig till den fastighetsdel som anskaffats som rörelsetillgång.

Om överlåtelsemottagaren är en kommun, ett välfärdsområde eller staten, behöver överlåtaren inte veta för vilken användning kommunen, välfärdsområdet eller staten anskaffar fastigheten. Justeringsrätten och -skyldigheten för en fastighetsinvestering överförs till dessa aktörer oberoende av den framtida användningen av fastigheten. Eftersom staten inte har rätt att dra av moms på sina anskaffningar, är fastigheter som staten anskaffat inte i avdragsgill användning hos staten. Med andra ord har staten en skyldighet att justera avdraget, om överlåtaren gjort fastighetsinvesteringen för ett avdragsberättigande ändamål.

Om förutsättningarna för överlåtaren och överlåtelsemottagaren är uppfyllda, överförs justeringsrätten och -skyldigheten till överlåtelsemottagaren, såvida överlåtaren och överlåtelsemottagaren inte kommer överens om att överlåtaren justerar avdraget. Avtalet om att överlåtaren justerar avdraget ska ingås i samband med överlåtelsen av fastigheten, antingen som en del av överlåtelsehandlingen eller som ett separat avtal (RP 44/2007).

Justeringsrätten och -skyldigheten överförs också då en fastighet överlåts i samband med överlåtelse av en rörelse enligt MomsL 19 c § eller en del av en sådan.

På en innehavare av nyttjanderätt till en fastighet tillämpas motsvarande bestämmelser som på en fastighetsägare, när innehavaren av nyttjanderätten till en fastighet överlåter nyttjanderätten till en fastighet. Om innehavaren av nyttjanderätten till en fastighet gjort en fastighetsinvestering och överlåter nyttjanderätten till fastigheten, överförs justeringsrätten och -skyldigheten till överlåtelsemottagare om de förutsättningar som beskrivits i detta avsnitt är uppfyllda (MomsL 121 f § 1 mom.). Om justeringsrätten och-skyldigheten för en fastighetsinvestering inte överförs, kan innehavaren av nyttjanderätten till en fastighet ha en skyldighet att göra en engångsjustering (se avsnitt 9.1).

När nyttjanderätten till en fastighet upphör, överförs justeringsrätten och -skyldigheten från hyresgästen till hyresvärden om förutsättningarna för överföring är uppfyllda, om det handlar om en fastighetsinvestering som kan jämställas med ombyggnad för vilken hyresgästen får en ersättning.

8.2 Beräkning av justeringen då justeringsrätten och -skyldigheten överförs till överlåtelsemottagaren

När justeringsrätten och -skyldigheten övergår till överlåtelsemottagaren, ansvarar överlåtaren i regel för justeringen enbart för de ändringar som ägt rum i användningen av fastigheten under hens besittningstid. Överlåtelsemottagaren justerar efter övergång av besittningsrätten. (MomsL 121 § h 2 mom.) Justeringsskyldigheten delas mellan överlåtaren och överlåtelsemottagaren enligt överföringen av besittningsrätten. Överföring av äganderätten påverkar inte bedömningen av ärendet.

Vid beräkningen av det belopp varmed avdraget ska justeras beaktar överlåtaren den andel av justeringsåret då fastigheten varit i hens besittning. Överlåtelsemottagaren beaktar å sin sida andelen för den egna besittningstiden av justeringsåret. Såväl överlåtaren som överlåtelsemottagaren jämför andelen för den användning som berättigar till avdrag enligt överlåtelseåret för fastigheten med den andel som berättigar till avdrag, vilken fanns för fastighetsinvesteringen i början av justeringsperioden.

Undantagen utgörs av situationer där överlåtelsemottagaren inte antecknats i registret över mervärdesskattskyldiga vid tidpunkten för överlåtelsen av fastigheten. Med denna situation jämställs också näringsidkare som införts i registret över mervärdesskattskyldiga som utländsk deklarationsskyldig för moms, deklarationsskyldig för EU-tjänsteförsäljning eller som momsskyldig för inköp och eget bruk. I sådana situationer gör överlåtaren i stället för överlåtelsemottagaren en engångsjustering för hela den återstående justeringsperioden (MomsL 121 h § 3 mom.) Vid beräkningen av beloppet på engångsjusteringen anses fastigheten under den återstående justeringsperioden helt och hållet vara i annan än avdragsberättigande användning. Överlåtelsemottagaren kan rätta en engångsjustering av överlåtaren i vissa situationer (se avsnitt 9.2).

Om överlåtelsemottagarens anmälan om införande i registret över mervärdesskattskyldiga är anhängig vid Skatteförvaltningen senast från och med tidpunkten för överlåtelsen av fastigheten och överlåtelsemottagare ger en utredning om detta till överlåtaren, är det enligt beskattningspraxis möjligt att förfara på samma sätt som om överlåtelsemottagaren vore införd i registret över mervärdesskattskyldiga vid tidpunkten för överlåtelsen av fastigheten. I en sådan situation införs överlåtelsemottagaren i registret över mervärdesskattskyldiga från och med den angivna tidpunkten. Om överlåtelsemottagaren dock överhuvudtaget inte införs i registret över mervärdesskattskyldiga eller om överlåtelsemottagaren registreras senare än tidpunkten för överlåtelsen av fastigheten, har överlåtaren i princip skyldighet att göra en engångsjustering.

Överlåtaren hänför på grund av fastighetsöverlåtelsen justeringen till den kalendermånad under vilken besittningen av fastigheten överlåtits (MomsL 145 b § 3 mom.). Det är också möjligt att enbart en del av en fastighet överlåts. Efter överlåtelsen har överlåtaren skyldighet att justera avdraget för den fastighetsdel som förblivit i hens besittning.

Överlåtelsemottagaren hänför justeringen till justeringsårets sista kalendermånad, om användningsändamålet för fastigheten ändras under överlåtelsemottagarens besittningstid. Under den återstående justeringsperioden justerar överlåtelsemottagaren avdraget i situationer som orsakar justering (se avsnitt 5).

EU-domstolen har gett domarna C-622/11 (Pactor Vastgoed) och C-787/18 (Sögård Fastigheter) om rättelse av momsavdrag.

8.3 Om överlåtarens rättelseskyldighet

En överlåtare av en fastighet eller av nyttjanderätten till en fastighet ska ge överlåtelsemottagaren en utredning om fastighetsinvesteringen, om justeringsrätten och -skyldigheten för fastighetsinvesteringen överförs till överlåtelsemottagaren (MomsL 209 k § 1 mom.). Skyldigheten att ge en utredning föreligger också för en överlåtare, som överlåter en fastighet som en del av överlåtelse av en rörelse enligt MomsL 19 c § eller en del av den. Utredningen ska bland annat redogöra för beloppet på det ursprungliga avdraget från fastighetsinvesteringen. Utredningen är nödvändig, för att överlåtelsemottagaren ska kunna justera avdraget till rätt belopp.

Överlåtaren har skyldighet att rätta justeringen. Syftet med denna skyldighet är att skydda en överlåtelsemottagare som förfar i god tro, om överlåtaren ger felaktiga uppgifter. Rättelseskyldigheten blir aktuell i en situation där överlåtaren inte alls gett någon utredning eller gett felaktig information i utredningen och beskattningen av överlåtelsemottagaren till följd av detta ska rättas till hens nackdel. Det handlar till exempel om en situation där överlåtaren deklarerat den skatt som ingår i anskaffningen och som gäller fastighetsinvesteringen till för högt belopp. I så fall ska överlåtaren i överlåtelsemottagarens ställe göra justeringar med anledning av de bristfälliga eller felaktiga uppgifterna eller rätta de belopp som ska justeras. Om överlåtelsemottagaren vidareöverlåtit fastigheten på så sätt att justeringsrätten och -skyldigheten överförts, är rättelseskyldigheten för överlåtaren tillämplig också på justeringar för denna överföringsmottagare. (MomsL 121 i § 1 mom.)

En överlåtare är rättelseskyldig också då hens beskattning ändras senare på så sätt att beskattningen av överlåtelsemottagaren till följd av detta ska rättas och överlåtaren inte meddelar ändringen av beskattningen till överlåtelsemottagaren genom tilläggsutredning (MomsL 121 i § 2 mom.). Det är möjligt att överlåtarens beskattning ändras efter överlåtelsen till exempel då ett felaktigt momsavdrag för en fastighetsinvestering upptäcks i en skatterevision.

Överlåtaren är rättelseskyldig enbart då överlåtaren gett felaktiga uppgifter till överlåtelsemottagaren eller då överlåtaren inte gett information om ändringar i beskattningen till överlåtelsemottagaren. Om överlåtaren ger överlåtelsemottagaren information om felet genom att ge en utredning med korrekt innehåll eller meddelar om ändringarna i sin beskattning genom att ge en tilläggsutredning, har överlåtelsemottagaren en skyldighet att göra justeringar med anledning av detta eller att rätta beloppet som ska justeras.

8.4 Skattskyldighetsgrupp

Skatteförvaltningen kan på ansökan av en eller flera näringsidkare förordna att näringsidkarna vid tillämpningen av mervärdesskattelagen ska behandlas som en näringsidkare, det vill säga som en skattskyldighetsgrupp (MomsL 13 a §).

Om en näringsidkare ansluter sig till en skattskyldighetsgrupp enligt MomsL 13 a §, överförs den justeringsrätt och -skyldighet som hänför sig till en fastighet som näringsidkaren äger eller besitter till skattskyldighetsgruppen. Om en näringsidkare utträder ur skattskyldighetsgruppen, överförs den justeringsrätt och -skyldighet som hänför sig till en fastighet som näringsidkaren äger eller besitter från skattskyldighetsgruppen till näringsidkaren. (MomsL 121 g § 1 och 2 mom.)

När justeringsrätten och -skyldigheten för en fastighetsinvestering överförs till en skattskyldighetsgrupp, har skattskyldighetsgruppen en skyldighet att ge en näringsidkaren en utredning över att fastigheten används för affärsverksamhet. En näringsidkare har å sin sida en skyldighet att lämna in utredning om fastighetsinvesteringar i enlighet med innehållet i MomsL 209 I §. Motsvarande utredningar ska också ges då en näringsidkare utträder ur en skattskyldighetsgrupp.

De bestämmelser om justering och rättelse av en fastighetsinvestering vilka behandlats i avsnitt 8.2, 8.3 och 9.2 tillämpas vid anslutning till och utträde ur en skattskyldighetsgrupp.

9 Situationer för justering som görs på en gång och rättelse av denna engångsjustering

9.1 Situationer med engångsjustering

Om en näringsidkare gjort en fastighetsinvestering för ett ändamål som helt eller delvis berättigar till momsavdrag, har hen en skyldighet att göra en engångsjustering av fastighetsinvesteringen

- då hen lägger ner momspliktig affärsverksamhet

- då hen avför en fastighet från sina rörelsetillgångar

- då hen överlåter en fastighet på så sätt att justeringsrätten och -skyldigheten inte överförs till överlåtelsemottagaren

- då hen överlåter en fastighet på så sätt att justeringsrätten och -skyldigheten överförs till överlåtelsemottagaren, men överlåtelsemottagaren inte vid överlåtelsetidpunkten är införd i registret över mervärdesskattskyldiga.

Också en innehavare av nyttjanderätt till en fastighet har en skyldighet att göra en engångsjustering i dessa situationer (föremålet för överlåtelsen är nyttjanderätten till fastigheten). Om nyttjanderätten till en fastighet överlåts till hyresvärden på grund av att nyttjanderätten till fastigheten upphör, gör hyresgästen en engångsjustering för utförd ombyggnad enbart om hen får en ersättning för ombyggnaden.

Engångsjustering innebär att avdraget justeras på en gång för hela den återstående justeringsperioden. En fastighet anses under den återstående justeringsperioden helt vara i annan användning än användning som berättigar till momsavdrag för näringsidkaren (MomsL 121 c § 2 mom.).

9.2 Rättelse av engångsjustering

En engångsjustering kan rättas i vissa situationer. Rättelsen kan göras för en engångsjustering som gjorts på grund av att momsskyldigheten upphört och överlåtelse av en fastighet. Rättelsen kan inte göras om engångsjusteringen gjorts på grund av att fastigheten avförts från rörelsetillgångarna eller att hela affärsverksamheten lagts ner.

En näringsidkare kan rätta en engångsjustering som den gjort på grund av att momsskyldigheten upphört, om hen under justeringsperioden på nytt införs i registret över mervärdesskattskyldiga (MomsL 121 j § 1 mom.). Rättelsen kan göras, om näringsidkaren har fortsatt den momsfria affärsverksamheten direkt efter att den momspliktiga verksamheten upphört och fastigheten använts i denna verksamhet som inte berättigar till momsavdrag. Därtill ska näringsidkaren på begäran uppvisa en utredning över att beloppet på engångsjusteringen betalats till staten då momsskyldigheten upphört.

En näringsidkare som på nytt är införd i registret över mervärdesskattskyldiga rättar engångsjusteringen så att hen drar av den skatt som han betalat som engångsjustering till den del skatten hänför sig till det justeringsår från och med vilket hen införs på nytt i registret över mervärdesskattskyldiga och till justeringsperioden därefter (MomsL 121 k § 1 mom. 1 punkten). En näringsidkare kan dra av den moms som berättigar till rättelse av engångsjustering på en gång. Rättelse av engångsjustering hänförs till den kalendermånad från och med vilken näringsidkaren på nytt införts i registret över mervärdesskattskyldiga (MomsL 145 c § 1 mom.).

En engångsjustering rättas utifrån den förmodade användning som berättigar till avdrag under rättelseåret och den återstående justeringsperioden. En fastighet kan förmodas vara i avdragsgill användning under den återstående justeringsperioden på samma sätt som under registreringsdagen, såvida inte annan information om den framtida användningen är tillgänglig.

Exempel 20: Ett bolag bygger en hall och använder fastigheten till 100 procent i verksamhet som berättigar till momsavdrag under justeringsåren 1–3. Under justeringsår 4 upphör bolagets momsskyldighet 31.12 och fastigheten anses vara i användning som inte berättigas till avdrag under den resterande justeringsperioden, det vill säga i sex år. Bolaget ska göra en engångsjustering på den skattedeklaration som lämnas in för december under justeringsår 4. Näringsidkaren har beräknat att engångsjusteringen är 50 000 euro. Efter att momsskyldigheten upphört utövar bolaget affärsverksamhet som inte berättigar till avdrag för fastigheten.

Under justeringsår 7 tar bolaget 1.8 fastigheten till 80 procent i användning som berättigar till momsavdrag. Bolaget upptas på nytt i registret över mervärdesskattskyldiga från och med 1.8. Bolaget får med andra ord rätta sin engångsjustering. Engångsjusteringen rättas i den utsträckning som den hänför sig till justeringsår 7, från och med vilken näringsidkaren på nytt införs i registret över mervärdesskattskyldiga, liksom också för den därpå följande justeringsperioden (justeringsåren 8–10).

Den användning som berättigar till avdrag under justeringsår 7 är 7/12 x 0 % + 5/12 x 80 % = 33,33 %. Eftersom bolaget inte ännu har närmare information om fastighetens framtida användning, kan bolaget förmoda att den användning som berättigar till avdrag är 80 % också för justeringsåren 8–10.

Bolaget gjorde en engångsjustering, då sex justeringsår återstod. Beloppet på engångsjusteringen är för varje återstående justeringsår 1/6 av beloppet på engångsjusteringen i den utsträckning som fastigheten förmodas användas för ett ändamål som berättigar till avdrag.

Bolaget kan räkna rättelsen av engångsjusteringen enligt följande:

[(0 – 33,33) % x 1/6 x 50 000 €)) + (3 x (0 – 80) % x 1/6 x 50 000 €) = –22 777,50 euro.

Bolaget deklarerar rättelsen av engångsjusteringen i momsdeklarationen för augusti genom att öka de avdragbara skatterna för skatteperioden med 22 777,50 euro.

Efter rättelsen av engångsjusteringen justerar näringsidkaren avdraget på grund av ändringen av fastighetens användningsändamål eller överlåtelsen av fastigheten enligt de allmänna justeringsbestämmelserna (se avsnitt 5). Vid beräkningen av det belopp som ska justeras betraktas som ursprunglig användning som berättigar till avdrag den sammanräknade användning som berättigar till avdrag under rättelseåret för engångsjusteringen och den återstående justeringsperioden. Den skatt som ingår i anskaffningen utgörs å sin sida av beloppet på rättelsen av engångsjusteringen.

Överlåtelsemottagaren kan i vissa situationer rätta en engångsjustering som överlåtaren av en fastighet eller nyttjanderätten till en fastighet gjort. En överlåtelsemottagare kan rätta en engångsjustering som gjorts av överlåtaren då momsskyldigheten upphör, om överlåtelsemottagaren vid tidpunkten för överlåtelsen av fastigheten införts i registret över mervärdesskattskyldiga eller om hen införs i registret över mervärdesskattskyldiga under justeringsperioden. Överlåtelsemottagaren kan också rätta en engångsjustering som överlåtaren gjort på grund av överlåtelsen av fastigheten, om överlåtelsemottagaren under justeringsperioden införs i registret över mervärdesskattskyldiga. Rättelsemöjligheten tillämpas också i en situation där näringsidkaren anskaffar en fastighet eller nyttjanderätten till en fastighet av en annan näringsidkare, som tidigare anskaffat fastigheten av den fastighetsägare som gjort engångsjusteringen på grund av fastighetsöverlåtelsen. (MomsL 121 j § 2 mom.)

En förutsättning för rättelsen är att fastighetsöverlåtaren tidigare gjort engångsjusteringen. Detta ska framgå av den utredning om fastighetsinvesteringen vilken överlåtaren gett till överlåtelsemottagaren (se avsnitt 13). En ytterligare förutsättning är att justeringsrätten och -skyldigheten ska ha överförts till överlåtelsemottagaren under justeringsperioden och att fastighetens tidigare överlåtare inte kunnat rätta justeringen tidigare.