Ansökan om momsskyldighet för överlåtelse av nyttjanderätt till fastighet

Nyckelord:

- Har getts

- 10.3.2020

- Diarienummer

- VH/2247/00.01.00/2019

- Giltighet

- 10.3.2020 - 19.5.2021

- Bemyndigande

- 2 § 2 mom. i lagen om Skatteförvaltningen (503/2010)

- Ersätter anvisningen

- A126/200/2016

Anvisningen ersätter den tidigare anvisningen ”Ansökan om skattskyldighet för mervärdesskatt vid upplåtelse av fastighet”, (27.10.2017, Dnr A126/200/2016).

I anvisningen har följande inkluderats:

- kapitel 2.6.3 Överlåtelse av en lokal vid sidan om tilläggstjänster

- kapitel 2.6.6 En hyresgästs konkurs

- kapitel 2.6.7 Övertagande av en lägenhet

- Kapitel 2.6.8 Sammanslutning

Anvisningens punkt 1.1 Begreppet fastighet har ändrats. Därtill har ändringar gjorts i anvisningens kapitel 2.6.5 Fastighetsleasing och exempel 10. Också andra preciseringar har gjorts i anvisningen.

1 Allmänt

Med överlåtelse av nyttjanderätt till en fastighet avses i allmänhet utarrendering av ett markområde, uthyrning av en byggnad, en lägenhet eller en byggnadsdel för antingen momspliktig eller momsfri användning. Med sökande avses överlåtaren av nyttjanderätten till en fastighet som ansöker om att upptas som momsskyldig för denna verksamhet.

Överlåtelse av nyttjanderätt till en fastighet är i regel momsfri (mervärdesskattelagen, MomsL 27 §). Det är dock möjligt att ansöka om momsskyldighet för sådan överlåtelse om förutsättningarna är uppfyllda. Om ansökan att upptas som överlåtare av nyttjanderätt till fastighet föreskrivs i 30 § i (MomsL). Sökanden kan vara fastighetens ägare, delägare, deras hyrestagare eller hyrestagarens hyrestagare. Ansökan förutsätter att fastigheten fortlöpande används för verksamhet som berättigar till momsavdrag, eller att fastigheten används av staten, av ett universitet som avses i 1 § i universitetslagen eller ett yrkeshögskoleaktiebolag som avses i 5 § i yrkeshögskolelagen, eller från och med 1.1.2018 av en privat anordnare av yrkesutbildning som avses i 32 i § i lagen om finansiering av undervisnings- och kulturverksamhet (1705/2009). Verksamhet som bedrivs av kommuner och näringsidkare och berättigar till återbäring likställs med verksamhet som berättigar till avdrag.

1.1 Begreppet fastighet

I Europeiska unionen förenhetligades begreppet fastighet i momsbeskattningen från och med 1.1.2017.

Från och med 2017 har som fastighet betraktats också maskin, utrustning eller föremål, avsedd att tjäna särskild verksamhet som bedrivs på fastigheten, som varaktigt har installerats i en byggnad eller konstruktion och som inte kan flyttas utan att byggnaden eller konstruktionen förstörs eller förändras.

Mer information om definitionen av fastighet och effekterna av dessa finns i Skatteförvaltningens anvisning ”Fastighetsbegreppet i mervärdesbeskattningen fr.o.m. 1.1.2017".

Fastighetsbegreppet i mervärdesbeskattningen fr.o.m. 1.1.2017.

1.2 Skattefri överlåtelse av nyttjanderätt till fastighet

Skatt betalas inte på försäljning av fastigheter eller på överlåtelse av arrenderätt, hyresrätt, servitutsrätt eller någon annan motsvarande rättighet som gäller en fastighet. (27 § 1 mom. i MomsL).

Undantag: Trots vad som föreskrivs i 27 § ska skatt betalas på uthyrning av maskiner och utrustning som har installerats varaktigt i en fastighet (29 § 1 mom. 7 punkten i MomsL).

Försäljning av sådana värdepapper som ensamma eller tillsammans med andra värdepapper medför rätt att besitta en viss lägenhet eller fastighet eller en del av en fastighet hör till tillämpningsområdet för 27 § i MomsL. Försäljning av dessa värdepapper utgör skattefri överlåtelse av en rätt som hänför sig till en fastighet. Med värdepapper avses i detta sammanhang aktier i ett ömsesidigt fastighetsaktiebolag eller bostadsaktiebolag.

Skatt betalas inte heller på överlåtelse av elektricitet, gas, värme, vatten eller någon motsvarande nyttighet i samband med överlåtelse av skattefri nyttjanderätt till en fastighet (27 § 2 mom. i MomsL). Under dessa förhållanden har hyresgivaren uthyraren eller fastighetsaktiebolaget inte rätt att dra av den skatt som ingår i anskaffningspriset för de köpta energinyttigheterna.

1.2.1 Avdrag för energinyttighet

En hyrestagare eller delägare som bedriver momspliktig verksamhet i lokalerna får göra ett avdrag för en energinyttighet som köpts av ägaren eller innehavaren av fastigheten även i det fall att debiteringen ingår i den skattefria hyran eller det skattefria vederlaget för fastigheten. Detta förutsätter att köparen av en energinyttighet vad gäller dessa lokaler ger en utredning över beloppet på den skatt som ingår i priset som köparen har betalat för energinyttigheten (MomsL 111 §).

Utredningen ska innehålla datum för utredningen, säljarens, dvs. nyttjanderättsöverlåtarens, och köparens, dvs. hyrestagarens eller delägarens, namn, adresser samt eventuella företags- och organisationsnummer, uppgift om överlåtelsens art och den period den hänför sig till, hyrans eller bolagsvederlagets totalbelopp och energins andel av det samt skatten på säljarens inköp av energinyttigheter eller bränsle (209 h § 2 mom. i MomsL). Utredningen fungerar som verifikation, utifrån vilken hyresgästen eller delägaren gör avdraget.

Energinyttigheterna omfattar till exempel el, gas, uppvärmning, avkylning och andra likställbara nyttigheter. Avdragsrätten gäller dessa nyttigheter. Vatten är inte en energinyttighet, och därför får motsvarande avdrag för anskaffningspriset av vatten inte göras.

1.2.2 Andra varor och tjänster som överlåts

I samband med en överlåtelse av en skattefri rättighet som hänför sig till en fastighet kan också andra energinyttigheter än de som tas upp i 27 § 2 mom. i MomsL överlåtas. Dessa omfattar till exempel städning, reparation och bevakning av fastigheten. Denna typ av nyttighet kunde också vara en parkeringsruta som ställts till förfogande för hyrestagaren. Den skattemässiga behandlingen av andra varor och tjänster som överlåts ska avgöras från fall till fall. När den skattemässiga behandlingen avgörs bör man bedöma huruvida dessa och överlåtelsen av nyttjanderätten till lokalerna anknyter till varandra så att de kan anses bilda en helhet eller om de ska betraktas som fristående prestationer.

EUD har i domen C-572/07 (RLRE Tellmer Property) konstaterat att när en hyresgivare fakturerade hyran för en bostadslägenhet och städtjänsterna i de allmänna utrymmena separat så var det inte fråga om en enda prestation, utan om fristående och separata tjänster. Enligt EUD:s dom ska varje prestation vanligtvis betraktas som separat och fristående. Uthyrningen av bostäder och städtjänsterna i de allmänna lokalerna kunde skiljas åt, och därför kunde inte uthyrningen och städningen betraktas som en enda prestation. Momspliktigheten för tjänsterna skulle således avgöras separat.

I domen EUD C‑392/11 (Field Fisher Waterhouse) var det fråga om uthyrning av affärslokaler och tjänster som anknöt till den aktuella uthyrningen. Dessa tjänster var en del av fastighetens försäkringskostnader och ersättning för tjänsteprestationer till vilka hörde bland annat vattendistribution, uppvärmning av hela byggnaden, reparation av byggnadens konstruktioner och maskiner, städning av de allmänna utrymmena och bevakning av byggnaden. EUD ansåg att innehållet i hyresavtalet kan betraktas som en väsentlig referens vid avgörandet av huruvida det är fråga om försäljning av en enda tjänst eller av flera separata tjänster.

I det aktuella avtalet hade man kommit överens om att hyresgivaren utöver hyreslokalerna också levererade de ovan nämnda tjänsterna till hyrestagaren, och dessa betalades av hyrestagaren som kostnader i anslutning till hyran. Om dessa lämnades obetalda, kunde det leda till att hyresavtalet sades upp. Domstolen ansåg att den ekonomiska grunden för att upprätta ett hyresavtal inte tycktes vara endast en överlåtelse av nyttjanderätten till de aktuella lokalerna, utan även att hyrestagaren fick ett tjänstepaket. Av detta drog domstolen slutsatsen att hyresgivaren och hyrestagaren i det aktuella hyresavtalet kom överens om en enda prestation. Den domstol som hade begärt ett prejudikat skulle således på basis av tolkningarna som lades fram och de särskilda förhållandena i ärendet avgöra huruvida de aktuella affärsaktiviteterna bildade en enda prestation som gällde uthyrning av en fastighet.

1.3 Skattepliktig överlåtelse av nyttjanderätt till fastighet

Trots att en överlåtelse av nyttjanderätten till en fastighet enligt 27 § i MomsL som regel är skattefri, kan man i det fall att förutsättningarna uppfylls ansöka om momsskyldighet. Sökanden kan vara fastighetens ägare, delägare i ett ömsesidigt fastighetsaktiebolag eller dessas hyrestagare. Sökanden kan också vara en hyrestagares hyrestagare ända fram till den sista hyresgivaren. En hyresvärd kan göra en ansökan om hyresgästen utövar momspliktig verksamhet eller verksamhet som berättigar till återbäring i lägenheten på så sätt att hyresgästen har åtminstone partiell avdrags- eller återbäringsrätt vad gäller den skatt som ingår i hyran. Då det gäller ett ömsesidigt fastighetsaktiebolag är förutsättningen för en ansökan att lokalen som ansökan gäller i sin helhet används av en delägare och åtminstone delvis av en slutanvändare, för momspliktig affärsverksamhet eller verksamhet som berättigar till återbäring. På verksamheten ställs inga särskilda krav, om den delägare som är lokalens slutanvändare är staten eller ett i 30 § 3 mom. i MomsL nämnt universitet som avses i 1 § i universitetslagen eller av ett yrkeshögskoleaktiebolag som avses i 5 § i yrkeshögskolelagen, eller från och med 1.1.2018 en privat anordnare av yrkesutbildning som avses i 32 i § i lagen om finansiering av undervisnings- och kulturverksamhet (1705/2009).

Ansökan om momsskyldighet ska alltid göras skilt då det gäller överlåtelse av nyttjanderätt till en fastighet, även om den som överlåter nyttjanderätten redan är momsskyldig för affärsverksamheten hen bedriver. På motsvarande sätt ska den som har ansökt om momsskyldighet för överlåtelse av nyttjanderätt till en fastighet registrera sig som momsskyldig, om hen börjar bedriva någon annan momspliktig affärsverksamhet.

Efter ansökan ska överlåtaren av nyttjanderätten till en fastighet betala moms på hyrorna eller vederlagen för lokalerna som är föremål för ansökan. Överlåtaren får dra av momsen som ingår i anskaffningar hen gjort för denna verksamhet. En hyrestagare får dra av momsen som ingår i hyran till den del hen använder lokalerna i sin skattepliktiga verksamhet. En delägare i ett ömsesidigt fastighetsaktiebolag får dra av den moms som ingår i hyran till fullt belopp, även om den verksamhet som bedrivs av hens hyrestagare som slutanvändare inte är skattepliktig i sin helhet. Momsen på anskaffningarna som hänför sig till den skattepliktiga hyresverksamheten blir således inte en kostnad för delägaren.

I syfte att säkerställa sin avdragsrätt ska hyrestagaren eller delägaren kontrollera huruvida överlåtaren av nyttjanderätten har registrerats som momsskyldig för överlåtelse av nyttjanderätt till en fastighet. Registreringen kan kontrolleras på FODS-informationstjänst (www.ytj.fi). Om överlåtaren har registrerat sig som momsskyldig både för affärsverksamhet och för överlåtelse av nyttjanderätt till en fastighet, kan båda registreringsuppgifterna kontrolleras på följande sätt:

- Momsskyldighet - Momsskyldig för affärsverksamhet

- Momsskyldighet - För överlåtelse av nyttjanderätt till fastighet

I mervärdesskattelagens 29 § föreskrivs om överlåtelse av nyttjanderätt eller annan rätt som hänför sig till en fastighet i vissa situationer. Möjligheterna att som överlåtare av nyttjanderätt till en fastighet ansöka om momsskyldighet gäller inte för sådana överlåtelser, eftersom dessa redan enligt 29 § i MomsL är skattepliktiga (t.ex. inkvarteringsverksamhet och tillfällig uthyrning av mötes- och idrottslokaler).

Från och med början av 2017 innehåller 29 § i MomsL ett tillägg som gäller uthyrning av maskiner och anordningar som varaktigt installerats i en fastighet. Enligt denna ska moms betalas på de aktuella maskinerna och anordningarna. Av detta följer att hyresgivaren skilt ansöker om momsskyldighet för överlåtelse av nyttjanderätt till fastighet för lokalen som hyrs ut och momsskyldighet för utövande av affärsverksamhet för de maskiner som ska betraktas som fastigheter.

Exempel 1: Från och med 1.2.2017 hyr en hyresgivare ut en nybyggd lokal till ett bilverkstadsföretag. Moms ingår i hyran. En billyftanordning har installerats i lokalen. Billyftanordningen är i detta fall enligt begreppet fastighet som trädde i kraft 1.1.2017 en anordning som används i särskild verksamhet som bedrivs i en fastighet och som varaktigt installerats i byggnaden och inte kan flyttas utan att förstöra eller ändra på byggnaden. Hyresgivaren har redan tidigare ansökt om momsskyldighet för överlåtelse av nyttjanderätten till fastigheten. Hen ska dessutom registrera sig som momsskyldig för affärsverksamhet för uthyrningen av billyftanordningen, om den gräns för obetydlig verksamhet som föreskrivs i mervärdesskattelagen överskrids.

Exempel 2: Från och med 1.1.2017 hyr en hyresgivare ut en lokal till ett företag som bedriver momsfri verksamhet. I lokalen finns en anordning som används i särskild verksamhet som bedrivs i fastigheten. Anordningen har varaktigt installerats i byggnaden och kan inte flyttas utan att förstöra eller ändra på fastigheten. I fråga om lokalen kan hyresgivaren inte ansöka om momsskyldighet, men hen måste registrera sig som momsskyldig för uthyrningen av anordningen som varaktigt installerats i fastigheten, om den gräns för obetydlig verksamhet som föreskrivs i mervärdesskattelagen överskrids.

2 Förutsättningar för ansökan

2.1 Förutsättningar som gäller sökanden

Sökanden kan vara fastighetens ägare, delägare i ett ömsesidigt fastighetsaktiebolag eller dessas hyrestagare. Sökanden kan också vara en hyrestagares hyrestagare ända fram till den sista hyresgivaren.

Förutsättningen för ansökan om momsskyldighet för andra än ömsesidiga fastighetsaktiebolag är att slutanvändaren åtminstone delvis använder lokalen för momspliktig affärsverksamhet eller verksamhet som berättigar till återbäring. Om slutanvändaren är staten eller ett universitet eller en yrkeshögskola som nämns i 30 § 3 mom. i MomsL eller från och med 1.1.2018 en privat anordnare av yrkesutbildning som avses i 32 i § i lagen om finansiering av undervisnings- och kulturverksamhet (1705/2009), anses lokalerna alltid vara i sådan användning att förutsättningarna för en ansökan om momsskyldighet uppfylls. Av detta följer att den verksamhet som bedrivs i lokalerna inte behöver vara sådan som berättigar till avdrag.

Förutsättningen för en ansökan för ett ömsesidigt fastighetsaktiebolag är att delägaren kan drar av den moms som ingår i vederlaget till fullt belopp. I detta fall använder delägaren själv hela lokalen för verksamhet som berättigar till avdrag eller återbäring eller hyr ut lokalen, inklusive skatt, till en hyrestagare som i lokalen bedriver verksamhet som åtminstone delvis berättigar till avdrag eller återbäring. Då kan hyresgästen dra av den moms som ingår i hyran enbart i den utsträckning som den verksamhet som hyresgästen bedriver i lokalerna berättigar till avdrag. Om den delägare som är slutanvändare av lokalerna är staten, eller ett universitet eller en yrkeshögskola som nämns i 30 § 3 mom. i MomsL eller från och med 1.1.2018 en privat anordnare av yrkesutbildning som avses i 32 i § i lagen om finansiering av undervisnings- och kulturverksamhet (1705/2009), behöver inte heller den verksamhet som dessa bedriver i lokalerna berättiga till avdrag.

Bestämmelsen om ömsesidiga fastighetsaktiebolag och delägare i dessa tillämpas också på andra jämförbara aktiebolag och andelslag, vars verksamhetssyfte är att inneha en fastighet, samt deras delägare och medlemmar. Med de ovan nämnda avses till exempel bostadsaktiebolag och fastighetsandelslag samt deras delägare och medlemmar.

I rättspraxis har ansetts att ett ömsesidigt fastighetsaktiebolag kan ansöka om momsskyldighet under vissa förutsättningar, även om delägarna inte har full innehavar- eller nyttjanderätt till lägenheterna. Högsta förvaltningsdomstolens beslut HFD 10.7.2009 liggare 1785 gällde verksamhet med semesteraktier. Enligt beslutet kan ett ömsesidigt fastighetsaktiebolag, då en delägares besittningsrätt har begränsats väsentligt och avsevärt i bolagsordningen, ansöka om momsskyldighet vid en överlåtelse av nyttjanderätten till lägenheten till en utövare av inkvarteringsverksamhet. Till denna del tillämpades inte på fastighetsaktiebolaget den särskilda förutsättning gällande skattskyldighet för delägarens fullständiga avdragsrätt som föreskrivs i 30 § 3 mom. i MomsL.

HFD 10.7.2009 liggare 1785

Enligt sin bolagsordning hade A Ab som ändamål att äga och besitta en fastighet i en viss kommun samt att äga och besitta byggnaderna på fastigheten. Varje aktie i A Ab medförde rätt att besitta en i bolagsordningen bestämd semesterlägenhet i A Ab:s byggnad eller att tillsammans med andra i bolagsordningen angivna aktier besitta någon annan del av A Ab:s byggnader eller lokaler som A Ab förfogade över. Genom en bestämmelse i bolagsordningen hade aktieägarnas besittningsrätt begränsats så, att en aktieägare fick använda sin semesterlägenhet själv under högst 56 dygn av kalenderåret. Under den återstående tiden hade A Ab besittningsrätten även till semesterlägenheterna, dock så, att bolaget måste hyra ut dem till någon serviceproducent som bolaget utsåg, för att på detta sätt skaffa hyresinkomster till bolaget. Enligt ansökan om förhandsavgörande hyrde A Ab ut lägenheterna till en fristående serviceproducent, som idkade skattepliktig inkvarteringsrörelse genom att upplåta lägenheter åt resande.

När serviceproducenten använde lägenheterna i sin skattepliktiga inkvarteringsrörelse, stod dessa inte uteslutande och odelat till aktieägarnas förfogande, utan A Ab:s besittningsrätt begränsade väsentligt och avsevärt aktieägarnas besittningsrätt till dem. Då kunde delägaren inte själv använda eller hyra ut den lägenhet hen ägde på basis av sin delägarställning. Därför ansåg högsta förvaltningsdomstolen att vid avgörandet av frågan huruvida A Ab kunde ansöka om att bli skattskyldig för upplåtelsen av nyttjanderätten till de lokaler som bolaget hade i sin besittning skulle de särskilda förutsättningar för fastighetsaktiebolags skattskyldighet i 30 § 3 mom. i mervärdesskattelagen inte tillämpas på A Ab.

Lägenheterna användes inte bara tillfälligt i den skattepliktiga inkvarteringsrörelsen. Även om denna användning avbröts för den tid under vilken aktieägaren själv använde lägenheten, ansåg högsta förvaltningsdomstolen att under dessa förhållanden användes lägenheterna kontinuerligt för ett ändamål som berättigade till avdrag, när hänsyn även togs till att avdragen enligt användningen kunde delas upp i en del som berättigade till avdrag och en som inte berättigade till avdrag. Enligt 30 § i mervärdesskattelagen hade A Ab rätt att ansöka om att bli mervärdesskattskyldig för upplåtelsen av nyttjanderätten till nämnda lokaler. A Ab hade följaktligen med stöd av 102 § i mervärdesskattelagen rätt att av den mervärdesskatt som ingick i byggkostnaderna för dessa lägenheter dra av den andel som motsvarade A Ab:s nyttjanderätt till lägenheterna.

I detta beslut från HFD hade delägarens besittningsrätt begränsats väsentligt och avsevärt i bolagsordningen, vilket innebar att delägaren under en viss period inte hade någon som helst besittnings- eller användarrätt till lägenheten, utan denna innehölls av fastighetsaktiebolaget. Om en delägares besittnings- och nyttjanderätt inte i bolagsordningen har begränsats på det sätt som beskrivs ovan, är förutsättningen för ett fastighetsaktiebolags ansökan att delägaren har rätt att dra av momsen som ingår i hyran till fullt belopp (30 § 3 mom. i MomsL). Detta gäller också situationer där delägaren varje år är skyldig att hyra ut en lägenhet på en bestämd tid. Vid behov kan delägaren ge fastighetsaktiebolaget en skriftlig försäkran om att lägenheten inte används under den tid som uthyrningsskyldigheten gäller i verksamhet som bedrivs av delägaren och som inte berättigar till avdrag.

Exempel 3: Ett ömsesidigt fastighetsaktiebolag har delägare som bor på olika ställen i Finland. Delägarnas besittnings- och nyttjanderätt har inte begränsats, men uthyrningsskyldighet anknyter till användningen av lägenheterna. En delägare har tillgång till sin semesterlägenhet för egen användning 90 dygn per år. Under den tid som uthyrningsskyldigheten gäller hyr delägaren ut lägenheten till en extern utövare av inkvarteringsverksamhet.

Om delägaren använder lägenheten under den tid då uthyrningsskyldigheten inte gäller, till exempel för eget privat bruk, kan hen inte som överlåtare av nyttjanderätten till en lägenhet ansöka om momsskyldighet . Under dessa förhållanden har delägaren inte rätt till fullt avdrag för skatten som ingår i vederlaget, och därför kan inte heller fastighetsaktiebolaget lämna en ansökan gällande den aktuella lägenheten.

I det fall att en delägare skriftligen har avstått från eget bruk av lägenheten och hyr ut lägenheten till en utövare av inkvarteringsverksamhet för användning i momspliktig inkvarteringsverksamhet, kan delägaren och fastighetsaktiebolaget ansöka om momsskyldighet för överlåtelse av nyttjanderätt till en fastighet.

En delägare kan också själv bedriva momspliktig inkvarteringsverksamhet och under perioder då uthyrningsskyldigheten inte gäller använda lägenheten i sin egen inkvarteringsverksamhet som berättigar till avdrag. Om en delägare i fråga om uthyrningsskyldigheten ansöker om momsskyldighet för överlåtelse av nyttjanderätten till en fastighet, kan hen dra av skatten som ingår i vederlaget till fullt belopp. I detta fall har fastighetsaktiebolaget rätt att ansöka om momsskyldighet i fråga om denna lägenhet.

2.2 Förutsättningar som gäller lokalen

Ansökan om momsskyldighet för överlåtelse av nyttjanderätten till en fastighet gäller alltid en fastighet eller en del av denna. I sitt beslut HFD 15.11.1996 liggare 3563 konstaterade högsta förvaltningsdomstolen att den minsta del av en fastighet som ansökan kan gälla är en lägenhet eller en mindre del som klart kan särskiljas och som bildar en funktionell helhet. Fastighetsaktiebolaget debiterar delägaren ett separat bolagsvederlag för varje verksamhetsenhet som är mindre än en lägenhet enligt den area som används av verksamhetsenheten. Ett fastighetsaktiebolag och dess delägare hade i egenskap av överlåtare av nyttjanderätten till en fastighet rätt att ansöka om momsskyldighet även i det fall då ett vederlag debiterades för funktionella helheter som var mindre än en lägenhet.

HFD 15.11.1996 liggare 3563

Bolaget var ett ömsesidigt fastighetsaktiebolag, som ägde byggnader med en sammanlagd yta på cirka 10 000 kvadratmeter. Byggnaderna omfattade olika kontors- och laboratorielokaler på cirka 7 600 kvadratmeter. Bolagets moderbolag ägde hela aktiestocken i bolaget. Bolagets aktier gav moderbolaget rätt att besitta dessa kontors- och laboratorielokaler, som i bolagsordningen delats i 62 lägenheter på 13–698 kvadratmeter. I bolagsordningen hade det förordnats vilka aktier som gav rätt att besitta vilka lägenheter. Det skötsel- och finansieringsvederlag som bolaget tagit ut räknades genom att använda ytorna på lägenheterna enligt bolagsordningen. Moderbolaget hyrde ut lokaler som det hade i sin besittning till näringsidkare som huvudsakligen bedrev momspliktig affärsverksamhet och som var slutanvändare av lokalerna. Lokalerna hyrdes ut antingen som hela lägenheter i enlighet med bolagsordningen eller så att den lokal som hyrdes ut endast var en del av en lägenhet i enlighet med bolagsordningen. Bolaget, i egenskap av fastighetsaktiebolag, och dess moderbolag, i egenskap av delägare i fastighetsaktiebolaget, hade ansökt om skattskyldighet utifrån överlåtelse av nyttjanderätt till en fastighet på det sätt som avses i 30 § i mervärdesskattelagen.

Av administrativa skäl betraktas i allmänhet en lägenhet som den minsta del av en fastighet för vilken ansökan om momsskyldighet för överlåtelse av nyttjanderätt kan göras. I affärsfastigheter svarar dock inte alltid lägenhetsindelningen enligt bolagsordningen mot den faktiska användningen av lokalerna, utan exempelvis en stor lägenhet kan ha uppdelats i flera funktionella enheter med olika hyrestagare för varje enhet. I dessa fall kan inte alltid en lägenhet enligt bolagsordningen betraktas som den minsta del av en fastighet för vilken momsskyldighet kan ansökas, utan även någon annan lokal som klart kan särskiljas och bildar en funktionell enhet kan betraktas som en sådan.

De lokaler som bolagets delägare hyrde ut i mindre delar än en lägenhet enligt bolagsordningen kunde klart särskiljas och bildade lokaler för varje hyrestagares verksamhetsenhet. När dessutom ytan av lägenheterna utgjorde grunden för beräkningen av bolagsvederlaget som bolaget debiterade, kunde skattegrunden på bolagets försäljning samt avdragsrätten klarläggas på basis av ytan även i det fall då en delägare i bolaget hyrde ut lokaler i mindre delar än lägenheter enligt bolagsordningen. Inte heller de administrativa orsakerna i anknytning till beskattningen utgjorde således ett hinder för ansökan om momsskyldighet för en mindre del av en fastighet än en lägenhet enligt bolagsordningen. I detta fall saknade det betydelse att en del av lägenheten enligt bolagsordningen inte hade hyrts ut, det vill säga att den stod tom. Därför hade bolaget hade rätt att ansöka om att bli skattskyldig även för delar av fastighet som är mindre än en lägenhet.

En lokal ska överlåtas för uteslutande nyttjande av en hyrestagare för att man ska kunna ansöka om skattskyldighet för uthyrningen. Inga särskilda krav ställs på lokalens area eller de övriga tekniska begränsningarna.

EU-domstolen (EUD) har i sin dom C-428/02, Fonden Marselisborg Lystbådehavn, konstaterat att man med uthyrning av en fastighet avser att hyresgivaren ger hyrestagaren rätt att under en avtalad tid och mot en avtalad ersättning besitta och använda ett avgränsat och specificerbart område eller en del av en fastighet, och övriga personer ställs utanför denna nyttjanderätt.

EUD har i sin dom C-284/03,Temco, preciserat hyrestagarens exklusiva rätt att nyttja en fastighet på så sätt att denna rätt kan begränsas med ett avtal med hyresvärden, och att avtalet avser endast den fastighet som specificerats i avtalet. På detta sätt kan hyresvärden till exempel förbehålla sig rätten att regelbundet granska den uthyrda fastigheten. Vidare kan man fastställa i hyresavtalet att vissa delar av fastigheten ska användas tillsammans med andra. Att det i avtalet finns bestämmelser som på detta sätt begränsar rätten att nyttja de förhyrda lokalerna hindrar inte att det är fråga om ett nyttjande som är exklusivt i förhållande till andra som inte enligt lag eller avtal kan göra gällande någon rätt till den förhyrda egendomen.

2.3 Förutsättningar som gäller slutanvändaren

Slutanvändaren ska i lokalerna bedriva verksamhet som åtminstone delvis berättigar till avdrag. Utövande av verksamhet som berättigar till återbäring likställs med utövande av verksamhet som berättigar till momsavdrag. Den verksamhet som en delägare i ett ömsesidigt fastighetsaktiebolag bedriver ska i de lokaler som ansökan gäller i sin helhet vara sådan som berättigar till avdrag eller återbäring. Inga särskilda krav har satts upp för verksamhet som bedrivs i statens eller de i 30 § 3 mom. nämnda eller från och med 1.1.2018 en privat anordnare av yrkesutbildning som avses i 32 i § i lagen om finansiering av undervisnings- och kulturverksamhet (1705/2009) nämnda läroanstalternas lokaler. Slutanvändaren kan också vara ett utländskt företag som har rätt till en återbäring som avses i 122 § i MomsL.

I högsta förvaltningsdomstolens beslut HFD 7.2.2007 liggare 268 var det fråga om vad som avses med fortlöpande nyttjande av en fastighet. Verksamheten ansågs vara fortlöpande i det fall att man i fastigheten årligen under en viss period bedriver verksamhet som berättigar till momsavdrag. Förutsättningarna för en ansökan uppfylls till exempel när en fastighet årligen varje sommar hyrs ut till en hyrestagare som bedriver verksamhet som berättigar till avdrag och under resten av tiden används för verksamhet som inte berättigar till avdrag.

HFD 7.2.2007 liggare 268

Enligt ansökan om ett förhandsavgörande började ett fastighetsaktiebolag uppföra ett nybygge som förutom allmänna utrymmen omfattade 50 lägenheter. Avsikten var att närmast under terminerna hyra ut lägenheterna som studentbostäder till studerande, och att byggnaden på sommaren skulle inrymma ett sommarhotell. Den momspliktiga sommarhotellverksamheten skulle bedrivas av ett externt skattskyldigt företag till vilket företaget skulle hyra ut lokaler för användning i sommarhotellverksamheten.

Som förutsättning för ansökan om momsskyldighet föreskrivs i 30 § 1 mom. i mervärdesskattelagen att en fastighet fortlöpande används för verksamhet som berättigar till avdrag enligt 10 kap. Av de detaljerade motiveringarna till denna bestämmelse i regeringens proposition framgår det att avsikten har varit att utanför ansökningsmöjligheten lämna närmast tillfälliga överlåtelser av fastigheter för ändamål som berättigar till avdrag. Enligt ansökan om ett förhandsavgörande var det inte fråga om tillfällig utan årligen återkommande användning som varje år pågick hela sommaren i en skattepliktig och således avdragberättigad sommarhotellverksamhet. När hänsyn dessutom togs till den dom som Europeiska gemenskapernas domstol meddelade i ärendet C-184/04, Nystads stad, och av vilken framgår tolkningen av artikel 13 C och artikel 20 i Europeiska rådets sjätte mervärdesskattedirektiv (77/388/EEG), ansåg högsta förvaltningsdomstolen att det uttryck som används i 30 § 1 mom. i mervärdesskattelagen inte fortlöpande kan tolkas så att det skulle förutsätta användning av fastigheten eller en del av denna på heltid eller ens tidsmässigt huvudsakligen i verksamhet som berättigar till avdrag. Av denna anledning hade bolaget rätt att ansöka om momsskyldighet för överlåtelse av nyttjanderätten till fastigheten.

Exempel 4: En företagare har med stöd av ett långvarigt hyresavtal hyrt ut sin fastighet för minigolfverksamhet. Banorna finns utomhus och används endast på sommaren under cirka fem månader. Fastigheten har hyrts ut för hela året, även om det på grund av väderförhållandena inte bedrivs någon verksamhet där under andra perioder. Hyresgivaren kan ansöka om momsskyldighet för överlåtelse av nyttjanderätten till fastigheten.

2.3.1 Slutanvändaren är en hyrestagare som verkar i lokalerna

Enligt regeringens proposition (RP 88/1993) behöver inte den verksamhet som i en fastighet bedrivs av en hyrestagare som är slutanvändare i sin helhet vara verksamhet som berättigar till momsavdrag. Hyresgivaren kan ansöka om att bli överlåtare av nyttjanderätten till en fastighet även i fråga om lokaler där hyrestagaren bedriver verksamhet som endast delvis är momspliktig. Det har således ingen betydelse att till exempel ett rum i lokalen som hyrs ut endast används för skattefri verksamhet, om lokalen har många rum. Hyresgivaren drar av de skatter i utgifterna som hänför sig till uthyrningen och debiterar hela hyran inklusive moms. Av momsen som ingår i hyran kan hyrestagaren dock dra av endast den andel som hänför sig till den skattepliktiga verksamheten.

Exempel 5: En företagare har av en privatperson hyrt en affärslokal med två rum för fot- och zonterapi. I det ena rummet ger företagaren zonterapi. Företagaren har också utbildat sig till fotterapeut, och ger fotvård i det andra rummet. Zonterapi är en momspliktig tjänst, och en fotterapeuts tjänster momsfria. Hyresgivaren kan för överlåtelsen av nyttjanderätten till fastigheten ansöka om momsskyldighet för hela affärslokalen och debitera hyran inklusive moms. Hyrestagaren har inte rätt att dra av momsen som ingår i hyran för rummet som används för fotvård.

Exempel 6: En delägare äger aktier som berättigar till besittning av två lägenheter i ett hus i stadens centrum. Delägaren hyr ut en affärslokal till ett företag som bedriver frisörverksamhet. Delägaren kan ansöka om momsskyldighet för överlåtelsen av nyttjanderätten till fastigheten. Delägaren hyr den andra lägenheten till en utövare av småskalig verksamhet, som inte ansökt om momsskyldighet. Användningen av denna lägenhet berättigar inte till avdrag, och därför finns inga förutsättningar för ansökan gällande denna lägenhet.

Exempel 7: Ett företag som äger en affärsbyggnad har hyrt ut byggnaden till hyrestagare A som bedriver skattepliktig verksamhet och ansökt om momsskyldighet för uthyrningen. Hyran inkluderar moms som hyrestagaren kan dra av till fullt belopp. Hyrestagare A behöver inte hela affärslokalen, och därför hyr hen senare ut en del av denna vidare till B som bedriver skattefri verksamhet. Detta leder till att momsskyldigheten för ägaren av affärslokalen upphör i fråga om denna del av den uthyrda lokalen till följd av att B inte bedriver ens obetydlig skattepliktig verksamhet i lokalen. Ägaren av affärsbyggnaden debiterar hyrestagare A som bedriver skattepliktig verksamhet en hyra som inkluderar moms för den del som svarar mot hens användning och en hyra exklusive moms för den andel som A hyrt ut vidare.

Exempel 8: Ett ömsesidigt fastighetsaktiebolag och en delägare i detta har som överlåtare av nyttjanderätten till en fastighet ansökt om momsskyldighet. Lägenheten hyrs av företaget A som bedriver momspliktig verksamhet. Företag A hyr senare ut en del av lägenheten till företag B som bedriver skattefri verksamhet, och B blir slutanvändare av den vidare överlåtna lokalen. För fastighetsaktiebolaget avslutar detta skattskyldigheten som överlåtare av nyttjanderätten till fastigheten i fråga om den aktuella lägenheten till följd av att delägaren inte kan dra av den moms som ingår i vederlaget till fullt belopp. Delägaren kan fortfarande vara skattskyldig för den del av lägenheten som används i hyrestagare A:s skattepliktiga verksamhet.

Exemplet gäller en situation där ett ömsesidigt fastighetsaktiebolag inte debiterar delägaren något separat vederlag för den aktuella delen.

Exempel 9: Ett ömsesidigt fastighetsaktiebolag och en delägare i detta har som överlåtare av nyttjanderätten till en fastighet ansökt om momsskyldighet . Lägenheten hyrs av företaget A som bedriver momspliktig verksamhet. Företag A hyr senare ut en del av lägenheten till företag B som bedriver skattefri verksamhet, och B blir slutanvändare av den vidare överlåtna lokalen. Fastighetsaktiebolaget debiterar delägaren separata vederlag enligt lokaler som används för både skattepliktig och skattefri verksamhet. Delägaren kan således dra av den moms som ingår i vederlaget för lokalen som används för skattepliktig verksamhet till fullt belopp. Fastighetsaktiebolagets ansökan upphör endast i fråga om de lokaler som används av B som är slutanvändare av lägenheten.

Exempel 10: En delägare i ett ömsesidigt fastighetsaktiebolag hyr ut en lägenhet till ett företag som bedriver både skattepliktig och skattefri verksamhet. Hyrestagaren är slutanvändaren av lokalerna. Delägaren kan ansöka om momsskyldighet för överlåtelsen av nyttjanderätten till fastigheten. Hen debiterar hela hyran inklusive moms. Hyrestagaren kan dra av skatten som ingår i hyran till den del hyran hänför sig till lokalerna som används för skattepliktig verksamhet. Eftersom delägarens verksamhet är momspliktig i sin helhet kan också fastighetsaktiebolaget i egenskap av överlåtare av nyttjanderätt till fastigheten ansöka om momsskyldighet. Fastighetsaktiebolaget betalar moms på hela det vederlag som det tar ut av delägaren. Fastighetsaktiebolagets eventuella fastighetsinvesteringar anknyter i denna situation till verksamhet som berättigar till avdrag av moms.

Högsta förvaltningsdomstolens beslut HFD 15.4.2013 liggare 1287 gällde en fastighetsägares rätt att ansöka om momsskyldighet då slutanvändarna av fastigheten var ett universitet och samfund med anknytning till universitetets verksamhet, och dessa inte var momsskyldiga. Rätten att ansöka om momsskyldighet gällde endast lokalerna vars slutanvändare var ett universitet.

HFD 15.4.2013 liggare 1287

A Ab hade i samband med universitetsreformen som trädde i kraft 1.1.2010 i sin ägo fått fastigheter som användes av universitet. A Ab hyrde ut dessa fastigheter till universiteten. En del av lokalerna som universiteten hade hyrt överläts vidare antingen vederlagsfritt eller mot hyra till samfund som hade nära anknytning till universitetens verksamhet och som inte var momsskyldiga för sin verksamhet. För överlåtelse av nyttjanderätten till en fastighet kan man ansöka om momsskyldighet även i det fall att fastigheten används av ett universitet som avses i 1 § i universitetslagen (30 § 1 mom. i MomsL). Detta gav A Ab rätt att ansöka om momsskyldighet för lokalerna som hyrdes ut till universiteten endast till den del universiteten var de faktiska slutanvändarna av lokalerna. Rätten att ansöka om momsskyldighet gällde inte de lokaler som universiteten hade överlåtit vidare till icke-momsskyldiga samfund.

2.3.2 Slutanvändaren är en delägare

Ett ömsesidigt fastighetsaktiebolag kan lämna en ansökan förutsatt att den verksamhet som i lokalerna bedrivs av en delägare som är slutanvändaren i sin helhet berättigar till momsavdrag eller -återbäring. Om den delägare som är slutanvändare av lokalerna är staten, eller ett universitet eller en yrkeshögskola som tas upp i 30 § 3 mom. i MomsL, eller från och med 1.1.2018 en privat anordnare av yrkesutbildning som avses i 32 i § i lagen om finansiering av undervisnings- och kulturverksamhet (1705/2009), likställs hela verksamheten med verksamhet som berättigar till avdrag.

2.4 Förutsättningar som gäller ansökningskedjan

Samma lokal kan hyras ut vidare flera gånger (30 § 2 mom. i MomsL). När uthyrningen bildar en kedja är förutsättningen för en ansökan att också hyrestagaren, som hyr lokalen vidare, hyrestagaren har ansökt om att tas upp som skattskyldig. Ansökningskedjan ska vara obruten mellan den första hyresgivaren som lämnat in en ansökan och den sista hyresgivaren i kedjan. I början kan dock ansökningskedjan vara öppen. Förutsättningen för till exempel en delägares eller hyrestagares ansökan är inte att fastighetsägaren lämnar en ansökan.

Exempel 11: Ett ömsesidigt fastighetsaktiebolag har bostadslägenheter och en affärslokal. Inga fastighetsinvesteringar eller betydande reparationer har gjorts, och därför har fastighetsaktiebolaget i egenskap av överlåtare av nyttjanderätt till fastigheten inte ansett det vara nödvändigt att ansöka om momsskyldighet. Fastighetsbolaget debiterar således delägaren som äger aktierna som berättigar till besittning av affärslokalen ett skattefritt vederlag. Delägaren har i egenskap av överlåtare av nyttjanderätt till fastigheten ansökt om momsskyldighet och debiterar hyrestagaren som bedriver skattepliktig verksamhet i lägenheten en hyra som inkluderar skatt.

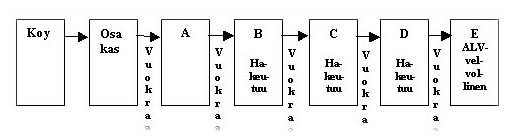

Exempel 12: En delägare i ett ömsesidigt fastighetsaktiebolag har hyrt ut en lägenhet som hen besitter till A som hyr ut den vidare till B som hyr ut den vidare till C. C hyr ut lägenheten vidare till D som hyr ut den vidare till E. B har utfört betydande ombyggnadsarbeten i lägenheten, och den moms som ingår i anskaffningspriset för dessa vill hen dra av. För att en avdragsrätt ska uppstå kräver det att B ansöker om momsskyldighet för uthyrningen av fastigheten. Förutsättningen för B:s ansökan är att C lämnar in en ansökan. Förutsättningen för C:s ansökan är att D lämnar in en ansökan. Förutsättningen för D:s ansökan är i sin tur att slutanvändaren av fastigheten, dvs. E, fortlöpande bedriver sådan verksamhet i lägenheten som åtminstone delvis berättigar till momsavdrag.

2.5 Lagringstjänster

Med lagringstjänst avses verksamhet där kundens saker tas in för lagring så att kunden inte får rätt till någon viss lokal eller exklusivt tillträde till denna. Lagringstjänsten är en momspliktig tjänst, och på försäljningen betalas skatt enligt den allmänna skattesatsen (MomsL 1 §).

Om besittning av en lagerlokal och exklusivt tillträde till denna överlåts till en kund, är det fråga om överlåtelse av nyttjanderätt till fastighet som avses i MomsL 27 §. Hyresgivaren kan i detta fall ansöka om momsskyldighet, om förutsättningarna som gäller en slutanvändare uppfylls.

När man avgör huruvida det är fråga om en lagringstjänst eller en överlåtelse av nyttjanderätt till en fastighet, har det ingen betydelse hur länge lagringen varar.

Exempel 13: Ett företag hyr ett minilager där det förvarar sportutrustning avsedd för försäljning. Sportutrustningen ligger i lagret i väntan på sommar/vintersäsongen. Lagret som hyrs har klart avgränsats med väggar. Minilagret är i detta fall en sådan fastighetsdel för vilka en anmälan kan gälla.

Exempel 14: Ett företag tillhandahåller lagringstjänster för andra företag och privatpersoner. Tjänsten omfattar förvaring av varor som packats ned i lådor under en avtalad tid. Kunderna har inte tillträde till förvaringsutrymmena, och inget visst utrymme har reserverats för lagringen av sakerna. Sakerna kan efter behov flyttas under förvaringen. Det är inte till någon del fråga om uthyrning av en fastighet, utan om en momspliktig lagringstjänst.

Exempel 15: Fastighetsägare A hyr ut en fastighet till företaget B som bedriver verksamhet med minilager och som hyr ut lagerutrymmet vidare till både företag och privatpersoner. De uthyrda utrymmena har skilts åt med väggar. Alla hyrestagare har tillträde till utrymmena de hyr.

Fastighetsägare A kan i egenskap av överlåtare av nyttjanderätt till fastigheten ansöka om momsskyldighet för de utrymmen som slutanvändarna av fastigheten fortlöpande använder i sin avdragsberättigade verksamhet. Annsökningsmöjligheten gäller inte för de utrymmen som B hyr ut vidare för exempelvis privat konsumtion, dvs. annan slutanvändning än sådan som berättigar till avdrag.

Exempel 16: Ett företag äger en hall av vilken det med stöd av ett tills vidare gällande hyresavtal hyr ut kylutrymmen till potatisodlare för förvaring av potatis. De områden som hyrs ut har markerats med gränser som målats på golvet. Inom områdena förvaras potatis i säckar eller lådor som ligger på truckpallar. Odlaren kan från det hyrda området fritt avhämta sina egna produkter eller föra nya partier dit. Odlaren får rätt till ett visst tydligt avgränsat område och exklusiv användarrätt till området som ställts till hens förfogande. Det är således fråga om överlåtelse av nyttjanderätt till en fastighet, för vilken företaget kan ansöka om momsskyldighet.

2.6 Vissa särskilda fall

Ansökningsmöjligheten gäller överlåtelse av nyttjanderätt till en fastighet. Det står inte alltid klart huruvida verksamheten som bedrivs är överlåtelse av nyttjanderätt till en fastighet, överlåtelse av nyttjanderätt av tillfällig karaktär eller annan försäljning av tjänster. I detta kapitel tas några särskilda fall upp.

I högsta förvaltningsdomstolens beslut HFD 2009:23 var det fråga om huruvida en fastighetsägare har rätt att ansöka om momsskyldighet för överlåtelse av nyttjanderätt till en fastighet. En ungdomsförening hyrde ut lokaler till kommunen för en viss tid på ett dygn. Vid andra tidpunkter under samma dygn användes lokalerna av antingen ägaren själv eller av andra parter. Överlåtelsen av nyttjanderätten till lokalerna för olika användare skedde således tillfälligt för var och en i sin tur. Kommunen hade inte exklusiv bestämmanderätt då det gällde att kontrollera lokalerna som hade hyrts. Hyresverksamheten betraktades som en överlåtelse av lokaler av tillfällig karaktär, och av denna anledning kunde en ansökan inte lämnas in.

HFD 2009:23

En ungdomsförening, som med ett hyresavtal som gällde tills vidare hyrde ut en del av lokaliteterna i sitt ungdomsföreningshus till kommunen för ett specificerat antal timmar när lokaliteterna användes för skolans gymnastiklektioner, den kommunala ungdomsverksamhetens idrottsklubbar och andra kommunala evenemang, skulle betala mervärdesskatt för denna tillfälliga överlåtelse av lokaliteter. Till den del som lokaliteterna hyrdes ut åt kommunen hade ungdomsföreningen inte rätt att på ansökan bli mervärdesskattepliktig för överlåtelse av fastighet.

I högsta förvaltningsdomstolens beslut HFD 1997:7 ansågs en långvarig uthyrning av torgplatser utgöra överlåtelse av nyttjanderätt till en fastighet och inte överlåtelse av en nyttjanderätt till en lokal av tillfällig karaktär.

HFD 1997:7

På sitt torg hyrde staden med stöd av skriftliga hyresavtal ut försäljningsplatser på ett eller tre år. Man kom överens om att tillämpa bestämmelserna i 5 kap. i jordlegolagen (258/66) på hyresförhållandet. Stadens ordningsstadga begränsade användningen av torgplatsen till vissa tider av dygnet. Enligt ett villkor i hyresavtalet hade staden rätt att överlåta den hyrda torgplatsen som en dagplats till en tredje part, om inte hyrestagaren dök upp senast vid en viss tidpunkt för att bedriva torghandel.

Det långvariga hyresavtalet gav hyrestagaren en permanent rätt att kontrollera torgplatsen enligt begränsningarna i ordningsstadgan och avtalet. Det var inte fråga om en överlåtelse av nyttjanderätt till en lokal av tillfällig karaktär som avses i 29 § 1 mom. 4 punkten i mervärdesskattelagen, utan en sådan överlåtelse av en rätt som hänför sig till en fastighet som avses i 27 § i lagen. Staden skulle inte betala moms på den uthyrning av torgförsäljningsplatser som överläts med stöd av långvariga hyresavtal.

Exempel 17: En fastighetsägare (t.ex. ägare av en danssal) hyr ut fastigheten med ett långvarigt hyresavtal mot ett månatligt vederlag till hyrestagare A, på så sätt A får använda fastigheten i sin momspliktiga affärsverksamhet från måndag till onsdag. Till hyrestagare B hyrs samma fastighet ut med ett långvarigt hyresavtal mot ett månatligt vederlag, på så sätt att B får använda fastigheten i sin momspliktiga affärsverksamhet från torsdag till söndag. Ingetdera hyresavtal omfattar tilläggstjänster. Fastighetsägaren kan ansöka om momsskyldighet som överlåtare av nyttjanderätt till en fastighet, eftersom exklusiv nyttjanderätt till lokalen överlåts turvis till bägge hyresgäster.

2.6.1 Samkontor och kontorslandskap

Om ett företag i sin verksamhet inte behöver någon annan arbetsutrustning än ett arbetsbord, en stol, en dator och en internetanslutning, kan företaget för sin verksamhet hyra till exempel en arbetsstation i stället för en hel lägenhet eller ett visst rum. Arbetsstationer på några kvadratmeter finns i allmänhet i ett öppet utrymme som används gemensamt av många personer. Det sedvanliga är att den som hyr ut arbetsstationen även överlåter el, lokalvård och en internetanslutning till hyrestagaren. Uthyrningen av en arbetsstation kan utgöra sådan överlåtelse av nyttjanderätt till en fastighet som avses i 27 § i MomsL eller sådan tillfällig överlåtelse av nyttjanderätt till en lokal som avses i 29 § 1 mom. 4 punkten i lagen. I vissa situationer är det möjligt att det handlar om överlåtelse av en momspliktig helhet av tjänster, om överlåtelsen av lokalen omfattar en betydande mängd andra tjänster (se kapitel 2.6.3 Överlåtelse av en lokal vid sidan om tilläggstjänster).

Om en viss arbetsstation permanent reserveras för exklusiv användning av en hyrestagare, ger hyresavtalet hyrestagaren bestämmanderätt att besitta och använda fastigheten eller en del av denna och utesluta andra från denna rätt. I detta fall är det fråga om överlåtelse av nyttjanderätt till en fastighet som avses i 27 § i MomsL. Om den ovan nämnda exklusiva bestämmanderätten inte har bildats för arbetsstationen, betraktas uthyrningen som en sådan tillfällig, momspliktig överlåtelse av nyttjanderätt till en lokal som avses i 29 § 1 mom. 4 punkten i MomsL. Enligt regeringens proposition (HE 88/1993) är det i en överlåtelse av denna typ av lokaler primärt fråga om utnyttjande av arrangemang som hör till en lokal, och inte i så hög grad om att få bestämmanderätt för själva lokalen.

Exempel 18: Ett bolag äger ett kontorslandskap med tio arbetsstationer. Arean av en arbetsstation är 4 kvadratmeter. Arbetsstationerna har inte skilts åt med skärmar. Hyrestagarna har med bolaget ingått tills vidare gällande avtal om användningen av arbetsstationerna. En del av hyrestagarna använder arbetsstationerna på heltid och en del sporadiskt eller på deltid. Arbetsstationerna är antingen varierande eller vissa fastställda arbetsstationer. Om arbetsstationen är varierande och inte kan reserveras permanent för en hyrestagare, är det fråga om en sådan tillfällig överlåtelse av nyttjanderätten till en lokal som avses i 29 § 1 mom. 4 punkten i MomsL och på vilken moms betalas. Om en arbetsstation däremot permanent står till en hyrestagares exklusiva förfogande och uthyrningen inte är tillfällig, är det fråga om en sådan överlåtelse av nyttjanderätten till en fastighet som avses i 27 § i MomsL och för vilken momsskyldighet kan ansökas.

2.6.2 Uthyrning av stolar

Inom frisörbranschen är det vanligt att en frisör som verkar som egenföretagare för sin verksamhet hyr en frisörstol och frisörsutrustning av en annan frisörföretagare i dennes lokaler. För hyrningen betalas vanligen en fast månadshyra eller också bestäms hyran på basis av den förverkligade omsättningen. Hyran inkluderar ofta även el- och vattenavgift, ersättning som betalas för bakgrundsmusik samt rätt att använda pausrum, betalterminal och tidsbeställningssystem. En viss stol ställs till frisörens förfogande, eller också använder hen en stol som råkar vara ledig. Innehållet i hyresavtalet varierar från fall till fall.

En uthyrning av en stol, inklusive utrustning och tjänster, är en mer mångfacetterad tjänst än en överlåtelse av enbart nyttjanderätten till en lokal. Tjänsten inkluderar en möjlighet att bedriva affärsverksamhet i lokalerna. Tjänsten inkluderar inte en rätt att besitta en fastighet på samma sätt som en ägare och utesluta andra personer från användningen av denna rätt. Det huvudsakliga syftet med hyresavtalet är inte att överlåta lokaler mot en tidsmässig ersättning, utan att sälja en tjänst på vilken moms betalas enligt den allmänna skattesatsen.

2.6.3 Överlåtelse av en lokal vid sidan om tilläggstjänster

När ett hyresavtal som gäller lokaler innehåller en betydande mängd andra tjänster, kan det handla om användning av lokaler som hör till arrangemanget, inte om uthyrning av själva lokalen. Kringtjänster som anknyter till uthyrning av en lokal kan utgöras av till exempel gemensamma socialutrymmen, gemensamt tidsbokningssystem, reklam, synlighet på internet och användning av ett kassasystem samt städning och bevakning. När sådana kringtjänster bildar en betydande del av servicehelheten är avtalets huvudsakliga syfte inte att överlåta lokalen utan en mer komplex överlåtelse av en tjänst. I så fall betalas moms också på lokalhyran enligt den allmänna skattesatsen.

I EUD:s dom C‑55/14, Luc Varenne, konstaterades det att det inte handlade om uthyrning av lokaler, utan att det handlade om en mer komplex tjänst som utgjordes av tillträde till idrottslokaler, där hyresvärden också skötte övervakningen, skötseln, underhållet och renhållningen av idrottslokalerna. I fallet i fråga motsvarade det ekonomiska värdet på de erbjudna tjänsterna 80 procent av ersättningen enligt avtalet.

I EUD:s dom C‑392/11, Field Fisher Waterhouse, handlade det om uthyrning av affärslokaler och anknutna tjänster. Dessa tjänster var en del av fastighetens försäkringskostnader och ersättning för tjänsteprestationer till vilka hörde bland annat vattendistribution, uppvärmning av hela byggnaden, reparation av byggnadens konstruktioner och maskiner, städning av de allmänna utrymmena och bevakning av byggnaden. I avtalet hade man kommit överens om att hyresgivaren utöver hyreslokalerna också levererade de ovan nämnda tjänsterna till hyrestagaren, och dessa betalades av hyrestagaren som kostnader i anslutning till hyran. Om dessa lämnades obetalda, kunde det leda till att hyresavtalet sades upp. EUD ansåg att den ekonomiska grunden för att upprätta ett hyresavtal inte tycktes vara endast en överlåtelse av nyttjanderätten till lokalerna, utan även att hyrestagaren fick en tjänstepaket. Den domstol som hade begärt förhandsavgörandet skulle således avgöra huruvida affärsaktiviteterna bildade en enda prestation som gällde uthyrning av en fastighet.

Exempel 19: Olika företagare är hyresgäster i ett wellnesscenter. Företagarna som erbjuder fotvård, massage och skönhetsvård. Enligt avtalet erbjuder hyresvärden ett servicepaket till hyresgästerna, vilket omfattar användning av lokalerna under överenskomna tider, gemensamma omklädnings- och personalutrymmen, användning av det gemensamma tidsboknings- och kassasystemet, reklam, synlighet på webbplatsen för wellnesscentret, städning, artiklar som behövs i vården och en möjlighet att sälja produkter i den gemensamma butiken. Alla tjänster ingår i avtalet oberoende av om hyresgästerna använder dessa. Eftersom avtalet utöver överlåtelsen av lokalen innehåller också en betydande mängd andra tjänster, handlar det om försäljning av en tjänst som omfattas av den allmänna skattesatsen.

2.6.4 Shop in shop-situationer

I Shop in shop-situationer överlåter en detaljist ett utrymme i sin affärslokal till en extern säljare som i utrymmet säljer sina egna produkter till konsumenter. Detaljisten debiterar köparna för produkterna tillsammans med de övriga produkterna hen säljer och redovisar intäkterna från den externa säljarens försäljning till säljaren. I redovisningen avdras från intäkterna den avtalsenliga lokalersättningen för överlåtelsen av nyttjanderätten till affärslokalen. Denna typ av lokalersättning betraktas som en sådan skattefri överlåtelse av en rätt som hänför sig till en fastighet som avses i 27 § i MomsL eftersom det i huvudsak är fråga om överlåtelse av en lokal. I egenskap av överlåtare av nyttjanderätt till en fastighet kan detaljisten ansöka om momsskyldighet förutsatt att den affärslokal som överlåtits fortlöpande används av en momsskyldig säljare. Inga särskilda krav ställs på lokalens area. Det räcker att lokalen bildar en klart avskild, funktionell helhet.

Exempel 20: I ett varuhus står en avdelning till ett externt företags förfogande. På avdelningen säljs kläder och accessoarer som designats av unga designers. Avdelningen är permanent, och de unga designernas företag betalar en ersättning till varuhuset. Kunden betalar alla produkter vid varuhusets kassa på normalt sätt tillsammans med andra produkter hen köper. Varuhuset kan i fråga om den lokal som används av det externa företaget ansöka om momsskyldighet för överlåtelse av nyttjanderätt till fastigheten.

Exempel 21: En tillverkare av förädlade köttprodukter har med en köpman kommit överens om att deras konsulent placerar en egen försäljningsdisk i närheten av köpmannens köttdisk för att sälja tillverkarens förädlade köttprodukter. Utrymmet har en area på cirka två kvadratmeter. Konsulenten presenterar produkterna och säljer dem till kunderna. Försäljningspriset betalas till köpmannens kassa. Köpmannen redovisar den avtalade andelen till tillverkaren av de förädlade köttprodukterna. Konsulenten är på plats upprepade gånger under veckoslut och inför helger. Hyresavtalet gäller tills vidare. Det är inte fråga om en tillfällig uthyrning av en affärslokal. Köpmannen kan i fråga om detta utrymme ansöka om momsskyldighet för överlåtelse av nyttjanderätt till fastigheten.

Exempel 22: Utanför ett köpcentrum finns en julgransförsäljare. Granförsäljaren säljer granar under cirka två veckor före julen. Köpcentret uppbär hyra av granförsäljaren. För detta utrymme som upplåtits för granförsäljaren kan köpcentret inte ansöka om momsskyldighet för överlåtelse av nyttjanderätt till fastighet på grund av att det är fråga om tillfällig överlåtelse av nyttjanderätt till ett utrymme. På överlåtelsen betalas moms enligt den allmänna skattesatsen.

2.6.5 Fastighetsleasing

Med ett leasingavtal avses ett tidsbegränsat hyresavtal för en vara. Genom ett avtal om fastighetsleasing kommer man överens om uthyrning av en fastighet. Innehållet i avtalet avgör huruvida det är fråga om uthyrning eller försäljning av en fastighet. Namnet på det avtal som ingåtts är inte av betydelse.

Om en hyrestagare är skyldig att vid utgången av hyresperioden lösa in fastigheten är det inte fråga om uthyrning av en fastighet, utan försäljning av en fastighet.

Exempel 23: Ett av kommunen ägt utvecklingsbolag låter för sitt ägande uppföra en industrifastighet som hyrs ut av bolaget till ett momsskyldigt företag. Genom ett hyres- eller inlösningsavtal kommer man överens om att hyrestagaren löser in fastigheten i sin ägo under hyrestiden eller senast vid utgången av hyresperioden. Det är fråga om försäljning av en fastighet, och därför utgör hyres- och inlösningsbetalningarna en del av fastighetens skattefria försäljningspris.

Om hyrestagaren är berättigad, men inte skyldig, att vid utgången av hyresperioden lösa in den hyrda fastigheten, kan det vara fråga om uthyrning eller försäljning av en fastighet. I avgörandet av ärendet ges avtalet vikt. Om avtalet innehåller en option på inlösen av fastigheten och inlösen ekonomiskt sett är det enda rationella valet för hyresgästen i slutet av hyrestiden, handlar det om försäljning av en fastighet. En sådan situation föreligger till exempel då inlösenpriset för en hyresgäst är relativt litet i förhållande till de hyror som redan betalats och fastighetens värde. Ett avtal behöver följaktligen inte innehåll en bindande inlösenklausul. I prövningen kan betydelse ges åt att största delen av de risker och fördelar som är förknippade med fastigheten överförs till hyresgästen med avtalet.

Om det är fråga om uthyrning av en fastighet kan hyresgivaren ansöka om momsskyldighet om förutsättningarna uppfylls.

Exempel 24: Ett av kommunen ägt utvecklingsbolag låter för sitt ägande uppföra en industrifastighet som hyrs ut av bolaget till ett momsskyldigt företag. Enligt hyresavtalet har hyrestagaren inte rätt att lösa in fastigheten i sin ägo vid vald tidpunkt. I detta fall är det fråga om uthyrning av en fastighet. Utvecklingsbolaget kan ansöka om skattskyldighet för överlåtelsen av nyttjanderätten till fastigheten.

2.6.6 En hyresgästs konkurs

När en momsskyldig hyresgäst försätts i konkurs och affärslägenheten övergår i konkursboets besittning, ska hyresvärden enligt lagen om hyra av affärslokal (39 § 1 mom.) ge konkursboet en tidsfrist på åtminstone en månad, under vilken konkursboet ska meddela om det fortsätter hyresavtalet i sitt eget namn. En hyresvärd kan inte säga upp ett hyresavtal direkt efter att en hyresgäst försatts i konkurs. Konkursboets rätt till användning av affärslägenheten grundar sig i så fall på det hyresavtal inklusive moms vilket ursprungligen ingåtts med den momsskyldige hyresgästen.

Förutsättningarna för ansökan utifrån överlåtelse av nyttjanderätt till en fastighet fortsätter att föreligga då en affärslägenhet är i ett konkursbos besittning under tiden för realisering av konkursboet. Detta är fallet trots att konkursboet inte anmäler sig som momsskyldigt utifrån realiseringen av konkursboet. Det förutsätts dock att konkursboet inte fortsätter hyresavtalet i eget namn och att hyresvärden säger upp hyresavtalet efter att konkursboet meddelat hyresvärden om att det inte övertar ansvaret för hyresavtalet.

I så fall debiterar hyresvärden hyran för affärslägenheten inklusive moms av konkursboet. Hyresvärden har också rätt att dra av moms på de anskaffningar som hänför sig till affärslägenheten. Bestämmelserna i mervärdesskattelagen om justering av avdrag för en fastighetsinvestering blir inte tillämpliga i denna situation.

2.6.7 Övertagande av en lägenhet

När ett ömsesidigt fastighetsaktiebolag ansökt om momsskyldighet utifrån överlåtelse av nyttjanderätten till en fastighet och det övertar besittningen av lägenheten på det sätt som avses i bostadsaktiebolagslagen till exempel på grund av aktieägarens obetalda vederlag, begränsas aktieägarens besittningsrätt på väsentligt och betydande sätt. I denna situation ska det bedömas om det ömsesidiga fastighetsaktiebolaget kan förbli momsskyldigt utifrån överlåtelse av nyttjanderätt till en fastighet vad gäller den hyrda affärslägenheten och ta ut hyra inklusive moms. I detta fall ska förhållandet mellan det ömsesidiga fastighetsaktiebolaget och slutanvändaren granskas med tanke på uppfyllandet av förutsättningarna för ansökan. Fastighetsaktiebolaget anses i så fall hyra ut affärslägenheten direkt i eget namn till hyresgästen.

Om hyresgästen utövar momspliktig affärsverksamhet i lokalen, har det ömsesidiga fastighetsaktiebolaget ansökningsrätt, och på fastighetsaktiebolaget tillämpas inte den särskilda förutsättningen för skattskyldighet enligt MomsL 30 § 3 mom., vilken gäller full avdragsrätt för en aktieägare. I så fall handlar det om en situation enligt MomsL 30 § 1 mom. Aktieägarens ställning är inte av betydelse, om förutsättningarna för ansökning är uppfyllda vad gäller slutanvändaren. I denna situation förlorar med andra ord inte det ömsesidiga fastighetsaktiebolaget rätten att dra av moms, och det blir inte heller justeringsskyldigt för fastighetsinvesteringarna, då aktieägaren försummat skyldigheten att betala vederlag och besittningen av affärslägenheten övertagits av fastighetsaktiebolaget. Motsvarande situation kan föreligga då överlåtelsen av lägenheten till bostadsaktiebolaget grundar sig på ett aktieägaravtal eller då det är frivilligt och vederlagsfritt.

Exempel 25: Ett ömsesidigt fastighetsaktiebolag har ansökt om momsskyldighet för överlåtelse av nyttjanderätt till en fastighet. Ansökan gäller två affärslägenheter, i vilka aktieägaren utövat momspliktig affärsverksamhet och vederlaget varit momspliktigt. Aktieägaren har försummat betalningen av vederlaget. Det ömsesidiga fastighetsaktiebolaget har övertagit besittningen av affärslägenheterna och hyrt den ena affärslägenheten i eget namn till en hyresgäst som utövar momspliktig affärsverksamhet i lokalen. Fastighetsbolaget försöker också hitta en hyresgäst som utövar momspliktig affärsverksamhet till den andra lägenheten. De mottagna hyrorna används till betalning av de obetalda vederlagen. Den ena av de övertagna affärslägenheterna står tom, och ingen hyresgäst har hittats till den. Med inkomsterna av den hyrda lägenheten täcks de obetalda vederlagen också för den lägenhet som står tom.

Det ömsesidiga fastighetsaktiebolaget har rätt att göra ansökan utifrån bägge lägenheter (MomsL 30 § 1 mom.). Det ömsesidiga fastighetsaktiebolaget kan ta ut hyra inklusive moms.

I rättspraxis har det ansetts att den lokal som står tom fortfarande är i skattepliktig användning fram till dess att det står klart att lokalen kommer att hyras skattefritt (HFD 1999:8). Denna tolkning kan enligt det som framförts ovan tillämpas också då en affärslägenhet som står tom är i ett ömsesidigt fastighetsaktiebolags besittning efter att det övertagits.

HFD 1999:8

Fastighetsinvesteringsbolaget förfogade på basis av aktieinnehavet i ömsesidiga fastighetsaktiebolag lokaler som var avsedda som kontors- eller affärslokaler. Bolagets hela omsättning utgjordes av hyresinkomster. Bolaget och de fastighetsaktiebolag som det ägde hade ansökt om skattskyldighet utifrån överlåtelse av nyttjanderätt till en fastighet.

Eftersom lokalerna i fastighetsaktiebolagets byggnader stått tomma då de övertogs av bolaget eller eftersom de lokaler som bolaget sedan tidigare besuttit hade varit i ett icke-skattskyldigt samfunds besittning innan de blev tomma, skulle bolaget lägga fram en utredning över lokalernas framtida användning i verksamhet som berättigar till avdrag för att kunna göra avdrag från de allmänna kostnader som hänför sig till lokalerna under den tid då lokalerna stod tomma. Om utredningen inte lades fram, ansågs lokalerna vara i användning i skattefri verksamhet av bolaget.

Eftersom den lokal som redan tidigare varit i fastighetsinvesteringsbolagets besittning hade använts av ett skattskyldigt samfund innan den blev tom, kunde skattskyldigheten anses fortsätta fram till dess att det var uppenbart att lokalen skulle hyras för användning i annan verksamhet än verksamhet som berättigar till avdrag.

2.6.8 Sammanslutning

Om åtminstone två eller flera parter i avsikt att bedriva rörelse har bildat en sådan sammanslutning som är avsedd att vara verksam till förmån för delägarna gemensamt, är sammanslutningen skattskyldig i momsbeskattningen (MomsL 13 §). Sammanslutningen är en fristående momsskyldig i förhållande till delägarna. Sammanslutningen betalar moms på försäljning som sker i form av affärsverksamhet. Därtill kan den dra av moms på de anskaffningar som hänför sig till dess verksamhet som berättigar till avdrag.

Det är frågan om ett självständigt begrepp i momsbeskattningen. I momsbeskattningen kan en sammanslutning bildas av bolag eller enskilda personer som hyr ut till exempel en fastighet eller aktielägenhet för gemensam räkning.

Om det är frågan om överlåtelse av en fastighet eller aktielägenhet i momspliktig inkvarteringsverksamhet (MomsL 29 § 1 mom. 3 punkten), kan en sammanslutning bildas och införas i registret över mervärdesskattskyldiga på initiativ av en delägare. Skatteförvaltningen kan bilda en sammanslutning också på myndighetsinitiativ, eftersom det handlar om skattepliktig affärsverksamhet enligt mervärdesskattelagen. I så fall upptar Skatteförvaltningen sammanslutningen i registret över mervärdesskatteskyldiga och alla bolag och privatpersoner som äger fastigheten eller aktielägenheten antecknas som delägare i sammanslutningen. Sammanslutningen ges ett eget FO-nummer. Sammanslutningen ska lämna in momsdeklarationerna för den verksamhet som den utövar.

Om det är frågan om ansökan om skattskyldighet utifrån överlåtelse av nyttjanderätt till en fastighet, ska alla delägare i sammanslutningen göra ansökan tillsammans, för att förutsättningarna för skattskyldigheten i denna utsträckning ska vara uppfyllda. I så fall kan enbart en delägare inte göra en separat ansökan.

Exempel 26: A Ab köper 1/3 av ett vandrarhem som är under byggnad. Vandrarhemmet används i momspliktig inkvarteringsverksamhet. De två andra ägarna är privatpersoner. A Ab vill ansöka om skattskyldighet för överlåtelsen av nyttjanderätten till fastigheten.

Eftersom det är frågan om momspliktig inkvarteringsverksamhet (MomsL 29 § 1 mom. 3 punkten), antecknar inte Skatteförvaltningen A Ab som skattskyldig utifrån överlåtelse av nyttjanderätt till en fastighet. Däremot bildar Skatteförvaltningen en sammanslutning av utövarna av inkvarteringsverksamheten (MomsL 13 §). Sammanslutningen är momspliktig för affärsverksamheten.

Exempel 27: A Ab äger 1/3 av aktierna i en semesterbostad som används för hyresverksamhet (ett ömsesidigt fastighetsaktiebolag). De två andra ägarna är också aktiebolag. A Ab vill ansöka om momsskyldighet för överlåtelsen av nyttjanderätten till fastigheten vad gäller semesterbostaden i fråga. Eftersom det här är frågan om en samägd semesterbostad bildas en sammanslutning. A Ab kan inte ensam ansöka om momsskyldighet, eftersom förutsättningar för ansökan inte uppfylls.

Om alla tre aktiebolag tillsammans ansöker om registrering utifrån överlåtelse av nyttjanderätt till en fastighet, bildas i situationen en sammanslutning enligt MomsL 13 §. I så fall antecknar Skatteförvaltningen sammanslutningen som momspliktig utifrån överlåtelse av nyttjanderätt till en fastighet.

Delägarna i sammanslutningen ansvarar gemensamt för beloppet på den moms som ska betalas (MomsL 148 §).

3 Ansökningsförfarande

Ansökan om momsskyldighet för överlåtelse av nyttjanderätt till en fastighet görs med en blankett för etableringsanmälan eller en ändrings- och nedläggningsanmälan enligt företagsform. Sökanden använder blanketten för etableringsanmälan när hen ännu inte har ett FO-nummer. I andra fall använder sökanden blanketten för ändrings- och nedläggningsanmälan. Anmälningsblanketterna kan skrivas ut från företags- och organisationsdatasystemet www.ytj.fi

Hyresgivaren ska ha en utredning av vilken fastighet eller del av denna anmälan gäller. Utredningen ska fogas till anmälningsblanketten gällande ansökan. Hyrestagarens namn och FO-nummer uppges, om man redan i detta skede känner till dessa. Om hyrestagaren ännu inte kan namnges, ges en utredning av de övriga omständigheter som påverkar ärendet och på basis av vilka man kan konstatera att fastigheten lämpar sig för skattepliktig uthyrning, och ansökan om momsskyldighet kan godkännas. Dessa utredningar omfattar till exempel användningsändamålet för fastigheten och gällande planbestämmelser för området.

Exempel 28: På ett industriområde låter ett företag uppföra en industribyggnad som företaget har för avsikt att hyra ut till ett företag som bedriver momspliktig verksamhet i byggnaden. När byggarbetet påbörjas känner man inte till vem som är hyrestagaren. Byggkostnaderna inkluderar ett betydande belopp avdragsgill skatt, och det är därför mycket sannolikt, att byggnaden inte kommer att hyras ut till ett företag som bedriver momsfri verksamhet till följd att man då förlorar avdragsrätten.

Företaget vill göra momsavdrag i takt med hur byggandet framskrider, och därför ansöker företaget om momsskyldighet för överlåtelse av nyttjanderätt till fastighet redan då byggandet påbörjas. I samband med sin ansökan ger bolaget en utredning av vilken fastighet eller del av denna som ansökan gäller och av att fastigheten kommer att hyras ut för användning som berättigar till avdrag eller återbäring. Ansökan kan motiveras till exempel med användningsändamålet för fastigheten enligt bygglovet och med planbestämmelserna. Skatteförvaltningen kan vid behov be om en utredning av det totala beloppet av byggkostnaderna och den uppskattade tidpunkten för färdigställandet av byggnaden samt att byggnadsritningarna framläggs.

Den som redan har ansökt om momsskyldighet för överlåtelse av nyttjanderätt till fastighet behöver inte lämna in en ny ansökan när hen inkluderar nya lokaler i den momspliktiga uthyrningsverksamheten. Det behövs inte heller någon annan anmälan till Skatteförvaltningen i ärendet.

Ansökan om momsskyldighet gäller inte automatiskt alla lokaler. Hyresgivaren kan välja vilka av de lokaler som används i den momspliktiga verksamheten som hyrs med moms och vilka som hyrs utan moms. Till bokföringen ska bifogas en uppdaterad utredning av vilka lokaler ansökan om skattskyldighet har gällt från fall till fall.

Elektroniska anmälningar kan lämnas på e-tjänsten på företags- och organisationsdatasystemet (FODS) (ytj.fi). Utförligare anvisningar finns på denna webbplats.

Anmälningsblanketter rörande ansökan kan också sändas till adressen:

PRS – Skatteförvaltningen, Företagsdatasystemet, PB 2000, 00231 HELSINGFORS.

4 Start för momsskyldighet

Tidpunkten för ansökan om momsskyldighet har betydelse med tanke på det avdragsgilla beloppet av skatterna som ingår i byggkostnadernas anskaffningspris. Det som också har betydelse är huruvida det är fråga om ett nybygge eller en ombyggnad eller en reparation.

Om momsskyldigheten börjar redan när man vidtar de första förberedande åtgärderna för byggprojektet, kan avdragen göras an efter hur kostnader uppkommer. Det har ingen betydelse huruvida det är fråga om ett nybygge, en ombyggnad eller en reparation.

Om byggprojektet inte har avslutats när momsskyldigheten börjar, kan inget retroaktivt avdrag för en reparation göras för tiden före momsskyldigheten. Den moms som ingår i kostnader för nybygge och ombyggnad kan under vissa förutsättningar dras av även under denna tid (MomsL 106 § 2 mom.).

Om momsskyldigheten börjar inom sex månader räknat från tidpunkten då den färdiga fastigheten har tagits i avdragsgill användning, kan skatterna som ingår i kostnaderna för nybygget eller ombyggnaden dras av till fullt belopp. Den retroaktiva avdragsrätten gäller inte moms som ingår i kostnaderna för reparationsarbetet.

I momsbeskattningen avses med nybygge, ombyggnad och reparation följande:

- Med nybyggnad avses byggande av nytt, det vill säga byggande av ett objekt som inte tidigare funnits innan byggarbetet inletts. Om en fastighet byggs ut så att ett tilläggsplan byggs i en befintlig byggnad eller en extra flygel byggs på egen grund, är det fråga om ett nybygge. I dessa situationer blir den totala arean av en byggnad större. Från och med 1.1.2017 har nybyggnad också omfattat installation av en maskin, anordning eller ett föremål vilka anses som en fastighet, då dessa installeras i en nybyggnad.

- Med ombyggnad avses en avsevärd förbättring av fastighetens ursprungliga standard. I praktiken ses som ombyggnad i allmänhet alla förändrings- eller förbättringsarbeten vars kostnader ska aktiveras i anskaffningsutgiften för fastigheten i inkomstbeskattningen. Med ombyggnad avses utbyggnad och förändrings- och förnyandearbeten som gäller en fastighet och inte anses som nybyggnad. Det är frågan om ombyggnad till exempel då en hiss byggs i en gammal byggnads trappuppgång eller då maskiner, utrusning eller föremål som anses som fastighet installeras i en gammal byggnad. Ombyggnad utgörs också av till exempel ändring av användningsändamålet för ett vindsutrymme, ett lager eller en industribyggnad till en bostad eller ett kontor.

- Med reparationsarbete avses arbete för att återställa eller säkerställa skicket på en fastighet eller på en maskin eller utrustning som anses som en del av fastigheten, utan att byggnadens bruksvärde ökar jämfört med det ursprungliga värdet. Det är fråga om ett reparationsarbete när trapphuset i ett gammalt hus målas eller när golvmaterialet i lägenheterna byts ut. Också förnyande av en byggnads ventilationsanordning eller hiss är reparationsarbete.

4.1 Registrering av tidpunkten för mottagande av anmälan om ansökan

Huvudregeln är att den som ansöker om momsskyldighet för överlåtelse av nyttjanderätt till en fastighet förs in i registret tidigast från och med den dag då anmälan om ansökan har inkommit till Skatteförvaltningen (173 § 2 mom. i MomsL), Patent- och registerstyrelsen (PRS) eller anmälan har lämnats in elektroniskt i e-tjänsten på ytj.fi. Före denna tidpunkt har verksamheten varit momsfri. Samma bestämmelse innehåller ett undantag gällande registreringstidpunkten. Mer information om detta finns i punkten 4.4 ”Retroaktiv registrering enligt sexmånadersregeln”.

4.2 Registrering när de första förberedande åtgärderna har vidtagits

Sökanden kan tas upp som momsskyldig redan från och med den tidpunkt då hen börjar skaffa varor och tjänster för en skattepliktig rörelse (173 § 1 mom. i MomsL). Med andra ord kan sökanden föras in i registret över mervärdesskattskyldiga när förberedande åtgärder för byggprojektet har vidtagits. Skatterna som ingår i kostnaderna kan dras av från och med registreringstidpunkten. Detta gäller nybygge, ombyggnad och reparationer som utförs i fastigheten. Sökanden förs in i registret tidigast från och med den dag då anmälan om ansökan har inkommit till Skatteförvaltningen.

Av detta följer att en delägare i ett ömsesidigt fastighetsaktiebolag kan tas upp som momsskyldig för överlåtelse av nyttjanderätt till en fastighet redan när delägaren köper aktier som berättigar till besittning av en lägenhet i en fastighet som ännu inte har byggts. Ett ömsesidigt fastighetsaktiebolag kan registreras som momsskyldigt redan när de första anskaffningarna görs och redan innan de första aktierna som berättigar till besittning av en lägenhet har sålts.

Exempel 29: Ett ömsesidigt fastighetsaktiebolag låter uppföra en byggnad på en tomt som ägs av bolaget och som finns på ett industriområde. Enligt byggplanerna byggs lägenheter som lämpar sig för olika typer av affärsverksamhet i byggnaden. Den stiftande delägaren äger alla aktier i fastighetsaktiebolaget. Aktierna kommer att säljas.

När fastighetsaktiebolaget i egenskap av överlåtare av nyttjanderätt till en fastighet ansöker om momsskyldighet har aktierna ännu inte sålts. Trots det kan ett fastighetsaktiebolag registreras som sökande av momsskyldighet när bolaget börjar göra de första anskaffningarna för sin skattepliktiga uthyrningsverksamhet. Som bevis på att skattepliktig uthyrningsverksamhet bedrivs räcker till exempel att byggnaden finns på ett industriområde eller att det är en industribyggnad.

4.3 Registrering när byggarbetet fortfarande pågår

Samma principer tillämpas också när en ansökan lämnas efter en fastighetsinvestering, dvs. efter att ett nybygge och en ombyggnad eller reparation har påbörjats, men byggarbetet fortfarande pågår. Sökanden förs in i registret tidigast från och med den dag då anmälan om ansökan inkommit till Skatteförvaltningen, PRS eller anmälan har lämnats in elektroniskt i e-tjänsten på ytj.fi och sökanden lägger fram en tillförlitlig utredning av den framtida användningen av fastigheten.

Sökanden får retroaktivt dra av endast den moms som ingår i anskaffningspriset för ny- och ombyggnadsarbetet (121 b § 1 mom. i MomsL). Avdraget hänförs till månaden då momsskyldigheten börjar. På basis av en retroaktiv avdragsrätt får sökanden göra ett momsavdrag från kostnaderna för byggprojektet till samma belopp och på samma sätt som hen hade förts in i registret redan när byggarbetet började.

Enligt 121 b § 1 mom. i MomsL gäller inte en retroaktiv avdragsrätt reparationer. När reparationer utförs i en fastighet får således den moms som ingår i anskaffningspriset för dessa dras av först från och med att en anmälan om ansökan har inkommit till Skatteförvaltningen, PRS eller anmälan har lämnats in elektroniskt i e-tjänsten på ytj.fi och sökanden förs in i registret över mervärdesskattskyldiga.

Exempel 30: En fastighetsägare ingår ett avtal om att köpa ett ombyggnads arbete. Byggarbetet påbörjas 1.6.2019. När byggarbetet påbörjas är det ännu oklart för vilket ändamål fastigheten kommer att användas när den blir färdig.

Fastighetsägaren hittar en hyrestagare som kommer att använda fastigheten i sin verksamhet som berättigar till avdrag. Ett föravtal gällande fastighetsuthyrningen undertecknas 1.10.2019. Fastighetsägaren ansöker om momsskyldighet för överlåtelsen av nyttjanderätten till fastigheten. Anmälan om ansökan inkommer till Skatteförvaltningen 4.11.2019. Fastighetsägaren förs in som momsskyldig från och med 4.11.2019 för överlåtelse av nyttjanderätten till fastigheten i registret. Ombyggnaden avslutas 1.1.2020 då hyrestagaren tar fastigheten i användning för sin rörelseverksamhet.

Ombyggnadskostnaderna har 1.6.2019–3.11.2019 inkluderat moms på 60 000 euro. I momsdeklarationen som lämnas in för november 2019 deklarerar fastighetsägaren i avdragbara mervärdesskatter en moms på 60 000 euro som fram till denna tidpunkt ingått i anskaffningspriset för ombyggnadsarbetet.