Tietojen ilmoittaminen tulorekisteriin: työntekijän palkitseminen, yrittäjälle maksettavat suoritukset ja muut erityistilanteet

- Antopäivä

- 25.3.2019

- Diaarinumero

- VH/695/00.01.00/2019

- Voimassaolo

- 25.3.2019 - 1.1.2020

Ohje on tarkoitettu suorituksen maksajille. Ohjeessa kuvataan esimerkkien avulla tietojen ilmoittaminen tulorekisteriin silloin, kun kyseessä on

- työntekijän palkitseminen esimerkiksi työsuhdeoptiolla

- merityötulo

- yrityksille ja yrittäjille maksettavien suoritusten ilmoittaminen

- käyttökorvaus

- erillistehtävään perustuva suoritus, kuten urheilijalle tai esiintyvälle taiteilijalle maksettava suoritus.

Maksetut rahapalkat on aina ilmoitettava tulorekisteriin vähintään yhteissummana (ilmoittamisen suppeampi tarkkuustaso, niin sanottu ilmoitustapa 1). Halutessaan maksaja voi ilmoittaa maksamansa rahapalkat pakollista ilmoitustapaa eritellymmin käyttämällä siihen tarkoitettuja erillisiä täydentäviä tulolajeja (ilmoittamisen laajempi tarkkuustaso, niin sanottu ilmoitustapa 2). Ilmoitustapoja 1 ja 2 ei voi yhdistää samalla ilmoituksella. Rahapalkkojen ilmoitustapa ei vaikuta kaikkien tässä ohjeessa kuvattujen suoritusten ilmoittamiseen. Monet ohjeessa kuvatuista suorituksista on aina eriteltävä riippumatta siitä, minkä rahapalkkojen ilmoitustavan maksaja valitsee.

Ohjeen esimerkeissä kuvataan tietojen ilmoittamista sekä yhteissummana että eritellysti. Esimerkeissä ei esitetä kaikkia pakollisesti annettavia tietoja, vaan ainoastaan tässä ohjeessa kuvattujen erityistilanteiden ilmoittamisessa tarpeellisia tietoja. Esimerkiksi ennakonpidätyksen ilmoittamista ei ohjeisteta erikseen. Esimerkeissä käytetyt rahasummat ovat esimerkinomaisia ja sosiaalivakuutusmaksujen suuruus, ennakonpidätysprosentti sekä verovapaat kustannusten korvaukset on tarkistettava vuosittain. Ennakonpidätys määräytyy saajakohtaisen ennakonpidätysprosentin perusteella.

Ohjeessa kuvataan ilmoittamista kotimaisissa tilanteissa. Tulorekisteriin ilmoittamista kansainvälisissä tilanteissa kuvataan ohjeessa Tietojen ilmoittaminen tulorekisteriin: kansainväliset tilanteet. Sijaismaksajaan tai palkkaturvaan liittyviä kysymyksiä käsitellään ohjeessa Tietojen ilmoittaminen tulorekisteriin: sijaismaksajan maksamat suoritukset.

Tämä ohje korvaa aikaisemman Tietojen ilmoittaminen tulorekisteriin: työntekijän palkitseminen, yrittäjälle maksettavat suoritukset ja muut erityistilanteet -nimisen ohjeen. Ohjeeseen on tehty seuraavia lisäyksiä ja muutoksia:

- tarkennettu työsuhdeoption ilmoittamista silloin, kun osa suorituksesta maksetaan rahana, tarkennettu ennakonpidätyksen toimittamisen ohjausta ja esimerkkejä

- tarkennettu osakepalkkion ilmoittamista silloin, kun osa suorituksesta maksetaan rahana, lisätty esimerkkejä

- lisätty synteettisen osakepalkkion ilmoittaminen

- lisätty lahjakorttina palkansaajalle annetun edun ilmoittaminen

- tarkennettu työkorvauksen yhteydessä maksettujen kustannusten korvausten ilmoittamista

- tarkennettu julkisten alojen eläkelain mukaisen maksajan maksamien työkorvausten ilmoittamista

- tarkennettu osaomistaja-tiedon ilmoittamista

- tarkennettu laskutuspalveluyritysten maksamien suoritusten ilmoittamista

- lisätty rajoitetusti verovelvolliselle maksetun rojaltin ilmoittaminen

- tarkennettu urheilijan palkan ja palkkion ilmoittamista sekä kulujen vähentämistä ennen ennakonpidätyksen toimittamista

- korjattu ohjeistusta hallintoelimen jäsenyydestä maksetun palkkion ilmoittamisesta

- tarkennettu perhehoitajan palkkion ja kustannusten korvausten ilmoittamista

- lisätty ohjausta yleishyödyllisten yhteisöjen ja julkisyhteisöjen vapaaehtoisille maksamisen korvausten ilmoittamisesta

- tarkennettu ohjeistusta kilpailupalkintojen ilmoittamisesta.

Ohjetta on päivitetty 27.3.2019: tarkennettu kilpailupalkintojen ilmoittamista.

1 Työntekijän palkitseminen

1.1 Työsuhdeoptio

Työsuhdeoptio on palkkio, joka annetaan työnantajayrityksen option muodossa. Etu työsuhdeoptioon on työsuhteeseen perustuva oikeus saada tai hankkia yhteisön osakkeita tai osuuksia käypää alempaan hintaan ennalta määrätyin ehdoin. Etu perustuu vaihtovelkakirjaan, optiolainaan, optio-oikeuteen tai muuhun näihin rinnastettavaan sopimukseen tai sitoumukseen.

Työsuhdeoptiossa vakuuttamista varten tarvittavat tiedot ja verotusta varten tarvittavat tiedot eroavat joissakin tilanteissa toisistaan. Tämän vuoksi työsuhdeoptioon liittyviä tietoja ilmoitetaan tulorekisteriin tarvittaessa kahdella eri tulolajilla: Työsuhdeoptio, jonka merkintähinta luovutushetkellä on alempi kuin markkinahinta (361) sekä Työsuhdeoptio (343).

1.1.1 Työsuhdeoptio, jonka merkintähinta on luovutusajankohtana alempi kuin markkinahinta

Luovutusajankohtana tarkoitetaan tässä luvussa sitä hetkeä, jona työnantaja antaa työntekijälle työsuhdeoptioedun eli hetkeä, jolloin työntekijä saa työsuhdeoption.

Työntekijälle saattaa muodostua laskennallisesti eläkkeen perusteena olevaa työansioksi luettavaa etua jo sillä hetkellä, kun hänet liitetään optio-ohjelmaan ja hänelle annetaan työsuhdeoptio. Jos option merkintähinta option luovutusajankohtana on selvästi alempi kuin osakkeen markkinahinta, työsuhdeoptiosta saatavan edun määrä ei muodostu pääasiassa osakkeiden kurssikehityksen perusteella tulevaisuudessa, vaan työntekijä saa selvästi arvioitavissa olevan rahanarvoisen edun jo luovutushetkellä. Työansioksi katsottavaa etua syntyy jo työntekijän saadessa optio-oikeuden eikä vasta optioetua käytettäessä. Etu katsotaan vastikkeeksi työstä ja se otetaan huomioon eläkkeen perusteena olevassa työansiossa sekä työttömyysvakuutusmaksujen ja työtapaturma- ja ammattitautivakuutusmaksujen perusteessa.

Työsuhdeoptio, jonka merkintähinta on luovutusajankohtana alhaisempi kuin markkinahinta, vaikuttaa tulon vakuuttamisvelvollisuuteen, mutta ei vaikuta tulon veronalaisuuteen. Etu ei ole veronalaista tuloa, eikä siitä makseta työnantajan sairausvakuutusmaksua.

Esimerkki 1: Työntekijä saa optio-oikeuden, jossa osakkeen merkintähinta on 1 euro. Osakkeen markkinahinta on optio-oikeuden luovutusajankohtana 3 euroa. Työntekijä saa jo optio-oikeuden luovutushetkellä 2 euron suuruisen edun, joka otetaan huomioon työansiona. Koska suoritus ei ole veronalainen, 2 euron etu tulee ilmoittaa tulorekisteriin käyttäen tulolajia Työsuhdeoptio, jonka merkintähinta luovutushetkellä on alhaisempi kuin markkinahinta (361).

Jos option merkintähinta option luovutusajankohtana vastaa osakkeen sen hetkistä markkinahintaa (tai on sitä korkeampi), työsuhdeoptioista mahdollisesti saatava hyöty muodostuu (täysin) osakkeen kurssikehityksen perusteella. Työntekijän (tai koko yrityksen henkilöstönkään) työpanoksella ei ole välitöntä vaikutusta saatavan edun määrään. Tämän vuoksi osakkeen arvonnoususta mahdollisesti saatavaa hyötyä ei pidetä vastikkeena työstä eikä etua lueta mukaan eläkkeen perusteena olevaan työansioon, eikä se ole työttömyysvakuutusmaksujen tai työtapaturma- ja ammattitautivakuutusmaksujen perusteena. Tällöin tulorekisteriin ei tarvitse tehdä ilmoitusta, kun työntekijä saa työsuhdeoption.

Katso tarkemmin Eläketurvakeskuksen Työeläkelakipalvelun soveltamisohje Työsuhdeoptiot ja niihin rinnastettavat tulospalkkiojärjestelyt.

1.1.2 Työsuhdeoptio

Kun työntekijä käyttää työsuhdeoption, siitä saatavasta edusta toimitetaan ennakonpidätys. Työsuhdeoptiosta saatava etu ei ole sosiaalivakuutusmaksujen alainen.

Työsuhdeoptiosta saatava etu ilmoitetaan tulorekisteriin tulolajilla Työsuhdeoptio (343). Työsuhdeoptioedun arvo on osakkeen tai osuuden käypä arvo sillä hetkellä, kun työsuhdeoptiota käytetään. Edun arvosta vähennetään hinta, jonka työntekijä yhteensä maksaa osakkeesta tai osuudesta ja työsuhdeoptiosta. Työsuhdeoptio ilmoitetaan kokonaisuudessaan sen palkkakauden ilmoituksella, jona palkansaaja on ilmoittanut työsuhdeoption käyttämisestä.

Esimerkki 2: Työntekijä käyttää työsuhdeoption helmikuussa. Edun veronalainen arvo on 22 000 euroa. Etu otetaan ennakkoperinnässä huomioon tasasuuruisina erinä (2 000 euroa x 11 kuukautta tai 2200 euroa x 10 kuukautta). Tulorekisteriin annetaan ilmoitus työsuhdeoptiosta helmikuussa tulolajilla Työsuhdeoptio ja määränä ilmoitetaan 22 000,00 euroa. Maalis-joulukuussa työsuhdeoptiota ei ilmoiteta tulorekisteriin, vaikka se otetaan huomioon ennakonpidätyksen määrää laskettaessa. Ennakonpidätys ilmoitetaan tulorekisteriin perityn suuruisena.

Esimerkki 3: Työntekijä saa 100 000 euron työsuhdeoption heinäkuussa. Työntekijällä on tuolloin verokortti, jossa ennakonpidätysprosentti on 40 %. Ennakonpidätys jaetaan toimitettavaksi loppuvuoden aikana eli 5 kuukautena (elokuu–joulukuu).

Tulorekisteriin ilmoitetaan heinäkuussa työsuhdeoptio 100 000 euroa, mutta ei lainkaan ennakonpidätystä, sillä ennakonpidätys toimitetaan ensimmäisen kerran vasta elokuussa.

Elokuussa ja syyskuussa tulorekisteriin ilmoitetaan verokortin mukaan toimitettu ennakonpidätys 8 000 euroa/kuukausi. Lokakuun alussa työntekijä hakee uuden verokortin, jossa ennakonpidätysprosentti on 42 %.

Heinäkuisesta tulosta on vielä kolme viidestä ennakonpidätyksestä toimittamatta ja tässä tapauksessa myös ilmoittamatta tulorekisteriin.

Asiakas toimittaa uuden verokortin, joka on voimassa 1.10. alkaen. Tällöin lokakuun ennakonpidätys on 42 % 20 000 eurosta (yhden kuukauden verotettava tulo) eli 8 400 euroa.

Näin jatketaan vuoden loppuun, ellei henkilö toimita uutta verokorttia.

Tiedot ilmoitetaan tulorekisteriin maksuperiaatteen mukaisesti. Jos muuna kuin rahana maksettava suoritus on satunnainen, ennakonpidätyksen voi toimittaa saman kalenterivuoden aikana kahdella tavalla: koko suoritus lisätään edun myöntämistä seuraavan maksukauden aikana maksettavaan määrään tai suoritus jaetaan tasasuuruisiin eriin ja lisätään edun myöntämistä seuraavina kalenterivuoden jäljellä olevina maksukuukausina maksettaviin määriin. Jos satunnaisen suorituksen arvo on enintään 400 euroa vuodessa, ennakonpidätyksen voi toimittaa kerran vuodessa, viimeistään kalenterivuoden viimeisen rahana maksettavan suorituksen ennakonpidätyksen yhteydessä (Ennakkoperintäasetus 9 §). Työsuhdeoptioetu ilmoitetaan kokonaisuudessaan silloin, kun optiota käytetään, vaikka ennakonpidätyksen toimittaminen jaettaisiin samalle kalenterivuodelle edellä esitetyn mukaisesti.

Ansaintakausi on vapaaehtoinen täydentävä tieto, jota käyttämällä voi kertoa, miltä ajalta tulo on kertynyt. Työsuhdeoption ansaintakautena voi ilmoittaa option kertymisajan. Tällöin ansaintakausi alkaa option myöntämisestä (grant) ja loppuu sen ansaintaan (vesting).

Työsuhdeoptioista katso tarkemmin Verohallinnon ohje Työsuhdeoptioiden verotus. Kyseisessä ohjeessa on käsitelty myös ulkomaantyöskentelystä kertyneiden optioiden verotusta.

Lisäksi ohjeessa Tietojen ilmoittaminen tulorekisteriin: kansainväliset tilanteet on kuvattu työsuhdeoption ilmoittamista ulkomaan työskentelytilanteessa kohdassa 2.3.6. Työsuhdeoption käsite on erilainen työeläkelaeissa ja verotuksessa. Katso tarkemmin Eläketurvakeskuksen Työeläkelakipalvelun soveltamisohje Työsuhdeoptiot ja niihin rinnastettavat tulospalkkiojärjestelyt.

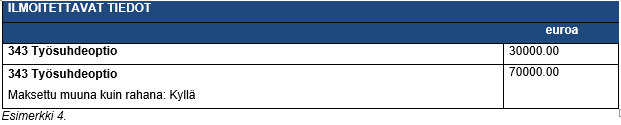

Työsuhdeoptio voidaan toteuttaa siten, että osa järjestelyn perusteella saaduista osakkeista myydään ja tämä myyty osa annetaan rahana verojen kattamiseksi. Tulolajilla Työsuhdeoptio (343) voi ilmoittaa samasta suorituksesta sekä osakkeina annetun määrän että verojen kattamiseksi rahana maksetun määrän. Se osuus työsuhdeoptiosta, jota ei ole annettu rahana, ilmoitetaan erillisenä summana ja siihen liitetään lisätieto "Maksettu muuna kuin rahana – Kyllä".

Esimerkki 4: Työsuhdeoptio toteutetaan järjestelynä, jossa työntekijä saa etua 100 000 euroa. Osakkeiden osuus on 70 000 euroa ja rahana maksettu osuus 30 000 euroa.

Jos järjestely katsotaan verolainsäädännön näkökulmasta työsuhdeoptioksi, mutta eläkelainsäädännössä tulkinta on erilainen, tulosta maksettavat sosiaalivakuutusmaksut pitää tarkistaa jokaisessa tapauksessa erikseen. Tarvittaessa pitää käyttää Vakuuttamistiedon tyyppi -tietoja oikeiden vakuutusmaksujen varmistamiseksi.

Työsuhdeoptioista katso tarkemmin Verohallinnon ohje Työsuhdeoptioiden verotus ja Eläketurvakeskuksen Työeläkelakipalvelun soveltamisohje Työsuhdeoptiot ja niihin rinnastettavat tulospalkkiojärjestelyt.

1.2 Osakepalkkio

Osakepalkkio on palkkio, joka annetaan työnantajayrityksen osakkeina tai sovitun palkkion sijaan rahasummana, joka vastaa osakkeiden arvoa. Osakepalkkio ilmoitetaan tulorekisteriin tulolajilla Osakepalkkio (320).

Osakepalkkiosta toimitetaan aina ennakonpidätys. Sosiaalivakuutusmaksuja ei makseta, jos seuraavat ehdot täyttyvät:

- Työntekijällä on kannustinjärjestelmän perusteella mahdollisuus saada työnantajayrityksen arvopaperipörssissä noteerattuja osakkeita. Työnantajayritykseen rinnastetaan myös samaan konserniin kuuluva yhtiö tai muuhun vastaavaan taloudelliseen yhteenliittymään kuuluva yhtiö.

- Edun arvo riippuu kyseisten osakkeiden arvon kehityksestä palkkion lupaamisen jälkeisenä, vähintään vuoden mittaisena aikana.

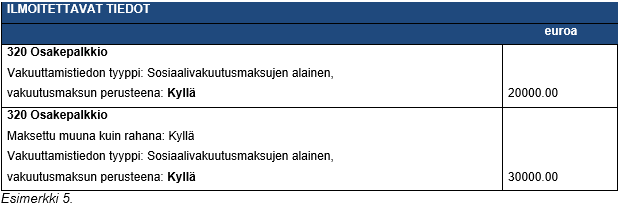

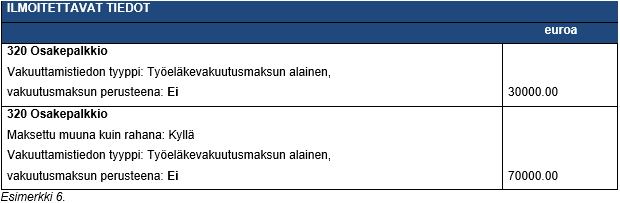

Osakepalkkiojärjestely toteutetaan usein siten, että osa niistä osakkeista, jotka työntekijä järjestelyn perusteella saa, myydään välittömästi osakkeiden saamisen jälkeen osakepalkkiosta maksettavien verojen kattamiseksi. Toinen tyypillinen tapa on se, että osakepalkkion määrä määritellään osakkeina, mutta osa maksetaankin rahana ilman, että osakkeita myydään. Tietojen ilmoittaminen tulorekisteriin tapahtuu molemmissa tilanteissa samoin periaattein. Tulolajilla Osakepalkkio (320) ilmoitetaan osakkeina annettu määrä sekä rahana maksettu määrä. Se osuus osakepalkkiosta, jota ei ole annettu rahana, ilmoitetaan erillisenä summana ja siihen liitetään lisätieto "Maksettu muuna kuin rahana – Kyllä". Myös noteeraamattomasta yhtiöstä saatu osakepalkkio ilmoitetaan edellä kuvatulla tavalla.

Muissa kuin edellä mainituissa tapauksissa osakepalkkio on sosiaalivakuutusmaksujen alaista tuloa. Esimerkiksi silloin, jos arvopaperipörssissä noteeratusta yhtiöstä saadun osakepalkkion lupaamisen ja saamisen välinen aika on alle vuosi, osakepalkkio on sosiaalivakuutusmaksujen alainen. Jos tällaisessa tilanteessa osakepalkkiosta osa maksetaan rahana verojen kattamiseksi, pitää tämä osuus suorituksesta ilmoittaa tulolajilla Osakepalkkio (320). Tulosta maksetaan sosiaalivakuutusmaksut. Tulolajilla Osakepalkkio ilmoitetaan sekä osakkeina annettu määrä että rahana maksettu määrä. Se osuus osakepalkkiosta, jota ei ole annettu rahana, ilmoitetaan erillisenä summana ja siihen liitetään lisätieto "Maksettu muuna kuin rahana – Kyllä". Työnantaja ilmoittaa vakuuttamistiedon käyttämällä erillistä Vakuuttamistiedon tyyppi -tietoa. Vakuuttamistiedoista katso tarkemmin ohje Tietojen ilmoittaminen tulorekisteriin: vakuuttamiseen liittyvät tiedot.

Esimerkki 5 (listattu yhtiö, alle vuoden kertymäaika): Työntekijä saa osakepalkkiona 50 000 euroa, josta rahana tulonsaajalle on maksettu 20 000 euroa ja osakkeina 30 000 euroa. Sekä rahana että osakkeina annettu osuus ilmoitetaan tulolajilla Osakepalkkio. Se osuus osakepalkkiosta, jota ei ole saatu rahana ilmoitetaan erillisenä summana ja siihen liitetään lisätieto "Maksettu muuna kuin rahana – Kyllä". Tarvittaessa vahvistetaan tulolajin vakuuttamistiedon tyyppi. Oletuksena Osakepalkkio-tulolajissa on, ettei se ole sairaus-, työttömyys- eikä työtapaturma- ja ammattitautivakuutusmaksun alainen. Sitä vastoin tulolaji on työeläkevakuutusmaksun alainen. Tässä tapauksessa maksetusta palkkiosta maksetaan sosiaalivakuutusmaksut, ja se ilmoitetaan käyttämällä vakuuttamistiedon tyyppiä.

Esimerkki 6 (listattu yhtiö, yli vuoden kertymäaika): Työntekijä saa osakepalkkiona 100 000 euroa, josta rahana tulonsaajalle on maksettu 30 000 ja osakkeina 70 000. Sekä rahana että osakkeina annettu osuus ilmoitetaan tulolajilla Osakepalkkio. Se osuus osakepalkkiosta, jota ei ole annettu rahana ilmoitetaan erillisenä summana ja siihen liitetään lisätieto "Maksettu muuna kuin rahana – Kyllä". Tarvittaessa vahvistetaan tulolajin vakuuttamistiedon tyyppi. Oletuksena Osakepalkkio-tulolajissa on, ettei se ole sairaus-, työttömyys- eikä työtapaturma- ja ammattitautivakuutusmaksun alainen. Sitä vastoin tulolaji on työeläkevakuutusmaksun alainen.

Tässä tapauksessa maksettu palkkio ei ole minkään sosiaalivakuutusmaksun alaista, ja se ilmoitetaan käyttämällä vakuuttamistiedon tyyppiä.

Jos yhtiö on listattu ja kertymisaika on alle vuoden, rahana maksettu osuus ilmoitetaan kuten esimerkissä 5.

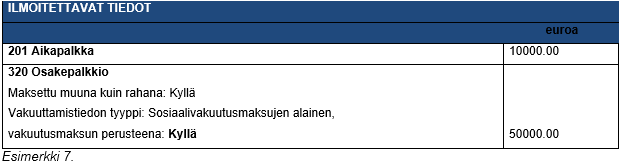

Jos osakepalkkiojärjestelyn ehdoissa määrätään, että verot katetaan työnantajan maksamalla erillisellä rahasuorituksella, joka maksetaan osakepalkkion lisäksi, tällainen rahasuoritus on tavallista rahapalkkaa. Tietojen ilmoittamisessa tulorekisteriin käytetään tarvittaessa Vakuuttamistiedon tyyppi -tietoja, jos rahasuoritus ei ole sosiaalivakuutusmaksujen alaista.

Esimerkki 7: Työntekijä saa osakepalkkiona 50 000 euroa. Verot katetaan työnantajan maksamalla erillisellä 10 000 euron rahasuorituksella. Sekä osakepalkkio että rahasuoritus ovat sosiaalivakuutusmaksujen alaisia.

Osakepalkkioista katso tarkemmin Verohallinnon ohje Työsuhdeoptioiden verotus ja Eläketurvakeskuksen Työeläkelakipalvelun soveltamisohje Osakepalkkiot.

1.3 Synteettinen optio

Synteettisellä optiolla tarkoitetaan optio-oikeutta, jonka perusteella työntekijä saa rahasuorituksen, joka määräytyy työnantajayhtiön osakekurssin kehityksen perusteella (nettoarvon tilitys). Työntekijä ei ole oikeutettu merkitsemään option kohde-etuutena olevia osakkeita. Synteettinen optio -nimityksen sijaan järjestelyä saatetaan kutsua osakeperusteiseksi bonukseksi tai palkitsemisjärjestelmäksi.

Synteettisenä optiona saatavasta edusta toimitetaan ennakonpidätys, mutta ei makseta sosiaalivakuutusmaksuja.

Synteettisen option voi ilmoittaa tulorekisteriin joko tulolajilla Palkka yhteissumma (101) (ilmoitustapa 1) tai tulolajilla Synteettinen optio (222) (ilmoitustapa 2). Jos synteettinen optio ilmoitetaan tulolajilla Palkka yhteissumma, pitää erikseen ilmoittaa Vakuuttamistiedon tyyppi -tiedolla se, että synteettisen option osuus yhteissummasta ei ole sosiaalivakuutusmaksujen alainen. Vakuuttamistiedoista katso tarkemmin ohje Tietojen ilmoittaminen tulorekisteriin: vakuuttamiseen liittyvät tiedot.

Synteettisille optioille voidaan maksaa osinkovastiketta. Osinkovastike maksetaan kannustinjärjestelmän perusteella henkilölle, joka on työsuhteessa työnantajayhtiöön, mutta ei ole osakkeenomistaja. Kun osakkeenomistajat saavat osinkoa, synteettisen optiojärjestelmän piirissä olevat edunsaajat saavat osinkovastiketta. Osinkovastikkeen määrä perustuu osakkaille maksettavan osingon määrään. Osinkovastike ilmoitetaan tulorekisteriin joko tulolajilla Palkka yhteissumma (101) tai esimerkiksi tulolajilla Muu maksettu lisä (216). Osinkovastike on sosiaalivakuutusmaksujen alainen.

Tulolajilla synteettinen optio ei ilmoiteta synteettisiä osakepalkkioita. Synteettisestä osakepalkkiosta tulee suorittaa työntekijän sairaanhoitomaksun ja päivärahamaksun lisäksi työnantajan sairausvakuutusmaksu. Synteettisen osakepalkkion voi ilmoittaa tulorekisteriin joko tulolajilla Palkka yhteissumma (101) (ilmoitustapa 1) tai tulolajilla Muu maksettu lisä (216). Suoritukset ovat rahana maksettavaa etua. Lisätietoja Verohallinnon ohjeesta Työsuhdeoptioiden verotus luvusta Synteettinen optio.

Synteettisistä optioista katso tarkemmin Eläketurvakeskuksen soveltamisohje Työsuhdeoptiot ja niihin rinnastettavat tulospalkkiojärjestelyt sekä Verohallinnon ohje Työsuhdeoptioiden verotus. Verohallinnon ohjeessa käsitellään myös ulkomaantyöskentelystä kertyneiden optioiden verotusta.

1.4 Henkilöstörahasto, tulospalkkio ja voittopalkkio

1.4.1 Varojen siirtäminen henkilöstörahastoon

Henkilöstörahasto saa varoja työnantajan maksamista tulos- ja voittopalkkiojärjestelmistä henkilöstörahastolaissa tarkoitettuina henkilöstörahastoerinä tai niiden lisäosina sekä näiden erien sijoittamisesta kertyvistä tuotoista. Henkilöstörahasto voi saada myös lahjoitusvaroja. Kullakin henkilöstörahaston jäsenellä on osuus rahaston varoihin (omaan rahasto-osuuteensa). Siirtoja henkilöstörahastoon ei ilmoiteta tulorekisteriin lainkaan.

Jos työnantaja maksaa työntekijälle suorituksen käteisenä henkilöstörahastoon siirtämisen sijaan, suoritus ilmoitetaan tavallisena palkkana ja siitä maksetaan sosiaalivakuutusmaksut.

1.4.2 Henkilöstörahastosta nostettu rahasto-osuus ja ylijäämä

Työntekijä voi nostaa henkilöstörahastosta rahasto-osuuksia tai eriä käteisenä. Henkilöstörahastosta nostetusta rahasto-osuudesta 20 % on verovapaata tuloa ja 80 % veronalaista ansiotuloa. Henkilöstörahastosta nostettua ylijäämää kohdellaan verotuksessa samalla tavalla kuin henkilöstörahastosta nostettua rahasto-osuutta. Katso tarkemmin Verohallinnon ohje Henkilöstörahastosta saatavien tulojen verotus.

Henkilöstörahastosta nostettu veronalainen osuus ilmoitetaan tulorekisteriin tulolajilla Henkilöstörahastosta nostettu rahasto-osuus ja ylijäämä (veronalainen 80%) (309). Tulolajilla ilmoitetaan vain rahastosta rahasto-osuutena tai ylijäämänä nostetut erät. Rahastosta nostetusta määrästä toimitetaan ennakonpidätys, mutta ei makseta sosiaalivakuutusmaksuja. Verovapaata osuutta ei ilmoiteta tulorekisteriin. Jos suoritus on nostettu käteisenä, se ilmoitetaan tulorekisteriin tavallisena palkkana esimerkiksi tulolajilla Palkka yhteissumma, Aikapalkka tai Muu maksettu lisä.

1.4.3 Tulospalkkio

Tulospalkkio on palkka, joka maksetaan organisaation ennalta sovitun tulostavoitteen täyttymisen tai ylittymisen perusteella.

Tulospalkkiosta toimitetaan ennakonpidätys ja maksetaan sosiaalivakuutusmaksut, ellei tulospalkkiota siirretä henkilöstörahastoon. Tulospalkkio ilmoitetaan tulorekisteriin joko tulolajilla Palkka yhteissumma (101) (ilmoitustapa 1) tai tulolajilla Tulospalkkio (223) (ilmoitustapa 2). Jos tulospalkkio siirretään henkilöstörahastoon, sitä ei ilmoiteta tulorekisteriin (katso luku 1.4.1).

1.4.4 Voittopalkkio

Voittopalkkio on palkkio, joka muodostuu yrityksen voiton perusteella ja joka jaetaan työntekijöille yhtiökokouksen päätöksellä ilman ennalta sovittua suunnitelmaa.

Muista kuin henkilöstörahastoon siirrettävistä voittopalkkioista toimitetaan ennakonpidätys. Voittopalkkio voidaan maksaa suoraan työntekijälle henkilöstörahastoon siirtämisen sijaan, jolloin voittopalkkiosta ei makseta sosiaalivakuutusmaksuja. Jos yrityksessä ei ole henkilöstörahastolain mukaista henkilöstörahastoa, voittopalkkiosta ei makseta sosiaalivakuutusmaksuja, jos voittopalkkio maksetaan voitonjakona tai käteisenä voittopalkkiona. Sosiaalivakuutusmaksuista vapauttaminen edellyttää lisäksi, että käteinen voittopalkkio maksetaan koko henkilöstölle eikä sillä pyritä korvaamaan työehtosopimuksen tai työsopimuksen edellyttämää palkkausjärjestelmää. Edellytyksenä on vielä, että käteisen palkkion määräytymisperusteet ovat työntekijän eläkelain, työtapaturma- ja ammattitautilain ja henkilöstörahastolain mukaiset ja että yhtiön vapaan pääoman määrä on suurempi kuin yhtiökokouksessa päätettävän käteisen voittopalkkion ja osakkeenomistajille maksettavien osinkojen yhteismäärä.

Voittopalkkio ilmoitetaan tulorekisteriin joko tulolajilla Palkka yhteissumma (101) (ilmoitustapa 1) tai tulolajilla Voittopalkkio (233) (ilmoitustapa 2). Jos voittopalkkio siirretään henkilöstörahastoon, sitä ei ilmoiteta tulorekisteriin (katso luku 1.4.1).

1.5 Henkilöstölle annettu rahalahja

Työnantajalta rahana tai siihen verrattavana suorituksena saatu lahja ilmoitetaan tulorekisteriin tulolajilla Henkilöstölle annettu rahalahja (310).

Rahalahja katsotaan veronalaiseksi tuloksi, josta toimitetaan ennakonpidätys. Rahalahjasta ei makseta sosiaalivakuutusmaksuja, jos rahalahja on annettu työntekijän merkkipäivän tai muun vastaavan henkilökohtaisen syyn vuoksi. Jos rahalahja on annettu muutoin kuin työntekijän omana merkkipäivänä esimerkiksi maksamalla työntekijälle 13. kuun palkka, jouluraha, yrityksen vuosipäivärahalahja tai eläkkeellejäämisrahalahja, suorituksesta pitää maksaa sosiaalivakuutusmaksut.

Oletuksena tulolajissa on, että tulo on sosiaalivakuutusmaksujen alainen.

Jos annettu rahalahja ei ole sosiaalivakuutusmaksujen alainen, työnantaja ilmoittaa tämän erikseen tiedolla Vakuuttamistiedon tyyppi. Vakuuttamistiedoista katso tarkemmin ohje Tietojen ilmoittaminen tulorekisteriin: vakuuttamiseen liittyvät tiedot. Kuitenkin silloin, kun esimerkiksi lahjakortti annetaan työsuorituksesta palkitsemistarkoituksessa eli se annetaan vastikkeena työstä, ilmoitetaan se tulolajilla Muu luontoisetu (317).

1.6 Muu henkilöstölle suunnattu veronalainen etu

Työnantajan henkilökunnalle kollektiivisesti myöntämä muu kuin rahana annettava veronalainen etu ilmoitetaan tulorekisteriin tulolajilla Muu henkilöstölle suunnattu veronalainen etu (315). Veronalaisena etuna pidetään esimerkiksi omaehtoiseen liikuntaan ja kulttuuriin annettua henkilökuntaetua, joka ylittää laissa säädetyn vuosittaisen 400 euron enimmäismäärän.

Jos etu on annettu kollektiivisesti koko henkilökunnalle, etu ei ole sosiaalivakuutusmaksujen alainen. Oletuksena tulolajissa on, ettei etu ole sosiaalivakuutusmaksujen alainen. Tulosta toimitetaan ennakonpidätys.

Jos etu on annettu vain osalle henkilökuntaa, etu on kokonaisuudessaan veronalainen ja myös sosiaalivakuutusmaksujen alainen. Tällöin työnantaja ilmoittaa vakuuttamistiedon käyttämällä tietoa Vakuuttamistiedon tyyppi. Vakuuttamistiedoista katso tarkemmin ohje Tietojen ilmoittaminen tulorekisteriin: vakuuttamiseen liittyvät tiedot.

Tulolajia Muu henkilöstölle suunnattu veronalainen etu (315) käytetään myös tilanteessa, jossa työnantaja maksaa työntekijälle päivärahaa Verohallinnon päätöstä lievemmin perustein. Tällöin Vakuuttamistiedon tyyppi -tiedon avulla voidaan ilmoittaa, jos työnantaja maksaa työntekijälle päivärahaa työehtosopimuksen perusteella Verohallinnon päätöstä lievemmin perustein. Tällöin tulo ei ole työeläke-, työttömyys- eikä työtapaturma- ja ammattitautivakuutusmaksun alainen.

1.7 Työsuhteeseen perustuva osakeanti

Työsuhteeseen perustuva osakeanti on yhtiön omalle henkilökunnalleen suuntaama osakeanti. Henkilöstöannin tuloverotus on sidoksissa osakkeen merkintähinnan ja käyvän hinnan väliseen suhteeseen: Jos merkintähinta vastaa käypää arvoa, osakkeet merkitsevälle työntekijälle ei synny veronalaista etua. Jos merkintähinta on pienempi kuin osakkeen käypä arvo, kyseessä on työsuhteen perusteella saatu etu, joka katsotaan työntekijän ansiotuloksi, jonka hän saa osakkeen merkintähetkellä. Merkintäetu koskee myös yhteisön osuuksia.

Veronalaista etua ei kuitenkaan synny, jos alennus on enintään 10 % ja etu on henkilöstön enemmistön käytettävissä. Riittää, jos henkilöstöllä on halutessaan mahdollisuus osallistua antiin. Tällöin tulorekisteriin ei ilmoiteta mitään. Jos etu on henkilökunnan enemmistön käytettävissä, mutta saatu alennus on yli 10 %, tulolajilla Työsuhteeseen perustuva osakeanti (226) ilmoitetaan tulorekisteriin ainoastaan 10 %:n alennuksen ylittävä osuus. Jos etu ei ole henkilökunnan enemmistön käytettävissä, saatava alennus on palkkaa koko määrältään. Tällöin suorituksen ilmoittamisessa käytetään palkan muita tulolajeja.

Tulolajilla Työsuhteeseen perustuva osakeanti (226) ilmoitetusta tulosta toimitetaan ennakonpidätys, mutta tulolajin oletuksen mukaan tulo ei ole sosiaalivakuutusmaksujen alainen.

Jos työsuhteeseen perustuva osakeanti on sosiaalivakuutusmaksujen alainen, työnantaja ilmoittaa vakuuttamistiedon käyttämällä tietoa Vakuuttamistiedon tyyppi. Vakuuttamistiedoista katso tarkemmin ohje Tietojen ilmoittaminen tulorekisteriin: vakuuttamiseen liittyvät tiedot.

2 Merityötulo

Merityötulo on palkkatuloa, joka maksetaan aluksessa tehdystä työstä, joka liittyy aluksen liikennöintiin. Aluksen pitää olla bruttovetoisuudeltaan vähintään 100 rekisteritonnia. Työ tehdään laivanisännän palveluksessa ja sen pitää täyttää tuloverolaissa määritellyt edellytykset. Palkkatulo voidaan maksaa rahana tai rahanarvoisena etuutena. Säännös koskee sekä suomalaisia että ulkomaisia aluksia. Katso tarkemmin Verohallinnon ohje Merityötulon verotus.

Merityötulo ilmoitetaan tulorekisteriin kuten tavallinen palkkatulo, mutta lisäksi annetaan tieto Suoritus maksettu merityötulona sekä tarvittaessa tieto Cross-trade-aika ja Nostettavissaolokausi-tiedot.

Jos työntekijä työskentelee aluksessa, joka ei käy Suomen rajojen sisäpuolella kyseisen kuukauden aikana, työntekijällä on oikeus cross-trade-vähennykseen verotuksessaan. Merityötuloa maksava laivanisäntä ilmoittaa cross-trade-ajan täysinä kuukausina cross-trade-vähennyksen myöntämistä varten. Jos palkanmaksukausi ei ole kalenterikuukausi, tieto cross-trade-ajasta annetaan sillä palkkatietoilmoituksella, jota annettaessa tiedetään cross-trade-vähennyksen perusteena olevien edellytysten täyttyneen kyseisen kuukauden osalta. Cross-trade-aika ilmoitetaan antamalla niiden kuukausien lukumäärä, joina työntekijällä on oikeus saada cross-trade-vähennys.

Esimerkki 8: Työnantajan palkanmaksukausi on kaksi viikkoa. Huhtikuussa päättyy kolme palkanmaksukautta: viikot 12–13, viikot 14–15 ja viikot 16–17. Työnantaja voi varmistua cross-trade-ajan täyttyneen huhtikuun osalta vasta ilmoittaessaan tulorekisteriin viikkojen 16–17 palkanmaksun. Työntekijällä on ollut oikeus cross-tradevähennykseen myös maaliskuussa, mutta ei tammi- ja helmikuussa. Työnantaja ilmoittaa viikkoja 16–17 koskevassa palkkatietoilmoituksessaan Cross-trade-aika-tietona 2.

Merityötulo on sen vuoden tuloa, jona se on maksettu tai merkitty työntekijän tilille riippumatta siitä, minkä kalenterivuoden aikana palkka on ansaittu tai miltä ajalta se on kertynyt. Merityötulo ilmoitetaan tulorekisteriin sen päivän ansioksi, jona se on tosiasiassa maksettu rahana työntekijälle.

- Jos tulo on kuitenkin ollut merityötä koskevan työoikeudellisen lainsäädännön ja sitä täydentävän sopimuksen nojalla nostettavissa jo tosiasiallista maksupäivää aiemmin, on suoritukselle ilmoitettava tiedot nostettavissaolokaudesta: Nostettavissaolokausi, alkupäivä ja Nostettavissaolokausi, loppupäivä.

- Jos tulo ei ole ollut merityötä koskevan työoikeudellisen lainsäädännön ja siitä poikkeavan sopimuksen nojalla nostettavissa tosiasiallista maksupäivää aiemmin, ei suoritukselle tallenneta nostettavissaolokautta.

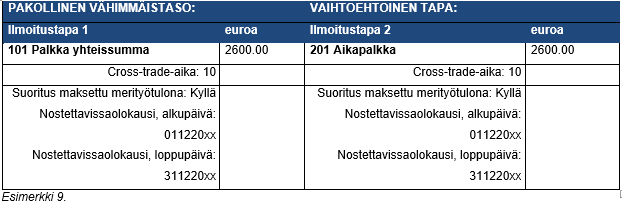

Esimerkki 9: Työntekijä työskentelee laivalla joulu- ja tammikuun. Merityönantajan palkanmaksukausi on kalenterikuukausi ja palkka on nostettavissa palkanmaksukuukauden viimeisenä päivänä. Työntekijä on merillä joulukuun, minkä vuoksi joulukuun palkka 2 600 euroa maksetaan työntekijän tilille vasta tammikuussa. Koska tulo olisi ollut nostettavissa joulukuun viimeisenä päivänä, se on nostettavissaolovuoden verotettavaa tuloa. Merityönantaja merkitsee nostettavissaolokauden alkupäiväksi joulukuun alkupäivän ja vuoden sekä loppupäiväksi joulukuun loppupäivän ja vuoden. Palkkatietoilmoituksessa ilmoitetaan myös tieto, että työntekijällä on oikeus saada coss-trade-vähennys maalis-joulukuulta.

Tammikuulta annetaan oma ilmoitus (ei kuvattu tässä).

3 Yrityksille ja yrittäjille maksetut suoritukset

3.1 Työkorvaus

Työkorvaus on työstä, tehtävästä tai palveluksesta muuna kuin palkkana maksettava korvaus. Työ tehdään toimeksiantosuhteessa, eli työntekijä ei ole palvelussuhteessa maksajaan. Työkorvaus on veronalaista ansiotuloa ja siitä toimitetaan ennakonpidätys, jos saaja ei kuulu ennakkoperintärekisteriin.

Tulorekisteriin ilmoitetaan ainoastaan sellaiset suoritukset, jotka maksetaan ennakkoperintärekisteriin kuulumattomalle työn suorittajalle, joten niistä pitää toimittaa ennakonpidätys. Nämä suoritukset ilmoitetaan tulolajilla Työkorvaus (336). Ilmoitus on tehtävä, vaikka työkorvauksen saajana olisi muu kuin luonnollinen henkilö kuten osakeyhtiö, avoin yhtiö tai kommandiittiyhtiö. Tulorekisteriin annetaan Tulonsaajan lisätiedon tyyppi: Yhteisö, jos tulonsaaja on avoin yhtiö, kommandiittiyhtiö, osakeyhtiö, osuuskunta, yhdistys, säätiö ja muu yksityisoikeudellinen oikeushenkilö.

Työkorvaukseen sisältyvää arvonlisäveron osuutta ei ilmoiteta tulorekisteriin. Palkkatietoilmoituksella ilmoitetaan siis suorituksen arvonlisäveroton määrä.

Työkorvauksesta ei pääsääntöisesti makseta sosiaalivakuutusmaksuja. Oletuksena tulolajissa on, ettei tulo ole sosiaalivakuutusmaksujen alainen.

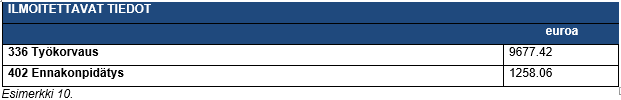

Esimerkki 10: Ennakkoperintärekisteriin kuulumaton kommandiittiyhtiö on laskuttanut toteuttamastaan remontista 12 000 euroa (sisältää arvonlisäveron 2 322,58 euroa). Ennakonpidätys pitää toimittaa Verohallinnon päätöksen mukaisesti 13 %:n suuruisena määrästä, josta on ensin vähennetty arvonlisävero eli 9 677,42 eurosta. Suorituksesta ei tarvitse maksaa työnantajan sairausvakuutusmaksua. Suorituksen maksaja ilmoittaa tulorekisteriin tulolajilla Työkorvaus 9 677,42 euroa ja ilmoittaa lisäksi toimittamansa ennakonpidätyksen 1 258,06 euroa tulolajilla Ennakonpidätys.

3.1.1 Työkorvauksiin liittyvät kustannusten korvaukset

Jos palkkio tai muun suoritus on maksettu työkorvauksena, saajalle ei voida maksaa verovapaita kustannusten korvauksia (poikkeuksena urheilijan ja kilpatuomarin palkkio, katso tarkemmin luvut 5.1.2 Urheilijan palkkio ja 5.11 Yleishyödyllisen yhteisön ja julkisyhteisön maksama korvaus vapaaehtoisille). Työkorvauksiin liittyvät kustannusten korvaukset lisätään tulon määrään ja ilmoitetaan tulorekisteriin yhtenä summana muun palkkion kanssa.

Työkorvauksesta ei yleensä voi vähentää työstä aiheutuneita kustannusten korvauksia ennen ennakonpidätyksen toimittamista. Poikkeuksena ovat vain työmatkasta maksettavat kustannusten korvaukset, jotka maksetaan luonnollisille henkilöille, joilla ei ole Y-tunnusta. Näistä kustannusten korvauksista ei tarvitse toimittaa ennakonpidätystä, jos niiden perusteet ja määrät ovat sen mukaisia kuin Verohallinnon vuosittain antamassa päätöksessä verovapaista matkakustannusten korvauksista on määrätty. Nämäkään korvaukset eivät ole verovapaita, joten ne ilmoitetaan työkorvauksen yhteissummassa. Kustannusten korvauksia ei ilmoiteta tulolajilla Vähennys ennen ennakonpidätystä (419).

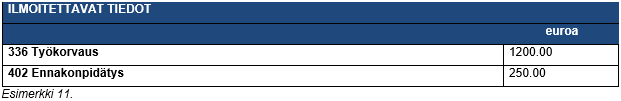

Esimerkki 11: Ennakkoperintärekisteriin kuulumaton henkilö laskuttaa toimeksiantajalta 1 488 euroa. Suoritus koostuu 1 000 euron palkkiosta, 200 euron kilometrikorvauksista ja 288 euron arvonlisäverosta. Henkilö on toimittanut toimeksiantajalle verokortin, jonka perusteella maksaja toimittaa ennakonpidätyksen 25 %:n mukaisena palkkion (1 000 €) määrästä. Maksetut kustannusten korvaukset on lisättävä tulon määrään. Suorituksen maksaja ilmoittaa tulorekisteriin tulolajilla Työkorvaus 1 200 euroa ja ilmoittaa lisäksi toimittamansa ennakonpidätyksen 250 euroa tulolajilla Ennakonpidätys. Arvonlisäveron osuutta ei ilmoiteta tulorekisteriin.

Työkorvauksen saaja voi vaatia matkakustannuksia vähennettäväksi omassa verotuksessaan. Kuitenkin jos työkorvauksen saaja on liikkeen- tai ammatinharjoittaja, hän vähentää matkakustannukset kirjanpidossaan.

Rajoitetusti verovelvolliselle yritykselle maksetut työkorvaukset on ilmoitettava, jos maksaja on perinyt suorituksesta lähdeveron. Rajoitetusti verovelvolliselle luonnolliselle henkilölle maksettu työkorvaus on ilmoitettava aina riippumatta siitä, onko lähdeveroa peritty.

3.1.2 Julkisten alojen eläkelain piiriin kuuluva maksaja

Kun työkorvauksen maksaja kuuluu julkisten alojen eläkelain piiriin (JuEL), sen pitää maksaa työnantajan työeläkevakuutusmaksu yksityishenkilön toimeksiantosopimuksen perusteella, jos tulonsaajalla ei ole yrittäjän eläkelain mukaista vakuutusta. Työkorvauksen maksaja perii työkorvauksesta työntekijän työeläkevakuutusmaksun. Työntekijän työeläkevakuutusmaksua ei ilmoiteta tulorekisteriin lainkaan. Näin siitä huolimatta, että yrittäjä ei kuulu ennakkoperintärekisteriin ja työkorvaus sekä siitä toimitettu ennakonpidätys ilmoitetaan tulorekisteriin. Yrittäjä voi itse ilmoittaa perityn työeläkevakuutusmaksun kirjanpidossaan tai vaatia vähennystä omassa verotuksessaan. Maksajan on annettava ilmoituksella työeläkelaitoksen yhtiötunnus ja eläkejärjestelynumero.

Työkorvaus on ilmoitettava tulorekisteriin myös silloin, kun julkisten alojen eläkelain piiriin kuuluva suorituksen maksaja maksaa työkorvauksen ennakkoperintärekisteriin kuuluvalle luonnolliselle henkilölle, jolla ei ole yrittäjän eläkelain mukaista vakuutusta. Maksajan on tällöinkin annettava ilmoituksella työeläkelaitoksen yhtiötunnus ja eläkejärjestelynumero.

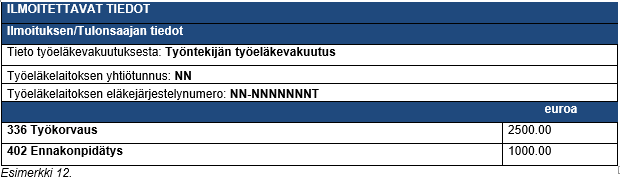

Esimerkki 12: Henkilö suorittaa konsulttitoimeksiannon ministeriölle. Henkilöllä ei ole YEL-vakuutusta toiminnan vähäisyyden vuoksi. Henkilö ei kuulu ennakkoperintärekisteriin, ja hän on toimittanut maksajalle verokortin, jossa ennakonpidätysprosentti on 40 %. Ministeriö ilmoittaa maksamansa työkorvauksen tulorekisteriin tulolajilla Työkorvaus ja toimittamansa ennakonpidätyksen tulolajilla Ennakonpidätys. Ministeriö ei ilmoita henkilöltä pidättämäänsä työntekijän työeläkevakuutusmaksua.

Vakuuttamistiedoista katso tarkemmin ohje Tietojen ilmoittaminen tulorekisteriin: vakuuttamiseen liittyvät tiedot.

Jos suorituksen maksaja maksaa samalle tulonsaajalle sekä sellaista työkorvausta, joka on julkisten alojen eläkelain piiriin kuuluvaa tuloa, että sellaista joka ei ole, suorituksen maksajan on tehtävä tulorekisteriin kaksi erillistä ilmoitusaineistoa. Julkisten alojen eläkelain mukaiseen palkkatietoilmoitukseen ilmoitetaan eläkevakuuttamista koskevat tiedot seuraavat tiedot:

- Kevan yhtiötunnus ja eläkejärjestelynumero

- Kevan koodiston mukainen aliorganisaatiotunniste,

- Kevan ammattinimikkeistön mukainen tunniste,

- Kevan rekisteröinnin peruste,

- Palvelussuhdetietoina ilmoitukselle voidaan ilmoittaa palvelussuhteen alkamispäivänä ja päättymispäivänä suorituksen maksupäivä.

- Palvelussuhteen päättymisen syynä käytetään Kevan koodiston mukaista päättymisen syytä

Jos julkisten alojen eläkelain piiriin kuuluva suorituksen maksaja maksaa työkorvauksen yhteydessä kustannusten korvauksia luonnolliselle henkilölle, jolla ei ole yrittäjän eläkelain mukaista vakuutusta ja joka ei kuulu ennakkoperintärekisteriin, kustannusten korvaukset pitää ilmoittaa tulorekisteriin. Kustannusten korvaukset on tällöin ilmoitettava eri palkkatietoilmoituksella ja erillisessä aineistossa tulolajilla Työkorvaus (336). Kustannusten korvauksia sisältävään ilmoitukseen ja aineistoon ei merkitä eläkelaitoksen yhtiötunnusta ja eläkejärjestelynumeroa eikä muitakaan edellä kuvattuja Kevan tietoja. Kustannusten korvausten osuutta ei tarvitse ilmoittaa, jos saaja kuuluu ennakkoperintärekisteriin.

3.1.3 Työpanokseen perustuva osinko tai ylijäämä (työkorvaus)

Työpanokseen perustuva osinko tai ylijäämä voi olla saajansa palkkaa tai työkorvausta sen mukaan, onko saaja maksajayhtiöön työsuhteessa tai ei. Tässä kappaleessa käsitellään tilannetta, jossa työpanokseen perustuva osinko tai ylijäämä maksetaan henkilölle, joka ei ole työsuhteessa maksajayhtiöön. Suoritus on työkorvausta. Jos suoritus katsotaan palkaksi, se ilmoitetaan tulorekisteriin tulolajilla Työpanokseen perustuva osinko tai ylijäämä (palkka) (339) (katso kohta 3.2.2).

Tulolajilla Työpanokseen perustuva osinko tai ylijäämä (työkorvaus) (340) ilmoitetaan tulonsaajalle työkorvauksena maksettava osinko tai ylijäämä, jonka jakoperusteena on osingonsaajan tai tämän intressipiiriin kuuluvan henkilön työpanos. Tiedot ilmoitetaan tulorekisteriin myös silloin, kun tulonsaaja on merkitty ennakkoperintärekisteriin.

Työpanokseen perustuvan osingon tai ylijäämän saajana (nimi ja henkilötunnus) ilmoitetaan tulorekisteriin se henkilö, jonka työpanokseen osingon tai ylijäämän jako perustuu. Tämä koskee myös tilannetta, jossa osingon tai ylijäämän tosiasiallisena saajana on verovelvollisen omistama holdingyhtiö. Kun holdingyhtiö jakaa osingon edelleen osakkaalle, holdingyhtiö antaa osingonjaosta maksettujen osinkojen vuosi-ilmoituksen 7812. Maksettuja osinkoja ei ilmoiteta tulorekisteriin.

Työpanokseen perustuvasta osingosta (työkorvausta) toimitetaan ennakonpidätys, ellei saaja ole ennakkoperintärekisterissä. Jos työpanokseen perustuvasta osingosta ei ole toimitettu ennakonpidätystä sen takia, että sen saajana on muu henkilö kuin se, jonka verotuksessa työpanososinko luetaan tuloksi, tulolajilla Ennakonpidätys (402) ei ilmoiteta mitään.

Suorituksesta ei makseta sosiaalivakuutusmaksuja.

3.2 YEL-/MYEL-vakuutetun yrittäjän palkka

Yrittäjän on ilmoitettava tulorekisteriin yrityksestään nostamansa palkat sekä tieto sovellettavasta työeläkevakuutuksesta:

- Maatalousyrittäjän eläkevakuutus (MYEL) valitaan, jos tulonsaaja on vakuutettu maatalousyrittäjän eläkelain mukaan. Maatalousyrittäjän eläkelain mukainen vakuutus on viljelijöiden, metsänomistajien, kalastajien ja poronhoitajien sekä heidän perheenjäsentensä työeläkevakuutus. Myös apurahansaajat kuuluvat MYEL:n mukaisen työeläketurvan piiriin.

- Yrittäjän eläkevakuutus (YEL) valitaan, jos tulonsaaja on vakuutettu yrittäjän eläkelain mukaan. Vakuutus on pakollinen, kun yrittäjä täyttää yrittäjän eläkelain piiriin kuulumisen edellytykset. Vakuutus on otettava kuuden kuukauden kuluessa yritystoiminnan alkamisesta.

Yrittäjän eläkelain (YEL) piiriin kuuluvia yrittäjiä ovat muun muassa

-

- avoimen yhtiön yhtiömies ja kommandiittiyhtiön vastuunalainen yhtiömies

- osakeyhtiössä johtavassa asemassa työskentelevä osakas, joka omistaa yksin yli 30 % yhtiöstä tai äänivallasta sekä osakas, joka omistaa yhdessä perheenjäsentensä kanssa yli 50 % yhtiöstä tai äänivallasta. Omistusosuutta laskettaessa otetaan huomioon myös välillinen omistaminen toisten yhteisöjen tai yhtymien kautta, jos osakeyhtiössä tai muussa yhteisössä johtavassa asemassa työskentelevä henkilö yksin tai yhdessä perheenjäsentensä kanssa omistaa sanotusta toisesta yhteisöstä tai yhtymästä yli 50 % tai heillä on tätä vastaava määräämisvalta.

Lisäksi tulorekisteriin on ilmoitettava seuraavat tiedot:

- Vakuuttamisen poikkeustilanteen tyyppi: Ei vakuuttamisvelvollisuutta (työeläkevakuutus)

- Vakuuttamisen poikkeustilanteen tyyppi: Ei vakuuttamisvelvollisuutta (työttömyysvakuutus)

- Vakuuttamisen poikkeustilanteen tyyppi: Ei vakuuttamisvelvollisuutta (työtapaturma- ja ammattitautivakuutus)

Jos yrittäjien palkkojen ilmoittamisessa ei käytetä kyseisiä tietoa, sosiaalivakuutusmaksut voidaan määrätä kahteen kertaan.

Yrittäjän työeläke- ja sairausvakuutusmaksu määräytyvät vahvistetun YEL- tai MYEL-työtulon perusteella. Eläkelaitoksen vahvistama YEL- ja MYEL-työtulo on työeläkevakuutus- ja sairausvakuutusmaksujen perusteena oleva tulo ja se korvaa yrittäjän saaman palkan työeläke- ja sairausvakuutusmaksun perusteena. Työtulotietoa ei ilmoiteta tulorekisteriin, mutta yrittäjän saama palkka ilmoitetaan tulorekisteriin verotusta varten. Työnantajan sairausvakuutusmaksu määräytyy maksetun palkan perusteella.

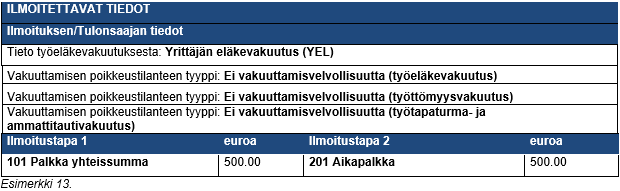

Esimerkki 13: Omassa yhtiössään työskentelevä osakas nostaa palkkaa 500 euroa. Henkilö on yhtiön ainoa osakas ja hän on ottanut yrittäjien eläkelain mukaisen pakollisen vakuutuksen.

3.2.1 Osaomistaja

Yrityksen osaomistajat maksavat pienempää työntekijän työttömyysvakuutusmaksua kuin työntekijät. Osaomistajan käsite on määritelty työttömyysturvalaissa (1290/2002). Tieto osaomistajuudesta annetaan tulorekisteriin ilmoittamalla Tulonsaajan lisätiedon tyyppi: Osaomistaja.

Siihen, onko henkilö yrityksen osaomistaja vai työntekijä, vaikuttavat henkilön ja hänen perheenjäsentensä omistusosuus, äänivalta tai muu määräämisvalta sekä henkilön asema yrityksessä tai yhteisössä.

Jos tulonsaaja työskentelee yrityksessä tai yhteisössä mutta ei ole johtavassa asemassa, hän on osaomistaja, jos jokin seuraavista ehdoista täyttyy:

- tulonsaajalla on vähintään 50 % kyseisen yrityksen tai yhteisön osakepääomasta, äänivallasta tai muusta määräämisvallasta

- tulonsaajan perheenjäsenellä on vähintään 50 % kyseisen yrityksen tai yhteisön osakepääomasta, äänivallasta tai muusta määräämisvallasta (voimassa 30.6.2019 asti)

- tulonsaajalla on yhdessä perheenjäsentensä kanssa vähintään 50 % kyseisen yrityksen tai yhteisön osakepääomasta, äänivallasta tai muusta määräämisvallasta.

Jos tulonsaaja työskentelee yrityksessä tai yhteisössä johtavassa asemassa mutta hän ei ole yrittäjä, hän voi olla osaomistaja, jos jompikumpi seuraavista ehdoista täyttyy:

- tulonsaajalla on vähintään 15 % osakepääomasta, äänivallasta tai muusta määräämisvallasta

- tulonsaajan perheenjäsenillä tai tulonsaajalla ja hänen perheenjäsenillään yhdessä on vähintään 30 % osakepääomasta, äänivallasta tai muusta määräämisvallasta (perheenjäsenen osalta voimassa 30.6.2019 asti).

Johtava asema: toimitusjohtaja, hallituksen puheenjohtaja, hallituksen jäsen tai sitä vastaava asema. Hallituksen varajäsen on johtavassa asemassa vain, jos hän osallistuu hallituksen kokouksiin niin usein, että hänellä katsotaan olevan käytännössä samanlainen päätöksentekovalta kuin hallituksen varsinaisella jäsenellä.

Perheenjäsen: avio- ja avopuoliso sekä samassa taloudessa asuvat sukulaiset suoraan ylenevässä ja alenevassa polvessa (esimerkiksi lapset, vanhemmat ja isovanhemmat).

Yrittäjät eivät ole työttömyysvakuutusmaksuvelvollisia eivätkä he myöskään ole työttömyysvakuutuksessa osaomistajia (ks. työttömyysturvalain 1 luvun 6 §:n 1 momentti). Henkilö katsotaan yrittäjäksi tai maatalousyrittäjäksi, jos hän täyttää yrittäjän eläkelain tai maatalousyrittäjän eläkelain mukaiset ehdot.

Osaomistajan määritelmä muuttuu 1.7.2019

Osaomistajan määritelmä muuttuu 1.7.2019 alkaen. Muutos koskee yrityksessä tai yhteisössä työskentelevää perheenjäsentä, jolla ei ole omistusta, äänivaltaa tai määräysvaltaa yrityksessä. Tavallisimmin tällaisia perheenjäseniä ovat yrittäjän puoliso tai kotona asuvat lapset. 1.7.2019 alkaen tällainen perheenjäsen katsotaan palkansaajaksi ja työttömyysvakuutusmaksu määräytyy palkansaajan työttömyysvakuutusmaksun mukaan.

Yrityksen tai yhteisön osaomistaja 1.7.2019 alkaen:

Jos tulonsaaja työskentelee yrityksessä tai yhteisössä mutta ei ole johtavassa asemassa, hän on osaomistaja, jos jompikumpi seuraavista ehdoista täyttyy:

- tulonsaajalla on vähintään 50 % kyseisen yrityksen tai yhteisön osakepääomasta, äänivallasta tai muusta määräämisvallasta

- tulonsaajalla on yhdessä perheenjäsentensä kanssa vähintään 50 % kyseisen yrityksen tai yhteisön osakepääomasta, äänivallasta tai muusta määräämisvallasta.

Jos tulonsaaja työskentelee yrityksessä tai yhteisössä johtavassa asemassa mutta ei ole yrittäjä, hän voi olla osaomistaja, jos jompikumpi seuraavista ehdoista täyttyy:

- tulonsaajalla on vähintään 15 % osakepääomasta, äänivallasta tai muusta määräämisvallasta

- tulonsaajalla on yhdessä perheenjäsentensä kanssa vähintään 30 % osakepääomasta, äänivallasta tai muusta määräämisvallasta.

Lisätietoja osaomistajuudesta Työllisyysrahaston sivuilta.

3.2.2 Työpanokseen perustuva osinko tai ylijäämä (palkka)

Tulolajilla ilmoitetaan osakkaalle palkkana maksettava osinko, jonka jakoperusteena on osingonsaajan tai tämän intressipiiriin kuuluvan henkilön työpanos.

Työpanokseen perustuvan osingon tai -ylijäämän saajana (nimi ja henkilötunnus) ilmoitetaan tulorekisteriin se henkilö, jonka työpanokseen osingon tai ylijäämän jako perustuu. Tämä koskee myös tilannetta, jossa osingon tai ylijäämän tosiasiallisena saajana on verovelvollisen omistama holdingyhtiö. Kun holdingyhtiö jakaa osingon edelleen osakkaalle, holdingyhtiö antaa osingonjaosta maksettujen osinkojen vuosi-ilmoituksen 7812. Maksettuja osinkoja ei ilmoiteta tulorekisteriin.

Työpanokseen perustuvasta osingosta toimitetaan ennakonpidätys. Yhtiön osakkaalle jaettavasta osingosta ei makseta työeläkevakuutus-, työttömyysvakuutus- eikä työtapaturma- ja ammattitautivakuutuksen maksua, vaikka osinko katsottaisiin työpanokseen perustuvaa osinkoa koskevien erityissäännösten perusteella verotuksessa palkaksi. Työpanokseen perustuvasta osingosta maksetaan työnantajan sairausvakuutusmaksu.

Jos työpanokseen perustuvasta osingosta ei ole toimitettu ennakonpidätystä sen takia, että sen saajana on muu henkilö kuin se, jonka verotuksessa työpanososinko luetaan tuloksi, tulolajilla Ennakonpidätys (402) ei ilmoiteta mitään.

Jos tulonsaaja on YEL-/MYEL-vakuutettu yrittäjä, on lisäksi ilmoitettava tulorekisteriin kohdassa 3.2 kuvatut YEL-/MYEL-vakuutetun yrittäjän palkkaan liittyvät vakuuttamistiedot.

3.2.3 Yhtiöön sijoitettu osakkaan palkkasaatava

Osakeyhtiön osakkaan palkkasaatava ja avoimen yhtiön tai kommandiittiyhtiön osakkaan palkkakirjanpidossa käsitelty kustannusten korvaus, joka on sijoitettu yhtiöön yksityissijoitukseksi, ilmoitetaan tulorekisteriin palkkatietoilmoituksella. Osakkaan palkkasaatava ilmoitetaan palkan tulolajeilla ja kustannusten korvaus kyseiseen korvaukseen sopivalla tulolajilla. Ilmoitusvelvollisuus alkaa silloin, kun palkkasaatava tai kustannusten korvaus merkitään kirjanpitoon yksityissijoitukseksi. Tästä hetkestä alkaa kulua viiden kalenteripäivän määräaika ilmoittamiselle. Maksaja ilmoittaa maksupäiväksi päivän, jona suoritus merkittiin kirjanpitoon.

3.3 Laskutuspalvelu

Viime vuosina on perustettu useita palveluntarjoajia, niin sanottuja laskutuspalveluyrityksiä, jotka korvausta vastaan ovat sitoutuneet huolehtimaan asiakkaansa (työn suorittajan) tekemän työsuorituksen laskutuksesta, veron ennakonpidätyksestä sekä vakuutusmaksuista. Nämä yritykset käyttävät tarjoamastaan palvelusta erilaisia nimityksiä kuten laskutuspalvelu, laskutuskanava tai palkkiopalvelu.

Laskutuspalvelussa työn suorittaja ja laskutuspalveluyritys voivat nimenomaisesti sopia verotuksellisen työsuhteen muodostumisesta välilleen. Suorituksen tilaajan laskutuspalveluyritykselle maksama määrä on tällöin työkorvausta ja laskutuspalveluyrityksen työn suorittajalle edelleen maksama suoritus on Verohallinnon näkökulmasta palkkaa. Laskutuspalveluyrityksellä on tällöin normaalit työnantajavelvoitteet Verohallintoon nähden eli sen tulee toimittaa maksamastaan palkasta ennakonpidätys ja maksaa työnantajan sairausvakuutusmaksu.

Työeläkevakuuttajien, työttömyysvakuutuksen sekä työtapaturma- ja ammattitautivakuutuksen näkökulmasta kyseessä ei ole kuitenkaan työsuhde. Vakuuttajien näkökulmasta laskutuspalveluyrityksen kautta laskutettu työ tehdään yrittäjänä ja työskentely pitää vakuuttaa YEL:n mukaisesti.

Verovapaita kustannusten korvauksia ovat ainoastaan tuloverolaissa verovapaaksi säädetyt matkakustannusten korvaukset, jotka maksetaan sovitun palkan lisäksi. Laskutuspalvelussa tavallinen menettely on se, että suorituksen tilaaja ja työn suorittaja sopivat kokonaisveloituksesta, jonka suorituksen tilaaja maksaa laskutuspalveluyritykselle. Laskutuspalveluyritys vähentää määrästä oman palkkionsa ja muut kulut, ja maksaa loput määrästä edelleen työn suorittajalle. Matkakustannuksia ei järjestelyssä korvata sovitun palkan lisäksi, joten ne eivät ole verovapaita. Luonnolliselle henkilölle (ei Y-tunnusta) maksetuista matkakustannusten korvauksista ei tarvitse toimittaa ennakonpidätystä, mutta ne ovat kuitenkin veronalaista tuloa työn suorittajalle. Matkakustannukset ilmoitetaan tulorekisteriin tulolajilla Vähennys ennen ennakonpidätystä (419). Työn suorittajan on vaadittava kustannuksista vähennystä omassa verotuksessaan. Katso tarkemmin ohjeesta Tietojen ilmoittaminen tulorekisteriin: luontoisedut ja kustannusten korvaukset, luku 2.5 Vähennys ennen ennakonpidätystä.

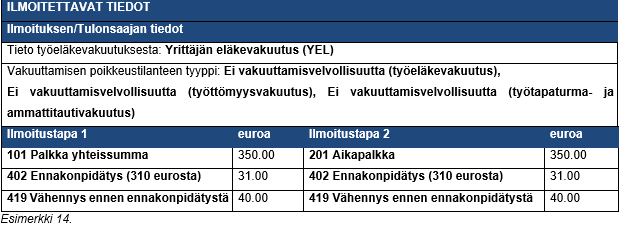

Esimerkki 14: Henkilö on tehnyt suorituksen tilaajalle 350 euron arvosta työtä, jonka laskutuspalvelu laskuttaa tilaajalta. Henkilö ja laskutuspalvelu ovat sopineet, että henkilö on työsuhteessa laskutuspalveluun. Henkilö on ottanut YEL-vakuutuksen, koska työeläkeyhtiö on katsonut, että henkilön ja laskutuspalvelun välillä ei ole kyseessä työoikeudellinen työsuhde. Laskutuspalvelu vähentää 350 eurosta henkilön kanssa tekemänsä sopimuksen perusteella oman palkkionsa sekä työnantajan sosiaalivakuutusmaksut. Laskutuspalvelu maksaa henkilölle palkkaa 350 euroa. Palkka sisältää myös 40 euron matkakustannukset. Koska on sovittu kokonaispalkkiosta, laskutuspalvelu ei korvaa matkakustannuksia palkan lisäksi, vaan laskutuspalvelu vähentää matkakustannusten määrän ennen ennakonpidätyksen toimittamista. Matkakustannukset ovat kuitenkin henkilön veronalaista tuloa. Palkan määränä laskutuspalvelu ilmoittaa palkan ja matkakustannusten yhteismäärän. Jos palkasta on peritty palkkio tai sosiaalivakuutusmaksuja, maksaja voi halutessaan ilmoittaa ne tulorekisteriin tulolajilla Nettopalkasta vähennettävä muu erä (408).

Jos työn suorittaja ja suorituksen tilaaja ovat sopineet, että laskutettavan palkkion lisäksi maksetaan matkakustannusten korvauksia, laskutuspalveluyritys antaa ilmoituksen tulorekisteriin käyttäen verovapaiden matkakustannusten tulolajeja: Päiväraha, Ateriakorvaus, Kilometrikorvaus (verovapaa). Edellytyksenä on, että matkakustannukset ovat Verohallinnon verovapaista matkakustannusten korvauksista antaman päätöksen mukaisia. Jos korvauksia on maksettu vastoin Verohallinnon päätöksen mukaisia aika- ja kilometrirajoja, ne ovat palkkaa. Katso tarkemmin ohjeesta Tietojen ilmoittaminen tulorekisteriin: luontoisedut ja kustannusten korvaukset, luku 2 Kustannusten korvaukset.

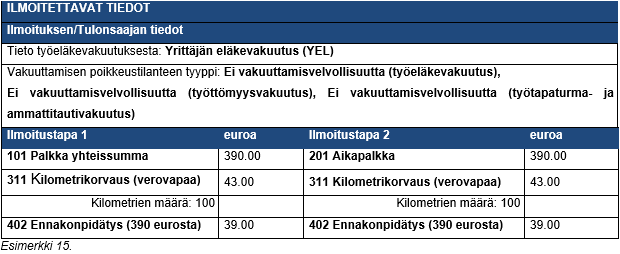

Esimerkki 15: Henkilö on tehnyt suorituksen tilaajalle euron arvosta työtä, jonka laskutuspalvelu laskuttaa tilaajalta. Suorituksen tilaajan kanssa on sovittu, että häneltä laskutetaan palkkion lisäksi myös matkakustannukset. Laskulle on eritelty kilometrikorvaus 43euroa (100 km). Laskun yhteissumma on 433 euroa.

Henkilö ja laskutuspalvelu ovat sopineet, että henkilö on työsuhteessa laskutuspalveluun. Palkan määräksi työstä on sovittu 390 euroa. Henkilö on ottanut YEL-vakuutuksen, koska työeläkeyhtiö on katsonut, että henkilön ja laskutuspalvelun välillä ei ole kyseessä työoikeudellinen työsuhde. Laskutuspalvelu vähentää 390 eurosta henkilön kanssa tekemänsä sopimuksen perusteella oman palkkionsa sekä työnantajan sosiaalivakuutusmaksut ja maksaa henkilölle jäljelle jäävän summan. Laskutuspalvelu ilmoittaa 390 euroa palkkaa sekä verovapaita kilometrikorvauksia 43 euroa. Jos palkasta on peritty palkkio tai sosiaalivakuutusmaksuja, maksaja voi halutessaan ilmoittaa ne tulorekisteriin tulolajilla Nettopalkasta vähennettävä muu erä (408).

Osa laskutuspalveluyrityksistä tarjoaa työn suorittajalle mahdollisuutta kerryttää palkkasummaa useammasta laskusta, jolloin palkka maksetaan vasta myöhemmin työn suorittajan haluamana ajankohtana. Jos työn suorittaja voi itse päättää, nostaako hän palkan heti vai kerryttääkö hän sitä useammasta laskusta, kyse on niin sanotusta palkan disponoinnista. Tällaisessa tilanteessa työn suorittajan katsotaan saaneen palkan käyttöönsä jo silloin, kun laskutuspalveluyritys olisi voinut maksaa palkan hänelle. Tämän vuoksi laskutuspalveluyrityksen on annettava ilmoitus jo silloin, kun palkka on nostettavissa, vaikka palkka maksettaisiin työn suorittajan toiveesta vasta myöhemmin. Laskutuspalveluyritys laskee työnantajan sairausvakuutusmaksun määrän kyseisen kuukauden aikana maksamiensa palkkojen perusteella ja ilmoittaa sen työnantajan erillisilmoituksella.

Jos työn suorittaja ja laskutuspalveluyritys eivät ole sopineet työsuhteesta, työn suorittajalle maksettu määrä on työkorvausta, katso luku 3.1 Työkorvaus. Laskutuspalveluyrityksen on annettava ilmoitus työkorvauksesta jo silloin, kun työkorvaus on nostettavissa. Jos työn suorittaja kuuluu ennakkoperintärekisteriin, työkorvausta ei tarvitse ilmoittaa tulorekisteriin. Katso tarkemmin Verohallinnon ohje Laskutuspalveluyritysten ja niiden käyttäjien verotuskysymyksiä.

4 Käyttökorvaus

Käyttökorvaus on ennakkoperintälain mukainen korvaus, joka suoritetaan tekijänoikeuden, valokuvaan perustuvan oikeuden ja teollisoikeuden, kuten patentin tai tavaramerkin käyttämisestä, käyttöoikeudesta tai käyttöoikeuden myynnistä.

Käyttökorvaus voi olla veronalaista ansio- tai pääomatuloa. Jos tekijänoikeus on siirtynyt perintönä tai testamentilla tai se on ostettu, sen käyttämisestä saatu korvaus on veronalaista pääomatuloa. Ennakonpidätys toimitetaan pääomatulon veroprosentin suuruisena. Muussa tapauksessa käyttökorvaus on veronalaista ansiotuloa, ja ennakonpidätys toimitetaan samalla tavalla kuin työkorvauksista. Ennakonpidätystä ei toimiteta, jos suorituksen saaja kuuluu ennakkoperintärekisteriin.

Maksajan on ilmoitettava tulorekisteriin kaikki käyttökorvaukset, joista on toimitettu ennakonpidätys. Luonnollisille henkilöille maksetut käyttökorvaukset on ilmoitettava, vaikka niistä ei ole toimitettu ennakonpidätystä. Myös ennakkoperintärekisteriin merkitylle luonnolliselle henkilölle maksetut käyttökorvaukset on ilmoitettava. Avoimelle yhtiölle, kommandiittiyhtiölle, osakeyhtiölle, osuuskunnalle ja yhteisetuudelle maksetut käyttökorvaukset on ilmoitettava tulorekisteriin, jos saaja ei kuulu ennakkoperintärekisteriin. Tiedot ilmoitetaan tulorekisteriin tulolajilla Käyttökorvaus ansiotuloa (313). Lisäksi on ilmoitettava Tulonsaajan lisätiedon tyyppi: Yhteisö.

Käyttökorvauksesta ei makseta sosiaalivakuutusmaksuja.

Ansiotuloa oleva käyttökorvaus ilmoitetaan tulolajilla Käyttökorvaus ansiotuloa (313). Pääomatuloa oleva käyttökorvaus ilmoitetaan tulolajilla Käyttökorvaus pääomatuloa (314). Ilmoitettavasta käyttökorvauksen määrästä ei vähennetä mahdollista arvonlisäveroa tai kustannusten korvauksia.

Rajoitetusti verovelvolliselle maksetut rojaltit ilmoitetaan tulolajilla Käyttökorvaus ansiotuloa (313). Jos rojalti eli käyttökorvaus on maksettu rajoitetusti verovelvolliselle luonnolliselle henkilölle, tiedot on ilmoitettava tulorekisteriin, vaikka tulonsaaja kuuluisi ennakkoperintärekisteriin eikä suorituksesta olisi peritty lähdeveroa. Jos rojaltista ei peritä lähdeveroa, maksajan on ilmoitettava lähdeveron määränä 0 euroa.

4.1 Käyttökorvauksiin liittyvät kustannusten korvaukset

Käyttökorvauksiin liittyvät kustannusten korvaukset sisältyvät tulolajien Käyttökorvaus ansiotuloa (313) ja Käyttökorvaus pääomatuloa (314) määriin, eikä niitä ilmoiteta erikseen. Syynä on se, että muut kuin työnantajan maksamat kustannusten korvaukset eivät ole verovapaita.

Käyttökorvauksen saaja voi vaatia matkakustannuksia vähennettäväksi omassa verotuksessaan. Elinkeinotoiminnan harjoittaja vähentää kuitenkin matkakustannukset kirjanpidossaan.

Käyttökorvauksesta ei yleensä voi vähentää työstä aiheutuneita kustannusten korvauksia ennen ennakonpidätyksen toimittamista. Poikkeuksena ovat vain työmatkasta maksetut kustannusten korvaukset, jotka maksetaan luonnollisille henkilöille. Näistä kustannusten korvauksista ei tarvitse toimittaa ennakonpidätystä, jos niiden perusteet ja määrät ovat sen mukaisia kuin Verohallinnon vuosittain antamassa päätöksessä verovapaista matkakustannusten korvauksista on määrätty. Nämäkään korvaukset eivät ole verovapaita, joten ne ilmoitetaan käyttökorvauksen yhteissummassa.

5 Muut erillistehtäviin perustuvat suoritukset

5.1 Urheilija

5.1.1 Urheilijan palkka

Urheilijan palkalla tarkoitetaan urheilijasopimuksen perusteella urheilusta maksettavaa palkkaa. Urheilijasopimus rinnastuu työsopimukseen. Urheilijan palkka on tyypillisesti joukkueurheilijalle pelaajasopimuksen perusteella maksettavaa palkkaa. Palkkasummaan ei sisällytetä urheilijarahastoon siirrettyä palkkaa.

Urheilijan palkasta maksetaan urheilijan lakisääteinen vakuutusmaksu urheilijoiden tapaturma- ja eläketurvasta annetun lain mukaisesti. Laissa on säädetty urheilijan vähimmäisansiorajasta, jonka täytyttyä urheilutyönantajan on vakuutettava urheilija tapaturman ja vanhuuden varalta. Urheilijan eläkemaksussa ei ole kyse samasta eläkevakuutuksesta kuin muilla palkansaajilla. Kuitenkin myös urheilijalta peritty urheilijan eläkevakuutusmaksu ilmoitetaan tulorekisteriin tulolajilla Työntekijän työeläkevakuutusmaksu (413), jotta maksutieto välittyy verotukseen.

Tulo on työnantajan sairausvakuutusmaksun alainen.

Lisäksi tulorekisteriin on ilmoitettava seuraavat tiedot:

- Vakuuttamisen poikkeustilanteen tyyppi: Ei vakuuttamisvelvollisuutta (työeläkevakuutus)

- Vakuuttamisen poikkeustilanteen tyyppi: Ei vakuuttamisvelvollisuutta (työttömyysvakuutus)

Urheilijalle maksetusta palkasta ilmoitetaan Tulonsaajan lisätiedon tyyppi: Urheilija. Muutoin palkka ilmoitetaan käyttämällä palkan tulolajeja, esimerkiksi tulolajeilla Palkka yhteissumma (101) tai Aikapalkka (201). Palkan tulolajeilla ilmoitetaan vain palkka, joka on maksettu suoraan urheilijalle. Jos suoritus maksetaan urheilijarahastoon, katso kohta 5.1.3 Urheilijarahastoon siirretty palkka.

Maksaja voi tietyissä laissa säädetyissä tilanteissa vähentää urheilijan palkasta ennen ennakonpidätyksen toimittamista sellaisia kustannuksia, jotka urheilija on itse maksanut ja jotka ovat välittömästi aiheutuneet urheilusta. Tällainen maksajan tekemä vähennys ilmoitetaan tulolajilla Vähennys ennen ennakonpidätystä (419). Vähennyksen osuuden pitää sisältyä myös palkan tulolajilla ilmoitettuun palkkaan. Vähennyksen määränä voidaan ilmoittaa enintään suorituksen määrän suuruinen summa, vaikka urheilijalle aiheutuneet kulut olisivatkin suuremmat kuin palkka.

Jos suoritus maksetaan urheilijarahastosta, katso kohta 5.1.4 Urheilijarahastosta maksettu suoritus.

Esimerkki 16: Urheilijalle on maksettu palkkaa 4 000 euroa. Rahapalkan lisäksi urheilijalla on ikäryhmän A vapaa autoetu arvoltaan 450 euroa. Urheilijalle on maksettu päivärahoja 200 euroa. Urheilija on maksanut itse urheilusta aiheutuneita välittömiä kustannuksia 150 euroa (työvälineitä). Urheilijalta on peritty urheilijoiden tapaturma- ja eläketurvasta annetun lain mukaisia eläkevakuutusmaksuja 300 euroa.

5.1.2 Urheilijan palkkio

Urheilijan palkkioita ovat muun muassa kilpailupalkinnot, mainos- ja sponsorisopimuksiin perustuvat palkkiot, osallistumispalkkiot ja muut urheilijastatukseen perustuvat palkkiot, joiden saaja ei ole työsuhteessa maksajaan. Urheilusuorituksesta saadut kilpailupalkinnot ovat urheilijan palkkiota riippumatta siitä, onko kyse harrastajaurheilijasta vai ammattiurheilijasta. Kilpailupalkinto voidaan antaa urheilusuorituksen perusteella joko välittömästi tai välillisesti. Urheilijan palkkio maksetaan tyypillisesti yksilöurheilijalle. Muun kuin työsuhteen perusteella urheilijalle maksetut palkkiot ovat verotuksessa työkorvauksen tapaan käyttäytyviä suorituksia. Näiden palkkioiden ilmoittamisessa tulorekisteriin käytetään tietoa Tulonsaajan lisätiedon tyyppi: Urheilija. Urheilijan palkkio ilmoitetaan tulolajilla Työkorvaus (336).

Urheilijan palkkioista on aina toimitettava ennakonpidätys, jos suoritus maksetaan luonnolliselle henkilölle. Kansainväliset tilanteet kuvataan ohjeessa Tietojen ilmoittaminen tulorekisteriin: kansainväliset tilanteet.

Urheilijan palkkiota saavalle maksettavia matkakustannusten korvauksia ei ole säädetty verovapaaksi (katso kuitenkin luku 5.11 Yleishyödyllisen yhteisön maksama korvaus). Verotuskäytännössä urheilijan palkkiota saavalle maksetut matkakustannusten korvaukset on kuitenkin vakiintuneesti hyväksytty verovapaiksi samoin edellytyksin kuin palkansaajilla. Jos urheilijalle maksetaan kilometrikorvausta, verovapaan kilometrikorvauksen määrä ilmoitetaan tulolajilla Kilometrikorvaus (verovapaa) (311). Lisäksi ilmoitetaan Kilometrien määrä -tieto. Katso tarkemmin ohjeen Tietojen ilmoittaminen tulorekisteriin: luontoisedut ja kustannusten korvaukset kohdat 2.1.1 Kilometrikorvaus (verovapaa), 2.1.3 Päiväraha ja 2.1.4 Ateriakorvaus.

Maksaja voi tietyissä laissa säädetyissä tilanteissa vähentää urheilijan palkkiosta ennen ennakonpidätyksen toimittamista sellaisia kustannuksia, jotka urheilija on itse maksanut ja jotka ovat välittömästi aiheutuneet urheilusta. Tällainen maksajan tekemä vähennys ilmoitetaan tulolajilla Vähennys ennen ennakonpidätystä (419). Vähennyksen osuuden pitää sisältyä myös Työkorvaus-tulolajilla ilmoitettuun palkkioon. Vähennyksen määränä voidaan ilmoittaa enintään suorituksen määrän suuruinen summa, vaikka urheilijalle aiheutuneet kulut olisivatkin suuremmat kuin palkkio.

Jos urheilijan palkkiota maksetaan urheilijarahastosta, se ilmoitetaan myös tulolajilla Työkorvaus (336) sekä antamalla tieto Tulonsaajan lisätiedon tyyppi: Urheilija. Jos urheilija nostaa valmennusrahastosta varoja itselleen ilman kulutositteita, valmennusrahasto ilmoittaa suorituksen tulolajilla Työkorvaus (336) sekä antamalla tiedon Tulonsaajan lisätiedon tyyppi: Urheilija.

5.1.3 Urheilijarahastoon siirretty palkka

Urheilija voi siirtää urheilutuloaan valtiovarainministeriön nimeämän säätiön yhteydessä olevaan valtakunnalliseen valmennusrahastoon tai urheilijarahastoon. Siirto urheilijarahastoon on tarkoitettu urheiluajan jälkeisen toimeentulon turvaamiseen.

Urheilutulo voi muodostua urheilijan palkasta tai palkkiosta. Tulolajilla Urheilijarahastoon siirretty palkka (350) ilmoitetaan tulorekisteriin vain rahastoon siirretty palkka. Lisäksi tulee käyttää tietoa Tulonsaajan lisätiedon tyyppi: Urheilija. Jos urheilijan palkkiota siirretään urheilijarahastoon, tätä ei ilmoiteta tulorekisteriin.

Rahastoon siirrettävästä urheilijan palkasta maksetaan työnantajan sairausvakuutusmaksu. Urheilija maksaa tulosta veroa vasta silloin, kun tulo maksetaan hänelle rahastosta. Rahastoitavasta palkasta toimitetaan ennakonpidätys vasta silloin, kun palkka maksetaan rahastosta urheilijalle.

Urheilutulon rahastointi ei vaikuta urheilijan tapaturma- ja eläketurvasta annetussa laissa eriteltyjen vakuutusmaksujen maksamiseen.

5.1.4 Urheilijarahastosta nostettu suoritus

Rahasto toimittaa urheilijarahastosta nostettavasta urheilijan palkasta ja palkkiosta ennakonpidätyksen, kun urheilija nostaa suorituksen.

Rahastosta nostettavat erät on eriteltävä palkkoihin ja palkkioihin, sillä näihin kohdistuu verotuksessa erilaisia vähennyksiä. Tulolajilla Urheilijarahastosta maksettu palkka (351) ilmoitetaan tulorekisteriin vain rahastosta maksettu palkka. Rahastosta maksettu urheilijan palkkio ilmoitetaan tulolajilla Työkorvaus (336). Kaikkiin suorituksiin pitää liittää lisäksi tieto Tulonsaajan lisätiedon tyyppi: Urheilija.

Rahastoidusta palkasta toimitetaan ennakonpidätys ja maksetaan työntekijän sairausvakuutuksen päivärahamaksu silloin, kun palkka maksetaan rahastosta urheilijalle. Työnantajan sairausvakuutusmaksu maksetaan silloin, kun tulo rahastoidaan urheilijarahastoon.

5.1.5 Valmennusrahasto

Valmennusrahastoon voidaan siirtää urheilijan palkkioita. Verovuoden aikana rahastosta voi nostaa varoja tositetta vastaan urheilu- ja valmennuskuluihin verovapaasti. Näitä nostoja ei ilmoiteta tulorekisteriin.

Se osa valmennusrahastoon tiettynä verovuonna siirretyistä varoista, joita ei käytetä saman verovuoden aikana, siirretään saajan verovuoden tuloksi. Tämä tulo ilmoitetaan tulorekisteriin tulolajilla Työkorvaus (336), ja lisäksi annetaan Tulonsaajan lisätiedon tyyppi: Urheilija. Samoin ilmoitetaan myös verovuonna nostetut veronalaiset suoritukset.

Valmennusrahaston on Verohallinnon päätöksen mukaan ilmoitettava urheilijoille vuoden aikana maksamansa verovapaat valmennuskustannukset. Näillä tarkoitetaan valmennusrahastosta matkalaskun perusteella maksettuja verovapaita matkakustannusten korvauksia, jotka ilmoitetaan tulorekisteriin kuten kohdassa 5.1.2 Urheilijan palkkio kuvataan.

Valmennusrahastosta voidaan siirtää varoja myös urheilijarahastoon. Tätä siirtoa ei ilmoiteta tulorekisteriin. Urheilijarahastosta nostetun urheilijan palkkion ilmoittaminen kuvataan kohdassa 5.1.4 Urheilijarahastosta nostettu suoritus.

Urheilija voi nostaa valmennusrahastosta varoja valmentajalle maksamansa palkan tai työkorvauksen (lasku) perusteella. Valmennusrahasto ei tee ilmoitusta tulorekisteriin näistä suorituksista, vaan ilmoituksen tekee urheilija itse, koska hän toimii valmentajan työantajana (palkka) tai toimeksiantajana (työkorvaus).

5.2 Esiintyvä taiteilija

Esiintyviä taiteilijoita ovat esimerkiksi teatteri- ja elokuvanäyttelijät, radio- tai televisiotaiteilijat sekä muusikot.

Kun tulorekisteriin ilmoitetaan suorituksia, jotka on maksettu esiintyvälle taiteilijalle tässä roolissa tehdystä työstä, pitää ilmoittaa tieto Tulonsaajan lisätiedon tyyppi: Esiintyvä taiteilija.

Jos esiintyvän taiteilijan palkkion maksaminen perustuu työsuhteeseen ja palkkio liittyy työsopimuksessa sovittuun tehtävään, palkkiota käsitellään palkkana ja siitä toimitetaan ennakonpidätys ja maksetaan sosiaalivakuutusmaksut. Tulo ilmoitetaan käyttämällä palkan tulolajeja, esimerkiksi Palkka yhteissumma (101) tai Urakkapalkka (227).

Jos esiintyvä taiteilija toimii toimeksiantosuhteessa, taiteilijalle maksettu palkkio ilmoitetaan tulolajilla Työkorvaus (336). Työkorvauksesta on toimitettava ennakonpidätys, jos saaja ei kuulu ennakkoperintärekisteriin. Tulosta ei makseta sosiaalivakuutusmaksuja, paitsi jos maksajana on julkisyhteisö, eikä tulonsaajalla ole yrittäjän eläkelain mukaista vakuutusta. Katso tarkemmin kohta 3.1 Työkorvaus. Esiintyvän taiteilijan saamaa työkorvausta ei ilmoiteta tulorekisteriin, jos tulonsaaja on ennakkoperintärekisterissä.

5.3 Toimitusjohtajan ja hallintoelimen jäsenyydestä maksettu palkkio

Palkkaa on korvaus, joka on maksettu työ- ja virkasuhteessa tehdystä työstä. Lisäksi eräät ennakkoperintälaissa luetellut suoritukset ovat palkkaa, vaikka työ- tai virkasuhdetta ei muodostuisikaan:

- kokouspalkkio

- henkilökohtainen luento- ja esitelmäpalkkio

- hallintoelimen jäsenyydestä saatu palkkio

- toimitusjohtajan palkkio

- avoimen yhtiön ja kommandiittiyhtiön yhtiömiehen nostama palkka

- luottamustoimesta saatu korvaus.

Suorituksen maksaja voi antaa toimitusjohtajalle ja hallintoelimen jäsenelle rahapalkan lisäksi myös palkkana pidettäviä luontoisetuja (esimerkiksi auto-, ravinto- ja puhelinetu) sekä maksaa verovapaita matkakustannusten korvauksia.

Toimitusjohtajan palkkiosta on maksettava sosiaalivakuutusmaksut. Palkkio ilmoitetaan tulorekisteriin joko tulolajilla Palkka yhteissumma (101) (ilmoitustapa 1) tai jollakin ilmoitustapa 2:n palkan tulolajilla, esimerkiksi tulolajilla Aikapalkka (201).

Hallintoelimen jäsenyydestä maksettu palkkio ilmoitetaan tulorekisteriin tulolajilla Hallintoelimen jäsenyydestä maksettu palkkio (308). Oletuksena tulolajilla on, että hallintoelimen jäsenyydestä maksettu palkkio ei ole sosiaalivakuutusmaksujen alainen.

Jos hallintoelimeen jäseneen sovellettavan työeläkelain mukaan palkkion perusteella ei tarvitse maksaa työntekijän työeläkemaksua, palkkiosta ei makseta muitakaan sosiaalivakuutusmaksuja. Jos palkkionsaaja on palvelusuhteessa maksajaan, maksettu palkkio on sosiaalivakuutusmaksujen alainen. Tällaisessa tilanteessa suorituksen maksaja ilmoittaa vakuuttamistiedon käyttämällä erillistä Vakuuttamistiedon tyyppi -tietoa ja valitsee Vakuuttamistiedon tyypiksi Sosiaalivakuutusmaksujen alainen: Kyllä. Jos hallintoelimen jäsenelle on otettu vapaaehtoinen työeläkevakuutus, muita sosiaalivakuutusmaksuja ei tarvitse maksaa. Tällöin Vakuuttamistiedon tyyppinä ilmoitetaan Sairausvakuutusmaksun alainen: Ei, Työttömyysvakuutusmaksun alainen: Ei ja Työtapaturmavakuutus- ja ammattitautivakuutusmaksun alainen: Ei.

Jos palkkion hallintoelimen jäsenyydestä maksaa julkisyhteisö, suorituksesta maksetaan työeläkevakuutusmaksu sekä työnantajan sairausvakuutusmaksu. Tällaisessa tilanteessa suorituksen maksaja ilmoittaa vakuuttamistiedon käyttämällä erillistä Vakuuttamistiedon tyyppiä ja valitsee Työtapaturma- ja ammattitautivakuutusmaksun alainen: Ei ja Työttömyysvakuutusmaksun alainen: Ei.

5.4 Perhepäivähoitajan palkka ja kustannusten korvaus

Perhepäivähoitajalle maksettava palkka ilmoitetaan tulorekisteriin samalla tavalla kuin mikä tahansa muukin palkka. Tulolajina voidaan käyttää esimerkiksi Aikapalkkaa (201), jos palkka maksetaan ajan perusteella (esimerkiksi kuukausipalkkana). Palkkana ilmoitetaan koko rahapalkan määrä, eikä siitä vähennetä mahdollista vähennystä ennen ennakonpidätystä.

Tulolajilla Perhepäivähoitajan kustannusten korvaus (329) ilmoitetaan tulorekisteriin veronalainen kustannusten korvaus, joka maksetaan perhepäivähoitajalle hoitolapsen hoidosta aiheutuvista välittömistä kustannuksista. Kolmiperhepäivähoidon järjestävälle perheelle maksettu kustannusten korvaus ilmoitetaan samoin tulolajilla Perhepäivähoitajan kustannusten korvaus (329). Korvattavia kustannuksia ovat esimerkiksi ruokailusta aiheutuvat kulut. Suomen Kuntaliitto antaa vuosittain kunnille suosituksen perhepäivähoitajille maksettavasta kustannusten korvauksesta.

Perhepäivähoitajalle maksettavista kustannusten korvauksista toimitetaan ennakonpidätys, mutta ei makseta sosiaalivakuutusmaksuja.

5.5 Perhehoitajan palkkio ja kustannusten korvaus

Tulolajilla Perhehoitajan palkkio (328) kunta ilmoittaa tulorekisteriin perhehoitajalle maksamansa palkkion hoidettavan henkilön hoidon, kasvatuksen tai muun ympärivuorokautisen huolenpidon järjestämisestä perhehoitajan yksityiskodissa tai hoidettavan kotona.

Perhehoitajan palkkio perustuu kunnan ja perhehoitajan tekemään toimeksiantosopimukseen. Perhehoitajan palkkiosta maksetaan työeläkevakuutusmaksu, mutta ei muita sosiaalivakuutusmaksuja. Kunnan on kuitenkin vakuutettava hoitaja tässä työssä sattuvien tapaturmien varalta. Perhehoitajan tapaturmavakuutuksesta säädetään perhehoitajia koskevassa erillislainsäädännössä.

Jos perhehoitaja ei kuulu ennakkoperintärekisteriin, kunta ilmoittaa tulorekisteriin perhehoitajan palkkion tulolajilla Perhehoitajan palkkio (328). Lisäksi kunta ilmoittaa perhehoitajalta perityt työntekijän eläkevakuutusmaksut tulolajilla Työntekijän työeläkevakuutusmaksu (413). Jos perhehoitaja kuuluu ennakkoperintärekisteriin, mutta hänellä ei ole yrittäjän eläkelakien mukaista vakuutusta, kunta ei ilmoita perimäänsä työntekijän työeläkevakuutusmaksua tulorekisteriin.

Perhehoitajan palkkiota käsitellään työkorvauksena, josta toimitetaan ennakonpidätys, jos suorituksen saaja ei kuulu ennakkoperintärekisteriin.

Tulolajilla Perhehoitajan kustannusten korvaus (327) ilmoitetaan tulorekisteriin veronalainen kustannusten korvaus, joka maksetaan perhehoitajalle perhehoidossa olevien hoidosta ja ylläpidosta aiheutuvista kustannuksista. Perhehoitajan kustannusten korvaus perustuu kunnan ja perhehoitajan tekemään toimeksiantosopimukseen. Korvauksella katetaan muun muassa ravinto-, asumis- ja terveydenhoitokuluja, erityisiä kustannuksia sekä käynnistämiskustannuksia. Kustannusten korvauksista toimitetaan ennakonpidätys, mutta ei makseta sosiaalivakuutusmaksuja.

Perhehoitajan palkkion yhteydessä matkalaskun perusteella erikseen maksetut matkakustannusten korvaukset eivät ole verovapaita. Maksajan ei kuitenkaan tarvitse toimittaa matkakustannusten korvauksista ennakonpidätystä, jos korvausten perusteet ja määrät ovat sen mukaisia kuin Verohallinnon vuosittain antamassa päätöksessä verovapaista matkakustannusten korvauksista on määrätty. Jos perhehoitaja ei kuulu ennakkoperintärekisteriin eikä hänellä ole yrittäjän eläkelakien mukaista vakuutusta, kunnan pitää ilmoittaa tulorekisteriin sellaiset matkakustannusten korvaukset, jotka kunta maksaa erikseen matkalaskun perusteella perhehoitajan palkkion yhteydessä. Tällöin matkakustannusten korvaukset pitää ilmoittaa eri palkkatietoilmoituksella ja eri aineistossa tulolajilla Perhehoitajan palkkio (328), eikä ilmoitukseen ja aineistoon merkitä eläkelaitoksen yhtiötunnusta ja eläkejärjestelynumeroa. Kustannusten korvausten osuutta ei tarvitse ilmoittaa, jos saaja kuuluu ennakkoperintärekisteriin.

5.6 Omaishoitajan palkkio

Tulolajilla Omaishoitajan palkkio (319) ilmoitetaan tulorekisteriin palkkio, jonka kunta maksaa omaishoitajalle vanhuksen, vammaisen tai sairaan henkilön hoidon ja huolenpidon järjestämisestä kotioloissa. Omaishoitajan palkkio perustuu kunnan ja omaishoitajan tekemään toimeksiantosopimukseen, ja sen taso määräytyy hoidon sitovuuden ja vaativuuden mukaan.

Omaishoitajan palkkiota käsitellään työkorvauksena, josta toimitetaan ennakonpidätys, jos suorituksen saaja ei kuulu ennakkoperintärekisteriin. Omaishoitajan palkkiosta maksetaan työeläkevakuutusmaksu, mutta ei muita sosiaalivakuutusmaksuja. Kunnan on kuitenkin vakuutettava hoitaja tässä työssä sattuvien tapaturmien varalta tätä koskevan erityislain nojalla.

5.7 Tukihenkilö

Tukihenkilötoiminta voi olla vapaaehtoistyötä, josta voidaan maksaa palkkio, kustannusten korvaus tai molemmat. Tukihenkilön tehtävänä on tukea lapsen kasvua ja kehitystä. Tukihenkilö voi toimia myös koko perheen tukena. Vapaaehtoistyöstä tukihenkilölle maksettu palkkio ilmoitetaan tulorekisteriin tulolajilla Työkorvaus (336). Palkkioon liittyvistä kustannusten korvauksista katso kohta 3.1.1 Työkorvauksiin liittyvät kustannusten korvaukset.

5.8 Luottamushenkilömaksu

Luottamushenkilömaksua peritään tilitettäväksi puolueille kunnallisten luottamustoimihenkilöiden kokouspalkkioista. Luottamushenkilömaksua voi ilmoittaa vain kunta ja kuntayhtymä.

Luottamushenkilölle maksettu palkkio ilmoitetaan tulorekisteriin tulolajeilla Kokouspalkkio (210), Luottamustoimipalkkio (215) tai Palkka yhteissumma (101) maksun perusteen mukaisesti.

Jos luottamushenkilönä toimiva tulonsaaja on maksanut itse luottamushenkilömaksun suoraan puolueelle, maksua ei ilmoiteta tulorekisteriin. Puolue ilmoittaa maksun Verohallinnolle vuosi-ilmoituksella.

Luottamushenkilömaksua ei ilmoiteta, jos se on peritty muusta kuin kunnallisesta luottamustoimesta, esimerkiksi osakeyhtiön tai muun yksityisoikeudellisen yhteisön hallituksen jäsenyydestä.

5.9 Sovittelijan kulukorvaus

Tulolajilla Sovittelijan kulukorvaus (335) ilmoitetaan tulorekisteriin veronalainen kustannusten korvaus, jota maksetaan vapaaehtoiselle sovittelijalle sovittelusta aiheutuneista kustannuksista. Sovittelijalla tarkoitetaan rikosasioiden ja eräiden riita-asioiden sovittelusta annetussa laissa tarkoitettua sovittelijaa.

Kulukorvauksesta ei toimiteta ennakonpidätystä eikä makseta sosiaalivakuutusmaksuja.

5.10 Todistajanpalkkio

Todistajanpalkkiota maksetaan esiintymisestä oikeudessa todistajana. Palkkio on työkorvausta, ellei sitä ole sovittu maksettavaksi palkkana. Työkorvauksesta toimitetaan ennakonpidätys, jos saaja ei kuulu ennakkoperintärekisteriin. Muita sosiaalivakuutusmaksuja ei makseta. Todistajanpalkkio ilmoitetaan tulorekisteriin tulolajilla Työkorvaus (336), katso tarkemmin 3.1 Työkorvaus.

Työkorvausten yhteydessä maksetut kustannusten korvaukset ovat veronalaisia. Korvauksista ei toimiteta ennakonpidätystä eikä makseta sosiaalivakuutusmaksuja. Korvausten ilmoittaminen tulorekisteriin kuvataan kohdassa 3.1.1 Työkorvauksiin liittyvät kustannusten korvaukset. Valtion varoista maksettavat korvaukset todistelukustannuksista ovat verovapaita. Niitä ei ilmoiteta tulorekisteriin.

Jos todistajanpalkkio maksetaan palkkana, se ilmoitetaan tulorekisteriin esimerkiksi tulolajilla Palkka yhteissumma (101).

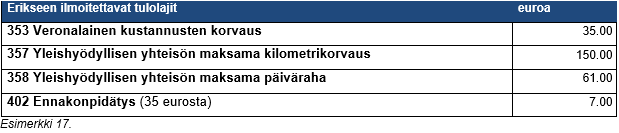

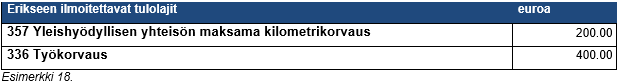

5.11 Yleishyödyllisen yhteisön ja julkisyhteisön maksama korvaus vapaaehtoisille