Tässä ohjeessa käsitellään luonnollisen henkilön omaisuuden luovutusvoittojen ja ‑tappioiden yleisiä kysymyksiä ja periaatteita tuloverotuksessa. Aikaisempaa samannimistä ohjetta on päivitetty kohdasta 1.1 ilmenevällä tavalla.

Verohallinto on antanut tämän ohjeen lisäksi useita ohjeita luovutusvoittojen erityiskysymyksistä, katso tarkemmin ohjeen kohta 1.1.

1 Johdanto

1.1 Ohjeen sisältö

Tässä ohjeessa käsitellään luonnollisen henkilön omaisuuden luovutusvoittojen ja ‑tappioiden yleisiä kysymyksiä ja periaatteita. Ohjeessa on käsitelty muun muassa sitä, milloin verovelvollisuus syntyy, miten luovutusvoiton tai -tappion määrä lasketaan sekä sitä, minkä vuoden tulona luovutusvoitto verotetaan.

Verohallinto on antanut tämän ohjeen lisäksi useita ohjeita, joissa käsitellään luovutusvoittoverotuksen erityiskysymyksistä. Näitä ovat seuraavat ohjeet:

Näihin ohjeisiin on viitattu jäljempänä tässä ohjeessa.

Oikeuskäytännöllä on luovutusvoiton verotusta koskevien säännösten tulkinnassa keskeinen merkitys. Tämän vuoksi ohjeessa on viitattu useassa kohdassa korkeimman hallinto-oikeuden (KHO) ja keskusverolautakunnan (KVL) luovutusvoittoverotusta koskeviin ratkaisuihin.

Ohjeen luvussa 6.2 olevaa esimerkkiä 11 on korjattu 2.4.2020.

Ohjetta on täydennetty 31.10.2019 seuraavasti:

- lisätty uusi luku 2.3, jossa käsitellään luovutusvoittoverotuksen ja muun verotuksen rajatapauksia korkeimman hallinto-oikeuden antamien uusien ennakkopäätösten perusteella (pääomalaina, virtuaalivaluutta, vertaislaina ja kapitalisaatiosopimus).

- luvussa 2.3 käsiteltyjen omaisuuslajien menetysten vähentämistä käsitellään luvussa 13.2

- lisätty lukuun 5.4 useassa vaiheessa omistukseen saadun esineen luovutusvoittoa ja -tappiota koskeva osuus

- lisätty kohtaan 8.2.1 yhteisesti omistetun esineen perusparannusmenojen kohdentumista koskeva luku

- täydennetty lukua 8.3, jossa käsitellään asunto-osakkeiden hankintamenon määräytymistä

- lisätty luku 8.3.1, jossa käsitellään kaupan yhteydessä saatua kylkiäistä

- lisätty luku 11.1.1, jossa selvitetään perintö- ja lahjaverotuksen sukupolvenvaihdossäännösten mukaan huojennetun esineen hankintamenoa ja luvussa 11.1.2 ohjataan löytämään erillisohjeesta apua esineen luovuttajalle pidätetyn hallintaoikeuden vaikutuksesta hankintamenoon

- kaupan purkamista koskevaa lukua 12.4 on täydennetty ja lisätty luku 12.4.1, jossa käsitellään kaupan purkamisen johdosta maksettavien korvausten ja myyjälle jäävän käsirahan verotusta

2 Yleistä luovutusvoitoista ja -tappioista

2.1 Sovellettavat tuloverolain säännökset

Luovutusvoiton ja varojenjaon veronalaisuudesta on säädetty tuloverolain (1535/1992, TVL) 45 ja 45a §:issä. Tuloverolain 46 ja 46a §:issä taas on säädetty luovutusvoiton laskemisesta. Tuloverolain 47 § on puolestaan omaisuuden hankintamenoa erityistilanteissa koskeva säännös.

Kokonaan tai osittain verovapaista luovutusvoitoista on säädetty TVL 48 - 49 §:issä. Luovutusvoiton verovuotta koskeva säännös on TVL 110 §:n 2 momentissa. Luovutustappion vähentämisestä on säädetty TVL 50 §:ssä.

2.2 Luovutusvoiton tai -tappion syntyminen

Luovutusvoittoa syntyy tilanteessa, jossa luovutetun omaisuuden myyntihinta ylittää sen hankintamenon ja voiton hankkimisesta aiheutuneet menot. Luovutustappiota puolestaan syntyy tilanteessa, jossa luovutetun omaisuuden myyntihinta alittaa sen hankintamenon ja voiton hankkimisesta aiheutuneet menot.

Luovutusvoittoa tai tappiota voi syntyä vastikkeellisissa luovutuksissa, joista tavallisimpia ovat kauppa ja vaihto. Vastikkeen laadulla ei ole merkitystä, kunhan se vain on rahanarvoinen etuus.

Vastikkeettomiin luovutuksiin ei sen sijaan kohdistu luovutusvoiton verotusta. Vastikkeettomia luovutuksia ovat perintö, lahja ja ositus. Jos luovutus on osittain vastikkeellinen ja osittainen vastikkeeton (esimerkiksi lahjanluonteiset kaupat) luovutusvoiton verotus kohdistuu luovutuksen vastikkeelliseen osaan (katso jäljempänä luku 12.1 Lahjanluonteinen kauppa).

Luovutusvoitto on veronalaista tuloa riippumatta siitä, kuinka kauan luovuttaja on omistanut omaisuuden. Omaisuuden hankinta- tai saantotavalla (esimerkiksi kauppa, perintö, lahja) ei ole merkitystä, sillä luovutusvoittoverotuksen piiriin kuuluvat sekä vastikkeellisesti että vastikkeettomasti saadun omaisuuden luovutukset.

Luovutettava omaisuus voi olla kiinteää tai irtainta eikä sillä, kummasta omaisuuslajista on kysymys, ole yleensä merkitystä luovutusvoittoa verotettaessa. Kiinteän ja irtaimen omaisuuden erottamisella toisistaan on merkitystä lähinnä osittain verovapaita luovutusvoittoja ja sukupolvenvaihdosluovutusta koskevia tuloverolain säännöksiä sovellettaessa.

Kiinteää omaisuutta ovat Maamittaushallinnon ylläpitämään kiinteistötietojärjestelmään kirjattavat kiinteistöt. Tällaisia ovat maa- ja metsätilat, koskiosuudet, tontit ja muut maa-alueet kuten erottamattomat määräalat sekä niillä olevat maanomistajalle kuuluvat rakennukset. Osuus yhteismetsään (KHO 1974-B-II-557) ja yhtymänä hallittuun kiinteistöön on osakkaan kiinteää omaisuutta. Tuloverotuksessa pidetään kiinteänä omaisuutena myös sellaista toisen maalla olevaa rakennusta, rakennelmaa tai muuta laitosta, joka hallintaoikeuksineen maahan voidaan maanomistajaa kuulematta luovuttaa kolmannelle henkilölle (TVL 6 §).

lrtaimeen omaisuuteen kuuluvat irtainten esineiden lisäksi esimerkiksi osakkeet, merkintäoikeudet, osuuskunnan osuudet sekä osuudet avoimissa yhtiöissä, kommandiittiyhtiöissä ja jakamattomissa kuolinpesissä, joukkovelkakirjat ja sijoitusrahaston rahasto-osuudet. Rakennuksen luovuttaminen erikseen ilman siirtokelpoista vuokraoikeutta on niin ikään irtaimen omaisuuden luovutus (vertaa KHO 1992-8-519). Maa-aineksen myynnistä saatua pääomatuloa verotettaessa ei sovelleta luovutusvoiton laskentaa koskevia säännöksiä (katso KHO 1994-B-519).

2.3 Luovutusvoittona ja muuna tulona verottamisen rajatapauksia

2.3.1 Yleistä

Yleensä on selvää, milloin on kysymys omaisuuden myynnistä. Tässä luvussa on korkeimman hallinto-oikeuden päätöksiin perustuvia kannanottoja rajanvedosta luovutusvoittoverotuksen piiriin kuuluvasta omaisuudesta. Ellei luovutusvoittoverotusta sovelleta, luovutuksesta saatua tuloa käsitellään yleensä muuna pääomatulona.

2.3.2 Pääomalaina, muu lainasaatava sekä virtuaalivaluutta

Tuloverolain 45 §:n ja 50 §:n 1 momentissa tarkoitettua omaisuutta ovat myös osakeyhtiölain 12 luvun mukaiset pääomalainat sekä muut lainasaamiset, joihin liittyy aito takaisinmaksutarkoitus. Samoin tuloverolain 50 §:n 1 momentissa tarkoitettua omaisuutta ovat virtuaalivaluutat. Tästä seuraa, että mainitun kaltaisen omaisuuden luovutukset verotetaan luovutusvoittoina ja luovutustappioina. Tällaisen omaisuuden luovutuksia käsitellään tarkemmin erillisissä ohjeissa.

Omaisuuden menetys on verotuksen kannalta erilainen tilanne kuin omaisuuden luovutus. Omaisuuden menetyksiä käsitellään luvussa 13.2.

2.3.3 Vertaislaina ja lainamuotoinen joukkorahoitus

Vertaislainatoiminta tarkoittaa sitä, että toisilleen tuntemattomat yksityishenkilöt lainaavat rahaa toisille yksityishenkilöille palveluntarjoajan ylläpitämän sähköisen alustan kautta. Lainamuotoinen joukkorahoitus puolestaan tarkoittaa sitä, että yritykset tai sijoittajat lainaavat varoja yrityksille elinkeinotoiminnan rahoittamiseen joko sähköisen alustan kautta tai muutoin.

Vertaislainasaamiset ja lainamuotoiseen joukkorahoitukseen perustuvat saamiset ovat omaisuutta, jonka luovutus käsitellään luovutusvoiton verotusta koskevien säännösten mukaisesti (TVL 45 § ja 50 §). Ohjeen kannanotot perustuvat korkeimman hallinto-oikeuden päätökseen KHO 2018:11.

Vertaislainan arvonmenetystä käsitellään luvussa 13.2. Vertaislainoja ja joukkorahoitusta käsitellään myös Verohallinnon kannanotossa Vertaislainat yksityishenkilöille ja lainamuotoinen joukkorahoitus yrityksille – velkapääoman luovuttamisen ja menettämisen verokohtelu.

2.3.4 Hallintaoikeus

Vastike, jonka verovelvollinen saa luopuessaan omaisuuden lahjoituksen yhteydessä pidättämästään hallintaoikeudesta, verotetaan myös luovutusvoittoa koskevien säännösten mukaan (KHO 2009:13). Hallintaoikeuksien verotuksesta on annettu Verohallinnon ohje Hallintaoikeus omaisuuden luovutuksen verotuksessa.

2.3.5 Kapitalisaatiosopimus

Korkeimman hallinto-oikeuden päätöksessä KHO 2019:79 (Finlex) on todettu, että kapitalisaatiosopimuksen luovutusta oli pidettävä tuloverolain 45 §:n 1 momentissa tarkoitettuna omaisuuden luovutuksena, johon oli sovellettava tuloverolain luovutusvoiton ja -tappion laskemista koskevia säännöksiä.

Tuloverolakiin on lisätty 1.1.2020 alkaen sovellettavia säännöksiä kapitalisaatiosopimuksesta. Niiden mukaan kapitalisaatiosopimuksen luovutuksia verotetaan luovutusvoittoverotusta koskevien säännösten mukaan hankintameno-olettamaa ei kuitenkaan sovelleta luonnollisen henkilön tai kuolinpesän luovuttaessa kapitalisaatiosopimuksen edelleen. Kapitalisaatiosopimuksia käsitellään ohjeessa Kapitalisaatiosopimuksen verotus.

2.3.6 Aineettomien oikeuksien luovutusvoitot

Aineettomista oikeuksista saatavia tuloja ovat patentista, tekijänoikeudesta, mallisuojasta ja muista niihin verrattavista oikeuksista saatavat tulot. Tällaisia tuloja saavat esimerkiksi keksijät, säveltäjät, kirjailijat ja taiteilijat. Siltä osin kuin tulo perustuu verovelvollisen omaan toimintaan, se on ansiotuloa. Jos aineettoman oikeuden alkuperäinen omistaja tai tekijä itse luovuttaa aineettoman oikeuden, on sekä käyttökorvaus (esimerkiksi rojalti tai vuokra) että omistusoikeuden luovutushinta ansiotuloa.

Jos verovelvollinen on saanut oikeuden perintönä tai testamentilla, siihen perustuva tulo on pääomatuloa (TVL 52 §). Aineettoman oikeuden kerryttämä tulo on pääomatuloa myös silloin, jos verovelvollinen on ostanut tai muutoin hankkinut aineettoman oikeuden vastiketta vastaan. Sen sijaan, jos aineeton oikeus on lahjoitettu verovelvolliselle, siitä saatava käyttökorvaus tai luovutushinta on ansiotuloa.

Aineettomien oikeuksien luovutuksista saatujen tulojen verotusta on käsitelty tarkemmin Verohallinnon ohjeessa Aineettomista oikeuksista saatavien tulojen verotus. Siellä on käsitelty myös Internet-verkko-osoitteen myyntiä koskevan tulon verotusta ja todettu, että myynnistä saatua tuloa ei veroteta luovutusvoittona.

2.4 Veronalaiset luovutusvoitot

Verotettavaksi tulevaa omaisuuden myyntihinnan osaa nimitetään luovutusvoitoksi. Kaikki omaisuuden luovutuksesta saadut voitot ovat veronalaisia, ellei niitä ole erikseen säädetty verovapaiksi. TVL 45 §:n 1 momentin mukaan omaisuuden luovutuksesta saatu voitto on veronalaista pääomatuloa.

Omaisuuden luovutusvoiton ohella muita veronalaisia pääomatuloja ovat esimerkiksi vuokratulot ja puunmyyntitulot. Verovelvollisen yhteenlaskettuja pääomatuloja verotetaan 30 prosentin verokannalla verotettavan pääomatulon ollessa enintään 30 000 euroa. Ylimenevältä osin veroprosentti on 34 (TVL 124 §:n 2 momentti).

Esimerkki 1

Kiinteistön myyntihinta on 100 000, ostohinta 70 000, perusparannusmenot 10 000 ja myyntikulut 1 000. Luovutusvoiton määrä on 19 000. Veron määrä on 5 700 (19 000 x 30 %), jos verovelvollisella ei ole muita pääomatuloja.

2.5 Kokonaan tai osittain verovapaat luovutukset

Tuloverolain 48 - 49 §:t sisältävät säännökset siitä, milloin luovutusvoitto voi olla joko kokonaan tai osittain verovapaa. Verovapaita ovat laissa säädetyin edellytyksin oman asunnon luovutusvoitto ja sukupolvenvaihdosluovutuksissa syntyvät voitot.

Tavanomaisen koti-irtaimiston luovutusvoitot on säädetty verovapaiksi 5 000 euroon saakka. Verovapaita ovat lisäksi luonnollisen henkilön ja kuolinpesän saamat luovutusvoitot siltä osin, kuin verovuonna luovutetun omaisuuden luovutushinnat ovat yhteensä enintään 1 000 euroa.

Luonnonsuojelulaissa (20.12.1996/1096) tarkoitetuksi suojelualueeksi luovutetusta kiinteästä omaisuudesta saatu voitto ei ole veronlaista tuloa siltä osin, kuin kiinteistö vaihdetaan toiseen kiinteistöön. Kiinteistön luovutus kunnalle on myös säädetty verovapaaksi määräajaksi (TVL 48a §). Verovapaus koski luovutuksia, jotka oli tehty ajalla 1.10.2013–31.12.2014.

Osittain verovapaita ovat pakkolunastuksessa ja laissa mainituille julkisyhteisöille tapahtuneissa luovutuksissa syntyneet voitot.

Kokonaan tai osittain verovapaita luovutusvoittoja on käsitelty tarkemmin seuraavissa Verohallinnon ohjeissa:

2.6 Vähennyskelpoiset luovutustappiot

Tuloverolain 50 §:n 1 momentin mukaan omaisuuden luovutuksesta syntyneet tappiot ovat vähennyskelpoisia, ellei niitä ole erikseen säädetty vähennyskelvottomiksi. Vähennyskelpoinen luovutustappio vähennetään verovelvollisen saamasta omaisuuden luovutusvoitosta tai vuoden 2016 tappioista alkaen myös muista pääomatuloista verovuonna ja viitenä seuraavana vuonna. Luovutustappiota on käsitelty tarkemmin jäljempänä ohjeen luvussa 13.

3 Tulolähdejaon merkitys luovutusvoiton verotuksessa

3.1 Yleistä tulolähdejaon merkityksestä

Tuloverotuksessa on kolme tulolähdettä: elinkeinotoiminnan tulolähde, maatalouden tulolähde sekä henkilökohtainen tulolähde, josta käytetään myös nimitystä muun toiminnan tulolähde. Tulolähdejako koskee sekä luonnollisia henkilöitä että oikeushenkilöitä.

Säännökset elinkeinotoiminnan tuloksen laskemiselle ovat elinkeinotulon verottamisesta annetussa laissa (360/1968, EVL). Maatalouden tuloksen laskemissäännökset ovat maatilatalouden tuloverolaissa (543/1967, MVL) ja muun toiminnan tulolähteen tuloksen osalta tuloverolaista.

Elinkeinotoiminnan tulolähteeseen kuuluu liike- ja ammattitoiminta. Maatalouden tulolähteeseen kuuluu varsinainen maatalous sekä sellainen erikoismaatalous taikka maa- tai metsätalouteen liittyvä muu toiminta, jota ei ole pidettävä eri liikkeenä eli elinkeinotoimintana. Henkilökohtaiseen tulolähteeseen kuuluu kaikki muu toiminta, joka ei ole elinkeinotoimintaa tai maataloutta.

Joskus on hankalaa ratkaista, verotetaanko luovutus tuloverolain mukaisena luovutusvoittona vai elinkeinotulon verottamisesta annetun lain mukaisena elinkeinotoiminnan tulona. Tällaisia rajanvetotilanteita on käsitelty lyhyesti seuraavissa kappaleissa 3.2 ja 3.3.

Luovutuksesta saatu voitto on sinänsä veronalaista tuloa riippumatta siitä, kumman edellä mainitun lain säännöksiä luovutukseen sovelletaan. Luovutusvoiton laskemisessa käytettävän hankintameno-olettaman käyttö on kuitenkin mahdollista vain tuloverolain mukaisessa verotuksessa. Lisäksi tuloverolain mukaisessa verotuksessa luovutusvoitto verotetaan aina pääomatulona. Elinkeinotoiminnan tulo taas jaetaan verovuotta edeltäneen verovuoden nettovarallisuuden perusteella ansio- ja pääomatulona verotettavaksi.

Elinkeinotoiminnan tulon verotuksesta ja tulon jakamisesta ansio- ja pääomatuloksi on kerrottu tarkemmin Verohallinnon elinkeinotoiminnan verottamista koskevissa ohjeissa ja elinkeinotoiminnan nettovarallisuutta koskevissa ohjeissa.

Yhteisöjen verotuksesta tulolähdejako poistuu verovuodesta 2020 alkaen (ks. tiedote Yhteisöjen tulolähdejako poistuu verovuodesta 2020 alkaen). Uudistuksesta tullaan julkaisemaan erillinen ohje kesällä 2019.

3.2 Rakennustoiminta ja kiinteistöjen jalostaminen

Oikeuskäytännössä laajan kiinteistökohteen (41 asuinhuoneistoa) hankkimista ja aktiivista vaikuttamista toimiin, joilla on mahdollistettu kiinteistön huomattava arvonnousu, pidettiin elinkeinotoimintana (KHO 2011:79). Tapauksessa oli perustettu asunto-osakeyhtiö, myötävaikutettu kaavoituksen muutokseen, tehty kiinteistöllä muutoksia ja saneerauksia sekä hankittu niihin liittyvät suunnittelu- ja rakennusluvat. Elinkeinotoiminnan ja muun toiminnan välistä rajanvetoa on käsitelty kannanotossa Huoneisto-osakkeiden myynti - elinkeinotoiminnan ja muun toiminnan tulolähteen välinen rajanveto.

Sen sijaan päätöksessä KHO 2009:50 muutaman henkilön yhteishankkeena toteuttamaa kerrostalon hankintaa, muuttamista asunto-osakeyhtiöksi ja huoneistojen myyntiä ei pidetty elinkeinotoimintana, kun toiminnalta puuttui jatkuvuus ja kohteen korjaaminen ja muu jalostaminen ennen huoneistojen myyntiä oli pienimuotoista.

Päätöksessä KHO 2014:200 puolisot olivat 29.4.2009 myyneet itse rakentamansa omakotitalon, jota he olivat ennen luovutusta käyttäneet omana asuntonaan noin kolmen ja puolen vuoden ajan. Aikaisemmin he olivat 29.6.2004 ja 22.11.1999 myyneet itse rakentamansa omakotitalot. Omakotitalot sijaitsivat samalla asuinalueella.

Puolisot eivät olleet työskennelleet rakennusalalla tai osallistuneet rakennusalan elinkeinotoiminnan harjoittamiseen. Toimintaa ei pidetty elinkeinotoimintana pelkästään sillä perusteella, että he olivat luovuttaneet kolmannen itse rakentamansa tai rakennuttamansa omakotitalon käytettyään sitä ennen luovutusta yhtäjaksoisesti yli kahden vuoden ajan omana asuntonaan. Kun asiassa ei ilmennyt muitakaan perusteita, joiden perusteella toimintaa olisi pidettävä elinkeinotoimintana, oman asunnon luovutuksesta saatuun voittoon sovellettiin tuloverolain säännöksiä. Luovutusvoitto ei tuloverolain 48 §:n 1 momentin 1 kohdan nojalla ollut puolisojen veronalaista tuloa.

3.3 Arvopaperikauppa

Yksityishenkilön laajamittaistakaan sijoitustoimintaa, jolle ovat luonteenomaisia pitkäaikaiset osakeomistukset, ei pääsääntöisesti voida pitää elinkeinotoimintana. Korkein hallinto-oikeus katsoi luonnollisen henkilön sivutoimisesti harjoittaman melko aktiivisen arvopaperikaupan sijoitustoiminnaksi, johon sovelletaan luovutusvoiton verotusta koskevia tuloverolain säännöksiä (KHO 2000:67).

Yksityishenkilön päätoimisesti harjoittama arvopaperikauppa voi joissain tilanteissa saavuttaa sellaisen laajuuden tai aktiivisuuden asteen, että kauppaa voidaan pitää elinkeinotoimintana. Ollakseen elinkeinotoimintaa arvopaperikaupan on oltava jatkuvaa, suunnitelmallista, aktiivista, taloudellisen riskin ottavaa (esimerkiksi suuri velkapääoman määrä) ja voittoa tavoittelevaa. Euromääräisiä rajoja ei elinkeinotoiminnan rajanvedossa voida asettaa, vaan toimintaa arvioidaan edellä mainittujen tunnusmerkkien täyttymisen perusteella kokonaisuutena.

Arvopaperisijoittamista käsitellään ohjeessa Arvopaperisijoittamisen tulolähde

3.4 Tuloverolain ja maatilatalouden tuloverolain mukaiset luovutukset

Tuloverolain luovutusvoittoa koskevia säännöksiä sovelletaan muun kuin elinkeinotoimintaan kuuluvan omaisuuden luovutuksesta saatuihin voittoihin. Tuloverolain mukaan verotetaan siten myös maatilan tai sen osan luovutuksesta saadut voitot (MVL 21 §). Jos maatilan tai sen osan kauppaan sisältyy maatalouteen kuuluva rakennus tai rakennelma, myös sen luovutuksesta saatuun voittoon sovelletaan tuloverolain säännöksiä. Maatilalla tarkoitetaan säännöksissä itsenäistä taloudellista yksikköä, jolla harjoitetaan maa- tai metsätaloutta (MVL 2 §:n 2 momentti).

Maatalouteen kuuluvasta rakennuksesta tai rakennelmasta tai sen osasta saadut luovutushinnat ovat maatilatalouden tuloverolain mukaan verotettavaa maatalouden tuloa, jos tällainen omaisuus myydään erikseen ilman maapohjaa (MVL 5 §:n 1 momentin 2 kohta). Maatilatalouden tuloverolain säännöksiä sovelletaan myös mm. maatalouden koneista, kalustosta ja laitteista saatuihin luovutushintoihin (MVL 5 §:n 1 momentin 3 kohta).

Maatalouden varallisuuden ja henkilökohtaisen varallisuuden rajanvedosta on kysymys osakkeita koskevassa päätöksessä KHO 14.9.2001 taltio 2183. Osakkeet olivat henkilökohtaista varallisuutta päätöksessä tarkoitetuissa olosuhteissa, kun osakeomistus ei ollut maatalouden harjoittamisen johdosta välttämätöntä.

Maatalouden käyttöomaisuuteen kuuluvien osakkeiden luovutuksesta on oikeuskäytännössä (KHO 2003:76) katsottu, että MVL 4 §:n säännöstä on sovellettava niin, että maatalouden puhtaaseen tuloon luetaan tuloverolain säännösten mukaan lasketun veronalaisen luovutusvoiton määrä. Luovutusvoittoa laskettaessa vähennettiin TVL 46 §:n 1 momentin mukaisesti hankintameno-olettama.

Tuloverolain luovutusvoittoa koskevia säännöksiä sovelletaan metsätalouden rakennusten, koneiden ja kaluston luovutuksesta saatuihin voittoihin.

4 Ketä luovutusvoitosta verotetaan?

4.1 Luonnollinen henkilö

Jokainen luonnollinen henkilö on eri verovelvollinen. Luovutusvoitosta verotetaan luovutettavan hyödykkeen omistajaa. Omistajana pidetään sitä, jonka nimiin omaisuus on hankittu laillisella saannolla (nimiperiaate). Toisen nimiin tehtävän kaupan rahoittaminen ei luo rahoittajalle omistussuhdetta esineeseen. Rahoittaja antaa näissä tilanteissa joko lahjan tai lainan ostajalle.

Yhteisesti omistetun omaisuuden luovutuksesta verotetaan kutakin omistajaa siitä osuudesta, joka hänellä oli luovutettuun omaisuuteen. Osaomistajien omaisuuden saantotapa ja hankintameno sekä voiton hankkimisesta aiheutuneet menot voivat poiketa toisistaan. Luvussa 8.2.1 käsitellään yhteisesti omistetun esineen perusparannusmenojen vaikutusta osaomistajien hankintamenoon.

Erillisverotus koskee myös puolisoita sekä vanhempia ja heidän lapsiaan. Perheenjäsenten yhdessä omistaman hyödykkeen myynnistä saatu luovutusvoitto lasketaan siten kunkin osalta erikseen. Jos luovutettu omaisuus on esimerkiksi puolisoiden yhdessä omistamaa tavanomaista koti-irtaimistoa, kummankin saamasta luovutusvoitosta on verovapaata 5 000 euroa vuodessa (TVL 48 §).

Henkilöä, joka ei ole verovuonna asunut Suomessa, voidaan verottaa täällä eräistä luovutusvoitoista, jos verosopimusten määräyksistä ei muuta johdu. Tällaisia ovat voitot, jotka henkilö on saanut Suomessa olevan kiinteistön tai suomalaisen asunto-osakeyhtiön luovutuksesta taikka sellaisen muun osakeyhtiön tai osuuskunnan, jonka kokonaisvaroista enemmän kuin 50 prosenttia muodostuu yhdestä tai useammasta täällä olevasta kiinteistöstä, osakkeiden tai osuuksien luovutuksesta (TVL 10 §).

4.2 Kuolinpesä

Kuolinpesä on erillinen verovelvollinen (TVL 17 §:n 2 momentti). Jakamattomaan kuolinpesään kuuluvan omaisuuden luovutuksesta saatu voitto verotetaan kuolinpesän tulona. Osuus jakamattomaan kuolinpesään on osakkaan irtainta omaisuutta ja sen luovutuksesta syntyvä luovutusvoitto on osakkaan tuloa.

Kuolinpesän jakamisen jälkeen luovutusvoitosta verotetaan osakkaita ja omaisuuden omistusaika lasketaan perittävän kuolinpäivästä. Jos kuolinpesä on jaettu osittain, jo jaetun omaisuuden luovutusvoitto on osakkaiden tulona verotettavaa tuloa (KHO 1992-B-521) ja jakamatta olevan omaisuuden luovutusvoitto on kuolinpesän verotettavaa tuloa.

Kuolinpesän luovutusvoiton verotuksesta on kerrottu tarkemmin ohjeessa Kuolinpesien luovutusvoitot ja -tappiot verotuksessa ja Sukupolvenvaihdos perintötilanteissa. Kuolinpesäosuuksien luovutusten verotuksesta tullaan julkaisemaan erillinen ohje Kuolinpesäosuuden luovutuksen verotus.

4.3 Verotusyhtymä

Verotusyhtymä on kahden tai useamman henkilön muodostama yhteenliittymä, jonka tarkoituksena on kiinteistön viljely tai hallinta (TVL 4 §:n 1 momentin 2 kohta). Verotusyhtymä muodostuu, kun vähintään kaksi henkilöä omistaa yhdessä kiinteistön. Puolisoiden yhdessä omistamasta kiinteistöstä ei muodostu verotusyhtymää.

Verotusyhtymä ei ole oikeussubjekti, joka voisi hankkia omaisuutta tai ottaa velkaa omiin nimiin. Verotusyhtymä ei ole myöskään erillinen verovelvollinen. Se on verotuksessa ainoastaan laskentasubjekti tuloja ja menoja laskettaessa: verotusyhtymän tulo tai tappio jaetaan osakkaiden kesken heidän osuuksiensa mukaisessa suhteessa.

Kun verotusyhtymän osakkaat luovuttavat kiinteistön määräosia, kutakin osakasta verotetaan erikseen omasta luovutuksestaan. Yhteisesti omistetun omaisuuden luovutusta käsitellään luvuissa 4.1 ja 8.2.1.

4.4 Yleishyödyllinen yhteisö

Tuloverolain 22 §:ssä tarkoitettu yleishyödyllinen yhteisö on verovelvollinen vain elinkeinotulosta ja lisäksi kunnalle ja seurakunnalle eräistä kiinteistötuloista (TVL 23 §). Muun kuin elinkeinotoimintaan kuuluvan omaisuuden myynnistä saadut tulot ovat yleishyödyllisille yhteisöille verovapaita.

5 Luovutusvoiton laskeminen

5.1 Luovutushinta

Luovutusvoiton määrän laskemiseksi on välttämätöntä selvittää omaisuuden luovutushinta. Luovutushinta on vastike, jonka omaisuuden luovuttaja saa luovutuksen johdosta. Luovutusvoittoa laskettaessa luovutushintana pidetään omaisuuden todellista luovutushintaa. Luovutushinta ilmenee yleensä selvästi omaisuuden kauppakirjasta. Kaupalla luovutetun omaisuuden luovutushinta on rahana tai muuna vastikkeena saatu kauppahinta. Käytännössä kauppakirjasta ei aina ilmene luovutushinnan tarkka määrä tai kauppahinta voi koostua erilaisista eristä.

Jos ostaja on ottanut kaupan yhteydessä vastattavakseen myyjän veloista tai myyjän velkojen kauppakirjan allekirjoituspäivää edeltävään aikaan kohdistuvista koroista, nämä suoritukset on katsottu kauppahinnan osaksi (esimerkiksi KHO 1988-B-560).

Tapauksessa, jossa osa kauppahinnasta oli talletettu ostajien kauppahinnan maksamiseksi ottamien velkojen vakuudeksi ja talletus ostajien maksukyvyttömyyden vuoksi käytettiin heidän velkojensa maksuksi, ei talletuksen pääomaa ja korkoa otettu huomioon kauppahinnan vähennyksenä (KHO 1994-B-536).

Yrityskaupoissa saatetaan osa kauppahinnasta tallettaa määräaikaisesti escrow-tilille. Talletuksen tarkoituksena on mahdollistaa kaupan kohteessa määräaikana havaittavien kauppahintaa alentavien perusteiden turvattu ja sujuva käsittely. Escrow-tililtä kauppahinta vapautetaan myyjälle tai siitä palautetaan selvitykseen perustuva osa ostajalle. Tuloverotuksessa Escrow-talletus ei vaikuta luovutusvoittoverotukseen, vaan kaupantekovuoden luovutushintana pidetään koko sovittua kauppahintaa. Jos kauppahintaa kuitenkin sopimuksen ehtojen mukaisesti myöhemmin alennetaan, myyjä voi pyytää luovutusvoiton verotusta oikaistavaksi muutoksenhakua koskevien määräaikojen puitteissa.

Luovutusvoiton verotusta voidaan muuttaa oikaisuvaatimuksen perusteella, jos kauppahintaa on oikeuden tuomiolla alennettu tai jos kauppahinnan alentamisesta on sovittu olosuhteissa, joissa oikeus olisi voinut määrätä kauppahinnan alennettavaksi. Jos velaksi jäänyt kauppahinta jää pysyvästi saamatta esimerkiksi ostajan osoitetun maksukyvyttömyyden vuoksi, voidaan myyjän luovutusvoiton verotusta oikaista riippumatta siitä, onko kauppasopimusta muutettu. Kauppahinnan aleneminen alentaa myös ostajalle muodostunutta omaisuuden hankintamenoa. Jos ostajaa on jo verotettu omaisuuden edelleen myynnistä ennen myyjän verotuksen oikaisua, hänen luovutusvoittonsa verotusta korotetaan näissä tapauksissa seurannaismuutosta koskevan säännöksen johdosta (laki verotusmenettelystä 75 §).

Varainsiirtoverotuksessa asunto- tai kiinteistöyhtiön osakkeiden luovutuksesta suoritettavan veron laskentaperusteeseen on 1.3.2013 lähtien luettu kauppahinnan lisäksi luovutettuihin osakkeisiin kohdistuva yhtiölainaosuus. Luovutusvoiton verotuksessa asunto- tai kiinteistöyhtiön osakkeiden luovutushintaan ei kuitenkaan lueta osakkeisiin luovutushetkellä kohdistuvaa osuutta yhtiön lainoista.

Kauppahinnan lopullinen määrä on saatettu kauppakirjassa sitoa johonkin tulevaisuudessa toteutuvaan epävarmaan seikkaan. Tällaisia luovutushinnan muutoksia on käsitelty jäljempää luvussa 6.

5.2 Luovutusvoiton määrä

Omaisuuden luovutuksesta saadun voiton määrä lasketaan siten, että luovutushinnasta vähennetään omaisuuden hankintamenon poistamatta olevan osan ja voiton hankkimisesta syntyneiden menojen yhteismäärä. Omaisuuden hankintamenoa on käsitelty tarkemmin luvussa 8 ja voiton hankkimisesta aiheutuneita menoja luvussa 9.

Jos luovutettu omaisuus on saatu usealla eri saannolla, luovutusvoitto lasketaan kunkin saannon osalta erikseen. Saannolla tarkoitetaan tässä ostokauppaa, saatua lahjaa tai perintöä tai muuta omaisuuden saantotapaa. Asiaa käsitellään tarkemmin luvussa 5.4.

Luovutusvoittoa laskettaessa hankintameno ja luovutushinta otetaan huomioon nimellisestä määrästään. Inflaatiosta johtuvaa omaisuuden arvonnousua ei oteta erikseen huomioon myyntivoiton määrää alentavana tekijänä. Mahdollinen rahan reaaliarvon muutos ei siis vaikuta luovutusvoiton laskentaan, vaikka omaisuus olisi hankittu kauan aikaa sitten.

Luonnollinen henkilö, kotimainen kuolinpesä ja yhteisetuus voivat kuitenkin käyttää poistamatta olevan hankintamenon ja voiton hankkimisesta syntyneiden menojen yhteismäärän sijaan niin sanottua hankintameno-olettamaa. Tämä auttaa tilanteissa, joissa hankintameno ei ole tiedossa tai se on reaalisen arvonnousun tai inflaation seurauksena jäänyt myyntihintaan nähden vähäiseksi. Hankintameno-olettamaa voidaan käyttää vain silloin, kun luovutusvoitto verotetaan tuloverolain mukaan. Hankintameno-olettamaa on käsitelty tarkemmin luvussa 10.

Suomen markoissa suoritettu hankintameno muunnetaan euroiksi jakamalla markkamääräinen hankintameno kiinteällä muuntokertoimella 5,94573. Jos omaisuuden hankintahinta on suoritettu muussa valuutassa kuin euroina, hankintahinta muunnetaan euroiksi muun selvityksen puuttuessa hankintahinnan suorituspäivän Euroopan keskuspankin virallisella vaihtokurssilla. Vastaavasti jos luovutushinta on saatu muussa valuutassa kuin euroina, luovutushinta muunnetaan euroiksi muun selvityksen puuttuessa luovutushinnan saantipäivän Euroopan keskuspankin virallisella vaihtokurssilla.

5.3 Luovutusvoiton määrä omaisuuden vaihtotilanteissa

Vastikkeellinen vaihto on kysymyksessä, jos esimerkiksi kaksi kiinteistöä puoliosuuksin omistavat sisarukset purkavat yhteisomistussuhteen siten, että toiselle tulee toinen ja toiselle toinen kiinteistöistä. Vastikkeellinen luovutus tapahtuu myös mm. yhteisen vesijätön jaossa, jos jakoa toimitettaessa käytetään lunastusmenettelyä.

Vaihdossa kumpikin vaihdon osapuoli luovuttaa omaisuutta toiselle osapuolelle. Vaihdossa saadun omaisuuden luovutushetken mukainen käypä arvo on luovutetusta omaisuudesta saatu luovutushinta. Jos omaisuuden luovuttaja saa vaihdossa välirahaa, luovutushintaa on saadun omaisuuden lisäksi myös välirahan määrä. Jos luovuttaja maksaa vaihdossa välirahaa, luovutushinta on vaihdossa saadun omaisuuden luovutushetken käypä arvo vähennettynä maksetun välirahan määrällä.

Esimerkki 2

Antti luovuttaa Bertalle kesämökkikiinteistön. Kesämökkikiinteistön käypä arvo luovutushetkellä on 100 000 euroa. Vastikkeena kiinteistöstä Bertta luovuttaa Antille rakentamattoman tontin, 1 000 Yhtiö Oy:n osaketta ja 2 700 euroa käteistä rahaa. Rakentamattoman tontin käypä arvo on 70 000 euroa ja 1 000 Yhtiö Oy:n osakkeiden arvo on 27 300 euroa.

Antti on aikoinaan ostanut kesämökkikiinteistön 60 000 eurolla ja maksanut ostosta varainsiirtoveroa 2 400 euroa. Kesämökkikiinteistön hankintameno on 62 400 euroa (60 000 euroa + 2 400 euroa = 62 400 euroa).

Antti saa kesämökkikiinteistöstä luovutushintana 100 000 euroa (70 000 euroa + 27 300 euroa + 2 700 euroa = 100 000 euroa). Antille syntyy kesämökkikiinteistön luovutuksesta voittoa 37 600 euroa (100 000 euroa – 62 400 euroa = 37 600 euroa).

Bertta on aikoinaan hankkinut rakentamattoman tontin 30 000 eurolla ja Yhtiö Oy:n osakkeet 40 000 eurolla. Bertta saa luovutushintana tontista ja Yhtiö Oy:n osakkeista 97 300 euroa (Antin kiinteistön). Bertalle syntyy luovutusvoittoa tontista 40 000 euroa (70 000 – 30 000 = 40 000 euroa) ja luovutustappiota Yhtiö Oy:n osakkeista 12 700 euroa (27 300 euroa – 40 000 euroa = 12 700 euroa).

Vaihdon luovutusvoittoa määritettäessä luovutushinnaksi katsotaan enintään luovutetun esineen käypä arvo ja sen lisäksi mahdollisesti maksetun välirahan määrä. Jos vastikkeena saatu esine on arvokkaampi kuin vaihdossa luovutettu esine eikä välirahaa makseta, on arvojen erotus yleensä lahjaa.

Yhteisomistuksen purkamista pidettiin vaihdonluonteisena luovutuksena, kun omistajat aikoivat jakaa keskenään useiden asuinhuoneistojen hallintaan oikeuttavat osakkeet, jotka he yhdessä omistivat (KHO 2001:48). Purkaminen oli tarkoitus toteuttaa siten, että kukin saisi järjestelyssä yksin omistukseensa tiettyjen huoneistojen hallintaan oikeuttavat osakkeet ja luovuttaisi osuutensa muiden täyteen omistukseen tulevista huoneistoista.

Saantoa ei ole luovutusvoittoverotuksessa katsottu tapahtuneen, kun osakeyhtiön osakkeiden murto-osainen yhteisomistus (50/50) purettiin jakamalla osakkeet tasan yhteisomistajien kesken (KHO 1981-B-II-566). Päätöksestä ilmenevää periaatetta voidaan soveltaa osakkeiden yhteisomistuksen purkamisiin vastaavissa tapauksissa.

Nykyisin voimassa olevan kiinteistönmuodostamislain 58 §:n 1 momentin mukainen vapaaehtoinen tilusvaihto ei ole tuloverolain 32 §:ssä tarkoitettu luovutus (KHO 2006:81). Kiinteistönmuodostamislain mukaisessa tilusvaihdossa ei käytetä vähäistä suurempaa rahavastiketta tasauseränä.

Omaisuuden luovutusta ei ole katsottu tapahtuvan, jos omistaja yhteismetsälain mukaisesti liittää metsätilansa yhteismetsään yhteismetsäosuutta vastaan (KHO 2002:83). Päätöksen perusteluissa todetaan, että yhteismetsä on kiinteistöjaotuksellisesti kiinteistöjen yhteinen alue. Se kuuluu murto-osina niihin kiinteistöihin, joilla on osuus yhteismetsään. Yhteisalueosuuden ja siis myös yhteismetsäosuuden luovutus verotetaan kuten kiinteistön luovutus (maakaari 2 §).

5.4 Vaiheittain saadun omistusoikeuden vaikutus luovutusvoiton ja -tappion laskentaan - sekasaanto

Jos luovutettu omaisuus on saatu tai hankittu useassa vaiheessa, kullakin näin muodostuneella omistusosuudella on oma hankintahintansa ja omistusaikansa. Tällöin omaisuuden yhteenlaskettu luovutusvoitto tai -tappio muodostuu kunkin omistusosan erillisestä voitosta tai tappiosta. Luovutustapahtuma on myös syytä ilmoittaa erikseen kustakin omistusosuudesta.

Kun myydään sellaista omaisuutta, joka on hankittu vaiheittain useilla erillisillä saannoilla, myös hankintameno-olettama lasketaan erikseen jokaisen saannon osalta. Tällöin omistusaika alkaa kunkin osahankinnan osalta itsenäisesti saantohetken mukaan. Poikkeus edellä mainittuun pääsääntöön on tilanne, jossa maapohja on hankittu tai vuokrattu siirtokelpoisella vuokraoikeudella aiemmin ja rakennus on rakennettu myöhemmin (KHO 1970-II-523, Finlex). Tällaisessa rakentamista koskevassa poikkeustilanteessa myös rakennuksen omistusaika lasketaan maan hankintahetkestä tai vuokrasopimuksen solmimishetkestä.

Omistus saattaa koostua useista osista, jos puolisot ostavat omaisuutta toisiltaan joko tavanomaisin kaupoin tai lunastavat osituksessa avio-oikeuden ulkopuolisin varoin toiselta osapuolelta tämän osuuden omaisuudesta. Avio-oikeuden ulkopuolisia varoja ovat paitsi lunastusta varten otetun lainan määrä, myös varat, jotka ovat avio-oikeuden ulkopuolella avioehtosopimuksen tai lahjakirjan tai testamentin johdosta. Ositustilanteita ja sitä, mitä pidetään ulkopuolisten varojen käyttämisenä, käsitellään ohjeessa Osituksen yhteydessä tapahtuvat omistajanvaihdokset ja niihin liittyvä varainsiirtoverotus.

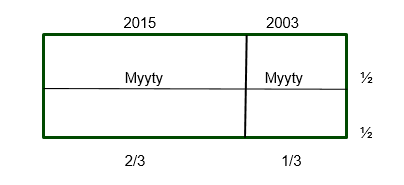

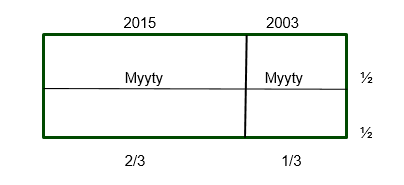

Esimerkki 3

A ja hänen isänsä ostivat yhteisen kesämökkikiinteistön vuonna 2003 100 000 eurolla. A:n kauppahintaosuus oli 50 000 euroa. A osti isältään tämän puoliosuuden vuonna 2015 tuolloin käyväksi arvoksi hyväksytyllä 80 000 eurolla.

A myi kesämökkikiinteistön 200 000 eurolla vuonna 2019. A:n luovutusvoitto lasketaan kahdessa osassa.

Osa 1 (vuoden 2003 hankinta ½)

| myyntihinta |

100 000 |

(½ x 200 000) |

| hankintahinta tai |

50 000 |

(50 000) |

| hankintameno-olettama (40 %) |

(40 000) |

(40 % x 100 000) |

| VOITTO |

50 000 |

|

Osa 2 (vuoden 2015 hankinta ½)

| myyntihinta |

100 000 |

(½ x 200 000) |

| hankintahinta tai |

80 000 |

(80 000) |

| hankintameno-olettama (20 %) |

(20 000) |

(20 % x 100 000) |

| VOITTO |

20 000 |

|

Kesämökin yhteenlaskettu myyntivoitto on siten 70 000 euroa (50 000 + 20 000).

Jos myynti koskee vain osaa esineestä, myyntihinta, hankintameno sekä hankintameno-olettamat määräytyvät vastaavien suhteellisten osuuksien mukaan.

Esimerkki 4

A osti yhteisen kesämökkikiinteistön kahden sisaruksensa kanssa vuonna 2003 ja maksoi omasta kolmanneksestaan 50 000 euroa (koko kiinteistön arvo oli 150 000 euroa). A osti sisarustensa osuudet 1/3+1/3 vuonna 2015 tuolloin käyväksi arvoksi hyväksytyllä 160 000 eurolla (koko kiinteistön arvo oli 240 000 euroa).

A myi puolet kesämökkikiinteistöstä 140 000 eurolla vuonna 2019 uudelle puolisolleen (koko kiinteistön arvo oli 280 000 euroa). A:n luovutusvoitto lasketaan kahdessa osassa. Kumpaankin osuuteen kohdentuu sekä aiemman että myöhemmän hankinnan hankintamenoa.

Osa 1 (vuoden 2003 hankinta 1/3)

| myyntihinta |

46 667 |

(1/3 x 140 000) |

| hankintahinta (1/3) |

8 333 |

(1/3 x 1/2 x 50 000) |

| hankintahinta (1/3) |

26 667 |

(1/3 x 1/2 x 160 000) |

| hankintameno-olettama (40 %) |

(18 667) |

(40 % x 46 667) |

| VOITTO |

11 667 |

|

Osa 2 (vuoden 2015 hankinta 2/3)

| myyntihinta |

93 333 |

(2/3 x 140 000) |

| hankintahinta (2/3) |

16 667 |

(2/3 x 1/2 x 50 000) |

| hankintahinta (2/3) |

53 333 |

(2/3 x 1/2 x 160 000) |

| hankintameno-olettama (20 %) |

(18 667) |

(20 % x 93 333) |

| VOITTO |

23 333 |

|

Kesämökin puoliosuuden yhteenlaskettu myyntivoitto on siten 35 000 euroa (11 667 + 23 333).

5.4.1 Kummankin vanhemman jälkeen perintöverotetun omaisuuden luovutus

Omistus koostuu eri aikaan saaduista osista esimerkiksi silloin, kun omaisuus on peritty molemmilta vanhemmilta tai vain toiselta vanhemmalta ja molemmat vanhemmat ovat kuolleet (KHO 2007:21, Finlex).

KHO 2007:21

A:n isä oli kuollut vuonna 1978 ja äiti vuonna 2001. Äidillä oli yksin ollut lainhuuto kiinteistöön. Isällä ja äidillä oli ollut avio-oikeus toistensa omaisuuteen. Puolisoiden välillä ei ollut toimitettu ositusta. A oli myynyt mainitun kiinteistön vuonna 2004. Luettaessa kiinteistön myynnistä saatu luovutusvoitto A:n tuloksi hankintamenona kiinteistön toisen puolikkaan osalta oli - kun otettiin huomioon, että A:n isä oli kuollut vuonna 1978 - pidettävä 50 prosenttia tämän puolikkaan luovutushinnasta eikä sitä alempaa isän jälkeen toimitetussa perintöverotuksessa vahvistettua arvoa.

Kummankin puolikkaan hankintameno määritetään erikseen siten, että puolikkaalle vahvistettua perintöverotusarvoa verrataan puolikkaalle kohdistuvasta luovutushinnasta laskettavaan hankintameno-olettamaan ja hankintamenoksi katsotaan näistä määristä suurempi. Hankintameno-olettaman suuruus määräytyy kumpaisenkin puolikkaan osalta erikseen kyseisen puolison kuolinhetken mukaan. Näin saadut hankintamenot kumpaisellekin puolikkaalle lasketaan yhteen ja yhteenlaskettu määrä vähennetään omaisuuden luovutushinnasta.

Esimerkki 5

A:n isä on kuollut vuonna 1988 ja äiti on kuollut vuonna 2004. A:n isä on yksin omistanut asunto-osakkeet. Puolisoilla on ollut avio-oikeus toistensa omaisuuteen. A:n isän jälkeen toimitetussa perintöverotuksessa asunto-osakkeiden perintöverotusarvoksi on vahvistettu 40 000 euroa (puolikkaan arvoksi 20 000 euroa). A:n äidin ja A:n isän perillisten välillä ei ole toimitettu ositusta ennen A:n äidin kuolemaa. A:n äidin jälkeen toimitetussa perintöverotuksessa asunto-osakkeiden perintöverotusarvoksi on vahvistettu 140 000 euroa (puolikkaan arvoksi on 70 000 euroa).

Isän jakamaton kuolinpesä myy asunto-osakkeet vuonna 2006 150 000 eurolla. Hankintameno lasketaan siten, että toiselle puolikkaalle (A:n isän jälkeen toimitetussa perintöverotuksessa) vahvistettua perintöverotusarvoa 20 000 euroa verrataan puolikkaasta saadusta luovutushinnasta (150 000 : 2=) 75 000 euroa laskettuun hankintameno-olettamaan (75 000 * 40 % =) 30 000 euroa. Hankintamenoksi katsotaan näistä suurempi määrä eli 30 000 euroa. Toiselle puolikkaalle (A:n äidin jälkeen toimitetussa perintöverotuksessa) vahvistettu perintöverotusarvo 70 000 euroa on suurempi kuin puolikkaan luovutushinnasta laskettu hankintameno-olettama (75 000 euroa * 20 % = 15 000 euroa), joten hankintamenoksi katsotaan perintöverotusarvo 70 000 euroa. Hankintamenot lasketaan yhteen ja yhteenlaskettu määrä (70 000 euroa + 30 000 euroa =) 100 000 euroa vähennetään asunto-osakkeiden luovutushinnasta 150 000 euroa. Luovutusvoiton määrä on 50 000 euroa.

Luovutusvoitto lasketaan samalla tavoin riippumatta siitä, kumpi puolisoista (omaisuuden omistanut puoliso vai toinen puoliso) on kuollut ensin. Luovutusvoitto lasketaan samalla tavoin myös riippumatta siitä, onko omaisuuden myyjänä jakamaton kuolinpesä vai onko omaisuus ennen myyntiä jaettu perinnönjaossa. Jakamattoman kuolinpesän luovutusvoittoverotusta käsitellään tarkemmin ohjeen Kuolinpesien luovutusvoitot ja -tappiot verotuksessa luvussa 2.3.5 (Ennen luovutusta puolisoiden kuolinpesien tai kuolinpesän ja lesken välillä toimitetun osituksen vaikutus luovutusvoittoverotukseen).

Jos omaisuus luovutetaan ennen perinnönjakoa, luovutusvoitto luetaan omaisuuden omistaneen puolison jakamattoman kuolinpesän tuloksi. Jos perillinen luovuttaa omaisuuden sen jälkeen, kun hän on saanut sen perinnönjaossa, voitto luetaan verotuksessa hänen tulokseen.

Jos perillinen ei ole vanhempiensa ainoa rintaperillinen, hän saattaa kuolinpesän tai molempien vanhempien kuolinpesien yhtäaikaisessa perinnönjaossa lunastaa jonkin omaisuuserän itselleen maksamalla pesän ulkopuolisin varoin vastiketta muille perillisille. Tällöin erillisiä omistusperusteita muodostuu erikseen kummankin vanhemman perinnöstä ja lisäksi perinnönjaon yhteydessä tapahtuvasta lunastuksesta (Ks. myös ohjeet Kuolinpesien luovutusvoitot ja -tappiot verotuksessa sekä Kuolinpesäosuuden luovutuksen verotus).

5.5 Luovutusvoittoon tai -hintaan tehtävät lisäykset

5.5.1 Metsävähennys

Metsän luovutusvoiton määrää laskettaessa luovutusvoittoon lisätään TVL 55 §:n nojalla tehdyn metsävähennyksen määrä (TVL 46 §:n 8 momentti). Luovutusvoittoon tai -tappioon lisätään kuitenkin enintään määrä, joka vastaa 60 prosenttia luovutettavan metsän hankintamenosta.

Metsävähennys oli aiemmin kiinteistökohtainen, mutta verovuodesta 2009 alkaen se on ollut verovelvolliskohtainen. Luovutusvoittoon lisätään vuodesta 2009 alkaen verovelvolliskohtainen tehdyn metsävähennyksen määrä.

Esimerkki 6

Antti on ostanut vuonna 2008 metsäkiinteistön A ja vuonna 2005 metsäkiinteistön B. Hankintameno oli kiinteistö A:n osalta 100 000 euroa ja kiinteistö B:n osalta 50 000 euroa. Metsävähennyspohjaa muodostuu siis 150 000 x 60/100 = 90 000 euroa.

Kiinteistöltä A on vuonna 2013 myyty puuta 80 000 eurolla ja metsävähennystä on käytetty 48 000 euroa. Kiinteistö B myydään 50 000 eurolla vuonna 2014 ”vieraalle” (kysymyksessä ei ole sukupolvenvaihdosluovutus).

Kiinteistön B luovutuksesta ei muodostuisi muuten voittoa, mutta tehdyn metsävähennyksen määrästä lisätään luovutusvoittoon 30 000 euroa (enintään 60 prosenttia kiinteistön B hankintamenosta), vaikka kiinteistöltä B ei ole myyty puuta lainkaan.

Käytettyä metsävähennystä jää lisättäväksi kiinteistö A:n mahdolliseen myöhempään luovutusvoittoon 18 000 euroa.

Käytetyn metsävähennyksen vaikutuksesta luovutusvoiton laskentaan on lisää tietoa ohjeessa Metsävähennys.

5.5.2 Yhtiöosuuden luovutustilanteet

Avoimen ja kommandiittiyhtiön osuuden luovutuksesta saadun voiton tai tappion määrää laskettaessa luovutusvoittoon tai -tappioon lisätään määrä, jolla yhtiömiehen yksityisotot ovat yhteensä ylittäneet hänen vuotuisten voitto-osuuksiensa ja yhtiöön tekemiensä sijoitusten yhteismäärän (TVL 46 §:n 4 momentti).

Yhtiöosuuden luovutusvoiton verotuksesta on lisätietoa ohjeessa Henkilöyhtiön yhtiöosuuden luovutus tuloverotuksessa ja lahjaverotuksessa.

5.5.3 Luovutushintaan lisättävä vahingonkorvaus

Omaisuutta verovelvollisen hallinta-aikana kohdanneesta vahingosta saatu korvaus lisätään TVL 46 §:n 5 momentin mukaan luovutushintaan. Korvaus lisätään luovutusvuodelta ja sitä edeltäneiltä viideltä vuodelta, sikäli kuin sitä ei ole käytetty tuhoutuneen tai vahingoittuneen omaisuuden uudistamiseen tai kunnostamiseen tai lisätty metsätalouden pääomatuloon.

Esimerkki 7

Antin kesämökkikiinteistöllä oleva saunarakennus tuhoutuu tulipalossa vuonna 2010. Antti saa samana vuonna palovakuutuksesta korvausta 20 000 euroa. Antti ei rakenna uutta saunaa tilalle. Antti myy kesämökkikiinteistön 100 000 eurolla vuonna 2014. Hän on hankkinut kesämökkikiinteistön 70 000 eurolla vuonna 2007.

Luovutushinnaksi katsotaan 120 000 euroa (100 000 euroa + 20 000 euroa = 120 000 euroa). Antille syntyy luovutusvoittoa 50 000 euroa (120 000 euroa – 70 000 euroa = 50 000 euroa).

Esimerkki 8

Jos Antti rakentaa tuhoutuneen saunarakennuksen tilalle uuden saunan 30 000 eurolla, vakuutuskorvausta 20 000 euroa ei lisätä luovutushintaan. Vakuutuskorvauksen ylittävä osa rakennuskustannuksista lisätään hankintamenoon.

Jos Antti tämän jälkeen myy kesämökkikiinteistön 140 000 eurolla, vähennetään myyntihinnasta luovutusvoittoa laskettaessa kesämökkikiinteistön alkuperäinen hankintameno 70 000 euroa ja vakuutuskorvauksen ylittävät rakennuskustannukset 10 000 euroa, jolloin luovutusvoiton määrä on 60 000 euroa (140 000 euroa - (70 000 euroa + 10 000 euroa)).

Esimerkki 9

Jos Antti korjaa saunarakennusta 10 000 eurolla, 20 000 euron vakuutuskorvauksesta käyttämättä jäävä osa 10 000 lisätään luovutushintaan.

Jos Antti tämän jälkeen myy kesämökkikiinteistön 120 000 eurolla, vähennetään myyntihinnasta luovutusvoittoa laskettaessa kesämökkikiinteistön alkuperäinen hankintameno 70 000 euroa. Luovutusvoiton määrä on 60 000 euroa (120 000 + 10 000 – 70 000).

Esimerkki 10

Jos Antti myy kesämökkikiinteistön 150 000 euron hinnalla vasta vuonna 2016, vahingonkorvaus ei vaikuta luovutusvoiton verotukseen. Vahingonkorvauksen ylittävät korjausmenot (10 000) lisätään kuitenkin hankintamenoon. Luovutusvoiton määrä on 70 000 euroa (150 000 – (70 000 + 10 000)).

Yllä esitettyä ohjetta vahingonkorvausten käsittelystä sovelletaan 1.1.2015 alkaen tehtyjen luovutusten verotuksessa. Aikaisemmin annetuissa ohjeissa vahingoittuneelle esineelle kohdistuva alkuperäinen hankintameno korvautui uudisrakentamisen tai korjaamisen kustannuksilla. Ohjeistuksen muuttamisen jälkeen reaalisen ja nimellisen arvonnousun aiheuttama luovutusvoittoverotus toteutuu samanarvoisesti riippumatta siitä, käytetäänkö vahingonkorvaus vahingon korjaamiseen vai ei. Kaikissa tapauksissa vahingonkorvauksen tarkoituksena on palauttaa vahinkoa kärsineen taloudellinen asema vahinkoa edeltäneelle tasolle ja siksi myös verotusratkaisu on eri toimintatavoissa sama.

Luovutusvoittoa laskettaessa huomioon otettava vahingonkorvaus ei tule verotuksen piiriin, jos vahingoittunut esine, esimerkiksi yksityiskäytössä ollut auto, luovutetaan vahingon korvaamisen yhteydessä vakuutusyhtiölle (KHO 1984-B-II-569).

5.5.4 Syytinki

Kiinteistön myyjän luovutuksen yhteydessä syytinkinä määräajaksi tai eliniäksi pidättämä asumisoikeus ei ole luovutusvoittoverotuksessa osa kauppahintaa. Kyseessä on kiinteistön käyttöä rajoittava passiivinen sietämisvelvoite.

Rahana (eläke) tai muuna tavarana kuin luonnontuotteina maksettava aktiivisyytinki on kauppahintaa. Sitä ei kuitenkaan oteta huomioon myyjän luovutusvoittoa laskettaessa luovutushintana, koska mainitut kauppahinnan osat verotetaan myyjällä maksuvuosien pääomatulona TVL 37 §:n nojalla. Luonnontuotteina (ruoka) maksettava aktiivisyytinki on luovutusvoittoa laskettaessa osa myyjän saamaa luovutushintaa, koska sitä ei veroteta saantivuosinaan pääomatulona.

Ostajalla saantoa pidetään vastikkeellisena myös siltä osin kuin luovutuksen yhteydessä sovittu aktiivisyytinki on myyjällä erikseen verotettavaa vuosittaista pääomatuloa. Aktiivisyytingin luovutushetken mukaan pääomitetut arvot otetaan huomioon ostetun hyödykkeen hankintamenona. Aktiivisyytinki ei ole ostajalle vuosittain vähennyskelpoista menoa.

Aktiivisyytingin muuna kuin rahana maksettavien suoritusten käyvän arvon määrittämisessä voidaan käyttää apuna Verohallinnon ohjeita ja päätöksiä (esim. Verohallinnon yhtenäistämisohjeet kunakin vuonna toimitettavaa verotusta varten, Luontoisedut verotuksessa -ohje ja Verohallinnon päätös kunkin vuoden verotuksessa noudatettavista luontoisetujen laskentaperusteista).

6 Luovutusvoiton verovuosi

6.1 Pääsääntönä kaupantekovuosi

Luovutusvoitto katsotaan sen verovuoden tuloksi, jona kauppa tai vaihto on tehty tai muu luovutus on tapahtunut (TVL 110 §:n 2 momentti). Sanamuotonsa mukaan säännös edellyttää koko luovutusvoiton verottamista luovutusvuonna. Luovutusvuotta määritettäessä merkityksellinen on sitovan lopullisen kauppakirjan tekemisajankohta. Sopimuksenvaraisilla kaupan ehdoilla ei ole vaikutusta luovutusvuotta ratkaistaessa. Sopimuksenvarainen ehto on muun muassa sopimus loppukauppahinnan maksamisesta määräajassa kauppakirjan tekemisen jälkeen.

Oikeuskäytännössä luovutusvoittoa on myös pidetty kaupantekovuoden tulona, vaikka osa kauppahinnasta oli talletettu sen suorittamiseksi myönnetyn velan vakuudeksi ja käytetty velan maksuksi. Yrityskaupoissa osa osakkeiden myyntihinnasta voidaan siirtää escrow-tilille odottamaan kaupan ehtojen täyttymistä ja sen jälkeistä talletetun summan tilitystä myyjälle. Tämäkään sopimusmenettely ei vaikuta siihen, minä vuoden tulona luovutus verotetaan.

Korkein hallinto-oikeus katsoi päätöksessään KHO 1996-B-519, että voitto on luovutusvuoden tuloa, vaikka kauppahintaa ei olisi vielä maksettu. Seuraavassa on kaksi erityistilanteeseen annettua, tästä pääsäännöstä poikkeavaa ratkaisua ja päätöstä.

KHO 1994-B-532: Kauppa sitoi ostajana ollutta kaupunkia vasta, kun kaupunginvaltuusto oli hyväksynyt sen.

KVL 31/2013 (KHO 3.3.2014 taltio 648, ei muutosta): Osakekaupan ehtona oli, että 90 päivän kuluessa kauppakirjan allekirjoittamisesta ostajan kotivaltion arvopaperipörssi ja myyjäyhtiön yhtiökokous hyväksyisivät kaupan. Kauppakirjan ehtojen mukaan ostajalla ei olisi ollut mitään velvoitteita myyjää kohtaan, jos kauppa olisi jäänyt toteutumatta mainituista syistä. Kumpaakin osapuolta sitova sopimus syntyi ja osakkeiden luovutuksen katsottiin tapahtuneen siinä vaiheessa, kun sekä pörssi että yhtiökokous olivat hyväksyneet kaupan.

Jos kauppa on toteutettu kaksivaiheisin signing- ja closing-asiakirjoin, joudutaan luovutusvoiton verovuosi ratkaisemaan tapauskohtaisesti verovelvollisen esittämän selvityksen perusteella. Ratkaisevaa on, milloin omistusoikeuden siirrosta on sovittu osapuolia sitovasti. Siten kaupantekohetkeksi voi tilanteesta riippuen muodostua myös jokin ajankohta signing-asiakirjan ja closing-asiakirjan väliseltä ajalta.

6.2 Lisäkauppahinnan verovuosi

Jos kauppahinnan mahdollinen korotus on kauppakirjan ehdoissa sidottu johonkin tulevaisuudessa toteutuvaan epävarmaan seikkaan, korotusta ei ole yritysosakkeiden kauppaa koskevissa tapauksissa otettu huomioon vielä luovutusvuodelta toimitettavassa verotuksessa (mm. KHO 1992-B-523). Sitä vastoin kiinteistön määräalan kauppaa koskevassa ratkaisussa katsottiin, että kauppahinta voitiin arvioida niiden tietojen perusteella, jotka olivat käytettävissä kaupantekovuoden verotusta toimitettaessa (KHO 1995-B-524).

Kauppakirjan ehtojen mukainen lisäkauppahinta on osakkeiden myynnistä syntyvää luovutusvoittoa laskettaessa katsottu kaupantekovuoden tuloksi siltä osin kuin sen määrä on ollut tiedossa ennen sanotulta vuodelta toimitettavan verotuksen päättymistä (mm. KHO 1994-B-534). Kauppahinnan osaa, jonka suorittamisvelvollisuudesta ei tällöin ole ollut tietoa, ei ole pidetty kaupantekovuoden tulona. Sillä ei ollut merkitystä, että kauppahinnan lopullinen määrä oli tiedossa vasta käsiteltäessä veronsaajan kaupantekovuoden verotuksesta tekemää valitusta.

Lisäkauppahinta, jota ei voida ottaa huomioon kaupantekovuoden verotuksessa, luetaan sen verovuoden tuloksi, jona se on maksettu tai ollut verovelvollisen nostettavissa.

Korkeimman hallinto-oikeuden käsittelemässä tapauksessa KHO 1994-B-534 ei ratkaistu, miten kaupantekovuoden verotuksessa huomioon ottamatta jääneestä lisäkauppahinnasta muodostuva voitto verotetaan. Verohallinnon käsityksen mukaan lisäkauppahinnan osalta muodostuvan voiton määrittämiseksi luovutusvoitto lasketaan uudelleen ottamalla luovutushintana huomioon myös lisäkauppahinta.

Voitto lasketaan myös tältä osin niiden säännösten mukaan, jotka olivat voimassa kaupantekovuonna. Hankintameno-olettaman perusteena oleva omistusaika määräytyy kaupantekohetken, eikä lisäkauppahinnan saamishetken mukaan. Kunakin vuonna verotettavaan voiton osaan sovelletaan kuitenkin tuon vuoden verokantaa. Voiton määrä, jota ei ole aikaisemmin verotettu, luetaan lisäkauppahinnan maksuvuoden tuloksi.

Esimerkki 11

A oli vuonna 2009 ostanut Yritys Oy:n osakkeet 100 000 eurolla. A myi Oy:n osakkeet kesäkuussa 2018 tehdyllä kaupalla. Kauppakirjan mukaan kauppahinnasta maksetaan 100 000 euroa kaupanteon yhteydessä. Lisäkauppahintaa sovittiin maksettavaksi Yritys Oy:n tilikausien 2018, 2019 ja 2020 tilinpäätöksen perusteella, jos tulos on voitollinen. Kauppakirjan mukaan tilikaudelta maksettava lisäkauppahinta todetaan tilikautta seuraavan huhtikuun aikana, kun tilinpäätös vahvistetaan. Lisäkauppahinta maksetaan kahden kuukauden kuluttua tilinpäätöksen vahvistamisesta (eli kunkin vuoden kesäkuussa).

A:lle maksetaan lisäkauppahintaa 80 000 euroa kesäkuussa 2019, 50 000 euroa kesäkuussa 2020 ja 95 000 euroa kesäkuussa 2021.

Vuoden 2018 verotuksessa verotetaan kaupanteon yhteydessä maksettu 100 000 euroa ja tilikauden 2018 tuloksen perusteella määräytynyt lisäkauppahintaerä 80 000 euroa, joka on maksettu kesäkuussa 2019 eli ennen kaupantekovuodelta 2018 toimitetun verotuksen päättymistä. Vuoden 2018 veronalaisen luovutusvoiton määrä on (180 000 euroa - 100 000 euroa =) 80 000 euroa. Tapaukseen soveltuva 20 prosentin hankintameno-olettama on epäedullisempi (36 000 euroa), joten voitto lasketaan todellisen hankintamenon avulla.

Jos lisäkauppahinnan määrä ei ole tiedossa verovelvollisen esitäytetyllä veroilmoituksella ilmoitettuun verovelvolliskohtaisen verotuksen päättymispäivään mennessä, Verohallinto jatkaa verotuksen toimittamista, jos on ilmeistä, että tieto lisäkauppahinnan määrästä saadaan lokakuun loppuun mennessä. Verovelvolliselle lähetetään ilmoitus verotuksen jatkamisesta ennen ilmoitettua verotuksen päättymispäivää.

Vuoden 2020 tuloksi luetaan tilikauden 2019 tuloksen perusteella maksettu lisäkauppahintaerä 50 000 euroa, joka on maksettu vuonna 2020. Luovutuksesta syntynyt voitto lasketaan uudelleen tuohon mennessä saatujen luovutushinnan ja osakkeiden hankintamenon perusteella. Luovutusvoiton määrä lasketaan siten, että kaikkien saatujen luovutushintojen yhteismäärästä (100 000 euroa + 80 000 euroa + 50 000 euroa) vähennetään hankintameno (100 000 euroa). Näin lasketusta luovutusvoitosta (130 000 euroa) vähennetään jo vuonna 2018 verotettu luovutusvoitto (80 000 euroa). Vuonna 2020 verotettavan luovutusvoiton määräksi jää 50 000 euroa. Tapaukseen soveltuva 20 prosentin hankintameno-olettama on epäedullisempi (46 000 euroa), joten voitto lasketaan todellisen hankintamenon avulla.

Vuoden 2021 tuloksi luetaan tilikauden 2020 tuloksen perusteella määräytynyt lisäkauppahintaerä 95 000 euroa, joka on maksettu vuonna 2021. Luovutuksesta syntynyt voitto lasketaan uudelleen tuohon mennessä saatujen luovutushinnan ja osakkeiden hankintahinnan perusteella. Luovutusvoiton määrä lasketaan siten, että kaikkien saatujen luovutushintojen yhteismäärästä (100 000 euroa + 80 000 euroa + 50 000 euroa + 95 000 euroa) vähennetään hankintameno (100 000 euroa). Näin lasketusta luovutusvoitosta (225 000 euroa) vähennetään vuosina 2018 ja 2020 verotetut luovutusvoitot (80 000 euroa ja 50 000 euroa). Vuonna 2021 verotettavan luovutusvoiton määrä on 95 000 euroa. Tapaukseen soveltuva 20 prosentin hankintameno-olettama on epäedullisempi (65 000 euroa), joten voitto lasketaan todellisen hankintamenon avulla.

Kauppahinta saattaa kaupan ehtojen mukaan myös alentua jonkin tulevaisuudessa tapahtuvan epävarman seikan perusteella. Näissä tapauksissa verotus toimitetaan kauppakirjasta ilmenevän myyntihinnan mukaisesti. Jos kauppahinta on kauppakirjassa olevan ehdon mukaisesti myöhemmin alentunut, verovelvollinen voi säädettyjen muutoksenhakuaikojen rajoissa vaatia verotusta muutettavaksi.

7 Luovutetun omaisuuden omistusajan merkitys

7.1 Omistusajan alkaminen ja päättyminen

Luovutusvoittoverotuksessa sovellettava omistusaika alkaa vakiintuneen verotus- ja oikeuskäytännön mukaan sitovan osto- tai muun hankintasopimuksen tekemisestä ja päättyy sitovan luovutussopimuksen tekemiseen. Kauppakirjaan otetut sopimuksenvaraiset ehdot, joiden mukaan kauppahinta maksetaan tai omistusoikeus siirtyy myöhempänä ajankohtana, eivät yleensä muuta omistusajan alkamis- tai päättymisajankohtaa. Luovutuksen verovuosi määräytyy myös sitovan luovutussopimuksen tekemisajankohdan mukaan (katso luku 6.1).

Lahjana saadun omaisuuden omistusaika alkaa lahjan saamisesta haltuun. Tämä on käytännössä useimmiten lahjakirjan allekirjoituspäivä.

Perintönä saadun omaisuuden omistusaika alkaa perittävän kuolemasta. Omistusaika alkaa kuitenkin osakkaan pesän ulkopuolisin varoin maksamaa vastiketta vastaavalta osin perinnönjakohetkestä, jos osakas käyttää ulkopuolisia varoja saadakseen pesästä varoja enemmän, kuin hänen laskennallinen perintöosuutensa on.

Osituksessa avio-oikeuden nojalla toiselta osapuolelta saadun omaisuuden omistusajan alkuhetken määrää ositusta edeltäneen saannon ajankohta (TVL 46 § 2 momentti). Omaisuutta osituksessa luovuttaneen osapuolen omistusajan alkuhetki siis siirtyy omaisuuden osituksessa saaneelle osapuolelle. Ulkopuolisia varoja vastaan hankitun omaisuuden omistusaika alkaa kuitenkin osituksen tekohetkestä.

Luovutusvoittoverotuksessa omistusajan pituudella on merkitystä, kun selvitetään hankintameno-olettaman suuruutta (10 v), oman asunnon luovutusvoiton verovapautta (2 v) ja sukupolvenvaihdossäännöksen soveltamista koskevia säännöksiä (10 v/5 v). Näissä säännöksissä edellytetään tietyn ajanjakson täyttymistä, jotta säännöksissä tarkoitetut veroedut tulisivat sovellettavaksi. Samoin hankintamenoon lisätään perusparannusmenoja vain omistusajalta.

7.2 Omistusajan alkaminen kiinteistön kaupassa

Kiinteistön omistusaikaa määritettäessä ratkaisevaa on lainmukaisen, osapuolia sitovan kauppakirjan allekirjoittamisajankohta. Ollakseen pätevä kiinteistökaupan tulee olla kaupanvahvistajan todistama tai sähköisen kaupankäyntijärjestelmän kautta toteutettu.

Määrämuodossa tehdyn esisopimuksen on oikeuskäytännössä katsottu aloittavan omistusajan tapauksissa, joissa ostaja on sopimuksen perusteella maksanut olennaisen osan kauppahinnasta ja saanut kiinteistön hallintaansa (mm. KHO 1981-B-II-576). Tällaisen esisopimuksen voidaan myös katsoa päättävän kiinteistön edellisen omistajan omistusajan. Jos kiinteistön hallinta ei kuitenkaan ole vielä siirtynyt esisopimuksen perusteella, määräajat lasketaan lopullisen kauppakirjan allekirjoittamisesta.

Kiinteistön omistusaikaa määritettäessä ratkaisevaa on maapohjan hankinta-aika. Siitä lasketaan myös kiinteistön kaupassa luovutettavien rakennusten hankinta-aika, vaikka rakennukset olisi rakennettu myöhemmin. Jos kiinteistö muodostuu rakennuksesta ja siirtokelpoisesta maanvuokraoikeudesta, siirtokelpoista vuokraoikeutta koskevan sopimuksen tekeminen aloittaa omistusajan. Vuokrattuna olleen maapohjan ostaminen myöhemmin omaksi ei muodosta uutta saantoa.

7.3 Omistusajan alkaminen osakkeiden kaupassa ja osakkeita merkittäessä

Osakkeiden ja muiden arvopapereiden omistusaikaa määritettäessä ratkaiseva on kaupantekohetki, joka on yleensä osapuolia sitovan kauppakirjan allekirjoitusajankohta (katso edellä luku 6 ja myös Verohallinnon ohje Arvopaperien luovutusten verotus). Osakeyhtiötä perustettaessa osakkeet katsotaan hankituiksi silloin, kun osakkeet merkitään ja perustamiskirja allekirjoitetaan (näin esimerkiksi KVL 668/1980). Sillä ei ole merkitystä, milloin osakeyhtiön hallitus hyväksyy merkinnän. Jos huoneiston hallintaan oikeuttavat osakkeet on ostettu perustajaosakkaalta ennen asunto-osakeyhtiön omistaman rakennuksen valmistumista, omistusaika alkaa osakkeiden ostamisesta tehdystä sitovasta sopimuksesta.

Osakeyhtiön osakevaihto, sulautuminen ja jakautuminen eivät vaikuta osakkeiden omistusaikaan, jos nämä järjestelyt toteutetaan elinkeinoverolain säännösten mukaan. Yritysmuodon muutoksia käsitellään ohjeissa Yritysjärjestelyt ja verotus – sulautuminen, Yritysjärjestelyt ja verotus – osakevaihto, Yritysjärjestelyt ja verotus −liiketoimintasiirto ja Yritysjärjestelyt ja verotus –jakautuminen.

7.4 Omistuksen määräajan laskenta

Tuloverolaissa ei ole säännöstä määräaikojen laskennasta. Lakia säädettyjen määräaikain laskemisesta ei sovelleta luovutusvoittoverotuksessa. Kyseinen laki käsittelee prosessuaalisten määräaikojen laskentaa asioitaessa tuomioistuimessa tai muun viranomaisen luona. Prosessuaalisia määräaikoja ovat esimerkiksi laissa asetetut muutoshakemuksen jättöajat. Määräaikalaissa annetut ohjeet esimerkiksi pyhäpäivien vaikutuksesta määräajan laskentaan eivät siten vaikuta luovutusvoittoverotuksen määräaikojen laskentaan.

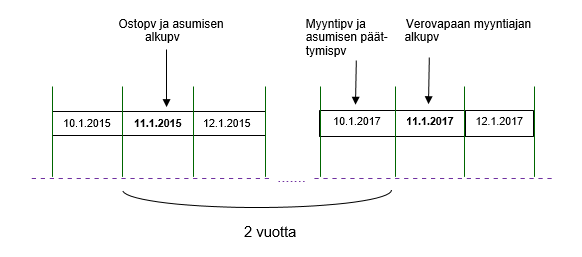

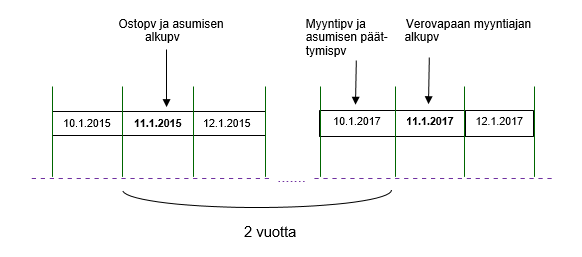

Edellä esitetystä johtuen luovutusvoittoverotuksen määräajat lasketaan vakiintuneen käytännön mukaisesti siten, että tietty määrä vuosia täyttyy luovutusvuonna omistusajan alkamisen päivämäärää edeltävän numeroisena päivänä (KHO 1984-B-II-584, Finlex). Tästä seuraa, että esimerkiksi verovapaa oman asunnon myynti, joka on mahdollinen kahden vuoden yhtäjaksoisen omistus- ja asumisajan jälkeen, voidaan tehdä heti määräaikajakson jälkeen ostopäivän kanssa saman numeroisena päivänä.

Luovutussopimusten kellonajat eivät yleensä ole jälkikäteen luotettavasti selvitettävissä, joten käytännön syistä määräaikojen täyttymistä arvioidaan Verohallinnon näkemyksen mukaan luovutusvoittoverotuksessa kokonaisin päivin. Toisin kuin luovutusvoittoverotuksessa, perintöverotuksessa on eräissä tapauksissa arvioitu myös kellonaikojen täyttymisen merkitystä tilanteessa, jossa kuolinajat ovat olleet tarkasti selvitettävissä (katso esimerkiksi Turun HAO 27.6.2014 14/0357/3 / FINLEX, lainvoimainen).

Esimerkki 12

Oman asunnon verovapaa myynti on kahden vuoden säännön nojalla mahdollinen, kun asuntoa on käytetty omistusaikana omana vakituisena asuntona yhtäjaksoisesti vähintään kahden vuoden ajan. Asunto on ostettu 11.1.2015. Kahden vuoden ajanjakso alkaa 11.1.2015 ja päättyy 10.1.2017 päivän lopussa, joten tuon aikavälin asunnon on oltava asuinkäytössä ja omistuksessa. Verovapaa myynti on siten mahdollinen ostopäivän kanssa saman numeroisena päivänä eli aikaisintaan 11.1.2017.

Luovutusajankohdan määrittelyssä voi tulla sovellettavaksi verotusmenettelystä annetun lain 28 §:n veron kiertämistä koskeva säännös, jos esimerkiksi vuokrauksella tai muulla järjestelyllä on toteutettu omistajanvaihdoksen kaltainen tilanne tekemättä lopullista kauppaa.

8 Luovutetun omaisuuden hankintameno

8.1 Yleistä hankintamenon määräytymisestä

Luovutusvoittoa laskettaessa luovutushinnasta vähennetään luovutetun omaisuuden verotuksessa poistamatta oleva hankintameno. Omaisuuden hankintameno määräytyy eri tavoin riippuen siitä, miten se on aikanaan saatu. Jos omaisuus on hankittu usealla eri saannolla, hankintameno määritetään jokaiselle saannolle erikseen.

Kaupalla saadun omaisuuden hankintamenoa on myyjälle suoritettu ostokauppahinta. Vaihdossa saadun omaisuuden hankintamenoa on vaihdossa luovutetun omaisuuden vaihtohetken mukainen käypä arvo. Jos vaihdossa on maksettu välirahaa, myös maksettu väliraha luetaan osaksi hankintamenoa. Jos vaihdossa on saatu välirahaa, omaisuuden hankintamenoa on vaihdossa luovutetun omaisuuden vaihtohetken mukainen käypä arvo vähennettynä saadulla välirahalla. (Katso myös luku 5.1).

Hankintamenoa ovat myös ostoon tai vaihtoon välittömästi liittyvät kustannukset, kuten esimerkiksi ostajan maksama varainsiirtovero tai leimavero, kirjausmaksu ja muut kirjauksesta aiheutuneet menot, Maanmittauslaitokselle maksetut kiinteistön erottamiskulut, ostajan maksamat välitys-, tarkastus-, arviointi- ja asianajopalkkiot sekä kuljetus-, asennus-, puhdistus- yms. menot.

Kiinteistön hankintamenoa ovat myös verovelvolliselle kiinteistön rakentamisesta aiheutuneet kustannukset. Rakennuskustannuksia voivat olla esimerkiksi maksettu urakkahinta, työkorvaukset, työpalkat sivukuluineen sekä kulut rakennusaineista ja -tarvikkeista. Edellä mainittuihin sisältyvä arvonlisävero on osa vähennyskelpoista hankintamenoa. Verovelvollisen oman työn arvoa ei lueta osaksi kiinteistön hankintamenoa, eikä oman työn arvoa muutoinkaan vähennetä luovutusvoiton verotuksessa.

Hankintamenoa tai sen osaa, joka on jo aikaisemmin vähennetty verotuksessa, ei vähennetä toistamiseen luovutusvoiton verotuksessa. Esimerkiksi vuokratun rakennuksen hankintamenoa on voitu vähentää ennen rakennuksen luovutusta vuokratulon verotuksessa poistoina.

Esimerkki 13

Antti on hankkinut vuokralle antamansa sijoituskiinteistön 200 000 eurolla vuonna 1990. Hän myy kiinteistön 250 000 eurolla vuonna 2019. Hän on vähentänyt saamistaan vuokratuloista rakennuksen hankintamenon poistoja yhteensä 60 000 euroa vuosien 1990 - 2018 verotuksissa. Kiinteistön poistamatta oleva hankintameno on luovutushetkellä 140 000 euroa (200 000 euroa - 60 000 euroa = 140 000 euroa). Antille syntyy luovutusvoittoa kiinteistön myynnistä 110 000 euroa (250 000 euroa - 140 000 euroa = 110 000 euroa).

8.2 Perusparannusmenot hankintamenona

Hankintamenoon luetaan myös omaisuuden perusparannusmenot verovelvollisen omistusajalta (TVL 47 §:n 1 momentti). Perusparannusmenoja ovat kulut sellaisista toimenpiteistä, joilla omaisuus saatetaan parempaan ja arvokkaampaan kuntoon kuin missä se on aikaisemmin ollut saman omistajan hallussa. Perusparannusta ovat esimerkiksi huoneiston tai rakennuksen varustetason, tilankäytön tai rakennusmateriaalien tason parantaminen.

Menot välittömästi ostamisen jälkeen suoritetuista korjauksista katsotaan hankintamenoon lisättäviksi perusparannusmenoiksi, vaikka samanlaisista toimenpiteistä myöhemmin omistusaikana aiheutuvia menoja pidetään tavallisina korjausmenoina (esimerkiksi KHO 15.5.1992 taltio 1849).

Vuokratuloa koskevassa päätöksessä KHO 2000:51 on katsottu hankintamenoon rinnastettaviksi kulut, jotka olivat aiheutuneet maalaus-, tapetointi- yms. korjaustöistä, joita oli tehty testamentilla saadussa huoneistossa omistajanvaihdoksen jälkeen, mutta ennen huoneiston ottamista vuokrauskäyttöön.

Vuokratuloa koskevassa päätöksessä KHO 2001:2 hyväksyttiin perusparannusmenoiksi katsottu parvekelasien hankintameno vähennettäväksi poistoina huoneistosta saadusta vuokratulosta. Luovutusvoiton verotuksessa saadaan tällaisessa tapauksessa vähentää vain vuokratulon verotuksessa poistamatta jäänyt osa.

Verovelvollisen vakituisen asunnon tai vapaa-ajan asunnon perusparannuksen työkustannusten perusteella on voitu saada kotitalousvähennys. Perusparannusmenot luetaan omaisuuden hankintamenoon siitä huolimatta, että samojen menojen perusteella on mahdollisesti myönnetty kotitalousvähennys.

Omaisuuden hankintamenoon ei lueta tavallisia vuosittaisia korjausmenoja, jotka johtuvat omaisuuden kulumisesta verovelvollisen omistusaikana. Vuosikorjauksella tarkoitetaan sellaisia toimenpiteitä, joilla vain ylläpidetään omaisuuden kuntoa ja tasoa. Vuosikorjausta ovat esimerkiksi huoneiston tai rakennuksen maalaus, tapetointi tai kuluneen laitteen uusiminen.

Korjaustoimenpiteisiin voi sisältyä sekä vuosikorjausta että perusparannusta. Jos esimerkiksi kylpyhuoneen korjauksen yhteydessä huoneistoon rakennetaan sauna, kustannukset saunan rakentamisesta katsotaan perusparannusmenoiksi. Kulut omaisuuden myyntiin välittömästi liittyvistä korjauksista ovat vähennyskelpoisia voiton hankkimisesta aiheutuneina menoina (katso jäljempänä kohta 9).

8.2.1 Yhteisesti omistetun esineen perusparannusmenot

Pääsääntöisesti yhteisomistajat maksavat perusparannusmenot omistusosuuksiensa suhteessa. Kullekin yhteisomistajalle hankintamenoon lisätään hänen omistusosuuden suhteessa maksamansa perusparannusmeno.

Omistusosuuden mukainen perusparannusmenojen jakautuminen toteutuu myös, jos osapuolet sopivat maksuhetkellä omistusosuuksista poikkeavien maksuosuuksien jäävän keskinäiseksi velaksi tai jos joku yhteisomistajista antaa maksuosuuden toiselle osaomistajalle lahjaksi. Tässäkin tapauksessa kullekin yhteisomistajalle lisätään hankintamenoon omistusosuuden mukainen osuus perusparannusmenosta.

Joskus yhteisomistaja maksaa omistusosuuttaan enemmän perusparannusmenoja eikä erotuksen osoiteta olevan lahjaa tai lainaa toiselle osaomistajalle. Poikkeava maksuosuus ei vaikuta omistusosuuksien suuruuteen. Tällöin lisäys hankintamenoon tehdään yksinomaan sille osaomistajalle, joka on maksanut perusparannusmenon.

8.3 Asunto-osakkeiden hankintameno

Asunto-osakkeiden hankintamenoon luetaan osakkaan yhtiöön tekemät lisäsijoitukset. Asunto-osakeyhtiölain (22.12.2009/1599) mukaan osakkeenomistaja on velvollinen maksamaan yhtiön menojen kattamiseksi yhtiövastiketta yhtiöjärjestyksessä määrättyjen perusteiden mukaan.

Yhtiövastike voi olla hoitovastiketta tai pääomavastiketta (rahoitusvastiketta). Vastike voi kohdistua myös huoneistokohtaisen yhtiölainaosuuden maksamiseen. Yhtiön kirjanpidossa vastike voidaan lukea yhtiön tuloksi (tulouttaa) tai se voidaan käsitellä yhtiön osakkaan pääomansijoituksena (rahastoida). Tiedon yhtiön kirjanpitomenettelystä osakkeiden omistaja saa taloyhtiön isännöitsijältä.

Pääomavastike voidaan maksaa yhtiön määräämänä kertasuorituksena tai vaihtoehtoisesti kuukausittain hoitovastikkeen yhteydessä. Osakkaan yhtiölle suorittama pääomavastike lisää osakkeiden hankintamenoa. Edellytyksenä on, että vastikemaksu kohdentuu yhtiön omaisuuden hankintaan tai perusparannukseen ja yhtiö rahastoi kirjanpidossa pääomavastikkeet taseeseen.

Jos yhtiö tulouttaa pääomavastikkeen kirjanpidossaan, sitä ei voida lisätä osakkeiden omistajalla asunto-osakkeiden hankintamenoon. Tämä perustuu korkeimman hallinto-oikeuden 8.11.2016 antamaan päätökseen KHO 2016:169.

KHO 2016:169: A oli myynyt omistamansa asunto-osakkeet. Hän oli omistusaikanaan maksanut asunto-osakeyhtiölle luovutettuihin osakkeisiin liittyen rahoitusvastiketta kuukausittain osana yhtiövastiketta. Koska rahoitusvastikkeet oli käsitelty asunto-osakeyhtiön kirjanpidossa tulosvaikutteisina erinä, korkein hallinto-oikeus katsoi, että rahoitusvastikkeita ei tullut lukea luovutettujen asunto-osakkeiden hankintamenon lisäykseksi, kun luovutusvoiton määrä vahvistettiin.

Korkein hallinto-oikeus totesi ratkaisun perusteluissa erikseen, että hankintamenon lisääntyminen on voitu hyväksyä tilanteissa, joissa luovutuksen yhteydessä osakkeenomistaja on maksanut jäljellä olevan yhtiölainan kertasuorituksena.

Korkeimman hallinto-oikeuden vuoden 2016 päätöksessä viitatulla tavalla asunto-osakeyhtiön tulouttama pääomavastike voidaan siis edelleen poikkeuksellisesti lukea osakkeiden hankintamenoon tilanteessa, jossa osakas maksaa yhtiölainan kertasuorituksena asunnon oston tai myynnin yhteydessä ja laina kohdentuu yhtiön omaisuuden hankintaan tai perusparannukseen. Tällöin asunto-osakeyhtiön kirjanpitomenettelyllä ei ole asiassa merkitystä ja myös asunto-osakeyhtiön tulouttama lainanlyhennys on osakkeiden hankintamenoa. Tämä tulkinta pohjautuu aiemmin annettuihin päätöksiin KHO 2.12.2004 taltio 3113 ja KHO 1971 II 556.

KHO 2.12.2004 taltio 3113: A oli 16.6.1999 luovuttanut perheensä asuinkäytössä olleen asuinhuoneiston hallintaan oikeuttavat osakkeet, jotka hän oli hankkinut 23.6.1998. Asunto-osakeyhtiön omistamassa rakennuksessa oli 22.8.1998 lähtien suoritettu putkistojen korjaustöitä. Yhtiö, joka oli ottanut korjaustöistä aiheutuvien kustannusten rahoittamiseksi lainan, oli perinyt osakkeenomistajilta korjaustöiden ja lainanoton johdosta rahoitusvastiketta. A, joka oli ennen osakkeiden luovutusta maksanut 10 kuukaudelta rahoitusvastiketta 2.760 markkaa, oli osakkeiden luovutuspäivänä 16.6.1999 suorittanut yhtiölle osakehuoneistoa rasittaneen yhtiölainan jäljellä olevan määrän 26.755 markkaa.

Korkein hallinto-oikeus lausui, että kysymyksessä oli ollut suurehko korjaustyö, jonka rahoittamiseksi yhtiö oli joutunut ottamaan velkaa. Osakkeidenomistajilla oli puolestaan velvollisuus suorittaa yhtiölle osakkeiden lukumäärän mukaan laskettava osuus mainitusta lainasta. Osakkaan yhtiölle suorittama osuus yhtiölainasta on osakkaan lisäsijoitus yhtiöön. Lainaosuuden suorittamisella on yleensä vaikutusta osakkeiden myyntihintaan. A:n 16.6.1999 suorittama osakkeita rasittaneen yhtiölainan loppusuoritus 26.755 markkaa oli tuloverolain 46 §:n 1 momentissa tarkoitettua osakkeiden hankintamenoa. Merkitystä asiassa ei ollut sillä, miten rahoitusvastike oli käsitelty yhtiön kirjanpidossa. Verovuosi 1999.

KHO 1971 II 556: Asunto-osakeyhtiön osakkaalla oli yhtiöjärjestyksen mukaan oikeus suorittaa osakkeitaan rasittava osuus yhtiön veloista. Osakkaan yhtiölle mainitussa tarkoituksessa (kerralla pian oston jälkeen) suorittama määrä luettiin hänen osakkeiden myynnissä saamansa satunnaisen myyntivoiton vähennykseksi, vaikka suoritus oli yhtiön kirjanpidossa kirjattu tulostilille.

Verohallinto katsoo, että kunkin yhtiölainan kertamaksu arvioidaan erikseen. Jos huoneistolla on useita omistajia, on kaikkien osaomistajien maksettava huoneistokohtainen yhtiölainaosuus kokonaan pois. On tavanomaista, että asunto-osakeyhtiön osakkaat voivat maksaa yhtiölainaosuuksia määräajoin, esimerkiksi kerran vuodessa. Lainan poismaksun tulkitaan tapahtuvan oston yhteydessä, kun se tapahtuu ostoa seuraavana lainanlyhennyspäivänä. Lainan poismaksun tulkitaan tapahtuvan myynnin yhteydessä, kun maksu tapahtuu ennen myyntiä lähinnä olevana lainanlyhennyspäivänä.

Esimerkki 14

A ja B omistavat As Oy:n huoneiston B2 hallintaan oikeuttavat osakkeet. Osakkeisiin kohdistuu alun perin 50 000 euron tonttilainaosuudesta jäljellä oleva määrä 40 000 euroa sekä remonttilainaosuus 10 000 euroa. As Oy ei rahastoi lainojen hoitoon kerättyjä pääomavastikkeita vaan ne tuloutuvat As Oy:n kirjanpidossa.

A ja B myyvät asunnon vuonna 15.3.2019. Ennen myyntiä he ovat maksaneet tonttilainaosuuden eli 40 000 euroa As Oy:lle 20.12.2018. Lainaa saa yhtiön päätöksen perusteella lyhentää kerran vuodessa ennen vuoden vaihteessa tapahtuvaa tilikauden vaihtumista.

Sekä A että B saavat omaan osakkeiden hankintamenoonsa lisäykseksi puolet poismaksetun lainan kertalyhennyksestä eli kummankin hankintamenoon lisätään 20 000 euroa sen estämättä, että 10 000 euron remonttilaina laina jää rasittamaan myytyä huoneistoa.

Yllä esitetty ei vaikuta vuokratulojen ja niihin kohdistuvien vähennysten vakiintuneeseen verotuskäytäntöön. Vuokratuloista voidaan vähentää hoitovastikkeen lisäksi ne pääomavastikkeet, jotka asunto-osakeyhtiö tulouttaa. Tiedon yhtiön kirjanpitoratkaisusta saa asunto-osakeyhtiön isännöitsijältä. Vuokratuloista vähennettyjä pääomavastikkeita tai yhtiölainan kertamaksuja ei voi lisätä osakkeiden hankintamenoon.

Osakkeenomistajan yhtiölle suorittamia hoitovastikkeita ei lisätä hankintamenoon, mutta ne voidaan katsoa voiton hankkimisesta aiheutuneiksi luovutusvoittoa pienentäviksi kuluiksi siltä osin, kuin niitä on maksettu myyntiajalta ja myyntiä varten tehdyn korjauksen ajalta. Edellytys on, että huoneisto on ollut vastaavan ajan tyhjänä. Voiton hankkimisesta aiheutuneita menoja käsitellään jäljempänä.

Asunto- tai kiinteistöosakeyhtiön osakkeet voidaan hankkia merkitsemällä ne yhtiön perustamisvaiheessa. Osakkeiden hankintamenoa on tällöin yhtiölle maksettu osakkeiden merkintähinta ja mahdolliset myöhemmät yhtiön rahastoimat pääomasijoitukset yhtiöön.

Uuden asunnon hankkija on tietyin edellytyksin voinut hakemuksesta saada valtiokonttorin maksamaa arvonlisäveroavustusta, joka on tarkoitettu arvonlisäverosta aiheutuneiden lisäkustannusten korvaukseksi (VNp arvonlisäveroavustuksen myöntämisperusteista, 285/94). Arvonlisäveroavustus pienentää asunnon hankintamenoa, eikä avustus ole TVL 143 §:n 9 momentin mukaan saajansa veronalaista tuloa.

Kiinteistön omistava keskinäinen yhtiö voi saada vuokrakäytön perusteella arvonlisäveropalautuksen. Yhtiön kirjanpidossa palautuksen määrällä korjataan kiinteistön hankintamenoa. Lisäksi palautuksen määrä saatetaan kirjata yhtiön sijoitettuun vapaaseen pääomaan (svop). Pääoman palauttamista sekä palautuksen vaikutusta palautusta saavan osakkeenomistajan verotukseen käsitellään Verohallinnon ohjeen Vapaan oman pääoman rahaston varojenjako verotuksessa luvussa 3.2.

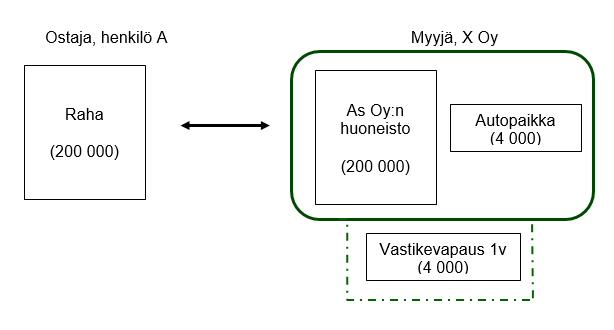

8.3.1 Kaupassa saadun kylkiäisen vaikutus asunto-osakkeiden hankintamenoon

Esimerkiksi rakennusliikkeillä on myyntikampanjoita, joissa ne lupaavat maksaa uuden asunnon ostajan puolesta määräajan asuinhuoneiston hoitovastikemaksut tai rakennusliike tarjoaa määräajaksi asunnon siivouspalvelun. Myös autoliikkeet saattavat tarjota asiakkailleen kaupanteon yhteydessä esimerkiksi vuoden huoltoja tai polttoaineita.

Kuvatun kaltainen etu on omaisuuden hankintamenoon vaikuttamaton kaupan kylkiäinen. Edellytyksenä on, että etuus on kaupan kohteen arvoon nähden vähäinen. Jos kylkiäisenä on vuoden ajan vapautus esimerkiksi hoitovastikkeesta, etuus on yleensä vähäinen. Myös vasta valmistuneen asunnon ensimmäisen vuoden pääomavastikkeet saattavat olla hyvin pienet, joten myös ne voivat olla vähäinen kylkiäinen.

Jos kaupan yhteydessä saadaan kylkiäisenä toinen hyödyke, on hankintameno jaettava asunto-osakkeiden ja etuutena saadun hyödykkeen kesken niiden käypien arvojen suhteessa.

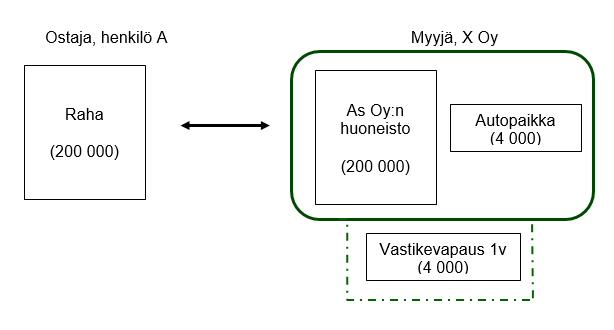

Esimerkki 15

Pelkkää asuntoa koskevien kauppaneuvottelujen jälkeen ostaja hankkii huoneiston hallintaan oikeuttavat osakkeet sekä autopaikkaosakkeet ja vuoden hoitovastikevapauden. Kauppahintana on asuinhuoneiston osakkeiden alkuperäinen listahinta. Hoitovastikevapautus ei koske vesi- ja sähkömaksuja, laajakaistavastikkeita, pääomavastiketta ja tontinvuokra-vastiketta.

Kauppahinta on 200 000 euroa, asunnon listahinta on 200 000 euroa ja autopaikkaosakkeiden listahinta on 4 000 euroa. Vastikevapauden arvo vuoden ajalta on 4 000 euroa.

Kauppahinta eli 200 000 euroa jaetaan huoneiston ja autopaikan hankintamenoksi niiden arvojen suhteessa. Asunnon hankintamenoa on 196 078 euroa (200/204 x 200) ja autopaikan hankintamenoa on 3 922 euroa (4/204 x 200). Kylkiäisenä kaupan yhteydessä saatu vähäinen vastikevapaus ei vaikuta ostajan A verotukseen.

Jos A vuokraa asunnon, hän ei saa vähentää myyjän maksamia vastikkeita vuokratulosta siinäkään tapauksessa, että asunto-osakeyhtiö tulouttaa kirjanpidossaan vastikemaksut.

8.4 Puhelinosuuskunnan osuustodistusten hankintameno

Ratkaisussa KVL 1999/38 puhelinosuuskunnan osuustodistuksen hankintamenoksi on katsottu osuusmaksun ja liittymismaksun yhteismäärä tapauksessa, jossa osuustodistus ja osuusliittymäsopimus oli erotettu toisistaan. Ratkaisun lopputuloksen kannalta merkityksellistä oli, että liittymäsopimusta ei voinut myydä eikä siirtää kolmannelle, eikä siitä saanut rahoja takaisin osuuskunnalta.