Tietojen korjaaminen tulorekisterissä

- Antopäivä

- 13.5.2019

- Diaarinumero

- VH/1230/00.01.00/2019

- Voimassaolo

- 13.5.2019 - 26.12.2019

Ohje on tarkoitettu suorituksen maksajille, jotka korjaavat tulorekisteriin ilmoittamiaan palkkatietoja. Ohjeessa kuvataan

- tulorekisterin palkkatietoilmoituksen ja työnantajan erillisilmoituksen korjaaminen

- liikasuorituksen ja muun perusteettoman edun ilmoittaminen

- takaisinperityn suorituksen ilmoittaminen.

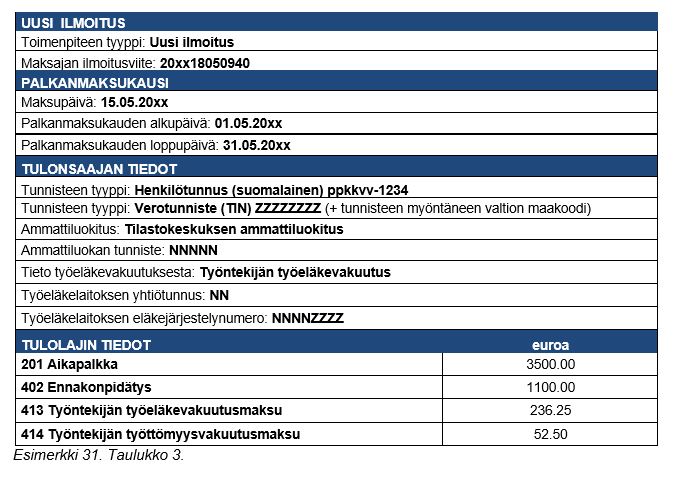

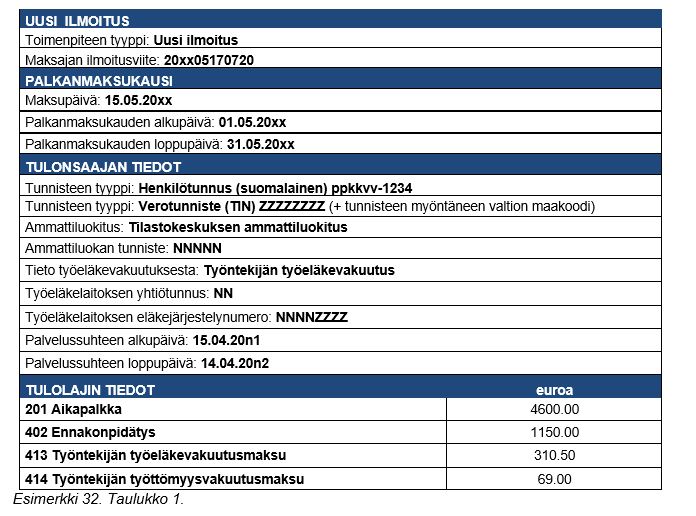

Ohjeessa on esimerkkejä tietojen korjaamisesta eri tapauksissa. Esimerkeissä ei ole huomioitu kaikkia ilmoituksella annettavia pakollisia tietoja, vaan ainoastaan korjaamisen kannalta olennaiset tiedot.

Tämä ohje korvaa aikaisemman Tietojen korjaaminen tulorekisterissä -nimisen ohjeen.

Ohjeeseen on tehty seuraavat lisäykset ja täsmennykset:

- Luontoisedusta perittyjen korvausten ilmoittamisen ohjausta on täsmennetty.

- Luvun 4.8 ohjeistusta liikasuorituksen käsittelystä ennakkopalkkana on täsmennetty.

- Lisätty ohjaus tietojen korjaamisesta, kun työeläkevakuuttamisen alaraja ylittyy saman kalenterikuukauden aikana.

- Muutettu työntekijän työeläke- ja työttömyysvakuutusmaksujen määrät esimerkeissä vastaamaan vuoden 2019 tasoa.

1 Tietojen korjaaminen tulorekisterissä

1.1 Miten tietoja korjataan?

Suorituksen maksaja on vastuussa tulorekisteriin tallennettavaksi antamiensa tietojen oikeellisuudesta ja oikaisemisesta. Jos tulorekisterissä oleva virheellinen tieto perustuu suorituksen maksajan ilmoitukseen, maksajalla on velvollisuus korjata ilmoittamansa virheellinen tieto. Jos tulonsaaja huomaa tulorekisterin palkkatietoilmoituksella häntä koskevan virheellisen tiedon, tulonsaajan on tehtävä korjausvaatimus asianomaiselle suorituksen maksajalle.

Tulorekisterin tiedot korjataan korvaavalla menettelyllä. Tämä tarkoittaa, että alkuperäistä ilmoitusta korjataan siten, että ilmoituksen kaikki tiedot annetaan uudelleen, ja ilmoituksella annetaan uusien ja muuttuneiden tietojen lisäksi alkuperäisessä ilmoituksessa oikein olleet tiedot. Korvaava ilmoitus tehdään samalle maksupäivälle kuin alkuperäinen ilmoitus.

Maksajan lähettämä aineisto voi sisältää useiden tulonsaajien palkkatietoilmoituksia. Ilmoituksella tarkoitetaan yhden tulonsaajan yhden maksukerran tietoja. Jos aineistossa on virheellisiä ilmoituksia, koko aineistoa ei toimiteta uudelleen. Vain virheelliset ilmoitukset on korjattava. Virheettömiä ilmoituksia ei tarvitse antaa uudelleen.

Tulorekisteriin ilmoitettuja tietoja voidaan ylläpitää ja korjata niin kauan, kuin niitä tulorekisterissä säilytetään. Tiedot säilytetään tulotietojärjestelmässä 10 vuotta tiedon tallentamisvuotta seuraavan vuoden alusta lukien. Tämä vastaa pääsääntöisesti sitä aikaa, jonka työnantajat ovat velvollisia säilyttämään palkka- ja muun kirjanpitonsa. Tulorekisteriin ilmoittaminen ei korvaa työnantajan kirjanpidon tai muun materiaalin säilyttämisvelvollisuutta. On kuitenkin syytä huomata, että osa tiedon käyttäjistä voi olla oikeutettuja saamaan tulorekisterin tietoja kymmentä vuotta lyhyemmältä ajalta, esimerkiksi muutoksenhakua koskevien määräaikojen tai etuuksien määräämisessä huomioitavan ajankohdan vuoksi.

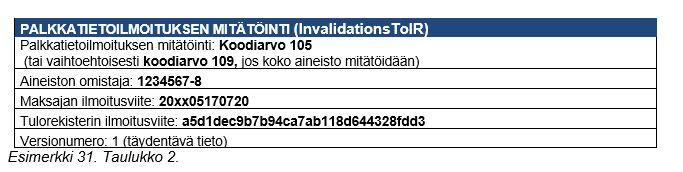

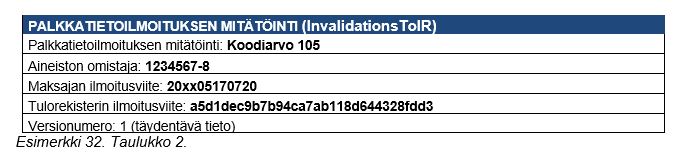

Suorituksen maksaja voi myös mitätöidä eli poistaa aiemmin antamansa ilmoituksen tai useita ilmoituksia sisältävän aineiston. Tietyissä tapauksissa tiedot pitää korjata siten, että maksaja mitätöi aikaisemman ilmoituksen ja antaa sen jälkeen uuden oikeilla tiedoilla. Tietojen mitätöinti kuvataan luvussa 5. Luvussa 6 kuvataan tapaukset, joissa ei voi käyttää korvaavaa ilmoitusta, vaan aikaisemmat tiedot pitää ensin mitätöidä.

Tulorekisteriin ilmoitetaan 1.1.2019 ja sen jälkeen maksetut suoritukset sekä näihin tietoihin tehtävät korjaukset (katso luku 1.7. Miten korjataan ennen vuotta 2019 annettuja tietoja?).

1.2 Milloin korjaus pitää tehdä?

Suorituksen maksajan on korjattava antamansa virheellinen ilmoitus ilman aiheetonta viivytystä. Tämä tarkoittaa, että virheellinen ilmoitus on korjattava heti, kun virhe huomataan. Korjausta ei saa siten jättää esimerkiksi seuraavaan palkka-ajoon. Tulorekisterin ilmoittamisen määräajat eivät koske tietojen korjaamista. Kaikkien suorituksen maksajien, niin kotitalouksien kuin paperi-ilmoittajienkin, on korjattava virheelliset tiedot ilman aiheetonta viivytystä. Ilman aiheetonta viivästystä tarkoittaa, että tiedot on korjattava siinä ajassa, kuin sitä ilmoittajan näkökulmasta voidaan kohtuudella edellyttää.

Tieto perusteettomasta edusta on annettava ilman aiheetonta viivytystä ja viimeistään kuukauden kuluessa sen jälkeen, kun perusteeton etu on havaittu. Perusteettomalla edulla tarkoitetaan aiheettomasti maksettua suoritusta tai etua, johon tulonsaaja ei ole oikeutettu. Perusteeton etu syntyy esimerkiksi silloin, kun suoritus maksetaan väärin perustein, väärälle henkilölle tai väärän suuruisena. Jos seuraava palkka-ajo tapahtuu kuukauden kuluessa perusteettoman edun havaitsemisesta, maksaja voi toimittaa tiedon perusteettomasta edusta tämän palkka-ajon yhteydessä.

Tiedot takaisin maksetuista määristä annetaan viimeistään 5. kalenteripäivänä sen päivän jälkeen, jona on saatu tieto takaisin perityn määrän maksamisesta, sen maksajasta ja siitä, mihin perusteettomaan etuun maksu liittyy. 5 päivän määräaika alkaa siitä, kun saapunut maksu on reskontrassa ja palkanlaskennassa yhdistetty tulonsaajalta perittyyn tuloon.

Jos maksukuukaudelle annettuja tietoja korjataan vasta maksukuukautta seuraavan kuukauden 8. päivän jälkeen, seurauksena voi tietyissä tilanteissa olla sanktio. Seuraamusmaksujen määräytymistä kuvataan tarkemmin ohjeessa Tulotietojen ilmoittaminen: seuraamusmaksut.

1.3 Mitkä tiedot pitää korjata?

Kaikki ilmoituksen tiedoissa olevat virheet on korjattava. Tämä koskee niin tulorekisteriin tallennettavia tulotietoja ja muita pakollisia tietoja (laki tulotietojärjestelmästä 6 §), pakollisesti annettavia yksilöinti- ja yhteystietoja (8 §) kuin myös täydentäviä lisätietoja (7 §). Näin ollen esimerkiksi täydentävinä tietoina annetut poissaolotiedot ja palvelussuhdetiedot on korjattava oikeiksi, jos niissä on virheitä.

Ilmoituksen korjaamisen kannalta ei ole merkitystä sillä, onko esimerkiksi rahapalkat ilmoitettu tulorekisterin ilmoitustapa 1:llä vai ilmoitustapa 2:lla.

1.4 Miten korjaus kohdistetaan oikeaan ilmoitukseen?

Tulonsaajalla voi olla samalta maksajalta useita voimassaolevia palkkatietoilmoituksia, joissa on sama palkanmaksukausi ja -päivä. Jos maksaja valitsee toimenpiteen tyypiksi "Uusi ilmoitus", ilmoitus ei korvaa aiemmin annettua ilmoitusta, vaikka palkanmaksukausi ja -päivä olisivat samat. Kun aiemmin annettua ilmoitusta halutaan korjata, valitaan toimenpiteen tyypiksi "Korvaava ilmoitus". Tietojen korjaamisessa käytetään ilmoitusviitteitä, joilla korjaus tai mitätöinti kohdennetaan oikeaan ilmoitukseen.

1.4.1 Tulorekisterin ilmoitusviite

Maksaja saa aina uuden ilmoituksen antamisen yhteydessä tulorekisterin muodostaman ilmoitusviitteen, jolla myöhemmän korjauksen voi kohdentaa oikeaan ilmoitukseen. Jos uusi ilmoitus toimitetaan teknisen rajapinnan tai latauspalvelun kautta, tulorekisteri palauttaa ilmoitusviitteen suorituksen maksajalle käsittelypalautteessa. Jos taas uusi ilmoitus annetaan sähköisen asiointipalvelun verkkolomakkeella, tulorekisteri lisää tulorekisterin ilmoitusviitteen ilmoitukseen.

1.4.2 Maksajan ilmoitusviite

Jos maksaja ei voi tai halua käyttää tulorekisterin muodostamaa ilmoitusviitettä, korjaamiseen voi käyttää maksajan ilmoitusviitettä. Maksaja voi muodostaa tämän viitteen itse ja sen on oltava jokaisella ilmoituksella yksilöllinen. Viitteen muodostamisessa voi käyttää esimerkiksi numeroita ja kirjaimia. Viitteessä sallitut merkit on kuvattu dokumentissa "Tietojen toimittaminen - Skeemat - Palkkatietoilmoitus", kohdassa 1.2. Merkistö. Viitteen pituus on kuvattu kohdassa 2.12 Palvelun tiedot. Maksajan palkanlaskentajärjestelmä voi muodostaa viitteen automaattisesti tai järjestelmätoteutuksesta riippuen palkanlaskentajärjestelmä voi pyytää käyttäjää antamaan viitteen manuaalisesti.

Maksajan pitää muodostaa maksajan ilmoitusviite silloin, kun käytetään teknistä rajapintaa tai latauspalvelua ja uusi ilmoitus toimitetaan tulorekisteriin ensimmäisen kerran. Jos uusi ilmoitus annetaan sähköisen asiointipalvelun verkkolomakkeella tai paperilomakkeella ja jos maksaja ei itse anna maksajan ilmoitusviitettä, tulorekisteri muodostaa annetulle ilmoitukselle tarvittavan viitteen. Jos tiedot on poikkeuksellisesti toimitettu tulorekisteriin paperilomakkeella, suorituksen maksajalle lähetetään ilmoitusviite kirjeenä.

1.4.3 Ilmoituksen versionumero

Tulorekisteri antaa uudelle palkkatietoilmoitukselle versionumeron 1 ja korvaavalle ilmoitukselle yhtä suuremman versionumeron kuin mikä oli korvattavalla ilmoituksella. Jos tiedot toimitetaan teknisen rajapinnan tai latauspalvelun kautta, tulorekisteri palauttaa versionumeron lähettäjälle aineiston käsittelypalautteessa. Maksaja ei voi itse antaa ensimmäiselle, ns. "uudelle ilmoitukselle" versionumeroa.

Versionumeron käyttö korjaamisessa ei ole pakollista, mutta se on suositeltavaa. Korvaavalla ilmoituksella annetaan se versionumero, johon korjaus halutaan kohdistaa. Näin varmistetaan, että korjaaminen tai mitätöinti kohdistuu oikeaan ilmoitukseen. Jos versionumeroa ei käytetä, tulorekisteri kohdistaa toimenpiteen aina ilmoituksen viimeisimpään versioon. Kun korvaamisen kohdistamisessa käytetään versionumeroa, voidaan varmistaa, että toisessa prosessissa mahdollisesti tehtyjä muutoksia ei tahattomasti ylikirjoiteta.

1.5 Vaikuttaako ilmoitustapa tai -kanava korjaamiseen?

Suorituksen maksaja valitsee, ilmoittaako hän maksamansa rahapalkat yhteissummana (rahapalkkojen ilmoittamisen suppeampi tarkkuustaso, ns. ilmoitustapa 1) vai täydentävillä tulolajeilla (rahapalkkojen ilmoittamisen laajempi tarkkuustaso, ns. ilmoitustapa 2). Rahapalkat pitää ilmoittaa vähintään ilmoitustavalla 1. Ilmoittaminen kuvataan tarkemmin ohjeessa Tietojen ilmoittaminen tulorekisteriin: rahapalkat ja palkasta vähennettävät erät.

Korjaamisen kannalta ei ole merkitystä, kumpaa ilmoitustapaa on käytetty. Merkitystä ei ole myöskään sillä, onko täydentäviä lisätietoja annettu. Virheelliset tiedot on aina korjattava. Tämän ohjeen esimerkeissä käsitellään molemmilla ilmoitustavoilla annettujen tietojen korjaamista.

Myöskään ilmoituskanava ei vaikuta ilmoituksen korjaamiseen. Esimerkiksi teknisen rajapinnan kautta annettuja ilmoituksia voi korjata sähköisen asiointipalvelun verkkolomakkeella, tai tiedostona ladattuja ilmoituksia voi korjata teknisen rajapinnan kautta.

1.6 Mitä ilmoituksia tulorekisterin korjaamismenettely koskee?

Ohjetta sovelletaan palkkatietoilmoituksen ja työnantajan erillisilmoituksen tietojen korjaamiseen. Useimmat ohjeen esimerkeistä koskevat palkkatietoilmoituksen korjaamista. Työnantajan erillisilmoituksen korjaamista käsitellään erikseen luvussa 7.

Jos palkkatietoilmoituksen tulotiedot muuttuvat siten, että maksettavan työnantajan sairausvakuutusmaksun määrä samalla muuttuu, suorituksen maksajan on korjattava myös antamaansa työnantajan erillisilmoitusta, jolla työnantajan sairausvakuutusmaksun yhteismäärä ilmoitetaan.

1.7 Miten korjataan ennen vuotta 2019 annettuja tietoja?

Tulorekisteriin ilmoitetaan 1.1.2019 ja sen jälkeen maksetut suoritukset sekä näihin tuloihin tehtävät korjaukset. Jos vuonna 2019 tai sen jälkeen korjataan ennen vuotta 2019 maksettujen suoritusten tietoja, näitä korjauksia ei ilmoiteta tulorekisteriin. Aikaisemmin kuin 1.1.2019 maksettuja suorituksia koskevien tietojen korjaukset tehdään suoraan kullekin tietoa käyttävälle taholle.

Sitä vastoin 1.1.2019 tai sen jälkeen takaisin perityt suoritukset ilmoitetaan tulorekisteriin, vaikka alkuperäinen tulo olisikin maksettu ennen vuotta 2019. Vaikka tieto takaisinperinnästä ilmoitetaan tulorekisteriin, maksajan on syytä huomata, että osa tiedon käyttäjistä voi lisäksi edellyttää, että vuodelta 2018 annettava vuosi-ilmoitus korjataan erikseen kyseisen tiedon käyttäjän ohjeistuksen mukaisesti. Maksajan pitää tarvittaessa olla yhteydessä vuosi-ilmoittajien omaan neuvontaan.

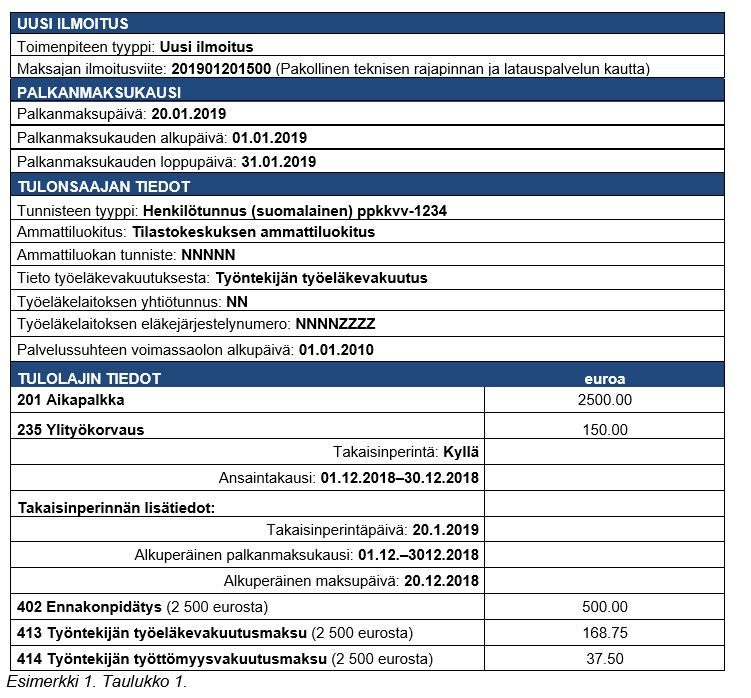

Esimerkki 1 (Tulonsaajalta peritään vuonna 2019 takaisin vuonna 2018 maksettu suoritus): Tulonsaajalle on maksettu joulukuussa 2018 ylityökorvausta 450 euroa. Maksun jälkeen suorituksen maksaja huomaa maksaneensa virheellisesti 150 euroa liikaa. Tuloa ei saada perittyä tulonsaajalta takaisin vuonna 2018. Suorituksen maksaja on ilmoittanut vuosi-ilmoituksilla 450 euroa. Annettuja vuosi-ilmoituksia on korjattava ja ilmoitettava tulon alhaisempi määrä.

Liikasuoritus peritään tulonsaajalta takaisin tammikuun 2019 palkanmaksun yhteydessä. Tammikuussa tulonsaajalle maksetaan 2 500 euroa kuukausipalkkaa. Suorituksen maksaja ilmoittaa:

2 Virheellisten tietojen korjaaminen

Ilmoituksen korjaaminen voi johtua maksamisen tai ilmoittamisen virheestä. Maksamisen virheellä tarkoitetaan tilanteita, joissa ilmoitus on oikein, mutta tulo on maksettu liian pienenä tai suurena. Ilmoittamisen virhe on kyseessä esimerkiksi silloin, kun tulo on maksettu oikein, mutta se on ilmoitettu tulorekisteriin väärin, esimerkiksi näppäilyvirheen vuoksi. Ilmoittamisen virheestä on kyse myös silloin, jos pakolliseksi säädetty tieto on ilmoitettu väärin tai unohdettu ilmoittaa.

Luvussa 2.3 kuvataan tarkemmin ennakonpidätyksen oikaisemista ja luvussa 2.4 negatiivisten lukujen ilmoittamista.

2.1 Ilmoittamisen virheiden korjaaminen

Ilmoittamisen virhetilanteissa alkuperäinen tieto on korjattava oikeaksi tai puuttunut tieto lisättävä korvaavalla ilmoituksella antamalla kaikki ilmoituksen tiedot uudelleen, myös alkuperäisessä ilmoituksessa oikein olleet tiedot.

2.1.1 Tulo on ilmoitettu esimerkiksi näppäilyvirheen vuoksi väärin

Jos annettu ilmoitus on ollut virheellinen esimerkiksi näppäilyvirheen vuoksi, alkuperäinen tieto on korjattava oikeaksi korvaavalla ilmoituksella antamalla kaikki ilmoituksen tiedot uudelleen, myös alkuperäisellä ilmoituksella oikein olleet tiedot.

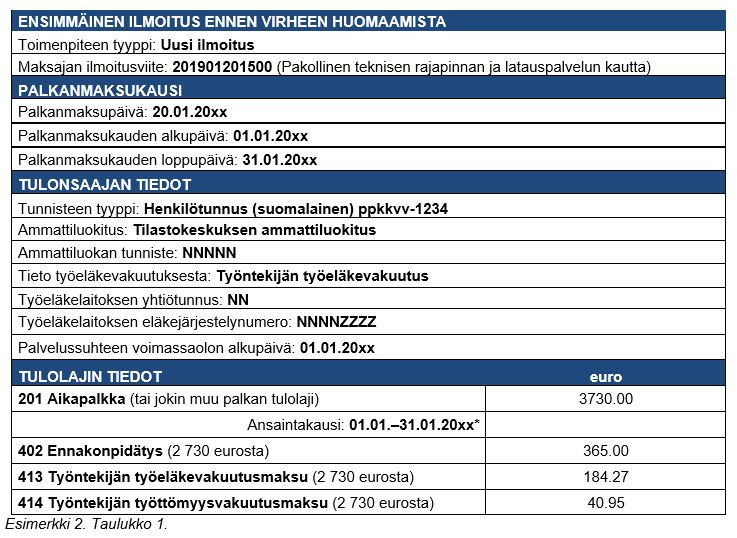

Esimerkki 2 (Näppäilyvirhe): Toistaiseksi voimassaolevassa työsuhteessa olevalle tulonsaajalle maksetaan aikapalkkaa 2 730 euroa. Suorituksen maksaja toimittaa ennakonpidätyksen (365 euroa) ja perii työntekijän sosiaalivakuutusmaksut palkasta.

Maksaja tekee näppäilyvirheen tietoja ilmoittaessaan, minkä vuoksi summa on ilmoitettu virheellisesti tulorekisteriin 3 730 euron suuruisena.

* Ansaintakausi on vapaaehtoisesti ilmoitettava täydentävä lisätieto, jota kuitenkin useat tiedon käyttäjät tarvitsevat. Siksi suositus on, että ansaintakaudet ilmoitettaisiin, jos ne ovat tiedossa. Ansaintakausi ilmoitetaan jokaiselle tulolajille erikseen.

- Ilmoittaja saa käsittelypalautteessa tulorekisterin muodostaman ilmoitusviitteen 99db0fb06b974ebea8d66ae02c3fe675.

- Tulorekisteri antaa uudelle palkkatietoilmoitukselle versionumeron 1.

- Maksaja voi käyttää korjaamisessa maksajan ilmoitusviitettä tulorekisterin muodostaman ilmoitusviitteen sijasta.

- Korjauksen voi kohdistaa oikeaan ilmoitukseen joko tulorekisterin ilmoitusviitteellä tai maksajan omalla ilmoitusviitteellä. Ilmoituksella voi antaa myös molemmat.

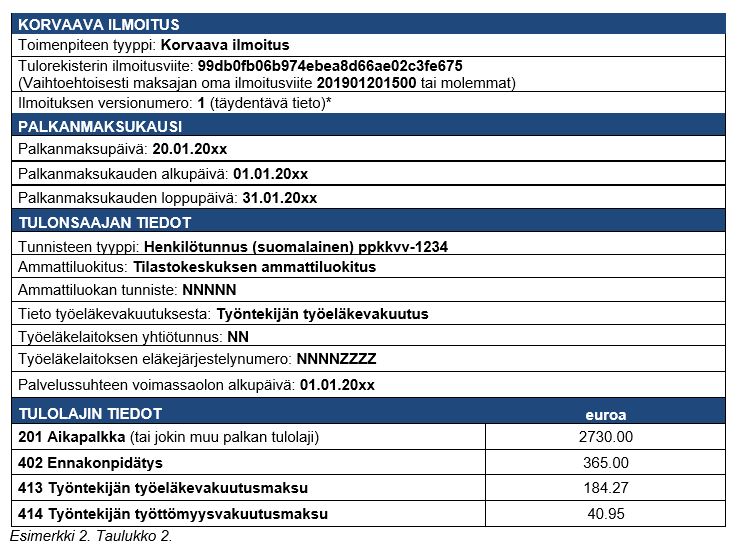

Näppäilyvirhe huomataan toukokuussa lopussa. Suorituksen maksajan on korjattava tammikuulta antamaansa ilmoitusta. Korvaavalla ilmoituksella on annettava kaikki tiedot uudelleen, myös oikein olleet tiedot.

* Annetaan sen ilmoituksen versionumero, johon korjaus halutaan kohdistaa. Suositus on, että suorituksen maksaja antaa korvaavalla ilmoituksella versionumeron, jonka avulla korjaus kohdistetaan oikeaan ilmoitukseen.

2.1.2 Tulo on ilmoitettu väärällä tulolajilla

Ilmoittamisen virheestä on kyse myös silloin, kun maksetun suorituksen määrä on oikein, mutta se on ilmoitettu tulorekisteriin väärällä tulolajilla.

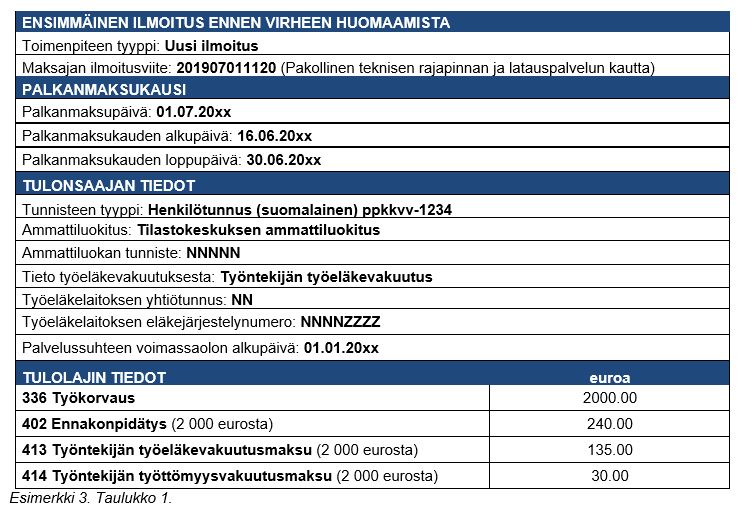

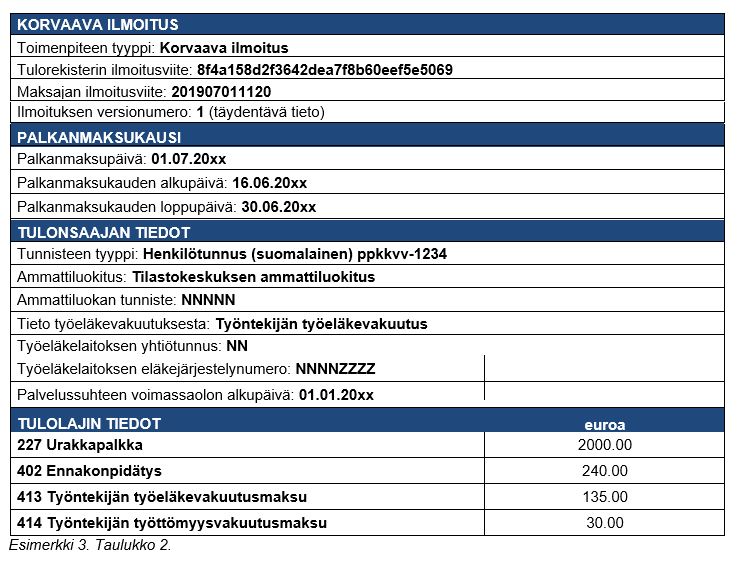

Esimerkki 3 (Tulo on ilmoitettu väärällä tulolajilla): Tulonsaajalle on maksettu urakkapalkkaa 2 000 euroa, josta maksaja on toimittanut ennakonpidätyksen (240 euroa) ja perinyt työntekijän sosiaalivakuutusmaksut.

Maksaja on valinnut virheellisen tulolajin koodin ja ilmoittanut maksetun palkan palkkatietoilmoituksella työkorvauksena, vaikka suoritus oli urakkapalkkaa.

Ensimmäinen ilmoitus, ennen kuin virhe huomataan:

- Ilmoittaja saa käsittelypalautteessa tulorekisterin muodostaman ilmoitusviitteen: 8f4a158d2f3642dea7f8b60eef5e5069

Virhe huomataan syyskuussa. Maksajan on korjattava heinäkuussa antamaansa ilmoitusta:

2.1.3 Pakollinen tieto on jäänyt ilmoittamatta

Ilmoitus on korjattava myös silloin, jos pakolliseksi säädetty tieto on unohdettu ilmoittaa tai se on ilmoitettu väärin. Tällaisia pakollisia tietoja ovat esimerkiksi tieto rajoitetusti verovelvollisesta tulonsaajasta tai osaomistajasta, jos tulonsaaja on työttömyysturvalain (1290/2002) mukainen osaomistaja. Vastaavasti, jos tulolajin vakuuttamistieto on ilmoitettu väärin tai unohdettu ilmoittaa, tiedot on korjattava.

Tällöinkin ilmoitus korjataan korvaavalla ilmoituksella antamalla kaikki tiedot uudelleen. Ilmoitukselle lisätään puuttunut tieto.

2.1.4 Korjatun tiedon korjaaminen

Maksajalle voi tulla tarve korjata antamaansa ilmoitusta useita kertoja. Korjaamiskertojen määrää ei ole rajoitettu. Korvaavalla ilmoituksella on tällöinkin annettava kaikki aiemman ilmoituksen oikein olleet tiedot uudelleen.

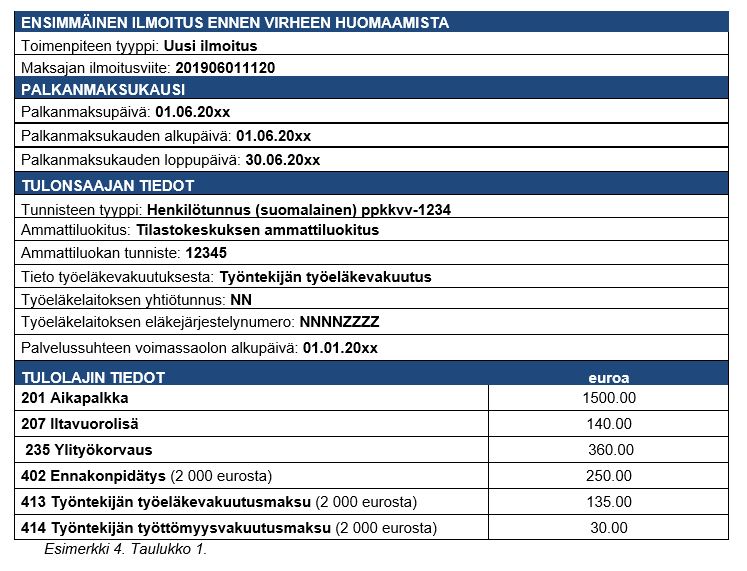

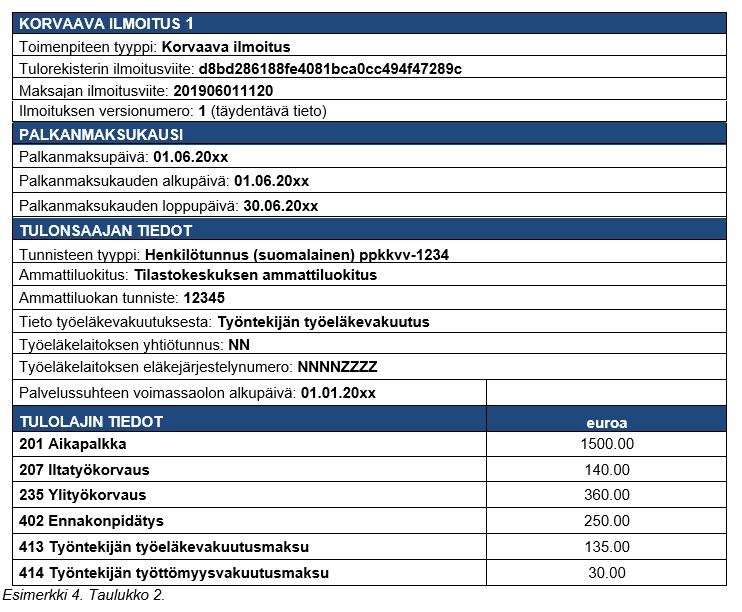

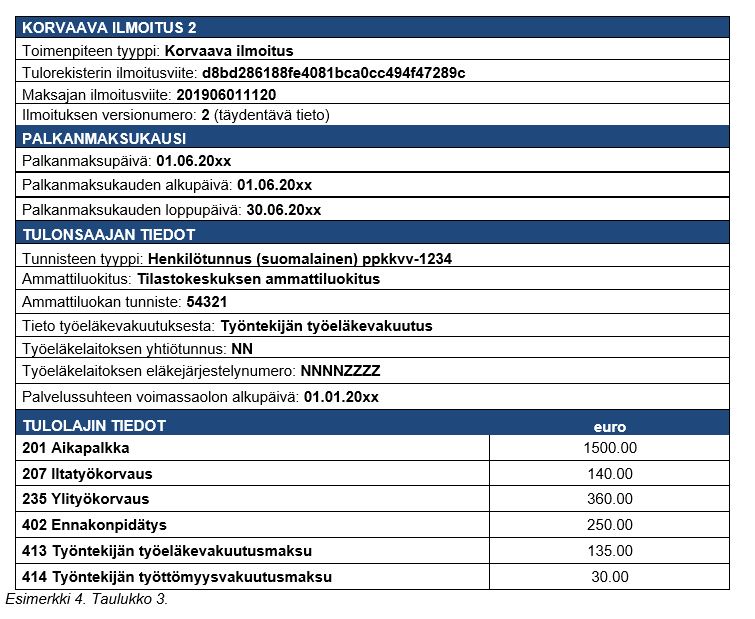

Esimerkki 4 (Useita korjauskertoja samalle ilmoitukselle): Tulonsaajalle on maksettu 2 000 euroa palkkaa, joka sisältää aikapalkkaa 1 500 euroa, ylityökorvausta 360 euroa ja iltatyökorvausta 140 euroa. Suorituksen maksaja ilmoittaa iltatyökorvauksen vahingossa iltavuorolisänä.

Suorituksen maksaja ilmoittaa tiedot eikä huomaa virhettä ennen ilmoituksen lähettämistä:

- Ilmoittaja saa käsittelypalautteessa tulorekisterin muodostaman ilmoitusviitteen d8bd286188fe4081bca0cc494f47289c

Seuraavalla viikolla suorituksen maksaja huomaa tekemänsä virheen ja antaa korvaavan ilmoituksen, jossa korjaa virheellisen tiedon oikeaksi:

Myöhemmin suorituksen maksaja huomaakin ilmoittaneensa tulonsaajan ammattiluokan väärin. Suorituksen maksajan on korjattava antamansa ilmoitus:

2.1.5 Muut ilmoittamisen korjaustarpeet

Ilmoitusta saatetaan joutua korjaamaan muustakin syystä kuin virheen vuoksi. Työskentelyolosuhde tai verovelvollisuusasema saattaa muuttua, ja alkuperäistä ilmoitusta on korjattava korvaavalla menettelyllä taannehtivasti. Jos esimerkiksi ulkomaisen tulonsaajan työskentelyaikaa pidennetään siten, että rajoitetusti verovelvollisesta henkilöstä tulee yleisesti verovelvollinen, tiedot pitää korjata.

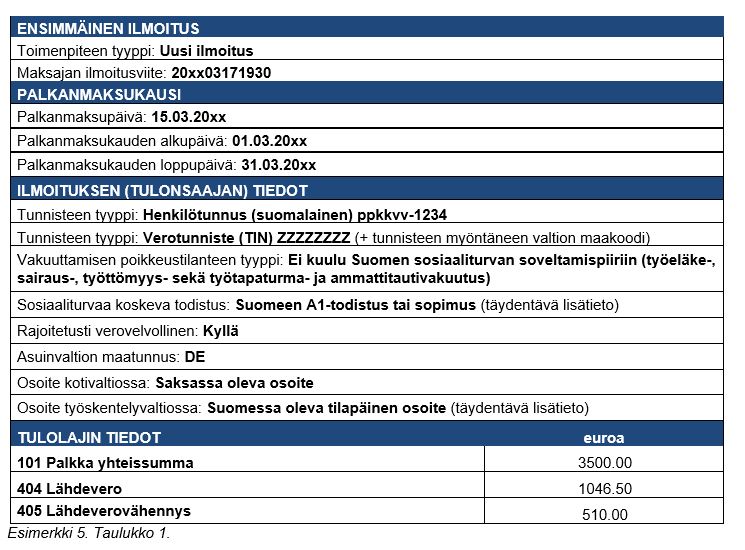

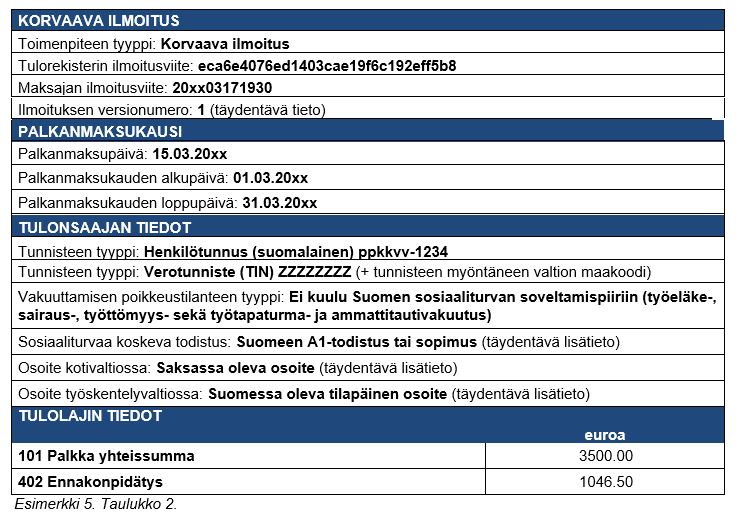

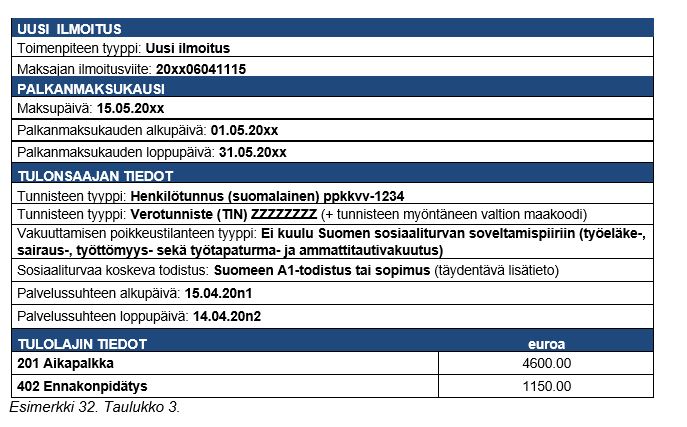

Esimerkki 5 (Tulonsaajan verotuksellinen asema muuttuu): Saksassa asuva rajoitetusti verovelvollinen henkilö työskentelee Suomessa 1.1.–31.3. suomalaisen työnantajan palveluksessa. Työntekijällä on A1-todistus, eli hän on vakuutettu kotivaltiossaan. Tulonsaajan lähdeverokortilla on merkintä lähdeverovähennyksestä 510 euroa. Työnantaja maksaa kuukausipalkkaa henkilölle 3 500 euroa ja perii tulosta lähdeveroa 35 % eli 1 046,50 euroa.

Suorituksen maksaja ilmoittaa tiedot tulorekisteriin:

- Ilmoittaja saa tulorekisterin muodostaman ilmoitusviitteen eca6e4076ed1403cae19f6c192eff5b8

Maaliskuun lopussa, kun työn pitäisi päättyä, työnantaja ja työntekijä sopivat, että henkilön työsuhdetta jatketaan vuoden loppuun asti. Tämä tarkoittaa, että henkilöstä tulee yleisesti verovelvollinen taannehtivasti työskentelyn alusta lukien. Perityt lähdeverot on muunnettava ennakonpidätykseksi. Ennakonpidätykset ilmoitetaan sen suuruisena, kuin vero on tulonsaajalta peritty. Tulonsaajalla on edelleenkin voimassaoleva A1-todistus, eli hän ei ole vakuutettu Suomessa.

Työnantaja antaa korvaavan ilmoituksen, jolla jättää antamatta ”Rajoitetusti verovelvollinen: Kyllä” -tiedon. Kun rajoitetusti verovelvollinen -tieto on jätetty antamatta korvaavalla ilmoituksella, tulonsaajaa pidetään yleisesti verovelvollisena. Tietosisällössä ei ole erillistä tietoa, jolla asia erikseen vahvistettaisiin. Alkuperäisen ilmoituksen Rajoitetusti verovelvollinen -tietoon liittyvät tarkistukset poistuvat sen jälkeen, kun tieto poistetaan. Näin ollen esimerkiksi asuinvaltion maatunnusta ja osoitetta kotivaltiossa ei ole välttämätöntä antaa. Suositus kuitenkin on, että ulkomaiset tunnisteet ja osoitteet annettaisiin.

Suorituksen maksajan on korjattava kaikki antamansa tammi-maaliskuun ilmoitukset korvaavalla ilmoituksella (esimerkkinä maaliskuun ilmoitus):

Kansainvälisten tietojen korjaamista kuvataan tarkemmin ohjeessa Tietojen ilmoittaminen tulorekisteriin: kansainväliset tilanteet.

2.2 Maksamisen virheiden korjaaminen

Maksamisen virhetilanteissa ilmoitus on oikein, mutta tulo on maksettu liian pienenä tai suurena. Maksamisen virheen voi korjata eri tavoin, ja aina ei tarvitse antaa korvaavaa ilmoitusta.

2.2.1. Tulo on maksettu liian pienenä, korjataan lisämaksulla

Jos tulonsaajalle on maksettu palkkaa liian vähän, esimerkiksi unohdettu maksaa ylityökorvauksia, alkuperäistä ilmoitusta ei korjata. Tällöin annetaan uusi ilmoitus sille maksupäivälle, jolloin unohtunut suoritus maksetaan.

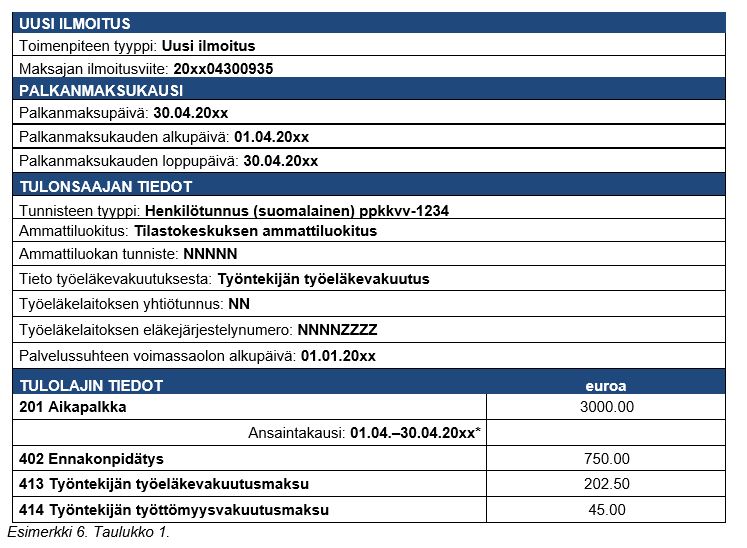

Esimerkki 6 (Tulonsaajalle on maksettu tulo liian pienenä, korjataan ns. lisämaksulla): Työnantaja on huhtikuun palkanmaksussa maksanut toistaiseksi voimassaolevassa palvelussuhteessa olevalle työntekijälle 3 000 euroa palkkaa, jonka on ilmoittanut tulorekisteriin:

* Ansaintakausi on vapaaehtoisesti ilmoitettava täydentävä lisätieto.

Syyskuun alussa työntekijä huomaa, että työnantaja on unohtanut maksaa hänelle huhtikuussa tehdyistä ylitöistä ylityökorvauksia 500 euroa. Työnantaja maksaa syyskuun palkanmaksun yhteydessä normaalin palkan lisäksi puuttuneet suoritukset sekä koron maksamatta jääneestä suorituksesta. Alkuperäistä ilmoitusta ei korjata.

* Ansaintakausi on vapaaehtoisesti ilmoitettava täydentävä lisätieto.

2.2.2. Tulo on maksettu liian suurena

Liikasuoritusten ilmoittaminen ja takaisinperintä kuvataan luvuissa 3 ja 4.

2.3 Ennakonpidätyksen oikaiseminen

Toimitetun ennakonpidätyksen määrä voi olla virheellinen esimerkiksi laskuvirheen tai väärän pidätysprosentin käyttämisen vuoksi. Suorituksen maksaja voi tietyin edellytyksin oikaista toimittamaansa ennakonpidätystä riippumatta virheen syystä. Ennakonpidätys on saatettu toimittaa liian suurena tai liian pienenä.

2.3.1 Liian suurena toimitetun ennakonpidätyksen oikaiseminen

Jos suorituksen maksaja on toimittanut liikaa ennakonpidätystä, hän voi oikaista virheen alentamalla ennakonpidätystä, joka toimitetaan myöhemmin saman kalenterivuoden aikana maksettavasta suorituksesta (EPL 19 §:n 1 momentti). Ennakonpidätyksen oikaiseminen perustuu suorituksen maksajan vapaaehtoisuuteen ja oikaisu voidaan tehdä riippumatta virheen syystä.

Suorituksen maksaja voi korjata liian suurena toimittamaansa ennakonpidätystä silloinkin, kun ei enää maksa samalle saajalle suorituksia saman kalenterivuoden aikana. Tällöin suorituksen maksaja palauttaa liikapidätyksen suorituksen saajalle ja vähentää saman määrän Verohallinnolle maksettavasta ennakonpidätysten yhteismäärästä. Liikapidätys on palautettava saman kalenterivuoden aikana.

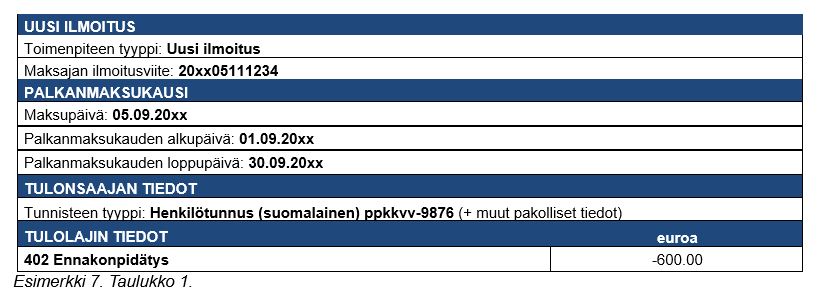

Esimerkki 7 (Liian suurena toimitetun ennakonpidätyksen oikaiseminen, virhe korjataan saman kalenterivuoden aikana): Suorituksen maksaja on 30.8. toimittanut tulonsaajalle maksetusta lopputilistä (6 000 euroa) erehdyksessä liian suuren ennakonpidätyksen. Ennakonpidätysprosentin olisi pitänyt olla 25 % (1 500 euroa), mutta maksaja on vahingossa perinyt ennakonpidätyksen 35 %:n (2 100 euroa) mukaisena. Tiedot on ilmoitettu tulorekisteriin sen mukaisesti, kun ennakonpidätys on toimitettu.

Tulonsaaja huomaa virheen seuraavan kuukauden alussa. Suorituksen maksaja oikaisee virheensä ja maksaa liikapidätyksen (600 euroa) määrän tulonsaajalle 5.9. Rahana tulonsaajalle maksettu liikapidätys voidaan ilmoittaa negatiivisena lukuna tulorekisteriin.

Esimerkki 8 (Liian suurena toimitettu ennakonpidätys, virhe huomataan kalenterivuoden jälkeen): Suorituksen maksaja on 15.12. toimittanut tulonsaajalle maksetusta lopputilistä (4 000 euroa) erehdyksessä liian suuren ennakonpidätyksen. Ennakonpidätys olisi pitänyt olla 25 % (1 000 euroa), mutta maksaja on vahingossa perinyt ennakonpidätyksen 37,5 %:n (1 500 euroa) mukaisena. Tiedot on ilmoitettu tulorekisteriin sen mukaisesti, kun ennakonpidätys on toimitettu.

Virhe huomataan helmikuussa seuraavana vuonna. Suorituksen maksaja ei voi enää oikaista virhettä, koska kalenterivuosi on vaihtunut. Liikapidätys luetaan verotuksessa tulonsaajan hyväksi.

2.3.2 Liian pienenä toimitetun ennakonpidätyksen oikaiseminen

Jos ennakonpidätys on jäänyt osaksi tai kokonaan toimittamatta, suorituksen maksaja voi oma-aloitteisesti oikaista virheen korottamalla ennakonpidätystä, joka toimitetaan myöhemmin saman kalenterivuoden aikana maksettavasta suorituksesta. Ennakonpidätystä ei kuitenkaan saa korottaa enempää kuin 10 prosentilla kyseisellä kerralla muutoin maksettavasta määrästä, ellei suorituksen saaja anna suostumustaan suurempaan korotukseen (EPL 19 §).

Suorituksen maksaja ilmoittaa tulorekisteriin ennakonpidätyksen sen suuruisena, kuin se on toimitettu.

2.4 Negatiivisten lukujen ilmoittaminen

Tyypillisesti tulorekisterissä ei voi korjata tulolajeja käyttämällä negatiivisia eli miinusmerkkisiä lukuja. Väärin ilmoitettu tai maksettu tulo korjataan antamalla korvaava ilmoitus, jolla kerrotaan tulon oikea määrä tai muuttunut luonne, esimerkiksi maksetun tulon muuttuminen perusteettomaksi eduksi. Lisäksi tulon takaisinperintä ilmoitetaan omana tietoryhmänään.

Tulorekisterissä on kuitenkin poikkeuksellisia tilanteita, joissa ennakonpidätys, lähdevero ja työntekijältä perityt sosiaalivakuutusmaksut voivat olla negatiivisia lukuja. Tavallisesti ennakonpidätystä ei ilmoiteta negatiivisena lukuna. Usein työntekijämaksujen, ennakonpidätyksen ja lähdeveron määrä voidaan korjata oikeaksi perimällä tulonsaajalle myöhemmin maksettavasta tulosta alhaisempi työntekijältä perittävien maksujen ja verojen määrä. Tällöin ei ole tarvetta käyttää negatiivisia lukuja (katso luku 4.2. Nettoperintä ja luvussa kuvatut esimerkit).

Poikkeuksellisesti negatiivisia lukuja voi esiintyä esimerkiksi silloin, jos työsuhde on jo päättynyt ja tulonsaajalta on toimitettu ennakonpidätys tai peritty työntekijän sosiaalivakuutusmaksut liian suurena. Suorituksen maksaja voi korjata liian suurena toimittamaansa ennakonpidätystä silloinkin, kun ei enää maksa samalle saajalle suorituksia saman kalenterivuoden aikana. Tällöin suorituksen maksaja palauttaa esimerkiksi ennakonpidätyksen liikapidätyksen suorituksen saajalle ja ilmoittaa palauttamansa määrän negatiivisena lukuna palkkatietoilmoituksella. Liikapidätys on palautettava ennen kalenterivuoden päättymistä. Vastaavalla tavalla voidaan korjata työntekijän sosiaalivakuutusmaksut (katso korjaamisesta tarkemmin Ennakonpidätyksen oikaiseminen luvussa 2.3. ja Työntekijän sosiaalivakuutusmaksujen oikaiseminen luvussa 3.2.).

Palkasta vähennettävissä erissä on alla mainitut tulolajit, jotka poikkeuksellisesti voivat olla negatiivisia:

- 402 Ennakonpidätys

- 404 Lähdevero

- 412 Työntekijän sairausvakuutusmaksu

- 413 Työntekijän työeläkevakuutusmaksu

- 414 Työntekijän työttömyysvakuutusmaksu

On huomattava, että takaisinperittyä summaa ei voi korjata ilmoittamalla negatiivisen luvun alkuperäiselle palkkakaudelle tai alentamalla alkuperäisen palkkakauden tulon määrää. Takaisinperintä ilmoitetaan antamalla tulolajiin liitettävä Takaisinperintä-tieto sekä takaisinperintään liittyvät lisätiedot sillä palkanmaksukaudella, jolloin tulonsaaja maksaa liikasuorituksen takaisin.

2.5 Rahapalkkojen kahden eri ilmoitustavan tietojen korjaaminen

Suorituksen maksajan on ilmoitettava maksamansa rahapalkat vähintään yhteissummana (rahapalkkojen ilmoittamisen suppeampi tarkkuustaso, ns. ilmoitustapa 1). Halutessaan maksaja voi ilmoittaa maksamansa rahapalkat pakollista ilmoitustapaa eritellymmin käyttämällä siihen tarkoitettuja täydentäviä tulolajeja (rahapalkkojen ilmoittamisen laajempi tarkkuustaso, ns. ilmoitustapa 2). Kahta eri ilmoitustapaa kuvataan ohjeessa Tietojen ilmoittaminen tulorekisteriin: rahapalkat ja palkasta vähennettävät erät.

Ilmoitustapaa 1 ja ilmoitustapaa 2 ei voi yhdistää samalla ilmoituksella. Sen sijaan suorituksen maksaja voi vaihdella ilmoitustapoja eri ilmoituksilla. Maksaja voi halutessaan muuttaa ilmoitustapaa ilmoitusta korjatessaan. Sille ei ole estettä, että maksaja muuttaisi korvaavalla ilmoituksella aiemmin annetun ilmoitustapa 1:n palkat ilmoitustapa 2:n palkoiksi ja päinvastoin. Tällöin on huolehdittava, että sosiaalivakuutusmaksut ilmoitetaan korvaavalla ilmoituksella oikein, ja tulolajien vakuuttamistietojen oletusarvot otetaan huomioon.

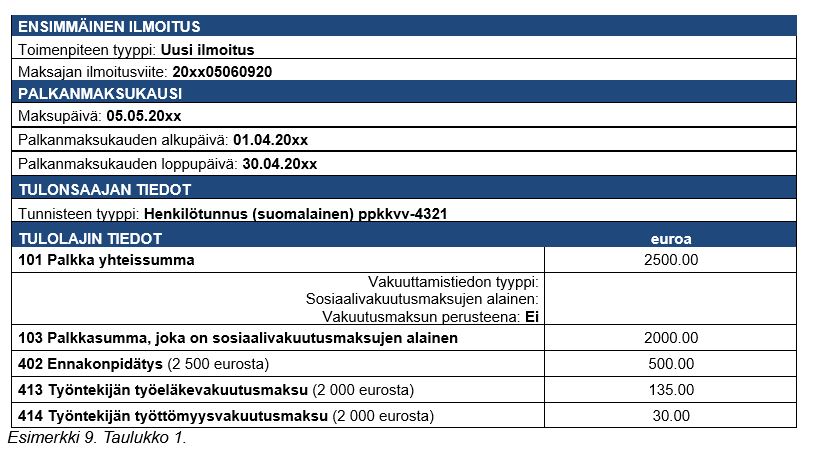

Esimerkki 9 (Ilmoitustapa 1:n palkkojen muuttaminen ilmoitustapa 2:n mukaiseksi): Suorituksen maksaja on maksanut tulonsaajalle 2 500 euroa tuloa. Summa sisältää 2 000 euroa aikapalkkaa ja 500 euroa irtisanomisajan korvausta. Irtisanomisajan korvaus ei ole sosiaalivakuutusmaksujen alainen.

Suorituksen maksaja ilmoittaa tiedot:

Suorituksen maksaja huomaakin ilmoittaneensa irtisanomisajan korvauksen virheellisesti 100 euroa liian suurena. Suorituksen maksaja voi korjata aiemmin ilmoitustapa 1:n mukaisesti antamaansa ilmoitusta siten, että tiedot annetaan ilmoitustapa 2:n mukaisina.

Suorituksen maksaja ilmoittaa tiedot:

3 Väärin perustein maksetun suorituksen ilmoittaminen ja takautuva korjaus

Kaikki rahana maksetut, veronalaiset suoritukset voivat muuttua perusteettomiksi eduiksi, jos tulonsaajalla ei ole oikeutta hänelle maksettuun tuloon. Sellaiset tulot, joissa tulonsaaja voi saada liikasuorituksen, korjataan antamalla korvaavalla ilmoituksella tulon oikea määrä ja merkitsemällä maksettu liikasuoritus perusteettomaksi eduksi. Perusteetonta etua käsitellään kappaleessa 3.1.

Osa tulorekisterissä käytettävistä tulolajeista ovat sellaisia, ettei niihin voida tulon luonteen vuoksi liittää Perusteeton etu -tietoa. Tällaisia ovat esimerkiksi muuna kuin rahana maksetut edut, kuten luontoisedut. Luontoiseduilla on tietty Verohallinnon päätöksen mukainen arvo ja jos maksaja on ilmoittanut arvon väärin, hänen tulee korjata edun määrä oikeaksi korvaavalla ilmoituksella ilman Perusteeton etu -tietoa. Näitä tietoja, jotka korjataan alkuperäiselle palkanmaksukaudelle ilman Perusteeton etu -tietoa, käsitellään luvussa 3.1.3.

Lisäksi on olemassa joitakin tulolajeja, joiden korjaaminen tehdään seuraavalla ilmoituksella. Näitä tulolajeja käsitellään luvussa 3.1.4.

Osa tulorekisterin tiedon käyttäjistä käsittelee liikasuorituksen perusteettoman edun ilmoitukselta ja osa käsittelee sen silloin, kun tulo peritään takaisin. Tämän vuoksi maksajan pitää aina korjata alkuperäinen suoritus perusteettomaksi eduksi ja tämän lisäksi ilmoittaa takaisinperintätiedot, kun tulo on saatu perittyä takaisin. Ei ole mahdollista antaa pelkkää ilmoitusta takaisinperinnästä, vaan alkuperäinen ilmoitus on aina korjattava perusteettomaksi eduksi.

3.1 Perusteeton etu

Joissain tilanteissa tulonsaajalla ei ole oikeutta hänelle maksettuun ja tulorekisteriin ilmoitettuun suoritukseen. Perusteeton etu syntyy esimerkiksi silloin, kun suoritus on maksettu väärin perustein, väärälle henkilölle tai väärän suuruisena.

Tieto perusteettomasta edusta on annettava ilman aiheetonta viivytystä ja viimeistään kuukauden kuluessa sen jälkeen, kun perusteeton etu on havaittu.

Perusteeton etu ilmoitetaan silloin, kun suorituksen maksaja erikseen perii liikaa maksetun summan takaisin tulonsaajalta. Jos liikasuoritus korjataan seuraavissa palkanmaksuissa bruttopalkasta vähennettävänä ennakkopalkkana tai muuna vastaava suorituksena, voidaan tietojen korjaaminen periaatteessa tehdä siten, että myöhemmin maksettavasta suorituksesta ilmoitetaan tulorekisteriin vain tulonsaajalle tuolloin tosiasiallisesti maksettu bruttomäärä, josta on vähennetty ennakkosuoritus (katso 4.8. Liikasuorituksen käsittely ennakkopalkkana). On kuitenkin huomattava, että liikasuorituksen käsittelyä ennakkopalkkana ei suositella, koska se voi vääristää tulonsaajalle maksettavan etuuden määrää tai pahimmillaan vaikuttaa koko etuuden saamiseen. Jos liikasuoritus kuitataan bruttopalkasta, osa tiedon käyttäjistä voi joutua pyytämään tietoja maksetuista summista maksajalta erikseen. Lisäksi etuuden perusteena käytetään väärää tuloa.

Perusteettoman edun ilmoitus on annettava aina, kun perusteettoman edun maksaminen johtaa sen perimiseen erikseen takaisin tulonsaajalta. Lisäksi suositellaan, että perusteettoman edun ilmoitus muutoinkin annettaisiin aina, kun liikasuoritusta ei voida kokonaan korjata heti seuraavan palkanmaksun yhteydessä.

Tulonsaajalle maksettu perusteeton etu on verotettavaa tuloa, mutta se ei ole eläkkeen perusteena olevaa tuloa. Tämän vuoksi työeläketurvan toimeenpanossa on pystyttävä erottelemaan tällaiset suoritukset riippumatta siitä, onko suorituksen maksaja perinyt niitä takaisin tulonsaajalta. Vastaavalla tavalla perusteeton etu ei ole muidenkaan sosiaalivakuutusmaksujen, kuten työttömyys- tai työtapaturma- ja ammattitautivakuutusmaksun alainen.

Suoritus voidaan periä takaisin bruttosummasta tai tulonsaajalle voidaan lähettää maksupyyntö. Suoritus voidaan periä takaisin myös nettona. Joskus liikaa maksettu suoritus voi kuitenkin olla riidanalainen tai esimerkiksi työsopimuslain taikka työehtosopimuksen määräykset voivat estää palkan takaisinperinnän. Tällöinkin maksettu liikasuoritus on ilmoitettava tulorekisteriin. Takaisinperintää käsitellään luvussa 4.

Perusteeton etu ilmoitetaan kahdella eri tavalla riippuen siitä, onko tulo jo ehditty ilmoittaa tulorekisteriin muuna tulona vai huomataanko maksettu perusteeton etu ennen ilmoituksen lähettämistä.

3.1.1. Liikasuoritus huomataan ennen ilmoituksen lähettämistä

Jos liikasuoritus huomataan ennen ilmoituksen lähettämistä, käytetään erillistä Perusteeton etu -tulolajia. Kyseistä tulolajia käytetään vain, jos aiheettomasti maksettu suoritus havaitaan ennen ensimmäisen ilmoituksen lähettämistä, eikä tuloa ole aiemmin ilmoitettu muuna tulona tulorekisteriin.

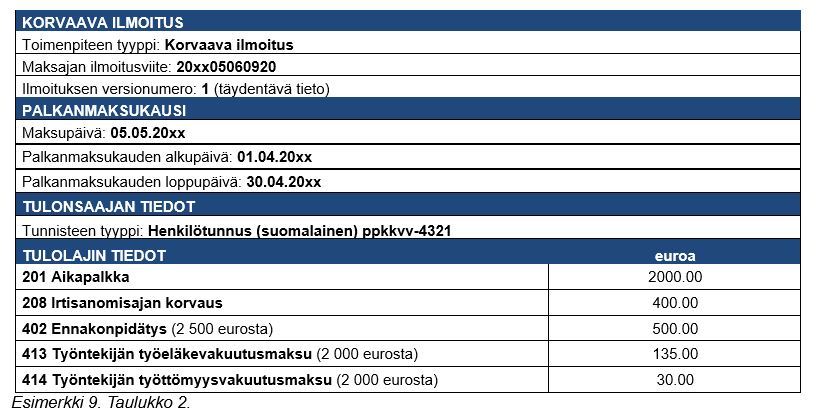

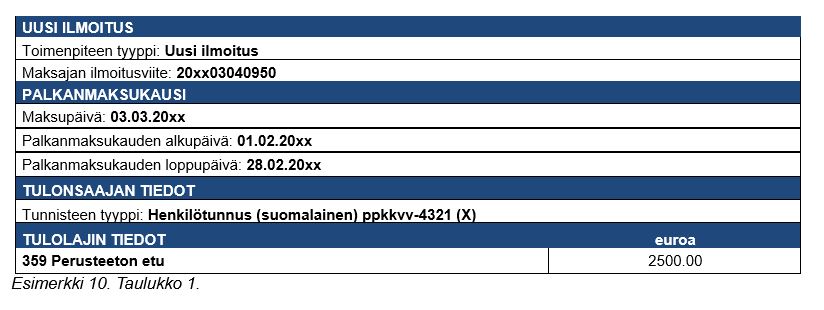

Esimerkki 10 (Liikasuoritus huomataan ennen ilmoituksen lähettämistä): Tulonsaaja Y:lle tarkoitettu 2 500 euron suoritus on maksettu vahingossa X:lle. Virhe huomataan heti seuraavana päivänä, ennen kuin ilmoitusta on ehditty lähettää tulorekisteriin. Tuloa ei ole saatu perittyä X:ltä takaisin. Suorituksen maksaja ilmoittaa:

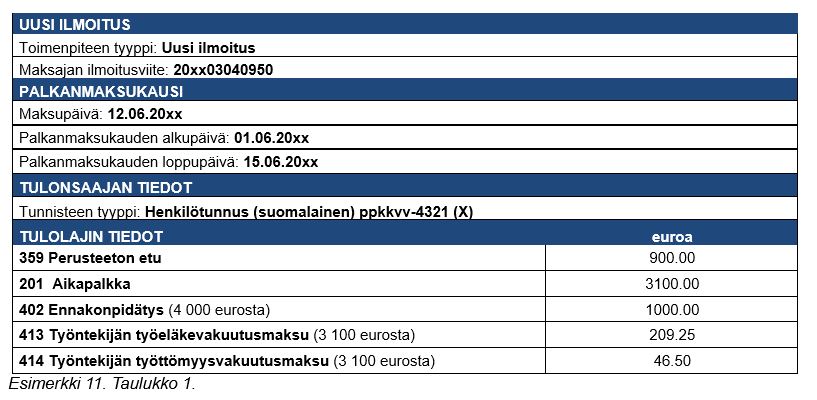

Esimerkki 11: (Liikasuoritus huomataan ennen ilmoituksen lähettämistä, tulonsaajalle maksetaan samalla muutakin tuloa): Tulonsaajan normaali kuukausipalkka on 3 100 euroa. Suorituksen maksaja on palkanmaksussa maksanut tulonsaajalle erehdyksessä 900 euroa liikaa (4 000 euroa bruttona). Tulosta on toimitettu 25 %:n ennakonpidätys ja peritty työntekijän sosiaalivakuutusmaksut.

Suorituksen maksaja huomaa virheen seuraavana päivänä ennen ilmoituksen lähettämistä tulorekisteriin. Ennakonpidätys ilmoitetaan palkkatietoilmoituksella perityn suuruisina. Sitä vastoin suorituksen maksaja voi oikaista työntekijän sosiaalivakuutusmaksut vastaamaan oikeaa palkan määrää (katso työntekijän sosiaalivakuutusmaksujen oikaisemisesta luku 3.2).

3.1.2. Liikasuoritus on ehditty jo ilmoittaa tulorekisteriin

Yleensä liikasuoritukset huomataan vasta myöhemmin, kun tulo on jo ilmoitettu muuna tulona tulorekisteriin. Tällöin alkuperäinen ilmoitus korjataan korvaavalla menettelyllä. Jos perusteeton etu on aiemmin ilmoitettu virheellisesti muuna tulona tulorekisterin, tieto on korjattava oikeaksi antamalla

- aiemmin ilmoitettu tulolaji (esimerkiksi Aikapalkka) sekä

- sen yhteydessä annettava erillinen Perusteeton etu -tieto.

Erillistä Perusteeton etu -tulolajia ei tällöin käytetä, vaan aiemmin ilmoitettuun suoritukseen liitetään erillinen tulolajiin kytkettävä Perusteeton etu -tieto.

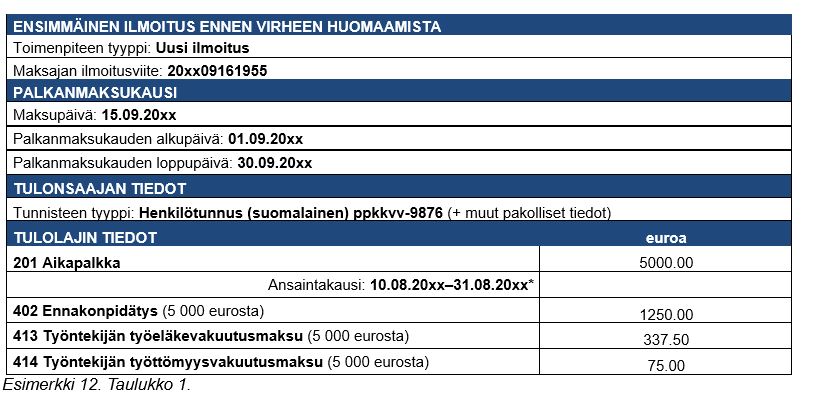

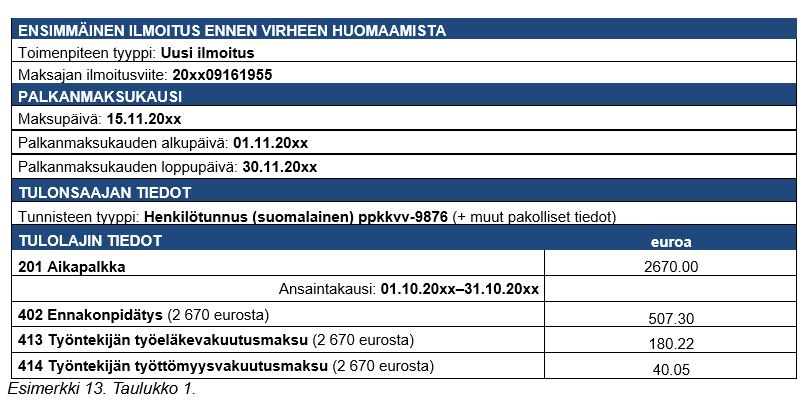

Esimerkki 12 (Liikasuoritus huomataan ilmoituksen lähettämisen jälkeen): Tulonsaajalle Z on 15.9. maksettu 5 000 euroa. Suoritus on ilmoitettu aikapalkkana tulorekisteriin.

Työnantaja maksoi kuitenkin vahingossa 2 000 euron liikasuorituksen normaalin palkan 3 000 euron lisäksi. Maksetusta suorituksesta (5 000 euroa) on toimitettu ennakonpidätys (25 %) normaalisti ja peritty tulonsaajalta työntekijän työeläke- ja työttömyysvakuutusmaksut.

Työnantaja antaa ilmoituksen maksetun mukaisesti, eikä huomaa virhettä ennen ilmoituksen lähettämistä.

* Ansaintajakso on vapaaehtoisesti ilmoitettava täydentävä lisätieto.

Liikasuoritus huomataan lokakuussa. Aiemmin annettu virheellinen ilmoitus on korjattava korvaavalla ilmoituksella ja merkittävä liikasuoritus (aiemmin maksettu ja tulorekisterin ilmoitettu Aikapalkka-tulolaji) perusteettomaksi eduksi. Koska tulo on jo ilmoitettu aiemmin muuna tulona tulorekisteriin, ei käytetä Perusteeton etu -tulolajia, vaan aiemmin ilmoitettuun tuloon liitetään erillinen, tulolajiin kytkettävä Perusteeton etu -tieto. Palkan määrä korjataan ilmoituksella oikeaksi.

* Ansaintajakso on vapaaehtoisesti ilmoitettava täydentävä lisätieto.

Annetun tiedon perusteella tulonsaajalle katsotaan sosiaalivakuutusmaksujen alaiseksi tuloksi syyskuulta 3 000 euroa ja virheellinen liikasuoritus (2 000 euroa) muuttuu perusteettomaksi eduksi. Myös työnantajan sosiaalivakuutusmaksujen maksamisvelvoite alenee vastaavasti. Tiedon käyttäjät saavat annetun tiedon perusteella tiedon, että tulo on aiemmin ilmoitettu aikapalkkana tulorekisteriin.

Tulonsaajalta toimitettu ennakonpidätys ilmoitetaan korvaavalla ilmoituksella sen suuruisena, kuin se tulonsaajalta toimitettiin. Tulonsaajalta olisi kuulunut periä työntekijän sosiaalivakuutusmaksut 3 000 euron perusteella. Suorituksen maksaja voi korjata työntekijältä perityt sosiaalivakuutusmaksut oikeaksi summaksi (3 000 euron aikapalkan perusteella laskettuna) perusteettomasta edusta annetulla korvaavalla ilmoituksella. Jollei näin tehdä, voidaan työntekijän sosiaalivakuutusmaksujen korjaus tehdä takaisinperintäilmoituksella (katso työntekijämaksujen oikaisusta luvussa 3.2).

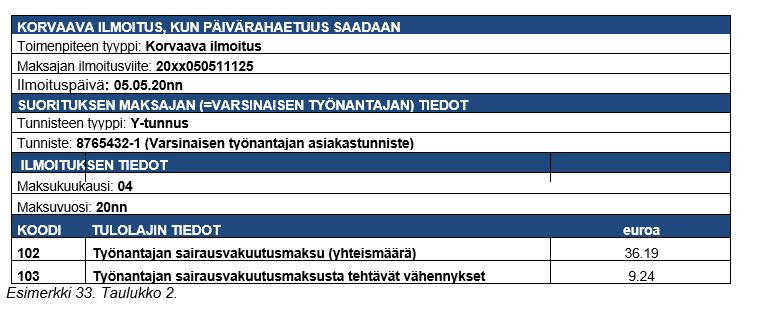

Suorituksen maksajan on muistettava korjata työnantajan erillisilmoituksen tiedot kyseiseltä kuukaudelta, jos maksettavan sairausvakuutusmaksun määrä perusteettoman edun vuoksi muuttuu (katso luku 7 ja siinä olevat esimerkit).

Ilmoituksen korjaamisen kannalta merkitystä ei ole sillä, muuttuuko perusteettomaksi eduksi koko maksettu suoritus vai vain osa siitä. Jos koko suoritus muuttuu perusteettomaksi eduksi, suorituksen maksaja korjaa aiemman ilmoituksen korvaavalla ilmoituksella.

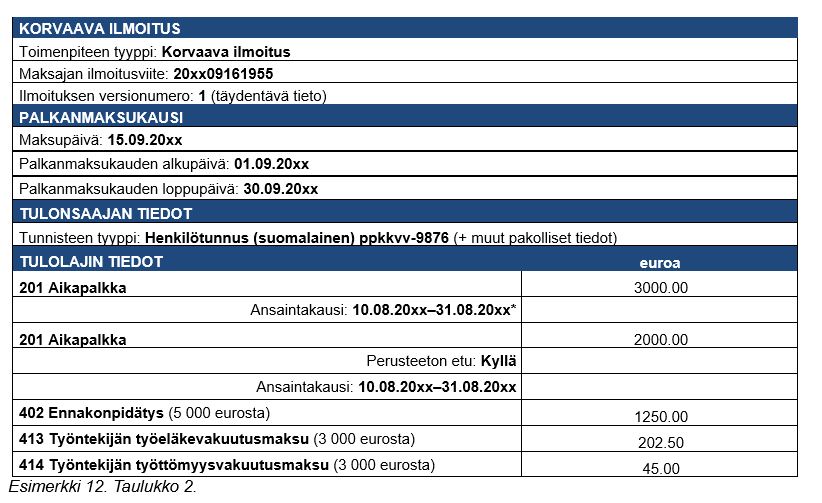

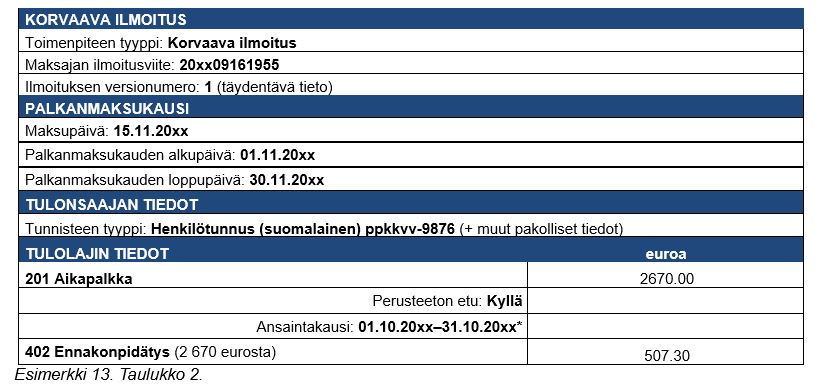

Esimerkki 13 (Tulonsaajalle maksettu koko tulo muuttuu perusteettomaksi eduksi): Suorituksen maksaja on maksanut tulonsaajalle 2 670 euroa palkkaa. Myöhemmin huomataan, että tulonsaaja on ollut palkattomalla lomalla koko palkkakauden. Koko maksettu suoritus on korjattava perusteettomaksi eduksi.

Suorituksen maksaja korjaa antamansa virheellisen tiedon korvaavalla ilmoituksella:

* Ansaintakausi on vapaaehtoisesti ilmoitettava täydentävä lisätieto.

Koska maksettu suoritus on ollut kokonaisuudessaan perusteeton, eläkkeen ja työttömyysvakuutusmaksun perusteena oleva työansio alenee vastaavasti tulonsaajalta. Näin ollen suorituksen maksaja voi oikaista perimänsä työntekijämaksut perusteettomasta edusta antamallaan korvaavalla ilmoituksella. Työntekijämaksujen oikaisemista käsitellään tarkemmin luvussa 3.2.

Ilmoituksen korjaamisen kannalta merkitystä ei ole sillä, onko tiedot ilmoitettu tulorekisterin rahapalkkojen ilmoitustapa 1:llä (ns. rahapalkkojen ilmoittamisen suppea taso) tai ilmoitustapa 2:lla (rahapalkkojen ilmoittamisen laajempi tarkkuustaso). Korjausmenettely on samanlainen, ilmoitettiin tiedot kummalla tahansa tavalla.

Ilmoitustapa 1:ssä on muistettava ilmoittaa myös tuloon liittyvät alatulolajit toteutuneen tilanteen mukaisesti, jos sosiaalivakuutusmaksujen alainen ansio poikkeaa Palkka yhteissumma -tulolajilla ilmoitetuista tuloista.

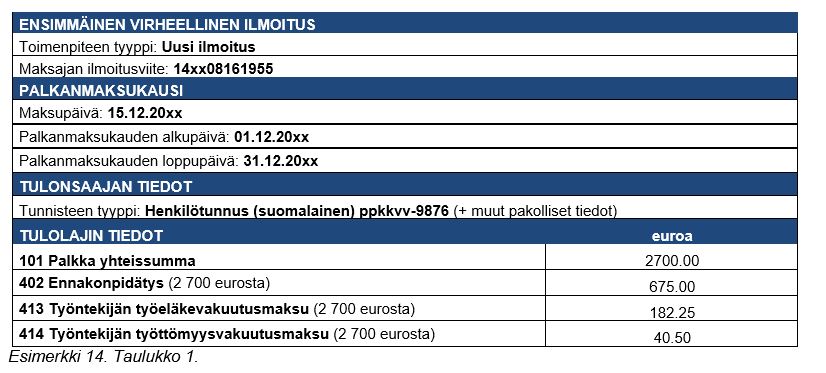

Esimerkki 14 (Perusteettoman edun ilmoittaminen ilmoitustapa 1:llä): Tulonsaajalle on 15.12. maksettu 2 700 euroa joulukuun palkkaa. Suoritus on ilmoitettu tulorekisteriin tulolajilla Palkka yhteissumma. Maksetusta suorituksesta (2 700 euroa) on toimitettu normaalisti ennakonpidätys (25 %) ja peritty tulonsaajalta työntekijän työeläke- ja työttömyysvakuutusmaksut.

Työtekijä oli kuitenkin palkattomalla lomalla osan joulukuusta, minkä vuoksi työnantaja on maksanut 900 euroa liikaa palkkaa.

Työnantaja ei tiedä palkattomasta poissaolosta ennen ilmoituksen lähettämistä ja antaa ilmoituksen maksetun mukaisesti.

Liikasuoritus (900 euroa) huomataan kuun lopussa. Aiemmin annettu ilmoitus on korjattava korvaavalla ilmoituksella merkitsemällä aiemmin maksettu ja tulorekisteriin ilmoitettu Palkka yhteissumma -tulolajin liikasuoritus perusteettomaksi eduksi siltä osin, kun on maksettu liikaa. Korvaavalla ilmoituksella oikaistaan palkan määrä oikeaksi.

Työntekijämaksujen oikaisemista käsitellään tarkemmin luvussa 3.2.

Jos maksetussa palkkasummassa on tuloeriä, jotka eivät ole sosiaalivakuutusmaksujen alaisia, ilmoitustapa 1:n korjauksessa on ilmoitettava myös ilmoituksella olleet alatulolajit (esimerkiksi palkkasumma, joka on työnantajan sosiaalivakuutusmaksujen alainen) toteutuneen tilanteen mukaisesti. Vastaavasti on muistettava ilmoittaa tulolajiin liittyvä Vakuuttamistiedon tyyppi -tieto toteutuneen tilanteen mukaisesti.

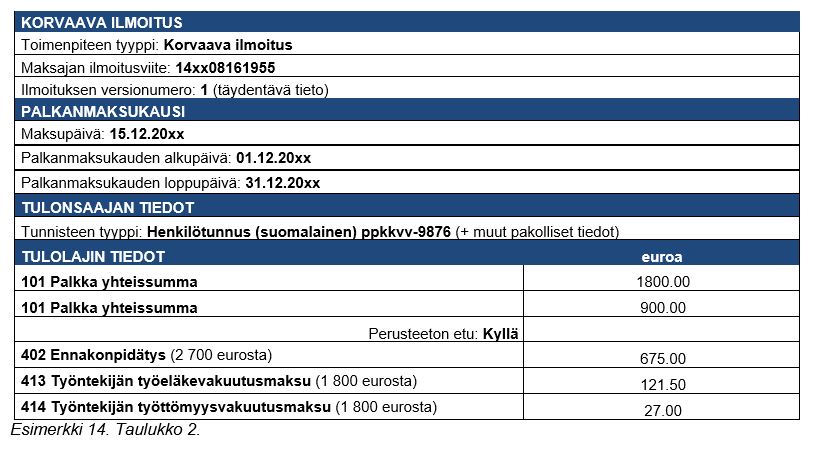

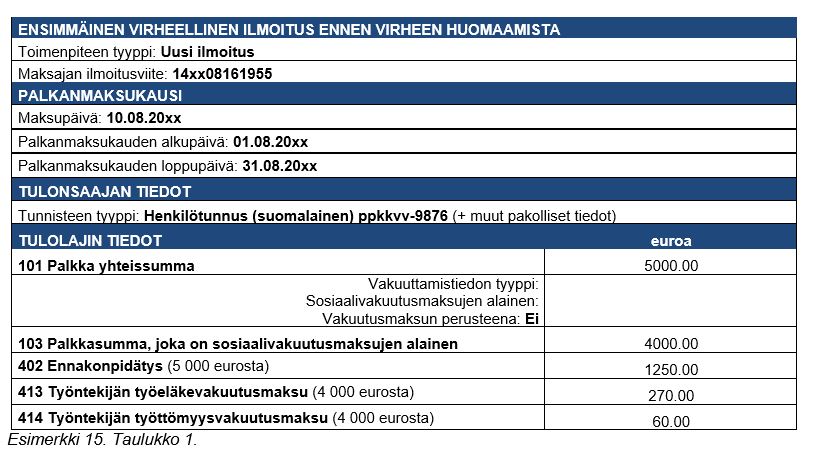

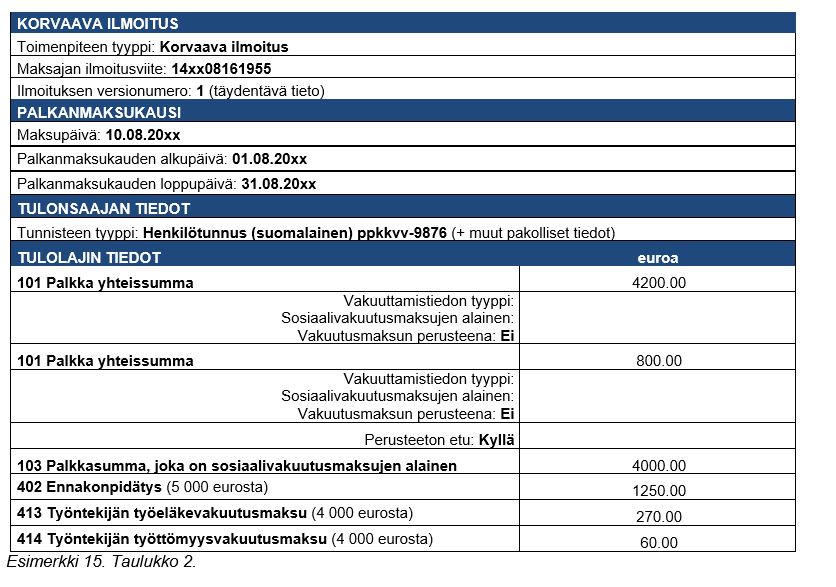

Esimerkki 15 (Perusteettoman edun ilmoittaminen ilmoitustapa 1:llä, kun osa tuloista ei ole sosiaalivakuutusmaksujen perusteena): Tulonsaajalle on 10.8. maksettu 5 000 euroa. Suoritus on ilmoitettu tulorekisteriin tulolajilla Palkka yhteissumma. Suoritus sisältää 1 000 euroa odotusajan korvausta, joka ei ole sosiaalivakuutusmaksujen alainen.

Työnantaja maksoi kuitenkin vahingossa 800 euroa liikaa odotusajan korvausta. Maksetusta suorituksesta (5 000 euroa) on toimitettu ennakonpidätys (25 %) normaalisti ja peritty (4 000 eurosta) tulonsaajalta työntekijän työeläke- ja työttömyysvakuutusmaksut.

Työnantaja ei huomaa virhettä ennen ilmoituksen lähettämistä ja antaa ilmoituksen maksetun mukaisesti.

Liikasuoritus (800 euroa) huomataan syyskuussa. Aiemmin annettu ilmoitus on korjattava korvaavalla ilmoituksella merkitsemällä aiemmin maksettu ja tulorekisterin ilmoitettu Palkka yhteissumma -tulolajin liikasuoritus perusteettomaksi eduksi. Korvaavalla ilmoituksella on ilmoitettava yhteissummaan liittyvä alatulolaji toteutuneen tilanteen mukaisesti.

Liikasuorituksena maksettu odotusajan korvaus (800 euroa) on ilmoitettava perusteettomaksi eduksi tulorekisteriin. Vastaavasti alentunut tulon määrä (4 200 euroa) ilmoitetaan oikean suuruisena tulorekisteriin. Odotusajan korvauksen oikea määrä on 200 euroa, ja sosiaalivakuutusmaksun alainen palkkasumma säilyy edelleenkin 4 000 eurona. Myös tämä on muistettava ilmoittaa tulorekisteriin oikealla tulolajilla.

Korvaavalla ilmoituksella, jolla perusteeton etu ilmoitetaan, on muistettava antaa Vakuuttamistiedon tyyppi -tieto toteutuneen tilanteen mukaisesti myös perusteettomana etuna ilmoitetusta tulosta.

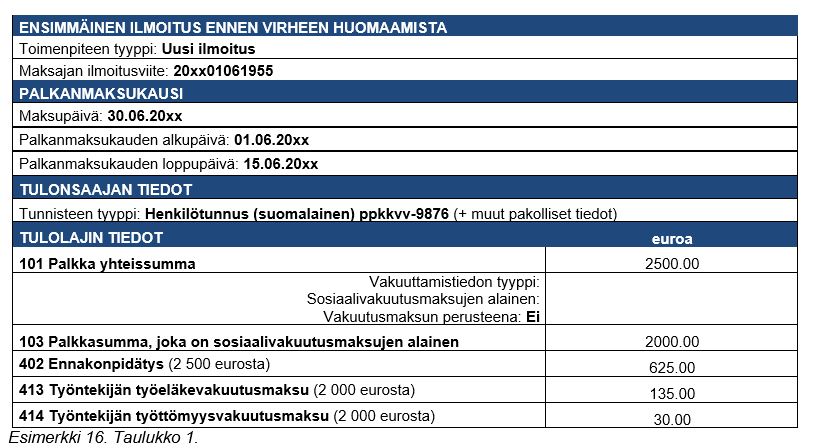

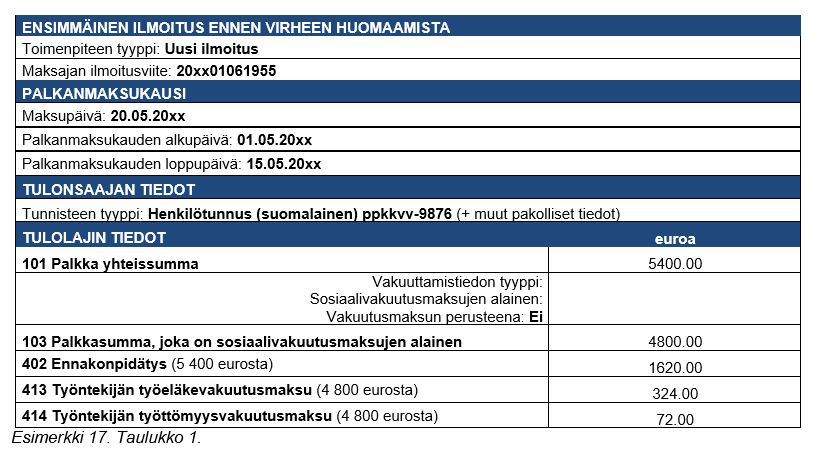

Esimerkki 16 (Perusteettoman edun ilmoittaminen ilmoitustapa 1:llä, kun osa tuloista ei ole sosiaalivakuutusmaksujen perusteena): Tulonsaajalle on maksettu 2 500 euroa. Suoritus on ilmoitettu tulorekisteriin tulolajilla Palkka yhteissumma. Suoritus sisältää 500 euroa irtisanomisajan korvausta, joka ei ole sosiaalivakuutusmaksujen alainen.

Myöhemmin suorituksen maksaja huomaa, että hän maksoi 200 euroa liikaa palkkaa. Irtisanomisajan korvauksen määrä on ollut oikea. Maksetusta suorituksesta (2 500 euroa) on toimitettu ennakonpidätys (25%) normaalisti ja peritty tulonsaajalta työntekijän työeläke- ja työttömyysvakuutusmaksut (2 000 eurosta).

Työnantaja ei huomaa virhettä ennen ilmoituksen lähettämistä ja antaa ilmoituksen maksetun mukaisesti.

Maksajan on korjattava antamaansa ilmoitusta virheen huomattuaan. Maksajan on ilmoitettava liikasuoritus 200 euroa perusteettomaksi eduksi ja korjattava oikeaksi palkan määräksi 2 300 euroa. Vastaavasti sosiaalivakuutusmaksujen alainen palkka alenee 1 800 euroon (2 300 – 500).

Korvaavalla ilmoituksella, jolla perusteeton etu ilmoitetaan, on muistettava antaa Vakuuttamistiedon tyyppi -tieto toteutuneen tilanteen mukaisesti myös perusteettomana etuna ilmoitetun tulon osalta.

Toimitettu ennakonpidätys ilmoitetaan perityn suuruisena. Suorituksen maksaja voi korjata työntekijältä perityt sosiaalivakuutusmaksut oikeaksi summaksi (1 800 euron perusteella laskettuna) perusteettomasta edusta antamallaan korvaavalla ilmoituksella. Jollei maksaja tee näin, voi työntekijämaksut korjata vastaamaan oikeaa määrää ilmoituksella, jolla tulon takaisinperintä ilmoitetaan. Työntekijämaksujen korjaamista on kuvattu luvussa 3.2.

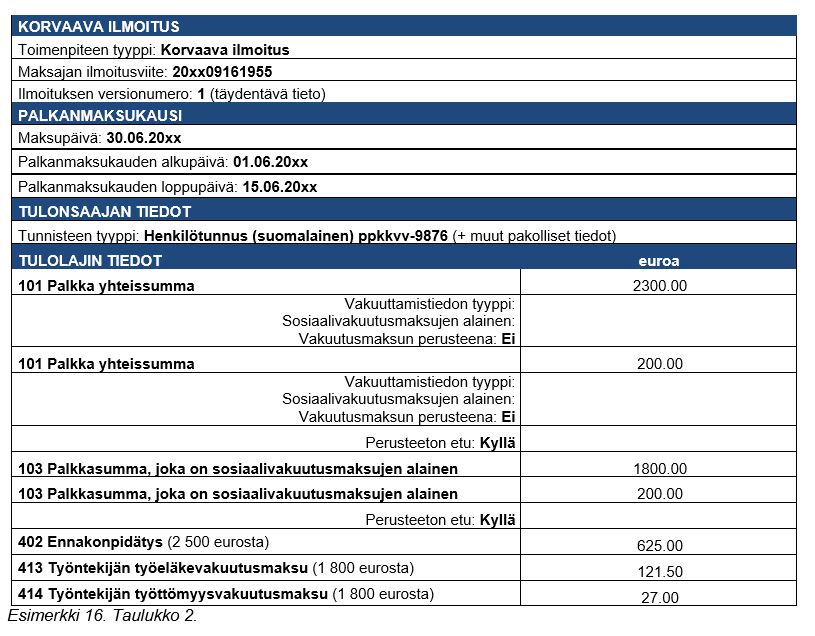

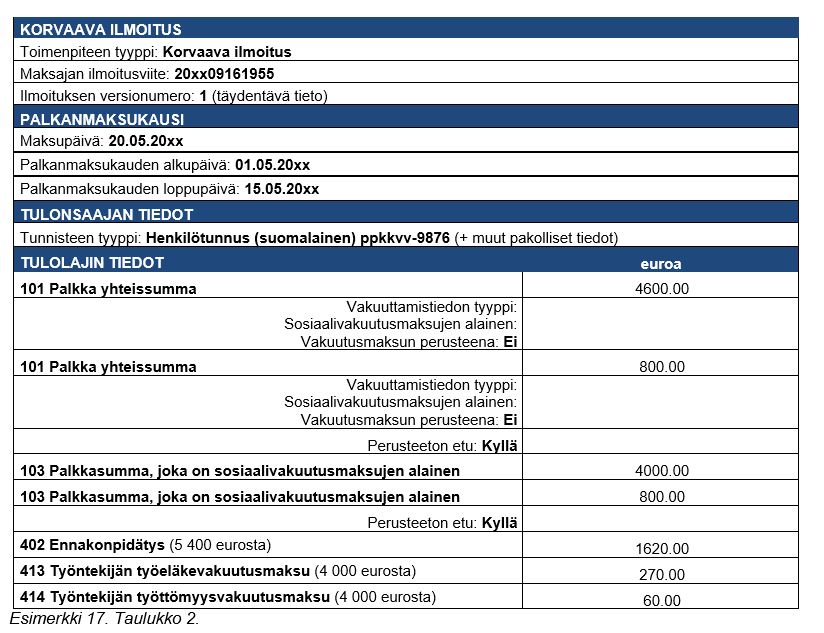

Esimerkki 17 (Perusteettoman edun ilmoittaminen ilmoitustapa 1:llä, kun osa tuloista ei ole sosiaalivakuutusmaksujen perusteena): Tulonsaajalle on maksettu 5 400 euroa. Suoritus on ilmoitettu tulorekisteriin tulolajilla Palkka yhteissumma. Suoritus sisältää 600 euroa vapaaehtoisesti maksettua korvausta päättämistilanteessa, joka ei ole sosiaalivakuutusmaksujen alainen. Maksetusta suorituksesta (5 400 euroa) on toimitettu normaalisti ennakonpidätys (30 %) ja peritty tulonsaajalta työntekijän työeläke- ja työttömyysvakuutusmaksut (4 800 eurosta).

Myöhemmin suorituksen maksaja huomaa, että hän maksoi 800 euroa liikaa palkkaa. Päättämistilanteesta maksettu korvauksen määrä on ollut oikea.

Työnantaja ei huomaa virhettä ennen ilmoituksen lähettämistä ja antaa ilmoituksen maksetun mukaisesti.

Suorituksen maksajan on korjattava antamansa ilmoitus virheen huomattuaan ja korjattava liikasuoritus 800 euroa perusteettomaksi eduksi. Vastaavasti on muistettava korjata myös ilmoitukseen sisältyvä alatulolaji.

3.1.3. Milloin tiedot korjataan alkuperäiselle kaudelle ilman Perusteeton etu -tietoa?

Sellaiset 300-sarjan tulolajit, jotka eivät ole tulonsaajalle tosiasiassa maksettua tuloa, korjataan alkuperäiselle palkanmaksukaudelle ilmoittamalla oikea tulon määrä ilman Perusteeton etu -tietoa. Tällaisia tulolajeja ovat muun muassa

- Varsinaisen työnantajan ilmoittamat sijaismaksajan maksamien suoritusten tulolajit (koodiarvot 321–325): Jos sijaismaksaja on maksanut tulonsaajalle liikasuorituksen, sijaismaksaja korjaa antamansa ilmoituksen ja merkitsee liikasuorituksen perusteettomaksi eduksi. Tällöin varsinaisen työnantajan on korjattava antamansa ilmoitus ja ilmoitettava oikea tulon määrä ilman Perusteeton etu -tietoa.

- Luontoisedut ja muut kuin rahana annetut edut: (koodiarvot 301, 302, 304, 315, 317, 330, 334, 341, 342): Luontoisedut eivät voi olla perusteettomia etuja, koska henkilöllä on ollut etu käytössään, eikä kyse ole maksamisen virheestä (ns. liikamaksu). Suoritus on voitu ilmoittaa virheellisenä tulorekisteriin, mutta etu on joka tapauksessa ollut tulonsaajalla oikean suuruisena käytössään. Tällöin virheellinen ilmoitus korjataan korvaavalla ilmoituksella oikean suuruiseksi ilman Perusteeton etu -tietoa.

- Kunnaneläinlääkärin toimenpidepalkkio (koodiarvo 312) ja

- Vakuutuspalkka (koodiarvo 352): Kunnaneläinlääkärin toimenpidepalkkio ja vakuutuspalkka eivät ole tulonsaajalle tosiasiassa maksettua rahaa, eivätkä ne näin ollen voi olla liikasuoritusta, johon voitaisiin liittää Perusteeton etu -tieto. Jos tieto on ilmoitettu virheellisenä tulorekisteriin, tieto korjataan korvaavalla ilmoituksella ilmoittamalla tulon oikea määrä ilman Perusteeton etu -tietoa.

- Lisäksi luonteeltaan sellaisia suorituksia, joihin ei voi liittyä perusteetonta etua, ovat Työsuhdeoptio (koodiarvo 343) ja Työsuhdeoptio, jonka merkintähinta on luovutusajankohtana alhaisempi kuin markkinahinta (koodiarvo 361).

- Edellä mainittujen muuna kuin rahana maksettujen etujen lisäksi myöskään verovapaat kustannusten korvaukset (koodiarvot 303, 311, 331, 357, 358) eivät pohjimmiltaan voi olla perusteetonta etua. Kustannusten korvaus ei voi itsessään olla perusteetonta etua, mutta se voi muuttua verovapaista matkakustannusten korvauksista annetun Verohallinnon päätöksen arvojen ylittävissä maksutilanteissa toiseksi tulolajiksi (esimerkiksi palkaksi), joka voi olla perusteetonta etua. Jos tulonsaajalle maksetaan kustannusten korvauksia yli Verohallinnon päätöksessä vahvistettujen arvojen, ilmoitus on korjattava korvaavalla menettelyllä merkitsemällä liikasuoritus veronalaiseksi tuloksi (esimerkiksi palkaksi, joka voi olla perusteetonta etua)

Esimerkki 30: Palkansaajalle on maksettu verovapaita päivärahoja 5 päivältä á 42 euroa eli 210 euroa. Hänelle olisi pitänyt maksaa vain 3 päivältä eli on maksettu liikaa 84 euroa. Korvaavalla ilmoituksella verovapaina päivärahoina on ilmoitettava oikea määrä eli 126 euroa. Loppu on liikasuoritusta (perusteetonta etua). Koska päivärahat ovat verovapaa tulolaji ja perusteettomasti maksettu liikasuoritus on veronalaista tuloa, liikasuoritus on ilmoitettava jollain veronalaisella tulolajilla, esimerkiksi Aikapalkka - Perusteeton etu. Vaikka korvaavalla ilmoituksella ennakonpidätyksen alainen palkka suurenee, ennakonpidätys ilmoitetaan perityn määräisenä, samoin myös työntekijän työeläke- ja työttömyysvakuutusmaksu. Työnantajan sairausvakuutusmaksun määrä ei tämän osalta muutu eli erillisilmoitusta ei tarvitse korjata. Kustannusten korvaus itsessään ei siten voi olla perusteetonta etua, mutta se muuttuu Verohallinnon päätöksen arvojen ylittävissä maksutilanteissa toiseksi tulolajiksi (palkaksi), joka voi olla perusteetonta etua.

Tulolajit ja niiden selitteet on kuvattu dokumentissa "Tulolajien ja tuloista vähennettävien erien selitteet".

3.1.4. Milloin tiedot korjataan seuraavalla ilmoituksella?

Perusteeton etu -tietoa ei voi luontevasti olla 400-sarjan tulolajien tuloista vähennettävissä erissä ja muissa maksuissa, kuten ennakonpidätyksessä, ulosmittauksessa tai luontoiseduista perityissä korvauksissa. Perityt korvaukset ilmoitetaan, kun korvaus on peritty. Luontoiseduista perityt korvaukset ilmoitetaan pääsääntöisesti sen mukaisesti, mitä on peritty. Kuitenkin luontoisedusta peritty korvaus on ilmoitettava samalla palkkatietoilmoituksella kuin luontoisetu, vaikka korvaus perittäisiin etukäteen tai myöhemmin. Toimitetut ennakonpidätykset ja perityt lähdeverot ilmoitetaan perityn määräisenä ja jos maksaja oikaisee määriä, ilmoitetaan oikaistut määrät silloin, kun ne on oikaistu.

Tulolajit ja niiden selitteet on kuvattu dokumentissa "Tulolajien ja tuloista vähennettävien erien selitteet".

3.2 Työntekijän sosiaalivakuutusmaksujen oikaiseminen

3.2.1 Työntekijän työeläke- ja työttömyysvakuutusmaksun oikaiseminen

Työntekijän työeläke- ja työttömyysvakuutusmaksun oikaistaan eri tavalla kuin ennakonpidätys, lähdevero ja työntekijän sairausvakuutusmaksu. Suosituksena on, että liian suurena peritty työntekijän työeläke- ja työttömyysvakuutusmaksu korjataan samalla ilmoituksella, jolla perusteeton etu ilmoitetaan, vaikka työntekijämaksuja ei vielä olisikaan tosiasiallisesti hyvitetty tulonsaajalle.

Jos työntekijän työeläke- ja työttömyysvakuutusmaksut on oikaistu jo perusteettoman edun ilmoituksella, hyvitystä tai alennusta ei enää toistamiseen ilmoiteta tulorekisteriin siinä vaiheessa, kun maksaja hyvittää määrän tulonsaajalle.

Vaihtoehtoinen tapa korjata työntekijän työeläke- ja työttömyysvakuutusmaksut on oikaista ne sillä ilmoituksella, jolla ilmoitetaan liikasuorituksen takaisinperintä.

Työntekijän sairausvakuutusmaksun oikaisu kuvataan luvussa 3.2.2. Ennakonpidätyksen oikaisua kuvataan luvussa 2.3.

Liian suurena perityn maksun oikaiseminen

Jos työntekijältä on peritty liikaa työntekijän työeläke- tai työttömyysvakuutusmaksuja, työnantaja voi maksaa työntekijälle liikapidätyksen takaisin tai alentaa tulonsaajan myöhemmän palkkakauden työntekijämaksuja vastaavasti. Näin voi käydä esimerkiksi takaisinperintätilanteissa tai sen vuoksi, että tulo muuttuu sellaiseksi, joka ei ole sosiaalivakuutusmaksujen perusteena.

Jos liian suurena perittyä työntekijämaksua ei voida alentaa tulonsaajan myöhemmän palkkakauden työntekijämaksuista, eikä maksaja ole alentanut määrää jo perusteettomasta edusta antamallaan ilmoituksella tai takaisinperintäilmoituksella, liikapidätys voidaan maksaa tulonsaajalle takaisin ja summa ilmoitetaan palkkatietoilmoituksella negatiivisena lukuna.

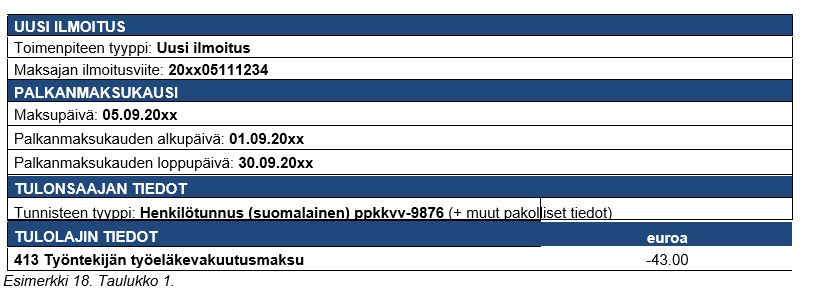

Esimerkki 18 (Liian suurena perityn työntekijämaksun palauttaminen): Suorituksen maksaja on perinyt tulonsaajan palkasta virheellisesti 43 euroa liian suuren työeläkevakuutusmaksun. Tulonsaajalle ei makseta enää suorituksia, joten työnantaja palauttaa tulonsaajalle liikaa perityn työeläkevakuutusmaksun ja ilmoittaa tulonsaajalle palautetun summan tulorekisteriin:

Yleensä työntekijän työeläke- ja työttömyysvakuutusmaksujen oikaisu ilmoitetaan sen palkkakauden ilmoituksella, jolla tulon korjaus tehdään, esimerkiksi sillä ilmoituksella, jolla korjataan maksettu liikasuoritus perusteettomaksi eduksi. Korvaavalla ilmoituksella käytetään samoja laskennan perusteita kuin alkuperäisellä ilmoituksella, esimerkiksi alkuperäistä maksuprosenttia.

Työntekijän työeläke- ja työttömyysvakuutusmaksun oikaisu voidaan tehdä myös sillä ilmoituksella, jolla ilmoitetaan liikasuorituksen takaisinperintä, eli ilmoituksella, joka annetaan silloin, kun tulonsaaja on maksanut liikasuorituksen takaisin. Tämä on mahdollista vain, jos maksut oikaistaan saman kalenterivuoden aikana. Jos oikaisu tapahtuu kyseisen kalenterivuoden jälkeen, työntekijämaksujen oikaisu on tehtävä ilmoituksella, jolla ilmoitetaan perusteeton etu.

Suositus on, että työntekijän työeläke- ja työttömyysvakuutusmaksujen oikaisu tehdään aina sillä ilmoituksella, jolla perusteeton etu ilmoitetaan. Perusteettoman edun ilmoittamista ja työntekijämaksujen oikaisemista kuvataan tarkemmin esimerkkien avulla luvussa 3.1 Perusteeton etu.

Liian pienenä perityn maksun oikaiseminen

Joissain tilanteissa laki rajoittaa työnantajaa perimästä liian pienenä perittyjä maksuja tulonsaajalta myöhemmissä palkanmaksuissa. Esimerkiksi jos työntekijän työeläke- tai työttömyysvakuutusmaksu on ilmeisen virheen vuoksi jäänyt palkanmaksun yhteydessä pidättämättä, työnantaja voi periä pidättämättä jääneen maksun kahden seuraavan palkanmaksun yhteydessä, mutta ei enää sen jälkeen.

Oikaisutilanteissa maksaja ilmoittaa tulorekisteriin tulonsaajalta perimänsä summan.

Annetun ilmoituksen korjaaminen silloin, kun työeläkevakuuttamisen alaraja ylittyy saman kuukauden aikana, kuvataan kohdassa 6.3. Vakuuttamisen poikkeustilanne -tietojen korjaaminen.

3.2.2 Työntekijän sairausvakuutusmaksun oikaiseminen

Kun tulonsaaja on yleisesti verovelvollinen, työntekijän sairausvakuutusmaksu sisältyy aina ennakonpidätykseen. Yleisesti verovelvollisen tulonsaajan sairausvakuutusmaksua ei siis ilmoiteta tulorekisteriin erikseen.

Jos rajoitetusti verovelvollinen työntekijä kuuluu Suomen sosiaaliturvan piiriin, rajoitetusti verovelvollisen sairausvakuutusmaksu on perittävä erikseen lähdeveron lisäksi, ellei rajoitetusti verovelvollinen ole hakeutunut verotusmenettelystä annetun lain mukaiseen verotukseen, jolloin sairausvakuutusmaksu sisältyy ennakonpidätykseen tai ennakkoveroon. Jos sairausvakuutusmaksu on peritty erikseen ja maksettu tulo tai osa siitä muuttuu perusteettomaksi eduksi, sairausvakuutusmaksun oikaisu tehdään samalla ilmoituksella, jolla ilmoitetaan tulon takaisinperintä. Toisin kuin työntekijän työeläke- ja työttömyysvakuutusmaksun oikaiseminen, sairausvakuutusmaksun oikaisu voidaan tehdä vasta, kun tulo peritään takaisin.

Tietojen ilmoittaminen tulorekisteriin: kansainväliset tilanteet -ohjeessa on kuvattu tietojen korjaamismenettely, kun rajoitetusti verovelvolliselta tulonsaajalta on peritty lähdevero ja sairausvakuutusmaksut, mutta tulonsaaja muuttuu yleisesti verovelvolliseksi henkilöksi, jolloin aiemmin lähdeverona ja työntekijän sairausvakuutusmaksuna ilmoitetut tiedot ilmoitetaan korvaavalla menettelyllä ennakonpidätyksenä.

4 Maksetun suorituksen takaisinperintä

4.1 Yleistä palkkojen ja muiden suoritusten takaisinperinnästä

Kun tulonsaaja maksaa aiheettomasti maksetun perusteettoman edun tai muun suorituksen takaisin suorituksen maksajalle, tieto takaisinmaksusta on ilmoitettava tulorekisteriin. Takaisinperittyä summaa ei korjata alkuperäiselle ilmoitukselle, vaan takaisinperitty summa ilmoitetaan sen palkkakauden ilmoituksella, jolloin tulo peritään takaisin. Toimenpiteen tyypiksi merkitään ”Uusi ilmoitus”.

Takaisinperittävästä tulosta annetaan seuraavat tiedot:

- Tulolaji

- Takaisinperintä – Kyllä

- Takaisinperitty summa

- Takaisinperintäpäivä

- Takaisinperittyyn määrään kohdistuva ennakonpidätys (jos nettoperintä)

- Alkuperäinen palkanmaksukausi

Lisäksi takaisinperittävästä tulosta voidaan antaa täydentävinä tietoina seuraavat tiedot:

- Takaisinperityn tulon ansaintakausi

- Alkuperäinen palkanmaksupäivä

Suoritus voidaan periä takaisin bruttona (ns. bruttoperintä) tai nettona (ns. nettoperintä).

Yleisimmät bruttoperinnän tavat ovat:

- Tulonsaajalle lähetetään lasku, jonka tulonsaaja maksaa.

- Liikasuoritus peritään tulonsaajan nettopalkasta (koko liikasuorituksen määrä peritään verojen ja työntekijämaksujen jälkeen sellaisenaan tulonsaajan nettopalkasta).

- Liikasuoritus kuitataan myöhemmästä tulonsaajalle maksettavasta suorituksesta alentamalla esimerkiksi bruttopalkan määrää (ns. ennakkopalkkana käsittely, jonka käyttämistä ei suositella).

Nettoperinnässä tulonsaajalta peritään summa nettona, eli summasta vähennetään ennakonpidätys ennen perintää. Jos takaisinperintä tehdään nettona, ilmoitetaan työntekijältä takaisinperittyyn summaan kohdistuva ennakonpidätys kohdassa ”Takaisinperittyyn määrään kohdistuva ennakonpidätys”. Kyseistä kohtaa käytettäessä ennakonpidätystä ei ilmoiteta negatiivisena. Kohdassa ilmoitettu ennakonpidätyksen määrä otetaan huomioon maksajan alkuperäisen palkanmaksukuukauden ennakonpidätysvelvoitteessa.

Kun tulotieto korjataan perusteettomaksi eduksi, suorituksen maksajan on korjattava ilmoittamaansa työnantajan sairausvakuutusmaksun yhteismäärää työnantajan erillisilmoituksella. Vaikka työntekijän työeläke- ja työttömyysvakuutusmaksu voidaan oikaista jo perusteettomasta edusta annetulla korvaavalla ilmoituksella, ennakonpidätyksen korjaus voidaan tehdä vasta sen jälkeen, kun liikasuoritus on peritty tulonsaajalta.

Tässä luvussa kuvataan esimerkkien avulla, miten tiedot ilmoitetaan tulorekisteriin, jos suoritus peritään bruttona tai nettona. Lisäksi kuvataan, miten ilmoitetaan, jos liikasuoritusta käsitellään tulonsaajalle maksettuna ennakkopalkkana.

4.2 Nettoperintä

Nettoperintä tarkoittaa, että suorituksen maksaja perii tulonsaajalta liikasuorituksen, josta on ensin vähentänyt ennakonpidätyksen osuuden. Verohallinto hyvittää ennakonpidätyksen osuuden maksajalle.

Tulo voidaan periä tulonsaajalta nettona, jos tulo maksetaan takaisin samana vuonna tai seuraavan vuoden alussa. Tällöin edellisen vuoden verotus ei ole vielä valmistunut, eikä tuloa ole siten luettu verotuksessa tulonsaajan hyväksi. Verohallinto kohdistaa ennakonpidätyksen korjauksen alkuperäisen maksukuukauden ennakonpidätysvelvoitteisiin. Jos takaisinperintä tapahtuu palkanmaksuvuotta seuraavana vuonna niin myöhään, ettei oikaisua voida ottaa huomioon maksuvuoden avoinna olevassa verotuksessa, pitää summa periä takaisin bruttona (katso luku 4.3 Bruttoperintä). Suorituksen maksajan on varmistettava Verohallinnosta, onko verotus jo valmistunut. Jos näin on, nettoperintä ei ole enää mahdollinen.

Kun tulo peritään nettona, ja takaisinperittyyn määrään kohdistuva ennakonpidätys ilmoitetaan erikseen, suorituksen maksajan työnantajavelvoitteena oleva ennakonpidätyksen määrä kyseiseltä kaudelta alenee. Lisäksi Verohallinto alentaa tiedon perusteella vastaavasti ennakonpidätyksen määrää, joka on aiemmin luettu tulonsaajan hyväksi. Takaisinperittyyn tuloon kohdistuva ennakonpidätys ilmoitetaan sen suuruisena kuin ennakonpidätys alun perin toimitettiin liikasuorituksesta. Vaikka ennakonpidätysprosentti olisi liikasuorituksen maksun jälkeen muuttunut, sillä ei ole merkitystä.

Vaikka tulo peritään nettona, takaisinperitty liikasuorituksen määrä ilmoitetaan tulorekisteriin liikasuorituksen suuruisena. Takaisinperittyyn määrään kohdistuva ennakonpidätys ilmoitetaan omana tietonaan, eikä takaisinperityn tulon määrästä vähennetä ennakonpidätystä.

Esimerkki 19 (Liikasuoritus peritään takaisin nettona): Tulonsaaja maksaa marraskuussa (10.11.) takaisin 2 000 euron liikasuorituksen, joka on maksettu hänelle syyskuussa (katso esimerkki 12, taulukko 2). Työnantaja perii suorituksen tulonsaajalta nettona.

* Ansaintajakso ja alkuperäinen maksupäivä ovat täydentäviä lisätietoja, joiden antamista kuitenkin suositellaan. Takaisinperinnän lisätieto ”Alkuperäinen palkanmaksukausi” on pakollinen tieto. On suositeltavaa, että takaisinperintätilanteissa maksaja ilmoittaa myös Alkuperäinen maksupäivä -tiedon, sillä Verohallinto tarvitsee tietoa takaisinperittyyn määrään kohdistuvan ennakonpidätyksen kohdistamiseksi oikeaan verokauteen. Kun suoritus peritään tulonsaajalta nettona, suorituksen maksaja ilmoittaa toimitetun ennakonpidätyksen käyttämällä Takaisinperittyyn määrään kohdistuva ennakonpidätys -tietoa. Esimerkin 19 nettoperinnässä tulonsaajalta peritään tosiasiassa 1 500 euroa. Suorituksen maksajan työnantajavelvoitteena oleva ennakonpidätyksen määrä syyskuulta alenee vastaavasti. Tällöinkin takaisinperityn tulolajin määrä ilmoitetaan 2 000 euron suuruisena.

Esimerkki 20 (Liikasuoritus peritään takaisin nettona, tulonsaajalle maksetaan samalla muuta tuloa): Jos edellisessä esimerkissä tulonsaajalle olisi maksettu samassa yhteydessä normaali kuukausipalkka 2 800 euroa, olisi se voitu ilmoittaa samalla ilmoituksella takaisinperinnän kanssa.

* Ansaintakausi ja alkuperäinen maksupäivä ovat täydentäviä lisätietoja, joiden antamista kuitenkin suositellaan. Takaisinperinnän lisätieto ”Alkuperäinen palkanmaksukausi” on pakollinen tieto. On suositeltavaa, että takaisinperintätilanteissa maksaja ilmoittaa myös Alkuperäisen maksupäivä-tiedon, sillä Verohallinto tarvitsee tietoa takaisinperittyyn määrään kohdistuvan ennakonpidätyksen kohdistamiseksi oikeaan verokauteen.

Esimerkissä 20 suorituksen maksajan työnantajasuoritusten velvoite oma-aloitteisista veroista syyskuulta alenee 500 eurolla, joten suorituksen maksaja käytännössä marraskuussa maksaa Verohallinnolle 200 euroa ennakonpidätyksenä kyseisen tulonsaajan tulosta.

Jos työntekijän sosiaalivakuutusmaksuja ei olisi jo aiemmalla korvaavalla ilmoituksella oikaistu, suorituksen maksaja voisi ilmoittaa ne tällä ilmoituksella alhaisempana määränä.

Jos esimerkissä 20 aiemmin maksettu suoritus olisi ilmoitettu rahapalkkojen ilmoitustapa 1:n mukaisesti Palkka yhteissumma -tulolajilla, pitäisi Aikapalkka-tulolajilla maksetut tiedot ja Palkka yhteissumma -tulolajilla takaisinperitty summa ilmoittaa eri ilmoituksilla, koska ilmoitustapa 1:n tietoja ei voi antaa samalla ilmoituksella ilmoitustapa 2:n tietojen kanssa.

4.3 Bruttoperintä

Bruttoperintä tarkoittaa, että tulonsaajalta peritään liikasuoritus takaisin bruttomääräisenä, eli samansuuruisena, kuin suoritus on maksettu tulonsaajalle. Perittävä määrä sisältää ennakonpidätyksen. Bruttoperinnässä suorituksen maksaja voi lähettää tulonsaajalle esimerkiksi laskun tai periä liikasuorituksen myöhemmin tulonsaajalle maksettavasta nettopalkasta.

Bruttoperintä laskulla tai muulla maksuvaateella voi tulla kyseeseen esimerkiksi silloin, kun tulonsaajalle ei makseta enää palkkaa tai muita suorituksia. Tällöin suorituksen maksaja ei voi kuitata tai periä tuloa takaisin myöhemmin maksettavasta suorituksesta, vaan tulo on perittävä tulonsaajalta takaisin bruttona. Tulonsaajan on maksettava liikasuoritus sellaisenaan takaisin suorituksen maksajalle.

Esimerkki 21 (Liikasuorituksen periminen takaisin bruttona): Tulonsaajalle on maaliskuun lopputilin (4 500 euroa) yhteydessä erehdyksessä maksettu 900 euroa liikaa palkkaa. Suorituksen maksaja on toimittanut ennakonpidätyksen, perinyt työntekijän työeläke- ja työttömyysvakuutusmaksut sekä maksanut työnantajan sosiaalivakuutusmaksut bruttosumman 4 500 euron perusteella. Suorituksen maksaja on ilmoittanut maksetun tulon tulorekisteriin tulolajilla Palkka yhteissumma.

Kun liikasuoritus huomattiin, suorituksen maksaja korjasi aiemmin antamaansa ilmoitusta ja ilmoitti liikasuorituksen perusteettomana etuna, jolloin suorituksen maksaja korjasi sosiaalivakuutusmaksujen määrän oikeaksi ja myös työnantajan erillisilmoituksen (katso luku 3.1 Perusteeton etu ja 3.2 Työntekijän sosiaalivakuutusmaksujen oikaiseminen sekä luku 7 Työnantajan erillisilmoituksen korjaaminen).

Suorituksen maksaja on lähettänyt tulonsaajalle laskun 900 euron liikasuorituksesta. Tulonsaaja maksaa suorituksen 10.5. takaisin. Kun tulonsaaja maksaa liikasuorituksen takaisin, suorituksen maksaja (työnantaja) ilmoittaa takaisinmaksun tulorekisteriin:

* Ansaintakausi ja alkuperäinen maksupäivä ovat täydentäviä lisätietoja, joiden antamista kuitenkin suositellaan. Takaisinperinnän lisätieto ”Alkuperäinen palkanmaksukausi” on pakollinen tieto. On suositeltavaa, että takaisinperintätilanteissa maksaja ilmoittaa myös Alkuperäinen maksupäivä -tiedon, sillä Verohallinto tarvitsee tietoa takaisinperittyyn määrään kohdistuvan ennakonpidätyksen kohdistamiseksi oikeaan verokauteen.

Bruttoperintä tulee kyseeseen myös silloin, kun liikasuoritus, esimerkiksi palkka, peritään takaisin palkanmaksuvuoden verotuksen päättymisen jälkeen, jolloin tulonsaajaa on jo verotettu palkasta ja palkasta toimitettu ennakonpidätys ja työntekijältä perityt sosiaalivakuutusmaksut on luettu hänen hyväkseen verotuksessa. Tällöin suorituksen maksaja ei voi periä suoritusta enää takaisin nettona.

Vastaavasti bruttoperintä tulee kyseeseen silloin, kun suorituksen maksaja perii liikasuorituksen tulonsaajalle myöhemmin maksettavasta nettopalkasta. On huomattavaa, että työsopimuslaissa (55/2001) on rajoitettu työnantajan kuittausoikeutta tietyissä tilanteissa.

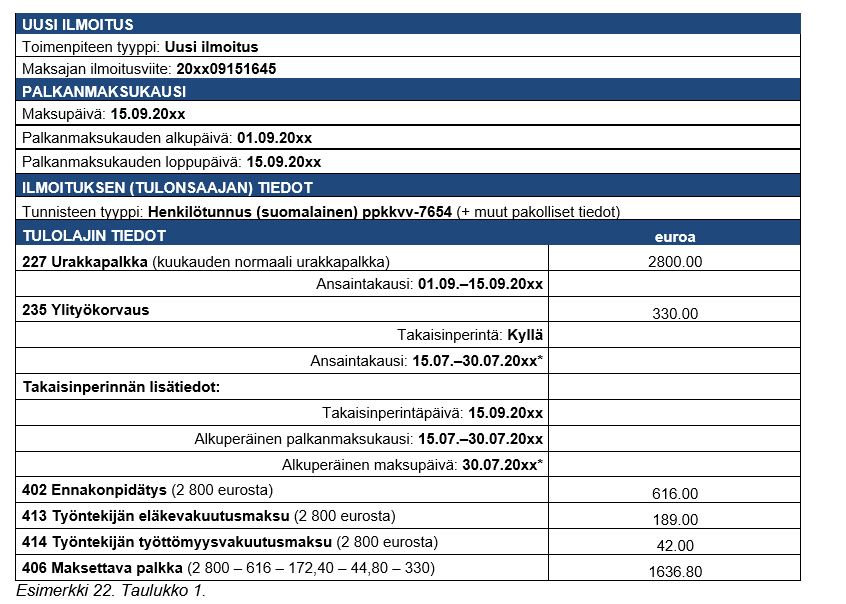

Esimerkki 22 (Liikasuoritus peritään takaisin tulonsaajalle maksettavasta nettopalkasta): Tulonsaajalle on maksettu heinäkuussa 330 euroa liikaa ylityökorvauksia. Suorituksen maksaja on korjannut heinäkuulta antamansa ilmoituksen ja ilmoittanut 330 euron suorituksen perusteettomana etuna. Suorituksen maksaja on alentanut heinäkuulta antamallaan korvaavalla ilmoituksella työntekijän työeläke- ja työttömyysvakuutusmaksun määrän vastaamaan oikeaa summaa.

Tulonsaajalle maksetaan syyskuussa normaali kuukausipalkka 2 800 euroa. Suorituksen maksaja ja tulonsaaja sopivat, että maksaja perii liikasuorituksen (330 euroa) tulonsaajan syyskuun ennakonpidätyksen toimittamisen ja työntekijämaksujen perimisen jälkeisestä nettopalkasta. Tulonsaajan ennakonpidätysprosentti on 22 %.

* Ansaintajakso on vapaaehtoisesti annettava täydentävä tieto.

Kyseisessä esimerkissä suorituksen maksaja oli alentanut jo heinäkuulta antamallaan korvaavalla ilmoituksella työntekijän työeläke- ja työttömyysvakuutusmaksun määrän vastaamaan alhaisempaa tulon määrää. Jos maksaja ei olisi korjannut määrää oikeaksi heinäkuun ilmoituksella, voisi maksaja korjata työntekijämaksun määrän oikeaksi syyskuun ilmoituksella, eli ilmoituksella, jolla takaisinperintä ilmoitetaan. Tällöin työntekijän työeläkevakuutus- ja työttömyysvakuutusmaksu maksettaisiin 2 470 euron perusteella (2 800 – 330 = 2 470).

Jos esimerkissä 22 aiemmin maksettu suoritus olisi ilmoitettu rahapalkkojen ilmoitustapa 1:n mukaisesti Palkka yhteissumma -tulolajilla (Ylityökorvaus-tulolajin sijasta), pitäisi Urakkapalkka-tulolajilla maksetut tiedot ja Palkka yhteissumma -tulolajilla takaisinperitty summa ilmoittaa eri ilmoituksilla, koska Ilmoitustapa 1:n tietoja ei voi antaa samalla ilmoituksella ilmoitustapa 2:n tietojen kanssa.

Jos tulo peritään tulonsaajalta takaisin bruttona, suorituksen maksaja ei vähennä takaisinperittävästä suorituksesta toimitettuja ennakonpidätyksiä. Palkan takaisinmaksu alentaa tulonsaajan verotuksessa veron määrää. Kun tulonsaaja on maksanut liikasuorituksen takaisin ja suorituksen maksaja on ilmoittanut takaisinmaksun tulorekisteriin, Verohallinto ottaa takaisinperinnän huomioon tulonsaajan verotuksessa alentamalla vastaavalta osin tulonsaajan tulon määrää. Verohallinto ottaa takaisinperityn tulon määrän huomioon verotuksessa, jos henkilön kyseisen vuoden verotus ei ole vielä valmistunut. Jos takaisinperintä tapahtuu myöhemmin, tulonsaajan tulee tehdä oikaisuvaatimus verotuksen oikaisulautakunnalle.

Takaisinperinnän ilmoittamisen kannalta ei ole merkitystä sillä, onko tiedot ilmoitettu tulorekisterin rahapalkkojen ilmoitustapa 1:llä (ns. rahapalkkojen ilmoittamisen suppea taso) tai ilmoitustapa 2:lla (rahapalkkojen ilmoittamisen laajempi tarkkuustaso). Ilmoitusmenettely on samankaltainen, ilmoitettiin tiedot kummalla tahansa tavalla.

Ilmoitustapa 1:ssä on muistettava ilmoittaa takaisinperinnän kohdistuminen myös alatulolajeilla ilmoitettuihin työansioihin. Lisäksi on muistettava ilmoittaa takaisinperittyyn tuloon liittyvä Vakuuttamistiedon tyyppi -tieto toteutuneen tilanteen mukaisesti.

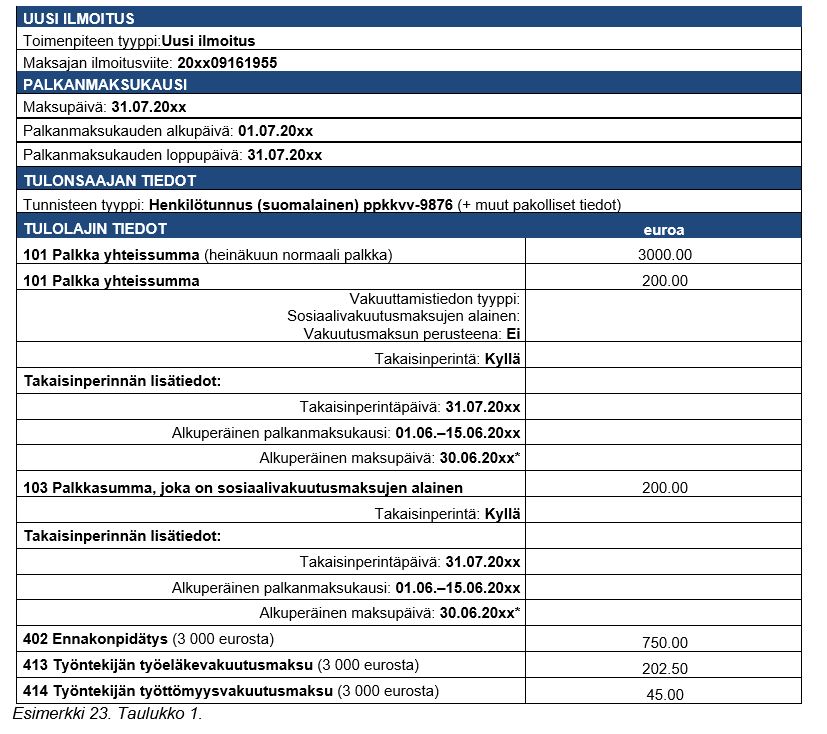

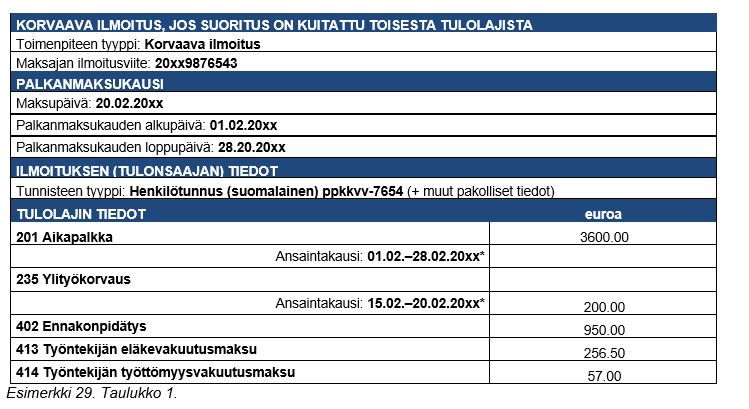

Esimerkki 23 (Takaisinperinnän ilmoittaminen ilmoitustapa 1:llä, kun ilmoitukseen on sisältynyt alatulolajeja): Tulonsaajalle on maksettu 2 500 euroa. Summa sisältää 500 euroa irtisanomisajan korvausta, joka ei ole sosiaalivakuutusmaksujen alainen. Myöhemmin suorituksen maksaja huomaa, että hän maksoi 200 euroa liikaa palkkaa. Irtisanomisajan korvauksen määrä on ollut oikea. Suorituksen maksaja on ilmoittanut tulon perusteettomana etuna tulorekisteriin (katso esimerkki 16).

Liikasuoritus (200 euroa) peritään tulonsaajalta takaisin heinäkuun palkanmaksun yhteydessä. Tulonsaajan heinäkuun normaali palkka on 3 000 euroa.

4.4 Takaisinperitty summa sisältää useita tulolajeja

Jossain tilanteissa takaisinperitty tulo voi sisältää useita eri tulolajeja, esimerkiksi aikapalkkaa, ylityökorvausta ja lomarahaa, joista on toimitettu yksi yhteinen ennakonpidätys. Näissä tilanteissa takaisinperityt tulolajit on ilmoitettava erikseen, mutta takaisinperittyyn määrään kohdistuvan ennakonpidätyksen voi ilmoittaa yhteissummana. Vastaavalla tavalla liikasuorituksesta perityt työntekijämaksut voi vähentää muista työntekijämaksuista.

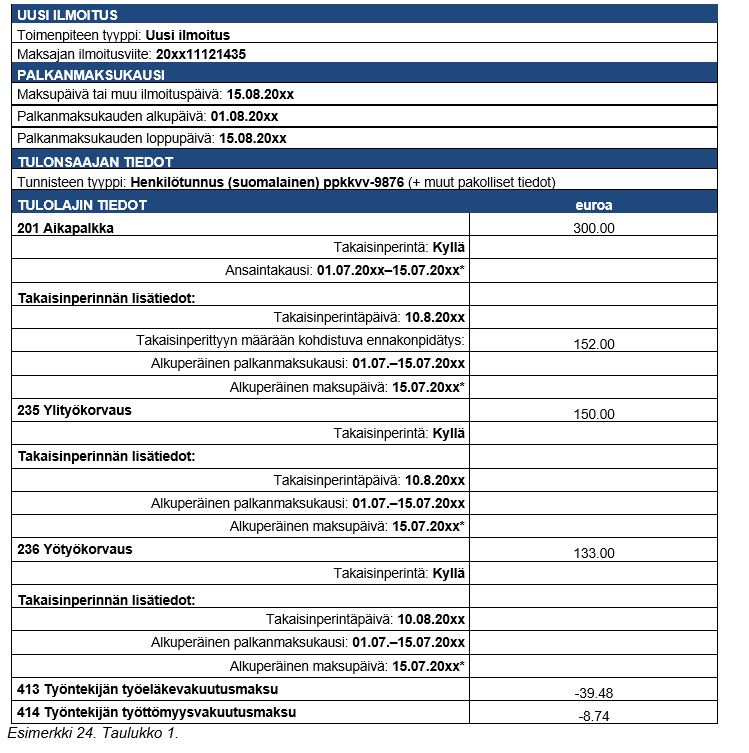

Esimerkki 24 (Tulonsaajalta peritään takaisin useita eri tulolajeja):

Tulonsaajalle on maksettu heinäkuussa 583 euroa liikaa. Summa koostuu 300 euron aikapalkasta, 150 euron ylityökorvauksesta sekä 133 euron yötyökorvauksesta. Suorituksen maksaja on toimittanut liikasuorituksesta 152 euron ennakonpidätyksen ja perinyt työntekijän työeläkevakuutusmaksun 39,48 euroa ja työttömyysvakuutusmaksun 8,74 euroa. Suorituksen maksaja on antanut korvaavan ilmoituksen heinäkuulle ja merkinnyt edellä mainitut suoritukset perusteettomaksi eduksi.

Tulonsaaja maksaa summan takaisin elokuussa. Maksaja (työnantaja) vähentää toimittamansa ennakonpidätyksen (152 euroa) muista Verohallinnolle tilitettävistä ennakonpidätyksistä. Vastaavalla tavalla maksaja voi vähentää liikasuorituksesta perimänsä työntekijämaksut (yhteensä 48,22 euroa) muista eläkelaitokselle ja Työllisyysrahastolle maksamistaan suorituksista, ellei maksaja ole alentanut määrää jo perusteettomasta edusta antamallaan ilmoituksella. Käytännössä tulonsaajalta peritään 382,89 euroa. Maksaja ilmoittaa:

Jos esimerkissä 24 tulonsaajalle maksettaisiin samassa yhteydessä muuta sosiaalivakuutusmaksun perusteena olevaa tuloa, työntekijän sosiaalivakuutusmaksut voisi vähentää muista tulonsaajalta perittävistä maksuista. Silloin negatiivista lukua ei tarvitsisi ilmoittaa.

* Ansaintakausi ja alkuperäinen maksupäivä ovat täydentäviä lisätietoja, joiden antamista kuitenkin suositellaan. Takaisinperinnän lisätieto ”Alkuperäinen palkanmaksukausi” on pakollinen tieto. On suositeltavaa, että takaisinperintätilanteissa maksaja ilmoittaa myös Alkuperäinen maksupäivä -tiedon, sillä Verohallinto tarvitsee tietoa takaisinperittyyn määrään kohdistuvan ennakonpidätyksen kohdistamiseksi oikeaan verokauteen.

4.5 Summa peritään takaisin useassa erässä

Liikasuoritus voidaan periä takaisin tulonsaajalta useassa erässä. Maksaja ilmoittaa takaisinperintä-tietona sen osuuden tulosta, joka kyseisellä kerralla peritään takaisin. Kokonaissummaa ei ilmoiteta. Kun virhe huomataan, alkuperäinen ilmoitus korjataan korvaavalla ilmoituksella ja merkitään koko liikasuoritus perusteettomaksi eduksi. Sen sijaan takaisinperintä ilmoitetaan sen palkkakauden ilmoituksella, jona tulo peritään takaisin.

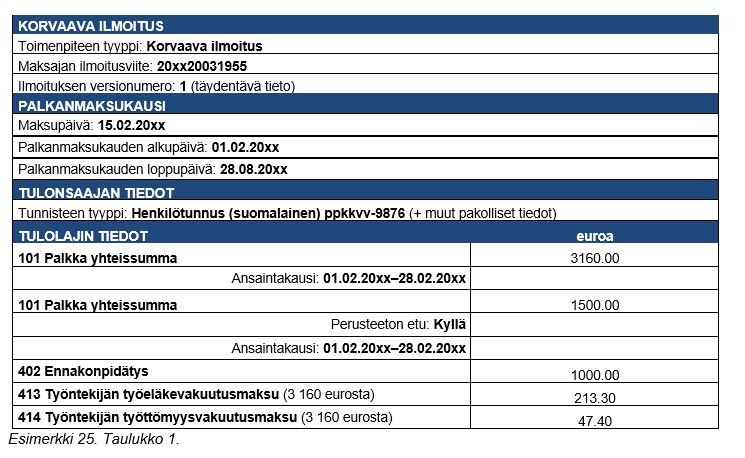

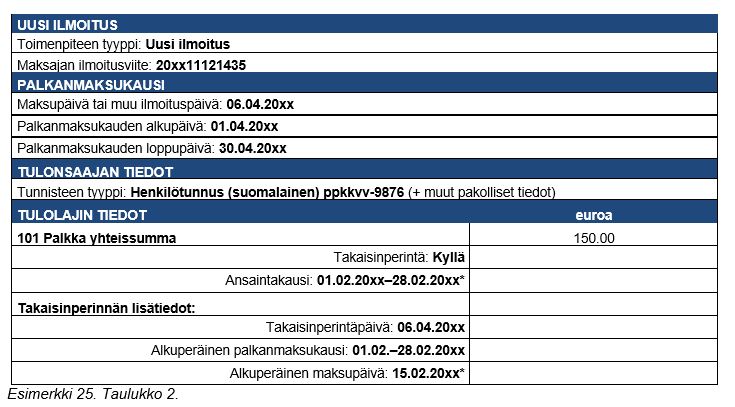

Esimerkki 25 (Summa peritään takaisin useassa erässä): Tulonsaajalle on helmikuussa maksettu 1 500 euron liikasuoritus normaalin 3 160 euron palkan lisäksi. Tulo oli ilmoitettu alun perin Palkka yhteissumma -tulolajilla. Suorituksen maksaja korjaa helmikuulta antamaansa ilmoitusta ja merkitsee liikasuorituksen perusteettomaksi eduksi.

Maksaja ilmoittaa korvaavalla ilmoituksella liikasuorituksen perusteettomaksi eduksi:

Suorituksen maksaja ja tulonsaaja ovat sopineet, että tulonsaaja maksaa liikasuorituksen kuukausittain 150 euron erissä takaisin. Suoritus peritään tulonsaajalta bruttona. Tulonsaaja maksaa ensimmäisen erän huhtikuussa (06.04.).

Maksaja ilmoittaa liikasuorituksen takaisinmaksun erissä:

Jos tulonsaajalle maksettaisiin samassa yhteydessä tuloa, voitaisiin se ilmoittaa samalla ilmoituksella.

* Ansaintajakso ja alkuperäinen maksupäivä ovat täydentäviä lisätietoja, joiden antamista kuitenkin suositellaan. Takaisinperinnän lisätieto ”Alkuperäinen palkanmaksukausi” on pakollinen tieto. On suositeltavaa, että takaisinperintätilanteissa maksaja ilmoittaa myös Alkuperäinen maksupäivä -tiedon, sillä Verohallinto tarvitsee tietoa takaisinperittyyn määrään kohdistuvan ennakonpidätyksen kohdistamiseksi oikeaan verokauteen.

4.6 Liikasuoritus on maksettu pidemmältä ajalta ja peritään osissa

Liikasuoritus on voitu maksaa tulonsaajalle useamman palkkakauden aikana, ennen kuin virhe huomataan. Takaisinperinnän lisätiedoissa ilmoitetaan se aiempi palkkakausi ja maksupäivä, jolloin tulo alunperin maksettiin tulonsaajalle.

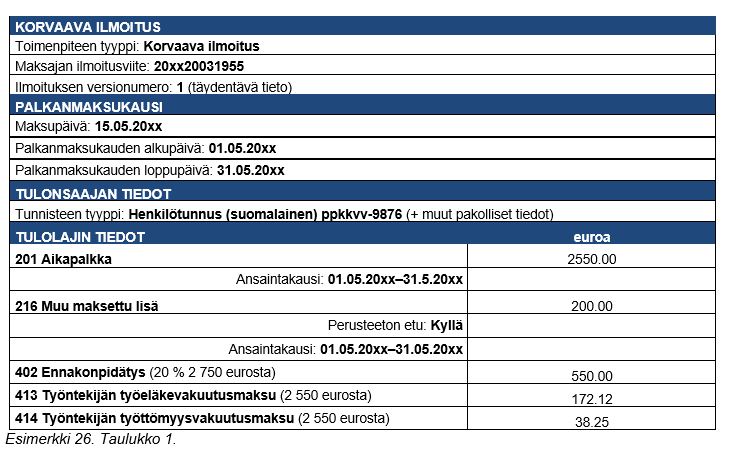

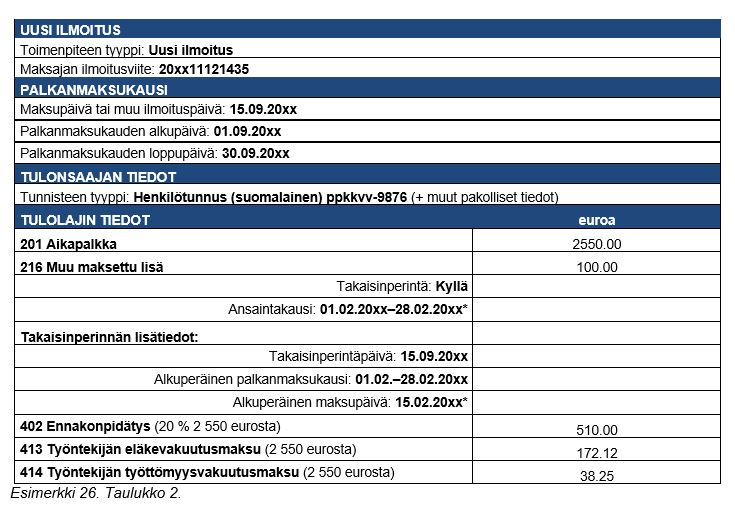

Esimerkki 26 (Summa on maksettu tulonsaajalle useamman palkkakauden aikana): Tulonsaajalle on maksettu puolen vuoden ajan kielilisää 200 euroa kuukaudessa (helmi-heinäkuun palkanmaksussa) normaalin palkanmaksun (2 550 euron) lisäksi. Tulonsaajan tulon määrä on ollut yhteensä 2 750 euroa. Heinäkuun lopussa huomataan, ettei tulonsaajalla ollutkaan oikeutta kielilisään.

Liikasuoritus oli ilmoitettu alun perin Muu maksettu lisä -tulolajilla. Suorituksen maksaja korjaa helmi-heinäkuulta antamansa ilmoitukset ja merkitsee liikasuorituksen perusteettomaksi eduksi.

Maksaja ilmoittaa korvaavalla ilmoituksella liikasuorituksen perusteettomaksi eduksi (esimerkkinä toukokuun ilmoitus):

Suorituksen maksaja ja tulonsaaja sopivat, että tulonsaaja maksaa liikasuorituksen kuukausittain 100 euron erissä takaisin. Suoritus peritään tulonsaajalta bruttona. Takaisinperinnän lisätiedoissa ilmoitetaan se aiempi palkkakausi ja maksupäivä, jona tulo alunperin maksettiin tulonsaajalle.

Tulonsaaja maksaa ensimmäisen erän syyskuun palkanmaksussa. Tulonsaajan kyseisen palkkakauden normaalipalkka on 2 550 euroa.

* Ansaintakausi ja alkuperäinen maksupäivä ovat täydentäviä lisätietoja. On suositeltavaa, että takaisinperintätilanteissa maksaja ilmoittaa myös Alkuperäinen maksupäivä -tiedon, sillä Verohallinto tarvitsee tietoa takaisinperittyyn määrään kohdistuvan ennakonpidätyksen kohdistamiseksi oikeaan verokauteen.

4.7 Liikasuoritus on maksettu pidemmältä ajalta ja peritään takaisin kerralla

Liikasuoritus on saatettu maksaa tulonsaajalle pidemmältä ajalta, mutta tulo peritään takaisin kerralla. Näissä tilanteissa suorituksen maksajan on takaisinperintäilmoituksella eriteltävä, mikä osuus takaisinperittävästä tulosta on maksettu minkäkin palkkakauden aikana.

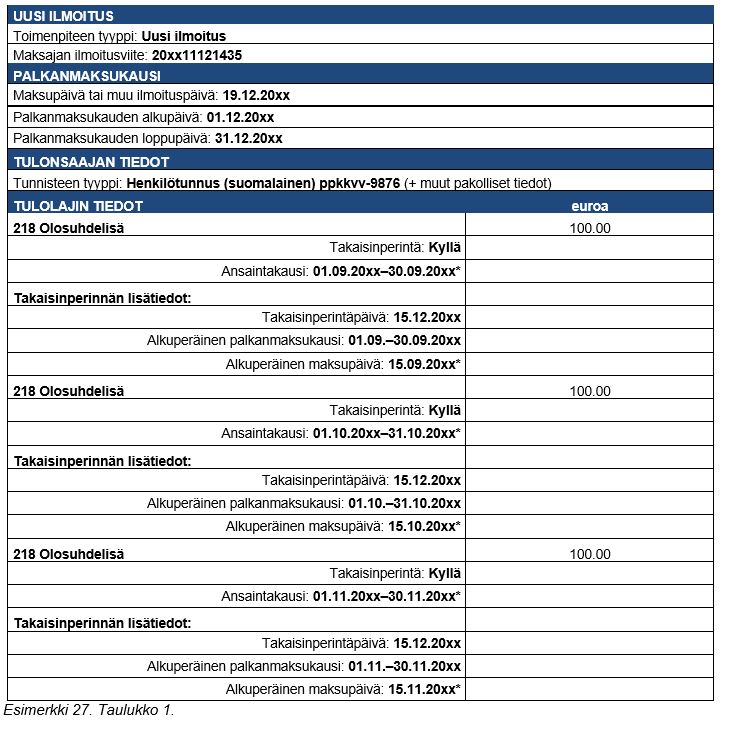

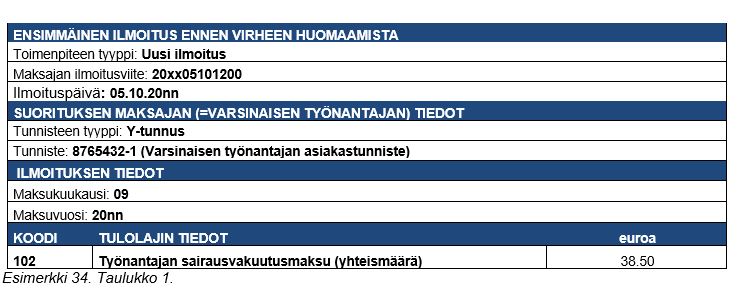

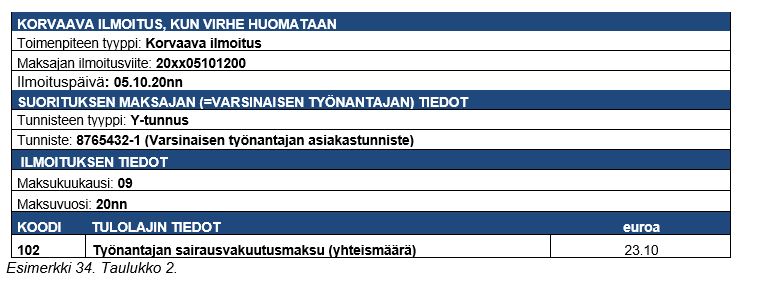

Esimerkki 27 (Useassa erässä maksettu suoritus peritään takaisin kerralla): Tulonsaajalle on maksettu kolmen kuukauden ajan (syys-marraskuussa) vaahdotuslisää 100 euroa kuukaudessa. Tulo on ilmoitettu tulorekisteriin tulolajilla Olosuhdelisä. Myöhemmin huomataan, ettei tulonsaajalla ollutkaan oikeutta kyseiseen lisään.

Suorituksen maksaja on virheen huomattuaan korjannut kolmelta kuukaudelta antamiaan ilmoituksia ja merkinnyt 100 euron olosuhdelisänä ilmoitetut suoritukset perusteettomiksi eduiksi.

Maksaja ja tulonsaaja sopivat, että tulonsaaja maksaa liikasuorituksen (300 euroa) kerralla takaisin joulukuun puolessa välissä. Kun tulonsaaja on maksanut suorituksen, työnantaja ilmoittaa tulorekisteriin tiedot takaisinperinnästä:

* Ansaintakausi ja alkuperäinen maksupäivä ovat täydentäviä lisätietoja. On suositeltavaa, että takaisinperintätilanteissa maksaja ilmoittaa myös Alkuperäinen maksupäivä -tiedon, sillä Verohallinto tarvitsee tietoa takaisinperittyyn määrään kohdistuvan ennakonpidätyksen kohdistamiseksi oikeaan verokauteen.

4.8 Liikasuorituksen käsittely ennakkopalkkana

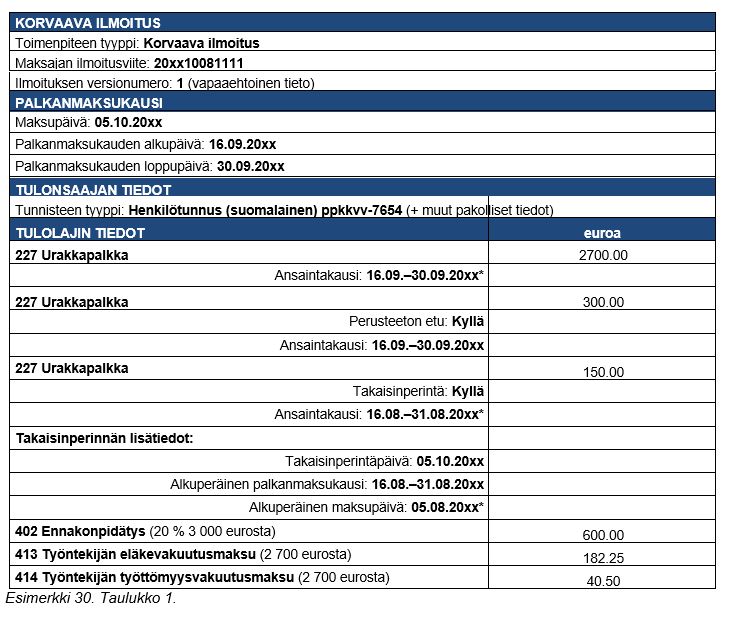

Suorituksen maksaja voi myös korjata maksamansa liikasuorituksen tulorekisteriin ilman, että suoritusta käsiteltäisiin perusteettomana etuna. Tällöin maksaja käsittelee suoritusta aiemmin maksettuna ennakkopalkkana tai muuna vastaavana eränä. Maksaja vähentää liikasuorituksen myöhemmin maksettavasta suorituksesta. Maksaja perii liikaa maksamansa suorituksen takaisin kuittaamalla liikasuorituksen tulonsaajalle seuraavassa palkanmaksussa maksettavasta bruttopalkasta. Jos vähennys on seuraavassa palkanmaksussa tehty samasta tulolajista, jona aiempi liikamaksu on tulorekisteriin ilmoitettu, ilmoitetaan tulorekisteriin seuraavassa palkanmaksussa vain tulonsaajalle tuolloin tosiasiallisesti maksettu määrä, eli se kyseisen tulolajin bruttopalkka, joka jää jäljelle, kun aiempi liikasuoritus on vähennetty siitä. Suorituksen käsittely ennakkopalkkana on sallittua tulorekisteriin annettavalla palkkatietoilmoituksella vain, jos liikasuoritus pystytään perimään kokonaan takaisin seuraavan palkanmaksun yhteydessä.

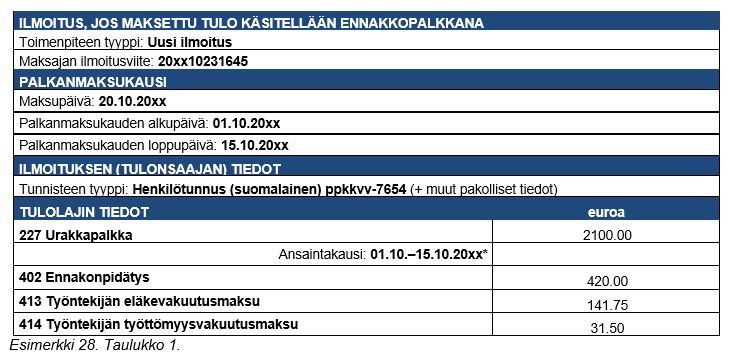

Esimerkki 28 (Liikasuorituksen käsittely ennakkopalkkana eli palkan kuittaaminen myöhemmin maksettavasta palkasta): Tulonsaajalle on 5.10. maksettu 4 000 euroa urakkapalkkaa. Palkanmaksun yhteydessä maksettiin palkkaa 1 500 euroa liikaa palkkakaudelta 15.09.–30.09.20xx. Oikea summa olisi pitänyt olla 2 500 euroa.

Suorituksen maksaja ja tulonsaaja sopivat, että suoritusta käsitellään tulonsaajalle maksettuna ennakkopalkkana, joka vähennetään tulonsaajalle seuraavassa palkanmaksussa (20.10.) maksettavasta 3 600 euron urakkapalkasta ja kuitataan seuraavan palkanmaksun yhteydessä. Suorituksen maksaja ilmoittaa tulorekisteriin 2 100 euroa ja toimittaa tästä summasta ennakonpidätyksen (20 %) ja perii työntekijän sosiaalivakuutusmaksut.

Huomattava on, että kaikki tiedon käyttäjät eivät edellä mainitun tiedon perusteella saa tarvitsemaansa tietoa.

* Ansaintakausi on täydentävä lisätieto.