Kun hoidat veroasioita elinkeinonharjoittajana, maataloudenharjoittajana tai metsätaloudenharjoittajana, valitse OmaVeroon kirjautumisen jälkeen linkki Hoida omia veroasioita. Tämän linkin kautta pääset hoitamaan kaikkia veroasioitasi. Lue lisää: Uutta OmaVerossa

Ohje liittyy kokonaisuuteen: Kansainvälinen verotus

Tässä ohjeessa käsitellään kansainvälisen kaksinkertaisen verotuksen poistamista yhteisöjen tuloverotuksessa. Ohje koskee tilanteita, joissa Suomessa yleisesti verovelvollisella yhteisöllä on tuloja, joihin Suomen lisäksi on verotusoikeus myös toisella valtiolla. Ohjeeseen on lisäksi koottu asiaan liittyvää oikeus- ja verotuskäytäntöä. Tässä ohjeessa ei käsitellä väliyhteisötulosta ulkomaille maksettujen verojen hyvittämistä. Ulkomaisen veron hyvittämistä väliyhteisötulosta käsitellään tarkemmin Verohallinnon ohjeessa Väliyhteisötulon verotus Suomessa.

1 Kansainvälisestä kaksinkertaisesta verotuksesta

1.1 Kaksinkertaisen verotuksen syntyminen

Kansainvälisellä juridisella kaksinkertaisella verotuksella tarkoitetaan tilannetta, jossa useampi kuin yksi valtio verottaa samalta ajanjaksolta samaa verovelvollista samasta tulosta tai samoista varoista. Kansainvälisellä taloudellisella kaksinkertaisella verotuksella puolestaan tarkoitetaan tilannetta, jossa useampi kuin yksi valtio verottaa kahta tai useampaa eri valtioissa asuvaa verovelvollista samasta tulosta tai samoista varoista. Tässä ohjeessa keskitytään kansainväliseen juridiseen kaksinkertaiseen verotukseen.

Suomessa yleisesti verovelvollisen yhteisön ulkomailta saamiin tuloihin voi kohdistua toisen valtion verotus (lähdevaltio), jos toisella valtiolla on tuloon verotusoikeus sen kansallisen lain ja mahdollisesti sovellettavan tuloverosopimuksen perusteella. Tuloon kohdistuu kansainvälistä juridista kaksinkertaista verotusta, kun tuloa verotetaan asuin- ja lähdevaltiossa. Lähtökohtana on tällöin se, että lähdevaltiossa suoritettu vero hyvitetään verovelvollisen asuinvaltiossa.

1.2 Sovellettavat säännökset

Verosopimuksessa määrätään kaksinkertaisen verotuksen poistamismenetelmästä. Kaksinkertaisen verotuksen poistamismenetelmä ilmenee verosopimuksen ns. menetelmäartiklasta, joka on yleensä artikla 22 tai 23. Kansainvälisen kaksinkertaisen verotuksen poistamisesta annettu laki (18.12.1995/1552, menetelmälaki) sisältää tarkemmat menettelysäännökset kaksinkertaisen verotuksen poistamisesta. Menetelmälakia sovelletaan verosopimustilanteissa verosopimuksen sallimissa rajoissa. Jos Suomella ei ole tuloverosopimusta lähdevaltion kanssa, sovelletaan ainoastaan menetelmälakia.

Suomella on useiden valtioiden kanssa voimassa oleva tulo- ja varallisuusveroja koskeva kaksinkertaisen verotuksen välttämiseksi ja veron kiertämisen estämiseksi tehty sopimus (tuloverosopimus) sekä joitain suppeita tuloverosopimuksia ja tietojenvaihtosopimuksia (ks. Suomen voimassa olevat verosopimukset). Tuloverosopimukset ovat yksilöllisiä, mutta käytännössä Suomen solmimat sopimukset perustuvat pääosin Taloudellisen yhteistyön ja kehityksen järjestön (OECD) malliverosopimukseen. Tuloverosopimusten sisältöä käsitellään tarkemmin Verohallinnon ohjeessa Verosopimusten artiklat.

Verosopimusta sovellettaessa on otettava huomioon, että Suomen verotusoikeus perustuu aina kansalliseen lainsäädäntöön, eikä verotusoikeutta voi laajentaa verosopimuksen perusteella. Verosopimuksella voidaan vain rajoittaa kansallisen lainsäädännön perusteella määräytyvää verotusoikeutta.

Jos tulosta ei suoriteta veroa Suomessa, ei Suomessa tule hyvitettäväksi tulosta ulkomailla mahdollisesti suoritettua veroa. Esimerkiksi yhteisöjen saamat osinkotulot ovat usein verovapaita Suomessa ns. emo-tytäryhtiödirektiiviin perustuvien säännösten johdosta (laki elinkeinotulon verottamisesta (EVL) 6 a § sekä tuloverolaki (TVL) 33 c §).

Esimerkki 1: Verovapaan osinkotulon verokohtelu

Suomessa yleisesti verovelvollinen B Oy on saanut osinkoa virolaiselta noteeraamattomalta yhtiöltä, josta se omistaa 5 prosentin osuuden. Suomen sisäisen lainsäädännön perusteella osinkotulo on tällaisessa tilanteessa verovapaata omistusosuudesta riippumatta. Suomen ja Viron välisen verosopimuksen mukaan osinko, jonka Virossa asuva yhtiö maksaa Suomessa asuvalle yhtiölle, vapautetaan Suomen verosta, jos saaja välittömästi hallitsee vähintään 10 prosenttia osingon maksavan yhtiön äänimäärästä. Osinkoa ei veroteta Suomessa, koska Suomen sisäinen lainsäädäntö estää verotuksen. Verosopimuksen määräykset eivät vaikuta osingon verokohteluun. Jos verovapaasta tulosta on peritty veroa Virossa, sitä ei Suomessa hyvitetä.

EU-valtioissa sijaitsevien lähiyhtiöiden välisiin korko- ja rojaltimaksuihin sovellettava ns. korko-rojaltidirektiivi puolestaan estää lähdeveron perimisen lähiyhtiöiden välisistä koroista ja rojalteista, jolloin lähdevero ei tule hyvitettäväksi Suomessa (asuinvaltio).

2 Kaksinkertaisen verotuksen poistamismenetelmät

2.1 Kaksi poistamismenetelmää

Kaksinkertainen verotus voidaan poistaa hyvitys- tai vapautusmenetelmällä. Tuloverosopimuksen määräykset määrittävät sovellettavan poistamismenetelmän, kun tuloon sovelletaan tuloverosopimusta. Tällöin poistamismenetelmä on tarkistettava sovellettavasta verosopimuksesta. OECD:n malliverosopimuksen V luvussa, jonka otsikkona on ”Kaksinkertaisen verotuksen poistamismenetelmät”, on määräykset sekä vapautusmenetelmästä (23 A artikla) että hyvitysmenetelmästä (23 B artikla). Kaksinkertainen verotus samasta valtiosta saaduista erilaisista tulotyypeistä voidaan sopia poistettavaksi eri menetelmällä. Verosopimuksettomassa tilanteessa sovelletaan menetelmälain 2 §:n mukaisesti hyvitysmenetelmää.

Pääsääntöinen menetelmä on hyvitysmenetelmä. Hyvitysmenetelmässä Suomi verottaa yleisesti verovelvollisen yhteisön ulkomailta saaman tulon, mutta vähentää Suomeen suoritettavasta verosta ulkomaille suoritetun veron.

Vapautusmenetelmää sovelletaan vieraasta valtiosta saatuun tuloon vain, jos Suomi on verosopimuksessa luopunut verotusoikeudestaan. Vapautusmenetelmän mukainen verotusoikeudesta luopuminen tarkoittaa, että Suomi ei verota yleisesti verovelvollisen yhteisön ulkomailta saamaa tuloa.

2.2 Hyvitysmenetelmä

2.2.1 Hyvitettävät verot

Menetelmälain 2 §:n mukaan kaksinkertainen verotus poistetaan, jollei muualla toisin säädetä tai määrätä, vähentämällä vieraassa valtiossa suoritettu vero Suomessa samasta tulosta suoritettavasta verosta menetelmälain 3–5 §:n mukaan (hyvitysmenetelmä). Ulkomainen vero katsotaan suoritetuksi, kun ulkomainen lopullinen vero on maksettu tai ulkomaisen lopullisen veron ollessa maksamatta sitä vastaava ennakkovero on maksettu.

Vieraasta valtiosta saadusta tulosta Suomessa suoritettavista veroista vähennetään vieraassa valtiossa samasta tulosta vastaavalta ajalta suoritettujen verojen määrä (ulkomaisen veron hyvitys). Vieraasta valtiosta saadun osinkotulon Suomessa veronalaisesta määrästä suoritettavista veroista vähennetään kuitenkin vieraassa valtiossa osinkotulon kokonaismäärän perusteella vastaavalta ajalta suoritettujen verojen määrä (menetelmälain 3 §:n 1 momentti). Vieraassa valtiossa suoritetut verot hyvitetään Suomessa samasta tulosta suoritettavista veroista näiden suhteessa (menetelmälain 3 §:n 4 momentti).

Jos kyseessä on verosopimusvaltiosta saatu tulo, verovelvolliselle hyvitetään ulkomaiselle valtiolle maksetut verot ja muut verosopimuksessa mainitut verot (menetelmälain 3 §:n 2 momentti). Verosopimuksen soveltamisalaan kuuluvat verot luetellaan tavallisesti 2 artiklassa. Verosopimuksia sovelletaan useimmiten sekä toiselle sopimusvaltiolle että sen osavaltioille, maakunnille tai paikallisviranomaisille suoritettuihin veroihin (ks. myös menetelmälakia koskeva hallituksen esitys HE 76/1995 vp). Verosopimuksen määräys sopimukseen sovellettavista veroista on kuitenkin aina tarkistettava. Esimerkiksi Suomen ja Amerikan yhdysvaltojen välistä verosopimusta sovelletaan vain liittovaltion tuloveroihin. Jos ulkomailla peritty vero ylittää verosopimuksen mukaisen määrän, ylittävää osaa ei voida hyvittää.

Verosopimuksissa on yleensä myös määräys, jonka mukaan sopimuksia sovelletaan sopimuksen allekirjoittamisen jälkeen myös kaikkiin samanlaisiin tai pääasiallisesti samanluonteisiin veroihin. Esimerkiksi Vietnamin EIT-veroa (Enterprise Income Tax) on pidetty Suomen ja Vietnamin välisen verosopimuksen soveltamisalaan kuuluvana, tulon perusteella suoritettavana verona.

Jos Suomella ei ole tulon lähdevaltion kanssa verosopimusta, menetelmälain 3 §:n 2 momentin perusteella voidaan hyvittää vain vieraalle valtiolle maksettu vero. Siten tuloverosopimuksettomassa tilanteessa osavaltioille, kunnille ja muille paikallisviranomaisille maksetut verot jäävät menetelmälaista johtuen hyvittämättä.

Vieraassa valtiossa suoritetuksi veroksi katsotaan myös määrä, jonka Suomen asianomainen viranomainen on siirtänyt tai siirtää toisen valtion asianomaiselle viranomaiselle käytettäväksi verovelvollisen veron vähennykseksi (menetelmälain 3 §:n 3 momentti).

Maailmalla on useita muita kuin virallisesti valtioiksi tunnustettuja hallintoalueita. Ulkomailla peritty vero hyvitetään menetelmälain sanamuodon estämättä myös tietyiltä itsehallintoalueilta saaduista tuloista, vaikka Suomi ei ole tunnustanut kyseisiä itsehallintoalueita virallisesti valtioiksi. Tällaisia alueita ovat:

- Taiwan

- Grönlanti

- Palestiina (Länsiranta ja Gazan kaistale)

Verosopimuksen tulotyyppiä koskeva artikla on aina tarkistettava ennen kuin ulkomaista veroa vaaditaan hyvitettäväksi. Verosopimuksen osinkoa, korkoa ja rojaltia koskevassa artiklassa sovitaan paitsi sopimusvaltion verotusoikeudesta myös perittävän lähdeveron määrästä. Hyvitys voi olla enintään verosopimuksessa sovitun määrän suuruinen. Osingosta, korosta ja rojaltista voidaan yleensä verosopimusten mukaan periä lähdevaltiossa veroa 5–15 prosenttia, mikä hyvitysmenetelmää sovellettaessa hyvitetään asuinvaltiossa.

Verosopimuksessa saattaa olla määräys, että osinkoa, korkoa tai rojaltia verotetaan vain asuinvaltiossa. Kaksinkertaisen verotuksen poistaminen perustuu tällöin siihen, että lähdevaltio luopuu verotusoikeudestaan eikä asuinvaltion verotuksessa hyvitetä mitään ulkomaille suoritettua veroa.

Esimerkki 2: Lähdevaltiolla ei verotusoikeutta

Suomessa yleisesti verovelvollinen A Oy saa korkotuloa englantilaiselta B Ltd:ltä 100 000 euroa. Korkotulosta on suoritettu Englannissa lähdeveroa. A Oy vaatii veroilmoituksellaan lähdeveroa hyvitettäväksi Suomen veroista. Suomen ja Ison-Britannian välisen verosopimuksen 12 artiklan mukaisesti sopimusvaltiosta kertyneestä korosta, jonka toisessa sopimusvaltiossa asuva henkilö saa, verotetaan vain tässä toisessa valtiossa. Isolla-Britannialla ei siten ole verotusoikeutta, joten lähdeveroa ei hyvitetä Suomessa. Verovelvollisen tulee hakea lähdeveroa takaisin lähdevaltiosta.

Jos toisen valtion verojärjestelmä poikkeaa Suomen verojärjestelmästä, voi olla tulkinnallista, onko vero suoritettu ulkomailla samasta tulosta. Esimerkiksi Viron yhteisöverojärjestelmässä yhtiöt maksavat tuloveroa, kun yhtiö jakaa osinkoa tai antaa luontoisetuja, tekee lahjoituksia tai maksaa edustusmenoja. Korkeimman hallinto-oikeuden vuosikirjapäätöksen KHO 2014:147 mukaan Suomessa yleisesti verovelvollisen yhtiön Virossa sijaitsevan kiinteän toimipaikan antamien luontoisetujen ja lahjoitusten sekä edustusmenojen perusteella maksamat verot ovat sellaisia ulkomaanveroja, jotka voidaan hyvittää yleisesti verovelvollisen yhtiön tuloverotuksessa Suomessa.

KHO 2014:147

Suomessa yleisesti verovelvollisella A Oy:llä oli kiinteä toimipaikka Virossa siellä toimivan sivuliikkeen perusteella. Tuon kiinteän toimipaikan nettotulos oli luettu A Oy:n veronalaiseksi tuloksi Suomessa ja A Oy oli maksanut tästä tulosta Suomessa tuloveroa. A Oy oli maksanut Virossa sikäläisessä lainsäädännässä yhtiön tuloveroksi kutsuttavaa veroa (ettevötte tulumaks) kiinteän toimipaikan suorittamien edustuskulujen, lahjoitusten ja luontoisetujen perusteella. Kun otettiin huomioon Suomen ja Viron välisen verosopimuksen määräykset, A Oy:llä katsottiin olevan oikeus vähentää tätä Viroon maksettua veroa Suomessa tulostaan maksamasta verosta kuitenkin enintään Suomessa Virosta saadusta tulosta suoritetun veron määräisenä. Verovuosi 2006.

Hyvitettäväksi vaadittava ulkomainen vero on täytynyt määrätä sille verovelvolliselle, joka hyvitystä vaatii. Tästä pääsäännöstä voidaan poiketa, jos verovelvollinen on osakkaana suomalaisessa yhtymässä, jota ulkomailla on verotettu erillisenä verovelvollisena. Tällaisen yhtymän ulkomaiset verot voidaan hyvittää osakkaiden verotuksessa. Ulkomaiset verot voidaan hyvittää myös tilanteessa, jossa Suomessa yleisesti verovelvollinen yhteisö on osakkaana ulkomaisessa yhtymässä, jota vieraassa valtiossa pidetään erillisenä verovelvollisena. Ulkomaan verot voidaan hyvittää osakkaan verotuksessa myös silloin, kun omistusketjussa on useampi koti- tai ulkomainen yhtymä. Sen sijaan ulkomaisen yhteisön ulkomaisia veroja ei voida hyvittää yhteisön Suomessa yleisesti verovelvollisen osakkaan verotuksessa.

2.2.2 Hyvityksen enimmäismäärä

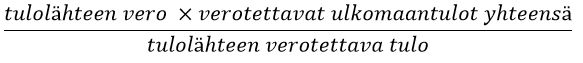

Menetelmälain 4 §:n 1 momentin mukaan hyvitys ei voi ylittää vieraasta valtiosta saadusta tulosta Suomessa suoritettavien verojen määrää. Menetelmälain 4 §:n 2 momentin mukaan hyvityksen enimmäismäärä lasketaan tulolähteittäin. Ulkomaisen veron hyvitys on enintään yhtä suuri osa tulolähteen tulosta täällä suoritettavasta verosta kuin vieraista valtioista saatujen tulojen yhteismäärä on tulolähteen tulosta. Näitä suhdelukuja laskettaessa katsotaan tuloiksi määrät, jotka saadaan, kun tuloista vähennetään tulojen hankkimisesta ja säilyttämisestä aiheutuneet menot ja korot.

Laskettaessa hyvityksen enimmäismäärää luetaan vieraasta valtiosta saaduiksi ainoastaan Suomessa veronalaiset tulot, joista on vieraassa valtiossa maksettava menetelmälain mukaan hyvitettävää veroa. Vastaavasti ainoastaan Suomessa veronalaiset tulot luetaan tulolähteen tuloksi (menetelmälain 4 §:n 3 momentti).

Hyvityksen enimmäismäärän laskentakaava on seuraava:

Jos ulkomaille maksettu vero on pienempi kuin enimmäishyvitys, vähennetään Suomen veroista koko ulkomaille maksettu vero verojen suhteessa. Silloin kun ulkomaille maksettu vero ylittää enimmäishyvityksen, verovuonna voidaan vähentää enintään hyvityksen enimmäismäärä. Ylittävä osuus voidaan siirtää vähennettäväksi viitenä seuraavana verovuotena.

Tulolähteen verotettavalla tulolla tarkoitetaan Suomen verolainsäädännön mukaan laskettua tulolähteen tulosta, josta on vähennetty edellisten verovuosien verotuksessa vahvistetut käyttämättömät tappiot. Tulolähteen vero puolestaan tarkoittaa verovuodelta määrättävän kyseisen tulolähteen yhteisöveron ja yhteisön yleisradioveron (ns. Yle-vero) yhteismäärää. Verosopimustilanteissa tulolähteen veroon luetaan myös yhteisön maksama Ahvenanmaan mediamaksu. Jos yhteisöllä on useammassa tulolähteessä verotettavaa tuloa ja sen maksettavaksi tulee yhteisön yleisradioveroa tai Ahvenanmaan mediamaksua, enimmäishyvityksen laskennassa yhteisön yleisradiovero ja Ahvenanmaan mediamaksu jaetaan tulolähteiden verotettavien tulojen suhteessa. Yhteisön yleisradioveron määräytymistä käsitellään tarkemmin Verohallinnon ohjeessa Yleisradiovero. Verohallinto julkaisee syventävään ohjeen Ahvenanmaan mediamaksusta loppuvuonna 2020.

Esimerkki 3: Tulolähteen verotettava tulo ja tulolähteen vero

Suomessa yleisesti verovelvollisen A Oy:n elinkeinotoiminnan tulos on 200 000 euroa. A Oy:llä on vahvistettuja elinkeinotoiminnan tulolähteen tappioita 100 000 euroa. Tappioiden vähentämisen jälkeen A Oy:lle jää elinkeinotoiminnan tulolähteeseen verotettavaa tuloa 100 000 euroa. Tästä 20 prosentin yhteisöverokannalla laskettu yhteisövero on yhteensä 20 000 euroa. Lisäksi A Oy:n maksettavaksi tulee 315 euroa yhteisön yleisradioveroa. Ulkomaisen veron hyvityksen enimmäismäärän laskennassa elinkeinotoiminnan tulolähteen vero on yhteensä 20 315 euroa.

Esimerkki 4: Hyvityksen enimmäismäärän laskenta

Suomessa yleisesti verovelvollisella X Oy:llä on kiinteä toimipaikka Kanadassa. Kiinteän toimipaikan verotettava tulo on 1 000 000 euroa, josta Kanadassa maksuunpantu vero on 300 000 euroa (30 prosenttia). Lisäksi X Oy:llä on rojaltituloa Meksikosta 1 000 000 euroa, josta on pidätetty lähdeveroa 100 000 euroa (10 prosenttia). X Oy:n elinkeinotoiminnan tulolähteen verotettava tulo on 4 000 000 euroa ja tulolähteen vero on 803 000 euroa (tulovero 800 000 euroa ja yhteisön yleisradiovero 3 000 euroa).

Hyvityksen enimmäismääräksi muodostuu (803 000 x 2 000 000) / 4 000 000 = 401 500 euroa.

Hyvityksen enimmäismäärä on 401 500 euroa, joten suoritetut verot 300 000 euroa ja 100 000 euroa hyvitetään kokonaan.

Verotettavat ulkomaantulot tarkoittavat tulolähteen ulkomaisia nettotuloja eli verovuoden veronalaisista ulkomaan bruttotuloista vähennetään niihin kohdistuvat menot ja korot. Ulkomaille suoritettuja veroja ei kuitenkaan vähennetä ulkomaantuloista menona, vaan ne vaaditaan erikseen hyvitettäväksi. Koska verotettavilla ulkomaantuloilla tarkoitetaan tulolähteen ulkomaisia nettotuloja, ulkomaista veroa voi jäädä hyvittämättä, vaikka ulkomaille suoritettu vero olisi pienempi kuin Suomen verokannan mukainen vero ulkomailta saadusta kokonaistulosta.

Esimerkki 5: Menon kohdistamisen vaikutus

Suomessa yleisesti verovelvollinen X Oy saa ulkomailta tuloa 100 000 euroa. Tulosta on suoritettu lähdeveroa 15 000 euroa (15 %). Tuloon kohdistuvat menot ovat 60 000 euroa, joten ulkomailta saatu nettotulo on 40 000 euroa. X Oy:n elinkeinotoiminnan tulolähteen verotettava tulo on 500 000 euroa. Tästä 20 prosentin yhteisöverokannalla laskettu yhteisövero on 100 000 euroa. Lisäksi X Oy:n maksettavaksi tulee 1 715 euroa yhteisön yleisradioveroa. Ulkomaisen veron hyvityksen enimmäismäärän laskennassa elinkeinotoiminnan tulolähteen vero on yhteensä 101 715 euroa.

Hyvityksen enimmäismääräksi muodostuu (101 715 x 40 000) / 500 000 = 8 137,20 euroa.

Hyvityksen enimmäismäärä on 8 137,20 euroa, joten ulkomaille suoritettua veroa jää hyvittämättä 6 862,80 euroa.

Jos johonkin ulkomaiseen tuloerään kohdistuu menoja niin paljon, että nettotulo muodostuu tappiolliseksi, negatiivista nettotuloa ei vähennetä enimmäishyvitystä laskettaessa muista ulkomaantuloista, eikä se siten pienennä hyvityksen enimmäismäärän laskentapohjaa.

Verotettaviin ulkomaantuloihin lasketaan ainoastaan sellaiset ulkomaiset tulot, jotka ovat Suomessa veronalaisia ja joita lähdevaltiolla on oikeus verottaa. Tuloja, jotka ovat Suomessa verovapaita kansallisen lainsäädännön perusteella tai joita Suomella ei ole oikeutta verottaa vapautusmenetelmän soveltamisen vuoksi, ei oteta laskennassa huomioon. Myöskään tuloja, joita lähdevaltiolla ei ole esimerkiksi kansallisen lainsäädännön, verosopimuksen tai EU-oikeuden perusteella oikeutta verottaa, ei oteta hyvityksen enimmäismäärän laskennassa huomioon.

Esimerkki 6: Hyvitettävät verot ja enimmäismäärän laskenta

Suomessa yleisesti verovelvollinen B Oy on saanut ulkomaantuloja seuraavasti:

- 500 euroa osinkotuloa julkisesti noteeratulta yhtiöltä Yhdysvalloista,

- 10 000 euroa rojaltituloa 100-prosenttisesti omistamaltaan liettualaiselta tytäryhtiöltä ja

- 50 000 euroa liiketuloa Thaimaasta. B Oy:llä ei ole Thaimaassa kiinteää toimipaikkaa.

- Lisäksi Italiassa sijaitsevan kiinteän toimipaikan tulos on ollut Suomen verolainsäädännön mukaan laskettuna 10 000 euroa tappiollinen.

Kaikista ulkomailta saaduista tuloista on peritty veroa lähdevaltiossa. Hyvityksen enimmäismäärän laskennassa otetaan huomioon ainoastaan Yhdysvalloista saatu osinkotulo. Liettualla ei ole korko-rojaltidirektiivin perusteella oikeutta periä lähdeveroa suoraan omistetun tytäryhtiön maksamasta rojaltista. Thaimaalla ei ole verosopimuksen mukaan oikeutta verottaa liiketuloa, ellei liiketoimintaa harjoiteta siellä sijaitsevasta kiinteästä toimipaikasta. Italiassa sijaitsevan kiinteän toimipaikan tappiota ei vähennetä muista ulkomaantuloista.

Korkein hallinto-oikeus katsoi vuosikirjapäätöksessä KHO 2014:159, että menetelmälain 4 §:n mukaista hyvityspohjaa laskettaessa ei edellytetä, että tulosta on tosiasiallisesti suoritettu veroa lähdevaltiossa (Iso-Britannia ja Viro).

KHO 2014:159

Suomessa yleisesti verovelvollinen yhtiö oli harjoittanut liiketoimintaa Suomessa sekä ulkomaisista kiinteistä toimipaikoista. Yhtiö oli saanut verovuonna 2010 liiketuloa muiden muassa Isossa-Britanniassa ja Virossa olevista kiinteistä toimipaikoista. Yhtiö oli maksanut kiinteiden toimipaikkojen tulosten perusteella veroa Suomessa. Tämän lisäksi kiinteiden toimipaikkojen liiketulosta oli maksettu veroa kiinteiden toimipaikkojen sijaintivaltioissa Isoa-Britanniaa ja Viroa lukuun ottamatta. Ison-Britannian kiinteän toimipaikan positiivisesta tuloksesta ei kertynyt sinne maksettavaa tuloveroa kiinteän toimipaikan aikaisempien tappioiden vähentämisen jälkeen. Viron kiinteän toimipaikan positiivisesta liiketulosta ei maksettu veroa Viron verojärjestelmästä johtuen. Laskettaessa kansainvälisen kaksinkertaisen verotuksen poistamisesta annetun lain (menetelmälaki) 4 §:n 3 momentin mukaista ulkomaisen veron hyvityksen enimmäismäärää, veropohjassa oli otettava lukuun Ison-Britannian ja Viron kiinteille toimipaikoille verovuonna kertyneiden liiketulojen määrät. Verovuosi 2010. Äänestys perusteluista 4–1.

Vuosikirjapäätöksen perusteella hyvityksen enimmäismäärän laskennassa voidaan ottaa huomioon ne tulot, jotka ovat sekä vieraassa valtiossa että Suomessa veronalaisia, vaikka tulosta ei suoriteta toisessa valtiossa veroa siksi, että tulosta on vähennetty aikaisempien vuosien tappioita tai veron suoritushetki realisoituu vasta myöhempinä vuosina.

Hyvityksen enimmäismäärää laskettaessa ulkomailta saadun tulon määrä lasketaan Suomen verolainsäädännön mukaisesti. Vieraasta valtiosta saadulla tulolla ei näin ollen tarkoiteta tuloa, joka on laskettu toisen valtion säännösten perusteella.

Esimerkki 7: Vieraasta valtiosta saadun tulon laskenta

Suomessa yleisesti verovelvollinen A Oy on myynyt kokonaan omistamansa X-valtiossa sijaitsevan yhtiön A SA:n osakkeet. Osakkeiden myyntivoitosta on X-valtion lainsäädännön mukaisesti maksettu 35 prosentin lähdevero. X-valtion lähdeveron pidätyslomakkeessa veronalainen tulo on euroiksi muunnettuna 18 000 000 euroa, josta lähdevero on 6 300 000 euroa. A Oy:n tulouttama myyntivoitto on Suomen tuloverolainsäädännön perusteella laskettuna 21 000 000 euroa, jota on pidettävä menetelmälain 4 §:n mukaisena vieraasta valtiosta saatuna tulona.

A Oy:n elinkeinotoiminnan tulolähteen verotettava tulo on 30 000 000 euroa ja tulolähteen vero on 6 003 000 euroa (tulovero 6 000 000 euroa ja yhteisön yleisradiovero 3 000 euroa). Hyvityksen enimmäismääräksi muodostuu (6 003 000 x 21 000 000) / 30 000 000 = 4 202 100 euroa.

Esimerkin tilanteessa kansainvälinen kaksinkertainen verotus poistetaan suoraan menetelmälain perusteella, koska Suomen ja X-valtion välillä ei ole solmittu verosopimusta. A Oy:n suorittamaa X-valtion veroa hyvitetään enintään 4 202 100 euroa, joten ulkomaille maksettua veroa jää hyvittämättä 2 097 900 euroa.

Menetelmälain 4 § on tietyn verovuoden hyvityksen enimmäismäärän laskentaa koskeva säännös. Kyseisen säännöksen perusteella ulkomaista veroa ei voida katsoa hyvityskelvottomaksi. Ulkomainen vero voi tulla hyvitettäväksi, vaikka esimerkiksi tiettyyn valtioon maksetun veron määrä ylittää vastaavasta tulosta Suomeen maksettavan yhteisöveron määrän, jos Suomessa yleisesti verovelvollisella yhteisöllä on muita laskennassa huomioon otettavia ulkomaantuloja, koska hyvityksen enimmäismäärän laskennassa kaikki ulkomaantulot lasketaan yhteen.

Esimerkki 8: Enimmäishyvityksen laskentasäännös

Suomessa yleisesti verovelvollisella C Oy:llä on kiinteä toimipaikka Itävallassa, jossa yhteisöverokanta on esimerkkitilanteessa 25 prosenttia. Kiinteän toimipaikan tulos on 100 000 euroa, ja Itävaltaan on maksettu veroa 25 000 euroa. Verosopimus ei rajoita kiinteän toimipaikan liiketulosta lähdevaltiossa perittävän veron määrää. Vero on siten koko määrältään hyvityskelpoista Suomessa, vaikka ulkomainen verokanta on suomalaista korkeampi. Menetelmälain 4 § estää veron hyvittämisen siltä osin kuin se ylittää samasta tulosta Suomessa maksettavan veron määrän. Käytännössä vero voi kuitenkin tulla hyvitettäväksi, jos C Oy:llä on muita laskennassa huomioon otettavia ulkomaantuloja, koska hyvitys ei ole maakohtainen tai sidottu esimerkiksi tulotyyppiin.

Hyvityksen määrää laskettaessa eri valtioiden verot lasketaan yhteen, kun niitä verrataan hyvityksen enimmäismäärään. Verojen yhteismäärään ei lasketa kuitenkaan lähdeveroa, jota on peritty verosopimuksen määräysten vastaisesti.

Esimerkki 9: Verosopimuksen vastaiset verot

Suomessa yleisesti verovelvollisen X Oy:n elinkeinotoiminnan tulolähteen verotettava tulo on 100 000 euroa, josta vero on 20 315 euroa (tulovero 20 000 euroa ja yhteisön yleisradiovero 315 euroa). X Oy:llä on rojaltituloa Brasiliasta 10 000 euroa, josta peritty lähdeveroa 1 000 euroa (10 prosenttia) ja rojaltituloa Meksikosta 20 000 euroa, josta peritty lähdeveroa 6 000 euroa (30 prosenttia). Meksikolla on verosopimuksen mukaan oikeus periä rojaltista lähdeveroa 10 prosenttia eli 2 000 euroa. Vaikka hyvityksen enimmäismäärä on (20 315 x 30 000) / 100 000 = 6 094,50 euroa, Suomi hyvittää vain verosopimuksen mukaisesti perityt lähdeverot yhteensä 3 000 euroa (1 000 + 2 000). Yhtiö voi hakea verosopimuksen vastaisesti perityn veron takaisin Meksikosta lähdeveron palautuksena.

Poiketen siitä, mitä menetelmälaissa säädetään ulkomaisen veron hyvityksestä ja hyvityksen enimmäismäärän laskemisesta, eräiden rajat ylittävien hybridijärjestelyjen verotuksesta annetun lain (1567/2019) 3 §:ssä tarkoitetun hybridisiirron kohteena olevien varojen perusteella saadusta tulosta suoritetun ulkomaisen veron hyvitys on enintään se suhteellinen osa vieraalle valtiolle suoritettujen verojen määrästä, joka vastaa tästä tulosta Suomessa verotettavaksi tuloksi luettua määrää (menetelmälain 4 §:n 5 momentti). Säännöstä sovelletaan vain, jos samasta tulosta suoritettu ulkomainen vero hyvitetään myös toisella lainkäyttöalueella sen vuoksi, että tällä lainkäyttöalueella tulo katsotaan saaduksi siellä ja hybridisiirron on suunniteltu tuottamaan verokohtelun eroavuudesta johtuva lopputulos, ja verovelvollisen voidaan kohtuudella olettaa olleen tietoinen verokohtelun eroavuudesta (menetelmälain 4 §:n 6 momentti). Hybridisiirtoon perustuvan lähdeveron hyvittämisen rajaamista käsitellään tarkemmin Verohallinnon ohjeen Eräiden rajat ylittävien hybridijärjestelyjen verotus luvussa 3.5.3.

2.2.3 Käyttämätön ulkomaisen veron hyvitys

Menetelmälain 5 §:n mukaan, jos vieraassa valtiossa suoritettujen verojen määrää ei kokonaan hyvitetä 4 §:ssä säädettyjen rajoitusten vuoksi, hyvittämättä jäänyt määrä (käyttämätön ulkomaisen veron hyvitys) vähennetään verovelvollisen vaatimuksesta seuraavalta viideltä verovuodelta samaan tulolähteeseen kuuluvasta tulosta määrättävistä veroista. Käyttämättömät ulkomaisen veron hyvitykset vähennetään kunkin verovuoden hyvityksen enimmäismäärään saakka siinä järjestyksessä, jossa ne ovat syntyneet. Näin ollen aikaisempien verovuosien käyttämättömät ulkomaisten verojen hyvitykset vähennetään ensin ja vasta tämän jälkeen vähennetään samalta verovuodelta hyvitettävien ulkomaisten verojen määrä.

Seuraaville viidelle verovuodelle siirtyvää käyttämätöntä ulkomaisen veron hyvitystä voi syntyä ainoastaan menetelmälain 4 §:n mukaisen hyvityksen enimmäismäärän rajoitusten vuoksi. Esimerkiksi verosopimuksen määräyksen vastaisesti toisessa valtiossa peritty lähdevero, jota ei hyvitetä, ei siirry käyttämättömänä ulkomaisen veron hyvityksenä seuraaville verovuosille.

Hyvittämättä jäänyttä veroa ei voida vähentää, jos ulkomaantuloja ei kerry myöhempinä verovuosina.

Esimerkki 10: Tulolähteen tulos tappiollinen

Suomessa yleisesti verovelvollinen A Oy saa kertaluonteista rojaltituloa verosopimusvaltiosta 50 000 euroa. Veroa on pidätetty verosopimuksen mukaisesti 10 prosenttia eli 5 000 euroa. A Oy:n elinkeinotoiminnan tulos on kuitenkin tappiollinen sinä verovuonna, jona rojalti on Suomessa veronalaista tuloa. A Oy:n seuraavat viisi verovuotta ovat voitollisia ja A Oy maksaa Suomeen yhteisöveroa jokaiselta vuodelta. A Oy:lle ei kuitenkaan kerry näiden vuosien aikana lainkaan ulkomaantuloja, joten vero jää lopullisesti hyvittämättä.

Jos A Oy saa seuraavina vuosina muita ulkomaantuloja, kuten ulkomaisia pörssiosinkoja, joita lähdevaltiolla on oikeus verottaa, rojaltitulosta syntynyt käyttämätön ulkomaisen veron hyvitys vähennetään ensiksi, ja osinkojen lähdeverot vasta tämän jälkeen.

Esimerkki 11: Käyttämättömän ulkomaisen veron hyvittäminen

Suomessa yleisesti verovelvollisen A Oy:n verovuoden 2019 elinkeinotoiminnan verotettava tulo on 1 000 000 euroa, josta maksettava elinkeinotoiminnan tulolähteen vero on 203 000 euroa (yhteisön tulovero 200 000 euroa ja yhteisön yleisradiovero 3 000 euroa). Hyvityksen enimmäismäärän laskennassa ulkomailta saadut nettotulot ovat 400 000 euroa. Näistä tuloista A Oy on maksanut ulkomailla lähdeveroa 40 000 euroa. Ulkomaille maksetun veron hyvityksen enimmäismääräksi muodostuu (203 000 * 400 000) / 1 000 000 = 81 200 euroa.

A Oy:llä on aiemmin syntyneitä verotuksessa vahvistettuja käyttämättä jääneitä ulkomaisen veron hyvityksiä 50 000 euroa verovuodelta 2017 ja 40 000 euroa verovuodelta 2018. Käyttämättömiä ulkomaisen veron hyvityksiä vähennetään ensiksi 50 000 euroa verovuodelta 2017 ja tämän jälkeen 31 200 euroa verovuodelta 2018. Verovuodelta 2018 hyvittämättä jäänyt määrä 8 800 euroa ja verovuodelta 2019 hyvittämättä jäänyt määrä 40 000 euroa vähennetään A Oy:n vaatimuksesta veron suorittamisvuotta seuraavalta viideltä verovuodelta samaan tulolähteeseen kuuluvasta tulosta määrättävistä veroista siinä järjestyksessä, jossa ne ovat syntyneet.

Tulolähdejaon poistamisen piiriin kuuluvilla Suomessa yleisesti verovelvollisilla yhteisöillä voi olla henkilökohtaisen tulolähteen käyttämättömiä ulkomaisen veron hyvityksiä. Nämä hyvitykset vähennetään menetelmälain 5 §:n 3 momentin mukaan elinkeinotoiminnan tulolähteen tulosta määrättävistä veroista vastaavassa laajuudessa kuin ne olisi voitu vähentää muun toiminnan tulolähteessä. Henkilökohtaisen tulolähteen käyttämättömien ulkomaisen veron hyvitysten vähentämistä tulolähdejaon poistamisen piiriin kuuluvien yhteisöjen verotuksessa käsitellään tarkemmin Verohallinnon ohjeessa Eräiden yhteisöjen tulolähdejaon poistaminen luvussa 5.1.

2.2.4 Yritysjärjestelyt ja omistajanvaihdostilanteet

Menetelmälaissa ei ole säännelty, miten yritysjärjestelyt vaikuttavat käyttämättömiin ulkomaisen veron hyvityksiin. EVL 52 a §:n mukainen sulautuminen ja EVL 52 c §:n mukainen jakautuminen ovat yleisseuraantoja, joihin sovelletaan verotuksessa jatkuvuusperiaatetta. Käyttämättömät ulkomaisen veron hyvitykset siirtyvät lähtökohtaisesti sille vastaanottavalle yhtiölle, joka jatkaa samaa ulkomailla harjoitettua toimintaa, josta käyttämättömät hyvitykset ovat syntyneet. Osittaisjakautumisessa hyvitykset voidaan vähentää jakautumisen jälkeen jakautuvan yhtiön verotuksessa siltä osin kun ne eivät siirry vastaanottavalle yhtiölle. Käyttämättömät hyvitykset eivät siirry sellaisissa sulautumisissa tai jakautumisissa, jotka eivät täytä EVL 52 a §:n tai EVL 52 c §:n edellytyksiä.

Liiketoimintasiirto ja osakevaihto eivät ole yleisseuraantoja, jonka vuoksi käyttämättömät hyvitykset eivät siirry näiden yritysjärjestelyjen yhteydessä. Liiketoimintasiirron ja osakevaihdon jälkeen käyttämättömät hyvitykset voidaan vähentää kuitenkin edelleen siirtävän yhtiön tai osakevaihdon kohteena olevan yhtiön verotuksessa. Hyvitysten käytön kannalta ei ole merkitystä sillä, täyttääkö liiketoimintasiirto EVL 52 d §:ssä tai osakevaihto EVL 52 f §:ssä asetetut edellytykset veroneutraalille yritysjärjestelylle.

Yhteisön omistajanvaihdos ei vaikuta oikeuteen vähentää käyttämättömiä ulkomaisen veron hyvityksiä menetelmälain 5 §:n mukaisesti.

2.2.5 Fiktiivinen hyvitys

Fiktiivinen hyvitys (tax sparing credit) tarkoittaa verosopimusmääräystä veron hyvittämisestä tulonsaajan asuinvaltiossa siitä huolimatta, että tulon lähdevaltio ei ole veronhuojennuslakiensa perusteella perinyt veroa tai on perinyt sen alennettuna. Vero hyvitetään tällöin verosopimuksessa sovitun määrän mukaisena. Fiktiivisen hyvityksen tarkoituksena on edistää sijoituksia sopimuskumppanivaltioihin ja sitä kautta vahvistaa näiden valtioiden taloudellista kehitystä. Fiktiivinen hyvitys on mahdollinen edelleen eräiden Suomen solmimien verosopimusten perusteella. Fiktiivisen hyvityksen edellytykset on aina tarkistettava verosopimuksen menetelmäartiklasta. Lisätietoa tällaisista verosopimuksista Verohallinnon asiakasohjeessa Verosopimukset – Epätavallisia verosopimusmääräyksiä.

Fiktiivinen hyvitys on kysymyksessä esimerkiksi Suomen ja Korean välisen verosopimuksen menetelmäartiklan määräyksessä (22 artikla 3 kappale).

Esimerkki 12: Fiktiivinen hyvitys

Suomessa yleisesti verovelvollinen A Oy saa Koreasta korkotuloa 100 000 euroa. Suomen ja Korean välisen verosopimuksen mukaisesti korosta voidaan periä Koreassa 10 prosentin lähdevero. Suomi hyvittää veroa 10 000 euroa, vaikka Korea ei olisi sitä perinyt tai olisi perinyt sen alennettuna.

Jotta fiktiivinen hyvitys voidaan tehdä, on verovelvollisen annettava riittävä selvitys siitä, että saatu tulo kuuluu verosopimuksen verohuojennusmääräyksen soveltamisalaan. Tämän voi tehdä esimerkiksi antamalla vapaamuotoisen selvityksen, jossa tuodaan esille asiaan liittyvät toisen verosopimusvaltion lainsäännökset. Verovelvollinen voi myös toimittaa toisen verosopimusvaltion veroviranomaisen päätöksen tai todistuksen asiassa.

2.2.6 Hyvityskelvottoman veron vähentäminen tulonhankkimismenona

Tuloveroja pidetään Suomessa julkisyhteisön osuutena yhteisön voitosta. Ne eivät siten ole tulon hankkimisesta tai säilyttämisestä aiheutuneita menoja, vaan EVL:n mukaan vähennyskelvottomia eriä. Sama koskee sekä kotimaisia että ulkomaille suoritettuja tuloveroja. Vaikka ulkomainen tulovero jäisi Suomessa hyvittämättä ja lopullisesti rasittamaan yleisesti verovelvollisen yhteisön tuloa esimerkiksi sen vuoksi, että kysymyksessä ei ole verosopimuksessa tarkoitettu vero, tulovero ei ole verotuksessa vähennyskelpoinen tulonhankkimismenona.

Tuloveron tyyppisistä veroista oli kysymys korkeimman hallinto-oikeuden päätöksessä KHO 2004:12. Korkein hallinto-oikeus katsoi päätöksessään, että hakemuksessa tarkoitetut New Yorkin osavaltiolle ja New Yorkin kaupungille maksetut verot olivat EVL:n nojalla vähennyskelvottomia.

KHO 2004:12

Veroja, joita suomalaisen A Oyj:n New Yorkissa sijaitseva sivuliike oli maksanut New Yorkin osavaltiolle ja New Yorkin kaupungille, ei A Oyj voinut saada hyvitetyksi kansainvälisen kaksinkertaisen verotuksen poistamisesta annetun lain nojalla. Ne eivät myöskään olleet Suomen ja Amerikan yhdysvaltojen välisessä tulo- ja varallisuusveroja koskevassa sopimuksessa tarkoitettuja veroja. Mainittuja veroja ei voitu vähentää A Oyj:n verotuksessa Suomessa EVL 7 §:n nojalla. Ennakkoratkaisu.

Suomessa yleisesti verovelvollinen yhteisö voi olla velvollinen suorittamaan ulkomailla myös muuta kuin tuloveroa, kuten kiinteistöveroa, varallisuusveroa, varainsiirtoveroa, arvonlisäveroa ja muita välillisiä veroja. Tällaiset hyvityskelvottomat verot voivat olla yhteisön tulon hankkimisesta tai säilyttämisestä johtuvia verotuksessa vähennyskelpoisia menoja. Vähennyskelpoisuus edellyttää, että ulkomainen vero ei ole tulovero.

2.3 Vapautusmenetelmä

Menetelmälain vapautusmenetelmää sovelletaan silloin, jos Suomi on verosopimuksen tai muun kansainvälisen sopimuksen perusteella luopunut verotusoikeudestaan. Vapautusmenetelmän soveltaminen Suomessa yleisesti verovelvollisella yhteisöllä merkitsee menetelmälain 7 §:n mukaisesti, että vieraasta valtiosta saatua tuloa ei lueta yhteisön veronalaiseen tuloon.

Vapautettuun tuloon kohdistuvia menoja ja korkoja käsitellään yhteisön verotuksessa samalla tavalla kuin vapautettua tuloa. Menetelmälain 7 §:n mukaan ulkomailta saadun verovapaan tulon hankkimisesta tai säilyttämisestä johtuneet menot ja korot eivät ole verotuksessa vähennyskelpoisia. Menot ja korot eivät ole vähennyskelpoisia silloinkaan, kun ne saataisiin vähentää TVL:n, EVL:n tai maatilatalouden tuloverolain mukaan. Poikkeuksena tästä yhteisö voi kuitenkin menetelmälain 7 §:n mukaan vähentää verovapaaseen osinkotuloon kohdistuvat menot ja korot. Yhteisön ulkomailta saaman osingon verovapaus voi tällöin perustua Suomen sisäiseen lainsäädäntöön tai verosopimukseen.

Esimerkki 13: Vapautusmenetelmän soveltaminen

Suomessa yleisesti verovelvollinen A Oy on saanut vuokratuloa Ranskassa sijaitsevasta kiinteistöstä. Tulo on veronalaista Suomen sisäisen lainsäädännön perusteella. Suomen ja Ranskan välisen verosopimuksen mukaan tulon verotusoikeus on kuitenkin yksinomaan Ranskalla. Verosopimusmääräys rajoittaa Suomen verotusoikeutta, ja vuokratulot vapautetaan Suomessa verosta. Vuokratuloihin kohdistuvat menot ovat vastaavasti vähennyskelvottomia. Kun Suomi poistaa kaksinkertaisen verotuksen vapautusmenetelmällä, ulkomaille maksettua veroa ei hyvitetä.

Vapautusmenetelmää sovelletaan päämenetelmänä vain Egyptin ja Ranskan kanssa solmituissa verosopimuksissa. Vaikka vapautusmenetelmää sovelletaan näissä verosopimuksissa päämenetelmänä, poistetaan Ranskan sopimuksessa osinkoihin ja korkoihin kohdistuva kaksinkertainen verotus verosopimuksen mukaan hyvitysmenetelmällä. Egyptin sopimuksessa hyvitysmenetelmää sovelletaan osinko-, korko- ja rojaltituloon.

Jos kaksinkertaisen verotuksen poistamismenetelmänä on verosopimuksessa vapautusmenetelmä, Suomessa yleisesti verovelvollisen yhteisön ulkomailla sijaitsevan kiinteän toimipaikan Suomen lainsäädännön mukaan laskettu tulo vähennetään yhteisön Suomessa verotettavasta tulosta. Ulkomaille maksetun veron määrällä ei tällöin ole merkitystä. Vapautusmenetelmä voi näin ollen johtaa yhteisön kannalta lievään verotukseen, jos kiinteän toimipaikan verotukseen sovelletaan sijaintivaltion veronhuojennuksia.

Esimerkki 14: Kiinteän toimipaikan tulo vapautusmenetelmää sovellettaessa

Suomessa yleisesti verovelvollisella A Oy:llä on kiinteä toimipaikka valtiossa B, jonka verosopimukseen sovelletaan vapautusmenetelmää. Kiinteän toimipaikan tulo on B-valtion lainsäädännön mukaan laskettuna 400 000 euroa. A Oy:n kirjanpitoon sisältyvän B-valtiossa olevan kiinteän toimipaikan tulo on EVL:n mukaan laskettuna 500 000 euroa. A Oy:n veroilmoituksen laskelmalla verotettavasta tulosta vähennetään 500 000 euroa.

3 Verotusmenettely ja ilmoittaminen

3.1 Hyvitysvaatimus

Suomessa yleisesti verovelvollisen yhteisön on vaadittava ulkomaisen veron hyvitystä kirjallisesti verotusta toimitettaessa. Ulkomaista veroa ei hyvitetä viranomaisaloitteisesti. Vaatimuksessa on oltava selvitys vieraan valtion veron määrästä ja maksuperusteesta sekä siitä, että vieraan valtion vero on suoritettu samoin kuin muut hyvityksen antamista varten tarpeelliset seikat. Selvitykseksi toisen valtion verosta hyväksytään esimerkiksi verotuspäätös tai tulon maksajalta saatu todistus ennakonpidätyksestä. Tarvittaessa verovelvollisen on annettava vieraskielisestä asiakirjasta lisäksi auktorisoidun kääntäjän tekemä tai muu luotettava suomen- tai ruotsinkielinen käännös (menetelmälain 8 §:n 1 momentti).

Verovelvollisen on esitettävä vaatimuksensa lomakkeella 70. Lomake on täytettävä silloin, kun yhteisö on maksanut ulkomaisia veroja verovuonna tai ulkomaista veroa ei ole voitu edellisinä vuosina hyvittää, koska Suomessa maksettavan tuloveron määrä on ollut hyvitettävää määrää pienempi (ks. lomake 70 ja täyttöohje).

Jos verovelvollinen on osoittanut, että edellytykset hyvityksen myöntämiselle ovat olemassa, mutta verovelvollinen ei pysty esittämään kaikkia edellä mainittuja selvityksiä, hyvitys voidaan myöntää kohtuullisen määräisenä (menetelmälain 8 §:n 2 momentti).

Aiheettomasta ulkomaanveron vähennysvaatimuksesta tai ulkomaantulon ilmoittamatta jättämisestä määrätään verotusmenettelystä annetun lain (18.12.1995/1558, VML 32 § ja 32 a §) mukainen veronkorotus. Veronkorotuksen määräämistä ja suuruutta käsitellään Verohallinnon ohjeessa Seuraamusmaksut tuloverotuksessa.

Jos veroa ei hyvitetä Suomessa siksi, että se on peritty verosopimuksen vastaisesti, verovelvollinen voi vaatia veroa palautettavaksi lähdevaltiosta. Ohjausta hakemuksen tekemiseen voi kysyä lähdevaltion veroviranomaisilta.

Jos verovelvollinen katsoo, että ulkomaisen veron hyvitys on jätetty tekemättä Suomessa väärin perustein, verovelvollinen voi hakea muutosta verotukseensa tekemällä oikaisuvaatimuksen verotuksen oikaisulautakunnalle.

3.2 Muutoksenhaku ja seurannaismuutos

Ulkomaisen veron hyvitystä tulee vaatia ennen verotuksen päättymistä. Jollei vieraan valtion veroa ole verotuksen päättymishetkellä suoritettu tai jos vaatimusta ei muusta syystä ole voitu tehdä ennen verotuksen päättymistä, verovelvollinen voi tämän jälkeen esittää hyvityksen oikaisemista koskevan vaatimuksen. Tähän vaatimukseen samoin kuin muuhunkin menetelmälaissa tarkoitetun hyvityksen muuttamiseen sovelletaan verotuksen oikaisua koskevia säännöksiä (menetelmälain 8 §:n 3 momentti).

Ulkomaisen veron hyvityksen perusteena ollut vieraan valtion vero voi muuttua esimerkiksi muutoksenhaun johdosta tai ulkomailla maksettu ennakkovero ei vastaakaan maksuunpantua ulkomaisen lopullisen veron määrää. Esimerkiksi Suomessa yleisesti verovelvollisen yhteisön kiinteälle toimipaikalle määrättävän ulkomaisen veron määrä saattaa tarkentua vasta, kun lopullinen ulkomaan verotus on toimitettu kiinteän toimipaikan sijaintivaltiossa. Jos ulkomaisen veron hyvityksen perusteena ollutta vieraan valtion veroa on muutettu, verovelvollisen on ilmoitettava muutoksista Verohallinnolle oikaisua varten. Jos tällaista muutosta ei ole otettu hyvitystä annettaessa huomioon, Verohallinnon on oikaistava maksuunpano (menetelmälaki 9 §).

Verovuodesta 2017 alkaen tuloverotuksen oikaisuvaatimuksen voi tehdä 3 vuoden kuluessa verovuoden päättymistä seuraavan vuoden alusta. Jos oikaisuvaatimus koskee aikaisempia verovuosia, voi oikaisuvaatimuksen tehdä 5 vuoden kuluessa verotuksen päättymistä seuraavan vuoden alusta.

Esimerkiksi Viron verojärjestelmä poikkeaa Suomen verojärjestelmästä. Virossa yhtiön tuloveroksi kutsuttavaa veroa (ettevötte tulumaks) maksetaan vasta siinä vaiheessa, kun virolainen yhtiö jakaa voittoa tai voittovaroja siirretään kiinteältä toimipaikalta ulkomaiselle pääliikkeelle tai muille saman yhtiön ulkomaisille sivuliikkeille. Viroon maksettu vero on hyvityskelpoista Suomessa, vaikka veronmaksussa on ajoitusero Suomen ja Viron välillä. Hyvitysvaatimus kuuluu pääsäännön mukaan kohdistaa sille verovuodelle, jona ulkomainen tulo on verotettu Suomessa. Lähtökohtaisesti voittovarojen siirtämisen kohdistamiseen oikealle verovuodelle sovelletaan ns. FIFO-periaatetta (First In First Out). Yhtiön on esitettävä luotettava selvitys siitä, mille verovuodelle hyvitys kuuluisi kohdistaa.

Tuloverosopimuksissa ei ole yleensä määräyksiä siitä, missä määräajassa vero on lähdevaltiossa kannettava. Verosopimuksen kaksinkertaisen verotuksen poistamista koskevat määräykset edellyttävät, että kaksinkertainen verotus poistetaan silloin, kun lähdevaltio voi verottaa tuloa tuloverosopimuksen määräysten mukaisesti. Kaksinkertainen verotus on poistettava riippumatta siitä, milloin vero kannetaan lähdevaltiossa. (ks. OECD:n malliverosopimuksen 23 A ja 23 B artiklaa koskeva kommentaarin kohta F. Timing mismatch).

Lähdevaltion lopullinen verotus voi valmistua vasta niin myöhään, että Suomen tuloverotuksessa yleiset oikaisuajat ovat jo umpeutuneet. Tällaisessa tilanteessa Verohallinto voi tehdä seurannaismuutoksen, kun verotusta on toisessa valtiossa muutettu Suomen verotukseen vaikuttavalla tavalla (VML 75 §:n 2 momentti). Seurannaismuutoksen tekemiselle ei ole säädetty määräaikaa, joten yhteisö voi ilmoittaa ulkomaan muuttuneen veron vielä yleisten oikaisuaikojen umpeutumisen jälkeenkin.

Esimerkki 15: Hyvityksen verovuosi

Suomessa yleisesti verovelvollisen X Oy:n on tarkoitus siirtää voittovaroja virolaiselta sivuliikkeeltä pääliikkeelle verovuoden 2020 aikana. Voitonsiirto suoritetaan sivuliikkeelle vuonna 2017 kertyneistä voittovaroista. Sivuliikkeen tulo on verotettu Suomessa pääliikkeen tulona vuonna 2017. Viron yritysverojärjestelmästä johtuen sivuliikkeen tulosta ei ole verotettu Virossa sen kertyessä, vaan tuloverotus kohdistuu sen voittovarojen siirtämiseen. X Oy:n tulee suorittaa varojen siirtohetkellä Virossa veroa tulosta, joka on verotettu Suomessa jo sen kertyessä verovuonna 2017. X Oy ei voi vähentää voittovarojen siirtämisen perusteella Viroon maksamiaan veroja Suomessa verovuonna 2020 suorittamistaan tuloveroista. Menetelmälain 2 §:n mukaan kaksinkertainen verotus poistetaan vähentämällä vieraassa valtiossa suoritettu vero Suomessa samasta tulosta suoritettavasta verosta. Menetelmälain 2 §:n mukainen hyvitys ei voi siten kohdistua X Oy:n verovuodelle 2020, koska tulosta ei suoriteta veroa Suomeen kyseisenä verovuonna. X Oy voi hakea muutosta verovuoden 2017 verotukseensa tekemällä oikaisuvaatimuksen verotuksen oikaisulautakunnalle vuoden 2020 loppuun mennessä, jossa vaaditaan hyvittämään hyvittämättä jäänyt Viroon maksettu vero. Jos hyvitys kohdistuisi verovuodelle, jonka osalta yleiset oikaisulle asetetut määräajat ovat umpeutuneet, voitaisiin hyvitys huomioida verovelvollisen vaatimuksesta seurannaismuutoksena.

3.3 Kotipaikkatodistus

Suomessa asuva yhteisö, joka saa ulkomailta esimerkiksi osinko-, korko- tai rojaltituloa, joutuu usein pyytämään Suomen veroviranomaiselta kotipaikkatodistuksen (asuinpaikkatodistus, "certificate of residence"). Tämä johtuu siitä, että monissa maissa ulkomaalaiselta edellytetään luotettava selvitys asuinvaltiosta, jotta verosopimuksen mukaisia lähdeveroprosentteja voidaan soveltaa tulon lähdevaltiossa. Kotipaikkatodistusta voidaan tarvita esimerkiksi lähdeveron pidättämiseksi oikeansuuruisena tai aiemmin pidätetyn lähdeveron palautushakemusta varten.

Kotipaikkatodistus annetaan, jos verovelvollinen on asianomaisena vuonna Suomessa yleisesti verovelvollinen ja myös verosopimusta sovellettaessa Suomessa asuva. Todistusta varten on tiedettävä, mihin valtioon se annetaan. Kotipaikkatodistuksen sisältö riippuu siitä, onko Suomella voimassa oleva verosopimus lähdevaltion kanssa vai ei. Useilla valtioilla on käytössä erityiset lomakkeet, joille viranomaisen todistus verosopimuksen mukaisesta asuinpaikasta merkitään. Myös tällaiset lomakkeet voi lähettää Verohallintoon allekirjoitettaviksi. Kotipaikkatodistus on maksuton. Todistuksen toimittaminen toiseen valtioon jää verovelvollisen tehtäväksi.

4 Kansainvälisen kaksinkertaisen verotuksen huojentaminen

4.1 Keskinäinen sopimusmenettely (MAP) ja erityishuojennus

Jos kaksinkertaista verotusta ei poisteta kokonaisuudessaan, verovelvollinen voi hakea muutosta verotukseensa Suomessa tai lähdevaltiossa. Verovelvollinen voi hakea myös verosopimuksissa sovitun keskinäisen sopimusmenettelyn (Mutual Agreement Procedure, MAP) aloittamista tilanteessa, jossa on syntynyt kaksinkertaista tai muutoin verosopimuksen vastaista verotusta. Keskinäisessä sopimusmenettelyssä valtioiden toimivaltaiset viranomaiset pyrkivät ratkaisuun, jolla verosopimuksen määräysten vastainen verotus poistetaan. Keskinäistä sopimusmenettelyä käsitellään tarkemmin Verohallinnon ohjeessa Kansainvälisten veroriitojen ratkaisumenettely.

Lisäksi VML 89 §:n 1 momentissa säädetään erityishuojennuksesta. Säännöksen mukaan kansainvälisen kaksinkertaisen verotuksen estämiseksi tai lieventämiseksi voidaan verovelvollisen hakemuksesta myöntää osittainen tai täydellinen vapautus verosta silloinkin, kun verotus on toimitettu lain mukaisesti. Osittainen tai täydellinen vapautus verosta voidaan myöntää, jos olosuhteet ovat säälittävät tai siihen muutoin on erityistä syytä.

Vapautuksen voi saada, jos Suomessa yleisesti verovelvollinen yhteisö on ulkomailla suorittanut veroa sellaisista ulkomailla saaduista tuloista tai siellä olleesta varallisuudesta, joista on myös Suomessa verotettu. Huojennusmahdollisuus ei koske rajoitetusti verovelvollisia.

Huojennushakemus jätetään Verohallintoon, joka lähtökohtaisesti ratkaisee asian. Valtiovarainministeriö voi ottaa huojennushakemuksen ratkaistavakseen, jos asia on periaatteellisesti tärkeä. Asiassa annettavaan päätökseen ei voi hakea muutosta valittamalla.

johtava veroasiantuntija Lauri Savander

ylitarkastaja Tero Holopainen