Ohje liittyy kokonaisuuteen: Kansainvälinen verotus, Osakeyhtiön osakas

Tässä ohjeessa käsitellään varsinaisista yritysjärjestelyistä pelkästään sulautumista. Yritysjärjestelyjen varainsiirtoverotusta käsitellään Verohallinnon ohjeessa Yritysmuodonmuutosten ja yritysjärjestelyjen varainsiirtoverotus.

Ohjeen lukua 3.5 on päivitetty 30.11.2023 päätöksen KHO 2023:75 vuoksi. Samassa yhteydessä ohjeen lukua 3.2 on täydennetty. Lisäksi ohjeesta on poistettu luku 3.3, jossa käsiteltiin sulautumisen vaikutusta vastaanottavan yhtiön nettovarallisuuteen. Sulautumisen vaikutusta julkisesti noteeraamattoman osakeyhtiön osakkeen matemaattiseen arvoon ja vertailuarvoon käsitellään Verohallinnon ohjeessa Julkisesti noteeraamattoman osakeyhtiön osakkeen matemaattisen arvon ja vertailuarvon laskeminen.

1 Yleistä yritysjärjestelyistä

Elinkeinotulon verottamisesta annetun lain (EVL) sulautumista, jakautumista, osittaisjakautumista, liiketoimintasiirtoa, osakevaihtoa, kotipaikan siirtoa toiseen Euroopan Unionin (EU) jäsenvaltioon koskeva säännöstö, TVL:n sulautumista ja jakautumista koskeva säännös ja yritysjärjestelyihin liittyvä veron kiertämistä koskeva säännös perustuvat Neuvoston direktiiviin 2009/133/EY, annettu 19 päivänä lokakuuta 2009, eri jäsenvaltioissa olevia yhtiöitä koskeviin sulautumisiin, jakautumisiin, osittaisjakautumisiin, varojensiirtoihin ja osakkeiden vaihtoihin sekä eurooppayhtiön (SE) tai eurooppaosuuskunnan (SCE) sääntömääräisen kotipaikan siirtoon jäsenvaltioiden välillä sovellettavasta yhteisestä verojärjestelmästä (myöhemmin yritysjärjestelydirektiivi).

Yritysjärjestelydirektiivin tavoitteena on poistaa verotuksellisia esteitä yritystoiminnan uudelleenjärjestelyiltä Euroopan Unionin alueella. Direktiiviä sovelletaan Euroopan unionin jäsenvaltioiden lisäksi muissa Euroopan talousalueeseen (ETA) kuuluvissa maissa. Suomen sisäisissä yritysjärjestelyissä on sallittu samat veroedut, jotka direktiivi edellyttää annettavaksi rajat ylittävissä järjestelyissä.

EU-vero-oikeuden tulkinnassa on Euroopan yhteisöjen tuomioistuimen (EYT), 1.12.2009 alkaen EU-tuomioistuimen (EUT), ratkaisuilla korostunut asema sekä kotimaisissa että rajat ylittävissä tilanteissa.

Lähtökohtana on, että yritysjärjestelydirektiivin mukaan toteutetusta yritysjärjestelystä ei aiheudu välittömiä tuloveroseuraamuksia järjestelyihin osallistuville yrityksille tai niiden omistajille. Perusajatuksena on jatkuvuusperiaate ja luovutusvoiton verotuksen lykkääntyminen järjestelyä seuraavaan luovutukseen. Verotuksessa hankintamenot säilyvät yritysjärjestelyissä ennallaan.

Sulautumisesta ja jakautumisesta säädetään EVL:n lisäksi myös yhtiöoikeudessa, kuten osakeyhtiölaissa (OYL). EVL:n ja OYL:n säännökset poikkeavat toisistaan osittain, minkä vuoksi kaikki OYL:n vaatimukset täyttävät sulautumiset ja jakautumiset eivät täytä EVL:ssa järjestelyille asetettuja edellytyksiä. Jos EVL:n edellytykset eivät täyty, sulautumista ja jakautumista koskevia säännöksiä ei voida soveltaa verotuksessa. Toisaalta esimerkiksi sulautuminen voi täyttää EVL:n edellytykset, vaikka se toteutetaan OYL:n säännösten sijaan kolmannessa valtiossa voimassa olevia yritysjärjestelysäännöksiä noudattaen (ks. KHO 2021:36). Liiketoimintasiirrosta ja osakevaihdosta ei ole yhtiöoikeudellisia erityissäännöksiä.

1.1 Yritysjärjestelysäännösten soveltamisala

EVL 52 – 52 f §:ssä olevia säännöksiä sovelletaan kotimaisten osakeyhtiöiden sulautumiseen, jakautumiseen, liiketoiminnan siirtoon ja osakkeiden vaihtoon. Lain 52 a – 52 e §:ää sovelletaan lisäksi muiden TVL 3 §:ssä tarkoitettujen kotimaisten yhteisöjen kuin osakeyhtiöiden sulautumiseen, jakautumiseen ja liiketoiminnan siirtoon. Sulautumista koskevia säännöksiä sovelletaan lisäksi kotimaisten elinkeinoyhtymien sulautumiseen.

Vastaavat yritysjärjestelysäännökset liiketoimintasiirtoa lukuun ottamatta sisältyvät myös tuloverolakiin (TVL 28 §). Oikeuskäytännön (KHO 2012:24) mukaan myös TVL:n mukaan verotettavaan yhteisöön sovelletaan yritysjärjestelydirektiivistä johtuen EVL 52 d §:n liiketoimintasiirtoa koskevasta säännöksestä ilmeneviä periaatteita. Tämä ei koske yhteisöjä, jotka eivät kuulu yritysjärjestelydirektiivin soveltamisalaan. TVL 45 §:n 5 momentin mukaan osakevaihdon johdosta ei synny veronalaista voittoa tai vähennyskelpoista tappiota osakevaihdon verovuonna. Rahavastikkeen osalta syntyvä luovutusvoitto tai -tappio lasketaan luovutusvoittoverosäännösten mukaisesti.

EVL 52 h § on yritysjärjestelyihin liittyvä erityinen veron kiertämistä koskeva säännös. Sen mukaan yritysjärjestelyjä koskevia verosäännöksiä ei sovelleta, jos on ilmeistä, että järjestelyn yksinomaisena tai yhtenä pääasiallisista tarkoituksista on veron kiertäminen tai veron välttäminen.

1.2 Kansainväliset yritysjärjestelyt

Yritysjärjestelydirektiivistä ilmeneviä periaatteita sovelletaan yritysrakenteiden uudelleenjärjestelyihin, kun osapuolina on yhteisöjä, joilla on kotipaikka EU:n eri jäsenvaltioissa sekä EU-valtioiden lisäksi muissa ETA-valtioissa. EVL 52 a – 52 f §:ää sovelletaan tietyin edellytyksin myös rajat ylittäviin yritysjärjestelyihin ETA-alueella asuvien yhteisöjen osalta sekä eurooppayhtiöön (SE) ja eurooppaosuuskuntaan (SCE) (näin myös KVL 38/2007).

Samoja periaatteita on oikeuskäytännössä (KHO 10.10.1997 taltio 2531), sovellettu myös ETA-alueiden ulkopuolisten yhtiöiden sulautumistilanteissa, jos sulautuminen ulkomailla vastaa juridisesti suomalaista sulautumista.

EVL 52 e §:n perusteella sulautumista, jakautumista ja liiketoimintasiirtoa koskevia säännöksiä sovelletaan myös silloin, kun vastaanottava yhteisö on toisessa ETA-valtiossa asuva yhteisö, jos siirtyvät varat jäävät tosiasiallisesti liittymään vastaanottavan yhteisön Suomeen muodostuvaan kiinteään toimipaikkaan. Yhteisöllä on säännöksen tarkoittama kiinteä toimipaikka Suomessa, jos sillä on täällä kiinteä toimipaikka TVL 13 a §:n ja ao. verosopimuksen mukaan. Jos varat eivät tosiasiassa liity Suomeen muodostuvaan kiinteään toimipaikkaan, varojen EVL 51 e §:n 3 momentin mukainen maastapoistumisarvo vähennettynä verotuksessa poistamattomalla hankintamenolla luetaan veronalaiseksi tuloksi. Jos varat ja varaukset myöhemmin lakkaavat tosiasiassa liittymästä Suomeen muodostuneeseen kiinteään toimipaikkaan tai kiinteän toimipaikan harjoittama liiketoiminta siirretään toiseen valtioon, varojen EVL 51 e §:n 3 momentin mukainen maastapoistumisarvo vähennettynä verotuksessa poistamattomalla hankintamenolla sekä varaukset luetaan veronalaiseksi tuloksi. Rajat ylittävien yritysjärjestelyjen yhteydessä tapahtuvaa maastapoistumisverotusta käsitellään tarkemmin Verohallinnon ohjeessa Maastapoistumisverotus.

EVL 52 e §:n 4 momentti koskee tilannetta, jossa toisessa ETA-valtiossa asuvan yhteisön Suomessa sijaitseva kiinteä toimipaikka muuttuu toisen yhtiön kiinteäksi toimipaikaksi yritysjärjestelydirektiivissä tarkoitetun ulkomaisen sulautumisen, jakautumisen tai liiketoimintasiirron seurauksena. Siitä tulee yritysjärjestelyn kautta uuden, joko tuossa toisessa tai kolmannessa ETA-valtiossa asuvan, yhteisön kiinteä toimipaikka. Tällöin kiinteään toimipaikkaan kohdistuvat varaukset eivät purkaudu, vaan ne luetaan veronalaiseksi tuloksi samalla tavalla kuin ne olisi luettu tuloksi, jos yritysjärjestelyä ei olisi tapahtunut. Kiinteän toimipaikan verotuksessa noudatetaan jatkuvuusperiaatetta.

2 Sulautumissäännösten soveltamisala

2.1 Yleistä

EVL 52 a ja b §:t koskevat sanamuotonsa mukaan osakeyhtiöitä. Säännöksiä sovelletaan kuitenkin EVL 52 §:n mukaan myös muiden TVL 3 §:ssä tarkoitettujen kotimaisten yhteisöjen sulautumiseen. Tällaisia yhteisöjä ovat esimerkiksi osuuskunnat, kunnat, kuntayhtymät, säätiöt, vakuutusyhdistykset ja sijoitusrahastot. Jos yhteisö ei kuitenkaan esimerkiksi sitä koskevien yhtiöoikeudellisten säännösten mukaan voi toteuttaa sulautumista tai sitä vastaavaa järjestelyä, sulautumista koskevia säännöksiä ei voida soveltaa myöskään verotuksessa. Esimerkiksi yhdistyslaissa (503/1989) tarkoitetut yhdistykset eivät mainitun lain mukaan voi sulautua. Sulautumista koskevat EVL:n säännökset koskevat soveltuvin osin myös kotimaisten elinkeinoyhtymien sulautumisia.EVL 52 a ja 52 b §:n säännöksiä sovelletaan järjestelyyn, jossa

- yksi tai useampi osakeyhtiö (sulautuva yhtiö) purkautuen selvitysmenettelyttä siirtää kaikki varansa ja velkansa toiselle osakeyhtiölle (vastaanottava yhtiö) ja jossa sulautuvan yhtiön osakkeenomistajat saavat vastikkeena omistamiensa osakkeiden mukaisessa suhteessa vastaanottavan yhtiön liikkeeseen laskemia uusia osakkeita tai sen hallussa olevia omia osakkeita. Vastike saa olla myös rahaa, kuitenkin enintään kymmenen prosenttia vastikkeena annettavien osakkeiden yhteenlasketusta nimellisarvosta tai nimellisarvon puuttuessa osakkeita vastaavasta osuudesta maksettua osakepääomaa tai

- sulautuva yhtiö purkautuen selvitysmenettelyttä siirtää kaikki varansa ja velkansa vastaanottavalle yhtiölle, jonka hallussa ovat kaikki sulautuvan yhtiön osakepääomaa edustavat osakkeet tai tuollaisen yhtiön kokonaan omistamalle osakeyhtiölle.

TVL:n mukaan verotettavien yhteisöjen ja yhtymien sulautumisessa noudatetaan TVL 28 §:n mukaan soveltuvin osin EVL 52 a, EVL 52 b §:n ja 52 h §:n säännöksiä.

Maatilatalouden tuloverolaki (MVL) ei sisällä yritysjärjestelyjä koskevia säännöksiä, mutta oikeuskäytännössä on katsottu, että tuloverolain verovelvollisuutta koskevat yleiset säännökset soveltuvat myös MVL:n mukaan verotettaviin (KVL 42/2009, joka koski jakautumista). Täten EVL:n sulautumista koskevia periaatteita voidaan soveltaa myös MVL:n mukaan verotettaviin yhteisöihin.

2.2 Sulautumisvastike

EVL:n säännösten soveltamisala on suppeampi kuin sulautumista koskevien yhtiöoikeudellisten säännösten. Eroa on esimerkiksi sulautumisvastiketta koskevissa säännöksissä. Osakeyhtiölaki sallii erilaatuisten sulautumisvastikkeiden käyttämisen. OYL:n mukaan sulautumisvastikkeena voidaan antaa myös muuta omaisuutta tai sitoumuksia.

EVL:n säännöksiä sovellettaessa sulautumisvastikkeen on sitä vastoin koostuttava pääosin vastaanottavan yhtiön uusista tai sen hallussa olevista omista osakkeista (EVL 52 a § 1 kohta). Käteisvastikkeen osuus saa olla ainoastaan 10 prosenttia vastikkeena annettavien osakkeiden yhteenlasketusta nimellisarvosta tai nimellisarvon puuttuessa osakkeita vastaavasta osuudesta maksettua osakepääomaa. Muuta vastiketta kuin rahaa tai vastaanottavan yhtiön osakkeita ei voida käyttää. Yksittäisen osakkaan osalta 10 prosentin raja voidaan ylittää tai hänelle voidaan maksaa koko sulautumisvastike rahana. Jos sallitun rahavastikkeen enimmäismäärä ylittyy, sulautumista ei voida käsitellä EVL 52 b §:stä ilmenevän jatkuvuusperiaatteen mukaisesti.

OYL:n 16 luvun 13 §:n mukaan sulautumista vastustavalla yhtiön osakkeenomistajalla on oikeus vaatia osakkeidensa lunastamista. Korkeimman hallinto-oikeuden päätöksen (KHO 1999:75) mukaan tällaista osakkeiden lunastushintaa ei pidetä EVL 52 a §:ssä tarkoitettuna rahavastikkeena eikä sitä oteta huomioon 10 prosentin määrää laskettaessa. Lunastuskorvauksen lisäksi rahavastiketta voidaan suorittaa yhtiön muille osakkaille 10 prosenttia vastikkeena annettavien osakkeiden yhteenlasketusta nimellisarvosta tai vasta-arvosta.

EVL 52 a §:n 2 kohdan mukaan sulautuminen on verotuksessa mahdollista ilman sulautumisvastikkeen antamista silloin, kun kysymys on tytär- tai sisaryhtiösulautumisesta. Oikeuskäytännössä ei ole edellytetty sulautumisvastikkeen antamista myöskään silloin, kun emoyhtiö omistaa sulautuvan yhtiön osakkeet osaksi suoraan ja osaksi omistamansa vastaanottavan yhtiön kautta (KHO 13.11.2007 taltio 2903).

Koska saman luonnollisen henkilön omistamien yhtiöiden sulautuminen vastaa taloudelliselta luonteeltaan EVL 52 a §:n 2 kohdassa tarkoitettua sisaryhtiösulautumista, voidaan luonnollisen henkilön omistamien yhtiöiden sulautumista oikeuskäytännön (KHO 2010:79) mukaan pitää EVL 52 a §:n 1 kohdan mukaisena sulautumisena, vaikka sulautumisvastiketta ei anneta.

Päätöksessä KHO 2011:2 oli kysymys sekasulautumisesta, jossa vastaanottava yhtiö omisti 50 prosenttia sulautuvan yhtiön osakkeista. Loput osakkeista omisti neljä luonnollista henkilöä. Vaikka vastaanottavalle emoyhtiölle ei suoritettu sulautumisvastiketta, sulautumista pidettiin EVL 52 a §:ssä tarkoitettuna sulautumisena.

Korkeimman hallinto-oikeuden vuosikirjapäätöksessä KHO 2021:35 yhdysvaltalaisen A Corporationin oli tarkoitus sulautua yhdysvaltalaiseen yhtiöön C Inc:iin. X ja Y omistivat ennen sulautumista välittömästi koko sulautuvan A Corporationin osakekannan ja B Oy:n kautta välillisesti koko vastaanottavan C Inc:n osakekannan. Sulautumisessa ei ollut tarkoitus antaa sulautumisvastiketta. Sulautumisen jälkeen X ja Y omistivat edelleen välillisesti koko vastaanottavan C Inc:n osakekannan. Sulautuminen ei muuttanut X:n ja Y:n keskinäisiä omistussuhteita. Tapauksen olosuhteissa X:n ja Y:n ei ollut tarpeen saada sulautumisvastiketta vastaanottavalta C Inc:ltä, joka oli B Oy:n tytäryhtiö. Sulautumista pidettiin EVL 52 a §:ssä tarkoitettuun sulautumiseen verrattavana sulautumisena, johon voitiin soveltaa EVL 52 b §:stä ilmenevää jatkuvuusperiaatetta.

Myös osuuskuntien sulautuminen tapahtuu OKL:n säännösten mukaan vastiketta vastaan. Muiden yhteisöjen sulautuessa ei aina ole mahdollista antaa sulautumisvastiketta. Oikeuskäytännössä tällainen sulautuminen on voitu hyväksyä, kun sulautuminen on tapahtunut kyseistä yhteisömuotoa koskevia siviilioikeudellisia säännöksiä noudattaen. Siten säätiöiden sulautumiseen on sovellettu sulautumista koskevia säännöksiä, vaikka sulautumisvastiketta ei ollut annettu (KVL 65/2006). Vastaavaa periaatetta voidaan soveltaa myös esimerkiksi kuntien tai kuntayhtymien yhdistyessä, kun järjestely toteutetaan kuntalain tai kuntarakennelain säännösten mukaisesti (ks. HE 63/2021 vp, s. 8).

2.3 Rajat ylittävä sulautuminen

Osakeyhtiölain ja osuuskuntalain säännökset mahdollistavat sen, että suomalainen osakeyhtiö ja osuuskunta voivat osallistua rajat ylittävään sulautumiseen ja jakautumiseen, jossa on osapuolina Euroopan talousalueeseen kuuluvasta toisesta valtiosta olevia yhtiöitä. Rajat ylittävä sulautuminen voidaan toteuttaa myös eurooppayhtiön sulautumisella.

Rajat ylittäviin sulautumisiin sovelletaan samoja periaatteita kuin kotimaisiinkin sulautumisiin. Vastaavia periaatteita sovelletaan myös ulkomaisen yhtiön sulautuessa suomalaiseen yhtiöön (KHO 2013:155). Samoja periaatteita sovelletaan siitä riippumatta, muodostuuko sulautuvan yhtiön kotivaltioon sulautumisen seurauksena kiinteää toimipaikkaa vai ei. Sulautuminen voi täyttää EVL:n edellytykset myös silloin, kun se toteutetaan OYL:n säännösten sijaan kolmannessa valtiossa voimassa olevia yritysjärjestelysäännöksiä noudattaen (ks. KHO 2021:36).

Sulautumista koskevia säännöksiä on sovellettu ETA-sopimuksessa säädetyn sijoittautumisvapauden perusteella myös silloin, kun vastaanottava yhteisö on toisessa ETA-valtiossa asuva, jos siirtyvät varat jäävät tosiasiallisesti liittymään vastaanottavan yhtiön kiinteään toimipaikkaan Suomessa (KVL 38/2007). Vastaanottava yhtiö voi olla myös eurooppayhtiö (KHO 2005:71, KVL 70/2006).

EVL:n sulautumissäännökset soveltuvat myös sijoitusrahastojen sulautuessa rajat ylittäen (KVL 15/2013, KHO 2014:138).

3 Sulautumisen verotusperiaatteet

3.1 Jatkuvuusperiaate

EVL 52 b §:n mukaan sulautumisten verotuksessa noudatetaan jatkuvuusperiaatetta, jonka mukaisesti sulautumisessa siirtyneet hankintamenot ja muut menot vähennetään vastaanottavan yhtiön verotuksessa samalla tavalla kuin ne olisi vähennetty sulautuvan yhtiön verotuksessa. Siirtyneiden varausten ja siirtyneisiin varoihin kohdistuvien EVL 5 a §:n mukaisten oikaisuerien tuloutukset tapahtuvat samoin kuin ne olisivat tapahtuneet sulautuvalla yhtiöllä.

Rajat ylittävässä sulautumisessa jatkuvuuden periaatteesta ei kuitenkaan seuraa, että sulautuvalta yhtiöltä siirtyviä eriä, joita ei ole sulautuvan yhtiön kotivaltion verolainsäädännön perusteella luettu sulautuvan yhtiön tuloksi, mutta jotka olisi Suomen verolainsäädännön perusteella tullut tulouttaa ennen sulautumista, katsottaisiin vastaanottavan yhtiön sulautumisvuoden tuloksi (ks. KHO 2019:111).

Sulautuvaa ja vastaanottavaa yhtiötä verotetaan erillisinä verovelvollisina siihen asti, kun sulautuminen on tullut voimaan eli sulautumisen täytäntöönpano on rekisteröity Suomessa (OYL 16 luku 16 §, OKL 20 luku 17 §, AOYL 19 luku 16). Vaikka Kaupparekisterin kirjaamisjärjestelmään merkitään myös rekisteröinnin kellonaika, rekisterimerkinnän oikeusvaikutus syntyy rekisteröintipäivälle, jolle sulautuva yhtiö tekee viimeisen tilinpäätöksensä.

Sulautuminen voi vaikuttaa mahdollisuuteen antaa tai saada konserniavustusta konserniavustuksesta verotuksessa annetun lain konsernisuhdetta ja sen kestoa sekä tilikauden päättymisajankohtaa koskevien edellytysten vuoksi (ks. tarkemmin Verohallinnon ohje Konserniavustus).

Korkovähennysoikeuden rajoittamista koskevaan sääntelyyn liittyen vähennyskelvottomat nettokorkomenot siirtyvät yhtiön sulautumisessa vastaanottavalle yhtiölle seuraavina vuosina vähennettäväksi.

3.2 Sulautumisvoitto tai -tappio

EVL 52 b §:n 1 momentin mukaan yhtiöiden sulautuessa syntynyt voitto ei ole veronalaista tuloa eikä tappio vähennyskelpoinen meno. EVL 52 b §:ssä ei ole erikseen säädetty, miten sulautumistulos lasketaan. Sulautumistulos lasketaan verotuksessa vähentämällä sulautuvalta yhtiöltä siirtyvien nettovarojen arvo sulautuvan yhtiön osakkeiden EVL 14 §:n mukaisesta hankintamenosta (KHO 2010:43 ja KHO 2022:88). Verotuksen sulautumistulos voi erota kirjanpidon sulautumiserotuksesta.

Sulautumisessa sulautuvan ja vastaanottavan yhtiön väliset velat lakkaavat. Sulautuvan ja vastaanottavan yhtiön välisiä velkoja ei oteta huomioon, kun lasketaan EVL 52 b §:n 1 momentissa tarkoitettua sulautumistulosta.

Sulautuvan ja vastaanottavan yhtiön välisten velkojen lakkaamisesta ei tavallisesti muodostu verotettavaa tuloa, koska velan ja saamisen määrä ovat verotuksessa yleensä saman suuruiset. Vastaanottavalle yhtiölle voi velkasuhteen lakkaamisen seurauksena kuitenkin syntyä rahanarvoinen etu ja siten veronalaista tuloa esimerkiksi tilanteessa, jossa yhtiölle siirtyy sulautumisessa sen itsensä liikkeelle laskema velkakirja, jonka sulautuva yhtiö on aikaisemmin hankkinut velkakirjan nimellisarvon alittavalla kauppahinnalla kolmannelta taholta. Veronalaista tuloa on tällaisessa tilanteessa velkakirjan nimellisarvon ja hankintamenon välinen erotus siltä osin kuin laina ei ole sulautumishetkellä hankintamenon ylittävältä osaltaan arvoton (KHO 2022:88).

3.3 Siirtyvän käyttöomaisuuden poistot

EVL 52 b §:n mukaan saadaan siirtyvän käyttöomaisuuden hankintamenosta sulautumisvuonna vähentää sulautuvan ja vastaanottavan yhtiön verotuksessa yhteensä enintään sallitut verovuoden enimmäispoistot. Pykälän sanamuodon mukaan vastaanottavan yhtiön verotuksessa on siirtyvän käyttöomaisuuden poiston enimmäismäärää rajoitettu siten, että vastaanottava yhtiö saa vähentää enintään määrän, joka vastaa verovuoden enimmäispoistoa vähennettynä sulautuvan yhtiön verotuksessa verovuonna hyväksyttävän poiston määrällä.

Esimerkkejä vastaanottavan yhtiön irtaimen käyttöomaisuuden enimmäispoistosta

Sulautuminen rekisteröidään 31.3. Sulautuvan yhtiön ja vastaanottavan yhtiön tilikaudet päättyvät samana vuonna.

Esimerkki 1: Sulautuva yhtiö tekee täydet poistot

Sulautuva yhtiö Vastaanottava yhtiö

Menojäännös 1.1 1 600 € Menojäännös 1.1 10 000 €

Lisäykset Lisäykset (siirtyvä) 1 200 €

Poisto 400 € Poisto 2 500 €

Menojäännös 31.3 1 200 € Menojäännös 31.12 8 700 €

Esimerkki 2: Sulautuva yhtiö jaksottaa kirjanpidossa poistot kolmelle kuukaudelle

Sulautuva yhtiö Vastaanottava yhtiö

Menojäännös 1.1 1 600 € Menojäännös 1.1 10 000 €

Lisäykset Lisäykset (siirtyvä) 1 500 €

Poisto 100 € Poisto 2 800 €

Menojäännös 31.3 1 500 € Menojäännös 31.12 8 700 €

Esimerkki 3: Sulautuva yhtiö ei tee lainkaan poistoa

Sulautuva yhtiö Vastaanottava yhtiö

Menojäännös 1.1 1 600 € Menojäännös 1.1 10 000 €

Lisäykset Lisäykset (siirtyvä) 1 600 €

Poisto Poisto 2 900 €

Menojäännös 31.3 1 600 € Menojäännös 31.12 8 700 €

Jos vastaanottava yhtiö on sulautumisen jälkeen luovuttanut omaisuutta, voi verovuoden lopun tilanteen perusteella laskettava enimmäispoisto olla pienempi kuin sulautuvan yhtiön verotuksessa hyväksytty poisto. Kummankaan yhtiön tuloon ei tällöin kuitenkaan palauteta osaa sulautuneen yhtiön tekemästä poistosta.

3.4 Tappioiden siirtyminen

3.4.1 Sulautumisen vaikutus tappioiden vähentämiseen

Sulautuvalla yhtiöllä voi olla sulautumishetkellä vähentämättä olevia tulolähteen tappioita ja luovutustappioita. Sekä tulolähteen tappioiden että luovutustappioiden siirtyminen vastaanottavalle yhtiölle edellyttää, että sulautuminen on toteutettu EVL:n yritysjärjestelysäännösten mukaisesti (KHO 2012:23). Tulolähteen tappioiden siirtymistä vastaanottavalle yhtiölle rajoitetaan TVL 123 §:n 2 momentissa. TVL 123 §:n 2 momentin mukaan yhteisön sulauduttua on vastaanottavalla yhteisöllä oikeus vähentää verotettavasta tulostaan sulautuneen yhteisön tappio 119 ja 120 §:ssä säädetyllä tavalla, mikäli vastaanottava yhteisö taikka sen osakkaat tai jäsenet taikka yhteisö ja sen osakkaat tai jäsenet yhdessä ovat tappiovuoden alusta lukien omistaneet yli puolet sulautuneen yhteisön osakkeista tai osuuksista. Vastaanottavalla osuuskunnalla tai säästöpankilla on kuitenkin aina oikeus vähentää sulautuneen osuuskunnan tai säästöpankin ne tappiot, jotka ovat syntyneet sinä verovuonna, jona sulautuminen on tapahtunut, tai kahtena sitä edeltäneenä verovuotena.

TVL 123 §:n 3 momentissa säädetään, että TVL 123 §:n 2 momentin rajoitus ei koske kuntarakennelain 3 §:ssä tarkoitettuja kuntajaon muutostilanteita eikä kuntalain 62 a §:ssä tarkoitettuja kuntayhtymien yhdistymisiä. TVL 123 §:n 3 momentin mukaan kuntien yhdistyttyä kuntarakennelain (1698/2009) 3 §:n 2 momentissa tarkoitetulla tavalla vastaanottavalla kunnalla on oikeus vähentää siirtyvän kunnan tappio TVL 123 §:n 2 momentissa säädetyn estämättä. Kuntayhtymien yhdistyttyä kuntalain (410/2015) 62 a §:ssä tarkoitetulla tavalla vastaanottavalla kuntayhtymällä on oikeus vähentää yhdistyvän kuntayhtymän tappio TVL 123 §:n 2 momentissa säädetyn estämättä. TVL 123 §:n 4 momentin mukaan rajoitus ei koske myöskään vastaavia ahvenanmaalaisten kuntien yhdistymisiä (ks. kommunstrukturlag för Åland -maakuntalain (Ålands författningssamling 2019:29) 3 §:n 2 momentti).

Siten jos vastaanottava yhteisö ei ole osuuskunta tai säästöpankki eikä kysymys ole TVL 123 §:n 3 tai 4 momentin tarkoittamasta kuntajaon muutostilanteesta tai kuntayhtymän yhdistymisestä, tulolähteen tappiot siirtyvät vastaanottavalle yhtiölle vain, jos sulautuminen on toteutettu EVL 52 a ja b §:n mukaisesti ja TVL 123 §:n 2 momentin edellytykset täyttyvät. Luovutustappiot siirtyvät vastaanottavalle yhtiölle suoraan yleisseuraannon perusteella, jos sulautuminen on toteutettu EVL 52 a ja b §:n mukaisesti.

Päätösten KHO 2019:51 ja KHO 2021:104 perusteella TVL 123 §:n 2 momentin omistajaedellytyksen täyttymistä tarkasteltaessa on otettava huomioon myös vastaanottavan yhteisön ja sen osakkaan välillinen omistus sulautuvassa yhteisössä.

Korkeimman hallinto-oikeuden vuosikirjapäätöksessä KHO 2019:51 esillä olleessa tilanteessa A Oy:n emoyhtiö B AB oli myynyt A Oy:n osakkeet täysin omistamalleen C Holding Oy:lle A Oy:n tappiovuoden aikana. A Oy:lle oli myönnetty poikkeuslupa tappion vähentämiseen omistajanvaihdoksesta huolimatta. A Oy:n tappiovuoden jälkeen B AB perusti uuden yhtiön D Holding Oy:n, jolle A Oy:n osakkeet siirtyivät, kun C Holding Oy sulautui D Holding Oy:öön. Tämän jälkeen A Oy sulautui D Holding Oy:öön. KHO katsoi, että vastaanottavalla yhtiöllä on oikeus vähentää A Oy:n tappio. Päätöksen tilanteessa tappioiden katsottiin siten siirtyvän siitä huolimatta, että vastaanottava yhtiö oli perustettu vasta tappiovuoden jälkeen samaan konserniin ja sulautuneen tappiollisen yhtiön osakkeet olivat siirtyneet vastaanottavalle yhtiölle konsernin sisäisessä sulautumisessa tappiovuoden jälkeen. KHO totesi päätöksen perusteluissa, että TVL 123 §:n 2 momentin säännöksen tarkoituksena on estää se, että vastaanottava yhteisö voisi käyttää hyväkseen sellaisen sulautuvan yhteisön tappion, joka on syntynyt aikana, jolloin sulautunut yhteisö ei ole kuulunut vastaanottavan yhteisön intressipiiriin. KHO huomioi päätöksessä säännöksen tarkoituksen lisäksi myös yritysjärjestelydirektiivin tavoitteet.

Päätöksessä KHO 2021:104 vastaanottavan yhtiön osakas omisti sulautuvan yhtiön osakkeita suoraan ja välillisesti kommandiittiyhtiön kautta. KHO katsoi, että myös osakkaan välillinen omistus voitiin ottaa huomioon, kun tarkasteltiin TVL 123 §:n 2 momentin edellytysten täyttymistä. Omistajaedellytyksen täyttymistä tarkasteltaessa ei kuitenkaan voitu ottaa huomioon vastaanottavan yhtiön osakkaan osakkeenomistajien omistuksia sulautuvassa yhtiössä.

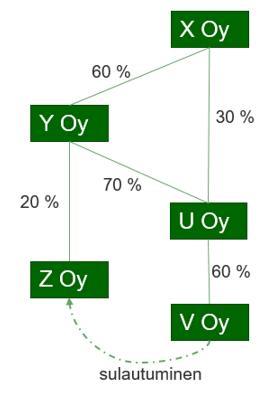

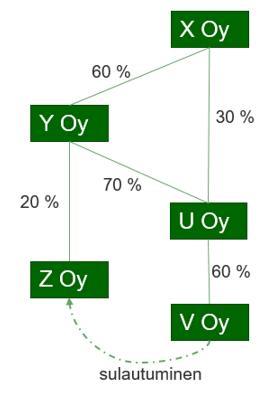

Esimerkki 4: X Oy omistaa 60 prosenttia Y Oy:n ja 30 prosenttia U Oy:n osakkeista. Y Oy omistaa Z Oy:n osakkeista 20 prosenttia ja U Oy:n osakkeista 70 prosenttia. U Oy omistaa 60 prosenttia V Oy:n osakkeista. V Oy, jolla on edellä kuvatun omistusrakenteen muodostumisen jälkeen syntyneitä verotuksessa vahvistettuja tulolähteen tappioita, sulautuu Z Oy:öön.

Tappioiden siirtyminen edellyttää, että Z Oy tai Y Oy tai Z Oy ja Y Oy yhdessä ovat tappiovuoden alusta lukien omistaneet välittömästi tai välillisesti yli puolet sulautuvan V Oy:n osakkeista.

Z Oy:llä tai Y Oy:llä ei ole välitöntä omistusta V Oy:ssä. Z Oy:n osakas Y Oy omistaa V Oy:n osakkeita välillisesti, mutta välillinen omistusosuus on vain 42 prosenttia (70 % x 60 %). Vastaanottavan yhtiön Z Oy:n osakkaan Y Oy:n osakkeenomistajan eli X Oy:n välillistä omistusta sulautuvassa ei voida ottaa huomioon. Siten V Oy:n tappiot eivät siirry sulautumisessa Z Oy:lle.

TVL 123 §:n 2 momentissa ei ole nimenomaisesti säädetty siitä ajankohdasta, josta alkaen sulautuvan yhtiön osakkaan on tullut omistaa vastaanottavan yhtiön osakkeita, jotta sulautuvan yhtiön tappiot siirtyisivät vastaanottavalle yhtiölle osakkaiden ja viimeksi mainitun yhtiön yhteenlasketun omistuksen perusteella. Oikeuskäytännössä on katsottu, että tuloverolain 123 §:n 2 momentissa tarkoitettuna vastaanottavan yhteisön osakkaana ei voida pitää henkilöä, joka on tullut vastaanottavan yhteisön osakkaaksi sillä hetkellä, kun tappiollinen yhteisö on sulautunut vastaanottavaan yhteisöön (KHO 1980 II 513). Korkeimman hallinto-oikeuden vuosikirjapäätöksessä KHO 2021:105 on katsottu, että vastaanottavan yhteisön osakkaalla tarkoitetaan sellaista osakasta, joka on hankkinut välittömään tai välilliseen omistukseensa vastaanottavan yhteisön osakkeen tai osakkeita ennen sulautuvan yhteisön tappiollisen verovuoden alkua. Säännöstä sovellettaessa ei voida kuitenkaan huomioida sellaisen tahon omistuksia, joka ei ole vastaanottavan yhtiön suora osakas sulautumishetkellä (ks. myös KHO 2021:104).Jo yhden osakkeen omistamisen vastaanottavassa yhtiössä on katsottu täyttävän TVL 123 §:n 2 momentin edellytyksen.

Esimerkki 5: C Oy:n 20 osakkeesta B Oy on omistanut 10 osaketta, X 9 osaketta ja Y 1 osakkeen tappiovuoden 2012 alusta lähtien. B Oy:n 10 osakkeesta A Oy on omistanut 9 osaketta ja X 1 osakkeen samasta ajankohdasta lähtien. C Oy sulautuu B Oy:öön 31.12.2014. B Oy:llä on oikeus vähentää verotuksessaan siihen sulautuneen C Oy:n verovuoden 2012 vahvistettu tappio.

Päätöksessä KHO 2019:131 oli kyse tilanteesta, jossa sulautumisessa vastaanottavana yhtiönä ollut yhtiö oli saanut sulautuvan yhtiön osakkeet itselleen aiemmin toteutetussa jakautumisessa, jonka yhteydessä vastaanottava yhtiö oli perustettu, ja sulautuvan yhtiön tappiot olivat syntyneet ennen jakautumista. Jakautumisen yleisseuraantoluonteesta johtuen jakautumisen yhteydessä perustetun vastaanottavan yhtiön katsottiin omistaneen sulautuneen yhtiön osakkeet tappiovuoden alusta lukien ja tappiot, joihin sulautuvalla yhtiöllä oli poikkeuslupa, siirtyivät sulautumisessa vastaanottavalle yhtiölle.

Kahden tai useamman eri kunnan omistamat yhtiöt voivat päätyä saman kunnan omistukseen kuntaliitoksen kautta. Näiden yhtiöiden sulautuessa kuntaliitoksen jälkeen on vastaanottavalla yhtiöllä oikeus TVL 123 §:n 2 momentin estämättä vähentää sulautuvan yhtiön tappio siitä huolimatta, että yhtiöt päätyvät kuntaliitoksella saman kunnan omistukseen vasta tappiovuoden alkamisen jälkeen (KVL 37/2016). Vastaavaa periaatetta voidaan soveltaa kaikissa kuntarakennelain 3 §:n sekä kommunstrukturlag för Åland -maakuntalain 3 §:n kuntajaon muutostilanteissa sekä kuntayhtymien yhdistyessä kuntalain 62 a §:ssä tarkoitetulla tavalla (HE 62/2021 vp, s. 9). Yhdistyvän kunnan tai kuntayhtymän omistamissa yhtiöissä ei katsota myöskään tapahtuvan TVL 122 §:n 1 momentissa tarkoitettua omistajanvaihdosta, kun omistus siirtyy uudelle kunnalle tai kuntayhtymälle (ks. KVL 37/2016 ja HE 63/2021 vp, s. 9).

Vastaanottavalle yhtiölle siirtyneet sulautuvan yhtiön tulolähteen tappiot ja luovutustappiot vähennetään vastaanottavan yhtiön verotuksessa lähtökohtaisesti samoin edellytyksin kuin ne olisi vähennetty sulautuvan yhtiön verotuksessa. Siten esimerkiksi tappioiden vähennysajat ja käyttöjärjestys säilyvät ennallaan. Sulautumisvuodelta syntynyt tappio voidaan käytännössä vähentää vastaanottavan yhtiön tulosta jo sinä verovuonna, jona sulautuminen on tapahtunut. Asiassa tulee kuitenkin huomioida esimerkiksi tappioiden vähentämisjärjestys.

Jos yhtiön toimintaa verotetaan suoraan yhteisömuodon perusteella EVL:n mukaan, yhtiöllä ei ole henkilökohtaista tulolähdettä (EVL 1 § 2 momentti). Tällaisen yhtiön verotuksessa sen omat ja sille sulautumisessa siirtyvät henkilökohtaisen tulolähteen tappiot ja TVL 50 §:n mukaiset luovutustappiot voidaan vähentää elinkeinotoiminnan tulolähteessä, jos tappiot ovat syntyneet verovuonna 2019 tai aiemmin. Jos tappiot ovat syntyneet verovuonna 2020 tai sen jälkeen, tulolähdejaon poistamisen piiriin kuuluva vastaanottava yhtiö ei voi vähentää henkilökohtaisen tulolähteen tappioita tai TVL-luovutustappioita verotuksessaan, vaikka ne olisivatkin siirtyneet sille sulautumisen yhteydessä. Henkilökohtaisen tulolähteen tappioiden ja luovutustappioiden vähentämistä tulolähdejaon poistamisen piiriin kuuluvan yhteisön verotuksessa käsitellään tarkemmin Verohallinnon ohjeen Eräiden yhteisöjen tulolähdejaon poistaminen luvussa 4.

Esimerkki 6: B Oy:n kokonaan omistamalla keskinäinen kiinteistöosakeyhtiö A:lla on vähentämättä TVL-tulolähteen tappioita 500 euroa verovuodelta 2019, 300 euroa verovuodelta 2020 ja 600 euroa verovuodelta 2021.

Keskinäinen kiinteistöosakeyhtiö A sulautuu B Oy:öön B Oy:n verovuoden 2021 aikana. B Oy kuuluu EVL 1 §:n 2 momentin perusteella tulolähdejaon poistamisen piiriin. B Oy:n verovuoden 2021 elinkeinotoiminnan tuloksesta vähennetään sulautuvan yhtiön verovuodelta 2019 vahvistettu TVL-tulolähteen tappio, jos TVL 123 §:n 2 momentin omistusedellytys täyttyy. Sulautuvan yhtiön verovuodelta 2020 ja 2021 vahvistetut TVL-tulolähteen tappiot jäävät vähentämättä, sillä ne ovat syntyneet verovuonna 2020 tai sen jälkeen.

Sulautuvan yhteisön tappioiden vähentäminen vastaanottavan yhteisön verotuksessa edellyttää lisäksi, että tappiot olisivat olleet sulautuvan yhteisön itsensä käytettävissä. Siten jos sulautuvassa yhteisössä on tapahtunut omistajanvaihdos ennen sulautumista, tappiot eivät ole vähennettävissä vastaanottavan yhtiön verotuksessa ilman poikkeuslupaa, vaikka TVL 123 §:n 2 momentin edellytykset täyttyisivät.

Vastaanottavan yhtiön omien tappioiden vähentämisestä sulautumistilanteissa ei ole erityissäännöksiä. Tämän vuoksi sovellettavaksi tulevat yleiset yhteisön omistajanvaihdosta koskevat säännökset. Jos sulautumisvastikkeena annettujen osakkeiden vuoksi yli puolet vastaanottavan yhtiön omistuksesta vaihtuu, yhtiö menettää oikeuden vahvistettujen tappioiden vähentämiseen, ellei sille myönnetä TVL 122 §:n 3 momentissa tarkoitettua poikkeuslupaa. Omistajanvaihdoksen tapahtumista ja poikkeuslupamenettelyä käsitellään tarkemmin Verohallinnon ohjeessa Vahvistettu tappio ja omistajanvaihdos.

3.4.2 Vastavirtasulautuminen

Vastavirtasulautumisessa yhtiö sulautuu kokonaan tai osittain omistaamansa yhtiöön. Sulautuvan yhtiön osakkeenomistajat saavat sulautumisvastikkeena omistamiensa osakkeiden mukaisessa suhteessa vastaanottavan yhtiön liikkeelle laskemia uusia osakkeita tai sen hallussa olevia omia osakkeita. Vastike voi olla myös osaksi rahaa kuten muissakin sulautumistyypeissä.

Vastavirtasulautumisessa TVL 123 §:n 2 momentin edellytykset eivät yleensä täyty. Esimerkiksi jos sulautuva yhtiö on omistanut yli puolet vastaanottavan yhtiön osakkeista, sulautuvan yhtiön tulolähteen tappiot eivät siirry vastaanottavalle yhtiölle. Sen sijaan sulautuvan yhtiön luovutustappiot siirtyvät vastaanottavalle yhtiölle suoraan yleisseuraannon perusteella.

Vastavirtasulautumisessa sulautuvan yhtiön omistamat vastaanottavan yhtiön osakkeet vaihtavat omistajaa. Siten vastaanottavassa yhtiössä voi tapahtua vastavirtasulautumisen vuoksi TVL 122 §:n 1 momentissa tarkoitettu omistajanvaihdos (ks. esim. KHO 2004:59). Tällöin vastaanottavalla yhtiöllä ei ole sulautumisen jälkeen oikeutta vähentää omia tulolähteen tappioitaan eikä sille sulautumisessa mahdollisesti siirtyneitä tulolähteen tappioita . Vastaanottava yhtiö voi kuitenkin hakea tappioiden vähentämiseen TVL 122 §:n 3 momentin mukaista poikkeuslupaa. Omistajanvaihdos ei vaikuta luovutustappioiden vähentämiseen.

3.4.3 Tappioiden siirtyminen rajat ylittävissä sulautumisissa

TVL:ssa ei ole säännöksiä ulkomaisen yhteisön ulkomailla vahvistettujen tappioiden siirtymisestä sulautumisessa vastaanottavalle suomalaiselle yhteisölle. Euroopan unionin toiminnasta tehdyn sopimuksen (SEUT) sijoittautumisvapautta koskevan 49 ja 54 artiklojen ei ole katsottu edellyttävän, että ETA-valtiossa asuvan sulautuvan tytäryhtiön tappiot tulisi saada vähentää Suomessa, ellei tytäryhtiön tappioita ole pidettävä EUT:n oikeuskäytännössä tarkoitetulla tavalla lopullisina.Tappioiden lopullisuutta arvioidaan tapauskohtaisesti, ja arvioinnissa otetaan huomioon EUT:n rajat ylittävää tappiontasausta koskevasta oikeuskäytännöstä ilmenevät lopullisuuden arvioinnin kannalta merkitykselliset seikat (ks. mm. EUT C-446/03, EUT C-123/11, EUT C-322/11, EUT C-172/13, EUT C-388/14 ja EUT C-607/17) sekä korkeimman hallinto-oikeuden oikeuskäytäntö (KHO 2013:155, KHO 2020:36 ja KHO 2020:51).

Päätöksissä KHO 2013:155 ja KHO 2020:51 on kysymys siitä, voiko vastaanottava kotimainen yhtiö vähentää siihen sulautuvan, toisessa EU-jäsenvaltiossa asuvan tytäryhtiönsä tappiot sulautumisen jälkeen samoin edellytyksin kuin vastaavassa kotimaisen tytäryhtiön sulautumisessa.

Päätöksessä KHO 2020:51 esillä olleessa tilanteessa suomalaisen A Oy:n omistaman tappiollisen latvialaisen tytäryhtiön A AS:n toiminta oli lopetettu, ja A AS oli tarkoitus sulauttaa A Oy:öön. Sulautumissuunnitelman luonnoksen mukaan A AS:n varojen määrä ylitti yhtiön velkojen määrän. A-konsernissa A AS:n myyntiä ulkopuoliselle taholle ei katsottu konkreettiseksi vaihtoehdoksi. Latvian verolainsäädännössä oli asetettu rajoituksia tappion vähennysoikeuden säilymiselle tilanteessa, jossa tappiollisen yhtiön omistus muuttuu, ja tilanteessa, jossa tappiollinen yhtiö sulautuu. Korkein hallinto-oikeus totesi, että EUT:n oikeuskäytännön perusteella A Oy:n oli näytettävä asiassa toteen, että A AS oli käyttänyt loppuun kaikki asuinvaltiossaan olemassa olevat tappioiden huomioon ottamista koskevat mahdollisuudet. Korkein hallinto-oikeus katsoi, että ottaen huomioon A AS:n varallisuusasemasta esitetyn selvityksen, A Oy ei ollut osoittanut, ettei A AS olisi voinut saada asuinvaltiossaan tulevien vuosien aikana edes vähäisiä rahoitus- tai muita tuloja. A Oy ei ollut osoittanut myöskään sitä, ettei ollut olemassa mahdollisuutta siihen, että kolmas taho siinä tapauksessa, että A AS myydään sille, voi ottaa A AS:n tappiot huomioon Latviassa tulevien verovuosien aikana. Tämän vuoksi A Oy ei voinut vähentää sulautumisen jälkeen verotuksessaan A AS:n tappioita.

Korkeimman hallinto-oikeuden päätös KHO 2013:155 perustuu EUT:n ennakkoratkaisuun C - 123/11 A Oy. Päätöksessä korkein hallinto-oikeus katsoi, että A Oy sai vähentää siihen sulautuvalle ruotsalaiselle tytäryhtiölle vahvistetut tappiot, jos A Oy näytti toteen, että tytäryhtiö oli käyttänyt loppuun mahdollisuudet kyseisten tappioiden huomioon ottamiseksi, eikä ollut mahdollisuutta siihen, että joko tytäryhtiö itse tai kolmas osapuoli saisi ottaa ne huomioon Ruotsissa. Tappioiden vähentäminen edellytti lisäksi, että tappiot voitaisiin vähentää vastaavassa suomalaisten yhtiöiden välisessä sulautumisessa. Tappiot oli vähentämistä varten laskettava EVL:n mukaan. Korkein hallinto-oikeus totesi päätöksessään, ettei se ollut ratkaissut kysymystä siitä, täyttyvätkö päätöksessä esillä olleessa tilanteessa sulautuneen yhtiön tappioiden vähentämiselle vastaanottaneen yhtiön tulosta Suomen verolainsäädännössä yleisesti asetetut edellytykset, joiden täyttymistä on arvioitava yhtiöiden toiminnan luonteen, aiempien omistajanvaihdosten ja muiden seikkojen valossa. Päätöksessä ei siten ratkaistu kaikilta osiltaan kysymystä siitä, saako suomalainen emoyhtiö vähentää kysymyksessä olevat ruotsalaisen tytäryhtiönsä tappiot.

Sulautumista koskevien päätösten lisäksi korkein hallinto-oikeus on ottanut kantaa EU-oikeuden tulkintaan konserniavustusta koskevassa päätöksessä KHO 2020:36. Päätöksessä esillä olleessa tilanteessa ulkomaisen tytäryhtiön tappiot oli tarkoitus vähentää sen suomalaiselta emoyhtiöltä saamaa konserniavustusta vastaan. Päätöksen mukaan konserniavustuksen vähennyskelpoisuudelle asetettu edellytys avustusta saavan yhtiön kotimaisuudesta ei muodostanut rajoitusta sijoittautumisvapaudelle, kun konserniavustusta saavan ulkomaisen tytäryhtiön tappiot eivät olisi vastaavassa kotimaisessa tilanteessa olleet TVL 119 §:n 1 momentin mukaan vähennettävissä tappioiden vanhentumisesta johtuen.

Jos ulkomaiset tappiot katsotaan vähennyskelpoiseksi kotimaisen vastaanottavan yhteisön verotuksessa, tappiot on vähentämistä varten laskettava EVL:n mukaan. Koska vastaanottava yhtiö voi vaatia sulautumisessa siirrettäväksi vain sulautuvan yhtiön asuinvaltiossa syntyneitä lopullisia tappioita, sulautuvan yhtiön tappioiden EVL:n mukainen laskenta koskee Verohallinnon käsityksen mukaan vain niitä verovuosia, joilta on sulautuvan yhtiön asuinvaltion verotuksessa vahvistettu tai verotusta toimitettaessa todettu tappio. Verohallinnon käsityksen mukaan sulautuvan yhtiön lopullisiksi todettuja tappioita voidaan vähentää enintään sulautuvan yhtiön asuinvaltiossa vahvistettujen tappioiden määrään asti. Sulautuminen ei myöskään pidennä sulautuvan yhtiön tappioiden vähentämisaikaa vastaanottavassa yhtiössä, vaan tappiot on vähennettävä 10 vuoden kuluessa niiden syntymisestä sulautuvalle yhtiölle.

TVL 123 a §:ssä säädetään sulautumisen vaikutuksesta ulkomaisen yhteisön Suomessa sijaitsevan kiinteän toimipaikan tappioiden vähentämiseen. Jos sulautumisen yhteydessä toisessa ETA-valtiossa asuvan yhteisön Suomessa sijaitsevasta kiinteästä toimipaikasta muodostuu tässä toisessa tai kolmannessa ETA -valtiossa asuvan toisen yhteisön kiinteä toimipaikka, on tällä yhteisöllä tämän kiinteän toimipaikan verotuksessa oikeus vähentää TVL 123 a §:n 2 momentin perusteella tulostaan kiinteän toimipaikan verotuksessa vahvistettu tappio TVL 119 §:ssä ja 122 §:ssä säädetyllä tavalla.

Keskusverolautakunnan ennakkoratkaisussa KVL 8/2020 esillä olleessa tilanteessa sulautuvalla isobritannialaisella yhtiöllä oli Suomessa sivuliike. Myös vastaanottava luxemburgilainen yhtiö oli ennen sulautumista rekisteröinyt sivuliikkeen Suomeen. Keskusverolautakunta katsoi, että sulautuvan yhtiön Suomen sivuliikkeen vahvistetut elinkeinotoiminnan tappiot siirtyivät TVL 123 a §:n 2 momentin mukaisesti vähennettäväksi vastaanottavan yhtiön Suomeen muodostuneen kiinteän toimipaikan verotuksessa. TVL 123 a §:n säännös ei aseta tappioiden siirtymiselle omistukseen liittyviä edellytyksiä. Jos vastaanottavassa yhtiössä kuitenkin tapahtuu sulautumisvastikkeen antamisen seurauksena tai muulla tavoin TVL 122 §:n 1 momentissa tarkoitettu omistajanvaihdos, tappioiden vähentäminen vastaanottavan yhtiön verotuksessa edellyttää TVL 122 §:n 3 momentin mukaista poikkeuslupaa.

3.5 Sulautuvan yhtiön osakkaan verotus

Tavallisessa sulautumisessa sekä vastavirta-, seka- ja kombinaatiosulautumisessa sulautuvan osakeyhtiön osakkaat saavat sulautumisvastikkeena vastaanottavan osakeyhtiön osakkeita. Sulautuvan yhtiön osakkeenomistajan verotuksessa vastikeosakkeet katsotaan saadun sulautuvan yhtiön osakkeiden perusteella. Kyseessä on sulautuvan yhtiön osakkeiden vaihtaminen vastaanottavan yhtiön osakkeisiin. Tätä ei EVL 52 b §:n 4 momentin mukaan pidetä osakkeiden luovutuksena. Sulautumisvastikkeena saatujen osakkeiden hankintamenoksi luetaan sulautuneen yhtiön osakkeiden hankintamenoa vastaava määrä, ja vastikkeena saatujen vastaanottavan yhtiön osakkeiden omistusaika lasketaan siitä ajankohdasta, jolloin sulautuvan yhtiön osakkeet on hankittu. Siten osakkeenomistajaa verotetaan luovutuksesta vasta, kun hän luovuttaa vastikkeeksi saamansa vastaanottavan yhtiön osakkeet. Jos sulautumisvastike annetaan rahassa, kyseessä on luovutus jo sulautumishetkellä.

Tietyin edellytyksin on mahdollista, että sulautumisessa ei anneta sulautumisvastiketta sulautuvan yhtiön osakkaille (ks. tarkemmin luku 2.2). Tällöin sulautuvan yhtiön osakkeiden hankintamenoa vastaava määrä siirtyy osaksi vastaanottavan yhtiön osakkeiden hankintamenoa (ks. KVL 333/1996). Oikeuskäytännön perusteella sulautuvan yhtiön osakkeiden hankintameno voi eräissä tilanteissa vastikkeettomassa sulautumisessa siirtyä myös osaksi vastaanottavan yhtiön emoyhtiön osakkeiden hankintamenoa. Korkeimman hallinto-oikeuden päätöksessä KHO 2023:75 B Oy:n oli yhdessä A Oy:n muiden osakkaiden kanssa tarkoitus perustaa Yhdysvaltoihin Y Inc -niminen yhtiö, jonka omistusrakenne olisi sama kuin A Oy:n omistusrakenne. A Oy:n oli tarkoitus sulautua vastikkeetta Y Inc:n perustamaan X Oy:öön EVL 52 a ja 52 b §:ssä tarkoitetulla tavalla ja noudattaen kirjanpidon tasejatkuvuutta. Sulautuminen lisäsi vastaanottavan yhtiön X Oy:n yritysvarallisuuden määrää ja paransi siten tämän emoyhtiön Y Inc:n varallisuusasemaa. Tämän vuoksi ilman vastiketta toteutettavan sulautumisen oli näin ollen katsottava olevan taloudelliselta luonteeltaan A Oy:n osakkaiden Y Inc:iin tekemän lisäsijoituksen kaltainen. B Oy:n omistamien A Oy:n osakkeiden hankintamenoa vastaava määrä oli siten luettava yhtiön jo ennen sulautumista hankkimien Y Inc:n osakkeiden hankintamenoon.

Sulautumisissa, joissa sulautumisvastiketta ei anneta, sulautuvan yhtiön osakkeiden hankintameno siirtyy siis osaksi toisen yhtiön osakkeiden hankintamenoa. Näissä tilanteissa ennen sulautumista omistettujen osakkeiden, joiden hankintamenon osaksi sulautuvan yhtiön osakkeiden hankintameno siirtyy, hankinta-ajankohta ei sulautumisessa kuitenkaan muutu.

TVL:n mukaan verotettavalla osakkaalla vastikeosakkeiden jatkoluovutus on veronalainen tai verovapaa yleisten periaatteiden nojalla. Omistusajalla on merkitystä mm. hankintameno-olettaman (20/40 %) määräytymisessä ei-yhtiömuotoisella osakkaalla. Arvopapereiden luovutusten verotusta TVL:n mukaan verotettavan osakkaan verotuksessa käsitellään tarkemmin Verohallinnon ohjeessa Arvopapereiden luovutusten verotus.

EVL:n mukaan verotettavalla osakkaalla luovutusvoitto lasketaan vähentämällä sulautuneen yhtiön osakkeiden todellista hankintamenoa vastaava määrä. Yhteisöosakkaalle luovutushinta voi olla kokonaan verovapaata, jos kyse on EVL 6 b §:n mukaisista verovapaasti luovutettavista osakkeista. Omistusaika lasketaan siitä ajankohdasta, jolloin sulautuvan yhtiön osakkeet on hankittu. EVL 6 b §:n soveltamisedellytyksiä käsitellään tarkemmin Verohallinnon ohjeessa Yhteisön käyttöomaisuusosakkeiden luovutusten verokohtelu.

4 Veron kiertäminen yritysjärjestelyjen yhteydessä

Yritysjärjestelyyn voidaan EVL 52 h §:n nojalla olla soveltamatta EVL 52-52 g §:ien säännöksiä, jos on ilmeistä, että sulautumisen, jakautumisen, liiketoimintasiirron tai osakevaihdon yksinomaisena tai yhtenä pääasiallisista tarkoituksista on veron kiertäminen tai veron välttäminen.

EVL 52 h § perustuu yritysjärjestelydirektiivin (90/434/ETY, nykyisin 2009/133/EY) 15 artiklaan. Yritysjärjestelydirektiivin tarkoituksena on poistaa verotuksellisia esteitä yritystoiminnan järjestelyiltä Euroopan unionin alueella vaarantamatta kuitenkaan jäsenvaltioiden taloudellisia intressejä. Veron kiertämistä koskevan EVL 52 h §:n tarkoitus ei ole estää normaalia verosuunnittelua, vaan torjua yritysjärjestelysäännöksiin sisältyvien etujen myöntäminen silloin, kun verotukselliset tekijät ovat yksinomainen tai yksi pääasiallisista tarkoituksista koko järjestelylle.

EVL 52 h §:n tulkinnassa on otettava huomioon yritysjärjestelydirektiivi, direktiivin tarkoitus sekä direktiivin soveltamista koskeva Euroopan unionin tuomioistuimen (EUT) ratkaisukäytäntö. Ratkaisukäytännön mukaan kansallisten viranomaisten valvoessa sitä, onko järjestelyn ainoana tai yhtenä pääasiallisena tarkoituksena veropetos tai veron kiertäminen, on kussakin tapauksessa tutkittava järjestely kokonaisuudessaan (ks. esim. C-28/95 Leur-Bloem ja C-126/10 Foggia). Ratkaisun C-126/10 Foggia mukaan yritysjärjestelydirektiivin 15 artiklan 1 kohdan a alakohdan säännös heijastaa unionin oikeuden yleistä periaatetta, jonka mukaan oikeuden väärinkäyttö on kiellettyä. Unionin lainsäädännön soveltamista ei voida laajentaa väärinkäyttönä pidettäviin menettelytapoihin eli toimiin, joita ei toteuteta tavanomaisen liiketoiminnan yhteydessä vaan yksinomaan unionin oikeudessa säädettyjen etujen väärinkäyttämiseksi.

Ratkaisussa C-28/95 Leur-Bloem EUT totesi muun muassa, että jäsenvaltiot voivat yritysjärjestelydirektiiviin 15 artiklan 1 kohdan a alakohtaan perustuen säätää sellaisesta olettamasta, että jos liiketoimia ei ole suoritettu hyväksyttävistä taloudellisista syistä, kyseessä on veropetos tai veron kiertäminen. Korkeimman hallinto-oikeuden päätöksessä KHO 2017:78 on kuitenkin katsottu, että direktiiviä ei voida asiassa C-126/10 Foggia annettu tuomio huomioon ottaen tulkita niin, että verovelvollisen esittämien liiketaloudellisten perusteiden ohuus loisi tällaisen olettaman.

Veron kiertämistä koskeva EVL 52 h §:n säännös voi siten tulla sovellettavaksi vain, jos kysymys on EUT:n oikeuskäytännössä tarkoitetusta oikeuden väärinkäytöstä. Säännöstä ei sen vuoksi voida soveltaa, jos järjestelyssä ei synny konkreettisia ja järjestelmälle vieraita veroetuja. Tällainen järjestelmälle vieras veroetu ei ole esimerkiksi sulautuvan yhteisön tappioiden siirtyminen vastaanottavalle yhteisölle TVL 123 §:n 2 momentin nojalla (KHO 2013:126) eikä osinkojen verokohtelun muuttuminen tai hankkivan yhtiön nettovarallisuuden kasvaminen osakevaihdon seurauksena (KHO 2017:78), vaan näitä on pidettävä tavanomaisina seuraamuksina veroneutraalissa yritysjärjestelyssä.

Sen sijaan esimerkiksi osakevaihdossa kohdeyhtiön osakkeiden hankintamenojen kasvattamisen muodossa tapahtuvan lopullisen veroedun kerryttäminen voidaan katsoa konkreettiseksi ja järjestelmälle vieraaksi veroeduksi, kun kohdeyhtiön osakkeet on tarkoitus luovuttaa edelleen (KHO 2021:65). Järjestelmälle vieraana veroetuna on pidetty myös osakkaiden käytössä olevan asunnon siirtymistä jakautumisessa asunto-osakeyhtiölle siten, että asuntoa on voitu jakautumisen jälkeen käyttää osakkaiden asumiseen ilman vuokranmaksuvelvollisuutta (KHO 2013:44).

Tilanteissa, joissa omaisuuden arvonnousu pysyy verotuksen piirissä, siirtymistä joissakin tapauksissa edullisempien laskentasääntöjen piiriin ei ainakaan yleisesti ole pidettävä EVL 52 h §:n soveltamisen automaattisesti laukaisevana seikkana (KHO 2022:79, ks. myös päätöksen KHO 2013:44 perustelut). Esimerkiksi jakautuminen, jonka seurauksena luovutusvoiton laskemisessa voidaan käyttää TVL 46 §:n 1 momentissa tarkoitettua hankintameno-olettamaa alkuperäisen, hankintameno-olettamaa pienemmän hankintamenon sijaan, ei merkitse omaisuuden arvonnousun poistumista kokonaan verotuksen piiristä, eikä konkreettisia ja järjestelmälle vieraita veroetuja tällaisessa tilanteessa lähtökohtaisesti synny (KHO 2022:79).

Jos järjestelyssä syntyy konkreettisia ja järjestelmälle vieraita veroetuja, on järjestelylle esitettyjä liiketaloudellisia perusteita punnittava veroetuja vasten sen selvittämiseksi, onko veron kiertäminen tai välttäminen ollut lain tarkoittamalla tavalla järjestelyn pääasiallisena tai yhtenä pääasiallisista tarkoituksista (ks. esim. KHO 2021:65, KHO 2017:78 sekä C-126/10 Foggia).

Hyväksyttävän taloudellisen syyn käsitettä on EUT:n ratkaisukäytännön mukaan tulkittava siten, että sillä tarkoitetaan muuta kuin pelkän verotuksellisen edun, kuten horisontaalisen tappiontasauksen, tavoittelua. Hyväksyttävinä liiketaloudellisina perusteina voidaan järjestelystä riippuen pitää esimerkiksi konsernirakenteen uudelleenjärjestämistä, synergiaetuja, yrityskoon kasvattamista, yrityksen myyntikuntoon saattamista, yrityksen oston jälkeistä sopeuttamista konserniin, uusien osakkaiden saamisen varmistamista, henkilöstön sitouttamista, sukupolvenvaihdoksen helpottamista ja rahoitusjärjestelyjä. Myös sitä, että yritysjärjestely johtaa toimeen osallistuvien yhtiöiden toimintojen uudelleenjärjestelyyn, voidaan pitää lähtökohtaisesti hyväksyttävänä liiketaloudellisena syynä.

Yritysjärjestely voi yhdessä sitä tosiasiallisesti edeltävien ja/tai seuraavien toimien kanssa muodostaa verotuksen näkökulmasta kokonaisuuden. Tällaiseen kokonaisuuteen voi tapauskohtaisen kokonaisharkinnan perusteella soveltua edellä kuvattujen edellytysten täyttyessä EVL 52 h §:n veron kiertämistä koskeva säännös. Eri toimien muodostamaan kokonaisuuteen voidaan tapauskohtaisen kokonaisharkinnan perusteella puuttua myös verotusmenettelystä annetun lain (VML) 28 §:n yleisellä veron kiertämistä koskevalla säännöksellä, jos olosuhteelle tai toimenpiteelle on annettu sellainen oikeudellinen muoto, joka ei vastaa asian varsinaista luonnetta tai tarkoitusta, taikka jos kauppahinta, muu vastike tai suoritusaika on kauppa- tai muussa sopimuksessa määrätty taikka muuhun toimenpiteeseen on ryhdytty ilmeisesti siinä tarkoituksessa, että suoritettavasta verosta vapauduttaisiin. Veron kiertämistä koskevat säännökset voivat tulla sovellettavaksi eri toimien muodostamaan kokonaisuuteen, vaikka yritysjärjestelyyn ei sovellettaisi EVL 52 h §:ää (ks. esim. KHO 2014:66, jossa sovellettiin VML 28 §:ää osakkaiden saamiin etuuksiin).

Veron kiertämis- tai välttämistarkoitukseen voivat viitata esimerkiksi erilaisten keinotekoisten apuyhtiö- ja sivuliikerakenteiden käyttäminen, useat perättäiset yritysjärjestelytoimenpiteet tai liiketoimintasiirron tai osakkeiden vaihdon jälkeen tapahtuva siirrossa saatujen varojen tai osakkeiden nopea edelleen myynti (ks. myös VaVM 49/1995 vp, s. 2). Edellä mainitut toimet voivat antaa viitteitä veron välttämistarkoituksesta, mutta eivät sellaisenaan merkitse veron kiertämistä koskevien säännösten soveltamisedellytysten täyttymistä. Esimerkiksi korkeimman hallinto-oikeuden vuosikirjapäätöksessä KHO 2021:65 oli tarkoituksena, että kohdeyhtiön osakkeet myydään osakkeiden vaihdon jälkeen. Päätöksessä katsottiin, että osakevaihto oli vain välivaihe järjestelyssä, jonka pääasiallisena tarkoituksena ei ollut konsernin toiminnan kehittäminen rakennemuutoksen avulla vaan vaihto-omaisuuteen kuuluvien kohdeyhtiön osakkeiden myyminen ja niiden hankintamenojen kasvattamisen muodossa kertyvän lopullisen veroedun kerryttäminen. Myös vastaanottavan yhtiön purkaminen jakautumisen jälkeen voi tietyissä olosuhteissa aiheuttaa sen, että jakautumisen yksinomaisena tai yhtenä pääasiallisista tarkoituksista katsotaan olevan veron kiertäminen tai veron välttäminen (ks. esim. KHO 1999:63, jossa sovellettiin nykyistä EVL 52 h §:ää vastaavaa EVL 52 g §:ää). Kuitenkaan tilanteessa, jossa jakautuminen oli tehty aidosti liiketaloudellisin syin eikä jakautumista seuraavaa purkautumista ollut suunniteltu etukäteen, purkautumiseen ei voitu soveltaa VML 28 §:n veron kiertämistä tai VML 29 §:n peiteltyä osinkoa koskevia säännöksiä (KHO 2016:115).

5 Sulautuminen, johon ei sovelleta EVL 52 a ja b §:ää

Jos sulautuminen ei täytä EVL 52 a ja 52 b §:n edellytyksiä tai jos kyseessä on EVL 52 h §:ssä säädetty veron kiertämistilanne, järjestelystä aiheutuu veroseuraamuksia. Sulautuvan yhtiön katsotaan tällöin verotuksessa purkautuvan (KHO 2012:23). Sulautuvan yhtiön omaisuus arvostetaan käypään arvoon EVL 51 d §:n mukaisesti. Myös varaukset purkautuvat sulautuvan yhtiön veronalaiseksi tuloksi. Vastaanottavan yhtiön verotuksessa omaisuuden hankintamenoksi luetaan käypä arvo, joka on tuloutettu sulautuvassa yhtiössä. Tappiot eivät purkautumiseksi katsottavan järjestelyn yhteydessä siirry vastaanottavalle yhtiölle. Vaikka EVL:n sulautumissäännöksiä ei sovelleta, järjestelyssä on siviilioikeudellisesti kysymys sulautumisesta.

EVL:n sulautumissäännökset eivät sovellu esimerkiksi kolmikantasulautumisessa, koska sulautumisvastiketta ei tällöin anna vastaanottava yhtiö kuten EVL 52 a § edellyttää. Soveltamisalan ulkopuolelle jäävät myös tilanteet, joissa rahavastikkeen määrä ylittää EVL 52 a §:n 1 kohdassa sallitun kymmenen prosentin rajan (KHO 2012:23). Tällaisessa tilanteessa sulautuvan yhtiön osakkeenomistajille suoritetun kokonaisvastikkeen ja vastaanottavalle yhtiölle siirtyneiden käypiin arvoihin arvostettujen nettovarojen erotus käsitellään vastaanottavan yhtiön verotuksessa kuten purkutappio. Jos sulautuvan yhtiön osakkeet kuuluvat vastaanottavan yhtiön käyttöomaisuuteen ja muut EVL 6 b §:n ja 51 d §:n edellytykset purkutappion vähennyskelvottomuudelle täyttyvät, erotus on vähennyskelvoton meno vastaanottavan yhtiön verotuksessa, vaikka vastaanottava yhtiö ei olisi omistanut sulautuvan yhtiön osakkeita ennen sulautumista (KHO 2022:87).

6 Oikeuskäytäntöä

6.1 Kansallista oikeuskäytäntöä

Yleistä yritysjärjestelyistä

KHO 10.10.1997 taltio 2531 Suomalaisen yhtiön omistamien kanadalaisten yhtiöiden osakkeet vaihtuivat fuusion seurauksena uuden kanadalaisen yhtiön osakkeisiin. Vaikka sulautuvien yhtiöiden kotipaikat olivat Euroopan unionin jäsenvaltioiden ulkopuolella, sulautuvan yhtiön suomalaisen osakkeenomistajan verotuksessa sovellettiin elinkeinotulon verottamisesta annetun lain 52 b §:n 4 momentin säännöksestä ilmenevää periaatetta, jonka mukaan sulautuvan yhtiön osakkeenomistajan verotuksessa osakkeiden vaihtamista vastaanottavan yhtiön osakkeisiin ei pidetä osakkeiden luovutuksena.

KHO 2012:24 Kun otettiin huomioon Euroopan unionin neuvoston direktiivin 2009/133/EY säännökset ja Euroopan unionin tuomioistuimen oikeuskäytäntö, voitiin tuloverolain mukaan verotettavaan yhtiöön soveltaa elinkeinotulon verottamisesta annetun lain 52 d §:n liiketoimintasiirtoa koskevasta säännöksestä ilmeneviä periaatteita.

KHO 2021:36 X ja Y omistivat kokonaisuudessaan yhdysvaltalaisen A Corporationin ja suomalaisen B Oy:n osakekannat. A Corporationin oli tarkoitus sulautua rajat ylittävällä sulautumisella B Oy:öön Yhdysvaltojen paikallista yhtiölainsäädäntöä noudattaen. Sulautumisessa A Corporation siirtäisi kaikki varansa ja velkansa vastaanottavalle yhtiölle, ja sulautumista käsiteltäisiin Yhdysvalloissa yleisseuraantona ilman selvitystilamenettelyä. Yhdysvalloissa toimitettavassa verotuksessa A Corporationin sulautuminen B Oy:öön katsottiin veroneutraaliksi uudelleenjärjestelyksi.

Asiassa oli kysymys siitä, voitiinko X:n ja Y:n verotuksissa soveltaa elinkeinotulon verottamisesta annetun lain 52 b §:n 4 momenttia. Korkein hallinto-oikeus katsoi toisin kuin keskusverolautakunta, ettei elinkeinotulon verottamisesta annetun lain sulautumista koskevien säännösten soveltamisen edellytyksenä ollut, että kyseessä oleva sulautuminen olisi Suomen osakeyhtiölain säännösten mukaisesti toteutettava sulautuminen. Asiassa ei siten voitu katsoa, ettei X:n ja Y:n verotuksissa voitu soveltaa elinkeinotulon verottamisesta annetun lain 52 b §:n 4 momenttia A Corporationin B Oy:öön tapahtuvan rajat ylittävän sulautumisen osalta sen vuoksi, ettei sulautumisessa ollut kysymys osakeyhtiölain 16 luvun 19 §:ssä tarkoitetusta sulautumisesta.

Keskusverolautakunnan antama ennakkoratkaisu kumottiin ja asia palautettiin keskusverolautakunnalle sen selvittämiseksi, täyttikö sulautuminen muilta osin elinkeinotulon verottamisesta annetun lain 52 a §:ssä säädetyt edellytykset.

Sulautumissäännösten soveltamisala

KHO 1999:75 A Oyj ja B Oyj olivat allekirjoittaneet sulautumissuunnitelman, jonka mukaan yhtiöt sulautuivat perustamalla yhdessä uuden vastaanottavan osakeyhtiön C Oyj:n. A Oyj:n osakkeenomistajat saisivat sulautumisvastikkeena kutakin A Oyj:n osaketta vastaan 1,08917 C Oyj:n osaketta ja B Oyj:n osakkeenomistajat kutakin B Oyj:n osaketta vastaan yhden C Oyj:n osakkeen. Mikäli osakkeenomistajalle vastikkeena annettavien vastaanottavan yhtiön osakkeiden lukumäärä ei ollut kokonaisluku, sulautumissuunnitelman mukaan suoritettiin osakkeenomistajalle kokonaisluvun ylimenevältä osalta rahavastike. Oli myös mahdollista, että osa sulautuvien yhtiöiden osakkeenomistajista tuli vastustamaan kombinaatiofuusiota ja että nämä osakkeenomistajat vaativat osakkeidensa lunastamista osakeyhtiölain 14 luvun 12 §:n nojalla. Kun tarkasteltiin, oliko A Oyj:n ja B Oyj:n kombinaatiofuusiossa suoritettava rahavastike elinkeinotulon verottamisesta annetun lain 52 a §:n mukainen, annetun rahavastikkeen määrään ei ollut luettava osakeyhtiölain 14 luvun 12 §:ssä tarkoitetuissa osakkeiden lunastuksia maksettuja määriä.

KHO 2005:71 A Oyj:n sulautuessa Ruotsissa, Tanskassa ja Norjassa rekisteröityjen sisaryhtiöidensä kanssa eurooppayhtiöksi (SE) Euroopan unionin neuvoston asetuksen 2157/2001 2 artiklan 1 kohdan mukaisesti voitiin X Oyj:n sulautumiseen SE:ksi soveltaa EVL 52 a - 52 b §:istä ilmeneviä periaatteita. Sulautuminen tapahtui noudattaen jatkuvuusperiaatetta ja käyttämättömät yhtiöveron hyvitykset siirtyivät vastaavasti Suomen verosäännösten mukaisesti.

KVL 65/2006 Säätiö A:ta ja säätiö B:tä pidettiin verotuksessa yleishyödyllisinä yhteisöinä. Säätiö A ei harjoittanut elinkeinotoimintaa. Säätiö B:n harjoittaman sairaalaliiketoiminnan tulos verotettiin elinkeinotoiminnan tulolähteen tulona. Säätiö B oli tarkoitus sulauttaa säätiö A:han säätiölain 17 a §:n mukaisesti siten, että sulautuvan säätiön varat ja velat siirtyivät vastaanottavalle säätiölle. Sulautumisen yhteydessä ei yhteisömuodosta johtuen annettu sulautumisvastiketta. Joko ennen sulautumista tai välittömästi sen jälkeen aiottiin sairaalaliiketoiminta luovuttaa varoineen ja velkoineen apporttina X Oy:lle. Siirto tuli tapahtumaan kirjanpidossa poistamatta olevista arvoista.

Elinkeinotulon verottamisesta annetun lain 52 §:n mukaan sulautumista ja liiketoiminnan siirtoa koskevia säännöksiä sovelletaan myös muiden yhteisöjen kuin osakeyhtiöiden sulautumiseen ja liiketoiminnan siirtoon. Tuloverolain 3 §:n mukaan yhteisöllä tarkoitetaan mm. säätiötä. Tuloverolain 28 §:n mukaan yhteisöjen sulautuessa noudatetaan soveltuvin osin elinkeinotulon verottamisesta annetun lain vastaavia säännöksiä.

Säätiö A:n ja säätiö B:n sulautumiseen tuli soveltaa EVL 52 a §:n ja 52 b §:n 1 – 3 momenttien sulautumista koskevia säännöksiä, vaikka sulautumisessa ei annettu sulautumisvastiketta. Sairaalaliiketoiminnan siirtoon sovellettiin EVL 52 d §:n liiketoimintasiirtoa koskevia säännöksiä.

KVL 70/2006 Suomalainen A Oy aikoi sulautua yhdessä sisaryhtiöidensä kanssa islantilaiseen emoyhtiöönsä, joka sulautumisessa muuttui eurooppayhtiön säännöistä annetussa neuvoston asetuksessa (EY) N:o 2157/2001 tarkoitetuksi eurooppayhtiöksi (SE). Syntyvän eurooppayhtiön sääntömääräinen kotipaikka tuli sijaitsemaan Islannissa. Sulautumisessa A Oy:n kaikki varat ja velat jäivät liittymään eurooppayhtiön Suomeen muodostuvaan kiinteään toimipaikkaan. Sulautumiseen voitiin soveltaa EVL 52 a - 52 b §:n jatkuvuusperiaatetta.

KVL 38/2007 Suomalainen A Oy aikoi sulautua islantilaiseen emoyhtiöönsä, joka yhtiömuodoltaan vastasi osakeyhtiötä. Sulautumisessa A Oy:n kaikki varat ja velat jäivät liittymään islantilaisen emoyhtiön Suomeen muodostuvaan kiinteään toimipaikkaan. Sulautuminen oli tarkoitus toteuttaa fuusiodirektiivin (2005/56/EY) mukaisena absorptiosulautumisena. Direktiiviä sovelletaan Euroopan unionin jäsenvaltioiden lisäksi muissa Euroopan talousalueeseen kuuluvissa maissa. Elinkeinotulon verottamisesta annetun lain mukaan sulautumista koskevia säännöksiä voidaan soveltaa Euroopan unionin jäsenvaltioissa asuviin yhtiöihin. Kun kuitenkin otettiin huomioon Euroopan yhteisöjen perustamissopimuksen 43 artiklassa sekä Euroopan talousalueesta tehdyn sopimuksen 31 artiklassa säädetty sijoittautumisoikeus, sulautumiseen sovellettiin elinkeinotulon verottamisesta annetun lain 52 a – 52 b §:stä ilmenevää jatkuvuusperiaatetta, vaikka vastaanottavan yhtiön kotipaikka sijaitsi muussa Euroopan talousalueen valtiossa kuin Euroopan unionin jäsenvaltiossa.

KHO 13.11.2007 taltio 2903 A Ab:n oli tarkoitus sulautua B Ab:hen. Yhtiöiden emoyhtiö omisti kokonaisuudessaan vastaanottavan B Ab:n osakekannan ja 40 prosenttia sulautuvan A Ab:n osakkeista. B Ab omisti loput 60 prosenttia A Ab:n osakkeista. Koska emoyhtiö omisti vastaanottavan yhtiön kokonaisuudessaan ja sulautuvan yhtiön osaksi suoraan ja osaksi vastaanottavan yhtiön kautta, katsottiin tämä ennakkoratkaisuhakemuksessa kuvattu yritysjärjestely elinkeinotulon verottamisesta annetun lain 52 a §:n 1 momentin 2 kohdassa tarkoitettuun sulautumiseen verrattavaksi tilanteeksi. Näin ollen siihen sovellettiin elinkeinotulon verottamisesta 52 b §:stä ilmenevää jatkuvuusperiaatetta siitä huolimatta, että sulautumisvastiketta ei suoritettu.

KVL 42/2009 Kahden henkilöomistajaperheen omistama A Oy harjoitti maataloutta ja yhtiön verotus oli toimitettu maatilatalouden tuloverolain mukaisesti. A Oy:n oli tarkoitus jakaa yhtiön omistamat maa-alueet, rakennukset ja muu omaisuus puoliksi kahdelle osakeyhtiölle. Järjestely oli tarkoitus tehdä niin, että A Oy purkautuisi selvitysmenettelyttä siten, että kaikki sen varat ja velat siirtyvät kahdelle osakeyhtiölle A Oy:n osakkaiden saadessa vastikkeena vain kummankin vastaanottavan yhtiön liikkeeseen laskemia uusia osakkeita tai sen hallussa olevia omia osakkeita. Kun otettiin huomioon verotuksessa sovellettavia yleisiä säännöksiä sisältävän tuloverolain 28 §, jossa viitataan elinkeinotulon verottamisesta annetun lain 52 c §:ään, hakemuksessa tarkoitettuun jakautumiseen voitiin soveltaa viimeksi mainitussa lainkohdassa säädettyjä periaatteita jakautumisesta.

KHO 2010:79 X oli omistanut koko A Oy:n osakekannan ja 23,4 prosenttia B Oy:n osakekannasta. A Oy oli omistanut loput eli 76,6 prosenttia B Oy:n osakekannasta. B Oy oli 31.3.2008 sulautunut A Oy:öön. X:llä ei ollut tarvetta saada sulautumisvastikkeeksi vastaanottavan yhtiön liikkeeseen laskemia osakkeita, koska hän omisti vastaanottavan yhtiön joka tapauksessa kokonaan, joten sulautuminen toteutettiin maksamatta lainkaan sulautumisvastiketta. Korkein hallinto-oikeus katsoi, että sulautumista oli pidettävä elinkeinotulon verottamisesta annetun lain 52 a §:ssä tarkoitettuun sulautumiseen verrattavana sulautumisena, johon voidaan soveltaa elinkeinotulon verottamisesta annetun lain 52 b §:stä ilmenevää jatkuvuusperiaatetta.

KHO 2011:2 A Oy omisti 50 prosenttia B Oy:n osakkeista. Neljä luonnollista henkilöä omistivat loput B Oy:n osakekannasta. B Oy sulautui osakeyhtiölain 16 luvun säännösten mukaisesti A Oy:öön siten, että B Oy:n kaikki varat ja velat siirtyvät A Oy:lle. Vastaanottavalle yhtiölle A Oy:lle ei suoritettu sulautumisvastiketta. Muut sulautuvan B Oy:n osakkaat saivat vastikkeena A Oy:n liikkeeseen laskemia uusia osakkeita. Korkein hallinto-oikeus katsoi, että sulautumiseen voitiin soveltaa elinkeinotulon verottamisesta annetun lain 52 a §:n ja 52 b §:n säännöksiä.

KVL 15/2013 Hakija omisti suomalaisen sijoitusrahaston osuuksia. Rahasto oli sijoitusrahastolaissa ja sijoitusrahastodirektiivissä tarkoitettu sijoitusrahasto. Rahasto tuli sulautumaan Ruotsissa rekisteröityyn sijoitusrahastoon. Ruotsalainen rahasto oli Ruotsin sijoitusrahastolain sekä sijoitusrahastodirektiivin mukainen rahasto ja sulautuminen toteutettiin Ruotsin sijoitusrahastolain säännösten mukaisesti. Ruotsalainen rahasto ei ollut itsenäinen oikeushenkilö, sitä hallinnoi Ruotsissa rekisteröity osakeyhtiö.

EVL:n sulautumista koskevia säännöksiä sovelletaan muun muassa kotimaisten sijoitusrahastojen sulautumisiin. Kun otettiin huomioon Euroopan unionin toiminnasta tehdyn sopimuksen sijoittautumisvapautta ja pääomien vapaata liikkuvuutta koskevat 49 ja 63 artiklat sekä Euroopan unionin tuomioistuimen ratkaisukäytäntö, sulautumista koskevia EVL 52 a - b §:ssä tarkoitettuja periaatteita ei voitu rajoittaa koskemaan ainoastaan kotimaisten sijoitusrahastojen sulautumista. Samoja periaatteita tuli soveltaa, kun oli kysymys sijoitusrahaston sulautumisesta vastaavaan, toisessa jäsenvaltiossa olevaan sijoitusrahastoon. Kun otettiin huomioon sijoitusrahastojen verotuksellinen asema ja niiden luonne varallisuusmassana, Suomeen ei muodostunut sulautumisen jälkeen kiinteää toimipaikkaa, johon sulautuvaan rahastoon kuuluvat varat olisivat jääneet kuulumaan.

Hakemuksessa kuvattu sulautuminen, jossa suomalainen sijoitusrahasto sulautui vastaavaan ruotsalaiseen sijoitusrahastoon, voitiin rinnastaa EVL 52 a - b §:issä tarkoitettuun sulautumiseen. Sulautuvan sijoitusrahaston osuuksien vaihtumista vastaanottavan sijoitusrahaston osuuksiksi ei siten pidetty hakijan verotuksessa luovutuksena.

KHO 2014:138 A:n tarkoitus oli hankkia Suomeen rekisteröidyn sijoitusrahaston osuuksia. Tämä suomalainen sijoitusrahastodirektiivin (2009/65/EY) mukainen sijoitusrahasto aikoi sulautua Luxemburgissa rekisteröityyn sijoitusrahastodirektiivin mukaiseen yhteissijoitusyritykseen sijoitusrahastolain 16 luvun mahdollistamalla tavalla. Vastaanottava yhteissijoitusyritys oli SICAV-muotoinen yhteissijoitusyritys. Suomalaisen sijoitusrahaston osuudenomistajan osuus sijoitusrahastossa vaihtui hakemuksen mukaan luxemburgilaisen SICAV-muotoisen yhteissijoitusyrityksen osakkeisiin.

EVL:n sulautumista koskevia säännöksiä sovelletaan kotimaisten sijoitusrahastojen sulautumisiin. Kun otettiin huomioon Euroopan unionin toiminnasta tehdyn sopimuksen sijoittautumisvapautta ja pääomien vapaata liikkuvuutta koskevat 49 ja 63 artiklat sekä Euroopan unionin tuomioistuimen ratkaisukäytäntö, sulautumista koskevia EVL 52 a–b §:ssä tarkoitettuja periaatteita ei voitu rajoittaa koskemaan ainoastaan kotimaisten sijoitusrahastojen sulautumista. Samoja periaatteita tuli soveltaa, kun oli kysymys sijoitusrahaston sulautumisesta toisessa jäsenvaltiossa olevaan sijoitusrahastodirektiivin mukaiseen yhteissijoitusyritykseen. Kun otettiin huomioon yhteissijoitusyrityksen verotuksellinen asema ja luonne varallisuusmassana, ei Suomeen muodostunut sulautumisen jälkeen kiinteää toimipaikkaa, johon sulautuvaan rahastoon kuuluvat varat olisivat jääneet kuulumaan.

Sulautuminen, jossa suomalainen sijoitusrahastodirektiivin mukainen sijoitusrahasto sulautui luxemburgilaiseen SICAV-tyyppiseen sijoitusrahastodirektiivin mukaiseen yhteissijoitusyritykseen, voitiin rinnastaa EVL 52 a–b §:issä tarkoitettuun sulautumiseen. Sulautuvan sijoitusrahaston osuuksien vaihtumista vastaanottavan yhteissijoitusyrityksen osakkeiksi ei siten pidetty A:n verotuksessa luovutuksena.

KHO 2021:35 X ja Y omistivat kokonaisuudessaan yhdysvaltalaisen A Corporationin ja suomalaisen B Oy:n. Kummankin yhtiön omistusrakenne oli identtinen äänivaltaisten osakkeiden ja taloudellisten etuoikeuksien osalta. B Oy omisti puolestaan kokonaisuudessaan yhdysvaltalaisen C Inc:n osakekannan.

A Corporationin oli tarkoitus sulautua C Inc:iin paikallista yhtiö- ja verolainsäädäntöä noudattaen. Sulautuminen vastasi juridisesti suomalaista osakeyhtiölain säännösten mukaista sulautumista. Sulautumisessa ei ollut tarkoitus antaa sulautumisvastiketta.

X ja Y omistivat ennen sulautumista välittömästi koko sulautuvan yhtiön osakekannan ja välillisesti koko vastaanottavan yhtiön osakekannan, ja he omistavat välillisesti koko vastaanottavan yhtiön osakekannan sulautumisen jälkeen. Sulautuminen ei muuttanut X:n ja Y:n keskinäisiä omistussuhteita. Näissä oloissa X:n ja Y:n ei ollut tarpeen saada sulautumisvastiketta sulautumisessa vastaanottavana yhtiönä olevalta B Oy:n tytäryhtiöltä C Inc:ltä. Sulautumista oli näin ollen pidettävä elinkeinotulon verottamisesta annetun lain 52 a §:ssä tarkoitettuun sulautumiseen verrattavana sulautumisena, johon voidaan soveltaa elinkeinotulon verottamisesta annetun lain 52 b §:stä ilmenevää jatkuvuusperiaatetta.

Sulautumisen verotusperiaatteet

KHO 2019:111 Suomalaiselle A Oy:lle siirtyi rajat ylittävän sulautumisen seurauksena toisessa EU:n jäsenvaltiossa pankkitoimintaa harjoittaneen yhtiön B perimiä lainan järjestely- ja takauspalkkioita. Palkkioita ei ollut vielä sulautumishetkellä tuloutettu kokonaisuudessaan B:n verotuksessa asianomaisessa valtiossa, koska tuon valtion verolainsäädännön mukaan palkkiot tuloutettiin verotuksessa tasaisesti laina-ajan kuluessa. Sen sijaan Suomen verolainsäädännön mukaan asiassa kysymyksessä olleet järjestely- ja takauspalkkiot olivat kokonaisuudessaan sen verovuoden tuottoa, jonka aikana palkkion perusteena oleva laina- tai takaussopimus oli tehty.

Asiassa oli kysymys siitä, oliko järjestely- ja takauspalkkiot katsottava sulautumisvuonna A Oy:n Suomessa verotettavaksi tuloksi siltä osin kuin niitä ei ollut sulautumisajankohtaan mennessä vielä tuloutettu mainitussa toisessa jäsenvaltiossa. Korkein hallinto-oikeus katsoi, että jatkuvuusperiaate, jota elinkeinotulon verottamisesta annetun lain 52 b § ilmensi, sinänsä tuki lopputulosta, jossa kysymyksessä olevien erien tulouttamista olisi jatkettu A Oy:n verotuksessa Suomessa samalla tavoin kuin ne olisi tuloutettu B:n verotuksessa toisessa jäsenvaltiossa. Nimenomaisen säännöksen puuttuessa ja verotuksessa noudatettava lainalaisuuden periaate huomioon ottaen palkkioita ei kuitenkaan voitu pitää A Oy:n Suomessa veronalaisina tuloina. Ennakkoratkaisu. Verovuodet 2018 ja 2019.

KHO 2022:88 A Oyj oli vuonna 2011 laskenut liikkeeseen nimellisarvoltaan kuuden miljoonan euron vaihtovelkakirjalainan, jonka oli lunastanut Vakuutusyhtiö C. A Oyj:n kokonaan omistama tytäryhtiö B Oyj oli vuonna 2014 hankkinut kyseisen vaihtovelkakirjalainasaatavan Vakuutusyhtiö C:ltä miljoonan euron kauppahinnalla. B Oyj oli sulautunut A Oyj:öön 31.12.2015 elinkeinotulon verottamisesta annetun lain 52 a ja 52 b §:ssä tarkoitetulla tavalla, ja vaihtovelkakirjalainaan perustuva velkasuhde oli lakannut konfuusion myötä. A Oyj:n kirjanpidossa vaihtovelkakirjalainan nimellisarvon ja sulautuvalla yhtiöllä olleen saatavan hankintamenon erotus, 4 990 546,78 euroa, oli luettu osaksi sulautumistulosta.

Asiassa oli ratkaistava, oliko A Oyj:lle kertynyt 4 990 546,78 euroa veronalaista tuloa velkasuhteen konfuusion myötä tapahtuneen velan lakkaamisen perusteella.

Korkein hallinto-oikeus katsoi, että sulautumistulos oli laskettava vähentämällä sulautuvan yhtiön osakkeiden hankintamenosta sulautumisessa siirtyvien nettovarojen arvo. A Oyj:n vaihtovelkakirjalainaan perustuva velka B Oyj:lle ei ollut meno, joka olisi elinkeinotulon verottamisesta annetun lain 14 §:n 1 momentissa tarkoitetulla tavalla johtunut tytäryhtiön osakkeiden hankinnasta, eikä kysymys myöskään ollut A Oyj:n B Oyj:öön tekemästä lisäsijoituksesta. Näin ollen velkasuhdetta ei ollut tuloverotuksessa luettava sulautuvan yhtiön osakkeiden hankintamenoon eikä 4 990 546,78 euron määrää siten voitu ottaa lukuun verovapaata sulautumistulosta laskettaessa.

Korkein hallinto-oikeus katsoi edelleen, että konfuusion myötä A Oyj oli vapautunut maksamasta velkojalle 4 990 546,78 euroa ja että yhtiö oli näin ollen voinut saada rahanarvoisen edun. Kun otettiin huomioon B Oyj:n vaihtovelkakirjasaatavasta maksama miljoonan euron kauppahinta ja vaihtovelkakirjalainan nimellisarvo 5 990 546,78 euroa, oli kuitenkin mahdollista, että vaihtovelkakirjalaina oli konfuusion tapahtuessa ollut arvoton 1 000 000 euroa ylittävältä osalta. A Oyj:lle ei ollut kertynyt rahanarvoista etua siltä osin kuin vaihtovelkakirjalaina oli tällöin ollut arvoton. Korkein hallinto-oikeus ei ottanut välittömästi ratkaistavakseen, oliko vaihtovelkakirjasaatava ollut joltain osin arvoton konfuusion tapahtuessa, vaan kumosi hallinto-oikeuden ja verotuksen oikaisulautakunnan päätökset sekä verovelvollisen vahingoksi toimitetun verotuksen oikaisun ja palautti asian Verohallinnolle uudelleen käsiteltäväksi sen selvittämiseksi, oliko A Oyj:lle kertynyt verotettavaa tuloa esillä olevan velkasuhteen lakkaamisen seurauksena sen vuoksi, että vaihtovelkakirjalaina ei ole ollut arvoton 1 000 000 euron ylittävältä osalta. Verovuosi 2015.

KHO 16.1.1980 II 513 Yhtiön ja sen osakkaan yhdessä ei katsottu tappiovuoden alusta lukien omistaneen yli puolta yhtiöön sulautuneen toisen yhtiön osakkeista, kun tuo osakas oli tullut vastaanottaneen yhtiön osakkaaksi vasta sulautumisen yhteydessä saatuaan omistamiensa sulautuneen yhtiön osakkeiden sijaan vastaanottaneen yhtiön osakkeita. (3599/25/79)

Rakennustoimisto A Oy lausui KVL:lle toimitetussa ennakkotietohakemuksessaan, että se oli 21. 4. 1973 hankkinut 28 osaketta B Oy nimisen yhtiön 60 osakkeesta.

V. 1975 oli B Oy:n osakepääomaa korotettu, minkä jälkeen Rakennustoimisto A Oy omisti 43 osaketta yhtiön 90 osakkeesta. Rakennustoimisto A Oy oli ostanut 6 8.1977 lisää 10 B Oy:n osaketta. B Oy:n osakepääomaa 8.3.1978 korotettaessa sen osakkeiden lukumäärä oli noussut 150 osakkeeseen, jolloin Rakennustoimisto A Oy oli merkinnyt 40 uutta osaketta. Sanottu yhtiö oli 12.9.1978 ostanut vielä 46 B Oy:n 150 osakkeen osakekannasta. Rakennustoimisto A Oy:n tytäryhtiö AA Oy omisti siitä yhden osakkeen ja eräs ulkopuolinen henkilö oli 30.12.1975 lähtien omistanut 10 osaketta. B Oy:n tilikaudelta 1.10.1976 - 31.10.1977 oli vahvistettu tappiota, samoin tuli tilikaudelta 1.11.1977 - 31.10.1978 vahvistettavaksi tappiota. Rakennustoimisto A Oy aikoi fuusioida B Oy:n itseensä. Fuusio tapahtuisi siten, että Rakennustoimisto A Oy ostaisi ensin tytäryhtiöltään yhden B Oy:n osakkeen ja sen jälkeen Rakennustoimisto A Oy:n osakepääomaa korotettaisiin ulkopuolisen osakkeenomistajan 10 osakkeen vaihtamiseksi Rakennustoimisto A Oy:n osakkeiksi. Rakennustoimisto A Oy pyysi ennakkotietoa siitä, saiko se em. tavalla tapahtuvan fuusion jälkeen vähentää verotuksessaan B Oy:n verovuosilta 1977 ja 1978 vahvistetut tappiot ottaen huomioon, että yhtiö oli 30.12.1975 lähtien omistanut B Oy:n osake-enemmistön ulkopuolisen henkilön kanssa, joka fuusion toteuttamiseen liittyen tuli Rakennustoimisto A Oy:n osakkaaksi hänen nykyisin omistamiensa B Oy:n osakkeiden arvoperustaa vastaan.

KHO 27.5.1994-B-545 Osakeyhtiön sulautuessa syntynyt kirjanpidollinen fuusioerotus, jolla oli korotettu sulautuneelta yhtiöltä siirtyneiden maa-alueiden ja osakkeiden kirjanpitoarvoja, oli vastaanottavan yhtiön nettovarallisuuteen luettava ja osakkeen matemaattiseen arvoon vaikuttava erä.

KHO 27.5.1994-B-546 Osakeyhtiön sulautuessa syntynyt, liikearvona taseessa aktivoitu fuusiotappio oli sellainen pitkävaikutteinen meno, jolla on varallisuusarvoa ja joka on luettava vastaanottavan yhtiön varallisuusverolain 27 §:n 7 momentissa tarkoitettuun nettovarallisuuteen ja joka siten on osakkeen matemaattisen arvon laskentaan vaikuttava erä.

KHO 2019:51 A Oy:n tilikausi oli kalenterivuoden mukainen. A Oy:lle oli verovuodelta 2008 toimitetussa verotuksessa vahvistettu tappiota elinkeinotoiminnan tulolähteestä. Yhtiön osakkeet oli tappiollisen verovuoden 2008 alusta lukien ja 3.9.2008 asti omistanut ruotsalainen B AB. B AB oli 3.9.2008 myynyt A Oy:n osakkeet täysin omistamalleen C Holding AB:lle. Verohallinto oli myöntänyt A Oy:lle poikkeusluvan verovuoden 2008 tappion vähentämiseen omistajanvaihdoksesta huolimatta.

B AB oli vuonna 2009 perustanut täysin omistamansa D Holding Oy:n. C Holding AB sulautui D Holding Oy:öön 1.1.2010, jolloin D Holding Oy:stä tuli A Oy:n ainoa osakas. Myöhemmin samana päivänä A Oy sulautui D Holding Oy:öön. Asiassa oli kysymys siitä, oliko D Holding Oy:llä verovuodelta 2010 toimitettavassa verotuksessaan oikeus tuloverolain 123 §:n 2 momentin nojalla vähentää A Oy:lle verovuodelta 2008 vahvistettu tappio.

Korkein hallinto-oikeus totesi, että A Oy ja D Holding Oy olivat samaan intressipiiriin kuuluneita yhtiöitä ja että A Oy:llä itsellään oli sulautumisen hetkellä oikeus vähentää esillä oleva tappionsa. Korkein hallinto-oikeus totesi myös, että A Oy:n sulautuminen D Holding Oy:öön oli Euroopan yhteisöjen neuvoston eri jäsenvaltioissa olevia yhtiöitä koskeviin sulautumisiin, jakautumisiin, osittaisjakautumisiin, varojen siirtoon ja osakkeiden vaihtoihin sekä eurooppayhtiön tai eurooppaosuuskunnan sääntömääräisen kotipaikan siirtoon jäsenmaiden välillä sovellettavasta yhteisestä verojärjestelmästä koskevaan direktiiviin perustuvan elinkeinotulon verottamisesta annetun lain 52 a §:n mukainen sulautuminen ja että näin ollen sulautumisen verotuksellisia seuraamuksia tappioiden sulautumisessa siirtyminen mukaan lukien oli arvioitava ottaen huomioon sanotun direktiivin tavoitteet. Näiden seikkojen vuoksi korkein hallinto-oikeus katsoi, että A Oy:n verovuoden 2008 tappio siirtyi yhtiön sulautumisessa vähennettäväksi D Holding Oy:n elinkeinotoiminnan tuloista.

KHO 2021:104 E Ky:n äänettöminä yhtiömiehinä olivat olleet C Oy:n emoyhtiö B Oy ja tämän emoyhtiö A Oy. C Oy:n yhtiöpanos E Ky:öön oli ollut noin 15,6 prosenttia E Ky:öön sijoitettujen yhtiöpanosten yhteismäärästä. E Ky:n tilikauden tulo oli yhtiösopimuksessa sovittu jaettavan niin, että äänettömille yhtiömiehille jaettiin ensin kumulatiivisesti laskettu viiden prosentin vuotuinen tuotto heidän kullakin hetkellä sijoittamalleen pääomalle ja loppuosa jaettiin äänettömien ja vastuunalaisten yhtiömiesten kesken suhteessa 70/30.

E Ky oli 22.6.2016 myynyt omistamansa F Oy:n osakkeet C Oy:lle ja eräälle toiselle osakeyhtiölle. Verohallinto oli myöntänyt F Oy:lle poikkeusluvan verovuoden 2015 tappion vähentämiseen omistajanvaihdoksesta huolimatta. F Oy oli 31.12.2015 sulautunut elinkeinotulon verottamisesta annetun lain 52 a §:ssä tarkoitetulla tavalla D Oy:öön. D Oy:n osakkaina 1.10.2014 lukien olivat olleet C Oy ja eräät muut osakkaat.