Ohje liittyy kokonaisuuteen: Kansainvälinen verotus

Tässä ohjeessa käsitellään ulkomaisten väliyhteisöjen osakkaiden verotuksesta annetun lain (1994/1217, väliyhteisölaki / VYL) soveltamista verovuodesta 2019 alkaen.

Ohjetta on päivitetty 20.12.2021 seuraavasti: Luvun 3.2 esimerkkiä 1 on täsmennetty. Lukua 4.4 on päivitetty keskusverolautakunnan ennakkoratkaisun KVL 19/2021 johdosta. Lukua 5.5 on muutettu korkeimman hallinto-oikeuden päätöksen KHO 2021:144 vuoksi. Tämä päätös muuttaa Verohallinnon aikaisempaa tulkintaa väliyhteisön tappio-osuuden vähentämisedellytyksistä. Luvun 7 oikeuskäytäntöön on lisätty edellä mainittujen päätösten lisäksi KHO 2021:115.

1 Johdanto

Ulkomaisen yksikön samaa tuloa voidaan tietyin edellytyksin verottaa yksikön Suomessa verovelvollisen osakkaan tai edunsaajan tulona väliyhteisölain perusteella. Tällaista ulkomaista yksikköä kutsutaan väliyhteisöksi.

Kansallista väliyhteisölakia on sovellettu ensimmäisen kerran verovuoden 1995 verotuksessa. Lain tarkoituksena on ollut torjua matalan verotuksen valtioihin perustettujen yhteisöjen avulla tapahtuvaa Suomen verotuksen välttämistä.

Väliyhteisölakia on muutettu 1.1.2019 voimaan tulleella lailla (1364/2018). Lainmuutoksella on Suomessa toimeenpantu 12.7.2016 annettu neuvoston direktiivi (EU) 2016/1164 sisämarkkinoiden toimintaan suoraan vaikuttavien veron kiertämisen käytäntöjen torjuntaa koskevien sääntöjen vahvistamisesta siltä osin kuin on kyse ulkomaisia väliyhtiöitä koskevasta säännöstä ja ulkomaisen väliyhtiön tulojen laskemisesta. Direktiivin toimeenpanon yhteydessä väliyhteisölakia muutettiin myös eräiltä muilta osin.

Direktiivin väliyhtiöitä koskevan sääntelyn tavoitteena on turvata yhtiöveropohjaa Euroopan unionin jäsenvaltioissa. Tarkoituksena on ennaltaehkäistä järjestelyjä, joilla pyritään välttämään jäsenvaltiossa verovelvolliselle yhteisölle kuuluvien tulojen verottaminen.

Väliyhteisölain soveltaminen ei estä verotusmenettelystä annetun lain (1558/1995, VML) yleisen veron kiertämistä koskevan säännöksen (VML 28 §) tai siirtohinnoitteluoikaisua koskevan säännöksen (VML 31 §) soveltamista säännösten soveltamisedellytysten täyttyessä.

2 Soveltamisala ja verovelvolliset

Ulkomaisen yksikön tuloa voidaan verottaa väliyhteisölain perusteella yksikön osakkaan tai edunsaajan tulona, jos ulkomainen yksikkö on laissa tarkoitettu väliyhteisö (VYL 1 §). Väliyhteisölaissa käytettävällä termillä ulkomainen yksikkö korvattiin 1.1.2019 alkaen aikaisemmin voimassa olevaan sääntelyyn sisältynyt termi ulkomainen yhteisö. Tällä muutoksella ei ole vaikutusta käsitteen sisältöön.

Ulkomaisella yksiköllä tarkoitetaan laajasti erilaisia yritysmuotoja ja sopimusjärjestelyjä. Väliyhteisö voi olla oikeudelliselta muodoltaan esimerkiksi yhtiö, osuuskunta, trusti, säätiö tai yhdistys. Sen sijaan ulkomainen yhtymä ei kuulu väliyhteisölain soveltamisalaan. Ulkomaisen yhtymän tulo-osuuden verottamiseen sovelletaan tuloverolain (1535/1992, TVL) 16 a §:ää.

Ulkomaiseen väliyhteisöön rinnastetaan tietyin edellytyksin ulkomaisen yksikön ulkomainen kiinteä toimipaikka, joka täyttäisi väliyhteisölain edellytykset, jos se olisi itsenäinen yksikkö.

Väliyhteisötulosta on verovelvollinen ulkomaisen väliyhteisön TVL 9 § 1 momentin 1 kohdassa tarkoitettu Suomessa yleisesti verovelvollinen väliyhteisön osakas tai edunsaaja. Osakkaana tai edunsaajana voi olla esimerkiksi yhteisö, elinkeinoyhtymä ja luonnollinen henkilö. Väliyhteisölakia sovellettaessa edunsaajalla tarkoitetaan tahoa, joka ei ole ulkomaisen yksikön osakas, mutta jolla on oikeus saada vähintään 25 prosenttia yksikön voitosta tai varallisuuden tuotosta.

Ulkomailla perustettu tai rekisteröity yhteisö, jonka tosiasiallinen johtopaikka sijaitsee Suomessa, on TVL 9 §:n 1 momentin 1 kohdan (1188/2020) mukaan Suomessa yleisesti verovelvollinen. Tällainen ulkomainen yhteisö ei voi VYL:n mukaan itse olla väliyhteisö. Yhteisön omistajia ei voida tällöin verottaa yhteisön tulosta VYL:n mukaan, vaan yhteisö on itse verovelvollinen Suomessa. Mikäli ulkomainen yhteisö on Suomessa yleisesti verovelvollinen täällä sijaitsevan tosiasiallisen johtopaikan perusteella, sovelletaan yhteisöön väliyhteisön osakkaana VYL:ia lain soveltamisedellytysten täyttyessä. Tällöin yleisesti verovelvollisen ulkomaisen yhteisön veronalaisena tulona pidetään yhteisön osuutta ulkomaiseen väliyhteisöön VYL:n soveltamisedellytysten täyttyessä. Mikäli ulkomaisen yhteisön yleinen verovelvollisuus päättyy Suomessa sijainneen tosiasiallisen johtopaikan lakkaamisen myötä, on mahdollista, että tämän jälkeen VYL:n soveltamisedellytykset täyttyvät ja ulkomaista yhteisöä pidetään VYL:n tarkoittamana väliyhteisönä.

Väliyhteisölakia sovelletaan Suomessa yleisesti verovelvollisen lisäksi tietyin edellytyksin myös TVL 9 § 1 momentin 2 kohdassa tarkoitettuun rajoitetusti verovelvolliseen. VYL 1 §:n mukaan osuus ulkomaisen väliyhteisön tuloon on rajoitetusti verovelvollisen veronalaista tuloa, jos osuus liittyy rajoitetusti verovelvollisen Suomessa olevaan TVL 13 a §:ssä tarkoitettuun kiinteään toimipaikkaan.

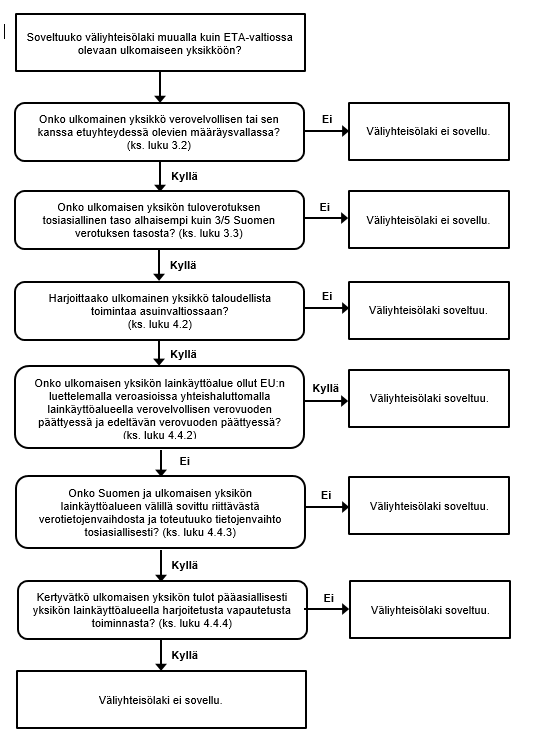

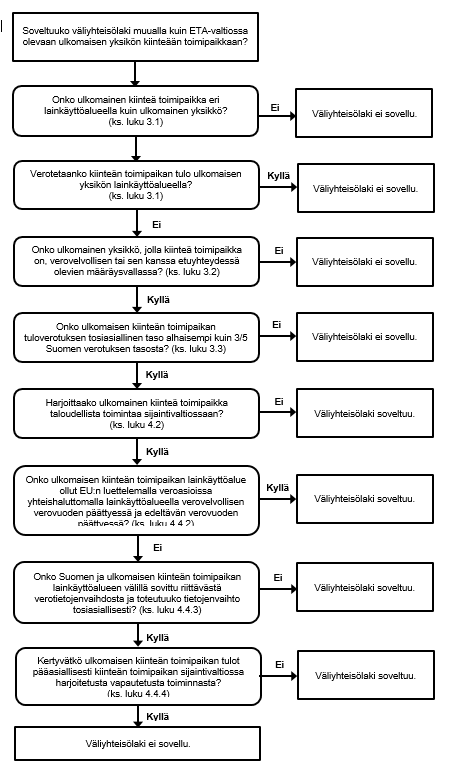

Ulkomaisen yksikön ja sen kiinteän toimipaikan väliyhteisöaseman arviointi edellyttää monivaiheista tarkastelua. Sen helpottamiseksi tämän ohjeen luvussa 6 on apukaavioita, joita voidaan hyödyntää arvioitaessa väliyhteisölain soveltumista ulkomaiseen yksikköön. Kaavioita tulkittaessa on kuitenkin otettava huomioon väliyhteisölaki ja tämä ohje kokonaisuudessaan.

Poikkeustilanteissa Suomen ja väliyhteisön osakkaan asuinvaltion verosopimus voi estää Suomea verottamasta väliyhteisötuloa sen osakkaan tulona. Tällöin voi olla kyse niin kutsutusta kaksoisasumistilanteesta, jossa molemmat valtiot pitävät osakasta yleisesti verovelvollisena. Tällaisten tilanteiden ratkaisemisesta on yleensä säännökset verosopimuksen 4 artiklassa. Verosopimus voi rajoittaa Suomen verotusoikeutta, jos verosopimusta sovellettaessa osakas asuu toisessa sopimusvaltiossa.

Suomi on tehnyt Aruban ja sittemmin hajonneiden Alankomaiden Antillien kanssa taloussuhteiden edistämistä koskevat sopimukset, jotka rajoittavat tietyiltä osin väliyhteisölain soveltumista näillä alueilla asuviin yhteisöihin. Sopimukset estävät Suomea verottamasta väliyhteisötuloa, joka kertyy sopimusvaltiossa harjoitetusta ja sopimuksessa määritellystä toiminnasta. Tällaista toimintaa ovat muun muassa teollisuus-, valmistus-, matkailu-, maatalous-, rakennus- ja asennustoiminta. Väliyhteisölaki voi soveltua Aruban ja Alankomaiden Antillien sopimuksista huolimatta esimerkiksi muuhun kuin liiketoiminnan yhteydessä harjoitettuun rahoitustoimintaan. Alankomaiden Antillien sopimusta sovelletaan Alankomaiden osiin, jotka sijaitsevat Bonairen, Curaçaon, Saban, Sint Eustatiuksen ja Sint Maartenin saarilla.

Vaikka väliyhteisölain mukaiset edellytykset väliyhteisötulon verottamiselle täyttyvät, voi väliyhteisötulo kuitenkin olla osittain tai kokonaan verovapaata Suomen sisäisen lainsäädännön perusteella esimerkiksi elinkeinotulon verottamisesta annetun lain (360/1968, EVL) 6 b §:n käyttöomaisuusosakkeiden luovutuksia koskevan verovapauden johdosta.

Ratkaisu väliyhteisölain soveltumisen edellytysten täyttymisestä tehdään verovuosikohtaisesti. Väliyhteisölaki ei siten välttämättä sovellu ulkomaiseen yhteisöön joka vuosi, vaikka edellytykset olisivat yhtenä verovuotena täyttyneet.

3 Väliyhteisölain soveltamisen pääsääntö

3.1 Väliyhteisön määritelmä

Väliyhteisölain 2 §:n 1 momentin mukaan ulkomaista yksikköä pidetään väliyhteisönä, jos

- verovelvollisella on yksin tai yhdessä verovelvolliseen etuyhteydessä olevien yksiköiden ja luonnollisten henkilöiden kanssa suoraan tai välillisesti vähintään 25 prosenttia äänioikeuksista yksikössä, omistuksessaan suoraan tai välillisesti vähintään 25 prosenttia yksikön pääomasta tai oikeus saada vähintään 25 prosenttia yksikön voitosta tai varallisuuden tuotosta; ja

- yksikön verotuksen tosiasiallinen taso yksikön verotuksellisen kotipaikan mukaisella lainkäyttöalueella on alhaisempi kuin 3/5 Suomessa asuvan yhteisön verotuksen taso täällä.

Väliyhteisölain 2 §:n 2 momentin mukaan ulkomaiseen väliyhteisöön rinnastetaan ulkomaisen yksikön ulkomainen kiinteä toimipaikka, joka täyttäisi tämän lain edellytykset, jos se olisi itsenäinen yksikkö. Lisäksi edellytetään, että kiinteä toimipaikka sijaitsee eri lainkäyttöalueella kuin ulkomainen yksikkö ja että siihen liittyvää tuloa ei ole verotettu lainkäyttöalueella, jolla yksikkö sijaitsee (ks. esimerkki 4).

Väliyhteisölaissa käytettävällä verotuksellisen kotipaikan käsitteellä on 1.1.2019 alkaen korvattu aikaisemmin voimassa olleeseen sääntelyyn sisältynyt asuinvaltion käsite. Väliyhteisölakia sovellettaessa yksikön verotuksellisella kotipaikalla tarkoitetaan lainkäyttöaluetta, jossa ulkomainen yksikkö katsotaan rekisteröinnin, johtopaikan tai muun sellaisen syyn vuoksi verotuksellisesti asuvaksi. Verotuksellinen kotivaltio voi olla valtiollinen tai ei-valtiollinen lainkäyttöalue, jolla on itsenäinen veronkanto-oikeus. Itsenäisten valtioiden lisäksi esimerkiksi Hongkong, Kanaalisaaret, Mansaari, Gibraltar, Bahamasaaret ja Caymansaaret voivat olla verotuksellisia kotipaikkoja väliyhteisölakia sovellettaessa (ks. KHO 2012:118 ja KVL 50/2009).

Yhteisön verotuksellinen kotivaltio voi vaihtua valtiosta toiseen siten, että muutoksen seurauksena yhteisöä ei pidetä enää laissa tarkoitettuna väliyhteisönä. Tällöin yhteisön katsotaan olevan ulkomainen väliyhteisö siihen hetkeen asti, jolloin se lakkaa olemasta ensimmäisessä valtiossa asuva (ks. KVL 50/2009).

3.2 Määräysvalta väliyhteisössä

Osuus ulkomaisesta yksiköstä

Edellytyksenä sille, että ulkomainen yksikkö voi olla väliyhteisö, on se, että verovelvollinen käyttää yksikössä määräysvaltaa. Verovelvollisen omaan määräysvaltaan rinnastetaan määräysvalta, joka syntyy vastaavin perustein verovelvollisen ja yhdessä siihen etuyhteydessä olevien tahojen osuuksista.

Verovelvollisella tarkoitetaan Suomessa yleisesti tai rajoitetusti verovelvollista, joista säädetään TVL 9 §:ssä. Rajoitetusti verovelvollinen on väliyhteisötulosta verovelvollinen kuitenkin vain, jos osuus väliyhteisöstä liittyy rajoitetusti verovelvollisen Suomessa olevaan kiinteään toimipaikkaan.

Määräysvaltaedellytys täyttyy väliyhteisölain 2 §:n 1 momentin 1 kohdan mukaan, jos verovelvollisella on yksin tai yhdessä verovelvolliseen etuyhteydessä olevien yksiköiden ja luonnollisten henkilöiden kanssa

- suoraan tai välillisesti vähintään 25 prosenttia äänioikeuksista yksikössä,

- omistuksessaan suoraan tai välillisesti vähintään 25 prosenttia yksikön pääomasta, tai

- oikeus saada vähintään 25 prosenttia yksikön voitosta tai varallisuuden tuotosta.

Lisäksi mahdolliset erityiset järjestelyt, kuten osakassopimukset, voidaan ottaa huomioon arvioitaessa määräysvaltaa koskevien edellytysten täyttymistä.

Välillistä omistusosuutta laskettaessa huomioon otetaan ainoastaan etuyhteydessä olevien osapuolten kautta syntyvä välillinen omistus. Verovelvollisen ja etuyhteysosapuolten omistus lasketaan määräysvaltaa arvioitaessa täysimääräisesti yhteen (ks. esimerkki 2).

Määräysvaltaa koskevan edellytyksen täyttyminen arvioidaan lähtökohtaisesti ulkomaisen yksikön tilikauden päättymishetken mukaan. Arviointihetki on sama myös silloin kun osakas- tai edunsaaja-asema väliyhteisössä alkaa tai päättyy kesken ulkomaisen yksikön tilikauden.

Etuyhteys

Määräysvaltaa arvioitaessa otetaan huomioon verovelvollisen oman omistuksen tai edunsaaja-aseman lisäksi verovelvolliseen etuyhteydessä olevien yksiköiden tai luonnollisten henkilöiden osuudet. Etuyhteyssuhde voi muodostua verovelvollisen suhteesta omistajiinsa, verovelvollisen suhteesta omistamiinsa yksiköihin tai suhteesta toisiin luonnollisiin henkilöihin taikka edellä mainittujen suhteiden yhdistelmästä.

Etuyhteydessä toisiinsa voivat olla

- useampi yksikkö keskenään

- yksikkö tai yksiköt ja luonnollinen henkilö keskenään

- luonnolliset henkilöt keskenään.

Väliyhteisölain 2 §:n 4 momentin mukaan 2 §:n 1 momentissa tarkoitetussa etuyhteydessä verovelvolliseen on

- yksikkö tai luonnollinen henkilö, jolla on suoraan tai välillisesti vähintään 25 prosentin osuus verovelvollisen äänioikeuksista tai pääomasta tai oikeus saada vähintään 25 prosenttia sen voitoista;

- yksikkö, jonka äänioikeuksista ja pääomasta verovelvollisella on suoraan tai välillisesti vähintään 25 prosentin osuus tai jonka voitoista sillä on oikeus saada vähintään 25 prosenttia;

- yksikkö, jolla on yhteys verovelvolliseen sen perusteella, että luonnollisella henkilöllä tai jollain yksiköllä suoraan tai välillisesti on sekä siitä että verovelvollisesta vähintään 25 prosentin osuus; ja

- verovelvollisen ollessa luonnollinen henkilö, tämän lähipiiriin kuuluva toinen luonnollinen henkilö.

Luonnollisten henkilöiden lähipiiri

Väliyhteisölain 2 §:n 4 momentin 4 kohdassa tarkoitettuun luonnollisen henkilön lähipiiriin kuuluvia henkilöitä ovat

- henkilön aviopuoliso tai häneen avioliitonomaisessa suhteessa oleva henkilö

- sisarus, sisar- ja velipuoli

- henkilön ja hänen aviopuolisonsa tai avioliitonomaisessa suhteessa olevan henkilön ylenevässä tai alenevassa polvessa oleva sukulainen

- edellä mainittujen henkilöiden aviopuolisot tai heihin avioliitonomaisessa suhteessa olevat henkilöt

- kuolinpesä, jossa luonnollisella henkilöllä tai edellä mainituilla henkilöillä on osuus.

Esimerkkejä määräysvallan ja etuyhteyden muodostumisesta

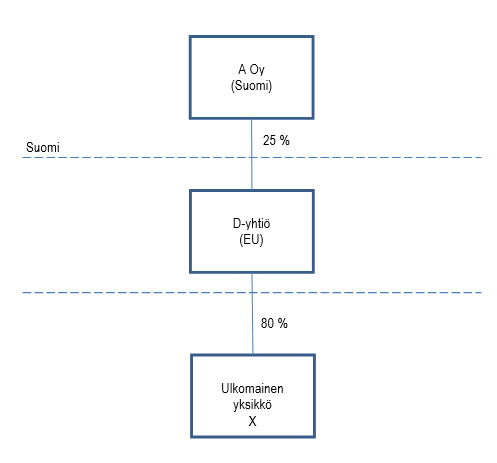

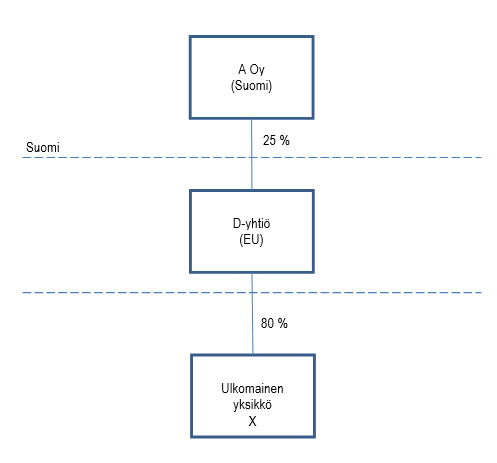

Esimerkki 1

A Oy omistaa 25 prosenttia EU-valtiossa sijaitsevan D-yhtiön osakkeista. D-yhtiö omistaa 80 prosenttia ulkomaisen yksikön X:n osakkeista. A Oy ja D-yhtiö ovat keskenään etuyhteydessä olevia yrityksiä. A Oy:n ja D-yhtiön katsotaan omistavan yhdessä 80 prosenttia ulkomaisen yksikön X osakkeista, jolloin 25 prosentin määräysvaltaa koskeva raja ylittyy. Ulkomainen yksikkö X on välillisesti A Oy:n määräysvallassa. Siten X:ää voidaan pitää A Oy:n väliyhteisönä. Lisäksi myös D-yhtiö voi olla A Oy:n väliyhteisö.

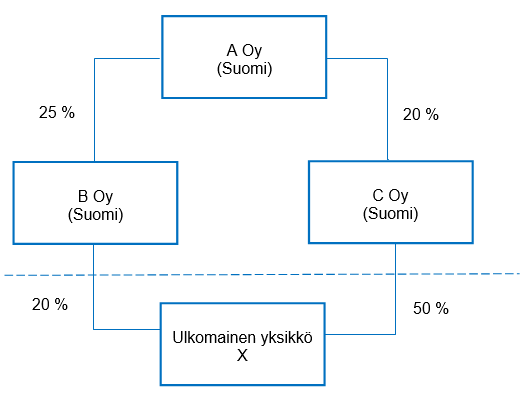

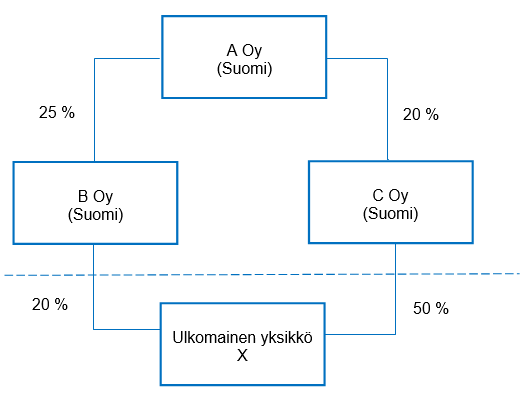

Esimerkki 2

A Oy, B Oy ja C Oy ovat suomalaisia osakeyhtiöitä. X on ulkomainen yksikkö. A Oy omistaa 25 prosenttia B Oy:stä ja 20 prosenttia C Oy:stä. B Oy:n omistusosuus ulkomaisesta yksiköstä X on 20 prosenttia, ja C Oy:n omistusosuus X:stä on 50 prosenttia.

A Oy ja B Oy ovat keskenään etuyhteydessä olevia yrityksiä. Sen sijaan A Oy:n ja C Oy:n tai B Oy:n ja C Oy:n välillä ei ole etuyhteyttä.

Ulkomainen yksikkö X ei ole A Oy:n tai B Oy:n määräysvallassa. X:ää ei voida pitää A Oy:n tai B Oy:n väliyhteisönä.

Sen sijaan C Oy:llä on suoran 50 prosentin omistuksensa perusteella määräysvalta X:ssä. Siten X:ää voidaan pitää C Oy:n väliyhteisönä.

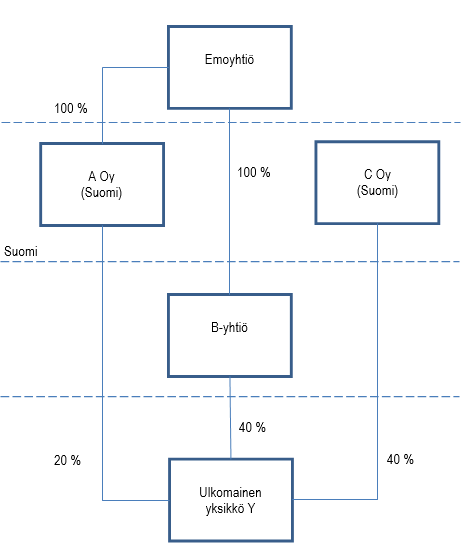

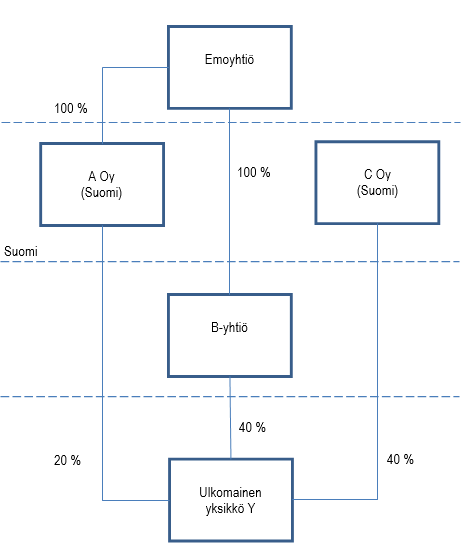

Esimerkki 3

A Oy ja C Oy ovat suomalaisia osakeyhtiöitä, joiden välillä ei ole säännöksessä tarkoitettua etuyhteyttä. A Oy:n ulkomainen emoyhtiö omistaa täysin sekä A Oy:n että B-yhtiön toisessa valtiossa. A Oy omistaa 20 prosenttia ulkomaisesta yksiköstä Y ja B-yhtiö 40 prosenttia. C Oy omistaa 40 prosenttia ulkomaisesta yksiköstä Y.

Ulkomainen yksikkö Y on A Oy:n ja C Oy:n määräysvallassa. A Oy:n määräysvaltaa arvioitaessa huomioon otetaan myös siihen VYL 2 §:n 4 momentin 3 kohdan nojalla etuyhteydessä olevan B-yhtiön omistus. Emoyhtiö ja B-yhtiö eivät ole Suomessa verovelvollisia, joten väliyhteisölakia ei sovelleta niihin. C Oy:n omistusta ei oteta huomioon arvioitaessa A Oy:n osalta toteutuvaa määräysvaltaa eikä A Oy:n omistusta oteta huomioon arvioitaessa C Oy:n määräysvaltaa. Y:tä voidaan pitää A Oy:n ja C Oy:n väliyhteisönä.

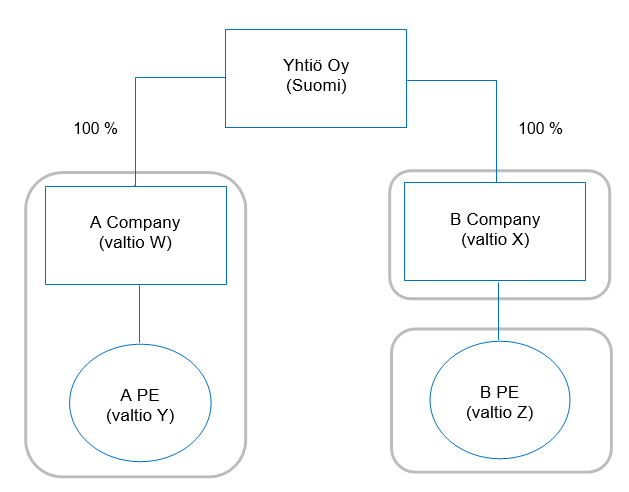

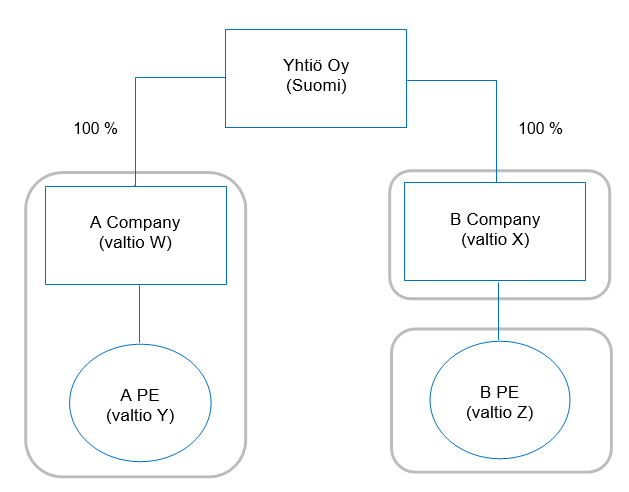

Esimerkki 4

Suomalainen Yhtiö Oy omistaa kaksi ulkomaista yksikköä: valtiossa W asuvan A Companyn ja valtiossa X asuvan B Companyn. A Companylla on kiinteä toimipaikka A PE valtiossa Y ja vastaavasti B Companylla on kiinteä toimipaikka B PE valtiossa Z. Kiinteät toimipaikat sijaitsevat siten eri lainkäyttöalueilla kuin ulkomaiset yksiköt.

Kiinteän toimipaikan A PE tuloa verotetaan valtiossa W toimitettavassa verotuksessa A Companyn tulona. Sen sijaan valtiossa X toimitettavassa verotuksessa B Companyn tulona ei veroteta yhtiön valtiossa Z olevan kiinteän toimipaikan B PE:n tuloa.

Sekä A Company että B Company ovat Yhtiö Oy:n määräysvallassa. Yhtiö Oy:n määräysvalta ulottuu myös mainittujen ulkomaisten yksiköiden kolmansissa valtioissa oleviin kiinteisiin toimipaikkoihin.

A Companyn ja A PE:n väliyhteisöasemaa arvioidaan yhdessä A Companyn tasolla valtiossa W, koska A Companyn verotettava tulo valtiossa W sisältää muun ohessa myös yhtiön valtiossa Y olevan kiinteän toimipaikan A PE:n tulon.

Sen sijaan B Companyn kohdalla väliyhteisölain soveltumista arvioidaan erikseen B Companyn osalta valtiossa X ja erikseen kiinteän toimipaikan osalta valtiossa Z. B Companyn valtioon X kohdistuvana tulona pidetään B Companyn tuloja pois lukien yhtiön valtiossa Z olevan kiinteän toimipaikan tulo. Valtioon Z kohdistuvana tulona pidetään kiinteän toimipaikan B PE:n tuloa.

3.3 Verotuksen taso

Määräysvaltaa koskevan edellytyksen lisäksi edellytyksenä sille, että ulkomainen yksikkö voi olla väliyhteisö, on se, että yksikön verotuksen tosiasiallinen taso yksikön verotuksellisen kotipaikan mukaisella lainkäyttöalueella on alhaisempi kuin 3/5 Suomessa asuvan yhteisön verotuksen tasosta täällä (VYL 2 §:n 1 momentin 2 kohta). Väliyhteisön verotuksen tasoa arvioidaan verovuosikohtaisesti (ks. KHO 2003:49).

Väliyhteisölain 2 §:n 3 momentin 1 kohdan mukaan ulkomaisen väliyhteisön verotuksen tasoa arvioitaessa ei oteta huomioon väliyhteisön kiinteää toimipaikkaa, joka ei ole veronalainen tai joka on vapautettu verosta ulkomaisen väliyhteisön lainkäyttöalueella, koska tällaista kiinteää toimipaikkaa arvioidaan itsenäisesti väliyhteisölain soveltumisen näkökulmasta (VYL 2.2 §). Kun arvioidaan, onko väliyhteisölain 2 §:n 2 momentissa tarkoitettu ulkomaiseen yksikköön rinnastettava kiinteä toimipaikka väliyhteisö, verotuksen tasoa tarkastellaan kiinteän toimipaikan sijaintivaltioon suoritettavien verojen perusteella.

Väliyhteisölain 2 §:n 3 momentin 2 kohdan mukaan ulkomaisen väliyhteisön verotuksen tasoa arvioitaessa ei oteta huomioon väliyhteisön toiselta väliyhteisöltä saamaa osinkoa, joka on jaettu voitosta, joka on jonkin osingonjakoa välittömästi edeltävän viiden verovuoden osalta otettu Suomessa huomioon viimeksi mainitun väliyhteisön tuloverotuksen tasoa arvioitaessa.

Yksikön verotuksellisen kotipaikan mukaisella lainkäyttöalueella verotusoikeus voi valtion ohella olla sen valtiollisilla osilla ja paikallisyhteisöillä (osavaltio, provinssi, kantoni, kunta tai muu vastaava). Verotuksen tasoa arvioitaessa lasketaan eri veronsaajille lainkäyttöalueella maksetut verot yhteen. Kuitenkaan muissa valtioissa maksettuja veroja, kuten lähdeveroa tai väliyhteisön kiinteän toimipaikan sijaintivaltion veroa, ei oteta huomioon.

Suomen laskennallinen yhteisövero määritetään verotuksen tason vertailua varten kahdessa vaiheessa. Ensin lasketaan väliyhteisön verotettavan tulon määrä Suomen verolainsäädännön mukaisesti tilanteessa, jossa väliyhteisö olisi ollut Suomessa yleisesti verovelvollinen yhteisö. Pääsäännön mukaan laskennan pohjaksi otetaan ulkomaisen yksikön asuinvaltiossa tehty kirjanpito, jota oikaistaan Suomen verolainsäädännöstä johtuvin oikaisuin. Oikaisut voivat koskea tulojen veronalaisuutta ja menojen vähennyskelpoisuutta sekä tulojen ja menojen jaksotusta.

Toisessa vaiheessa laskennallinen yhteisöveron määrä saadaan kertomalla laskennallinen verotettavan tulon määrä Suomen yhteisöverokannalla kyseisenä verovuotena (20 % verovuonna 2019). Tässä yhteydessä tuloverona otetaan huomioon myös mahdollinen yleisradioverosta annetun lain (484/2012) mukainen yhteisön yleisradiovero ja mahdollinen Ahvenmaan mediamaksusta annetun maakuntalain (2019:103) mukainen yhteisön mediamaksu.

Laskennallinen Suomen verotettava tulo lasketaan joko EVL:n, TVL:n tai maatilatalouden tuloverolain (543/1967, MVL) mukaisesti. Suomen laskennallista veroa määritettäessä otetaan yleensä huomioon myös tuloverolain tappiontasausta koskevat säännökset (ks. KHO 2003:49 sekä esimerkki poikkeuksesta jäljempänä).

Esimerkki 5: Verotuksen tason vertailu

Kuwaitilainen yhteisö A harjoittaa elinkeinotoimintaa Kuwaitissa. A on maksanut valtion tuloveroa Kuwaitissa 800 euroa vuodelta 2020. A ei ole ollut tappiollinen aiempina vuosina eikä se ole saanut osinkoja väliyhteisöiltä. Jos A olisi Suomessa yleisesti verovelvollinen, A:n verotuksessa sovellettaisiin EVL:ää, joten A:n laskennallinen Suomen yhteisövero vertailua varten lasketaan EVL:n mukaisesti.

EVL:n mukaan laskettuna A:n verotettava tulo vuonna 2020 olisi ollut 5 000 euroa. A:n laskennallinen vero Suomessa on siten 1 000 euroa (yhteisövero 5 000 x 20 % ja yleisradiovero 0 euroa). A:n verotuksen taso Kuwaitissa on siten 4/5 (= 800 / 1 000) verrattuna Suomen laskennalliseen yhteisöveroon eli vähintään 3/5. Väliyhteisölaki ei sovellu A:han vuonna 2020.

Ulkomainen yksikkö on voinut hyötyä verotuksellisen kotipaikkansa tappiontasausta koskevista säännöksistä, mutta TVL:n tappiontasausta koskevat säännökset samassa tilanteessa estäisivät aiempien tappioiden käyttämisen esimerkiksi omistajanvaihdoksen vuoksi. Näissä tilanteissa ulkomaisen yksikön tosiasiallista veroa oikaistaan vertailua varten laskemalla, mikä olisi ollut veron määrä verotuksellisen kotipaikan paikallisen lainsäädännön mukaan ilman aiempia tappioita (ks. KHO 2003:49).

Esimerkki 6: Väliyhteisön ulkomaisen veron oikaisu vertailulaskelmaa varten

Sveitsiläinen yhteisö B harjoittaa elinkeinotoimintaa Sveitsissä. B:n tilikausi on kalenterivuosi.

B:llä on ollut Sveitsissä 8 000 frangia ennen vuotta 2020 syntyneitä tappioita. Nämä tappiot on voitu vähentää B:n Sveitsin lain mukaan lasketusta vuoden 2020 verotettavasta tulosta. Tappiontasauksen seurauksena B on maksanut Sveitsissä tuloveroa 0 euroa vuodelta 2020. B:n Sveitsin lainsäädännön mukaan lasketut verot olisivat olleet 700 euroa ilman tappiontasausta.

Yli puolet B:n osakkeista on vaihtanut omistajaa vuoden 2019 aikana, joten aiempia tappioita ei voida ottaa huomioon B:n laskennallista vuoden 2020 Suomen veroa määritettäessä. B:n laskennallinen vero Suomessa olisi 1 000 euroa vuonna 2020. B:n verotuksen taso ilman tappiontasausta Sveitsissä on siten 7/10 (= 700 / 1 000) verrattuna Suomen laskennalliseen veroon eli vähintään 3/5. Väliyhteisölaki ei sovellu B:hen vuonna 2020.

4 Taloudelliseen toimintaan perustuva poikkeus

4.1 Yleistä

Edellä luvussa 3 mainitusta VYL 2 §:n mukaisesta pääsäännöstä poiketen ulkomaista yksikköä ei kuitenkaan pidetä väliyhteisönä, jos yksikköön soveltuu lain 3 §:n mukainen taloudellista toimintaa koskeva poikkeus. Poikkeuksen soveltamisen edellytykset ovat osittain erilaiset riippuen siitä, onko ulkomaisen yksikön kotipaikka tai yksikön toisessa valtiossa oleva kiinteä toimipaikka sijoittautunut Euroopan talousalueelle (ETA) kuuluvalle lainkäyttöalueelle vai ETA:n ulkopuoliselle lainkäyttöalueelle. Riippumatta siitä, onko ulkomainen yksikkö tai yksikön toisessa valtiossa oleva kiinteä toimipaikka sijoittautunut ETA-alueelle vai sen ulkopuolelle, tulee yksikön tai kiinteän toimipaikan olla todellisuudessa asettautunut sijaintivaltioonsa ja tosiasiallisesti harjoittaa siellä taloudellista toimintaa (VYL 3 § 1 momentti).

4.2 Tosiasiallinen taloudellinen toiminta

Väliyhteisölain 3 §:n 3 momentin mukaan ulkomainen yksikkö on todellisuudessa asettautunut verotuksellisen kotipaikkansa lainkäyttöalueelle ja harjoittaa siellä tosiasiallisesti taloudellista toimintaa, kun yksikön harjoittaman toiminnan luonne huomioon ottaen:

- yksiköllä on käytettävänään lainkäyttöalueella, jolla se sijaitsee, toimintansa harjoittamiseksi tarpeelliset toimitilat ja kalusto sekä varoja;

- yksiköllä on käytettävänään lainkäyttöalueella, jolla se sijaitsee, riittävä henkilökunta, joka on toimivaltainen itsenäisesti harjoittamaan yksikön liiketoimintaa; ja

- yksikön henkilökunta tekee itsenäisesti yksikön päivittäistä toimintaa koskevat päätökset.

Kaikkien edellä mainitun kolmen edellytyksen tulee täyttyä, jotta taloudelliseen toimintaan perustuvaa poikkeusta voidaan soveltaa. Väliyhteisölain muutoksen taustalla olevassa direktiivissä ei ole tarkemmin määritelty taloudellisen toiminnan sisältöä. Direktiivin mukaan kyse on tosiasiallisesta toiminnasta, johon liittyy henkilöstöä, laitteita, varoja ja tiloja. Yksikön harjoittaman taloudellisen toiminnan tosiasiallisuutta ja todellista asettautumista verotuksellisen kotipaikkansa lainkäyttöalueelle arvioidaan kokonaisuutena. Arviointi perustuu objektiivisiin ja ulkopuolisten tarkastettavissa oleviin tosiasiallisen toiminnan kriteereihin. Arvioitaessa edellytysten täyttymistä otetaan huomioon toimialan erityispiirteet ja yksikön toiminnan luonne (ks. esim. KVL 19/2021).

Toimitilat, kalusto ja varat

Toimitila voi olla esimerkiksi toimisto, kauppa, tehdas, muu rakennus tai sen osa. Toimitilan on oltava väliyhteisön käytössä ja hallinnassa toiminnan harjoittamista varten. Esimerkiksi niin sanottu pöytälaatikkoyhtiö, jolla ei ole asuinvaltiossaan muuta kuin postilokero, ei täytä aidolle sijoittautumiselle asetettuja kriteerejä. Toimitilojen todellisuutta arvioidaan esimerkiksi vuokrakulujen, vuokrasopimuksen tai muiden asiakirjojen perusteella.

Yksiköllä tulee olla sen toiminnan harjoittamiseen tarvittava kalusto. Kaluston määrä ja laatu riippuvat yksikön harjoittaman toiminnan luonteesta ja laajuudesta. Kalustolla tarkoitetaan esimerkiksi yksikön valmistus- tai palvelutoiminnassa käytettäviä koneita, laitteita ja muuta käyttöomaisuutta. Lisäksi yksikön tulee olla sen toiminnan harjoittamiseen tarvittavat varat.

Henkilöstö

Yksiköllä tulee olla asuinvaltiossaan riittävä ja ammattitaitoinen henkilöstö, joka vastaa yrityksen toiminnan harjoittamisesta siellä. Henkilöstöllä on oltava riittävät valtuudet hoitaa yrityksen päivittäistä toimintaa.

Henkilöstön tulee yleensä olla työsuhteessa tai vastaavassa palvelussuhteessa yksikköön. Taloudellisen toiminnan aitoutta ja tosiasiallista sijoittautumista arvioidaan esimerkiksi yksikölle syntyneiden palkkakulujen ja muiden vastaavien veloitusten, työ- ja palvelussopimusten sekä muiden asiakirjojen perusteella.

Holding-yhtiöt

Tosiasiallista taloudellista toimintaa arvioidessa otetaan huomioon ulkomaisen yksikön harjoittaman toiminnan luonne. Esimerkiksi holding-yhtiöille on ominaista, että niiden toiminta voi olla vähäistä, eikä toiminta ole useinkaan objektiivisesti arvioiden erityisen ulospäin näkyvää. Väliyhteisölaissa ei ole erityisiä holding-yhtiöitä koskevia säännöksiä. Lähtökohtaisesti holding-yhtiöiden väliyhteisöasemaa arvioidaan VYL 3 §:n 3 momentin kriteerien perusteella samoin kuin muidenkin ulkomaisten yksiköiden asemaa. Väliyhteisölakia ei sovelleta tilanteissa, joissa ulkomainen yksikkö harjoittaa tosiasiallisesti taloudellista toimintaa lainkäyttöalueellaan. Se, milloin ulkomaisen holding-yhtiön voidaan katsoa harjoittavan tosiasiallista taloudellista toimintaa, arvioidaan tapauskohtaisesti.

Taloudelliseen toimintaa perustuvaa poikkeussäännöstä ei sovellettu luxemburgilaiseen sijoitustoimintaa harjoittavaan yhtiöön, jolla ei ollut Luxemburgissa toimitiloja, kalustoa tai itsenäisesti yksikön päivittäistä toimintaa koskevia päätöksiä tekevää henkilöstöä. Yhtiön varallisuutta ei hallinnoitu aktiivisesti. (Ks. KVL 35/2019)

4.3 Euroopan talousalueella sijaitsevat yksiköt

Jos yksikön kotipaikka tai yksikön kiinteän toimipaikan sijaintipaikka on Euroopan talousalueeseen kuuluvassa valtiossa, ei taloudellisen toiminnan poikkeuksen soveltamiselle ole VYL 3 §:n mukaisesti muita edellytyksiä kuin se, että yksikkö on VYL 3 §:n 3 momentissa tarkoitetulla tavalla todellisuudessa asettautunut asuinvaltioonsa ja yksikkö tosiasiallisesti harjoittaa siellä taloudellista toimintaa.

Poikkeuksen soveltuessa ETA-valtiossa olevaa ulkomaista yksikköä tai sen kiinteää toimipaikkaa ei pidetä väliyhteisönä, vaikka yksikkö on VYL 2 §:n mukaisesti verovelvollisen määräysvallassa ja yksikön verotuksen taso alittaa säädetyn 3/5 tason.

Euroopan talousalueeseen kuuluvat Euroopan unionin jäsenvaltioiden lisäksi Islanti, Liechtenstein ja Norja.

Euroopan talousalueeseen eivät kuitenkaan kuulu esimerkiksi Yhdistyneen Kuningaskunnan (Iso-Britannia) kruunun alusmaat. Väliyhteisölain 3 §:n 1 momentin määräykset eivät siten sovellu kruunun alusmaihin sijoittautuneisiin väliyhteisöihin. Kruunun alusmaita ovat Guernsey (Bailiwick of Guernsey), Jersey (Bailiwick of Jersey) ja Mansaari (Isle of Man). Guernseyhyn kuuluvat omina erillisinä oikeudellisena yksikköinään Alderneyn ja Sarkin saaret. Lisäksi Guernsey vastaa Hermin, Jethoun ja Lihoun saarten hallinnosta.

4.4 Euroopan talousalueen ulkopuolella sijaitsevat yksiköt

4.4.1 Taloudellinen toiminta ja lisäedellytykset

Euroopan talousalueen ulkopuolelle asettautunutta ulkomaista yksikköä pidetään väliyhteisölain 2 §:n pääsäännön mukaan väliyhteisönä, jos verovelvollisella on yksikössä määräysvalta ja yksikön verotuksen taso alittaa säädetyn 3/5 tason. Kuitenkin myös ETA- alueen ulkopuolella sijaitseviin ulkomaisiin yksiköihin tai kiinteisiin toimipaikkoihin voidaan soveltaa taloudellisen toiminnan poikkeusta. Poikkeuksen soveltaminen edellyttää kolmen lisäedellytyksen täyttymistä todellisen asettautumisen ja tosiasiallisen taloudellisen toiminnan harjoittamisen lisäksi. Lisäedellytykset koskevat ulkomaisen yksikön lainkäyttöalueen yhteistyöhalua veroasioissa, tietojenvaihtoa ja yksikön toimialaa sekä taloudellisen toiminnan sisältöä.

Väliyhteisölain 3 §:n 2 momentin mukaan 1 momentissa tarkoitettua taloudellisen toiminnan poikkeusta sovelletaan myös yksikköön, jonka verotuksellinen kotipaikka on Euroopan talousalueen ulkopuolisella lainkäyttöalueella, jos

- lainkäyttöalue ei ole ollut Euroopan unionin neuvoston hyväksymissä päätelmissä lueteltuna veroasioissa yhteistyöhaluttomaksi lainkäyttöalueeksi verovelvollisen verovuoden päättyessä sekä verovuotta edeltävän verovuoden päättyessä;

- lainkäyttöalueen kanssa on sovittu viranomaisten välisestä tietojenvaihdosta veroasioissa, joka mahdollistaa tämän lain soveltamisen kannalta riittävän tietojenvaihdon ja tietojenvaihto lainkäyttöalueen kanssa tosiasiallisesti toteutuu; ja

- yksikön tulon on selvitetty pääasiallisesti kertyneen yksikön lainkäyttöalueellaan harjoittamasta teollisesta tuotantotoiminnasta, siihen verrattavista muusta tuotanto- tai palvelutoiminnasta tai laivanvarustustoiminnasta taikka siellä harjoitetusta myynti- tai markkinointitoiminnasta, joka välittömästi palvelee teollista tuotantotoimintaa, siihen verrattavaa muuta tuotanto- tai palvelutoimintaa tai laivanvarustustoimintaa harjoittavaa yksikköä, taikka suorituksista, joiden maksaja on sillä lainkäyttöalueella asuva ja siellä mainitunlaista toimintaa harjoittava, samaan osakeyhtiölain 8 luvun 12 §:ssä tarkoitettuun konserniin kuuluva yksikkö.

Jotta taloudellisen toiminnan poikkeusta voidaan soveltaa ETA-alueen ulkopuolella sijaitsevaan yksikköön tai kiinteään toimipaikkaan, tulee kaikkien edellä mainitun kolmen lisäedellytyksen täyttyä.

4.4.2 Yhteistyöhaluttomat lainkäyttöalueet

Taloudelliseen toimintaan perustuvaa poikkeusta ei sovelleta ulkomaiseen yksikköön, jonka verotuksellinen kotipaikka on lainkäyttöalueella, joka on Euroopan unionissa laaditulla yhteistyöhaluttomien lainkäyttöalueiden luettelossa. Poikkeuksen soveltuminen ratkaistaan sen perusteella, oliko ulkomaisen yksikön lainkäyttöalue luettelossa verovelvollisen verovuotta edellisen verovuoden päättyessä sekä kyseessä olevan verovuoden päättyessä. Jos lainkäyttöalue poistetaan luettelosta kesken verovuoden, poikkeusta voidaan soveltaa kyseisenä verovuotena. Jos lainkäyttöalue otetaan luetteloon kesken verovuoden, poikkeusta voidaan silti soveltaa kyseisen verovuoden verotuksessa.

EU:n neuvosto julkaisee luettelon veroasioissa yhteistyöhaluttomista lainkäyttöalueista verkkosivuillaan.

4.4.3 Väliyhteisölain soveltamisen kannalta riittävä tietojenvaihto

Taloudelliseen toimintaan perustuvan poikkeuksen soveltaminen edellyttää lisäksi, että ulkomaisen yksikön kotipaikan mukaisen lainkäyttöalueen kanssa on sovittu viranomaisten välisestä tietojenvaihdosta veroasioissa, joka mahdollistaa väliyhteisölain soveltamisen kannalta riittävän tietojenvaihdon ja tietojenvaihto lainkäyttöalueen kanssa tosiasiallisesti toteutuu.

Väliyhteisölain soveltamisen kannalta riittävä tietojenvaihto voi toteutua tilanteissa, joissa Verohallinnolla on mahdollisuus saada pyytämiänsä tietoja ulkomaisen väliyhteisön lainkäyttöalueelta. Väliyhteisölain soveltamisen kannalta automaattisen tietojenvaihdon piiriin kuuluva tietomassojen vaihto ei ole riittävää. Tietojenvaihtoa koskeva soveltamisedellytys täyttyy vain silloin, kun ulkomaisen väliyhteisön lainkäyttöalueen kanssa on sovittu vähintään pyynnöstä tapahtuvasta tietojenvaihdosta, jonka nojalla on tosiasiallisesti mahdollista saada yksittäistä tilannetta koskevia tietoja ja jos sopimusta sovelletaan. Lisäksi edellytetään, että yksikön sijaintivaltion sisäinen lainsäädäntö ei rajaa tietojenvaihtoa. Tietojenvaihdosta voidaan sopia OECD:n malliverosopimuksen (OECD Model Tax Convention on Income and on Capital, www.oecd.org) laajuisessa verosopimuksessa. Väliyhteisölain edellyttämästä tietojenvaihdosta on voitu myös sopia saattamalla voimaan Euroopan neuvoston ja Taloudellisen yhteistyön ja kehityksen järjestön (OECD) yleissopimus veroasioissa annettavasta keskinäisestä virka-avusta. Tämän lisäksi Suomella on joidenkin valtioiden kanssa suppeampia muun muassa verotietojenvaihtoa koskevia sopimuksia, joissa väliyhteisölain edellyttämästä tietojenvaihdosta on voitu sopia. Tietojenvaihtoa koskevan edellytyksen täyttymiseksi voimassa olevan sopimuksen lisäksi tietojenvaihdon tulee myös tosiasiallisesti toteutua, eli väliyhteisölainsäädännön kannalta riittävän tietojenvaihdon tulee olla mahdollista ja Verohallinnolla tulee olla tosiasiassa mahdollisuus saada pyytämänsä tiedot lainkäyttöalueelta.

Tietojenvaihdon ei katsota toteutuvan ennen kuin tietojenvaihtoa koskevan sopimuksen soveltaminen on alkanut. Jos tietojenvaihtoa koskeva edellytys täyttyy verovelvollisen verovuoden alkaessa tai myöhemmin verovuoden kuluessa, edellytyksen katsotaan täyttyvän koko verovuoden osalta. Jos kesken verovuoden ilmenee seikkoja, joiden vuoksi riittävää tietojenvaihtoa koskeva edellytys ei enää täyty, tällä ei ole vaikutusta verovelvollisen kuluvan verovuoden verotukseen, vaan vasta seuraavan verovuoden verotukseen.

Verohallinto ylläpitää luetteloa (Laki ulkomaisten väliyhteisöjen osakkaiden verotuksesta, valkoinen lista) niistä lainkäyttöalueista, joiden osalta tietojenvaihtoa koskeva edellytys täyttyy. Listalla olevien lainkäyttöalueiden kanssa on voimassa oleva väliyhteisölain tietojenvaihtoa koskevan edellytyksen täyttävä sopimus tai tietojenvaihdosta katsotaan sovitun muutoin riittävällä tavalla. Lisäksi listalla olevat lainkäyttöalueet täyttävät tietojenvaihdon tosiallista toteutumista koskevan edellytyksen.

4.4.4 Vapautettu toiminta

Taloudelliseen toimintaan perustuvan poikkeuksen soveltaminen Euroopan talousalueen ulkopuoliseen yksikköön edellyttää myös, että yksikön tulot kertyvät pääasiallisesti yksikön lainkäyttöalueella harjoittamasta niin sanotusta vapautetusta toiminnasta. Jotta yksikkö voi jäädä väliyhteisölain soveltamisalan ulkopuolelle, tulee yksikön tulo kertyä pääasiallisesti

- teollisesta tuotantotoiminnasta;

- teolliseen tuotantotoimintaan verrattavasta muusta tuotanto- tai palvelutoiminnasta;

- laivanvarustustoiminnasta; tai

- myynti- ja markkinointitoiminnasta, joka välittömästi palvelee teollista tuotantotoimintaa, siihen verrattavaa muuta tuotanto- tai palvelutoimintaa tai lainvanvarustustoimintaa harjoittavaa yksikköä.

Poikkeuksen piirissä on myös yksikkö, jonka tulot kertyvät pääasiallisesti suorituksista, joiden maksaja on samalla lainkäyttöalueella asuva ja siellä edellä a-, b-, c- tai d-kohdassa mainittua vapautettua toimintaa harjoittava, samaan osakeyhtiölaissa tarkoitettuun konserniin kuuluva yksikkö.

Kun lasketaan, ovatko yksikön tulot kertyneet pääasiallisesti vapautetusta toiminnasta, laskentaperusteena voidaan käyttää esimerkiksi liikevaihtoa silloin kun yksikön tulot muodostuvat käytännössä liikevaihdosta (ks. KVL 59/2019).

Teollinen tuotantotoiminta ja siihen verrattava tuotanto- tai palvelutoiminta

Teollisella tuotantotoiminnalla ja siihen verrattavilla muulla tuotantotoiminnalla tai palvelutoiminnalla tarkoitetaan toimintaa, jossa kehitetään ja tuotetaan fyysisiä tai aineettomia hyödykkeitä tai palveluita markkinoilla myytäväksi.

Teollista tuotantotoimintaa on tuotteiden valmistus ja kokoonpano. Myös koneiden tai laitteiden olennainen muuttaminen tai jälleenrakentaminen voi olla teollista tuotantoa.

Teolliseen tuotantotoimintaan verrattava muu tuotanto ei välttämättä liity teollisuuteen. Verotuskäytännössä teolliseen tuotantoon on rinnastettu muun muassa kaivostoiminta, malminetsintä (ks. KVL 37/1996), rakennustuotanto ja energiantuotanto. Tällaista toimintaa voidaan yleensä pitää muuna tuotantotoimintana, jota harjoittaviin yksiköihin väliyhteisölaki ei sovellu.

Teolliseen tuotantotoimintaan verrattavana muuna tuotantotoimintana on pidetty myös suomalaisen emoyhtiön Malesiassa asuvan tytäryhtiön harjoittamaa toimintaa, joka käsitti emoyhtiön toiminnan tavoin globaalia teknistä tukea informaatioteknologian alalla, virustentorjuntatietokantojen päivityspalvelua sekä virustentorjuntaohjelmistojen tuotekehitystä ja suunnittelua (ks. KHO 2014:198).

Huolto- ja korjaustoimintaa voidaan pitää teolliseen tuotantotoimintaan verrattavana muuna tuotantotoimintana esimerkiksi silloin, kun se olennaisesti liittyy verovelvollisen tai samaan konserniin kuuluvan yhteisön valmistukseen ja myyntiin.

Suunnittelu-, tutkimus- ja kehittämistoiminta voi jäädä lain soveltamisalan ulkopuolelle, jos se välittömästi palvelee laissa tarkoitettua teollista tuotantotoimintaa tai siihen verrattavaa muuta tuotanto- tai palvelutoimintaa.

Pelkkien hallinnointi-, johto- ja valvontatehtävien hoitaminen ei ole laissa tarkoitettua tuotantoa (ks. KHO 2012:114).

Liiketoiminta voi nykyisin monissa tapauksissa koostua myös erilaisten aineettomien hyödykkeiden tai palveluiden tuottamisesta. Näissäkin liiketoiminnan harjoittamisen perusoletukset ovat lähtökohtaisesti samanlaisia kuin teollisessa tuotantotoiminnassa. Tällaista liiketoimintaa on esimerkiksi informaatioteknologia-alan liiketoiminta, jossa kehitetään ja tuotetaan erilaisia digitaalisia ratkaisuja, esimerkiksi sähköisiä hyöty- tai viihdepalveluja kuluttajille. Toimialakriteeriä sovellettaessa myös tämänkaltaista tuotanto- ja palvelutoimintaa pidetään teolliseen tuotantotoimintaan verrattavana.

Keskusverolautakunnan ennakkoratkaisussa KVL 19/2021 kuvatussa tilanteessa vakuutusyhtiö harjoitti vakuutustoimintaa toimialalla vakiintuneessa liiketoimintamallissa, jossa sen tulot muodostuivat pääasiassa vakuutusmaksuista, se kantoi vakuutusriskin myöntämistään vakuutuksista ja maksoi vakuutuskorvaukset vakuutuksenottajille. Yhtiön tulojen katsottiin pääasiallisesti kertyneen yhtiön lainkäyttöalueellaan harjoittamasta teolliseen tuotantotoimintaan verrattavasta muusta tuotanto- tai palvelutoiminnasta.

Teolliseen tuotantotoimintaan verrattavana palvelutoimintana ei pidetä seuraavia toimintoja:

- Sijoittamiseen liittyvää toimintaa esimerkiksi silloin, kun kyse on luonnollisen henkilön sijoitusten hallinnasta tai hoitamisesta ulkomaisessa väliyhteisössä.

- Aineettoman omaisuuden omistamiseen ja siihen perustuvien oikeuksien luovuttamiseen liittyvää toimintaa. Tällä tarkoitetaan tilannetta, jossa ulkomainen väliyhteisö, joka ei itse harjoita lainkäyttöalueellaan tutkimus- ja kehitystoimintaa, hoitaa edellä mainittua toimintaa osittain tai kokonaan keskitetysti konsernissa.

- Konsernin sisäiseen rahoitukseen tai vakuuttamiseen liittyvää toimintaa.

- Ulkomaisen väliyhteisön pelkkiä hallinnointi-, johto- ja valvontatoimintoja. Tästä voi olla kyse esimerkiksi silloin, kun yhtiön tulo muodostuu pääasiassa konserniyhtiöille tarjotuista sisäisistä palveluista veloitetuista hallinnointipalkkioista. (Ks. myös KHO 2012:114).

Laivanvarustustoiminta

Yksikkö harjoittaa laivanvarustusta, kun se omistaa aluksen tai alusosuuden, jota se käyttää rahtaamiseen, operoi, huoltaa ja miehittää. Kaikkien edellä mainittujen elementtien ei tarvitse sisältyä toimintaan. Esimerkiksi alusten vuokraaminen voidaan katsoa laivanvarustustoiminnaksi, jos aluksia vuokraavan yhtiön emoyhtiö harjoittaa laivanvarustusta kyseisillä aluksilla (ks. KHO 30.10.2003 taltio 2667).

Laivanvarustus ei kuitenkaan voi perustua pelkästään vuokralle otettujen alusten käyttöön, vaan edellytyksenä on aina myös aluksen tai alusosuuden omistaminen. Omistamiseen rinnastetaan aluksen hallinta bareboat-vuokrasopimuksen, leasingsopimuksen tai vastaavan rahoitusjärjestelyn perusteella. Omistukseen voidaan rinnastaa myös epäsuora omistus esimerkiksi silloin, kun laivanvarustusta harjoitetaan tytäryhtiön omistamalla aluksella (ks. KHO 30.10.2003 taltio 2667).

Toiminta voidaan katsoa laivanvarustukseksi, jos yhteisö käyttää sekä omistamiaan että vuokraamiaan aluksia. Edellytyksenä on, että bruttorekisteritonnien määrä vuokratuissa aluksissa on enintään viisinkertainen omistettuihin aluksiin verrattuna.

Liitännäinen myynti ja markkinointitoiminta

Taloudellisen toiminnan poikkeus koskee tietyin edellytyksin myös myynti- ja markkinointitoimintaa, joka välittömästi palvelee vapautettua toimintaa harjoittavaa yksikköä. Poikkeuksen piiriin kuuluu ulkomainen yksikkö, jonka tulo on pääasiassa kertynyt yksikön lainkäyttöalueella harjoitetusta myynti- tai markkinointitoiminnasta, joka välittömästi palvelee teollista tuotantotoimintaa, siihen verrattavaa muuta tuotanto- tai palvelutoimintaa tai laivanvarustustoimintaa harjoittavaa yksikköä.

Keskusverolautakunnan ennakkoratkaisussa KVL 59/2019 esillä olleessa tilanteessa sveitsiläisen B S.A:n toiminta muodostui yhtiön Sveitsissä harjoittamasta myyntitoiminnasta, jossa yhtiö myi konserniyhtiöiden Sveitsin ulkopuolella valmistamia tuotteita eri maihin sijoittuneille konserniin kuuluville ja kuulumattomille asiakkaille. Näiden tuotteiden myynti oli säännöksessä tarkoitettua myyntitoimintaa, joka välittömästi palvelee teollista tuotantotoimintaa.

Saman konsernin yksiköltä saadut suoritukset

Lisäksi taloudellisen toiminnan poikkeusta voidaan soveltaa yksikköön, joka saa suorituksia saman konsernin toiselta yksiköltä. Poikkeus koskee yksiköitä, joiden tulo on pääasiassa kertynyt suorituksista, joiden maksaja on ulkomaisen yksikön lainkäyttöalueella asuva ja siellä teollista tuotantotoimintaa, siihen verrattavaa muuta tuotanto- tai palvelutoimintaa taikka laivanvarustustoimintaa toimintaa harjoittava, samaan osakeyhtiölain 8 luvun 12 §:ssä tarkoitettuun konserniin kuuluva yksikkö.

5 Väliyhteisötulon laskenta

5.1 Veronalaisen väliyhteisötulon määrä

Väliyhteisön osakasta tai edunsaajaa verotetaan osuudestaan väliyhteisön tuloon. Väliyhteisölain 4 §:n 1 momentin mukaan veronalaista tuloa on verovelvollisen suoraa ja ulkomaista välillistä omistusosuutta taikka edunsaaja-asemaa vastaava osa ulkomaisen väliyhteisön tulosta. Jos verovelvolliseen osuus väliyhteisöstä on välillinen, on veronalaista tuloa verovelvollisen suhteellista osuutta vastaava määrä. Siltä osin kuin tuloverolain 9 §:ssä tarkoitettu rajoitetusti verovelvollinen on velvollinen suorittamaan väliyhteisötulosta veroa tuloverolain 10 §:n nojalla, väliyhteisötuloa ei lueta yleisesti verovelvollisen veronalaiseksi tuloksi. Väliyhteisölain 2 §:n 3 momentin 2 kohdassa tarkoitetulla tavalla huomioon otetusta voitosta jaettua osinkoa ei pidetä veronalaisena tulona.

Rajoitetusti verovelvollinen väliyhteisön osakkaana

Siltä osin kuin tuloverolain 9 §:ssä tarkoitettu rajoitetusti verovelvollinen on velvollinen suorittamaan väliyhteisötulosta veroa tuloverolain 10 §:n nojalla, tuloa ei lueta väliyhteisölain 4 §:n 1 momentin mukaan yleisesti verovelvollisen veronalaiseksi tuloksi. Tämä säännös soveltuu silloin, kun rajoitetusti verovelvollisella väliyhteisön osakkaalla on Suomessa kiinteä toimipaikka, ja yleisesti verovelvollinen omistaa osuuden kyseisestä rajoitetusti verovelvollisesta.

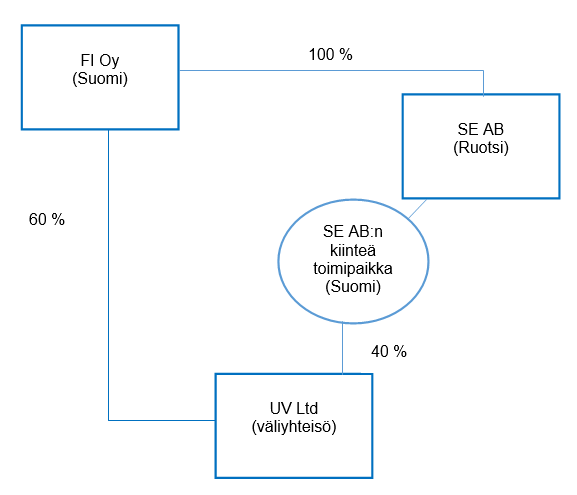

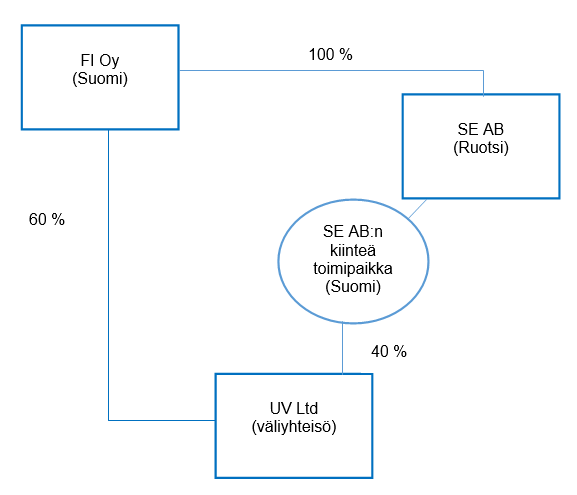

Esimerkki 7: Suomessa sijaitsevaan kiinteään toimipaikkaan liittyvä osuus väliyhteisöstä

Suomalainen FI Oy omistaa 100 prosenttia ruotsalaisen SE AB:n osakkeista. SE AB:lla on Suomessa kiinteä toimipaikka. FI Oy omistaa 60 prosenttia ulkomaisesta väliyhteisö UV Ltd:stä. SE AB:n omistusosuus väliyhteisöstä on 40 prosenttia. UV Ltd:n osuus liittyy SE AB:n Suomessa olevaan kiinteään toimipaikkaan.

Väliyhteisötulosta verotetaan Suomessa FI Oy:n tulona 60 prosenttia ja SE AB:n Suomen kiinteän toimipaikan tulona 40 prosenttia. Väliyhteisön välillistä omistajaa FI Oy:tä ei siis tässä tapauksessa veroteta väliyhteisötulosta siltä osin kuin tulo luetaan SE AB:n Suomen kiinteän toimipaikan tuloksi.

Mikäli S AB:lla ei olisi Suomessa kiinteää toimipaikkaa, verotettaisiin väliyhteisötulo kokonaan FI Oy:n tulona suoran ja välillisen omistuksen perusteella.

Väliyhteisön voitonjako toiselle väliyhteisölle

Väliyhteisölain 4 §:n 1 momentin mukaan lain 2 §:n 3 momentin 2 kohdassa tarkoitetulla tavalla huomioon otetusta voitosta jaettua osinkoa ei pidetä veronalaisena väliyhteisötulona. Säännös koskee väliyhteisön toiselta väliyhteisöltä saamaa osinkoa, joka on jaettu voitosta, joka on jonkin osingonjakoa välittömästi edeltävän viiden verovuoden osalta otettu Suomessa huomioon viimeksi mainitun väliyhteisön tuloverotuksen tasoa arvioitaessa. Väliyhteisölain 4 § 1 momentin rajoitussäännöksen tarkoituksena on estää väliyhteisön toiselle väliyhteisölle maksamaan osinkoon kohdistuva kahdenkertainen verotus.

Väliyhteisötulon laskemiseen liittyvät valuuttakurssimuutokset

Väliyhteisöllä voi olla saaminen tai velka, joka on eri valuutassa kuin väliyhteisön raportointivaluutta. Väliyhteisön tuloslaskelmalle kirjatut saamisten ja velkojen valuuttakurssimuutoksista johtuvat kurssivoitot ja -tappiot otetaan huomioon verotettaessa väliyhteisötuloa Suomessa. Näin tehdään myös tilanteessa, jossa kurssivoitto tai -tappio syntyy euron ja väliyhteisön raportointivaluutan välillä.

Esimerkki 8: Väliyhteisön kurssivoitot ja kurssitappiot

A Oy omistaa sveitsiläisen väliyhteisön CH:n kaikki osakkeet. CH:n tilinpäätöksen raportointivaluuttana on Sveitsin frangi. CH:lla on alun perin euromääräisiä saamisia ja velkoja. CH:n tuloslaskelmalle on kirjattu näiden saamisten ja velkojen valuuttakurssimuutoksista aiheutuneita kurssivoittoja ja kurssitappioita.

A Oy:n omistusosuutta vastaava osuus väliyhteisötuloon lasketaan Suomessa EVL:n mukaisesti. Väliyhteisön tuloslaskelma oikaistaan Suomen verolain eli EVL:n säännösten mukaiseksi, ja tuotot ja kulut muunnetaan euroiksi. Väliyhteisötuloa laskettaessa elinkeinotoiminnasta johtuneesta saamisesta tai velasta aiheutuneet kurssivoitot ovat EVL 5 §:n 1 momentin 12 kohdan perusteella veronalaista tuloa ja vastaavat kurssitappiot ovat EVL 18 § 1 momentin 3 kohdan mukaan vähennyskelpoista menoa. EVL 26 §:n mukaan tuloslaskelmaan merkityt kurssivoitot ovat sen verovuoden tuottoa ja kurssitappiot sen verovuoden kulua, jonka aikana ulkomaanrahan kurssi on muuttunut.

5.2 Tulolähde ja tulolaji

Väliyhteisölain 4 §:n 4 momentin mukaan osuus ulkomaisen väliyhteisön tuloon luetaan väliyhteisön osakkaalla sen tulolähteen tuloksi, johon osuus väliyhteisöstä kuuluu. Väliyhteisön kokonaistulo lasketaan Suomen verolainsäädännön mukaisesti (ks. KVL 24/2010). Sovellettavaksi voi tulla joko EVL, TVL tai MVL. Sovellettava laki määräytyy sen mukaan, mihin tulolähteeseen väliyhteisön osakkeet osakkaalla kuuluvat. Siten yksittäisen väliyhteisön tulo voi kuulua osakkaalla tiettynä verovuonna vain yhteen tulolähteeseen.

Luonnollisen henkilön ja kuolinpesän tulo jaetaan kahteen tulolajiin, joita ovat pääomatulo ja ansiotulo. Veronalainen väliyhteisötulo säilyttää osakkaan verotuksessa alkuperäisen tulolajinsa (ks. esim. KHO 2007:7). Saman tulolajin eri tulotyyppien tulot lasketaan yhteen ja tämä yhteismäärä on pääoma- tai ansiotulona verotettavaa väliyhteisötuloa. Väliyhteisön tulot eivät siten siirry osakkaan verotukseen tulo- ja menotyypeittäin, vaan säilyttäen ainoastaan tulolajinsa. Käytännössä tämä tarkoittaa sitä, että verotusta toimitettaessa pääomatulona verotettavat väliyhteisön tulot lasketaan yhteen ja verotetaan väliyhteisön osakkaan pääomatulona. Samoin tehdään ansiotulona verotettavien väliyhteisötulojen osalta.

Verotettavan tulon laskemista varten on selvitettävä, millaisista tuloista ja menoista väliyhteisön kokonaistulo muodostuu. Verotettavan väliyhteisötulon määrä lasketaan osakkaan verotuksessa kutakin erää koskevien säännösten mukaan. Tulon veronalainen määrä voi siten riippua siitä, onko kyse esimerkiksi luovutusvoitosta, osinkotulosta vai korkotulosta.

Esimerkki 9: Väliyhteisötulon tulolähde ja tulolaji

Suomalainen henkilö H omistaa kokonaan belizeläisen väliyhteisö V:n osakekannan. Kyse on H:n sijoitusten hoitamisesta ulkomaisessa väliyhteisössä. V:n osakkeet kuuluvat H:n muun toiminnan tulolähteen varoihin. V:n verotettava väliyhteisötulo lasketaan osakkaalla TVL:n mukaisesti. H:n osuus V:n väliyhteisötulosta on 100 prosenttia, koska H omistaa V:n kokonaan.

V:n tulo muodostuu panamalaiselta yhtiöltä saadusta 10 000 euron osingosta ja osakkeiden myynnistä syntyneestä 20 000 euron luovutusvoitosta. Osinko on TVL 33 c §:n 3 momentin perusteella veronalaista ansiotuloa ja luovutusvoitto on TVL 45 ja 46 §:ien perusteella veronalaista pääomatuloa. H:n väliyhteisötulon yhteismäärä on 30 000 euroa, josta 10 000 euroa on ansiotuloa ja 20 000 euroa pääomatuloa.

5.3 Väliyhteisötulon verovuosi

Väliyhteisölain 4 §:n 5 momentin mukaan väliyhteisötulo otetaan osakkaan verotuksessa huomioon verovuonna, jona ulkomaisen väliyhteisön verovuosi päättyy (ks. myös KHO 2021:115).

VML 3 §:n mukaan verovuosi on kalenterivuosi tai, jos tilikautena ei ole kalenterivuosi, se tai ne tilikaudet, jotka ovat kalenterivuoden aikana päättyneet.

Jos tilikautta ei ole, luetaan väliyhteisötulo osakkaan tuloksi kalenterivuosittain.

Esimerkki 10:

Luonnollinen henkilö P omistaa ulkomaisen väliyhteisö F:n kaikki osakkeet. Väliyhteisön tilikausi on 1.8.–31.7. Verovuonna 2020 P:n väliyhteisötulona verotetaan F:n tilikaudelle 1.8.2019–31.7.2020 kohdistuva tulo.

Esimerkki 11:

M Oy on omistanut ulkomaisen väliyhteisö CH:n koko osakekannan 10.12.2021 asti, jolloin M Oy on myynyt CH:n osakkeet O Oy:lle. Mainittujen yhtiöiden tilikautena on kalenterivuosi. CH:n tulo verotetaan M Oy:n väliyhteisötulona verovuoteen 2020 asti (tilikausi 1.1.2020–31.12.2020) ja verovuodesta 2021 alkaen O Oy:n väliyhteisötulona (tilikausi 1.1.2021–31.12.2021 ja sitä seuraavat tilikaudet).

5.4 Esimerkkejä väliyhteisötulon laskennasta

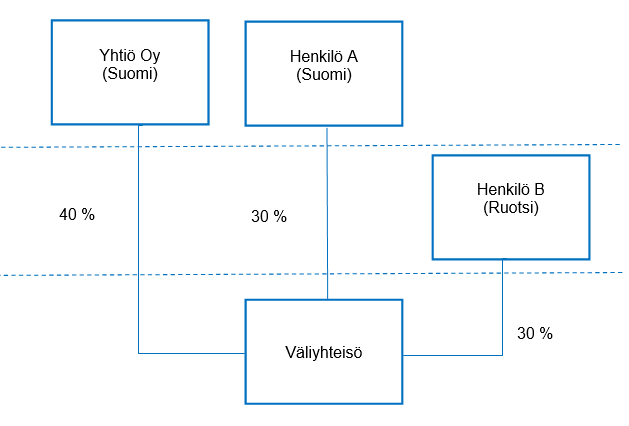

Esimerkki 12:

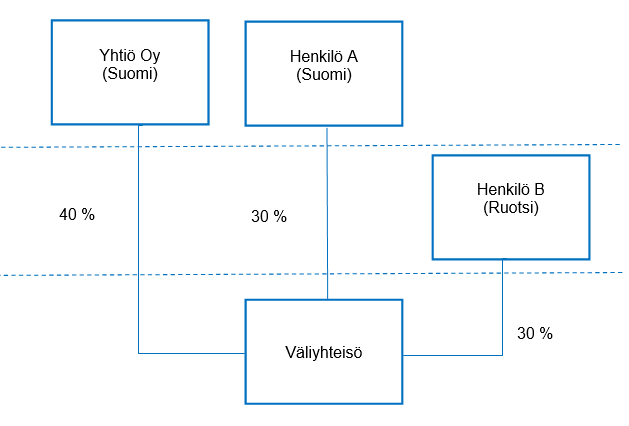

Ulkomaisen väliyhteisön osakkeenomistajina ovat Yhtiö Oy, suomalainen henkilö A ja ruotsalainen henkilö B. Yhtiö Oy:n omistusosuus väliyhteisöstä on 40 prosenttia, A:n osuus 30 prosenttia ja B:n osuus 30 prosenttia. Osakkeenomistajat eivät ole etuyhteydessä keskenään.

Väliyhteisön tulo on 100 000 euroa. Väliyhteisötulosta verotetaan Suomessa Yhtiö Oy:n tulona 40 000 euroa ja A:n tulona 30 000 euroa. Rajoitetusti verovelvollisen B:n omistusosuutta vastaavaa tuloa ei veroteta Suomessa väliyhteisötulona.

Esimerkki 13:

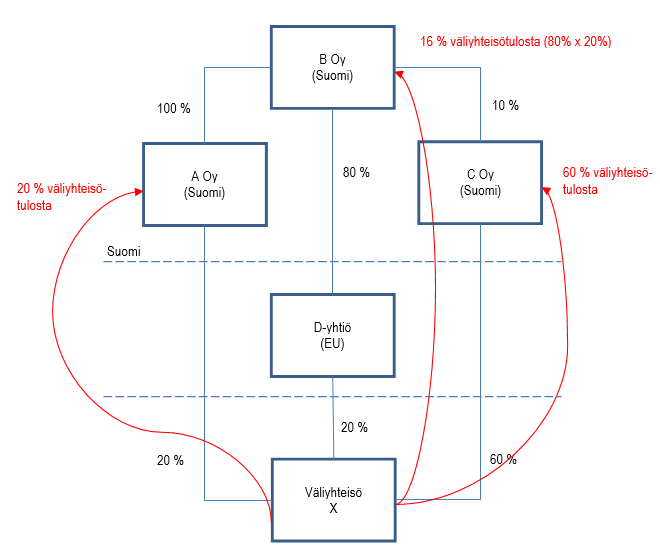

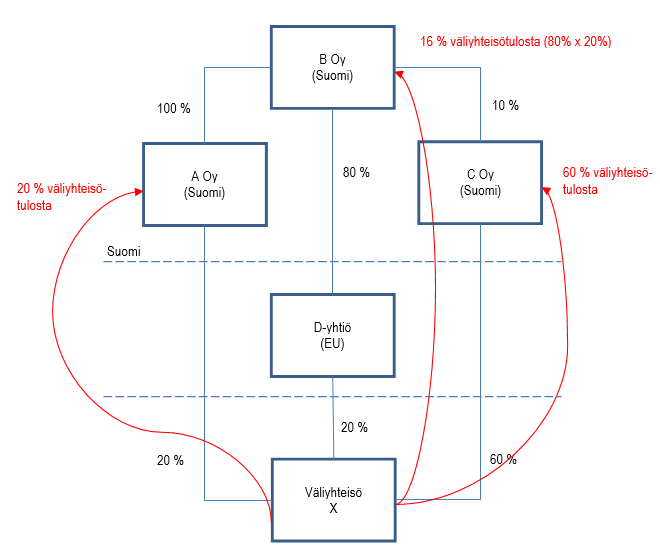

Määräysvalta

A Oy omistaa 20 prosenttia väliyhteisö X:n osakkeista. A Oy:n osakkeet omistaa sataprosenttisesti B Oy. B Oy omistaa lisäksi 80 prosenttia D-yhtiöstä, joka sijaitsee EU-jäsenvaltiossa ja 10 prosenttia C Oy:sta. D-yhtiö omistaa 20 prosenttia ja C Oy 60 prosenttia väliyhteisö X:n osakkeista.

A Oy, B Oy ja D-yhtiö ovat keskenään etuyhteydessä olevia yrityksiä. A Oy ja D-yhtiö omistavat yhteensä 40 prosenttia väliyhteisö X:n osakkeista. Kun tarkastellaan A Oy:stä, B Oy:stä ja D-yhtiöistä muodostavan etuyhteysryhmän yhteenlaskettua omistusta väliyhteisö X:n osakkeista, määräysvaltaa koskeva edellytys (25 prosenttia) täyttyy. Väliyhteisö X on siten välittömästi A Oy:n ja välillisesti B Oy:n määräysvallassa.

Lisäksi C Oy omistaa 60 prosenttia väliyhteisö X:n osakkeista, joten C Oy:llä on määräysvalta väliyhteisöön.

Tulo-osuudet

A Oy:tä verotetaan 20 prosentin omistusosuuden perusteella väliyhteisö X:n tulosta ja C Oy:tä 60 prosentin omistusosuuden perusteella. Lisäksi B Oy:tä verotetaan ulkomaisen välillisen omistusosuuden perusteella, jolloin B Oy:n suhteellinen osuus on 16 prosenttia (80 % x 20 %) väliyhteisötulosta.

Väliyhteisö X:n tulo on 100 000 euroa. Tästä A Oy:n väliyhteisötulo-osuus on 20 000 euroa, B Oy:n tulo-osuus 16 000 euroa ja C Oy:n tulo-osuus 60 000 euroa.

5.5 Väliyhteisön tappioiden vähentäminen

Ulkomaisen väliyhteisön tulos voi joinakin vuosina olla tappiollinen. Osakas voi vähentää tulo-osuudestaan osuutensa saman väliyhteisön aiempaan tappioon tappiovuotta seuraavien kymmenen verovuoden aikana. Tappiot vähennetään niiden syntymisjärjestyksessä. Tappion vähennysoikeus on yksikkökohtainen, joten eri väliyhteisöjen tuloja ja tappioita ei voi tasata keskenään.

Väliyhteisön tappio-osuuden vähentämisen edellytyksenä ei ole, että väliyhteisölain 4 §:n 1 momentin edellytys omistusosuudesta tai edunsaaja-asemasta on täyttynyt jo tappiovuonna (ks. väliyhteisön tappio-osuutta koskeva päätös KHO 2021:144). Näin ollen osuus väliyhteisön tappioon voidaan vähentää myöhempänä vuonna kertyneestä väliyhteisötulosta, vaikka tappio on syntynyt edellisen omistajan aikana.

Väliyhteisön osakkaan osuus ulkomaisen väliyhteisön tappioon ei ole TVL 122 §:ssä tarkoitettu tulolähteen tappio, eikä sitä menetetä omistajanvaihdoksen vuoksi. Tappio-osuuden vähentämiseen ei voida myöntää pykälän 3 momentissa tarkoitettua lupaa (ks. väliyhteisön omistajanvaihdosta koskeva päätös KHO 2018:120).

Yksittäisen väliyhteisön tulo-osuudesta voidaan vähentää muiden edellytysten täyttyessä sellaistenkin aiempien vuosien tappio-osuudet, joina kyseinen yhteisö ei olisi ollut laissa tarkoitettu väliyhteisö (ks. KHO 2003:70). Näin voi käydä esimerkiksi silloin, kun väliyhteisön verotuksen taso on ollut tappiovuonna yli 3/5 Suomen yhteisöverotuksen tasosta.

Tappion vähentämiseksi verovelvollisen on esitettävä selvitys vähentämättä olevasta tappio-osuudesta viimeistään tappio-osuuden vähentämisvuoden verotusta varten.

Esimerkki 14: Väliyhteisön tappioiden vähentämisjärjestys

Suomalainen osakas T on omistanut vuosina 2018–2020 80 prosenttia hongkongilaisen yksikön H koko osakekannasta. H on ollut tappiollinen vuosina 2018–2019 ja vuonna 2020 yksikköä pidetään väliyhteisönä. H:n osakkeet kuuluvat T:n elinkeinotoiminnan tulolähteeseen.

H:n EVL:n mukaan laskettu tulos on vaihdellut seuraavasti:

Osakas T:n osuus tuloksesta eri vuosina

| Vuosi |

EVL tulos |

T:n osuus tuloksesta |

| 2018 |

-1000 |

-800 |

| 2019 |

-600 |

-480 |

| 2020 |

+500 |

+400 |

T:llä on väliyhteisön H tappio-osuuksia vuoden 2020 jälkeen jäljellä seuraavasti:

Jäljellä olevat tappiot ja niiden viimeinen käyttövuosi

| Tappiovuosi |

Jäljellä oleva tappio |

Viimeinen käyttövuosi |

| 2018 |

400 (800 – 400 = 400) |

2028 |

| 2019 |

480 |

2029 |

Väliyhteisön vähennyskelpoinen tappio lasketaan Suomen verolainsäädännön mukaisesti vastaavasti kuin sen kokonaistulo. Tappion määrä ja vähennyskelpoisuus määräytyvät sen perusteella, millaisista tuloista ja menoista väliyhteisön kokonaistulo muodostuu.

Yksittäisen väliyhteisön tulo voi kuulua yksittäisenä vuotena vain yhteen tulolähteeseen. Siten tulolähdejaottelu ei yleensä rajoita väliyhteisön aiempien vuosien tappioiden vähentämistä, elleivät väliyhteisön osuudet siirry verovelvollisen tulolähteestä toiseen.

Luonnollisilla henkilöillä ja kuolinpesillä väliyhteisön tappio voi kuulua lisäksi ansiotulolajiin tai pääomatulolajiin, koska myös väliyhteisön tappiot säilyttävät alkuperäisen tulolajinsa. Siksi voi olla merkitystä sillä, mihin tulolajiin aiemmat tappiot kohdistuvat. Eri tulolajisten tappioiden vähennyskelpoisuus määräytyy soveltuvin osin TVL:n tappioiden käyttöä koskevien säännösten perusteella.

Esimerkiksi tuloverolakia sovellettaessa luovutustappion vähennyskelpoisuus määräytyy soveltuvin osin TVL:n luovutustappiota koskevien säännösten mukaisesti. Jos väliyhteisölle on syntynyt luovutustappiota, kohdellaan sitä luovutustappiona myös laskettaessa väliyhteisötulon tai tappion määrää osakkaalle TVL:n mukaan. Väliyhteisön luovutustappio on TVL 50 §:n 1 momentin nojalla mahdollista vähentää väliyhteisötuloa tai tappiota laskettaessa TVL:n mukaan saman väliyhteisön sellaisesta tulosta, joka verotetaan pääomatulona. Jos väliyhteisön luovutustappio ylittää pääomatulona verotettavan väliyhteisötulon määrän, ylimenevä osa luovutustappiosta voidaan vähentää saman väliyhteisön pääomatulona verotettavista tuloista seuraavan kymmenen vuoden aikana.

5.6 Väliyhteisön voitonjaon verotus

Osakas voi saada väliyhteisöstä myös voitonjakoa, kuten esimerkiksi osinkoa. VYL 4 §:n 2 momentin mukaan osakkaan ulkomaisesta väliyhteisöstä saama osinko tai muu voitonjako on veronalaista tuloa vain siltä osin kuin se ylittää määrän, joka on samana tai viitenä edellisenä verovuonna luettu tämän osakkaan veronalaiseksi tuloksi VYL 1 §:n nojalla.

Verotetut väliyhteisötulot vähennetään voitonjaosta siinä järjestyksessä, kun tulot ovat syntyneet (vanhimmat ensin, ks. KVL 78/2012).

Voitonjaon veronalaisuutta arvioitaessa otetaan lisäksi huomioon, mitä sovellettavassa laissa ja verosopimuksessa on määrätty (esim. TVL 33 a-d § ja EVL 6 a §). Osa osingoista on vapautettu Suomen sisäisessä verolainsäädännössä verosta. Lisäksi verosopimus voi rajoittaa Suomen verotusoikeutta osinkotuloon. Osinkojen verotusta on käsitelty Verohallinnon ohjeessa Osinkotulojen verotus.

Esimerkki 15: Väliyhteisötulon vähentäminen veronalaisesta voitonjaosta

Suomalainen yhteisöosakas on hankkinut vuoden 2018 alussa osuuden väliyhteisöstä, jonka asuinvaltio on Caymansaaret. Osakkaan osuus väliyhteisön tuloon ja voitonjakoon on vaihdellut seuraavasti:

Osuudet väliyhteisötulosta ja voitonjaosta eri vuosina

| Vuosi |

Osuus väliyhteisötulosta |

Osuus voitonjaosta |

| 2018 |

1 400 |

1 000 |

| 2019 |

100 |

300 |

| 2020 |

500 |

1 200 |

Tällöin voitonjakoa verotetaan seuraavasti:

Voitonjaon veronalainen osuus eri vuosina

| Vuosi |

Voitonjaon veronalainen osuus |

| 2018 |

0 (1 000 – 1 400 = –400 ≤ 0) |

| 2019 |

0 (300 – 400 – 100 = –200 ≤ 0)* |

| 2020 |

500** (1 200 – 200 – 500 = 500 ≥ 0) |

*) Vanhimmat väliyhteisötulot vähennetään voitonjaosta ensin, joten vuoden lopussa on vähentämättömiä väliyhteisötuloja vuodelta 2018 100 euroa (= 400 – 300) ja vuodelta 2019 100 euroa.

**) Vuoden 2020 voitonjako on tältä osin kokonaan veronalaista tuloa EVL 6 a §:n perusteella.

5.7 Väliyhteisöosuuden luovutus

Kun verovelvollinen luopuu osuudestaan väliyhteisössä tai kiinteässä toimipaikassa, joka on rinnastettu väliyhteisöksi, luovutuksesta saatu tulo on VYL 4 §:n 3 momentin mukaan veronalaisena tuloa vain siltä osin kuin se ylittää määrän, joka on aiemmin luettu väliyhteisölain nojalla veronalaiseksi tuloksi. Määrästä, joka on aiemmin luettu väliyhteisölain nojalla veronalaiseksi tuloksi, vähennetään VYL 4 §:n 2 momentissa tarkoitettu voitonjako, joka ei ole ollut veronalaista tuloa. VYL 4 §:n 3 momenttia voidaan soveltaa silloin, kun verovelvollinen luopuu suoraan omistamastaan väliyhteisöstä sekä silloin, kun verovelvollinen luopuu välillisesti omistamastaan väliyhteisöstä esimerkiksi luovuttamalla yhtiön, jonka omistuksessa väliyhteisö on.

VYL 4 §:n 3 momentin säännöksellä on merkitystä esimerkiksi tilanteissa, joihin ei sovelleta EVL 6 b §:n säännöstä käyttöomaisuusosakkeiden verovapaista luovutusvoitoista. Mikäli EVL 6 b §:n edellytykset täyttyvät, luovutusvoitto on verovapaata tuloa väliyhteisölaista riippumatta.

Esimerkki 16:

A. Luovutusvoitto – ei osinkoja

Osakas Oy on omistanut vuodesta 2001 alkaen ulkomaisen väliyhteisön CFC Ltd:n kaikki osakkeet. Osakkeiden verotuksessa poistamaton hankintameno on 50 000 euroa. Verovuosina 2001–2019 Osakas Oy:n veronalaiseksi väliyhteisötuloksi on luettu yhteensä 400 000 euroa. CFC Ltd ei ole jakanut osinkoa. Osakas Oy on luovuttanut vuonna 2020 CFC Ltd:n osakkeet 600 000 euron kauppahinnasta. Luovutuksesta syntyy voittoa 550 000 euroa (600 000 – 50 000). Tästä luovutusvoitosta on veronalaista tuloa 150 000 euroa (550 000 – 400 000) eli määrä, joka ylittää aiemmin väliyhteisötulona verotetun määrän.

B. Luovutusvoitto – verovapaita osinkoja

Mikäli edellä kuvatussa tilanteessa CFC Ltd olisi jakanut mainittuina vuosina Osakas Oy:lle osinkoa 100 000 euroa, joka on ollut väliyhteisölain perusteella osakkaan verovapaata tuloa, on vuoden 2020 luovutusvoitosta osakkaan veronalaista tuloa 250 000 euroa (550 000 – [400 000 – 100 000]).

5.8 Ulkomaisen veron hyvittäminen väliyhteisötulosta

Väliyhteisötulosta Suomessa maksettavasta verosta voidaan hyvittää väliyhteisön samasta tulosta ulkomaille maksamia veroja. Tämän lisäksi väliyhteisötulosta voidaan hyvittää väliyhteisön jakamasta osingosta vieraalle valtiolle suoritettujen lähdeverojen määrä siltä osin kuin osinko on VYL 4 §:n 2 momentin mukaan verovelvollisen verotuksessa verovapaa.

Hyvityksen määrä lasketaan soveltuvin osin kansainvälisen kaksinkertaisen verotuksen poistamisesta annetun lain (1552/1995, menetelmälaki) mukaisesti. Hyvityskelpoisiin veroihin vaikuttaa se, onko väliyhteisön asuinvaltion ja Suomen välillä verosopimus kaksinkertaisen verotuksen välttämiseksi. Seuraavassa on eroteltu nämä tilanteet.

Väliyhteisö on verosopimuksettomasta valtiosta

Verosopimuksettomissa tilanteissa väliyhteisön osakas voi vähentää väliyhteisötulosta Suomessa maksettavasta verosta väliyhteisön samasta tulosta vieraalle valtiolle maksamaa veroa. Vieras valtio voi olla väliyhteisön asuinvaltio tai kolmas valtio.

Väliyhteisö on verosopimusvaltiosta

Myös verosopimustilanteessa väliyhteisön osakas voi vähentää väliyhteisötulosta Suomessa maksettavasta verosta väliyhteisön samasta tulosta vieraalle valtiolle maksamaa veroa. Vieras valtio voi olla väliyhteisön asuinvaltio tai kolmas valtio.

Lisäksi voidaan hyvittää muita veroja, jotka kuuluvat sopimuksen piiriin. Sopimuksen piiriin kuuluvat verot on yleensä määritelty verosopimuksen 2 artiklassa. Tällöin voidaan hyvittää ainoastaan väliyhteisön maksamia veroja, jotka verosopimuksen perusteella hyvitettäisiin, jos veron olisi maksanut väliyhteisön osakas itse. Veroa ei hyvitetä sopimukseen perustuen enempää kuin väliyhteisö on sitä tosiasiassa maksanut.

Käyttämätön hyvitys

Ulkomaisen väliyhteisön suorittamien verojen määrää ei välttämättä kokonaan voida hyvittää yksittäisenä verovuonna, vaikka verot olisivat hyvityskelpoisia. Tällöin hyvittämättä jäänyt määrä voidaan hyvittää väliyhteisötulosta maksettavasta verosta myöhempinä vuosina. Hyvittämättä jäänyt vero voidaan hyvittää seuraavien viiden verovuoden aikana verovelvollisen näin vaatiessa. Käyttämättömät hyvitykset vähennetään siinä järjestyksessä, jossa ne ovat syntyneet. Käyttämättömään hyvitykseen sovelletaan menetelmälain 5 §:n säännöksiä. Väliyhteisötuloon liittyvää käyttämätöntä ulkomaanveron hyvitystä ei voida vähentää väliyhteisön osakkaan muista ulkomaantuloista määrättävistä veroista.

Esimerkki 17: Väliyhteisön maksaman veron ja osingon lähdeveron hyvittäminen

Suomalainen osakas A omistaa 100 prosentin osuuden ulkomaisesta väliyhteisöstä B. Väliyhteisö on maksanut vuonna 2020 kotipaikkansa mukaisella lainkäyttöalueella tuloveroa 5 000 euroa.

B on maksanut vuonna 2020 A:lle osinkoa, josta on suoritettu lähdeveroa 500 euroa B:n lainkäyttöalueella. Osinko on A:lle verovapaata tuloa VYL 4 §:n 2 momentin perusteella.

A:lla ei ole käyttämättömiä hyvityksiä B:n maksamista veroista. A:n väliyhteisön B tulosta Suomessa maksettavan veron määrä vuonna 2020 on 30 000 euroa. Väliyhteisön B lainkäyttöalueellaan maksama tulovero ja osingon lähdevero hyvitetään osakkaan A väliyhteisötulosta maksettavasta Suomen verosta. Veroa jää siten maksettavaksi Suomessa 24 500 euroa (= 30 000 – 5 000 – 500).

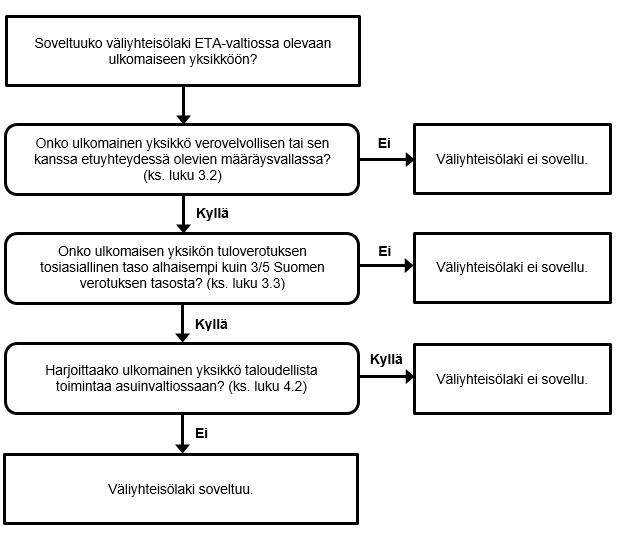

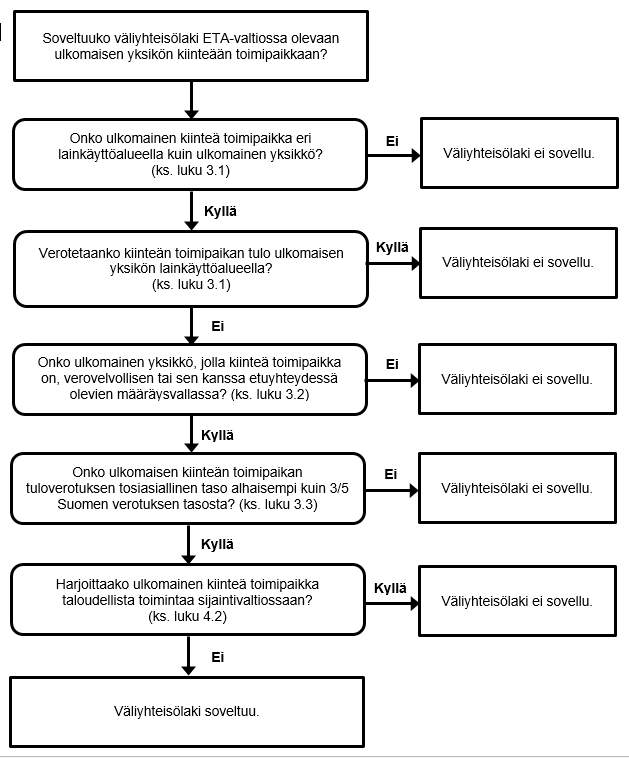

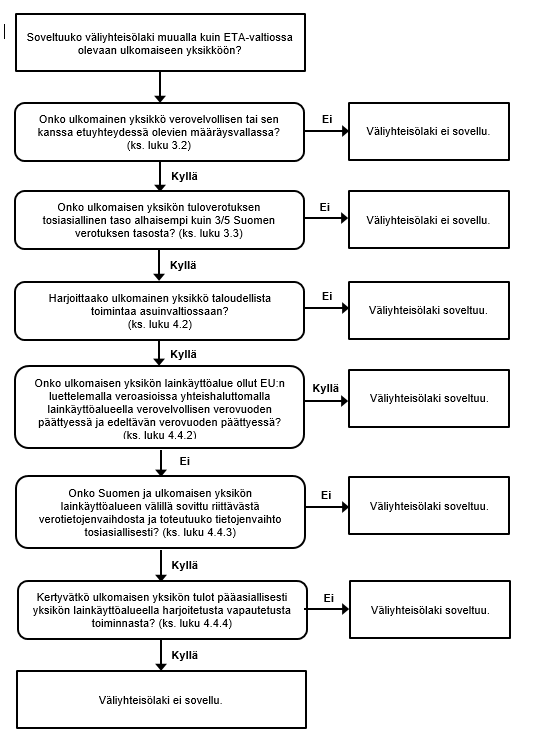

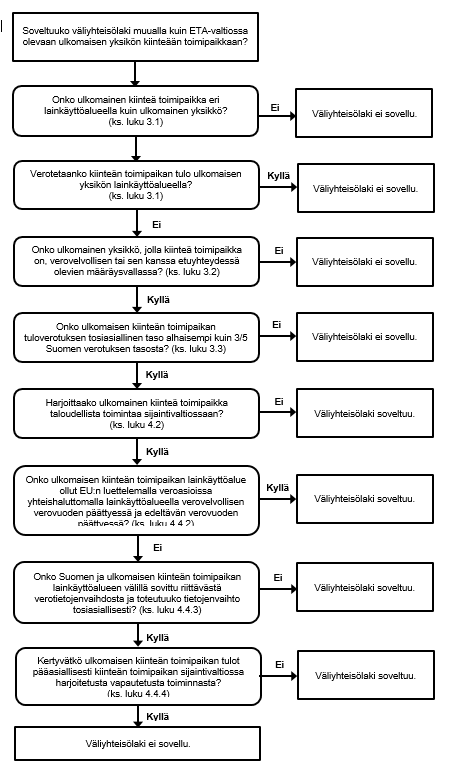

6 Väliyhteisölain soveltamiskaaviot

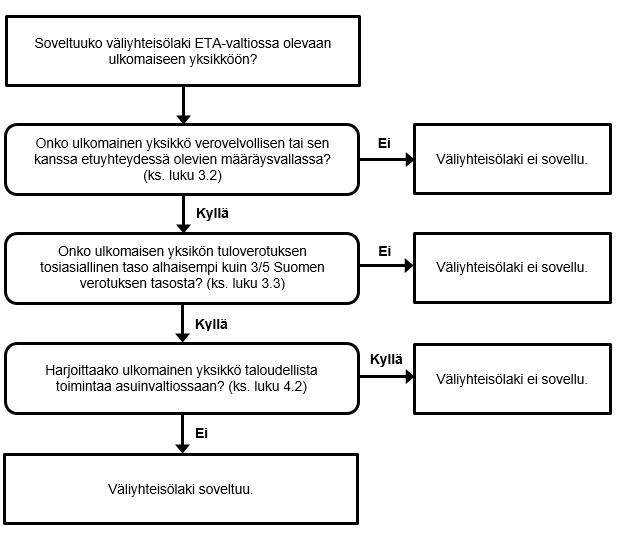

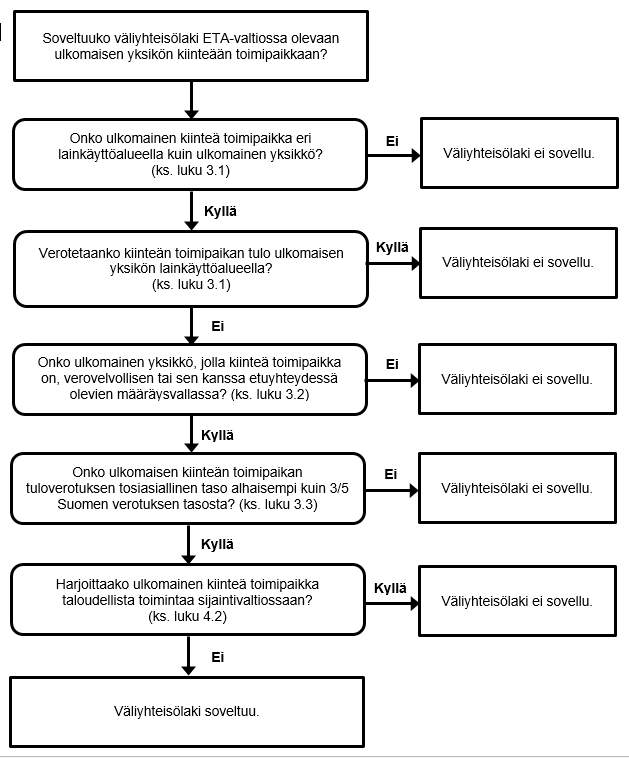

6.1 Kaavioiden tarkoitus ja rajoitteet

Alla olevat kaaviot on laadittu helpottamaan sen arvioimista, soveltuuko väliyhteisölaki ulkomaiseen yksikköön tai sen ulkomaiseen kiinteään toimipaikkaan yksittäisessä tilanteessa. Kaaviossa esitetyt soveltamisohjeet eivät välttämättä sovellu kaikkiin yksittäisiin tilanteisiin (ks. esim. luku 2 tilanteista, joissa verosopimus estää väliyhteisötulon verottamisen).

Kaaviossa on viittaukset tämän ohjeen lukuihin, joissa kaaviossa viitattuja lainkohtia on kuvattu tarkemmin. Kaavioita tulkittaessa on otettava huomioon väliyhteisölaki ja tämä ohje kokonaisuudessaan.

Kaavioita on neljä. Niitä sovelletaan sen mukaan, onko kyseessä ulkomainen yksikkö vai ulkomaisen yksikön kiinteä toimipaikka, ja sijaitseeko yksikkö tai kiinteä toimipaikka ETA-valtiossa vai muualla.

Kaavioissa verovelvollisella tarkoitetaan Suomessa yleisesti tai rajoitetusti verovelvollista. Rajoitetusti verovelvollinen on väliyhteisötulosta verovelvollinen kuitenkin vain, jos osuus väliyhteisöstä liittyy rajoitetusti verovelvollisen Suomessa olevaan kiinteään toimipaikkaan.

6.2 ETA-valtioissa olevat yksiköt ja kiinteät toimipaikat

ETA-valtiossa sijaitseva ulkomainen yksikkö

Seuraavaa kaaviota voidaan soveltaa, kun ulkomainen yksikkö on ETA-valtiossa. Muulla lainkäyttöalueella olevan ulkomaisen yksikön kohdalla käytetään luvussa 6.3 olevaa kaaviota.

Soveltamiskaavio 1

ETA-valtiossa sijaitseva ulkomaisen yksikön kiinteä toimipaikka

Seuraavaa kaaviota voidaan soveltaa, kun ulkomaisen yksikön kiinteä toimipaikka sijaitsee ETA-valtiossa. Muulla lainkäyttöalueella olevan kiinteän toimipaikan kohdalla käytetään luvussa 6.3 olevaa kaaviota.

Soveltamiskaavio 2

6.3 Muualla kuin ETA-valtioissa olevat yksiköt ja kiinteät toimipaikat

Muualla kuin ETA-valtiossa sijaitseva ulkomainen yksikkö

Seuraavaa kaaviota voidaan soveltaa, kun ulkomaisen yksikön lainkäyttöalue on muussa kuin ETA-valtiossa.

Soveltamiskaavio 3

Muualla kuin ETA-valtiossa sijaitseva ulkomaisen yksikön kiinteä toimipaikka

Seuraavaa kaaviota voidaan soveltaa, kun ulkomaisen yksikön kiinteä toimipaikka sijaitsee muussa kuin ETA-valtiossa.

Soveltamiskaavio 4

7 Oikeuskäytäntöä

KHO 30.10.2003 taltio 2667

Yhtiön toiminta oli tarkoitus järjestää uudelleen siten, että Alankomaihin perustettava ja siellä rekisteröitävä hakijayhtiön määräysvallassa oleva alakonserni, johon kuuluisivat emoyhtiö ja seitsemän laivayhtiötä, jotka kukin omistaisivat yhden aluksen, jatkaisi yhtiön harjoittamaa merirahtaustoimintaa. Toimintaa harjoitettaisiin aluksilla, jotka vuokrataan alakonsernin emoyhtiön täysin omistamilta tytäryhtiöiltä. Alakonsernin emoyhtiö solmisi rahtaussopimukset, saisi tulot näistä toimeksiannoista ja maksaisi tytäryhtiöille alusvuokran. Katsottiin, että kuvatuissa olosuhteissa alankomaalaisen alakonsernin emoyhtiö ja sen täysin omistamat tytäryhtiöt harjoittavat laivanvarustustoimintaa. Alakonsernin emoyhtiön tulojen kertyessä pääasiallisesti tästä toiminnasta ei yhtiötä voida pitää ulkomaisten väliyhteisöjen osakkaiden verotuksesta annetussa laissa tarkoitettuna väliyhteisönä. Ennakkoratkaisu vuosille 2003 ja 2004.

KHO 2003:49

JP Oyj oli verovuonna hankkinut sveitsiläisen E AG:n koko osakekannan. E AG:n tappiot vuosilta 1996 ja 1997 oli vähennetty verovuoden 1999 tulosta, minkä vuoksi yhtiö ei ollut suorittanut lainkaan tuloveroa Sveitsiin. Jos E AG olisi Suomessa asuva yhteisö, verovuosien 1996 ja 1997 tappiot eivät olisi vuonna 1999 tapahtuneen omistajanvaihdoksen vuoksi vähennettävissä ilman tuloverolain 122 §:n 3 momentin mukaista poikkeuslupaa.

Ulkomaisten väliyhteisöjen osakkaiden verotuksesta annetun lain 2 §:n 1 momentissa tarkoitettua tuloverotuksen tosiasiallista tasoa laskettaessa tulee verrattavien veron määrien perusteena olla vertailukelpoisilla tavoilla Suomen ja asuinvaltion verolakien mukaan lasketut tulokset. Tämän vuoksi vertailuperusteena käytettävien verojen määrät tuli molemmissa valtioissa laskea kyseisen verovuoden tuloksen perusteella, josta ei oltu vähennetty aikaisempien vuosien tappioita. Kun E AG:n tuloverotuksen tosiasiallinen taso Sveitsissä näin laskettuna ei ollut alhaisempi kuin 3/5 Suomessa asuvan yhteisön verotuksen tasosta täällä, ei E AG:tä ollut pidettävä ulkomaisten väliyhteisöjen osakkaiden verotuksesta annetussa laissa tarkoitettuna väliyhteisönä. Verovuosi 1999.

KHO 2003:70

N Oy:n Hong Kongissa asuvaa tytäryhtiötä N Ltd:tä, jonka tulos vuodelta 1995 oli ollut tappiollinen, ei ollut pidetty kyseiseltä tappiovuodelta ulkomaisten väliyhteisöjen verotuksesta annetussa laissa tarkoitettuna väliyhteisönä, koska sen tuloverotuksen tosiasiallinen taso asuinvaltiossaan ylitti 3/5 tuolloin voimassa olleesta yhteisöjen 25 prosentin suuruisesta tuloveroprosentista ylittäen väliyhteisölain mukaisen minimitason. Kun yhteisöverokanta Suomessa vuonna 1996 oli nostettu 28 prosenttiin, Hong Kongin verokanta oli alempi kuin 3/5 Suomen yhteisöverokannasta, minkä vuoksi N Ltd katsottiin N Oy:n vuoden 1996 verotuksessa väliyhteisöksi. N Oy:llä verotettavasta väliyhteisötulosta saatiin vähentää N Ltd:n vuoden 1995 tappio, vaikka N Ltd ei ollut ollut tappiovuonna edellä mainitussa laissa tarkoitettu väliyhteisö ja tappiosta oli esitetty selvitys vasta vuodelta 1996 toimitettavaa verotusta varten. Verovuosi 1996.

KHO 2007:7

Luonnollinen henkilö A oli saanut ulkomaisen väliyhteisönsä kautta sanotun väliyhteisön omistamien yhtiöiden osakkeiden myynnistä tuloa, jota oli pidettävä tuloverolain luovutusvoiton verottamista koskevien säännösten mukaisena tulona ja jota oli A:n kuoltua verotettava hänen kuolinpesänsä tulona. Tulo oli yksinomaan pääomatuloa, eikä siihen ollut sovellettava osinkotulon tapaan jakoa ansiotuloon ja pääomatuloon. Verovuosi 2001.

KHO 2012:114

A Oy kuului kansainväliseen konserniin, joka myi eri yhtiöissä valmistamiaan merkkituotteita erillisten myyntiyhtiöiden kautta sekä yritysasiakkaille että suoraan kuluttajille. Konserni aikoi organisoida tietyt toimintonsa uudelleen ja tätä tarkoitusta varten A Oy aikoi perustaa Sveitsiin uuden yhtiön, B:n, jolle siirrettäisiin eräiden konsernin kehittämien tuotemerkkien (brändien) omistus. B toimisi Euroopan toimintojen ohjausyksikkönä ja sille siirrettäisiin konsernin keskushallintoa. B hankkisi valmistuspalvelut sopimusvalmistajina toimivilta erillisiltä tuotantoyhtiöiltä cost plus -periaatteella, mutta B vastaisi tuotekehityksestä sekä myynnin ja markkinoinnin johtamisesta. B omistaisi valmiit tuotteet. Tuotteiden myynti tapahtuisi erillisten myyntiyhtiöiden kautta, mutta myyntiyhtiöt toimisivat rajoitetun riskin myyntiyhtiöinä (LRD-yhtiöinä) siten, että varsinainen riski, kuten varasto- ja valuuttakurssiriski, olisi B:llä. B:n ei katsottu harjoittavan teollista tuotantotoimintaa tai siihen verrattavaa muuta tuotantotoimintaa eikä muutakaan väliyhteisölain 2 §:n 3 momentin 1 kohdassa tarkoitettua toimintaa, joten sitä oli pidettävä väliyhteisölain 2 §:ssä tarkoitettuna A Oy:n määräämisvallassa olevana väliyhteisönä. Ennakkoratkaisu vuodelle 2012.

KHO 2012:118

Suomalaisen osakeyhtiön oli tarkoitus perustaa ja rekisteröidä tytäryhtiö Kiinan kansantasavallan Hongkongin erityishallintoalueelle. Perustettava yhtiö harjoittaisi tavaroiden valmistusta Manner-Kiinan alueella. Hongkongin alueelle perustettavaa ja rekisteröitävää yhtiötä oli pidettävä väliyhteisölain 2 §:ssä tarkoitetulla tavalla Hongkongissa asuvana eikä sen katsottu harjoittavan teollista tuotantotoimintaa tuossa asuinvaltiossaan. Ennakkoratkaisu vuosille 2011−2012.

KHO 2014:198

A Oyj:n Malesiassa asuvan tytäryhtiön harjoittama toiminta käsitti A Oyj:n toiminnan tavoin globaalia teknistä tukea informaatioteknologian alalla, virustentorjuntatietokantojen päivityspalvelua sekä virustentorjuntaohjelmistojen tuotekehitystä ja suunnittelua.

Korkein hallinto-oikeus katsoi, että tytäryhtiön harjoittama toiminta oli ulkomaisten väliyhteisöjen osakkaiden verotuksesta annetun lain 2 §:n 2 momentin 1 kohdassa tarkoitettua teolliseen tuotantotoimintaan verrattavaa muuta tuotantotoimintaa. Tytäryhtiötä ei siten ollut pidettävä laissa tarkoitettuna väliyhteisönä eikä tytäryhtiön tuloa voitu lukea A Oyj:n veronalaiseksi tuloksi. Verovuosi 2006.

KHO 2018:120

A SPF:lle oli vuonna 2008 kertynyt tappiota. A SPF:n koko osakekanta oli vuonna 2010 myyty B Ab:lle. A SPF:llä ei ole ollut Suomessa kiinteää toimipaikkaa, eikä yhtiötä ole verotettu Suomessa. A SPF oli B Ab:n tuloverotuksia Suomessa toimitettaessa katsottu ulkomaisten väliyhteisöjen osakkaiden verotuksesta annetussa laissa tarkoitetuksi väliyhtiöksi.

A SPF oli vuonna 2016 pyytänyt tuloverolain 122 §:ssä tarkoitetussa lupahakemuksessaan lupaa saada vähentää elinkeinotoiminnan tuloistaan verovuodelta 2008 vahvistetun tappionsa vuonna 2010 tapahtuneesta omistajanvaihdoksesta huolimatta. Verohallinto ei ollut tutkinut yhtiön hakemusta.

A SPF:n elinkeinotoiminnan tulot oli Suomessa toimitetuissa tuloverotuksissa otettu lukuun sen suomalaisen emoyhtiön verotuksessa. Tämän vuoksi asiassa oli kysymys siitä, voitiinko ulkomaiseksi väliyhteisöksi katsotulle yhtiölle myöntää tuloverolain 122 §:n 3 momentissa tarkoitettu lupa, jotta ulkomaisen väliyhteisön tappio olisi voitu väliyhteisössä tapahtuneesta omistajanvaihdoksesta huolimatta ottaa lukuun väliyhteisön suomalaisen osakkaan tuloverotuksessa, kun laskettiin osakkaan verotettaviin tuloihin luettavan väliyhteisötulon määrää.

Ulkomaisten väliyhteisöjen osakkaiden verotuksesta annetun lain 5 §:n nojalla B Ab:n omistusosuutta vastaava osuus A SPF:n hakemuksessa tarkoitetusta tappiosta otetaan lukuun B Ab:n verotuksessa tämän veronalaisiin tuloihin luettavan väliyhteisötulon määrää vähentävänä tekijänä. Osuus väliyhteisön tappioon on siten B Ab:n väliyhteisötulon määrään vaikuttava tappio-osuus -niminen vähennys. Kyse ei näin ollen ole tuloverolain tappiontasausta koskevasta V osassa tarkoitetusta elinkeinotoiminnan tulolähteen vahvistetusta tappiosta, joka kertyy, kun verovelvollisen elinkeinotoiminnan tulolähteen kaikkien vähennyskelpoisten menojen ja menetysten yhteenlaskettu määrä ylittää elinkeinotoiminnan tulolähteen tulojen yhteenlasketun määrän. Tämän vuoksi tappio-osuuden vähentämiseen ei voitu myöntää tuloverolain 122 §:n 3 momentissa tarkoitettua lupaa. Verohallinto oli siten voinut jättää A SPF:n lupahakemuksen tutkimatta.

KHO 2021:115

A:n väliyhteisönä pidetty B Ltd oli luovuttanut C Oy:n osakkeet 25.1.2013 saaden siitä luovutusvoittoa. B Ltd:n tilikautena oli kalenterivuosi. Luovutuksen tapahtuessa Suomessa yleisesti verovelvollinen A oli luovutuksen jälkeen mutta ennen B Ltd:n tilikauden päättymistä muuttanut Maltalle. Tilikauden päättymispäivänä 31.12.2013 hän oli Suomen ja Maltan välisen verosopimuksen mukaan Maltalla asuva.

Asiassa oli kysymys siitä, oliko B Ltd:n saaman, osakkeiden luovutukseen perustuvan luovutusvoiton katsottava realisoituneen A:n veronalaiseksi tuloksi osakkeiden luovutusajankohtana vai oliko A:n mahdollinen osuus väliyhteisön tuloon realisoitunut vasta väliyhteisön tilikauden päättyessä.

Korkein hallinto-oikeus totesi, että tilanteessa, jossa väliyhteisöllä oli tilikausi, väliyhteisölaissa tarkoitettuna osakkaan veronalaisena tulona oli pidettävä osuutta väliyhteisön tulosta, joka oli laskettu väliyhteisön noudattamalta tilikaudelta. Siten osakkaan veronalainen tulo realisoitui vasta väliyhteisön tilikauden päättymispäivänä. Kun A oli B Ltd:n tilikauden päättymispäivänä verosopimuksen mukaan Maltalla asuva, Suomella ei ollut verosopimuksen mukaan verotusoikeutta A:n mahdolliseen väliyhteisölaissa tarkoitettuun tuloon.

Verovuosi 2013.

KHO 2021:144

C Oy ja D olivat omistaneet A SPF:n koko osakekannan 26.4.2010 saakka, jolloin he myivät A SPF:n koko osakekannan B Ab:lle. C Oy:n verotuksissa A SPF oli katsottu ulkomaiseksi väliyhteisöksi. A SPF oli voitollinen verovuonna 2010, mutta A SPF:llä oli vähentämättä oleva tappio verovuodelta 2008.

Asiassa oli ratkaistavana, voitiinko B Ab:lle A SPF:n osalta kertyvästä väliyhteisötulosta vähentää A SPF:n verovuoden 2008 tappiota. Ulkomaisten väliyhteisöjen osakkaiden verotuksesta annetun lain 5 §:n sanamuodosta tai lain esitöistä ei ilmennyt, että väliyhteisön tappio-osuuden vähentämisen edellytyksenä olisi se, että vähennyksen tekevän osakkaan olisi tullut olla väliyhteisön osakas jo tappiollisena verovuotena. Tämän vuoksi tappio-osuuden vähennysoikeutta ei voitu evätä sillä perusteella, että A SPF ei ollut B Ab:n väliyhteisö vielä sinä verovuotena, jolloin A SPF:n tappio oli kertynyt.

Verovuosi 2010.

KVL 37/1996

Suomalainen A Oy omisti välittömästi tai välillisesti Chilessä metallurgiayhtiön, malminetsintäyhtiön sekä kaivosyhtiön. Malminetsintäyhtiön tulot kertyivät kaivos- ja jalostustoiminnasta, jota yhtiö siirtyi hoitamaan mineraalivarannon paikannettuaan. Yhtiöiden toiminta oli sijoittunut Chileen maan kuparivarojen hyödyntämiseksi ja se käsitti kuparin paikantamiseen, louhimiseen ja rikastamiseen perustuvan laajan ja pitkäkestoisen tuotantoprosessin. Näissä olosuhteissa ja väliyhteisölain yleinen tarkoitus huomioon ottaen ei yhtiöiden tuloon sovellettu väliyhteisölakia. Lain soveltamisedellytykset tuli tutkia siinäkin tapauksessa, että ulkomaisen yhtiön sekä asuinvaltioon suoritettava tulovero että Suomen verolain mukaan laskettavan veron määrä oli tuloksen tappiollisuuden vuoksi 0 markkaa. Ulkomaiseen yhtiöön tuli soveltaa väliyhteisölakia, jos asuinvaltion verotuksen taso ei ollut vähintään 3/5 Suomen verotuksen tasosta. Vertailun lähtökohtana otettiin huomioon yhtiön todellinen tappiollinen tulos. Ulkomaisen väliyhteisön tappioita, jotka olivat syntyneet ennen väliyhteisölain voimaantuloa 1.1.1995, ei vähennetty yhteisön tulosta verrattaessa väliyhteisölaissa tarkoitetulla tavalla asuinvaltion ja Suomen verotuksen tosiasiallista tasoa. Suomalaisella osakkaalla ei myöskään ollut oikeutta vähentää mainittuja tappioita siitä tulosta, joka väliyhteisölain perusteella luettiin osakkaan veronalaiseksi tuloksi. Verovuosi 1995 ja verovuosi 1996.

KVL 50/2009

Suomessa yleisesti verovelvollinen A Oy omisti Mansaarella asuvan B ltd:n, joka verotettiin ulkomaisena väliyhteisönä. B ltd:n tilikausi oli kalenterivuosi. Yhtiön kotipaikka oli tarkoitus siirtää pois Mansaarelta kesken tilikauden. B ltd:n katsottiin olevan ulkomainen väliyhteisö siihen hetkeen asti, jolloin yhtiö lakkasi olemasta Mansaarella asuva.