Kun hoidat veroasioita elinkeinonharjoittajana, maataloudenharjoittajana tai metsätaloudenharjoittajana, valitse OmaVeroon kirjautumisen jälkeen linkki Hoida omia veroasioita. Tämän linkin kautta pääset hoitamaan kaikkia veroasioitasi. Lue lisää: Uutta OmaVerossa

Ohje liittyy kokonaisuuteen: Pääomatulot ja sijoitukset, Kansainvälinen verotus

Ohjeessa käsitellään suomalaisten luonnollisten henkilöiden ja kuolinpesien sekä kotimaisten elinkeinoyhtymien ja yhteisöjen saamien osinkojen verotusta.

Ohjeessa ei käsitellä työpanokseen perustuvaa osingonjakoa, peiteltyä osinkoa, osuuskunnan varojenjakoa tai muita ylijäämänä pidettäviä suorituksia, sijoitetun vapaan oman pääoman rahastosta tapahtuvaa varojen jakamista, osakesäästötilille maksettuja osinkoja, väliyhteisön voitonjakoa eikä yhteisön saaman osingon verovapauden rajoittamista. Näitä tilanteita käsitellään seuraavissa Verohallinnon ohjeissa:

- Työpanokseen perustuvan osingon verotus

- Peitelty osinko

- Osuuskunnan ja sen jäsenen verotuksesta

- Vapaan oman pääoman rahaston varojenjako verotuksessa

- Osakesäästötilin verotus

- Väliyhteisötulon verotus Suomessa

- Yhteisön saaman osingon verovapauden rajoittaminen.

Ohjetta on päivitetty siten, että ohjeeseen on lisätty uusi luku 5.6, jossa käsitellään scrip-osinkojen verotusta. Lisäksi osakeyhtiön osakkeen matemaattisen arvon laskentaa käsitteleviä lukujen sisältöä on karsittu. Matemaattisen arvon laskentaa käsitellään tarkemmin Verohallinnon ohjeessa Julkisesti noteeraamattoman osakeyhtiön osakkeen matemaattisen arvon ja vertailuarvon laskeminen.

1 Osingon käsite

1.1 Osinko yhtiöoikeudessa

Osingon jakamisesta säädetään osakeyhtiölain (624/2006, OYL) 13 luvussa. OYL 13 luvun 1 §:n 1 kohdan mukaisesti osinko tarkoittaa yhtiön voitonjakona tapahtuvaa varojen jakamista osakkeenomistajille.

OYL 3 luvun 1 §:n perusteella kaikki osakkeet yhtiössä tuottavat lähtökohtaisesti yhtäläisen oikeuden esimerkiksi yhtiön jakamaan osinkoon. Yhtiöjärjestyksessä voidaan kuitenkin määrätä, että yhtiössä on tai voi olla oikeuksiltaan tai velvollisuuksiltaan toisistaan poikkeavia eli erilajisia osakkeita. Jos yhtiössä on erilajisia osakkeita, yhtiöjärjestyksestä on käytävä ilmi osakkeiden väliset erot. Jos eri osakkeille jaetaan erisuuruinen osinko, yhtiöjärjestyksestä on siten ilmettävä, mikä on erilaisen osingonjaon peruste.

OYL:ssä ei ole nimenomaisesti määrätty siitä, missä muodossa osinkoa voidaan jakaa. Osinko voidaan siten maksaa rahana tai muuna omaisuutena (in natura). Tyypillinen esimerkki muuna kuin rahana maksettavasta osingosta on osakkeena maksettava osinko.

Osingon jakaminen edellyttää, että yhtiöllä on jakokelpoisia varoja. Osingon jakamisesta ja määrästä päätetään yhtiökokouksessa (OYL 13 luku 6 § 1 momentti). Osingon määrä ei kuitenkaan lähtökohtaisesti saa ylittää osakeyhtiön hallituksen esittämää osingon enimmäismäärää (OYL 13 luku 6 § 1 momentti). Siten osakeyhtiön hallituksen on OYL:n mukaan tehtävä esitys yhtiön voittoa koskeviksi toimenpiteiksi.

OYL 13 luvun 3 §:n mukaisesti osingon jakaminen perustuu viimeksi vahvistettuun tilinpäätökseen. Tilinpäätös vahvistetaan varsinaisessa yhtiökokouksessa. Tilinpäätös on myös tarkastettava, jos yhtiössä on lain tai yhtiöjärjestyksen mukaan velvollisuus valita tilintarkastaja. Säännöksessä viitataan yleisesti viimeksi vahvistettuun tilinpäätökseen. Siten osingonjako voi perustua myös muuhun kuin viimeksi päättyneeltä tilikaudelta vahvistettuun tilinpäätökseen. Tämän vuoksi osingon jakaminen on mahdollista myös esimerkiksi viimeksi päättyneen tilikauden ja varsinaisen yhtiökokouksen välisenä aikana. Tällöin osinkoa jaetaan yhtiön viimeksi päättynyttä tilikautta edeltävään tilinpäätökseen perustuen.

OYL 13 luvun 3 §:n säännös mahdollistaa myös voitonjaon meneillään olevalta tilikaudelta ns. väliosinkona. Väliosingon jakamisen tulee perustua ylimääräisen yhtiökokouksen vahvistamaan välitilinpäätökseen. Jos yhtiössä on lain tai yhtiöjärjestyksen mukaan velvollisuus valita tilintarkastaja, välitilinpäätöksen tulee olla tilintarkastettu. Väliosinko on esitettävä koko tilikaudelta vahvistettavan tilinpäätöksen liitetiedoissa (kirjanpitolautakunnan (KILA) lausunto 2008/1815).

Osingonjaossa on OYL 13 luvun 2 §:n perusteella otettava huomioon tilinpäätöksen laatimisen jälkeen yhtiön taloudellisessa asemassa tapahtuneet olennaiset muutokset. Siten jos osingonjaosta päätettäessä tiedetään tai pitäisi tietää, että yhtiö on maksukyvytön tai osingonjako aiheuttaa maksukyvyttömyyden, osinkoa ei saa jakaa.

Osakkeenomistajalle syntyy yhtiökokouksen päätöksen perusteella saamisoikeus osinkoon. Saaminen erääntyy ajankohtana, jona osinko on päätöksen mukaan nostettavissa. Osingon katsotaan olevan nostettavissa samana päivänä kuin yhtiökokous on pidetty, jos osingon nostettavissa olosta ei ole yhtiökokouksessa erikseen päätetty. Yhtiökokous voi myös päättää maksaa osingon useammassa erässä. Julkisesti noteeratun yhtiön jakaman osingon nostettavissaolopäivä on osingonjakopäätöksessä määrätty maksupäivä.

Jos osingon jakamisessa ei noudateta osakeyhtiölain säännöksiä tai jos varojen jakamiseen ei ole ollut käytettävissä jakokelpoisia varoja, kysymys on osakeyhtiölain säännösten vastaisesta laittomasta varojen jakamisesta. Varojen jakaminen on OYL 13 luvun 2 §:n perusteella laitonta myös silloin, jos jaosta päätettäessä tiedetään tai pitäisi tietää, että yhtiö on maksukyvytön tai jako aiheuttaa maksukyvyttömyyden.

1.2 Osinko vero-oikeudessa

Verolainsäädännössä ei ole määritelty osingon käsitettä. Tämän vuoksi osingon käsite perustuu verotuksessa lähtökohtaisesti OYL:n säännöksiin. Verotuksessa osingoksi katsotaan siten yleensä yhtiökokouksen päätökseen perustuva voitonjakona tapahtuva varojen jakaminen (ks. esim. KVL 33/2018).

Koska OYL sallii osingon jakamisen myös muulta kuin viimeksi päättyneeltä tilikaudelta, verotuksessa osinkona pidetään myös esimerkiksi varojenjakoa, joka tapahtuu viimeksi päättynyttä tilikautta edeltäneeltä tilikaudelta sekä niin sanottua väliosinkoa, joka tarkoittaa kulumassa olevalta tilikaudelta jaettavaa osinkoa, kun osingonjako on toteutettu OYL:n edellytysten mukaisesti (KHO 2008:77).

Verotuksessa sekä rahana että muuna omaisuutena (in natura) maksettuja osinkoja pidetään osinkona. In natura -osinkojen verotukseen liittyviä erityispiirteitä käsitellään tarkemmin luvussa 5.1. Osinkona pidetään myös tuloa, jonka osakkeenomistaja saa rahana maksettavan varojenjaon sijaan merkitessään oman valintansa perusteella maksuttomassa osakeannissa osinkoa jakavan yhtiön uusia liikkeelle laskemia osakkeita määrän, joka vastaa rahana maksettavan osingon määrää (ns. scrip dividend -menettely, ks. KHO 2020:116). Scrip dividend -menettelyä käsitellään tarkemmin luvussa 5.6. Osinkoon rinnastetaan tuloverolain (TVL) 33 d §:n 3 momentin mukaan myös sen sijaan saatu sijaisosinko. Sijaisosinkoa käsitellään tarkemmin luvussa 5.2.

Myös yhtiöoikeudellisesti laittomaan varojenjakoon sovelletaan verotuksessa lähtökohtaisesti osinkoa koskevia säännöksiä, jos osingonjako perustuu yhtiökokouksen osingonjakopäätökseen. Laittomassa varojenjaossa voi kuitenkin vaihtoehtoisesti olla kysymys verotusmenettelystä annetun lain (VML) 29 §:n mukaisesta peitellystä osingosta, jos yhtiön osakas nostaa yhtiöstä varoja vastikkeetta tai poikkeavalla hinnoittelulla. Esimerkkejä laittomasta jaosta, jota pidetään verotuksessa peiteltynä osinkona, ovat omaisuuden tai palvelun myynti osakastaholle alihintaan tai niiden ostaminen osakastaholta yhtiölle ylihintaan. Peitellyn osingon verotusta käsitellään tarkemmin Verohallinnon ohjeessa Peitelty osinko.

Suomen kansallista verolainsäädäntöä sovellettaessa osinkona pidettävää tuloa ei välttämättä pidetä verosopimuksen mukaan osinkona tai päinvastoin (ks. KHO 2006:75 ja KVL 44/2019 (KHO 25.11.2020 taltio 4276, ei muutosta)). Suomessa tuloa verotetaan kuitenkin aina kansallisen verolainsäädännön määritelmän mukaisena tulona riippumatta siitä, minä tulona kyseistä tuloa pidetään verosopimusta sovellettaessa. Verosopimusten tulokäsitteet vaikuttavat ainoastaan siihen, missä laajuudessa Suomella on oikeus verottaa kyseistä tuloa.

2 Luonnollisten henkilöiden ja kuolinpesien saamien osinkojen verotus

2.1 Julkisesti noteeratusta yhtiöstä saatu osinko

Julkisesti noteeratun yhtiön maksama osinko on luonnolliselle henkilölle ja kuolinpesälle kokonaisuudessaan pääomatulo-osinkoa siten, että 85 prosenttia osingosta on veronalaista pääomatuloa ja 15 prosenttia verovapaata tuloa (TVL 33 a § 1 momentti).

TVL 33 a §:n 2 momentin mukaan julkisesti noteeratulla yhtiöllä tarkoitetaan yhtiötä, jonka jokin osakesarja on osingonjaosta päätettäessä kaupankäynnin kohteena:

- kaupankäynnistä rahoitusvälineillä annetussa laissa (748/2012) tarkoitetulla säännellyllä markkinalla;

- muulla säännellyllä ja viranomaisen valvonnassa olevalla markkinalla Euroopan talousalueen ulkopuolella; tai

- kaupankäynnistä rahoitusvälineillä annetussa laissa tarkoitetussa monenkeskisessä kaupankäyntijärjestelmässä edellyttäen, että osake on otettu kaupankäynnin kohteeksi yhtiön hakemuksesta tai sen suostumuksella.

Yllä kohdassa 1) tarkoitettuja säänneltyjä markkinoita ovat sellaiset kauppapaikat tai pörssit, joilla on säännellyn markkinan toimilupa. Tällaisia säänneltyjä markkinoita ovat esimerkiksi Nasdaq Helsinki Oy:n ylläpitämä pörssilista ja siihen liittyvä Prelista sekä Nasdaq Stockholm Ab:n päämarkkinat. Euroopan arvopaperimarkkinaviranomaisen verkkosivuilla on luettelo EU /ETA-alueen säännellyistä markkinoista (valitse Entity type -kohdasta Regulated market).

Yllä kohdassa 3) tarkoitettuja monenkeskisiä kaupankäyntijärjestelmiä koskevat hieman kevyemmät lainsäädännön vaatimukset kuin säänneltyjä markkinoita. Tällainen on esimerkiksi Suomessa Nasdaq Helsinki Oy:n säännellyn markkinan lisäksi ylläpitämä monenkeskinen kaupankäyntijärjestelmä First North Finland. Euroopan arvopaperimarkkinaviranomaisen (ESMA) verkkosivuilla on luettelo EU/ETA-alueen monenkeskisistä markkinapaikoista (valitse Entity type -kohdasta Multilateral trading facility).

Esimerkki 1:

A saa vuonna 2019 X Oyj:ltä osinkoa 5 000 euroa ja Y Oyj:ltä 4 000 euroa. Yhtiöiden osakkeet on julkisesti noteerattu. A:n saamista osingoista veronalaista pääomatuloa on 7 650 euroa (85 % x 9 000 euroa). Loppuosa osingoista eli 1 350 euroa on verovapaata tuloa.

Julkisesti noteeratun ETF-rahaston jakamaa tuottoa ei pidetä luonnollisen henkilön verotuksessa osinkona, vaan se verotetaan pääomatulona (ks. KHO 2021:90). Tuotto katsotaan pääomatuloksi riippumatta siitä, onko ETF-rahasto sopimusperusteinen vai yhtiömuotoinen.

Ennakkoperintäasetuksen (EPA) 15 §:n 1 momentin 3 kohdan mukaan noteerattu kotimainen yhtiö pidättää luonnolliselle henkilölle tai kuolinpesälle maksamansa osingon kokonaismäärästä 25,5 prosentin ennakonpidätyksen ja tilittää sen Verohallinnolle. Ennakonpidätys toimitetaan myös siinä tapauksessa, että osakkeet, joiden perusteella osinkoa maksetaan, kuuluvat luonnollisen henkilön elinkeinotoiminnan tai maatalouden tulolähteeseen. Osinkojen ennakkopidätystä käsitellään Verohallinnon ohjeessa Ennakonpidätys osingosta ja Verohallinnolle annettavat ilmoitukset.

2.2 Julkisesti noteeraamattomasta yhtiöstä saatu osinko

Luonnollisen henkilön ja kuolinpesän julkisesti noteeraamattomasta yhtiöstä saama osinko jaetaan pääomatulo-osinkoon ja ansiotulo-osinkoon (TVL 33 b § 1 ja 2 momentit). Jakaminen pääomatulo- ja ansiotulo-osinkoon perustuu osingonsaajan omistamien osakkeiden matemaattiseen arvoon (TVL 33 b § 1 momentti). Ennen osingon jakamista pääomatulo- ja ansiotulo-osinkoon osakkaan omistamien osakkeiden matemaattisesta arvosta vähennetään laissa säädettyjen edellytysten täyttyessä osakkaan käytössä olevan, yhtiön omistaman asunnon arvo ja osakaslainat (TVL 33 b § 4 ja 5 momentit). Matemaattisen arvon laskemista käsitellään tarkemmin luvuissa 2.2.1–2.2.3.

Pääomatulo-osinkoa on kahdeksan prosentin vuotuinen tuotto osingonsaajan omistamien osakkeiden matemaattiselle arvolle (TVL 33 b § 1 momentti).

Koska osinkoa saavan luonnollisen henkilön verovuosi on kalenterivuosi, tuotto lasketaan kalenterivuoden pituiselle jaksolle. Osakeyhtiön tilikauden pituus ei vaikuta pääomatuloksi katsottavaan määrään (KVL 142/1993 ja KHO 2002:1).

Esimerkki 2:

X Oy:n tilikautena on ollut kalenterivuosi. Vuonna 2019 tilikautta on muutettu siten, että tilikausi on ollut 1.1.–30.6.2019. Osinkoa ei ole jaettu 31.12.2018 päättyneeltä tilikaudelta. Vuonna 2019 päättyneeltä tilikaudelta jaettava osinko on ollut nostettavissa kalenterivuonna 2019. Osingosta on pääomatuloa 8 % X Oy:n osakkeiden verovuodelle 2019 yhteenlasketusta matemaattisesta arvosta.

Osingonsaajan verovuonna julkisesti noteeraamattomista yhtiöistä saama pääomatulo-osinko on 150 000 euroon asti 25 prosenttisesti veronalaista pääomatuloa ja 75 prosenttisesti verovapaata tuloa. 150 000 euron ylittävästä pääomatulo-osingosta 85 prosenttia on veronalaista pääomatuloa ja 15 prosenttia verovapaata tuloa (TVL 33 b § 1 momentti). Edellä mainittu 150 000 euron raja ei ole yhtiökohtainen, vaan verovelvolliskohtainen. Siten verovelvollisen noteeraamattomista yhtiöistä verovuoden aikana saamat pääomatulo-osingot lasketaan yhteen 150 000 euron rajan täyttymistä arvioitaessa.

Kahdeksan prosentin vuotuisen tuoton ylittävältä osalta saatu osinko on ansiotulo-osinkoa. Ansiotulo-osingosta 75 prosenttia on veronalaista ansiotuloa ja 25 prosenttia verovapaata tuloa (TVL 33 b § 2 momentti).

Esimerkki 3:

A saa verovuonna 2019 X Oy:ltä osinkoa 60 000 euroa. A:n omistamien X Oy:n osakkeiden matemaattinen arvo on yhteensä 1 000 000 euroa. Lisäksi A saa verovuonna 2019 Y Oy:ltä osinkoa 10 000 euroa. A:n omistamien Y Oy:n osakkeiden matemaattinen arvo on yhteensä 100 000 euroa. Kummankaan yhtiön osakkeet eivät ole julkisesti noteerattuja.

A:n X Oy:ltä saama osinko 60 000 euroa on kokonaan pääomatulo-osinkoa, koska osingon määrä alittaa A:n omistamien osakkeiden matemaattiselle arvolle lasketun kahdeksan prosentin vuotuisen tuoton.

A:n Y Oy:ltä saama osinko jakaantuu pääomatulo- ja ansiotulo-osinkoon, koska osinko on suurempi kuin A:n omistamien osakkeiden matemaattiselle arvolle laskettu kahdeksan prosentin vuotuinen tuotto. Y Oy:ltä saadusta osingosta 8 000 euroa on pääomatulo-osinkoa (8 % x 100 000 euroa). Ansiotulo-osingon määrä on 2 000 euroa (10 000 euroa - 8 000 euroa). Ansiotulo-osingosta 75 prosenttia eli 1 500 euroa on veronalaista ansiotuloa, ja 25 prosenttia eli 500 euroa on verovapaata tuloa.

A:n X Oy:ltä ja Y Oy:ltä saamista pääomatulo-osingoista 25 prosenttia eli 17 000 euroa (25 % x (60 000 euroa + 8 000 euroa)) on veronalaista pääomatuloa, koska osinkojen yhteismäärä on alle 150 000 euroa. Verovapaata pääomatuloa on yhteensä 51 000 euroa.

Jos yhtiö on tehnyt samalta tilikaudelta useita osingonjakopäätöksiä tai muuttanut tilikautensa päättymisajankohtaa, osakas saattaa saada kalenterivuoden aikana useita osinkoja samalta yhtiöltä. Osingon pääomatulo-osuus lasketaan tällöin vain kertaalleen osinkojen yhteenlasketulle määrälle (KVL 187/1993).

Esimerkki 4:

X Oy:n tilikaudet ovat 1.1.-31.12.2018 ja 1.1.-30.6.2019. Kummaltakin tilikaudelta jaetaan osinkoa siten, että osingot ovat nostettavissa kalenterivuoden 2019 aikana. Osakas A:n tilikaudelta 1.1.-31.12.2018 saama osinko on yhteensä 3 000 euroa ja tilikaudelta 1.1-30.6.2019 saama osinko 1 500 euroa. A:n omistamien osakkeiden verovuoden 2019 matemaattinen arvo on 15 000 euroa.

Pääomatuloksi katsotaan määrä, joka vastaa 8 prosentin tuottoa osakkaan omistamien osakkeiden matemaattiselle arvolle. Pääomatuloksi muodostuu 1 200 euroa (8 % x 15 000 euroa) ja ansiotuloksi 3 300 euroa (4 500 euroa – 1 200 euroa).

Yhtiö voi jakaa osingon lisäksi varoja sijoitetun vapaan oman pääoman rahastosta (SVOP-rahasto). Jos varojenjako SVOP-rahastosta katsotaan verotuksessa osingoksi, varojenjaon määrä lisätään yhtiön jakaman osingon määrään, kun lasketaan osinkojen ansio- ja pääomatulo-osuuksia. SVOP-rahastosta tapahtuvan varojenjaon verokohtelua käsitellään tarkemmin Verohallinnon ohjeessa Vapaan oman pääoman rahaston varojenjako verotuksessa.

Osakas voi muuttaa kesken verovuoden ulkomaille siten, että osa osakkaan kalenterivuoden aikana samasta yhtiöstä saamasta osingosta maksetaan osakkaan asuessa Suomessa ja osa vasta asuinvaltion vaihtumisen jälkeen. Asuinvaltion vaihtuminen kesken verovuoden voi vaikuttaa Suomen verotusoikeuteen. Tästä huolimatta myös asuinvaltion vaihtumisen jälkeen saman kalenterivuoden aikana maksettu osinko otetaan huomioon Suomessa verotettavan osingon pääomatulo- ja ansiotulo-osuuksia laskettaessa. Suomessa verotettavasta osingosta veronalaista pääomatuloa on se osuus, joka vastaa osakkaan saman verovuoden aikana julkisesti noteeraamattomista yhtiöistä saamien osinkojen yhteismäärän perusteella lasketun veronalaisen pääomatulon määrää. Veronalainen ansiotulo-osuus määräytyy vastaavalla tavalla.

Esimerkki 5:

Suomessa asuva henkilö A saa Y Oy:stä osinkoa vuoden 2020 tammikuussa 100 000 euroa ja saman vuoden elokuussa 100 000 euroa. A:n verosopimuksen mukainen asuinvaltio vaihtuu Suomesta Ranskaan vuoden 2020 heinäkuun alussa. A:n omistamien Y Oy:n osakkeiden matemaattinen arvo verovuonna 2020 on yhteensä 2 750 000 euroa, joten A:n verovuonna 2020 saamat osingot ovat alle 8 prosenttia osakkeiden yhteenlasketusta matemaattisesta arvosta. Suomen ja Ranskan välinen verosopimus ei rajoita Suomen verotusoikeutta tammikuussa maksettavaan osinkoon, koska A asuu tällöin Suomessa. Osinko verotetaan Suomen sisäisen lainsäädännön mukaisesti. Elokuussa saatavaan osinkoon Suomella ei ole verotusoikeutta Suomen ja Ranskan välisen verosopimuksen 10 artiklan perusteella.

TVL 33 b §:n 1 momentin mukaan pääomatulona verotettavan osuuden laskennassa otetaan huomioon kaikki osakkaan saman verovuoden aikana listaamattomista yhtiöistä saamat osingot. Tämän vuoksi myös A:n elokuussa saama osinko otetaan huomioon, kun lasketaan A:n tammikuussa saaman osingon veronlaista määrää.

A:n tammikuussa saaman ja Suomessa veronalaisen osingon pääomatulo-osuutta laskettaessa selvitetään ensin, paljonko A:n koko verovuoden aikana saamasta osingosta olisi veronalaista pääomatuloa, jos osinko verotettaisiin kokonaan Suomessa. Tällöin veronalaista pääomatuloa olisi 80 000 euroa (150 000 € x 25 % + 50 000 € x 85 %) ja verovapaata pääomatuloa 120 000 euroa (150 000 euroa x 75 % + 50 000 € x 15 %). A:n tammikuussa saamasta osingosta veronalaista pääomatuloa on se suhteellinen osuus, joka vastaa osinkojen yhteismäärän perusteella lasketun veronalaisen pääomatulon määrää. Tällöin Suomessa verotettavan osingon veronalaiseksi pääomatulo-osuudeksi muodostuu 40 000 euroa (100 000 euroa x 80 000 euroa / 200 000 euroa).

Yhtiökokous voi päättää, että osinko on nostettavissa kahdessa tai useammassa erässä. Jos osinko on nostettavissa kahden eri kalenterivuoden aikana, määräytyy erien pääomatulo-osuus erikseen.

Esimerkki 6:

X Oy:n tilikausi on päättynyt 30.6.2019. X Oy jakaa osinkoa tältä tilikaudelta siten, että puolet osingosta on nostettavissa joulukuussa 2019 ja puolet maaliskuussa 2020.

Vuonna 2019 nostettavissa olevan osingon pääomatulo-osuus määräytyy vuodelle 2019 lasketun matemaattisen arvon perusteella. Vuonna 2020 nostettavissa olevan osingon pääomatulo-osuus määräytyy vuodelle 2020 lasketun matemaattisen arvon perusteella.

Julkisesti noteeraamattoman yhtiön on toimitettava ennakonpidätys jaetusta osingosta. Ennakonpidätyksen määrä on 7,5 prosenttia siitä osasta osinkoa, joka on enintään 150 000 euroa ja 28 prosenttia siitä osasta, joka ylittää 150 000 euroa (EPA 15 § 1 momentti 4 kohta). Osinkojen ennakkopidätystä on käsitelty Verohallinnon ohjeessa Ennakonpidätys osingosta ja Verohallinnolle annettavat ilmoitukset.

Jos yhtiöjärjestyksen määräyksillä pyritään veron kiertämistarkoituksessa tavoittelemaan perusteettomia veroetuja esimerkiksi siten, että se käytännössä johtaa yhtiössä työskentelevän osakkaan ansiotulon jakaantumiseen osinkoina hänen lähipiirilleen esimerkiksi hänen lapsilleen, voidaan menettelyyn puuttua tapauskohtaisen arvioinnin perusteella VML 28 §:n veron kiertämistä koskevan säännöksen nojalla.

2.2.1 Osakkeen matemaattisen arvon laskennan periaatteet

Osakeyhtiön nettovarallisuuden ja osakkeen matemaattisen arvon laskemisesta säädetään laissa varojen arvostamisesta verotuksessa (arvostamislaki, 2005/1142). Osakkeen matemaattinen arvo lasketaan verovuotta edeltävän vuoden nettovarallisuuden perusteella (arvostamislaki 2 § 1 momentti). Siten esimerkiksi yhtiön osakkeelle verovuodelle 2023 laskettu matemaattinen arvo perustuu verovuoden 2022 nettovarallisuuteen.

Yhtiön nettovarallisuus saadaan vähentämällä yhtiön varoista yhtiön velat (arvostamislaki 2 § 1 momentti). Yhtiön nettovarallisuuden laskemista käsitellään tarkemmin Verohallinnon ohjeen Julkisesti noteeraamattoman osakeyhtiön osakkeen matemaattisen arvon ja vertailuarvon laskeminen luvussa 2.

Osakkeen matemaattinen arvo lasketaan jakamalla yhtiön tilinpäätöksen mukaisen tarkistetun nettovarallisuuden määrä yhtiön tilinpäätöshetkellä ulkona olevien osakkeiden lukumäärällä (arvostamislaki 9 §, ks. myös KHO 2001 taltio 2742). Yhtiön lunastamia ja muutoin hankkimia omia osakkeita ei oteta laskelmassa huomioon ulkona olevina osakkeina. Kaikki yhtiön tilinpäätöshetkellä ulkona olevat osakkeet otetaan huomioon niiden erilajisuudesta riippumatta. Siten kaikkien ulkona olevien osakkeiden matemaattinen arvo muodostuu yhtä suureksi, vaikka osakkeet poikkeaisivat toisistaan esimerkiksi ääni- tai voitonjako-oikeuksien perusteella.

Osingon pääomatulo- ja ansiotulo-osuudet määräytyvät sen verovuoden matemaattisen arvon perusteella, jonka tuloa osinko saajan verotuksessa on (ks. tarkemmin luku 2.5). Esimerkiksi jos luonnollinen henkilö tai kuolinpesä saa osinkoa, joka on nostettavissa kalenterivuoden 2023 aikana, osingon verovuosi on 2023. Tällöin osingon ansio- ja pääomatulo-osuudet perustuvat osingonjakajayhtiön osakkeen verovuoden 2023 matemaattiseen arvoon. Osingonjakajayhtiön osakkeen verovuoden 2023 matemaattinen arvo perustuu verovuoden 2022 nettovarallisuuteen.

Yhtiön kalenterivuodesta poikkeava tilikausi ei vaikuta matemaattisen arvon laskentaan. Siten matemaattinen arvo perustuu myös kalenterivuodesta poikkeavan tilikauden osalta verovuotta edeltävän vuoden tilinpäätökseen.

Esimerkki 7:

Yhtiön tilikausi on 1.2.2022-31.1.2023. Yhtiö jakaa kyseiseltä tilikaudelta osinkoa, joka on nostettavissa 30.6.2023. Osingon pääomatulo-osuuden määrä perustuu siten verovuodelle 2023 laskettuun matemaattiseen arvoon. Matemaattinen arvo verovuodelle 2023 määräytyy tilikauden 1.2.2021-31.1.2022 eli verovuotta edeltävän vuoden taseen perusteella.

Esimerkki 8:

A saa osinkoa X Oy:ltä. Osinko on nostettavissa verovuoden 2023 aikana. Osingon pääomatulo- ja ansiotulo-osuudet perustuvat A:n omistamien osakkeiden matemaattiseen arvoon, joka lasketaan vuonna 2022 päättyneen tilikauden nettovarallisuuden perusteella. X Oy:n tilikausi on ollut 1.7.−30.6.2022, joten nettovarallisuus ja osakkeen matemaattinen arvo määräytyvät tilinpäätöshetken 30.6.2022 perusteella. Jos osinko olisi ollut nostettavissa 28.12.2022, osingon pääoma- ja ansiotulo-osuudet perustuisivat verovuoden 2021 nettovarallisuuden perusteella laskettuun matemaattiseen arvoon, joka pohjautuu tilikaudelta 1.7.2020-30.6.2021 laadittuun taseeseen.

Jos yhtiöllä ei ole verovuotta edeltävänä vuonna päättynyt yhtään tilikautta, verovuoden matemaattinen arvo lasketaan tätä aiemman, viimeksi päättyneen tilikauden tilinpäätöksen perusteella (KVL 309/1993).

Esimerkki 9:

Yhtiön tilikaudet ovat olleet 1.1.-31.10.2021 ja 1.11.2021-30.4.2023. Yhtiö jakaa jälkimmäiseltä tilikaudelta osinkoa, joka on nostettavissa 31.7.2023. Osingon pääomatulo-osuuden määrä perustuu siten verovuodelle 2023 laskettuun matemaattiseen arvoon. Koska yhtiöllä ei ole päättynyt tilikautta vuoden 2022 aikana, matemaattinen arvo verovuodelle 2023 lasketaan taseen 1.1.-31.10.2021 perusteella.

Yhtiöllä voi päättyä saman kalenterivuoden aikana useampi kuin yksi tilikausi. Tällaisessa tilanteessa matemaattinen arvo lasketaan verovuotta edeltäneenä vuonna viimeiseksi päättyneen tilikauden nettovarallisuuden perusteella.

Esimerkki 10:

Yhtiön tilikausi on 1.2.2021-31.1.2022. Yhtiö muuttaa tilikauttaan niin, että seuraava tilikausi on 1.2.2022-31.12.2022. Yhtiökokouksen päätöksen perusteella osinko on nostettavissa 15.4.2023. Osingon pääomatulo- ja ansiotulo-osuudet perustuvat verovuodelle 2023 laskettuun matemaattiseen arvoon, joka on laskettu tilikauden 1.2.2022-31.12.2022 taseeseen pohjautuvan nettovarallisuuden perusteella.

Toisinaan yhtiön osingonjakovuotta edeltävän vuoden tilinpäätöstä ei ole vielä osingonjakohetkellä tai osingon nostettavissaolohetkeen mennessä vahvistettu. Tämä ei kuitenkaan vaikuta matemaattisen arvon perusteen määräytymiseen.

Esimerkki 11:

Yhtiön tilikausi on kalenterivuosi. Yhtiö on jakanut tilikaudelta 1.1.-31.12.2021 osinkoa, joka on yhtiökokouksen päätöksen perusteella nostettavissa 15.4.2023. Osingon pääomatulo- ja ansiotulo-osuudet perustuvat matemaattiseen arvoon, joka lasketaan tilikauden 1.1.–31.12.2022 taseeseen pohjautuvan nettovarallisuuden perusteella riippumatta siitä, onko tilinpäätöstä vuodelta 2022 vielä 15.4.2023 vahvistettu.

Osakkeen matemaattisen arvon laskemista käsitellään tarkemmin Verohallinnon ohjeen Julkisesti noteeraamattoman osakeyhtiön osakkeen matemaattisen arvon ja vertailuarvon laskeminen luvussa 3.

Jos kysymyksessä on uusi yhtiö, matemaattisen arvon laskeminen poikkeaa edellä kerrotusta peruslaskennasta. Lisäksi tietyt erityistilanteet pitää ottaa matemaattisen arvon laskemisessa erikseen huomioon. Tällaisia erityistilanteita ovat verovuoden aikana toteutettu osakeanti, yritysjärjestelyt sekä toimintamuodon muutos. Osakkeen matemaattisen arvon laskemista edellä mainituissa tilanteissa käsitellään tarkemmin Verohallinnon ohjeen Julkisesti noteeraamattoman osakeyhtiön osakkeen matemaattisen arvon ja vertailuarvon laskeminen luvussa 5.

2.2.2 Osakastason matemaattisen arvon laskenta

Osingon pääomatulo-osuus määräytyy osakkaan omistamien yhtiön osakkeiden yhteenlasketun matemaattisen arvon perusteella. Osakkeiden yhteenlasketun matemaattisen arvon laskennassa osakkeiden lukumääränä käytetään osingonjakopäätöshetkellä omistettua osakemäärää (KVL 308/1993). Kaikki osakkaan osingonjakohetkellä omistamat osakkeet otetaan huomioon niiden erilajisuudesta riippumatta. Laskentapohjaan luetaan myös sellaiset osakkeet, joille ei jaeta osinkoa (KHO 1999:24).

Ennen osakeyhtiöstä saadun osingon jakamista ansiotulo- ja pääomatulo-osingoksi osingonsaajan omistamien osakkeiden matemaattisesta arvosta vähennetään tietyin edellytyksin yhtiön varoihin kuuluvan asunnon arvo ja osakaslainat (TVL 33 b § 4 ja 5 momentit). Osakkeen matemaattisen arvon laskenta on yhtiökohtaista ja myös edellä mainitut osakastason oikaisut suoritetaan siten yhtiökohtaisesti (ks. jäljempänä esimerkki 14).

TVL 33 b §:n 4 momentin mukaan yrittäjäosakkaan verovuonna omana tai perheensä asuntona käyttämän yhtiön varoihin kuuluvan asunnon arvo vähennetään hänen osakkeidensa matemaattisesta arvosta ennen osingon jakamista pääomatulo- ja ansiotulo-osinkoon. Verovuodella tarkoitetaan osingonsaajan verovuotta eli vuotta, jolloin osinko on nostettavissa. Asunnon arvon vähentämisen edellytyksenä on, että henkilö on ollut yrittäjäosakkaana sen tilikauden lopussa, joka on viimeksi päättynyt ennen osingonsaajan verovuotta. Lisäksi vähentämisen edellytyksenä on, että asunto on sisältynyt kyseisen tilinpäätöksen varoihin.

Asunnon arvo vähennetään yrittäjäosakkaan osakkeiden matemaattisesta arvosta, vaikka asuntoa ei olisi käytetty koko verovuoden ajan. Asunnon ei tarvitse myöskään olla vakituinen asunto. Siten esimerkiksi vapaa-ajan asunnon arvo voidaan vähentää osakkeiden matemaattisesta arvosta, jos sitä on käytetty osakkaan tai hänen perheensä asuntona. Kuitenkaan esimerkiksi yhtiön kaikkien työntekijöiden yhteiskäytössä olevaa vapaa-ajan asuntoa, jota osakas käyttää lyhytaikaisesti verovuoden aikana, ei pidetä säännöksessä tarkoitettuna asuntona.

Työntekijäin eläkelain (395/2006) 7 §:n 1 momentin 1 kohdan mukaan yrittäjäosakkaana pidetään osakasta, joka on yhtiössä johtavassa asemassa ja jolla on yksin enemmän kuin 30 prosenttia yhtiön osakepääomasta tai äänivallasta. Yrittäjäosakkaana pidetään myös johtavassa asemassa työskentelevää osakasta, joka yhdessä perheenjäsentensä kanssa omistaa yli 50 prosenttia osakkeista, vaikka oma omistusosuus olisi enintään 30 prosenttia. Perheenjäsenenä pidetään puolisoa ja iästä riippumatta samassa taloudessa asuvia omia tai puolison suoraan etenevässä tai takenevassa polvessa olevia sukulaisia.

Yrittäjäosakkaan asema voi syntyä myös epäsuoran omistuksen perusteella, jos henkilö omistaa toisen yhtiön kautta sellaisen määrän osakkeita, että edellä kuvattu omistus- tai äänivaltaedellytys täyttyy.

Osakkeiden matemaattisesta arvosta vähennetään se määrä, jota on käytetty asunnon arvona yhtiön nettovarallisuutta ja osakkeen matemaattista arvoa laskettaessa. Koska osakkeen matemaattinen arvo perustuu aina yhtiön edellisen verovuoden nettovarallisuuteen, asunnon arvona vähennetään määrä, josta asunto on otettu huomioon yhtiön edellisen verovuoden nettovarallisuutta laskettaessa.

Esimerkki 12:

Yhtiö on jakanut tilikaudelta 1.1.-31.12.2021 osinkoa, joka on yhtiökokouksen päätöksen perusteella nostettavissa 15.4.2022. Osingon pääomatulo- ja ansiotulo-osuudet perustuvat verovuodelle 2022 matemaattiseen arvoon, joka lasketaan tilikauden 1.1.–31.12.2021 taseeseen pohjautuvan nettovarallisuuden perusteella.

Yrittäjäosakkaan omistamien osakkeiden yhteenlaskettu matemaattinen arvo on yhteensä 300 000 euroa. Yrittäjäosakas on käyttänyt verovuoden 2022 aikana yhtiön omistamaa osakehuoneistoa asuntonaan. Verovuoden 2021 nettovarallisuudessa asunnon arvo on ollut 125 000 euroa. Siten yrittäjäosakkaan osakkeiden yhteenlasketusta matemaattisesta arvosta vähennetään 125 000 euroa, jolloin yhteenlasketuksi matemaattiseksi arvoksi muodostuu 175 000 euroa (300 000 euroa – 125 000 euroa).

Asunnon ei tarvitse välittömästi kuulua osakeyhtiön elinkeinotoiminnan varoihin, vaan myös yhtiön välillisesti kiinteistöosakeyhtiön kautta omistaman asunnon arvo vähennetään osakkeiden matemaattisesta arvosta, jos yrittäjäosakas käyttää asuntoa (KHO 2003:55).

Jos yhtiön osakkeista yli 50 prosenttia on johtavassa asemassa toimivien puolisoiden omistuksessa, jotka molemmat asuvat yhtiön varoihin kuuluvassa asunnossa, kummankin puolison osakkeiden arvosta vähennetään puolet asunnon arvosta riippumatta siitä, miten konkreettinen osakeomistus on jakautunut puolisoiden kesken.

Puolisoilla tarkoitetaan TVL 7 §:n mukaan sellaisia henkilöitä, jotka ennen verovuoden päättymistä ovat solmineet avioliiton. Lisäksi puolisoita koskevia säännöksiä sovelletaan myös avioliitonomaisissa olosuhteissa verovuonna yhteisessä taloudessa avioliittoa solmimatta jatkuvasti eläneisiin henkilöihin, jotka ovat aikaisemmin olleet keskenään avioliitossa tai joilla on tai on ollut yhteinen lapsi.

Esimerkki 13:

Puolisoiden omistusosuudet X Oy:ssä ovat 80 prosenttia ja 20 prosenttia ja kumpikin työskentelee johtavassa asemassa. Puolisot käyttävät X Oy:n omistamaa asuntoa yhdessä. Kummankin puolison osakkeiden matemaattisesta arvosta vähennetään 50 prosenttia asunnon arvosta.

Esimerkki 14:

Puolisoiden omistusosuudet X Oy:ssä ovat 10 prosenttia ja 20 prosenttia. Kumpikin puolisoista työskentelee johtavassa asemassa. Puolisot käyttävät X Oy:n omistamaa asuntoa yhdessä. Koska puolisoiden omistusosuus on alle 50 prosenttia, asunnon arvoa ei vähennetä kummankaan puolison omistamien osakkeiden matemaattisesta arvosta.

Jos kysymys on elinkeinotulon verottamisesta annetun lain (EVL) 1 §:n 1 momentin mukaista elinkeinotoimintaa harjoittavasta osakeyhtiöstä, osakkaan omistamien osakkeiden matemaattisesta arvosta vähennetään TVL 33 b §:n 5 momentin mukaan osakkaan ja hänen perheenjäsenensä ottama, yhtiön varoihin kuuluva rahalaina, jos osakas yksin tai yhdessä perheenjäsentensä kanssa omistaa suoraan vähintään 10 prosenttia yhtiön osakkeista tai heillä on vastaava osuus yhtiön kaikkien osakkeiden tuottamasta äänimäärästä. Perheenjäsenenä pidetään puolisoa ja alaikäisiä lapsia. Alaikäisellä lapsella tarkoitetaan TVL 8 §:n mukaisesti lasta, joka ennen verovuoden alkua ei ole täyttänyt 17 vuotta.

Osakkeiden matemaattisesta arvosta vähennetään se lainan määrä, joka sisältyy yhtiön osakkeen matemaattisen arvon pohjana olevaan edellisen vuoden nettovarallisuuteen ja siten myös osakkeen matemaattiseen arvoon. Osakaslaina vähennetään osakkeiden arvosta silloinkin, kun laina on luettu verotuksessa osakkaan veronalaiseksi tuloksi. Laina vähennetään ensisijaisesti lainanottajan omien osakkeiden matemaattisesta arvosta ja sen ylittävältä osalta perheenjäsenten osakkeiden matemaattisesta arvosta osakeomistuksen suhteessa.

Osakaslaina vähennetään osakkeiden matemaattisesta arvosta, jos 10 prosentin omistusosuus- tai äänimäärävaatimus täyttyy sen tilikauden lopussa, jonka nettovarallisuuteen matemaattisen arvon laskenta perustuu. Muussa tapauksessa osakaslainan määrää ei vähennetä osakkeiden matemaattisesta arvosta.

Oikeuskäytännössä on TVL 33 b §:n 5 momentin (aiemmin TVL 42 §:n 4 momentin) mukaisena lainana pidetty kommandiittiyhtiön purussa vastuunalaiselle yhtiömiehelle siirtyvää lainaa, kun sama henkilö omisti myös kommandiittiyhtiölle lainan antaneen osakeyhtiön osakekannan (KHO 5.9.2000 taltio 1827).

Esimerkki 15:

A omistaa 80 prosenttia eli 80 kpl X Oy:n 100 osakkeesta (80 kpl/100 kpl). A saa X Oy:ltä 80 000 euroa osinkoa, joka on nostettavissa vuonna 2019. X Oy:n osakkeen matemaattinen arvo on 12 500 euroa/osake. Lisäksi A omistaa 20 prosenttia eli 40 kpl Y Oy:n 200 osakkeesta (40 kpl/200 kpl). A saa Y Oy:ltä 10 000 euroa osinkoa, joka on nostettavissa vuonna 2019. Y Oy:n osakkeen matemaattinen arvo on 2 500 euroa/osake. A:lla on verovuonna ollut käytössä X Oy:n varallisuuteen kuulunut asunto, joka on luettu yhtiön edellisen vuoden nettovarallisuuteen 400 000 euron määrästä. Asunnon arvo vähennetään A:n omistamien X Oy:n osakkeiden matemaattisesta arvosta, koska A omistaa X Oy:n osakkeista yli 30 prosenttia. Y Oy:ltä A on ottanut aikaisemmin 200 000 euron rahalainan, joka on mukana yhtiön edellisen vuoden nettovarallisuudessa. Laina vähennetään A:n omistamien Y Oy:n osakkeiden matemaattisesta arvosta, koska A omistaa yli 10 prosenttia Y Oy:n osakkeista.

A:n X Oy:ltä saamasta osingosta pääomatulo-osinkoa on 8 prosentin tuotto osakkeiden yhteenlasketulle matemaattiselle arvolle, josta on vähennetty asunnon arvo: 8 % x (80 kpl x 12 500 euroa/kpl – 400 000 euroa) = 48 000 euroa. Pääomatulo-osingosta veronalaista pääomatuloa on 25 prosenttia eli 12 000 euroa (25 % x 48 000 euroa). Pääomatulon ylittävä osuus osingosta eli 32 000 euroa (80 000 euroa - 48 000 euroa) on ansiotuloa. Ansiotulo-osingosta 75 prosenttia eli 24 000 euroa on veronalaista ansiotuloa ja 25 prosenttia eli 8000 euroa verovapaata tuloa.

Y Oy:ltä saatu osinko on kokonaisuudessaan ansiotulo-osinkoa, koska A:n osakkeiden oikaistu matemaattinen arvo on nolla (40 kpl x 2 500 euroa/kpl - rahalaina 200 000 euroa = -100 000 euroa).

2.2.3 Osakkeiden hankkimisen tai luovutuksen vaikutus osingon verotukseen

Verovuoden aikana osakeyhtiön osakkeet voivat vaihtaa omistajaa. Alkuperäinen osakkeenomistaja voi esimerkiksi luovuttaa osakkeet toiselle henkilölle tai yhtiö voi hankkia omia osakkeitaan.

Jos osakkeenomistaja luopuu osakkeistaan osingonjakopäätöksen jälkeen, mutta ennen kuin osinko on ollut nostettavissa, verotetaan osingosta uutta omistajaa (ks. KHO 2020:126).

Osingon pääomatulo-osuus määräytyy osakkaan omistamien yhtiön osakkeiden yhteenlasketun matemaattisen arvon perusteella. Osakkeiden lukumääränä käytetään osingonjakopäätöshetkellä omistettua osakemäärää (KVL 308/1993).

Verovuoden aikana tapahtuva osakkeiden luovutus ei lisää eikä vähennä osinkotulon yhteenlaskettua pääomatulo-osuutta, jos osinkoa jaetaan verovuoden aikana kahdelle eri osakkeenomistajalle ennen osakeluovutusta ja sen jälkeen. Pääomatulo-osuuden määrää tarkastellaan siis osakekohtaisesti. Korkein hallinto-oikeus otti asiaan kantaa päätösparissa sekä luovuttajan että luovutuksensaajan osinkoverotuksen näkökulmasta (KHO 2019:56 ja 2019:57).

Esimerkki 16:

Yhtiön tilikausi on 1.1. – 31.12.2019. Verovuoden 2020 alussa yhtiön ainoa osakas on henkilö A, joka omistaa 100 osaketta. Tilinpäätöksen 31.12.2019 mukainen nettovarallisuuden määrä on 1 000 000 euroa eli 10 000 euroa per osake (1 000 000 euroa / 100 osaketta). Yhtiön tilikauden 1.1. – 31.12.2019 tilinpäätös vahvistetaan 1.6.2020 ja samalla päätetään osingonjaosta. Osinkoa jaetaan 1 000 euroa osakkeelta eli yhteensä 100 000 euroa (1 000 euroa x 100 osaketta) ja osinko maksetaan kahdessa erässä. Ensimmäisessä erässä maksetaan osinkoa yhteensä 60 000 euroa (600 euroa per osake) ja osinko maksetaan 1.7.2020. Toisessa erässä maksetaan osinkoa yhteensä 40 000 euroa (400 euroa per osake) ja osinko maksetaan 15.11.2020.

A luovuttaa 50 yhtiön osaketta henkilö B:lle 30.9.2020. A:n 1.7.2020 saama osinko 60 000 euroa (600 euroa x 100 osaketta) verotetaan A:n verovuoden 2020 pääomatulona, koska A:n omistamien osakkeiden matemaattiselle arvolle laskettava 8 prosentin tuotto on 80 000 euroa (1 000 euroa x 100 osaketta x 8 %). A:n 15.11.2020 saamasta osingosta 20 000 eurosta (400 euroa x 50 osaketta) verotetaan A:n pääomatulona 10 000 euroa, koska A:n 50 osakkeen osalta ensimmäisessä osingonmaksussa käyttämättä jäänyt 8 prosentin mukaan laskettava tuotto on 10 000 euroa ((80 000 euroa - 60 000 euroa) x 50/100). Loppuosa A:n saamasta osingosta 10 000 euroa verotetaan A:n ansiotulona.

Henkilö B ei ole saanut osinkoa yhtiön 1.7.2020 maksamassa osingonjaossa. B:n 15.11.2020 saamasta osingonjaosta 20 000 eurosta (400 euroa x 50 osaketta) verotetaan B:n pääomatulona 10 000 euroa ((80 000 euroa - 60 000 euroa) x 50/100), koska B:n jälkimmäisen osingonjakopäätöksen nojalla saamien osinkojen osalta 8 prosentin mukaan laskettavan tuoton määrää laskettaessa on huomioitava se määrä, joka ensimmäisessä osingonmaksussa on jäänyt käyttämättä. Loppuosa B:n saamasta osingosta 10 000 euroa verotetaan B:n ansiotulona.

Verovuotta edeltävän vuoden tilinpäätöshetken ja osingonjaon välillä tapahtuneet muutokset yhtiön ulkona olevien osakkeiden määrässä eivät vaikuta osakkeen matemaattisen arvon laskentaan, koska osakkeen matemaattinen arvo lasketaan aina verovuotta viimeksi edeltäneen tilikauden tilinpäätöshetken osakkeiden lukumäärän mukaan.

Esimerkki 17:

Yhtiön tilikausi on 1.1. – 31.12.2018. Yhtiön osakkaista A omistaa 50 osaketta ja B omistaa 50 osaketta. Tilinpäätöksen 31.12.2018 mukaisen nettovarallisuuden määrä on 500 000 euroa. Yhtiö hankkii 28.2.2019 omia osakkeitaan suunnatusti siten, että yhtiö hankkii kaikki B:n omistamat 50 osaketta. Yhtiön tilikauden 1.1. – 31.12.2018 tilinpäätös vahvistetaan ja osingonjakopäätös tehdään 1.6.2019. Osinko on nostettavissa heti. Yhtiön osakkeen matemaattinen arvo lasketaan tilinpäätöksen 31.12.2018 mukaisen nettovarallisuuden (500 000 euroa) sekä tilinpäätöshetken 31.12.2018 mukaisen ulkona olevien osakkeiden (100) lukumäärän perusteella. Osakkeen verovuoden 2019 matemaattinen arvo on siten 5 000 euroa (500 000 euroa / 100 osaketta). A:n omistamien osakkeiden verovuoden 2019 yhteenlasketuksi matemaattiseksi arvoksi muodostuu siis 250 000 euroa (5 000 euroa x 50 osaketta).

Seuraavana vuonna yhtiö jakaa osinkoa tilikaudelta 1.1-31.12.2019. Osinko perustuu 1.6.2020 tehtyyn osingonjakopäätökseen, jonka mukaan osinko on nostettavissa heti. Yhtiön tilinpäätöksen 31.12.2019 mukaisen nettovarallisuuden määrä on 500 000 euroa. Osakkeen verovuoden 2020 matemaattinen arvo on siten 10 000 euroa (500 000 euroa / 50 osaketta). A:n omistamien osakkeiden verovuoden 2020 yhteenlasketuksi matemaattiseksi arvoksi muodostuu siis 500 000 euroa (10 000 euroa x 50 osaketta).

2.3 Ulkomaiselta yhteisöltä saatu osinko

Ulkomaiselta yhtiöltä saatua osinkoa verotetaan samalla tavalla kuin kotimaiselta yhtiöstä saatua osinkoa, jos osinkoa jakava ulkomainen yhtiö on emo-tytäryhtiödirektiivin 2 artiklassa mainittu yhtiö (TVL 33 c § 1 momentti).

Emo-tytäryhtiödirektiiviä sovelletaan yhtiöön, kun kaikki seuraavat edellytykset täyttyvät:

- Osinkoa jakavan yhteisön verotuksellinen kotipaikka on jonkin EU-valtion verolainsäädännön mukaan kyseisessä valtiossa, ja yhtiöllä ei kolmannen valtion kanssa tehdyn verosopimuksen perusteella katsota olevan verotuksellista kotipaikkaa yhteisön ulkopuolella.

- Yhtiöllä on jokin direktiivin liitteessä mainittu yhtiömuoto. Direktiiviä sovelletaan esimerkiksi julkisiin ja yksityisiin osakeyhtiöihin sekä eurooppayhtiöihin.

- Yhtiö on ilman valintamahdollisuutta ja vapautusta velvollinen maksamaan jotakin direktiivissä luetelluista veroista.

TVL 33 c §:n 2 momentin mukaan ulkomaiselta yhteisöltä saadut osingot ovat samalla tavalla veronalaisia kuin kotimaiset osingot myös silloin, kun:

- yhteisön kotipaikka on ETA-alueeseen kuuluvan valtion verolainsäädännön mukaan tässä valtiossa ja yhteisön kotipaikka ei ole kaksinkertaisen verotuksen välttämistä koskevan sopimuksen mukaan ETA-alueen ulkopuolisessa valtiossa; tai

- yhteisön asuinvaltion kanssa on verosopimus, jota sovelletaan jaettuun osinkoon.

Lisäksi osingonmaksajayhteisön on oltava sekä 1 että 2 kohdan tilanteessa velvollinen suorittamaan ilman valintamahdollisuutta ja vapautusta vähintään 10 prosenttia veroa tulosta, josta osinko on jaettu.

Edellä mainittu EU/ETA -alueelta tai verosopimusvaltiosta saatu listatun yhtiön osinko on pääomatulo-osinkoa, josta 85 prosenttia on veronalaista pääomatuloa ja 15 prosenttia on verovapaata tuloa (TVL 33 a § 1 momentti). Ulkomaisesta listaamattomasta yhtiöstä saadun osingon jakoon pääomatulo- ja ansiotulo-osinkoihin sovelletaan varojen arvostamisesta verotuksessa annetun lain säännöksiä osakkeen verovuoden matemaattisen arvon laskennasta (TVL 33 c § 4 momentti).

Matemaattisen arvon laskennassa tarvittavan selvityksen puuttuessa 8 prosentin vuotuinen tuotto lasketaan osakkeiden käyvän arvon perusteella (TVL 33 c § 4 momentti). Käyvällä arvolla tarkoitetaan omaisuuden todennäköistä luovutushintaa. Käypä arvo määräytyy osingon nostettavissaolovuotta edeltäneen verovuoden päättymishetken mukaan. Siten esimerkiksi vuonna 2019 saadun osingon pääomatulo-osuus määräytyy matemaattisen arvon laskennassa tarvittavan selvityksen puuttuessa osakkeen verovuoden 2018 päättymishetken mukaisen käyvän arvon perusteella. Käyvän arvon laskennassa tarvittavan selvityksen puuttuessa osakkeen arvoksi voidaan katsoa sen hankintahinta ja uuden ulkomaisen yhtiön osakkeen arvoksi sen nimellisarvo. Osakkeen käyvän arvon määrittämisessä voidaan soveltaa Verohallinnon ohjeessa Varojen arvostamisesta perintö- ja lahjaverotuksessa esitettyjä periaatteita.

Esimerkki 18:

A saa verovuonna 2019 englantilaiselta julkisesti noteeraamattomalta yhtiöltä osinkoa 100 000 euroa. Matemaattisen arvon laskemiseksi ei ole tarvittavaa selvitystä. Osakkeiden käypä arvo 31.12.2018 on 800 000 euroa. A ei ole verovuonna saanut osinkoja muista noteeraamattomista yhtiöistä.

A:n pääomatulo-osinkoa on 8 prosentin tuotto osakkeiden käyvälle arvolle (800 000 x 8 % = 64 000). Pääomatulo-osinko on osittain verollista tuloa. Pääomatulo-osingosta veronalaista tuloa on 25 prosenttia eli 16 000 euroa (= 25 % x 64 000). 75 prosenttia pääomatulo-osingosta, eli 48 000 euroa, on verovapaata tuloa.

Ansiotulo-osinkoa on jäljelle jäänyt osa osingosta 100 000 – 64 000 = 36 000 euroa. Ansiotulo-osingosta veronalaista ansiotuloa on 27 000 (= 36 000 x 75 %) euroa ja verovapaata tuloa 9 000 euroa.

Muulta kuin TVL 33 c §:n 1 ja 2 momentissa tarkoitetulta ulkomaiselta yhtiöltä saatu osinko on kokonaan veronalaista ansiotuloa riippumatta yhtiön osakkeen mahdollisesta noteerauksesta (TVL 33 c § 3 momentti).

Jos ulkomainen yhteisö on Suomessa yleisesti verovelvollinen tosiasiallisen johtopaikkansa perusteella, yhteisön jakamaa osinkoa verotetaan edellä kerrotusta poiketen TVL 9 §:n 9 momentin perusteella aina kuten kotimaisesta yhteisöstä saatua osinkoa (ks. luvut 2.1 ja 2.3).

Suomessa asuvan luonnollisen henkilön ulkomailta saamaa osinkoa verotetaan yleensä myös valtiossa, jossa osingonjakajayhtiön verotuksellinen kotipaikka sijaitsee. Jos Suomen ja kyseisen valtion välillä ei ole verosopimusta, lähdevaltion veron suuruus riippuu kyseisen valtion sisäisestä lainsäädännöstä. Verosopimusvaltioiden osalta verosopimus yleensä rajoittaa lähdevaltion verotusoikeuden tiettyyn enimmäismäärään. Useimpien Suomen sopimusten mukaan lähdevaltiossa peritty vero saa olla luonnollisten henkilöiden saamien osinkojen osalta enintään 15 prosenttia osingon bruttomäärästä. Perittävän veron suuruus riippuu kuitenkin sovellettavan sopimuksen osinkoartiklasta. Ulkomailla peritty vero on yleensä hyvitettävissä Suomessa. Ulkomaisen lähdeveron hyvittämistä käsitellään tarkemmin Verohallinnon ohjeessa Kansainvälisen kaksinkertaisen verotuksen poistaminen.

2.4 Elinkeinotulon tai maatalouden tulolähteeseen kuuluva osinko

Luonnollisen henkilön tai kuolinpesän elinkeinotoiminnan tai maatalouden tulolähteeseen kuuluvien julkisesti noteeratun yhtiön osakkeiden perusteella saaduista osingoista on 85 prosenttia veronalaista yritystoiminnan tuloa ja 15 prosenttia verovapaata tuloa (EVL 6 a § 6 momentti; maatilatalouden tuloverolaki (MVL) 5 § 1 momentti 14 kohta). Julkisesti noteeraamattoman yhtiön maksamista osingoista on 75 prosenttia veronalaista yritystoiminnan tuloa ja 25 prosenttia verovapaata tuloa (EVL 6 a § 6 momentti; maatilatalouden tuloverolaki (MVL) 5 § 1 momentti 14 kohta).

Elinkeinotoiminnan tai maatalouden tuloon sisältyvän osingon verovapaa osa vähennetään ennen yritystulon jakamista ansiotulo- ja pääomatulo-osuuksiin. Verovapaan osan vähentämisen jälkeen jäljelle jäävästä yritystulosta pääomatuloa on 20 prosentin vuotuinen tuotto elinkeinotoimintaan tai maatalouteen verovuotta edeltäneen verovuoden päättyessä kuuluneelle nettovarallisuudelle. Yritystoiminnan aloittamisvuonna pääomatulo-osuus lasketaan elinkeinotoimintaan tai maatalouteen verovuoden päättyessä kuuluvan nettovarallisuuden perusteella. Verovelvollinen tai yrittäjäpuolisot voivat vaatia ennen verovuodelta toimitettavan verotuksen päättymistä, että 20 prosentin tuoton sijaan pääomatulo-osuus lasketaan 10 prosentin vuotuisen tuoton mukaisesti tai että tulo verotetaan kokonaisuudessaan ansiotulona (TVL 38 § 1 momentti).

Esimerkki 19:

Elinkeinonharjoittajan elinkeinotoiminnan verotettava tulo verovuonna 2019 on 40 000 euroa, ja siihen sisältyy 5 000 euroa julkisesti noteeratusta yhtiöstä saatuja osinkoja. Elinkeinotoiminnan edellisen vuoden nettovarallisuus on 25 000 euroa.

Elinkeinotoiminnan verotettavasta tulosta (40 000 euroa) vähennetään siihen sisältyvien osinkojen verovapaa osa 750 euroa (15 % x 5 000 euroa), jolloin jaettavaksi yritystuloksi saadaan 39 250 euroa. Tästä pääomatuloa on 20 prosentin tuotto edellisen vuoden nettovarallisuudelle eli 5 000 euroa (20 % x 25 000 euroa) ja loppuosa eli 34 250 euroa on ansiotuloa.

2.5 Osinkotulon verovuosi

Luonnollisen henkilön ja kuolinpesän osinkotulo jaksotetaan TVL 110 §:n perusteella maksuperusteen mukaan. Tämä tarkoittaa sitä, että osinko on sen verovuoden tuloa, jonka aikana osinko on ollut yhtiökokouksen päätöksen perusteella nostettavissa. Jos osingon nostoajankohdasta ei ole yhtiökokouksessa erikseen päätetty, katsotaan osingon olevan nostettavissa saman päivänä kuin yhtiökokous on pidetty. Jos osingonjakaja on julkisesti noteerattu yhtiö, osingon nostettavissaolopäivä on osingonjakopäätöksessä määrätty maksupäivä.

Esimerkki 20:

Yhtiö jakaa osinkoa 31.12.2018 päättyneeltä tilikaudelta. Osingonjaosta päätetään 30.4.2019 pidettävässä yhtiökokouksessa. Yhtiökokouksessa ei päätetä osingon nostopäivämäärästä. Osinko on henkilö A:n verovuoden 2019 tuloa.

Esimerkki 21:

Yhtiö jakaa osinkoa 31.12.2018 päättyneeltä tilikaudelta. Osingonjaosta päätetään 15.6.2019 pidettävässä yhtiökokouksessa. Yhtiökokouksen päätöksen mukaan osinko on nostettavissa 31.1.2020. Osinko on henkilö A:n verovuoden 2020 tuloa.

Esimerkki 22:

Yhtiö jakaa osinkoa 31.12.2018 päättyneeltä tilikaudelta. Osingonjaosta päätetään 30.4.2019 pidettävässä yhtiökokouksessa. Yhtiökokouksen päätöksen mukaan osinko on nostettavissa kolmessa erässä. Ensimmäinen erä on nostettavissa 15.9.2019, toinen erä on nostettavissa 15.11.2019 ja kolmas erä on nostettavissa 15.1.2020. Osingon ensimmäinen ja toinen erä ovat henkilö A:n verovuoden 2019 tuloa ja osingon kolmas erä verovuoden 2020 tuloa.

Osinkotulo jaksotetaan TVL 110 §:n mukaisesti riippumatta siitä, onko osinko jaettu jo päättyneeltä vai vielä kulumassa olevalta tilikaudelta. TVL 110 §:ä sovelletaan siten myös ns. väliosingon jaksottamiseen.

Esimerkki 23:

Yhtiön tilikausi on kalenterivuosi. Yhtiö jakaa meneillään olevalta 31.12.2019 päättyvältä tilikaudeltaan väliosinkoa, joka perustuu 30.6.2019 laadittuun välitilinpäätökseen. Väliosingon jakamisesta päätetään 30.9.2019 pidettävässä ylimääräisessä yhtiökokouksessa ja osinko on yhtiökokouksen päätöksen mukaan nostettavissa heti. Osinko on henkilö A:n verovuoden 2019 tuloa.

Yhtiön osakas voi sijoittaa osakkeilleen jaettavan osingon takaisin yhtiöön velkana. Tämä voi tapahtua esimerkiksi siten, että jaettavaksi päätetty osinko kirjataan ensin yhtiön osingonjakovelaksi ja sen jälkeen osingonjakovelka muutetaan erillisen velkasopimuksen perusteella yhtiön osakkaalta saamaksi velaksi. Kysymys on tällöin velan kuittaamisesta. TVL 110 §:n mukaan tulo katsotaan sen verovuoden tuloksi, jona se on nostettu, merkitty verovelvollisen tilille tai muutoin saatu vallintaan. Verovelvollisen vallintaan saaduilla tuloilla tarkoitetaan niitä tuloja, joihin verovelvollisella on määräämisoikeus. Kun osakas sijoittaa jaettavan ja vielä maksamatta olevan osingon takaisin yhtiöön velkana erillisen velkasopimuksen perusteella, hän saa osingon vallintaansa velkasopimuksen solmimisen hetkellä.

Esimerkki 24:

Yhtiö jakaa osinkoa 31.12.2018 päättyneeltä tilikaudelta. Osingonjaosta päätetään 30.4.2019 ja osinko nostettavissa 31.1.2020. Yhtiö kirjaa osingonjakopäätöksen perusteella taseeseen osingonjakovelan. Yhtiön ainoa osakas henkilö A ja yhtiö solmivat 30.6.2019 velkasopimuksen, jonka mukaisesti osingonjakovelka muutetaan yhtiön osakkaalta saamaksi velaksi. Henkilö A:n katsotaan saaneen osinko vallintaansa velkasopimuksen solmimispäivänä 30.6.2019. Osinko on henkilö A:n verovuoden 2019 tuloa.

Maksuperusteista kirjanpitoa pitävien ammatinharjoittajien tuloverotuksessa sovelletaan myös maksuperustetta (EVL 27 a §). Maksuperustetta sovelletaan lisäksi MVL mukaan verotettavien verovelvollisten verotuksessa.

Jos ammatinharjoittaja pitää kahdenkertaista kirjanpitoa, osinkotulo jaksotetaan maksuperusteen sijaan suoriteperusteisesti. Liikkeenharjoittajan verotuksessa sovelletaan aina suoriteperustetta, vaikka liikkeenharjoittaja pitäisi yhdenkertaista kirjanpitoa. Osinkotulon suoriteperusteista jaksottamista käsitellään luvussa 3.4.

2.6 Yhteenveto luonnollisten henkilöiden ja kuolinpesien saamien osinkojen verotuksesta

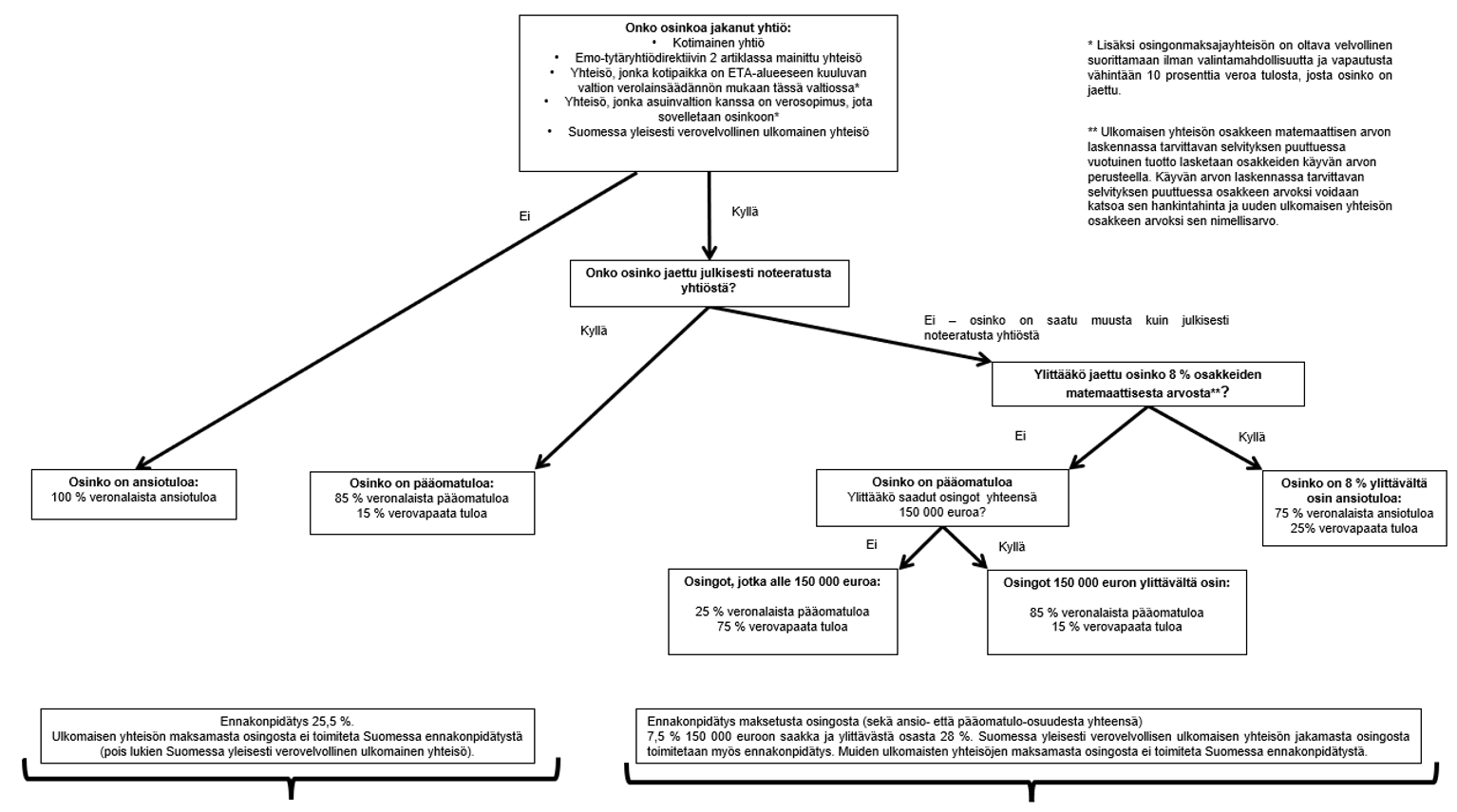

Luonnollisten henkilöiden ja kuolinpesien saamien osinkojen verotus määräytyy alla olevan kaavion mukaan.

Luonnollinen henkilö ja kuolinpesä voi vähentää osinkotulon hankkimiseen kohdistuvia korkoja ja osinkotulon hankkimisesta johtuneita menoja riippumatta siitä, onko osinkotulo tuloverolain 33 a–33 c §:n nojalla verovapaata tuloa tai veronalaista ansio- tai pääomatuloa (TVL 31 § 4 momentti).

3 Yhteisöjen saamien osinkojen verotus

3.1 Osinkojen tulolähteen vaikutus osinkojen verotukseen

Osingot voivat kuulua yhteisön verotuksessa joko elinkeinotoiminnan tulolähteeseen, maatalouden tulolähteeseen tai henkilökohtaiseen tulolähteeseen. Osinkojen tulolähde määräytyy osingon perusteena olevien osakkeiden tulolähteen perusteella.

TVL:n mukaan verotettava henkilökohtainen tulolähde voi olla vain EVL 1 §:n 2 momentissa nimenomaisesti mainituilla yhteisöllä. Tällaisia yhteisöjä ovat TVL 21, 21 a ja 21 b §:ssä tarkoitetut osittain verovapaat yhteisöt, ulkomaiset kuolinpesät, TVL 22 §:ssä tarkoitetut yleishyödylliset yhteisöt, asunto-osakeyhtiölain (1599/2009, AsOyL) 1 luvun 2 §:ssä tarkoitetut asunto-osakeyhtiöt ja niihin verrattavat osuuskunnat sekä AsOyL 28 luvun 2 §:ssä tarkoitetut keskinäiset kiinteistöosakeyhtiöt. Näiden yhteisöjen verotuksessa osingot ovat elinkeinotoiminnan tulolähteen tuloa, jos ne on saatu EVL 1 §:n 1 momentin mukaiseen elinkeinotoimintaan liittyvien osakkeiden perusteella. Maatalouteen liittyvien osakkeiden perusteella saadut osingot ovat maatalouden tulolähteen tuloa. Muut kuin EVL 1 §:n 1 momentin mukaiseen elinkeinotoimintaan tai maatalouteen liittyvät osingot ovat henkilökohtaisen tulolähteen tuloa.

Muilla kuin EVL 1 §:n 2 momentissa nimenomaisesti mainituilla yhteisöillä ei voi olla henkilökohtaista tulolähdettä, vaan niiden toiminnan tulos maataloutta lukuun ottamatta lasketaan EVL:n mukaan. Tällaisia yhteisöjä ovat esimerkiksi osakeyhtiöt, osuuskunnat, yhdistykset ja säätiöt, jos ne eivät ole yleishyödyllisiä. Näiden yhteisöjen verotuksessa osingot ovat aina elinkeinotoiminnan tulolähteen tuloa, jos ne eivät liity maatalouteen. Maatalouteen liittyvien osakkeiden perusteella saadut osingot ovat maatalouden tulolähteen tuloa.

Yhteisön elinkeinotoiminnan tulolähteeseen kuuluvien osakkeiden perusteella saamien osinkojen verokohtelusta säädetään EVL 6 a §:ssä. Maatalouden tulolähteeseen kuuluvia osinkoja verotetaan MVL 5 §:n 14 kohdan mukaan EVL 6 a §:ssä säädetyllä tavalla.

Henkilökohtaiseen tulolähteeseen kuuluvien osinkojen verokohtelu määräytyy EVL 6 a §:n perusteella, jos osingonsaaja on osakeyhtiö tai osuuskunta. Siten asunto-osakeyhtiön ja siihen verrattavan osuuskunnan sekä keskinäisten kiinteistöosakeyhtiöiden saamat henkilökohtaisen tulolähteen osingot ovat veronalaisia siten kuin EVL 6 a §:ssä säädetään. Muiden yhteisöjen henkilökohtaiseen tulolähteeseen kuuluvat osingot ovat TVL 33 d §:n 3 momentin perusteella kokonaan veronalaista tuloa, jos osinkoja ei ole erityissäännöksin (esimerkiksi TVL 21, 21 a, 21 b ja 23 §) säädetty verovapaiksi. Siten esimerkiksi ulkomaisen kuolinpesän henkilökohtaisen tulolähteen osingot ovat kokonaan veronalaisia ja yleishyödyllisen yhteisön henkilökohtaisen tulolähteen osingot kokonaan verovapaita.

3.2 Kotimaiselta yhteisöltä saatu osinko

Yhteisön kotimaiselta yhteisöltä saamat osingot, joihin sovelletaan EVL 6 a §:n säännöksiä, ovat pääsääntöisesti kokonaan verovapaata tuloa. Kotimaisen julkisesti noteeraamattoman yhtiön jakama osinko on aina verovapaata. Julkisesti noteeratun yhtiön jakama osinko on verovapaata, jos osingonsaaja on toinen julkisesti noteerattu yhtiö. Myös julkisesti noteeraamattoman yhtiön noteeratusta yhtiöstä saama osinko on verovapaata tuloa, kun osingonsaaja omistaa osinkoa jakavan julkisesti noteeratun yhtiön osakepääomasta vähintään 10 prosenttia. Osuuspankin saama osinko osuuspankkien keskusrahoituslaitoksena toimivalta liikepankilta on kuitenkin EVL 6 a §:n 4 momentin perusteella kokonaan verovapaata tuloa omistusosuudesta riippumatta. Julkisesti noteeratun yhtiön määritelmää käsitellään tarkemmin luvussa 2.2.

Kotimaiselta yhteisöltä saadut osingot ovat yhteisölle veronalaista tuloa ainoastaan kolmessa tilanteessa. Yhteisön henkilökohtaiseen tulolähteeseen kuuluvat osingot ovat kokonaan veronalaista tuloa, jos osingonsaaja on muu kuin asunto-osakeyhtiö tai siihen verrattava osuuskunta tai keskinäinen kiinteistöosakeyhtiö. Osingot ovat kokonaan veronalaisia myös, jos julkisesti noteeraamaton yhtiö saa osinkoa julkisesti noteeratulta yhtiöltä, jonka osakepääomasta osingonsaaja omistaa alle 10 prosenttia (EVL 6 a § 3 momentti 2 kohta). Lisäksi EVL 11 §:ssä tarkoitettuun sijoitusomaisuuteen kuuluvien osakkeiden perusteella saadusta osingosta veronalaista tuloa on 75 prosenttia ja verovapaata tuloa 25 prosenttia (EVL 6 a § 3 momentti 1 kohta). Sijoitusomaisuutta voi olla ainoastaan raha-, vakuutus- ja eläkelaitoksilla.

Alla olevassa taulukossa on kuvattu yhteisön kotimaiselta yhteisöltä saamien osinkojen verotuksen perustilanteet. Taulukossa ei ole otettu huomioon sijoitusomaisuusosinkoja, yllä mainittua osuuspankkeja koskevaa poikkeusta eikä REIT-laissa tarkoitettuja osinkoja.

| Osingonjakaja | Osingonsaaja | Osingonsaajan verotus |

|---|---|---|

| Julkisesti noteerattu / noteeraamaton yhteisö | Julkisesti noteerattu yhteisö | Osinko on verovapaata tuloa |

| Julkisesti noteeraamaton yhteisö | Julkisesti noteeraamaton yhteisö | Osinko on verovapaata tuloa |

| Julkisesti noteerattu yhteisö | Julkisesti noteeraamaton yhteisö | Osinko on verovapaata tuloa, jos osingonsaaja omistaa välittömästi vähintään 10 % osakepääomasta. Jos omistus-osuus on alle 10 %, osinko on kokonaan veronalaista tuloa. |

| Julkisesti noteerattu / noteeraamaton yhteisö | Muuta kuin elinkeinotoimintaa tai maataloutta harjoittava, EVL 1 §:n 2 momentin perusteella tulolähdejaon poistamisen ulkopuolelle jäävä yhteisö, jonka yhteisömuoto on muu kuin osakeyhtiö tai osuuskunta. | Henkilökohtaiseen tulolähteeseen kuuluva osinko on 100 % veronalaista tuloa, ellei kyseessä ole TVL 22 §:ssä tarkoitettu yleishyödyllinen yhteisö tai TVL 20, 21, 21 a tai 21 b §:ssä tarkoitettu yhteisö. |

3.3 Ulkomaiselta yhteisöltä saatu osinko

Yhteisön EU/ETA -alueen jäsenvaltiosta saamaa osinkoa kohdellaan EVL 6 a §:n 1 momentin perusteella vastaavalla tavalla kuin kotimaisia osinkoja, kun kysymys on emo-tytäryhtiödirektiivin mukaisesta osingonmaksajasta. Siten osinko on yleensä verovapaata tuloa.

Emo-tytäryhtiödirektiiviä sovelletaan yhtiöön, kun kaikki seuraavat edellytykset täyttyvät:

- Osinkoa jakavan yhteisön verotuksellinen kotipaikka on jonkin EU-valtion verolainsäädännön mukaan kyseisessä valtiossa, ja yhtiöllä ei kolmannen valtion kanssa tehdyn verosopimuksen perusteella katsota olevan verotuksellista kotipaikkaa yhteisön ulkopuolella

- Yhtiöllä on jokin direktiivin liitteessä mainittu yhtiömuoto. Direktiiviä sovelletaan esimerkiksi julkisiin ja yksityisiin osakeyhtiöihin sekä eurooppayhtiöihin.

- Yhtiö on ilman valintamahdollisuutta ja vapautusta velvollinen maksamaan jotakin direktiivissä luetelluista veroista.

Myös muulta kuin emo-tytäryhtiödirektiivin tarkoittamalta yhtiöltä saatujen EU/ETA-osinkojen verokohtelu määräytyy EVL 6 a §:n 2 momentin perusteella vastaavalla tavalla kuin kotimaiselta yhteisöiltä saatujen osinkojen, jos osinkoa jakava yhteisö on ilman valintamahdollisuutta ja vapautusta velvollinen suorittamaan tulostaan, josta osinko on jaettu, veroa vähintään 10 prosenttia, ja yhteisön kotipaikka kyseessä olevan valtion verolainsäädännön mukaan on tässä valtiossa ja yhteisön kotipaikka kaksinkertaisen verotuksen välttämistä koskevan sopimuksen mukaan ei ole EU/ETA-alueen ulkopuolella.

Tarkasteltaessa onko yhteisö suorittanut vähintään 10 prosenttia veroa tulosta, josta osinko on jaettu, otetaan huomioon hallituksen esityksen (HE 185/2013) mukaisesti ainoastaan nimelliset yhteisöverokannat. Vertailussa ei siten oteta huomioon tosiasiallista veroastetta eikä erityissäännöksiin perustuvia verohelpotuksia (Tax credits and incentives), jotka voivat kohdistua esimerkiksi pieniin ja keskisuuriin yrityksiin (mm. simplified tax systems) tai tiettyyn toimialoihin (mm. tonnistoverotus, maatalous), tiettyihin suoritteisiin (esim. R&D, IP, rahoitustoiminta) tai alueisiin (economic zones).

EU/ETA -alueen jäsenvaltiosta saatujen osinkojen verovapauteen on kaksi poikkeusta. Julkisesti noteeratusta yhtiöstä saatu osinko on noteeraamattomalle yhtiölle kokonaan veronalaista tuloa, jos osingonsaaja omistaa jakajayhtiön osakepääomasta alle 10 prosenttia (EVL 6 a § 3 momentti 2 kohta). Lisäksi sijoitusomaisuuteen kuuluvien osakkeiden perusteella EU/ETA-valtiosta saadusta osingosta 75 prosenttia on veronalaista ja 25 prosenttia verovapaata tuloa. Jos kuitenkin osinko on saatu sellaisesta ulkomaisesta yhteisöstä, johon soveltuu emo-tytäryhtiödirektiivi ja saajayhtiö omistaa jakajan osakepääomasta 10 prosenttia tai enemmän, myös sijoitusomaisuuteen kuuluvista osakkeista saatu osinko on verovapaa (EVL 6 a § 3 momentti 1 kohta).

Seuraavassa taulukossa kuvataan yhteisön EU/ETA-jäsenvaltiosta saatujen osinkojen verotuksen perustilanteet. Taulukossa ei ole otettu huomioon raha-, vakuutus- ja eläkelaitoksien sijoitusomaisuusosinkoja.

| Osingonjakaja | Osingonsaaja | Osingonsaajan verotus |

|---|---|---|

| Julkisesti noteerattu / noteeraamaton yhteisö | Julkisesti noteerattu yhteisö | Osinko on verovapaata tuloa |

| Julkisesti noteeraamaton yhteisö | Julkisesti noteeraamaton yhteisö | Osinko on verovapaata tuloa |

| Julkisesti noteerattu yhteisö | Julkisesti noteeraamaton yhteisö | Osinko on verovapaata tuloa, jos osingonsaaja omistaa osakepääomasta välittömästi vähintään 10 %. Jos omistusosuus on alle 10 %, osinko on kokonaan veronalaista tuloa. |

EU/ETA -alueen ulkopuolella asuvalta yhteisöltä saatu osinko on EVL 6 a §:n 3 momentin perusteella kokonaan veronalaista tuloa (ks. myös KHO 2017:65). Keskusverolautakunnan ennakkoratkaisussa KVL 50/2015 katsottiin kuitenkin, että työeläkeyhtiön sijoitusomaisuuteen kuuluvista osakkeista saaduista osingoista veronalaista tuloa oli vain 75 prosenttia, vaikka osinko oli saatu EU/ETA-alueen ulkopuolelta. Edellytyksenä tälle oli, että Suomella on suorituksen maksajan kotivaltion kanssa sopimus tietojenvaihdosta veroasioissa ja suorituksen maksajan kotivaltiosta saadaan riittävät tiedot verotuksen toimittamiseksi.

Jos ulkomainen yhteisö on Suomessa yleisesti verovelvollinen tosiasiallisen johtopaikkansa perusteella, yhteisön jakamaa osinkoa verotetaan edellä kerrotusta poiketen TVL 9 §:n 9 momentin perusteella aina kuten kotimaisesta yhteisöstä saatua osinkoa (ks. luku 3.2).

Jos ulkomailta saatu osinko ei ole Suomessa verovapaata tuloa, osinkoon voi kohdistua kansainvälistä kaksinkertaista verotusta. Kansainvälisen kaksinkertaisen verotuksen poistamista käsitellään tarkemmin Verohallinnon ohjeessa Kansainvälisen kaksinkertaisen verotuksen poistaminen yhteisöjen verotuksessa.

3.4 Osinkotulon verovuosi

Kun osingonsaaja on kirjanpitovelvollinen, osinkotulon jaksottamiseen sovelletaan verotuksessa lähtökohtaisesti suoriteperiaatetta (TVL 116 §). Suoriteperiaatteen mukaan osinko on sen verovuoden tuloa, jonka aikana osingonjakopäätös on tehty, ja oikeus osinkosaamiseen on näin syntynyt. Siten osinkotulon jaksottamisessa kirjanpitovelvollisen verotuksessa ei ole merkitystä, milloin osinko on ollut osingonjakopäätöksen perusteella nostettavissa. Merkitystä ei ole myöskään sillä, miltä tilikaudelta osinko on jaettu, vaan osinkotulon verovuosi määräytyy aina sen yhtiökokouksen ajankohdan perusteella, jossa osingonjakamisesta on päätetty.

VML 3 §:n mukaan verovuosi on kalenterivuosi tai, jos kirjanpitolaissa tarkoitettuna tilikautena ei ole kalenterivuosi, se tai ne tilikaudet, jotka ovat kalenterivuoden aikana päättyneet. Verovuoden tuloksi luetaan siten ne osingot, joihin on syntynyt saamisoikeus niiden tilikausien kuluessa, jotka muodostavat kyseisen verovuoden.

MVL:n mukaisessa verotuksessa sovelletaan maksuperustetta riippumatta siitä, onko osingonsaaja kirjanpitovelvollinen vai ei. Maksuperustetta sovelletaan myös maksuperusteista kirjanpitoa pitävän ammatinharjoittajan verotuksessa (EVL 27 a §). Osingon maksuperusteista jaksottamista käsitellään tarkemmin luvussa 2.5.

Esimerkki 25:

Liikkeenharjoittajan tilikausi on 1.1.2019−31.12.2019. Liikkeenharjoittajan verotuksessa sovelletaan suoriteperiaatetta. Osingon jakamisesta on päätetty 30.12.2019 pidetyssä yhtiökokouksessa, ja osinko on ollut nostettavissa 5.1.2020. Osinko on liikkeenharjoittajan 31.12.2019 päättyneen tilikauden ja verovuoden 2019 tuloa. Jos liikkeenharjoittajan tilikausi olisi 1.3.2019−28.2.2020 ja osingonjaosta olisi päätetty 30.12.2019 pidetyssä yhtiökokouksessa, osinko olisi verovuoden 2020 tuloa.

Esimerkki 26:

A Oy:n verovuosi 2019 muodostuu tilikausista 1.6.2018-31.5.2019 ja 1.6.-31.12.2019. A Oy omistaa B Oy:n ja C Oy:n osakkeita, jotka kuuluvat elinkeinotoiminnan tulolähteeseen. B Oy:ssä on päätetty jakaa osinkoa 15.8.2018 pidetyssä yhtiökokouksessa. Yhtiökokouksessa ei ole päätetty erikseen siitä, milloin osinko on nostettavissa. C Oy on päättänyt jakaa osinkoa 1.10.2019 pidetyssä yhtiökokouksessa, jonka päätöksen mukaan osinko on nostettavissa vasta 1.2.2020. Sekä B Oy:n että C Oy:n jakamat osingot ovat A Oy:n verovuoden 2019 tuloa.

Esimerkki 27:

A Oy:n tilikausi on kalenterivuosi. A Oy omistaa B Oy:n osakkeita, jotka kuuluvat elinkeinotoiminnan tulolähteeseen ja C Oy:n osakkeita, jotka kuuluvat maatalouden tulolähteeseen. B Oy:ssä on päätetty jakaa osinkoa 1.10.2019 pidetyssä yhtiökokouksessa. Yhtiökokouksessa ei ole päätetty erikseen siitä, milloin osinko on nostettavissa. C Oy on päättänyt jakaa osinkoa 1.10.2019 pidetyssä yhtiökokouksessa, jonka päätöksen mukaan osinko on nostettavissa vasta 1.1.2020. B Oy:n jakama osinko on suoriteperusteen mukaan A Oy:n verovuoden 2019 tuloa. C Oy:n jakama osinko on maksuperusteen mukaisesti verovuoden 2020 tuloa.

3.5 Ennakko-osinkojärjestelmä

Ennakko-osinkojärjestelmässä osingonsaajayhtiö voi tietyin edellytyksin jaksottaa saamansa osingon jo sen vuoden tuloksi, jolta osinko jaetaan. Ennakko-osinkojärjestelmässä on siten kysymys poikkeuksesta osinkotulon jaksottamista koskevaan pääsääntöön. Ennakko-osinkojärjestelmässä vapaan oman pääoman siirtyminen omistajayhtiölle nopeutuu, kun osinko on mahdollista siirtää tytäryhtiöltä emoyhtiölle jo samana vuonna, jona päättyvältä tilikaudelta osinko jaetaan.

Kirjanpitolautakunta on lausunnossaan (1998/1542) hyväksynyt ennakko-osinkomenettelyn kirjanpidossa. Menettely hyväksytään myös verotuksessa korkeimman hallinto-oikeuden päätöksen KHO 1999:6 perusteella.

Ennakko-osinkomenettelyn edellytyksenä on, että osingonsaajayhtiöllä on määräysvalta osinkoa jakavassa yhtiössä. Menettelyssä osingonsaajayhtiö ilmoittaa tilikauden aikana kirjallisesti osinkoa jakavalle yhtiölle, että se tulee varsinaisessa yhtiökokouksessa vaatimaan tietyn suuruista osinkoa. Osingonjakajayhtiön yhtiökokouksen tulee tehdä ennakolliset osingonjakoa koskevat yhtiöoikeudelliset päätökset ennen sen tilikauden päättymistä, jolta osinkoa tullaan jakamaan. Osingonjakajayhtiö tekee tilikauden päättymisen jälkeen varsinaisessa yhtiökokouksessaan tilinpäätöksen vahvistamisen yhteydessä ennakoivaa päätöstä vastaavan osingonjakopäätöksen. Osingonjakajayhtiön kirjanpidossa oman pääoman vähennys sekä osingonjakovelka kirjataan siltä tilikaudelta tehtävään tilinpäätökseen, jolta osinkoa jaetaan. Osingonsaajayhtiö vastaavasti kirjaa osingon osinkotuotoksi ja osinkosaamiseksi.

Verotuksessa ennakko-osingon jaksottamiseen sovelletaan EVL 19 §:n säännöstä, jonka mukaan tulo on sen verovuoden tuottoa, jonka aikana se on saatu rahana, saamisena tai muuna rahanarvoisena etuutena. EVL 19 §:n perusteella osingonsaajayhtiön tilinpäätöksessä osinkotuotoksi ja saamiseksi kirjattu ennakko-osinko katsotaan sen verovuoden tuloksi, jona ennakko-osingonjakopäätös on tehty. Ennakko-osinkojärjestelmässä osingon verovuosi voi siten aikaistua vuodella.

Jos osinkoa jaetaan vähemmän kuin ennakko-osinkopäätöksessä on päätetty, osinkotulon jaksottamista ei voida tehdä ennakko-osinkojärjestelmän mukaisesti, vaan jaksottamisessa on noudatettava luvussa 3.4. ilmeneviä periaatteita. Jos osinkoa jaetaan enemmän kuin ennakko-osinkopäätöksessä on päätetty, kysymys on ennakko-osingosta alun perin jaettavaksi päätetyn määrän osalta. Tämän ylittävän määrän jaksottamiseen sovelletaan luvusta 3.4 ilmeneviä periaatteita.

3.6 Yhteenveto yhteisöjen saamien osinkojen verotuksesta

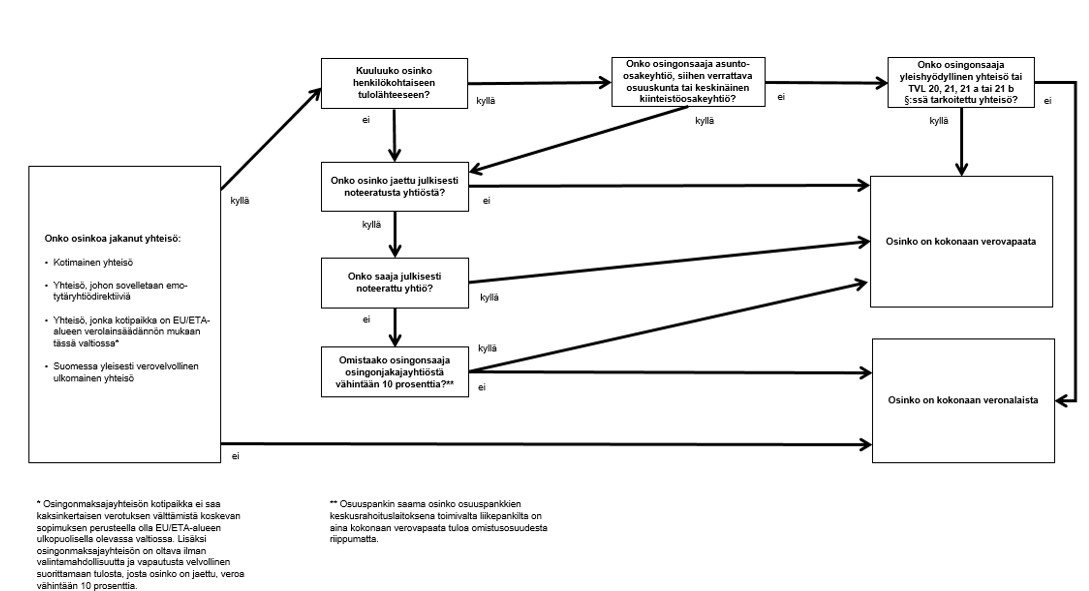

Alla olevassa kuviossa esitetään yhteenveto yhteisöjen saamien osinkojen verokohtelusta. Kuviossa ei ole otettu huomioon sijoitusomaisuusosinkoja.

4 Elinkeinoyhtymien saamien osinkojen verotus

4.1 Osinkojen verotus yhtymän osakkaiden tulona

Yhtymän saamat osingot jaetaan verotettavaksi yhtymän osakkaiden tulona, kuten yhtymän muutkin tulot. Yhtymän saamista osingoista osakkaan tuloksi katsotaan suhteellisesti sama osuus, kuin mikä osakkaan tulo-osuus on suhteellisesti yhtymän tulosta. Esimerkiksi kun osakkaan tulo-osuus on 1/5 yhtymän tulosta, myös yhtymän saamista osingoista 1/5 kohdistuu osakkaan tulo-osuuteen.

Osinkojen veronalaiset ja verovapaat osuudet määräytyvät osakkaan verotuksessa osakkaan verotusta koskevien säännösten mukaisesti. Osingon tulolähde yhtymän verotuksessa vaikuttaa siihen, miten osinkojen mahdollinen verovapaa osa otetaan huomioon yhtymän osakkaalle jaettavassa tulo-osuudessa. Osingot voivat kuulua yhtymän verotuksessa joko elinkeinotoiminnan, maatalouden tai henkilökohtaiseen tulolähteeseen.

Yhtymän elinkeinotoiminnan ja maatalouden tulolähteeseen kuuluvat osingot sisältyvät kokonaisuudessaan yhtymän kyseisen tulolähteen tuloihin. Osinkotulon osittainen tai täysi verovapaus toteutetaan osakastasolla siten, että osakkaan tulo-osuudesta vähennetään osingon verovapaa osa (TVL 16 § 3 momentti). Verovapaa osa määräytyy osakkaan verotusta koskevan koskevien säännösten perusteella.

Jos osakkaan kyseisen tulolähteen tulo-osuus on pienempi kuin verovapaana osinkona vähennettävä määrä, siirtyy vähentämättä jäänyt osa vähennettäväksi verovelvollisen saman elinkeinoyhtymän saman tulolähteen tulo-osuudesta kymmenen seuraavan vuoden aikana (TVL 16 § 3 momentti). Aikaisempina vuosina vähentämättä jääneet osinkojen verovapaat osat vähennetään verovuoden tulo-osuudesta siten, että ensin vähennetään kyseisen verovuoden verovapaa osa ja sen jälkeen aikaisemmin vähentämättömät verovapaat osat vanhimmasta alkaen.

Yhtymän henkilökohtaiseen tulolähteeseen kuuluvia osinkoja ei oteta huomioon yhtymän henkilökohtaisen tulolähteen tuloa laskettaessa. Henkilökohtaisen tulolähteen osingot jaetaan suoraan verotettavaksi osakkaiden tulona niiden osuuksien mukaan, jotka heillä on yhtymän tuloon. Osinkojen verotus tapahtuu samalla tavalla, kuin jos osakas olisi itse saanut osingon suoraan osinkoa jakavasta yhtiöstä (TVL 16 § 4 momentti).

Osakkaan yhtymästä saama tulo-osuus ja yhtymän kautta saamat osingot ovat osakkaan verotuksessa saman tulolähteen tuloa kuin ne ovat yhtymän verotuksessa lukuun ottamatta niitä yhteisöjä, joilla ei EVL 1 §:n 2 momentin perusteella ole henkilökohtaista tulolähdettä (ks. esim. KHO 2001:11 ja KHO 2002:34).

4.2 Luonnollisen henkilön ja kuolinpesän saama tulo-osuus

4.2.1 Elinkeinotoiminnan tulo-osuuteen sisältyvä osinko

Luonnollisen henkilön ja kuolinpesän yhtymästä saama elinkeinotoiminnan tulo-osuus on osakkaalle elinkeinotulolähteen tuloa.

Ennen osakkaan saaman elinkeinotoiminnan tulo-osuuden jakamista ansio- ja pääomatuloksi vähennetään tulo-osuudesta osakkaan yhtymäosuuden hankintaan käytetyn velan korko sekä yhtymän tulo-osuuteen sisältyvä osinkotulojen verovapaa osa. Yhtymän tulo-osuuteen sisältyvä osinkotulojen verovapaa osa vähennetään korkovähennyksen jälkeen (TVL 16 § 3 momentti, TVL 40 § 3 momentti, TVL 58 § 6 momentti). Lisäksi osakkaan pääomatulo-osuuden laskentaan vaikuttavat TVL 40 §:ssä säädetyllä tavalla yhtymän nettovarallisuus ja siitä osakkaan osuuteen tehtävät vähennykset. Osakastason vähennyksiä käsitellään Verohallinnon asiakasohjeessa Avoimen yhtiön tai kommandiittiyhtiön nettovarallisuus.

TVL 16 §:n 3 momentin mukaan luonnollisen henkilön tai kuolinpesän saamasta tulo-osuudesta vähennetään julkisesti noteeratun yhtiön osingon verovapaana osana 15 prosenttia osingosta ja muusta kuin julkisesti noteeratusta yhtiöstä saadun osingon verovapaana osana 25 prosenttia osingosta EVL 6 a §:n 6 momentin mukaisesti. Loppuosa tulo-osuudesta jaetaan TVL 38 §:n mukaisesti pääoma- ja ansiotuloksi siten, että pääomatuloa on 20 prosentin vuotuinen tuotto osakkaan osuudelle yhtymän nettovarallisuudesta.

Esimerkki 28:

Kommandiittiyhtiön vuoden 2019 elinkeinotoiminnan verotettava tulo on 8 000 euroa, johon sisältyy yhtymän julkisesti noteeratuista yhtiöistä saamia osinkoja 60 000 euroa. Yhtymän vastuunalainen yhtiömies on luonnollinen henkilö A ja äänetön yhtiömies kuolinpesä B. Yhtymän nettovarallisuus edellisen tilikauden päättyessä on 50 000 euroa. B saa 20 000 euron sijoitukselleen 10 prosentin vuotuista korkoa.

B saa sovitun 2 000 euron tuoton sijoitukselleen (20 000 euroa x 10 %) ja A:n tuloksi katsotaan loput 6 000 euroa (8 000 euroa - 2 000 euroa) tulosta. Osakkaiden osuus osinkoihin määräytyy tulo-osuuden perusteella: A:n osuus osinkoihin ja tuloon on 75 prosenttia (6 000 euroa / 8 000 euroa) ja B:n osuus on 25 prosenttia (2 000 euroa / 8 000 euroa). A:n osuus osingosta on 45 000 euroa (60 000 euroa x 75 %) ja B:n osuus on 15 000 euroa (60 000 euroa x 25 %). Tulo-osuudesta vähennetään osinkojen verovapaa osa, joka on 15 prosenttia osuudesta yhtymän osinkoihin: A:lla vähennys on 6 750 euroa (45 000 euroa x 15 %) ja B:n tulo-osuudesta vähennetään 2 250 euroa (15 000 euroa x 15 %). Koska tulo-osuudet eivät riitä vähennyksen tekemiseen, siirtyvät vähentämättä jäävät osat seuraavalle vuodelle. A:lla osinkojen verovapaata osuutta jää vähentämättä 750 euroa (6 000 euroa - 6 750 euroa) ja B:llä 250 euroa (2 000 euroa - 2 250 euroa). Vuonna 2019 ei siis muodostu verotettavaa tuloa A:lle eikä B:lle.

Seuraavana vuonna kommandiittiyhtiön elinkeinotoiminnan verotettava tulo on 25 000 euroa, johon sisältyy 20 000 euroa julkisesti noteeratuista yhtiöistä saatuja osinkoja. Yhtymän nettovarallisuus edellisen tilikauden päättyessä on 40 000 euroa. A:n osuus nettovarallisuudesta on 20 000 euroa ja B:n osuus nettovarallisuudesta on 20 000 euroa.

B saa edelleen 10 prosentin tuoton sijoitukselleen eli 2 000 euroa ja A:n tulona verotetaan loput 23 000 euroa (25 000 euroa - 2 000 euroa). A:n osuus yhtymän osingosta on 92 prosenttia (23 000 / 25 000) B:n osuus on 8 prosenttia (2 000 euroa / 25 000 euroa). A:n osuus osingosta on 18 400 euroa (20 000 euroa x 92 %) ja B:n osuus on 1 600 euroa (20 000 euroa x 8 %). A:n tulo-osuudesta vähennetään osingon verovapaana osana 2 760 euroa (18 400 euroa x 15 %) ja edellisenä vuonna vähentämättä jäänyt 750 euroa, jolloin A:n verotettavaksi tulo-osuudeksi saadaan 19 490 euroa (23 000 euroa - 2 760 euroa - 750 euroa). Tästä pääomatuloa on 4 000 euroa (20 % x 20 000 euroa) ja loppuosa 15 490 euroa on ansiotuloa. B:n tulo-osuudesta vähennetään osingon verovapaana osana 240 euroa (1 600 euroa x 15 %) sekä edellisenä vuonna vähentämättä jäänyt 250 euroa. B:n verotettavaksi tuloksi jää 1 510 euroa (2 000 euroa - 240 euroa - 250 euroa), joka on kokonaan pääomatuloa (20 000 euroa x 20 % > 1 510 euroa).

Jos verovelvolliselle on muodostunut vähentämättä jääneitä osinkojen verovapaita osia, osat eivät siirry esimerkiksi sukupolvenvaihdoksessa toimintaa jatkavalle verovelvolliselle, vaan ne ovat verovelvolliskohtaisia.

4.2.2 Maatalouden tulo-osuuteen sisältyvä osinko

Maatalouden tulo-osuuteen sisältyvät osingot vähennetään yhtymästä saadusta maatalouden tulo-osuudesta samoin periaattein kuin elinkeinotoiminnan tulo-osuudesta vähennetään siihen sisältyvät osingot (TVL 16 § 3 momentti). Siten luonnollisen henkilön tai kuolinpesän saamasta maatalouden tulo-osuudesta vähennetään tulo-osuuteen sisältyvänä julkisesti noteeratun yhtiön osingon verovapaana osana 15 prosenttia osingosta ja muusta kuin julkisesti noteeratusta yhtiöstä saadun osingon verovapaana osana 25 prosenttia osingosta (MVL 5 § 1 momentti 14 kohta).

4.2.3 Henkilökohtaisen tulolähteen osinko

Henkilökohtaisen tulolähteen osingot verotetaan osakkailla osakasta koskevien tuloverolain säännösten mukaisesti, jolloin osinkojen verovapaat osat vähennetään suoraan osakkaalla verotettavasta osinkotulosta. Luonnollisella henkilöllä tai kuolinpesällä osingon verotus riippuu siitä, onko osinko saatu julkisesti noteeratusta vai noteeraamattomasta yhtiöstä. Luonnollisen henkilön ja kuolinpesän saamien osinkojen verotusta käsitellään luvussa 2.

4.3 Yhteisön saama tulo-osuus

Yhteisön yhtymästä saamaan elinkeinotoiminnan tai maatalouden tulo-osuuteen sisältyvän osingon tulo-osuudesta vähennettävä verovapaa osa määräytyy EVL 6 a §:n perusteella. Verovapaana osana vähennetään siis tilanteesta riippuen koko yhteisön osuus yhtymän saamasta osingosta, 25 prosentin osuus osingosta tai vähennystä ei tehdä lainkaan (ks. tarkemmin luku 3).

Yhtymän henkilökohtaisen tulolähteen osingot verotetaan vastaavalla tavalla kuin jos yhteisö olisi itse saanut osingon suoraan osinkoa jakavasta yhtiöstä. Jos yhteisöllä ei EVL 1 §:n 2 momentin perusteella ole henkilökohtaista tulolähdettä, yhtymän henkilökohtaisen tulolähteen osingot verotetaan yhteisön elinkeinotoiminnan tulona, ja niiden verokohtelu määräytyy EVL 6 a §:n mukaan. Jos yhteisöllä on henkilökohtainen tulolähde, osinkojen verokohtelu määräytyy EVL 6 a §:n mukaan, jos osingonsaaja on osakeyhtiö tai osuuskunta. Siten asunto-osakeyhtiön ja siihen verrattavan osuuskunnan sekä keskinäisten kiinteistöosakeyhtiöiden saamat henkilökohtaisen tulolähteen osingot ovat veronalaisia siten kuin EVL 6 a §:ssä säädetään. Muussa tapauksessa henkilökohtaisen tulolähteen osingot ovat kokonaan veronalaista tuloa, jos osinkoja ei ole erityissäännöksin (esimerkiksi TVL 21, 21 a, 21 b ja 23 §) säädetty verovapaiksi.

Jos julkisesti noteeraamattoman yhteisön yhtymästä saamaan tulo-osuuteen sisältyy julkisesti noteeratulta yhteisöltä saatuja osinkoja, osinkojen verokohteluun vaikuttaa EVL 6 a §:n mukaisesti se, omistaako osingonsaaja osinkoa jakavan yhteisön osakkeista vähintään 10 prosenttia. Omistusosuuden täyttymistä arvioitaessa välittömäksi omistukseksi katsotaan myös yhtymän kautta omistetut osakkeet. Yhtymän kautta omistettujen osakkeiden omistusosuus lasketaan yhteisön yhtymästä omistaman osuuden perusteella.

Esimerkki 29:

Yhtymä on saanut elinkeinotoiminnan tulolähteen osinkoa A Oyj:ltä, jonka osakkeista yhtymä omistaa 25 prosenttia. Yhtymän osakkaana on B Oy, jonka osuus yhtymän varallisuuteen on 50 prosenttia. EVL 6 a §:n 3 momentin 2 kohtaa sovellettaessa B Oy:n katsotaan omistavan A Oyj:n osakkeista 12,5 prosenttia. Koska osingot ovat siten B Oy:lle verovapaata tuloa, koko osingon määrä vähennetään yhteisön saamasta elinkeinotoiminnan tulo-osuudesta.