Tässä ohjeessa käsitellään sähköalan ja fossiilisten polttoaineiden alan väliaikaisia voittoveroja koskevan lain soveltamista.

1 Johdanto

Sähköalan väliaikaisesta voittoverosta ja fossiilisten polttoaineiden alan väliaikaisesta voittoverosta säädetään laissa sähköalan ja fossiilisten polttoaineiden alan väliaikaisista voittoveroista (363/2023, jäljempänä tässä ohjeessa voittoverolaki). Voittoverolaki tuli voimaan 24.3.2023. Voittoverolain taustalla on korkeisiin energiahintoihin liittyvistä hätätoimenpiteistä annettu Euroopan unionin neuvoston asetus (EU) 2022/1854 (jäljempänä asetus). Voittoverolain tarkoituksena on panna täytäntöön asetuksen edellyttämät väliaikaiset verotukselliset toimet. Voittoverolaki perustuu hallitukseen esitykseen HE 320/2022 vp (jäljempänä hallituksen esitys).

Voittoverolain tavoitteena on leikata sähkön hinnan noususta aiheutuneita sähköalan yritysten kasvaneita voittoja väliaikaisella valtiolle suoritettavalla verolla. Voittoverolain perusteella sähkön tuottajille ja sähkön myyjille määrätään ylimääräisen voiton vero. Vero määrätään voitosta maksettavan tuloveron lisäksi. Verovelvollisuus ei koske vähäistä sähköliiketoimintaa.

Sähköalan voittoveron suuruus on 30 prosenttia yrityksen sähköliiketoiminnan tuloksesta siltä osin kuin se ylittää sähköliiketoimintaan sitoutuneen oman pääoman määrälle lasketun kymmenen prosentin tuoton. Sähköliiketoiminnan tuloksella tarkoitetaan sähköliiketoiminnan nettotulosta eli tulojen ja menojen erotusta. Sähköliiketoiminnan tulos lasketaan pääsääntöisesti elinkeinotulon verottamisesta annetun lain (EVL) säännösten mukaisesti.

Myös eräiden fossiilisten polttoaineiden alalla toimivien yritysten voittoihin kohdistetaan väliaikainen voittovero. Fossiilisten polttoaineiden alan voittoveron määrä on 33 prosenttia voittoverolaissa säädetyn vertailurajan ylittävästä voitosta. Jos yritys on verovelvollinen fossiilisten polttoaineiden alan voittoverotuksessa, se ei ole verovelvollinen sähköalan voittoverotuksessa.

Voittoverolaki on väliaikainen ja sitä sovelletaan verovuonna 2023 tai verovuonna 2024. Tietyissä tilikauden muuttamiseen liittyvissä tilanteissa voittoverolaki voi tulla sovellettavaksi sekä verovuonna 2023 että verovuonna 2024.

2 Verovelvollisuus ja veron peruste sähköalan voittoverotuksessa

2.1 Sähköliiketoimintaa harjoittava yritys

Voittoverolain 3 §:n 1 momentin mukaan sähköalan voittoveroa on velvollinen suorittamaan sähkömarkkinoilla toimiva yritys, joka harjoittaa sähkömarkkinalain (588/2013) 3 §:n 13 kohdassa tarkoitettua sähköntuotantoa tai mainitun lain 3 §:n 11 kohdassa tarkoitettua sähköntoimitusta (sähköliiketoiminta), jos yritys ei ole lain 13 §:ssä tarkoitettu fossiilisten polttoaineiden alalla toimiva yritys, ja yrityksen sähköliiketoimintojen yhteinen liikevaihto on vähintään 500 000 euroa.

Yrityksellä tarkoitetaan voittoverolain 3 §:n 2 momentin mukaan tuloverolain (TVL) 3 §:ssä tarkoitettua yhteisöä, elinkeinoyhtymää tai sellaista luonnollista henkilöä, joka harjoittaa liike- ja ammattitoimintaa. Suomessa rajoitetusti verovelvollinen yritys on verovelvollinen voittoverotuksessa vain, jos sillä on Suomessa TVL 13 a §:ssä tarkoitettu kiinteä toimipaikka.

Voittoverolain 3 §:n 1 momentin mukaan sähköliiketoiminnalla tarkoitetaan sähkömarkkinalain 3 §:n 13 kohdassa tarkoitettua sähköntuotantoa tai sähkömarkkinalain 3 §:n 11 kohdassa tarkoitettua sähköntoimitusta. Sähkömarkkinalain mukainen sähköliiketoiminnan käsite on sähköalan voittoverotuksessa tarkoitettua sähköliiketoiminnan käsitettä laajempi, sillä sähkömarkkinalaissa sähköliiketoiminnan käsite kattaa sekä sähköverkkotoiminnan että muun sähköliiketoiminnan, jolla tarkoitetaan sähkön toimitusta ja tuotantoa. Sähköalan voittoverotuksessa sähköliiketoiminnalla tarkoitetaan kuitenkin ainoastaan sähköntoimitusta ja sähköntuotantoa. Sähköntoimitus tarkoittaa sähkön myyntiä asiakkaille tai jälleenmyyntiin. Sähköntuotanto tarkoittaa sähkön tuottamista. Ainoastaan sähköverkkotoimintaa harjoittavat yritykset eivät siten ole verovelvollisia sähköalan voittoverotuksessa.

Verovelvollisuuden edellytyksenä voittoverolain 3 §:n 1 momentin mukaan on, että sähköliiketoimintaa harjoittava yritys toimii sähkömarkkinoilla. Sähkömarkkinoilla toimimisella tarkoitetaan hallituksen esityksen mukaan sitä, että yritys myy sähköä sähkömarkkinoilla. Verovelvollisia ovat siten sellaiset yritykset, jotka myyvät itse tuottamaansa tai ostamaansa sähköä joko tukkumarkkinoilla, kahdenvälisillä sopimuksilla tai suoraan loppukuluttajille. Verovelvollisuus ei koske sähköä tuottavaa yritystä, jos yrityksen koko sähköntuotanto käytetään yrityksen omassa liiketoiminnassa ilman, että sähköä myydään yrityksen ulkopuolelle. Sähkömarkkinoilla toimimista arvioidaan yrityskohtaisesti, ei konsernikohtaisesti. Verovelvollisia ovat siten yritykset, jotka myyvät kaiken tuottamansa tai ostamansa sähkön kahdenvälisellä sopimuksella toiselle samaan konserniin kuuluvalle yritykselle. Verovelvollisia ovat myös sellaiset yritykset, jotka myyvät tuottamansa sähkön omakustannushintaan osakkailleen.

Sähköalan voittoveron verovelvollisuus rajataan voittoverolain 3 §:n 1 momentin 1 kohdassa koskemaan yrityksiä, jotka eivät ole voittoverolain 13 §:ssä tarkoitettuja fossiilisten polttoaineiden alalla toimiva yrityksiä. Yritys ei siten ole yhtä aikaa verovelvollinen suorittamaan sekä sähköalan voittoveroa että fossiilisten polttoaineiden alan voittoveroa. Jos yritys täyttää sekä voittoverolain 13 §:n 1 momentin mukaisen fossiilisten polttoaineiden alalla toimivan yrityksen määritelmän, että voittoverolain 3 §:n 1 momentin mukaisen sähköliiketoimintaa harjoittavan sähkömarkkinoilla toimivan yrityksen määritelmän, yritys on verovelvollinen suorittamaan vain fossiilisten polttoaineiden alan voittoveroa (ks. luku 6).

Verovelvollisuuden edellytyksenä on voittoverolain 3 §:n 1 momentin 2 kohdan mukaan lisäksi, että yrityksen sähköliiketoimintojen yhteinen liikevaihto on vähintään 500 000 euroa. Hallituksen esityksen mukaan liikevaihtorajan täyttymistä arvioidaan sovellettavalta verovuodelta. Liikevaihtoraja vastaa sähkömarkkinalain eriyttämisvelvollisuuden ulkopuolelle jäävien merkitykseltään vähäisten liiketoimien euromääräistä raja-arvoa.

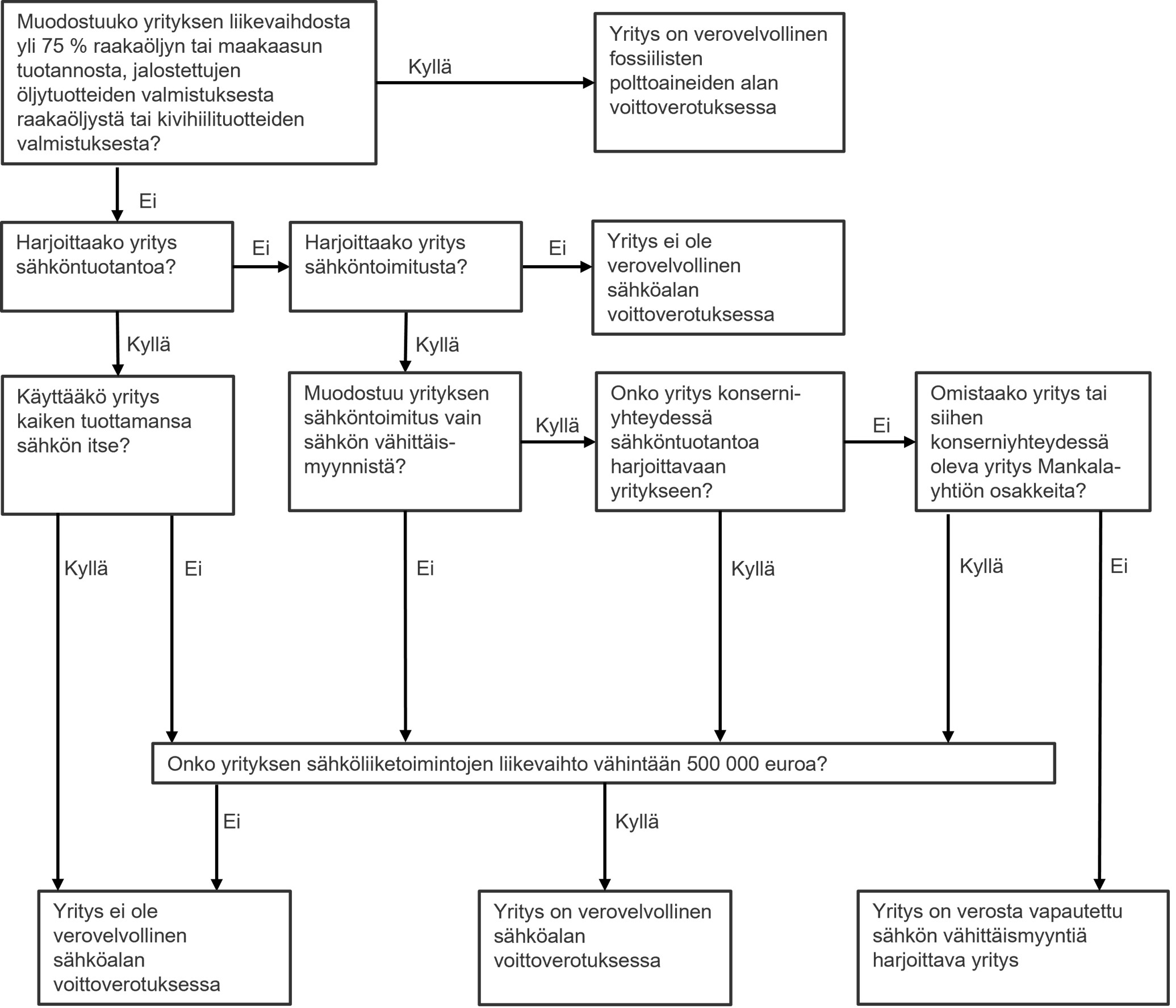

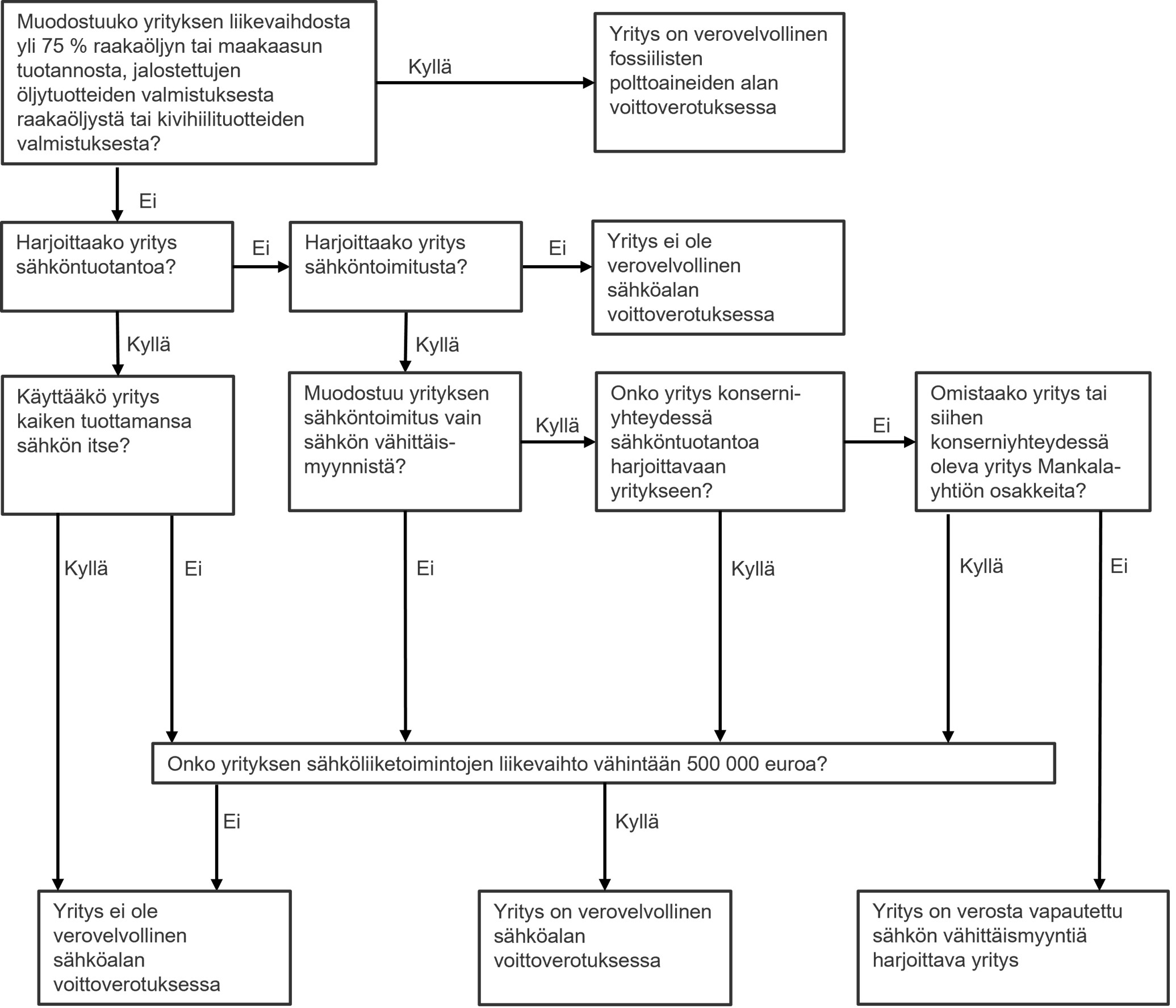

Verovelvollisuuden määräytyminen sähköalan voittoverotuksessa edellyttää monivaiheista tarkastelua. Sen helpottamiseksi tämän ohjeen luvussa 10 on apukaavio verovelvollisuuden määräytymisestä. Verovelvollisuuden arvioinnissa on kuitenkin otettava huomioon laki ja tämä ohje kokonaisuudessaan.

2.2 Sähkön vähittäismyyntiä harjoittavan yrityksen verovapaus

Voittoverolain 4 §:ssä säädetään sähkön vähittäismyyntiä harjoittavan yrityksen verovapaudesta. Sähköliiketoimintaa harjoittava yritys on verosta vapaa, jos sen sähköliiketoiminta on sähkömarkkinalain 3 §:n 12 kohdassa tarkoitettua sähkön vähittäismyyntiä. Lisäksi kaikkien seuraavien edellytysten on täytyttävä:

- Yritys ei harjoita sähkömarkkinalaissa tarkoitettua sähköntuotantoa.

- Yritys ei ole konserniyhteydessä toiseen yritykseen, joka harjoittaa sähkömarkkinalaissa tarkoitettua sähköntuotantoa.

- Yritys tai siihen konserniyhteydessä oleva yritys ei suoraan tai välillisesti omista osakkeita tai osuuksia sellaisessa sähköntuotantoa harjoittavassa yrityksessä, jonka osakkeiden tai osuuksien omistus oikeuttaa yrityksen hankkimaan sähköä käypää hintaa alempaan hintaan.

Sähkömarkkinalain 3 §:n 12 kohdan mukaan sähkön vähittäismyynnillä tarkoitetaan sähkön toimitusta jakeluverkonhaltijan jakeluverkon kautta välittömästi loppukäyttäjille. Verovapaus edellyttää, että yrityksen sähköliiketoiminta muodostuu vain sähkön vähittäismyynnistä. Muu yrityksen liiketoiminta kuin sähköliiketoiminta ei vaikuta sen arviointiin, onko kyse sähkön vähittäismyyntiä harjoittavasta yrityksestä. Poikkeuksen piiriin kuuluva yritys voi siten harjoittaa esimerkiksi vähittäismyyntiin liittyvää oheistoimintaa, kuten erilaisten energiatehokkuutta parantavien ratkaisujen tarjoamista.

Sähkön vähittäismyyntiä harjoittavan yrityksen verovapaus ei koske yritystä, joka harjoittaa sähkömarkkinalaissa tarkoitettua sähköntuotantoa, tai joka on osa konsernia, johon kuuluva yritys harjoittaa sähkömarkkinalaissa tarkoitettua sähköntuotantoa. Verovapauden edellytyksenä on lisäksi se, että yritys tai siihen konserniyhteydessä oleva yritys ei suoraan tai välillisesti omista osakkeita tai osuuksia sellaisessa sähköntuotantoa harjoittavassa yrityksessä, jonka osakkeiden tai osuuksien omistus oikeuttaa yrityksen hankkimaan sähköä käypää hintaa alempaan hintaan (ns. Mankala-yhtiö).

Voittoverolaissa ei ole yrityksen oman sähköntuotannon tai konserniyrityksen sähköntuotannon laajuuden osalta vähimmäisedellytyksiä. Voittoverolaissa ei ole myöskään vähimmäismäärää niin sanotun Mankala-yhtiön osakkeiden tai osuuksien omistuksen osalta. Siten vähäinenkin sähköntuotanto tai niin sanotun Mankala-yhtiön osakkeiden tai osuuksien omistus johtaa siihen, että verovapauden edellytykset eivät täyty. Sitä, onko yritys tai konserniyritys harjoittanut sähköntuotantoa tai omistanut niin sanotun Mankala-yhtiön osakkeita tai osuuksia, tarkastellaan verovuosikohtaisesti. Verovapauden edellytykset eivät siten täyty esimerkiksi tilanteessa, jossa yritys on verovuoden aikana ollut konserniyhteydessä sähköntuotantoa harjoittavaan yritykseen, vaikka tämä konserniyhteys olisi päättynyt ennen verovuoden loppua.

Voittoverolain 4 §:n 3 momentin mukaan yritykset ovat 4 §:ää sovellettaessa konserniyhteydessä toisiinsa, jos yrityksellä on toisessa yrityksessä määräysvalta tai kolmannella osapuolella on yksin tai yhdessä lähipiirinsä kanssa määräysvalta molemmissa yrityksissä verotusmenettelystä annetun lain (VML) 31 §:n 4 momentissa tarkoitetulla tavalla. Konserniyhteyden muodostavalla määräysvallalla tarkoitetaan siten VML 31 §:n 4 momentin mukaista määräysvaltaa. VML 31 §:n 4 momentin mukaan osapuolella on määräysvalta toisessa osapuolessa silloin, kun se välittömästi tai välillisesti omistaa yli 50 prosentin osuuden toisen osapuolen pääomasta tai osakkeiden tai osuuksien tuottamasta äänimäärästä. Lisäksi osapuolella on määräysvalta toisessa osapuolessa silloin, kun sillä on oikeus nimittää yli puolet toisen osapuolen hallituksen tai vastaavan toimielimen jäsenistä. Osapuolella on määräysvalta toisessa osapuolessa myös silloin, kun sitä johdetaan yhteisesti tai osapuoli muutoin tosiasiallisesti käyttää määräysvaltaa toisessa osapuolessa. Tosiasiallinen määräysvalta perustuu aina tapauskohtaiseen ja sisältöpainotteiseen kokonaisarviointiin. VML 31 §:n 4 momentin mukaista määräysvaltaa käsitellään tarkemmin Verohallinnon ohjeessa Siirtohinnoittelun dokumentointi.

2.3 Sähköalan voittoveron määrä ja peruste

Voittoverolain 5 §:n mukaan sähköalan voittoveron määrä on 30 prosenttia sähköliiketoiminnan tuloksesta siltä osin kuin se ylittää 10 prosentin vuotuisen tuoton verovelvollisen sähköliiketoiminnan oikaistun oman pääoman määrälle (tuottorajan ylittävä voitto). Veron perusteena on siten tuottorajan ylittävä voitto.

Tuottorajan ylittävällä voitolla tarkoitetaan sitä osaa sähköliiketoiminnan tuloksesta, joka ylittää sähköliiketoiminnan oikaistulle omalle pääomalle lasketun 10 % vuotuisen tuoton. Jos verovelvollisen oikaistun oman pääoman määrä on negatiivinen, käytetään oman pääoman määränä nollaa euroa.

Esimerkki 1:

Yrityksen sähköliiketoiminnan tulos on 3 000 000 euroa. Yrityksen sähköliiketoiminnan oikaistu oma pääoma on 10 000 000 euroa. Sähköliiketoiminnan omalle pääomalle laskettu 10 % vuotuinen tuotto on 1 000 000 euroa. Tuottorajan ylittävä voitto eli veron peruste on 2 000 000 euroa. Voittoveron määrä on 600 000 euroa (2 000 000 x 30 %).

3 Sähköliiketoiminnan tuloksen laskeminen sähköalan voittoverotuksessa

3.1 Sähköliiketoiminnan tulos

Voittoverolain 6 §:ssä säädetään sähköliiketoiminnan tuloksen laskemista. Voittoverolain 6 §:n 1 momentin mukaan verotusta toimitettaessa sähköliiketoimintaan liittyvät veronalaiset tulot ja vähennyskelpoiset menot sekä muut vähennyskelpoiset erät jaksotetaan verokauden tuotoiksi ja kuluiksi. Sähköliiketoiminnan tulos on verokauden tuottojen ja kulujen erotus.

Sähkömarkkinalain 77 §:ssä edellytetään eriyttämään sähköverkkotoiminta muista sähköliiketoiminnoista sekä sähköliiketoiminnot muista yrityksen harjoittamista liiketoiminnoista. Eriyttämissäännösten mukaan eriytettäville sähköliiketoiminnoille on laadittava kirjanpitolain (1336/1997) säännösten mukaisesti tilikausittain tuloslaskelma ja tase. Eriyttämisvelvollisuuden tarkemmasta sisällöstä säädetään sähkömarkkinalain 12 luvussa ja sen nojalla sähköliiketoimintojen eriyttämisestä annetussa työ- ja elinkeinoministeriön asetuksessa (1305/2019).

Voittoverolain 6 §:n 2 momentissa säädetään tarkemmin sähköliiketoiminnan tuloksen laskemisesta seuraavasti:

- Sähköliiketoiminnan tulojen veronalaisuuteen sovelletaan, mitä elinkeinotulon verottamisesta annetun lain II osan 1 luvussa säädetään tulon veronalaisuudesta;

- Sähköliiketoiminnan menojen ja muiden erien vähennyskelpoisuuteen sovelletaan, mitä elinkeinotulon verottamisesta annetun lain II osan 2 luvussa säädetään menon vähennyskelpoisuudesta.

- Sähköliiketoimintaan liittyvien tulojen ja menojen jaksottamiseen sovelletaan, mitä elinkeinotulon verottamisesta annetun lain III osassa säädetään tulon ja menon jaksottamisesta.

- Sähköliiketoiminnan tuloksen laskentaan sovelletaan lisäksi, mitä elinkeinotulon verottamisesta annetun lain IV osassa säädetään.

- Irtaimen käyttöomaisuuden poistoihin sovelletaan elinkeinotulon verottamisesta annetun lain lisäksi koneiden, kaluston ja muun niihin verrattavan irtaimen käyttöomaisuuden korotetuista poistoista verovuosina 2020-2025 annettua lakia (1572/2019).

Sähköliiketoiminnan tuloksen laskennan lähtökohtana on sähkömarkkinalain sääntelyn mukaisesti eriytetty muun sähköliiketoiminnan kuin sähköverkkotoiminnan tuloslaskelma. Sähköliiketoiminnan tulojen veronalaisuus ja jaksottaminen samoin kuin menojen ja korkojen vähennyskelpoisuus ja jaksottaminen määritellään kuitenkin voittoverolain ja elinkeinotulon verottamisesta annetun lain säännösten mukaisesti. Sähköliiketoiminnan veronalaisia tuloja ovat siten sähköliiketoimintaan kohdistuvat EVL 4 §:n mukaiset veronalaiset tulot. Sähköliiketoiminnan vähennyskelpoisia menoja ovat sähköliiketoimintaan kohdistuvat EVL 7 §:n mukaiset tulon hankkimisesta tai säilyttämisestä johtuneet menot ja menetykset voittoverolaissa säädetyin poikkeuksin.

Sitä, kohdistuuko tulo tai meno sähköliiketoimintaan, arvioidaan lähtökohtaisesti samoin periaattein kuin tuotot ja kulut on eriytetty sähköliiketoiminnan tilinpäätökseen. Jos jokin tulo- tai menoerä kuitenkin tosiasiallisesti liittyy sähköliiketoimintaan, eikä yrityksen muuhun toimintaan, eikä tällaista tulo- tai menoerää ole otettu huomioon sähköliiketoiminnan eriytetyllä tilinpäätöksellä, katsotaan erä sähköliiketoimintaan kuuluvaksi ja se tulee ottaa huomioon sähköliiketoiminnan tuloksen laskennassa voittoverolain 6 §:n perusteella.

Jos yrityksen koko toiminta muodostuu voittoverolain 3 §:n 1 momentin mukaisesta sähköliiketoiminnasta, eikä yritys harjoita mitään muuta toimintaa, katsotaan yrityksen kaikki tulot ja menot sähköliiketoimintaan kuuluviksi.

Sähköliiketoiminnan tuloksen laskenta eroaa elinkeinotulon verottamisesta annetun lain mukaisista laskentasäännöksistä korkomenojen vähentämisen osalta. Korkomenojen vähentämistä koskee kaksi poikkeusta, joista säädetään voittoverolain 6 §:n 3 momentissa ja 4 momentissa. Näitä poikkeuksia käsitellään luvussa 3.2. Laskettaessa sähköliiketoiminnan tulosta voidaan soveltuvin osin hyödyntää elinkeinotulon verottamisesta annetun lain soveltamista koskevia Verohallinnon ohjeita, kuten esimerkiksi ohjeita Poistot elinkeinoverotuksessa, Yhteisön käyttöomaisuusosakkeiden luovutusten verokohtelu ja Edustusmenot tuloverotuksessa.

Koska sähköliiketoiminnan tulos perustuu EVL:n mukaisiin laskentasäännöksiin, sähköliiketoiminnan tuloksen laskennassa ei oteta huomioon annettua tai saatua konserniavustusta tai tuloverolain mukaista tappiontasausta. Erillislakeihin perustuvien lisävähennyksien osalta sähköliiketoiminnan tulosta voidaan vähentää koneiden, kaluston ja muun niihin verrattavan irtaimen käyttöomaisuuden korotetuista poistoista verovuosina 2020-2025 annetun lain mukainen korotettu poisto (ks. Verohallinnon ohje Koneiden ja laitteiden korotetut poistot verovuosina 2020–2025).

Muita erillislakeihin perustuvia vähennyksiä ei vähennetä sähköliiketoiminnan tulosta. Siten esimerkiksi tutkimus- ja kehittämistoiminnan lisävähennyksestä verovuosina 2021-2027 annetun lain mukaista tutkimusyhteistyövähennystä, tutkimus- ja kehittämistoiminnan menoihin perustuvista lisävähennyksestä verotuksessa annetun lain mukaista yhdistelmävähennystä tai Euroopan talousalueella sijaitsevan tytäryhtiön lopullisen tappion konsernivähennyksestä annetun lain mukaista konsernivähennystä ei vähennetä sähköliiketoiminnan tulosta.

Hallituksen esityksen mukaan sähköliiketoiminnan kuluina otetaan huomioon suoraan sähköliiketoiminnan tulojen hankintaan liittyvät menot, kuten sähköntuotannon tai sen hankinnan kustannukset. Myös asiakkaille annettuja alennuksia ja hyvityksiä pidetään sähköliiketoiminnan menoina, jolloin ne ovat vähennyskelpoisia elinkeinoverolain yleisten periaatteiden mukaisesti. Sellaiset menot, jotka liittyvät sekä sähköliiketoiminnan tulojen että muun liiketoiminnan tulojen hankintaan samoin kuin niin sanotut yleiskulut, jotka eivät liity nimenomaisesti tietyn tai tiettyjen tulojen hankintaan vaan yleisemmin koko yrityksen toimintaan, jaetaan hallituksen esityksen mukaan eri toimintojen välille tarkoituksenmukaisimmalla tavalla. Tarkoituksenmukaisuuden arvioinnissa noudatetaan lähtökohtaisesti samoja kohdistamisperiaatteita kuin eriytetyn tuloslaskelman ja taseen laadinnassa on noudatettu.

Voittoverolain 8 §:n 1 momentin mukaan, jos verovelvollisella on vähäistä muuta liiketoimintaa, katsotaan vähäinen muu liiketoiminta osaksi verovelvollisen sähköliiketoimintaa sähköliiketoiminnan tulosta laskettaessa. Vähäistä muuta liiketoimintaa ei siten eriytetä sähköliiketoiminnasta voittoveron laskemista varten, jolloin vähäisen muun liiketoiminnan tuotot ja kulut sisältyvät voittoveron perusteeseen.

Voittoverolain 8 §:n 2 momentin mukaan vähäisellä muulla liiketoiminnalla tarkoitetaan liiketoimintaa, joka ei ole sähköverkkotoimintaa tai sähköliiketoimintaa, ja jonka liikevaihto on vähemmän kuin 10 % verovelvollisen liikevaihdosta ja vähemmän kuin 500 000 euroa. Vähäisen liiketoiminnan määritelmä vastaa sähkömarkkinalain ja työ- ja elinkeinoministeriön sähköliiketoimintojen eriyttämisestä antaman asetuksen mukaista määritelmää merkitykseltään vähäisestä liiketoiminnasta, jota ei tule sähkömarkkinalain 77 §:n 3 momentin perusteella eriyttää yrityksen sähköliiketoiminnasta.

Voittoverolain 9 §:ssä säädetään kotimaisen yrityksen ulkomailla sijaitsevaan kiinteään toimipaikkaan liittyvien tilanteiden huomioimisesta sähköliiketoiminnan tulosta laskettaessa. Voittoverolain 9 §:n 1 kohdan mukaan, jos verovelvollisella on kiinteä toimipaikka ulkomailla, ei kiinteän toimipaikan tuottamaa tuloa lueta verovelvollisen sähköliiketoiminnan tuloksi. Voittoverolain 9 §:n 2 kohdan mukaan kiinteän toimipaikan tuottaman tulon hankkimisesta tai säilyttämisestä johtuneet menot ja korot eivät ole vähennyskelpoisia verovelvollisen sähköliiketoiminnan tulosta. Kiinteä toimipaikka voi muodostua esimerkiksi ulkomailla olevasta voimalaitoksesta.

3.2 Korkomenojen vähentäminen sähköliiketoiminnan tuloksesta

Korkomenojen vähentämisestä sähköliiketoiminnan tuloksesta säädetään voittoverolain 6 §:n 3 ja 4 momenteissa. Voittoverolain 6 §:n 3 momentin mukaan poiketen siitä, mitä 2 momentissa säädetään, sähköliiketoiminnan tulosta laskettaessa korkojen vähennyskelpoisuuteen ei sovelleta EVL 18 a §:ää. Sähköliiketoiminnan korkomenot ovat siten lähtökohtaisesti ilman rajoituksia vähennyskelpoisia sähköliiketoiminnan tuloksesta. Tästä on kuitenkin poikkeus, josta säädetään voittoverolain 6 §:n 4 momentissa. Voittoverolain 6 §:n 4 momentin mukaan, jos verovelvollinen esittää voittoverolain 12 §:n 2 momentin mukaisen vaatimuksen, sähköliiketoiminnan koroista on vähennyskelvotonta se suhteellinen osuus, joka saadaan jakamalla verovelvollisen verovuotta edeltävän vuoden sähköliiketoiminnan tilinpäätöksen mukainen hankintameno jäljempänä 12 §:n 2 momentissa tarkoitetuista osakkeista verovelvollisen sähköliiketoiminnan eriytetyn tilinpäätöksen taseen loppusummalla.

Voittoverolain 12 §:n säädetään sähköliiketoiminnan oikaistusta omasta pääomasta. Voittoverolain 12 §:n 2 momentti koskee tilannetta, jossa verovelvollinen vaatii huomioimaan sähköliiketoiminnan oikaistun oman pääoman laskennassa omistamiensa niin sanottujen Mankala-yhtiöiden osakkeiden hankintamenon. Jos verovelvollinen esittää edellä mainitun vaatimuksen, verovelvollisen sähköliiketoiminnan korkomenojen vähentämistä rajoitetaan. Sähköliiketoiminnan koroista vähennyskelvotonta on tällöin se suhteellinen osuus, joka vastaa verovuotta edeltävän vuoden sähköliiketoiminnan eriytetyn tilinpäätöksen mukaisen niin sanottujen Mankala-yhtiön osakkeiden hankintamenon suhdetta saman tilinpäätöksen taseen loppusummaan. Jos verovelvollinen ei esitä voittoverolain 12 §:n 2 momentin mukaista vaatimusta niin sanottujen Mankala-yhtiöiden osakkeiden huomioimisesta sähköliiketoiminnan oikaistun oman pääoman laskennassa, korkomenojen vähentämistä sähköliiketoiminnan tuloksesta ei rajoiteta.

Esimerkki 2:

Yrityksellä on sähköliiketoiminnan korkomenoja 500 000 euroa. Yrityksen sähköliiketoiminnan tulos ennen korkomenojen vähentämistä on 3 500 000 euroa. Yritys ei vaadi omistamiensa niin sanotun Mankala-yhtiön osakkeiden hankintamenon lisäämistä oikaistuun omaan pääomaan. Yritys saa vähentää kaikki sähköliiketoiminnan korkomenot, jolloin yrityksen sähköliiketoiminnan tulos on 3 000 000 euroa (3 500 000 euroa - 500 000 euroa).

Esimerkki 3:

Yrityksellä on verovuodelle kohdistuvia sähköliiketoiminnan korkomenoja 500 000 euroa. Yrityksen sähköliiketoiminnan tulos ennen korkomenojen vähentämistä on 3 500 000 euroa. Yritys vaatii omistamiensa niin sanotun Mankala-yhtiön osakkeiden hankintamenon huomioimista oikaistun oman pääoman laskennassa.

Verovuotta edeltävän vuoden sähköliiketoiminnan eriytetyn tilinpäätöksen taseen mukainen niin sanotun Mankala-yhtiön osakkeiden hankintameno on 1 500 000 euroa ja saman tilinpäätöksen taseen loppusumma 15 000 000 euroa. Niin sanotun Mankala-yhtiön osakkeiden hankintamenon suhteellinen osuus taseen loppusummasta on 10 % (1 500 000 euroa / 15 000 000 euroa). Siten sähköliiketoiminnan korkomenoista on vähennyskelvotonta 10 % eli 50 000 euroa ja vähennyskelpoista 450 000 euroa. Yrityksen sähköliiketoiminnan tulos on 3 050 000 euroa (3 500 000 euroa - 450 000 euroa).

3.3 Poistojen, varausten ja tahdonvaltaisten vaatimusten vähentäminen sähköliiketoiminnan tuloksesta

Sähköliiketoiminnan menojen jaksottamisessa noudatetaan voittoverolain 6 §:n 2 momentin 3 kohdan mukaan EVL:n säännöksiä. Voittoverolain 7 § sisältää tarkentavat jaksotussäännökset irtaimen käyttöomaisuuden menojäännöspoistojen, sähköliiketoiminnan käyttöomaisuuden hankintamenosta tehtävien poistojen sekä varausten ja muiden tahdonvaltaisten vaatimusten osalta.

Voittoverolain 7 §:n 1 momentin mukaan verovelvollisen EVL 30 §:ssä tarkoitetun irtaimen käyttöomaisuuden menojäännöspoistoista otetaan huomioon sähköliiketoiminnan menojäännöspoistona se suhteellinen osuus, joka vastaa sähköliiketoiminnan irtaimen kuluvan käyttöomaisuuden tuloslaskelman poistojen suhdetta verovelvollisen kaikkiin irtaimen kuluvan käyttömaisuuden tuloslaskelman mukaisiin poistoihin. Siten menojäännöspoistot otetaan huomioon kaavamaisella perusteella. Kaavamainen jakaminen tapahtuu sähköliiketoimintaan kuuluvan irtaimen kuluvan käyttöomaisuuden ja yrityksen koko irtaimen kuluvan käyttöomaisuuden kirjanpidossa tehtyjen poistojen suhteessa.

Hallituksen esityksen mukaan tarkasteltaessa omaisuuseriä, jotka ovat sekä sähköliiketoiminnan käytössä että muun liiketoiminnan käytössä, poistot ovat vähennyskelpoisia siltä osin, kun hyödykettä on käytetty sähköliiketoiminnan käytössä. Sähköliiketoiminnan käytössä olevilla omaisuuserillä tarkoitetaan niitä omaisuuseriä, jotka sisältyvät kokonaan tai osittain sähköliiketoiminnan eriytettyyn taseeseen.

Voittoverolain 7 §:n 2 momentin mukaan sähköliiketoiminnan tulosta laskettaessa verovuoden poistot tehdään vastaavista poistamattomista olevista hankintamenoista kuin verovelvollisen saman verovuoden tuloverotuksessa. Sähköliiketoiminnan tulosta laskettaessa poistot, varaukset ja muut tahdonvaltaiset vähennysvaatimukset tulee tehdä vastaavalla tavalla kuin samalta verovuodelta toimitettavassa tuloverotuksessa.

Sähköalan voittoverotuksessa noudatettavien jaksotusratkaisujen tulee olla yhdenmukaisia saman verovuoden tuloverotuksen kanssa. Hallituksen esityksen mukaan poistojen määrän, aktivointien tai vuosikuluna vähentämisen osalta ei voida poiketa tuloverotuksen ja voittoverotuksen välillä. Jos esimerkiksi verovelvollisen elinkeinotulon verotuksessa ei ole vähennetty lainkaan käyttöomaisuudesta poistoja, ei verovelvollisen sähköliiketoiminnan tulosta laskettaessa vähennetä lainkaan poistoja. Irtaimen käyttöomaisuuden korotetuista poistoista vähennetään voittoverotuksessa se suhteellinen osuus, joka vastaa sähköliiketoimintaan kuuluvan irtaimen kuluvan käyttöomaisuuden ja yrityksen koko irtaimen kuluvan käyttöomaisuuden kirjanpidossa tehtyjen poistojen suhdetta.

Esimerkki 4:

Verovelvollisen elinkeinotoiminnan koneiden ja kaluston yhteenlaskettu menojäännös ennen poiston vähentämistä on sekä kirjanpidossa että verotuksessa 160 000 euroa. Verovelvollinen on kirjanpidossaan tehnyt koneista ja kalustosta 65 000 euron suunnitelman mukaisia poistoja. Verovelvollinen ei ole kirjannut poistoeron muutosta. Sähköliiketoiminnan eriytetylle tuloslaskelmalle sisältyy koneista ja kalustosta tehtyjä suunnitelman mukaisia poistoja 32 500 euroa.

Verovelvollisen elinkeinotulon verotuksessa vähennetään verovuonna EVL 30 §:n 3 momentin mukainen enimmäispoisto 40 000 euroa (160 000 euroa x 25 %). Sähköliiketoiminnan eriytetyn tuloslaskelman mukaiset koneiden ja kaluston suunnitelman mukaiset poistot ovat 50 % verovelvollisen kaikista tuloslaskelman mukaisista koneiden ja kaluston suunnitelman mukaisista poistoista (32 500 euroa / 65 000 euroa). Sähköliiketoiminnan tulosta vähennyskelpoiset poistot ovat siten 50 % verovelvollisen elinkeinotulon verotuksessa vähennetystä poistosta eli 20 000 euroa (50 % x 40 000 euroa). Koska sähköliiketoiminnan tuloksen laskennassa poistot tulee tehdä vastaavalla tavalla kuin tuloverotuksessa, verovelvollisen sähköliiketoiminnan tulosta vähennetään 20 000 euroa irtaimen käyttöomaisuuden poistoja.

Esimerkki 5:

Verovelvollisen elinkeinotoiminnan koneiden ja kaluston yhteenlaskettu menojäännös verovuoden alussa on sekä kirjanpidossa että verotuksessa 480 000 euroa. Verovelvollinen hankkii ja ottaa verovuoden aikana sähköliiketoimintansa käyttöön uuden koneen. Koneen hankintahinta on 60 000 euroa. Verovelvollinen on kirjanpidossaan tehnyt koneista ja kalustosta yhteensä 135 000 euroa suunnitelman mukaisia poistoja, josta 15 000 euroa (25 % x 60 000 euroa) on uuden koneen suunnitelman mukaista poistoa. Verovelvollinen on kirjannut tuloslaskelmalleen lisäksi uudesta koneesta 15 000 euroa poistoeron lisäystä. Verovelvollisen tuloslaskelman mukaiset koneiden ja kaluston poistot ovat siten yhteensä 150 000 euroa (135 000 euroa + 15 000 euroa). Sähköliiketoiminnan eriytetylle tuloslaskelmalle sisältyy koneiden ja kaluston suunnitelman mukaisia poistoja 105 000 euroa ja uuden koneen poistoeron lisäys 15 000 euroa. Sähköliiketoiminnan eriytetylle tuloslaskelmalle sisältyy siten koneiden ja kaluston poistoja yhteensä 120 000 euroa.

Verovelvollisen elinkeinotulon verotuksessa vähennetään verovuonna muusta kuin korotettujen poistojen kohteena olevasta omaisuudesta EVL 30 §:n 3 momentin mukainen enimmäispoisto 120 000 euroa (480 000 euroa x 25 %) sekä lisäksi korotettujen poistojen kohteena olevan uuden koneen poisto 30 000 euroa (50 % x 60 000). Yhteensä verovelvollisen elinkeinotulon verotuksessa vähennetään siten irtaimen käyttöomaisuuden poistoja 150 000 euroa.

Sähköliiketoiminnan eriytetyn tuloslaskelman mukaiset koneiden ja kaluston poistot ovat 80 % verovelvollisen kaikista tuloslaskelman mukaisista koneiden ja kaluston poistoista (120 000 euroa / 150 000 euroa). Sähköliiketoiminnan tulosta vähennyskelpoiset poistot ovat siten 80 % verovelvollisen elinkeinotulon verotuksessa vähennetystä poistosta eli 120 000 euroa (80 % x 150 000 euroa). Koska sähköliiketoiminnan tuloksen laskennassa poistot tulee tehdä vastaavalla tavalla kuin tuloverotuksessa, verovelvollisen sähköliiketoiminnan tulosta vähennetään 120 000 euroa irtaimen käyttöomaisuuden poistoja.

3.4 Sisäinen sähköliiketoiminta

Voittoverolain 10 §:n 1 momentin mukaan verovelvollisen sähköliiketoiminnan tuloksessa ei oteta huomioon tulosta, joka on syntynyt sisäisestä sähköliiketoiminnasta, jonka liikevaihto sisältyy verovelvollisen sähköliiketoiminnan liikevaihtoon. Voittoverolain 10 §:n 2 momentin mukaan sisäisellä sähköliiketoiminnalla tarkoitetaan sähkön tuotantoa tai toimitusta verovelvollisen sähköliiketoiminnasta kulutettavaksi verovelvollisen tai siihen konserniyhteydessä olevan yrityksen muussa liiketoiminnassa.

Sähköntuotantoa harjoittavat myös yritykset, jotka kuluttavat itse tuottamansa sähkön. Yritys, jolla ei ole omaa sähköntuotantoa, saattaa myös tietyissä tilanteissa myydä hankkimaansa sähköä eteenpäin. Yrityksen tuottama tai myymä sähkö saatetaan kuluttaa toisen konserniyrityksen liiketoiminnassa. Sähkön kulutus yrityksen tai konsernin sisällä saattaa olla järjestetty esimerkiksi niin, että yritys myy sähköä sähköpörssin kautta ja samalla yritys tai toinen konserniyhtiö hankkii sähköä sähköpörssin kautta. Tällöin yrityksen tai konsernin sisällä sinänsä kulutetusta sähköstä syntyneet myyntitulot voivat sisältyä yrityksen sähköliiketoiminnan liikevaihtoon, kun taas sähkön hankintakustannukset sisältyvät yrityksen tai konserniyhtiöiden muiden toimintojen kustannuksiin. Sisäisellä sähköliiketoiminnalla tarkoitetaan tällaista sähkön tuotantoa tai toimitusta, jota vastaava sähkö kulutetaan yrityksen tai saman konsernin yritysten muissa toiminnoissa.

Voittoverolain 10 §:n 3 momentin mukaan sisäisestä sähköliiketoiminnasta syntyneeksi tulokseksi katsotaan se suhteellinen osuus sähköliiketoiminnan tuloksesta, joka vastaa verovelvollisen tai siihen konserniyhteydessä olevien yritysten muiden toimintojen sähkönhankinnan nettokustannusten suhdetta verovelvollisen sähköliiketoiminnan liikevaihtoon. Säännöksessä tarkoitettuja muita toimintoja ovat hallituksen esityksen mukaan eriytettyyn sähköliiketoiminnan tilinpäätökseen sisältymättömät yrityksen sähköverkkotoiminnot ja muut liiketoiminnot sekä vastaavat toiminnot muissa konserniyrityksissä.

Hallituksen esityksen mukaan sähkönhankinnan nettokustannuksilla tarkoitetaan sähkön hankintahintaa, jossa on otettu huomioon hinnan suojauksesta mahdollisesti syntyneet tulot. Sähkönhankinnan nettokustannuksina otetaan siten huomioon vain sähköenergian hankintahinta ja sähköenergian hinnan suojauksesta syntyneet tulot ja suojauksesta syntyneet menot kirjanpidon osoittamista määristään. Sähkönhankinnan nettokustannuksina ei oteta huomioon sähkönhankinnan välillisiä menoja tai esimerkiksi sähköntuotantoa varten hankitun laitteiston hankintamenoa. Sähkönhankinnan nettokustannuksissa voidaan ottaa huomioon sekä saman konsernin yrityksiltä että ulkopuolisilta tahoilta hankitun sähköenergian hankintahinta.

Jos sisäisen sähköliiketoiminnan osuuden laskennassa huomioon otettavat yrityksen tai konserniyritysten sähkönhankinnan nettokustannukset ylittävät yrityksen sähköliiketoiminnan liikevaihdon, on suhdeluku korkeintaan 1, eikä oikaisu voi johtaa tappiollisen tuloksen muodostumiseen. Yrityksen ja konserniyritysten sähkönhankinnan nettokustannukset otetaan huomioon verovelvollisyrityksen verovuoden ajalta eli yrityksen verovuoden muodostavan tilikauden tai tilikausien ajalta.

Esimerkki 6:

Verovelvollisen sähköliiketoiminnan liikevaihto on 5 000 000 euroa. Verovelvollisen ja tähän konserniyhteydessä olevien yritysten muiden toimintojen sähköhankinnan nettokustannukset ovat yhteensä 500 000 euroa. Sähkönhankinnan nettokustannusten suhteellinen osuus sähköliiketoiminnan liikevaihdosta on 10 % (500 000 euroa / 5 000 000 euroa). Verovelvollisen sähköliiketoiminnan tulos ennen sisäisen sähköliiketoiminnan huomioimista on 2 000 000 eroa. Sisäisestä sähköliiketoiminnan syntynyt tulos on 200 000 euroa (10 % x 2 000 000 euroa). Sisäisestä sähköliiketoiminnasta syntynyttä tulosta ei oteta huomioon verovelvollisen sähköliiketoiminnan tuloksessa, joten verovelvollisen sähköliiketoiminnan tulos on 1 800 000 euroa (2 000 000 euroa - 200 000 euroa).

Esimerkki 7:

Verovelvollisen sähköliiketoiminnan liikevaihto on 900 000 euroa. Verovelvollisen ja tähän konserniyhteydessä olevien yritysten sähköhankinnan nettokustannukset ovat yhteensä 1 000 000 euroa. Verovelvollisen sähköliiketoiminnan tulos on 500 000 eroa. Koska sähkönhankinnan nettokustannukset ovat suuremmat kuin sähköliiketoiminnan liikevaihto, eikä sisäisen sähköliiketoiminnan oikaisu voi johtaa tappiolliseen tulokseen, sähkönhankinnan nettokustannusten ja sähköliiketoiminnan liikevaihdon suhdeluvuksi katsotaan 1. Verovelvollisen sähköliiketoiminnan tulos (500 000 euroa) katsotaan kokonaisuudessaan muodostuneeksi sisäisestä sähköliiketoiminnasta. Verovelvollisen voittoveron alainen sähköliiketoiminnan tulos on siten 0 euroa.

Esimerkki 8:

Verovelvollisen ensimmäinen tilikausi ja verovuosi on 1.7.2023 - 31.12.2023. Verovelvollisen sähköliiketoiminnan liikevaihto on 1 000 000 euroa. Verovelvollisen sähkönhankinnan nettokustannukset ovat 100 000 euroa. Verovelvolliseen konserniyhteydessä olevien yritysten tilikaudet ovat 1.1.2023 - 31.12.2023 ja näiden yritysten sähkönhankinnan nettokustannukset ovat tilikaudella 1.1. - 31.12.2023 yhteensä 1 200 000 euroa.

Sisäisen sähköliiketoiminnan osuutta laskettaessa huomioidaan konserniyritysten sähkönhankinnan nettokustannuksista vain verovelvollisen yrityksen verovuoden aikaiset nettokustannukset eli ajalla 1.7. - 31.12. muodostuneet nettokustannukset. Konserniyhteydessä olevien yritysten sähkönhankinnan nettokustannukset ajanjaksolla 1.7.2023 - 31.12.2023 ovat yhteensä 600 000 euroa. Verovelvollisen ja konserniyritysten sähkönhankinnan nettokustannukset ovat yhteensä 700 000 euroa (100 000 euroa + 600 000 euroa). Sähkönhankinnan nettokustannusten suhteellinen osuus sähköliiketoiminnan liikevaihdosta on 70 % (700 000 euroa / 1 000 000 euroa).

Verovelvollisen sähköliiketoiminnan tulos ennen sisäisen sähköliiketoiminnan huomioimista on 400 000 euroa. Sisäisestä sähköliiketoiminnasta syntynyt tulos on 280 000 euroa (70 % x 400 000 euroa). Sisäisestä sähköliiketoiminnasta syntynyttä tulosta ei oteta huomioon verovelvollisen sähköliiketoiminnan tuloksessa, joten verovelvollisen sähköliiketoiminnan tulos on 120 000 euroa (400 000 euroa - 280 000 euroa).

Voittoverolain 10 §:n 4 momentissa määritellään, milloin yritykset ovat 10 §:ää sovellettaessa konserniyhteydessä. Yritykset ovat konserniyhteydessä toisiinsa, jos yrityksellä on toisessa yrityksessä määräysvalta tai kolmannella osapuolella on yksin tai yhdessä lähipiirinsä kanssa määräysvalta molemmissa yrityksissä VML 31 §:n 4 momentissa tarkoitetulla tavalla. VML 31 §:n 4 momentin mukaista määräysvaltaa käsitellään tarkemmin muun muassa Verohallinnon ohjeessa Siirtohinnoittelun dokumentointi.

Konserniyhteydessä olevien yritysten sähköhankinnan nettokustannukset huomioidaan kuitenkin vain, jos erikseen säädetyt edellytykset täyttyvät. Näistä edellytyksistä säädetään voittoverolain 10 §:n 5 momentissa. Säännöksen mukaan kaikkien seuraavien edellytysten on täytyttävä, jotta konserniyhteydessä olevien yritysten muiden toimintojen sähkönhankintojen nettokustannukset voidaan ottaa huomioon verovelvollisen sisäisen sähköliiketoiminnan tuloksen laskemisessa:

- Voittoverolain 10 §:n 4 momentissa tarkoitettu konserniyhteys verovelvollisen ja toisen yrityksen kesken on kestänyt koko verovuoden.

- Verovelvolliseen konserniyhteydessä oleva yritys on kotimainen.

- Verovelvolliseen konserniyhteydessä olevan yrityksen muiden toimintojen sähkönhankinnan nettokustannuksia ei ole samanaikaisesti otettu huomioon verovelvolliseen konserniyhteydessä olevan yrityksen omassa sähköliiketoiminnan tuloksen laskennassa tai toisen verovelvolliseen konserniyhteydessä olevan yrityksen sähköliiketoiminnan tuloksen laskennassa.

Voittoverolain 10 §:n 5 momentin 3 kohdassa säädetään siitä, että samoja sähkönhankinnan nettokustannuksia ei voida samanaikaisesti ottaa huomioon usean konserniyhteydessä olevan yrityksen sähköliiketoiminnan tuloksen laskennassa. Konserniin kuuluvat yritykset voivat lähtökohtaisesti valita, minkä konserniyrityksen sähköliiketoiminnan tulosta sisäinen sähköliiketoiminta huomioidaan.

Konserniyhteydessä olevien yritysten sähköhankinnan nettokustannuksen huomioon ottamisen yhtenä edellytyksenä on se, että konserniyhteys verovelvollisen ja konserniyrityksen välillä on kestänyt koko verovuoden. Konserniyhteyden olemassaoloa tarkastellaan verovelvollisyrityksen verovuoden ajalta eli yrityksen verovuoden muodostavan tilikauden tai tilikausien ajalta. Jos konserniyhteydessä oleva yritys on perustettu kesken verovelvollisena olevan yrityksen verovuotta, konserniyhteyden katsotaan kuitenkin kestäneen koko verovuoden ajan. Konserniyhteydessä olevien yritysten sähköhankinnan nettokustannuksen huomioon ottaminen ei edellytä, että verovelvollisen ja konserniyhteydessä olevan yrityksen tilikaudet päättyisivät samanaikaisesti.

Esimerkki 9:

Verovelvollisyrityksen A verovuosi 2023 muodostuu tilikaudesta 1.1.- 31.12.2023. Yritys B perustetaan 1.7.2023 ja sen verovuosi 2023 muodostuu tilikaudesta 1.7.- 31.12.2023. Yritys A omistaa yritys B:n kokonaan, joten A ja B ovat voittoverolain 10 §:n 4 momentin mukaisesti konserniyhteydessä. Koska yritys B on perustettu yrityksen A verovuoden 2023 aikana, voittoverolain 10 §:n 4 momentissa tarkoitettu konserniyhteys yrityksen A ja yrityksen B välillä on kestänyt koko yrityksen A verovuoden 2023 ajan.

4 Sähköliiketoiminnan oikaistu oma pääoma

Sähköliiketoiminnan oikaistun oman pääoman laskemisesta säädetään voittoverolain 12 §:ssä. Voittoverolain 12 §:n 1 momentin mukaan sähköliiketoiminnan oikaistu oma pääoma lasketaan vähentämällä verovelvollisen verovuotta edeltävän vuoden sähkömarkkinalain 78 §:ssä tarkoitetusta sähköliiketoiminnan eriytetyn tilinpäätöksen oman pääoman määrästä:

- sähköliiketoiminnan taseeseen sisältyvän kiinteän toimipaikan toimintaan sitoutuneen oman pääoman määrä; ja

- sisäisen sähköliiketoiminnan osuus sähköliiketoiminnan omasta pääomasta.

Voittoverolain 12 §:n 3 momentin mukaan kiinteän toimipaikan toimintaan sitoutuneen oman pääoman määrä saadaan vähentämällä kiinteän toimipaikan varoista kiinteän toimipaikan velat.

Voittoverolain 12 §:n 4 momentin mukaan sisäisen sähköliiketoiminnan osuus sähköliiketoiminnan omasta pääomasta on se suhteellinen osuus sähköliiketoiminnan omasta pääomasta, joka vastaa verovelvollisen muiden liiketoimintojen ja verovelvollisen verotuksessa voittoverolain 10 §:n perusteella huomioon otettujen verovelvolliseen konserniyhteydessä olevien yritysten sähkönhankinnan nettokustannusten suhdetta verovelvollisen sähköliiketoiminnan liikevaihtoon.

Sähköliiketoiminnan oikaistun oman pääoman lähtökohtana on verovuotta edeltävän vuoden sähköliiketoiminnan eriytetyn tilinpäätöksen mukainen oma pääoma, josta vähennetään kiinteän toimipaikan toimintaan sitoutuneen oman pääoman määrä ja sisäisen sähköliiketoiminnan osuus omasta pääomasta. Kiinteän toimipaikan toimintaan sitoutuneen oman pääoman määrä lasketaan vähentämällä sähköliiketoiminnan taseeseen sisältyvistä kiinteän toimipaikan varoista sähköliiketoiminnan taseeseen sisältyvät kiinteän toimipaikan velat. Sekä varat että velat huomioidaan taseen osoittamista määristään.

Voittoverolain 12 §:n 1 momentin mukaan oikaistun oman pääoman laskennan lähtökohta on verovuotta edeltävän vuoden sähköliiketoiminnan eriytetty tilinpäätös. Työ- ja elinkeinoministeriön sähköliiketoimintojen eriyttämisestä annetun asetuksen (1305/2019) 3 §:n 2 momentin mukaan kustakin eriytetyn tuloslaskelman ja taseen erästä on esitettävä vastaava tieto viimeistä edelliseltä tilikaudelta (vertailutieto). Jos eriytettyä tilinpäätöstä ei ole verovuotta edeltävältä vuodelta laadittu, mutta yritys on ollut tällöin olemassa, voidaan edellä mainittua vertailutietoa käyttää oikaistun oman pääoman laskennan lähtökohtana.

Sähköliiketoiminnan oikaistun oman pääoman laskennassa ei oteta huomioon mahdollisia kirjanpidon ja elinkeinotulon verotuksen välillä olevia arvostus- tai jaksotuseroja. Samoin oikaistun oman pääoman laskennassa huomioitavat verovelvollisen ja verovelvolliseen konserniyhteydessä olevien yritysten sähkönhankinnan nettokustannukset perustuvat verovuoden muodostavan tilikauden tai tilikausien tilinpäätösten osoittamiin määriin.

Esimerkki 10:

Verovelvollisen verovuoden muodostavan tilikauden tai tilikausien sähköliiketoiminnan liikevaihto on 5 000 000 euroa. Verovelvollisen muiden liiketoimintojen ja verovelvolliseen konserniyhteydessä olevien yritysten sähköhankinnan nettokustannukset ovat verovuoden muodostavan tilikauden tai tilikausien kirjanpidossa yhteensä 500 000 euroa.

Sähkönhankinnan nettokustannusten suhteellinen osuus sähköliiketoiminnan liikevaihdosta on 10 % (500 000 euroa / 5 000 000 euroa). Verovelvollisen verovuotta edeltävän vuoden sähköliiketoiminnan eriytetyn taseen mukainen oma pääoma on 1 000 000 euroa. Sisäisen sähköliiketoiminnan osuus sähköliiketoiminnan omasta pääomasta on siten 100 000 euroa (10 % x 1 000 000 euroa). Verovelvollisen sähköliiketoiminnan oikaistu oma pääoma on siten 900 000 euroa (1 000 000 euroa - 100 000 euroa).

Voittoverolain 12 §:n 2 momentissa on niin sanotun Mankala-yhtiön osakkeita koskeva erityissäännös. Voittoverolain 12 §:n 2 momentin mukaan verovelvollisen vaatimuksesta lisätään verovelvollisen edeltävän vuoden sähkömarkkinalain 78 §:ssä tarkoitettuun sähköliiketoiminnan eriytetyn tilinpäätöksen oman pääoman määrään, ennen 1 momentin mukaista oikaisua verovelvollisen verovuotta edeltävän vuoden sähköliiketoiminnan eriytetyn tilinpäätöksen mukainen hankintameno sen omistamissa osakkeissa sellaisissa yhtiöissä, joiden yhtiöjärjestyksen mukaan osakkeenomistajat ovat oikeutettuja saamaan yhtiön suoraan tai välillisesti tuottaman sähkön omakustannusperusteiseen hintaan. Osakkeiden hankintamenosta vähennetään se suhteellinen osuus verovelvollisen sähköliiketoiminnan sidotun oman pääoman erien ja sijoitetun vapaan oman pääoman erien määrästä, joka vastaa edellä mainittujen osakkeiden hankintamenon osuutta verovelvollisen sähköliiketoiminnan eriytetyn tilinpäätöksen taseen loppusummasta.

Niin sanotun Mankala-yhtiön osakkeiden oikaistu hankintameno lisätään verovelvollisen sähköliiketoiminnan oikaistuun omaan pääomaan vain, jos verovelvollinen sitä vaatii. Osakkeiden oikaistua hankintamenoa koskeva lisäys verovelvollisen sähköliiketoiminnan oikaistuun omaan pääomaan tehdään ennen voittoverolain 12 §:n 1 momentissa mainittuja kiinteään toimipaikkaan sitoutuneen oman pääoman määrän ja sisäisen sähköliiketoiminnan osuuden vähentämistä. Osakkeiden hankintamenolla tarkoitetaan sähköliiketoiminnan eriytetyn taseen mukaista osakkeiden hankintamenoa, ei osakkeiden verotuksessa poistamatonta hankintamenoa. Osakkeiden oikaistu hankintameno lisätään omaan pääomaan kokonaisuudessaan riippumatta siitä, onko osakkeiden hankinta rahoitettu omalla vai vieraalla pääomalla (ks. VaVM 44/2022).

Esimerkki 11:

Esimerkin 10 verovelvollinen esittää voittoverolain 12 §:n 2 momentissa tarkoitetun vaatimuksen. Verovelvollisen verovuotta edeltävän vuoden sähköliiketoiminnan eriytetyn tilinpäätöksen mukaisen taseen oma pääoma on 1 000 000 euroa ja taseen loppusumma 2 000 000 euroa. Sähköliiketoiminnan eriytetyn taseen mukainen sidottu oma pääoma ja sijoitettu vapaa oma pääoma ovat yhteensä 100 000 euroa. Verovelvollisen omistamien niin sanotun Mankala-yhtiön osakkeiden hankintameno verovuotta edeltävän vuoden sähköliiketoiminnan eriytetyssä tilinpäätöksessä on 200 000 euroa. Osakkeiden hankintamenon suhteellinen osuus taseen loppusummasta on 10 % (200 000 euroa / 2 000 000 euroa).

Oikaistun osakkeiden hankintamenon laskemiseksi vähennetään osakkeiden hankintamenosta edellä mainittua suhdelukua vastaava osuus verovelvollisen sähköliiketoiminnan sidotusta omasta pääomasta ja sijoitetusta vapaasta omasta pääomasta (10 % x 100 000 euroa = 10 000 euroa). Osakkeiden oikaistu hankintameno, joka lisätään eriytetyn tilinpäätöksen mukaiseen omaan pääomaan, on 190 000 euroa (200 000 euroa - 10 000 euroa). Verovelvollisen eriytetyn tilinpäätöksen mukainen oikaistu oma pääoma ennen voittoverolain 12 §:n 1 momentin oikaisuja on siten 1 190 000 euroa (1 000 000 euroa + 190 000 euroa).

Verovelvollisen ja siihen konserniyhteydessä olevien yritysten muiden toimintojen sähkönhankinnan nettokustannusten ja verovelvollisen sähköliiketoiminnan liikevaihdon välisen suhdeluvun perusteella laskettu sisäisen sähköliiketoiminnan osuus sähköliiketoiminnan omasta pääomasta on 10 % (ks. esimerkki 10). Oikaistun oman pääoman laskennassa vähennettävä sisäisen sähköliiketoiminnan osuus sähköliiketoiminnan omasta pääomasta on siten 119 000 euroa (10 % x 1 190 000 euroa). Verovelvollisella ei ole kiinteitä toimipaikkoja. Sähköliiketoiminnan oikaistu oma pääoma on siten 1 071 000 euroa (1 190 000 euroa - 119 000 euroa).

5 Tappiontasaus konsernissa sähköalan voittoverotuksessa

Sähköliiketoiminnan tappio määritellään voittoverolain 11 §:n 5 momentissa. Sen mukaan verovuoden sähköliiketoiminnan tappiollisella tuloksella tarkoitetaan sitä määrää, jolla sähköliiketoiminnan tulon hankkimisesta tai säilyttämisestä johtuneiden menojen, muiden vähennyskelpoisten erien sekä vähennyskelpoisten korkojen yhteismäärä verovuonna ylittää sähköliiketoiminnan veronalaisten tulojen yhteismäärän. Sähköliiketoiminnan tappiollisen tuloksen laskemiseen sovelletaan, mitä 6—9 §:ssä säädetään sähköliiketoiminnan tuloksen laskemisesta.

Tappiontasauksesta konsernissa säädetään voittoverolain 11 §:ssä. Voittoverolain 11 §:n 1 momentin mukaan verovelvollisen sähköliiketoiminnan tuloksesta ennen tuottorajan ylittävän voiton laskemista voidaan vähentää saman konsernin yrityksen sähköliiketoiminnan tappiollinen tulos. Vähennyksen tekeminen edellyttää kaikkien voittoverolain 11 §:n 2 momentissa mainittujen seuraavien edellytysten täyttymistä:

- Verovelvollinen ja saman konsernin yritys ovat velvollisia suorittamaan sähköalan voittoveroa voittoverolain 3 §:n perusteella, eikä niitä ole vapautettu veron suorittamisvelvollisuudesta voittoverolain 4 §:n perusteella.

- Verovelvollinen ja saman konsernin yritys ovat konserniavustuksesta verotuksessa annetun lain (KonsAvL) 2 §:ssä tarkoitettuja osakeyhtiöitä tai osuuskuntia.

- Verovelvollisen ja saman konsernin yrityksen välillä on KonsAvL 3 §:ssä tarkoitettu omistusyhteys.

- Verovelvollinen ja saman konsernin yritys täyttävät KonsAvL 7 §:ssä säädetyt edellytykset.

Säännöksen mukainen tappiontasaus koskee saman verovuoden sähköliiketoiminnan tappion vähentämistä toisen konserniyhtiön sähköalan voittoverotuksessa. Jotta tappiontasaus konsernissa on mahdollista, sekä verovelvollisen että saman konsernin yrityksen täytyy olla KonsAVL 2 §:ssä tarkoitettuja osakeyhtiöitä tai osuuskuntia, joiden tuloverotuksessa sovelletaan elinkeinotulon verottamisesta annettua lakia. Yhteisöjen välillä tulee lisäksi olla KonsAvL 3 §:n edellyttämä 90 % suora tai välillinen omistussuhde, joka on KonsAVL 7 §:n mukaisesti kestänyt koko verovuoden. Lisäksi edellytyksenä on, että yhteisöjen tilikaudet päättyvät samanaikaisesti. KonsAvL 2–3 §:n ja 7 §:n edellytyksiä käsitellään tarkemmin Verohallinnon ohjeessa Konserniavustus.

Voittoverolain 11 §:n 3 momentin mukaan verovelvollisen on vaadittava saman konsernin yrityksen sähköliiketoiminnan tappion vähentämistä verovuoden veroilmoituksella. Voittoverolain 11 §:n 4 momentin mukaan, jos useampi verovelvollinen vaatii vähennystä saman yrityksen sähköliiketoiminnan tappiollisesta tuloksesta, vähennetään tappiollinen tulos vähennystä vaatineiden verovelvollisten verotuksessa niiden sähköliiketoiminnan tulosten suhteessa. Koska lopullinen sähköliiketoiminnan tappion määrä selviää vasta, kun Verohallinto vahvistaa yrityksen sähköliiketoiminnan tuloksen, jakaa Verohallinto vahvistetun tappion viranomaisaloitteisesti vähennystä vaatineille yrityksille voittoverolaissa tarkoitetun suhdeluvun mukaisesti.

6 Fossiilisten polttoaineiden alan voittovero

6.1 Verovelvollisuus

Fossiilisten polttoaineiden alalla toimiva yritys on verovelvollinen suorittamaan fossiilisten polttoaineiden alan voittoveroa. Fossiilisten polttoaineiden alalla toimivalla yrityksellä tarkoitetaan voittoverolain 13 §:n 1 momentin mukaan yritystä, jonka liikevaihdosta yli 75 % muodostuu yhdestä tai useammasta seuraavista toiminnosta:

- raakaöljyn tai maakaasun tuotannosta

- jalostettujen öljytuotteiden valmistuksesta raakaöljystä

- kivihiilituotteiden valmistuksesta.

Hallituksen esityksen mukaan verovelvollisuus koskee niitä yrityksiä, jotka EU-asetuksen (2022/1854) mukaan ovat velvollisia maksamaan solidaarisuusmaksua. Asetuksen mukaan solidaarisuusmaksu koskee yrityksiä, jotka tuottavat vähintään 75 % liikevaihdostaan Euroopan parlamentin ja neuvoston asetuksessa (EY) N:o 1893/2006 tarkoitetusta taloudellisesta toiminnasta öljyn talteenoton, porauksen, jalostuksen tai koksituotteiden valmistuksen alalla. Asetus (EY) N:o 1893/2006 koskee yritysten toimialaluokitusta. Voittoverolain perusteena olevassa asetuksessa ei kuitenkaan kuvata tarkemmin, mitä toimialaluokituksen mukaisista toimialoista asetuksen solidaarisuusmaksu koskee. Verovelvollisuutta ei siten ole kytketty tilastokeskuksen toimialaluokituksiin.

Hallituksen esityksen mukaan esimerkiksi biopolttoaineiden valmistus ei kuulu voittoveron soveltamisalaan. Koksituotteiden valmistuksen osalta voittovero koskee vain kivihiilituotteiden valmistusta ja jalostettujen öljytuotteiden valmistuksesta ainoastaan jalostettujen öljytuotteiden valmistusta raakaöljystä.

Säännöstä sovellettaessa yrityksellä tarkoitetaan voittoverolain 13 §:n 2 momentin mukaan TVL 3 §:ssä tarkoitettua yhteisöä, elinkeinoyhtymää tai sellaista luonnollista henkilöä, joka harjoittaa liike- ja ammattitoimintaa. Suomessa rajoitetusti verovelvollinen yritys on velvollinen suorittamaan voittoveroa vain, jos sillä on Suomessa TVL 13 a §:ssä tarkoitettu kiinteä toimipaikka.

6.2 Veron määrä

Fossiilisten polttoaineiden alan voittoveron perusteena on vertailurajan ylittävä voitto. Voittoverolain 14 §:n 1 momentin mukaan fossiilisten polttoaineiden alan voittoveron määrä on 33 % vertailurajan ylittävästä voitosta. Voittoverolain 14 §:n 2 momentin mukaan vertailurajan ylittävällä voitolla tarkoitetaan sitä määrä, jolla verovuoden elinkeinotoiminnan tulos ylittää 120 prosenttia verovuosien 2018–2021 elinkeinotoiminnan tulosten keskiarvon.

Voittoverolain 14 §:n 2 ja 3 momentissa säädetään tilanteista, joissa elinkeinotoiminnan tulosten keskiarvo on tappiollinen, tai tilanteista, joissa verovelvollinen ei ole harjoittanut elinkeinotoimintaa kaikkien laskennan perusteena olevien verovuosien 2018–2021 aikana. Jos verovuosien 2018–2021 elinkeinotoiminnan tulosten keskiarvo on negatiivinen, käytetään veron määrää laskettaessa verovuosien 2018–2021 elinkeinotoiminnan tulosten keskiarvona nollaa euroa. Samoin toimitaan, jos verovelvollinen ei ole harjoittanut lainkaan elinkeinotoimintaa verovuosina 2018–2021. Jos verovelvollinen ei ole harjoittanut elinkeinotoimintaa kaikkien verovuosien 2018–2021 aikana, lasketaan keskiarvo niiden verovuosien, joiden aikana verovelvollinen on harjoittanut elinkeinotoimintaa, elinkeinotoiminnan tulosten perusteella.

Fossiilisten polttoaineiden alan voittoveron määrää laskettaessa elinkeinotoiminnan tuloksella tarkoitetaan EVL 3 §:n mukaista elinkeinotoiminnan tulosta. Elinkeinotoiminnan tulos perustuu siten EVL:n tarkoittamien tuottojen ja kulujen erotuksen mukaiseen tulokseen. Tässä tuloksessa ei siten oteta huomioon esimerkiksi konserniavustusta, josta säädetään konserniavustuksesta verotuksessa annetussa laissa, tai tappiontasausta, josta säädetään tuloverolaissa.

Fossiilisten polttoaineiden alan voittoveron määrää laskettaessa elinkeinotoiminnan tuloksessa ei oteta huomioon myöskään erillislakeihin perustuvia lisävähennyksiä, kuten esimerkiksi koneiden, kaluston ja muun niihin verrattavan irtaimen käyttöomaisuuden korotetuista poistoista verovuosina 2020—2025 annetun lain mukaista korotettua poistoa, tutkimus- ja kehittämistoiminnan lisävähennyksestä verovuosina 2021–2027 annetun lain mukaista tutkimusyhteistyövähennystä, tutkimus- ja kehittämistoiminnan menoihin perustuvista lisävähennyksestä verotuksessa annetun lain mukaista yhdistelmävähennystä tai Euroopan talousalueella sijaitsevan tytäryhtiön lopullisen tappion konsernivähennyksestä annetun lain mukaista konsernivähennystä. Verovuosien 2018–2021 osalta määritettävän keskiarvon laskennassa elinkeinotoiminnan tulokset lasketaan vastaavalla periaatteella.

Esimerkki 12:

Fossiilisten polttoaineiden alan voittoverotuksessa verovelvollisen yrityksen EVL 3 §:n mukainen elinkeinotoiminnan tulos on verovuonna 2018 ollut tappiollinen 500 000 euroa. Verovuonna 2019 yrityksen EVL 3 §:n mukainen elinkeinotoiminnan tulos on ollut 1 500 000 euroa, josta on vähennetty elinkeinotulon verotuksessa edellisen vuoden tappio siten, että yrityksen elinkeinotulon verotuksessa verovuoden 2019 tulos on ollut 1 000 000 euroa. Yrityksen EVL 3 §:n mukainen elinkeinotoiminnan tulos on ollut 2 000 000 euroa verovuonna 2020 ja 2 500 000 euroa verovuonna 2021. Yrityksen EVL 3 §:n mukainen elinkeinotoiminnan tulos verovuonna 2023 on 5 000 000 euroa. Fossiilisten polttoaineiden alan voittoveron laskemista varten määritetään yritykselle vertailurajan mukainen voitto. Yrityksen verovuosien 2018 - 2021 EVL 3 §:n mukaisten elinkeinotoiminnan tulosten keskiarvo on 1 375 000 euroa ((- 500 000 + 1 500 000 + 2 000 000 + 2 500 000) / 4). Vertailuraja on 120 % tästä keskiarvosta eli 1 650 000 euroa. Vertailurajan ylittävän voiton laskemiseksi verovuoden 2023 EVL 3 §:n mukaisesta elinkeinotoiminnan tuloksesta vähennetään vertailurajan mukainen voitto, jolloin vertailurajan ylittävä voitto ja voittoveron peruste on 3 350 000 euroa (5 000 000 euroa - 1 650 000 euroa). Fossiilisten polttoaineiden alan voittovero on 33 % vertailurajan ylittävästä voitosta eli 1 105 500 euroa.

7 Verotusmenettely voittoverojen verotuksessa

7.1 Verovuosi ja veroilmoitus

Sähköalan tai fossiilisten polttoaineiden alan voittoverotuksessa verovelvolliset yritykset ovat velvollisia antamaan verovuodelta veroilmoituksen Verohallinnolle. Sähköalan voittoverosta vapautetun sähkön vähittäismyyntiä harjoittavan yrityksen tulee myös antaa veroilmoitus.

Voittoverolain 2 §:n mukaan voittoverojen verotuksessa verovuosi on VML 3 §:n 2 momentin mukainen verovuosi. Voittoverojen verotuksessa verotus toimitetaan verovuosikohtaisesti. Jos verovelvollisen tilikausi ei ole kalenterivuosi, verovuosi muodostuu siitä tilikaudesta tai niistä tilikausista, jotka ovat päättyneet saman kalenterivuoden aikana. Jos verovuosi muodostuu useammasta kuin yhdestä tilikaudesta, veroilmoitus tulee antaa jokaiselta tilikaudelta erikseen.

Voittoverojen veroilmoituksen määräaika poikkeaa osittain tuloverotuksessa noudatettavasta menettelystä. Voittoverojen veroilmoitus tulee antaa vuoden 2024 keväällä riippumatta siitä, milloin voittoverojen verovuosi päättyy. Esimerkiksi yhteisöjen osalta, jos verovelvollisen tilikausi on kalenterivuodesta poikkeava, voittoverojen veroilmoituksen määräpäivä ei ole neljän kuukauden kuluttua tilikauden päättymisestä, kuten tuloverotuksessa. Verohallinto antaa tarkemmat määräykset voittoverojen veroilmoituksen antamisen määräajasta.

Veroilmoitus on annettava sähköisesti. Verohallinto voi erityisestä syystä hyväksyä ilmoituksen antamisen paperisena. Verovelvollisen ilmoittamisvelvollisuuteen sovelletaan lisäksi, mitä VML 8, 9, 11, 13 ja 14 §:ssä säädetään muun ohella menettelystä veroilmoituksen antamisessa, veroilmoituksen antamisajan pidentämisestä, ilmoittamisvelvollisuudesta vastuussa olevista sekä lisätietojen ja tositteiden esittämisestä. Voittoverojen ilmoitusmenettelyssä noudatetaan siten soveltuvin osin tuloverotuksen yleisiä menettelysäännöksiä, joista on kerrottu tarkemmin Verohallinnon ohjeessa Verotuksen yleiset menettelysäännökset.

7.2 Voittoverojen verotuksen toimittaminen, muutoksenhaku ja ennakkoratkaisu

Verohallinto toimittaa verotuksen ja määrää voittoverot maksettavaksi. Verohallinto lähettää verovelvolliselle verotuspäätöksen. Verotuspäätös sisältää muun ohella tiedot verovelvollisen 5 §:ssä tarkoitetusta tuottorajan ylittävästä voitosta tai 14 §:ssä tarkoitetusta vertailurajan ylittävästä voitosta, veron ja maksujen määrästä ja palautettavasta verosta.

Voittoverojen verotuksen toimittamiseen sovelletaan pääsääntöisesti VML:n säännöksiä. Voittoverojen verotuksessa noudatettavat menettelysäännökset vastaavat siten pääasiassa tuloverotuksessa yleisesti noudatettavia menettelysäännöksiä, joita käsitellään tarkemmin esimerkiksi Verohallinnon ohjeissa Verotuksen yleiset menettelysäännökset, Veron kiertämissäännöksen soveltaminen, Täydentävä verotuspäätös ja Verotuksen muuttaminen viranomaisaloitteisesti. Voittoverolaissa säädetään erikseen tietyistä voittoverojen verotuksessa noudatettavista menettelysäännöksistä, jotka poikkeavat VML:n säännöksistä.

Voittoverojen verotuksessa poiketaan tuloverotuksessa noudatettavista periaatteista ennakon hyväksi lukemisen osalta. VML 34–37 §:ään ja VML 39 §:ään sisältyviä säännöksiä ennakon hyväksi lukemisesta verovuoden verotuksessa ei sovelleta voittoverojen verotuksessa. Sähköalan voittoveroa tai fossiilisten polttoaineiden alan voittoveroa ei voi siten maksaa ennakkoverona, vaan Verohallinto määrää toimitettavassa verotuksessa voittoverot maksettavaksi.

Voittoverojen verotuksessa verotus päättyy verotuspäätökseen merkittynä päivänä. Verotus päättyy viimeistään verovuoden päättymistä seuraavan kalenterivuoden lokakuun lopussa. Voittoverojen verotuksen päättymisajankohta määräytyy siten lähtökohtaisesti samoin kuin tuloverotuksessa. Voittoverojen verotuksen viimeinen mahdollinen päättymisajankohta poikkeaa kuitenkin tuloverotuksen päättymisajankohdasta niiden verovelvollisten osalta, joiden verovuosi ei pääty kalenterivuoden lopussa. Näiden verovelvollisten voittoverojen verotus toimitetaan ja voittoverojen verotus päättyy verovuoden päättymisajankohdasta huolimatta viimeistään voittoverojen verovuoden päättymistä seuraavan kalenterivuoden lokakuun lopussa.

Voittoverojen verotuksessa sovelletaan VML 33 §:n säännöksiä myöhästymismaksusta sekä VML 32 § ja 32 a §:n säännöksiä veronkorotuksen määräämisestä. Veronkorotuksen määrä perustuu lisättyyn tuloon. Voittoverolain 16 §:n 3 momentin mukaan voittoverotuksessa lisättynä tulona pidetään lisäystä voittoverolain 5 §:ssä tarkoitettuun tuottorajan ylittävään voittoon tai voittoverolain 14 §:ssä tarkoitettuun vertailurajan ylittävään voittoon. Myöhästymismaksua ja veronkorotusta käsitellään tarkemmin Verohallinnon ohjeessa Seuraamusmaksut tuloverotuksessa.

Voittoverojen verotuksessa voidaan soveltaa VML 27 §:n säännöksiä arvioverotuksesta. Voittoverojen verotus on siten toimitettava arvioimalla, jos veroilmoitusta ei ole annettu tai veroilmoitusta ei voida panna oikaistunakaan verotuksen perusteeksi. Verovelvolliselle lähetetään ennen arvioverotuksen toimittamista kehotus veroilmoituksen antamiseksi tai selvityksen esittämiseksi.

Voittoveroja koskevassa muutoksenhaussa sovelletaan yleisiä verotusta koskevia muutoksenhakusäännöksiä. Verotuspäätöstä koskevaa muutoksenhakua käsitellään tarkemmin Verohallinnon ohjeissa Muutoksenhaku Verohallinnon päätökseen, Verovalitusmenettelyä koskeva ohje ja Täytäntöönpanon keskeyttäminen.

Voittoverolain soveltamiseen liittyvistä kysymyksistä voi hakea ennakkoratkaisua Verohallinnolta. Keskusverolautakunnalta ei ole mahdollista hakea voittoveroja koskevista kysymyksistä ennakkoratkaisua. Ennakkoratkaisun hakemista käsitellään tarkemmin Verohallinnon ohjeessa Ennakkoratkaisuhakemuksen tekeminen ja siihen annettava päätös.

Voittoverojen kantoon, perintään ja palauttamiseen sovelletaan veronkantolakia (11/2018) ja sen nojalla annettuja säädöksiä ja määräyksiä. Jos veroa palautetaan verotuksen oikaisun tai muutoksenhaun johdosta, palautettavalle verolle maksetaan veronkantolaissa säädetty hyvityskorko.

8 Voittoverot elinkeinotulon verotuksessa

EVL 16 §:n 11 kohdan mukaan sähköalan ja fossiilisten polttoaineiden alan väliaikaisista voittoveroista annetun lain nojalla suoritettavat verot eivät ole tulon hankkimisesta tai säilyttämisestä johtuvia menoja. Sähköalan voittovero tai fossiilisten polttoaineiden alan voittovero ei siten ole elinkeinotulon verotuksessa vähennyskelpoista menoa.

9 Voittoverolain voimaantulo ja soveltaminen

Voittoverolain 25 §:n 1 momentin mukaan laki tulee voimaan 24.3.2023. Voittoverolain 25 §:n 2 momentin mukaan lakia sovelletaan verovuodelta 2023 toimitettavassa verotuksessa. Jos verovelvollisella ei pääty tilikautta kalenterivuoden 2023 aikana, lakia sovelletaan verovuodelta 2024 toimitettavassa verotuksessa.

Sähköalan tai fossiilisten polttoaineiden alan voittoverotuksessa verovelvollinen yritys on voitu perustaa vuoden 2023 aikana siten, että yrityksen ensimmäinen tilikausi päättyy vasta vuoden 2024 aikana. Tällaisessa tilanteessa lakia sovelletaan yrityksen ensimmäiseltä verovuodelta 2024.

Esimerkki 13:

Voittoverotuksessa verovelvollisen yrityksen tilikausi on 1.1.2022 - 31.12.2022. Yritys muuttaa tilikauttaan niin, että sillä on yksi poikkeava tilikausi 1.1.2023 - 30.6.2024. Tämän jälkeen yrityksen tilikausi on 1.7. - 30.6. Yrityksellä ei pääty lainkaan tilikautta kalenterivuoden 2023 aikana, minkä vuoksi lakia sovelletaan yrityksen verovuodelta 2024 toimitettavassa verotuksessa. Yritys on siten verovelvollinen suorittamaan voittoveroa verovuodelta 2024, joka muodostuu tilikaudesta 1.1.2023 - 30.6.2024.

Voittoverolain 25 §:n 3 momentin mukaan, jos päätös tilikauden muuttamisesta on tehty 1.12.2022 tai sen jälkeen niin, että vuonna 2023 päättyvä tilikausi päättyy ennen 31.12.2023, lakia sovelletaan sekä verovuosiin 2023 että 2024. Voittoverolain soveltamisen kannalta ei ole merkitystä sillä, mistä syystä tilikautta on päätetty muuttaa.

Esimerkki 14:

Voittoverotuksessa verovelvollisen yrityksen tilikausi on 1.1.2022 - 31.12.2022. Yritys muuttaa tilikauttaan niin, että 1.1.2023 alkava tilikausi päättyy 30.6.2023, jonka jälkeen yrityksen tilikausi on 1.7. - 30.6. Päätös tilikauden muuttamisesta tehdään ennen 1.12.2022. Yrityksen verovuosi 2023 muodostuu tilikaudesta 1.1.2023 - 30.6.2023. Koska päätös tilikauden muuttamisesta on tehty aikaisemmin kuin 1.12.2022, lakia sovelletaan vain yrityksen verovuodelta 2023 toimitettavassa verotuksessa. Yritys on siten verovelvollinen suorittamaan voittoveroa verovuodelta 2023, joka muodostuu tilikaudesta 1.1.2023 - 30.6.2023.

Jos yrityksen päätös tilikauden muuttamisesta olisi tehty 1.12.2022 tai sen jälkeen, lakia sovellettaisiin verovuosilta 2023 ja 2024 toimitettavissa verotuksissa. Yritys olisi tällöin verovelvollinen suorittamaan voittoveroa sekä verovuodelta 2023, joka muodostuu tilikaudesta 1.1.2023 - 30.6.2023, että verovuodelta 2024, joka muodostuu tilikaudesta 1.7.2023 - 30.6.2024.

10 Kaavio verovelvollisuudesta sähköalan ja fossiilisten polttoaineiden alan voittoverotuksessa

johtava veroasiantuntija Lauri Savander

johtava veroasiantuntija Veera Oikarinen