OmaVerossa on lyhyitä huoltokatkoja sunnuntaina 8.3. klo 12.30–14.00. Jos olet kirjautunut palveluun, asiointi saattaa katketa odottamattomasti ja tallentamattomat tiedot voivat kadota. Suosittelemme asiointia vasta huoltokatkojen jälkeen. Pahoittelemme asiasta aiheutuvaa vaivaa.

Tässä ohjeessa käsitellään uuden ajoneuvon verotusarvon määrittämistä autoverolain (777/2020) nojalla. Ohjetta noudatetaan sellaisen uuden ajoneuvon verotuksessa, jota koskeva veron suorittamisvelvollisuus on syntynyt 1.1.2021 tai sen jälkeen. Käytännössä tämä tarkoittaa ajoneuvoja, jotka on rekisteröity tai otettu verolliseen käyttöön taikka joista verovelvollinen on antanut veroilmoituksen 1.1.2021 tai sen jälkeen.

Rekisteröity autoveroilmoittaja laskee itse uuden ajoneuvon veron määrän ja ilmoittaa ajoneuvokohtaisesti eritellyt veron määrät jaksoveroilmoituksessa.

1 Yleistä

Veron suorittamisvelvollisuuden syntymisestä säädetään autoverolain 3 §:ssä, Pääsäännön mukaan veron suorittamisvelvollisuus syntyy, kun ajoneuvo rekisteröidään tai otetaan verolliseen käyttöön Suomessa. Jos ajoneuvosta annetaan veroilmoitus ennen rekisteröintiä ja verollista käyttöönottoa, veron suorittamisvelvollisuus syntyy, kun ajoneuvosta annetaan veroilmoitus.

Ajoneuvon rekisteröinnistä ja verollisesta käyttöönotosta säädetään autoverolain 2 §:ssä. Ajoneuvon rekisteröinnillä tarkoitetaan ajoneuvolain mukaista ensirekisteröintiä liikenteen palveluista annetussa laissa (320/2017) tarkoitettuun liikenneasioiden rekisteriin tai vastaavaan Ahvenanmaan maakuntalain mukaiseen rekisteriin (liikennerekisteri). Ajoneuvo katsotaan otetuksi verolliseen käyttöön Suomessa, jollei sitä käytetä yksinomaan verottomaan käyttöön siten kuin autoverolain 6 luvussa säädetään.

Esimerkki 1: Rekisteröidyn autoveroilmoittajan maahantuoma uusi ajoneuvo myydään kuluttajalle. Ajoneuvo rekisteröidään ostajan nimiin. Ajoneuvoa ei oteta verolliseen käyttöön eikä siitä anneta veroilmoitusta ennen rekisteröintiä, joten veron suorittamisvelvollisuus syntyy ajoneuvon rekisteröinnistä.

Esimerkki 2: Luonnollinen henkilö ostaa ulkomailta uuden ajoneuvon Suomessa rekisteröitäväksi ja käytettäväksi. Hän antaa ajoneuvosta käyttöönottoilmoituksen ja ottaa ajoneuvon verolliseen käyttöön. Henkilö antaa veroilmoituksen ajoneuvon käyttöönoton jälkeen, mutta ennen ajoneuvon rekisteröintiä Suomessa. Ajoneuvon verollinen käyttö Suomessa alkaa ennen veroilmoituksen antamisajankohtaa ja ajoneuvon rekisteröintiä. Veron suorittamisvelvollisuus syntyy ajoneuvon käyttöönotosta.

Esimerkki 3: Luonnollinen henkilö ostaa ulkomailta uuden ajoneuvon Suomessa rekisteröitäväksi ja käytettäväksi. Hän antaa ajoneuvosta veroilmoituksen. Ajoneuvoa ei oteta verolliseen käyttöön eikä rekisteröidä Suomessa ennen veroilmoituksen antamisajankohtaa. Veron suorittamisvelvollisuus syntyy veroilmoituksen antamisesta.

Verovelvollisuudesta säädetään autoverolain 5 ja 6 §:ssä. Lain 5 §:n 1 momentin mukaan verovelvollinen ajoneuvon rekisteröinnistä on se, joka merkitään liikennerekisteriin ajoneuvon omistajaksi. Saman lainkohdan mukaan osamaksukaupassa verovelvollinen on kuitenkin ostaja, joka merkitään liikennerekisteriin ajoneuvon haltijaksi. Lain 5 §:n 2 momentin mukaan verovelvollinen ajoneuvon verollisesta käyttöönotosta on ajoneuvon käyttöönottaja. Lain 5 §:n 3 momentin mukaan verovelvollinen on veroilmoituksen antaja, jos ajoneuvosta on annettu veroilmoitus ennen rekisteröintiä ja verollista käyttöönottoa. Lain 6 § koskee verovelvollisuutta ajoneuvon rakenteen, käyttötarkoituksen tai omistuksen muuttuessa.

Rekisteröidyn autoveroilmoittajan velvollisuudesta suorittaa vero verovelvollisen puolesta säädetään autoverolain 7 §:ssä. Rekisteröity autoveroilmoittaja on velvollinen suorittamaan veron maahantuomastaan tai valmistamastaan ajoneuvosta lain 5 §:n 1 momentissa tarkoitetun verovelvollisen sijasta eli sellaisen verovelvollisen sijasta, joka on verovelvollinen ajoneuvon rekisteröinnistä. Rekisteröity autoveroilmoittaja on velvollinen suorittamaan veron myös ajoneuvosta, jonka hän on hankkinut verottamattomana muulta kuin toiselta rekisteröidyltä autoveroilmoittajalta. Verottamattomalla ajoneuvolla tarkoitetaan tässä sellaista ajoneuvoa, josta ei ole vielä syntynyt veron suorittamisvelvollisuutta.

Ajoneuvon käyttöönottaja tai veroilmoituksen antaja ei ole autoverolain 5 § 1momentissa tarkoitettu verovelvollinen. Rekisteröity autoveroilmoittaja ei siten ole velvollinen suorittamaan veroa verovelvollisen sijasta, jos veron suorittamisvelvollisuus syntyy ajoneuvon verollisesta käyttöönotosta tai veroilmoituksen antamisesta.

Autoverolain 7 §:ssä säädetään myös menettelystä, jolla rekisteröity autoveroilmoittaja voi vapautua veron suorittamisvelvollisuudesta. Rekisteröidyn autoveroilmoittajan vastuu ajoneuvosta suoritettavasta verosta voidaan siirtää, jolloin siirron saaja on velvollinen suorittamaan veron. Siirron saajaan sovelletaan, mitä verovelvollisesta säädetään. Verovastuun siirtämisestä on tehtävä kirjallinen sopimus ja rekisteröidyn autoveroilmoittajan on ilmoitettava siirrosta Verohallinnolle. Jos ilmoitus laiminlyödään, ajoneuvon luovuttaja ja luovutuksen saaja tai luovuttajat ja luovutuksen saajat vastaavat verosta yhdessä. Ajoneuvon luovutuksella tarkoitetaan sen omistusoikeuden tai hallintaoikeuden luovutusta.

Autoverolain 7 §:n 3 momentissa säädetään lisäksi verovelvollisen toissijaisesta verovastuusta, kun veron suorittamisvelvollisuus on rekisteröidyllä autoveroilmoittajalla. Jos veroa ei saada perityksi rekisteröidyltä autoveroilmoittajalta, ajoneuvon omistaja tai haltija on vastuussa verosta, jollei hän osoita maksaneensa autoveron määrää rekisteröidylle autoveroilmoittajalle tai tämän edustajalle.

Esimerkki 4: Rekisteröidyn autoveroilmoittajan maahantuoma uusi ajoneuvo myydään kuluttajalle. Ajoneuvo rekisteröidään ostajan nimiin ja jälleenmyyjä luovuttaa ajoneuvon ostajalle. Ajoneuvoa ei oteta verolliseen käyttöön eikä siitä anneta veroilmoitusta ennen rekisteröintiä. Näin ollen veron suorittamisvelvollisuus syntyy ajoneuvon rekisteröinnistä ja rekisteriin merkitty ajoneuvon omistaja tai haltija on verovelvollinen. Rekisteröity autoveroilmoittaja on velvollinen suorittamaan autoveron verovelvollisen sijasta.

Esimerkki 5: Rekisteröidyn autoveroilmoittajan maahantuoma uusi ajoneuvo myydään kuluttajalle. Ajoneuvo luovutetaan ostajalle rekisteröimättömänä. Ajoneuvo rekisteröidään ostajan nimiin luovutuksen jälkeen. Ajoneuvoa ei ole käytetty eikä siitä ole annettu veroilmoitusta ennen rekisteröintiä. Veron suorittamisvelvollisuus syntyy ajoneuvon rekisteröinnistä ja rekisteriin merkitty ajoneuvon omistaja tai haltija on verovelvollinen. Rekisteröity autoveroilmoittaja on velvollinen suorittamaan autoveron verovelvollisen sijasta.

Esimerkki 6: Rekisteröidyn autoveroilmoittajan maahantuoma uusi ajoneuvo myydään kuluttajalle. Ajoneuvo luovutetaan ostajalle rekisteröimättömänä. Ostaja antaa ajoneuvosta käyttöönottoilmoituksen ja veroilmoituksen ja ottaa ajoneuvon verolliseen käyttöön ennen veroilmoituksen antamista ja ajoneuvon rekisteröintiä. Veron suorittamisvelvollisuus syntyy ajoneuvon käyttöönotosta ja ajoneuvon käyttöönottaja on verovelvollinen. Rekisteröity autoveroilmoittaja ei ole velvollinen suorittamaan autoveroa verovelvollisen sijasta.

Esimerkki 7: Rekisteröidyn autoveroilmoittajan maahantuoma uusi ajoneuvo myydään kuluttajalle. Ajoneuvo luovutetaan ostajalle rekisteröimättömänä. Kaupan yhteydessä vastuu verosta siirretään rekisteröidyltä autoveroilmoittajalta ostajalle. Rekisteröity autoveroilmoittaja ilmoittaa siirrosta Verohallinnolle. Rekisteröity autoveroilmoittaja ei ole velvollinen suorittamaan autoveroa verovelvollisen sijasta, vaikka veron suorittamisvelvollisuus syntyisi ajoneuvon rekisteröinnistä.

Velvollisuudesta antaa veroilmoitus säädetään autoverolain 54 §:ssä. Verovelvollisen on annettava verotusta varten veroilmoitus. Jos rekisteröity autoveroilmoittaja on velvollinen suorittamaan veron, rekisteröity autoveroilmoittaja on vastuussa veron ilmoittamisesta verovelvollisen sijasta. Autoveroilmoituksen tulee sisältää verotuksen toimittamiseen tarvittavat tiedot ajoneuvosta, verovelvollisesta ja muista verotukseen vaikuttavista seikoista. Verohallinto antaa tarkemmat määräykset veroilmoituksessa ilmoitettavista tiedoista.

Autoverolain 55 §:n 2 momentin mukaan rekisteröidyn autoveroilmoittajan on annettava veroilmoitus kalenterikuukauden mittaiselta autoverojaksolta niistä uusista ajoneuvoista, jotka on rekisteröity jakson aikana. Jos rekisteröity autoveroilmoittaja on vastuussa uuden ajoneuvon veroilmoituksen antamisesta, sen on laskettava ja ilmoitettava ajoneuvon veron määrä jaksoveroilmoituksella. Jos verovelvollinen on itse velvollinen antamaan uuden ajoneuvon veroilmoituksen, hän antaa tiedot verotusta varten ajoneuvokohtaisella veroilmoituksella ja Verohallinto laskee ajoneuvon veron määrän verotuksen toimittamisen yhteydessä. Ajoneuvosta ilmoitetaan myös verovapauden, alennetun veron ja vähennyksen perusteet verotusta varten.

2 Uuden ajoneuvon verotusarvo

2.1 Uusi ajoneuvo

Autoverolain 4 §:n 2 momentin mukaan ajoneuvo katsotaan uudeksi ajoneuvoksi, jos sitä ei pidetä käytettynä ajoneuvona. Lain 4 §:n 1 momentin mukaan ajoneuvoa pidetään käytettynä, jos se on ollut rekisteröitynä tai käytössä. Verotuskäytännön mukaan ajoneuvon ei ole katsottu olleen edellä tarkoitetulla tavalla käytössä, jos ajoneuvoa on verottoman käytön säännösten mukaisesti siirretty lyhyitä matkoja esimerkiksi maahantuonnin yhteydessä.

Esimerkki 8: Uusi ajoneuvo tuodaan maahan. Ajoneuvo siirretään satama-alueelta väliaikaiseen säilytyspaikkaan ajamalla. Ajoneuvon siirtoa ei katsota autoverolaissa tarkoitetuksi käytöksi, jonka johdosta ajoneuvoa pidettäisiin käytettynä. Ajoneuvo katsotaan autoverolakia sovellettaessa uudeksi ajoneuvoksi.

Autoverolain 41 §:n 1 momentin 8 kohdan mukaiseen verottomaan esittelykäyttöön ilmoitettu uusi ajoneuvo katsotaan autoverolakia sovellettaessa uudeksi ajoneuvoksi. (Autoverolaki 4 § 3 momentti)

Esimerkki 9: Uusi ajoneuvo ilmoitetaan verottomaan esittelykäyttöön Suomessa. Myöhemmin ajoneuvo myydään kuluttajalle ja rekisteröidään hänen nimiinsä liikennerekisteriin. Ajoneuvo katsotaan autoverolakia sovellettaessa uudeksi ajoneuvoksi, koska se on ilmoitettu uutena ajoneuvona verottomaan esittelykäyttöön.

Esimerkki 10: Uusi ajoneuvo ilmoitetaan verottomaan esittelykäyttöön Suomessa. Myöhemmin ajoneuvo viedään ulkomaille ja rekisteröidään siellä. Ajoneuvo tuodaan takaisin Suomeen. Ajoneuvo katsotaan autoverolakia sovellettaessa uudeksi ajoneuvoksi, koska se on ilmoitettu uutena ajoneuvona verottomaan esittelykäyttöön Suomessa.

2.2 Ajoneuvon verotusarvo

2.2.1 Yleinen vähittäismyyntiarvo

Autoverolain 15 §:n mukaan ajoneuvon verotusarvo on sen yleinen verollinen vähittäismyyntiarvo. Ajoneuvon verotusarvo sisältää kaikki ajoneuvon hintaan sisältyvät verot.

Autoverolain 16 §:n 1 momentin mukaan ajoneuvon yleisellä vähittäismyyntiarvolla tarkoitetaan hintaa, joka yhdestä samanlaisesta ajoneuvosta olisi yleisesti saatavissa myytäessä se verollisena Suomen markkinoilla kuluttajan asemassa olevalle ostajalle sinä ajankohtana, jona veron suorittamisvelvollisuus syntyi.

Autoverolain 16 §:n 2 momentin mukaan, jos yleisiin myyntihintoihin perustuvaa arvoa ei ole käytettävissä, yleinen vähittäismyyntiarvo määritetään siitä hinnasta, jolla samanlaisia ajoneuvoja yleisesti ilmoitetaan myytäväksi ja josta on vähennetty tavanomaisia alennuksia vastaavat erät.

Autoverolain 16 §:n 3 momentin mukaan ajoneuvon yleiseen vähittäismyyntiarvoon katsotaan kuuluvan kaikki se, minkä ajoneuvon ostaja välittömästi tai välillisesti luovuttaa vastikkeeksi ajoneuvosta myyjälle tai kolmannelle osapuolelle. Arvoon luettavan erän nimityksellä, maksun ajankohdalla tai muulla vastaavalla seikalla ei ole vaikutusta siihen, onko erä sisällytettävä vähittäismyyntiarvoon.

Ajoneuvon yleinen vähittäismyyntiarvo on samanlaisen ajoneuvon yleinen kuluttajahinta Suomessa. Kyseessä ei ole juuri sen yksilön hinta, jota kulloinkin ollaan konkreettisesti verottamassa, vaan samanlaisen ajoneuvon laskennallisesti määriteltävä arvo.

Uuden ajoneuvon yleinen vähittäismyyntiarvo määritetään autoverolain 16 §:n 2 momentin mukaisesti yleisen pyyntihinnan ja tavanomaisten alennusten avulla. Ajoneuvon yleinen pyyntihinta on hinta, jolla samanlaisia ajoneuvoja yleisesti ilmoitetaan myytäväksi. Toteutuneet myyntihinnat kuuluvat yksityisen liikesalaisuuden piiriin, eikä niitä ole julkisesti saatavilla. Tiedot ovat myyjän ja ostajan välisiä, eikä niihin ole kunkin kaupan ulkopuolisilla pääsyä, elleivät kaupan osapuolet sitä salli.

Hinnat ja hinnastot, joilla ajoneuvoja yleisesti ilmoitetaan myytäväksi Suomessa, on tarkoitettu julkisiksi. Uuden ajoneuvon yleisen vähittäismyyntiarvon määrittäminen yleisen pyyntihinnan avulla edistää verotuksen avoimuutta ja ennakoitavuutta. Arvonmääritys perustuu yhtenäiseen ja yleiseen hintatasoon, jonka yleisyys voidaan osoittaa ja perustella avoimesti. Näin varmistetaan yhdenvertainen kohtelu verotuksessa.

2.2.2 Samanlainen ajoneuvo

Autoverolain 19 §:n mukaan ajoneuvoja voidaan pitää samanlaisina, jos ne ovat samanlaiset merkiltään, malliltaan ja varusteiltaan. Jos vertailtavana on eri maissa EY- tai EU -tyyppihyväksyttyjä ajoneuvoja, asiakirjoissa olevien tietojen lisäksi ajoneuvojen tulee tosiasiallisesti olla teknisesti samanlaisia. Vähäiset eroavaisuudet ajoneuvoissa eivät kuitenkaan estä pitämästä ajoneuvoja samanlaisina, jos eroavaisuuksilla ei voida katsoa olevan merkitystä ajoneuvon arvon tai kuluttajien ajoneuvoon kohdistuvien tarpeiden kannalta.

Ajoneuvon samanlaisuuden toteaminen on käytännössä yksinkertaista silloin, kun on kyse esimerkiksi asiakirjojen tai muun vastaavan selvityksen perusteella identtisistä ajoneuvoista. Yleisesti myytäväksi ilmoitetuista uusista ajoneuvoista varusteineen ja tarvikkeineen sekä yksittäisistä uusista ajoneuvoista ja niiden varustuksesta on yleensä saatavilla tarkat ja luotettavat asiakirjaselvitykset verotusta varten.

2.2.3 Tavanomaisia alennuksia vastaavat erät

Autoverolain 16 §:n 2 momentissa tarkoitetaan tavanomaisia alennuksia vastaavilla erillä ajoneuvokaupassa eri perusteilla myönnettävien alennusten määrää.

Uuden ajoneuvon verotusarvoa määritettäessä vähennetään autoverottomasta yleisestä pyyntihinnasta tavanomaisia alennuksia vastaavina erinä 5,5 prosenttia ja 250 euroa, kuitenkin enintään 20 prosenttia. Vähennys lasketaan uuden ajoneuvon arvonlisäverollisesta, mutta autoverottomasta pyyntihinnasta.

Esimerkki 11: Uuden ajoneuvon arvonlisäverollinen, mutta autoveroton pyyntihinta on 24 000 euroa. Tavanomaisia alennuksia vastaavina erinä vähennetään 5,5 prosenttia ja 250 euroa eli 1 570 euroa.

Vähennystä ei kuitenkaan tehdä, jos ajoneuvon pyyntihinnasta ei myönnetä kuluttajan asemassa olevalle ostajalle alennuksia (ns. nettohinnasto).

2.2.4 Tavanomaiset rahoitus- ja toimituskulut

Autoverolain 16 §;n 3 momentin mukaan tavanomaisia rahoituskuluja ja ajoneuvon asiakkaalle toimittamisesta aiheutuvia tavanomaisia enintään 600 euron suuruisia kustannuksia ei lueta ajoneuvon verotusarvoon.

Valtiovarainvaliokunta on katsonut mietinnössään (VaVM 46/2002 vp), että toimituskulujen rajaaminen yleisen vähittäismyyntiarvon ja ajoneuvosta suoritettavan vastikkeen ulkopuolelle lisää eri puolilla maata olevien ostajien yhdenvertaisuutta.

Toimituskuluksi voidaan katsoa vain ajoneuvon toimittamisesta asiakkaalta peritty tosiasiallinen kustannus.

Esimerkkejä toimituskuluista:

- ajoneuvon kuljetus

- ajoneuvon kuljetusteknisistä syistä tapahtuva jälleenkokoaminen

- vahanpoisto

- pesu

- rekisteröinti

- nesteiden vaihto

- tankkaus, noin 20 litraa.

Esimerkkejä kuluista, jotka eivät ole toimituskuluja:

- myyntikatteet

- hallinnolliset kulut

- varusteet ja tarvikkeet

- kenttävuokra.

2.3 Yleisen vähittäismyyntiarvon määrittäminen

Autoverolain 17 §:n 1 momentin mukaan ajoneuvon yleistä vähittäismyyntiarvoa määritettäessä otetaan huomioon käytettävissä oleva selvitys tekijöistä, jotka vaikuttavat ajoneuvon vähittäismyyntiarvon määräytymiseen Suomen ajoneuvomarkkinoilla, sekä selvitys ajoneuvon arvosta ja merkistä, mallista, tyypistä, käyttövoimasta, varustuksesta ja muista vastaavista arvoon vaikuttavista ajoneuvon ominaispiirteistä. Lisäksi huomioon voidaan ottaa ajoneuvon yksilölliset ominaisuudet.

Autoverolain 17 §:n 2 momentin mukaan yleistä vähittäismyyntiarvoa määritettäessä voidaan ottaa huomioon myös muiden maiden ajoneuvomarkkinoista saadut tiedot.

Autoverolain 17 §:n 3 momentin mukaan yleistä vähittäismyyntiarvoa ei voida yksinomaan määrittää:

- sellaisten hintojen perusteella, joita on käytetty keskenään etuyhteydessä olevien ostajan ja myyjän välillä tai jotka ovat määräytyneet poikkeuksellisissa markkinaolosuhteissa; eikä

- verotettavana olevasta ajoneuvosta maksetun hankintahinnan taikka siitä saadun myyntihinnan tai lunastuskorvauksen perusteella.

Autoverolain 17 §:n 4 momentin mukaan esittelykäyttöön ilmoitetun uuden ajoneuvon 41 §:n 1 momentin 8 kohdan mukaista käyttöä ja sen aikana kertynyttä ajokilometrimäärää ei oteta huomioon määritettäessä ajoneuvon yleistä vähittäismyyntiarvoa.

3 Ajoneuvon varusteet ja tarvikkeet

3.1 Ajoneuvon varustus

Ajoneuvon verotusarvoon katsotaan kuuluvaksi se varustus, joka ajoneuvossa on veron suorittamisvelvollisuuden syntymisajankohtana.

Ajoneuvon varustukseen kuuluvat kaikki ajoneuvon varusteet. Lisäksi varustukseen kuuluvat ne tarvikkeet, jotka asennetaan ajoneuvoon valmistamisen yhteydessä, ja ne tarvikkeet, joiden arvo sisältyy ajoneuvon hintaan ja joita ilman ajoneuvoa ei voi hankkia.

Ajoneuvoon jälkiasennettujen tarvikkeiden ei katsota sisältyvän ajoneuvon varustukseen, jos ajoneuvo on yleisesti ilmoitettu myytäväksi ilman kyseisiä tarvikkeita. Ajoneuvon on myös tosiasiallisesti oltava ostettavissa ilmoitetulla hinnalla ilman tarvikkeita. Jälkiasentamisella tarkoitetaan tässä kaupanteon yhteydessä tai sen jälkeen ostajan valinnan perusteella ajoneuvoon sen valmistamisen jälkeen tehtävää lisäasennusta.

3.2 Varuste vai tarvike

Varuste on kiinteä osa ajoneuvoa, kun taas tarvike on itsenäinen, ajoneuvosta irrallinen tuote. Tarvikkeet ovat usein muiden kuin kyseisen autovalmistajan tarjoamia tuotteita, eivätkä ne ole vain nimenomaiseen malliin soveltuvia. Tarvikkeita myydään yleisesti myös muissa kuin autoliikkeissä, ja ne ovat helposti siirrettävissä toiseen ajoneuvoon. Tarvikkeet myydään usein ostajalle erillisellä kaupalla.

Rajanvedossa varusteiden ja tarvikkeiden välillä kiinnitetään huomiota mm. tavaran luonteeseen ja käyttötarkoitukseen. Tarvikkeiksi voidaan katsoa esimerkiksi sellaiset laitteet, jotka liittyvät ajoneuvon huolto-, tavarankuljetus- ja muuhun työkäyttöön. Näitä laitteita käytetään esimerkiksi kuormatilan ja kuorman suojaamiseen, kuorman kiinnittämiseen ja käsittelyyn sekä ajoneuvon ulkoiseen suojaamiseen.

Varusteisiin luetaan kaikki sellainen varustelu, joka ajoneuvossa on oltava, jotta se voitaisiin hyväksyä liikenteeseen. Lisäksi varusteeksi katsotaan sellainen muu varustelu, joka tyyppihyväksynnän mukaan kuuluu ajoneuvon vakiovarusteisiin.

Varusteisiin luetaan myös kaikki sellainen varustelu, joka on verovapauden tai alennetun veron edellytyksenä.

3.3 Varusteet

Ajoneuvon verotusarvoon katsotaan kuuluvaksi kaikki ne varusteet, jotka ajoneuvossa on veron suorittamisvelvollisuuden syntymisajankohtana.

Ajoneuvon verotusarvoa määritettäessä ajoneuvoon katsotaan kuuluvan kaikki sellaiset varusteet, joka ajoneuvossa on oltava, jotta se voitaisiin hyväksyä liikenteeseen. Lisäksi ajoneuvoon katsotaan kuuluvan vähintään sellaiset muut varusteet, joka tyyppihyväksynnän tai ajoneuvon valmistusmaassa julkaistun selvityksen mukaan kuuluvat ajoneuvon vakiovarusteisiin. Lisäksi auton varusteeksi katsotaan kuuluvan lämmityslaite. Ajoneuvon verotusarvoa ei alenneta, vaikka siitä puuttuisi tässä tarkoitettu varuste tai varuste olisi epäkunnossa.

Ennen veron suorittamisvelvollisuuden syntymistä tapahtuvan varustelun arvo on sisällytettävä verotusarvoon riippumatta varustelupaikasta ja siitä, kenen omistuksessa ajoneuvo on tai kenen tilauksesta ja lukuun varustelu tehdään. Siten esimerkiksi jälleenmyyjän ajoneuvoon asentamien varusteiden arvon on sisällyttävä verotusarvoon, jos varusteet on asennettu ennen kuin veron suorittamisvelvollisuus syntyy ajoneuvon rekisteröinnistä. Varuste kuuluu ajoneuvon verotusarvoon silloinkin, kun varuste myydään erillisellä sopimuksella tai laskutetaan erillisellä laskulla. Verotusarvoon sisällytetään myös varusteiden asentamisesta aiheutuvat kustannukset.

Veron suorittamisvelvollisuuden jälkeen tapahtuvaa varustelua ei lueta ajoneuvon verotusarvoon, jos varustelu myydään kuluttajalle erillisellä kaupalla ja varustelu tapahtuu veron suorittamisvelvollisuuden syntymisen jälkeen. Jos ajoneuvoa varustellaan veron suorittamisvelvollisuuden syntymisen jälkeen, varustelu voi kuitenkin joissakin tilanteissa johtaa veron suorittamisvelvollisuuden syntymiseen ajoneuvon rakenteen tai käyttötarkoituksen muuttamisen johdosta.

3.4 Tarvikkeet

Ajoneuvon verotusarvoon katsotaan kuuluvaksi kaikki ne tarvikkeet, jotka asennetaan ajoneuvoon valmistamisen yhteydessä, ja ne tarvikkeet, joiden arvo sisältyy ajoneuvon hintaan ja joita ilman ajoneuvoa ei voi hankkia.

Ajoneuvon kaupan yhteydessä myytyjen ajoneuvosta irrallisten tai ajoneuvoon jälkiasennettujen tarvikkeiden arvoa ei sisällytetä verotusarvoon, jos samanlaisia ajoneuvoja yleisesti ilmoitetaan myytäväksi ilman kyseisiä tarvikkeita. Ajoneuvon on myös tosiasiallisesti oltava ostettavissa hinnaston mukaisella hinnalla ilman tarvikkeita. Ajoneuvoon ennen rekisteröintiä asennettu tarvike voi vaikuttaa ajoneuvon CO2-päästöarvoon, vaikka sen ei katsottaisi kuuluvan ajoneuvon verotusarvoon.

Verotusarvoon katsotaan kuuluvaksi kaikki sellaiset tarvikkeet, jotka sisältyvät myynti-ilmoituksen tai hinnaston mukaiseen hintaan ja joita ilman ajoneuvoa ei voi ostaa. Tällaisten tarvikkeiden arvoa ei vähennetä ajoneuvon hinnasta, vaikka ne olisivat jälkiasennettuja. Jos ajoneuvoa ei voi tosiasiassa ostaa ilman tarvikkeeksi katsottavaa hyödykettä, tarvikkeen hinta vaikuttaa ajoneuvon verotusarvoon.

Uuden ajoneuvon verotusarvoon luetaan koko varustepaketin arvo, vaikka se sisältäisi myös tarvikkeita. Varustepakettiin sisältyvien tarvikkeiden arvoja ei siten voida vähentää hinnaston mukaisesta varustepaketin hinnasta.

Jos tarvike katsotaan kuuluvaksi ajoneuvon verotusarvoon, verotusarvoon katsotaan kuuluvaksi myös tarvikkeiden asentamisesta aiheutuvat kustannukset.

3.5 Esimerkkejä varusteista ja tarvikkeista

Esimerkkejä varusteista

Verotuskäytännössä varusteiksi on katsottu muun muassa:

- ajotietokone

- kattoluukku

- sähkötoimiset peilit

- kattokaide

- ilmastointilaite

- integroitu navigointijärjestelmä

- autoverolain 22 §:n mukainen pakollinen varustelu ja

- moottoripyörien tehonrajoitin.

Esimerkkejä tarvikkeista

Tarvikkeeksi tässä esimerkissä lueteltu tuote katsotaan varusteeksi ja sen hinta on sisällytettävä ajoneuvon verotusarvoon, jos kyseinen tuote on ajoneuvon hyväksynnän, verovapauden tai alennetun veron edellytys.

Verotuskäytännössä tarvikkeiksi on katsottu muun muassa:

- toiset renkaat vanteineen

- suojamatot

- vetokoukku

- lohkolämmitin, johtosarja ja sisälämmitin

- polttoainekäyttöinen lisälämmitin

- kattoteline

- moottoripyörän tavarateline ja sivulaukut

- lisäpuskurit, -astinlaudat ja -koristelistat sekä spoilerit, helmasuojat, korin suojalistat

- istuinsuojat ja lasten turvaistuimet

- murtohälyttimet

- alustan madallussarjat

- integroimaton navigointijärjestelmä

- seinä- ja lattiavaneroinnit

- kuormansidontakiskot, -koukut ja -liinat

- avolavan kaukalo

- avolavan katteet, myös kovasta materiaalista tehdyt

- avolavan etu- ja takareunan suoja- ja kuormakaaret

- tavaratilan ikkunat

- pohjapanssarit

- väliseinät ja osastoivat seinät

- työtasot, kaapit, hyllyt

- nosturit ja nostimet

- ohjaamon suojat ja ilmanohjaimet

- työvalot, varoitusvilkku, lisävalot ja lisävalotelineet

- vinssi

- etuaura

- hiekoitin

- painepesuri

- aggregaatti

- kylmäkuljetusautojen kylmäkoneet

- tavaratilan lämmittimet

- lämpö- ja kylmäeristeet.

4 Yleinen pyyntihinta

4.1 Sovellettava pyyntihinta ja hinnasto

Ajoneuvon yleinen pyyntihinta on hinta, jolla samanlaisia ajoneuvoja yleisesti ilmoitetaan myytäväksi. Ajoneuvo voidaan ilmoittaa yleisesti myytäväksi myynti-ilmoituksella tai hinnastossa.

Uuden ajoneuvon yleinen vähittäismyyntiarvo määritetään siitä hinnasta, jolla samanlaisia ajoneuvoja yleisesti ilmoitettiin myytäväksi veron suorittamisvelvollisuuden syntymisajankohtana.

Jos uuden ajoneuvon tilaus- ja kauppasopimus on tehty ennen veron suorittamisvelvollisuuden syntymisajankohtaa, yleinen vähittäismyyntiarvo määritetään kuitenkin edellä mainitusta poiketen siitä hinnasta, jolla samanlaisia ajoneuvoja yleisesti ilmoitettiin myytäväksi uuden ajoneuvon tilaus- ja kauppasopimuspäivänä.

Jos samanlaiselle ajoneuvolle ei ole veron suorittamisvelvollisuuden syntymisajankohtana tai tilaus- ja kauppasopimuspäivänä voimassa olevaa yleistä pyyntihintaa, mutta samanlaisia ajoneuvoja on ennen tai jälkeen kyseisen ajankohdan yleisesti ilmoitettu myytäväksi, voidaan ajoneuvon yleinen vähittäismyyntiarvo poikkeuksellisesti määrittää tällaisen yleisen pyyntihinnan perusteella.

Jos samanlaisia ajoneuvoja ei yleisesti ilmoiteta tai ole ilmoitettu myytäväksi Suomessa, arvo määritetään tapauskohtaisesti. Verohallinto voi antaa hakemuksesta ennakkoratkaisun hakijan ajoneuvon verotusarvosta.

Lehdistön kokeiltavaksi taikka testi- tai koulutusajoneuvoksi tarkoitettu ajoneuvo voi tulla verotettavaksi ennen virallisen hinnaston julkaisemista tai lopullisen hinnan määräytymistä. Jos hinta, jolla ajoneuvoja tullaan ilmoittamaan yleisesti myytäväksi Suomessa, on veroilmoituksen antamisen ajankohtana tiedossa, rekisteröity autoveroilmoittaja voi laskea ja ilmoittaa veron tulevan pyyntihinnan perusteella.

4.2 Pyyntihinnan yleisyyden arviointi

Ajoneuvoja katsotaan ilmoitettavan yleisesti myytäväksi Suomessa, jos seuraavat edellytykset täyttyvät:

- Ajoneuvoja ilmoitetaan julkisesti myytäväksi ja myynti-ilmoitus tai hinnasto pyyntihintoineen on nähtävillä pääasiallisilla markkinakanavilla ja myyntipaikoissa.

- Ajoneuvo on jokaisen kuluttajan ostettavissa pyyntihinnalla, eikä myynti-ilmoitusta ole rajattu koskemaan vain tiettyä tai tietynlaista ostajaryhmää.

- Ajoneuvo on tosiasiassa ostettavissa ilmoitetulla pyyntihinnalla, eikä myytäviä ajoneuvoja ole rajattu tiettyyn suppeaan kappalemäärään.

- Ajoneuvoja tarjotaan samalla pyyntihinnalla myytäväksi vähintään neljän viikon ajan.

- Hintatiedon yhteydessä ilmoitetaan maahantuojan tai myyjän yhteystiedot.

Jos ajoneuvon hintaa korotetaan, verotuksessa sovelletaan korotettua hintaa hinnankorotuksesta lähtien.

Jos ajoneuvon hintaa alennetaan, verotuksessa sovelletaan hinnanalennuksesta lukien alennettua hintaa, jos se on voimassa vähintään neljä viikkoa. Jos hinnanalennus on voimassa alle neljä viikkoa, verotuksessa sovelletaan hinnanmuutosta edeltävää hintaa. Lyhytaikaisten alennusmyyntikampanjoiden hintoja ei siis katsota yleiseksi pyyntihinnaksi. Alle neljä viikkoa voimassa olevaa alennettua hintaa voidaan poikkeuksellisesti kuitenkin soveltaa silloin, kun ajoneuvomallia on yleisesti ilmoitettu myytäväksi vähintään neljän viikon ajan ennen hinnanalennusta ja ajoneuvon myynti päättyy kyseisen hinnanalennuksen jälkeen.

4.3 Esimerkkejä hinnastoista

Myyntihintoja sisältävä nettohinnasto

Niin sanotulla nettohinnastolla tarkoitetaan hinnastoa, jonka hinnoista ei myönnetä mitään alennuksia kuluttajan asemassa olevalle ostajalle. Verotuksessa voidaan soveltaa nettohinnastoa, jos se täyttää edellä mainitut yleistä pyyntihintaa koskevat edellytykset. Tällöin otetaan kuitenkin huomioon se, että hinnoista ei vähennetä tavanomaisia alennuksia vastaavia eriä.

Ennakkohinnasto

Ennakkohinnastolla tarkoitetaan hinnastoa, joka laaditaan ennen ajoneuvon lanseerausta ja varsinaisen myynnin aloittamista. Verotuksessa voidaan soveltaa ennakkohinnaston mukaista hintaa, jos se täyttää edellä esitetyt yleistä pyyntihintaa koskevat edellytykset.

Business-hinnasto

Business-hinnastolla tarkoitetaan hinnastoa, joka on suunnattu erityisesti työ-, työsuhde- ja yritysajoneuvoja hankkiville asiakkaille. Hinnastoa voidaan soveltaa verotuksessa, jos se täyttää edellä esitetyt yleistä pyyntihintaa koskevat edellytykset. Business-hinnaston mukaisen ajoneuvon on siten oltava myös kuluttajan asemassa olevan yksityishenkilön ostettavissa samalla hinnalla. Business-hinnastoa ei voida soveltaa verotuksessa, jos sen mukaisia ajoneuvoja myydään vain tietyllä tavalla rajatulle ostajaryhmälle. Jos business-hinnaston hinnoista ei anneta alennusta, ei verotuksessakaan voida vähentää tavanomaisia alennuksia vastaavaa erää.

Taksihinnasto

Taksihinnastolla tarkoitetaan hinnastoa, jonka mukaisista hinnoista on vähennetty taksiautoille myönnettävä veronalennus. Taksihinnasto on jo nimensä perusteella rajattu tietynlaisille ostajille eikä sitä voida soveltaa verotuksessa.

5 Uuden ajoneuvon verotusarvon laskeminen

Uuden ajoneuvon verotusarvon laskemista varten on selvitettävä samanlaisen ajoneuvon autoveroton arvonlisäverollinen yleinen pyyntihinta. Ajoneuvon yleiseen pyyntihintaan kuuluvat ajoneuvon ja varusteiden sekä verollisten tarvikkeiden arvo sekä ajoneuvon toimituskulut siltä osin kuin ne ylittävät 600 euroa.

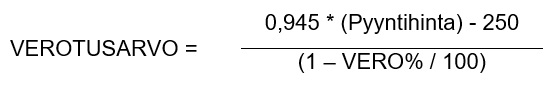

Kun lasketaan verotusarvoa, autoverottomasta yleisestä pyyntihinnasta vähennetään tavanomaisina alennuksina 5,5 prosenttia ja 250 euroa. Verotuskäytännön mukaan vähennystä ei kuitenkaan tehdä, jos ajoneuvon pyyntihinnasta ei myönnetä kuluttajan asemassa olevalle ostajalle alennuksia (ns. nettohinnasto).

Uuden ajoneuvon verotusarvo lasketaan autoverottomasta hinnasta, joten verotusarvon laskentaa varten pitää selvittää myös ajoneuvon veroprosentti.

Uusien ajoneuvojen veroprosentit määräytyvät seuraavasti:

- Uuden henkilöauton veroprosentti määräytyy CO2-päästön tai kokonaismassan ja käyttövoiman perusteella.

- Uuden pakettiauton veroprosentti määräytyy CO2-päästön tai kokonaismassan ja käyttövoiman perusteella. Veroprosentista voidaan tehdä autoverolaissa säädetyin edellytyksin pakettiauton kokonaismassan mukaan määräytyvä vähennys.

- Uuden moottoripyörän ja muun L-luokan ajoneuvon veroprosentti määräytyy moottorin iskutilavuuden mukaan. Sähkökäyttöisen L-luokan ajoneuvon veroprosentti on kuitenkin 9,8.

- Uuden linja-auton, jonka omamassa on alle 1 875 kilogrammaa, veroprosentti on 31,7.

Uuden ajoneuvon verotusarvo lasketaan autoverottomasta, arvonlisäverollisesta yleisestä pyyntihinnasta seuraavalla tavalla:

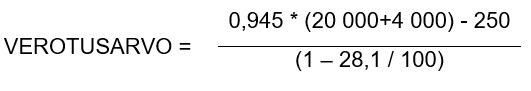

Esimerkki 12: Ajoneuvon autoveroton arvonlisäveron sisältävä pyyntihinta on 20 000 euroa. Ajoneuvon varustelun autoveroton pyyntihinta on 4 000 euroa. Ajoneuvon veroprosentti on 28,1.

= 22 430 euroa/ 0,719 = 31 196,10 euroa.

= 22 430 euroa/ 0,719 = 31 196,10 euroa.

Autoveron määrä on autoverolaissa säädetyn veroprosentin mukainen osuus ajoneuvon verotusarvosta eli kaikki verot sisältävästä yleisestä vähittäismyyntiarvosta.

Veron määrä on 31 196,10 euroa * 28,1 % = 8 766,10 euroa.

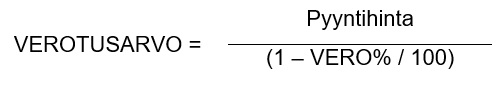

Jos ajoneuvon pyyntihinnasta ei myönnetä kuluttajan asemassa olevalle ostajalle alennuksia, uuden ajoneuvon verotusarvo, lasketaan autoverottomasta, arvonlisäverollisesta yleisestä pyyntihinnasta seuraavalla tavalla:

johtava veroasiantuntija Mika Jokinen

ylitarkastaja Päivi Jokivuori