Saamisten arvonalenemisten vähennyskelpoisuus elinkeinotulon verotuksessa

- Antopäivä

- 1.1.2020

- Diaarinumero

- VH/5688/00.01.00/2019

- Voimassaolo

- 1.1.2020 - Toistaiseksi

- Valtuutussäännös

- Laki Verohallinnosta (503/2010) 2 §:n 2 momentti

- Korvaa ohjeen

- A90/200/2018, 27.6.2018

Tässä ohjeessa käsitellään rahoitusomaisuuteen kuuluvien myyntisaamisten ja lainasaamisten sekä muun omaisuuden omaisuuslajiin kuuluvien saamisten arvonalenemisten vähennyskelpoisuutta elinkeinotulon verottamisesta annetun lain (EVL) mukaan. Lisäksi ohjeessa käsitellään lyhyesti saamisten arvonalenemisten vähennyskelpoisuutta tuloverolain (TVL) mukaan.

Ohjeessa ei käsitellä luonnollisten henkilöiden verotusta eikä arvonalenemisten vähennyskelpoisuutta maatilatalouden tuloverolain (MVL) mukaan. Maatalouden tulolähteen verotus ja luonnollisen henkilön henkilökohtaisen tulolähteen verotus ovat pääsääntöisesti maksuperusteisia. Koska maksuperusteisessa verotuksessa tulo on sen vuoden tuloa, jona maksu on saatu, eivät saamatta jääneet tulot tule lainkaan verotuksen kohteeksi eikä niiden saamatta jäämistä siten ole tarpeen erikseen vähentää.

Ohjeessa ei myöskään käsitellä kansainvälisen verotuksen tilanteita, EVL 17 §:n 3 kohdan mukaisia vakuutus- ja eläkelaitosten saamisten arvonalenemisia eikä pankkien saamisten arvonalenemisia.

Ohjetta on päivitetty 1.1.2020 yhteisöjen tulolähdejaon poistamisen vuoksi. Tässä yhteydessä ohjetta on ajantasaistettu ja täsmennetty myös muilta osin. Yhteisöjen tulolähdejaon poistamista käsitellään tarkemmin Verohallinnon ohjeessa Eräiden yhteisöjen tulolähdejaon poistaminen.

1 Johdanto

Saamisilla tarkoitetaan tässä ohjeessa lainasaamisia, myyntisaamisia sekä myyntisaamisiin rinnastuvia vuokra- ja muita saamisia.

Menetyksinä tässä ohjeessa pidetään taloudelliseen toimintaan kohdistuvia rasituksia, jotka aiheutuvat tulonhankkimistoimintaan liittyvän riskin toteutumisesta mutta joita ei vastaa vähennyskelpoinen hankintameno. Kyse ei ole menoista, joilla tarkoitetaan hyödykkeestä tai palvelusta maksettuja vastikkeita. Ostetun saamisen arvonaleneminen on myös verotuksellisesti menetys. Menetykset voivat kohdistua esimerkiksi luottotappion tai kavalluksen muodossa rahoitusomaisuuteen, mutta menetyksen luonteisia ovat myös mm. eräät takaustappiot.

Verotuksessa keskeisen menetysten ryhmän muodostavat saamisten arvonalenemiset. Arvonalenemiset realisoituvat yleensä velan anteeksiannon (akordin), velallisen maksukyvyttömyyden tai saamisen alle sen nimellisarvon tapahtuneen luovutuksen kautta.

2 Saamisten tulolähteen ja omaisuuslajin vaikutus arvonalenemisten vähennyskelpoisuuteen

2.1 Saamisten tulolähde

Verotettava tulo lasketaan Suomen verojärjestelmässä tulolähteittäin. Tulolähteitä on kolme: elinkeinotoiminnan, maatalouden ja muun toiminnan tulolähde. Elinkeinotoiminnan tulolähteen tulos lasketaan EVL:n mukaisesti, maatalouden tulolähteen tulos MVL:n mukaisesti ja muun toiminnan tulolähteen (ns. henkilökohtainen tulolähde) tulos TVL:n mukaisesti. Mainittujen lakien soveltamisalat määräytyvät tiettyjä yhteisöjä lukuun ottamatta verovelvollisen tulonhankkimistoiminnan luonteen mukaan.

Osalla yhteisöistä ei ole EVL 1 §:n 2 momentin perusteella TVL:n mukaan verotettavaa henkilökohtaista tulolähdettä, vaan niiden toiminnan tulos maataloutta lukuun ottamatta lasketaan EVL:n mukaan. Tällaisia yhteisöjä ovat esimerkiksi osakeyhtiöt, osuuskunnat, yhdistykset ja säätiöt. Esimerkiksi julkisyhteisöillä, yleishyödyllisillä yhteisöillä sekä asunto-osakeyhtiöillä, niihin verrattavilla osuuskunnilla ja keskinäisillä kiinteistöosakeyhtiöillä on kuitenkin henkilökohtainen tulolähde. Tulolähdejaon poistamisen piiriin kuuluvilla yhteisöillä saamiset kuuluvat elinkeinotoiminnan tulolähteeseen maatalouteen liittyviä saamisia lukuun ottamatta. Elinkeinoverolain soveltamista yhteisöjen verotuksessa käsitellään tarkemmin Verohallinnon ohjeen Eräiden yhteisöjen tulolähdejaon poistaminen luvussa 2.

Muiden verovelvollisten, kuten EVL 1 §:n 2 momentissa nimenomaisesti lueteltujen yhteisöjen, avoimien yhtiöiden, kommandiittiyhtiöiden ja yhteisetuuksien verotuksessa elinkeinoverolakia sovelletaan ainoastaan EVL 1 §:n 1 momentin mukaiseen elinkeinotoimintaan. Jos verovelvollisen toiminta ei täytä elinkeinotoiminnan tunnusmerkkejä eikä sitä ole pidettävä maataloutena, toimintaa verotetaan TVL:n mukaan. Jos verovelvollisella voi olla kolme tulolähdettä, saamiset voivat luonteensa ja käyttötarkoituksensa perusteella kuulua mihin tahansa tulolähteeseen.

Muilla kuin tulolähdejaon poistamisen piiriin kuuluvilla verovelvollisilla, jotka harjoittavat elinkeinotoimintaa, saamiset kuuluvat yleensä elinkeinotoiminnan tulolähteeseen. Yritys voi esimerkiksi pyrkiä saamaan ylimääräisille kassavaroilleen mahdollisimman hyvän tuoton sijoittamalla ne tilapäisesti tai lainaamalla varojaan markkinakorolla ulkopuolisille lainanottajille. Tällaisia saamisia voidaan pitää luonteeltaan elinkeino-omaisuutena. Myös konserniyritysten välisten lainaamisten katsotaan yleensä kuuluvan konsernin puitteissa harjoitettuun elinkeinotoimintaan (ks. esim. KHO 1990 B 507).

Muilla kuin tulolähdejaon poistamisen piiriin kuuluvilla verovelvollisilla voi olla myös elinkeinotoimintaan liittymättömiä, henkilökohtaiseen tulolähteeseen kuuluvia saamisia. Esimerkiksi jos yritys antaa lainan osakkaalleen tai tämän perheenjäsenelle, voidaan lähtökohtana pitää, ettei lainananto liity yrityksen elinkeinotoimintaan (ks. esim. KHO 19.10.1990 taltio 3527). Yritys voi antaa lainan myös pääosakkaansa hallitsemalle toiselle yritykselle. Jos lainan antamisella ei tällöin ole lainanantajan omaan elinkeinotoimintaan liittyvää perustetta, vaan laina on annettu rahoitusapuna sisaryritykselle yhteisen osakkaan edun vuoksi, ei lainasaamista voida pitää elinkeino-omaisuutena ks. esim. KHO 1979 B 532).

Saamisten tulolähteellä on ratkaiseva merkitys niistä aiheutuneiden arvonalenemisten verotukseen. Saamisten tulolähde vaikuttaa myös niistä saatavien tuottojen veronalaisuuteen ja jaksottamiseen sekä saamisten arvonalenemisista syntyneen tappion vähentämiseen.

2.2 TVL-tulolähteeseen kuuluvan saamisen vähennyskelpoisuus

Tuloverolaissa ei ole säännöstä, jonka nojalla saamisen arvonaleneminen olisi verotuksessa vähennyskelpoinen. Siten saamisen menetys ei ole yleensä vähennyskelpoinen, jos se ei kuulu elinkeinotoiminnan tulolähteeseen. Jos TVL-tulolähteeseen kuuluva saaminen on arvopaperi (esimerkiksi joukkovelkakirjalaina), syntyy menetyksestä velkakirjan haltijalle TVL 50 §:n mukainen vähennyskelpoinen luovutustappio. Poikkeuksellisissa olosuhteissa myös lainasaamisen menetys voi olla TVL-tulolähteessä vähennyskelpoinen tulon hankkimisesta tai säilyttämisestä johtuneena menona (KHO 2014:21).

Huolimatta siitä, ettei TVL sisällä menetysten arvonalenemisten vähennyskelpoisuutta koskevia säännöksiä, voivat TVL 116 §:n perusteella suoriteperusteisesti toimitettavassa verotuksessa myyntisaamisiin rinnastettavien saamisten menetykset olla kuitenkin vähennyskelpoisia. Esimerkiksi kirjanpidossa ja verotuksessa tuloutetut, mutta saamatta jääneet vuokratulot voidaan rinnastaa myyntisaamisten arvonalenemisiin, vaikka ne kuuluisivat henkilökohtaiseen tulolähteeseen. Ne liittyvät välittömästi vuokranantajan tulonhankkimistoimintaan, joten ne ovat TVL:n tarkoittamia tulon hankkimisesta aiheutuneita menoja (TVL 54 §:n 1 momentti).

2.3 EVL-tulolähteeseen kuuluvan saamisen vähennyskelpoisuus omaisuuslajeittain

EVL sisältää säännökset arvonalenemisten vähennyskelpoisuudesta. Elinkeinotoiminnan tulolähteeseen kuuluvan saamisen arvonaleneminen on pääsääntöisesti vähennyskelpoinen.

Elinkeinotoiminnan tulolähteessä muun muassa saamisen omaisuuslaji vaikuttaa saamisen arvonalenemisen vähennyskelpoisuuteen. Elinkeinotoiminnan tulolähteessä saamiset kuuluvat yleensä rahoitusomaisuuteen. Rahoitusomaisuuteen kuuluvan saamisen arvonalenemisen vähennyskelpoisuuden edellytykset riippuvat siitä, onko kyseessä myyntisaaminen vai muu saaminen. Myyntisaamisen arvonaleneminen on verotuksessa vähennyskelpoinen, kun saamisen osalta ei perustellusti enää odoteta kertyvän suoritusta. Muiden kuin myyntisaamisten arvonalenemisen vähentäminen edellyttää, että menetys on muodostunut lopulliseksi.

Tulolähdejaon poistamisen piiriin kuuluvien yhteisöjen verotuksessa saamiset voivat kuulua myös EVL 12 a §:ssä tarkoitettuun muun omaisuuden omaisuuslajiin. EVL 12 a §:n mukaan muuta omaisuutta ovat varat, joita ei ole luettava elinkeinotoiminnan rahoitus-, vaihto-, sijoitus- tai käyttöomaisuuteen. Muun omaisuuden omaisuuslajiin kuuluvat siten esimerkiksi TVL 53 a §:ssä tarkoitetut osakaslainat sekä muut saamiset, jotka eivät liity yhteisön tulonhankintaan. TVL 53 §n mukaisten osakaslainojen ja muuhun kuin tulonhankkimiseen liittyvien saamisten arvonalenemiset ovat kokonaan vähennyskelvottomia EVL 16 §:n 10 kohdan perusteella. Muuhun omaisuuteen kuuluvien saamisten vähennyskelpoisuutta voi rajoittaa myös EVL 16 §:n 7 kohta. Muuhun omaisuuteen voi kuulua myös tulonhankkimiseen liittyviä saamisia, joiden arvonaleneminen on vähennyskelpoinen vastaavalla tavalla kuin rahoitusomaisuuteen kuuluvien muiden kuin myyntisaamisten arvonaleneminen.

3 Myyntisaamisten arvonalenemiset

3.1 Myyntisaamisen käsite

Laissa ei ole määritelty myyntisaamisen käsitettä. Hallituksen esityksen HE 203/1992 mukaan myyntisaamisilla tarkoitetaan verovelvollisen varsinaiseen toimintaan liittyvien suoritteiden myynnistä syntyneitä saamisia. Suorite voi koostua vaihto-omaisuudesta, käyttöomaisuudesta tai muusta elinkeinotoiminnan tulolähteessä verotettuun toimintaan liittyvästä omaisuudesta tai palvelusta. Myyntisaaminen perustuu siten myyjän suoritteen luovutuksen yhteydessä tuloksi lukemaan myyntihintaan, jota suoritteen ostaja eli velallinen ei ole vielä maksanut. Vaikka laissa tai sen esitöissä myyntisaamisten käsitettä ei ole suoraan kytketty kirjanpitoon, hallituksen esityksen määritelmä vastaa kirjanpidon määritelmää myyntisaamisista.

Korkein hallinto-oikeus on ottanut päätöksissään kantaa siihen, millä edellytyksillä saamista voidaan pitää myyntisaamisena verotuksessa.

Korkeimman hallinto-oikeuden päätöksessä KHO 2016:50 oli kyse yli vuoden ikäisten myyntisaamisten tosiasiallisesta luonteesta:

A Oyj oli toimittanut vuonna 1995 toimintansa aloittaneelle tytäryhtiölleen teollisessa valmistuksessa tarvittavia tuotteita, mistä A Oyj:lle oli kertynyt saamisia. Saamisia oli A Oyj:n kirjanpidossa käsitelty koko ajan myyntisaamisina. Kun vuoden 2009 aikana A Oyj:lle kävi selväksi, ettei tytäryhtiö kykene muuttamaan toimintaansa kannattavaksi ja siten selviytymään ostoveloistaan, saamisia oli kirjattu alas. Alaskirjatut saamiset olivat kertyneet vuosilta 2005-2008.

Tuotteiden tytäryhtiölle myynneistä kertyneet saatavat olivat A Oyj:n varsinaisesta suoritetuotannosta syntyneitä saatavia. Saatavia vastaava määrä oli tullut kirjata A Oyj:n tuloksi. Saatavia oli pidettävä myyntisaamisina. Kun saatavia ei tytäryhtiön tappiollisuuden vuoksi pystytty perimään, kyse oli myyntituottojen korjauseristä. Korkein hallinto-oikeus katsoi, että A Oyj:llä oli elinkeinotulon verottamisesta annetun lain 7 §:n ja 17 §:n 2 kohdan (717/2004) nojalla oikeus vähentää myyntisaamisten arvonalenemisia verovuoden 2009 veronalaisista elinkeinotoiminnan tuloistaan. Verovuosi 2009.

Laki elinkeinotulon verottamisesta 7 §, 16 § 7 kohta (717/2004, 1134/2005) ja 17 § 2 kohta (717/2004)

Tapauksessa yhtiö oli antanut tytäryhtiölleen tuotteiden myynnistä syntyneille saataville yleisistä maksuehdoista poiketen enemmän maksuaikaa kuin ulkopuolisille tahoille ja käsitellyt saamisia kirjanpidossaan koko ajan myyntisaamisina. Koska saatavat olivat syntyneet yhtiön varsinaisesta suoritetuotannosta ja niitä vastaava määrä oli tullut kirjata yhtiön tuloksi, saamisia pidettiin myyntisaamisina riippumatta siitä, milloin tytäryhtiön toiminta oli alkanut tai miten pitkään sen toiminta oli ollut tappiollista. Kun alaskirjattuja myyntisaamisia ei tytäryhtiön tappiollisuuden vuoksi ollut pystytty perimään, kyse oli myyntituottojen korjauseristä. Yllä mainitun korkeimman hallinto-oikeuden päätöksen perusteella myyntisaaminen säilyttää lähtökohtaisesti luonteensa eikä myyntisaamisen voida katsoa muuttuvan muuksi saamiseksi kuin poikkeuksellisesti.

Korkeimman hallinto-oikeuden päätöksessä KHO 2018:77 oli kyse osapuolten välisellä sopimuksella pääomalainasaatavaksi muunnetun saatavan luonteesta:

A Oy oli toimittanut tytäryhtiölleen tuotteita, mistä oli kertynyt A Oy:lle myyntisaamisia. A Oy ja tytäryhtiö olivat vuonna 2011 sopineet, että osa myyntisaamisista muutetaan pääomalainaksi, ja kirjanpidossa tämä erä oli käsitelty pääomalainana. Tytäryhtiö oli asetettu konkurssiin vuonna 2013. Korkein hallinto-oikeus katsoi, että pääomalainasaatavaksi muunnettu saatava oli menettänyt luonteensa elinkeinotulon verottamisesta annetun lain 16 §:n 7 kohdassa tarkoitettuna myyntisaamisena. A Oy:n vaatimus saatavan menetyksen vähentämisestä verotuksessa hylättiin. Verovuosi 2013.

Laki elinkeinotulon verottamisesta 7 § ja 16 § 7 kohta.

Korkeimman hallinto-oikeuden päätöksen perusteella saatavan katsotaan lähtökohtaisesti menettävän luonteensa myyntisaamisena, kun myyntisaaminen muunnetaan osapuolten välisellä sopimuksella lainasaamiseksi ja saaminen käsitellään tosiasiallisen luonteensa mukaisesti kirjanpidossa lainasaamisena.

Korkein hallinto-oikeus on päätöksessään KHO 2013:26 käsitellyt muun ohella korkosaamisen tosiasiallista luonnetta:

A Oyj oli 16.12.2004 myynyt vuonna 2001 hankkimansa B Ltd:n osakkeet, jotka muodostivat 50,25 prosenttia B Ltd:n osakekannasta. Myyntihinta oli 0 euroa.

A Oyj oli lainannut B Ltd:lle yhtiön yleiseen rahoitustarpeeseen omistusaikanaan yhteensä 7 784 082 euroa. Osakekaupan, joka oli tehty 16.12.2004, yhteydessä A Oyj:n lainasaamiset B Ltd:ltä oli sovittu maksettavaksi takaisin, kun B Ltd:n kannattavuus sen sallii tai B Ltd:n liiketoiminta myydään ulkopuoliselle.

A Oyj:llä oli lisäksi ollut 31.12.2005 yhteensä 445 664 euron suuruinen korkosaaminen B Ltd:ltä. Kyseinen saaminen oli muodostunut koroista, jotka B Ltd oli velvollinen maksamaan A Oyj:lle yhtiöiden välisten lainasopimusten perusteella. Korkotulosta oli luettu A Oyj:n elinkeinotoiminnan tuloksi 338 869 euroa verovuonna 2004 ja 106 794 euroa verovuonna 2005.

B Ltd oli asetettu selvitystilaan 20.9.2005. A Oyj oli poistanut B Ltd:n selvitystilaan asettamisen perusteella kirjanpidossaan lainasaamisensa B Ltd:ltä sille kertyneine korkoineen, yhteensä 8 229 746 euroa.

Elinkeinotulon verottamisesta annetun lain 16 §:n 7 kohdan säännöstä oli tulkittava siten, että vieraan pääoman ehtoisen rahoituksen vähennyskelvottomuus koskee sellaisia saamisia, joissa saaminen on syntynyt yhtiöiden ollessa mainitussa lainkohdassa tarkoitetussa omistussuhteessa. Saamisen menetyksen vähennyskelvottomuuteen ei vaikuta se, että lainkohdassa tarkoitetun omistussuhteen aikana kertynyt saaminen kirjataan kuluksi vasta osakkeiden myyntiajankohdan jälkeen. Laina- ja korkosaamiset eivät olleet myöskään mainitussa lainkohdassa tarkoitettuja myyntisaamisia.

A Oyj oli sopinut saamistensa uudelleenjärjestelystä 16.12.2004 tehdyn osakekaupan yhteydessä, koska B Ltd:llä ei tuolloin ollut mahdollisuuksia saamisten takaisinmaksuun yhtiön kehittämän teknologian keskeneräisyyden ja huonon rahoitustilanteen vuoksi ja koska A Oyj oletti B Ltd:n kykenevän maksamaan velkansa myöhemmin. A Oyj:lle 16.12.2004 tehdyn osakekaupan jälkeen kertynyt korkosaaminen oli näissä olosuhteissa syntynyt muun saamisen turvaamiseksi eli tulon hankkimis- tai säilyttämistarkoituksessa. Näin ollen A Oyj:llä oli oikeus vähentää elinkeinotoiminnan tulostaan osakekaupan 16.12.2004 jälkeen kertyneen 106 794 euron korkosaamisen menetys. Muilta osin A Oyj:n yhteensä 8 229 746 euron määräinen vähennysvaatimus hylättiin.

Verovuosi 2005. Äänestys 4-1.

Laki elinkeinotulon verottamisesta 7 §, 16 § 7 kohta ja 17 § 2 kohta

Korkein hallinto-oikeus katsoi siten, että korkosaamista ei pidetä myyntisaamisena, vaikka korko olisikin suoriteperiaatteen nojalla luettu velkojayhtiön tuloksi.

Pikalainatoiminnassa lainapääomat eivät ole velkojayhtiön veronalaista tuloa eivätkä saamiset perustu suoritteen luovutuksen yhteydessä tuloksi luettuun myyntihintaan. Pikalainatoiminnan laina- tai korkosaamiset eivät siten ole myyntisaamisia vaan muita saamisia. Pikalainayhtiön antolainauspalkkioista johtuvia saamisia voidaan sen sijaan pitää myyntisaamisina.

3.2 Myyntisaamisen arvonalenemisten vähennyskelpoisuus

Myyntisaamisten arvonalenemiset ovat EVL 17 §:n 2 kohdan mukaan EVL 7 §:ssä tarkoitettuja vähennyskelpoisia menetyksiä. Jäljempänä käsiteltävät saamisten arvonalenemisten vähennyskelvottomuutta koskeva EVL 16 §:n 7 kohdat eivät rajoita myyntisaamisten vähennyskelpoisuutta. EVL 22 §:n 2 momentin mukaan menetys on lähtökohtaisesti sen verovuoden kulua, jonka aikana se on todettu.

Myyntisaamiset saadaan vähentää verotuksessa siltä osin kuin suoritusta ei perustellusti enää odoteta kertyvän ja arvonaleneminen on ilmeinen. Niiden vähennyskelpoisuus ei siten edellytä arvonalenemisen lopullisuutta. Näyttönä arvonalenemisen ilmeisyydestä voidaan pitää esimerkiksi sitä, ettei saamista ole perimisyrityksistä huolimatta maksettu. Hallituksen esityksen (HE 203/1992) mukaan arvonalenemisia arvioidaan saamiskohtaisesti.

Myyntitulot ovat aikanaan suoritteita myytäessä tuloutuneet EVL 19 §:n nojalla, joten myyntisaamisten menetysten vähentämiselle on asetettu muita saamisia matalampi kynnys. Lisäksi, jos verotuksessa vähennyskelpoiseksi hyväksytty luottotappio osoittautuu myöhemmin aiheettomaksi, se luetaan EVL 4 §:n tai 5 a §:n nojalla tuloksi sinä verovuonna, jona aiheettomuus on todettu.

Kirjanpitolain 5 luvun 2 §:n 1 momentin 1 kohdan mukaan saamiset merkitään taseeseen nimellisarvoon, kuitenkin enintään todennäköiseen arvoon. Arvonalenemisen kulukirjaus on tällöin luonteeltaan myyntituoton oikaisuerä ja kirjanpitokäsittely vastaa arvonalenemisten verotuskohtelua. Hallituksen esityksessä (HE 203/1992) on todettu, että myyntisaamisten arvonmenetysten vähentämisessä tulisi noudattaa samoja periaatteita kuin kirjanpidossa. Lähtökohtaisesti myyntisaamisten arvonalenemisia pidetään siten verotuksessa vähennyskelpoisina, jos ne hyvän kirjanpitotavan mukaan on saatu kirjata kuluksi.

4 Muiden saamisten arvonalenemiset

4.1 Arvonalenemisen lopullisuus

Jos saamista ei voida pitää myyntisaamisena, arvonalenemisen vähennyskelpoisuuden edellytyksenä verotuksessa on EVL 17 §:n 2 kohdan mukaan arvonalenemisen lopullisuus. Tämä koskee sekä rahoitusomaisuuteen että EVL 12 a §:n muun omaisuuden tulonhankkimiseen liittyviä saamisia. EVL:n linja eroaa tässä kohdin olennaisesti kirjanpidosta, jossa saamisen todennäköinen arvonaleneminen riittää kuluksi kirjaamisen perusteeksi kaikkien saamisten osalta.

Muiden kuin myyntisaamisten vähennyskelpoisuutta rajoittavat lisäksi EVL 16 §:n 7 kohdan ja EVL 16 §:n 10 kohdan säännökset, joita käsitellään ohjeen luvuissa 2.3 ja 5.

Velallisen konkurssituomion voidaan katsoa realisoivan lopullisen arvonalenemisen. Myös riippumattomien osapuolten välillä tapahtuva velan anteeksianto tai saamisen luovuttaminen alle nimellisarvon realisoivat yleensä lopullisen arvonalenemisen. Arvonaleneminen on lopullinen myös silloin, kun oikeus on konkurssioikeudenkäynnissä vahvistanut akordin tai muun sopimuksen, joka lopettaa konkurssikäsittelyn. Pesänhoitaja voi lisäksi konkurssimenettelyn aikana jo ennakolta vahvistaa, että tietyille saataville ei kerry pesästä jako-osuutta, jolloin saaminen hyväksytään verotuksessa menetetyksi.

Jos luottotappion perusteena on velallisen saneerausmenettely, luottotappion vähennyskelpoinen osa määritetään velalliselle vahvistetun maksusuunnitelman perusteella. Saneerausmenettelyssä anteeksiannettua velkaa pidetään yleensä velkojan vähennyskelpoisena menetyksenä ainakin siihen määrään asti, jolla vältetään velallisen oman pääoman negatiivisuus tai toiminnan loppuminen.

Muun kuin myyntisaamisen arvonaleneminen on vähennyskelpoinen sinä verovuonna, kun lopullisuus on todettu (EVL 22 § 2 momentti). Arvonalenemisen vähentäminen edellyttää saamisen poistamista myös kirjanpidossa, sillä saamisen säilyttäminen kirjanpidossa osoittaa, ettei verovelvollinen pidä sitä lopullisesti menetettynä. Toisaalta, jos arvonalenemisen kirjauskypsyys on kirjanpidossa syntynyt aiemmin kuin vähennyskelpoisuus verotuksessa, arvonaleneminen voidaan vähentää myöhemmän vuoden verotuksessa, jos vähentämisen muut edellytykset täyttyvät.

4.2 Takaustappio

Jos takaaja joutuu takauksen perusteella maksamaan päävelan osittain tai kokonaan, hänelle syntyy oikeus saada päävelalliselta tai muilta takaajilta korvausta (ns. regressisaaminen). Elinkeinotoiminnan tulolähteessä takaustappio on vähennyskelpoinen samoin edellytyksin kuin lainasaamisen menetys. Takaustappio saadaan kuitenkin vähentää vasta sinä verovuonna, kun regressisaaminen on osoitettu arvottomaksi.

4.3 Kavallus, varkaus tai muu rikos

EVL 17 §:n 1 kohdan mukaan 7 §:ssä tarkoitettuja vähennyskelpoisia menetyksiä ovat rahoitusomaisuuteen kohdistuvasta kavalluksesta, varkaudesta tai muusta rikoksesta johtuneet menetykset. EVL 16 §:n 7 kohta ei rajoita näiden rikoksesta johtuneiden menetysten vähennyskelpoisuutta eli tällaiset menetykset ovat vähennyskelpoisia myös, kun kyse on konserniyhtiöltä olevasta saamisesta.

Rahoitusomaisuuteen kohdistuvasta rikoksesta johtuneet menetykset ovat vähennyskelpoisia. Merkitystä ei tällöin ole sillä, minkälaisesta rikoksesta on kysymys tai onko rikoksen tekijä yrityksen toimihenkilö vai ulkopuolinen. Vähennyskelpoisuus kattaa kaikenlaiset saamiset, myös konsernin sisäiset saamiset. Vähennyskelpoisuus edellyttää menetykseltä lopullisuutta, joten vähennysoikeutta ei ole esimerkiksi silloin, kun rikoksen tekijä on sitoutunut korvaamaan rikoksella aiheuttamansa vahingon ja korvauksen saaminen on mahdollista.

5 Saamisten arvonalenemisten vähennyskelpoisuuden rajoituksista (EVL 16 §:n 7 kohta)

5.1 Yleistä

EVL 16 §:n 7 kohdan mukaan tulon hankkimisesta tai säilyttämisestä johtuneita menoja eivät ole 6 §:n 1 momentin 1 kohdassa tarkoitetun yhteisön sellaiselta osakeyhtiöltä, josta verovelvollinen tai 6 b §:n 7 momentissa tarkoitetut konserniyhtiöt omistavat yksin tai yhdessä vähintään kymmenen prosenttia osakepääomasta, olevien muiden saamisten kuin myyntisaamisten menetykset ja arvonalenemiset, tällaiselle yhtiölle annettu konsernituki sekä muut vastaavat osakeyhtiön taloudellisen aseman parantamiseksi ilman vastasuoritusta suoritetut menot. Säännös on poikkeus EVL 17 §:n 2 kohdassa säädetystä muiden kuin myyntisaamisten lopullisten menetysten vähennyskelpoisuudesta. Säännös koskee sekä rahoitusomaisuuteen kuuluvia muita saamisia kuin myyntisaamisia sekä muun omaisuuden omaisuuslajiin kuuluvia saamisia.

Hallituksen esityksen HE 92/2004 mukaan säännöksen tarkoituksena on estää käyttöomaisuusosakkeiden hankintamenon vähennyskelvottomuutta koskevan säännöksen kiertäminen, mutta säännösten soveltamisalat eivät ole kuitenkaan kaikilta osin yhtenevät. Edellä käsitellyn korkeimman hallinto-oikeuden päätöksen KHO 2013:26 mukaan vähennyskelvottomuus koskee myös lainkohdassa tarkoitetuista lainoista syntyneiden korkosaamisten menetyksiä. Säännöksen tarkoituksena ei sen sijaan ole rajoittaa myyntisaamisten menetysten ja arvonalenemisten vähennyskelpoisuutta. Lainasaamisesta syntynyttä, velkojasta ja velallisesta riippumatonta valuuttakurssitappiota EVL 16 §:n 7 kohdan rajoitukset eivät myöskään koske.

EVL 16 §:n 7 kohdan mukaan myös konsernituki ja muu vastaava suoritus on vähennyskelvotonta samoin edellytyksin kuin lainasaamisen menetys. Mitä jäljempänä kerrotaan velkojasta ja velallisesta, sovelletaan myös konsernituen antajaan ja saajaan. Konsernituella tarkoitetaan toisen konserniyhtiön hyväksi tehtyjä suorituksia, joita ei voida pitää vastikkeena saaduista suorituksista ja jotka eivät ole pääomansijoituksia. Konsernituella ei kuitenkaan tarkoiteta konserniavustuksesta verotuksessa annetun lain mukaista konserniavustusta.

Konsernituen muodolla ei ole merkitystä vähennyskelvottomuuden kannalta. Konsernitukea voidaan antaa esimerkiksi suorana rahallisena tukena, osallistumalla saajayhtiön kulujen kattamiseen tai poikkeamalla markkinaehtoisesta hinnoittelusta. Jos konserniyhtiö on maksanut toiselle konserniyhtiölle kuuluvia menoja, menot voivat olla maksajayhtiön verotuksessa vähennyskelvottomia myös sillä perusteella, että ne eivät ole EVL 7 §:ssä tarkoitettuja maksajayhtiön tulon hankkimisesta tai säilyttämisestä johtuvia menoja. Jos konsernitukea annetaan poikkeamalla markkinaehtoisesta hinnoittelusta, hinnoitteluun saatetaan puuttua myös soveltamalla verotusmenettelystä annetun lain (VML) 29 §:ää tai 31 §:ää.

5.2 Velkoja tai konsernituen antaja

Velkojan on oltava EVL 6 §:n 1 momentin 1 kohdassa tarkoitettu yhteisö. Mainittu lainkohta koskee muuta kuin pääomasijoitustoimintaa harjoittavaa osakeyhtiötä tai osuuskuntaa sekä säästöpankkia ja keskinäistä vakuutusyhtiötä. Säännöstä sovelletaan myös vastaavien ulkomaisten yhteisöjen Suomessa oleviin kiinteisiin toimipaikkoihin. Sen sijaan esimerkiksi yhdistykset, henkilöyhtiöt ja luonnolliset henkilöt jäävät säännöksen soveltamisalan ulkopuolelle.

Verolainsäädännössä ei ole nimenomaista säännöstä siitä, mitä pääomasijoitustoiminnalla tarkoitetaan. Käsitteen tulkinta ratkeaa tapauskohtaisesti lain esitöiden ja oikeuskäytännössä muodostuneiden tunnusmerkkien perusteella. Pääomasijoitustoiminnan käsitettä on käsitelty tarkemmin Verohallinnon ohjeessa Pääomasijoitustoimintaa harjoittavan osakeyhtiön verotus.

Koska EVL 16 §:n 7 kohta ei koske pääomasijoitustoiminnan harjoittajaa, menetyksestä johtunut kulu voi olla sen verotuksessa vähennyskelpoinen meno. Jos pääomasijoittaja toisaalta harjoittaa muutakin elinkeinoverolain mukaan verotettavaa toimintaa kuin pääomasijoitustoimintaa, muuhun toimintaan liittyviin saamisten arvonalenemisiin voidaan soveltaa EVL 16 §:n 7 kohdan säännöstä.

Luottolaitosta koskevassa korkeimman hallinto-oikeuden päätöksessä KHO 10.1.2012 taltio 6 pankki harkitsi hankkivansa yli 10 prosenttia velallisyhtiön osakkeista:

Yritysrahoitusta harjoittava pankki oli myöntänyt tavanomaisia yritysluottoja A Oy:lle ja tämän kokonaan omistamalle B Oy:lle. B Oy oli joutunut rakennusalan taantuman seurauksena taloudellisiin vaikeuksiin, minkä vuoksi pankki oli saamistensa turvaamiseksi hankkinut hieman alle kymmenen prosenttia A Oy:n osakkeista ja tuli mahdollisesti hankkimaan yli kymmenen prosentin osuuden A Oy:n osakkeista. Keskusverolautakunta katsoi, että näitä pankin saamisia A Oy:ltä ei voitu pitää elinkeinotulon verottamisesta annetun lain 16 §:n 7 kohdassa tarkoitettuina saamisina ottaen huomioon, että muun pankkitoiminnan ohessa yrityspankkitoimintaa harjoittavan pankin A Oy:lle myöntämät luotot olivat olleet muihin vastaaviin asiakassuhteisiin rinnastettavaa yritysrahoitusta. Korkein hallinto-oikeus hylkäsi Veronsaajien oikeudenvalvontayksikön valituksen keskusverolautakunnan päätöksestä, jonka mukaan pankin A Oy:lle antamien luottojen lopullisiksi todetut arvonalenemiset ovat pankin verotuksessa vähennyskelpoisia menetyksiä, vaikka pankki tulisi omistamaan vähintään kymmenen prosenttia A Oy:n osakepääomasta.

Ennakkoratkaisu verovuosille 2011 ja 2012

Laki elinkeinotulon verottamisesta 7 § ja 16 § 7 kohta

Yllä olevassa päätöksessä EVL 16 §:n 7 kohdan säännöstä ei sovellettu, kun pankki yritysluoton vakuudeksi hankki yhtiön osakkeita yli 10 prosentin verran ja myönsi normaaleja yritysluottoja yhtiölle ja tämän tytäryhtiölle. Vastaavissa olosuhteissa annettuja normaaleja yritysluottoja ei siten voida pitää EVL 16 §:n 7 kohdan tarkoittamina saamisina pankeille. Päätös koskee vain pankkien alaskirjaamia lainasaamisia eikä sitä voida soveltaa muiden verovelvollisten verotuksessa.

Konserneissa on varsin yleistä, että rahoituksesta huolehtii muu kuin omistajayhtiö. EVL 16 §:n 7 kohta soveltuu myös muun konserniyhtiön kuin emoyhtiön tai omistajayhtiön antamaan lainaan tai muuhun tukeen. EVL 16 §:n 7 kohtaa voidaan soveltaa esimerkiksi silloin, kun tuenantajayhtiö on tytäryhtiö, joka on lainannut varoja tai antanut tukea alakonsernin emoyhtiölle tai toisille tytäryhtiöille.

5.3 Velallinen tai konsernituen saaja

EVL 16 §:n 7 kohdan tarkoittaman velallisen tulee olla osakeyhtiö, josta velkoja tai EVL 6 b §:n 7 momentissa tarkoitetut konserniyhtiöt omistavat yksin tai yhdessä vähintään kymmenen prosenttia osakepääomasta. Omistettujen osakkeiden tuottamalla äänivallalla ei tällöin ole merkitystä.

Velallisina voivat olla myös asunto- tai kiinteistöosakeyhtiöt, vaikka niiden osakkeet eivät EVL 6 b §:n 2 momentin 2 kohdan mukaan voi olla verovapaasti luovutettavia käyttöomaisuusosakkeita (KHO 26.10.2006 taltio 2839). Velallisina voivat myös olla ulkomaiset osakeyhtiöön rinnastettavat yhtiöt tai ulkomaisten yhtiöiden Suomessa olevat kiinteät toimipaikat. Velallisina eivät sen sijaan voi olla muunlaiset yhteisöt, elinkeinoyhtymät tai luonnolliset henkilöt.

Edellä luvussa 3.2 selostettu korkeimman hallinto-oikeuden päätös KHO 2013:26 koskee tilannetta, jossa laissa tarkoitettu omistus on pienentynyt saamisen syntyhetken jälkeen alle säännöksessä tarkoitetun 10 prosentin. Päätöksen mukaan vähennyskelvottomuus koskee sellaisia saamisia, joissa saaminen on syntynyt yhtiöiden ollessa EVL 16 § 7 kohdassa tarkoitetussa omistussuhteessa. Tällaisessa tilanteessa menetys on vähennyskelvoton, vaikka omistussuhteen aikana kertynyt saaminen kirjattaisiin kuluksi vasta osakkeiden myyntiajankohdan jälkeen. Saamisen menetys on vähennyskelvoton siltäkin osin kuin arvonlasku on tapahtunut vasta omistussuhteen päättymisen jälkeen. Takaussaamisen arvonalenemisen osalta ratkaisevaa on omistus regressisaamisen syntyhetkellä.

Osakkeiden omistusajalla tai niiden omaisuuslajilla velkojan kirjanpidossa tai verotuksessa ei ole merkitystä arvonalenemisen vähennyskelvottomuuden kannalta. Edellytykset saamisen menetyksen vähennyskelpoisuudelle poikkeavat tältä osin käyttöomaisuusosakkeiden luovutusten verovapauden edellytyksistä. Vähennyskelvottomuuteen ei vaikuta myöskään se, jos lainkohdassa tarkoitetun omistussuhteen aikana kertynyt saaminen kirjataan kuluksi vasta osakkeiden myyntiajankohdan jälkeen. Sen sijaan lainasaamisesta aiheutuneen korkosaamisen menetys on korkeimman hallinto-oikeuden päätöksen KHO 2013:26 mukaan vähennyskelpoinen siltä osin kuin korkosaaminen on kertynyt omistussuhteen päättymisen jälkeen.

5.4 Konserniyhtiön käsite (EVL 6 b §:n 7 momentti)

EVL 6 b §:n 7 momentissa säädetään, mitä konserniyhtiöillä tarkoitetaan konsernisaamisten menetysten vähennyskelpoisuutta arvioitaessa. Säännöksen mukaan konserniyhtiöillä tarkoitetaan osakeyhtiölain 8 luvun 12 §:ssä tarkoitettuun konserniin kuuluvia yhtiöitä tai sellaisia yhtiöitä, joissa kaikissa yhdellä tai useammalla luonnollisella henkilöllä, oikeushenkilöllä tai näillä yhdessä on OYL 8 luvun 12 §:ssä tarkoitettua määräysvaltaa vastaava määräysvalta.

OYL 8 luvun 12 §:n mukaan, jos osakeyhtiöllä on kirjanpitolain 1 luvun 5 §:ssä tarkoitettu määräysvalta toisessa kotimaisessa tai ulkomaisessa yhteisössä tai säätiössä, osakeyhtiö on emoyhtiö ja määräysvallassa oleva on tytäryhteisö. Emoyhtiö tytäryhteisöineen muodostaa konsernin. Osakeyhtiöllä on määräysvalta toisessa yhteisössä tai säätiössä myös silloin, kun osakeyhtiöllä yhdessä yhden tai useamman tytäryhteisönsä kanssa taikka tytäryhteisöllä yksin tai yhdessä muiden tytäryhteisöjen kanssa on kirjanpitolain 1 luvun 5 §:ssä tarkoitettu määräysvalta siinä.

Kirjanpitolain 1 luvun 5 §:n mukaan kirjanpitovelvollisella katsotaan olevan määräysvalta toisessa kirjanpitovelvollisessa tai siihen verrattavassa ulkomaisessa yrityksessä (kohdeyritys), kun sillä on:

- enemmän kuin puolet kohdeyrityksen kaikkien osakkeiden tai osuuksien tuottamasta äänimäärästä ja tämä äänten enemmistö perustuu omistukseen, jäsenyyteen, yhtiöjärjestykseen, yhtiösopimukseen tai niihin verrattaviin sääntöihin taikka muuhun sopimukseen; tai

- oikeus nimittää tai erottaa enemmistö jäsenistä kohdeyrityksen hallituksessa tai siihen verrattavassa toimielimessä taikka toimielimessä, jolla on tämä oikeus, ja oikeus perustuu samoihin seikkoihin kuin 1 kohdassa tarkoitettu ääntenenemmistö.

Lisäksi kirjanpitovelvollisella katsotaan olevan määräysvalta kohdeyrityksessä, jos sitä johdetaan yhteisesti kohdeyrityksen kanssa tai kirjanpitovelvollinen muulla tavoin tosiasiallisesti käyttää määräysvaltaa kohdeyrityksessä.

Konserniyhtiön ei tarvitse olla EVL 6 §:n 1 momentin 1 kohdassa tarkoitettu yhteisö, joten esimerkiksi yhtymä voi olla EVL 6 b §:n 7 momentissa tarkoitettu konserniyhtiö. Velallisyhtiöstä vähintään 10 % omistava yhtiö voi olla EVL 6 b § 7 momentissa tarkoitettu konserniyhtiö myös tilanteessa, jossa luonnollisella henkilöllä on määräysvalta sekä velkojayhtiössä että velallisesta vähintään 10 % omistavassa yhtiössä.

EVL 6 b §:n 7 momentin konsernikäsite koskee myös ulkomaisessa omistuksessa olevia konserneja. Esimerkiksi suomalaisen tytäryhtiön emoyhtiöltä olevan lainasaamisen menetys on EVL 16 §:n 7 kohdan edellytysten täyttyessä vähennyskelvoton, vaikka suomalaisen emoyhtiön omistaja on ulkomainen konserniyhtiö. Myös ulkomaiselle yhtiölle annettu konsernituki voi olla Suomessa EVL 16 §:n 7 kohdan nojalla vähennyskelvotonta.

Määräysvalta voi olla suoraa tai välillistä. Velkojayhtiön ei ole pakko omistaa yhtään velallisyhtiön osaketta, jos yksi tai useampi luonnollinen henkilö, oikeushenkilö tai nämä yhdessä käyttävät määräysvaltaa sekä velkojayhtiössä että velallisyhtiöstä vähintään 10 % omistavassa yhtiössä.

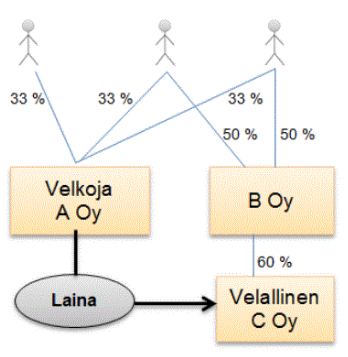

Seuraavassa esimerkissä samoilla luonnollisilla henkilöillä on määräysvalta sekä velkojayhtiössä (A Oy) että velallisyhtiössä (C Oy). EVL 16 §:n 7 kohta soveltuu, koska luonnolliset henkilöt käyttävät määräysvaltaa sekä velkoja A Oy:ssä, että välillisesti B Oy:n kautta velallisyhtiö C Oy:ssä:

Esimerkki 1

Korkeimman hallinto-oikeuden päätöksessä KHO 2014:8 luonnollisella henkilöllä oli määräysvalta velkasuhteen molemmissa osapuolissa:

A omisti X Oy:n osakekannan kokonaan ja Y Oy:n osakekannasta 65 prosenttia. Korkein hallinto-oikeus katsoi, ettei X Oy:n Y Oy:ltä olleiden lainasaamisten menetysten vähennyskelpoisuutta voitu evätä elinkeinotulon verottamisesta annetun lain 16 §:n 7 kohdan nojalla A:lla molemmissa yhtiöissä olleen määräysvallan perusteella.

Verovuosi 2010. Äänestys 4-1.

Laki elinkeinotulon verottamisesta 6 b § 7 momentti ja 16 § 7 kohta

Korkein hallinto-oikeus katsoi, että EVL 16 §:n 7 kohtaa ei voitu soveltaa pelkästään sillä perusteella, että luonnollisella henkilöllä oli määräysvalta velkasuhteen molemmissa osapuolissa. Soveltaminen edellyttää siten myös tällaisessa tilanteessa, että velkoja tai sen konserniyhtiöt omistavat yksin tai yhdessä vähintään kymmenen prosenttia velallisen osakepääomasta.

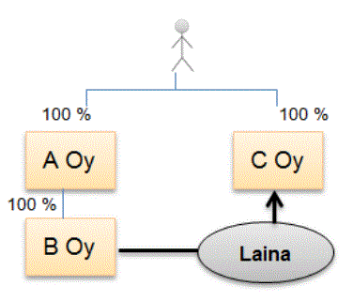

Seuraavassa esimerkissä luonnollisella henkilöllä on velkojayhtiössä (B Oy) välillinen määräysvalta A Oy:n kautta. EVL 16 §:n 7 kohta ei velkojapuolen konsernirakenteesta huolimatta sovellu, koska velallisyhtiön (C Oy) omistaa kokonaisuudessaan luonnollinen henkilö.

Esimerkki 2

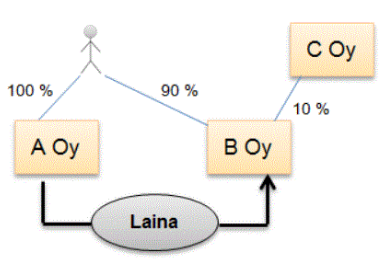

Alla on esimerkki luonnollisen henkilön määräysvallassa olevien yhtiöiden velkasuhteesta:

Esimerkki 3

A Oy on menettänyt B Oy:ltä olleen lainasaamisen. A Oy:n omistaa kokonaan luonnollinen henkilö, joka omistaa myös 90 % velallisyhtiö B Oy:stä. B Oy:n osakkeita omistaa myös C Oy 10 %. Lainasaamisen arvonaleneminen ei ole EVL 16 §:n 7 kohdan nojalla vähennyskelvoton, koska A Oy tai sen konserniyhtiö ei omista osaakaan B Oy:stä.

Lainasaamisen arvonaleneminen olisi ollut A Oy:lle EVL 16 §:n 7 kohdan nojalla vähennyskelvoton, jos A Oy olisi suoraan omistanut B Oy:stä vähintään 10 %. Arvonaleneminen olisi ollut vähennyskelvoton myös siinä tilanteessa, että luonnollinen henkilö tai velkojayhtiö A Oy olisi käyttänyt yli 50 prosentin määräysvaltaa C Oy:ssä, joka omistaa 10 % velallisyhtiö B Oy:stä.

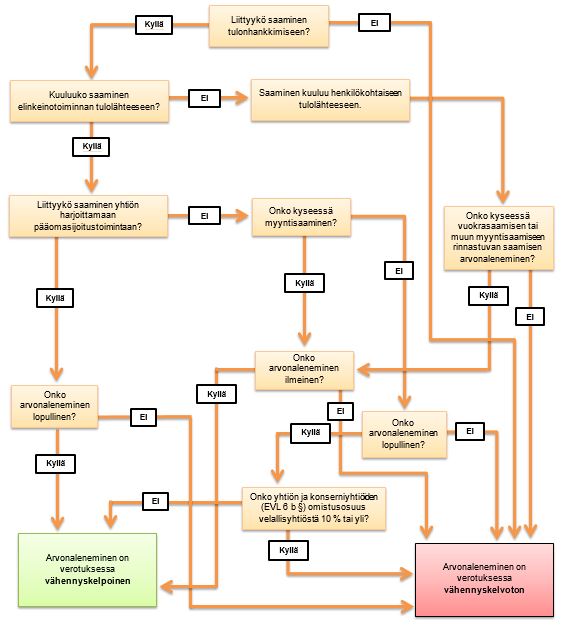

6 Kaavio saamisten arvonalenemisten vähennyskelpoisuudesta

johtava veroasiantuntija Lauri Savander

veroasiantuntija Jyrki Koivisto