Apteekkivero on apteekkiliikkeestä suoritettava oma-aloitteinen vero. Veroa on suoritettava verovuodesta 2017 alkaen. Tässä ohjeessa käsitellään apteekkiveron perusteeseen ja veron määrän laskemiseen liittyviä tulkintakysymyksiä sekä apteekkiveroon sovellettavaa menettelyä.

1 Taustaa

1.1 Apteekkimaksu

Apteekkitoiminnan harjoittamisoikeudesta säädetään lääkelaissa (395/1987). Lääkelain mukaan apteekkiliikettä saa harjoittaa luonnollinen henkilö, jolle Lääkealan turvallisuus- ja kehittämiskeskus (Fimea) on myöntänyt apteekkiluvan. Apteekkitoimintaa saavat harjoittaa myös Helsingin ja Itä-Suomen yliopistot suoraan lääkelain nojalla.

Apteekkarin on maksettava vuosittain apteekkimaksua apteekkiliikkeestä (laki apteekkimaksusta 148/1946). Apteekkimaksun tarkoituksena on turvata koko maan kattavat apteekkipalvelut ja tasata apteekkien välisiä tuloeroja. Apteekkimaksu määräytyy apteekin tarkistetun liikevaihdon perusteella progressiivisen maksuasteikon mukaan. Fimea vahvistaa kalenterivuosittain kultakin apteekilta perittävän apteekkimaksun apteekkarin ilmoittamien tietojen pohjalta. Apteekkimaksu erääntyy maksettavaksi määräytymisvuotta seuraavana syksynä 1–4 erässä, ja se maksetaan aluehallintovirastolle.

1.2 Apteekkimaksusta apteekkivero

Apteekkiverolaki (770/2016) vahvistettiin 9.9.2016. Se kumosi apteekkimaksusta annetun lain ja lain nojalla annetun asetuksen (VNa 1180/2002) kulttuurihistoriallisesti arvokkaiden apteekkien apteekkimaksusta. Apteekkiverolain myötä apteekkimaksun nimi muuttui apteekkiveroksi, ja apteekkiveroon liittyvät tehtävät siirtyivät Verohallinnolle 1.1.2017 alkaen.

Uudistuksen tavoitteena on hallituksen esityksen (HE 29/2016) mukaan uudistaa ja yhtenäistää apteekkimaksun menettelyt muiden verojen menettelyjen kanssa, vähentää manuaalityötä sekä lisätä veronkannon tehokkuutta ja tuottavuutta. Lisäksi tavoitteena on selkeyttää viranomaisten tehtäviä keskittämällä verotukseen liittyvät tehtävät Verohallinnolle. Tavoitteena on samalla helpottaa apteekkarien verotukseen liittyvien velvoitteiden hoitamista korvaamalla maksuunpantava apteekkimaksu oma-aloitteisella apteekkiverolla.

Apteekkiveron laskentasäännökset vastaavat pääosin apteekkimaksun laskentasäännöksiä. Apteekkari laskee, ilmoittaa ja maksaa apteekkiveron Verohallinnolle oma-aloitteisesti jäljempänä selvitetyllä tavalla. Apteekkimaksusta poiketen apteekkivero lasketaan verovelvolliskohtaisesti eikä apteekkikohtaisesti. Tämä muuttaa laskentaa silloin, kun apteekkari vaihtuu.

Apteekkimaksusta annettua lakia ei ole sovellettu Ahvenanmaalla harjoitettuun apteekkitoimintaan, koska maksu on tietyn elinkeinon tuottoon perustuvana kuulunut Ahvenanmaan maakunnan lainsäädäntövaltaan. Maakuntalain (Landskapslag om apoteksavgift i landskapet Åland) mukaan Ahvenanmaan apteekkarit maksavat apteekkimaksua maakuntahallitukselle. Samalla perusteella Ahvenanmaalla harjoitetusta apteekkitoiminnasta ei suoriteta myöskään uuden lain mukaista apteekkiveroa.

2 Verovelvollisuus

Apteekkiverolain 1 §:n mukaan verovelvollisen on suoritettava harjoittamastaan apteekkiliikkeestä apteekkiveroa valtiolle.

Lääkelaissa apteekkari on määritelty henkilöksi, jolle on myönnetty lupa apteekin pitämiseen. Tässä ohjeessa apteekkarilla tarkoitetaan sekä yksityisiä apteekkareita että apteekkitoimintaa harjoittavia yliopistoja.Yksityisten apteekkien apteekkitoiminnasta verovelvollisia ovat apteekkarit. Myös apteekkitoimintaa harjoittavat yliopistot ovat velvollisia maksamaan apteekkiveroa. Lääkelain nojalla Helsingin yliopistolla on oikeus pitää yhtä apteekkia Helsingissä ja Itä-Suomen yliopistolla on oikeus pitää yhtä apteekkia Kuopiossa. Lisäksi Helsingin yliopistolla on oikeus pitää Fimean kussakin tapauksessa antamalla luvalla enintään 16 sivuapteekkia.

2.1 Käsitteet

Lääkelain 38 §:n 5 kohdan mukaan apteekkiliikkeellä tarkoitetaan apteekkitoiminnan harjoittamista apteekissa, sivuapteekissa, apteekin palvelupisteessä tai apteekin verkkopalvelun välityksellä. Tässä ohjeessa apteekkiliike-termillä tarkoitetaan yhden verovelvollisen harjoittamaa apteekkitoimintaa, johon pääapteekin lisäksi voi kuulua yksi tai useampi sivuapteekki, apteekin palvelupiste, verkkopalvelu ja lääkekaappi. Verovelvollisen apteekkitoimintaa käsitellään yhtenä liikkeenä, vaikka verovelvollinen harjoittaisi apteekkitoimintaa verovuoden aikana usean apteekkiluvan perusteella.

Apteekki on lääkelain 38 §:n 1 kohdan mukaan lääkehuollon toimintayksikkö, jonka toimialaan kuuluvat lääkkeiden vähittäismyynti, jakelu, valmistus sekä lääkkeisiin liittyvä neuvonta ja palvelutoiminta. Sivuapteekki on apteekin erillinen toimipiste, jonka toimiala vastaa apteekin toimialaa. Lääkelain mukaan apteekkarilla voi olla lupa enintään kolmen sivuapteekin pitämiseen. Apteekin palvelupiste on puolestaan apteekkarin ylläpitämä erillinen toimipiste.

Apteekin verkkopalvelulla tarkoitetaan lääkelain 38 §:n 4 kohdan mukaista lääkkeiden myyntiä, joka perustuu asiakkaan tekemään internettilaukseen. Lääkekaappia apteekkari saa pitää Fimean myöntämän luvan perusteella. Lääkekaappi on paikka, josta voi asiakas voi ostaa ilman reseptiä saatavia lääkkeitä. Lääkekaappien tarkoituksena on palvella asiakkaita, jotka asuvat etäällä apteekista. Luvat nykyisten lääkekaappien pitämiseen päättyvät viimeistään 31.10.2017, jonka jälkeen lääkekaapit eivät enää ole lääkejakelun toimipisteitä.

2.2 Rekisteröinti

Apteekkitoiminnan harjoittajan on lääkeasetuksen (693/1987) mukaan ilmoitettava etukäteen apteekkitoiminnan aloittamisesta Fimealle. Verohallinto saa Fimealta tiedot henkilöistä, jotka aloittavat tai lopettavat apteekkitoiminnan harjoittamisen. Apteekkarin ei tarvitse erikseen rekisteröityä Verohallinnolle apteekkiverovelvolliseksi tai ilmoittaa apteekkiverovelvollisuuden päättymisestä. Apteekkarin on kuitenkin muiden yritystoiminnan harjoittajien tavoin ilmoitettava elinkeinotoiminnan aloittamisesta, muutoksista ja lopettamisesta sekä täytettävä muut verotukseen liittyvät rekisteröitymisvelvoitteet.

Apteekkiverovelvollisuus ja ensimmäinen verovuosi alkaa siitä päivästä, kun apteekkari ryhtyy lääkeasetuksen 13 §:ssä tarkoitetulla tavalla harjoittamaan apteekkiliikettä.

3 Apteekkiveron laskeminen

3.1 Verovuosi

Apteekkiveron määrän laskemista varten laissa on määritelty ajanjakso, jonka liikevaihdon perusteella veron peruste määräytyy. Apteekkiverolain 4 §:n mukaan apteekkiveron verovuosi on kalenterivuosi. Verovelvollisen tilikaudella ei ole vaikutusta apteekkiveron verovuoteen, vaan apteekkivero lasketaan kalenterivuoden pituiselta ajanjaksolta.

3.2 Veron peruste

Apteekkivero lasketaan apteekkiliikkeen arvonlisäverottomasta liikevaihdosta. Apteekkiverolain liikevaihdon käsite rinnastuu kirjanpitolain (1336/1997) liikevaihdon käsitteeseen. Liikevaihtoon sisällytetään tuotot varsinaisten tuotteiden ja palveluiden myynnistä. Apteekkiveron perusteena olevaan liikevaihtoon sisältyy näin ollen esimerkiksi annosjakelupalkkio sekä kolmannelle osapuolelle, esimerkiksi lääkekaapin hoitajalle maksettu myyntipalkkio. Liikevaihtoon eivät kuulu esimerkiksi Kelan ostokertapalkkiot tai muut liiketoiminnan tuotot, jotka eivät liity myytyyn tavaraan tai palveluun.

Apteekkiveron peruste saadaan vähentämällä kirjanpidon liikevaihdosta kohdassa 3.2.1 mainitut vähennykset, jos vähennysten edellytykset täyttyvät.

Jos apteekkari aloittaa tai lopettaa apteekkitoiminnan kesken vuotta, vero lasketaan vain apteekkarin oman liikevaihdon perusteella.

3.2.1 Liikevaihdosta tehtävät vähennykset

Apteekkiverolain 5 §:n 2 momentin mukaan arvonlisäverottomasta liikevaihdosta vähennetään seuraavat arvonlisäverottomat erät:

- lääkelain 12 §:n 2 momentissa tarkoitetun sopimusvalmistuksen arvo

- sosiaali- ja terveydenhuollon laitoksille tapahtuva lääkemyynti

- nikotiinikorvaushoitoon tarkoitettujen lääkevalmisteiden myynnin arvo, joita lääkelain mukaan saa myydä myös muualla kuin apteekissa

- muiden tuotteiden kuin lääkkeiden myynti, kuitenkin enintään 20 prosenttia liikevaihdosta, josta on tehty kohdissa 1–3 mainitut vähennykset.

3.2.1.1 Vähentämisen edellytykset

1) Sopimusvalmistuksella tarkoitetaan muuta kuin lääkkeiden teollista valmistusta. Lääkelain 12 §:n mukaan apteekissa ja sen sivuapteekissa saa valmistaa lääkevalmisteita ainoastaan apteekin, sen sivuapteekin sekä palvelupisteen omaa myyntiä varten. Apteekkari voi kuitenkin valmistuttaa yksittäisiä lääkevalmisteita toisessa apteekissa ja hankkia sieltä yksittäisiä maahan tuotuja raaka-aineita omaa valmistusta varten. Apteekkarin on tehtävä tästä ilmoitus Fimealle. Ainoastaan Fimealle ilmoituksen tehneen sopimusvalmistaja-apteekin liikevaihdosta voi vähentää sopimusvalmistuksen arvon.

2) Sosiaali- ja terveydenhuollon laitoksia ovat potilaan asemasta ja oikeuksista annetun lain (785/1992) 2 §:n mukaiset terveydenhuollon toimintayksiköt, jotka antavat sosiaali- ja terveysministeriön asetuksen 1806/2009 mukaista laitoshoitoa (Sosiaali- ja terveysministeriön asetus avohoidon ja laitoshoidon määrittelyn perusteista). Edellä mainittuja laitoksia ovat myös sosiaalihuoltolain (1301/2014) 22 §:ssä säädettyjä sosiaalihuollon laitospalveluita tuottavat yksiköt. Sosiaalihuollon laitospalveluilla tarkoitetaan hoidon ja kuntouttavan toiminnan järjestämistä jatkuvaa hoitoa antavassa sosiaalihuollon toimintayksikössä.

Laitoshoitoa annetaan sairaalan ja terveyskeskuksen vuodeosastolla sekä vastaavassa sosiaalihuollon laitoksessa, kuten vanhainkodissa, kehitysvammaisten erityishuollon keskuslaitoksessa ja päihdehuoltolaitoksessa. Sosiaalihuollon laitokselle on tunnusomaista, että siellä annetaan hoitoa, kuntoutusta ja ylläpitoa erityistä huolenpitoa vaativille henkilöille, jotka eivät tarvitse sairaalahoitoa, mutta jotka eivät selviä kotona tai muussa avohoidossa säännöllisten sosiaali- ja terveydenhuollon palvelujen järjestämisestä huolimatta. Lääkäreiden ja hammaslääkäreiden yksityisvastaanotoille tai työterveyshuollon yksiköille tapahtunutta lääkemyyntiä ei sen sijaan voi vähentää.

Vähennyksen edellytyksenä on, että kirjanpitoon liitetään toimipaikoittain eritelty selvitys lääkemyynnistä, joka on tapahtunut sosiaali- ja terveydenhuollon laitoksille. Selvityksestä tulee käydä ilmi Terveyden ja hyvinvoinnin laitoksen (THL) ylläpitämän virallisen toimipaikkarekisterin (TOPI) mukainen laitoksen nimi ja palvelualakoodi.

Laitoshoitoa lähtökohtaisesti kokonaan sisältäviä palvelualakoodeja ovat 110, 111, 112, 113, 121, 130, 142, 150, 160, 171, 172, 173, 175, 263, 310, 330, 410, 411, 520, 530, 600 ja 950. Laitoshoitoa osittain sisältävä palvelualakoodi on 120.

Lääkemyynnillä toimintayksikölle, jonka palvelualakoodi on 160, tarkoitetaan myyntiä vankeinhoitolaitoksen sairaalalle, eikä siihen voida lukea myyntiä esimerkiksi poliisiasemille. Lääkemyynnin sellaiselle toimintayksikölle, jonka palvelualakoodi on 520 tai 530, saa vähentää vain, jos toimintayksikkö on merkitty Kelan hyväksymien päihdekuntoutuslaitosten luetteloon.

Katso Kelan luettelo päihdekuntoutuslaitoksista

Joissakin toimintayksiköissä voi olla sekä avo- että laitoshoitoa antavia toiminnallisia yksikköjä. Näissä toiminnallisissa osissa ei voi kuitenkaan antaa sekä avo- että laitoshoitoa. Tällaisille toimintayksiköille kohdistuneen lääkemyynnin liikevaihdon saa vähentää vain siltä osin kuin myynti kohdistuu laitoshoitoa antavaan toiminnalliseen yksikköön. Vähennyksen edellytyksenä on se, että verovelvollinen luotettavasti selvittää ja dokumentoi myynnin vähennyskelpoisuuden. Selvityksestä tulee käydä mahdollisimman tarkasti ilmi toimintayksikön laitoshoitoa antava toiminnallinen yksikkö, esimerkiksi ”X kunnan terveyskeskuksen vuodeosasto, koodi 120, myynti x euroa”.

Kaikkia sosiaali- ja terveydenhuollon laitoksia, joille kohdistuvan lääkemyynnin saa vähentää veron perustetta laskettaessa, ei ole merkitty THL:n ylläpitämään TOPI-rekisteriin. Tällaisia laitoksia ovat nuorisokodit, koulukodit, lastensuojelulaitokset ja lasten hoitokodit sekä turvapaikanhakijoiden vastaanottokeskukset, joissa on vuodepaikkoja.

Hae toimipaikka TOPI-rekisteristä (Terveyden ja hyvinvoinnin laitos)

THL antaa tarvittaessa lisätietoja laitoksista ja palvelualakoodeista.

3) Nikotiinikorvaushoitoon tarkoitettujen lääkevalmisteiden myynnin arvon voi vähentää, jos kirjapidosta saatavalla erittelyllä voidaan tarvittaessa selvittää nikotiinikorvaushoitoon tarkoitettujen lääkevalmisteiden liikevaihto toimipaikoittain.

4) Muiden tuotteiden kuin lääkkeiden myynnin arvonlisäveroton liikevaihto voidaan vähentää veron perustetta laskettaessa siltä osin, kuin se ei ylitä 20 %:a apteekkiliikkeen liikevaihdosta, josta on ensin tehty kohdissa 1-3 mainitut vähennykset. Myös tästä myynnistä ja tämän kohdan perusteella tehdystä vähennyksestä tulee olla toimipaikkakohtainen erittely kirjanpitoon liitettynä.

3.3 Veroasteikko

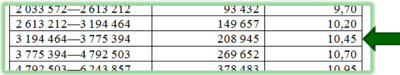

Edellä liikevaihdosta tehtyjen vähennysten jälkeen apteekkivero lasketaan veron perusteesta apteekkiverolain 6 §:n veroasteikon mukaan ryhmiteltynä seuraavasti:

|

Veron peruste, euroa

|

Apteekkivero

veron perusteen

alarajan kohdalla,

euroa

|

Veroprosentti

alarajan ylimenevästä

veron perusteesta, %

|

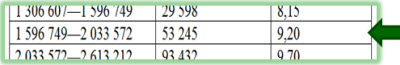

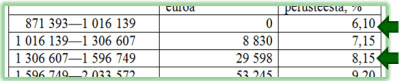

| 871 393–1 016 139 |

0 |

6,10 |

| 1 016 139–1 306 607 |

8 830 |

7,15 |

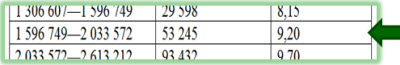

| 1 306 607–1 596 749 |

29 598 |

8,15 |

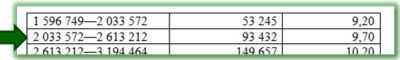

| 1 596 749–2 033 572 |

53 245 |

9,20 |

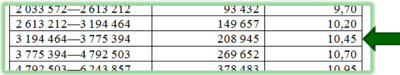

| 2 033 572–2 613 212 |

93 432 |

9,70 |

| 2 613 212–3 194 464 |

149 657 |

10,20 |

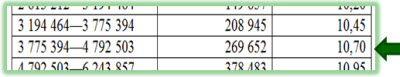

| 3 194 464–3 775 394 |

208 945 |

10,45 |

| 3 775 394–4 792 503 |

269 652 |

10,70 |

| 4 792 503–6 243 857 |

378 483 |

10,95 |

| 6 243 857– |

537 406 |

11,20 |

3.4 Laskentaesimerkkejä

Kunkin verovelvollisen apteekkivero lasketaan erikseen. Laskentaan vaikuttaa paitsi veron perusteen määrä myös se, onko apteekilla sivuapteekkia vai ei.

3.4.1 Ei sivuapteekkia

Jos apteekilla ei ole sivuapteekkia, apteekkivero lasketaan apteekin, apteekin palvelupisteen, apteekin verkkopalvelun ja lääkekaapin yhteenlasketusta veron perusteesta kohdan 3.3 taulukon perusteella.

Esimerkki 1. Apteekilla ei ole sivuapteekkia

| |

veron peruste, euroa |

| Apteekki |

3.400.000 |

| Palvelupiste |

50.000 |

| Verkkopalvelu |

50.000 |

| Yhteensä |

3.500.000 |

Apteekkivero lasketaan apteekkiverolain 7 §:n 2 momentin mukaan. Veron peruste lasketaan apteekkiverolain 5 §:n mukaiset vähennykset huomioiden.

Apteekkiverolain 7 §:n 2 momentti: jos apteekilla ei ole sivuapteekkia, apteekkivero lasketaan apteekin, apteekin palvelupisteen, apteekin verkkopalvelun ja lääkekaapin yhteenlasketun veron perusteen mukaan 6 §:ssä säädetyn veroasteikon perusteella.

Apteekkiverolain 6 §:n taulukko:

Veron peruste on apteekkiverolain 5 §:n vähennysten jälkeen 3.500.000 euroa. Veron perusteen taulukkoväli on 3.194.464–3.775.394, apteekkivero veron perusteen alarajan kohdalla 208.945 euroa ja veroprosentti alarajan yli menevästä veron perusteesta 10,45.

| Veron peruste – alaraja |

3.500.000 – 3.194.464 = 305.536 |

|

Apteekkivero alarajan ylittävästä osuudesta

|

305.536 x 10,45 / 100 = 31.928,51

|

| Apteekkivero yhteensä |

208.945,00 + 31.928,51 = 240.873,51

|

Apteekkiverovelvollisen apteekkivero on 240.873,51 euroa.

3.4.2 Yksi tai useampi sivuapteekki

3.4.2.1 Yhteenlaskettu veron peruste alle 2,6 miljoonaa euroa

Jos apteekilla on yksi tai useampi sivuapteekki ja apteekkiliikkeen yhteenlaskettu veron peruste on alle 2,6 miljoonaa euroa, apteekkivero lasketaan apteekin ja sen palvelupisteiden, verkkopalvelun ja lääkekaappien yhteenlasketusta veron perusteesta sekä erikseen kunkin sivuapteekin veron perusteesta kohdan 3.3 veroasteikon perusteella.

Esimerkki 2. Apteekilla on kaksi sivuapteekkia.

| |

veron peruste, euroa

|

| Apteekki |

1.400.000

|

| Sivuapteekki 1 |

900.000

|

| Sivuapteekki 2 |

200.000

|

| Yhteensä |

2.500.000

|

Apteekkiverolain 5 §:n mukaan määräytyvä yhteenlaskettu veron peruste on alle 2,6 miljoonaa euroa. Apteekkivero lasketaan apteekkiverolain 7 §:n 3 momentin mukaan.

Apteekkiverolain 7 §:n 3 momentti: jos apteekilla on yksi tai useampi sivuapteekki ja sivuapteekkien, palvelupisteiden, verkkopalvelun ja lääkekaappien 5 §:n mukaan määräytyvä yhteenlaskettu veron peruste on alle 2.600.000 euroa, apteekkivero lasketaan apteekin ja sen palvelupisteiden, verkkopalvelun ja lääkekaappien yhteenlasketusta veron perusteesta sekä erikseen kunkin sivuapteekin veron perusteesta 6 §:ssä säädetyn veroasteikon perusteella.

Ensin lasketaan pääapteekin veron perusteen mukaan määräytyvä apteekkivero. Sen jälkeen lasketaan kummakin sivuapteekin veron perusteen mukaan määräytyvä apteekkivero. Lopullinen apteekkivero saadaan, kun edellisistä laskelmista saadut summat lasketaan yhteen.

Apteekkiverolain 6 §:n taulukko:

Pääapteekin veron peruste on apteekkiverolain 5 §:n vähennysten jälkeen 1.400.000 euroa. Veron perusteen taulukkoväli on 1.306.607–1.596.749, apteekkivero veron perusteen alarajan kohdalla 29.598 euroa ja veroprosentti alarajan yli menevästä veron perusteesta 8,15.

| Veron peruste – alaraja |

1.400.000 – 1.306.607 = 93.393 |

| Apteekkivero alarajan ylittävästä osuudesta |

93.393 x 8,15 / 100 = 7.611,53 |

| Apteekkivero yhteensä |

29.598,00 + 7.611,53 = 37.209,53 |

Sivuapteekki 1:n veron peruste apteekkiverolain 5 §:n vähennysten jälkeen on 900.000 euroa. Veron perusteen taulukkoväli on 871.939–1.016.139, apteekkivero veron perusteen alarajan kohdalla 0 euroa ja veroprosentti alarajan yli menevästä veron perusteesta 6,10.

| Veron peruste – alaraja |

900.000 – 871.393 = 28.607

|

|

Apteekkivero alarajan ylittävästä osuudesta

|

28.607 x 6,10 / 100 = 1.745,03 |

| Apteekkivero yhteensä |

1.745,03 |

Sivuapteekki 2:n veron peruste on apteekkiverolain 5 §:n vähennysten jälkeen 200.000 euroa. Veron peruste jää alle taulukon veron perusteen alarajan 871.393, jolloin apteekkiveron veron peruste on 0 euroa.

Apteekkiverovelvollisen apteekkivero on yhteensä 37.209,53 euroa + 1.745,03 euroa = 38.954,56 euroa.

3.4.2.2 Yhteenlaskettu veron peruste yli 3,5 miljoonaa euroa

Jos apteekilla on yksi tai useampi sivuapteekki ja apteekkiliikkeen yhteenlaskettu veron peruste on yli 3,5 miljoonaa euroa, apteekkivero lasketaan yhteisestä veron perusteesta kohdan 3.3 veroasteikon perusteella. Ennen kuin sivuapteekin veron peruste lisätään yhteiseen veron perusteeseen, tehdään sivuapteekkivähennys, jos sen edellytykset täyttyvät.

Sivuapteekkivähennyksellä tarkoitetaan vähennystä, joka tehdään ennen kuin sivuapteekin veron peruste lisätään yhteiseen veron perusteeseen. Sivuapteekin veron perusteesta vähennetään 1/3, kuitenkin vähintään 50.500 euroa. Jos sivuapteekin veron peruste jää alle 50.500 euron, vähennetään koko veron peruste. Vähennystä ei kuitenkaan tehdä, jos sivuapteekin perustamisesta on verovuoden päättyessä kulunut vähintään viisi vuotta ja sivuapteekin verovuoden liikevaihto on vähintään puolet siitä, mikä on ollut yksityisten apteekkien liikevaihdon keskiarvo verovuotta edeltäneenä vuonna. Yksityisten apteekkien liikevaihdon keskiarvoon ei lasketa mukaan sivuapteekkien liikevaihtoa. Verohallinto vahvistaa vuosittain yksityisten pääapteekkien liikevaihdon keskiarvon. Jos verovelvollisen verovuosi päättyy ennen kuin Verohallinto on vahvistanut verovuotta edeltävän vuoden yksityisten apteekkien liikevaihdon keskiarvon, käytetään sivuapteekkivähennystä laskettaessa edeltävää vuotta edeltäneen vuoden arvoa.

Verohallinnon päätös yksityisten apteekkien liikevaihdon keskiarvosta vuonna 2016

Esimerkki 3: Apteekilla on kaksi sivuapteekkia ja palvelupiste. Sivuapteekki 1:n perustamisesta ei ole kulunut viittä vuotta verovuoden päättyessä, eikä sen liikevaihto ole puolta yksityisten apteekkien liikevaihdon keskiarvosta edellisenä vuonna. (Vuonna 2014 yksityisten apteekkien liikevaihdon keskiarvo, johon ei lasketa sivuapteekkien liikevaihtoa, oli 3,3 miljoonaa euroa). Oletus: Sivuapteekki 2:n toiminta on aloitettu aivan loppuvuodesta.

| |

veron peruste, euroa |

| Apteekki |

3.450.000 |

| Sivuapteekki 1 |

1.500.000 |

| Sivuapteekki 2 |

40.000 |

| Palvelupiste |

50.000 |

| Yhteensä |

5.040.000 |

Apteekkiverolain 5 §:n mukaan määräytyvä yhteenlaskettu veron peruste on yli 3,5 miljoonaa euroa. Apteekkivero lasketaan apteekkiverolain 7 §:n 4 momentin mukaan.

Apteekkiverolain 7 §:n 4 momentti: Jos apteekilla on yksi tai useampi sivuapteekki ja apteekin ja sen sivuapteekkien, palvelupisteiden, verkkopalvelun ja lääkekaappien 5 §:n mukaan määräytyvä yhteenlaskettu veron peruste on yli 3.500.000 euroa, apteekkivero lasketaan mainitusta yhteisestä veron perusteesta 6 §:ssä säädetyn veroasteikon perusteella. Tällöin sivuapteekin 5 §:n mukaan lasketusta veron perusteesta vähennetään lisäksi kolmasosa, kuitenkin vähintään 50.500 euroa ja, jos sivuapteekin veron peruste jää alle 50.500 euron, koko veron peruste ennen sivuapteekin veron perusteen lisäämistä yhteiseen veron perusteeseen. Vähennystä ei kuitenkaan tehdä, jos sivuapteekin perustamisesta on verovuoden päättyessä kulunut vähintään viisi vuotta ja sivuapteekin verovuoden liikevaihto vastaa vähintään puolta yksityisten apteekkien verovuotta edeltäneen vuoden liikevaihdon keskiarvosta, johon ei lasketa mukaan sivuapteekkien liikevaihtoa.

Sivuapteekki 1:n veron perusteesta vähennetään 1/3 eli 500.000 euroa ennen sivuapteekin veron perusteen lisäämistä yhteiseen liikevaihtoon.

Sivuapteekki 2:n veron peruste jää alle 50.500 euron. Tällöin koko veron peruste 40.000 euroa vähennetään ennen kuin sivuapteekin veron peruste lisätään yhteiseen veron perusteeseen.

Apteekkiliikkeen veron peruste sivuapteekkivähennyksen jälkeen on 5.040.000 euroa – 500.000 euroa – 40.000 euroa = 4.500.000 euroa.

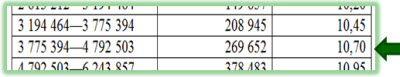

Apteekkiverolain 6 §:n taulukko:

Veron peruste apteekkiverolain 5 §:n vähennysten ja sivuapteekkivähennyksen jälkeen on yhteensä 5.040.000 euroa – 500.000 euroa – 40.000 euroa = 4.500.000 euroa. Veron perusteen taulukkoväli on 3.775.394–4.792.503, apteekkivero veron perusteen alarajan kohdalla 269.652 euroa ja veroprosentti alarajan yli menevästä veron perusteesta 10,70.

| Veron peruste – alaraja |

4.500.000 – 3.775.394 = 724.606 |

| Apteekkivero alarajan ylittävästä osuudesta |

724.606 x 10,70 / 100 = 77.532,84 |

| Apteekkivero yhteensä |

269.652,00 + 77.532,84 = 347.184,84 |

Apteekkiverovelvollisen apteekkivero on 347.184,84 euroa.

3.4.2.3 Yhteenlaskettu veron peruste vähintään 2,6 miljoonaa euroa, mutta enintään 3,5 miljoonaa euroa

Jos apteekkiliikkeen yhteenlaskettu veron peruste on vähintään 2,6 miljoonaa euroa, mutta enintään 3,5 miljoonaa euroa, apteekkivero lasketaan painotettuna keskiarvona. Painotettua keskiarvoa laskettaessa määritellään ensin kaksi erillistä laskennallista apteekkiveroa. Ensimmäinen laskennallinen apteekkivero lasketaan kohdassa 3.4.2.1 esitetyllä tavalla ja toinen kohdassa 3.4.2.2 esitetyllä tavalla. Laskennassa huomioidaan sivuapteekkivähennys.

Laskennallisten apteekkiverojen määrittämisen jälkeen painotettuun keskiarvoon perustuva apteekkivero saadaan kertomalla ensimmäinen ja toinen laskennallinen apteekkivero apteekkiliikkeen yhteenlasketun veron perusteen mukaan määräytyvällä painokertoimilla. Painokertoimet ilmenevät apteekkiverolain 7 §:n 7 momentin asteikosta.

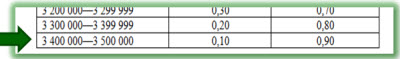

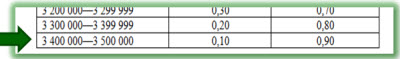

| Veron peruste, euroa |

Kerroin

3 momentin

mukaan

laskettavalle verolle |

Kerroin

4 momentin

mukaan

askettavalle verolle |

| 2 600 000–2 699 999 |

0,90 |

0,10 |

| 2 700 000–2 799 999 |

0,80 |

0,20 |

| 2 800 000–2 899 999 |

0,70 |

0,30 |

| 2 900 000–2 999 999 |

0,60 |

0,40 |

| 3 000 000–3 099 999 |

0,50 |

0,50 |

| 3 100 000–3 199 999 |

0,40 |

0,60 |

| 3 200 000–3 299 999 |

0,30 |

0,70 |

| 3 300 000–3 399 999 |

0,20 |

0,80 |

| 3 400 000–3 500 000 |

0,10 |

0,90 |

Esimerkki 4: Apteekilla on kaksi sivuapteekkia ja palvelupiste. Sivuapteekkien liikevaihdon määrä ei ole puolta yksityisten apteekkien liikevaihdon keskiarvosta verovuotta edeltäneenä vuonna. Oletus: Sivuapteekkien perustamisesta verovuoden päättyessä ei ole kulunut viittä vuotta.

| |

veron peruste, euroa |

| Apteekki |

2.050.000 |

| Sivuapteekki 1 |

900.000 |

| Sivuapteekki 2 |

400.000 |

| Palvelupiste |

50.000 |

| Yhteensä |

3.400.000 |

Esimerkissä apteekkiverolain 5 §:n mukaan määräytyvä yhteenlaskettu veron peruste on yli 2,6 miljoonaa euroa, mutta alle 3,5 miljoonaa euroa, joten apteekkivero lasketaan apteekkiverolain 7 §:n 5 momentin mukaan.

Apteekkiverolaki 7 §:n 5 momentti: jos apteekin, sen sivuapteekkien, palvelupisteiden, verkkopalvelun ja lääkekaappien 5 §:n mukaan määräytyvä yhteenlaskettu veron peruste on vähintään 2.600.000 euroa, mutta enintään 3.500.000 euroa, apteekkivero lasketaan painotettuna keskiarvona siten kuin 6 ja 7 §:ssä säädetään.

Apteekkiverolaki 7 §:n 6 momentti: painotettua keskiarvoa laskettaessa määritetään laskennallinen apteekkivero 3 momentissa säädetyllä tavalla 6 §:ssä säädetyn veroasteikon perusteella. Lisäksi määritetään erikseen laskennallinen apteekkivero 4 momentissa säädetyllä tavalla 6 §:n veroasteikon perusteella.

Apteekkiverolaki 7 §:n 7 momentti: laskennallisten apteekkiverojen määrittämisen jälkeen apteekkiveron määrä lasketaan niiden painotettuna keskiarvona apteekkitoiminnan yhteenlasketun veron perusteen mukaan määräytyvien painokertoimien avulla.

Ensimmäinen laskennallinen apteekkivero:

Apteekkiverolain 6 §:n taulukko:

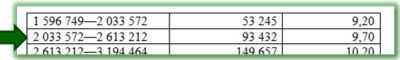

Pääapteekin ja palvelupisteen veron peruste on apteekkiverolain 5 §:n vähennysten jälkeen 2.100.000 euroa. Veron perusteen taulukkoväli on 2.033.572–2.613.212, apteekkivero veron perusteen alarajan kohdalla 93.432 euroa ja veroprosentti alarajan yli menevästä veron perusteesta 9,70.

| Veron peruste – alaraja |

2.100.000 – 2.033.572 = 66.428 |

| Apteekkivero alarajan ylittävästä osuudesta |

66.428 x 9,70 / 100 = 6.443,52 |

| Apteekkivero yhteensä |

93.432 + 6.443,52 = 99.875,52 |

Apteekkiverolain 6 §:n taulukko:

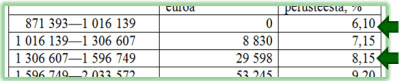

Sivuapteekki 1:n veron peruste on apteekkiverolain 5 §:n vähennysten jälkeen 900.000 euroa. Veron perusteen taulukkoväli on 871.393–1.016.139, apteekkivero veron perusteen alarajan kohdalla 0 euroa ja veroprosentti alarajan yli menevästä veron perusteesta 6,10.

| Veron peruste – alaraja |

900.000 – 871.393 = 28.607 |

| Apteekkivero alarajan ylittävästä osuudesta |

28.607 x 6,10 / 100 = 1.745,03 |

| Apteekkivero yhteensä |

0 + 1.745,03 = 1.745,03 |

Sivuapteekki 2:n veron peruste 400.000 euroa alle jää alle taulukon veron perusteen alarajan 871.393, jolloin apteekkivero 0 euroa.

Apteekkiliikkeen ensimmäinen laskennallinen apteekkivero on näin ollen 99.875,52 euroa + 1.745,03 euroa + 0 euroa = 101.620,55 euroa.

Toinen laskennallinen apteekkivero:

Apteekkiverolain 6 §:n taulukko:

Sivuapteekkien veron perusteesta vähennetään 1/3 eli sivuapteekki 1:n osalta 300.000 euroa ja sivuapteekki 2:n osalta 133.333,33 euroa ennen lisäämistä yhteiseen veron perusteeseen. Veron peruste on apteekkiverolain 5 §:n vähennysten ja sivuapteekkivähennyksen jälkeen yhteensä 3.400 000 euroa–433.333,33 euroa = 2.966.666,67 euroa. Veron perusteen taulukkoväli on 2.613.212–3.194.464, apteekkivero veron perusteen alarajan kohdalla 149.657 euroa ja veroprosentti alarajan yli menevästä veron perusteesta 10,20.

| Veron peruste – alaraja |

2.966.666,67 – 2.613.212,00 = 353.454,67 |

| Apteekkivero alarajan ylittävästä osuudesta |

353.454,67 x 10,20 / 100 = 36.052,38 |

| Apteekkivero yhteensä |

149.657,00 + 36.052,38 = 185.709,38 |

Apteekkiliikkeen toinen laskennallinen apteekkivero on 185.709,38 euroa.

Painotettuun keskiarvoon perustuva varsinainen apteekkivero:

Apteekkiverolain 7 §:n 7 momentin taulukko:

Apteekkiliikkeen yhteenlasketun veron perusteen taulukkoväli on 3.400.000–3.500.000. Ensimmäisen laskennallisen apteekkiveron painokerroin on 0,10 ja toisen 0,90.

Verovelvollisen varsinainen apteekkivero on 101.620,55 euroa x 0,10 + 185.709,38 euroa x 0,90 = 177.300,50 euroa.

3.4.2.4 Apteekin vaihdostilanne

Apteekkarin vaihdostilanteessa apteekkari voi harjoittaa saman verovuoden aikana apteekkitoimintaa useassa pääapteekissa ja niihin liittyvissä sivuapteekeissa. Näissä tilanteissa apteekkivero lasketaan apteekkitoiminnan yhteenlasketusta veron perusteesta. Sivuapteekkeja käsitellään veron perusteen laskennassa erillisinä riippumatta siitä, mihin apteekkilupaan sivuapteekin pitäminen liittyy.

Esimerkki 5: Apteekkarilla on ollut alkuvuonna pääapteekki A ja sivuapteekki 1. Apteekkari on kalenterivuoden aikana vaihtanut hoidettavaa apteekkia. Uudessa apteekkiliikkeessä on pääapteekin B lisäksi sivuapteekki 2.

| |

veron peruste, euroa |

| Pääapteekki A |

1.000.000 |

| Sivuapteekki 1 |

300.000 |

| Pääapteekki B |

900.000 |

| Sivuapteekki 2 |

200.000 |

| Yhteensä |

2.400.000 |

Apteekkiverolain 5 §:n mukaan määräytyvä yhteenlaskettu veron peruste on alle 2,6 miljoonaa euroa. Apteekkivero lasketaan apteekkiverolain 7 §:n 3 momentin mukaan.

Ensin lasketaan pääapteekkien veron perusteen mukaan määräytyvä apteekkivero. Sen jälkeen lasketaan kummakin sivuapteekin veron perusteen mukaan määräytyvä apteekkivero. Lopullinen apteekkivero saadaan, kun lasketaan edellisistä laskelmista saadut summat yhteen.

Apteekkiverolain 6 §:n taulukko:

Pääapteekkien A ja B veron peruste on apteekkiverolain 5 §:n vähennysten jälkeen 1.900.000 euroa. Veron perusteen taulukkoväli on 1.596.749–2.033.572, apteekkivero veron perusteen alarajan kohdalla 53.245 euroa ja veroprosentti alarajan yli menevästä veron perusteesta 9,20.

| Veron peruste – alaraja |

1.900.000 – 1.596.749 = 303.251 |

| Apteekkivero alarajan ylittävästä osuudesta |

303.251 x 9,20 / 100 = 27.899,10 |

| Apteekkivero yhteensä |

53.245 +27.899,10 = 81.144,10 |

Kummankin sivuapteekin veron peruste jää alle taulukon veron perusteen alarajan 871.393, jolloin apteekkiveron veron peruste on 0 euroa.

Apteekkiverovelvollisen apteekkivero on yhteensä 81.144,10 euroa.

4 Verotusmenettelyt ja veronkanto

4.1 Yleistä

Apteekkiveroon sovelletaan lakia oma-aloitteisten verojen verotusmenettelystä (OVML 768/2016). Tämä tarkoittaa sitä, että apteekkiveron ilmoittamiseen, veron määräämiseen, sanktioihin, muutoksenhakuun, tiedonantovelvollisuuteen ja muuhun verotusmenettelyyn sovelletaan samoja menettelysäännöksiä kuin muihinkin oma-aloitteisiin veroihin.

Myös veronkannossa apteekkiveroon sovelletaan samoja menettelyjä kuin muihinkin oma-aloitteisiin veroihin.

4.2 Veron ilmoittaminen

Apteekkari laskee apteekkiveron kalenterivuodelta ja ilmoittaa veron oma-aloitteisesti verovuotta seu- raavan vuoden helmikuun loppuun mennessä. Veroilmoitus apteekkiverosta annetaan ensimmäisen kerran verovuodelta 2017 viimeistään 28.2.2018. Jos apteekkitoiminta päättyy kesken kalenterivuoden, katsotaan verokauden päättyvän lopettamispäivään. Verokauden veroilmoitus on tällöin annettava viimeistään lopettamiskuukautta toisena seuraavan kalenterikuukauden yleisenä eräpäivänä.

Yleinen eräpäivä on kalenterikuukauden 12. päivä, mutta jos 12. päivä ei ole pankkipäivä, yleinen eräpäivä on 12. päivää seuraava pankkipäivä. Jos toiminta päättyy esimerkiksi tammikuussa 2017, on vero ilmoitettava viimeistään 13.3.2017.

Apteekkiveroilmoituksella ilmoitetaan maksajan yksilöintitietojen lisäksi suoritettavan apteekkiveron euromäärä sentin tarkkuudella. Kirjanpidon liitteitä tai muita selvityksiä ei lähetetä Verohallintoon, mutta Verohallinto voi pyytää ne tarvittaessa nähtäväksi.

Apteekkiveroilmoitus on annettava jokaiselta verokaudelta, vaikka apteekkiveroa ei tulisi maksettavaksi. Tällaisissa tapauksissa tulee antaa ilmoitus, joka on euromäärältään 0,00.

Apteekkiverotiedot ilmoitetaan sähköisesti OmaVero-palvelussa tai lähettämällä taloushallinto-ohjelman muodostama tiedosto Ilmoitin.fi-palvelun kautta. Palveluun kirjaudutaan Katso-tunnuksilla, henkilökohtaisilla pankkitunnuksilla tai mobiilivarmenteella. Katso-valtuuksiin ei tarvitse tehdä muutoksia, vaan Verotili-palvelua varten annetut valtuudet ovat käytössä myös OmaVerossa.

Ilmoita apteekkivero OmaVero-palvelussa

Lue lisää Katso-tunnisteista

4.3 Veron maksaminen

Apteekkiveron maksamiseen sovelletaan veronkantolain (769/2016) säännöksiä. Maksamisen määräajasta puolestaan säädetään OVML:ssä. Apteekkivero maksetaan oma-aloitteisesti verovuotta seuraavan vuoden helmikuun loppuun mennessä. Siirtymäsäännöksen perusteella vuoden 2017 apteekkiveron voi poikkeuksellisesti suorittaa 12.6.2018 mennessä.

Lue lisää apteekkiveron maksamisesta OmaVero-palvelussa

Jos apteekkari lopettaa toimintansa kesken kalenterivuoden, katsotaan verokauden päättyvän lopettamispäivään. Verokauden vero on tällöin maksettava viimeistään lopettamiskuukautta toisena seuraavan kalenterikuukauden yleisenä eräpäivänä. Jos toiminta päättyy esimerkiksi elokuussa 2017, vuoden 2017 apteekkiveron voi siirtymäsäännöksen nojalla maksaa poikkeuksellisesti 12.6.2018 mennessä.

Apteekkiveron suoritukseksi luetaan maksuina tai palautuksina kirjattavat suoritukset. Jos eri veroja on erääntyneenä samanaikaisesti, ei maksaja voi valita, mitä veroa hän haluaa suorittaa. Maksut ja palautukset kohdistetaan suorittamatta oleville veroille veronkantolaissa säädetyn käyttöjärjestyksen mukaisesti.

4.4 Virheen korjaaminen

Jos veroilmoituksen antamisen jälkeen ilmoituksessa havaitaan virhe, se korjataan antamalla korvaava ilmoitus sille verokaudelle, jolle virhe kohdistuu. Veroilmoituksessa oleva virhe on korjattava kolmen vuoden kuluessa sitä kalenterivuotta seuraavan vuoden alusta, johon kuuluvalta verokaudelta vero olisi tullut ilmoittaa ja maksaa.

Taloudelliselta merkitykseltään vähäisen virheen saa korjata kuluvalle verokaudelle. Vähäinen virhe tulee korjata ilman aiheetonta viivytystä sen jälkeen, kun virhe on havaittu. Verohallinto on antanut tarkemmat määräykset siitä, milloin virhettä on pidettävä vähäisenä sekä muusta virheen korjaamisessa noudatettavasta menettelystä (Verohallinnon päätös veroilmoituksessa olevan virheen korjaamisesta).

4.5 Veron määrääminen ja sanktiot

Jos ilmoitusta apteekkiverosta ei anneta, Verohallinto lähettää kehotuksen ilmoituksen antamiseen. Kehotus sisältää arvion apteekkiveron määrästä. Ellei ilmoitusta kehotuksesta huolimatta anneta, Verohallinto määrää apteekkiveron maksettavaksi arvion perusteella. Verohallinto määrää tai oikaisee veroa myös muissa tilanteissa verovelvollisen vahingoksi tai hyväksi, jos veroa on tullut maksettavaksi liian vähän tai liikaa. Veroa voidaan määrätä maksettavaksi pääsääntöisesti verovuoden päättymistä seuraavan kolmen vuoden ajan.

Apteekkiveroon sovelletaan OVML:n säännöksiä myöhästymismaksusta ja veronkorotuksesta.

Verohallinnon ohje Seuraamusmaksut oma-aloitteisessa verotuksessa

4.6 Muutoksenhaku

Oma-aloitteisten verojen muutoksenhausta säädetään OVML:n 10 luvussa. Verohallinnon apteekkiveroa koskevaan päätöksen haetaan muutosta verotuksen oikaisulautakunnalta, lukuun ottamatta ennakkoratkaisua. Oikaisuvaatimus on pääsääntöisesti tehtävä kolmen vuoden kuluessa verovuoden päättymisestä. Oikaisuvaatimus on tehtävä kirjallisesti ja toimitettava määräajassa Verohallinnolle. Muutosta ei voi hakea, jos asia on valitukseen annetulla päätöksellä jo ratkaistu.

Oikaisulautakunnan päätökseen haetaan muutosta valittamalla hallinto-oikeuteen. Valitus on tehtävä 60 päivän kuluessa oikaisuvaatimukseen annetun päätöksen tiedoksisaannista. Hallinto-oikeuden antamaan päätökseen saa hakea muutosta valittamalla korkeimpaan hallinto-oikeuteen vain, jos korkein hallinto-oikeus myöntää valitusluvan.

Verohallinnon antamaan ennakkoratkaisuun (ohjeen kohta 4.9) haetaan ensi vaiheessa muutosta valittamalla hallinto-oikeuteen. Ennakkoratkaisua koskeva valitus on tehtävä 30 päivän kuluessa päätöksen tiedoksisaannista.

Lue lisää muutoksenhausta Verohallinnon internet-sivuilta

4.7 Sivullisen tiedonantovelvollisuus

Verohallinnolla on erityisen tiedonantovelvollisuuden perusteella oikeus saada sivullisilta tarpeellisia tietoja apteekkiveron valvontaa ja veron määräämistä varten esimerkiksi silloin, kun verovelvollinen itse ei anna ilmoitusta apteekkiverosta. Jokaisen on siis Verohallinnon kehotuksesta annettava tietoja, jotka saattavat olla tarpeen muun verovelvollisen verotusta tai muutoksenhakuun liittyvän asian käsittelyä varten. Verohallinto voi pyytää tietoja sivulliselta nimen, pankkitilin numeron, tilitapahtuman tai muun vastaavan yksilöinnin perusteella. Jos pyydetyt tiedot selviävät sivullisen hallussa olevista asiakirjoista tai muutoin ovat hänen tiedossaan, hänen on ilmoitettava ne Verohallinnolle, jollei hänellä lain mukaan ole oikeutta kieltäytyä todistamasta asiassa. Verotukseen vaikuttavia, taloudellista asemaa koskevia tietoja ei kuitenkaan saa kieltäytyä antamasta.

4.8 Kirjanpito

Apteekkiverovelvollisen tulee OVML 26 §:n 1 momentin mukaan järjestettävä kirjanpitonsa niin, että siitä saadaan luotettavasti selville apteekkiveron määräämisen kannalta merkitykselliset seikat. Apteekkiverovelvollisen on seurattava ja dokumentoitava erikseen apteekkiverolaissa säädettyjä liikevaihdon eriä (ks. ohjeen kohta 3.2.1), jotka vaikuttavat veron perusteen laskentaan. Verovelvollisen on OVML 21 §:n nojalla Verohallinnon kehotuksesta annettava veroilmoituksen lisäksi ne täydentävät tositteet, tiedot ja selvitykset, jotka saattavat olla tarpeen veron määräämistä varten.

4.9 Ennakkoratkaisu

Verohallinto voi verovelvollisen kirjallisesta hakemuksesta antaa ennakkoratkaisun apteekkiverosta. Lainvoiman saanutta ennakkoratkaisua noudatetaan hakijan vaatimuksesta sitovana siten kuin ennakkoratkaisussa määrätään.

Ennakkoratkaisuhakemuksessa on esitettävä yksilöitynä kysymys, johon haetaan ennakkoratkaisua, ja esitettävä asian ratkaisemiseksi tarvittava selvitys. Ennakkoratkaisuhakemuksen kysymys voi koskea esimerkiksi liikevaihdosta ja veron perusteesta tehtävää vähennystä.

Tarkemmat ohjeet ennakkoratkaisun hakemiseen löytyvät vero.fi:stä

4.10 Veron huojentaminen

Apteekkiveron huojentamiseen sovelletaan veronkantolain säännöksiä. Verohallinto voi hakemuksesta vapauttaa veron suorittamisesta silloin, jos verovelvollisen veronmaksukyky on sairauden, työttömyyden, elatusvelvollisuuden tai muun vastaavan syyn vuoksi olennaisesti alentunut tai jos siihen on verovelvollisen velkajärjestelyn vuoksi erityisiä syitä tai jos veron periminen olisi muusta erityisestä syystä ilmeisesti kohtuutonta.

Apteekkimaksusta annetussa laissa säädettiin kulttuurihistoriallisesti arvokkaan apteekin apteekkimaksun huojentamisesta. Apteekkiverolaissa ei säädetä vastaavasta erityisestä huojennuksesta eikä huojennusperusteesta. Apteekkiveroa ei siis voida huojentaa apteekin kulttuurihistoriallisen arvon perusteella. Apteekkiverosta vapauttamiseen sovelletaan kaikissa tapauksissa yleistä veronkantolaissa säädettyä menettelyä.

5 Voimaantulo

Apteekkiverolaki tuli voimaan 1.1.2017. Tätä ohjetta sovelletaan ensimmäisen kerran verovuodelta 2017 ilmoitettavaan ja maksettavaan apteekkiveroon. Verovuodelta 2016 ja sitä aiemmilta vuosilta määrättyyn apteekkimaksuun sovelletaan apteekkimaksusta annettua lakia. Siten esimerkiksi vuodelta 2016 apteekkimaksu määrätään ja kannetaan 1.1.2017 jälkeenkin apteekkimaksulaissa säädetyllä tavalla. Apteekkiliikkeen verovuoden 2016 apteekkimaksuun sovelletaan apteekkimaksutaulukkoa sellaisena, kuin se on laissa 977/2013.

johtava veroasiantuntija Sami Varonen

veroasiantuntija Jaana Huotari