Kun hoidat veroasioita elinkeinonharjoittajana, maataloudenharjoittajana tai metsätaloudenharjoittajana, valitse OmaVeroon kirjautumisen jälkeen linkki Hoida omia veroasioita. Tämän linkin kautta pääset hoitamaan kaikkia veroasioitasi. Lue lisää: Uutta OmaVerossa

Ohje liittyy kokonaisuuteen: Avoin yhtiö ja kommandiittiyhtiö

Ohjeessa käsitellään osakeyhtiöiden, avoimien yhtiöiden ja kommandiittiyhtiöiden omistajanvaihdoksen vaikutusta tappioiden vähentämiseen sekä menettelyä poikkeusluvan myöntämiseksi tilanteessa, jossa tappiot eivät omistajanvaihdoksen vuoksi ole vähennettävissä. Ohjeessa esitettyjä periaatteita sovelletaan soveltuvin osin myös muiden yhteisöjen ja elinkeinoyhtymien verotuksessa sekä käyttämättömiin yhtiöveron hyvityksiin.

Ohjetta on päivitetty 7.7.2021 siten, että lukuun 2.2 on lisätty esimerkki TVL 122 §:n 4 momentin mukaisen poikkeusluvan myöntämisestä tilanteessa, jossa konserniavustusta antava yhtiö on perustettu liiketoimintasiirrossa vasta omistajanvaihdoksen jälkeen.

Ohjetta on päivitetty 24.6.2020 korkeimman hallinto-oikeuden päätösten KHO 2017:51, KHO 2019:130, KHO 2019:131 ja KHO 15.10.2019 taltio 4789 vuoksi. Lisäksi ohjeeseen on sisällytetty Omistajanvaihdos ja tappiontasaus henkilöyhtiössä -ohje. Lukuja 1.2 ja 1.8 on täydennetty erilaisilla omistajanvaihdostilanteilla. Ohjeeseen on tehty päivityksen yhteydessä myös rakenteellisia muutoksia ja ohjeen kieliasua on täsmennetty. Lisäksi ohjeeseen on lisätty uusia esimerkkejä.

Tappioiden siirtymistä ja vähentämistä toimintamuodon muutoksessa käsitellään Verohallinnon ohjeessa Toimintamuodon muutos osakeyhtiöksi.

Osalla yhteisöistä ei ole elinkeinotulon verottamisesta annetun lain (EVL) 1 §:n 2 momentin perusteella henkilökohtaista tulolähdettä. Näiden yhteisöjen verotuksessa verovuonna 2019 tai sitä aiemmin syntyneet henkilökohtaisen tulolähteen tappiot vähennetään elinkeinotoiminnan tulolähteen tulosta. Tappioiden vähentämistä yhteisöjen tulolähdejaon poistamisen piiriin kuuluvien yhteisöjen verotuksessa käsitellään tarkemmin Verohallinnon ohjeen Eräiden yhteisöjen tulolähdejaon poistaminen luvussa 4.

Tuloverolain 9 §:n 1 momentin 1 kohdan mukaan ulkomainen yhteisö on Suomessa yleisesti verovelvollinen, jos yhteisön tosiasiallinen johtopaikka sijaitsee täällä. Ulkomaisen yhteisön tappioiden vähentämistä yleisen verovelvollisuuden alkaessa käsitellään tarkemmin Verohallinnon ohjeessa Yhteisön yleinen ja rajoitettu verovelvollisuus.

1 Omistajanvaihdoksen vaikutus tappioiden vähentämiseen

1.1 TVL 122 §:n säännös

Tuloverolain (TVL) 122 §:ssä säädetään välittömän ja välillisen omistajanvaihdoksen vaikutuksesta TVL 119 ja 120 §:ssä tarkoitettujen tappioiden vähentämiseen sekä tappioiden vähentämistä koskevasta poikkeusluvasta ja sen myöntämisedellytyksistä.

TVL 122 §:n 1 momentin mukaan yhteisön, kuten osakeyhtiön, tai elinkeinoyhtymän, kuten avoimen yhtiön tai kommandiittiyhtiön, tappiota ei vähennetä, jos tappiovuoden aikana tai sen jälkeen yli puolet sen osakkeista tai osuuksista on vaihtanut omistajaa muun saannon kuin perinnön tai testamentin vuoksi tai yli puolet sen jäsenistä on vaihtunut. Jos tappiota tuottaneen yrityksen osakkeista tai osuuksista vähintään 20 prosenttia omistavassa yhteisössä tai yhtymässä on tapahtunut vastaava omistajanvaihdos, viimeksi mainitun yhteisön tai yhtymän omistamien osakkeiden tai osuuksien katsotaan vaihtaneen omistajaa.

TVL 122 §:n 1 momentissa tarkoitettu omistajanvaihdos voi tapahtua esimerkiksi osakkeiden tai yhtiöosuuksien kaupan, vaihdon tai lahjoittamisen seurauksena. Näitä toimia arvioidaan TVL 122 §:n 1 momenttia sovellettaessa samalla tavalla riippumatta siitä, onko kysymys osakkaiden keskinäisistä toimista vai tilanteesta, jossa osakkeita on luovutettu tai lahjoitettu ulkopuoliselle. Siten osakkeiden tai yhtiöosuuksien katsotaan vaihtaneen omistajaa TVL 122 §:n 1 momentissa tarkoitetulla tavalla myös silloin, kun osakkaiden keskinäiset omistussuhteet ovat muuttuneet, vaikka yritykseen ei olisi tullut lainkaan ulkopuolisia osakkaita. Myös konsernin sisällä tapahtuneet omistussuhteiden muutokset vaikuttavat tappioiden vähennysoikeuden säilymiseen, sillä konsernin sisäisiä omistussuhteiden muutoksia arvioidaan TVL 122 §:ää sovellettaessa samalla tavalla kuin konsernin ulkopuolelle tapahtuvia luovutuksia.

Jos tappiota ei voida omistajanvaihdoksen vuoksi vähentää, yhteisö tai yhtymä voi kuitenkin hakea TVL 122 §:n 3 momentin perusteella poikkeuslupaa tappioiden vähentämiseksi omistajanvaihdoksesta huolimatta.

TVL 122 § koskee kaikkien tulolähteiden tappioita. Poikkeuslupa voidaan myöntää siten myös ainoastaan tuloverolain tai maatilatalouden tuloverolain mukaan verotetuille yhteisöille ja elinkeinoyhtymille.

Yhteisöjen ja elinkeinoyhtymien on ilmoitettava veroilmoituksellaan, onko sen osakkeista tai osuuksista yli puolet vaihtanut omistajaa välittömästi tai välillisesti tappiovuoden aikana tai sen jälkeen. TVL 122 §:ää sovelletaan myös ulkomaiseen yhteisöön tai yhtymään, joka on Suomessa verovelvollinen. Siksi myös tällaisen yhteisön tai yhtymän on ilmoitettava omistajanvaihdoksista, jos sillä on Suomessa vahvistettuja tappioita.

1.2 Omistajanvaihdos osakeyhtiössä

Osakeyhtiössä tapahtuu TVL 122 §:n 1 momentissa tarkoitettu omistajanvaihdos, jos yli puolet yhtiön osakkeista vaihtaa omistajaa esimerkiksi osakkeiden kaupan, vaihdon tai lahjoittamisen vuoksi. Osakeyhtiön yhtiöjärjestyksessä voidaan määrätä, että yhtiössä on tai voi olla oikeuksiltaan tai velvollisuuksiltaan toisistaan poikkeavia eli erilajisia osakkeita. Osakkeiden erilajisuudella ei ole merkitystä TVL 122 §:ää sovellettaessa.

Esimerkki 1:

Osakeyhtiön osakekanta muodostuu 100 osakkeesta, joista A omistaa 60 osaketta ja B 40 osaketta. Verovuonna 2020 A myy B:lle vuonna 51 osaketta. Yhtiön osakkeista yli puolet on vaihtanut omistajaa verovuonna 2020, vaikka yhtiöön ei ole tullut lainkaan uusia osakkaita.

Esimerkki 2:

Osakeyhtiön osakekanta muodostuu 100 osakkeesta, joista 40 on A-osakkeita ja 60 B-osakkeita. A-osakkeet tuottavat 4-kertaisen äänioikeuden B-osakkeisiin verrattuna. X omistaa kaikki A-osakkeet ja Y kaikki B-osakkeet. Verovuonna 2020 X myy kaikki A-osakkeet ulkopuoliselle taholle. Koska yli puolet yhtiön osakkeista ei ole vaihtanut kaupassa omistajaa, osakeyhtiö ei menetä oikeuttaan tappioiden vähentämiseen, vaikka osakeyhtiössä äänivaltaa käyttävä taho on muuttunut.

Osa osakeyhtiön osakkeista voi olla yhtiön itsensä omistuksessa. Yhtiön hallussa olevia osakkeita ei oteta huomioon, kun arvioidaan, onko yhtiön osakkeista yli puolet vaihtanut omistajaa. Siten vain ulkona olevat osakkeet otetaan huomioon arvioitaessa, onko osakeyhtiössä tapahtunut TVL 122 §:n 1 momentin mukainen omistajanvaihdos.

Esimerkki 3:

Osakeyhtiön osakekanta muodostuu 100 osakkeesta, joista A omistaa 25 osaketta, B 24 osaketta ja 51 osaketta on yhtiön hallussa. Verovuonna 2020 A myy C Oy:lle kaikki omistamansa osakkeet. Koska yhtiön ulkona olevista osakkeista yli puolet on vaihtanut omistajaa, yhtiössä on verovuonna 2020 tapahtunut TVL 122 §:n 1 momentin tarkoittama omistajanvaihdos.

Omistajanvaihdos voi tapahtua myös osakeannin tai osakkeiden hankkimisen tai lunastamisen vuoksi. Osakeannissa tai osakkeiden hankkimisessa tai lunastamisessa vain niiden osakkeiden, jotka on merkitty, hankittu tai lunastettu osakkaiden aiemmasta omistussuhteesta poiketen, katsotaan vaihtaneen omistajaa TVL 122 §:n 1 momentissa tarkoitetulla tavalla.

Esimerkki 4:

Osakeyhtiön osakekanta muodostuu 100 osakkeesta, joista A omistaa 10 osaketta, B 40 osaketta ja C 50 osaketta. Yhtiössä toteutetaan suunnattu osakeanti verovuonna 2020. Tämän jälkeen yhtiön osakekanta muodostuu 250 osakkeesta. A on merkinnyt osakeannissa kaikki osakkeet, joten annin jälkeen A omistaa 160 osaketta, B 40 osaketta ja C 50 osaketta.

Osakeanti vaikuttaa tappioiden käyttöoikeuteen vain siltä osin kuin siinä poiketaan osakkeenomistajien merkintäetuoikeudesta. Jos osakeannissa annetut osakkeet olisi merkitty osakkeenomistajien aiemman osakeomistuksen suhteessa, A olisi saanut merkitä vain 15 osaketta. Siten 135 osakkeen (150 osaketta - 15 osaketta) katsotaan vaihtaneen omistajaa suunnatussa osakeannissa. Koska yli puolet yhtiön osakkeista (135/250 osaketta) on vaihtanut suunnatussa osakeannissa omistajaa, yhtiössä on verovuonna 2020 tapahtunut TVL 122 §:n 1 momentissa tarkoitettu omistajanvaihdos, vaikka yhtiöön ei tullut uusia osakkaita.

Esimerkki 5:

Osakeyhtiön osakekanta muodostuu 100 osakkeesta, joista A omistaa 50 osaketta ja B 50 osaketta. Yhtiö lunastaa verovuonna 2020 sekä A:lta että B:ltä 30 osaketta (yhteensä 60 osaketta). Koska osakkeita on lunastettu molemmilta osakkailta osakeomistuksen suhteessa, yhtiössä ei tapahdu omistajanvaihdosta lunastamisen vuoksi.

Myös yritysjärjestelyt voivat tietyissä tilanteissa aiheuttaa omistajanvaihdoksen järjestelyn osapuolina olevissa tai niiden omistamissa yhtiöissä. Esimerkiksi osakeyhtiön purkautuessa sen omistamissa yhtiöissä voi tapahtua omistajanvaihdos, kun osakkeet siirtyvät jako-osana purkautuneen yhtiön osakkeenomistajille.

Esimerkki 6:

A Oy omistaa koko B Oy:n osakekannan. B Oy:n tilikausi on kalenterivuosi. A Oy purkautuu 1.6.2020. Purkautumisessa B Oy:n osakekanta siirtyy jako-osana A Oy:n osakkaille. Koska B Oy:n osakkeista yli puolet vaihtaa tästä syystä omistajaa, B Oy:ssä tapahtuu TVL 122 §:n 1 momentin tarkoittama omistajanvaihdos verovuonna 2020.

Osakevaihto voi johtaa hankkivan yhtiön ja kohdeyhtiön omistajanvaihdokseen. Liiketoimintasiirrossa puolestaan vastaanottavassa yhtiössä ja yhtiöissä, joiden osakkeita kuuluu siirrettävään liiketoimintakokonaisuuteen, voi tapahtua liiketoimintasiirron vuoksi omistajanvaihdos.

Esimerkki 7:

A Oy siirtää 1.9.2020 toteutettavassa liiketoimintasiirrossa B Oy:lle liiketoimintakokonaisuuden, johon kuuluu muun muassa A Oy:n kokonaan omistaman C Oy:n osakekanta. Kaikkien yhtiöiden tilikausi on kalenterivuosi. B Oy on ennen liiketoimintasiirtoa ollut kokonaan D Oy:n omistuksessa.

Liiketoimintasiirrossa vastaanottava yhtiö B Oy antaa vastikkeena omia osakkeitaan A Oy:lle. B Oy:n muun liiketoiminnan ja siirrettävän liiketoiminnan käypien arvojen suhteesta johtuen vastikeosakkeina annetaan määrä, joka vastaa yli puolta B Oy:n kaikista osakkeista. Siten B Oy:ssä tapahtuu liiketoimintasiirron vuoksi TVL 122 §:n 1 momentissa tarkoitettu omistajanvaihdos verovuonna 2020.

Koska liiketoimintasiirto ei ole yleisseuraanto, siirrettävään liiketoimintakokonaisuuteen kuuluvan C Oy:n osakkeista yli puolet vaihtaa liiketoimintasiirron vuoksi omistajaa. Siten C Oy:ssä tapahtuu TVL 122 §:n 1 momentin tarkoittama omistajanvaihdos verovuonna 2020.

Sulautuminen ja jakautuminen ovat yleisseuraantoja, minkä vuoksi ne eivät yleensä aiheuta omistajanvaihdosta järjestelyihin osallistuvissa tai niiden omistamissa yhtiössä. Vastaanottavassa yhtiössä voi kuitenkin tapahtua omistajanvaihdos, jos vastikeosakkeiden antamisen myötä yli puolet vastaanottavan yhtiön osakkeista vaihtaa omistajaa. Esimerkiksi vastavirtasulautuminen, jossa emoyhtiö sulautuu tytäryhtiöönsä, aiheuttaa vastaanottavassa tytäryhtiössä TVL 122 §:n 1 momentissa tarkoitetun omistajanvaihdoksen, jos sulautuva emoyhtiö on omistanut yli puolet tytäryhtiön osakkeista (ks. KHO 2004:59).

Esimerkki 8:

A Oy sulautuu 31.12.2020 olemassa olevaan B Oy:öön. A Oy:n koko osakekannan omistaa X. B Oy:n osakekanta muodostui ennen sulautumista 50 osakkeesta, joista Y omistaa 25 ja Z 25 osaketta. Vastaanottava B Oy antaa sulautumisvastikkeena X:lle 60 liikkeeseen laskemiaan uusia osakkeita. Sulautumisvastikkeen antamisen myötä B Oy:n osakkeista yli puolet vaihtaa omistajaa (60/110).

Jos sulautuminen tai jakautuminen ei täytä EVL 52 a §:n tai EVL 52 c §:n edellytyksiä, sulautuvan tai jakautuvan yhtiön katsotaan purkautuvan verotuksessa. Tällöin sulautuvan tai jakautuvan yhtiön omistamissa yhtiöissä voi tapahtua omistajanvaihdos (ks. esimerkki 6). Tämän lisäksi vastaanottavassa yhtiössä voi tapahtua mahdollisten vastikeosakkeiden antamisen vuoksi omistajanvaihdos (ks. esimerkki 8).

Tappioiden siirtymistä TVL 123 §:n 2 momentin perusteella vastaanottavalle yhtiölle sulautumisessa ja jakautumisessa käsitellään tarkemmin luvussa 2.3.

1.3 Omistajanvaihdos pörssilistatussa yhtiössä

Pörssilistatussa yhtiössä tapahtuu TVL 122 §:ssä tarkoitettu omistajanvaihdos, jos sen muista kuin säännellyllä markkinalla kaupankäynnin kohteena olevista osakkeista yli puolet vaihtaa omistajaa (TVL 122 § 2 momentti). Siten ainoastaan muilla kuin säännellyllä markkinalla kaupankäynnin kohteena olevilla osakkeilla käydyillä kaupoilla on vaikutusta pörssilistatun yhtiön tappioiden vähentämiseen.

Säännellyllä markkinalla kaupankäynnin kohteena olleiden osakkeiden omistajanvaihdokset eivät vaikuta tappioiden vähentämiseen, vaikka osakkeet olisi poistettu pörssilistalta ennen omistajanvaihdosvuoden päättymistä (KVL 156/1999, ei muutosta KHO 27.6.2000 taltio 1973).

Pörssilistatun yhtiön omistuksessa olevien osakkeiden osalta ei tapahdu välillistä omistajanvaihdosta, jos pörssilistatun yhtiön muista kuin säännellyllä markkinalla kaupankäynnin kohteena olevista osakkeista yli puolet ei ole vaihtanut omistajaa. Pörssiyhtiön omistama yhtiö voi siis emoyhtiön omistajanvaihdoksesta huolimatta vähentää tappionsa samoin edellytyksin kuin pörssiyhtiö itse.

Esimerkki 9:

Varsinaisella pörssilistalla noteerattu A Oyj omistaa kokonaan B Oy:n. A Oyj:n osakekanta muodostuu 100 osakkeesta, joista 40 on A-osaketta. A-osakkeita ei ole noteerattu ja ne omistaa X. B-osakkeita on 60 ja ne on noteerattu pörssilistalla. Normaali pörssivaihto ei vaikuta A Oyj:n eikä B Oy:n tappioiden vähentämisoikeuteen. Jos sen sijaan X myy 25 A-osaketta, yhtiön muista kuin säännellyllä markkinalla kaupankäynnin kohteena olevista osakkeista yli puolet vaihtaa omistajaa. Silloin A Oyj ja B Oy eivät saa ilman poikkeuslupaa vähentää tappioitaan. Jos X myy vain 15 A-osaketta eli alle puolet kaikista A-osakkeista, eivät yhtiöt menetä tappioiden vähennysoikeutta, vaikka B-osakkeiden omistus olisi vaihtunut esimerkiksi pörssissä käydyn kaupan vuoksi.

Pörssilistalla tarkoitetaan tässä yhteydessä arvopaperipörssin varsinaisella pörssilistalla sekä Pre-listalla olevien yhtiöiden osakkeita. Tämä merkitsee sitä, että TVL 122 §:n 2 momentin poikkeussäännöstä ei sovelleta yhtiöihin, joiden osakkeet ovat monenkeskisen kaupankäynnin kohteena. Monenkeskisen kaupankäynnin kohteena ovat esimerkiksi osakkeet, jotka on listattu pörssin First North -listalla.

1.4 Omistajanvaihdos avoimessa yhtiössä

Avoimesta yhtiöstä ja kommandiittiyhtiöstä annetun lain (AKYL) mukaan avoimessa yhtiössä on vain vastuunalaisia yhtiömiehiä ja heitä on oltava aina vähintään kaksi. AKYL:n mukaan kaikkien vastuunalaisten yhtiömiesten oikeudet ja velvollisuudet ovat lähtökohtaisesti yhtäläiset. AKYL:n säännösten mukaan osasta vastuunalaisten yhtiömiesten yhtiöosuuteen kohdistuvista oikeuksista ja velvollisuuksista voidaan kuitenkin poiketa yhtiösopimuksella. Tästä huolimatta vastuunalaisten yhtiömiesten yhtiöosuuksia on pidettävä TVL 122 §:ssä tarkoitetuissa tilanteissa lähtökohtaisesti samanlaisina, koska AKYL:n mukaan vastuunalainen yhtiömies vastaa kuitenkin yhtiön velvoitteista niiden täyteen määrään niin kuin omasta velastaan.

Kun arvioidaan avoimen yhtiön osalta TVL 122 §:ssä tarkoitettuja tilanteita, merkityksellistä on se, onko yli puolet avoimen yhtiön yhtiöosuuksien omistuksesta vaihtanut omistajaa esimerkiksi kaupan, vaihdon tai yhtiöosuuden lahjoituksen vuoksi. Merkitystä ei anneta esimerkiksi yhtiömiesten lukumäärässä tapahtuneille muutoksille, vaan nimenomaan yhtiöosuuksien omistusmuutoksille.

Esimerkki 10:

Avoimessa yhtiössä on kolme yhtiömiestä, joista A:n yhtiöosuus on 40 prosenttia, B:n yhtiöosuus on 30 prosenttia ja C:n yhtiöosuus on 30 prosenttia. Verovuonna B ja C luovuttavat yhtiöosuutensa. Näiden luovutusten vuoksi avoimessa yhtiössä on tapahtunut tappioiden vähennysoikeuteen vaikuttava omistajanvaihdos.

Esimerkki 11:

Avoimessa yhtiössä on kolme yhtiömiestä, joista E:n yhtiöosuus on 50 prosenttia, F:n yhtiöosuus on 30 prosenttia ja G:n yhtiöosuus on 20 prosenttia. Verovuonna F ja G luovuttavat yhtiöosuutensa. Näistä luovutuksista huolimatta avoimessa yhtiössä ei ole tapahtunut tappioiden vähennysoikeuteen vaikuttavaa omistajanvaihdosta.

1.5 Omistajanvaihdos kommandiittiyhtiössä

AKYL:n mukaan kommandiittiyhtiössä on vähintään yksi vastuunalainen yhtiömies ja vähintään yksi äänetön yhtiömies. AKYL:n mukaan vastuunalainen yhtiömies vastaa yhtiön velvoitteista niiden täyteen määrään niin kuin omasta velastaan. Sen sijaan äänetön yhtiömies vastaa yhtiön velvoitteista ja tappioista vain yhtiösopimuksessa sovitun omaisuuspanoksen määrällä. Vastuunalaisen yhtiömiehen osuus yhtiön tuottoon on usein yhtiöosuutta vastaava suhteellinen osuus eikä sitä ole rajoitettu esimerkiksi tiettyyn suhteelliseen osuuteen mahdollisesti sijoitetusta yhtiöpanoksesta. Sen sijaan äänettömän yhtiömiehen oikeus tuottoon on tavanomaisesti rajoitettu suhteelliseen osuuteen yhtiöpanoksesta.

Kommandiittiyhtiössä on siis kahdenlaisia yhtiöosuuksia, vastuunalaisen yhtiömiehen yhtiöosuus ja äänettömän yhtiömiehen yhtiöosuus. AKYL:n säännösten mukaan näiden yhtiöosuuksien tuottamat oikeudet ja velvollisuudet eroavat toisistaan. Yhtiömiehet voivat kuitenkin sopia yhtiöosuuksien oikeuksien ja velvollisuuksien sisällöistä AKYL:n olettamasäännöksistä poiketen. Jos yhtiömiehet eivät ole erikseen sopineet yhtiöosuuksiin kohdistuvista oikeuksista tai velvollisuuksista, yhtiöosuuteen kohdistuvat oikeudet ja velvollisuudet määräytyvät AKYL:n säännösten mukaisesti.

Kun arvioidaan, onko kommandiittiyhtiön yhtiöosuuksista yli puolet vaihtanut omistajaa TVL 122 §:n 1 momentissa tarkoitetulla tavalla esimerkiksi yhtiöosuuden kaupan, vaihdon tai lahjoituksen vuoksi, ratkaiseva merkitys on nimenomaan yhtiöosuuksien vaihtumisella, ei yhtiömiesten vaihtumisella.

Yhtiöoikeudellisessa lainsäädännössä vastuunalaisen yhtiömiehen yhtiöosuus ja äänettömän yhtiömiehen osuus eroavat oikeuksien ja velvollisuuksien osalta toisistaan. Sen sijaan verolainsäädännössä ei tehdä eroa yhtiöosuuksien osalta.

Vastuunalaisen yhtiömiehen yhtiöosuuden ja äänettömän yhtiömiehen yhtiöosuuden oikeuksien ja velvollisuuksien erot on kuitenkin otettava huomioon, kun arvioidaan, onko yhtymässä tapahtunut TVL 122 §:n 1 momentissa tarkoitettu omistajanvaihdos. Kun verolainsäädännössä ei ole otettu kantaa yhtiöosuuksien eroihin, on asiaan otettu kantaa oikeuskäytännössä.

Korkeimman hallinto-oikeuden vuosikirjapäätöksen KHO 1991 B 543 mukaan tilanteessa, jossa yhtiöosuuteen kohdistuvat oikeudet ja velvollisuudet määräytyvät AKYL:n olettamasäännösten mukaisesti, äänettömien yhtiömiesten yhtiöosuuksilla on lähtökohtaisesti merkitystä vain silloin, kun tasan puolet vastuunalaisen yhtiömiesten osuuksista on vaihtanut omistajaa:

Kommandiittiyhtiön 27.4.1982 tehdyn yhtiösopimuksen mukaan vastuunalainen yhtiömies oli A ilman pääomapanosta ja äänettöminä yhtiömiehinä B 25.000 mk:n, C 5.000 markan ja D 5.000 panoksella eli kommandiittipääoma oli yhteensä 35.000 mk. Yhtiösopimusta muutettiin 13.7.1985 ja silloin B erosi yhtiöstä ja sai pääomapanoksensa takaisin sekä C siirtyi toiseksi vastuunalaiseksi yhtiömieheksi. Yhtiön tilikauden päättyessä 31.10.1985 yhtiöpanokset olivat A:n osalta 5.000 mk, C:n osalta 5.000 mk ja D:n osalta 5.000 mk eli yhteensä 15.000 mk. Verolautakunta ei vähentänyt yhtiön tulosta edellisiltä vuosilta vahvistettua tappiota. Koska verovuonna yli puolet yhtiön osuuksista oli vaihtanut omistajaa tappiontasauksesta tuloverotuksessa annetun lain 6 §:n 1 momentissa tarkoitetuin tavoin, lääninoikeus hylkäsi yhtiön valituksen, jossa oli vaadittu tappion vähentämistä. Korkein hallinto-oikeus ei muuttanut lääninoikeuden päätöstä. Äänestys 3-2.

Yllä mainitussa tapauksessa äänetön yhtiömies C siirtyi vastuunalaiseksi yhtiömieheksi, jolloin vastuunalaisten yhtiömiesten osuuksista puolet vaihtoi omistajaa. Äänettömien yhtiömiesten panos oli ennen omistajanvaihdoksia 35 000 markkaa, josta yhtiömies B:n osuus oli ollut 25 000 markkaa. B:n erotessa yhtiöstä äänettömien yhtiömiesten osuudesta yli puolet (25 000/35 000) vaihtoi omistajaa. Siten yli puolet kaikista osuuksista oli vaihtanut omistajaa, jolloin tappioiden vähennyskelpoisuus menetettiin.

Jos yhtiöosuuteen kohdistuvat oikeudet ja velvollisuudet määräytyvät AKYL:n olettamasäännösten mukaisesti, oikeuskäytännön perusteella merkitystä on annettava ensisijaisesti siis vastuunalaisten yhtiömiesten yhtiöosuuksien omistajanvaihdoksille.

Esimerkki 12:

Kommandiittiyhtiöllä on kolme vastuunalaista yhtiömiestä, joista A:n yhtiöosuus on 20 prosenttia, B:n 25 prosenttia ja C:n 55 prosenttia. Kommandiittiyhtiön äänettöminä yhtiömiehinä on D ja E kummankin yhtiöpanoksen ollessa 5 000 euroa.

C myy yhtiöosuutensa A:lle. C:n myytyä yhtiöosuutensa, kommandiittiyhtiön vastuunalaisten yhtiömiesten yhtiöosuuksista on yli puolet vaihtanut omistajaa ja siten kommandiittiyhtiössä on tapahtunut tappioiden vähennysoikeuteen vaikuttava omistajanvaihdos. Äänettömien yhtiömiesten yhtiöosuuksilla ei ole näissä olosuhteissa merkitystä.

Tilanteissa, joissa kommandiittiyhtiön yhtiömiehet ovat sopineet yhtiöosuuksiin kohdistuvista oikeuksista ja velvollisuuksista AKYL:n olettamasäännöksistä poiketen, äänettömien yhtiömiesten oikeuksiin ja velvollisuuksiin saattaa liittyä erityispiirteitä, jotka tulee ottaa tapauskohtaisesti huomioon arvioitaessa omistajanvaihdoksen vaikutusta tappioiden vähennysoikeuteen. Merkitystä on siis annettava nimenomaan yhtiöosuuksiin liittyville oikeuksille ja velvollisuuksille, ei yhtiöosuuksien nimityksille.

Korkein hallinto-oikeus on ottanut kantaa vuosikirjapäätöksessä KHO 2019:130 TVL 122 §:n soveltamiseen tilanteessa, jossa yhtiömiesten oikeudet ja velvollisuudet poikkesivat AKYL:n olettamasäännöksistä.

KHO 2019:130: Kommandiittiyhtiössä oli yksi vastuunalainen yhtiömies ja useita äänettömiä yhtiömiehiä. Vastuunalainen yhtiömies aikoi hankkia kaikki äänettömien yhtiömiesten yhtiöosuudet niin, että yhtiöön jäi vain vastuunalainen yhtiömies. Tuloverolain 122 §:n 1 momentin mukaan elinkeinoyhtymän tappiota ei vähennetä, jos tappiovuoden aikana tai sen jälkeen yli puolet sen osuuksista on vaihtanut omistajaa. Säännöstä oli sovellettava sen sanamuotoa vastaavalla tavalla siten, että myös äänettömien yhtiömiesten osuudet otettiin huomioon arvioitaessa, oliko yli puolet yhtymän osuuksista vaihtanut omistajaa. Sillä ei ollut merkitystä, että kysymyksessä oli pääomasijoitustoimintaa harjoittava kommandiittiyhtiö, vaan eri kommandiittiyhtiöissä tapahtuvia omistajanvaihdoksia oli arvioitava samojen perusteiden mukaisesti yhtiön toimialasta riippumatta. Ennakkoratkaisu verovuosille 2017 ja 2018. Äänestys 4-1.

Päätöksessä käsitellyssä tapauksessa ainoa vastuunalainen yhtiömies aikoi hankkia kaikki äänettömien yhtiömiesten osuudet, niin että yhtiöön jäi vain vastuunalainen yhtiömies. Vastuunalaisen yhtiömiehen yhtiösopimuksen mukainen alkuperäinen maksetun yhtiöpanoksen määrä oli ollut 0,430 miljoonaa euroa ja äänettömien yhtiömiesten yhtiösopimuksen mukaisten alkuperäisten maksettujen yhtiöpanosten yhteismäärä oli ollut 41,9 miljoonaa euroa. Yhtiömiehet olivat sopineet yhtiön voitonjaosta AKYL:n voitonjakoa koskevista säännöksistä poiketen siten, että yhtiön voitosta jaettaisiin vastuunalaiselle yhtiömiehelle enimmillään 20 prosenttia.

Korkein hallinto-oikeus perusteli päätöstään sillä, että tuloverolaissa ei ole säännöksiä siitä, miten elinkeinoyhtymän, kuten kommandiittiyhtiön, osuus määritellään. Kun otettiin huomioon äänettömien yhtiömiesten yhtiöön sijoittamien yhtiöpanosten arvo ja se seikka, että yhtiön voitosta on sovittu jaettavaksi vastuunalaiselle yhtiömiehelle enimmillään 20 prosenttia, vastuunalaisen yhtiömiehen osuutta on pidettävä äänettömien yhtiömiesten yhteenlaskettuja osuuksia pienempänä. Kun vastuunalainen yhtiömies hankki kaikki kommandiittiyhtiön yhtiömiesten yhtiöosuudet KHO:n päätöksessä kuvatuissa olosuhteissa, TVL 122 §:n 1 momentin säännöstä oli sovellettava sen sanamuotoa vastaavalla tavalla siten, että myös äänettömien yhtiömiesten osuudet otettiin huomioon arvioitaessa, oliko yli puolet kommandiittiyhtiön osuuksista vaihtanut omistajaa.

Jos yhtiömiehet ovat edes osin sopineet yhtiöosuuksiin kohdistuvista oikeuksista tai velvollisuuksista AKYL:n olettamasäännöksistä poiketen, on yhtiöosuuksiin kohdistuvien oikeuksien ja velvollisuuksien keskinäisiä vaikutuksia arvioitava päätöksen KHO 2019:130 perusteella tapauskohtaisesti TVL 122 §:n 1 momentissa tarkoitetuissa osuuksien omistajanvaihdostilanteissa. Tapauskohtainen arviointi on suoritettava esimerkiksi ainakin silloin jos:

- Äänettömille yhtiömiehille on annettu yhtiön päätöksenteossa merkittävää päätäntävaltaa,

- Äänettömien yhtiömiesten yhtiöön sijoittama pääomapanos on huomattavasti vastuunalaisen yhtiömiehen pääomapanosta suurempi ja yhtiön harjoittama toiminta perustuu suurelta osalta äänettömien yhtiömiesten tekemien sijoitusten käyttöön,

- Vastuunalaisen yhtiömiehen osuutta yhtiön AKYL:n säännösten mukaisesta voitosta on rajoitettu äänettömien yhtiömiesten hyväksi tai

- Vastuunalaisen yhtiömiehen osuutta yhtiön velvoitteista on jollain tavalla rajoitettu.

1.6 Vaiheittaiset luovutukset

Yhteisön tai elinkeinoyhtymän tappioita ei vähennetä, jos tappiovuoden aikana tai sen jälkeen yli puolet yrityksen osakkeista tai yhtiöosuuksista on vaihtanut omistajaa (TVL 122 § 1 momentti). Tämä tarkoittaa, että myös vaiheittaiset omistusmuutokset vaikuttavat tappioiden käyttöoikeuteen. Omistajaa vaihtaneiden osakkeiden tai osuuksien määrää laskettaessa tulee siten ottaa huomioon sekä tappion syntymisvuonna että sen jälkeen tapahtuneet omistusmuutokset. Samoilla osakkeilla tehdyt kaupat otetaan kuitenkin huomioon vain kerran kutakin tappiovuotta tarkasteltaessa. Jos esimerkiksi yhden osakkaan omistusosuus säilyy koko ajan 50 prosentin suuruisena, ei muiden osakkaiden omistuksissa tapahtuvilla muutoksilla ole vaikutusta tappioiden vähennysoikeuteen.

Esimerkki 13:

A omistaa osakeyhtiön koko osakekannan, joka muodostuu 100 osakkeesta. A myy 20 osaketta verovuonna 2019 ja 40 osaketta verovuonna 2020. Yhtiön verovuodet 2019 ja 2020 olivat tappiollisia. Yhtiön verovuoden 2021 elinkeinotoiminnan tulos on positiivinen. Yhtiö ei voi vähentää verovuoden 2021 elinkeinotoiminnan tuloksestaan vuoden 2019 elinkeinotoiminnan tappiota, koska tappiovuonna ja tappiovuoden jälkeen yhtiön osakkeista yli puolet (60/100) on vaihtanut omistajaa. Sen sijaan yhtiön verovuodelta 2020 vahvistettu elinkeinotoiminnan tappio vähennetään verovuoden 2021 elinkeinotoiminnan tuloksesta.

Esimerkki 14:

Osakeyhtiössä on 100 osaketta, joista A omistaa 50 kpl ja B 50 kpl. Yhtiön verovuosi 2019 oli tappiollinen. Verovuonna 2020 B myy kaikki omistamansa 50 osaketta uudelle omistajalle, joka myy osakkeet seuraavana verovuonna edelleen. A:n omistamat 50 osaketta pysyvät hänen omistuksessaan koko ajan. Koska samoilla osakkeilla tehdyt kaupat otetaan huomioon vain kerran kutakin tappiovuotta tarkasteltaessa, yhtiössä ei tapahdu TVL 122 §:ssä tarkoitettua omistajanvaihdosta. Siten yhtiö voi vähentää verovuoden 2019 tappion ilman poikkeuslupaa.

Esimerkki 15:

Osakeyhtiön osakekanta muodostuu 100 osakkeesta, joista A omistaa 20 osaketta, B 78 osaketta ja C 2 osaketta. Osakeyhtiöllä on vahvistettu elinkeinotoiminnan tappio verovuodelta 2019. Lisäksi yhtiön verovuodet 2020 ja 2021 ovat tappiollisia.

Verovuonna 2020 yhtiössä toteutetaan suunnattu osakeanti. Tämän jälkeen yhtiöllä on 200 osaketta. A merkitsee osakeannissa kaikki osakkeet, joten annin jälkeen A omistaa 120 osaketta, B 78 osaketta ja C 2 osaketta.

Verovuonna 2021 yhtiössä toteutetaan toinen suunnattu osakeanti, jonka jälkeen yhtiöllä on 300 osaketta. C merkitsee osakeannissa kaikki osakkeet, joten annin jälkeen C omistaa 102 osaketta, A 120 osaketta ja B 78 osaketta.

Osakeanti vaikuttaa tappioiden käyttöoikeuteen vain siltä osin kuin siinä poiketaan osakkeenomistajien merkintäetuoikeudesta. Siten osakkeiden, jotka on merkitty aiemmasta osakeomistuksesta poiketen, katsotaan vaihtaneen omistajaa.

Verovuoden 2020 osakeannissa A olisi saanut merkitä aiemman omistuksensa perusteella vain 20 osaketta. Siten 80 osakkeen (100 osaketta - 20 osaketta) katsotaan vaihtaneen omistajaa suunnatussa osakeannissa. Koska yhtiössä on yhteensä 200 osaketta, yhtiössä ei tapahdu omistajanvaihdosta verovuonna 2020 (80/200).

Verovuoden 2021 osakeannissa C olisi saanut merkitä aiemman omistuksensa perusteella vain kaksi osaketta. Siten 98 osakkeen (100 osaketta - 2 osaketta) katsotaan vaihtaneen omistajaa suunnatussa osakeannissa.

Kun tarkastellaan tappiovuosia 2019 ja 2020, yli puolet yhtiön osakkeista on vaihtanut verovuosina 2020 ja 2021 toteutettujen suunnattujen osakeantien myötä omistajaa ((80 osaketta + 98 osaketta) / 300 osaketta). Siten kyseisten verovuosien tappiot eivät ole vähennettävissä ilman poikkeuslupaa. Sen sijaan tappiovuoden 2021 aikana tai sen jälkeen yli puolet yhtiön osakkeista ei ole vaihtanut omistajaa (98/300), joten verovuoden 2021 tappio on vähennettävissä.

Esimerkki 16:

Avoimessa yhtiössä on kaksi vastuunalaista yhtiömiestä (A ja B) yhtä suurin yhtiöosuuksin. Avoimen yhtiön verovuosi muodostuu kalenterivuodesta. Yhtiön toiminta on ollut tappiollista verovuosina 2017-2018.

B myy yhtiöosuutensa A:lle syyskuussa 2019. Kun A jää avoimen yhtiön ainoaksi yhtiömieheksi, tulee avoimesta yhtiöstä niin sanottu yhdenmiehenyhtiö. AKYL 5 luvun 9 §:n 1 momentin mukaan yhdenmiehenyhtiö katsotaan purkautuneeksi, jos yhtiömiesten lukumäärä on alentunut yhteen eikä vuoden kuluessa ole noussut vähintään kahteen.

A myy puolet avoimen yhtiön yhtiöosuuksista E:lle helmikuussa 2020, jonka jälkeen sekä A:n että E:n yhtiöosuudet ovat yhtä suuret. Koska A on omistanut avoimen yhtiön yhtiöosuuksista vähintään puolet sekä ennen kuin avoimesta yhtiöstä tuli niin sanottu yhdenmiehenyhtiö, että myös sen jälkeen, kun avoimen yhtiön osakkaiden määrä nousi jälleen vähintään kahteen, ei avoimessa yhtiössä ole tapahtunut tappioiden vähennysoikeuteen vaikuttavaa omistajanvaihdosta kumpanakaan verovuotena.

Verovuosina 2019 ja 2020 tapahtuneilla omistajanvaihdoksilla ei ole vaikutusta yhtiölle verovuosilta 2017-2018 vahvistettujen tappioiden vähennysoikeuteen, koska yli puolet yhtymän osuuksista ei ole vaihtanut omistajaa.

Esimerkki 17:

Avoimessa yhtiössä on kaksi vastuunalaista yhtiömiestä (K ja L) yhtä suurin yhtiöosuuksin. Avoimen yhtiön verovuosi muodostuu kalenterivuodesta. Yhtiön toiminta on ollut tappiollista verovuosina 2017-2018.

K myy yhtiöosuutensa L:lle verovuonna 2019. Kun L jää avoimen yhtiön ainoaksi yhtiömieheksi, tulee avoimesta yhtiöstä niin sanottu yhdenmiehenyhtiö. AKYL 5 luvun 9 §:n 1 momentin mukaan yhdenmiehenyhtiö katsotaan purkautuneeksi, jos yhtiömiesten lukumäärä on alentunut yhteen eikä vuoden kuluessa ole noussut vähintään kahteen.

L myy verovuonna 2020 avoimen yhtiön yhtiöosuuksista sekä M:lle että N:lle 30 prosenttia, jonka jälkeen L:n yhtiöosuudeksi muodostuu 40 prosenttia. Koska 60 prosenttia yhtiöosuuksista on vaihtanut omistajaa tilanteessa, jossa yhdenmiehenyhtiön osakkaiden määrä on noussut vähintään kahteen, on avoimessa yhtiössä tapahtunut verovuosien 2017-2018 tappioiden vähennysoikeuteen vaikuttava omistajanvaihdos verovuonna 2020.

Sen sijaan verovuonna 2019 tapahtuneella omistajanvaihdoksella ei ole vaikutusta yhtiölle verovuosilta 2017-2018 vahvistettujen tappioiden vähennysoikeuteen, koska yli puolet yhtymän osuuksista ei ole vaihtanut omistajaa.

1.7 Välillinen omistajanvaihdos

Yhteisön tai yhtymän osakkeiden tai osuuksien voidaan tietyissä tilanteissa katsoa vaihtaneen omistajaa myös silloin, kun sen osakkaana olevan yhteisön tai yhtymän omistussuhteissa tapahtuu muutoksia. TVL 122 §:n tarkoittama välillinen omistajanvaihdos tapahtuu, jos tappiollisen yrityksen osakkeista tai osuuksista vähintään 20 prosenttia omistavan yhteisön tai yhtymän osakkeista tai osuuksista yli puolet on vaihtanut omistajaa. Tällöin myös tämän omistajayhteisön tai -yhtymän omistamien tappiollisten yritysten osakkeiden tai osuuksien katsotaan vaihtaneen omistajaa.

Välillisen omistajanvaihdoksen edellytyksiä tutkittaessa vain sellaisen osakasyhteisön tai -yhtymän omistajanvaihdoksilla on merkitystä, joka omistaa 20 prosenttia tai enemmän tappiollisen yrityksen osakkeista tai osuuksista. Jos tällaisen osakasyhtiön osakkeista tai osuuksista yli puolet vaihtaa omistajaa, kyseisen osakkaan omistamien osakkeiden tai osuuksien katsotaan vaihtaneen omistajaa.

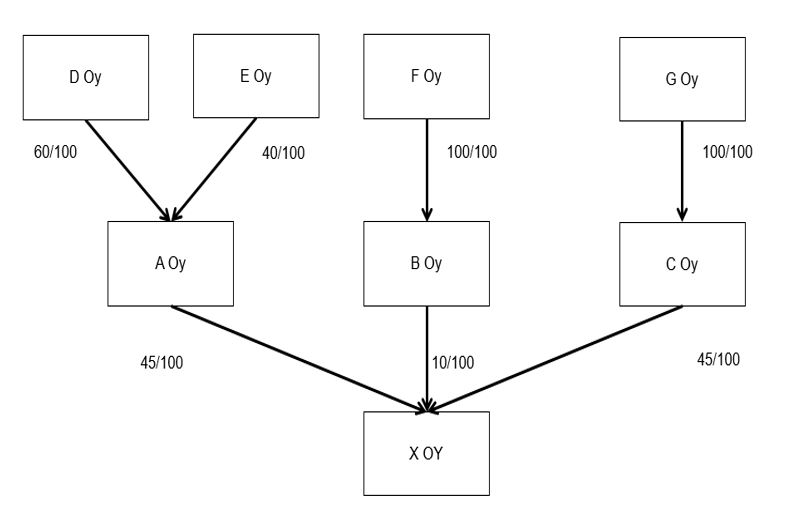

Esimerkki 18:

X Oy:n osakekanta muodostuu 100 osakkeesta, joista A Oy omistaa 45 osaketta, B Oy omistaa 10 osaketta ja C Oy 45 osaketta.

A Oy:n osakekanta muodostuu 100 osakkeesta, joista D Oy omistaa 60 kappaletta ja E Oy 40 kappaletta. B Oy:n kaikki osakkeet omistaa F Oy. C Oy:n kaikki osakkeet omistaa G Oy.

Jos D Oy luovuttaa omistamansa A Oy:n osakkeet, X Oy:n osakkeista 45 kappaleen katsotaan vaihtavan välillisesti omistajaa. Jos tämän lisäksi myös B Oy myy omistamansa 10 X Oy:n osaketta, X Oy:n osakkeista yhteensä 55 kappaletta eli yli puolet on vaihtanut välillisesti omistajaa.

Jos sen sijaan B Oy:n osakas F Oy myy omistamansa B Oy:n osakkeet, tällä ei ole vaikutusta X Oy:n omistuksen ja tappion vähentämisen kannalta, koska B Oy omistaa X Oy:n osakkeista alle 20 %.

Välillisessä omistajanvaihdoksessa huomioidaan vain sellaiset omistajavaihdokset, jotka ovat tapahtuneet välittömästi tappiollisen yrityksen osakasyhtiössä. Osakasyhtiössä tapahtuneella välillisellä omistajanvaihdoksella ei ole merkitystä tappiollisen yrityksen omistuksen kannalta.

Esimerkki 19:

Jos edellisessä esimerkissä yhtiöiden D Oy, F Oy ja G Oy omistajat vaihtuvat, tällä ei ole merkitystä X Oy:n tappioiden vähentämisen kannalta. Sen sijaan A Oy:ssä, B Oy:ssä ja C Oy:ssä tapahtuu välillinen omistajanvaihdos, joten ne eivät voi vähentää tappioitaan ilman poikkeuslupaa.

1.8 Omistajanvaihdoksen ajankohta

Omistajanvaihdos tapahtuu tavallisesti osakkeiden tai osuuksien kaupalla, jolloin osakkeita luovutetaan vastiketta vastaan. Omistusoikeuden siirtymishetki ratkaisee lähtökohtaisesti omistajanvaihdoksen ajankohdan. Yleensä omistajanvaihdoshetkeksi katsotaan tällöin sopimuksen, esimerkiksi kauppakirjan, allekirjoitushetki. Sopimuksessa on kuitenkin voitu sopia, että omistusoikeus siirtyy, kun kauppahinta on kokonaisuudessaan maksettu. Tällaisissa tapauksissa oikeuskäytännössä on katsottu omistajan vaihtuneen vasta, kun omistusoikeus on siirtynyt. Sopimuksen tekohetkellä ei siis näissä tapauksissa ole ollut merkitystä (esim. KHO 18.9.1975 taltio 3557, KHO 7.6.1976 taltio 2356 ja KHO 13.1.1977 taltio 88).

Osakeyhtiössä omistajanvaihdos voi tapahtua myös esimerkiksi osakeannin vuoksi, jos osakkeita merkitään aiemmasta osakeomistuksesta poiketen. Osakeannissa omistajanvaihdoksen ajankohdaksi katsotaan TVL 122 §:ää sovellettaessa verovuosi, jonka aikana osakkeiden merkintä on tapahtunut (KVL 489/1990).

2 Poikkeuslupamenettely

2.1 Poikkeusluvan myöntämisen edellytykset

Verohallinto voi hakemuksen perusteella myöntää erityisistä syistä oikeuden tappion vähentämiseen omistajanvaihdoksesta huolimatta, jos se on yhteisön tai yhtymän toiminnan jatkumisen kannalta tarpeen (TVL 122 § 3 momentti).

TVL 122 §:n tarkoituksena on estää kaupankäynti yhtiön tappioilla. Silloin kun tappiot eivät ole olleet kauppatavarana, poikkeuslupa voidaan antaa, jos muut poikkeusluvan myöntämisen edellytykset täyttyvät.

Sen lisäksi että tappiot eivät saa olla kaupankäynnin kohteena, poikkeusluvan myöntäminen edellyttää, että tappioiden vähentäminen on tarpeen yhteisön tai yhtymän toiminnan jatkumisen kannalta. Tämä tarkoittaa sitä, että yhteisön tai yhtymän on jatkettava toimintaansa omistajanvaihdoksen jälkeen. Jos yhteisö tai yhtymä on käytännössä lopettanut toimintansa ja sen arvo perustuu lähinnä vahvistettuihin tappioihin, poikkeusluvan myöntämiselle ei yleensä ole perustetta. Päätös voi olla kielteinen myös tilanteessa, jossa tappiollisen yrityksen aiemmin harjoittama toiminta lopetetaan kokonaan ja yritykseen siirretään keinotekoisin järjestelyin uuden omistajan toimesta täysin uutta toimintaa. Tappiollisen yrityksen toimintaa voidaan kuitenkin kehittää omistajanvaihdoksen jälkeen. Esimerkiksi konsernin sisäiset toiminnanmuutokset eivät lähtökohtaisesti estä poikkeusluvan myöntämistä, jos tappiollisen yrityksen toiminta jatkuu niistä huolimatta.

Poikkeuslupamenettelyssä tutkitaan lisäksi, onko luvan myöntämiselle olemassa erityiset syyt. Poikkeusluvan myöntämiselle katsotaan olevan erityisiä syitä, kun omistajanvaihdos on tapahtunut liiketaloudellisista tai niihin rinnastettavista syistä. Tällaisia erityisiä syitä ovat esimerkiksi:

- sukupolvenvaihdosluovutus

- yrityksen myynti työntekijöille

- konsernin sisäiset omistajanvaihdokset

- yrityksen saneerausohjelmaan liittyvät omistajanvaihdokset

- yrityksen toiminnan jatkumisen välittömät työllisyysvaikutukset

- toimimattoman valmisyhtiön ostaminen silloin, kun uudella yhtiöllä ei ole ollut toimintaa ennen omistajanvaihdosta ja tappiot ovat syntyneet uuden omistajan aikana tapahtuneessa toiminnassa.

- omistajanvaihdoksen ansiosta tapahtuva yrityksen markkina-aseman vahvistuminen sekä yrityksen toiminnan kehittäminen, tehostaminen ja laajentaminen (esim. KHO 2010:21)

Yhteisön tai yhtymän on hakemuksessaan osoitettava, että poikkeusluvan myöntämisen edellytykset täyttyvät. Ratkaisu perustuu aina kokonaisharkintaan. Poikkeusluvan myöntämisen edellytykset arvioidaan hakemuksen ajankohdan mukaan hakijan ja sen toiminnan jatkumisen kannalta. Edellytysten täyttyessä lupa myönnetään. Korkeimman hallinto-oikeuden päätöksessä KHO 2013:178 lupa myönnettiin, kun yhtiö oli tappioiden vähentämistä koskevassa hakemuksessaan selvittänyt, että se jatkoi omistajanvaihdoksen jälkeen toimintaansa ja että tappioiden vähentäminen oli tarpeen yhtiön toiminnan jatkumisen kannalta. Omistajanvaihdos johtui verotuksesta riippumattomista syistä, ja oli myös ilmeistä, että tappiot eivät omistajanvaihdostilanteessa muodostuneet kauppatavaraksi.

Luvan myöntämisen kannalta ei pääsääntöisesti ole merkitystä sillä, että yrityksessä on tapahtunut kaksi tai useampia omistajanvaihdoksia ennen lupahakemuksen tekemistä. Tällöin yrityksen on kuitenkin esitettävä, että poikkeusluvan myöntämisen edellytykset täyttyvät kaikkien omistajanvaihdosten osalta.

Poikkeuslupa voidaan myöntää keskinäisille kiinteistöosakeyhtiöille ja asunto-osakeyhtiöille samoin edellytyksin kuin muillekin yhteisöille.

2.2 Tappion vähentäminen yhteisön saamasta konserniavustuksesta

TVL 122 §:n 4 momentin mukaan osakeyhtiö ja osuuskunta saa vähentää tappion poikkeusluvan perusteella vain siltä osin kuin yhteisön verovuoden tulo ennen tappion vähentämistä ylittää yhteisön saaman konserniavustuksen määrän. Verohallinto voi kuitenkin antaa luvan tappion vähentämiseen kokonaan, jos poikkeusluvan myöntämiseen on erityisiä syitä ja konserniavustuksesta verotuksessa annetun lain (konserniavustuslaki) 3 §:n edellytykset konserniavustuksen antamiselle ovat täyttyneet jo ennen omistajanvaihdosta.

Konserniavustuslain 3 §:n mukaan konserniavustuksen antaminen edellyttää, että kotimainen osakeyhtiö tai osuuskunta omistaa yksin tai yhden tai useamman tytäryhteisönsä kanssa vähintään yhdeksän kymmenesosaa toisen kotimaisen osakeyhtiön tai osuuskunnan osakepääomasta tai osuuksista. Konsernisuhteen muodostumista käsitellään tarkemmin Verohallinnon ohjeen Konserniavustus luvussa 3. TVL 122 §:n 4 momentin mukainen poikkeuslupa edellyttää siis, että konserniavustuslaissa vaadittu omistussuhde on olemassa jo ennen TVL 122 §:n 1 momentissa tarkoitettua omistajanvaihdosta. Lisäksi TVL 122 §:n 3 momentissa säädettyjen edellytysten on täytyttävä.

Esimerkki 20:

A Oy omistaa B Oy:n osakkeet ja B Oy omistaa C Oy:n osakkeet. B Oy:lle on vahvistettu tappioita ja C Oy:n elinkeinotoiminnan tulos on positiivinen. A Oy myy B Oy:n osakkeet X Oy:lle, joka siis tämän jälkeen omistaa B Oy:n suoraan ja C Oy:n välillisesti. B Oy voi hakea paitsi lupaa tappioiden vähentämiseen, myös oikeutta tappion vähentämiseen C Oy:ltä saatua konserniavustusta vastaavalta osalta. Koska B Oy:n ja C Oy:n välillä on vallinnut konserniavustuslain 3 §:ssä edellytetty omistussuhde ennen TVL 122 §:n 1 momentissa tarkoitetun omistajanvaihdoksen tapahtumista, poikkeuslupa voidaan myöntää, jos muut poikkeusluvan myöntämisen edellytykset täyttyvät.

Esimerkki 21:

X Oy myy omistamiensa yhtiöiden A Oy:n ja B Oy:n osakekannat verovuonna 2019 ulkomaalaiselle yhtiö Y:lle. A Oy ja B Oy olivat siten ensin X Oy:n ja omistajanvaihdoksen jälkeen yhtiö Y:n omistamia toistensa sisaryhtiöitä. A Oy:n verovuosi 2019 on tappiollinen. A Oy hakee TVL 122 §:n 4 momentissa tarkoitettua poikkeuslupaa, jotta se voisi vähentää verovuoden 2019 tappion verovuonna 2020 B Oy:ltä saamastaan konserniavustuksesta.

Vaikka omistajavaihdos ei vaikuta A Oy:n ja B Oy:n asemaan toistensa sisaryhtiöinä, yhtiöiden yhteinen omistaja on kuitenkin tappiovuonna vaihtunut toiseen yhteiseen omistajaan. Siten konserniavustuslain 3 §:ssä säädetyt edellytykset eivät täyty TVL 122 §:n 4 momentissa edellytetyin tavoin jo ennen omistajanvaihdosta. Tämän vuoksi A Oy:lle ei voida myöntää poikkeuslupaa vähentää verovuoden 2019 tappiota B Oy:ltä verovuonna 2020 saamastaan konserniavustuksesta.

Esimerkki 22:

A Oy:llä on tappioita verovuosilta 2018 ja 2019. A Oy:ssä on tapahtunut verovuonna 2019 välitön omistajanvaihdos. A Oy on tehnyt verovuonna 2020 liiketoimintasiirron perustettavaan uuteen yhtiöön. Uuden yhtiön on tarkoitus antaa A Oy:lle konserniavustusta verovuonna 2021. A Oy hakee TVL 122 §:n 4 momentissa tarkoitettua poikkeuslupaa, jotta se voisi vähentää verovuosien 2018 ja 2019 tappiot verovuonna 2021 uudelta yhtiöltä saamastaan konserniavustuksesta.

Koska uusi yhtiö on perustettu vasta verovuonna 2020, A Oy:n ja uuden yhtiön välillä ei ole ollut KonsAvL 3 §:ssä tarkoitettua omistussuhdetta ennen A Oy:ssä verovuonna 2019 tapahtunutta omistajanvaihdosta. Siten TVL 122 §:n 4 momentin edellytykset eivät täyty. Tämän vuoksi A Oy:lle ei voida myöntää poikkeuslupaa vähentää tappioitaan uudelta yhtiöltä saamastaan konserniavustuksesta. A Oy:lle voidaan kuitenkin hakemuksesta myöntää TVL 122 §:n 3 momentissa tarkoitettu poikkeuslupa, jos sen myöntämisedellytykset täyttyvät.

Lupa tappioiden vähentämiseen yhtiön saamaa konserniavustusta vastaan voidaan myöntää vain yhdelle verovuodelle kerrallaan. Lupa tappioiden vähentämiseen yhtiön saamaa konserniavustusta vastaan tulee siis hakea tarvittaessa kultakin verovuodelta erikseen.

Lain esitöiden (HE 201/1998 vp, s. 3) mukaan TVL 122 §:n 4 momentin tarkoitus ei ole sallia sitä, että konserniavustus kierrätetään uudelta omistajayhtiöltä tappiolliselle yhtiölle sen tytäryhtiöiden kautta. Poikkeuslupamenettelyssä kiinnitetään siten huomiota säännöksen tarkoituksen toteutumiseen. Jos järjestelyn tarkoituksena on konserniavustuksen kierrättäminen, TVL 122 §:n 4 momentin mukaista poikkeuslupaa ei myönnetä. Jos yhtiölle myönnetään oikeus tappion vähentämiseen TVL 122 §:n 3 momentin perusteella, yhtiö voi kuitenkin vähentää tappion muilta osin.

Esimerkki 23:

Tappiollinen A Oy omistaa B Oy:n. X Oy ostaa A Oy:n osakkeet verovuonna 2020, jolloin B Oy:n osakkeet siirtyvät X Oy:n välilliseen omistukseen. Jos X Oy antaa verovuonna 2021 konserniavustusta B Oy:lle, joka puolestaan antaa konserniavustusta A Oy:lle, on kyseessä konserniavustuksen kierrättäminen uudelta omistajayhteisöltä tappiolliselle yhtiölle sen tytäryhtiön kautta. Lupaa tappion vähentämiseen konserniavustusta vastaavalta osalta ei myönnetä. A Oy:lle voidaan kuitenkin hakemuksesta myöntää TVL 122 §:n 3 momentissa tarkoitettu poikkeuslupa, jos sen myöntämisedellytykset täyttyvät.

Yhtiö ei saa ilman TVL 122 §:n 4 momentissa tarkoitettua poikkeuslupaa vähentää omistajanvaihdoksen jälkeen tappioitaan konserniavustusta vastaan. Siten tappioita, joiden vähentämiseen yhtiöllä on TVL 122 §:n 3 momentissa tarkoitettu poikkeuslupa, saa vähentää vain siltä osin kuin verovuoden tulo ennen tappioiden vähentämistä ylittää yhteisön saaman konserniavustuksen määrän. Sellaisia tappioita, joiden vähentämistä TVL 122 §:n 4 momentti ei rajoita, voidaan kuitenkin vähentää konserniavustusta vastaan, vaikka ne olisivat syntyneet rajoituksenalaisia tappioita myöhemmin (ks. KHO 2013:109).

Esimerkki 24:

A Oy:n osakkeista yli puolet on vaihtanut omistajaa vuonna 2017. Verohallinto on myöntänyt A Oy:lle TVL 122 §:n 3 momentissa tarkoitetun poikkeusluvan verovuodelta 2017 vahvistetun elinkeinotoiminnan tappion vähentämiseksi omistajanvaihdoksesta huolimatta. Edellytyksiä TVL 122 §:n 4 momentin mukaisen poikkeusluvan myöntämiselle ei ollut. Yhtiölle on vahvistettu elinkeinotoiminnan tappioita myös verovuosilta 2018–2019.

A Oy saa verovuonna 2020 konserniavustusta B Oy:ltä, minkä seurauksena A Oy:n elinkeinotoiminnan tulos muodostuu voitolliseksi. Koska niin sanottujen poikkeuslupatappioiden vähennysoikeutta konserniavustusta vastaan rajoitetaan TVL 122 §:n 4 momentissa, A Oy ei voi vähentää verovuodelta 2017 vahvistettua tappiota verovuoden 2020 elinkeinotoiminnan tuloksesta. A Oy:llä on kuitenkin oikeus vähentää saamastaan konserniavustuksesta verovuosilta 20018–2019 vahvistettuja tappioita, vaikka verovuoden 2017 tappio oli vähentämättä.

2.3 Poikkeuslupa yhteisöjen sulautumisen ja jakautumisen yhteydessä

Vastaanottava yhteisö saa vähentää sulautuvan tai jakautuvan yhteisön tappiot, jos vastaanottava yhteisö taikka sen osakkaat tai jäsenet taikka yhteisö ja sen osakkaat tai jäsenet yhdessä ovat tappiovuoden alusta lukien omistaneet yli puolet sulautuneen tai jakautuneen yhteisön osakkeista tai osuuksista (TVL 123 § 2 momentti). Lisäksi sulautuvan tai jakautuvan yhteisön tappioiden vähentäminen vastaanottavan yhteisön verotuksessa edellyttää, että sulautuminen tai jakautuminen täyttää elinkeinotulon verottamisesta annetun lain (EVL) yritysjärjestelysäännösten (EVL 52 a § ja 52 c §) edellytykset (ks. KHO 2012:23). Jos yritysjärjestelysäännösten ja TVL 123 §:n 2 momentin edellytykset eivät täyty, vastaanottava yhteisö ei saa vähentää verotuksessaan sulautuvan tai jakautuvan yhteisön tappioita. TVL 122 §:n 3 momentin mukaisessa poikkeuslupamenettelyssä ei voida myöntää poikkeuslupaa TVL 123 §:n 2 momentin edellytysten täyttymisen osalta.

Sulautumis- tai jakautumisvuoden verotuksessa tutkitaan, onko sulautuminen tai jakautuminen toteutettu yritysjärjestelysäännösten mukaisesti, ja siirtyvätkö tappiot TVL 123 §:n 2 momentin perusteella vastaanottavalle yhteisölle (ks. KHO 15.10.2019 taltio 4789). Yritysjärjestelysäännösten ja TVL 123 §:n 2 momentin soveltamisedellytyksiä käsitellään tarkemmin Verohallinnon ohjeissa Yritysjärjestelyt ja verotus – sulautuminen ja Yritysjärjestelyt ja verotus – jakautuminen. Verohallinto voi myös hakemuksesta antaa maksullisen ennakkoratkaisun tappioiden siirtymisestä. Ennakkoratkaisun hakemista käsitellään tarkemmin Verohallinnon ohjeessa Ennakkoratkaisuhakemuksen tekeminen ja siihen annettava päätös.

Sulautuvan tai jakautuvan yhteisön tappioiden vähentäminen vastaanottavan yhteisön verotuksessa edellyttää lisäksi, että tappiot olisivat olleet sulautuvan tai jakautuvan yhteisön itsensä käytettävissä. Siten jos sulautuvassa tai jakautuvassa yhteisössä on tapahtunut omistajanvaihdos ennen sulautumista tai jakautumista, tappiot eivät ole vähennettävissä ilman poikkeuslupaa, vaikka TVL 123 §:n 2 momentin edellytykset täyttyisivät.

Jos sulautuvassa tai jakautuvassa yhtiössä on tapahtunut omistajanvaihdos, sulautuva tai jakautuva yhtiö voi hakea tappioidensa vähentämiseen poikkeuslupaa ennen sulautumista tai jakautumista. Poikkeuslupaa voi hakea myös sulautumisen tai jakautumisen jälkeen. Tällöin vastaanottavan yhtiön tulee toimia poikkeusluvan hakijana. Poikkeusluvan myöntämisen edellytykset tutkitaan aina hakijan kannalta.

Sulautuneen tai jakautuneen yhteisön tappiot, joiden vähentämiseen vastaanottavalla yhteisöllä on oikeus, vähennetään vastaanottavan yhteisön verotuksessa samoin edellytyksin kuin vastaanottavan yhteisön omat tappiot. Siten jos vastaanottavassa yhteisössä on tapahtunut omistajanvaihdos sulautuvan tai jakautuvan yhtiön tappiovuoden aikana tai sen jälkeen, vastaanottavalla yhteisöllä ei ole oikeutta vähentää myöskään sille sulautumisen tai jakautumisen kautta siirtyneitä tappioita ilman poikkeuslupaa. Jos kysymys on kuitenkin samasta omistajanvaihdoksesta ja samoista tappioista, joiden osalta sulautuneelle tai jakautuneelle yhteisölle on myönnetty poikkeuslupa, voidaan sulautuneen tai jakautuneen yhtiön saamaa poikkeuslupaa soveltaa sulautumisen ja jakautumisen yleisseuraantoluonteesta johtuen vastaanottavan yhtiön verotuksessa. Tällainen tilanne voi olla kyseessä esimerkiksi silloin, kun emoyhtiössä tapahtuu välitön omistajanvaihdos ja tätä seuraavana vuonna emoyhtiön kokonaan tappiovuoden alusta lukien omistama tytäryhtiö, jolle on myönnetty poikkeuslupa välillisen omistajanvaihdoksen johdosta, sulautuu emoyhtiöön.

Esimerkki 25:

A Oy:llä on vahvistettua tappiota verovuodelta 2019. A Oy:n koko osakekannan on omistanut B Oy, joka on myynyt omistamansa A Oy:n osakkeet verovuonna 2020 C Oy:lle. Kaupan jälkeen A Oy:n on tarkoitus sulautua C Oy:öön. A Oy saa ennen sulautumistaan TVL 122 §:ssä tarkoitetun poikkeusluvan tappioidensa vähentämiseen omistajanvaihdoksesta huolimatta. C Oy ei kuitenkaan saanut vähentää A Oy:n tappioita, koska se vastaanottavana yhtiönä ei ollut tappiovuoden alusta lähtien omistanut yli puolta A Oy:n osakkeista TVL 123 §:n 2 momentin edellyttämällä tavalla. (ks. myös KHO 2003:23)

Esimerkki 26:

A Oy omistaa kokonaan B Oy:n, jonka verovuosi 2019 on tappiollinen. A Oy:n osakkeista yli puolet vaihtaa omistajaa verovuonna 2019. B Oy:ssä tapahtuu tällöin TVL 122 §:ssä tarkoitettu välillinen omistajanvaihdos, joten B Oy menettää tappioidensa käyttöoikeuden. B Oy sulautuu A Oy:öön vuonna 2020. B Oy:n tappiot siirtyvät A Oy:lle TVL 123 §:n mukaisesti. A Oy voi hakea TVL 122 §:n mukaista poikkeuslupaa vähentää B Oy:n tappiot B Oy:ssä tapahtuneesta välillisestä omistajanvaihdoksesta huolimatta. Poikkeusluvan myöntämisen edellytykset tutkitaan A Oy:n toiminnan jatkumisen kannalta (ks. myös KHO 10.3.1999 taltio 392).

Esimerkki 27:

A Oy:llä on vahvistettua tappiota verovuodelta 2018. A Oy:n osakkeista yli puolet vaihtaa omistajaa verovuonna 2019 siten, että osakkeita myydään ulkopuoliselle taholle. A Oy saa TVL 122 §:n 3 momentissa tarkoitetun poikkeusluvan verovuoden 2018 tappion vähentämiseen omistajanvaihdoksesta huolimatta. A Oy jakautuu verovuonna 2020 kahteen perustettavaan yhtiöön. Vaikka A Oy:llä on poikkeuslupa verovuoden 2018 tappion vähentämiseen, vastaanottavat yhtiöt eivät saa vähentää A Oy:n verovuoden 2013 tappiota, koska uusien vastaanottavien yhtiöiden osakkaiksi jakautumisessa tulevat tahot eivät ole omistaneet yli puolta jakautuvan yhtiön osakkeista tappiovuoden alusta lukien, jolloin TVL 123 §:n 2 momentissa säädetty omistusedellytys ei täyty.

Esimerkki 28:

A Oy:ssä on 20 osaketta, joista X on omistanut tappiollisen verovuoden alusta lähtien 15 kpl ja Y 5 kpl. X myy tappiollisen verovuoden jälkeen, mutta ennen jakautumista 12 osaketta Y:lle. Tämän jälkeen A Oy jakautuu kahdeksi uudeksi yhtiöksi EVL 52 c §:ssä tarkoitetulla tavalla, jolloin X ja Y saavat vastikkeena uusien yhtiöiden osakkeita omistustensa suhteessa.

Vaikka A Oy:ssä tapahtui TVL 122 §:ssä tarkoitettu omistajanvaihdos, TVL 123 §:n 2 momentin edellytykset täyttyvät, koska kokonaisjakautumisessa vastaanottavien uusien yhtiöiden osakkaiksi tulevat X ja Y ovat koko ajan omistaneet yli puolet jakautuvan yhtiön osakkeista tappiovuoden alusta lukien. A Oy:n tappio ei kuitenkaan jakautumisessa siirry vastaanottaville uusille yhtiöille, vaikka TVL 123 §:n 2 momentin omistusta koskeva edellytys sinänsä täyttyy. Tämä johtuu siitä, että tappio ei ole TVL 122 §:ssä tarkoitetun omistajanvaihdoksen vuoksi A Oy:n käytettävissä. Tappion vähentäminen vastaanottavien yhtiöiden verotuksessa edellyttää, että tappioiden vähentämiseen saadaan TVL 122 §:n 3 momentissa tarkoitettu poikkeuslupa.

Esimerkki 29:

A Oy on verovuodesta 2017 lähtien omistanut koko D Oy:n osakekannan. D Oy:llä on vahvistettuja tappioita verovuosilta 2018 ja 2019. A Oy jakautuu verovuonna 2020 kahteen uuteen yhtiöön, B Oy:öön ja C Oy:öön. D Oy:n osakekanta siirtyy jakautumisessa C Oy:lle.

Jakautumisen jälkeen verovuonna 2020 C Oy:n osakas X lahjoittaa 53 prosenttia C Oy:n osakkeista Y Oy:lle. Siten C Oy:ssä tapahtuu verovuonna 2020 välitön omistajanvaihdos ja D Oy:ssä välillinen omistajanvaihdos. Koska TVL 122 §:n 3 momentissa asetutut edellytykset täyttyvät, D Oy:lle myönnetään poikkeuslupa tappioidensa vähentämiseen. Tämän jälkeen D Oy sulautuu emoyhtiöönsä C Oy:öön verovuonna 2021.

Jakautumisen yleisseuraantoluonteen vuoksi jakautumisessa syntyneen C Oy:n katsotaan omistaneen D Oy:n osakkeet siitä lähtien, kun jakautunut A Oy oli ne omistanut. Siten TVL 123 §:n 2 momentin edellytykset täyttyvät. D Oy:n kyseisille tappioille saamaa poikkeuslupaa voidaan soveltaa C Oy:n verotuksessa, eikä C Oy:n tarvitse hakea tilanteessa uutta poikkeuslupaa, koska kyseessä ovat samat tappiot ja sama omistajanvaihdos, jota D Oy:n välillisen omistajanvaihdoksen jälkeen saama poikkeuslupa koskee. Siten C Oy:llä on oikeus vähentää D Oy:lle vahvistetut tappiot (ks. myös KHO 2019:131).

3 Poikkeuslupahakemus

TVL 122 §:n 3 momentissa tarkoitetun hakemuksen Verohallinnolle voi tehdä se yhteisö tai yhtymä, jonka tappion vähentämisestä on kysymys. Osakkeiden tai osuuksien myyjä tai ostaja ei voi tehdä hakemusta omissa nimissään. Jos poikkeuslupaa haetaan sulautuneen tai jakautuneen yhtiön tappioiden vähentämiselle, vastaanottavan yhtiön tulee olla hakijana. Poikkeuslupaa on haettava kirjallisesti.

Lupahakemuksen voi tehdä joko ennen omistajanvaihdosta tai sen jälkeen. Jos lupaa haetaan ennen omistajanvaihdosta, lupahakemuksesta tulee käydä ilmi omistajanvaihdoksen osapuolet, omistajanvaihdoksen todennäköinen tapahtumisajankohta sekä muut luovutuksen pääasialliset ehdot. Lupahakemuksessa on lisäksi esitettävä selvitys poikkeuslupahakemuksen kohteena olevista tappioista. Poikkeuslupaa voi hakea, vaikka yhtiön omistajanvaihdostilikauden tilinpäätös ei ole valmistunut (ks. KHO 18.3.2014 taltio 821). Poikkeuslupahakemuksen jättämiselle ei ole laissa säädettyä määräaikaa.

Myöskään poikkeuslupahakemusten käsittelylle ei ole säädetty erityistä määräaikaa, mutta ne käsitellään mahdollisimman nopeasti sen jälkeen, kun asian ratkaisemiseksi tarvittavat selvitykset on toimitettu Verohallintoon.

Hakemus on vapaamuotoinen. Poikkeuslupahakemuksessa on kuitenkin esitettävä seuraavat asiat:

- Perustiedot hakijasta ja sen toiminnasta:

- kotipaikka

- toimiala

- perustamisajankohta

- tilikausi

- liikevaihto

- henkilöstömäärä

- muut vastaavat toiminnan laatua ja laajuutta kuvaavat tiedot

- konserniyhtiön osalta perustiedot myös konsernista, selvitys konsernirakenteesta ja hakijayhtiön toiminnallisesta asemasta konsernissa

- Selvitys omistajanvaihdoksen syistä ja ajankohdasta sekä selvitys omistuksesta ennen ja jälkeen omistajanvaihdoksen

- Selvitys tappioista, joiden vähentämiseen oikeutta haetaan

- Selvitys hakijan toiminnasta ennen ja jälkeen omistajanvaihdoksen

- Selvitys poikkeusluvan myöntämisedellytysten täyttymisestä

- Selvitys konserniavustuksen antajasta ja konsernisuhteen alkamisajankohdasta, jos kyseessä on hakemus tappion vähentämiseksi yhteisön saamaa konserniavustusta vastaavalta osalta

- Hakijan tai asiamiehen postiosoite ja puhelinnumero mahdollisten lisäselvitysten pyytämistä varten

Poikkeuslupahakemuksen liitteet

- Asiakirjaselvitys omistajanvaihdoksesta, kuten kauppakirja, esikauppakirja tai yhtiökokouksen pöytäkirja

- Hakijan viimeksi päättyneen tilikauden tilinpäätösasiakirjat toimintakertomuksineen, konserniyhtiöiden osalta lisäksi konsernin tilinpäätösasiakirjat toimintakertomuksineen, ellei niitä ole vielä annettu Verohallinnolle verotuksen toimittamista varten

Jos Verohallinnolle toimitettu asiakirja on puutteellinen tai siinä ei ole esitetty asian ratkaisemiseksi tarvittavaa selvitystä, hakijaa voidaan pyytää täydentämään hakemusta. Hakijan on toimitettava lisäselvitys annetussa määräajassa.

Poikkeuslupahakemuksen voi tehdä OmaVero-palvelussa (vero.fi/omavero).

4 Poikkeuslupapäätös

4.1 Poikkeuslupapäätöksen sisältö ja soveltaminen

Päätös poikkeuslupahakemukseen voi olla myönteinen tai kielteinen. Hakemus voidaan myös jättää tutkimatta tai asia voi jäädä sillensä.

Poikkeuslupapäätöksessä yksilöidään ratkaisun perusteena olevat syyt. Jos poikkeuslupa annetaan ennen omistajanvaihdoksen toteutumista, päätös rajataan koskemaan tiettyä ajanjaksoa. Poikkeuslupapäätöksessä yksilöidään verovuodet, joiden tappioiden vähentämistä päätös koskee. Lainvoiman saanutta poikkeuslupapäätöstä sovelletaan verotuksessa viran puolesta. Jos hakijalle muodostuu poikkeuslupapäätöksen johdosta oikeus vähentää vahvistetut tappiot verovuonna, jonka verotus on jo päättynyt, oikaistaan verotusta verovelvollisen hyväksi.

Poikkeuslupapäätöstä ei sovelleta, jos hakijan hakemuksessaan esittämät poikkeusluvan myöntämisen edellytyksenä olevat esimerkiksi toiminnan jatkumista koskevat tiedot eivät vastaa todellista tilannetta (ks. KHO 1998:20).

Jos hakijan hakemuksessaan esittämät poikkeusluvan myöntämisedellytyksiä koskevat tiedot vastaavat todellista tilannetta, poikkeuslupapäätöstä on lähtökohtaisesti sovellettava, vaikka hakijan verotuksesta saataisiin myöhemmin tietoa, joka vaikuttaisi vahvistettujen tappioiden määrään. Tarvittaessa tappioiden määrää on korjattava verotusmenettelystä annetun lain (VML) verotuksen oikaisua ja muutoksenhakua koskevien säännösten mukaisesti.

Esimerkki 30:

Yhtiöllä on lainvoimaisten poikkeuslupapäätösten perusteella oikeus vähentää verovuosilta 2013–2017 vahvistetut tappiot omistajanvaihdoksista huolimatta. Poikkeuslupien myöntämisen jälkeen verovuosien 2015–2019 verotusta oikaistiin yhtiöön suoritetulla verotarkastuksella saatujen tietojen perusteella siirtohinnoittelun osalta siten, että yhtiölle vahvistettiin verotettavaa tuloa toimitetuissa verotuksissa vahvistettujen tappioiden sijaan. Tämän seurauksena aiemmilta vuosilta vahvistetut tappiot olivat poikkeuslupien perusteella vähennettävissä oikaisujen vuoksi positiiviseksi muuttuneiden verovuosien tuloksista.

Kun hakemuksessa esitetyt tiedot muun muassa omistajanvaihdoksen syistä ja yhtiön toiminnan jatkumisesta vastaavat todellista tilannetta, lainvoimaisesti vahvistettuja tappioita ei voida jättää vähentämättä markkinaehtoisen voiton tasoa koskevien uusien tietojen perusteella (ks. myös KHO 2017:51).

4.2 Päätöksestä perittävä maksu

Poikkeuslupapäätös on Verohallinnon maksullinen suorite. Maksun suuruudesta säädetään Valtiovarainministeriön asetuksella Verohallinnon suoritteiden maksullisuudesta.

Poikkeuslupapäätöksestä perittävän maksun määrä käy ilmi Verohallinnon ylläpitämästä hinnastosta Hinnasto Verohallinnon maksullisista palveluista.

4.3 Muutoksenhaku

Poikkeuslupapäätöstä koskevasta muutoksenhausta säädetään VML 65 a §:ssä. VML 65 a §:n 2 momentin mukaan sekä hakija että Veronsaajien oikeudenvalvontayksikkö saavat hakea poikkeuslupapäätökseen muutosta verotuksen oikaisulautakunnalta kirjallisella oikaisuvaatimuksella.

Hakija voi tehdä oikaisuvaatimuksen OmaVero-palvelussa (vero.fi/omavero).

Hakijan muutoksenhakuaika on 60 päivää siitä päivästä, jona hakija on saanut tiedon päätöksestä. Muutoksenhakuaikaa laskettaessa tiedoksisaantipäivää ei oteta lukuun. Jos määräajan viimeinen päivä on pyhäpäivä tai lauantai, valitus on tehtävä viimeistään ensimmäisenä arkipäivänä sen jälkeen. Tarkemmat muutoksenhakuohjeet ovat poikkeuslupapäätöksen liitteenä. Veronsaajien oikeudenvalvontayksikön muutoksenhakuaika on 60 päivää päätöksen tekemisestä.

Poikkeuslupapäätöstä koskevaan oikaisulautakunnan päätökseen saa hakea muutosta valittamalla hallinto-oikeuteen. Valitusaika lasketaan samalla tavoin kuin muutoksenhaussa verotuksen oikaisulautakunnalle. Hallinto-oikeuden päätöksestä voi edelleen valittaa korkeimpaan hallinto-oikeuteen, jos korkein hallinto-oikeus myöntää valitusluvan.

johtava veroasiantuntija Lauri Savander

ylitarkastaja Nina Salakka