Korkovähennysoikeuden rajoittaminen yritysverotuksessa

Avainsanat:

- Antopäivä

- 24.11.2021

- Diaarinumero

- VH/5598/00.01.00/2021

- Voimassaolo

- 24.11.2021 - 21.4.2022

- Valtuutussäännös

- Laki Verohallinnosta (503/2010) 2 § 2 momentti

Ohjeessa käsitellään 1.1.2019 voimaan tullutta EVL 18 a §:n ja EVL 18 b §:n mukaista korkovähennysoikeuden rajoittamista koskevaa sääntelyä.

Ohjetta on päivitetty 10.9.2021 julkaistun korkovähennysoikeuden rajoittamista koskevan oikeuskäytännön johdosta. Muutoksia on tehty lukuihin 3. ja 6.

1 Korkomenojen vähennyskelpoisuudesta

1.1 Yleistä

Elinkeinotoiminnasta johtuneiden velkojen korot ovat vähennyskelpoisia elinkeinotulon verottamisesta annetun lain (360/1968, EVL) 18 §:n 1 momentin 2 kohdan säännöksen mukaan. Saman säännöksen mukaan korot ovat vähennyskelpoisia silloinkin, kun korot riippuvat liikkeen tuloksesta. Edellytyksenä korkojen vähentämiselle on, että kyse on vähennystä vaativan verovelvollisen korkomenoista. EVL 23 §:n mukaan korot ovat sen verovuoden kulua, jolta ne suoritetaan. Muun toiminnan ja maatilatalouden tulolähteisiin kuuluvien velkojen korot ovat vähennyskelpoisia tuloverolain (1535/1992, TVL) 58 §:n 1 momentin ja maatilatalouden tuloverolain (543/1967) 3 §:n 1 momentin mukaan. EVL 18 a § rajoittaa EVL 18 b §:ssä säädetyin poikkeuksin edellä mainittujen korkojen vähennyskelpoisuutta kaikissa tulolähteissä.

Korkojen vähentämiseen konsernien sisäisissä rahoitusjärjestelyissä voidaan Suomessa soveltaa verotusmenettelystä annetun lain (1558/1995, VML) 31 §:n mukaista siirtohinnoitteluoikaisua. Siirtohinnoittelusäännöksen soveltaminen edellyttää, ettei velan korkoa voida pitää markkinaehtoisena.

Korkeimman hallinto-oikeuden ratkaisukäytännön mukaan korot voidaan katsoa vähennyskelvottomiksi myös silloin, kun osakkeiden hankintavelkaan liittyviä osakkeita ei voida kohdentaa sivuliikkeen varoiksi (KHO 2016:71).

Korkojen vähennyskelpoisuus on verotus- ja oikeuskäytännössä joissakin tilanteissa evätty myös veron kiertämistä koskevan VML 28 §:n nojalla (ks. esim. KHO 2016:72).

1.2 Korkovähennysoikeuden rajoittamista koskeva sääntely

Korkovähennysoikeuden rajoittamista koskevan sääntelyn muuttamista koskevaan hallituksen esitykseen ja siihen liittyvään valtiovarainvaliokunnan mietintöön (HE 150/2018 vp, VaVM 21/2018 vp) perustuvat säännökset EVL 18 a § ja EVL 18 b § tulivat voimaan 1.1.2019. Tällä sääntelyllä muutettiin vuonna 2013 voimaan tullutta korkojen vähennysoikeuden rajoittamista koskevaa EVL 18 a §:ää (HE 146/2012 vp, HE 185/2013 vp, VaVM 32/2013 vp) Euroopan unionin neuvoston 12.7.2016 antaman veron kiertämisen estämistä koskevan direktiivin (EU) 2016/1164 johdosta. Direktiivi sisältää sääntelyn vähimmäistason, joka jäsenvaltioiden on direktiivissä tarkoitetuissa asioissa pantava täytäntöön.

Hallituksen esityksen (HE 150/2018 vp) mukaan korkovähennysoikeuden rajoittamista koskevan sääntelyn tavoitteena on turvata Suomen veropohjaa nykyistä laajemmalla korkorajoitussääntelyllä siten, että sääntelyssä otetaan huomioon myös yritystoiminnan edellytysten turvaaminen. Sääntelyllä rajoitetaan muutoin vähennyskelpoisten korkomenojen vähentämistä. Sääntelyn tarkoituksena on ehkäistä verotuottojen kannalta merkityksellistä korkojen vähentämiseen liittyvää aggressiivista verosuunnittelua. Lisäksi tavoitteena on muuttaa Suomen verolainsäädäntöön aikaisemmin sisältynyttä korkovähennysoikeuden rajoittamista koskevaa säännöstä siten, että se vastaisi direktiivin mukaista koron vähennysoikeutta rajoittavaa sääntöä. Direktiivin johdosta kansalliseen korkovähennysoikeuden rajoittamista koskevaan sääntelyyn tehtiin muun muassa seuraavat muutokset:

- Sääntelyyn lisättiin koron määritelmä, joka kattaa verotus- ja oikeuskäytännössä korkona pidettävien suoritusten lisäksi rahoituksen hankinnan yhteydessä kertyvät suoritukset.

- Sääntelyn soveltamisala laajeni siten, että se koskee sekä konserniyhteydessä oleville osapuolille että muille kuin konserniyhteydessä oleville osapuolille suoritettuja elinkeinotulolähteen, muun toiminnan tulolähteen ja maatalouden tulolähteen korkoja.

- Vähennyskelvottomiksi jäävien korkomenojen laskentaan lisättiin uusi niin sanottu 3 000 000 euron raja, jota sovelletaan tietyissä tilanteissa muiden kuin konserniyhteydessä oleville osapuolille suoritettujen korkojen laskennassa niin sanottujen 500 000 euron ja 25 prosentin rajojen sijasta.

- Siirtymäsäännöksen mukaiset muille kuin konserniyhteysosapuolille suoritetut korkomenot ovat aina vähennyskelpoisia.

- Sääntelyyn lisättiin itsenäisiä yrityksiä ja julkisten infrastruktuurihankkeiden rahoittamista koskevat poikkeukset, joiden soveltuessa korkojen vähennysoikeutta ei rajoiteta.

- Aikaisempaan sääntelyyn sisältynyttä rahoitusalan yrityksiä koskevaa poikkeusta täsmennettiin direktiivin mukaiseksi.

- Tasevertailuun perustuvan poikkeuksen soveltamisen lisäedellytyksen johdosta vertailtavat taseet on arvostettava samaa menetelmää käyttäen.

EVL 18 a §:ään (jäljempänä korkorajoitussäännös) sisältyy muun muassa säännöksen perusteella vähennyskelpoisten ja vähennyskelvottomien korkojen laskentaa koskevat säännöt. EVL 18 b §:ään (jäljempänä poikkeussäännös) puolestaan sisältyvät sääntelyn soveltamista koskevat poikkeukset, joiden soveltamisedellytysten täyttyessä korkojen vähennysoikeutta ei rajoiteta. Korkorajoitussäännöksen soveltaminen ei edellytä esimerkiksi erityisten liiketaloudellisten syiden tai korkomenoa vastaavan tulon tosiasiallisen saajan verorasituksen tason selvittämistä.

EVL 18 a § ei estä yleisen veron kiertämistä koskevan säännöksen tai siirtohinnoitteluoikaisun soveltamista, koska säännösten soveltamisalat eroavat toisistaan. Nämä säännökset voivat soveltua, jos niiden soveltamisedellytykset täyttyvät.

2 Sääntelyn soveltamisala

2.1 Soveltamisalaan kuuluvat yhtiöt ja niiden harjoittama toiminta

Korkorajoitussäännöstä sovelletaan EVL 18 a §:n 1 momentin mukaan yhteisöihin, avoimiin yhtiöihin ja kommandiittiyhtiöihin sekä vastaaviin ulkomaisiin yhtiöihin, jos niillä on Suomessa kiinteä toimipaikka tai ne saavat muutoin tuloa Suomesta. Lisäksi säännöstä sovelletaan TVL 9 §:n 1 momentin 1 kohdan perusteella Suomessa yleisesti verovelvollisiin ulkomaisiin yhteisöihin. Rajoitus ei koske esimerkiksi yksityistä elinkeinonharjoittajaa.

Yhteisöillä tarkoitetaan kaikkia tuloverolain TVL 3 §:n mukaisia yhteisöjä, joita ovat muun muassa osakeyhtiöt ja osuuskunnat. Asunto-osakeyhtiöt, keskinäiset kiinteistöyhtiöt ja niin sanotut Mankala-yhtiöt ovat lain mukaan itsenäisiä yhteisöverovelvollisia ja sen vuoksi direktiivin ja korkovähennysoikeuden rajoittamista koskevan sääntelyn soveltamisalaan kuuluvia veroverovelvollisia.

Sääntelyä sovelletaan elinkeinotoiminnan, maatalouden ja muun toiminnan tulolähteen korkomenoihin. Korkovähennysoikeuden rajoitus lasketaan verovelvolliskohtaisesti tulolähteiden nettokorkomenojen yhteismäärän perusteella (ks. luku 4).

2.2 Soveltamisalan ulkopuolelle jäävät yhtiöt ja korot

2.2.1 Itsenäiset yritykset

EVL 18 b §:n 1 momentin mukaan säännöksen 2 momentissa määritellyt itsenäiset yritykset eivät kuulu korkovähennysoikeuden rajoituksen piiriin. Itsenäisenä yrityksenä ei EVL 18 b §:n 2 momentin mukaan pidetä yhteisöä, avointa yhtiötä tai kommandiittiyhtiötä,

- joka on osa liikekirjanpidollista konsernia;

- jolla on verotuksellinen kiinteä toimipaikka ulkomailla;

- jolla on suoraan tai välillisesti vähintään 25 prosentin osuus toisen yksikön äänioikeuksista tai pääomasta tai oikeus saada vähintään 25 prosenttia toisen yksikön voitoista;

- jonka äänioikeuksista, pääomasta tai voitoista luonnollisella henkilöllä tai toisella yksiköllä on suoraan tai välillisesti vähintään 25 prosentin osuus; tai

- jolla on yhteys yhteen tai useampaan toiseen yksikköön sen perusteella, että luonnollisella henkilöllä tai jollain yksiköllä suoraan tai välillisesti on sekä siitä että toisesta yksiköstä vähintään 25 prosentin osuus.

Itsenäistä yritystä koskevan poikkeuksen soveltaminen edellyttää, ettei yksikään EVL 18 b §:n 2 momentin 1–5 kohdissa luetelluista edellytyksistä täyty. Poikkeussäännöstä ei siten voida soveltaa esimerkiksi tilanteessa, jossa yhtiö ei ole osa liikekirjanpidollista konsernia, mutta sillä on säännöksessä tarkoitettu etuyhteydessä oleva yhtiö.

Direktiivin mukaan liikekirjanpidollisella konsernilla tarkoitetaan kaikkia sellaisia yksiköitä, jotka on täysimääräisesti sisällytetty kansainvälisten tilinpäätösstandardien tai jäsenvaltion kansallisen tilinpäätösjärjestelmän mukaisesti laadittuun konsernitilinpäätökseen. Kansallisen ja kansainvälisen tilinpäätössääntelyn mukaan yhtiö sisällytetään yleensä täysimääräisesti konsernitilinpäätökseen konsernin omistusosuutta vastaavilta osin silloin, kun samaan konserniin kuuluvat yhtiöt käyttävät yhtiössä määräysvaltaa.

Itsenäisenä yrityksenä voidaan poikkeussäännöksen mukaan pitää vain sellaista yhtiötä, joka ei ole osa liikekirjanpidollista konsernia ja jolla ei ole kiinteää toimipaikkaa ulkomailla. Lisäksi edellytetään, ettei yhtiöllä ole suoraan tai välillisesti vähintään 25 prosentin osuutta toisen yhtiön äänioikeuksista tai pääomasta tai oikeutta saada vähintään 25 prosenttia toisen yrityksen voitoista. Itsenäisenä yrityksenä ei myöskään pidetä yhtiötä, jonka äänioikeuksista, pääomasta tai voitoista luonnollisella henkilöllä tai toisella yrityksellä on suoraan tai välillisesti vähintään 25 prosentin osuus. Jos luonnollisella henkilöllä tai yrityksellä on suoraan tai välillisesti vähintään 25 prosentin osuus yhtiöstä ja toisesta tai useammasta yhtiöstä, yksikään näistä yhtiöistä ei ole säännöksessä tarkoitettu itsenäinen yritys.

Itsenäisen yrityksen määritelmään sisältyvä 25 prosentin etuyhteys voi muodostua sekä yhtiön että luonnollisen henkilön kautta. Tällöin huomioon otetaan suoran etuyhteyden lisäksi välillinen etuyhteys. Etuyhteys lasketaan suhteellisesti kertomalla jokaisen portaan osuus pääomaan tai äänioikeuksiin tai oikeudesta voittoon. Jos näin laskettu suhteellinen osuus on vähintään 25 prosenttia, kyse on säännöksessä tarkoitetusta etuyhteydestä. Poikkeussäännöksen itsenäisen yrityksen määritelmään liittyvä etuyhteyden määritelmä poikkeaa siten tietyiltä osin korkorajoitussäännöksen sisältämästä konserniyhteyden määritelmästä (ks. luku 3.2.1).

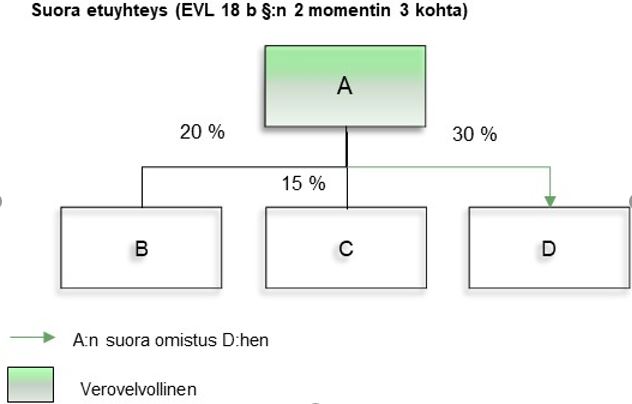

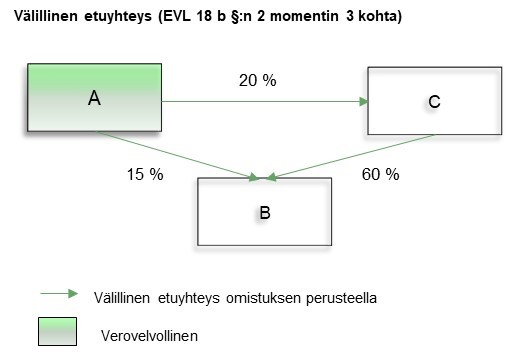

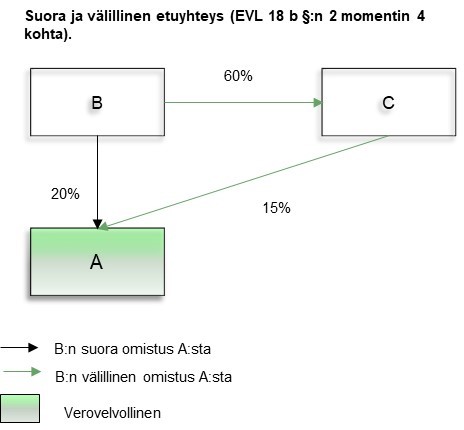

Itsenäisen yrityksen muodostumista EVL 18 b §:n 2 momenttiin sisältyvän etuyhteyden määritelmän mukaisesti kuvataan seuraavissa esimerkeissä 1–3, joissa itsenäisen yrityksen edellytyksiä tarkastellaan yhtiön A osalta.

Esimerkki 1: A omistaa suoraan B:tä 20 prosenttia, C:tä 15 prosenttia ja D:tä 30 prosenttia. A ei ole EVL 18 b §:n 2 momentin 3 kohdan mukaan itsenäinen yritys, koska se omistaa suoraan 30 prosenttia D:tä.

Esimerkki 2: A omistaa B:tä 15 prosenttia ja C:tä 20 prosenttia. C omistaa lisäksi 60 prosenttia B:tä. A ei ole EVL 18 b §:n 2 momentin 3 kohdan mukaan itsenäinen yritys, koska sen yhteenlaskettu suora ja välillinen omistus B:stä on 27 prosenttia.

Esimerkki 3: B omistaa suoraan 20 prosenttia A:ta ja 60 prosenttia C:tä, joka omistaa 15 prosenttia A:ta. B tai C eivät kumpikaan omista suoraan A:sta vähintään 25 prosenttia. A ei ole EVL 18 b §:n 2 momentin 4 kohdan mukaan itsenäinen yritys, koska B omistaa suoraan tai välillisesti A:sta 29 prosenttia. B voi olla myös luonnollinen henkilö.

Itsenäistä yritystä koskevan poikkeuksen soveltuminen arvioidaan verovuosikohtaisesti. Poikkeuksen soveltamista vaaditaan verovuosittain. Poikkeuksen soveltamisen edellytyksenä on, että yhtiö on ollut EVL 18 b §:n 1 momentin 1 kohdassa tarkoitettu itsenäinen yritys koko verovuoden ajan. Jos yhtiö on ollut säännöksessä tarkoitettu itsenäinen yritys koko verovuoden ajan, yhtiön verovuoden korkomenojen vähentämistä ei rajoiteta EVL 18 a §:n 3 ja 4 momentin mukaisesti. Yhtiö ei voi vähentää aikaisempien vuosien vähennyskelvottomia nettokorkomenoja sinä verovuonna, jona siihen sovelletaan itsenäistä yritystä koskevaa poikkeusta.

2.2.2 Rahoitusalan yritykset

Korkorajoitussäännöstä ei sovelleta EVL 18 b §:n 3 momentissa lueteltuihin rahoitusalan yrityksiin (EVL 18 b §:n 1 momentin 2 kohta). Rahoitusalaa koskeva poikkeus perustuu veron kiertämisen estämistä koskevaan direktiiviin, jossa poikkeuksen soveltamisalaan kuuluvat rahoitusalan yritykset on määritetty.

EVL 18 b §:n 3 momentin mukaan rahoitusalan yrityksellä tarkoitetaan EVL 18 b §:n 1 momentin 2 kohdassa

- luottolaitostoiminnasta annetussa laissa tarkoitettua luottolaitosta;

- sijoituspalvelulaissa tarkoitettua sijoituspalveluyritystä;

- vaihtoehtorahastojen hoitajista annetussa laissa (162/2014) tarkoitettua vaihtoehtorahaston hoitajaa;

- sijoitusrahastolaissa (48/1999) tarkoitettua rahastoyhtiötä;

- vakuutusyhtiölaissa tarkoitettua toimiluvan saanutta vakuutusyhtiötä tai jälleenvakuutusyhtiötä;

- vakuutusyhdistyslaissa (1250/1987) tarkoitettua vakuutusyhdistystä;

- vakuutuskassalaissa tarkoitettua eläkekassaa, joka harjoittaa lisäeläketoimintaa ja kuuluu ammatillisia lisäeläkkeitä tarjoavien laitosten toiminnasta ja valvonnasta annetun direktiivin 2003/41/EY soveltamisalan piiriin sekä vakuutuskassalaissa tarkoitettua omaisuudenhoitajaa;

- eläkesäätiölaissa tarkoitettua eläkesäätiötä, joka harjoittaa lisäeläketoimintaa ja kuuluu 7 kohdassa mainitun direktiivin soveltamisalan piiriin sekä eläkesäätiölaissa tarkoitettua omaisuudenhoitajaa;

- työeläkelakien mukaista työeläkelaitosta sekä sellaista oikeushenkilöä, jotka on perustettu tällaisten järjestelmien sijoituksia varten;

- vaihtoehtorahastojen hoitajista annetussa laissa tarkoitettua vaihtoehtorahastoa, jonka hoidosta vastaa samassa laissa tarkoitettu vaihtoehtorahaston hoitaja;

- sijoitusrahastolaissa tarkoitettua sijoitusrahastoa;

- arvo-osuusjärjestelmästä ja selvitystoiminnasta annetussa laissa tarkoitettua keskusvastapuolta;

- arvo-osuusjärjestelmästä ja selvitystoiminnasta annetussa laissa tarkoitettua arvopaperikeskusta.

Rahoitusalan yrityksellä tarkoitetaan muun muassa luottolaitostoiminnasta annetussa laissa (610/2014) tarkoitettua luottolaitosta, joka voi olla talletuspankki tai luottoyhteisö. Luottolaitoslain mukaisiin luottolaitoksiin, joilla on toimilupa luottolaitostoimintaan, ei siten sovelleta korkovähennysoikeuden rajoitusta.

Korkorajoitussäännöstä ei sovelleta sijoituspalvelulaissa (747/2012) tarkoitettuun MiFID-sääntelyn mukaiseen sijoituspalveluyritykseen tai sijoitusrahastolaissa (48/1999) tarkoitettuun UCITS-direktiivin mukaiseen rahastoyhtiöön.

Rahoitusalan poikkeuksen piiriin kuuluvat Solvenssi II -direktiivissä ja vakuutusyhtiölaissa tarkoitettu toimiluvan saanut vakuutusyhtiö ja jälleenvakuutusyhtiö. Solvenssi II -direktiivin määritelmän mukaan vakuutusyrityksellä tarkoitetaan henki- tai vahinkovakuutustoimintaa harjoittavaa ensivakuutusyritystä, joka on saanut toimiluvan. Jälleenvakuutusyrityksiä koskee vastaava määritelmä. Lisäksi poikkeusta sovelletaan vakuutusyhdistyslaissa tarkoitettuun vakuutusyhdistykseen. Keskusverolautakunta on katsonut, että kiinteistösijoitustoimintaa Suomessa harjoittava kommandiittiyhtiö, johon ulkomainen vakuutusyhtiö sijoitti äänettömänä yhtiömiehenä, ei ollut vapautettu aikaisemmin voimassa olleen EVL 18 a §:n korkojen vähennysoikeuden rajoittamisesta kyseisen pykälän 4 momentin säännöksen perusteella (KVL 28/2017).

Rahoitusalan yrityksiksi katsotaan sellaiset vakuutuskassalaissa tarkoitetut eläkekassat ja eläkesäätiölaissa tarkoitetut eläkesäätiöt, jotka harjoittavat lisäeläketoimintaa ja joita ei ole vapautettu niin sanotun lisäeläkedirektiivin (2003/41/EY, uudelleen laadittu direktiivillä 2341/2016/EU) soveltamisalasta kansallisella poikkeuksella. Rahoitusalan poikkeuksen piiriin kuuluvat Suomessa A-eläkesäätiöt, B-eläkesäätiöt ja AB-eläkesäätiöt, koska ne täyttävät joko EVL 18 b §:n 3 momentin 8 tai 9 kohdan edellytykset.

Eläkelaitosten osalta poikkeuksen piiriin kuuluvat työeläkelakien mukaiset lakisääteisiä työeläkkeitä toimeenpanevat työeläkelaitokset, kuten työeläkevakuutusyhtiöt ja eläkesäätiöt. Poikkeus koskee myös oikeushenkilöitä, jotka on perustettu tällaisten järjestelmien sijoituksia varten. Tällä tarkoitetaan esimerkiksi Valtion eläkerahastoa tai eläkelaitoksen kokonaan omistamia tytäryhtiötä. Viimeksi mainittuja ovat esimerkiksi eläkeyhtiöiden omistamat kiinteistöyhtiöt sekä sijoitukset yhtiöihin ja erilaisiin muihin oikeushenkilöihin. Poikkeus kattaa siten työeläkeyhtiöiden kokonaan omistamat sijoitusyhtiöt kuten keskinäiset kiinteistöosakeyhtiöt ja asunto-osakeyhtiöt. Poikkeus ei kuitenkaan koske sellaisia yhtiöitä, joita eläkelaitokset eivät omista yksin tai yhdessä kokonaan.

Keskusverolautakunta on katsonut ennakkoratkaisussaan (KVL 11/2019), että rahoitusalan yrityksiä koskeva poikkeus soveltuu myös kiinteistöyhtiöihin, jotka kotimaiseen eläkelaitokseen rinnastettava EU-valtioon rekisteröity eläkelaitos omistaa suoraan tai välillisesti.

Ennakkoratkaisun tilanteessa A Ky oli kiinteistösijoitusyhtiö, joka omisti Kiinteistö Oy B:n sekä Kiinteistö Oy C:n osakekannat. A Ky:n äänettöminä yhtiömiehinä olivat tasaosuuksin kotimainen Eläkelaitos D ja toiseen EU-valtioon rekisteröity Eläkelaitos E, jotka hakemusasiakirjojen mukaan harjoittivat työeläkevakuutustoimintaa. A Ky:n ainoana vastuunalaisena yhtiömiehenä toimi F GP Oy, jonka omistivat niin ikään tasaosuuksin Eläkelaitos D ja Eläkelaitos E. A Ky:n yhtiösopimuksen mukaan yhtiölle kertyvä nettotulo ja pääomanpalautukset jaettiin äänettömille yhtiömiehille heidän yhtiöosuuksiensa mukaisessa suhteessa. Kiinteistö Oy B oli ollut A Ky:n alusta asti omistama ja itse perustama yhtiö. Kiinteistö Oy C oli puolestaan hankittu A Ky:n omistukseen olemassa olevana yhtiönä.

Keskusverolautakunta katsoi ennakkoratkaisussaan, että esitetyn selvityksen perusteella A Ky oli kokonaisuudessaan EVL 18 b §:n 3 momentin 9 kohdassa tarkoitetun työeläkelaitoksen sekä siihen rinnastettavan ulkomaisen työeläkelaitoksen omistuksessa ja Kiinteistö Oy B sekä Kiinteistö Oy C olivat puolestaan A Ky:n kokonaan omistamia tytäryhtiöitä. A Ky:n toiminnasta saatava voitto kertyi kokonaisuudessaan sen omistaville työeläkelaitoksille. Keskusverolautakunta katsoi, että A Ky, Kiinteistö Oy B sekä Kiinteistö Oy C olivat hakemuksessa kuvatuissa olosuhteissa EVL 18 b §:n 3 momentin 9 kohdan mukaisia oikeushenkilöitä, jotka oli perustettu työeläkelaitosten sijoituksia varten. Keskusverolautakunnan mukaan asiassa ei ollut merkitystä sillä, miten hakijayhtiöt olivat tulleet työeläkelaitosten osin suoraan ja osin välilliseen omistukseen.

Rahoitusalan poikkeus kattaa vaihtoehtorahastot, jotka voivat olla oikeudelliselta muodoltaan esimerkiksi osakeyhtiöitä tai kommandiittiyhtiöitä. Säännöksessä edellytetään, että vaihtoehtorahastoa hoitaa vaihtoehtorahaston hoitaja, joka on rekisteröitynyt tai jolla on toimilupa.

Direktiivin mukainen rahoitusalan poikkeus perustuu siihen, että jokaisen rahoitusalan yrityksen on itsenäisesti täytettävä jokin direktiivin määritelmistä. Jos yhtiö ei ole itsenäisesti säännöksessä tarkoitettu rahoitusalan yritys, rahoitusalan konserniin kuuluminen ja ryhmätason valvonnan alaisena oleminen ei vapauta sitä korkorajoitussääntelystä.

Rahoitusalan yritystä koskeva poikkeus ei ulotu konsernin emoyrityksenä oleviin muihin omistusyhteisöihin, luottolaitosten kanssa samaan konserniin kuuluviin pääasiallisesti palveluja tuottaviin yrityksiin ja tiettyihin rahoituslaitoksiin, vakuutuslaitosten omistusyhteisöihin sekä rahoitus- ja vakuutusryhmittymien omistusyhteisöihin. Poikkeus ei sovellu myöskään vakuutuskassalaissa tarkoitettuun vakuutuskassaan. Nämä pääasiassa muihin kuin varsinaisiin rahoitusalan yhteisöihin luettavat konserniyhtiöt ovat korkovähennysoikeuden rajoituksen piirissä.

Rahoitusalan yritystä koskevan poikkeuksen soveltuminen arvioidaan verovuosikohtaisesti. Poikkeuksen soveltamista vaaditaan verovuosittain. Poikkeuksen soveltamisen edellytyksenä on, että yhtiö on ollut EVL 18 b §:n 1 momentin 2 kohdassa tarkoitettu rahoitusalan yritys koko verovuoden ajan. Jos yhtiö on ollut säännöksessä tarkoitettu rahoitusalan yritys koko verovuoden ajan, yhtiön verovuoden korkomenojen vähentämistä ei rajoiteta EVL 18 a §:n 3 ja 4 momentin mukaisesti. Yhtiö ei voi vähentää aikaisempien vuosien vähennyskelvottomia nettokorkomenoja sinä verovuonna, jona siihen sovelletaan rahoitusalan yritystä koskevaa poikkeusta.

2.2.3 Julkisten infrastruktuurihankkeiden rahoittamiseen liittyvät korkomenot

Korkorajoitussäännöstä ei sovelleta korkomenoihin, jotka kertyvät lainoista, joilla rahoitetaan pitkän aikavälin julkisia infrastruktuurihankkeita. Poikkeuksen soveltamisen edellytyksenä on, että hankkeen toteuttaja, vieraan pääoman menot, varat ja tulot ovat kaikki Euroopan unionissa (EVL 18 b § 1 momentin 3 kohta).

Poikkeussäännöksessä tarkoitetut pitkän aikavälin julkiset infrastruktuurihankkeet koskevat sosiaalista asuntotuotantoa, jossa valtio tukee sosiaalisin perustein valituille asukkaille tarkoitettujen vuokra- ja asumisoikeusasuntojen rakentamista, hankintaa ja perusparantamista. Tuki annetaan tätä tarkoitusta varten otetuille lainoille maksettuna korkotukena. Korkotukilainaan liittyy aina myös valtion täytetakaus.

Pitkän aikavälin julkisena infrastruktuurihankkeena pidetään poikkeussäännöksen mukaan asuntojen uudisrakentamista, perusparantamista tai hankintaa, jota varten on saatu lainaa tai korkotukea jonkin alla olevan lain perusteella:

- vuokra-asuntolainojen ja asumisoikeustalolainojen korkotuesta annettu laki (29.6.2001/604);

- aravalaki (17.12.1993/1189);

- aravavuokra-asuntojen ja aravavuokratalojen käytöstä, luovutuksesta ja omaksilunastamisesta annetun lain (1190/1993) 2 §:n 1 momentin 1 kohdassa mainittu laki

- vuokra-asuntolainojen korkotuesta annettu laki (867/1980)

- asumisoikeustalolainojen korkotuesta annettu laki (1205/1993)

- vuokratalojen rakentamislainojen lyhytaikaisesta korkotuesta annettu laki (574/2016).

Korkotukilainoilla rahoitetaan niin sanottujen tavallisten vuokra- ja asumisoikeusasuntojen ohella erityistä tukea tarvitseville ryhmille tarkoitettujen vuokra-asuntojen rakentamista, hankintaa ja perusparantamista. Korkotukilainoilla rahoitetaan myös asumisoikeustalojen rakentamista ja osaomistusasuntojen tuotantoa. Korkotukilainan saajana voi olla kunta, muu julkisyhteisö tai yleishyödyllinen asuntoyhteisö, jonka ARA on korkotukilain nojalla nimennyt, tai tällaisen yhteisön välittömässä määräysvallassa oleva osakeyhtiö tai asunto-osakeyhtiö. Tuetussa asuntotuotannossa ei ole kyse voiton tavoitteluun tähtäävästä taloudellisesta toiminnasta. Korkotukilainan saajilla on julkisen palvelun velvoite tuottaa ja ylläpitää järjestelmän mukaisia asuntoja. Toiminta on siten säännelty tarkasti lainsäädännössä.

Keskusverolautakunnan ennakkoratkaisussa (KVL 20/2019) yhtiö oli saanut asuntojen uudisrakentamishanketta varten korkotukea vuokratalojen rakentamislainojen lyhytaikaisesta korkotuesta annetun lain (574/2016) perusteella. Tämän lisäksi hanketta rahoitettiin osakkaalta saadulla osakaslainalla. Keskusverolautakunta katsoi, että myös julkista infrastruktuurihanketta varten osakkaalta saadusta lainasta aiheutuvat korkomenot olivat EVL 18 b §:n 1 momentin 3 kohdassa tarkoitettuja korkomenoja.

3 Sääntelyn kohteena olevat korkosuoritukset

3.1 Koron käsite säännöstä sovellettaessa

3.1.1 Yleistä sääntelyn kohteena olevista koroista

Korkomenolla ja korkotulolla tarkoitetaan EVL 18 a §:n 2 momentin mukaan korkoa ja sitä vastaavia muita suorituksia, jotka ovat korvausta vieraasta pääomasta sekä rahoituksen hankinnan yhteydessä kertyviä suorituksia. Sääntelyssä tarkoitettu koron käsite pitää sisällään verotus- ja oikeuskäytännössä korkona pidetyt suoritukset. Korkorajoitussäännöstä sovellettaessa koron käsite on laajempi kuin muutoin verotuksessa sovellettava koron käsite, koska korkorajoitussäännöstä sovellettaessa korolla tarkoitetaan myös vieraan pääoman ehtoisen rahoituksen hankinnan yhteydessä kertyviä suorituksia, joita ei muutoin pidetä verotuksessa korkona. Sääntelyn mukaisen koron käsite on laajempi kuin muutoin verotuksessa sovellettava koron käsite myös sen vuoksi, että korkorajoitussäännöksen mukaisen koron käsitteen arvioinnissa on otettava huomioon ATAD-direktiivin tulkintavaikutus (ks. KHO 2021:123).

Korkovähennysoikeuden rajoittamista koskeva sääntely koskee sekä Suomen sisäisiä että rajat ylittäviä korkosuorituksia. Sääntelyn mukaan vähennyskelvottomiksi jäävien nettokorkomenojen määrä lasketaan perustuen yrityksen nettokorkomenoihin, jotka sisältävät sekä konserniyhteydessä oleville osapuolille (jäljempänä myös konserniyhteysosapuolille) että muille kuin konserniyhteydessä oleville osapuolille (jäljempänä myös ulkopuolisille) suoritetut korkomenot ja saadut korkotulot. Sääntely rajoittaa kuitenkin osittain eri tavoin konserniyhteysosapuolille ja ulkopuolisille suoritettujen korkomenojen vähentämistä. Tämän vuoksi nettokorkomenot tulee erotella sen mukaisesti, ovatko ne suoritettu konserniyhteydessä olevalle osapuolelle vai ulkopuoliselle osapuolelle. Sääntelyn mukaan vähennyskelvottomien nettokorkomenojen laskentaa käsitellään tarkemmin jäljempänä luvussa 4.

3.1.2 ATAD-direktiivissä tarkoitetut vieraan pääoman menot

Korkovähennysoikeuden rajoittamista koskeva sääntely perustuu ATAD-direktiiviin, jossa sääntelyn kohteena oleva korko on määritelty laajasti. Direktiivin 2 artiklan 1 kohdan mukaan sääntelyn kohteena olevilla vieraan pääoman menoilla tarkoitetaan

- muodoltaan kaikenlaisen velan korkomenoja,

- muita kansallisessa lainsäädännössä määriteltyjä, korkoa ja rahoituksen hankinnan yhteydessä kertyviä menoja taloudellisesti vastaavia menoja, kuten esimerkiksi

- voitto-osuuslainoista kertyvät maksut,

- vaihtovelkakirjalainojen ja nollakuponkilainojen kaltaisten välineiden laskennalliset korot,

- vaihtoehtoisten rahoitusjärjestelyjen kuten islamilaisen rahoituksen mukaiset määrät,

- rahoitusleasingmaksujen rahoituskustannusosuus,

- asianomaisen omaisuuserän tasearvoon pääomitettu korko tai pääomitettujen korkojen kuoletukset,

- siirtohinnoittelusääntöjen mukaiset rahoitustuottojen määrät soveltuvissa tapauksissa,

- vieraaseen pääomaan liittyvien johdannaisinstrumenttien tai suojausjärjestelyjen mukainen nimelliskorkojen määrä,

- tietyt vieraan pääoman ja rahoituksen hankkimiseen liittyvistä välineistä johtuvat valuuttakurssivoitot ja -tappiot,

- rahoitusjärjestelyistä aiheutuvat vakuusmaksut,

- vieraaseen pääomaan liittyvät järjestelymaksut ja samankaltaiset kulut.

Direktiivin vaikutus koron käsitteen tulkintaan on ollut esillä KHO:n vuosikirjapäätöksessä KHO 2021:123. Päätöksen tilanteessa A Oy oli ottanut kahdelta luottolaitokselta lainan, jossa viitekoroksi oli sovittu kolmen kuukauden euribor-korko. A Oy oli solminut toisen lainanantajan kanssa koronvaihtosopimuksen, jossa A Oy:n maksettavaksi tulevaksi kiinteäksi koroksi oli sovittu 0,512 prosentin vuotuinen korko ja koronvaihtosopimuksen toisen osapuolen maksettavaksi kolmen kuukauden euribor-korkoon perustuva suoritus. Johdannaissopimukseen sisältyi lisäksi floor-määräys. Koronvaihtosopimuksen tarkoituksena oli suojata A Oy:tä korkojen nousulta. Koska viitekorko oli ollut negatiivinen, A Oy:n maksettavaksi tuli kuitenkin koronvaihtosopimuksen nojalla kiinteän koron lisäksi negatiivinen vaihtuva korko. A Oy oli lisäksi maksanut floor-määräyksestä johtuvan preemion.

KHO totesi päätöksen perusteluissa, että ATAD-direktiivin 2 artiklan 1 kohdassa on jäsenvaltioita velvoittavasti säädetty siitä, mitä tarkoitetaan vähennysrajoitusten piirissä olevilla vieraan pääoman menoilla, vaikka säännöksessä erikseen lueteltujen, vieraan pääoman menoiksi katsottavien erien määritteleminen on jätetty jäsenvaltion tehtäväksi.

Korkein hallinto-oikeus lausui, että EVL 18 a §:n 2 momentissa korolla tarkoitetaan koron lisäksi korkoa vastaavia muita suorituksia, jotka ovat korvausta vieraasta pääomasta. Säännöksellä korkokäsitteen soveltamisalasta on suljettu pois omasta pääomasta suoritetut korvaukset. Säännöksessä ei edellytetä, että vieraasta pääomasta suoritetut korvaukset olisi korkokäsitteeseen kuuluakseen suoritettava lainanantajalle. Päätöksen tilanteessa yhtiön korkojohdannaissopimuksen nojalla maksettavaksi tulevat suoritukset perustuivat sovittuun korkokantaan, nimellispääomaan ja ajan kulumiseen sekä floor-koron osalta preemioon. Kun otettiin huomioon myös direktiivin tulkintavaikutus, oli näitä suorituksia KHO:n mukaan pidettävä EVL 18 a §:n 2 momentissa tarkoitettuina korkoa vastaavina suorituksina, jotka olivat korvausta vieraasta pääomasta ja jotka oli otettava huomioon nettokorkomenoja laskettaessa.

EVL 18 a §:n 2 momentissa ei ole erikseen säädetty kaikkia ATAD-direktiivin tarkoittamia vieraan pääoman menoja kuuluvaksi vähennysrajoitusten alaisten korkojen käsitteeseen. Korkeimman hallinto-oikeuden päätöksen perusteluiden mukaisesti direktiivin 2 artiklan 1 kohdassa on kuitenkin jäsenvaltioita velvoittavasti säädetty siitä, mitä tarkoitetaan vähennysrajoitusten piirissä olevilla vieraan pääoman menoilla. Näin ollen, kun otetaan huomioon direktiivin tulkintavaikutus, pidetään korkorajoitussäännöksessä tarkoitettuna korkona verotuksessa muutoin korkona pidettävien suoritusten ohella lähtökohtaisesti myös ATAD-direktiivin listassa erikseen mainittuja vieraan pääoman menoja.

3.1.3 Verotus- ja oikeuskäytännössä esillä olleita tilanteita

Verotus- ja oikeuskäytännössä korkona on pidetty vieraasta pääomasta maksettua korvausta, joka määritetään tavallisesti tiettynä prosenttina velan pääoman ja ajan kulumisen perusteella. Koroksi voidaan verotuksessa katsoa myös muita kuin koroksi nimettyjä suorituksia, jos ne ovat tosiasialliselta taloudelliselta luonteeltaan korvausta vieraasta pääomasta. Korkorajoitussäännöksen koron käsite pitää sisällään muun ohessa nämä oikeus- ja verotuskäytännössä koroksi katsotut suoritukset.

Velan korko ja muu hyvitys voi olla kiinteä vuotuinen korko tai se voi olla sidottu yleisesti käytössä olevaan viitekorkoon. Elinkeinotoiminnasta johtuneen velan korko on vähennyskelpoinen silloinkin, kun se riippuu liikkeen tuloksesta (EVL 18 § 1 momentin 2 kohta). Korko voi siten olla sidottu myös yhtiön toiminnan laajuuteen tai tuloksellisuuteen. Oikeuskäytännössä on katsottu, että riskisijoitustoimintaa harjoittavan rahastoyhtiön voittosidonnaisista lainoista maksama korko oli vähennyskelpoinen (KHO 1992/1910). Vastaavasti voitonjakolainalle maksettu tuottokorko on katsottu koroksi (KVL 44/2010). Myös velan syntyhetkellä sovittu kertaluontoinen korvaus voidaan katsoa koroksi. Oikeuskäytännössä korkona on pidetty esimerkiksi obligaatiolainan emissiotappiota (KHO 1999/330).

Korkorajoitussäännöksen mukaisina korkoina pidetään EVL 19 a §:ssä tarkoitetun kokonaishoitopalvelun tuottamisesta johtuneita rakennusaikaisia korkoja, jotka jaksotetaan EVL 27 c §:ssä säädetyllä tavalla (KHO 2015:37). Jaksottaminen ei siten säännöksen soveltamisedellytysten täyttyessä estä soveltamasta korkoon sääntelyn mukaista rajoitusta.

Leasingsopimuksiin perustuvia suorituksia on käsitelty verotuksessa tapauskohtaiset olosuhteet huomioon ottaen esimerkiksi korkona tai vuokrana. Pääsääntöisesti rahoitusleasingjärjestelyjä on verotuksessa arvioitu niiden oikeudellisen muodon mukaan. Sale and lease back -järjestelyyn perustuvaa leasingmaksua ei pidetä korkorajoitussäännöstä sovellettaessa korkona (KVL 25/2013, KHO 29.4.2014 taltio 1443, ei muutosta).

Vaihtovelkakirjalainojen korkoja pidetään tavallisesti lainansaajan korkomenoina siihen asti, kun velkakirja vaihdetaan osakkeiksi.

Nollakorkolainalla tarkoitetaan lainaa, josta ei makseta nimenomaista korkoa. Lainaan sijoittanut yhtiö saa korkoa vastaavan taloudellisen edun, kun nollakorkolaina emittoidaan nimellisarvoaan alhaisempaan kurssiin. Oikeuskäytännössä (KHO 1986/5699) on tämän korkoa vastaavan erän (velkakirjan nimellisarvon ja merkintähinnan erotuksen) katsottu olevan liikkeeseenlaskijan korkomenoa.

Pääomalainasta maksettava korko on lainansaajan korkomenoa silloin, kun elinkeinotoimintaa varten otettu pääomalaina katsotaan vieraaksi pääomaksi.

Indeksitappioita ei pidetä korkona korkovähennysrajoitussäännöstä sovellettaessa.

Korkojohdannaisten perusteella saatua tai maksettua suoritusta pidetään korkorajoitusvähennystä koskevaa säännöstä sovellettaessa lähtökohtaisesti korkona (KHO 2021:123).

Koron määritelmän ulkopuolelle jäävät erät, jotka on maksettu verotuksessa omana pääomana pidettävälle pääomansijoitukselle. Jos todellinen velkasuhde puuttuu, pääomalle maksettava korvaus voidaan katsoa muuksi suoritukseksi. Erilaisille vieraan pääoman ja oman pääoman välimaastossa oleville velkainstrumenteille maksettujen korvausten osalta ratkaistaan aina tapauskohtaisesti, onko kysymyksessä oleva erä korkoa (ks. esimerkiksi KVL 57/2009). Tällöin otetaan huomioon instrumentin kirjanpidollisen käsittelyn lisäksi sen taloudellinen luonne.

3.1.4 Rahoituksen hankinnan yhteydessä kertyvät suoritukset

Korkorajoitussäännöstä sovellettaessa korkona pidetään EVL 18 a §:n 2 momentin mukaan vieraan pääoman ehtoisen rahoituksen hankinnan yhteydessä kertyviä suorituksia. Näitä lainanottoon liittyviä liitännäiskuluja ja suorituksia ovat muun muassa erilaiset takaus- ja vakuuspalkkiot sekä lainan myöntämisestä perittävät toimitus-, järjestely- ja välityspalkkiot. Rahoituksen hankintaan liittyvinä suorituksina pidetään esimerkiksi pankin perimiä tavanomaisia palkkioita, jotka ovat korvausta rahoituksen järjestämisestä aiheutuneesta työstä. Säännöksessä tarkoitettua korkoa ovat myös rahoituksen hankintaan liittyvät laina-aikaiset menot, kuten lainaehtojen muuttamisesta perittävät palkkiot tai lainan ennenaikaisesta maksamisesta perittävät kulut. Vastaavasti rahoituksen uudelleenjärjestelyyn liittyvät suoritukset katsotaan rahoituksen hankintaan liittyviksi suorituksiksi. Koroksi katsottavat rahoituksen hankintaan liittyvät suoritukset eivät siten välttämättä ole alkuperäisen velan hankinnan yhteydessä perittäviä kertaluontoisia suorituksia.

Suorituksen tosiasiallinen taloudellinen luonne ratkaisee aina sen, pidetäänkö sitä korkorajoitussäännöksessä tarkoitettuna rahoituksen hankintaan liittyvänä suorituksena. Tämän vuoksi suoritusta arvioidaan tapauskohtaisesti.

Sääntely ei rajoita oman pääoman ehtoisen rahoituksen hankinnasta aiheutuvien menojen, kuten listautumismenojen, vähentämistä. Koron suojaukseen liittyvien suoritusten ei katsota lähtökohtaisesti olevan säännöksessä tarkoitettuja rahoituksen hankintaan liittyviä suorituksia. Korkona ei pidetä myöskään suorituksia, jotka kertyvät muista kuin velan järjestämiseen liittyvistä palveluista. Tällaisia ovat esimerkiksi erilaiset neuvonantopalkkiot, jotka liittyvät rahoitusrakenteen suunnitteluun ja yrityksen avustamiseen yrityskaupassa ja rahoituksen järjestämisessä. Nämä edeltävät tavallisesti varsinaista velkasopimusta eivätkä ole tältä osin välittömässä yhteydessä velkaan.

3.2 Konserniyhteyskorot

3.2.1 Konserniyhteyden määritelmä

Korkovähennysoikeuden rajoittamista koskevassa sääntelyssä konserniyhteydessä oleville osapuolille suoritettujen korkojen vähentämistä rajoitetaan osittain eri tavoin kuin ulkopuolisille suoritettuja korkoja. Tämän vuoksi korkomenot tulee jakaa konserniyhteysosapuolille suoritettuihin ja ulkopuolisille suoritettuihin korkomenoihin.

Konserniyhteyttä määritettäessä tarkastellaan velkasuhteen osapuolten eli koron maksajan ja korkotulon saajan välistä määräysvaltaa. Osapuolet ovat EVL 18 a §:n 6 momentin mukaan konserniyhteydessä toisiinsa, jos osapuolella on toisessa osapuolessa määräysvalta tai kolmannella osapuolella on yksin tai yhdessä määräysvalta velkasuhteen molemmissa osapuolissa VML 31 §:n 2 momentissa tarkoitetulla tavalla. Määräysvaltaa käyttävä kolmas osapuoli voi olla myös luonnollinen henkilö yksin tai yhdessä lähipiirinsä kanssa. Muilla kuin konserniyhteydessä olevilla osapuolilla tarkoitetaan velkasuhteen osapuolia, joiden välillä 6 momentissa tarkoitettu määräysvaltaa koskeva edellytys ei täyty. Velkasuhteen osapuolilla tarkoitetaan korkovähennysoikeuden rajoittamista koskevassa sääntelyssä koron maksajaa ja korkomenoa vastaavan tulon tosiasiallista edunsaajaa.

Konserniyhteyden muodostavalla määräysvallalla tarkoitetaan VML 31 §:n mukaista määräysvaltaa. VML 31 §:n mukaan osapuolella on määräysvalta toisessa osapuolessa silloin, kun se välittömästi tai välillisesti omistaa yli 50 prosentin osuuden toisen osapuolen pääomasta tai osakkeiden tai osuuksien tuottamasta äänimäärästä. Lisäksi osapuolella on määräysvalta toisessa osapuolessa silloin, kun sillä on oikeus nimittää yli puolet toisen osapuolen hallituksen tai vastaavan toimielimen jäsenistä. Osapuolella on määräysvalta toisessa osapuolessa myös silloin, kun sitä johdetaan yhteisesti tai osapuoli muutoin tosiasiallisesti käyttää määräysvaltaa toisessa osapuolessa. Tosiasiallinen määräysvalta perustuu aina tapauskohtaiseen ja sisältöpainotteiseen kokonaisarviointiin. VML 31 §:n 2 momentin mukaista määräysvaltaa käsitellään muun muassa Verohallinnon ohjeessa Siirtohinnoittelun dokumentointi.

Konserniyhteyden määritelmä eroaa EVL 18 b §:n 2 momentin itsenäisen yrityksen määritelmän sisältämästä etuyhteyden määritelmästä, jota käsitellään luvussa 2.2.1.

3.2.2 Konserniyhteysvelat

3.2.2.1 Välittömät ja välilliset konserniyhteysvelat

Korkovähennysoikeuden rajoittamista koskevassa sääntelyssä konserniyhteysvelka voi olla joko välitön tai välillinen.

Välittömällä konserniyhteysvelalla tarkoitetaan velkaa, jonka osapuolet ovat VML 31 §:ssä tarkoitetussa etuyhteydessä. Välitön konserniyhteysvelka on kyseessä esimerkiksi silloin, kun etuyhteydessä oleva osapuoli lainaa ulkopuoliselta rahoitusyhtiöltä otetun velan edelleen toiselle etuyhteydessä olevalle osapuolelle.

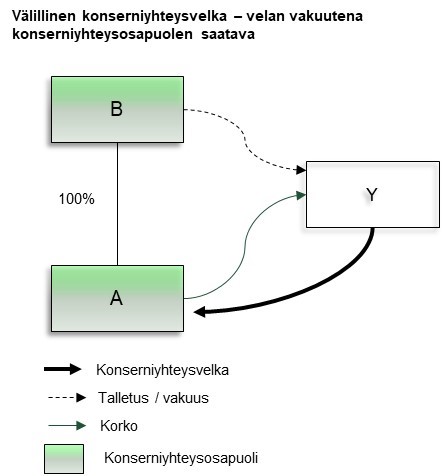

Velka katsotaan konserniyhteydessä olevalta osapuolelta otetuksi myös silloin, kun konserniyhteydessä olevalla osapuolella on saatava muulta kuin konserniyhteydessä olevalta osapuolelta ja saatavalla on yhteys velkaan (ks. luku 3.2.2.2). Tällainen välillinen konserniyhteysvelka on kysymyksessä esimerkiksi silloin, kun konserniyhteydessä oleva osapuoli antaa ulkopuoliselle osapuolelle, esimerkiksi rahoituslaitokselle, talletuksen ja rahoituslaitos lainaa varat toiselle konserniyhteydessä olevalle osapuolelle. Välillinen konserniyhteysvelka syntyy myös esimerkiksi silloin, kun rahoituslaitokselta otetun velan vakuutena on konserniyhteysosapuolen saatava (ks. luku 3.2.2.3). Välillinen konserniyhteysvelka on kysymyksessä myös silloin, kun konserniyhteysosapuolen saatavalla on useamman ulkopuolisen osapuolen kautta yhteys toisen konserniyhteysosapuolen velkaan. Säännöksessä tarkoitettu saatava voi olla mikä tahansa saatava kuten esimerkiksi velkakirjalainasaatava, osamaksusaatava, vuokrasaatava, tilisaatava tai osakkeiden kauppahintasaatava.

Siten velkaa pidetään EVL 18 a §:n 6–7 momenttien mukaan konserniyhteysvelkana esimerkiksi seuraavissa tilanteissa:

- Konserniyhteydessä olevat osapuolet ovat velkasuhteessa keskenään (välitön konserniyhteysvelka).

- Konserniyhteydessä olevalla osapuolella on saatava muulta kuin konserniyhteydessä olevalta osapuolelta (ulkopuolinen osapuoli) ja saatavalla on yhteys velkaan (välillinen konserniyhteysvelka).

- Velan vakuutena on konserniyhteydessä olevan osapuolen saatava (välillinen konserniyhteysvelka).

Sekä välittömästä että välillisestä konserniyhteysvelasta maksettujen korkojen vähennyskelpoisuuteen sovelletaan EVL 18 a §:n 3 momentin mukaan 500 000 euron tai 25 prosentin rajoja säännöksen soveltamisen edellytysten täyttyessä. EVL 18 a §:n 4 momentin 3 000 000 euron raja ja kyseiseen momenttiin sisältyvät muut poikkeukset eivät koske konserniyhteyskorkoja. Korkojen laskentaa sääntelyyn sisältyvien rajojen mukaan käsitellään luvussa 4.

3.2.2.2 Back-to-back -järjestelyt

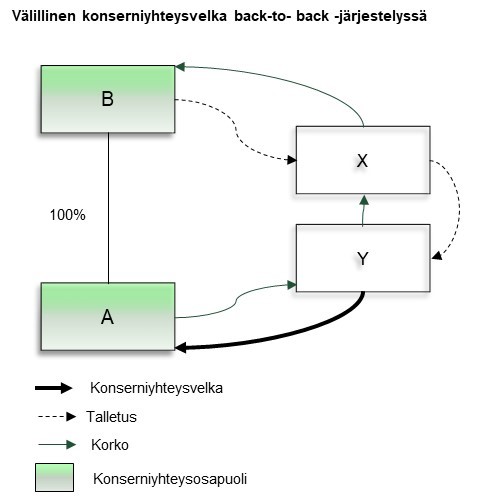

Back-to-back -lainauksella tarkoitetaan muun kuin konserniyhteydessä olevan osapuolen välityksellä tapahtuvaa rahoitusjärjestelyä, jossa konserniyhteydessä olevien osapuolien välinen velka on yhteydessä muulta kuin konserniyhteysosapuolelta olevaan velkaan. Back-to-back -lainaukseksi katsotaan esimerkiksi järjestely, jossa yhtiöllä on velka ulkopuoliselta rahoituslaitokselta ja toinen tähän yhtiöön konserniyhteydessä oleva yhtiö tallettaa vastaavan määrän varoja saman rahoituslaitoksen tilille. Järjestelyssä ulkopuolinen rahoituslaitos voi periä velallisena olevalta yhtiöltä koron ja maksaa talletuksesta vastaavasti koron toiselle yhtiölle.

Esimerkki 4: A:lla on velka ulkopuoliselta rahoitusyhtiöltä Y. Yhtiöön A konserniyhteydessä oleva yhtiö B on tehnyt talletuksen ulkopuoliseen rahoitusyhtiöön X. Rahoitusyhtiö X on puolestaan siirtänyt varat rahoitusyhtiöön Y. Konserniyhteydessä olevien A:n ja B:n välillä ei ole velkasuhdetta, mutta B:n X:ltä olevan saatavan ja X:n Y:ltä olevan saatavan vuoksi A:n ja ulkopuolisen rahoitusyhtiön Y välinen velka katsotaan A:n konserniyhteysvelaksi. Merkitystä ei ole sillä, että konserniyhteysosapuolen B:n saatavan yhteys toisen konserniyhteysosapuolen A:n ottamaan velkaan muodostuu kahden ulkopuolisen rahoitusyhtiön X:n ja Y:n kautta.

Back-to-back -lainauksessa konserniyhteydessä olevat osapuolet eivät ole velkasuhteessa keskenään, mutta järjestelyssä korkomenoa vastaavan tulon tosiasiallinen edunsaaja on kuitenkin konserniyhteydessä velallisena olevaan yhtiöön. Tämän vuoksi back-to-back -velkojen korot ovat säännöksessä tarkoitettuja konserniyhteysosapuolelle suoritettuja korkoja.

Konserniyhteysosapuolen saatava ulkopuoliselta osapuolelta tekee tämän ulkopuolisen osapuolen toiselle konserniyhteysosapuolelle antamasta lainasta konserniyhteysvelan silloin, kun saatavalla on yhteys velkaan. Esimerkiksi rahoituslaitokselta otettu velka katsotaan konserniyhteysvelaksi silloin, kun konserniyhteydessä oleva osapuoli on tallettanut varat sen vuoksi, että rahoituslaitos voi lainata varat toiselle konserniyhteydessä olevalle osapuolelle. Saatavalla voi olla yhteys velkaan myös esimerkiksi järjestelyssä, joka on vaikuttanut tämän ulkopuolisen osapuolen toiselle konserniyhteysosapuolelle antaman lainan ehtoihin. Ulkopuolisen osapuolen antama laina voidaan katsoa konserniyhteysvelaksi myös silloin, kun konserniyhteydessä olevan osapuolen saatavalla ja lainalla on ajallinen yhteys.

Ulkopuoliselta osapuolelta otettu velka katsotaan konserniyhteysvelaksi siltä osin kuin konserniyhteysosapuolen saatavalla on yhteys velkaan.

3.2.2.3 Vakuusjärjestelyt

Vakuus tekee muulta kuin konserniyhteydessä olevalta osapuolelta otetun velan konserniyhteysvelaksi, jos velan vakuutena on konserniyhteydessä olevan osapuolen saatava. Tässä yhteydessä ulkopuoliselta osapuolelta otettu velka katsotaan konserniyhteysvelaksi, josta maksetut korot ovat korkorajoitussäännöksessä tarkoitettuja konserniyhteyskorkoja.

Esimerkki 5: A:lla on velka ulkopuoliselta rahoitusyhtiöltä Y. Yhtiöön A konserniyhteydessä oleva yhtiö B on antanut rahoitusyhtiölle A:n lainan vakuudeksi tilisaatavan. Konserniyhteydessä olevien A:n ja B:n välillä ei ole velkasuhdetta, mutta velan vakuutena olevan B:n tilisaatavan vuoksi A:n ja ulkopuolisen rahoitusyhtiön Y välinen velka katsotaan konserniyhteysvelaksi.

Ulkopuoliselta osapuolelta otettu velka katsotaan konserniyhteysvelaksi siltä osin kuin konserniyhteysosapuolen saatava on velan vakuutena.

3.2.3 Cash pooling -järjestelyt

Cash pooling - eli konsernitilijärjestelyillä konsernin rahaliikenne keskitetään joko fyysisesti tai laskennallisesti konsernitilille. Käytössä on useita erilaisia cash pooling -järjestelymalleja.

Korkorajoitussäännöksen mukaisia konserniyhteydessä olevalle osapuolelle suoritettuja korkoja syntyy sellaisissa cash pooling -järjestelyissä, joissa yhtiöiden varat siirretään fyysisesti päätilille eli konsernitilille. Varat voidaan siirtää päätilille esimerkiksi päivittäin tai vaihtoehtoisesti varat liikkuvat päätilien ja alatilien välillä tiettyjen rajojen täyttyessä. Koska näissä järjestelyissä yhtiöiden varat siirtyvät niiden omilta tileiltä konkreettisesti konsernitilille, ovat järjestelyyn liittyvät tilivelat konserniyhteysvelkoja, joista suoritetut korkomenot ovat konserniyhteyskorkoja.

Myös sellaisissa cash pooling -järjestelyissä, joissa cash pool -varat ovat kunkin konserniyhtiön omissa nimissä ja kirjanpidossa, voi syntyä konserniyhteysvelkoja silloin, kun järjestelyyn osallistuvien yhtiöiden tilivaroja on pantattu järjestelyn vakuudeksi. Kun tällaisen cash pooling -järjestelyn vakuutena on konserniyhteysosapuolen saatava, voidaan järjestelyyn liittyvät korot katsoa konserniyhteyskoroiksi, joihin sovelletaan korkovähennysoikeuden rajoitusta.

Konserniyhteydessä olevalta osapuolelta otettuja velkoja ei synny cash pooling -järjestelyissä silloin, kun cash pooling -varat ovat edelleen kunkin konserniyhtiön nimissä ja kirjanpidossa. Tällä tarkoitetaan ensisijaisesti sellaisia cash pooling -järjestelyjä, joissa tilisaatavien ja -velkojen saldot tasoitetaan laskennallisesti ilman fyysisiä varojen siirtoja. Tällöin järjestelyyn kuuluvien yhtiöiden varat ovat edelleen kunkin yhtiön omalla pankkitilillä eikä velkasuhdetta synny. Näissäkin tilanteissa cash pooling -järjestelyiden vakuutena oleva konserniyhteysosapuolen saatava saattaa muuttaa järjestelyyn kuuluvat tilivelat konserniyhteysveloiksi, joihin liittyvät korot ovat korkorajoitussäännöstä sovellettaessa konserniyhteyskorkoja.

3.2.4 Konserniyhteysvelkojen ulkopuolelle jäävistä tilanteista

Muilla kuin konserniyhteydessä olevilla osapuolilla tarkoitetaan velkasuhteen osapuolia, joiden välillä EVL 18 a §:n 6 momentissa tarkoitettu määräysvaltaa koskeva edellytys ei täyty.

Yhtiön rahoituslaitoksesta ottamaa velkaa ei katsota konserniyhteysvelaksi pelkästään sillä perusteella, että velan ottaneeseen yhtiöön konserniyhteydessä olevalla osapuolella on talletuksia samassa rahoituslaitoksessa. Konserniyhteysvelkoihin eivät kuulu myöskään sellaiset pankkilainat, joilla ei ole yhteyttä toisen konserniyhteydessä olevan osapuolen pankilta olevaan saatavaan tai pankille antamaan vakuuteen.

Konserniyhteysosapuolen saatava ulkopuoliselta osapuolelta yleisölle suunnatusta joukkovelkakirjalainasta ei yleensä tee tämän ulkopuolisen osapuolen toiselle konserniyhteydessä olevalle osapuolelle antamasta lainasta konserniyhteysvelkaa. Tällöin yhtiöllä on joukkovelkakirjasaatava ulkopuoliselta osapuolelta, joka lainaa varoja joukkovelkakirjaa merkinneeseen yhtiöön konserniyhteydessä olevalle toiselle yhtiölle.

Välillisiä konserniyhteysvelkoja koskevan sääntelyn rajaaminen saataviin tarkoittaa sitä, että esimerkiksi ulkopuoliselta osapuolelta velan ottaneen yhtiön osakkeiden antaminen velan vakuudeksi ei tee velasta konserniyhteysosapuolelta otettua. Vastaavasti yhtiön ulkopuoliselta osapuolelta olevan velan vakuutena käytettävät konserniyhteysyhtiön antamat takaukset eivät tee velasta konserniyhteysosapuolelta otettua.

Ulkopuoliselta otetun velan vakuudeksi vahvistettu yrityskiinnitys ei tavallisesti tee velasta konserniyhteysvelkaa.

Konserniyhteysvelkana ei lähtökohtaisesti pidetä myöskään velkaa, joka on saatu osapuolilta, jotka omistavat verovelvollisen tasaosuuksin yhteisyrityksen kautta. Korkeimman hallinto-oikeuden vuosikirjapäätöksessä KHO 2021:123 oli kyse tilanteesta, jossa A Oy oli kiinteistösijoituksia hallinnoiva yhtiö, jonka koko osakekannan omisti ruotsalainen B AB. B AB:n osakekannasta 50 prosenttia omisti luxemburgilainen C S.A. ja 50 prosenttia luxemburgilainen D S.à r.l. B AB oli osakkaidensa omistama yhteisyritys (joint venture). Yhtiöiden vuonna 2017 solmiman yhteisyrityssopimuksen mukaan C S.A. ja D S.à r.l. omistivat, johtivat ja hallinnoivat yhdessä B AB:n kautta A Oy:tä.

Toisistaan riippumattomat luxemburgilaiset C S.A. ja D S.à r.l. olivat rahoittaneet A Oy:n toimintaa vieraalla pääomalla yhtä suurin lainaosuuksin. C S.A:lla ja D S.á r.l:lla oli näiden välillä solmitun yhteisyrityssopimuksen perusteella yhtä suuri edustus B AB:n hallituksessa ja hallituksen jäsenet nimittivät keskuudestaan hallituksen puheenjohtajan, jolla ei ollut ratkaisevaa äänioikeutta äänestystilanteissa. Jos äänet menivät tasan eikä osakkaiden välistä erimielisyyttä saatu ratkaistuksi, osakkaat etenivät yhteistyösopimuksen mukaiseen lunastusmenettelyyn, jossa sovittiin yhteisyrityksen purkamisesta.

KHO totesi päätöksen perusteluissa, että tilanteessa sovellettavaksi tulevan VML 31 §:n 2 momentin esitöistä käy ilmi, että mainitun säännöksen 4 kohdassa tarkoitettu yhteisesti johtaminenkin edellyttää määräysvaltasuhdetta. Kun kummallakaan B AB:n osakkaista ei ollut määräysvaltaa B AB:ssä eikä A Oy:ssä, eivät A Oy:n B AB:n osakkailta saamien lainojen korot olleet konserniyhteydessä oleville osapuolille suoritettuja elinkeinotulon verottamisesta annetun lain 18 a §:n 4 momentin 2 kohdan a alakohdassa tarkoitetulla tavalla.

3.3 Muita kuin konserniyhteyskorkoja koskeva siirtymäsäännös

Muille kuin konserniyhteydessä oleville osapuolille suoritetut nettokorkomenot ovat EVL 18 a §:n 4 momentin 2 kohdan mukaan vähennyskelpoisia siltä osin kuin verovelvollinen esittää selvityksen siitä, että nettokorkomenot

- kertyvät lainoista, jotka on otettu ennen 17 päivää kesäkuuta 2016 ja jotka eivät perustu lainamäärän tai laina-ajan lisäykseen johtaviin, mainittuna päivämääränä tai sen jälkeen voimaan tulleisiin lainaehtojen muutoksiin;

- on luettu hyödykkeen hankintamenoon lain 14 §:n nojalla ennen 1 päivää tammikuuta 2019;

- on aktivoitu lain 23 §:n nojalla ennen 1 päivää tammikuuta 2019; tai

- on aktivoitu lain 27 c §:n nojalla ennen 1 päivää tammikuuta 2019.

EVL 18 a §:n 4 momentin 2 kohdan a alakohdan niin sanottujen vanhojen velkojen korkoja koskevan säännöksen soveltaminen edellyttää, että velka on otettu ennen 17.6.2016. Tällä tarkoitetaan velkoja, joista on sovittu sitovasti ja jotka olisi voitu nostaa ennen mainittua ajankohtaa. Valiokuntamietinnön (VaVM 21/2018 vp) mukaan 2 kohdan a alakohdan soveltamista ei estä se, että jokin lainaerä nostetaan tuota ajankohtaa myöhemmin. Ennen 17.6.2016 sitovasti tehty velkasopimus täyttää valiokuntamietinnössä esitetyn perusteella siirtymäsäännöksen soveltamisedellytykset siinäkin tapauksessa, että velka nostettaisiin osittain tai kokonaisuudessaan myöhemmin.

Siirtymäsäännöksen 2 kohdan a alakohtaa voidaan hallituksen esityksen (HE 150/2018 vp) mukaan soveltaa korkomenoihin vain siihen määrään saakka, joka perustuu ennen 17.6.2016 voimassa olleisiin lainaehtoihin. Säännös ei sovellu korkomenoihin siltä osin kuin ne perustuvat lainaehtojen muutoksiin, jotka ovat tulleet voimaan edellä mainittuna ajankohtana tai sen jälkeen. Lainaehtojen muutoksella tarkoitetaan säännöksessä muutoksia, jotka johtavat lainan määrän lisäykseen tai laina-ajan pidennykseen. Lainkohdassa tarkoitettuna lainaehdon muutoksena ei pidetä esimerkiksi lainan viitekoron eikä lyhennys- tai korkoerien erääntymisajankohdan muuttumista, jos laina-aika tai lainan määrä eivät muutu. Koron pääomittamisen johdosta maksamattomalle korolle suoritettava korko kuuluu siirtymäsäännöksen piiriin silloin, kun koron pääomittaminen perustuu ennen 17.6.2016 sovittuun velkaan ja ennen tätä ajankohtaa voimassa olleisiin lainaehtoihin.

Siirtymäsäännöksen mukaan korkovähennysoikeuden rajoittamista koskevaa sääntelyä ei myöskään sovelleta muille kuin konserniyhteysosapuolille suoritettuihin korkomenoihin, jotka on aktivoitu EVL 18 a §:n 4 momentin 2 kohdan b–d alakohtien mukaisesti ennen 1.1.2019.

Verovelvollisen on pyydettäessä esitettävä selvitys siirtymäsäännöksen soveltamisen edellytysten täyttymisestä.

Keskusverolautakunta katsoi ennakkoratkaisussaan (KVL 49/2019), että voimalaitoshankkeen rakennusaikaiset korkomenot luettiin laitoksen hankintamenoon, ja ne olivat vähennyskelpoisia EVL 18 a §:n 4 momentin 2 kohdan b alakohdan perusteella. Ennakkoratkaisussa esillä olleessa tilanteessa A Oy oli aloittanut uuden voimalaitoksen rakentamisen vuonna 2015 ja voimalaitos oli tarkoitus ottaa käyttöön vuonna 2019. A Oy oli tilikausien 2016–2018 aikana aktivoinut kirjanpidossaan voimalaitoksen rakentamiseen liittyviä korkomenoja, jotka oli hankkeen keskeneräisyyden vuoksi kirjattu keskeneräisiin hankintoihin. A Oy:n oli tarkoitus lukea rakennusaikaiset korkomenot hyödykkeen hankintamenoon KPL 4 luvun 5 §:n perusteella voimalaitoksen käyttöönoton jälkeen verovuoden 2019 aikana.

Kun voimalaitoshankkeen rakennusaikaiset korkomenot oli jätetty kirjanpidossa vähentämättä hakemuksessa kuvatulla tavalla, keskusverolautakunta katsoi, että kyse oli korkomenoista, jotka verotuksessa luettiin hyödykkeen hankintamenoon EVL 14 §:n 1 momentin nojalla. Siten hakemuksessa kuvatuissa olosuhteissa 17.6.2016 jälkeen otetuista lainoista kertyneet EVL 18 a §:n 4 momentin 1 kohdassa tarkoitetun prosenttiperusteisen ja 3 000 000 euron rajan ylittävät muille kuin konserniyhteydessä oleville osapuolille suoritetut nettokorkomenot olivat A Oy:n verotuksessa vähennyskelpoisia EVL 18 a §:n 4 momentin 2 kohdan b alakohdan perusteella osana hyödykkeen hankintamenosta tehtäviä menojäännöspoistoja siltä osin kuin korot oli kirjanpidossa aktivoitu keskeneräisiin hankintoihin ennen 1.1.2019.

4 Vähennyskelpoisten korkomenojen laskenta

4.1 Nettokorkomenoista

Korkorajoitussäännöksen mukaan vähennyskelpoisten ja vähennyskelvottomien korkomenojen laskenta perustuu nettokorkomenoihin, joilla tarkoitetaan korkotulot ylittäviä korkomenoja. Nettokorkomenoja muodostuu silloin, kun verovuoden korkomenojen määrä ylittää verovuoden korkotulojen määrän.

Nettokorkomenojen määrään sisältyvät lähtökohtaisesti kaikki verovelvollisen verovuonna suorittamat korkomenot ja saamat korkotulot. Nettokorkomenojen määrään sisältyvät myös EVL 18 a §:n 4 momentin 2 kohdan siirtymäsäännöksen mukaiset korkomenot ja korkotulot.

Nettokorkomenot sisältävät sekä konserniyhteydessä oleville osapuolille (jäljempänä konserniyhteysosapuolille suoritetut nettokorkomenot) että muille kuin konserniyhteydessä oleville osapuolille (jäljempänä ulkopuolisille suoritetut nettokorkomenot) suoritetut nettokorkomenot. Konserniyhteysosapuolille suoritetuilla nettokorkomenoilla tarkoitetaan verovuoden konserniyhteysosapuolille suoritettujen korkomenojen ja konserniyhteysosapuolilta saatujen korkotulojen erotusta. Ulkopuolisille suoritetuilla nettokorkomenoilla tarkoitetaan verovuoden ulkopuolisille suoritettujen korkomenojen ja ulkopuolisilta saatujen korkotulojen erotusta. Koska konserniyhteysosapuolille ja ulkopuolisille suoritettujen nettokorkomenojen vähentämistä rajoitetaan osin eri tavalla, tulee nämä erotella toisistaan laskentaa varten.

Esimerkki 6: Yhtiön verovuoden nettokorkomenot ovat 4 000 000 euroa, joista

- konserniyhteysosapuolille suoritettuja korkomenoja 2 600 000 euroa ja konserniyhteysosapuolilta saatuja korkotuloja 1 500 000 euroa

- ulkopuolisille suoritettuja korkomenoja 3 000 000 euroa ja ulkopuolisilta saatuja korkotuloja 100 000 euroa.

Yhtiön konserniyhteysosapuolille suoritetut nettokorkomenot ovat 1 100 000 euroa (2 600 000 - 1 500 000) ja ulkopuolisille suoritetut nettokorkomenot 2 900 000 euroa (3 000 000 - 100 000).

Jotta kaikki korkotulot tulisivat huomioiduiksi nettokorkomenojen laskennassa korkorajoitussäännöksen tarkoittamalla tavalla, voidaan nettokorkomenoja laskettaessa konserniyhteysosapuolille suoritetut korkomenot ylittävät konserniyhteysosapuolilta saadut korkotulot huomioida kuitenkin ulkopuolisille suoritettujen nettokorkomenojen vähennyksenä. Jos puolestaan ulkopuolisilta saadut korkotulot ylittävät ulkopuolisille suoritetut korkomenot, voidaan nettokorkomenoja laskettaessa korkomenot ylittävä määrä korkotuloista huomioida konserniyhteysosapuolille suoritettujen nettokorkomenojen vähennyksenä.

Esimerkki 7: Yhtiön verovuoden nettokorkomenojen määrä on 600 000 euroa, joista

- konserniyhteysosapuolille suoritettuja korkomenoja 600 000 euroa ja konserniyhteysosapuolilta saatuja korkotuloja 5 000 000 euroa

- ulkopuolisille suoritettuja korkomenoja 5 000 000 euroa ja ulkopuolisilta saatuja korkotuloja ei ole.

Pääsäännön mukaisella laskentatavalla yhtiöllä olisi verovuonna konserniyhteysosapuolilta saatuja korkotuloja 4 400 000 euroa enemmän kuin konserniyhteysosapuolille suoritettuja korkomenoja ja ulkopuolisille suoritettuja nettokorkomenoja 5 000 000 euroa. Koska konserniyhteysosapuolilta saadut korkotulot ylittävät konserniyhteysosapuolille suoritetut korkomenot, voidaan nettokorkomenoja laskettaessa korkomenot ylittävä määrä konserniyhteysosapuolilta saaduista korkotuloista huomioida ulkopuolisille suoritettujen nettokorkomenojen vähennyksenä. Siten yhtiöllä ei ole verovuonna konserniyhteysosapuolille suoritettuja nettokorkomenoja (600 000- 600 000 = 0) ja yhtiöllä on ulkopuolisille suoritettuja nettokorkomenoja 600 000 euroa (5 000 000 - 4 400 000 = 600 000).

Ulkopuolisille suoritetut nettokorkomenot ovat aina vähennyskelpoisia, jos ne ovat kertyneet siirtymäsäännökseen perustuvista korkomenoista (EVL 18 a §:n 4 momentin 2 kohta). Tästä syystä muille kuin konserniyhteysosapuolille suoritetuista nettokorkomenoista tulee erotella siirtymäsäännöksen mukaisista veloista kertyneet korkomenot omaksi eräkseen.

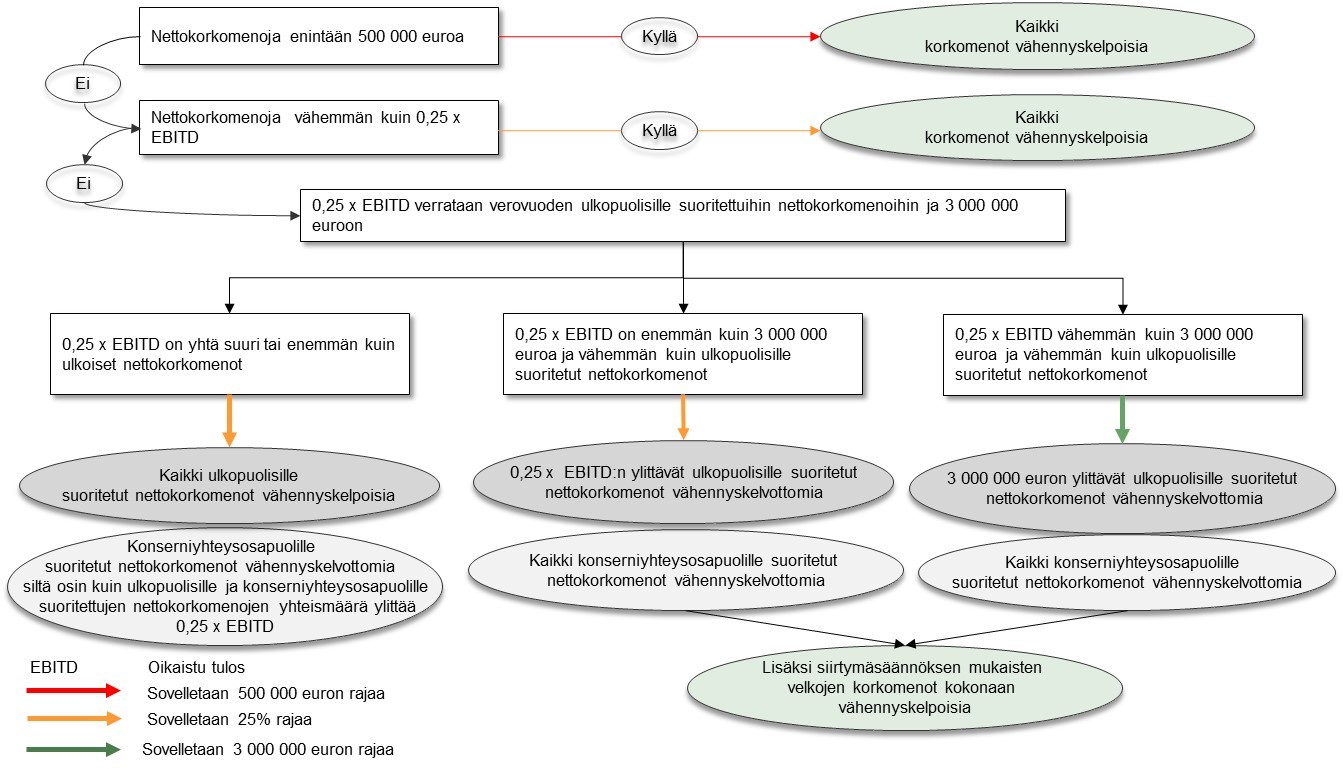

4.2 Vähennyskelpoisten korkomenojen laskentaa koskevat rajat

EVL 18 a §:n 3 momentin mukaan verovuoden korkomenot ovat vähennyskelpoisia aina, kun nettokorkomenot ovat verovuonna enintään 500 000 euroa (niin sanottu 500 000 euron raja). Jos nettokorkomenot ylittävät 500 000 euroa, on niistä vähennyskelvotonta määrä, joka ylittää 25 prosenttia niin sanotusta oikaistusta tuloksesta (niin sanottu 25 prosentin raja). Ulkopuolisille suoritetut nettokorkomenot ovat kuitenkin EVL 18 a §:n 4 momentin 1 kohdan mukaan aina vähennyskelpoisia 3 000 000 euroon asti (niin sanottu 3 000 000 euron raja). EVL 18 a §:n 4 momentin 2 kohdan siirtymäsäännöksen mukaisista veloista kertyneet ulkopuolisille suoritetut korkomenot ovat kuitenkin vähennyskelpoisia silloinkin, kun ne eivät edellä mainittujen rajojen perusteella olisi vähennyskelpoisia.

Samana verovuonna ei voida soveltaa sekä 3 000 000 euron rajaa että 25 prosentin rajaa. Lisäksi 3 000 000 euron rajaa sovelletaan vain, jos sen perusteella vähennyskelvottomien nettokorkomenojen määrä on pienempi kuin 25 prosentin rajaa sovellettaessa.

Ulkopuolisille suoritettuja nettokorkomenoja vähennetään EVL 18 a §:n 3 momentin mukaan aina ensin. Vasta tämän jälkeen voidaan vähentää konserniyhteydessä oleville osapuolille suoritettuja nettokorkomenoja, jos sovellettu vähennysraja tämän sallii.

Aikaisempien vuosien vähennyskelvottomien nettokorkomenojen vähentämistä verovuonna käsitellään luvussa 5.

Alla oleva kaavio kuvaa vähennyskelpoisten korkomenojen laskentaa korkorajoitussäännöksen mukaan. Kaaviossa ei ole huomioitu EVL 18 b §:ään sisältyviä poikkeuksia.

4.3 Verovuoden nettokorkomenot enintään 500 000 euroa

Verovuoden korkomenojen vähentämistä ei EVL 18 a §:n 3 momentin mukaan rajoiteta silloin, kun nettokorkomenot ovat verovuonna enintään 500 000 euroa. 500 000 euron rajaa tarkasteltaessa konserniyhteysosapuolille ja ulkopuolisille suoritettuja nettokorkomenoja käsitellään yhtenä eränä.

Esimerkki 8: Verovuoden nettokorkomenoja on yhteensä 500 000 euroa, joista

- konserniyhteysosapuolille suoritettuja nettokorkomenoja 400 000 euroa

- ulkopuolisille suoritettuja nettokorkomenoja 100 000 euroa.

Korkomenojen vähentämistä ei verovuonna rajoiteta, koska konserniyhteysosapuolille suoritettujen ja ulkopuolisille suoritettujen nettokorkomenojen yhteismäärä ei ylitä 500 000 euroa. Siten sekä konserniyhteysosapuolille että ulkopuolisille suoritetut korkomenot ovat vähennyskelpoisia.

4.4 Verovuoden nettokorkomenot yli 500 000 euroa

4.4.1 Yleistä

Verovuoden nettokorkomenojen ylittäessä 500 000 euroa nettokorkomenot ovat EVL 18 a §:n 3 momentin mukaan vähennyskelvottomia siltä osin, kun ne ylittävät 25 prosenttia oikaistusta tuloksesta. Ulkopuolisille suoritetut nettokorkomenot ovat kuitenkin tästä poiketen EVL 18 a §:n 4 momentin 1 kohdan mukaan vähennyskelpoisia 3 000 000 euroon asti.

Ulkopuolisille suoritettuja nettokorkomenoja voidaan siten vähentää 3 000 000 euroa, vaikka 25 prosentin rajan perusteella vähennettävä määrä olisi tätä pienempi. Jos 25 prosentin rajan mukaan vähennettävä määrä on suurempi kuin 3 000 000 euroa, voidaan vähentää 25 prosentin rajan mukainen määrä. Ulkopuolisille suoritettuja nettokorkomenoja koskevaa 3 000 000 euron poikkeusta sovelletaan vain, jos sen perusteella vähennettävä määrä on 25 prosentin rajan mukaista määrää suurempi. Jos verovuonna sovelletaan 3 000 000 euron rajaa, ei verovuonna voida vähentää korkomenoja 25 prosentin rajaan perustuen.

Korkomenojen vähennyskelpoisuutta rajoitetaan siten joko 25 prosentin rajaan tai ulkopuolisille suoritettuja nettokorkomenoja koskevaan 3 000 000 euron rajaan perustuen. Verovuoden nettokorkomenoihin sovellettavan rajan määrittämiseksi ja korkomenojen vähennyskelpoisen määrän selvittämiseksi verovelvolliselle lasketaan ensin niin sanottu oikaistu tulos. Tämän jälkeen 25 prosentin määrää oikaistusta tuloksesta verrataan ulkopuolisille suoritettuihin nettokorkomenoihin sekä 3 000 000 euroon. Vertailun perusteella määräytyy alla esitetyllä tavalla, miltä osin korkomenot ovat verovuonna vähennyskelpoisia.

4.4.2 Oikaistu tulos

Korkorajoitussääntely koskee elinkeinotoiminnan, muun toiminnan ja maatalouden tulolähteen korkomenoja. EVL 18 a §:n 3 momentin mukaisen oikaistun tuloksen pohjana on EVL 3 §:n mukainen elinkeinotoiminnan tulos, jolla tarkoitetaan verovuoden kaikkien EVL:n perusteella veronalaisten tuottojen ja vähennyskelpoisten kulujen erotusta ennen aikaisempien vuosien vahvistettujen tappioiden vähentämistä.

Laskettaessa oikaistua tulosta elinkeinotoiminnan tulokseen lisätään kaikki korkomenot mukaan lukien EVL 18 a §:n 2 momentin mukaan korkona pidettävät rahoituksen hankintaan liittyvät menot ja verotuksessa vähennettävät poistot. Korkomenot lisätään bruttomääräisinä. Korkomenoista ei siten vähennetä korkotuloja eikä korkorajoitussäännöksen soveltamisen vuoksi mahdollisesti vähennyskelvottomaksi muodostuvaa määrää. Oikaistua elinkeinotoiminnan tulosta laskettaessa lisättävinä korkomenoina huomioidaan myös niin sanottujen vanhojen velkojen korkomenot sekä EVL 14, 23 ja 27 c §:n perusteella aktivoidut korot sinä verovuonna, kun niitä vähennetään esimerkiksi poistoina tai hankintamenona (EVL 18 a §:n 4 momentin 2 kohta).

Elinkeinotoiminnan tulokseen lisätään myös konserniavustuksesta verotuksessa annetun lain (825/1986) mukainen saatu konserniavustus sekä vähennetään annettu konserniavustus, joka ei sisälly EVL 3 §:n mukaiseen elinkeinotoiminnan tulokseen. Väliyhteisötuloa ei lueta elinkeinotoiminnan tulokseen. Oikaistu tulos lasketaan siten oikaisemalla EVL 3 §:n mukaista tuottojen ja kulujen erotusta seuraavasti:

EVL 3 §:n elinkeinotoiminnan tulos

+ korkomenot (brutto)

+ verotuksessa vähennettävät poistot

+ saatu konserniavustus

- annettu konserniavustus

= Oikaistu tulos

Jos verovelvollisella on elinkeinotoiminnan tulolähteen lisäksi muita tulolähteitä, muodostuu oikaistu tulos elinkeinotoiminnan tulolähteen tuloksen, maatalouden tulolähteen tuloksen ja muun toiminnan tulolähteen tuloksen yhteismäärästä (EVL 18 a § 5 momentti). Yhteismäärää oikaistaan edellä esitettyä vastaavalla tavalla ottaen huomioon myös maatalouden ja muun toiminnan tulolähteiden korkomenot ja poistot.

Esimerkki 9: Yhtiön elinkeinotoiminnan tulos ennen konserniavustusta on -550 000 euroa. Yhtiöllä on konserniyhteysosapuolille suoritettuja korkomenoja 700 000 euroa ja konserniyhteysosapuolilta saatuja korkotuloja 100 000 euroa. Lisäksi yhtiö on suorittanut ulkopuolisille korkomenoja yhteensä 500 000 euroa, joista 200 000 euroa muodostuu niin sanotuista vanhoista veloista. Yhtiön verotuksessa vähentämät poistot ovat yhteensä 850 000 euroa. Yhtiö on verovuonna saanut konserniavustusta 1 000 000 euroa.

Yhtiöllä on lisäksi muun toiminnan tulolähde, jonka tulos on 5 000 euroa. Yhtiölle on syntynyt muun toiminnan tulolähteeseen kuuluvia ulkopuolisille suoritettuja korkomenoja 6 000 euroa. Yhtiö on vähentänyt verotuksessa kyseiseen tulolähteeseen kuuluvasta omaisuudesta 20 000 euroa poistoja.

Yhtiön oikaistu tulos lasketaan seuraavasti:

EVL-tulos (EVL 3 §) -550 000 euroa

+ TVL-tulos 5 000 euroa

+ EVL-korkomenot 1 200 000 euroa

+ TVL-korkomenot 6 000 euroa

+ verotuksessa vähennetyt poistot EVL- ja TVL-tulolähteistä yhteensä 870 000 euroa

+ saatu konserniavustus 1 000 000 euroa

= oikaistu tulos 2 531 000 euroa

Oikaistusta tuloksesta lasketaan 25 prosenttia, johon verovuoden nettokorkomenojen määrää verrataan. Laskennassa voidaan käyttää ainoastaan positiivista oikaistua tulosta. Oikaistun tuloksen ollessa negatiivinen, on säännöstä sovellettaessa verovuonna 25 prosenttia oikaistusta tuloksesta 0,00 euroa.

4.4.3 25 prosentin rajan soveltaminen

Verovuoden korkomenojen vähentämistä ei rajoiteta, jos verovuoden nettokorkomenot ovat enintään 25 prosenttia oikaistusta tuloksesta.

Esimerkki 10: Verovuoden nettokorkomenoja on yhteensä 1 300 000 euroa, joista

- konserniyhteysosapuolille suoritettuja nettokorkomenoja 600 000 euroa

- ulkopuolisille suoritettuja nettokorkomenoja 700 000 euroa.

25 prosenttia oikaistusta tuloksesta on 1 500 000 euroa. Verovuoden nettokorkomenoista vähennyskelpoista on 1 300 000 euroa. Korkomenojen vähentämistä ei verovuonna siten rajoiteta.

Jos ulkopuolisille suoritetut nettokorkomenot ovat enintään 25 prosenttia oikaistusta tuloksesta, sovelletaan 25 prosentin rajaa. Ulkopuolisille suoritetut nettokorkomenot ovat tällöin kokonaan vähennyskelpoisia ja konserniyhteysosapuolille suoritetut nettokorkomenot ovat vähennyskelvottomia siltä osin, kun ulkopuolisille ja konserniyhteysosapuolille suoritettujen nettokorkomenojen yhteismäärä ylittää 25 prosenttia oikaistusta tuloksesta. Koska ulkopuolisille suoritetut korkomenot ovat tällöin kokonaan vähennyskelpoisia 25 prosentin rajan perusteella, ei verovuonna sovelleta 3 000 000 euron rajaa.

Esimerkki 11: Verovuoden nettokorkomenoja on yhteensä 4 500 000 euroa, joista

- konserniyhteysosapuolille suoritettuja nettokorkomenoja 1 600 000 euroa

- ulkopuolisille suoritettuja nettokorkomenoja 2 900 000 euroa.

25 prosenttia oikaistusta tuloksesta on 3 200 000 euroa. Koska ulkopuolisille suoritettujen nettokorkomenojen määrä on vähemmän kuin 25 prosenttia oikaistusta tuloksesta, ulkopuolisille suoritetut nettokorkomenot ovat vähennyskelpoisia kokonaisuudessaan. Konserniyhteydessä oleville osapuolille suoritetuista nettokorkomenoista vähennyskelvotonta on 1 300 000 euroa.

Verovuonna sovelletaan 25 prosentin rajaa myös silloin, kun 25 prosenttia oikaistusta tuloksesta on yli 3 000 000 euroa ja ulkopuolisille suoritetut nettokorkomenot ovat enemmän kuin 25 prosenttia oikaistusta tuloksesta. Tällöin ulkopuolisille suoritetut nettokorkomenot ovat vähennyskelvottomia siltä osin, kun ne ylittävät 25 prosenttia oikaistusta tuloksesta. Koska ulkopuolisille suoritettuja nettokorkomenoja vähennetään ensisijaisesti ja niiden määrä ylittää 25 prosenttia oikaistusta tuloksesta, ei konserniyhteysosapuolille suoritettuja nettokorkomenoja voida tällöin vähentää lainkaan. Tällaisessa tilanteessa 3 000 000 euron rajaa ei sovelleta, koska 25 prosentin rajan puitteissa vähennetään ulkopuolisille suoritettuja nettokorkomenoja enemmän kuin 3 000 000 euroa.

Esimerkki 12: Verovuoden nettokorkomenoja on yhteensä 5 000 000 euroa, joista

- konserniyhteysosapuolille suoritettuja nettokorkomenoja 1 000 000 euroa

- ulkopuolisille suoritettuja nettokorkomenoja 4 000 000 euroa.

25 prosenttia oikaistusta tuloksesta on 3 500 000 euroa. Nettokorkomenoja vähennetään 3 500 000 euroa 25 prosentin rajan perusteella. Kaikki konserniyhteysosapuolille suoritetut nettokorkomenot ovat vähennyskelvottomia kuten myös 500 000 euroa ulkopuolisille suoritetuista nettokorkomenoista.

4.4.4 3 000 000 euron rajan soveltaminen

Verovuonna sovelletaan 3 000 000 euron rajaa silloin, kun ulkopuolisille suoritetut nettokorkomenot ovat enemmän kuin 25 prosenttia oikaistusta tuloksesta ja 25 prosenttia oikaistusta tuloksesta on alle 3 000 000 euroa. Tällöin ulkopuolisille suoritetut nettokorkomenot ovat vähennyskelpoisia 3 000 000 euroon asti ja konserniyhteysosapuolille suoritetut nettokorkomenot ovat kokonaan vähennyskelvottomia. Tällaisessa tilanteessa ei sovelleta 25 prosentin rajaa, koska sitä soveltamalla vähennyskelpoisten nettokorkomenojen määrä olisi vähemmän kuin 3 000 000 euron rajaa soveltamalla.

Esimerkki 13: Verovuoden nettokorkomenoja on yhteensä 1 500 000 euroa, joista

- konserniyhteysosapuolille suoritettuja nettokorkomenoja 500 000 euroa

- ulkopuolisille suoritettuja nettokorkomenoja 1 000 000 euroa.

25 prosenttia oikaistusta tuloksesta on 0,00 euroa.

Ulkopuolisille suoritettuja nettokorkomenoja vähennetään 1 000 000 euroa 3 000 000 euron rajan mukaan. Konserniyhteysosapuolille suoritetut nettokorkomenot ovat vähennyskelvottomia kokonaan.

Esimerkki 14: Verovuoden nettokorkomenoja on yhteensä 5 000 000 euroa, joista

- konserniyhteysosapuolille suoritettuja nettokorkomenoja 1 000 000 euroa

- ulkopuolisille suoritettuja nettokorkomenoja 4 000 000 euroa.

25 prosenttia oikaistusta tuloksesta on 250 000 euroa.

Ulkopuolisille suoritettuja nettokorkomenoja vähennetään 3 000 000 euroa. Vähennyskelvotonta on konserniyhteydessä oleville osapuolille suoritetut nettokorkomenot kokonaisuudessaan ja ulkopuolisille suoritetuista nettokorkomenoista 1 000 000 euroa.

4.5 Siirtymäsäännöksen vaikutus laskennassa

EVL 18 a §:n 4 momentin 2 kohdan siirtymäsäännöksen mukaan korkomenot ovat aina vähennyskelpoisia siltä osin, kun ne on suoritettu muille kuin konserniyhteydessä oleville osapuolille ja korkomenot perustuvat ennen 17.6.2016 otettuihin velkoihin tai ovat ennen 1.1.2019 hyödykkeen hankintamenoon EVL 14 §:n, 23 §:n tai 27 c §:n nojalla aktivoituja.

Siirtymäsäännöksen mukaiset korkomenot voidaan vähentää säännöksen nojalla vain tilanteessa, jossa ne jäisivät muutoin EVL 18 a § 3 momentin tai 4 momentin 1 kohdan nojalla vähentämättä. Kyseessä olevat korkomenot vähennetään siten siirtymäsäännöksen perusteella, kun ulkopuolisille suoritettuja nettokorkomenoja on enemmän kuin 3 000 000 euroa. Siirtymäsäännöksen perusteella voidaan vähentää säännöksen mukaisia korkomenoja myös oikaistun tuloksen perusteella lasketun määrän lisäksi, jos 25 prosenttia oikaistusta tuloksesta on enemmän kuin 3 000 000 euroa ja ulkopuolisille suoritettujen nettokorkomenojen määrä ylittää 25 prosenttia oikaistusta tuloksesta.

Esimerkki 15: Verovuoden nettokorkomenoja on yhteensä 5 000 000 euroa, joista

- konserniyhteysosapuolille suoritettuja nettokorkomenoja 1 000 000 euroa

- ulkopuolisille suoritettuja nettokorkomenoja 4 000 000 euroa sisältäen 200 000 euroa EVL 18 a §:n 4 momentin 2 kohdan mukaisia korkomenoja.

Verovuonna 25 prosenttia oikaistusta tuloksesta on 3 500 000 euroa.

Koska ulkopuolisille suoritettuja nettokorkomenoja on enemmän kuin 25 prosenttia oikaistusta tuloksesta ja 25 prosenttia oikaistusta tuloksesta on yli 3 000 000 euroa, sovelletaan 25 prosentin rajaa. Ulkopuolisille suoritetuista nettokorkomenoista vähennyskelpoista on 3 500 000 euron lisäksi EVL 18 a §:n 4 momentin 2 kohdan mukaiset korkomenot 200 000 euroa. Kaikki konserniyhteysosapuolille suoritetut nettokorkomenot ovat vähennyskelvottomia, kuten myös 300 000 euroa ulkopuolisille suoritetuista nettokorkomenoista.

Esimerkki 16: Verovuoden nettokorkomenoja on yhteensä 1 300 000 euroa, joista

- konserniyhteysosapuolille suoritettuja nettokorkomenoja 500 000 euroa

- ulkopuolisille suoritettuja nettokorkomenoja 800 000 euroa sisältäen EVL 18 a §:n 4 momentin 2 kohdan mukaisia korkomenoja 200 000 euroa.

Verovuonna 25 prosenttia oikaistusta tuloksesta on 1 000 000 euroa.

Ulkopuolisille suoritetut nettokorkomenot ovat kokonaan vähennyskelpoisia. Tämän lisäksi vähennyskelpoista on konserniyhteysosapuolille suoritetuista nettokorkomenoista 200 000 euroa (1 000 000 - 800 000). Vähennyskelvotonta on konserniyhteysosapuolille suoritetuista nettokorkomenoista 300 000 euroa (500 000 - 200 000). Siirtymäsäännöstä ei sovelleta, koska ulkopuolisille suoritetut nettokorkomenot eivät ylitä 25 prosentin rajan perusteella vähennettävää määrä.

4.6 Vähennyskelvottomien nettokorkomenojen kohdistaminen eri tulolähteille

Korkovähennysoikeuden rajoittamista koskevaa sääntelyä sovelletaan elinkeinotoiminnan tulolähteen, muun toiminnan tulolähteen ja maatalouden tulolähteen verotuksessa. Jos verovelvollisella on useampaan tulolähteeseen kuuluvia korkomenoja tai korkotuloja, rajoitus lasketaan verovelvolliskohtaisesti tulolähteiden nettokorkomenojen yhteismäärän perusteella (EVL 18 a §:n 5 momentti).

Vähennyskelvottomat nettokorkomenot kohdistetaan tulolähteisiin suhteellisin osuuksin. Kohdistaminen perustuu kuhunkin tulolähteeseen kuuluvien nettokorkomenojen suhteelliseen osuuteen nettokorkomenojen yhteismäärästä. Suhteellinen osuus lasketaan erikseen konserniyhteysosapuolille suoritettujen ja ulkopuolisille suoritettujen nettokorkomenojen osalta. Tämän vuoksi konserniyhteysosapuolille ja ulkopuolisille suoritetut nettokorkomenot tulee erotella sen mukaan, mihin tulolähteeseen ne kuuluvat.

EVL 18 a §:n 4 momentin 2 kohdan siirtymäsäännöksen mukaiset korkomenot vähennetään siinä tulolähteessä, johon näiden korkomenojen perusteena oleva velka kuuluu.

Esimerkki 17: Verovuoden nettokorkomenoja on yhteensä 950 000 euroa, joista

- elinkeinotulolähteen nettokorkomenoja 800 000 euroa

- muun toiminnan tulolähteen nettokorkomenoja 100 000 euroa

- maatalouden tulolähteen nettokorkomenoja 50 000 euroa.

Verovuoden nettokorkomenot on suoritettu kokonaisuudessaan konserniyhteysosapuolille.

Verovuonna 25 prosenttia oikaistusta tuloksesta on 700 000 euroa. Vähennyskelvotonta on siten 250 000 euroa, joka kohdistetaan seuraavasti:

- elinkeinotulolähde: 84 prosenttia (800 000/950 000) eli 210 000 euroa

- muun toiminnan tulolähde:11 prosenttia (100 000/950 000) eli 27 500 euroa

- maatalouden tulolähde: viisi prosenttia (50 000/950 000) eli 12 500 euroa.

Esimerkki 18: Verovuoden nettokorkomenoja on yhteensä 5 150 000 euroa, joista

- elinkeinotulolähteen nettokorkomenoja 5 000 000 euroa

- muun toiminnan tulolähteen nettokorkomenoja 100 000 euroa

- maatalouden tulolähteen nettokorkomenoja 50 000 euroa.

Verovuoden nettokorkomenoista 500 000 euroa on konserniyhteysosapuolille suoritettuja ja 4 650 000 euroa ulkopuolisille suoritettuja.

Konserniyhteysosapuolille suoritetut nettokorkomenot ovat kokonaisuudessaan elinkeinotoiminnan tulolähteessä. Ulkopuolisille suoritetuista nettokorkomenoista elinkeinotulolähteessä on 4 500 000 euroa, muun toiminnan tulolähteessä 100 000 euroa ja maatalouden tulolähteessä 50 000 euroa.

Verovuonna 25 prosenttia oikaistusta tuloksesta on vähemmän kuin ulkopuolisille suoritetut nettokorkomenot ja vähemmän kuin 3 000 000 euroa. Siten vähennyskelpoisten korkomenojen laskennassa sovelletaan 3 000 000 euron rajaa.

Konserniyhteydessä oleville osapuolille suoritetut nettokorkomenot 500 000 euroa ovat kokonaan vähennyskelvottomia, kuten myös ulkopuolisille suoritetuista nettokorkomenoista 1 650 000 euroa. Vähennyskelvottomaksi jäävä osa ulkopuolisille suoritetuista nettokorkomenoista kohdistetaan tulolähteisiin, joissa on tällaisia nettokorkomenoja. Kohdistamisen perusteena käytetään suhdelukua, joka saadaan, kun tulolähteeseen kuuluvia ulkopuolisille suoritettuja nettokorkomenoja verrataan ulkopuolisille suoritettujen nettokorkomenojen yhteismäärään. Ulkopuolisille suoritetut vähennyskelvottomat nettokorkomenot kohdistetaan eri tulolähteille seuraavasti:

- elinkeinotulolähde: noin 97 prosenttia (4 500 000 /4 650 000) eli 1 596 774,19 euroa

- muun toiminnan tulolähde: noin 2 prosenttia (100 000/4 650 000) eli 35 483,87 euroa

- maatalouden tulolähde: noin 1 prosentti (50 000/4 650 000) eli 17 741, 94 euroa.

Konserniyhteysosapuolille suoritetut vähennyskelvottomat nettokorkomenot kohdistuvat kokonaisuudessaan elinkeinotoiminnan tulolähteeseen.

Esimerkki 19: Verovuoden nettokorkomenoja on yhteensä 5 400 000 euroa, joista

- elinkeinotulolähteen nettokorkomenoja 5 000 000 euroa, joista ulkopuolisille suoritettuja nettokorkomenoja 3 000 000 euroa

- muun toiminnan tulolähteen ulkopuolisille suoritettuja nettokorkomenoja 500 000 euroa

- maatalouden tulolähteen ulkopuolisilta saatuja nettokorkotuloja 100 000 euroa.

Verovuonna 25 prosenttia oikaistusta tuloksesta on 50 000 euroa. Verovuonna 25 prosenttia oikaistusta tuloksesta on vähemmän kuin 3 000 000 ja vähemmän kuin ulkopuolisille suoritettujen nettokorkomenojen määrä, minkä vuoksi vähennyskelpoisten korkomenojen laskennassa sovelletaan 3 000 000 euron rajaa.

Ulkopuolisille suoritetuista nettokorkomenoista vähennyskelpoista on 3 000 000 euroa. Vähennyskelvotonta on konserniyhteysosapuolille suoritetut nettokorkomenot 2 000 000 euroa kokonaisuudessaan ja ulkopuolisille suoritetuista nettokorkomenoista 400 000 euroa.

Vähennyskelvottomaksi jäävä osa ulkopuolisille suoritetuista nettokorkomenoista kohdistetaan tulolähteisiin, joissa on tällaisia nettokorkomenoja. Tässä tapauksessa elinkeinotulolähteessä on 3 000 000 euroa ja muun toiminnan tulolähteessä 500 000 euroa tällaisia nettokorkomenoja. Kohdistamisen perusteena käytetään suhdelukua, joka saadaan, kun tulolähteeseen kuuluvia ulkopuolisille suoritettuja nettokorkomenoja verrataan ulkopuolisille suoritettujen nettokorkomenojen yhteismäärään.

- elinkeinotulolähde: 85,7 prosenttia (3 000 000/3 500 000) eli 342 857 euroa

- muun toiminnan tulolähde: 14,3 prosenttia (500 000/3 500 000) eli 57 143 euroa.

Vähennyskelvottomat konserniyhteysosapuolille suoritetut nettokorkomenot kohdistetaan tulolähteisiin, joissa on tällaisia nettokorkomenoja. Tässä tapauksessa kaikki konserniyhteysosapuolille suoritetut nettokorkomenot ovat elinkeinotoiminnan tulolähteessä. Nämä 2 000 000 euron konserniyhteysosapuolille suoritetut nettokorkomenot ovat vähennyskelvottomia kokonaisuudessaan.

5 Vähennyskelvottomien nettokorkomenojen vähentäminen seuraavina vuosina

5.1 Yleistä

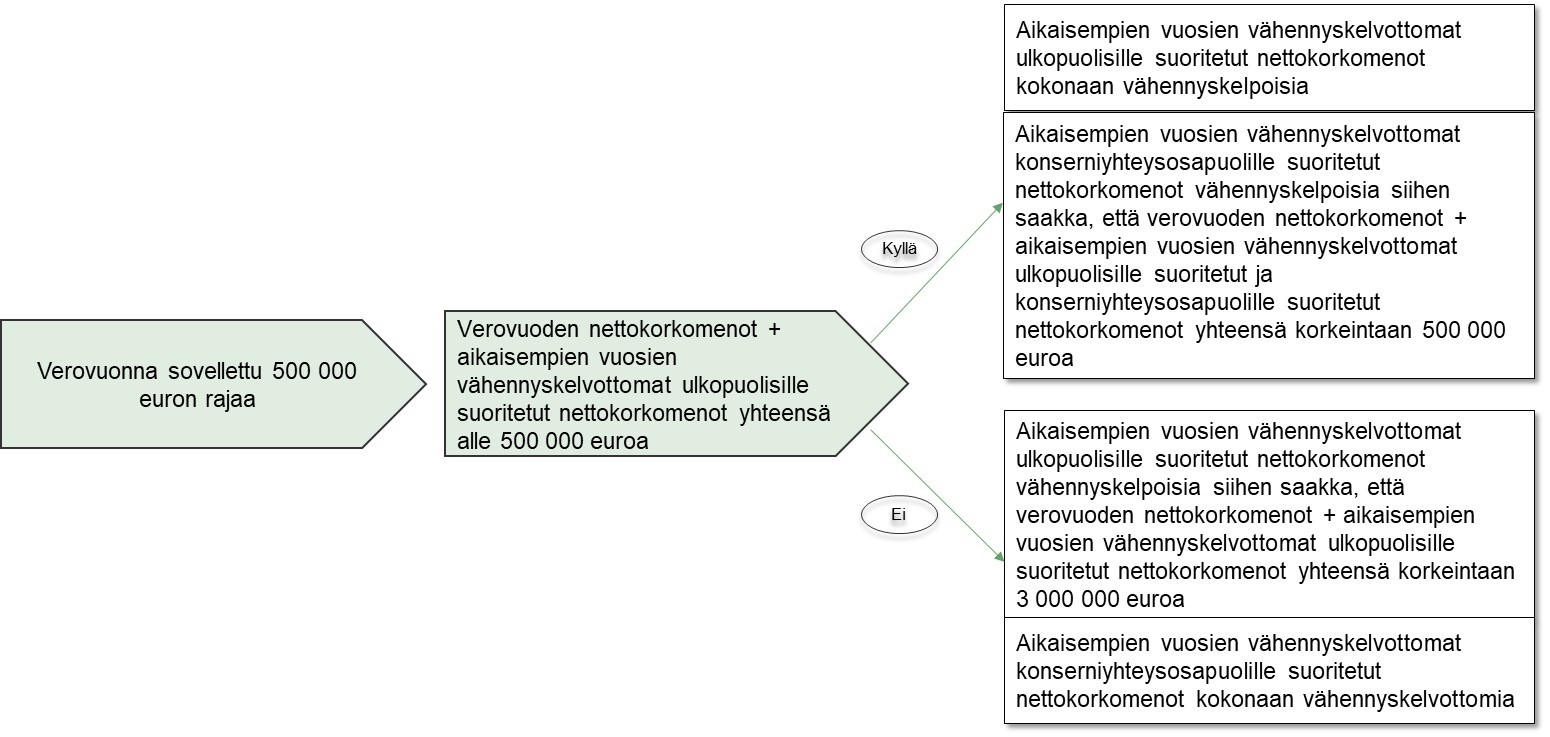

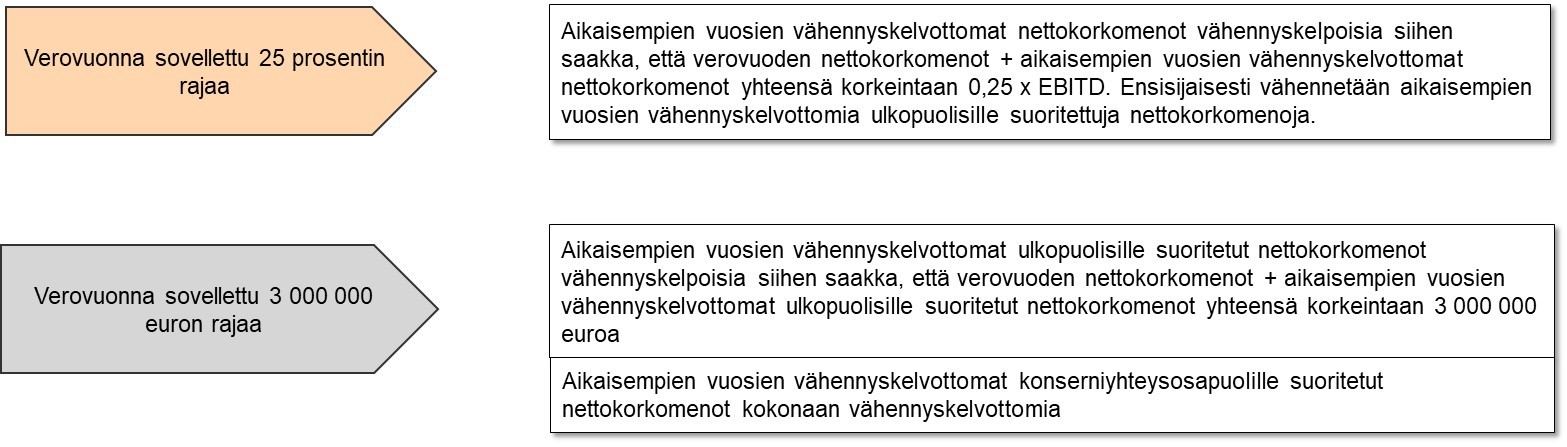

Verovuonna vähennyskelvottomiksi jääneet nettokorkomenot kumuloidaan tulolähteittäin kahdeksi eräksi, joista toiseen kumuloidaan konserniyhteysosapuolille suoritetut vähennyskelvottomat nettokorkomenot ja toiseen ulkopuolisille suoritetut vähennyskelvottomat nettokorkomenot.