Ohje liittyy kokonaisuuteen: Luovutusvoittojen verotus

Kunta ja maanomistaja voivat laatia uuden kaavoituksen suunnitteluvaiheessa maankäyttösopimuksen, jolla sovitaan kaavoituksessa muodostuvan arvonnousun korvaamisesta kunnalle.

Tässä ohjeessa käsitellään maan arvonnousun perusteella kunnalle maksettavan sopimusperusteisen maankäyttömaksun vaikutusta maanomistajan omistukseen jäävien kaavoitettavien alueiden hankintamenoon. Lisäksi käsitellään kaavoitukseen ja maankäyttösopimukseen liittyvän maanluovutuksen luovutusvoiton verotusta. Ohje koskee pääosin tuloverolain mukaista verotusta. Ohjeen lopussa olevissa luvuissa käsitellään maatilatalouden tuloverolain ja elinkeinoverolain mukaista verotusta.

Maanomistajan luovutusvoittoverotuksen toimittamista varten kunnan ja maanomistajan on esitettävä selvitys järjestelyn kohteena olevien maa-alueiden sopimushetken käyvistä arvoista ja kaavoituksesta maanomistajalle jäävälle maalle kohdistuvasta arvonnoususta.

1 Maan luovuttaminen kunnalle rakennustarkoitukseen

Kunnat varautuvat vastaisiin rakentamistarpeisiin useilla tavoilla. Maata hankitaan hyvissä ajoin kunnan omistukseen käytettäväksi kaavoitukseen ja sitä kautta kunnan omiin toimintoihin sekä myytäväksi tai vuokrattavaksi asuinrakentamiseen, teollisuuteen tai muuhun liiketoimintaan. Tämänkaltaiset kunnan maanhankinnat tai maanvaihdot ovat tavanomaisia kauppoja luovutusvoittoverotuksen kannalta.

Maanomistaja voi myös myydä kaavahankkeen alkamisen jälkeen kaavan alueelle kuuluvan maansa kunnalle. Myös tällöin kyse on tavallisesta kaupasta tai vaihdosta. Maan arvostuksen osapuolet huomioivat tilanteen mukaisella tavalla. Luovuttajan on varauduttava esittämään Verohallinnolle vaihtokohteiden arvostuksesta ulkopuolisen tahon laatima arvostuslausunto. Arvostukseen voi vaikuttaa valmisteilla oleva kaavahanke. Arvostusta käsitellään tarkemmin ohjeen Varojen arvostaminen perintö- ja lahjaverotuksessa luvussa 3.3 ja tavanomaisen maanvaihdon verotuksesta tämän ohjeen luvussa 5.

Kunta voi myös käyttää lunastusmenettelyä maa-alueiden hankkimiseksi. Tällöin lunastushinta määräytyy noudattaen soveltuvin osin, mitä kiinteän omaisuuden ja erityisten oikeuksien lunastuksesta annetussa laissa (603/1977) säädetään korvauksen perusteista. Käytännössä lunastushinta lienee pääsääntöisesti alhaisempi kuin tavanomaisen kaupan kauppahinta.

Tuloverolaissa (1535/1992, TVL) on erityissäännös TVL 49 §, joka koskee kunnalle tapahtuvia kiinteistöluovutuksia. Säännöksen mukaan luovutettaessa kiinteistöä kunnalle voidaan hankintameno-olettamana käyttää 80 prosenttia tavanomaisen 20 tai 40 prosentin olettaman asemasta (TVL 46 §).

Käytännön asiakirjoista ei aina suoraan ilmene, mikä tässä ohjeessa kuvatuista tilanteista kulloinkin on kyseessä. Sen vuoksi lukijan on tärkeää selvittää itselleen, minkä ohjeessa kuvatun vaihtoehdon mukainen maankäyttösopimustilanne on kyseessä, jotta sopimuksen verotusta koskevat päätelmät ja laskelmat tehdään oikeista lähtökohdista. Sopimuksen laatimisvaiheessa on hyvä tunnistaa eri vaihtoehdot ja niiden luonne ja laatia sopimus selkeästi ja aidot raha-arvot esiintuoden.

Varainsiirtoveron määräytymistä maankäyttösopimustilanteissa käsitellään ohjeen Varainsiirtovero kiinteistön luovutuksessa luvussa 4.5 ja luvussa 7.3.

2 Maankäyttösopimus

Kun maankäytön tarpeet ovat ajankohtaisia, kunta aloittaa kaavoitustyön. Kaavoitettavat alueet voivat olla kunnan omistuksessa tai yksityisessä omistuksessa. Kaavan valmistuttua tonttien omistajilla tai vuokraajilla on mahdollisuus hakea kaavan mukaisen käyttötarkoituksen mukaisia rakennuslupia omalle tontilleen tai kunnalta ostamalleen tai vuokraamalleen tontille.

Maankäyttö- ja rakentamislain mukaan alueen maanomistajalla, jolle asemakaavasta aiheutuu merkittävää hyötyä, on velvollisuus osallistua kunnalle yhdyskuntarakentamisesta aiheutuviin kustannuksiin (132/1999, MRL). Kaavasta ja yhdysrakentamisesta aiheutuvien kustannusten määrä suhteessa kaavan tuomaan arvonnousuun vaihtelee tapauskohtaisesti.

Kustannusten maksaminen kunnan ja maanomistajan kesken tehdyllä maankäyttösopimuksella on säädetty laissa ensisijaiseksi toimintavaihtoehdoksi. Tavanomainen maankäyttösopimuksissa noudatettu korvaustaso vaihtelee tapauskohtaisesti ja on kunnan harkinnan mukaan yleensä 40-60 prosenttia arvonnousun määrästä. Maankäyttösopimukset tehdään käytännössä rinnan kaavoituksen kanssa pitäen sopimuksen perusteena suunnitellun kaavan lopputulosta. Maankäyttösopimus on kuitenkin osapuolia sitova vasta sen jälkeen, kun kaavaluonnos tai -ehdotus on tullut julkisesti nähtäville. Maankäyttösopimuksella ei voida sopia laadittavan kaavan sisällöstä, koska kaavoitus on yksin kunnan päätettävissä.

Ellei maankäyttösopimusta tehdä, kuluosuus peritään maanomistajalta kehittämiskorvauksena kaavan valmistumisen jälkeen. Kehittämiskorvauksena peritään tontin arvonnousuun suhteutettu osuus kaavan laatimisen ja alueen yhdyskuntarakentamisen arvioiduista kustannuksista. Kehittämiskorvauksen määrä voi olla kuitenkin enintään 60 prosenttia asemakaavasta johtuvasta asemakaavan mukaisen tontin arvonnoususta. Tämä lakisääteinen enimmäismäärä vaikuttaa myös siihen, millaisia vapaaehtoisia maankäyttösopimuksia tehdään.

Jos maanomistaja ja kunta tekevät kaavahankkeen aikana sopimuksen kaavoitettavaa aluetta koskevasta maanluovutuksesta tai maanvaihdosta otsikoimatta sopimusta maankäyttösopimukseksi, sovelletaan pääsääntöisesti tässä ohjeessa kuvattuja ratkaisuperusteita. Ratkaisevaa on sopimuksen sisältö ja tarkoitus eikä sopimuksen otsikointi.

3 Maankäyttömaksun euromääräisen suuruuden määrittäminen

Suoritetaanpa maankäyttömaksu rahana tai luovuttamalla maata kunnalle, kunnan ja maanomistajan on varauduttava esittämään verotusta varten selvitystä. Selvitykselle on erityinen tarve maanomistajan kunnalle luovuttamien alueiden luovutusvoittoverotuksessa ja maanomistajan kunnalta vaihdossa saaman maan varainsiirtoverotuksessa. Selvitykseksi tarvitaan maankäyttösopimuksen kopio ja maata suuntaan tai toiseen luovutettaessa kopio luovutuskirjasta tai vaihtokirjasta. Lisäksi on esitettävä selvitys maankäyttömaksun laskennan perusteista. Käytännössä tämä tarkoittaa omistajalle jäävän alueen arvonnousun määrän selvittämistä ja vaihtotilanteissa myös kunnan luovuttaman maan arvon selvittämistä. Kunnan tai maanomistajan ei voida olettaa luopuvan vastikkeetta oikeuksistaan, joten käytännössä suoritukset vastaavat toisiaan.

Jos maankäyttömaksun perusteesta ja euromäärästä ei anneta selvitystä tai sen suuruudeksi ilmoitetaan esimerkiksi pelkkä kunnalle maksuna luovutetun kaavoitettavan maan arvo huomioimatta kaavoitushanketta, Verohallinto joutuu tekemään arvion maankäyttömaksun määrästä jäljempänä kuvattujen periaatteiden mukaan.

Sopimukset laaditaan yleensä siten, että niiden ehtona on kaavoituksen toteutuminen. Sopimus siis tulee voimaan vain, jos kaavoitus toteutuu. Tästä seuraa, että ennen kaavan toteutumista tehdyssä sopimuksessa ehdot rakennetaan olettaen, että kaavoitus on toteutunut, joten kaava-alueiden arvostus on myös verotuksessa sen mukainen.

Maankäyttömaksun euromäärää haettaessa selvitetään ensin maanomistajalle jäävän kaavoitettavan maan käypä arvo ilman kaavaa. Seuraavaksi selvitetään kyseisessä paikassa sijaitsevan kaavoitetun alueen käypä arvo. Näiden erotus on arvonnousun määrä. Tarkastelussa käytetään apuna alueella toteutuneiden kauppojen vertailuhintoja ja muutoinkin niitä perusteita, joita on todettu Verohallinnon julkaisemassa ohjeessa Varojen arvostaminen perintö- ja lahjaverotuksessa.

Esimerkki 1:

Kaavoitettava, maanomistajalle jäävä alue on taajaman läheisyydessä oleva 5 hehtaarin pelto. Pellon arvo on kyseisellä alueella 10 000 euroa hehtaarilta, joten pelkkänä peltona alueen arvo olisi noin 50 000 euroa. Koska alue on sijainniltaan hyvä ja ilman kaavaakin potentiaalista rakennusaluetta lähitulevaisuudessa, sen sopimushetken käypä arvo ylittää pelkän pellon arvon, joten alueen arvioitu arvo on 200 000 euroa. Kaavoitettuna asuinrakennuskäyttöön alueen arvo on noin 1 000 000 euroa. Arvonnousua on siten 800 000 euroa.

Jos kunnassa edellytetään maankäyttömaksun osuudeksi 55 prosenttia arvonnoususta, maankäyttömaksuksi muodostuu 440 000 euroa (55/100 x 800 000). Tämän maanomistaja voi maksaa rahana tai luovuttamalla muuta maata 440 000 euron arvosta.

4 Maankäyttömaksun maksaminen

Maanomistaja voi suorittaa kunnalle maankäyttösopimuksen mukaisen maksun haltuunsa jäävistä kaavoitettavista alueista pääasiassa neljällä eri tavalla.

- maksamalla sopimussumman rahana kunnalle

- luovuttamalla kunnalle omistamaansa, kaavoitettavaksi tarkoitettua tai muuta maata

- luovuttamalla kunnalle rahaa ja kaavoitettavaksi tarkoitettua tai muuta maata

- tekemällä kunnan kanssa sopimuksen maanvaihdosta, jonka yhteydessä voidaan maksaa myös välirahaa suuntaan tai toiseen. Näin voidaan paitsi hoitaa maankäyttömaksu, samalla mahdollistaa maanomistajan maatalous- tai muun toiminnan jatkuminen kunnan vaihdossa luovuttamalla alueella. Järjestelyt ovat tapauskohtaisia ja niissä yhdistyy maankäyttösopimus ja tavanomainen maanvaihto.

Seuraavissa luvuissa käsitellään kutakin yllä mainittua tilannetta erikseen.

4.1 Maankäyttömaksu rahana

Maanomistaja voi pitää itsellään kaava-alueella sijaitsevan kiinteistönsä ja maksaa rahana kunnalle maankäyttösopimuksen mukaisen korvauksen maan arvon noususta. Maankäyttömaksu on maanomistajan kiinteistön kaavoitettuun osaan kohdistuva kustannus, joka lisätään kaavoitetun alueen hankintamenoon vastaista luovutusvoittoa laskettaessa.

Jos kiinteistön kaavoitettavilla osilla on toisistaan poikkeavia rakennusoikeuksia, kohdistetaan hankintamenon lisäys niiden kesken rakennusoikeuksien arvojen suhteessa. Tyypillisesti eroja rakennusoikeuksien arvoihin muodostuu esimerkiksi rakennuspaikan sijoittumisesta rantaan, rakennuspaikkojen erilaisista rakennustehokkuuksista tai rakennusoikeuden kohteena olevien rakennustyyppien eroista (esimerkiksi teollisuusrakennukset, liikerakennukset, kerrostalot, pientalot).

Ellei maankäyttösopimusta tehdä, maanomistajalle kaavan valmistumisen jälkeen määrättävä kehittämiskorvaus lisätään kaavoitettavan maan hankintamenoon kuten maankäyttösopimuksen mukainen rahakorvaus. Kehittämiskorvausta on käsitelty tarkemmin luvussa 6.

4.2 Maankäyttömaksu kaavan ulkopuolista maata luovuttamalla

Maanomistajan haltuun jäävän kaavamaan arvo arvioidaan luvussa 3 kuvatulla tavalla alueella yleisesti toteutuvan hintatason mukaisena. Saman alueen arvo arvioidaan myös kaavoittamattomana. Näiden kahden tiedon avulla lasketaan kaavoituksesta aiheutuvan maan arvonnousun määrä ja myös kunnalle perittävän maankäyttömaksun euromääräinen suuruus.

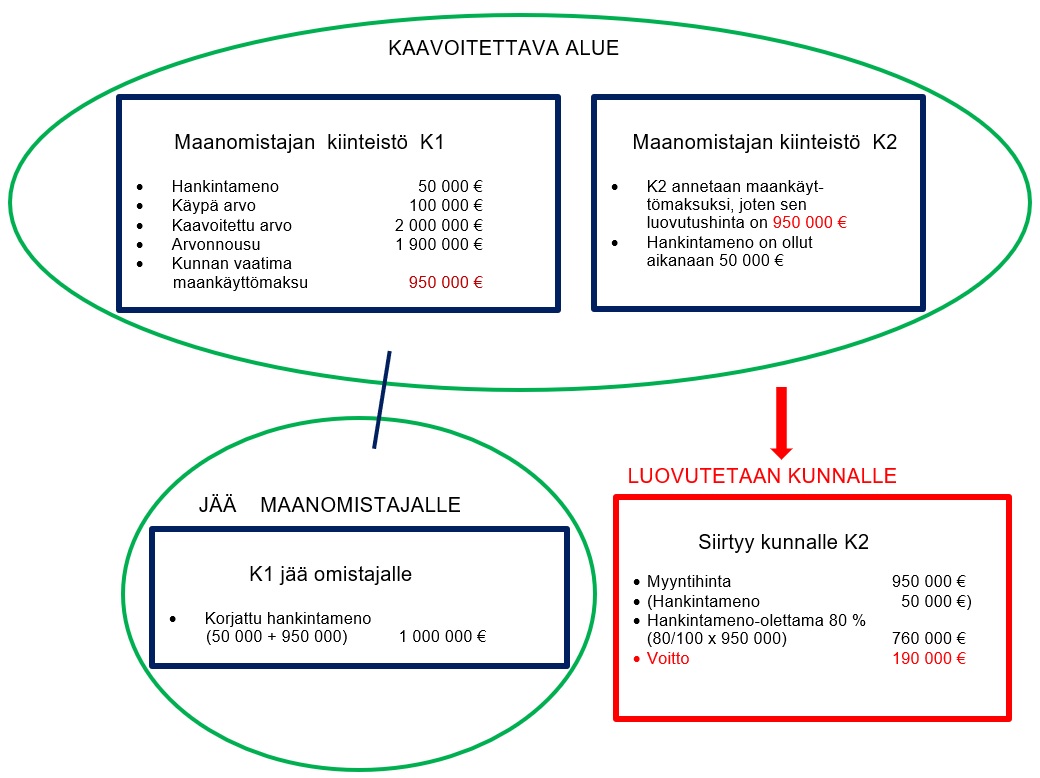

Esimerkki 2 (pohjatilanne):

Maanomistajalle jäävän yksittäisen kiinteistön K1 arvo peltona on 50 000 euroa ja sopimushetken mukaisena raakamaana 100 000 euroa. Kaavoitettuna maan arvo on 2 000 000 euroa. Arvonnousua on siten 1 900 000 euroa ja maankäyttömaksun määrä kunnan tässä tapauksessa edellyttämä 950 000 euroa. Aikanaan K1 on ostettu 50 000 eurolla.

Maanomistajan omistama kiinteistö K1

- Hankintameno 50 000 €

- Käypä arvo 100 000 €

- Kaavoitettu arvo 2 000 000 €

- Arvonnousu 1 900 000 €

- Kunnan vaatima maankäyttömaksu 950 000 €

Jos maanomistaja luovuttaa osan kaava-alueeksi tulevasta maasta tai jonkin muun maa-alueen kunnalle maksuksi arvonnoususta, joka kohdistuu hänen omistukseensa jäävään kaavoitettavaan alueeseen, kyseessä on veronalainen luovutus. Seuraavassa on kuvattu menettely, jota noudatetaan, ellei maanomistaja osoita kunnan kanssa sovitun luovutuksen ehtoja ja maa-alueiden arvostusta ja arvonnousun perusteita muulla tavoin.

Luovutusvoiton verotuksessa olettama on, että luovutetun maan myyntihinta vastaa maanomistajalle jäävän kaavoitettavan alueen arvonnoususta kunnalle maksettavaa määrää. Luovutetun alueen hankintamenona on alkuperäisestä maan hankintahinnasta myydylle osalle kohdistuva osuus tai vaihtoehtoisesti hankintameno-olettama. Tuloverolain 49 § mukaan luovutettaessa kiinteistöä kunnalle voidaan hankintameno-olettamana käyttää 80 prosenttia tavanomaisen 20 tai 40 prosentin olettaman asemasta (TVL 46 §).

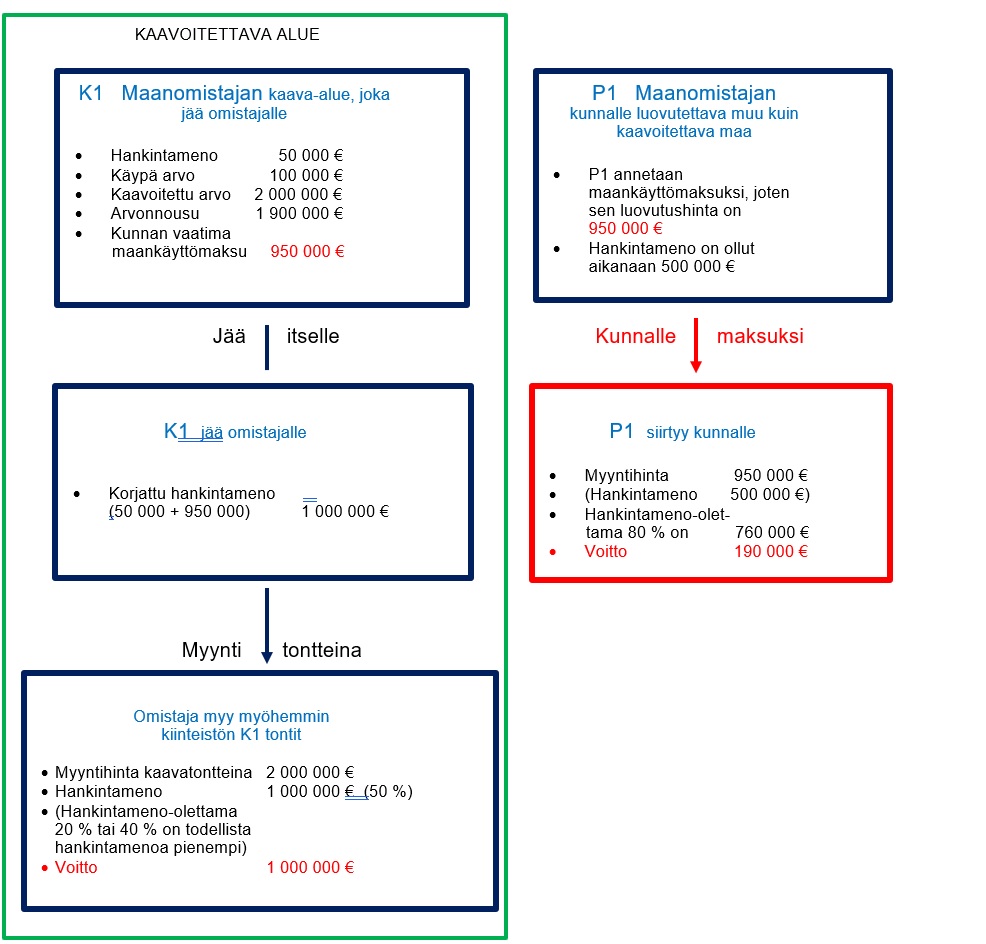

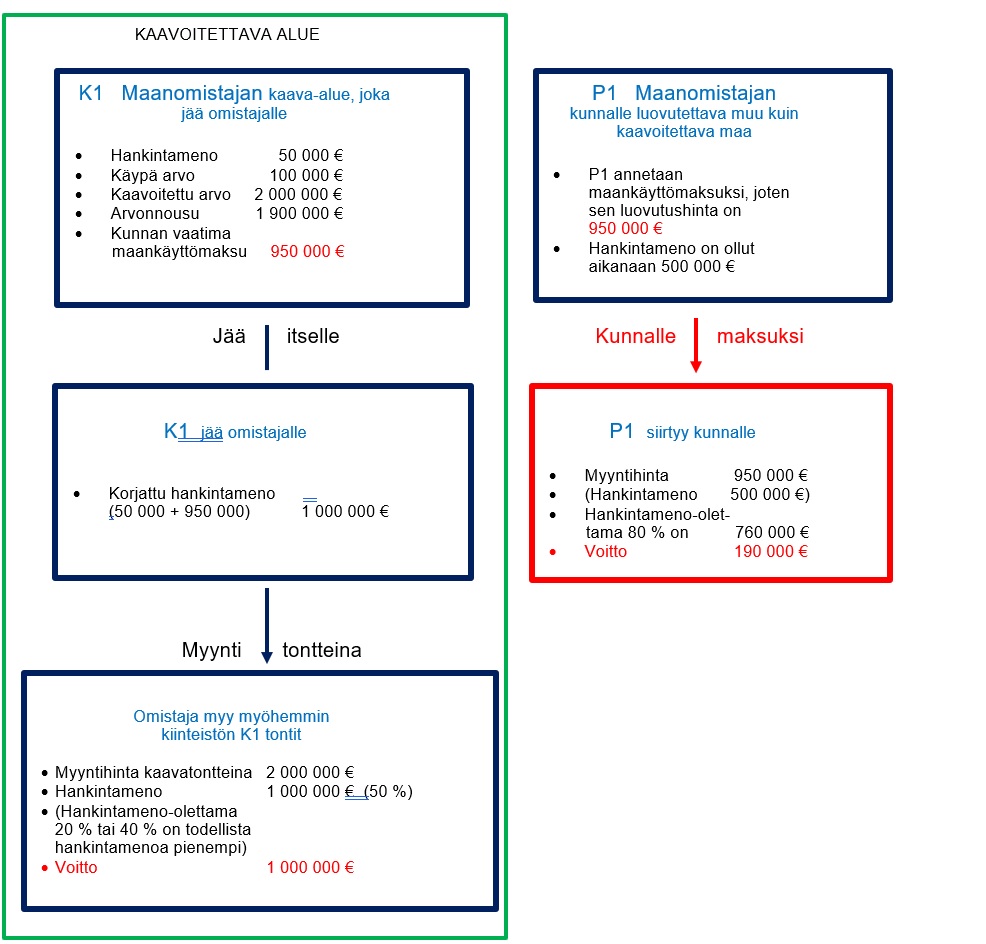

Esimerkki 3:

(jatko esimerkille 2, luovutetaan maksuksi kaava-alueen ulkopuolista maata)

Luovutetun maa-alueen luovutusvoitto

Kun maanomistaja luovuttaa aikanaan 500 000 eurolla hankkimansa kaava-alueen ulkopuolisen maa-alueen (P1) maankäyttömaksuna, luovutetun maan arvo vastaa 950 000 euron suuruista maankäyttömaksua. Tällöin luovutetun maan myyntihinta on 950 000 euroa ja hankintamenoa on luovutetun alueen alkuperäinen hankintameno 500 000 euroa. Koska maanomistaja saa kunnalle luovutettaessa kuitenkin vaihtoehtoisesti vähentää 80 prosentin suuruisen hankintameno-olettaman, käytetään sitä tässä tapauksessa edullisempana vaihtoehtona ja saadaan hankintamenoksi 760 000 euroa (80 % x 950 000), jolloin verotettavaksi luovutusvoitoksi muodostuu 190 000 euroa (950 000 - 760 000 = 190 000).

Omistajalle jääneen kaavamaan hankintamenon lisääntyminen ja mahdollisten myöhempien tontinmyyntien luovutusvoiton verotus

Kaavoitettavan kiinteistön K1 kaavamaan osuudelle lisätään aikaisemman hankintahinnan (tässä tapauksessa esimerkin 2 mukaisesti 50 000) lisäksi hankintamenoa maankäyttömaksuna maksettu määrä eli 950 000 euroa. Yhteensä hankintameno on 1 000 000 euroa. Jos maanomistajan kaavoitetut tontit myydään myöhemmin 2 000 000 eurolla (oletettu kaavoitetun K1:n käypä arvo esimerkin 2 mukaan), voidaan hankintamenona vähentää 1 000 000 euroa tai omistusajasta riippuen 20 tai 40 prosentin hankintameno-olettama. Koska todellinen hankintameno on 50 prosenttia myyntihinnasta, se on edullisempi ja sitä käytetään luovutusvoiton laskennassa. Voittoa kertyy 1 000 000 euroa.

4.3 Maankäyttömaksu kaavoitettavaa maata luovuttamalla

Jos kunta saa maa-alueen maksuksi maanomistajalle jäävästä kaavoitettavasta maasta, ei kunta hinnoittele saamansa maan arvoon mukaan alueeseen sisältyvää, sille itselleen tulevaa maankäyttömaksua. Kunta ei toisin sanoen maksa maankäyttömaksun osuutta alueesta, joka sillä on tai jonka se kaavoitusvaiheessa saa. Tästä seuraa, että kunnalle luovutetun kaavoitettavan maan ja omistajalle jäävän kaavoitettavan maan käyvät arvot poikkeavat sopimushetkellä toisistaan. Luovutettavan maa-alueen arvon on vastattava maanomistajalle jäävän maan arvonnoususta kunnalle perittävää osuutta, joka on yleensä noin 40-60 prosenttia arvonnoususta.

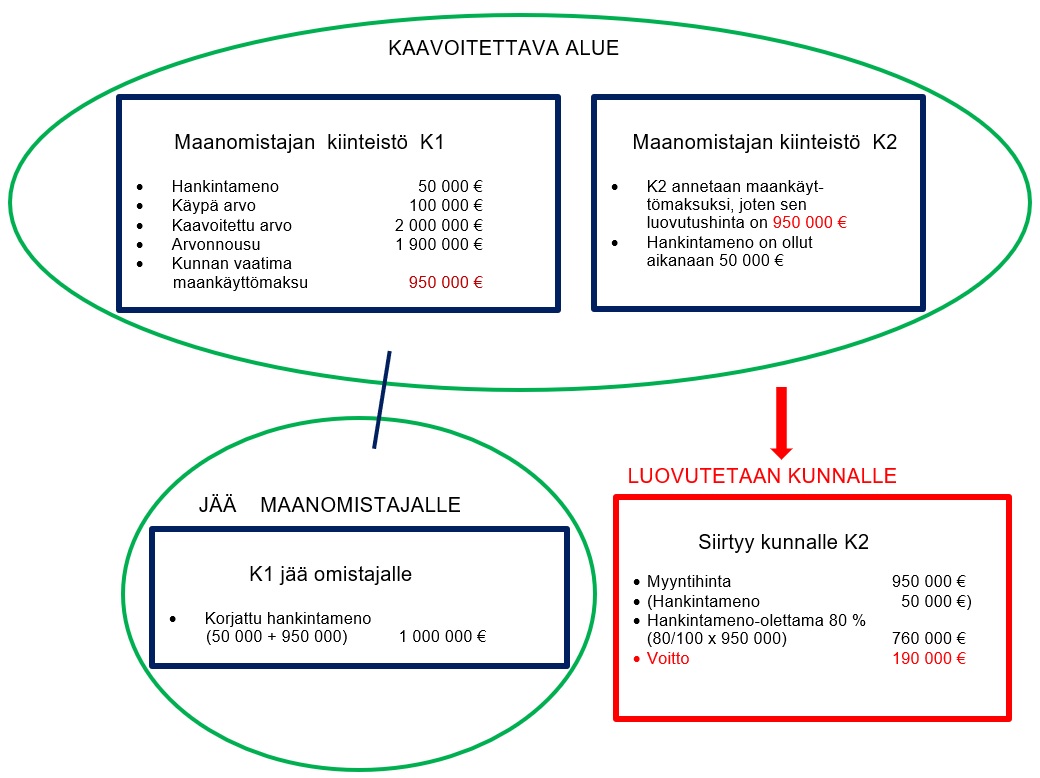

Esimerkki 4:

(jatko esimerkille 2 ja 3, luovutetaan kaavoitettavaksi tulevaa maata)

Maankäyttömaksun suuruus on sama 950 000 euroa kuin esimerkeissä 2 ja 3. Maksu toteutuu eri tavalla. Maanomistaja luovuttaa kiinteistön K1 maankäyttömaksuksi aikanaan 50 000 eurolla hankittua kaavoitettavaksi tulevaa maata kiinteistöstä K2. Luovutetun maan arvo kattaa 950 000 euron suuruisen maankäyttömaksun. Luovutetun maan myyntihinta on siten 950 000 euroa ja hankintameno on alkuperäinen hankintahinta eli 50 000 euroa. Koska kunnalle luovutettaessa maanomistaja saa kuitenkin vaihtoehtoisesti vähentää 80 prosentin suuruisen hankintameno-olettaman, käytetään sitä tässä tapauksessa edullisempana vaihtoehtona ja saadaan hankintamenoksi 760 000 euroa (80 % x 950 000), jolloin verotettavaksi luovutusvoitoksi muodostuu 190 000 euroa (950 000 - 760 000 = 190 000).

Lopputulos olisi sama myös siinä tapauksessa, että maanomistajalle jäävä kaavamaa ja kunnalle luovutettava kaavamaa olisivat samasta kiinteistöstä. Tällaisessa tapauksessa alkuperäinen hankintameno tulee kuitenkin kohdistaa erikseen itselle jäävään ja luovutettuun osuuteen. Kohdistus tehdään ostohetken tilanteen mukaan alueiden pinta-alojen suhteessa ja ottamalla huomioon alueiden käyttötarkoitus (pelto, metsä, hukkamaa, rakennuspaikka).

Myyntihintana on aina maksajan omistukseen jäävän maan arvonnoususta sopimuksessa määritelty eli kunnan vaatima osuus. Kaavahankkeen vaikutus näkyy kuitenkin siinä, että kaavoitettavaksi tulevaa maata (oikeastaan rakennusoikeutta) ei tarvitse luovuttaa niin suurta määrää kuin kaavoittamattomaksi jäävää muuta maata. Kunta ottaa kaavoitettavaksi tulevaa maata vastaan arvolla, josta vähennetään kuitenkin arvonnoususta perittävää maankäyttömaksua vastaava osuus.

Kaavoitettavan kiinteistön K1 kaavamaan osuudelle lisätään hankintamenoksi aikaisemman hankintahinnan (50 000) lisäksi maankäyttömaksuna maksettu määrä eli 950 000 euroa. Yhteensä hankintameno on 1 000 000 euroa. Jos maanomistajan kaavoitetut tontit myydään 2 000 000 eurolla (oletettu kaavoitetun K1:n käypä arvo), voidaan hankintamenona vähentää edellä laskettu 1 000 000 euroa tai omistusajasta riippuen 20 tai 40 prosentin hankintameno-olettama. Koska todellinen hankintameno on 50 prosenttia myyntihinnasta, se on edullisempi ja sitä käytetään luovutusvoiton laskennassa. Voittoa kertyy 1 000 000 euroa.

Esimerkki 5:

(hankintamenon muutokset)

Edellä olevissa esimerkeissä on esitetty maanomistajalle jäävän kaavoitetun maan hankintamenon lisääntyminen maankäyttömaksun määrällä. Tässä kuvataan hankintamenon lisäyksen kohdentumista ja toisaalta hankintamenon vähentymistä myyntien yhteydessä. Esimerkki on muulta osin pelkistetty.

Oletetaan, että maanomistajalla on kiinteistö, joka on 30 prosenttisesti peltoa ja 70 prosenttisesti metsää. Koko kiinteistön hankintahinta on 100 000 euroa. Ostohetken hintojen perusteella pellon hinta oli kaksinkertainen verrattuna metsän hintaan. Hankintamenosta kohdentuu siten peltoon 85 000 euroa (100 000 - [½ x 30/100 x 100 000]) ja metsään loput eli 15 000 euroa (½ x 30/100 x 100 000).

Alueelle tulee kaava, jonka mukaiset tontit sijoittuvat peltoalueelle kattaen siitä 50 prosenttia. Tästä seuraa, että tapauksessa maksettava 500 000 euron maankäyttömaksu lisää pellolle tulleiden kaavatonttien alueen hankintamenoa.

- Kaavoittamattomaksi jääneen pellon hankintameno on tämän jälkeen pinta-alan suhteessa puolet alkuperäisestä pellon ostohinnasta eli 42.500 euroa (½ x 85 000).

- Metsän hankintameno on edelleen 15 000 euroa.

- Tonttimaaksi kaavoitetun pellon hankintameno on 542 500 euroa ([½ x 85 000] + 500 000).

Kun tiedossa on, että tonttialueella on samanarvoisia tontteja yhteensä 8 kappaletta, on kunkin tontin hankintameno 67 812,50 euroa (542 000 : 8). Tonttien vertailussa olennaista on rakennusoikeuden määrä. Tontin erityinen sijainti voi myös tehdä siitä toisia saman alueen vastaavia tontteja arvokkaamman. Maankäyttömaksun hankintamenoa korottava vaikutus kohdentuu aina vain omistajalle jäävään kaavoitettavaan maahan.

Tontteja myytäessä kunkin alueen tai tontin osalle tuleva hankintameno poistuu rippumatta siitä, käytetäänkö luovutusvoiton laskennassa todellista hankintamenoa tai hankintameno-olettamaa. Muita alueita kuin tontteja myytäessä kyseisen alueen yhteisestä hankintamenosta vähennetään yleensä pinta-alan suhteen mukainen osa riippumatta siitä, tapahtuuko myynti maankäyttömaksun maksamiseksi vai muuhun tarkoitukseen.

4.4 Maankäyttömaksu luovuttamalla rahaa ja kaavoitettavaksi tarkoitettua maata

Luovutetun maa-alueen osalta luovutusvoitto lasketaan kuten edellisessä luvussa kuitenkin ottamalla huomioon, että osa maankäyttömaksusta suoritetaan rahana ja vain muu osa maankäyttömaksusta on luovutetun maan myyntihintaa.

Omistajalle jäävän kaavoitetun maan hankintamenoon lisätään sekä maksettu rahasumma että luovutetun maa-alueen myyntihinnaksi katsottu määrä.

4.5 Luovutusvoiton laskenta, kun maanomistaja ja kunta sopivat maa-alueiden vaihdosta ja välirahan maksusta maankäyttösopimuksella

Kunta ja maanomistaja voivat tehdä maankäyttösopimuksen, jossa osapuolet vaihtavat kiinteistöjä ja jompikumpi osapuoli maksaa välirahaa, jotta osapuolet sekä saavat että luovuttavat yhtä suuren raha-arvon verran varallisuutta.

Tällainen tilanne verotetaan luovutuksena kuten vaihdot yleensäkin. Vaihdossa kunnalle annettujen maa-alueiden luovutushintaa määritettäessä on otettava huomioon paitsi maankäyttömaksu, joka järjestelyssä suoritetaan, myös maanomistajan kunnalta saaman maan arvo. Vaihdossa annettavat maa-alueet vastaavat arvoltaan toisiaan ja mahdolliset arvoerot tasataan jommankumman osapuolen maksamalla välirahalla.

Muutoin luovutusvoittoverotuksen ja hankintamenon määräytymisen periaatteet vastaavat edellisissä luvuissa kuvattua.

Esimerkki 6:

A omistaa kaavoitettavaksi suunnitellun kiinteistön T1 ja kiinteistön T2, josta noin puolet on suunniteltu kaavoitettavaksi. Kunta ja A solmivat maankäyttösopimuksen.

T1:n hankintameno oli ostettaessa 100 000 euroa ja T2:n hankintameno oli 200 000 euroa. Kumpikin kiinteistö on maankäyttösopimuksen tekohetkellä peltoa. A:n on tarkoitus jatkaa viljelyä, mutta hän haluaa myös pitää omistuksessaan kiinteistön T1.

A luovuttaa kiinteistön T2 kokonaisuudessaan kunnalle osapuolten sopimalla arvolla 3 200 000 eurolla. Arvosta puuttuu T2:n osalle tulevasta arvonnoususta kunnalle maksettavaa kehittämiskorvausta vastaava osuus, koska sen maksaminen raukeaa T2:n siirtyessä kokonaan kunnalle.

Kunta luovuttaa A:lle peltomaata olevan kiinteistön R. Kiinteistön R vaihtohetken arvo peltomaana on 500 000 euroa. Kiinteistö R ei ole kaavasuunnitelman piirissä. Lisäksi kunta maksaa A:lle rahana 100 000 euroa.

Elleivät osapuolet ole kirjanneet sopimukseen maa-alueiden arvoja tai muutoin selvittäneet niitä, Verohallinto määrää arvot tukeutuen Varojen arvostaminen perintö- ja lahjaverotuksessa -nimiseen ohjeeseen kirjattuihin perusteisiin.

Verotus:

A antaa kunnalle 3 200 000 euron arvoiseksi arvioidun kiinteistön T2 ja saa sen avulla maksetuksi maankäyttömaksua 2 600 000 euroa kiinteistön T1 arvonnousun korvaukseksi sekä ostettua kunnalta kiinteistön R 500 000 eurolla. Lisäksi A saa rahaa kunnalta 100 000 euroa.

A:lla verotetaan vaihdon yhteydessä luovutusvoittoa kiinteistöstä T2. Myyntihinta on 3 200 000 euroa ja hankintameno on alkuperäinen hankintahinta eli 200 000 euroa. Koska kunnalle luovutettaessa maanomistaja saa kuitenkin vaihtoehtoisesti vähentää 80 prosentin suuruisen hankintameno-olettaman, käytetään sitä tässä tapauksessa edullisempana vaihtoehtona ja saadaan hankintamenoksi 2 560 000 euroa (80 % x 3 200 000), jolloin verotettavaksi luovutusvoitoksi muodostuu 640 000 euroa.

A:lle jääneelle kiinteistölle T1 lisätään hankintamenoksi maankäyttömaksun määrä 2 600 000 euroa, joka jakautuu muodostettaville tonteille niille vahvistettavien rakennusoikeuksien suhteessa. Kiinteistön T1 hankintameno on yhteensä 2 700 000 euroa, kun otetaan huomioon alkuperäinen ostohinta 100 000 euroa.

A:n saaman kiinteistön R hankintameno on 500 000 euroa. A maksaa R:n ostosta varainsiirtoveroa 4 prosentin mukaan laskettuna 20 000 euroa. Kunta on kiinteistökaupan osalta vapautettu varainsiirtoverosta. Kunta ei maksa luovutusvoitosta veroa.

A joutuu maksamaan järjestelyn seurauksena sopimuksentekovuoden verotuksessa Kiinteistön T2 luovutusvoiton veron sekä varainsiirtoveroa kiinteistön R ostosta 20 000 euroa. A:lle jää viljelykelpoinen peltotila sekä noin 5 000 000 euron arvoinen kaavoitettavien tonttien varasto.

Jos A myy tontit myöhemmin 5 000 000 eurolla, hänelle muodostuu niiden myynnistä 2 300 000 euron voitto (5 000 000 - 2 700 000) ellei oteta huomioon alkuperäisen hankinnan varainsiirtoveroa eikä mahdollisia myyntikuluja. Hankintameno-olettama eli 20 % tai 40 % omistusajasta riippuen on epäedullisempi kuin laskettu hankintameno. Voittoa verotetaan niinä verovuosina, joina tontteja myydään.

Täytä tähän taulukon kuvaus, esteettömyyttä silmälläpitäen, ei näy kuin ruudunlukijoille

|

T2 Siirtyy kunnalle

|

T1 kaavoitetaan ja jää maanomistajalle

|

R siirtyy kunnalta maanomistajalle

|

- alkuperäinen hankintameno 200 000 €

- kaavoitettavaa rakennus-maata, jonka luovutus-hetken käypä arvo ilman kunnalle kuuluvaa arvonnousun osuutta on 3 200 000 €

- Hankintameno-olettaman määrä (3 200 000 x 80/100)

2 560 000 €

- Voitto todellisella hankintamenolla olisi (3 200 000 - 200 000) 3 000 000 €

- Voitto 3 200 000 - 2 560 000 = 640 000 €

|

- hankintameno

100 000 €

- arvo kaavoitettuna

5 000 000 €

- maankäyttömaksu

2 600 000 €

- hankintameno yhteensä

2 700 000 €

|

- kaavoittamattomaksi jäävää peltoa

- luovutushetken arvo 500 000 €

- Hankintameno on

500 000 €

|

4.6 Yleiseen käyttöön tulevien maa-alueiden luovuttaminen

Kaavoitettavaan alueeseen sisältyy myös yleiseen käyttöön tulevia alueita kuten katualueeksi, toriksi, liikennealueeksi, virkistysalueeksi tai näihin verrattavaksi alueeksi osoitettua kunnan, valtion tai muun julkisyhteisön toteutettavaksi tarkoitettua aluetta.

Kaavoituksessa käytettyjä merkintöjä voi tarkastella Kaavamerkinnät -nimisestä ympäristöministeriön julkaisemasta oppaasta.

Yleisten alueiden luovutusperusteet vaihtelevat, mutta joissakin tapauksissa maanomistajat joutuvat luovuttamaan niitä kunnalle maankäyttö- ja rakentamislain nojalla (132/1999, MRL, 104 - 107 §) lunastusta vastaan tai lunastuksetta. Lunastettavasta omaisuudesta on määrättävä omaisuuden käyvän hinnan mukainen täysi korvaus (ns. kohteenkorvaus). Mikäli käypä hinta ei vastaa luovuttajan täyttä menetystä, arvion on perustuttava omaisuuden tuottoon tai siihen pantuihin kustannuksiin (Laki kiinteän omaisuuden ja erityisten oikeuksien lunastuksesta, 603/1977, 3:30 §). Luovutusvoitot lasketaan rekisteriyksiköittäin.

On myös mahdollista luovuttaa yleiseksi alueeksi kaavoitettavia alueita maankäyttömaksuna kunnalle. Yleiseksi alueeksi tarkoitetun alueen sopimushetken arvo ei ole yhtä korkea kuin rakennusmaaksi kaavoitettavan maan arvo. Esimerkiksi katualueeksi määritelty maa-alue on jatkossa käytännössä arvoton, joten sopimushetkellä lunastuskorvaus määräytyisi lähinnä puuston arvolla tai alueen kunnostamiseen uhrattujen panostusten määrällä. Panostusta saattaisi olla esimerkiksi pellon ojitus.

- Hankintamenoksi lasketaan kullekin luovutetulle alueelle pääsääntöisesti pinta-alan mukaan kohdistuva osuus rekisteriyksikön alkuperäisestä hankintamenosta

- Luovutushinta on jaettava oikeassa suhteessa luovutettujen alueiden kesken. Jos kaikki luovutettava maa on samasta rekisteriyksiköstä olkoonpa kaavoitettavaa rakennusmaata, kaavoitettavaa yleiseen käyttöön tulevaa maata tai ei-kaavoitettavaa maata, luovutusvoiton laskennassa kaikkien maalajien myyntihinnat lasketaan yhteen. Jos sen sijaan kaavan tulevat yleiset alueet, kaavaan tulevat rakennusmaat ja muu, esimerkiksi pelto tai metsä luovutetaan eri rekisteriyksiköstä, on luovutusvoitto laskettava kunkin osalta erikseen. Luovutusarvo määräytyy kunkin kohteen todellisen sopimushetken mukaisen arvon mukaan. Luovutettavan yleisen alueen maan arvoksi on katsottava se hinta, jonka kunta joutuisi siitä lunastuksen yhteydessä maksamaan. Kunnan ja maata luovuttavan maanomistajan on verotusta varten esitettävä kunkin rekisteriyksikön osalle tulevan maan arvo ja arvostuksen perusteet.

Esimerkki 7:

Maanomistajalle jäävän yksittäisen kiinteistön K1 arvo raakamaana on 100 000 €. Kaavoitettuna maan arvo on 2 000 000 euroa. Arvonnousua on siten 1 900 000 euroa. Kyseinen kunta edellyttää 50 prosentin suuruisen maankäyttömaksun maksamista, joten sopimukseen kirjataan maankäyttömaksun määräksi 950 000 euroa. Aikanaan K1 on ostettu 50 000 eurolla.

Maanomistaja luovuttaa kunnalle muista kiinteistöistään kaavoitettavaa, mutta sopimushetkellä vielä metsämaana olevaa maata suorittaakseen maankäyttömaksun ja pitääkseen kiinteistön K1. Metsää hän luovuttaa seuraavasti:

- kiinteistöstä M1 kaavoitettavaa rakennusmaata varten 20 000 m2

- kiinteistöstä M2 kaavoitettavaa yleistä aluetta varten 30 000 m2 (katu ja puisto)

- kiinteistöstä M3 kaavoittamattomaksi jäävää maata 20 000 m2

Aiemmin luvussa 3 esitetyn mukaisesti kohdan 1 rakennusmaan arvo lähenee valmiin kaavamaan arvoa, jollaiseksi osapuolet ovat sopineet tai selvittäneet 920 000 euroa. Kohdassa 2 mainitun yleisen alueen arvo vastaisi lunastuskorvausta eli metsän puuston täyden arvon mukaista korvausta, jollaiseksi on sovittu ja selvitetty 15 000 euroa. 15 000 euroa on myös edelleen metsämaaksi jäävällä kohdan 3 metsällä (maapohjan + puuston arvo). Arvot ja niiden jakautuminen voidaan hyväksyä verotuksen perusteeksi.

Kunkin metsäkiinteistön hankintameno on määräytynyt saman hehtaarihinnan mukaan, joten kustakin kiinteistöstä luovutetulla alueella on yhtä suuri hankintameno. Tässä tapauksessa kunkin kiinteistön hankintamenosta luovutetulle metsäalueelle kohdistuva hankintameno-osuus on 10 000 euroa. Tästä voidaan laskea luovutusvoitoiksi seuraavat summat.

- kiinteistön M1 luovutusvoitto on 920 000 - 10 000 = 910 000 €. Hankintameno-olettamaa (80 %) käyttäen voitoksi saadaan 184 000 €.

- kiinteistön M2 ja M3 luovutusvoitto olisi hankintamenoilla laskettuna kummankin osalta 15 000 - 10 000 = 5 000 euroa. 80 prosentin hankintameno-olettamalla laskettuna voitto on kummankin kiinteistön osalta 3.000 euroa (15 000 - {15 000 x 80 %}).

Kiinteistön K1 maankäyttömaksun määrä on 950 000 euroa. Se maksetaan luovuttamalla kolme aluetta metsämaata muista kiinteistöistä.

Täytä tähän taulukon kuvaus, esteettömyyttä silmälläpitäen, ei näy kuin ruudunlukijoille

|

Siirtyy kunnalle M1 20 000 m2

|

Siirtyy kunnalle M2 30 000 m2

|

Siirtyy kunnalle M3 20 000 m2

|

- hankintameno 10 000 €

- kaavoitettavaa rakennus-maata, jonka luovutus-hetken käypä arvo ilman kunnalle kuuluvaa arvonnousun osuutta on 920 000 €

- Voiton määrä hankintameno-olettamalla

920 000

- 920 000 x 80/100

184 000

- Voitto todellisella hankintamenolla olisi

910 000 €

|

- hankintameno

10 000 €

- kaavoitettavaa yleistä aluetta, jonka luovutushetken arvo 15 000 €

- Voiton määrä hankintameno-olettamalla

15 000

- 15 000 x 80/100

3 000

- Voiton määrä todellisella hankintamenolla olisi 5 000 €

|

- hankintameno 10 000 €

- kaavoittamattomaksi jäävää metsämaata, jonka luovutushetken arvo 15 000 €

- Voiton määrä hankintameno-olettamalla

15 000

- 15 000 x 80/100

3 000

- Voiton määrä todellisella hankintamenolla olisi

5 000 €

|

Siinä tapauksessa, että kohdan 2 tapauksessa yleiseksi alueeksi luovutettavan metsän puusto jäisi omistajalle, voidaan katsoa, että kyseisellä alueella ei ole enää jäljelle jäävää lunastusarvoa.

5 Luovutusvoiton laskenta, kun maanomistaja ja kunta sopivat maa-alueiden vaihdosta ja välirahan maksusta ennen kaavahanketta

Kuten tämän ohjeen alussa todettiin, on maanomistajan ja kunnan välillä mahdollista tehdä maanluovutuksesta tai maanvaihdosta sopimuksia myös ennen kaavaprosessin alkamista. Tällöin ei tehdä maankäyttösopimusta vaan toteutetaan tavanomainen maakauppa tai maanvaihtosopimus

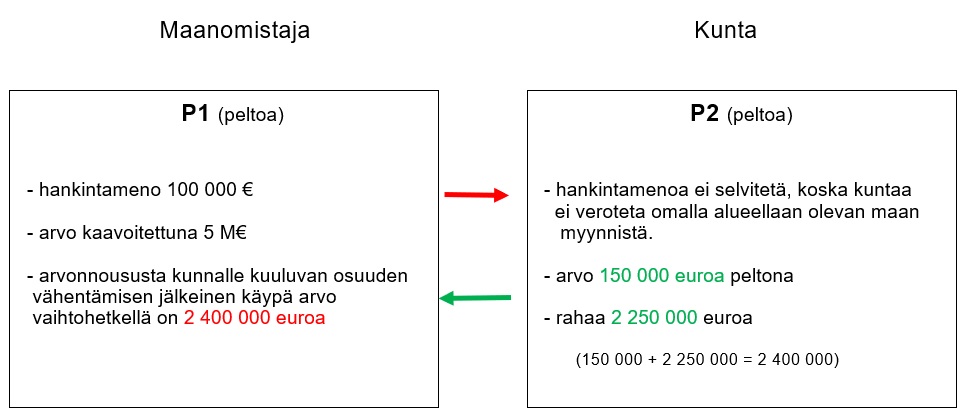

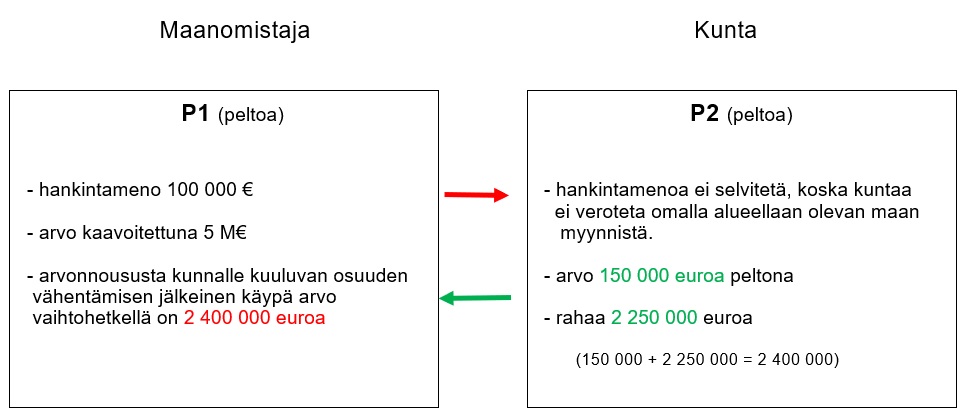

Esimerkki 8:

A luovuttaa kunnalle taajaman läheisen peltoalueen P1 käytettäväksi kunnan vastaisia rakennus- tai kaavoitustarpeita varten. Kaavoitusta ei ole vielä vireillä. Tällaisessa tilanteessa maa-alueen arvostus ei vastaa enää pellon arvoa, mutta ei välttämättä ole vielä sama kuin kaavoituksen jo ollessa vireillä. Hinnoittelu on osapuolten välinen neuvottelukysymys. Tässä tapauksessa oletetaan, että kunta hyväksyy maan arvoksi saman hintatason kuin maankäyttösopimuksissa.

Kunta luovuttaa A:lle korvaavan peltoalueen P2 kauempaa taajamasta. Tälle alueelle ei ole olemassa kaavatoiveita. Pelto mahdollistaa A:lle elinkeinon jatkumisen. Lisäksi kunta maksaa A:lle P1:n tulevan käyttötarkoituksen huomioon ottavan korvauksen maasta.

A:n saaman kiinteistön P2 hankintamenoksi kirjataan 150.000 euroa, joka vastaa pellon käypää arvoa paikkakunnalla. A maksaa kiinteistöstä P2 varainsiirtoveroa 4 prosentin mukaan 6 000 euroa.

A:n luovuttaman kiinteistön P1 luovutusvoitoksi lasketaan luovutushinta eli 2 400 000 euroa vähennettynä 80 prosentin hankintameno-olettamalla, joten voitto on 480 000 euroa.

6 Kehittämiskorvauksen maksaminen luovuttamalla maata kaavan vahvistamisen jälkeen

Maankäyttö- ja rakentamislain mukaan alueen maanomistajalla, jolle asemakaavasta aiheutuu merkittävää hyötyä, on velvollisuus osallistua kunnalle yhdyskuntarakentamisesta aiheutuviin kustannuksiin (132/1999, MRL). Kaavasta ja yhdysrakentamisesta aiheutuvien kustannusten määrä suhteessa kaavan tuomaan arvonnousuun vaihtelee tapauskohtaisesti.

Ellei maankäyttösopimusta ole tehty, kuluosuus peritään maanomistajalle määrättävänä kehittämiskorvauksena kaavan valmistumisen jälkeen. Kehittämiskorvauksen määrä voi lain mukaan olla kuitenkin enintään 60 prosenttia asemakaavasta aihetuvasta maan arvonnoususta.

Kaavan valmistumisen jälkeen verotettavaa luovutushintaa on paitsi rahana maksettava kauppahinta, myös kaavan vahvistamisen seurauksena muodostuneen kehittämiskorvauksen maksuvastuun siirtyminen luovutuksen saajalle. Samoin jo aiemmin tehtyyn maankäyttösopimukseen perustuvan maankäyttömaksun siirtyminen ostajan vastattavaksi on osa verotettavaa luovutushintaa. Tämä perustuu siihen, että luovutuksen yhteydessä maanomistaja vapautuu hänelle sopimuksin tai kaavan vahvistamisella muodostuneesta velvoitteesta maksaa kiinteistöä rasittava maankäyttömaksu tai kehittämiskorvaus. Luovuttajan kannalta ei ole merkitystä, onko ostajana yksityinen taho vai kunta.

Maanomistajan omistukseen jäävään kaavamaahan sisältyy hankintamenona siihen kohdistuva kehittämiskorvaus tai sopimuksen mukainen maankäyttömaksu. Edellä kuvatulla tavalla sama määrä lisätään myös myyntihintaan, joten erät kuittaavat luovutusvoiton laskennassa toisensa.

Varainsiirtovero kiinteistön luovutuksessa nimisen ohjeen luvussa 4.5 on käsitelty varainsiirtoveron maksuvelvollisuutta tilanteessa, jossa maksamaton kehittämiskorvaus tai maankäyttösopimukseen perustuva maankäyttömaksu rasittaa myytyä kiinteistöä.

7 Maatilatalouden tuloverolain mukainen verotus

Jos maanomistajan kunnalle maksuksi arvonnoususta luovuttama maa-alue on maatilatalouden tuloverolain mukaan verotettavaa metsää tai peltoa, verotetaan tällöinkin maanomistajan saama luovutusvoitto tässä ohjeessa kuvattujen periaatteiden mukaan tuloverolain nojalla (maatilatalouden tuloverolaki 2 § 2 mom. ja 21 §).

8 Elinkeinotulon verottamisesta annetun lain mukainen verotus

Ohjeessa edellä kuvattuja periaatteita voidaan soveltuvin osin soveltaa myös silloin, kun maa-alueen luovutuksen verotus tapahtuu elinkeinotulon verottamisesta annetun lain (EVL) mukaan.

EVL:n mukaisessa verotuksessa maaomaisuus kuuluu yleensä joko verovelvollisen käyttöomaisuuteen tai vaihto-omaisuuteen. EVL 1 §:n 2 momentissa tarkoitetulla yhteisöllä, kuten esimerkiksi osakeyhtiöllä, maaomaisuus voi kuulua myös EVL 12 a §:n mukaiseen muuhun omaisuuteen. Omaisuuslaji määräytyy omaisuuden käyttötarkoituksen perusteella.

Rahoitus-, vaihto-, sijoitus-, käyttö- ja muusta omaisuudesta saadut luovutushinnat ovat EVL 5 §:n mukaisesti veronalaisia tuloja. Eri omaisuuslajeihin kuuluvien hyödykkeiden hankintamenojen vähennyskelpoisuudesta on säädetty EVL 8 §:ssä.

EVL 14 §:n 1 momentissa säädetään vaihto-, sijoitus-, käyttö- sekä muun omaisuuden hankintamenon määräytymisestä. Kyseisen lainkohdan mukaan vaihto-, sijoitus- ja käyttöomaisuuden sekä muun omaisuuden hankintameno on hyödykkeen hankinnasta ja valmistuksesta johtuneiden välittömien menojen määrä. Hankintamenoon luetaan lisäksi kirjanpitolain 4 luvun 5 §:n tai mainitun lain 7 a luvun 1 §:ssä tarkoitettujen kansainvälisten tilinpäätösstandardien nojalla hyödykkeen hankintamenoon kirjanpidossa luetut välilliset menot ja korkomenot.

Maakäyttösopimuksen perusteella maksettua maankäyttömaksua pidetään kiinteistöön kohdistuvana kustannuksena ja se luetaan EVL 14 §:n perusteella maa-alueen hankintamenoon. Vastaavasti maa-alueen hankintamenoon luetaan myös siihen kohdistuva kehittämiskorvaus. Sillä, suoritetaanko maankäyttömaksu tai kehittämiskorvaus rahana vai esimerkiksi maa-alueena, ei ole tältä osin merkitystä.

Oikeuskäytännössä maankäyttösopimuksen perusteella maksettavan maksun käsittely hankintamenona on ollut esillä korkeimman hallinto-oikeuden päätöksessä KHO 2009:94.

KHO 2009:94

A:n omistamiensa liikepaikkojen läheisyyteen tulleiden kiertoliittymien rakentamisen johdosta maksamat korvaukset liittyivät A:n ja kunnan välisiin sopimuksiin alueen maankäytön kehittämisestä. Maksetut määrät olivat tonttien käytettävyyttä ja arvoa kohottavina osa tonttien hankintamenoa. Menoja ei voitu vähentää vuotuisin poistoin.

Toisin kuin tuloverolaissa, EVL:ssa ei ole kiinteän omaisuuden luovuttamista kunnalle, kuntayhtymälle, valtiolle tai maakunnalle koskevia erityissäännöksiä, lukuun ottamatta EVL 6 §:n 5 momentin säännöstä, joka koskee luonnonsuojelualueeksi luovutettavan kiinteistön vaihtoa toiseen kiinteistöön. EVL:n mukaisessa verotuksessa ei luovutuksesta syntyvää verotettavaa voittoa laskettaessa voida myöskään käyttää hankintameno-olettamaa. Silläkään ei ole merkitystä, luovutetaanko maata yksityiselle ostajalle vai kunnalle.

johtava veroasiantuntija Tero Määttä

johtava veroasiantuntija Atso Kiuru