Korrigering av uppgifter i inkomstregistret

- Har getts

- 30.8.2018

- Diarienummer

- A108/200/2018

- Giltighet

- 30.8.2018 - 5.2.2019

Anvisningen är avsedd för prestationsbetalare som korrigerar löneuppgifter som de har fört in i inkomstregistret. Anvisningen innehåller en beskrivning av

- hur en anmälan om löneuppgifter och arbetsgivarens separata anmälan i inkomstregistret ska korrigeras

- hur en överbetalning och andra ogrundade förmåner ska anmälas

- hur en återkrävd prestation ska anmälas.

Anvisningen innehåller exempel på hur uppgifter ska korrigeras i olika fall. I exemplen har man inte beaktat alla obligatoriska uppgifter som ska ges i en anmälan, utan endast uppgifter som är väsentliga med tanke på korrigeringen.

Denna anvisning ersätter den tidigare anvisningen Korrigering av uppgifter i inkomstregistret. Texten och exemplen i anvisningarna har förtydligats. Nya stycken har lagts till i avsnitt 3.1. I övrigt motsvarar riktlinjerna i anvisningen innehållsmässigt den föregående anvisningen.

Anvisningen kompletteras senare med anvisningar om korrigering av förmånsuppgifter.

1 Korrigering av uppgifter i inkomstregistret

1.1 Hur korrigeras uppgifter?

Prestationsbetalaren ansvarar för att de uppgifter som lämnas in till inkomstregistret för registrering är riktiga och också för korrigeringen av dessa. Betalaren är skyldig att korrigera en felaktig uppgift som hen anmält, om den felaktiga uppgiften i inkomstregistret grundar sig på en anmälan från prestationsbetalaren. Om inkomsttagaren märker en felaktig uppgift i inkomstregistrets anmälan om löneuppgifter som berör honom eller henne, ska inkomsttagaren yrka på en korrigering hos den aktuella prestationsbetalaren.

Den ursprungliga anmälan korrigeras genom ett ersättande förfarande. Detta innebär att man korrigerar den ursprungliga anmälan så att alla uppgifter i anmälan anges på nytt, och utöver de nya och ändrade uppgifterna uppges dessutom uppgifterna i den ursprungliga anmälan. En ersättande anmälan görs för samma betalningsdatum som den ursprungliga anmälan.

Materialet som betalaren sänder kan innehålla anmälningar om löneuppgifter för många inkomsttagare. Med anmälan avses information om en inkomsttagare för en betalningsgång. Hela materialet ska inte skickas på nytt, om det innehåller felaktiga anmälningar. Endast felaktiga anmälningar ska korrigeras. Felfria anmälningar behöver inte lämnas på nytt.

Uppgifterna i inkomstregistret kan administreras och korrigeras så länge som de sparas i registret. Uppgifterna i inkomstregistret sparas tio år räknat från början av året efter det år de införts. Detta motsvarar i regel tiden som arbetsgivarna är skyldiga att spara lönebokföringen och den övriga bokföringen. En anmälan till inkomstregistret leder inte till att arbetsgivarens skyldighet att förvara bokföringen eller annat material kan förbises. Det finns dock skäl att observera att en del av informationsanvändare kan ha rätt att få uppgifter från inkomstregistret under en period som är kortare än tio år till exempel på grund av tidpunkten som ska beaktas när tidsfristerna för ändringssökande eller förmånerna fastställs.

Prestationsbetalaren kan också makulera, dvs. radera, en anmälan som lämnats tidigare eller material som innehåller många anmälningar. I vissa fall kan uppgifterna korrigeras så att betalaren makulerar en tidigare anmälan och därefter lämnar en ny anmälan med korrekta uppgifter. En beskrivning av hur uppgifter makuleras finns i kapitel 5. Kapitel 6 innehåller en beskrivning av fall där man inte kan använda en ersättande anmälan utan att först makulera de tidigare uppgifterna.

Till inkomstregistret anmäls prestationer som betalats 01.01.2019 och senare samt korrigeringar av dessa uppgifter (se avsnitt 1.7 Hur korrigeras uppgifter som lämnats före 2019?).

1.2 När ska en korrigering göras?

En prestationsbetalare ska utan obefogat dröjsmål korrigera en felaktig anmälan. Detta innebär att en felaktig anmälan ska korrigeras genast när ett fel upptäcks. En korrigering får således inte skjutas upp till följande lönekörning. Tidsfristerna för anmälningarna till inkomstregistret gäller inte för korrigering av uppgifter. Alla prestationsbetalare, såväl hushåll som de som lämnar pappersdeklarationer, ska utan något obefogat dröjsmål korrigera felaktiga uppgifter. Utan oskäligt dröjsmål innebär att uppgifterna ska korrigeras inom den tidsfrist som rimligen kan förutsättas med tanke på anmälaren.

Information om en ogrundad förmån ska utan obefogat dröjsmål anmälas senast inom en månad räknat från tidpunkten då den ogrundade förmånen upptäcktes. Med ogrundad förmån avses en prestation som utan grund betalats eller en förmån som en inkomsttagare inte har rätt till. En ogrundad förmån uppstår till exempel när en prestation har betalats på felaktiga grunder, till fel person eller till fel belopp. En betalare kan lämna uppgifter om en ogrundad förmån i den följande lönekörningen, om denna körning görs inom en månad efter att den ogrundade förmånen har upptäckts.Uppgifter om återbetalda belopp ska lämnas in senast den femte kalenderdagen efter den dag då man tagit del av information om betalningen av det återkrävda beloppet, dess betalare och den ogrundade förmån till viken betalningen anknyter. Tidsfristen på fem dagar börjar löpa när den betalning som inkommit finns i reskontran och i löneräkningen kopplats till inkomsten som debiterats inkomsttagaren.

I vissa situationer kan påföljden bli en sanktion, om uppgifter som getts för en betalningsperiod korrigeras först efter den åttonde dagen månaden efter betalningsmånaden. Anvisningen Förseningsavgift och andra påföljder då det gäller anmälningar till inkomstregistret innehåller en närmare beskrivning av hur påföljdsavgifterna fastställs.

1.3 Vilka uppgifter ska korrigeras?

Alla fel i anmälningsuppgifterna ska korrigeras. Detta gäller såväl inkomstuppgifter och andra obligatoriska uppgifter som införs i inkomstregistret (6 § i lagen om inkomstdatasystemet), identifierings- och kontaktuppgifter som man är skyldig att lämna (8 §) som också kompletterande tilläggsuppgifter (7 §). Till exempel frånvarouppgifter och anställningsuppgifter som uppgetts som kompletterande uppgifter ska således korrigeras så att de blir korrekta, om dessa innehåller fel.

Med tanke på korrigeringen av en anmälan har det ingen betydelse huruvida exempelvis löneuppgifter har anmälts enligt anmälningssätt 1 eller anmälningssätt 2 för inkomstregistret.

1.4 Hur hänförs en korrigering till rätt anmälan?

Inkomsttagaren kan från en och samma betalare ha många gällande anmälningar om löneuppgifter med samma löneutbetalningsperiod och -dag. Även om löneutbetalningsperioden och -dagen är de samma, ersätter inte anmälan en tidigare anmälan, om betalaren som typ av åtgärd väljer ”Ny anmälan”. Som typ av åtgärd väljs ”Ersättande anmälan”, om man önskar korrigera en tidigare anmälan. I korrigeringen av uppgifter används en anmälningsreferens med vilken en korrigering eller makulering hänförs till rätt anmälan.

1.4.1 Inkomstregistrets anmälningsreferens

I samband med en ny anmälan får betalaren alltid en anmälningsreferens som bildats i inkomstregistret för att en senare korrigering ska kunna hänföras till rätt anmälan. I behandlingsresponsen returnerar inkomstregistret anmälningsreferensen till prestationsbetalaren, om en ny anmälan sänds genom det tekniska gränssnittet eller laddningstjänsten. Inkomstregistret lägger till inkomstregistrets anmälningsreferens, om en ny anmälan lämnas med webblanketten för e-tjänsten.

1.4.2 Betalarens anmälningsreferens

Betalarens anmälningsreferens kan användas i korrigeringen, om betalaren inte kan eller vill använda en anmälningsreferens som bildats i inkomstregistret. Betalaren kan själv bilda denna referens som är specifik för varje anmälan. Till exempel siffror och bokstäver kan användas för att bilda referensen. En beskrivning av tillåtna tecken i en referens finns i punkt 1.2 i dokumentet ”Sändning av uppgift – Scheman – Anmälan om löneuppgifter”. Teckentabell. En beskrivning av referensens längd finns i punkten 2.12 Uppgifter om tjänsten. Betalarens löneadministrationssystem kan automatiskt bilda en referens beroende på systemimplementeringen kan systemet eventuellt begära att användaren ska ange referensen manuellt.

Betalaren ska bilda betalarens anmälningsreferens i det fall att det tekniska gränssnittet eller laddningstjänsten används och en ny anmälan första gången lämnas till inkomstregistret. Inkomstregistret bildar den nödvändiga referensen för en ny anmälan, om denna har lämnats med webblanketten för e-tjänsten eller med en pappersblankett. I det fall att uppgifter undantagsvis lämnats med en pappersblankett till inkomstregistret sänds en anmälningsreferens per brev eller elektroniskt till prestationsbetalaren, om denna har valt meddelandetjänsten som kontaktmetod.

1.4.3 Versionsnummer för anmälan

Inkomstregistret markerar nya anmälningar om löneuppgifter med versionsnummer 1 och ersättande anmälningar med ett versionsnummer som är ett nummer högre än versionsnumret för den anmälan som ersätts. I behandlingsresponsen returnerar inkomstregistret versionsnumret till prestationsbetalaren, om uppgifterna sänds genom det tekniska gränssnittet eller laddningstjänsten. Betalaren kan inte ge den första, så kallade ”nya anmälan” något versionsnummer.

Det är inte obligatoriskt att använda versionsnumret i korrigeringen, men det rekommenderas. I en ersättande anmälan ges det versionsnummer till vilket man önskar hänföra korrigeringen. På detta sätt försäkrar man sig om att korrigeringen eller makuleringen hänförs till rätt anmälan. Inkomstregistret allokerar alltid en åtgärd till den senaste versionen av en anmälan, om versionsnumret inte används. När ett versionsnummer används för att allokera en ersättning kan man säkerställa att ändringar som eventuellt gjorts i någon annan process inte oavsiktligt skrivs över.

1.5 Påverkar anmälningssättet eller -kanalen korrigeringen?

Prestationsbetalaren väljer huruvida hen anmäler utbetalda penninglöner som ett totalbelopp (mindre noggrannhetsnivå för anmälan av penninglöner, det så kallade anmälningssättet 1) eller med kompletterande inkomstslag (större noggrannhetsnivå för anmälan av penninglöner, det så kallade anmälningssättet 2). Minst anmälningssätt 1 ska tillämpas för att anmäla penninglöner. En närmare beskrivning av anmälan finns i anvisningen Anmälan av information till inkomstregistret: penninglöner och poster som ska dras av från lönen.

Med tanke på korrigeringen har det ingen betydelse vilket anmälningssätt som tillämpas. Det har inte heller någon betydelse om kompletterande tilläggsuppgifter har getts. Felaktiga uppgifter ska alltid korrigeras. I exemplen i denna anvisning behandlas korrigeringen av uppgifter som lämnats med tillämpning av båda anmälningssätten.

Inte heller anmälningskanalen påverkar korrigeringen av en anmälan. Till exempel anmälningar som har lämnats genom det tekniska gränssnittet kan korrigeras med webblanketten för e-tjänsten eller också kan anmälningar som laddats upp som en fil korrigeras genom det tekniska gränssnittet.

1.6 För vilka anmälningar gäller inkomstregistrets korrigeringsförfarande?

Anvisningen tillämpas på korrigering av uppgifter i en anmälan om löneuppgifter eller arbetsgivarens separata anmälan. Största delen av exemplen i anvisningen gäller korrigering av anmälningar om löneuppgifter. I kapitel 7 behandlas korrigeringen av arbetsgivarens separata anmälningar.

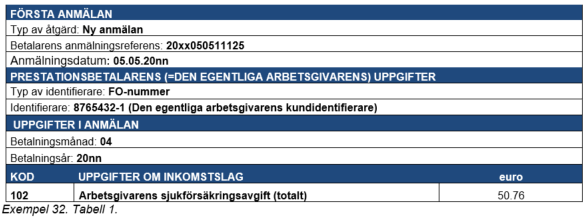

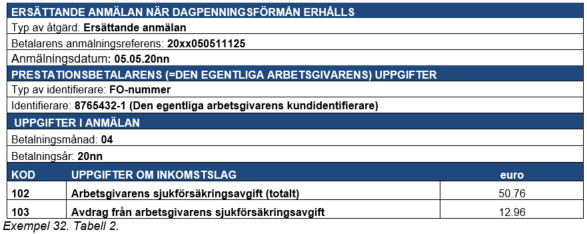

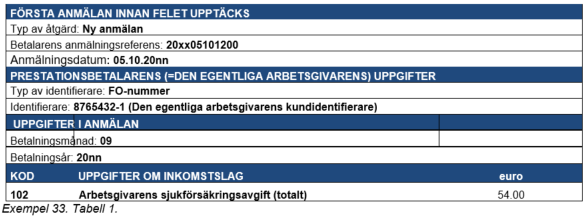

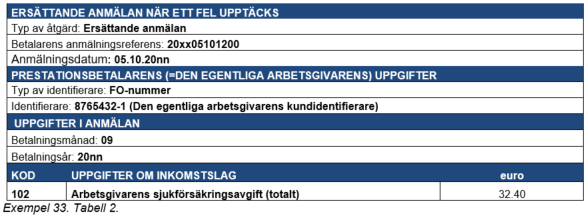

Prestationsbetalaren ska också korrigera arbetsgivarens separata anmälan som används för att anmäla det sammanlagda beloppet av arbetsgivarens sjukförsäkringsavgift, om inkomstuppgifterna i anmälan om löneuppgifter ändras så att beloppet av arbetsgivarens sjukförsäkringsavgift som ska betalas samtidigt ändras.

1.7 Hur korrigeras uppgifter som lämnats före 2019?

Till inkomstregistret anmäls betalningar som betalats 1.1.2019 och därefter samt korrigeringar av dessa inkomster. Korrigeringarna anmäls inte till inkomstregistret, om man 2019 eller senare korrigerar betalningar som gjorts före 2019. Korrigeringar av uppgifter om betalningar som gjorts tidigare än 1.1.2019 görs direkt för respektive informationsanvändare.

Däremot anmäls prestationer som återkrävts 1.1.2019 eller senare till inkomstregistret, även om den ursprungliga inkomsten betalats före 2019.

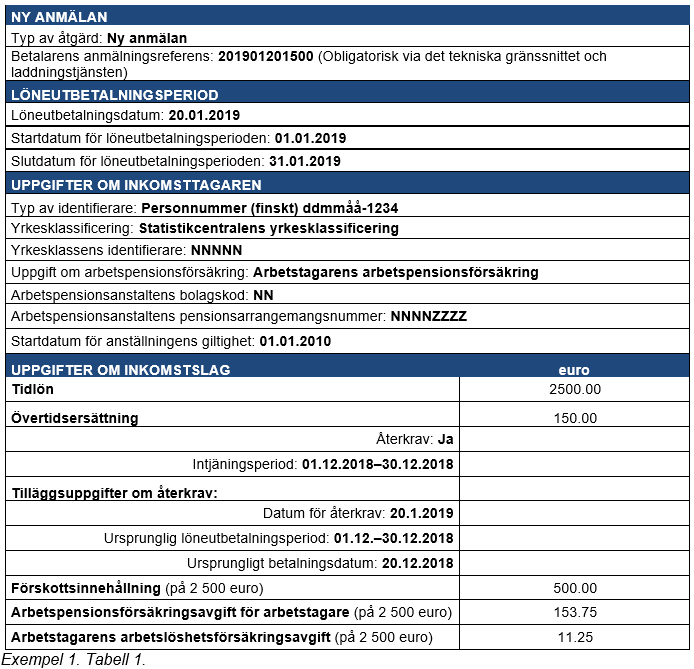

Exempel 1 (År 2019 återkrävs av inkomsttagaren en prestation som betalats 2018): I december 2018 har en övertidsersättning på 450 euro betalats till en inkomsttagare. Efter utbetalningen lägger prestationsbetalaren märke till att det utbetalda beloppet är 150 euro för högt. Inkomsten kan inte återkrävas av inkomsttagaren 2018. I årsanmälan anmäler prestationsbetalaren 450 euro.

Det finns skäl att observera att en del av informationsanvändarna dessutom kan förutsätta att den årsanmälan som lämnas för 2018 ska korrigeras separat enligt användarens anvisningar, även om informationen också sänds till inkomstregistret. Efter behov ska betalaren kontakta årsanmälarnas egen rådgivning.

2 Korrigering av felaktiga uppgifter

Korrigering av anmälan kan bero på ett fel i betalningen eller anmälan. Med fel i betalning avses situationer då anmälan är korrekt, men där den utbetalda inkomsten är för låg eller hög. Det är fråga om fel i anmälan till exempel när inkomsten betalats korrekt, men anmälts fel till inkomstregistret, på grund av exempelvis ett fel i inmatningen. Det är också fråga om fel i anmälan i det fall att man anmält en uppgift som föreskrivits som obligatorisk på fel sätt eller om man glömt att anmäla denna.

Avsnitt 2.3 innehåller en beskrivning av hur förskottsinnehållningen ska rättas och avsnitt 2.4 hur negativa tal ska anmälas.

2.1 Korrigering av fel

Då det gäller fel i anmälan ska den ursprungliga uppgiften korrigeras så att den blir rätt eller så att en uppgift som saknas läggs till med en ersättande anmälan där alla anmälningsuppgifter ges på nytt, också de uppgifter som uppgetts korrekt i den ursprungliga anmälan.

2.1.1 Inkomsten har anmälts fel på grund av exempelvis ett fel i inmatningen

Den ursprungliga uppgiften ska korrigeras så att den blir korrekt med en ersättande anmälan där alla anmälningsuppgifter uppges på nytt, också de uppgifter som uppgetts korrekt i den ursprungliga anmälan, om anmälan som lämnats in varit felaktig på grund av exempelvis ett fel i inmatningen.

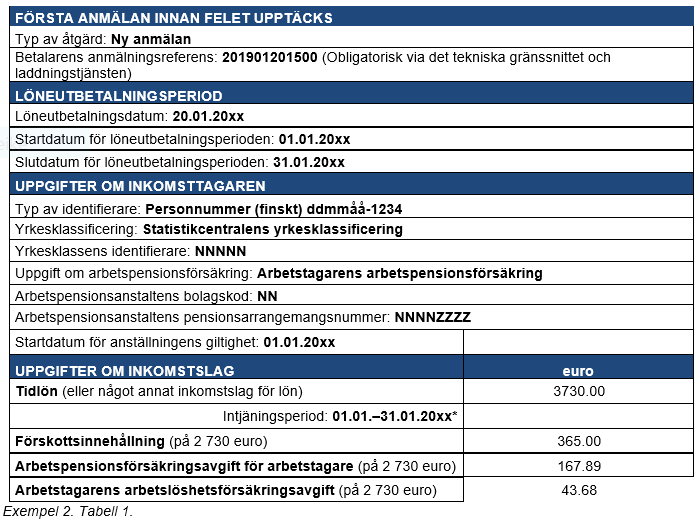

Exempel 2 (Fel i inmatningen): Till en inkomsttagare som har en anställning som gäller tills vidare betalas en tidlön på 2 730 euro. Prestationsbetalaren verkställer förskottsinnehållning på lönen (365 euro) och debiterar arbetstagarens socialförsäkringsavgifter på lönen. Betalaren gör ett fel i inmatningen när uppgifterna anmäls, och av denna anledning har ett felaktigt belopp på 3 730 euro uppgetts till inkomstregistret.

* Intjäningsperioden är en frivillig kompletterande tilläggsuppgift, som dock flera informationsanvändare behöver. Av denna anledning rekommenderas det att intjäningsperioderna anmäls, om man känner till dem. Intjäningsperioden anmäls separat för varje inkomstslag.

- Anmälaren får i behandlingsresponsen anmälningskoden 99db0fb06b974ebea8d66ae02c3fe675 som bildats i inkomstregistret.

- Inkomstregistret ger den nya anmälan om löneuppgifter versionsnumret 1.

- Betalaren kan i korrigeringen använda betalarens anmälningsreferens i stället för anmälningsreferensen som bildats av inkomstregistret.

- Korrigeringen kan hänföras till rätt anmälan antingen med inkomstregistrets anmälningsreferens eller med betalarens egen anmälningsreferens. Båda kan även kan anges i anmälan.

Inmatningsfelet upptäcks i slutet av maj. Prestationsbetalaren ska korrigera anmälan för januari. I en ersättande anmälan ska alla uppgifter uppges på nytt, även de korrekta.

* Här uppges versionsnumret för anmälan till vilken korrigeringen ska hänföras. Det rekommenderas att betalaren i en ersättande anmälan anger ett versionsnummer med hjälp av vilket korrigeringen hänförs till rätt anmälan.

2.1.2 Inkomsten har anmälts med fel inkomstslag

Det är fråga om fel i anmälan även i det fall att beloppet av den betalda prestationen är korrekt, men har anmälts med fel inkomstslag till inkomstregistret.

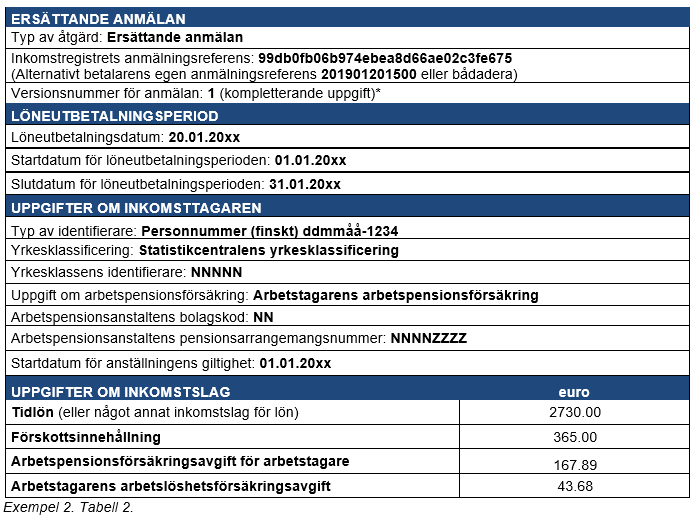

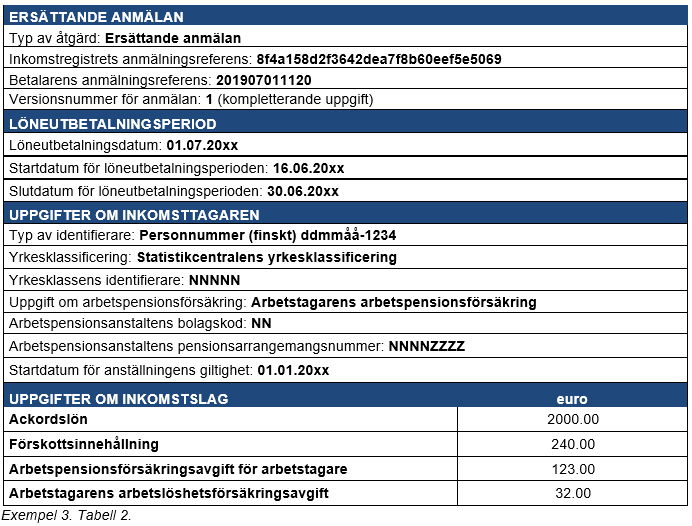

Exempel 3 (Inkomsten har anmälts med fel inkomstslag): En ackordslön på 2 000 euro har betalats till en inkomsttagare, och på denna har betalaren verkställt förskottsinnehållning (240 euro) och debiterat arbetstagarens socialförsäkringspremier.

Betalaren har valt fel kod för inkomstslaget och med en anmälan om löneuppgifter anmält den utbetalda lönen som en arbetsersättning, trots att prestationen var en ackordslön.

Första anmälan innan felet upptäcks:

- Den som lämnar anmälan får i behandlingsresponsen en anmälningsreferens från inkomstregistret: 8f4a158d2f3642dea7f8b60eef5e5069

Felet upptäcks i september. Betalaren ska korrigera anmälan för juli:

2.1.3 En obligatorisk uppgift har inte anmälts

En anmälan ska också korrigeras i det fall att man glömt att anmäla en uppgift som föreskrivits som obligatorisk eller om denna har anmälts på fel sätt. Dessa obligatoriska uppgifter omfattar exempelvis uppgifter om begränsat skattskyldiga inkomsttagare eller delägare, om inkomsttagaren är en delägare som avses i lagen om utkomstskydd för arbetslösa (1290/2002). På motsvarande sätt ska uppgifterna korrigeras, om försäkringsuppgifterna för inkomstslaget uppgetts felaktigt eller om man glömt att anmäla dessa.

Också i detta fall korrigeras anmälan med en ersättande anmälan genom att ge alla uppgifter på nytt. Den uppgift som saknas läggs till i anmälan.

2.1.4 Korrigering av en korrigerad uppgift

Betalaren kan bli tvungen att korrigera en inlämnad anmälan flera gånger. Antalet korrigeringar har inte begränsats. Också i detta fall ska en ersättande anmälan lämnas in, och i denna uppges alla uppgifter som varit korrekta i anmälan.

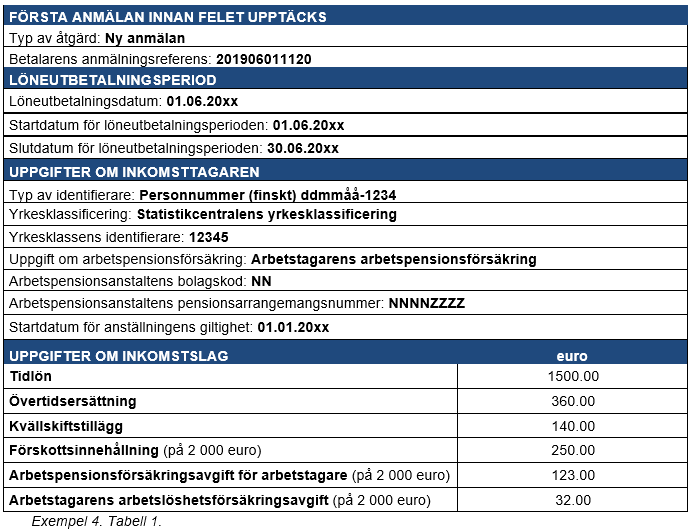

Exempel 4 (Korrigeringar som gjorts många gånger för samma anmälan): En inkomsttagare har i lön fått 2 000 euro, och i detta belopp ingår en tidlön på 1 500 euro, en övertidsersättning på 360 euro och en kvällsarbetsersättning på 140 euro. Prestationsbetalaren uppger av misstag kvällsarbetsersättningen som kvällsskiftestillägg.

Prestationsbetalaren anmäler uppgifterna och lägger inte märke till felet innan anmälan skickas:

- Anmälaren får i behandlingsresponsen anmälningsreferensen d8bd286188fe4081bca0cc494f47289c som bildats i inkomstregistret.

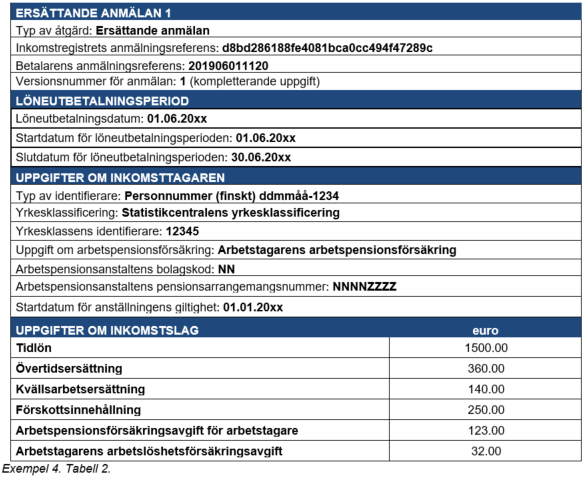

Följande vecka upptäcker prestationsbetalaren felet och lämnar en ersättande anmälan där den felaktiga uppgiften korrigeras så att den blir rätt:

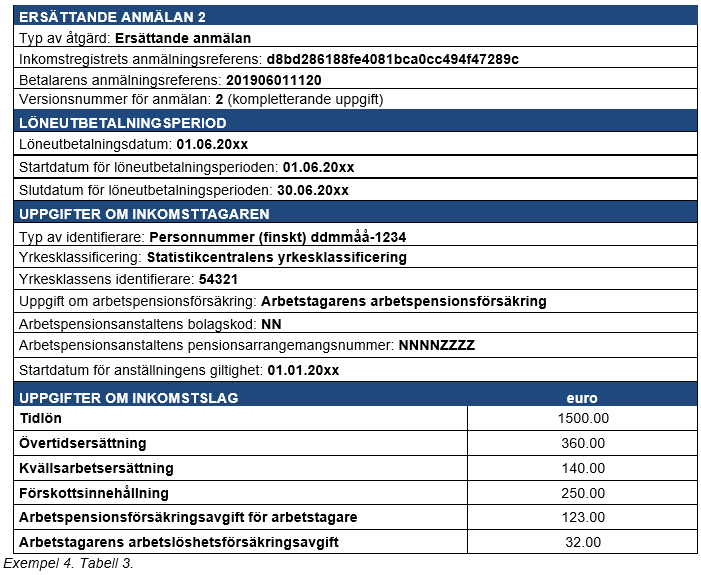

Senare upptäcker prestationsbetalaren att fel yrkesklass anmälts för inkomsttagaren. Prestationsbetalaren ska korrigera den inlämnade anmälan:

2.1.5 Övriga korrigeringar som behövs i anmälan

Anmälan måste ibland korrigeras även av andra orsaker än fel. Arbetsförhållandena eller skattskyldighetsställningen kan förändras, varvid den ursprungliga anmälan måste korrigeras retroaktivt genom ett ersättande förfarande. Uppgifterna ska korrigeras, om exempelvis arbetstiden för en utländsk inkomsttagare förlängs så att en begränsat skattskyldig person blir allmänt skattskyldig.

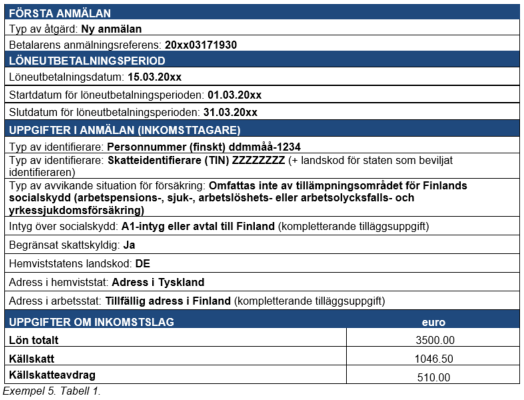

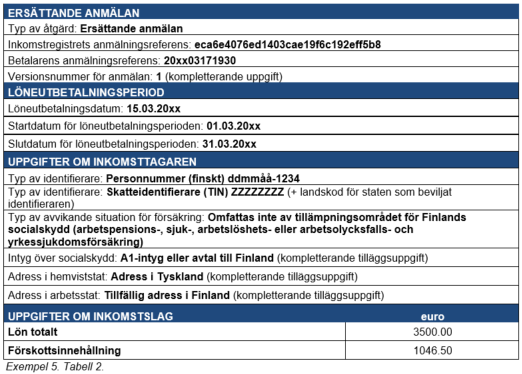

Exempel 5 (Inkomsttagarens skattemässiga ställning förändras): En i Tyskland bosatt begränsat skattskyldig person arbetar i Finland 01.01–31.03 i en finländsk arbetsgivares tjänst. Arbetstagaren har ett A1-intyg, dvs. hen är försäkrad i sin hemviststat. Källskatteavdraget på inkomsttagarens källskattekort är 510 euro. Arbetsgivaren betalar 3 500 euro i månadslön till personen och uppbär en källskatt på 35 procent, dvs. 1 046,50 euro.

Prestationsbetalaren anmäler uppgifterna till inkomstregistret.

- Den som lämnar anmälan får i behandlingsresponsen en anmälningsreferens från inkomstregistret: eca6e4076ed1403cae19f6c192eff5b8

I slutet av mars när arbetet borde ha upphört kommer arbetsgivaren och arbetstagaren överens om att anställningen ska fortsätta till slutet av året. Detta innebär att personen retroaktivt blir allmänt skattskyldig från och med det datum då arbetet började. Verkställda källskatter ska ändras till förskottsinnehållning. Förskottsinnehållningen anmäls till det belopp skatt har uppburits av inkomsttagaren. Inkomsttagaren har fortfarande ett giltigt A1-intyg, med andra ord är hen inte försäkrad i Finland.

Arbetsgivaren lämnar en ersättande anmälan i vilken hen inte uppger uppgiften ”Begränsat skattskyldig: Ja”. När uppgiften begränsat skattskyldig inte har getts i en ersättande anmälan betraktas inkomsttagaren som allmänt skattskyldig. I informationsinnehållet finns ingen separat uppgift som separat bekräftar detta. Kontrollerna som hänför sig till uppgiften Begränsat skattskyldig försvinner när uppgiften raderas. Därför behöver man inte ange till exempel hemviststatens landskod och hemadress i hemviststaten. Det rekommenderas dock att utländska identifierare och adresser ska ges.

Prestationsbetalaren ska med en ersättande anmälan korrigera alla uppgifter som getts för januari–mars (som exempel anmälan för mars):

En närmare beskrivning av hur internationella uppgifter ska korrigeras finns i anvisningen Anmälan av information till inkomstregistret: internationella situationer.

2.2 Korrigering av fel i en betalning

I situationer med fel i betalningen är anmälan korrekt, men inkomsten har betalats till antingen ett för lågt eller ett för högt belopp. Ett fel i en betalning kan korrigeras på olika sätt, och det är inte alltid nödvändigt att lämna en ersättande anmälan.

2.2.1 Inkomsten har utbetalats till ett för lågt belopp, korrigeras med en tilläggsavgift

Den ursprungliga anmälan korrigeras inte, om den lön som betalats till inkomsttagaren är för låg, till exempel på grund av att övertidsersättningar inte har betalats. Då görs en ny anmälan för den dag då den uteblivna betalningen betalas.

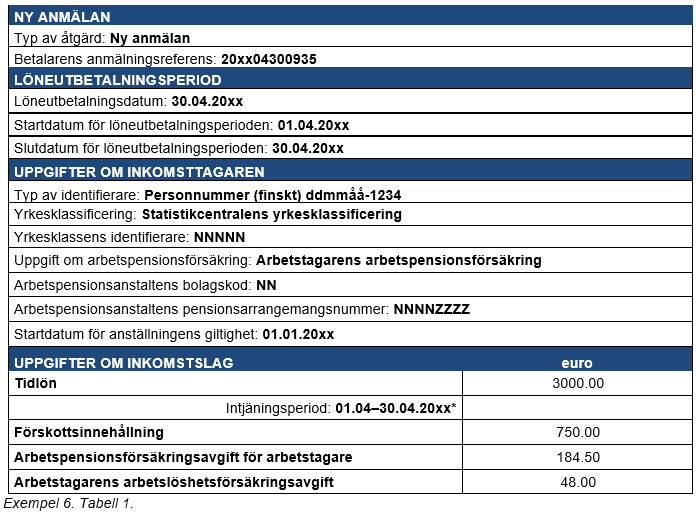

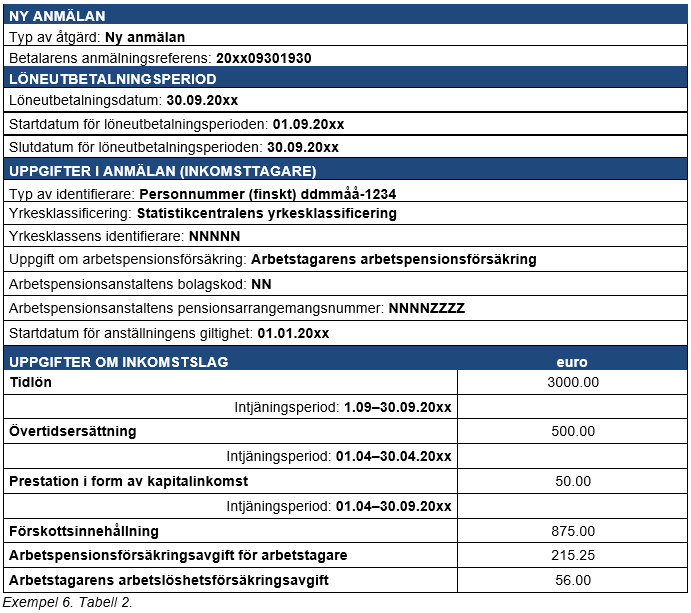

Exempel 6 (En inkomsttagares lön har betalats till ett för lågt belopp, korrigeras med en så kallad tilläggsavgift): I samband med löneutbetalningen i april har arbetsgivaren betalat 3 000 € i lön till arbetstagaren som är anställd tills vidare och anmält detta till inkomstregistret:

* Intjäningsperioden är en frivillig kompletterande tilläggsuppgift.

I början av september märker arbetstagaren att arbetsgivaren har glömt att betala övertidsersättningar för april till ett belopp av 500 euro. I samband med löneutbetalningen i september betalar arbetsgivaren utöver den normala lönen det uteblivna beloppet jämte ränta. Den ursprungliga anmälan korrigeras inte.

* Intjäningsperioden är en frivillig kompletterande tilläggsuppgift.

2.2.2 Inkomsten har utbetalats till ett för högt belopp

Anmälan om prestationer som betalats till ett för högt belopp beskrivs i kapitlen 3 och 4.

2.3 Korrigering av förskottsinnehållning

Beloppet av en verkställd förskottsinnehållning kan vara felaktigt på grund av att exempelvis ett räknefel har gjorts eller att fel innehållningsprocent har använts. Prestationsbetalaren kan enligt vissa förutsättningar korrigera den verkställda förskottsinnehållningen, oavsett orsaken till felet. Förskottsinnehållningen kan ha verkställts till ett för högt eller ett för lågt belopp.

2.3.1 Korrigering av förskottsinnehållning som verkställts till ett för högt belopp

Den som gör en betalning får höja eller sänka belopp som innehålls vid senare betalning under samma kalenderår, om förskottsinnehållning till en del eller inte alls har verkställts eller om det belopp som innehållits har varit för stort (19 § 1 mom. i FörskUL). Korrigeringen av en förskottsinnehållning grundar sig på prestationsbetalarens frivillighet, och korrigeringen kan göras oavsett orsaken till felet.

Prestationsbetalaren kan korrigera en verkställd förskottsinnehållning som gjorts till ett för högt belopp även i det fall att hen inte längre betalar några prestationer till mottagaren under samma kalenderår. I detta fall återbetalar prestationsbetalaren innehållningen som verkställts till ett för högt belopp till prestationsmottagaren och drar av samma belopp från det sammanlagda beloppet av förskottsinnehållningen som betalas till Skatteförvaltningen. Innehållningen som gjorts till ett för högt belopp ska återbetalas under samma kalenderår.

Exempel 7 (Korrigering av förskottsinnehållning som verkställts till ett för högt belopp, felet korrigeras under samma kalenderår): Prestationsbetalaren har 30.08 på slutlönen (6 000 euro) som betalats till en inkomsttagare av misstag verkställt en förskottsinnehållning till ett för högt belopp. Förskottsinnehållningen borde ha varit 25 procent (1 500 euro), men betalaren har av misstag verkställt en förskottsinnehållning på 35 procent (2 100 euro). Till inkomstregistret har uppgifterna lämnats enligt den verkställda förskottsinnehållningen.

I början av följande månad upptäcker Inkomsttagaren felet. Prestationsbetalaren korrigerar sitt fel och återbetalar överloppsinnehållningen (600 euro) till inkomsttagaren 5.9. En innehållning till ett för högt belopp som i pengar återbetalats till en inkomsttagare kan anmälas som ett negativt tal till inkomstregistret.

Exempel 8 (En förskottsinnehållning som verkställts till ett för högt belopp, felet upptäcks efter kalenderåret): Prestationsbetalaren har 15.12 på slutlönen (4 000 euro) som betalats till en inkomsttagare av misstag verkställt en förskottsinnehållning till ett för högt belopp. Förskottsinnehållningen borde ha varit 25 procent (1 000 euro), men betalaren har av misstag verkställt en förskottsinnehållning på 35 procent (1 500 euro). Till inkomstregistret har uppgifterna lämnats enligt den verkställda förskottsinnehållningen.

Felet upptäcks i februari följande år. Prestationsbetalaren kan inte längre korrigera felet på grund av att kalenderåret har bytts. I beskattningen räknas den innehållning som verkställts till ett för högt belopp till godo för inkomsttagaren.

2.3.2 Korrigering av en förskottsinnehållning som verkställts till ett för lågt belopp

Om förskottsinnehållningen endast verkställts delvis eller har uteblivit helt, kan prestationsbetalaren på eget initiativ höja förskottsinnehållningen som verkställs vid löneutbetalning senare under samma kalenderår, för att korrigera felet. Innehållningen får dock inte utan mottagarens samtycke höjas med mer än tio procent av det belopp som härvid betalas, om inte prestationsmottagaren ger sitt samtycke till en större förhöjning (19 § i FörskUL).

Till inkomstregistret anmäler prestationsbetalaren förskottsinnehållningen till det belopp den har verkställts.

2.4 Anmälan av negativa tal

I inkomstregistret kan man vanligtvis inte korrigera inkomstslag genom att använda negativa tal, dvs. tal med minus som förtecken. En inkomst som anmälts eller betalats felaktigt korrigeras genom att lämna en ersättande anmälan, och i denna anges det korrekta inkomstbeloppet eller den ändrade karaktären av inkomsten, till exempel så att en utbetald inkomst ändras till en ogrundad förmån. Återkravet av inkomsten ska dessutom anmälas som en separat datagrupp.

I inkomstregistret förekommer dock sällsynta situationer där förskottsinnehållning, källskatt samt socialförsäkringsavgifter som debiterats arbetstagaren kan vara negativa tal. Vanligtvis anmäls inte förskottsinnehållning som negativa tal. Ofta kan beloppet av arbetstagaravgifterna, förskottsinnehållningen och källskatten korrigeras så att det blir korrekt genom att på inkomst som senare betalas till inkomsttagaren debitera inkomsttagaren lägre avgifts- och skattebelopp. I detta fall finns det inget behov av att använda negativa tal (se avsnitt 4.2 Nettoåterkrav samt exemplen som ges i avsnittet).

Undantagsvis kan negativa tal förekomma till exempel om en anställning redan har upphört och förskottsinnehållning redan verkställts för inkomsttagaren eller om den anställda har debiterats för höga socialförsäkringspremier. Prestationsbetalaren kan korrigera en verkställd förskottsinnehållning som gjorts till ett för högt belopp även i det fall att hen inte längre betalar några prestationer till mottagaren under samma kalenderår. I detta fall återbetalar prestationsbetalaren till exempel det belopp som överskrider den korrekta förskottsinnehållningen till prestationsmottagaren och anmäler det återbetalda beloppet som ett negativt tal i anmälan om löneuppgifter. Innehållningen som gjorts till ett för högt belopp ska återbetalas före utgången av kalenderåret. På motsvarande sätt kan arbetstagarens socialförsäkringspremier korrigeras (se närmare om korrigering i avsnitt 2.3, Korrigering av förskottsinnehållning, och avsnitt 3.2, Korrigering av arbetstagarens socialförsäkringspremier).

De poster som dras av från lönen innefattar följande inkomstslag som undantagsvis kan vara negativa:

- 402 Förskottsinnehållning

- 404 Källskatt

- 412 Arbetstagarens sjukförsäkringsavgift

- 413 Arbetspensionsförsäkringsavgift för arbetstagare

- 414 Arbetstagarens arbetslöshetsförsäkringsavgift

Det bör observeras att ett belopp som har återkrävts inte kan korrigeras genom att anmäla ett negativt tal för den ursprungliga löneperioden eller genom att sänka beloppet av inkomsten för den ursprungliga perioden. Återkravet anmäls genom att uppge uppgiften Återkrav som hänförs till inkomstslaget samt tilläggsuppgifter till återkravet för den löneperiod då inkomsttagaren återbetalar överbetalningen.

2.5 Korrigering av uppgifter enligt två olika anmälningssätt för penninglöner

Betalaren ska anmäla utbetalda penninglöner åtminstone som ett totalbelopp (penninglöner anmäls mindre exakt, så kallat anmälningssätt 1). Vid behov kan betalaren anmäla penninglöner mer specificerat än enligt det obligatoriska anmälningssättet med hjälp av kompletterande inkomstslag (mer exakt anmälan om penninglön, så kallat anmälningssätt 2). En närmare beskrivning av de två olika anmälningssätten finns i anvisningen Anmälan av information till inkomstregistret: penninglöner och poster som ska dras av från lönen.

Anmälningssätt 1 respektive 2 kan inte kombineras i samma anmälan. Däremot kan prestationsbetalaren växla mellan anmälningssätten i olika anmälningar. Betalaren kan välja att ändra anmälningssättet när hen korrigerar anmälan. Det finns inget hinder för betalaren att med en ersättande anmälan ändra löner för vilka anmälningssätt 1 tillämpats tidigare till löner enligt anmälningssätt 2 eller tvärtom. I detta fall måste man se till att socialförsäkringspremierna anmäls korrekt med en ersättande anmälan och att standardvärdena för försäkringsuppgifterna för inkomstslagen beaktas.

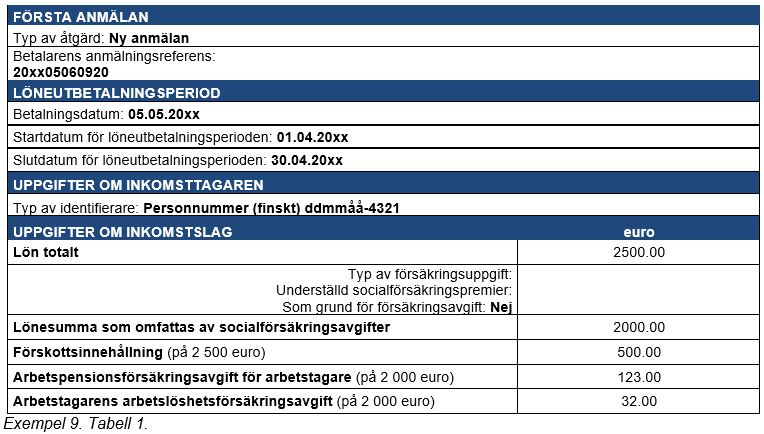

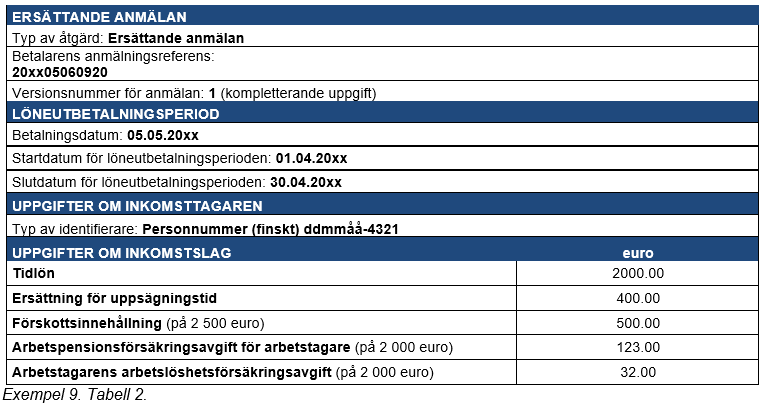

Exempel (Ändring av löner enligt anmälningssätt 1 till löner enligt anmälningssätt 2): Prestationsbetalaren har till en inkomsttagare betalat en lön på 2 500 euro. Beloppet innefattar en tidlön på 2 000 euro och en ersättning för uppsägningstiden på 500 euro. På ersättningen för uppsägningstiden betalas inte socialförsäkringspremier.

Prestationsbetalaren märker dock att ersättningen för uppsägningstiden felaktigt anmälts till ett belopp som är 100 euro för högt. Prestationsbetalaren kan korrigera sin tidigare anmälan som gjorts enligt anmälningssätt 1 så att uppgifterna ges enligt anmälningssätt 2.

3 Anmälan av en prestation som betalats enligt fel grunder och retroaktiv korrigering

Alla skattepliktiga prestationer som betalats i pengar, kan bli ogrundade förmåner, om inkomsttagaren inte har rätt till inkomsten som utbetalats till hen. I fråga om inkomster där det finns en risk att inkomsttagaren kan få en betalning till ett för högt belopp korrigeras beloppet till det riktiga med en ersättande anmälan och en anteckning av den prestation som utbetalats till ett för högt belopp som en ogrundad förmån. Ogrundad förmån behandlas i avsnitt 3.1.

En del av inkomstslagen som används i inkomstregistret är av en sådan karaktär att uppgiften Ogrundad förmån inte kan kopplas till dessa. Dessa omfattar exempelvis andra än i pengar utbetalda förmåner såsom naturaförmåner. Naturaförmåner har ett visst värde som fastställts i ett beslut från Skatteförvaltningen, och om betalaren har uppgett värdet felaktigt, ska hen korrigera värdet av förmånen med en ersättande anmälan, utan uppgiften Ogrundad förmån. Dessa uppgifter som utan uppgiften Ogrundad förmån korrigeras till den ursprungliga löneutbetalningsperioden tas upp i avsnitt 3.1.3.

Dessutom finns det några inkomstslag som korrigeras i den följande anmälan. Dessa inkomstslag behandlas i avsnitt 3.1.4.

3.1 Ogrundad förmån

I vissa situationer har inkomsttagaren inte rätt till en betalning som anmälts till inkomstregistret. En ogrundad förmån uppstår till exempel när betalningen har gjorts enligt felaktiga grunder, till fel person eller till fel belopp.

Information om en ogrundad förmån ska utan obefogat dröjsmål anmälas senast inom en månad räknat från tidpunkten då den ogrundade förmånen upptäcktes.

En ogrundad förmån anmäls då prestationsbetalaren separat återkräver överbetalningen från inkomsttagaren. När en överbetalning i de följande löneutbetalningarna korrigeras som en förkottslön som dras av från bruttolönen eller i form av någon annan motsvarande prestation kan uppgifterna i princip korrigeras så att man till inkomstregistret endast anmäler det bruttobelopp av prestationen som senare betalas och från vilket förskottsprestationen dragits av (se 4.8 Behandling av överbetalning som förskottslön). Det bör dock observeras att man inte rekommenderar att överbetalningen ska behandlas som en förskottslön på grund av att det kan förvränga beloppet av en förmån som betalas till en inkomsttagare eller i värsta fall påverka erhållandet av hela förmånen. En del av uppgiftsanvändare kan bli tvungna att separat begära uppgifter om beloppen från betalaren, om överbetalningen kvitteras i bruttolönen. Dessutom används fel inkomst som grund för förmånen.

En anmälan om en ogrundad förmån ska alltid lämnas, om utbetalningen av en ogrundad förmån leder till att den separat återkrävs från inkomsttagaren. Dessutom rekommenderas det att en anmälan om en ogrundad förmån också annars alltid ska ges, om överbetalningen inte i sin helhet kan korrigeras omedelbart i samband med följande löneutbetalning.

En ogrundad förmån som betalats till en inkomsttagare utgör skattepliktig inkomst, men inte en inkomst som ligger till grund för pensionen. Av denna anledning måste man i verkställandet av arbetspensionsskyddet kunna skilja åt dessa prestationer oavsett om prestationsbetalaren återkrävt dessa från inkomsttagaren eller inte. På motsvarande sätt betalas inte heller andra socialförsäkringspremier på en ogrundad förmån, till exempel arbetslöshets-, arbetsolycksfalls- och yrkessjukdomsförsäkringspremier.

En betalning kan återkrävas på bruttobeloppet eller en betalningsbegäran skickas till inkomsttagaren. Betalningen kan också återkrävas till nettobeloppet. Ibland kan dock en överbetalning vara omstridd eller också kan exempelvis bestämmelserna i arbetsavtalslagen eller ett kollektivavtal hindra att en lön återkrävs. Också i detta fall ska överbetalningen anmälas till inkomstregistret. Återkrav behandlas i kapitel 4.

En ogrundad förmån kan anmälas på två olika sätt beroende på huruvida man redan hunnit anmäla inkomsten som annan inkomst till inkomstregistret eller om man upptäcker den utbetalda ogrundade förmånen redan innan anmälan lämnas.

3.1.1 En överbetalning upptäcks innan anmälan sänds

Det särskilda inkomstslaget Ogrundad förmån används, om en överbetalning upptäcks innan anmälan lämnas. Detta inkomstslag används endast om den ogrundade betalningen upptäcks innan den första anmälan inlämnas, och inkomsten inte tidigare anmälts som annan inkomst till inkomstregistret.

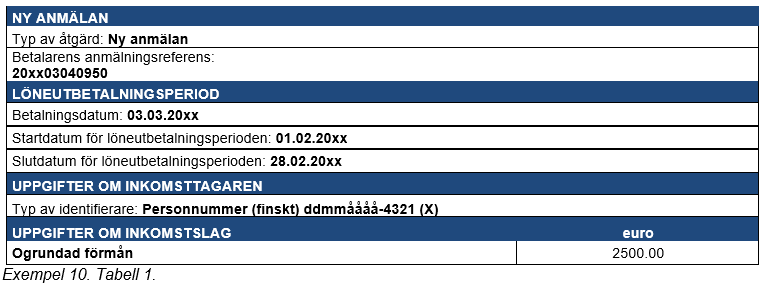

Exempel 10 (En överbetalning upptäcks innan anmälan sänds): En betalning på 2 500 euro till inkomsttagare Y har av misstag betalats till X. Felet upptäcks följande dag innan anmälan har skickats till inkomstregistret. Inkomsten har inte kunnat återkrävas av X. Prestationsbetalaren anmäler följande:

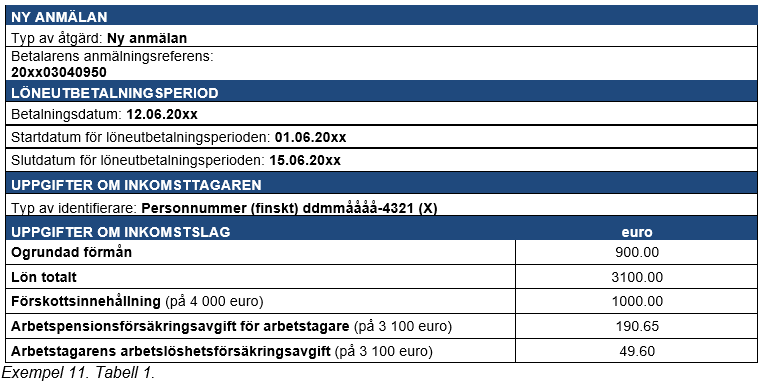

Exempel 11: (En överbetalning upptäcks innan anmälan sänds, samtidigt betalas också annan inkomst till inkomsttagaren): En inkomsttagares normala månadslön är 3 100 euro. Prestationsbetalaren har i löneutbetalningen av misstag betalat 900 euro för mycket till inkomsttagaren (4 000 euro). På inkomsten har en förskottsinnehållning på 25 procent verkställts och arbetstagarens socialförsäkringspremier debiterats.

Följande dag upptäcker prestationsbetalaren felet innan anmälan sänds till inkomstregistret. Förskottsinnehållningarna anmäls i en anmälan om löneuppgifter till det belopp som de verkställts. Däremot kan prestationsbetalaren korrigera arbetstagarens socialförsäkringspremier så att de motsvarar det korrekta lönebeloppet (se avsnitt 3.2, Korrigering av arbetstagarens socialförsäkringspremier).

3.1.2 En överbetalning har redan anmälts till inkomstregistret

I allmänhet upptäcks överbetalningar först senare när inkomsten redan har anmälts som annan inkomst till inkomstregistret. I detta fall korrigeras den ursprungliga anmälan i ett ersättande förfarande. Om en ogrundad förmån tidigare felaktigt anmälts som annan inkomst till inkomstregistret, ska denna uppgift korrigeras genom att uppge

- inkomstslaget som tidigare anmälts (till exempel Tidlön) samt

- den särskilda uppgiften Ogrundad förmån som ges i samband med detta

I detta fall används inte det särskilda inkomstslaget Ogrundad förmån, utan i den tidigare anmälda prestationen inkluderas den särskilda uppgiften Ogrundad förmån som ska kopplas till inkomstslaget.

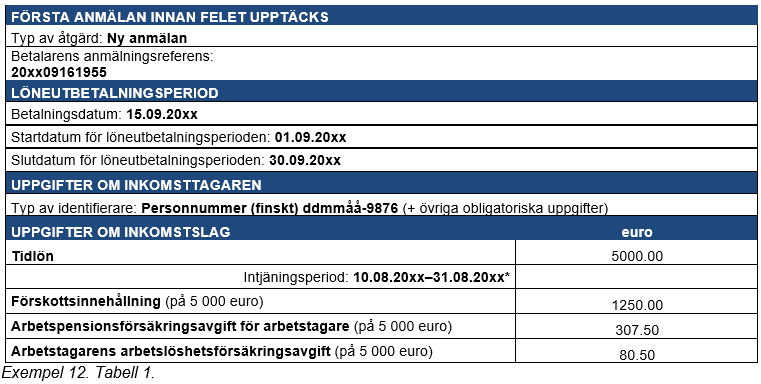

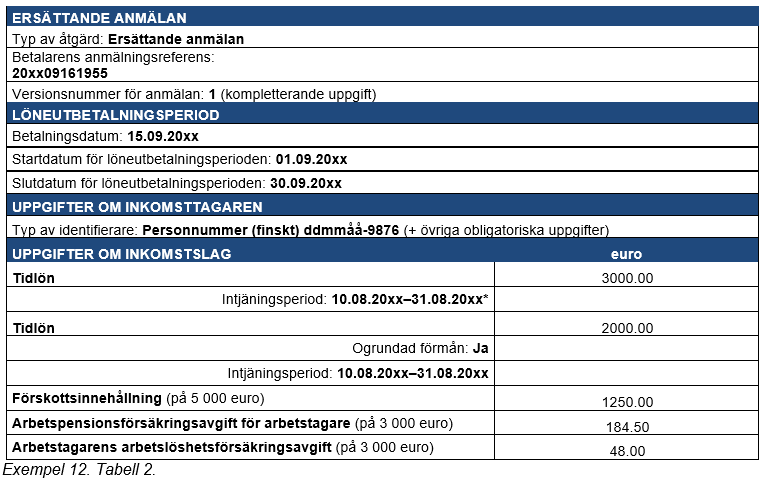

Exempel 12 (En överbetalning upptäcks efter att anmälan har lämnats): Till inkomsttagare Z har 15.9 betalats 5 000 euro. Betalningen har anmälts som tidlön till inkomstregistret.

Arbetsgivaren har dock utöver den normala lönen på 3 000 euro av misstag betalat 2 000 euro för mycket. På betalningen (5 000 euro) har förskottsinnehållning (25 procent) verkställts normalt, och arbetstagarens arbetspensions- och arbetslöshetsförsäkringspremier debiterats.

Arbetsgivaren gör anmälan enligt betalningen och märker inte felet innan anmälan inlämnats.

* Intjäningsperioden är en frivillig kompletterande tilläggsuppgift.

Överbetalningen upptäcks i oktober. Den tidigare felaktiga anmälan ska korrigeras med en ersättande anmälan så att överbetalningen (den tidigare betalningen och inkomstslaget Tidlön som anmälts till inkomstregistret) anges som en ogrundad förmån. Inkomsten har redan tidigare anmälts som annan inkomst till inkomstregistret, och därför använder man inte inkomstslaget Ogrundad förmån, utan uppgiften Ogrundad förmån kopplas till inkomstslaget. Lönebeloppet korrigeras i anmälan.

* Intjäningsperioden är en frivillig kompletterande tilläggsuppgift.

På basis av angivna uppgifter anses inkomsttagarens inkomst som är underställd socialförsäkringspremier för september vara 3 000 euro, och den felaktiga överbetalningen (2 000 euro) ändras till en ogrundad förmån. Även arbetsgivarens skyldighet att betala socialförsäkringspremierna minskar i motsvarande grad. Informationsanvändarna får på basis av de inlämnade uppgifterna information om att inkomsten tidigare har anmälts som tidlön till inkomstregistret.

Förskottsinnehållningen anmäls med en ersättande anmälan till det verkställda beloppet. Arbetstagarens socialförsäkringspremier borde ha debiterats på basis av lönen på 3 000 euro. Prestationsbetalaren kan korrigera arbetstagarens socialförsäkringspremier (på basis av tidlönen på 3 000 euro) med en ersättande anmälan om en ogrundad förmån. Arbetstagarens socialförsäkringspremier kan korrigeras i en återkravsanmälan, om detta inte görs (se korrigering av arbetstagaravgifter i avsnitt 3.2).

Prestationsbetalaren ska också komma ihåg att korrigera uppgifterna i arbetsgivarens separata anmälan, om beloppet av sjukförsäkringsavgiften som ska betalas ändras på grund av en ogrundad förmån (se avsnitt 7 och exemplen i denna).

Med tanke på korrigeringen av anmälan har det ingen betydelse huruvida hela den utbetalda prestationen eller endast en del av denna ändras till en ogrundad förmån. Prestationsbetalaren använder en ersättande anmälan för att korrigera den tidigare anmälan, om hela prestationen ändras till en ogrundad förmån.

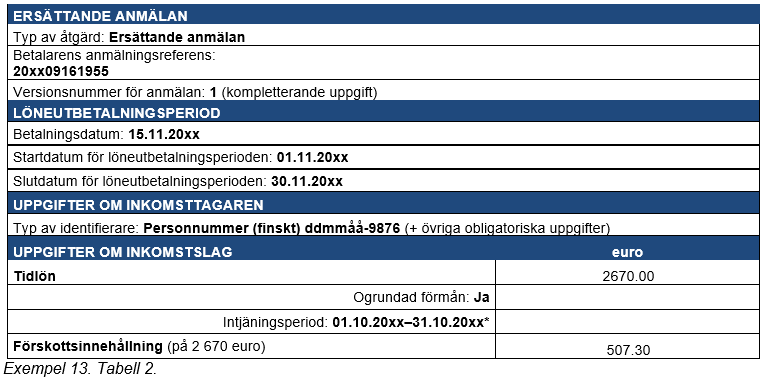

Exempel 13 (Hela inkomsten som betalats till en inkomsttagare ändras till en ogrundad förmån). Prestationsbetalaren har till en inkomsttagare betalat en lön på 2 670 euro. Senare upptäcks det att inkomsttagaren haft oavlönad semester hela löneperioden. Hela den utbetalda prestationen ska korrigeras till en ogrundad förmån.

Prestationsbetalaren använder en ersättande anmälan för att korrigera den felaktiga uppgiften som anmälts:

Hela den utbetalda prestationen har varit ogrundad, och därför sjunker även arbetsinkomsten som ligger till grund för pensionen och arbetslöshetsförsäkringspremien på motsvarande sätt för inkomsttagaren. Prestationsbetalaren kan således korrigera de debiterade arbetstagaravgifterna med en ersättande anmälan om en ogrundad förmån. Korrigeringen av arbetstagaravgifter behandlas mer ingående i avsnitt 3.2.

* Intjäningsperioden är en frivillig kompletterande tilläggsuppgift.

Med tanke på korrigeringen av en anmälan har det ingen betydelse huruvida uppgifterna har anmälts enligt inkomstregistrets anmälningssätt 1 för penninglöner (mindre noggrannhetsnivå för anmälan av penninglöner) eller enligt anmälningssätt 2 (större noggrannhetsnivå för anmälan av penninglöner). Korrigeringsförfarandet är det samma, oavsett på vilket sätt uppgifterna anmäls.

Då det gäller anmälningssätt 1 bör man också komma ihåg att enligt den förverkligade situationen anmäla underinkomstslagen som hänför sig till inkomsten, om inkomsten som omfattas av socialförsäkringspremier avviker från inkomsterna som anmälts med inkomstslaget Lön totalt.

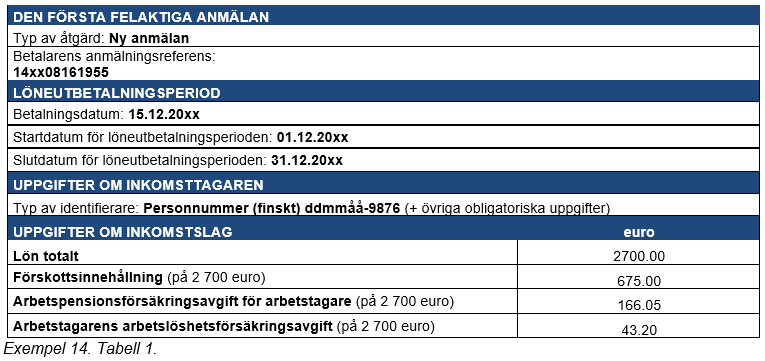

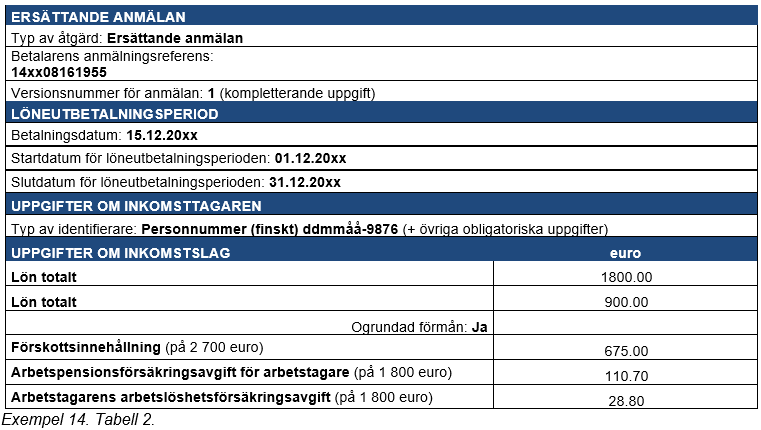

Exempel 14 (Anmälan om en ogrundad förmån som görs enligt anmälningssätt 1): Till en inkomsttagare har 15.12 utbetalats en lön på 2 700 euro för december. Prestationen har till inkomstregistret anmälts med inkomstslaget Lön totalt. På betalningen (2 700 euro) har förskottsinnehållning (25 procent) verkställts normalt, och arbetstagarens arbetspensions- och arbetslöshetsförsäkringspremier debiterats.

Arbetstagaren hade dock oavlönad semester under en del av december, och av denna anledning har arbetsgivaren betalat 900 euro för mycket i lön.

Arbetsgivaren har ingen kännedom om den oavlönade frånvaron innan anmälan sänds och lämnar anmälan enligt utbetalningen.

Överbetalningen (900 euro) observeras i slutet av månaden. Den tidigare anmälan ska korrigeras med en ersättande anmälan genom att i anmälan anteckna den tidigare utbetalda och till inkomstregistret anmälda överbetalningen för inkomstslaget Lön totalt som en ogrundad förmån till beloppet av överbetalningen. Med den ersättande anmälan korrigeras lönebeloppet så att det blir rätt.

Korrigeringen av arbetstagaravgifter behandlas mer ingående i avsnitt 3.2.

I en korrigering enligt anmälningssätt 1 uppges också underinkomstslagen i anmälan (till exempel ett lönebelopp på vilket arbetsgivarens socialförsäkringspremier betalas) enligt den förverkligade situationen, om det utbetalda lönebeloppet inkluderar inkomstposter på vilka socialförsäkringspremier inte betalas. På motsvarande sätt ska man komma ihåg att anmäla uppgiften Typ av försäkringsuppgift enligt den förverkligade situationen.

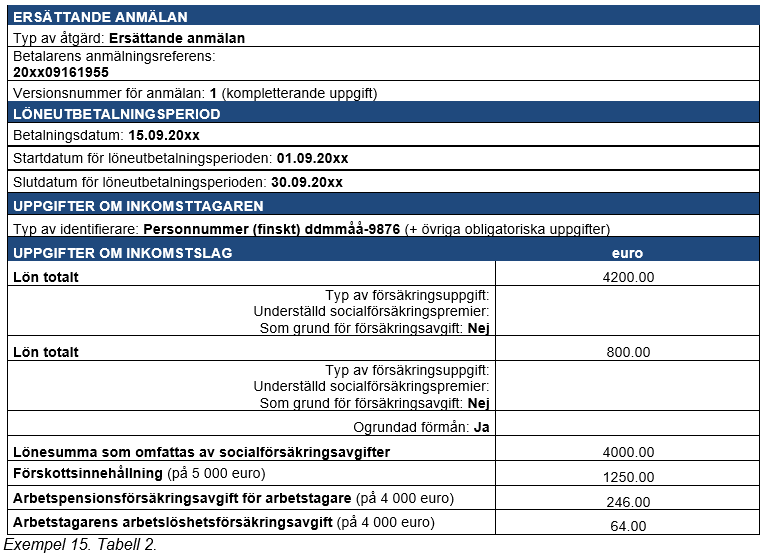

Exempel 15 (Anmälan om en ogrundad förmån enligt anmälningssätt 1 när en del av inkomsterna inte ligger till grund för socialförsäkringspremierna): Till en inkomsttagare har 5 000 euro betalats 10.08. Prestationen har till inkomstregistret anmälts med inkomstslaget Lön totalt. Prestationen inkluderar en väntetidsersättning på 1 000 euro på vilken socialförsäkringspremier inte betalas.

Av misstag betalade dock arbetsgivaren 800 euro för mycket i väntetidsersättning. På den utbetalda prestationen (5 000 euro) har förskottsinnehållning (25 procent) verkställts normalt och arbetstagarens arbetspensions- och arbetslöshetsförsäkringspremier debiterats (på 4 000 euro).

Arbetsgivaren upptäcker inte felet innan anmälan sänds och lämnar anmälan enligt den utbetalda prestationen.

Överbetalningen (800 euro) upptäcks i september. Den tidigare anmälan ska korrigeras med en ersättande anmälan så att överbetalningen (den tidigare betalningen och inkomstslaget Lön totalt som anmälts till inkomstregistret) anges som en ogrundad förmån. I den ersättande anmälan uppges underinkomstslaget som hänför sig till det totala beloppet enligt den förverkligade situationen.

Överbetalningen som är en väntetidsersättning (800 euro) ska anmälas som en ogrundad förmån till inkomstregistret. På motsvarande sätt ska det lägre lönebeloppet (4 200 euro) anmälas till rätt belopp till inkomstregistret. Det rätta beloppet av väntetidsersättningen är 200 euro, och lönebeloppet som på vilket socialförsäkringspremie betalas fortfarande 4 000 euro. Också detta ska man komma ihåg att anmäla med rätt inkomstslag till inkomstregistret.

I den ersättande anmälan som används för att anmäla en ogrundad förmån ska också uppgiften Typ av försäkringsuppgift anges enligt den förverkligade situationen, också då det gäller en inkomst som anmälts som en ogrundad förmån.

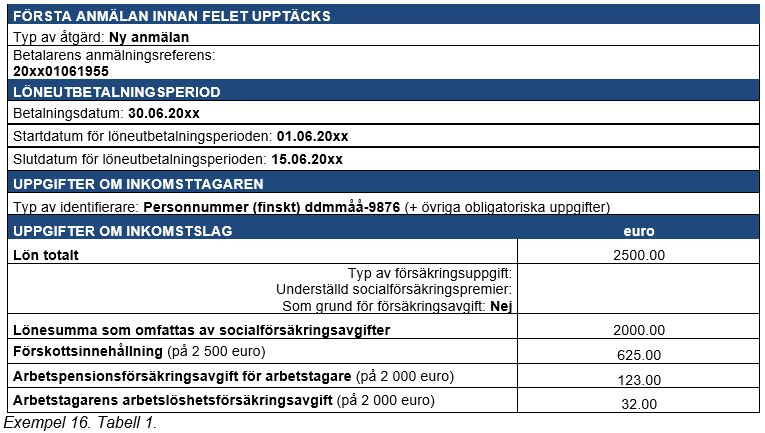

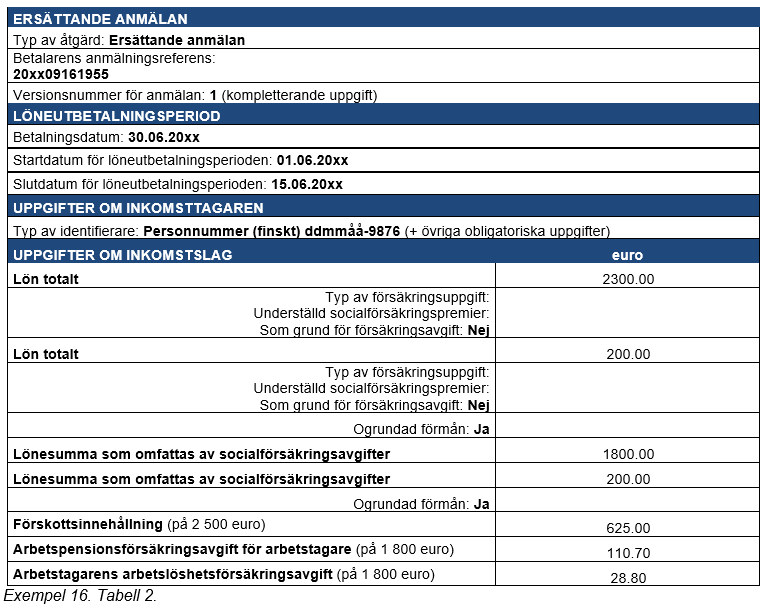

Exempel 16 (Anmälan om en ogrundad förmån enligt anmälningssätt 1 när en del av inkomsterna inte ligger till grund för socialförsäkringspremierna): Till en inkomsttagare har 2 500 euro betalats. Prestationen har till inkomstregistret anmälts med inkomstslaget Lön totalt. Prestationen inkluderar en ersättning för uppsägningstiden på 500 euro på vilken socialförsäkringspremier inte betalas.

Senare upptäcker prestationsbetalaren att 200 euro för mycket har betalats i lön. Beloppet av ersättningen för uppsägningstiden har varit korrekt. På betalningen (2 500 euro) har förskottsinnehållning (25 procent) verkställts normalt, och arbetstagarens arbetspensions- och arbetslöshetsförsäkringspremier debiterats (på 2 000 euro).

Arbetsgivaren upptäcker inte felet innan anmälan sänds och lämnar anmälan enligt den utbetalda prestationen.

Betalaren ska korrigera den inlämnade anmälan när felet upptäcks. Betalaren ska anmäla överbetalningen på 200 euro som en ogrundad förmån och korrigera lönen till rätt belopp, dvs. 2 300 euro. På motsvarande sätt sjunker lönen som omfattas av socialförsäkringspremier till 1 800 euro (2 300-500).

I den ersättande anmälan som används för att anmäla en ogrundad förmån ska också uppgiften Typ av försäkringsuppgift anges enligt den förverkligade situationen, också då det gäller en inkomst som anmälts som en ogrundad förmån.

En verkställd förskottsinnehållning anmäls till det belopp som den debiterats. Arbetsgivaren kan korrigera arbetstagarens socialförsäkringspremier till rätt belopp (på 1 800 euro) med en ersättande anmälan om en ogrundad förmån. Om betalaren inte gör detta, kan arbetsgivaravgifterna korrigeras så att de motsvarar det riktiga beloppet med en anmälan där återkravet av inkomsten uppges. Avsnitt 3.2 innehåller en beskrivning av hur arbetstagaravgifterna korrigeras.

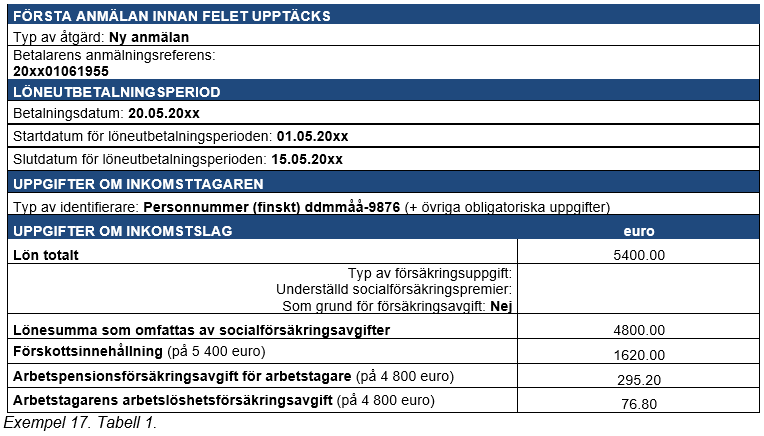

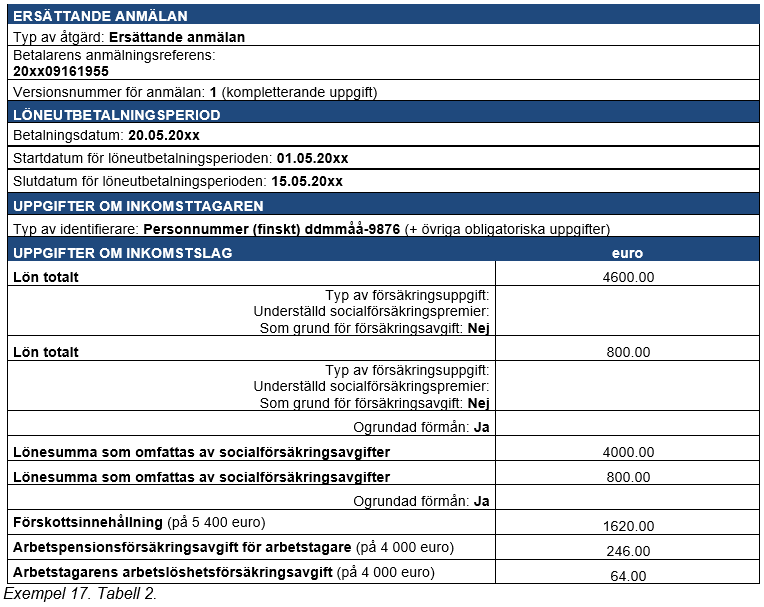

Exempel 17 (Anmälan om en ogrundad förmån enligt anmälningssätt 1 när en del av inkomsterna inte ligger till grund för socialförsäkringspremierna): Till en inkomsttagare har 5 400 euro betalats 10.08. Prestationen har till inkomstregistret anmälts med inkomstslaget Lön totalt. Prestationen inkluderar en frivillig ersättning vid upphörande på 600 euro som på vilken socialförsäkringspremier inte betalas. På betalningen (5 400 euro) har förskottsinnehållning (30 procent) verkställts normalt, och arbetstagarens arbetspensions- och arbetslöshetsförsäkringspremier debiterats (på 4 800 euro).

Senare upptäcker prestationsbetalaren att 800 euro för mycket har betalats i lön. Beloppet som betalats vid upphörandet har varit korrekt.

Arbetsgivaren upptäcker inte felet innan anmälan sänds och lämnar anmälan enligt den utbetalda prestationen.

Prestationsbetalaren ska korrigera den inlämnade anmälan när felet upptäcks och korrigera överbetalningen på 800 euro till en ogrundad förmån. På motsvarande sätt ska man också komma ihåg att korrigera underinkomstslaget i anmälan.

3.1.3 När korrigeras uppgifter för den ursprungliga perioden utan uppgiften Ogrundad förmån?

Sådana inkomstslag i 300-serien som inte är inkomst som de facto betalats till inkomsttagaren korrigeras för den ursprungliga löneutbetalningsperioden genom att anmäla det korrekta inkomstbeloppet, utan uppgiften Ogrundad förmån. Dessa inkomstslag omfattar bland annat

- Den egentliga arbetsgivarens anmälan om inkomstslagen för prestationer som utbetalats av en ställföreträdande betalare (kodvärden 321–325): Om den ställföreträdande betalaren har överbetalat en prestation till inkomsttagaren korrigerar den ställföreträdande betalaren anmälan och anger att den överbetalda prestationen är en ogrundad förmån. Då ska den egentliga arbetsgivaren korrigera anmälan och anmäla det korrekta inkomstbeloppet utan uppgiften Ogrundad förmån.

- Naturaförmåner samt förmåner som getts i någon annan form än pengar: (kodvärden 301, 302, 304, 315, 317, 330, 334, 341, 342): Naturaförmånerna kan inte vara ogrundade förmåner, eftersom förmånen har stått till en persons förfogande och det inte är fråga om felbetalning (så kallad överbetalning). Prestationen har eventuellt anmälts felaktigt till inkomstregistret, men inkomsttagaren har oavsett haft tillgång till hela förmånen. I detta fall korrigeras den felaktiga anmälan med en ersättande anmälan så att beloppet blir rätt, utan uppgiften Ogrundad förmån.

- Åtgärdsarvode för kommunal veterinär (kodvärde 312) och

- Försäkringslön (kodvärde 352): För inkomsttagaren utgör åtgärdsarvode för kommunal veterinär och försäkringslön pengar som de facto har utbetalats, och av denna anledning kan de inte utgöra en överbetalning till vilken uppgiften Ogrundad förmån kunde kopplas. En uppgift som felaktigt anmälts till inkomstregistret rättas med en korrigerande anmälan genom att uppge det riktiga inkomstbeloppet, utan uppgiften Ogrundad förmån.

- Dessutom omfattar prestationer som har en sådan karaktär att en ogrundad förmån inte kan kopplas till dessa Anställningsoption (kodvärde 343) och Anställningsoption vars teckningspris är lägre än marknadspriset vid överlåtelsetidpunkten (kodvärde 361).

- Utöver de ovan nämnda förmånerna som ges i någon annan form än pengar är inte heller skattefria kostnadsersättningar (kodvärden 303, 311, 331, 357, 358) i grund och botten en ogrundad förmån. En kostnadsersättning kan inte som sådan vara en ogrundad förmån, men den kan i situationer där betalningen överstiger de värden som har fastställts i Skatteförvaltningens beslut ändras från att ha varit skattefria kostnadsersättningar till något annat inkomstslag (till exempel lön) som kan vara en ogrundad förmån. Om kostnadsersättningar vars belopp överstiger de värden som har fastställts i Skatteförvaltningens beslut utbetalas till en inkomsttagare, ska anmälan korrigeras i ett ersättande förfarande genom att anteckna överbetalningen som skattepliktig inkomst (till exempel lön som kan vara en ogrundad förmån).

Exempel 30: Till en inkomsttagare har ett skattefritt dagtraktamente utbetalats för 5 dagar, dvs. 5 x 42 euro = 210 euro. Hen borde ha fått ett dagtraktamente för endast 3 dagar, med andra ord har man utbetalat 84 euro för mycket till hen. Med en ersättande anmälan ska det korrekta beloppet av det skattefria dagtraktamentet uppges, dvs. 126 euro. Resten utgör en överbetalning (ogrundad förmån). Dagtraktamentet är ett skattefritt inkomstslag och en ogrundad överbetalning är skattepliktig inkomst, och därför ska överbetalningen anmälas med något skattepliktigt inkomstslag, till exempel Tidlön – Ogrundad förmån. Trots att den lön som är underkastad förskottsinnehållning blir högre i en ersättande anmälan ska förskottsinnehållningen uppges till det belopp som den har verkställts, likaså arbetstagarens arbetspensionsavgift och arbetslöshetsförsäkringspremie. Till denna del ändras inte beloppet av arbetsgivarens sjukförsäkringsavgift, dvs. den särskilda anmälan behöver inte korrigeras. En kostnadsersättning kan inte som sådan vara en ogrundad förmån, men i situationer där betalningen överstiger de värden som har fastställts i Skatteförvaltningens beslut kan den ändras till något annat inkomstslag (till exempel lön) som kan vara en ogrundad förmån.

Inkomstslagen och förklaringarna till dessa tas upp i dokumentet ”Förklaringar på inkomstslag och poster som ska dras av från inkomsterna”.

3.1.4 När ska uppgifter korrigeras i den följande anmälan?

Uppgiften Ogrundad förmån kan inte obehindrat ingå i poster och andra avgifter som ska dras av från inkomsterna i 400-seriens inkomstslag, till exempel i förskottsinnehållning, utsökning eller ersättningar som debiterats på naturaförmåner. Ersättningar som debiterats på naturaförmåner anmäls enligt vad som har debiterats. Debiterade ersättningar anmäls när ersättningen har debiterats. På motsvarande sätt anmäls förskottsinnehållningar som har verkställts och källskatter som uppburits till förverkligat belopp, och om betalaren korrigerar beloppen, ska de korrigerade beloppen uppges när de har korrigerats.

Inkomstslagen och förklaringarna till dessa tas upp i dokumentet ”Förklaringar på inkomstslag och poster som ska dras av från inkomsterna”.

3.2 Korrigering av arbetstagarens socialförsäkringspremier

3.2.1 Korrigering av arbetstagarens arbetspensionsförsäkringsavgift och arbetslöshetsförsäkringspremie

Arbetstagarens arbetspensionsförsäkringsavgift och arbetslöshetsförsäkringspremie korrigeras på ett annat sätt än förskottsinnehållningen, källskatten och arbetstagarens sjukförsäkringsavgift. Det rekommenderas att arbetstagarens arbetspensionsförsäkringsavgift och arbetslöshetsförsäkringspremie rättas med samma anmälan som används för att anmäla en ogrundad förmån, även om inkomsttagaren tills vidare de facto inte fått någon kreditering av arbetsgivaravgifterna.

Om arbetstagarens arbetspensionsavgift och arbetslöshetsförsäkringspremie redan har rättats med en anmälan om ogrundad förmån, anmäls krediteringen eller sänkningen inte på nytt till inkomstregistret när betalaren krediterar beloppet till inkomsttagaren.

Alternativt kan arbetstagarens arbetspensionsavgift och arbetslöshetsförsäkringspremie rättas med anmälan som används för att anmäla återkrav av överbetald prestation.

Avsnitt 3.2.2 innehåller en beskrivning av hur arbetstagarens sjukförsäkringsavgift korrigeras. Rättelse av förskottsinnehållning beskrivs i avsnitt 2.3.

Korrigering av en prestation som debiterats till ett för högt belopp

Arbetsgivaren kan till arbetstagaren återbetala en för hög innehållning eller sänka inkomsttagarens arbetstagaravgifter för en senare löneperiod, om arbetstagarens arbetspensions- och arbetslöshetsförsäkringspremier debiterats till ett för högt belopp. Detta kan vara fallet vid återkrav eller om inkomsten förändras så att den inte är underställd socialförsäkringspremier.

En för hög innehållning kan återbetalas till inkomsttagaren, och beloppet anmälas som ett negativt tal i anmälan om löneuppgifter, om en arbetstagaravgift som debiterats till ett för högt belopp inte kan dras av från inkomsttagarens arbetstagaravgifter för en senare löneperiod och betalaren inte har sänkt beloppet i en anmälan om ogrundad förmån eller en anmälan om återkrav som hen redan lämnat in.

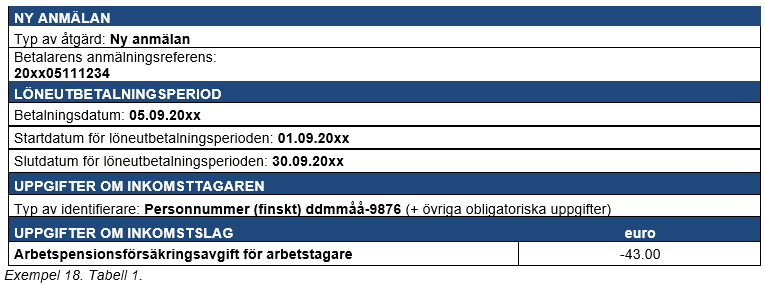

Exempel 18 (Återbetalning av en arbetstagaravgift som debiterats till ett för högt belopp): Prestationsbetalaren har på inkomsttagarens lön felaktigt debiterat en arbetspensionsförsäkringspremie som varit 43 euro för hög. Till inkomsttagaren betalas inte längre några prestationer, och därför återbetalar arbetsgivaren till inkomsttagaren den arbetspensionsförsäkringspremie som debiterats till ett för högt belopp och anmäler till inkomstregistret vilket belopp som återbetalats till inkomsttagaren:

En korrigering av arbetstagarens arbetspensions- och arbetslöshetsförsäkringspremier anmäls i allmänhet med en anmälan för den löneperiod för vilken korrigeringen görs, till exempel med anmälan som används för att korrigera en överbetalning till en ogrundad förmån. I en ersättande anmälan används samma beräkningsgrunder som i den ursprungliga anmälan, till exempel den ursprungliga betalningsprocenten.

En korrigering av arbetstagarens arbetspensions- och arbetslöshetsförsäkringspremier kan också göras i anmälan som används för att anmäla ett återkrav av en överbetalning, dvs. den anmälan som lämnas när en inkomsttagare har återbetalat en överbetalning. Detta kan göras endast om betalningarna korrigeras under samma kalenderår. En korrigering av arbetstagaravgifterna ska göras i anmälan som används för att uppge en ogrundad förmån, om korrigeringen görs efter utgången av det aktuella kalenderåret.

Det rekommenderas att en korrigering av arbetstagarens arbetspensions- och arbetslöshetsförsäkringspremier alltid görs med den anmälan som används för att uppge en ogrundad förmån. Anmälan om ogrundad förmån beskrivs närmare med hjälp av exempel i avsnitt 3.1 Ogrundad förmån.

Korrigering av en prestation som debiterats till ett för lågt belopp

I vissa situationer begränsar lagen arbetsgivarens rätt att i senare löneutbetalningar återkräva prestationer som debiterats till ett för lågt belopp av en inkomsttagare. Arbetsgivaren kan återkräva en odebiterad betalning i samband med de två följande löneutbetalningarna, men inte längre efter det, om exempelvis arbetstagarens arbetspensions- eller arbetslöshetsförsäkringspremie på grund av ett uppenbart fel inte har debiterats i samband med en löneutbetalning.

Vid korrigeringar anmäler betalaren till inkomstregistret vilket belopp som debiterats inkomsttagaren.

3.2.2 Korrigering av arbetstagarens sjukförsäkringsavgift

På arbetstagarens sjukförsäkringsavgift verkställs alltid förskottsinnehållning, om inkomsttagaren är allmänt skattskyldig. En allmänt skattskyldig inkomsttagares sjukförsäkringsavgift anmäls alltså inte separat till inkomstregistret.

Då det gäller en begränsat skattskyldig som omfattas av socialskyddet i Finland ska sjukförsäkringsavgiften för begränsat skattskyldiga utöver källskatt tas ut separat, om inte den begränsat skattskyldige har ansökt om beskattning i enlighet med lagen om beskattningsförfarande. I detta fall ingår sjukförsäkringsavgiften i förskottsinnehållningen eller förskottsskatten. Sjukförsäkringsavgiften korrigeras med samma anmälan som används för att anmäla återkrav av inkomst, om sjukförsäkringsavgiften har debiterats separat och den utbetalda inkomsten eller en del av denna omvandlas till en ogrundad förmån. I motsats till en korrigering av arbetstagares arbetspensions- och arbetslöshetsförsäkringspremier kan en sjukförsäkringsavgift korrigeras först när inkomsten återkrävs.

Anvisningen Anmälan av information till inkomstregistret: internationella situationer innehåller en beskrivning av förfarandet med korrigering av uppgifter i det fall att en begränsat skattskyldig debiterats källskatt och sjukförsäkringsavgifter, men inkomsttagaren blir allmänt skattskyldig, vilket innebär att uppgifter som tidigare anmälts som källskatt och arbetstagarens sjukförsäkringsavgift anmäls som förskottsinnehållning i ett ersättande förfarande.

4 Återkrav av betald prestation

4.1 Allmänt om återkrav av löner och andra prestationer

När inkomsttagaren återbetalar en ogrundad förmån eller någon annan betalning till prestationsbetalaren ska uppgiften om återbetalningen anmälas till inkomstregistret. Det återkrävda beloppet korrigeras inte i den ursprungliga anmälan, utan det återkrävda beloppet anmäls för den löneperiod då inkomsten återkrävs. Som Typ av åtgärd antecknas "Ny anmälan".

Följande uppgifter ges för inkomst som återkrävs:

- Inkomstslag

- Återkrav – Ja

- Återkrävt belopp

- Datum för återkrav

- Förskottsinnehållning på det återkrävda beloppet (om nettoåterkrav)

- Ursprunglig löneutbetalningsperiod

På inkomsten som återkrävs kan man dessutom som kompletterande uppgifter ge följande:

- Intjäningsperioden för inkomsten som återkrävs

- Ursprungligt löneutbetalningsdatum

Prestationen kan återkrävas till bruttobeloppet (så kallat bruttoåterkrav) eller till nettobeloppet (så kallat nettoåterkrav).

De vanligaste metoderna för bruttoåterkrav:

- Till inkomsttagaren sänds en faktur som ska betalas av inkomsttagaren.

- En överbetalning återkrävs från inkomsttagarens nettolön (hela beloppet av överbetalningen återkrävs som sådant efter skatter och arbetstagaravgifter från inkomsttagarens nettolön).

- En överbetalning kvitteras i en prestation som senare betalas till inkomsttagaren genom att sänka exempelvis beloppet av bruttolönen (så kallad behandling som förskottslön, men tillämpningen av detta rekommenderas inte).

I nettoåterkravet debiteras inkomsttagaren ett nettobelopp, med andra ord avdras förskottsinnehållningen från beloppet före debiteringen. Förskottsinnehållningen på det återkrävda beloppet anges i ”Förskottsinnehållning på det återkrävda beloppet”, om återkravet görs till nettobeloppet. Förskottsinnehållningen uppges inte som negativ när denna punkt tillämpas. Det förskottsinnehållningsbelopp som uppgetts i punkten beaktas i betalarens förskottsinnehållningsskyldighet för den ursprungliga löneutbetalningsperioden.

När en inkomstuppgift ändras till en ogrundad förmån ska prestationsbetalaren korrigera det totala beloppet av arbetsgivarens sjukförsäkringsavgift som anmälts med arbetsgivarens separata anmälan. Förskottsinnehållningen kan korrigeras först efter att en överbetalning återkrävts av inkomsttagaren, även om arbetstagarens arbetspensions- och arbetslöshetsförsäkringspremier kan korrigeras redan med en ersättande anmälan som lämnats för en ogrundad förmån.

I detta kapitel beskrivs med hjälp av exempel hur uppgifterna anmäls till inkomstregistret, om prestationen debiteras till brutto- eller nettobelopp. I kapitlet beskrivs dessutom hur en anmälan ska göras, om en överbetalning behandlas som en förskottslön som betalats till inkomsttagaren.

4.2 Nettoåterkrav

Nettoåterkrav innebär att prestationsbetalaren återkräver en överbetalning från vilken man först dragit av förskottsinnehållningens andel av inkomsttagaren.Betalaren drar av den aktuella förskottsinnehållningen från de övriga skatterna som redovisas till Skatteförvaltningen.

Inkomsten kan återkrävas till nettobeloppet, om inkomsten återbetalas samma år eller i början av följande år av inkomsttagaren. I detta fall har beskattningen för året innan inte slutförts ännu, och inkomsten har således inte räknats till godo för inkomsttagaren i beskattningen. Skatteförvaltningen hänför korrigeringen av förskottsinnehållningen till förskottsinnehållningsskyldigheterna för den ursprungliga betalningsmånaden. Om återkravet görs så sent året efter lönebetalningsåret att en korrigering inte kan beaktas i betalningsårets öppna beskattning, ska bruttobeloppet återkrävas (se kapitel 4.3 om Bruttoåterkrav).

Prestationsbetalaren ska hos Skatteförvaltningen försäkra sig om huruvida beskattningen redan har avslutats. Ett nettoåterkrav kan inte göras, om beskattningen inte har avslutats.

När en inkomst återkrävs till nettobeloppet, och den förskottsinnehållning som verkställs på det återkrävda beloppet anmäls separat minskar det belopp av förskottsinnehållningen som är prestationsbetalarens arbetsgivarskyldighet och som hänför sig till den aktuella perioden. På basis av uppgiften sänker Skatteförvaltningen dessutom på motsvarande sätt förskottsinnehållningsbeloppet som tidigare räknats inkomsttagaren till godo. Förskottsinnehållningen som hänför sig till den återkrävda inkomsten anmäls till det belopp som förskottsinnehållningen ursprungligen verkställdes på överbetalningen. En eventuell ändring av förskottsinnehållningsprocenten efter utbetalningen av överbetalningen har ingen betydelse.

Till inkomstregistret anmäls den återkrävda överbetalningen till beloppet av överbetalningen, även om inkomsten återkrävs till nettobeloppet. Förskottsinnehållningen på beloppet som återkrävs anmäls som en separat uppgift, och från beloppet av den återkrävda inkomsten dras inte förskottsinnehållningen av.

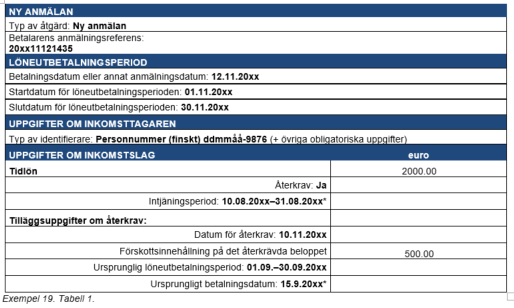

Exempel 19 (En överbetalning återkrävs till nettobeloppet): I november (10.11) återbetalar inkomsttagaren den överbetalning på 2 000 euro som i september betalats till hen (se exempel 12, tabell 2). Arbetsgivaren uppbär prestationen till nettobeloppet av inkomsttagaren.

* Intjäningsperioden och det ursprungliga betalningsdatumet är kompletterande tilläggsuppgifter, men det rekommenderas dock att de anges. Tilläggsuppgiften för återkrav ”Ursprunglig löneutbetalningsperiod” är en obligatorisk uppgift.

Det rekommenderas att betalaren i återkravsituationer också anmäler uppgiften Ursprungligt betalningsdatum, eftersom Skatteförvaltningen behöver uppgiften för att kunna hänföra förskottsinnehållningen på det återkrävda beloppet till rätt skatteperiod.

Prestationsbetalaren anmäler den verkställda förskottsinnehållningen genom att använda uppgiften Förskottsinnehållning som hänför sig till återkrävt belopp, om prestationen återkrävs av inkomsttagaren till nettobeloppet. I nettoåterkravet som tas upp i exempel 19 återkrävs de facto 1 500 euro. På motsvarande sätt sjunker det förskottsinnehållningsbelopp för september som är prestationsbetalarens arbetsgivarskyldighet. Också i detta fall anmäls det återkrävda inkomstslaget till beloppet 2 000 euro.

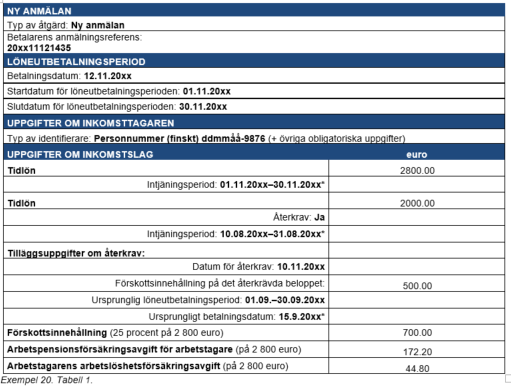

Exempel 20 (En överbetalning återkrävs till nettobeloppet, samtidigt betalas annan inkomst till inkomsttagaren): Om man till inkomsttagaren i föregående exempel i samband med detta skulle ha betalat normal månadslön på 2 800 euro, kunde den ha anmälts i samma anmälan som återkravet.

* Intjäningsperioden och det ursprungliga betalningsdatumet är kompletterande tilläggsuppgifter, men det rekommenderas dock att de anges. Tilläggsuppgiften för återkrav ”Ursprunglig löneutbetalningsperiod” är en obligatorisk uppgift.

Det rekommenderas att betalaren i återkravsituationer också anmäler uppgiften Ursprungligt betalningsdatum, eftersom Skatteförvaltningen behöver uppgiften för att kunna hänföra förskottsinnehållningen på det återkrävda beloppet till rätt skatteperiod.

I exempel 20 minskar prestationsbetalarens arbetsgivarprestationsskyldighet gällande skatter på eget initiativ i september med 500 euro, och därför betalar prestationsbetalaren i praktiken i november till Skatteförvaltningen en förskottsinnehållning om 200 euro på inkomsttagarens inkomst.

Prestationsbetalaren kunde med en ersättande anmälan uppge arbetstagarens socialförsäkringspremier till ett lägre belopp, om premierna inte redan korrigerats med samma anmälan tidigare.

Då det gäller den tidigare betalda prestationen som tas upp i exempel 20 borde uppgifterna som gäller betalning med inkomstslaget Tidlön och beloppet som återkrävts med inkomstslaget Lön totalt uppges i olika anmälningar, om prestationen anmälts enligt anmälningssätt 1 för penninglöner, till följd av att uppgifter som uppgetts enligt anmälningssätt 1 inte kan ges i samma anmälan som uppgifter enligt anmälningssätt 2.

4.3 Bruttoåterkrav

Ett bruttoåterkrav innebär att man av inkomsttagaren återkräver en överbetalning till bruttobeloppet, med andra ord till samma belopp som prestationen betalats till inkomsttagaren. Återkravsbeloppet inkluderar förskottsinnehållning. Då det gäller ett bruttoåterkrav kan prestationsbetalaren till exempel sända en faktura till inkomsttagaren eller debitera överbetalningen från nettolönen som senare betalas till inkomsttagaren.

Ett bruttoåterkrav med faktura eller något annat betalningskrav kan bli aktuellt till exempel när inte lön eller några andra prestationer längre betalas till inkomsttagaren. I detta fall kan prestationsbetalaren inte kvittera eller återkräva prestationen från en prestation som betalas senare, utan inkomsten ska återkrävas till bruttobeloppet från inkomsttagaren. Inkomsttagaren ska återbetala överbetalningen som sådan till prestationsbetalaren.

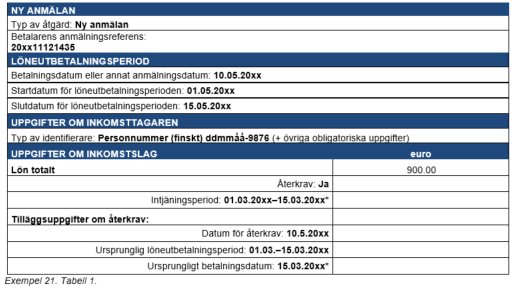

Exempel 21 (Återkrav av en överbetalning till bruttobeloppet): I samband med utbetalningen av slutlönen (4 500 euro) för mars har man av misstag betalat 900 euro för mycket i lön till en inkomsttagare. Prestationsbetalaren har verkställt förskottsinnehållning, uppburit arbetstagarens arbetspensions- och arbetslöshetsförsäkringspremier samt betalat arbetsgivarens socialförsäkringspremier på basis av bruttobeloppet på 4 500 euro. Prestationsbetalaren har med inkomstslaget Lön totalt anmält den utbetalda inkomsten till inkomstregistret.

När överbetalningen upptäcktes korrigerade prestationsbetalaren sin tidigare anmälan och anmälde överbetalningen som en ogrundad förmån. Prestationsbetalaren korrigerade beloppet av socialförsäkringspremierna så att det blev rätt och också arbetsgivarens separata anmälan (se avsnitt 3.1, Ogrundad förmån, och avsnitt 3.2, Korrigering av arbetstagarens socialförsäkringspremier, samt kapitel 7 Korrigering av arbetsgivarens separata anmälan).

Prestationsbetalaren har skickat en faktura på en överbetalning om 900 euro till inkomsttagaren. Inkomsttagaren återbetalar prestationen 10.05. Prestationsbetalaren (arbetsgivaren) anmäler återbetalningen till inkomstregistret när inkomsttagaren återbetalar överbetalningen:

* Intjäningsperioden och det ursprungliga betalningsdatumet är kompletterande tilläggsuppgifter, men det rekommenderas dock att de anges. Tilläggsuppgiften för återkrav ”Ursprunglig löneutbetalningsperiod” är en obligatorisk uppgift. Det rekommenderas att betalaren i återkravsituationer också anmäler uppgiften Ursprungligt betalningsdatum, eftersom Skatteförvaltningen behöver uppgiften för att kunna hänföra förskottsinnehållningen på det återkrävda beloppet till rätt skatteperiod.

Ett bruttoåterkrav blir aktuellt också i det fall att en överbetalning, till exempel en lön, återkrävs när beskattningen för löneutbetalningsåret avslutats. Då har inkomsttagarens lön redan beskattats, förskottsinnehållning verkställts på lönen, och socialförsäkringsavgifterna som debiterats arbetstagaren räknats till godo för hen i beskattningen. I detta fall kan prestationsbetalaren inte längre återkräva prestationen till nettobeloppet.

På motsvarande sätt blir det aktuellt med ett bruttoåterkrav i det fall att prestationsbetalaren återkräver överbetalningen från en nettolön som senare betalas till inkomsttagaren. Det bör observeras att man i arbetsavtalslagen (55/2001) begränsat arbetsgivarens kvitteringsrätt i vissa situationer.

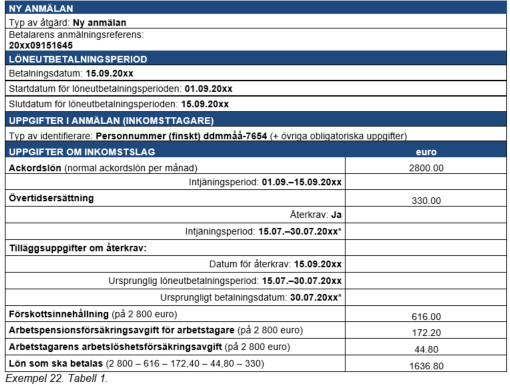

Exempel 22 (En överbetalning återkrävs från en nettolön som senare betalas till inkomsttagaren): Till en inkomsttagare har man i juli betalat 330 euro för mycket i övertidsersättningar. Prestationsbetalaren har korrigerat sin anmälan för juli och anmält prestationen på 330 euro som en ogrundad förmån. Prestationsbetalaren har med en ersättande anmälan för juli sänkt beloppet av arbetspensions- och arbetslöshetsförsäkringspremierna så att det motsvarar det korrekta beloppet.

I september betalas den normala månadslönen på 2 800 euro till inkomsttagaren. Prestationsbetalaren och inkomsttagaren kommer överens om att betalaren återkräver överbetalningen från inkomsttagarens nettolön när förskottsinnehållningen för september verkställts och arbetstagaravgifterna har debiterats. Inkomsttagarens förskottsinnehållningsprocent är 22.

* Intjäningsperioden är kompletterande information som ges på frivillig basis.

I det aktuella exemplet hade prestationsbetalaren med en ersättande anmälan för juli redan sänkt beloppet av arbetspensions- och arbetslöshetsförsäkringspremierna så att de motsvarade det lägre inkomstbeloppet. Betalaren hade kunnat korrigera beloppet av arbetstagaravgiften med anmälan för september, dvs. den anmälan där återkravet uppges, om inte betalaren hade korrigerat beloppet i anmälan för juli. I detta fall skulle grunden för utbetalningen av arbetstagarens arbetspensions- och arbetslöshetsförsäkringspremier vara 2 470 euro (2 800 – 330 = 2 470).

Om den prestation i exempel 22 som tidigare betalats hade anmälts enligt anmälningssätt 1 för penninglöner med inkomstslaget Lön totalt (i stället för inkomstslaget Övertidsersättning), borde de uppgifter som betalats med inkomstslaget Ackordslön och det belopp som återkrävts med inkomstslaget Lön totalt ha anmälts med olika anmälningar till följd av att man inte kan lämna uppgifter enligt anmälningssätt 1 i samma anmälan som uppgifter som lämnas enligt anmälningssätt 2.

Prestationsbetalaren drar inte av verkställda förskottsinnehållningar från en prestation som återkrävs, om inkomsten återkrävs till bruttobeloppet av inkomsttagaren. En löneåterbetalning sänker skattebeloppet i inkomsttagarens beskattning. När inkomsttagaren återbetalat överbetalningen och prestationsbetalaren anmält återbetalningen till inkomstregistret beaktar Skatteförvaltningen återkravet i inkomsttagarens beskattning genom att till motsvarande delar sänka inkomsttagarens inkomstbelopp. Skatteförvaltningen beaktar beloppet av den återkrävda inkomsten i beskattningen, om personens beskattning för det aktuella året inte är klar ännu. Inkomsttagaren ska hos skatterättelsenämnden yrka på en rättelse, om återkravet görs senare.

Då det gäller anmälan av återkravet har det ingen betydelse huruvida uppgifterna till inkomstregistret anmälts enligt anmälningssätt 1 för penninglöner (mindre noggrannhetsnivå för anmälan) eller enligt anmälningssätt 2 (större noggrannhetsnivå för anmälan av penninglöner). Anmälningsförfarandet är ungefär det samma, oavsett på vilket sätt uppgifterna anmäls.

Då det gäller anmälningssätt 1 bör man komma ihåg att anmäla att återkravet också hänförs till arbetsinkomster som anmälts med underinkomstslag. Dessutom ska man komma ihåg att anmäla uppgiften Typ av försäkringsuppgift enligt den förverkligade situationen.

Exempel 23 (Anmälan om återkrav enligt anmälningssätt 1 när underinkomstslag har ingått i anmälan): Till en inkomsttagare har 2 500 euro betalats. Beloppet innehåller en ersättning för uppsägningstiden på 500 euro på vilken socialförsäkringspremier inte betalas. Senare upptäcker prestationsbetalaren att 200 euro för mycket har betalats i lön. Beloppet av ersättningen för uppsägningstiden har varit korrekt. Prestationsbetalaren har till inkomstregistret anmält inkomsten som en ogrundad förmån (se exempel 16).

I samband med löneutbetalningen för juli återkrävs överbetalningen (200 euro) av inkomsttagaren. Inkomsttagarens normala lön för juli är 3 000 euro.

4.4 Ett återkrävt belopp innehåller flera inkomstslag

I vissa situationer kan en återkrävd inkomst inkludera flera olika inkomstslag, till exempel tidlön, övertidsersättning och semesterpenning på vilka en enda förskottsinnehållning verkställts. I dessa situationer ska de återkrävda inkomstslagen anmälas separat, men förskottsinnehållningen som hänför sig till det återkrävda beloppet kan uppges som ett totalbelopp. På motsvarande sätt kan arbetstagaravgifter som debiterats på en överbetalning dras av från de övriga arbetstagaravgifterna.

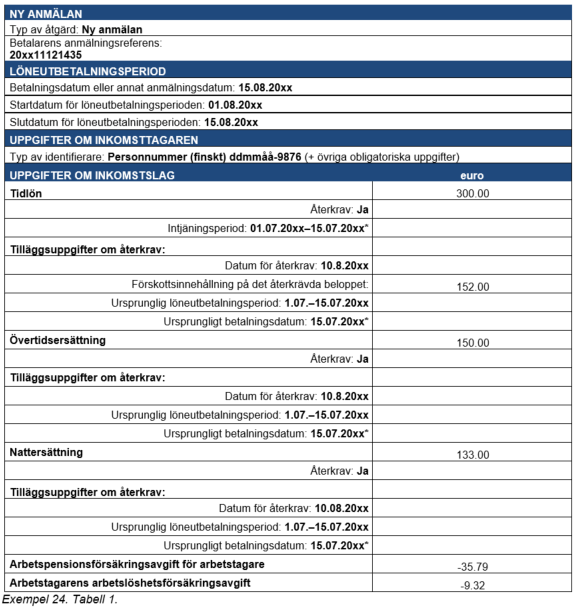

Exempel 24 (Av inkomsttagaren återkrävs flera olika inkomstslag): Till inkomsttagaren har 583 euro för mycket betalats i juli. Beloppet inkluderar en tidlön på 300 euro, en övertidsersättning på 150 euro och nattarbetsersättning på 133 euro. Prestationsbetalaren har verkställt en förskottsinnehållning på 152 euro för överbetalningen och debiterat 35,79 euro i Arbetspensionsförsäkringsavgift för arbetstagare och arbetslöshetsförsäkringspremie på 9,32 euro. Prestationsbetalaren har för juli lämnat en ersättande anmälan och antecknat alla ovan nämnda prestationer som en ogrundad förmån.

Inkomsttagaren återbetalar beloppet i augusti. Betalaren (arbetsgivaren) drar av den verkställda förskottsinnehållningen (152 euro) från de övriga förskottsinnehållningarna som redovisas till Skatteförvaltningen. På motsvarande sätt kan betalaren från överbetalningen dra av de debiterade arbetstagaravgifterna (totalt 45,11 euro) från de övriga prestationerna som betalats till pensionsanstalten och Sysselsättningsfonden, om inte betalaren redan sänkt beloppet i sin anmälan om en ogrundad förmån. I praktiken återkrävs 385,89 euro av inkomsttagaren. Betalaren anmäler:

Då det gäller exempel 24 kunde arbetstagarens socialförsäkringspremier dras av från de övriga avgifterna som debiteras inkomsttagaren, om annan inkomst som ligger till grund för socialförsäkringspremien samtidigt betalas. I detta fall behöver inget negativt tal anmälas.

* Intjäningsperioden och det ursprungliga betalningsdatumet är kompletterande tilläggsuppgifter, men det rekommenderas dock att de anges. Tilläggsuppgiften för återkrav ”Ursprunglig löneutbetalningsperiod” är en obligatorisk uppgift. Det rekommenderas att betalaren i återkravsituationer också anmäler uppgiften Ursprungligt betalningsdatum, eftersom Skatteförvaltningen behöver uppgiften för att kunna hänföra förskottsinnehållningen på det återkrävda beloppet till rätt skatteperiod.

4.5 Beloppet återkrävs i flera rater

En överbetalning kan återkrävas i flera rater av inkomsttagaren. Betalaren anmäler som återkravsuppgift den andel av inkomsten som den aktuella gången återkrävs. Det totala beloppet anmäls inte. Den ursprungliga anmälan korrigeras med en ersättande anmälan, och hela överbetalningen antecknas som en ogrundad förmån när felet upptäcks. Ett återkrav anmäls däremot i anmälan för den löneperiod då inkomsten återkrävs.

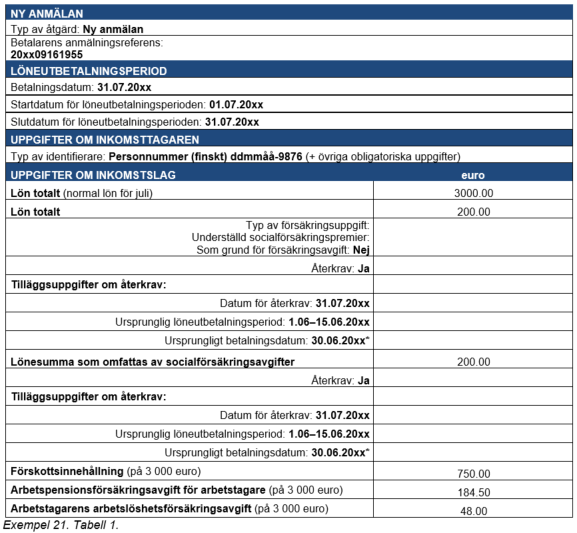

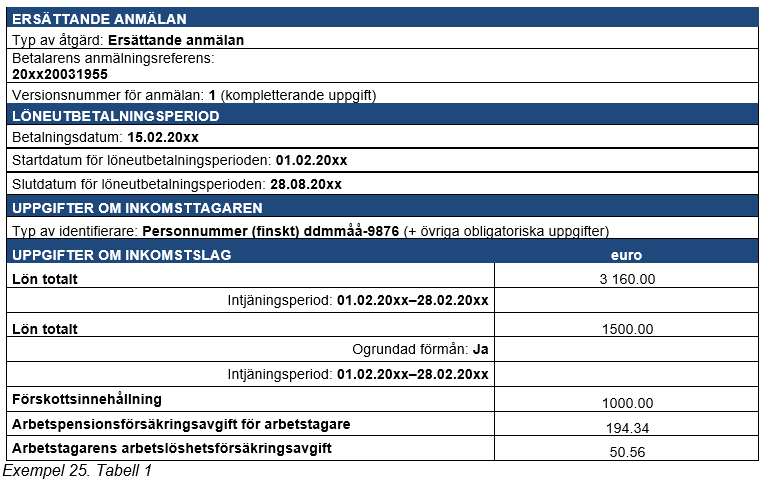

Exempel 25 (Beloppet återkrävs i flera rater): Utöver den normala lönen på 3 160 euro har en överbetalning på 1 500 euro betalats till en inkomsttagare i februari. Inkomsten hade ursprungligen anmälts med inkomstslaget Lön totalt. Prestationsbetalaren korrigerar sin anmälan för februari och antecknar överbetalningen som en ogrundad förmån.

Betalaren anmäler överbetalningen som en ogrundad förmån i en ersättande anmälan:

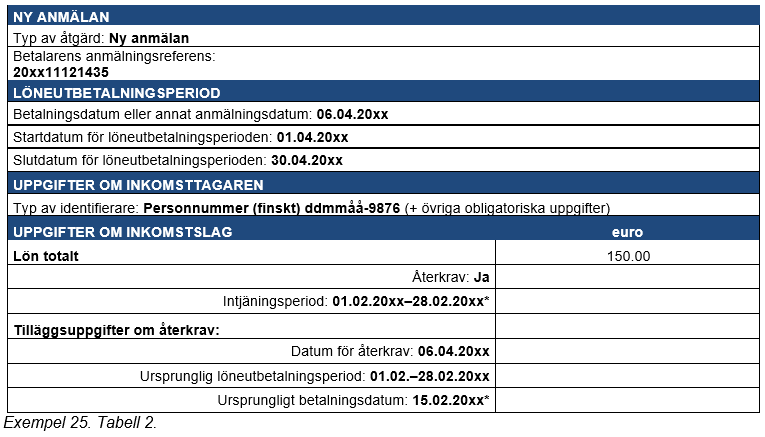

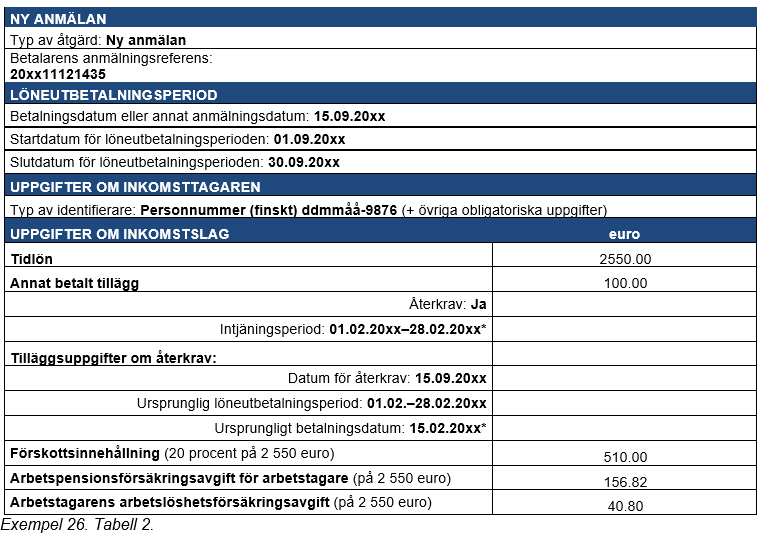

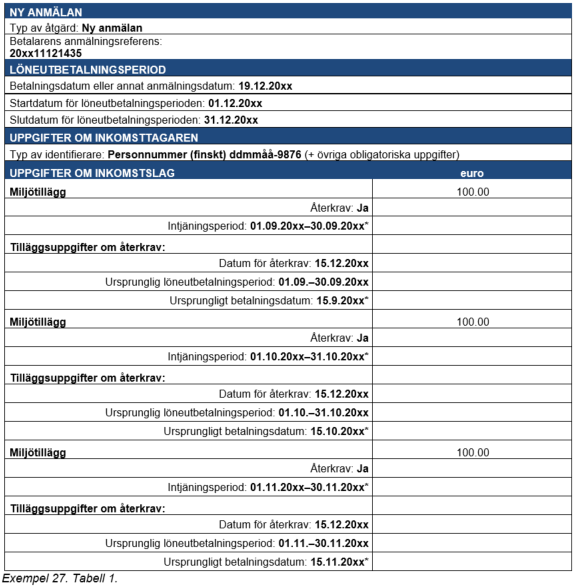

Prestationsbetalaren och inkomsttagaren har kommit överens om att inkomsttagaren återbetalar överbetalningen i månatliga rater på 150 euro. Prestationen debiteras inkomsttagaren till bruttobeloppet. Inkomsttagaren betalar den första raten i april (06.04).

Betalaren anmäler återbetalningen av överbetalningen i rater:

En inkomst kunde anmälas i samma anmälan, om inkomst i detta sammanhang utbetalas till inkomsttagaren.

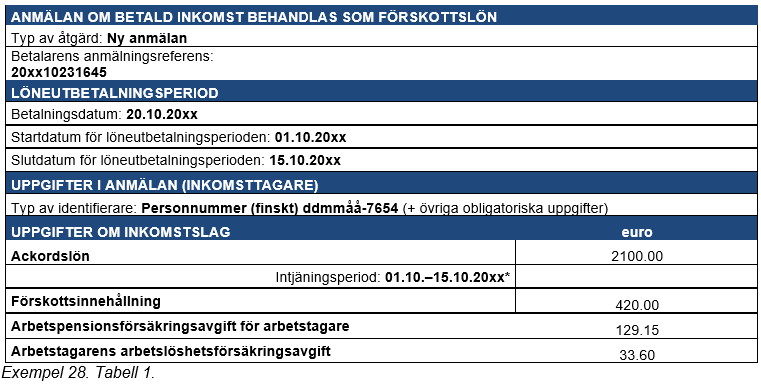

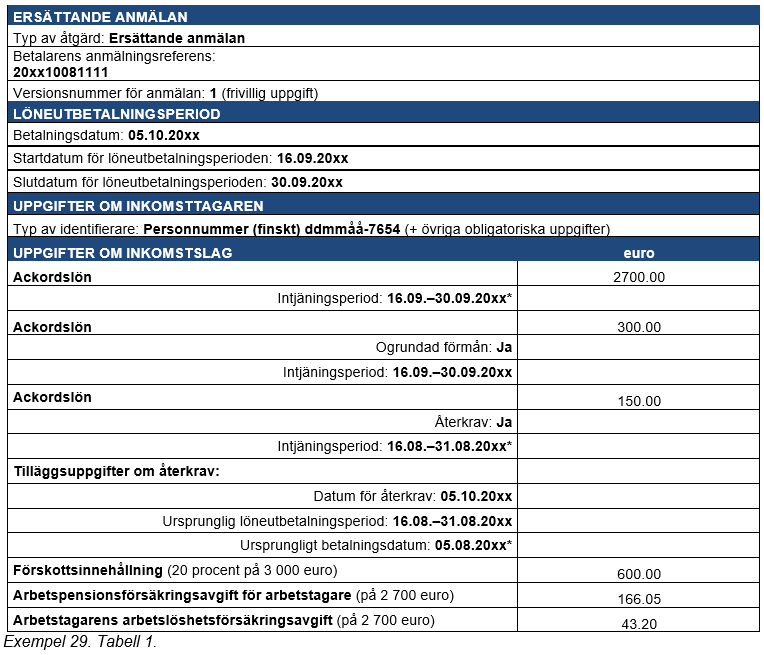

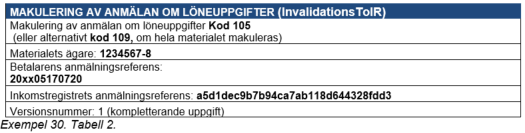

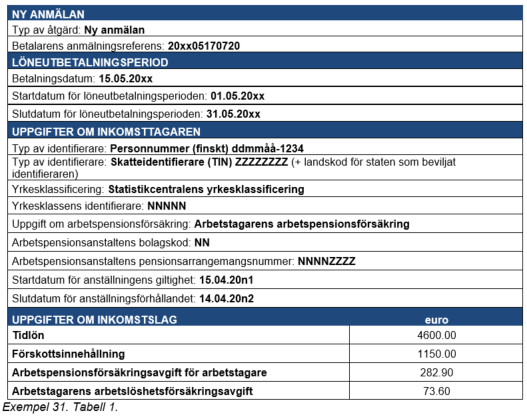

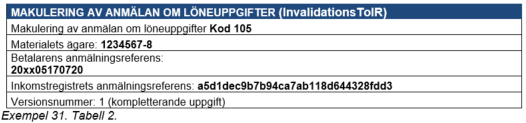

* Intjäningsperioden och det ursprungliga betalningsdatumet är kompletterande tilläggsuppgifter, men det rekommenderas dock att de anges. Tilläggsuppgiften för återkrav ”Ursprunglig löneutbetalningsperiod” är en obligatorisk uppgift. Det rekommenderas att betalaren i återkravsituationer också anmäler uppgiften Ursprungligt betalningsdatum, eftersom Skatteförvaltningen behöver uppgiften för att kunna hänföra förskottsinnehållningen på det återkrävda beloppet till rätt skatteperiod.