Osinkotulojen verotus

- Antopäivä

- 13.11.2014

- Diaarinumero

- A207/200/2013

- Voimassaolo

- - 31.8.2017

- Valtuutussäännös

- Laki Verohallinnosta (503/2010) 2 § 2 mom.

- Korvaa ohjeen

- A22/200/2013, 27.6.2013

Tämä ohje käsittelee osinkotulojen verotusta. Ohje korvaa normin A22/200/2013, 27.6.2013.

Ohjetta on päivitetty 1.1.2014 voimaantulleiden tuloverolain, elinkeinotulon verottamisesta annetun lain ja maatilatalouden tuloverolain osinkojen verotusta koskevien muutosten myötä.

Tuloverolain osinkoa koskevia säännöksiä on muutettu verovuodesta 2014 alkaen. Julkisesti noteeratun yhtiön jakamasta osingosta on veronalaista pääomatuloa 85 prosenttia ja verovapaata tuloa 15 prosenttia. Muun kuin julkisesti noteeratun yhtiön jakamasta osingosta 25 prosenttia on veronalaista pääomatuloa siltä osin kuin osingon määrä vastaa matemaattiselle arvolle laskettua kahdeksan prosentin vuotuista tuottoa, kuitenkin enintään 150.000 euroa. Tämän euromäärän ylittävästä osingosta 85 prosenttia on veronalaista pääomatuloa ja 15 prosenttia verovapaata. Kahdeksan prosentin vuotuista tuottoa vastaavan määrän ylittävästä osingon osasta 75 prosenttia on veronalaista ansiotuloa ja 25 prosenttia verovapaata.

Ulkomailta saatujen osinkojen verokohtelua on muutettu. Lisäksi lakiin on otettu nimenomaiset säännökset osakeyhtiön vapaan oman pääoman rahastoista jaettavien varojen verotuksesta. Osakeyhtiölaissa tarkoitettua varojenjakoa julkisesti noteeratun yhtiön vapaan oman pääoman rahastosta pidetään verotuksessa osinkona. Listaamattoman yhtiön varojenjako vapaan oman pääoman rahastosta rinnastetaan kuitenkin luovutukseen, jos yhtiö palauttaa osakkeenomistajalle hänen yhtiöön tekemänsä pääomasijoituksen kymmenen vuoden kuluessa sijoituksen tekemisestä. Laissa on siirtymäaika verovuosien 2014 ja 2015 osalta koskien julkisesti noteeraamattoman yhtiön pääomasijoituksista kertyneiden varojen jakamista.

Elinkeinotulon verottamisesta annetun lain osinkoa koskevia säännöksiä on muutettu. Yhteisön saama osinko on verovapaata, jos jakajana on kotimainen yhtiö tai emotytäryhtiödirektiivissä tarkoitettu yhteisö. Poikkeuksena on tilanne, jossa osinkoa jakava yhteisö on julkisesti noteerattu ja osingonsaaja on muu kuin julkisesti noteerattu yhtiö, joka omistaa osinkoa jaettaessa välittömästi alle 10 prosenttia osinkoa jakavan yhtiön pääomasta. Osinko on myös verovapaata, jos sen jakaja on muu kuin edellä mainittu EU/ETA -alueella asuva yhtiö, joka on velvollinen suorittamaan tulostaan veroa vähintään 10 prosenttia. Muista kuin EU/ETA -alueen yhtiöistä saatu osinko on kokonaan yhteisön veronalaista tuloa.

Elinkeinoverolain mukaan osakeyhtiölaissa tarkoitettu varojenjako vapaan oman pääoman rahastosta on verotuksessa osinkotuloa. Muun kuin julkisesti noteeratun yhtiön varojenjakoa vapaan oman pääoman rahastosta voidaan kuitenkin tietyin edellytyksin käsitellä verotuksessa luovutuksena.

Luonnollisen henkilön elinkeinotoimintaan tai maatalouteen kuuluvan julkisesti noteeratun yhtiön maksamien osinkojen veronalainen osa on 85 prosenttia ja muun kuin julkisesti noteeratun yhtiön maksamien osinkojen osalta 75 prosenttia 1.1.2014 lukien.

Luonnollisten henkilöiden ja kuolinpesien osinkojen ennakonpidätyksistä ja ilmoittamisesta on annettu erillinen ohje Dnro A11/200/2014 Ennakonpidätys osingosta ja Verohallinnolle annettavat ilmoitukset.

1 Yleistä

Tässä ohjeessa käsitellään osinkotulojen verotusta koskevia tuloverolain (TVL), elinkeinotulon verottamisesta annetun lain (EVL), maatilatalouden tuloverolain (MVL) sekä rajoitetusti verovelvollisen tulon ja varallisuuden verottamisesta annetun lain säännöksiä. Yhteisöjen verokanta on verovuodesta 2014 alkaen 20 prosenttia aiemman 24,5 prosentin sijaan. Pääomatulojen verokanta 30 prosenttia ja verovuodesta 2014 alkaen 40.000 euroa ylittävältä osin 32 prosenttia. Aiemmin 32 prosentin verokantaa on sovellettu 50.000 euron ylittävään pääomatuloon.

Osinko on osakeyhtiön voitonjakoa, josta säädetään osakeyhtiölaissa (624/2006). Osakeyhtiön hallituksen on tehtävä esitys yhtiön voittoa tai tappiota koskeviksi toimenpiteiksi. Voitonjaosta päättää yhtiökokous.

OYL 13 luvun 3 §:n mukaan osinkojen jakaminen perustuu viimeksi vahvistettuun tilintarkastettuun tilinpäätökseen. Jaossa on otettava huomioon tilinpäätöksen laatimisen jälkeen yhtiön taloudellisessa asemassa tapahtuneet olennaiset muutokset. Tilinpäätös vahvistetaan varsinaisessa yhtiökokouksessa. Tällainen tilinpäätös on mahdollisesti tarkastettava. Säännöksessä viitataan yleisesti viimeksi vahvistettuun tilintarkastettuun tilinpäätökseen eikä siihen, että tilinpäätöksen tulisi olla viimeksi päättyneeltä tilikaudelta. Osingon jakaminen on siten mahdollista myös viimeksi päättyneen tilikauden ja osakeyhtiölain mukaan pidettävän varsinaisen yhtiökokouksen välisenä aikana. Tällöin osinkoa jaetaan yhtiön viimeksi päättynyttä tilikautta edeltävään tilinpäätökseen perustuen. Lisäksi jakautumisessa tai kombinaatiosulautumisessa syntynyt yhtiö voi jakaa ensimmäisessä varsinaisessa yhtiökokouksessa yhtiössä olevaa vapaata omaa pääomaa. Säännös mahdollistaa myös voitonjaon meneillään olevalta tilikaudelta.

Voitonjakopäätöksellä osakkeenomistajalle syntyy saamisoikeus osinkoon. Saaminen erääntyy ajankohtana, jona osinko on nostettavissa. Osingonsaajan verotuksessa ei ole merkitystä sillä, onko osinko jaettu jo päättyneeltä vai vielä kulumassa olevalta tilikaudelta. Saatu osinko on sen verovuoden tuloa, jona osinko on nostettavissa.

2 Luonnolliset henkilöt ja kuolinpesät

2.1 Yleistä

Tässä luvussa käsitellään luonnollisen henkilön saamia muita kuin elinkeinotoiminnan tai maatalouden tulolähteeseen kuuluvien osakkeiden perusteella saatuja osinkoja. Elinkeinotoiminnan ja maatalouden tulolähteeseen kuuluvia luonnollisen henkilön osinkoja on käsitelty luvussa 3.

Luonnollisen henkilön ja kuolinpesän saaman osinkotulon veronalaisuus ja tulolaji riippuvat siitä, onko osinko saatu listatusta (= julkisesti noteeratusta) vai listaamattomasta (= muusta kuin julkisesti noteeratusta) yhtiöstä. Osingon verotukseen vaikuttaa myös se, missä valtiossa osinkoa jakavan yhtiön kotipaikka on. Ulkomaiselta yhtiöltä saatuun osinkoon sovelletaan samoja säännöksiä kuin suomalaisesta yhtiöstä saatuun osinkoon, jos kyse on Euroopan unionin (EU) emo-tytäryhtiödirektiivissä (2011/96/EU siten kuin sitä on muutettu 2913/13/EU) tarkoitetun yhtiön maksamasta osingosta. Muista ulkomaisista yhtiöistä saatuihin osinkoihin sovelletaan myös samoja säännöksiä kuin suomalaisesta yhtiöstä saatuun osinkoon jos:

- kyse on osingosta, jonka jakaneen yhtiön kotipaikka on Euroopan unionin (EU-alue)/Euroopan talous -alueella (ETA-alue) kyseisen maan verolainsäädännön mukaan. Lisäksi yhtiön kotipaikka ei saa olla verosopimuksen mukaan EU/ETA -alueen ulkopuolella.

tai - osingon maksajayhtiön asuinvaltion ja Suomen välillä on verosopimus, jota sovelletaan osinkoon.

Edellä mainituissa kohdissa 1 ja 2 tarkoitettujen osingonjakajayhtiöiden on ilman valintamahdollisuutta ja vapautusta suoritettava tulostaan, josta osinko on jaettu, veroa vähintään 10 %. Muista kuin mainituista ulkomaisista yhtiöistä saadut osingot on säädetty kokonaan veronalaiseksi ansiotuloksi. Siten muista kuin EU/ETA –alueelta tai verosopimusvaltiosta saadut osingot ovat kokonaan veronalaista ansiotuloa. Verosopimusvaltiolla tarkoitetaan tässä yhteydessä sellaista valtiota, jonka kanssa Suomella on osinkotuloon sovellettava kaksinkertaisen verotuksen välttämistä koskeva sopimus.

Tässä ohjeessa tarkoitetaan pääomatulo-osingolla listatun yhtiön jakamaa osinkoa ja sitä osaa listaamattoman yhtiön jakamasta osingosta, joka ei ylitä osingonsaajan omistamien osakkeiden matemaattiselle arvolle laskettua kahdeksan prosentin vuotuista tuottoa. Pääomatulo-osinko sisältää tällaisten osinkojen veronalaisen ja verovapaan osan. Ansiotulo-osingolla tarkoitetaan tässä ohjeessa sitä osaa listaamattoman yhtiön jakamasta osingosta, joka ylittää osingonsaajan omistamien osakkeiden matemaattiselle arvolle lasketun kahdeksan prosentin vuotuisen tuoton. Ansiotulo-osinko sisältää tällaisen osingon veronalaisen ja verovapaan osan. Lisäksi ansiotulo-osingolla tarkoitetaan kokonaan veronalaiseksi ansiotuloksi säädettyä muusta kuin EU/ETA -alueelta tai verosopimusvaltiosta saatua osinkoa.

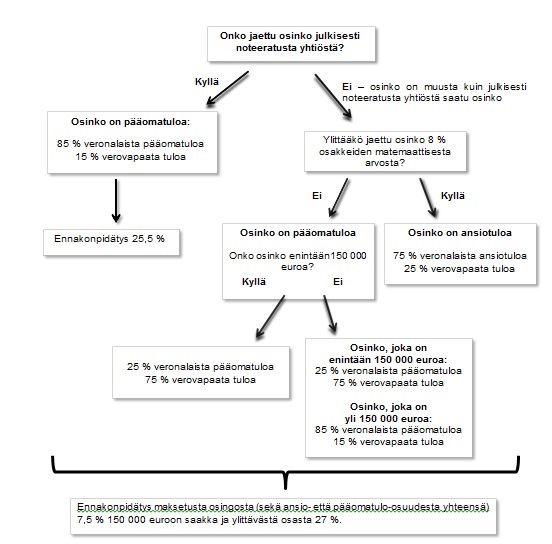

Osinkojen verotus määräytyy alla olevan kaavion mukaan:

Yllä esitetyssä kaaviossa esitettyä 150.000 euron rajaa sovellettaessa lasketetaan yhteen verovelvollisen kaikista listaamattomista yhtiöistä saamat pääomatulo-osingot.

2.2 Listatusta yhtiöstä saatu osinko

2.2.1 Osinko

Listatun yhtiön maksama osinko on luonnolliselle henkilölle ja kuolinpesälle kokonaisuudessaan pääomatulo-osinkoa siten, että 85 prosenttia osingosta on veronalaista pääomatuloa ja 15 prosenttia verovapaata tuloa. (TVL 33a § 1 momentti)

Julkisesti noteeratusta yhtiöstä saadulla osingolla tarkoitetaan sellaisesta yhtiöstä saatua osinkoa, jonka osakkeet ovat osingonjaosta päätettäessä kaupankäynnin kohteena:

- kaupankäynnistä rahoitusvälineillä annetussa laissa (748/2012) tarkoitetulla säännellyllä markkinalla;

- muulla säännellyllä ja viranomaisen valvonnassa olevalla markkinalla Euroopan talousalueen ulkopuolella; tai

- kaupankäynnistä rahoitusvälineillä annetussa laissa tarkoitetussa monenkeskisessä kaupankäyntijärjestelmässä edellyttäen, että osake on otettu kaupankäynnin kohteeksi yhtiön hakemuksesta tai sen suostumuksella.

Kaupankäynnistä rahoitusvälineistä annetun lain mukaan säännellyllä markkinalla tarkoitetaan pörssin tai sitä muussa EU- tai ETA-valtiossa vastaavan markkinoiden ylläpitäjän ylläpitämää monenkeskistä kaupankäyntimenettelyä, jossa säännellyn markkinan ylläpitäjän laatimien sääntöjen mukaisesti saatetaan yhteen rahoitusvälineitä koskevia osto- ja myyntitarjouksia tai tarjouskehotuksia siten, että tuloksena on rahoitusvälinettä koskeva sitova kauppa. Tällainen säännelty markkina on Helsingin Pörssin (NASDAQ OMX Helsinki) Pohjoismainen lista, Pre-lista tai ML-markkina tai vastaava säännelty ja viranomaisen valvonnassa olevalla markkina Suomessa tai ulkomailla. Ulkomaisia osinkoja on käsitelty tarkemmin ohjeen kohdassa 2.4 Ulkomaiselta yhteisöltä saatu osinko.

Kaupankäynnistä rahoitusvälineistä annetun lain mukaan monenkeskisellä kaupankäyntijärjestelmällä tarkoitetaan monenkeskisen kaupankäynnin järjestäjän tai sitä muussa EU- tai ETA –alueen valtiossa vastaavan kaupankäynnin järjestäjän ylläpitämää muuta kuin säänneltyä markkinaa tarkoitettavaa monenkeskistä kaupankäyntimenettelyä, jossa kaupankäynnin järjestäjän laatimien sääntöjen mukaisesti saatetaan yhteen rahoitusvälineitä koskevia osto- ja myyntitarjouksia tai tarjouskehotuksia siten, että tuloksena on rahoitusvälinettä koskeva sitova kauppa. Listattuja yhtiöitä ovat 9.11.2007 lukien lisäksi ne yhtiöt, joiden osakkeet ovat yhtiön hakemuksesta tai suostumuksella otettu monenkeskisessä kaupankäynnissä Euroopan talousalueella. Tällainen on First North Finland -lista.

Osinko katsotaan saaduksi listatusta yhtiöstä silloin, kun yhtiön osakkeet ovat olleet osingonjaosta päätettäessä julkisesti noteerattuja. (TVL 33a § 2 momentti). Yhtiö on julkisesti noteerattu, jos jokin sen osakesarjoista on julkisesti noteerattu.

Euroopan Unionin alueella toimivalla säännellyllä markkinalla tarkoitetaan rahoitusmarkkinadirektiivissä (2004/39/EY) määriteltyjä arvopaperimarkkinoita. Komissio julkaisee vuosittain Euroopan Yhteisöjen virallisessa lehdessä listan jäsenvaltioiden ilmoittamista alueellaan toimivista säännellyistä markkinoista. Luettelo Euroopan talousalueella olevista säännellyistä markkinoista (Regulated Markets) ja niillä listatuista osakkeista (Shares admitted to trading on EU Regulated Markets) on myös Internetissä osoitteessa https://ec.europa.eu/info/node/7511. Samassa osoitteessa on myös luettelo Euroopan talousalueella olevista monenkeskisistä markkinapaikoista (Multilateral Trading Facilities).

| Osinko X Oyj | 5 000 |

| Osinko Y Oyj | 4 000 |

| A:n pääomatulo-osinko yhteensä | 9 000 |

| A:n veronalainen pääomatulo | 7 650 |

A:n saamista osingoista veronalaista pääomatuloa on 85 % x 9 000 euroa = 7 650 euroa ja verovapaata tuloa loppuosa eli 1 350 euroa.

Listattu kotimainen yhtiö pidättää luonnolliselle henkilölle tai kuolinpesälle maksamansa osingon kokonaismäärästä 25,5 prosentin ennakonpidätyksen ja tilittää sen Verohallinnolle. Pidätetty määrä luetaan osingonsaajan verovuoden verojen ja maksujen hyväksi lopullisessa verotuksessa osingonmaksajan antaman vuosi-ilmoituksen perusteella. Jos yhtiö laiminlyö vuosi-ilmoituksen antamisen, voidaan pidätetty määrä lukea verovelvollisen hyväksi muun luotettavan selvityksen, kuten esimerkiksi osingonmaksajalta saadun tositteen perusteella. Ennakonpidätys toimitetaan myös siinä tapauksessa, että osakkeet, joiden perusteella osinkoa maksetaan, kuuluvat luonnollisen henkilön elinkeinotoiminnan tai maatalouden tulolähteeseen.

2.2.2. Vapaan oman pääoman rahastosta jaetut suoritukset

Listatusta yhtiöstä saatujen vapaan oman pääoman rahastosta jaettujen varojen (OYL 13:1 § 1-kohta) verokohtelu on muuttunut 1.1.2014 lukien. Listatun yhtiön varojenjako vapaan oman pääoman rahastosta verotetaan luonnollisella henkilöllä osingon tavoin (TVL 33a § 3 momentti). Tämä käsittää myös varojen jaot niin sanotun sijoitetun vapaan oman pääoman rahastosta. Listatun yhtiön vapaan oman pääoman rahastosta ei voida siten enää jakaa luovutusvoittona verotettavia suorituksia. Tämä koskee myös ennen lakimuutosta vapaan oman pääoman rahastoon sijoitettujen varojen jakoa..

2.3 Listaamattomasta yhtiöstä saatu osinko

2.3.1. Osinko

Luonnollisen henkilön ja kuolinpesän listaamattomasta yhtiöstä saama osinko jaetaan pääomatulo-osinkoon ja ansiotulo-osinkoon. Pääomatulo-osinkoa on verovuodesta 2014 alkaen kahdeksan prosentin vuotuinen tuotto osingonsaajan omistamien osakkeiden matemaattiselle arvolle aiemman yhdeksän prosentin sijaan (TVL 33b § 1 momentti). Osakkeen matemaattinen arvo lasketaan yhtiön verovuotta edeltävän vuoden nettovarallisuuden perusteella siten, että yhtiön tilinpäätöshetken nettovarallisuus (varat - velat) jaetaan yhtiön ulkona olevien osakkeiden lukumäärällä. Yhtiön lunastamia ja muutoin hankkimia omia osakkeita ei oteta laskelmassa huomioon.

Osingonsaajan verovuonna listaamattomista yhtiöistä saama pääomatulo-osinko on 150.000 euroon asti 25 %:sti veronalaista pääomatuloa. Raja on verovelvolliskohtainen, ei yhtiökohtainen. 150.000 euron ylittävästä pääomatulo-osingosta 85 prosenttia on veronalaista pääomatuloa ja 15 prosenttia verovapaata tuloa. (TVL 33b § 1 momentti)

Kahdeksan prosentin vuotuisen tuoton ylittävältä osalta saatu osinko on ansiotulo-osinkoa. Ansiotulo-osingosta 75 prosenttia on veronalaista ansiotuloa ja 25 prosenttia verovapaata tuloa. (TVL 33b § 2 momentti)

Esimerkki: Verovuosi 2014. A omistaa X Oy:n 100 osakkeesta 50 kpl ja saa X Oy:ltä osinkoa 60.000 euroa. X Oy:n osakkeen matemaattinen arvo on 20.000 euroa/osake. Lisäksi A omistaa Y Oy:n 200 osakkeesta 40 kpl ja saa Y Oy:ltä osinkoa 10.000 euroa. Y Oy:n osakkeen matemaattinen arvo on 2.500 euroa/osake. Kummankaan yhtiön osakkeet eivät ole julkisesti noteerattuja.

| X Oy | Y Oy |

Osinko | 60 000 | 10 000 |

Osakkeiden matemaattinen arvo yhteensä | 1 000 000 | 100 000 |

A:n pääomatulo-osinko | 60 000 | 8 000 |

A:n ansiotulo-osinko | 0 | 2 000 |

A:n pääomatulona verotettava osinkotulo 17 000 | ||

A:n ansiotulona verotettava osinkotulo 1 500 (2 000 * 75 %) | ||

A saa yhteensä pääomatulo-osinkoa 68.000 euroa, josta 17.000 euroa on veronalaista pääomatuloa. Verovapaata on 51.000 euroa.

A:n Y Oy:ltä saama osinko jakaantuu pääomatulo- ja ansiotulo-osinkoon, koska osinko on suurempi kuin A:n omistamien osakkeiden matemaattiselle arvolle laskettu kahdeksan prosentin vuotuinen tuotto. Ansiotulo-osingon määrä on 2.000 euroa, josta 1.500 euroa on veronalaista ansiotuloa ja 500 euroa verovapaata tuloa.

Listaamattoman yhtiön on toimitettava ennakonpidätys 1.1.2014 tai sen jälkeen jaetusta osingosta. Aiemmin listaamattoman yhtiön ei ole tarvinnut toimittaa ennakonpidätystä jaetusta osingosta. Ennakonpidätyksen määrä on 7,5 % siitä osasta osinkoa, joka on enintään 150.000 euroa ja 28 % siitä osasta, joka ylittää 150.000 euroa.

Uusia säännöksiä sovelletaan osinkoon, joka on nostettavissa 1.1.2014 tai sen jälkeen. Vanhoja säännöksiä sovelletaan osinkoon, joka on ollut nostettavissa ennen 1.1.2014. Osingot ovat yksityishenkilölle sen verovuoden tuloa, jona ne ovat olleet hänen nostettavissaan.

2.3.2. Vapaan oman pääoman rahastosta jaetut suoritukset

Osakeyhtiön oma pääoma jakautuu sidottuun ja vapaaseen omaan pääomaan (OYL 8 luvun 1 §). Sidottua pääomaa ovat osakepääoma sekä kirjanpitolain mukainen arvonkorotusrahasto, käyvän arvon rahasto ja uudelleenarvostusrahasto (OYL 8 luvun 1 §:n 1 momentti) sekä vuoden 1978 osakeyhtiölain ylikurssirahasto ja vararahasto (L osakeyhtiölain voimaanpanosta 13 §:n 1 momentti). Vapaata omaa pääomaa on kaikki muu oma pääoma eli muut rahastot sekä tilikauden ja edellisten tilikausien voitto (OYL 8 luvun 1 §:n 1 momentti).

Listaamattomasta yhtiöstä saatujen vapaan oman pääoman rahastosta jaettujen varojen (OYL 13 luvun 1 §:n 1-kohta) verokohtelu on muuttunut 1.1.2014 lukien. Sidotun oman pääoman eri rahastoista tapahtuvasta jaosta ja yhtiön omia osakkeita hankkimalla tai lunastamalla tapahtuvasta jaosta ja yhtiön purkautumisessa saatujen varojen verotuksesta ei ole annettu uusia säännöksiä.

Listaamattoman yhtiön varojenjako vapaan oman pääoman rahastosta verotetaan luonnollisella henkilöllä lähtökohtaisesti osingon tavoin. Tämä käsittää myös varojen jaot niin sanotun sijoitetun vapaan pääoman rahastosta.

Jos vapaan oman pääoman rahastosta jaetaan verovelvolliselle palautusta hänen yhtiöön tekemälle pääomasijoitukselle, verotetaan varojen jako luovutuksena eli luovutusvoittoa koskevien säännösten mukaan (TVL 45 a §). Lisäedellytyksenä luovutusvoittona verottamiselle on, että:

- pääomasijoituksen tekemisestä on varoja jaettaessa kulunut enintään 10 vuotta ja

- verovelvollinen esittää luotettavan selvityksen edellytysten täyttymisestä.

Jos luovutusvoittona verottamisen edellytykset eivät täyty, pidetään varojen jakoa osinkona ja siihen sovelletaan osinkoa koskevia säännöksiä.

Pääomanpalautuksesta syntyvä voitto lasketaan osakekohtaisesti siten, että pääoman palautuksesta vähennetään sen osakkeen hankintameno (esimerkiksi ostohinta), jolle pääomanpalautus on saatu. Hankintamenoa vähennetään kuitenkin enintään osakkeelle maksetun pääomanpalautuksen määrä, tappiota ei siis voi syntyä.

Varojenjaon verottaminen luovutusvoittona tulee kyseeseen esimerkiksi tilanteissa, joissa palautetaan osakkaalle hänen merkitsemiensä osakkeiden merkintähinnoista tai optioista vapaan oman pääoman rahastoon kirjattua osaa. Silloin kun vapaan oman pääoman rahasto on muodostunut yritysjärjestelyn yhteydessä tai rahastosiirroissa omaan pääomaan, on varojenjaon luonne ratkaistava kussakin tapauksessa erikseen. Luovutusvoittoverotus voinee esimerkiksi tulla kysymykseen tilanteissa, joissa vapaan oman pääoman rahasto on muodostunut TVL 24 §:n mukaisessa toimintamuodon muutoksessa.

Verovelvollisen on täytynyt tehdä sijoitus itse. Niissä tilanteissa, joissa verovelvollinen tai hänen kuolinpesänsä ei esitä luotettavaa selvitystä varojen alkuperästä tai jaettavien varojen yhteys verovelvollisen pääomasijoituksiin jää epäselväksi, varojenjako verotetaan osinkoa koskevien säännösten mukaisesti.

Luovutusvoittona verottamisen edellytysten täyttymistä tarkastellaan verovelvolliskohtaisesti. Jos edellytykset täyttyvät esimerkiksi eri aikoina ja eri yhteyksissä tehtyjen sijoitusten vuoksi vain joillakin osakkailla, heille tapahtuva varojenjako verotetaan luovutusvoittona ja muiden osakkeiden osalta osinkona.

Kymmenen vuoden määräaika lasketaan sijoituksen tekemispäivästä sijoituksen palautuspäivään.

Jos samaan vapaan oman pääoman rahastoon on tehty sekä pääomasijoituksia että kertynyt voittovaroja, voittovarojen kertyminen rahastoon ei merkitse automaattisesti varojen jaon katsomista kaikilta osin osingonjaoksi. Varojen jako tulkitaan tällöin pääomapalautukseksi tai osingoksi pääomasijoitusten ja kertyneiden voittovarojen suhteessa vapaan oman pääoman rahastossa. Tämä perustuu sijoitetun vapaan oman pääoman rahastojen varojenjaon vakiintuneeseen verotuskäytäntöön.

Esimerkki: A on merkinnyt Y Oy:n osakkeita 10.000 eurolla 4.5.2002, B on merkinnyt osakkeita 5.000 eurolla 7.8.2008 ja C on merkinnyt osakkeita 1.000 eurolla 9.3.2009. B:n ja C:n osakemerkintöjen merkintähinnasta 80 prosenttia on merkitty sijoitetun vapaan oman pääoman rahastoon, joka on muodostunut kokonaan osakkaiden tekemistä sijoituksista. Y Oy päättää jakaa sijoitetun vapaan oman pääoman rahastosta kullekin osakkaalle 3.000 euroa 2.2.2016. A:n osalta varojenjako verotetaan osinkoa koskevien säännösten mukaan, koska merkinnästä on kulunut yli 10 vuotta. B:n osalta varojenjakoa käsitellään kokonaisuudessaan luovutusvoittoveroa koskevien säännösten mukaan edellyttäen, että hän kykenee esittämään luotettavan selvityksen siitä, että hänen 7.8.2008 tekemästä osakemerkinnästä vähintään 3000 euroa on kirjattu sijoitetun vapaan oman pääoman rahastoon, koska merkinnästä on alta 10 vuotta. Muutoin varojenjakoon sovelletaan osinkoa koskevia verosäännöksiä. C:lle jaettuja varoja käsitellään 800 euron osalta luovutusvoittoveroa koskevien säännösten mukaan, jos hän kykenee esittämään luotettavan selvityksen siitä, että hänen osakkeidensa merkintähinnasta 800 euroa on kirjattu sijoitetun vapaan oman pääoman rahastoon. 2.200 euron osalta varojenjako verotetaan osinkoa koskevien säännösten nojalla, koska pääomanpalautus ylittää hänen merkintähinnasta sijoitetun vapaan oman pääoman rahastoon merkityn määrän.

Luovutuksena verotettavasta varojen jaosta vapaan oman pääoman rahastosta ei toimiteta ennakonpidätystä. Varoja jakava yhtiö voi tutkia, täyttääkö varojen jako luovutuksena verottamisen edellytykset ottaen huomioon varoja saavan verovelvollisen esittämän selvityksen ja yhtiön kirjanpidosta ilmenevän selvityksen. Jos edellytykset täyttyvät, yhtiö voi jättää ennakonpidätyksen toimittamatta. Varojen saaja voi myös pyytää Verohallinnolta verokortin varojen jakoa varten.

Lue lisää sijoitetun vapaan oman pääoman rahastojen verokohtelusta erillisestä asiaa koskevasta ohjeesta.

2.3.3. Verovuosia 2014 ja 2015 koskeva siirtymäsäännös

Jaettaessa vapaan oman pääoman rahastosta pääomasijoituksena kertyneitä varoja verovuosina 2014 ja 2015 jaetaan palautukset kahteen eri ryhmään. Ennen 1.1.2014 tehtyjen sijoitusten osalta merkitystä ei ole sijoituksentekoajankohdalla. Sillä ei ole myöskään merkitystä kuka on tehnyt sijoituksen jakajayhtiöön. Ennen 1.1.2014 tehtyihin pääomasijoituksiin sovelletaan vanhaa verotuskäytäntöä eli palautukset katsotaan pääomanpalautukseksi siinä suhteessa, jossa sijoitettuun vapaaseen omaan pääomaan kertyneet varat ovat muodostuneet pääomasijoituksista, ja muutoin osingoksi. Pääomanpalautus on vero-oikeudellinen termi, jolla ei ole vastinetta osakeyhtiölaissa.

1.1.2014 ja sen jälkeen tehtyjen sijoitusten on oltava osakkeenomistajan tekemiä, palautuksen on tapahduttava 10 vuoden kuluessa sijoituksen tekemisestä ja verovelvollisen on esitettävä luotettava selvitys vapaan omanpääomasijoituksen edellytysten täyttymisestä.

Siirtymäsäännöksiä ei sovelleta enää verovuonna 2016. Sidotun oman pääoman osalta ei ole tapahtunut muutoksia.

Pääomanpalautuksesta syntyvä voitto lasketaan osakekohtaisesti siten, että pääoman palautuksesta vähennetään sen osakkeen hankintameno (esimerkiksi ostohinta), jolle pääomanpalautus on saatu. Hankintamenoa vähennetään kuitenkin enintään osakkeelle maksetun pääomanpalautuksen määrä, tappiota ei siis voi syntyä.

Esimerkki. Verovelvollinen A on merkinnyt Y Oy:n osakkeita 4.5.2009 yhteensä 10.000 eurolla, mistä on merkitty sijoitetun vapaan oman pääoman rahastoon 8.000 euroa ja osakepääomaan 2.000 euroa. A on myynyt osakkeet verovelvollinen B:lle 3.5.2012 yhteensä 20.000 eurolla. Y Oy päättää jakaa pääomanpalautusta verovuonna 2014 yhteensä 5.000 euroa osakkeenomistaja B:lle sijoitetun vapaan oman pääoman rahastosta. Pääomanpalautus verotetaan luovutusvoittoverotusta koskevien säännösten nojalla osakkeenomistaja B:llä, koska sijoitus on tehty ennen 1.1.2014 ja sijoitetun vapaan pääoman rahasto on muodostunut pääomansijoituksista.

Esimerkki. Verovelvollinen A on merkinnyt Y Oy:n osakkeita 3.1.2014 yhteensä 5.000 eurolla, mistä 90 % on merkitty vapaan oman pääoman rahastoon, ja lahjoittanut ne verovelvollinen B:lle 3.2.2014. Y Oy päättää jakaa pääomanpalautusta vapaan oman pääoman rahastosta verovuonna 2014 yhteensä 1.000 euroa osakkeenomistaja B:lle. Pääomanpalautus verotetaan osinkoa koskevien säännösten nojalla, koska B ei ole tehnyt pääomasijoitusta yhtiöön itse.

2.3.4 Sidottu oma pääoma

Sidottua omaa pääomaa voidaan palauttaa osakkaalle siten, että lunastetaan omia osakkeita tai myös ilman, että osakas luopuu osakkeistaan, esimerkiksi alentamalla ylikurssirahastoa. Palautettava määrä on osakkaalle osakkeiden luovutushintaan rinnastettavaa tuloa, jos sitä ei pidetä peiteltynä osinkona. Sidotun oman pääoman palautuksesta syntyvää luovutusvoittoa laskettaessa palautuksesta vähennetään osakkeen hankintamenoa.

2.4 Ulkomaiselta yhteisöltä saatu osinko

2.4.1 Osingon veronalaisuus

Ulkomaiselta yhtiöltä saadun osingon veronalaisuus määräytyy samalla tavalla kuin suomalaisesta yhtiöstä saadun osingon veronalaisuus, kun osinkoa jakava ulkomainen yhtiö on EU:n emo-tytäryhtiödirektiivin (2011/96/EU siten kuin sitä on muutettu 2013/13/EU) 2 artiklassa mainittu yhtiö, (TVL 33c § 1 momentti)

Ulkomaiselta yhteisöltä saadut osingot ovat samalla tavalla veronalaisia kuin kotimaiset osingot myös silloin, kun:

- yhteisön kotipaikka on EU/ETA –alueen verolainsäädännön mukaan tässä valtiossa ja yhteisön kotipaikka ei ole kaksinkertaisen verotuksen välttämistä koskevan sopimuksen mukaan EU/ETA -alueen ulkopuolisessa valtiossa; tai

- yhteisön asuinvaltion kanssa on verosopimus, jota sovelletaan jaettuun osinkoon.

Kohtien 1 tai 2 lisäksi osingonmaksajayhteisön on oltava ilman valintamahdollisuutta ja vapautusta velvollinen suorittamaan tulosta, josta osinko on jaettu, veroa vähintään 10 %.

Edellä mainitun EU/ETA -alueelta tai verosopimusvaltiosta saatu listatun yhtiön osinko on pääomatulo-osinkoa, josta 85 prosenttia on veronalaista pääomatuloa ja 15 prosenttia on verovapaata tuloa. Ulkomaisesta listaamattomasta yhtiöstä saadun osingon jakoon pääomatulo- ja ansiotulo-osinkoihin sovelletaan varojen arvostamisesta verotuksessa annetun lain säännöksiä osakkeen verovuoden matemaattisen arvon laskennasta.

Matemaattisen arvon laskennassa tarvittavan selvityksen puuttuessa vuotuinen tuotto lasketaan osakkeiden käyvän arvon perusteella. Käyvällä arvolla tarkoitetaan omaisuuden todennäköistä luovutushintaa. Käypä arvo määräytyy osingon jakovuotta edeltäneen verovuoden päättymishetken mukaan (TVL 33c § 4 momentti). Verovuodella tarkoitetaan osingonsaajan verovuotta. Vuonna 2014 saadun osingon pääomatulo-osuus määräytyy siten osakkeen matemaattisen arvon per 31.12.2013 perusteella. Käyvän arvon laskennassa tarvittavan selvityksen puuttuessa osakkeen arvoksi voidaan katsoa sen hankintahinta ja uuden ulkomaisen yhtiön osakkeen arvoksi sen nimellisarvo.

| Osinko | 100 000 | - | |

| Osakkeiden käypä arvo | 800 000 | - | |

| A:n pääomatulo-osinko | 64 000 | A:n pääomatulona verotettava osinkotulo | 16 000

|

| A:n ansiotulo-osinko | 36 000 | A:n ansiotulona verotettava osinkotulo | 27 000 |

A:n pääomatulo-osinkoa on 8 %:n tuotto osakkeiden käyvälle arvolle (800.000 * 8 % = 64.000). Pääomatulo-osinko on osittain verollista tuloa,. Pääomatulo-osingosta veronalaista tuloa on 25 % eli 16.000 euroa (=25 % x 64.000). 75 % pääomatulo-osingosta, eli 48.000 euroa, on verovapaata tuloa.

Ansiotulo-osinkoa on jäljelle jäänyt osa osingosta 100.000 – 64.000 = 36.000 euroa. Ansiotulo-osingosta veronalaista ansiotuloa on 27.000 (= 36.000 x 75 %) euroa ja verovapaata tuloa 9.000 euroa.

Muu kuin edellä mainittu ulkomaiselta yhtiöltä saatu osinko on kokonaan veronalaista ansiotuloa riippumatta yhtiön osakkeen mahdollisesta noteerauksesta. (TVL 33c § 3 momentti)

Ulkomaisen yhteisön maksamasta osingosta ei toimiteta Suomessa ennakonpidätystä. Jos henkilö saa veronalaisia osinkoja, hän voi pyytää verotoimistoa ottamaan ne huomioon joko verokortin pidätysprosentissa tai ennakkoverolipussa tai hän voi maksaa ennakon täydennysmaksua seuraavan vuoden syyskuun loppuun mennessä. Jäännösveron korolta voi välttyä kokonaan maksamalla täydennysmaksua verovuotta seuraavan vuoden tammikuun 31. päivään mennessä.

2.4.2 Pääoman palautus

Tuloverolaissa ei ole nimenomaisesti säädetty ulkomaisen yhtiön vapaan oman pääoman rahastosta tapahtuvan varojen jaon verotuksesta. Ulkomaiselta yhteisöltä saadun osingon verotuksesta on säädetty tuloverolain 33 c §:ssä. Säännöksen mukaan ulkomaiselta yhteisöltä saatu osinko verotetaan samalla tavalla kuin kotimaiselta yhteisöltä saatu osinko, jos säännöksen mukaiset yhteisöä koskevat edellytykset täyttyvät. Pykälässä ei ole erillistä, tuloverolain 33 a ja 33 b §:stä poikkeavaa osingon määritelmää.

Edellä mainituista syistä on perusteltua katsoa, että ulkomaiselta yhteisöltä saatua varojen jakoa koskevat soveltuvin osin samat verotusperiaatteet kuin kotimaiselta yhteisöltä saatua varojen jakoa. Julkisesti noteeratun ulkomaisen yhtiön vapaasta omasta pääomasta saatua varojen jakoa pidetään aina osinkona. Muulta kuin julkisesti noteeratulta yhtiöltä saatua varojen jakoa pidetään lähtökohtaisesti osinkona. Saajan esittämän selvityksen perusteella se voidaan kuitenkin verottaa luovutuksena samoin edellytyksin kuin kotimaiselta yhtiöltä saatu varojen jako. Verovuosina 2014 ja 2015 sovelletaan muulta kuin julkisesti noteeratulta yhtiöltä saatuja varojen jakoa koskevaa siirtymäsäännöstä.

2.4.3 Lähdeveron hyvittäminen

Kansainvälisen kaksinkertaisen verotuksen poistamisesta annetun lain mukaan ulkomaille maksettu vero hyvitetään koko osinkotulon perusteella. Esimerkiksi luonnollisen henkilön tai kuolinpesän EU-maasta listatusta yhtiöstä saamasta osinkotulosta 85 prosenttia on veronalaista ja 15 prosenttia verovapaata tuloa. Osingosta on kuitenkin peritty ulkomailla veroa koko osinkotulon perusteella ja myös ulkomaisen veron hyvitys lasketaan koko osinkotulon perusteella eikä siten, että 15 prosenttia verosta jäisi hyvittämättä. Yhteisöjen osalta sovelletaan samaa periaatetta.

Jos ulkomaisen yhtiön vapaasta omasta pääomasta saatu varojen jako on rinnastettu ulkomailla osinkotuloon, on siitä yleensä peritty ulkomailla osinkotulonvero. Tällöin ulkomaille maksettu vero voidaan hyvittää samalla tavalla kuin osinkotulosta peritty vero hyvitetään.

Suomella on verosopimus yli 70 valtion kanssa. Verosopimuksissa on sovittu yleensä enimmäisprosentti verolle, jonka osingon lähdevaltio voi periä osingosta. Suomen verosta hyvitetään ulkomaille maksettua veroa enintään verosopimuksen mukaista enimmäisprosenttia vastaava määrä. Ulkomailla liikaa perittyä veroa tulee hakea palautettavaksi ulkomaan veroviranomaiselta.

Hyvitys ei voi ylittää vieraasta valtiosta saadusta tulosta Suomessa suoritettavien verojen yhteismäärää. Jos ulkomaille maksettu vero ylittää Suomessa osinkotulosta maksettavan veron määrän, verovelvollisella ei ole oikeutta saada ylimenevää osaa palautuksena Suomesta. Näissä tilanteissa vähentäminen voidaan tehdä samaan tulolähteeseen ja samaan tulolajiin kuuluvasta tulosta määrättävistä veroista seuraavien 5 vuoden aikana.

Ulkomainen vero vähennetään siinä järjestyksessä kuin käyttämätön ulkomaisen veron hyvitys on syntynyt ja vähennysvuoden ulkomainen vero vasta, kun aikaisempien vuosien käyttämättömät ulkomaiset verot on vähennetty. Maakohtaisuusrajoituksia ei ole.

2.5 Osakastason vähennykset

2.5.1 Osakaslaina

Ennen elinkeinotoimintaa harjoittavasta osakeyhtiöstä saadun osingon jakamista ansiotulo- ja pääomatulo-osingoksi osingonsaajan omistamien osakkeiden matemaattisesta arvosta vähennetään osakkaan ja hänen perheenjäsenensä ottama, yhtiön varoihin kuuluva rahalaina, jos osakas yksin tai yhdessä perheenjäsentensä kanssa omistaa suoraan vähintään 10 prosenttia yhtiön osakkeista tai heillä on vastaava osuus yhtiön kaikkien osakkeiden tuottamasta äänimäärästä. Laina vähennetään ensisijaisesti lainanottajan omien osakkeiden arvosta ja sen ylittävältä osalta perheenjäsenten osakkeiden arvosta osakeomistuksen suhteessa. (TVL 33b § 5 momentti)

Perheenjäsenenä pidetään puolisoa ja alaikäisiä lapsia. Alaikäisellä lapsella tarkoitetaan TVL 8 §:n mukaisesti lasta, joka ennen verovuoden alkua ei ole täyttänyt 17 vuotta. Osakkeiden matemaattisesta arvosta vähennetään se lainan määrä, joka sisältyy yhtiön edellisen vuoden nettovarallisuuteen ja siten myös osakkeen matemaattiseen arvoon. Osakaslaina vähennetään osakkeiden arvosta silloinkin, kun laina on luettu verotuksessa osakkaan veronalaiseksi tuloksi.

Osakkaan on yksin tai yhdessä perheenjäsenensä kanssa täytettävä 10 prosentin omistusosuus- tai äänimäärävaatimus viimeksi ennen osingon nostettavissa olovuotta päättyneen tilikauden lopussa. Muussa tapauksessa osakaslainan määrää ei vähennetä osakkeiden matemaattisesta arvosta.

Oikeuskäytännössä tuloverolain 33 b §:n 4 momentin (aiemmin 42 §:n 4 momentin) mukaisena lainana on pidetty kommandiittiyhtiön purussa vastuunalaiselle yhtiömiehelle siirtyvää lainaa, kun sama henkilö omisti myös kommandiittiyhtiölle lainan antaneen osakeyhtiön osakekannan (KHO 5.9.2000 taltio 1827).

2.5.2 Asunto

Yrittäjäosakkaan verovuonna omana tai perheensä asuntona käyttämän yhtiön varoihin kuuluvan asunnon arvo vähennetään hänen osakkeidensa matemaattisesta arvosta ennen osingon jakamista pääomatulo- ja ansiotulo-osinkoon (TVL 33b § 4 momentti). Työntekijäin eläkelain mukaan yrittäjäosakkaana pidetään osakasta, joka on yhtiössä johtavassa asemassa ja jolla on yksin enemmän kuin 30 % yhtiön osakepääomasta tai äänivallasta. Yrittäjäosakkaana pidetään myös johtavassa asemassa työskentelevää osakasta joka yhdessä perheenjäsentensä kanssa omistaa yli 50 % osakkeista, vaikka oma omistusosuus olisi enintään 30 %.

Perheenjäsenenä pidetään puolisoa ja iästä riippumatta samassa taloudessa asuvia omia tai puolison suoraan etenevässä tai takanevassa polvessa olevia sukulaisia. Osakkeiden matemaattisesta arvosta vähennetään se määrä, jota on käytetty asunnon arvona yhtiön nettovarallisuutta ja osakkeen matemaattista arvoa laskettaessa. Asunnon arvon vähentämisen edellytyksenä on, että henkilö on ollut yrittäjäosakkaana ennen osingon nostettavissa olovuotta viimeksi päättyneen tilikauden lopussa.

Yrittäjäosakkaan asema voi syntyä myös silloin, kun henkilö omistaa osakkeet välillisesti toisen yhtiön kautta. Asunnon ei tarvitse kuulua osakeyhtiön elinkeinotoiminnan varoihin, vaan myös yhtiön henkilökohtaisen tulolähteeseen kuuluvan tai yhtiön vain välillisesti kiinteistöosakeyhtiön kautta omistaman asunnon arvo vähennetään osakkeiden matemaattisesta arvosta, jos yrittäjäosakas käyttää asuntoa (KHO 2003:55).

| X Oy | Y Oy | |

| Osinko | 80 000 | 10 000 |

| Osakkeiden matemaattinen arvo yhteensä | 1 000 000 (80*12 500) | 100 000 (40*2 500) |

| - asunnon arvo | - 400 000 | |

| - rahalaina | - 200 000 | |

| Oikaistu matemaattinen arvo | 600 000 | 0 (-100 000) |

| A:n pääomatulo-osinko | 48 000 (600 000*8 %) | 0 |

| A:n ansiotulo-osinko | 32 000 (80 000-48 000) | 7 500 (10 000*75 %) |

| A:n pääomatulona verotettava osinkotulo | 12 000 | |

| A:n ansiotulona verotettava osinkotulo | 24 000 (32 000*75 %) | 7 500 (10 000*75 %) |

A:n X Oy:ltä saamasta osingosta pääomatulo-osinkoa on 8 %:n tuotto osakkeiden yhteenlasketulle matemaattiselle arvolle, josta on vähennetty asunnon arvo: 8 % * (80 kpl * 12.500 euroa/kpl – 400.000 euroa) = 48.000 euroa. Y Oy:ltä saatu osinko on kokonaisuudessaan ansiotulo-osinkoa, koska A:n osakkeiden oikaistu matemaattinen arvo on nolla (40 kpl * 2.500 euroa/kpl - rahalaina 200.000 euroa = -100.000 euroa). A:lle syntyy verotettavaa pääomatuloa X Oy:ltä saaduista osingoista 12.000 euroa. Pääomatulo-osingon ylittävältä osalta A:n saama osinko on ansiotuloa taulukossa esitetyn mukaisesti. Ansiotulo-osingosta 75 % on veronalaista ansiotuloa ja 25 % verovapaata tuloa.

Ennen 1.1.2011 yrittäjäosakkaan rajana on ollut 50 %:n omistus nykyisen 30 %:n sijaan. Siirtymäsäännösten mukaan ne yrittäjän eläkelain (YEL) muutoksen voimaan tulleessa työntekijän eläkelain (TyEL) tai maatalousyrittäjän eläkelain (MyEL) mukaan vakuutetut osakeyhtiön osakkaat, jotka 1.1.2011 alkaen kuuluisivat YEL:n piiriin, ovat velvollisia vakuuttamaan itsensä YEL:n mukaan saman työskentelyn edelleen jatkuessa siten, että vakuutus alkaa 1.1.2014 lukien. Sillä ei ole verotuksessa merkitystä, onko henkilö TyEL-vakuutettu siirtymäsäännöksen nojalla 30.12.2013 asti.

Jos osakkaina ovat johtavassa asemassa toimivat puolisot, jotka molemmat asuvat omassa tai perheen asunnossa, niin kummankin osakkeiden arvosta vähennetään puolet asunnon arvosta riippumatta siitä miten konkreettinen osakeomistus on jakautunut puolisoiden kesken.

2.6 Työpanokseen perustuva osinko

Työpanososinkoa koskevat säännökset ovat tuloverolain 33 b §:ssä, elinkeinotulon verottamisesta annetun lain 8 §:n 1 momentin 4 b) –Kohdassa ja ennakkoperintälain 13 a §:ssä (lisätty laeilla 469–471/2009). Asiaa on tarkemmin käsitelty Verohallinnon ohjeessa Työpanokseen perustuvan osingon verotus (Dnro 1103/32/2009, 22.1.2010)

2.7 Eräiden asuntojen vuokraustoimintaa harjoittavien osakeyhtiöiden veronhuojennuksesta annetussa laissa tarkoitetut osingot (REIT)

Laki eräiden asuntojen vuokraustoimintaa harjoittavien osakeyhtiöiden veronhuojennuksesta (jäljempänä REIT-laki) tuli voimaan 17.11.2010. Sitä on sovellettu ensimmäisen kerran vuonna 2010 alkavalta verovuodelta toimitettavassa verotuksessa. Yhtiön hakemuksesta Suomessa yleisesti verovelvollinen asuntojen vuokraustoimintaa harjoittava osakeyhtiö vapautetaan suorittamasta tuloveroa siten kuin kyseisessä laissa säädetään. Lain soveltamisen yhtenä edellytyksenä on, että yhtiö on listattu. Yhtiö voi kuitenkin vaatimuksestaan listautua vasta verovapausajan kolmantena verovuotena.

Verovapausajalta jaettu osinko on saajalleen kokonaan veronalaista tuloa. (REIT-laki 8 § 1 momentti) Saatu osinko on kokonaan veronalaista silloin, kun se jaetaan verovapausaikana päättyneeltä tilikaudelta. Ennen verovapausaikaa päättyneeltä tilikaudelta jaettua osinkoa verotetaan yleisten osinkoa koskevien säännösten mukaan, vaikka osingon jakamisesta olisi päätetty tai osinko olisi nostettavissa yhtiön verovapauden aikana.

Luonnollisen henkilön tai kuolinpesän omistamat REIT-yhtiön osakkeet ovat yleensä omistajansa henkilökohtaisen tulolähteen varoja, joten tällaisesta yhtiöstä saatu osinko verotetaan tuloverolain säännösten mukaan. Joissain tilanteissa osakkeet voivat kuulua elinkeinotoiminnan varoihin (esim. Arvopaperikauppiaan vaihto-omaisuuteen), jolloin saadut osingot ovat kokonaan veronalaista elinkeinotoiminnan tuloa.

Listatun REIT-yhtiön jakama osinko on kokonaan veronalaista pääomatuloa. Jos yhtiö vaatimuksestaan listautuu vasta verovapausajan kolmantena verovuotena, verovapausajan alkuvaiheessa listaamattomalta REIT-yhtiöltä saatu osinko jaetaan kokonaan veronalaisiin pääoma- ja ansiotulo-osuuksiin yhtiön osakkeen matemaattisen arvon perusteella. Osinko katsotaan saaduksi listatusta yhtiöstä silloin, kun yhtiön osakkeet ovat olleet osingonjaosta päätettäessä julkisesti noteerattuja (TVL 33a § 2 momentti).

Listaamattomasta REIT-yhtiöstä saatu osinko jaetaan pääomatulo-osinkoon ja ansiotulo-osinkoon luvussa 2.3 esitetyllä tavalla. Tällaisesta yhtiöstä saatu osinko (sekä ansiotuloksi että pääomatuloksi luettu) on kuitenkin kokonaan veronalaista.

2.8 Peitelty osinko

Luonnollisen henkilön ja kuolinpesän saamasta peitellystä osingosta 75 prosenttia on veronalaista ansiotuloa ja 25 prosenttia verovapaata tuloa yhtiötyypistä (listattu/listaamaton) ja yhteisön asuinvaltiosta riippumatta. Peitelty osinko ei ole miltään osin pääomatuloa. (TVL 33d § 1 momentti).

2.9 Osuuspääoman ja muiden pääomasijoitusten korko

Osinkotuloja koskevia säännöksiä sovelletaan myös luonnollisen henkilön ja kuolinpesän saamiin seuraaviin osinkoihin verrattavissa oleviin voitonjakoeriin: osuuskunnan osuuspääomalle, sijoitusosuudelle ja lisäosuudelle maksama korko, kotimaisen säästöpankin kantarahasto-osuudelle ja lisärahastosijoitukselle maksama voitto-osuus ja korko sekä keskinäisen vakuutusyhtiön ja vakuutusyhdistyksen maksama takuupääoman korko. Tällaisten tulojen yhteismäärä on 1.500 euroon asti kokonaan verovapaata tuloa. Ylimenevästä osasta on 70 prosenttia veronalaista pääomatuloa ja 30 prosenttia verovapaata tuloa. (TVL 33d § 2 momentti)

Osinkoon rinnastetaan myös sen sijaan saatu sijaisosinko (TVL 33 d § 3 mom).

Verovapaiden osuuspääoman ja muiden pääomasijoitusten korkojen 1.500 euron raja on henkilökohtainen ja koskee kaikkia eri yhteisöiltä saatuja edellä mainittuja tuloja yhteensä. Osuuspääoman koroista ei toimiteta ennakonpidätystä.

| Osuuspääoman korko | 2 000 | verovapaa osa | - 1 500 |

| Takuupääoman korko | 4 500 | jää | 5 000 |

| Yhteensä | 6 500 | Pääomatuloa | 3 500 |

Verohallinto on antanut ohjeen Dnro A192/200/2013 8.5.2014 Osuuskuntien verotuksesta uuden osuuskuntalain näkökulmasta.

2.10 Osinko muulle kuin osakkeenomistajalle

Osinkotulo on yleensä osakkeenomistajan tuloa. Käytännössä esiintyy kuitenkin tilanteita, joissa osinkotulo katsotaan muun verovelvollisen kuin osakkeenomistajan tuloksi. Osakkeiden omistusoikeus voidaan esimerkiksi testamentilla siirtää toiselle henkilölle ja samanaikaisesti määrätä oikeus osakkeiden tuottoon määräajaksi tai eliniäksi toiselle henkilölle. Osingon saajaa verotetaan tällöin osingosta. Lahjoituksen yhteydessä lahjan antaja voi pidättää itselleen osinkotulon elinajakseen ja antaa osakkeet toiselle. Lahjoittajaa verotetaan tällöin osingosta.

Pelkkää osinkolippujen lahjoittamista ei ole katsottu riittäväksi osinkotulojen verotuksen siirtämiseksi toiselle, jos osakkeiden omistusoikeutta ei siirretä. Korkeimman hallinto-oikeuden päätös KHO 1986-II-547 koski tapausta, jossa verovelvollinen oli lahjoittanut osinkolippuja sukulaisilleen ja nämä olivat nostaneet osingot. Tästä huolimatta verovelvollista itseään verotettiin näitä osinkolippuja vastaan suoritetuista osingoista.

TVL 33 b §:n3 momentissa tarkoitettu työpanoksen perusteella jaettu osinko on sen henkilön tuloa, jonka työpanoksesta on kysymys, vaikka hän ei olisikaan osingon saajana. Työpanososinkoa koskevaa sääntelyä sovelletaan osinkoon, joka on nostettavissa 1.1.2010 tai sen jälkeen (469/2009)

Lue lisää työpanokseen perustuvan osingon verotusta koskevasta ohjeesta.

2.11 Poikkeava tilikausi

Yhtiön kalenterivuodesta poikkeava tilikausi ei vaikuta pääomatulo-osuuden määräytymisperusteeseen. Jos yhtiön tilikausi on päättynyt esimerkiksi 31.1.2014, määräytyy osingonsaajien vuoden 2014 tuloverotuksessa osingon pääomatulo-osuus vuodelle 2014 lasketun osakkeen matemaattisen arvon perusteella. Tämän arvon pohjana on vuoden 2013 tase eli 31.1.2013 päättyneen tilikauden tase.

Jos yhtiöllä ei ole päättynyt tilikautta vuoden 2013 aikana, vuonna 2014 jaettavan osingon pääomatulo-osuuden perusteena oleva matemaattinen arvo lasketaan vuonna 2012 päättyneen tilikauden taseen perusteella (KVL 1993/309).

2.12 Toimintamuodon muutos

Jos aikaisemmin harjoitetun toiminnan varat ja velat ovat toimintamuodon muutoksessa siirtyneet samoista arvoista perustetulle osakeyhtiölle, yhtiön nettovarallisuus lasketaan siirtyvästä toiminnasta laaditun, verovuotta edeltävän viimeisen tilinpäätöksen perusteella. Jos yritysmuotoa muutettaessa vain osa varoista ja veloista on siirtynyt osakeyhtiölle, vain siirtyneet varat ja velat otetaan huomioon yhtiön nettovarallisuutta laskettaessa (Arvostamislaki 11 §).

2.13 Uusi yhtiö

Uudesta yhtiöstä saadun osingon pääomatulo-osuus lasketaan osakkeen nimellisarvon tai nimellisarvon puuttuessa osakkeen kirjanpidollisen vasta-arvon perusteella. Jos yhtiö tai osakas vaatii, laskentaperusteena on kuitenkin käytettävä nimellisarvoa tai kirjanpidollista vasta-arvoa korkeampaa osakkeen merkintähintaa (Arvostamislaki 10 §). Nimellisarvoa käytetään määräytymisperusteena myös silloin, kun yhtiö jakaa osinkoa ensimmäiseltä tilikaudeltaan, jonka aikana siihen on sulautunut toinen yhtiö (KVL 1993/271).

2.14 Uusi osake

Jos osakepääoman korottaminen on tapahtunut sen jälkeen, kun verovuoden alkua edeltänyt viimeisin tilikausi on päättynyt, korottamisen yhteydessä merkittyjen uusien osakkeiden matemaattiseksi arvoksi verovuonna katsotaan osakkeen nimellisarvo. Nimellisarvon puuttuessa arvoksi katsotaan osakkeen kirjanpidollinen vasta-arvo taikka yhtiön tai sen osakkaan niin vaatiessa nimellisarvoa tai kirjanpidollista vasta-arvoa korkeampi merkintähinta (Arvostamislaki 12 §).

2.15 Useita osinkoja samana vuonna

Jos yhtiö on tehnyt samalta tilikaudelta useita osingonjakopäätöksiä tai muuttanut tilikautensa päättymisajankohtaa, osakas saattaa saada kalenterivuoden aikana useita osinkoja samalta yhtiöltä. Osingon pääomatulo-osuus lasketaan tällöin vain kertaalleen osinkojen yhteenlasketusta määrästä (KVL 187/1993).

Esimerkki: Yhtiön tilikausi on päättynyt 31.12.2013. Vuoden 2014 tilikausi on lyhennetty 6 kuukaudeksi. Kummaltakin tilikaudelta jaetaan osinkoa siten, että osingot ovat nostettavissa kalenterivuoden 2014 aikana. Osakas A:n saama osinko vuodelta 2013 on yhteensä 3.000 euroa ja 1.500 euroa vuodelta 2014. A:n omistamien osakkeiden yhteenlaskettu matemaattinen arvo vuonna 2013 on 15.000 euroa. Osakkeen matemaattinen arvo, jota käytetään osakkaan vuoden 2014 tuloverotuksessa, lasketaan yhtiön vuonna 2013 päättyneen tilikauden taseen perusteella.

Pääomatuloksi katsotaan määrä, joka vastaa 8 %:n tuottoa osakkaan omistamien osakkeiden yhteenlasketulle matemaattiselle arvolle. Pääomatuloksi muodostuu 8 % x 15.000 euroa = 1.200 euroa ja ansiotuloksi 4.500 euroa – 1.200 euroa = 3.300 euroa.

2.16 Osinko kahdessa erässä

Yhtiökokous voi päättää, että yhtiön osinko on nostettavissa kahdessa erässä. Jos osingonmaksu jakautuu kahdelle kalenterivuodelle, määräytyy erien pääomatulo-osuus erikseen.

Esimerkki: Yhtiön tilikausi on päättynyt 30.6.2013. Yhtiö jakaa osinkoa tältä tilikaudelta siten, että puolet osingosta on nostettavissa joulukuussa 2013 ja puolet maaliskuussa 2014.

Vuonna 2013 nostettavissa olevan osingon pääomatulo-osuus määräytyy vuodelle 2013 lasketun matemaattisen arvon perusteella. Sen pohjana on 30.6.2012 päättyneen tilikauden tase. Vuonna 2014 nostettavissa olevan osingon pääomatulo-osuus määräytyy vuodelle 2014 lasketun matemaattisen arvon perusteella. Tämän pohjana on 30.6.2013 päättyneen tilikauden tase.

2.17 Tilikauden pituuden vaikutus

Pääoman 8 %:n suuruinen tuotto lasketaan vuotuisena tuottona (TVL 33b §). Koska osinkoa saavan luonnollisen henkilön verovuosi on kalenterivuosi, lasketaan tuotto vuotuisperusteisesti 12 kuukauden pituiselle jaksolle. Osakeyhtiön tilikauden pituus ei vaikuta pääomatuloksi katsottavaan määrään (KVL 142/1993 ja KHO:2002:1).

Esimerkki: Yhtiön tilikautena on ollut kalenterivuosi. Vuonna 2013 tilikautta on muutettu siten, että se on kestänyt 1.1.–30.6.2013. Osinkoa ei ole jaettu 31.12.2012 päättyneeltä tilikaudelta. Vuonna 2013 päättyneeltä tilikaudelta jaettava osinko on ollut nostettavissa kalenterivuonna 2013.

Osingosta on pääomatuloa 8 % osakkeiden yhteenlasketusta vuodelle 2013 lasketusta matemaattisesta arvosta (Matemaattinen arvo on laskettu 31.12.2012 päättyneen tilikauden taseen perusteella).

2.18 Osakkeiden luovutukset

Osingon pääomatulo-osuus määräytyy osakkaan omistamien yhtiön osakkeiden yhteenlasketun matemaattisen arvon perusteella. Osakkeiden lukumääränä käytetään osingonjakohetkellä omistettua osakemäärää, jonka perusteella osakas on osingon saanut (KVL 308/1993). Myöhemmin verovuoden aikana tapahtuneet osakkeiden luovutukset tai hankinnat eivät vaikuta saadun osingon jakautumiseen pääoma- ja ansiotuloksi.

Jos osakkeet luovutetaan siten, että luovuttaja pidättää itsellään oikeuden osinkoon, määräytyy luovuttajan saaman osingon pääomatulo-osuus luovutettujen osakkeiden yhteenlasketun matemaattisen arvon perusteella.

2.19 Erilajiset osakkeet

Kaikki osakkaan omistamat osakkeet otetaan huomioon, kun lasketaan osingon pääomatulo-osuutta. Laskentapohjaan luetaan myös sellaiset osakkeet, joille ei jaeta osinkoa (KHO:1999:24). Huomioon otetaan osakkaan omistamat osakkeet osingon jakohetkellä.

2.20 Osingon verovuosi

Osinkotuloon sovelletaan yleissäännöksenä maksuperusteista jaksottamissäännöstä (TVL 110 §). Osinko on sen verovuoden tuloa, jonka aikana se on ollut yhtiökokouksen päätöksen mukaan nostettavissa. Osingon katsotaan olevan nostettavissa samana päivänä kuin yhtiökokous on pidetty, jos osingon nostettavissa olosta ei ole yhtiökokouksessa erikseen päätetty. Jaksotussäännös koskee luonnollisten henkilöiden ja kuolinpesien lisäksi myös maksuperusteista kirjanpitoa pitäviä ammatinharjoittajia sekä muistiinpanovelvollisia maataloudenharjoittajia.

Liikkeenharjoittajien ja kahdenkertaista kirjanpitoa pitävien ammatinharjoittajien verotuksessa sovelletaan suoriteperiaatetta. Suoriteperiaatteen mukaan osinko on sen verovuoden tuloa, jonka aikana osingonjakopäätös on tehty ja oikeus osinkosaamiseen on siis syntynyt. Sillä ei ole merkitystä, milloin osinko on ollut nostettavissa. Verovuoden elinkeinotoiminnan tuloksi luetaan ne osingot, joihin on syntynyt saamisoikeus niiden tilikausien kuluessa, jotka päättyivät kalenterivuoden aikana.

2.21 Verovähennyksistä

2.21.1 Osinkotuloon kohdistuvat kulut

Luonnollinen henkilö ja kuolinpesä voi vähentää osinkotulon hankkimiseen kohdistuvia korkoja ja osinkotulon hankkimisesta johtuneita menoja riippumatta siitä, onko osinkotulo tuloverolain 33a–33c §:n nojalla verovapaata tuloa tai veronalaista ansio- tai pääomatuloa. Tällaiset korot ja menot vähennetään ensisijaisesti pääomatuloista ja pääomatulot ylittävältä osalta ansiotulojen veroista alijäämähyvityksenä.

Verovelvollinen voi vähentää myös arvopapereiden, arvo-osuuksien ja muun niihin rinnastettavan omaisuuden hoidosta ja säilyttämisestä aiheutuneet menot siltä osin, kuin ne verovuonna ylittävät 50 euron omavastuuosuuden. Omavastuuosuuden katsotaan kattavan omaisuuden hoidosta ja säilyttämisestä aiheutuneet menot myös siltä osin, kuin omaisuus tai sen tuottama tulo ei ole veronalaista. (TVL 54 § 2 momentti)

Päivittäisten kodin ja osakeyhtiön toimipaikan välisiä matkoja on käsitelty Verohallinnon 1.12.2010 antamassa ohjeessa Yrittäjäosakkaan asunnon ja työpaikan välisten matkojen kulujen vähentäminen nro 1168/32/2010.

2.21.2 Kunnallisverotuksen ansiotulovähennys

Kunnallisverotuksen ansiotulovähennyksen laskentaperusteeseen luetaan myös ansiotulona verotettavan osingon määrä (TVL 105a § 1 momentti). Kunnallisverotuksen ansiotulovähennystä ei myönnetä peitellyn osingon perusteella.

2.21.3 Osakaslainan alijäämähyvitys

Pääomatuloksi luetun osakaslainan takaisinmaksusta muodostuvan alijäämähyvityksen on saanut vuosina 2005−2009 vähentää ansiotulosta määrättävistä veroista ilman enimmäisrajoitusta. (TVL 131 § 6 momentti). Alijäämähyvityksellä on 1.1.2010 alkaen ollut normaalirajoitukset.

Osakaslainan takaisinmaksusta muodostuvan alijäämähyvityksen voi siirtää puolisolle rajoituksetta TVL 134 §:n mukaisesti.

2.21.4 Osakkeiden hankintaan käytetty velka ja sen korko

Yrittäjäosakkaan osakkeiden hankkimisesta johtuvaa velkaa ei vähennetä osakkeiden matemaattisesta arvosta. Yrittäjäosakas saa vähentää yhtiönsä osakkeiden hankintaan käytetyn velan korot pääomatuloistaan ja pääomatulot ylittävältä osalta alijäämähyvityksenä ansiotuloistaan. Alijäämähyvitykseen on sovellettu 1.1.2010 alkaen normaaleja enimmäismääriä.

Osakkeiden hankintaan käytetyn velan korosta muodostuvan alijäämähyvityksen voi siirtää puolisolle rajoituksetta TVL 134 §:n mukaisesti.

2.22 Osinkona saatujen osakkeiden hankintameno

Korkeimman hallinto-oikeuden ratkaisun KHO 28.10.2005 taltio 2765 mukaan osinkona saatujen osakkeiden hankintamenoksi katsotaan osakkeiden käypä arvo osinkoa jaettaessa. Saadun osingon määräksi katsotaan vastaavasti osinkona saatujen osakkeiden käypä arvo. Saatujen osakkeiden hankintamenoksi luetaan osakkeiden koko arvo riippumatta siitä, että vain osa tästä määrästä luetaan veronalaiseksi tuloksi.

2.23 Osakeyhtiön säännösten vastainen varojen jako

Jos yhtiön varoja jaetaan osakkeenomistajille vastoin osakeyhtiölain säännöksiä, kyseessä on laiton varojenjako. Laitonta on esimerkiksi ilman hallituksen esitystä tapahtuva voitonjako. Voitonjako on laitonta myös silloin, jos jaosta päätettäessä tiedetään tai pitäisi tietää, että yhtiö on maksukyvytön tai jako aiheuttaa maksukyvyttömyyden (katso OYL 13 luvun 2 §). Jos osingonjako on yhtiöoikeudellisesti laiton mutta perustuu yhtiökokouksen osingonjakopäätökseen, osingonjakoon sovelletaan kuitenkin yleensä tuloverolain yhtiötä ja osingonsaajaa koskevia säännöksiä.

2.24 Osingonjakopäätöksen peruuttaminen

Osingonjakopäätös saatetaan myöhemmin peruuttaa. Osingonjakopäätöksen peruuttaminen voidaan yleensä hyväksyä verotuksessa ainoastaan silloin, kun päätös peruuttamisesta tehdään, ennen kuin osinko on nostettavissa. Jotta peruuttaminen myöhemmin hyväksyttäisiin myös verotuksessa, sille on oltava selvä oikeudellinen peruste kuten osakeyhtiölain vastaisuus. Myös muu lainvastaisuus voi olla hyväksyttävä peruste. Esimerkiksi yhtiön tuloksen ja maksuvalmiuden heikkeneminen ei ole riittävä peruste osingon muuttamiselle (katso KHO 1995-B-510 ja KHO 1995-B-511).

3 Liikkeen- ja ammatinharjoittajan sekä maataloudenharjoittajan osingot

3.1 Yritystoiminnan tulolähteen osingot

Luonnollisen henkilön tai kuolinpesän elinkeinotoiminnan tai maatalouden tulolähteeseen kuuluvista julkisesti noteeratun yhtiön osakkeista saaduista osingoista on 85 prosenttia veronalaista yritystoiminnan tuloa ja 15 prosenttia verovapaata tuloa (EVL 6a § 6 momentti). Julkisesti noteeraamattoman yhtiön maksamista osingoista on 75 prosenttia veronalaista yritystoiminnan tuloa ja 25 % verovapaata. REIT-laissa tarkoitetut osingot ovat kokonaan veronalaista yritystoiminnan tuloa.

Vapaan oman pääoman rahastosta saadut suoritukset verotetaan osinkona tai luovutusvoittona edellä kohdassa 2.3.2 esitetyllä tavalla. Osingoksi katsottava varojen jako verotetaan elinkeinotoiminnan tai maatalouden tulolähteessä kuten muutkin osinkotulot.

Elinkeinotoiminnan tai maatalouden tuloon sisältyvän osingon verovapaa osa vähennetään ennen yritystulon jakamista ansiotulo- ja pääomatulo-osuuksiin. Pääomatuloa on 20 prosentin vuotuinen tuotto elinkeinotoimintaan tai maatalouteen verovuotta edeltäneen verovuoden päättyessä kuuluneelle nettovarallisuudelle. Yritystoiminnan aloittamisvuonna pääomatulo-osuus lasketaan elinkeinotoimintaan tai maatalouteen verovuoden päättyessä kuuluvan nettovarallisuuden perusteella. Verovelvollinen tai yrittäjäpuolisot voivat vaatia ennen verovuodelta toimitettavan verotuksen päättymistä, että 20 prosentin tuoton sijaan pääomatulo-osuus lasketaan 10 prosentin vuotuisen tuoton mukaisesti tai että tulos verotetaan kokonaisuudessaan ansiotulona. (TVL 38 § 1 momentti)

Vaikka osingosta on vain 85 (julkisesti noteerattu) tai 75 (julkisesti noteeraamaton) prosenttia yritystoiminnan tuloa, luetaan osakkeet yritystoiminnan nettovarallisuuteen kokonaisuudessaan.

| EVL tulo | 40 000 | nettovarallisuus | 25 000 |

| EVL tuloon sisältyvä osinko | 5 000 | ||

| -osingon verovapaa osa | 750 | pääomatulo-osuus | 5 000 |

| verotettava EVL tulo | 39 250 | ansiotulo-osuus | 34 250 |

3.2 Osingon verovuosi

Liikkeenharjoittajien ja kahdenkertaista kirjanpitoa pitävien ammatinharjoittajien verotuksessa sovelletaan suoriteperiaatetta. Suoriteperiaatteen mukaan osinko on sen verovuoden tuloa, jonka aikana osingonjakopäätös on tehty ja oikeus osinkosaamiseen on näin syntynyt. Merkitystä ei ole sillä, milloin osinko on ollut nostettavissa. Verovuoden elinkeinotoiminnan tuloksi luetaan ne osingot, joihin on syntynyt saamisoikeus niiden tilikausien kuluessa, jotka päättyivät kalenterivuoden aikana.

Maksuperusteista kirjanpitoa pitävien ammatinharjoittajien ja muistiinpanovelvollisten maataloudenharjoittajien verotuksessa osinko on sen verovuoden tuloa, jonka aikana osinko on ollut yhtiökokouksen päätöksen mukaan nostettavissa. Osingon katsotaan olevan nostettavissa samana päivänä kuin yhtiökokous on pidetty, jos osingon nostettavissa olosta ei ole yhtiökokouksessa erikseen päätetty..

3.3 Osuuspääoman korko yritystoiminnan tulona

Osuuspääoman koroista 70 prosenttia on elinkeinotoiminnan tai maatalouden tulolähteen veronalaista yritystuloa. Osuuspääoman korko on kuitenkin luonnolliselle henkilölle ja kuolinpesälle verovapaata tuloa 1.500 euroon asti. Verovapaa osa kohdistetaan ensin verovelvollisen henkilökohtaisen tuloon, sen jälkeen maatalouden tuloon ja lopuksi elinkeinotoiminnan tuloon (TVL 33d § 2 momentti).

Kun puolisot harjoittavat yhdessä maataloutta tai elinkeinotoimintaa, vähennetään yritystulosta molempien puolisoiden 1.500 euron verovapaa osa siltä osin, kuin verovapaata osaa ei ole jo vähennetty toisessa tulolähteessä. Molempien puolisoiden verovapaan osan vähentäminen yritystulosta ei edellytä, että yritystoimintaan sijoitettu osuus/sijoitetut osuudet ovat molempien nimissä. Kummankin puolison verovapaa osa voidaan vähentää, vaikka vain toinen puolisoista omistaa sijoitetun osuuden/sijoitetut osuudet. Verovapaat osat vähennetään ennen yritystulon jakamista puolisoille.

| MVL tulo | 30 000 | nettovarallisuus | 25 000 |

| sisältää osuuspääoman korkoja | 3 000 | ||

| sisältää osinkoa | 2 000 | jaettava pääomatulo-osuus | 5 000 (20 %*25 000) |

| vaimon pääoma- tulo-osuus | 2 500 | ||

| Vähennykset MVL-tulosta | miehen pääoma-tulo-osuus | 2 500 | |

| MVL tulo | 30 000 | ||

| - vaimon 1 500 asti verovapaa korko | - 500 | jaettava ansiotulo-osuus | 22 400 (27 400-5 000) |

| - miehen 1 500 asti verovapaa korko | - 1 500 | vaimon ansiotulo-osuus | 8 960 (40 %*22 400) |

| - yli 1 500 euron koron verovapaa osa | - 300 | miehen ansiotulo-osuus | 13 440 (60 %*22 400) |

| - osingon verovapaa osa | - 300 | ||

| jaettava tulo | 27 400 | ||

4 Yhteisöt

4.1 Yleistä

Yhteisöjen elinkeinotoimintaan kuuluvien osakkeiden tuottamat osingot ovat verovapaita kun maksajana on kotimainen yhteisö tai emo-tytäryhtiödirektiivissä mainittu yhteisö (EVL 6a §). Verovapaita ovat EU/ETA -alueelta muilta kuin emo-tytäryhtiödirektiivin tarkoittamalta yhtiöltä saadut osingot, jos osinkoa jakava yhteisö on ilman valintamahdollisuutta ja vapautusta velvollinen suorittamaan tulostaan, josta osinko on jaettu, veroa vähintään 10 prosenttia, ja yhteisön kotipaikka kyseessä olevan valtion verolainsäädännön mukaan on tässä valtiossa ja yhteisön kotipaikka kaksinkertaisen verotuksen välttämistä koskevan sopimuksen mukaan ei ole EU/ETA-alueen ulkopuolella. Muut osingot ovat veronalaisia.

Poikkeukset verovapautta koskevasta pääsäännöstä koskevat EU/ETA alueen ulkopuolelta saatuja osinkoja, sijoitusomaisuusosinkoja, listaamattoman yhtiön listatusta yhtiöstä saamia osinkoja, jos omistusosuus on alta 10 %, ja REIT- laissa tarkoitettuja osinkoja. Kotimaisia osinkoja ja EU/ETA -alueelta saatuja osinkoja kohdellaan yhdenvertaisesti, kun kyse on emo-tytäryhtiödirektiivin mukaisesta osingonmaksajasta. EU/ETA -alueen ulkopuolisesta valtiosta saadut osingot sen sijaan ovat yhteisölle kokonaan veronalaista tuloa riippumatta siitä onko olemassa verosopimus vai ei. Käytännössä näistä valtioista saatujen osinkojen verokohtelu määräytyy kuitenkin asianomaisen valtion kanssa solmitun verosopimuksen mukaan.

4.2 Osingon tulolähde

Yhteisön saamien osinkojen veronalaisuus määräytyy osingon tulolähteestä riippumatta EVL 6a §:n säännösten mukaan, kun osingonsaajana on osakeyhtiö, osuuskunta, säästöpankki tai keskinäinen vakuutusyhtiö. Muiden kuin yllä mainittujen yhteisöjen henkilökohtaisen tulolähteen osingot ovat kokonaan veronalaista tuloa. (TVL 33d §) Siten esimerkiksi yhdistyksille ja säätiöille henkilökohtaisena tulona verotettava osinko on kokonaan veronalaista tuloa, jos yhteisö ei ole yleishyödyllinen. Maatalouden tulolähteeseen kuuluvia osinkoja verotetaan kaikkien yhteisöjen osalta MVL 5 §:n 14 kohdan mukaan EVL 6a §:ssä säädetyllä tavalla.

4.3 Suomesta saadut osingot

Yhteisön Suomesta saamat osingot eivät pääsääntöisesti ole veronalaista tuloa. Osingonsaajalle verovapaata tuloa ovat listaamattoman yhtiön jakamat osingot sekä listatun yhtiön toiselle listatulle yhtiölle jakamat osingot. Myös listaamattoman yhtiön listatusta yhtiöstä saama osinko on verovapaata tuloa, kun listaamaton yhtiö omistaa osinkoa jakavan listatun yhtiön osakepääomasta vähintään 10 prosenttia. Mikäli omistusehto ei täyty, on listaamattoman yhtiön listatulta yhtiöltä saama osinko kokonaan veronalaista tuloa 1.1.2014 alkaen. EVL 11 §:ssä tarkoitettuun sijoitusomaisuuteen kuuluvista osakkeista Suomesta saatu osinko on kuitenkin aina 75 prosenttisesti veronalaista ja 25 prosenttisesti verovapaata tuloa. (EVL 6a §)

Listatuilla yhtiöillä tarkoitetaan yhtiöitä, joiden osakkeilla käydään TVL 33 a §:n mukaisesti julkisesti kauppaa osingonjaosta päätettäessä Helsingin Pörssin (NASDAQ OMX Helsinki) Pohjoismaisella listalla, Pre-listalla, tai ML-markkinalla tai vastaavalla säännellyllä ja viranomaisen valvonnassa olevalla markkinalla Suomessa tai ulkomailla. Listattuja yhtiöitä ovat 9.11.2007 lukien lisäksi ne yhtiöt, joiden osakkeet ovat yhtiön hakemuksesta tai suostumuksella otettu kaupankäynnin kohteeksi kaupankäynnistä rahoitusvälineillä annetussa laissa tarkoitetussa monenkeskisessä kaupankäyntijärjestelmässä edellyttäen, että osake on otettu kaupankäynnin kohteeksi yhtiön hakemuksesta tai sen suostumuksella. Tällainen on First North Finland -lista. (katso tarkemmin luku 2.2).

Osuuspankin saama osinko osuuspankkien keskusrahoituslaitoksena toimivalta liikepankilta (Pohjola Pankki Oyj:ltä) on kokonaan verovapaata tuloa.

Alla olevassa taulukossa on kuvattu yhteisön Suomesta saatujen osinkojen verotuksen perustilanteet. Taulukossa ei ole otettu huomioon raha-, vakuutus- ja eläkelaitoksien sijoitusomaisuusosinkoja, eikä yllä mainittua Osuuspankkia koskevaa poikkeusta eikä REIT-laissa tarkoitettuja osinkoja.

Kotimaisen yhteisön Suomesta saamat osingot vuonna 2014

| Osingonjakaja | Osingonsaaja | Osingonsaajan verotus |

|---|---|---|

| Listattu / listaamaton yhteisö | Listattu yhteisö | Osinko on verovapaata tuloa. |

| Listaamaton yhteisö | Listaamaton yhteisö | Osinko on verovapaata tuloa. |

| Listattu yhteisö | Listaamaton yhteisö | Osinko on verovapaata tuloa, jos osingonsaaja omistaa välittömästi vähintään 10 % osakepääomasta. Jos omistus-osuus on alle 10 %, osinko on kokonaan veronalaista tuloa. |

| Listattu / listaamaton yhteisö | Elinkeinotoimintaa harjoittamaton yhteisö, jonka yhtiömuoto on muu kuin osakeyhtiö, osuuskunta, keskinäinen vakuutusyhtiö tai säästöpankki. | Henkilökohtaiseen tulolähteeseen kuuluva osinko on 100 % veronalaista tuloa, ellei kyseessä ole yleishyödyllinen yhteisö. |

1.1.2014 alkaen osakeyhtiölaissa tarkoitettu varojenjako oman pääoman rahastosta verotetaan pääsääntöisesti osinkotulona (EVL 6a.8 §). Poikkeuksena on tietyin edellytyksin varojenjako listaamattomasta yhtiöstä. EVL 6c §:n perusteella muusta kuin julkisesti noteeratusta yhtiöstä saatua varojenjakoa vapaan oman pääoman rahastosta (OYL 13:1 1)-kohta) pidetään veronalaisena luovutuksena siltä osin kuin verovelvolliselle palautetaan tämän yhtiöön tekemä pääomasijoitus, jos:

- pääomasijoituksen tekemisestä on varoja jaettaessa kulunut enintään 10 vuotta, ja,

- verovelvollinen esittää edellytysten täyttymisestä luotettavan selvityksen.

Verovelvollisen on täytynyt tehdä pääomasijoitus itse. Silloin kun vapaan oman pääoman rahasto on muodostunut yritysjärjestelyjen yhteydessä tai rahasto siirroissa omaan pääomaan, on varojenjaon luonne ratkaistava kussakin tapauksessa erikseen. Jos jaettavien varojen yhteys pääomasijoitukseen jää epäselväksi tai verovelvollinen ei ole itse tehnyt sijoitusta, sovelletaan osinkoverotusta koskevia säännöksiä.

Luovutuksesta saatua voittoa laskettaessa varojenjaosta vähennetään osakkeen verotuksessa poistamaton hankintameno, mutta kuitenkin enintään luovutuksena pidettävän varojenjaon määrä. Jos osakkeen poistamaton hankintameno on luovutuksena pidettävää varojenjakoa pienempi, vähennetään poistamattoman hankintamenon määrä. Hankintamenosta tehdään vähennys myös tilanteissa, joissa saatua tuloa ei pidetä veronalaisena tulona.

Varojenjako käsitellään kaikkien niiden osakkeenomistajien kesken luovutuksena, joiden kohdalla edellytykset täyttyvät. Jos edellytykset täyttyvät esimerkiksi eri aikoina ja eri yhteyksissä tehtyjen sijoitusten vuoksi vain joidenkin osakkaiden osalta, varojenjako käsitellään näiden osakkaiden osalta luovutuksena ja muiden osalta osinkona verotuksessa.

Varojenjaossa ei kuitenkaan voi syntyä veronalaista tuloa, jos varoja jakavan yhtiön osakkeet ovat osakkeenomistajan verotuksessa verovapaasti luovutettavissa olevia osakkeita (EVL 6b.2 §).

Esimerkki: Julkisesti noteeraamaton A Oy on merkinnyt julkisesti noteeraamattoman Y Oy:n osakkeita 10.000 eurolla 4.5.2002, Julkisesti noteeraamaton B Oy on merkinnyt osakkeita 5.000 eurolla 7.8.2008 ja julkisesti noteeraamaton C Oy on merkinnyt osakkeita 1.000 eurolla 9.3.2009. Kaikista merkinnöistä 80 % on kirjattu sijoitetun vapaan oman pääoman rahastoon. Y Oy päättää jakaa vapaan oman pääoman rahastosta osakkaille 3.000 euroa 2.2.2016. A Oy:n osalta varojenjakoa käsitellään osinkoa koskevien säännösten mukaan, koska merkinnästä on kulunut yli 10 vuotta. B Oy:n osalta varojenjakoa 3.000 euron osalta (<80% x 5.000) käsitellään luovutusvoittoveroa koskevien säännösten mukaan edellyttäen, että B Oy kykenee esittämään luotettavan selvityksen osakemerkinnästään 7.8.2008, koska merkinnästä on alta 10 vuotta. Muutoin verotus tapahtuu osinkoa koskevien verosäännösten nojalla. C Oy:n osalta varojenjakoa käsitellään 800 euron osalta (80 % x 1.000) luovutusvoittoveroa koskevien säännösten mukaan, jos hän kykenee esittämään luotettavan selvityksen osakemerkinnästä, ja muutoin osinkoa koskevien säännösten nojalla. 800 euroa ylittävältä osin varojenjakoa C Oy:llä verotetaan osinkoa koskevien säännösten nojalla, koska pääomanpalautus vapaan pääoman rahastoon merkityn määrän.

Uutta varojenjakoa vapaan oman pääoman rahastosta koskevaa sääntelyä sovelletaan listaamattomasta yhtiöstä saatuun varojenjakoon ensimmäisen kerran vuonna 2016 toimitettavalta verotuksessa, jos pääomasijoitus on tehty aikaisemmin kuin 1.1.2014.

Jaettaessa vapaan oman pääoman rahastosta pääomasijoituksena kertyneitä varoja verovuosina 2014 ja 2015 jaetaan palautukset kahteen eri ryhmään. Ennen 1.1.2014 tehtyjen sijoitusten osalta merkitystä ei ole sijoituksentekoajankohdalla. Sillä ei ole myöskään merkitystä kuka on tehnyt sijoituksen jakajayhtiöön. 1.1.2014 ja sen jälkeen tehtyjen sijoitusten osalta sijoituksen tulee olla osakkeenomistajan tekemä, tapahtua 10 vuoden kuluessa sijoituksen tekemisestä ja verovelvollisen tulee esittää luotettava selvitys pääomasijoituksen edellytysten täyttymisestä. Siirtymäsäännöksiä ei sovelleta enää verovuonna 2016.

4.4 EU/ETA -alueen jäsenvaltioista saadut osingot

Yhteisön EU/ETA –alueen jäsenvaltiosta saama osinko on yhteisölle yleensä verovapaata tuloa, kun kyse on emo-tytäryhtiödirektiivin mukaisesta osingonmaksajasta. (EVL 6a §) Verovapaita ovat EU/ETA-alueelta saadut osingot myös muilta kuin emotytäryhtiödirektiivin tarkoittamalta yhtiöltä saadut osingot, jos osinkoa jakava yhteisö on ilman valintamahdollisuutta ja vapautusta velvollinen suorittamaan tulostaan, josta osinko on jaettu, veroa vähintään 10 prosenttia, ja yhteisön kotipaikka kyseessä olevan valtion verolainsäädännön mukaan on tässä valtiossa ja yhteisön kotipaikka kaksinkertaisen verotuksen välttämistä koskevan sopimuksen mukaan ei ole EU/ETA-alueen ulkopuolella.

Listatusta yhtiöstä saadusta osingosta on kuitenkin listaamattomalle yhtiölle veronalaista tuloa 100 prosenttia , kun osingonsaaja omistaa jakajayhtiön osakepääomasta alle 10 prosenttia.

Sijoitusomaisuuteen kuuluvien osakkeiden perusteella EU/ETA-valtiosta saadusta osingosta 75 prosenttia on veronalaista ja 25 prosenttia verovapaata tuloa. Jos kuitenkin osinko on saatu sellaisesta ulkomaisesta yhteisöstä, johon soveltuu emo-tytäryhtiödirektiivi ja saajayhtiö omistaa jakajan osakepääomasta 10 prosenttia tai enemmän, sijoitusomaisuuteenkin kuuluvista osakkeista saatu osinko on verovapaa.

Seuraavassa taulukossa on kuvattu yhteisön EU/ETA-jäsenvaltiosta saatujen osinkojen verotuksen perustilanteet. Taulukossa ei ole otettu huomioon raha-, vakuutus- ja eläkelaitoksien sijoitusomaisuusosinkoja. Verotus tapahtuu kuitenkin kyseisen valtion kanssa solmitun verosopimuksen mukaan eikä osinkoa yleensä veroteta Suomessa.

Kotimaisen yhteisön toisesta EU-jäsenvaltiosta saamat osingot vuonna 2014

| Osingonjakaja | Osingonsaaja | Osingonsaajan verotus |

|---|---|---|

| Listattu / listaamaton yhteisö | Listattu yhteisö | Osinko on verovapaata tuloa. |

| Listaamaton yhteisö | Listaamaton yhteisö | Osinko on verovapaata tuloa. |

| Listattu yhteisö | Listaamaton yhteisö | Osinko on verovapaata tuloa, jos osingonsaaja omistaa osakepääomasta välittömästi vähintään 10 %. Jos omistusosuus on alle 10 %, osinko on kokonaan veronalaista tuloa. |

4.5 EU/ETA -alueen ulkopuolelta saadut osingot

EU/ETA -alueen ulkopuolella asuvalta yhteisöltä saatu osinko on kokonaan veronalaista tuloa. (EVL 6a § 3 mom).

Jos sen sijaan Suomen ja osinkoa maksavan yhtiön valtion välillä on voimassa oleva osinkotuloihin sovellettava verosopimus, saadusta osingosta on Suomen sisäisen lainsäädännön perusteella veronalaista tuloa 100 prosenttia. Näistäkin valtioista Suomeen maksettujen osinkojen verotus määräytyy käytännössä kuitenkin verosopimusten perusteella.

4.6 Erityiskysymyksiä

4.6.1 Sijaisosingot

Maksettu sijaisosinko ei ole vähennyskelpoinen siltä osin kuin se osinko, jonka sijaan sijaisosinko on maksettu, on verovapaata tuloa (EVL 16 § 6 k). Vastaavasti saatu sijaisosinko on saajalleen veronalaista siltä osin kuin sen maksamisen perusteena oleva osinko olisi ollut hänelle veronalaista, jos hän olisi sen saanut.

4.6.2 Sijoitusomaisuuteen kuuluvien osakkeiden perusteella saadut osingot

Sijoitusomaisuutta ovat raha-, vakuutus- ja eläkelaitosten varojen sijoittamiseksi tai sijoitusten turvaamiseksi hankkimat arvopaperit, kiinteistöt ja muu sellainen omaisuus, saamisia lukuun ottamatta (EVL 11 §). Sijoitusomaisuutta voi olla vain lainkohdassa mainituilla yhteisöillä.

Sijoitusomaisuuteen kuuluvien osakkeiden perusteella Suomesta tai EU/ETA -alueen-valtiosta saadusta osingosta 75 prosenttia on veronalaista ja 25 prosenttia verovapaata tuloa. Jos kuitenkin osinko on saatu sellaisesta ulkomaisesta yhteisöstä, johon soveltuu emo-tytäryhtiödirektiivi ja saajayhtiö omistaa jakajan osakepääomasta 10 prosenttia tai enemmän, sijoitusomaisuuteenkin kuuluvista osakkeista saatu osinko on verovapaa. (EVL 6a § 3 momentti)

Emo-tytäryhtiödirektiiviä sovelletaan yhtiöön, kun seuraavat edellytykset täyttyvät:

- Osinkoa jakavan yhteisön verotuksellinen kotipaikka on jonkin EU-valtion verolainsäädännön mukaan kyseisessä valtiossa, ja yhtiöllä ei kolmannen valtion kanssa tehdyn verosopimuksen perusteella katsota olevan verotuksellista kotipaikka yhteisön ulkopuolella

- Yhtiöllä on jokin direktiivin liitteessä mainittu yhtiömuoto

- Yhtiö on ilman valintamahdollisuutta ja vapautusta velvollinen maksamaan jotakin direktiivissä luetelluista veroista.

Emo-tytäryhtiödirektiivi (90/435/ETY) koskee rajat ylittävien suorasijoitusosinkojen verotusta. Direktiivin mukaan tytäryhtiön kotivaltio (lähdevaltio) luopuu lähdeveron perimisestä, ja vastaavasti emoyhtiön asuinvaltio vapauttaa osingot verosta tai hyvittää omasta verosta lähdevaltiossa perityn yhtiöveron määrän. Direktiivissä säädetään mm. siitä, mitkä yritysmuodot ja mitkä osinkoa jakavan yhteisön maksamat verot kussakin EU-jäsenvaltiossa kuuluvat direktiivin soveltamisalaan. Direktiiviä sovelletaan esimerkiksi julkisiin ja yksityisiin osakeyhtiöihin, Eurooppayhtiöihin ja useimpien EU-valtioiden osalta myös osuuskuntiin. Man-saarille ja Kanaalin saarille rekisteröityjä yhtiöitä, jotka eivät ole velvollisia maksamaan jotakin direktiivissä luetelluista veroista, ei rinnasteta Suomen verotuksessa kotimaisiin yhtiöihin.

EU/ETA -alueen ulkopuolella asuvasta yhtiöstä saatu, sijoitusomaisuusosakkeeseen perustuva osinko on kokonaan veronalaista tuloa.

4.6.3 Muut yhteisön saamat voitonjaonluonteiset erät

Osinkojen tavoin verotetaan myös yhteisön saamia muita voitonjaonluonteisia eriä kuten

- Osuuskunnan maksamaa osuuspääoman korkoa

- Osuuskunnan sijoitusosuudelle ja lisäosuudelle maksamaa korkoa

- Osuuskunnan osakkeilleen maksama ylijäämä tai muu vastaava voitonjako (EVL 6a.1 §)

- Kotimaisen säästöpankin kantarahasto-osuudelle ja lisärahastosijoitukselle maksamaa voitto-osuutta ja korkoa

- Keskinäisen vakuutusyhtiön ja vakuutusyhdistyksen maksamaa takuupääoman korko (EVL 6a § 4 momentti)

- Sijoitetun vapaan oman pääoman rahastosta jaetut varat, joiden ei voida selvittää olevan luonteeltaan pääomapalautusta (katso tarkemmin ohje uuden osakeyhtiölain vaikutuksista verotukseen (dnro 206/345/2007, 8.3.2007)

Nämä voitonjakoerät ovat siten saajayhteisölle verovapaita, ellei jokin edellä luetelluista poikkeuksista (esimerkiksi korko tai voitto-osuus saatu sijoitusomaisuudesta, listaamaton yhtiö on saanut listatusta) saata niistä osaa veronalaisiksi. Tällöin veronalaista tuloa olisi 75 prosenttia ja verovapaata 25 prosenttia tai kokonaan veronalaista tapauksesta riippuen.

Sellaisesta EU/ETA -alueen ulkopuolisesta valtiosta, jonka kanssa Suomella ei ole yhteisön saamaan korkoon tai voitto-osuuteen sovellettavaa verosopimusta saatu korko tai voitto-osuus on kokonaan veronalaista tuloa.

4.6.4 Eläkesäätiön ja eläkekassan ylikatteen palauttaminen

Eläkesäätiön ja eläkekassan maksamat ylikatteen palautukset ovat eläkesäätiölle ja eläkekassalle vähennyskelpoisia (EVL 18 § 1 momentin 5 kohta) ja saajalle veronalaista tuloa.

Eläkesäätiölain 45 §:n mukaan eläkesäätiö voi vakuutusvalvontaviraston suostumuksella palauttaa ylikatetta työnantajilleen. Eläkekassa voi vakuutuskassalain 83a §:n mukaan palauttaa ylikatetta osakkailleen. Finanssivalvonnan (aikaisemmin Vakuutusvalvontaviraston) määräyksen mukaan ylikate otetaan huomioon tilinpäätöksessä, mikäli eläkesäätiö tai eläkekassa on tehnyt palauttamisesta päätöksen ja saanut siihen Finanssivalvonnan suostumuksen. Finanssivalvonnan suostumus on saatava ennen vuositilintarkastusta. Finanssivalvonta ei edellytä, että eläkesäätiö tai -kassa tekisi päätöksen ylikatteen palauttamisesta ennen tilikauden päättymistä eikä myöskään sitä, että ylikatteen palauttamista koskeva hakemus tehtäisiin virastolle ennen tilikauden päättymistä, vaan päätös ja hakemus voidaan tehdä tilikauden päättymisen jälkeen.

Finanssivalvonnan määräämällä tavalla tilinpäätöksessä huomioitu ylikatteen palautus voidaan vähentää eläkesäätiön tai eläkekassan verotuksessa sen vuoden kuluna, jonka aikana tilikausi päättyy.

4.6.5 Peitelty osinko

Elinkeinotoiminnan tulolähteeseen kuuluvasta peitellystä osingosta on 75 prosenttia veronalaista tuloa. (EVL 6a § 7 momentti)

Osakeyhtiön, osuuskunnan, säästöpankin ja keskinäisen vakuutusyhtiön saamasta henkilökohtaisen tulolähteen tuloon luettavasta peitellystä osingosta 75 prosenttia on veronalaista tuloa. Muun yhteisön saama peitelty osinko on kokonaan veronalaista tuloa. (EVL 6a § 6 momentti ja TVL 33d 4 momentti)

4.6.6 Eräiden asuntojen vuokraustoimintaa harjoittavien osakeyhtiöiden veronhuojennuksesta annetussa laissa tarkoitetut osingot

Verovapausajalta jaettu osinko on saajalleen kokonaan veronalaista tuloa (REIT-laki 8 § 1 momentti). Saatu osinko on kokonaan veronalaista silloin, kun se jaetaan verovapausaikana päättyneeltä tilikaudelta. Ennen verovapausaikaa päättyneeltä tilikaudelta jaettua osinkoa verotetaan yleisten osinkoa koskevien säännösten mukaan, vaikka osingon jakamisesta olisi päätetty yhtiön verovapauden aikana.

Tuloverolain 20 §:ssä tarkoitetuille tulon perusteella suoritettavasta verosta vapautetuille yhteisöille osinko on kuitenkin verovapaata tuloa. Osittain verovapaille yhteisöille saatu osinko on sen sijaan kokonaan veronalaista tuloa. Tällaisia yhteisöjä ovat tuloverolain 21 §:ssä, 21a §:ssä ja 22 §:ssä tarkoitetut yhteisöt. Osinko on veronalaista myös eräiden yleishyödyllisten yhteisöjen veronhuojennuksista annetussa laissa (680/1978) tarkoitetuille yhteisöille.

REIT-yhtiön osakkeiden tulolähteen kannalta ratkaisevaa on yhteisön toiminnan luonne ja osakeomistusten liityntä yhteisön toimintaan. Osakkeet voivat siten kuulua elinkeinotoiminnan varoihin esimerkiksi, kun kyse on arvopaperikauppiaan vaihto-omaisuudesta. Vastaavasti yleishyödyllisen yhteisön omistamat osakkeet ovat lähtökohtaisesti henkilökohtaisen tulolähteen varoja.

5 Elinkeinoyhtymät

5.1 Elinkeinoyhtymän elinkeinotoiminnan ja maatalouden tulolähteen osingot

Elinkeinotoiminnan tulolähteeseen kuuluvat osingot ovat kokonaisuudessaan yhtymän elinkeinotoiminnan tuloa. Osinkotulon osittainen tai täysi verovapaus toteutetaan osakastasolla siten, että osakkaan tulo-osuudesta vähennetään osingon verovapaa osa. Verovapaa osa määräytyy osakkaan verotusta koskevan EVL 6a §:n mukaan. (TVL 16 § 3 momentti) Yhtymän elinkeinotulolähteeseen kuuluvat osakkeet luetaan kokonaisuudessaan yhtymän nettovarallisuuteen.

Yhtymän maatalouden tulolähteeseen kuuluvia osinkoja käsitellään samalla tavalla kuin yhtymän elinkeinotoiminnan tulolähteeseen kuuluvia osinkoja. Maatalouden tuloon sisältyvä osingon verovapaa osa vähennetään osakkaan tulo-osuudesta MVL 5 §:n 14 kohdan mukaisesti (TVL 16 § 3 momentti).

Elinkeinotoiminnan tulolähteeseen kuuluvia osuuskuntien sijoitetun vapaan pääoman rahastosta maksamia suorituksia verotetaan osinkona tai luovutusvoittona. Ks. tarkemmin ohjeen Osuuskuntien verotuksesta uuden osuuskuntalain näkökulmasta kohta 3. Sijoitetun vapaan oman pääoman rahasto.

Elinkeinotoiminnan tulolähteeseen kuuluville osuuskunnan osakkeille maksamat ylijäämät tai muu tuotto on kokonaan elinkeinotoiminnan tuloa.