Arvonlisäverotus EU-tavarakaupassa

- Antopäivä

- 28.6.2021

- Diaarinumero

- VH/3218/00.01.00/2021

- Voimassaolo

- 1.7.2021 - 2.7.2023

- Valtuutussäännös

- Laki Verohallinnosta (503/2010) 2 § 2 momentti

- Korvaa ohjeen

- VH/2863/00.01.00/2019, 18.12.2019

Tässä ohjeessa käsitellään arvonlisäverotusta elinkeinonharjoittajien välisessä EU-tavarakaupassa.

EU:n alueella tapahtuvassa elinkeinonharjoittajien välisessä tavarakaupassa sovelletaan pääsääntöisesti yhteisökauppaa koskevia säännöksiä. Tällöin tavaran myynti kuljetettuna toiseen EU-maahan on arvonlisäveroton yhteisömyynti ja tavaran osto toisesta EU-maasta verollinen yhteisöhankinta. Yhteisömyyntiä ja -hankintaa koskevia säännöksiä sovelletaan tavaroiden myynnin lisäksi elinkeinonharjoittajien omien tavaroiden siirtoon EU-maasta toiseen.

Ohjetta on päivitetty 1.7.2021 voimaan tulleiden tavaroiden etämyyntiä koskevien muutosten vuoksi. Lisäksi ohjeeseen on tehty pieniä täsmennyksiä ja teknisluonteisia muutoksia.

1 Yleistä

Arvonlisäverovelvollisten elinkeinonharjoittajien välinen tavarakauppa EU:n sisämarkkina-alueella perustuu pääsääntöisesti määränpäämaaperiaatteelle. Periaate tarkoittaa sitä, että tavaroiden arvonlisäverotus tapahtuu siinä EU-maassa, jonne tavarat kuljetetaan ja jossa ne kulutetaan. Elinkeinonharjoittajien välissä tavarakaupassa tämä toteutuu siten, että verovelvollisten väliseen tavaran myyntiin ja eräisiin tavarasiirtoihin EU-maasta toiseen sovelletaan yhteisömyyntiä (tavaran myynti EU-maihin) ja yhteisöhankintaa (tavaran osto EU-maista) koskevia säännöksiä.

Kuljetuksen lähtövaltiossa tapahtunut yhteisömyynti on tietyin edellytyksin arvonlisäveroton. Yhteisömyyntiä seuraa kuljetuksen määränpäävaltiossa tapahtuva arvonlisäverollinen yhteisöhankinta. Ostaja suorittaa yhteisöhankinnasta arvonlisäveron kotimaansa arvonlisäverolain säännösten mukaisesti. Jos ostaja on tehnyt tavaran yhteisöhankinnan vähennykseen oikeuttavaan tarkoitukseen, hän saa myös vähentää yhteisöhankinnasta suorittamansa arvonlisäveron.

Elinkeinonharjoittajien välisessä tavarakaupassa sovelletaan erityissäännöksiä seuraaviin myynteihin:

- tavaran myynti muuta kuin elinkeinotoimintaa harjoittavalle oikeushenkilölle tai yritykselle, joka ei ole toiminnastaan arvonlisäverovelvollinen

- marginaaliverotusmenettelyn alaisten tavaroiden myynti

- valmisteveron alaisten tavaroiden myynti

- uusien kuljetusvälineiden myynti

- tavaran myynti asennettuna EU-maasta toiseen

- sähkön ja verkon kautta toimitettavan kaasun tai lämpö- ja jäähdytysenergian myynti.

Tavaroiden myynti kuljetettuna Suomesta toisiin EU-maihin yksityishenkilöille ja heihin rinnastettaville ei-arvonlisäverovelvollisille ostajille on pääsääntöisesti yhteisön sisäistä tavaroiden etämyyntiä. Yhteisön sisäistä tavaroiden etämyyntiä käsitellään Verohallinnon ohjeessa Tavaroiden etämyynnin arvonlisäverotus.

Uusien kuljetusvälineiden kauppaan sovelletaan yhteisömyyntiä ja -hankintaa koskevia säännöksiä myös silloin, kun ostaja on yksityishenkilö. Arvonlisäverotuksessa tarkoitetun uuden kuljetusvälineen määritelmää ja arvonlisäveromenettelyä käsitellään Verohallinnon ohjeissa Yksityishenkilö ostaa uuden kuljetusvälineen toisesta EU-maasta ja Uusien kuljetusvälineiden arvonlisäverosta – ohje arvonlisäverovelvollisille.

Palvelujen verotusmaa määräytyy palvelujen myyntimaasäännösten perusteella. Palvelujen myyntimaasäännöksiä käsitellään Verohallinnon ohjeessa Palvelujen ulkomaankaupan arvonlisäverotus.

Vientikauppaan EU:n ulkopuolelle ja tuontiin EU:n ulkopuolelta sovelletaan vientiä ja maahantuontia koskevia arvonlisäverosäännöksiä (ks. Verohallinnon ohjeet Vientikaupan arvonlisäverotus ja Maahantuonnin arvonlisäveromenettelystä 1.1.2018 alkaen). Ahvenanmaan maakuntaa pidetään arvonlisäverotuksessa EU:n ulkopuolisen alueen asemassa suhteessa muuhun Suomen alueeseen sekä suhteessa muihin EU-maihin. Ahvenanmaan arvonlisäverotusta käsitellään Verohallinnon ohjeessa Ahvenanmaan veroraja arvonlisäverotuksessa.

EU:n arvonlisäveroalueeseen kuuluvat maat ja alueet on lueteltu asiakasohjeessa EU:n arvonlisävero- ja valmisteveroalue.

EU:n ja Britannian erosopimus tuli voimaan 1. helmikuuta 2020. Erosopimuksella määrätään vuoden 2020 loppuun asti kestävästä siirtymäkaudesta, jonka aikana EU:n ja Britannian suhde jatkuu EU:n nykysäännöillä, ikään kuin Britannia olisi vielä EU:n jäsen. Siirtymäkauden jälkeen Britannian ja EU:n välillä liikkuvat tavarat on tulliselvitettävä ja tavarakaupassa sovelletaan vientiä ja tuontia koskevia arvonlisäverolain säännöksiä.

Pohjois-Irlannin osalta EU:n tavarakauppaa koskevia arvonlisäverosäännöksiä sovelletaan edelleen 1.1.2021-31.12.2024. Lisätietoa brexitin vaikutuksesta arvonlisäverotukseen ja Pohjois-Irlannin asemaan 1.1.2021 alkaen saa asiakasohjeesta Brexitin vaikutukset verotukseen.

2 Arvonlisäverotunniste

Arvonlisäverovelvollisuuden osoittava arvonlisäverotunniste (alv-numero/alv-tunniste/VAT-number) on tärkeä yhteisökaupassa. Arvonlisäverotunniste muodostetaan maatunnuksesta FI ja numerosarjasta, joka on Y-tunnus (yritys- ja yhteisötunnus) ilman kahden viimeisen numeron välissä olevaa väliviivaa. Jos elinkeinonharjoittajan Y-tunnus on 0765432-1, arvonlisäverotunniste on siis FI07654321.

Arvonlisäverotunnisteen tarvitsevat myös ne arvonlisäverotonta toimintaa harjoittavat elinkeinonharjoittajat (esimerkiksi verottomien terveyden- ja sairaanhoitopalvelujen myyjät), jotka ovat velvollisia ilmoittamaan ja maksamaan arvonlisäveron tavaran ostoista EU-maista (yhteisöhankinnoista). Tämä koskee myös oikeushenkilöitä, jotka eivät ole elinkeinonharjoittajia (esimerkiksi yleishyödylliset yhteisöt). Yhteisöhankinnoista arvonlisäverovelvollisiksi tulevien on ilmoittauduttava arvonlisäverovelvollisten rekisteriin (ks. myös ohjeen luku 6.8 Ei-arvonlisäverovelvolliset ostajat).

Muissa EU-maissa annettujen arvonlisäverotunnisteiden muoto vaihtelee maittain. Tunniste sisältää kuitenkin aina kaksikirjaimisen maakoodin. Loppuosa muodostuu 5-12 merkistä.

Koska arvonlisäverottoman yhteisömyynnin ostajaa koskeva edellytys osoitetaan ostajan arvonlisäverotunnisteella, verovelvollisilla on oikeus tarkistaa kauppakumppaninsa tunnisteen voimassaolo. Eri EU-maiden arvonlisäverotunnisteista ja arvonlisäverotunnisteen tarkistamisesta on lisätietoa Verohallinnon asiakasohjeessa Arvonlisäverotunnisteen tarkistus. Yhteisömyynnin verottomuus on mahdollista evätä, jos ostajalla ei ole voimassa olevaa arvonlisäverotunnistetta (ks. myös ohjeen luku 5.3 Arvonlisäverotunniste ja yhteenvetoilmoitus yhteisömyynnin verottomuuden edellytyksenä).

3 Tavaran käsite

Arvonlisäverolain mukaan tavaroita ovat kiinteät ja irtaimet esineet sekä sähkö, kaasu, lämpö- ja jäähdytysenergia ja muut niihin verrattavat energiahyödykkeet. Palvelulla tarkoitetaan kaikkea muuta, mitä voidaan myydä liiketoiminnan muodossa. Palveluja ovat esimerkiksi tarjoilu, rakennustyö, tavaroiden vuokraus, patentin luovutus, soranotto-oikeus, velvollisuus pidättäytyä tietystä teosta tai sietää jotain tilaa sekä tavaroiden välitys toisen nimissä ja lukuun.

Korjaustyö on palvelun myyntiä. Silloin, kun korjaustyö on niin laajaa, että korjauskustannukset ylittävät tavaran entisen arvon eli tavara uudistetaan, kysymys on yleensä tavaran myynnistä.

Pakkaustyö on palvelun myyntiä myös silloin, kun pakkaustyön suorittaja valmistaa kuljetuksessa tarvittavat pakkaukset. Tavaran vuokraus on lähtökohtaisesti palvelun myyntiä. Jos vuokraesine siirtyy esimerkiksi vuokrasopimuksen mukaan vuokrakauden päätyttyä vuokraajan omistukseen viimeisen vuokraerän tultua maksetuksi tai vuokraajalla on velvollisuus lunastaa esine, kysymys voi kuitenkin olla tavaran eikä palvelun myynnistä.

Irtaimen esineen valmistaminen, suunnittelu ja kokoaminen ovat palvelun myyntiä silloin, kun ostaja toimittaa materiaalin myyjälle. Esimerkiksi koneen tai laitteen kokoaminen ostajan toimittamista osista on palvelun myyntiä (neuvoston täytäntöönpanoasetus N:o 282/2011, 8 artikla). Jos materiaaleista vain osa tulee ostajalta, on tapauskohtaisesti ratkaistava, onko kysymyksessä tavaran vai palvelun myynti.

Kun tavaran myyntiin liittyvän palvelun määrä on vähäinen, myyntiä voidaan yleensä kokonaisuudessaan pitää tavaran myyntinä. Kopiointitoiminta ja kirjojen painoksen myynti ovat tavaran myyntiä, kun kopiointi ja painaminen suoritetaan myyjän omistamalle materiaalille, mutta kopioitavan tai painettavan sisällön toimittaa ostaja (EUT asiassa C-88/09, Graphic Procédé, KHO 2013:125 ja KHO 5.7.2013 taltio 2304). Jos palvelu ei rajoitu edellä kuvatulla tavalla pelkkään kopiointiin tai painamiseen, on tapauskohtaisesti harkittava, onko palvelujen merkitys hallitseva suhteessa kopioinnissa tai painamisessa käytettävään materiaaliin. Unionin tuomioistuimen mukaan tässä harkinnassa voidaan ottaa huomioon mm. palvelujen suorittamiseen käytetty aika, palvelujen luonne ja arvo kokonaiskustannuksista.

Jos myyjällä ei ole varmuutta siitä, käsitelläänkö myynti tavaran vai palvelun myyntinä, hän voi pyytää Verohallinnolta kirjallisen ohjauksen tai ennakkoratkaisun.

4 Myyntimaa tavarakaupassa

Kansainvälisen tavarakaupan tilanteissa tavaran myyjän on ensimmäiseksi selvitettävä, missä maassa tavara on myyntimaasäännösten mukaan myyty. Myyntimaasäännökset määrittävät sen, millä valtiolla on oikeus verottaa myynti ja minkä maan arvonlisäverolain säännöksiä myyntiin sovelletaan. Kun myyntimaa on Suomi, myyntiin sovelletaan Suomen arvonlisäverolain säännöksiä ja myynnistä suoritetaan arvonlisävero Suomeen, ellei myyntiä ole Suomen arvonlisäverolaissa säädetty verottomaksi. Kun myyntimaa on joku muu maa kuin Suomi, myynnistä ei suoriteta arvonlisäveroa Suomeen. Myynnistä voi kuitenkin olla velvollisuus suorittaa arvonlisäveroa toiseen maahan.

Suomen arvonlisäverolain myyntimaasäännökset määrittelevät, milloin myynti tapahtuu Suomessa. Suomen myyntimaasäännökset perustuvat arvonlisäverodirektiivin (2006/112/EY) vastaaviin säännöksiin. Tavaran myyntimaa määräytyy näin ollen lähtökohtaisesti yhteneväisesti koko EU:n alueella. Säännösten tulkinnassa voi kuitenkin olla maakohtaisia eroja.

Tavarakaupan yleinen myyntimaasäännös sisältyy arvonlisäverolain 63 §:ään. Yleissäännöstä sovelletaan, jos myyntimaa ei määräydy myyntiä koskevan erityissäännöksen mukaisesti. Tavarakaupassa myyntimaan määräytymisen kannalta ratkaisevaa on tavaran sijainti ja liike. Elinkeinonharjoittajien välisessä tavarakaupassa myyntimaa määräytyy pääsääntöisesti tavaran luovutuspaikan tai kuljetuksen alkamispaikan mukaan. Myyntimaata määritettäessä sillä ei ole merkitystä, mihin maahan myyjä ja ostaja ovat sijoittautuneet.

Jos tavaran myyntiin ei liity kuljetusta, tavara on myyty siinä maassa, jossa se luovutetaan ostajalle. Kun tavara luovutetaan ostajalle Suomessa, tavara on myyty Suomessa.

Esimerkki 1

Suomalainen yritys myy Ruotsissa arvonlisäverovelvolliselle ostajalle tavaran, joka on luovutushetkellä Ruotsissa. Myyntiin ei liity kuljetusta. Myyntimaa on tässä tapauksessa Ruotsi ja myynnin verokohtelu määräytyy Ruotsin arvonlisäverolain säännösten mukaisesti. Myyjän tulee selvittää, onko hänen rekisteröidyttävä arvonlisäverovelvolliseksi Ruotsissa.

Jos esimerkin tapauksessa tavara olisi Suomessa, kun se luovutetaan ruotsalaiselle ostajalle, kyse olisi Suomessa tapahtuneesta myynnistä. Suomalainen yritys laskuttaisi tässä tapauksessa ruotsalaista ostajaa Suomen arvonlisäveron sisältävällä laskulla.

Esimerkki 2

Suomalainen yritys myy toiselle suomalaiselle yritykselle tavaran. Tavara on luovutushetkellä Ruotsissa, eikä myyntiin liity kuljetusta. Myyntimaa on tässä tapauksessa Ruotsi. Myynnin verokohtelu määräytyy Ruotsin arvonlisäverolain säännösten mukaisesti. Myyjän tulee selvittää, onko hänen rekisteröidyttävä Ruotsissa arvonlisäverovelvolliseksi. Myynnistä ei suoriteta arvonlisäveroa Suomeen, vaikka kaupan molemmat osapuolet ovat suomalaisia.

Kun tavara myydään ostajalle kuljetettuna, tavara on myyty Suomessa, jos tavara on täällä myyjän tai jonkun muun aloittaessa kuljetuksen. Yhteisömyynnit ovat myyntejä, joissa tavara aina myyntiin liittyen kuljetetaan EU-maasta toiseen. Yhteisömyyntien osalta myyntimaa on näin ollen se maa, josta tavaran kuljetus ostajalle alkaa. Kun tavaran kuljetus alkaa Suomesta, yhteisömyynti tapahtuu Suomessa.

Suomessa tapahtuvina yhteisömyynteinä ei voida käsitellä niitä tavaroiden myyntejä, jotka tavaroita koskevien myyntimaasäännösten mukaan on myyty jossakin toisessa EU-maassa. Myyntiin liittyvät velvollisuudet on tässä tapauksessa selvitettävä myyntimaasta.

Esimerkki 3:

Suomalainen yritys myy Ruotsissa arvonlisäverovelvolliseksi rekisteröityneelle ostajalle tavaran siten, että tavara myydään kuljetettuna Virosta Ruotsiin.

Tavaran myyntimaa on Viro, koska tavaran kuljetus ostajalle alkaa sieltä. Myyjän tulee selvittää myynnin arvonlisäverokohtelu ja mahdolliset rekisteröitymisvelvoitteensa Virosta. Kyse ei ole Suomessa tapahtuneesta yhteisömyynnistä eikä myyntiä ilmoiteta yhteisömyyntinä Suomessa annettavilla arvonlisävero- ja yhteenvetoilmoituksilla.

Jos esimerkissä tavaran kuljetus alkaisi Suomesta, kyseessä olisi Suomessa tapahtunut yhteisömyynti, mikäli yhteisömyynnin kaikki edellytykset täyttyvät.

Tilanteessa, jossa tavara on kuljetuksen alkaessa EU:n ulkopuolella ja myyjä maahantuo tavaran Suomeen myyntiä varten, kyseinen myynti ja maahantuonnin jälkeiset myynnit tapahtuvat Suomessa. Jos tavara maahantuonnin jälkeen myydään yhteisömyyntinä edelleen toiseen EU-maahan, maahantuonnissa sovellettavaksi voi tulla AVL 94 b §:n erityissäännös. Säännöksen soveltamista käsitellään tarkemmin Verohallinon ohjeessa Arvonlisäverolain 94 b §:n verottomuuden soveltaminen maahantuonnissa. Maahantuonnin arvonlisäveromenettelystä kerrotaan Verohallinnon ohjeessa Maahantuonnin arvonlisäveromenettelystä 1.1.2018 alkaen.

Joissakin tilanteissa tavaran myyntimaa määräytyy arvonlisäverolain erityissäännöksen mukaisesti (ks. myös ohjeen luku 14 Erityistilanteita).

5 Tavaroiden yhteisömyynti

5.1 Yhteisömyynnin käsite

Yhteisömyynnillä tarkoitetaan irtaimen esineen myyntiä, jos myyjä, ostaja tai joku muu heidän puolestaan kuljettaa esineen ostajalle Suomesta toiseen EU-maahan (AVL 72 b §). Yhteisömyynnistä ei suoriteta arvonlisäveroa (AVL 72 a §). Yhteisömyyntiä on myös elinkeinonharjoittajan liikeomaisuuden siirto toiseen EU-maahan. Liikeomaisuuden siirtoa käsitellään ohjeen luvussa 7.

Suomessa tapahtunut myynti käsitellään arvonlisäverottomana yhteisömyyntinä kun seuraavat ns. aineelliset edellytykset täyttyvät:

- Kyse on irtaimen esineen myynnistä.

- Tavaran ostajana on muussa EU-maassa kuin Suomessa toimiva elinkeinonharjoittaja tai muu oikeushenkilö kuin elinkeinonharjoittaja.

- Tavaran ostajalle on muussa EU-maassa annettu arvonlisäverotunniste, ja hän on ilmoittanut tämän tunnisteen myyjälle.

- Tavara kuljetetaan myyntiin liittyen Suomesta toiseen EU-maahan.

- Myyjä on täyttänyt myyntinsä osalta velvollisuuden antaa yhteenvetoilmoitus.

Tavaroiden myynti Suomesta toisiin EU-maihin on arvonlisäverotonta yhteisömyyntiä vain, jos verottoman yhteisömyynnin edellytykset täyttyvät. Jos edellytykset eivät täyty, eikä muutakaan perustetta verottomuudelle ole, tavaroiden myyjän on suoritettava arvonlisävero tavaroiden myynnistä Suomessa (ks. myös ohjeen luku 14 Erityistilanteita).

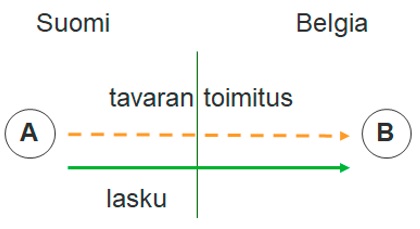

Esimerkki 4

Suomalainen yritys A myy koneen belgialaiselle yritykselle B. A ja B ovat arvonlisäverovelvollisia kotimaissaan. B ilmoittaa hänelle Belgiassa annetun arvonlisäverotunnisteen myyjälle A. Kuljetusliike kuljettaa koneen Suomesta Belgiaan A:n toimeksiannosta. Kyse on yrityksen A Suomessa suorittamasta arvonlisäverottomasta yhteisömyynnistä.

5.2 Myyjä ja ostaja yhteisömyynneissä

Yhteisömyynnin edellytyksenä on se, että tavaran myyjä on elinkeinonharjoittaja, joka ei ole omassa maassaan arvonlisäverottoman vähäisen liiketoiminnan harjoittaja. Myyjän on lisäksi toimittava elinkeinonharjoittajan ominaisuudessa. Jos myyjä ei toimi elinkeinonharjoittajan ominaisuudessa tai myynti jää vähäisen liiketoiminnan säännöksen (AVL 3 §) perusteella arvonlisäverotuksen ulkopuolelle, kyse ei ole yhteisömyynnistä eikä myynti aiheuta yhteisömyyntiin liittyviä rekisteröitymis- tai ilmoitusvelvollisuuksia.

Suomessa tapahtunut tavaran myynti on yhteisömyynti vain, jos ostajana on muussa EU-maassa kuin Suomessa toimiva elinkeinonharjoittaja tai muu oikeushenkilö kuin elinkeinonharjoittaja. Ostajan tulee lisäksi toimia elinkeinonharjoittajan ominaisuudessa hankintaa tehdessään.

Kun ostaja on elinkeinonharjoittaja, jonka toiminta ei hänen omassa maassaan miltään osin oikeuta vähennykseen tai palautukseen, oikeushenkilö, joka ei ole elinkeinonharjoittaja tai elinkeinonharjoittaja, johon sovelletaan hänen omassa maassaan alkutuotannon vakiokantahyvitysmenettelyä, verottoman yhteisömyynnin edellytyksenä on lisäksi se, että kyseisen ostajan hankinnat käsitellään määränpäämaassa yhteisöhankintana.

Edellä tarkoitettujen elinkeinonharjoittajien ja oikeushenkilöiden, jotka eivät ole elinkeinonharjoittajia, osalta tavaraostot muista EU-maista ovat yhteisöhankintoja, kun näiden tavaraostojen arvo ylittää säädetyn jäsenvaltiokohtaisen raja-arvon. Raja-arvot EU-maittain on mainittu Euroopan komission kotisivuilla. Kyseiset ostajat voivat halutessaan hakeutua vapaaehtoisesti arvonlisäverovelvollisiksi yhteisöhankinnoistaan, vaikka raja-arvo ei ylittyisikään. Yhteisöhankinnoistaan arvonlisäverovelvolliset ostajat merkitään arvonlisäverovelvollisten rekisteriin, ja he saavat voimassa olevan arvonlisäverotunnisteen. Suomalaisten ei-arvonlisäverovelvollisten ostajien yhteisöhankintoja käsitellään tarkemmin ohjeen luvussa 6.8 Ei-arvonlisäverovelvolliset ostajat.

Kun edellä tarkoitettujen ostajien tavaraostot muista EU-maista eivät ole yhteisöhankintoja, tavaroiden myynti kuljetettuna EU-maasta toiseen kyseisille ostajille käsitellään pääsääntöisesti vastaavalla tavalla kuin tavaran myynti yksityishenkilöille. Kyse on yhteisön sisäisestä tavaroiden etämyynnistä. Yhteisön sisäistä etämyyntiä käsitellään Verohallinnon ohjeessa Tavaroiden etämyynnin arvonlisäverotus.

Tavaran myynti yksityishenkilölle voi olla arvonlisäveroton yhteisömyynti vain silloin, kun kyse on arvonlisäverotuksessa tarkoitetun uuden kuljetusvälineen myynnistä. Uuden kuljetusvälineen määritelmästä ja noudatettavasta verotusmenettelystä saa tarkempia tietoja Verohallinnon ohjeista Yksityishenkilö ostaa uuden kuljetusvälineen toisesta EU-maasta ja Uusien kuljetusvälineiden arvonlisäverosta – ohje arvonlisäverovelvollisille.

5.3 Arvonlisäverotunniste ja yhteenvetoilmoitus yhteisömyynnin verottomuuden edellytyksenä

Yhteisömyynnin verottomuus edellyttää, että ostajalle on annettu arvonlisäverotunniste muussa kuin tavaran lähtöjäsenvaltiossa ja hän on ilmoittanut tämän tunnisteen myyjälle (AVL 72 b §). Myyjän on tarkistettava ostajan arvonlisäverotunnisteen voimassaolo ennen kuin hän laskuttaa ostajaa arvonlisäverottomasti. Yhteisömyynnin verottomuus on mahdollista evätä, jos ostajalla ei ole voimassa olevaa arvonlisäverotunnistetta. Arvonlisäverotunnisteen tarkistamisesta kerrotaan asiakasohjeessa Arvonlisäverotunnisteen tarkistus.

Tavaran ostaja voi vapaasti valita tavan, jolla hän ilmoittaa arvonlisäverotunnisteensa myyjälle. Edellytys täyttyy esimerkiksi silloin, kun myyjä on merkinnyt ostajan arvonlisäverotunnisteen laskulle.

Tavaran myynti Suomesta toiseen EU-maahan EU:n ulkopuolelle sijoittautuneelle ostajalle, joka ei ole arvonlisäverovelvollinen missään EU-maassa, ei ole arvonlisäveroton yhteisömyynti. Tällaisella EU:n ulkopuolelle sijoittautuneella ostajalla ei ole voimassa olevaa arvonlisäverotunnistetta EU:n alueella. Kyse ei ole yhteisömyynnistä, vaikka tavara kuljetetaan myyntiin liittyen Suomesta toiseen EU-maahan. Kyse ei ole myöskään arvonlisäverottomasta viennistä, koska tavaraa ei myyntiin liittyen kuljeteta EU:n ulkopuolelle. Myynti käsitellään arvonlisäverollisena kotimaan myyntinä.

Jos EU:n ulkopuolelle sijoittautunut ostaja on rekisteröitynyt tavaran kuljetuksen määränpäämaahan tai johonkin muuhun EU-maahan kuin kuljetuksen lähtövaltioon arvonlisäverovelvolliseksi ja käyttää ostoa tehdessään näin saamaansa arvonlisäverotunnistetta, arvonlisäverottoman yhteisömyynnin ostajaa koskeva edellytys täyttyy.

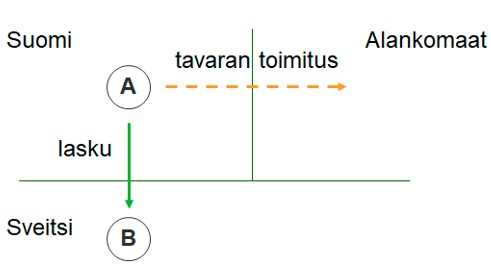

Esimerkki 5

Sveitsiläinen yritys B tilaa suomalaiselta arvonlisäverovelvolliselta yritykseltä A tavaran toimitettuna Suomesta Alankomaihin. Suomalainen myyjä laskuttaa myynnistä sveitsiläistä yritystä B. Tavara kuljetetaan toiseen EU-maahan. Arvonlisäverottoman yhteisömyynnin ostajaa koskeva edellytys ei täyty, koska ostajalla ei ole voimassa olevaa arvonlisäverotunnistetta EU:n alueella.

Tässä esimerkissä tavara jää EU:n alueelle, joten myynti ei ole myöskään arvonlisäverotonta vientiä EU:n ulkopuolelle. Myyjä käsittelee myynnin Suomessa tapahtuneena kotimaan myyntinä, josta on suoritettava arvonlisäveroa.

Jos sveitsiläisyritys on rekisteröitynyt arvonlisäverovelvolliseksi jossakin muussa EU-maassa kuin Suomessa ja ilmoittaa arvonlisäverotunnisteensa myyjälle, myynti käsitellään Suomessa tapahtuneena arvonlisäverottomana yhteisömyyntinä.

Yhteisömyynneistä annetaan ostajakohtaisesti eritelty yhteenvetoilmoitus. Myyjä tarvitsee ostajan arvonlisäverotunnisteen yhteenvetoilmoitusta antaessaan. Myyjän on merkittävä yhteisömyyntiä koskevaan laskuun oman arvonlisäverotunnisteensa lisäksi ostajalle toisessa EU-maassa annettu tunniste. Lisätietoa yhteisökauppaan liittyvistä laskumerkinnöistä on ohjeen luvussa 11.

Yhteisömyynnin verottomuutta ei sovelleta, jos tavaran myyjä ei ole täyttänyt velvoitettaan antaa yhteenvetoilmoitus tai hänen antamassaan yhteenvetoilmoituksessa ei anneta oikeita tietoja (AVL 72 a §). Verottomuutta ei kuitenkaan evätä vähäisinä pidettävien laiminlyöntien takia. Vähäisiä laiminlyöntejä ovat esimerkiksi huolimattomuusvirheet ilmoitettavissa tiedoissa. Vähäisyydellä ei tässä yhteydessä tarkoiteta laiminlyönnin rahamääräistä arvoa. Yhteenvetoilmoituksessa olevien virheiden korjaamista käsitellään asiakasohjeessa Yhteenvetoilmoitus - ilmoitusohjeet.

Koska yhteenvetoilmoitus on annettava vasta yhteisömyynnin tapahtumisen jälkeen, myyjä käsittelee myyntinsä käytännössä verottomana yhteisömyyntinä, vaikka kaikki verottomuuden edellytykset eivät ole vielä myyntihetkellä selvillä.

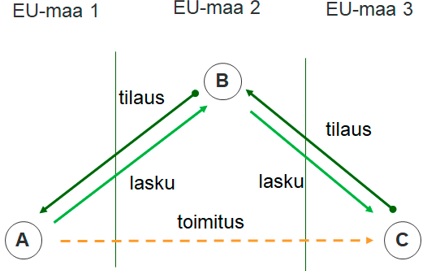

5.4 Kuljetus toiseen EU-maahan

Arvonlisäverottomasta yhteisömyynnistä voi olla kyse vain silloin, kun tavara myyntiin liittyen kuljetetaan EU-maasta toiseen. Tavaran kuljetus Suomesta toiseen EU-maahan voi tapahtua myyjän tai ostajan toimesta tai joku muu voi hoitaa kuljetuksen heidän puolestaan. Ketjuliiketoimissa, joihin liittyy vain yksi EU-maiden rajat ylittävä kuljetus, vain yksi myynti voi olla arvonlisäveroton yhteisömyynti. Ketjuliiketoimia käsitellään ohjeen luvussa 8.

Yhteisömyynnin arvonlisäverottomuuden edellytyksenä on, että tavaran kuljetus päättyy jossakin muussa EU-maassa kuin kuljetuksen lähtöjäsenvaltiossa. Tavaran kuljetuksen määränpäämaan ei tarvitse olla sama EU-maa, jossa tavaran ostaja on rekisteröitynyt arvonlisäverovelvolliseksi. Tavaraa ei tarvitse kuljettaa juuri ostajana toimivan elinkeinonharjoittajan yritysosoitteeseen, vaan ostaja voi osoittaa myös muun paikan, johon tavara kuljetaan.

Tavaran yhteisömyyntiä koskevien säännösten soveltaminen ei edellytä sitä, että kuljetus toiseen EU-maahan tapahtuu välittömästi tai tietyn määräajan kuluessa. Tavaran myynnin ja kuljetuksen välillä on kuitenkin oltava ajallinen ja aineellinen yhteys. Epäselvissä tilanteissa pyritään arvioimaan objektiivisesti seikat, joiden perusteella voidaan yksilöidä se EU-maa, jossa tavaran loppukäyttö on suunniteltu toteutuvaksi (esim. EUT C-84/09, X).

Tavaran myyjän on kyettävä osoittamaan kuljetus Suomesta toiseen EU-maahan, jotta myynti voidaan käsitellä arvonlisäverottomana yhteisömyyntinä. Kun kuljetus tapahtuu myyjän toimesta tai toimeksiannosta, myyjä osoittaa kuljetusasiakirjojen avulla, että tavara on lähtenyt Suomesta, ja että se on kuljetettu toiseen EU-maahan. Jos tavara kuljetetaan ostajan toimeksiannosta, myyjän on pyydettävä ostajalta kuljetusasiakirjan (esim. rahtikirjan) jäljennös tai muu selvitys tavaran kuljettamisesta toiseen EU-maahan. Kuljetusasiakirjojen ja tavaran myyntiasiakirjojen yhteys toisiinsa pitää myös voida selvittää. Jos kuljetuskustannukset sisältyvät tavaran myyntihintaan, ne ovat osa tavaran yhteisömyynnin arvoa.

Tavara voidaan luovuttaa ostajalle jo Suomessa, jolloin ostaja voi itse huolehtia tavaran kuljetuksesta toiseen EU-maahan omalla kuljetuskalustollaan. Myyjä voi tällöin käyttää näyttönä ostajalta saatua todistusta. Todistuksesta on käytävä ilmi, kuka tavaran on kuljettanut, milloin tavara on kuljetettu maasta (päivämäärä), millä kuljetusvälineellä kuljetus on tapahtunut (esimerkiksi pakettiauto, rek. nro ABC-111, aluksen nimi) ja mikä on ollut kuljetuksen päättymispaikka.

Tavaran myyjän on säilytettävä kuljetusasiakirjat ja edellä sanottu todistus. Niiden avulla hän osoittaa Verohallinnolle, että tavara on kuljetettu Suomesta toiseen EU-maahan.

EU-mailla on erilaisia vaatimuksia siitä, miten EU-maiden rajat ylittävä kuljetus on osoitettava. Neuvoston täytäntöönpanoasetusta (EU) N:o 282/2011 on muutettu 4.12.2018 annetulla asetuksella (EU) 2018/1912. Täytäntöönpanoasetukseen on muutoksella lisätty yhteisöliiketoimien vapauksia koskeva 45 a artikla. Artiklassa täsmennetään ja yhdenmukaistetaan ne asiakirjatodisteet, joilla tavaroiden lähettäminen tai kuljettaminen toiseen EU-maahan voidaan osoittaa. Kun verovelvollisella on hallussaan täytäntöönpanoasetuksessa mainitut asiakirjat, oletuksena on se, että tavarat on lähetetty tai kuljetettu EU-maasta toiseen, ja että näyttö kuljetuksesta on riittävä kaikissa EU-maissa.

Suomessa yhteisömyyntejä tekevä verovelvollinen voi osoittaa kuljetuksen toiseen EU-maahan edellä sanotusta Verohallinnon ohjeistuksesta poiketen halutessaan vaihtoehtoisesti täytäntöönpanoasetuksessa mainituilla asiakirjoilla. Joissakin tilanteissa yhteisöhankintoja toisesta EU-maasta tekevän suomalaisen verovelvollisen voi myös olla tarpeen toimittaa täytäntöönpanoasetuksen mukaisia asiakirjoja toisesta EU-maasta olevalle tavaroiden myyjälle.

Täytäntöönpanoasetuksen 45 a artikla on luettavissa kokonaisuudessaan täältä. Säännöksestä ohjeistetaan Verohallinnon ohjeessa Euroopan Unionin asetus 282/2011 yhdenmukaistaa arvonlisäverodirektiivin tulkintaa.

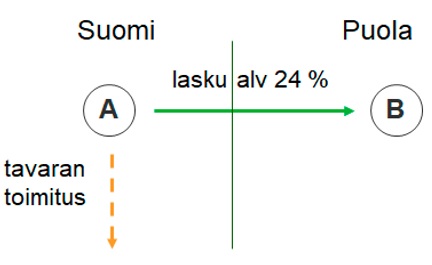

Esimerkki 6

Suomalainen yritys A myy muovituotteita Puolassa arvonlisäverovelvolliseksi rekisteröityneelle yritykselle B. A kuljettaa tavarat myyntiin liittyen Suomessa paikkakunnalta toiselle. Myyntiin ei liity EU-maiden rajat ylittävää kuljetusta. Kyse ei ole arvonlisäverottomasta yhteisömyynnistä vaan arvonlisäverollisesta kotimaan myynnistä. Merkitystä ei ole sillä, että ostaja ilmoittaa hänelle Puolassa annetun arvonlisäverotunnisteen myyjälle.

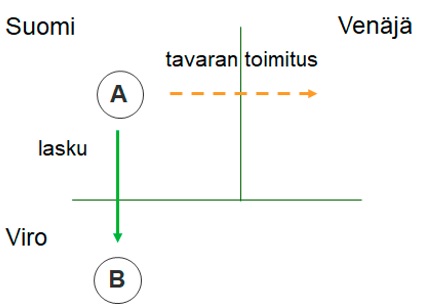

Esimerkki 7

Suomalainen yritys A myy elintarvikkeita kuljetettuna Venäjälle. Ostajana on Viroon arvonlisäverovelvolliseksi rekisteröity yritys B. Myyntiin ei liity EU-maiden rajat ylittävää kuljetusta. Kyse ei ole arvonlisäverottomasta yhteisömyynnistä, vaikka ostaja ilmoittaa hänelle Virossa annetun arvonlisäverotunnisteen myyjälle. Kyse voi olla arvonlisäverottomasta viennistä, mikäli viennin verottomuudelle säädetyt edellytykset täyttyvät. Vientikaupan arvonlisäverotusta käsitellään Verohallinnon ohjeessa Vientikaupan arvonlisäverotus.

5.4.1 Kuljetus EU:n ulkopuolisen maan kautta

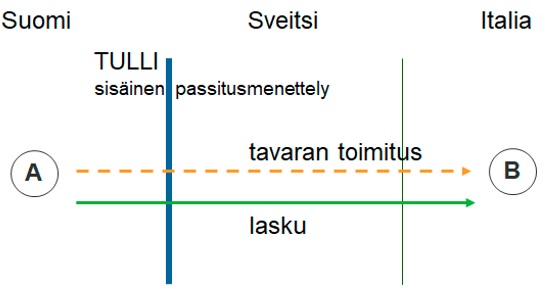

Kuljetus Suomesta toiseen EU-maahan voi tapahtua EU:n tulli- ja veroalueen ulkopuolella olevan alueen kautta. Tässä tapauksessa tavarat on mahdollista asettaa Suomessa sisäiseen passitusmenettelyyn. Menettely osoittaa tavaran unionitavaran aseman, joka säilyy, vaikka kuljetus toiseen EU-maahan ostajalle tapahtuu EU:n tulli- ja veroalueen ulkopuolella olevan alueen kautta. Suomessa tapahtunut myynti on tällöin arvonlisäveroton yhteisömyynti, mikäli muut yhteisömyynnin verottomuuden edellytykset täyttyvät. Lisätietoa sisäisestä passituksesta saa Tullista.

Jos passitusta ei käytetä ja tavara asetetaan vientimenettelyyn Suomessa, Suomesta alkanut myynti ei edellä kuvatussa tilanteessa ole toiseen EU-maahan tapahtunut yhteisömyynti, vaan arvonlisäveroton vienti EU:n ulkopuolelle viennin verottomuudelle säädettyjen edellytysten täyttyessä.

Esimerkki 8

Suomalainen yritys A myy tavaran italialaiselle yritykselle B. Molemmat yritykset ovat arvonlisäverovelvollisia kotimaissaan. B ilmoittaa hänelle Italiassa annetun arvonlisäverotunnisteen myyjälle A. A kuljettaa tavaran Italiaan Sveitsin kautta. Tavara asetetaan Suomessa sisäiseen passitusmenettelyyn. Kyseessä on Suomessa tapahtunut yhteisömyynti, vaikka tavara käy EU:n ulkopuolella ennen sen saapumista Italiaan.

5.4.2 Tavaran myynti työliikkeen kautta

Ennen kuljetusta toiseen EU-maahan tavara voidaan toimittaa Suomessa elinkeinonharjoittajalle työsuorituksen tekemistä varten ilman, että myynti muuttuu arvonlisäverolliseksi kotimaan myynniksi (AVL 72 b §). Tällaisia tavaraan kohdistuvia työsuorituksia ovat esimerkiksi testaus, puhdistus-, korjaus-, asennus-, purku-, muutos-, valmistus- ja muut vastaavat työt. Tavara voidaan myös asentaa toisen tavaran osaksi ja kuljettaa edelleen toiseen EU-maahan tämän tavaran osana. Myyjällä on oltava näyttö siitä, että tavarat on työsuorituksen jälkeen kuljetettu toiseen EU-maahan (ks. myös luku 5.4 Kuljetus toiseen EU-maahan).

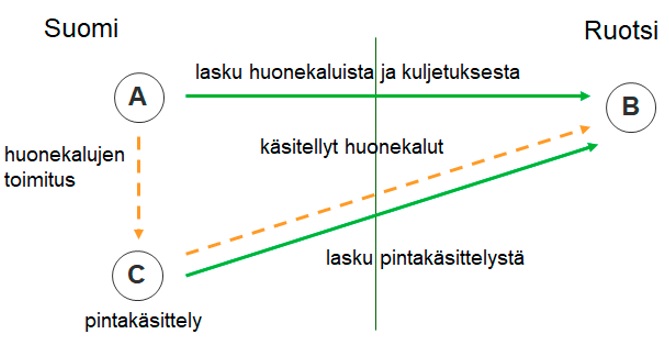

Esimerkki 9

Suomalainen huonekaluvalmistaja A myy huonekaluja Ruotsiin B:lle siten, että huonekalut ennen Ruotsiin kuljettamista toimitetaan pintakäsittelyä varten suomalaiselle erikoisliikkeelle C. A:n lasku B:lle sisältää veloituksen huonekaluista ja kuljetuksesta B:lle Ruotsiin. C puolestaan veloittaa B:ltä pintakäsittelyn. A, B ja C ovat arvonlisäverovelvollisia kotimaissaan. B ilmoittaa hänelle Ruotsissa annetun arvonlisäverotunnisteen myyjälle A.

Huonekalujen kuljetus Ruotsiin alkaa Suomesta, joten huonekalujen myyntimaa on Suomi. A:n myynti B:lle on arvonlisäveroton yhteisömyynti. Huonekalut voidaan ennen niiden kuljetusta Ruotsiin toimittaa pintakäsittelyä varten suomalaiselle yritykselle C ilman, että myynti muuttuu arvonlisäverolliseksi kotimaan myynniksi. A tarvitsee näytön siitä, että huonekalut on C:n työsuorituksen jälkeen kuljetettu Ruotsiin.

Yrityksen C myynti on ns. yleisäännöksen (AVL 65 §) mukaista palvelun myyntiä ruotsalaiselle B:lle. Palvelujen kansainvälistä kauppaa käsitellään Verohallinnon ohjeessa Palvelujen ulkomaankaupan arvonlisäverotus.

Euroopan unionin tuomioistuin (EUT) katsoi tuomiossa C-446/13, Fonderie 2A, että kyse ei ollut myyjän maassa tapahtuneesta arvonlisäverottomasta yhteisömyynnistä ostajalle, kun myyjä toimitti tavarat ensin ostajan maahan työliikkeelle viimeistelyä varten ja vasta myyjän toimeksiannosta suoritetun viimeistelyn jälkeen ne toimitettiin ostajalle. Tavaroiden myyntimaa oli maa, jossa myyjän ja ostajan välisten sopimusvelvoitteiden mukaisiksi tulleet tavarat sijaitsivat niiden luovutushetkellä. Tässä tapauksessa valmiiden myyntisopimuksen mukaisten tavaroiden myynti oli kuljetuksen määränpäämaassa tapahtunut kyseisen maan sisäinen myynti, johon ei enää liittynyt EU-maiden rajat ylittävää kuljetusta.

Myyjä käsittelee edellä sanotussa tilanteessa viimeistelemättömien tavaroiden siirron ostajan EU-maahan liikeomaisuutensa siirtona eli siirto ilmoitetaan yhteisömyyntinä Suomessa ja yhteisöhankintana määränpäämaassa (ks. luku 7 Liikeomaisuuden siirto).

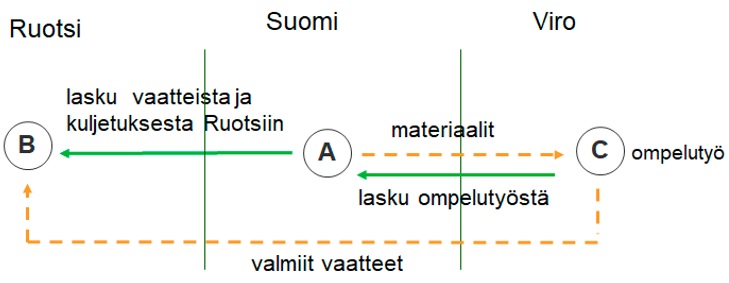

Esimerkki 10

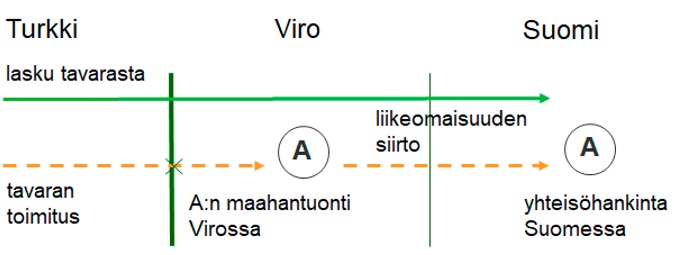

Suomalainen yritys A myy vaatteita ruotsalaiselle yritykselle B siten, että A toimittaa kankaat ja muut vaatteiden valmistamisessa tarvittavat tarvikkeet ensin Suomesta Viroon C:lle ompelutyötä varten. Valmiit vaatteet kuljetetaan myyjän A toimeksiannosta Virosta edelleen Ruotsiin B:lle. A:n lasku B:lle sisältää veloituksen valmiista vaatteista ja kuljetuksesta Ruotsiin. C:n lasku A:lle sisältää ompelutyön. A, B ja C ovat arvonlisäverovelvollisia kotimaissaan. B ilmoittaa hänelle Ruotsissa annetun arvonlisäverotunnisteen myyjälle A.

Materiaalit kuljetetaan Viroon A:n toimeksiannosta tapahtuvaa ompelutyötä varten. Tässä tapauksessa vasta myyntisopimuksen mukaisten valmiiksi ommeltujen vaatteiden myynti Virosta Ruotsiin on A:n Virossa tapahtunut myynti B:lle. Myynnin verottomuus (yhteisömyynti) määräytyy Viron arvonlisäverolain säännösten mukaisesti. A:n on selvitettävä mahdolliset rekisteröitymisvelvoitteensa Virosta. A käsittelee vaatteiden valmistuksessa tarvittavien omistamiensa kankaiden ja materiaalien siirron Suomesta Viroon liikeomaisuutensa siirtona (ks. ohjeen luku 7 Liikeomaisuuden siirto).

Jos valmiit vaatteet palautetaan ompelutyön jälkeen A:lle takaisin Suomeen ennen niiden kuljettamista Ruotsiin lopulliselle ostajalle, vaatteiden valmistamisessa tarvittavien materiaalien ja valmiiden vaatteiden siirtoa Viroon ja takaisin Suomeen ei käsitellä yhteisömyynnin ja –hankinnan muodostavana liikeomaisuuden siirtona (ks. ohjeen luku 7.2 Siirrot, joita ei käsitellä yhteisömyynteinä). Valmiiden vaatteiden myynti Suomesta Ruotsiin olisi tässä tilanteessa Suomessa tapahtunut yhteisömyynti ruotsalaiselle ostajalle B.

5.5 Myynnit, jotka eivät ole yhteisömyyntejä

Eräiden arvonlisäverottomaksi säädettyjen myyntien osalta kyse ei ole yhteisömyynneistä, vaikka yhteisömyynnin edellytykset muutoin täyttyisivät. Kyse ei ole yhteisömyynnistä, jos tavaran osto ei ole kuljetuksen määränpäämaassa AVL 26 c §:n 3 momenttia vastaavan säännöksen mukaan yhteisöhankinta. AVL 26 c §:n 3 momentissa lueteltuja tavarahankintoja käsitellään ohjeen luvussa 6.7 Ostot, jotka eivät ole yhteisöhankintoja.

Edellä mainittuja tavaroita ovat esimerkiksi arvonlisäverottomat vesialukset (AVL 58 §) ja AVL 70 § 1 momentin 6-8 kohdissa verottomaksi säädetyt tavaramyynnit sekä tavaran myynti muun muassa diplomaattisille edustustoille ja kansainvälisille järjestöille arvonlisäverolaissa ja arvonlisäveroasetuksessa tarkemmin säädetyin edellytyksin. Tällainen toiseen EU-maahan kuljetettavaa tavaraa koskeva myynti on arvonlisäveroton arvonlisäverolain nimenomaisen erityissäännöksen ja säännöksessä mainittujen edellytysten perusteella.

Tavaran myynti ei ole yhteisömyynti, jos myyntiin on sovellettu käytettyjen tavaroiden sekä taide-, keräily- ja antiikkiesineiden marginaaliverotusmenettelyä, tai jos kyse on sähkön, unionin alueella sijaitsevan maakaasuverkon tai siihen yhdistetyn verkon kautta toimitettavan kaasun tai lämpö- ja jäähdytysverkon kautta toimitettavan lämpö- ja jäähdytysenergian myynnistä (AVL 72 b § 5 momentti). Yhteisömyynnistä ei ole kyse silloinkaan, kun myynti verotetaan erityisen myyntimaasäännösten nojalla tavaran myyntinä määrätyssä EU-maassa (ks. myös luku 14 Erityistilanteita).

5.6 Erityissäännöksen nojalla arvonlisäveroton myynti

Joissakin tilanteissa Suomessa tapahtunut myynti voisi olla arvonlisäveroton paitsi yhteisömyyntinä myös muun arvonlisäverolain erityissäännöksen nojalla. Arvonlisäverolaissa oleva erityinen verottomuussäännös on ensisijainen yhteisömyyntejä yleisesti koskeviin säännöksiin nähden. Näin esimerkiksi AVL 61 §:n mukaan muussa kuin vähennykseen oikeuttavassa käytössä olleen tavaran myynti tai AVL 36 §:ssä verottomaksi säädettyjen hammasproteesien myynti toiseen EU-maahan on arvonlisäverotonta riippumatta ostajan arvonlisäveroasemasta.

Jos edellä tarkoitettu arvonlisäverottomaksi säädetty tavaran myynti täyttää myös yhteisömyynnin edellytykset ja ostaja nimenomaisesti ilmoittaa hänelle toisessa EU-maassa myönnetyn arvonlisäverotunnisteen myyjälle, myyjä ilmoittaa myynnin yhteisömyyntinään. Tämä tarkoittaa sitä, että myyjän on täytettävä yhteisömyyntiä koskevat ilmoitusvelvollisuutensa. Vastaavat yhteisöhankinnat on todennäköisesti määränpäämaassa vapautettu arvonlisäverosta arvonlisäverodirektiivin 140 artiklan nojalla (ks. myös luku 6.6 Arvonlisäverottomat yhteisöhankinnat).

Erityissäännöksen perusteella arvonlisäverottoman tavaramyynnin ilmoittaminen käytännön syistä yhteisömyyntinä ei muuta myyntiä palautukseen oikeuttavaksi myynniksi, eikä myyjällä ole vähennysoikeutta myytävien tavaroiden hankintoihin tai valmistukseen sisältyvästä arvonlisäverosta (EUT C-240/05, Eurodental).

5.7 Yhteisömyyntiä Suomessa harjoittava ulkomaalainen elinkeinonharjoittaja

Kun yhteisömyynti tapahtuu myyntimaasäännösten mukaisesti Suomessa ja myyjänä on ulkomaalainen elinkeinonharjoittaja, myyjä on velvollinen rekisteröitymään Suomeen ainakin ilmoituksenantovelvolliseksi. Ilmoituksenantovelvollisen elinkeinonharjoittajan on täytettävä Suomessa yhteisömyyntiin liittyvät ilmoitusvelvollisuudet eli annettava arvonlisävero- ja yhteenvetoilmoitukset (ks. myös ohjeen luku 12 Ilmoittaminen).

Yhteisömyyntiä harjoittava ulkomaalainen elinkeinonharjoittaja ei ole oikeutettu AVL 122 §:ssä tarkoitettuun arvonlisäveron palautukseen. Jos ulkomaalainen elinkeinonharjoittaja haluaa saada takaisin arvonlisäverot, jotka sisältyvät hänen Suomessa tapahtuneisiin yhteisömyynteihin liittyviin vähennyskelpoisiin hankintoihin, rekisteröinti ilmoituksenantovelvolliseksi ei riitä, vaan myyjän on rekisteröidyttävä Suomessa arvonlisäverovelvolliseksi.

Lisätietoa ulkomaalaisen elinkeinonharjoittajan ilmoituksenantovelvollisuudesta ja arvonlisäverovelvolliseksi rekisteröinnistä on ohjeessa Ulkomaalaisen rekisteröinti arvonlisäverovelvolliseksi Suomessa.

Esimerkki 11

Ruotsalainen yritys A myy tavaraa puolalaiselle yritykselle B. A on rekisteröity arvonlisäverovelvolliseksi Ruotsissa ja B Puolassa. B ilmoittaa hänelle Puolassa annetun arvonlisäverotunnisteen myyjälle A. Tavara kuljetetaan A:n toimeksiannosta Suomesta Puolaan. A tekee yhteisömyynnin Suomessa, koska tavaran kuljetus alkaa Suomesta. A:n on rekisteröidyttävä Suomessa ilmoituksenantovelvolliseksi tai arvonlisäverovelvolliseksi myynnistään.

5.8 Tavaroiden luovuttaminen vastikkeetta

Tavaran luovuttaminen vastikkeetta rinnastuu arvonlisäverotuksessa myyntiin (ns. oman käytön verotus) tilanteessa, jossa tavarasta on voitu tehdä vähennys, tai tavara on valmistettu arvonlisäverollisen liiketoiminnan yhteydessä (AVL 20 § ja 21 §). Myyjä käsittelee myyntinä pidettävän tavaran vastikkeettoman luovutuksen Suomesta toiseen EU-maahan siellä olevalle tavaran vastaanottajalle yhteisömyyntinä muiden yhteisömyynnin edellytysten täyttyessä.

Tavaranäytteen tai tavanomaisen mainoslahjan luovuttamista ei pidetä tavaran ottamisena omaan käyttöön (AVL 25 §). Tavaranäytteiden ja tavanomaisten mainoslahjojen vastikkeettomista luovutuksista ei näin ollen suoriteta arvonlisäveroa. Myös yhteisökaupassa tavaranäytteet ja tavanomaiset mainoslahjat voidaan luovuttaa asiakkaalle arvonlisäverottomasti. Kyse ei ole yhteisömyynnistä eikä luovutuksesta aiheudu ilmoitusvelvollisuuksia.

6 Tavaroiden yhteisöhankinta

6.1 Yhteisöhankinnan käsite

Arvonlisäverotonta yhteisömyyntiä seuraa toisessa EU-maassa tapahtuva yhteisöhankinta. Yhteisöhankinnalla tarkoitetaan irtaimen esineen omistusoikeuden vastikkeellista hankintaa, jos myyjä, ostaja tai joku muu heidän puolestaan kuljettaa esineen ostajalle EU-maasta toiseen (AVL 26 a §). Yhteisöhankinnasta on pääsääntöisesti suoritettava arvonlisäveroa.

Yhteisöhankinta on kyseessä vain silloin, kun tavaran ostajana on elinkeinonharjoittaja tai oikeushenkilö, joka ei ole elinkeinonharjoittaja ja myyjänä elinkeinonharjoittaja, joka ei ole omassa maassaan verottoman vähäisen toiminnan harjoittaja (AVL 26 c § 1 momentti 1 kohta).

Elinkeinonharjoittajat, jotka eivät miltään osin harjoita vähennykseen tai palautukseen oikeuttavaa toimintaa ja sellaiset oikeushenkilöt, jotka eivät ole elinkeinonharjoittajia, ovat pääsääntöisesti arvonlisäverovelvollisia yhteisöhankinnoista vain, jos hankintojen arvo ylittää säädetyn jäsenvaltiokohtaisen raja-arvon. Suomessa tämä raja-arvo on 10 000 euroa. Raja-arvon ylittyminen aiheuttaa tällaiselle ostajalle velvollisuuden rekisteröityä ostoistaan arvonlisäverovelvolliseksi (ks. ohjeen luku 6.8 Ei-arvonlisäverovelvolliset ostajat).

Yksityishenkilö ei voi olla yhteisökaupan osapuolena. Hän ei ole Suomessa verovelvollinen toisista EU-maista tekemistään tavaraostoista, ellei kysymyksessä ole arvonlisäverotuksessa tarkoitetun uuden kuljetusvälineen osto (ks. myös Verohallinnon ohje Yksityishenkilö ostaa uuden kuljetusvälineen toisesta EU-maasta).

Tavaran myyjään ja ostajaan sekä tavaroiden kuljettamiseen EU-maasta toiseen liittyviä edellytyksiä on käsitelty tarkemmin yhteisömyynnin yhteydessä ohjeen luvussa 5.2 Myyjä ja ostaja yhteisömyynneissä ja luvussa 5.4 Kuljetus toiseen EU-maahan.

Kun tavaran yhteisöhankinnan edellytykset täyttyvät, myyjän Suomessa mahdollisesti sijaitsevalla kiinteällä toimipaikalla ei ole vaikutusta tavaroiden yhteisökaupan arvonlisäverokäsittelyyn.

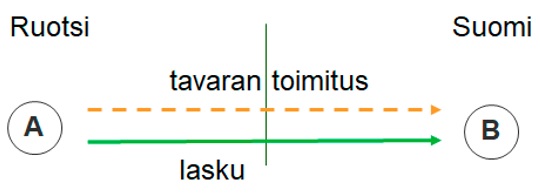

Esimerkki 12

Ruotsalainen yritys A myy koneen suomalaiselle yritykselle B. A ja B ovat arvonlisäverovelvollisia kotimaissaan. B ilmoittaa hänelle Suomessa annetun arvonlisäverotunnisteen myyjälle A. Kuljetusliike kuljettaa koneen Ruotsista Suomeen A:n toimeksiannosta. B tekee Suomessa arvonlisäverollisen yhteisöhankinnan.

6.2 Kuljetus toisesta EU-maasta

Tavaran yhteisöhankinnasta voi olla kyse vain silloin, kun tavara myyntiin liittyen kuljetetaan EU-maasta toiseen. Tavaran kuljetus toisesta EU-maasta Suomeen voi tapahtua myyjän tai ostajan toimesta tai joku muu voi hoitaa kuljetuksen heidän puolestaan. Tavaroiden kuljettamiseen liittyvää edellytystä käsitellään tarkemmin yhteisömyynnin yhteydessä ohjeen luvussa 5.4 Kuljetus toiseen EU-maahan.

Kuljetus toisesta EU-maasta Suomeen voi tapahtua EU:n tulli- ja veroalueen ulkopuolella olevan alueen kautta. Kun unionitavara on asetettu sisäiseen passitusmenettelyyn toisessa EU-maassa ja tämä tavara tuodaan Suomeen EU:n tulli- ja veroalueen ulkopuolella olevan alueen kautta, tavaran tuonti Suomeen ei ole arvonlisäverolaissa tarkoitettu tavaran maahantuonti vaan yhteisöhankinta (ks. myös luku 5.4.1 Kuljetus EU:n ulkopuolisen maan kautta).

Tavara katsotaan kuljetetun toisesta EU-maasta myös silloin, kun kuljetus alkaa EU:n ulkopuolelta ja päättyy toiseen EU-maahan kuin mihin tavara on maahantuotu, jos maahantuojana on oikeushenkilö, joka ei ole elinkeinonharjoittaja (AVL 26 g §).

Vaikka kuljetuksen edellä tarkoitetussa tilanteessa katsotaan tapahtuvan toisesta EU-maasta Suomeen, kyse on Suomessa tapahtuneesta yhteisöhankinnasta vain, jos AVL 26 c §:ssä säädetyt edellytykset täyttyvät. Näitä edellytyksiä (esimerkiksi 10 000 euron raja-arvoa) käsitellään ohjeen luvussa 6.8 Ei-arvonlisäverovelvolliset ostajat. Säännöksen johdosta esimerkiksi julkisyhteisöjen tavaraostot EU:n ulkopuolelta verotetaan Suomessa, jos mainitut edellytykset täyttyvät.

Elinkeinonharjoittajiin sovelletaan vastaavassa tilanteessa liikeomaisuuden siirtoa koskevia säännöksiä (Ks. luku 7.4, esimerkki 24).

Oikeushenkilöllä, joka ei ole elinkeinonharjoittaja, on oikeus saada palautuksena tavaran maahantuonnista suorittamansa vero, jos hän osoittaa, että tavaran yhteisöhankinta on verotettu toisessa EU-maassa (AVL 133 b §).

6.3 Yhteisöhankinnan suorituspaikka

Yhteisöhankinnan osalta on määriteltävä se, missä EU-maassa yhteisöhankinta tapahtuu. Kun yhteisöhankinta tapahtuu Suomessa, yhteisöhankinnasta suoritetaan arvonlisäveroa Suomeen Suomen arvonlisäverolain säännösten mukaisesti. Kun yhteisöhankinta tapahtuu jossakin toisessa EU-maassa, ostajan tulee selvittää yhteisöhankintaan sovellettava arvonlisäverotus- ja ilmoitusmenettely kyseisestä EU-maasta.

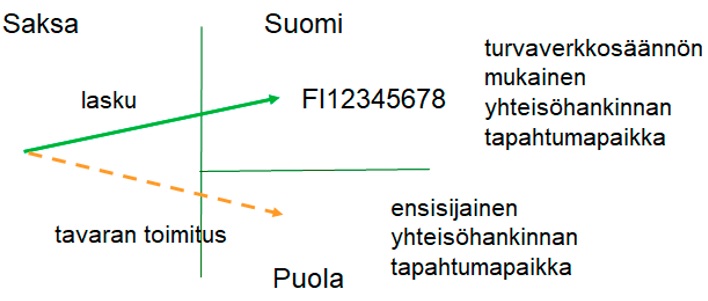

Tavaran yhteisöhankinta tapahtuu Suomessa, kun tavaran kuljetus päättyy täällä (AVL 63 f §). Yhteisöhankinnan katsotaan tapahtuvan Suomessa myös silloin, kun ostaja on käyttänyt ostoa tehdessään Suomessa annettua arvonlisäverotunnistetta ja tavaran kuljetus on alkanut toisesta EU-maasta ja on päättynyt johonkin toiseen EU-maahan kuin Suomeen (ns. turvaverkkosäännös, AVL 63 g §).

Edellä mainittua turvaverkkosäännöstä sovellettaessa yhteisöhankinnan katsotaan tapahtuvan sekä kuljetuksen päättymisvaltiossa että ostajan arvonlisäverotunnisteen antomaassa. Kaksinkertaisen verotuksen välttämiseksi turvaverkkosäännöstä ei kuitenkaan sovelleta, jos ostaja näyttää, että yhteisöhankinta on verotettu tai että hän on täyttänyt yhteisöhankintaan liittyvän ilmoitusvelvollisuutensa siinä EU-maassa, jossa tavaran kuljetus päättyi.

Ensisijainen verotusoikeus yhteisöhankinnasta on siis aina sillä EU-maalla, jossa tavara on kuljetuksen päättyessä.

Esimerkki 13

Suomalainen yritys määrää Saksasta ostamansa tavaran kuljetettavaksi Saksasta suoraan myyntivarastolleen Puolaan, mutta ilmoittaa myyjälle yritykselle Suomessa annetun arvonlisäverotunnisteen.

Pääsäännön mukaan yhteisöhankinta on tapahtunut siinä EU-maassa, jossa tavaran kuljetus päättyy eli tässä esimerkissä Puolassa. Turvaverkkosäännöksen nojalla yhteisöhankinta tapahtuu myös Suomessa, koska ostaja on käyttänyt ostossa Suomessa annettua arvonlisäverotunnistetta eikä ostaja osoita suorittaneensa yhteisöhankinnan arvonlisäveroa Puolassa.

Ostajan Suomeen turvaverkkosäännöksen perusteella suorittamasta yhteisöhankinnan arvonlisäverosta ei ole vähennysoikeutta (ks. myös luku 6.5 Yhteisöhankinnasta suoritettavan arvonlisäveron vähennysoikeus).

6.4 Yhteisöhankinnasta suoritettava arvonlisävero

Yhteisöhankinnasta on suoritettava arvonlisäveroa, ellei hankintaa ole nimenomaisesti säädetty verottomaksi (AVL 1 § 1 momentti 3 kohta). Arvonlisäverottomia yhteisöhankintoja käsitellään luvussa 6.6 Arvonlisäverottomat yhteisöhankinnat. Yhteisöhankinnasta arvonlisäverovelvollinen on hankinnan tekijä (AVL 2 b §).

Yhteisöhankinnasta suoritettavan veron peruste on myyjän ja ostajan väliseen sopimukseen perustuva hinta, joka sisältää kaikki ostajalta perittävät hinnanlisät, ilman arvonlisäveron osuutta (AVL 73 a §). Yhteisöhankinnan arvonlisäveron määrä saadaan kertomalla veron peruste sovellettavalla verokannalla (24, 14 tai 10 prosenttia).

Kun tavaran osto käsitellään Suomessa yhteisöhankintana ja myyntihinta sisältää toisen EU-maan arvonlisäveroa, tätä toisen EU-maan arvonlisäveroa ei korkeimman hallinto-oikeuden päätöksen KHO 2018:56 mukaan lueta yhteisöhankinnasta Suomessa suoritettavan arvonlisäveron perusteeseen (ks. myös ohjeen esimerkki 17).

KHO 2018:56

A oli ostanut Saksasta ja tuonut Suomeen auton, jota arvonlisäverolain yhteisöhankintaa koskevien säännösten mukaan oli pidettävä uutena kuljetusvälineenä. Ajoneuvosta antamansa autoveroilmoituksen yhteydessä A oli esittänyt Tullille ostolaskun, joka oli sisältänyt Saksan arvonlisäveron. Tulli oli määrännyt A:n maksettavaksi uuden kuljetusvälineen yhteisöhankinnasta suoritettavaa arvonlisäveroa, joka oli laskettu ostolaskulta ilmenevästä ajoneuvon arvonlisäverollisesta kauppahinnasta. Korkein hallinto-oikeus katsoi, että mainittua Saksan arvonlisäveroa ei tullut sisällyttää yhteisöhankinnasta Suomessa suoritettavan arvonlisäveron perusteeseen.

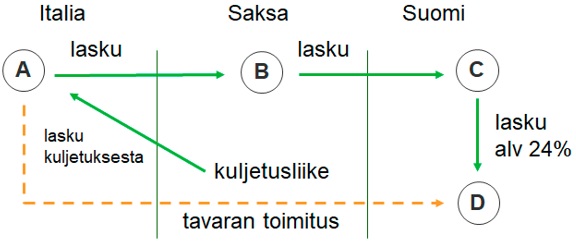

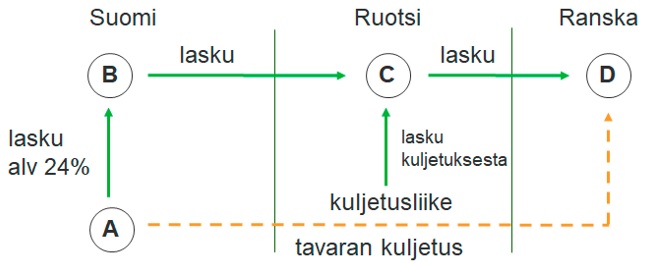

Jos myyjä veloittaa ostajalta tavaran myyntiin liittyviä liitännäiskustannuksia, kuten pakkaus- ja kuljetuskustannuksia, ne luetaan yhteisöhankinnan veron perusteeseen. Yhteisöhankinnan veron perusteeseen ei sen sijaan lueta muiden kuin myyjän veloittamia kuljetuskustannuksia tai muita myyntiin liittyviä kustannuksia.

Tavaran myyntiin liittyvät ja suhteelliselta arvoltaan vähäiset oheispalvelut ovat liittymisperiaatteen mukaisesti osa yhteisömyyntiä ja -hankintaa ja tällaiset palvelut luetaan mukaan yhteisöhankinnan veron perusteeseen. Epäitsenäisiä oheispalveluja on käsitelty keskusverolautakunnan (KVL) ennakkoratkaisussa KVL 53/2009.

KVL 53/2009

Ulkomainen yhtiö X myi Suomeen sijoittautuneelle, elinkeinoharjoittajana toimivalle ostaja Y:lle kuljetusvälineitä. Kuljetusvälineet toimitettiin X:n tilaaman kuljetuspalvelun avulla toisesta EU:n jäsenvaltiosta Suomeen rekoilla ja laivoilla. Kuljetuksen ajaksi kuljetusvälineistä irrotettiin akselit, jotka myyjä asensi takaisin kuljetuksen päättyessä. Muuta asennus- tai kokoonpanotyötä ei tehty Suomessa. X luovutti ostajalle lisäksi myös kuljetusvälineitä koskevat dokumentit kuten käyttöohjeet, toimintakaaviot ja piirustukset, varaosia, muita tarvikkeita, ATK-ohjelmia ja erityistyökaluja. X myi lisäksi Y:lle kuljetusvälineiden testiajopalvelut sekä kuljettajien ja huolto- ja teknisen henkilökunnan koulutuspalvelut. Varaosien kokonaishinnaksi oli toimituksen kokonaiskauppahinnasta erikseen sovittu hinta, jonka osuus oli noin neljä prosenttia kokonaishinnasta. Koulutuksen hinnaksi oli kokonaiskauppahinnasta erikseen sovittu hinta, jonka osuus oli noin 0,06 prosenttia kokonaishinnasta.

Myytävien koulutuspalvelujen kokonaismäärä oli yhteensä noin 60 päivää, ja koulutus tapahtui useissa lyhytkestoisissa jaksoissa useiden vuosien aikana. Lisäksi kuljetusvälineille tehtiin Suomessa koe- ja testiajoja. Testauksesta X huolehti kokonaan omalla tai vuokraamallaan henkilökunnalla liikenneverkossa. X:llä ei ollut Suomessa toimitiloja. Mahdollisia toimisto- ja muita töitä varten X:llä oli oikeus käyttää ulkopuolisen yhtiön toimitiloja.

Ostaja Y oli rekisteröity liiketoiminnasta arvonlisäverovelvolliseksi Suomessa. Kuljetusvälineet toimitettiin toisesta EU:n jäsenvaltiosta Suomeen X:n tilaaman kuljetuspalvelun avulla. Ostaja Y:n katsottiin hankkivan kuljetusvälineet arvonlisäverolain 26 a ja 26 c §:ssä tarkoitettuna yhteisöhankintana ja Y oli tästä yhteisöhankinnasta verovelvollinen Suomessa.

Akselien irrottamisessa ja paikoilleen asentamisessa oli kyse lähinnä kuljetusteknisestä työvaiheesta, jolla väliaikaisesti käsiteltiin tavaraa. Kuljetusvälineiden testaaminen ei ollut luonteeltaan sellainen työsuoritus, jota arvonlisäverolain 63 §:n 3 momentin mukaisella asennuksella ja kokoonpanolla tarkoitetaan. Nämä työsuoritukset eivät olleet tuossa säännöksessä tarkoitettua asennus- tai kokoamistyötä.

Dokumenttien, varaosien ja muiden tarvikkeiden, ATK-ohjelmien ja erityistyökalujen luovutukset olivat kokonaisuuden kannalta, myös niiden arvo huomioon ottaen, sivusuoritteiden luonteisia. Näin ollen niiden arvonlisäverokäsittely tuli ratkaista liittymisperiaatteen nojalla kuljetusvälineiden arvonlisäverokäsittelyn mukaisesti. Testiajo- ja koulutuspalvelut olivat erityisesti ostajalle suunnattuja ja räätälöityjä, kuljetuskaluston käyttöön olennaisesti liittyviä palveluja, joiden tarkoituksena oli saattaa kuljetuskalusto toimivaksi Suomen olosuhteissa. Kun otettiin huomioon testiajo- ja koulutuspalvelujen suhteellisen vähäinen arvo suhteessa kokonaistoimituksen arvoon, tuli myös näiden palvelujen luovutukset käsitellä arvonlisäverotuksessa liittymisperiaatteen nojalla epäitsenäisinä sivusuoritteina ja osana kuljetusvälineiden luovutusta.

Tietyissä etuyhteystilanteissa yhteisöhankinnasta suoritettavan veron peruste on käypä markkina-arvo, kun toisessa EU-maassa tapahtuneesta myynnistä peritty vastike alittaa huomattavasti käyvän markkina-arvon eikä ostajalla ole hankinnasta täysimääräistä vähennysoikeutta (AVL 73 c §). Käypä markkina-arvo määritellään Suomen hintatason perusteella. Lisätietoa etuyhteystilanteista ja käyvän markkina-arvon määrittämisestä saa Verohallinnon ohjeesta Oman käytön ja alivastikkeellisten luovutusten arvonlisäverotus.

Veron perusteesta saadaan vähentää myyjän antama, verollista yhteisöhankintaa koskeva alennus ja muu sellainen oikaisuerä sekä palautetuista pakkauksista suoritettu korvaus.

6.5 Yhteisöhankinnasta suoritettavan arvonlisäveron vähennysoikeus

Verovelvollinen saa vähentää arvonlisäverollista liiketoimintaa varten tekemästään yhteisöhankinnasta suoritettavan veron (AVL 102 § 1 momentti 3 kohta). Ostajan on ilmoitettava yhteisöhankinta ja siitä suoritettava arvonlisävero arvonlisäveroilmoituksella, vaikka maksettavaa veroa ei jäisi vähennysoikeuden vuoksi.

Yhteisöhankinnasta suoritettavan arvonlisäveron vähennysoikeus ja vähennysoikeuden laajuus määräytyvät vastaavalla tavalla kuin kotimaiselta myyjältä tapahtuneessa ostossa. Vähennysoikeuteen sovelletaan esimerkiksi arvonlisäverolaissa säädettyjä vähennysoikeuden rajoituksia (AVL 114 §) ja vähennysoikeuden jakamista koskevaa säännöstä (AVL 117 §). Vähennysoikeutta käsitellään Verohallinnon ohjeessa Arvonlisäveron vähennysoikeudesta.

Kun ostaja on käyttänyt ostoa tehdessään hänelle Suomessa annettua arvonlisäverotunnistetta ja ostaja ilmoittaa yhteisöhankinnan ja siitä suoritettavan arvonlisäveron turvaverkkosäännöksen (AVL 63 g §) nojalla Suomessa, mutta tavaran kuljetus on päättynyt johonkin toiseen EU-maahan, ostajalla ei ole vähennysoikeutta Suomeen suorittamastaan yhteisöhankinnan arvonlisäverosta (EUT yhdistetyt asiat C-536/08, X ja C-539/08, Facet BV/Facet Trading BV).

Ensisijainen verotusoikeus yhteisöhankinnasta on aina sillä EU-maalla, jossa tavara on kuljetuksen päättyessä. Vähennysoikeus turvaverkkosäännöksen nojalla Suomeen suoritetusta yhteisöhankinnan arvonlisäverosta johtaisi tilanteeseen, jossa verovelvollisella ei olisi enää mitään syytä osoittaa, että ostosta on maksettu arvonlisävero siinä EU-maassa, johon tavaran kuljetus on päättynyt (ks. myös ohjeen luku 6.3 Yhteisöhankinnan suorituspaikka).

Jos tavaran yhteisöhankinnasta suoritetaan arvonlisävero tavaran kuljetuksen päättymismaassa vasta sen jälkeen, kun siitä on suoritettu arvonlisävero Suomeen arvonlisäverotunnisteen käyttämisen johdosta, Suomeen liikaa ilmoitettua arvonlisäveroa koskeva korjaus tapahtuu oma-aloitteisten verojen verotusmenettelylain 25 §:ssä säädetyllä tavalla.

6.6 Arvonlisäverottomat yhteisöhankinnat

Suomessa tapahtuva yhteisöhankinta on eräissä tilanteissa arvonlisäveroton, vaikka ostoon muutoin sovelletaan yhteisöhankintaa koskevia säännöksiä. Verottomuudesta on nimenomaisesti säädetty arvonlisäverolaissa (AVL 72 f §). Arvonlisäverottomat yhteisöhankinnat ilmoitetaan arvonlisäveroilmoituksella, mutta niistä ei suoriteta eikä vähennetä arvonlisäveroa.

Yhteisöhankinta on arvonlisäveroton, jos tavaran maahantuonnista Suomeen ei olisi suoritettava arvonlisäveroa. Verottomia ovat näin ollen arvonlisäverolain 94 §:ssä lueteltujen tavaroiden yhteisöhankinnat. Jos AVL 94 §:ssä mainittu tavarahankinta ei ole arvonlisäverolain säännösten mukaan yhteisöhankinta, verottomuussäännös ei tule sovellettavaksi (ks. myös ohjeen luku 6.7 Ostot, jotka eivät ole yhteisöhankintoja). Lisätietoa arvonlisäverottomista maahantuonneista on Tullin ohjeessa Veroton maahantuonti arvonlisäverotuksessa (pdf).

Yhteisöhankinnasta ei suoriteta arvonlisäveroa silloinkaan, kun tavaran myynti olisi verotonta seuraavilla perusteilla:

- Kysymys on sellaisen tavaran myynnistä, joka on ollut myyjällä hänen kotimaansa arvonlisäverolainsäädännön mukaan muussa kuin vähennykseen oikeuttavassa käytössä (vrt. AVL 61 §).

- Tavara asetetaan tullikoodeksin 237 artiklassa tarkoitettuun varastointimenettelyyn tai varastoidaan väliaikaisesti tullikoodeksin 144 artiklan mukaisesti, taikka kyse on sellaisen AVL 72 i §:ssä tarkoitetun tavaran maahantuonnista ja myynnistä, joka siirretään AVL 72 j §:ssä tarkoitettuun verovarastointimenettelyyn.

Yhteisöhankinta on arvonlisäveroton myös tilanteessa, jossa ulkomaalainen ostaja olisi oikeutettu saamaan hankinnasta suoritettavan veron kokonaan takaisin AVL 122 §:ssä tarkoitettuna palautuksena ja hän on täyttänyt yhteisöhankintaa koskevan ilmoittamisvelvollisuutensa (ks. myös ohjeen luku 6.9 Yhteisöhankintoja Suomessa tekevä ulkomaalainen elinkeinonharjoittaja). Tämä ilmoittamisvelvollisuus koskee ulkomaalaista elinkeinonharjoittajaa, jolla ei ole Suomessa kiinteää toimipaikkaa. Hänen ei siten tarvitse ensin suorittaa arvonlisäveroa yhteisöhankinnasta ja hakea sitten veroa palautuksena takaisin.

Kiinteän toimipaikan käsitteestä ja ilmoittamisvelvollisuudesta saa tarkempia tietoja Verohallinnon ohjeesta Ulkomaalaisen rekisteröinti arvonlisäverovelvolliseksi Suomessa.

6.7 Ostot, jotka eivät ole yhteisöhankintoja

Yhteisöhankintoja eivät ole seuraavat AVL 26 c §:n 3 momentissa mainitut ostot:

- AVL 58 §:ssä tarkoitetut vesialukset

- ilma-alukset, niiden varaosat tai varusteet taikka ilma-aluksen varustamiseksi myydyt tavarat sellaisen elinkeinonharjoittajan käyttöön, joka maksua vastaan harjoittaa pääasiallisesti kansainvälistä lentoliikennettä (AVL 70 § 1 momentti 6 kohta)

- tavarat, jotka ostetaan ammattimaisessa kansainvälisessä liikenteessä olevalla vesi- tai ilma-aluksella tapahtuvaa myyntiä varten sekä ostot tällaisella aluksella ulkomaille matkustaville tapahtuvaa myyntiä varten (AVL 70 § 1 momentti 7 kohta)

- tavarat, jotka ostetaan ammattimaisessa kansainvälisessä liikenteessä olevan vesialuksen varustamiseksi (AVL 70 § 1 momentti 8 kohta)

- tavarat, joiden osto oikeuttaisi AVL 127 §:ssä tarkoitettuun diplomaattisten hankintojen arvonlisäveron palautukseen, jos myynti tapahtuisi Suomessa (Ks. myös Verohallinnon ohje Myynti diplomaateille, kansainvälisille järjestöille, Euroopan unionin elimille sekä Pohjois-Atlantin liittoon kuuluvien valtioiden puolustusvoimille)

- ostajana on kansainvälinen järjestö tai sen henkilökunta, joka olisi perustamis- tai isäntämaasopimuksen mukaan oikeutettu hankintaan sisältyvän veron palautukseen, jos myynti tapahtuisi Suomessa.

Näissä tapauksissa ostot eivät aiheuta tekijälleen yhteisöhankintaan liittyvää rekisteröitymis- ja ilmoitusvelvollisuutta.

Esimerkki 14

Suomalainen arvonlisäverovelvollinen elinkeinonharjoittaja ostaa AVL 58 §:ssä arvonlisäverottomaksi tarkoitetun uuden vesialuksen virolaiselta elinkeinonharjoittajalta. Vesialus kuljetetaan Virosta Suomeen. Myyntimaa on tässä tapauksessa Viro. Vesialuksen osto ei ole AVL 26 c §:n 3 momentin mukaan Suomessa yhteisöhankinta. Vesialuksen myynnin verokohtelu määräytyy Viron arvonlisäverolain säännösten mukaisesti (ei siis AVL 58 §:n mukaan).

Jos tavaran myyntiin on kuljetuksen lähtömaassa sovellettu käytettyjen tavaroiden sekä taide-, keräily- ja antiikkiesineiden marginaaliverotusta vastaavaa menettelyä, osto ei ole yhteisöhankinta. Ulkomaalaisen jälleenmyyjän antamassa myyntitositteessa on tällöin oltava merkintä siitä, että myyntiin on sovellettu edellä sanottua menettelyä (AVL 26 c §:n 5 momentti).

Tavaran osto ei ole yhteisöhankinta myöskään seuraavissa tilanteissa:

- Kyse on tavarasta, joka kuljetetaan EU-maasta toiseen ja jonka myyjä asentaa tai kokoaa määränpäämaassa (AVL 63 § 3 momentti).

- Kyse on tavaran etämyynnistä (AVL 19 a §).

- Kyse on sähkön ja verkon kautta toimitettavan kaasun tai lämpö- ja jäähdytysenergian myynnistä (AVL 63 e §).

Näitä erityistilanteita käsitellään tarkemmin ohjeen luvussa 14. Tavaroiden etämyyntiä käsitellään Verohallinnon ohjeessa Tavaroiden etämyynnin arvonlisäverotus.

6.8 Ei-arvonlisäverovelvolliset ostajat

Ei-arvonlisäverovelvollisten ostajien tavaraostot toisista EU-maista eivät lähtökohtaisesti ole yhteisöhankintoja. Tällaisia ostajia ovat:

- elinkeinonharjoittaja, jonka toiminta ei miltään osin oikeuta vähennykseen tai palautukseen (esimerkiksi arvonlisäverottomien terveyden- ja sairaanhoitopalvelujen myyjät tai vähäisen liiketoiminnan harjoittajat, jotka eivät ole hakeutuneet arvonlisäverovelvollisiksi)

- oikeushenkilö, joka ei ole elinkeinonharjoittaja (esimerkiksi yleishyödyllinen yhteisö, joka ei harjoita vastikkeellista myyntiä).

Tavaroiden myynti kuljetettuna muista EU-maista Suomeen kyseisille ostajille on pääsääntöisesti yhteisön sisäistä tavaroiden etämyyntiä. Yhteisön sisäisen tavaroiden etämyynnin myyntimaa on yleensä EU-maa, jossa tavaran kuljetus ostajalle päättyy. Tavaran myynti Suomeen kyseisille ostajille tapahtuu näin ollen Suomen verolla. Etämyynneistä veron suorittaa kuitenkin tavaran myyjä.

Joissakin tilanteissa tavaran ostohinta saattaa sisältää tavaran lähtövaltion arvonlisäveroa. Näin on silloin, kun tavaroiden myyjällä on vain vähän EU-maiden rajat ylittävää myyntiä. Yhteisön sisäistä tavaroiden etämyyntiä ja etämyynnin myyntimaan määräytymistä käsitellään Verohallinnon ohjeessa Tavaroiden etämyynnin arvonlisäverotus.

Kun edellä tarkoitettujen ei-arvonlisäverovelvollisten ostajien Suomessa tapahtuneiden yhteisöhankinnaksi katsottavien ostojen arvo ilman veron osuutta ylittää kalenterivuonna 10 000 euroa tai jos se edellisenä kalenterivuonna on ylittänyt 10 000 euroa, kyseisten ostajien on kuitenkin rekisteröidyttävä yhteisöhankinnoistaan arvonlisäverovelvollisiksi. Jos toiminta joltain osin on arvonlisäverollista tai oikeuttaa palautukseen, ostajat ovat arvonlisäverovelvollisia yhteisöhankinnoistaan ostojen euromäärästä riippumatta. Arvonlisäveroton toiminta on tässä tapauksessa huomioitava yhteisöhankinnasta suoritettavan veron vähennysoikeutta määritettäessä (ks. myös esimerkki 15).

Uusien kuljetusvälineiden ja valmisteveron alaisten tavaroiden yhteisöhankintoja ei oteta huomioon verovelvollisuuden aiheuttavaa raja-arvoa laskettaessa. Tähän arvoon ei lueta myöskään sellaisten tavaroiden ostoja, jotka arvonlisäverolain 26 c § 3 momentin mukaan eivät ole yhteisöhankintoja (ks. luku 6.7 Ostot, jotka eivät ole yhteisöhankintoja). Valmisteveron alaisia tavaroita käsitellään ohjeen luvussa 14.4.

Jos arvonlisäverovelvollisuuden aiheuttava 10 000 euron raja-arvo ylittyy kesken kalenterivuotta, ostajan on rekisteröidyttävä yhteisöhankinnoistaan arvonlisäverovelvolliseksi siitä toimituksesta alkaen, jonka johdosta raja-arvo ylittyy. Tämä osto ja sen jälkeiset ostot kyseiseltä ja seuraavalta kalenterivuodelta verotetaan yhteisöhankintana.

Esimerkki 15

Yleishyödyllinen yhdistys ylläpitää sairaalaa eikä ole toiminnastaan arvonlisäverovelvollinen. Yhdistys on ostanut sairaalaan kuluvana kalenterivuonna erilaisia instrumentteja ja muita sairaalatavaroita toisista EU-maista 9 500 euron arvosta. Edellisenä kalenterivuonna vastaavien hankintojen yhteismäärä oli ollut 8 000 euroa. Sairaalan seuraava hankinta on arvoltaan 600 euroa. Yhdistys on velvollinen suorittamaan veroa yhteisöhankinnasta, kun 10 000 euron raja ylittyy. Yhdistyksen on näin ollen suoritettava arvonlisävero tästä 600 euron yhteisöhankinnastaan. Koska ostetut tavarat tulevat käytettäväksi arvonlisäverottomassa terveyden- ja sairaanhoidossa, yhdistyksellä ei ole oikeutta vähentää yhteisöhankinnasta suorittamaansa arvonlisäveroa.

Esimerkki 16

Suomalainen ei-arvonlisäverovelvollinen vähäisen liiketoiminnan harjoittaja (AVL 3 §) ostaa verkkokaupan kautta toisesta EU-maasta tavaraa 500 eurolla. Ostaja ei ole hakeutunut Suomessa vapaaehtoisesti arvonlisäverovelvolliseksi yhteisöhankinnoistaan. Myyjä toimittaa tavaran toisesta EU-maasta Suomeen postitse. Kyse ei ole yhteisöhankinnasta, koska hankintojen verovelvollisuuden aiheuttava raja-arvo ei ylity. Myynti on yhteisön sisäinen tavaroiden etämyynti.

Ei-arvonlisäverovelvollisella ostajalla on mahdollisuus tulla hakemuksesta arvonlisäverovelvolliseksi yhteisöhankinnoistaan, vaikka tavaraostot toisista EU-maista eivät ylitä verovelvollisuuden aiheuttavaa eurorajaa (AVL 26 f §). Hakijan on ilmoitettava aika, jonka hän on verovelvollisena. Tämä aika on vähintään kaksi vuotta. Yhteisöhankinnoista vapaaehtoisesti arvonlisäverovelvolliseksi hakeutuminen tapahtuu sähköisesti Omavero-palvelussa tai Y-lomakkeella.

Kun tavaran ostajan on käsiteltävä toisesta EU-maasta tapahtuva tavaran osto yhteisöhankintana joko raja-arvon ylittymisen tai vapaaehtoisen hakeutumisen vuoksi, tavaran myyntiä tällaiselle ostajalle ei enää käsitellä yhteisön sisäisenä tavaroiden etämyyntinä. Myynti on arvonlisäveroton yhteisömyynti. Ostaja suorittaa arvonlisäveron yhteisöhankinnastaan.

Elinkeinonharjoittajat, joiden toiminta ei miltään osin oikeuta vähennykseen tai palautukseen, eivät ole arvonlisäverovelvollisia yhteisöhankinnoista, jos edellä mainittu euromääräinen raja ei ylity eikä elinkeinonharjoittaja ole hakeutunut vapaaehtoisesti yhteisöhankinnoista Suomeen arvonlisäverovelvolliseksi. Tällaisen ostajan on kuitenkin ilmoittauduttava arvonlisäverovelvollisten rekisteriin, mikäli hän myy toiseen EU-maahan sijoittautuneelle ostajalle tai ostaa toiseen EU-maahan sijoittautuneelta myyjältä palvelun, jonka myyntimaa määräytyy palvelukaupan yleissäännöksen (AVL 65 §) mukaisesti.

Edellä tarkoitetusta EU-palvelukauppaan liittyvästä arvonlisäverovelvolliseksi rekisteröitymisestä huolimatta kyseisten ostajien tekemiä tavarahankintoja toisista EU-maista ei käsitellä yhteisöhankintoina. Jos ostaja kuitenkin käyttää saamaansa arvonlisäverotunnistetta ostoa tehdessään, tavaran osto on Suomessa arvonlisäverollinen yhteisöhankinta (neuvoston täytäntöönpanoasetus N:o 282/2011, 4 artikla). Tästä yhteisöhankinnasta suoritettavasta arvonlisäverosta ei ole vähennysoikeutta.

6.9 Yhteisöhankintoja Suomessa tekevä ulkomaalainen elinkeinonharjoittaja

Kun ulkomaalainen elinkeinonharjoittaja tekee Suomessa tavaran ostoon tai liikeomaisuuden siirtoon (ks. luku 7 Liikeomaisuuden siirto) perustuvan yhteisöhankinnan, elinkeinonharjoittajan on rekisteröidyttävä Suomessa arvonlisäverovelvolliseksi tai ilmoituksenantovelvolliseksi.

Jos ulkomaalainen elinkeinonharjoittaja rekisteröityy Suomeen arvonlisäverovelvolliseksi, hän ilmoittaa yhteisöhankinnasta suoritettavan arvonlisäveron samalla tavoin kuin kotimaiset ostajat (ks. myös ohjeen luku 12 Ilmoittaminen). Myös yhteisöhankinnan arvonlisäveron vähennysoikeus määräytyy vastaavasti kuin kotimaisen ostajan kohdalla.

Ainoastaan ilmoituksenantovelvolliseksi rekisteröityneen ulkomaalaisen elinkeinonharjoittajan tekemä yhteisöhankinta on arvonlisäveroton, kun ostaja on oikeutettu saamaan hankinnasta suoritettavan veron kokonaan takaisin AVL 122 §:ssä tarkoitettuna palautuksena, ja hän on täyttänyt ilmoituksenantovelvollisuutensa. Yhteisöhankinnan suorittanut ulkomaalainen elinkeinonharjoittaja ilmoittaa tässä tapauksessa yhteisöhankinnan arvon arvonlisäveroilmoituksella, mutta ei maksa tai vähennä arvonlisäveroa. Yhteisöhankintoja Suomessa tekevän ulkomaalaisen elinkeinonharjoittajan ei näin tarvitse ensin suorittaa veroa yhteisöhankinnasta ja hakea sitten veroa takaisin palautuksena. Jos ulkomaalaisen elinkeinonharjoittajan tekemä yhteisöhankinta ei oikeuta täysimääräiseen AVL 122 §:ssä tarkoitettuun palautukseen, ostajan on rekisteröidyttävä Suomeen arvonlisäverovelvolliseksi.

Lisätietoa ulkomaalaisen elinkeinonharjoittajan ilmoituksenantovelvollisuudesta ja arvonlisäverovelvolliseksi rekisteröinnistä on ohjeessa Ulkomaalaisen rekisteröinti arvonlisäverovelvolliseksi Suomessa.

6.10 Yhteisöhankinta yhteisömyynnin peilikuvana

Ohjeen luvussa 5 käsiteltyä arvonlisäverotonta yhteisömyyntiä seuraa yleensä toisessa EU-maassa tapahtuva arvonlisäverollinen yhteisöhankinta. Yhteisömyynti ja -hankinta ovat lähtökohtaisesti toistensa peilikuvia.

Käytännössä on kuitenkin tilanteita, joissa EU-maat arvioivat myyntiä ja ostoa eri tavalla. Näissä tilanteissa se EU-maa, jossa tavaran kuljetus päättyy, määrittelee sen, onko kyse tässä maassa tapahtuvasta tavaran yhteisöhankinnasta riippumatta siitä, mitä arvonlisäverokohtelua tavaran lähtöjäsenvaltio soveltaa myyntiin (neuvoston täytäntöönpanoasetus N:o 282/2011, 16 artikla).

Tilanteessa, jossa myyjä on alun perin käsitellyt myynnin arvonlisäverollisena kotimaan myyntinään, mutta toinen EU-maa käsittelee sen yhteisöhankintana, myyjä voi pyytää oikaisua omaan arvonlisäverotukseensa. Myyjän maa käsittelee oikaisupyynnön kansallisten sääntöjensä mukaisesti, esimerkiksi oikaisulle säädetyssä määräajassa.

Esimerkki 17

Suomalainen arvonlisäverovelvollinen yritys A on ostanut saksalaisesta autoliikkeestä käytetyn henkilöauton. A on ilmoittanut hänelle Suomessa annetun arvonlisäverotunnisteen saksalaiselle myyjälle. Auton myyntihintaan on kuitenkin sisältynyt Saksan arvonlisävero, koska myyjällä ei ole ollut myyntihetkellä näyttöä auton kuljettamisesta Saksasta Suomeen. Myyjä ei ole soveltanut myyntiin käytettyjen tavaroiden marginaaliverotusmenettelyä. A tuo auton Suomeen ja hoitaa auton käyttöönottoon liittyvät velvollisuutensa.

Hankinta täyttää yhteisöhankinnan edellytykset. Myyjä ja ostaja ovat arvonlisäverovelvollisia elinkeinonharjoittajia eri EU-maissa. Lisäksi auto on todistettavasti tuotu Saksasta Suomeen. Osto käsitellään Suomessa arvonlisäverotettavana yhteisöhankintana riippumatta siitä, miten myyjä on käsitellyt myyntinsä Saksassa. Ostolaskuun sisältyvää toisen EU-maan arvonlisäveroa ei sisällytetä yhteisöhankinnasta Suomessa suoritettavan arvonlisäveron perusteeseen (ks. luku 6.4 Yhteisöhankinnasta suoritettava arvonlisävero).

Ostaja voi toimittaa myyjälle tarvittavan näytön auton kuljettamisesta Suomeen ja pyytää myyjää korjaamaan laskun arvonlisäverottomaksi.

7 Liikeomaisuuden siirto

7.1 Yhteisömyynti

Tavaroiden myynnin ohella yhteisömyyntinä käsitellään myös elinkeinonharjoittajan Suomessa harjoittaman liikkeen omaisuuteen kuuluvan oman tavaran siirto Suomesta toiseen EU-maahan elinkeinonharjoittajan liiketoimia varten (AVL 18 a §, 72 b § 6 momentti). Elinkeinonharjoittaja voi siirtää esimerkiksi Suomesta Ruotsiin vaihto-omaisuuttaan edelleen myytäväksi tai käyttöomaisuuttaan käytettäväksi Ruotsissa harjoitettavassa toiminnassa. Tällöin tavaroitaan Suomesta Ruotsiin siirtävä elinkeinonharjoittaja käsittelee siirron yhteisömyyntinä itselleen Ruotsissa annetulle arvonlisäverotunnisteelle.

Esimerkki 18

Yritys siirtää valmistamaansa paperia Suomesta toisessa EU-maassa sijaitsevaan varastoonsa kyseisessä maassa myöhemmin tapahtuvaa myyntiä varten. Yritys käsittelee omistamansa paperin siirron toiseen EU-maahan liikeomaisuuden siirtona eli yhteisömyyntinä Suomessa ja yhteisöhankintana maassa, jossa varasto sijaitsee.

Esimerkki 19

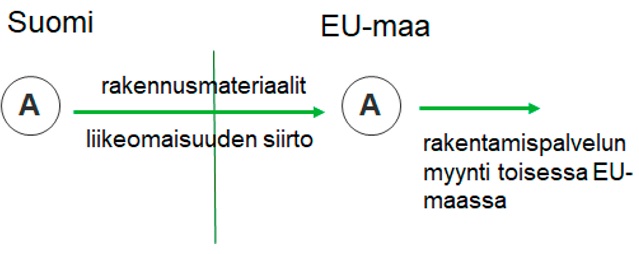

Yritys A myy hirsimökkejä Suomesta toiseen EU-maahan pystytettynä. Myyjä huolehtii myös mökin pystytystyöstä. Kokonaispaketin ostajana voi olla arvonlisäverovelvollinen yrittäjä tai kuluttaja. Mökin pystytystyö rakennusmateriaaleineen käsitellään rakentamispalvelun myyntinä maassa, jossa kiinteistö sijaitsee. Hirsien ja muiden rakennusmateriaalien siirto Suomesta toiseen EU-maahan siellä harjoitettavaa rakennusliiketoimintaa varten käsitellään liikeomaisuuden siirtona eli yrityksen yhteisömyyntinä Suomessa ja yhteisöhankintana maassa, jonne rakennusmateriaalit siirretään. Palvelujen kansainvälistä kauppaa käsitellään ohjeessa Palvelujen ulkomaankaupan arvonlisäverotus.

Liikeomaisuutta siirrettäessä tavaran arvoksi ilmoitetaan arvonlisävero- ja yhteenvetoilmoituksella:

- ostetun tavaran ostohinta tai sitä alempi todennäköinen luovutushinta (käypä arvo)

- itse maahan tuodun tavaran arvonlisäverolain 9 luvussa tarkoitettu veron peruste tai sitä alempi todennäköinen luovutushinta

- itse valmistetun tavaran valmistamisesta aiheutuneet välittömät ja välilliset kustannukset.

7.2 Siirrot, joita ei käsitellä yhteisömyynteinä

Liikeomaisuuden siirto toiseen EU-maahan ei ole kaikissa tapauksissa yhteisömyynti. Arvonlisäverolain 18 b § 1 momentissa on lueteltu tyhjentävästi ne poikkeustilanteet, joissa tavaroiden vastikkeettomia siirtoja toiseen EU-maahan ei käsitellä yhteisömyynteinä.

Tavaroiden siirto toiseen EU-maahan ei ole yhteisömyynti seuraavissa tilanteissa:

Tavaroiden siirto ei ole yhteisömyynti seuraavissa tilanteissa:

- Elinkeinonharjoittaja tai joku muu hänen puolestaan siirtää tavaran kuljetuksen päättymisvaltiossa suoritettavaa, hänelle myytävää tavaran arviointia tai tavaraan kohdistuvaa työsuoritusta varten ja tavara palautetaan arvioinnin tai työn jälkeen hänelle Suomeen.

Irtaimeen esineeseen kohdistuvia työsuorituksia ovat muun muassa tavaran testaus-, puhdistus-, korjaus-, purku-, muutos- tai muut sellaiset työt.

Jos tavaroita ei työn suorittamisen jälkeen palauteta elinkeinonharjoittajalle Suomeen, vaan ne jäävät työn suoritusvaltioon, elinkeinonharjoittaja suorittaa yhteisömyynnin kuljetuksen lähtömaassa ja toisaalta yhteisöhankinnan työn suorittamismaassa (ks. myös EUT C-606/12 ja C-607/12, Dresser-Rand SA).

Tavaran siirto takuun nojalla tehtävää työsuoritusta varten rinnastetaan edellä selostettuun siirtoon. Tavaran väliaikaiseen siirtoon rinnastetaan myös tilanne, jossa ostaja lähettää vioittuneen koneen osan korjattavaksi ja osan tilalle lähetetään uusi korvaava varaosa (ks. myös luvut 13.3.1 Korjaustyö takuuaikana ja 13.3.2 Uudet varaosat vioittuneiden tilalle).

- Elinkeinonharjoittaja tai joku muu hänen puolestaan siirtää tavaran väliaikaisesti hänen myymäänsä palvelua varten.

Elinkeinonharjoittaja voi esimerkiksi viedä palvelun suorittamisessa tarvittavat työkalut väliaikaisesti toiseen EU-maahan käytettäväksi siellä suoritettavassa työsuorituksessa ilman, että siirto katsottaisiin yhteisömyynniksi. - Elinkeinonharjoittaja tai joku muu hänen puolestaan siirtää tavaran väliaikaisesti sellaista tarkoitusta varten, joka oikeuttaisi täysin tullittoman väliaikaisen maahantuontimenettelyn soveltamiseen, jos kysymyksessä olisi tuonti EU:n ulkopuolelta.

Lisätietoa väliaikaisen maahantuontimenettelyn soveltamisen edellytyksistä saa Tullista.

Elinkeinonharjoittajan on pidettävä luetteloa niistä tavaroista, jotka hän itse tai joku muu hänen puolestaan siirtää toiseen EU-maahan edellä tarkoitettuja liiketoimia varten (AVL 209 s § 1 momentti). Luettelo on vapaamuotoinen.

Myös työsuorituksen suorittavan elinkeinonharjoittajan kirjanpidosta on voitava tunnistaa sellaiset irtaimet esineet, jotka toisessa EU-maassa arvonlisäverovelvollisten rekisteriin merkitty elinkeinonharjoittaja on lähettänyt hänelle toisesta EU-maasta esineeseen kohdistuvaa työsuoritusta tai arvonmääritystä varten (AVL 209 s § 3 momentti).

Tavaroiden siirtoa toiseen EU-maahan ei käsitellä yhteisömyyntinä silloinkaan, kun tavaran siirto toiseen EU-maahan tapahtuu elinkeinonharjoittajan myynnin toteuttamiseksi seuraavissa tilanteessa:

- Elinkeinonharjoittaja tai muu hänen puolestaan siirtää tavaran EU:n alueella vesi- tai ilma-aluksessa tai junassa henkilökuljetuksen aikana suoritettavaa myyntiä varten.

- Elinkeinonharjoittaja tai muu hänen puolestaan siirtää tavaran toiseen EU-maahan asennettuna tai koottuna tapahtuvan tavaran myynnin toteuttamiseksi (ks. luku 14.1 Asennettuina tai koottuina myytävät tavarat).

- Elinkeinonharjoittaja tai muu hänen puolestaan siirtää tavaran toiseen EU-maahan sähkön, unionin alueella sijaitsevan maakaasuverkon tai siihen yhdistetyn verkon kautta toimitettavan kaasun sekä lämpö- ja jäähdytysverkon kautta toimitettavan lämpö- ja jäähdytysenergian myynnin toteuttamiseksi (ks. luku 14.2 Sähkö ja verkon kautta toimitettava kaasu tai lämpö- ja jäähdytysenergia).

- Elinkeinonharjoittaja tai muu hänen puolestaan siirtää tavaran toiseen EU-maahan etämyynnin toteuttamiseksi.

- Elinkeinonharjoittaja tai muu hänen puolestaan siirtää tavaran toiseen EU-maahan AVL 70 §:ssä arvonlisäverottomaksi säädetyn myynnin (mm. vienti) toteuttamiseksi (ks. esimerkki 20).

- Elinkeinonharjoittaja tai muu hänen puolestaan siirtää tavaran toiseen EU-maahan yhteisömyynnin toteuttamiseksi (ks. esimerkit 21 ja 22).

- Elinkeinonharjoittaja tai muu hänen puolestaan siirtää tavaran toiseen EU-maahan toisissa EU-maissa sijaitseville diplomaattisille ja muille samassa asemassa oleville edustustoille, lähetettyjen konsulien virastoille sekä niiden henkilökunnalle, toisessa EU-maassa sijaitsevalle Euroopan unionin tai Euroopan atomienergiayhteisön elimelle, toisissa EU-maissa sijaitseville muille kansainvälisille järjestöille ja niiden henkilökunnalle määrätyin edellytyksin tapahtuvan arvonlisäverottoman myynnin toteuttamiseksi.

- Elinkeinonharjoittaja tai muu hänen puolestaan siirtää tavaran toiseen EU-maahan Pohjois-Atlantin Liittoon kuuluvien valtioiden yhteiseen puolustustoimintaan osallistuvien puolustusvoimien, niiden siviilihenkilöstön käyttöön tai niiden messien taikka kanttiinien tarpeisiin määrätyin edellytyksin tapahtuvan myynnin toteuttamiseksi.

Jos olosuhteet muuttuvat niin, etteivät edellytykset enää täyty, tavaroiden siirto katsotaan yhteisömyynniksi siitä ajankohdasta lukien, jolloin edellytykset ovat lakanneet.

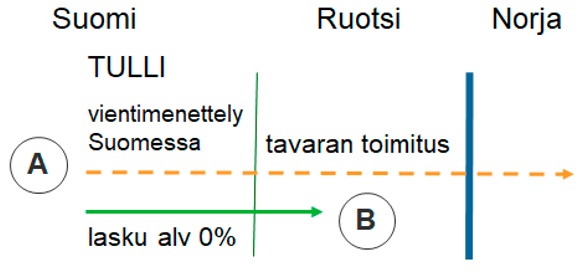

Esimerkki 20

Suomalainen yritys A myy tavaraa ruotsalaiselle yritykselle B Norjaan kuljetettuna siten, että tavarat kuljetetaan Suomesta Norjaan Ruotsin kautta. Tavaroiden myyntimaa on Suomi, koska tavaroiden kuljetus alkaa täältä. Kun tavarat asetetaan vientimenettelyyn Suomessa, tavaroiden siirtoa Suomesta Ruotsiin ei käsitellä yhteisömyyntinä pidettävänä liikeomaisuuden siirtona. Tavaroiden kuljetus Ruotsiin tapahtuu arvonlisäverottoman viennin toteuttamiseksi (ks. myös Verohallinnon ohje Vientikaupan arvonlisäverotus).

Esimerkki 21

Suomalainen yritys A myy Ranskaan arvonlisäverovelvolliseksi rekisteröityneelle B:lle koneen siten, että kone kuljetetaan myyjän toimeksiannosta Suomesta Viron kautta Ranskaan B:lle. Kone varastoidaan Virossa lyhytaikaisesti kuljetusvälineen vaihdon vuoksi. B ilmoittaa hänelle Ranskassa annetun arvonlisäverotunnisteen myyjälle A.

Koneen myyjä A tietää jo kuljetuksen alkaessa kenelle kone myydään. Koneen myynnistä B:lle ja kuljetuksesta Ranskaan on sovittu ennen koneen kuljetusta Viroon. Myyjällä on myös oltava näyttö tästä. Suomalainen A tekee tässä tapauksessa yhteisömyynnin Suomesta Ranskaan B:lle, eikä koneen siirtoa Suomesta Viroon käsitellä liikeomaisuuden siirtona.

Esimerkki 22

Suomalainen yritys A myy koneita ranskalaisille arvonlisäverovelvollisille asiakkaille siten, että A kuljettaa koneet ensin Viroon ja Virosta edelleen Ranskaan. Siinä vaiheessa, kun koneet kuljetetaan Viroon, A ei vielä tiedä tarkkaan lopullista Ranskassa olevaa ostajaa. Tiedossa ei ole välttämättä vielä sekään, mikä koneista ranskalaiselle ostajalle lopulta myydään.

Kun koneet kuljetetaan Suomesta Viroon, koneet eivät vielä tässä vaiheessa ole yhteisömyyntinä arvonlisäverottomasti myytäviä tavaroita, vaan A:n omaan liikeomaisuuteen kuuluvia tavaroita. Tässä tilanteessa A käsittelee koneiden siirron Viroon liikeomaisuutensa siirtona. Jos koneet niiden siirron jälkeen myydään Virosta edelleen Ranskaan siten, että yhteisömyynnin edellytykset täyttyvät, tämä myynti ei ole Suomessa tapahtunut yhteisömyynti. Suomalaisen A:n tulee selvittää mahdolliset liikeomaisuuden siirrosta ja Virossa tapahtuneesta myynnistä aiheutuvat rekisteröitymisvelvoitteensa Virosta.

7.3 Tavaran siirto toisessa EU-maassa olevaan toimitusvarastoon (call off -varasto)

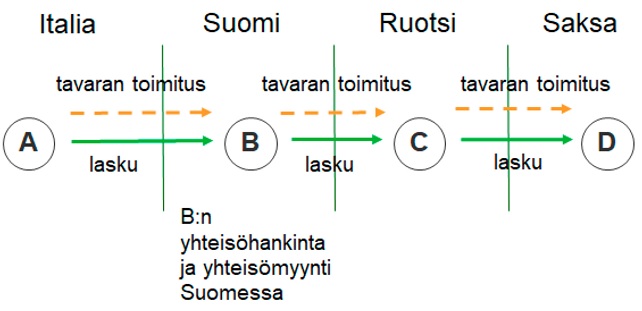

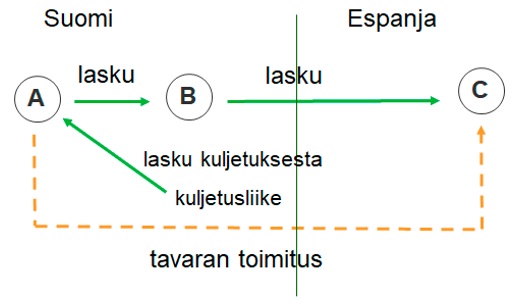

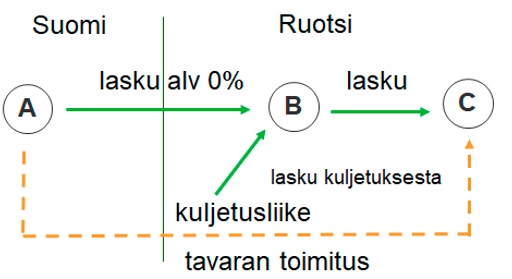

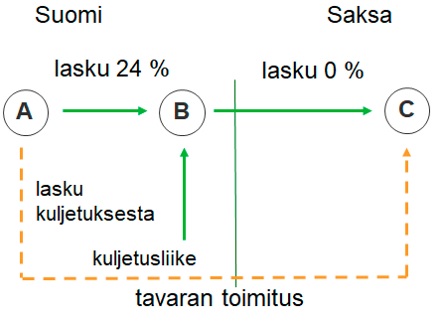

Toimitusvarastojärjestelyjä käytettäessä myyjä siirtää tavaroita tunnetun ostajan käytössä olevaan varastoon toiseen EU-maahan siten, että ostajasta tulee tavaroiden omistaja vasta, kun tavarat otetaan varastosta. Ilman erityissääntelyä kyseessä olisi tavaroiden siirtäjän tekemä yhteisömyyntiin rinnastettava liikeomaisuuden siirto Suomesta toiseen EU-maahan ja tätä siirtoa seuraava varaston sijaintimaan sisäinen kotimaan myynti.