Att deklarera skatter på eget initiativ – ingående anvisningar till och med 2020

Anvisningen redogör för hur du ska lämna och rätta följande uppgifter:

- moms

- pensioner och förmåner

- andra skatter på eget initiativ, exempelvis lotteriskatt, försäkringspremieskatt, förskottsinnehållning på räntor och andelar.

Om du deklarerar arbetsgivarprestationer, gör så här:

- Arbetsgivarprestationer: lämna uppgifterna till inkomstregistret – ytterligare information om inlämnandet av uppgifter och om inkomstregistret.

- Anmäl löneuppgifterna till inkomstregistret från och med år 2019

- Detaljerade anvisningar

Deklarera elektroniskt – en pappersblankett kan användas endast i undantagssituationer

Moms, pensioner och förmåner samt övriga skatter som ska deklareras och betalas på eget initiativ ska deklareras elektronisk. En pappersblankett kan användas endast om det inte är möjligt att lämna uppgifterna elektroniskt. Blankettens namn är Deklaration av skatter på eget initiativ.

Observera att de deklarationer för år 2020 som gäller ett aktiesparkonto endast kan lämnas elektroniskt.

Innehåll

De viktigaste ändringarna fr.o.m. 1.1.2020

Ändringar som gäller inkomstregistret fr.o.m. 1.1.2019

Ändringar i deklaration av moms på import fr.o.m. 1.1.2018

Tidigare ändringar

Vem ska lämna uppgifter om skatter på eget initiativ?

Hur bestäms skatteperioden?

Deklaration av skatter på eget initiativ – när och hur ska deklarationen lämnas in?

Redovisar du momsen enligt kontantprincipen under den här skatteperioden?

Betalning av skatter på eget initiativ

Detaljerade deklarationsanvisningar:

Gemensamma uppgifter för skatter på eget initiativ

Uppgifter om mervärdeskatt

Om det inte förekommer någon momsverksamhet under skatteperioden

Uppgifter om lättnad som ansluter sig till momsskyldighetens nedre gräns

Uppgifter om pensioner och förmåner

Betalningen av pensioner eller förmåner är säsongbetonad eller den avbryts

Specialgrupper (t.ex. redovisningsenheter, kontoförande institut, skattetagare)

Uppgifter om andra skatter som ska betalas på eget initiativ

Hur ska uppgifter rättas?

Försenad deklaration medför en förseningsavgift

De viktigaste ändringarna fr.o.m. 1.1.2020

- Lagen om aktiesparkonton trädde i kraft i början av 2020. Avtal om aktiesparkonto kan tillhandahållas av inlåningsbanker, utländska EES-kreditinstitut, värdepappersföretag och utländska EES-värdepappersföretag. Dessa aktörer har definierats närmare i kreditinstitutslagen och i lagen om investeringstjänster.

Tjänsteleverantören ska anmäla avkastningen av aktiesparkontot till Skatteförvaltningen med årsanmälan: Årsanmälan om uppgifter som gäller ett aktiesparkonto. Förskottsinnehållning eller källskatt på avkastningen ska anmälas elektroniskt till exempel i MinSkatt med deklarationen Förskottsinnehållning på räntor och andelar eller deklarationen Källskatt på räntor (hos begränsat skattskyldiga). Uppgifterna kan lämnas endast elektroniskt.

- Från och med början av 2020 finns det ett nytt inkomstslag Q4 i årsanmälan om pensioner och förmåner. Inkomstslaget används för att anmäla uttagen avkastning av vissa försäkringar som omfattas av ett särskilt beskattningsförfarande (ISkL 35 b § 4 mom.). Förskottsinnehållning på avkastningen ska deklareras exempelvis i MinSkatt med deklarationen för pensioner och förmåner.

Ändringar som gäller inkomstregistret fr.o.m. 1.1.2019

Sedan ingången av 2019 har det varit obligatoriskt att anmäla följande uppgifter till inkomstregistret

- löner och arbetsgivares sjukförsäkringsavgift

- förskottsinnehållning från aktiebolag, andelslag eller andra samfund

- källskatt på royaltyer.

- Med deklarationen av skatter på eget initiativ deklareras pensionerna och förmånerna som betalats år 2019 och 2020 samt skatterna som ska betalas på dem.

Ändringar i deklaration av moms vid import fr.o.m. 1.1.2018

- Momsbeskattningen vid varuimport har överförts från Tullen till Skatteförvaltningen 1.1.2018. Ändringen gäller momsskyldiga företag.

- Moms som ska betalas vid import ska deklareras och betalas till Skatteförvaltningen om varan har importerats 1.1.2018 eller senare.

- Moms vid import ska deklareras på eget initiativ på momsdeklarationen.

- Momsdeklarationen innehåller nya punkter för deklaration av moms vid import: "Moms på import av varor från områden utanför EU" och "Import av varor från områden utanför EU".

Läs mer:

- Mervärdesskatteförfarandet vid import fr.o.m. 1.1.2018

- Momsgrund vid import

- Ålands skattegräns och import av varor

Tidigare ändringar

Deklarationsförfarandet för skatter på eget initiativ ändrades när lagen om beskattningsförfarandet beträffande skatter som betalas på eget initiativ trädde i kraft 1.1.2017. Ändringarna gäller i huvudsak skatteperioder som började 1.1.2017 eller därefter:

- Pappersblankettens namn är Deklaration av skatter på eget initiativ (tidigare Periodskattedeklaration).

- Termen skatteperiod ersatte de tidigare begreppen redovisningsperiod och deklarations- och betalningsperiod.

- Skatteperioderna och hur de väljs omarbetades.

Läs mer: Att ansöka om valbar skatteperiod - Termen "arbetsgivares sjukförsäkringsavgift" ersatte termen "arbetsgivares socialskyddsavgift".

- Det är obligatoriskt att deklarera elektroniskt i fråga om skatteperioder som börjat 1.1.2017 eller senare. Deklarationen kan lämnas in på pappersblankett endast av särskilda skäl. Du behöver dock inte ansöka om särskilt tillstånd för att deklarera på pappersblankett.

- Uppgifterna kan lämnas och skatterna inbetalas exempelvis i Skatteförvaltningens e-tjänst MinSkatt.

Läs mer: Deklaration och betalning av skatter på eget initiativ - En fysisk person, ett dödsbo eller en beskattningssammanslutning som idkar enbart skogsbruk behöver inte lämna momsdeklarationen ifall skatteperioden är ett kalenderår vid momsbeskattningen och det inte förekommit någon verksamhet under skatteperioden. Deklarationen måste dock lämnas om det utöver skogsbruket idkas också annan momspliktig verksamhet eller om Skatteförvaltningen särskilt ber om momsdeklarationen. Detta gäller redan den deklaration som lämnas för kalenderåret 2016.

- Om det finns ett fel i deklarationen ska det rättas så att man lämnar in en ny, ersättande deklaration för samma skatteperiod.

- Felet kan rättas på ett förenklat sätt om dess ekonomiska betydelse är obetydlig. Felet ska då beaktas senast i den deklaration vars sista inlämningsdag infaller på den månad som följer efter den månad då felet upptäcktes.

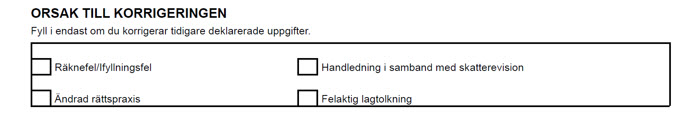

- Deklarationen fick en ny punkt: Orsak till korrigeringen. Fyll i punkten när du 1.1.2017 eller därefter rättar uppgifter om moms och arbetsgivarprestationer som redan deklarerats tidigare. Läs mer om rättelse av fel

- Om du har deklarerat moms att betala till ett för stort belopp eller moms som ska dras av till ett för litet belopp, rätta felet genom att lämna in en ny, ersättande deklaration för samma skatteperiod. Man kan inte ansöka med en separat återbäringsansökan om återbäring av moms som man deklarerat eller betalat till ett för stort belopp.

- Lättnad vid den nedre gränsen och ansökan om den förblev i övrigt som förut, men inte heller lättnaden vid den nedre gränsen kan längre ansökas om separat i form av återbäring. Om man inte lämnat uppgifterna om lättnaden vid den nedre gränsen ska man lämna in en ny, ersättande deklaration och skatteperiodens alla uppgifter ska lämnas på nytt.

- Om uppgifterna om skatter på eget initiativ lämnas försent, är påföljden fortfarande en förseningsavgift. Förseningsavgiftens belopp och beräkningsätt ändrades dock. En deklaration anses vara försenad också i det fallet att deklarationen lämnas in efter beskattningen enligt uppskattning och uppskattningen upphävs.

Läs mer:

Vem ska lämna uppgifter om skatter på eget initiativ?

Momsuppgifter ska deklareras av ett företag eller annan aktör som

- är momsskyldig för rörelseverksamhet

- har ansökt om att bli momsskyldig för överlåtelse av nyttjanderätt till en fastighet

- är momsskyldig som primärproducent

- är momsskyldig som köpare (omvänd momsskyldighet eller gemenskapsinternt förvärv)

- är momsskyldig för renskötsel (renbeteslag)

- är en utländsk näringsidkare som är skyldig att lämna in momsdeklaration i Finland

- är en momsskyldighetsgrupp.

Uppgifter om pensioner och förmåner (förskottsinnehållning och källskatt) ska lämnas av ett företag eller annan aktör som är

- utbetalare av förmåner

- pensionsbetalare.

Andra skatter på eget initiativ samt vem som ska deklarera:

- lotteriskatt: den som anordnar lotterier

- försäkringspremieskatt: den försäkringspremieskattskyldige

- förskottsinnehållning på inkomst av virkesförsäljning: virkesköpare

- förskottsinnehållning på räntor och andelar: den som utbetalar i inkomstskattelagen (ISkL) avsedda räntor och andra motsvarande prestationer

- förskottsinnehållning på dividender och på överskott från andelslag: den som utbetalar dividender eller överskott

- källskatt på dividender och överskott från andelslag hos begränsat skattskyldiga: den som utbetalar dividender eller överskott

- källskatt på ränteinkomst hos begränsat skattskyldiga: den som betalar räntor

- källskatt på ränteinkomst hos allmänt skattskyldig: den som betalar räntor

- apoteksskatt: apoteksskattskyldiga (uppgifterna lämnas elektroniskt). Läs mer om Apoteksskatt

Hur bestäms skatteperioden?

Skatteperiod är den tidsperiod för vilken skatten deklareras och betalas. Skatteperioden är vanligtvis en kalendermånad.

Skatteperioden för moms är dock ett kalenderår när den skattskyldige är

- en fysisk person, ett dödsbo eller en sammanslutning som bedriver primärproduktion och som inte bedriver någon annan momspliktig verksamhet

- en i 79 c § i mervärdesskattelagen avsedd upphovsman till konstverk som inte bedriver någon annan momspliktig verksamhet.

Skatteperioden för apoteksskatt är också alltid ett kalenderår.

Skatteperioderna för moms respektive arbetsgivarprestationer är inte bundna till varandra, utan de kan vara olika långa.

Skatteperioden kan vara längre om omsättningen är liten

Om omsättningen uppgår till högst 10 000 euro kan man ansöka om en längre skatteperiod för moms och arbetsgivarprestationer.

Man kan ansöka om en skatteperiod om ett kalenderkvartal för moms och arbetsgivarprestationer om omsättningen eller motsvarande avkastning under ett kalenderår är högst 100 000 euro.

Man kan ansöka om en skatteperiod om ett kalenderår för moms om omsättningen eller motsvarande avkastning under ett kalenderår är högst 30 000 euro.

Man kan ansöka om ändringen av skatteperioden antingen i MinSkatt eller med en blankett Ansökan om ändring av skatteperioden för skatter på eget initiativ.

Läs mer: Att ansöka om valbar skatteperiod

Deklaration av skatter på eget initiativ – när och hur ska deklarationen lämnas?

Deklaration av skatter på eget initiativ måste lämnas in elektroniskt.

Läs mer: Deklaration och betalning av skatter på eget initiativ

Lämna deklarationen in enligt skatteperioden för ditt företag: antingen en gång per kalendermånad, kalenderkvartal eller kalenderår. Du kan kontrollera din skatteperiod i MinSkatt.

Om skatteperioden är en kalendermånad eller ett kalenderkvartal måste den vara framme den 12:e dagen i månaden. Om den 12:e dagen är en lördag eller helgdag räcker det att deklarationen är framme följande vardag. Deklarationen ska vara framme hos Skatteförvaltningen senast under den sista inlämningsdagen.

Om skatteperioden är en kalendermånad, deklarera enligt följande tidtabell:

- Pensioner och förmåner: senast den 12:e dagen i månaden efter utbetalningsmånaden.

- Moms: senast den 12:e dagen i den andra månaden efter skatteperioden. Momsuppgifterna för exempelvis februari ska lämnas senast den 12 april.

- Lotteriskatt: senast på den allmänna förfallodagen i den andra månaden efter skatteperioden. Uppgifterna för exempelvis februari ska lämnas senast den 12 april.

Om din skatteperiod är ett kalenderkvartal, lämna uppgifterna om såväl pensionerna och förmånerna som momsen senast den 12:e dagen i den andra kalendermånaden efter kalenderkvartalet. Exempelvis deklarationen för kalenderårets första kvartal (januari–mars) ska lämnas in senast den 12 maj.

Skatteperioden för moms kan även vara ett kalenderår. I detta fall ska deklarationen lämnas in före utgången av februari året efter kalenderåret.

Obs. Om din skatteperiod har varit ett kalenderår och skatteperioden ändras mitt under året eller om du nedlägger verksamheten under årets lopp/mitt under året måste momsen deklareras och betalas tidigare än normalt.

Den sista inlämningsdagen för deklarationen och förfallodagen för betalningen är den allmänna förfallodagen för skatter på eget initiativ i den andra kalendermånaden efter den månad då skatteperioden ändrades eller verksamheten nedlagdes. Om en skatteperiod på ett år exempelvis ändras till en skatteperiod på en månad fr.o.m. ingången av mars ska en deklaration lämnas in och skatter betalas för de månader som redan har gått, dvs. januari och februari, senast den 12 april.

Kan uppgifterna lämnas i förväg?

Man kan av pensioner och förmåner i förväg lämna in en deklaration endast för den skatteperiod som följer efter den pågående skatteperioden. Om du deklarerar pensioner och förmåner behöver du inte lämna in en s.k. nolldeklaration om några prestationer inte har betalats.

Exempel: Om skatteperioden för arbetsgivarprestationer är en kalendermånad kan deklarationen för skatteperiod 3/2019 (sista inlämningsdagen 12.4.2019) lämnas in tidigast 1.2.2019.

Deklarationen av andra skatter (t.ex. moms, försäkringspremieskatt, förskottsinnehållning på inkomst av virkesförsäljning osv.) kan lämnas tidigast under skatteperioden.

Exempel: Om skatteperioden för moms är en månad kan deklarationen för skatteperiod 3/2019 (sista inlämningsdagen 13.5.2019) lämnas in tidigast 1.3.2019.

Uppgifterna om förskottsinnehållningen på dividender och källskatten (skatteslagen 92 och 39) kan lämnas högst 12 månader i förväg.

Den s.k. nolldeklarationen av andra prestationer än pensioner och förmåner kan lämnas in för 6 månader åt gången.

Redovisar du moms enligt kontantprincipen under den här skatteperioden?

På momsdeklarationen i MinSkatt frågas det om du redovisar momsen enligt kontantprincipen under den här skatteperioden. Standardinställningen är ”Nej”.

Ändra ditt svar till ”Ja” om du är bokföringsskyldig och valt redovisning enligt kontantprincipen. Redovisning enligt kontantprincipen innebär att du hänför både momsen som ska betalas och momsen som ska dras av till den månad då du har mottagit betalningen från köparen eller betalat inköpet som berättigar till avdrag. Redovisning enligt kontantprincipen får användas exempelvis av de företag vars omsättning underskrider 500 000 euro.

Läs mer om momsbeskattning enligt kontantprincipen

Obs. Ändra inte svaret Nej i MinSkatt i följande fall, även om du redovisar momsen enligt kontantprincipen:

- du är exempelvis enskild lant- eller skogsbrukare eller fiskare, som inte omfattas av bokföringslagen

- du är enskild yrkesutövare eller rörelseidkare, som enligt bokföringslagen har rätt att upprätta bokslut enligt kontantprincipen oberoende av omsättningens storlek.

Betalning av skatter på eget initiativ

Läs mer Deklaration och betalning av skatter på eget initiativ

Detaljerade deklarationsanvisningar

Gemensamma uppgifter för skatter på eget initiativ

Den skattskyldiges namn

Företag och samfund: firmanamnet som anmälts till handelsregistret eller föreningsregistret.

Andra skattskyldiga: det fullständiga namnet.

FO-nummer eller personbeteckning

Uppgiften ska alltid anges. Ange personbeteckningen endast om FO-nummer inte har tilldelats. Med hjälp av FO-numret eller personbeteckningen kopplar Skatteförvaltningen uppgifterna till den rätta skattskyldige.

Datum och underskrift

Datera och underteckna deklarationen. I elektroniska deklarationer motsvaras underskriften av den elektroniska autentiseringen.

Telefon

Telefonnumret för den person som vid behov kan lämna tilläggsuppgifter om deklarationen.

Skatteperiod

Numret på skatteperioden.

- Om skatteperioden är en kalendermånad, anteckna månadens nummer som skatteperiod (1–12). Exempel: Om du deklarerar uppgifter för mars, anteckna 3 som skatteperiod.

- Om skatteperioden är ett kalenderkvartal, anteckna skatteperioden som siffra (1, 2, 3 eller 4). Exempel: Om du deklarerar uppgifter för det andra kvartalet (april–juni), anteckna 2 som skatteperiod.

- Om skatteperioden är ett kalenderår, lämna punkten tom.

År

Året för skatteperioden med fyra siffror.

Uppgifter om mervärdesskatt

Skatt på inhemsk försäljning enligt skattesatserna

Moms enligt 24 %, 14 % och 10 %

Momsen på den inhemska försäljningen av varorna och tjänsterna specificerad enligt skattesatserna.

Den allmänna skattesatsen är 24 %. De reducerade skattesatserna är 14 % och 10 %. Mera information om momssatser

Exempel: Om försäljning enligt 24 % exkl. moms är 19 310,00 € (= skattegrunden), är momsen enligt 24 % som ska deklareras 24 % x 19 310,00 € = 4 634,40 euro.

Exempel: Om försäljning enligt 10 % exkl. moms är 1 700,00 € (= skattegrunden), är momsen enligt 10 % som ska deklareras 10 % x 1 700 € = 170,00 euro.

Ange i dessa punkter också t.ex. den moms som ska betalas på följande poster:

- varor och tjänster som tagits i eget bruk

- försäljning av anläggningstillgångar

- stöd som anknyter sig till priserna på varor och tjänster när detta stöd bestäms utgående från försäljningspriset eller den sålda kvantiteten

- varor eller tjänster som köpts från en utländsk näringsidkare som inte är momspliktig i Finland (= s.k. omvänd momsskyldighet)

- köpta utsläppsrätter

- distansförsäljning från ett annat EU-land till Finland om beloppet på försäljningarna till Finland överskrider 35 000 euro eller om säljaren har registrerats som momsskyldig för distansförsäljning i Finland.

I denna punkt ska man inte deklarera följande uppgifter:

- moms som ska betalas vid varuimport – ange momsen i punkten "Moms på import av varor från områden utanför EU"

- försäljning av teletjänster, sändningstjänster och elektroniska tjänster till konsumenter i andra EU-länder

- de momser som ska betalas på grund av den omvända momsskyldigheten och som ska anges i punkten "Moms på inköp av tjänster från andra EU-länder" eller i punkten "Moms på inköp av byggtjänster och metallskrot".

Moms på varuinköp från andra EU-länder

Moms på varuinköp från momsskyldiga i andra EU-länder (= gemenskapsinterna förvärv).

Gemenskapsinternt förvärv innebär att varan

- köps från en näringsidkare som är momsregistrerad i ett annat EU-land

- varan transporteras till Finland på säljarens eller köparens uppdrag.

Deklarera gemenskapsinterna förvärv i följande punkter:

- Varuinköp från andra EU-länder (anskaffningspriset för varan)

- Moms på varuinköp från andra EU-länder

Du får momsbeloppet genom att multiplicera priset exkl. moms med den skattesats som ska tillämpas på den inköpta produkten eller tjänsten. Räkna ihop de enligt de olika skattesatserna (24 %, 14 %, 10 %) beräknade momsbeloppen och ange summan.

Om momsen på det gemenskapsinterna förvärvet är avdragbar, deklarera den även i punkten "Moms som ska dras av för skatteperioden".

Exempel: Företaget har gjort varuinköp i andra EU-länder (gemenskapsinterna förvärv) till ett belopp på 18 000 euro. De förvärvade varorna är sådana på vilka man ska tillämpa skattesatsen om 24 %. Ange som momsbelopp 24 % x 18 000 euro, dvs. 4 320 euro. Den här momsen som ska betalas för det gemenskapsinterna förvärvet får du dra av på samma grunder som den moms som ingår i varor som köpts i Finland. Momsen ska m.a.o. räknas med i momsen som ska dras av för skatteperioden.

Läs mer: Mervärdesbeskattning i EU-varuhandeln

Moms på inköp av tjänster från andra EU-länder

Moms på tjänster som köpts från momsskyldiga näringsidkare som är etablerade i andra EU-länder. Enligt den allmänna bestämmelsen ska momsen betalas på grund av den omvända momsskyldigheten till Finland.

Momsbeskattningens allmänna bestämmelse om försäljning av tjänster:

Försäljningen till näringsidkare ska beskattas i det land där köparen är etablerad.

Om tjänster säljs till näringsidkare ska den allmänna bestämmelsen dock inte tillämpas på följande tjänster:

- tjänster som avser fastighet

- persontransporttjänster

- korttidsuthyrning av transportmedel

- rätten till inträde till kurser, vetenskaps-, kultur-, underhållnings- och idrottsevenemang, till mässor och utställningar eller liknande arrangemang samt tjänster i omedelbar anknytning till tillträdet (t.ex. avgift för s.k. garderobstjänster)

- restaurang- och cateringtjänster

- resebyråtjänster.

Ange inköpen av tjänster från EU-länder i följande punkter:

- Inköp av tjänster från andra EU-länder (anskaffningspriset för tjänsterna)

- Moms på inköp av tjänster från andra EU-länder

Du får momsbeloppet genom att multiplicera priset exkl. moms med den skattesats som ska tillämpas på förvärvet. Räkna ihop de enligt de olika skattesatserna (24 %, 14 %, 10 %) beräknade momsbeloppen och ange summan.

Exempel: Tjänsteinköpen från andra EU-länder är 10 000 euro. Man ska tillämpa skattesatsen om 24 % på dessa tjänster. Ange som momsbelopp 24 % x 10 000 euro, dvs. 2 400 euro. Momsen får dras av på samma grunder som moms som ingår i tjänster som köpts i Finland. Den ska m.a.o. räknas med i momsen som ska dras av för skatteperioden.

Läs mer: Momsbeskattningen av tjänster vid utrikeshandel fr.o.m. 1.1.2010

Om ditt företag köper byggtjänster eller köper uthyrning av arbetskraft för byggtjänster i Finland och säljaren är ett företag som är etablerat i ett annat EU-land, ange momsen inte här, utan i punkten "Moms på inköp av byggtjänster och metallskrot (omvänd momsskyldighet)".

Moms på import av varor från områden utanför EU

Momsen som ska betalas vid import.

Momsbeskattningen vid import överfördes från Tullen till Skatteförvaltningen år 2018. Deklarera importen om tulldeklarationen har godkänts 1.1.2018 eller senare. Datumet för godkännande visas i förtullningsbeslutet.

Du får momsbeloppet på importen genom att multiplicera skattegrunden för moms vid import med den skattesats som ska tillämpas på varorna. Räkna ihop de enligt de olika skattesatserna (24 %, 14 %, 10 %) beräknade momsbeloppen och ange summan.

Hänför momsen till den kalendermånad under vilken förtullningsbeslutet har meddelats. Denna tidpunkt är den förtullningsdag som antecknats på förtullningsbeslutet.

Hänför också det motsvarande momsavdraget till samma månad. Ange avdraget i punkten "Moms som ska dras av för skatteperioden". Avdraget får göras endast om varan har skaffats för momspliktig rörelseverksamhet och för sådan användning som berättigar till avdrag.

Vid import som faller under Tullens behörighet uppbärs moms som underskrider 5 euro inte. Denna undre gräns finns inte vid den import som ska deklareras till Skatteförvaltningen, utan all import ska deklareras (MomsL 101 §).

Import till Finland är momsfri i vissa situationer (MomsL 94–96 §, 72 h §). Ange dock skattegrunden för momsen vid import i punkten "Import av varor från områden utanför EU". Lämna då punkterna "Moms på import av varor från områden utanför EU" och "Moms som ska dras av för skatteperioden" tomma.

Om förtullningsbeslutet ändras så att skattegrunden för moms vid import och de uppgifter som påverkar momsen ändras ska du rätta momsdeklarationen så att den motsvarar de ändrade uppgifterna. Rätta uppgifterna genom att lämna in en ersättande deklaration för samma skatteperiod.

Exempel: Import av varor från områden utanför EU är 80 000 euro. Skattesatsen för de skaffade varorna är 24 %. Ange som momsbelopp 24 % x 80 000 euro, dvs. 19 200 euro Denna moms vid import av varor får dras av på samma grund som moms som ingår i priset för varor som köpts i Finland. Momsen ska m.a.o. räknas med i momsen som ska dras av för skatteperioden. Detta förutsätter att förvärvet berättigar till avdrag.

Skatteförvaltningen kan bestämma att det särskilda förfarande som avses i MomsL 100 a § ska tillämpas på en skattskyldigs import. I det särskilda förfarandet överlåter Tullen de importerade varorna till företaget först efter att du lämnat in momsdeklarationen och betalat momsen till Skatteförvaltningen. Deklarera momsen i ett sådant fall redan före den sista inlämningsdagen för skatteperiodens momsdeklaration. Hänför momsen till den kalendermånad då tulldeklarationen godkänts (datumet för godkännande på förtullningsbeslutet). Lämna den egentliga momsdeklarationen för skatteperioden som ersättande deklaration senast på den sista inlämningsdagen för deklarationen.

Läs mer:

Import mellan Åland och övriga Finland

Tullen fattar inte förtullningsbeslut om import mellan Åland och övriga Finland eftersom det inte uppbärs någon tull för sådan import. Deklarera momsen vid import på momsdeklarationen för den skatteperiod under vilken Tullen har fått tulldeklarationen, dvs. i detta fall fakturan eller fraktsedeln.

Tullen bestämmer inte tullvärdet, om beskattningen vid import hör till Skatteförvaltningens behörighet, varan importeras från Åland till övriga Finland eller från övriga Finland till Åland. I sådana fall ska man själv bestämma tullvärdet för varan för deklarationen och betalningen av moms.

Läs mer: Ålands skattegräns och import av varor

Moms på inköp av byggtjänster och metallskrot (omvänd momsskyldighet)

Moms på sådana inköpta byggtjänster och inköp av metallskrot på vilka den omvända momsskyldigheten ska tillämpas.

Ange inköpen av byggtjänster enligt följande:

- I punkten "Inköp av byggtjänster och metallskrot" alla de inköp av byggtjänster som omfattas av den omvända momsskyldigheten. Ange anskaffningspriset för byggtjänsten.

- I punkten "Moms på inköp av byggtjänster och metallskrot" den moms som ska betalas för dessa inköp. Räkna ut momsbeloppet genom att multiplicera priset exkl. moms med skattesatsen om 24 %.

Om du har skaffat hyrd arbetskraft för byggtjänsten, ange också momsen som ska betalas för hyrningen. - Även om företaget självt inte idkar någon försäljning av byggtjänster, ange också de byggtjänster som du köpt av utländska näringsidkare och som avser en fastighet i Finland och på vilka företaget som köpare ska betala moms (enligt MomsL 9 §).

Läs mer: Omvänd momsskyldighet inom byggbranschen

Deklarera inköpen av metallskrot så här:

- I punkten "Inköp av byggtjänster och metallskrot" de inköp av metallskrot som omfattas av den omvända momsskyldigheten. Ange anskaffningspriset för metallskrotet.

- I punkten "Moms på inköp av byggtjänster och metallskrot" momsen på dessa inköp.

- Om du köpt metallskrot från ett annat EU-land och om det är fråga om gemenskapsinternt förvärv, deklarera momsen som ingår i inköpet dock i punkten "Moms på varuinköp från andra EU-länder".

Läs mer: Omvänd momsskyldighet inom skrothandel

Moms som ska dras av för skatteperioden

Det sammanlagda beloppet av den moms som kan dras av för skatteperioden.

Moms som ingår i inköpspriset för varor eller tjänster får dras av om varan eller tjänsten har anskaffats för momspliktig rörelseverksamhet och om säljaren är momsskyldig.

Avdragbar moms som anknyter till den momspliktiga rörelseverksamheten kan vara

- moms som ingår i inköp när säljaren är momsskyldig i Finland

- moms vid förvärv till rörelseverksamhet som omfattas av nollskattesatsen

- moms som har betalats på EU-varuinköp, dvs. på gemenskapsinterna förvärv (ange också i punkten "Moms på varuinköp från andra EU-länder")

- moms som har betalats vid import av varor (= inköp från områden utanför EU, även från Åland)

- moms som på grund av den omvända momsskyldigheten betalats på sådant inköp i Finland där säljaren varit en utländsk näringsidkare som inte varit momsskyldig i Finland (ange också i punkten "Skatt på inhemsk försäljning enligt skattesatserna" eller "Moms på inköp av tjänster från andra EU-länder")

- moms som på grund av den omvända momsskyldigheten betalats på inköp av byggtjänster och metallskrot (ange också i punkten "Moms på inköp av byggtjänster och metallskrot")

- moms som betalats på inköp av utsläppsrätt i Finland (ange också i punkten "Skatt på inhemsk försäljning enligt skattesatserna")

- moms som ingår i varor och tjänster som köpts i Finland och som anknyter till teletjänster, sändningstjänster och elektroniska tjänster när den momsskyldige har registrerats i den särskilda ordningen för moms (M1SS) i ett annat EU-land och den momsskyldige har registrerats för distansförsäljning i Finland.

Moms som ingår i inköp får dras av endast till den del de köpta varorna och tjänsterna har använts i den momspliktiga verksamheten. Avdraget får inte göras om varorna och tjänsterna är avsedda för privat bruk eller för sådan användning som omfattas av avdragsbegränsningar.

Läs mer:

- Begränsningar av avdragsrätten

- Den särskilda ordningen för mervärdesskatt

- Rätt att dra av mervärdesskatt

Beloppet av lättnad vid den nedre gränsen

Om företaget är berättigat till lättnaden vid den nedre gränsen, ange beloppet på avdraget här.

Läs mer i punkten: Uppgifter om lättnad som ansluter sig till momsskyldighetens nedre gräns

Moms att betala/ Moms som berättigar till återbäring (‒)

Resultatet av skatteperiodens momskalkyl. Du får resultatet genom att först räkna ihop

- momsen på inhemska försäljningar

- momsen på varuinköp från andra EU-länder

- momsen på inköp av tjänster från andra EU-länder

- momsen på inköp av byggtjänster och metallskrot.

Subtrahera från denna summa momsen som ska dras av för skatteperioden och lättnaden vid den nedre gränsen.

Om skillnaden blir negativ, dvs. den moms som ska betalas är mindre än den moms som ska dras av, anteckna ett minustecken framför summan.

Momsen som berättigar till återbäring påverkar saldot i MinSkatt först efter att Skatteförvaltningen godkänt återbäringen.

Omsättning enligt 0-skattesats

Ange här sådana momsfria försäljningar av varor och tjänster för vilkas vidkommande man får dra av den moms som ingår i inköpen. Sådana försäljningar är bl.a.

- försäljning av varor till områden utanför EU, t.ex. till Norge, Ryssland eller från fasta Finland till Åland

- försäljning av installerad eller monterad vara i ett annat EU-land

- momsfri försäljning till resenärer

- momsfri försäljning till diplomater och internationella organisationer

- momsfri försäljning i samband med upplagringsförfaranden

- momsfri försäljning av upplagor av medlemstidningar till allmännyttiga samfund

- försäljning av momsfria fartyg och arbetsprestationer som hänför sig till dessa

- sådana försäljningar av tjänster utomlands (inom EU eller utanför EU) som inte anges i punkten "Försäljningar av tjänster till andra EU-länder", exempelvis försäljning av en byggtjänst som avser en fastighet t.ex. i Sverige eller Norge.

- Sådana försäljningar av varor utomlands (inom EU eller utanför EU) som beskattas utomlands, t.ex. försäljning av varor i Ryssland.

- försäljning av teletjänster, sändningstjänster och elektroniska tjänster till konsumenter i ett annat EU-land.

Anteckna här inte

- sådana momsfria försäljningar för vilkas vidkommande några avdrag inte får göras – sådana försäljningar är bl.a. hälso- och sjukvårdstjänster och socialvårdstjänster

- försäljningar som ska anges i punkten "Varuförsäljningar till andra EU-länder"

- sådana försäljningar av tjänster enligt den allmänna bestämmelsen (MomsL 65 §) som ska anges i punkten "Försäljningar av tjänster till andra EU-länder"

- allmänna understöd och bidrag, t.ex. jordbruksstöd.

Varuförsäljningar till andra EU-länder

Det sammanlagda beloppet av gemenskapsinterna försäljningar, dvs. alla varuförsäljningar till momspliktiga köpare i andra EU-länder. Försäljningen utgör gemenskapsintern försäljning endast om varorna transporteras från Finland till ett annat EU-land.

Försäljningens värde är det pris som grundar sig på ett avtal mellan säljaren och köparen och som innehåller alla pristillägg som ska tas ut från köparen (t.ex. faktureringstillägg, postnings- och expeditionskostnader). Räkna till värdet även de transportkostnader som ditt företag ha debiterat för varuleveransen.

Även transport av varor från ett EU-land till ett annat för försäljning där utgör gemenskapsintern försäljning. Ange här värdet av varor som överförts från t.ex. Finland till Tyskland för att säljas där.

Deklarera inte den andra försäljningen i samband med trepartshandel på deklarationen. Den ska deklareras endast på sammandragsdeklarationen.

Försäljning av varor till konsumenter i andra EU-länder utgör inte momsfri gemenskapsintern försäljning, utan momspliktig inhemsk försäljning. Ange dem i punkten "Skatt på inhemsk försäljning enligt skattesatserna". Undantag utgörs av försäljningar av nya transportmedel till privatpersoner i ett annat EU-land. Dessa försäljningar utgör alltid momsfri gemenskapsintern försäljning. Ange dem därför i punkten "Omsättning enligt 0-skattesats".

Läs mer: Mervärdesbeskattning i EU-varuhandeln

Obs. Man ska även alltid lämna in en sammandragsdeklaration för moms specificerad per kund över de gemenskapsinterna försäljningarna. Lämna in sammandragsdeklarationen endast för de månader då företaget sålt varor till andra EU-länder. Lämna in deklarationen elektroniskt senast den 20 dagen i den månad som följer på den berörda månaden, t.ex. den 20 april över försäljningarna i mars.

Läs mer: Sammandragsdeklaration för moms

För en för sent inlämnad sammandragsdeklaration påförs en försummelseavgift.

Läs mer: Påföljdsavgifter för skatter på eget initiativ

Försäljningar av tjänster till andra EU-länder

Anteckna här det sammanlagda beloppet på försäljningarna av sådana tjänster som ska beskattas i köparens etableringsland enligt den allmänna bestämmelsen om försäljningar mellan momsskyldiga (köparen är etablerad i ett annat EU-land än Finland).

Den som köper tjänsterna betalar momsen för sådana tjänster på basis av den omvända momsskyldigheten i det EU-land till vilket tjänsten överlåts.

Om försäljning av en sådan tjänst är momsfri i det andra EU-landet, ange försäljningen inte i denna punkt. Ange försäljningen då i punkten "Omsättning enligt 0-skattesats".

Momsbeskattningens allmänna bestämmelse om försäljning av tjänster:

Försäljningen till näringsidkare ska beskattas i det land där köparen är etablerad.

Följande tjänster ska inte anges här eftersom den allmänna bestämmelsen inte tillämpas på dem:

- tjänster som avser fastighet

- persontransporttjänster

- korttidsuthyrning av transportmedel

- rätten till inträde till kurser, vetenskaps-, kultur-, underhållnings- och idrottsevenemang, till mässor och utställningar eller liknande arrangemang samt tjänster i omedelbar anknytning till tillträdet (t.ex. avgift för s.k. garderobstjänster)

- restaurang- och cateringtjänster

- resebyråtjänster.

Ange här inte försäljningar till konsumenter och inte heller sådana försäljningar till momsskyldiga som beskattas i något annat EU-land enligt någon annan än den allmänna bestämmelsen.

Försäljningens värde är det pris som grundar sig på ett avtal mellan säljaren och köparen och som innehåller alla pristillägg som ska tas ut från köparen. Räkna med i värdet även de kostnader som ditt företag har debiterat för leveransen av tjänsten.

Läs mer: Momsbeskattningen av tjänster vid utrikeshandel fr.o.m. 1.1.2010

Obs. Lämna in alltid en sammandragsdeklaration för moms specificerad per kund över dessa tjänsteförsäljningar. Lämna in sammandragsdeklarationen endast för de månader då företaget sålt tjänster till andra EU-länder. Lämna in deklarationen elektroniskt senast den 20 dagen i den månad som följer på den berörda månaden, t.ex. den 20 april över försäljningarna i mars.

Läs mer: Sammandragsdeklaration för moms

För en för sent inlämnad sammandragsdeklaration påförs en försummelseavgift.

Läs mer: Påföljdsavgifter för skatter på eget initiativ

Varuinköp från andra EU-länder

Summan av de varor som företaget köpt från andra EU-länder än Finland, dvs. av gemenskapsinterna förvärv. Ange också momsfria gemenskapsinterna förvärv.

Gemenskapsinternt förvärv innebär att varan

- köps från en näringsidkare som är momsregistrerad i ett annat EU-land

- varan transporteras till Finland på antingen säljarens eller köparens uppdrag.

Även om det gemenskapsinterna förvärvet skulle berättiga till avdrag, deklarera varuinköpet samt momsen som ska betalas på det på följande sätt:

- Varuinköp från andra EU-länder (anskaffningspriset för varorna)

- Moms på varuinköp från andra EU-länder

- Moms som ska dras av för skatteperioden, om momsen får dras av.

Ange tjänsterna som köpts från andra EU-länder i punkten "Inköp av tjänster från andra EU-länder".

Läs mer: Mervärdesbeskattning i EU-varuhandeln

Inköp av tjänster från andra EU-länder

Ange här det sammanlagda beloppet av sådana tjänster som köpts från andra EU-länder och på vilka momsen enligt den allmänna bestämmelsen om försäljningsland ska betalas till Finland på grund av den omvända momsskyldigheten. Ange dessutom momsen som ska betalas på inköpen i punkten "Moms på inköp av tjänster från andra EU-länder" och momsen som ska dras av i punkten " Moms som ska dras av för skatteperioden", om förvärvet berättigar till avdrag.

Här ska inte anges

- sådana tjänster enligt den allmänna bestämmelsen där försäljning är momsfri (t.ex. en arbetsprestation som hänför sig till ett momsfritt fartyg)

- hyrning av arbetskraft för byggtjänster (omvänd momsskyldighet). Anteckna dessa inköp endast i punkten "Inköp av byggtjänster och metallskrot".

- följande tjänster, eftersom den allmänna bestämmelsen inte tillämpas på dem:

- tjänster som avser fastighet

- persontransporttjänster

- korttidsuthyrning av transportmedel

- rätten till inträde till kurser, vetenskaps-, kultur-, underhållnings- och idrottsevenemang, till mässor och utställningar eller liknande arrangemang samt tjänster i omedelbar anknytning till tillträdet (t.ex. avgift för s.k. garderobstjänster)

- restaurang- och cateringtjänster

- resebyråtjänster.

Läs mer: Momsbeskattningen av tjänster vid utrikeshandel fr.o.m. 1.1.2010

Ange de inköp av varor som du gjort i andra EU-länder i punkten "Varuinköp från andra EU-länder".

Import av varor från områden utanför EU

Ange här det sammanlagda beloppet på de varor som importerats från områden utanför EU, dvs. skattegrunden. Skattegrunden utgörs vanligtvis av tullvärdet i vilket det har inkluderats

- kostnaderna för transport, lastning, lossning och försäkring av varan

- övriga importrelaterade kostnader

- skatter, tullar, importavgifter och övriga avgifter som ska uppbäras till staten eller EU, med undantag för moms (MomsL 91 §, 93 § och 93 a §).

Tullen bestämmer tullvärdet enligt EU:s tullagstiftning (MomsL 88 §).

Lämna uppgifterna på momsdeklarationen för den skatteperiod under vilken förtullningsbeslutet har meddelats. Denna tidpunkt är den förtullningsdag som antecknats på förtullningsbeslutet.

Hänför också den motsvarande moms som ska dras av till samma månad. Ange avdraget i punkten "Moms som ska dras av för skatteperioden". Avdraget kan göras endast om varan har skaffats för momspliktig rörelseverksamhet och för sådan användning som berättigar till avdrag.

Om importen berättigar till avdraget, ange importen av varan och momsen som ska betalas på denna import i följande punkter

- Import av varor från områden utanför EU (ange tullvärdet enligt förtullningsbeslutet)

- Moms på import av varor från områden utanför EU

- Moms som ska dras av för skatteperioden (om momsen får dras av).

Import till Finland är momsfri i vissa situationer (MomsL 94–96 e §, 72 h §). Ange dock skattegrunden för momsen vid import i punkten "Import av varor från områden utanför EU". Ange momsen på dessa importer inte i punkten "Moms på import av varor från områden utanför EU".

Om förtullningsbeslutet ändras så att skattegrunden för moms vid import och de uppgifter som påverkar momsen ändras ska du rätta momsdeklarationen så att den motsvarar de ändrade uppgifterna. Rätta uppgifterna genom att lämna in en ersättande deklaration för samma skatteperiod.

Exempel: Import av varor från områden utanför EU är 80 000 euro. Varorna är tandproteser, och de får importeras momsfritt (MomsL 36 § 3 punkten, 94–96 §). Ange skattegrunden för importen i punkten "Import av varor från områden utanför EU". Ange ingenting i punkterna "Moms på import av varor från områden utanför EU" och "Moms som ska dras av för skatteperioden".

Skatteförvaltningen kan bestämma att det särskilda förfarande som avses i MomsL 100 a § ska tillämpas på en skattskyldigs import. I det särskilda förfarandet överlåter Tullen de importerade varorna till företaget först efter att du lämnat in momsdeklarationen och betalat momsen till Skatteförvaltningen. Deklarera momsen i ett sådant fall redan före den sista inlämningsdagen för skatteperiodens momsdeklaration. Hänför momsen till den kalendermånad under vilken skyldigheten att betala momsen har uppstått, m.a.o. under den period då Tullen godkänt tulldeklarationen (datumet för godkännande i förtullningsbeslutet). Lämna den egentliga momsdeklarationen för skatteperioden som ersättande deklaration senast på den sista inlämningsdagen för deklarationen.

Läs mer:

Mervärdesskatteförfarandet vid import fr.o.m. 1.1.2018

Momsgrund vid import

Import mellan Åland och övriga Finland

Tullen fattar inte förtullningsbeslut om import mellan Åland och övriga Finland eftersom det inte uppbärs någon tull för sådan import. Deklarera momsen vid import på momsdeklarationen för den skatteperiod under vilken Tullen har fått tulldeklarationen, dvs. i detta fall fakturan eller fraktsedeln.

Tullen bestämmer inte tullvärdet, om

- beskattningen vid import hör till Skatteförvaltningens behörighet

- varan importeras från Åland till övriga Finland eller från övriga Finland till Åland.

I sådana fall ska man själv bestämma tullvärdet för varan för deklarationen och betalningen av moms.

Läs mer: Ålands skattegräns och import av varor

Försäljningar av byggtjänster och metallskrot (omvänd momsskyldighet)

Sådana försäljningar av byggtjänster på vilka den omvända momsskyldigheten ska tillämpas.

Läs mer: Omvänd momsskyldighet inom byggbranschen

Ange också det sammanlagda beloppet på sådana försäljningar av metallskrot och -avfall på vilka den omvända momsskyldigheten ska tillämpas.

Om metallskrot har sålts till ett annat EU-land och det är fråga om gemenskapsintern försäljning, ange inte försäljningen i denna punkt. Deklarera försäljningen i punkten "Varuförsäljningar till andra EU-länder".

Läs mer:

- Omvänd momsbeskattning vid försäljning av metallskrot och -avfall

- Omvänd momsskyldighet inom skrothandel

- Omvänd momsbeskattning vid försäljning av metallskrot – Vanliga frågor

Inköp av byggtjänster och metallskrot (omvänd momsskyldighet)

Byggtjänst

Ange här

- sådana inköp av byggtjänster på vilka den omvända momsskyldigheten ska tillämpas

- de inköp genom vilka man har skaffat hyrd arbetskraft för byggtjänster (omvänd momsskyldighet)

- de byggtjänster som företaget köpt av utländska näringsidkare och som avser en fastighet i Finland och på vilka företaget som köpare ska betala moms (enligt MomsL 9 §). Lämna uppgifterna även om företaget du representerar självt inte idkar någon försäljning av byggtjänster. Deklarera momsen på också sådana inköp i punkten "Moms på inköp av byggtjänster och metallskrot".

Läs mer: Omvänd momsskyldighet inom byggbranschen

Metallskrot

Anteckna i denna punkt det sammanlagda beloppet på sådana inköp av metallskrot och -avfall på vilka den omvända momsskyldigheten ska tillämpas. Om du köpt metallskrot i ett annat EU-land och om det är fråga om gemenskapsinternt förvärv, deklarera inköpet på samma sätt som varuinköpen från andra EU-länder.

Omvänd momsskyldighet inom skrothandel

Om det inte förekommer någon momsverksamhet under skatteperioden

Momsdeklarationen ska lämnas för varje skatteperiod även om företaget inte har haft någon momspliktig verksamhet eller verksamheten avbrutits.

Om företaget inte har någon momspliktig verksamhet under skatteperioden ska du ange det så här:

- I MinSkatt: Markera punkten ”Ingen verksamhet under skatteperioden” om du inte alls har haft någon momspliktig verksamhet under skatteperioden.

- På pappersblanketten: Anteckna noll i punkten ”Moms att betala/Moms som berättigar till återbäring”.

Du kan i deklarationen ange att verksamheten avbrutits för följande 6 månader på förhand.

Om den momspliktiga verksamheten har upphört helt, måste du lämna en särskild anmälan med Företags och organisationsdatasystemets nedläggningsanmälan (FODS).

När du lämnar momsdeklarationen för verksamhetens sista skatteperiod, lägg även momsen på det utgående lagret och på kontofordringarna till den moms som ska betalas.

Obs! Lämna inte deklarationen Ingen verksamhet om ditt företag har försäljning enligt 0-skattesatsen och den moms som ingår i inköpen får dras av. Ange försäljningen i deklarationen i punkten ”Omsättning enligt 0-skattesats”.

Uppgifter om lättnad som ansluter sig till momsskyldighetens nedre gräns

Omsättning som berättigar till lättnad vid den nedre gränsen

Obs. Fyll i uppgifterna om lättnad vid den nedre gränsen endast om företaget har rätt till lättnaden.

De omsättningsgränser för verksamhet i liten skala och skattelättnad vid den nedre gränsen för momsskyldighet som tillämpas i momsbeskattningen höjdes för räkenskapsperioder som börjar 1.1.2016 eller därefter. Den nedre gränsen för momsskyldighet är 10 000 euro (den tidigare gränsen var 8 500 euro). Den övre gränsen för lättnaden vid den nedre gränsen för momsskyldighet är 30 000 euro (den tidigare gränsen var 22 500 euro).

För räkenskapsperioder som börjat 1.1.2016 eller därefter beviljas företaget i form av lättnad den moms som ska betalas för hela räkenskapsperioden ifall företagets omsättning uppgår till högst 10 000 euro. Om omsättningen uppgår till minst 10 000 euro men underskrider 30 000 euro beviljas en partiell lättnad för den moms som ska betalas.

För räkenskapsperioder som börjat före 1.1.2016 beviljas företaget som lättnad hela den moms som ska betalas för räkenskapsperioden ifall företagets omsättning uppgår till högst 8 500 euro. Om företagets omsättning uppgår till minst 8 500 euro men underskrider 22 500 euro beviljas en partiell lättnad för den moms som ska betalas.

Du behöver inte göra någon separat återbäringsansökan om lättnaden vid den nedre gränsen. Om du redan lämnat in momsdeklarationen för den aktuella skatteperioden men om du inte anmält uppgifterna om lättnad vid den nedre gränsen på deklarationen, lämna alla momsuppgifter för skatteperioden på nytt med en ersättande deklaration.

Ange uppgifterna om lättnad vid den nedre gränsen enligt följande:

- Om skatteperioden är en kalendermånad, ange uppgifterna i räkenskapsperiodens sista deklaration och räkna hela räkenskapsperiodens omsättning som berättigar till lättnad vid den nedre gränsen.

- Om skatteperioden är ett kalenderkvartal, ange uppgifterna i deklarationen för kalenderårets sista kvartal och räkna hela kalenderårets omsättning som berättigar till lättnad vid den nedre gränsen.

- Om skatteperioden är ett kalenderår, ange uppgifterna i kalenderårets deklaration och räkna hela kalenderårets omsättning som berättigar till lättnad vid den nedre gränsen i enlighet med de anvisningar som trädde i kraft 1.1.2016.

Obs. Om skatteperioden är ett kalenderkvartal eller ett kalenderår betraktas kalenderåret som räkenskapsperiod enligt mervärdesskattelagen (MomsL 216 §).

Hur ska försäljningen som berättigar till lättnaden räknas?

Räkna omsättningen som berättigar till lättnaden så här:

- Räkna ihop de momspliktiga försäljningarna (exklusive moms).

- Subtrahera från denna summa de vederlag som företaget fått för skogsbruket, för överlåtelsen av nyttjanderätt till en fastighet (MomsL 30 §) och för försäljningen av anläggningstillgångar. Räkna inte skattefria stöd, t.ex. arealstöd till jordbruket, till omsättningen.

- Lägg till beloppet de vederlag som företaget fått för följande momsfria försäljningar:

- varuförsäljning till andra EU-länder (gemenskapsintern försäljning, MomsL 72 a–72 c §)

- exportförsäljning (MomsL 70 §)

- momsfri försäljning till resande (MomsL 70 b §)

- försäljning av sådana momsfria tjänster som avses i MomsL 71 och 72 §

- försäljning av momsfria fartyg och arbetsprestationer som hänför sig till sådana fartyg (MomsL 58 §)

- försäljning av en upplaga av en tidning eller utskrift som utkommer minst fyra gånger om året i det fallet att upplagan säljs till ett allmännyttigt samfund (MomsL 56 §)

- momsfri försäljning till diplomatiska beskickningar och internationella organisationer (MomsL 72 d §)

- momsfri försäljning av motorfordon (MomsL 72 e §)

- försäljning av andra än finansiella tjänster och försäkringstjänster av accessorisk karaktär

- överlåtelse av fastigheter eller därtill anknutna rättigheter (om det inte är fråga om en situation som avses i MomsL 30 §)

- försäljning av byggtjänster på vilken man ska tillämpa den omvända momsskyldigheten (MomsL 8 c §).

Obs. Anteckna i punkten "Omsättning som berättigar till lättnad vid den nedre gränsen" den omvandlade omsättningen, om lättnaden vid den nedre gränsen gäller en sådan räkenskapsperiod eller en sådan del av en räkenskapsperiod som är kortare eller längre än 12 månader. Omvandla då omsättningen som berättigar till lättnaden så att den motsvarar 12 månaders omsättning: multiplicera omsättningen med talet 12 och dividera resultatet med antalet hela kalendermånader i räkenskapsperioden.

Läs mer:

- Lättnad vid den nedre gränsen för moms (anvisningen för räkenskapsperioderna som börjat 1.1.2016 eller därefter)

- Lättnad vid den nedre gränsen för moms (anvisningen för räkenskapsperioderna som börjat före 1.1.2016)

Skatt som berättigar till lättnad vid den nedre gränsen

Du får beloppet på momsen som berättigar till lättnad vid den nedre gränsen genom att från momserna på försäljningarna subtrahera de momser som ingår i inköpen och som ska dras av.

Räkna momsen som berättigar till lättnaden enligt skatteperioden på grundval av momsen som ska betalas för antingen räkenskapsperioden eller kalenderåret minskad med följande poster:

- moms som ska redovisas för skogsbruk

- moms som ska redovisas för överlåtelse av nyttjanderätt till en fastighet (MomsL 30 §)

- moms som ska betalas på försäljning av anläggningstillgångar

- moms som köparen ska betala enligt MomsL 2 a, 8 a–8 c eller 9 § (den omvända momsskyldigheten)

- moms som ska betalas för gemenskapsinternt förvärv av varor och tjänster

- moms som ska betalas på import av varor (momsen på import utgör inte moms som den skattskyldige som ansöker om lättnad vid den nedre gränsen betalar för sin egen försäljning. Moms som dras av från import tas dock i beaktande).

Då du räknar ut momsen som ska redovisas, ta inte i beaktande de momser som ska betalas på de försäljningar som du angett i punkterna 3–6.

Läs mer:

- Lättnad vid den nedre gränsen för moms (anvisningen för räkenskapsperioderna som börjat 1.1.2016 eller därefter)

- Lättnad vid den nedre gränsen för moms (anvisningen för räkenskapsperioderna som börjat före 1.1.2016)

Beloppet av lättnad vid den nedre gränsen, för räkenskapsperioder som börjat 1.1.2016 eller därefter

Räkna beloppet på lättnaden vid den nedre gränsen enligt beräkningsformeln nedan. Anteckna det räknade beloppet sedan i punkten "Beloppet av lättnad vid den nedre gränsen".

Om omsättningen som berättigar till lättnad vid den nedre gränsen är högst 10 000 euro, använd inte formeln. Beloppet av lättnad vid den nedre gränsen är då lika med momsen som berättigar till lättnad vid den nedre gränsen. Företaget får alltså hela den moms som berättigar till lättnaden som lättnad vid den nedre gränsen.

Om omsättningen är över 10 000, räkna beloppet av lättnad vid den nedre gränsen enligt följande formel:

moms - (omsättning – 10 000 €) x moms

20 000 €

I formeln avser omsättningen den omsättning som berättigar till lättnaden och momsen avser den moms som berättigar till lättnaden.

Exempel på hur lättnad vid den nedre gränsen räknas

Ett företags räkenskapsperiod är ett kalenderår. Företaget har momspliktiga inhemska försäljningar exkl. moms 9 000 euro (momsen 2 160 euro), momsfria exportförsäljningar 2 000 euro och gemenskapsinterna försäljningar 6 000 euro.

Företaget har under räkenskapsperioden sålt anläggningstillgångar till ett värde på 3 000 euro. Företaget har betalat 250 euro i moms som ska betalas på grund av den omvända momsskyldigheten. Momsen på avdragbara inköp har under räkenskapsperioden varit 400 euro.

Företagets omsättning som berättigar till lättnaden är 17 000 euro (momspliktiga försäljningar samt momsfria exportförsäljningar och momsfria gemenskapsinterna försäljningar, inga försäljningar av anläggningstillgångar). Detta belopp ska antecknas i punkten "Omsättning som berättigar till lättnad vid den nedre gränsen".

Momsen som berättigar till lättnaden är skillnaden mellan momsen som ska betalas för inhemska försäljningar och momsen som ska dras av för räkenskapsperioden, dvs. 1 760 euro. Detta belopp ska antecknas i punkten "Skatt som berättigar till lättnad vid den nedre gränsen". Momsen som ska betalas för försäljningen av anläggningstillgångar och momsen som grundar sig på den omvända momsskyldigheten ska inte tas i beaktande.

Företagets lättnad vid den nedre gränsen räknas på följande sätt:

1 760 – (17 000 – 10 000) x 1 760 = 1 144

20 000

Lättnaden vid den nedre gränsen är 1 144 euro.

Beloppet av lättnad vid den nedre gränsen, för räkenskapsperioder som börjat före 1.1.2016

Räkna lättnaden vid den nedre gränsen genom att använda den räkneformel som finns i anvisningen av 17.6.2013 Lättnad vid den nedre gränsen för moms. I anvisningen ingår också exempel. Anvisningsversionen har varit giltig t.o.m. 31.12.2015.

Uppgifter om pensioner och förmåner

Förskottsinnehållningspliktiga pensioner och förmåner

Bl.a. följande förskottsinnehållningspliktiga prestationer som betalats under skatteperioden:

- pensioner, t.ex. lagstadgad ålderspension, deltidspension, garantipension, arbetslivspension, ålderdomspension som betalas utifrån en icke-formbunden arbetspensionsförsäkring, extra pension för idrottsutövare o.d. (också pensioner som betalts till begränsat skattskyldiga)

- förmåner, t.ex. arbetslöshetsförmåner, alterneringsersättningar, försäkringsprestationer (arbetsolycksfallsförsäkring, trafikförsäkring, patientförsäkring osv.), föräldrapenning, vårdpenning vid stöd för hemvård av barn, babypengar som kommuner betalar o.d.

- uttagen avkastning av vissa försäkringar som omfattas av ett särskilt beskattningsförfarande (ISkL 35 b § 4 mom.)

Ange här inte löner, naturaförmåner, s.k. försäkringslöner eller andra prestationer betraktas som lön eller förskottsinnehållningspliktiga arbetsersättningar och bruksavgifter. Anmäl dessa prestationer till inkomstregistret.

Verkställd förskottsinnehållning

Förskottsinnehållningarna som verkställts på pensioner och förmåner samt på uttagen avkastning av vissa försäkringar som omfattas av ett särskilt beskattningsförfarande.

Obs. Ange förskottsinnehållningen på dividender i punkten "Uppgifter om andra skatter som betalas på eget initiativ". Ange 92 som skattens kod.

Källskattepliktiga förmåner

Ange här källskattepliktiga förmåner som under skatteperioden har betalats till begränsat skattskyldiga. Ange prestationerna utan källskatteavdraget (se 6 § i lagen om beskattning av begränsat skattskyldig för inkomst).

Ange här inte till begränsat skattskyldiga betalda löner eller andra prestationer som betraktas som lön. Anmäl dessa prestationer till inkomstregistret.

Vem betraktas som begränsat skattskyldig?

Begränsat skattskyldiga är:

- en i utlandet fast bosatt utländsk medborgare som vistas i Finland i högst sex månaders tid

- en finsk medborgare som flyttat utomlands betraktas som begränsat skattskyldig i allmänhet efter att tre kalenderår gått sedan utflyttningsåret och hen inte längre har några väsentliga band till Finland.

Källskatt på förmåner

Anteckna i denna punkt källskatterna som tagits ut på förmåner.

Räkna källskatten utgående från prestation från vilken man gjort avdraget som avses i 6 § i källskattelagen (510 euro/mån. eller 17 euro/dag).

Om du använder pappersblankett, ange källskatten på räntor som betalats till begränsat skattskyldiga i punkten "Uppgifter om andra skatter som betalas på eget initiativ". Ange 69 som skattens kod. Skattens kod för källskatten på dividender är 39 och skattens kod för källskatten på ränteinkomst 84. Obs. Källskatten på royaltyer anges inte längre här. Anmäl källskatten på royaltyer till inkomstregistret.

Läs mer: Uppgifter om andra skatter som ska betalas på eget initiativ

Betalningen av pensioner eller förmåner är säsongbetonad eller den avbryts

Om någon pension eller förmån inte har betalats under skatteperioden behöver någon deklaration inte lämnas över huvud taget.

Specialgrupper

Redovisningsenhet

Om arbetsgivaren har flera driftställen kan den ha s.k. redovisningsenheter som införts i Skatteförvaltningens register. Lämna uppgifterna om redovisningsenhetens pensioner och förmåner med redovisningsenhetens egen kod. Uppgifterna om moms och andra skatter som betalas på eget initiativ ska däremot lämnas bara av huvudredovisaren. De ska deklareras med huvudredovisarens FO-nummer. Skatteförvaltningen registrerar pensionerna och förmånerna och betalningarna som redovisningsenheterna deklarerat på huvudredovisarens konto.

Kontoförvaltare som uppgiftslämnare

En kontoförvaltare (t.ex. en bank som sköter börsbolagets ärenden som avser dividendutbetalning) kan i stället för prestationsbetalaren lämna uppgifterna om skatter på eget initiativ beträffande följande skatteslag:

- 68 förskottsinnehållning på räntor och andelar

- 92 förskottsinnehållning på dividender och på överskott från andelslag

- 39 källskatt på dividender och på överskott från andelslag (från begränsat skattskyldiga)

- 69 källskatt på räntor (från begränsat skattskyldiga)

- 84 källskatt på ränteinkomst (från allmänt skattskyldiga)

Förutsättningen är att kontoförvaltaren har fått prestationsbetalarens (t.ex. från det bolag som delar ut dividender) fullmakt att lämna in dessa uppgifter om skatter på eget initiativ elektroniskt. Även uppgiften om FO-numret för kontoförvaltare som fungerat som uppgiftslämnare förmedlas till Skatteförvaltningen.

Kommuner, församlingar och Folkpensionsanstalten (= skattetagarna)

Kommunerna, församlingarna och FPA (dvs. skattetagarna) behöver inte betala förskottsinnehållningar och källskatter till Skatteförvaltningen. Skatteförvaltningen drar av dem från de utdelningar som följande månad redovisas till skattetagarna. Skatteförvaltningen gör avdraget på basis av de uppgifter som skattetagaren lämnar. Moms och de andra skatterna på eget initiativ kan inte skötas genom att dra dem av från betalningarna.

Uppgifter om andra skatter som ska betalas på eget initiativ

Skattens kod

Koderna för skatterna (använd dessa om du lämnar uppgifter med en pappersblankett):

10 = Lotteriskatt

16 = Försäkringspremieskatt

24 = Förskottsinnehållning på inkomst av virkesförsäljning: virkesköpare

68 = Förskottsinnehållning på räntor och andelar

92 = Förskottsinnehållning på dividender och på överskott från andelslag

39 = Källskatt på dividender och överskott från andelslag (från begränsat skattskyldiga)

69 = Källskatt på räntor (från begränsat skattskyldiga)

84 = Källskatt på ränteinkomst (från allmänt skattskyldiga)

(40 = Apoteksskatt, ska alltid deklareras elektroniskt.)

10 Lotteriskatt

Skatteperioden för lotteriskatten är alltid en kalendermånad.

Deklarera och betala lotteriskatten på varulotterier och andra lotterier senast den 12 dagen i den andra månaden efter kalendermånaden.

Till exempel lotteriskatten på ett lotteri som anordnats i januari måste deklareras och betalas senast den 12 mars.

Lotteriskatten ska betalas till staten på lotterier som anordnas i Finland. Ansvarig för lotteriskatten är den som anordnar lotteriet. Om det finns flera anordnare, ansvarar var och en för hela skattebeloppet.

Med lotteri avses

- penning- och varulotterier, gissningstävlingar, bingospel

- tippning, vadhållning och totospel

- hållande av penningautomater och varuvinstautomater till allmänhetens förfogande

- anordnande av kasinospel, kasinoverksamhet och hållande av spelautomater och spelanordningar till allmänhetens förfogande.

Lotterier beskrivs mera ingående i lotteriskattelagen.

Lotteriskattelagen gäller också för offentligt anordnade lottningar, gissningstävlingar, vadhållningar eller andra därmed jämförbara förfaranden som helt eller delvis baserar sig på slumpen och som i vinst kan ge pengar eller andra förmåner med penningvärde som inte betraktas som lön eller ersättning för någon prestation.

Läs mer: Lotteriskatt

16 Försäkringspremieskatt

Skatteperioden för försäkringspremieskatten är alltid en kalendermånad.

Deklarera och betala försäkringspremieskatten för kalendermånaden senast den 12 dagen i den månad som följer efter kalendermånaden (t.ex. premierna för juni den 12 juli).

Försäkringspremieskattskyldiga är i allmänhet försäkringsgivare som driver försäkringsrörelse i Finland. I vissa fall kan försäkringstagaren, antingen en privatperson eller ett företag, vara försäkringspremieskattskyldig. Försäkringstagaren är skattskyldig i det fallet att försäkringspremieskattepliktig försäkringspremie betalas till en försäkringsgivare som inte driver försäkringsrörelse i Finland.

Försäkringspremieskatten utgör 24 %. Skatten beräknas på basis av antingen influtna eller betalda försäkringspremier (3 § och 4 § i försäkringspremieskattelagen). I brandförsäkringar inräknas även en brandskyddsavgift om 3 % i skattegrunderna.

Läs mer: Anvisning om försäkringspremieskatt

24 Förskottsinnehållning på inkomst av virkesförsäljning: virkesköpare

Skatteperioden för förskottsinnehållning på inkomst av virkesförsäljning är i allmänhet en kalendermånad. Du kan lämna uppgifterna kvartalsvis endast om du har fått ett separat meddelande eller beslut från Skatteförvaltningen om en längre deklarationsperiod.

Deklarera och betala förskottsinnehållningen på inkomst av virkesförsäljning senast

- den 12 dagen i månaden som följer efter skatteperioden, om skatteperioden är en kalendermånad

- den 12 dagen i den andra månaden efter skatteperioden, om skatteperioden är ett kalenderkvartal. Dvs. om det handlar om deklarationen för det första kalenderkvartalet (januari–mars) ska deklarationen lämnas in senast den 12 maj.

Virkesköparen måste i allmänhet verkställa förskottsinnehållningen på betalningen till skogsägaren i samband med virkesköp. Obs. Förskottsinnehållning ska verkställas även på de prestationer vid virkesköp som betalas till utomlands stadigvarande bosatta begränsat skattskyldiga.

Förskottsinnehållning behöver inte verkställas om

- totalpriset för virkesköpet är högst 100 euro (om säljarna är makar, tillämpas gränsen om 100 euro separat på båda makarna)

- skogsägaren som säljer virke är ett samfund eller en samfälld förmån

- förädlade virkesprodukter utgör föremål för köpet.

Fysiska personer och dödsbon ska dock verkställa förskottsinnehållningen på köpesumman på virket som de köpt endast i följande fall:

- Köparen har till en och samma virkesförsäljare betalat sammanlagt över 1 500 euro under kalenderåret.

- Virkesköpen anknyter till betalarens näringsverksamhet eller annan förvärvsverksamhet.

Om en skogsförening fungerar i samband med gemensamma försäljningar som förmedlare i ett virkesköp är föreningen skyldig att verkställa förskottsinnehållningen i stället för virkesköparen. Om virkesköparen dock i samband med en gemensam försäljning betalar köpesumman direkt på skogsägarens konto ska virkesköparen verkställa förskottsinnehållningen.

Virkesköparen ska även lämna in en årsanmälan. Den ska lämnas in före utgången av januari det år som följer efter året då förskottsinnehållningen verkställdes.

Läs mer: Virkesköpares skyldighet att verkställa förskottsinnehållning

68 Förskottsinnehållning på räntor och andelar

Förskottsinnehållningen på räntor och andelar ska verkställas bl.a. på ränta, vinstandel och eftermarknadsgottgörelse som har betalats till en fysisk person.

Ange förskottsinnehållningen som verkställts på avkastningen av ett aktiesparkonto i MinSkatt med deklarationen Förskottsinnehållning på räntor och andelar. Svara "Ja" på frågan ”Deklarerar du förskottsinnehållning som verkställts på avkastning av ett aktiesparkonto?” Förskottsinnehållningen på avkastningen av ett aktiesparkonto ska deklareras elektroniskt. Du kan inte lämna uppgiften med en pappersblankett. Ange förskottsinnehållningarna på räntor och andelar med en egen deklaration.

Skatteperioden för förskottsinnehållningen som verkställs på räntor och andelar är i allmänhet en kalendermånad.

Deklarera och betala förskottsinnehållningen på räntor och andelar senast

- den 12 dagen i månaden som följer efter skatteperioden, om skatteperioden är en kalendermånad

- den 12 i den andra månaden efter skatteperioden, om skatteperioden är ett kalenderkvartal. Dvs. om det handlar om deklarationen för det första kalenderkvartalet (januari–mars) ska deklarationen lämnas in senast den 12 maj.

Använd denna kod för att deklarera endast förskottsinnehållningarna som verkställts på de räntor och andelar som betalats till en i Finland allmänt skattskyldig mottagare samt på avkastningen av ett aktiesparkonto. Skattens kod för källskatterna som innehållits på räntor och andelar som betalats till begränsat skattskyldiga mottagare eller på avkastningen av ett aktiesparkonto är 69.

Anmäl förskottsinnehållningarna även med årsanmälan. Lämna årsanmälan före utgången av januari det år som följer efter året då förskottsinnehållningen verkställdes.

Läs mer:

92 Förskottsinnehållning på dividender och på överskott från andelslag

Skatteperioden för förskottsinnehållningen som har verkställts på dividender och på överskott från andelslag är i allmänhet en månad. Uppgifterna kan lämnas kvartalsvis endast om företaget har fått ett separat meddelande eller beslut från Skatteförvaltningen om en längre skatteperiod.

Deklarera och betala förskottsinnehållningen senast

- den 12 dagen i månaden som följer efter skatteperioden, om skatteperioden är en kalendermånad

- den 12 i den andra månaden efter skatteperioden, om skatteperioden är ett kalenderkvartal. Dvs. om det handlar om deklarationen för det första kalenderkvartalet (januari–mars) ska deklarationen lämnas in senast den 12 maj.

Förskottsinnehållningen på dividender verkställs på dividend och dividendersättning som både ett offentligt noterat bolag och annat än offentligt noterat bolag betalat till en fysisk person eller ett dödsbo (se ISkL 33 a och 33 b §). Förskottsinnehållningen på överskott från andelslag verkställs på överskott och överskottsersättning som både ett offentligt noterat och annat andelslag betalat till en fysisk person eller ett dödsbo (se ISkL 33 e §).

- Förskottsinnehållningen på dividender och överskott ska deklareras för den skatteperiod under vilken dividenden eller överskottet stått att lyfta. Det är endast beloppet på förskottsinnehållningen som ska anges på deklarationen av skatter på eget initiativ, inte hela dividend- eller överskottsbeloppet.

Anmäl förskottsinnehållningarna på dividender och på överskott från andelslag även med årsanmälan. Lämna årsanmälan senast vid utgången av januari det år som följer efter året då förskottsinnehållningen verkställdes.

Läs mer:

- Förskottsinnehållning på dividender och anmälningar till Skatteförvaltningen

- Verkställande av förskottsinnehållning

- Så här lämnar du årsanmälan

39 Källskatt på dividender och på överskott från andelslag (från begränsat skattskyldiga)

69 Källskatt på räntor (från begränsat skattskyldiga)

Ange källskatten som tagits ut på avkastningen av ett aktiesparkonto i MinSkatt med deklarationen Källskatt på räntor. Svara "Ja" på frågan ”Deklarerar du källskatt som tagits ut på avkastning av ett aktiesparkonto?" Källskatten på avkastningen av ett aktiesparkonto ska deklareras elektroniskt. Du kan inte lämna uppgiften med en pappersblankett. Ange källskatten på räntor (från begrämsat skattskyldiga) med en egen deklaration.

Skatteperioden för källskatt som tagits ut på begränsat skattskyldigas dividender och räntor är i allmänhet en månad. Uppgifterna kan lämnas kvartalsvis endast om företaget har fått ett separat meddelande eller beslut från Skatteförvaltningen om en längre skatteperiod.

Deklarera och betala källskatten senast

- den 12 dagen i månaden som följer efter skatteperioden, om skatteperioden är en kalendermånad

- den 12 i den andra månaden efter skatteperioden, om skatteperioden är ett kalenderkvartal. Dvs. om det handlar om deklarationen för det första kalenderkvartalet (januari–mars) ska deklarationen lämnas in senast den 12 maj.

Utländska samfund och utomlands bosatta utländska medborgare är begränsat skattskyldiga i Finland. Om de får dividend eller ränta från Finland ska betalaren innehålla slutlig källskatt i samband med utbetalningen.

- Förskottsinnehållningen på dividender (39) ska deklareras för den skatteperiod under vilken dividenden stått att lyfta. Det är endast beloppet på källskatten som tagits ut på dividenden som ska anges på deklarationen av skatter på eget initiativ, inte hela dividendbeloppet.

Även källskatt som tagits ut på överskott som andelslag betalat till en begränsat skattskyldig ska anges med skattens kod 39.

Utdelning av tillgångar ur fonden för fritt eget kapital likställs med dividend. Också den källskatt som tagits ut på dem ska anges med skattens kod 39.

Anmäl de källskattepliktiga prestationerna även med årsanmälan. Lämna in årsanmälan före utgången av januari det år som följer efter året då källskatten togs ut.

Man tar inte ut någon källskatt på inkomst av virkesförsäljning som betalts till begränsat skattskyldiga, utan man verkställer i stället förskottsinnehållning på den. Anteckna 24 (Förskottsinnehållning på inkomst av virkesförsäljning) som kod för dessa förskottsinnehållningar.

84 Källskatt på ränteinkomst (från allmänt skattskyldiga)

Skatteperioden för källskatten som tas ut på allmänt skattskyldigas ränteinkomst är i allmänhet en kalendermånad. Uppgifterna kan lämnas kvartalsvis endast om företaget har fått ett separat meddelande eller beslut från Skatteförvaltningen om en längre skatteperiod.

Deklarera och betala källskatten senast

- den 12 dagen i månaden som följer efter skatteperioden, om skatteperioden är en kalendermånad

- den 12 i den andra månaden efter skatteperioden, om skatteperioden är ett kalenderkvartal. Dvs. om det handlar om deklarationen för det första kalenderkvartalet (januari–mars) ska deklarationen lämnas in senast den 12 maj.

Källskattepliktiga räntor är de räntor som betalats till fysiska personer som är allmänt skattskyldiga i Finland eller till inhemska dödsbon:

- skattepliktiga räntor på depositioner som penninginrättningar och andelslagens sparkassor har betalat och som inbetalas i Finland på konton avsedda för mottagande av allmänhetens depositioner

- räntor på arbetsgivarnas depositioner i intressekontor och skattepliktiga räntor på masskuldebrevslån.

Anmäl räntor som omfattas av källskatt på ränteinkomst även med årsanmälan. Lämna in årsanmälan senast den 15 februari det år som följer efter året då källskatten togs ut.

Läs mer:

Skatteperiod

Anteckna i punkten "Skatteperiod" skatteperioderna för moms och arbetsgivarprestationer. Skatteperioden är i allmänhet en kalendermånad. Uppgifterna kan lämnas kvartalsvis endast om företaget har fått ett separat meddelande eller beslut från Skatteförvaltningen om en längre skatteperiod.

Obs. Deklarera försäkringspremieskatten och lotteriskatten alltid per månad.

- Om skatteperioden är en kalendermånad, anteckna månadens nummer som skatteperiod. Exempel: Om du deklarerar uppgifter för mars, anteckna 3 som skatteperiod.

- Om skatteperioden är ett kalenderkvartal, anteckna skatteperioden som siffra (1, 2, 3 eller 4). Exempel: Om du deklarerar uppgifter för det andra kvartalet (april–juni), anteckna 2 som skatteperiod.

År

Året för skatteperioden med fyra siffror.

Skatt att betala

Skattebeloppet som ska betalas för skatteperioden.

Om det inte förekommer någon försäkringspremieskattepliktig verksamhet under skatteperioden

Om den försäkringspremieskattepliktiga verksamheten är säsongbetonad eller avbryts för flera månader kan avbrottet anmälas på förhand med deklarationen av skatter på eget initiativ. Om det inte förekommit någon försäkringspremieskattepliktig verksamhet under skatteperioden, anteckna noll i punkten "Skatt att betala".

I MinSkatt ska anmälan lämnas separat för varje skatteperiod. Välj punkten "Ingen verksamhet under skatteperioden" i deklarationen.

Sådana deklarationer kan lämnas in på förhand för högst 6 följande månader. Sedan du anmält avbrottet behöver du inte lämna in någon deklaration för denna period, förutom i det fallet att verksamhet ändå har idkats.

Om den försäkringspremieskattepliktiga verksamheten har upphört helt ska du lämna in en separat anmälan med Företags- och organisationsdatasystemets nedläggningsanmälan (YTJ). I fråga om försäkringspremieskatter måste deklarationen av skatter på eget initiativ lämnas in ännu för den skatteperiod under vilken registreringen som försäkringspremieskyldig har upphört.

Hur ska uppgifter rättas?

Om du upptäcker ett fel i deklarationen, rätta felet utan dröjsmål. De felaktiga uppgifterna måste rättas även om skattebeloppet inte skulle ändras.

Rätta felet genom att lämna in en ersättande deklaration för den skatteperiod som felet gäller.

Man ska göra rättelsen på samma sätt oberoende av om skattebeloppet ökar eller minskar till följd av rättelsen. Det har alltså ingen betydelse om man på den ursprungliga deklarationen har till exempel deklarerat den skatt som ska betalas till ett för stort belopp eller den skatt som ska återbäras till ett för litet belopp.

Den nya ersättande deklarationen ersätter uppgifterna i samma skatteslag på deklarationen, exempelvis uppgifterna om moms. Därför ska man i fråga om uppgifterna för skatteslaget ange både de rättade uppgifterna och de uppgifter som inte innehöll några fel. Pensioner och förmåner betraktas som ett skatteslag. Därför ska man i den ersättande deklarationen på nytt deklarera uppgifterna om både förskottsinnehållningarna och källskatten, om det funnits fel i någon av dessa.

Obs. Observera att när du rättar sådana uppgifter där man ska deklarera både skattebeloppet och skattegrunden, ska du hänföra båda rättelserna till samma skatteperiod. Sådana uppgifter kan vara exempelvis punkterna

- "Varuinköp från andra EU-länder" och "Moms på varuinköp från andra EU-länder"

- "Inköp av byggtjänster och metallskrot" och "Moms på inköp av byggtjänster och metallskrot".

Detta nya rättelseförfarande har varit i bruk sedan 1.1.2017. Du måste lämna in en ersättande deklaration också i det fallet att du rättar uppgifter för skatteperioder som gått ut före 1.1.2017.

Exempel: Om din skatteperiod är en kalendermånad och du i maj 2018 vill rätta momsuppgifter för skatteperiod 12/2016, gör rättelsen genom att lämna in en ny, ersättande momsdeklaration för skatteperiod 12/2016.

Exempel: Ett företags skatteperiod för moms är en kalendermånad och företagets räkenskapsperiod är 1.7.2016–30.6.2017. I oktober 2016 har företaget haft 2 000 euro i moms att betala. I maj 2018 upptäcker företaget emellertid att det i sin deklaration för oktober 2016 har deklarerat 2 500 euro i moms, dvs. 500 euro för mycket. Företaget rättar felet genom att lämna in en ersättande deklaration för oktober 2016. Företaget kan inte ansöka om att få momsen tillbaka som återbäring efter räkenskapsperiodens utgång.

Obetydliga fel kan rättas på ett förenklat sätt

Observera att det förenklade sättet att rätta obetydliga fel tillämpas inte på uppgifterna som lämnas in till inkomstregistret.

Ett fel i uppgifterna om skatter på eget initiativ är av obetydlig ekonomisk betydelse om den överdeklarerade eller odeklarerade skatten är högst 500 euro per skatteperiod och skatteslag.

Du kan rätta ett obetydligt fel senast med den deklaration vars sista inlämningsdag infaller på den månad som följer efter den månad då felet upptäcktes. Felet ska rättas även om det inte skulle finnas annat att deklarera.

Du kan rätta ett obetydligt fel på det förenklade sättet även om du skulle upptäcka felet först efter kalenderårets utgång. Det förenklade rättelseförfarandet för obetydliga fel kan tillämpas under hela den tid det är möjligt att rätta skatteperiodens uppgifter.